サワイグループHD、売上収益、コア営業収益とも前年同期を下回るもののコア営業利益は計画通り進捗

サマリー

末吉一彦氏(以下、末吉):本⽇はサワイグループホールディングスの決算説明会にご参加いただきありがとうございます。それではさっそく、2023年3月期第2四半期の決算概要をご説明します。

まず、⽇本事業のサマリーです。売上収益、コア営業利益ともに前年同期を下回りましたが、コア営業利益は上期計画を達成しました。売上収益が前年同期を下回った主な要因として、まず4⽉の薬価改定によって加重平均で9.3パーセントの単価下落がありました。

また、前年度の上期は、他社の供給停⽌等により当社に需要が集中したため、可能な限り在庫を放出し対応した結果、⼤幅な増収となりましたが、今期の上期はその反動減があり、数量ベースでも前年同期を3.2パーセント下回りました。加えて、利益⾯においては、4⽉に⼦会社化したトラストファーマテック(以下、トラスト社)の先⾏コストや、インフルエンザ治療薬である「オセルタミビル」の返品が発⽣しました。

次に、限定出荷解除の状況です。当社では医療関係者のみなさまや患者さんに対して、1⽇でも早くサワイジェネリックをお届けできるよう、安定供給体制が整った製品については4⽉以降、徐々に限定出荷を解除しています。3⽉末時点で452品⽬だった限定出荷品⽬数は、6⽉末に347品⽬に減少し、11月8日時点ではさらに230品⽬を解除し、222品⽬まで減少しています。今後も主⼒品、⼤型品⽬をはじめ、さらなる解除を予定しています。

そのために現在、社員⼀丸となって増産体制を強化しており、上期累計での前年同期実績を14パーセント上回る約84億錠を⽣産しました。これらの取り組みにより、第3四半期以降においては、限定出荷解除による販売数量の増加を⽬指していきます。

⽶国事業に関しては、2021年度発売製品等が順調に進捗し、売上収益は円ベース、ドルベースともに増収となりました。また、経費削減効果により、コア営業利益、営業利益ともに⿊字転換しました。

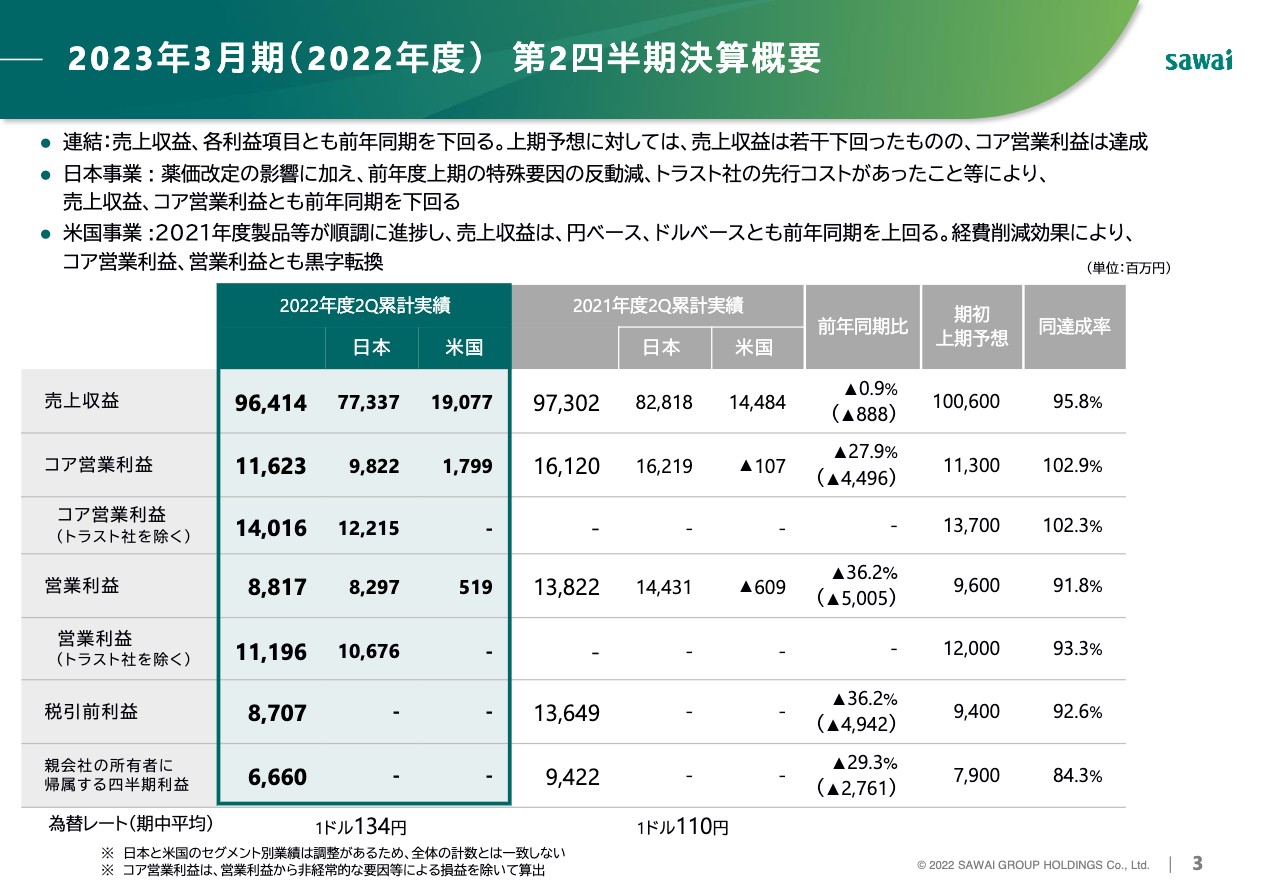

2023年3月期(2022年度) 第2四半期決算概要

第2四半期決算概要です。スライドには、サマリーでご説明したことを数値で⽰しています。

⽇⽶合わせた連結ベースの売上収益は、前年同期⽐0.9パーセント減と、期初の上期予想を若⼲下回りました。コア営業利益は前年同期⽐27.9パーセント減となったものの、期初の上期予想は達成しました。

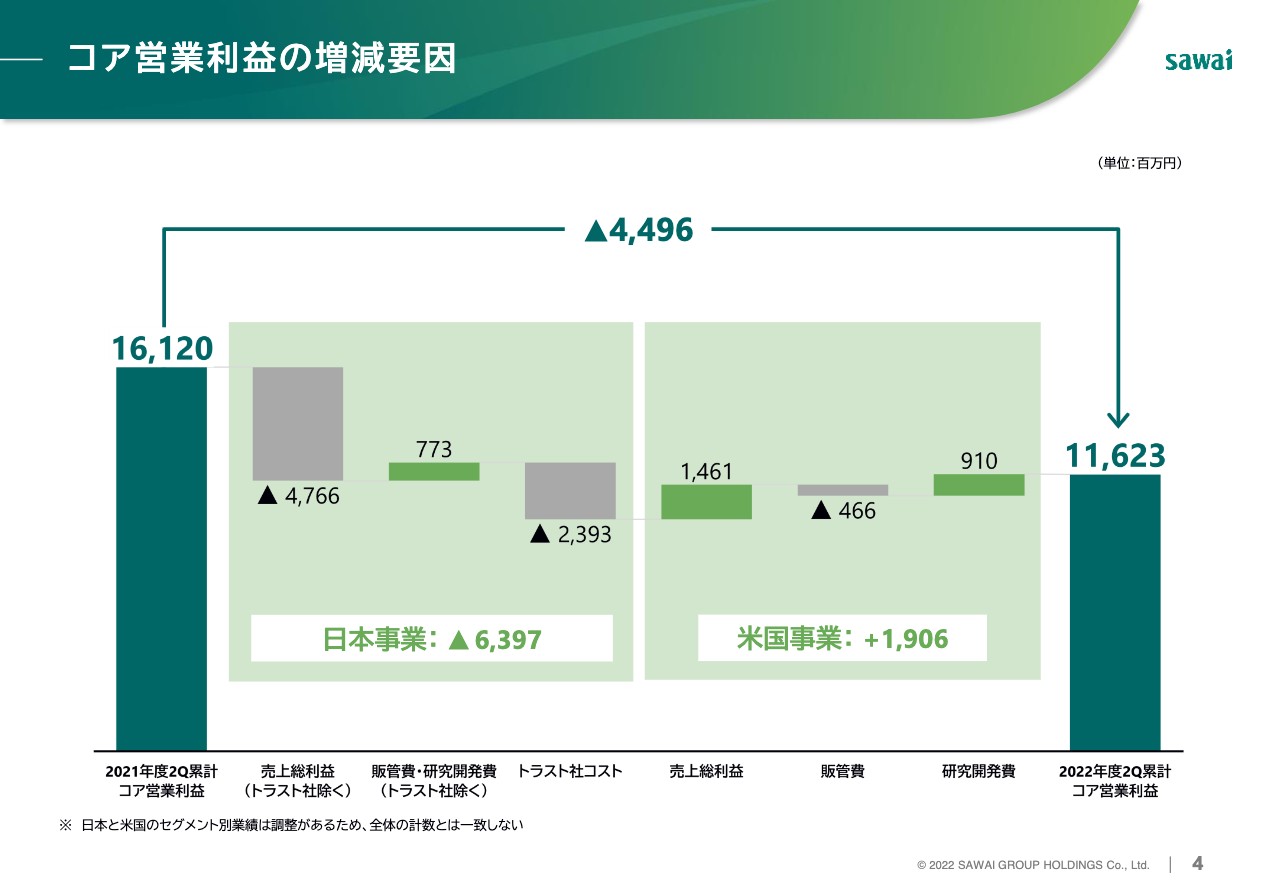

コア営業利益の増減要因

コア営業利益の増減要因分析です。⽇本事業は、薬価改定の影響や前年上期の特殊要因の反動減で、売上総利益が約48億円減少したことに加え、トラスト社で先⾏コストが約24億円発⽣したこともあり、合わせて約64億円の減少となりました。

⽶国事業は、売上総利益の増加や研究開発費の減少等により、合わせて約19億円の増加となりました。その結果、⽇⽶全体では前年同期から約45億円の減少となりました。

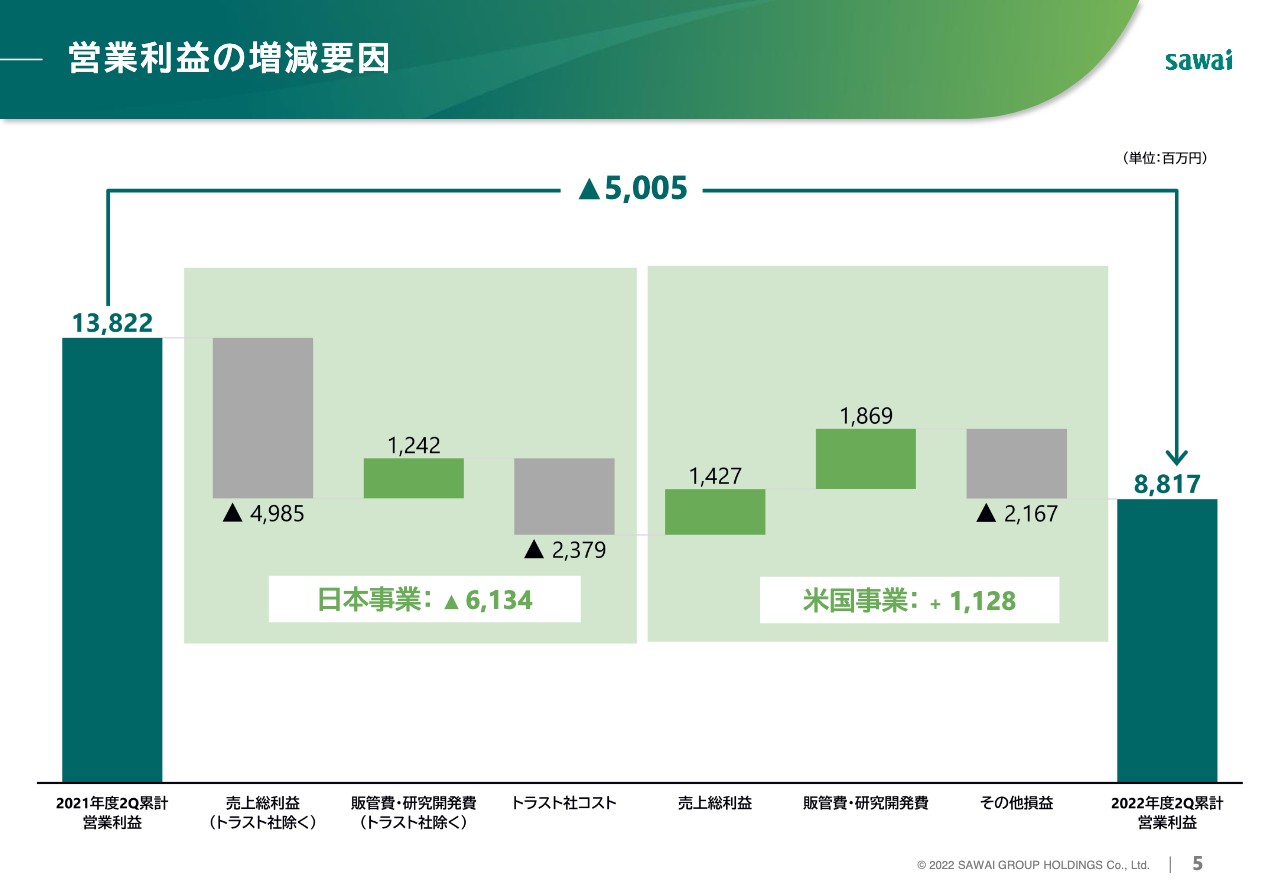

営業利益の増減要因

フルベースの営業利益の増減要因分析です。⽇本事業は、売上総利益の減少とトラスト社のコスト要因によって、合わせて約73億円減少する⼀⽅で、販管費と研究開発費が12億円ほど縮⼩したことで、合わせて約61億円の減少となりました。

⽶国事業は、売上総利益の増加と販管費・研究開発費の減少を合わせて約33億円増加した⼀⽅、前年のデンバー⼯場売却益のような特殊要因がなくなったことで、11億円強の増加になりました。その結果、⽇⽶全体では約50億円の減少となりました。

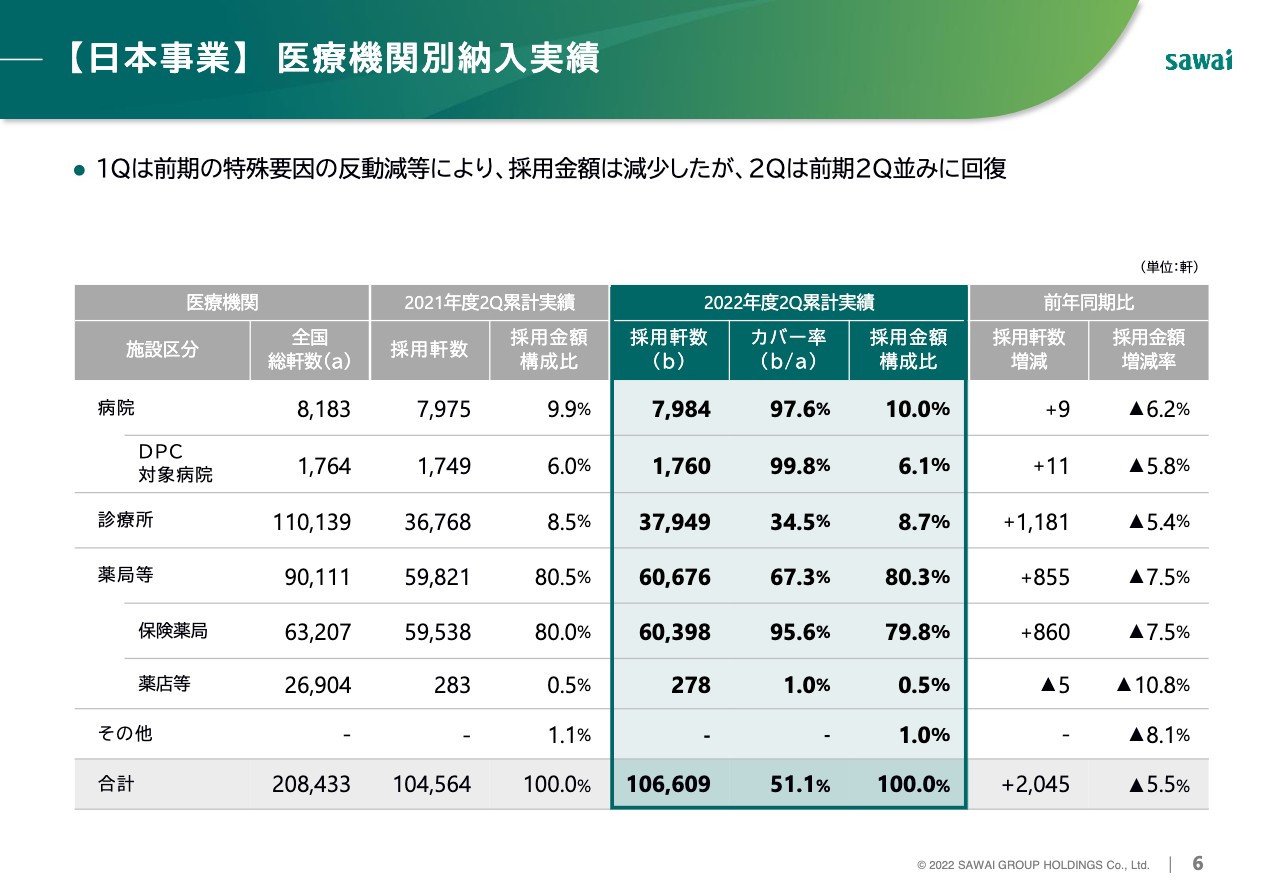

【日本事業】 医療機関別納入実績

沢井製薬単体の荷離れベースの医療機関別納⼊実績です。第1四半期では、前期の特殊要因の反動減等により、採⽤⾦額が11パーセント減少していましたが、第2四半期は前期並みの⽔準に回復しました。その結果、上期累計では前年同期比5.5パーセント減となりました。

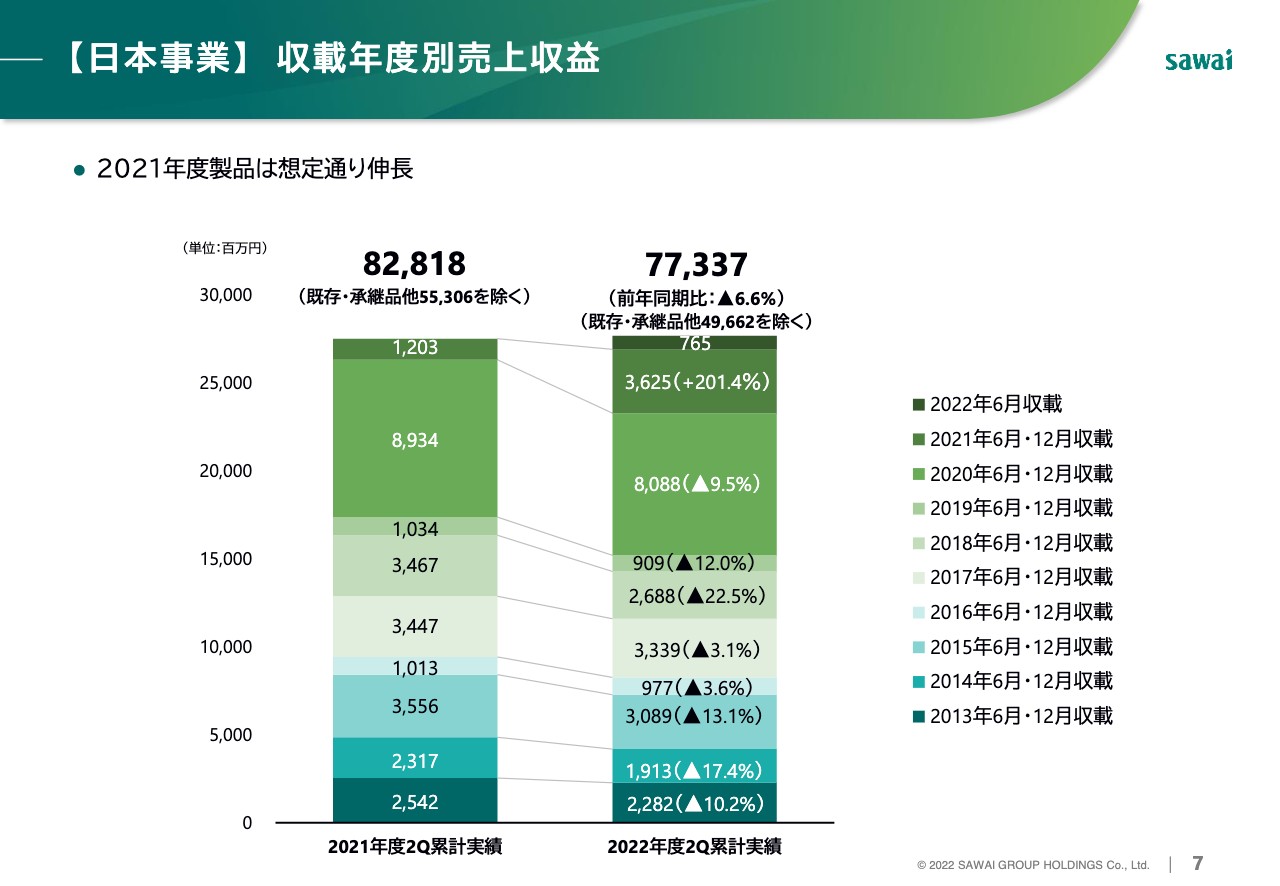

【日本事業】 収載年度別売上収益

沢井製薬単体の収載年度別売上収益です。全般的に、前年同期の反動減に加え、限定出荷の影響を受けて前年同期を下回ったものの、2021年度収載品は想定どおりに伸びました。

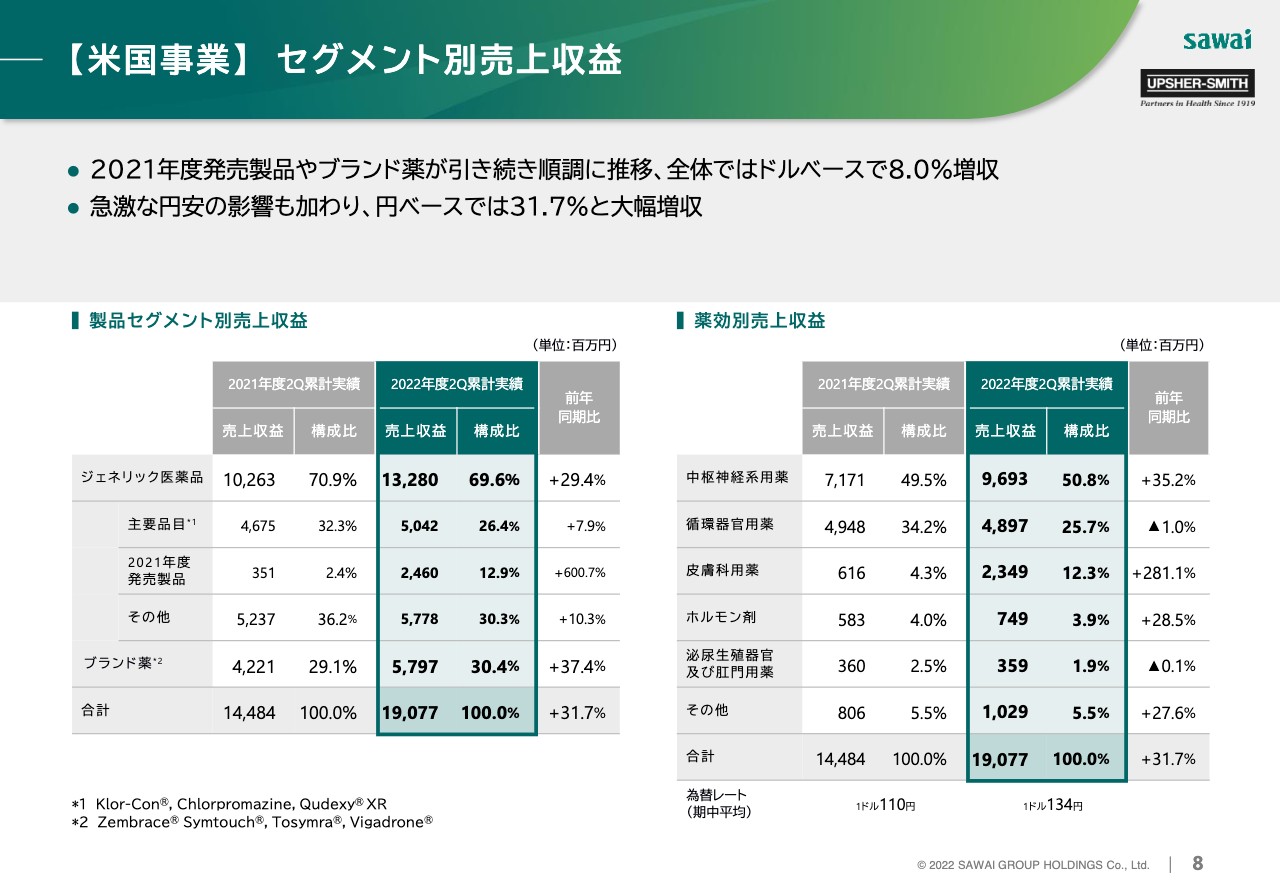

【米国事業】 セグメント別売上収益

⽶国事業のセグメント別売上収益です。2021年度発売製品やブランド薬が順調に推移し、全体ではドルベースで前年同期比8パーセントの増収となりました。さらに、急激な円安の影響から、円ベースでは前年同期比31.7パーセント増と⼤幅な増収となりました。

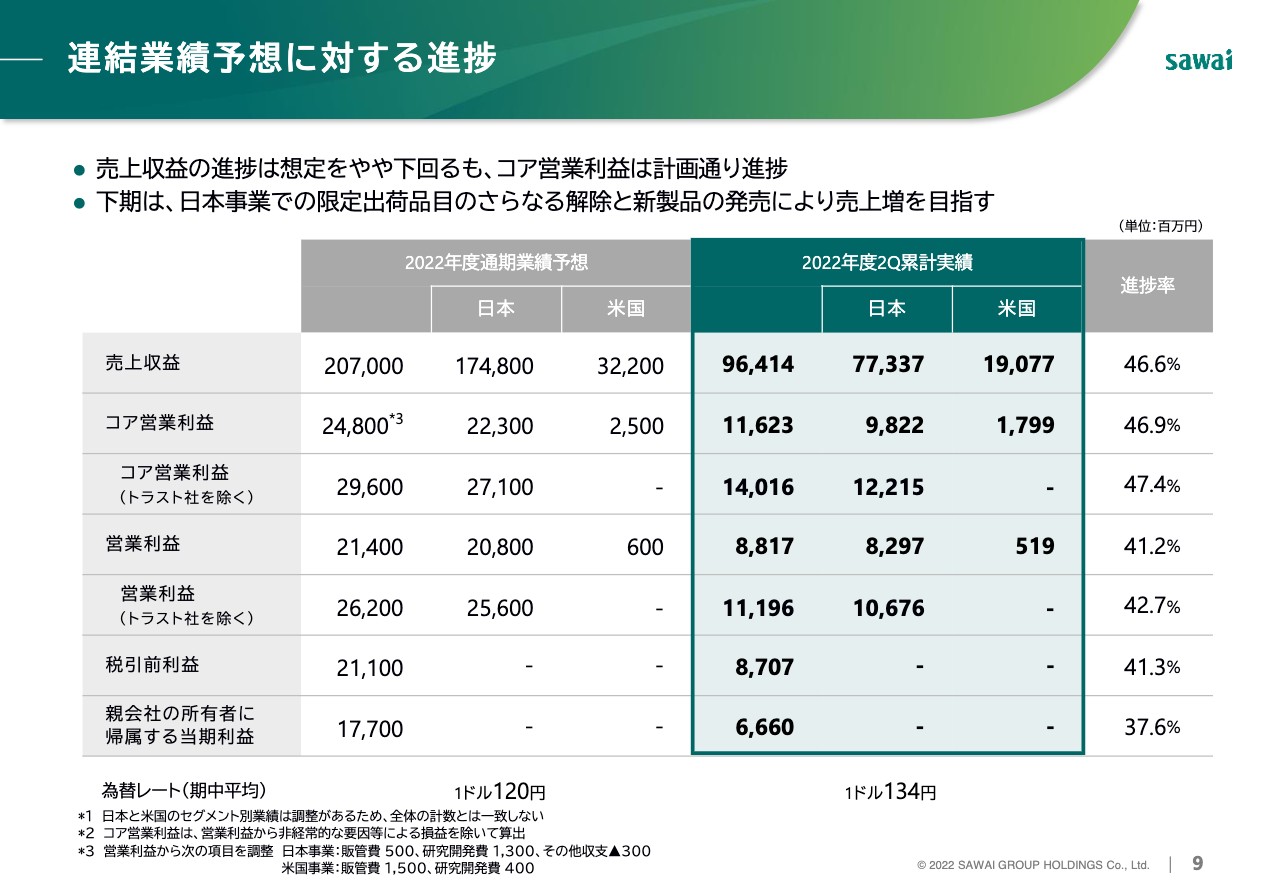

連結業績予想に対する進捗

通期の連結業績予想に対する進捗についてです。上期における売上収益の進捗は、年間計画に対しやや下回っているものの、コア営業利益は計画どおりに推移しています。下期は、為替動向等の不透明な要素はありますが、⽇本事業での限定出荷品⽬のさらなる解除と新製品の発売により、着実な売上増加を⽬指していきます。

トラストファーマテック株式会社の稼働開始に向けた進捗

ここからは中期経営計画の進捗についてご説明します。まず、3つの柱の1つである、国内ジェネリック市場におけるシェア拡⼤に向けた安定供給⼒の強化に取り組んでいる、トラスト社の現状についてご説明します。

来年4⽉の初出荷に向け、計画どおりに進捗しています。⽣産開始に向けて、すでに1品⽬⽬の検討と準備は完了しており、2品⽬以降の技術移管の作業を実施しています。

トラストファーマテック株式会社における今後の主な研修内容

また、トラスト社の社員向け研修も順調に進んでいます。トラスト社の本社や⼯場での研修においては、GMP研修はもとより、沢井製薬の信頼性保証本部、⽣産本部の各⼯場の社員による直接指導を計画的に実施しています。

また、沢井製薬の既存⼯場に約130名が⻑期出張し、来年3⽉までの1年間でサワイ基準の⽣産⽅法を実践習得すべく、研修に励んでもらっています。沢井製薬の⼯場社員と同等のスキルを早期に取得できるよう、定期的に完成度を評価し、今後も継続して研修を実施していく所存です。

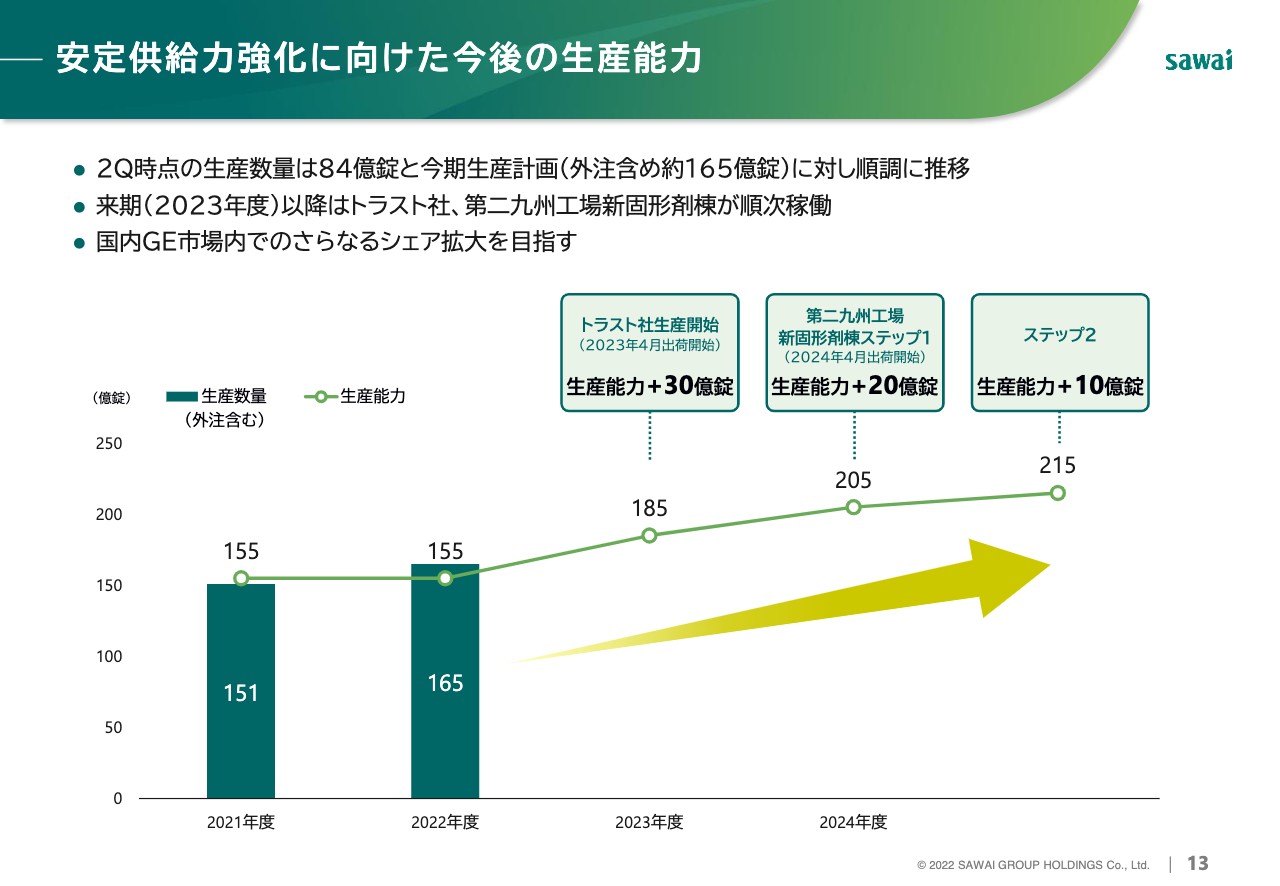

安定供給力強化に向けた今後の生産能力

スライドのグラフは、サワイグループの今後の⽣産能⼒の推移を示しています。来期以降はトラスト社と第⼆九州⼯場の新固形剤棟が順次稼働を開始します。早期に200億錠を超える⽣産能⼒を実現し、国内ジェネリック市場内でのさらなるシェア拡⼤を⽬指していきます。

【米国事業】 ハイライト

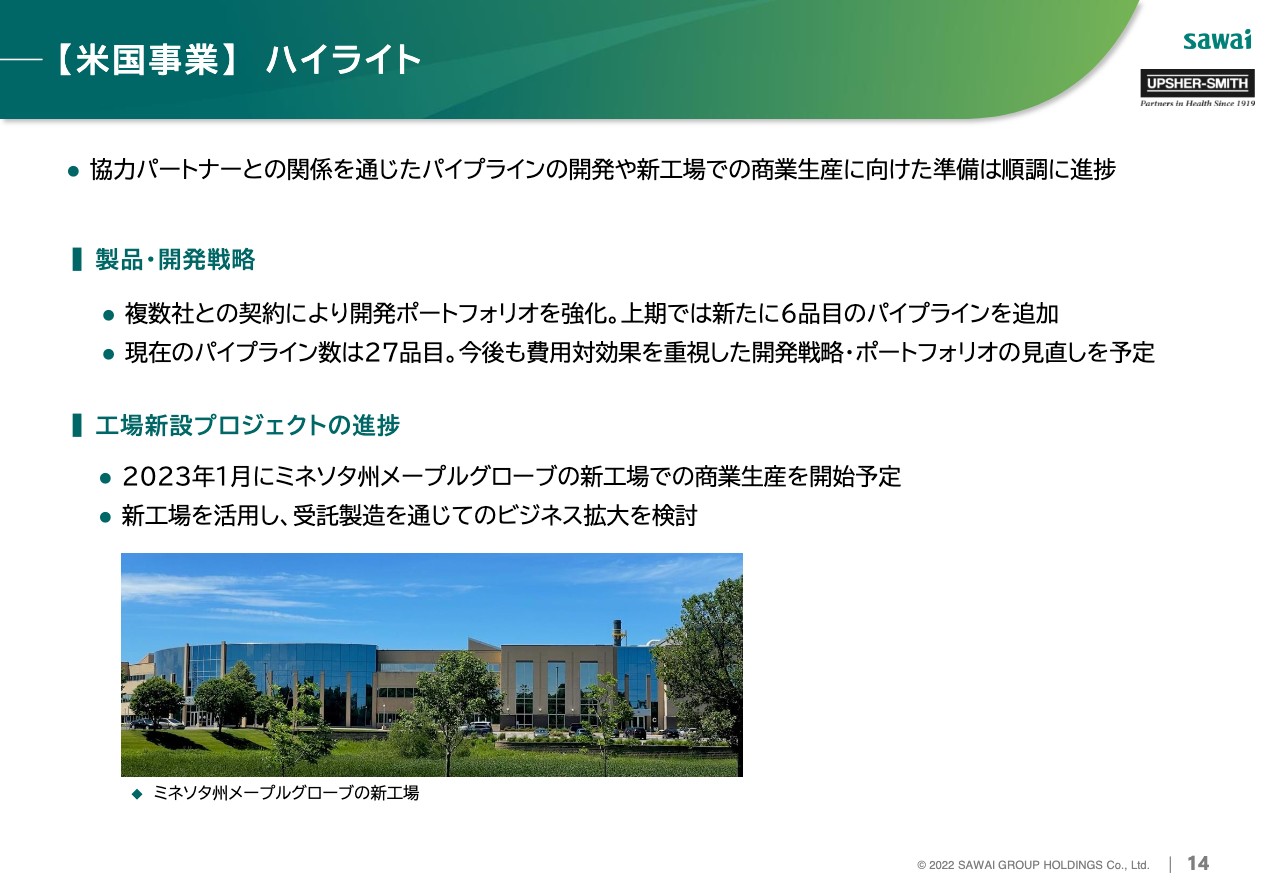

2つ⽬の柱である⽶国事業についてです。前期に構造改⾰を実施し、研究開発機能やパイプラインのポートフォリオの⾒直しを進めることで、研究開発コストを⼤幅に削減しました。製品開発については、協⼒パートナーとの提携に注⼒しており、順調に推移しています。

また、本社とつながる新⼯場での商業⽣産開始を来年1⽉に予定しています。新⼯場への集約によるオペレーティングコストの抑制はもとより、新⼯場を活⽤した受託製造によるビジネス拡⼤も検討していきます。

新規事業 進捗状況

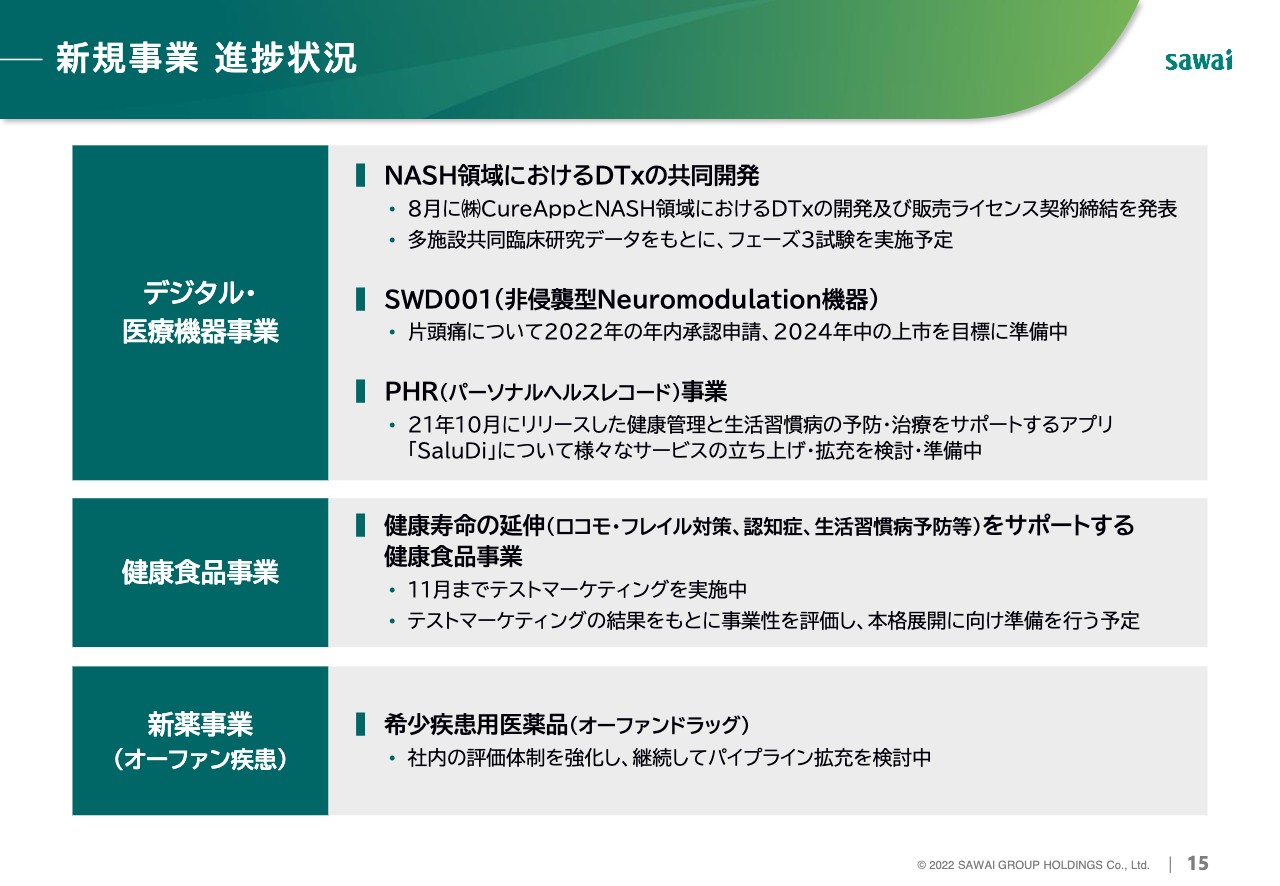

3つ⽬の柱である新規事業の進捗についてです。1つ⽬はデジタル・医療機器事業です。8⽉に発表したNASH領域におけるCureApp社とのDTxの共同開発については、フェーズ3試験に向けて準備を進めています。

⾮侵襲型Neuromodulation機器については、⽚頭痛を対象に今年中の承認申請を⽬指して、準備を進めています。PHR(パーソナルヘルスレコード)事業においては、健康管理と⽣活習慣病の予防・治療をサポートするアプリ「SaluDi」を通じたさまざまなサービスの⽴ち上げ、拡充を検討・準備しています。

健康⾷品事業では、11⽉までテストマーケティングを実施中です。その結果を基に事業性を評価し、本格展開に向けた準備を進めていきます。また、オーファン疾患をターゲットにした新薬事業は、社内の評価体制を強化し、継続してパイプラインの拡充を検討中です。

資料の16ページ以降は、⽇本事業の12⽉収載予定新製品や、ファイナンシャルデータなどの参考資料を記載していますので、あわせてご覧ください。以上で、2022年度第2四半期決算概要のご説明を終わります。

質疑応答:限定出荷解除による売上への影響について

質問者:限定出荷解除による売上への影響についてです。第1四半期も第2四半期も限定出荷品目数はけっこう減っていますが、売上は第1四半期と第2四半期であまり変わっていないと思います。

ここまでの品薄で、各医療機関や薬局においては、代替品目をいったん確保していると思います。そのため、サワイの製品が来たからといって「もう間に合ってますよ」という状況になっているのでしょうか? あるいは、これまで各メーカーの出荷が滞っていた品目だからこそ、薬局で在庫をけっこう積んでいたり、卸の在庫も多くなっていたりと、限定出荷解除されたとはいえ、流通在庫がはけて、御社の出荷に結び付くまでには、少し時間がかかるのでしょうか?

どのような背景によって、この売上になっていて、出荷増に結び付くタイミングをどのように考えればよいか教えてください。

澤井健造氏(以下、澤井健):4月以降、大幅に解除を進めていますが、売上に対して大きな影響を与えるような大型品目の解除は8月以降段階的に進んでいます。8月以降の大型品、例えば「アムロジピン」「アトルバスタチン」に関しては、品目ごとに分析を進めており、従前の売上より10パーセントくらいは上振れています。

以前よりも確かに増えてはいるのですが、他社の状況などを考えると、もう少し伸ばせるのではないかと思っています。AG(オーソライズドジェネリック)など他社に移っているものをもう一度取り戻していくためには、ある程度の時間が必要だと考えています。ただし、今後も随時解除していきますし、直近ですと「クロピドグレル」、近々「エルデカルシトール」なども解除していきますので、下期以降はその影響も出てくるのではないかと思っています。

質疑応答:円安やインフレによる業績への影響について

質問者:円安やインフレによる業績への影響についてです。何らかの影響が出ることは避けられないと思うのですが、いつ、どのくらい影響が出そうか、できる限り定量的に教えてください。

澤井健:定量的にお伝えするのはなかなか難しいのですが、当然ながら上期も部分的に価格高騰や為替の影響を受けています。ただし、医薬品を製造するにあたっては、前倒しでいろいろな原材料などを購入しますので、足元の急激な円安が売上原価に与える影響は限定的であり、数億円くらいのレベルだと思います。

下期以降、今よりもさらに大きく影響を受ける可能性もありますが、定量的にどのくらいかは現時点ではわかりません。ただし、上期よりは影響が大きくなるだろうとは予測しています。

質問者:上期に数億円だったものが、下期には2桁億円になるのでしょうか?

澤井健:どれほどの影響になるか、そこまで定量的にはわからないです。

質疑応答:限定出荷解除が順調に進捗している背景について

質問者:限定出荷品目数は222品目とかなり改善していますよね。ピークは2月の460品目ですか?

澤井健:ピークは前年11月初旬くらいで、468品目です。

質問者:競合と比較しても、限定出荷調整品目の改善が非常に順調に進んでいるのですが、この背景は何ですか?

澤井健:我々は、他社に先駆けて限定出荷を始めていたため、在庫の回復も他社よりも少し先んじていました。また、最初はリスクがあると思ったのですが、市場を落ち着かせていくためには、沢井製薬のような影響の大きい会社が先頭を切って取り組まなければ、市場自体がなかなか動かないという思いもありました。このように他社に先駆けて取り組んできたことが背景にあると思います。

質疑応答:製造の外部委託について

質問者:医薬品の製造受託事業(CMO)をする会社は多数ありますが、製造委託があまり増えていない理由はなぜでしょうか?

澤井健:そのようなCMOにもキャパシティがあるかというと、ない状況です。我々も外注をもっと増やしたいという思いはありますが、なかなか引き受けてもらえないのが現状です。

質問者:外注を進めているのでしょうか?

澤井健:外注も活用しながらキャパシティを増やしていこうとしています。ただ、外注先もキャパシティに余裕がないという状況です。

質問者:品質的な面で特定の非常にコアなところでしか生産できないということでも、価格でもなく、キャパシティですか? なかなか折り合わないのですか?。

澤井健:キャパシティの問題です。

質疑応答:下期の収益の見通しについて

質問者:10月から高齢者の医療費負担が倍になるなど、いろいろな要因がありますが、下期の国内・海外(米国)での収益環境について、どのように見ていますか?

澤井健:限定出荷の解除はこれからも続いていきますし、それが下期の間に功を奏してくるだろうと我々としては期待しています。

一度他社に移ってしまった取引先は、当社が限定出荷を解除したからといってすぐに戻ってくるわけではありませんが、多少のタイムラグはあっても戻ってくるだろうと考えています。

また、6月の新製品も大型品に関しては順調です。少し発売が遅れていますのでその効果はまだ出てきてはいませんが、単独上市の新製品、さらには12月以降の大型の新製品等の好影響もあると考えています。

上期がかなり厳しかったため、それをすべて跳ね返していけるのかというと、難しい部分もありますが、下期は十分に挽回する機会があると考えています。

末吉:米国事業に関しては、上期に対して下期の為替相場が変わらない前提ではあるものの、大きな変動要因はないと思っています。どうにか上期でできたおつりを維持しながら、下期もさらに乗せていくつもりで取り組んでいるところです。

質疑応答:限定出荷をかけている取り扱い品目について

質問者:御社の取り扱い品目809品目のうち、222品目が依然として限定出荷であるということでよろしいでしょうか。澤井光郎会長が7月のインターフェックスのレクチャーの時に、約200品目が赤字だとおっしゃっていたと思います。限定出荷が解除されて、赤字品目は今後、円安の影響などもあるので増えるとおっしゃっています。

現在、年末に向けてどのような状況になっているのか、情報をアップデートしていただけますか?

澤井光郎氏(以下、澤井光):先ほど社長の澤井が申し上げたように、上半期はまだ当社の在庫金額が約600億円強あり、それがようやく出て行っているところで、基本的には大きな変化はないと理解していただいて良いと思います。ただ、これから出て行くものは必ず影響を受けてくると思います。したがって、下期から来期にかけては、円安やインフレの影響が出てくると考えています。

7月時点から、まだ赤字品目はそれほど増えていませんが、業界数社の製造原価率を見ると、前年よりも約1.5ポイントは上がってきています。

それだけ原価率が上がってきており、原価率が上がることで、赤字品目は増えてくるだろうと思います。

質疑応答:限定出荷解除後のシェアについて

質問者:限定出荷解除後のシェアについて、いろいろコメントをいただきましたが、現状として御社の製品のブランド力などで、シェアがしっかり戻ってきているかどうかお聞かせください。

澤井健:例としてアムロジピン・アトルバスタチンでは、従前よりも10パーセント前後は増えています。ただ私どもとしては、他社の状況を見ると、もっとサワイにシェアが来てもよいのではないかとは考えていますので、引き続き営業を頑張ってもらっているところです。

質問者:10パーセントということは、元の割合を100パーセントとして、限定出荷を解除して元に戻ったら110パーセントまで行くということですか?

澤井健:そうですね。供給問題が起こる前の同じ時期と比べて、10パーセント弱ほどの増加です。

質問者:増えているという意味では増えているが、御社としては、もっと増えても良いだろうというお考えなのですね。

澤井健:今の環境を考えると、もっとサワイのシェアを高めていかなくてはいけないと思っています。

質問者:その策は何かありますか。

澤井健:サワイの供給体制、つまり、今後生産能力拡大に向けどのようなかたちで投資して、どのような計画を持っているのか、品質を維持していくためにどのような取り組みをしているのかを、いろいろな資料にしており、そこを訴えています。品目の宣伝というよりも、会社の姿勢を重点的に伝えています。

質疑応答:最低薬価の引き上げに関する展望について

質問者:最低薬価の引き上げをすると、どこかに出ていたと思います。これについては業界全体の取り組みにもなりますが、どのような展望をお持ちかお聞かせください。

澤井光:最低薬価の制度ができたのは平成12年です。その時の最低薬価は6円40銭でした。その後、消費税が8パーセントに上がり、10パーセントになったにもかかわらず、最低薬価は5円90銭まで下がっています。薬価には消費税が含まれているにもかかわらず、最低薬価は下がっているわけです。

物価は相当上がっているのに、何年も最低薬価が変わっていない状況です。業界としては、製造中止や品不足を起こさないためにも、最低薬価制度そのものを変えると同時に、局方品と同じ10円10銭まで引き上げることが必要だとして、取り組みに臨んでいるところです。

質問者:実現しそうでしょうか。

澤井光:財源との問題がありますので、一気には進まないと思いますが、まずは採算がとれない部分から品目を増やしていく方向で何とか持って行きたいとは思っています。

質疑応答:制度の改正の展望について

質問者:制度関連について、先ほどから議論にあるような安定供給や、収益性を改善していくことに資するような制度変更が、どのような時間軸で進んでいくと考えているかをご解説いただけますでしょうか? 加えて、このような環境ですので、来期以降の薬価改定幅は、かなり縮小してくると見てよろしいでしょうか?

澤井光:薬価改定幅は何とも言えません。来期に向けては、物価高騰、インフレといった非常事態に対応して、必要な物をきちんと供給できるよう薬価への手当をどのようにするかが、これから議論になると思います。一方で、抜本的な制度改定に関しては、2024年4月に向けてとなりますから、来年の4月に向けての議論には入ってこないと考えています。

質疑応答:米国の事業環境について

質問者:米国の事業環境について、足元ではかなり順調に推移しているかと思いますが、薬価や競合他社の動向など、今後見ておくべき環境の変化などあれば、ご紹介いただけますでしょうか?

末吉:前期は主力品をはじめとして、さまざまな品目にライバル社が相次いで参入して、一気に売上・利益が悪化したことはありましたが、この半年間を見ている限りにおいては、アップシャー・スミスの製品についてそのような目立った変化はありません。

今期になって状況が大きく変わったとは聞いていませんので、マクロ的な環境はおそらくあまり変わっていないと思われます。ただ、幸いにしてアップシャー・スミスが持っている参入しやすい品目については、前期でかなりの成長があったのではないかと期待しているところです。これからも伸ばすものは伸ばし、上積みしていければと考えています。

質疑応答:ジェネリック市場でのシェアについて

質問者:ジェネリック市場でのシェアについて、第1四半期・第2四半期ではどのように動いたのか、数字でご紹介ください。

澤井健:第1四半期では15.7パーセント、第2四半期累計では15.9パーセントとなっております。

質疑応答:円安の影響について

質問者:円安の影響についてのご質問です。タイムラグを持ち、下期もしくは来期に影響が出てくるのであろうと認識しています。御社の国内向け事業の原料と、APIを買っていらっしゃると思うのですが、どのくらいを外貨建てで仕入れているのかを知りたいです。

原価における外貨建て取引の構成比でもけっこうですし、お答えいただける範囲で構いませんので、なにか数字でいただけると助かります。

櫻井良樹氏(以下、櫻井):外貨建てで支払っているものは基本はありません。我々はすべて間接貿易で、商社経由です。したがって、外貨で支払うものはないのですが、その商社に委託して買っているのが中国や東欧などのもので、もちろん外貨が絡みます。

日本国内で原薬を製造している会社は非常に少ないため、なんらかの意味で海外が関わっているだろうという意味で言えば、8割以上が海外と関わっているということになると思います。

質疑応答:来期の製造について

質問者:来期の製造についての質問です。トラスト社の工場が立ち上がってきて、30億錠分のキャパシティが生産能力として追加されるものだと思っています。ただ、初年度から30億錠作るとは思っていません。実際にどのくらい作るのでしょうか?

それにより稼働率が下がることで、来期原価率が上がってしまうのではないかと心配をしていたのですが、そのあたりのトラスト社の工場の立ち上げの見通しについて、数字でなにかご説明いただけるものがあると助かります。

末吉:最初に作るものは決まっているのですが、今はまだ何を作るのか、追加でどのようなものを入れていくのか、といったところは協議中のため、明確には申し上げにくいところではあります。現時点では、再来期の期末くらいには、20億錠くらいの実生産ができるところまで持っていこう、ということで議論をしています。

来期はまだ、サワイとの分業体制をどのようにするかなど、さまざまな要因がありますし、予算そのものをどのように作り込むかといった中で議論していくため、具体的な数字までは申し上げにくいです。

ただ、今、もう1つおっしゃった原価格の悪化要因については、むしろ逆だと思っています。今期上期のトラスト社コストの24億円中18億円以上が、原価のマイナス要因です。作っていなくても人件費や償却費、あるいは光熱費等がかかり、こちらがいっさい在庫に振り変わらないため、100パーセントすべて原価になります。こちらが稼働していきますと、その一部が実際在庫に振り変わっていくため、理屈上は徐々に改善していくことになるかと思います。

質疑応答:下期の生産数量について

質問者:今のトラスト社について、資料の上期の生産実績のところです。上期はまだ従業員引き受けだけで生産には寄与していない、ということで、計画には確か織り込んでいなかったため、上期84億錠、通期165億錠となっていますが、下期以降に、研修が終わった方々が、生産増に寄与する期待というのはあるのでしょうか?

末吉:トラスト社自身で、初出荷は来年4月で、今期の生産数量の増、という意味では、トラスト社に勤務している社員についてはまったくありません。ただし、130名くらいが今サワイで研修を受けているところで、その研修がある程度のレベルまで達すると、沢井製薬における生産のサポートをするという意味で、一定の貢献はしてもらえると思います。

質問者:実際に、研修が終わり、既存の工場に配置されサポートに当たれるのはいつ頃からでしょうか?

末吉:これは一概に言えません。その工程によっても違います。また、この130名がいなければ、外から人を入れていかないといけなかったわけですので、そのような意味でも一定の補助的な効果はあると思います。ただ、「生産能力のアップにすぐに下期にこれだけ貢献します」ということはお話ししにくいです。

澤井健:ご理解をお願いしたいのですが、沢井製薬の各工場に研修だけのために行っているわけではなく、実際に生産に携わりながら経験を積んでいるため、そのような意味では、この上期と下期でそれほど大きな差は出ない、と思っていただいたら良いと思います。

質問者:すでにOJTで貢献はしているわけですね。

澤井健:おっしゃるとおりです。

質疑応答:為替の影響について

質問者:為替の影響が出てくる、タイムラグの期間というのは、だいたい半年くらいと思ってよろしいのでしょうか? 3月くらいから、円安が急激に上がってきたと思うため、期の後半かもしれませんが、上期の数億円という、今の為替のレベルが寄与してくるのは来年の頭くらいになるのか、このあたりの感覚を教えていただけますか?

櫻井:先ほどお話ししたように、間接貿易です。例えば商社が、10月1日の為替レートを適用するのはいつからですかというと、10月1日の為替レートで物を買うのが2ヶ月から3ヶ月後です。その結果2ヶ月から3ヶ月後にお得なのですが、一方で、ダイレクトに為替レートが関与するわけではなく、通常の取引は、例えば円ドル相場が100円から110円であれば、105円で決済しましょうと。110円から120円であれば、115円で決済します。そのようになっています。

したがって、100円のドルが、ずっと交換して上がっていく中で、110円までの期間というのはまったく変わりません。それが110円を超えた段階で、一気に115円に変わります。そのようなことを考慮すると、3月からFRBが金利を上げて急激に上がってきているのですが、これだけ急激なかたちでも、ひと月くらいはずれるため、一般的に言えば、4ヶ月から5ヶ月影響は遅れます。ただ今後は、ドル円の伸びが、このようになることは基本的には考えにくいため、そうするとより遅れる可能性もあるということです。

つまり、先ほど社長の澤井から、上期の影響はそれほど大きくないとお話ししているのは、そのような影響もあり、今の為替がどこに影響するかというと、来期の上期に大きく影響するということは間違いないです。ただし、我々が物を買っているのは、中国や東欧が多いです。これは別に、米ドル圏ではないため、中国の輸出業者からすれば、ドル高によって利益を得ます。我々は、この輸出業者に対してドル建ての価格の引き下げの要請をしています。

要するに、「ドル円が3割下がったから、サワイの仕入れがダイレクトに3割上がる」というふうにはならないということはご理解いただければと思います。有利になることはまったくないため、不利であることに間違いありませんが、110円から145円に変わると、一気に3割仕入れが上がるというふうにはならない、とご理解いただければと思います。

質問者:その対策なのですが、国産回帰のほうに向けて、なんとかマイルドにするということはあり得るのでしょうか? つまり、ダブルソースであればシフトはできると思うのですが、そのようなことはなかなか難しいのでしょうか? 例えば、原薬の原料の中間体が海外のため、あまりそのような効果が出ないのか、このあたりについて教えていただけますか?

澤井健:今おっしゃったとおりだと思います。国内に切り替えても、元をたどれば海外からいろいろ入ってきているものも多いですし、実際に有識者会議の時だったと思うのですが「国内品もかなり値上がりしている」というデータがあったかと思います。そのため、国内にコストをかけて、国内品に切り替えるだけでも、まずさまざまなコストがかかります。申請もしないとなりません。そのようなことをしても、現状は効果はかなり限定的だろうと思います。

質疑応答:テリパラチドのジェネリックへの切り替えについて

質問者:今期の新製品の中で、テリパラチドが期待されているところだと思います。細かい質問で恐縮ですが、テリパラチドはオートインジェクターが主流で、御社の場合は違うタイプだと思いますが、これから、先発を置き換えていくにあたっての、御社のポイントとなるところを教えてください。

澤井健:もちろんジェネリックなので、価格面での優位性を訴えていくことになると思います。テリパラチドに関しては単独上市のため、ジェネリックに切り替える場合は、沢井製薬のものしかないため、それをしっかり現場で伝えるというかたちで、9月以降に順調に売上も伸びつつあると聞いています。

質疑応答:不採算品の薬価について

質問者:不採算品の薬価の件なのですが、先ほど澤井会長が、円安インフレの対応の緊急避難的なことが今の議論、とおっしゃっていたのですが、最初は最低薬価の引き上げではなく、不採算品からというような話だったと思います。仮に政府が不採算品の薬価を上げてくれる、となった時に、この不採算品の定義は、メーカーの自己申告をそのまま受け入れてくれるのでしょうか?

なかなか難しいと思うのですが、どのような議論に落ちていきそうでしょうか?

澤井光:薬価算定ルールの中に、原価算定方式というものがあります。その原価算定方式に基づいて計算した原価が、薬価と同じだと不採算になるため、きちんとしたルールはあります。

しかし、その計算の時に使う、労務費・経費や、水道光熱費が、安い時の計算数値なのです。こちらを使って計算すると、なんの意味もないわけです。計算方式そのものを、きちんと時勢に合わせて計算し直させてほしい、というところも我々の主張です。

質問者:そのようなことがあると、非常に時間もかかり、仮に不採算品の薬価を上げると言っても、来年4月までに間に合うのでしょうか?

澤井光:我々からすると、実際原価が出ているため、そこまできちんと計算しなくても、これは赤字品目と示せます。また、「有用性がないとだめ」というところとどのように当局が折り合いをつけるか、ということと「財源がどのくらい必要になるのか?」というところの問題だと思います。

質疑応答:来期について

質問者:来期の考え方についてです。マイナスとプラス、来期はどちらの要素のほうが大きいと思っていますでしょうか? 定量的に教えてください。

末吉:まだ社内でもいろいろと議論してる最中で、環境そのものもまだ定まっていないところもあるため、定量的にどちらが上か下かというのは、なかなか現時点ではお話ししにくいです。

質問者:米国の新工場で1月から製造開始という話です。償却も増えてしまいますが、 来期は、実際の僕らがP/L上に見える原価率にはプラスに働くのでしょうか? それとも、あまり変わらないと思っているのでしょうか?

末吉:今の見通しとしては、プラスに働くと考えています。償却込みでP/L上は一定の改善効果があり、表面上は場所を少し離れていますが、事実上の1工場体制で、対FDA上は1つの工場として運営できるようになるため、さまざまなコストの削減につながると見ています。

新着ログ

「医薬品」のログ