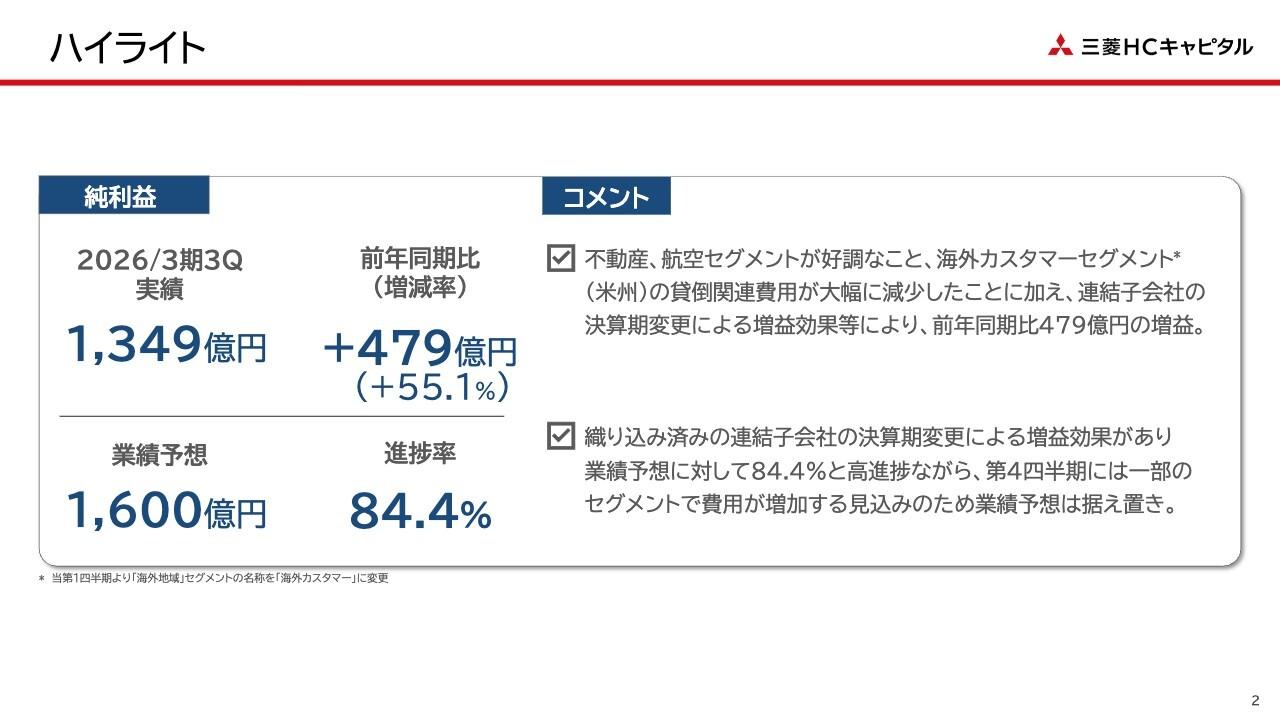

アイ・パートナーズ フィナンシャル、投資家のリスク回避姿勢を背景に減収減益 IFAの業務支援で成長目指す

2023年3月期第2四半期決算説明会

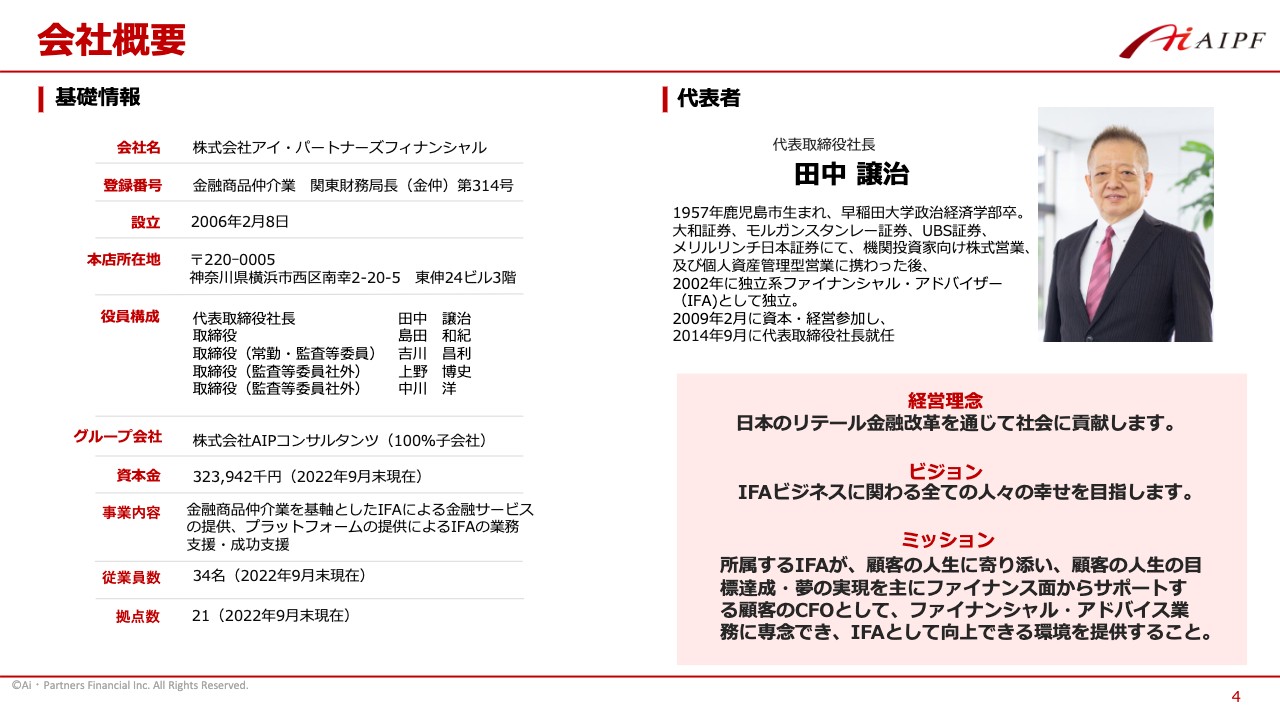

田中譲治氏:2021年6月23日に東証マザーズ、現在の東証グロース市場に上場いたしました、株式会社アイ・パートナーズ フィナンシャルの田中譲治でございます。よろしくお願いいたします。本日ご参加いただきました個人投資家のみなさまには、深く感謝を申し上げます。

会社概要

事業内容について簡単にご説明します。まず、会社概要です。当社は、投資家に対しては金融商品仲介業を基軸としたIFAによる金融サービスの提供を、IFAに対してはプラットフォームの提供によるIFAの業務支援と成功支援を主な事業としています。

なお、主たる事業が金融商品仲介業である事業者としては初の上場企業であり、現在、唯一の上場企業です。

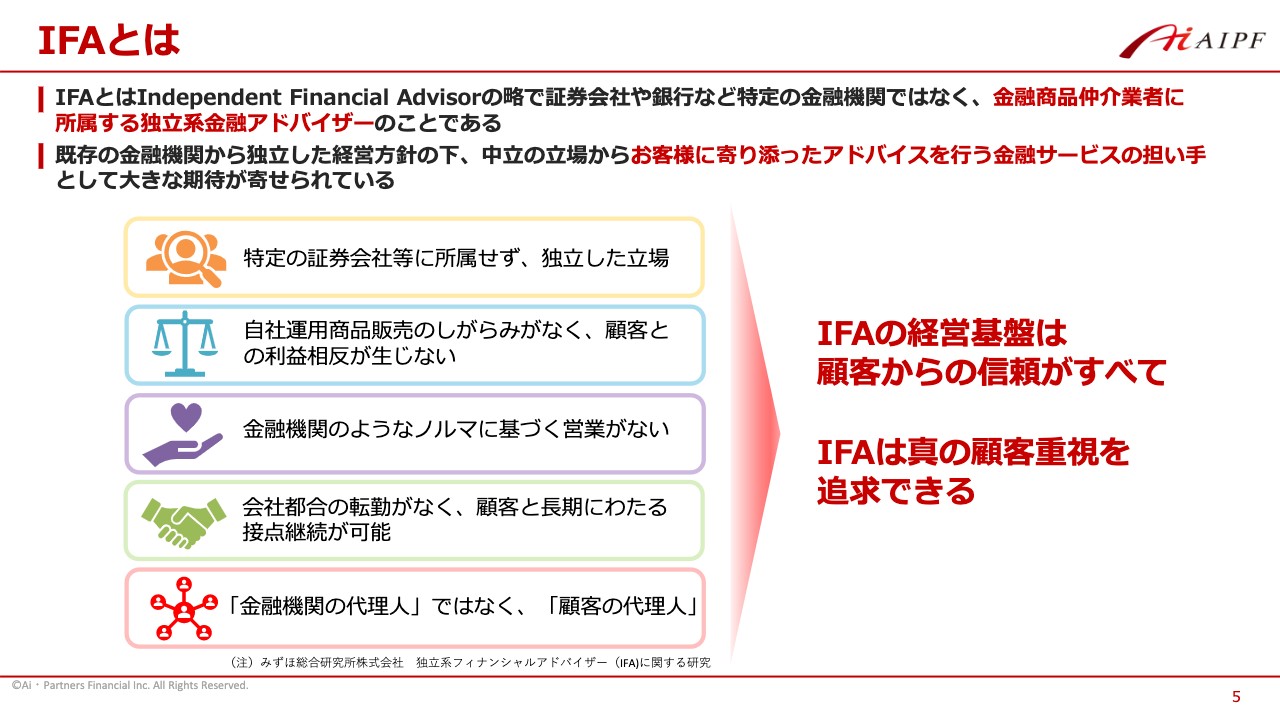

IFAとは

IFAについてご説明します。我が国では、一般的に金融商品仲介業者に所属する独立系金融アドバイザーがIFAと呼ばれています。

当社所属のIFAの特徴についてご説明します。スライドにいくつか記載していますが、ポイントは当社と当社に所属する大半のIFAとの契約形態は委任契約であり、雇用契約ではありません。

したがって、当社は当社所属のIFAに対して、いわゆるノルマを課すなどの会社都合の営業推進を一切行うことができません。つまり、IFAのお客さまと当社との間に利益相反はないことになります。ですので、当社所属のIFAは、お客さまの立場に立てるファイナンシャルアドバイザーということです。

また、当社所属のIFAの経営基盤のすべてはお客さまからの信頼にありますので、お客さまの信頼を得られない、また信頼を失ったIFAは廃業するしかありません。したがって、当社のIFAは、お客さまの信頼に応えるアドバイスやサービスの提供をせざるを得ないことになります。

これらの背景により、当社所属のIFAは真のお客さま重視を追求できると考えています。

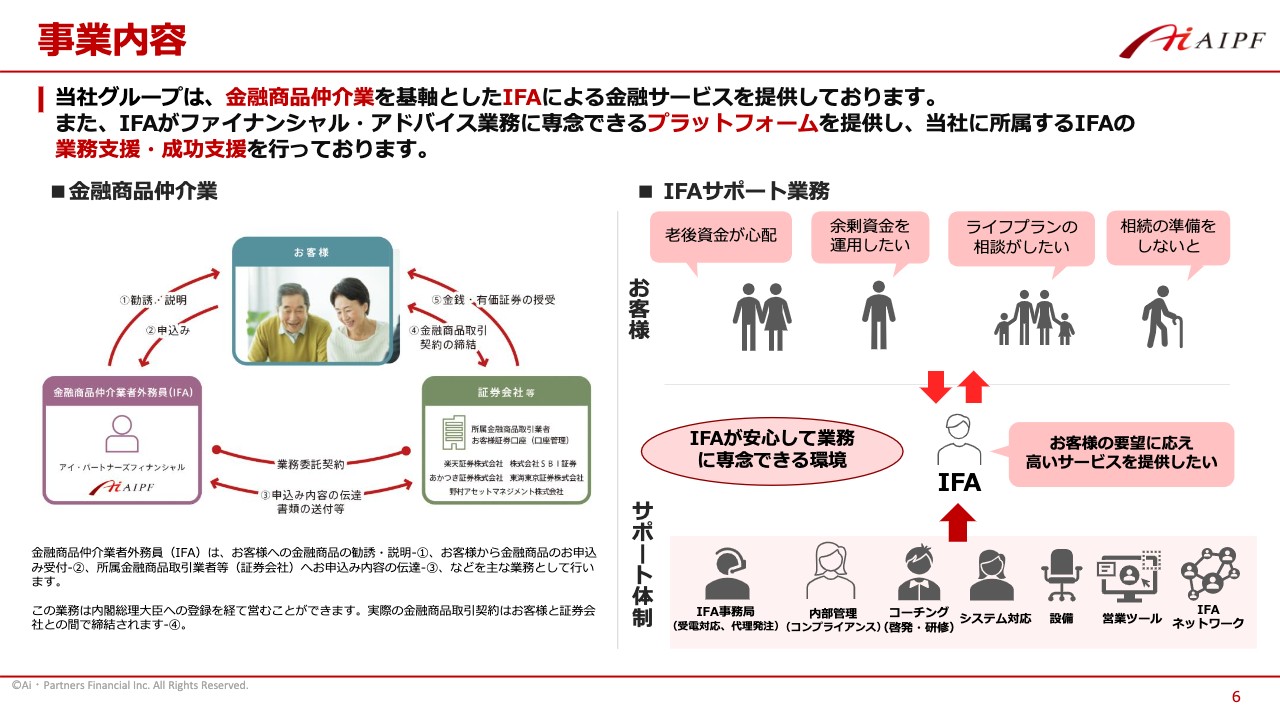

事業内容

事業内容についてご説明します。スライド左側の図をご覧ください。金融商品仲介業者とは、金融商品取引業者の委託を受けて、取引の勧誘や仲介、商品申込みの受付などを行う業者です。

当社は現在、楽天証券、SBI証券、あかつき証券、東海東京証券、野村アセットマネジメントの業務委託を受けて、それぞれの金融商品取引業者の金融商品仲介を主に行っています。

また、当社所属のIFAがファイナンシャルアドバイス業務に専念できるプラットフォームを提供し、当社に所属するIFAの業務支援、成功支援を行っています。その内容について簡単にご説明します。

スライド右下のサポート体制の図をご覧ください。IFA事務局、内部管理の部門は、日々のIFA業務のサポートおよびコンプライアンス上のIFA業務管理を行っています。コーチングの部門はIFAの成功支援、つまりIFAが顧客の人生の伴走者となれるようにサポートしています。

他にも、IFAに提供している設備やシステム対応など、システムの整備・保全を担っている部門があります。また、営業ツールやIFAネットワークとは、IFAの成功支援の一環として提供する営業ツールや顧客管理ツール、営業資料、ビジネスコミュニケーションツールなどの制作や整備を行っています。

以上が、金融商品仲介業の主なサポート体制となります。結果として、当社所属のIFAは安心して業務に専念できる環境の下、お客さまの要望に応えて高いサービスを提供することが可能になっています。

提供するサービス

提供するサービスについて簡単にご説明します。スライド左側の金融商品仲介サービスでは、お客さまの資産の運用・保全・形成のための金融商品仲介業務を行っています。当社に所属しているIFAが提供するサービスですので、独立している人の立場からお客さまに寄り添った資産運用のアドバイスを行うことができます。

特に昨今はゴールベースアプローチといった、顧客の人生設計をヒアリングして、一人ひとりの異なる課題を解決し、主にお客さまの金銭面におけるゴール達成のための人生の伴走者になれるIFAを求める投資家が増えています。当社では、当社所属の多くのIFAがそのようなIFAになれるように推進しています。

スライド右側のその他金融サービスは、主に子会社のAIPコンサルタンツが担っています。AIPコンサルタンツは、主な事業として保険代理店を営んでいます。

先ほどお伝えしたとおり、ゴールベースアプローチにより、お客さまの人生の伴走者になれるIFAが求められてきています。そのような投資家に提供するサービスの中には、資産形成だけではなく、主に人生のリスク管理のための保障系の保険の提供も不可欠になってきています。

また、AIPコンサルタンツは、証券・保険以外の商品・サービスを提供している50社以上の事業会社と提携しており、主にIFAのお客さまとそれらの会社とのマッチングサービスも行っています。

お客さまのゴール達成のための人生の伴走者となるIFAにとっては、証券・保険以外の商品・サービスの紹介もますます重要になってくると思いますので、これらの事業・サービスもさらに充実させていく予定です。

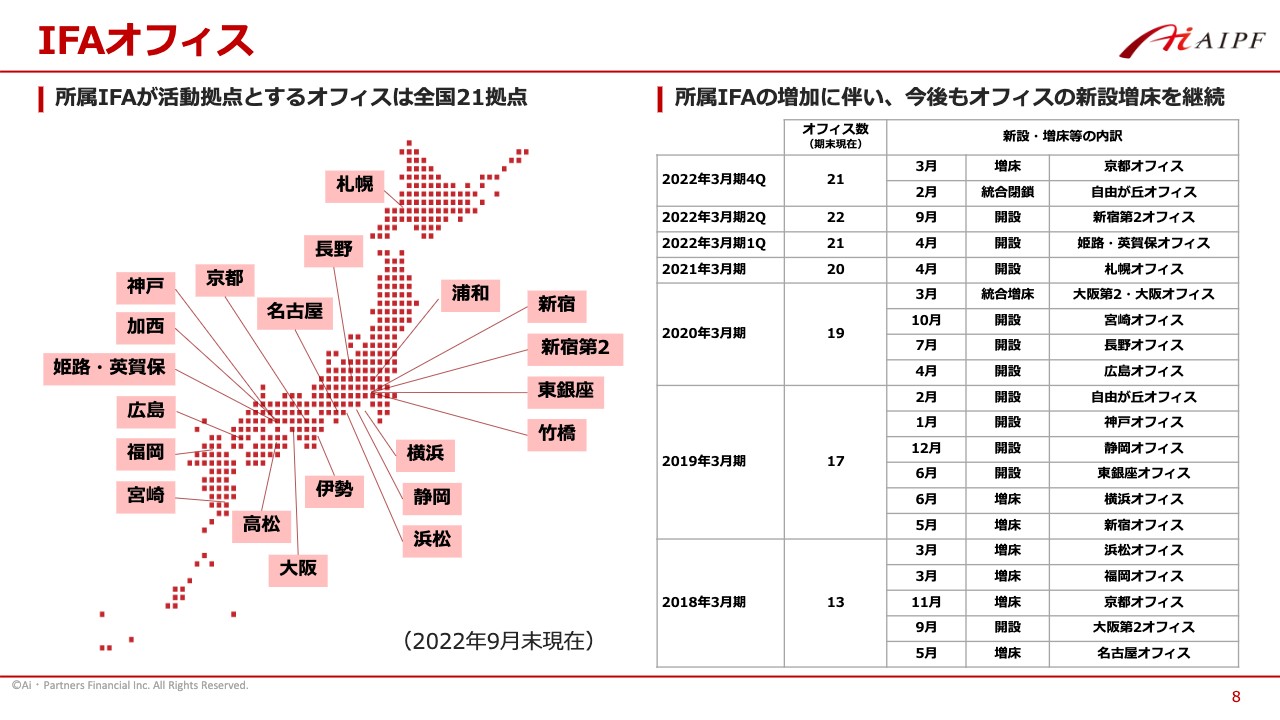

IFAオフィス

現在、当社がIFAに提供しているオフィスは全国で21拠点あります。

事業系統図

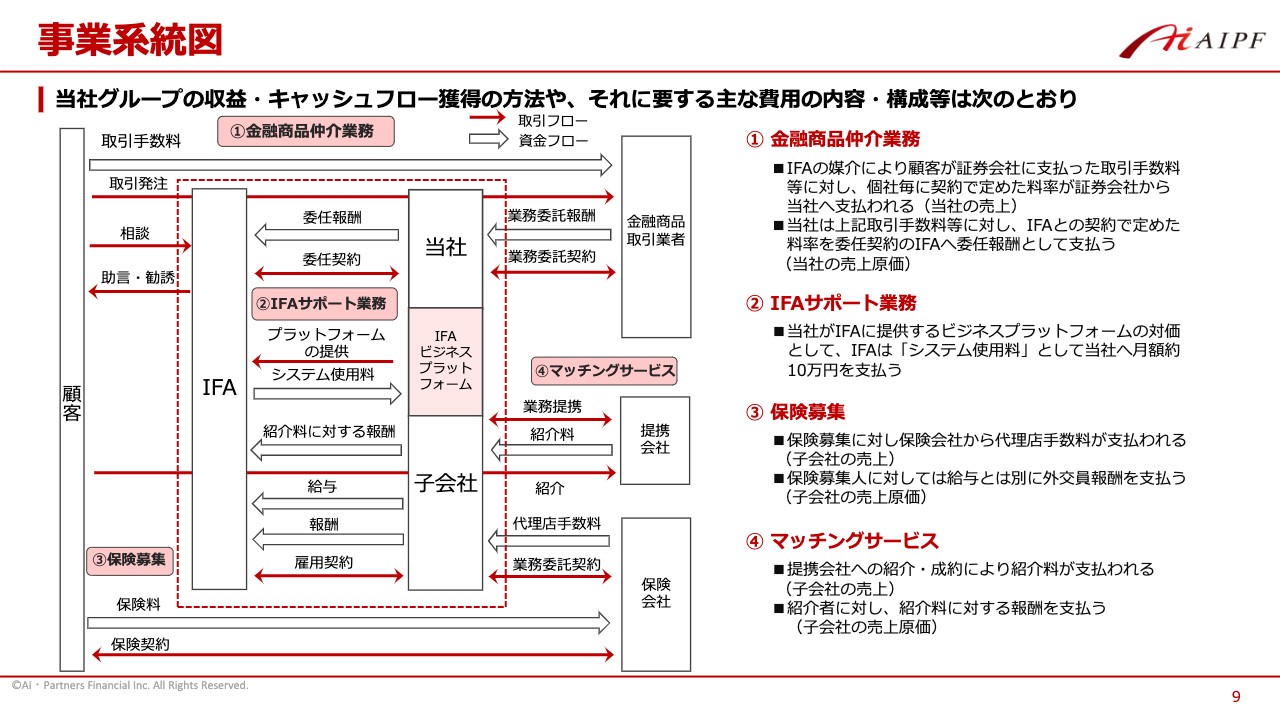

当社グループの収益・キャッシュフローの獲得の方法や、それに要する費用の内容・構成などをスライドで示しています。

スライド右側に各項目の説明をしています。1番目に、金融商品仲介業務と記載しています。こちらは当社のメイン業務で、IFAの媒介によって、IFAのお客さまが証券会社に支払った取引手数料などに対し、証券会社ごとに契約で定めた料率によって、証券会社から当社に業務委託報酬が支払われます。これが当社の主な売上となります。

また、当社はこの取引手数料などに対して、IFAとの契約で定めた料率を委任契約のIFAに対して委任報酬として支払っています。こちらが当社の売上原価になります。

2番目に、IFAサポート業務と記載しています。当社には、IFAサポート業務に関する売上もあります。当社がIFAに提供するビジネスプラットフォームの対価を「システム使用料」と呼んでおり、IFAは当社へ月額約10万円の費用を支払うことになっています。こちらは原価がないため、すべて粗利となります。

3番目の保険募集、4番目のマッチングサービスの部門については、当社の連結売上のうち数パーセントしかありませんので、ご説明は割愛します。

先ほどお伝えしたとおり、今後、お客さまの人生の伴走者を目指すIFAが増え、保険やマッチングサービス活用の必要性・必然性が高まると予想されます。したがって、今後はこの部門の収益が徐々に増えていくと考えています。

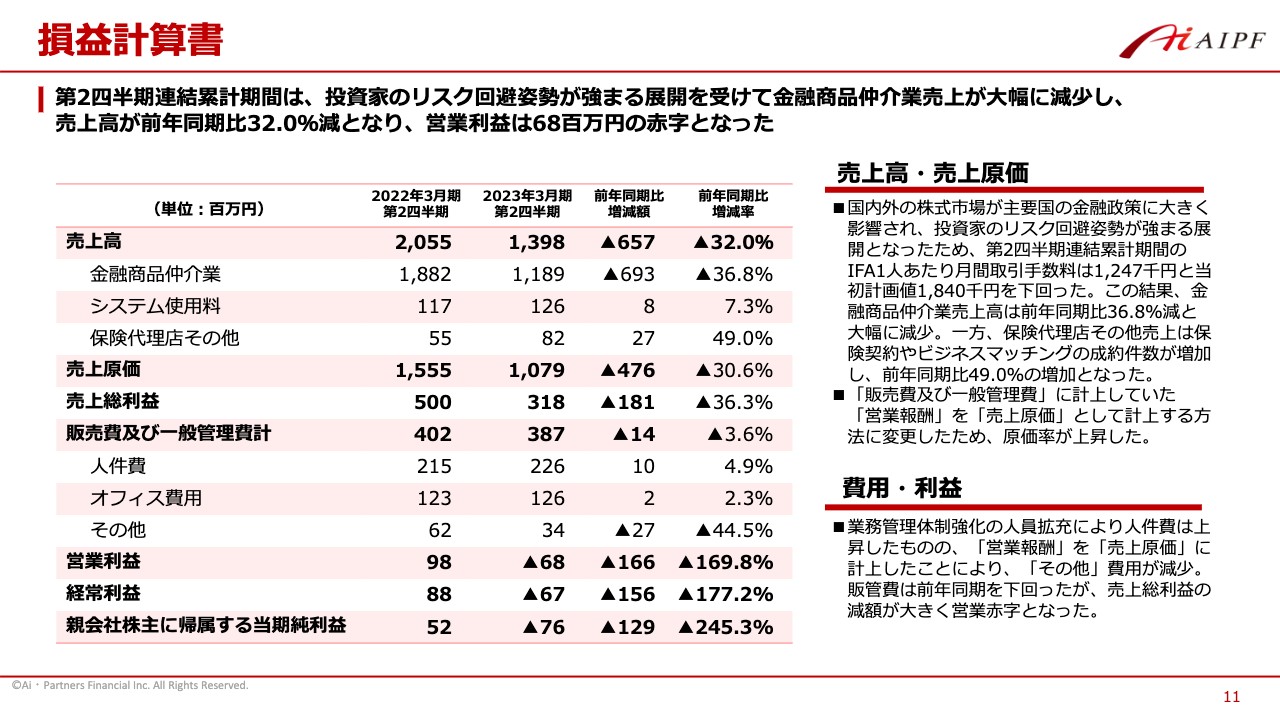

損益計算書

2023年3月期第2四半期の決算概要についてご説明します。まず、損益計算書です。第2四半期連結累計期間は、投資家のリスク回避姿勢が強まりました。ご存知のとおり、主要国の金融政策が大きく変わったことやロシアのウクライナ侵攻により、国内外の株式市場が大きく低迷したことが背景にあります。

その結果、IFA1人あたりの月間取引手数料は124万7,000円と、当初計画値の184万円を大きく下回ったため、金融商品仲介業売上高は前年同期比36.8パーセント減と、大幅に減少しました。これを主な理由として、全体の売上高は前年同期比32パーセント減となりました。

一方、保険代理店その他売上は、保険契約やビジネスマッチングの成約件数が増加したため、前年同期比49パーセント増となりました。また、販売費及び一般管理費は、前年同期比1,400万円減と3.6パーセント減少したものの、売上高の減少が大きく、第2四半期連結累計期間の営業利益は6,800万円の赤字、経常利益は6,700万円の赤字となりました。

なお、第1四半期と第2四半期の売上高や利益と比較すると、売上高はほぼ横ばい、営業利益、経常利益は若干の改善となっています。

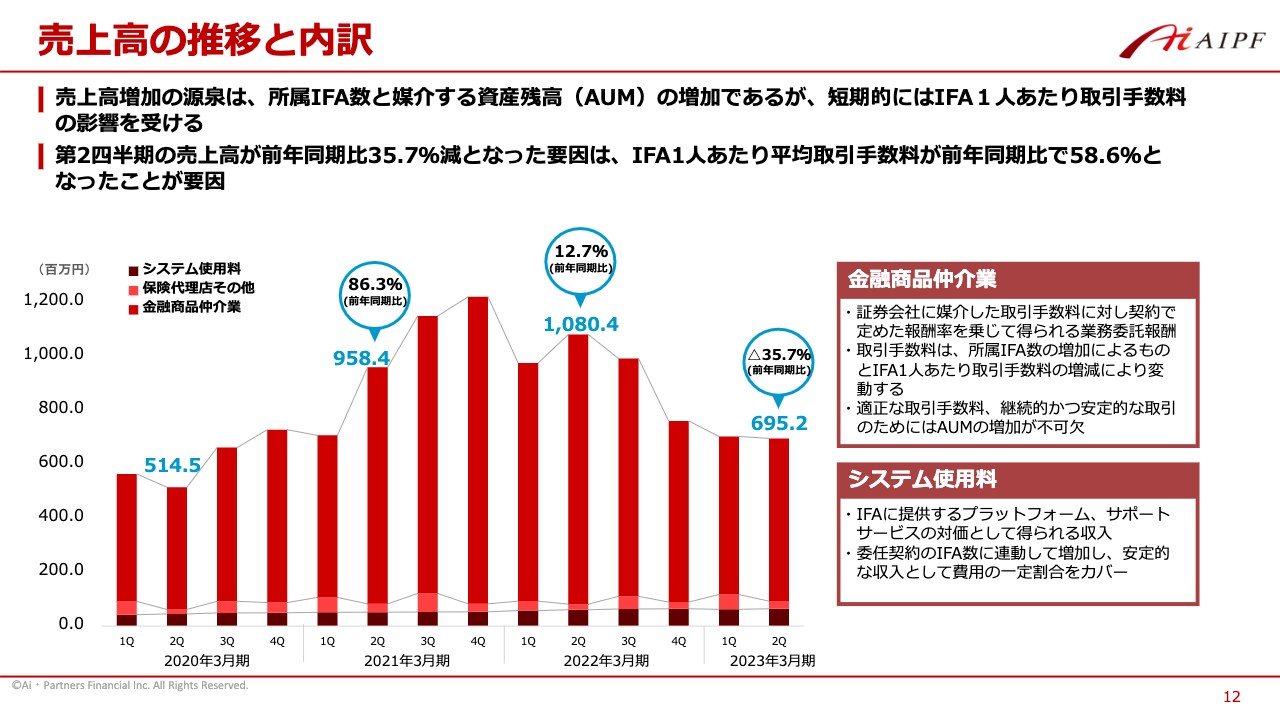

売上高の推移と内訳

スライドの棒グラフは、四半期ごとの売上高の推移を示しています。第2四半期の連結売上高は、前年同期比35.7パーセント減となりました。

先ほどお伝えしたとおり、国内外の株式市場が大きく低迷し、投資家のリスク回避姿勢が強まる展開となったことを最大の理由として、IFA1人あたりの平均取引手数料が前年同期比58.6パーセントと大幅に減少したことが要因です。

四半期ごとに見ると、売上高全体は第1四半期より若干マイナスですが、金融商品仲介業売上高およびシステム使用料売上高は第1四半期よりも微増となっています。

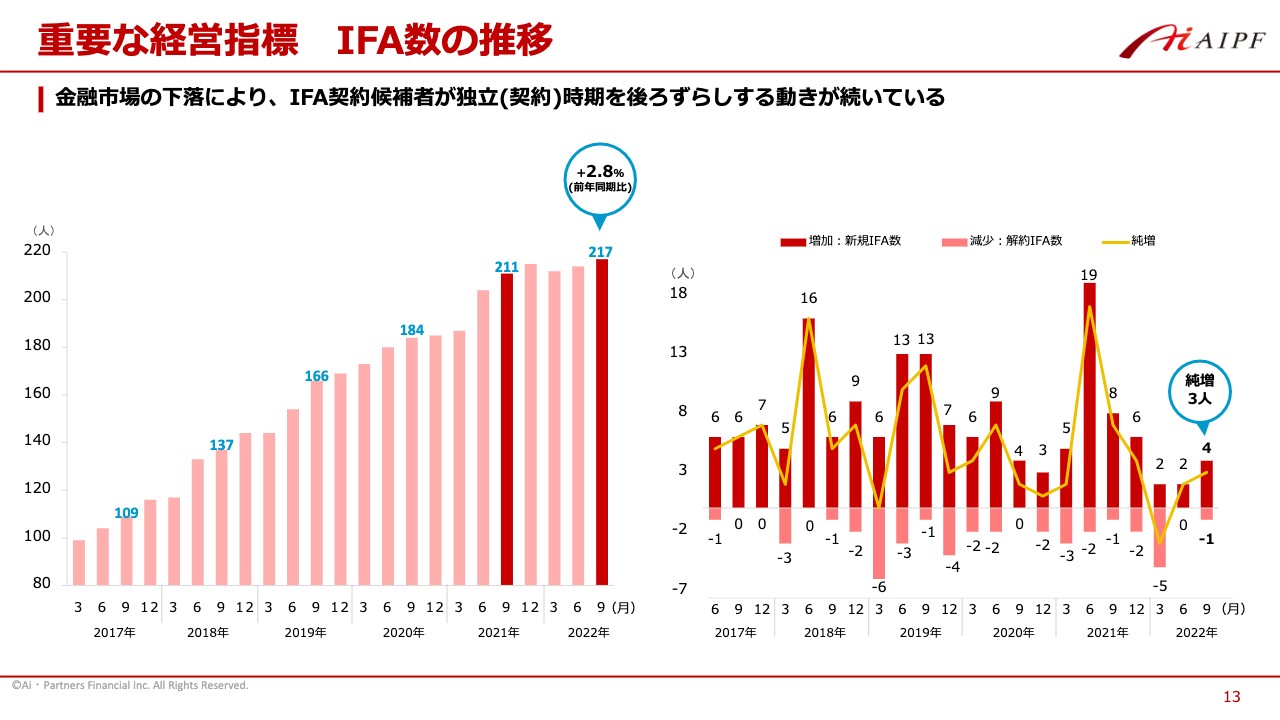

重要な経営指標 IFA数の推移

当社の重要な経営指標であるIFA数の推移についてご説明します。スライド左側のグラフは、四半期末の所属IFA数の推移を表しています。第2四半期末現在は217名となり、前年同期比で6名増加して2.8パーセントのプラスです。第1四半期末比では3名増加と、伸びがかなり緩やかになっています。

これは一昨年の新型コロナウイルスによって社会的不安が蔓延した時にも見られた動きで、金融市場の下落によってIFA契約候補者が独立する時期、当社にとっては契約にあたりますが、これを後ろにずらしていることが背景にあります。

スライド右側のグラフは、IFA数の四半期ごとの増減を示したグラフです。こちらはご参照いただければと思います。

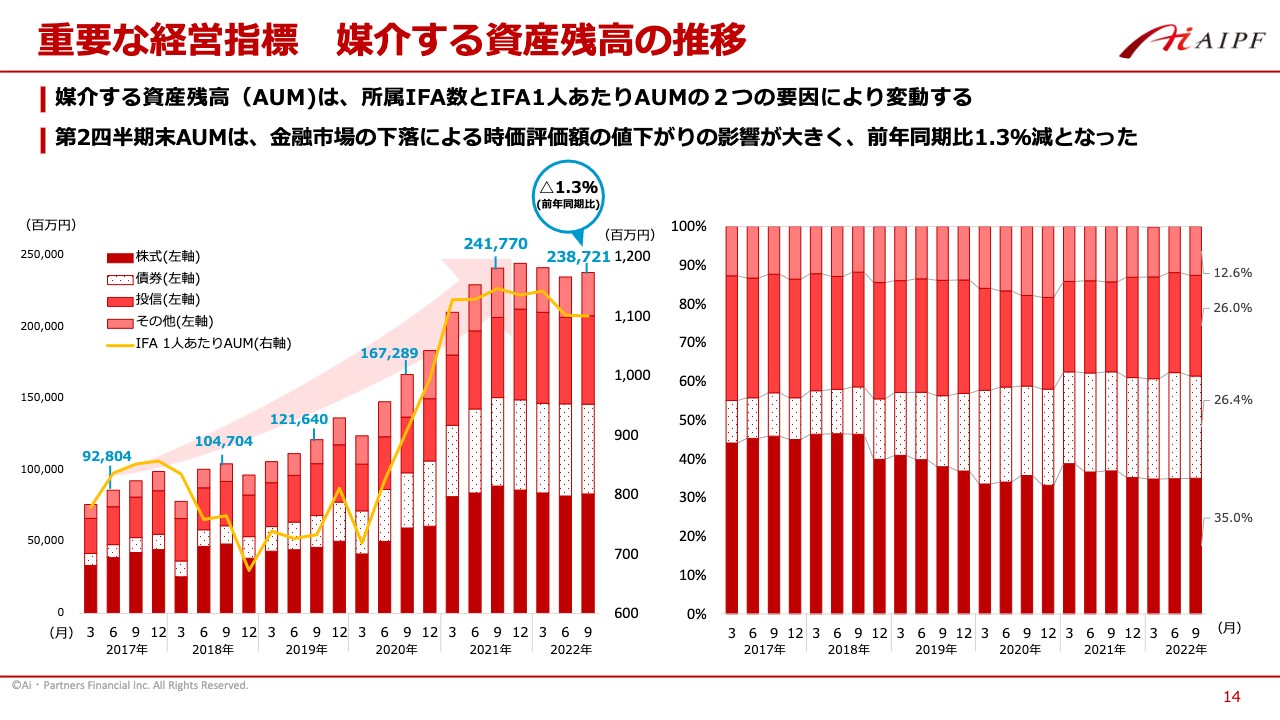

重要な経営指標 媒介する資産残高の推移

当社のもう1つの重要な経営指標である、媒介する資産残高の推移についてご説明します。スライド左側のグラフをご覧ください。媒介する資産残高(AUM)は、所属IFA数とIFA1人あたりのAUMの2つの要因によって変動します。第2四半期末のAUMは、金融市場の下落による時価評価額の値下がりの影響が大きく、前年同期比1.3パーセント減となりました。

ちなみに、TOPIXは前年同期末比で約10パーセント下落しています。S&P 500は約17パーセントのマイナス、NASDAQ指数にいたっては約27パーセントのマイナスです。一方で、ドル円相場は約25パーセントプラスでした。そのような世界の金融市場の動きにも影響を受けるということはご理解いただきたいと思います。

スライド右側のグラフはAUMの構成比を示しています。ご覧のとおり、株式・債券・投資の構成比は、マーケットが動いているわりにはそれほど変動していません。ただし、AUMの債券の中には仕組債も含まれています。今話題のこの仕組債については後ほどお話ししますので、第2四半期末の債券の構成比が26.4パーセントということを、覚えておいていただきたいと思います。

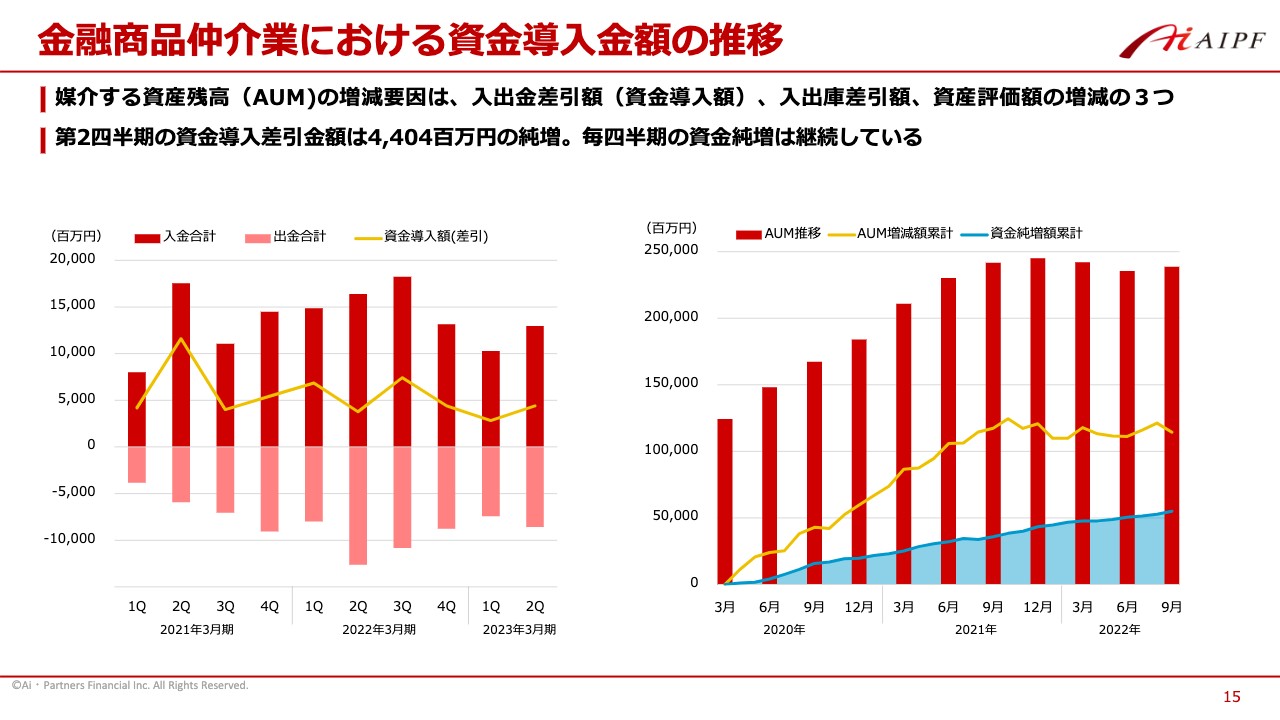

金融商品仲介業における資金導入金額の推移

金融商品仲介業における資金導入額の推移についてお話しします。当社の重要な経営指標である媒介する資産残高の増減要因は、入出金差引額、入出庫差引額、資産評価額の増減の3つです。

スライド左側のグラフは四半期ごとの入出金差引額、つまり資金導入額を示しています。ご覧のように、資金導入額はこの悪環境下でも安定的に推移しています。なお、入出庫差引額も着実に増えていますが、残念ながら正確なデータが入手できないため、数字で示すことができないことを、ご了承いただければと思います。

スライド右側はAUMの四半期ごとの推移を示したグラフです。このグラフに関してはご説明を割愛します。

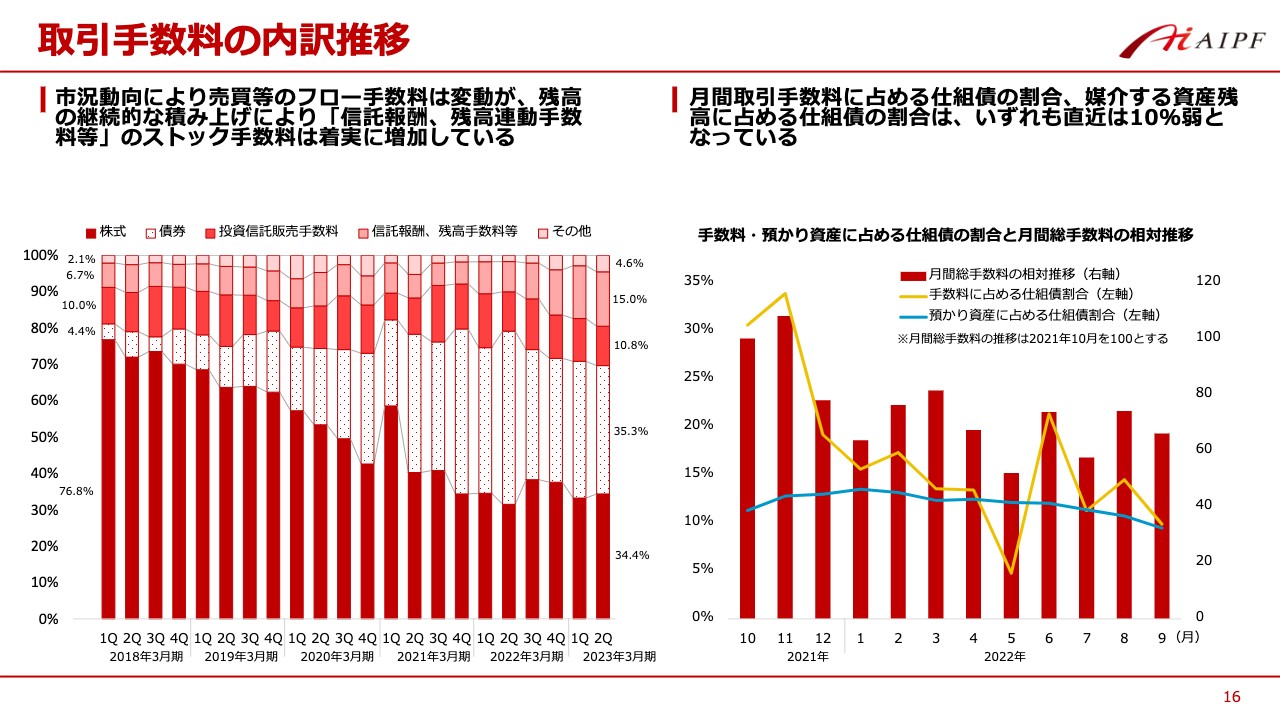

取引手数料の内訳推移

取引手数料の内訳推移についてお話しします。スライド左側のグラフは信託報酬や残高連動の手数料といったストック手数料の比率が着実に増加していることを示しています。

確かに手数料全体が落ち込んでいますので、ストック手数料の比率が上がるのは当然とも言えますが、当社としても以前よりストック手数料の増加を推進しています。今後はさらに強力に推進していく所存です。また、第2四半期の債券手数料の比率は約35パーセントと、高い水準を維持しています。

スライド右側のグラフで特に見ていただきたいのは仕組債の比率です。AUMにおいても手数料においても、約10パーセントまで下がってきています。仕組債は、AUMにおいても手数料においても債券の数字に含まれています。

しかし、先ほどのスライドで示したように、第2四半期において債券のAUM全体に占める比率は約26パーセントでした。手数料における比率は35パーセントです。仕組債の比率は、全体の手数料あるいはAUMにおいて、10パーセント程度に落ちてきているということです。

機関投資家に準ずる法人向けの仕組債販売は、今後も一定数残るだろうと思われます。そのように考えると、AUMや手数料に占める仕組債の比率は、望ましい比率に到達しつつあると我々は考えています。

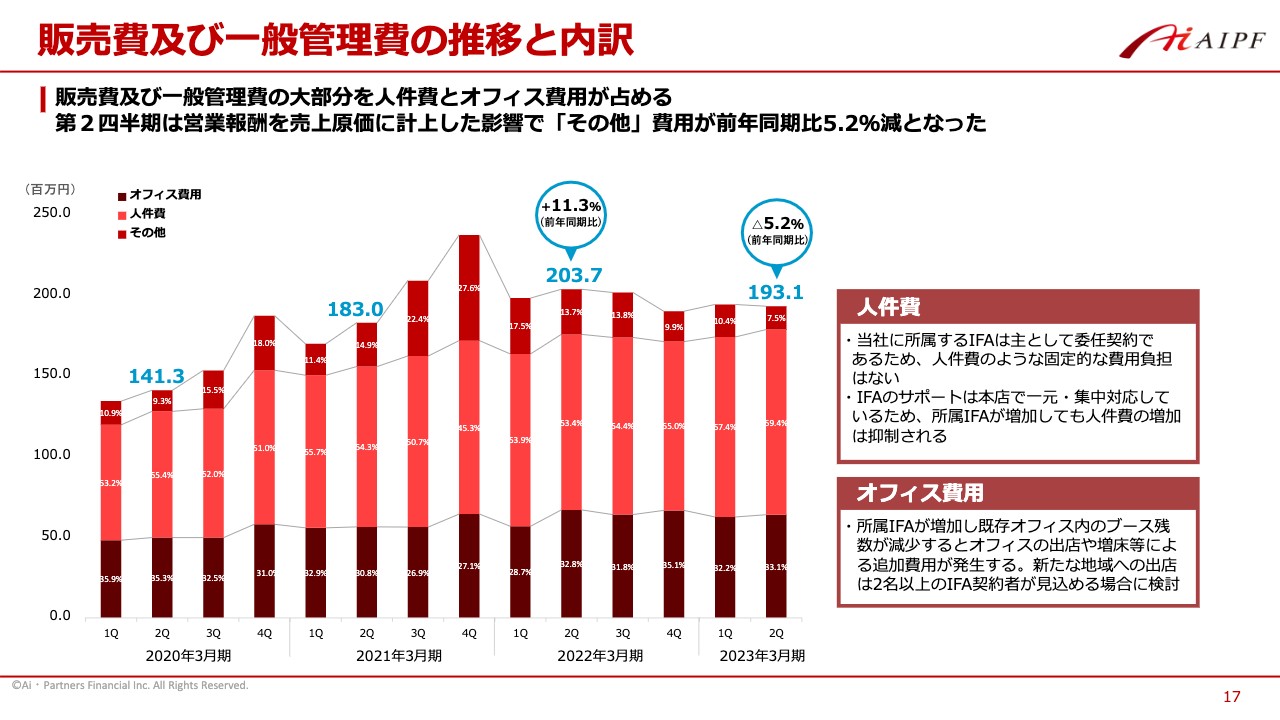

販売費及び一般管理費の推移と内訳

販売費及び一般管理費の推移と内訳についてお話しします。販売費及び一般管理費の大部分を、人件費とオフィス費用が占めています。第2四半期は営業報酬を売上原価に計上した影響で、その他の費用が前年同期比で5.2パーセント減となりました。

なお、当社の所属するIFAは主として委任契約であるため、IFAに対しては人件費のような固定的な費用負担がありません。また、IFAのサポートは本店で一元集中対応していますので、所属IFAが増加しても人件費の増加は抑制されるといえます。

オフィス費用に関しては、所属IFA数の増加により既存オフィス内のブースの残数が減少すると、オフィスの出店や増床等の追加費用が発生します。新たな地域への出店は、2名以上のIFA契約者が見込まれる場合に検討することになっています。いずれにしても、この数四半期の販売費及び一般管理費は安定していることを、グラフでご理解いただけるかと思います。

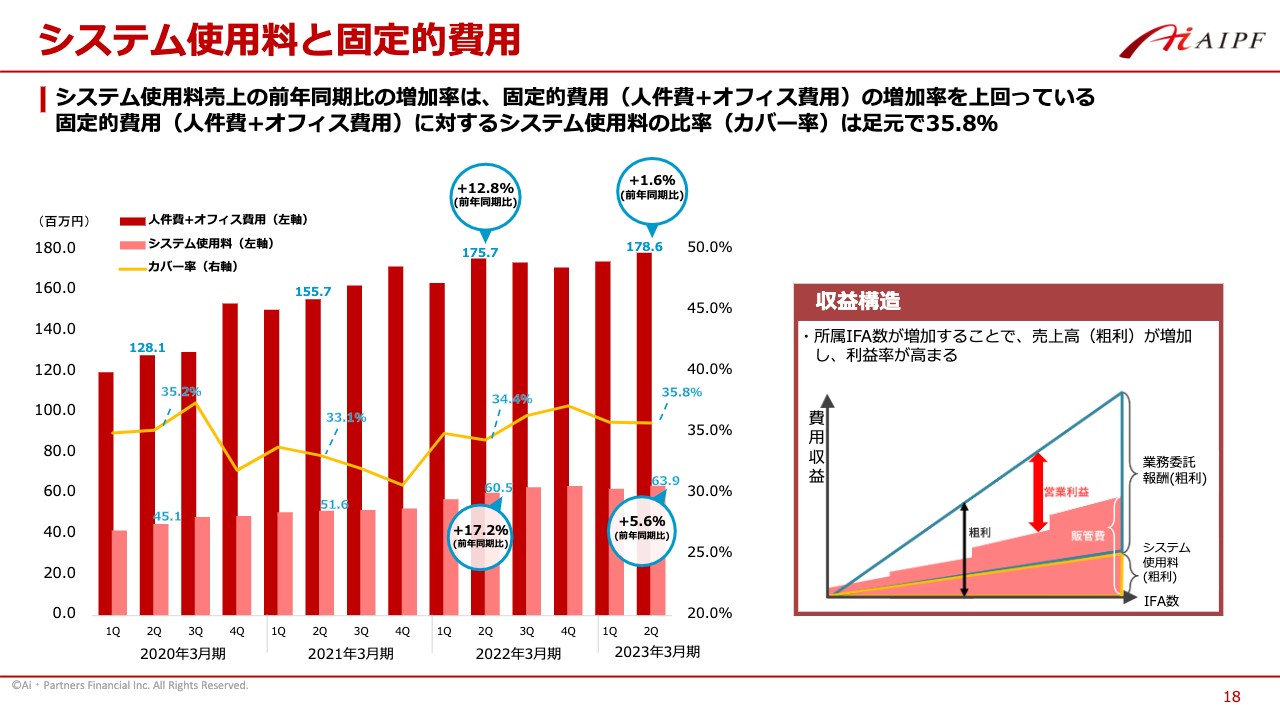

システム使用料と固定的費用

システム使用料と固定的費用の関係についてご説明します。システム使用料売上の前年同期比の増加率は、固定的費用、つまり人件費とオフィス費用の増加率を上回っています。その結果として、固定的費用に対するシステム使用料の比率(カバー率)は、足元で38.5パーセントと、前年同期に比べて上昇しています。今後もカバー率の上昇を図っていくつもりです。

ご参考までに、スライド右側の図は当社の収益構造を簡単に示した図です。縦軸が費用収益で、横軸はIFA数の数を示しています。所属IFA数が増えると売上高(粗利)が増えます。その一方で人件費の増加は所属IFA数の増加よりもなだらかです。オフィスの増強を図ると階段状にオフィスの費用が増えますが、いずれにしても、所属IFA数が増加することで粗利も増加し、利益率が高まる構造であるということをご理解いただければと思います。

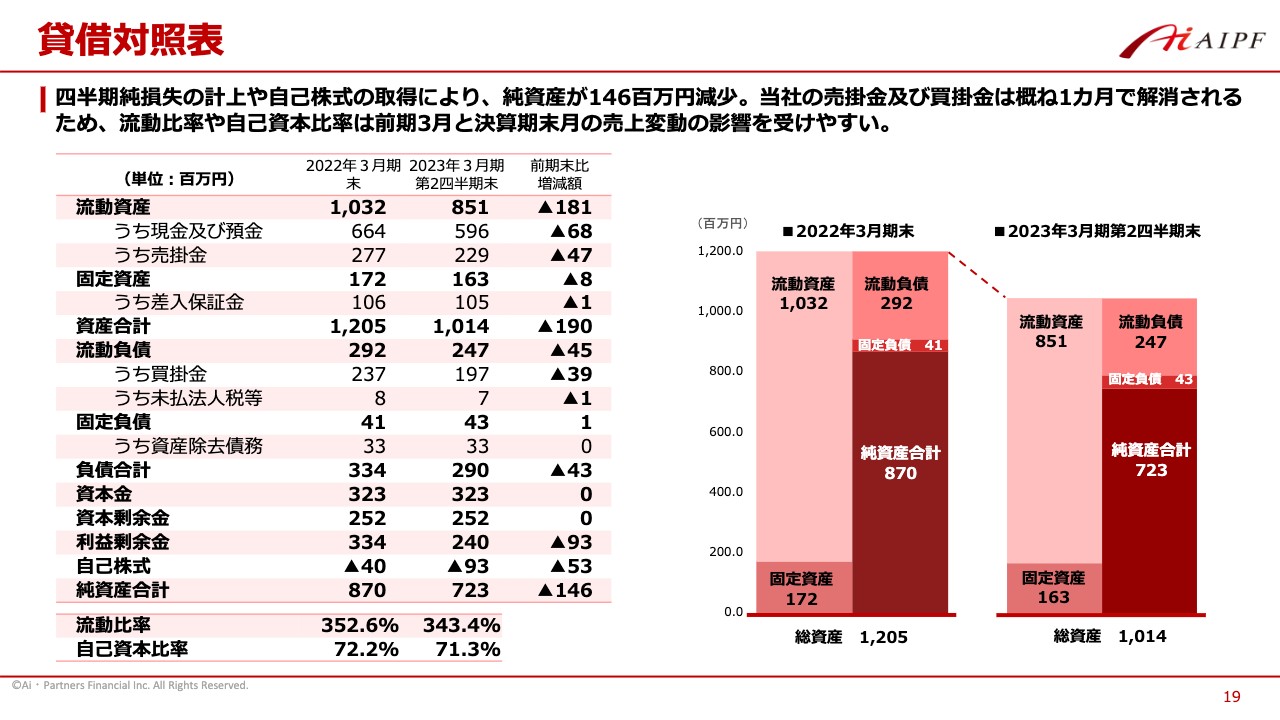

貸借対照表

第2四半期末の貸借対照表について簡単にご説明します。四半期純損失の計上や自己株式の取得により純資産が1億4,600万円減少して、第2四半期末の純資産は7億2,300万円となりました。

また、当社の売掛金および買掛金はおおむね1ヶ月で解消されるため、当社の流動比率や自己資本比率は、構造的に前期3月と決算期末月の売上変動の影響を受けやすいです。ただ、第2四半期末の流動比率は343.4パーセント、自己資本比率は71.3パーセントと、特に流動比率・自己資本比率ともに問題はないと考えています。

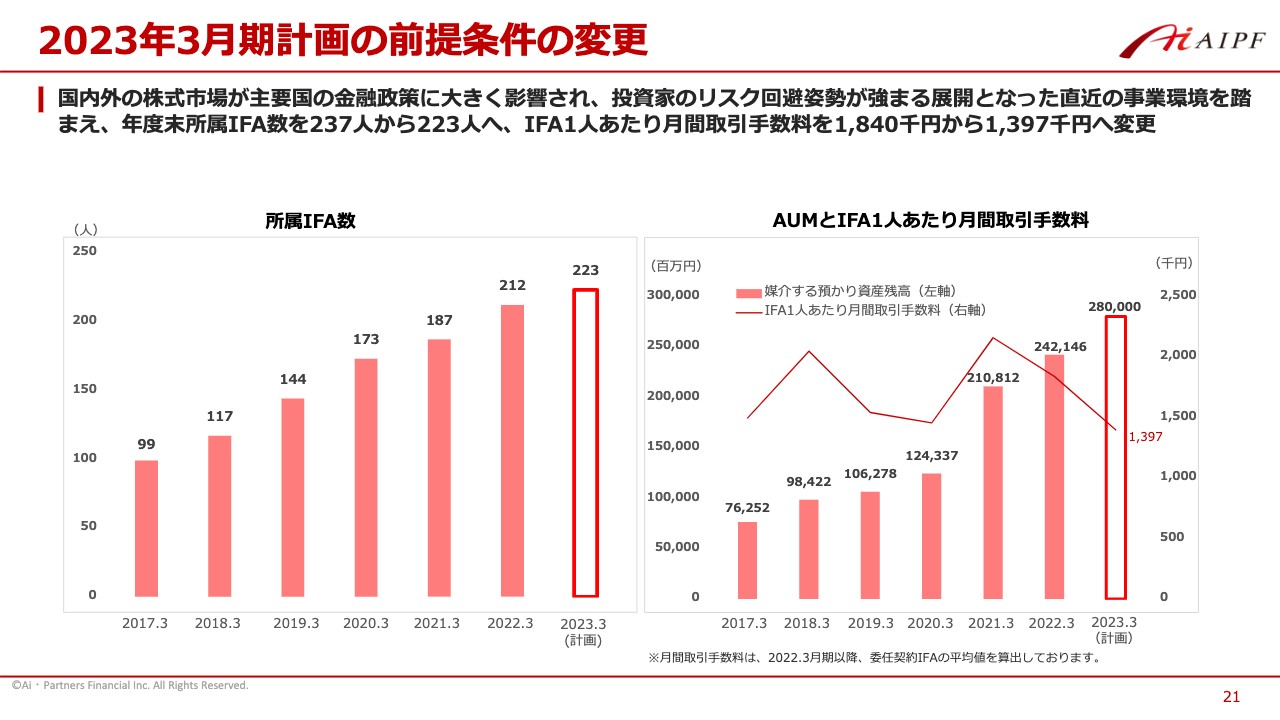

2023年3月期計画の前提条件の変更

今回、当社は2023年3月期通期業績予想を修正しましたので、ここからはその内容についてご説明します。はじめに、2023年3月期通期連結業績予想における、前提条件の変更についてお話しします。

国内外の株式市場や、主要国の金融政策に大きく影響されて、投資家のリスク回避姿勢が強まる展開となった直近の事業環境を踏まえ、当社の売上を予想するための重要な前提条件である、年度末所属IFA数とIFA1人あたりの月間取引手数料を、2022年5月12日に公表した通期の連結業績予想において使用した所属IFA数およびIFA1人あたりの月間取引手数料から変更しました。

第2四半期の決算数字をご説明する際にお伝えしたように、金融市場に対する先行き不安が広がっていることを背景に、IFAの契約候補者の独立時期を後ろにずらす動きが続いています。そのため、年度末の所属IFA数予想を237人から223人に変更しました。

また、2022年5月12日に公表した通期連結業績予想ではIFA1人あたりの月間取引手数料を184万円と見込んでいました。この金額を見込んだ理由は、過去3年間のIFA1人あたりの媒介する資産残高に対する月間取引手数料の比率が、平均で約0.2パーセントであったためです。

しかし、昨年度はその比率が0.16パーセントと低調でしたので、今年度の予想売上高の前提には0.16パーセントを採用し、IFA1人あたりの月間取引手数料を184万円と見込み、それを2022年5月12日に公表した通期業績予想の前提としました。

しかし、今期のこれまでのIFA1人あたりの月間取引手数料の平均が184万円を大幅に下回っていることを踏まえ、10月からの下期はこの直近12ヶ月間の平均値である139万7,000円を採用し、通期の業績予想としてみなさまにお示ししています。

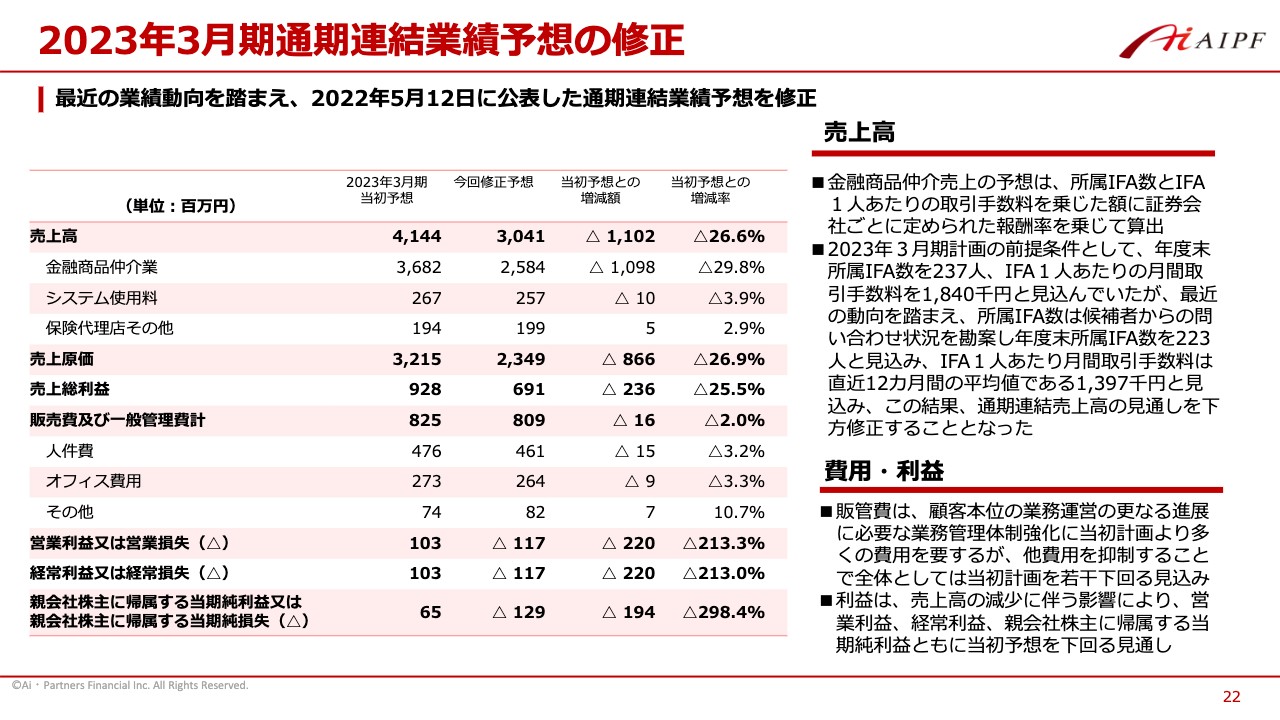

2023年3月期通期連結業績予想の修正

修正した通期連結業績予想についてご説明します。金融商品仲介売上の予想は、所属IFA数とIFA1人あたりの取引手数料を乗じた額に、証券会社ごとに定められた報酬率を乗じて算出します。先ほどご説明した前提条件の変更の結果、通期連結売上高は当初予想比26.6パーセント減の30億4,100万円と下方修正することとなりました。

また、利益予想の前提となる費用について、顧客本位の業務運営のさらなる進展に必要な業務管理体制強化のため、販管費は当初計画よりも多く計上します。

ただし、ほかの費用を抑制することで全体としては当初計画を若干下回る見込みではありますが、売上高の減少をカバーするにはほど遠く、その結果として営業利益は当初予想1億300万円の黒字予想を1億1,700万円の赤字予想に、経常利益も1億300万円の黒字予想から1億1,700万円の赤字予想、当期純利益も6,500万円の黒字予想から1億2,900万円の赤字予想に下方修正いたしました。

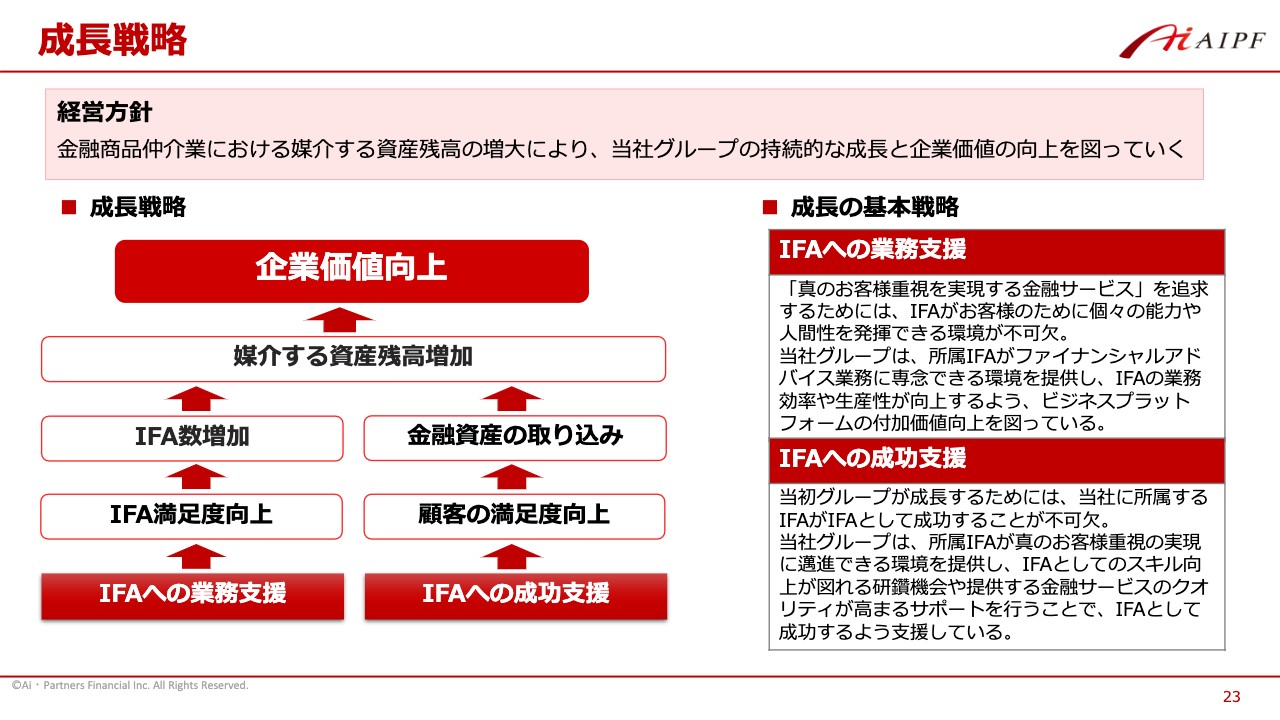

成長戦略

当社の成長戦略についてお話しします。金融商品仲介業における媒介する資産残高の増大により、当社グループの持続的な成長と企業価値の向上を図っていくという経営方針はまったく変わっていません。

つまり、従来どおりIFAの業務支援の結果が、IFAの満足度向上とIFA数増加につながり、その結果媒介する資産残高の増加を図るということと、IFAへの成功支援の結果、顧客の満足度が向上し、金融資産を取り込み、媒介する資産残高を増加させ、企業価値の向上を図るという成長戦略です。これは従来とまったく変わっていません。

具体的にどのような施策を行っているかということに関してご説明します。その前にリテール証券ビジネスやIFAビジネスを取り巻く環境変化について、我々がどう考えているかをお話ししたいと思います。

まずは、顧客本位の業務運営のさらなる徹底が求められるようになると考えています。その結果、金融商品仲介業者に対しては、さらなる内部管理体制の強化が求められるようになると思います。そして最近話題の仕組債のような、短期的に手数料を稼げる商品が提供しづらくなると同時に、手数料のもらい方が残高フィーに徐々にシフトしていくと考えています。

また、将来に備えて証券市場で資産形成を考える投資家が増えていますが、そのような中でゴールベースアプローチなどの、人生に伴走するサービスを提供するアドバイザーが求められるようになると思っています。

そのように予想される環境変化において当社が現在行っていることは、そのIFA業務支援の一環として、従来から推進しているとおり、提供しているシステムのDX(デジタルトランスフォーメーション)化を進め、IFA業務の効率化を図っていきます。

さらに、IFA成功支援の一環として、人生に伴走するアドバイス、サービスを効率的に提供するための営業ツールやサポート資料等を急速に整備しようとしています。また、当社所属のIFAに対して、人生に伴走するアドバイザーになってもらうためのプロモーションの強化や、そのためのインセンティブの整備、IFAの意識改革などを積極的に行っています。

内部管理体制のさらなる強化については、例えば人を増やすなど人的な体制整備だけでなく、その実効性をさらに高めるための施策を集中的に実施しているということです。

いずれにしてもこれらの施策は、業界内において当社が先行して行ってきたことであり、今後さらに強力に推進しようとしています。業界における当社の優位性はさらに高まると考えています。確かに足元の業績がよくないのは事実ではありますが、今がチャンス、勝負どころだと思っています。

ご説明は以上です。今後ともアイ・パートナーズ フィナンシャルを何卒よろしくお願い申し上げます。ご清聴ありがとうございました。

新着ログ

「その他金融業」のログ