サカイ引越センター、コロナ対応に苦慮するも法人需要は安定 単価上昇により2Qは全主要セグメントで増収増益

2022年度第2四半期決算サマリー

山野幹夫氏(以下、山野):常務の山野でございます。本日はお忙しい中、当社の決算説明会にご出席いただき、誠にありがとうございます。

まず、第1四半期の決算サマリーを簡単にご説明します。スライド上部に記載している「需要の環境」は、受注した引越のニーズの状況についてです。国土交通省の新設住宅着工戸数では0.7パーセント減少していますが、総務省の住民基本台帳人口移動報告では0.4パーセント増加していることから、厳しい経営環境がまだ続いています。

当社の需要については、7月の新型コロナウイルス感染症拡大の第7波によって、転勤を筆頭とした法人需要が、当初の想定に比べて少し停滞しました。しかし、上期全体では引合件数が増加している状況です。

中央の「供給の体制」は、当社の作業件数についてです。7月以降、新型コロナウイルス感染や濃厚接触による休業者が急増し、営業活動の制限や突発的な稼働減少による作業効率低下が生じました。このような状況およびその後の不測の事態に備えるため、一部受注制限を実施しました。

「業績変動要因」については2点あります。後ほど詳しくお話ししますが、7月から8月にかけて、従業員の新型コロナウイルス感染および濃厚接触の報告を受け、その件数が大量だったため対応に苦慮しました。休暇取得者の急増を受け、やむを得ない対応として傭車費が増加しました。

しかし、法人の長距離輸送案件などの需要がかなり戻り、一般の方からの案件も含めて単価の高い長距離引越が増加したことや、お客さまに原価高騰の理解を求めた結果、価格に反映できたことから、単価は上昇しました。

2022年度第2四半期決算サマリー

下期の見通しです。上期では法人需要が安定しており、セグメント別では「事業会社」および「宅建」の件数もかなり回復してきているため、下期もこのまま順調に推移すると見込んでいます。

転勤需要については、新聞などで報道されていたように、リモートワークで若干減少することを見込んでいましたが、ほぼ横ばいで推移しており、下期も大きな影響はないと考えています。

供給の体制については、足元では、当社においても従業員の新型コロナウイルス感染はかなり収まってきています。第8波あるいはインフルエンザ流行などの大きな阻害要因がなければ、供給の体制が業績へ与える影響は徐々に縮小していくものと見ています。

インフルエンザについては、当社の社員会主導で、全従業員へのワクチン接種も含めて対応しています。新型コロナウイルスのワクチン職域接種も引き続き実施しており、予防対策を確実に行っています。

業績変動要因については、単価上昇が挙げられます。お客さまにご理解いただいたことや、コロナ禍で停滞していた長距離引越の需要が戻ってきたことなどで、作業単価が想定より上昇しています。

一方でコスト面においても、足元で傭車費はコントロールできています。2020年から年間契約について価格交渉を含めてかなり調整してきており、下期も今の状況を維持していけるものと見込んでいます。

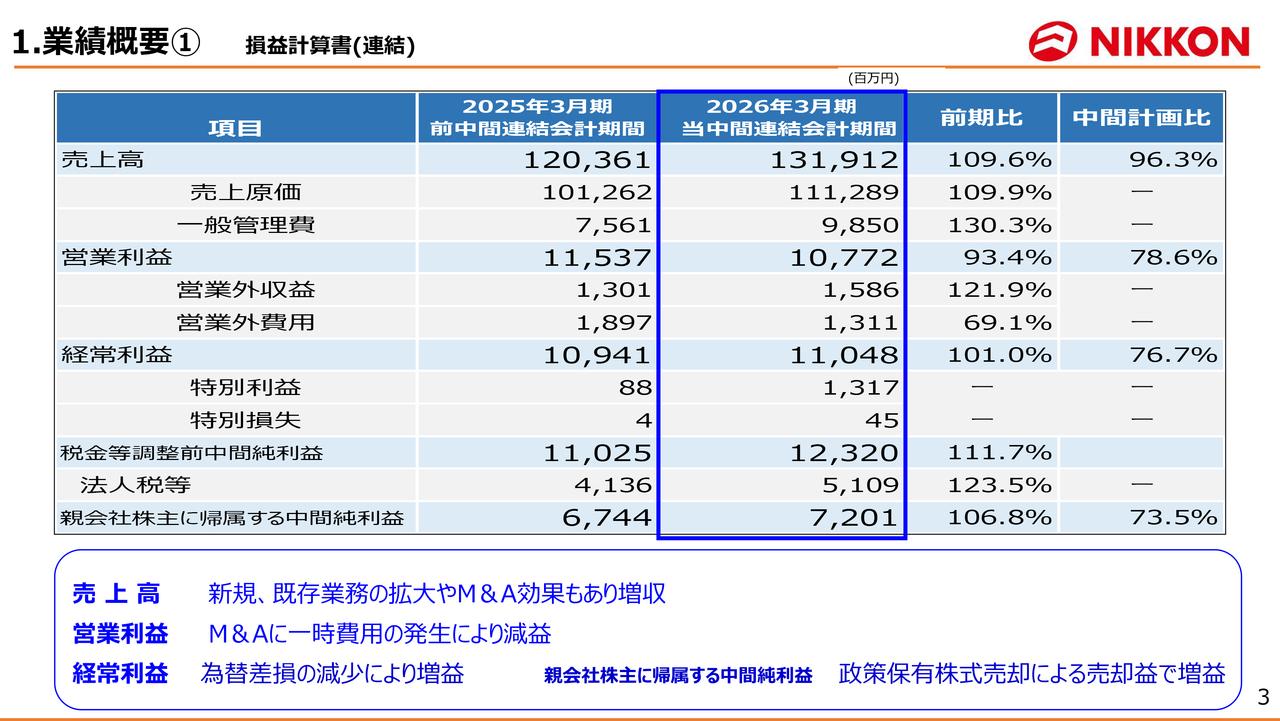

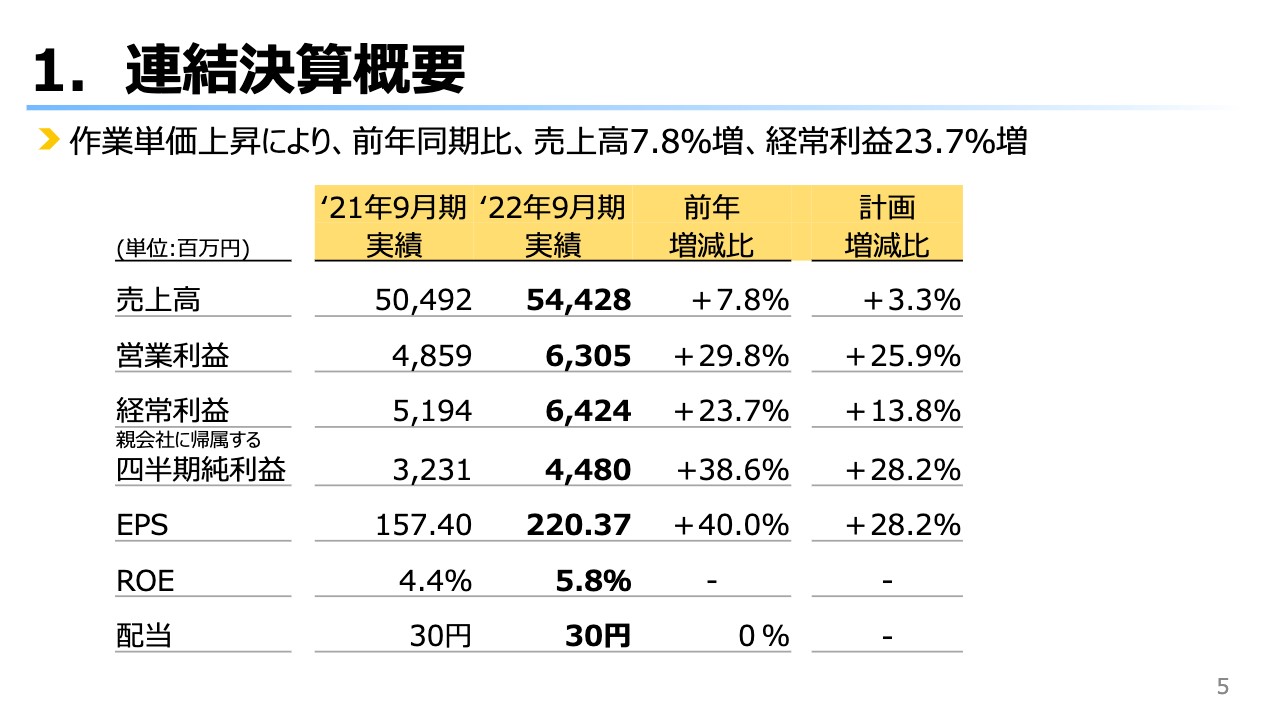

1. 連結決算概要

真鍋彰郭氏(以下、真鍋):連結決算の概要をご説明します。2022年9月期の売上高は、前年同期比7.8パーセント増の544億2,800万円でした。営業利益は、前年同期比29.8パーセント増の63億500万円でした。

経常利益は、前年同期比23.7パーセント増の64億2,400万円、四半期純利益は、前年同期比38.6パーセント増の44億8,000万円となりました。

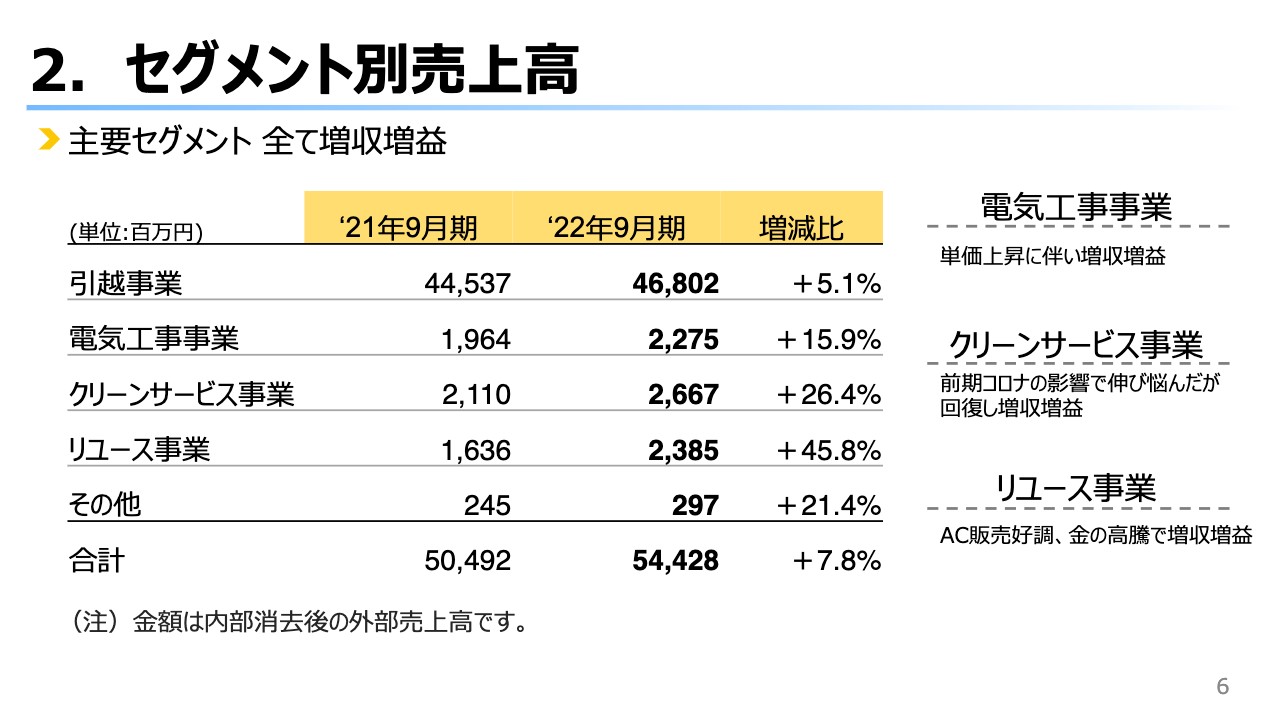

2. セグメント別売上高

セグメント別売上高をご説明します。引越事業は、前年同期比5.1パーセント増の468億200万円で、電気工事事業は前年同期比15.9パーセント増の22億7,500万円でした。

クリーンサービス事業は前年同期比26.4パーセント増の26億6,700万円で、リユース事業は前年同期比45.8パーセント増の23億8,500万円、その他の事業は前年同期比21.4パーセント増の2億9,700万円となっています。

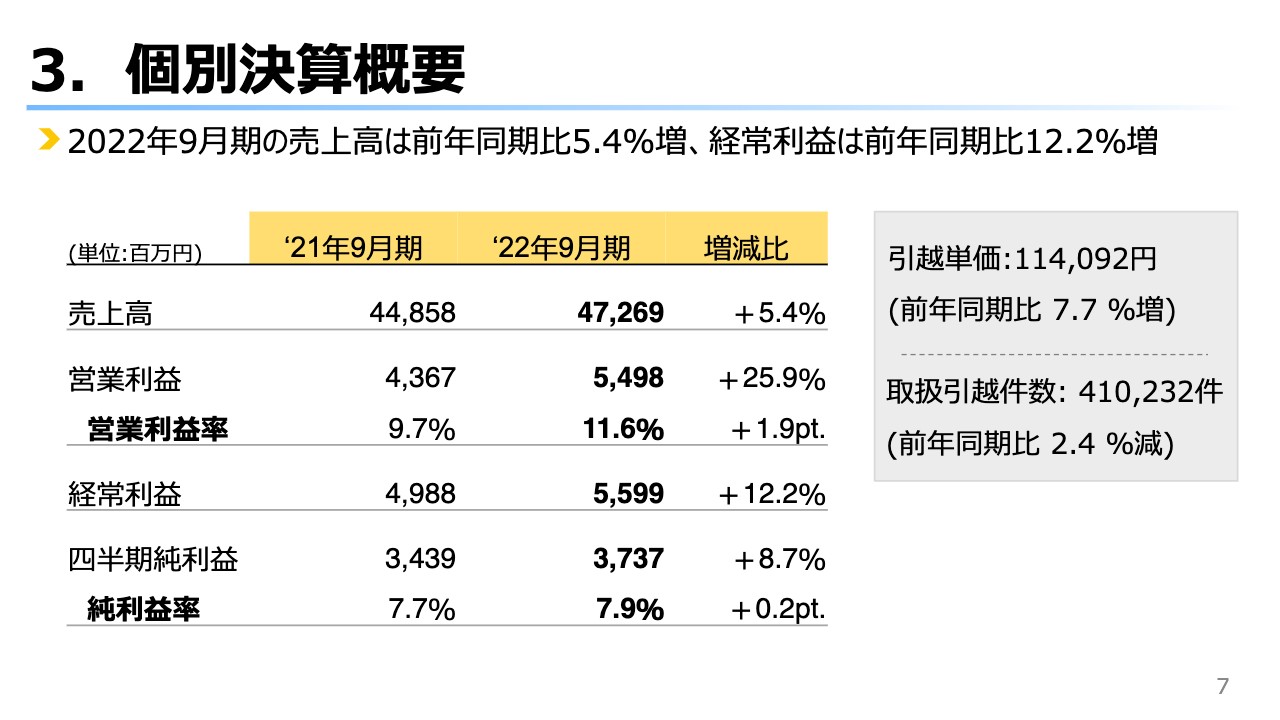

3. 個別決算概要

個別決算についてです。2022年9月期は、引越し件数は減少したものの作業単価は上昇し、売上高は前年同期比5.4パーセント増の472億6,900万円となりました。

営業利益も作業単価上昇により、前年同期比25.9パーセント増の54億9,800万円となりました。経常利益は前年同期比12.2パーセント増の55億9,900万円、四半期純利益は前年同期比8.7パーセント増の37億3,700万円となりました。

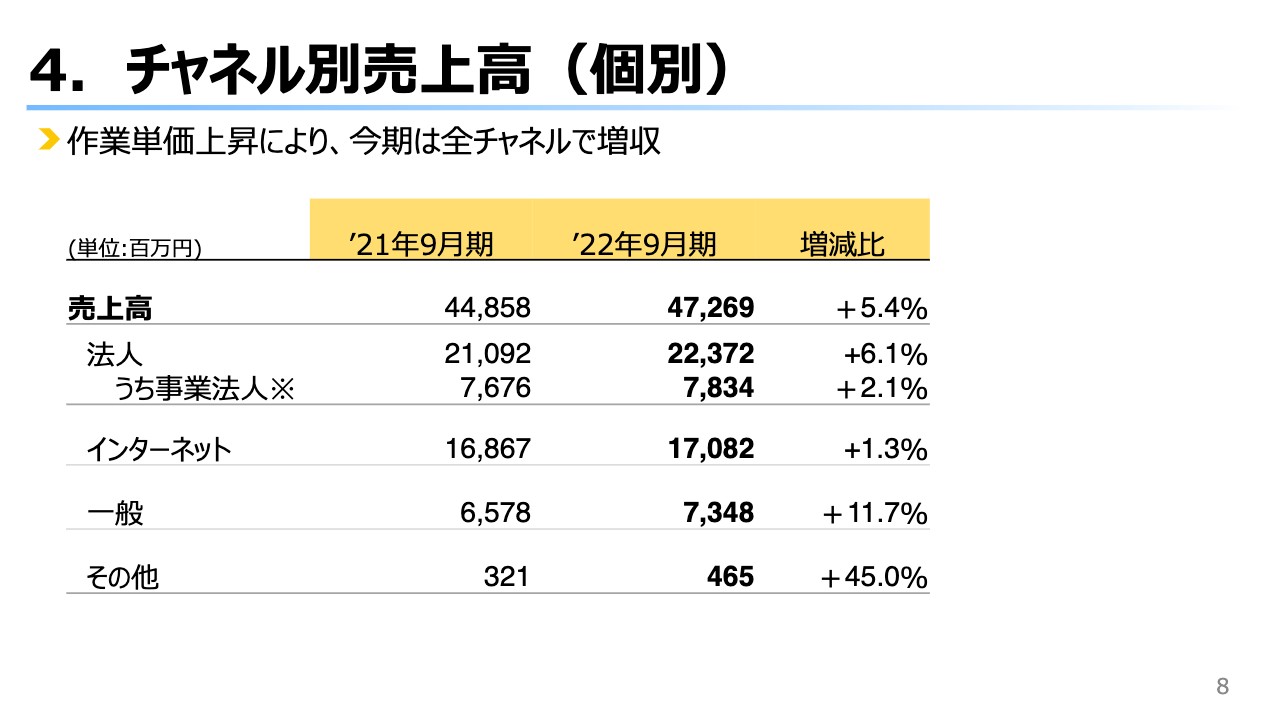

4. チャネル別売上高(個別)

チャネル別の売上高です。作業単価の上昇により、今期は全チャネルで増収しました。法人の売上高は前年同期比6.1パーセント増の223億7,200万円でした。

インターネットは前年同期比1.3パーセント増の170億8,200万円、一般は前年同期比11.7パーセント増の73億4,800万円、その他は前年同期比45パーセント増の4億6,500万円となりました。

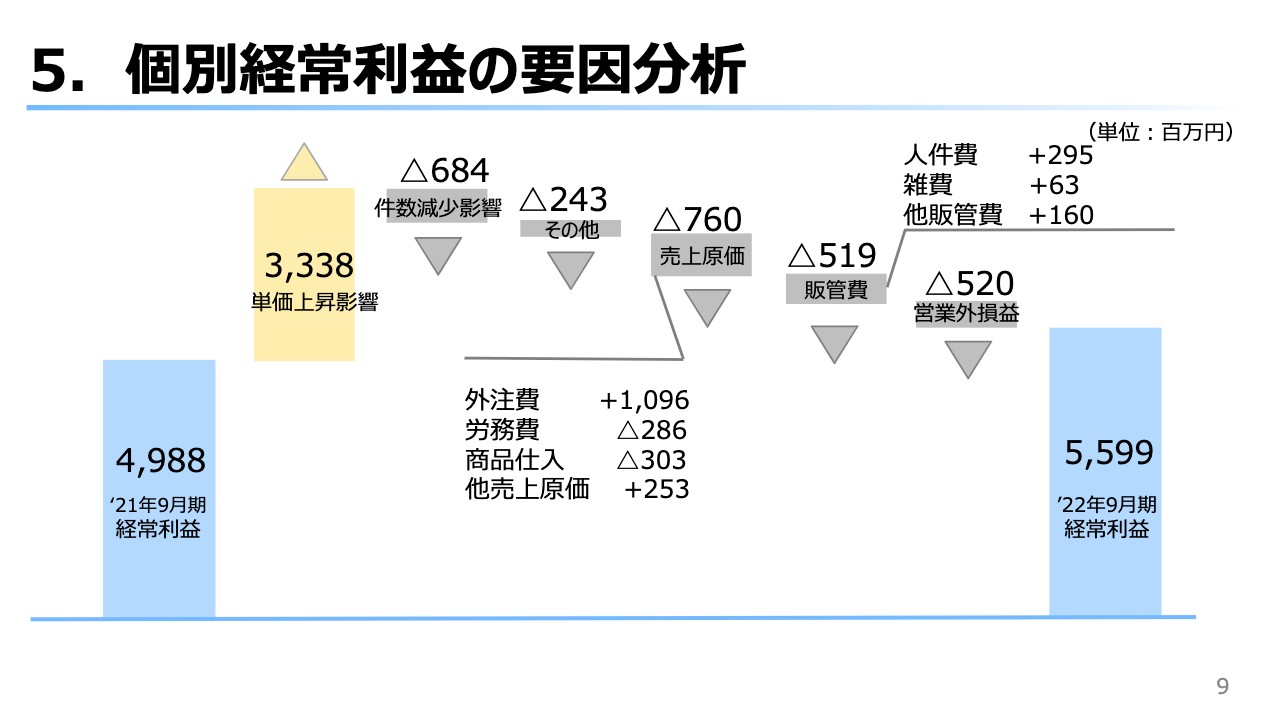

5. 個別経常利益の要因分析

個別経常利益の要因分析です。主なプラス要因は単価上昇によるもので、33億3,800万円の上昇となっています。一方、マイナス要因としては、外注費の増加による10億9,600万円、および人件費の増加による2億9,500万円があります。これは経費としては増えていますが、売上比率としては下がっています。

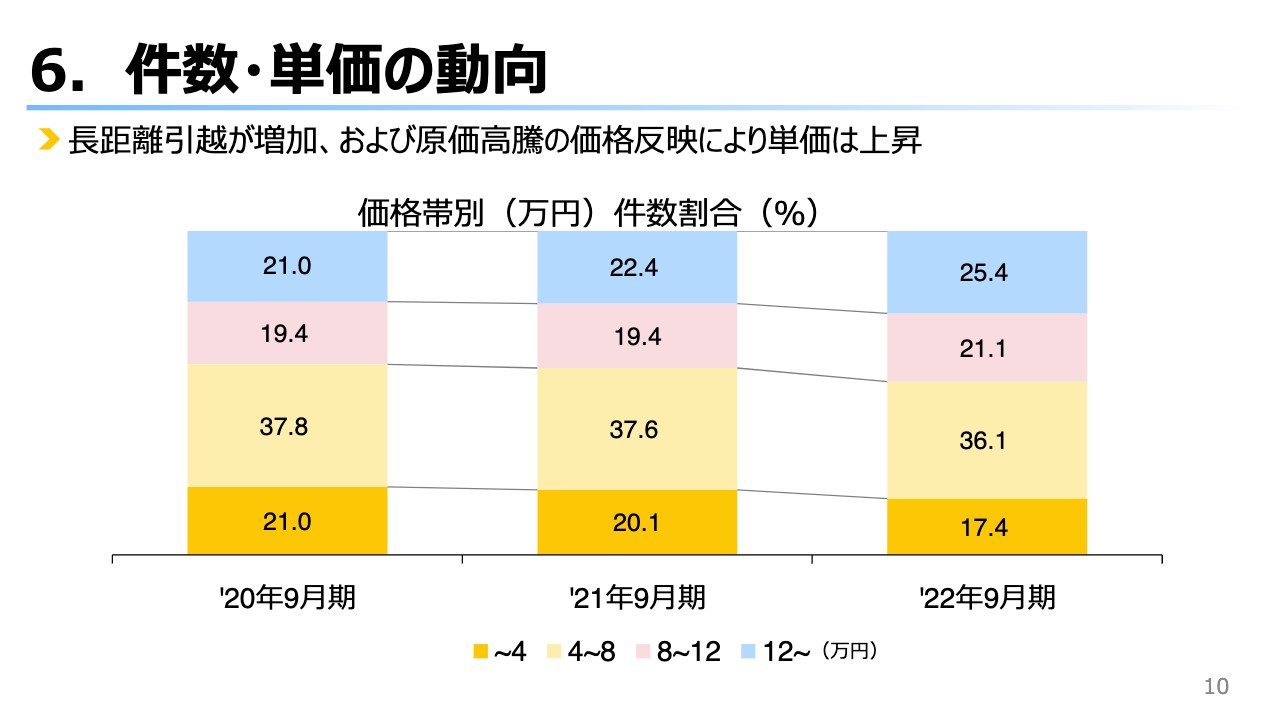

6. 件数・単価の動向

件数・単価の動向です。長距離の引越件数の増加により、平均単価は上昇しています。

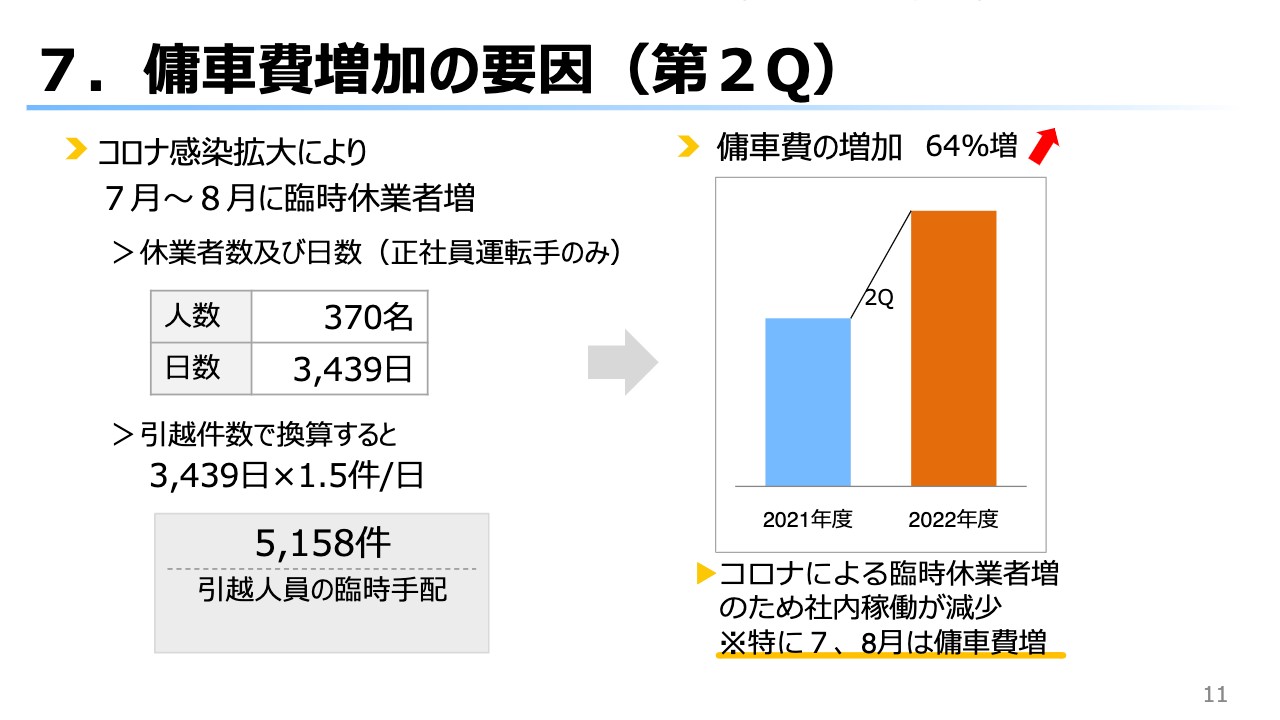

7. 傭車費増加の要因(第2Q)

傭車費の増加についてご説明します。特に7月から8月にかけて、新型コロナウイルス感染症拡大により、傭車に頼る件数が増加しました。第2四半期の会計期間で、傭車費用が64パーセント増加しました。

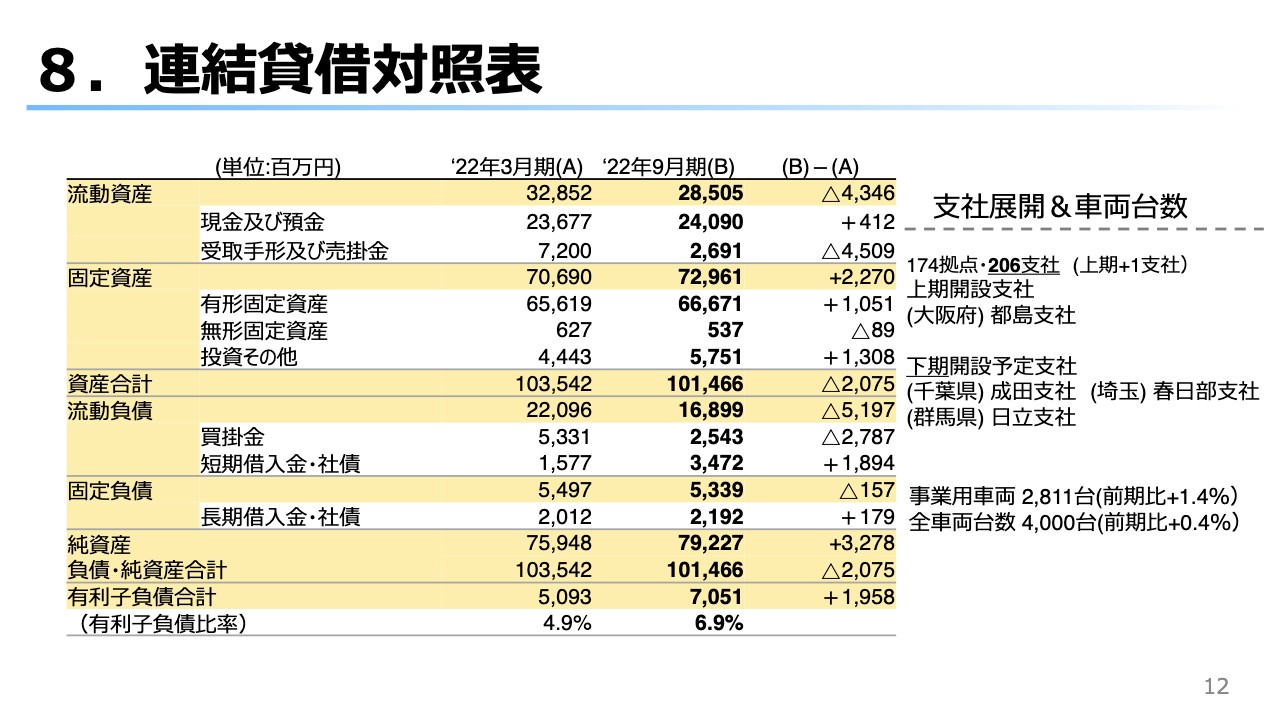

8. 連結貸借対照表

連結貸借対照表です。現金および預金が240億9,000万円となりました。純資産は32億7,800万円増加しました。有利子負債の残高は、前期から19億5,800万円増加して70億5,100万円となっています。

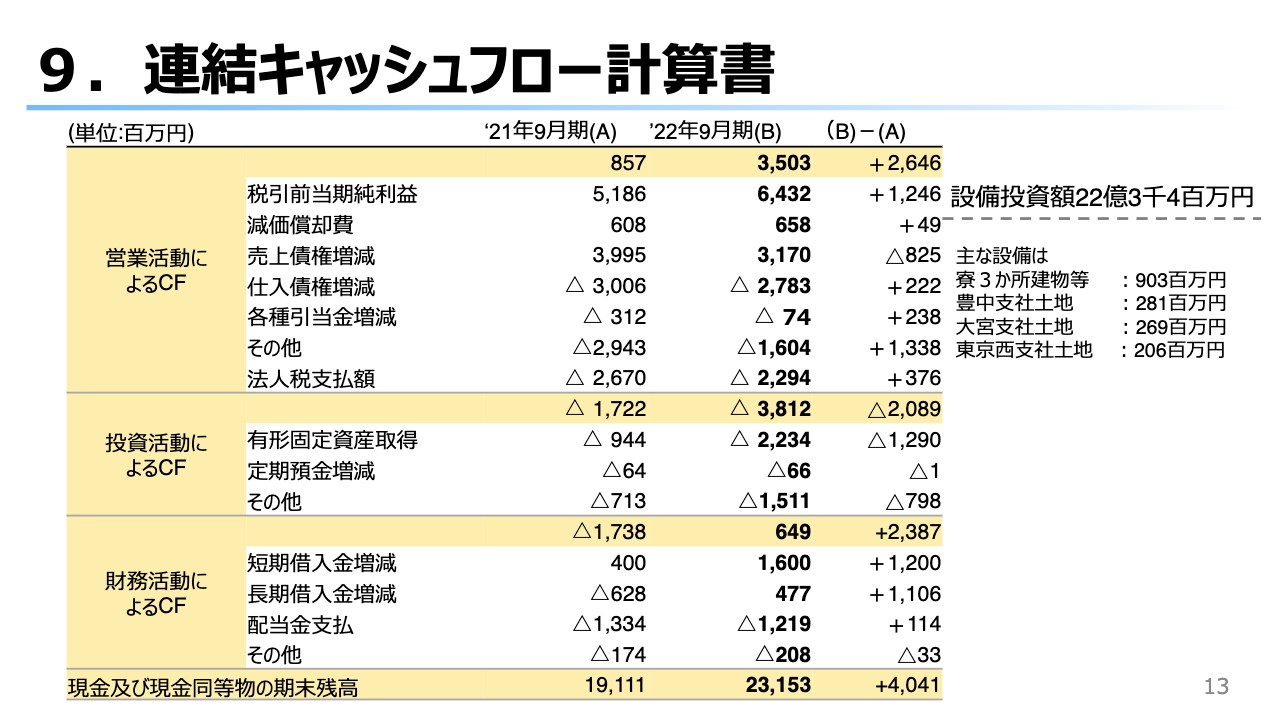

9. 連結キャッシュフロー計算書

連結の営業キャッシュフローについては、前年同期比で26億4,600万円増加しました。投資キャッシュフローは、土地の取得もあり、前年同期比で20億8,900万円の減少となりました。

設備投資額の内訳は、寮3ヶ所を含む建物が9億300万円、豊中支社の土地が2億8,100万円、大宮支社の土地が2億6,900万円、東京西支社の土地が2億600万円です。

財務キャッシュフローはプラスになっており、現金及び現金同等物は、前年同期比で40億4,100万円の増加となりました。

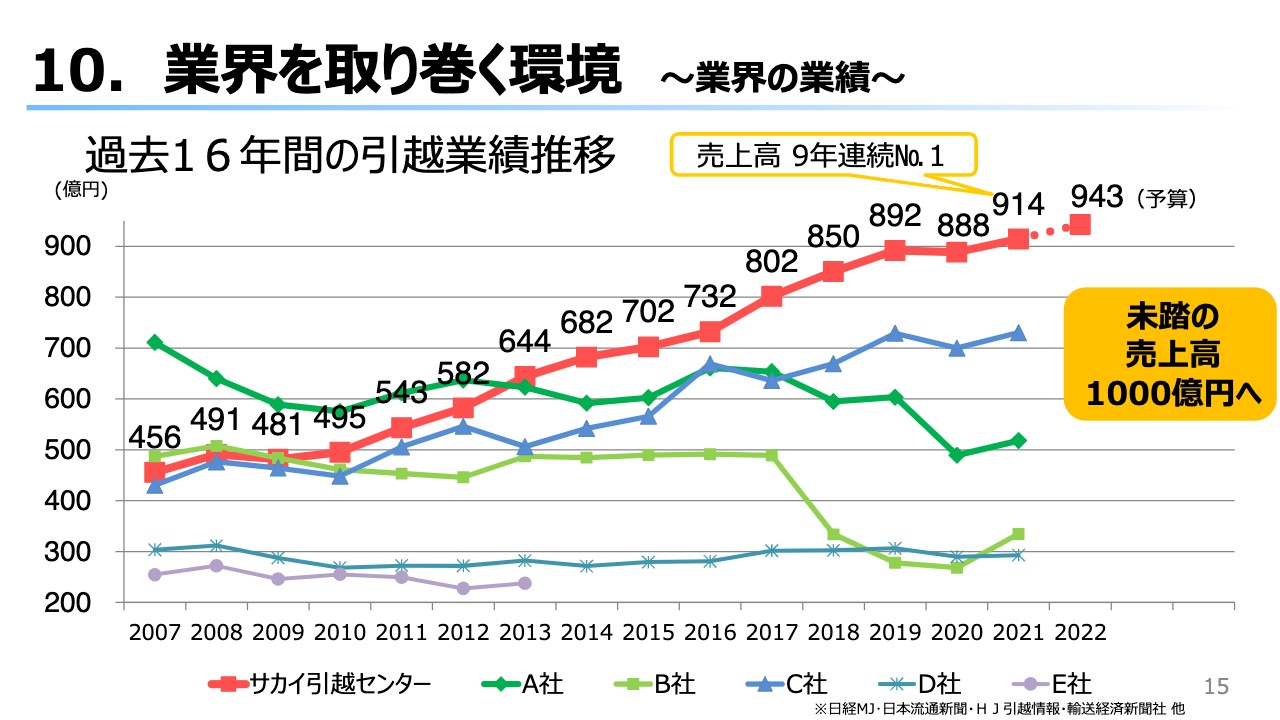

10. 業界を取り巻く環境 ~業界の業績~

山野:中長期戦略の進捗状況についてご説明します。スライドに示しているのは、引越業界の業績推移のグラフです。現在、当社の売上高は9年連続で業界内ナンバーワンとなっています。10年連続ナンバーワンに向けて、今期も着々と歩を進めています。

業界で唯一、右肩上がりで成長を続けている当社が「この先に何を見ているのか」についてお話しします。1つ目は、圧倒的なシェアを獲得することによって、トップブランドとしてのプライスリーダーになりたいということです。

当社の売上高は9年連続ナンバーワンですが、一方で業界の価格競争はまだ続いています。今後はトップブランドとして確実にシェアを取るとともに、価格競争に巻き込まれないような立ち位置を目標としています。

2つ目は、潤沢なお客さま情報を活用して「新生活応援グループ」としての活性化を図ることです。みなさまのライフイベントごとにいろいろなサービスを提供し、シェアを拡大するなどにより、今後も邁進していきます。

特にリユース事業については、ESGの観点でどんどん事業を活性化させて、環境問題の解決を含め、私どものグループにできる貢献を進めていきたいと考えています。

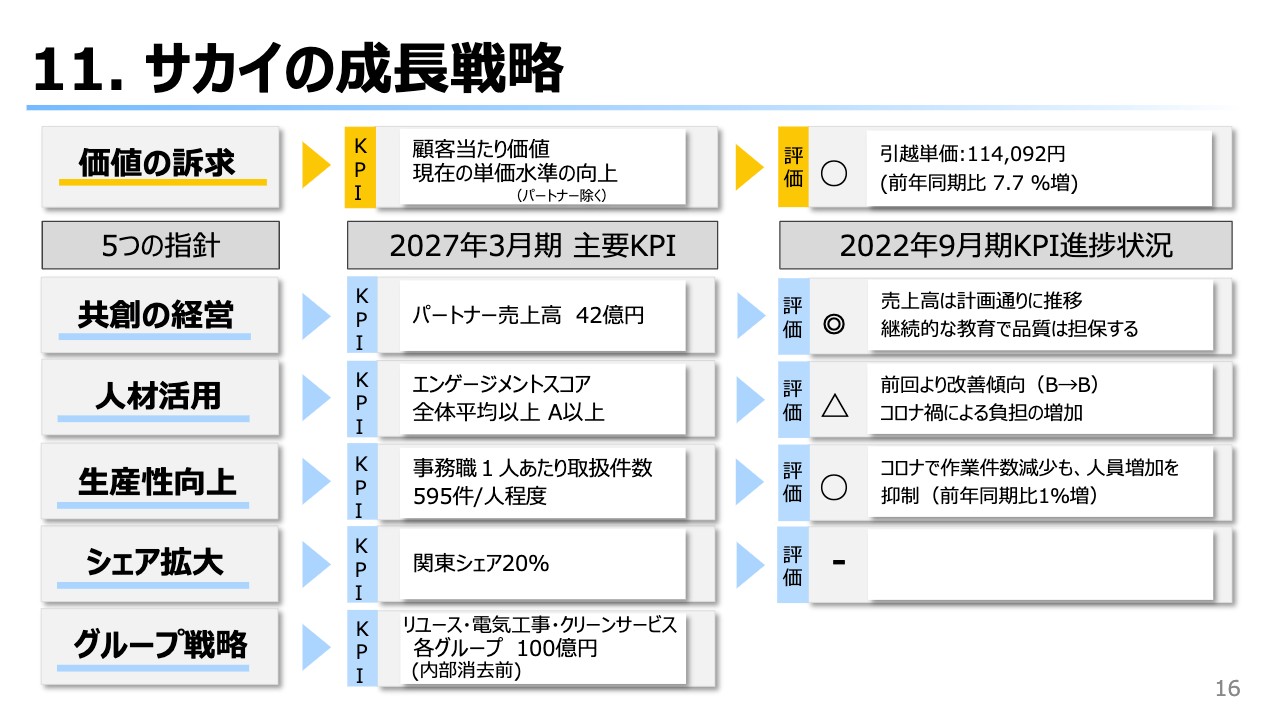

11. サカイの成長戦略

成長戦略におけるKPIについてご説明します。スライド左上に記載している「価値の訴求」が一番大きな目標で、顧客あたりの価値を上げていく方針です。大きな評価項目としては単価があり、今回は上がったということで「◯」としています。

引越単価が114,000円になり、前年同期比7.7パーセントの増加ということで、大枠としては達成できたと見ています。

左側の欄には5つの指針を掲げています。「シェア拡大」「グループ戦略」については、評価に必要なデータが総務省から開示されていないなどにより、現時点ではいつもの評価が難しいため保留にしています。

「共創の経営」については、2027年3月期のKPIとして、パートナー売上高42億円を掲げています。2022年9月末までの売上高は計画どおりで、年間目標である18億円の57パーセントくらいに達しており、よい推移と見ています。品質に関しては、継続的な教育を実施しており損なわれていないとして「◎」をつけています。

「人材活用」については、従業員のエンゲージメントスコアを「A」にする狙いで、いろいろな取り組みを実施しています。現在は社内で、言葉によるコミュニケーションをよりよくする「コト活」というキャンペーンなどを進めています。

前回はおよそ53点台までスコアが下がっており、今回はそれから若干上がっているものの、まだAランクには遠く及ばないということで、評価は「△」にしています。今後も引き続き、取り組みを進めていきたいと思っています。

「生産性の向上」について、事務職に関しては、配置転換を含めて少しずつ減少させると同時に、DXをかなり進めています。お客さまに電話するような従来のアポイント業務から、SNSなどのITツールを使って自動的に受注できる仕組みに代わるような取り組みを進めています。

法人需要においても、お客さまとデータベースを共有化していくことにより、情報のやりとりを効率化しています。このようなDX施策を進めており、今後も生産性の向上を推進していく方針です。

2027年3月期のKPIとして、事務職1人あたりの取扱件数について、1年間で595件程度に対応できるようにすることを掲げています。現在は、昨年に比べると1パーセントくらい効率が上がってきています。

この取り組みにより、加速度的に目標に向かって進んでいけると考えています。今後も、2027年3月期のKPI達成に向けて努力していきます。

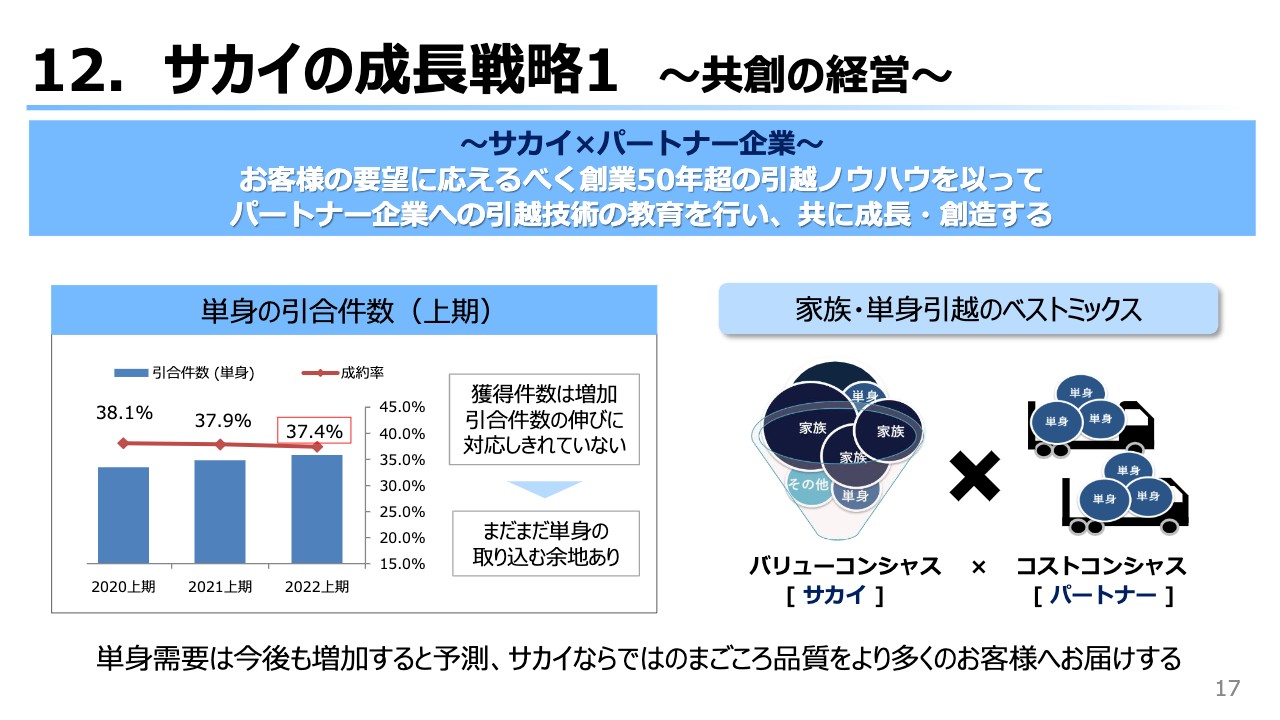

12. サカイの成長戦略1 ~共創の経営~

成長戦略における指針の1つ「共創の経営」について、具体的にご説明します。こちらは昨年から進めているものです。

スライド左側の青い棒グラフは、過去3年間の上期の単身の引合件数の推移を示しています。2020年から2022年までの間に、少しずつ増えてきています。

赤い折れ線グラフは成約率を示しており、分母は当社の受付件数、分子は作業件数となっています。まだ増加の余地がある中で、引合件数の伸びに対応し切れていない状況がグラフに表われているため、今後も単身を取り込む余地はあると見ています。

そのために、当社は今まで「家族・単身引越のベストミックス」を掲げ、双方を合わせて取ることで作業を効率化してきました。「バリューコンシャス」でお客さまに価値を提供しながら、ベストミックスで作業を提供していくことが今後の大きな指針となります。

しかし、お客さまの中には「とにかくコスト重視だ」と言う方もいます。「コストコンシャス」に対しては、パートナー企業に協力してもらいながら取り組んでいきたいと考えています。

単身需要は今後もまだ増加すると予測しています。当社ならではのまごころ品質をより多くのお客さまに、1件でも多く提供するために、今後もパートナー戦略を進めていきたいと考えています。

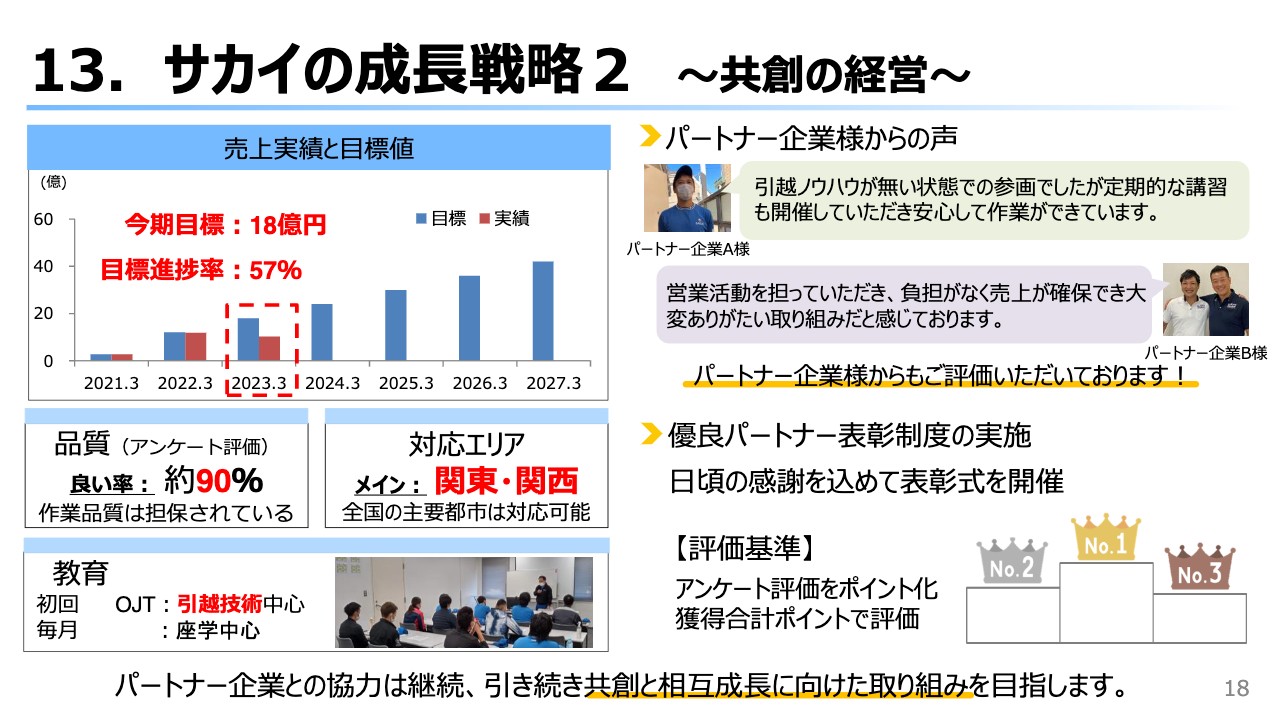

13. サカイの成長戦略2 ~共創の経営~

スライド左上のグラフをご覧ください。今期目標の売上高18億円に対して、9月末で57パーセントを達成しています。引き続き拡大を進めていきたいところですが、引越の作業は難しく、誰にでも簡単にできるものではありません。当社では、作業品質の担保を非常に重視しています。

現在はパートナー企業においても、作業品質のアンケート評価を当社の従業員と同様に行っています。「大変良い」「良い」「普通」「悪い」「大変悪い」の5段階評価で、そのうちの約90パーセントが「大変良い」「良い」を獲得しています。

今のところは、さまざまな教育の成果により品質を担保できている状況ですが、教育を行わなければすぐに評価が落ちてしまいます。そのため、これからも慎重に取り組みを進めていきたいと考えています。

初回の教育はOJTで、当社の従業員が一緒に入ったり、当社の引越を体験してもらったりしながら教えています。それ以外は毎月の座学を中心に、アンケートに寄せられたクレームを含めた情報共有を行っています。

このような取り組みにより、パートナー企業からも非常にありがたい言葉をいただいているため、少しご紹介します。「引越のノウハウがない状態での参画でしたが、丁寧に教えてもらえた」「営業活動が非常に苦手で難しく思っているが、そこを担ってもらえているため、負担なく売上をアップできて良かった」などと評価されています。

そのような取り組みを1年半くらい続けてきた中で、いろいろなパートナー企業と協力できています。現在は、品質と件数に関する表彰制度をそれぞれ設け、業者同士で切磋琢磨してもらっています。品質の表彰においては、アンケート評価の内容をポイント化していますが、今後はより多角的に評価していきたいと思っています。

今後もよりよい品質の引越を提供してもらえるように、パートナー企業との協力を継続し、共創と相互成長が実現できるような取り組みをさらに行っていきたいと考えています。

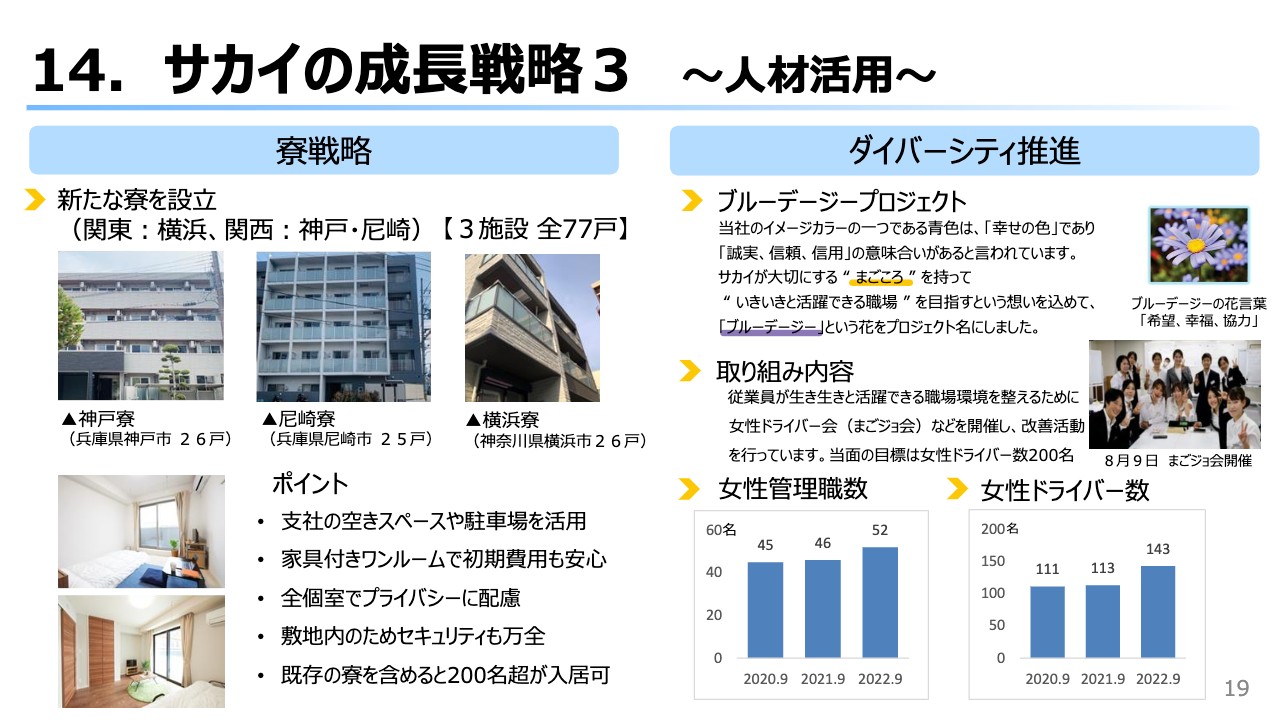

14. サカイの成長戦略3 ~人材活用~

成長戦略における「人材活用」についてご説明します。「寮」と言いますと、相部屋での共同生活などを思い出してしまいますが、今はそれでは人に来てもらえません。今後の成長のためには単にドライバーを採用するだけでは難しく、高校生や大学生の方を、我々が自分たちで育てていかなければいけないと思っています。

そのための取り組みとして、今期は神戸寮、尼崎寮、横浜寮の3施設を建てました。大きなポイントは、支社の空きスペースや駐車場を活用していることです。当社はある程度広い駐車場を持っているため、そのスペースを活用してきれいな寮を建てています。

スライド左下の箇条書きに「家具付きワンルームで初期費用も安心」と記載していますが、この家具についても、リユース事業を行っている子会社から一部安く仕入れています。生活に必要なものをすべて揃えているわけではありませんが、若い方が初期費用なしで生活できるように、きれいな家具類を設置しています。

当然ながらすべての部屋が個室で、通常のマンションのようになっています。寮には、特に地方の方が多く入居されますが、会社の敷地内にあり、何かあっても目が届きやすい環境です。大切なご子息をお預かりするということで、従業員のご両親を含めて、セキュリティ面でもご安心いただいています。

現在、既存の寮を含めて、200名を超える方が入居できる施設が日本全国にあります。「会社の敷地内だと住みづらいのではないか」と思われるかもしれませんが、敷地の端のほうに建っているため、プライバシー面はあまり問題ないようになっています。

右側のダイバーシティ推進についてご説明します。2022年1月にダイバーシティ推進室を設置しました。女性の執行役員が責任者となり、「いきいきと活躍できる職場」を合言葉に、ダイバーシティの推進を目指しています。この取り組みを「ブルーデージープロジェクト」と題して、ブルーデージーという花のブローチを全員で付けて活動しています。

今まではドライバーに男性が多く、男性視点の物事が非常に多くなっていました。しかし、女性ドライバーも増えてきたことで、やはり女性視点でいろいろなことを考えていかなければならないと、女性ドライバーによる「まごころ女子会」略して「まごジョ会」を定期的に開催しています。

例えば、制服のデザインにおける生地の厚さが話題になり、今は女性向けに改善されています。他にも「女性ドライバーの着替える場所がない」ということで、キャビンにカーテンが設置されました。このように、今までになかった取り組みが「まごジョ会」により発案されています。

現在、女性ドライバーが150名弱いますが、最低でも200名まで増やしていきたいと考えています。前期も200名を目指し、一度は増えたものの、設備や施設などのいろいろな要因による離脱がありました。今回はそのようなことのないよう取り組みを進めながら、女性管理職を含め、人材をさらに増やしていきたいと思っています。

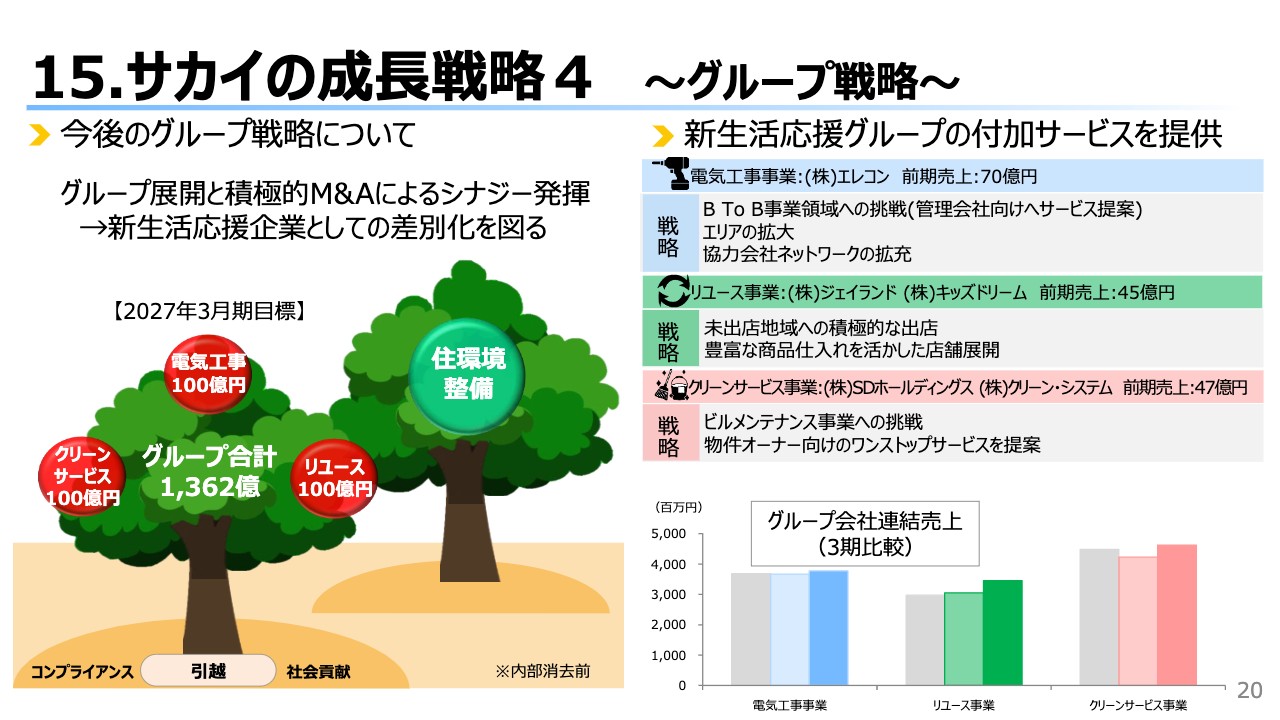

15.サカイの成長戦略4 ~グループ戦略~

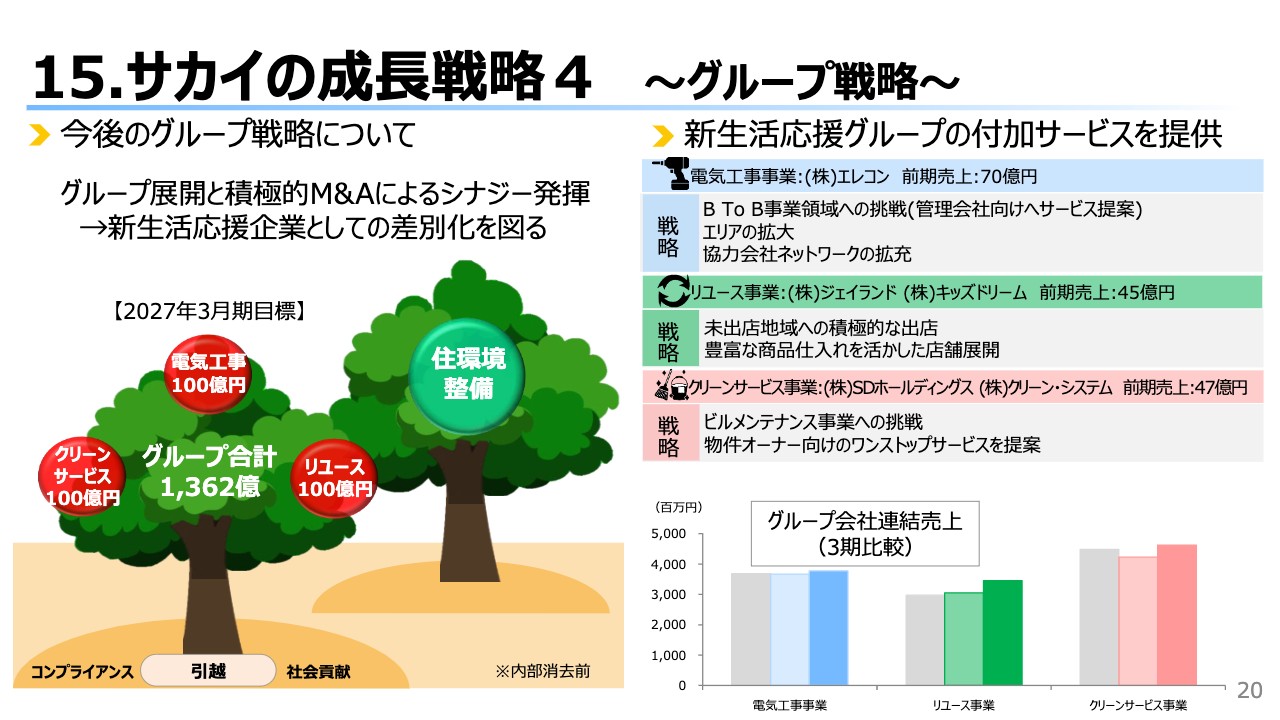

成長戦略における「グループ戦略」についてご説明します。我々は引越を木と捉えており、グループの活躍がその木々の実になっていると考えています。

今までは引越という木に、電気工事事業やリユース事業、クリーンサービス事業といった実がなっていました。しかし、今期はキャンディル社と資本提携し、住環境整備という新しい木ができました。

当グループとしては、このような木を少しずつ増やし、林にし、たくさんの大きな実をつける森にしていきたいと考えています。

スライド右側に記載している内容のうち、グループ会社の状況をご説明します。まず、電気工事事業はエレコン社が主となっています。今までは当社のお客さまのエアコンの脱着、いわゆるBtoCをメインに行っていましたが、最近はBtoB事業がかなり好調です。例えば、大手の家電メーカーの直販部分や量販店などから、エアコンの設置を請け負っています。

その他にも、マンションやアパートの管理会社から、管理物件のエアコン管理を直接受けています。先日ご報告したように、10月もそのような依頼を定期的に受託していますが、これらは毎月発生する依頼のため、今後の売上の拡大もかなり見込めると思っています。

また、現在はサービスの提供エリアも拡大しており、北は東北地方までエレコン社の支店があります。今まで東北のほうでは「エアコンがあまり必要ない」と言われていましたが、電気工事が複雑化してきたこともあり、エアコン以外にも需要がある状況です。電気工事事業においては、今後も協力会社のネットワークの拡充を含めて取り組み、エレコン社の事業をさらに拡大していきたいと考えています。

リユース事業においては、先ほどお伝えしたとおり、ESGなどの観点で資源のリユース化がかなり大切だと認識しています。引越とのシナジーが非常に高い事業です。特に関東圏では、かなりよい商品がそのまま捨てられているため、これを解消するためにも、お客さまから買い取ってリユースしていきます。

今期も、関東圏で未出店だった地域へ3支店ほど出店し、商品の販売に取り組んでいます。今後も当グループは、関東地方を含めて拠点を拡大していきたいと考えています。

クリーンサービス事業についてです。SDホールディングス社は、もともとダスキン社のフランチャイズで、特に関東圏では一番大きなシェアを誇っており、今進出しているビルメンテナンス事業とのシナジーがかなり良好です。物件オーナーと一緒に、ワンストップでいろいろなサービスを提供する取り組みも行っています。

今後は、この3本の柱と住環境整備によってグループを拡大していきたいと思っています。ちなみに、木の部分に記載している事業別の数字は、内部消去前の値となっています。右下のグラフは連結売上の数字になります。

16. グループ戦略1 ~顧客接点~

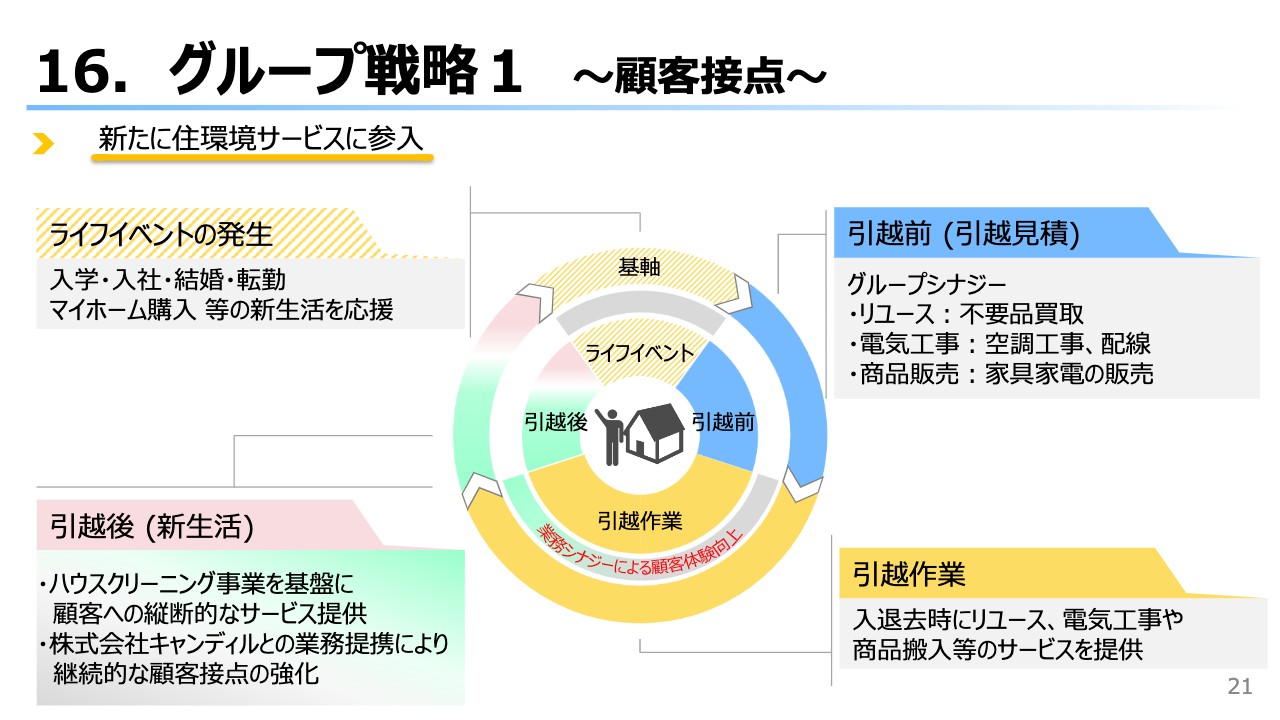

グループ戦略については、さまざまなサービスを提供していくこと、お客さまとつながる接点をもっと増やしていくことを考えています。この2軸は、ライフイベントの発生がすべてのキーになっています。

新生活のスタートには、入学・入社・結婚・転勤・マイホーム購入などがあり、そこでは確実に引越が発生します。その発生前に我々に連絡していただければ、リユース事業の見積時に不要品の買い取りを行いますし、電気工事事業では空調工事も行います。特に多い依頼は、エアコンの取り外しやリサイクル品の引き取りです。

当グループでは商品販売も行っています。「サカイのグループは販売も行っているの?」と疑問に思われるかもしれませんが、実は、某家電メーカーのエアコンなどの販売台数は日本で一番のレベルです。そのため、仕入れが非常に行いやすく、引越のタイミングで販売することができるのです。

このように、引越前に関して大きなグループシナジーがあり、お客さまにも喜ばれています。引越は当社の生業ですが、引越の作業に加えて、エアコンの脱着を含むいろいろなサービスを提供している状況です。

スライド上の図の緑色で表している部分は、引越後のサービスについてです。今まではハウスクリーニング事業を基盤に、ダスキン社のモップの配達、ルームクリーニング、害虫駆除などで引合をいただいていました。

これからは、今回のキャンディル社との業務提携により、継続的な顧客接点をさらに進化させられるのではないかと考えています。引越が一度終わり、次のライフイベントで引越が発生するまでの間のサービスを、今後は強化していきたいと思っています。

17. グループ戦略2 ~キャンディル社とのシナジー~

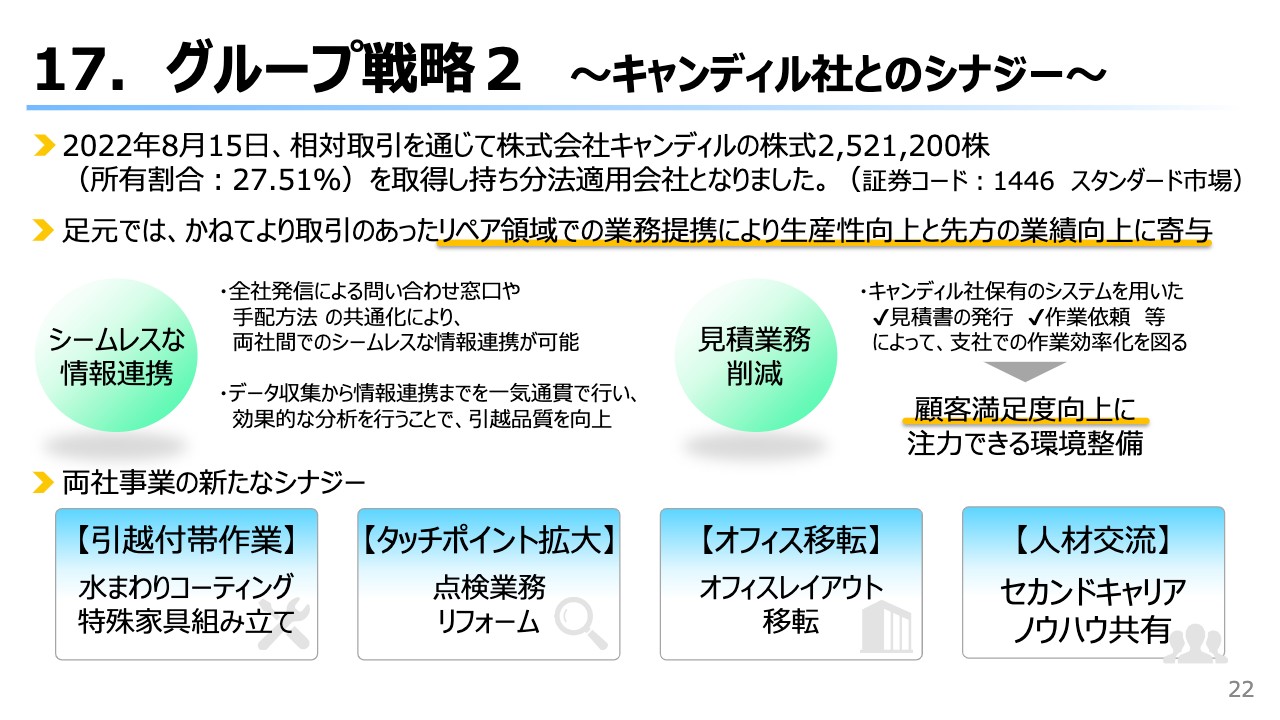

キャンディル社とのシナジーについてご説明します。2022年8月15日に相対取引を通じて、キャンディル社の株式の約27.5パーセントに相当する250万株を取得し、持ち分法適用会社となりました。同社は東証スタンダード市場で活躍されている会社で、以前よりわずかながら取引がありました。

足元では、まず8月以降に当社で発生した物損事故で、お客さまに迷惑をかけているものに関して、キャンディル社と一緒に解決しています。事故はあってはならないことで、我々もゼロになるように取り組んでいますが、人が行うということもあり、2パーセント弱の割合で物損事故が発生しています。

事故による損害が一定額以下であれば、事故の報告があった瞬間に、全社発信によってキャンディル社に自動的に情報が流れるようになっており、シームレスに対応できる仕組みになっています。これも、顧客満足の向上のための施策の1つです。

キャンディル社もデータの活用ができるため、今までは分断して流れていたさまざまな対応情報を一元管理することにより、さらに引越の品質を向上していきたいと考えています。

高額な物損事故に関して、キャンディル社はコンピュータで見積りを自動で出します。比較対象として複数箇所から見積りを取るのではなく、効率的に一番安いところを選んで見積りを出す取り組みを8月から開始しており、かなり広がってきている状況です。

両社の新たなシナジーについて、他にもお話しします。1つ目に台所など水まわりのコーティングがあり、大変ご好評をいただいています。新設・既設ともにかなりの需要があるため、これを当社の引越・販売と一緒に行っています。引越のタイミングだけでは組み立てられないような家具もたくさんあるため、そのようなものはキャンディル社にお願いしたいと思ってます。

2つ目はタッチポイントの拡大です。キャンディル社は住宅メーカーから委託を受けて、2年・3年・5年ごとに点検業務を行っています。引越が終わった後も、お客さまに「何かお困りごとはないか」などとご提案し、タッチポイントを拡大していきたいと思っています。

3つ目はオフィスの移転です。キャンディル社も当社もオフィスの移転に対応しているため、お互いにお客さまの情報を共有し、融通の利く対応を進めていきたいと考えています。

4つ目はセカンドキャリアです。人材交流を経てノウハウを共有し、当社従業員にもセカンドキャリアを考える機会を与えることができればと考えています。今後も両社のシナジーを出して邁進していきたいと考えています。

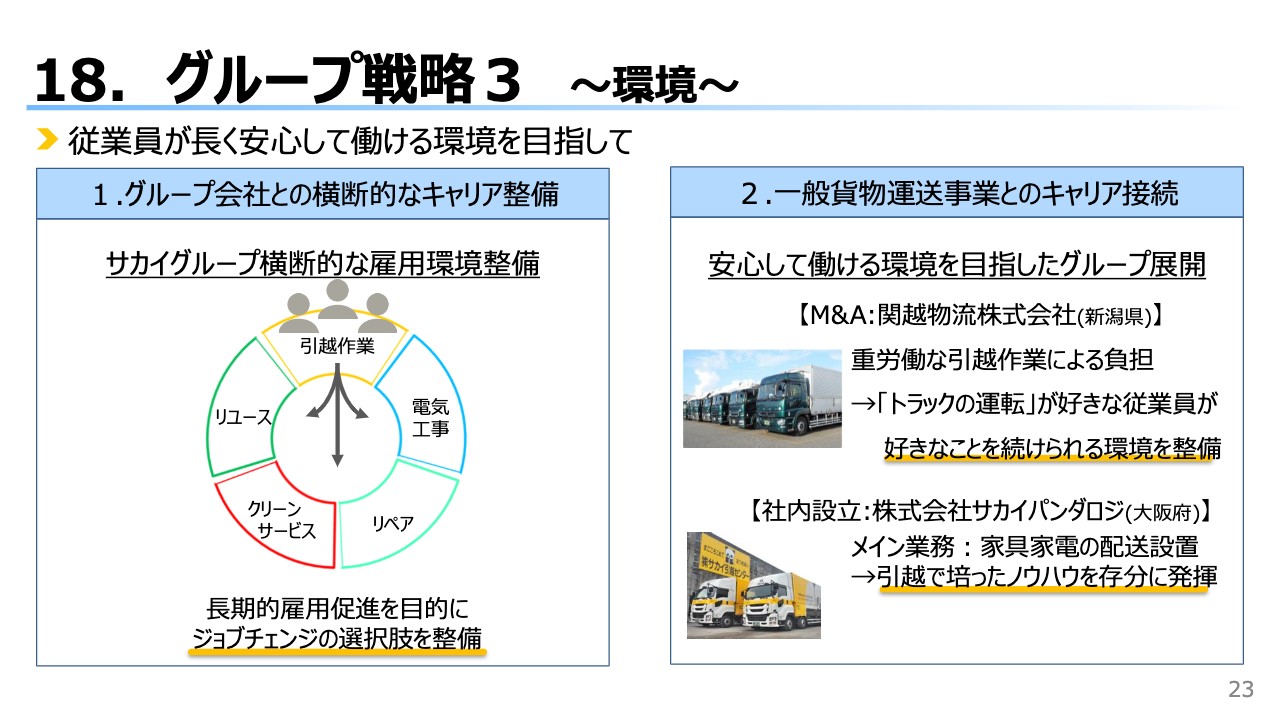

18. グループ戦略3 ~環境~

グループ戦略の環境についてです。当社の引越作業員は、50代や60代の方も活躍しており、まれですが、定年の65歳までアルバイトで働いている方もいます。しかし、30代や40代でも「この先はしんどい」「このまま働くのは大変だよね」と考える方がたくさんいます。

そのような方にも、長期雇用の促進を目的として、当社のグループ企業が担う電気工事・リペア・グリーンサービス・リユースの領域へ、ジョブチェンジの選択肢を提供しています。引越の作業が難しくなった方にも、このような選択肢を必ず提示しています。

運転が好きで続けたいという方もたくさんいることから、一般貨物運送企業のM&Aを行っています。長距離引越の際に荷物を運んでもらっており、傭車の際に稼働してもらうこともあります。そのようなことにおいて、非常にシナジーが出るのではないかと考えています。

また、株式会社サカイパンダロジという会社を新しく設立しました。当社の元従業員が引越技術を利用して、家電量販店の家具家電の配達と設置業務を請け負っています。引越は難しいが、家具家電の設置だったらできるという方はこちらで働いています。

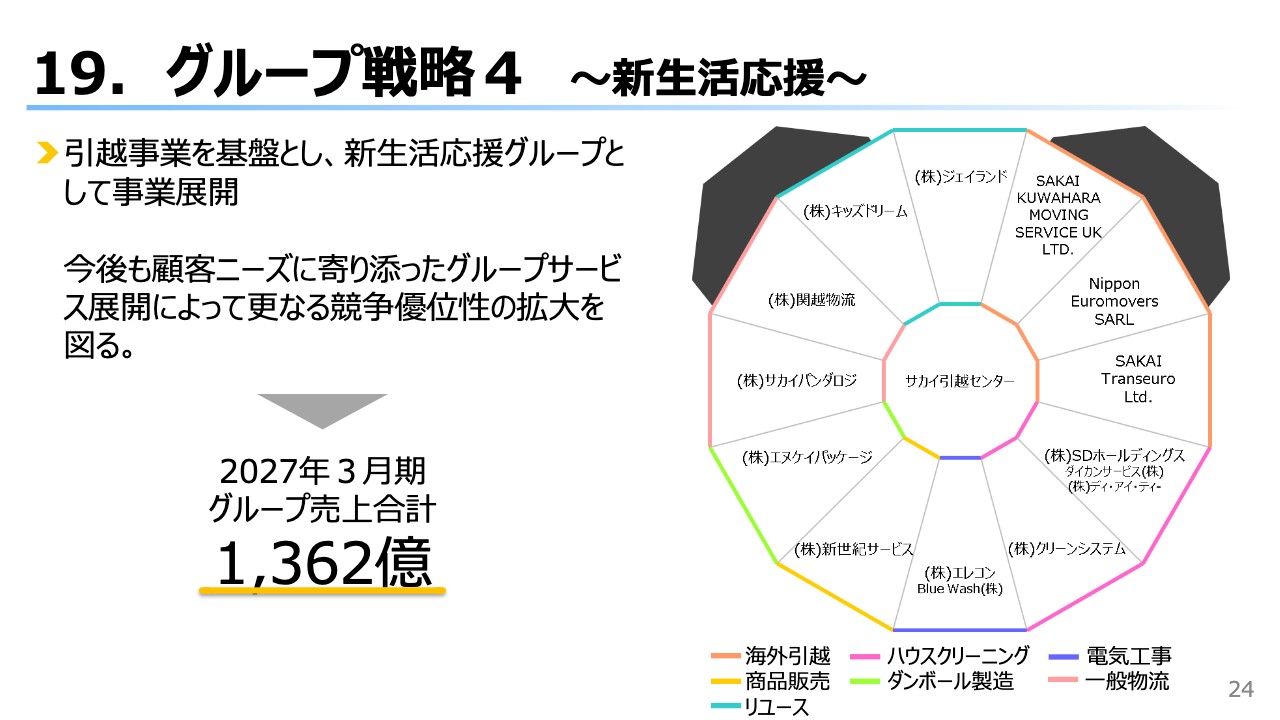

19. グループ戦略4 ~新生活応援~

現在、当社のグループ会社が非常に増えてきています。引越事業を基盤として、今後「新生活応援グループ」として、お客さまにサービスを提供したいと考えています。他社との差別化も進めながら、グループを拡大していきます。

2027年3月期は、グループ売上合計1,362億円を目指して、全社一丸となって取り組んでいきたいと考えています。

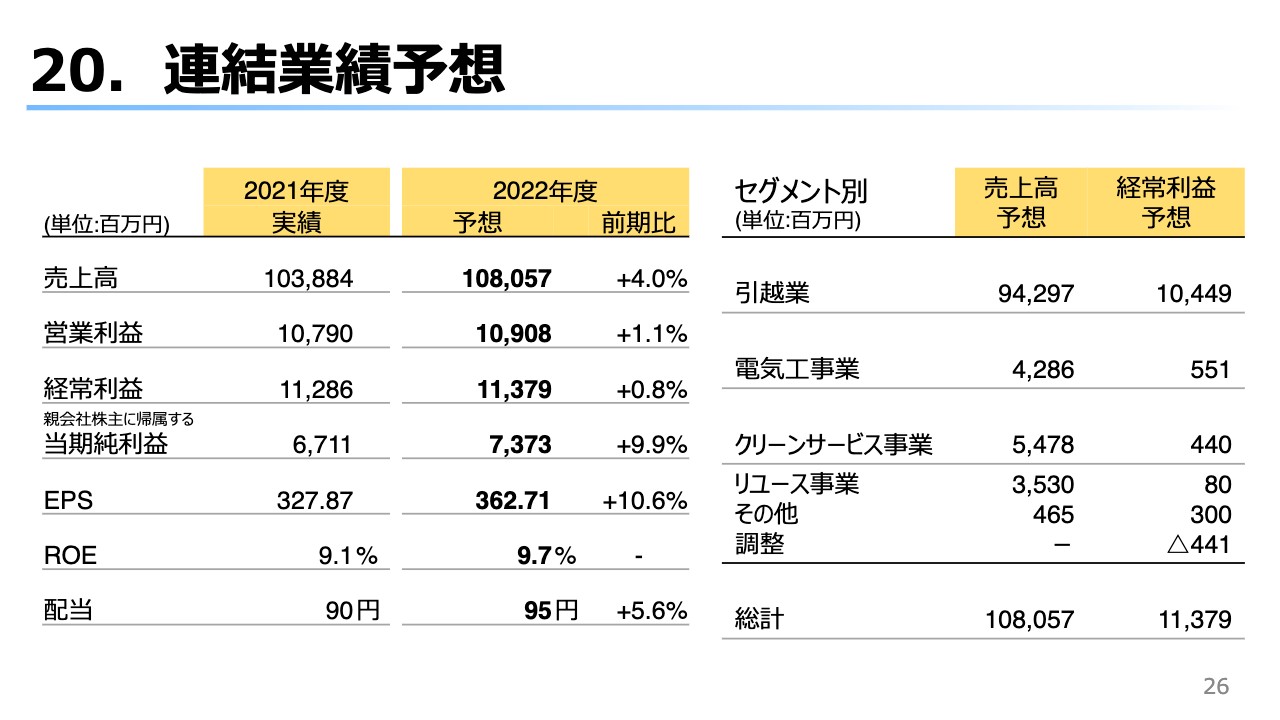

20. 連結業績予想

真鍋:連結業績予想です。2022年度の業績予想について売上高を上方修正しました。連結業績予想については、売上高は4.0パーセント増の1,080億5,700万円、経常利益は0.8パーセント増の113億7,900万円、当期純利益は9.9パーセント増の73億7,300万円を見込んでいます。

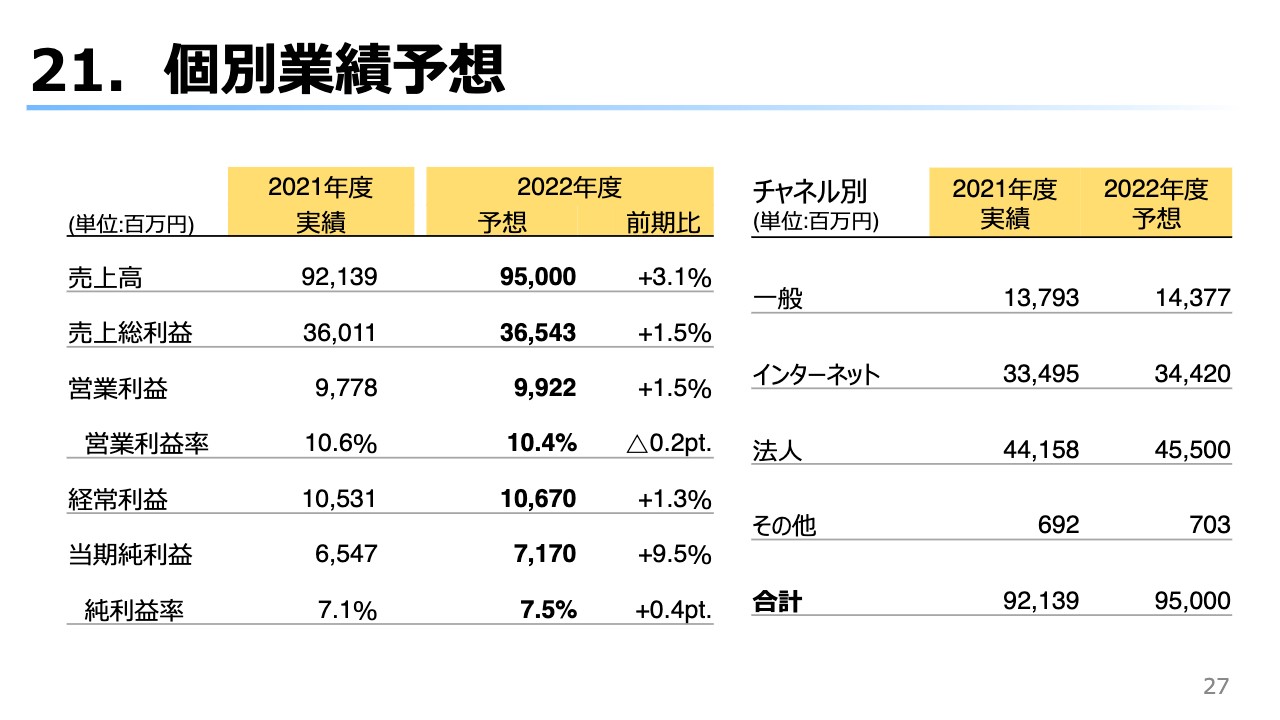

21. 個別業績予想

個別業績については、売上高は前年同期比3.1パーセント増の950億円、経常利益は前年同期比1.3パーセント増の106億7,000万円、当期純利益は前年同期比9.5パーセント増の71億7,000万円を見込んでいます。

22. 財務戦略と投資方針

財務戦略と投資方針です。こちらは変わらず、増配と投資施策を進めていきたいと思います。

質疑応答:新型コロナウイルスの影響について

質問者:第2四半期に従業員の新型コロナウイルス感染が拡大したことで、傭車費がかさんでしまったということでした。足元ではすでに平常ベースに戻っていて、余計な外注コストは発生していないという理解でよろしいですか?

真鍋:ご認識のとおりです。感染者がいなくなったわけではありませんが、だいぶ落ち着いてきて、コントロールできる状態になっています。

質疑応答:労務費の動向とこれからの見方について

質問者:アルバイトやパートタイマーの時給単価が全体的に上がってきているというお話をほかの企業から聞きますが、労務費の動向とこれからの見方はいかがでしょうか?

山野:主だった賃上げについて、募集のタイミングで時給を大きく上げて提示しているわけではありませんが、それでも人材を増やすことができている状況です。

しかし、今後は飲食業界も含めて賃上げの要請が出てきますし、当社としても、若干は上げていかないといけないと思っています。不透明な状況ではありますが、今のところはそこまで大きな影響が出るとは見ていません。

真鍋:数値について補足します。売上高対労務費比率としては、前期が30.7パーセント、今期が28.5パーセントです。

質疑応答:引越の作業単価について

質問者:引越の作業単価について、上期はすでに過去最高水準になっていると思いますが、これはまだ上げていけそうでしょうか? この状況が続くということですが、さらに単価を上げていけるのかどうか、特に次の繁忙期になる第4四半期について教えてください。

真鍋:単価については、前期はコロナ禍でかなり苦戦しました。小さい引越案件をたくさん取って単価が下がったこともありましたが、今回は長距離引越も増えて、単価が上がっている状況です。このまま順調に推移すると考えて、売上高を上方修正しました。

付加価値については、商品売上や梱包、キャンディル社による水まわりのコーティングのようなオプション追加など、新しい事業でまだ増やしていくことはできると思っています。

質問者:コロナ禍の前に比べても、今の水準は単価が高いと思うのですが、これはコロナ禍前よりも長距離引越の比率が高くなっているということですか?

真鍋:長距離引越の比率も上がっていますが、需給環境の変化も要因です。当社だけではなく、他社もコロナ禍でかなり苦戦していると思われます。やはり、需要がたくさんある大きい引越から取っていくことで、単価が上がることになります。

質問者:単純に単価が上がっているということでしょうか?

真鍋:そのとおりです。

質疑応答:今期の利益の計画について

質問者:今期の利益の計画についておうかがいします。期初の説明会では、好調でもコストを使う可能性があると社長はお話ししていました。今回も基本的にはそのような前提で計画されている認識でよいのでしょうか? ご解説いただければと思います。

真鍋:売上高は上方修正しましたが、前期はコロナ禍で非常に苦戦したため、決算賞与も満足に渡していませんでした。今回は少し利益が出ると思いますが、利益に関しては据え置いたかたちです。

質問者:利益を抑えるために費用を使うという発想ではないのですね。

真鍋:はい、そのような発想ではありません。

質疑応答:作業件数について

質問者:作業件数についておうかがいします。第1四半期は社員のことを考えて抑えた、第2四半期はコロナ禍の影響で減ったということですが、ここから先は抑えめの件数で推移していくのか、前年度の第3四半期のマイナス5パーセントからは多く取っていくことになるのかなど、どのようにお考えでしょうか?

山野:件数を取りすぎると、その後の従業員の疲弊も含めて、会社がよくない状況に陥ってしまいます。件数を取りたいのは山々ですが、第2四半期はコロナ禍の影響も考慮して件数を抑えました。

今後も、会社としてはシェア獲得を目指して進めていきたいと思っていますが、エリアごとに変化していく新型コロナウイルス感染状況を見据えた上で、できる限り、作業件数拡大に取り組んでいきたいと思っています。意図的に件数を減らすことは考えていません。

質疑応答:M&Aについて

質問者:中期経営計画についての質問です。成長戦略のところで「木を増やして林にして、ゆくゆくは森にしていきたい」とお話ししていました。以前はあまり対応していなかった事業領域もM&Aの対象になると思ったのですが、いかがでしょうか? また、重点的に投資していきたい領域があれば、差し支えない範囲でご回答ください。

山野:今までに取り組んでいない事業でも、新生活においてシナジーが出る事業領域にはすべて取り組んでいきたいと思っています。特に、ビルのメンテナンス会社や警備などは将来的なシナジーがあると思っているため、よいお話があれば進めていきたいです。

投資に注力するところとしては、現在取り組んでいるのがリユース事業です。環境面に配慮できる点に加え、引越とのシナジーが非常に高いことが挙げられます。特に仕入れでは、お客さまとの接点がすでにあることから、待ちの姿勢にならず、積極的に攻めていけるメリットもあります。

最初に関西圏で始めていますが、関東圏でもどんどん展開できたらと考えています。そのような理由で、リユース事業に力を入れていけたらと考えています。

新着ログ

「陸運業」のログ