ウルトラファブリックスHD、中計に沿った成長に円安効果が上乗せされ、通期業績予想を上方修正

1.2022年度第2四半期(累計)の概況

吉村昇氏(以下、吉村):ウルトラファブリックス・ホールディングスの吉村でございます。本日はお忙しい中、決算説明会にご参加いただきまして、誠にありがとうございます。半期の決算説明会は本日が初めてになりますが、よろしくお願いいたします。

最初に、上半期の概況からご説明します。すべての用途向けにおいて2桁増収と力強い成長で、数量ベースでも増加しており、中期経営計画の目標の1つに掲げている「成長の複線化」ができていると感じています。

幸いなことに、ポストコロナの経済状況が、我々のビジネスにとっては追い風になっていると思います。すでに世の中はコロナ禍からポストコロナに入ってきており、我々が例年参加していたさまざまな展示会も元に戻ってきています。

偶然にも同じ週になってしまったのですが、今年6月は、シカゴで家具のインテリアデザインショー「NeoCon」、ドイツのハンブルグで航空機内装展示会「AIX」が行われ、我々は両方にプレゼンテーションのブースを出して商談等を行いました。

私は例年、両方に行くのですが、今年は同じ週だったためシカゴに行きました。シカゴの「NeoCon」は、コロナ禍前の賑わいをすっかり取り戻し、活況を呈していました。レストラン等も非常に混んでおり、そのような中で、我々のブースにもたくさんの方にお越しいただきました。

「AIX」は、全体として2019年対比で90パーセント程度の参加者と発表されています。我々は航空機向けビジネスのパートナーであるTapisと共同でブースを出していますが、こちらのブースは、来訪者数や航空会社等のミーティングで、過去最高の数になったという報告を受けています。

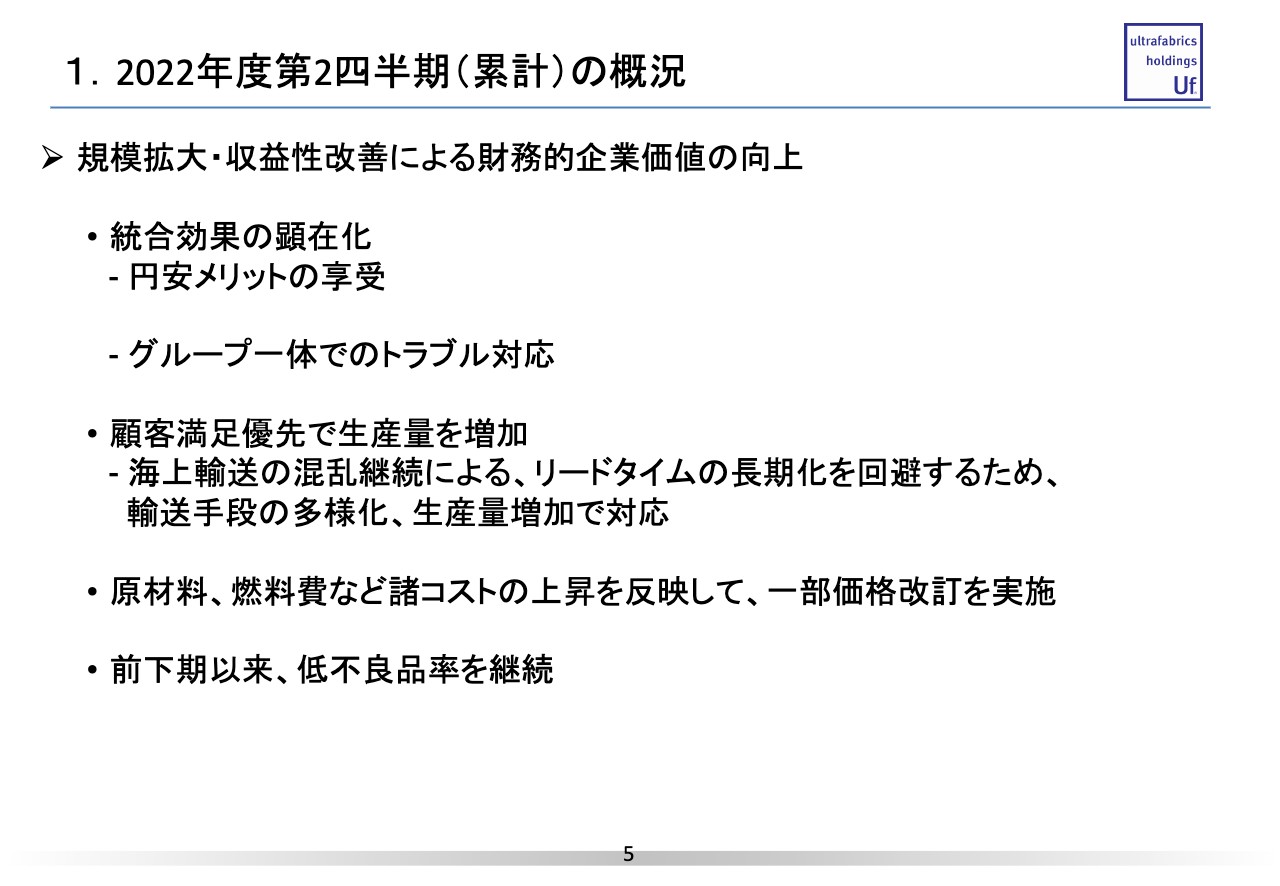

1.2022年度第2四半期(累計)の概況

財務的・非財務的な観点から、上半期の概況をご説明します。財務的な観点では、規模拡大・収益性改善による企業価値向上が達成できたと考えています。いくつかドライバーはありますが、この中で1つ感じているのが、統合効果の顕在化です。

財務的には、円安の流れが我々の数字を押し上げた部分はあります。「日本の技術によって日本で作ったプレミアムな製品を世界で販売する」というビジネスモデルですので、円安が数字的にプラスアルファに働くということはあるかと思います。

ただし、第一化成とウルトラファブリックスの事業統合前は、第一化成からウルトラファブリックスに対して円建てで製品を売っていたため、統合前であれば円安のメリットはこのような効き方にはなりませんでした。

開示もしていますが、ウルトラファブリックスと第一化成の間には当時、為替の調整の契約書があり、極端な円安・円高になった場合は、相応分の負担を両社でするということになっていました。いずれにせよ、円安メリットがフルに数字に表れたのは、統合効果だと考えます。

事業面で大きかったのは、第1四半期の決算発表時に1つの収益圧迫要因として品質問題の発生を挙げましたが、このようなトラブルに対して、両社が非常に協力しながら解決に当たって、迅速に解決でき、また損失も最低限に抑えられたことです。

また、第1四半期の段階で一定程度の損失を計上しましたが、第2四半期は追加の損失計上が非常に軽微で、このようなところもグループ一体で品質問題に取り組んだ効果だと考えています。

従前から、製品開発等において密にコミュニケーションを取り、協力しながら進めてきました。今年に入って、品質管理や生産・販売の連携に関しても、販売状況に鑑みながら生産計画をフレキシブルに変更することによって、失注を抑えることもできており、これらを続けていけば、製販一体型のビジネスモデルの強みが発揮できると考えています。

また、事業全体の数字を押し上げたことばかりではありませんが、昨年の下半期からさまざまなところでサプライチェーンの混乱が起こっています。お客さまも、各セグメントにおいて納期を非常に重視し、我々も納期を優先したオペレーションを行っています。

基本的に、我々は日本で作った製品を海上輸送でアメリカに送っているのですが、海上輸送の混乱は改善されていません。お客さまからは「納期をできるだけ短くしてほしい」という希望がありますが、それに対してすべて航空機で送るとなると、コストアップ要因にもなってしまいますので、このバランスを取っていくために、今年に入って積極的な取り組みを実施しています。例えば海上輸送では、従来、ロサンゼルスとニューヨークの2つの港に物を揚げていたのですが、それを複数の他の港から揚げることで、ルートやコンテナの数量を確保し、できるだけ多くの物を日本から出せるような工夫をしています。

結果として、海に浮かんでいる製品が非常に多くなるため、生産量を増やすことにより対応していくという格好になっています。

また、原材料費・燃料費などの諸コストについては、当然、我々もまったく無関係ではいられません。そのため、コスト上昇については価格転嫁でお客さまに一定程度ご負担していただくことにより、そのインパクトを軽減してきました。

当然、値上げは難しい交渉になるのですが、お客さまはコストよりも納期を重視しているため、結果として、概ね受け入れていただけたと考えています。

ただし、「値上げは受けるが、納期はきちんと守ってね」という話になってきますので、輸送コストも含めてこちらで負担し、納期を優先していくかたちの顧客対応を行ってきました。

先ほど「生産量が増えた」というお話をしました。方向性として、生産量が増えていくと不良品率が増えていきがちなのですが、第一化成の生産現場では、昨年の下期から不良品率を低い状態で維持できるように努力してきました。

結果として、生産量が増えると製造原価における固定費の割合が減っていきますので、そのあたりが、原材料や燃料費の上昇分をある程度オフセットするかたちで、製造原価をコントロールできたと言えるかと思います。

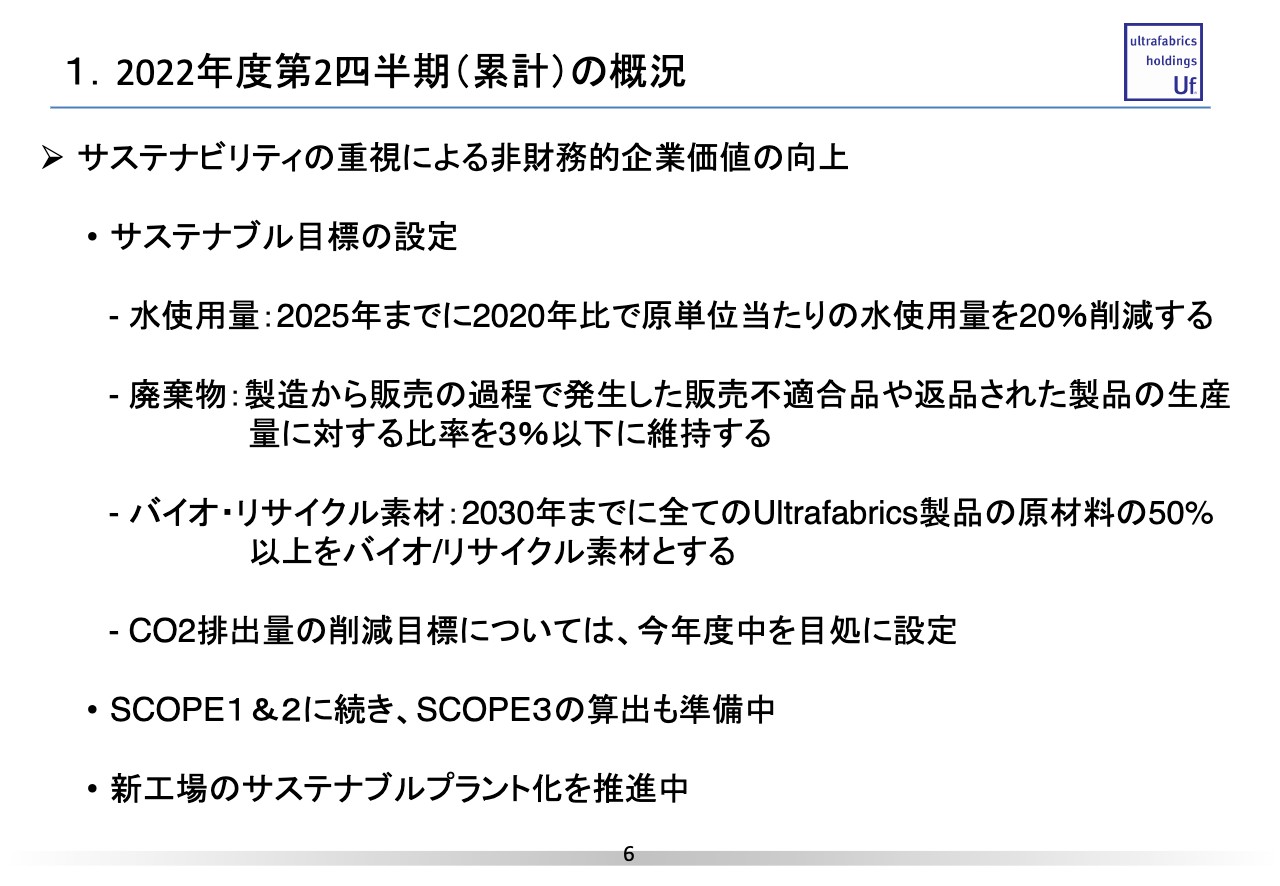

1.2022年度第2四半期(累計)の概況

非財務的企業価値の向上に関しては、従前から「サステナビリティを重視している」と、中期経営計画を含めて強調しています。

先ほど、シカゴで「NeoCon」に参加したとお話ししましたが、今年は数多くの家具メーカーに伺いました。私自身もいろいろな話をする中、やはり一番出てくるのはサステナビリティの話で、「今後、サステナビリティに関して、御社はどのような取り組みをしていくのか?」といったことは必ず聞かれる質問でした。

「製品として、我々はバイオ製品を持っていますし、今後はリサイクルを活用した製品も増やしていく」とお伝えすると、「それは非常によい」ということでご評価いただいています。

さらに、製品のサステナビリティ性だけではなく、「会社としてどのような取り組みをしていくのか?」「会社としての姿勢はどのようなものなのか?」ということもよく聞かれます。

こちらについては、今後の取り組みとして、水の使用量は「原単位当たり20パーセント削減」を目指していきます。廃棄物は、不良品も含めて不適合品や返品が出てきますが、これを「全体の生産量に対する3パーセント以下に維持する」あるいは、再利用を積極的に検討していくとお話ししています。

また、これも中期経営計画にありますが、2030年までにすべての製品の原材料の50パーセント以上をバイオ・リサイクル素材としていきます。

CO2排出量に関しては、今年度を目処に削減目標を設定する予定です。こちらに関連して、「SCOPE1&SCOPE2」に続いて、SCOPE3の算出も準備しています。

群馬県館林市の近くの千代田町の新工場では、土地の取得が今年2月に完了し、「サステナブルプラントを建てていこう」ということを推進しています。どのようなサステナビリティを目指すかですが、昨年に建設した群馬工場の新倉庫では屋上に太陽光パネルを設置し、群馬工場で使う電力の10パーセント弱を賄えるようにしています。こちらと同様に、太陽光パネルを導入します。

また、水を使用する工程がある工場ですので、水のリサイクルシステムの導入を検討しています。併せて、将来的なエネルギー源として水素を使えるように考えています。最初から水素というわけにはいかないですし、水素自体をどのように手に入れるかという問題もありますが、将来的に水素が電力源として普及してきた時に使えるような設計をしていこうと検討しています。

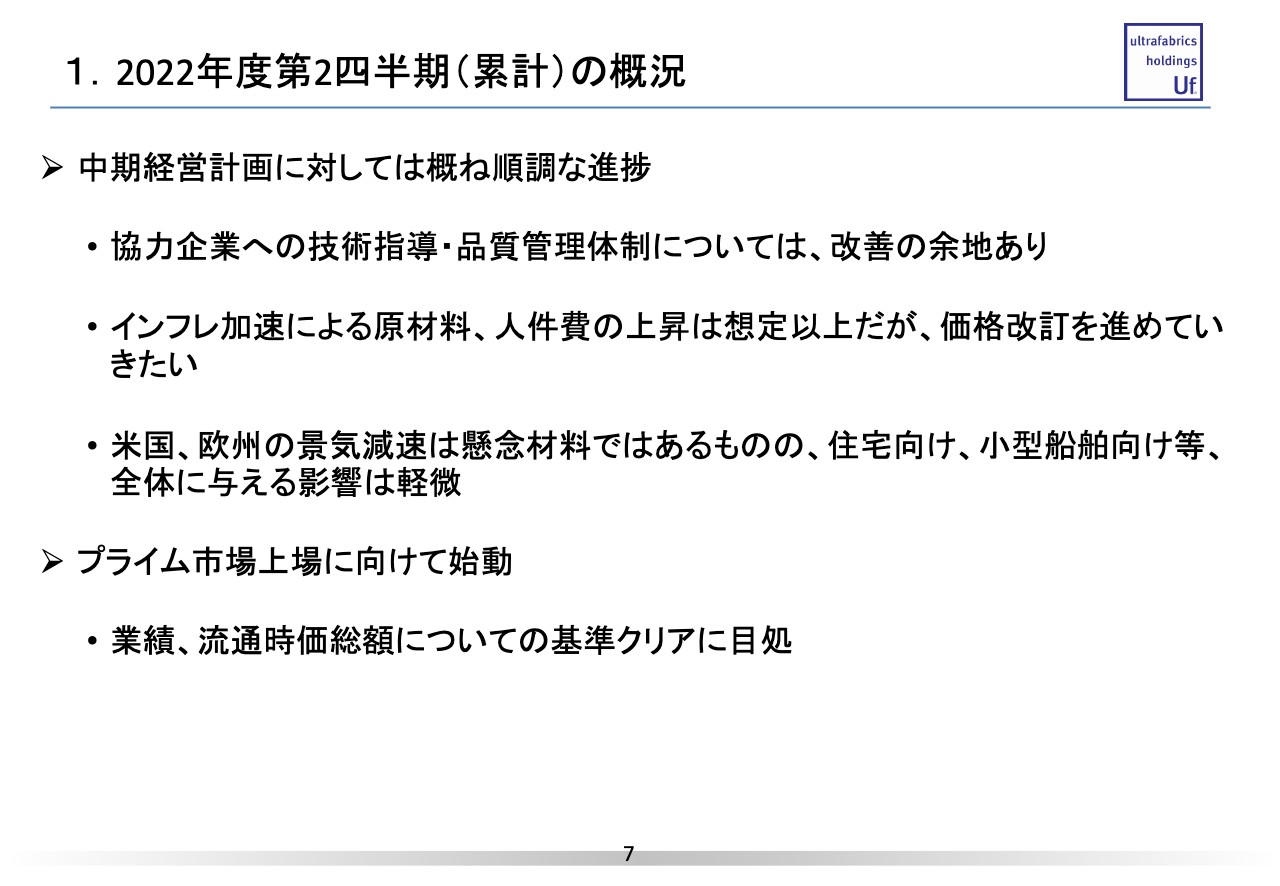

1.2022年度第2四半期(累計)の概況

中期経営計画に対しての進捗状況ですが、全体的には概ね順調な進捗だと思っています。全体の生産キャパシティ拡大については、協力企業との協業を進めると中期経営計画でもお話ししており、それを進めています。技術指導・品質管理体制については、Day1からパッとできることではないため、上期にサポート体制の強化を行いました。

また、マクロ経済全体で見ると、インフレはグローバルで落ち着きどころが見えない状態です。原材料等の値上げについても、最近は減ってきているのですが、「来月から20パーセント上げてください。そうでなければ納入しません」というような要請もあり、今後続いていく可能性もあります。

またアメリカにおける人件費上昇は雇用統計等でご存知かと思いますが、意外と影響があるのが、人が辞めた後に探すエージェントフィーが高くつくことです。

セールスやプロダクトディベロップメントのフロントオフィス系で辞める人はあまりいないのですが、経理などのバックオフィス系になると、条件のよいところや、居住地から近いところへの転職が頻発しています。代わりの人材を探さないといけないのですが、その時に使うエージェントフィーが高くつくことがあります。

そのため、辞める前に給料を高めに設定することで、そのようなターンオーバーを防いでいけるよう方針転換しました。これをどこまで進めるかは悩ましいところではあるのですが、そのような事情も含めて、特にアメリカサイドで人件費が増えています。

物流コストについても、昨年後半のような、日本から出すコンテナが確保できないという事態は減ってきていますが、海運会社の決算からわかるように、彼らが非常に儲かっているのは我々がたくさん払っているためです。このような状況で、物流コストが高止まりしているということもあります。

そのようなコストに関して、吸収できる分は努力して吸収していきたいと思いますが、お客さまも事情はよくご存知ですので、コストの上昇や、納期を守るためにするべきことを丁寧にご説明し、価格上昇あるいはサーチャージの負担について、ご理解いただけるようにしていきたいと考えています。

アメリカやヨーロッパにおいて、特にアメリカの景気が今後どうなっていくかについては、さまざまな議論があります。上期については影響はほとんどなかったと考えていますが、今後も動向を見ていく必要があると考えています。

「プライム市場を目指す」ということは、目標としてお伝えしていますが、今回、上期の決算が終わって、業績、時価総額等について基準クリアの目処が立ってきました。ただし、プライム市場は、ガバナンス等で求められる基準が非常に高くなりますので、その高い基準を満たせるように、体制の整備を進めていきたいと考えています。

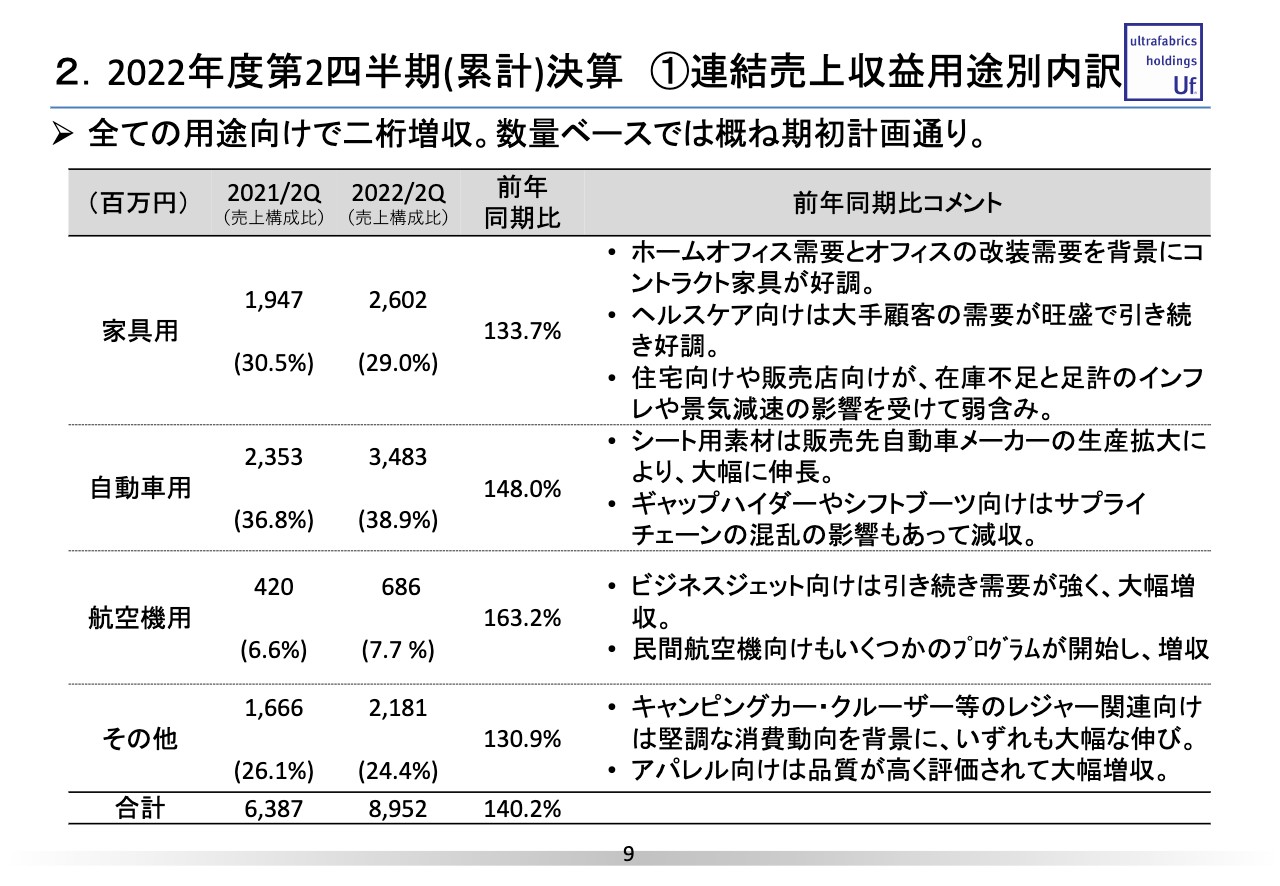

2.2022年度第2四半期(累計)決算 ①連結売上収益用途別内訳

スライド9ページからは決算内容についてです。全体としては、すべての用途向けで2桁増収となっています。全体の売上・利益の成長は、特定のセグメントが引っ張ったのではないと言えると思います。

特に、昨年の第2四半期と今年の第2四半期の売上構成比を見ると、家具向けが若干減り、自動車向け、航空機向けはどちらも少し増え、その他が減っています。

その他は、スライド右下に記載のとおり、キャンピングカー・クルーザー等のレジャー関連向けは非常に堅調でした。実はこのセグメントの中には、アパレルやスポーツ向けのビジネスが含まれていますが、この部分のみ円建てで販売しているため、円安の影響を受けません。ビジネスが不調というよりは、このセグメントは円安の効果が小さいと理解してもらえればと思います。

家具向けは、リモートワーク等によりオフィス向けコントラクト家具のビジネスがどのようになるかが懸念材料でした。しかし、今年の上期を見る限りは減ることはなく、むしろ堅実に増えている状況です。リモートワークは、家で働く時間が増えるため、家でオフィスで使うような家具の需要があります。また、ヘルスケア向けのビジネスも順調です。

自動車向けは、シート用素材が大幅に伸長した一方で、従来のアプリケーションであるギャップハイダー、シフトブーツについては、お客さまのサプライチェーンの混乱もあり、減収で着地しました。

航空機向けは、上期にビジネスジェット向けが引き続き良好で、大幅な増収になりました。民間航空機向けも悪くありませんでしたが、報道にもあったとおり、民間航空機会社そのもののオペレーションが非常に混乱しているという背景があります。

コロナ禍前に比べて、アメリカ、ヨーロッパでも人員が不足しており、航空機会社だけではなく、空港を運営する人員も足りていません。先日、ヨーロッパに行った際にも相当混乱していました。

民間航空機会社がシートの張り替えを行うには、飛行機を計画的に止めなければならず、それが実施できるような落ち着いた状態になるには、もう少し時間がかかると思います。ただし、引き合いは非常に活発ですので、時期の明言は難しいのですが、どこかで戻ってくるとは思います。

その他については、先ほどお伝えしたとおりです。

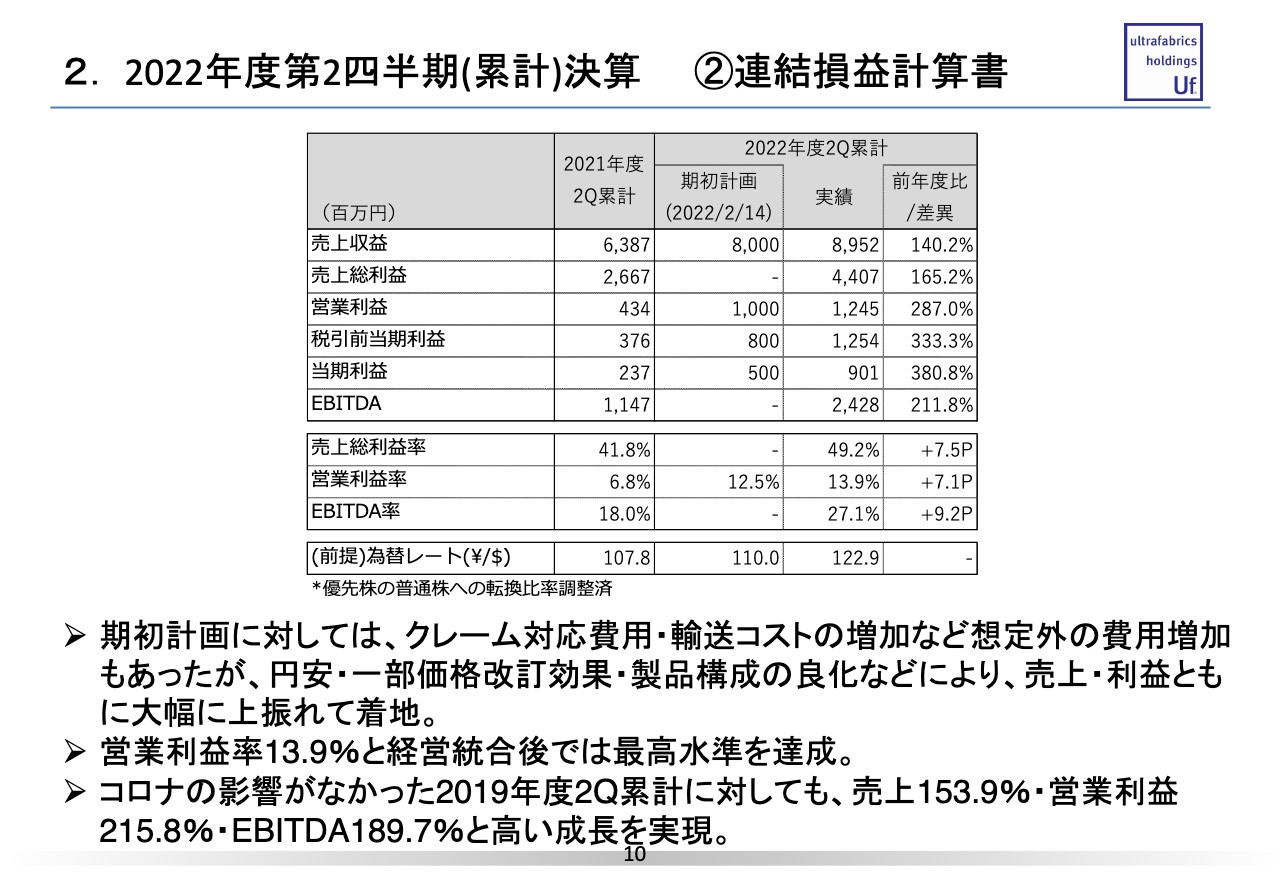

2.2022年度第2四半期(累計)決算 ②連結損益計算書

連結のP/Lです。売上収益は89億5,200万円、売上総利益率は49.2パーセントで着地しました。売上総利益率49.2パーセントは悪い数字ではないと思っていますが、原材料のコスト上昇による値上げの浸透に時間がかかっており、どちらかと言いますと、コストが先に立った影響はあったと思います。

営業利益は12億4,500万円、当期利益は9億100万円で着地しました。上期の為替レートの平均は122円90銭で、第1四半期は今のレベルに比べると円高の水準にあります。4月頃から円安に一気に動いた部分があり、上半期はこのくらいの水準かと思います。

営業利益率は13.9パーセントで、経営の立場からは満足する数字ではないと思いますが、こちらは為替の効果以外のところでもう少し上げていければよいと考えています。

全体の数字は、当初計画を大幅に超過しました。コロナ禍前の2019年度の上半期は悪くなく、下半期が悪かったのですが、その時期と比べても、売上収益は1.5倍強、営業利益は2倍強となっており、非常に高い成長を実現できたと考えています。

2022年度第2四半期(累計)決算 ②連結損益計算書

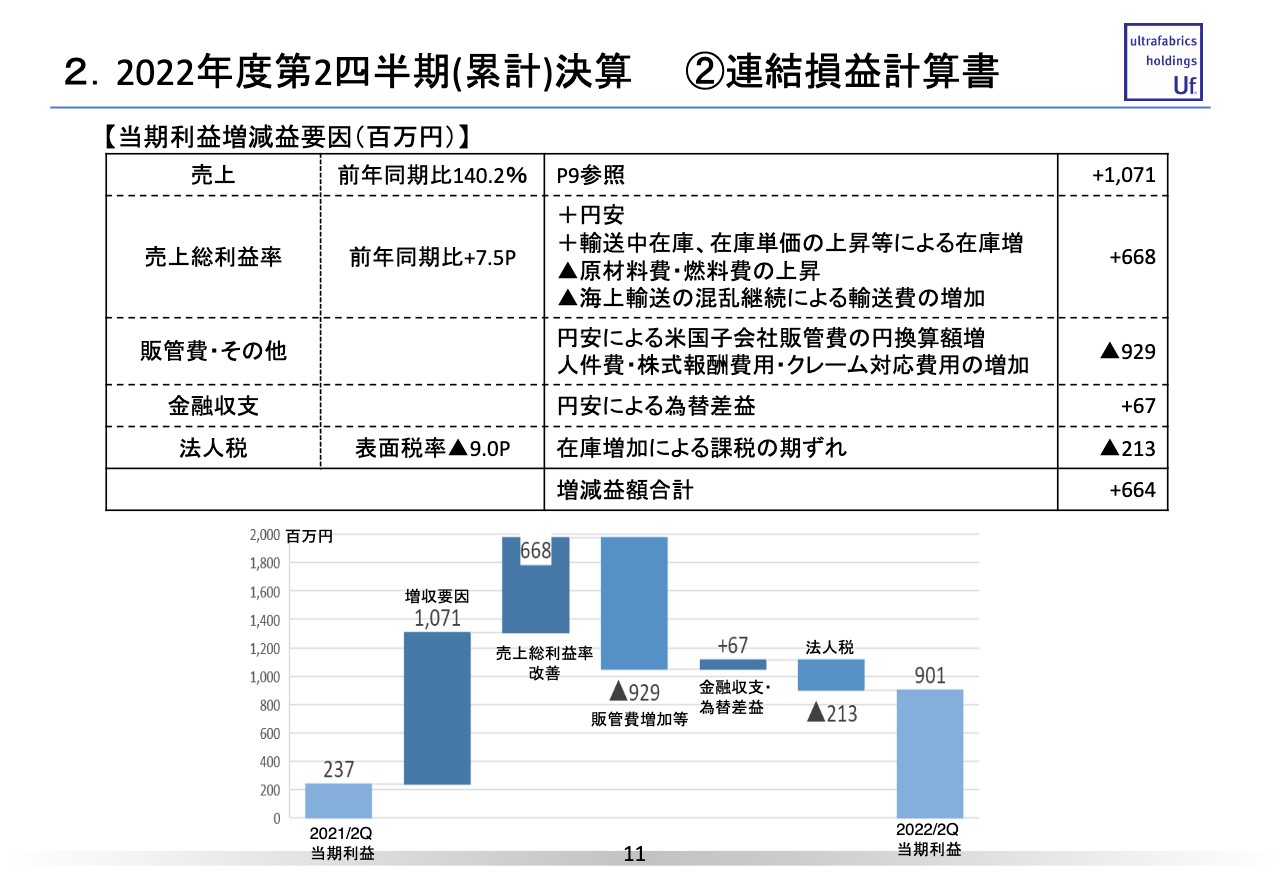

スライド下部に記載のウォーターフォールチャートをご覧ください。昨年の上半期の利益2億3,700万円に比べて、どのような部分が増えたかをご説明します。プラス要因・マイナス要因は先ほどお話ししたとおりです。

特に、販管費とその他に含む株式報酬費用については、株価の影響を受ける部分があるため、なかなかコントロールできません。最後にあらためてご説明しますが、こちらを見ておく必要があると思っています。

2.2022年度第2四半期(累計)決算 ③連結貸借対照表・連結キャッシュフロー表

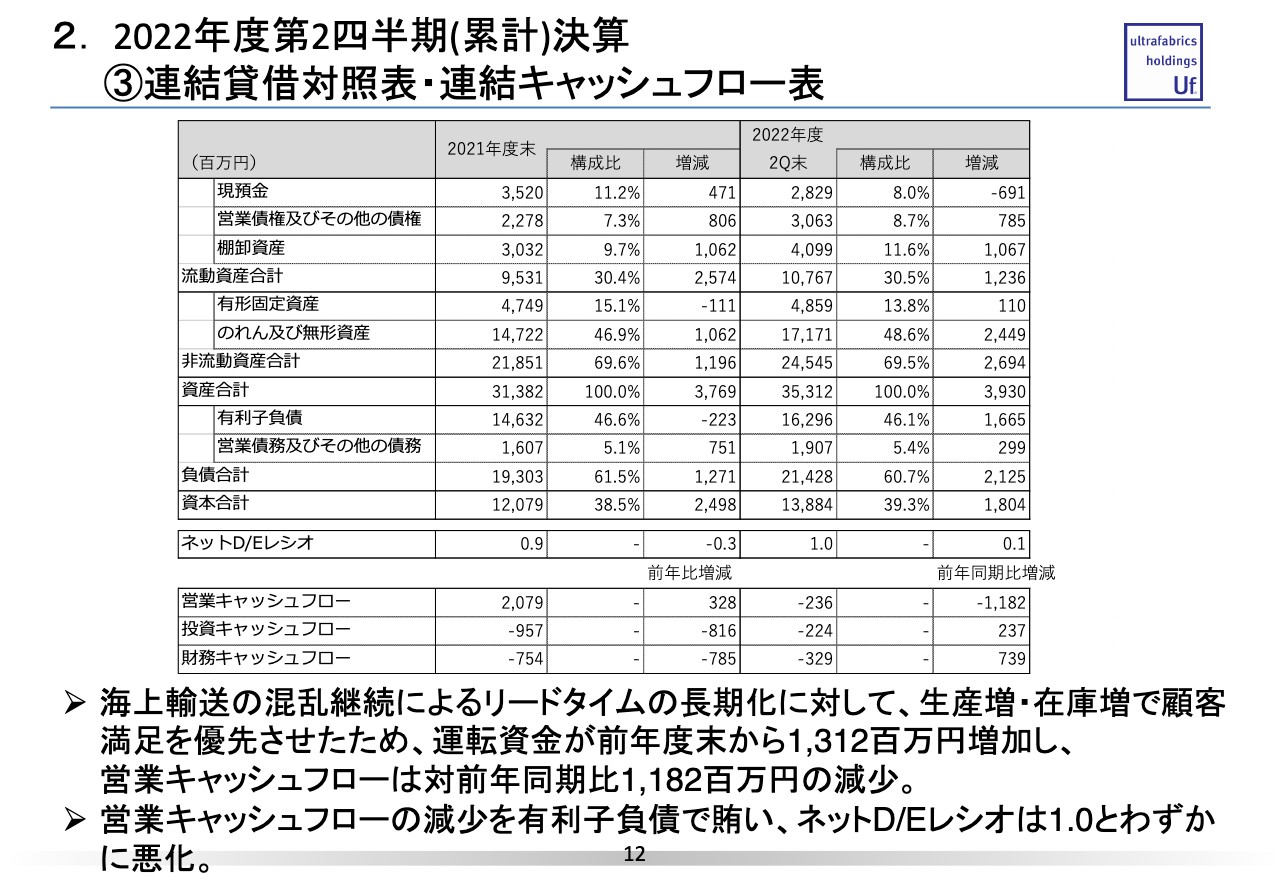

連結貸借対照表、連結キャッシュフロー表で注目する点をいくつか挙げます。まずは、売上が増加しているため、営業債権が大幅に増えているという点です。

物流が混乱しており、リードタイムが長くなっています。そのような中で、納期をうまく調整したり、在庫を増やして補ったりした結果、2つの項目で運転資金が大幅に増加しています。

資産サイドでは、のれんおよび無形資産が非常に増えています。これについては大部分ドル建ての資産のため、円安の効果です。同様に、ドル建ての借入もあるため、追加の運転資金と円安の効果の両方によって有利子負債が増加しています。

全体としては、B/Sにいろいろな増減要因がありますが、D/Eレシオを見ると、ほとんど変化がない状態となりました。

3.2022年度通期業績予想の修正

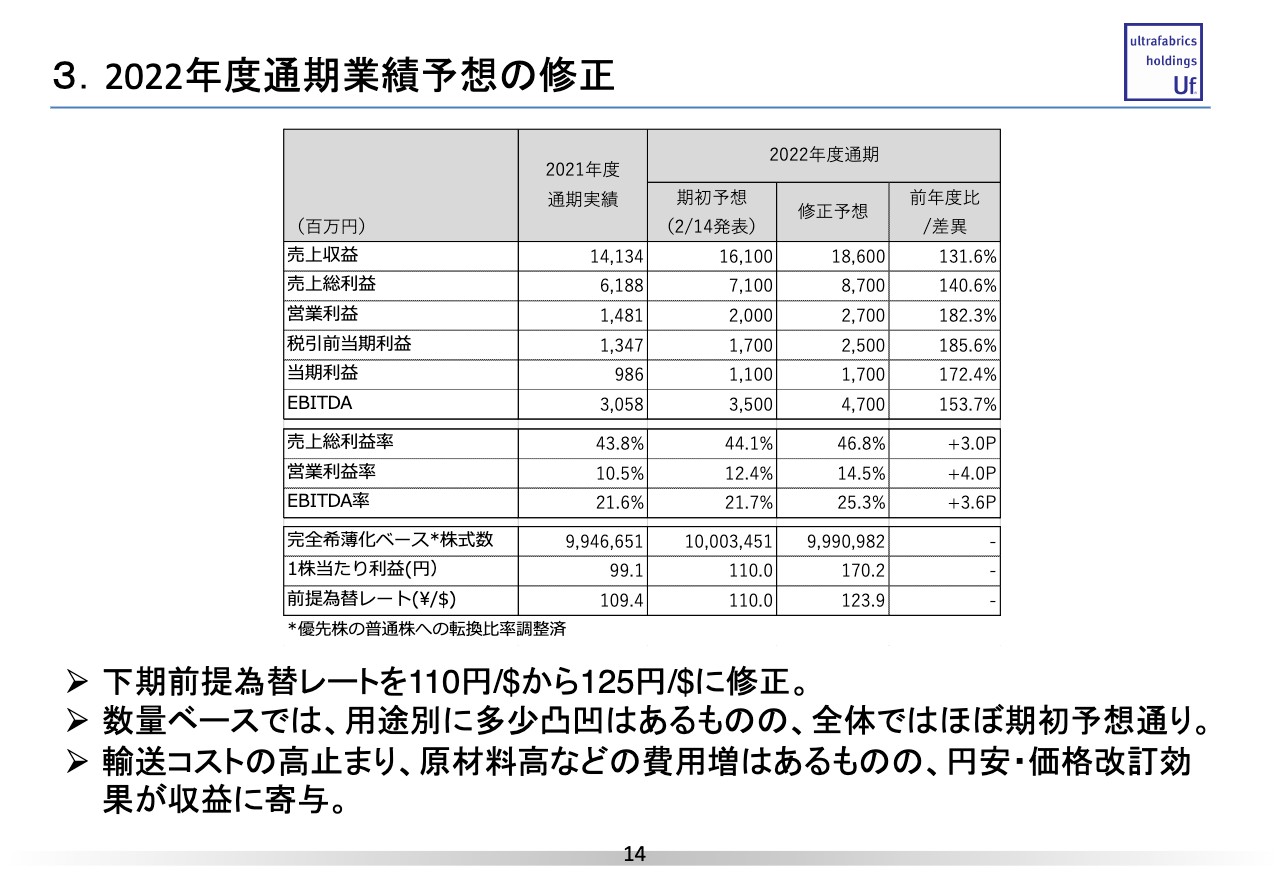

スライド14ページからは、今年度の通期業績予想についてご説明します。決算発表時に上方修正していますので、修正後の数字を資料に記載しています。通期の売上収益は186億円、営業利益は27億円、当期利益は17億円と見ています。

もともと、通期予想の為替レートの前提は110円ですが、これを125円に修正し、上期は122円90銭となっていました。一方で、下期は若干円安になると見ています。本日の為替レートは136円強で、「ずいぶん円高ではないか」と思われるかもしれません。

河辺のチームが苦労して作っていた時の為替は140円弱から130円を切るところで、10円くらいスイングした時期に策定していました。ですので、125円は保守的な数字だとは言い切れないと思います。

前提として、数量ベースでは当初計画とほぼ同じ水準を達成するということで、「数量ベースが当初の予想どおりというのも保守的ではないか」と思われるかもしれません。ただし、先ほどお伝えしたように、生産は一生懸命行っていますが、海上に浮かんでいる在庫が非常に多くあります。実際に当社が販売しているところでは在庫が十分にないケースがあり、それにより失注しているものもあります。

そのような部分を含めて考えると、このような混乱した状況の中でも、確実に当初の数量の達成を目標に取り組んでいこうと考えています。

収益については、輸送コスト、物流コストの高止まりの状況が下期も続くという前提で立てています。また、原材料高も多少計画に織り込んでいます。

3.2022年度通期業績予想の修正

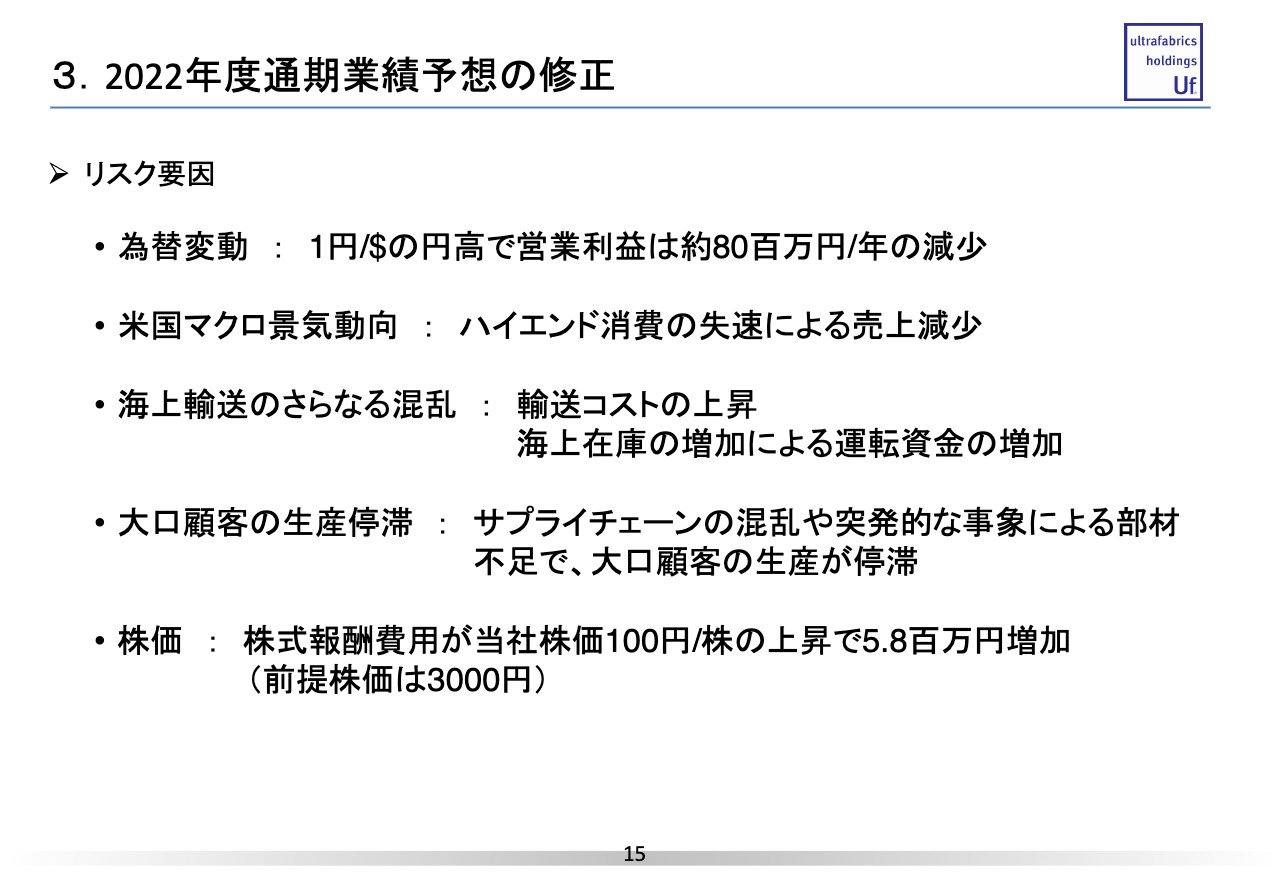

スライド15ページは、修正した業績に対してリスク要因を記載しています。為替については、我々がコントロールできない話ですので、円安、円高になるかで当然ブレが生じてきます。

さらに我々が懸念しているのは、アメリカのマクロ景気動向です。当社のキャンピングカー、プライベートジェット、ボートなどは比較的高額な消費になりますので、需要が落ちてくる可能性があります。

事務のオフィス向け家具についても、当社製品が使われるものは高額なもののみで、企業の業績が悪化すれば、結果的にそのようなものに対する投資が減少することは十分に考えられます。そのため、アメリカの景気動向は見ておく必要があると思います。

海上輸送の改善については、予想するたびに半年ずつ後ろにずれているのが現状です。我々の観点では、いつよくなっていくか見えにくい部分もあり、地政学的なリスクも含めると、さらなる混乱がないとは言えません。ですので、リスクとして、コストや輸送方法なども見ておく必要があります。大きな混乱があった場合は、業績に影響を与える可能性があります。

サプライチェーン混乱は、すべてのセグメントで大口顧客の生産活動が低下するという影響があります。当社の素材に対する需要も落ち込む可能性があり、業績の悪化要因になり得ると考えています。

株価については、2019年以降、弊社では役員だけでなく、課長職以上の管理職にも譲渡制限付株式をインセンティブとして付与しています。会社経営の立場から言いますと、これ自体は従業員のモチベーションのために非常に重要だと考えています。

今回の業績予想では、3,000円を株価の前提としています。株式報酬費用は株価100円の上昇で580万円増加しますので、仮に今の水準で着地すると、1億円弱、株式報酬費用が増加することになります。業績を見る上でご留意いただければと考えています。私からは以上です。ありがとうございました。

質疑応答:米国以外の地域の売上と営業体制について

司会者:米国以外の地域の期待度について、「上期の欧州売上の伸び率は非常に高くなりましたが、現状どのような営業体制となっていて、今後どのようになるのでしょうか?」とのご質問です。

吉村:上期に欧州で伸びたのは自動車向けです。主要な顧客はJaguar Land Roverで、今年から本格的に当社の内装材を使った車を販売しており、上期は当初の見込みよりも数量が大幅に増えています。

欧州では今のところ、EV向けのビジネスが中心になっています。もともと当社が欧州に進出した大きな理由の1つは、アメリカと同様に欧州で家具用のビジネスを伸ばしていきたいというものでした。

Ultrafabrics Europeという会社を設立して、その会社を中心に取り組んでいこうとしましたが、正直なところ、過去何年間かを振り返ると、欧州の家具向けビジネスに関しては当初の想定よりも非常に苦戦しています。

もともと欧州は、特にイタリア等を中心とした本革のマーケットです。今は変化の兆しが出てきていますが、欧州に進出するということは、本革が非常に強いマーケットに入っていくということです。

欧州で難しい部分のもう1つは特に難燃基準で、国によって基準が異なることです。アメリカは基準が1つですが、欧州は国によって異なるため、製品開発に時間がかかっています。

体制面として、Ultrafabrics Europeには、現在約10名強の従業員がいます。ロンドンから1時間半弱のところにあるレスターに、ウエアハウスとオフィスを構えていますが、特に新型コロナウイルスの感染拡大により、欧州の中での移動が難しくなりました。2年近くリモートワークだったこともあり、運営として必ずしも理想的なかたちではなかったと思います。

新型コロナウイルスは、基本的にヨーロッパでは収束しています。我々は車だけでなく、家具もポテンシャルが高いマーケットだと思っています。もちろん課題はありますし、技術的に解決していかなければなりませんが、今後はそのようなマーケットが取れるように、しっかりとした体制づくりをしていきたいと思います。それが数字として表れるのは、少なくとも2年から3年はかかると思います。

質疑応答:円安の影響について

司会者:「円安の影響について教えてください。1円の円安で営業利益は約8,000万円の増加で正しいでしょうか? 上期は営業利益2.45億円の上方修正ですが、上期の円安による営業利益の増加要因はいくらあったでしょうか?」とのご質問です。

河辺尊氏:円安の影響については、為替レートの計算が少し複雑な部分があります。そのため、我々はざっくりとした計算で、1円あたり年間8,000万円としています。

上期は平均レートが約122.9円で推移しました。予定レートは110円だったため、その計算に基づくと、「平均レートと予定レートの差額×8,000万円の半年分」ということで、為替の影響は約5億1,000万円含まれていると想定できます。

下期の予想についても同様の質問がありますが、こちらは平均レートを125円に修正したため、予定レートの110円との差額が15円となります。それを8,000万円の半年分で計算すると、下期の数字の中には6億円の為替影響が含まれていることになります。

質疑応答:海外生産の可能性について

司会者:「円安傾向ですが、安定供給のためには海外生産も必要だと感じます。国内でも、すでに生産能力が限界で外注を活用している状況ですので、海外生産もありかと思いますが、いかがでしょうか?」とのご質問です。

吉村:海外生産については検討しています。お客さまのニーズとして、「地産地消が好ましい」という声がありますが、最近は「地産地消」の意味がずいぶんと変わってきています。

その1つは、カーボンフットプリントです。つまり日本で物を作って動かすと、その分CO2を余計に出すということで、例えば「北米のお客さまであれば北米で作ってほしい」「ヨーロッパのお客さまであればヨーロッパで作ってほしい」という要望があります。

もう1つは地政学リスクです。これは「世界のどこの拠点ということではなく、基本的にはどの国も地政学リスクを抱えている」という前提に立った時に、「日本のパートナーと組んで生産能力を上げるのはよいものの、全部日本になるね」という話になります。そのような観点からも、ヨーロッパあるいは北米に生産拠点を展開する必要があると考えていますし、実際に検討しています。

ただし、我々の第一化成という製造会社は、従業員が200人弱の会社です。したがって、簡単に海外に工場を出し、オペレーションできるわけではありません。当然、言葉の壁も出てくるため、基本的な考え方は日本と同じで、ヨーロッパや北米のような場所でパートナー企業を見つけ、その企業と組んで事業を展開していくことを基本戦略として考えています。

現在は候補の企業と話を始めています。しかし実際に行うとなれば、技術移転の問題もあります。また、今の設備をそのまま使うことができればよいですが、そうではないという前提が必要だと思います。そのため、「来年からできる」ということではなく、少なくとも数年はかかる話だとご理解ください。

質疑応答:湿式ポリウレタンレザーの競合について

司会者:「欧州自動車メーカーは、湿式ポリウレタンレザーには消極的でしょうか? 今後、欧州の自動車用で湿式ポリウレタンレザーが普及するとすれば、それを供給する企業の候補として、御社以外にどこが考えられるでしょうか?」とのご質問です。

吉村:湿式に関して、基本的に競合は欧州ではないと理解しています。作ることができるメーカーはありますが、欧州の自動車メーカーとのビジネスの商談の中で、競合他社の名前が出てきたことはありません。

一方、乾式に関しては競合があります。ヨーロッパのメーカーで作っている会社や、日本のメーカーで北米に進出して作っている会社もあるため、我々はそのようなところと競合することがあります。

ただし本質的に、我々の湿式と乾式は価格帯が異なるものです。したがって、価格で選ぶお客さまは乾式を選びますし、品質で選ぶお客さまは、もちろん価格とのバランスはありますが、湿式を選ぶと理解しています。

競合はしますが、脅威として考えているかと言いますと、少なくともヨーロッパに関していえば考えていません。

質疑応答:自動車向け販売数量の地域別見通しについて

司会者:「自動車(EV)向けの新規展開が今後も進むと思われますが、自動車用途ゆえに、貴社製品の採用スケジュールは向こう2年ほど、ほぼ決まっていると思います。自動車向けの販売数量が今後どの程度増加していくかについて、できれば数値ベースで地域別に見通しをお聞かせください」とのご質問です。

吉村:数値の前に、確かにEV向けのプログラムは獲得しているものもありますし、ご指摘のとおり数量として来年は入ってきませんが、検討中のものがいくつかあります。

非常に難しいのは、例えば、あるメーカーが我々の素材を採用した時に、その素材が追加で入ってくることです。車がお好きな方はご存じかと思いますが、今既存の選択肢としてあるのは本革です。また、通常のファブリックあるいはシンセティックといわれるPVCもあります。我々の素材は、そこに追加で入っていきます。

仮に車が1万台売れたとして、そのうちどのくらいの人たちが我々の素材を選ぶかというところがなかなか難しいのです。過去の経験からすると、実績値は当初の想定値を大幅に上回っていますが、そのような傾向がずっと続くとも限りません。

我々が中期の生産計画を立てる時に、おっしゃったような事業分野でどの程度の数量が出るか見積もる際、基本的にはお客さまの予想に基づき、数量を算出していきます。しかし、これは上にも下にもブレる可能性があるとご理解ください。

高野美香氏:補足で説明します。数量についてはお話しできませんが、期初に発表した中期経営計画の中で、部門別の売上成長率をご説明しています。

2022年度は為替がかなりブレているため、当然計画どおりではありませんが、為替影響なしで自動車向けは、2021年から2022年にかけては28パーセント、2022年度から2023年度にかけては22パーセント、その次は35パーセント伸びる前提でいました。足元で若干のブレはありますが、全体として、ここの見方は大きく変更していません。

また、地域別では大部分が北米のお客さまになります。先ほど欧州の自動車メーカーの話もありましたが、そちらが伸びたとしても、大部分を北米向けが占めることに変わりはないと思います。

ただし、四半期報告書などで開示している地域別は、当社の直接のお客さまで、例えばシート向けであれば、シートメーカーの口座がどこにあるかという話になります。そのため、「その他地域」のようなところが増えることはあると思いますが、基本的に今の大口顧客がそのまま伸びていくという考え方は変わっていません。

新着ログ

「化学」のログ