スター・マイカ・HD、2Qは売上・利益ともに過去最高 中古マンションを中心に独自のビジネスを展開

目次

森田雄太氏(以下、森田):スター・マイカ・ホールディングスの森田と申します。社長室でIRの責任者をしています。本日はよろしくお願いします。みなさま、暑い中お越しいただき、ありがとうございます。

スター・マイカグループは、不動産の中でも中古マンションをメインに扱っており、中古マンションをリノベーションして物件を供給することを主な事業としています。一般にみなさまがイメージする不動産会社とは異なり、事業戦略などの面で差別化に繋がるユニークなポイントがいくつかございます。この点は、当社が20年間もこの事業を続けられているポイントだと思います。今日はその違いを中心にご説明します。

本日は目次に沿ってご説明します。市場環境では、中古マンションのマーケットが拡大している点についてお話しします。直近の決算については、どのような要因に支えられて業績が伸びているのか、今後の経営方針では、コロナ禍の不透明な景況感で何を意識して経営しているかについてご説明します。最後に、株主還元方針では配当や自社株買いについての考え方をお示しいたします。

1-1. 会社概要①

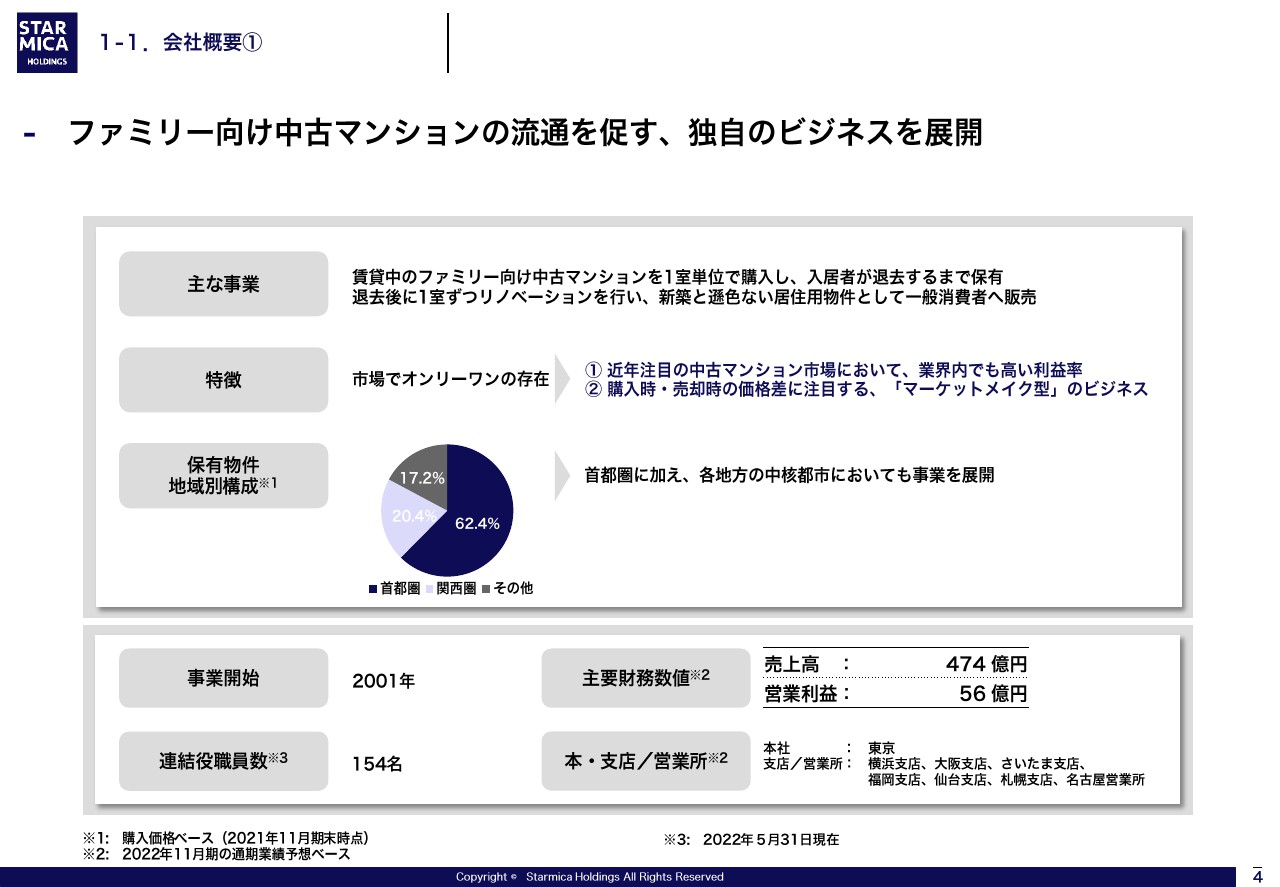

主な事業について簡単にご説明します。当社がターゲットにしているのは、中古の分譲マンションです。主に2LDKや3LDKといったファミリー向けマンションを取り扱っております。

その中でも「賃貸中」のマンションを積極的に購入しています。この「賃貸中」という状態についてご説明します。一般的に、中古マンションは部屋の中に誰も住んでいない状態で販売されます。例えば私のような一般消費者がマンションを購入する際は、自分が住みたいので誰も住んでいないマンションを購入するのですが、物件の中には、人が住んでいる状態で売り出されるものもあります。

例えば、東京のマンションを購入して住んでいた人が、急に大阪に転勤した場合、東京のマンションを空き家にしないために誰かに貸し出すというケースがあります。その人が東京へ戻らずに、大阪での定住を決めた場合、賃貸中のまま東京のマンションを売り出すということです。別の呼び方で「オーナーチェンジ物件」とも呼ばれます。

このような賃貸中のマンションを購入し、1室単位でリノベーションして販売することが当社の主な事業です。 入居者が退去するまで当社が保有し、オーナーとして賃料を受け取りつつ、退去後に1室ずつリノベーションし、新築と遜色ない物件として販売します。購入、保有、リノベーション、販売という事業サイクルを繰り返しています。

賃貸中のマンションをメインで購入している会社は存在せず、当社は市場でオンリーワンの存在と自負しています。一般的には、リノベーションを行う不動産会社は空室のマンションを買いますが、当社はあえて逆の事業戦略を取り、賃貸中のマンションを買っています。賃貸収益を得られることもあり、業界の中でも高い利益率を誇っています。

また、購入時と販売時の価格差で売買利益を出すことができるため、マーケットメイク型のビジネスにもつながっていきます。後ほど、図を用いて補足説明します。

保有物件の地域別構成についてご説明します。当社は首都圏でビジネスを始めましたが、関西圏や札幌、仙台など他のエリアでも賃貸中マンションを扱うビジネスが成立することがわかり、最近は地方にも進出しています。首都圏と他のエリアではおおよそ6対4ぐらいで、各地方の中核都市においても事業を展開しています。

事業開始は2001年です。最近と思われるかもしれませんが、中古マンション業界では、20年も中古マンションを軸とした事業を行っている会社はあまりなく、当社は老舗の部類に入ります。20年にわたり築きあげたリフォーム会社や仲介会社との関係は、経営の大きな財産だと思っています。

主要財務数値は、今期の予想値ベースですが、売上高が約500億円で、営業利益は60億円弱です。約150名の職員で営業利益を60億円弱出しており、1人当たりの収益率は高く、労働生産性や効率性の高い経営を行えていると思っています。本・支店/営業所は、東京、横浜、大阪、さいたま他、各地方の中核都市に構えています。

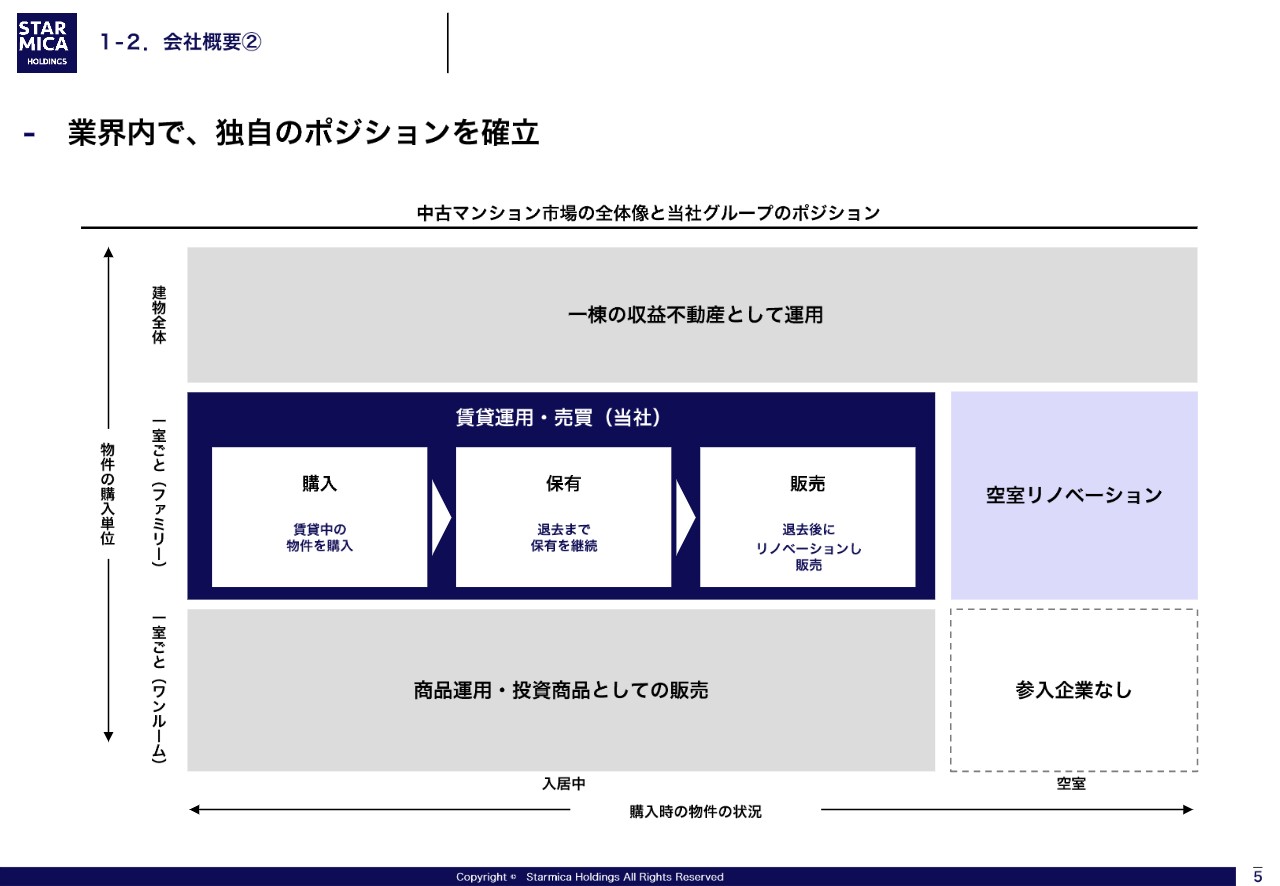

1-2. 会社概要②

スライドは当社のメイン事業を図に表したものです。横軸が購入時の物件の状況で、入居中か空室かを表します。縦軸は、物件の購入単位を示します。当社が扱う物件のタイプは中央です。ファミリー向けかつ賃貸中の物件を購入し、入居者の退去を待って売却しています。

他の部分についても補足的にご説明します。最近は、事業拡大にあわせて、入居中ではなく空室の物件を購入してリノベーションすることも行っています。しかし、賃貸中の物件のほうに購入・保有のウエイトを置いています。

縦軸の上段の建物全体について、過去には当社も1棟単位の賃貸マンションを収益不動産として運用していましたが、今はすべて売却して、ファミリー向け物件の1室ごとを購入するビジネスに集中しています。

下段のワンルームは、リノベーションせずに投資家に売却する投資商品として販売されることが多いのですが、当社のビジネスモデルと外れるところでもあり、積極的には扱っていません。以上が業界内の当社のポジショニングとなります。

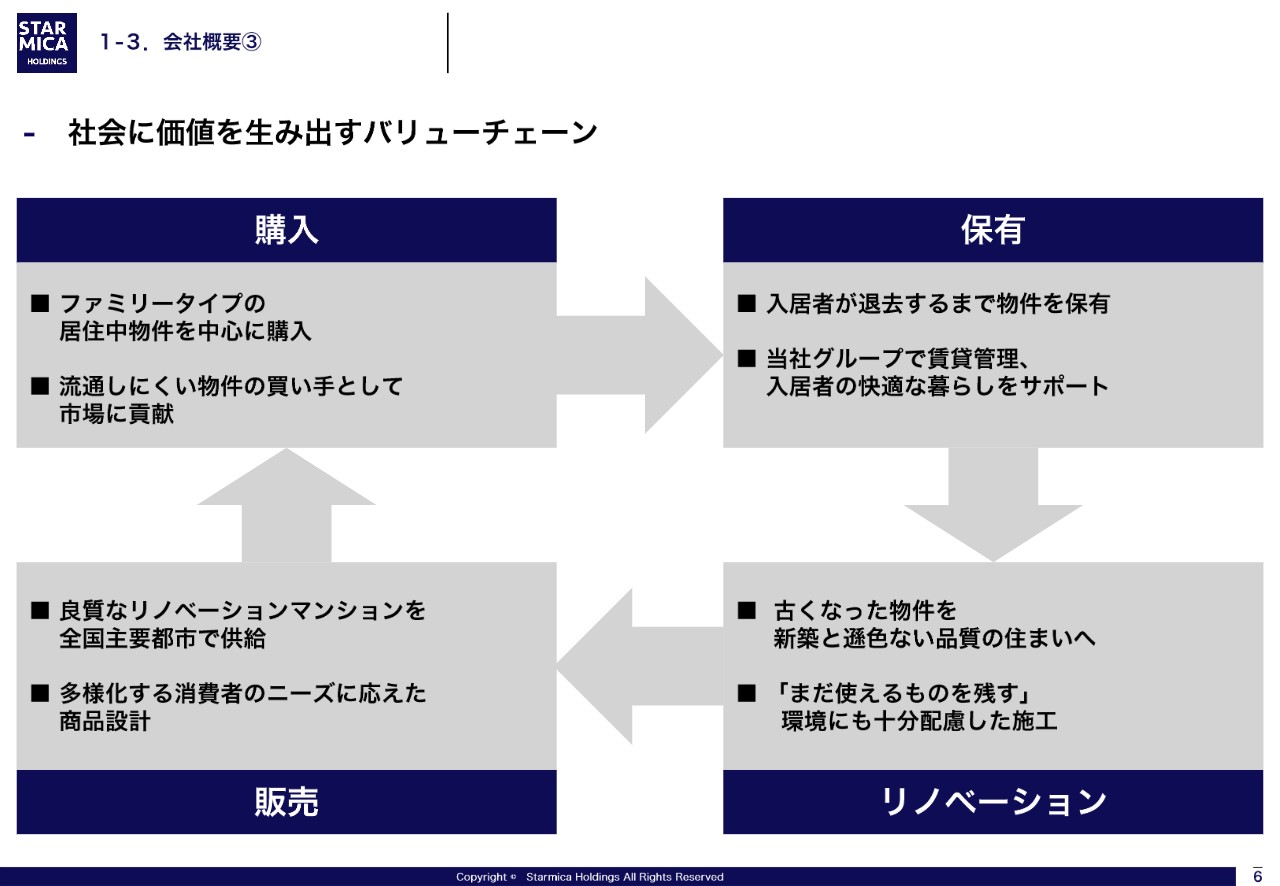

1-3. 会社概要③

購入、保有、リノベーション、販売の循環を図に表した表がこちらです。ESGやSDGsの概念も普及する中、最近は社会に対してどのような価値を生み出しているのかという視点も重要ですので、この図を使ってご説明します。

購入に関しては、賃貸中の物件は市場で流通しにくく、空室のマンションを購入する方が多いため、入居中のファミリー物件はあまり買い手がいません。このような物件を積極的に購入し、市場の活性化を促すことは、社会的意義のある取組だと思っています。

保有する間は、入居者を追い出すことはせず、退去するまで保有を継続しています。賃料収入の源泉でもあり、長く物件を保有できる財務基盤があるからです。保有中は当社グループで賃貸管理を行います。入居者の快適な暮らしのため、修繕などの要望があれば対応しています。

リノベーションの過程では、まだ使えるものを残すことを意識しています。後ほどリノベーションの事例をご紹介しますが、環境負荷に十分配慮した施工になっています。

販売する時は、新築価格との対比で考えると、リノベーション済の中古マンションは割安な価格で販売できます。良質なリノベーションマンションを全国の主要都市でリーズナブルな値段で販売することは、社会的にも意義のあるビジネスモデルということをご理解いただければと思います。

1-4. 会社概要④

リノベーションの事例をご紹介します。写真のように、入居者が退去した時の状態から、新築と遜色ないかたちで生まれ変わります。最近は物件の購入者もデザインなどを重視される方も多く、いろいろなパターンのリノベーションを用意しています。

1-5. 事業成長の軌跡(売買・保有戸数)

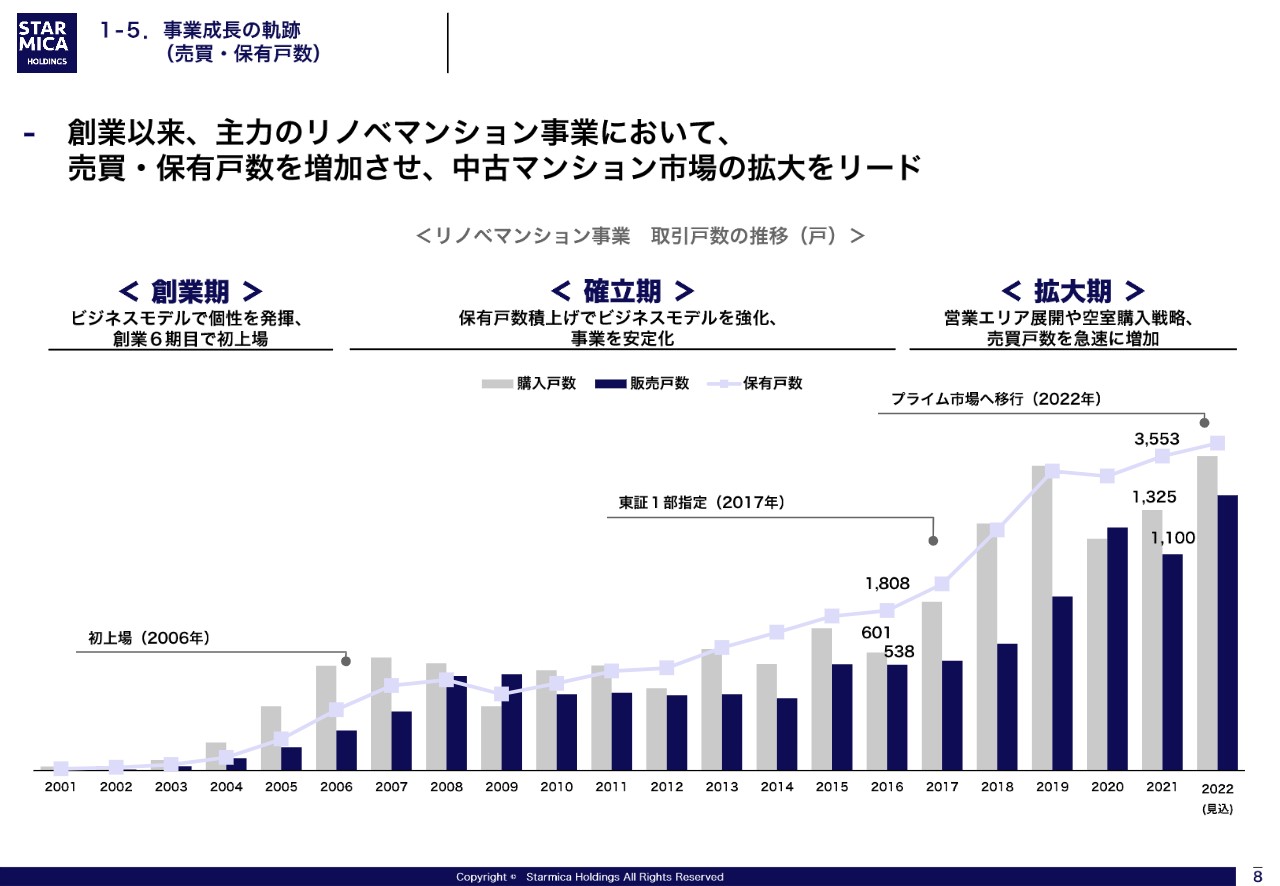

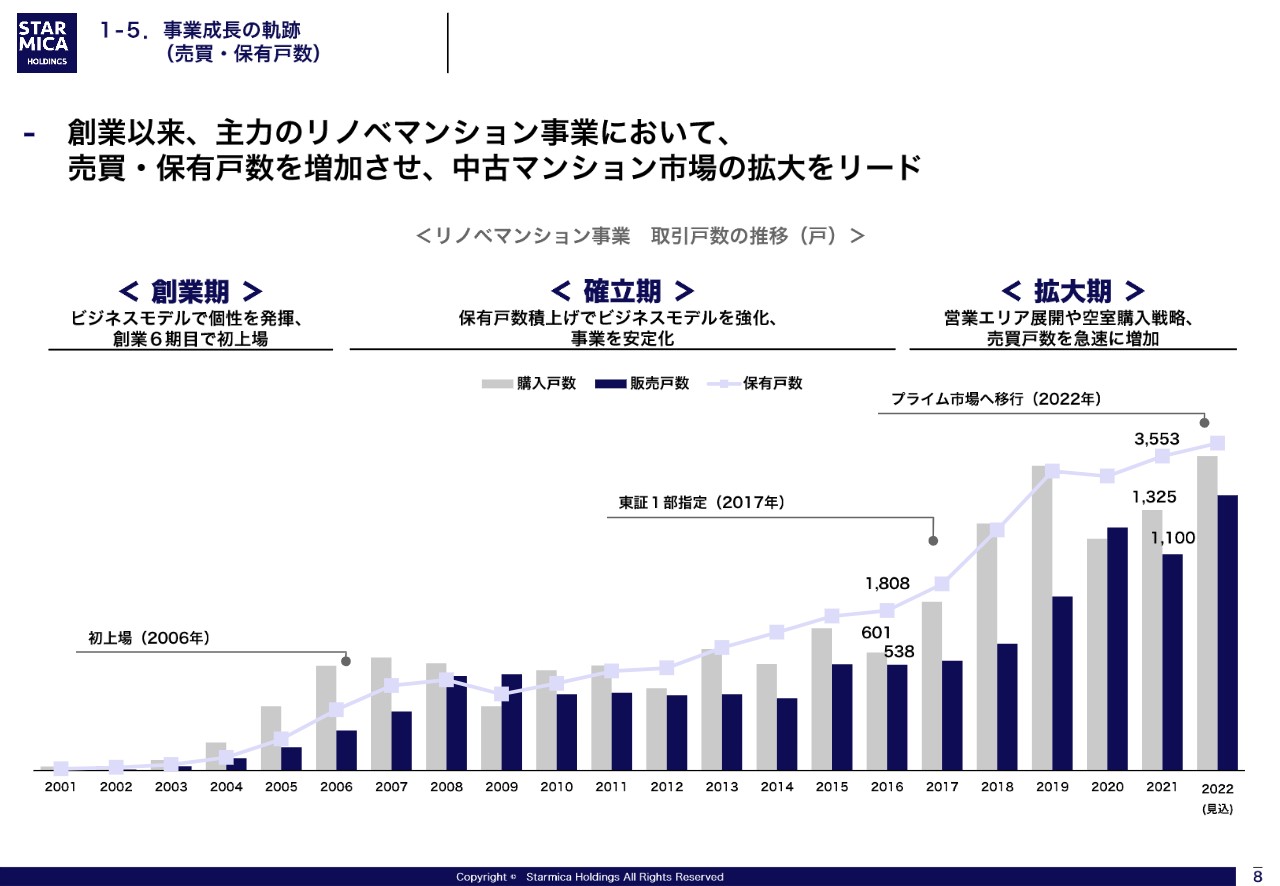

当社のビジネスモデルをどのように成長させてきたかご説明します。2001年に事業を開始し、ユニークなビジネスモデルが評価されて2006年に初上場しました。

グレーの棒グラフが購入戸数、青色の棒グラフが販売戸数です。2006年ごろは販売よりも購入が上回り、物件を積み上げていきました。リーマンショックの時は財務基盤の維持のため、売却を優先し、保有戸数を減らしました。東日本大震災の後から不動産価格が下落したこともあり、積極的に購入戸数を伸ばしました。

2017年には東証1部に指定され、2018年、2019年と大きく購入を増やしましたが、新型コロナウイルス感染症拡大を踏まえ、2020年の緊急事態宣言の時は物件購入をスローダウンし、売却を優先しました。その後は攻めに転じ、現在では中古マンションの保有戸数が約3,500戸となりました。1室単位ですが、日本で圧倒的に分譲マンションを保有している会社となりました。

1-6. 事業成長の軌跡(BS)

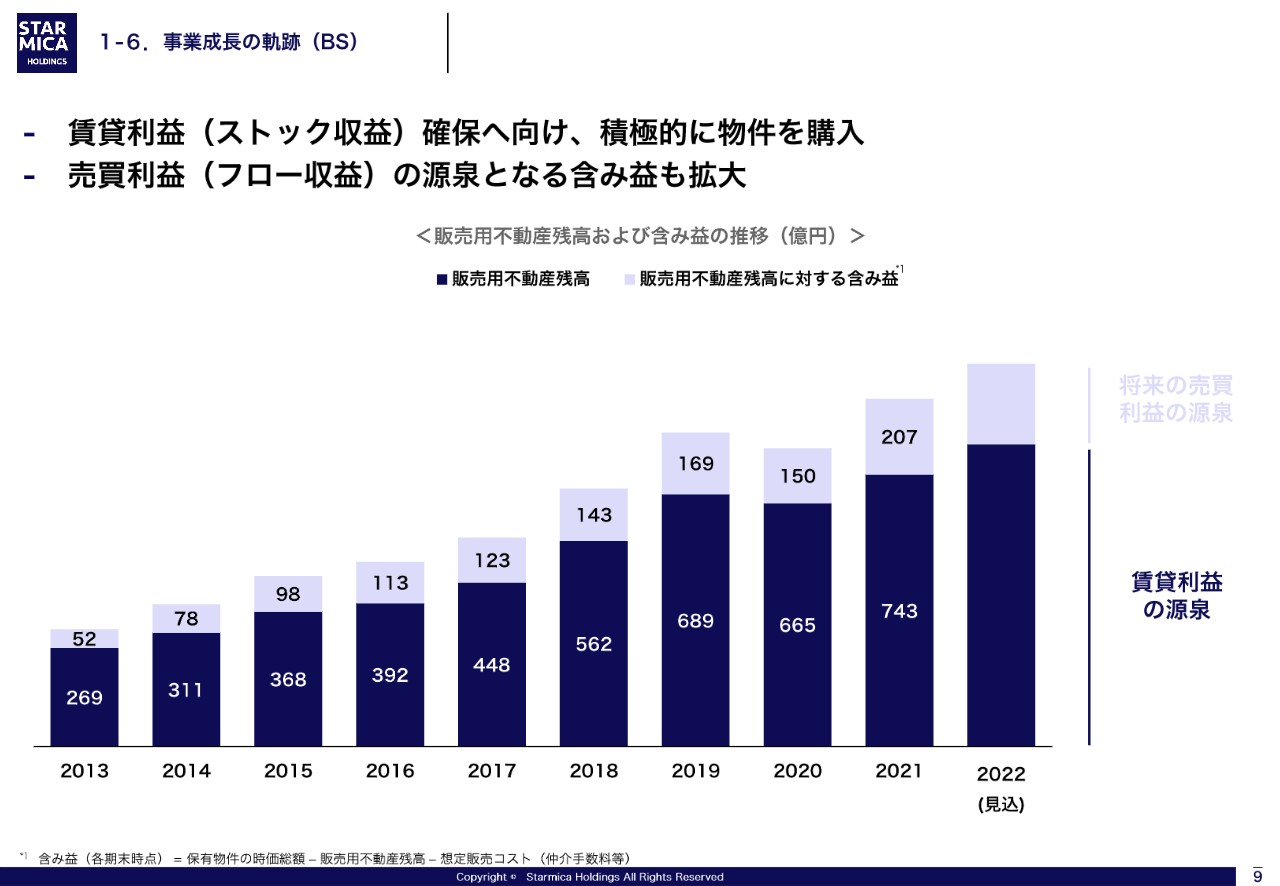

バランスシートです。ご覧のとおり、当社は物件を段階的に積み上げていくビジネスを行っているため、販売用不動産残高が増えているところがビジネスのポイントになります。

グラフの紫の部分に関しては、今、販売用不動産をすべて売ったらいくらの利益が出るのかということを表しています。賃貸中の物件が多いため、今すぐは売れないですが、仮に今リノベーションして売ったらいくらになるかということです。その市場価格を算出しており、この差が含み益です。

2021年で750億円の販売用不動産を持っている中で、含み益は200億円あります。この物件を全部売却しても200億円の利益が出るため、当社がいかに効率的な仕入れをしているかということが、この図からわかると思います。

また、市場も成長しているため、含み益の金額はどんどん大きくなっています。このあたりも会社を語る上では非常に魅力的なものだと思います。

1-7.事業成長の軌跡(PL)

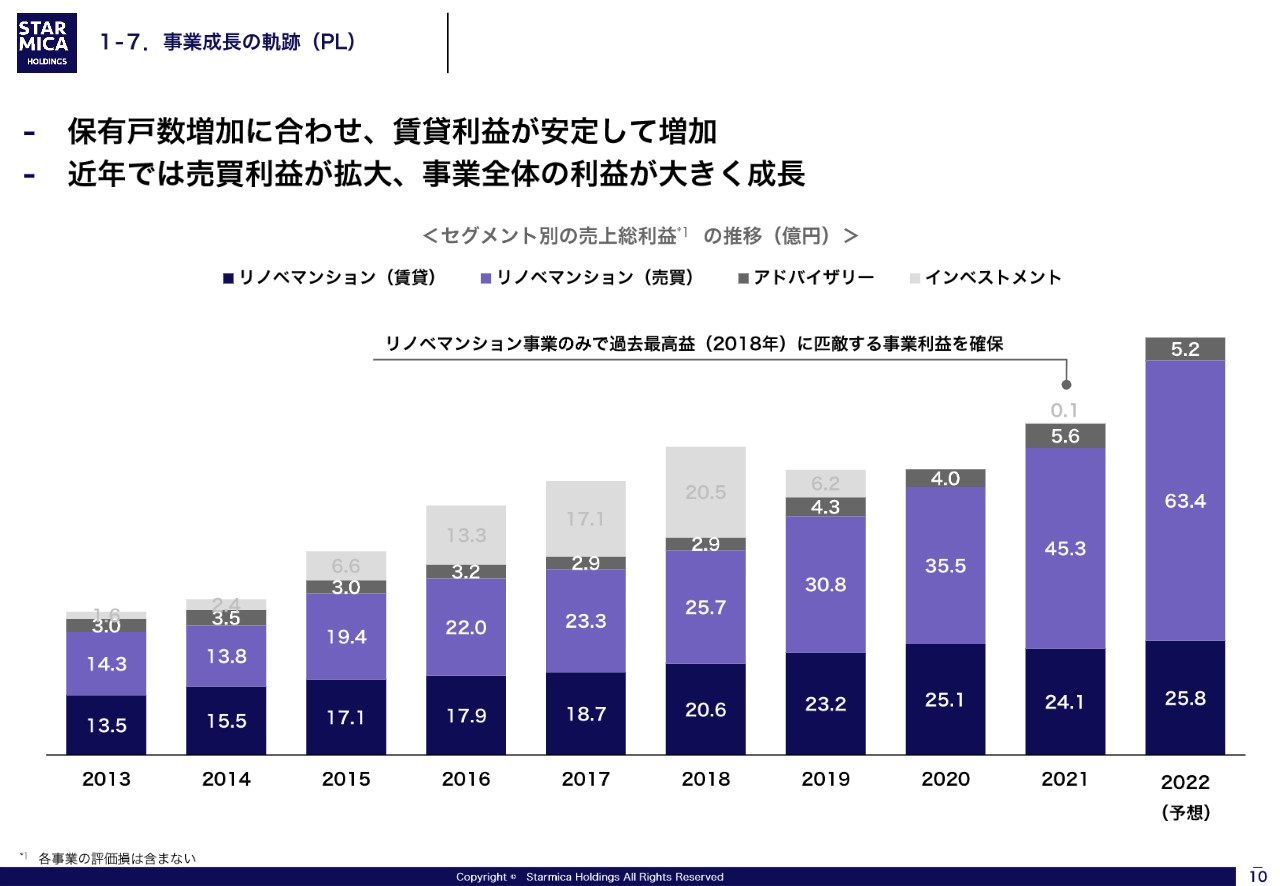

PLを見ていきます。先ほどのバランスシートに販売用不動産として表れていた物件から、収益が生み出されていきます。月間何十戸もの部屋で入居者が退去していき、それをリノベーションして売っています。グラフの濃い色の部分が賃料収入で、まずは持っているだけで賃料収入が入ってきます。ゆっくりではありますが、物件の保有量が拡大していることに伴って増えていることがよくわかると思います。

持っている物件を退去・リノベーションして売却した分は、グラフの紫の部分です。当然、物件を多く持てば持つほど退去が増え、売却量も増えますので、こちらも大きく拡大しています。

最近は、コロナ禍の中で中古マンションの価格が一気に上がりました。売却利益は2021年に45億円となり、今年の予想では売上総利益ベースで63億円の利益が出そうだというのが今の状態です。

また、少し細かいのですが、アドバイザリー事業については、主に、物件を売却するときに当社が仲介した分の手数料が計上されています。

インベストメント事業はグレーで表示していますが、これは先ほどお伝えした1棟の不動産の賃貸・売却益です。分譲ではなく賃貸マンションの大きなものを買っていたのですが、値段も上がってきたため、2017年から2018年にすべて売却し、売却資金をリノベマンション事業へ再投資しました。2018年が長らく最高益決算でしたが、最近はリノベマンション事業も一気に成長しており、2018年の最高益を大きく超えるぐらいの利益を本業だけで計上できるようになりました。

1-8.事業成長の軌跡(財務戦略)

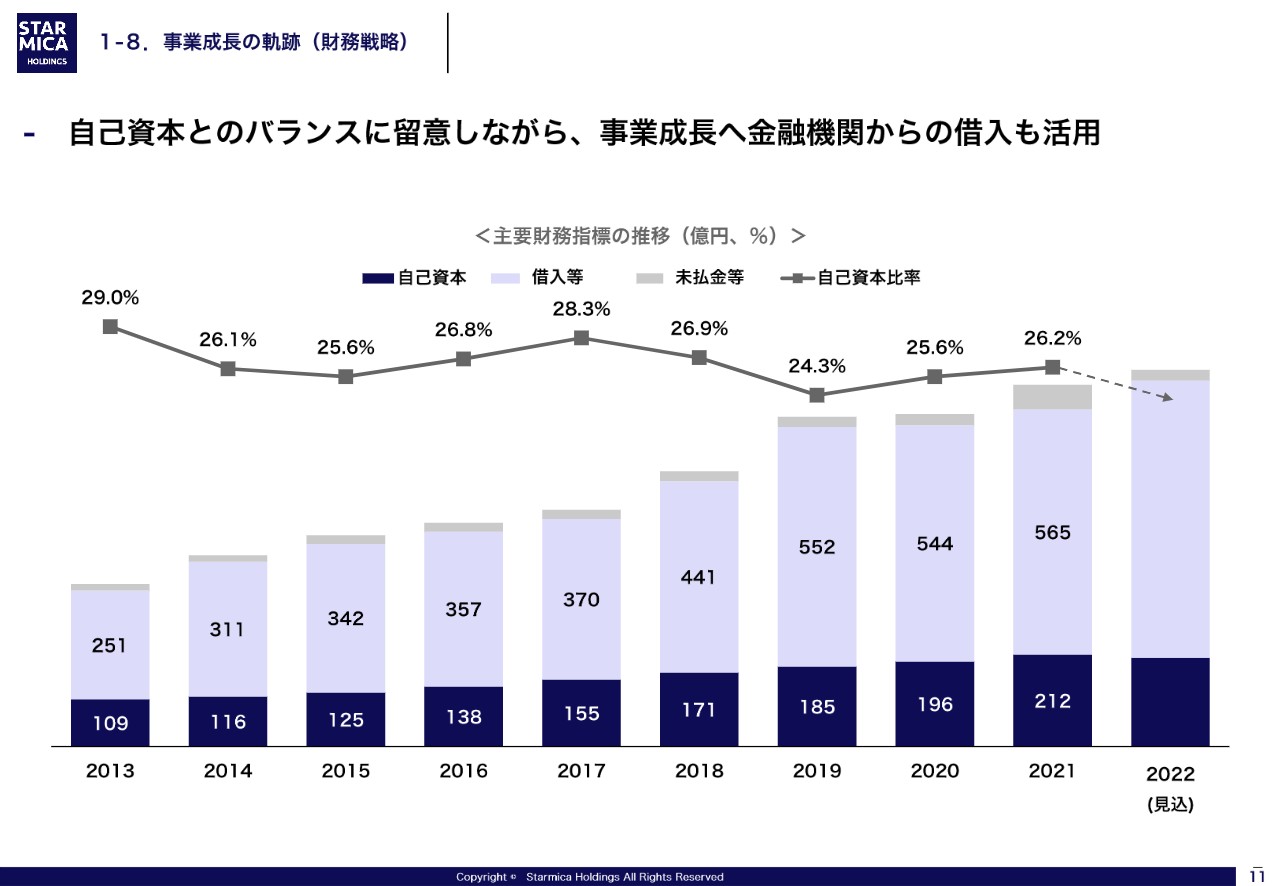

財務戦略は不動産会社において非常に大切なところなのですが、グラフの濃い紫の部分が利益の積み上げになります。不動産会社は、この利益の積み上げを使って借入を行い、レバレッジをかけ、これで得たお金で物件に投資していきます。基本的には、「利益の積み上げた分×何倍」など、借りられる金額が決まっていますので、まずは利益をしっかり積み上げ、それをうまく活かして銀行と交渉し、資金調達を行います。

このように、どれだけ多く借りられるかが不動産会社の成長を決めます。その割合がこの自己資本比率というところです。当社は利益の4倍くらい借りているため、26パーセントくらいの自己資本比率です。財務基盤に関しては、ほぼ変わらず、利益を積み上げた分の4倍を借りて投資ができている状態です。このあたりの財務規律をしっかりと守り、今後も経営を続けていこうと思っています。

以上が簡単な会社の概要になります。

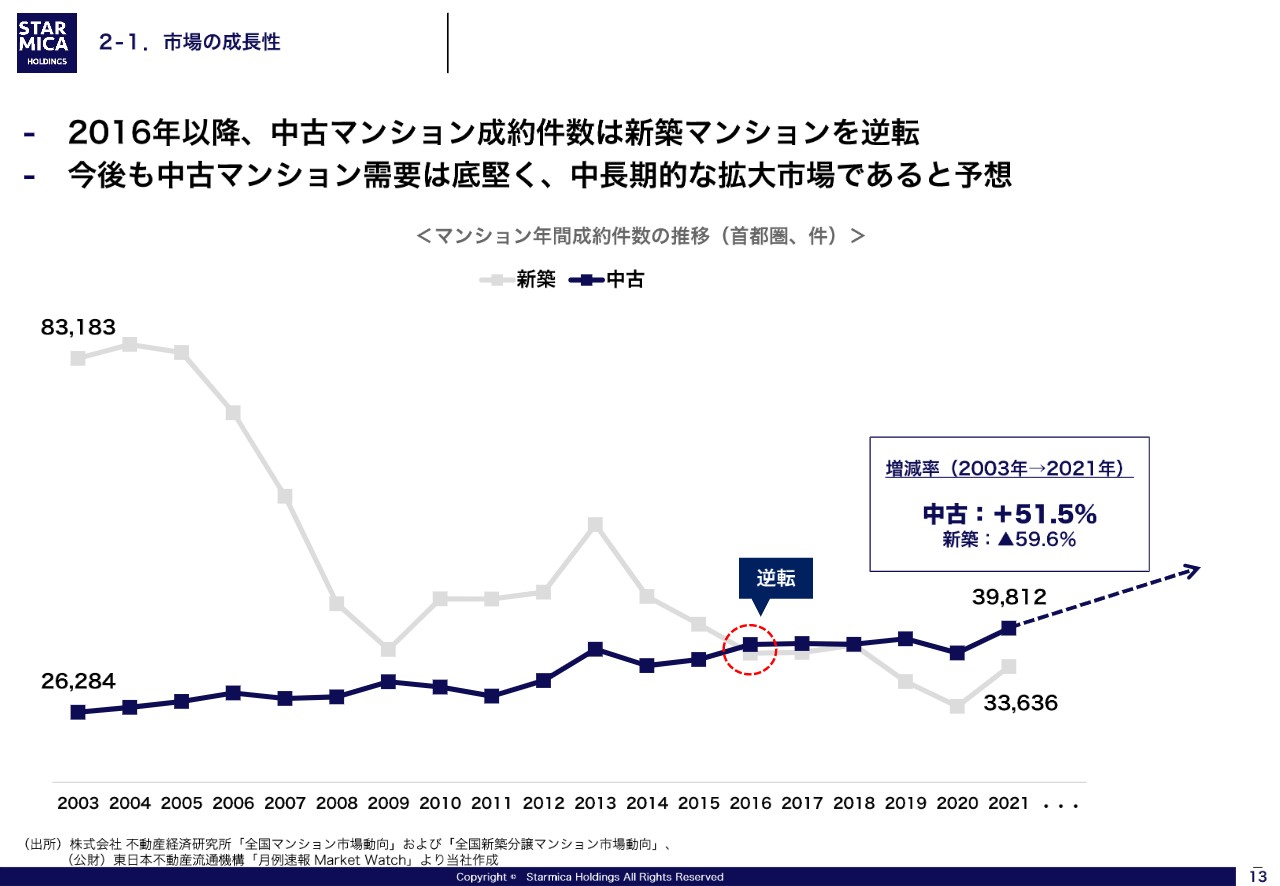

2-1.市場の成長性

ここからは、市場環境についてお話ししたいと思います。まず、市場の成長性についてです。中古マンションとよく対比されるのが新築マンションだと思いますが、今の契約件数を見ると驚かれるかもしれません。今から20年くらい前は、年間8万件と、圧倒的に新築マンションが売れており、中古の分譲マンションの取引は2万6,000件しかありませんでした。

ところが、ここ近年は一気に差が縮まってきています。いろいろな理由があるとは思うのですが、結果だけを見ますと首都圏の中古マンションの取引は2016年に新築マンションを逆転しました。この逆転状態が6年間くらいずっと続いていますので、中古マンションの取引量は今後も拡大し続けるのではないかと思っています。

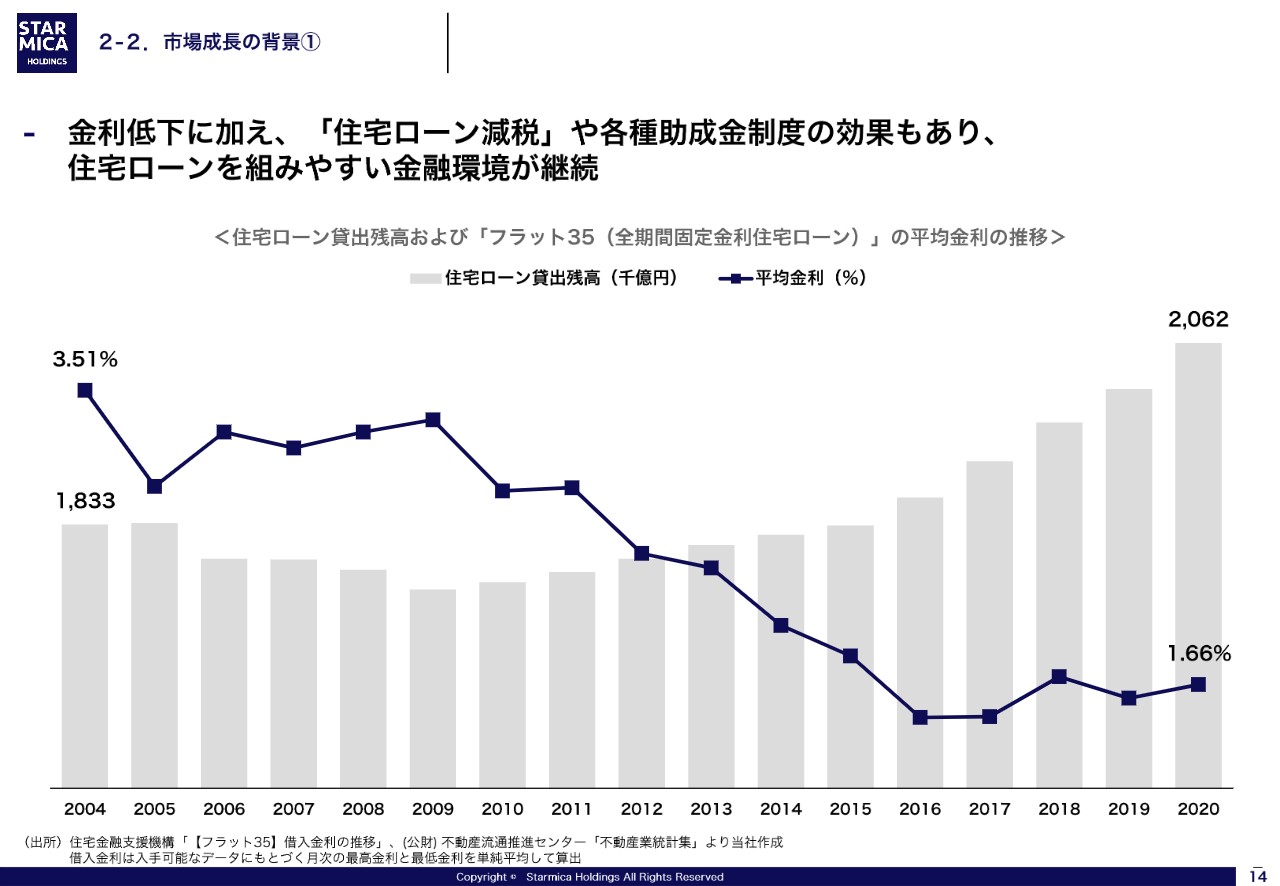

2-2.市場成長の背景①

中古マンションが拡大した背景には、まず住宅ローンがあります。住宅ローンは実は2010年くらいまでは残高が減っていました。しかし、2011年の東日本大震災の後から一気に住宅ローンを借りる方が増え、残高もかなり伸びました。

要因としては金利があると思います。ここ10年くらいは一貫して金利が下がってきた経緯があります。2011年を境に、住宅ローンの金利も一気に下がってきたため、住宅ローンは組みやすい環境が続いています。元利均等払いなどで組むと、月の返済額が同じでも元本を相当程度借りられる状態が続いています。この金利の低下に後押しされ、住宅ローンを借りやすくなった状況が続いているものと思います。

また、「すまい給付金」など、住宅ローンの減税や助成金などの行政の施策の影響もあります。このような効果で住宅ローンの残高が伸びており、新築・中古に関わらずマンションの購入量を押し上げています。

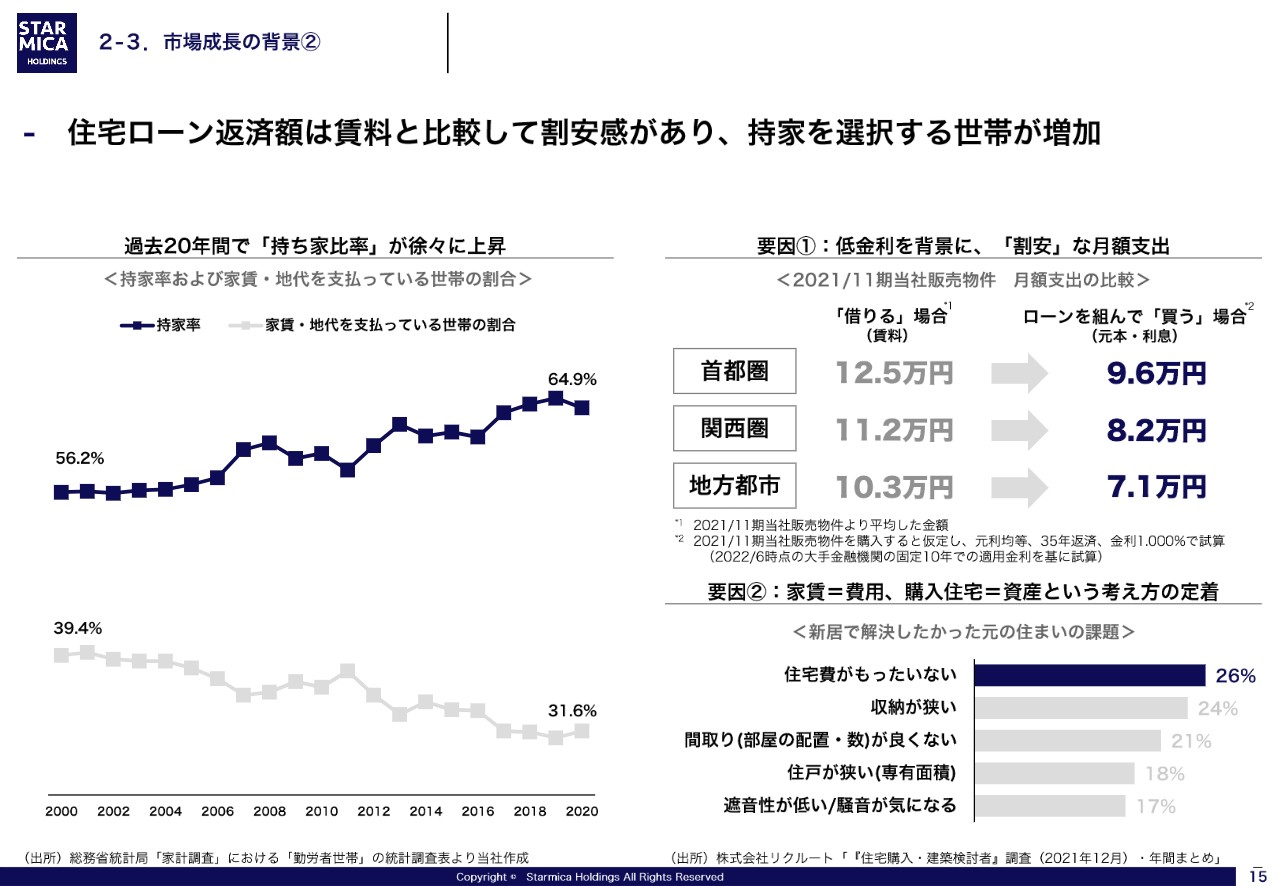

2-3.市場成長の背景②

持家か賃貸か、というのは長らく議論があると思いますが、政府統計の1つを見ると、この20年くらいのトレンドでは、持家を選ぶ人が増えています。56パーセントくらいだった持家の比率が64パーセントくらいまで上がっています。

この理由はいろいろありますが、やはり先ほどの金利の部分が大きいと思います。月の支出にあわせた場合、買う方が割安だということです。ファミリータイプの物件を借りる場合と買う場合では、どの地域で見ても、明らかに買うほうが月々のキャッシュフローが少なくなります。

また、家賃は費用であって、住宅は資産と捉える人の割合が増えた、ということもあります。以前は、「お金を借りることに抵抗があるから家賃を払おう」という人が多かったのですが、最近は不動産の流通も活発で、1回買った不動産を売ったりもできるため、「住宅を買って資産にし、必要に応じて資産を処分する」などの考え方が一般的になってきたと思います。このような考え方の変化が持家率を押し上げているというのは、1つの仮説としてあると思います。

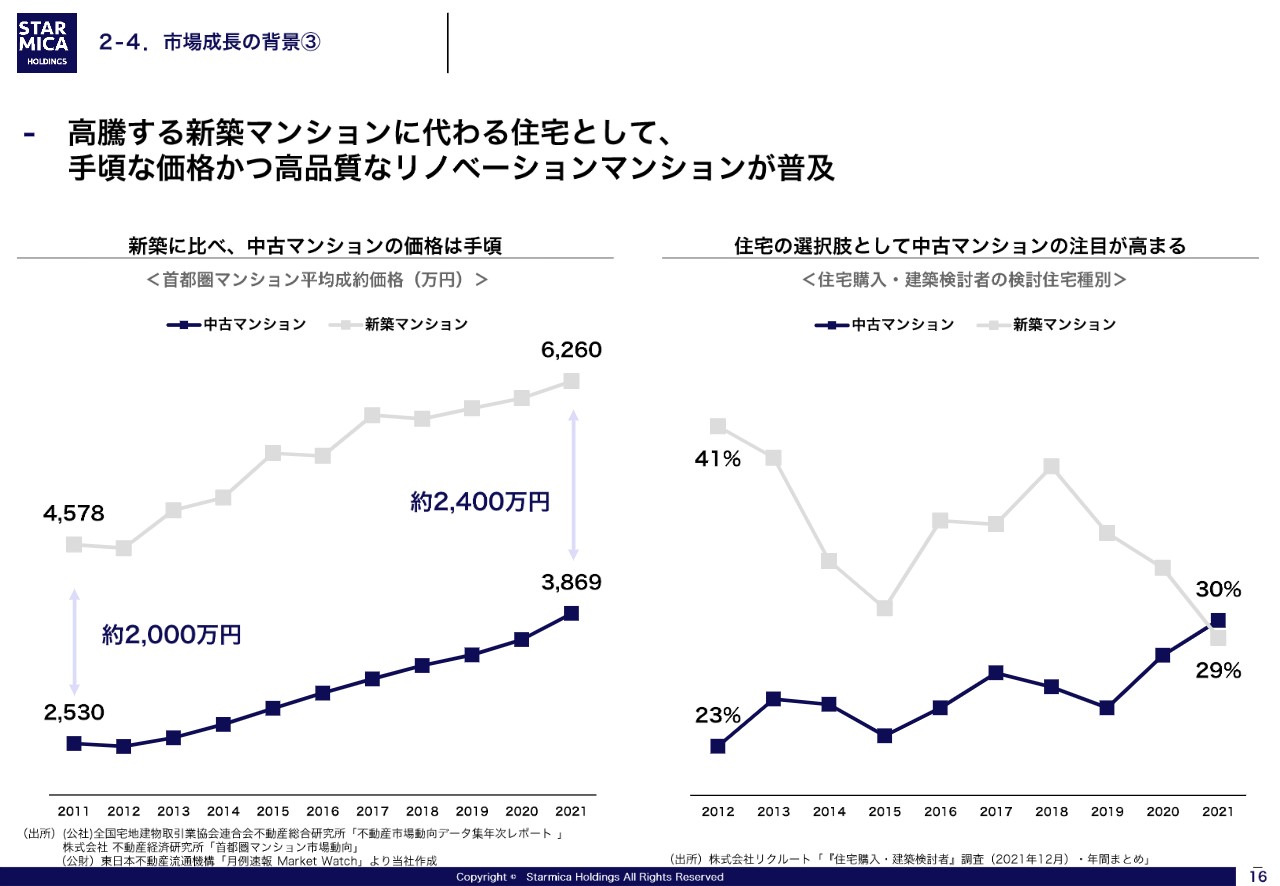

2-4.市場成長の背景③

先ほどまでのお話は、新築・中古を問わない一般論でした。ここからは新築と中古の比較のお話をします。今、新築と中古のマンションの価格は2,000万円くらい開いています。これは平均値ですので、エリアなどによってもかなり差はあるかもしれませんが、新築マンションに比べると、中古マンションの価格は割安です。

新築マンションは供給戸数も少なく、建築費が高騰する中、限られた人しか購入できない価格帯になってきています。一方、中古マンションの価格も上がってはいるのですが、まだ価格差がありますので、相対的に中古マンションを選ぶ人たちは一定数いるかと思います。

また、中古マンションはどちらかと言うと「安かろう、悪かろう」というイメージがあったと思いますが、近年は、リノベーションの技術は発達してきています。「住宅を買うときに、住宅の選択肢として、新築と中古のどちらを検討しましたか?」というアンケートでは、「中古を最初に検討した」という人も増えてきています。こうした側面も踏まえ、中古を買うことに抵抗がなくなってきている風潮があるのではないかと思います。

以上が今の市場環境です。私たちは、中古マンションの取引自体は今後も増えていくのではないかと思っています。

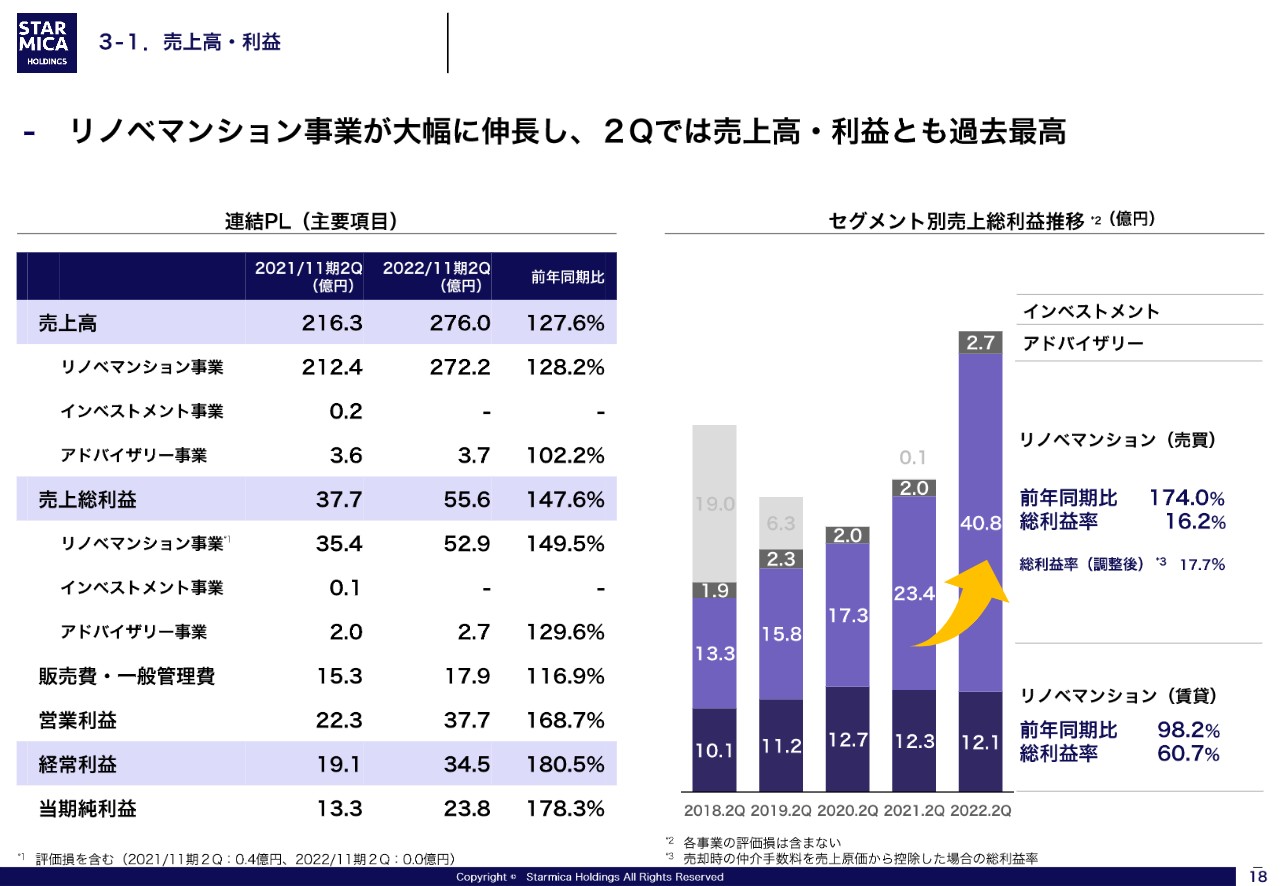

3-1.売上高・利益

次に、当社の直近の決算についてご説明します。当社は11月決算で、5月に第2四半期の決算が締まったため、6月末に公表したものが最新の決算になります。売上は276億円、営業利益は40億円弱で計上しています。前年同期比の伸びを見ると、売上で約2割、粗利益で約5割です。業績はかなり好調で、今年も過去最高の決算を更新しそうです。

スライドの右をご覧のとおり、中古マンションの価格が上昇してきていることの裏返しだと思いますが、売買の利益率も非常に高く、16パーセントくらいです。冒頭でお伝えしたとおり、買ったときと売ったときの値段の差が16パーセントくらい、ということなのですが、利益もしっかりとれています。また、賃貸で入ってくる賃料収入も確保できている決算となっています。

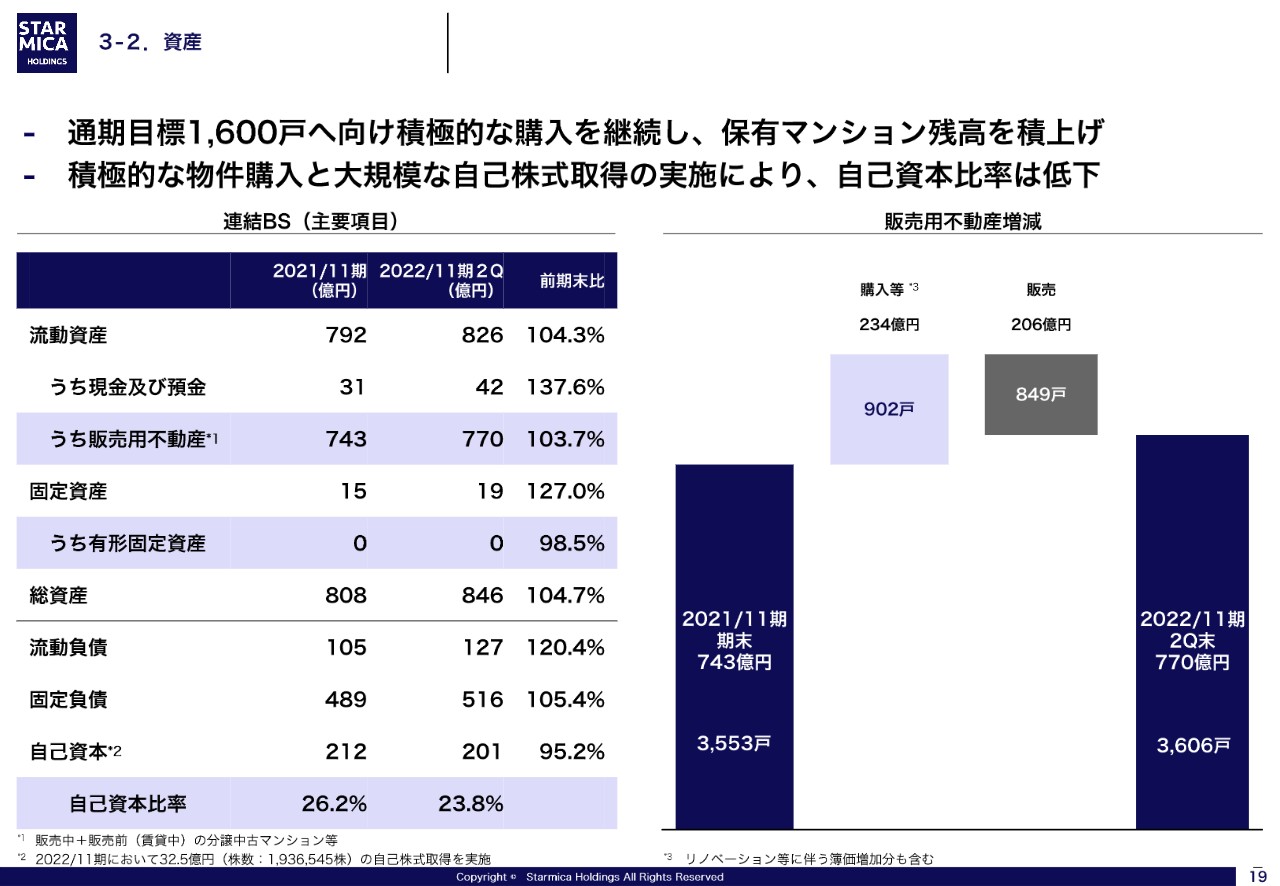

3-2.資産

バランスシートも販売用不動産がポイントです。販売用不動産は770億円くらいとなっており、おそらく今期中に800億円を超えます。今持っている物件数は3,606戸で、売りよりも買いを増やし、今投資をして販売用不動産を積み上げているフェーズです。 今期の販売戸数は約1,400戸を予想しております。業界でもこれだけ中古マンションの取引をしている会社はそこまでないため、上位3番くらいには入ると思います。業界でも首位を狙える立ち位置まできていると思います。

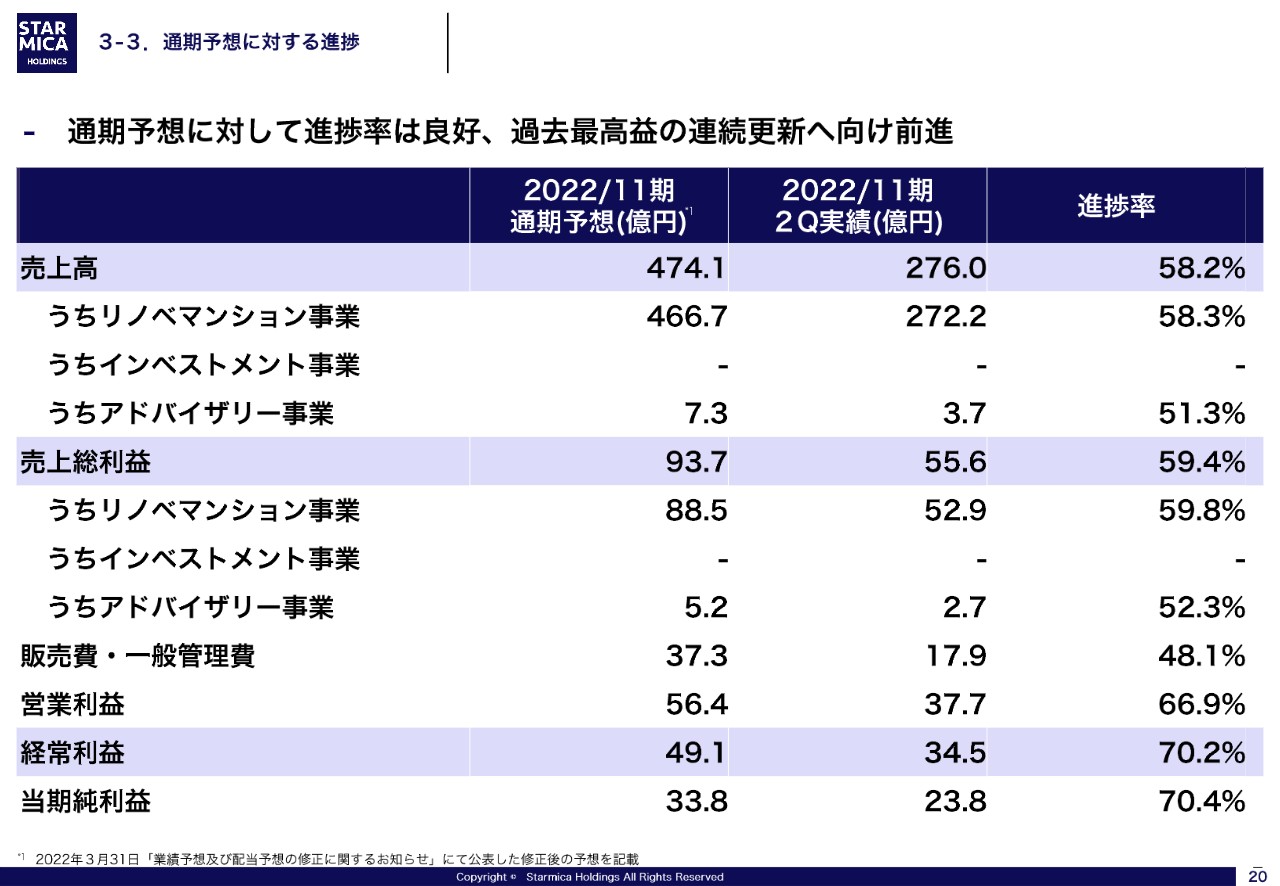

3-3.通期予想に対する進捗

通期予想です。冒頭の数字と同じですが、売上予想は474億円、営業利益は56億円という予想です。また、これに対しての進捗率は非常に良好です。半期なので5割を超えていれば良好ですが、今は売上・粗利ともに6割くらい、経常利益が7割くらいです。通期予想を上回る進捗率を計上しています。

3-4.2022/11期の戦略目標

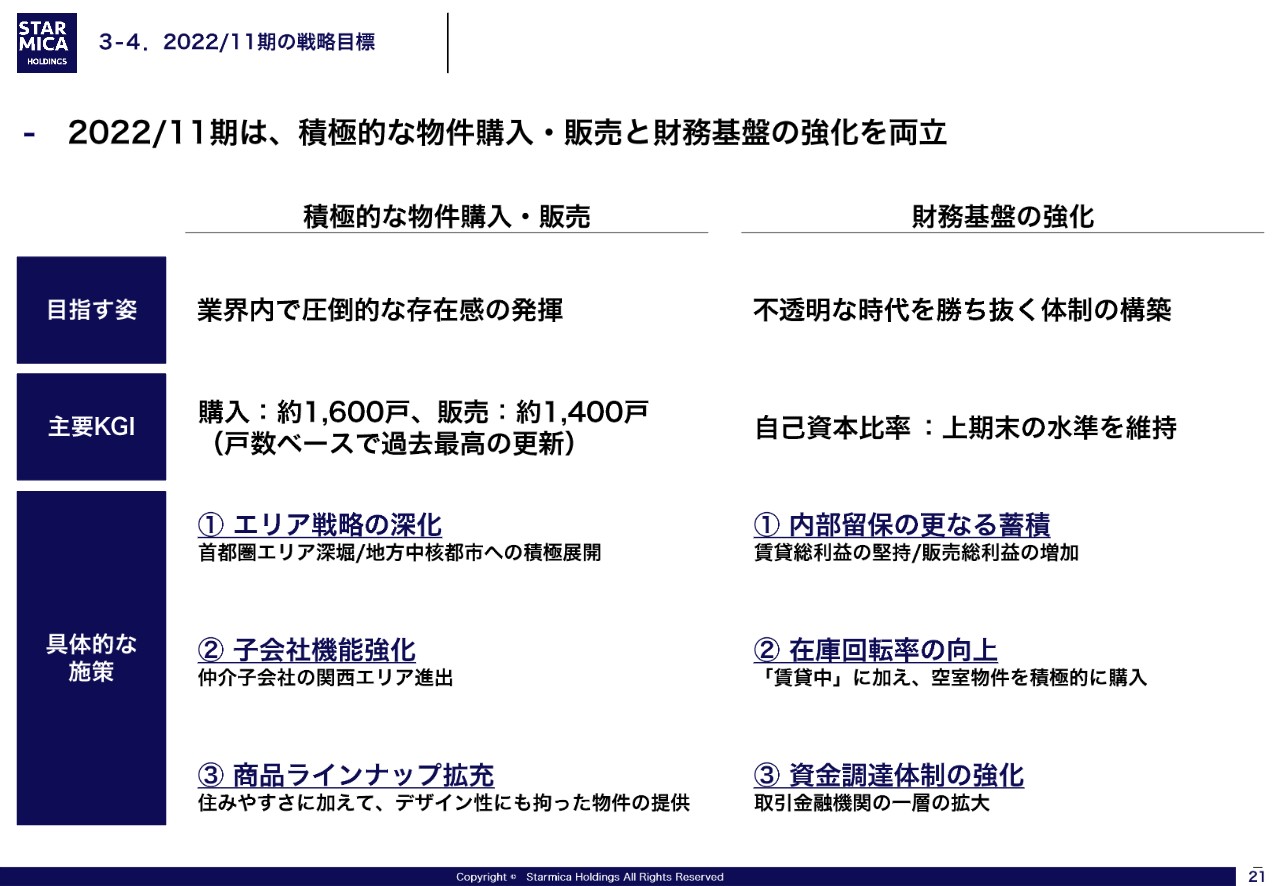

以上が数字のお話でしたが、今、具体的にどのような施策をしているかということについてご説明します。今、2つの大きな施策を考えています。

1つは、先ほどお伝えしたとおり、積極的な物件購入・販売です。購入1,600戸、販売1,400戸と、戸数ベースで過去最高を更新します。この戸数ベースの更新がポイントで、基本的には拡大する市場に合わせて買うペース・売るペースを増やしていくことを考えています。

具体的には、まずエリア戦略です。先ほどお伝えしたとおり、首都圏及び地方中核都市で、バランスよく物件を買っていきます。

また、子会社機能を強化します。当社は仲介の子会社も使って販売活動をしていますが、その子会社について関西エリアにも拠点を増やしました。

さらに、消費者のニーズに合わせて、デザイン性にこだわった商品のラインナップ拡充を重点的に行っています。

もう1つは、スライドの右側ですが、財務基盤の強化です。当社の場合、積極的な物件購入の一方で、財務基盤の安全性も重視し、バランスを取る必要があります。この不透明な時代においても安定的に経営するため、自己資本比率の水準に関してはしっかり意識していきたいと思っています。

具体的には、内部留保を蓄積しながら、空室の物件の割合を増やし、回転率を上げていきます。また、銀行からの資金調達体制の強化にも重点的に取り組んでいるところです。

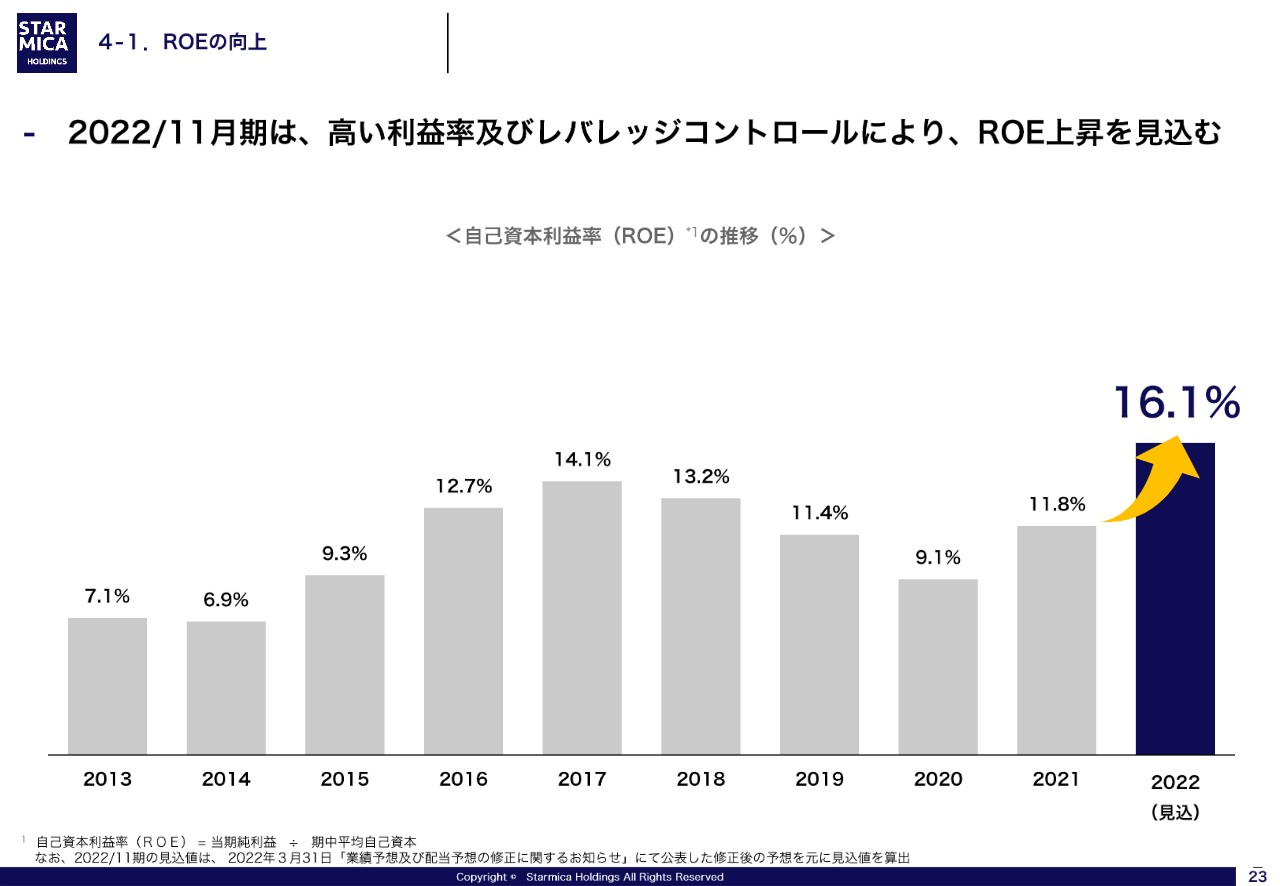

4-1. ROEの向上

今後の経営方針についてです。今、日本の企業のROEはだいたい8パーセントというのが1つの基準になると思いますが、当社は過去5年ほど8パーセントを超え、しかも過去3年間でROEが上昇しております。今期は利益も非常に順調に出ているため、16.1パーセントを見込んでおり、株主のみなさまからすると、投資に対するリターンは非常に高いビジネスであると言えると思います。

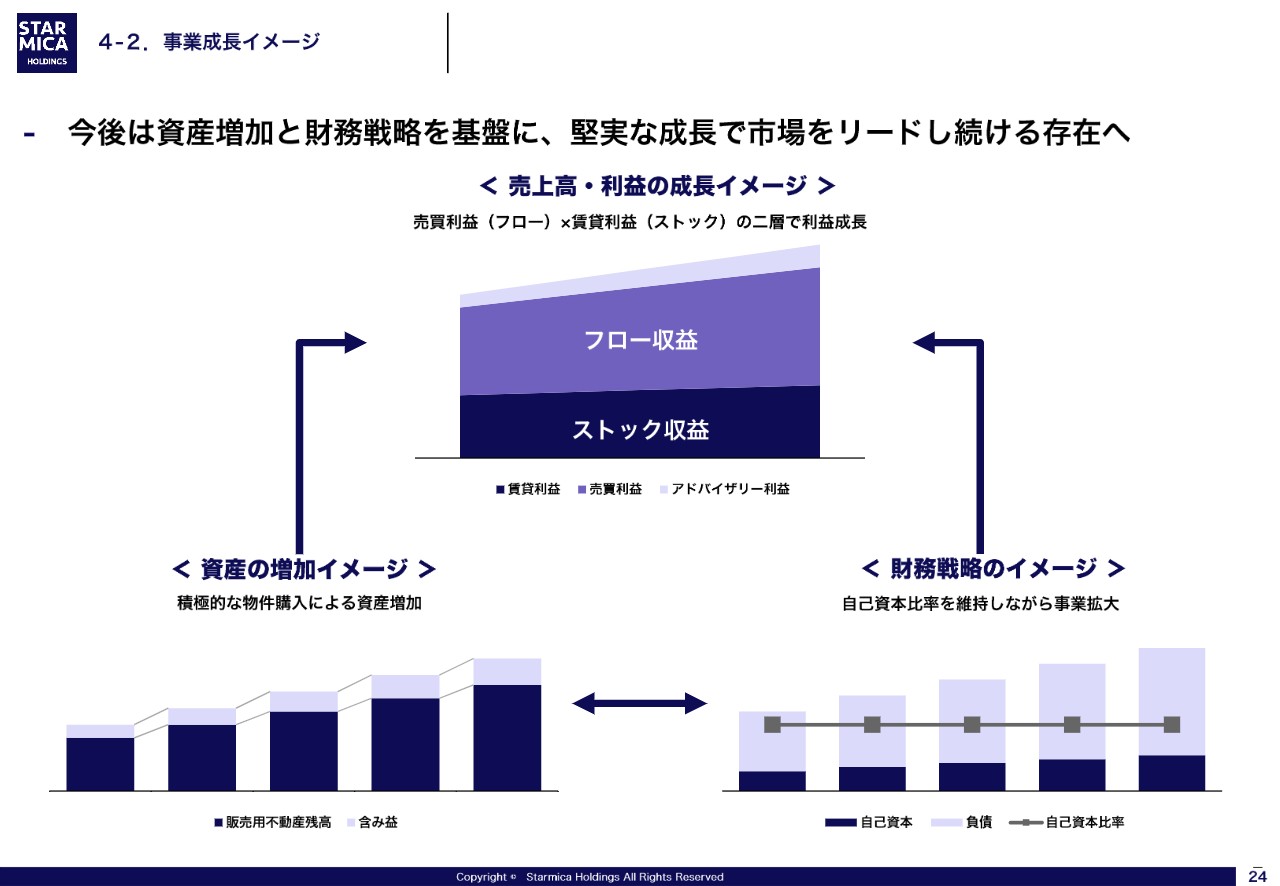

4-2. 事業成長イメージ

イメージ図ではあるのですが、どのようなかたちで今後ビジネスを拡大していくかについてご説明します。まずは資産の増加です。

市場を注視しながらにはなりますが、販売よりも購入のほうを多くしていきます。すると、今度は販売用不動産がしっかりと積み上がり、含み益が拡大して将来のフロー収益になります。その後は、買って増やした物件から生み出される賃料収入がこのストック収益になります。

そのため、基本的には物件をしっかり持って量を増やしていき、ストック収益とフロー収益を拡大させていくのが当社のベースです。

一方で、利益も出し、その4倍から5倍を借りるという比率も維持し、安全性にも配慮した上で今後のビジネスを拡大させていこうと計画しています。これが成長のイメージです。

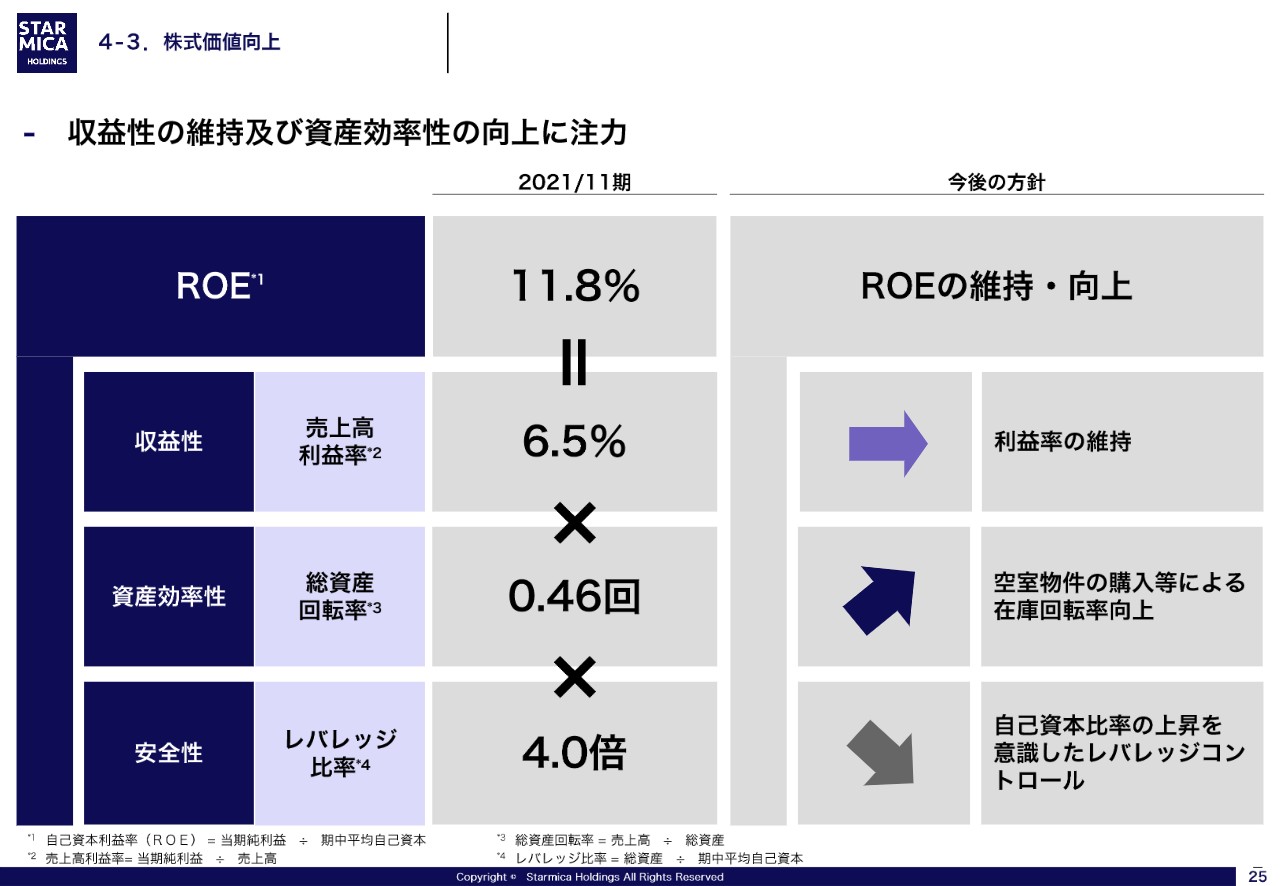

4-3.株式価値向上

ROEの直近値は11.8パーセントで、今の予想は16.1パーセントです。今後どのようにROEを維持・向上させていくかということについてご説明します。

ROEは収益性と資産効率性と安全性の3つに分解できると思いますが、収益性に関しては利益率をしっかり維持していきます。資産効率性に関しては、賃貸中の物件は売上高に対しては利益率が高い反面、在庫回転率が落ちてしまうため、空室の物件の購入を増やして購入して在庫の回転率を上げることで資産効率性を上げていきます。

安全性に関しては、自己資本比率の上昇によりレバレッジが少し下がってしまうかもしれませんが、収益性、資産効率性、安全性の掛け算で見るとROEを維持・向上は可能と判断しております。

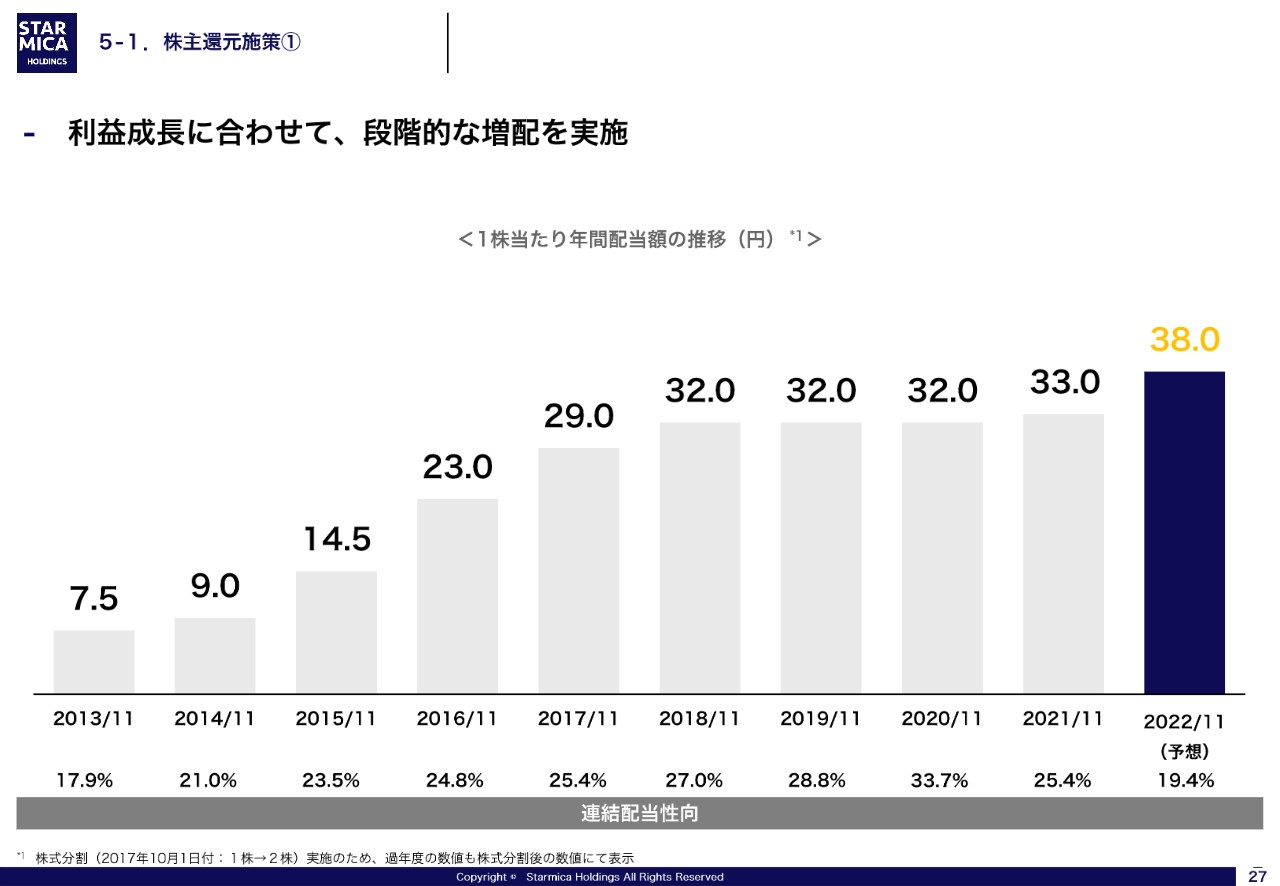

5-1. 株主還元施策①

株主還元方針をご説明します。段階的にではありますが、配当額を順調に増やしてきています。途中、横ばいの時期もありましたが、昨年は1円増配し、直近では38円という予想を出しています。

5-2. 株主還元施策②

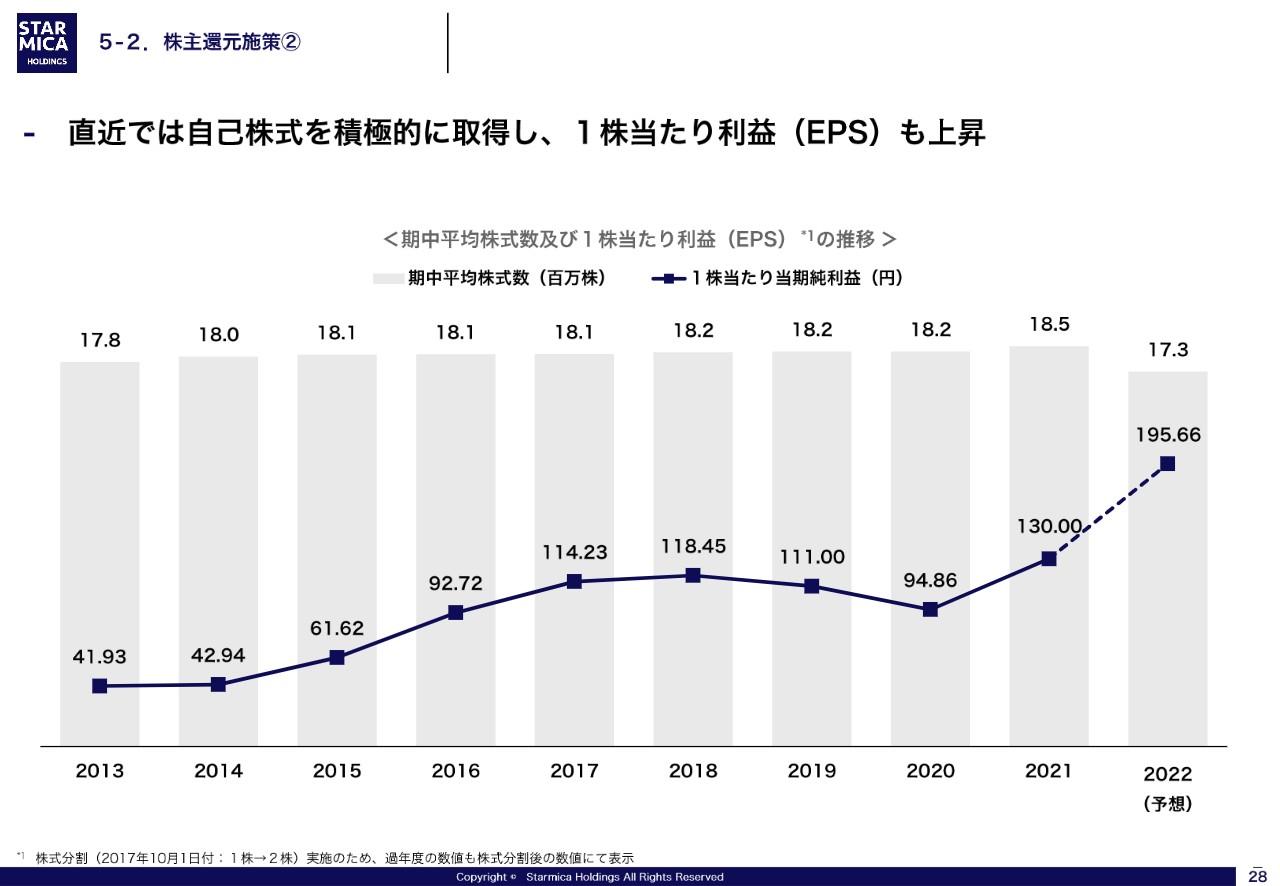

配当と合わせて、市場の需給のバランスなどを見ながら自社株買いも機動的に行っています。今年はけっこう利益も出ましたので、配当と合わせて比較的大きな自社株買いをしたため、期中平均株式数が大きく減っています。配当と自社株買いを組み合わせつつ、EPSの向上に全力を尽くしたいと思っています。

私のご説明は以上です。どうもありがとうございました。

質疑応答:単身世帯向け物件のリノベーションについて

質問者:ファミリー世帯のリノベーションを実施するということですが、日本の世帯は単身世帯のほうが伸びているというニュースを見ます。なぜ、単身のほうは行わないのかという点についておうかがいできますか?

森田:単身世帯のお話については、「単身世帯=ワンルームマンション」と考えると、リノベーションはコストに合いません。

ワンルームの物件は、ファミリータイプに比べ部屋の面積は小さいですが、100万円や200万円ではリノベーションできず、どんなサイズの物件を買ってきてもリノベーションコストはある程度かかってしまいます。したがって、当社のビジネスモデルでは採算が少し合わないという話になります。

また、最近は単身世帯の人でも、テレワークなどで家にいる時間が長いため、ファミリータイプのマンションを買い求める方もいて、単身世帯のニーズもファミリータイプのマンションで応えられると思っています。リフォームを工夫するかたちで、単身世帯に対応するような物件を供給しているというのがお答えになります。

質疑応答:中古マンションの購入方針について

質問者:中古マンションは高止まりしているため、2020年、2021年はどちらかというと攻めの経営から守りの経営に変わるというお話をされていたと記憶しています。しかし、中古マンションの価格が下がっていない状況で、2022年になってなぜ攻めに回ったのかということについて教えてください。これは経営方針を変更したと思ってよいのでしょうか?

森田:攻めるべきか、守るべきかに関しては、いろいろな議論があると思います。価格が上昇し続けるか否か、という論点は置いておいたとしても、今後も新築マンションとの価格差は維持されるため、中古マンションが選ばれ続け、取引量自体は増えていくと思っています。

そうなると、もちろん慎重に物件を見極めながらですが、買いの量を増やしていくことに関しては理にかなっていると思います。取引戸数が伸びていく市場である以上、売却に回る時に物件が売れないということはありませんので、そこは問題ないと思っています。したがって、攻めに転換し、買いを増やしていく方向にシフトしています。

新着ログ

「不動産業」のログ