アイドマ、連結業績予想を上方修正 大幅な受注増により売上高・各利益共に前回予想を上回る見通し

CONTENT

三浦陽平氏:本日はみなさまの貴重なお時間をいただき、誠にありがとうございます。私から第3四半期決算についてご説明させていただきます。

本日の流れですが、最初に当社の概要と事業内容をお話します。続いて第3四半期における業績のハイライト、そして今期、通期のアクション計画についてご説明します。どうぞよろしくお願いします。

事業内容:会社概要

当社における従業員数の推移について簡単にご説明します。

第2四半期に関しては、アルバイト・契約社員含めて206名のところ、第3四半期終了時点では222名となりました。正社員数としては約30名増員しています。アルバイト・契約社員の人員の減少は、第2四半期末時点では、今年4月から入社する2022年卒の新入社員がインターンとして事前にアルバイトとして社内で働いており、4月にこのメンバーが社員へ切り替わったことによります。総論では、第3四半期において従業員数も増やすことができている状態です。

続いて、当社の全体的な戦略を簡潔にご説明します。我々の経営理念、つまり会社の存在意義は「すべての人の夢の実現に貢献する」と掲げています。社内では、2100年頃にこの経営理念が実現できている状態を作っていこうと話しています。

また、この経営理念を実現するため、一段階ブレークダウンしたかたちでビジョンを定めており、2050年の段階で「世界の可能性を広げる」会社を作り上げることを目指しています。

事業内容:経営戦略

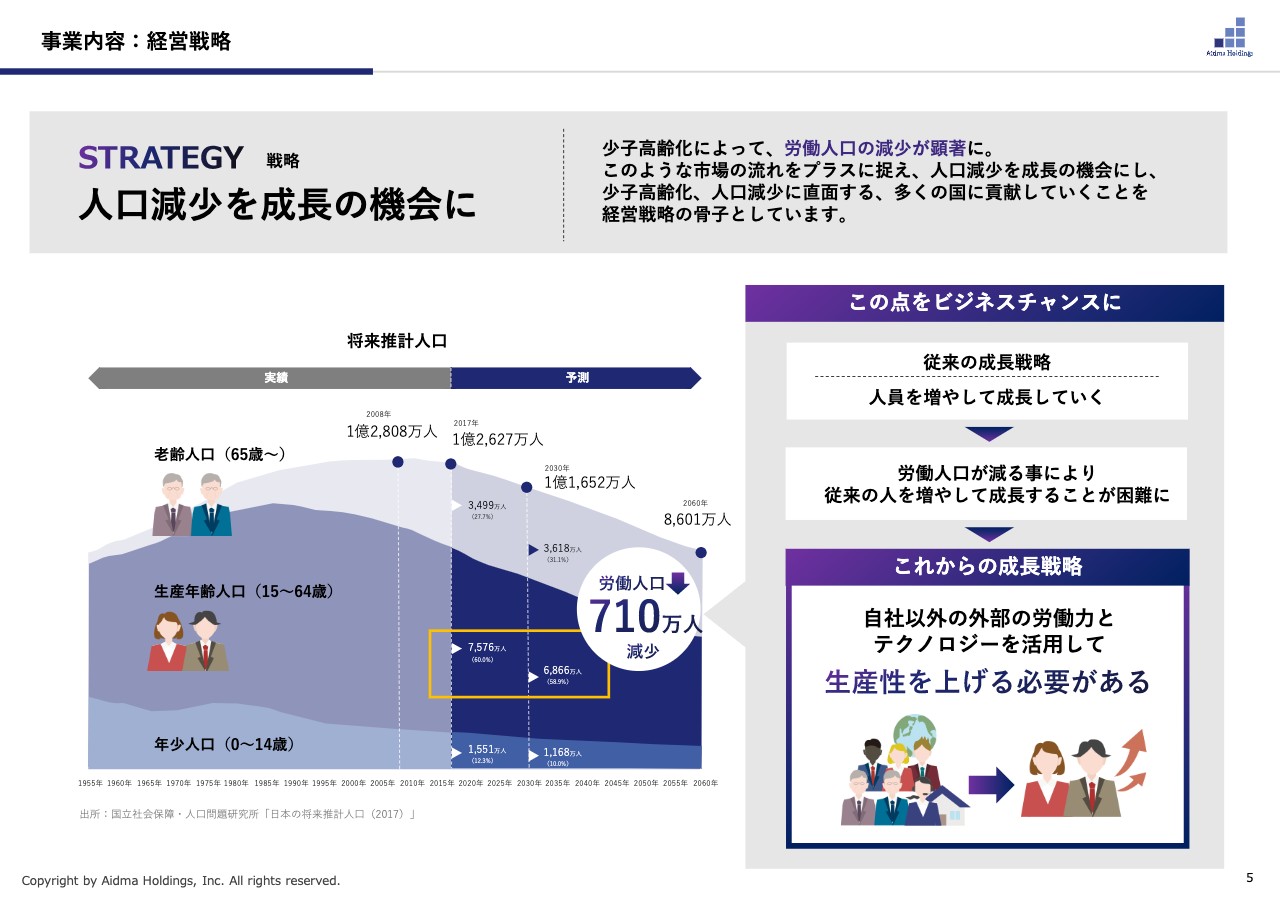

我々のビジョンを実現する具体的な経営戦略をこちらのページにお示ししました。「世界の可能性を広げる」ために、当社がどのような戦略を立てているのかという部分です。我々は日本国内の社会問題である労働人口の減少という課題をビジネスチャンスに変え、成長の機会にしていくという考えを持っています。

今後、先進国は順次人口が減っていきます。日本は世界に先立って人口減少が進んでいますが、日本において人口減少化でも成長し続けられる成功モデルを作り提供することができれば、それをグローバルに展開し、世界の可能性を広げる会社になることができると考えています。

特に2018年から2030年にかけ、働き手が710万人ほど減るだろうという部分をベンチマークしています。新卒の学生が1年間に社会人として働き始める人数が、約50万人と言われていますので、直近でその約14倍の労働人口が10年の間に減っていく状況が待っているということになります。

これほど労働人口が減少すると、さまざまな企業において、自社内で働く人員を増やして成長していくことが非常に困難になります。そのような状況下において、自社内で働く人員だけでなく、外部の労働力やテクノロジーを活用し、会社を成長させていく必要があると考えています。

我々は、労働人口の減少という大きなテーマに沿って事業を組み立てていますので、トレンドがなくならない限り、会社自体は永続的に成長していきます。つまり、人口減少トレンドをベースに経営戦略を組んでいるため、このトレンドに沿って会社が伸びていくと考えていただければ理解しやすいかと思います。

事業内容:今後の事業展開

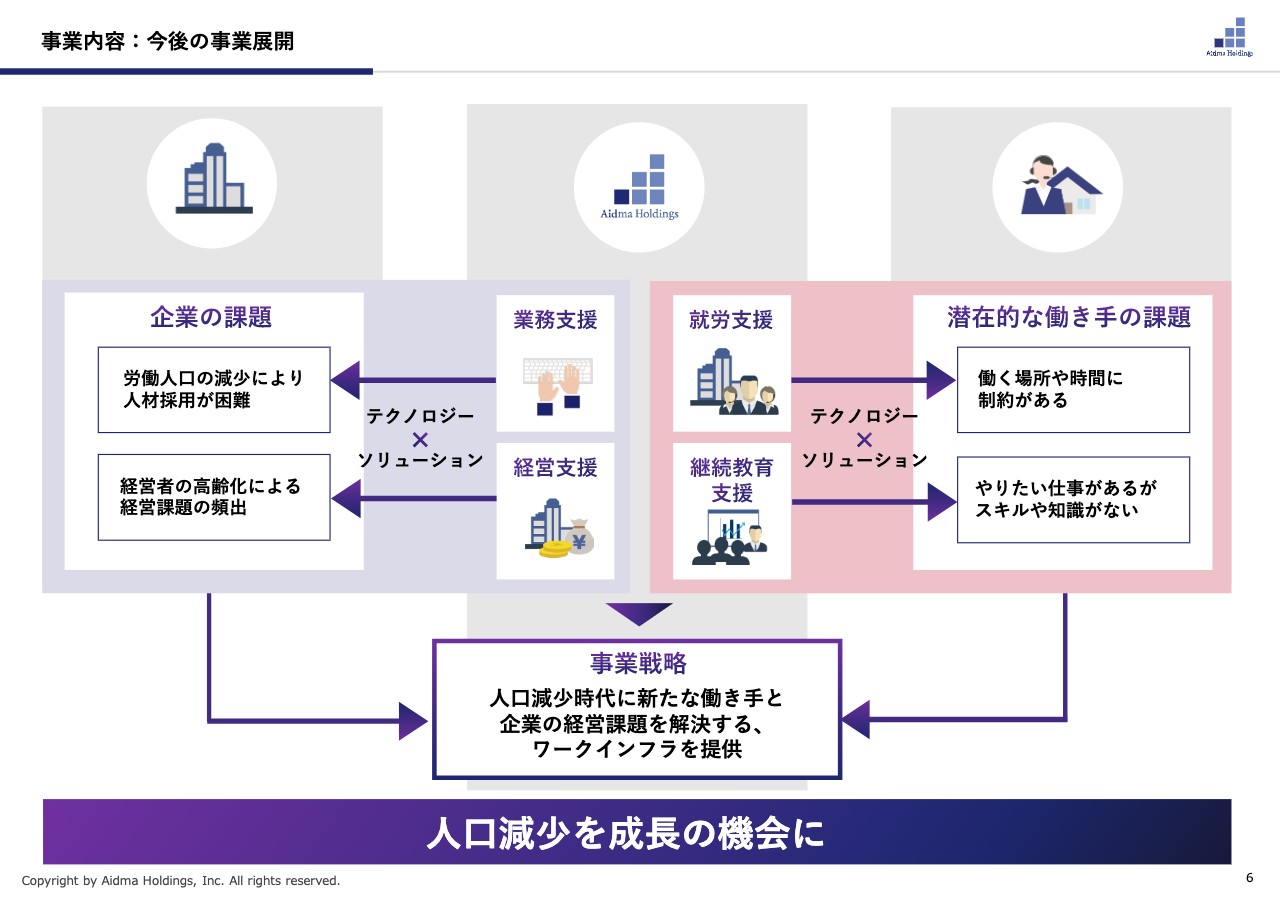

今後の事業展開について、先ほどの戦略に基づき、どのようなことを具体的に目指しているのかをご説明します。

現在、我々の主力事業は営業の業務支援です。一方、先ほどお伝えしたように、労働人口が減っていくため、今後は企業が人を採用することが困難になります。そこで、今後は営業にとどまらず、人事やバックオフィス、もしくはクリエイティブワークと、ありとあらゆる業務へ支援の幅を広げていきます。

さらに、経営者の高齢化問題も、特に地方において多く顕在化しています。中でも事業承継できないという問題に対し、M&Aや事業承継に関わる分野において我々が経営支援していくといった手も打っていこうと考えています。

これらの戦略において、人が動き、サービスを提供するといった単純なソリューションだけでなく、テクノロジーと掛け合わせることで企業の抱える課題をより効率的かつ効果的に解決していきます。

また、日本では仕事には就きたいがさまざまな事情により働けないという方が約600万人いるというデータが出ています。このような働く場所や時間に制約がある方に対し、働く場所や時間の制約が少ない就労機会を提供することで課題を解決していきたいと考えています。

あるいは、挑戦したい仕事はあるが、スキルや知識がないため携わることができない方にも「テクノロジー×ソリューション」を活用し、継続的な教育支援を実施していこうと考えています。この取り組みにより、潜在的な働き手を顕在化させ、企業とのマッチングまで実現する「ワークインフラカンパニー」になろうと考えています。

これは必ずしも日本の企業だけではありません。海外企業と日本の働き手、もしくは海外の働き手と日本企業の課題を我々がワークインフラとして解決していく事業展開をイメージしています。

ここまでは、どのような経営の考え方、戦略を考えているのかという、全体に関わる部分についてご説明しました。

事業内容:サービス別売上高構成比

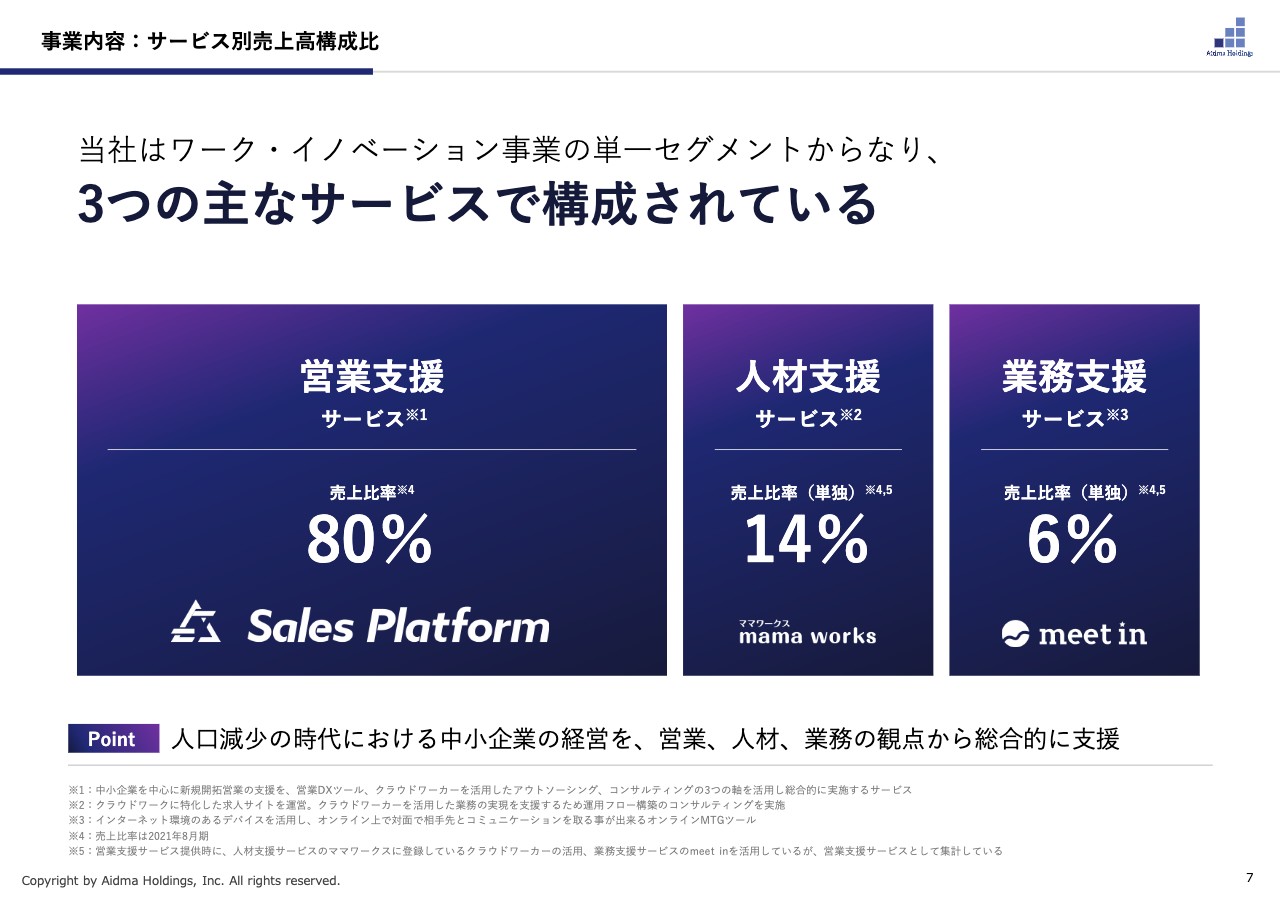

今お伝えした大きな戦略で当社がどのような状況かをご説明します。主力事業である営業支援サービスが全体の8割を占めており、他に在宅ワーカーを活用するためのコンサルティングサービスを主とした人材支援サービス、業務負荷を軽減していく業務支援サービスを展開しています。

事業内容:営業支援サービス~セールス・プラットフォーム(1/3)

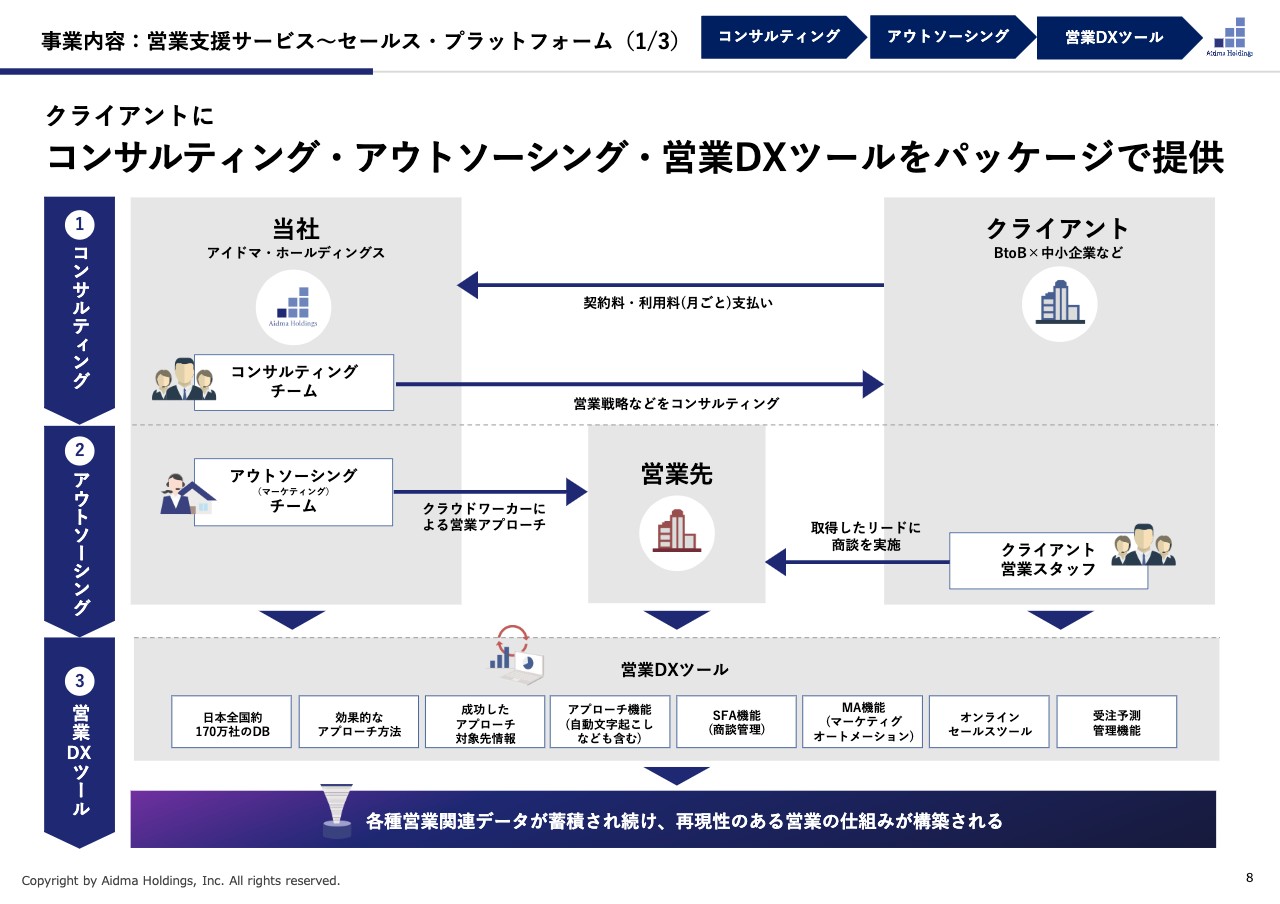

まず、営業支援に関してご説明します。営業支援サービスは、主にお客さまから13ヶ月間の契約期間でのパッケージサービスを提供しています。パッケージの中にコンサルティングサービス、具体的なアウトバウンドでのアポイントを取得する部分となるアウトソーシングの実行、さらに営業DXツールの3つのサービスが入っています。

事業内容:営業支援サービス~セールス・プラットフォーム(2/3)

我々が取得したアポイントや商談の機会に対し、お客さまの業務は実際に商談していただきますが、それらすべてのプロセスの管理が営業DXツール内でできるようになっています。

事業内容:営業支援サービス~セールス・プラットフォーム(3/3)

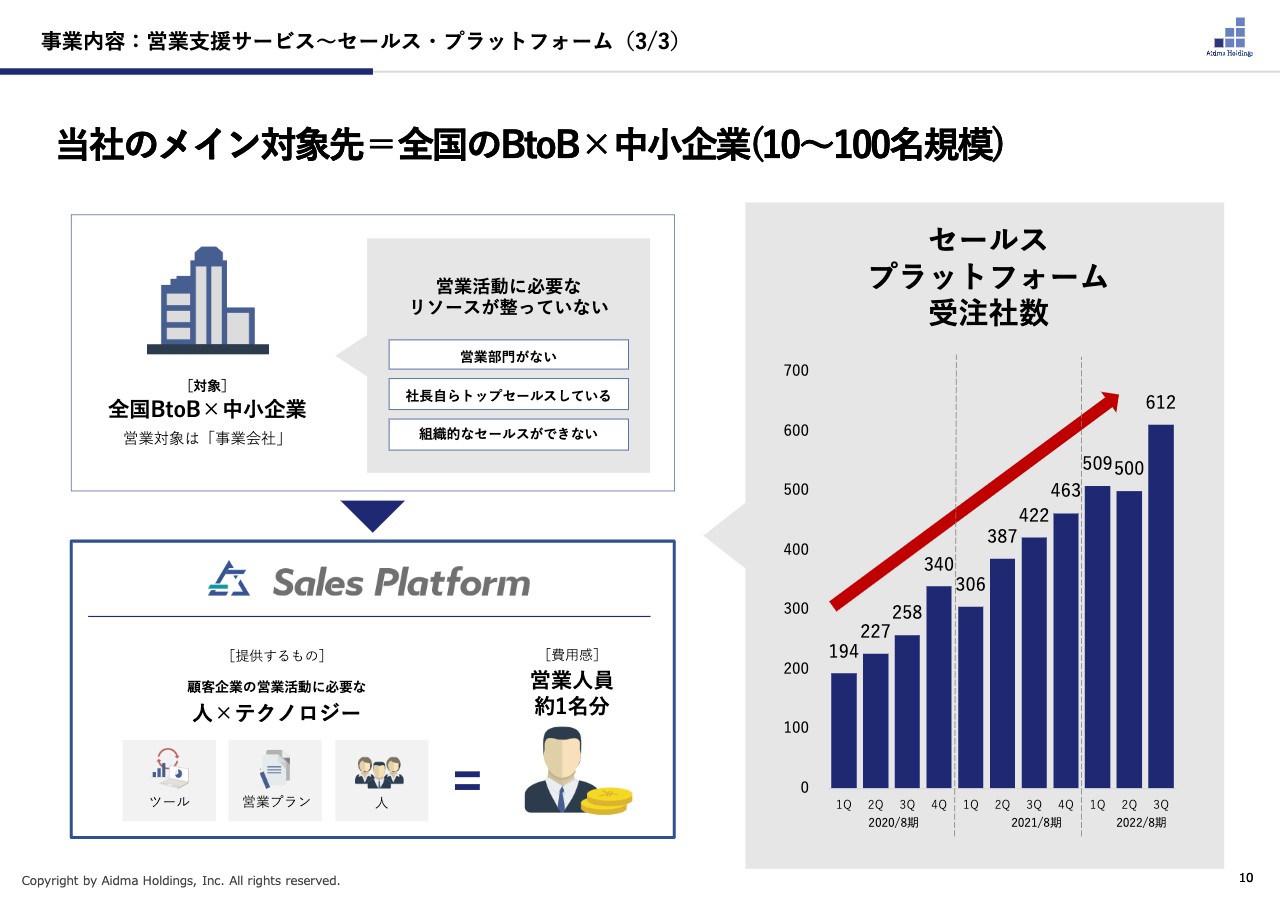

営業支援サービスは、2022年8月の第3四半期において600件を超える受注をいただくことができています。第2四半期と比べても受注数は100件以上増えており、四半期ベースで過去最高の進捗になっています。

これには2つの理由があり、1つは前四半期比で新規受注数が約120パーセントで伸びていること、もう1つは継続更新のお客さまも同じく120パーセント伸びているということによります。

我々は、当社の商談機会についてもクラウドワーカーに獲得していただいていますが、この人員を飛躍的に増やす取り組みを進めており、商談機会自体を大幅に増やす施策が、特に新規の伸びにおいて奏功したというかたちです。

一方で、第1四半期と第2四半期は受注社数が横ばいとなっていますが、これは営業日数が関わっています。第1四半期は61営業日ありましたが、第2四半期は営業日数が57営業日でした。ちなみに、第3四半期は61営業日ですが、営業日数を考慮後でも順調に進捗している状態です。

事業内容:営業支援サービス~営業DXツール主要追加機能

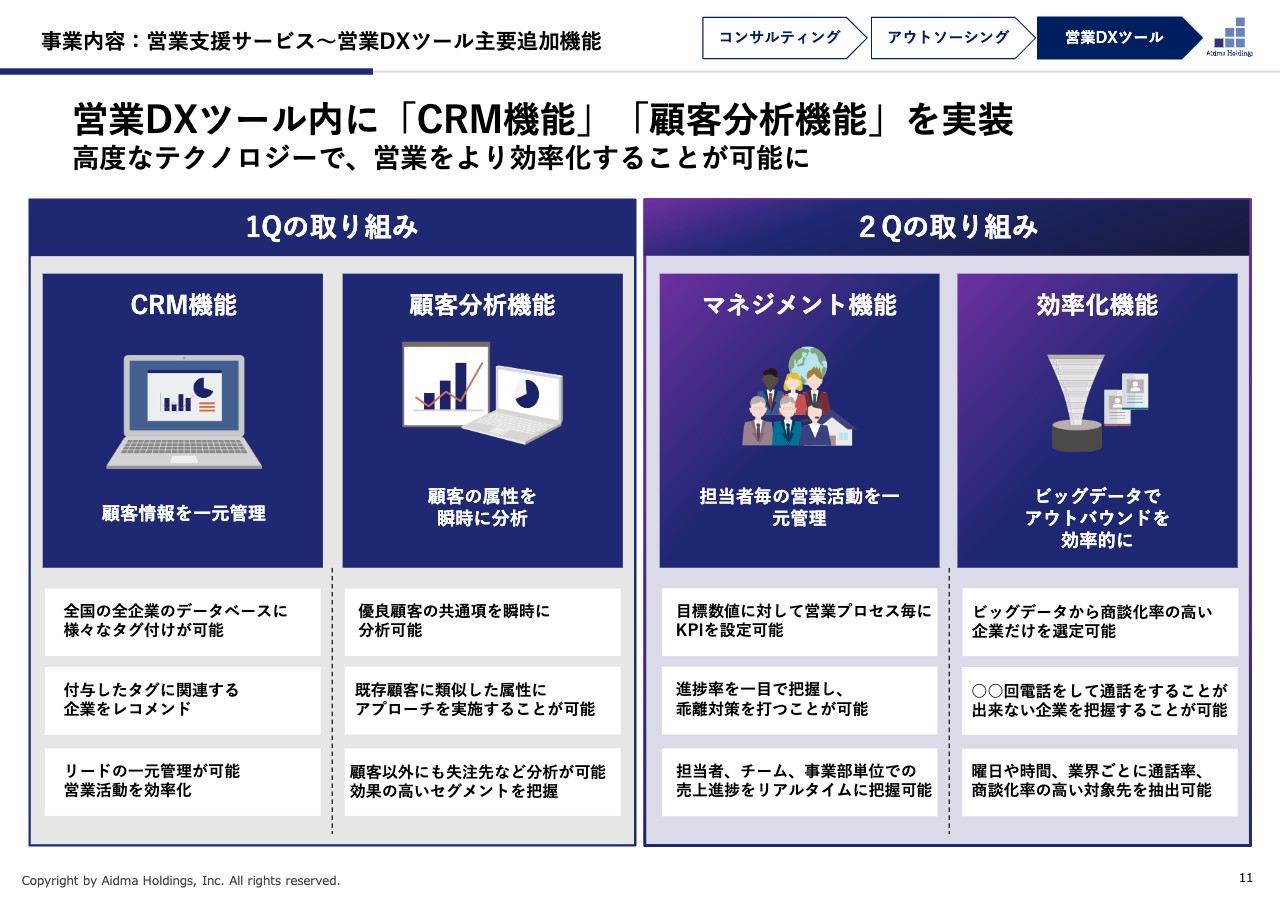

営業DXツール内において、引き続きさまざまな重要機能開発を行っています。本日は、第1四半期、第2四半期でご説明した機能とは別に、第3四半期でどのような取り組みを進めているのか、少しでもイメージしていただけるように解説したいと思います。

事業内容:営業DXツールの開発内容例

さまざまなプロダクトに関連する新たな開発計画は、この第3四半期、つまり3月、4月、5月の3ヶ月間で187件ほど計画がありました。その計画のイメージはスライドでお示しした表のようになっています。

毎週水曜日に、各事業部から開発要望がシステム開発部門に上がります。システム開発部門にてそれらの優先度、デザインの必要性の有無を確認します。そして工数がどれほどかかるかを算出し、翌週の月曜日には開発実施の最終判断を出していきます。

そのような中で実施することになったものが187件あります。基本的に、四半期中、つまり3ヶ月で出たものは3ヶ月以内にすべてクリアする計画で毎四半期ごとに管理し、PDCAを回しています。

開発計画の数は毎四半期ごとに大体10パーセントから15パーセントずつ増えています。この第4四半期においても非常に多くの開発計画が進んでいます。このようなかたちで開発計画を管理し、進捗させていく仕組みを運用しています。

事業内容:営業DXツールの今後の方針

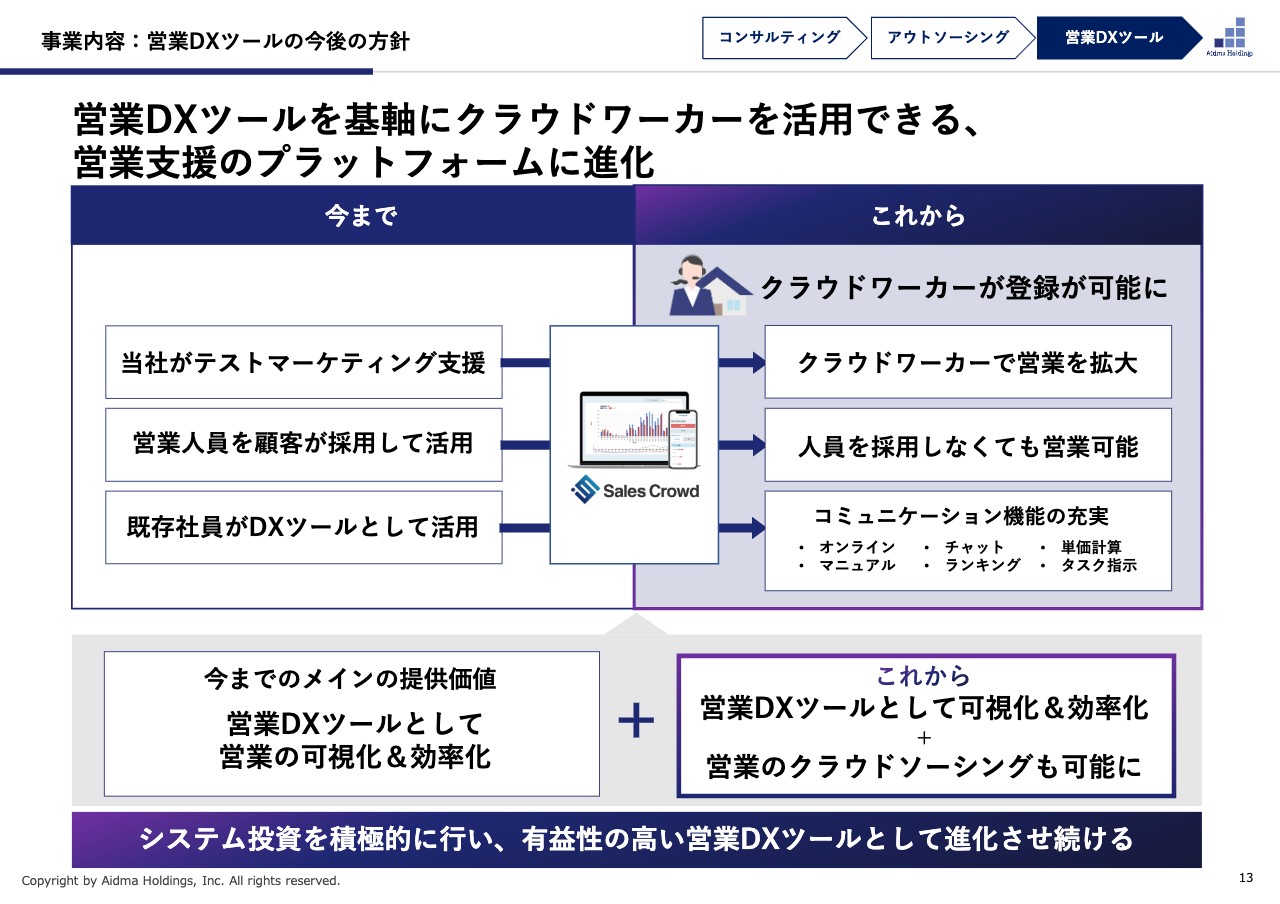

次に、我々が「Sales Crowd」で運用している営業DXツールについてです。これまでは、主に当社自体の利用、お客さまの営業支援の際のツールとして利用することがメインでした。

今後はクラウドワーカーの方がこのツールに登録し、営業活動自体をシームレスに実施できるようにしていくことを構想しています。例えば、お客さまがここでアポイントを取得したらクラウドワーカーが代わりに商談を実施するような、営業に特化したクラウドソーシングに近いビジネスモデルへ進化させていこうと、開発を含め諸々の準備を進めています。

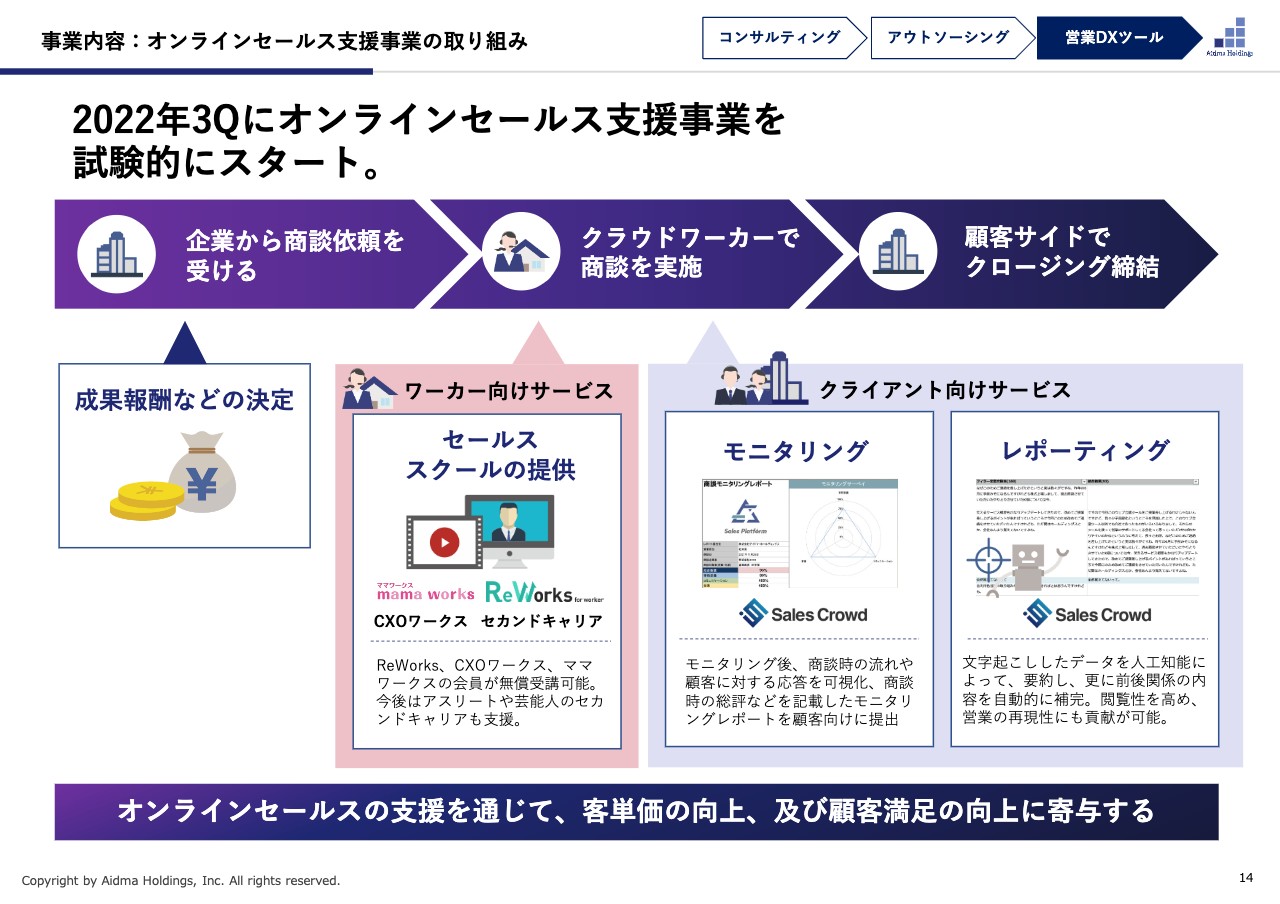

事業内容:オンラインセールス支援事業の取り組み

その中で、第3四半期に進捗したものが1つあります。お客さまの代わりに商談を実行するオンラインセールスの支援事業を試験的に開始しました。この事業は、商談依頼を受けた際にお客さまと協議し、我々が商談し成約した場合の成果報酬などを決定しています。

商談を実施するクラウドワーカーは、我々から営業のトレーニングカリキュラムを提供され、試験に合格した人のみが商談できるという仕組みで考えています。その上でお客さまの代わりに商談を実施した後、モニタリング結果とレポーティングを行い、お客さまに納品します。商談が進捗した場合の契約締結はお客さまが結ぶといったプロセスで、一部サービスの提供を始めています。

こちらは新規受注というよりも、既存のお客さまへのアップセル、クロスセルとしてご提案するかたちで始めました。まだ少数ですが、お客さまの満足度も非常に高いという実績が出ていますので、今後は受注単価やお客さま満足度の向上にも寄与していくだろうと考えています。

これらが仕組みとして完成することにより、今後は直接商談のできるワーカーが、ツールに登録し、商談を代行する文化を作っていこうと考えています。

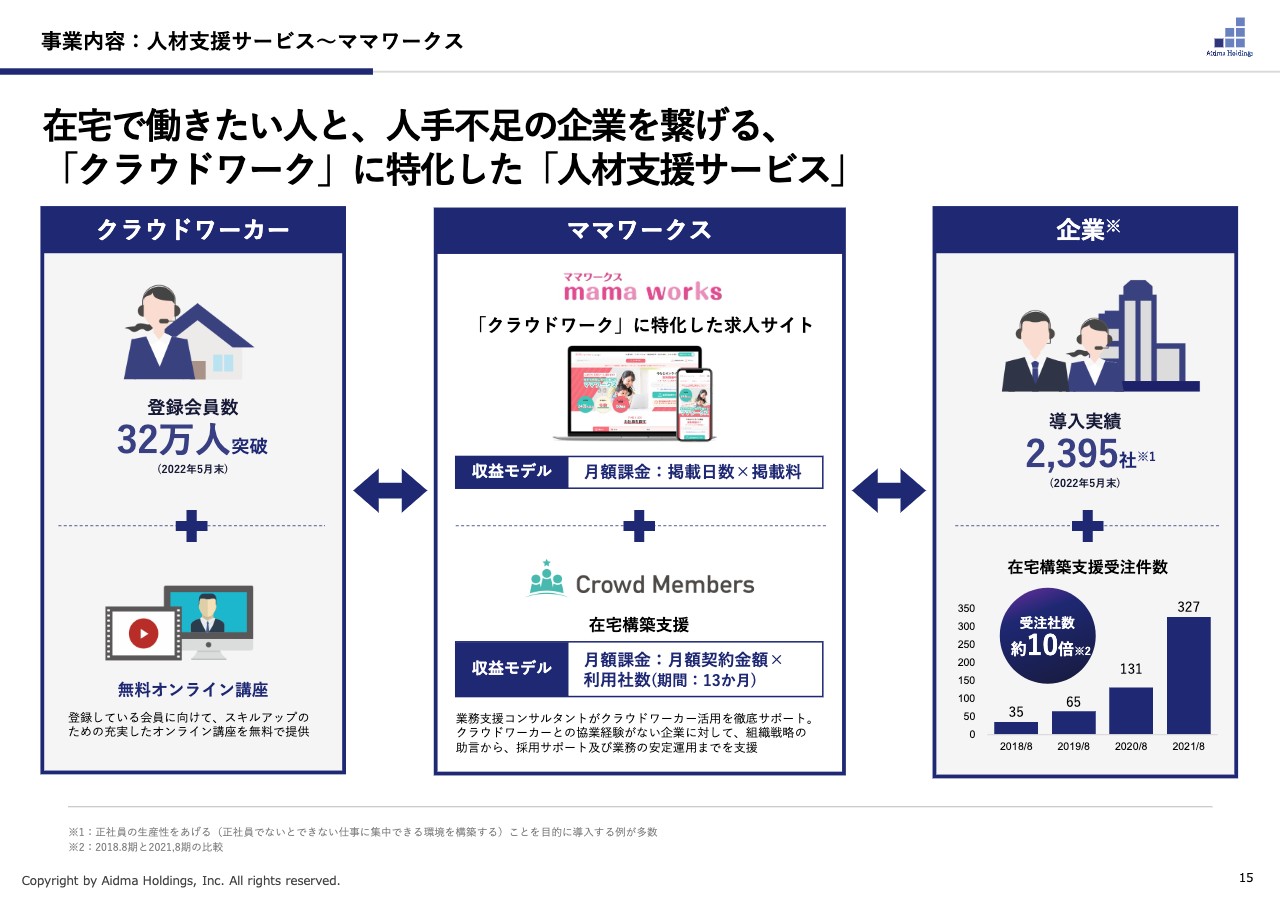

事業内容:人材支援サービス~ママワークス

人材支援サービスも引き続き受注数が進捗し、メディアであるママワークスの会員数も右肩上がりで増加しています。

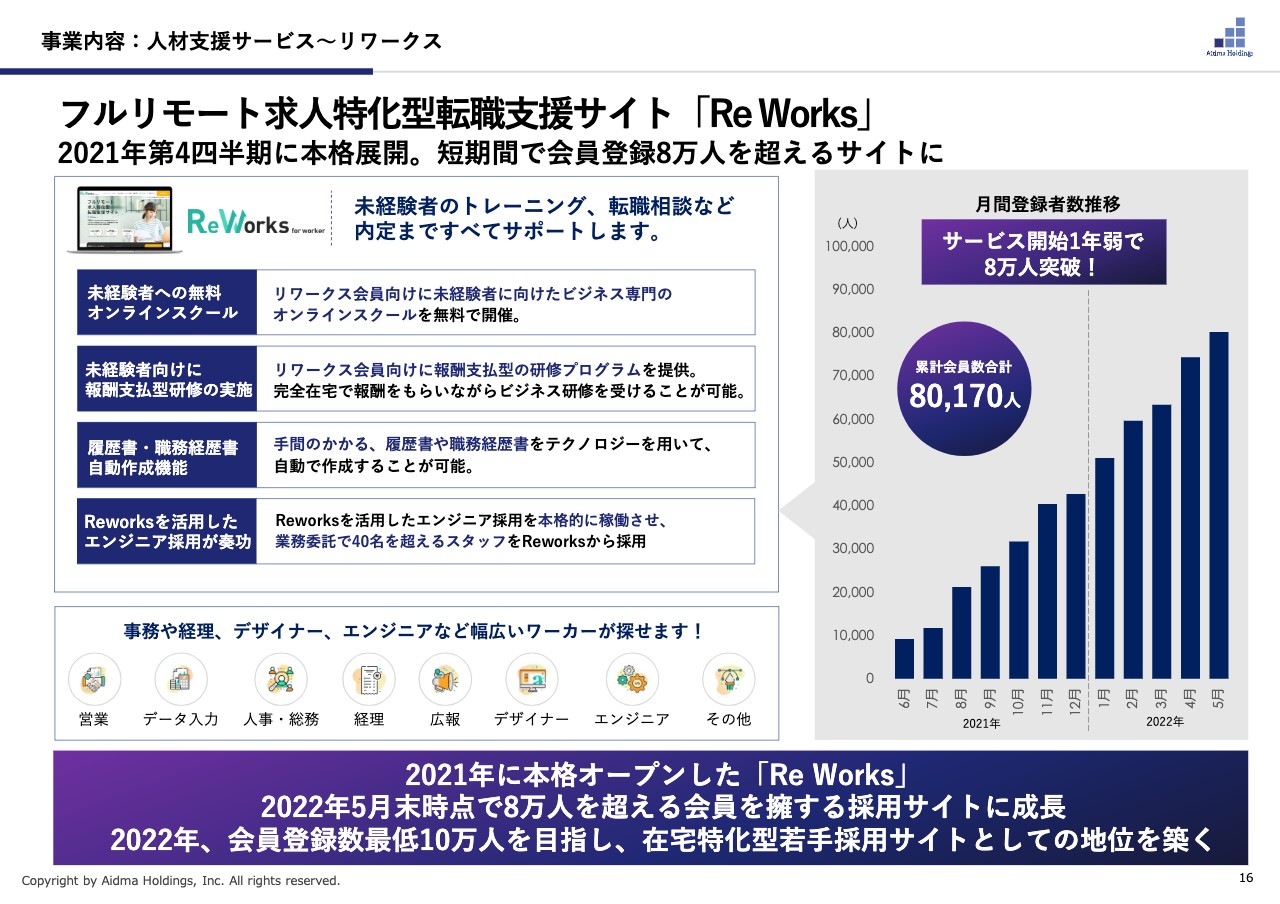

事業内容:人材支援サービス~リワークス

「Re Works」も伸びており、現在登録者は8万人を超えています。こちらは今年中に10万人を突破する目標でしたが、順調に推移しています。

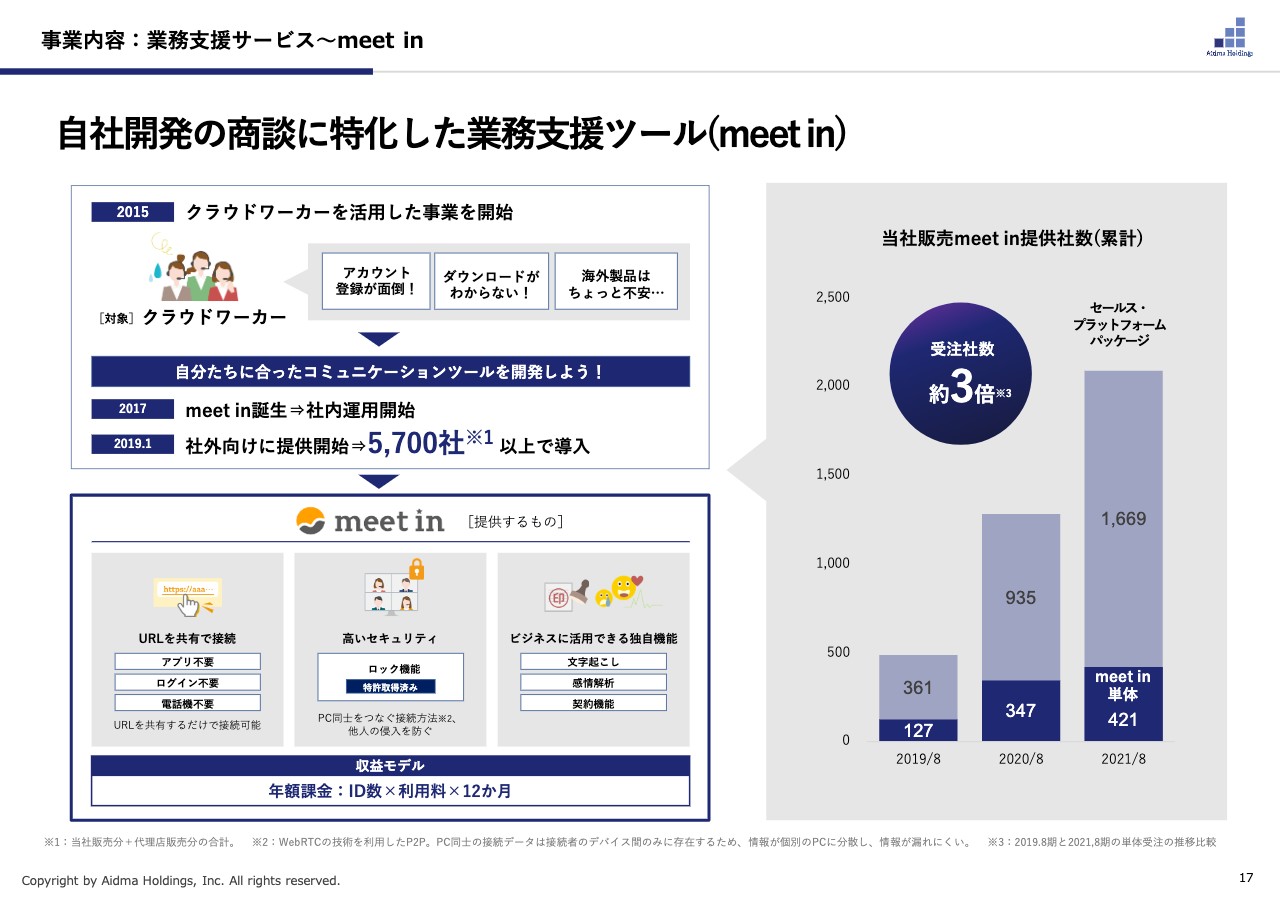

事業内容:業務支援サービス~meet in

業務支援サービスは「meet in」というオンライン商談ツールを販売していますが、当該ツールの積極営業はあまり行っていません。

事業内容:業務支援サービス~meta office機能 (1/2)

今は新機能として、オンライン上でコミュニケーションが取れ、オフィスを再現できる、バーチャルオフィス機能を備えた「meta office」を開発中で、ほぼリリースに向けた初期の開発計画はFixしている状態となっています。

事業内容:業務支援サービス~meta office機能 (2/2)

「mata office」の特徴として、バーチャル上で通常のオフィスのようにさまざまな電話がかかってくる状態を作り出すことができる内線機能を開発しました。本日はテストとして、社内の内線に電話をかけてみます。

今、社内からメタオフィス機能の一部を使い、電話しました。そして、社内のスタッフから私の内線番号に電話をかけてもらうと、このように着信音が鳴り、話すこともできます。

この機能により、実際にオフィスの内に電話がかかってくる状態を再現できたり、今後の事業の1つとして、お客さまからかかってくる電話をバーチャルオフィス内で受けたりすることも実現できます。

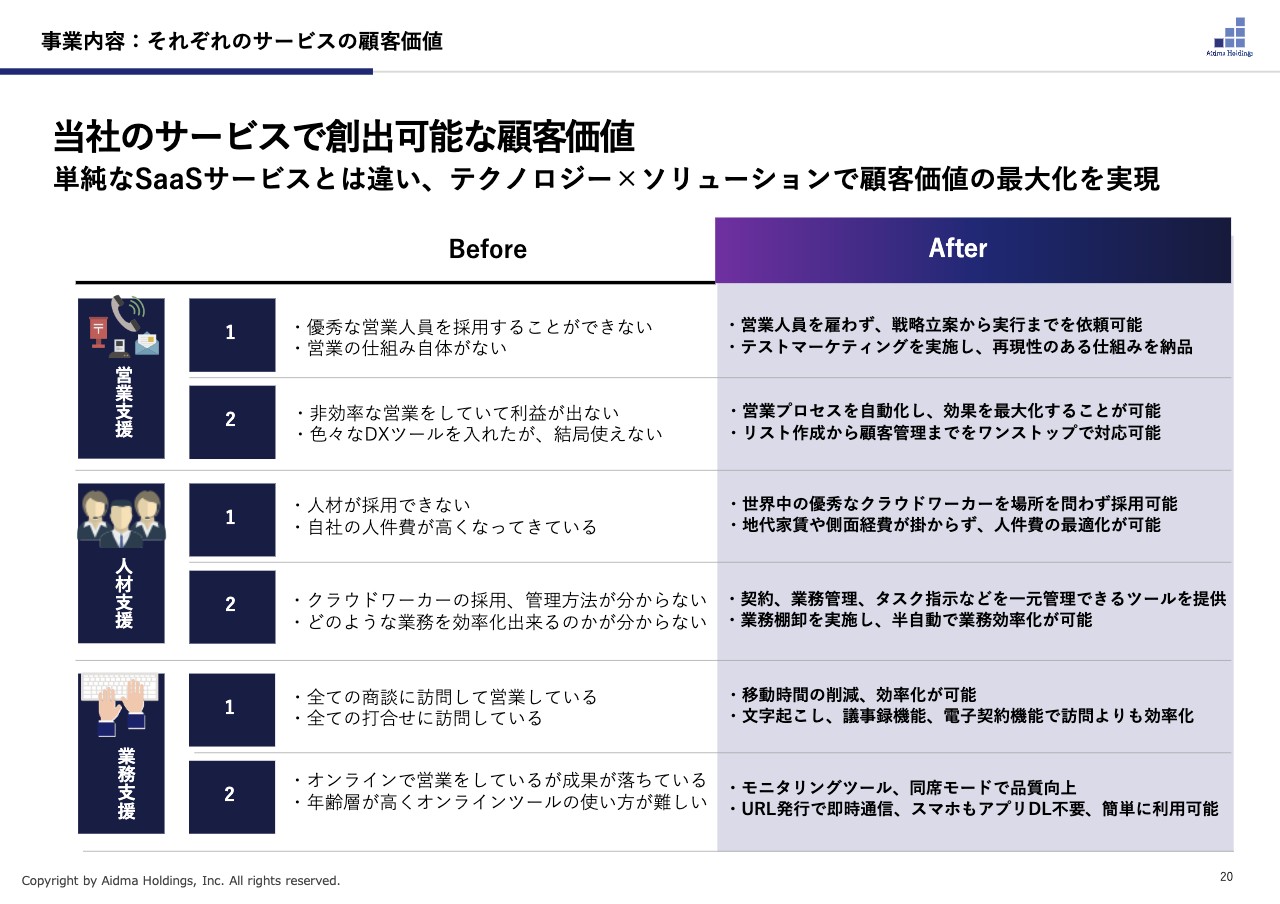

事業内容:それぞれのサービスの顧客価値

電話がかかってくる仕組みは、国内だけではなく世界中のどこにいても作ることが可能です。今後は、お客さまから海外の人材が内線電話を受けるような、ビジネスの場面へ広げていくこともできます。

この機能もほぼFixし、7月中にはローンチできる状態になりますので、これから本格的な営業が始まるかたちになっています。

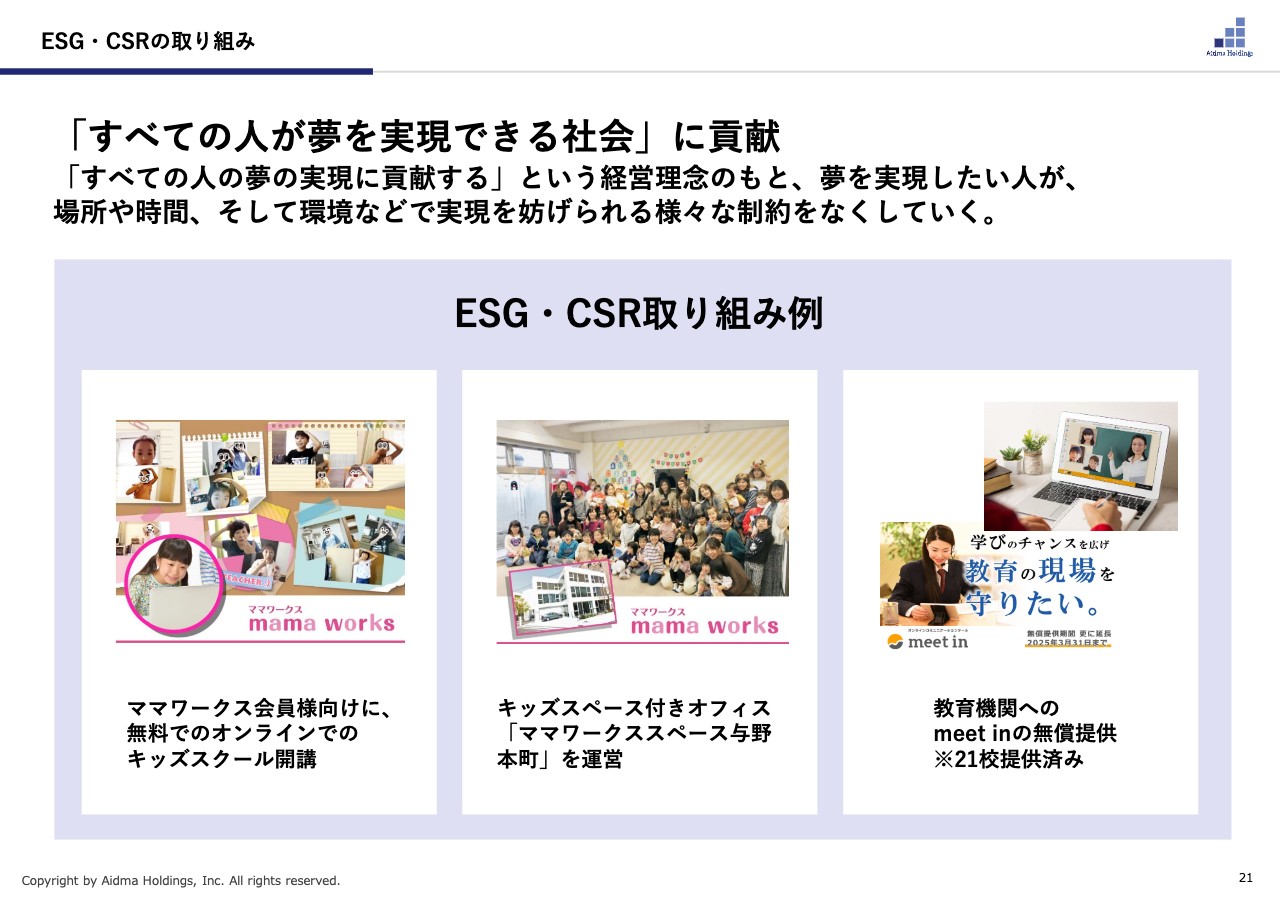

ESG・CSRの取り組み

今日はESG・CSRの取り組みについても簡単にご説明します。1つ目は、ママワークスの会員を対象に、家にいながらさまざまな外部講師によるコンテンツを子どもが無料で受けられるという取り組みを、2年ぐらい前から実施しています。

講座の種類は「英語de遊ぼう」「おうちdeプログラミング」「こども料理教室」など12カリキュラムほどを用意しており、それぞれの講座は予約の上、受講できるようになっています。

会員の方であれば完全に無料で利用できる仕組みとなっており、ESG・CSRの取り組みの1つとしてご提供しています。

2つ目は、在宅ワーカーに無料でオンライン講座を提供しています。現在、多くの講座がありますが、受講した実績はその方のプロフィールになり、企業が採用する時により円滑に採用ができるようになり、また働き手も一切費用を掛けずにさまざまなビジネススキルを学ぶことができるようになっています。

ほかには、子どもを預けて働けるキッズスペースを埼玉県与野本町で運営しています。また教育機関向けオンラインコミュニケーションツールの「meet in」の無償提供も実施しています。すでに全国の21校に提供済みで、今後は障害者施設などにも認知度を広げて、社会貢献に役立つような取り組みを進めています。

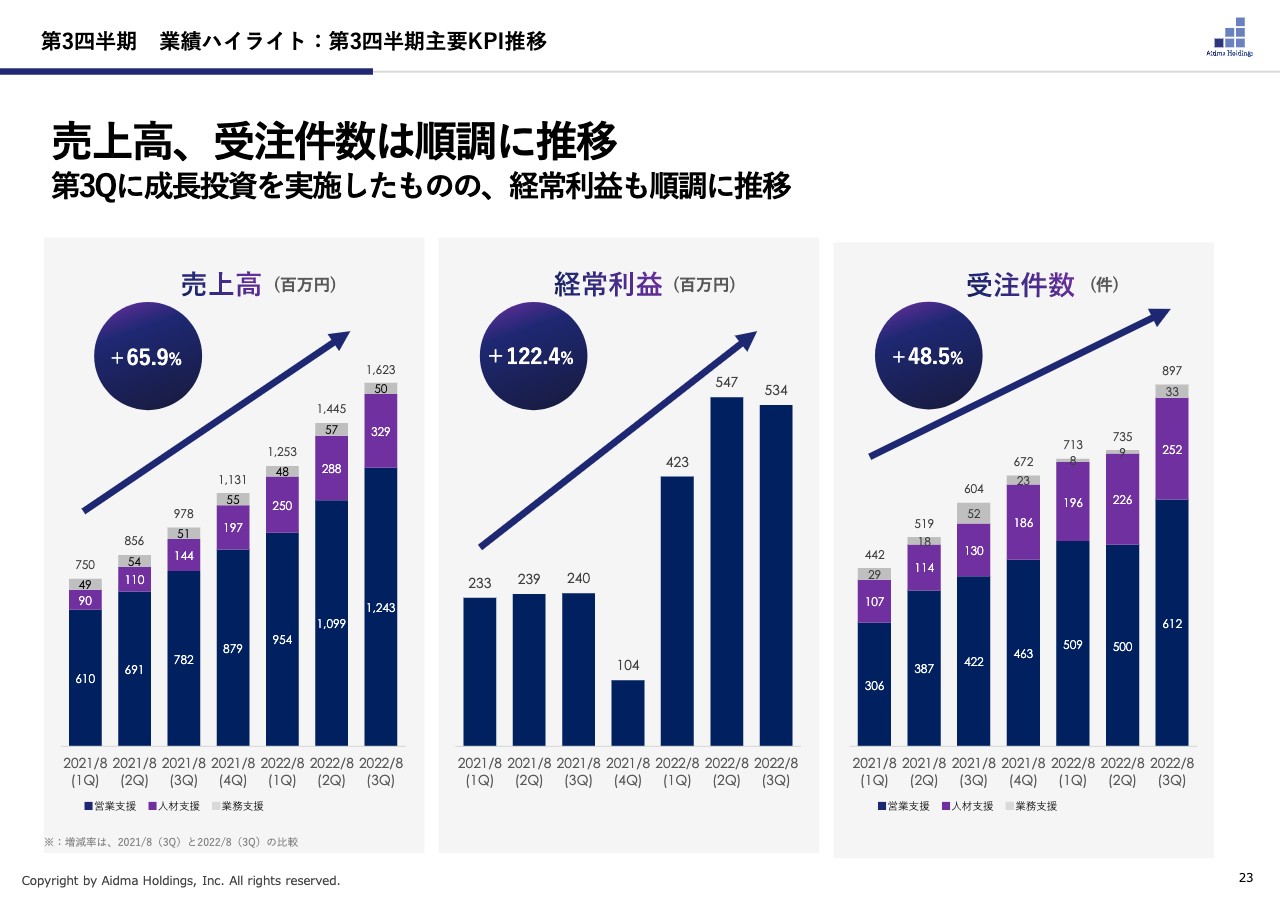

第3四半期業績ハイライト:第3四半期主要KPI推移

業績のハイライトです。経常利益は第3四半期に成長投資を実施したため、第2四半期対比では下がったものの、受注件数と売上高ともに順調に進捗しています。特に受注件数は将来の売上につながりますが、第3四半期は大きく成長できています。第4四半期についても引き続き進捗しています。

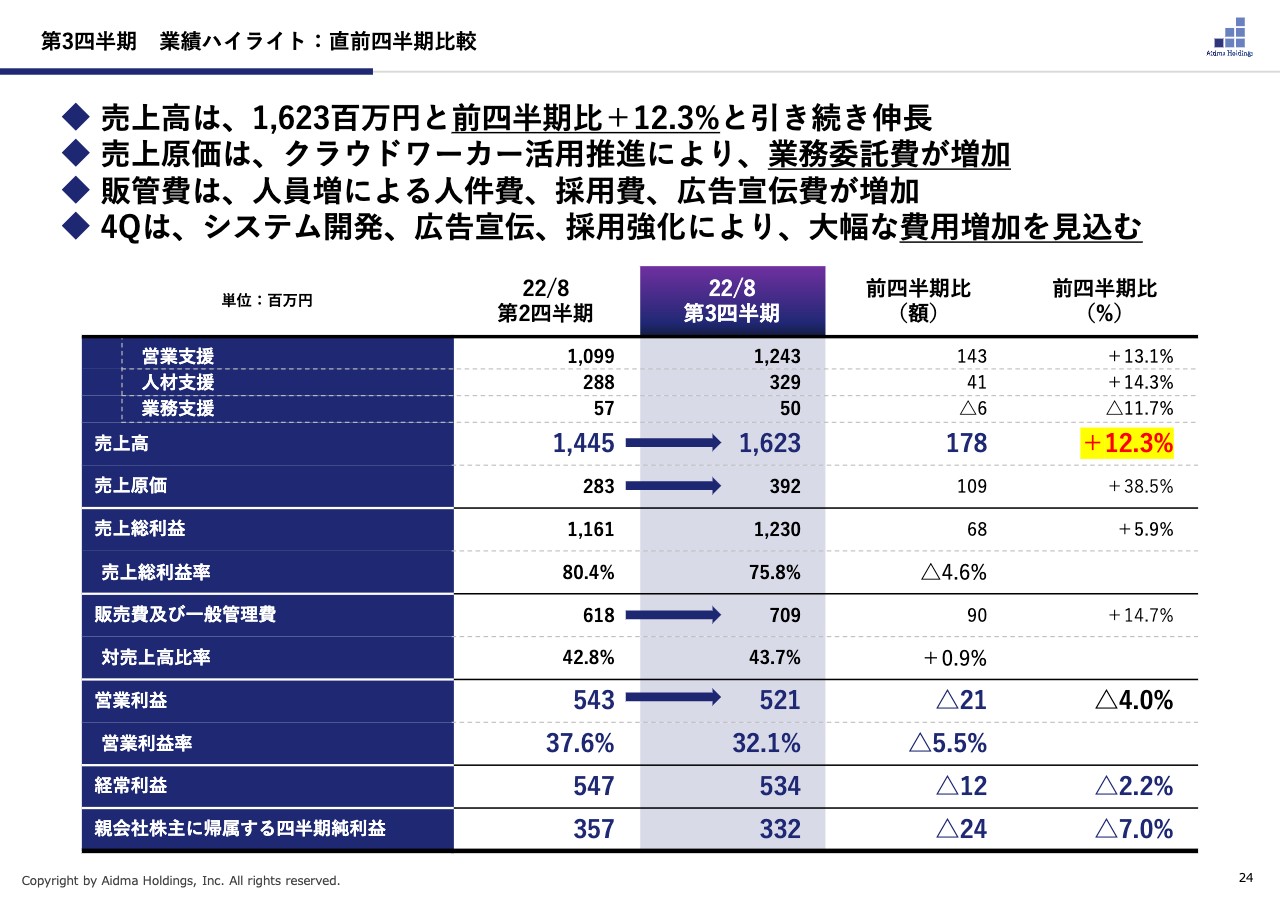

第3四半期業績ハイライト:直前四半期比較

直前の四半期との対比です。売上高はプラス12.3パーセントですが、翌期に向けて積極的に投資をしたことにより、営業利益、経常利益については若干マイナスになっています。

原価については、業務委託の人員を増加して原価が増えたことが要因で、粗利率はマイナス4.6パーセントと減っています。

販管費についても、人件費、採用費、広告宣伝費などの増加により、販管費比率が増加しています。

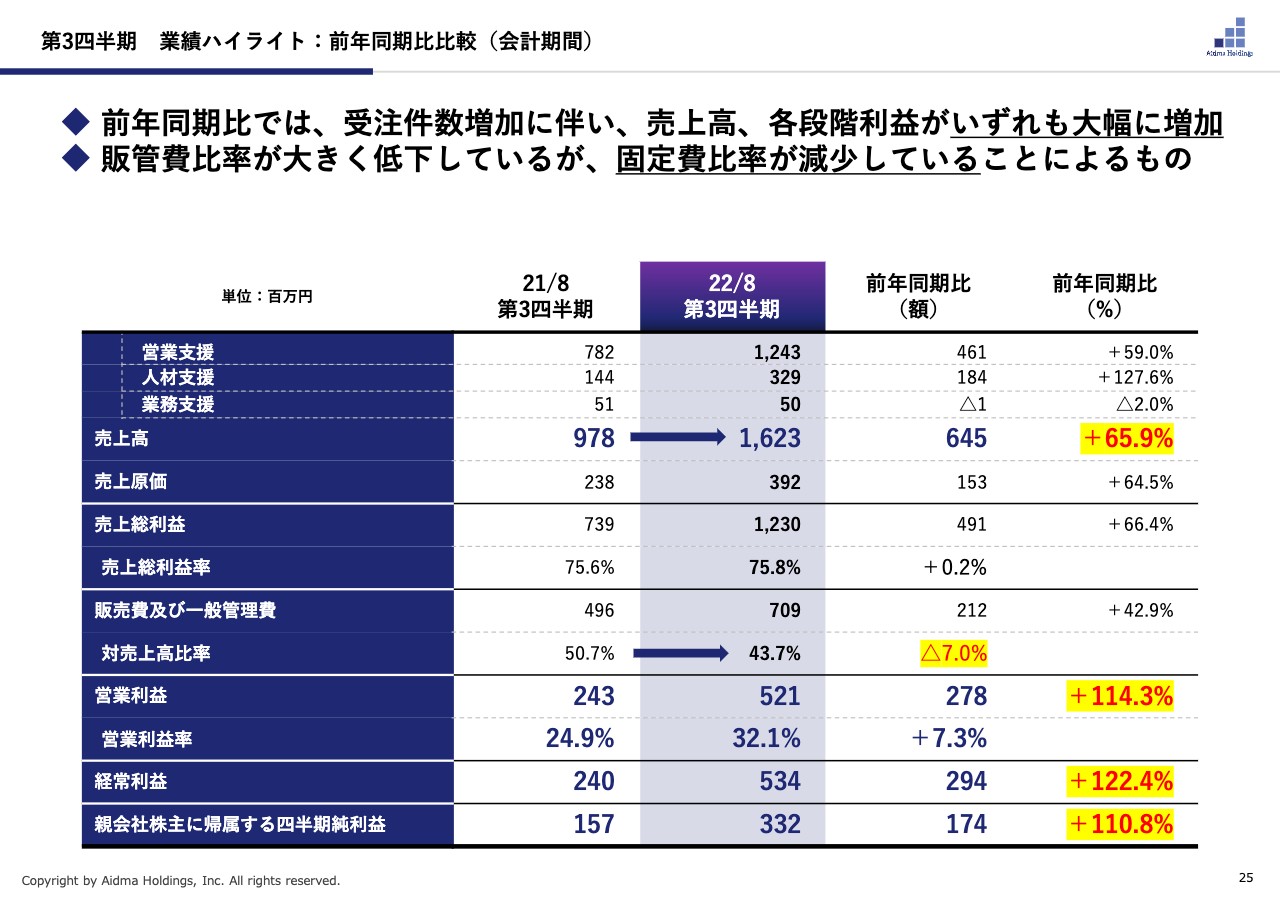

第3四半期業績ハイライト:前年同期比比較(会計期間)

前年同期比では、トップラインがプラス65.9パーセント、営業利益がプラス114.3パーセントと大幅に成長しています。

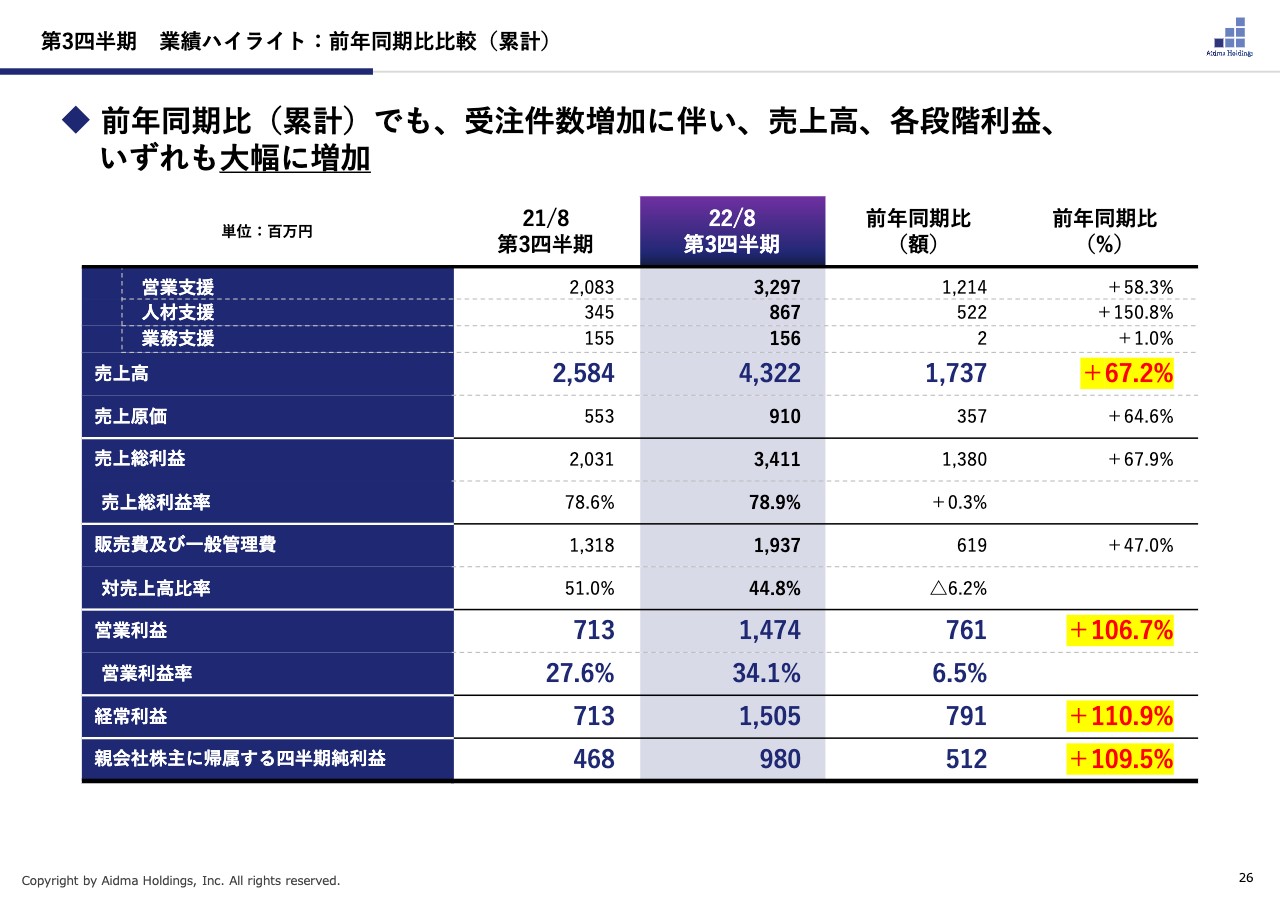

第3四半期業績ハイライト:前年同期比比較(累計)

前年同期比の累計でも、それぞれ大幅に増加しています。

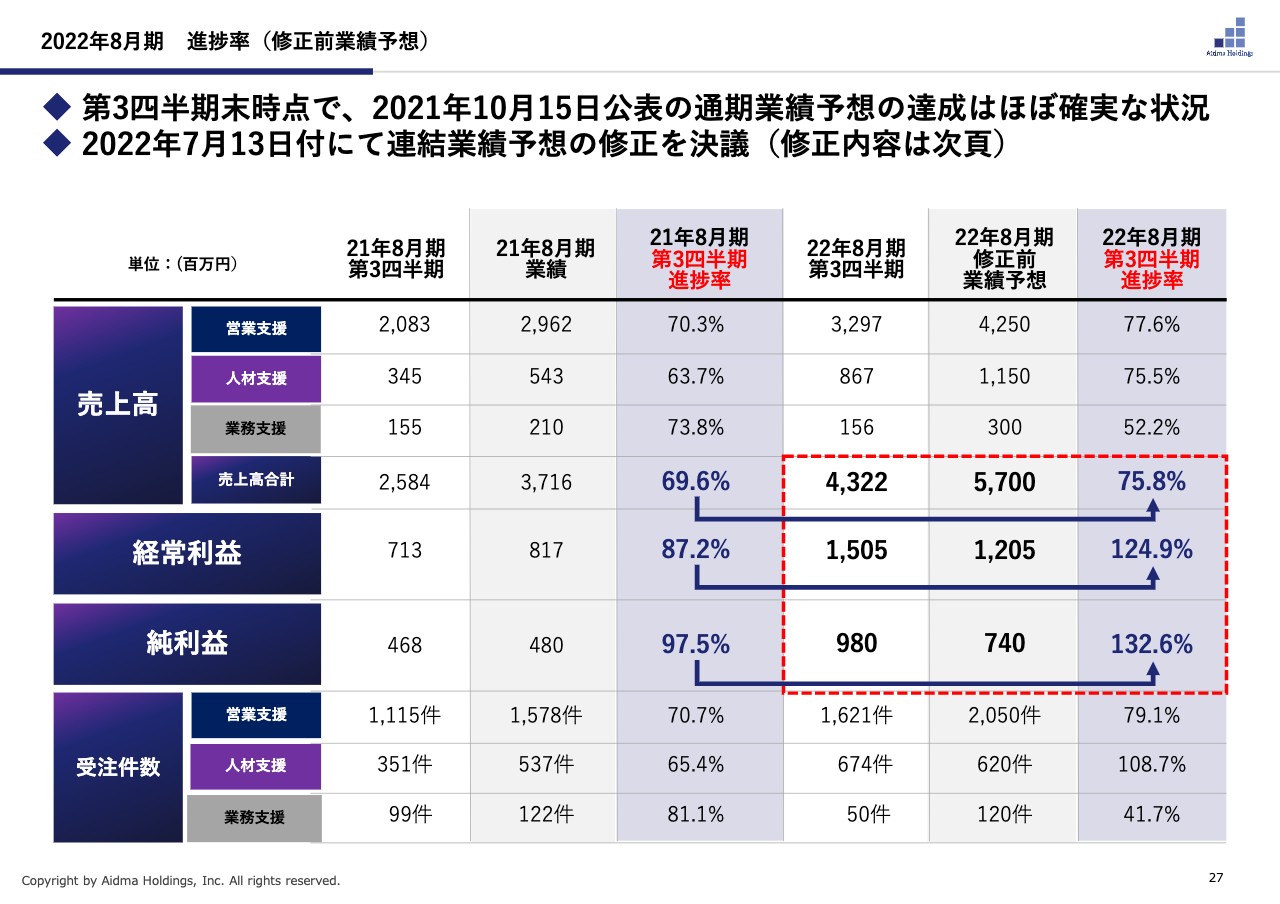

2022年8月期 進捗率(修正前業績予想)

当初業績予想の進捗率ですが、売上高は57億円の予想に対して75.8パーセントの進捗で、43億円に到達している状態です。経常利益は12億円の予想に対して15億円と大幅に進捗しているという状況を受けて、連結業績予想の上方修正を決議しています。

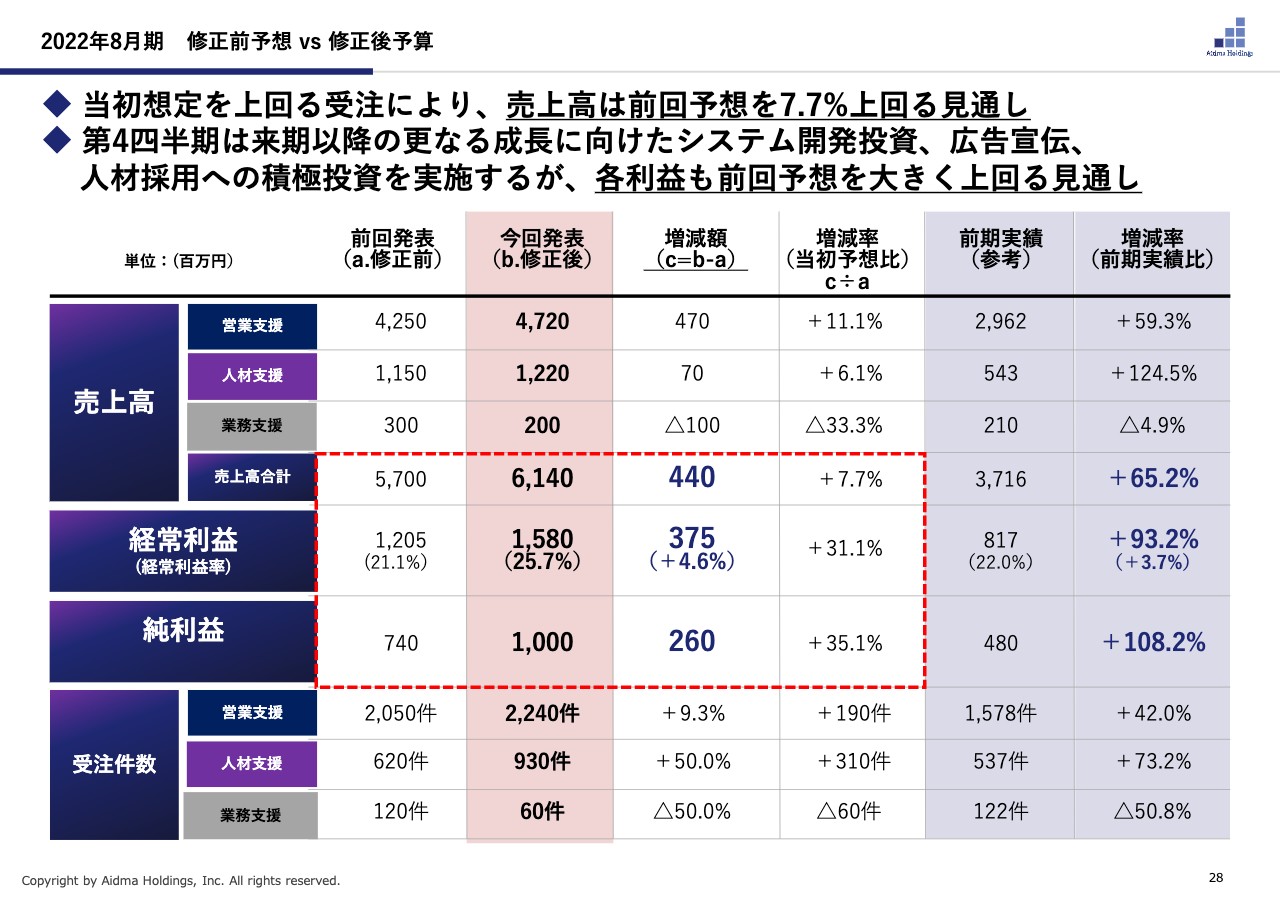

2022年8月期 修正前予想vs 修正後予算

売上高は61億4,000万円、経常利益は15億8,000万円、純利益については10億円に修正しました。経常利益率は25.7パーセントで着地すると予想しています。

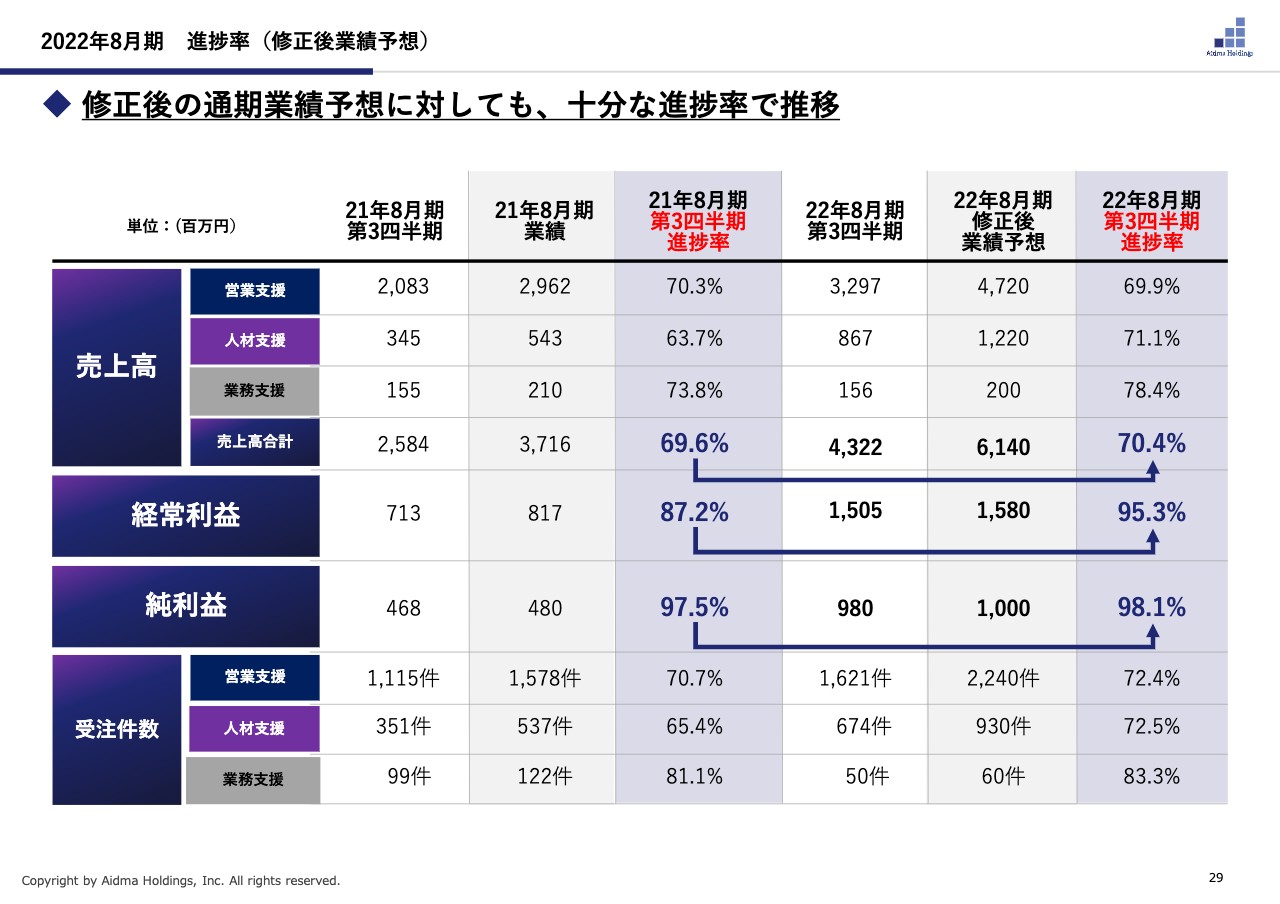

2022年8月期 進捗率(修正後業績予想)

修正後の業績予想における進捗率です。売上高は70.4パーセント、経常利益は95.3パーセント、最終純利益は98.1パーセントで推移しています。こちらについても問題なく進捗すると見込んでいます。

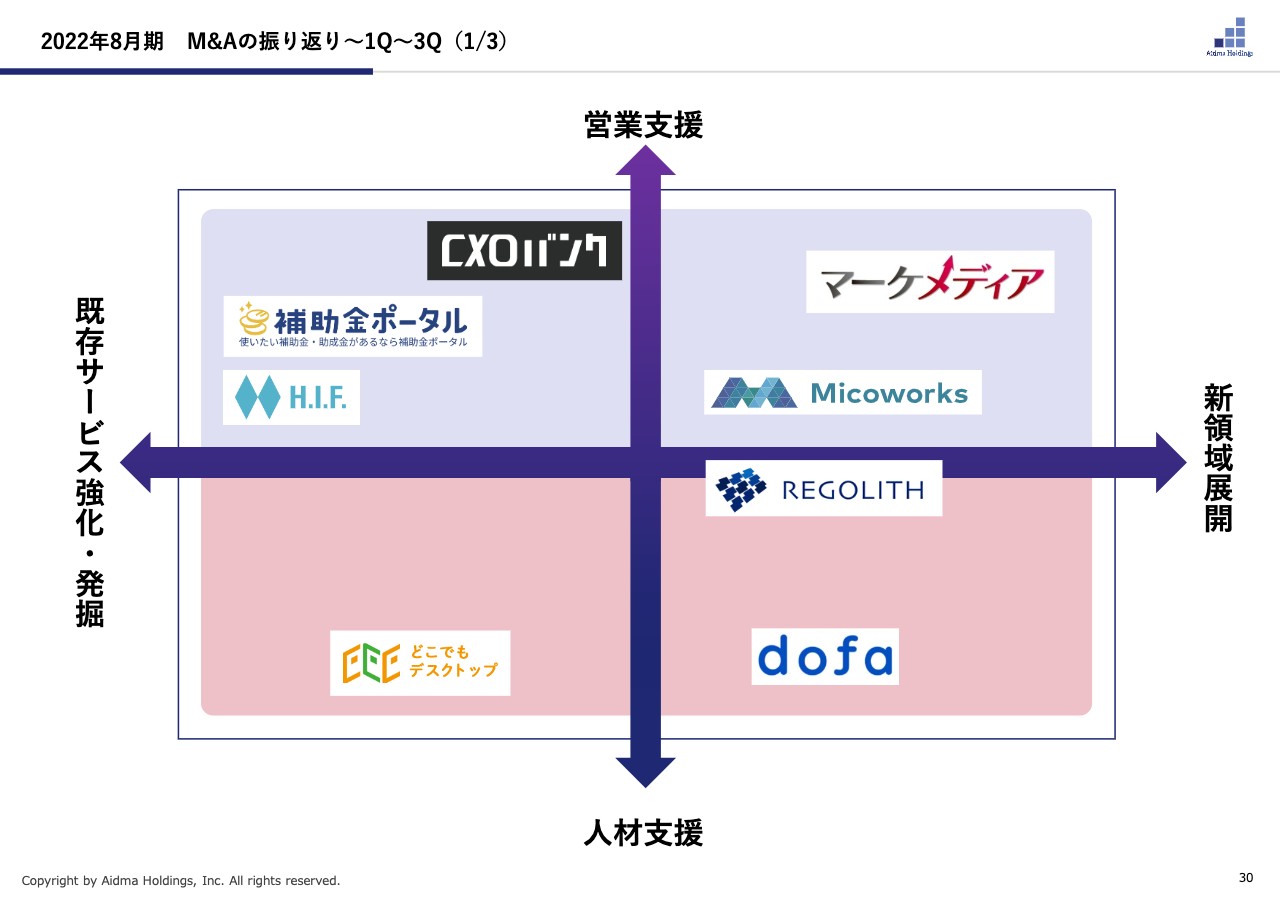

2022年8月期 M&Aの振り返り~1Q~3Q(1/3)

第1四半期から第3四半期までの間に行ったM&Aについて簡単にご説明します。一部に第4四半期も入っていますが、当期においては8社のM&Aを行っています。

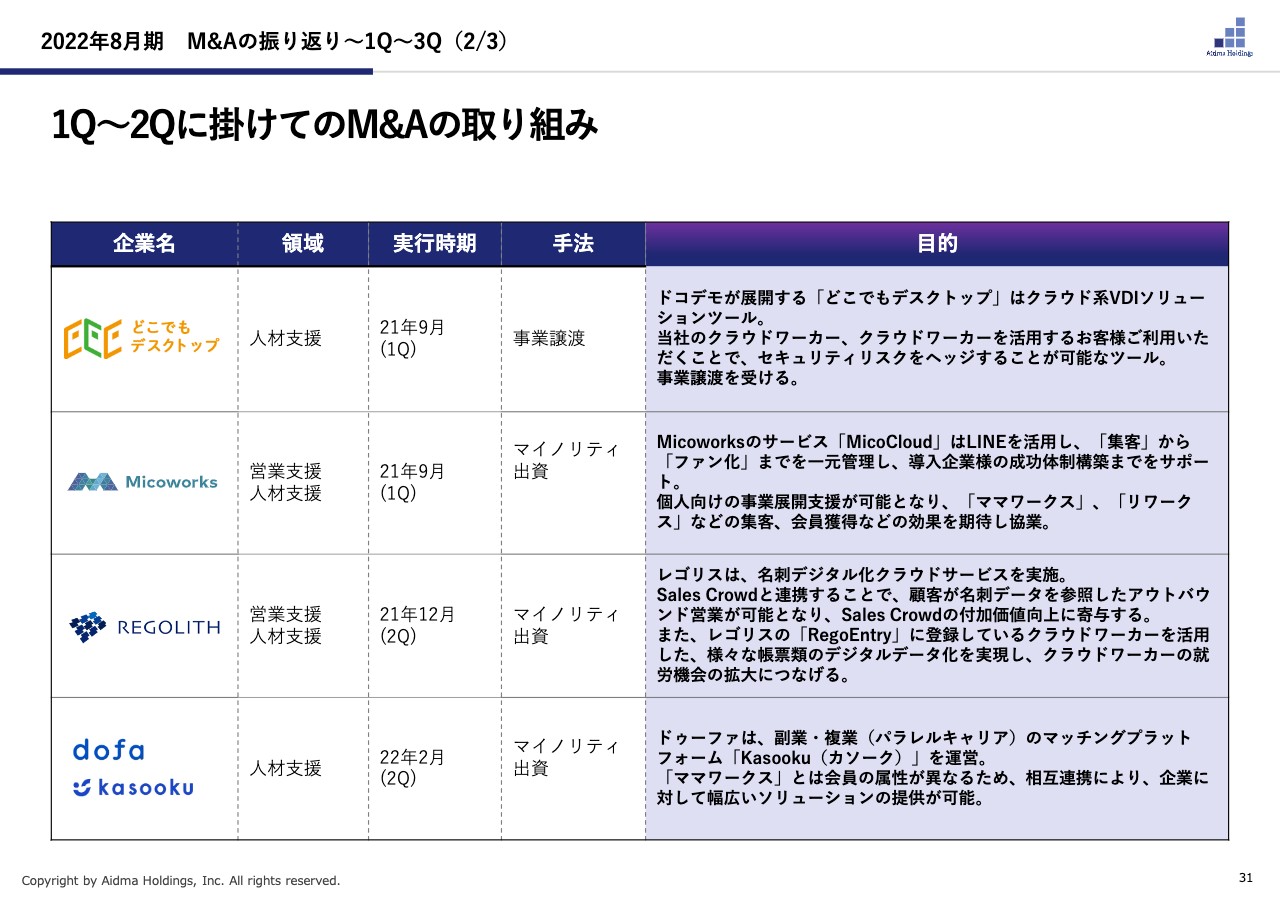

2022年8月期 M&Aの振り返り~1Q~3Q(2/3)

第1四半期、第2四半期については前回ご説明した所もあるため、本日は割愛します。

2022年8月期 M&Aの振り返り~1Q~3Q(3/3)

第3四半期から第4四半期の取り組みについてご説明します。まず、CXOバンク株式会社を100パーセント子会社化しました。CXOクラス限定のダイレクトネットワーキングサービスアプリを提供している会社です。約6,000人の経営層が登録されていて、毎日3人ほど自動的にリコメンドするエンジンでマッチングされます。片方だけ興味があるといった場合にはマッチングされず、お互いに興味がある時に初めてマッチングされ、メッセージのやり取りができるようになるという仕組みをご提供しています。

我々は基本的にアウトバウンドで営業のお手伝いをしていますので、ダイレクトにマッチングをする機能は今までのソリューションではなかったため、CXOバンクを活用することでさらなる顧客価値貢献につながるということでM&Aを実施しました。

H.I.F.は、与信をAIで自動化できる機能を持っている会社で、マイノリティ出資で資本・業務提携をしました。今までは、大手の信用調査会社に頼らなければいけなかった与信データも、H.I.F.であればある程度はAIで自動的に出すことができます。

特に、新しく立ち上げたばかりの法人など大手信用調査会社で検索できない会社にも与信の付与をすることができる仕組みを持っています。さらに与信データを元にファクタリングサービスの提供も行っているため、我々のお客さまへ提供するといったことも今後の展開として考えています。

補助金ポータルもマイノリティ出資を行った会社です。補助金のコンサルティングを行っているほか、経済産業省から受託して補助金情報を一括で提供するメディアの運営もしています。申請した補助金が交付されることがわかった段階で、H.I.F.とのファクタリングを走らせ、補助金交付までの間はファクタリングで資金繰りが行えるような金融サービスの提供なども今後できる可能性も踏まえて、資本提携を行っています。

マーケメディアは、広告やマーケティング層の方が約1万6,000人登録しているBtoBのメディアです。我々のお客さまも広告やマーケティング層のキーマンの方が非常に多いため、マーケメディアへの登録を進めることで会員数を増やしていきます。会員は売上や集客のニーズがある方が登録されているため、当社の営業支援サービスのアップセルやクロスセリングの取り組みも可能ということで、100パーセント子会社としました。

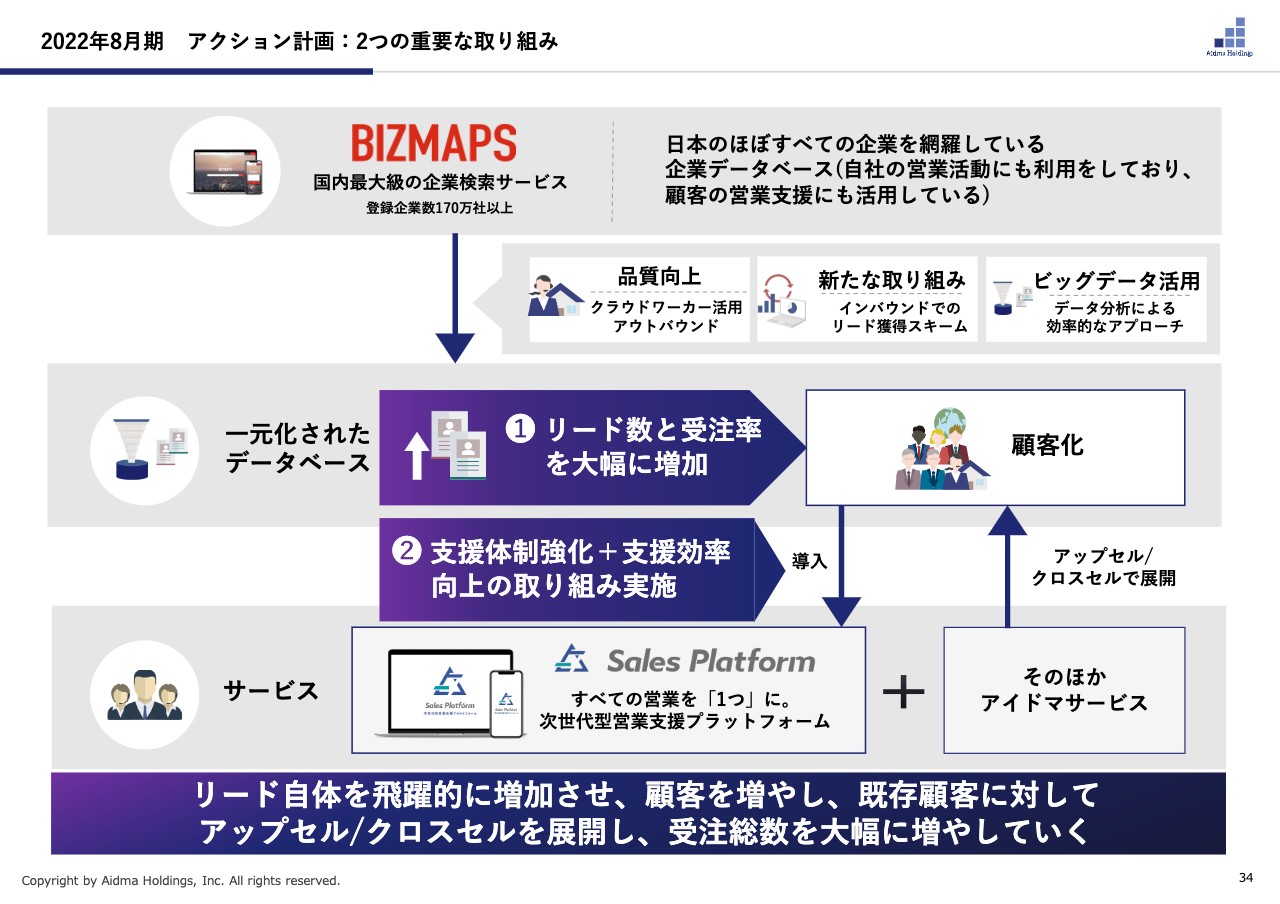

2022年8月期 アクション計画:2つの重要な取り組み

第1四半期から重要視しているアクション計画について簡単にご説明します。今期は大きく2点のことに集中して取り組んでいます。1点目が、お客さまと新規に商談するリードをまず増やしていくことです。加えて、リードが増えても受注率が下がってしまうと最終的な受注数が上がらないため、受注率も同時に上昇させていく方針です。

2点目は増加する顧客の支援体制を強化し、支援効率も向上させていく取り組みです。お客さま満足度を上げて更新率、単価の向上につなげていく考えです。

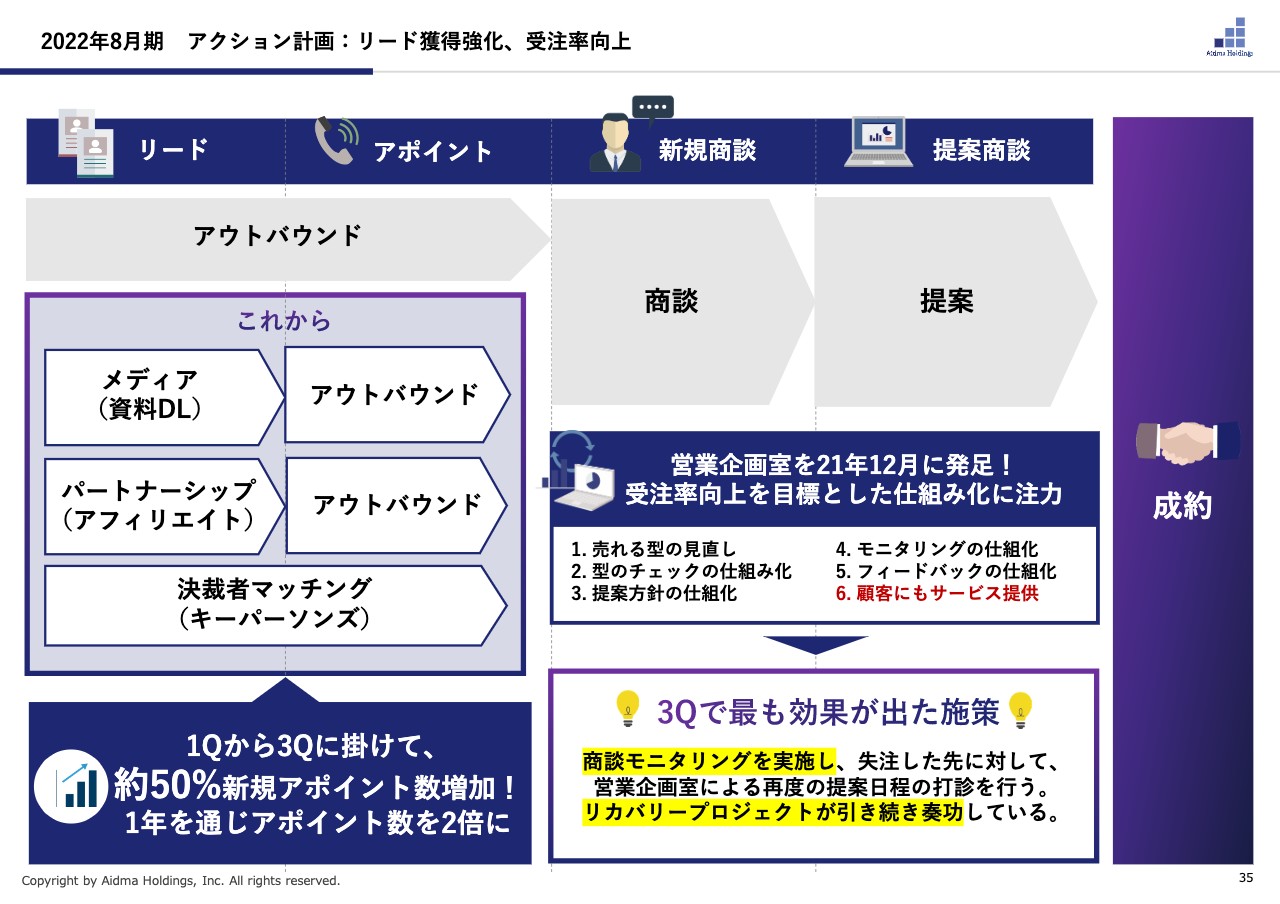

2022年8月期 アクション計画:リード獲得強化、受注率向上

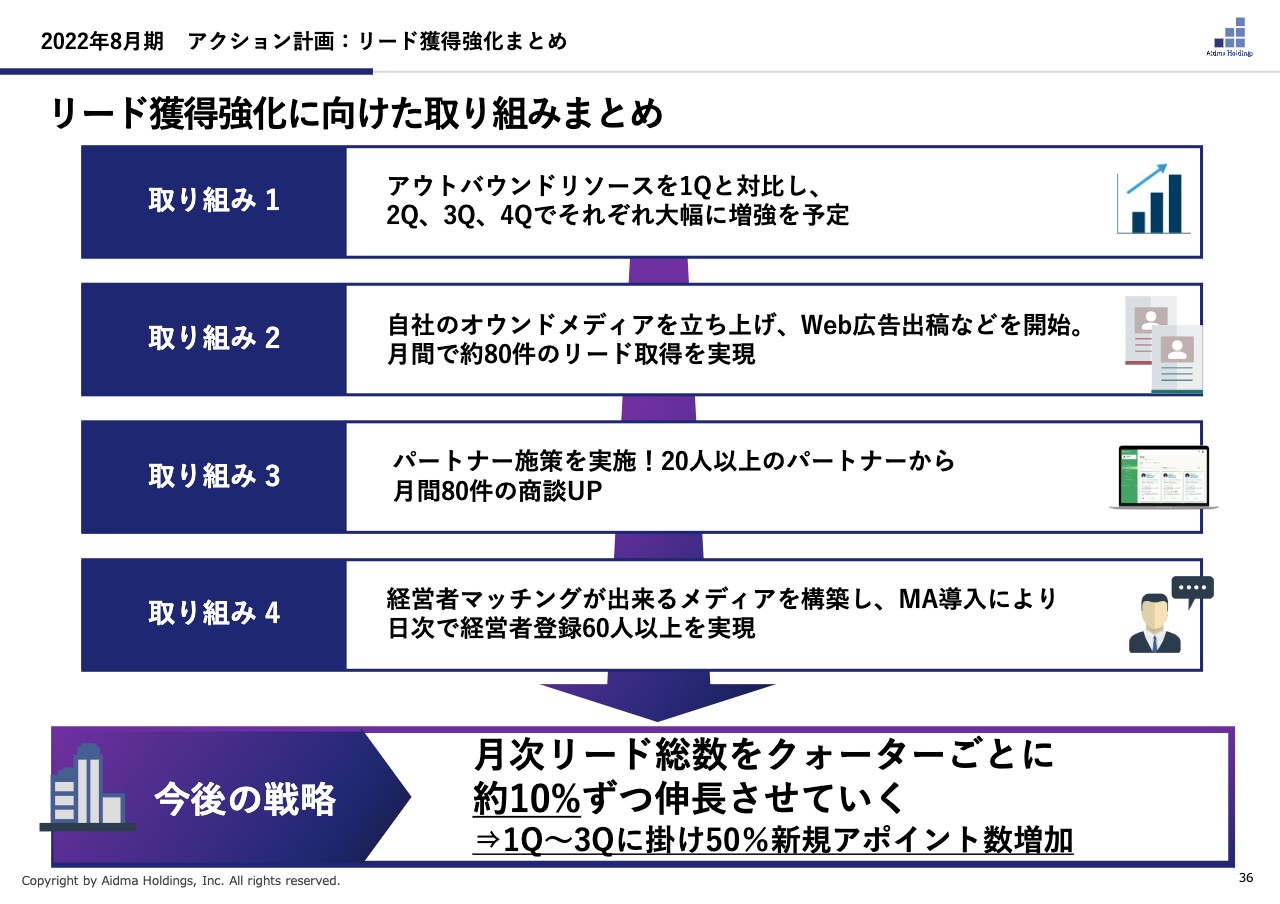

リードの向上策としては、アウトバウンド自体の人員を大幅に増やすことに着手しました。また、M&Aを行ったマーケメディアもそうですが、メディアからリードを獲得しアウトバウンドする、またパートナーシッププログラムを組んでアウトバウンドする、さらに決裁者マッチングなどを行ってリードを作るといった取り組みを実施しています。

このような取り組みの結果、新規のアポイント数が第1四半期比で約50パーセント増加しました。1年を通じてアポイント数を2倍にすることを目標としていますが、今期の第1四半期と第4四半期対比で2倍にすることができれば、来期以降も成長につながるため、第4四半期も取り組んでいきます。

受注率向上の施策としては、初回商談から成約にいたるまでの営業プロセスの商談でモニタリングを実施し、その中で修正ポイントを適時チェックして営業メンバーにフィードバックする、営業企画という新しい部隊を組成し展開をしています。モニタリングだけでなく、失注してしまった先についてリカバリー活動も実施しており、結果を出すことができています。

2022年8月期 アクション計画:リード獲得強化まとめ

このような施策で月次リード数などを四半期ごとに増やすことができ、今回の第3四半期の受注数の拡大につながったかたちです。

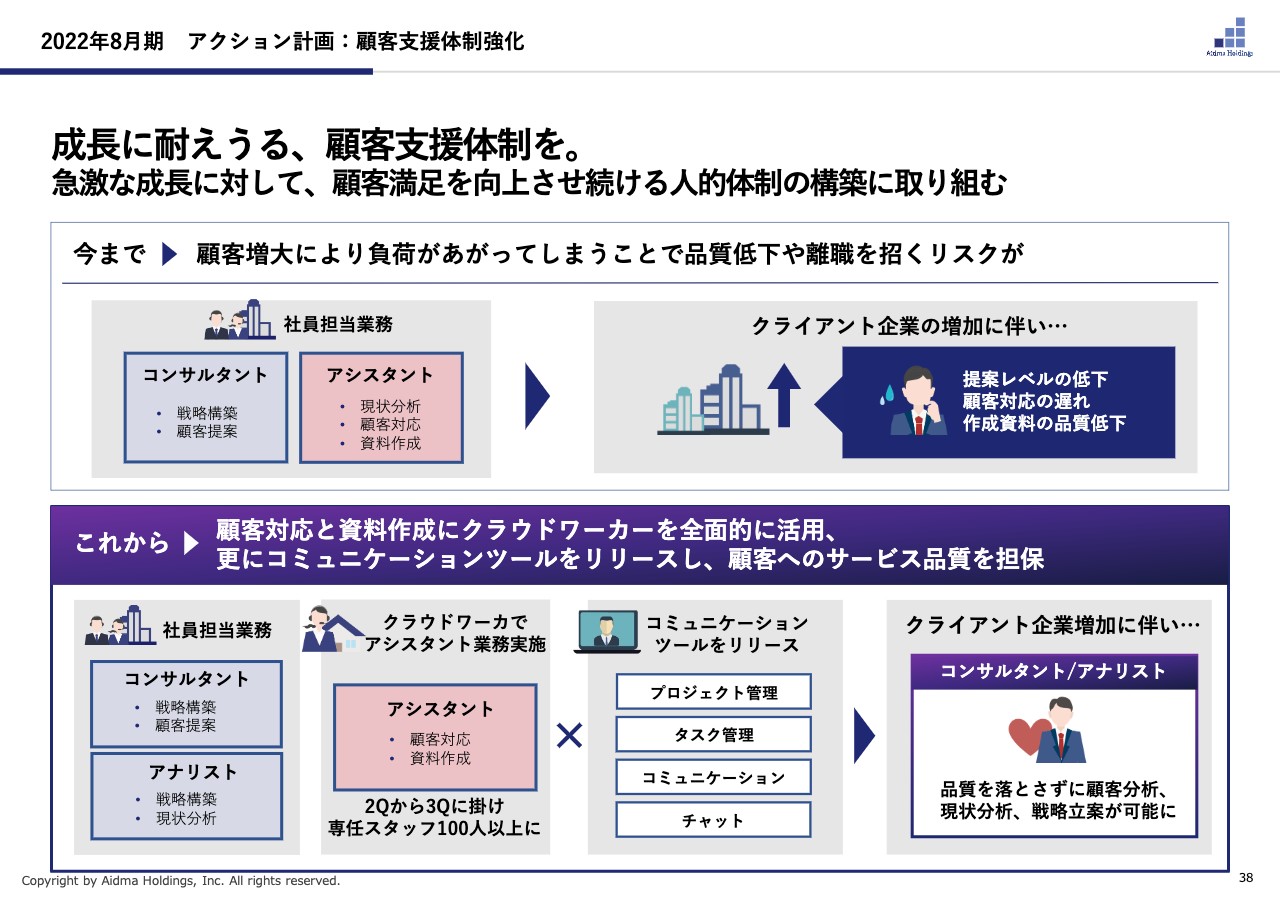

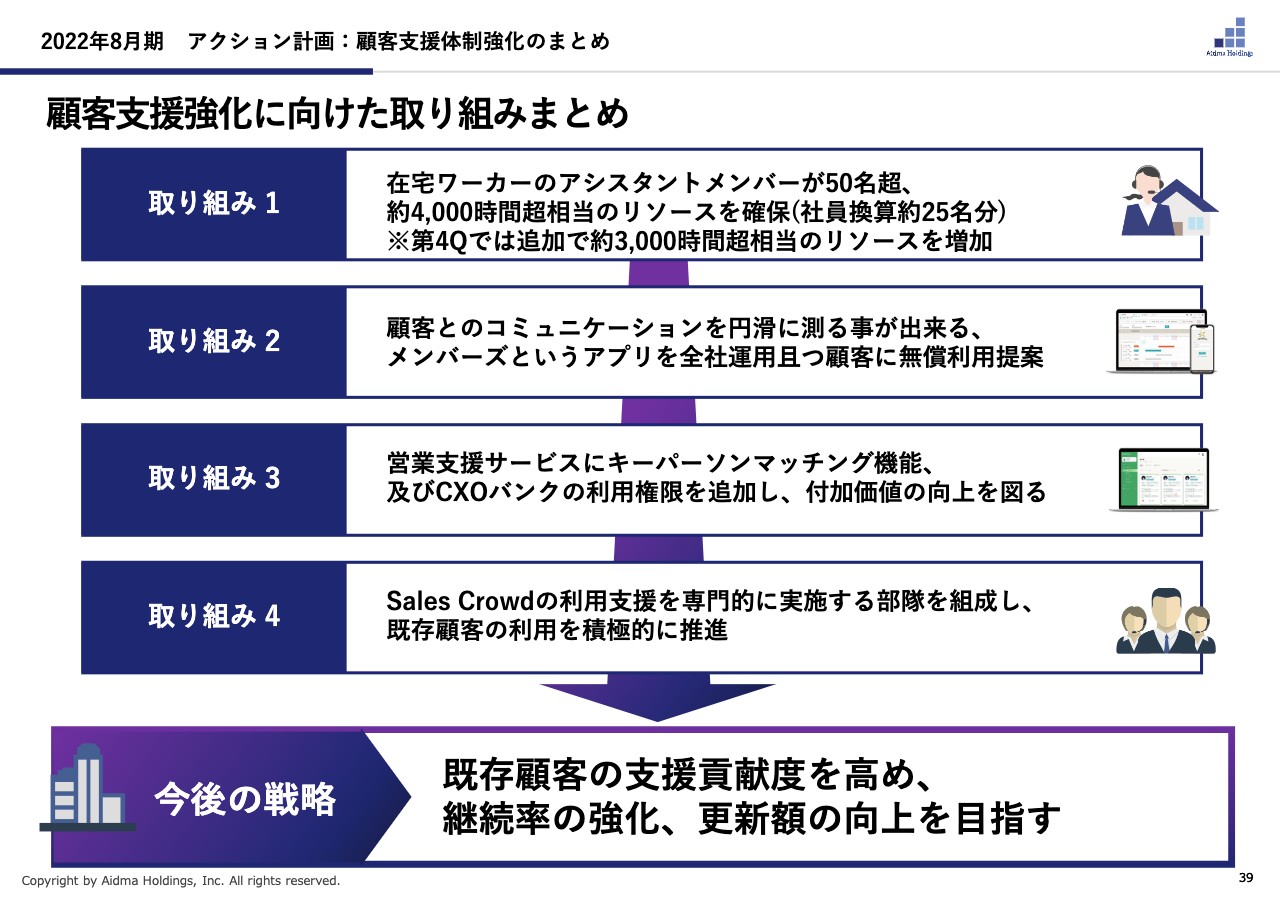

2022年8月期 アクション計画:顧客支援体制強化

同時にお客さまの支援体制も強化し、今まで社員だけだった業務のクラウドワーカーを大幅に増やしました。社員プラスクラウドワーカーのチームを組成し、サービス提供の品質を上げていく取り組みも始めています。

単純にクラウドワーカーを増やしても、お客さまとコミュニケーションを適切に取れるかというのがポイントになります。チャット機能を搭載したコミュニケーションを取ることができるアプリを自社で開発し、お客さまに無償で提供し、クラウドワーカーも使っていく取り組みを新しく始めました。

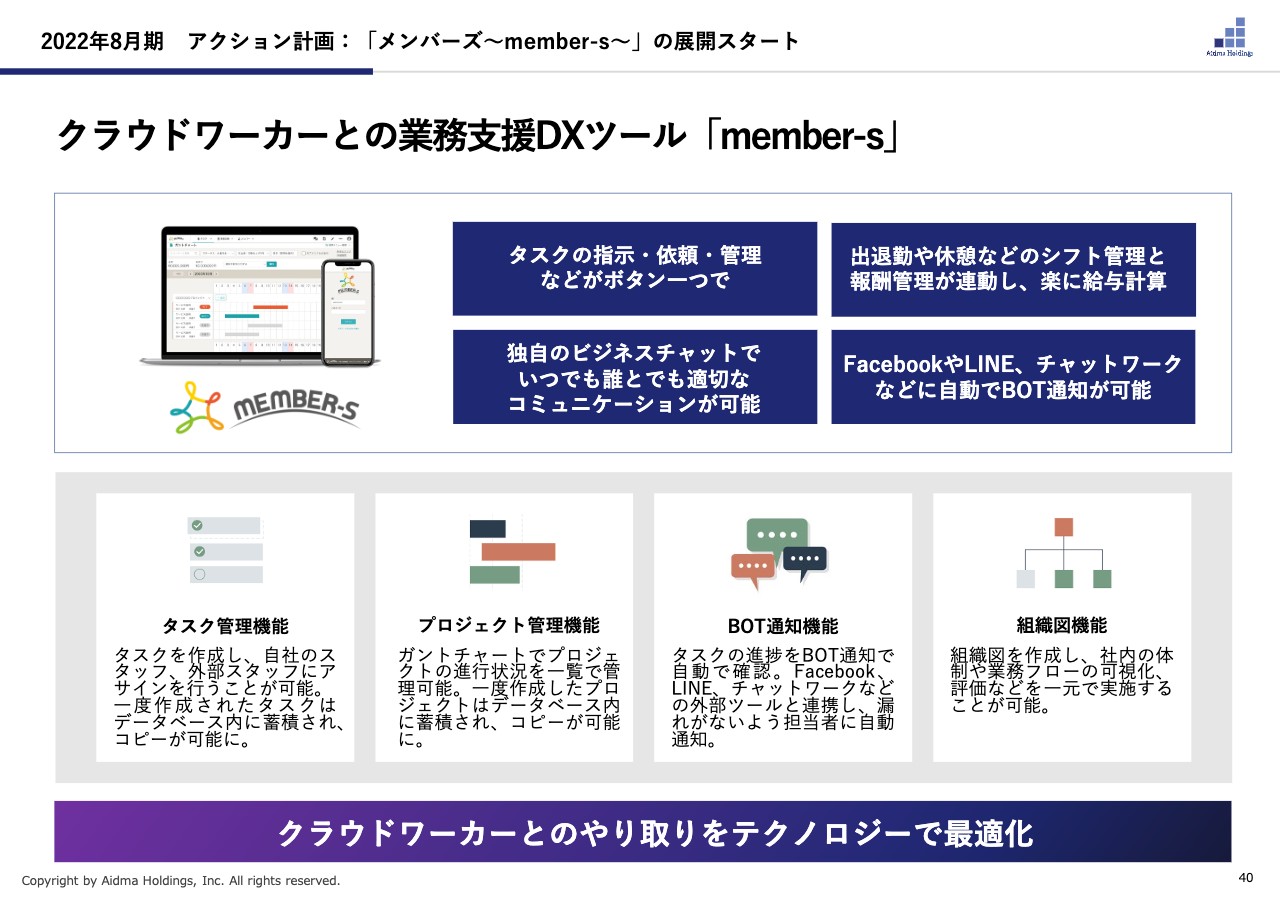

2022年8月期 アクション計画:「メンバーズ〜member-s〜」の展開スタート

自社開発アプリの「member-s」は、Facebookのメッセンジャーのようにコミュニケーションを取ることができて、さらにタスクの管理なども全部できる仕組みになっています。このようなコミュニケーションツールを第3四半期の間にアプリとしてリリースすることができました。

2022年8月期 アクション計画:顧客支援体制強化のまとめ

さらに当社の在宅ワーカーは、フルタイムで働ける方など含め、社員換算で30名分ぐらいの人員が新しく働いています。第4四半期では3,000時間ぐらい増やし、約7,000時間相当のチームを組成する計画です。社員の負荷を低減しつつ品質を上げていけるような動きを展開しています。

私からの話は終了し、残りは質疑応答でご説明させていただければと思っています。本日は誠にありがとうございました。

新着ログ

「サービス業」のログ