リニカル、通期は大幅な増収増益 日本事業の復調に加え、欧州・米国事業がコロナ前の成長軌道に回復

目次

秦野和浩氏(以下、秦野):まだコロナ禍も終わらない中、お集まりいただきまして誠にありがとうございます。さっそくですが、2022年3月期の決算説明会を開催いたします。

本日のアジェンダです。事業概要、2022年3月期決算の実績、来期の計画、経営戦略と大きく4項目についてご説明します。

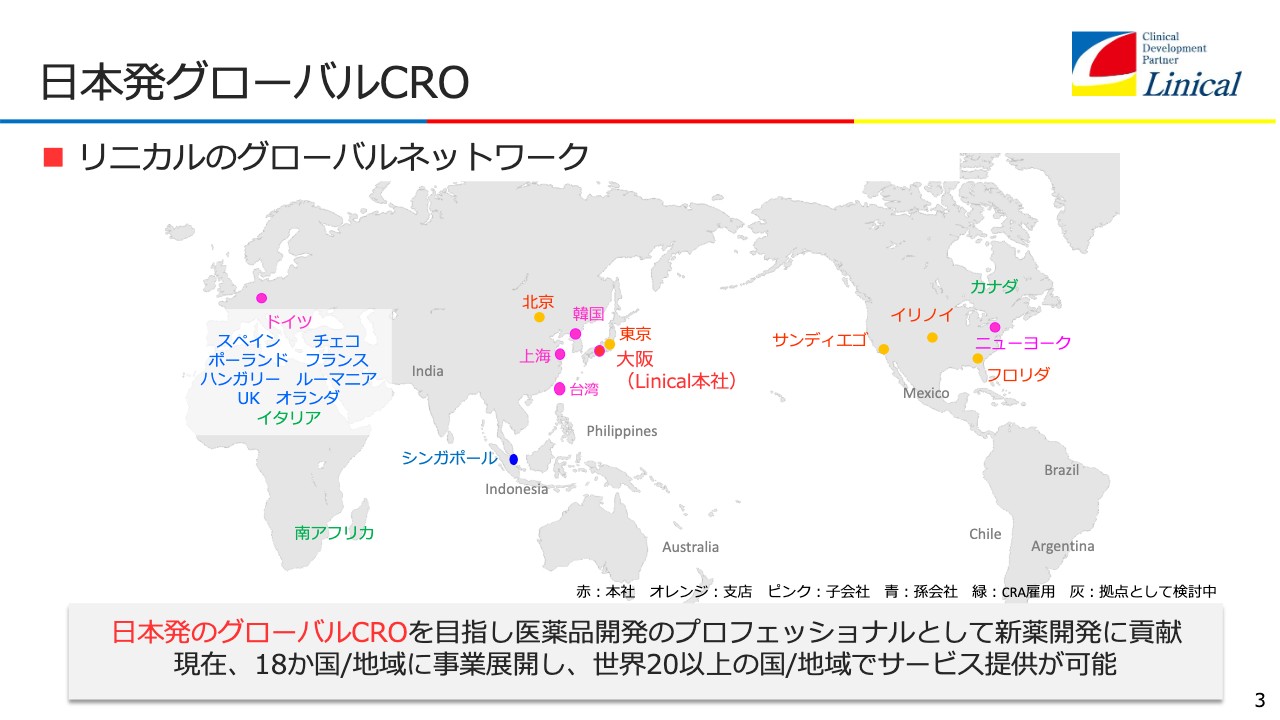

日本発グローバルCRO

事業概要です。現在、20ヶ国近くに事業展開しています。スライド上で緑色で示しているイタリアについてはそろそろ登記が終わるところで、展開の範囲はさらに広がっています。

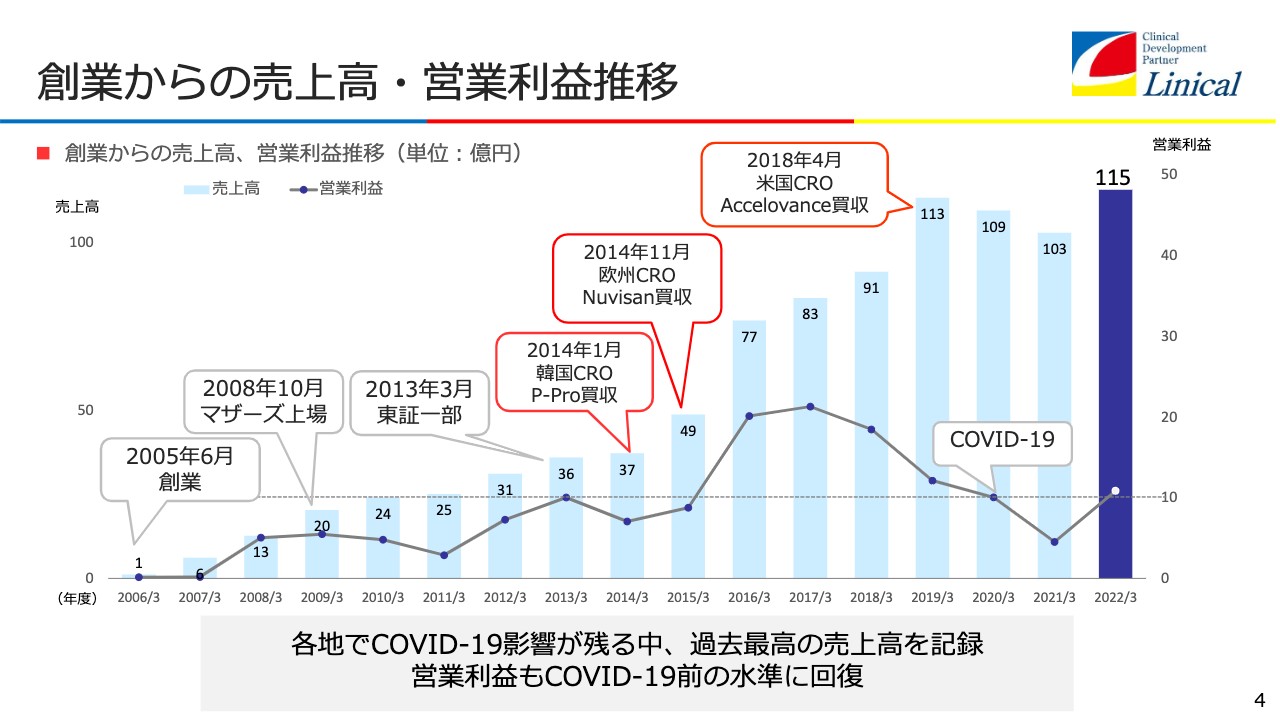

創業からの売上高・営業利益推移

創業からの推移です。2005年6月に創業して、2008年10月に東証マザーズ、2013年3月に東証一部に上場しました。その後、東証一部上場をきっかけにグローバル化に乗り出し、本格的な世界進出を開始しました。

2014年には、韓国のDomestic CROであるP-pro.Koreaを買収しました。当時はわずか17名から18名のCROだったと記憶していますが、現在では70名を超える勢力になっています。それと同時に台湾に子会社を設立し、2014年11月には欧州のNuvisan Pharma HoldingというCROを買収しています。この2社をリニカルグループに編入して、一気に売上高を加速しました。

最初は経営が非常に厳しかったのですが、外国人社員をきちんとマネジメントすることにより、利益を順調に積み上げてきました。さらに2018年4月には、Accelovanceという米国のCROを買収したことで、ついに売上高が100億円を超えて113億円まで成長しました。

一方、Accelovanceは初年度に赤字となり、これが利益に大きく響きました。その後はCOVID-19で2年間、相当苦しい経営環境がありましたが、欧米がすでに立ち直っており、前年期においては過去最高である売上高115億円を達成し、経常利益も10億円を突破しており、コロナ前の水準に戻りつつある状況です。

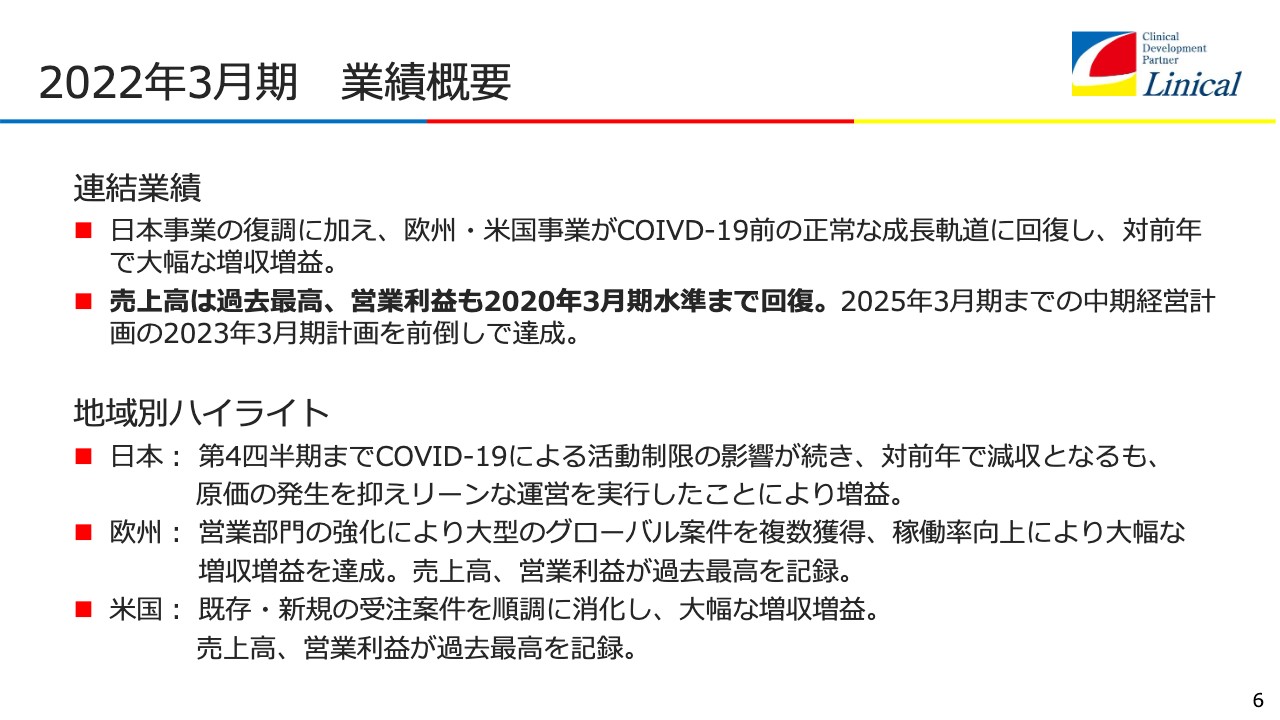

2022年3月期 業績概要

業績の概要です。日本およびアジアはCOVID-19の影響をまだまだ受けていますが、一番大きなトピックとして、みなさまもテレビで見てご存じのとおり、欧州や米国ではCOVID-19のもとでもマスクをせずに、一般的な経済活動を再開しています。この欧州と米国がリニカルグループの業績を引き上げたと同時に、日本ではコンサバティブな戦略を取り、減収ではありますが増益となっている状況を作り上げています。

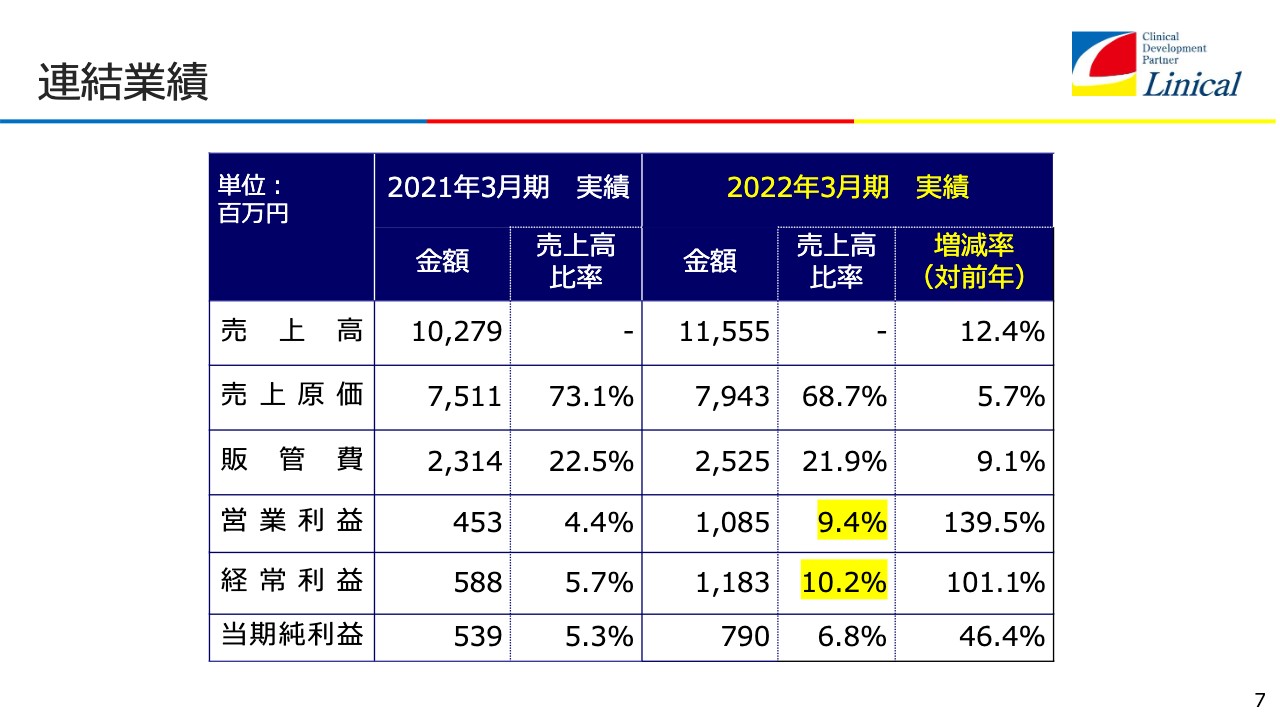

連結業績

連結決算の結果、売上は115億5,500万円、前年期に対して12.4パーセント伸ばしています。営業利益は10億円を超えて10億8,500万円、対前期で倍以上です。経常利益も11億8,300万円と、これも対前期で倍以上に着地しています。

地域別業績

地域別です。先ほどお伝えしたように、日本は減収ですが大幅な増益になっています。これは人の採用や経営環境を見直すことにより、筋肉質な経営環境を再構築し、そこで利益を生み出したという状況です。

後ほどまたグラフでご紹介しますが、米国・欧州については、非常に高い成長率で増収増益となっています。特に売上については、米国も欧州も過去最高を記録しています。韓国についても売上高7億2,300万円と、対前期を見ていただくとわかるとおり、非常に大きな伸び率を示しています。この日本・米国・欧州・韓国が利益または売上を牽引して、今回の着地になっています。

一方、台湾・中国に関してですが、台湾については減収減益です。みなさまもご存じのとおり、COVID-19のワクチンが足りていない状況でした。医療機関への訪問もできないという非常に苦しい状況下で活動していました。

中国については、増収ですが減益となっています。中国も今は人を増やしており、それに伴う先行投資もあります。同時に「ゼロコロナ政策」ということでロックダウンが行われており、今現在は上海がロックダウン中で業務が遂行できない状況に陥っています。

このあたりにより利益を生み出せない現状にあり、結果として、日本・米国・欧州・韓国が増益に、台湾と中国が減益になっています。

のれんの残高と残存償却期間(2022/3期末)

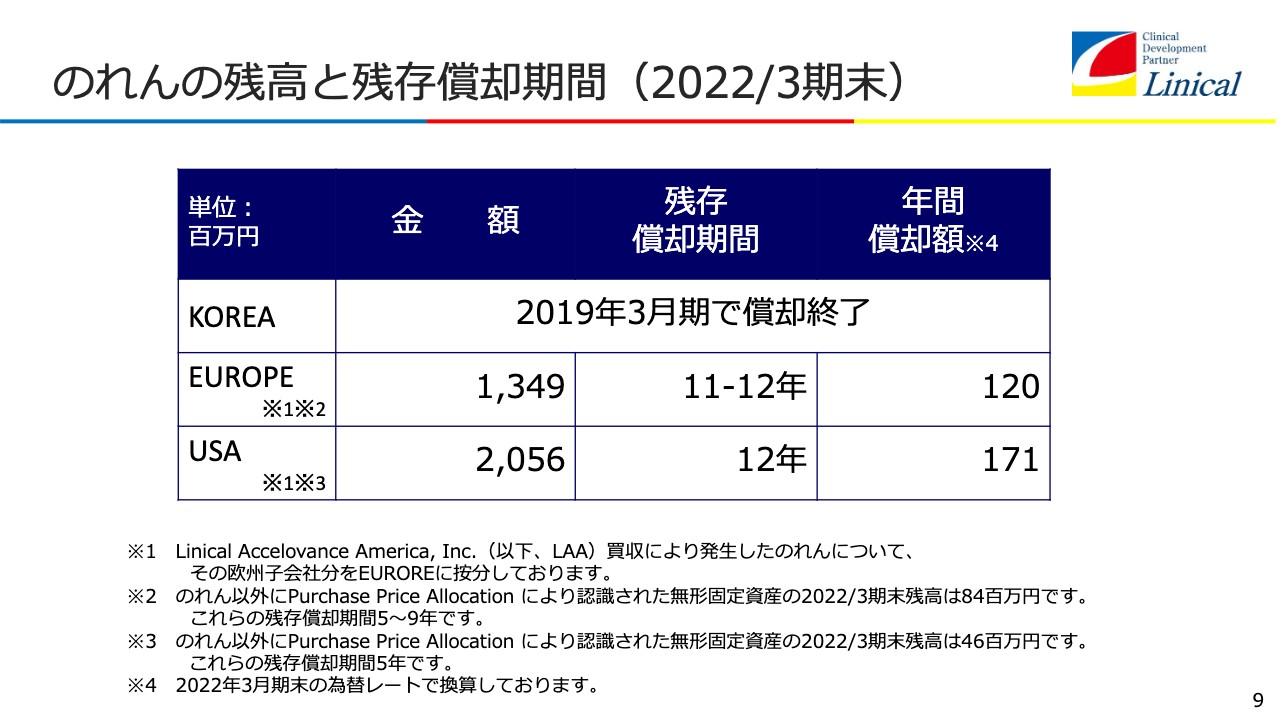

のれんについてです。当社はIFRS(国際会計基準)ではなく、日本会計基準を採用しています。スライドに示しているとおり、欧州と米国は償却期間が残っており、償却額は合計で2億9,000万円です。韓国ののれん償却は終了しています。

さらに、下部に細かく記載していますが、Purchase Price Allocationによる無形固定資産が若干残っており、これが年にだいたい1,800万円となっているため、毎年3億1,000万円から3億2,000万円くらいののれんと関連する無形資産を償却している状況です。

「IFRSに切り替えたら、のれんを償却しなくてもよいのでは」という話もあります。ただ、この後詳しくご説明しますが、当社はまだM&Aを行いたいと考えています。IFRSに切り替えて、一次的な業績悪化により一瞬にして減損となるのは避けたく、のれんを償却していく日本会計基準を実施しています。

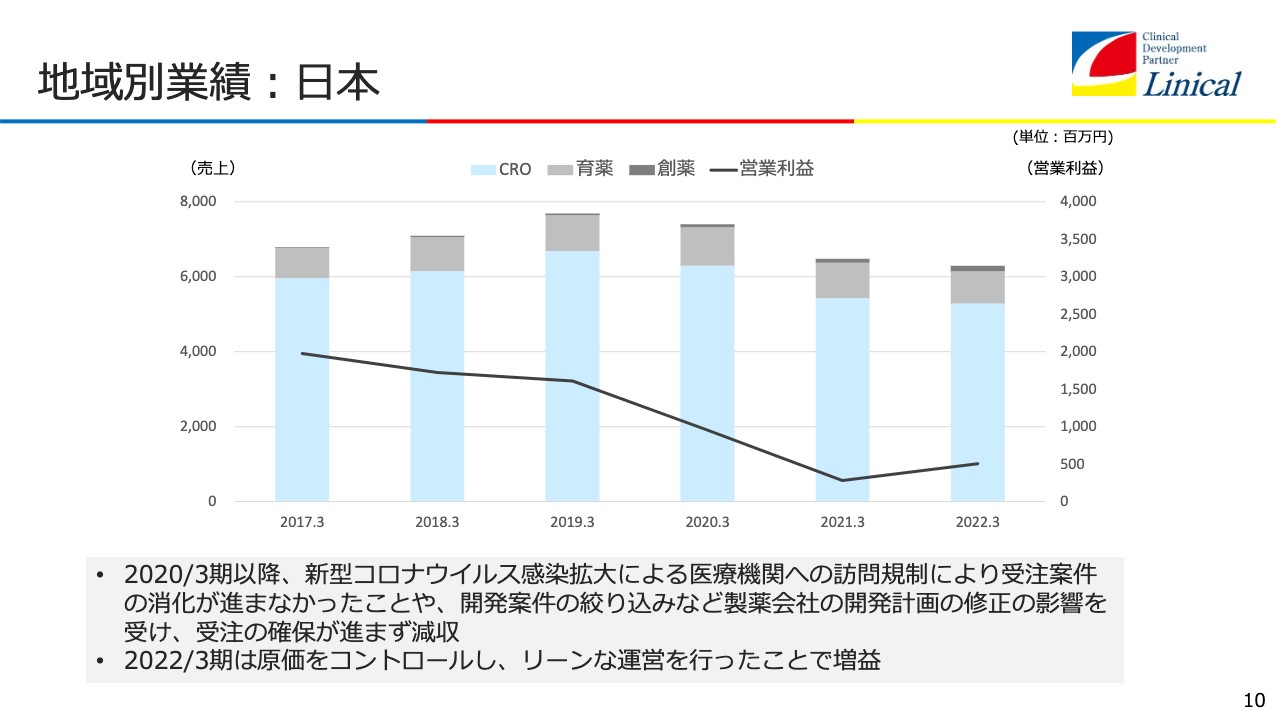

地域別業績:日本

地域別業績です。先ほどお伝えしたように、COVID-19以降、筋肉質な経営に切り替えなければなりません。今期もCOVID-19の影響がまだ残っているため、日本ではとりあえず減収増益を目指そうとしています。

日本:事業戦略

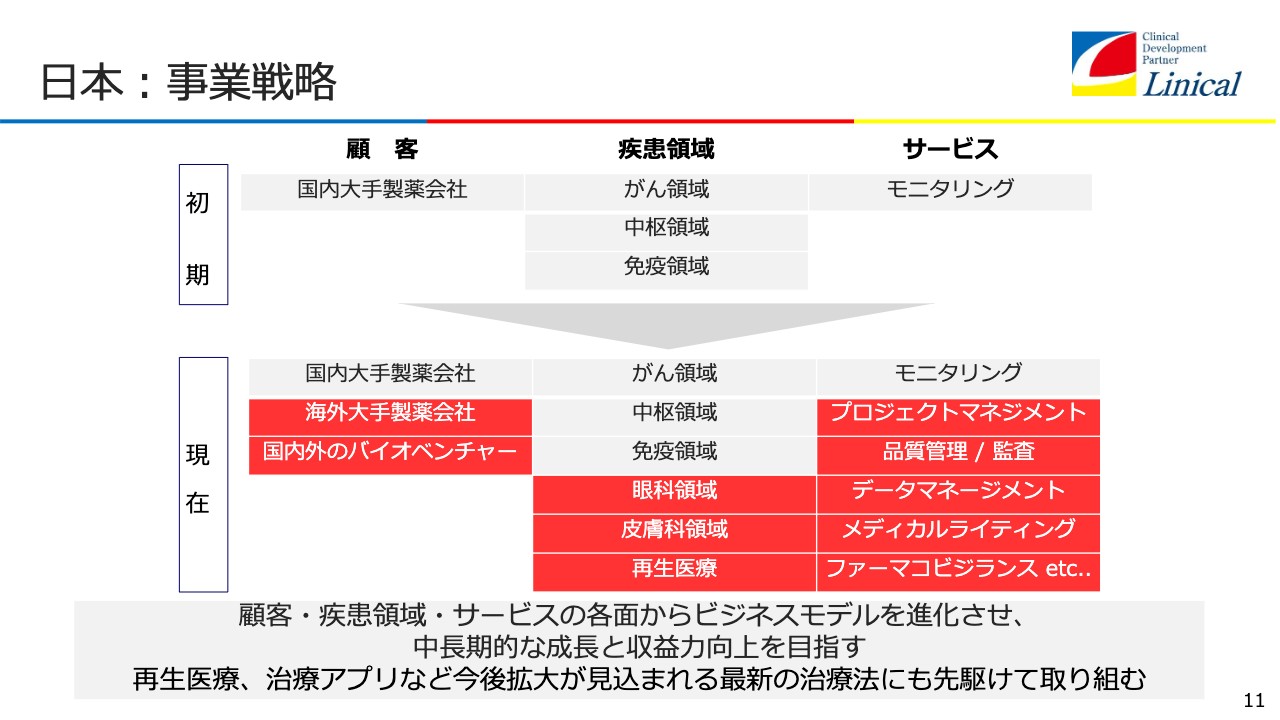

日本の事業戦略です。我々は、もともと東証マザーズを目指していた時は、国内大手製薬会社を顧客として、がん・中枢・免疫の領域で、モニタリングというサービスに特化して会社を運営してきました。しかし、海外企業を買収することによって、現在ではフルパッケージでサービスを提供できる状況になっています。

さらに最近は、スライドの最下部にも記載していますが、再生医療や治療アプリにも取り組んでいます。治療アプリに関しては非常におもしろい分野で、登録して操作すると眠気が起こる不眠症治療、うつ病が改善するなどのものも近年たくさん出てきており、我々はこのような治験にも非常に注力しています。

再生医療も、最近は非常に進んできています。例えば、脳が一部損傷して歩行ができなくなった患者が、再生医療で歩行ができるようになるというような大きな治験についても取り組んでいます。

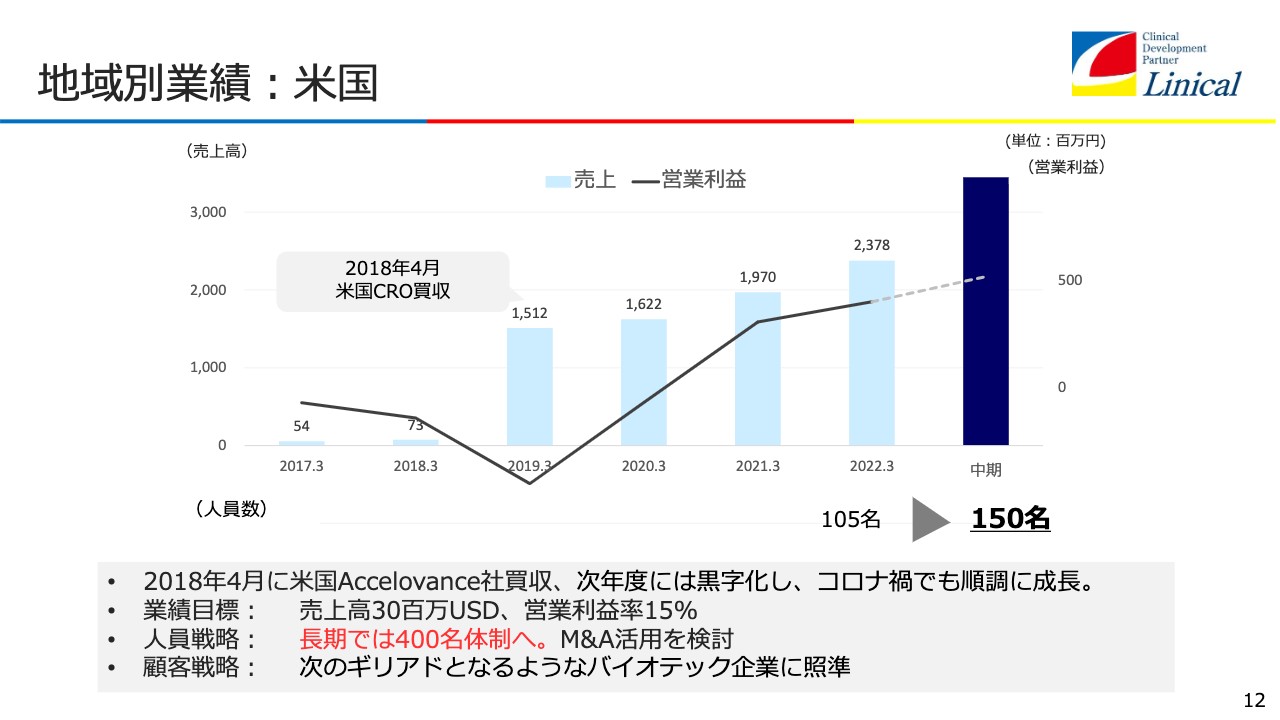

地域別業績:米国

米国の業績です。先ほどご説明しましたが、買収直後に大赤字を刻んでしまい大変でしたが、その後2年目には完全に立ち直り、現在はすごい勢いで成長しています。現在は105名規模ですが、今後はまず150名規模まで持っていきたいと考えており、最終的には400名体制を狙っています。したがって、米国でもう1度M&Aを行うことは必須だと、社長として判断しています。

顧客戦略については、当社はバイオテック産業との付き合いが非常に深いです。

米国では、大手製薬会社を上回るような規模でバイオテック産業が軒並み成長してきています。当社では、そのような可能性を持っているバイオテック産業の会社をメインターゲットにして顧客戦略を行っています。

当然、このような会社さまは「日本・欧州・アジアを含めてグローバル展開したい」という強い願望を持っているため、我々の米国拠点が窓口となって、米国主導の大きな臨床試験・グローバル試験を獲得していくということで、現在、この獲得にも成功しています。

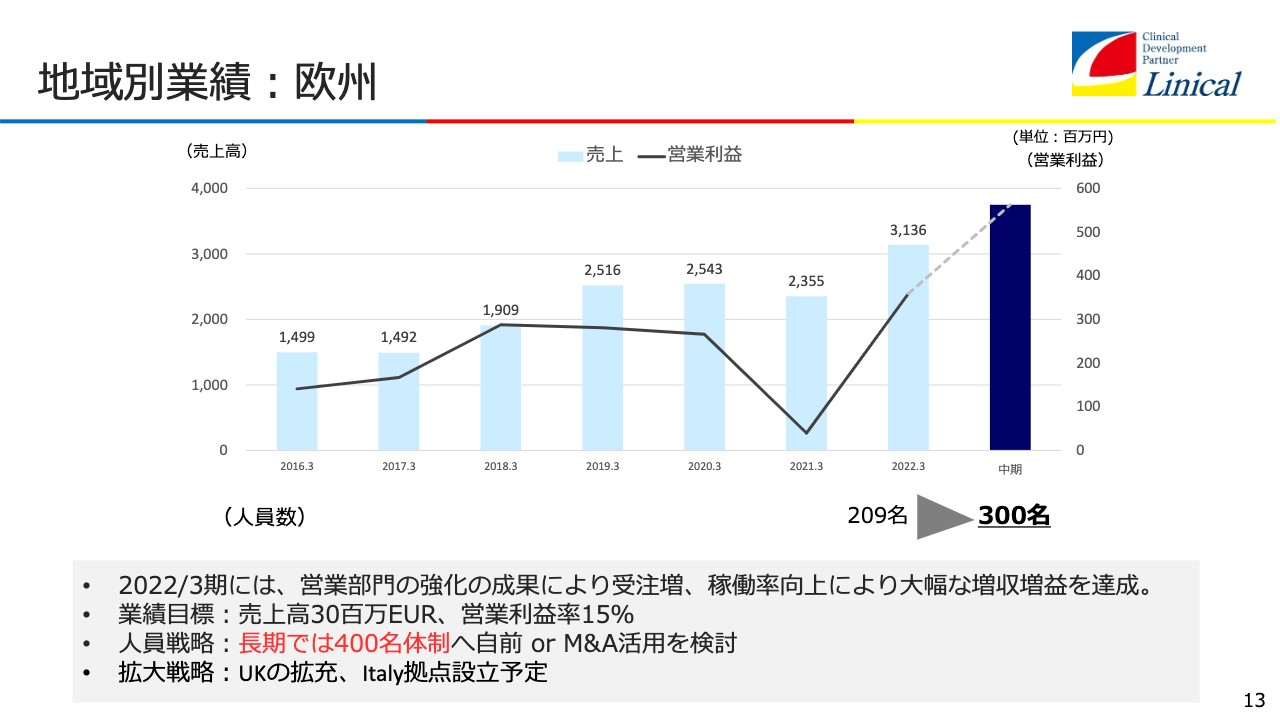

地域別業績:欧州

欧州です。COVID-19さえなければ順調に成長させていけたと考えています。買収した当時は売上高が15億円で、リストラを行ったため社員数も100名を切るくらいまで減っていたのですが、COVID-19から回復した今、売上は当時の倍、社員数も倍になっています。

欧州もバイオテック産業が盛り上がっており、米国に負けないくらい活躍しています。当社は欧州における歴史が30年以上あり、欧州地域の老舗である製薬会社からの治験をたくさん受けています。一方でターゲットを広げ、大きなバイオテック産業まで営業活動を広げています。この間も、名前は言えませんがグローバル試験を受けて日本で実施しました。

欧州で唯一の弱点であったUKも、現在大きく拡充しています。すでにロンドン郊外に本拠地を移しており、現在は10数名まで社員を増やしています。UKはわずか1年でそこまで拡大しており、この後も規模が大きくなる予定です。

イタリアは現在、登記申請中です。したがって、欧州には10ヶ国を超えて進出したということになります。

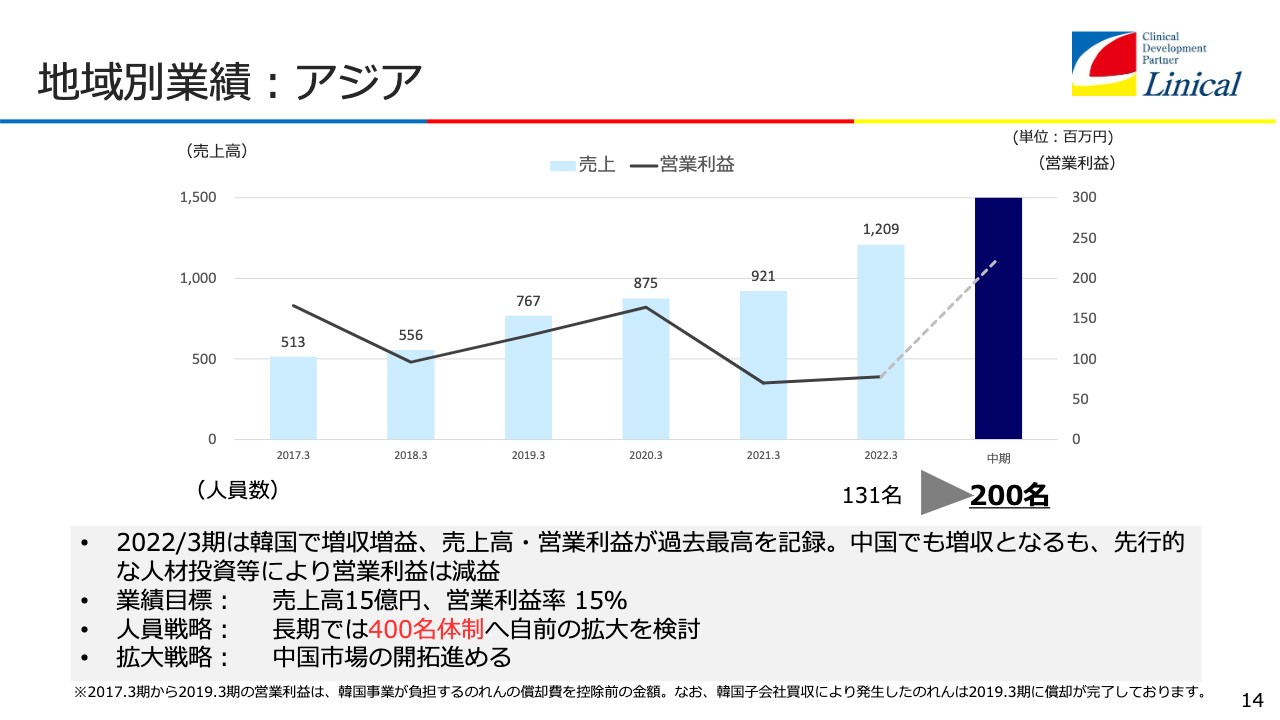

地域別業績:アジア

アジアも、先ほどお伝えした従業員わずか十数名の会社のP-Pro Koreaの買収から始まりましたが、今では131名に増えました。中国への進出および買収したAccelovanceの子会社であるLinical Accelovance Chinaも今後統合し、規模を大きくしていきます。

また、リニカル本社が直接上海にLinical Chinaを設立し、北京オフィスも作っており、今後増やしていこうと考えています。

ただし、アジアについては、まだまだコンサバティブに成長させていこうと思っています。といいますのも、アジアに製薬会社を持っているのは日本だけです。今後、バイオテック産業が伸びてくると思いますので、それがはっきり見えてきた時点で増やしていきたいと思います。それまでは、自前で徐々に増やしていきます。

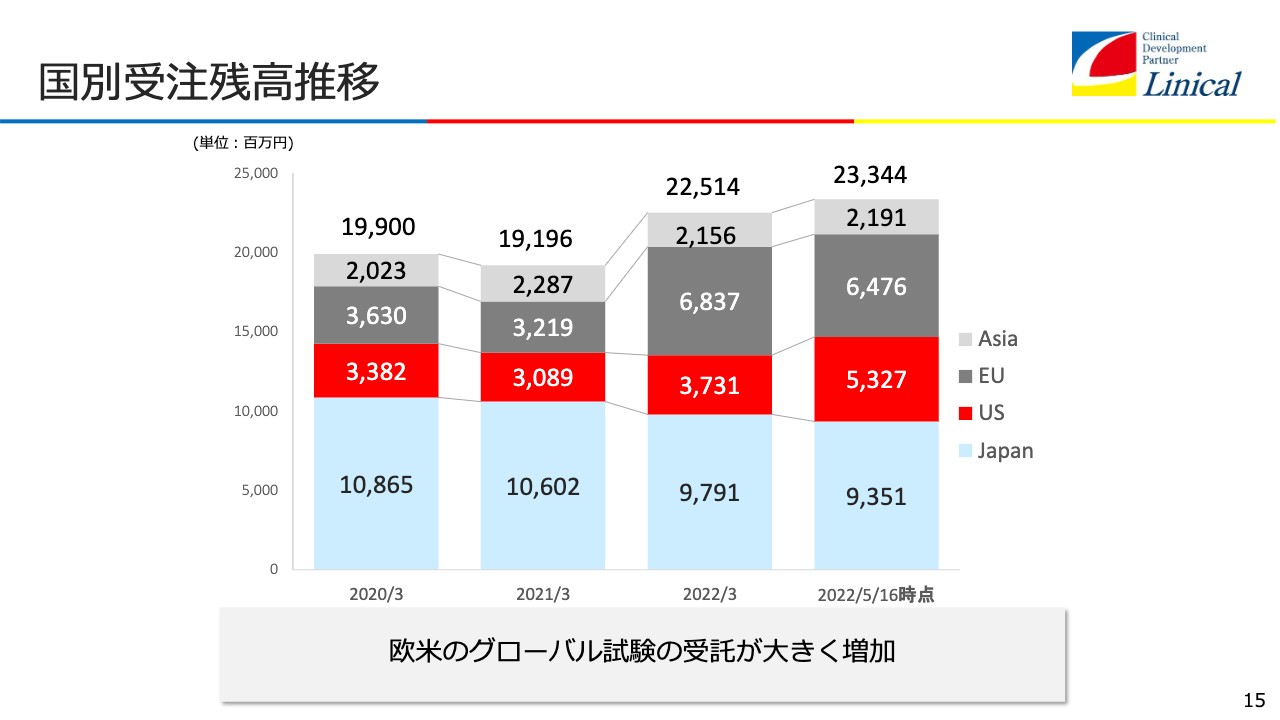

国別受注残高推移

国別の受注残高です。今は230億円を超えていますが、日本はCOVID-19の影響で減ってきています。

一方、COVID-19の影響が明けた米国や欧州は、受注残高が1.7倍から1.8倍まで増えています。アジアは横ばいです。このような欧米主導のグローバル試験の獲得が進むと、受注残高もどんどん上がっていくと思われます。

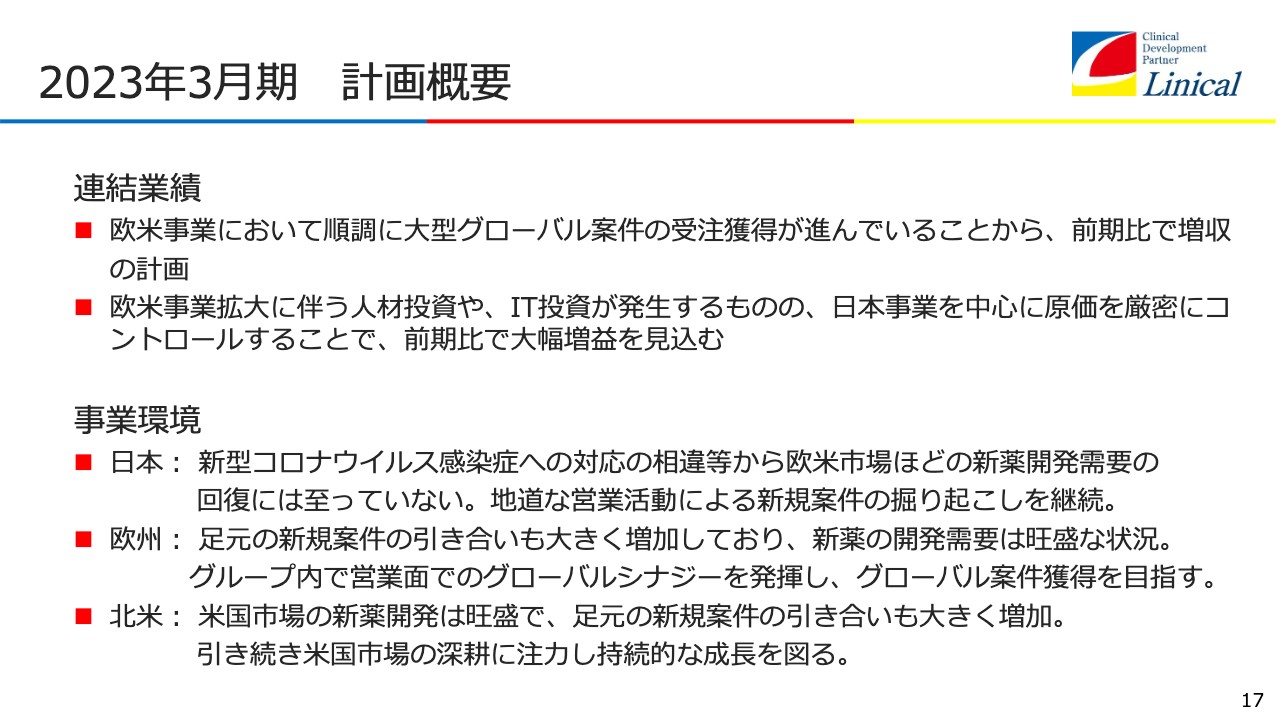

2023年3月期 計画概要

これらを踏まえた2023年3月期の計画です。欧米事業は大型グローバル案件の受注獲得が好調に進んでいます。今でも非常に大きなバイオテック会社のグローバル試験の入札に出ているところであり、2社のうち1社に残っている状況です。この試験は、欧州・米国・アジア・日本を含む大規模な抗がん剤の臨床試験です。

去年、ハッカーからサイバー攻撃を受けました。もちろんEDRなどを入れてセキュリティの対策をしていたのですが、狙われるとひとたまりもありません。今は外部専門家のスーパーバイズのもとIT投資を非常に積極的に行い、セキュリティを高めています。IT投資は今までより増えると見込んでいます。

事業環境としては、特に欧米で非常に多くの新規案件を獲得しています。これでいよいよグローバルシナジーが加速していきます。また、日本発の国際共同治験に対応し、海外の子会社とともに取り組んでいます。

米国主導の国際共同治験は、全世界を含むオンコロジーの試験です。また、最近は欧州でも大きなバイオテック産業の顧客を生み出しました。欧州主導のグローバル試験ということで、非常に強力なグループシナジーが作れたと思っています。

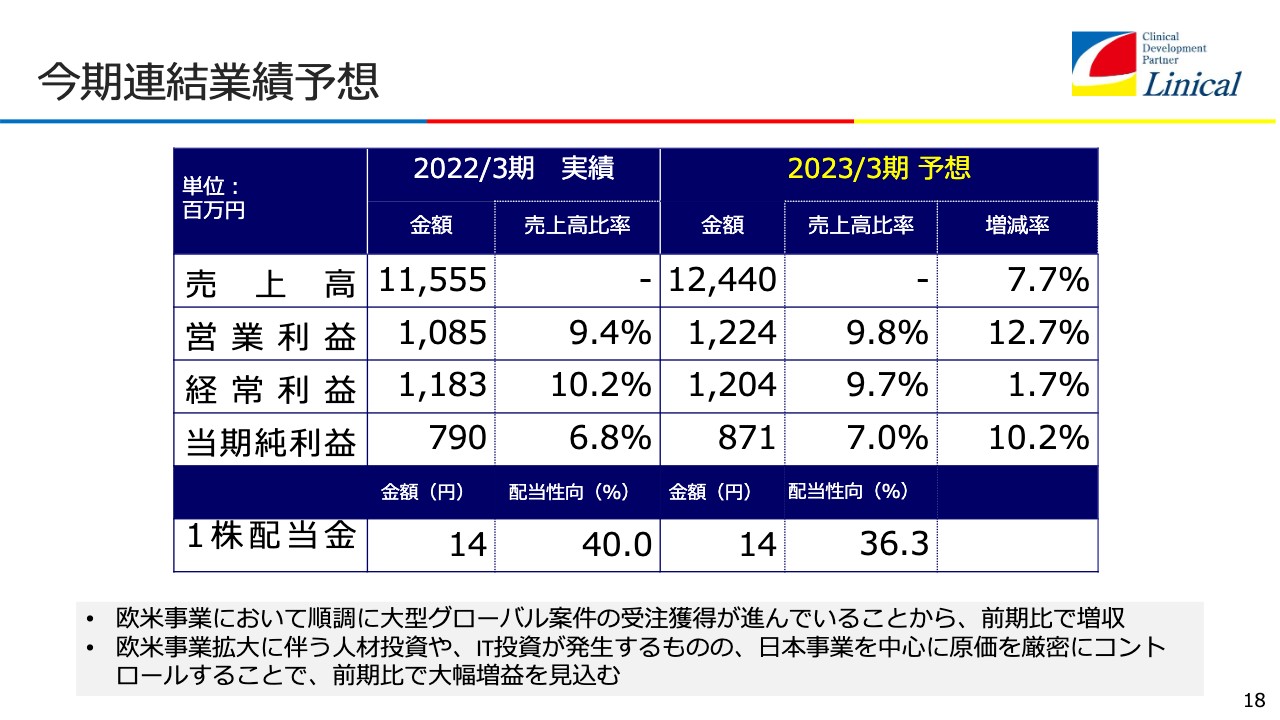

今期連結業績予想

今期連結業績予想です。売上高は過去最高の124億円を予定しています。営業利益は12億2,400万円、経常利益は12億400万円です。今は為替が非常に動いていますので、経常利益についてはその影響を保守的にみているものとご理解ください。外貨建ての資産を持っているため、経常利益はコンサバティブにお示ししています。

営業利益は期中平均で計算しており、12.7パーセントの増益を予定しています。現在の1ドル128円、1ユーロ135円くらいで継続する場合、売上高はもう少し上がると思っています。

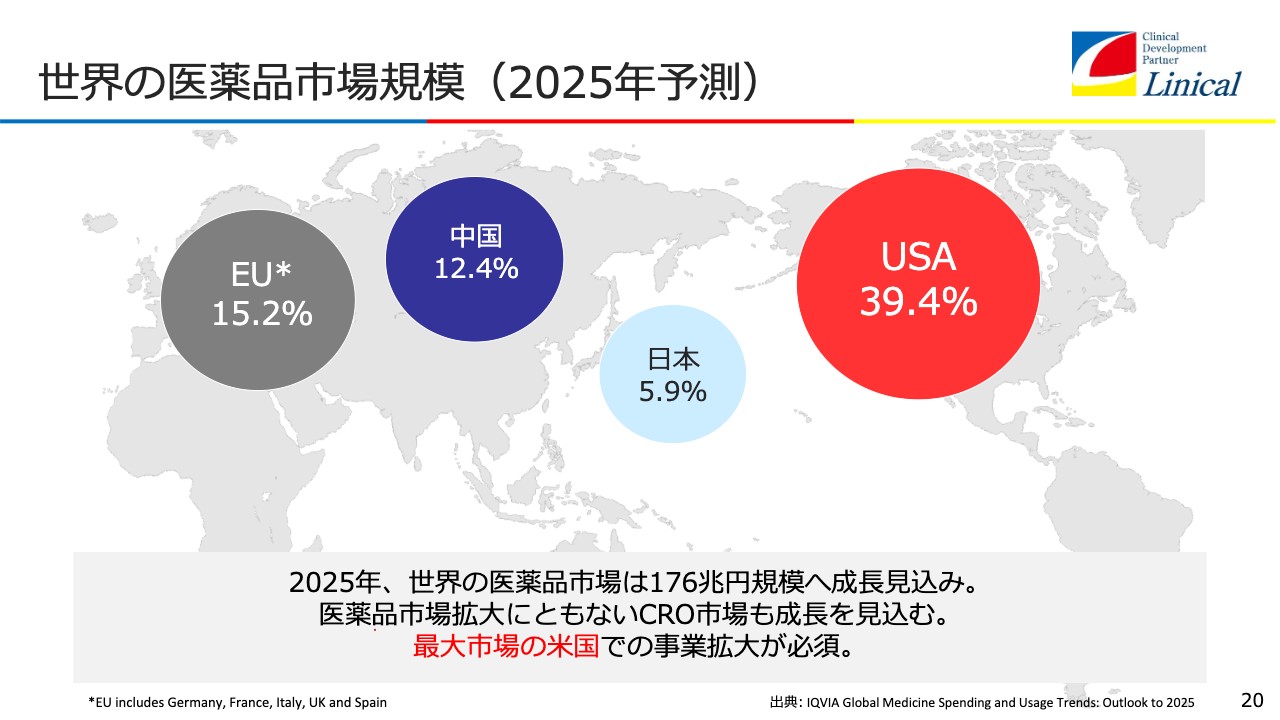

世界の医薬品市場規模(2025年予測)

経営戦略です。先ほどお伝えしたバイオテックは、売上高のランキングでは、13位にGilead Sciences、14位にAmgenです。米国では、ここを目指す次のバイオテックがたくさん生まれており、それらの会社を中心に米国では営業をかけています。

20ページは、世界の医薬品市場規模です。米国は39.4パーセント、欧州連合は15.2パーセント、中国は12.4パーセント、日本は5.9パーセントです。最大市場である米国は、リニカルグループにとって極めて重要だと判断しています。

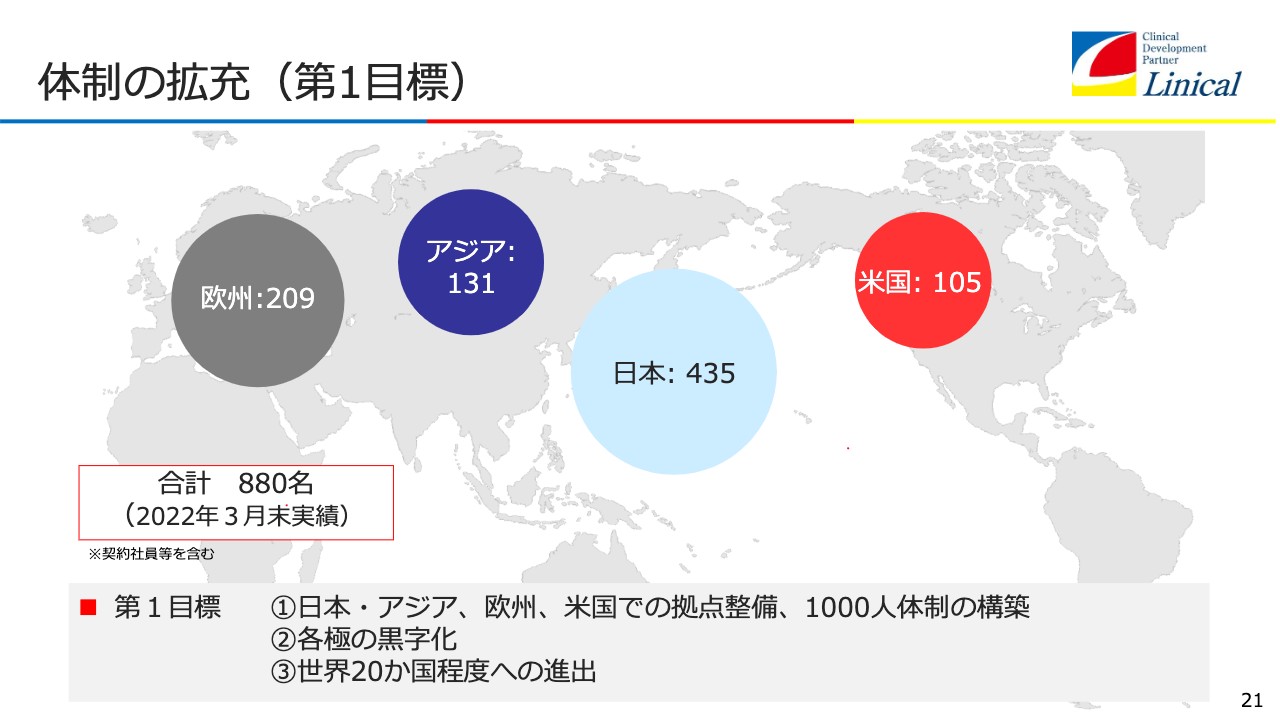

体制の拡充(第1目標)

私どもは、日本発グローバルCROを目指してきました。第1目標は、日本・アジア・欧州・米国での拠点整備と1,000人規模の体制構築、各局の黒字化、世界20ヶ国程度への進出です。現在、社員数が若干少ないですが、第1目標はクリアしたと思っています。

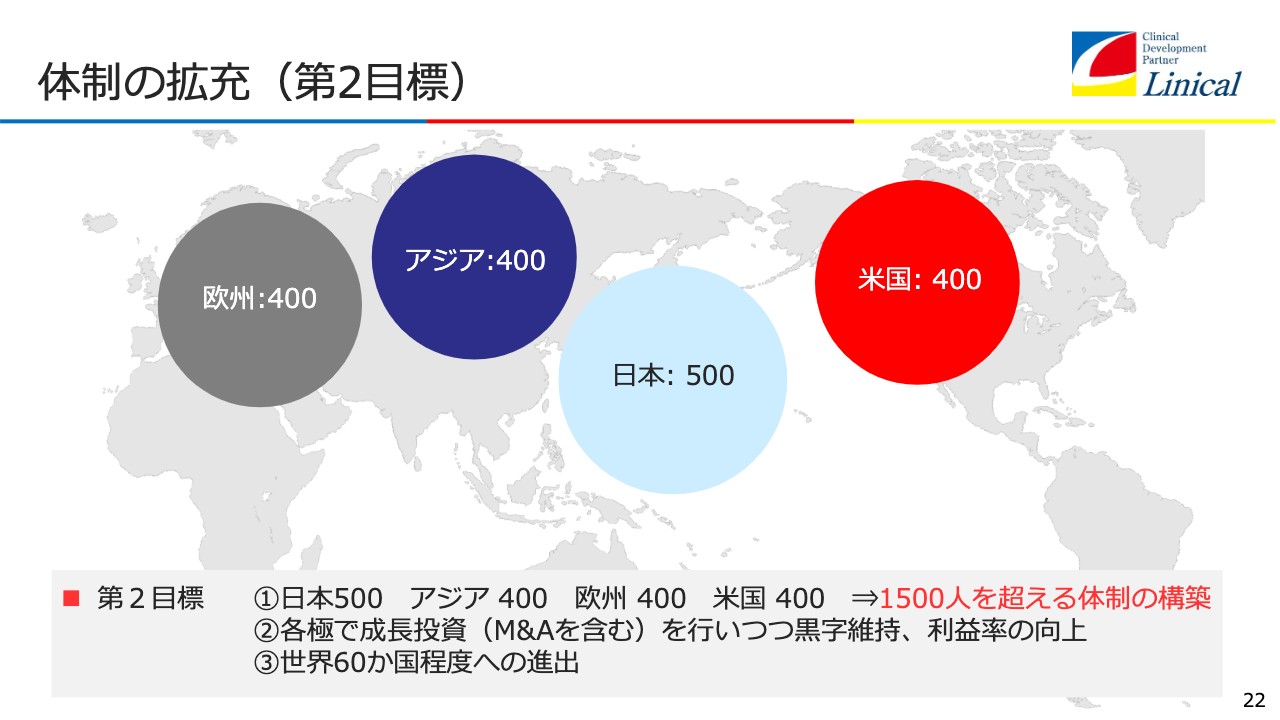

体制の拡充(第2目標)

第2目標です。米国・アジア・欧州を400名体制、日本はヘッドクォーター機能があるため500名体制で、世界で1,500名を超える体制を構築します。また、先ほどお伝えしたM&Aは必須だと思っています。そして、世界60ヶ国、特に南半球に進出しなければなりません。

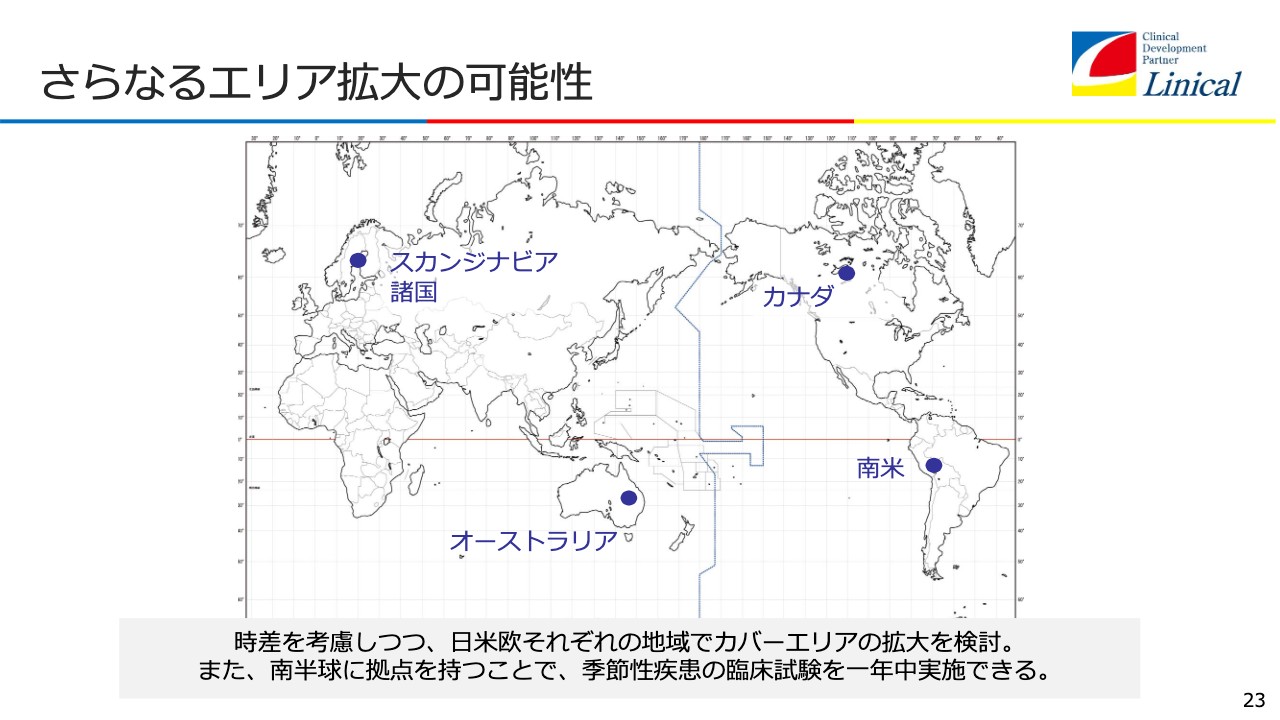

さらなるエリア拡大の可能性

次のエリア拡大についてご説明します。欧州から南米をマネジメントするのは、時差があるため難しいです。そのため、次のM&Aまでは、統括会社のある地域ごとに、同じタイムゾーンとなる縦に、拠点を作るなどして広げていこうと考えています。

欧州には北欧があり、デンマークなどには大きな製薬会社があります。また、イスラエル、UAE、エジプトを含む北アフリカ、南アフリカ、オーストラリア、ラテンも無視できません。

今後、COVID-19の治療薬が非常にたくさん出てくると思いますが、このような感染症はインフルエンザと同じように冬に流行ると思います。我々は今、北にしか拠点がありませんので、冬しか症例が取れません。一方、南半球に拠点を持っていると、1年中冬を作れるのです。

ですので、2年かかると言われる臨床試験が、「リニカルに頼んだおかげで1年で終わった」と言われるようになるため、南半球は必須だと思っています。

最強のCROを目指して

我々は海外の大手競合のような「The biggest」を目指しているわけではありません。私は海外の社員に「我々は『The strongest』を目指すんだ」と言っています。それは、適度な規模と知識の集団ということです。

今後、IoTを活用した臨床試験をしっかり行っていかなければいけません。こちらに資源をさらに投下して最強を目指すということを、欧米・アジア・日本の社員に話しています。

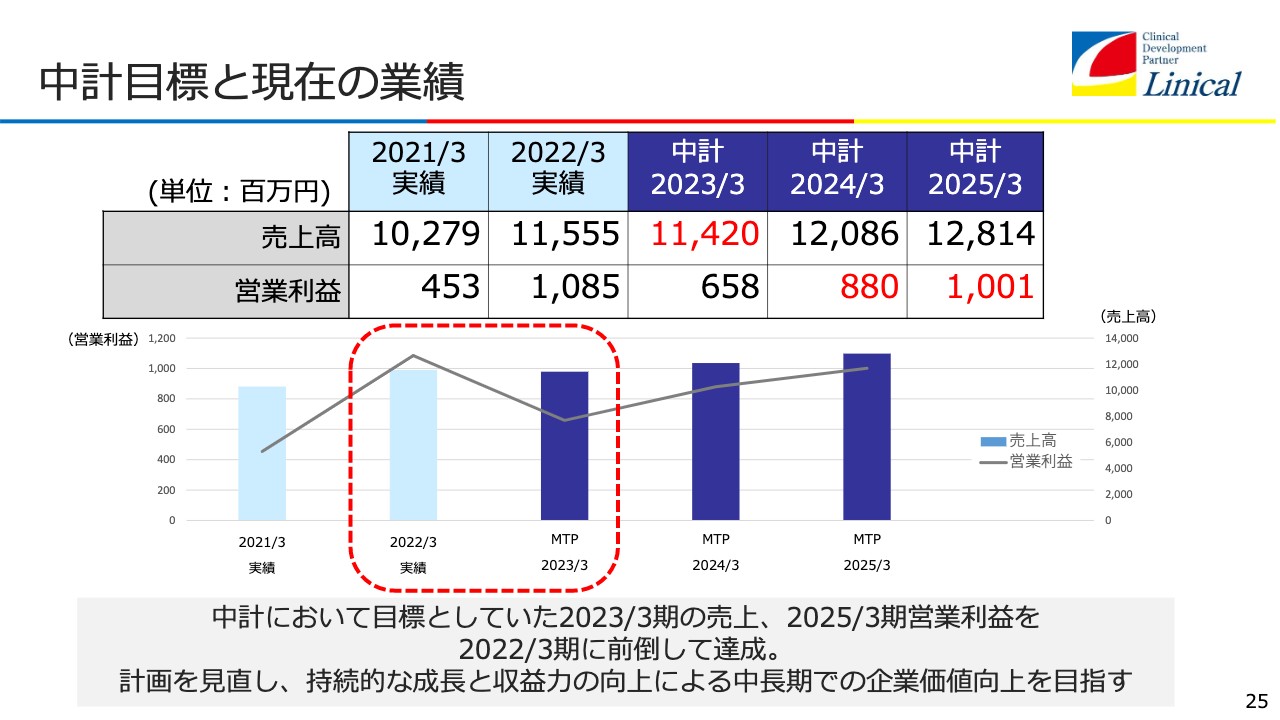

中計目標と現在の業績

中計目標と現在の業績です。機関投資家のみなさまのお力をお借りしたいのですが、我々はプライム市場に進みましたが、流通時価総額が10億円から15億円ほど足りません。

中計では2023年3月期の売上高は114億2,000万円、営業利益は6億5,800万円、2024年3月期の売上高は120億8,600万円、営業利益は8億8,000万円、2025年3月期の売上高は128億1,400万円、営業利益は10億100万円という中計を出させていただいたのですが、今期の売上高は115億5,500万円のため、1年前倒ししました。営業利益は10億円を超えましたので、3年前倒しになっています。

中計は今後見直しますが、2025年に手持ちのキャッシュが80億円を超えてくると思います。欧米のM&Aの際の借入を毎年5億円ずつ返済しているため、20億円くらい減り、正味のキャッシュは60億円くらいになります。そのあたりが次のM&Aのターゲットになると思っています。

私は今57歳ですので、そのあたりの時期に還暦を迎えます。リニカルでの最後の大仕事を成功させ、次世代の経営者に任せたいという思いがありますので、1年でも早く前倒して、最後の大仕事に取りかかりたいと思っています。

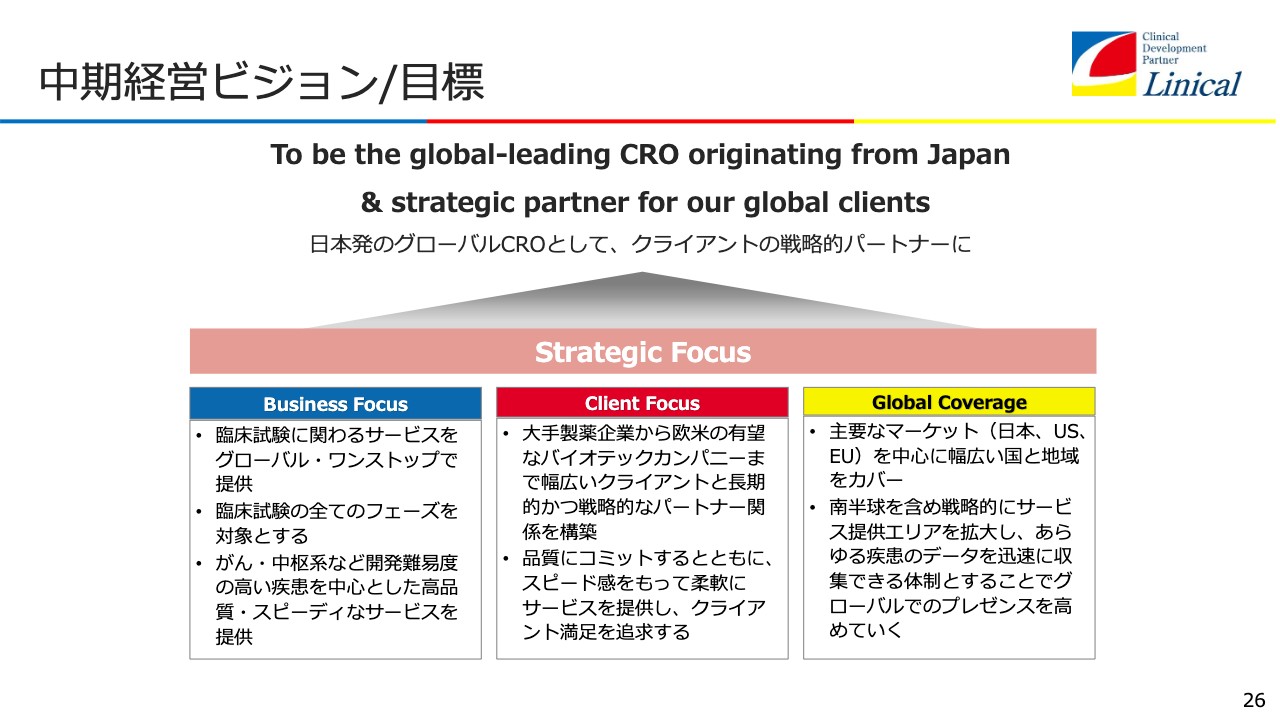

中期経営ビジョン/目標

中期的なビジョンです。先ほどお伝えした「The strongest」を目指し、世界の戦略的パートナーとして、いろいろなバイオテックの会社・大手製薬会社とお付き合いしていきます。また、臨床試験をグローバル・ワンストップで提供し、オンコロジーや中枢系、先ほどお伝えしたアプリやIPSを含めて、どんどん進出していきます。

今までは大手製薬会社ばかりでしたが、クライアントにフォーカスすることで、今後大きく成長する可能性のあるバイオテック企業も取り入れていきます。また、世界60ヶ国、北半球から南半球まで完全にカバーし、治験に滞りがないように進めていこうと思っています。

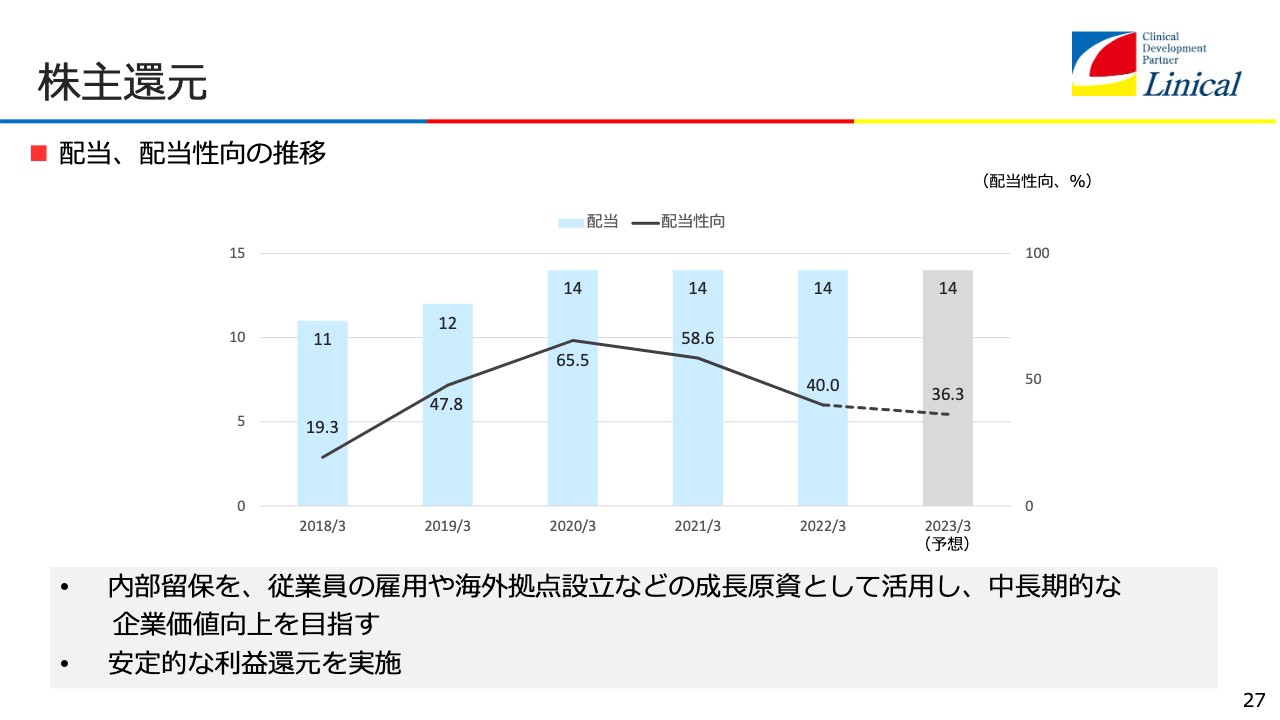

株主還元

株主還元です。今まで少しずつ上げてきましたが、先ほどお伝えしたとおり、今は資金を貯めておきたいため、配当は14円の横ばいとさせていただきたいと思っています。

質疑応答:業績予想について

質問者:今期のガイダンスについて、売上高は9億円の増加、営業利益が1.4億円の増加ということですが、受注残高は233億円でかなり好調だと思います。この豊富な受注残高をもってしてこの業績予想ということで、実際のスケジュールがこのようなかたちになるのか、もしくはリスクを見てこの数字を予想しているのでしょうか?

秦野:一番のリスクは為替だと思います。

質問者:現状の為替ではなく、やや低めに考えているということですか?

秦野:おっしゃるとおりです。当社は為替を発表していないため詳しくはお伝えできませんが、コンサバティブに読んでいます。

質問者:今の為替だと上振れるかもしれないということでしょうか?

秦野:そのとおりです。今の為替では間違いなく上振れます。今の為替より円安が進む計画を立てるのは少し無謀かと思っています。

質問者:2021年3月期末から比べれば、受注残高が40億円くらい増えています。為替以外にも、消化スケジュールが遅くなるなどのことを見ているわけではないのですか?

秦野:特には見ていないです。ただし、バイオテック産業のため、米国でたまに中止案件があったり、開始が遅れ、FDAが「そのプロトコルでは駄目だよ」と言って2ヶ月遅れるようなことはけっこうありますので、それはもう織り込んでいます。

質疑応答:日本での業績の回復について

質問者:海外は非常に好調な一方、日本は厳しい状況です。日本が従来のピークくらいであればすごい利益が出ているはずで、そこが少し残念です。どうすれば日本での業績がよくなるかについて、いくつかうかがいたいと思います。

まず手短なところでは、終わった期の増益の要因は「筋肉質にした」ということで、具体的には、減収増益のため一時的に人件費を抑えた反動があるかもしれないと思っているのですが、いかがでしょうか?

秦野:人件費は抑えていないです。今は採用を抑えていますので、自然減です。特に販管費に属するような部署の採用はほとんど行っていません。原価部門のCRAも5名から6名程度に抑えていますので、そこで自然減が起こって筋肉質になってきているということです。

この後日本はどうなるのかというお話ですが、ひとえに復活すると思います。COVID-19ですごく活躍している企業もあります。この後は日本の製薬会社が活躍してくると思うのです。

今は日本での治験は止まっており、海外でばかり進んでいます。この間のワクチンも、日本はありませんでした。もう日本はワクチンを打ち終わったため、カンボジアかどこかで行っているという話もありました。

今はそのような環境下ですが、今後これが治療薬に移ると当然、日本人のデータがいるので、そうすれば日本はどんどん立ち上がっていくと思います。また、先ほどお話ししたような、日本人が得意なアプリを作ったりするところが、どんどん上がっていくと思います。

そのため、この後日本は急速に立ち直ると見ています。ただ、今期に急速に立ち直るかというと、まだみなさまがマスクをしているうちは無理だと理解しています。

質問者:売上が立ち上がってくれば稼働率も上がって、利益率もよくなるということですか?

秦野:そのとおりです。今はコロナ前に戻しましたが、利益率はもう少し上げていかないといけないと思っています。ただし、米国も欧州も成長期で、韓国もまだまだ人が増えていっているのです。

「それを抑えてまで」というのは容易に言えませんので、筋肉質を保ちながら、ある程度の投資は許さざるを得ないとなると、まだまだ極端な利益改善には至らないものの、徐々に上がってくると思います。

そもそも、もう赤字ではありません。機関投資家のみなさまはもちろんプロですのでわかっていただけると思うのですが「海外の会社をバンバン買収して、それを成功させるというのはいかに難しいことか」ということです。

それをここまで確実に成功させてきているわけです。それで投資もしながら次のM&Aも視野に入れていますので、利益率が極端に改善してくるのはそこからです。その頃になるとIFRSへの移行も検討したいと思います。

質疑応答:米国でのM&Aについて

質問者:米国でのM&A案件についてです。今までずっと探しており、ようやく2018年にAccelovanceを買収できましたが、その後マーケットはどうなっていますか? 高いところは高くなって難しいのか、もしくは案件自体が見つけにくいのか教えてください。

秦野:今の円安では、正直に言うと米国は買いにくいです。ただし、これは駆け落ち結婚みたいなものですので、(相手が)出てきたら仕方ないです。前回の時に候補リストを作っていますので、それに加えて新しいリストを入手しようとしています。もう調べきっている会社もありますので、この後のM&Aは前回ほどは大変ではないと考えています。

米国や欧州で買収するのは非常に難しいです。欧州の時は、現地の法人もありませんでしたし、米国の時も現地法人が10人もいなかったため、それはもう大変でした。しかし今は、欧州にも米国にも100人以上の戦力が確実にいるため、前よりは圧倒的に情報量も多いですので、前よりは苦労しないと考えています。

質疑応答:ウクライナ情勢の影響について

質問者:欧州についてです。ロシアによるウクライナ侵攻で大変なことになっていますが、御社のビジネスに関してはどのように考えればよいでしょうか?

秦野:我々はたまたまウクライナに拠点を持っていませんので大きな影響は受けていないと思っています。

質問者:直接影響がないところ、例えばスペインなどはまったく関係ないのですか?

秦野:関係ありません。当社の場合、イギリスは活況ですし、スペインやドイツもどんどん大きくなってきています。Linical Accelovance Europeを統合したことによって、オランダも大きくなっています。

質疑応答:今後の業績の見通しについて

質問者:中期経営計画は、もうすでに利益なども達成したのですか?

秦野:そのとおりです。

質問者:公式発表はまだ計算中だと思うのですが、3年後は腹積もりとしてどのあたりをお考えでしょうか?

秦野:先ほど、これだけ前倒ししたというお話をしましたが、これを作った時はコロナ禍でした。そのため、今ものすごく大きなファクターとして「このまま順調にいくのか」というのが、1つ大きな話になっています。この秋、できれば冬までに次の3年間の計画を作り直したいということで動いています。

特に、先ほどお伝えしたように欧州、米国という大きな市場が順調ですので、そこそこよい中計は作れるのではないかと考えています。そうこう言っている間に、私のリニカルでの最後の大仕事の時期が来るのではないかと思っています。

質疑応答:今期の日本の利益について

質問者:先ほど、今期の日本での利益は前期よりも出てくるというお話がありましたが、どのようなかたちで出てくるのでしょうか?

秦野:まず、人を増やしていないといいますか、最低限の必要数に特化しています。今まで、日本では成長するために人をものすごく増やしていたのですが、今はそれを少し抑えています。すると原価、販管費、人件費が下がりますので、その分が利益として上積みされると見ています。

受注残高をご覧ください。もともと2020年3月期で108億円くらいだったのが、徐々に横ばいから下がってきていますが、これはCOVID-19の影響です。そのため、この後に日本の受注はまた上がってくると思うのです。それがいつになるのかということについては、「今期です」とは言えません。よって、このような計画になっています。グローバルシナジーを考えれば、欧州と米国がこのような状況ですので、この後上がっていくのは間違いありません。ただ「今期です」という要因はありません。

質疑応答:育薬について

質問者:今回は育薬についてのお話がなかったと思うのですが、いかがでしょうか?

秦野:育薬は今向かい風であり、治験が追い風ですが、これはCOVID-19の影響です。今はどこの製薬会社も販売後の医薬品のエンドポイントを求めるような試験を行っている場合ではなく、「治療薬だ」「ワクチンだ」というイメージです。

オミクロン株にもBA.1、BA.2が出てきており、また新型の亜種も出てきます。これに対する治療薬も競って開発されています。

しかし、結局新薬が出た後、「もっと幅広く使ったらどうなのか」というデータは必ず出さなければなりません。そこで追い風が来ると思います。

新着ログ

「サービス業」のログ