フジッコ、新・中期3か年計画を発表 ブランド価値強靭化、工場運営改革、DX推進等により企業価値向上を図る

“ニュー・フジッコ”の取り組み

福井正一氏:フジッコ株式会社の福井でございます。本日はご参加いただき誠にありがとうございます。さっそくご説明を始めさせていただきたいと思います。私からは、“ニュー・フジッコ”の経営改革と今後の中期3か年計画についてお話しします。

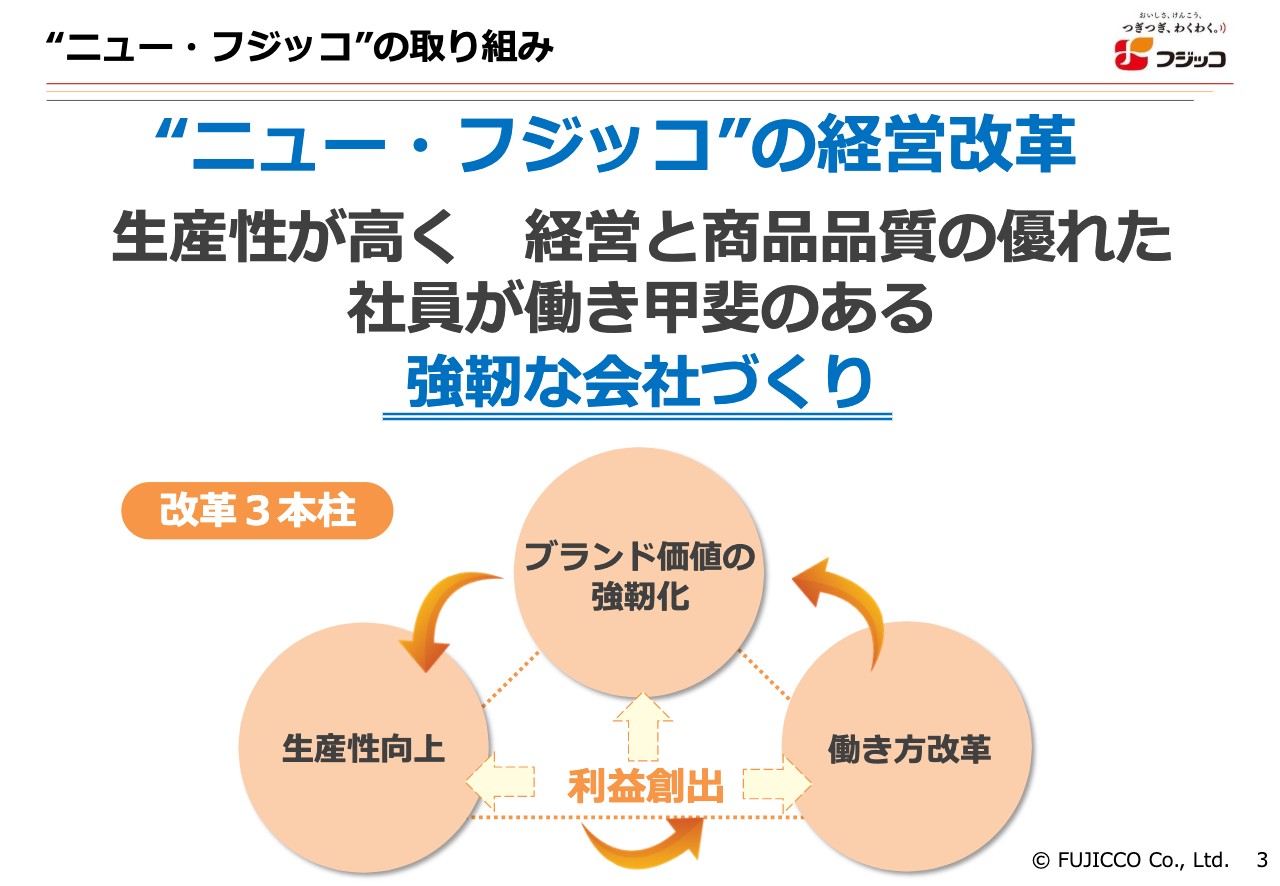

“ニュー・フジッコ”の取り組みの進捗状況の前に、“ニュー・フジッコ”についてご説明します。“ニュー・フジッコ”は、一言で言いますと経営改革のことです。

「生産性が高く、経営と商品品質の優れた、社員が働き甲斐のある強靭な会社づくり」をコンセプトに、「ブランド価値の強靭化」「生産性向上」「働き方改革」の3本柱に取り組むことで利益を創出し、なんとか構造改革を成功させたいと考えています。

“ニュー・フジッコ”の経営改革成果

新型コロナウイルスが広まった2020年に“ニュー・フジッコ”の経営改革を始めました。スライドに「構造改革を大胆に実行」と記載しています。構造改革という大それたテーマではないものも中にはありますが、14項目のうち12項目についてはほぼ完了しています。

13項目、14項目に掲げている「工場運営の改革」「DXの推進」については、これからの課題になります。1項目から12項目で、3億9,000万円くらいの成果が生み出されました。

ただし、12項目の「残業ゼロの取り組み」が約3億円ありますので、こちらの成果がほとんどだったと言えるかもしれません。11項目の「商品アイテム(SKU)数50パーセントカット」でさらに生産性を上げ、工場の改革を始めようとしていますが、まだ成果には至っていないというのが実情です。

前・中期3か年計画の振り返り

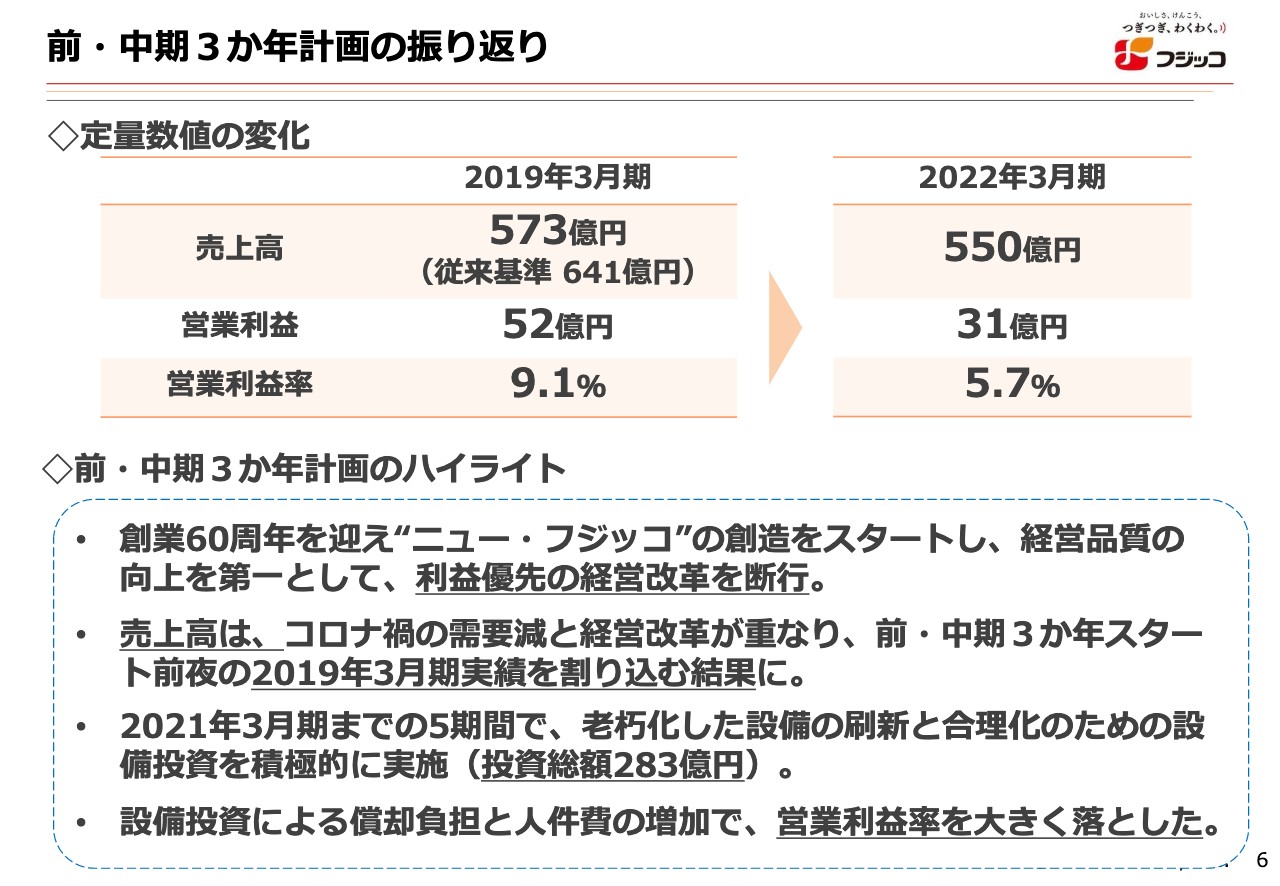

ここからは中期3か年計画についてです。まず、過去3年間を振り返ります。定量数値の変化について、2019年3月期売上高は573億円ですが、2022年3月期は残念ながら550億円という結果になりました。従来基準の売上高ではなく、新基準の売上高になります。

営業利益は2019年3月期で52億円、2022年3月期で31億円とかなり減っています。営業利益率は2019年3月期の9.1パーセントから2022年3月期は5.7パーセントと減少し、非常に反省するところです。

中期3か年計画のハイライトについてです。創業60年を迎え“ニュー・フジッコ”の創造をスタートし、利益優先の経営改革の断行を始めました。

しかし、新型コロナウイルスによる予期せぬ影響と、経営改革“ニュー・フジッコ”が重なり、売上高は中期3か年計画のスタート時期の2019年3月期の実績を割り込んでしまう結果になりました。

2021年3月期までの5期間で、主に老朽化した工場設備の刷新と合理化のための設備投資として、投資総額283億円という過去にない金額を使い、償却費の負担が重くのしかかっているのが実情です。

また、人件費の増加もあり、営業利益率を大きく落としてしまったことが最も反省する点です。

外部環境は、ニューノーマルな生活社会が浸透

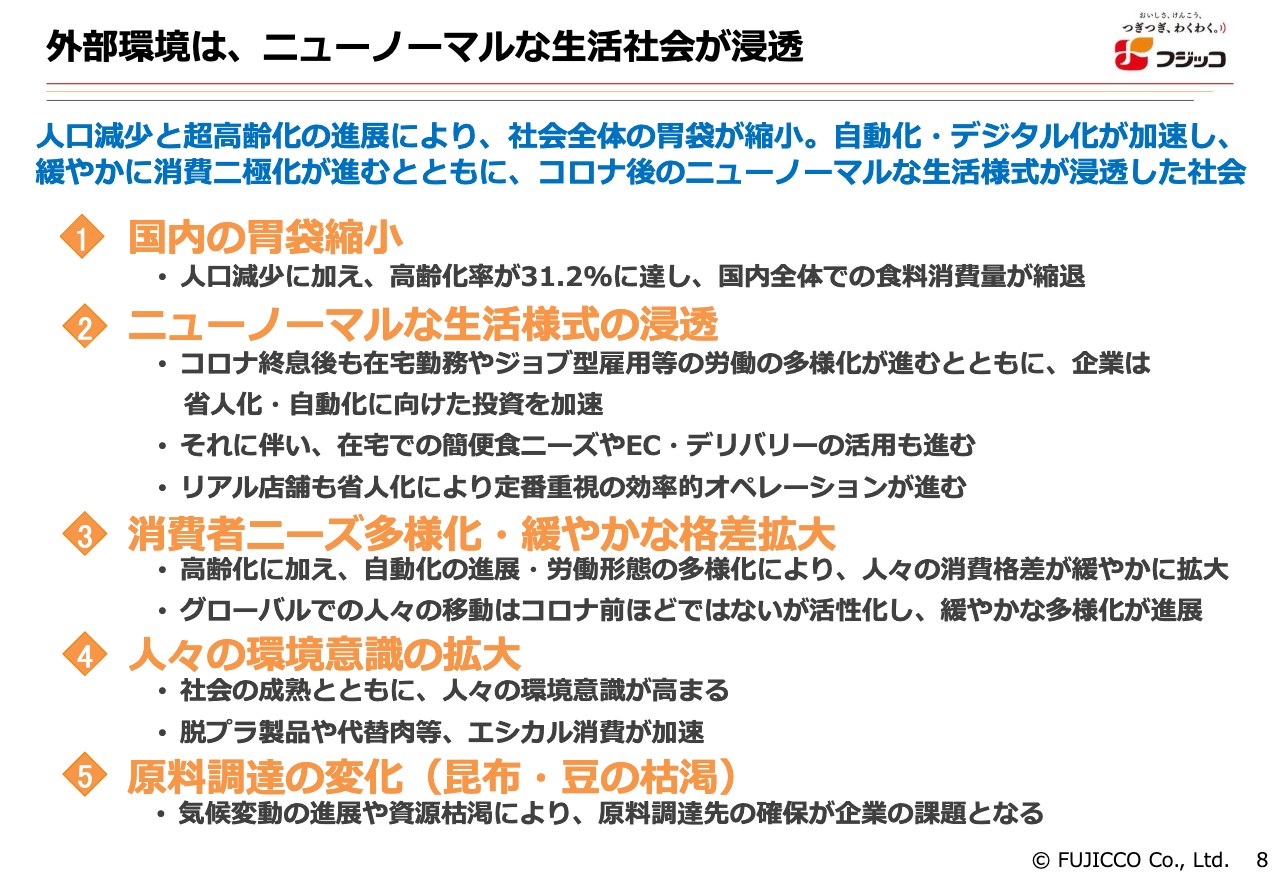

今後の中期3か年計画をご説明します。新型コロナウイルスの影響が非常に大きく、外部環境はかなり変わってしまいました。それとは別に、少子高齢化の進展など社会の問題も交えて、今後の我々の経営環境がどのように変わるかを予測しました。

1つ目は「国内の胃袋縮小」です。人口が減ることで胃袋がかなり縮小します。

2つ目は「ニューノーマルな生活様式の浸透」です。特にオンラインや、DXなどが次々に導入され、生活もずいぶん変わり、購買行動が非常に変化しました。こちらは今後も継続するだろうと考えられます。

3つ目は「消費者ニーズ多様化・緩やかな格差拡大」について、これからまだ多様化が進むであろうことが示唆されます。いろいろなニーズが出てきますが、企業で対応していくことが非常に難しい環境になると考えられます。

4つ目は「人々の環境意識の拡大」です。今はSDGsに代表されるように、地球環境や社会、自分たちの生活への関心が非常に高まっています。これらについて、企業として何ができるかをよく考えていく時代になっていくだろうということです。

5つ目は「原料調達の変化」です。気候変動が悪影響を及ぼすことも考えられます。これに対して打つ手はあるのかということが、我々の大きな課題になると思います。

新・中期3か年計画 ~ 2025年3月期 定量目標 ~

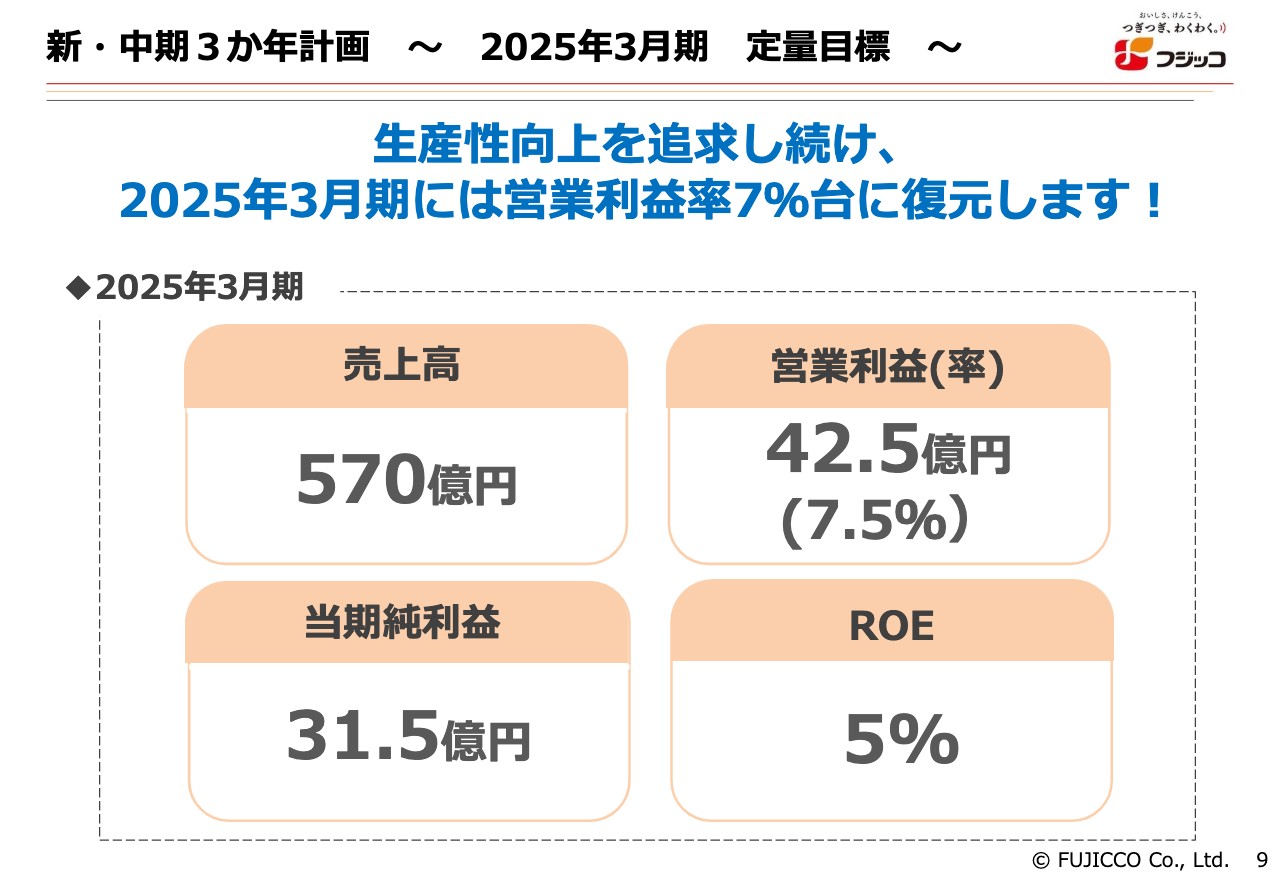

数値の目標についてです。2025年3月期には生産性向上に継続して取り組み、営業利益率を7パーセント台に回復させたいと考えています。売上高は570億円、営業利益は42億5,000万円、営業利益率は7.5パーセント、当期純利益は31億5,000万円、ROEは5パーセントを目指して経営改革し、成長への手続きを行っていきたいと思います。

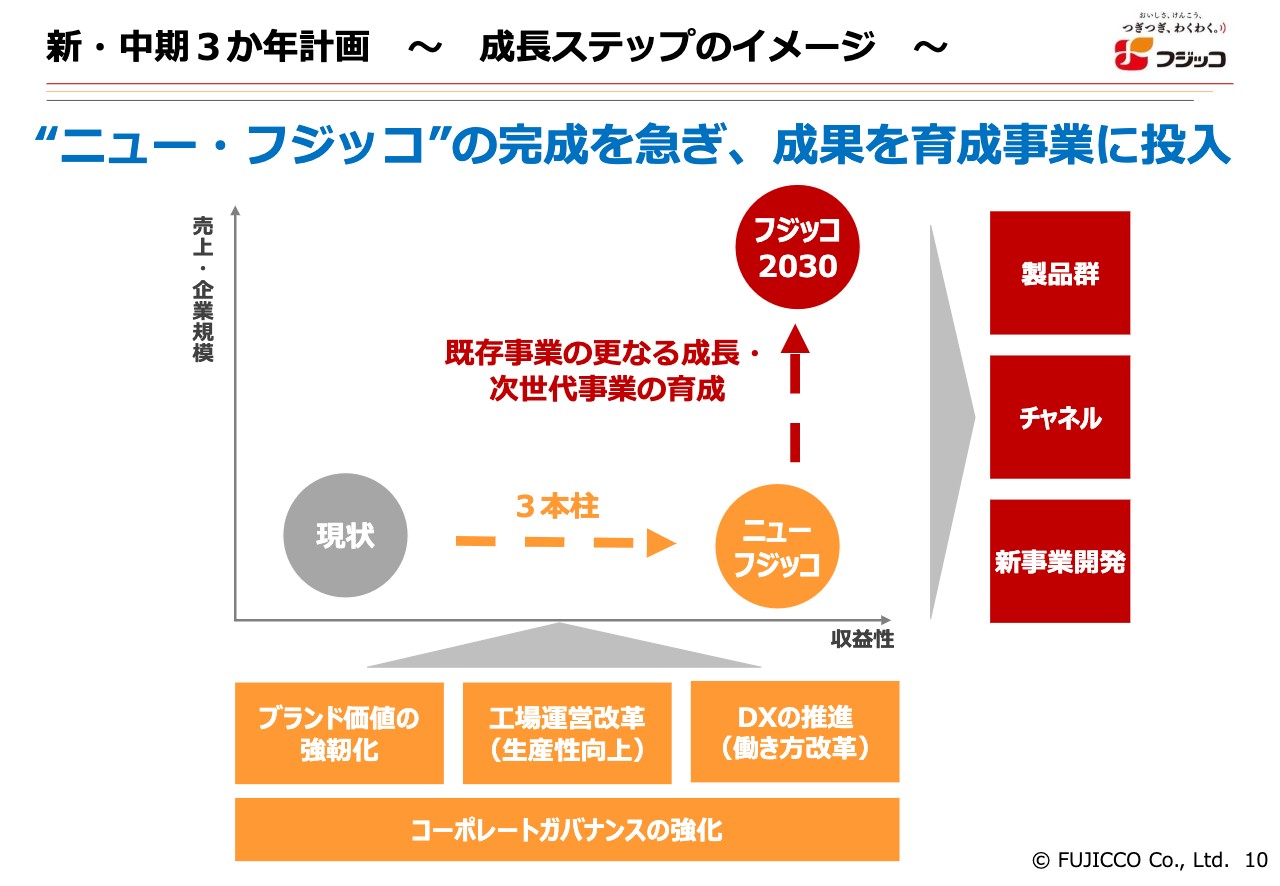

新・中期3か年計画 ~ 成長ステップのイメージ ~

スライドはイメージ図になります。“ニュー・フジッコ”を完成させ、さらに育成事業にその分を投資していきたいと考えています。

現状はスライド左下の原点に近い状態です。先ほどお伝えしたブランド力の強靭化と生産性の向上による工場の改革、DXを推進するという3つをしっかり進めた上で、“ニュー・フジッコ”を完成させます。

そして、新たな事業にさらに投資し、既存のものにはしっかり設備投資を行い、合理化を図り、成長を促進します。次世代の事業の育成も課題になりますが、2030年にはさらなる成長を遂げようと考えています。

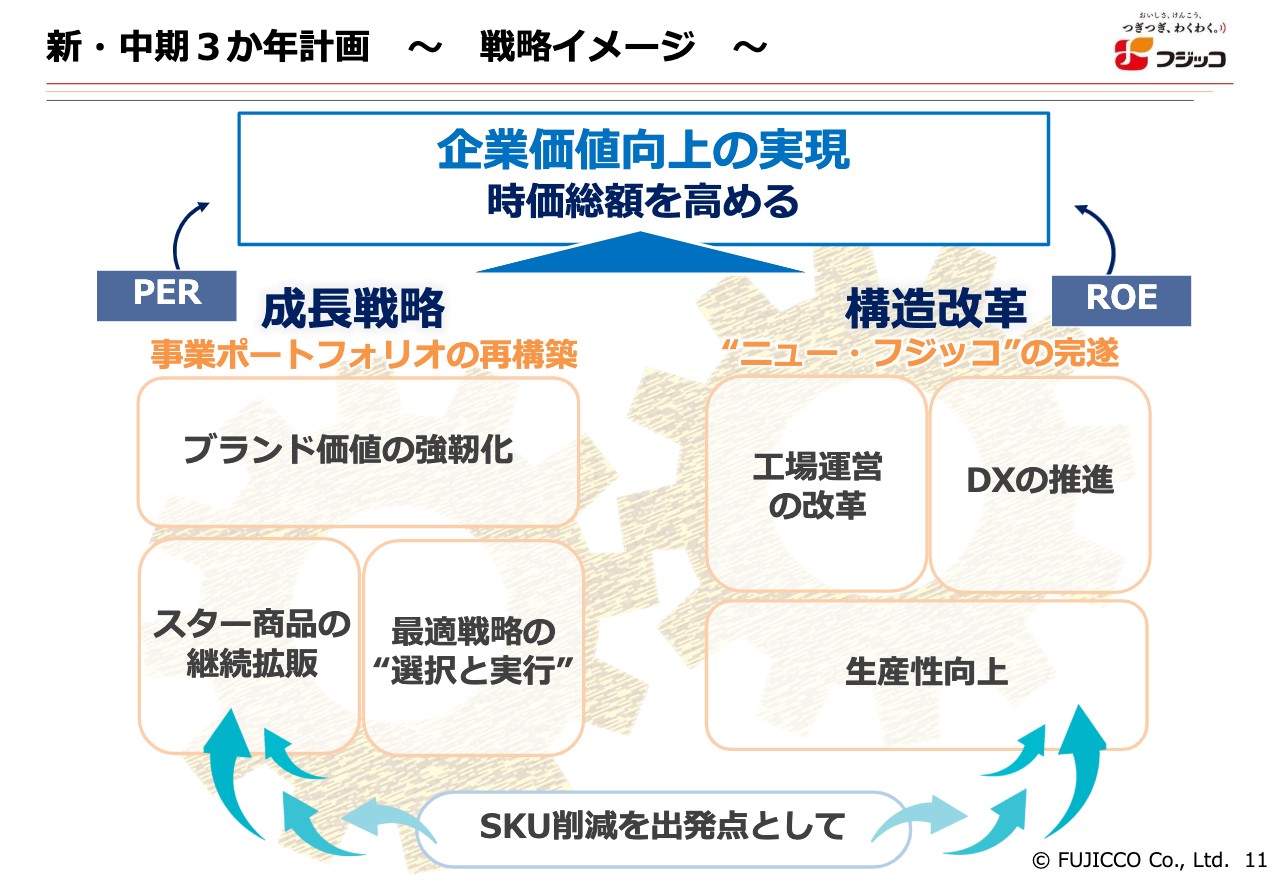

新・中期3か年計画 ~ 戦略イメージ ~

企業価値向上の実現の戦略イメージについてです。スライド右側の構造改革は今進めているところです。冒頭でお伝えしたとおり、今後の課題として工場改革とDXの推進の2つに取り組み、生産性をさらに向上させようと考えています。

成長戦略が今進んでいないため、ここにドライブをかけていくことが目下の課題です。

成長戦略としては、豆事業と昆布事業については我々の重点商品である佃煮や煮豆とともに、スター商品をしっかり伸ばしていきます。そして、ブランドをさらに強靭化し、事業ポートフォリオの再構築に向かう戦略を進め、なんとか時価総額を高めていきます。

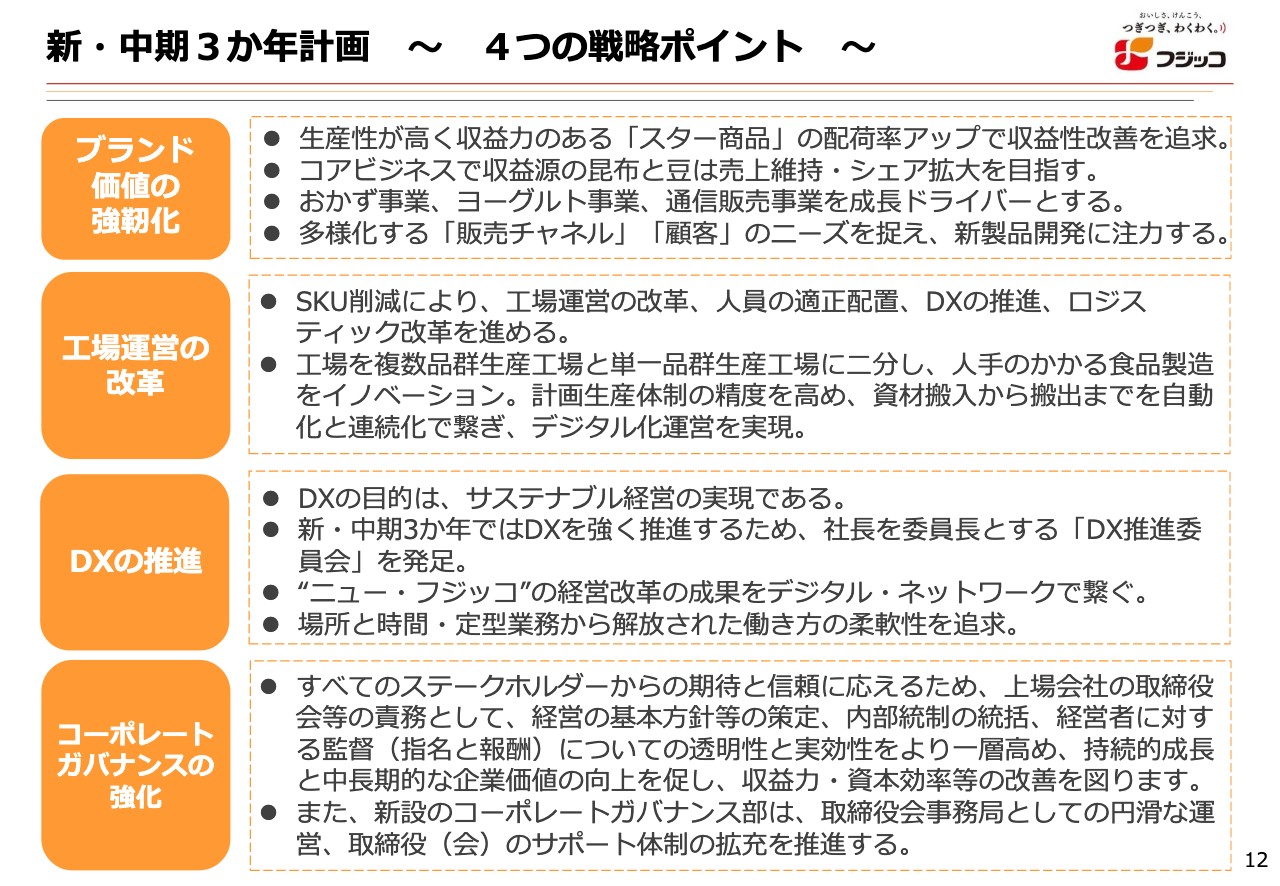

新・中期3か年計画 ~ 4つの戦略ポイント ~

4つの戦略ポイントについてです。「ブランド価値の強靭化」では、特におかず事業、ヨーグルト事業、通信販売事業の3つの事業についてさらに伸ばしていくということで、投資も含めて積極的に進めていきます。

「工場運営の改革」では、SKUの削減により、今後はラインや工場の統廃合も進めていきたいです。人の問題が残りますが、省人化を図り、自動化や機械化、DXなどで効率的な工場に変えていくことを掲げています。

「DXの推進」では、工場、営業関係、バックオフィスにいるスタッフ業務についてもまだまだ改革しなければいけないところがあるため、さらに事務の効率化に向かっていきたいと思います。この4つについては後ほどしっかりご説明したいと思います。

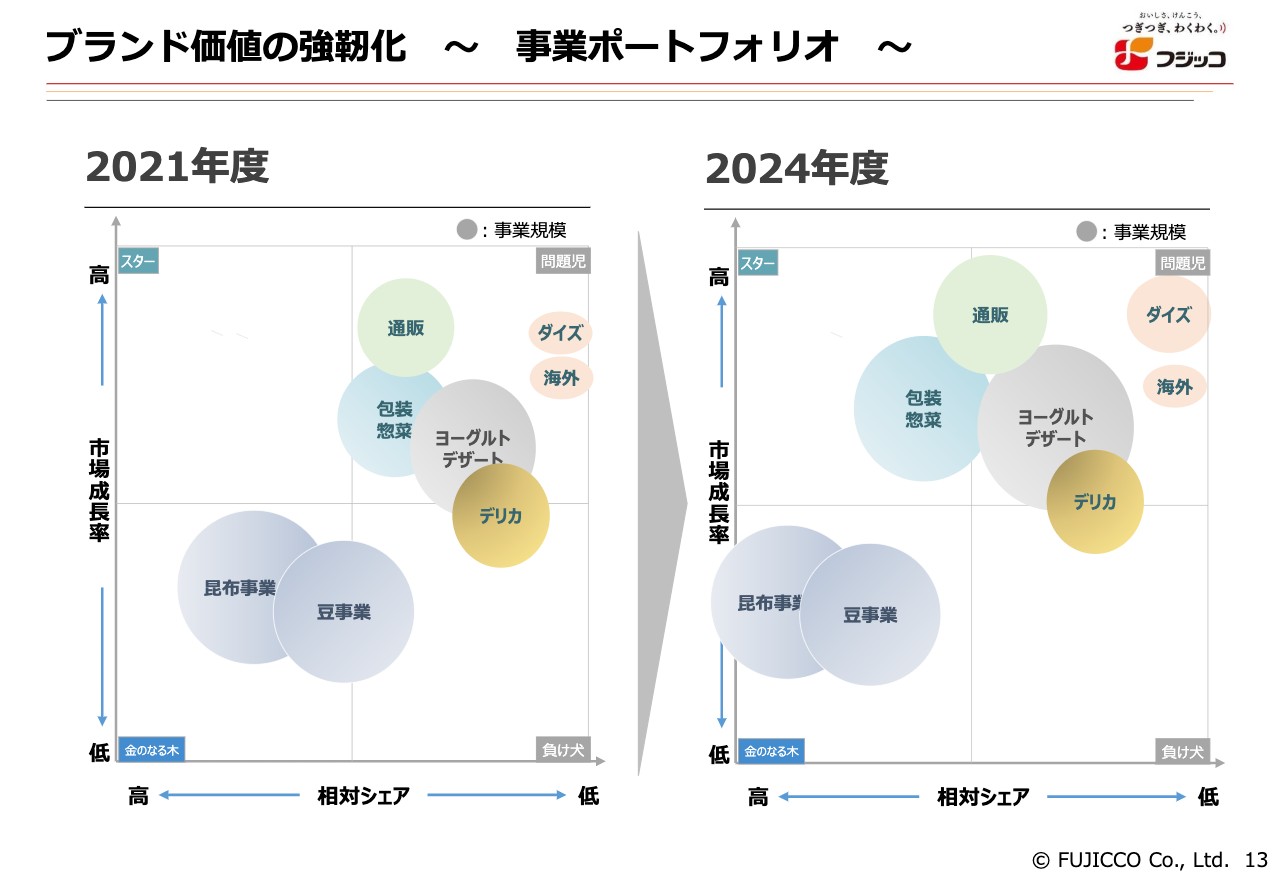

ブランド価値の強靭化 ~ 事業ポートフォリオ ~

事業ポートフォリオについて、我々の戦略として必ず成し遂げたい図を掲載しています。2021年度との違いが見えにくいかもしれませんが、まずは収益率を上げていきます。横軸が相対シェアで、左へいくほど高くなります。縦軸が市場成長率で、上にいくほど高くなります。

この図では、豆事業と昆布事業は2021年度では相対シェアが真ん中寄りになっています。

当然、スター商品である昆布事業や豆事業の拡大を目指したいと考えていますが、市場規模としてはなかなか大きくならない事業のため、シェアをどんどん上げていく戦略を取っていきます。M&Aの可能性も考えながら進めたいと思います。

包装惣菜とヨーグルト・デザート事業は、先ほどお伝えしたとおり、規模を拡大し、収益率も相対シェアも上げていきたいということで、中心よりも上に位置づけています。通販も同じく、規模を拡大していきます。

ダイズについては、ダイズライスという大豆をご飯の代わりに食べてもらう商品を今開発しています。新たなタンパク質の摂り方を大豆で提案することで、事業規模をさらに拡大させていきたいです。海外についてもしっかり伸びるように考えていきたいと思います。

デリカは、つまり日持ちしないお惣菜については残念ながら維持としています。なかなか利益につながらない状況が続いています。

いろいろ取り組めば売上規模はどんどん上がりますが、取引先や商品によっては、利益がないものや赤字の商品も多いです。このような商品を取り扱わないようにすることで維持し、収益は多少でも上げていきたいと思っています。

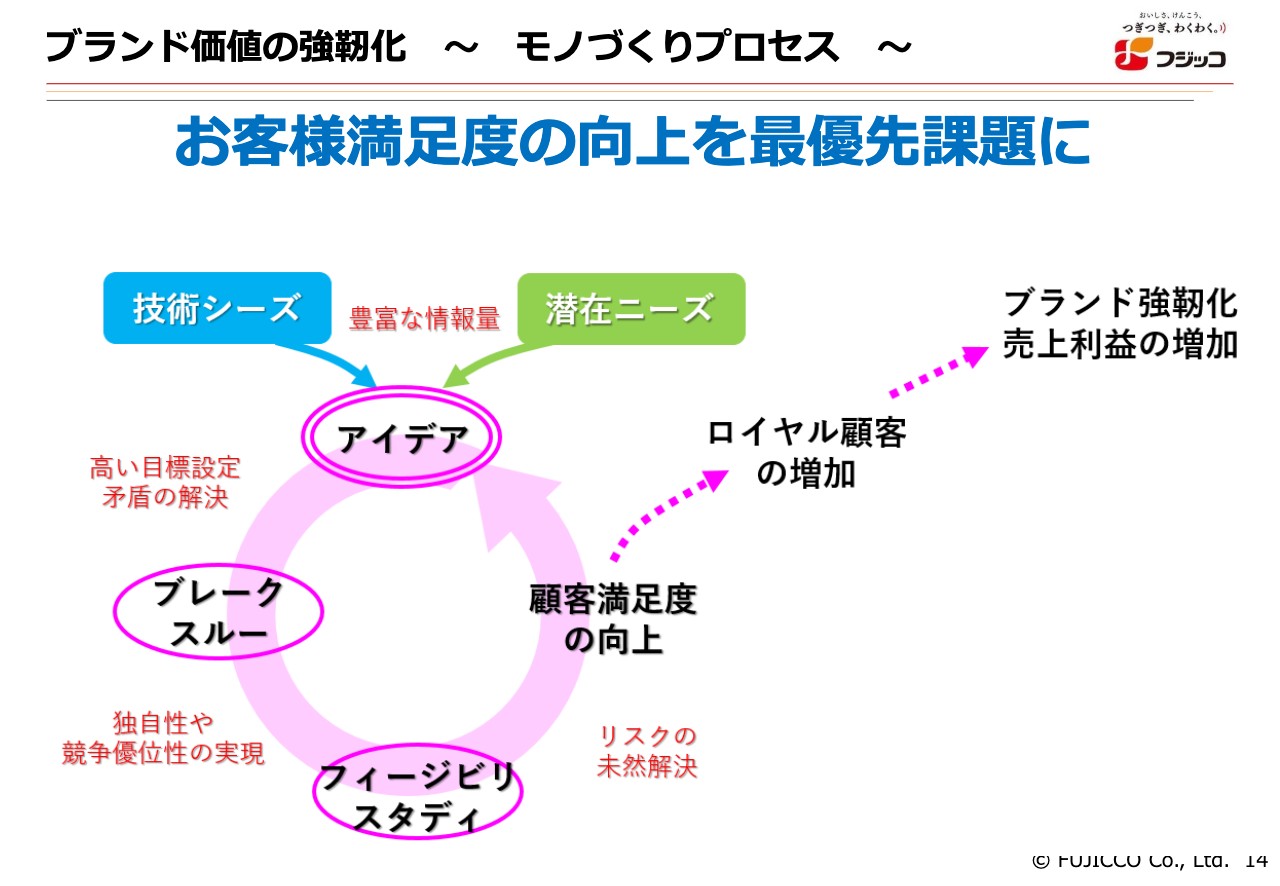

ブランド価値の強靭化 ~ モノづくりプロセス ~

モノづくりプロセスについてです。まず、何よりもお客様満足度の向上を最優先に考える企業風土をさらにつくり上げていかなければならないと考えています。

技術シーズ、潜在ニーズをよく理解する必要があります。調査や研究に力を入れ、アイデアを豊富に出していくためにも、ディスカッションをさらに増やす機会づくりを進めています。

また、ブレークスルーを通さなければ、ジレンマの克服はなかなかできません。品質や味がよく、手頃な価格、加えて健康にもよいという、どこをとっても文句がない商品をつくることは本当に難しいです。それでも、そのような商品づくりにこれからチャレンジしていきたいと考えています。

フィージビリスタディを通して、独創性、競争優位性のある商品づくりに取り組みます。このような一連の流れから顧客満足度を向上させ、ロイヤル顧客の増加とブランド力の強靭化へ向かっていきます。

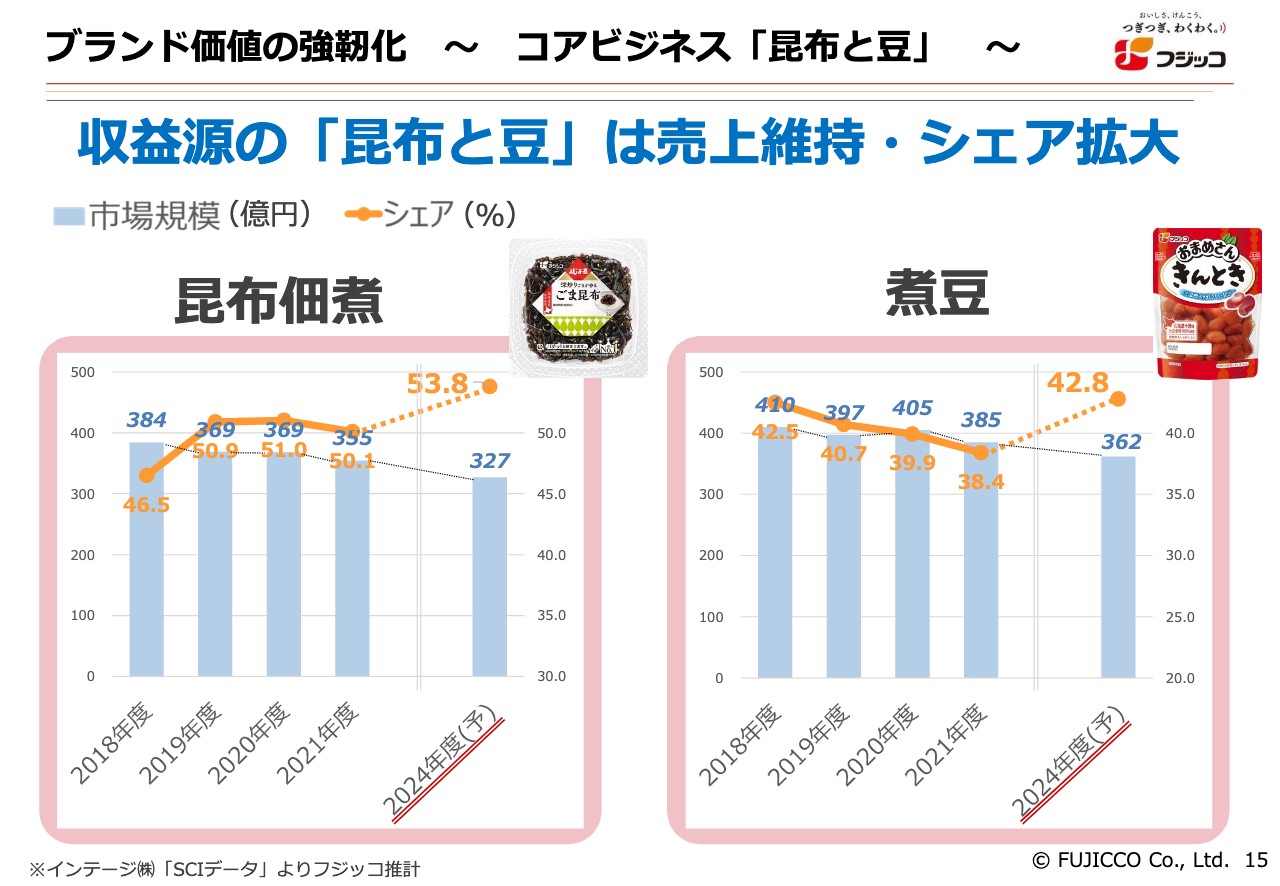

ブランド価値の強靭化 ~ コアビジネス「昆布と豆」 ~

当社の主力商品の中でも、昆布佃煮の「ふじっ子煮」と、煮豆の「おまめさん」という2大ブランドがありますが、これらの売上拡大が難しい状況です。

しかし、先ほどお伝えしたとおりシェアを上げていく政策を採用していく考えです。2018年度の市場規模は384億円ですが、2024年度は327億円まで市場が縮小するといわれています。そのような中、我々は売上を維持することで、シェアを過去最大の53.8パーセントまで拡大する目標を立てています。

煮豆についても同様です。市場規模は410億円から362億円に縮小する予測になっています。それに対し、我々は42.8パーセントまでシェアを拡大することを目標として掲げています。

ブランド価値の強靭化 ~ 「おまめさん 丹波黒黒豆」 ~

トピックスです。この度、スライド左下の「おまめさん 丹波黒黒豆」という商品が、「ITI(International Taste Institute)」という国際味覚審査機構の官能評価により優秀味覚賞を受賞しました。

優秀味覚賞には一ツ星から三ツ星の3つのグレードがあります。「おまめさん 丹波黒黒豆」はその中でも最高である三ツ星を獲得しました。我々も非常に誇りに思っています。

世界のシェフやソムリエがこの味を認めたことから、「丹波黒にはまだまだ可能性があるだろう」と希望を持つことができました。総合評価は92.8パーセントで、あり得ないほど高い得点をいただいたということです。

ブランド価値の強靭化 ~ 黒大豆ポリフェノール ~

もう1点は、機能性の追求についてです。我々は過去何十年も黒豆を研究してきました。そのような中、昨年11月と今年1月に新たな機能性表示が認可されました。

1つ目が「血管のしなやかさの維持」で、血管をやわらかくする機能です。黒大豆ポリフェノールに血管年齢を若返らせる機能があることを証明しました。

2つ目は「疲労感を軽減」させる機能です。主に黒大豆の皮を構成する組織にアントシアニジンというポリフェノールが多く含まれています。これによる抗疲労、つまり疲れにくくする機能も証明しました。

今後はこの2点を前面に押し出し、黒豆を売り込んでいきます。新商品においてもこのような表示ができるものを開発していく方針です。既存商品もこのような表示を施していけば、需要拡大のチャンスはまだまだあるだろうと考えています。

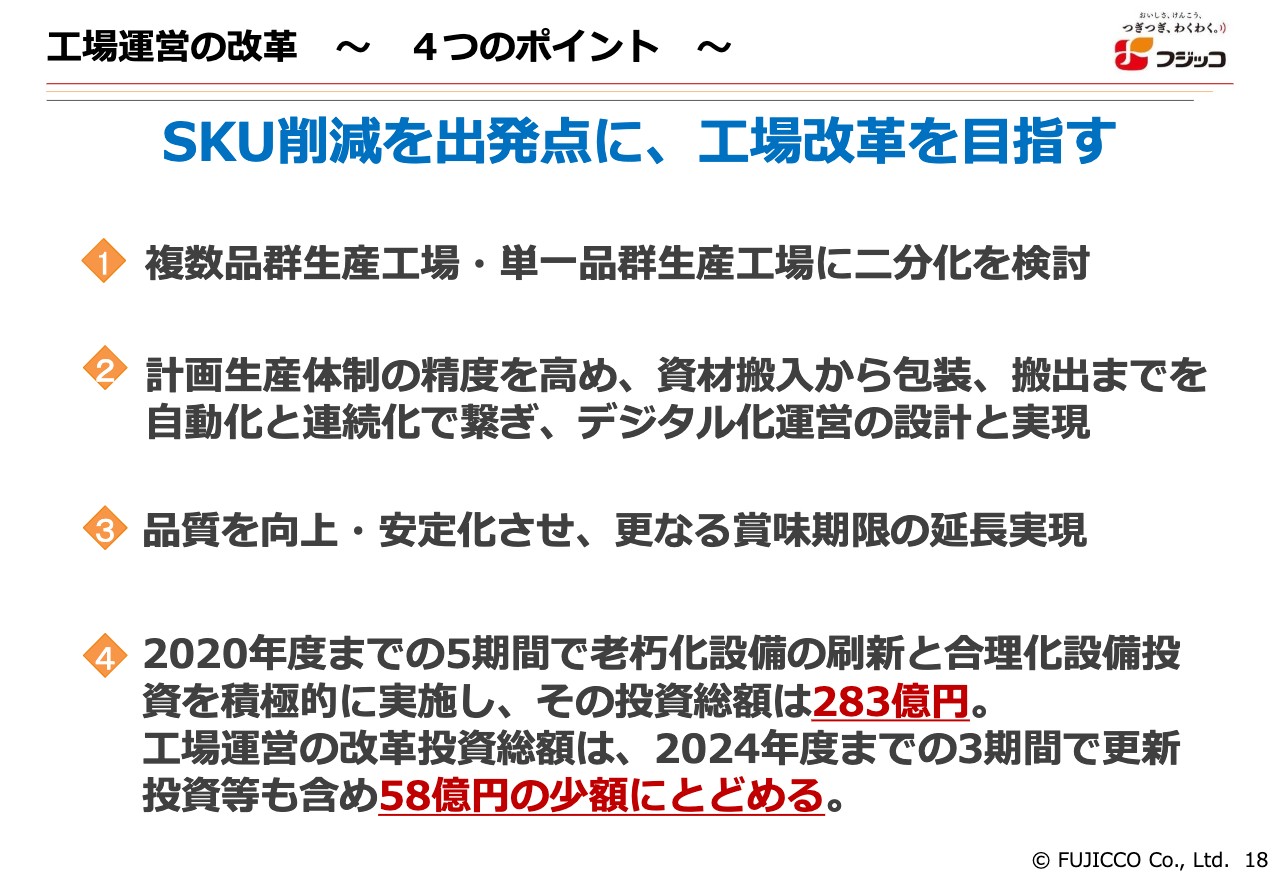

工場運営の改革 ~ 4つのポイント ~

SKU削減を出発点として、工場改革を目指しています。スライドに示した4点を考えています。1つ目は、効率を上げるため、複数商品をつくる工場と単一商品をつくる工場に二分化する取り組みを進めています。

2つ目に、このように計画生産体制が整えば精度が高まり、サプライチェーンマネジメントを行いやすくなります。自動化・連続化を遂げ、生産ラインが一本化された体制を目指していきたいと考えています。

3つ目は、食品ロス削減を目的に品質を向上・安定化させ、さらなる賞味期限の延長を進めていきます。

4つ目ですが、先ほどもお伝えしたとおり、2020年までの5期間で老朽化設備の刷新として283億円という莫大な金額を投資しました。この3期間は構想と準備に力を入れ、実際の投資額を58億円にとどめます。その分、さらなる工場投資を実施しようと考えています。

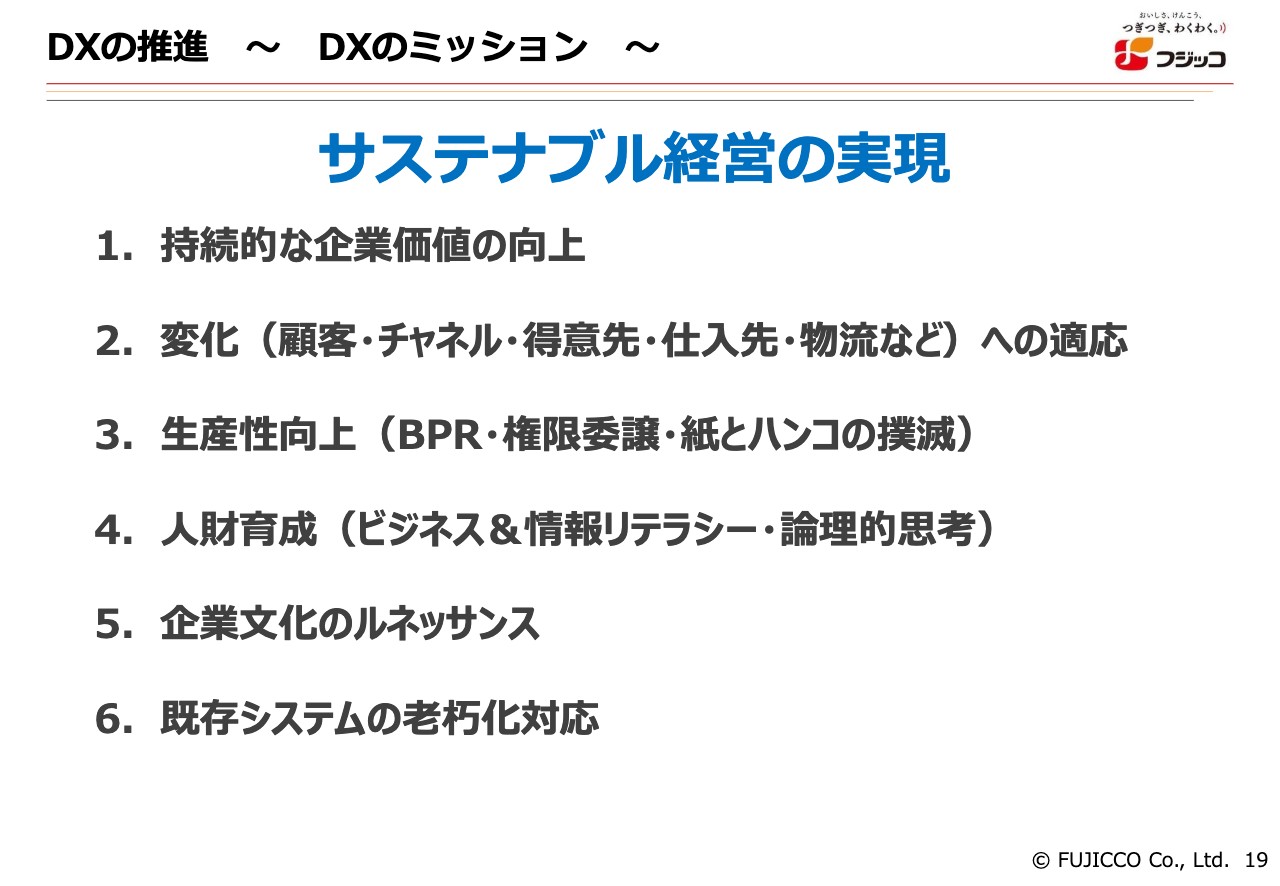

DXの推進 ~ DXのミッション ~

DXの推進についてお話しします。コンセプトとして「サステナブル経営の実現」を掲げていきます。

永遠に存続できる会社にするためのDX改革をしなければならないと考え、今後はスライドに示した「持続的な企業価値の向上」「変化への適応」「生産性向上」「人財育成」「企業文化のルネッサンス」「既存システムの老朽化対応」の6つを成し遂げられるように、委員会を立ち上げて改革に取り組んでいきます。

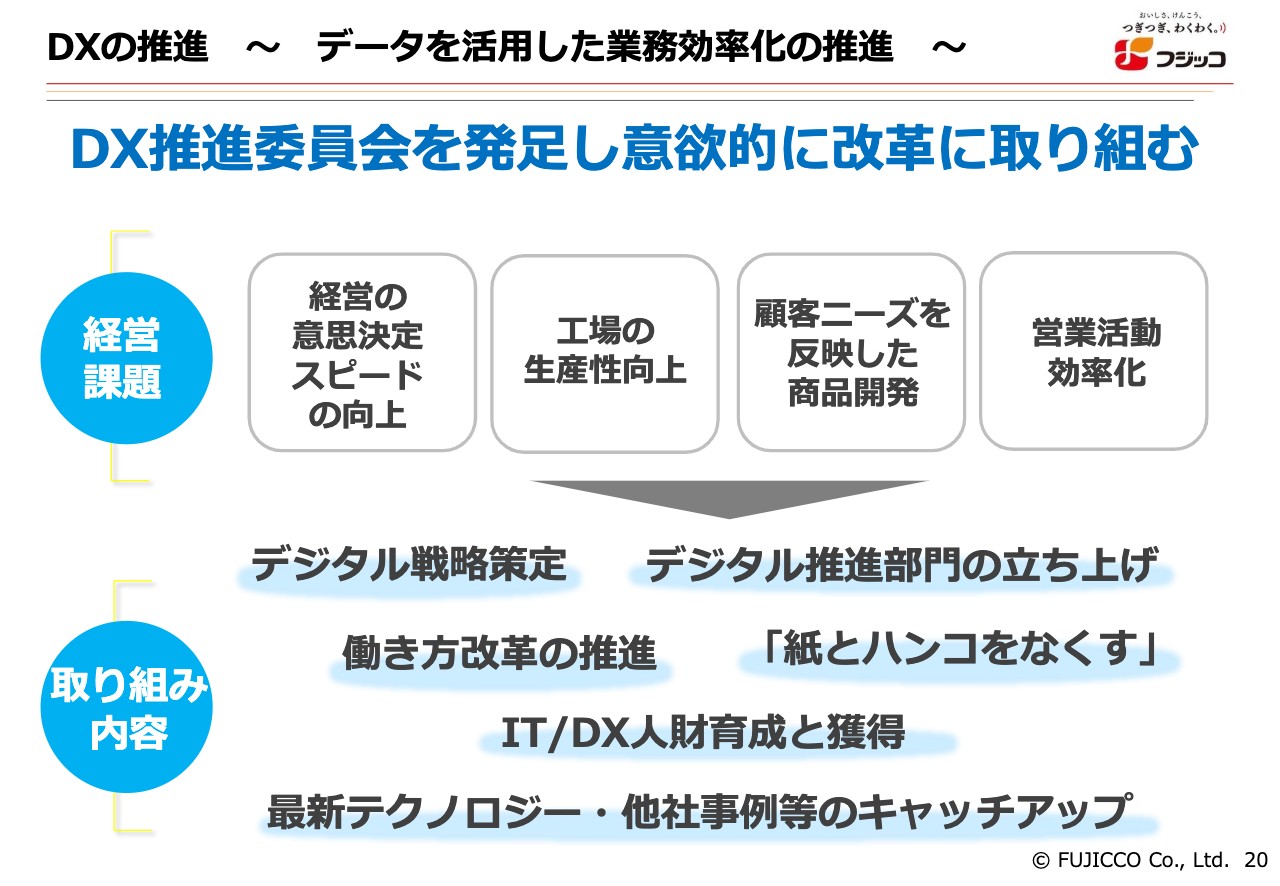

DXの推進 ~ データを活用した業務効率化の推進 ~

DX推進委員会の委員長には私が就任し、自ら取り組む姿勢でDXを進めます。経営課題とした「経営の意思決定のスピードの向上」「工場の生産性向上」「顧客ニーズを反映した商品開発」「営業活動効率化」の4つを確実に克服するDXとなるように、スライド下段に示した内容を実施していきます。

コーポレートガバナンスの強化 ~ 株主還元の考え方 ~

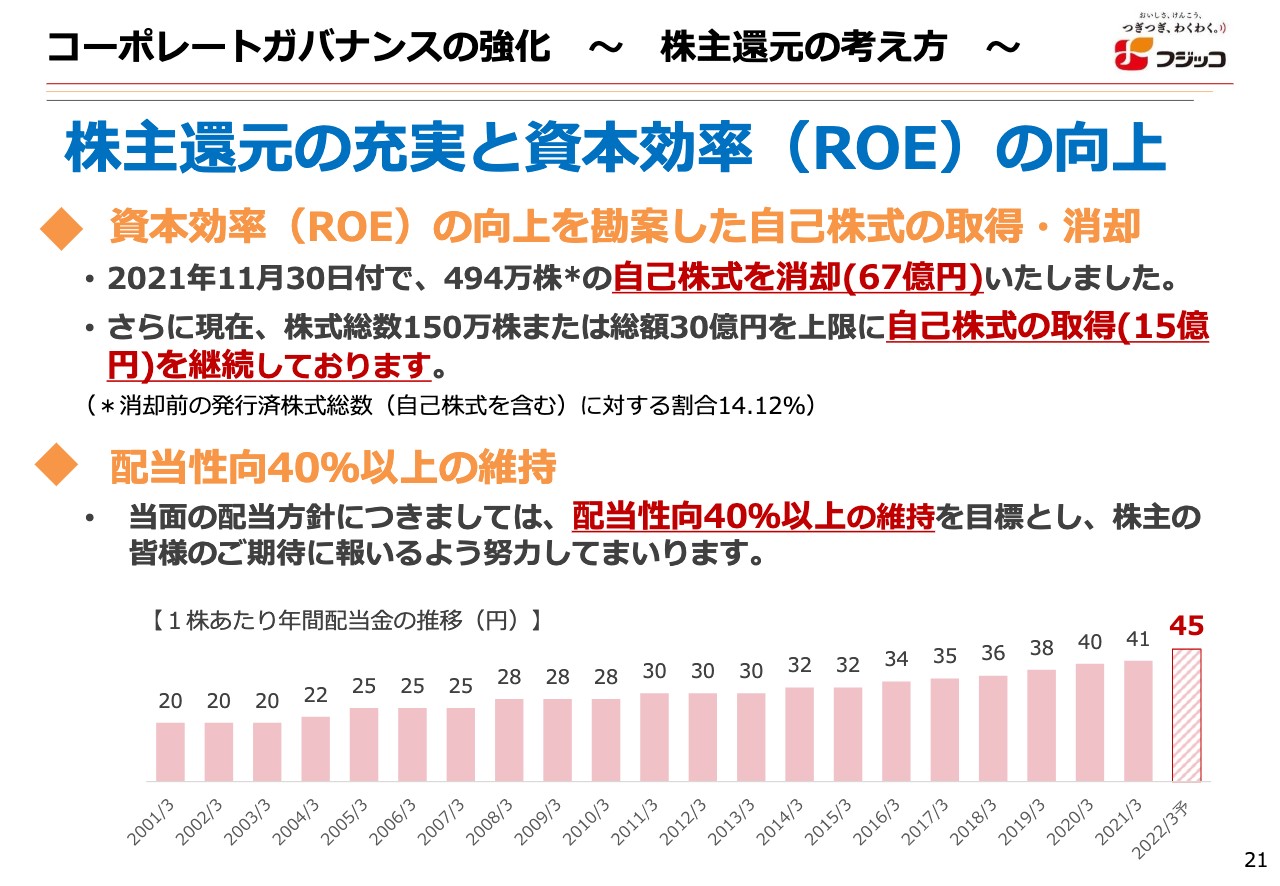

コーポレートガバナンス強化の一環として、株主還元についても考えを深めています。ROEをいかに高めていくかは、我々の企業価値をいかに高めていくかという課題ともいえます。

昨年11月30日に、いわゆる金庫株だった494万株の自己株式を消却しました。現在も株主還元策として、総額30億円または150万株を上限に自己株式の取得を続けています。なお、この次の対応も検討している段階です。

配当性向40パーセント以上の維持についてですが、今期においては64パーセントと、40パーセントをはるかに上回る配当性向の見込みとなっています。これは純利益を落としたことが原因です。

今後回復し、過去のように40億円、50億円と利益が上がるようになったとしても、政策として40パーセント以上の維持に取り組んでいきたいと考えています。

スライド下段のグラフのとおり、過去に配当金額を減らしたことはありません。20円から始まり現在は45円と、ほぼ20年の間に配当額を2倍以上上乗せしてきた実績もあります。今後も配当額を上げていく政策を壊さず、継続していく考えです。

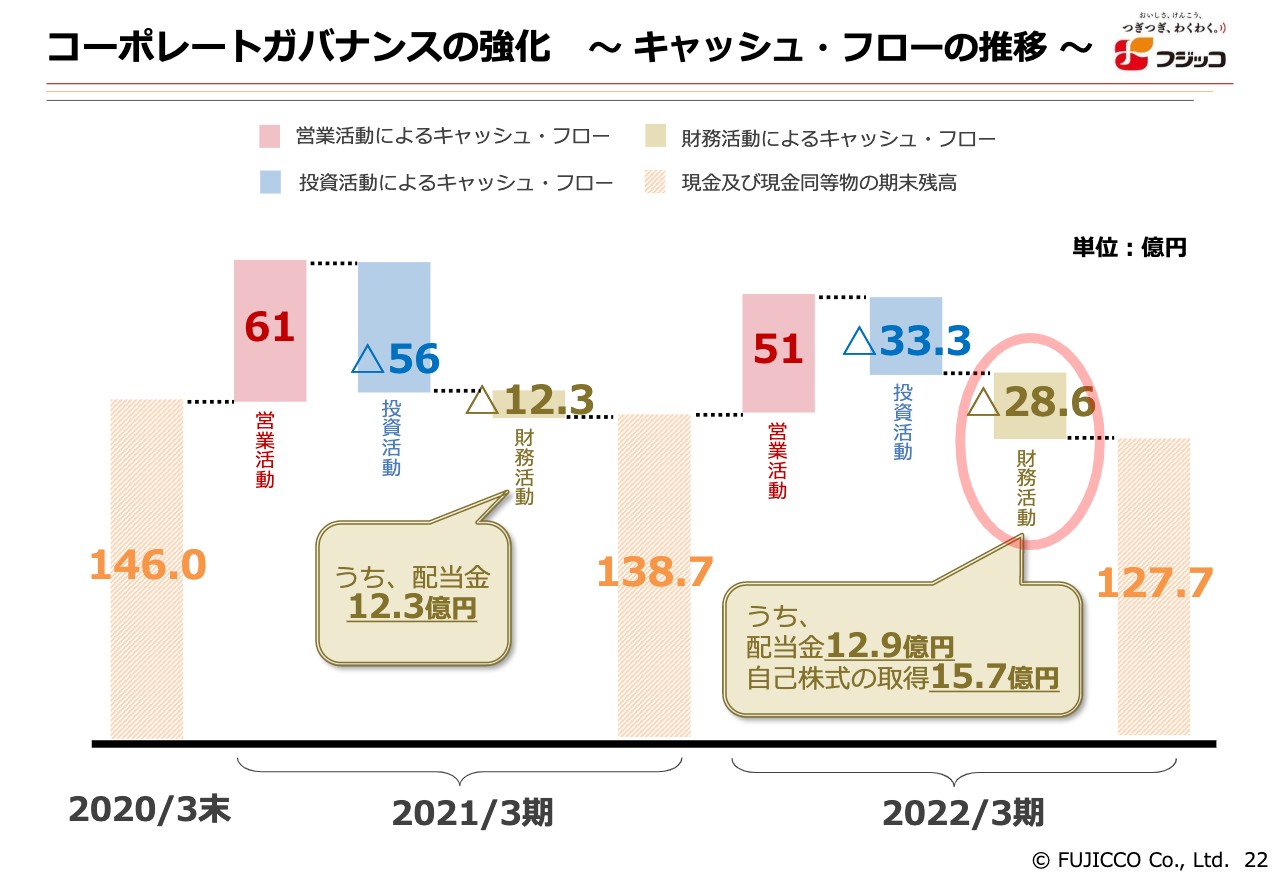

コーポレートガバナンスの強化 ~ キャッシュ・フローの推移 ~

コーポレートガバナンスの強化の観点から、キャッシュ・フローについても考えました。スライドのグラフの、2020年3月期末から2022年3月期末における現金同等物の期末残高をご覧ください。2年前は146億円だったものが、現在は約127億円となり、約20億円目減りしています。

ただし、これには純然たる理由があります。配当金の増加と自己株式の取得です。ほとんどその費用として使ってきたため、全体のキャッシュ・フローはまったく落ちていません。

今後も維持しようと考えていますが、キャッシュ・フローが増えた場合は、現金相当の残高が残らないかたちで株主に還元することも視野に入れています。

フジッコ流・サステナブル経営「5つの健康」

ここからは、新・中期3か年計画におけるサステナビリティの考え方についてお話しします。

当社は「5つの健康」を謳っています。「健全経営」は業績、株主に対する健全性をよりPRすることです。「健康経営」は社内、社員へ健康を気遣える会社であることを意味しています。さらに「健康提供」として、お客さまへおいしさのみならず健康をしっかり提供します。

また、「健康社会」へとつながるように社会貢献として地域交流を大事にし、「地球健康」に向け、SDGs、環境への配慮などを積極的に進めます。

サステナビリティに関する取り組み

「健全経営」については「透明性の高いガバナンス」「コンプライアンスの遵守」がベースにあることが必須です。スター商品の拡販から営業利益、純利益を確実に獲得し、P/L、B/Sも健全であることを掲げていきます。

もう1つの重要なことである社員の心と体の健康を気遣うこととして、「健康経営」に乗り出そうとしています。社員に自分の時間をいかに有効に使ってもらえるかを考え、「残業ゼロ」を推進しています。

スライドに「有給休暇取得率60パーセント以上」と記載していますが、2021年度の実績では80パーセントが消化されました。社員が心と体をしっかり休められ、仕事に集中できる体制を築き上げていきます。

お客さまへ向けた「健康提供」は、先ほどお伝えした「丹波黒黒豆」のように、今後は機能性表示食品を積極的に開発し、お客さまの健康を守ります。既存商品はさらにおいしさを向上させ、幸せ感、楽しさといった心の健康を提供していくことを意識していきます。

加えて、商品には安心・安全がベースになければいけません。このような部分もしっかりと掲げていきます。

「健康社会」では、現在、我々は北海道昆布の収穫量の減少で苦労していますが、産地との協業で養殖事業を開発し、養殖技術によって世界の海に「昆布の森」を増やすとともに、地球健康に関わる温暖化ガス削減へ取り組むことも掲げてがんばっていきたいと思います。

「地球健康」では、プラスチックの削減に加え、工場ではLNG、いわゆる液化天然ガスを重油の代わりに使い、CO2の削減に取り組むことに力を入れていきます。

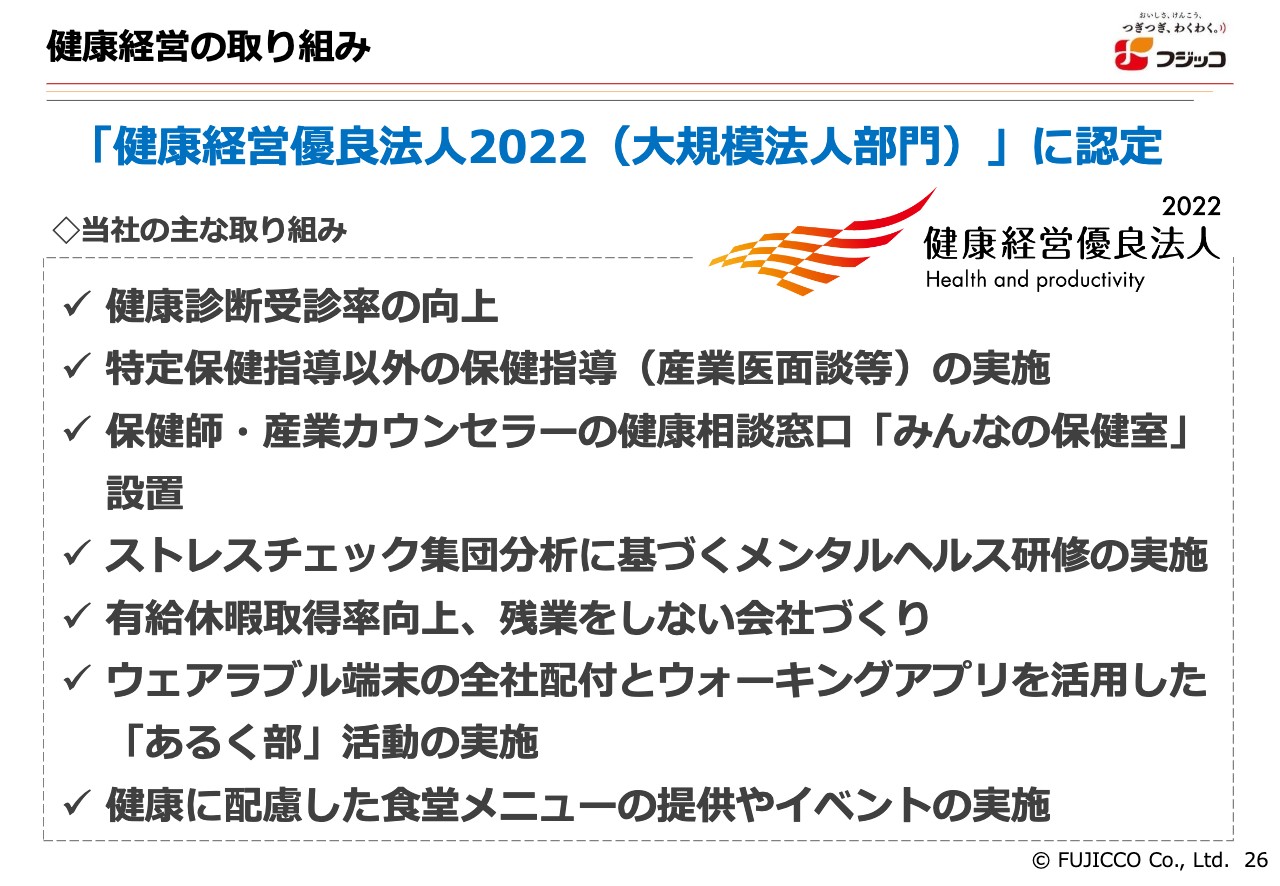

健康経営の取り組み

健康経営優良法人についてです。経済産業省が認定する制度ですが、大規模法人部門における「健康経営優良法人2022」に、ようやく認定していただきました。さらに、そのトップ500社に対する「ホワイト500」という認定証がありますので、そこにしっかりと入るように、これからも健康経営を進めていきます。

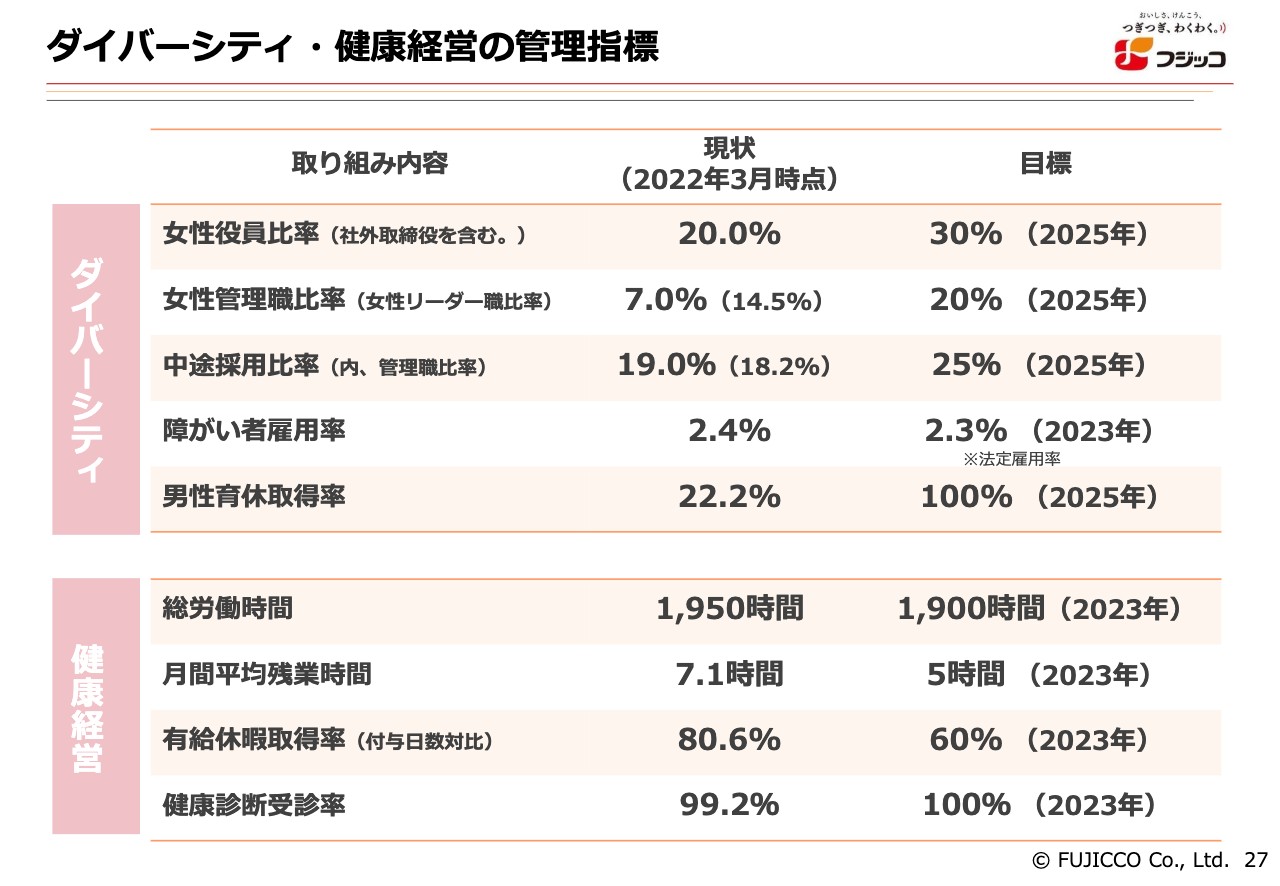

ダイバーシティ・健康経営の管理指標

ダイバーシティと健康経営の2つに力を入れています。スライドの表の中央に管理指標の現状の数値を記載しています。2025年もしくは2023年という期限をもって、目標数値をしっかりと掲げ、推進していきます。

以上が私からのご説明です。ご清聴ありがとうございました。

連結損益計算書(前年との比較) 新基準比較

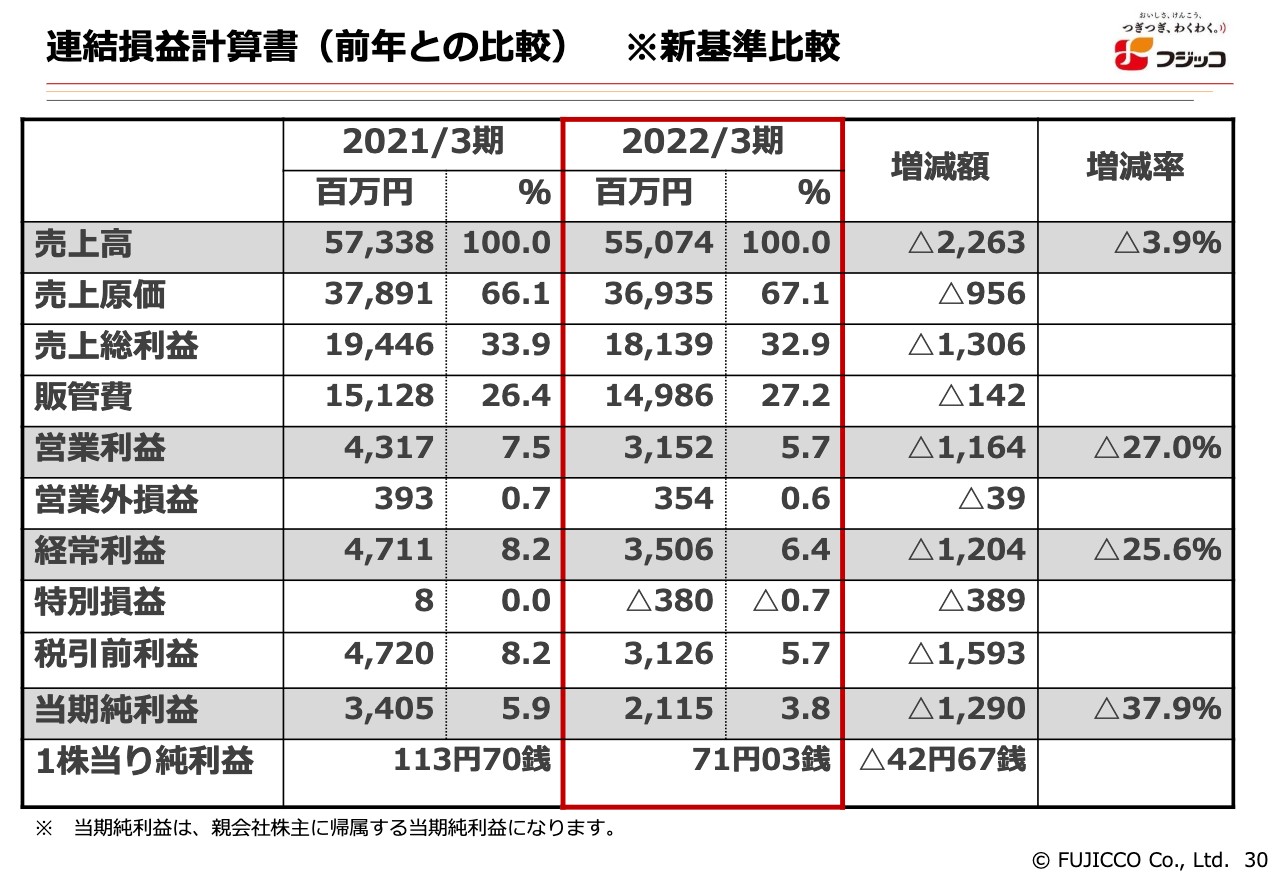

尾西輝昭氏:上席執行役員経営企画本部長の尾西でございます。決算の概要と今期の業績の見通しについてご報告します。終わった期の決算概要です。売上高は新基準で約550億円、前年同期比約22億円の減収となりました。

原価率は67.1パーセントで1ポイントの悪化、販管費等は0.8ポイントの悪化で、営業利益は差し引きで31億5,200万円、営業利益率も1.8ポイントの悪化という結果でした。経常利益、当期純利益も同様の結果で、30パーセント前後の減益となりました。

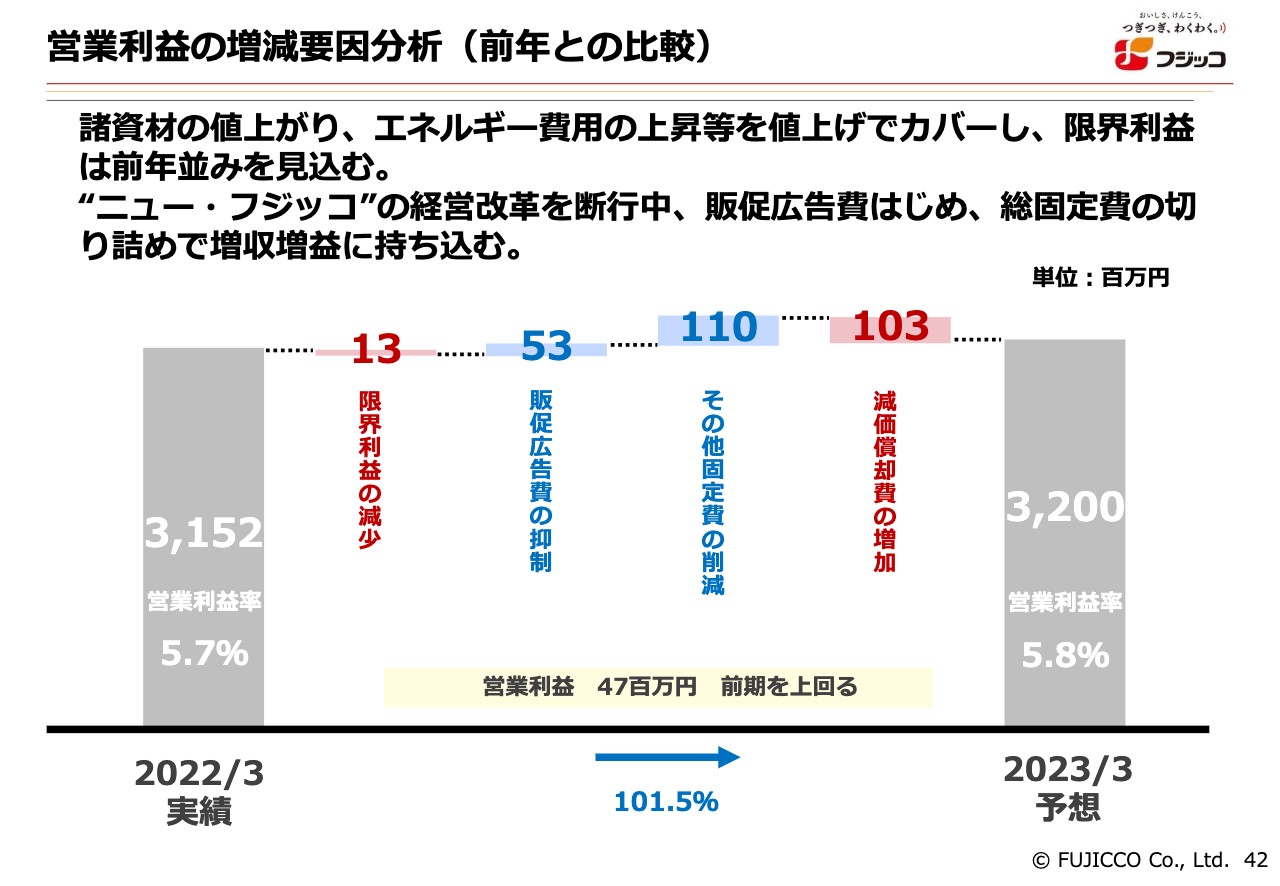

営業利益の増減要因分析(前年との比較)

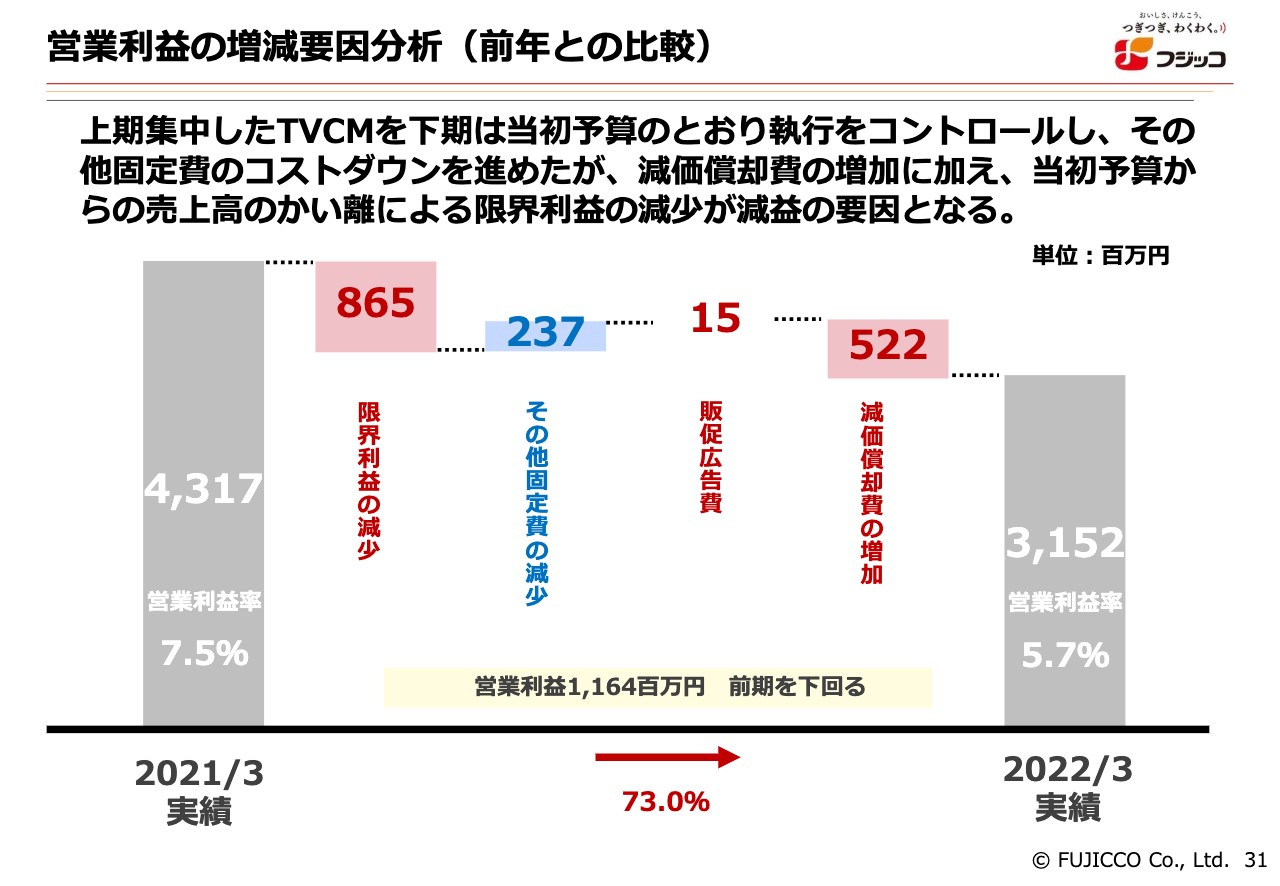

営業利益の増減要因です。上期の前の期がコロナ禍でテレビCMをまったく打たなかったということで、上期はテレビCMの施策に集中しましたが、下期は当初の予算どおり執行をコントロールしました。

その他固定費のコストダウンも進めましたが、先ほど社長がお伝えしたとおり、償却費の増加に加え、売上高の乖離による限界利益の減少が減益の要因となりました。

当期純利益の増減要因分析 ~特別損益の比較〜

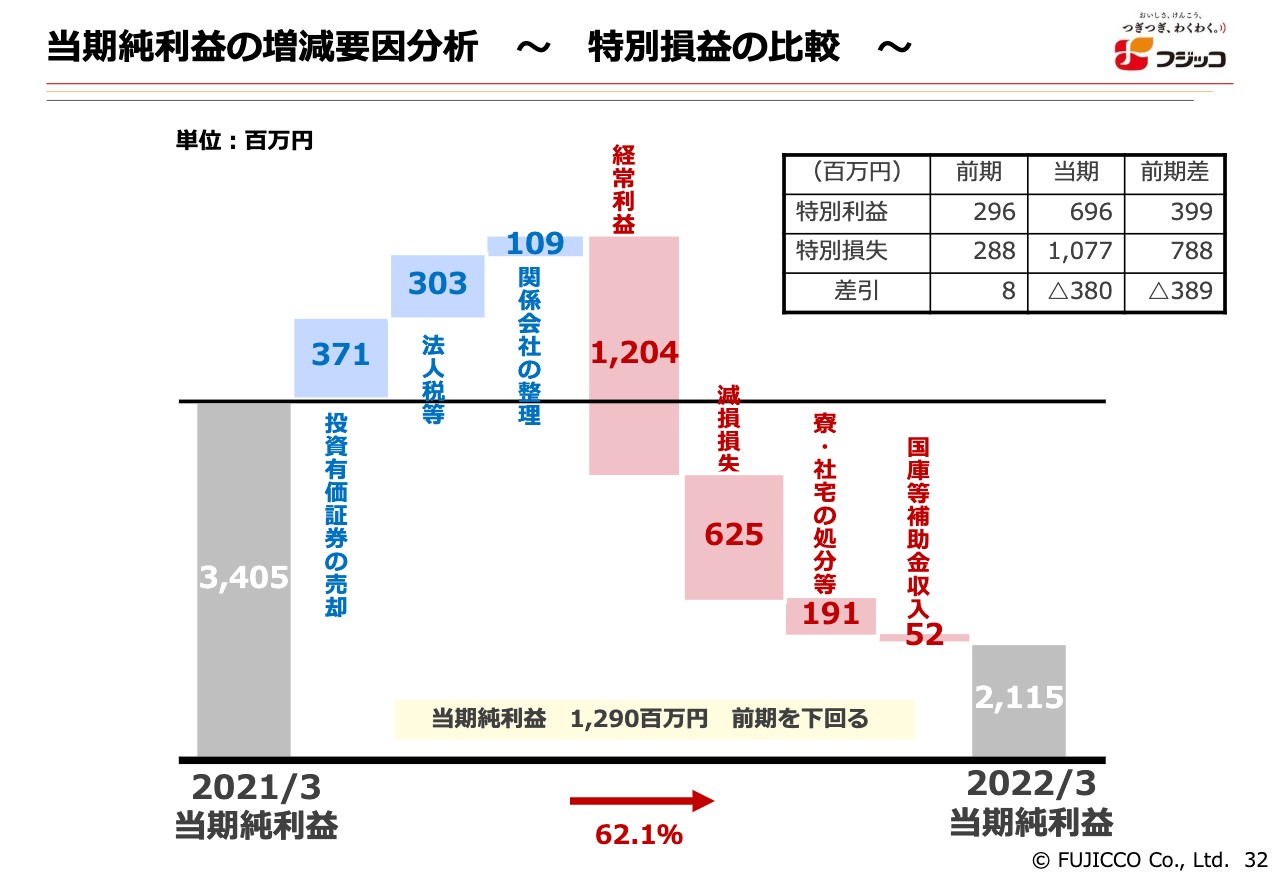

当期純利益も、前期を12億9,000万円下回る結果となりました。経常利益の12億円の減益が大きな部分ですが、“ニュー・フジッコ”の改革を進める中で、固定資産関係のいろいろなものを徹底して処分しています。

スライドの滝グラフが示すとおり、かなりの増減を伴いながら、最終的に当期純利益は12億円落としたという結果です。

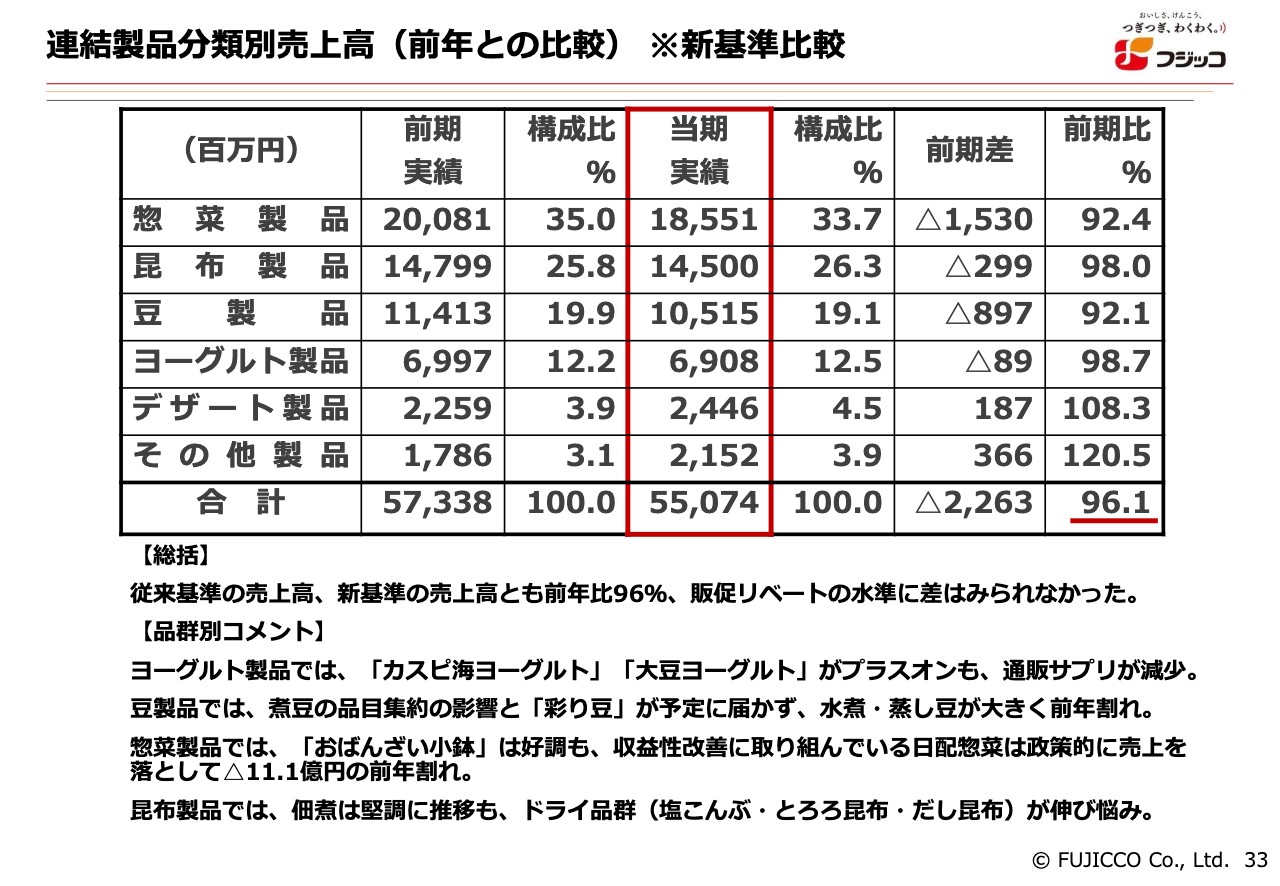

連結製品分類別売上高(前年との比較) 新基準比較

製品分類別の売上の状況です。22億円減収の内訳ですが、惣菜製品は前期比15億3,000万円減少しました。

スライドの表の欄外に記載していますが、「おばんざい小鉢」は好調だったものの、惣菜の中でも収益改善に取り組んでいる日持ちしない日配惣菜が不採算取引を解消するなど、政策的に売上を11億1,000万円ほど落としたことも考慮していただきたいと思います。

豆製品に関しても前期比約8億9,000万円減少しましたが、煮豆の品目集約の影響と、新商品の「彩り豆」が予定には届かなかったことで、あまり収益のよくない水煮・蒸し豆も大きく前年実績を割りました。本丸の「おまめさん」シリーズのレギュラー商品については、順調に推移したことを付け加えます。

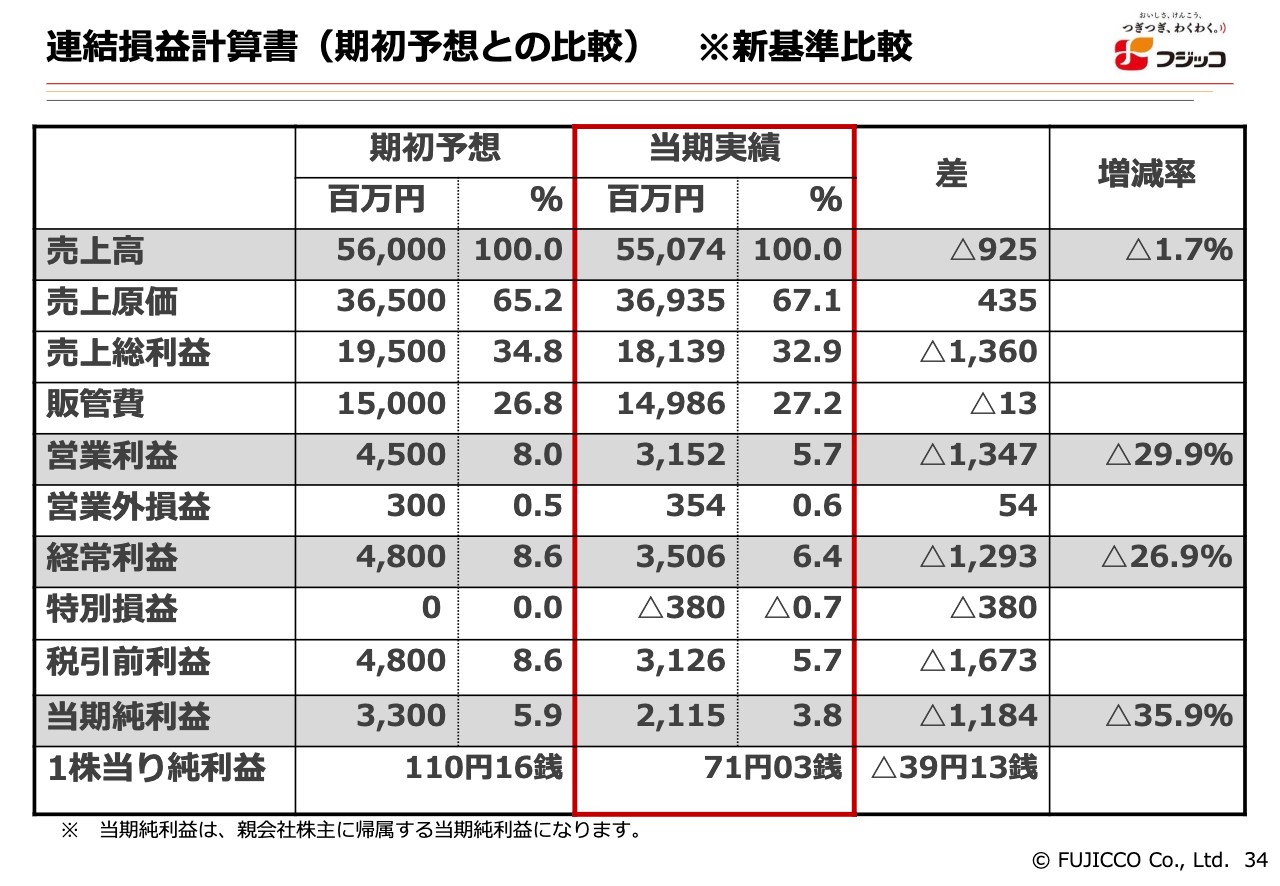

連結損益計算書(期初予想との比較) 新基準比較

期初予想との比較です。売上は約550億円ということで減収の計画でしたが、そこから10億円弱落とす結果となりました。営業利益は45億円に対して約31億円、経常利益は約35億円、当期純利益は約21億円で、先ほどの前年比較と同じように、30パーセント前後の減益となりました。

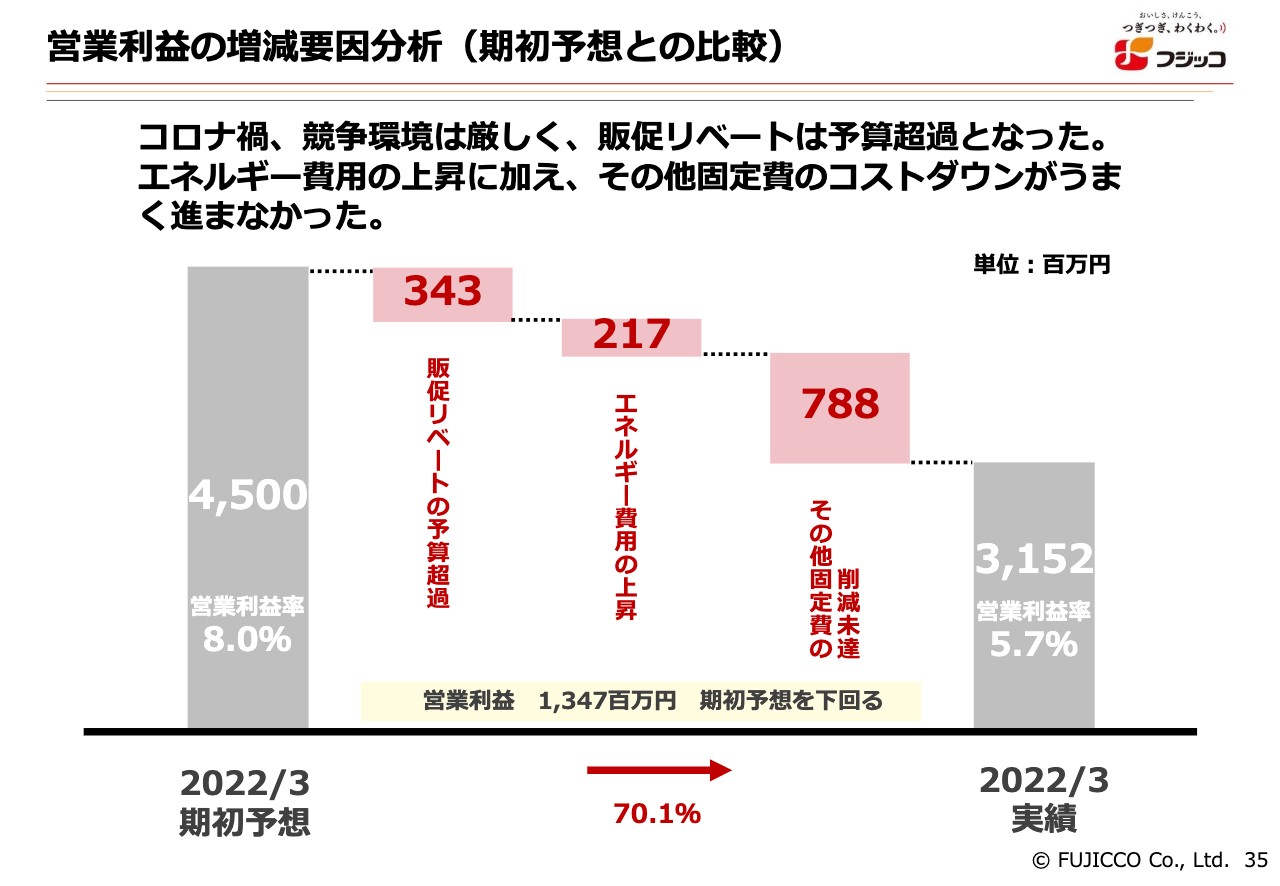

営業利益の増減要因分析(期初予想との比較)

期初予想との営業利益の増減要因の分析です。コロナ禍の競争環境は厳しく、販促リベートは予算超過となってしまいました。

エネルギー費用の上昇に加え、その他固定費のコストダウンに関しては中間決算説明会でもお伝えしましたが、“ニュー・フジッコ”の中で即効性のあるコストダウンを追求したものの、うまく進みませんでした。

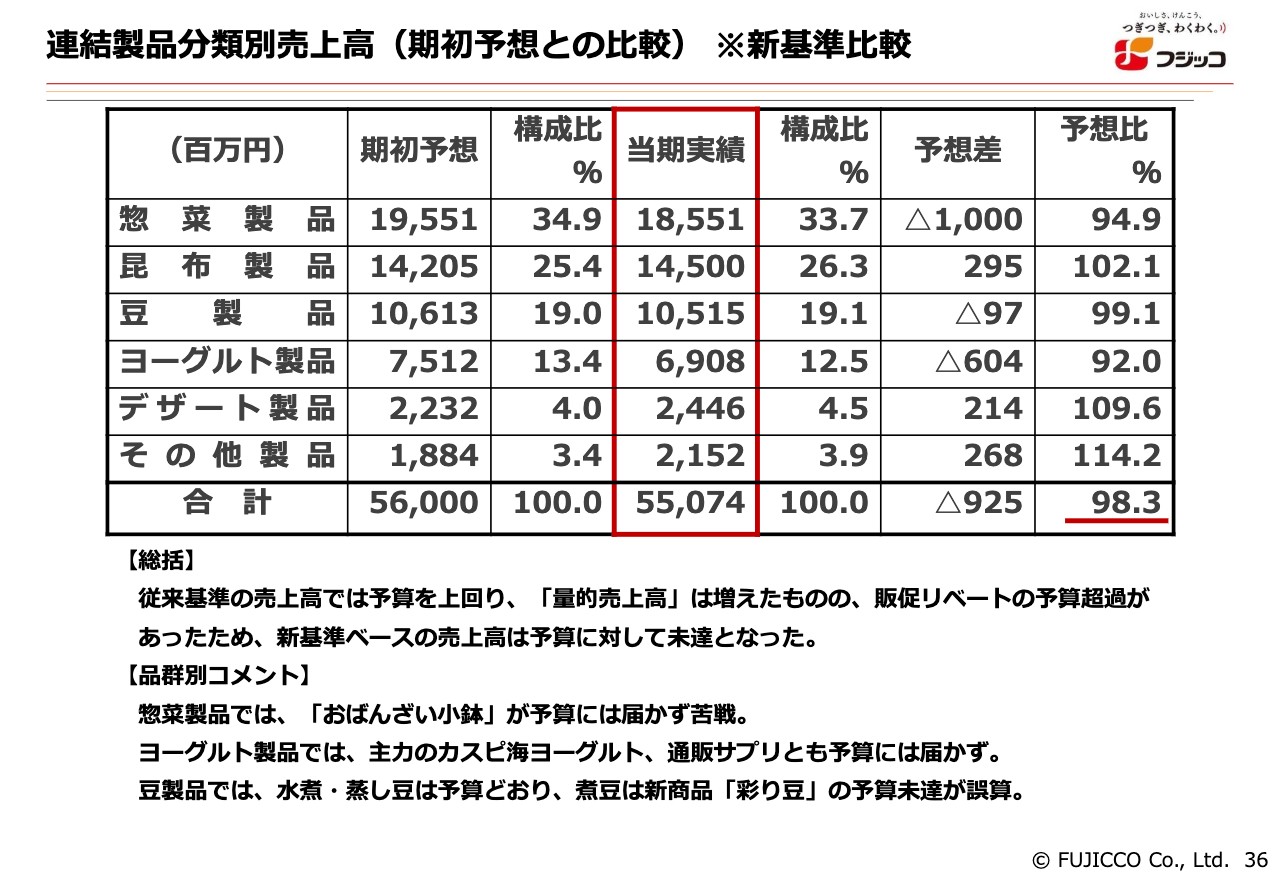

連結製品分類別売上高(期初予想との比較) 新基準比較

期初予想との製品分類別の売上高の比較です。繰り返しになりますが、従来基準の売上高では予算を上回っており、量的な売上高は増えたものと認識しています。しかし、販促リベートの予算超過があったため、新基準ベースの売上高は予算に対して未達となりました。

主な品群ですが、「おばんざい小鉢」は前年を上回りましたが、期待する予算には届かず苦戦という結果となっています。ヨーグルトも同様の結果でした。

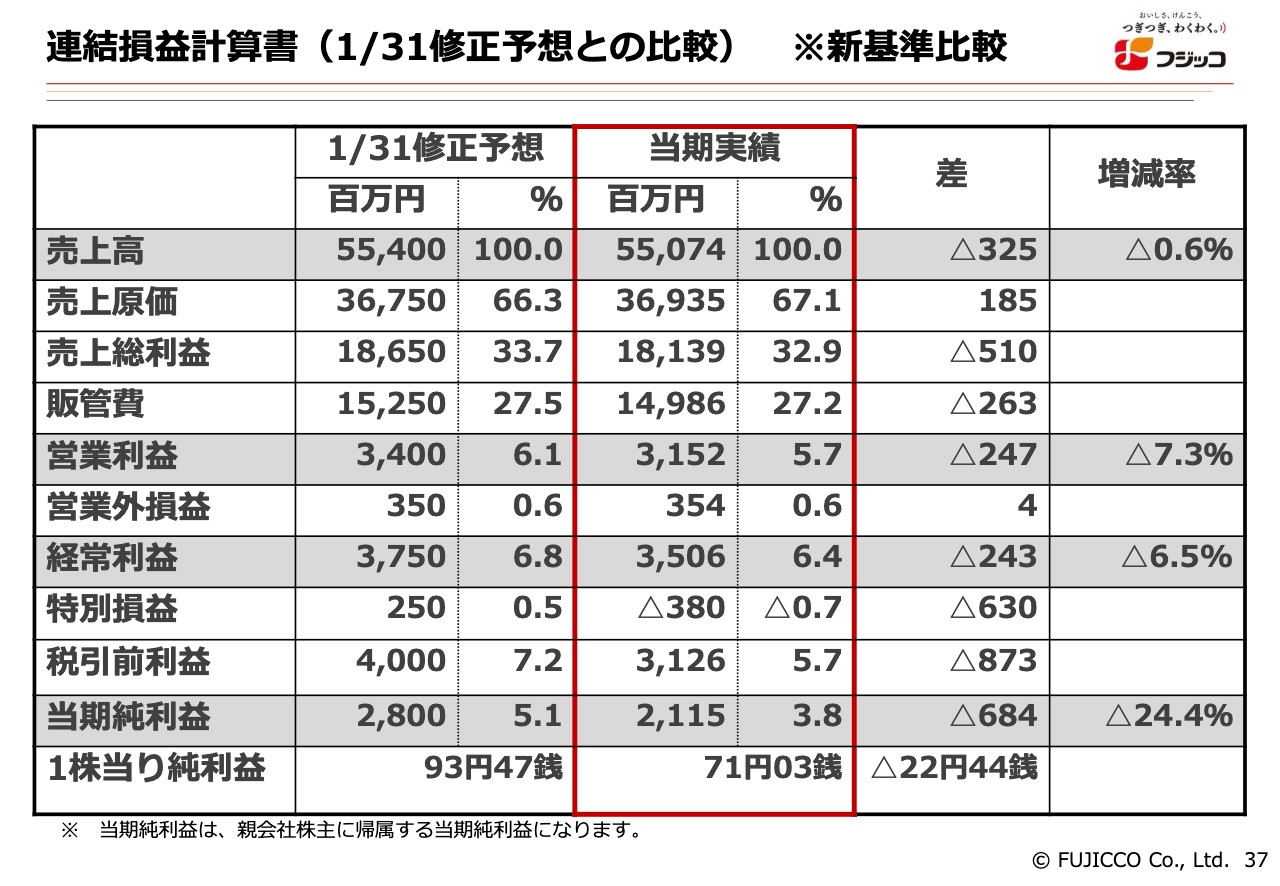

連結損益計算書(1/31修正予想との比較) 新基準比較

修正予想との比較です。同じ期に、営業利益について2度の修正を行ってしまいました。本スライドは、1月31日の修正予想との比較です。

うまくいかなかった点は、やはりトップラインです。売上がなかなか確保できず、社内でも利益の確保のためにいろいろと取り組みましたが、肝心のトップラインがうまく伸ばせず、厳しい結果になったと認識しています。

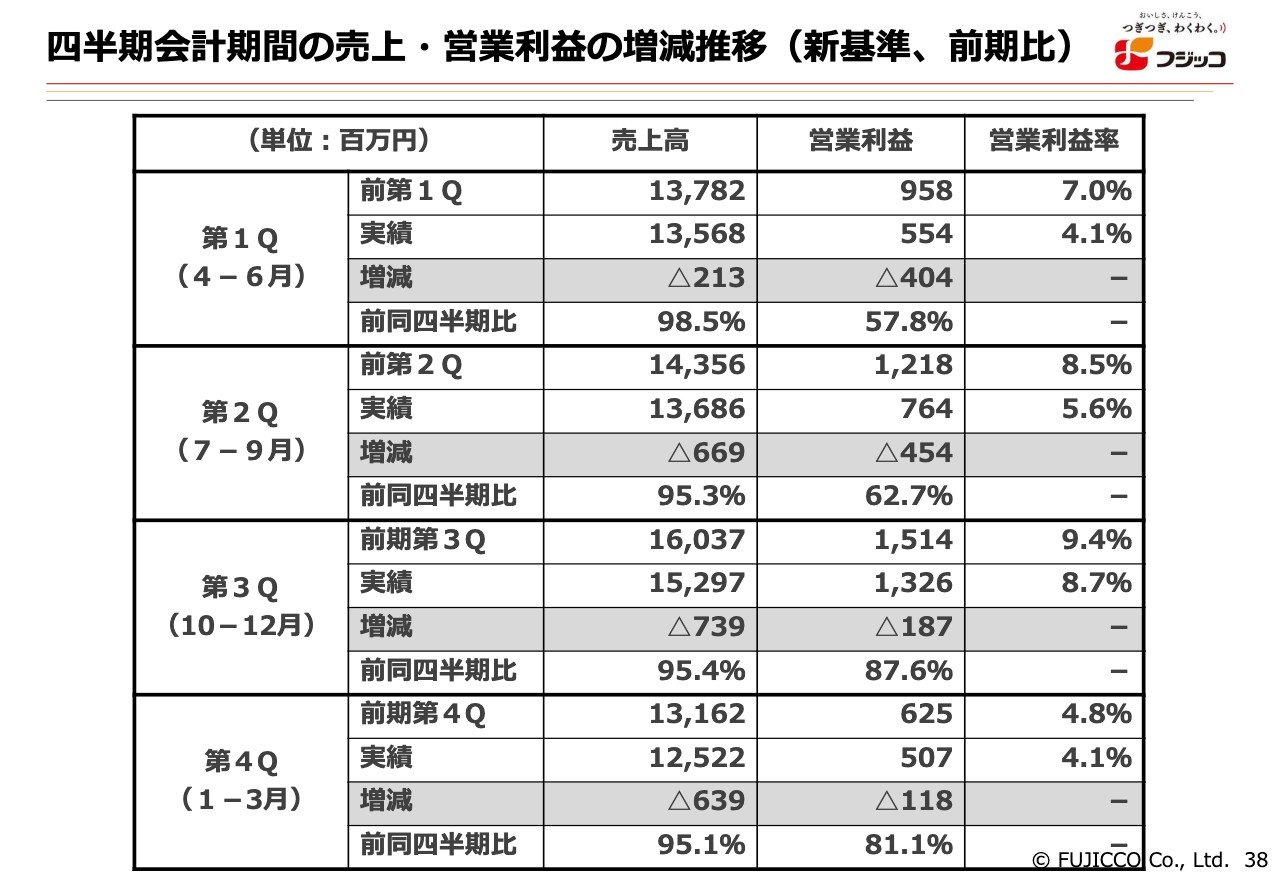

四半期会計期間の売上・営業利益の増減推移(新基準、前期比)

四半期の会計期間別の売上、営業利益の増減の推移にも表れているとおり、第2四半期以降、コロナ禍の裏年ということで、スーパーの売上に関しても市場の減退がありました。

当社のスーパーチャネルは比重が非常に大きいため、第2四半期、第3四半期、第4四半期の売上は前年同期対比で95パーセントしか確保できなかったということです。

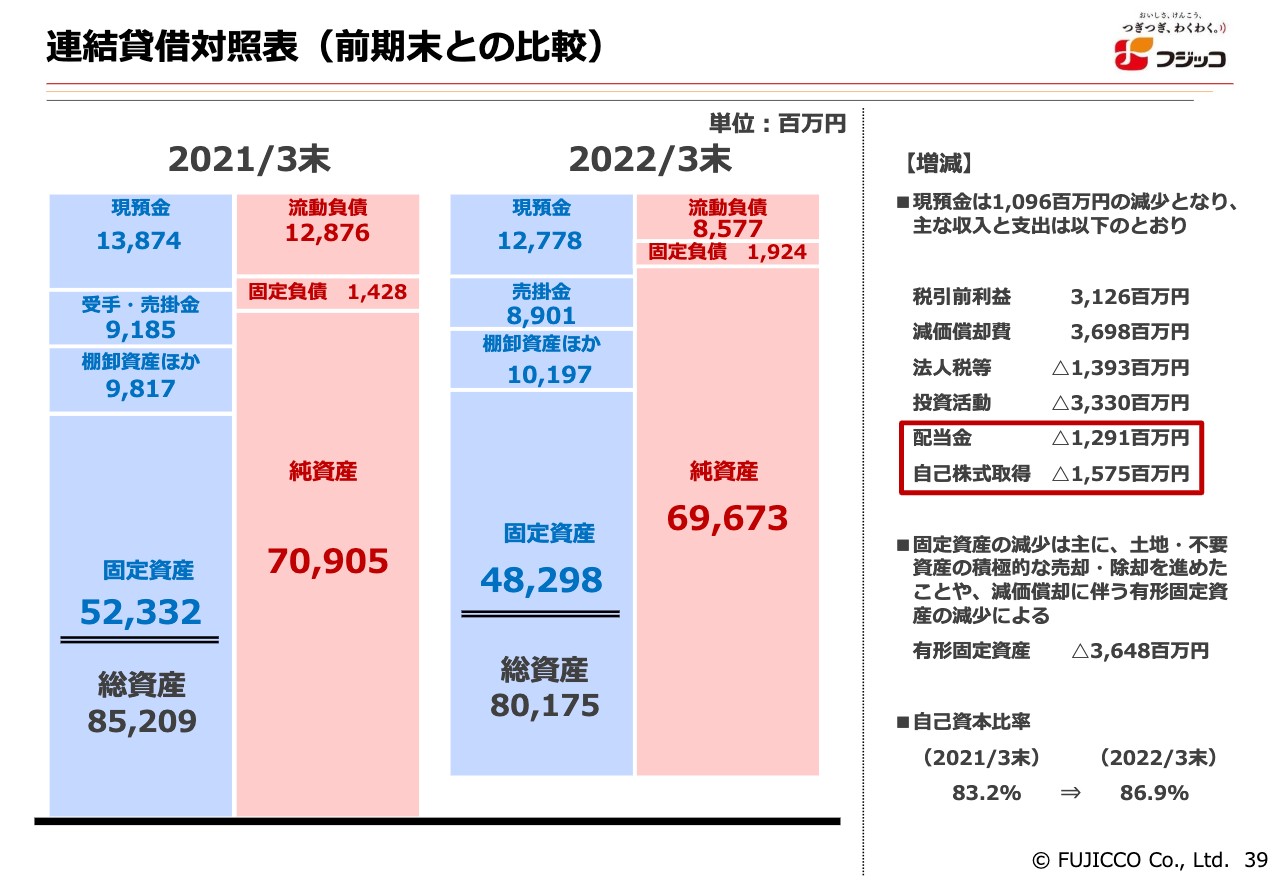

連結貸借対照表(前期末との比較)

連結貸借対照表です。先ほどお伝えしたとおり、土地・不要資産の積極的な売却、除却を進めてきたため、有形固定資産が大きく下がっています。

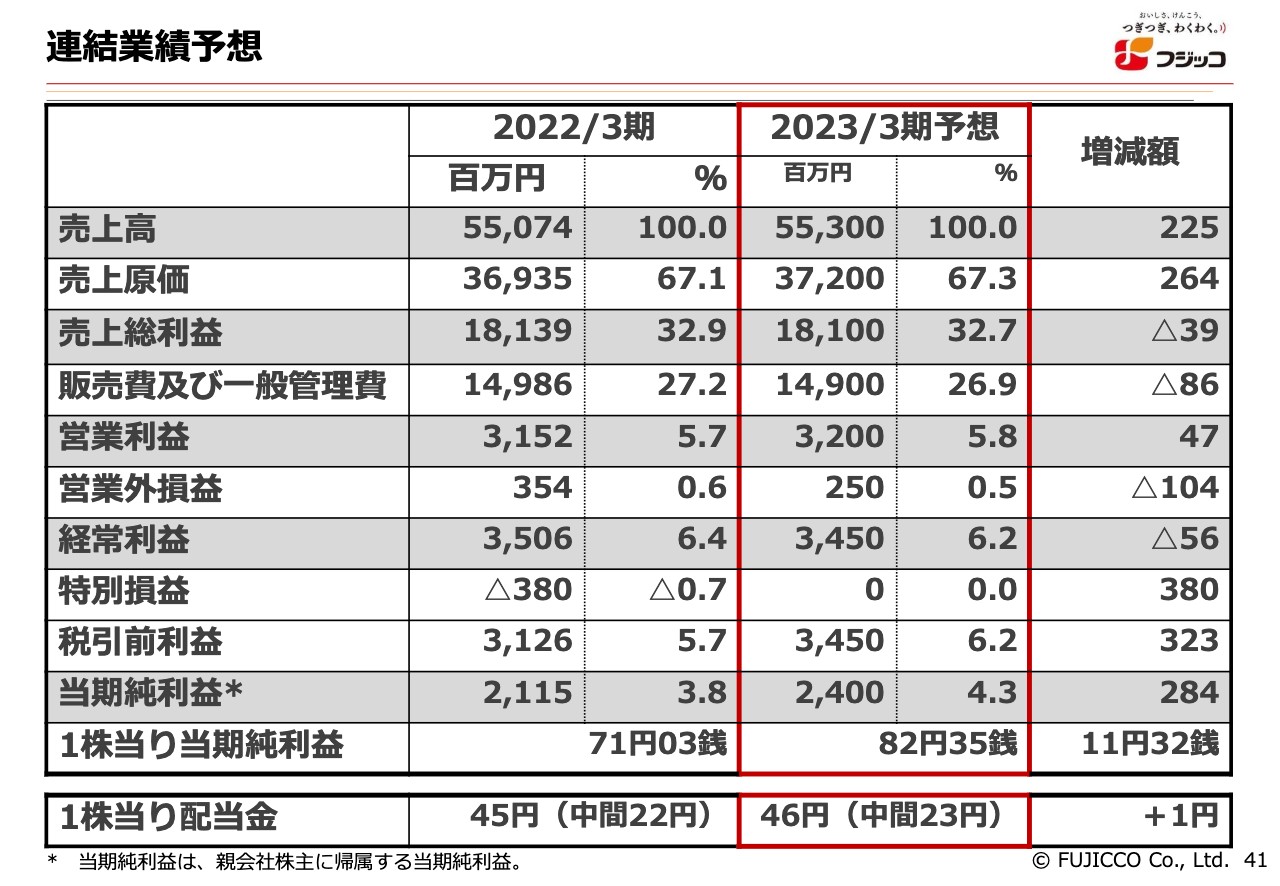

連結業績予想

今期の業績見通しです。連結業績予想ですが、売上は微増収として、553億円をなんとか達成する予想です。営業利益は32億円で、ほぼ前年並みでわずかに増益という計画を立てました。経常利益は34億5,000万円、当期純利益は24億円、配当金は1円増配の46円を見込んでいます。

営業利益の増減要因分析(前年との比較)

営業利益の増減要因を、終わった期と比較し分析したものです。諸資材の値上がり、エネルギー費用の上昇などを6月に一般商品の値上げでカバーし、限界利益は前年並みを見込んでいます。

“ニュー・フジッコ”の経営改革断行中、販促広告費を始め、総固定費の切り詰めで増収増益に持ち込むことが今期の課題です。

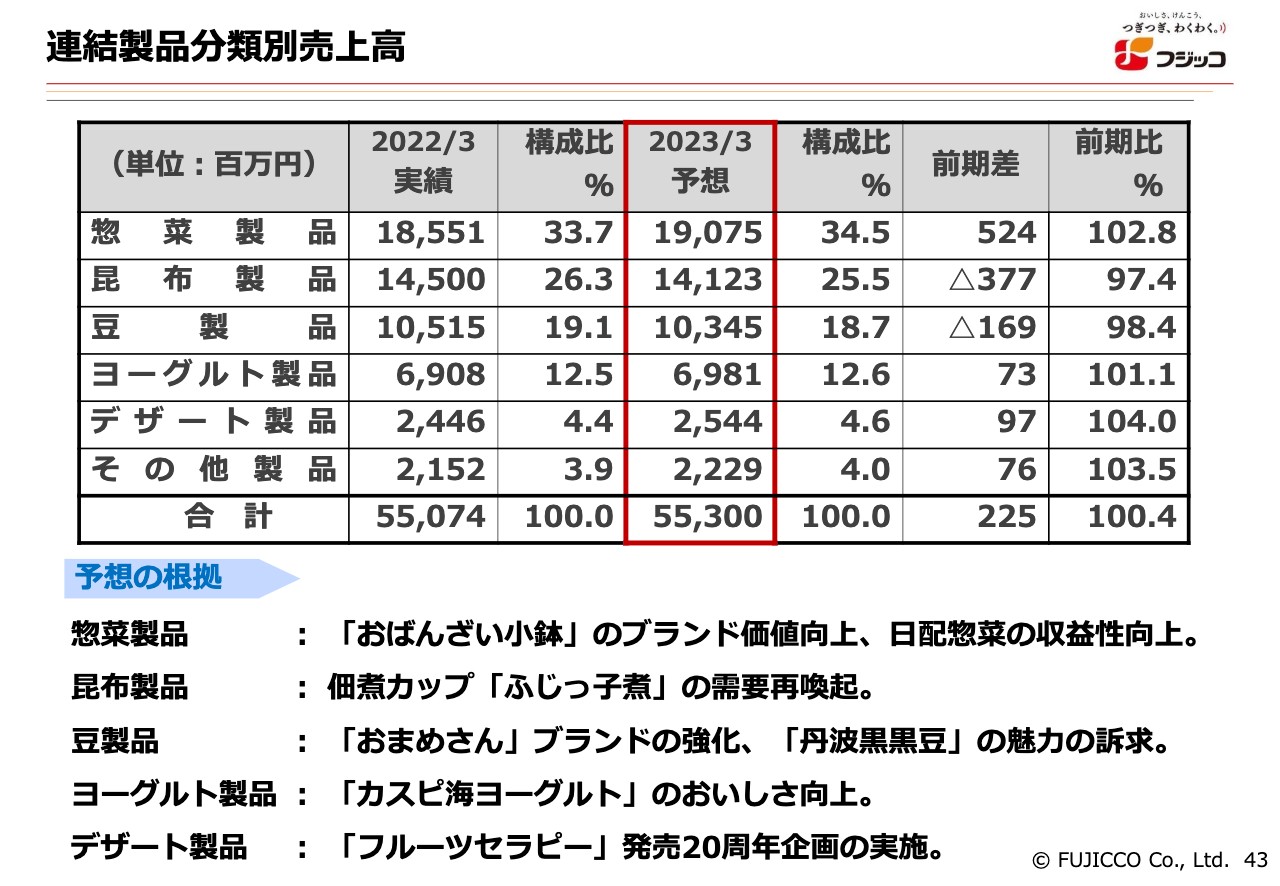

連結製品分類別売上高

製品分類別の売上の状況ですが、前期比2億2,500万円の増収の計画です。内訳はほぼ惣菜製品で、「おばんざい小鉢」をまだまだ拡販していくということで、強気に組みました。ヨーグルトについても、「カスピ海ヨーグルト」はおいしさの向上を目指して改善しながら、まだまだ伸ばせるという認識です。

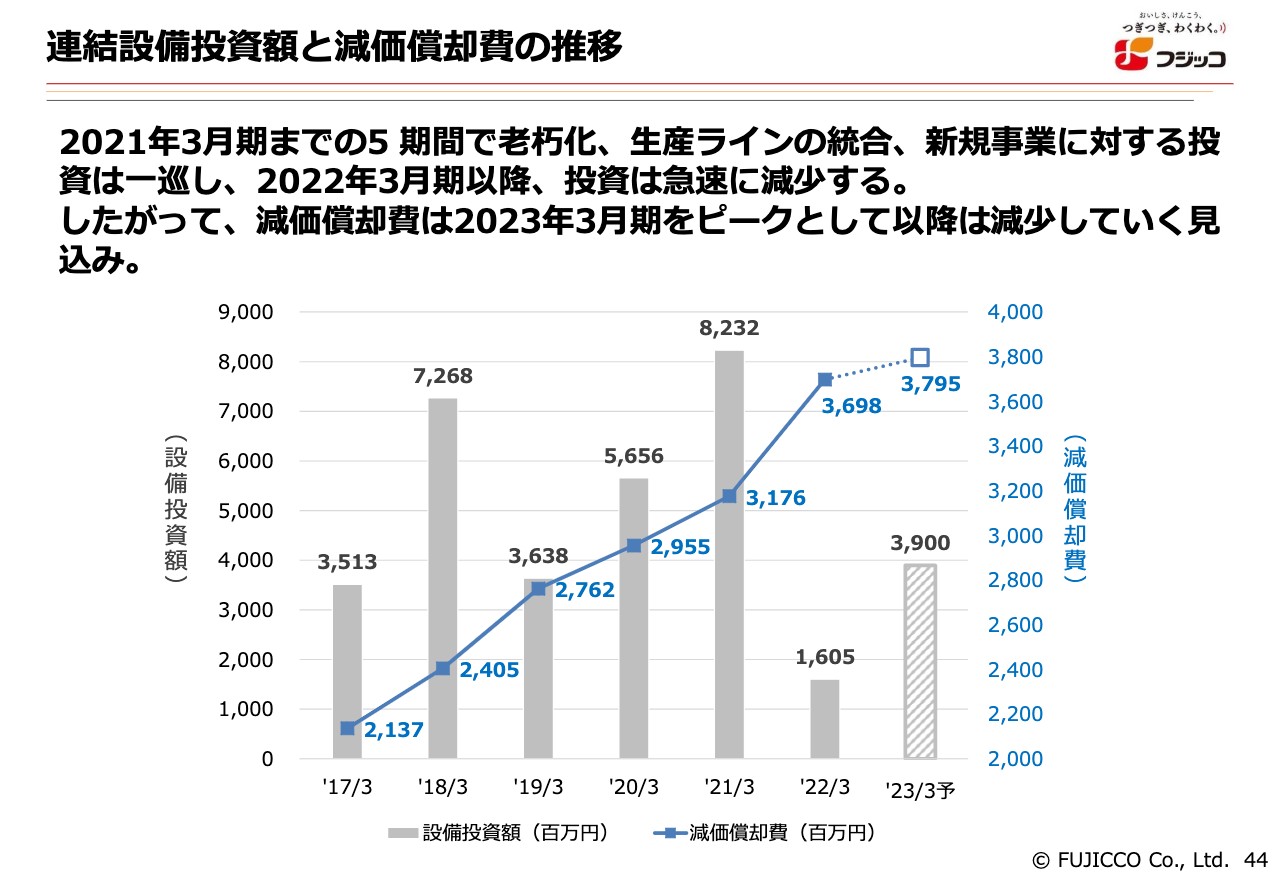

連結設備投資額と減価償却費の推移

連結設備投資額と減価償却費の推移です。先ほど社長からお伝えしたとおり、2021年3月期までの5期間で、老朽化、生産ラインの統合、新規事業に対する投資を積極的に行いました。

それも一巡し、終わった期は16億円の投資にとどまりました。したがって、減価償却費も2023年3月期の今期をピークとして減少していく見込みです。

今期も1億円程度の減価償却費の増加にとどまり、設備投資は平年並みの39億円を見込んでいます。以上、私からのご報告でした。ご清聴ありがとうございました。

新着ログ

「食料品」のログ