マーケットエンタープライズ、2Qは前四半期比で売上高・営業利益共に改善 中期経営計画の進捗は順調

エグゼクティブサマリー

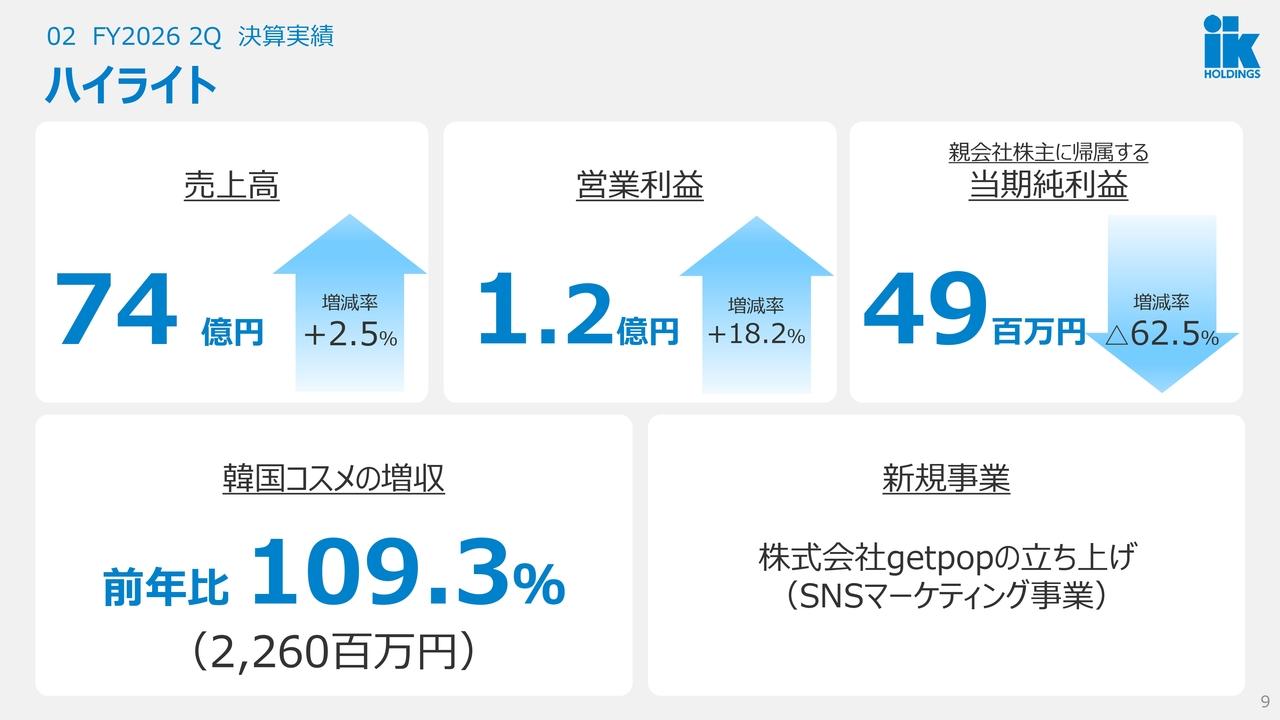

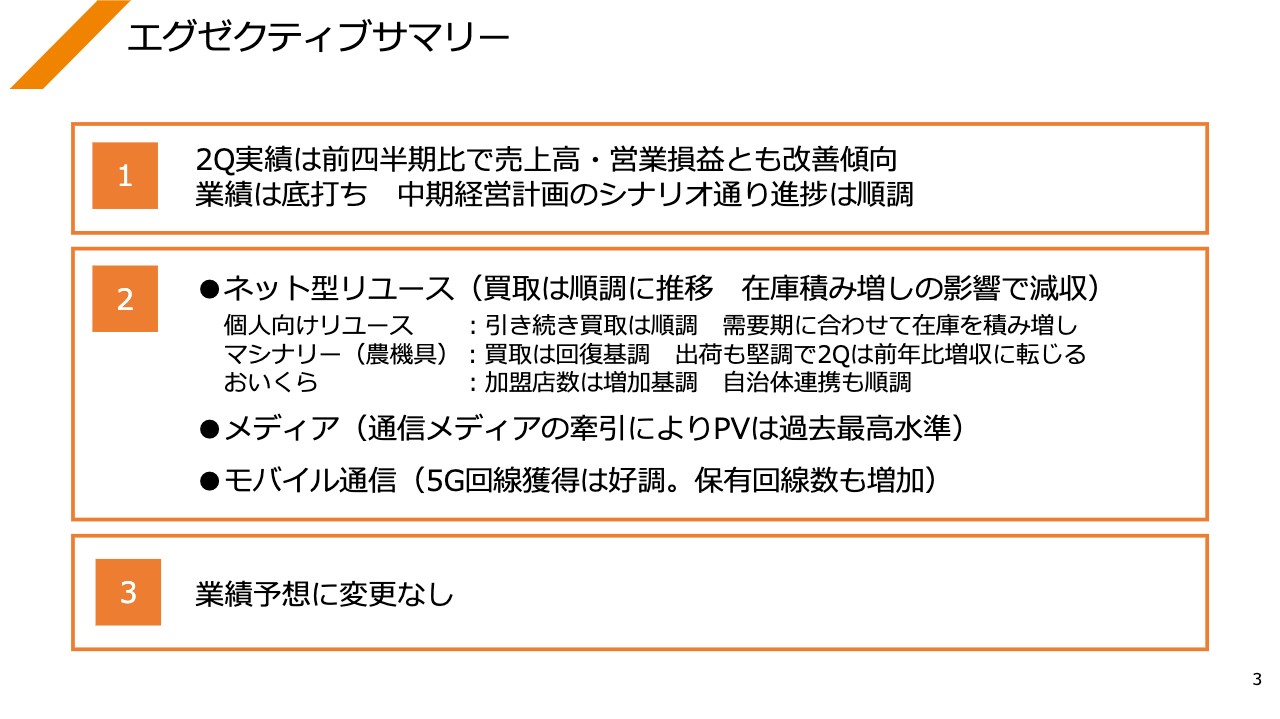

小林泰士氏:それでは2022年6月期第2四半期の決算概況をご説明します。スライドのエグゼクティブサマリーに記載のとおり、第2四半期の実績は前四半期比で売上高・営業損益ともに改善傾向となっています。業績は底打ちとなり、中期経営計画のシナリオどおり順調に進捗していると捉えています。

各事業のサマリーについて、ネット型リユースは買取が順調に推移しています。在庫は積み増している状態となっており、その影響により売上は少し減収となっています。ネット型リユースは、個人向けリユース、マシナリー、「おいくら」と内容がそれぞれ分かれていますが、個人向けリユースに関しては今お伝えしたように、買取は順調に推移しており、需要期に合わせて在庫を積み増した状況です。

マシナリーは、前四半期は今回新拠点の開設に伴う影響がありましたが、第2四半期は買取が回復基調となり、出荷も堅調したことにより前年比で増収に転じています。「おいくら」については、加盟店数が増加基調です。自治体の連携も強化しながら、来期以降の収益貢献に向けて引き続き進めている状況です。

メディアに関しては、通信メディアを中心にPV数が過去最高水準にまで戻っており、順調に推移しています。モバイル通信は「WiMAX 5G」回線の獲得が好調に推移しており、保有回線数も増加しています。総じて、業績予想どおりの状況で推移しています。

連結損益計算書サマリー(第2四半期累計)

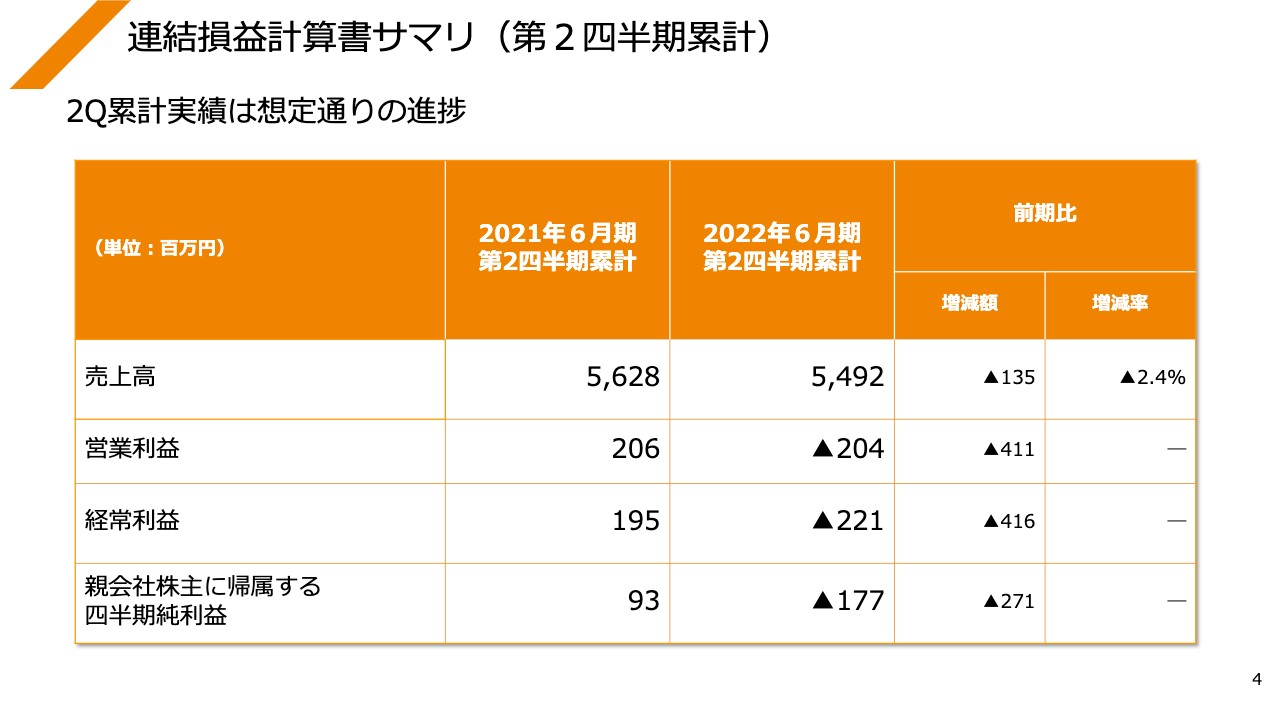

連結損益計算書のサマリーです。第2四半期累計で昨年比の内容になります。詳細はスライドに記載のとおりです。

連結損益計算書内訳

連結損益計算書の内訳です。買取が増加したものの在庫の積み増しに伴い、売上総利益は減少となりました。また、広告宣伝投資、人員投資の積極化による販管費の増加によって営業減益となっています。

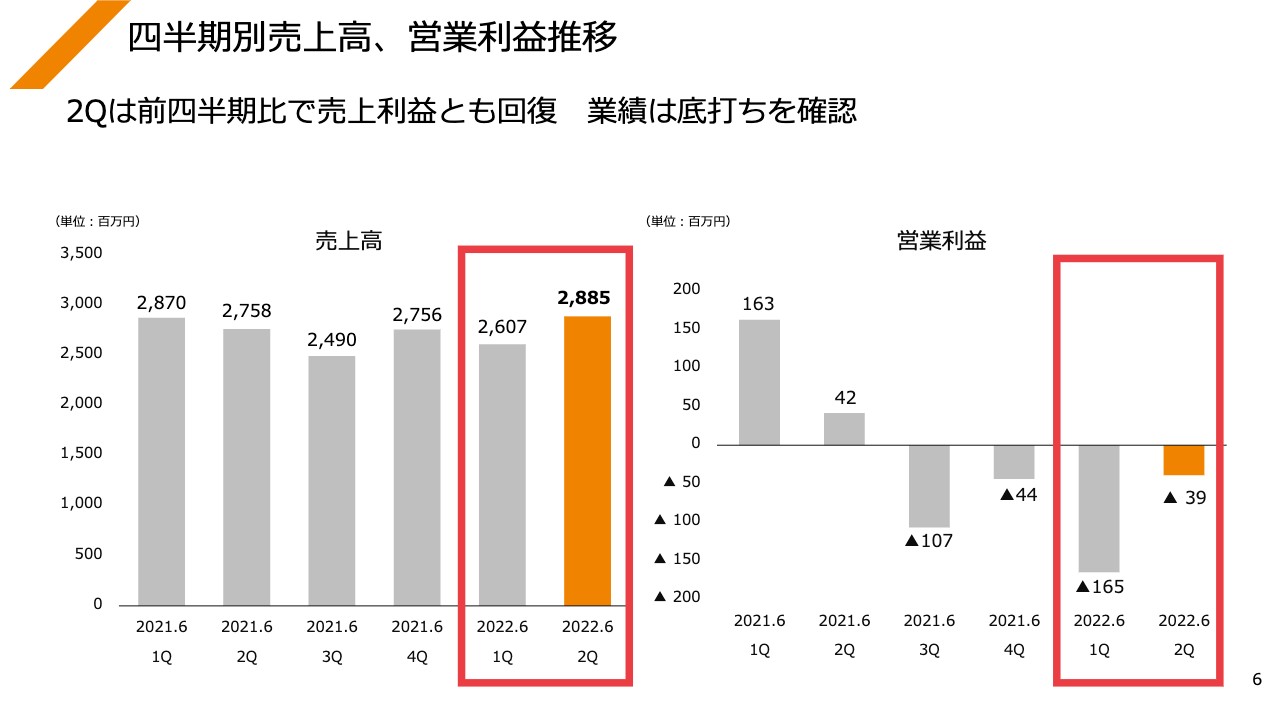

四半期別売上高、営業利益推移

四半期別の売上高、営業利益の推移です。第2四半期は前四半期比で売上高、営業利益ともに回復し、業績は底打ちを確認しています。在庫を積み増し、広告宣伝費を積み増しながらもこのような状況になっています。

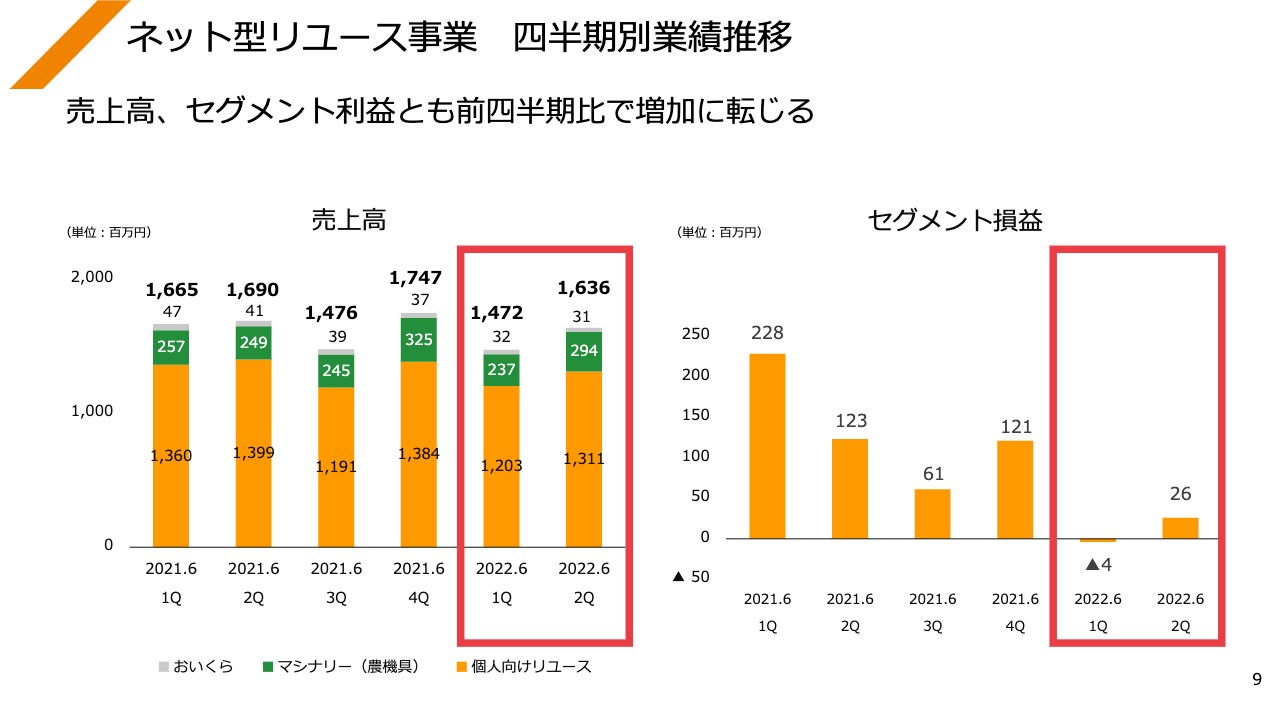

ネット型リユース事業 四半期別業績推移

各事業の中期経営計画の進捗についてご説明します。まず、ネット型リユース事業についてです。スライドの棒グラフは個人向け、マシナリー、おいくらの合計金額になります。四半期別の業績推移を示しており、全体として売上高、セグメント利益ともに前四半期比で増加に転じています。

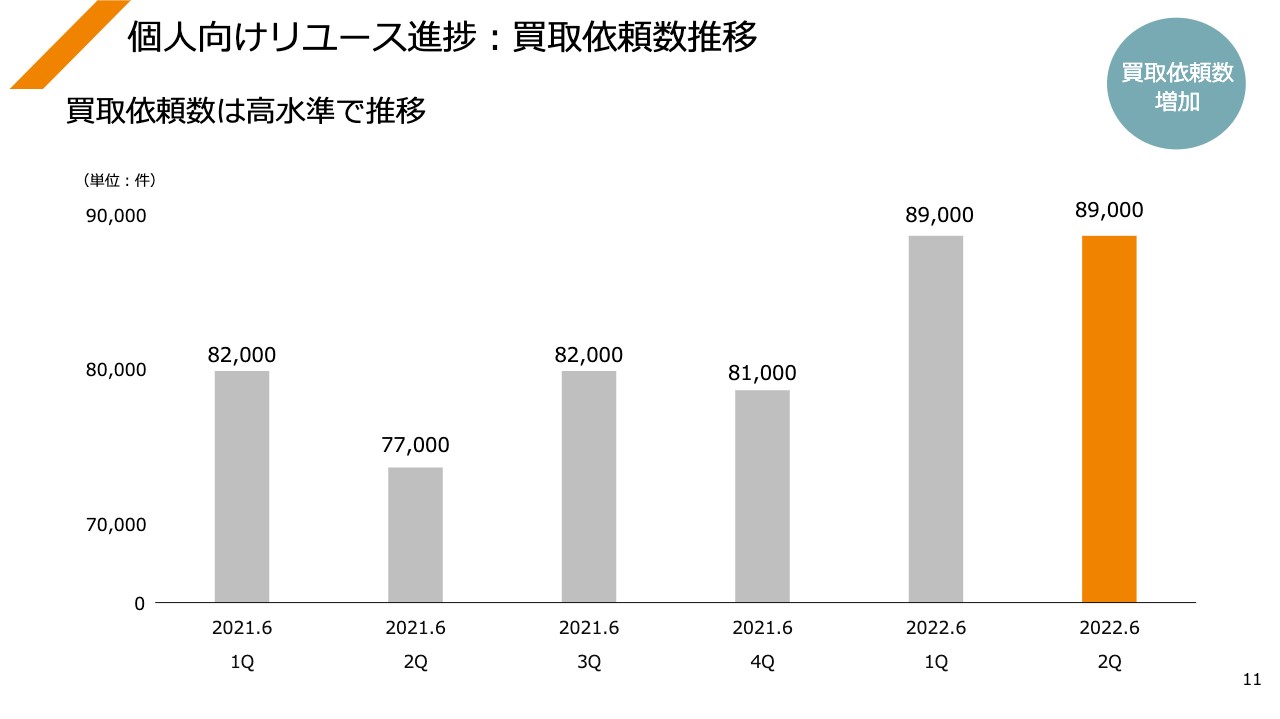

個人向けリユース進捗:買取依頼数推移

個人向けリユースの状況です。中期経営計画において買取依頼数の増加と買取能力の増強の2つを出しましたが、第1四半期同様に、買取依頼数を増加するために広告宣伝費の積極的な積み増しを行っており、買取依頼数は高水準で推移している状況となっています。

個人向けリユース進捗:買取金額推移

買取金額の推移です。買取依頼数の増加に合わせて買取金額も高水準で推移しています。

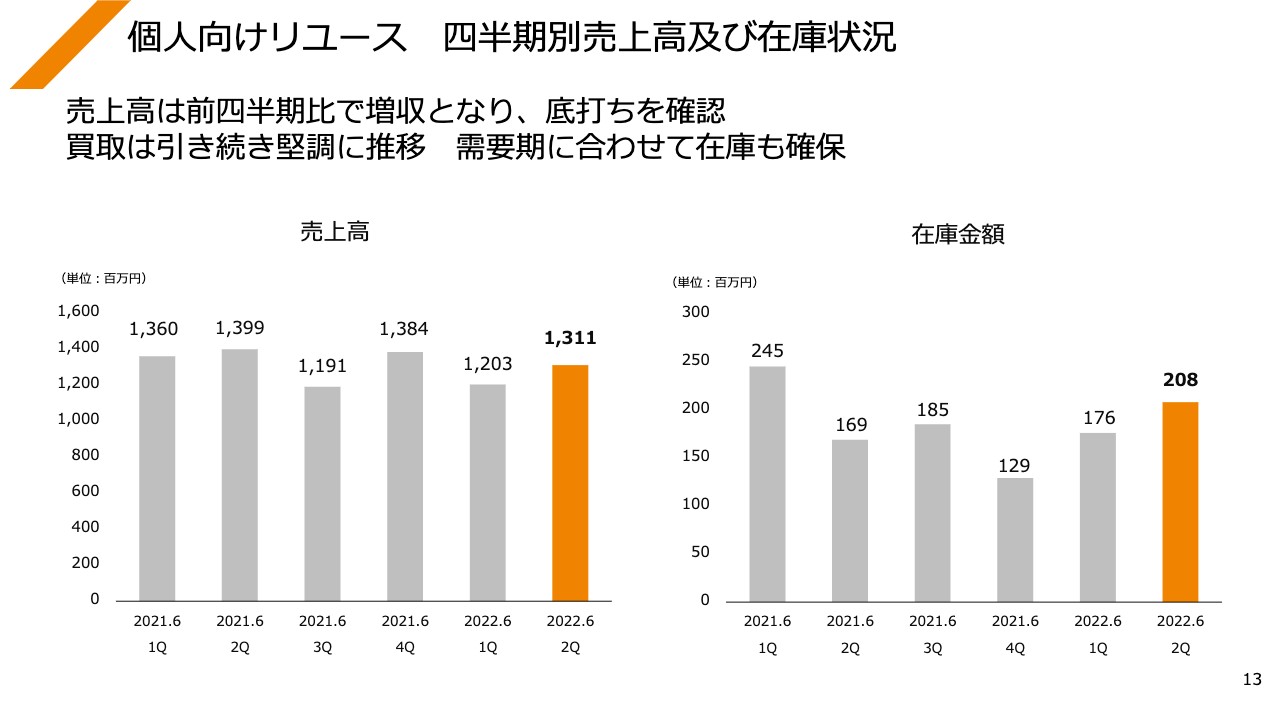

個人向けリユース進捗:四半期別売上高及び在庫状況

四半期別の売上高と在庫状況です。売上高は前四半期比で増収となり、底打ちを確認しています。買取は引き続き堅調に推移しており、これから3月、4月、5月と需要期に入っていきますが、需要期に合わせて在庫を確保しながら、買取依頼数の増加、買取能力の増強を引き続き進めていきたいと思っています。

個人向けリユース進捗:シニア層向け買取を開始

中期経営計画では買取依頼数の増加の施策として、シニア層に向けた買取の開始についても進めてきました。今までは家電・楽器・カメラ・オーディオといった我々の得意領域において展開してきましたが、2021年9月にシニア層に向けた専門ページを開設しており、シニア層向けの買取を本格的にスタートするかたちで取り組みを進めています。

個人向けリユース進捗:シニア買取依頼数推移

買取依頼数の内訳については差し控えますが、スライドの棒グラフのとおり、シニア層の買取依頼数は順調に増えてきている状況ですので、ここからしっかりと力を入れて取り組んでいきたいと考えています。

マシナリー(農機具)進捗:北関東リユースセンター開設

マシナリー(農機具)についてです。2021年10月1日に北関東リユースセンターを開設しました。茨城県結城市に開設し、今までの拠点よりもスペースをしっかりと確保した上で、こちらからも越境EC向けの出荷ができるようになりました。また、仕入れの増加、ならびに販売の増加の両方が見込めるような出荷機能の強化を実施しました。スライドに開所式の様子を示していますが、地方自治体の協力もあり、立ち上げから稼働まで順調に進んだと考えています。

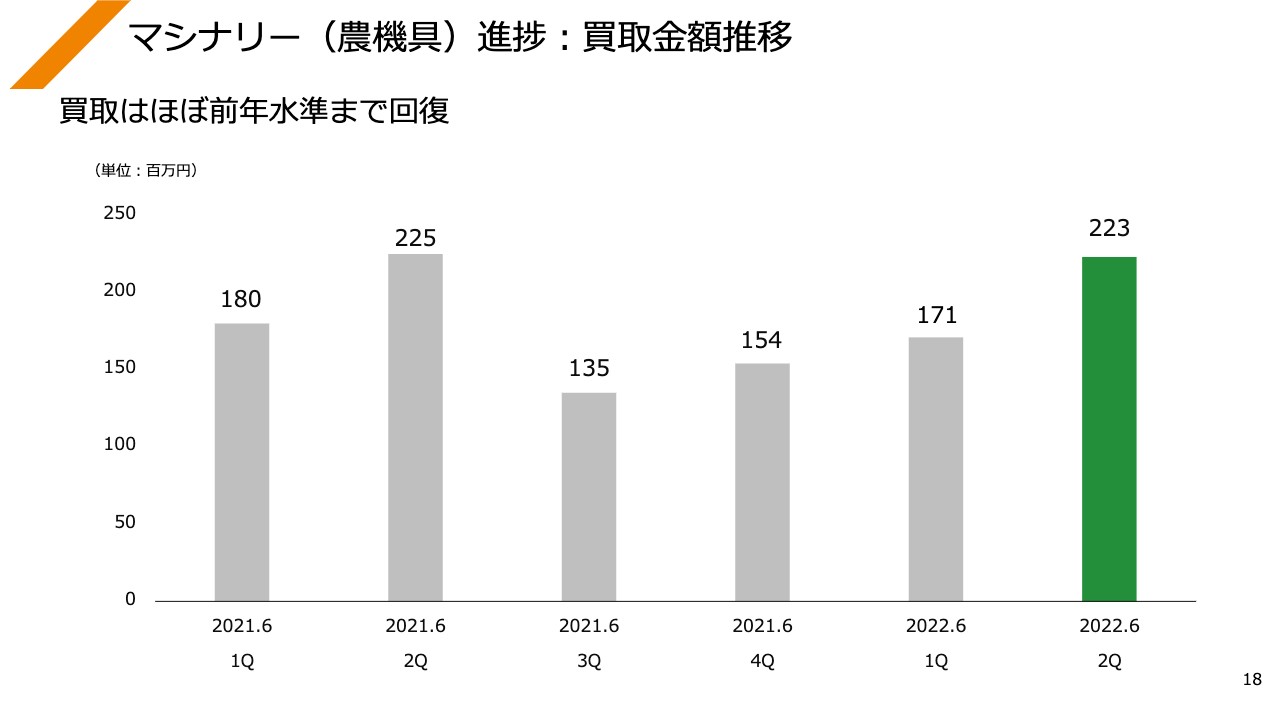

マシナリー(農機具)進捗:買取金額推移

買取はほぼ前年水準にまで回復しています。北関東リユースセンターを開設したことにより、第1四半期から第2四半期にかけて在庫の移転に伴って稼働が止まった影響などがありましたが、いよいよ増加傾向に入っていけるというところまできています。

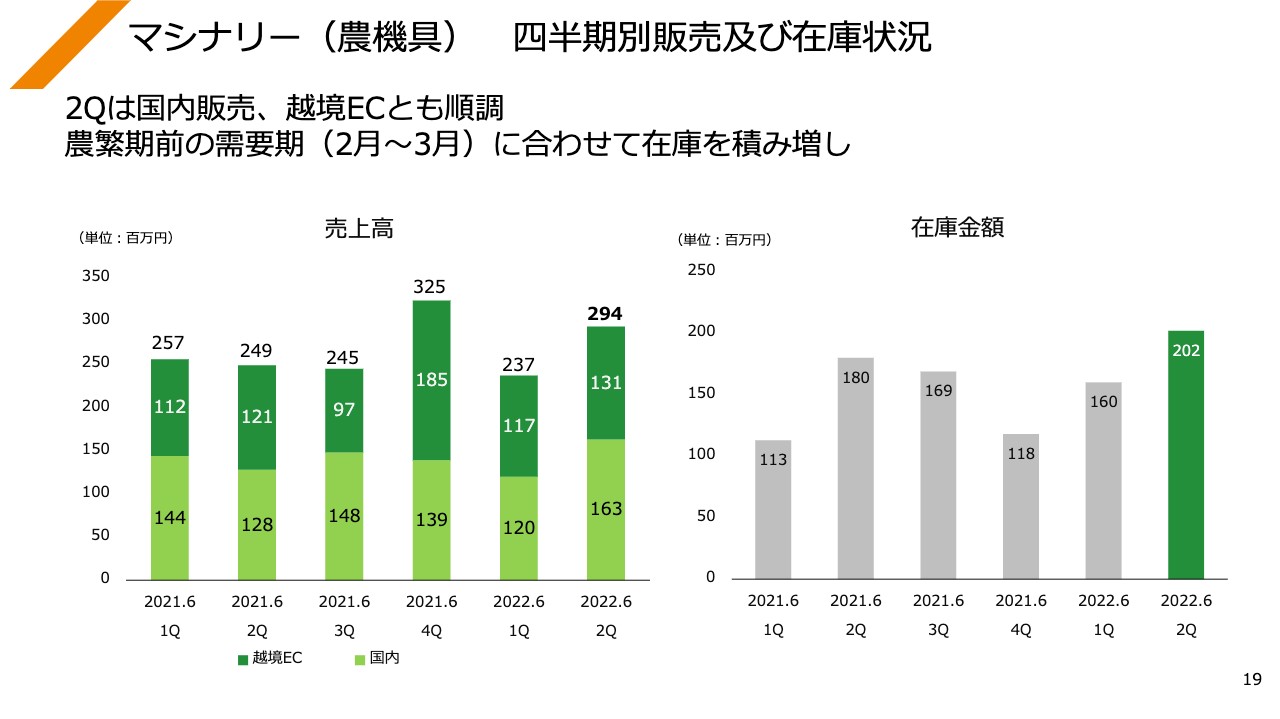

マシナリー(農機具)進捗:四半期別販売及び在庫状況

四半期別の販売および在庫状況についてです。第2四半期は国内販売、越境ECともに順調に推移していると考えています。3月、4月あたりが農繁期となるため、農繁期前の2月、3月の販売需要期に合わせて、現状として在庫は積み増しとなる状況で終えています。先ほどもお伝えしましたが、北関東リユースセンターという拠点を開設して買取および販売の能力が増加した状況であるため、ここからもう1度拡大基調に入っていければと考えています。

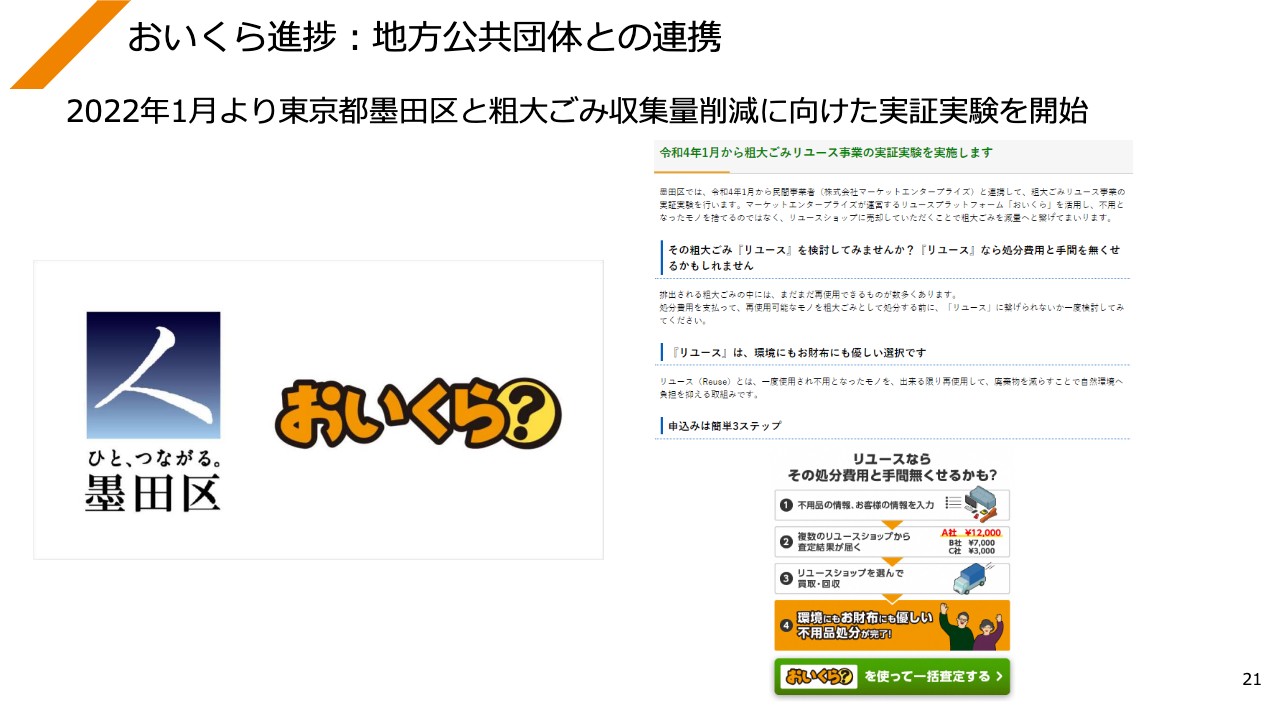

おいくら進捗:地方公共団体との連携

「おいくら」事業に関しては、地方公共団体との連携が進んでいます。第1四半期の決算説明資料でも川崎市との連携協定について取り上げましたが、2022年1月より東京都墨田区と実証実験をスタートするかたちになっています。粗大ごみを出すタイミングで墨田区のホームページを訪れると「おいくら」のリンクが貼られており、非常に楽しみとなる取り組みが広がっている状況です。

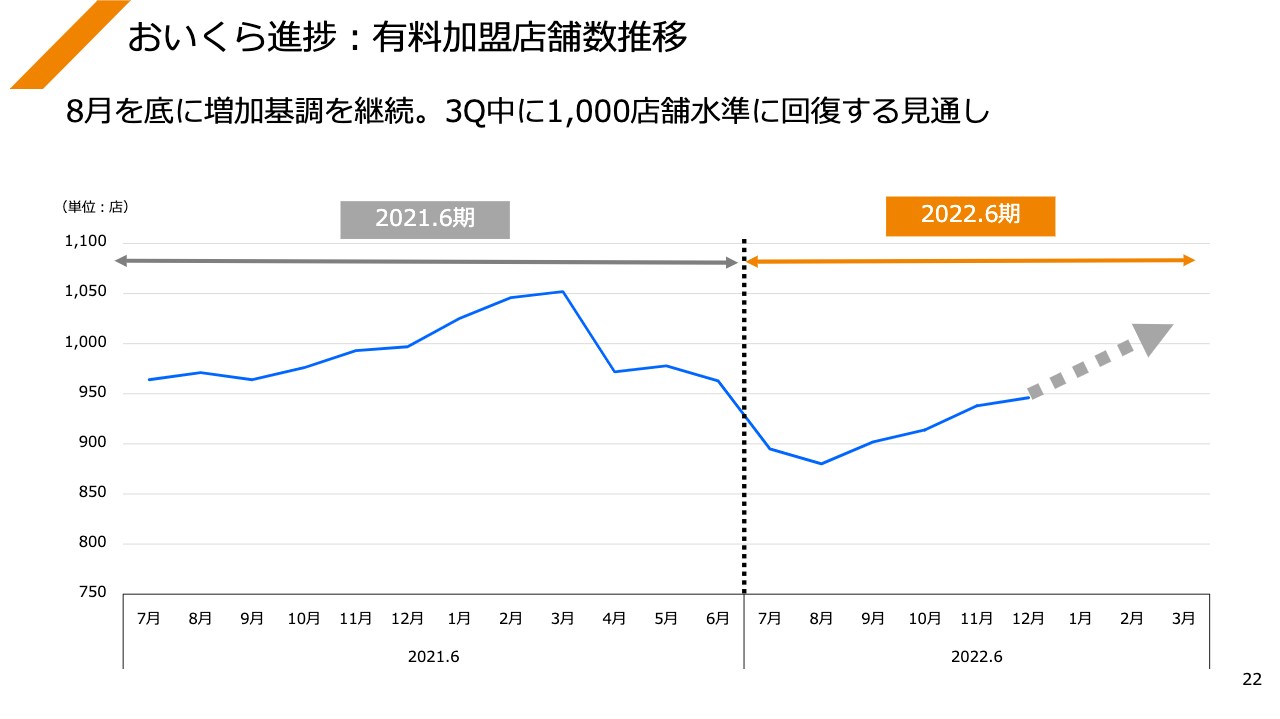

おいくら進捗:有料加盟店舗数推移

重要なKPIとなる有料加盟店舗数の推移になりますが、8月を底に増加基調を継続しています。新しい業者との連携のみならず、加盟店の水準も上がってきている状況であるため、今期は投資期間と位置づけていますが、来期以降に向けて結果をしっかりと出していきたいと思っています。

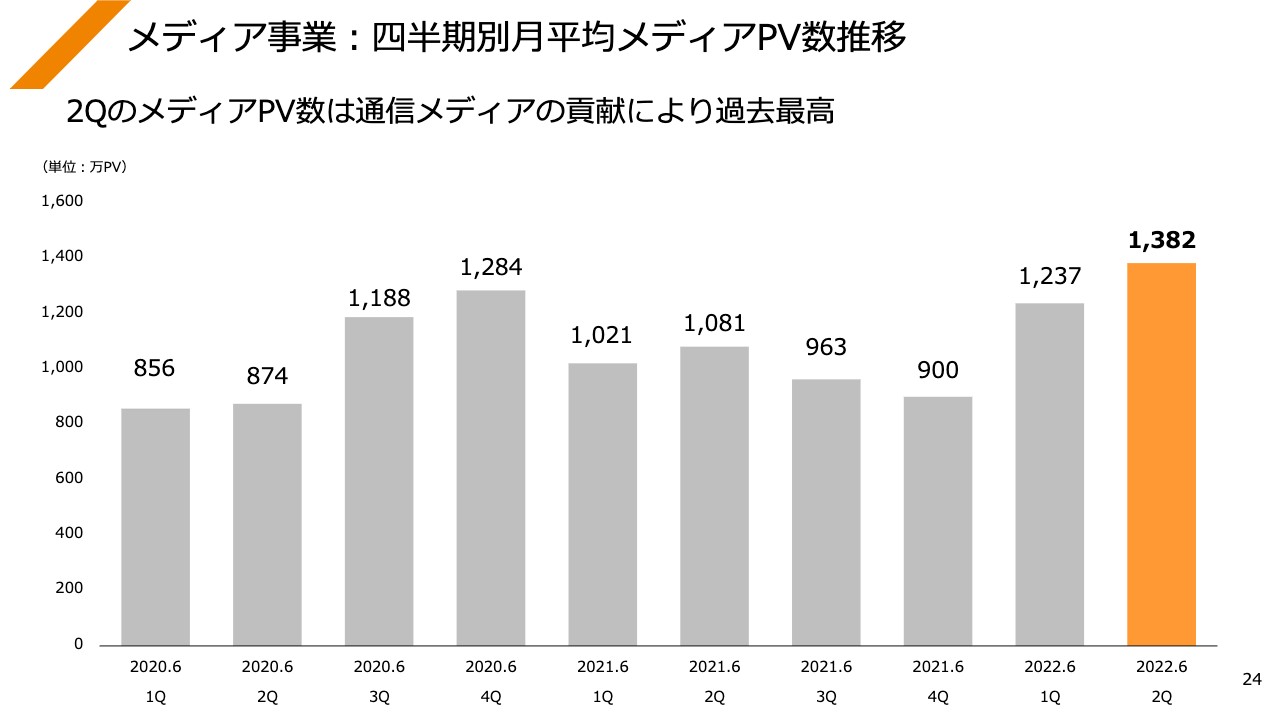

メディア事業:四半期別平均メディア PV数推移

メディア事業における、四半期別の月平均のメディアPV数の推移です。第2四半期のメディアPV数は、通信メディアの貢献によって過去最高水準となり、第2四半期の月平均が1,382万PVになりました。

Googleのアップデートにより、一時期的にSEOに大きな影響が出たのですが、メディアを分散し、商材も社内向け、社外向けと分散しながら展開した結果、少しずつ安定基調になってきたと考えています。

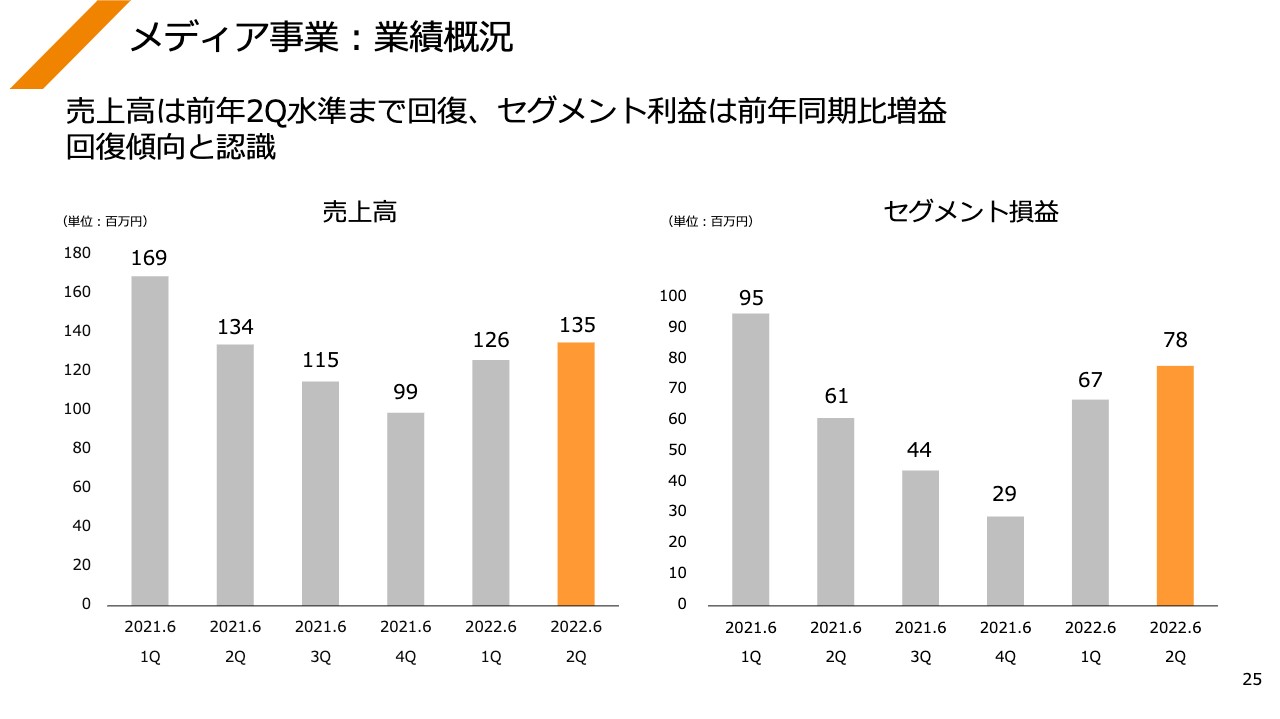

メディア事業:業績概況

次は業績の概況についてです。売上高は前年第2四半期の水準まで回復し、セグメント利益に関しては前年同期比でも増益となりました。回復傾向だとしっかり認識できる状況になっています。

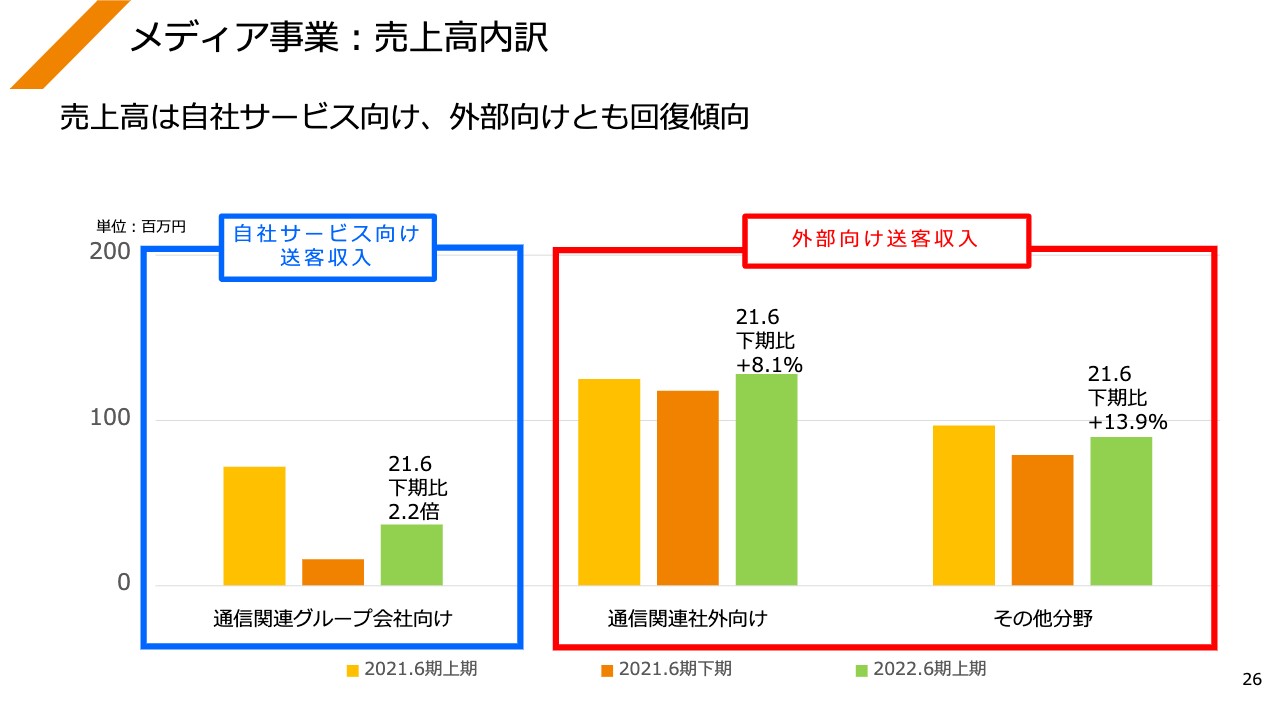

メディア事業:売上高内訳

売上高の内訳については、オウンドメディアとしての自社サービスへの送客収入と、外部顧客から広告費をいただく送客収入の2つがあります。まず、自社サービス向けの送客収入は、明確に底を打って2.2倍となり、特に通信領域に関して回復傾向にあります。

また、外部向け送客収入に関しても、通信領域が少し回復したのと同時に、通信領域以外もしっかり回復していることが見て取れます。全体的には分散しながらも、一番強い通信関連のところも回復基調にあります。

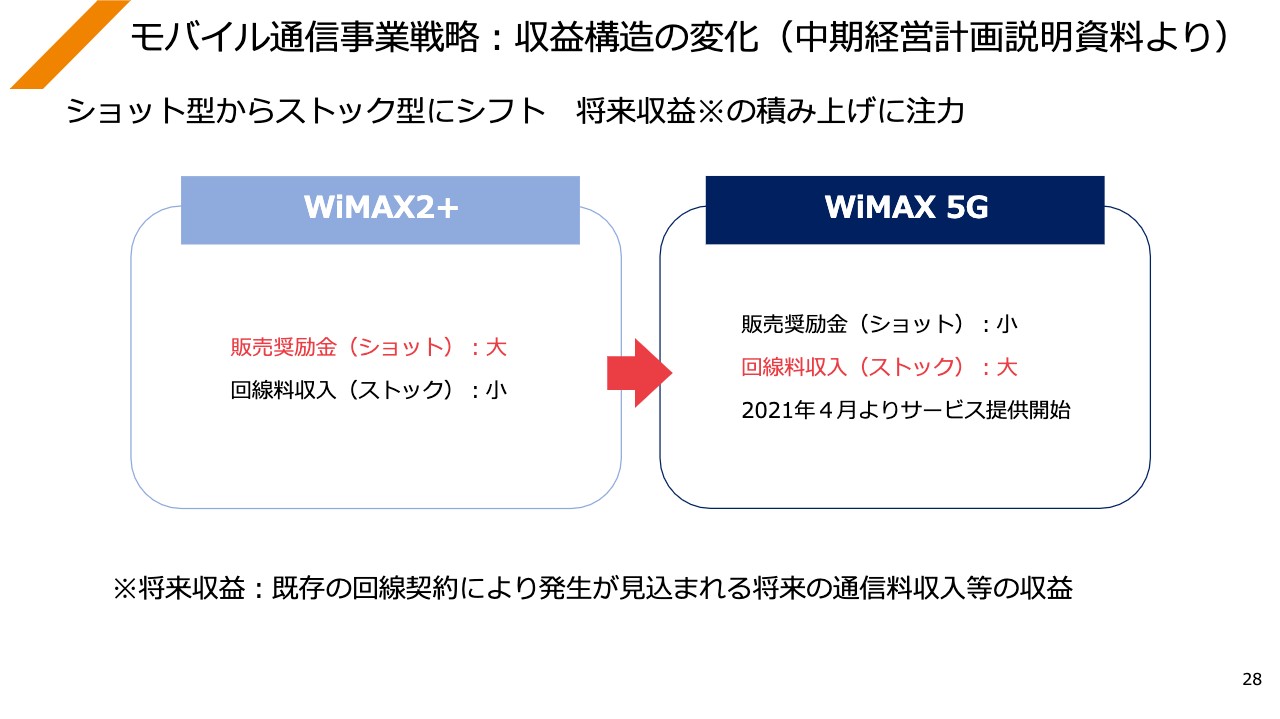

モバイル通信事業戦略:収益構造の変化(中期経営計画説明資料より)

モバイル通信事業に関しては、今年度4月からスタートしていますが、「WiMAX 2+」から「WiMAX 5G」に商材が切り替わりました。これまでは販売奨励金(ショット)の部分が大きく、回線料収入(ストック)が小さいという状況だったため、収益が不安定な状況にありました。

「WiMAX 5G」については販売奨励金のショット型の部分が小さく、反対に回線料収入のストック型の収益が大きくなります。既存の回線契約による発生が見込まれる、いわゆる将来収益を上げていこうと動いている状況です。

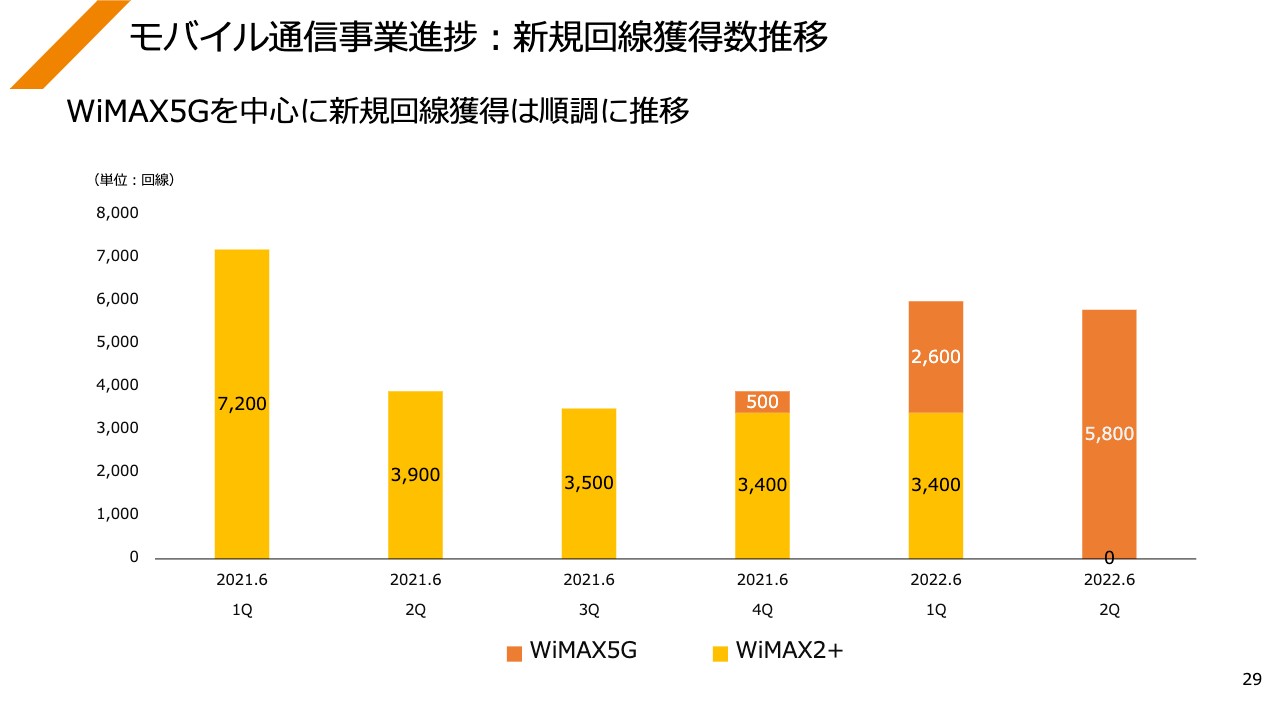

モバイル通信事業進捗:新規回線獲得数推移

結果として、第2四半期が終わったタイミングで、「WiMAX 2+」の新規加入はほとんどなくなり、大半が「WiMAX 5G」というウェイトになっています。

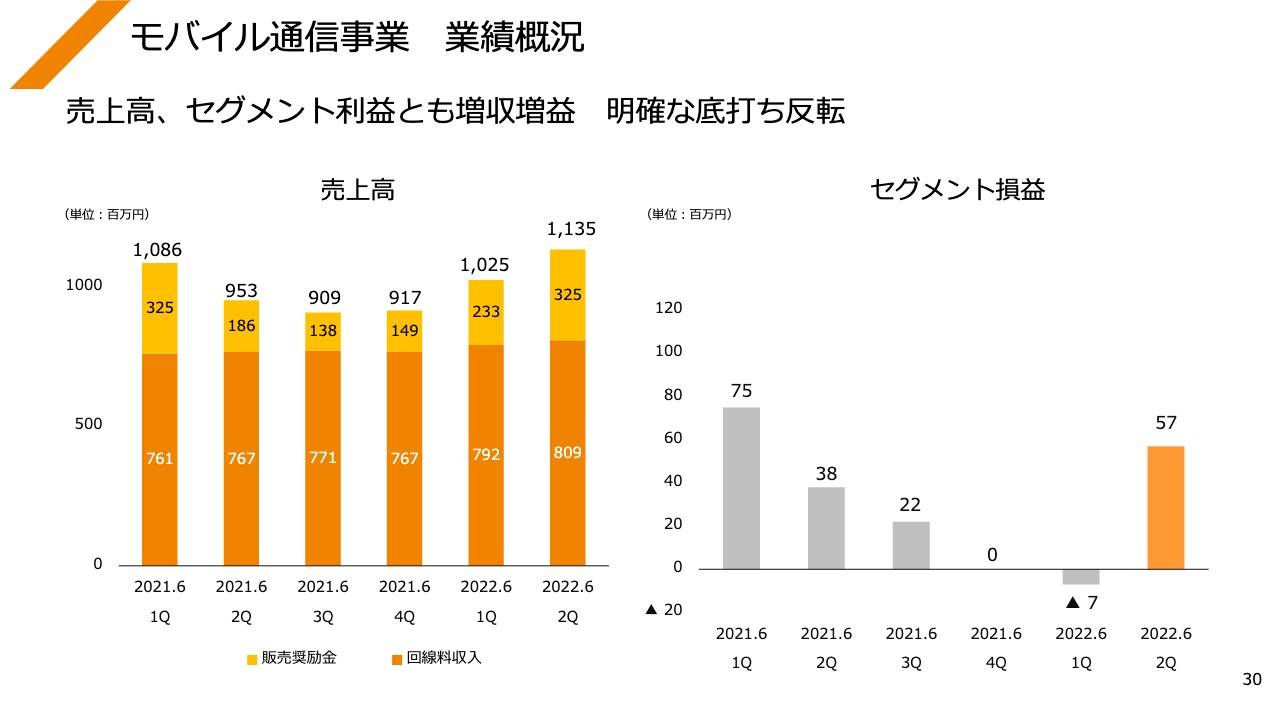

モバイル通信事業 業績概況

明確な底打ちによる反転の結果、第2四半期は売上高・セグメント利益とも増収増益となっています。9月から一部プランの契約変更があり、販売奨励金の部分を上積みしながら、回線料の収益も積み上がっているという状況です。

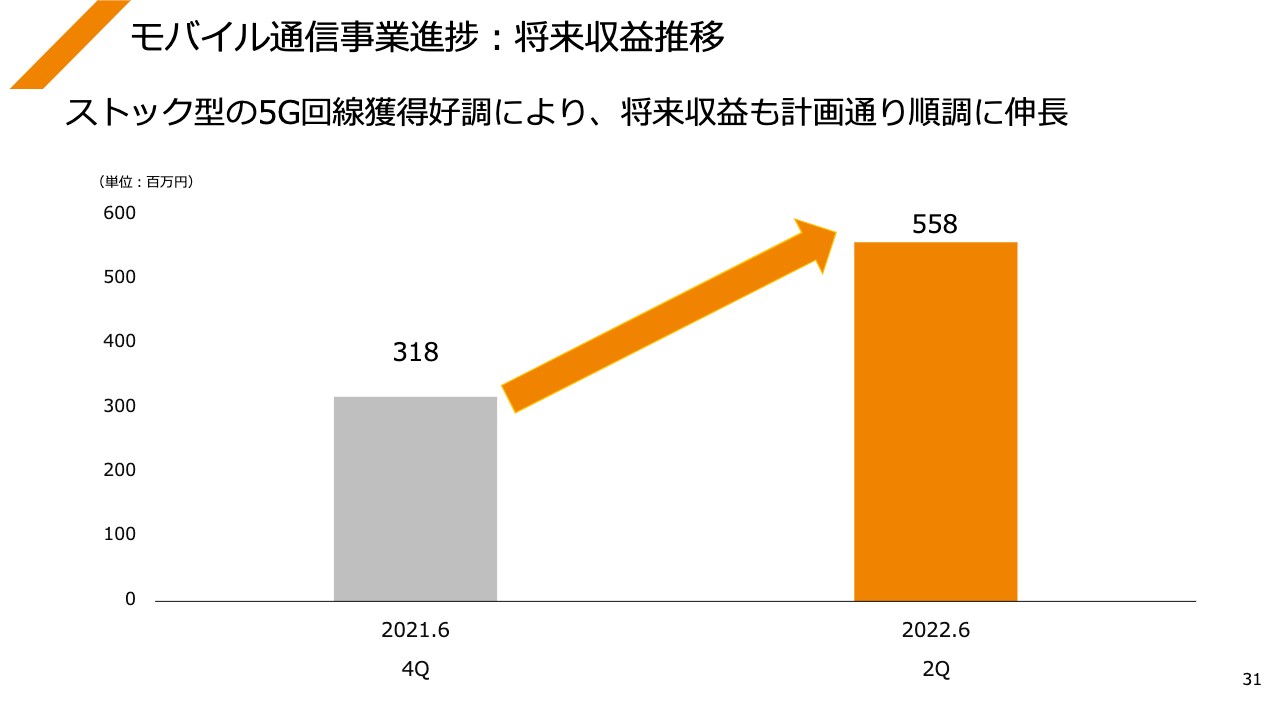

モバイル通信事業進捗:将来収益推移

ストック型の5Gの回線獲得が好調なため、中期経営計画を出した期初と比べ、将来収益は2億4,000万円ほど積み上がっています。

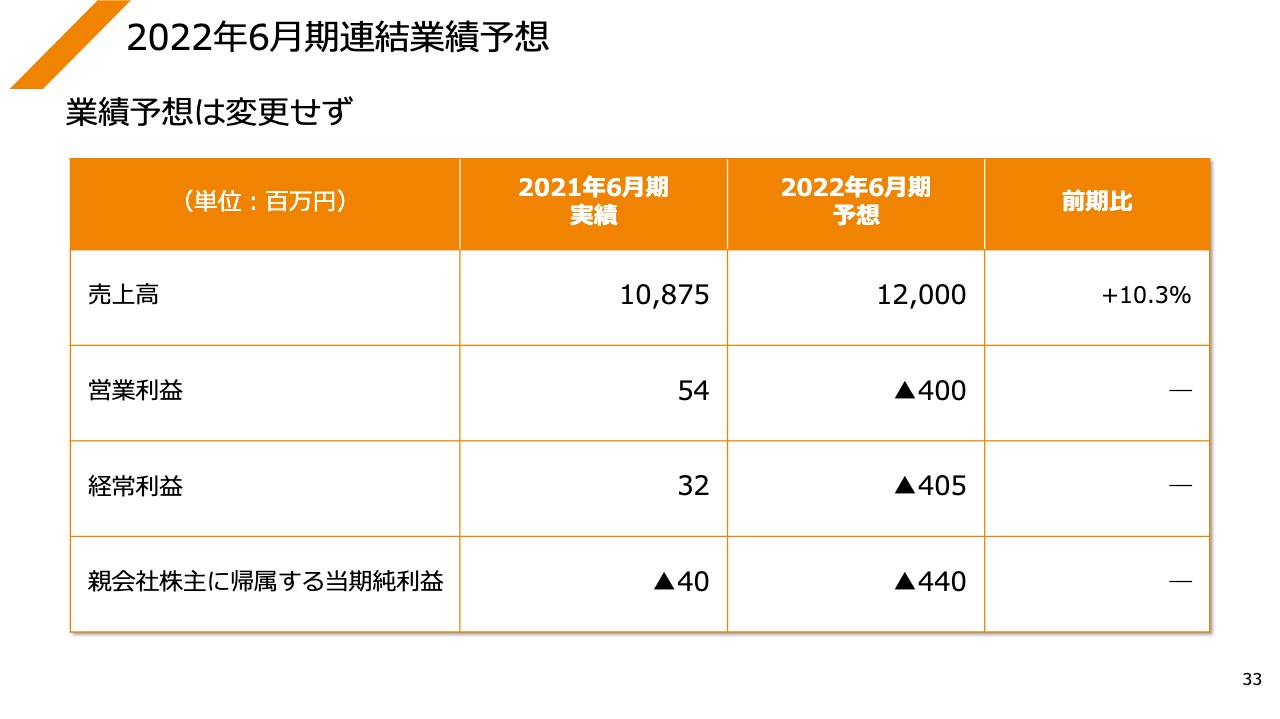

2022年6月期連結業績予想

2022年6月期の連結業績予想については、スライドに記載のとおり変更はありません。

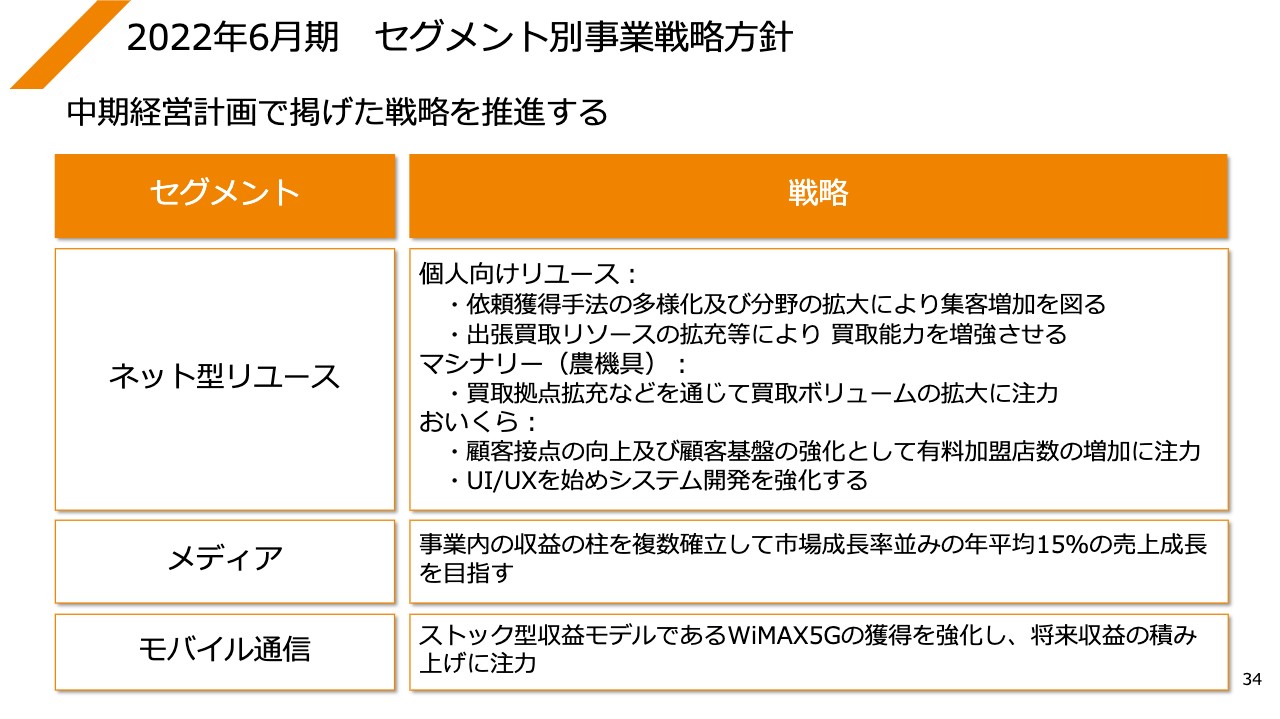

2022年6月期 セグメント別事業戦略方針

2022年6月期セグメント別の事業戦略方針については、「中期経営計画で掲げた戦略を推進」としています。ネット型リユースの個人向けに関しては、依頼数の獲得方法を多様化しながら集客力を増強し、第1四半期、第2四半期に引き続き、第3四半期、第4四半期の繁盛期に向けて動いていきます。

出張買取におけるリソースの拡充という部分では、拠点網や買取の人員などをさらに増強していきたいと考えています。マシナリーに関しては、北関東での拠点開設もあり、引き続き買取のボリュームを増強するなどして、積極的に投資を行っていくつもりです。

「おいくら」についても、加盟店の増加や、UI/UXといったシステムの開発を強化していきながら、投資の回収が見込めるようなかたちにできるように取り組んでいきます。

メディアに関しては、複数のメディアの収益を確立するなど分散しながら、年平均15パーセントの売上成長を目指していきます。また、モバイル通信については、ストック型の収益であり需要期でもある「WiMAX 5G」の獲得を確保しながら、将来収益の積み上げに注力していきます。

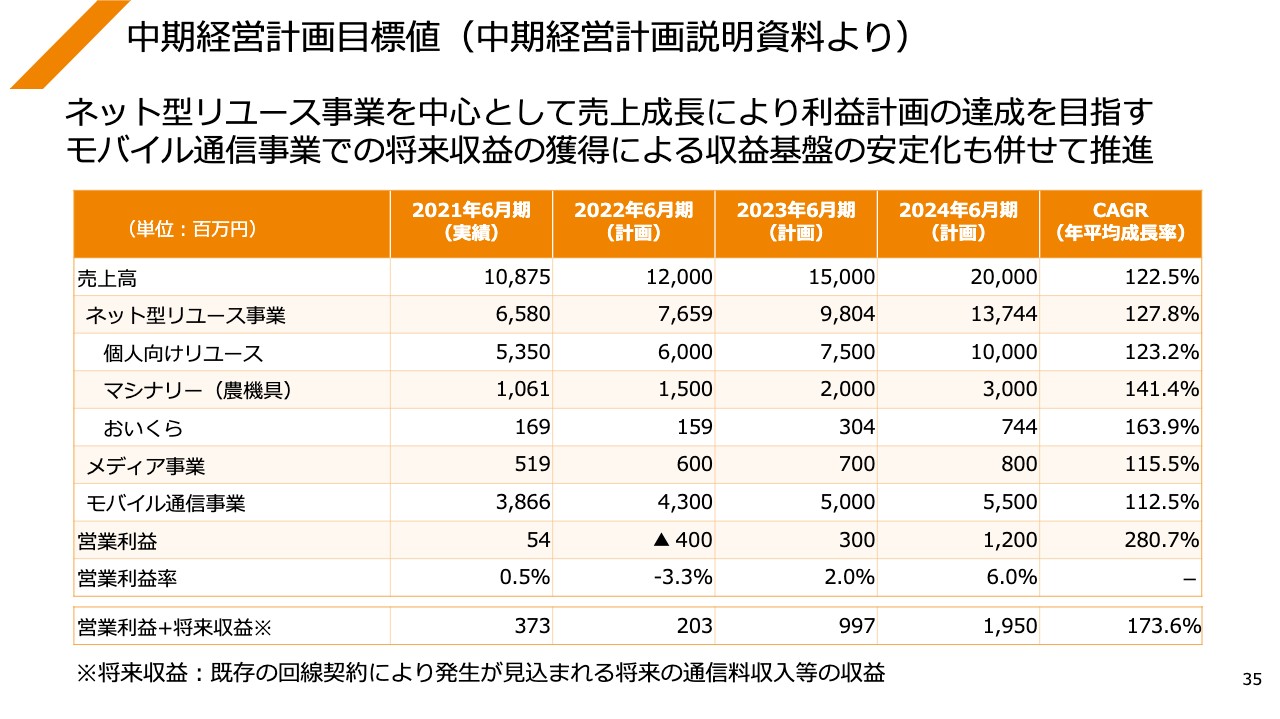

中期経営計画目標値(中期経営計画説明資料より)

スライドには、前回の中期経営計画説明資料と同じものをお示ししています。今期は計画的に、一時的な赤字というかたちになります。しかし将来収益を換算し、しっかりと自信を持って今期は進めていくことで、来期、再来期と、年平均売上高成長率22.5パーセントを確保しながら展開していきたいと考えています。

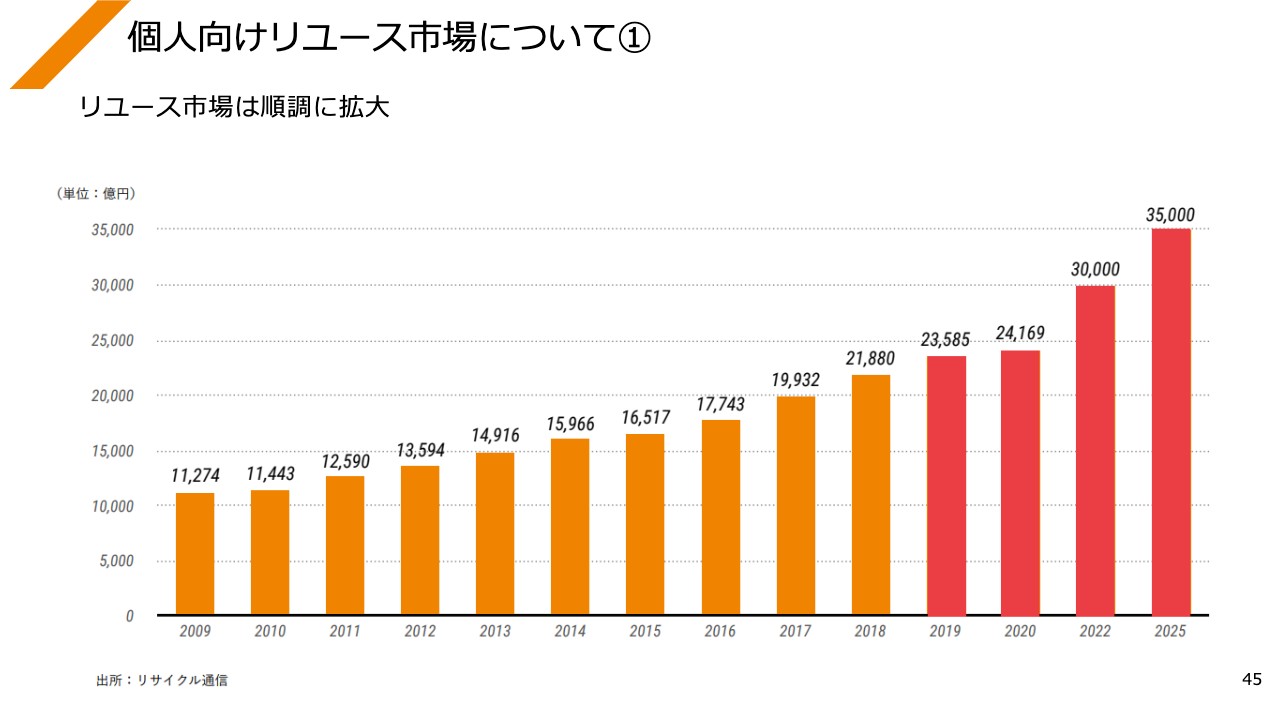

個人向けリユース市場について①

サマリーのご説明は以上になりますが、Appendixを以前より拡充させていますので、注目すべきポイントとあらためてご認識いただきたい点について少しご説明します。

まずリユースのマーケット状況についてご説明します。「おいくら」も一部影響しますが、ネット型リユースを取り巻く環境、つまりリユース市場は順調に拡大基調が続いています。リサイクル通信が提供しているデータによると、2020年度は2兆4,169億円だったマーケットが、2022年には3兆円になり、2025年には3.5兆円になる予想となっています。

これは消費者がリユースをさらに意識するようになった結果です。今までリユースに参加していなかった方も、若年層を中心に参加するようになりました。また、環境意識の高まりも含め、リユースがより身近になってきていることを実感できるデータになっています。

既存のリユースマーケットに関しては楽器、家電、カメラ、オーディオなど私どもが得意領域としている分野を中心に、リユースマーケットの拡大とともに引き続きしっかり広げていきたいと思っています。

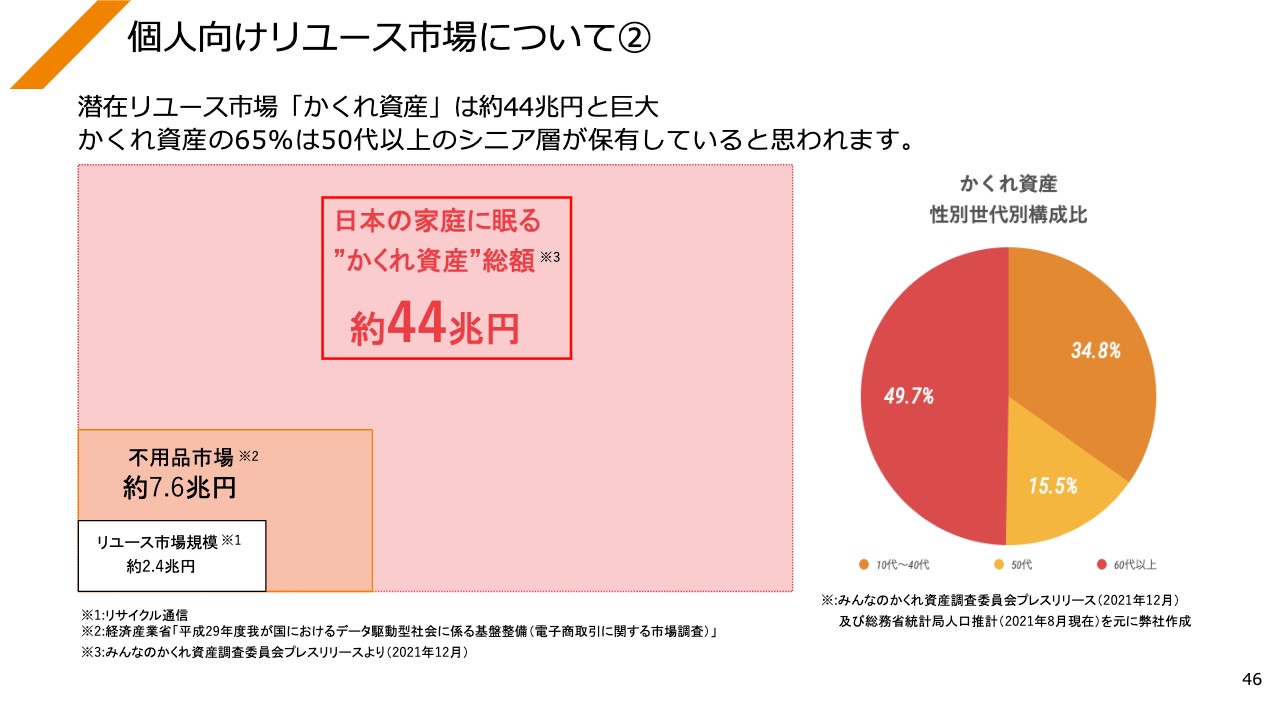

個人向けリユース市場について②

これまで顕在化していたマーケットは、売りたい・買いたいといったものですが、我々が注力しているのはこのリユースの潜在マーケットで、かくれ資産と言われている44兆円の巨大マーケットです。

スライドの図は、先ほどお伝えした2022年のリユース市場が、2.4兆円規模ということを示しています。これから売却するであろう不要品市場は、「※2」の部分で、約7.6兆円です。「※3」に関しては、「みんなのかくれ資産調査委員会」の最新のプレスリリースを背景にしており、約44兆円もあります。

いわゆる高齢化社会の中、これからさまざまなかくれ資産の売却機会が訪れると認識しています。「みんなのかくれ資産調査委員会」のプレスリリースをもとに推計すると、50歳以上の方のかくれ資産が全体の65パーセントを占めていることが分かります。60歳以上の比率が非常に高く、シニア層のかくれ資産のマーケットが大きいと思っています。

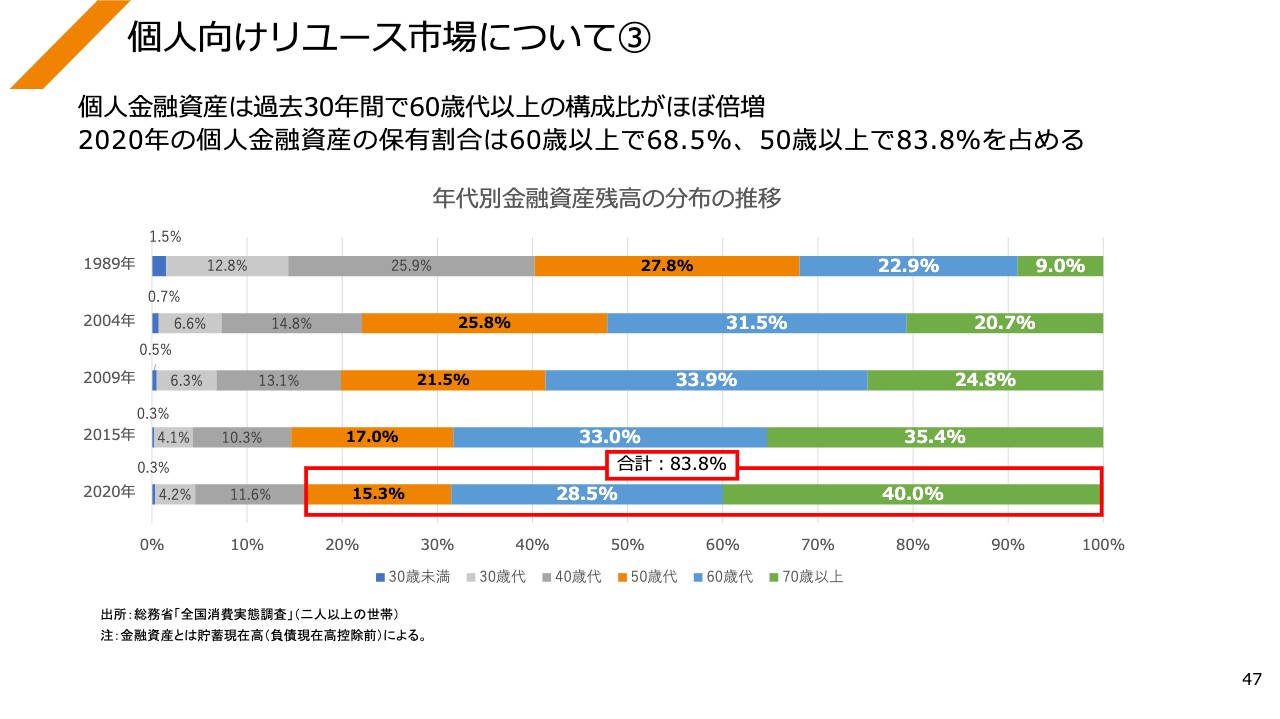

個人向けリユース市場について③

スライドのグラフには、個人金融資産の世代別構成比の推移をお示ししました。1989年当時と比べると、60歳以上が保有している金融資産が倍増している状況です。2020年の個人の金融資産の割合が60歳以上で68.5パーセント、50歳以上で83.8パーセントという推移になっています。

当社としては、今まで顕在化されていながら実際には見逃していたシニア層を中心とした潜在層のニーズに関しては、出張買取を強化しながら、さらに深掘りしていきたいと考えています。

農機具市場について①

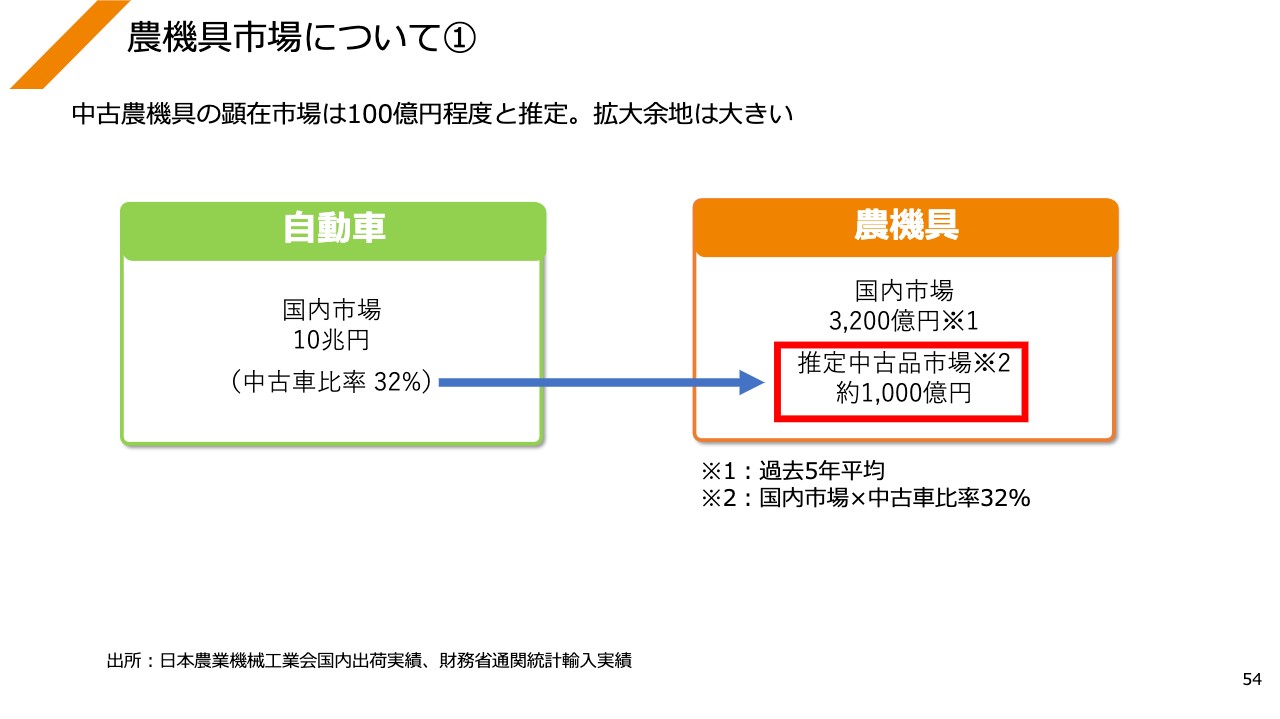

続いて、マシナリーの領域についてご説明します。同じくこちらのマーケットに関しては、上場しているリユースの会社がいないマーケットになっています。

スライド左側に記載のように、自動車の国内マーケットは全体で10兆円の規模に対し、中古車比率は32パーセントです。農機具の国内の市場規模が約3,200億円であるため、同じ比率を中古品に当てはめて考えるなら、約1,000億円のマーケットがあると推定できます。

実際には耐久性があるため、もう少し比率は低くなるかもしれませんが、大きなマーケットがあると認識しています。このマーケットも、同じように高齢化を迎えています。農家の方の平均年齢は年々高齢化しており、現在の平均年齢は67.8歳です。離農される方が非常に多く、中古農機が市場にどんどん出てきています。

加えて、農家の方の顕在化ニーズだけではなく潜在ニーズも考えると、非常に大きなマーケットがあると認識しており、このようなマーケットの中でさらに成長していきたいと思っています。

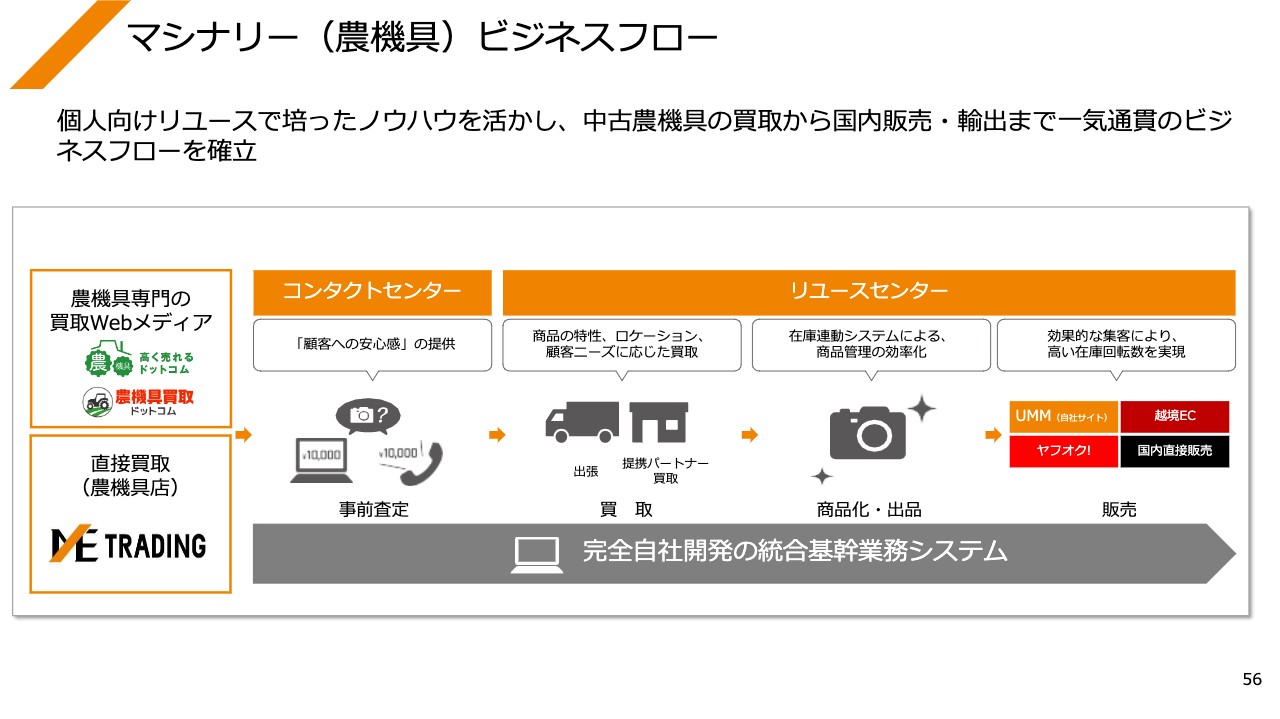

マシナリー(農機具)ビジネスフロー

スライドにはビジネスフローをお示ししています。先ほどご説明したとおり、ネット型リユース個人向けと同じように仕入れに強みを持ち、メディア経由の農家だけではなく農機具店からも買い取っています。商品の買取は自社の出張買取だけではなく、提携パートナーも広げていきながら、国内および越境ECでも販売するフローになっています。

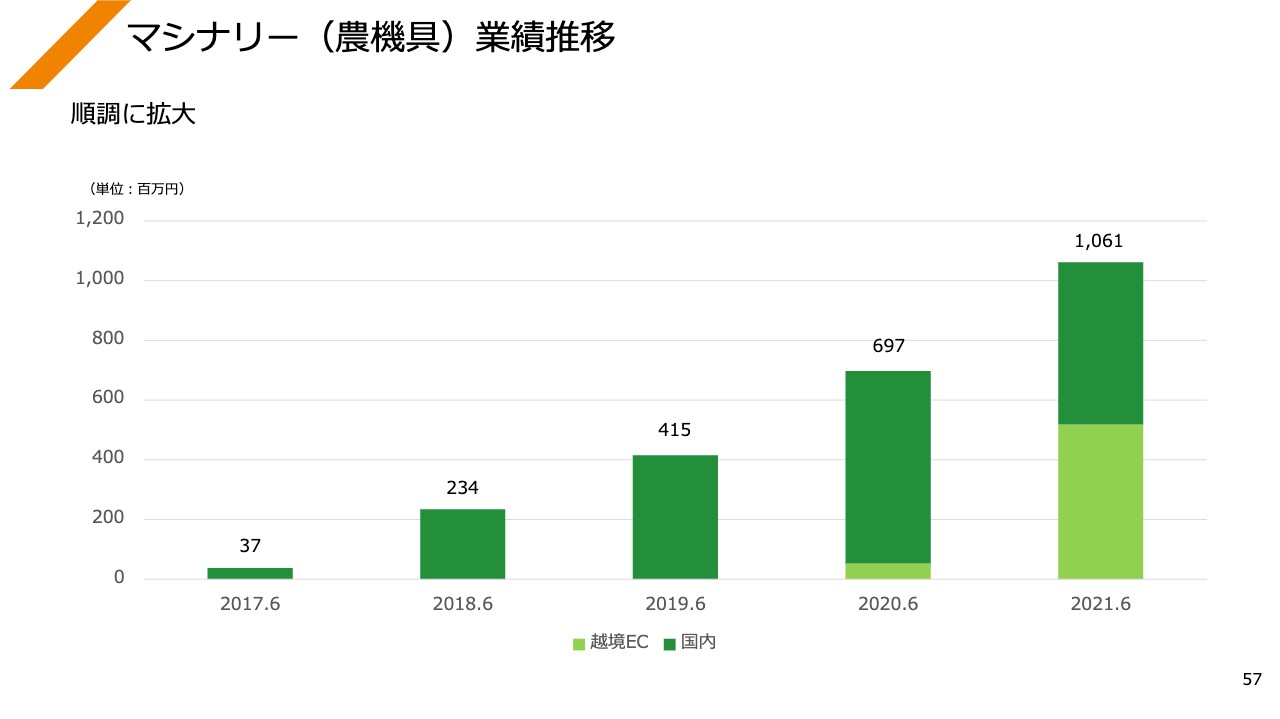

マシナリー(農機具)業績推移

業績は立ち上げから順調ですので、拠点も拡大しつつ買取能力を増強していくタイミングと考えています。

日本製の中古農機具について

中古農機具の海外市場は、アジア圏や、ヨーロッパを中心とした欧米圏です。Used in Japanの農機具は各地で活躍し、ニーズが底堅い状況です。

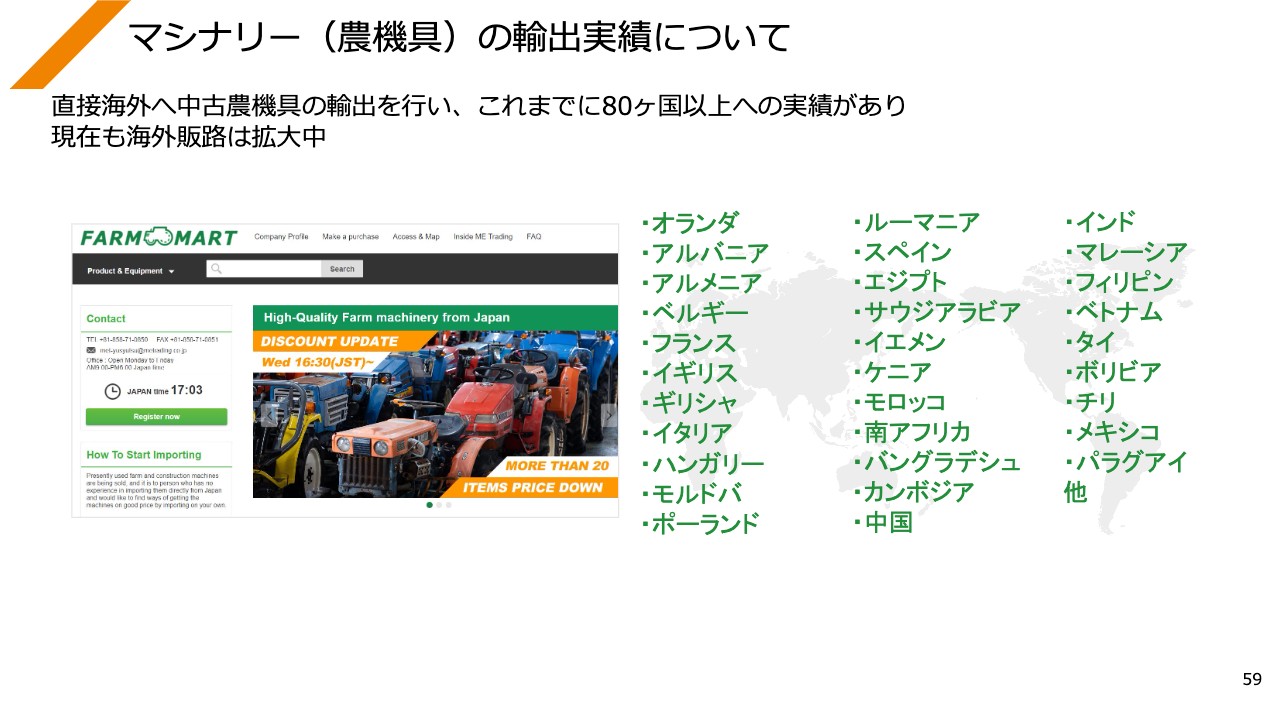

マシナリー(農機具)の輸出実績について

実際に出荷した国も80ヶ国を超える実績があり、海外の販路も引き続き拡大しています。

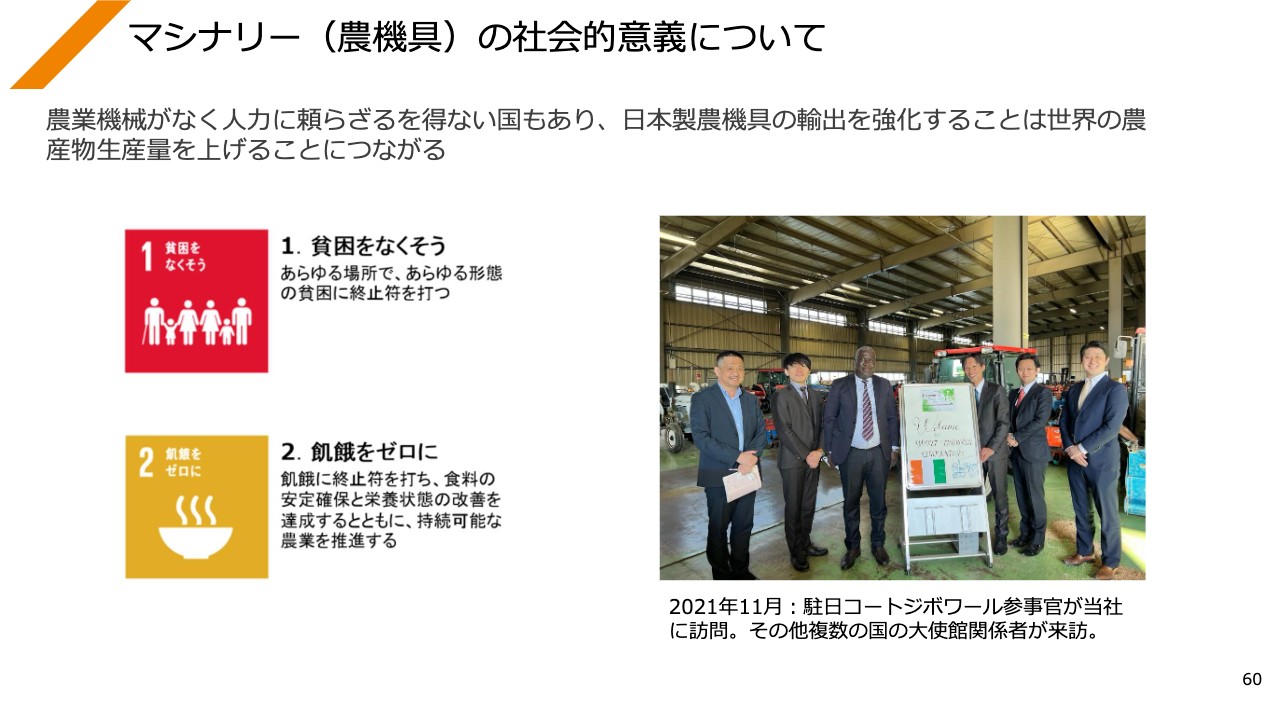

マシナリー(農機具)の社会的意義について

今後も機械化が進む中で、日本では活躍しなくなった農機具もさまざまな国に出て行き続けています。スライドの写真のように、さまざまな大使館関係の方も当社を訪問するようになっています。国内で使うものは再び国内へ、また海外に需要があるものはより高く売れますので海外へ輸出していく、というスタイルが続くと考えています。

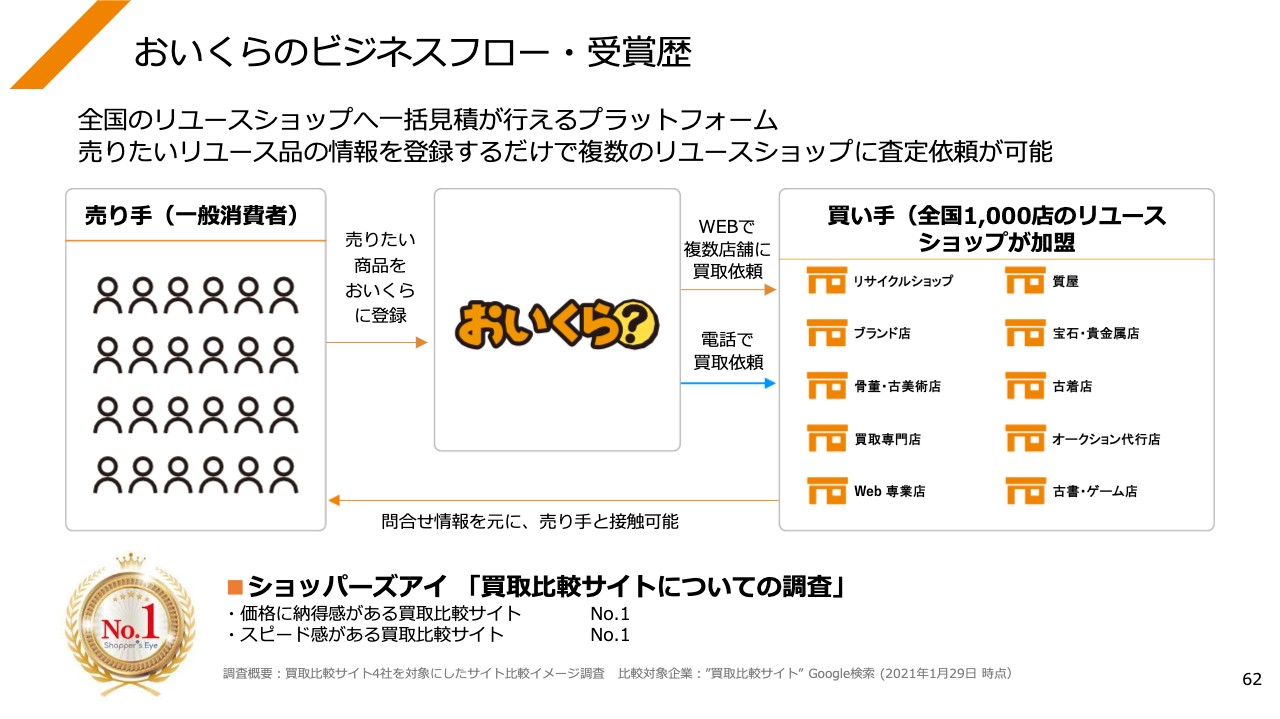

「おいくら」のビジネスフロー・受賞歴

「おいくら」のビジネスは調査会社であるショッパーズアイさまの「買取比較サイトについての調査」 で、「価格に納得感のある買取比較サイト」のNo.1や、「スピード感がある買取比較サイト」のNo.1などに選ばれました。売り手と買い手のマッチングのプラットフォームとしての事業をしっかりと踏襲しながら、来期以降の本格拡大に向けて事業基盤の強化を進めていきます。

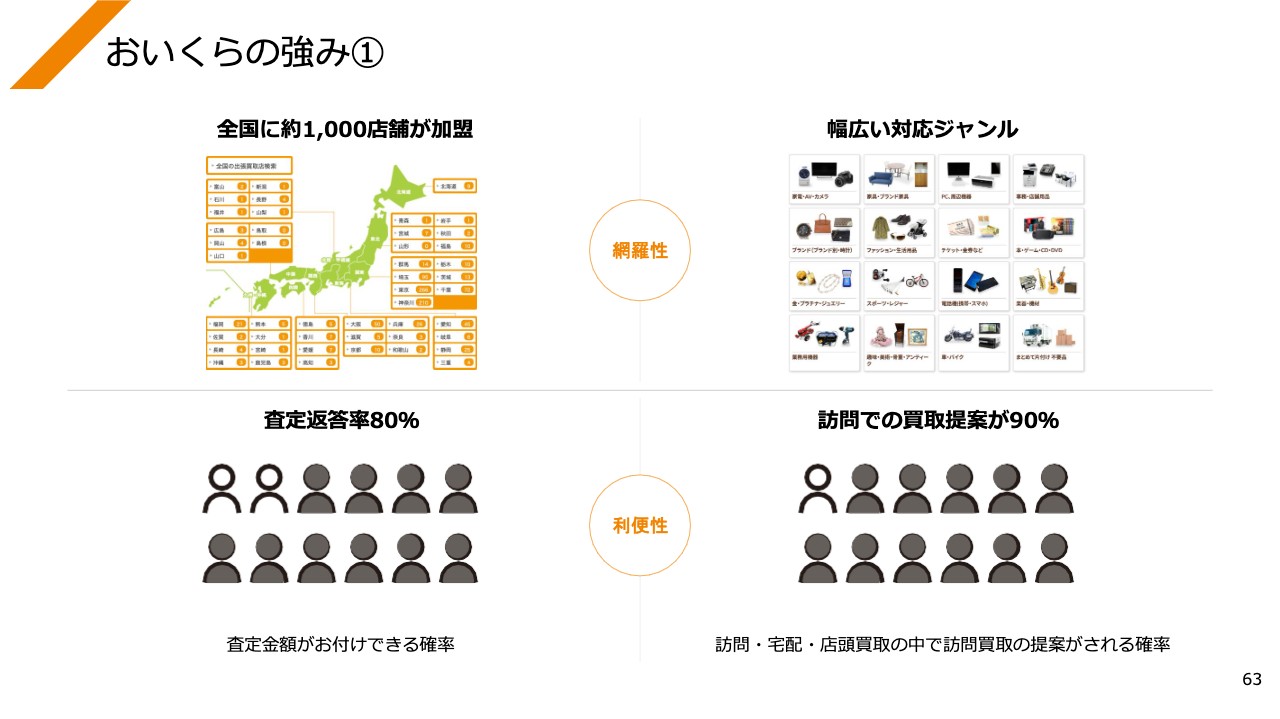

「おいくら」の強み①

スライドには「おいくら」のさまざまな強みを記載しています。これらの取り組みは、最近では地方自治体との連携を強化しており、持続可能な社会の実現に向けて、改めて連携を加速していきたいと考えています。

ネット型リユースに関しては、高額なものに関しては顕在化ニーズを得意とした個人向けのマーケットを展開し、マシナリーに関しては、専門性のある領域で、オンリーワンのビジネスモデルで新しいマーケットを開拓していきます。また、「おいくら」のように、各加盟店と連携をしながらDXで日本全体の課題解決をしていくという3点を軸に、引き続き進めていきたいと考えています。アライアンスについても、引き続き広げていきたいと思います。

楽器寄付ふるさと納税①

SDGsの中で進めてきた社会貢献活動についてご説明します。「楽器寄付ふるさと納税」という取り組みがあります。この取り組みでマーケットエンタープライズは、唯一の査定協力事業者として参画しています。協力している自治体が総務省の「ふるさとづくり大賞」を受賞したこともありました。引き続き持続可能な社会の実現に向け、リユース事業と行政、関係自治体との連携をさらに強化していきたいと思っています。

楽器寄付ふるさと納税②

「おいくら」だけではなく、「楽器寄付ふるさと納税」でもさまざまな取り組みが広まっており、現在は19市区町村とともに展開しています。

以上をもちまして、第2四半期の決算のご説明とさせていただければと思います。このたびはご参加いただきまして、誠にありがとうございました。

新着ログ

「小売業」のログ