リネットジャパングループ、1Qも国内Re事業の好調を背景に引き続き高水準の売上・利益を達成

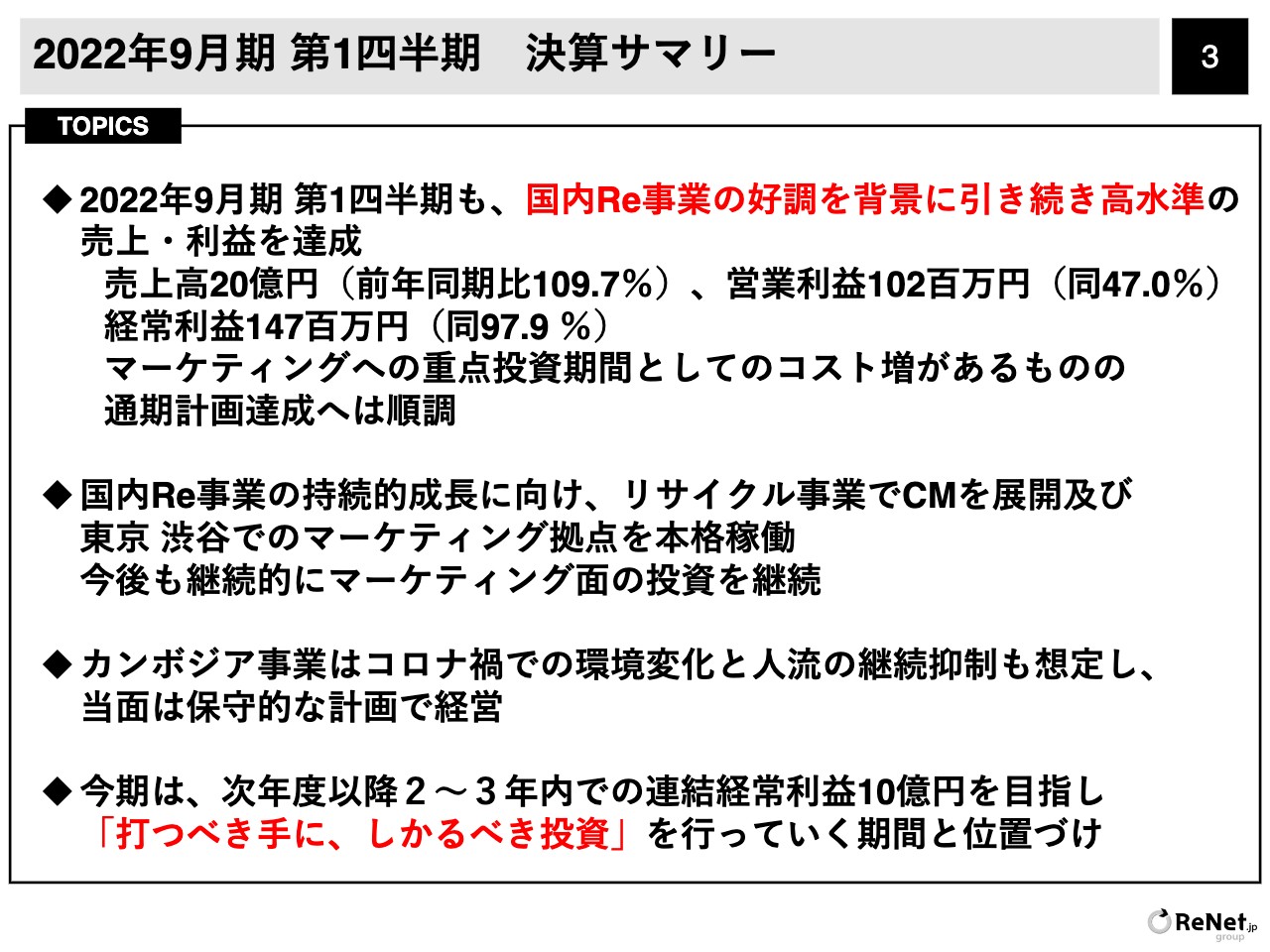

2022年9月期 第1四半期 決算サマリー

黒田武志氏:リネットジャパングループ代表取締役社長の黒田でございます。本日は、平日のこの時間にもかかわらず、たくさんの方にご参加いただきまして誠にありがとうございます。それでは、2022年9月期第1四半期の決算についてご説明させていただきます。

決算のサマリーですが、2022年9月期第1四半期も、国内Re事業の好調を背景に引き続き高水準の売上・利益を達成しています。特に前期から国内Re事業の好調が続いていますが、今日は時間が少しありますので、後ほど国内Re事業について少し詳しくご説明したいと思っています。

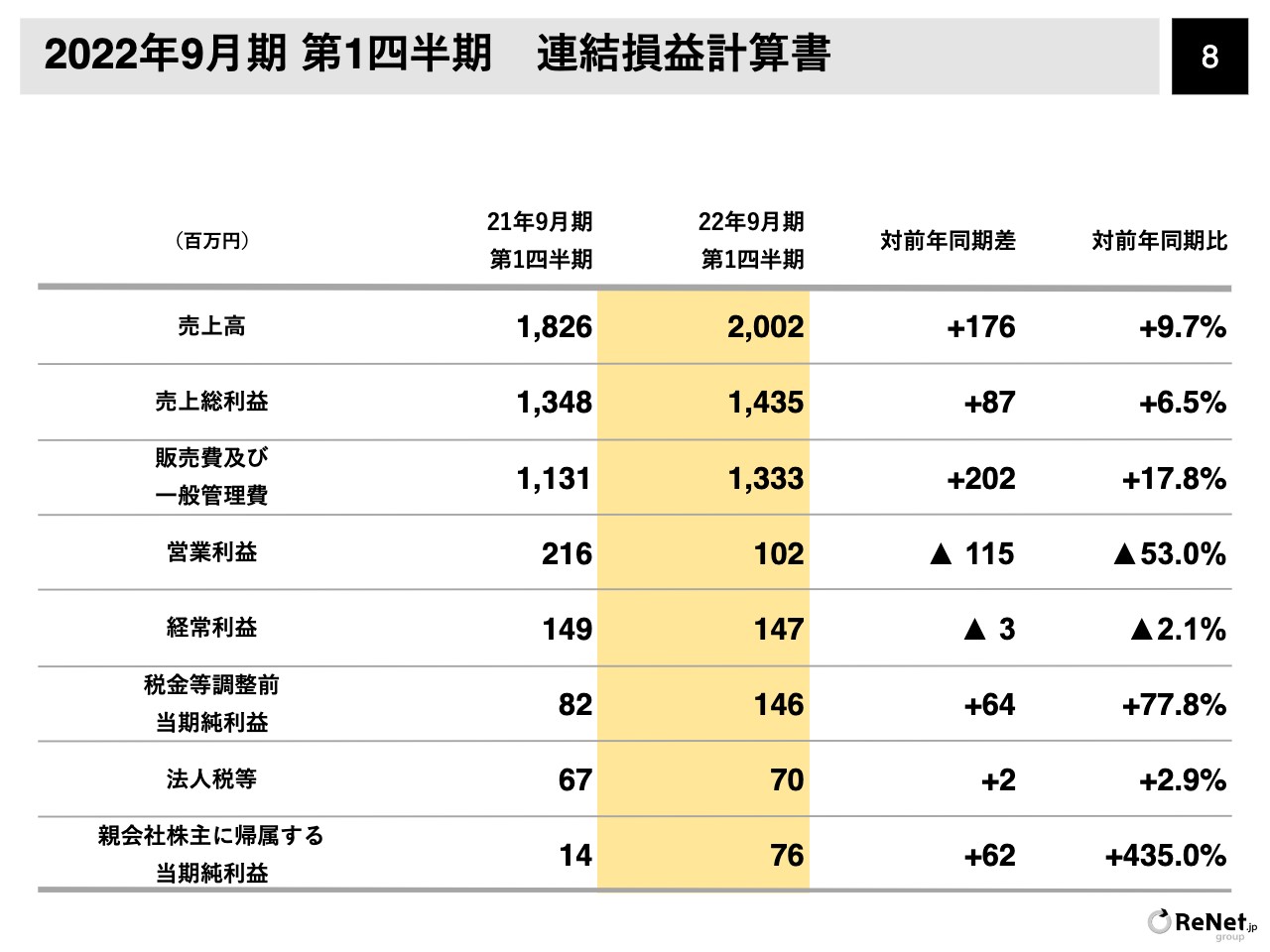

売上高は20億円、前年同期比109.7パーセント、営業利益は1億200万円、経常利益は1億4,700万円となりました。引き続きマーケティングに重点的に投資していますが、このようなコスト増を跳ね返し、通期計画の達成に向けて順調に第1四半期を終えました。

国内Re事業の持続的成長に向けて、リサイクル事業でもCMを展開しています。また、東京・渋谷のマーケティング拠点を本格的に稼働させており、今後もマーケティング面の投資を継続していく方針です。

カンボジア事業はコロナ禍での環境変化と人流の抑制等もありますので、当面は保守的な計画で運営していく方針です。

今期は、次年度以降の2年から3年以内に連結経常利益10億円を達成することを目指して、「打つべき手に、しかるべき投資」を行っていく期間と位置づけていきます。

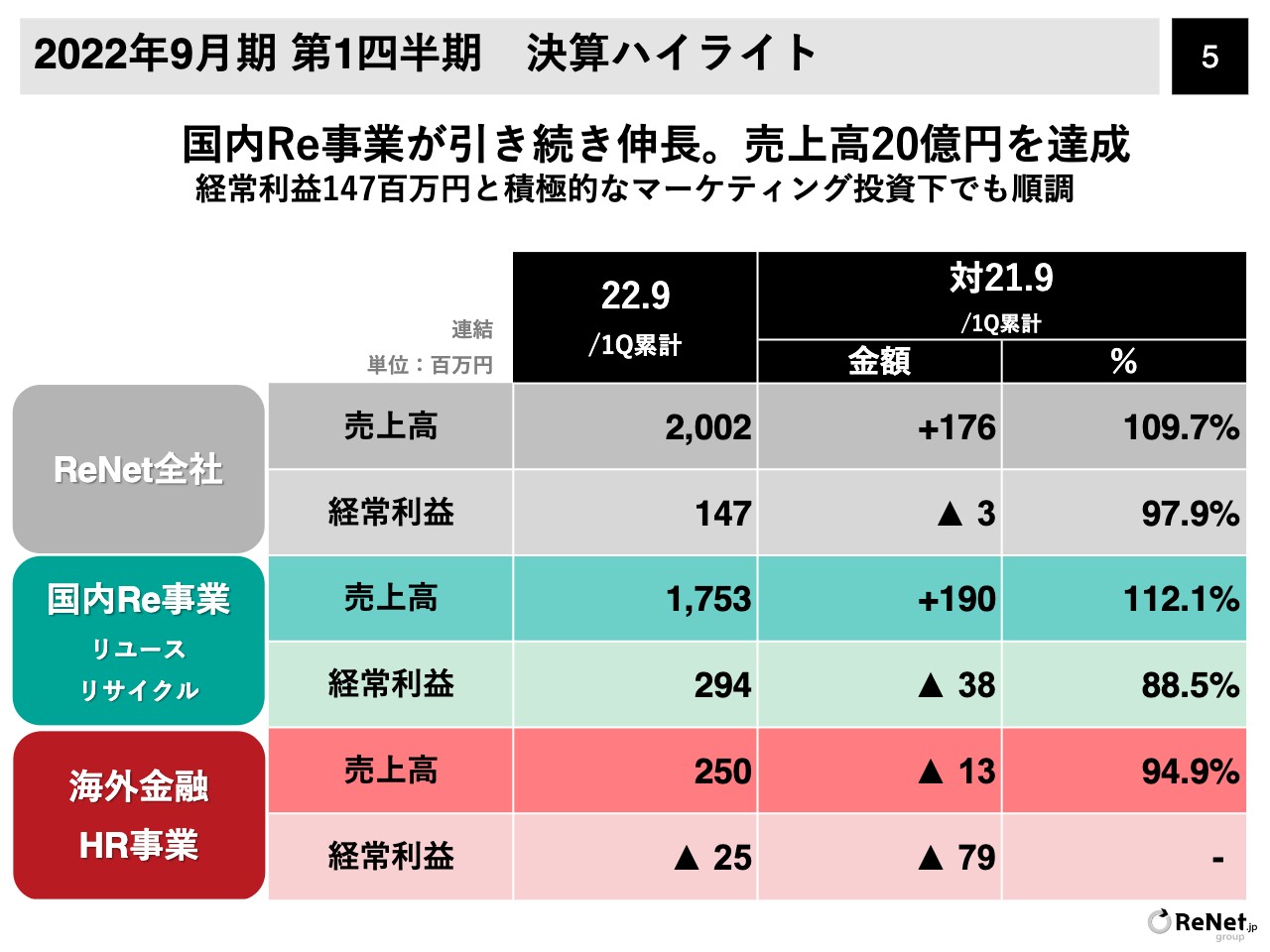

2022年9月期 第1四半期 決算ハイライト

決算のハイライトですが、当社の連結売上高は20億200万円、経常利益は1億4,700万円となりました。

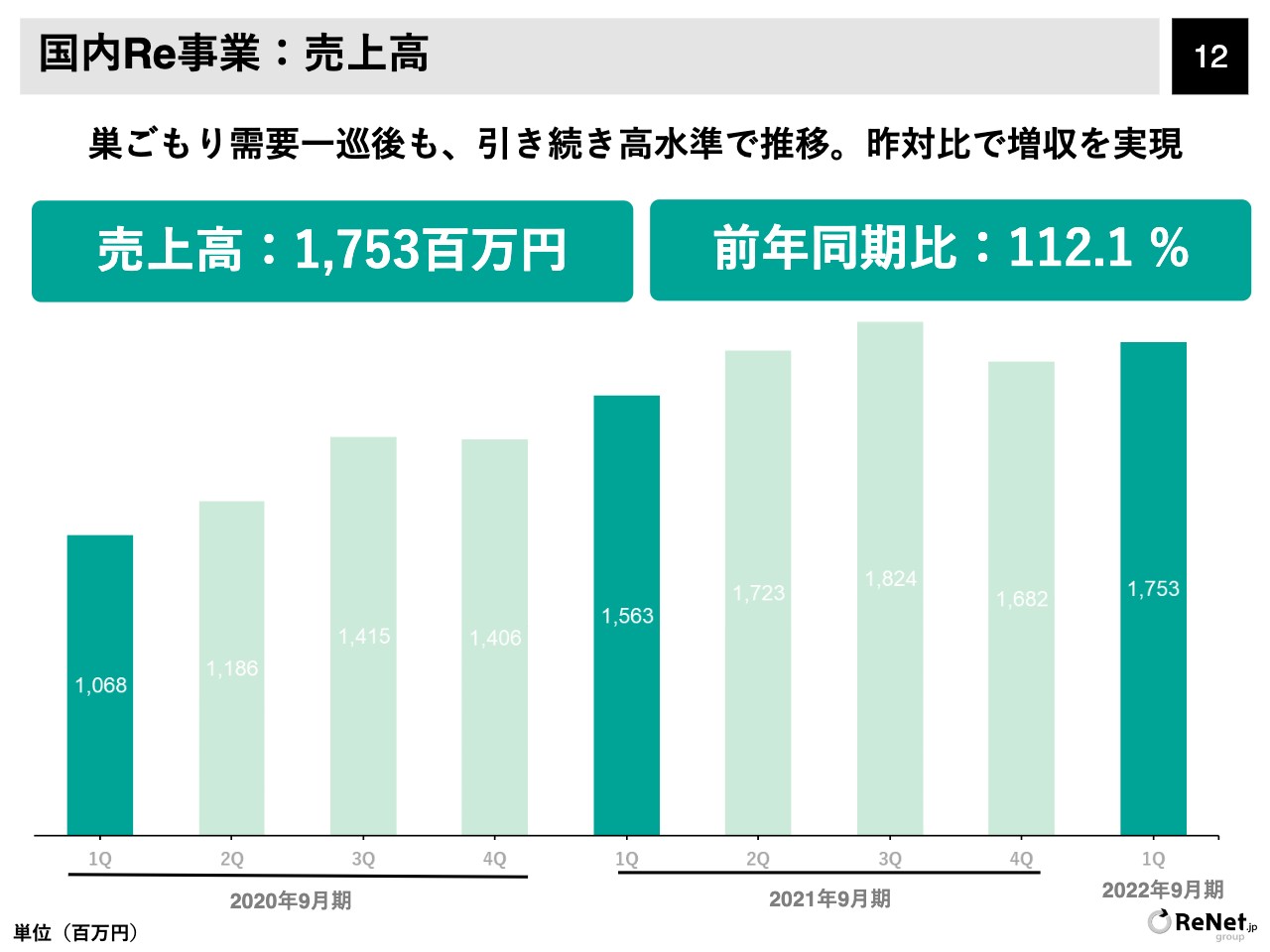

セグメント別の売上・利益については、国内Re事業はリユース事業とリサイクル事業の2つの事業が合わさったセグメントで、売上高17億5,300万円、前期比112.1パーセント、経常利益2億9,400万円となりました。

海外金融・HR事業は売上高2億5,000万円、経常利益マイナス2,500万円という結果になっています。

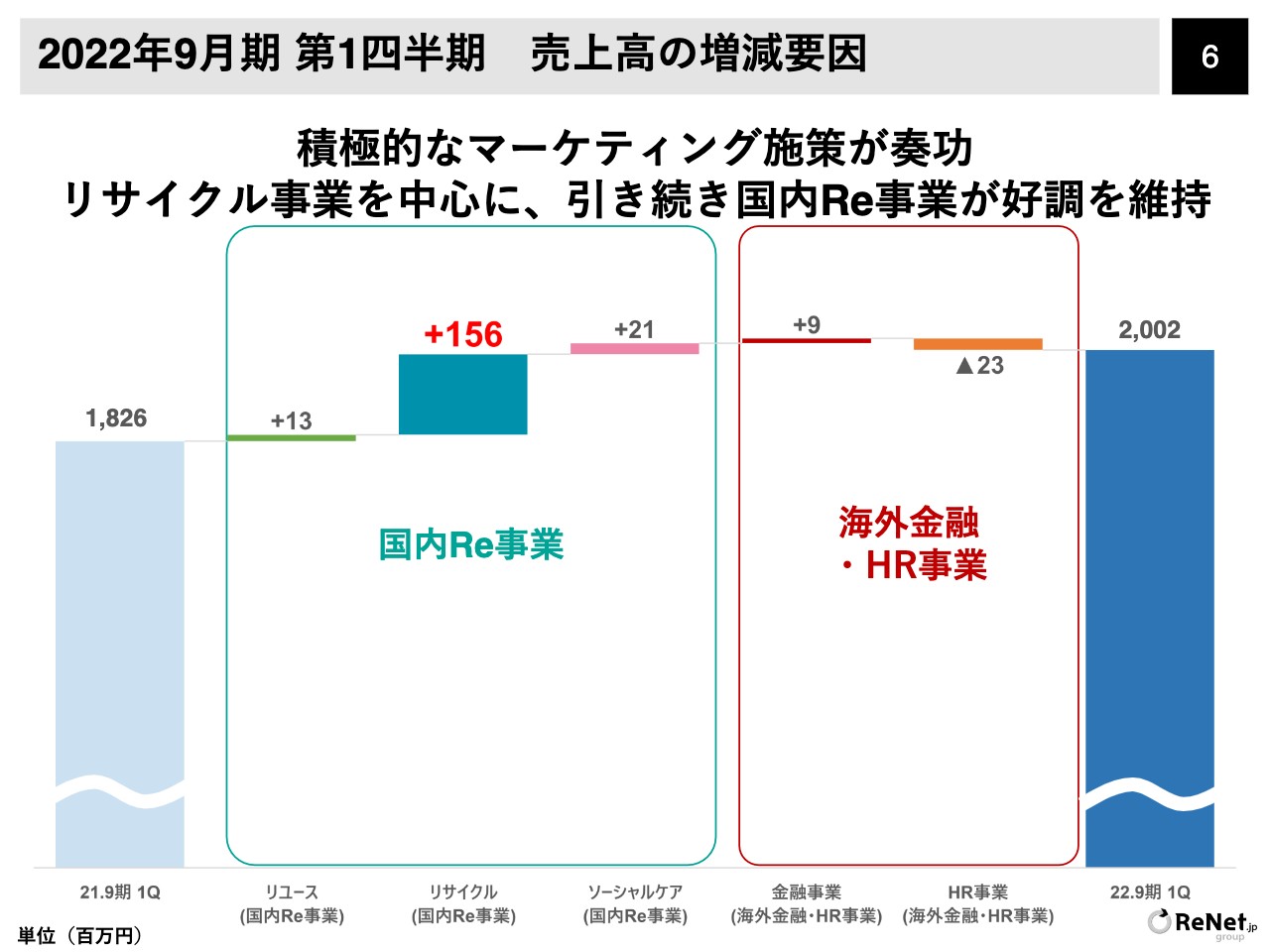

2022年9月期 第1四半期 売上高の増減要因

売上高の増減要因ですが、リユース事業はプラス1,300万円、そしてリサイクル事業が大きく伸びてプラス1億5,600万円となりました。

一方、海外金融・HR事業、特にHR事業は今、コロナ禍で入国できないということで、受注はいただいているのですが、売上が立たない状況のため、マイナス2,300万円という内訳になっています。

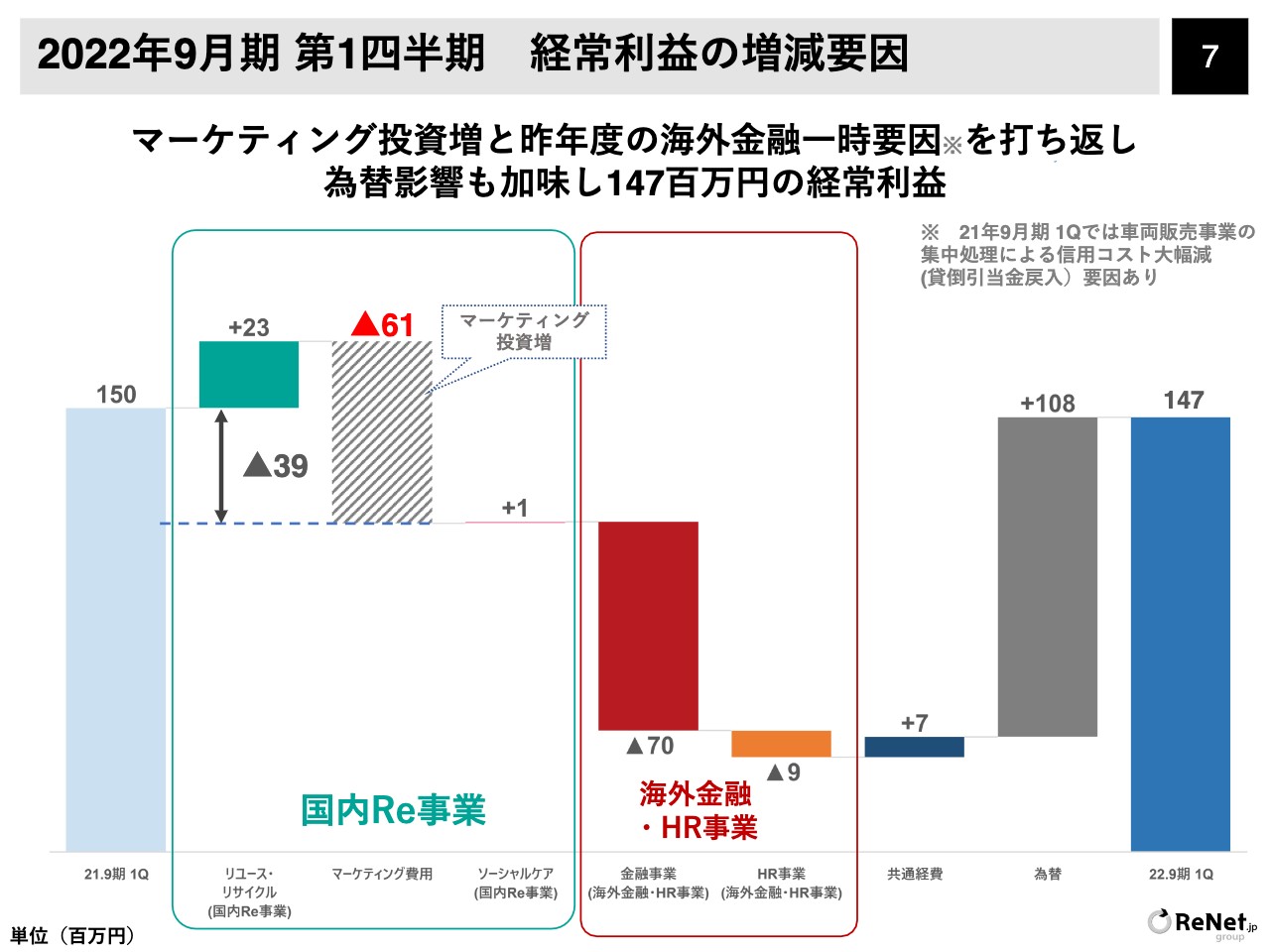

2022年9月期 第1四半期 経常利益の増減要因

経常利益の増減要因です。先ほどお話ししましたが、マーケティング投資を引き続き積極的に行っており、前期よりも6,100万円増えています。また、海外金融事業でマイナス7,000万円となっています。一方、為替がプラス1億800万円で、第1四半期の経常利益は1億4,700万円という結果になっています。

2022年9月期 第1四半期 連結損益計算書

連結の損益計算書は、今ご説明したとおりです。

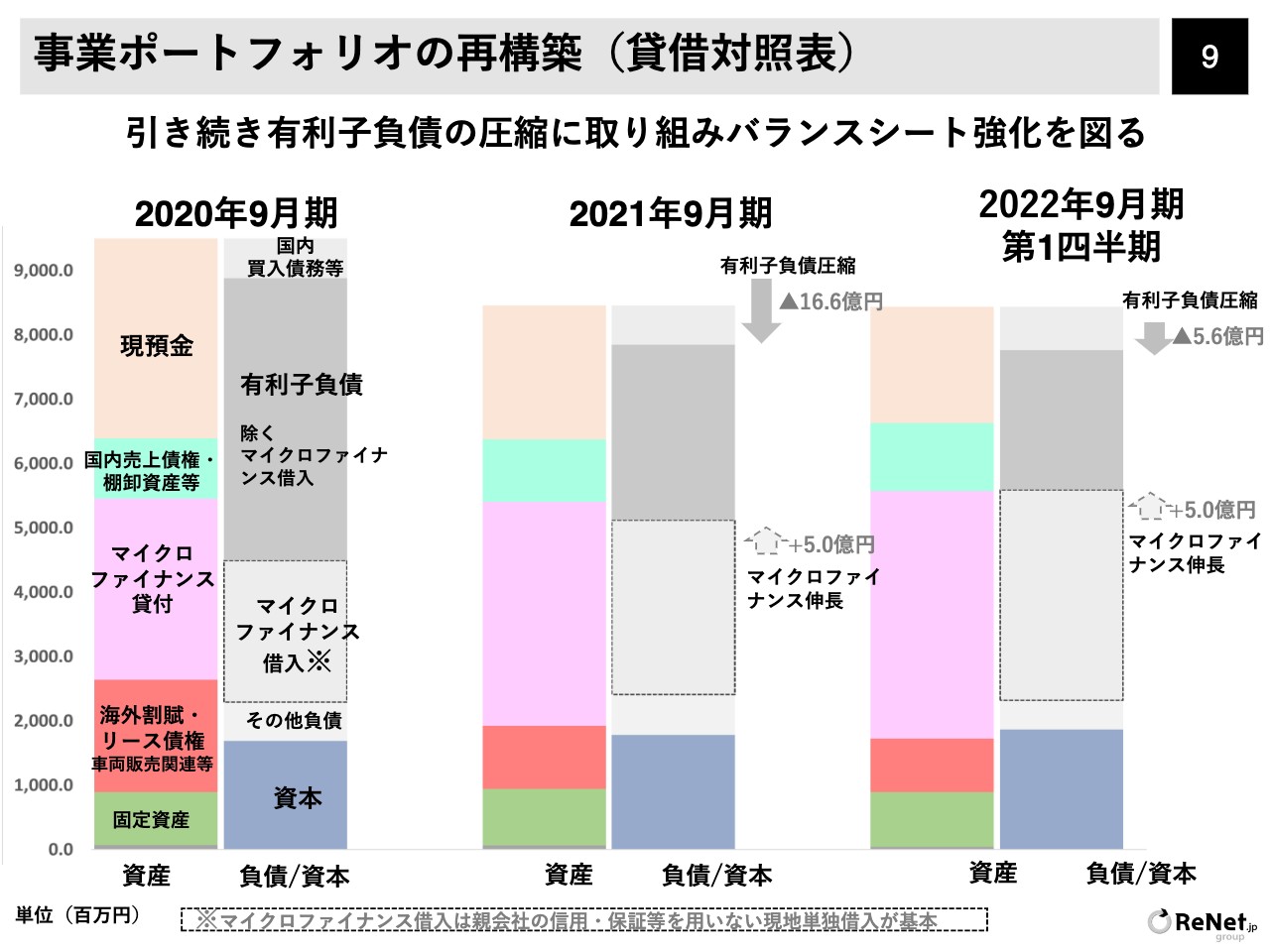

事業ポートフォリオの再構築(貸借対照表)

連結のバランスシートですが、引き続き有利子負債の圧縮に取り組んでいます。前期の2021年9月期には、有利子負債を16億6,000万円圧縮しています。一方で、マイクロファイナンスは前期も堅調に伸びており、プラス5億円となっています。

この第1四半期についても有利子負債の圧縮を行っており、マイナス5億6,000万円となりました。マイクロファイナンスは引き続き伸びており、プラス5億円となっています。

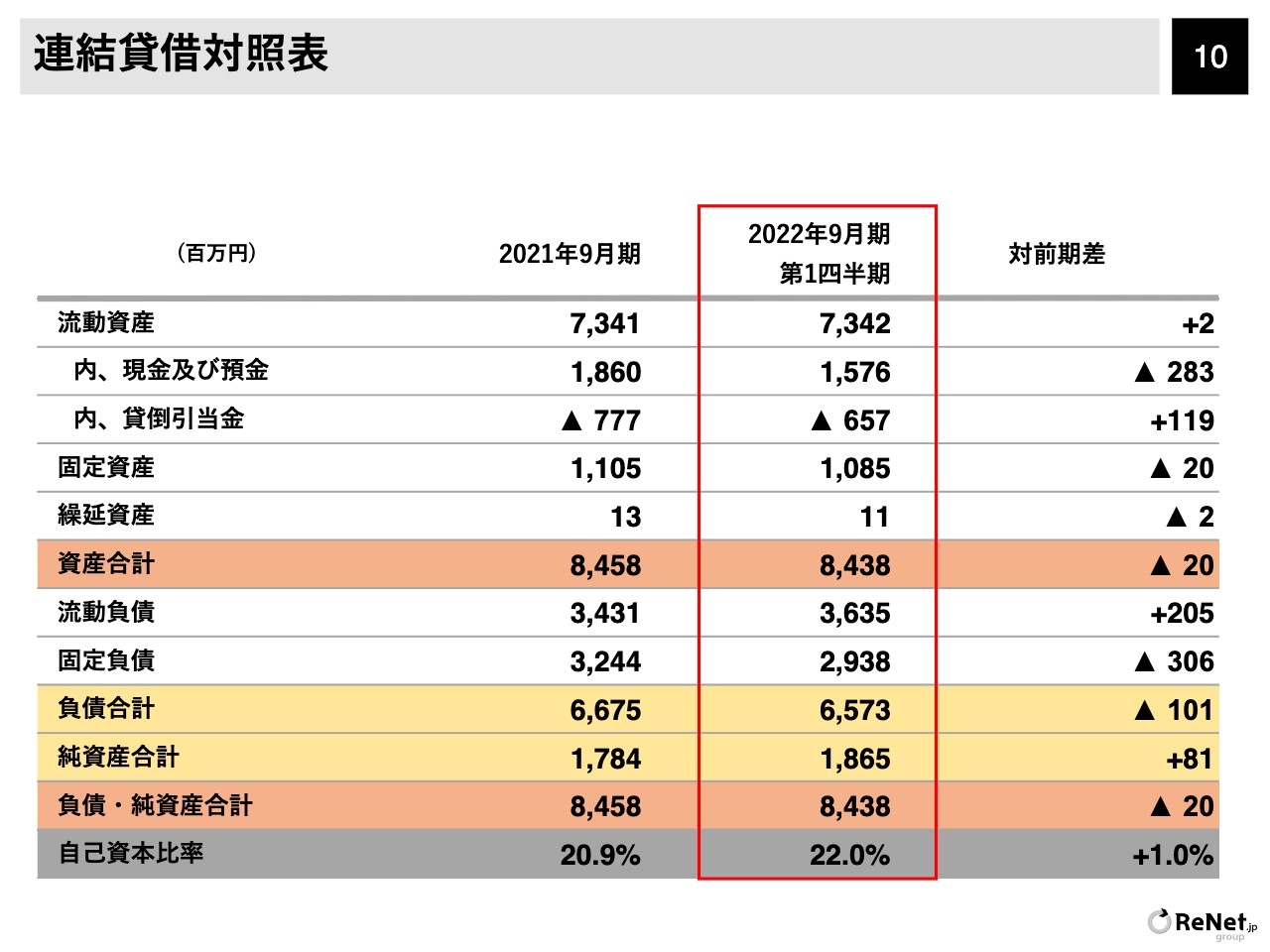

連結貸借対照表

その結果が、こちらの連結貸借対照表です。資産合計は84億3,800万円、前期からマイナス2,000万円となっています。自己資本比率は22.0パーセントで、前期よりもプラス1.0パーセント向上しています。

国内Re事業:売上高

各事業の概要です。国内Re事業は売上高17億5,300万円、前年同期比112.1パーセントと、昨対比で増収を実現しています。

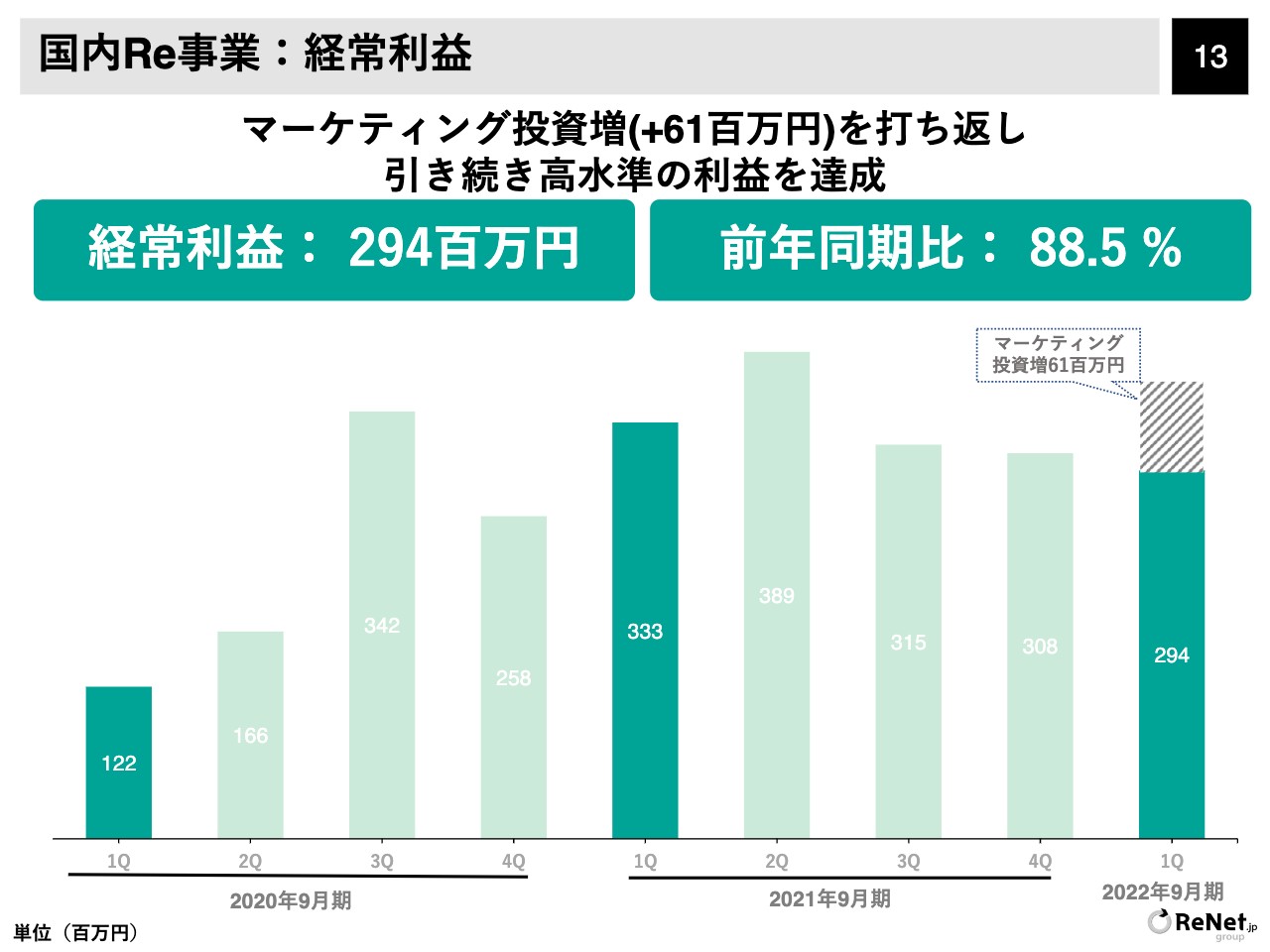

国内Re事業:経常利益

国内Re事業の経常利益です。マーケティング投資増がプラス6,100万円ありましたが、これを打ち返して、引き続き高水準の利益を達成しています。経常利益は2億9,400万円で、前年同期比88.5パーセントと減っていますが、このマーケティング投資がなければ増益でした。今、積極的にマーケティング投資をしており、前年より少し低い数字になっています。

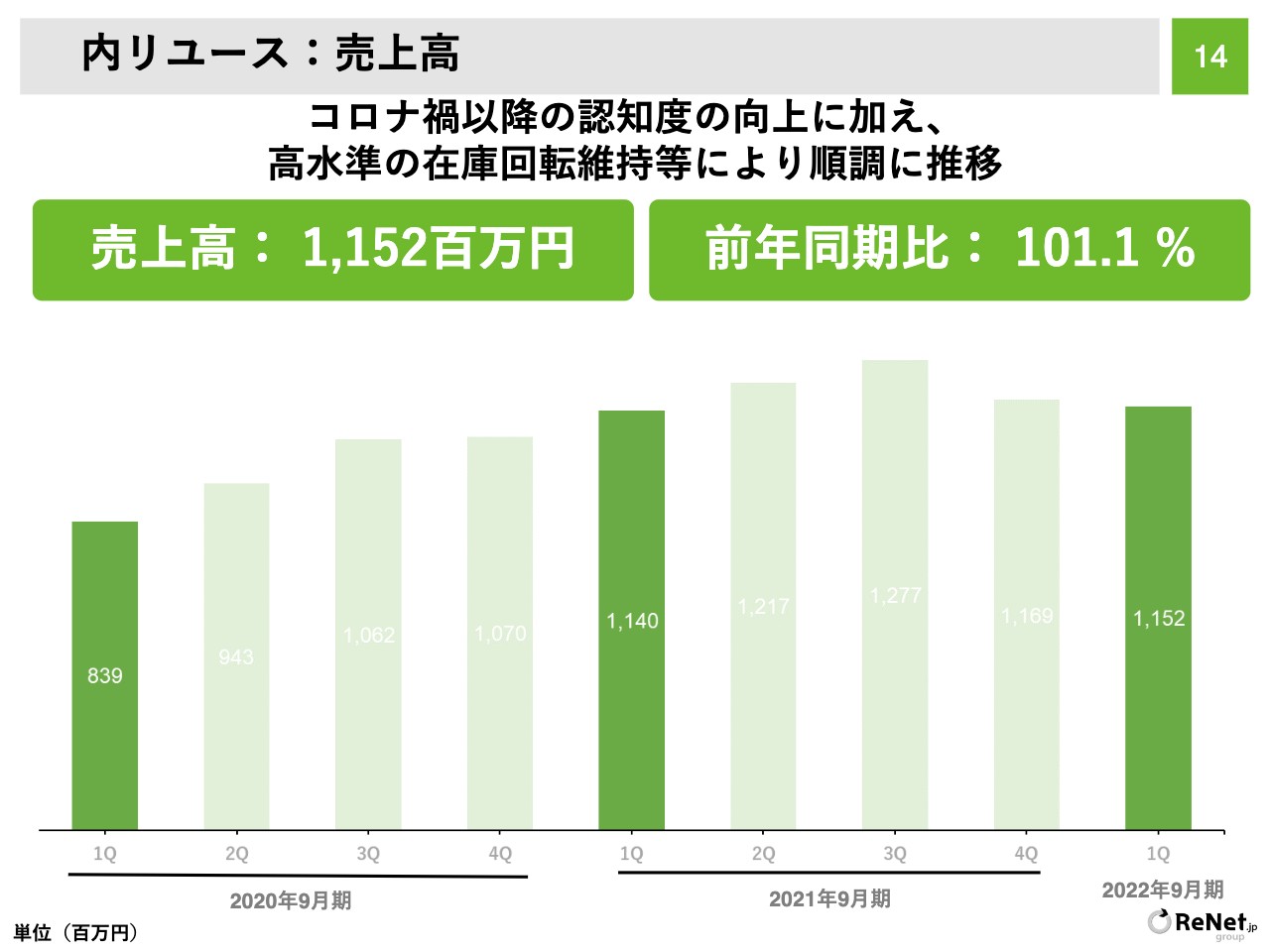

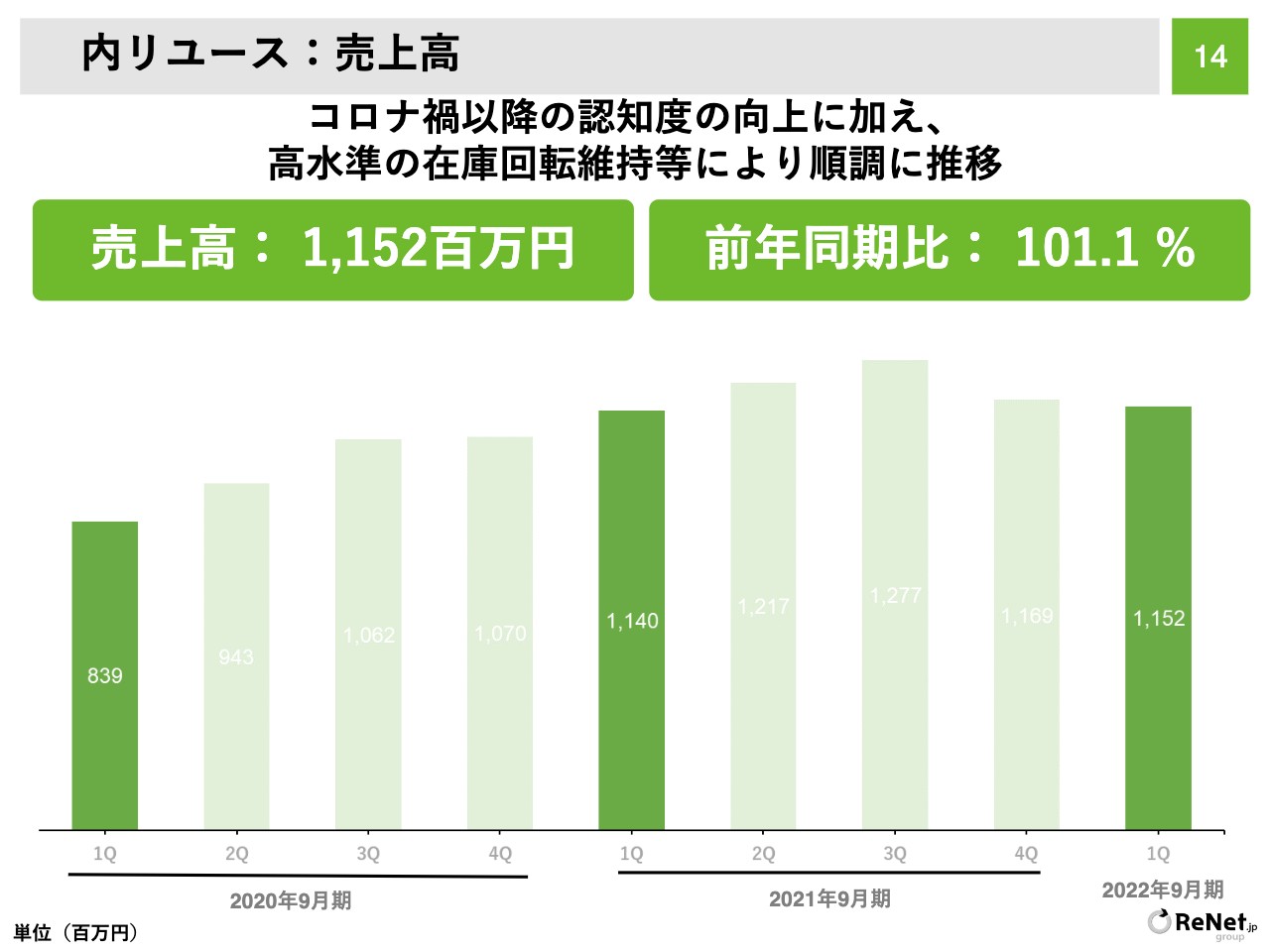

内リユース:売上高

国内Re事業セグメントの内訳としては、リユース事業が売上高11億5,200万円、前年同期比101.1パーセントという結果になっています。

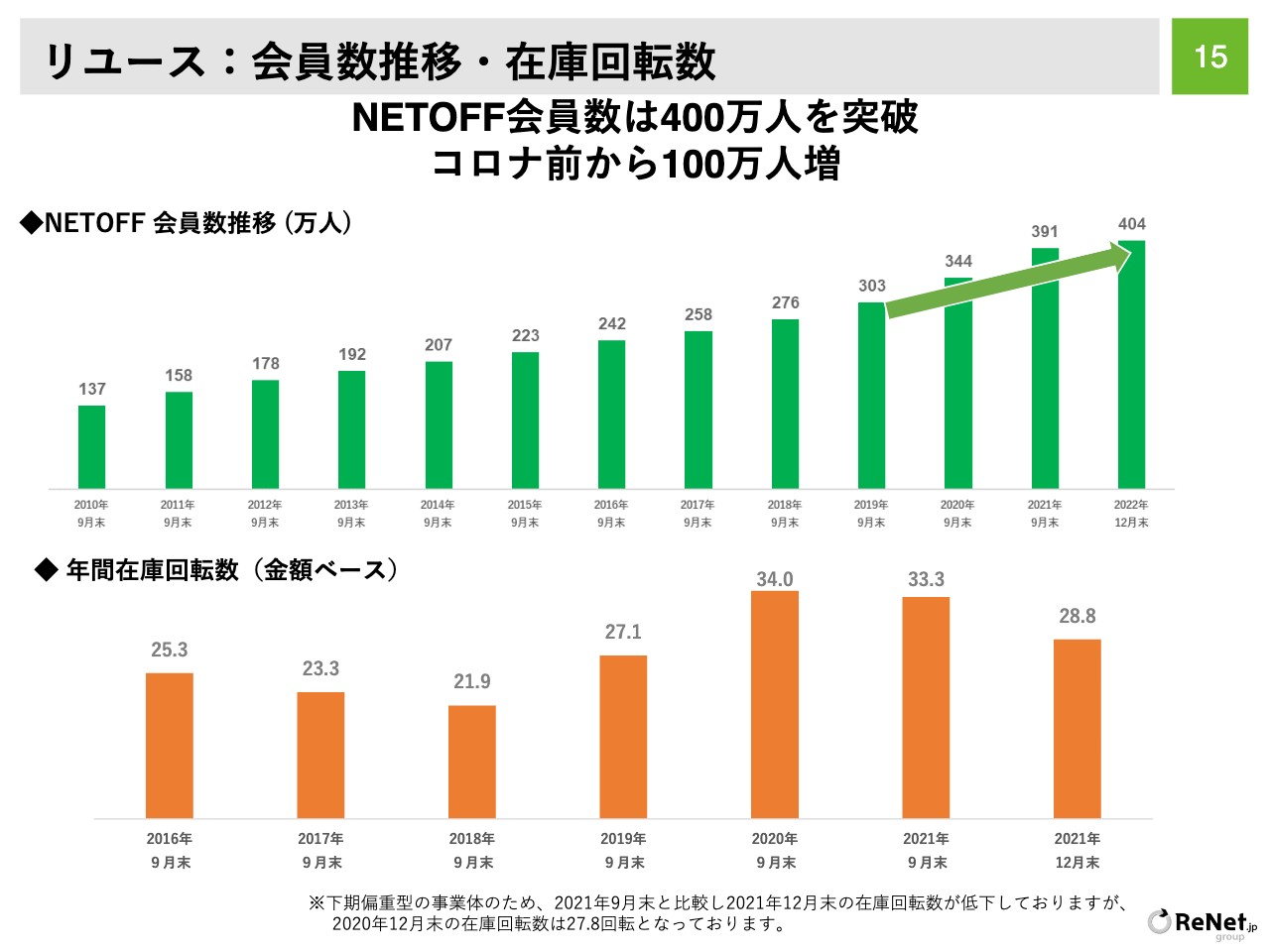

リユース:会員数推移・在庫回転数

「NETOFF」の会員数は400万人を突破し、コロナ前から100万人増えている状況です。

年間の在庫回転数は直近で年間28.8回転ということで、小売業の在庫回転としては極めて高いレベルです。スライドの棒グラフを見ると少し減っているように見えるのですが、これは季節的なところがあります。直近の9月末では33.3回転で、30回転を超えてきています。同じ12月の時点で比較すると前年は27.8回転のため、直近の在庫回転数はより向上している状況です。

今、リユース事業に非常に力を入れています。リユース事業で創業したのですが、創業から21年、このNETOFFブランドをずっと続けてきています。あらためて今、国内Re事業が伸びているということで、私も非常に力を入れています。

このリユース、すなわち中古のビジネスの特性は、売上を伸ばすためにはまず買取を伸ばすという、買取が一番「命」なところがあります。逆に言えば、買取を伸ばせば必然的に売上も伸びてきます。今ご説明しましたが、年間在庫回転が非常に高水準のため、買取が増えた分はスムーズに売上につなげていけます。

買取の中でも特に中古の本・コミック・ゲーム・CD・DVDを、我々は書籍・メディアと呼んでいますが、創業以来手がけてきたこちらが今、限界利益率40パーセントとなっています。

我々は愛知県の郊外に大型のeコマースの商品センターを2つもっており、第1商品センター2,200坪、第2商品センター1,800坪、合わせて4,000坪の商品センターを運営しています。

この2つの商品センターの固定費は一定ですから、損益分岐点を超えて伸びる売上については、例えば売上高が1億円の増収であれば、限界利益率は40パーセントのため、営業利益で約4,000万円の増益効果があるということになっています。

ここからさらに売上を上積みした分は、営業利益で非常に大きく効いてくるということです。そのため、買取をいかに増やすかということに、今あらためて私自身も注力しているところです。

先般、渋谷にマーケティングの拠点を立ち上げました。これまで、ネットのマーケティング部門は名古屋の本社にあったのですが、これを渋谷に移す理由の1つは人材です。インターネットのマーケティングに長けた人材は、やはり東京にたくさんいるということもあり、このような人材を積極的に採用することが1つです。

また、私自身も立ち上げの時に一から携わってきたため、あらためてマーケティングの知見を若いスタッフなどに伝えていくことで、買取のマーケティング効率を20パーセントくらい改善していきたいと思っています。今期の下期から、このあたりのリユースに向けた買取の広告の効率化による成果があがってくるのではないかと考えています。

「NETOFF」は、今お話ししたように我々の創業の事業ですが、2000年には、この事業を店舗を構えずに無店舗でインターネットに特化するかたちにしました。宅配便で買い取って、eコマースで販売するというインターネット特化型のリユース事業のビジネスモデルは、我々が業界に先駆けてパイオニアとして進めてきたものです。今、宅配買取はいろいろな会社が参入してきて競争が激しくなっていますが、あらためて、ここをもう一段伸ばしていきます。

また、渋谷にマーケティング拠点を設けて、我々が業界パイオニアとして立ち上げてきたネットのリユースのモデルから、さらに発展させた新しいビジネスモデルも検討しています。このようなものも、そう遠くない時にトライアルでローンチできたらチャレンジしたいとも考えています。

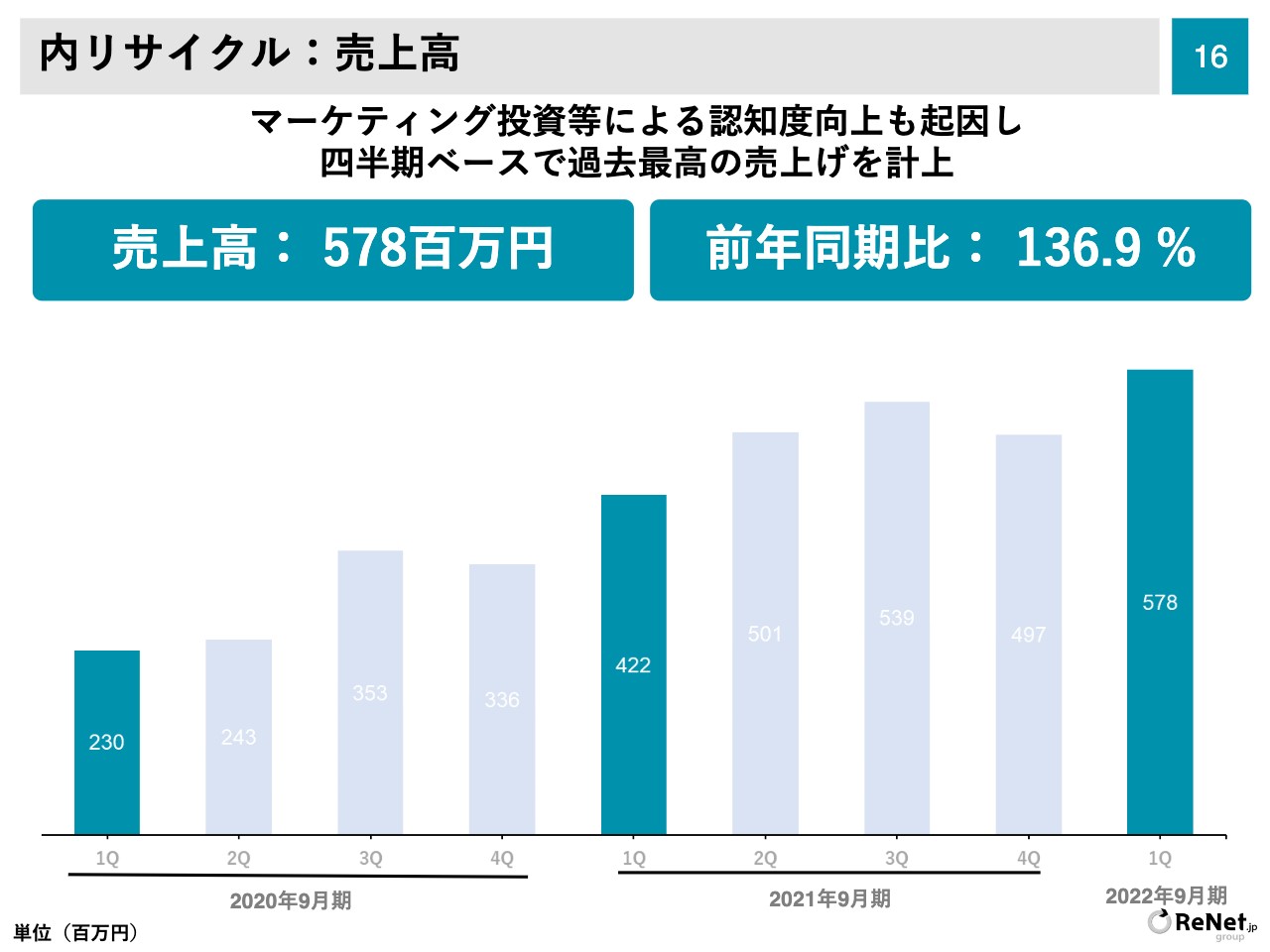

内リサイクル:売上高

国内Re事業セグメントのもう1つの事業であるリサイクル事業ですが、売上高は5億7,800万円、前年同期比136.9パーセントと、大きく伸びています。

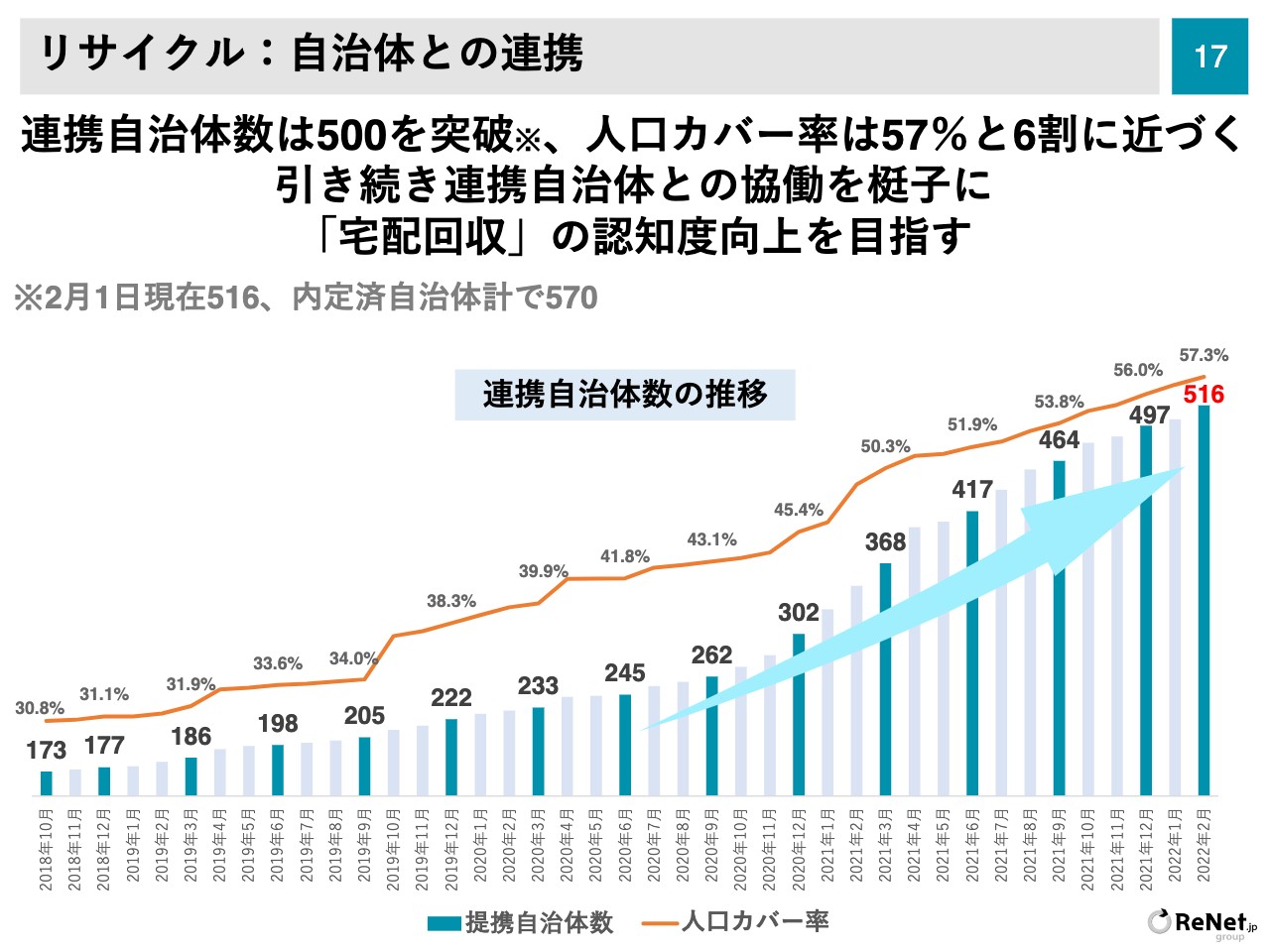

リサイクル:自治体との連携

自治体との提携も順調に伸びており、連携自治体数は500を突破しています。2月1日現在で516の自治体と提携していますが、内定済みの自治体を含めれば、実はすでにもう570に達しているということで、順調に伸びています。

人口カバー率は57パーセントで、約6割に近づいてきています。自治体のルートは集客の大きな柱になっていますが、着実に積み上げている状況です。

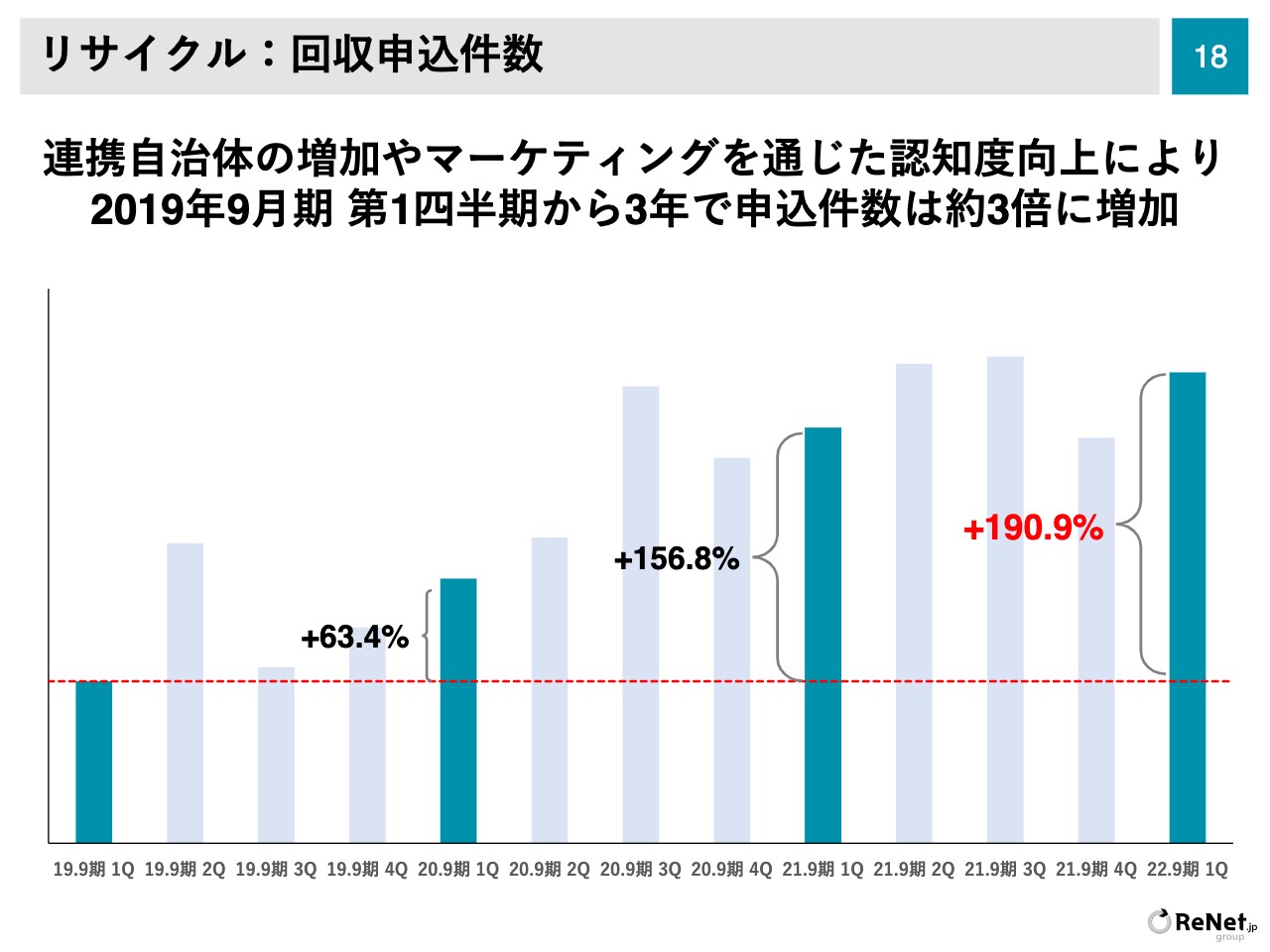

リサイクル:回収申込件数

回収申込件数も順調に伸びており、2019年と比較すると約3倍に増加しており、非常に大きな成長のペースが順調に維持されています。

リサイクル:CMの展開

リサイクル事業は、CMを積極的に投下しています。昨年4月から5月に初めてCMを投下しましたが、関東地区では引き続き第2弾ということで、年末年始にかけてCMを投下しました。こちらも大きな成果を出しています。

CMは2つの狙いがあり、1つは認知度の向上です。リサイクル事業としては、宅配便で回収するサービスの認知度を上げていきます。加えて、CMの期間中にお客さまの申込を獲得するという顧客獲得の目的があります。

我々はこの2つに指標を持っているのですが、CMの第2弾を入れたことで、認知度の指標も向上しています。この期間の顧客獲得についても、実はCMの投資をペイするかたちで顧客獲得、すなわち回収申込件数の獲得ができています。CMの投資は決して先行投資だけではなく、着実に投資に見合うかたちのリターン、すなわち顧客獲得ができており、大きな成果が上がっています。

CM認知度がどんどん上がっていくごとに、お客さまが部屋の片付けや引っ越しの時にリネットジャパンを第1に想起してもらえるように、マインドシェアを高めていきたいと思っています。

パソコンの回収、特にネットを使用して宅配便で回収するということは、強い競合が存在しない事業領域です。インターネットで検索すると、宅配便で回収を行っている会社がいくつか出てきますが、法律上では無許可の業者です。

このようなところは我々のライバルとは考えていません。我々の宅配便での回収は、国の許認可を持った正規の回収ルートです。お客さまがこれを知ってくれさえすれば、利用率が上がっていくような状況です。

現在、日本の家庭の約半数にいらなくなったパソコンが複数台眠っているという統計データが出ています。我々の推計では、家庭用だけで全国に約3,000万台のいらなくなったパソコンが眠っていると考えています。さらに、新品のパソコンは家庭用だけでも毎年400万台くらい売れているため、この3,000万台に加え、毎年毎年ストックがさらに増えている状況です。

仮に3,000万台とすると、年間100万台回収しても30年かかる量が家庭に眠っているということです。我々は、認知度さえ上げれば回収台数はまだまだ伸ばしていけると考えているため、CMについても継続して投資していきたいと考えています。

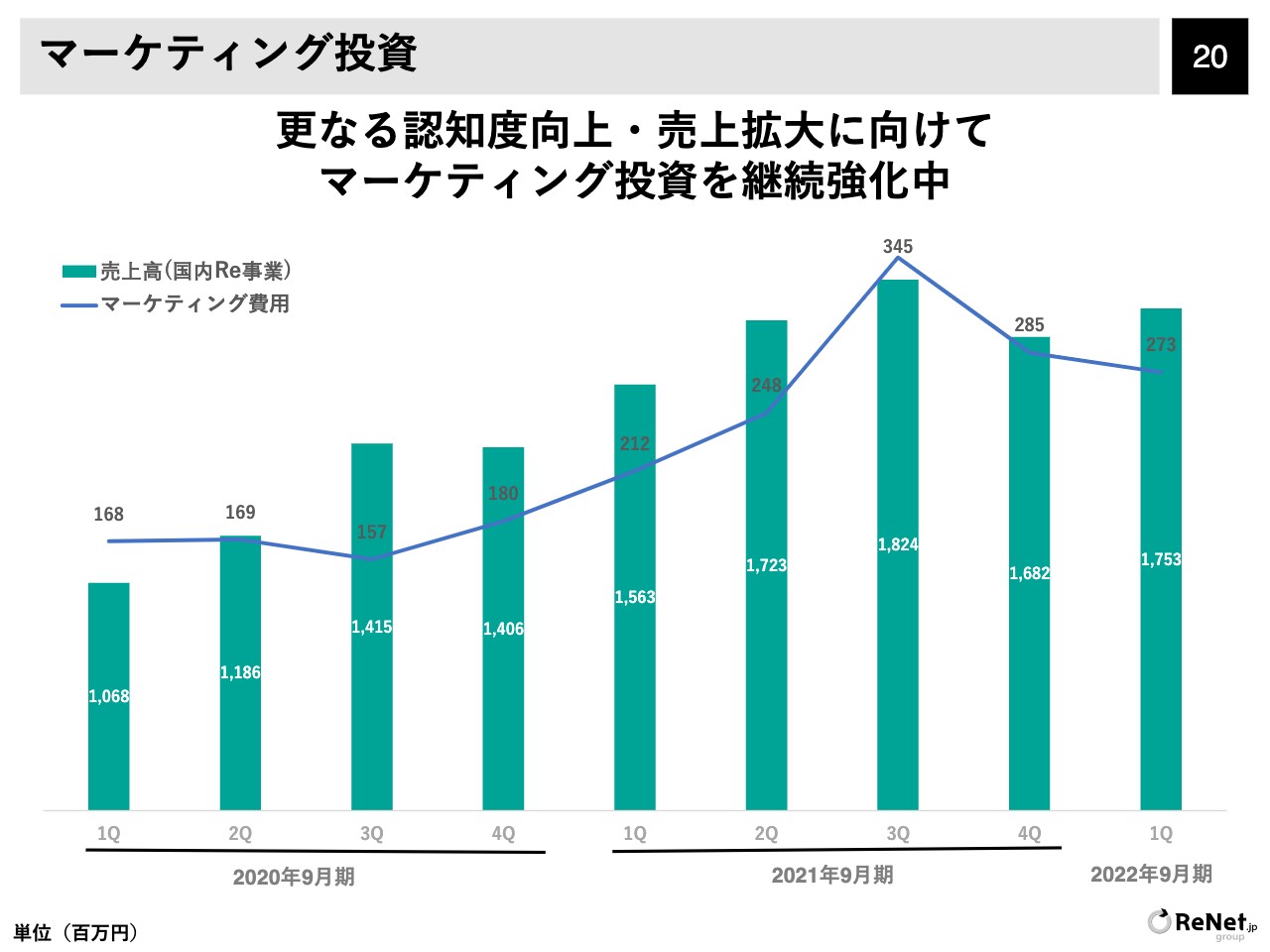

マーケティング投資

CMのお話をしましたが、我々はこのように継続的にマーケティング投資を強化していきたいと思っています。また、今は特に一般家庭用向けの回収に、CMを含めて重点を置いていますが、これに加えて事業系、法人にも同程度のパソコンが眠っていると考えています。一般ユーザー向けの回収に加えて、これから法人、特に中小企業向けの回収にも力を入れていきたいと思っています。

今、業界の中では、大企業向けのパソコン回収には専業の事業者がおり、専用のトラックでセキュリティを確保するかたちで回収することになっています。一方で、中小企業向けの回収は、専用車で回収するには非常に効率が悪いこともあり、業界の中でも手付かずの状態にあると考えています。

このような小口の回収には宅配便での回収が非常に向いていると考えています。一般消費者向けの回収に加えて、今後、中小企業向けの宅配便での小口回収にも力を入れていきたいと考えています。

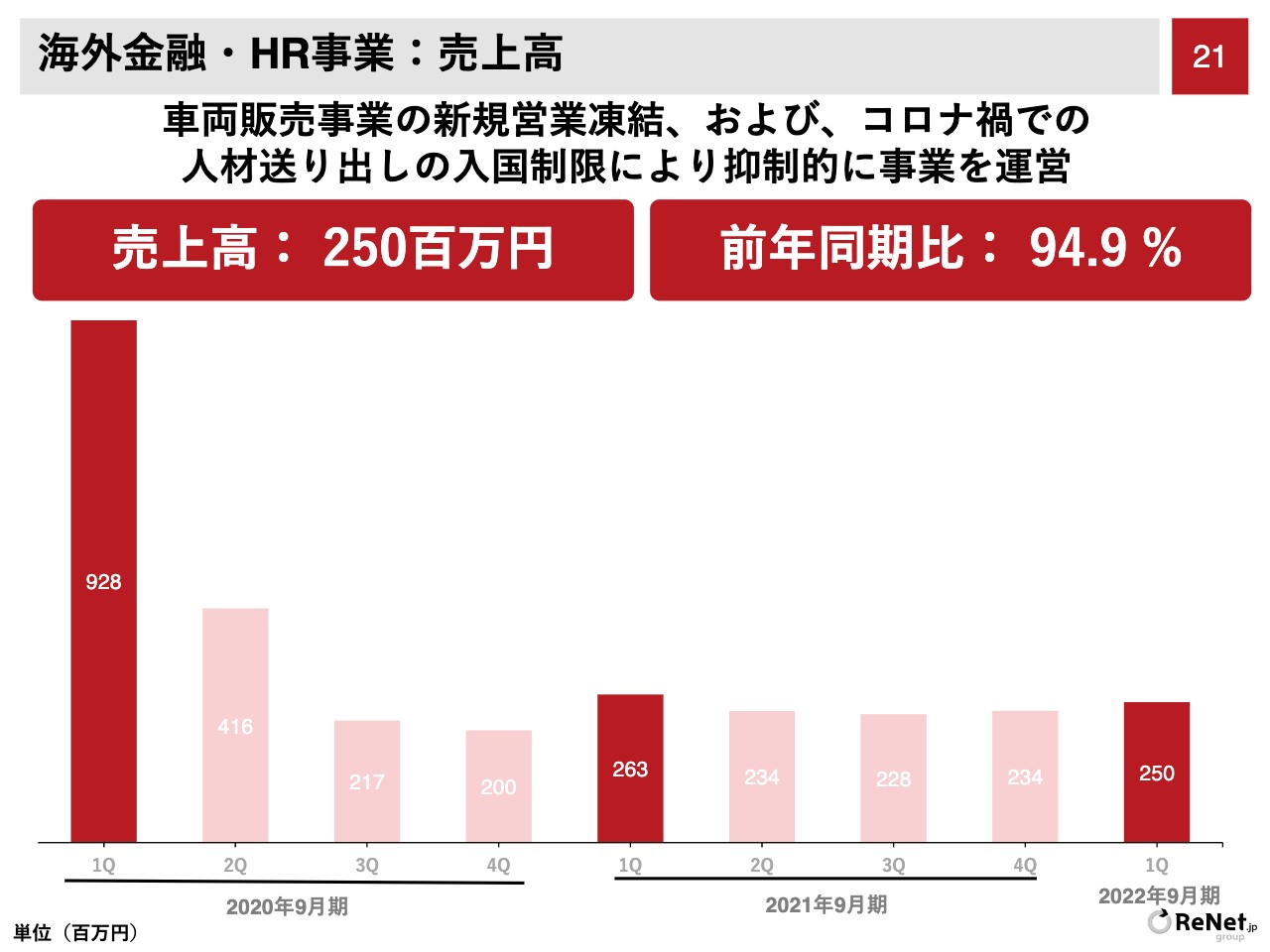

海外金融・HR事業:売上高

海外金融・HR事業は売上高2億5,000万円、前年同期比94.9パーセントでした。現在、車両販売事業の新規営業を凍結しています。また、コロナ禍で入国できないため、人材の送り出し事業も制限されています。抑制的に事業運営していることによって、前年を下回る売上となりました。

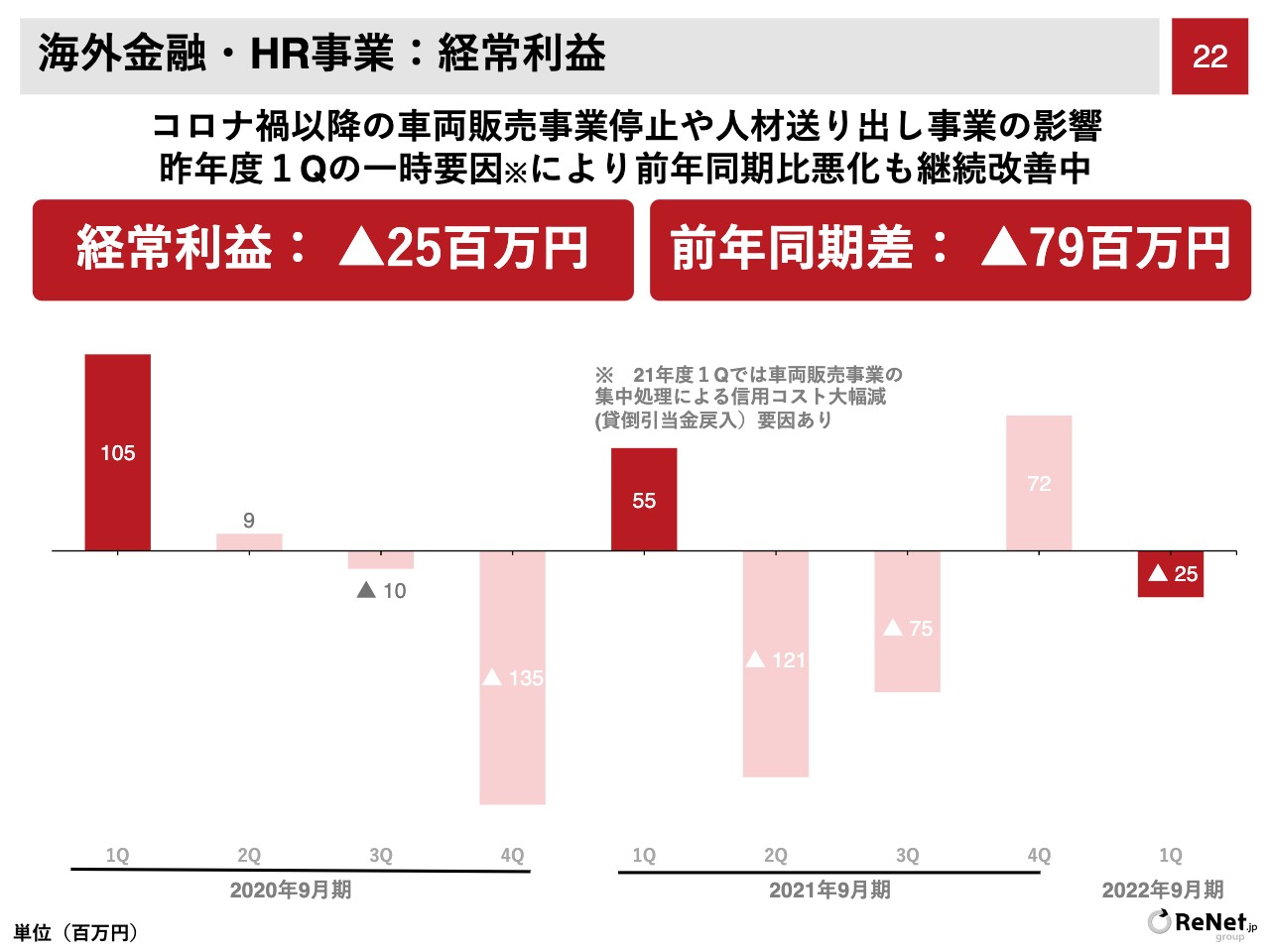

海外金融・HR事業:経常利益

海外金融・HR事業の経常利益はマイナス2,500万円、前年同期差マイナス7,900万円となりました。売上高と同様に、車両販売事業の停止と人材の送り出し事業の影響によって、マイナスが続いている状況です。

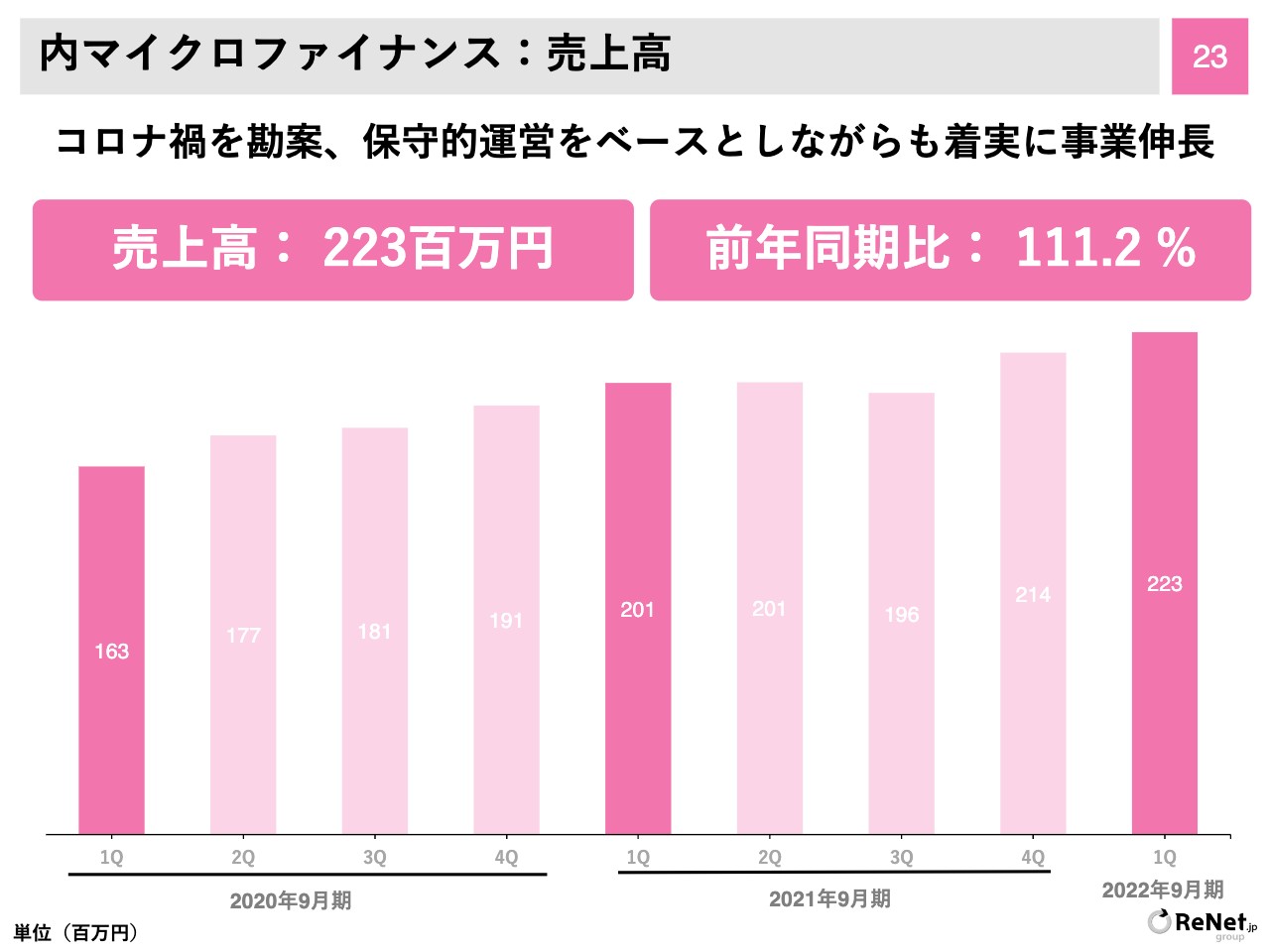

内マイクロファイナンス:売上高

マイクロファイナンス事業は売上高2億2,300万円、前年同期比111.2パーセントとなりました。コロナ禍において保守的に事業を運営しているのですが、それでも着実に前年同期比10パーセント以上を上回るかたちで伸びています。

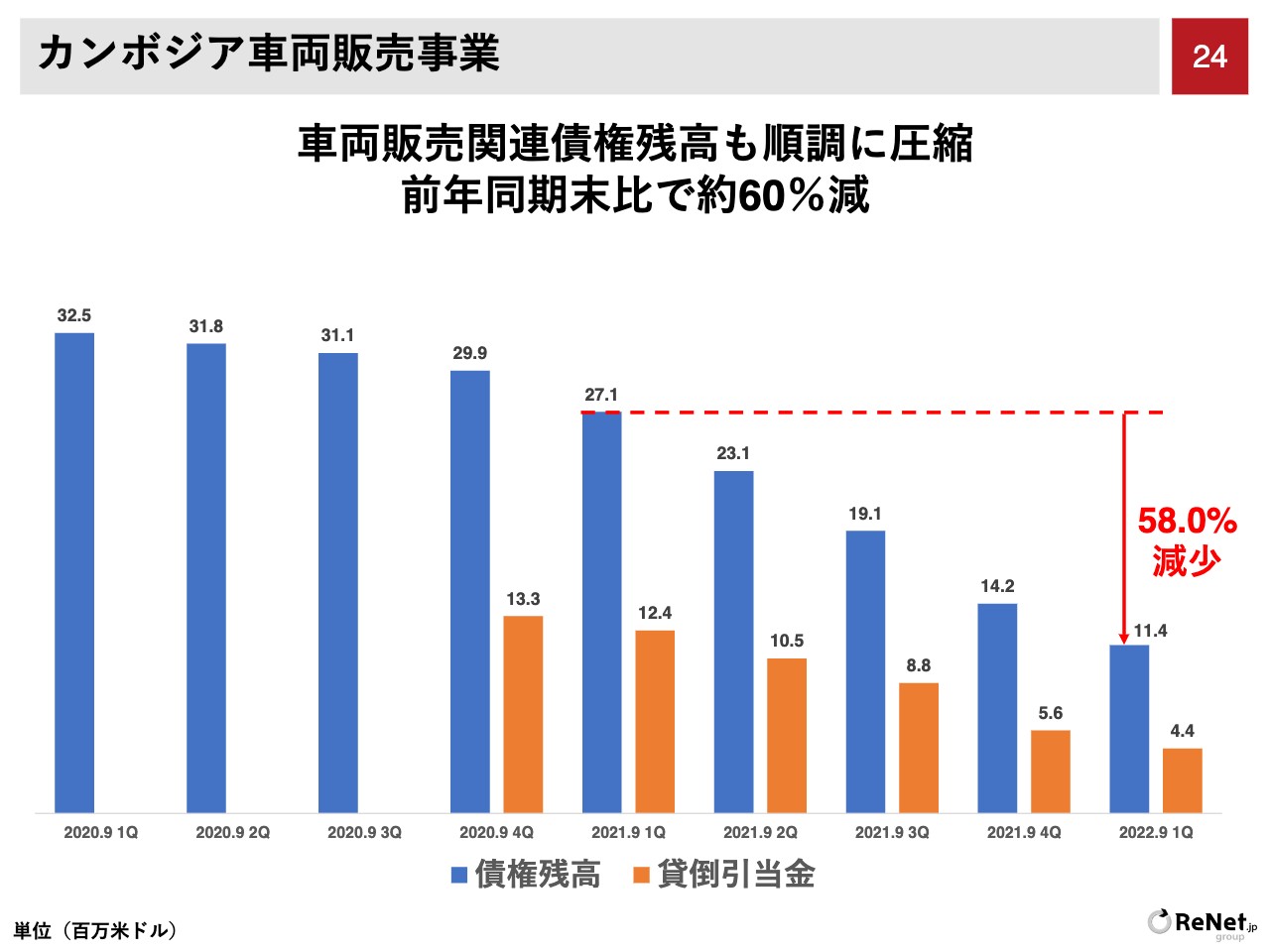

カンボジア車両販売事業

カンボジアの車両販売事業では今、車両販売の債権を圧縮することに注力しています。債権は前年同期よりも約6割削減するに至りました。今後は、さらに債権の圧縮を進めていきたいと考えています。

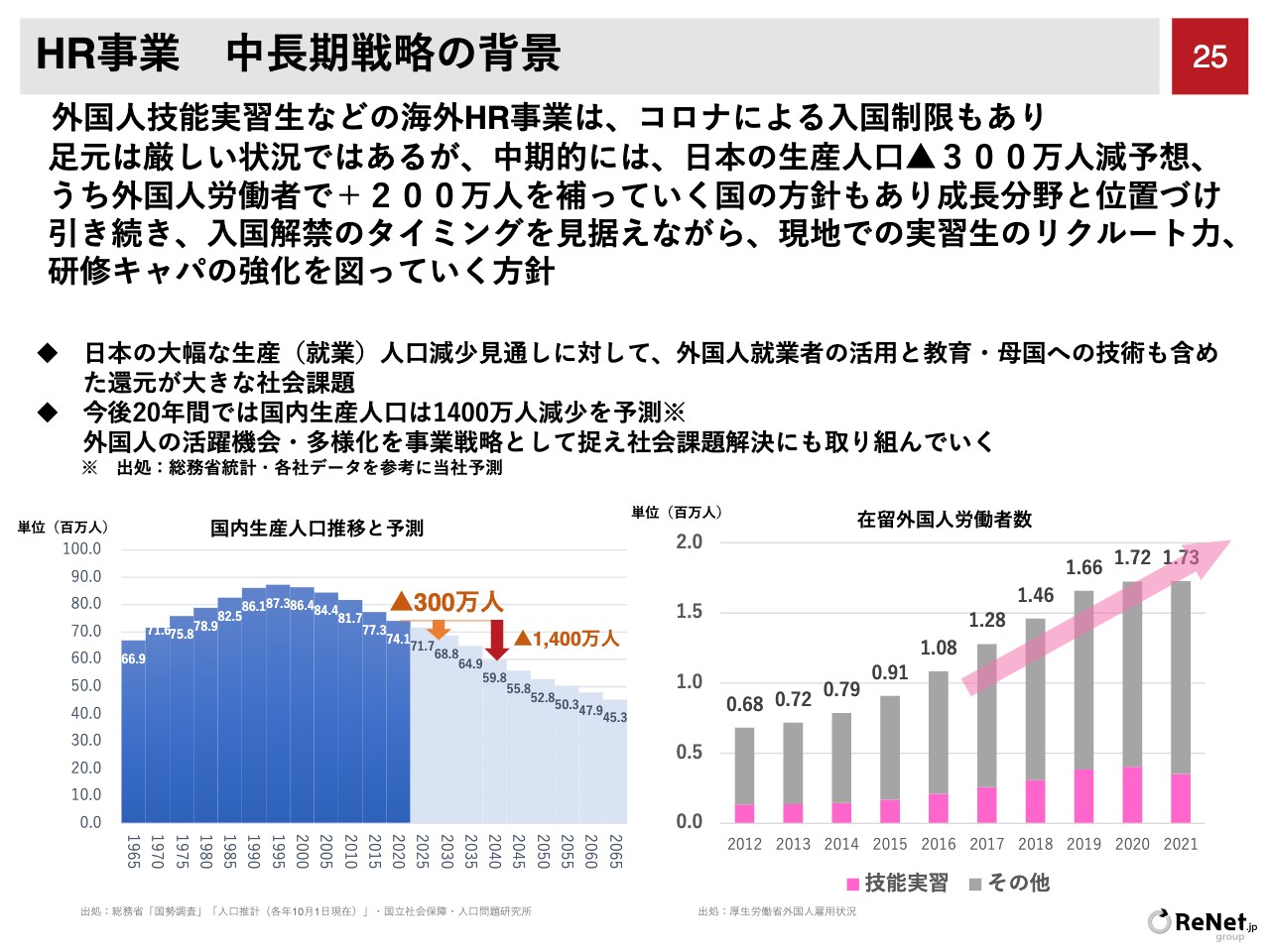

HR事業 中長期戦略の背景

もう1つの海外事業はHR事業です。外国人技能実習生に関する事業ですが、コロナ禍で入国できないことで、足元の売上がまったく立たない状況です。非常に厳しい状況ですが、ここで撤退することはまったく考えていません。中長期で見ると、このセグメントは大きなポテンシャルを秘めていると考えています。

これから日本の生産人口はどんどん減っていきます。10年で300万人くらい減ると推定され、国は約200万人を外国人労働者で補っていく方針を打ち出しています。それゆえに、中期的に見れば成長する分野であり、我々はコロナ禍での入国制限が解除されるタイミングを見据えながら、投資を再開していきたいと思っています。それまでは、現地での実習生の採用力、リクルート力を強化していきます。また、研修のキャパシティも増強していく方針です。

今、カンボジアを中心に送り出し事業を行っています。コロナ禍が明ければ、カンボジアだけではなく、ASEANの周辺国にも積極的に横展開していきたいと考えています。

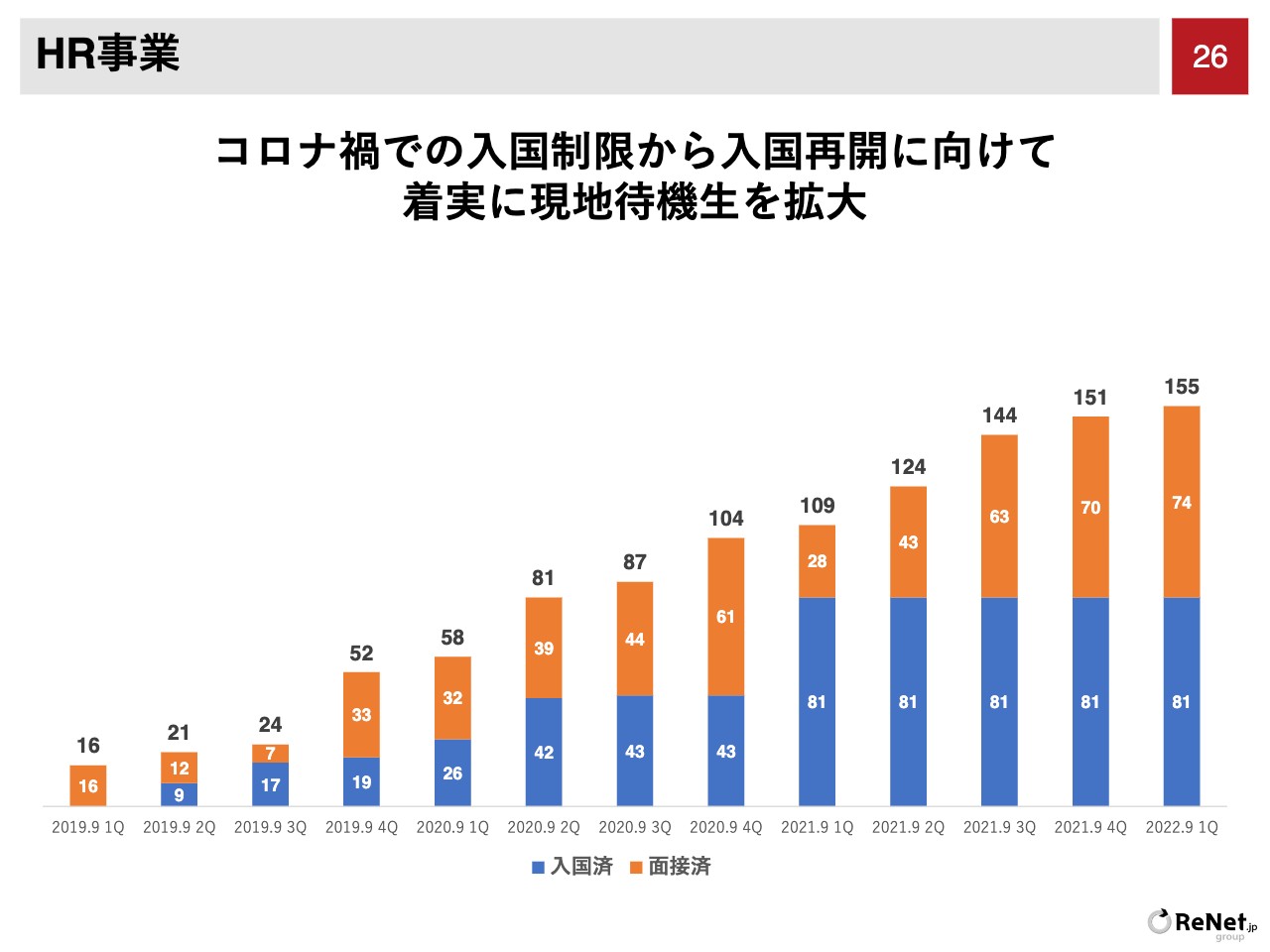

HR事業

こちらのグラフは、青色がHR事業における入国者数、オレンジ色が面接が済んで入国を待機している人数を示しています。入国者数は、直近で81名となっています。

半分弱の人数が待機中ですので、入国できるようになれば、一気に売上につながっていくと考えています。足元は厳しい状況ですが、再開さえすれば売上が一気に立つため、引き続き営業は積極的に行っていきます。

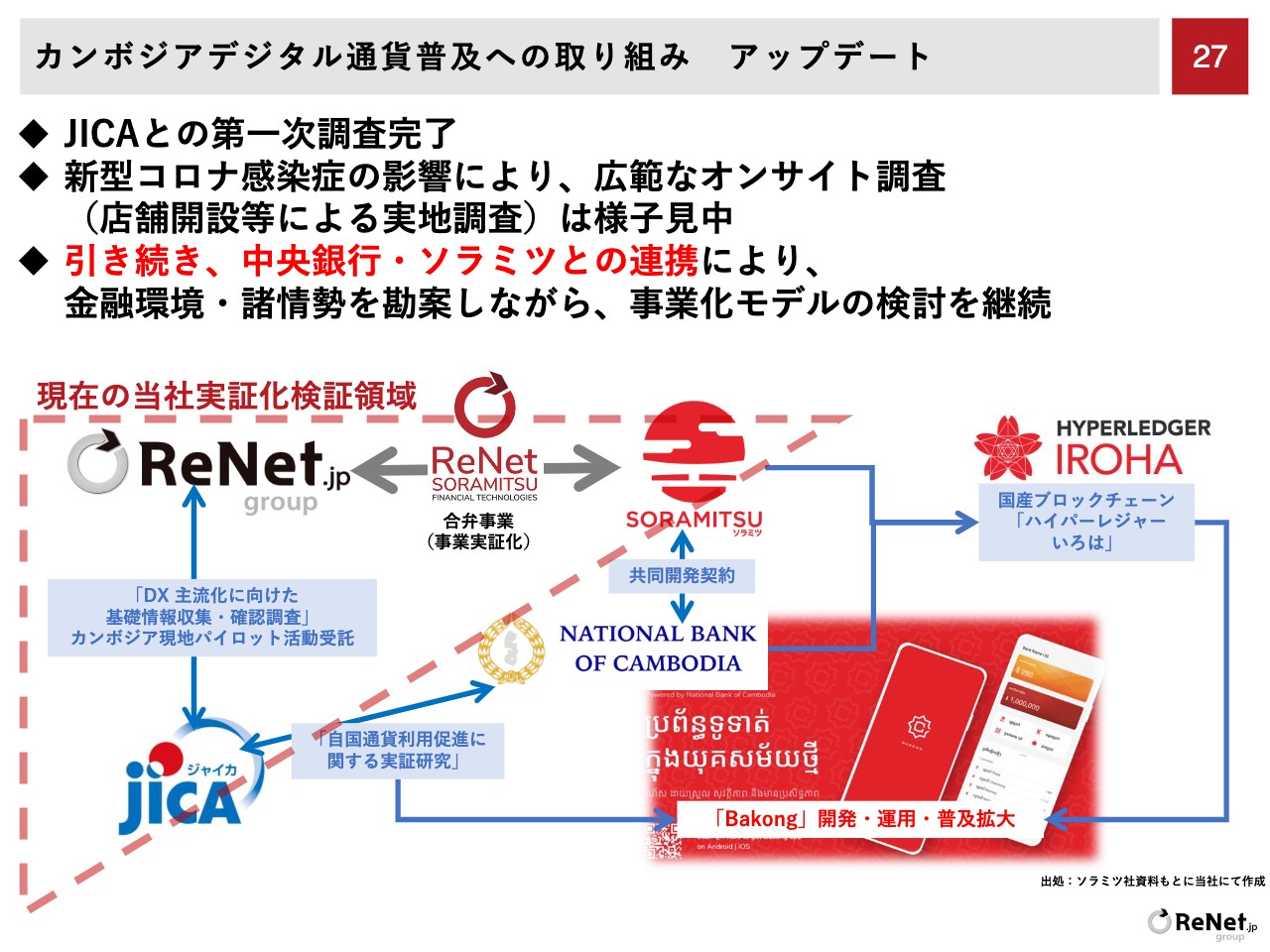

カンボジアデジタル通貨普及への取り組み アップデート

カンボジアのデジタル通貨「バコン」のプロジェクトについては、JICAとの共同プロジェクトにて第一次調査が完了しています。この調査では、リアルな店舗でも「バコン」が使えるように進めていました。しかし、コロナ禍以降、リアル店舗の開設などが難しくなっています。今は実証レベルに留まっていますが、引き続き中央銀行とパートナーのソラミツと連携し、事業化モデルを検討していきたいと考えています。

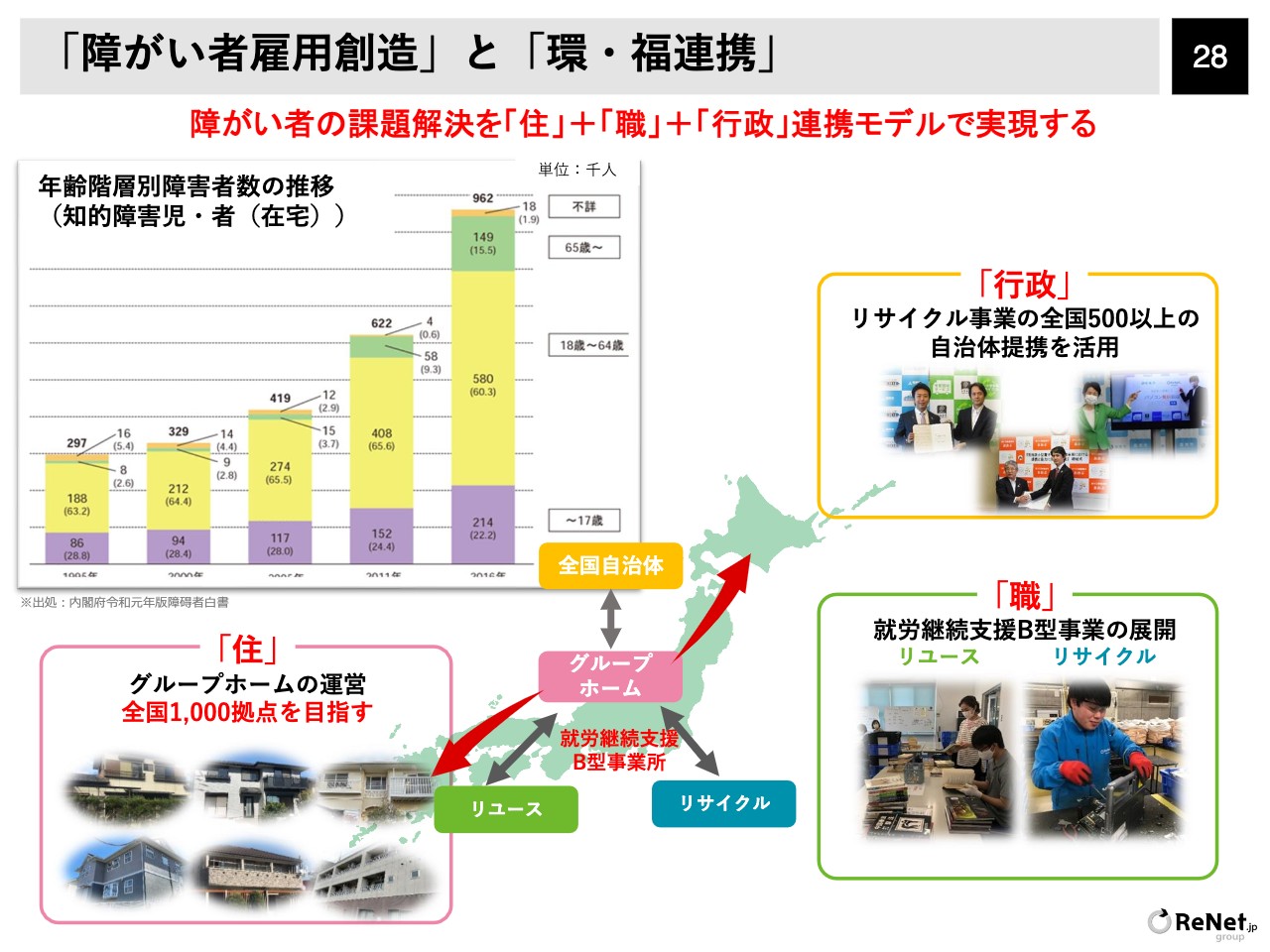

「障がい者雇用創造」と「環・福連携」

「障がい者雇用創造」と「環・福連携」についてです。もともと障がい福祉への取り組みは、リサイクル事業で、知的障がいのある方の仕事としてパソコンの分解作業が向いていることから、積極的に雇用を創造してきました。

知的障がいのある方の働く場だけではなく、さらに住まいも創造しようということで、今、愛知県大府市周辺で知的障がいのある方向けのグループホームを6拠点展開しています。

我々はこれらの事業を新たに「ソーシャルケア事業部」として立ち上げ、今後働く場所と住まいの提供を連携するかたちで拡大していきたいと考えています。さらに、リサイクル事業では500以上の自治体と提携しているため、住むところ、働くところ、さらに行政も加えた3つの連携モデルで、将来的には全国に1,000拠点の展開を目指していきたいと考えています。

その他:第18回新株予約権の行使停止発表

ワラントについては昨年から引き続き進めてきましたが、新株予約権における2022年3月の行使期限満了まで、行使の停止指定を発表しています。このままいけば、2022年3月末に行使せずにワラントが終了するかたちになると考えています。

私からの説明は以上です。

質疑応答:HR事業の再開について

「HRの売上が立たないということですが、入国が緩和されたらIRで再開のお知らせをしてほしい」とのご要望をいただいています。

入国できるようになりましたら、IRでも随時報告していきたいと思っています。

質疑応答:業績と株価について

「業績がよいのはわかりますが、なぜ株価に反映されないのですか?」「株価をもっと意識してほしい」というご意見をいただいています。

我々がIRをこのようなかたちで初めて行ったのも、IRに注力していきたいと思っているためです。また、これ以外に機関投資家の方に向けたIRにも注力するために、今後は積極的に回っていく予定です。

我々だけではなく、マザーズ市場が非常に大きく下がっています。我々と似たような規模の企業は、似たようなパーセンテージで株価が下落したり、日々動いたりしているようです。したがって、業績はよいのですが、それだけでは足元の株価に反映されにくい状況です。

今は、短期売買の方にとっては非常に動きづらいところです。ただ、そのような中でも本日参加していただいた投資家のみなさまは、会社の事業や業績の中身をしっかりと確認して判断される方々だと思いますので、バリュー株を中心に投資される方には、このような機会にしっかりと丁寧に説明していきたいと考えています。

本日のような説明会も継続的に行っていきたいと思っていますし、個人投資家だけではなく、機関投資家の方にも私自身が時間を設けて積極的に説明したいと考えています。

質疑応答:新聞・テレビCMの有効性について

「広告宣伝費について、新聞やテレビCMは本当に有効なのですか? 今時の若い人は新聞・テレビは見ないのではないでしょうか?」というご質問です。

厳しいご意見をいただいていますが、マーケティングの数字と効果検証は、PDCAを回して精緻に数字を見ながら広告を打っています。

我々は無料でパソコン回収を行っていますが、利用される顧客層は、若い方から年配の方まで、また男性も女性もと、幅広いです。

3,000円でデータを消去するオプションサービスを展開しているのですが、このオプションサービスを利用されるお客さまは、新聞を購読するご年配の方が比較的多いです。我々はデータ消去用ソフトを無料でダウンロードできるように用意していますが、若い方はひと手間かかっても無料のほうを利用しています。一方、40代以上のユーザーになると、3,000円のオプション料金を払ってデータ消去の証明書を発行してもらうことを選択しているようです。したがって、新聞広告は、集客ルートとして非常に有望だと位置付けています。

また、テレビCMは、幅広いお客さまにリーチできると考えています。若い方はなかなかテレビを見ない傾向ですが、それでもやはりテレビのリーチ力は非常に強いと考えています。

もちろん、CMへの投資額は大きいのですが、この間に獲得できたお客さまは非常に多く、投資額に見合う、むしろ回収できるくらいの顧客獲得ができたと考えています。そのため、引き続きテレビCMと新聞広告といったマーケティングへの投資は、数字をしっかりと検証しながら引き続き行っていきたいと考えています。

質疑応答:マーケティング投資によるコスト増について

同じくマーケティング投資関連の質問として、「コスト増で、ただの浪費ではないか?」という非常に厳しいご意見をいただいています。

先ほどお伝えしたとおり、我々は浪費や投資といったトップラインだけ、見た目の数字だけを伸ばすような経営はしていません。費用対効果が合っていると考えていますので、CMをしている時期は「これは十分ペイしているのだな」と、安心して見守っていただければと考えています。

質疑応答:経常利益と為替差益について

次に、経常利益と為替差益についてですが、今回は為替差益が出ています。我々は2年から3年前まで為替ヘッジをあまりしていなかったため、為替差損が大きく出ました。今は為替予約を取り入れていますので、基本的には為替の変動が大きく出ないようなかたちで運営しています。

今回は、より円安方向に進んだため為替差益が出ていますが、基本的には大きくアップダウンしないように対策を打っています。

質疑応答:株価について

「黒田CEOは去年1月に株価600円で追加購入されたと思いますが、今の株価は何円ですか?」「株価に危機感をもってほしいです」とのご質問・ご意見をいただきました。

先ほどもお伝えしましたが、非常に地合いが悪い時であり、マザーズ市場の投資指数などもしっかりと見ていただいたうえで、我々の株価の動きを判断していただきたいと思っています。個人的には、バリュー株に投資される投資家さまにとっては仕込み時期なのではないかと思いますが、本日お話しした点なども理解していただいた上で、投資していただけるとありがたいです。

質疑応答:中古車の債務整理について

「中古車事業の債務整理について、目処は第1四半期というご説明がありましたが、今はどのような状況ですか?」というご質問です。

ここまでよいペースで進んできましたが、回収が厳しいお客さまが最後に残っていることもあり、ペースが少し鈍化しています。第1四半期で完了には至っていませんが、回収の目処は立ってきているため、遅くとも2022年末までにはほぼ完了できるようにしていきたいと考えています。回収は順調に進んでいます。この点については、回収できましたらニュースリリースかIRのいずれかで報告したいと思っています。

質疑応答:カンボジアのデジタル通貨普及への取り組みについて

「JICAとの第一次調査が完了したというのは初耳でした」とのご意見をいただきました。

当初からお伝えしていますが、JICAの実証研究は期間限定であり、この期間が終了したということです。ただ、これで終わりではなく、プロジェクトは続いていきます。

また、JICAは中央銀行との連携で予算がつく期間は終了しました。しかし、プロジェクト自体については今後の新たな展開を継続して議論していきます。

質疑応答:自己資本比率について

自己資本比率についてのご質問をいただいています。

今は国内Re事業が牽引し、特にキャッシュフローを含めてよい状況です。自己資本比率30パーセントを目標に掲げ、早期に達成できるように改善していきたいと考えています。

質疑応答:中小企業向けのパソコン回収について

パソコン回収は中小企業向けに広げていくとのことでしたが、「個人向けのパソコンと比べて増量は多いのですか?」というご質問をいただきました。

これは個人向けのパソコンと同等、もしくは事業系のほうが多いのではないかと考えています。パソコンは中小企業の会社にとっては個人向け以上に消耗品であり、数年に1回は買い替えています。10人、20人の従業員規模でもほぼ1人に1台ずつパソコンがあるため、どのような中小企業でも不要になったパソコンが数台はバックヤードに眠っています。ですので、個人向けと同等、もしくはそれ以上に有望な領域と考えています。

質疑応答:ワラントの説明時期について

続いて、ワラントに関するご質問です。「ワラントの残り70万株の希薄化を逃れましたが、どのようにして希薄化を免れたのか報告してください」とのご要望です。

ワラントについては3月に終了しますので、次の四半期の際にご説明します。70万株ほどと考えており、希薄化せず終了する見通しです。

質疑応答:リユース事業、リサイクル事業の状況について

リユース事業、リサイクル事業の状況についてご質問をいただいています。

リユース事業は営業利益10パーセントを超えています。先ほどもご説明しましたが、今も固定費を賄いつつ超えていますので、ここから上積みされる売上に対し、限界利益率40パーセントと非常に高い利益率を誇っています。また、リサイクル事業も営業利益20パーセントを超える、非常に高収益な事業となっています。

質疑応答:レアメタルの価格変動と利益の関連について

「レアメタルの価格変動は利益の変動と直接結びつくのでしょうか?」というご質問です。

我々にとって資源価格の売却益は利益を構成する一部です。資源の売却益が上がることは追い風になりますが、収益全体にそこまで大きな影響はないと考えています。

質疑応答:グループホーム運営事業拡大の具体的なイメージについて

「グループホームの運営で1,000拠点を目指しているとのことですが、こちらの展開はリサイクル回収が先行した上で拡大していくイメージでしょうか? どのくらいのスパン、どのくらいのスピード感をイメージされていますか?」とのご質問です。

こちらに関しては、小型家電のリサイクルからこの仕事を創出することもありますが、実はリユースからも中古本のインターネット販売業務より仕事を切り出せると考えています。そのため、現時点でもすでに数100人レベルを雇用する仕事があります。

むしろ、グループホームをいかにスピーディーに展開していくかが問題です。グループホームが積極的に展開できれば、先ほどお話ししたとおり、そこに併設するかたちのお仕事は今でもかなりボリュームがある状況です。

グループホームの出店は、現在愛知県の郊外において6拠点を有し、運営ノウハウを蓄積しているところです。ここから拠点を増やしていくパターンとして、自社展開もしくはフランチャイズのかたちをとり、我々がフランチャイズ本部となって、加盟店を通じて我々が構築したノウハウを提供し拡大していくなど、M&Aも含め、いろいろな方法があります。

1,000拠点という非常に大きな目標達成に向け、まずは自力でしっかりと拠点拡大を進めつつ、いろいろなパターンを検討していきたいと考えています。もちろん、スピード展開していきたいと思っていますが、障がいのある方の仕事や住まいを扱いますので、スピードのみを重視してはいけません。この事業の性格上、センシティブな面もあるため、現場をみて丁寧にオペレーションを積み上げていきたいと思っています。

10年とはいいませんが、7年、8年くらいの時間軸の中において1,000拠点を目指していきます。地道にオペレーションを積み上げ、ある時点から加速していくイメージです。

質疑応答:カンボジアのデジタル通貨について

また、カンボジアのデジタル通貨について、「昨年『オールジャパンで』という表現をされていましたが、『オールジャパン』というのはJICAのことでしょうか? または別の企業の意味でしたら、こちらの進捗発表の目処はございますでしょうか?」というご質問です。

おっしゃるとおり、JICAを中心として、我々、ソラミツ、そして新たな事業会社も巻き込みながら展開していきたい思いから「オールジャパン」とお話ししました。その際、JICAがその中心を担うことにより、他の事業会社もジョインしてもらえるのではないかと考えています。

JICAやカンボジアの中央銀行としっかりと連携する中、総合商社も含め、カンボジアにおいてすでにいろいろな会社が事業を展開しているため、より企業体力のある大手事業会社も含めて積極的に連携していきたいと考えています。昨年「オールジャパン」とお話ししたのは、その一番の目玉はJICAとの連携である、という意味でした。これからさらに、このような日本の大企業とも積極的に連携を検討していきたいと考えています。

質疑応答:中古車事業の今後について

「中古車事業の債務整理が終わった際の中古車事業の行方を教えてください」というご質問をいただいています。

中古車事業は前々期に非常に大きな痛手を受けたため、縮小していく方向です。リース事業は多少継続していく予定ですが、むしろマイクロファイナンス、「バコン」を通じた金融に注力していきますので、中古車のカップリースは保守的に縮小していこうと考えています。

質疑応答:リユース事業とリサイクル事業のクロスマーケティングについて

国内Re事業について「リユース事業とリサイクル事業でせっかくよいポジションをとっているので、もう少し両事業でシナジーが出るような策を打ち出してもらいたいと思います」というご意見をいただいています。

おっしゃるとおり、我々も両事業は宅配便を利用した部屋の片づけに関するサービスだと考えています。実はこの小型家電リサイクルの「リネット」で申し込んだ会員とリユースネットワーク会員には、入会の際、会員規約を通じて一元的に顧客情報を共有することに同意していただき、クロスマーケティングとして小型家電を申し込んだお客さまへリユースのご案内をしています。

今でもリユースにおいてリサイクルのご案内をしており、より双方におけるマーケティングのシナジーを追求していきたいと思っています。そのような考えを視野にいれ、IDを共通化していますので、今後はポイントやクーポン、キャンペーンも積極的に実施していきたいと考えています。

質疑応答:リユースビジネスと小型家電リサイクルビジネスにおける競合について

続いて、リユースビジネスの競合、小型家電リサイクルビジネスの競合についてご質問をいただいています。

リユースビジネスにおいて、我々は特に書籍メディアを得意ジャンルとしていますが、こちらの競合はブックオフによる「ブックオフオンライン」です。我々は「NETOFF」の名前で運営していますが、やはりブックオフが一番の競合だと思っています。

また、先ほどご説明したとおりですが、小型家電のリサイクルは強敵やライバルはいないと考えています。他は無許可業者であり、今のところ許認可を取得している会社は我々の他におりません。ですので、実質的な競合企業はいないと考えています。

質疑応答:コロナ禍以降の海外事業の水準見通しについて

続いて、海外事業に関して「コロナ禍が落ち着いたら、海外事業は以前の水準まで戻る予測ですか?」というご質問です。

コロナ禍以前は車両販売事業が大きく伸びた状況でしたが、こちらはコロナ禍が落ち着いても保守的な運営を考えています。また、金融事業においてコロナ禍以前の水準に戻ることは難しい一方、今後はHR事業が大きく伸びてくる見通しです。

人材関連事業は1人の外国人の方が入国した場合、数年にわたって収入が入り、我々にとって売上や利益が立ってきます。そのため、非常に大きな粗利が稼げる事業になると考えています。中古車の販売事業はコロナ禍以前のようには戻りませんが、それを補うかたちでHR事業が伸びてきます。

この3年から5年における1人当たりの粗利トータルは、車両販売事業において中古車1台を販売した際の粗利と同じくらいになります。車両販売は販売した時点で一括計上されるのに対し、HR事業は数年にわたり平準化したかたちとなるため、一概にいえない部分もあります。しかし、車1台あたり販売時と外国人1人が入国した際の粗利はトータルにするとほぼ同じくらいですので、外国人の技能実習生事業も大きな粗利が稼げる事業といえます。このようなところを伸ばし、早期にコロナ禍以前の水準まで戻していきたいと考えています。

応援メッセージに対して

「3年以上の株主です。御社の事業を応援しております。がんばってください」という応援メッセージをいただいています。

現在は地合いが悪いため、株価も多少低くなっていますが、業績自体は非常に順調です。足元においては5億円レベルの経常利益ですが、この2年から3年のスパンで経常利益10億円レベルまで実現できると考えています。我々がしっかりと業績をあげることにより、長期にわたり保有し、応援していただいている株主のみなさまの期待に応えられるよう、がんばっていきたいですし、今その手ごたえを十分に感じています。引き続き応援いただけたらと思います。

質疑応答:マイクロファイナンス事業の延滞比率について

「マイクロファイナンス事業の延滞比率についてです。以前は決算資料を提示していただいていましたが、最近は出さなくなりました。同業他社と比べるとどのくらいなのでしょうか?」というご質問です。

カンボジアにおけるマイクロファイナンスの同業他社の中で、我々の延滞率は依然として非常に低く推移しています。コロナ禍以前より若干上がっていますが、大きな問題はなく、数パーセントレベルとなっています。遜色なく健全に運営できています。

延滞比率の具体的な数字は控えますが、コロナ禍以前より数ポイント上がっています。しかし、全体では収益性にもまったく問題ない範囲に抑えることができています。

質疑応答:パソコン以外の回収に関する発信のかたちについて

「パソコン以外の回収については、もっと分かりやすく発信されないのですか?」とのご質問です。

パソコン以外は有料回収となっており、我々もいかに伸ばしていくかについて考えているところです。直接一般ユーザーへ訴求するだけではなく、特に家電の下取りを取り扱っている家電量販店や、家電を販売している法人向けに提案することにより、事業アライアンスを通じてパソコン以外の部分を伸ばしていきたいと考えています。

実際に、リサイクル券を家電量販店の店頭に置くことで、現在パソコン以外の小型家電回収の数字が伸びてきています。家電量販店や家電をネットで販売しているところを中心に、このようなアライアンスを組むかたちから伸ばしていきたいと思っています。

さらに先般発表していますが、Amazonにおいて家電を販売する時に、小型家電回収についても併売としてワンクリックで申し込めるかたちで積極的に推奨してもらっています。このような部分からも伸ばしていきたいと考えています。

質疑応答:リサイクル第2センターの立ち上げスケジュールについて

リサイクル事業の第2センターのスケジュールについてご質問をいただいています。

現在、名古屋市内にある第1センターもキャパが満杯の状況ですので、2022年内には第2センターを立ち上げたいと思っています。この物流センターのキャパが広がれば、小型家電においてそれに見合う分の数字を伸ばしていけるため、第2センターの年内立ち上げを目指し、準備を進めています。

質疑応答:グループホームの展開地域の展望について

「グループホームは大府市以外でも展開するのですか?」というご質問です。

大府市は6拠点で目処をつけ、このエリアにドミナントのかたちでさらに周辺に展開していきたいと思っています。愛知県周辺の中でも、より大府市に近いほうがオペレーションがしやすいため、今後はなるべく早く大府市以外のエリアに展開していきたいと考えています。

黒田氏からのご挨拶

平日の夜にもかかわらず、本当にたくさんの方にご参加いただき、また積極的にたくさんのご質問をいただき、ありがとうございます。すべての質問に答えることができませんでしたが、これからも継続してこのような説明会の開催を続けていきたいと思っていますので、みなさまにも積極的にご参加いただければと思っています。

個人投資家、機関投資家の方を含め、IRにも積極的に力を入れていきたいと思っています。株主のみなさまのご期待に応えられるようがんばっていきますので、引き続きどうぞよろしくお願いいたします。本日は参加いただき、ありがとうございました。

新着ログ

「小売業」のログ