アルデプロ、1Qは大幅な増収増益、利益の積み上げにより自己資本を増強し経営基盤の盤石化を目指す

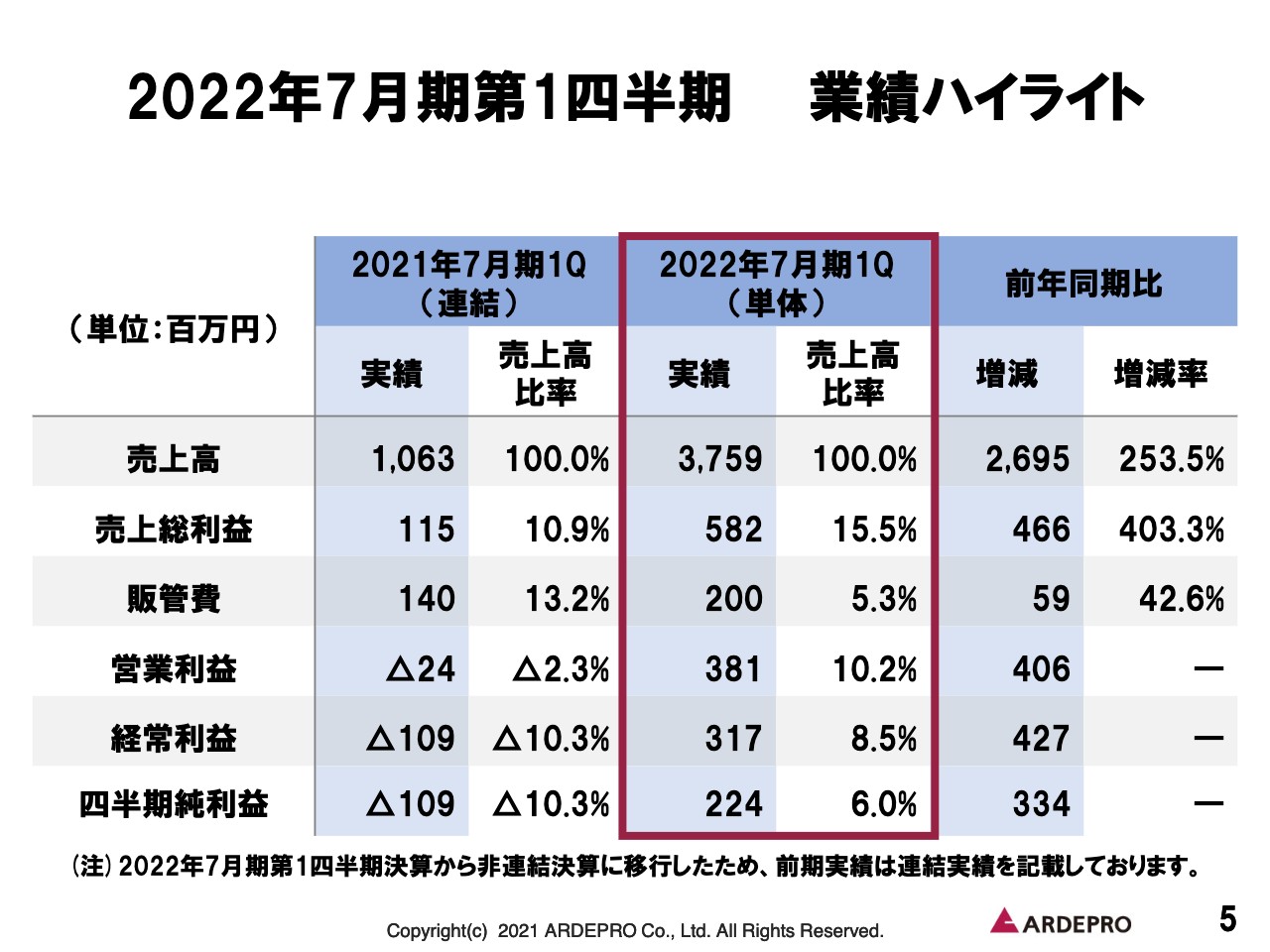

2022年7月期第1四半期 業績ハイライト

椎塚裕一氏(以下、椎塚):株式会社アルデプロ代表取締役の椎塚でございます。本日は私から、2022年7月期第1四半期の決算の概要ならびに今期の経営計画についてご説明させていただきます。

はじめに、2022年7月期第1四半期の決算の概要をご説明します。ご覧のとおり、第1四半期においては売上高37億5,900万円、売上総利益5億8,200万円、営業利益3億8,100万円、経常利益3億1,700万円、四半期純利益2億2,400万円を計上しています。前期との比較でおわかりのとおり、売上高ならびに営業利益、経常利益、利益面ともに大幅な増収増益となっています。

これまで当社は四半期ごとに決算の数値を発表していましたが、決算期ごとに売上高、利益面ともに大幅にブレが生じてしまうところが、マイナスの部分であったと思います。しかし、今期については第1四半期より順調に、売上高ならびに利益面でも黒字で推移しています。

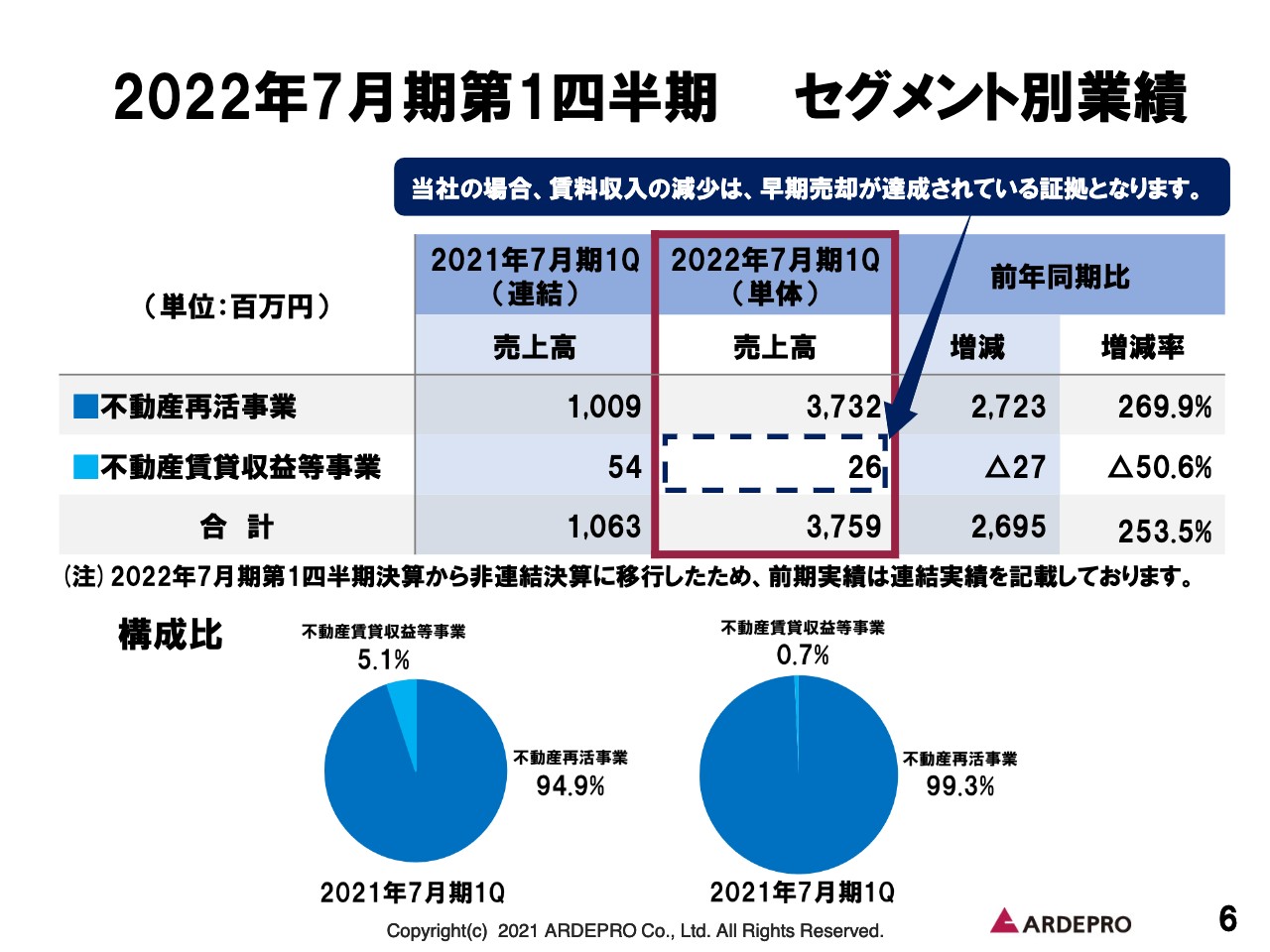

2022年7月期第1四半期 セグメント別業績

セグメント別の業績についてご説明します。当社は、不動産再活事業ならびに不動産賃貸収益等事業の2つの事業から売上高を構成しています。ご覧のとおり、不動産再活事業が売上高のほとんどを占めています。売上高は37億3,200万円で、それと比較して不動産賃貸収益等事業は2,600万円を計上しています。

不動産賃貸収益等事業は、当社が不動産再活事業を行うために、在庫として保有する不動産を売却するまでの間で、上がってきた賃料を計上しています。したがって、不動産賃貸収益等事業の比率が小さくなればなるほど、当社の在庫の回転はよくなっており、順調に早期売却が達成されているという証です。

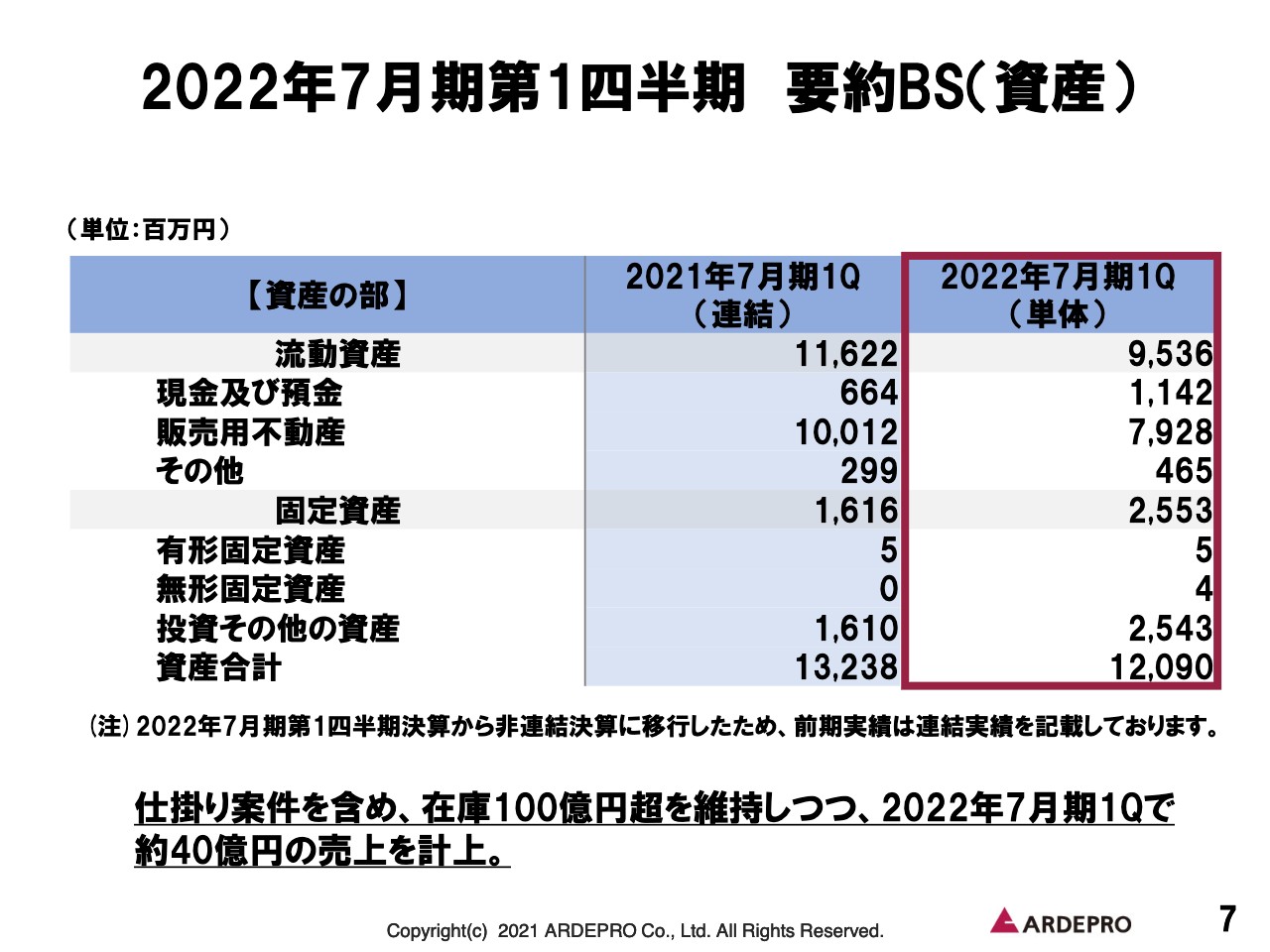

2022年7月期第1四半期 要約BS(資産)

当期第1四半期のバランスシートの要約版をご説明します。流動資産が95億3,600万円で、主な内訳としては現預金が11億4,200万円、販売用不動産が79億2,800万円です。その他に固定資産として25億5,300万円を計上しており、資産合計で120億9,000万円をバランスシート上で計上しています。

当社は従前より、販売用不動産を常時100億円を超えるかたちで、バランスシート上で在庫として保有していきたい、その保有している不動産をうまく入れ替えながら売上を構成していきたいとお伝えしてきました。

当期第1四半期末においても、売上が約40億円あったにもかかわらず、すでに販売用不動産が約80億円在庫として積み上がっています。これは、当社の在庫の仕入れが順調に進んでいる証であると同時に、売却もうまくいっているということです。すべてにおいて、今期の期首に想定したとおりの事業を行っている状況です。

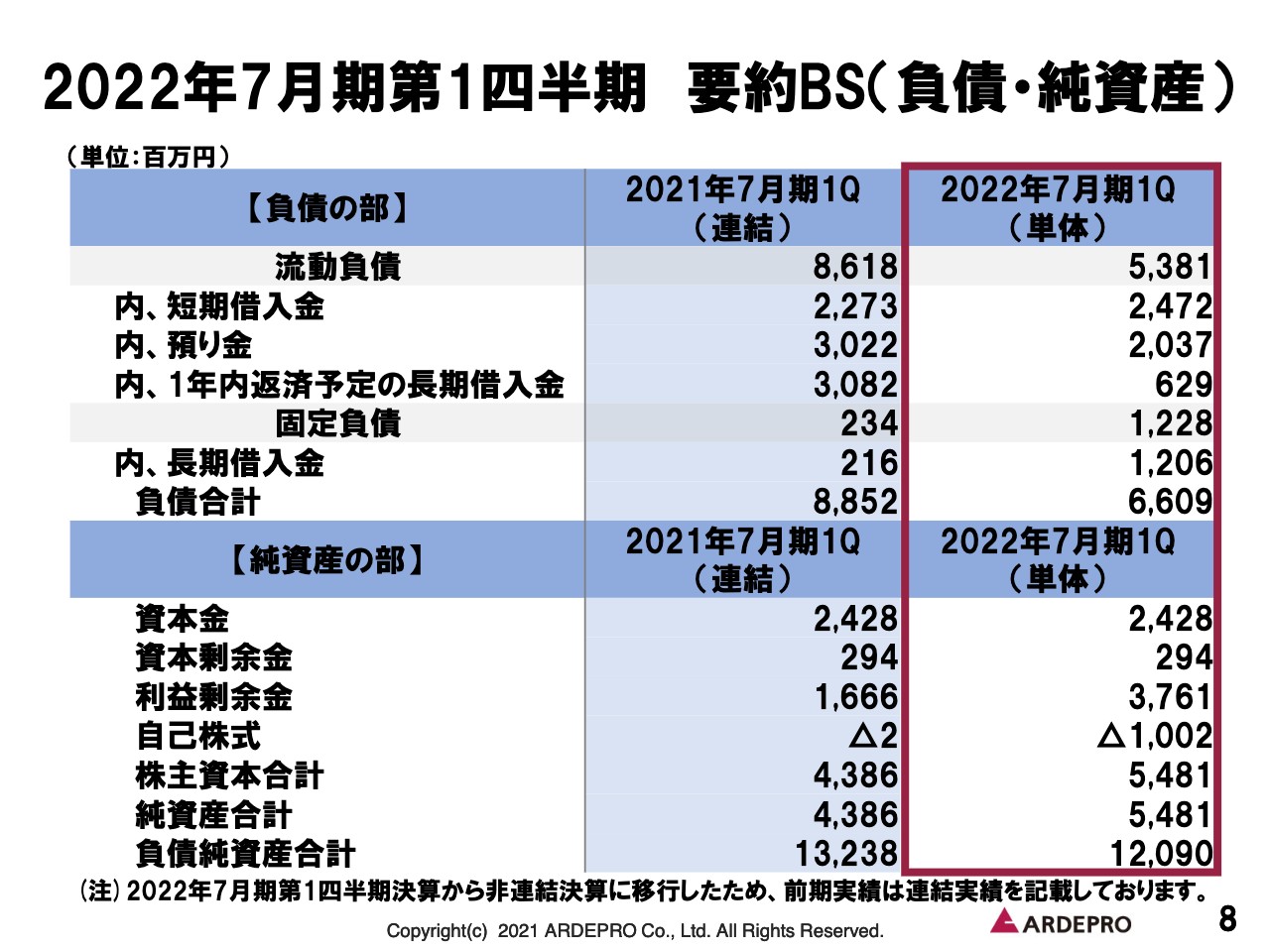

2022年7月期第1四半期 要約BS(負債・純資産)

バランスシートの負債ならびに純資産の部のご説明です。流動負債が53億8,100万円で、主な内訳としては短期借入金が24億7,200万円、預り金が20億3,700万円、1年内返済予定の長期借入金が6億2,900万円です。固定負債が12億2,800万円で、負債合計で66億900万円となっています。

前期のバランスシートとの比較でおわかりのとおり、長期での借入が大幅に増えています。これは金融機関から当社への信用の度合いを表すものだと考えています。当社に、金融機関からそれだけ長期で借入ができるほどの信用が付いてきたということです。

続いて、純資産の部です。主な内訳としては資本金が24億2,800万円、利益剰余金が37億6,100万円で、その結果、株主資本合計が54億8,100万円です。当社の純資産として、当期第1四半期末の時点で約54億8,100万円を計上しています。

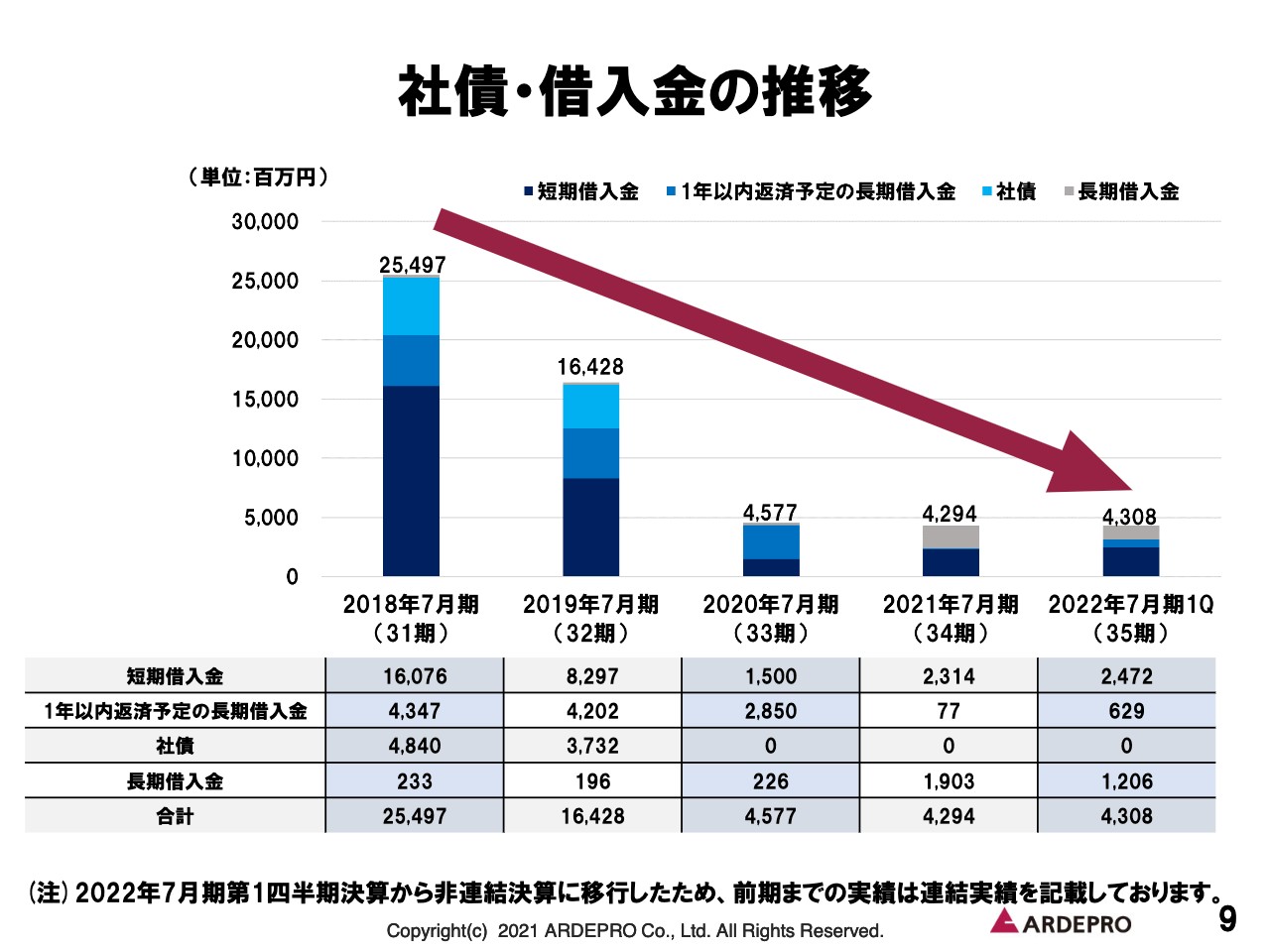

社債・借入金の推移

当社の社債ならびに借入金の推移です。前期末である2021年7月期期末、つまり今期の期首の時点では、借入金は42億9,400万円でした。当期第1四半期末においても、借入金はほぼ同じような金額を保つことができています。

それぞれの借入の内訳としては、先ほどのバランスシートのところでご説明したとおり、長期の借入金が若干ですが増えています。これは当社の信用力が、これまで以上についてきている証であると考えています。

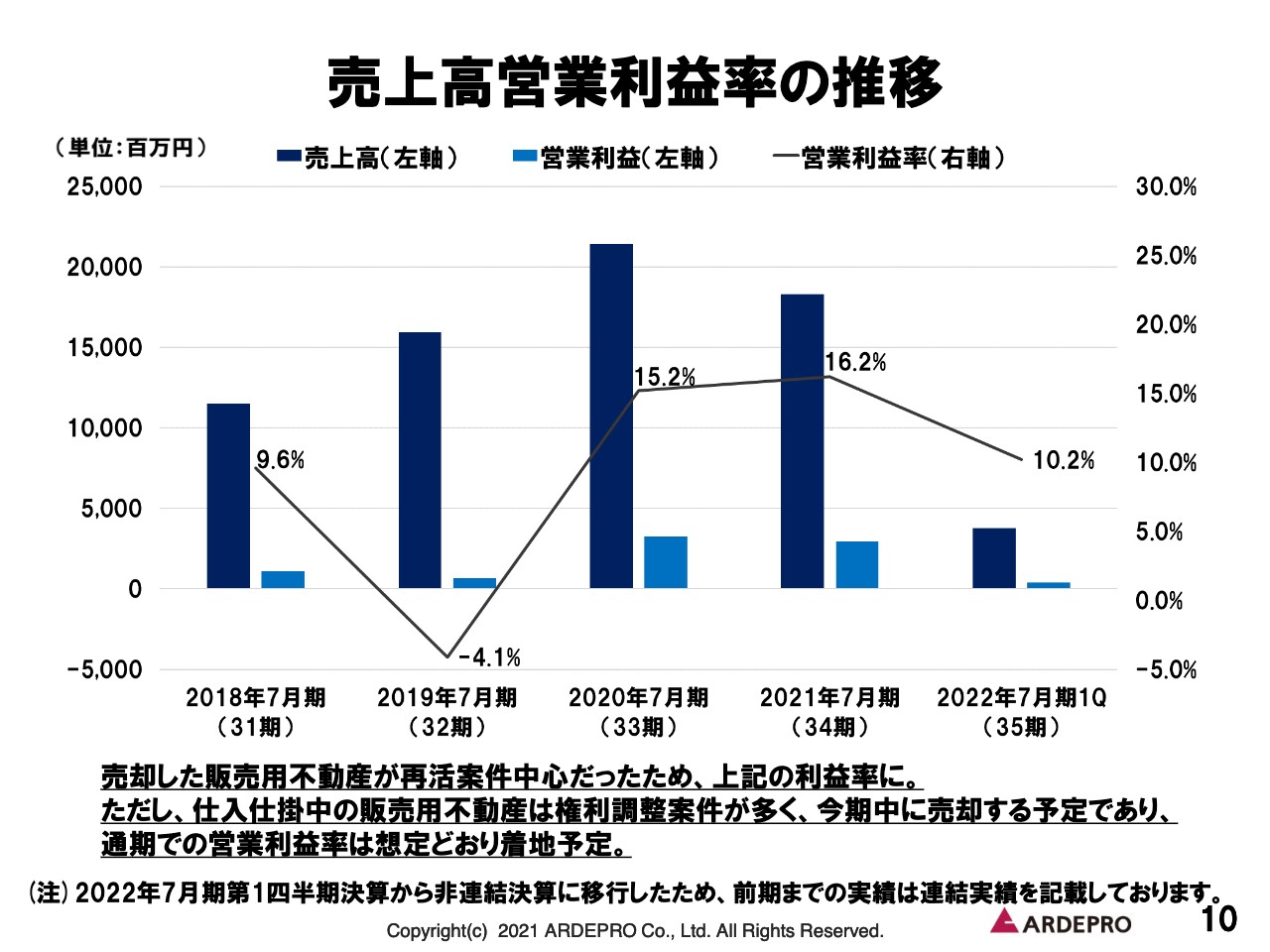

売上高営業利益率の推移

当社が経営上の目標としている売上高と営業利益率の、これまでの推移です。売上高および営業利益率に関しては、15パーセントを目標として掲げています。当期第1四半期末においては営業利益率が10.2パーセントと、当初の目標を若干下回る数値となっています。

主な理由として、当期第1四半期については、売却した販売用不動産が再活案件中心だったため、利益率が若干低くなりました。利益率の高さが見込まれる権利調整案件については、現在調整を行っているところで、売却が下期にずれ込むという当初の想定どおりとなっています。その結果、2022年7月期末の時点では、当初の計画どおり、営業利益率は15パーセント程度で着地する予定です。

第1四半期、第2四半期の上期については、売却案件のほとんどを不動産再活案件が占める予定で、営業利益率は10パーセント前後を推移すると考えています。

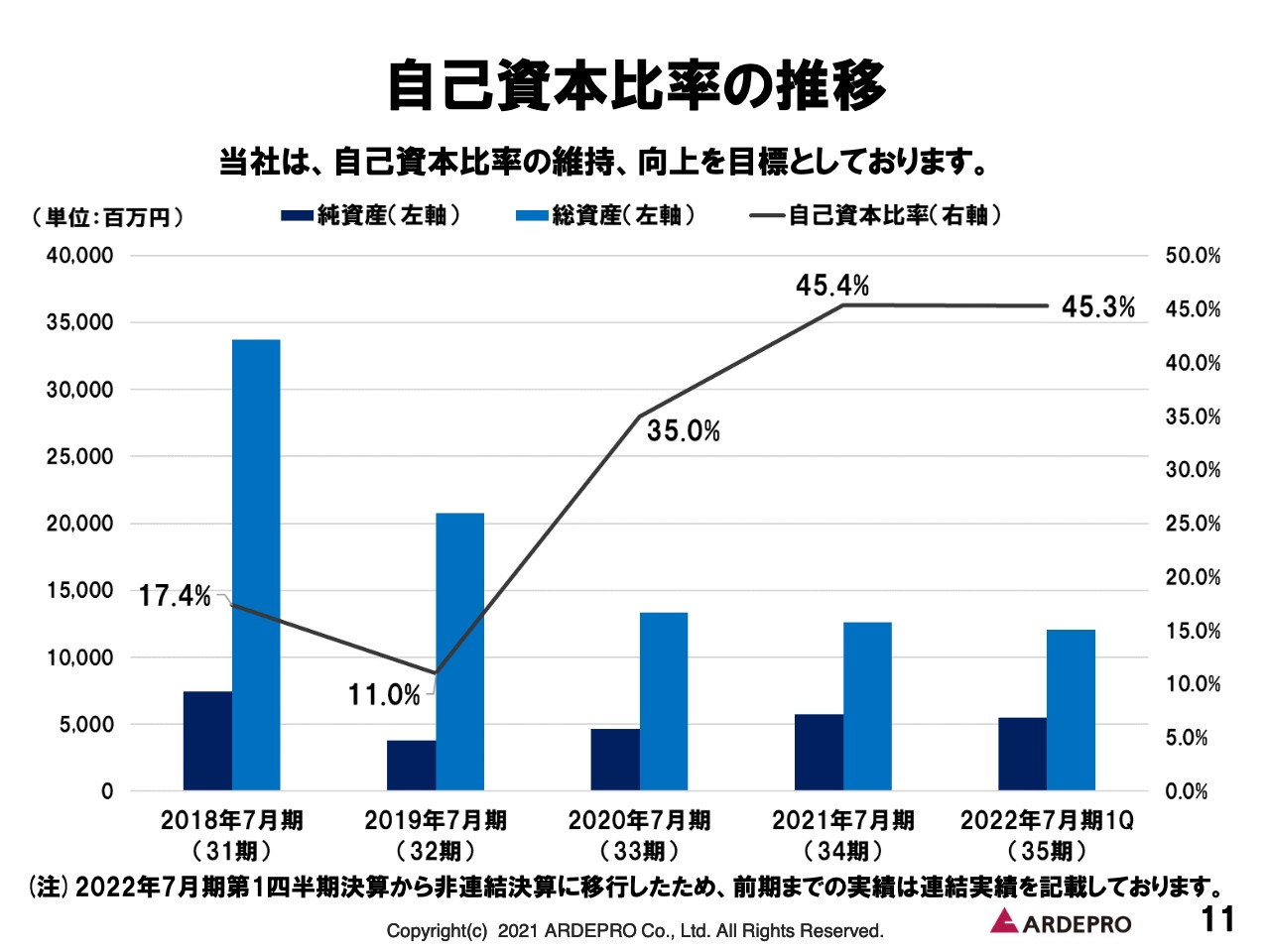

自己資本比率の推移

当社の自己資本比率の過去から現在までの推移です。私どもは、自己資本比率については最低でも30パーセントから40パーセントは保持して事業を行っていきたいと、これまでお伝えしてきました。当期第1四半期においても、期末の時点で自己資本比率が45.3パーセントと、当社が考えている以上の高い自己資本比率を維持することができています。

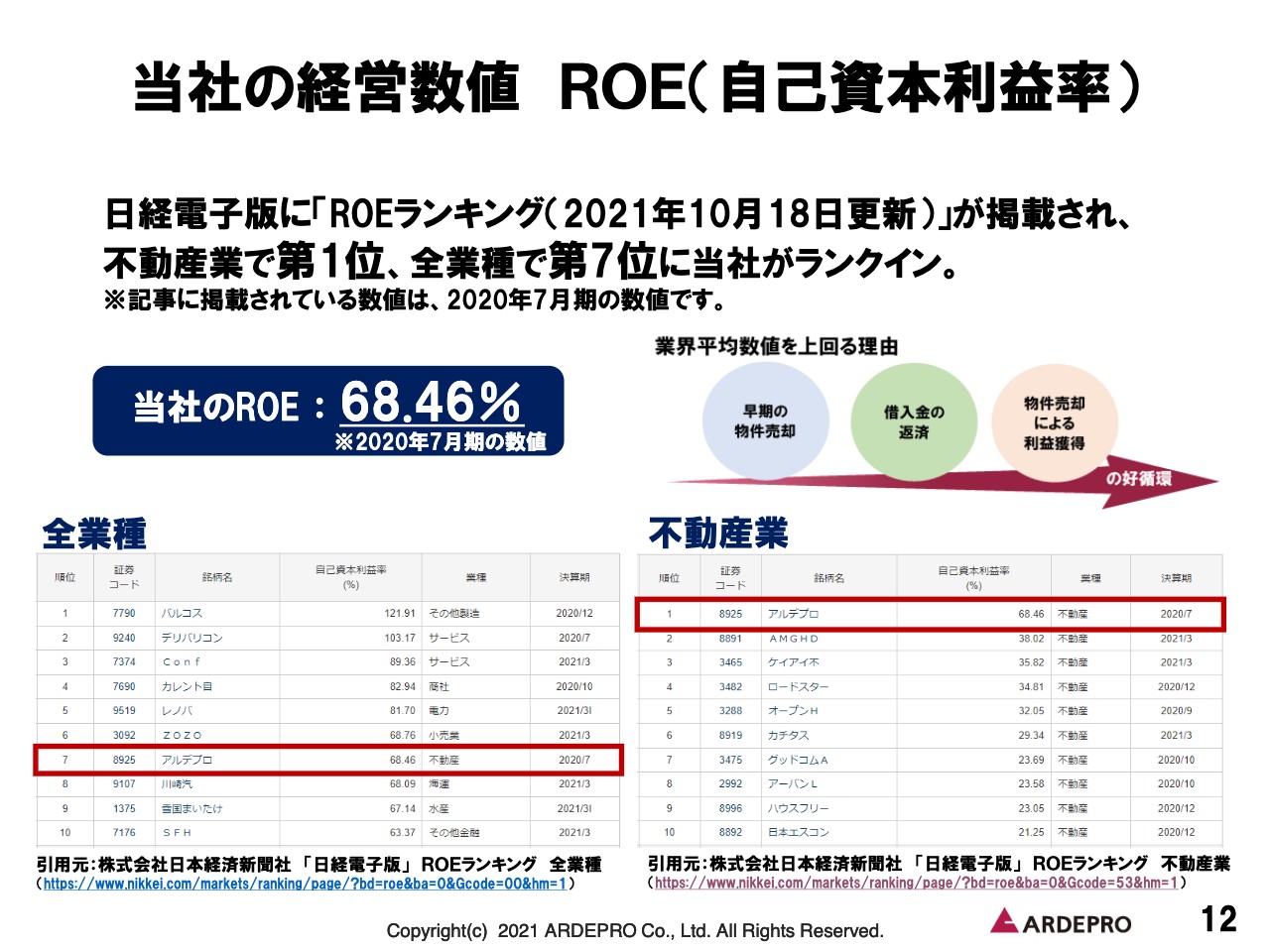

当社の経営数値 ROE(自己資本利益率)

こちらは主な経営数値において、当社の同業他社の中でのランクを示したものです。日本経済新聞の電子版にて、さまざまなランキングが発表されているもので、ROE(自己資本利益率)について、当社は先々期末の時点で68.46パーセントという非常に高い数値を出しています。

同業である不動産セクターの中では圧倒的な第1位であり、3,000社を超える上場企業の全業種のランキングでも、第7位という非常に高い数値を出しています。

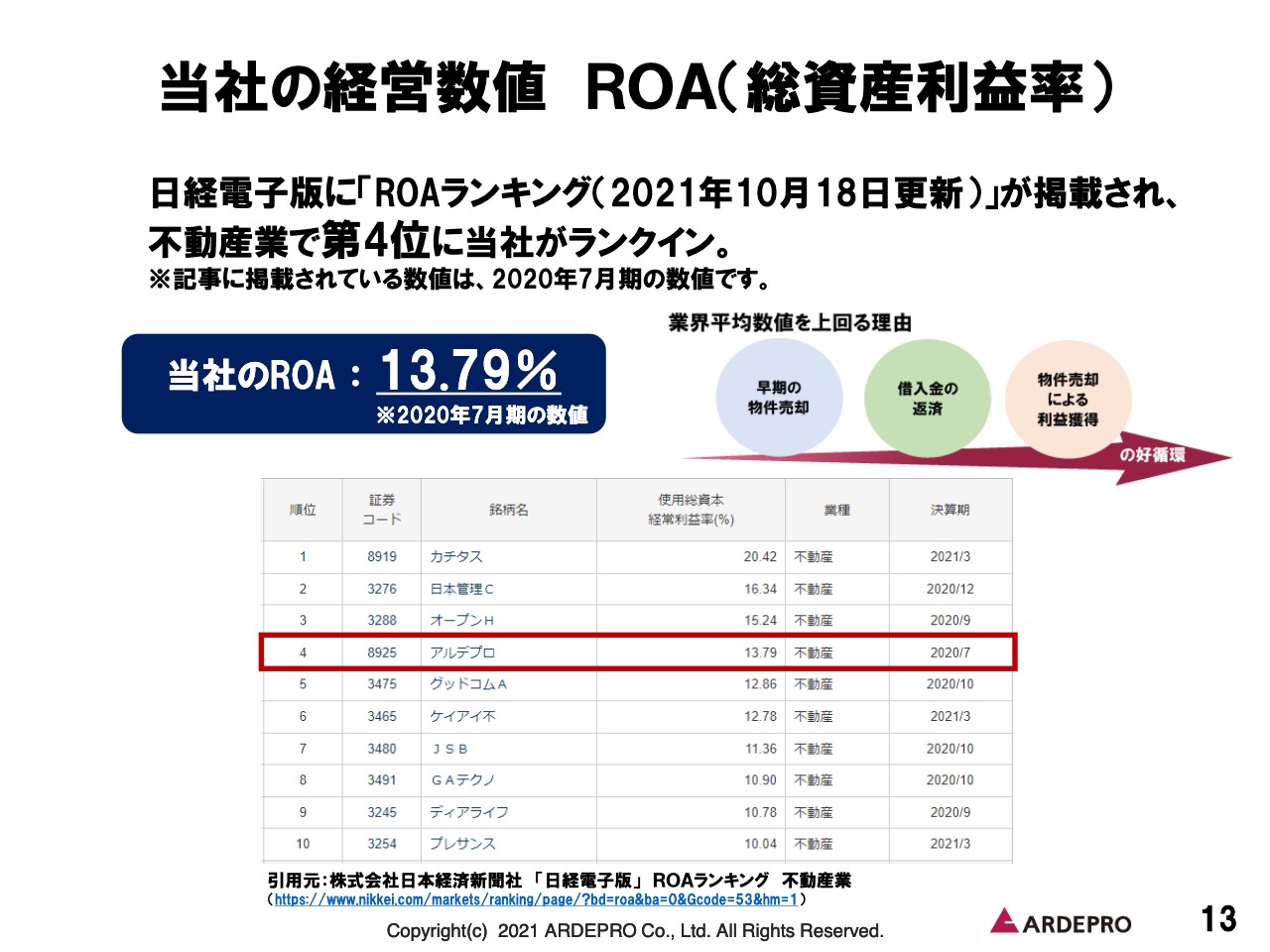

当社の経営数値 ROA(総資産利益率)

こちらも主だった経営数値の中で、ROA(総資産利益率)のランクを示したものです。当社は13.79パーセントという数値を出しており、不動産セクターの中でも第4位と、こちらでも非常に高い位置を維持しています。

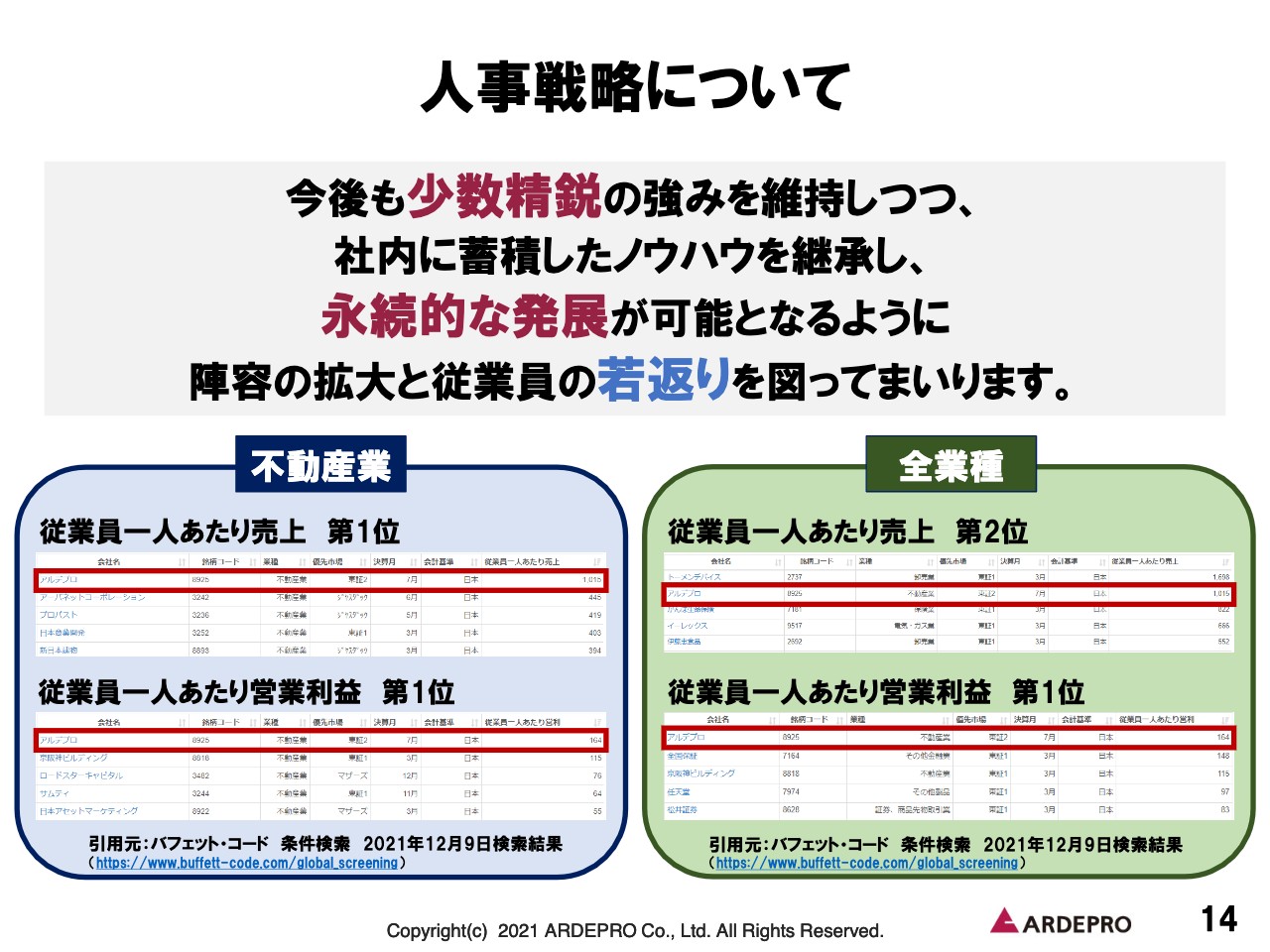

人事戦略について

当社が従前よりお伝えしているとおり、人事戦略においては少数精鋭の強みを維持していくとしています。その結果、従業員一人あたりの売上高ならびに営業利益について、当社は同業の不動産セクターの中でダントツの第1位を獲得しています。

また、従業員一人あたりの営業利益は、3,000社をこえる上場企業の全業種の中でも1位を保つことができています。一人あたりの売上高ならびに営業利益は高く保持しつつ、今後の当社にとって永続的な発展を見込めるように、今期についても営業人員の拡大を図っていきます。

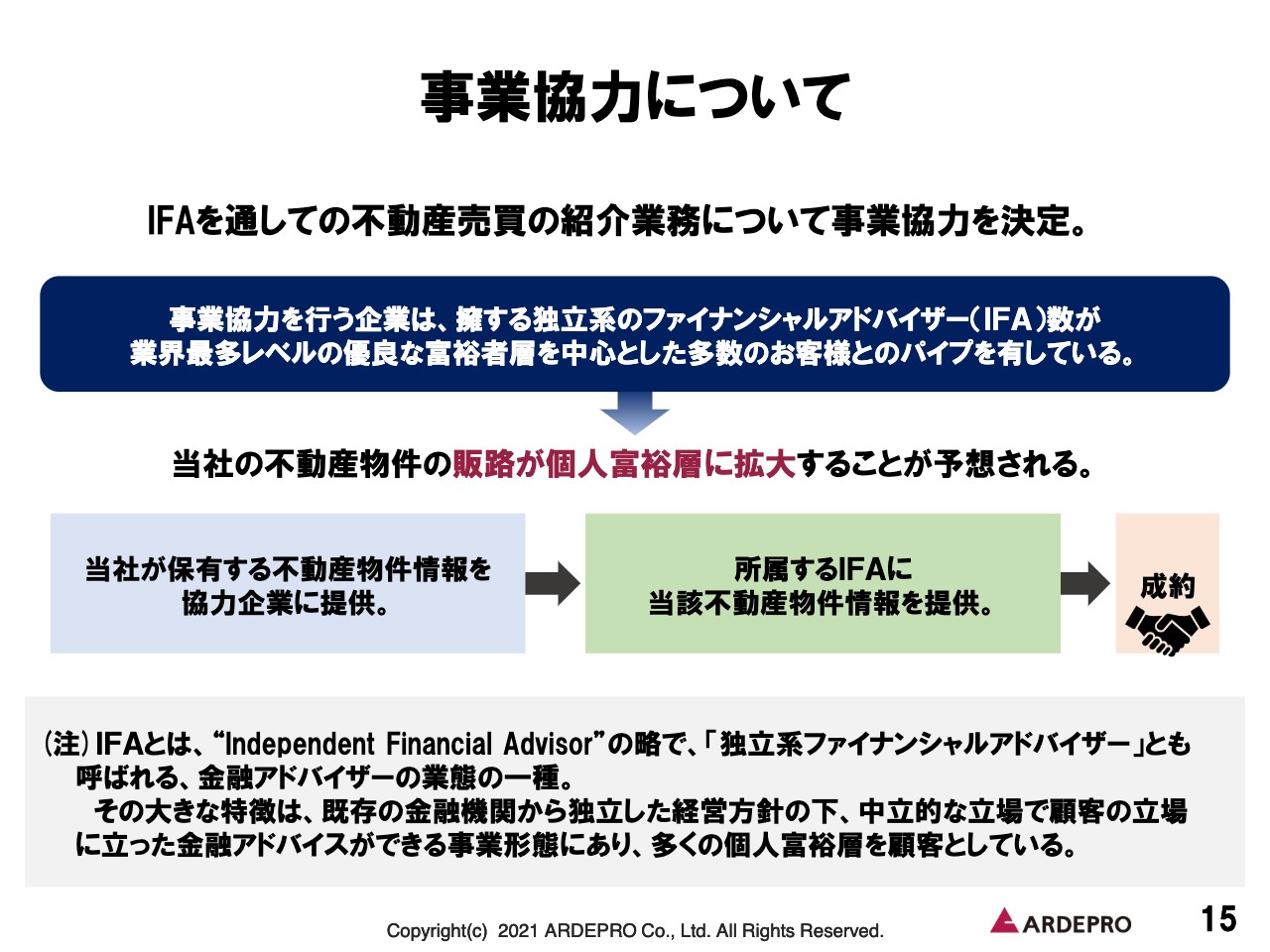

事業協力について

当期第1四半期の大きなトピックスとして、これまで当社は不動産再活案件について、主に不動産仲介会社を通して物件の売却を多く行っていました。不動産仲介業者以外に物件の売却情報は出していませんでしたが、今回IFA(独立系ファイナンシャルアドバイザー)として200名以上を超える方々が所属している会社と、不動産売買の紹介業務について事業協力を行うことを決定しました。これにより、これまで不動産仲介会社のみを通じて、個人の投資家の方々に売却していた部分が、IFAの方を通すことで直接富裕層の方々と物件の売買を行うことが可能になりました。

当社にとって、この販売チャネルを獲得することは非常に大きな販路拡大と考えています。また、所属するIFAの方が200名を超えるような、業界の中でも大手の会社と事業協力を行うことにより、今後当社がますます発展する上で非常に大切なトピックスになっていると思います。

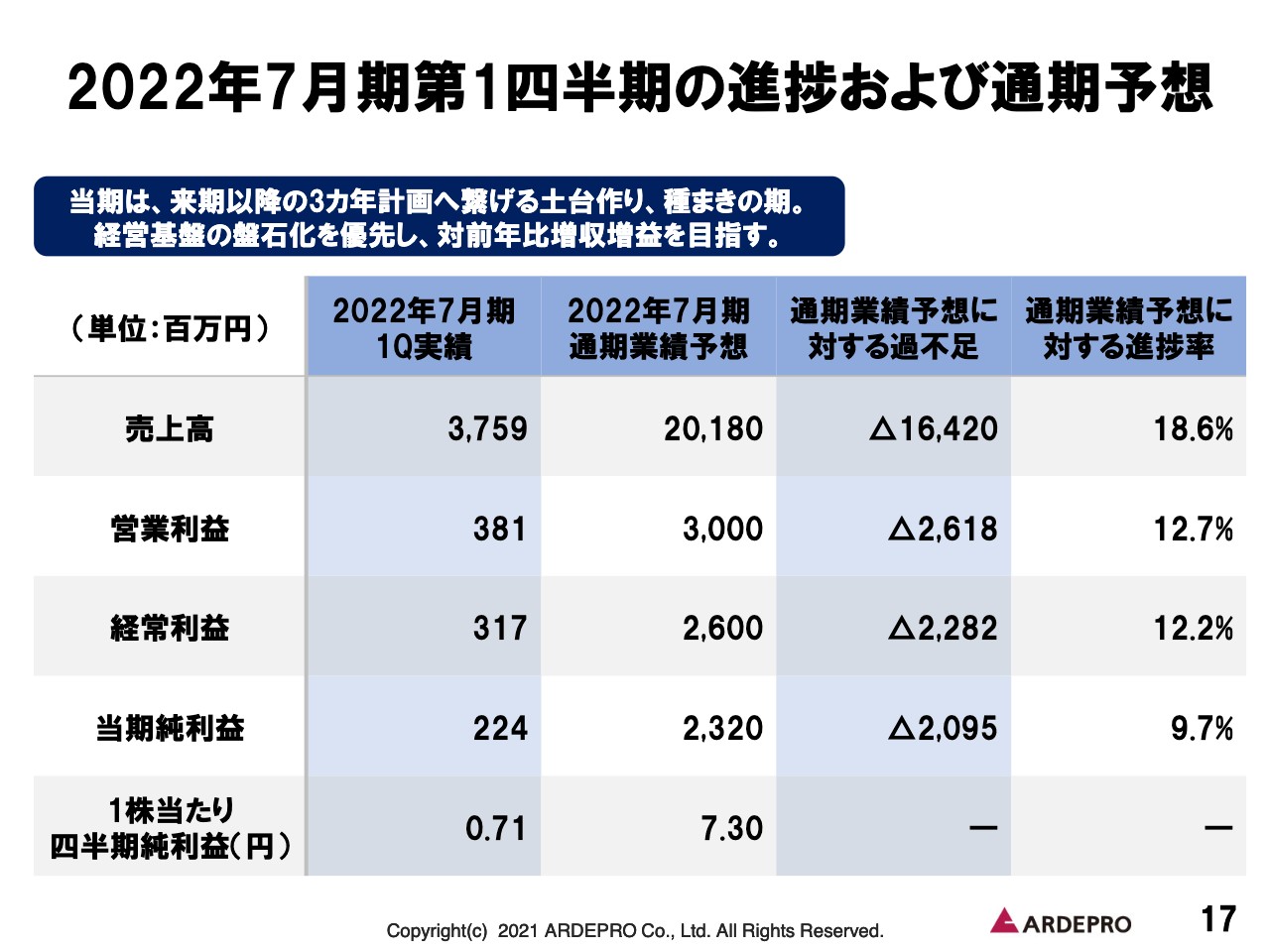

2022年7月期第1四半期の進捗および通期予想

今期の当社の経営計画についてご説明します。通期業績予想として、売上高が201億8,000万円、営業利益が30億円、経常利益が26億円、当期純利益23億2,000万円となっています。この通期予想は、今のところ変える予定はまったくありません。第1四半期の売上高を見ても、当社はこの期首において、2022年7月期の事業は計画どおりにうまく行っていると考えています。

進捗率について「若干低いのでは」と思われる方もいらっしゃると思いますが、これはもともと、当社が想定していたとおりの進捗率であるため、通期業績予想は問題なく達成できると考えています。

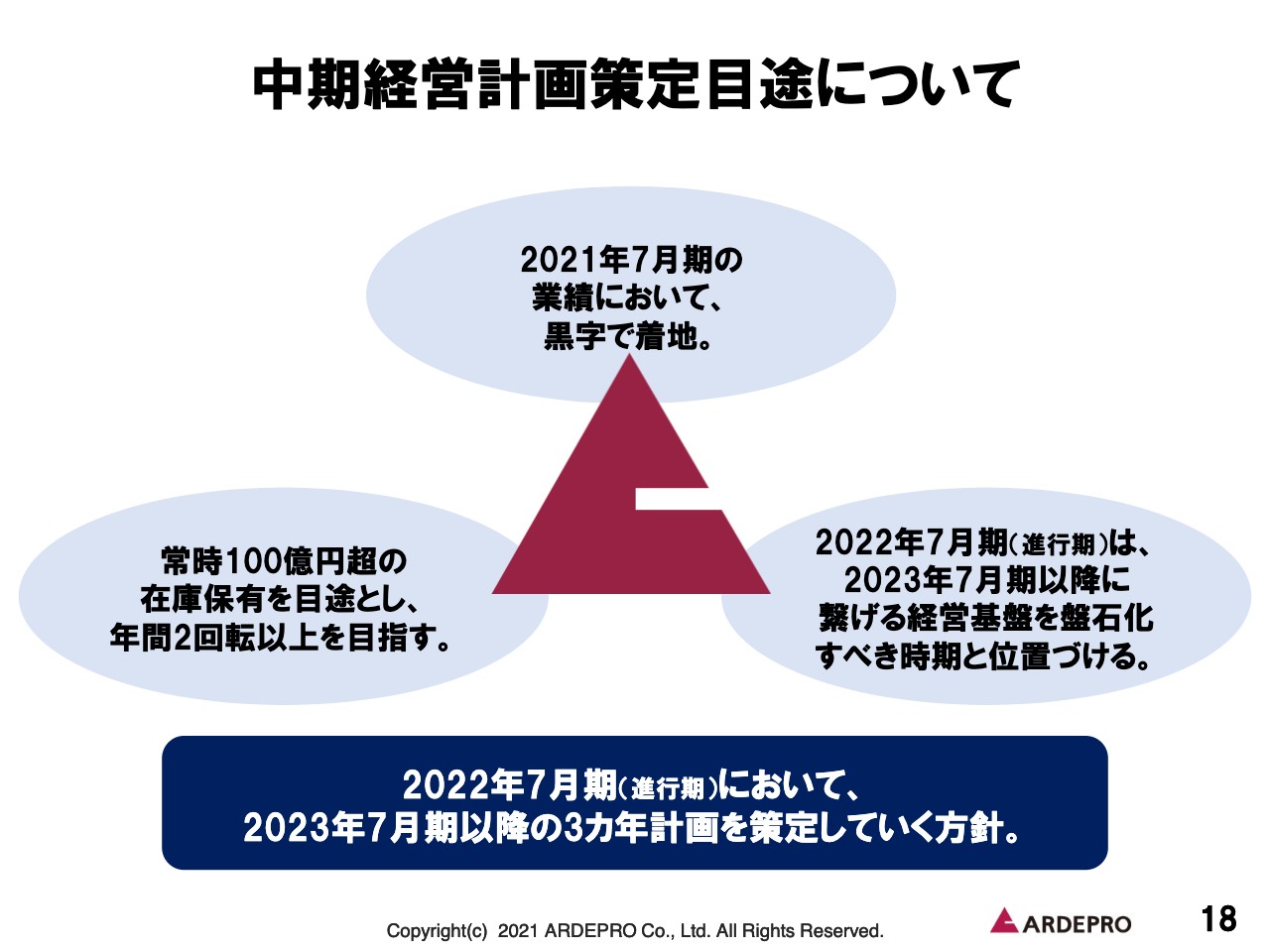

中期経営計画策定目途について

最後に、当社の中期経営計画の策定についてご説明します。こちらは従前よりお伝えしているとおり、2022年7月期中に3ヶ年の中期経営計画を発表します。時期については、おそらく第3四半期、第4四半期の下期において発表する予定です。

当社は、すでに発表しているとおり骨太な会社を目指し、利益の積み上げによって自己資本を厚くしていきます。また、当社の人事戦略の部分でご説明したとおり、少数精鋭の強みを活かしつつ、今後も企業が永続的に発展していけるように、若手の人材を積極的に採用していきます。

そのほか、中期経営計画の中にいくつかすでに盛り込む予定があり、今期動いているものもあるため、そちらは中期経営計画の中で発表できればと考えています。

以上で、私から2022年7月期第1四半期の決算概要、ならびに2022年7月期の中期経営計画についてのご説明となります。ありがとうございました。

質疑応答:各事業情報の補足について

司会者:「第1四半期の利益率が15パーセントを下回った理由について、再活事業と権利調整のビジネスモデルの違いや事業期間、販売先等の補足をしてください。また、IFA向けに紹介する商品はどういうものでしょうか?」というご質問です。

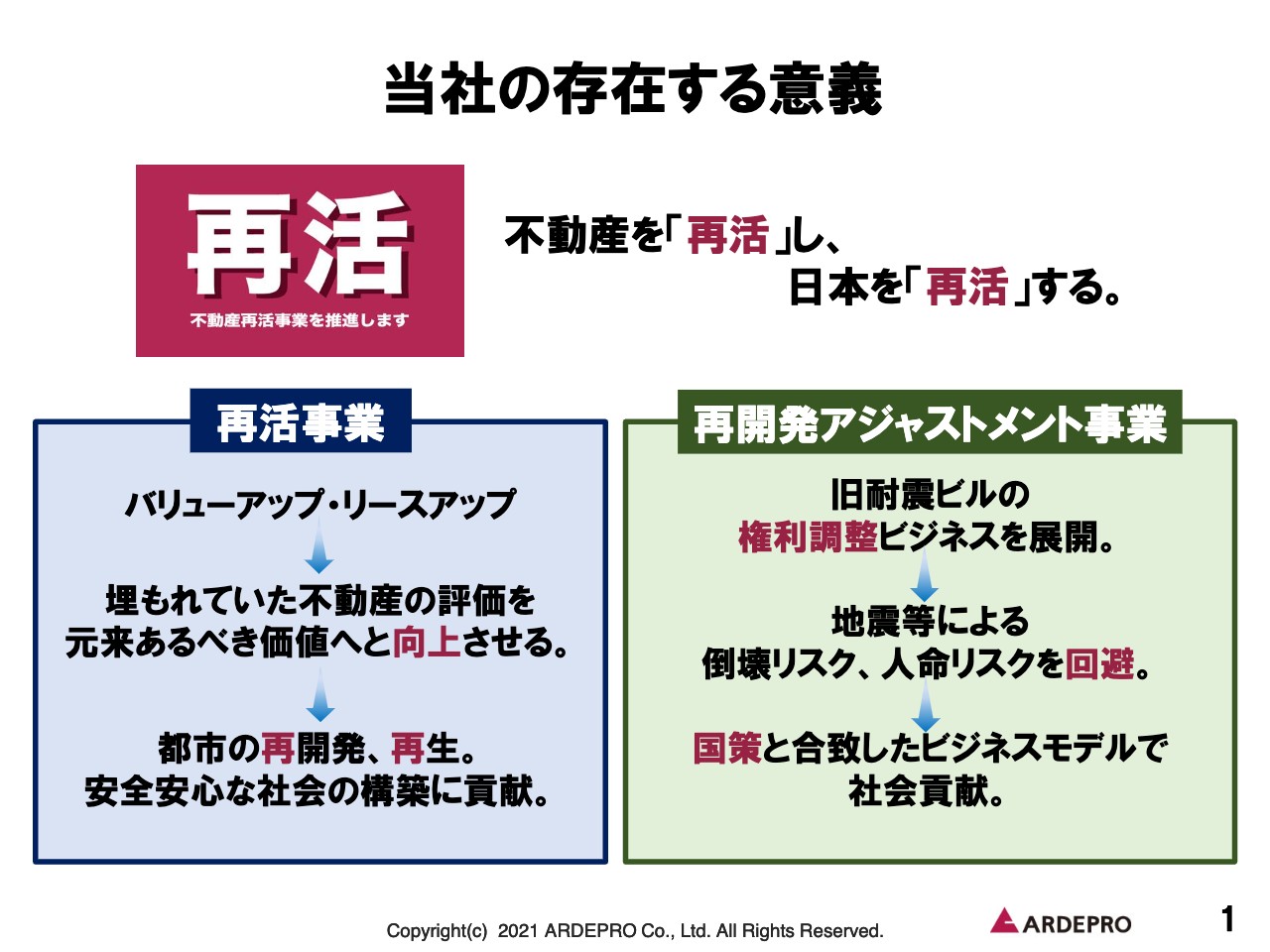

秋元和弥氏(以下、秋元):営業担当として私からご回答します。スライドにも掲載していますが、当社のビジネスモデルは大きく2つの柱で構成されています。1つ目が再活事業、2つ目が再開発アジャストメント事業です。

1つ目の再活事業では、古いビルやマンションを購入し、当社でバリューアップ・リースアップを行っていきます。それにより、埋もれていた不動産の評価を本来あるべき価値へと向上させ、都市の再開発、再生に寄与するビジネスモデルとして定めています。

2つ目の再開発アジャストメント事業は、旧耐震ビルの権利調整のビジネスモデルとなっています。こちらは当社の得意としているビジネスモデルで、地震等による倒壊リスクや人命リスクを回避する、国策と合致したビジネスモデルにより社会貢献に寄与できるものと考えています。

全体の売上比率で言いますと、全体の7割ほどを再開発アジャストメント事業が占めています。そのため、本来我々の売上を構成するメイン事業は、再開発アジャストメント事業となっています。

それぞれの利益率を大まかにお伝えすると、先期に関しては再活事業のほうが平均10パーセントから15パーセントほど、再開発アジャストメント事業のほうが20パーセントから25パーセントほどの利益率を計上しています。

我々の高い利益率に寄与しているのが、この再開発アジャストメント事業なのですが、当期第1四半期に関しては、再活事業の物件の売却が中心でした。そのため、通期で想定していた営業利益率の15パーセントを下回る10パーセントとして計上することとなり、再活事業案件の売却が中心になっていたことがその大きな理由です。

事業期間についてのご質問をいただきましたが、再活事業に関しては平均で2回転から3回転半、再開発アジャストメント事業に関しては年間で平均2回転ほどで計上しています。再活事業に関しては仕入れの段階から、我々が売却先をある程度絞った状態で仕入れを行っており、利益率よりも在庫の回転数を重視しています。

再活事業に関しては、売却先のターゲットは主に富裕層、いわゆる機関投資家など、利回りを意識した賃貸収入を見込む物件購入のニーズに対してご紹介しています。一方、再開発アジャストメント事業に関しては、我々が権利関係の調整を行ったのちに売却を行うもので、ディベロッパーや自社ビルの用地のニーズがある一般法人等を、売却先のターゲットとしています。

IFAについてもご質問をいただきましたが、IFAの紹介先の方はいわゆる富裕層で、金融商品以外のところの税金対策や、固定の安定収益を得たいというニーズのある投資家の方が中心となっています。そのため、我々が紹介する商品としては、主にこの再活事業でバリューアップ・リースアップを行った商品を提供するというものが中心となっています。

そのため、10パーセントから15パーセントほどの利益率水準でうまくビジネスを回していくことが、今後のIFAにおいて取り組むべき仕事だと考えています。

質疑応答:中国不動産市場の影響について

司会者:「中国不動産市場の影響はビジネスモデル上は関係なく、問題ないと考えてよろしいでしょうか?」というご質問です。

秋元:ご質問いただいた中国不動産市場の影響ですが、中国不動産に関してのいわゆる政治リスクに関しては、今回問題になっている中国恒大集団のお話が上がる前から指摘されていました。

今回の問題が表面化したことにより、海外からの機関投資家などは、逆に政治リスクの少ない日本に投資する流れに向いていると感じています。

先ほどお話しした不動産再活事業のいわゆる収益の柱として、日本の投資用不動産に投資したいという流れに関しては、今期、すなわち我々の前期の7月末以降、8月から10月までの3ヶ月間においても、海外マネーがさらに流入していることを、私も肌感覚として非常に感じています。

そのため、中国不動産が、我々のビジネスモデルや今期の数字に大きく影響をもたらすとは考えていません。

質疑応答:株価の軟調について

司会者:「業績の割には株価が軟調ですが、現状の株価推移に関して、会社としてどのように捉えているのでしょうか?」というご質問です。

椎塚:当社の株価ですが、私ども取締役の中でも、「現在の株価は当社の実力にまったく見合っていない、安すぎる」と考えています。そのためにも、株主のみなさまと気持ちを同じくするために、前期において我々取締役の各個人が自社の株式を購入したわけです。地合い等の問題もあるかとは思うのですが、私どもは現在の株価にまったく満足していません。

しかしながら、私どもはやるべきことを見据え、来期以降の発展と飛躍のため、今期の数字を確実に着地させることを目的に事業を行っています。株価については非常に安いと考えています。

質疑応答:プロジェクトの場所や金額について

司会者:次のご質問です。「今期の業績予想における計画の中で、プロジェクトの場所や金額などについて、差し支えない範囲でお聞きしたいです」とのことです。

秋元:ご質問いただいたプロジェクトの場所や金額の詳細については、なかなかお伝えしにくい部分もありますが、基本的に当社に関してはクライテリアとして都心の好立地、また、支店として展開している大阪の好立地に関して、立地を限定して取り組んでいます。

理由としては投資プレイヤーにとって、好立地であるということは、それ自体でも購入ニーズが多くなるためです。そのような場所をかなり厳選して、我々が取得しています。

金額に関しては、下期の売却を想定している再開発アジャストメント事業の案件、また、全体の売上構成比についてもそれなりの数字を成すものとして、今仕掛りで取り組んでいます。詳細な場所や金額はなかなかお伝えしづらいため、煮え切らない回答になってしまいますが、下期において想定している物件では、今期想定している数字を十分充足するだけの物件を控えている状況です。

質疑応答:安定株主について

司会者:続いて「今後、オーナーの株式は安定株主と捉えてよろしいでしょうか? 市場で売却するなどを検討していないか、教えていただきたいです」というご質問をいただいています。

椎塚:安定株主と考えてよいのかというご質問について、オーナーの株式とは、当社秋元の株式のことだと思いますが、秋元については安定株主だと我々は考えています。

質疑応答:配当政策について

司会者:最後のご質問です。「配当政策について、今後どのような配当を考えているのでしょうか?」とのことです。

椎塚:2022年7月期の予想として、1株あたり1円50銭を株式配当すると発表しています。配当金額については、業績によって左右されることなく安定した配当を継続して行っていきたいということがまず念頭にあります。

増配などについては、その時の業績などによって左右される部分もあると思いますが、現在は、株式配当を1株あたり1円50銭と発表しているため、それ以上のことはこの場ではなかなかお伝えしにくい状況です。

新着ログ

「不動産業」のログ