JFEホールディングス、環境的・経済的持続性両立の観点から脱炭素を事業機会と捉え、創業以来最大の変革へ

JFEグループの概要

田中利弘氏(以下、田中):それでは、JFEホールディングスの会社説明会ということで、JFEグループの強みと成長戦略をお話しします。本日お伝えしたい内容は、JFEグループの事業紹介、本年5月に発表した中期経営計画、グループの収益、株主還元についてです。

まず、JFEグループの事業を紹介します。JFEホールディングスは2002年9月に川崎製鉄とNKK(日本鋼管)の経営統合により発足し、来年で発足してからちょうど20年になります。JFEホールディングスは上場持株会社であり、この傘下に100パーセント子会社の事業会社が3社あります。この3社とは、鉄鋼事業を行うJFEスチール、エンジニアリング事業を行うJFEエンジニアリング、商社事業を行うJFE商事です。

この3社とは別に、35パーセントの持分法適用会社で造船事業を担っている、ジャパンマリンユナイテッドがあります。

まずは主力である鉄鋼事業のJFEスチールについてです。鉄鋼メーカーは、粗鋼生産量でおおよその規模を表しますが、JFEスチールの今年度単独粗鋼生産量の見通しは2,650万トンとなります。国内では2位、シェアはだいたい3割を占めており、世界では10位前後に位置しています。特色は、世界トップクラスの技術と競争力を保有し、高付加価値品の提供、ならびに環境技術を持っていることです。

JFEエンジニアリングは、スライドのとおり、廃棄物処理施設、発電プラントなどの「環境・エネルギー分野」、橋梁、港湾設備といった「社会インフラ分野」が主な事業領域となっています。最近は、プラントの建設だけでなく、そのプラントを維持し運営するという運営型事業の拡大を目指しています。

JFE商事は基本的に鉄鋼商社として発足しているため、トレーディング事業では鉄鋼製品を中心に取り扱っています。これに加えて、鉄鋼製造プロセスの下工程である加工流通事業を推進しています。最近は、グループ中核商社として、鉄鋼事業だけでなく、エンジニアリング事業との連携も強化し、グループ全体の収益を最大化することを目指しています。

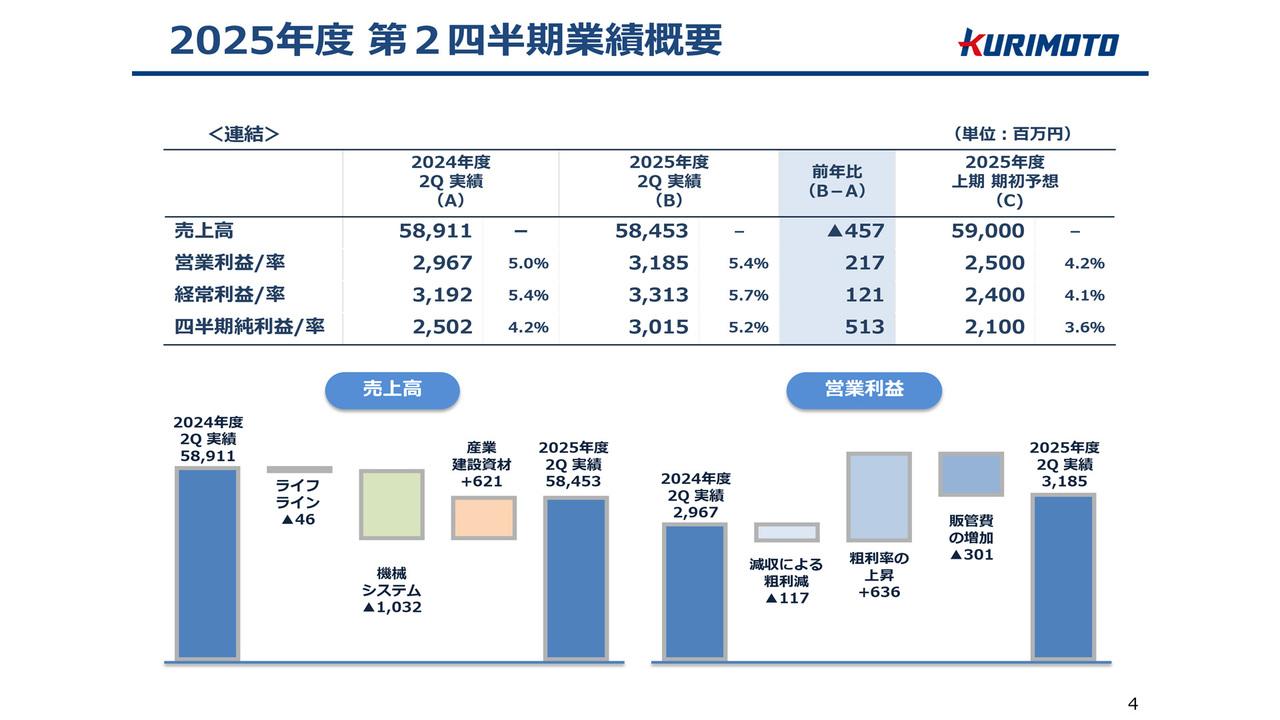

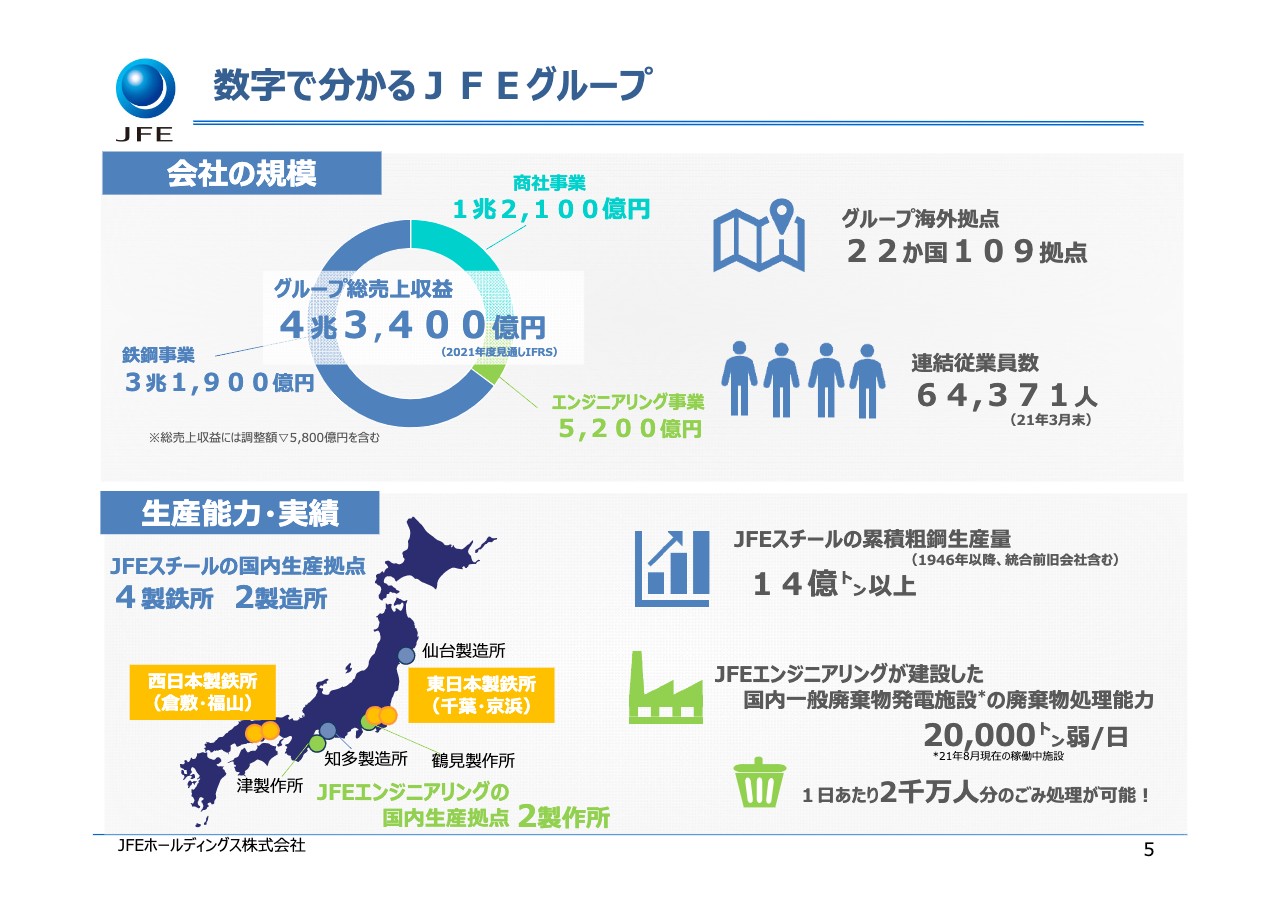

数字で分かるJFEグループ

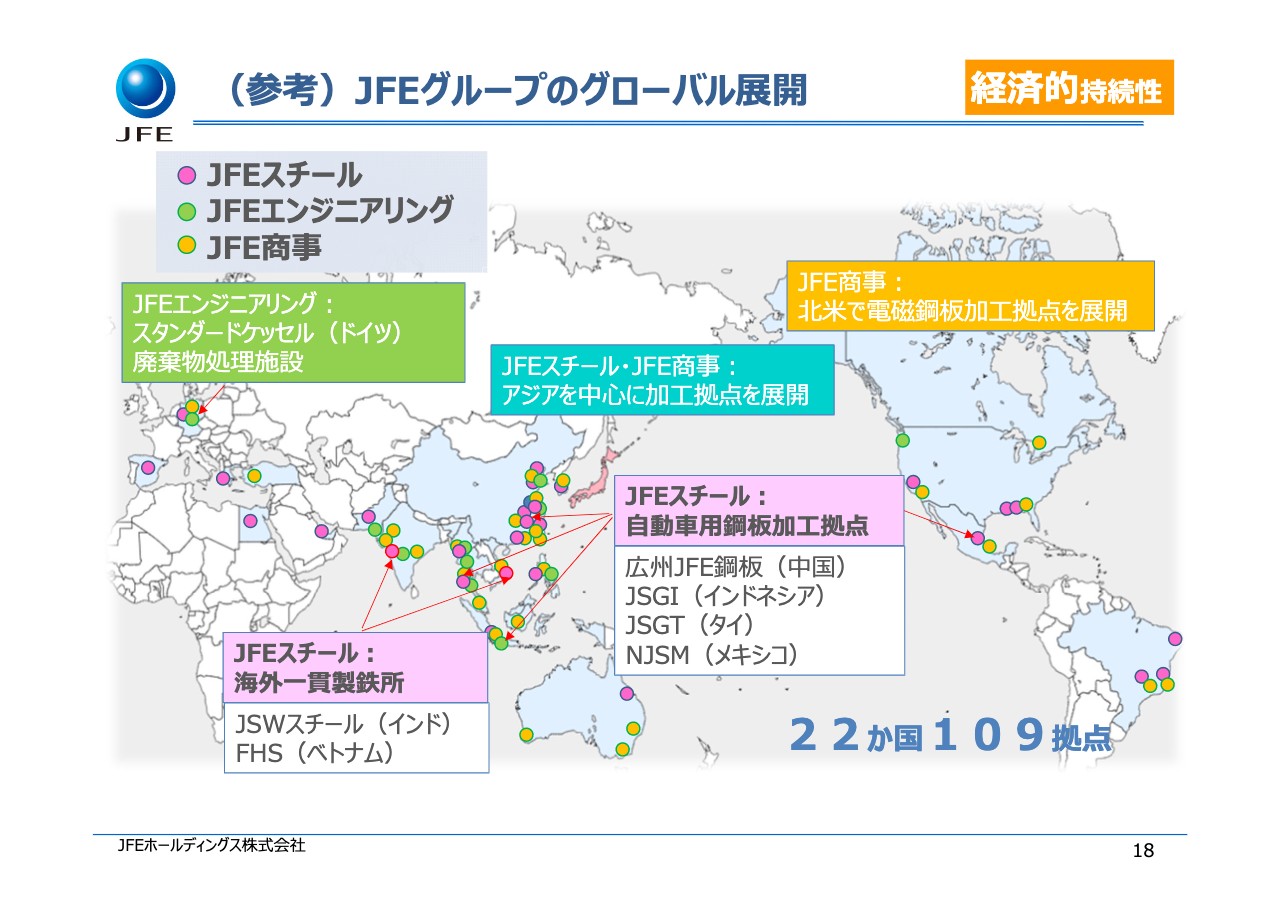

田中:JFEグループを数字でご理解いただけるようにスライドに示しています。会社の規模を示す売上については、2021年度では鉄鋼事業で3兆1,900億円、エンジニアリング事業で5,200億円、商社事業で1兆2,100億円となる見通しです。内部取引もあるため消去分を含めると、グループ全体では、4兆3,400億円になります。グループ海外拠点は22か国109拠点、連結従業員数は2021年3月末時点で6万4,371人となります。

スライド左下に製造拠点を示しています。JFEスチールは国内で東西の製鉄所に分かれ、その製鉄所の中で、さらに4地区に分かれています。製鉄所4地区に加えて、仙台と知多に特定の品種を作っている製造所があります。

JFEエンジニアリングでは、鶴見と津に製作所があります。横浜市の鶴見製作所は、タービン、エンジンといった機械類を製造しています。一方、三重県の津製作所は、橋梁、ケーソンと呼ばれる大型の構造物を作っています。

JFEスチールは、旧会社も含めると、今まで14億トン以上の粗鋼生産の実績があります。14億トンという粗鋼生産規模は中々イメージしにくいと思いますが、現在、日本では毎年5,000万トンから6,000万トンくらいの鉄が使われていることを踏まえると、長きにわたって社会を支えてきたということはご想像いただけると思います。

スライド右下には、JFEエンジニアリングの主力商品の1つである、国内一般廃棄物発電施設の廃棄物処理能力を表しており、1日あたり約2万トン規模になります。今、日本では、毎日1人あたり1キロくらいのゴミが出ており、これをもとに人数換算すると、我々のプラントが毎日2,000万人分相当のごみ処理を担っている計算になります。

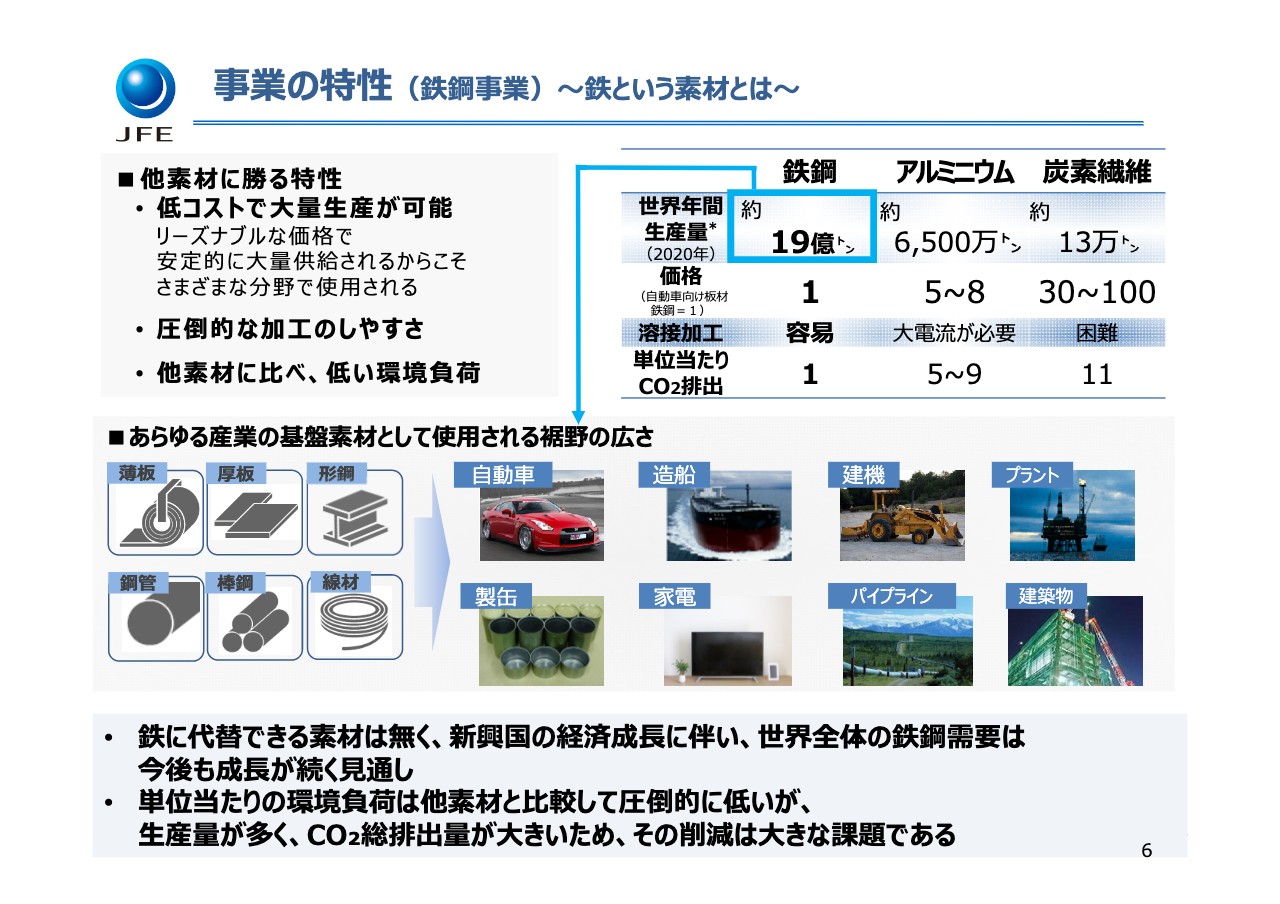

事業の特性(鉄鋼事業)〜鉄という素材とは〜

田中:鉄鋼事業の特性に関してご説明します。スライドに素材としての鉄の特徴について示していますが、やはり最大の特徴は低コストでの大量生産が可能であるということです。右側の表のとおり、鉄鋼は世界で年間19億トンくらい生産されています。一方で、アルミニウムの世界年間生産規模は約6,500万トン、炭素繊維は約13万トンですので、規模の差がわかると思います。

それに加えて価格面でも、単位数量あたりの価格は安く、また、溶接加工が容易であり、単位あたりのCO2排出量も他素材よりも低いため、環境負荷的にも非常に優位です。

このような特徴から、鉄はあらゆる産業の基礎素材として使用されます。鉄鋼メーカーは薄板、厚板、鋼管といった製品を出荷し、これが、自動車や船舶、家電、ビルなどの構築物といったあらゆるところで使われています。我々は、現時点では鉄に代替できる素材はないと考えています。また、新興国の経済成長などにより、今後も世界全体の鉄鋼需要は増えていくと思っています。

現在の鉄鋼の世界年間生産量は約19億トンです。これは我々の勝手な予測になりますが、2100年には、鉄の生産量が倍になっていてもおかしくないと考えています。ただし、いくら単位あたりの環境負荷が他の素材より小さいとしても、生産のボリュームが大きいため、CO2の排出は非常に莫大な量になります。CO2排出量の削減が、業界にとって非常に大きな課題であり、もちろん我々も同様に大きな課題であると認識しています。

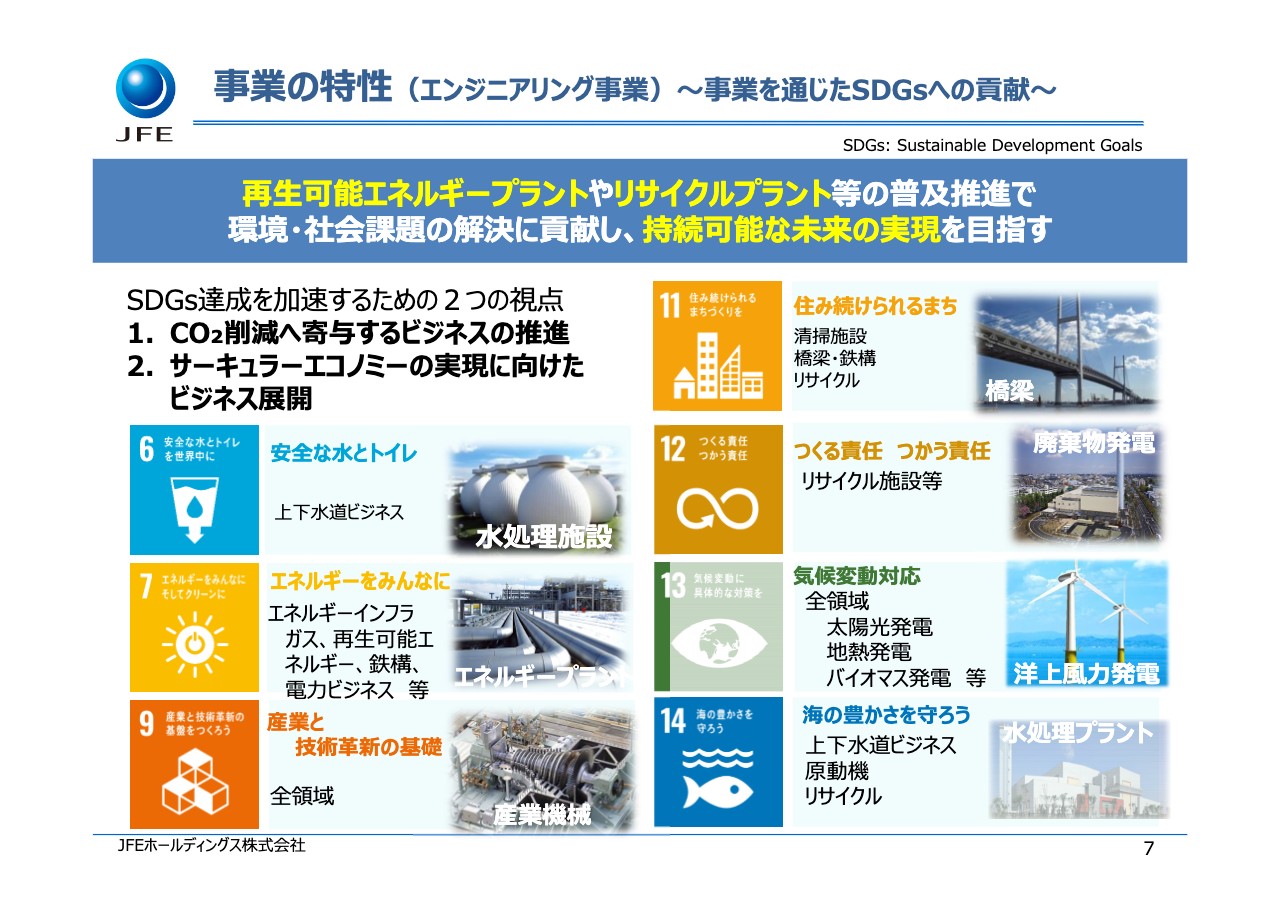

事業の特性(エンジニアリング事業)〜事業を通じたSDGsへの貢献〜

田中:エンジニアリング事業の特性についてご説明します。SDGsという言葉がありますが、エンジニアリング事業は事業の特性上、環境・社会課題の解決に貢献できると考えています。スライドには、SDGs17の目標と、我々の事業ならびに商品において対応する内容を記載しています。スライドのとおり、環境・社会課題の解決に貢献していくことがエンジニアリング事業のミッションとなります。

JFEグループの中⻑期戦略

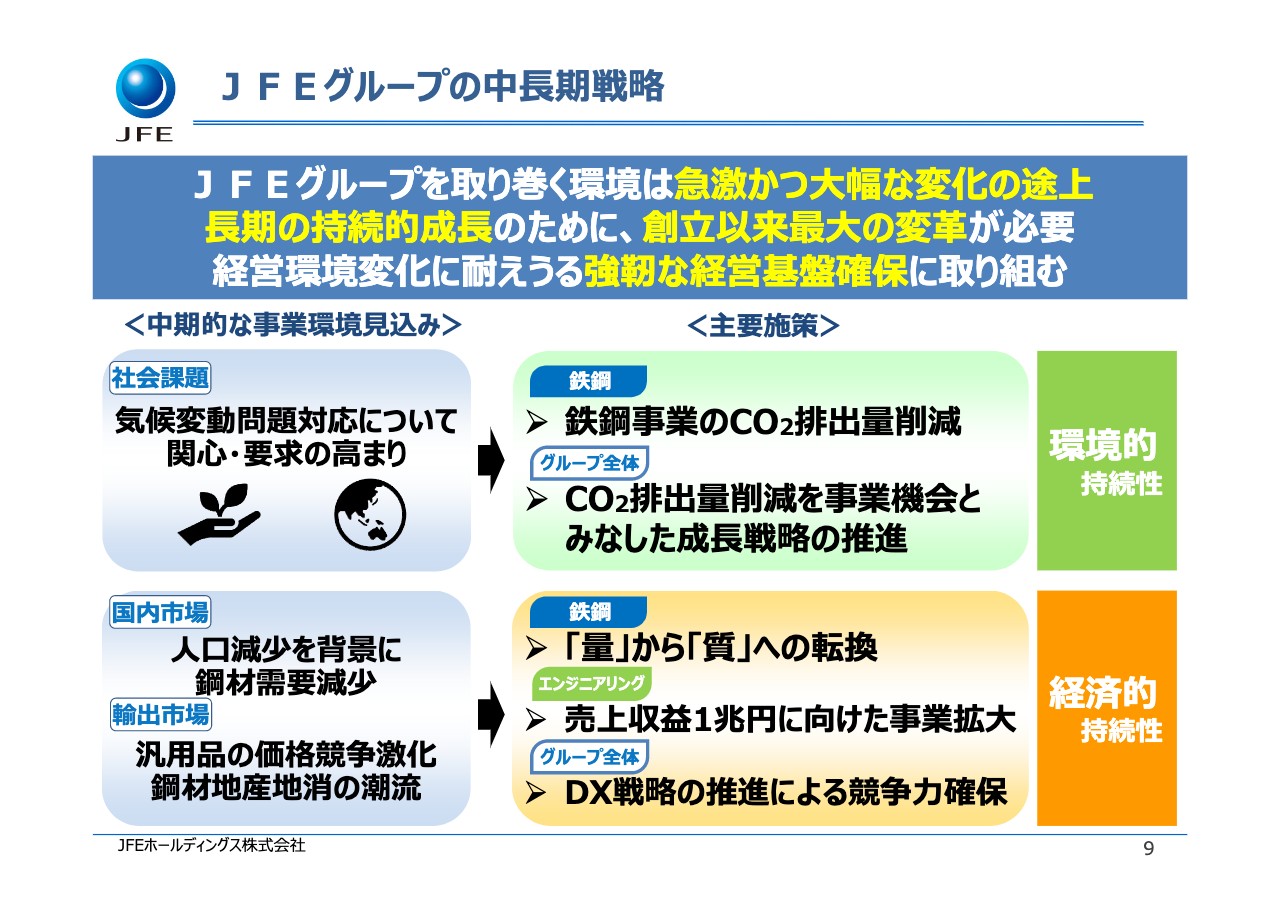

田中:中期経営計画についてです。今年5月に、第7次計画として、2021年度から2024年度の4年間の中期計画を発表しています。JFEグループの中長期戦略に関して、取り巻く環境が急激に、かつ、大幅な変化の途上にあるという認識のもと、長期における持続的成長のために、創立以来最大の変革が必要であり、大きく2つの視点で考えています。

2つの視点とは、環境的持続性と経済的持続性であり、この2つを両立しなくてはいけません。1つ目の環境的持続性は、みなさまご承知のとおり、気候変動問題への対応が非常に必要であるということです。

鉄鋼事業においてCO2削減に取り組まなければいけない一方で、グループ全体としては、CO2削減というテーマそのものを事業機会と捉え、成長戦略も同時に考えていく必要があります。

2つ目の経済的持続性は、主に鉄鋼の事業環境の変化に対する対応です。日本において人口減少が進む中、鋼材需要の減少が考えられます。また輸出市場でも、各新興国において鋼材は自分たちで作るという、いわゆる地産地消が進む中で、汎用品と呼ばれる、どこの会社でも作れるものは価格競争が激化するようになります。

鉄鋼業はもともと装置産業のため、これまでは生産数量を重視する観点がありましたが、これからは「質」への転換を図っていかなければいけません。グループとしての成長は、先ほどお伝えしたとおり、エンジニアリング事業の拡大を目指したいと思います。これらを達成するためには、流行り言葉でもありますが、DX(デジタルトランスフォーメーション)戦略も必要と考え、競争力を確保したいと思っています。

CO2排出削減の取り組み

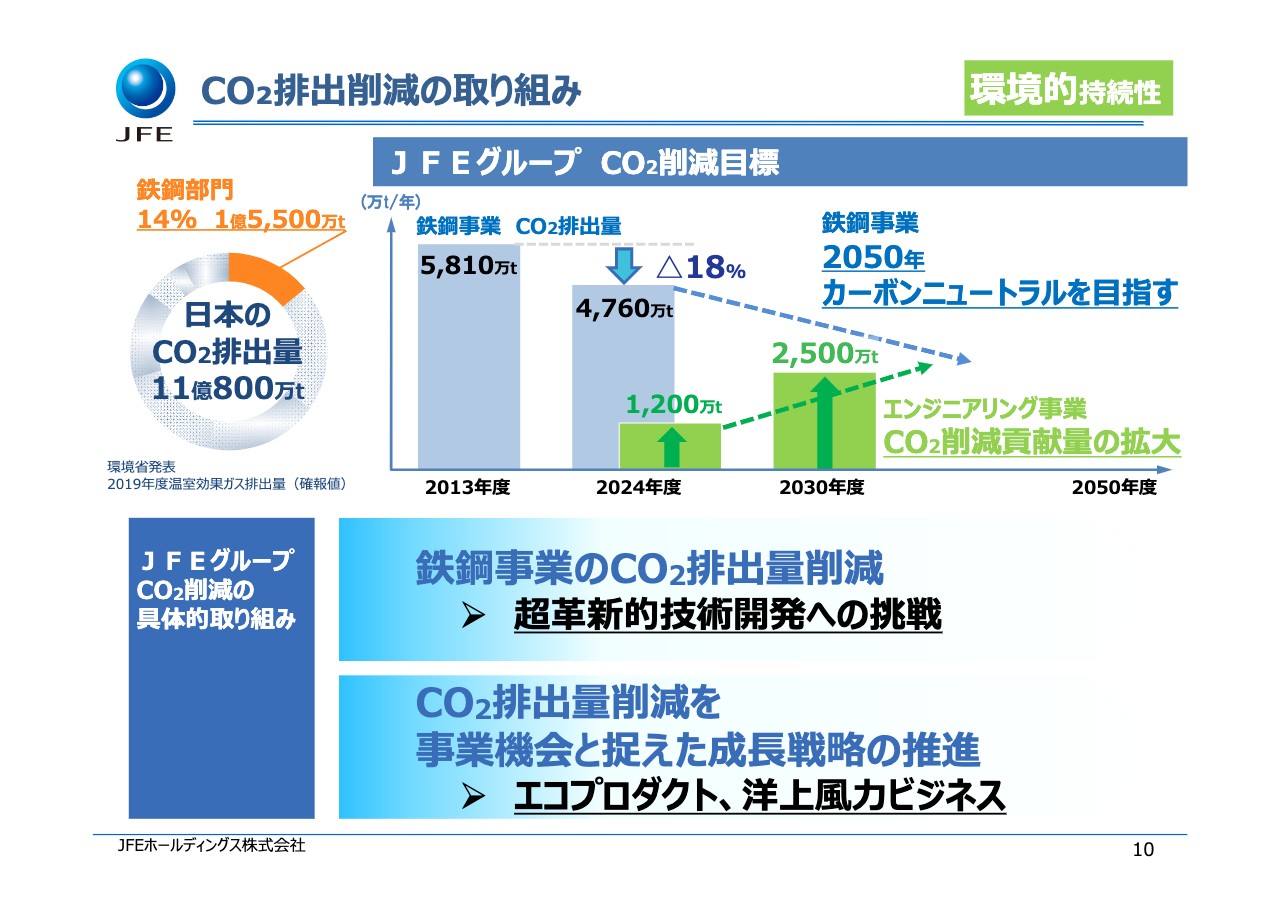

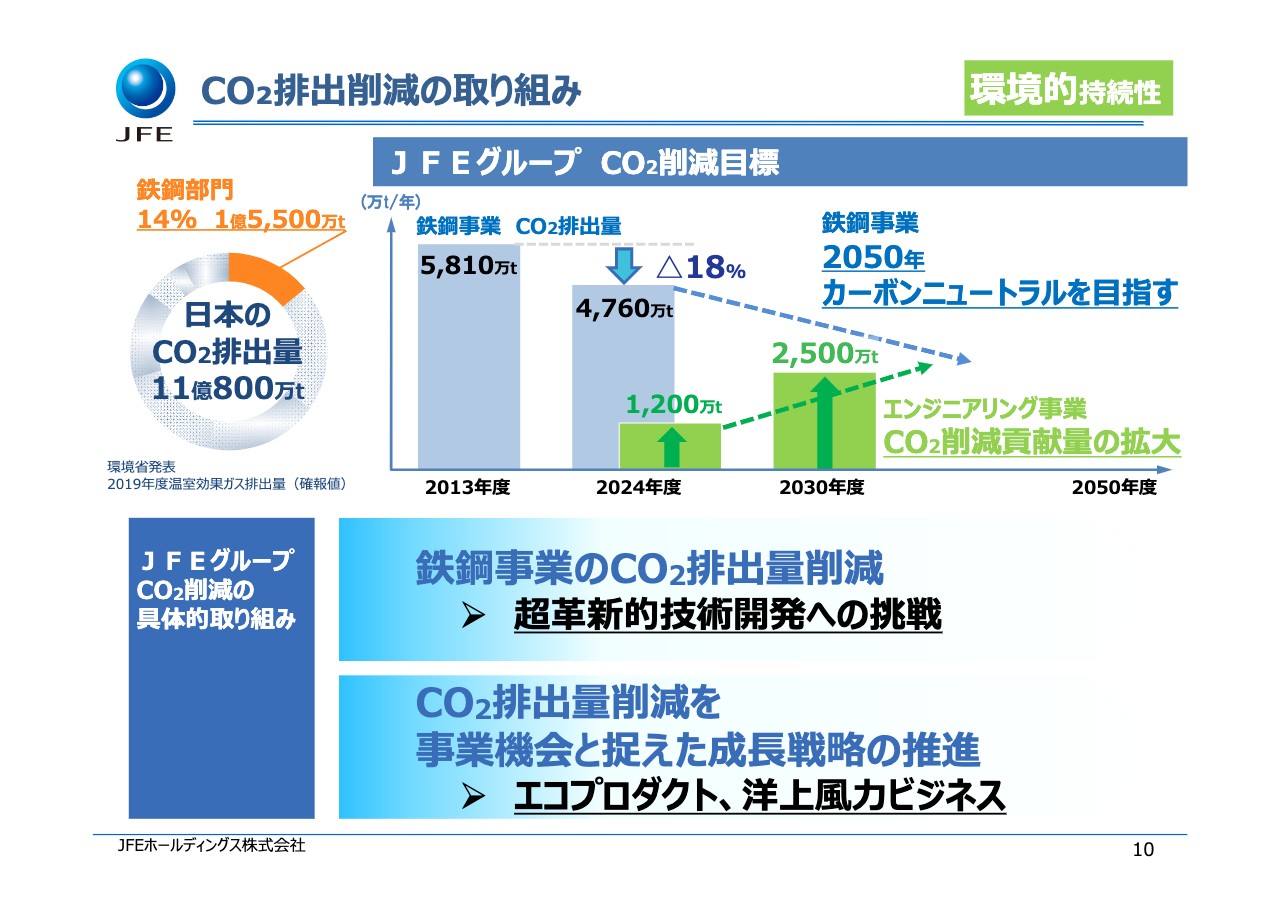

田中:環境的持続性の大きなテーマとなるCO2削減について、先ほど「鉄鋼事業はCO2排出量が多い」とお伝えしましたが、日本全体での排出量において実は鉄鋼部門が14パーセントを占めており、かなりの量になっています。JFEホールディングスの鉄鋼事業も2013年度に5,810万トンと相当な量を排出していましたが、これを中期計画最終年の2024年度には2013年度比で18パーセント減らしたいと思っています。

さらに、政府も発信していますが、2050年にはカーボンニュートラルを目指すという目標をもって取り組みたいと思います。

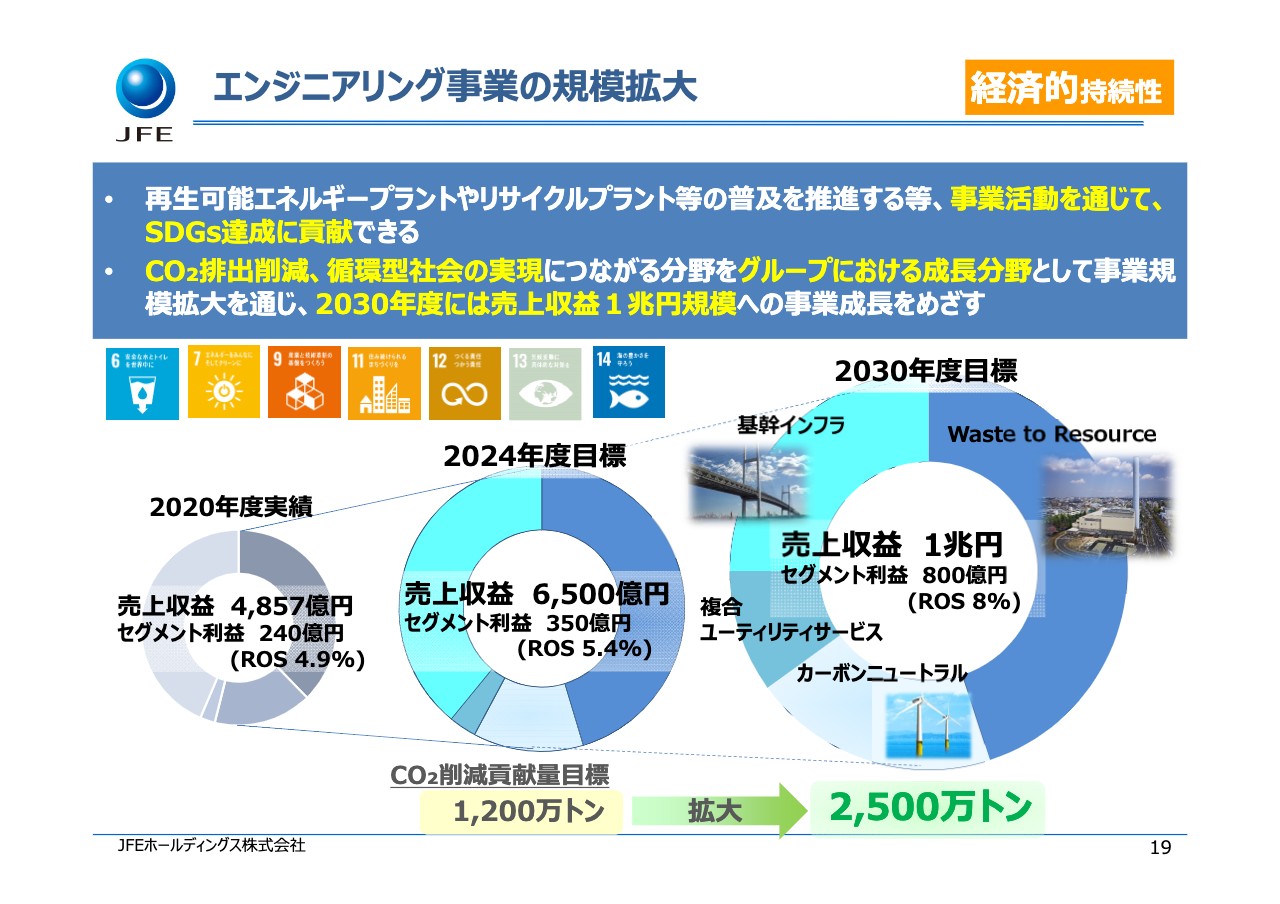

一方、エンジニアリング事業は、先ほどお伝えしたようにCO2削減に貢献できる分野であるため、2024年度には1,200万トン、2030年度には2,500万トンと、事業によって世の中のCO2を排出削減に貢献していきます。

鉄鋼事業のCO2削減は、2024年度くらいまでは既存の技術の延長線上で進められますが、カーボンニュートラルとなると、実はかなりのジャンプアップが必要となり、超革新的技術開発が必要になります。CO2排出削減を事業機会と捉えた成長戦略の推進として、我々はエコプロダクトや洋上風力ビジネスを大きなテーマとして挙げているため、このあたりについてもう少しお話しします。

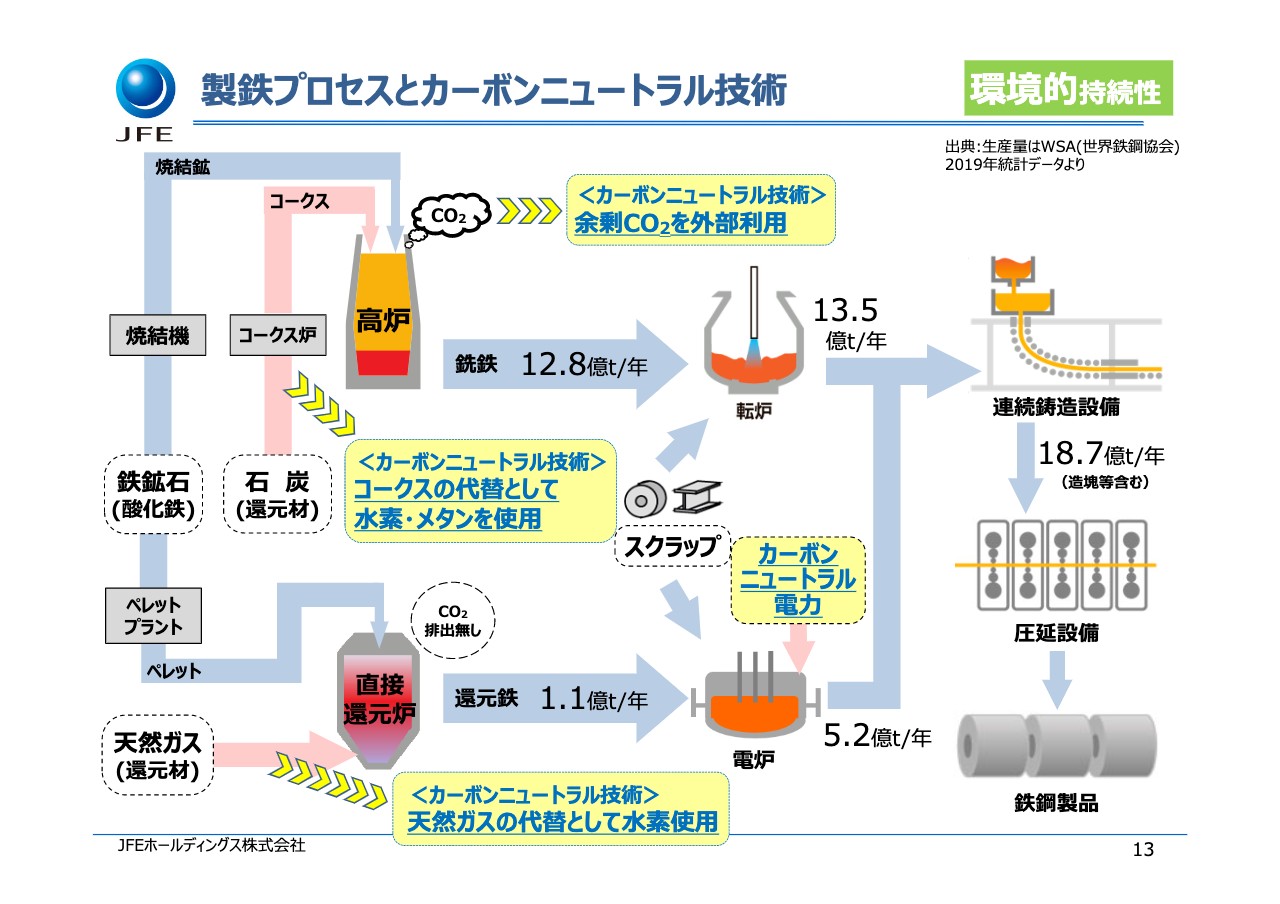

製鉄プロセスとCO2排出

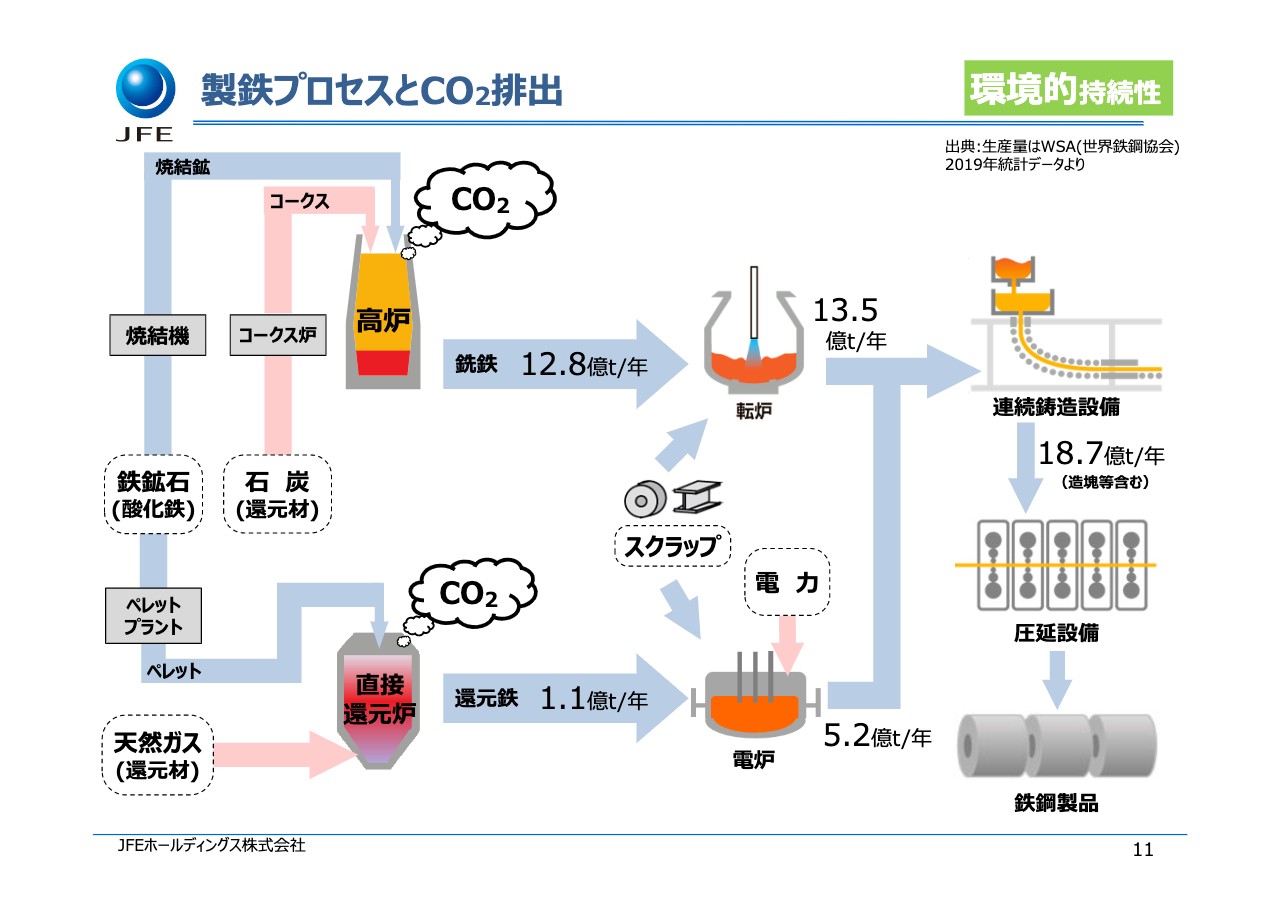

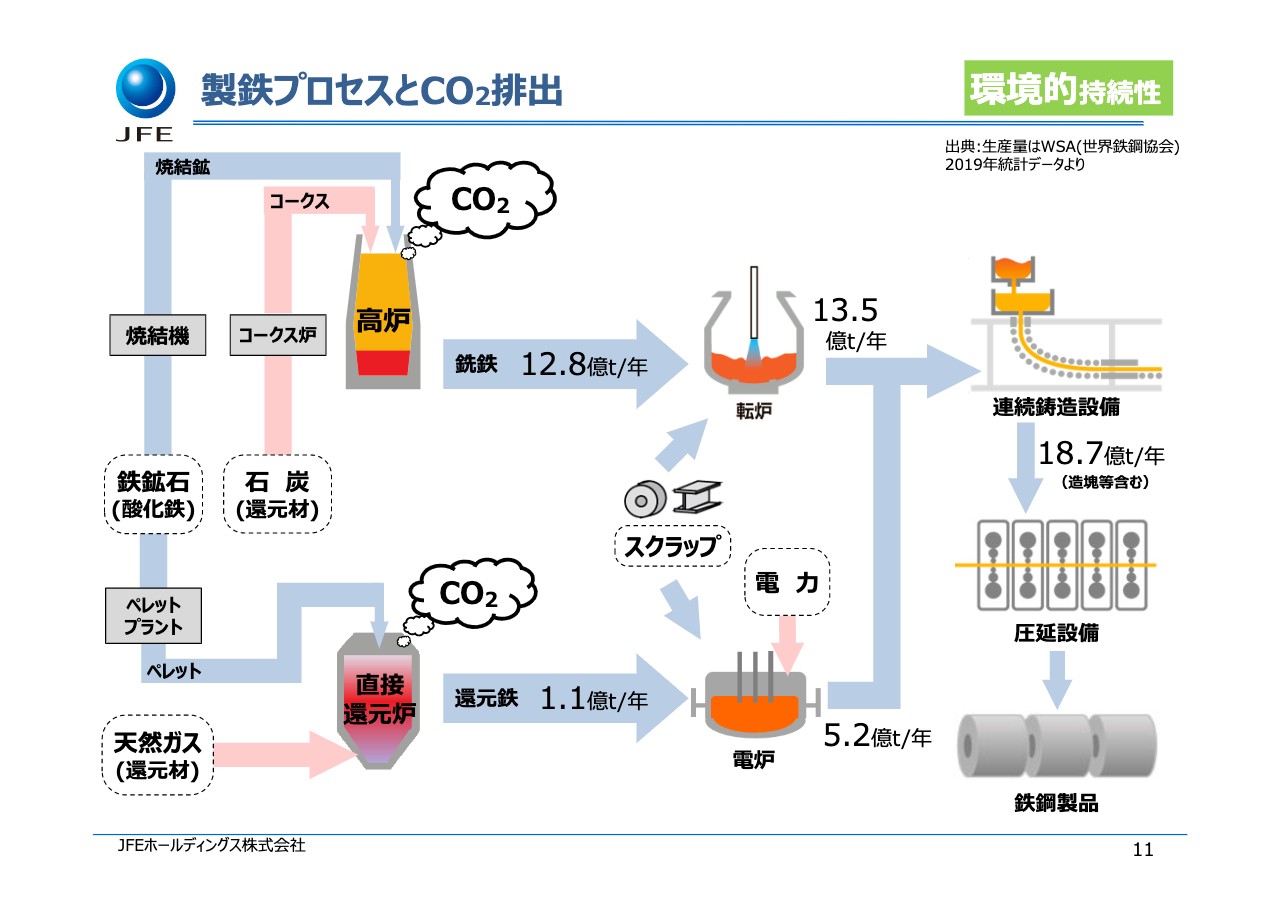

田中:まず、鉄のCO2排出について、簡単な図とともにご説明します。自然に存在する鉄はだいたい酸化鉄ですので、地球にある鉄鉱石をピュアな鉄に変えるプロセスにおいて、酸化している鉄を還元する必要があります。例えば、高炉では石炭を還元材として使用しピュアな鉄にしますが、その過程では、炭素が酸素と結びついてCO2が発生してしまいます。

直接還元炉も、天然ガスを還元材にしているという違いがあるだけですので、やはり同じようにCO2が発生してしまいます。電炉はスクラップを使うため、高炉や還元炉に比べるとCO2排出量は小さくなります。ただし、高炉法は規模とコスト面においてこれらの製造方法と比較すると優位性があるため、現在世界的には高炉法により70パーセント以上の鉄を作っており、我々も同じく高炉法を使っています。

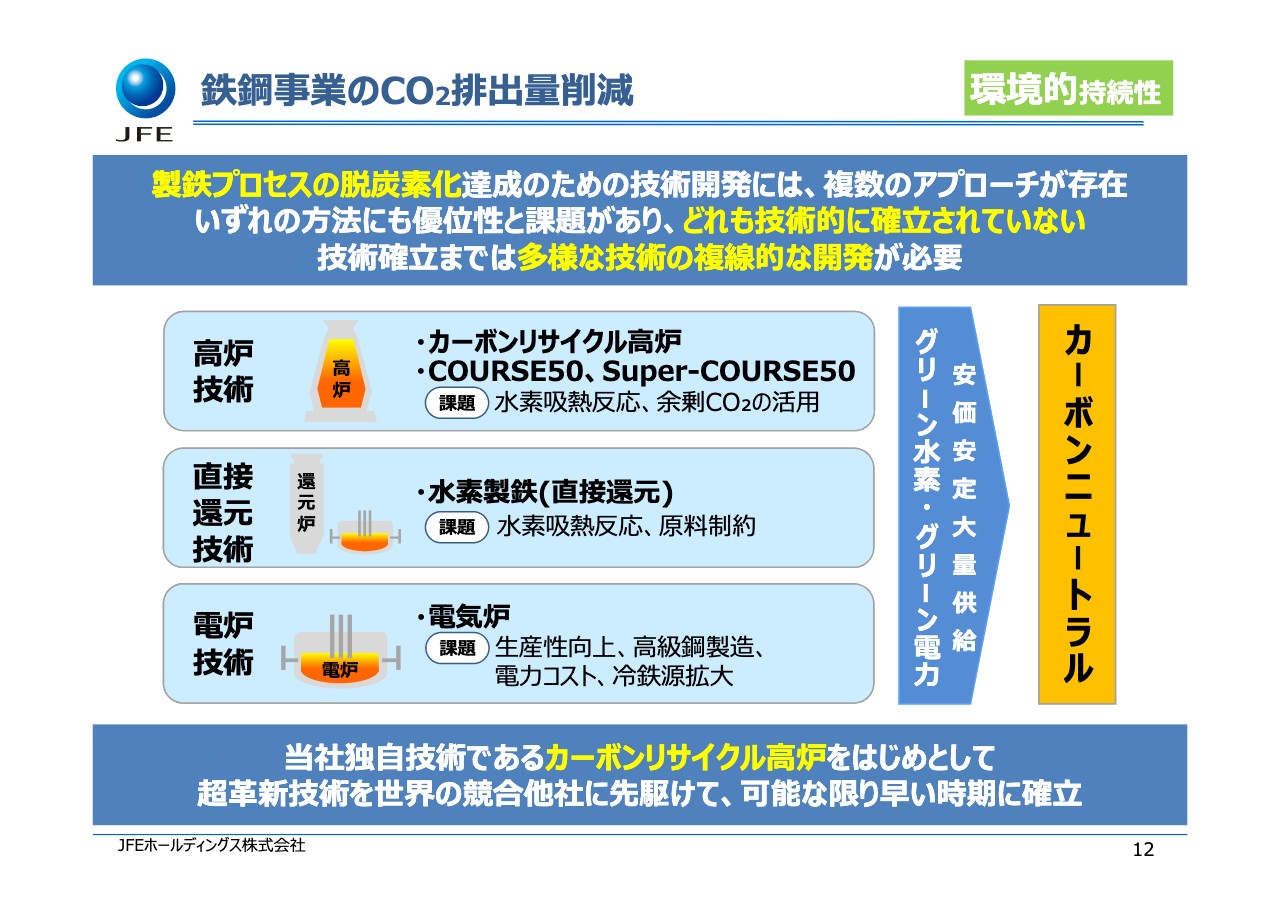

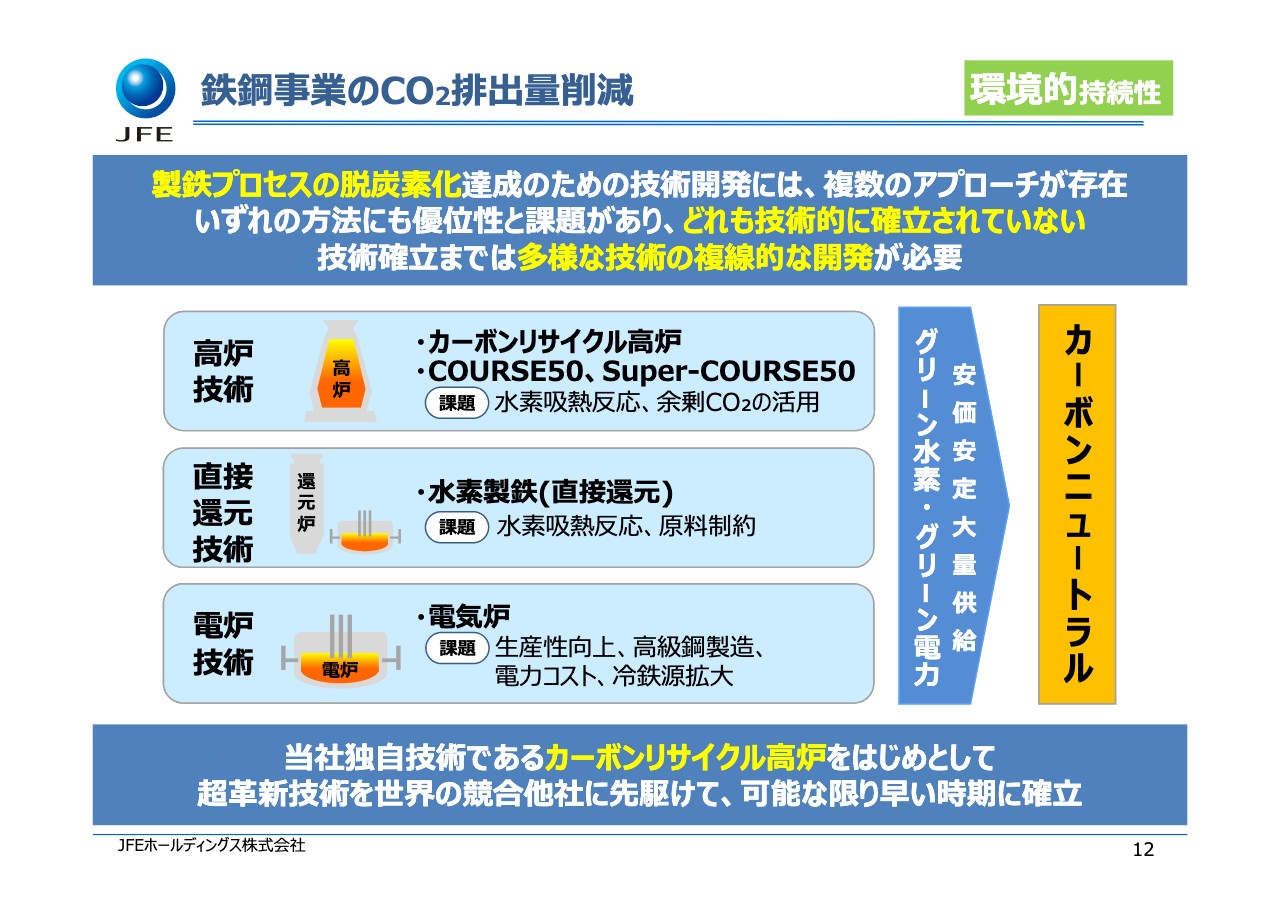

鉄鋼事業のCO2排出量削減

田中:製鉄プロセスにおけるCO2削減について、スライド中央に高炉技術、直接還元技術、電炉技術と記載しています。CO2排出を削減するためには、還元材である石炭や天然ガスを使わずに鉄鉱石を還元する必要があります。その手法として、水素を還元材として使用する方法が有力と言われています。

ただし、水素による還元プロセスにおいては厄介な課題があります。鉄の還元は、高温下で反応が促進されるために、熱を上げていかなければいけません。しかし、水素による還元は吸熱を伴う(吸熱反応)ので反応のたびに温度が下がってしまい、還元反応が抑制されてしまうという矛盾が発生します。この点が非常に大きなテーマであり、技術的に難しい部分になっています。

この課題をクリアするために、JFEスチールはカーボンリサイクル高炉という独自の技術を開発しようとしています。これは高炉で発生したCO2をメタンに変え、そのメタンを再度高炉に入れて鉄の還元に使用するという技術です。

また、還元炉においても、水素による吸熱反応の課題を克服し、商業的に使えるようにするべく研究開発を進めています。また、電炉においても、生産性が低いという課題や、自動車用鋼板などといった高級鋼の製造が出来ないという課題があります。

いずれにしても、現時点で世界中の鉄鋼メーカーがカーボンニュートラルを目指し、さまざまな試みを行っていますが、「この技術が絶対よい」という答えはまだ出ていません。そのため、今必死に競争しているところで、我々は世界に先駆けてなんらかの技術を確立していきたいと思っています。そのためにも、2030年までに1,000億円くらいの研究開発費の投入を考えています。

ただし、1つ問題なのは、いずれにしても鉄鋼メーカーだけではカーボンニュートラルは実現できないということです。スライドに「グリーン水素・グリーン電力」と記載していますが、水素を使って鉄が製造できるようになったとしても、安価なグリーン水素が安定的に大量に供給してもらえるインフラが必要になります。電力についても状況は同じです。

カーボンニュートラルは社会全体で成し遂げるものですので、個社として努力する部分と、インフラとして整えていかなければいけない部分が両立できて初めて、カーボンニュートラルが実現します。

なかなかハードルの高い道のりではありますが、実現する日が来るように、けっして諦めることなく進めていきたいと思っており、中期計画においてもカーボンニュートラル実現に向けての技術開発を進めていきます。

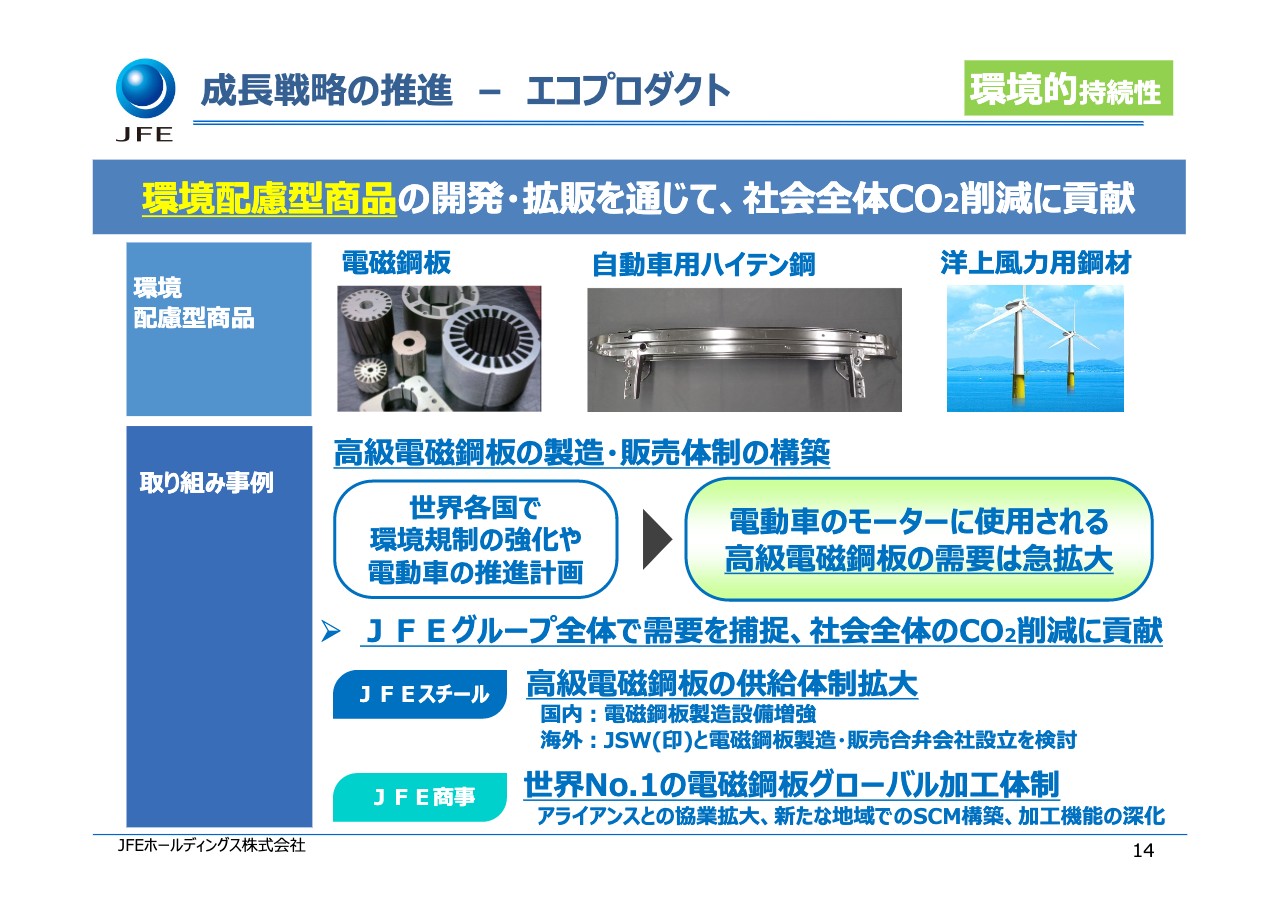

成⻑戦略の推進 – エコプロダクト

田中:またエコプロダクトという環境配慮型商品の開発・拡販を通じて、社会全体のCO2削減に貢献します。スライドには電磁鋼板、自動車用ハイテン鋼、洋上風力用鋼材を例示しています。

まず自動車用ハイテン鋼について、例えばガソリン車のボディには鉄が使われていますが、車体が重いと燃費が悪くなります。ぶつかった時の衝撃に耐える強度を持ち、なおかつ軽い鋼材(=ハイテン鋼)を使えば燃費もよくなり、CO2削減に貢献できます。

実は電池を搭載した電動車になると、車体がかなり重くなります。そのため、継続して自動車の軽量化に関する課題は残っており、我々はハイテン鋼のさらなる開発に取り組んでいます。

自動車の電動化推進に向けて、もう1つの重要なポイントは電磁鋼板と呼ばれる鉄鋼製品です。電磁鋼板はモーターの鉄心に使われますが、モーターを使って動く電動車の普及が進むと、自動車用モーターに使用する高級電磁鋼板が大量に必要になります。

高級電磁鋼板は、高い製造技術を必要とするため、世界で片手以内の鉄鋼メーカーしか作れません。我々はそのうちの1社に含まれます。この需要を捕捉するために、西日本製鉄所倉敷地区に新たな製造設備の投資を決めており、すでに工事に入っています。

また、我々はインドのJSWという会社と出資関係があります。これから伸びていくインドの電力事情を背景に、電力設備で使用される電磁鋼板についての合弁会社の設立を検討するなど、今後は世界中で電磁鋼板に関する事業を展開したいと思っています。同時に、電磁鋼板を作るだけではなく、最終製品にするための加工体制も必要になるため、その役割をJFE商事が担い、SCMの構築にグループ全体で取り組んでいます。

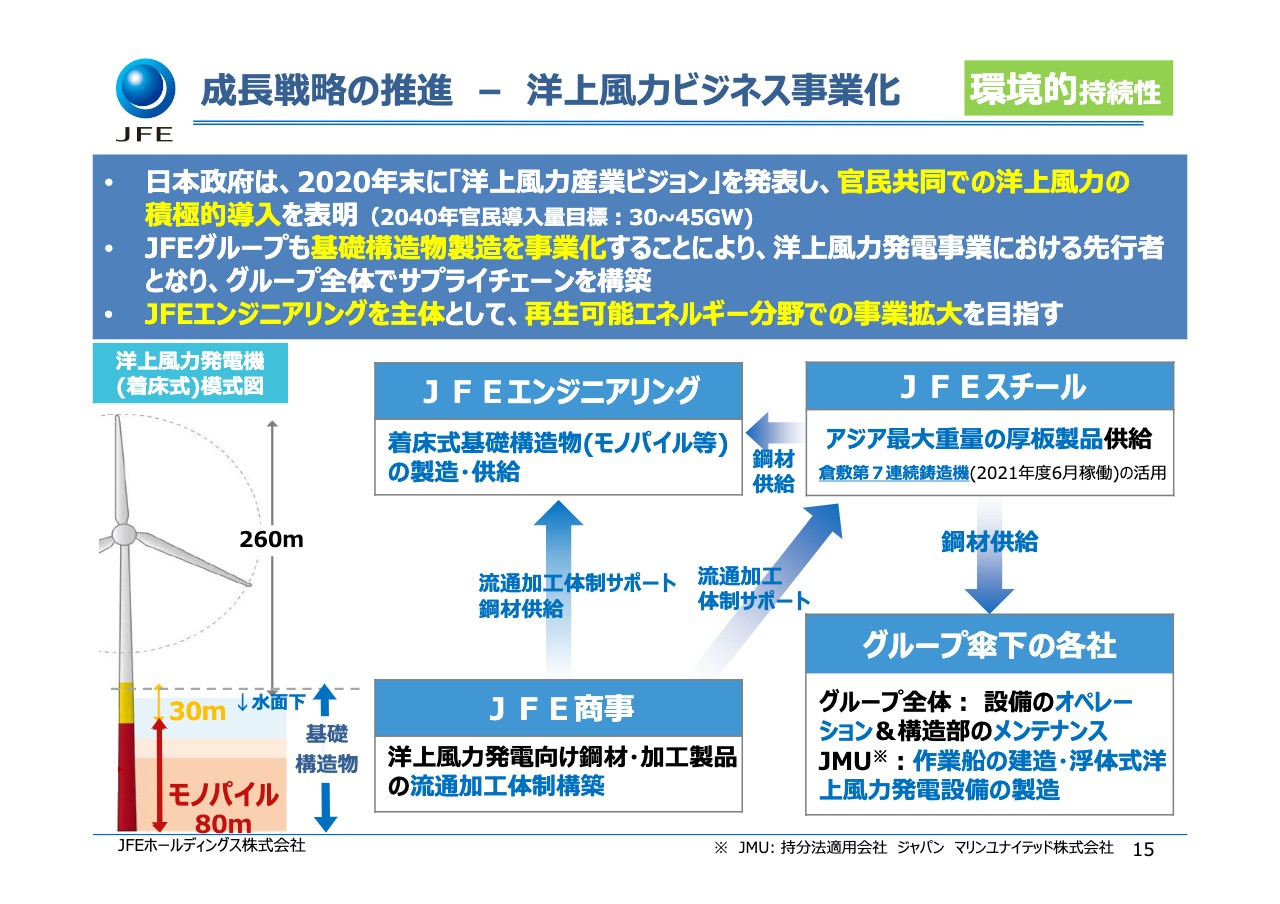

成⻑戦略の推進 – 洋上風力ビジネス事業化

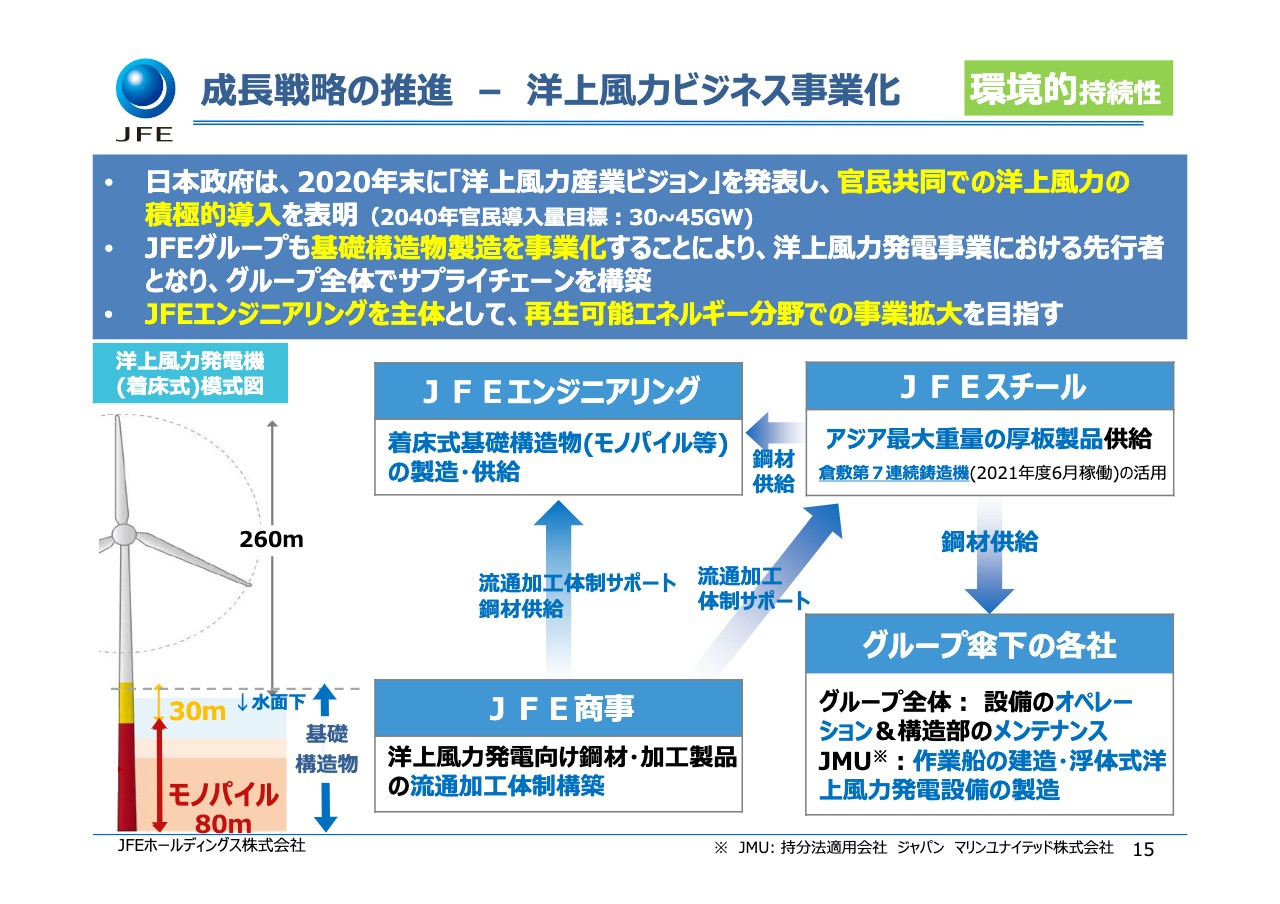

田中:洋上風力についてです。日本政府も再生可能エネルギーの推進として洋上風力に非常に力を入れており、現在官民協働で取り組みを進めています。スライド左の図は洋上風力発電機の構造を示しています。赤字で「モノパイル80メートル」と記載していますが、洋上風力にはこのような基礎構造物が必要になります。しかし、今、日本でこのようなモノパイルを作っている会社はありません。

現在、日本の洋上風力発電設備は全部ヨーロッパから輸入されたものになりますが、JFEエンジニアリングは、日本で唯一のモノパイル製造に取り組む企業になるべく投資を決めました。モノパイルは非常に大きい鋼構造物で、厚板と呼ばれる鉄鋼製品が必要になります。その中でも、単位あたりの重さが非常に大きい(=大単重)厚板が必要になります。

大単重の厚板の製造についても、現在ヨーロッパの鉄鋼メーカーが寡占的な状況ですが、JFEスチールは設備投資を実施しており、アジアにおいて唯一、大単重の厚板製品を作ることができます。グループとしてはJFEスチールで作った厚板をJFEエンジニアリングに供給し、JFEエンジニアリングが厚板をモノパイルに加工にして、洋上風力発電設備の建設のために供給するというようなビジネススタイルで取り組みます。

同時にJFE商事も、今お伝えした流通加工体制に貢献していきます。また洋上風力には、当然オペレーションやメンテナンスが必要になりますが、JFEグループにはさまざまな技術を持った会社があり、オペレーション&メンテナンスの分野にもグループを挙げて取り組みたいと思います。つまり、JFEグループ全体として、洋上風力ビジネスにかなり力を入れているということです。

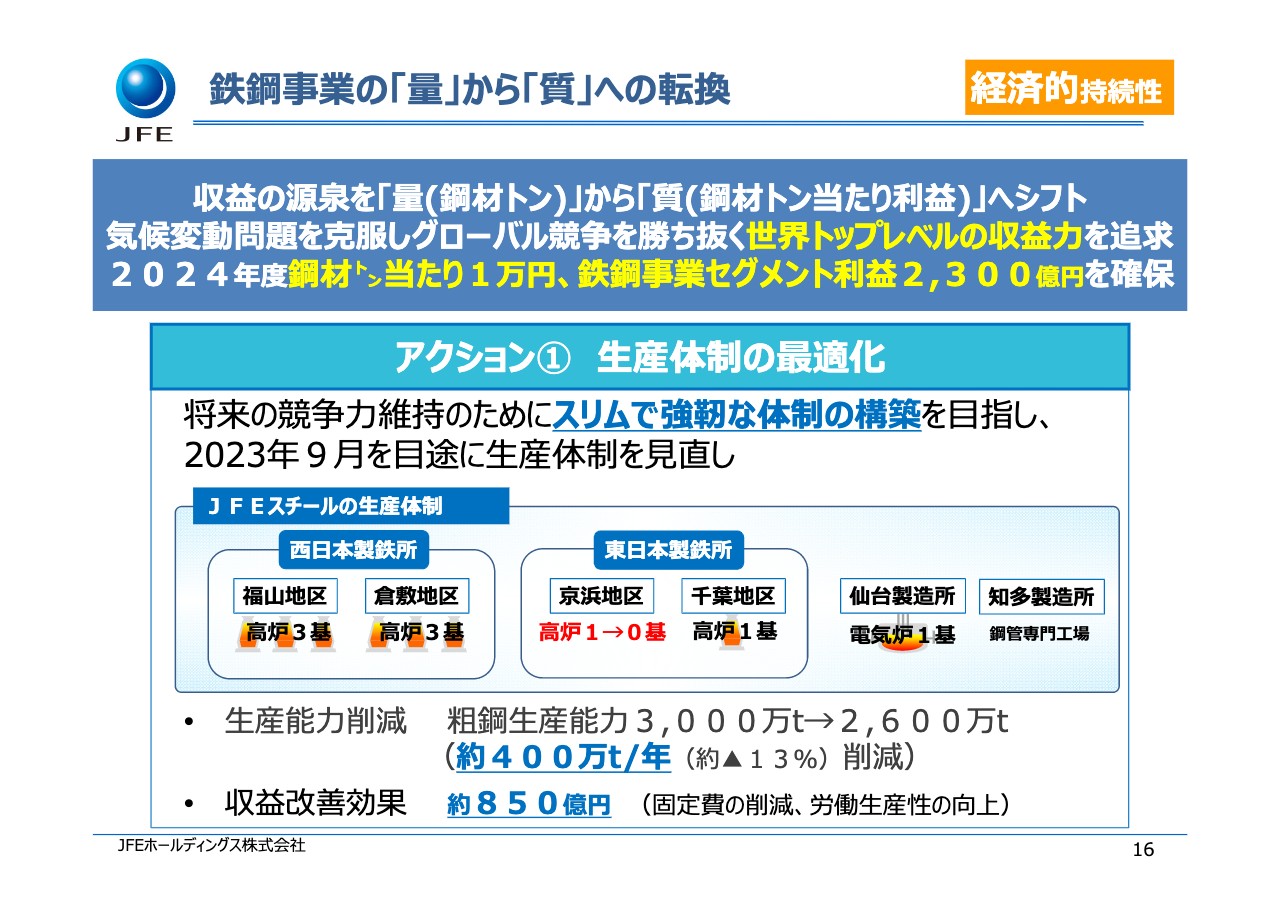

鉄鋼事業の「量」から「質」への転換①

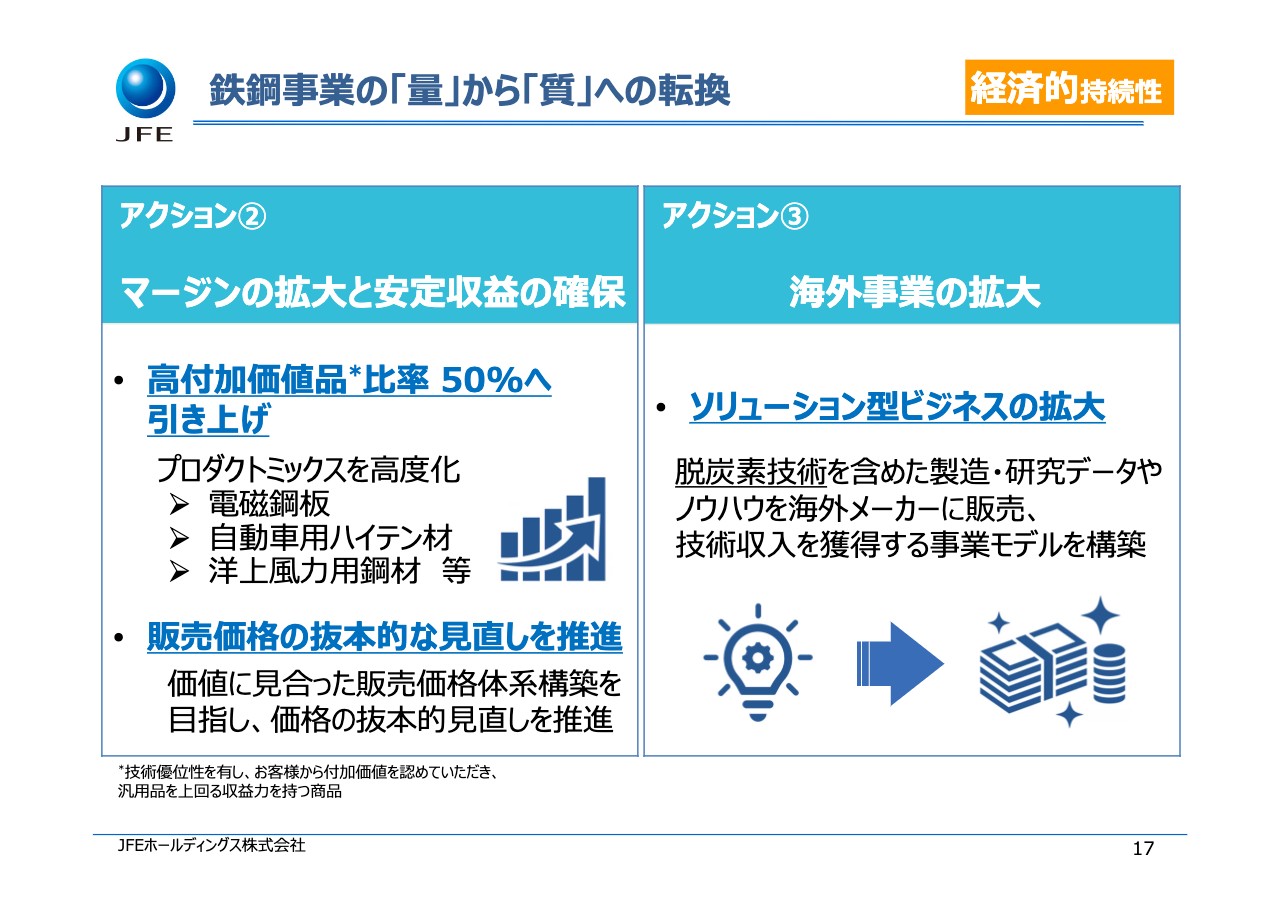

田中:経済的持続性について、いくつかお話しします。「鉄鋼事業の『量』から『質』への転換」とお伝えしましたが、具体的には、現中期では世界トップレベルの収益力を追求し、鋼材トンあたり1万円の利益を出すことを目標としています。収益の絶対値で言いますと、セグメント利益2,300億円を目指します。こうした目標達成のためアクションとして3つ挙げています。

1つ目は、生産体制の最適化です。残念ながら国内需要は今後減っていくことが予想される中で、スリムで強靭な体制の構築、つまり、筋肉質な企業体質を目指します。2023年9月に、京浜地区の高炉1基を止めて、生産能力をおよそ13パーセント削減し、固定費を中心にコストを850億円程度下げることにより、競争力を上げていきたいと思います。

鉄鋼事業の「量」から「質」への転換②

田中:2つ目は、マージンの拡大と安定収益の確保です。先ほどお伝えしたように、電磁鋼板や自動車用ハイテン鋼、洋上風力発電用鋼材は世界でも作れる会社はかなり限られているため、非常に付加価値が高い製品になります。付加価値が高いということは、価格的にも高く、利益的にも収益の向上が期待できますので、このような高付加価値品の比率を上げていきたいと思います。

また、販売価格の抜本的な見直しについて、日本の鉄鋼メーカーは、研究開発費をかなり使い、お客さまのニーズに合った鉄を供給してきましたが、残念ながら、一部ではそれだけの価値に見合った販売価格になっていないという課題認識があります。販売価格体系の抜本的な見直しを行い、我々が提供した価値を販売価格にきちんと反映することに、全社を挙げて取り組んでいます。

3つ目は、海外事業の拡大、特にソリューション型ビジネスの拡大を推進します。これまではどちらかと言いますと、当社の持つ高い技術を囲い込んで外に出さないことに注力していました。

しかし、脱炭素技術をはじめとして、世界中で必要とされる技術がこれからも増えていくと考え、我々が持っているさまざまなデータやノウハウを、海外メーカーに販売し収益を得る取り組みを進めていきたいと思っています。

(参考)JFEグループのグローバル展開

田中:ご参考にJFEグループのグローバル展開について、世界地図に各事業会社の拠点を示しています。海外拠点全部に点は打っていませんが、スライドのとおり、アジア、中国、東南アジアに多くの拠点があり、また、北米・南米、オーストラリア、ヨーロッパなどにも展開しています。

世界各地の拠点で事業を行って収益を上げ、連結全体で利益を上げることはもちろんのこと、タッグを組んで合弁事業を行っている鉄鋼メーカーに対しては、ソリューションビジネスというかたちで、技術を提供する代わりに収益を上げる取り組みを進めていきたいと思っています。

エンジニアリング事業の規模拡大

田中:エンジニアリング事業について、2030年度目標の売上収益は1兆円、2024年度の中期目標は6,500億円をマイルストーンに置いています。スライドに記載の「Waste to Resource」を主力として、いわゆるリサイクルや廃棄物発電などを今後伸ばしていきたいと思っています。また、カーボンニュートラル、つまり、洋上風力などの再生可能エネルギーにも注力していく予定です。

再生可能エネルギー分野については、洋上風力だけではなく、地熱発電、太陽光発電もエンジニアリング事業で行っています。そのような分野で売上を伸ばすとともに、CO2削減貢献量目標を2030年度には2,500万トンくらいまで増やしていきたいと考えています。

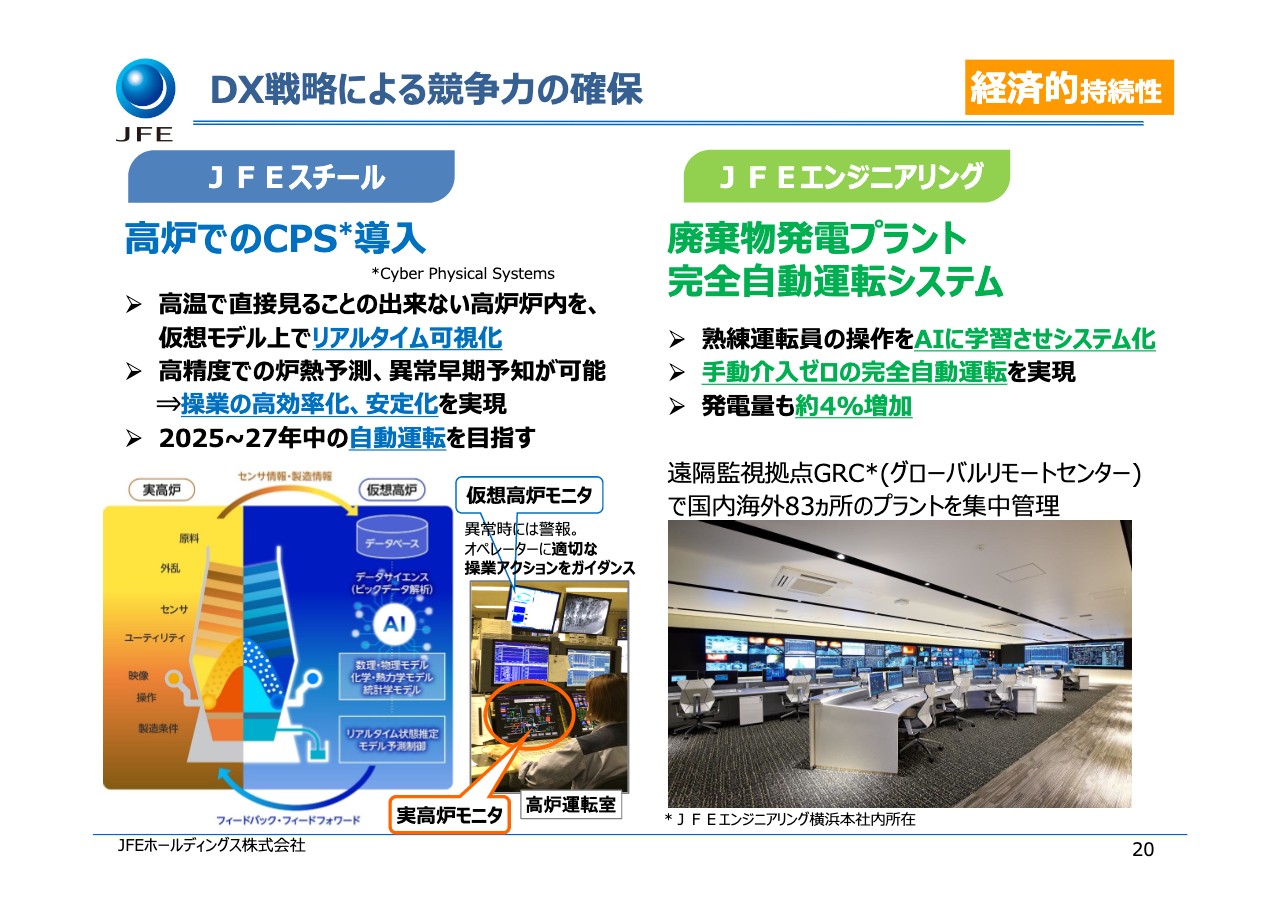

DX戦略による競争力の確保

田中:DX戦略についてです。鉄鋼事業の主要設備である高炉は、実は炉内でどのような反応が起きているのかはよくわかっていない部分があります。そのため、経験と勘で操業しているところがゼロではありませんでした。今は高炉にたくさんのセンサーをつけて、データを可視化し、そのデータをAIに学ばせて、仮想空間としてコンピュータ上で高炉を再現しています。

仮想空間上の高炉でシミュレーションを行った結果、「実際の操業でトラブルが起きることを予知できる」「この操業をするともっと効率的になりコストも安くなる」などがわかるようになりました。こうした取り組みを各ラインで進めて自動運転できるようになると、要員削減や効率化にもつながります。

エンジニアリング事業においては、数多く手がけている廃棄物発電プラントの完全自動運転を目指しています。右下の写真は、我々が保有するグローバルリモートセンターという拠点です。先ほど「運営型事業」とお伝えしましたが、写真のように遠隔でプラントを操作できる場所を持っており、国内外における83ヶ所のプラントはここで集中管理・運営しています。

飯村美樹氏(以下、飯村):全部、ここで遠隔操作できてしまうのですか?

田中:全部ここで遠隔操作できます。各プラントの今の状況が画面に出るようになっています。

飯村:すごいです。

坂本慎太郎氏(以下、坂本):これはすごいですね。

田中:遠隔管理できることに加えて、集中管理を実施するとたくさんのデータが集まってきます。ビッグデータとよく言われますが、それをAIで学ばせてシステム化することにより、プラントの最適操業が行える事はもちろんのこと、多くのノウハウがたまっていきます。蓄積されたノウハウを別のプラントに水平展開させることも可能です。最終的に、完全自動運転もできるのではないかと考えています。

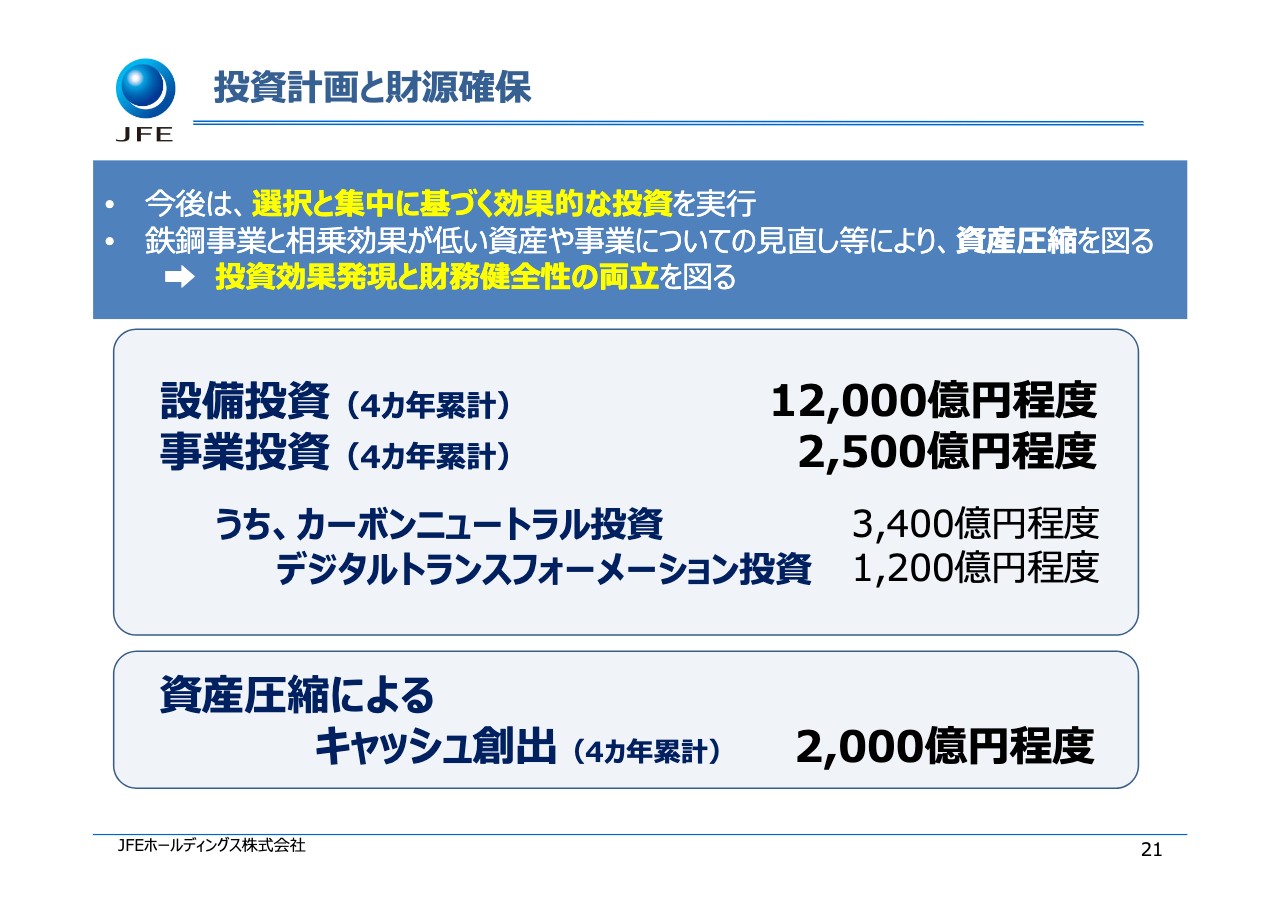

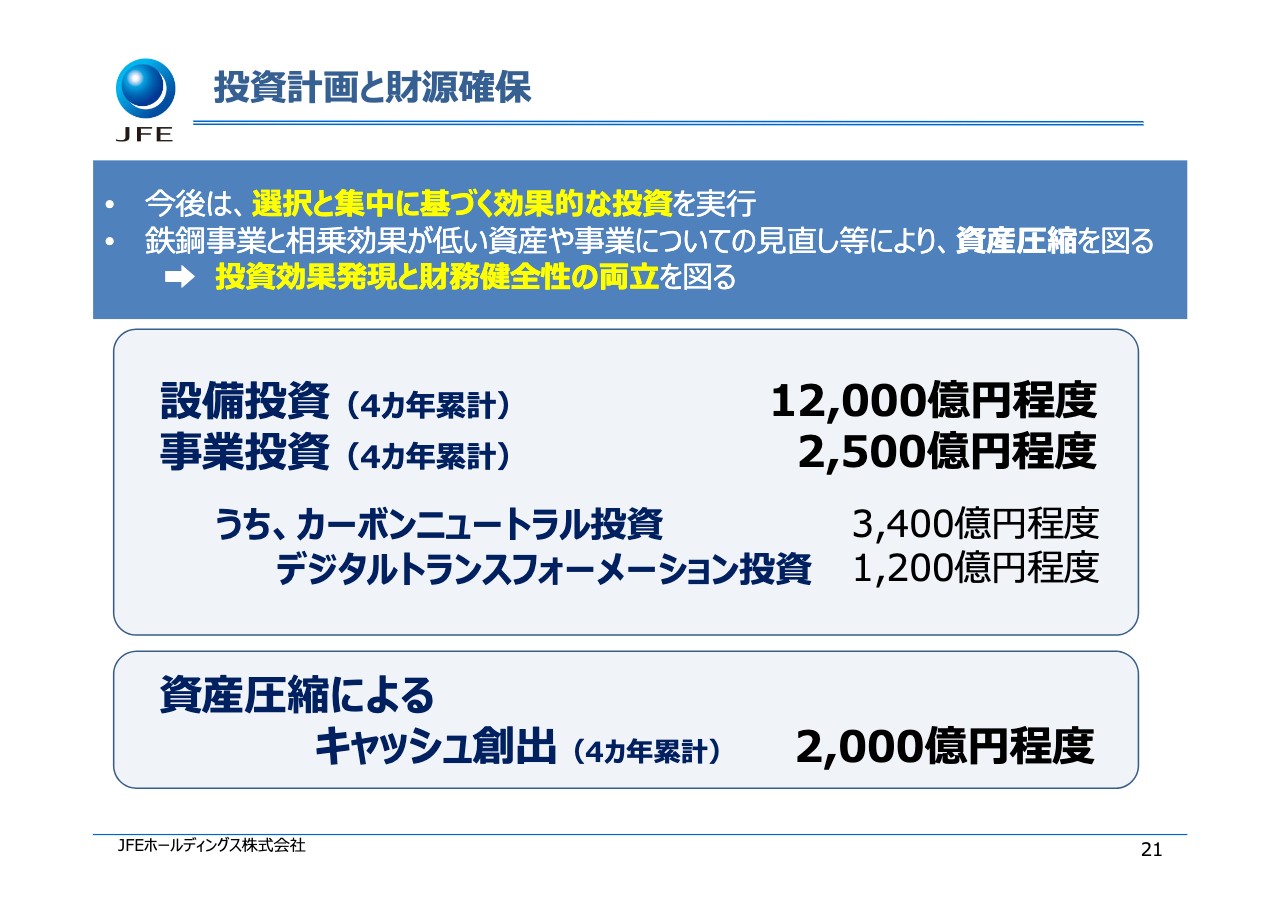

投資計画と財源確保

田中:現中期計画における投資計画と財源確保についてお話しします。全体として、選択と集中に基づく効果的な投資を行いたいと思っていますが、具体的には4年間で設備投資と事業投資で1兆4,500億円程度を考えています。電磁鋼板や洋上風力への投資も含めたカーボンニュートラル投資として3,400億円程度、デジタルトランスフォーメーション投資に1,200億円程度を計画しています。

一方で、財務の健全性との両立も必要なため、株式や土地、場合によってはコアではない事業を売却し、資産圧縮により4年間で2,000億円くらいのキャッシュを創出していきたいと思っています。

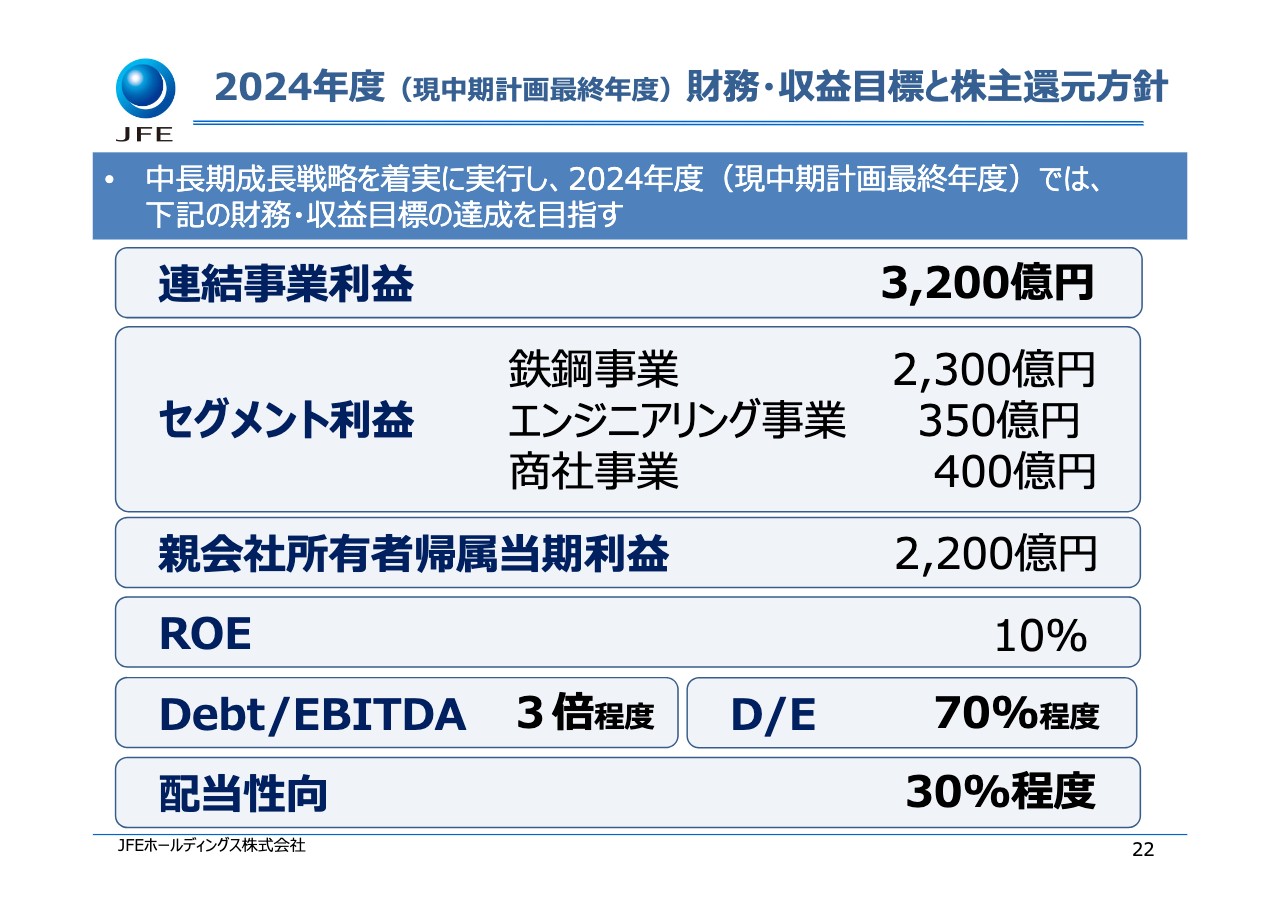

2024年度(現中期計画最終年度)財務・収益目標と株主還元方針

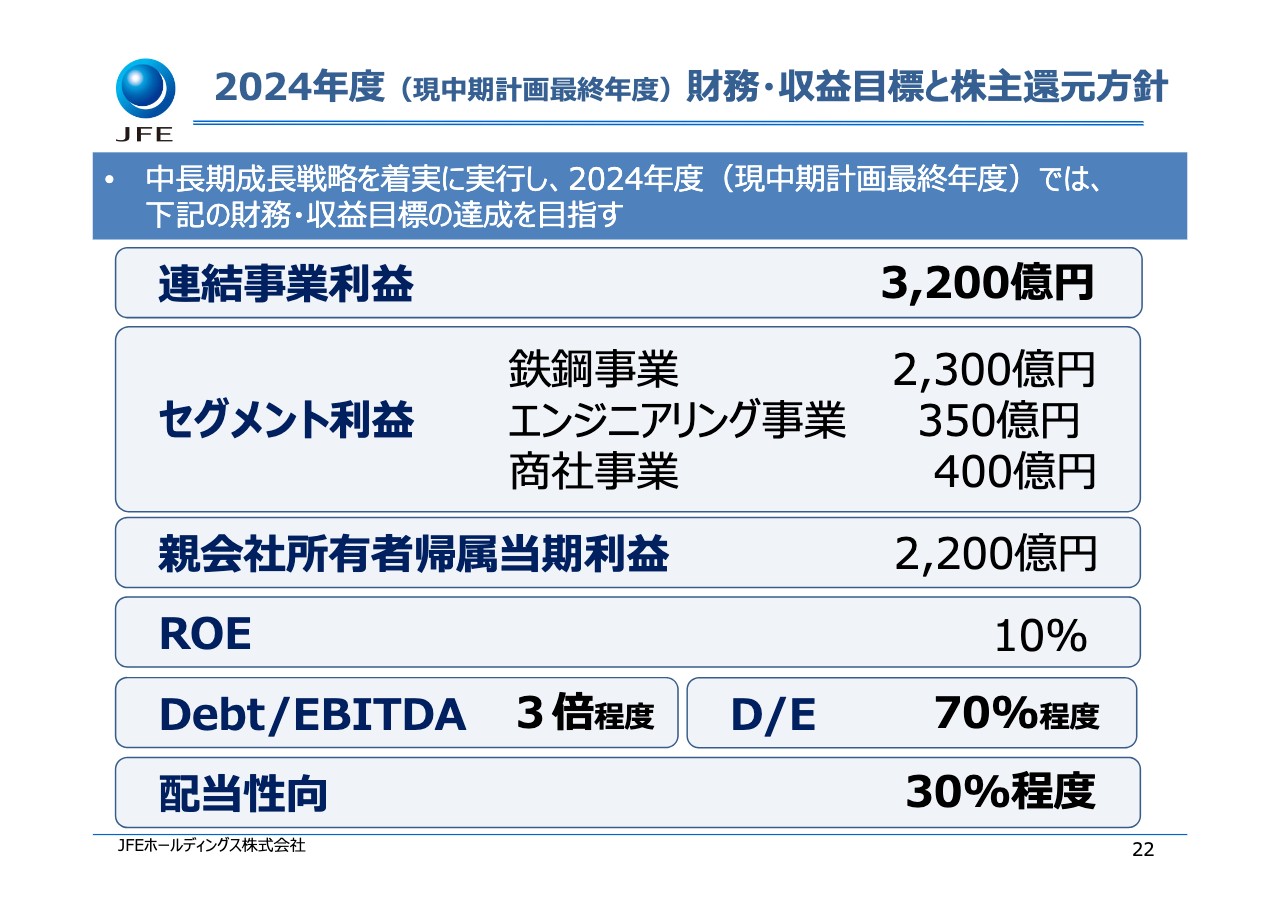

田中:2024年度の中期計画最終年度について、連結事業利益は3,200億円を見込んでいます。事業会社別のセグメント利益はスライドのとおりです。ROEは10パーセント、D/Eでは70パーセント程度を目指したいと思っています。株主還元という観点では、配当性向30パーセント程度を方針として、この中期も運営していきたいと考えています。

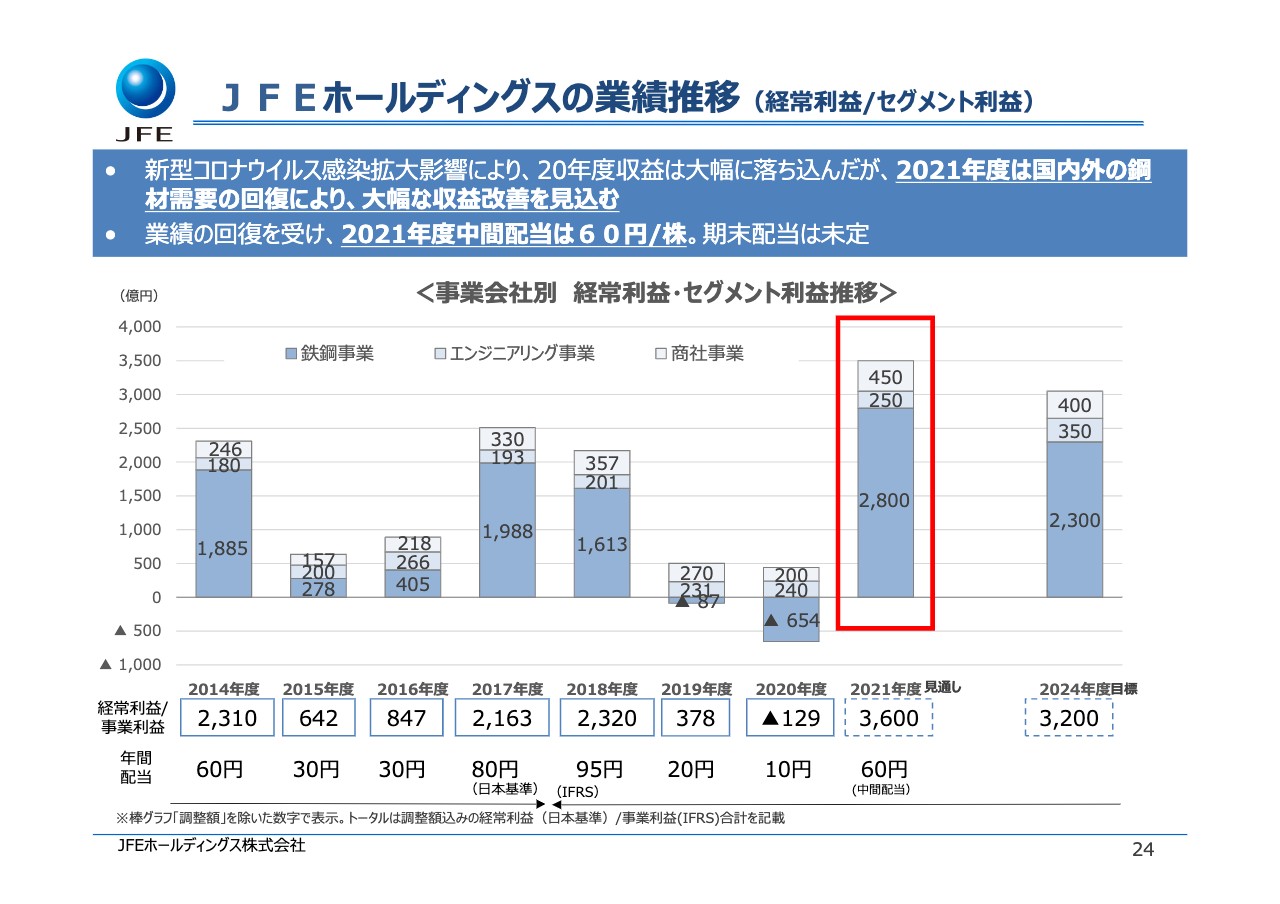

JFEホールディングスの業績推移(経常利益/セグメント利益)

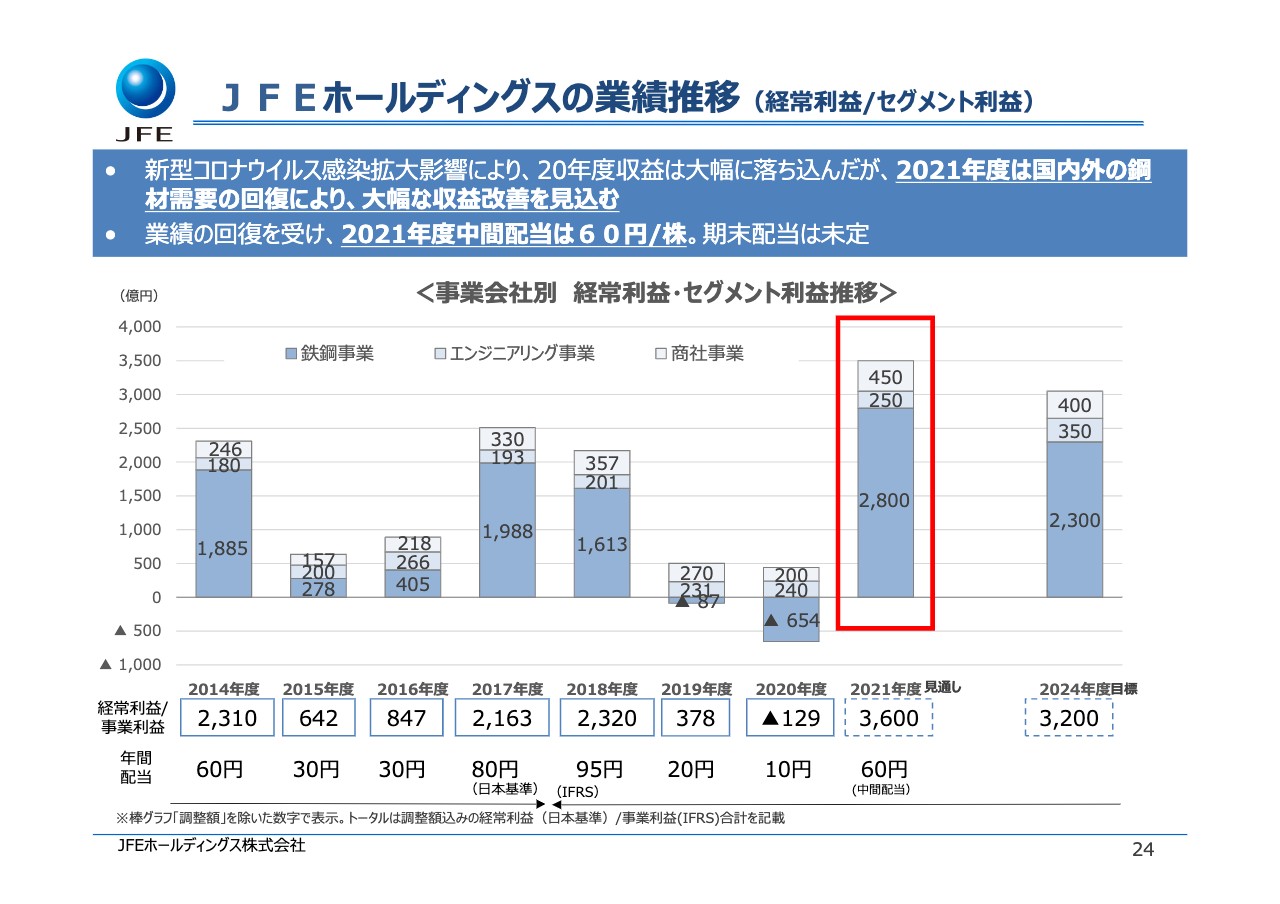

田中:最後に、各グループ収益の経年推移についてお話しします。2014年度から順に、棒グラフで並べています。ご覧のとおり、鉄鋼事業の収益はどうしてもボラティリティが高いです。最近は2年ほどのピッチでよかったり悪かったりしている状況が見えますが、直近2019年度は米中貿易摩擦により、収益が非常に厳しくなりました。

さらに2020年度はコロナ禍のため、JFEグループ創立以来、初の赤字になってしまいました。このような厳しい2年間がありましたが、2021年度の事業利益は3,600億円の黒字の見通しです。新型コロナウイルスの影響から経済が回復途上にあり、鋼材需要も戻りつつあり、また、価格面でも鋼材市況は高い状況となっています。大きな収益改善が見込まれるため、近年にない高い収益レベルの達成を想定しています。

配当については、中間配当は1株当たり60円と決定していますが、期末配当は未定です。中間配当のみで1株当たり60円ですが、先ほどお話ししたとおり配当性向は30パーセント程度の方針ですので、期末においてもプラスアルファの配当ができると思っています。直近の業績推移を最後にご紹介し、私のご説明は以上とさせていただきます。

質疑応答:CO2排出量削減に向けた生産設備転用について

坂本:まず12ページの内容についておうかがいします。CO2の排出削減を重要な課題とし、いろいろご苦労されていると思います。水素製鉄やカーボンリサイクル高炉のどちらでもよいのですが、この設備は現在の生産設備に転用することは可能でしょうか?

資料の表紙写真にある大きな工場のように、鉄鋼業は特に設備費がかかります。実際に取り組めば兆単位の金額がかかってしまうと思いますが、現在の設備を転用できるのでしょうか? 仮に転用できたとしても、やはりコストが上がるため、製品価格とバランスが取れるのか教えてください。

田中:おっしゃるとおり、これをすべて作り変えることになれば、一体お金がいくらかかるのか、わからないレベルです。先ほどご説明した当社独自の技術であるカーボンリサイクル高炉の利点は、既存の高炉を使える点であり、私どもが開発している肝の1つです。

もちろん高炉に付帯する設備など、新しく付けなくてはならないものもあります。しかし、すべて作り変えることに比べれば非常に安くできるため、有力な手段の1つと考えています。

カーボンリサイクル高炉の技術がカーボンニュートラルにとって最も有力であるとなればよいですが、例えば「還元炉での水素還元製鉄法が最も有力だ」となった場合に、図の中央にある水素還元炉は日本に1個もないため、すべて新しく建設することになります。

しかも、直接還元炉で製造できる鉄の量は、高炉の半分くらいの規模になるため、倍の設備を建設する必要があり、正直なところ、金額に「兆」がつく投資レベルになると想定されます。

坂本:そうですね。「兆」どころではありません。

田中:そうなると、ご懸念のようにコストが上がります。「では、販売価格はどうなるか」となりますが、私どももそれだけのコストになると、今の販売価格では会社として運営していけなくなります。

先ほどからお話ししているように、カーボンニュートラルが世間において最もプライオリティの高いテーマとなるということであれば、もちろんできるだけコストは削減するものの、上がってしまったコスト分は製品価格に転嫁させていただき、世の中全体で負担してもらうということにならざるを得ません。

坂本:先ほど10ページにて「日本のCO2の排出量が鉄鋼部門で14パーセント」とお話しいただきましたが、1つの考えとして「国が本気でCO2排出削減を考えているのであれば、ある程度国からの支援をお願いします」という話もありますよね?

田中:そのとおりです。当社のカーボンニュートラル技術開発への研究費として「2030年までに1,000億円使う」と申し上げました。日本政府はGI(グリーンイノベーション)基金において2兆円の支援を打ち出していますが、正直なところ、ヨーロッパあたりの補助金の規模と比べると1桁少ないです。CO2排出削減の取り組みはやはり個社だけでは難しく、政府の支援と組み合わせて、取り組んでいくことになるだろうと思っています。

質疑応答:洋上風力ビジネスにおける固有の強みについて

坂本:15ページについてお願いします。最近、個人投資家でもカーボンニュートラルに興味がある方が非常に多く、洋上風力ビジネスについて興味がある方もかなりいると思います。洋上風力に力を入れている企業も多いですが、御社の強みを教えていただけたらと思います。

田中:スライド左側に図がありますが、洋上風力発電機を作るために、本来一番の肝となるのは、風車の回る「ブレード」と呼ばれる部分や、中央にある「ナセル」と呼ばれる部分です。しかし、これも今のところ残念ながらヨーロッパが主導であり、日本勢はまだ実際の製作までたどり着いていません。

そのような中で我々は上の部分ではなく、基礎構造物の製造に取り組みます。図の「モノパイル」の上部に黄色で「30メートル」とあります。これは「トランジションピース」という、上のタワーとのつなぎ目になる部分ですが、モノパイルに加えてこちらのトランジションピースもJFEエンジニアリングで扱おうとしています。これらの基礎構造物に特化するところが、まさに我々の最大の特徴であり強みになります。

モノパイル・トランジションピースは鉄で作りますので、鋼材はJFEスチールで供給できることが非常に大きな強みになります。もちろんJFEスチールはJFEエンジニアリングだけに供給するわけではありません。モノパイルの製造はおそらく、韓国、中国、台湾といったアジア全体でも行われると考えています。そのような需要家に鉄を供給することもビジネスにつながると考えています。このように自分たちの得意分野に特化していることが最大の特徴で、強みと認識しています。

坂本:確かに、洋上風力発電機のブレード・ナセル等の上部構造物では、発電効率が悪かったり故障したりするとメンテナンスの手間も非常にかかりそうです。構造物を作る、という得意分野を活かせるという観点では、基礎構造物の製造にまず参入されるということはよいかもしれませんね。

田中:いろいろな形式はありますが、下の基礎構造物がなければ上部の構造物も建ちません。

坂本:海に浮かせるタイプの基礎構造物もありますが、日本は台風がありますので大丈夫かという心配もあります。

田中:おそらく、まずは「モノパイル」という地面に基礎を立てる方法(着床式)から始まり、おっしゃるように、先々は浮体式などへ進んでいくかもしれません。実は我々は、浮体式基礎構造物への参入も視野に入れています。浮体式基礎は造船会社が得意とする分野になりますので、今後浮体式が主体になっていくということであれば、持分法適用会社のジャパンマリンユナイテッドという造船会社で取り組もうと考えています。

坂本:さすがに大型の洋上風力発電では、海底部分に基礎を立てないと(着床式でないと)安定しませんよね?

田中:おっしゃるように、日本は台風や風が本当に激しいのでやはり大型の洋上風力発電設備に関しては着床式になると考えています。

質疑応答:今期業績の実状と中期計画の将来像について

坂本:今期の業績において、セグメント利益ではエンジニアリング事業は250億円、鉄鋼事業は2,800億円、商社事業は450億円、連結事業利益では3,600億円という予想になっています。22ページにある中計の業績目標に対してかなり前倒しでの達成ができるのではないかと思います。

鉄鋼事業と商社事業は、鋼材市況の良し悪しに左右される部分があるとお話しいただいたところですが、中期計画の取り組みの推進等により、今後は適切なマージンをある程度取り続けることができると考えています。中計の将来像について教えていただけたらと思います。

田中:確かに数字だけを見ると、今年は「事業利益3,200億円という中期計画目標をすでに超えている」ことになります。メインの鉄鋼事業では、今年の見通しとして(中計目標2,300億円を超える)2,800億円を想定しています。

実は、2021年度は本当に特殊な年となっています。昨年2020年度は新型コロナウイルスの影響により、経済活動が低迷しいろいろな生産が落ちました。生産が落ちて需要が落ちるということは、生産の材料となる物の値段も下がるということです。そのため、鉄鋼製品の値段も下がりました。

11ページの鉄の製造工程を示した図にあるように、鉄を作るには鉄鉱石や原料炭が必要ですが、昨年度はこれらの値段も下がった時期がありました。しかしその後、新型コロナウイルス影響からの経済回復に伴い、中国の鉄鋼ミルがどんどん生産を増加させたこともあり、かなりの勢いで原料の価格も上がり、鉄鋼製品の価格も上がりました。

今年度は昨年度より原料価格が大きく値上がりすることにより、製造原価は上昇する見込みです。そのため棚卸資産評価差は、昨年度末の比較的安価な在庫が使われる効果で、損益上はプラスになる想定を立てています。2021年度の業績見通しには、このような棚卸資産評価差、いわゆる評価益を多く含んでいます。鉄鋼事業のセグメント利益見通し2,800億円のうち、1,600億円程度は、このような一過性の評価益に相当します。

ですので、見かけ上の2021年度の業績見通しはよいのですが、実力ベースでの収益はまだまだ1,200億円や1,300億円程度のレベルであり、中期計画で取り組むこととした、付加価値に見合った販売価格の見直しや高付加価値品比率の向上は、目標水準までたどり着いていません。

さらに、DXを使ったコスト削減も積極的に進めようとしています。残りの3年間で、そのような取り組みを積み重ねていき、一過性の損益を除いた実力値のみで鉄鋼事業セグメント利益2,300億円にたどり着くことが目標です。このように、2021年度の業績の数字そのものは中期計画を前倒しで達成できていますが、十分というわけではなく、社内でも実質的にはやらなくてはならないことがたくさんあると認識し、取り組んでいきます。

坂本:基礎体力を強化し、そのまま高い利益水準を続けていけるようにするかたちですね。

田中:おっしゃるとおりです。まだまだすべきことはいっぱいあります。

質疑応答:カーボンニュートラル技術の開発動向について

飯村:CO2を技術開発に関する説明の中で、カーボンリサイクル高炉では既存の設備をそのまま使えるようにすると説明されており、興味深かったです。視聴者の関心も高いと思います。

田中:CO2の排出削減という非常に大きなテーマの中、新聞や雑誌などに書かれている論調において、ヨーロッパ勢はスライド12ページの中央にある、還元炉での水素還元が主力になっていると言われる方もいます。ヨーロッパ勢がうまくアピールしているためと思います。

ヨーロッパ勢が還元炉をアピールしている理由としては、彼らは日本勢と違い、日本ほどの大型高炉を持っていないことが挙げられます。大型の高炉を操業するということは、技術力が高いということなのです。

坂本:しかも大型高炉は導入のためにお金もすごくかかりますよね。

田中:そのとおりです。ヨーロッパ勢は大型高炉の操業技術がないため中規模高炉を運用しています。先ほど還元炉の生産規模は日本の高炉の2分の1とお話ししましたが、彼らの高炉は中規模であるため、還元炉とちょうど1対1の置き換えができるのです。

飯村:移行が楽なのですね。

田中:そのとおりです。生産量の規模が大体合っているということです。もう1つ、最大の理由があります。カーボンニュートラルになる前段階では、還元炉では天然ガスで鉄を還元するとお話ししました。残念ながら日本では天然ガスはほとんど採掘できないのですが、ヨーロッパには天然ガスが豊富にあります。

ヨーロッパでは天然ガスが安価に手に入るため、「カーボンニュートラル達成のためには高炉法はもうダメだ」ということにして高炉での鉄鋼生産をやめ、還元炉を建てています。天然ガスで還元をしているため今のところCO2を大量に出していますが、「将来天然ガスを水素に置き換えることができれば、自動的にカーボンニュートラルになりますよ」と、上手に宣伝しているのです。

ただし、水素による製鉄はまだ技術が確立されていないため、口で言っているだけの状態です。しかし彼らは「私たちは設備投資をして、高炉から還元炉に投資して変えます」と言うことで、あたかもカーボンニュートラル技術の開発が進んでいるように見せているのです。

飯村:「すごい、ヨーロッパはさすがだ」と思っていました。

田中:そうではないです。アピールの仕方もありますが、ミスリードになるところがあり、決して日本の鉄鋼メーカーが遅れていることではないとご理解いただきたいです。

坂本:仮に水素での還元に置き換えたとして、製造品質は御社が製造する高級鋼板のレベルになるのでしょうか? 水素還元の技術が完成すれば、現在の製鉄法から完全に置き換えできるものなのでしょうか? それとも、高級鋼板のため、やはりコークスを燃やさないといけないのか教えてください。

田中:高炉という設備から鉄鉱石を溶かし、溶けた鉄が出てきます。還元に石炭を使っても水素を使っても、品質上の観点では、溶けて出てくる鉄は基本的には同じです。

坂本:そこは一緒で、その先がポイントなのでしょうか?

田中:おっしゃるとおりです。鉄鉱石をしっかり溶かし反応させられるかどうかがポイントになります。溶けた鉄が出来て以降は、スライド13ページの図にある「転炉」というプロセスが、いろいろな高級鋼を作る「肝の肝」になります。日本はこの転炉技術が高いということが特徴です。

先ほど「電炉はCO2の排出量が小さい」とお話ししましたが、一方で電炉は高級鋼が製造できません。成分調整において、この転炉という設備と電炉は、似たような設備に見えますが、大きく異なります。転炉があるからこそ自動車用鋼板の高級鋼が製造でき、一方で電炉はスクラップを使うため、高級鋼の製造は難しいのです。

坂本:電炉の原料はスクラップなのですね。

田中:スクラップは鉄なのですが、いろいろなものが混入しており、成分調整において多少ピュアではないのです。高炉であれば、ピュアな鉄が作れます。そこに大きな違いがありますので、高級鋼メーカーとしてはカーボンニュートラル実現を目指していく中でも、できるだけ図の上に記載している高炉→転炉の工程を活かしたいと考えています。

図の下(還元炉→電炉)の方法では、せっかく当社が持っている高級鋼技術が一から作り直しになってしまうところにジレンマを感じています。

質疑応答:グローバルにおける強みについて

坂本:環境に対しての質問が個人投資家からは多く、そこが少し気になります。

飯村:「グローバルにおける最大の強みはどこにありますか?」という質問が来ています。

田中:グローバルにおいて当社は技術的に進んでおり、世界で数社しか作れないような高付加価値品を作ることができる点が最大のポイントですので、とにかく優位性を失わないよう、半歩先に進んでいきます。

先ほどお話ししたような電磁鋼板やハイテン鋼に関しては、間違いなく世界トップの技術力を持っていますので、このような高付加価値品できちんと稼ぎ、ボリュームを増やし、比率を増やしていくことが重要です。

また、先ほどソリューションビジネスについてお話ししましたが、さまざまな操業の技術を持っていることもグローバルにおける強みの1つです。高炉をAIの仮想空間上で操業するという技術は、世界トップだと思っています。そのような部分も商売になっていくだろうと考えています。

もちろん、絶対に守らなくてはいけない技術は守りますが、外に出せる技術は出していきます。いずれ他社が追いついてくるであろう技術についてはむしろ外販し、先に取り組んだ私たちが先行者としてキャッシュを稼ぐといった発想の転換も、グローバルの優位性を保つ意味では重要なことだと思っています。

質疑応答:株主還元について

坂本:24ページの株主還元についておうかがいします。御社の業績が上振れた分、今回の中間、期末も、しっかりと配当を出され、株主還元にあてるかたちになっていると思います。配当性向や自社株買いのイメージについて教えてください。また、自社株買いを行う場合、トリガーのようなものをすでに設定されているのであれば教えていただきたいです。配当とのバランスを含め、株主還元策について教えていただけたらと思います。

田中:方針として配当性向30パーセント程度とご説明しましたが、基本的にはその方針を軸とし、業績に応じた配当を考えています。

一方、例えば自社株買い、または配当性向をさらに引き上げるなど、いろいろな還元の方法があると思いますが、カーボンニュートラル実現に向けて、この先、どれほどの研究開発費を投じて技術開発を行い、どれほどの投資をして実機化していくのかなど、正直なところ技術開発の途中のため、見えていません。

株主還元も重要と思っていますが、カーボンニュートラル実現に向けた技術開発にかかる費用が今後必要となる中、財務として余裕を持っておきたいと思っています。必要投資額等が見えてきた次のステップとして、例えば自己株買いを考えたいですが、現状は先々の投資の見据え、株主還元については、業績に応じた30パーセント程度の配当性向をしばらく堅持したいと考えているところです。

質疑応答:カーボンニュートラルやDX以外の投資計画について

坂本:ちょうど、投資のお話が出たので、スライド21ページの投資計画の部分をお伺いしたいと思います。カーボンニュートラルやDXに関しての投資以外について、1兆2,000億円の設備投資をどのようなかたちで使っていくのか教えていただきたいと思います。

田中:事業投資も合わせた投資額合計は、1兆4,500億円になります。カーボンニュートラル投資とデジタルトランスフォーメーション投資の金額の中に一部事業投資も含まれておりますが、これらを合計すると4,600億円です。しかしながら引き算するとまだ1兆円くらいあり、「何に使うんだ」といったお話になるかと思います。

やはり鉄鋼は巨大な装置産業であり、常にベースとしてメンテナンス投資が必要になります。前の中期はその比率が極めて高かったのですが、現中期は鉄鋼事業の投融資のうちで比率が30パーセントくらいと少し落ちてきています。それでも3千数百億円は維持メンテナンスのために必要な投資となります。

また製造設備について、省力化などのコスト削減のため等、ある程度合理化のためのお金を振り分け、1,500億円から2,000億円を使いたいと思っています。

さらに、従業員のための安全投資や、防災に対する投資もベースとして必要になります。以上のような要素がすべて合わさり、この1兆円規模になっていると見ていただければと思います。

飯村:洋上風力はやはり楽しみだと思いますが、いかがでしょうか?

田中:自分たちの作った洋上風力で、自分の家の電気が賄える日が来たら楽しいと思っています。

坂本:高級鋼板についても、さらに技術力の高い製品ができれば、日本の技術が他のメーカーにも活きますので、そこにも期待したいです。

田中:おっしゃるとおり、自動車メーカーをはじめ、日本のお客さまとセットになって技術開発や商品開発をしてきた過去の歴史があります。よく「擦り合わせ」と言われますが、それは我々の得意としているところですので、ますます磨きをかけて取り組んでいきたいと思います。

新着ログ

「鉄鋼」のログ