テスHD、1Qは増収増益 開発型再エネEPCの牽引により通期計画に対し順調な進捗を見せる

2022年6月期第1四半期決算説明会

石脇秀夫氏(以下、石脇):本日はご多用のところ第1四半期の決算説明会にご参加いただき、誠にありがとうございます。はじめに、このたび新型コロナウイルス感染症に罹患された方、ご家族には謹んでお見舞い申し上げます。

私たちは2021年4月27日に東京証券取引所市場第一部に上場し、同年9月29日には上場後、初の株主総会を開催しました。これもひとえに、株主のみなさま方をはじめ、多くのステークホルダーの方々のご支援の賜物と厚く御礼申し上げます。

2022年6月期第1四半期のハイライトについて、私から5点ご説明します。

トップメッセージ

1点目です。第1四半期の連結業績は、計画どおり順調に推移しました。

2点目です。開発型の大型再エネEPC「福岡みやこメガソーラー(67MW)」について、こちらの工事は順調に進捗し、工事進行基準にしたがって、計画どおりに売上計上ができています。

3点目です。バイオマス発電の取り組みとして、2021年9月に伊万里グリーンパワーの株式を取得し、子会社化しました。2025年5月の運転開始を目指して開発を進めています。

4点目です。パートナーシップの取り組みとして、大阪ガス、四国電力、四国ガスとの共同出資により、四国セントラルエナジーの天然ガス供給事業に参画することになりました。再生可能エネルギー以外の地域分散型エネルギー供給のストックビジネスとして、TESSグループとして力を入れてまいります。

5点目に、業績面以外のトピックスです。2021年9月15日に、プライム市場の選択申請書を東証に提出しました。プライム市場にふさわしいガバナンス体制を強化すべく、独立社外取締役を1名増員しました。

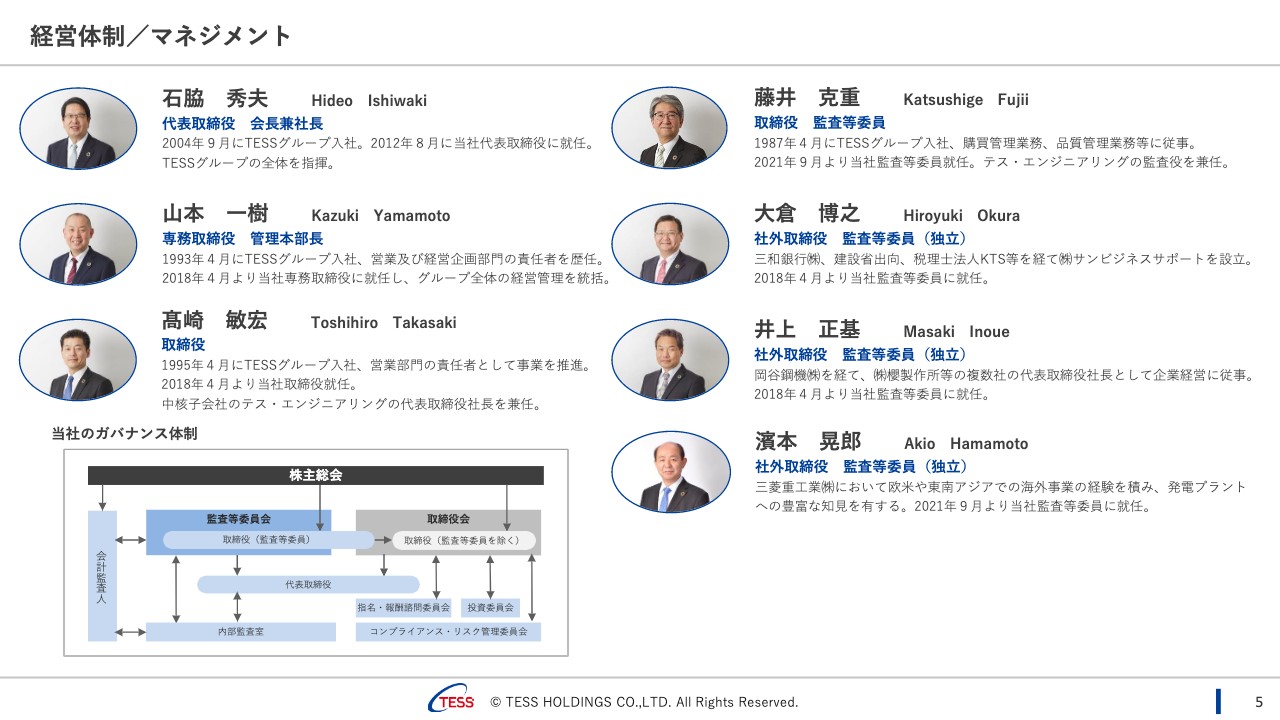

経営体制/マネジメント

経営体制、マネジメントについて簡単にご説明します。スライドに記載していますが、2021年9月29日の株主総会で選任された取締役は7名です。新任は常勤監査等委員の藤井克重氏と、独立社外取締役で監査等委員の濱本晃郎氏の2名です。この7名で、しっかりとTESSグループの経営に取り組んでいきます。

第1四半期の連結業績概要については、テスホールディングスの取締役兼中核子会社であるテス・エンジニアリングの代表取締役社長の髙崎よりご説明します。

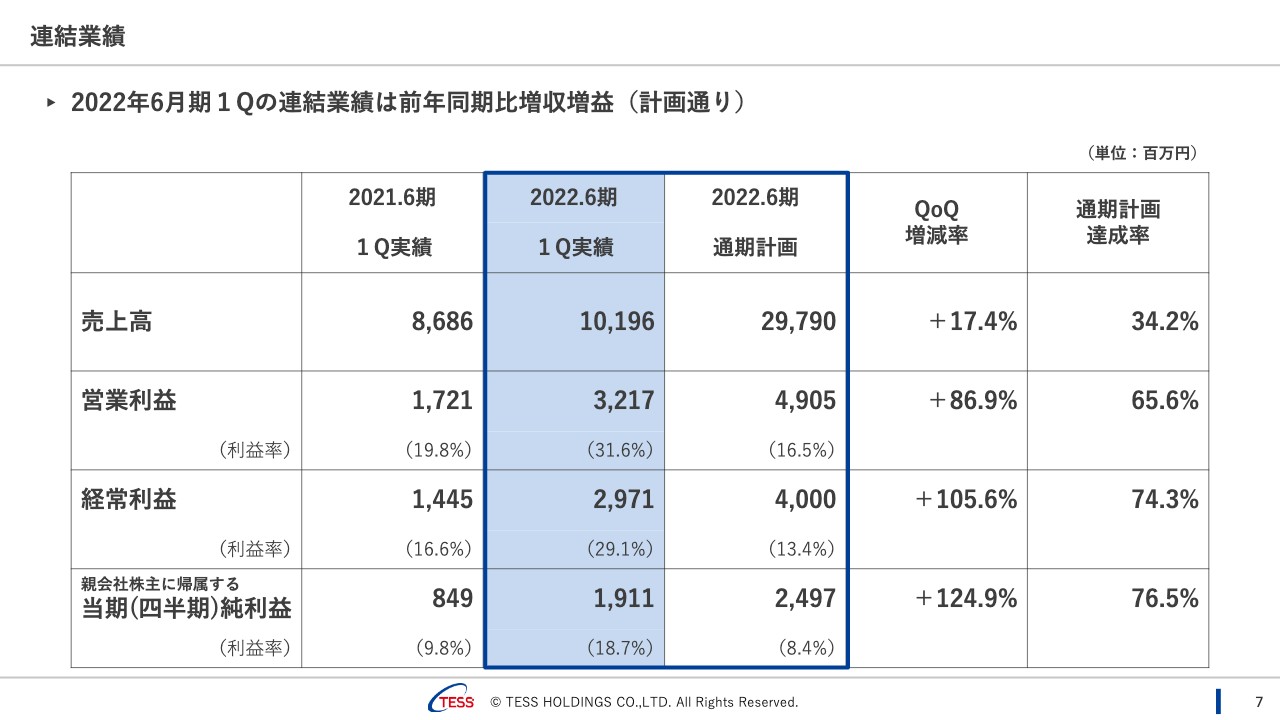

連結業績

髙崎敏宏 氏(以下、髙崎):2022年6月期第1四半期の連結業績は前年同期比増収増益で、計画どおりとなっています。売上高は第1四半期実績で101億9,600万円、2021年6月期の同期比較で17.4パーセント増となり、通期計画の達成率は34.2パーセントとなっています。

営業利益は32億1,700万円、2021年6月期の同期比較で86.9パーセント増となり、通期計画の達成率は65.6パーセントとなっています。経常利益は29億7,100万円、2021年6月期の同期比較で105.6パーセント増となり、通期計画の達成率は74.3パーセントとなっています。当期純利益は19億1,100万円、2021年6月期の同期比較で124.9パーセント増となり、通期計画の達成率は76.5パーセントとなっています。

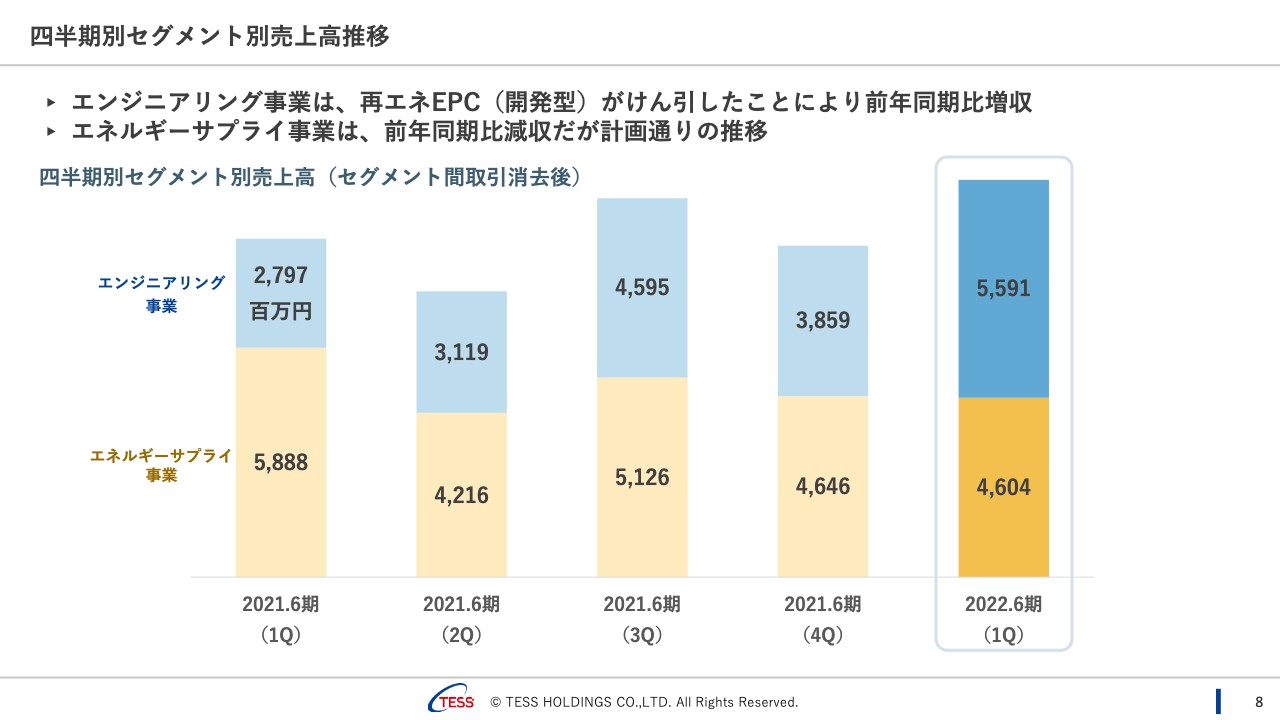

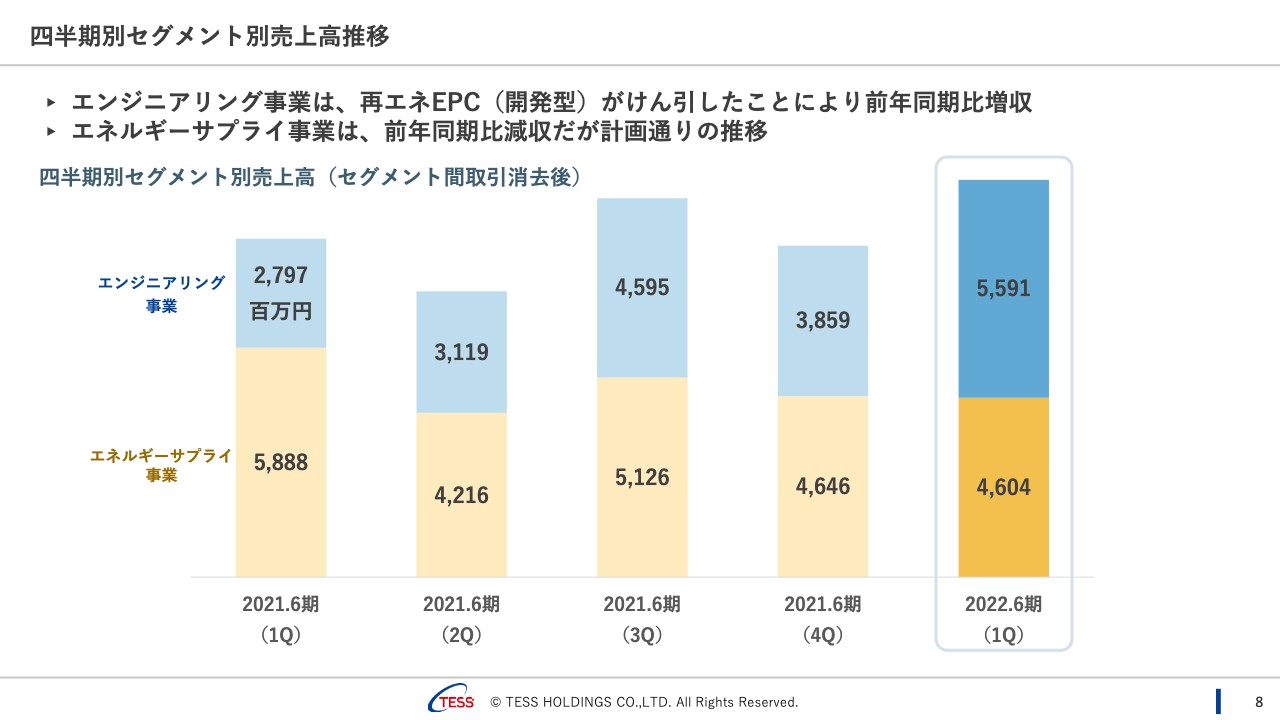

四半期別セグメント別売上高推移

四半期別セグメント別売上高推移です。2022年6月期第1四半期のエンジニアリング事業は、開発型の再エネEPCが牽引し、2021年6月期の同期比で増収となりました。開発型再エネEPCとは、TESSグループが開発主体となって売電事業を行うための権利取得から取り組み、EPCまで行うものです。

また、2022年6月期第1四半期のエネルギーサプライ事業は、2021年6月期の同期比で減収ですが、計画どおりの推移となっています。

エンジニアリング事業およびエネルギーサプライ事業それぞれ四半期ごとの売上高を棒グラフで並べています。エンジニアリング事業は、工事の完工時期の偏りがあるためデコボコする傾向にありますが、2022年6月期から会計基準が変更になり、原則、全案件が工事進行基準の適応になっていますので、四半期ごとのばらつきは徐々になくなっていくと考えています。

また、エネルギーサプライ事業は、一過性要因に加えて、O&Mや電気小売供給でも、四半期単位で少しばらつきが出るため、その影響によりこのようなデコボコしたグラフの推移になっています。

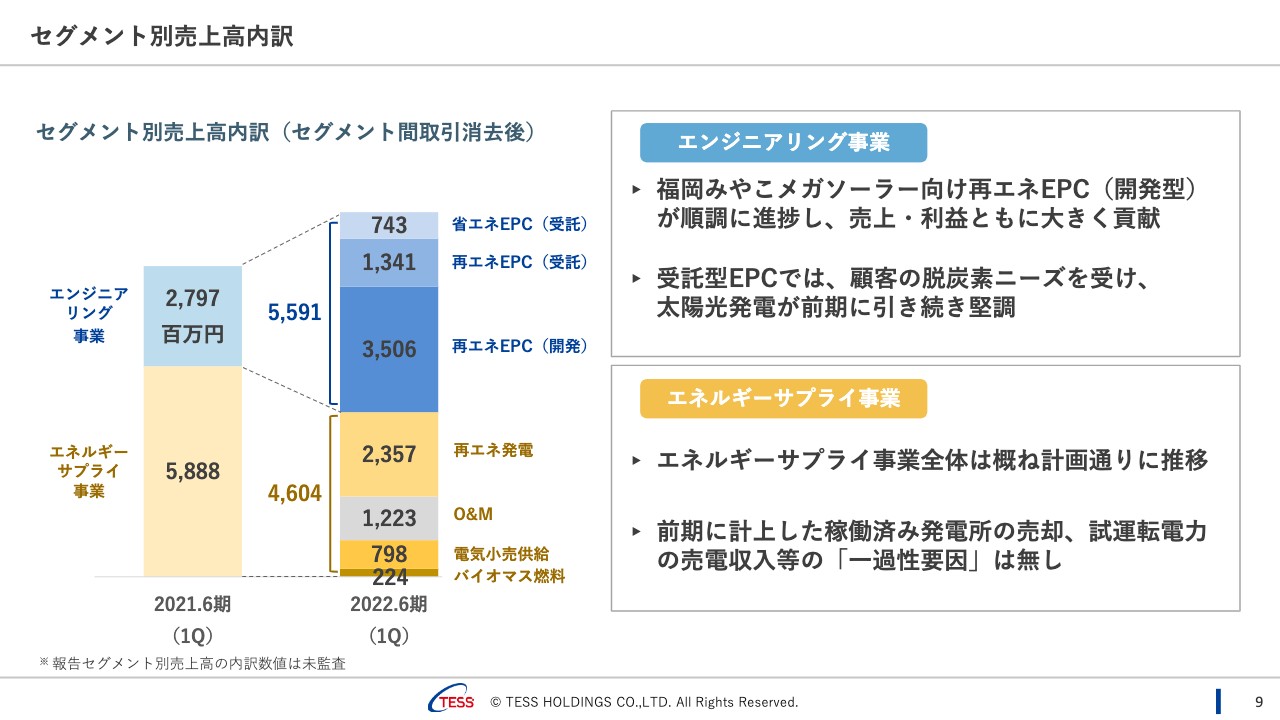

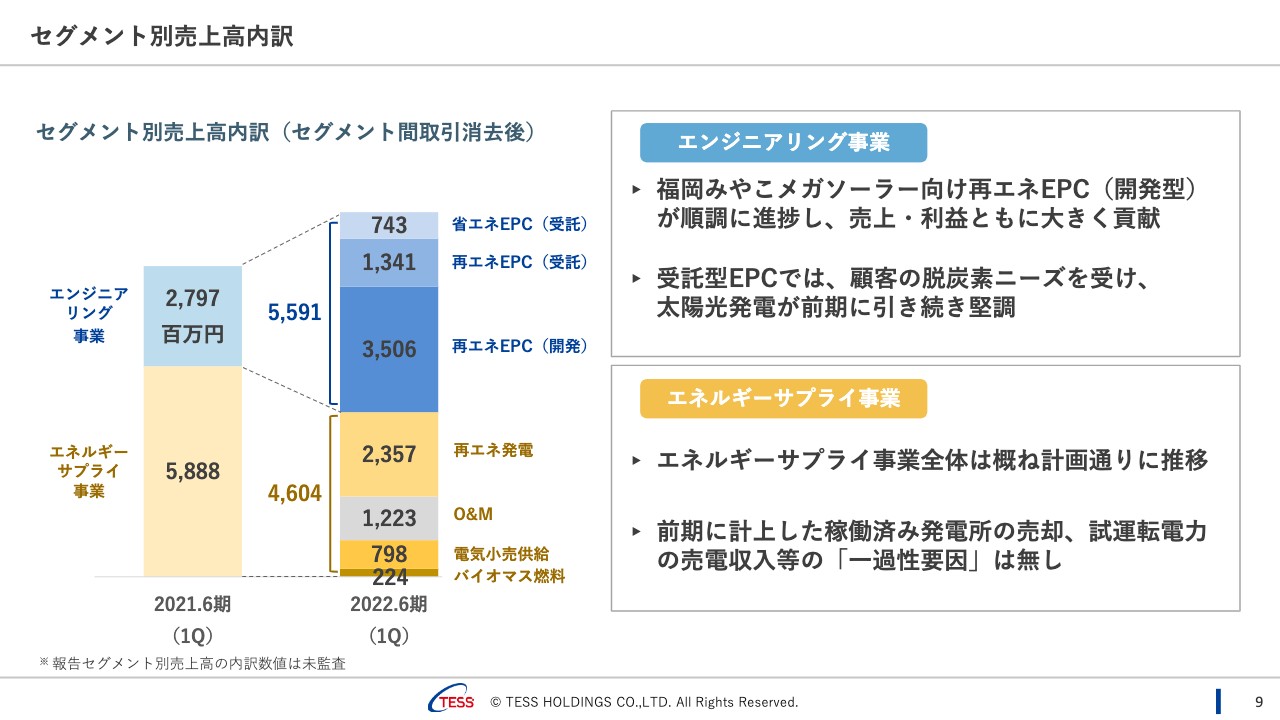

セグメント別売上高内訳

セグメント別売上高内訳です。エンジニアリング事業は先ほどもお話ししたとおり、福岡みやこメガソーラー向けの開発型再エネEPCが順調に進んでいます。そのため、売上、利益ともに大きく伸びています。

また、受託型のEPCは第1四半期に進捗した分に応じた売上ということで、この3ヶ月間の工事の出来高に応じたものが計上されています。お客さまの脱炭素ニーズを受けた太陽光発電が2021年6月期と同様に、引き続き堅調に推移しています。

エネルギーサプライ事業に関しては、事業全体は概ね計画どおりに推移しています。2021年6月期第1四半期は、福島県小野町の稼働済み太陽光発電所の売却や、茨城牛久メガソーラーの試運転電力の売電などが一過性要因として計上されていましたが、2022年6月期第1四半期にはそのような一過性要因はありませんでした。

さらにセグメントごとの売上総利益や営業利益について、次ページにてご説明します。

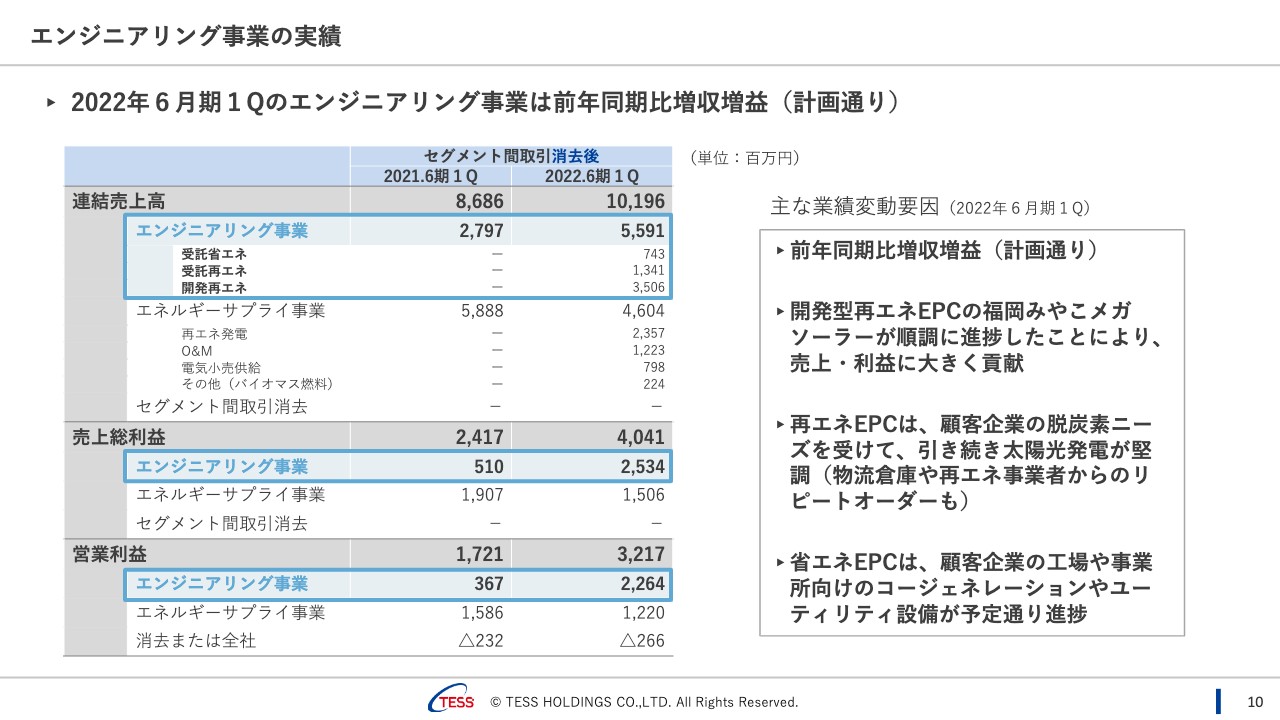

エンジニアリング事業の実績

エンジニアリング事業の実績です。2022年6月期第1四半期のエンジニアリング事業の実績は、計画どおり前年同期比で増収増益となりました。

先ほどからお伝えしていますが、福岡みやこメガソーラー向けの開発型再エネEPCが順調に進んでいることが大きく影響しています。

再エネEPCは、顧客企業の脱炭素ニーズを受けて、引き続き太陽光発電が堅調に推移しました。特に建設が進んでいる物流施設などの屋根に太陽光発電を設置する案件について、既存ユーザーからのリピートオーダーをいただいており、このような案件の工事が2022年6月期第1四半期も着々と進みました。これらの実績の積み上げがあるほか、省エネEPCについても、お客さまの工場や事業所向けのコージェネレーションシステムやユーティリティ設備の更新などの工事を2022年6月期第1四半期も複数進めており、このような積み上げが実績として数字になっています。

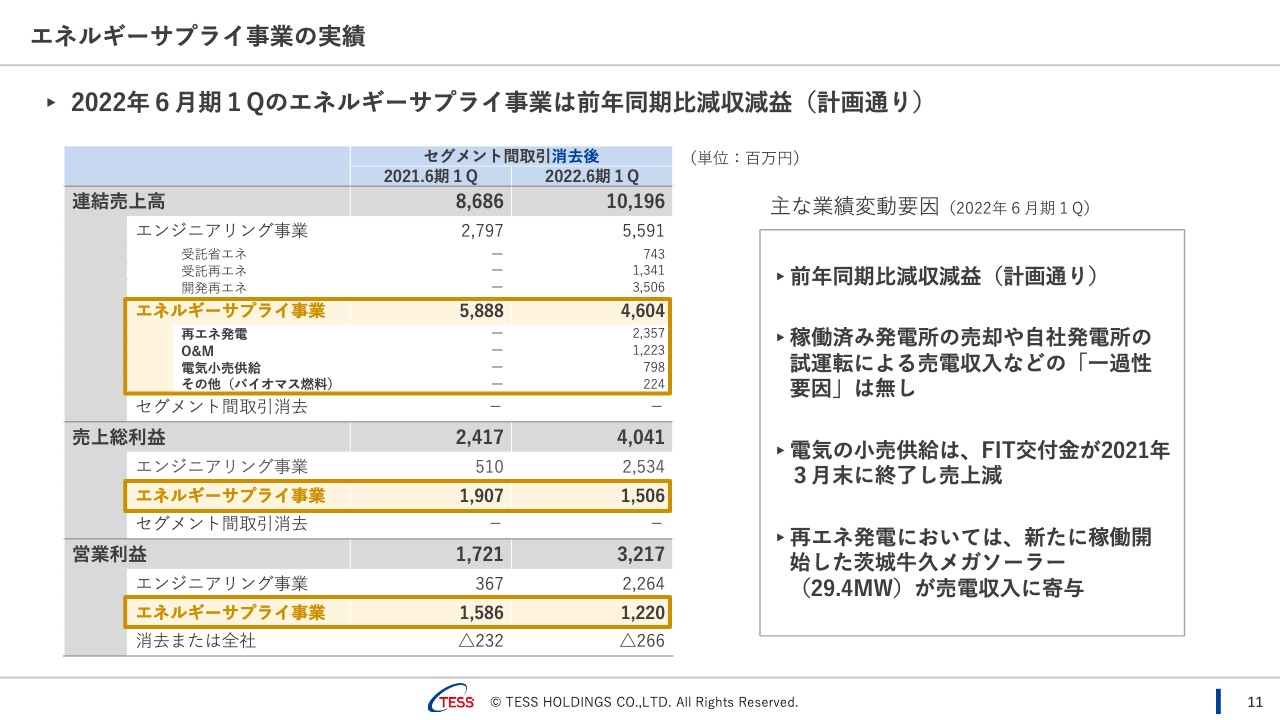

エネルギーサプライ事業の実績

エネルギーサプライ事業の実績です。計画どおり、2022年6月期第1四半期のエネルギーサプライ事業の実績は、前年同期比で減収減益となりました。

先ほどもお話ししましたが、稼働済み発電所の売却や、自社発電所の試運転による売電収入などの2021年6月期第1四半期にあったような一過性要因は、2022年6月期第1四半期にはありませんでした。また、電気小売供給においてはFIT交付金が2021年3月末に終了したことにより、5〜6億円ほど売上高の減少要因となっています。

一方、売上高の増加要因としては、再エネ発電において、新たに茨城牛久メガソーラーが通年稼働を開始したことから、ベースの売電収入の増加に寄与しています。

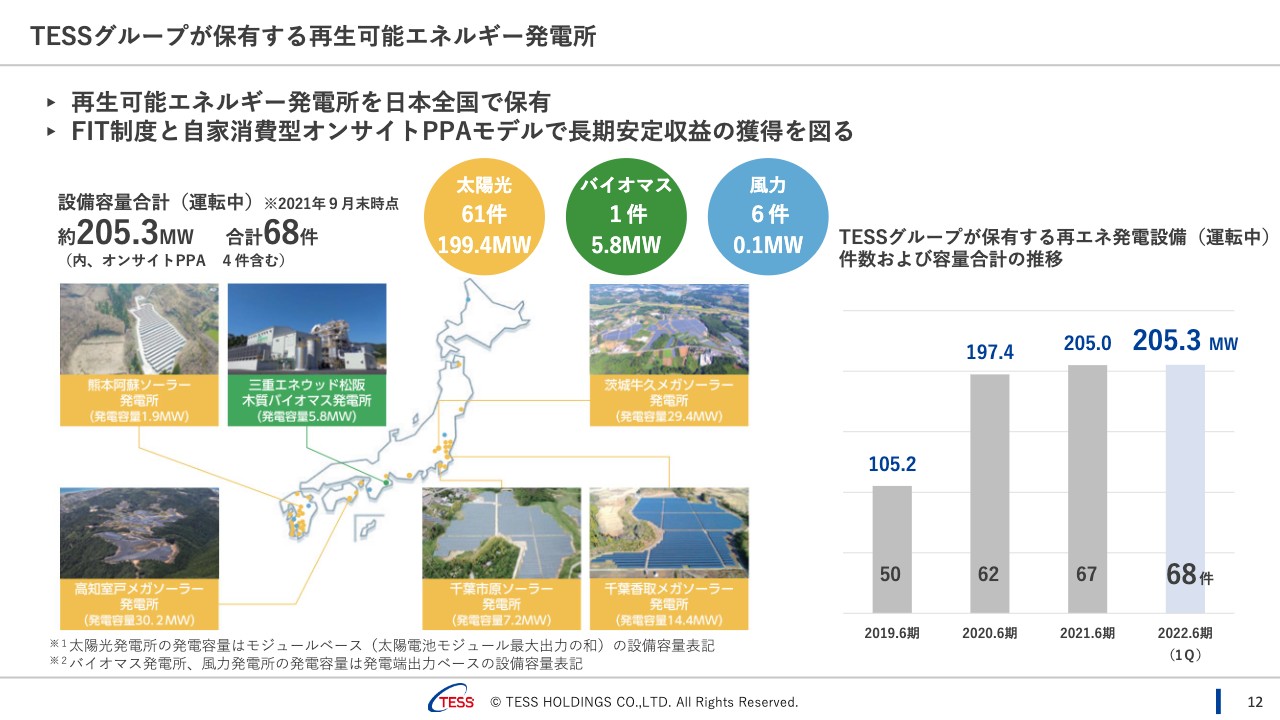

TESSグループが保有する再生可能エネルギー発電所

TESSグループが保有する再生可能エネルギー発電所に関してご説明します。スライド右下のグラフのとおり、2021年6月期末から1件増加しています。今後は太陽光発電について3件、2MWほどの追加を新たに見込んでいます。

また、太陽光発電のオンサイトPPA事業については、補助金制度を活用した5件、5MWほどを、2022年6月期から2023年6月期にかけて順次稼働させていくことを見込んでいます。

再生可能エネルギーに関するトピックス

再生可能エネルギーに関するトピックスについてです。まず太陽光発電への取り組みです。先ほどからお伝えしている福岡みやこメガソーラー向けの大型太陽光発電システムに関しては、北側が完成し南側の工事も順調に進んでおり、2023年6月期に完工予定となっています。スライドに写真をお示ししています。

自社再生可能エネルギー発電事業に関しては、2022年6月期第1四半期に発電所が新たに1件増加しました。第2四半期以降は、既にセカンダリ案件1件を10月に取得済み、新規発電所2件を建設中という状況です。オンサイトPPAやセカンダリ案件の取得を通じて、引き続き太陽光発電所を増やしていきたいと考えています。

再生可能エネルギーに関するトピックス

同じく再生可能エネルギーに関するトピックスで、バイオマス発電の取り組みについてです。

2021年10月に、TESS錦町木上西バイオマス発電所の起工式を行いました。地域で余剰している丸太・林地残材・バーク(樹皮)といった未利用間伐材等の木質チップを主燃料として使う発電所で、発電容量は2.0MWほどです。2023年7月竣工予定となっています。

2021年9月には伊万里グリーンパワーの株式を取得しました。こちらの発電所は出力規模が46MWほどで、2025年5月に運転開始予定です。今後は、共同スポンサーとの共同事業というかたちで開発を進めていこうと考えています。

また、プラント建設の一部、O&M、アセットマネジメント及び燃料調達支援などの業務も、TESSグループが担っていきたいと考えています。

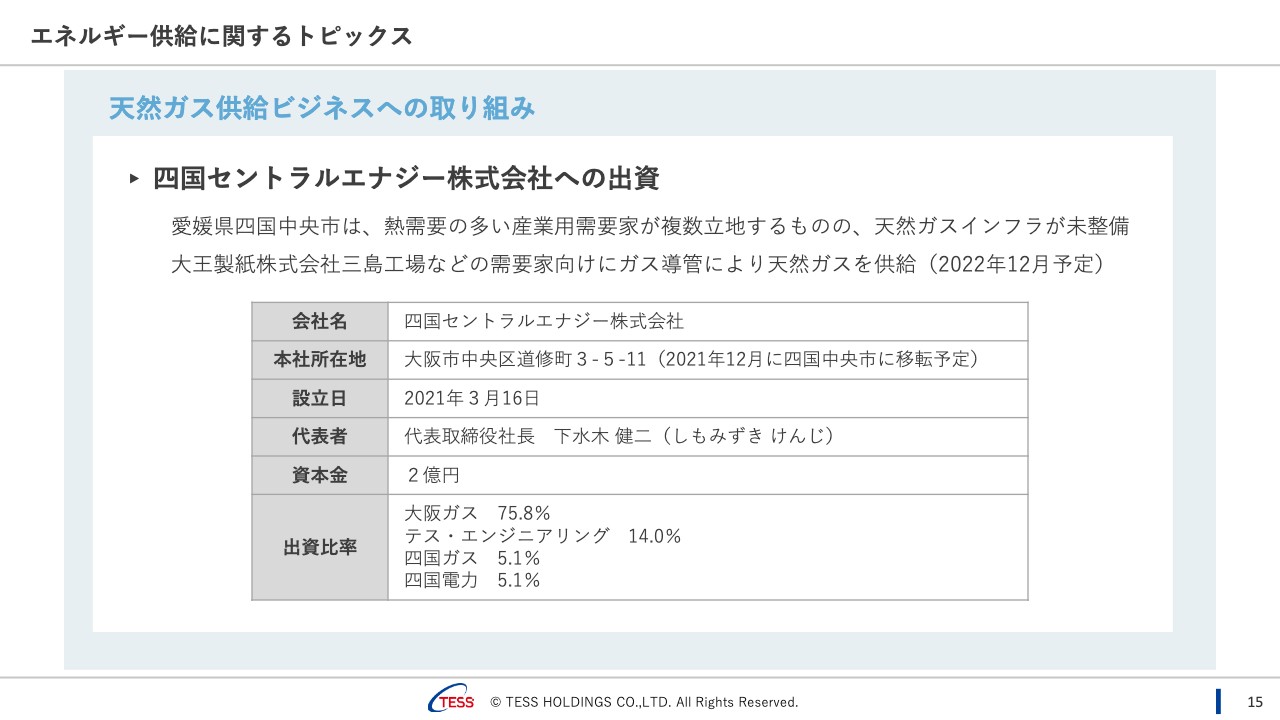

エネルギー供給に関するトピックス

エネルギー供給に関するトピックスについてです。天然ガス供給ビジネスへの取り組みを進めており、2021年10月にプレスリリースも出しておりますが、愛媛県四国中央市において天然ガス供給事業を行う四国セントラルエナジーへ出資を行いました。

愛媛県四国中央市には、熱需要の多い紙パルプ業界のお客さまがたくさんいらっしゃいます。そのようなお客さまが多い地域にガス導管を引き、燃料を油から天然ガスへと切り替えることで、低炭素化を進める事業を進めてまいります。

本事業において、TESSグループはO&Mを担います。また、これから燃料を油から天然ガスへ切り替えるお客さまに向けては、燃料のガス化に伴ってコージェネレーションシステムなどの設備導入や既存設備の更新など、さまざまな提案機会を得るべく、引き続き取り組みを進めていきたいと考えています。

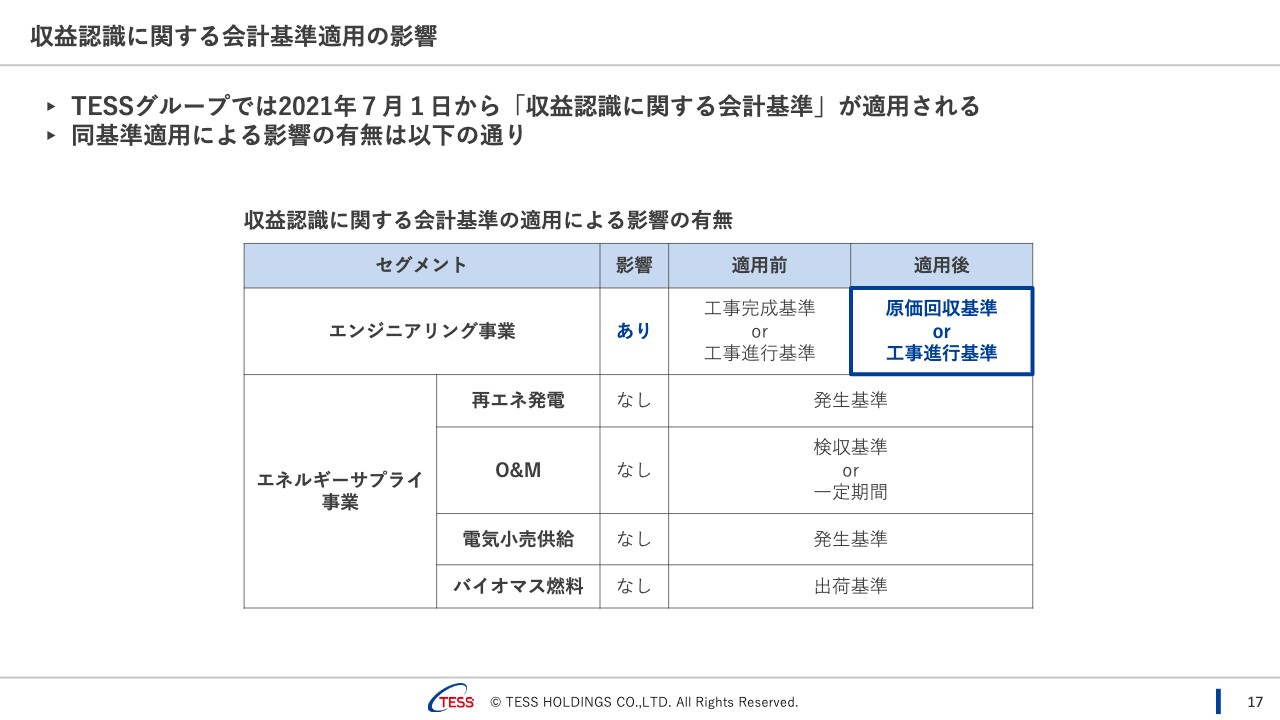

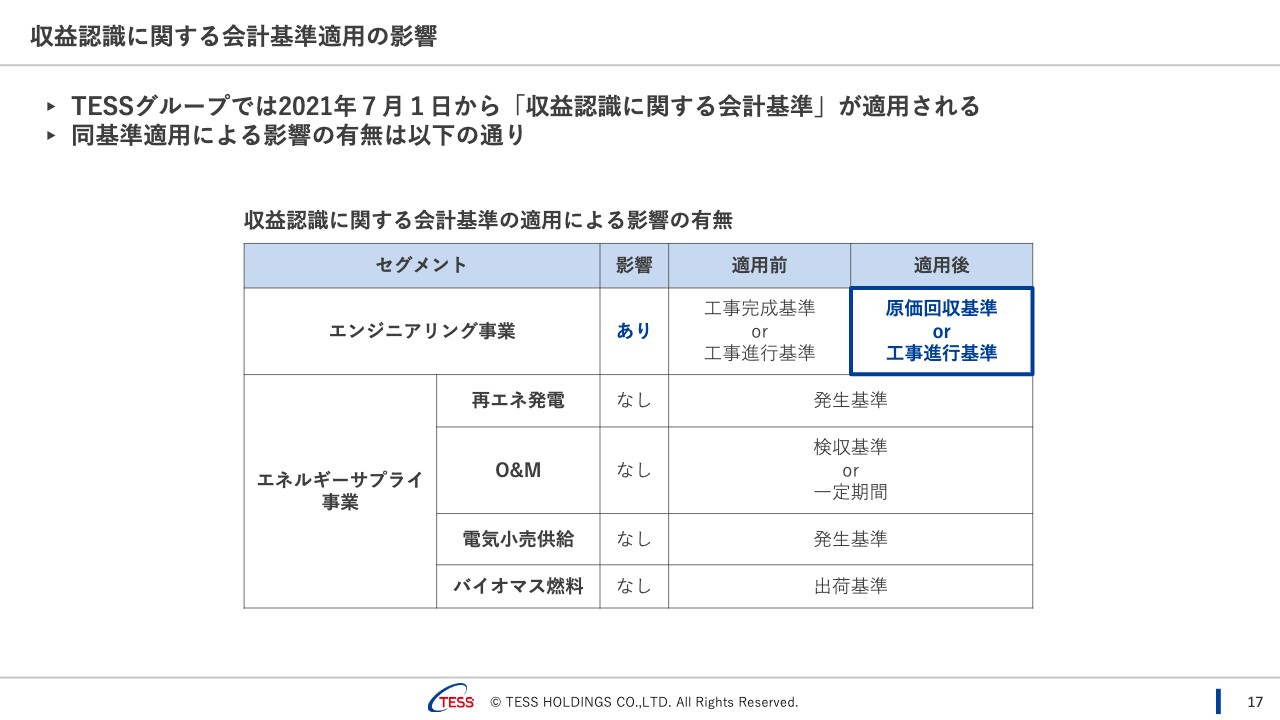

収益認識に関する会計基準適用の影響

2022年6月期の連結業績予想は、2021年8月18日に公表したものと同じ内容のため、ポイントだけを簡単にご説明します。

2022年6月期は収益認識に関する会計基準適用の影響があります。影響を受けるセグメントは、エンジニアリング事業です。新基準を適用する前までは工事完成基準もしくは工事進行基準でしたが、適用後は、原価回収基準もしくは工事進行基準というかたちになっています。

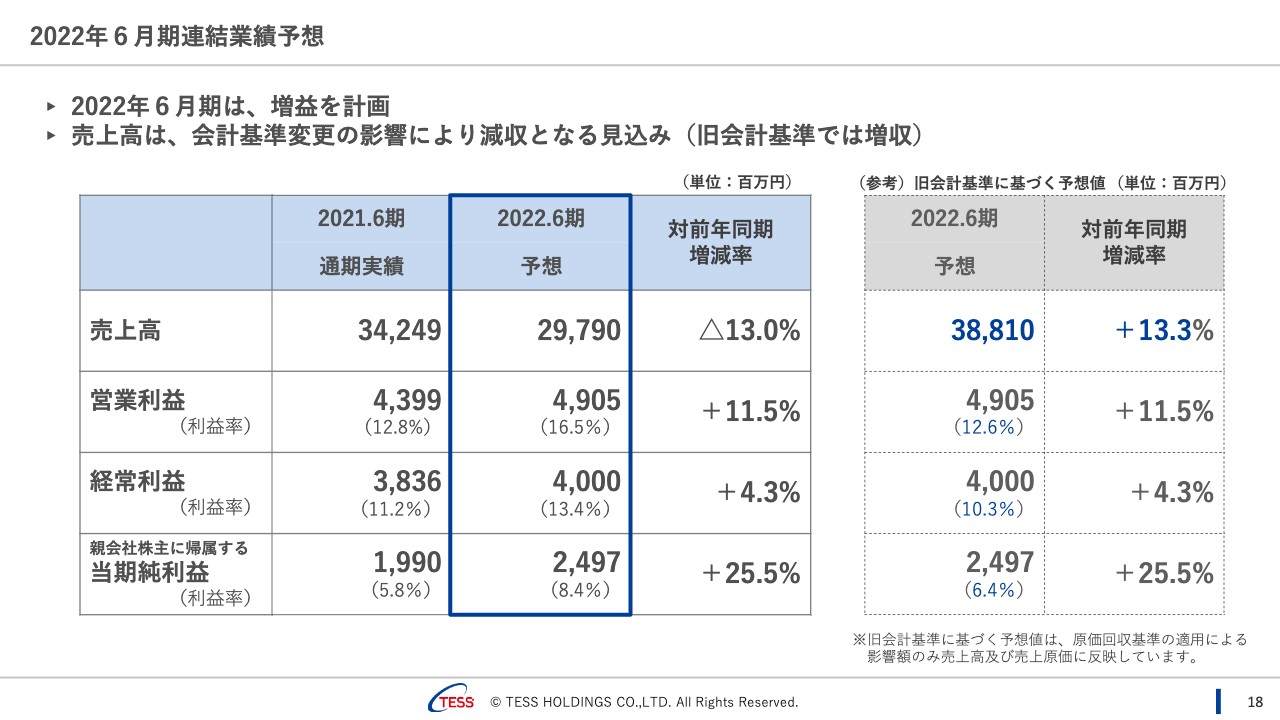

2022年6月期連結業績予想

2022年6月期の連結業績予想に変更はありません。原価回収基準の影響で減収見込みとなっています。

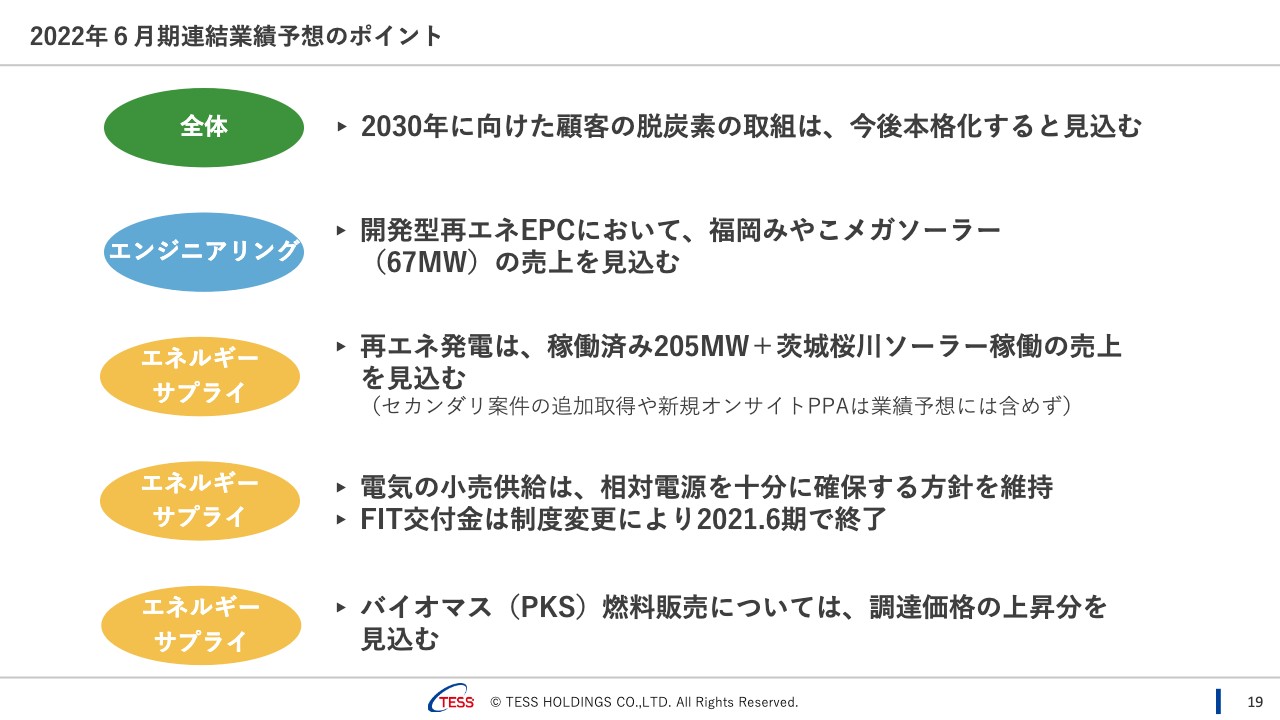

2022年6月期連結業績予想のポイント

2022年6月期連結業績予想のポイントです。こちらも公表時から変更はありません。全体としては、2030年に向けたお客さまの脱炭素の取り組みが今後本格化すると見込んでいます。具体的には2022年6月期末以降に、新たな仕事の受注、工事という流れが本格化するのではと考えています。

エンジニアリング事業においては、福岡みやこメガソーラー向けの開発型再エネEPCを引き続き進めてまいります。

次にエネルギーサプライ事業です。自社再エネ発電においては、2021年6月期末時点で稼働済みの205MW+茨城桜川ソーラー稼働による売上を見込んでいます。これ以外にも順次、案件は増えてくると見ていますが、連結業績予想の数字には含んでいません。

また、電気小売供給は、この冬も市場高騰の可能性があるということで、相対電源を十分に確保し、できるだけ高騰のリスクを回避できるような方針を考えています。

バイオマスの燃料販売についても、市場環境の厳しい状況がまだ続いているため、それを反映した業績を予想しています。

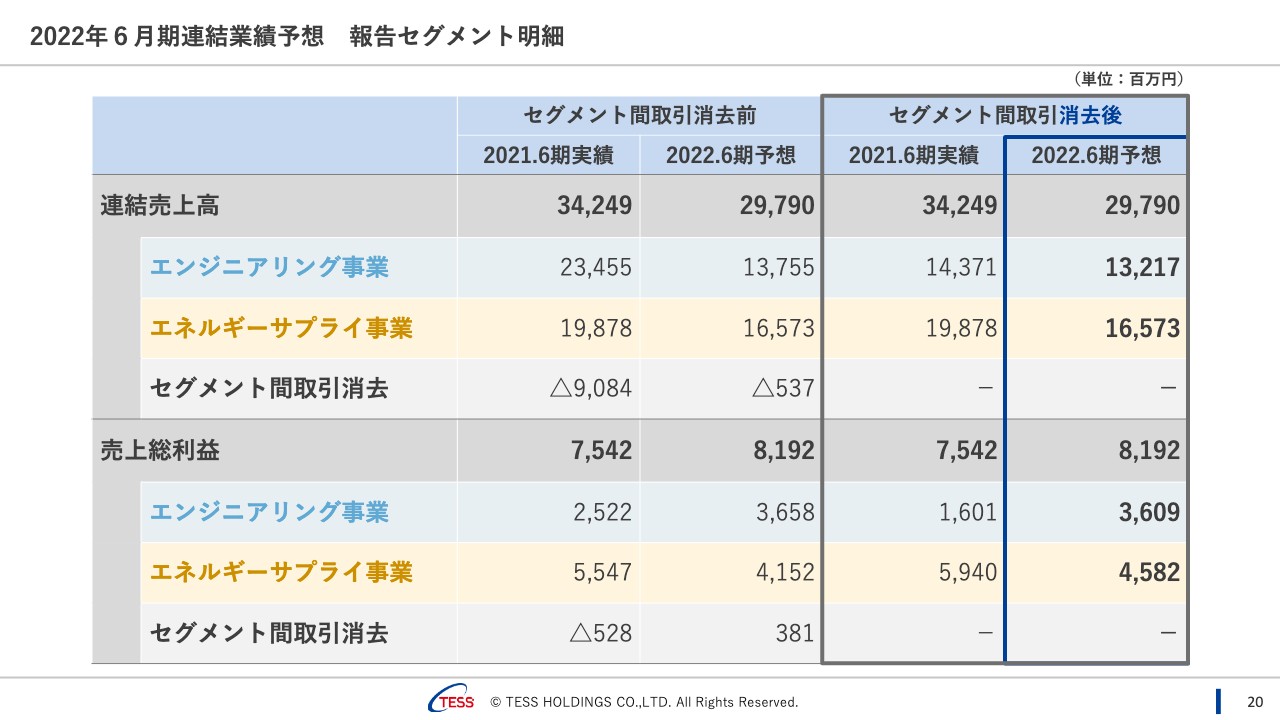

2022年6月期連結業績予想 報告セグメント明細

2022年6月期の連結業績予想と報告セグメントの明細です。こちらも数字に変更はありません。21ページ以降は参考資料として、お時間がある時にご確認をお願いします。

以上で私からの決算概要のご説明を終わります。

質疑応答:売上高の進捗率について

質問者1:2点質問です。まず、第1四半期の実績について、 特に利益面で通期の計画に対し、進捗率が高い実績が出ていると思います。上場して間もないため、バランスがよくわからないところがあるのですが、一過性の利益が第1四半期になかったと説明されていたものの、なぜこれだけ利益が出たのでしょうか? おそらく福岡みやこメガソーラーの影響が強いと察します。もしそうであれば、なぜ第2四半期以降はあまりこのレベルの利益が出ないと見ているのでしょうか? 季節性のためかもしれませんが、少しいびつな利益の出方だと思うため、解説をお願いします。

髙崎:エネルギーサプライ事業には一過性の要因はありません。エンジニアリング事業に関しては、福岡みやこメガソーラーの工事進捗が順調だとご説明しましたが、こちらは第1四半期で工事進行基準が適用できる要件が整ったため、第1四半期から工事進行基準を適用し、売上を計上しています。

工事進行基準適用後は、工事出来高に応じた利益が合わせて計上されていきます。また、期初の会計基準の変更により、原価回収基準の適用によって計上できなかった粗利については、この第1四半期でまとめて計上するかたちになっています。

その金額は概ね17~18億円程度になります。そのため、エンジニアリング事業の粗利率が非常に高いものとなりました。第2四半期以降は第1四半期のような利益は計上されず、工事進行基準に従って工事の進捗に伴って売上が計上されていきます。そのため、第2四半期以降の利益は第1四半期に比べるとなだらかに推移することを見込んでいます。

質問者1:2022年6月期の第1四半期は、テクニカル的な話で17~18億円の利益がかたまりとして出てきたのだと理解しました。ただし、その分を差し引いても営業利益が約15億円ほど出ていると思います。一方、第2四半期以降は9ヶ月間で約17億円の営業利益の計画ですが、こちらはこのようなバランスでよいのでしょうか?

髙崎:福岡みやこメガソーラーも含め、既に進めている工事の進捗が順調な見通しの中、2022年6月期の通期業績予想は変えていないため、今お話しされた内容のとおりだと思います。

質疑応答:新分野への取り組みと資材の高騰について

質問者1:2点目の質問です。EPC再エネ案件自体は今後少なくなる状況だと思います。一方、オンサイトPPAなどの新しい分野が2030年に向けてビジネスチャンスになってくると思います。そのような分野の引き合いや商談、手応えを教えてください。また、資材の価格が上がっている状況もあるため、総合的に今後の見通しの解説をお願いします。

髙崎:おっしゃるように新分野の引き合いは多くあります。再エネに取り組む企業はさらに増えているため、特に屋根上に太陽光発電を設置するオンサイトPPAやお客さまが自社所有で導入する自家消費型の太陽光発電などの話は日々来ています。

このような状況のもと、現在はオンサイトPPAの提案や見積りを多く行っています。お客さまによっては自社所有を希望される場合は、EPCの見積りも行っています。オンサイトPPAに対する補助金制度もあるため、これらの活用も見込んで来春を目標にまとめていく話がかなり来ています。思っていた以上にオンサイトPPAの積み上げが今後進んでいくと感じています。

資材の高騰については、ご指摘のとおり太陽光パネルは底値から見ると少し上がりつつある感触です。EPCのお客さまにはその値上がりを反映した見積りで対応していきます。しかしながら、これは業界全体の問題であり、TESSグループだけが値上がりしているわけではないため、競合他社も同様だと思います。ただし、オンサイトPPAの場合は事業性にもからんでくるため、補助金制度をうまく活用しながら、ベースで増やしていきたいと考えています。

質疑応答:エンジニアリング事業の受注について

質問者2:2点お伺いします。第1四半期のエンジニアリング事業の受注の水準があれば教えていただけますか? 可能であれば、第1四半期末で受注残がどのくらいになっているか、2022年6月期内の受注はどのくらいと見ているか、受注の水準を改めて定量的に教えていただきたいです。

髙崎:第1四半期の受注高は、四半期報告書の7ページに記載しています。受注高が10億900万円で、受注残高が123億3,400万円になっています。

もともと福岡みやこメガソーラーの売上について、原価回収基準で計上済になった部分や、工事進行基準に移行して計上できた部分があるため、受注残としては大きく減っているように見えるかと思います。

足元では、先ほどお伝えしたような脱炭素の引き合いもたくさんいただいているため、2023年6月期以降により多くの受注を積み上げていくことを考えています。

質問者2:第1四半期の受注高の10億900万円というのは、季節性まで加味すると、こちらもだいたい計画どおりなのでしょうか? 見立てよりもプラスなのか、あるいはマイナスなのかといったお話があれば伺いたいです。

髙崎:そのような意味では、私どもは今、福岡みやこメガソーラーのお仕事をベースに考えているため、受注から完工させたいタイミングとしては、もう少し先の工事案件を取ろうと動いています。

そのため、2022年6月期の受注は、新規であればリピートオーダーのものを積み上げていく部分が中心です。営業活動の軸足は2023年6月期以降に、今新しく提案しているものを取りに行くところに注力することになります。

質疑応答:エンジニアリング事業の成長について

質問者2:2点目の質問です。

2022年6月期と2023年6月期においては、福岡みやこメガソーラーの貢献が、エンジニアリング事業の中でかなり大きいものに見えます。エンジニアリング事業において2024年6月期以降にも、同規模程度の大型案件が何か出てくると期待してもよいのでしょうか?

それとも、ご紹介いただいてきた今出てきている案件が積み上がっていくことで、小口の集積というかたちで成長していくことになるのでしょうか?

少し先の長い話で恐縮なのですが、福岡みやこメガソーラー完工以降のエンジニアリング事業の売上の積み上げ方、成長の仕方について、現時点での見通しを教えてください。

髙崎:お話ししたとおり、福岡みやこメガソーラー以外の開発型EPCの新規案件も引き続き取り組んでおり、2023年6月期以降にエンジニアリング事業の収益に貢献できるよう目指しています。並行して、現在提案しているようなバイオマス発電などの大口のEPC案件など、規模の大きなものを中心に、受託型の省エネEPCや再エネEPCと、開発型EPCの両方を積み上げていきたいと考えています。

質疑応答:エネルギーサプライ事業第1四半期実績の要因と見通しについて

質問者3:1点目はエネルギーサプライ事業についての質問です。第1四半期の前年同期比実績が減益になっています。特段の一過性要因はなかったというご説明でしたが、四半期の振れの範囲なのか、減益の要因が何かあれば教えていただけますでしょうか?

髙崎氏:第1四半期は一過性要因がなかったため、売上高が平均的なベースに近い数字となっています。直近の2021年6月期第4四半期は、一過性要因であったFIT交付金の計上があり、売上高が少し上がっていたため、こちらと比べると一過性要因のなかった第1四半期の売上高は減るはずなのですが、ベースとなる売電収入が増加したため、同程度の売上高となっています。

2022年6月期全体としては、O&Mは各四半期でばらつきがありますが、2022年6月期は2021年6月期よりも少し低い見通しを立てているため、四半期のばらつきも少なくなると考えています。

電気小売供給の売上については、先ほどお伝えしたとおり、各四半期でFIT交付金相当分が目減りする影響があります。また、冬場の市場価格によっては利益も影響を受けると考えています。

質疑応答:開発型の再エネEPC事業について

質問者3:2点目は開発型の再エネEPCについてです。開発型の再エネEPCは粗利率が高いと思いますが、こちらを増やすためにどのような取り組みをされているのでしょうか? もしソーラーだとすると、メガソーラーの場所を確保するのはなかなか難しいと一般的には理解されていると思います。あと、オンサイトPPAは開発型あるいは受託型なのでしょうか? 収益性がどのような状況になるのかも合わせて教えていただけますでしょうか?

髙崎:TESSグループには事業開発本部という部署があり、福岡みやこメガソーラーなどは再エネEPCの開発というかたちになりますが、そのような事業も含め、TESSグループとして太陽光に限らずいろいろな案件の開発を進めています。太陽光では、今はなかなか大規模な事業はできませんので、そのような取り組みをしています。

また、オンサイトPPAはエネルギーサプライ事業としての取り組みとなりますので、受託型、開発型のどちらにも属しません。収益性が非常によいというわけではありませんが、TESSグループも事業者として補助金制度も活用しながら、しっかり事業として成り立つ水準を維持できると思います。

質疑応答:工事進行基準への移行による売上計上について

質問者4:先ほどご説明された会計基準の変更によって第1四半期のエンジニアリング事業に計上された17~18億円程度の福岡みやこメガソーラーによる利益について確認させてください。原価回収基準から工事進行基準への移行により、これまで過去に計上されていなかった利益としてのプラス分が、17~18億円と理解すればよいでしょうか? これは、第2四半期以降や2023年6月期にはなくなるものと理解すればよいでしょうか?

髙崎:まさにおっしゃるとおりです。原価回収基準の適用分、原価イコール売上のため、その範囲にかかる利益が工事進行基準の適用月に計上されたかたちになります。今後は工事進行基準に関わる売上しか計上されないため、ご認識のとおりになると思います。

質問者4:そのようなイメージですと、第1四半期の17~18億円粗利のプラス分が第2四半期以降はなくなり、2023年6月期においては少し減益要因として効いてくるかと思います。これを相殺できるほどの案件や粗利率向上のための秘策があれば紹介してください。

髙崎:秘策というのはなかなかお伝えしにくいですが、現在展開している領域での工事受注の獲得や、開発型EPCにも引き続き取り組むなど、今後も収益性の高い案件を獲得できるように、2023年6月期に向けて今まさに取り組んでいるところです。具体的な話はお伝えできませんが、ベースとなるエネルギーサプライ事業に加えて、収益性の高い受託型EPCと開発型EPCに取り組み、双方を合算することによって、経常利益ベースで成長できると考えています。

質疑応答:工事期間中の価格転嫁について

質問者4:エンジニアリング事業について質問です。特に工期が長い工事進行基準のものは、たまにコストが動くと言いますか、発注側にコスト転嫁が難しい場合は引き当てのようなものが発生するパターンもゼネコンや他のEPCでは見られます。半導体などさまざまな部品や資材関連が値上がりしている中、足元で目に見えることはありますか? もしありましたら、どのように転嫁する計画なのかご説明をお願いします。

髙崎:まさに福岡みやこメガソーラーは納期が長い案件です。例えば、モジュールが現在一番値段が動いていると思います。福岡みやこメガソーラーでは、国産のモジュールを採用しておりますが、現在確認している範囲で納期あるいは価格などに変動はありません。一方、新規提案や新規受注するものに関しては、足元の価格などを反映させていきます。工事期間中に増減があった場合は、コスト増減による影響をきちんとお客さまと協議するかたちでEPCに取り組んでいますので、大きな変動があればお客さまにもご負担をお願いすることで対応しています。

質問者4:バイオマス燃料販売において、パーム油やPKS燃料の原料価格がかなり上がっている中、顧客への価格転嫁は自動的にできているという理解でよろしいでしょうか?

髙崎:まずTESSグループが扱っているバイオマス燃料はPKS燃料です。PKS燃料販売においては、新型コロナウイルス感染症拡大による影響で、調達先であるインドネシアの関税が急激に上昇したり、PKS供給元の工場が限定され競合が激化するなどして、PKS燃料の価格が高騰しました。それに関しては、販売先との契約上、価格に転嫁できない部分がありました。そのため、収益性が厳しくなり、2021年6月期は減損を計上することになりました。PKS燃料販売においては、先ほどお伝えした状況とは少し異なる、契約上のしばりがあります。

質疑応答:再エネEPC開発型事業と受託型事業の工事採算について

質問者5:1点目は、工事採算性に関する質問です。再エネEPCの開発型と受託型では、どのくらい工事採算性に違いにあるのかを再度教えていただけますでしょうか?オンサイトPPAがらみだと補助金制度が活用されて、収益が確保できるというお話について、これは補助金制度がないとなかなか魅力的じゃないということでしょうか?

また合わせて、両ビジネス間の工事採算について、定量的かつ時系列的に比較して見るとどういう動きになっているのかも、教えていただけますでしょうか? その時系列のトレンドについても、引き合いが大きくなっている部分は実績が上がってきているのか、あるいは先ほどの資機材費の影響もあってなかなか採算は上がりにくい状況なのか、ご解説いただければと思います。

髙崎:粗利率は受託型再エネや開発型再エネといったサブセグメント別では開示していないため、EPCの受託型と開発型がそれぞれ具体的に何パーセントの違いがあるかはお伝えできないのですが、概ね受託型と開発型では1対2の比率です。開発型が受託型に比べて、粗利率が倍くらい高いという傾向です。

これは案件ごとに再エネEPCの種類や規模などによっても変わるので、もっと高いものもあれば、それほどでないものもありますが、平均すればそのようなイメージです。

オンサイトPPAは補助金制度を積極的に活用しています。おっしゃるようにPPA事業は補助金制度を活用した方がお客さまの事業採算性を高めることが出来ます。

補助金制度は今後も拡大していくと考えており、お客さまにとっても採算性が向上するので積極的に活用していくことは選択肢のひとつです。やはりタイミングがありますので、脱炭素を目的により早く導入したいというお客さまがいれば、自家所有ないしは補助金制度を使わないかたちのオンサイトPPAを望まれる傾向にあります。その場合は、TESSグループとして収支の見合う単価を示し、それを採用いただくご提案をしています。

また、TESSグループとしてはオンサイトPPA事業だけを行っていくという方針ではなく、この事業を皮切りにさまざまな省エネや再エネに対する取り組みにも拡大させていきたいため、少し採算の厳しいケースについても、できるだけ取り組みたいと考えています。

質疑応答:省エネEPCについて

質問者5:2点目は、省エネEPCについての質問です。売上の規模は再エネに比べると相対的には小さい状況だと思うのですが、以前の説明会でも、工場単位から会社単位でいろいろな再エネや省エネのソリューションに対するニーズは広がっているというお話がありました。

直近のエネルギー基本計画などを見ていても、再エネなどがよく話されていますが、一方で、エネルギーの消費を減らすという省エネにもかなり軸足が置かれた計画になっていると思います。そのような中で、足元では引き合いの状況はどうなっているのでしょうか? 御社のビジネスとして何かポテンシャルを感じる部分はあるのでしょうか?

髙崎:お客さまは省エネにも力を入れて取り組んでおられますので、提案と一括りに言いましても、先ほどお話ししたようなオンサイトPPAで再エネを導入するという提案だけではなく、事業所全体で省エネの余地を検討するなど、省エネも含めた総合提案を進めています。TESSグループであればこのような総合提案ができると、金融機関やリース会社などにも評価をいただけているため、新規のお客さまなどにもこうした提案ができているケースにポテンシャルを感じているところです。

ただ、工場では、従来より少しずつ省エネへの取り組みが進んでいるので、余地がある部分については、新しい技術の導入などによる省エネ率の高い提案のほか、再エネ導入の提案も行うことで他社との差別化を図っています。

こうすることで1件あたりの案件ボリュームも増えますし、収益性も高くなってくると思います。

質問者5:今、目の前で大きな受注がありそうということでしょうか? それとも、省エネの分野ではそのような状況はまだなく、潜在性を感じているというステージと考えてよいでしょうか?

髙崎:省エネは国も推進している補助金制度がある事業なので、そのような制度を最大限活用した提案を進めていきます。また、エネルギー供給会社とともに規模の大きな事業も提案していますが、具体的な実績になるのは来春以降だと思います。

質疑応答:EPCのコスト、電気小売供給のリスクについて

質問者6:質問を2点お願いします。1つ目に、御社が受託開発などで取り組まれているEPCのコストは、どのくらいでしょうか? 開示が可能であればご教示ください。

ベストケースでも構いませんし、屋根設置ならばどのくらいか、太陽光における発電コストはどのくらいで提供できるのかなど、参考ケースなどお示しいただければと思います。

2つ目に、電気小売供給についてです。御社があまりそのあたりのリスクを取っていないのは重々承知していますが、相対電源は積み増すという話があり、このあたりの相対でのポジションの取り方は、バランスとしてはどのようになるのでしょうか? リスクの取り方についてご解説いただけると幸いです。

髙崎:EPCのコストについて、具体的な価格をお伝えするのは難しいところです。屋根置きの太陽光発電に関しては、以前からかなりの実績があり、業界の中でも施工レベルと価格設定の面では競争力があるのではないかと思っています。

野立ての太陽光発電に関しては、設置場所の確保の観点から大規模な開発はなかなか難しい状況ですが、お客さまの工場敷地で空いているスペースの一部を活用する、あるいは野立てのノウハウを活かしたカーポートのように、杭を打って、その上に台を組んでパネルを設置するということもできます。

このような取り組みを進めており、お客さまが満足いただけるような価格で提供できていると認識しています。具体的な数字がお伝えできず申し訳ございませんが、このような取り組みを行っています。

電気小売供給に関しては、電力会社との常時バックアップ契約のベースを持っており、そこに相対電源を積んで、さらに足りない分は市場から買うという3本立てです。同業他社もこのようなやり方が一般的ではないでしょうか?

そのため、卸電力市場(JPEX)にどこまで依存するかを相対電源の価格をにらみながら調整するかたちとなります。現在は相対電源の価格も高くなっているため、2021年の市場の平均価格がどのくらいかというのを今まさに想定しながら、相対電源の契約をどのように結ぶのか考えている状況です。まさに大詰めを迎えています。

質疑応答:会計基準適用の影響について

質問者7:先ほどの17~18億円の話に戻りますが、新会計基準の適用についてはもともと期初段階で見ていた要因だったのでしょうか? 2022年6月期の営業利益が49億円程度の計画だったため、この要因をのぞけば、期初段階では32億円くらいのイメージを見ていたのでしょうか? 簡単なご説明をお願いします。

髙崎:新会計基準は、2022年6月期の期初から適用されると見ていました。

なお、17~18億円の影響は粗利になるため、期初段階では81億円からこの額を差し引いた金額をイメージしていたことになります。

質問者7:他の案件についても、今後同じような影響が予想されるものがありますか?

髙崎:原価回収基準を適用したのは福岡みやこメガソーラーのみで、他には影響はありません。

石脇会長兼社長ご挨拶

石脇:今日は本当にありがとうございました。短い時間ですが、できるだけご質問にお答えさせていただきました。

おそらく「COP26」の影響についてご質問が出ると思い、若干考えをまとめていました。それ以前に「岸田政権は果たして政策の一貫性をとってくれるか?」と少し心配していましたが、エネルギー政策については、そう簡単に右から左へと変われない現実があります。一方、「COP26」では各国からかなり本音が出たと、マスコミ報道などで聞いて感じたところです。

私たちは再エネ1本ではなく、省エネと再エネ、それに脱炭素を絡めていきます。例えば、先ほどご説明した四国セントラルエナジーにおけるガス供給事業は相当長期間にわたる事業です。このようなスパンの長いものについても、しっかり取り組んでまいります。また、まだ商談レベルですが、特にこの数ヶ月ほど前からは大手企業から「パートナーシップを組みませんか?」など積極的なアプローチをいただいています。

これからさらに脱炭素に向かい、スピードアップしていくと思います。それが引き合いレベルとなり、早く受注のかたちで見えてほしいと思っています。

以上、我々はこの脱炭素への大きな世界的な潮流にしっかりと乗りながら、TESSグループらしいビジネスにつなげていきたいと考えています。今後ともよろしくお願いします。ありがとうございました。

新着ログ

「建設業」のログ