PWHD、2Qは売上収益、営業利益、EBITDAともに過去最高 安定的な顧客基盤確立で顧客獲得コストを吸収

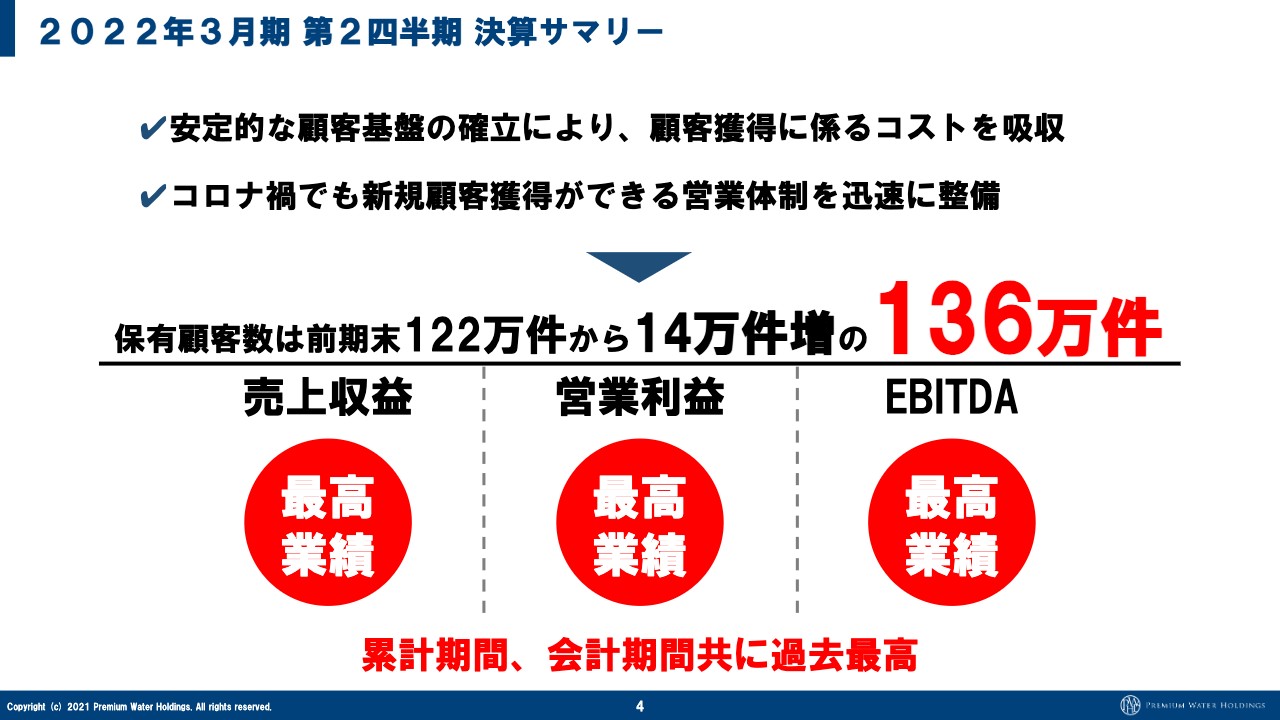

2022年3月期 第2四半期 決算サマリー

萩尾陽平氏(以下、萩尾):みなさま、こんにちは。2022年3月期第2四半期決算説明会を開始させていただきます。よろしくお願いいたします。それではさっそく決算ハイライトから始めさせていただきます。

まずは、決算サマリーについてご説明します。損益分岐点は、顧客数的にはすでに超えているため、基本的に利益が上がっていくフェーズに入っています。営業は、今年の7月、8月は新型コロナウイルス感染症がかなり蔓延し、厳しい時期もありましたが、非常に順調に推移し、いずれも過去最高の数字で終了しています。

保有顧客数は前期末122万件から、14万件増の136万件まで増加しています。こちらは第2四半期までの数字では、過去最高の伸び率になっています。

売上収益、営業利益、EBITDAともに過去最高となり、日本全体がコロナ禍で厳しい中、しっかりと営業体制を構築し、数字を伸ばすことができました。

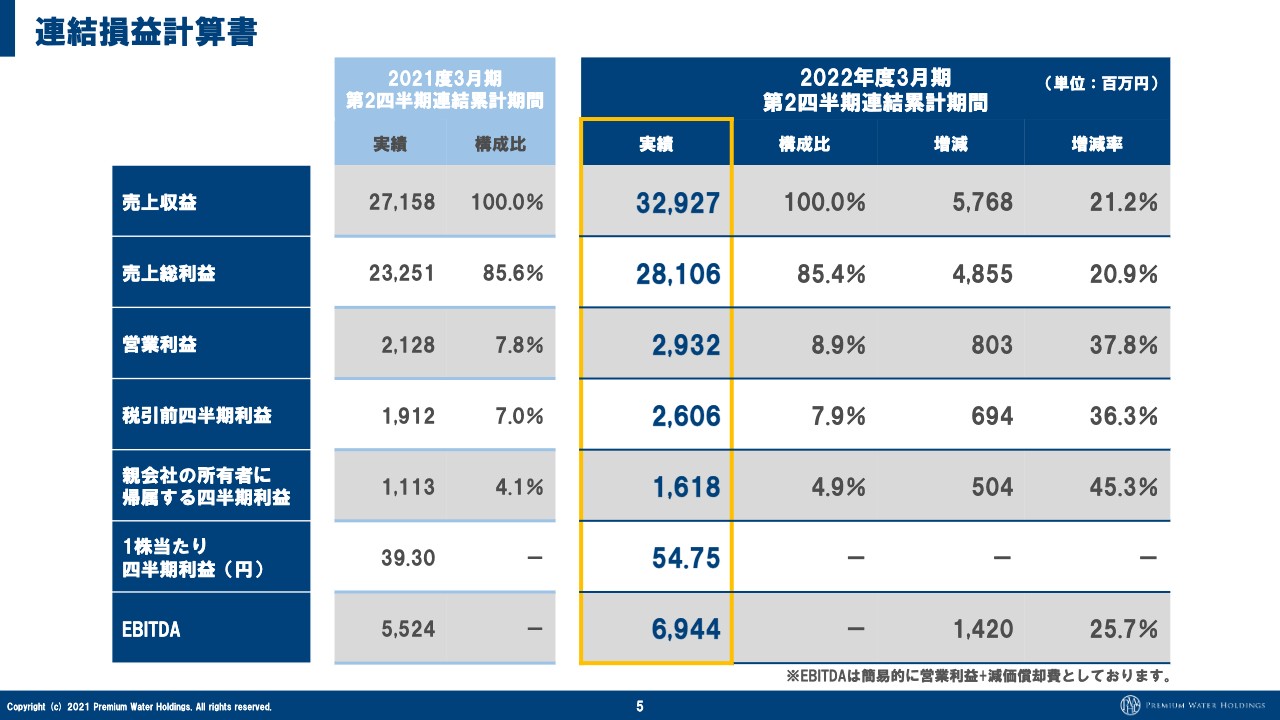

連結損益計算書

こちらは連結損益計算書ですが、売上収益、営業利益、EBITDAともに、進捗としては非常に順調で、前期実績から比べてもすべての数字において成長していることがわかると思います。

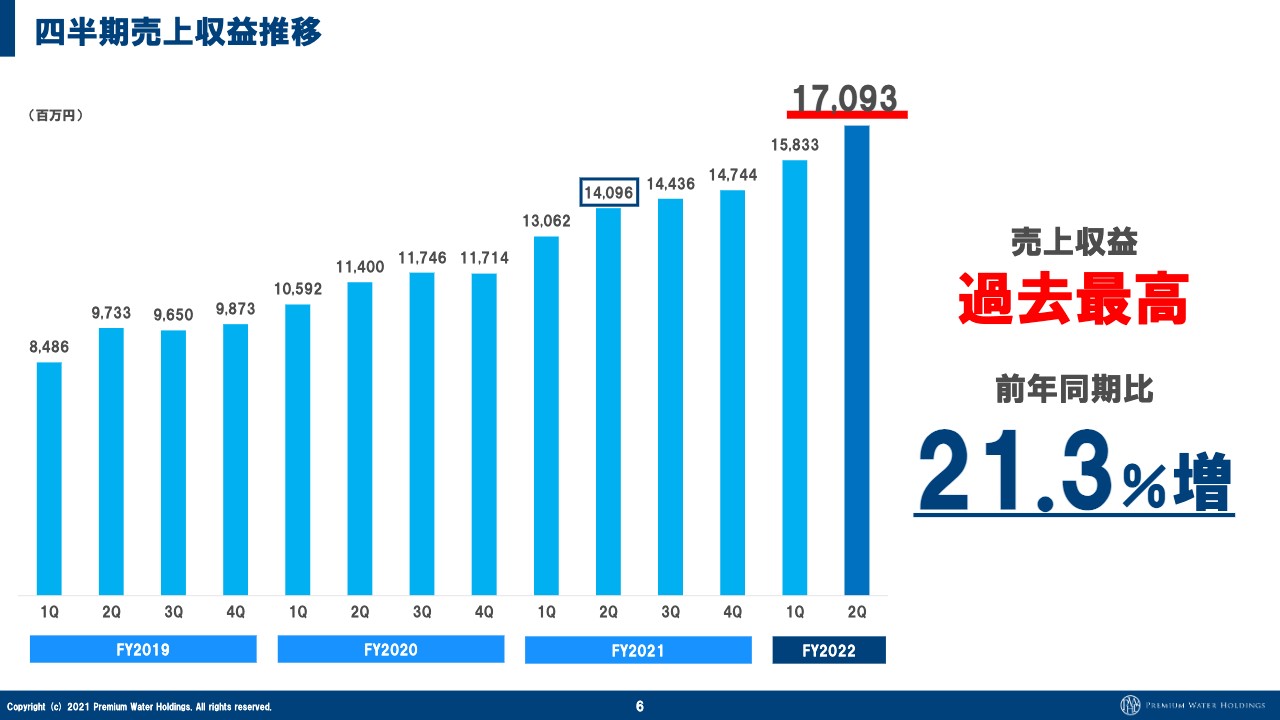

四半期売上収益推移

四半期ごとの売上収益推移については、第2四半期の数字も前期実績と比べて20パーセント以上増というかたちになっています。

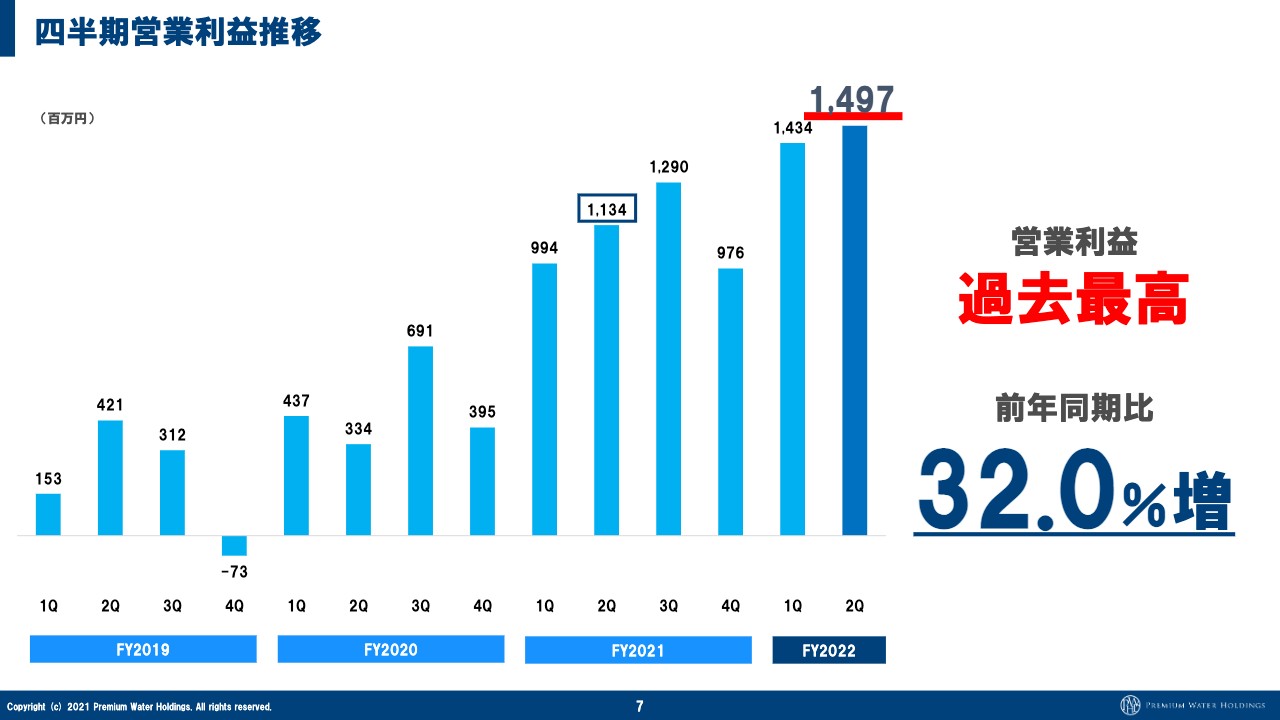

四半期営業利益推移

営業利益も約15億円と、前期の第2四半期と比べて32パーセント増になっています。利益が非常に伸びた前期との比較で、30パーセントはなかなかよい数字だと思います。その前の2019年、2020年と比べていただくと、フェーズとしては相当変わってきていることが、この数字で表れていると思います。

四半期EBITDA推移

EBITDAは、新規獲得数と営業利益が順調なため、自然と伸びると思いますが、こちらも前年同期と比べて23.9パーセント増というかたちです。

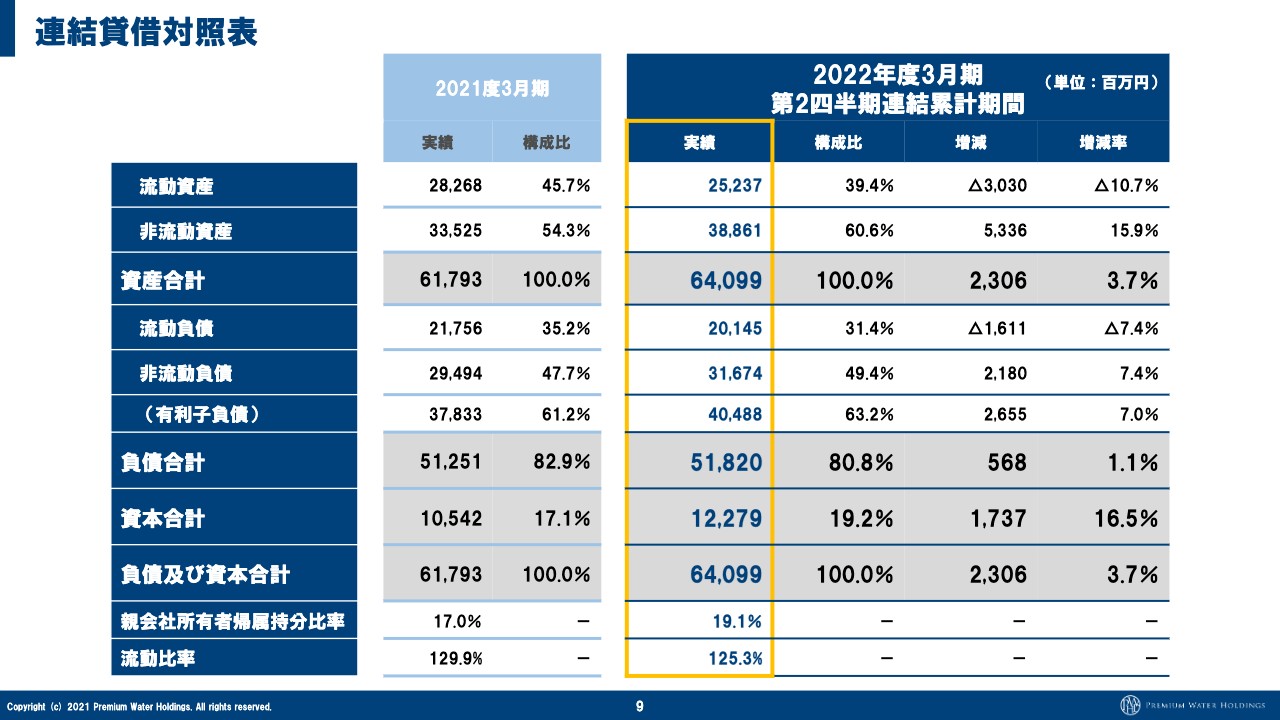

連結貸借対照表

貸借対照表については、注目すべきは、自己資本比率が19.2パーセントまで上がってきていることです。今期の終わりには、目標として一旦掲げている20パーセントは超えてくるものと思っており、こちらも順調に進んでいます。

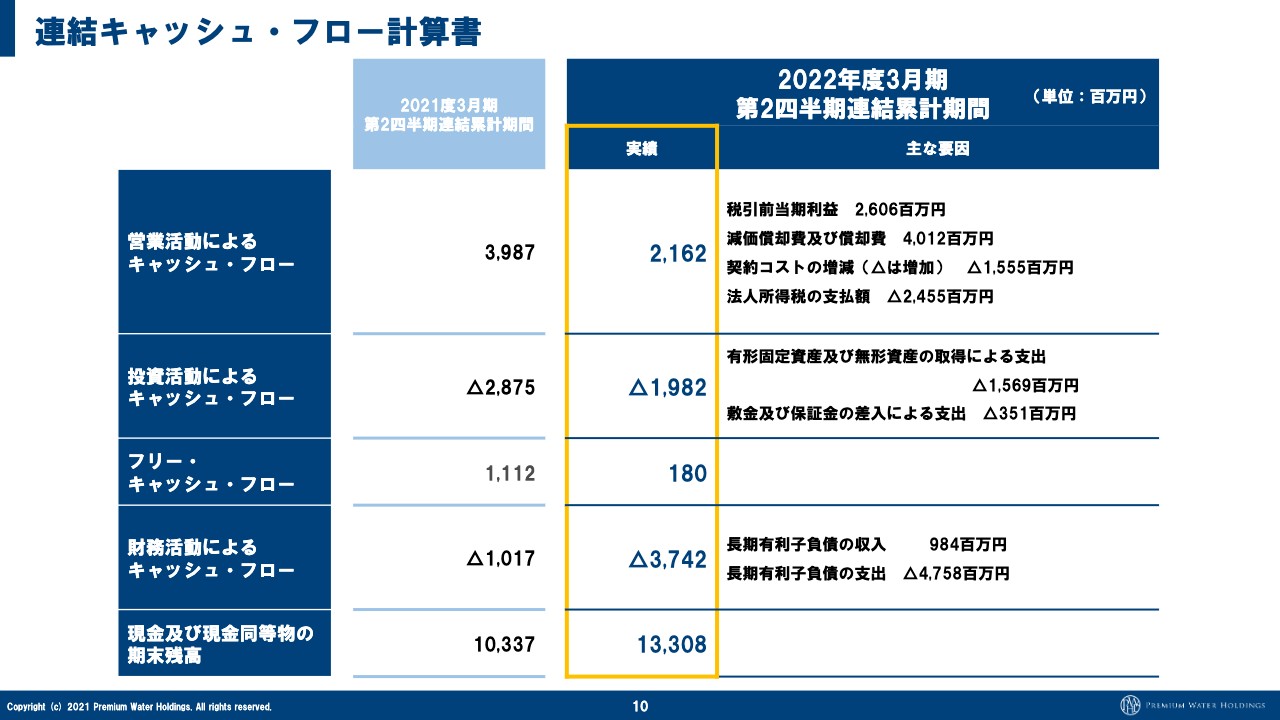

連結キャッシュ・フロー計算書

キャッシュ・フローは、営業活動によるキャッシュ・フローの法人所得税の支払額が多少増えているため、前期と比べて増えていないように見えますが、営業は引き続き順調で、こちらも特に心配する必要のない数字だと思っています。

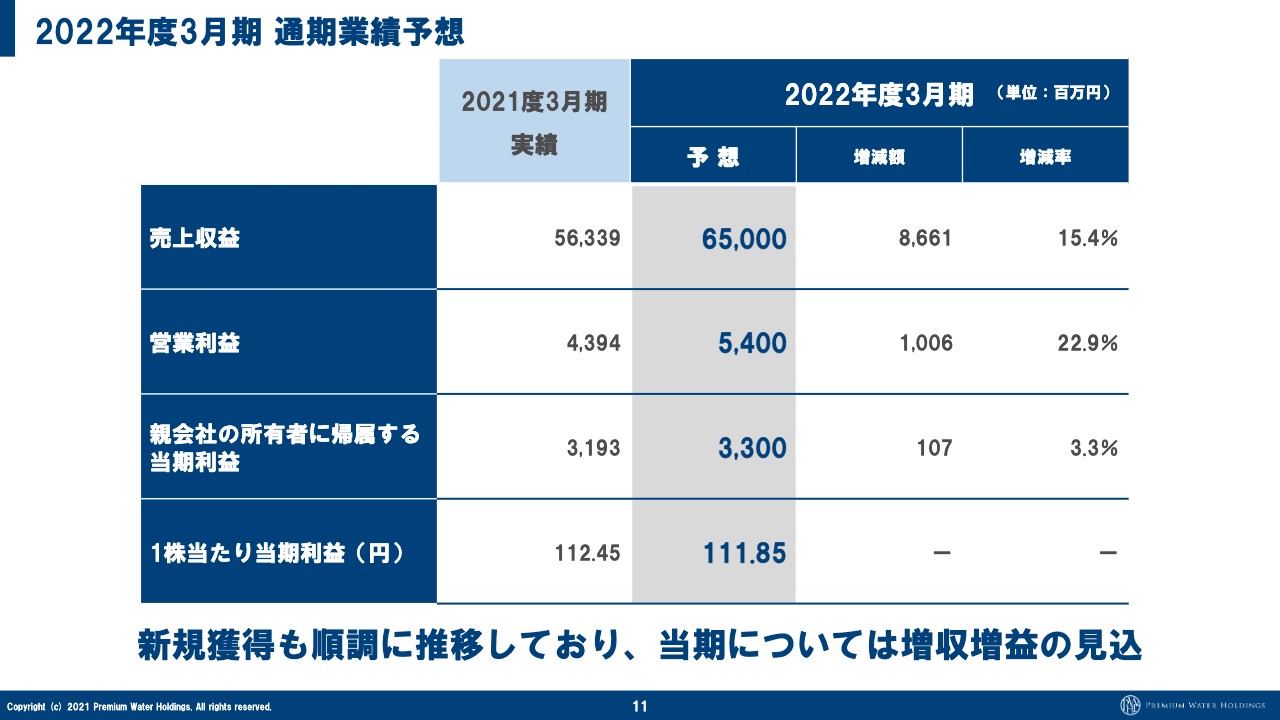

2022年度3月期 通期業績予想

続いて、通期業績予想についてです。今期予算に対して、売上、営業利益、当期利益ともに進捗は順調なため、この数字をどれだけ上振れさせていけるかという点にターゲットを置きながら進めたいと考えています。

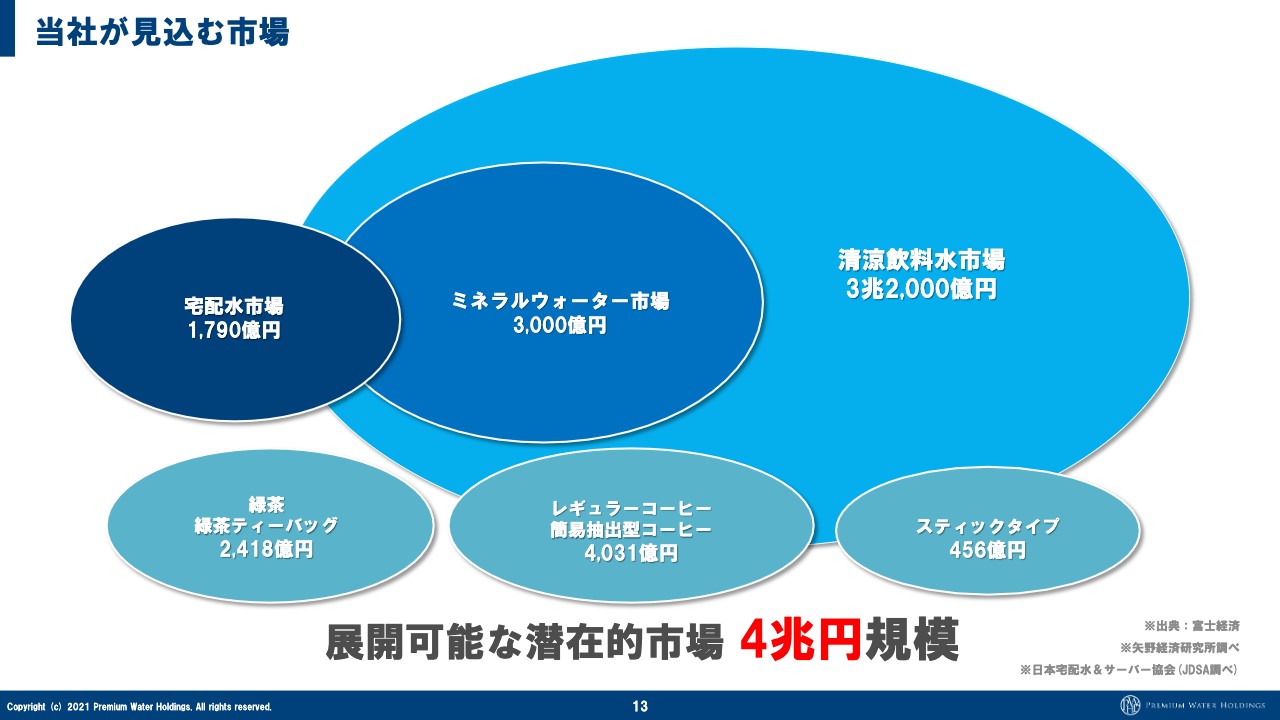

当社が見込む市場

今後の市場と事業戦略について、おさらいしたいと思います。市場自体は日本国内だけでも4兆円規模で、宅配水に関しては、過去15年間売上が伸び続けている業界です。我々の業界は恵まれていると思いますし、この4兆円をどのように取りにいくかということを常に考えています。

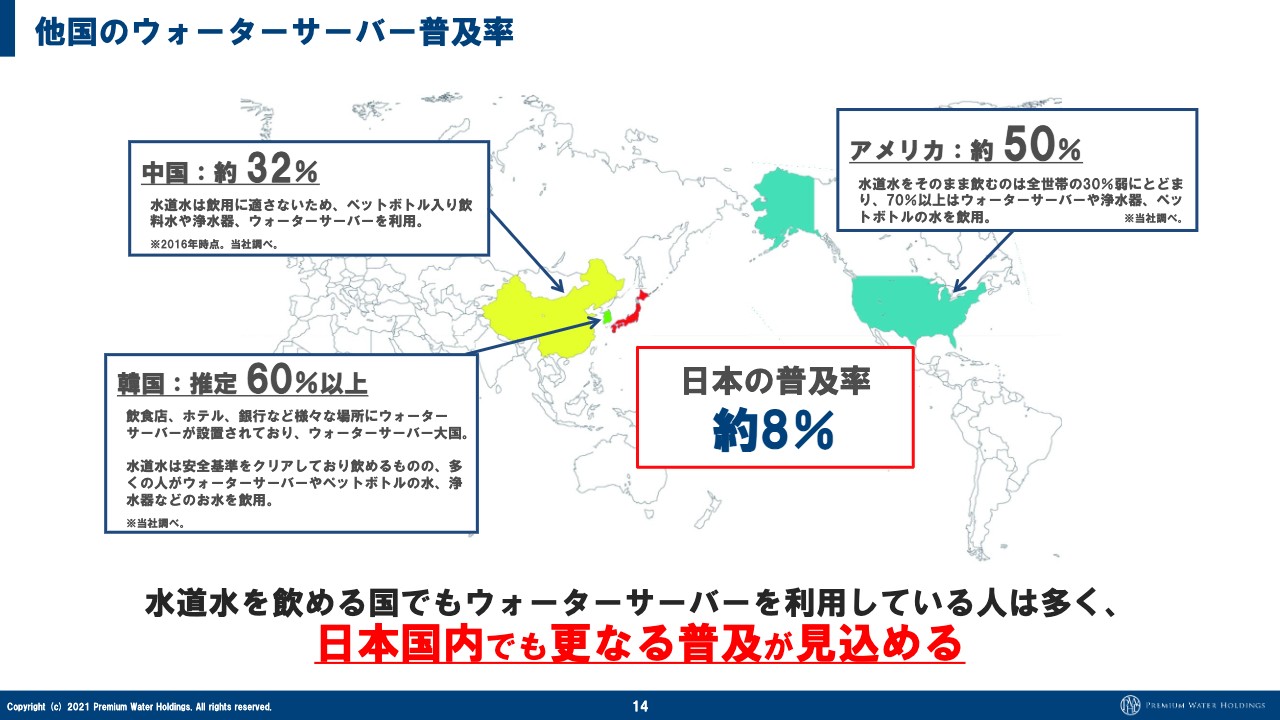

他国のウォーターサーバー普及率

こちらは他国のウォーターサーバーの普及率です。ウォーターサーバー市場が、これからどれくらいまで成長していくのか、非常に気になるポイントだと思います。他国と比べてもあまり意味をなさないかもしれませんが、水道水が飲めない国におけるウォーターサーバーの普及率は50パーセント、そしてさらに60パーセント台を推移する国もあります。

日本は比較的水道水が安全と言われていますが、ここ15年においては水道水をそのまま飲む人の割合が減ってきています。今は8パーセントの普及率であるため、これをどこまで伸ばしていけるかがターゲットになってくると考えています。

何度もお伝えしていることですが、我々単体で普及率20パーセント、約1,000万ユーザーをターゲットにして組み立てていきたいと思っているため、引き続き、そのために何をしていくべきなのかを集中して組み立てていきたいと考えています。

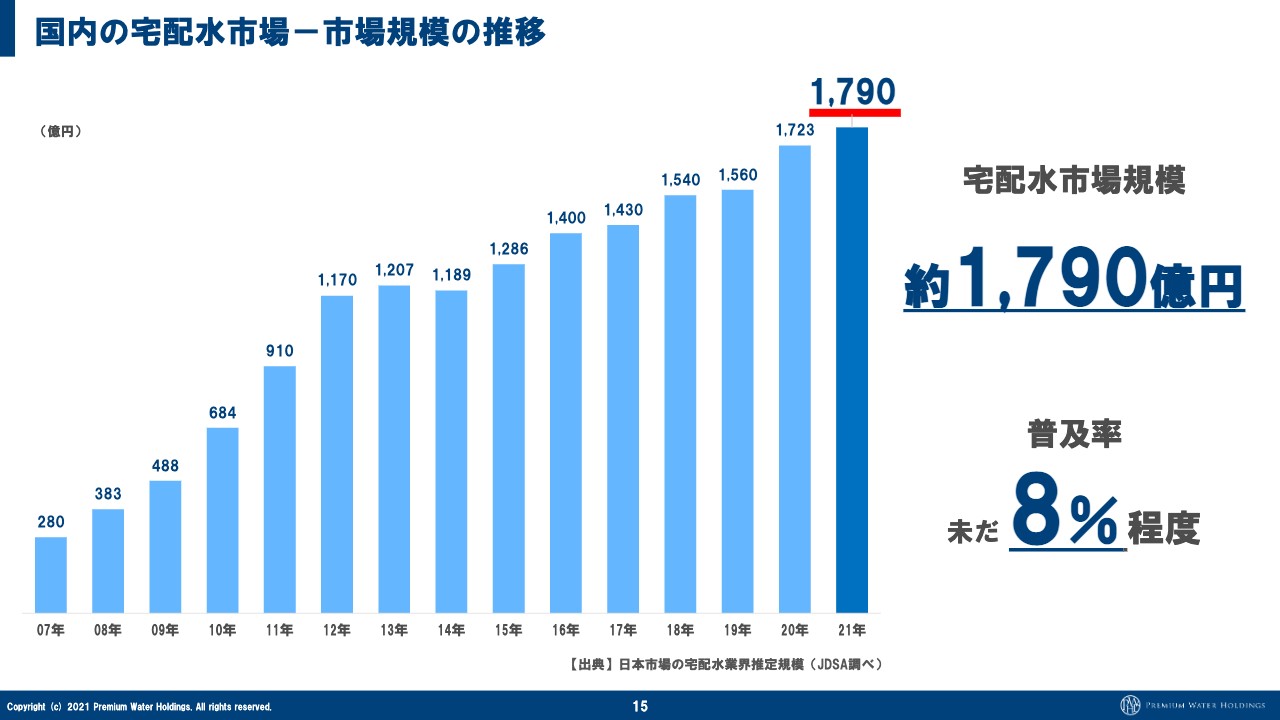

国内の宅配水市場-市場規模の推移

スライド15ページは、宅配水の市場規模の推移についてです。我々の前期の売上増は約100億円で、他社が伸びている、または業界が伸びているよりも、我々が市場を作っていると言ってよいと思います。我々自身がどのように営業活動を拡大し、数字を伸ばしていくかがターゲットだと思っており、とはいいながらも市場は伸びているというデータが出たこと自体は、よいことだと思っています。

引き続き、普及率20パーセントを最低目標に設定し、規模拡大を進めていきたいと思います。普及率が20パーセントに到達すれば、売上は約5,000億円の市場になると思います。それをどれだけ牽引していくかにターゲットを置きたいと考えています。

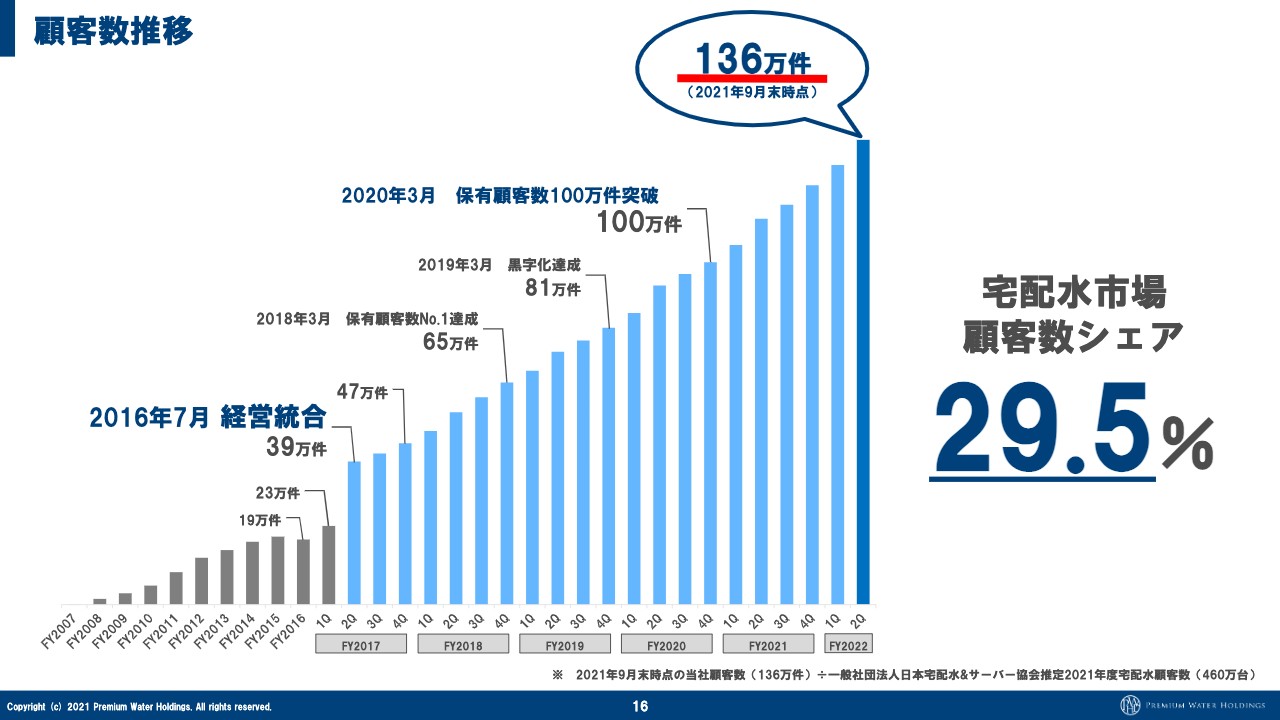

顧客数推移

四半期ごとの顧客数の推移です。以前から右肩上がりが続いており、どちらかと言いますと、市場に左右されているというよりは、我々自身が実行していきたいことを四半期ごとにしっかりと完遂できた証明でもあるのではないかと思っています。

どの四半期を見ても数字が伸びなかった時がなく、解約率はある一定で推移していながらも、新規獲得がきちんと伸長していると思っています。

今、業界の顧客数でみるシェアは約30パーセントです。他社が伸ばせていない状況であるため、引き続きシェアは毎年増えていくだろうと思っています。

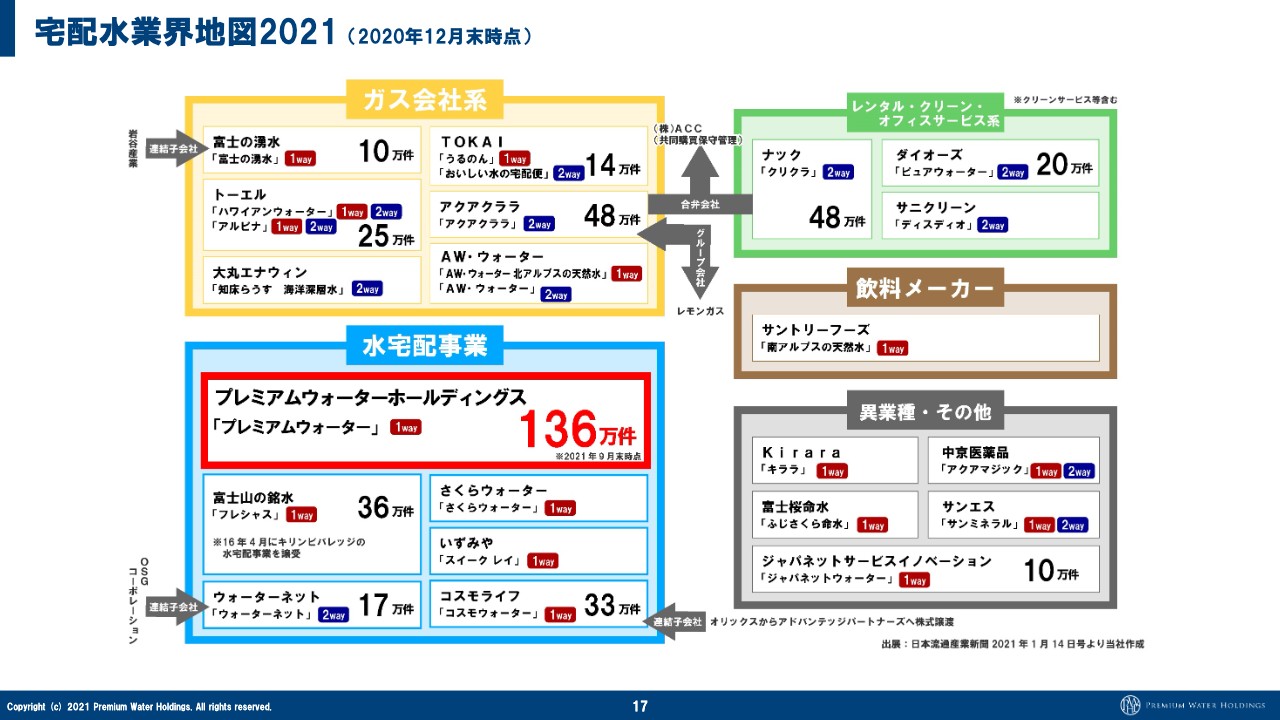

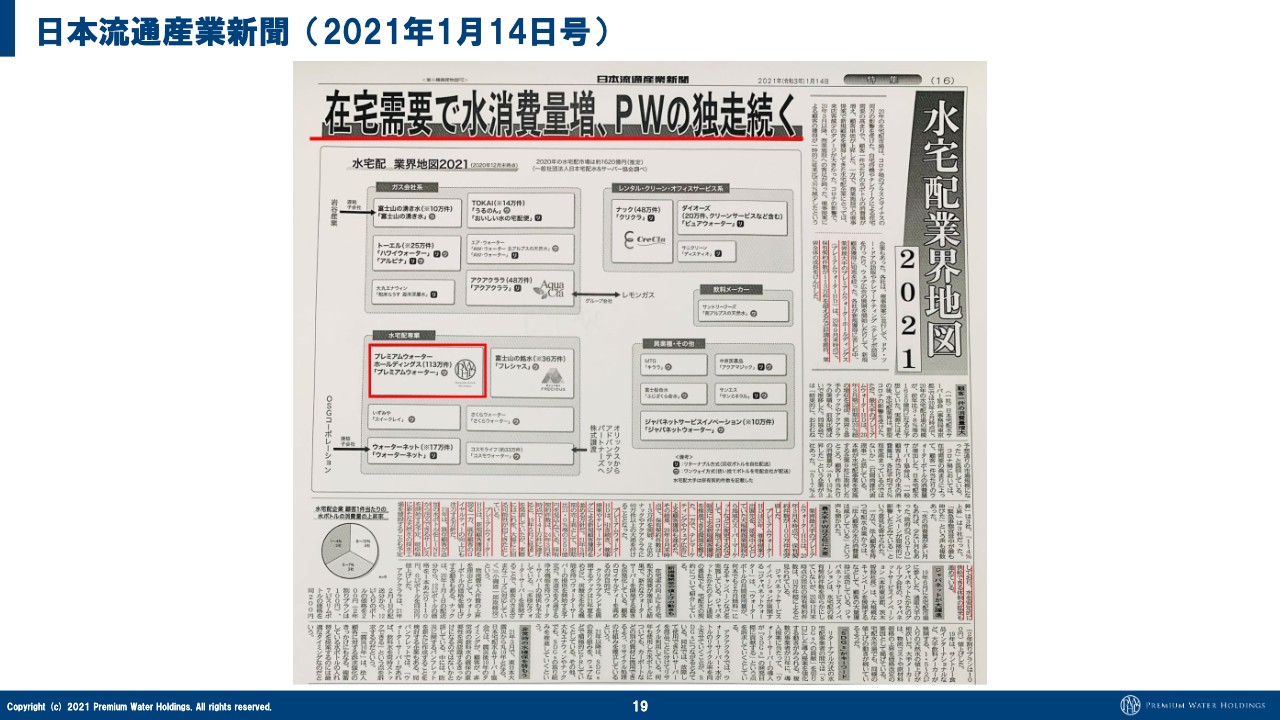

宅配水業界地図2021(2020年12月末時点)

スライド17ページは、宅配水の業界地図を示しています。他社においては特に大きな動きは出ていないようです。今後、業界再編は進んでいくだろうと思ってはいますが、各社は工場を持っているため、工場の稼働率が低い会社ごとに統合するのもなかなか難しいところがあります。

そのため、我々は引き続き数字を伸ばしながら、各工場の稼働率を上げ、他社にそういった働きかけをしようと考えています。

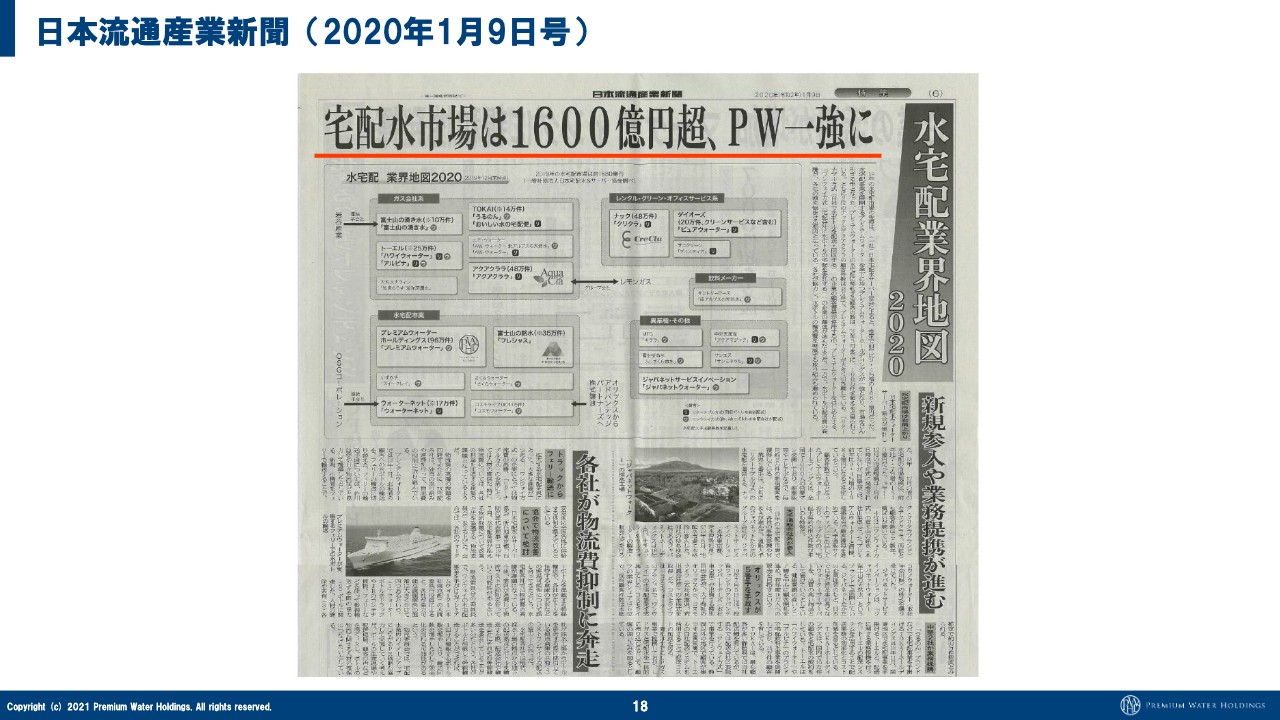

日本流通産業新聞(2020年1月9日号)

これは日本流通産業新聞の2020年と2021年の1月に出た新聞記事の見出しです。

日本流通産業新聞(2021年1月14日号)

この流れは今も続いていますので、また取材していただけるようであれば、来年1月の掲載がどのように書かれるかが楽しみだと思っています。

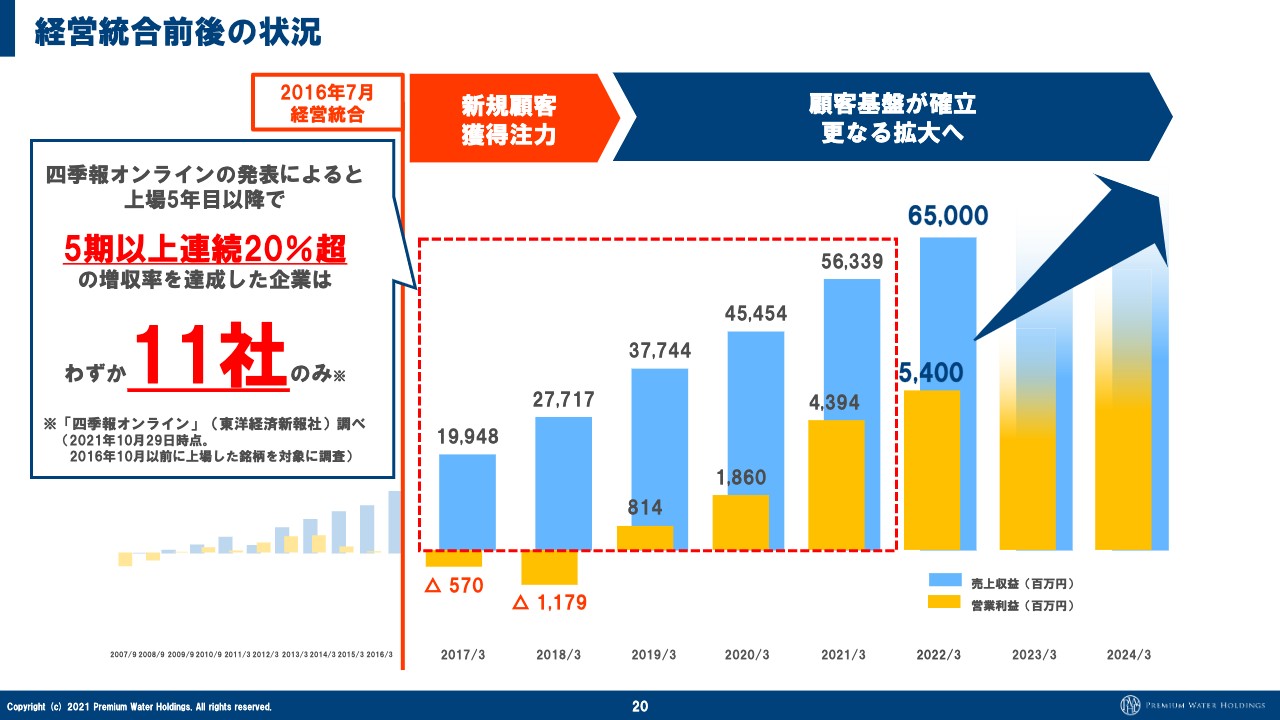

経営統合前後の状況

スライド20ページは、経営統合してからの業績についてです。このようなかたちで売上が成長し、顧客数が損益分岐点を超え、利益が出るようになってからは、ユーザー数も引き続き成長しています。これからも利益が伸びていくフェーズですので、あとはこの成長率をどのくらい高めていけるかがキーになってくるところだと考えています。

「四季報オンライン」で発表された情報によると、上場5年目以降で5期以上連続20パーセント超えの増収率を達成した企業はわずか11社だそうです。この11社には、ここ1年、2年で株価が非常に上がった企業が多く入っています。そのような企業と肩を並べて成長している企業であることは非常にありがたく、評価できる点ではないかと思っています。

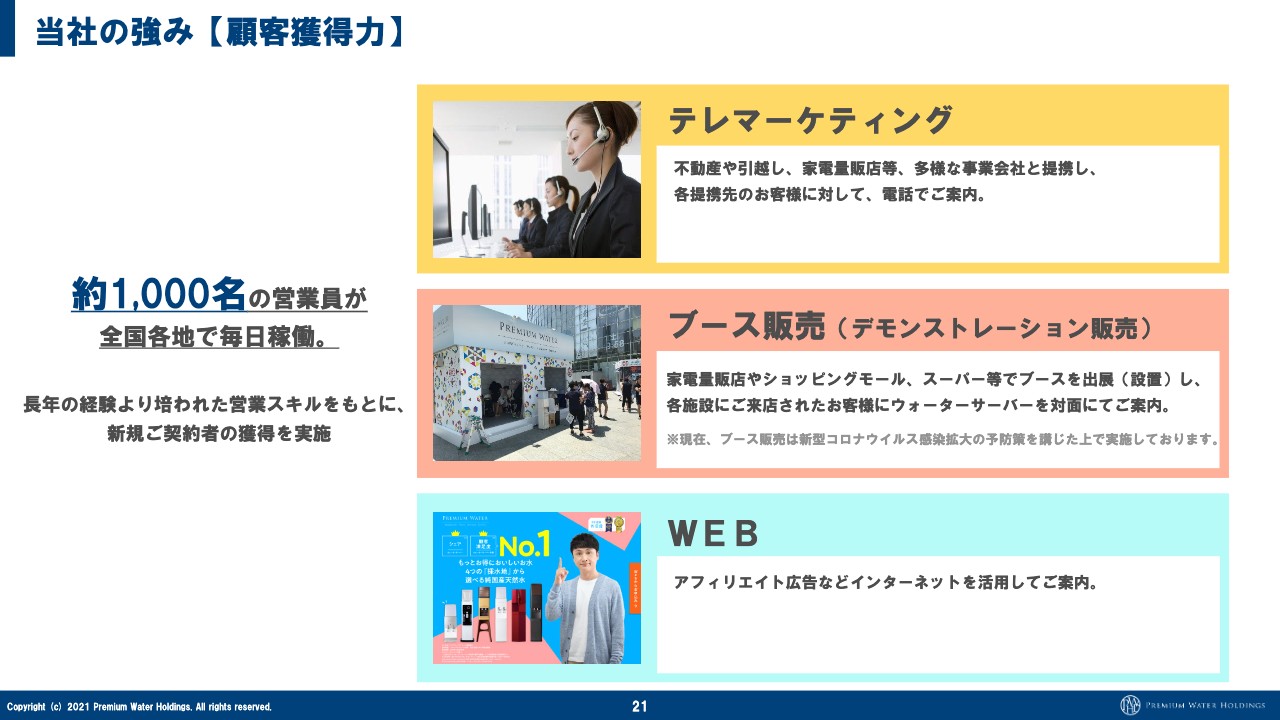

当社の強み【顧客獲得力】

我々がこの数字を生み出している原動力、かつ他社になくて我々にあるものが「営業」です。営業販路は3つに分かれ、約1,000名の営業担当者が毎日稼働しています。何度もお伝えしていますが、これは1日で作れる組織ではありません。営業組織を作る以上、まず採用コストをかけ、スキルを成長させることが必要です。営業組織ですので、採用コストや教育コストといった、営業できていない間の不採算コストを考えると、数百億円規模の投資が必要になってきます。

もちろん投資をしたからといって営業組織が成熟したものになるかというと、そうではありません。我々は15年以上かけて、優秀な営業担当の中に少しずつ新人を入れて、戦力として育てていくという地道な活動で組織を作り上げきました。他社が真似しようと思ってもなかなかできることではありません。

引き続き、営業で年に110パーセントから120パーセントくらいの成長を続けながら、他社との差をさらに広げ、我々が行いたい投資や物流戦略につなげていきたいと思っています。

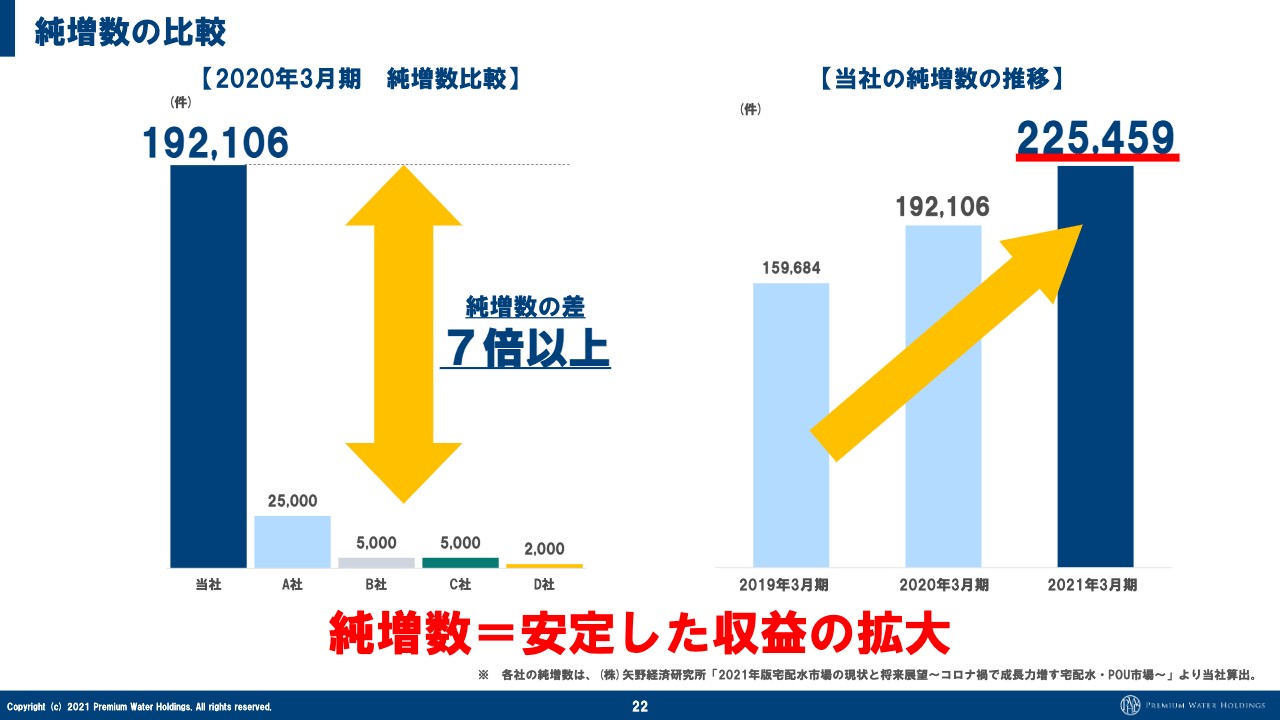

純増数の比較

こちらは営業の純増数の比較ですが、2020年では約19万件に純増しており、2位以下とご覧のとおりの差がついています。これくらいの割合で、今期も引き続き伸びていくと予想されており、差が開き続けるものと思われます。

例えば、我々の製造コストで他社に購入していただいても、他社に利益が出るような状況がすでに作れています。そのため、仲間集めと言いますか、一緒に取り組んでいただける先を引き続き交渉して探していきたいと思います。

前期の2021年は22.5万件純増していますが、今期は第2四半期までですでに14万件増ということで、前期と変わらぬ成長を続けており、今期の成長に関してもご安心いただいてもよいものと考えています。

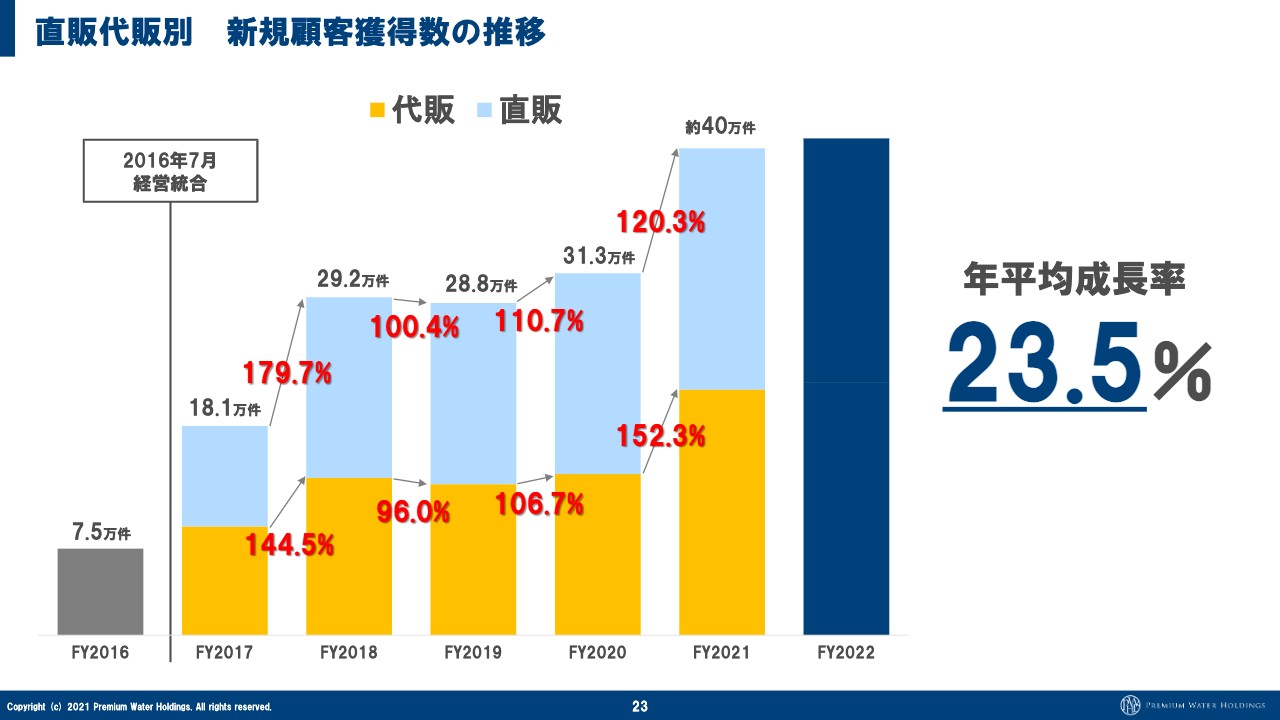

直販代販別 新規顧客獲得数の推移

こちらは営業の成長率を表したグラフで、過去5年で年平均23.5パーセントの成長率となっています。先ほど、「四季報オンライン」のデータで、売上の増収率が過去5年続けて20パーセント台という数字が出ていましたが、基本的には営業が順調に成長していけば、売上が伸びて、潜在している利益も伸びていきます。営業コスト、獲得コストが急に上がらない限りは、平均した利益増が続いていくかたちとなります。

水源開拓

水源数は現在7個であり、岐阜が稼働し始めると8個になります。5年前の就任時は富士山1つからスタートしました。これは物流戦略につながる話ですが、他社にとってはユーザー数全体が伸びていかないと、当然各エリアでのユーザー数も伸びないわけであり、新規の水源の開拓などはできません。

当社は地産地消という物流戦略で、近くで作ったものを近くのユーザーに運ぶことができていますが、他社は1つしか工場がないため、例えば、富士山で製造したものを九州や北海道にも運ぶことになります。そのため、値段を上げるか利益を減らすしかなく、非常に苦しい現状になっています。

我々は地方の工場では、例えば、卸で仕入れてもらったほうが利益率が上がるという状況をしっかり着実に作れています。引き続き、ユーザーが増えるごとに水源の新規開拓を進めており、仮に中国地方でユーザーが10万件に達した場合、それまで富士山から送っていたものを、投資して新規の工場を作るかたちになります。

投資して、その稼働率がいきなり100パーセントもしくは50パーセントに留まるかは、投資する上では重要な指標となるため、引き続き強力な営業組織を基盤とし、それを元に戦略を練っていくことを徹底したいと思います。

物流網の構築

物流網については単純ですが、各エリアでユーザー数が増えれば、配送効率も上がるという仕組みです。以前は大手の配送業者に頼らざるを得ない状況で、ユーザーが増えたからといってスケールメリットは出しにくかったのですが、関係各所にご理解いただきながら各エリアで自社物流網の構築を少しずつ進めています。

我々の荷物は定期配送であるため、来月何日に何個の荷物を運ばなければいけないかがわかりやすいわけです。その個数はある一定の数字として成長し、対応に向けて物流会社さまへ準備してもらうことができる荷物ですので、配送業者からも非常に喜んでいただけます。

このような背景から、契約先を少しずつ増やすことを進めています。ユーザー数が増えれば配送効率が上がるという物流戦略です。ここ数年で、EC業界では物流コストが非常に上がっていると言われています。我々は上昇もしくは、下げられている状況ですので、引き続き粘り強く取り組んでいきたいと思っています。

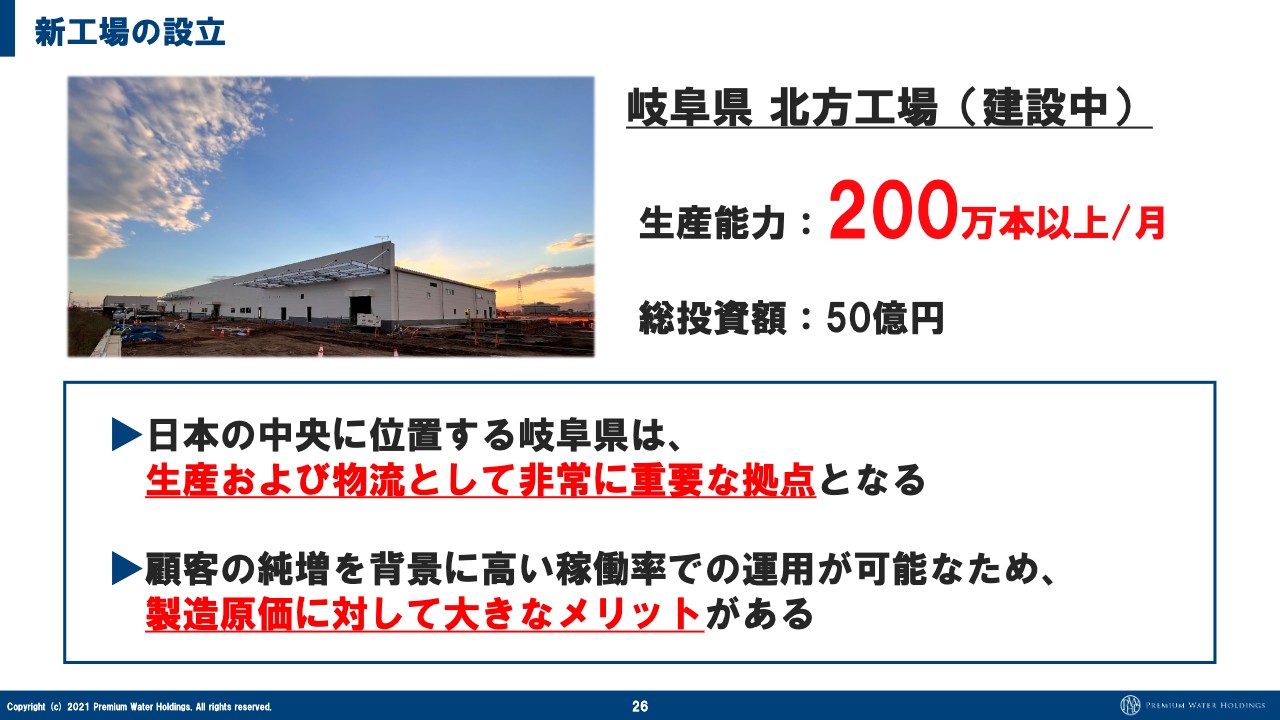

新工場の設立

IR情報で公表していますが、今、岐阜県に北方工場を建設中です。生産能力は200万本で、約80万から100万ユーザー分をこの工場から出荷できる予定です。これは富士山の工場よりも大きく、我々の基幹となる一番大きな工場となります。投資額は50億円で、今の純増数や富士山の工場における稼働率の高さを考えると、少しこちらに動かすことで、5年以内の回収が見込めます。50億円の投資ですが、我々としては早期に回収できると考えています。

なぜ岐阜県かというと、東名阪の中心で人口が密集しているからです。その両サイドに行ける拠点ですので、保存用の倉庫も大きく作る予定です。非常時に備えてストックを貯めることができ、ユーザーに出荷できる体制を整えています。

富士山の工場を中心としながら、北方工場ができることで、富士山のバックアップ機能を持ちながら新たな基幹として稼働する工場が備わる戦略ですので、稼働し始めたら、さらに原価率などの数字が良化していくと思っています。

北方工場による物流戦略

北方工場が完成したら、スライド27ページの図のように色が増えていきます。先ほどもお伝えしましたが、物流については現状は作ったものを近くに運ぶことしか解決方法がないため、それを着実に行っています。5年前は、スライドに記載している富士山部分の水色だけでしたので、非常に戦略がうまく進んでいると思います。

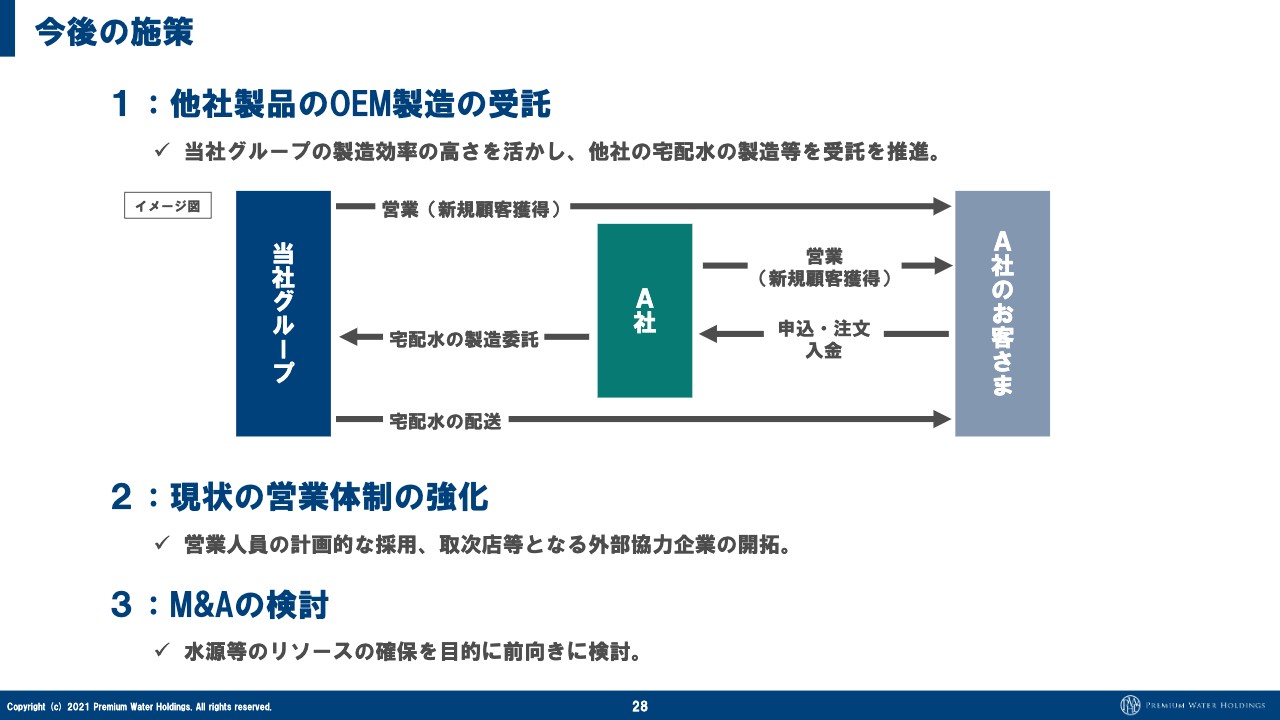

今後の施策

基本的にずっと言い続けていることですが、今後の施策は大きく3つだと考えています。稼働率が高い工場であるため製造コストが安く、かつ物流戦略も成功していますので、物流まで含めた原価が非常に安く済みます。

これを踏まえ、OEMの提供をこれからも増やしていこうと考えています。新規のみならず、同業他社が我々に製造を委託することも含まれており、我々自身でユーザー数を拡大しながら製造と物流のコストを下げることで、OEMの受託を増やせるのではないかと思います。これは引き続き進めていきます。

また、それらを生み出す原動力である営業体制の強化、すなわち規模の拡大です。我々のノウハウの中で直営組織の人事採用と、ナンバーワン戦略による取次店や代理店が増加している状況ですので、直営の営業組織を確実に成長させつつ、取引先を増やすことに注力していきたいと思います。過去15年ずっと行い続けていることですので、この方針に変わりはありません。

先ほどお伝えしたように、M&Aの検討だけではなく、我々からお水を買っていただくOEMの切り替えなど、そのようなところを各メーカーに働きかけながら仲間集めをしていきます。そのために引き続き、スライドの1番、2番、3番に徹底的に取り組んでいく所存です。

当社グループのSDGsへの取り組み①

最後に、SDGsの取り組みについてご説明します。我々も、自然でできた産物を商品としているため、どのように地球や社会に還元していくかということは非常に大きな課題だと考えており、現在もさまざまな取り組みを進めています。

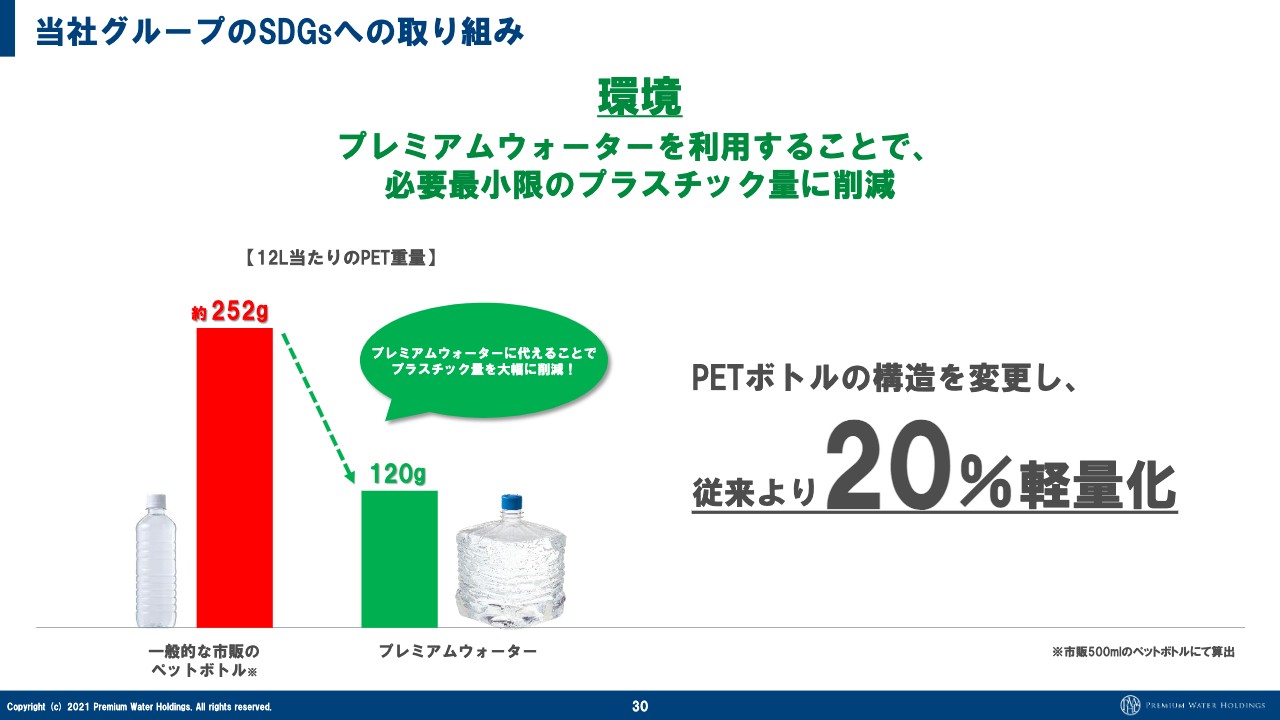

例えば、小さいペットボトルをコンビニやスーパーで購入されるより、我々の12リットルのウォーターサーバーを置くことで約半分くらいのペットボトルの量で済みます。また、ペットボトル自体も構造を変更しながら20パーセント軽量化しています。

我々は「外でペットボトルを買うよりも家に井戸を持とう」というコンセプトを掲げています。家の中に設置したウォーターサーバーでお水を飲んだり、マイボトルに入れて外に持ち歩いたりという習慣を、まずは我々がユーザーに働きかけていくことで、日本全体のペットボトルを減らしていけると考えています。

当社グループのSDGsへの取り組み②

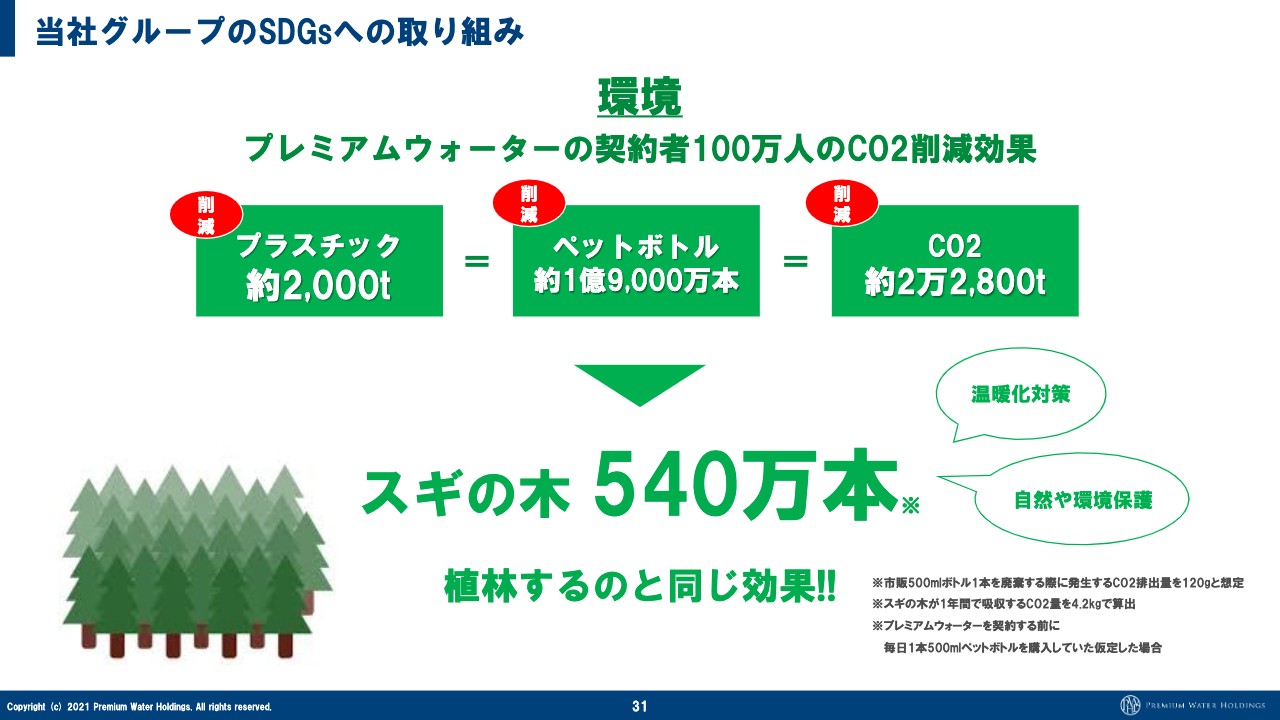

プレミアムウォーターのユーザー数は約135万件ですが、例えば契約者の100万人がマイボトルを持つ習慣を導入すると、年間に約1億9,000万本分くらいのペットボトルが減らせることになります。これはスギの木540万本に相当します。

ユーザーのみなさまには、我々のお水を持ち運んでいただくことにより、地球環境のためにペットボトルを減らすことができることを折に触れてお伝えしていきたいと思っています。

当社グループのSDGsへの取り組み③

地方創生についても、さまざまなかたちで貢献できていると考えています。わかりやすい例では、税収面や雇用面がそのひとつではないかと思います。きれいなお水が出ているところはどうしても田舎になり、過疎化が進み、平均年齢が高い市町村が多い現状があります。

きれいな湧き水が出ても、川や海にただ流れていたものを、税収に変えつつ雇用も創出しているということです。各エリアのオーナーや取引先には非常に喜んでいただいていますが、もちろんこれはみなさまの協力のおかげでもあります。引き続き、地方のために何ができるのかということを考えながら事業を進め、世の中に貢献できる会社でありたいと思っております。

当社グループのSDGsへの取り組み④

社会貢献については、本当に「やれることを全部やっていこう」というスタンスで、各エリアで困っていることや求められていることにはすべて応えていくスタンスです。このような活動を少しずつ増やしていきながら、世の中に還元できる会社でありたいと思っています。

以上、駆け足での説明となりましたが、全体として非常に順調に進んでいることがお伝えできたのではないかと思います。来期以降も、今期の営業活動次第ではありますが、確実に成長を続けることができると思います。

解約率についても、しっかりと想定内で抑えられていますし、ここ数年こだわってきたクレジットカード率や各種KPIの数字も、想定より1顧客あたりの利益がしっかり出せています。営業利益に関しても非常に順調です。

我々はどちらかと言いますと、「やりたいこと」「やらなくてはいけないこと」がしっかり達成できているかにターゲットを置いています。そのような意味では、目標とした数字に届いているため、非常によかったと思っています。ありがとうございました。

質疑応答:資金調達や財務運営の方針について

司会者:「今後の社債発行など、資金調達方針および財務運営方針について教えてください」というご質問です。

清水利昭氏:今後の資金調達の方針について、社債は調達の多様化ということで積極的に取り入れていきたいと考えています。金額も大きくなり、年限、利率を繰り返し出すことで、より長い期間の社債を入れたいと思っています。

財務運営方針については、自己資本率がようやく当面の目標だった20パーセントを超える水準となりました。この自己資本率を20パーセントから30パーセントをキープしながら借入調達を考えていきたいと思っています。キャッシュについては、返済予定期間の2年超ほどを持っておけるように運営したいと考えています。

質疑応答:業界再編の見通しや今後のスタンスについて

司会者:「今後の宅配水業界の再編見通しについて、どのように考えているのでしょうか? また業界再編に臨む御社のスタンスについても教えてください」という質問です。

萩尾:これは非常に難しいと言いますか、戦略にもつながることであり、オープンな場では言いづらいことですが、コロナ禍においては在宅率が上がったわけです。そうすると、基本的には需要が高まった業界ですので、他社も同じような状況にあります。

新規獲得が順調なのは我々ですが、他社では既存顧客の使用本数が増えるといった状況も起きており、非常に順調に利益を出している会社が多いのではないかと思っています。

我々はプラス成長することにエネルギーを注ぐ会社であるため、少々置かれている状況が違うと思っています。したがって、我々が利益を伸ばすことと、他社にとって既存ユーザーのARPUが上がり利益率が伸びることは別の話だと思うのです。要するに、他社も含めて業界は順調であるということです。

したがって、今のような順調な時にお話しするのはなかなか難しいことであるとなんとなくわかっていただけると思います。今、順調な会社に「我々と一緒に組みませんか」とお話ししても、なかなか話が進まない時期だろうと思っています。相手あってのことですので、我々は引き続き業界ナンバー1として、業界の中でみなさまとともに真摯に業界を大きくしていくスタンスです。

先ほどお伝えしたように、価格や製造コスト、物流コストを下げ、一緒に組みたいと思ってもらえる存在になるには、どのように取り組むべきかが重要なのではないかと思っています。我々がどうしたいかよりは、他社からそのように声をかけてもらえる会社になることが大事なのです。引き続き、目標に向けて働きかけを続けていくしかないのではないかと考えています。

質疑応答:燃料高、原材料高などが物流に及ぼす影響について

司会者:「世界的な燃料高、原材料高、コンテナ物流のひっ迫などが発生していますが、宅配水の原価などに影響は出てきそうでしょうか?」という質問です。

萩尾:燃料が上がっているため、物流コストに影響が出てくる可能性は今のところ高いと思っていますが、材料については、そもそも水の構成比は重さがある分、配送コストが高くなります。それ以外のところで原材料高の影響はないと思っていますが、物流については、売上の20パーセント分くらいがコストになるため、今後注視していかなくてはいけないと思っています。

それをカバーできるだけの配送戦略としては、基本的にすべての値段が上がっていくという前提で、それを超える成長を残すことを我々の1つのポイントとして、引き続き取り組んでいきたいと思っています。

質疑応答:販路とそれぞれの営業状況について

司会者:「販路とそれぞれの営業状況について教えてください。うまくいっている点、課題点など、今後の見通しも含めて教えていただければと思います」という質問です。

萩尾:直営のほうは例えば1,000人の組織だったとしたら、100名採用することで110パーセントの成長ができると思っています。採用がしっかりできて離職が少なければ、採用に合わせて成長していけると言って差し支えないと思います。直営のほうはこれまで15年のノウハウの蓄積もあるため、採用も非常に順調にできています。

取引先、代理店が増えていくことに関しては、多少ばらつきがあると思っていますが、前期から引き続きよい流れが続いており、120パーセント以上の成長が今期も見込めるのではないかと考えています。

販路別については、店舗などの対面販売とテレマーケティング、Webというかたちになると思います。Webは昨年と比べて横ばい、対面販売は7月、8月に新型コロナウイルスの影響もあり、非常に厳しかったのですが、第2四半期まででみると、昨年比110パーセント近くまで回復しています。テレマーケティングに関しては、在宅の方が増えたこともあり、コロナ禍でも115パーセント以上成長しています。

想定よりもコロナ禍で苦戦していると思いながらも、全体では前年同期比115パーセント以上の成長をしており、まだ後半は残っていますが、引き続きこの流れを保っていきたいと思います。

質疑応答:直近の解約率推移と今後の見通しについて

司会者:「解約率の状況について、直近の解約率推移と今後の見通しを教えてください」という質問です。

萩尾:解約率については公式な数字は発表していませんが、例えば解約率が2パーセントや3パーセントといった場合は、そもそも獲得しても純増しないフェーズになります。しかし、我々は純増していると発表していますので、基本的には計算していただければ大体の数字は出ると思います。

解約率については、異常値が出ないのであれば細かく発表する必要はないものと思っています。つまりは、しっかりと新規獲得できて、それが成長し、解約率が一定で収まっているのであれば、自然と純増します。純増するということは、売上がしっかり伸びており、一顧客あたりの利益にユーザー数を掛けると、我々の成長が数字として表れると思います。

「売上増=ユーザー数が順調に伸びている」ということで、それはつまり、「解約数がそんなに変な動きをしていない」ということでもあります。本当は発表すると一番わかりやすいと思いますが、他社も知り得る情報になるため、営業戦略上、差し控えさせていただきます。

質疑応答:ARPU、LTV、CAC、解約率などの指標の開示について

司会者:「ARPU、LTV、CAC、解約率などの指標は開示いただけるのでしょうか?」というご質問です。

萩尾:こちらも先ほどのご質問と同様に、営業戦略上、公表は差し控えさせていただきます。しかし、ARPU、LTVに関しては、前々から少しずつお伝えしていたプレミアムウォーターの経済圏が約140万人近くになっており、定期配送の年間出荷量でいくと、12リットルのペットボトルが3,000万本を超えてきています。

そのような顧客に対して、二次的にどのような商品を提案していくのかを考えていますが、それはお客さまにとって出費が増えるのではなく、我々の水を契約していることで、電気代やガス代が安くなったりと、より生活が豊かになることを実感していただかなければいけません。

二次的な商品により一顧客あたりの売上、単価は上がっていくわけですが、なるべくそれを顧客に還元しながら、水の会社ですので、最後は水でどのように収益を安定させていくかを常に考えています。

そうした取り組みにより、解約率が下がっていけば一番効率がよいと思っていますが、電気などの獲得は順調にきていることもあり、今後は一顧客あたりのARPUが少しずつ伸びていくのではないかと思っています。

質疑応答:自社物流網を実施しているエリアおよび配送会社との配送契約について

司会者:自社物流網の構築に関しての質問です。「自社物流網は具体的にどのエリアで実施しているのでしょうか? 先ほど資料に表示されていたのは九州地区ですが、九州全域ですべての顧客の配送を自社物流で行っているのでしょうか?」という質問です。

加えて、「自社物流とは、現地の小規模の配送会社複数社と契約し、プレミアムウォーターの水ボトルのみを配送する契約を行うのでしょうか? 1エリアあたり何台のトラック、何人のドライバーを有しているのか教えてください」という質問です。

萩尾:もともと我々は自社物流網を実施していることと、そのパーセンテージについても公表していません。それは大手物流会社さまに非常にお世話になっており、理解してもらい、共存共栄しながら少しずつネットワークを拡大していくようにしなければ、我々も立ち行かなくなってしまいます。そのため、自社物流網に関してのデータをすべて出すことは非常に難しいです。

一方、我々は今、ユーザーがずっと増え続けています。そのため、他社さまと関係を壊さないように、かつ他社さまの売上を減らさないように考えながら、成長している分を少しずつ投資しています。自社物流網に切り替えていくことについて理解を促しながら、少しずつ進めているのが現状です。

先ほど九州全域がスライドで示されていたということですが、各エリアで少しずつ実施しています。もちろん物流会社さまがあってのことです。地域の配送業者の方々とやり取りするわけですから、我々が「したい」と言っても相手も「したい」と言っていただかなければ、なかなか広がりません。手を挙げてもらったエリアで少しずつ拡大しています。

そして、「現地の配送複数社と契約し、プレミアムウォーターの水ボトルのみを配送する契約を行うのでしょうか?」という問いは、ご質問のとおりです。我々が専属で水を運んでくれる業者と契約していくかたちをとっています。

これらはある程度のユーザー数がいないと取引する会社自体も成り立たなくなりますので、ユーザー数が少しずつ増えていく中で、極端に拡大することはあり得ません。大手の物流会社さまとも良好な関係で進めていくことですので、発表できないことが多いです。

何台のトラックと何人のドライバーを稼働しているかについても、少々答えるのが厳しいです。将来的にはパーセンテージで示せればよいと思いますが、非常にセンシティブな問題ですので、理解してもらいながら取り組むしかありません。

物流コストの上昇についてはもう頭打ちになっています。今は下がり傾向のフェーズに入ったようですので、数年前から取り組んでいるこの戦略自体は効いてくるのではないかと思っています。

先ほどもお伝えしましたが、売上のうち20パーセントほどが物流コストとなるため、ここが一番のキーポイントです。我々としてもユーザー数が拡大していることの一番のメリットを出せる部分だと思っていますので、引き続き進めていきます。

新着ログ

「食料品」のログ