GA technologies、3Qは増収を確保も新規事業等への先行投資の影響で営業利益は減益で着地

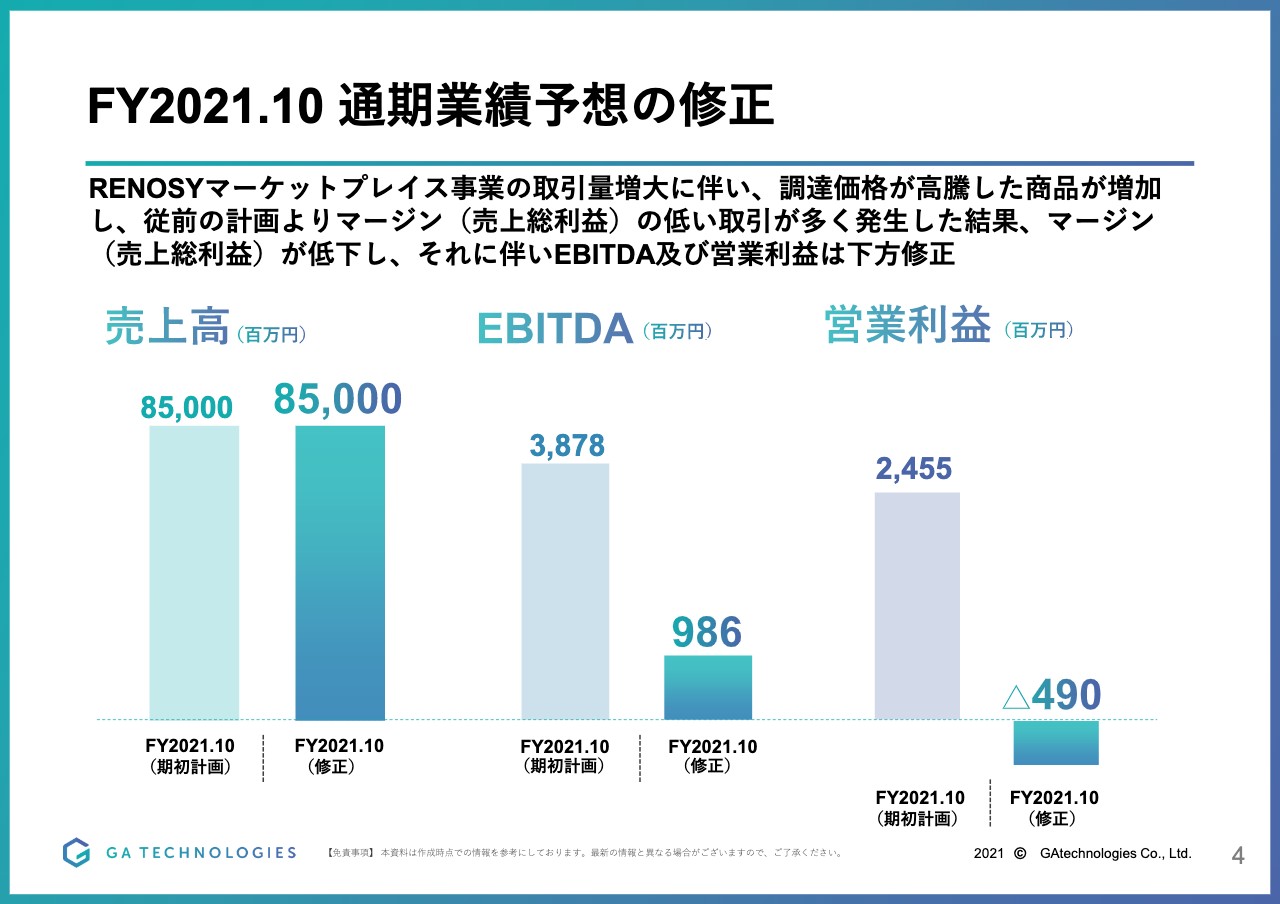

FY2021.10 通期業績予想の修正

樋口龍氏(以下、樋口):これより、第3四半期の決算説明会を始めさせていただきます。まず今期の業績予想の修正についてです。弊社が上場してから初の業績予想の修正となります。誠に申し訳ございません。原因などにつきましてはこれからご説明します。

業績予想の修正ですが、売上高850億円は据え置いています。EBITDA、営業利益はともに大きく業績予想を修正しました。

要因をご説明します。我々は創業当時から「ネットとリアルの一気通貫」が強みであり、不動産領域において、いかに「オンラインで不動産を買いやすくするか」を考えてきました。

従来から、商品を調達するプロセスにおいて、お客さまに低コストで透明性を持って提供することに取り組んできました。しかし昨今のマーケット状況から、取引していく上での商品調達の金額が我々の想定を超えて高騰していきました。

また、我々は商品の取引量を拡大してきており、マーケットのインフラになることを目指していたものの、商品調達の部分での価格高騰のスピードが速く、商品調達のコンペも含めて激しくなってきたことが大きな要因になっています。

今後、この商品調達に関する領域をどのように改善し、業績を向上させていくのかについて、詳しくご説明します。

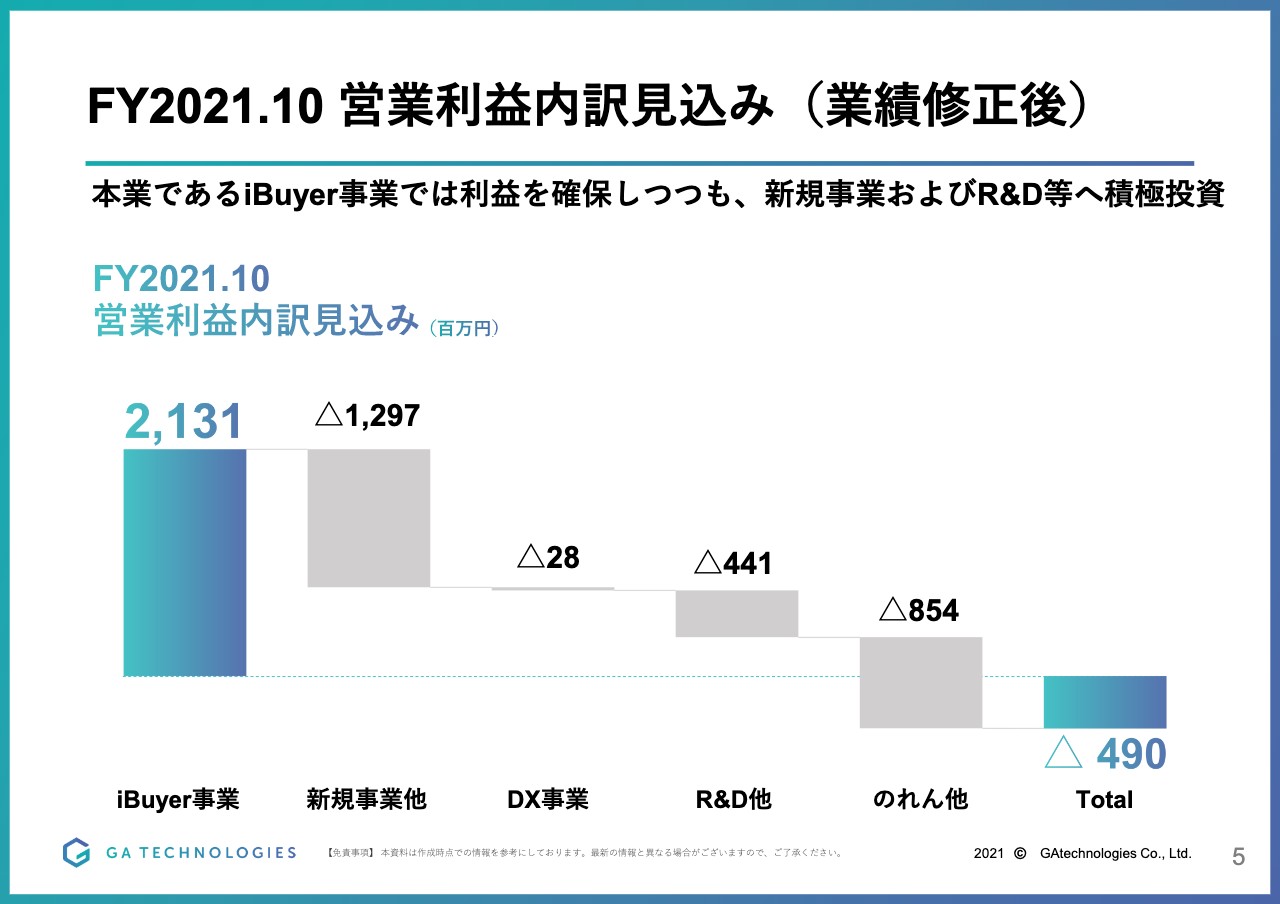

FY2021.10 営業利益内訳見込み(業績修正後)

既存の基幹事業であるiBuyer事業の営業利益は、21億円を見込んでおります。それ以外の新規事業他、DX事業、R&D他、のれん他で赤字となっています。既存事業に関して、営業利益21億円に対しての進捗についても後ほどご説明します。

先ほどお伝えしたとおり、我々が規模を拡大する中で、想定より早くマージンの低下が発生したことが業績を修正することになった1つの要因です。

この規模を拡大するための投資についてですが、投資家の方々は「マージンの低下とともにコストコントロールしていくべきだろう」と考えていることも理解しています。

マージンの低下という観点と、規模を拡大するためにどのように投資していくのかという観点を整理して、規律を持って投資していくというのが我々の戦略です。コストをしっかり管理して、規模を拡大するために事業の中でROIが合っているところから投資をしていく考えです。

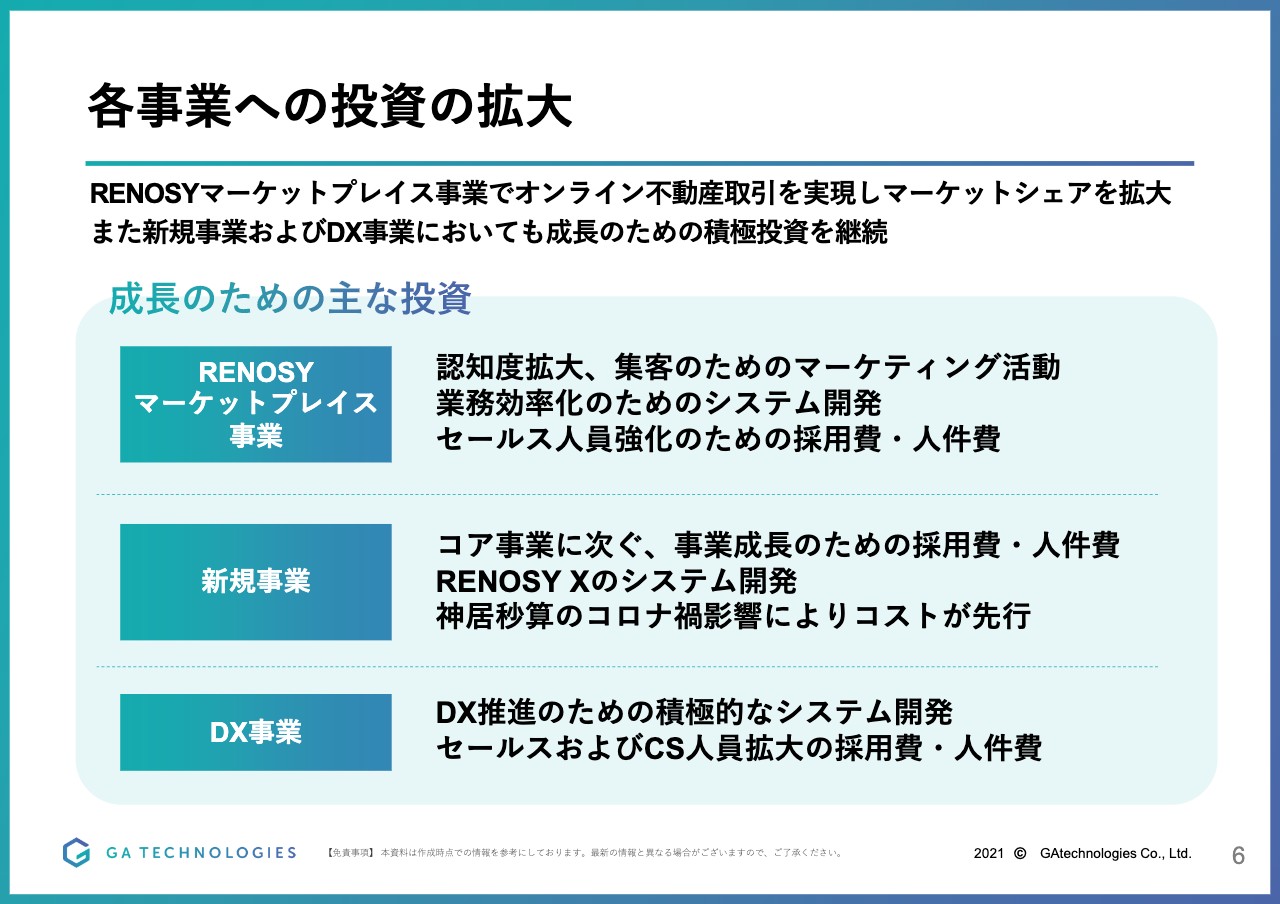

各事業への投資の拡大

RENOSYマーケットプレイス事業では「RENOSY」の認知度拡大とマーケティングを行っています。こちらは戦略的な投資によって、会員の獲得と認知度の向上を順調に達成しています。ストックとして会員と成約顧客が積み上がっているため、今後もしっかりと規律を持ちながら投資していきます。

我々が目指すオンライン取引を実現するにあたって、業務効率化のためのシステム開発を行っています。そのシステムを第三者の不動産会社にマーケットプレイスとして提供することはROIが合っているため、今後も継続して投資をしていきます。

具体的には、ROIが合う分野のエンジニアやセールスの人員拡大のための採用費、人件費をしっかりと投資していく考えです。

次に、新規事業の考え方についてご説明します。コア事業に次ぐ事業の成長のための投資に関してですが、「RENOSY X」というSaaSの会社や、M&Aを行った神居秒算という会社があります。

この領域においては、新型コロナウイルスの影響などにより、立ち上がりに時間がかかるため、規律を持って投資も事業の立ち上げも行います。

マーケットプレイス事業をメインに投資し、新規事業に関してはマージンとの兼ね合いを考えながら投資していきます。

最後に、積み上げ式のビジネスモデルであるDX事業においては、順調に不動産会社の開拓が進んでおり、ROIが合うSaaS型のストックビジネスになります。デジタル関連法案が改正される来年5月がまさに勝負所のため、ここに関してもしっかりと投資していく考えです。

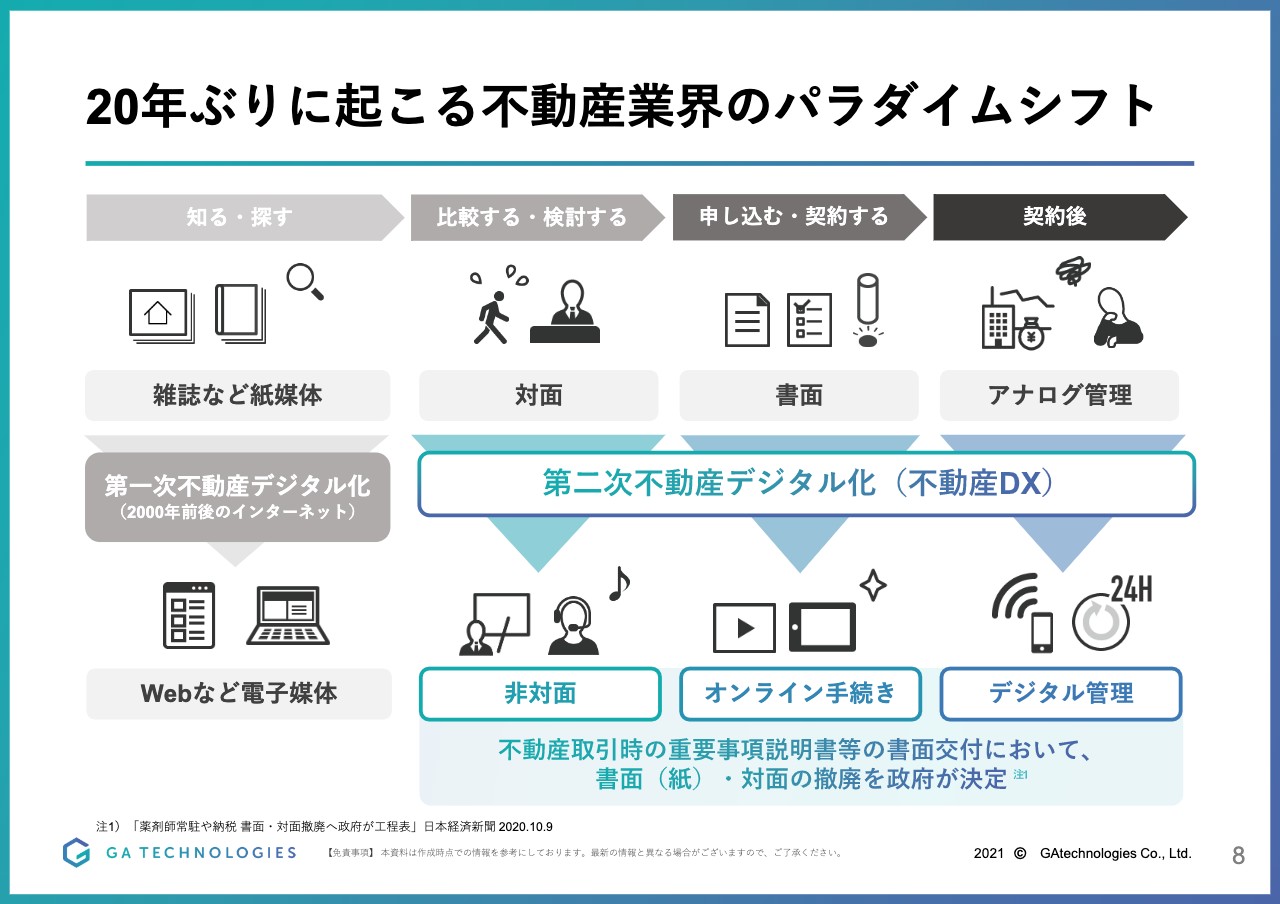

20年ぶりに起こる不動産業界のパラダイムシフト

我々がオンライン取引において、どこに投資し、どういうところを改善しようと考えているか、今一度ご説明します。

20年ぶりに不動産業界のパラダイムシフトが起こります。第一次不動産デジタル化は2000年で、メディア領域がベースとなり、今までチラシや店舗で顧客を獲得していたものが、オンラインに置き換わりました。

しかし、それ以降、我々が創業から取り組んでいるメディアの運営以外の不動産取引、売買プロセスはオンライン化していませんでした。

そこで、我々が宅建免許を持ち、リアルまでを一気通貫に扱うことによって、まずは自分たちがファーストパーティーとしてPDCAを回し、不動産のオンライン取引を伸ばしていきます。そして、我々が培ったこのオンライン取引のノウハウを、今度はサードパーティーの各不動産会社に提供していくことが大きな戦略になります。

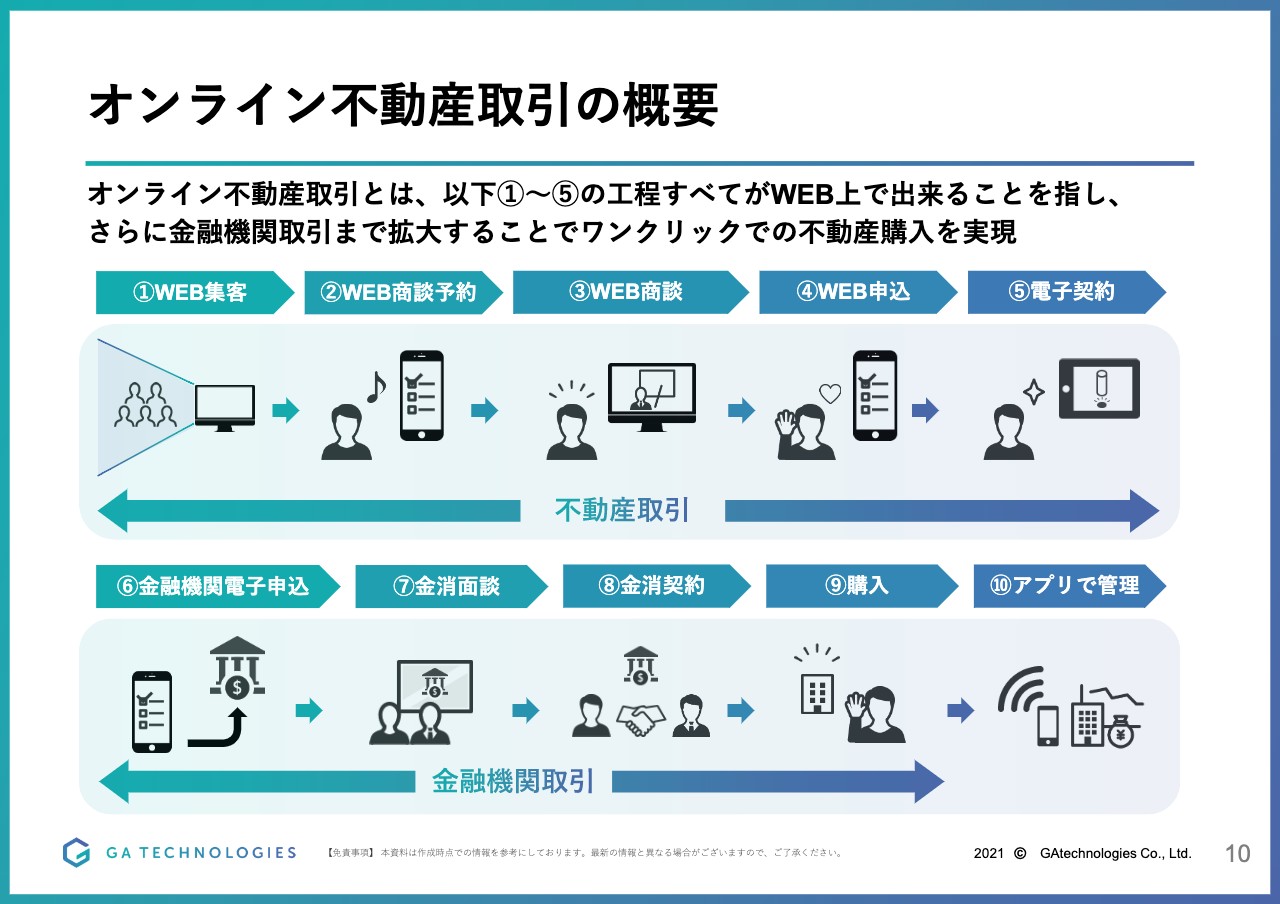

オンライン不動産取引の概要

オンライン不動産取引ということで、我々はスライド上段の「WEB集客」「WEB商談予約」「WEB商談」「WEB申込」「電子契約」の5つのプロセスをすべてオンラインで行い、不動産のオンライン取引から売買までを完結したいと考えています。

しかし不動産は、この不動産取引だけではなく、ほとんどの方が金融機関から融資を受けて不動産を購入します。その金融機関とのやりとりである、「金融機関への申込」「金消(金銭消費貸借)面談」「金消(金銭消費貸借)契約」「購入」に至るプロセスは、未だに紙で行うアナログの状況です。

そこで、弊社グループのRENOSY Xというシステム会社が、金融機関と共同で金融機関取引をオンライン化するプロセスに取り組んでいます。我々が目指している姿とは、不動産取引だけでなく、ファイナンスの分野もすべて一気通貫でオンラインで完結させることです。

不動産といっても、賃貸、自分で住む家の購入、投資としての購入など、さまざまな種類があります。オンライン上で不動産取引を完結させる中で、最もテクノロジーと親和性が高いのが、売買の中でも、自分で住む家の購入ではなく、投資としての不動産購入です。

なぜなら、不動産を投資として購入する場合は、株式と同じように、家賃や価格、そして利回りなどに数値化されるからです。

30年前には株の取引を対面で行っていたものが、20年前にはオンラインに置き換わりました。同様に、不動産を自分で住むために買うのではなく、投資として購入する場合は、先ほど言ったとおり数値化された指標が購入判断の要因になる割合が非常に高いため、例えば北海道に住みながら、東京、大阪の不動産の取引がオンラインでできてしまうのです。同様の理由で、グローバル、クロスボーダーでいろいろな国の不動産の取引も可能となります。

我々は自分で住む不動産も取り扱っていますが、よりテクノロジーとの親和性が高い投資用の不動産にフォーカスして、オンライン取引を進めています。

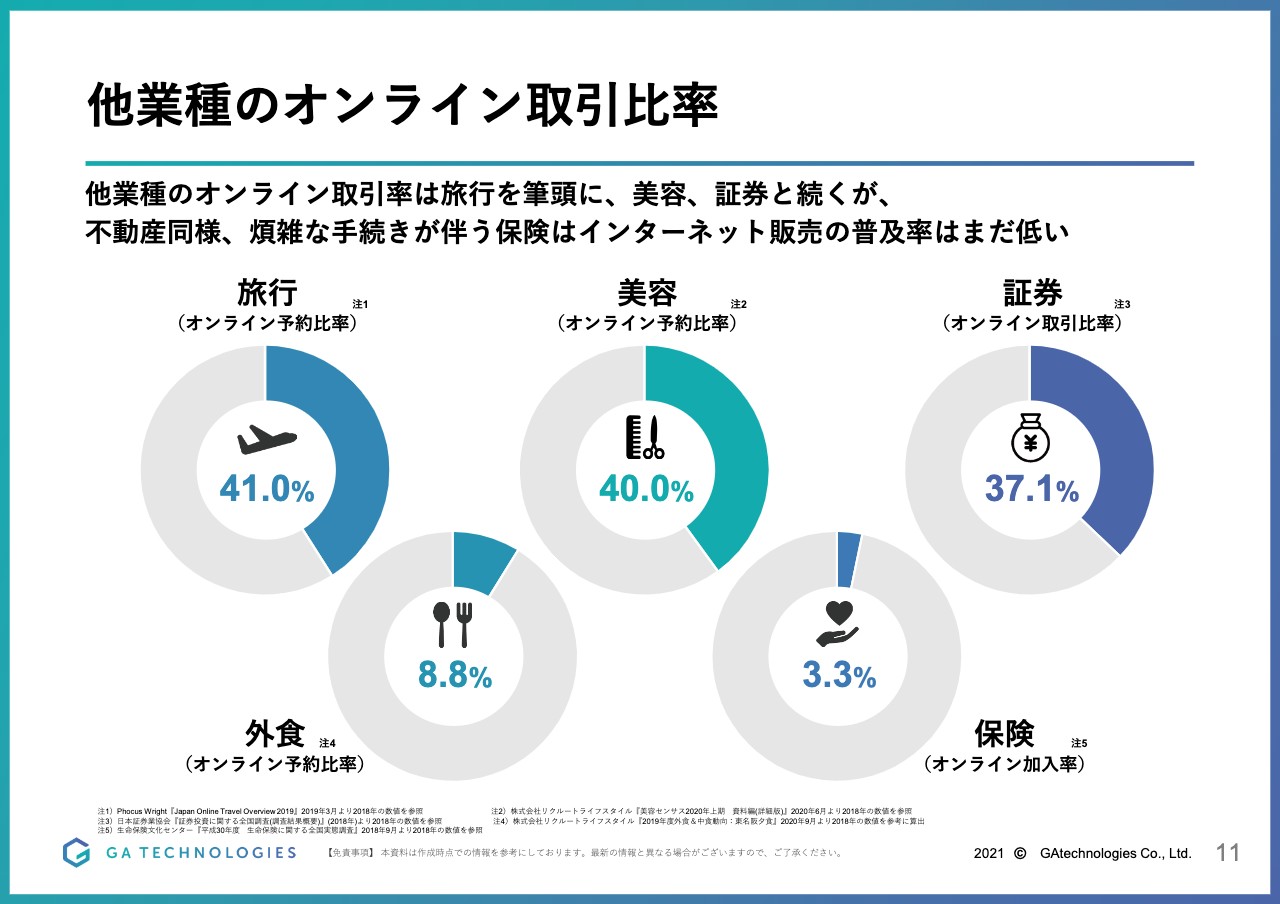

他業種のオンライン取引比率

これまで、さまざまな領域がオンラインに置き換わってきました。旅行、美容、証券などあらゆる領域で、インターネットが普及したことによってオンラインの取引率は伸びています。一方で、不動産売買に関しては、オンライン取引率はほぼ0パーセントに近い状況です。

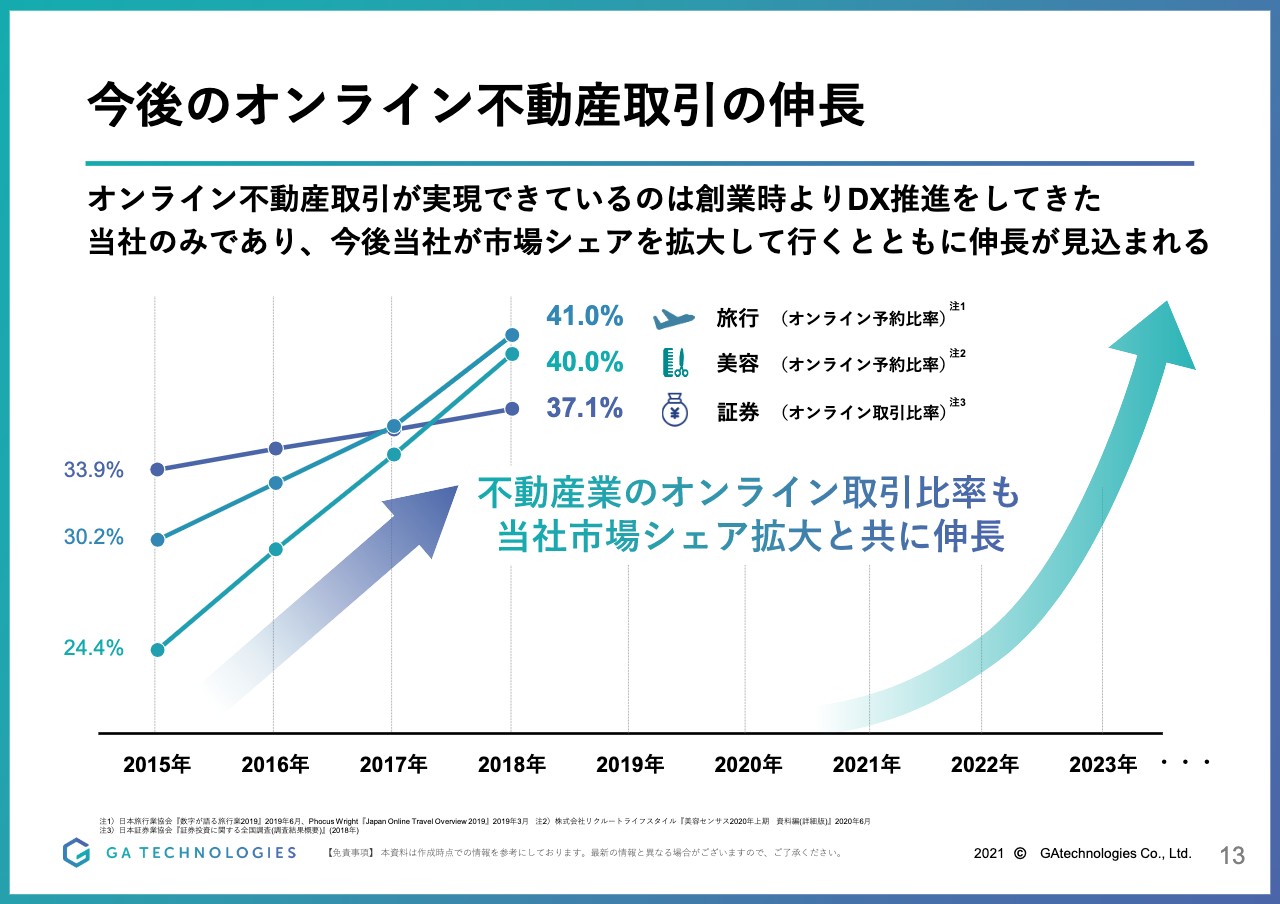

今後のオンライン不動産取引の伸長

しかし、今後5年や10年後には、確実にオンライン上で取引されていくだろうと考えます。なぜなら、すべての領域で例外なくオンライン化率が上がっているからです。

このオンラインの市場を「RENOSY」というマーケットプレイスがすべて取るという気持ちで取り組んでいます。当然ながらこの気持ちは、創業した2013年から現段階でも変わっていません。我々の戦略は、不動産のマーケットの中でオンライン化比率を上げることです。そのために、今はマーケット規模の拡大を図っていかなければなりません。

マーケット規模の拡大を図っていくためには、マーケティングおよび人員に投資をしていかなければなりません。ただし、冒頭でお伝えしたとおり、我々が思った以上のスピードでマージンが下がってしまった結果、今回の下方修正という結果になりました。

しかし、このマージンの低下という課題に関しても、DXを進めていくことで中長期で改善させることを計画し、チャレンジしている最中です。

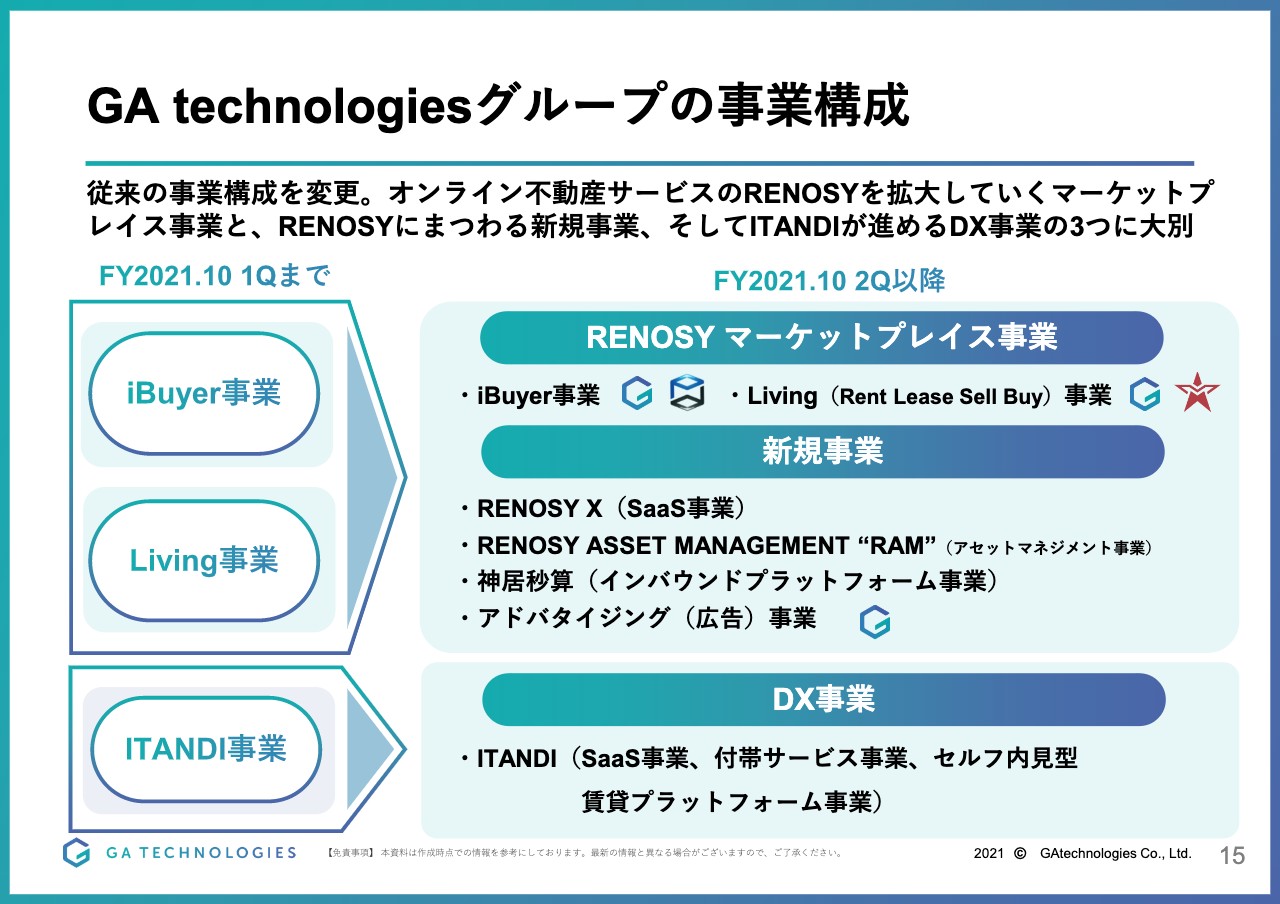

GA technologiesグループの事業構成

第3四半期の業績についてお話しします。スライドの図は事業構成です。RENOSYマーケットプレイス事業では、我々がファーストパーティーとして宅建免許を持ってリアルの不動産の購入、売却を扱う実業を行います。加えて、自分たちが実業を行うだけではなく、各不動産事業者にも我々のプロダクトを提供していきます。

そして、RENOSYマーケットプレイス事業に関わる新規事業が、スライド中部に記載のものです。DX事業は、賃貸仲介領域や賃貸管理領域がメインのSaaSビジネスとなります。

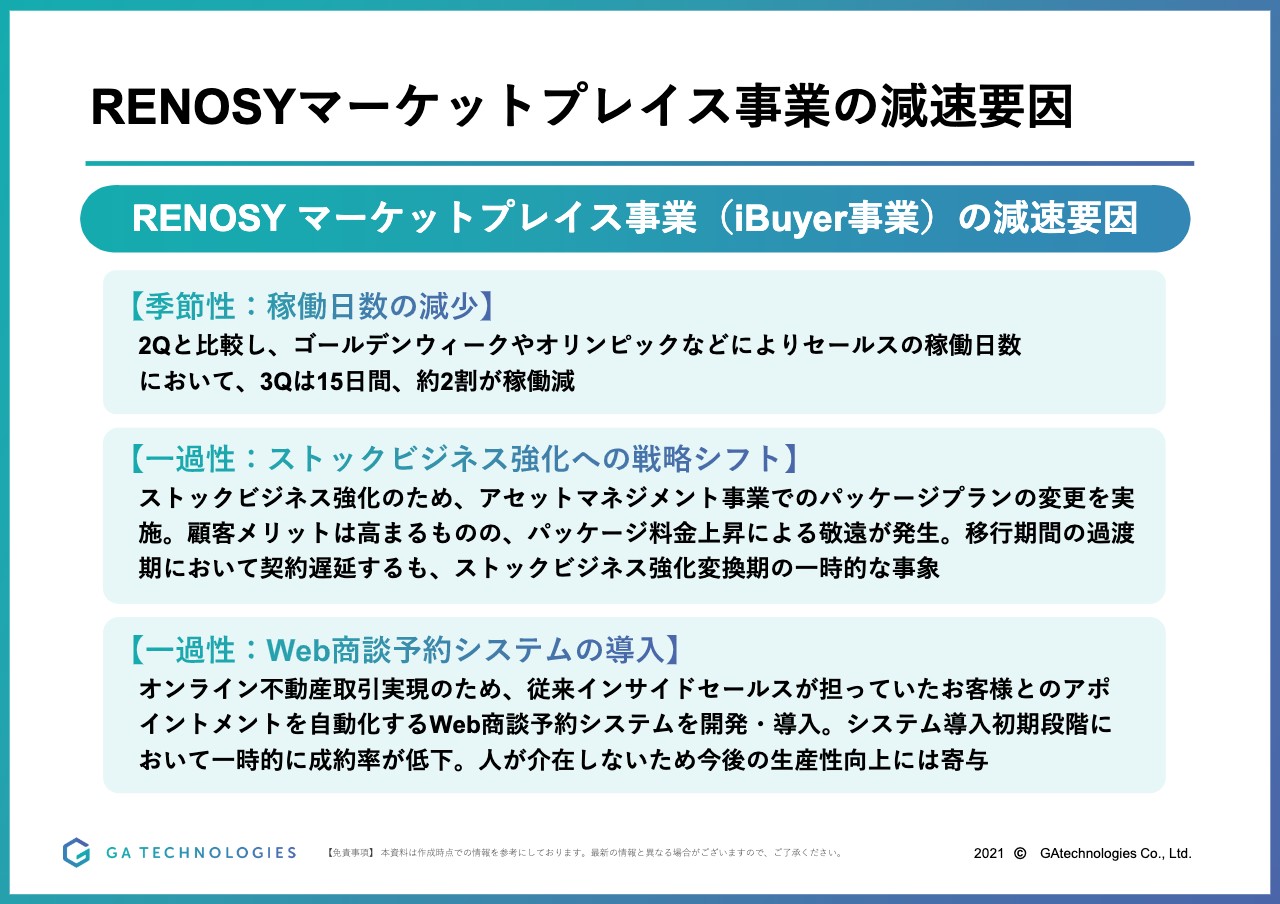

RENOSYマーケットプレイス事業の減速要因

まず、第3四半期における減速の要因をご説明します。第2四半期と比較して、第3四半期の数字は大きく下がっています。原因の1つ目として、ゴールデンウィークならびにオリンピックによって、稼働日数の約2割に当たる15日ほど稼働日が減少したことが挙げられます。

2つ目に、ストックビジネスを強化するという戦略シフトが挙げられます。先ほどお話ししたとおり、我々は不動産を実業で扱っていますが、よりフォーカスしているのがテクノロジーとの親和性が高い投資用不動産領域です。

我々が月間でお預かりしている管理戸数についてですが、買っていただいた後に我々が実際に物件を管理しており、そちらが約9,000戸あります。販売した物件は必ず、ストックとしてお預かりします。

その中で、顧客メリットを高めるために、アセットマネジメント事業で管理するパッケージプランの料金を値上げしました。それにより、一時的に販売に影響が出ました。移行期ということもあるため、ストックとフローを混ぜ合わせながら進めることができると考えています。

第3四半期に関しては、パッケージプランの料金を上げたことによって一時的に顧客が敬遠したことが影響しています。ただし、こちらは一過性のものですので、中長期での影響はないと考えています。

3つ目の要因についてです。冒頭でご説明したとおり、我々は「オンラインで不動産取引を完結していく」というミッションを掲げる中で、Webでのオンライン予約システムを導入しています。

当社は、フィールドセールスとインサイドセールスで分けて組織運営をしております。フィールドセールスはお客さまと対面する組織で、インサイドセールスはアポイントを取る組織です。

オンラインでの不動産取引の実現のために、アポイントを取る部分を自動化することに取り組みました。つまり、人を介さずにオンラインのみで、話を聞きたい時間や曜日をお客さま自身が設定できるシステムを導入しました。システムの活用によりインサイドセールスを少なくして、効率的に成約数を増やしていくことにチャレンジしています。

しかし、まだまだ改善の余地があるということで、システムの導入によって一時的に成約率が下がってしまったため、業績に影響が出ました。

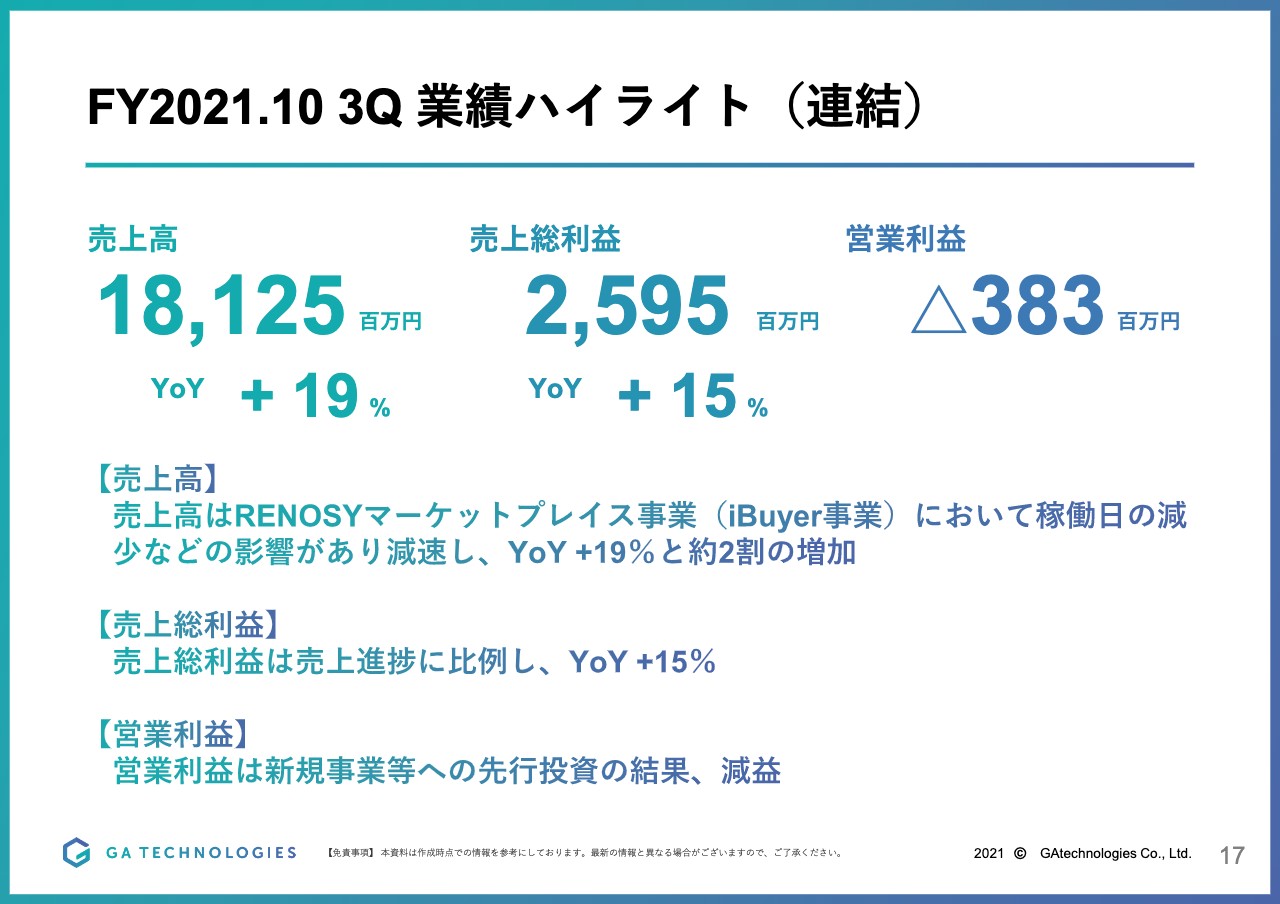

FY2021.10 3Q 業績ハイライト(連結)

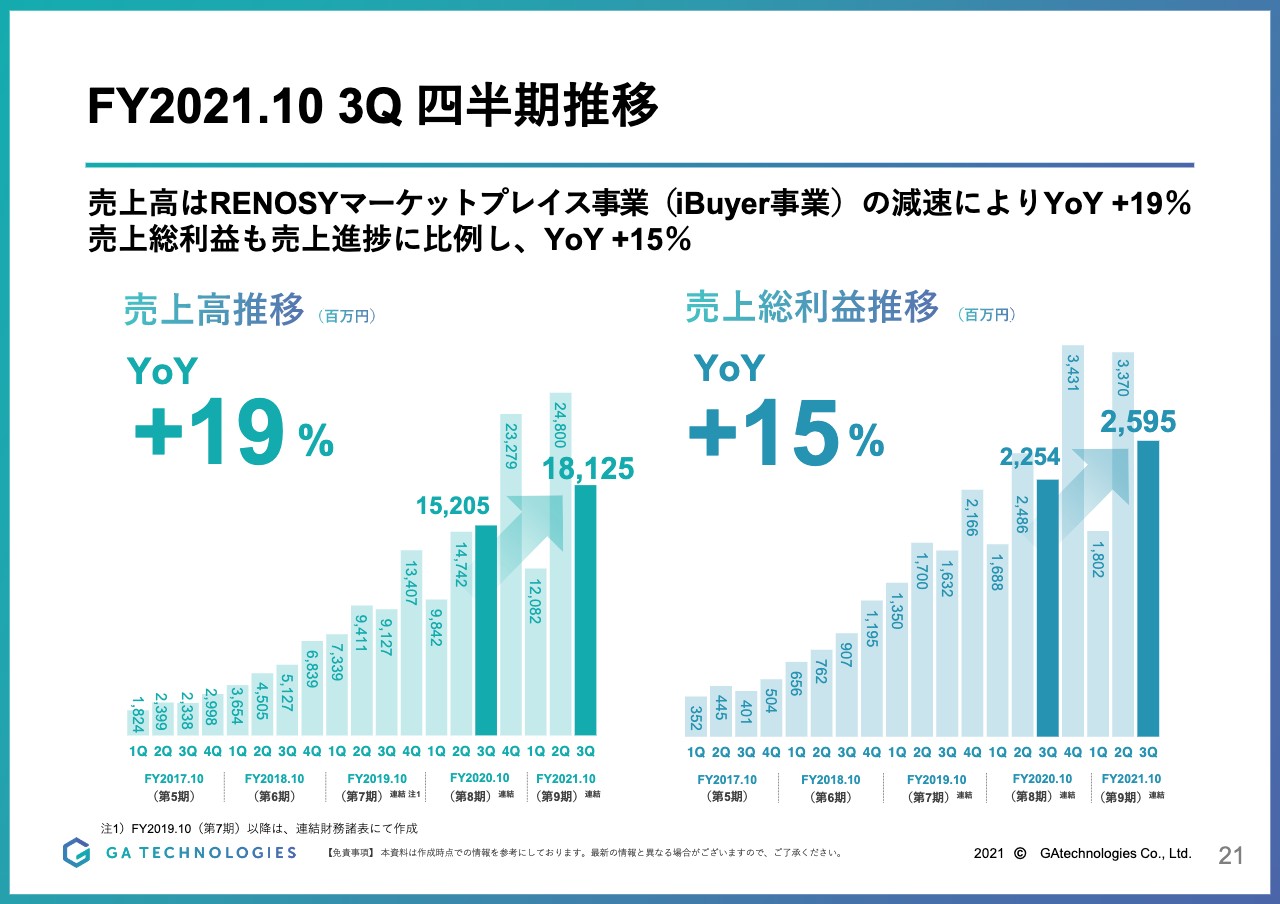

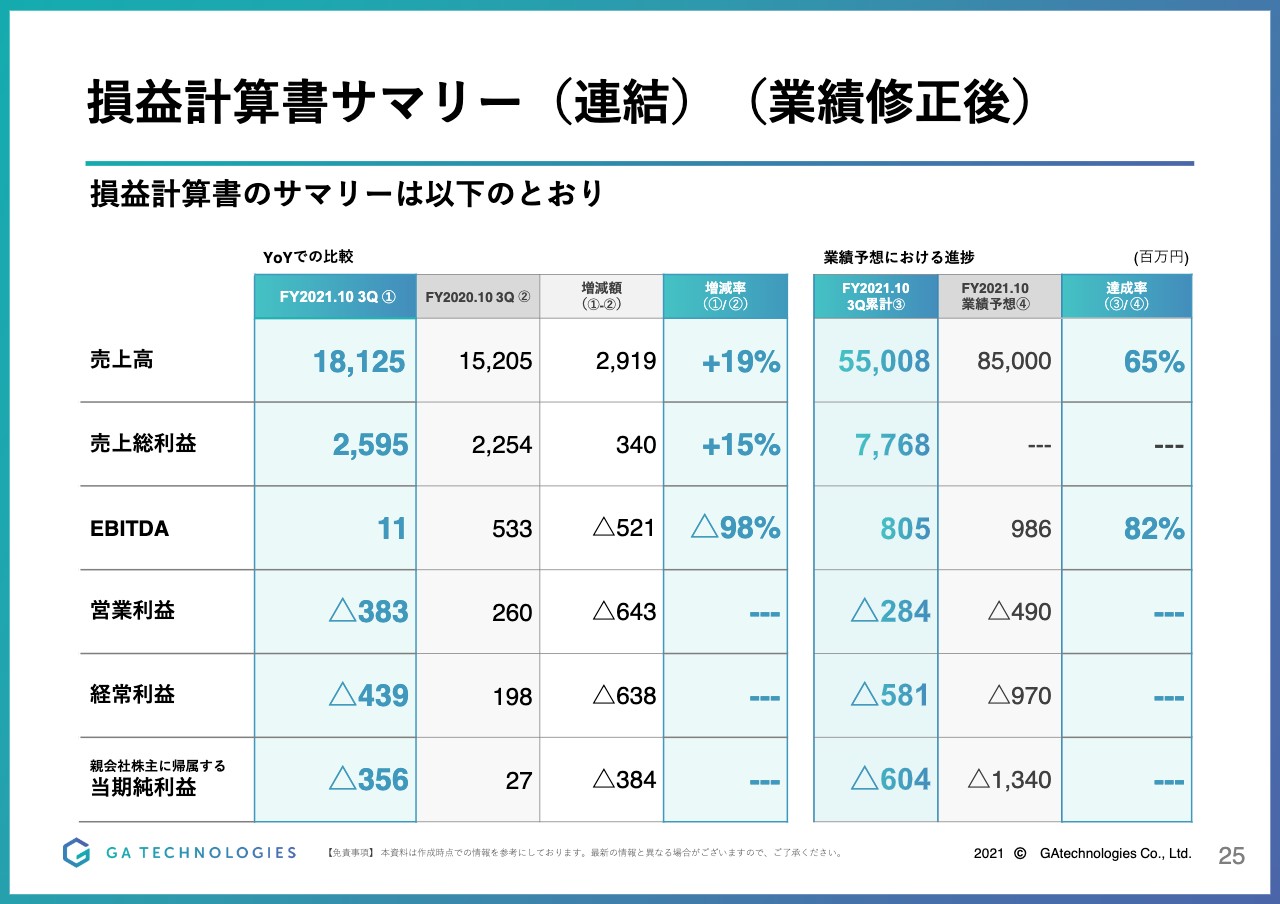

その結果、売上高はYoYでプラス19パーセント、粗利はYoYでプラス15パーセントとなりました。

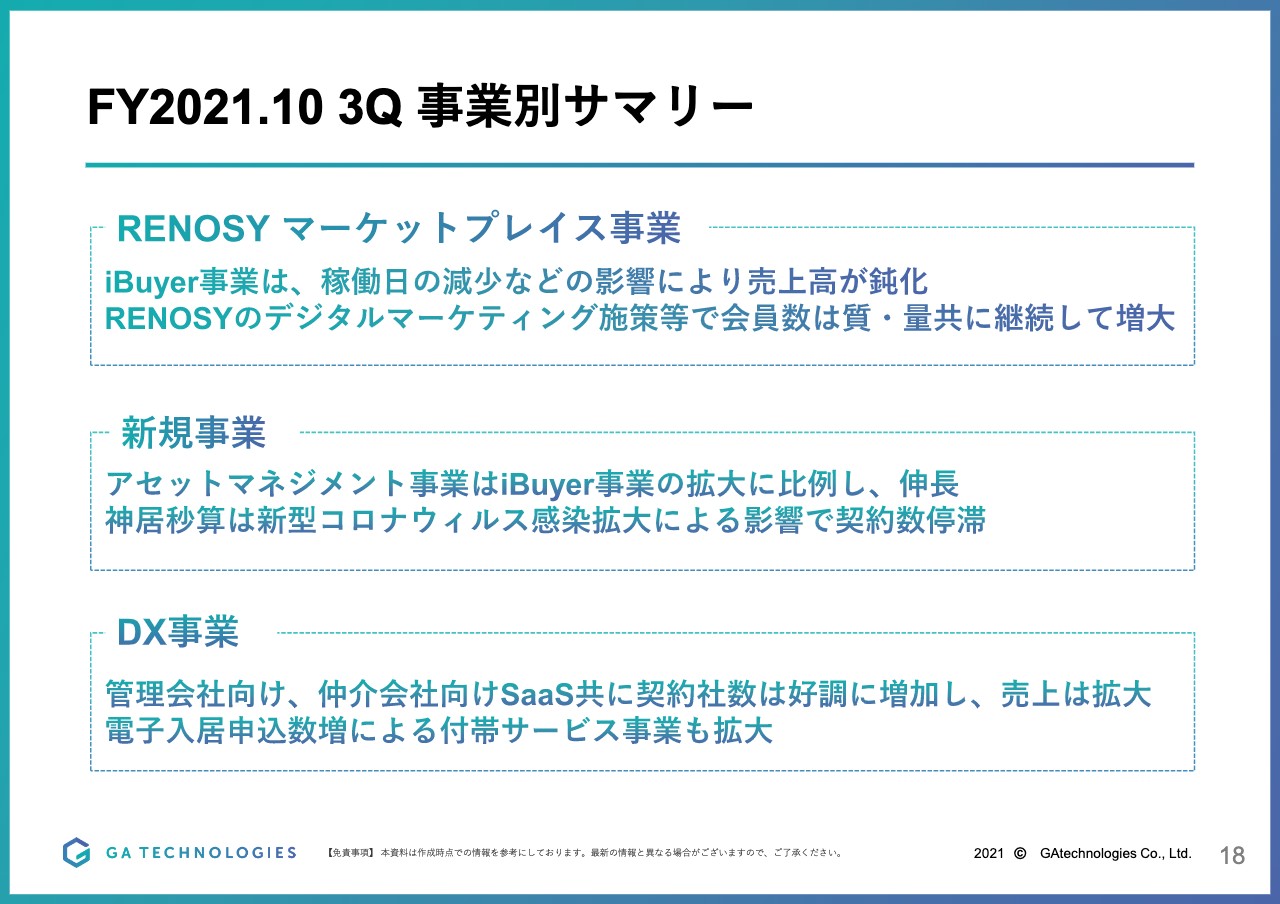

FY2021.10 3Q 事業別サマリー

事業別サマリーは記載のとおりです。

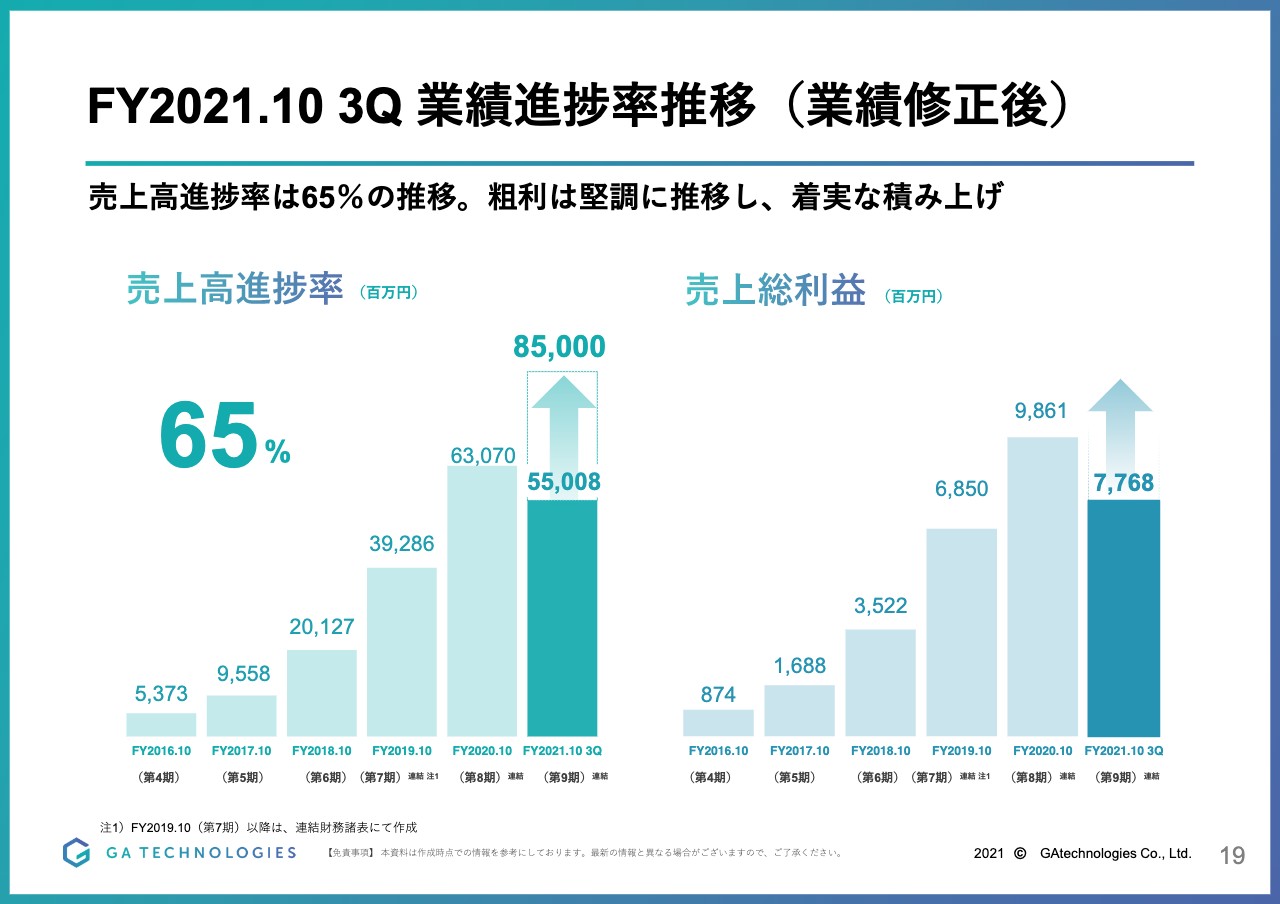

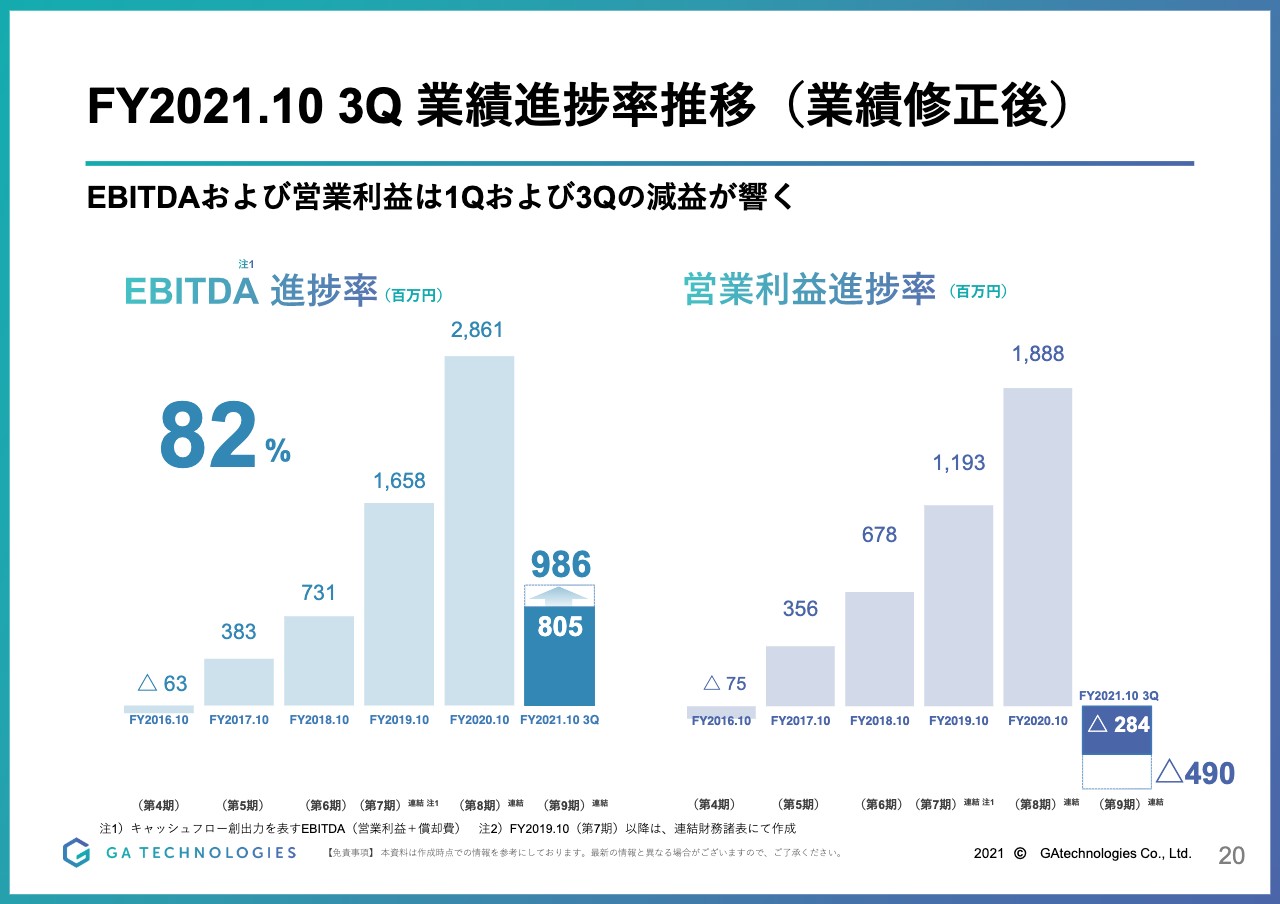

FY2021.10 3Q 業績進捗率推移(業績修正後)①

年間の売上高の進捗率は約65パーセントです。

FY2021.10 3Q 業績進捗率推移(業績修正後)②

EBITDAの進捗率は82パーセントと記載していますが、下方修正した上での82パーセントとなるため、当初の計画からは大きく未達となっています。営業利益に関しては今回の発表のとおり、4.9億円の赤字です。

FY2021.10 3Q 四半期推移①

先ほどご説明したとおり、売上高はYoYでプラス19パーセント、売上総利益はYoYでプラス15パーセントの進捗となっています。

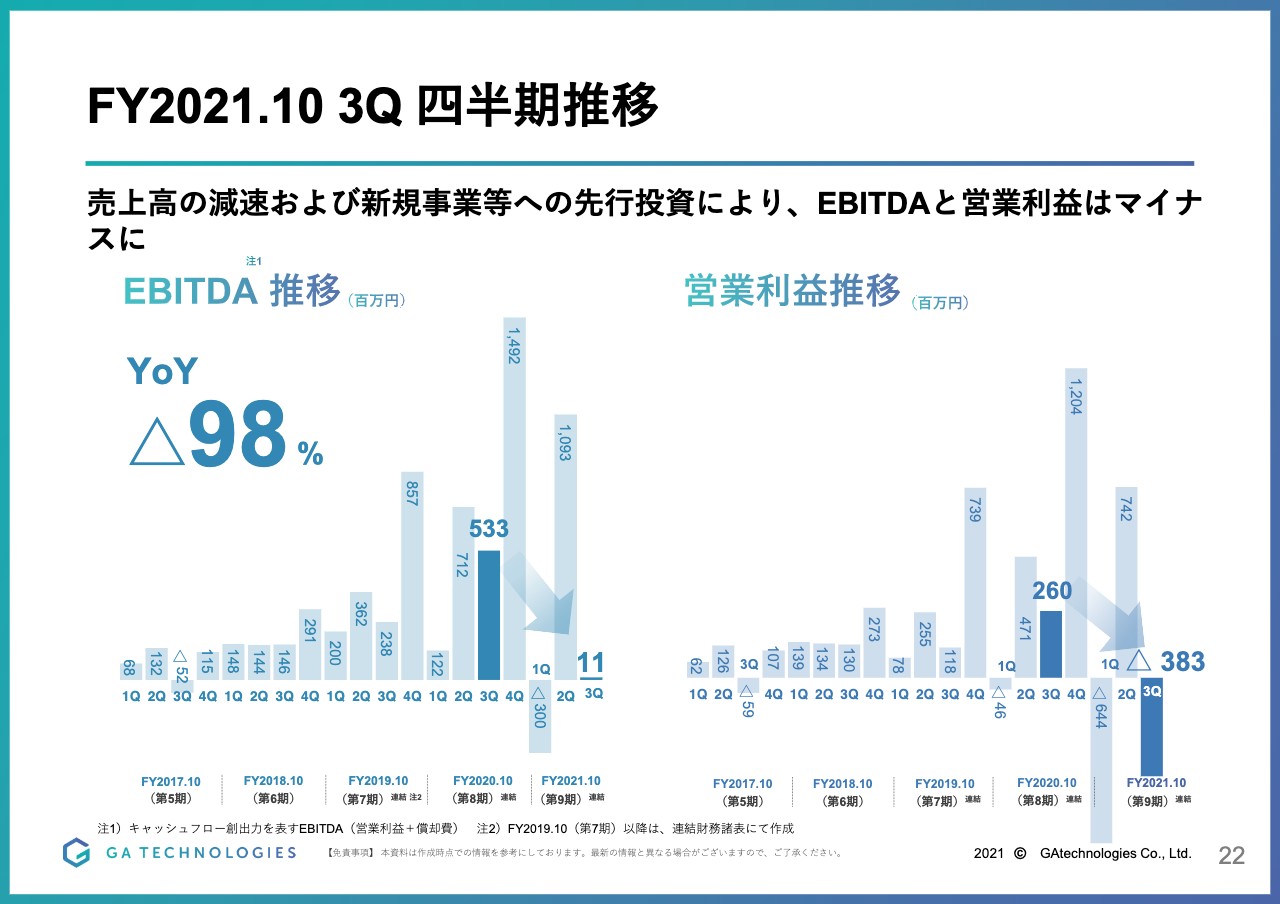

FY2021.10 3Q 四半期推移②

EBITDAおよび営業利益はスライドに記載のとおりです。

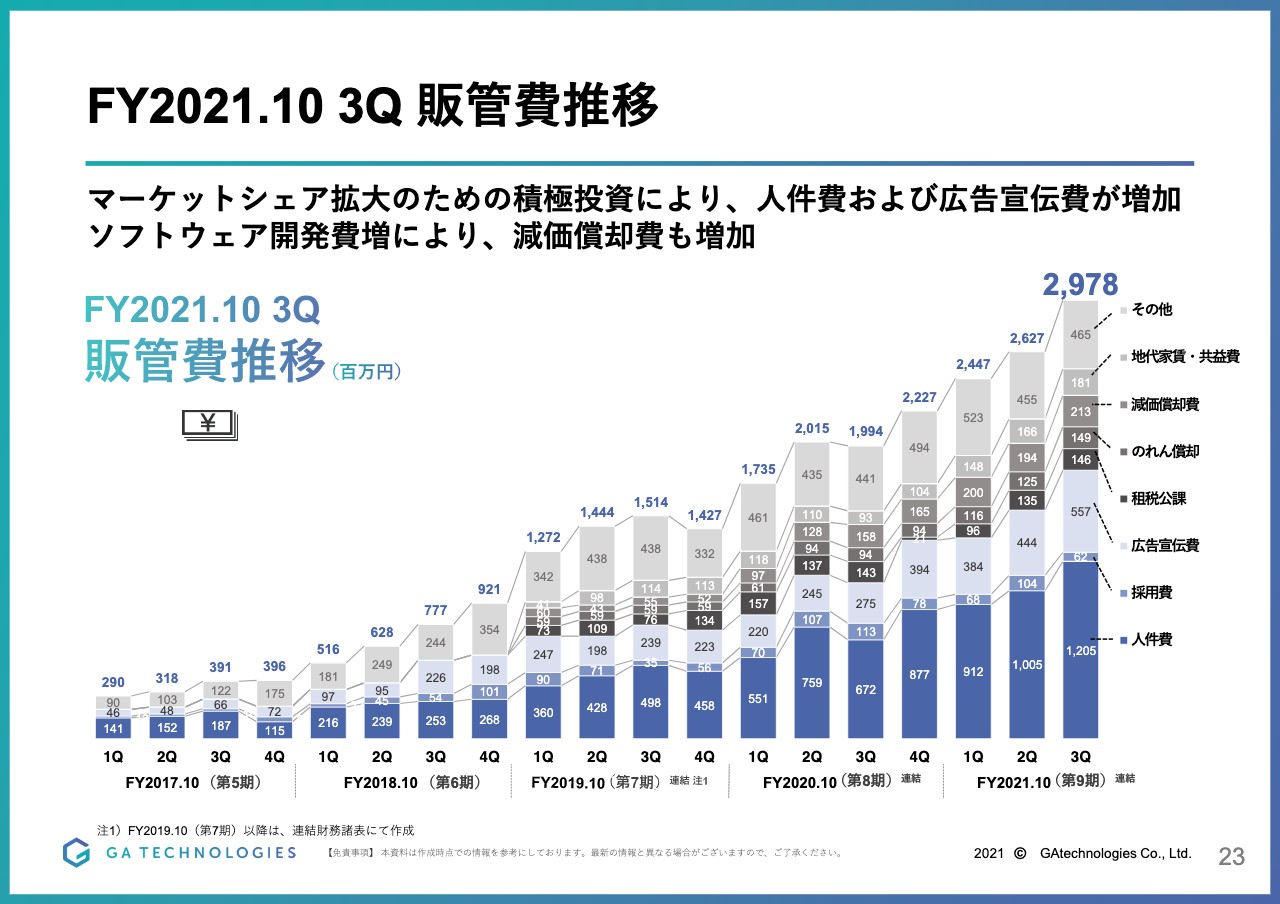

FY2021.10 3Q 販管費推移

第2四半期と第3四半期を比較すると、販管費が増加しています。主には人件費ならびに広告宣伝費の増加分になります。

こちらの増加理由に関しては冒頭でお伝えしたとおり、ROIが合う事業への規律を持った投資となります。しかし、新規事業ならびに新型コロナウイルスの影響を受けている部分に関しては、しっかりとコストコントロールしていくことによって、販管費を抑制していきたいと考えています。

まとめますと、投資するところはしっかりと投資しますが、出遅れている部分に関してはコストコントロールによって今後の販管費をコントロールしていきたいと考えています。

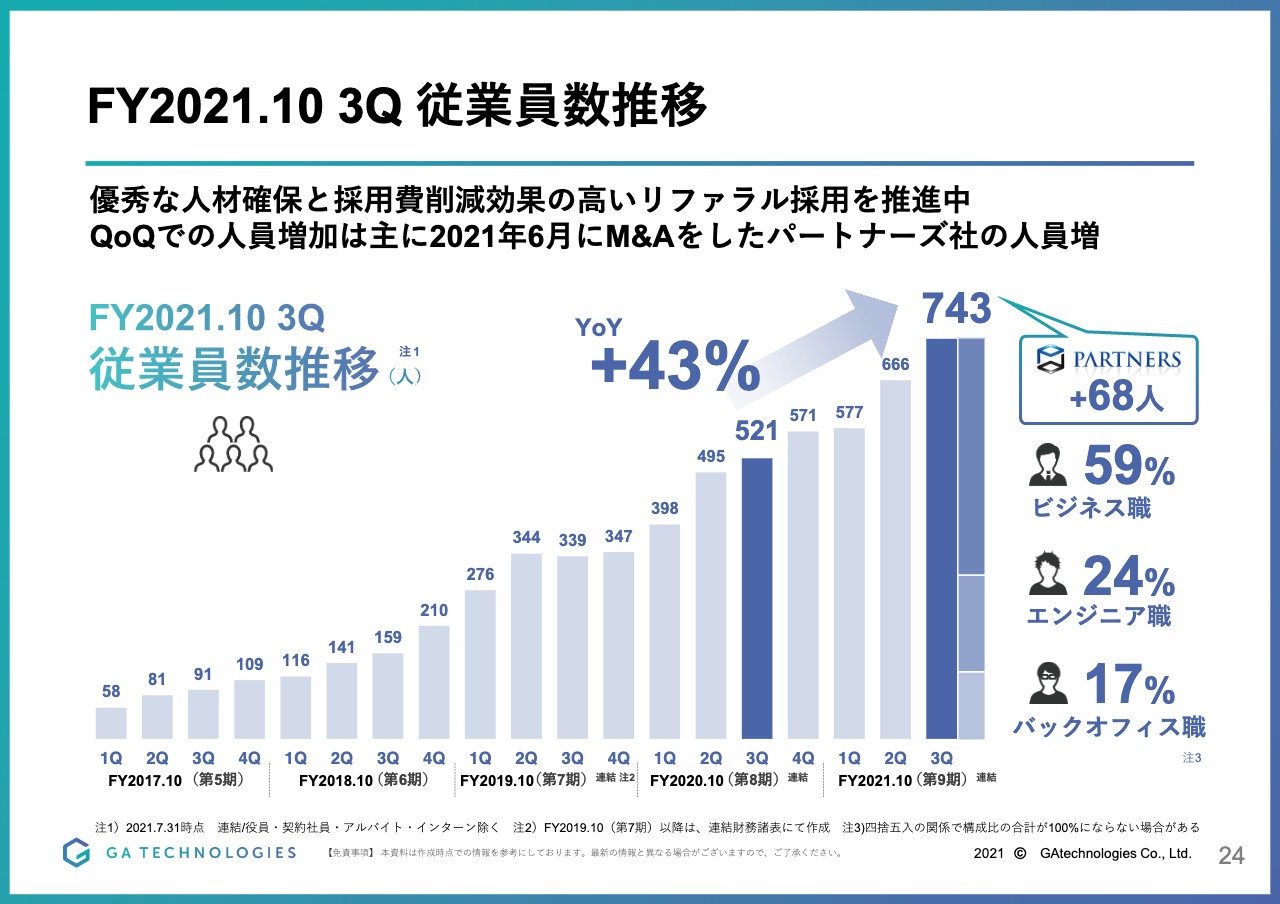

FY2021.10 3Q 従業員数推移

人員についてです。M&Aを行ったことにより68名の人員増加となっています。そのため、YoYでプラス43パーセントとなります。

M&Aについてご説明します。今まで、iBuyer事業はテクノロジーの導入で不動産取引をオンライン化することによって成約数と会員数を伸ばしてきました。

そして、規模を拡大する中で、マージンの低下が我々の想定以上に早くきてしまったというのが、今回の業績の下方修正の要因になっています。そのマージン低下を、DXによってどのように改善していくかが重要となります。

今回、M&Aをしたパートナーズという会社は、不動産を所有するオーナーから直接物件を調達することを強みとしている会社です。

パートナーズのジョインによって、商品を調達する領域でのDX強化を行い、「RENOSY」というマーケットプレイス上での「売り」「買い」を確立していくことによってネットワーク効果を働かせ、「売り」「買い」の取引件数を向上させていきます。それにより、マージンの改善を図っていきたいと考えています。

「売り」「買い」の取引件数を増やして「RENOSY」の認知度を獲得し、我々がマーケットシェアを取ることができれば、よりスピーディーにマージンの改善ができると思っています。今後はマーケットをより拡大するとともに、パートナーズとともにDXを促進し、マージンの改善を図っていきたいと考えています。

損益計算書サマリー(連結)(業績修正後)

損益計算書はスライドに記載のとおりになります。

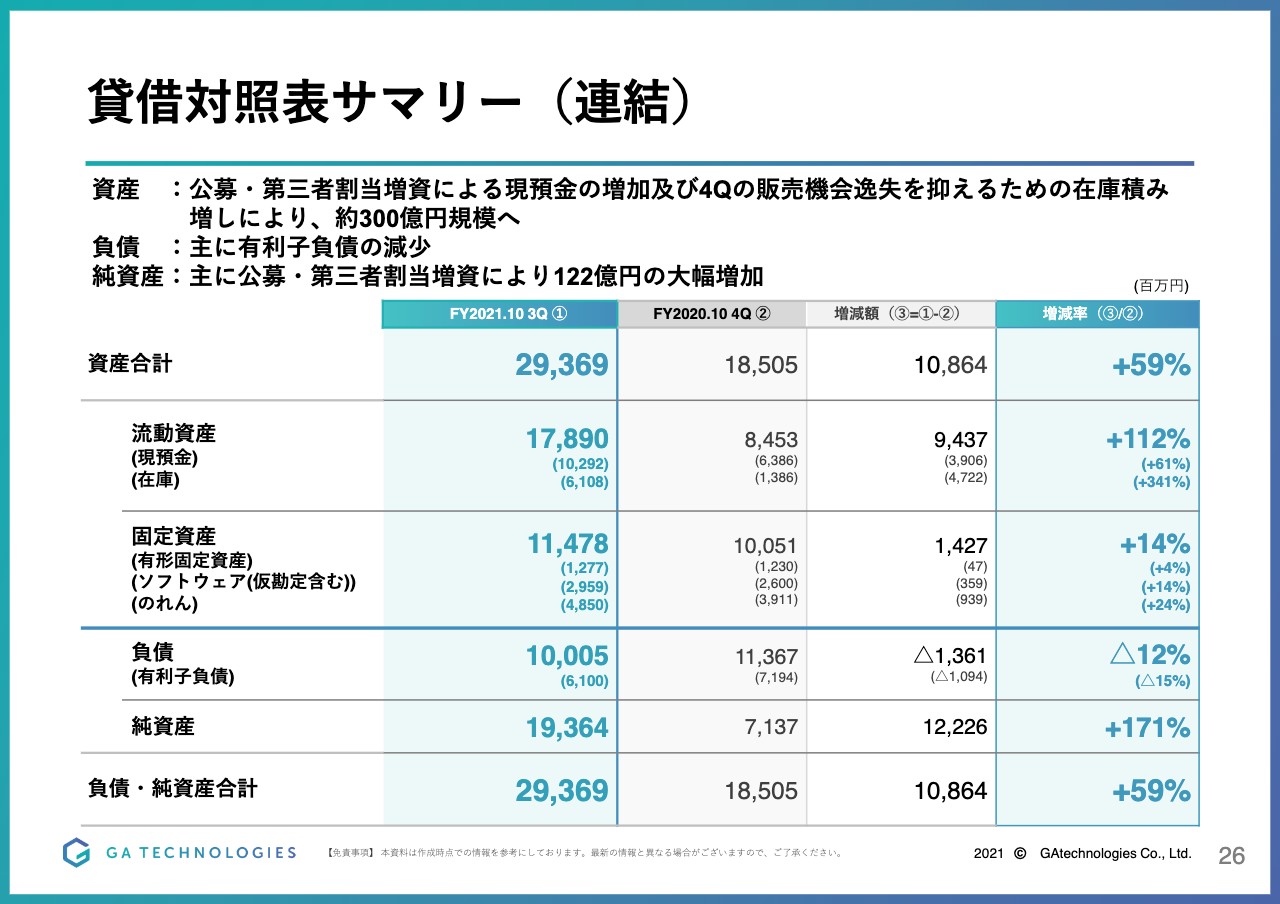

貸借対照表サマリー(連結)

貸借対照表もスライドに記載のとおりになります。

RENOSY マーケットプレイス事業概要①

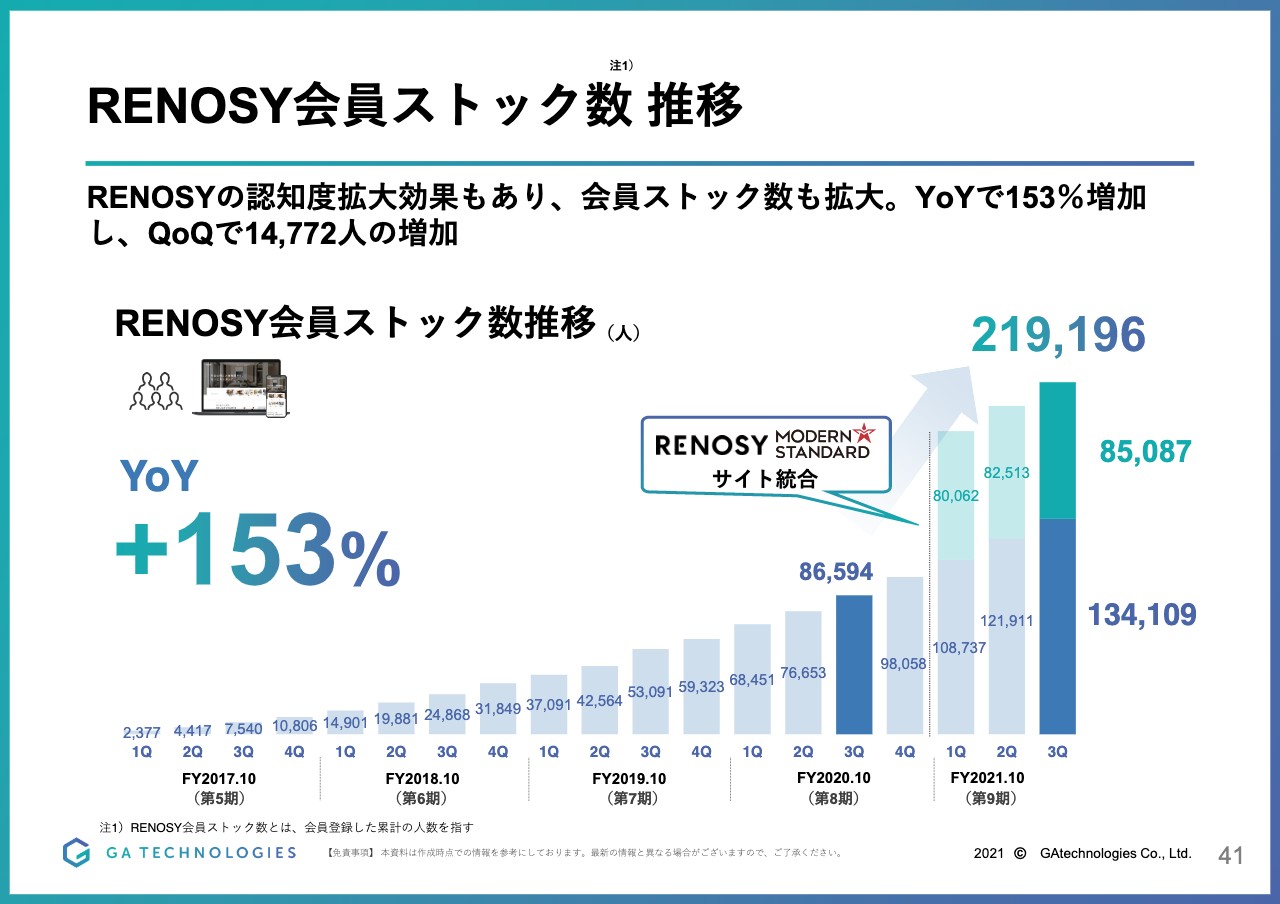

RENOSYマーケットプレイス事業の概要です。お伝えしたとおり、月間5,000名ほどの会員を獲得し、トータルの会員数は22万人になっています。

我々がマージンを削ってでも取引件数を増やしていきたい理由をもう一度お伝えします。会員や成約顧客は当然ストックされていきます。そして、先ほどお伝えしたアセットマネジメント事業の管理物件もストックされていきます。

ですので、我々が規模を取ることによって会員、成約顧客、管理のすべてがストックされていきます。規模拡大に対して投資していくことによって、「RENOSY」というマーケットプレイスのネットワーク効果が働き、マージンの改善にもつながると考えています。

RENOSY会員ストック数 推移

会員ストック数に関してはYoYでプラス153パーセントまで上昇しています。

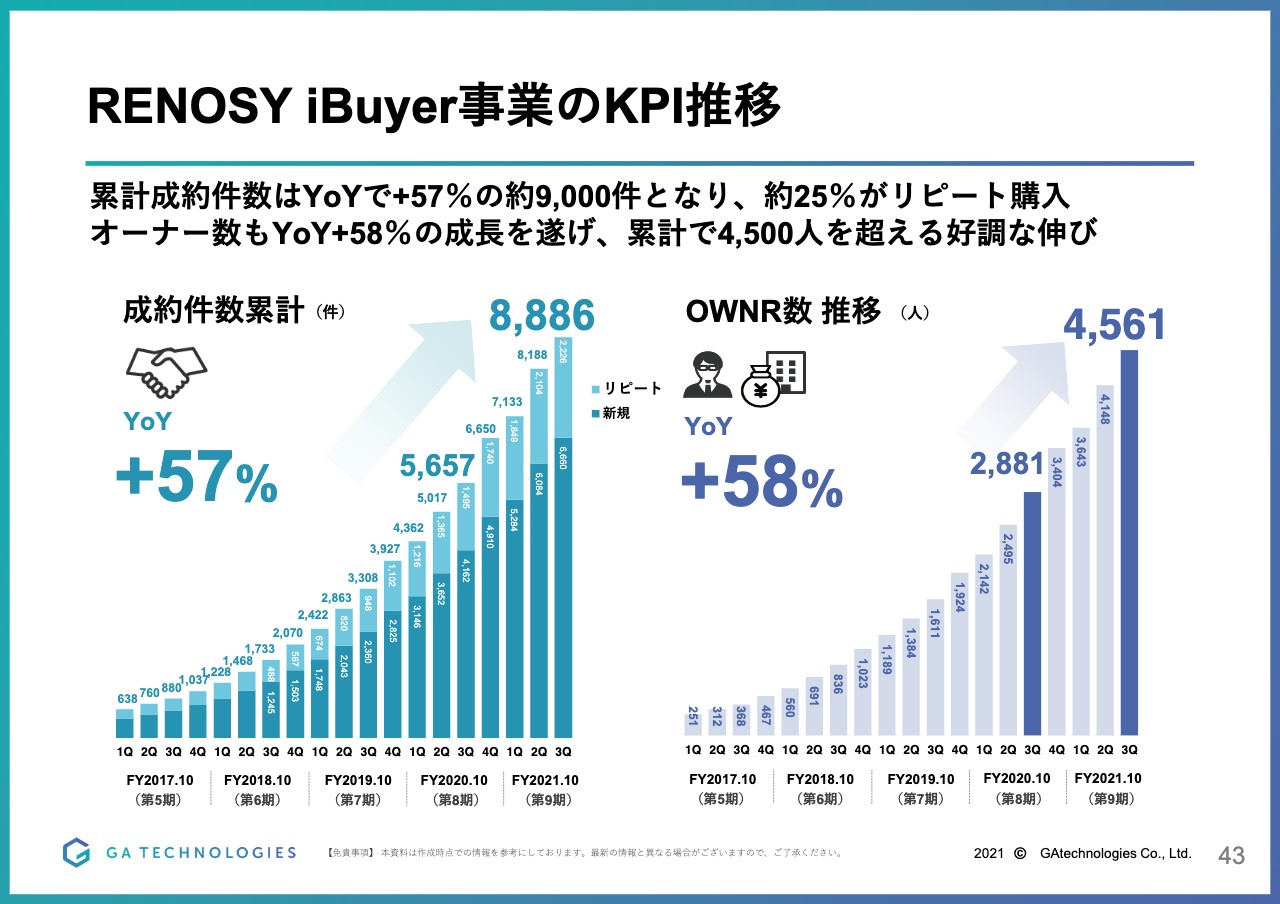

RENOSY iBuyer事業のKPI推移

会員の獲得とともに成約数も上昇しています。その積み重ねの結果として、成約件数が8,886件、オーナー数が4,561人となっています。

成約顧客がどのようにストックされていくかをご説明します。スライドの左の棒グラフでは、新規購入とリピート購入を分けて記載しています。新規購入の会員を獲得できればできるほど、その後のリピート購入が増加します。その結果、売上や利益の向上にもつながっていきます。

会員を獲得することが、その後の成約顧客や管理物件の獲得につながってくると考えているため、積極的に投資していきたいと思っています。

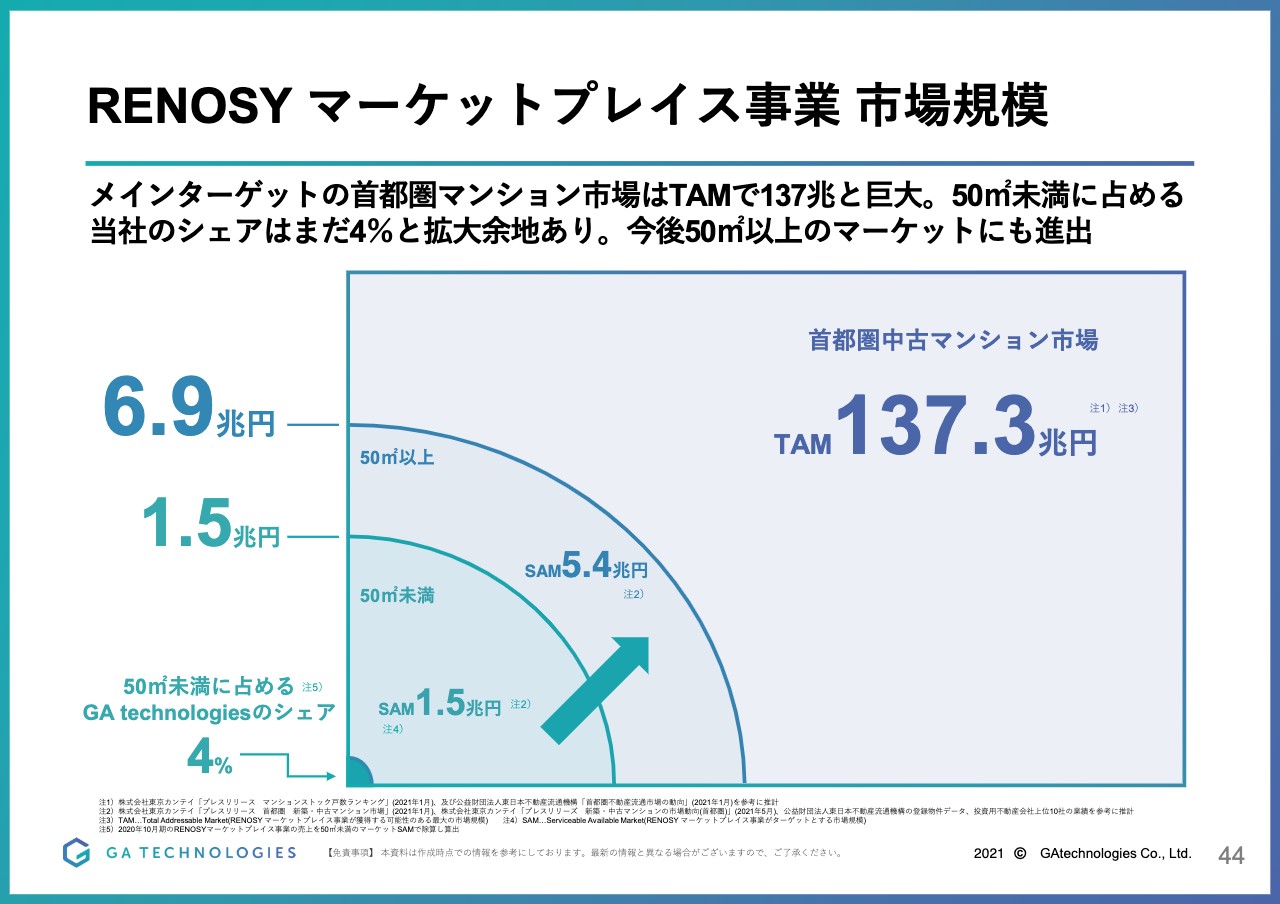

RENOSY マーケットプレイス事業 市場規模

市場規模についてご説明します。我々は1.5兆円のマーケットのうち、約4パーセントを取得しています。

インフラや規模をより拡大することで、マージンがどのくらい改善されて、ネットワーク効果がどのくらい働くことで、我々がインフラになれると考えているかをご説明します。

まず、SAMで年間の流通1.5兆円のうち、いかに早く10パーセントを獲得できるかを我々の指標としています。10パーセントを獲得すると、年間の取扱高は1,500億円になります。1,500億円になることで会員数の拡大や成約、取引数の拡大につながり、加えて我々が自社で取引を行うことによって、より効率的なマーケティングにもつながっていきます。その結果、マーケティングコストを下げることにもなります。

取扱高が1,500億円となれば、調達する物件もそれだけの規模のものを獲得することになります。つまり、取扱高1,500億円を目指す中で成約データや顧客データをためて、それらのデータをマーケティングで活用することによって効果的に会員を獲得することで、物件の調達規模も増えてくると考えています。

このようにDXを進めることで、中長期での大きな成長を目指すことを考えています。

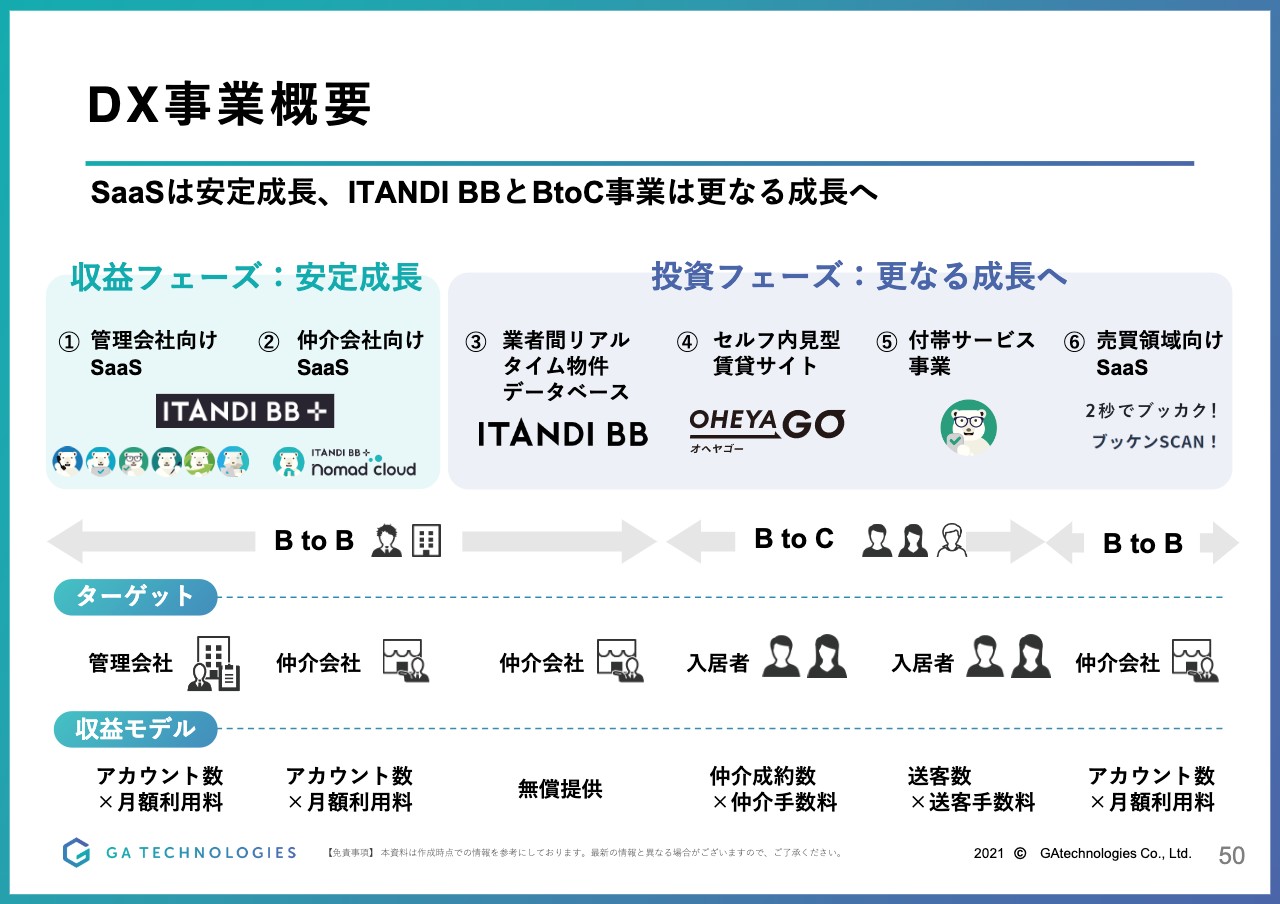

DX事業概要

野口真平氏:イタンジ株式会社より、DX事業についてご説明します。DX事業は、BtoBとBtoCの事業を双方展開しており、その中に収益フェーズの事業と投資フェーズの事業があります。

収益フェーズの事業は、賃貸の管理会社向けに展開しているSaaS事業と、賃貸の仲介会社向けに展開しているSaaS事業があります。これらの事業は安定成長となっており、月額の利用料を各会社からいただくサブスクリプション型のビジネスモデルとなります。

投資フェーズの事業は、業者間リアルタイム物件データベース「ITANDI BB」、セルフ内見型の賃貸サイト「OHEYAGO」、付帯サービス事業「申込受付くん」、売買領域向けSaaS「2秒でブッカク!」「ブッケンSCAN!」といったサービスを展開しています。

付帯サービス事業は「申込受付くん」を活用し、サービスを利用している企業からライフライン事業者やライフライン取次会社に送客された際の送客料を収益モデルとしています。

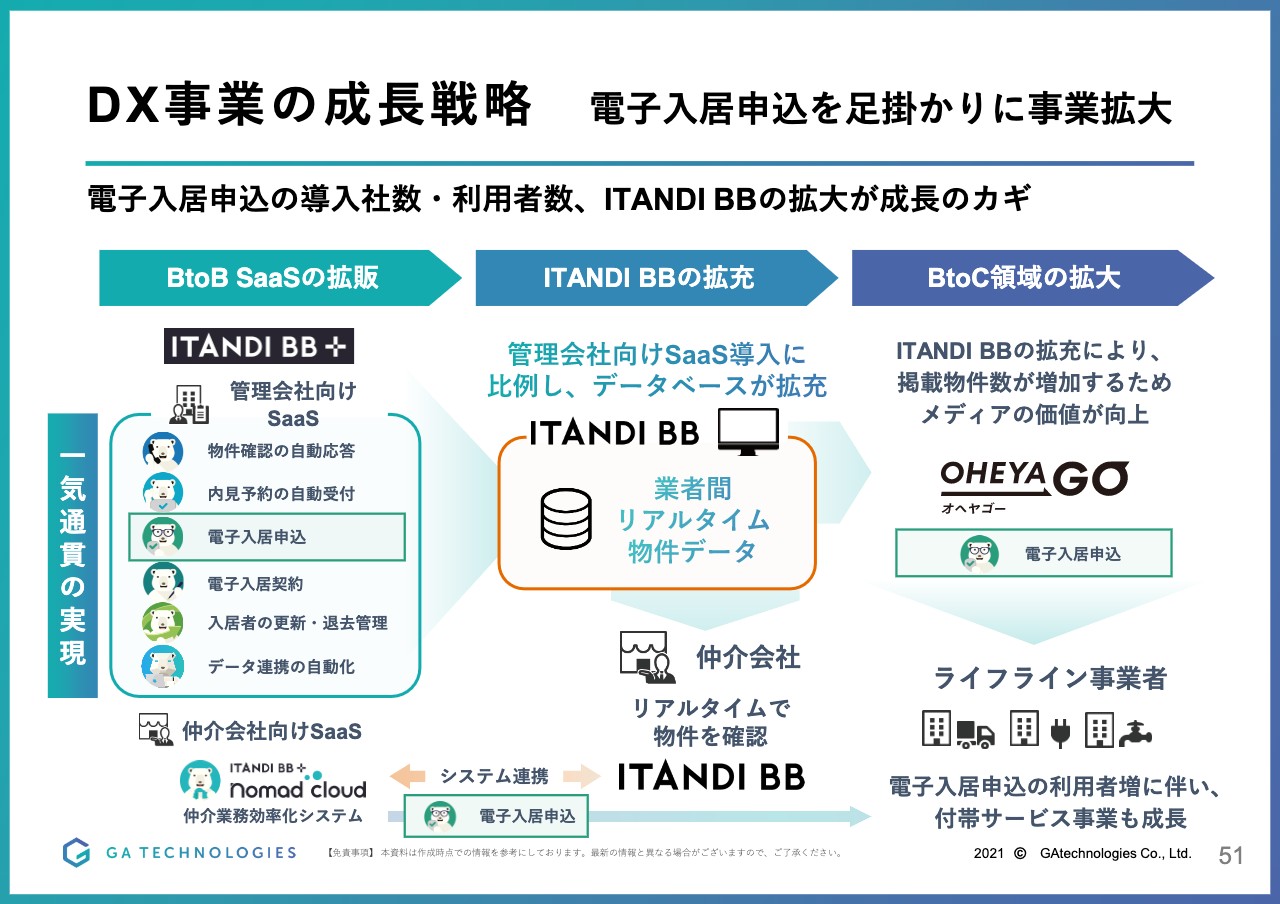

DX事業の成長戦略 電子入居申込を足掛かりに事業拡大

DX事業の成長戦略についてご説明します。全体の事業に大きく影響を与えるサービスとして、電子入居申込サービス「申込受付くん」があり、全事業の成長ドライバーとなっています。

電子入居申込サービスが成長していくと、スライド中央にある業者間流通サイト「ITANDI BB」のリアルタイム物件データベースが増大していきます。このデータベースが増加すると、閲覧する仲介会社にとって価値が増し、閲覧数が増えます。そのため掲載する管理会社の掲載メリットが増し、コンテンツ数、物件数が増えていきます。このネットワーク効果を生み出すことで、それぞれの事業の底上げを実施しています。

さらに、物件データベースはBtoCの領域で展開している「OHEYAGO」の物件コンテンツとして活用しています。このサイトの特徴はリアルタイムな物件データベースを、お部屋探しをしている消費者の方が閲覧できるサイトになります。

物件データベースは「ITANDI BB」から転用されているため、電子入居申込サービスを普及させることによって、それぞれのサービスが拡大する事業戦略をとっています。

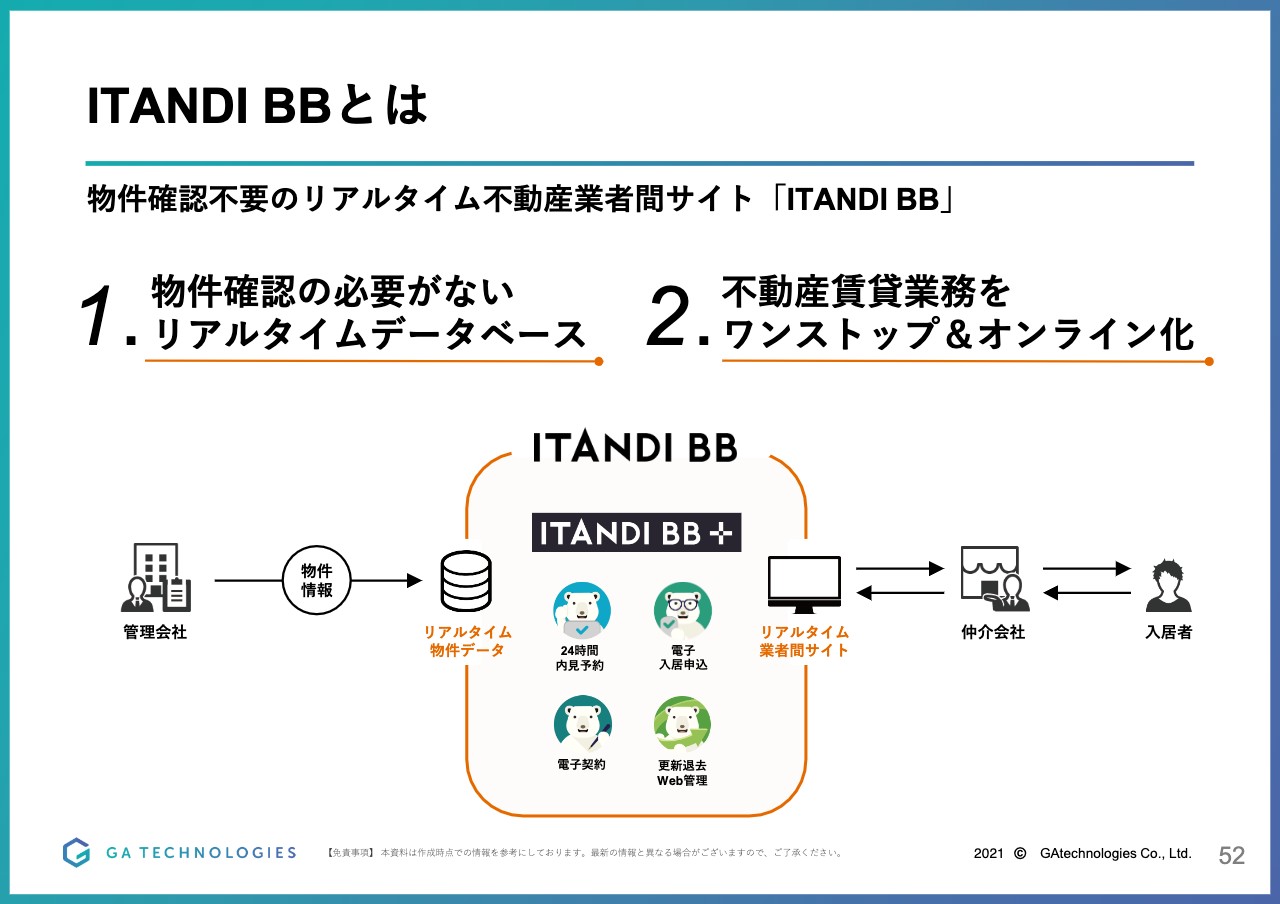

ITANDI BBとは

「ITANDI BB」のサービスには、特徴が2点あります。1点目は、物件確認の必要がないリアルタイムなデータベースで構築されている点です。「ITANDI BB」は、不動産管理会社と不動産仲介会社の業者同士をマッチングするサイトです。

従来の業者間サイトでは、仲介会社が物件の正確な情報を知るために、管理会社に電話していました。

しかし「ITANDI BB」を通した場合、電話確認が不要となります。正確な情報が記載されているため、双方のコストがかからないサイトとなっています。電子入居申込サービスが活用されており、募集状況がシステム上で自動的にメンテナンスされていきます。この特性を活かして「ITANDI BB」の拡大を行っています。

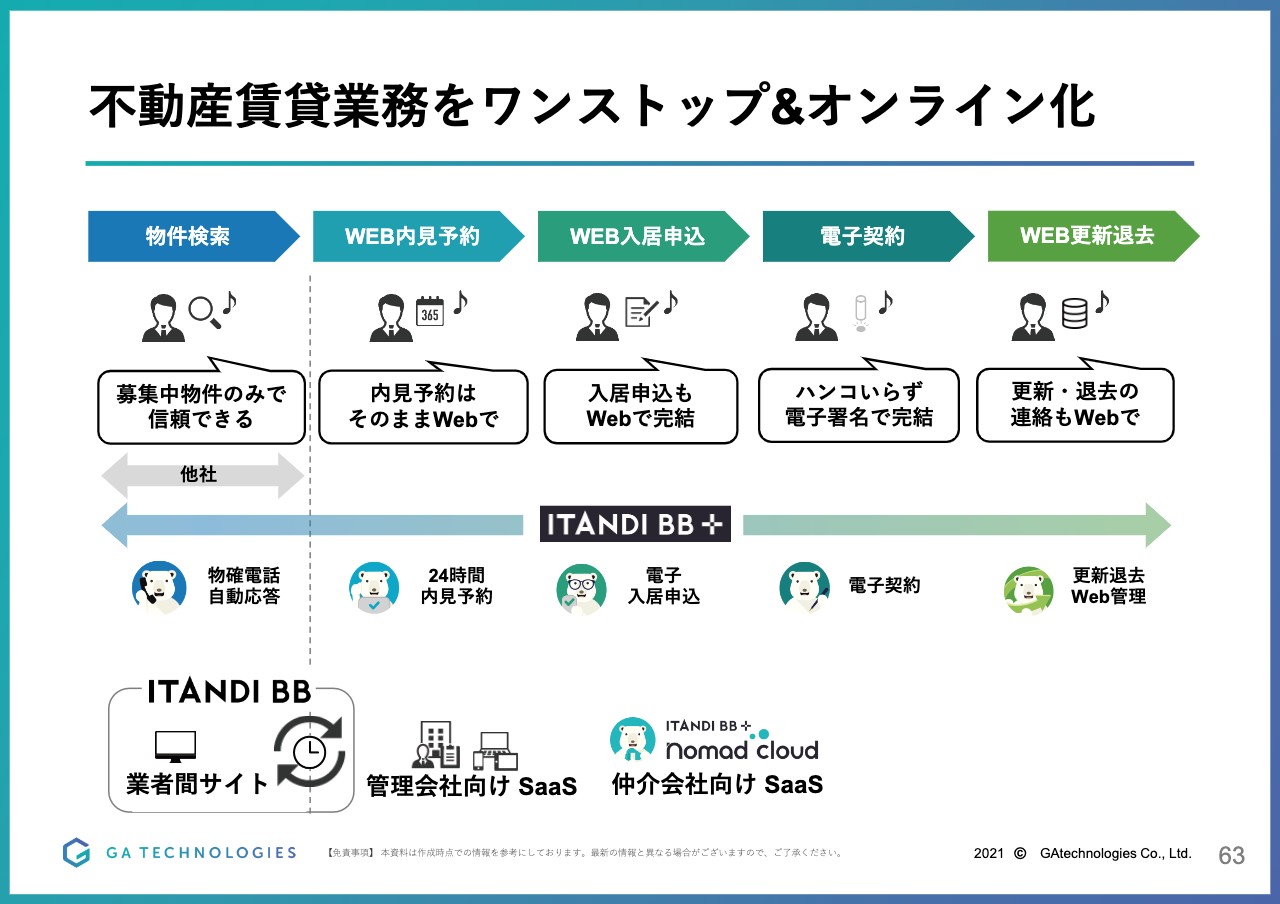

2点目は、このサービスを活用している不動産会社は、サービスを通してワンストップでオンライン化が実現できる点です。電子入居申込や内見の予約、電子契約、更新、退去といったそれぞれの取引を、情報を閲覧するだけではなく、一気通貫でオンライン化、自動化、業務効率化が実現できるサイトとなります。

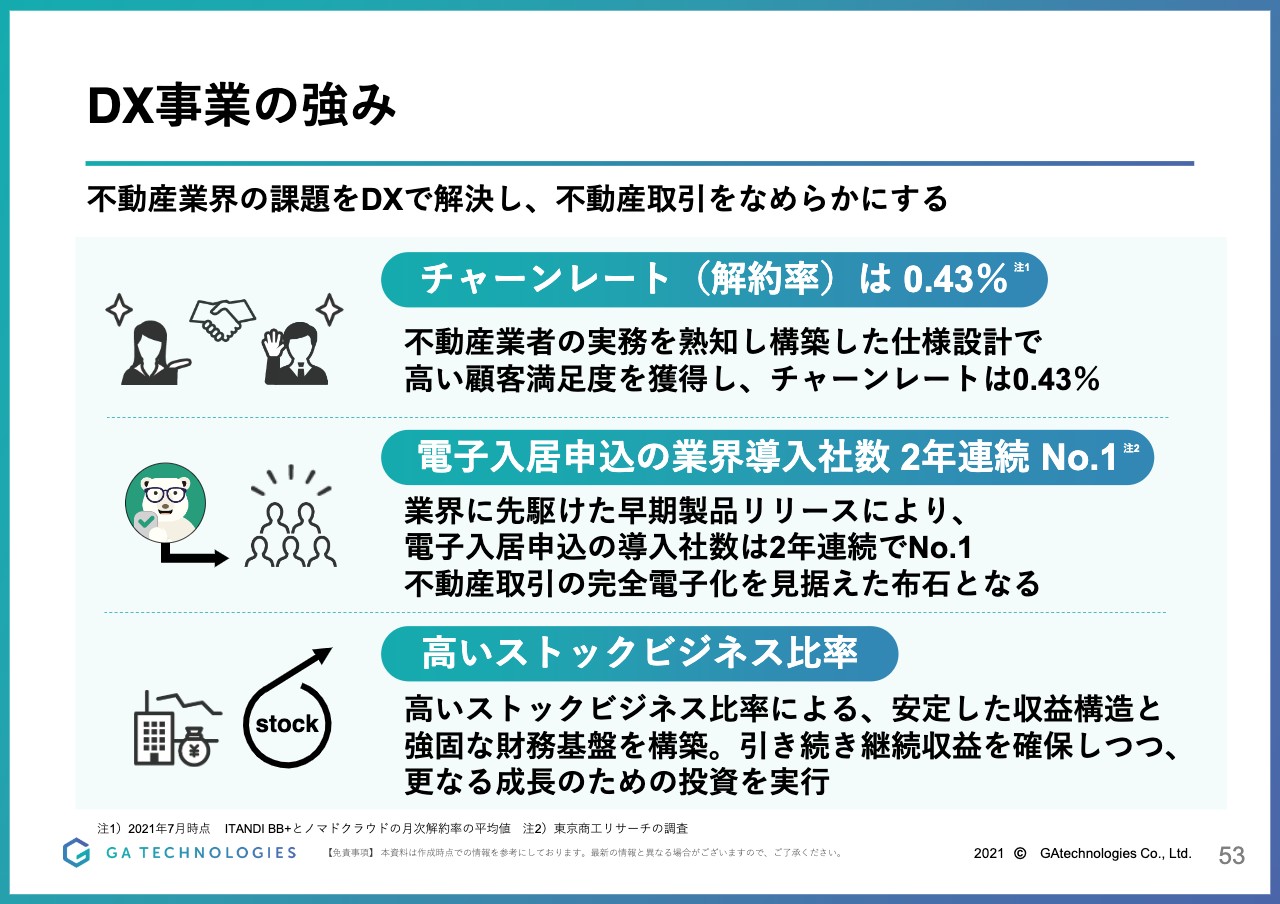

DX事業の強み

展開しているDX事業全体の強みについて、3点ご説明します。1点目は、チャーンレート(解約率)が非常に低いレートで推移している点です。この解約率が、現在は0.43パーセントとなります。0.43パーセントという非常によい数字となっている要因は、利用している各企業からのサービスに対する評価がとても高い点と、サービスを一気通貫で提供しているため、複数のサービスを1つの企業が活用することで、退会率を低下させている点が挙げられます。

2点目は、電子入居申込サービスのシェアが2年連続でNo.1になった点です。これは、ほかのサービスにも良い影響を与えております。具体的には、電子入居申込サービスを利用している企業がその後、電子契約や電子更新、電子退去を見据えている場合に、そのような各企業にサービスとして、一気通貫での提供ができます。特に電子入居申込に強みを持って提供していることにより、各会社から評価をいただいています。

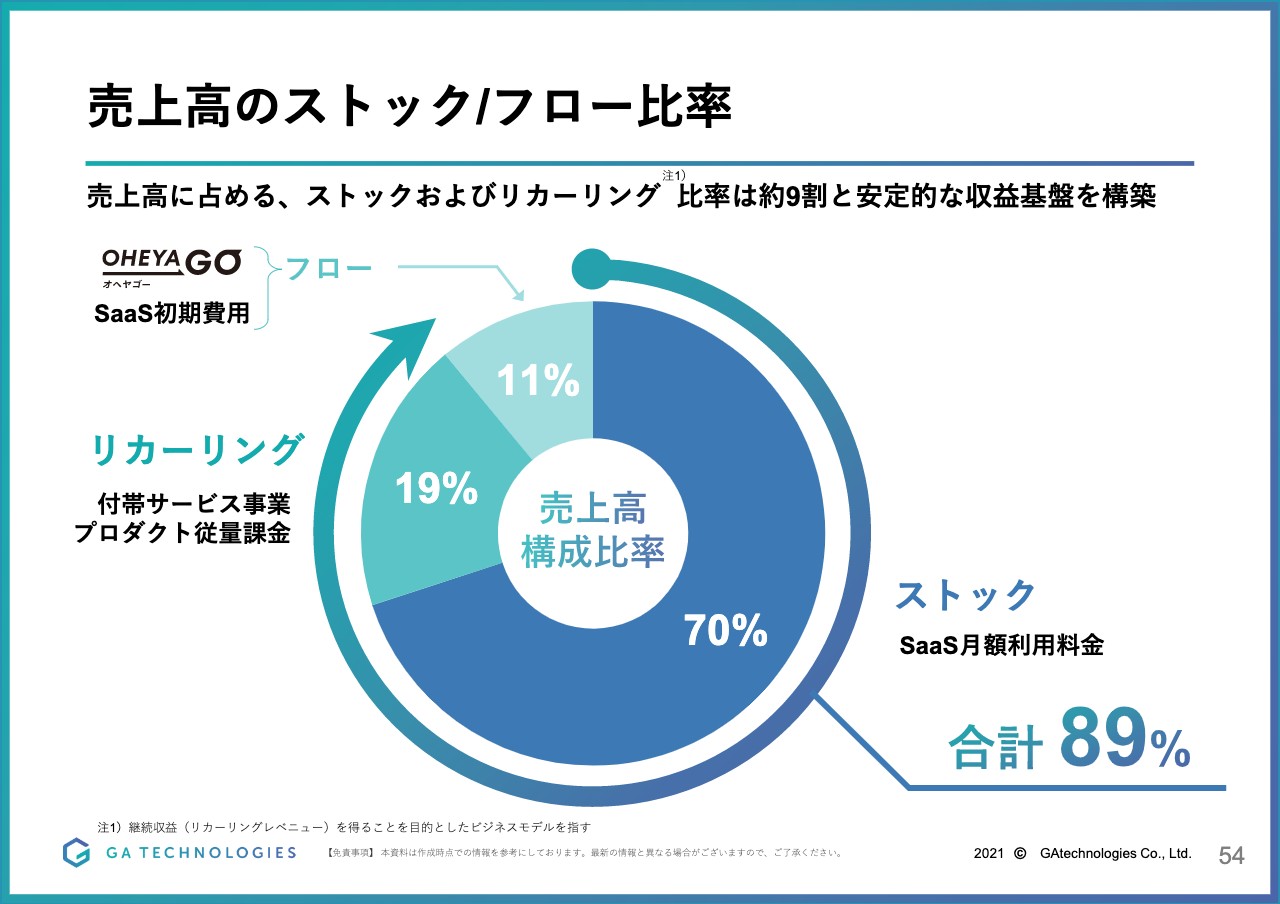

売上高のストック/フロー比率

3点目は、ストックビジネス比率の高さが挙げられます。現在は約90パーセントと、非常に安定的な収益基盤を構築しています。このストックビジネスの中にも、サブスクリプション型のストック、リカーリング型のストックがあります。

ストックについては、SaaSの月額利用料金が全体の70パーセントを占めています。残りの19パーセントは、リカーリングとなります。付帯サービス事業やSaaSの従量課金は、例えば電子入居申込サービスの発生件数に応じて利用料をいただく料金体系となっており、この部分がリカーリングストックの内訳となります。

残りのフローの部分は、「OHEYAGO」で展開しているショットの仲介手数料やSaaSの初期費用です。

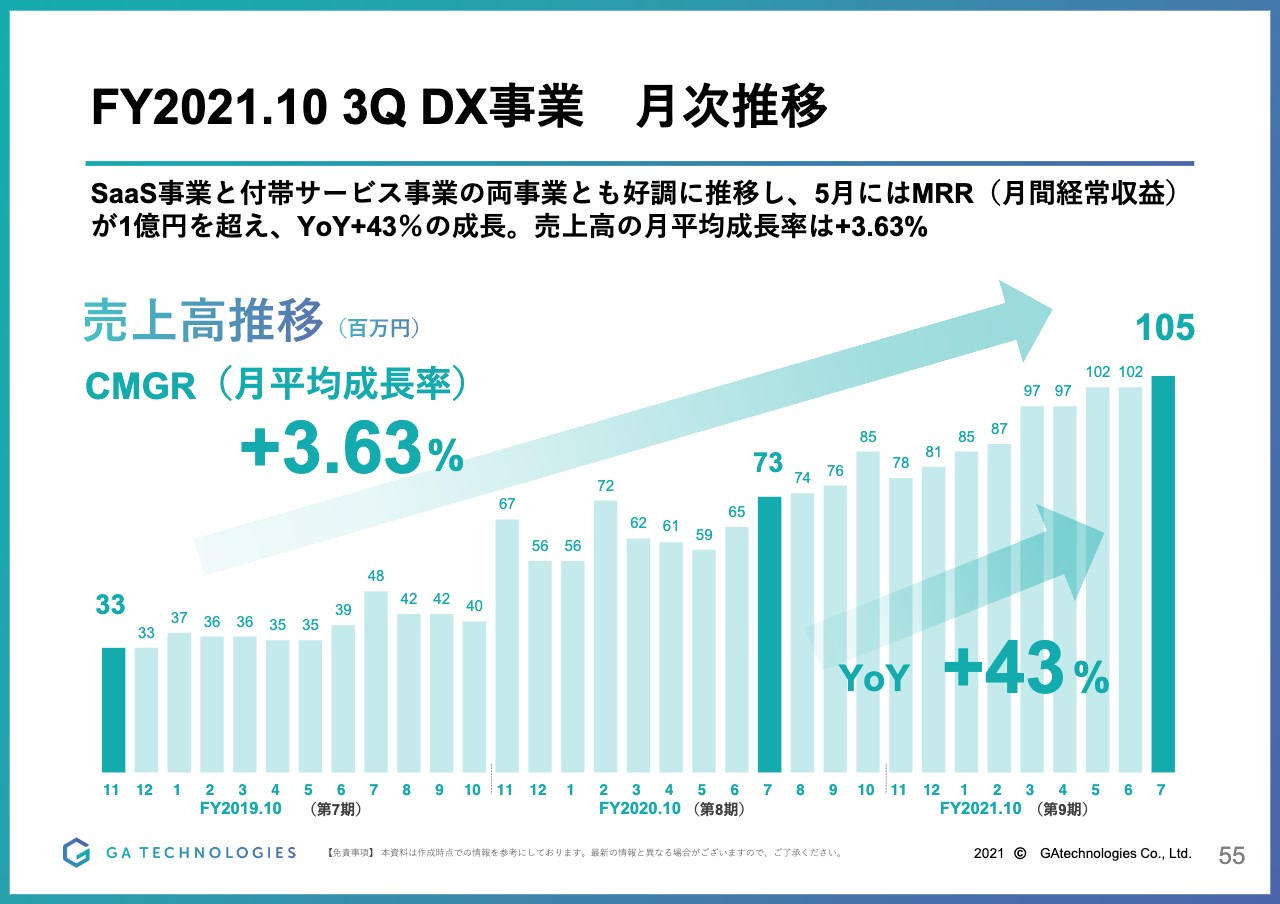

FY2021.10.3Q DX事業 月次推移

DX事業全体の売上の推移をご説明します。足元の7月の売上高は1億円を超えています。YoYで43パーセント純増と成長しており、月平均成長率はプラス3.63パーセントで推移しています。

DX事業の重要な指標

DX事業のそれぞれのKPIについて「SaaSのMRR」「電子入居申込利用数」「ITANDI BB月間PV数」「OHEYAGO掲載物件数」と順を追ってご説明します。

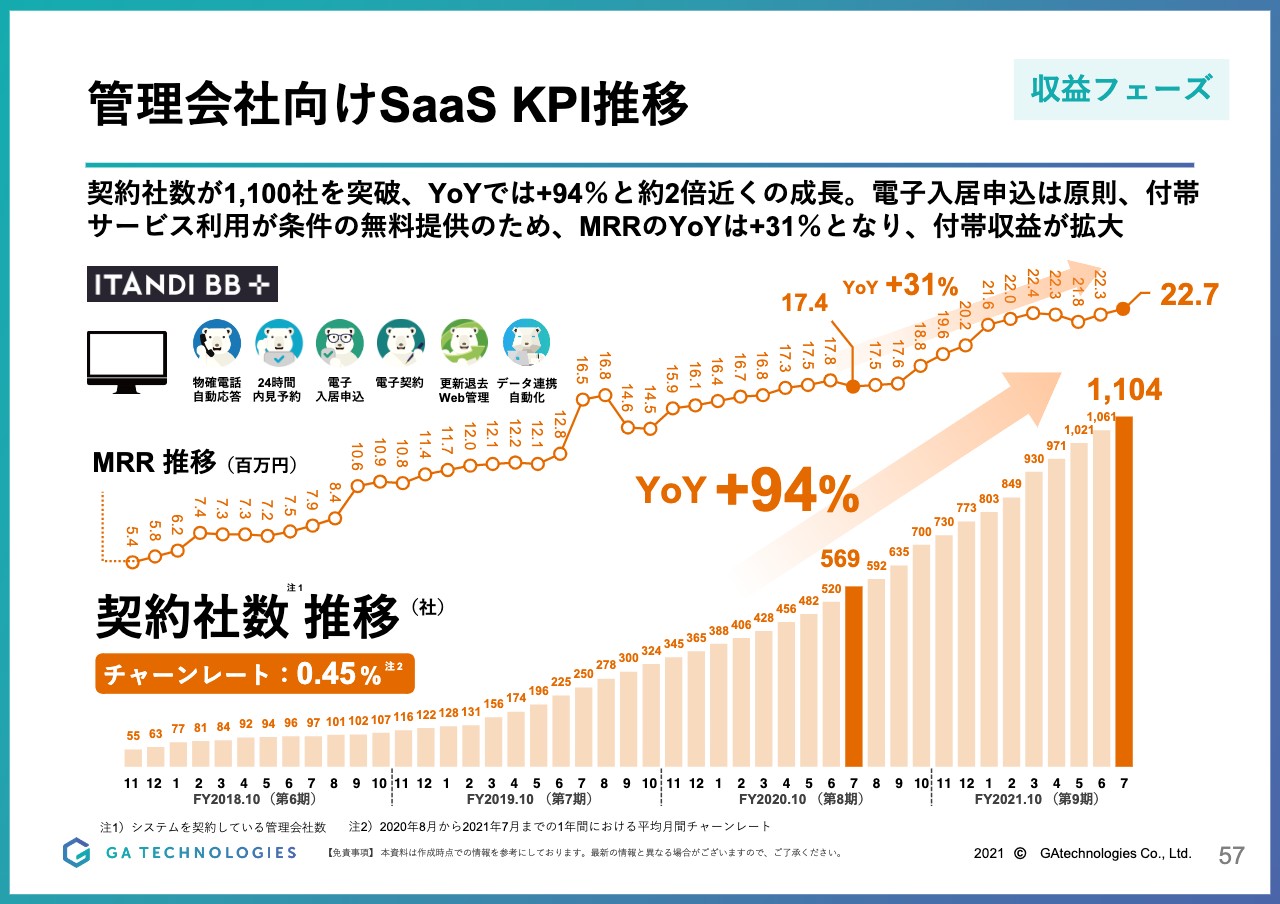

管理会社向けSaaS KPI推移

SaaSのMRRの推移は、契約社数が1,100社を超え、YoYで94パーセント増と約2倍の成長となりました。電子入居申込サービスは、付帯サービスの利用条件として無償提供しているため、MRRの成長はYoYで31パーセント増に留まっています。その代わりに、付帯収益が増加したかたちになります。

また、チャーンレートは0.45パーセントで推移しているため、継続して低い水準を維持していきたいと考えています。

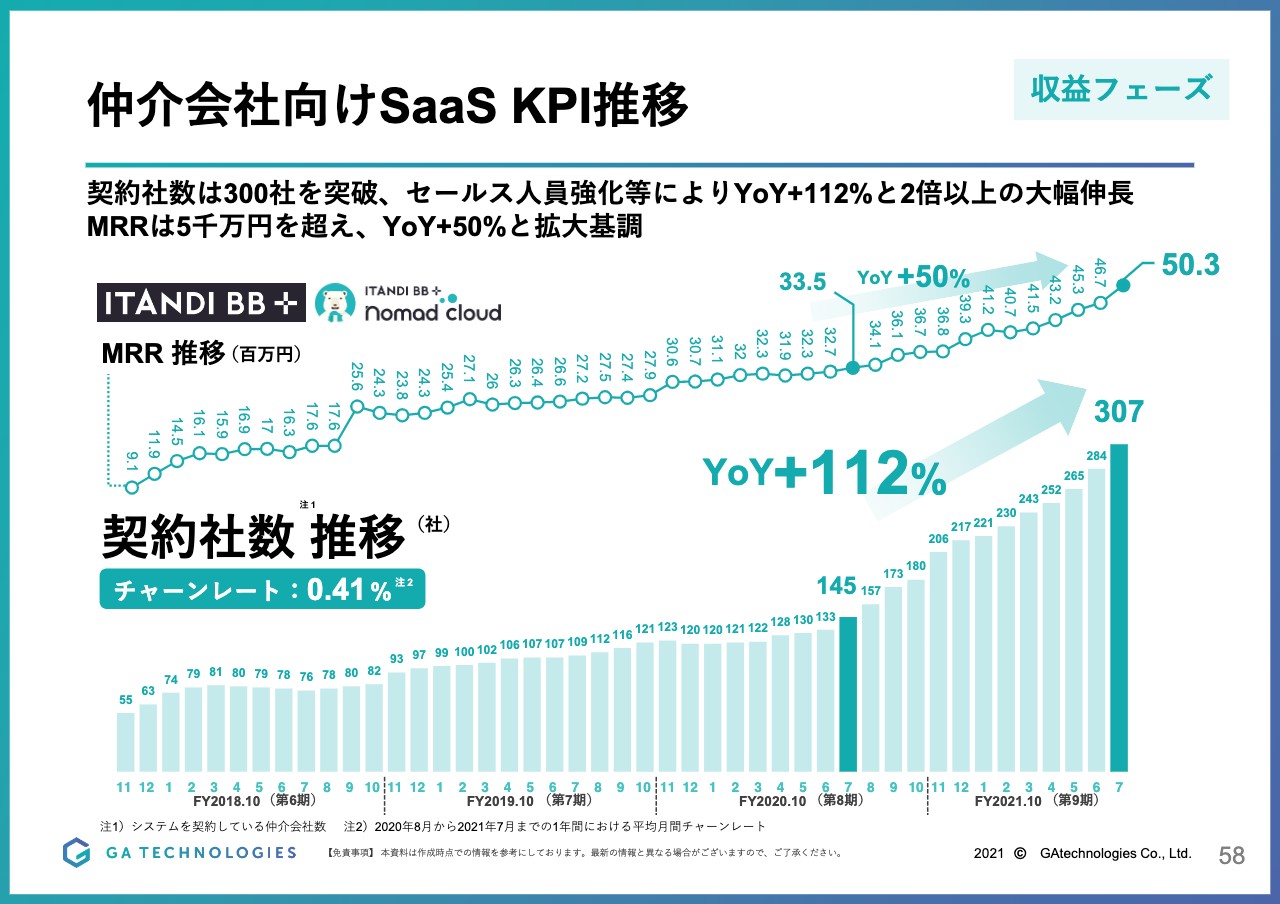

仲介会社向けSaaS KPI推移

仲介会社向けに提供している「nomad cloud」のSaaSのKPIについてです。契約社数が7月の水準でYoYで112パーセントの純増で、2倍以上の大幅伸長となります。MRRは、7月単月で5,000万円を超え、YoYで50パーセントの純増となります。

こちらのサービスも、チャーンレートが0.41パーセントと低い水準で、こちらを維持していきたいと考えています。

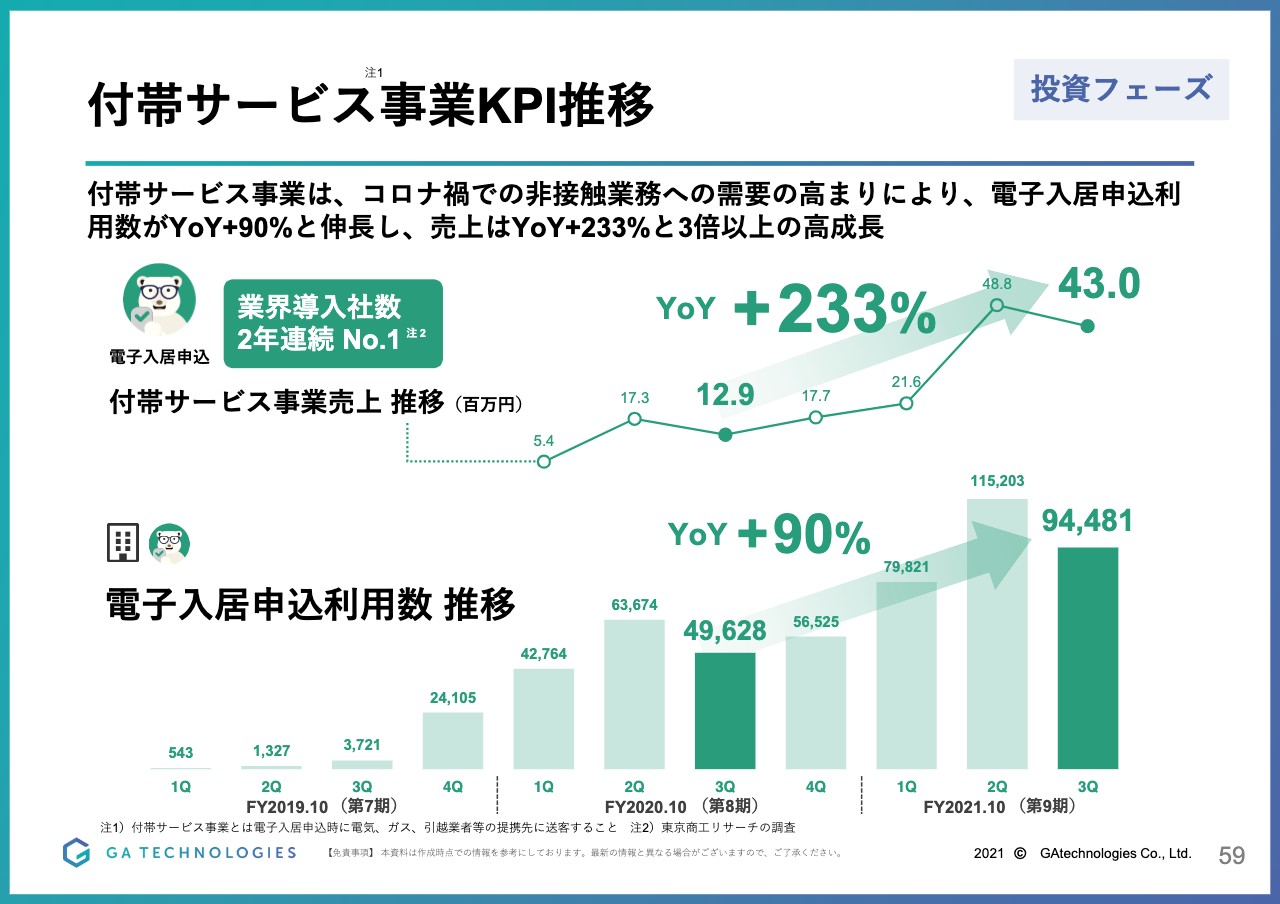

付帯サービス事業KPI推移

付帯サービス事業のKPIについてです。電子入居申込サービス「申込受付くん」の利用件数に連動して、付帯サービスの事業売上が出ます。

電子入居申込サービスの利用数は、第2四半期と比較して下がりましたが、これは季節要因によるものであり、賃貸の繁忙期である1月から3月が終了し、4月以降は毎年下がる傾向にあるため、計画どおりの下落となります。YoYで比較すると、売上は233パーセントと3倍以上の高成長となっています。

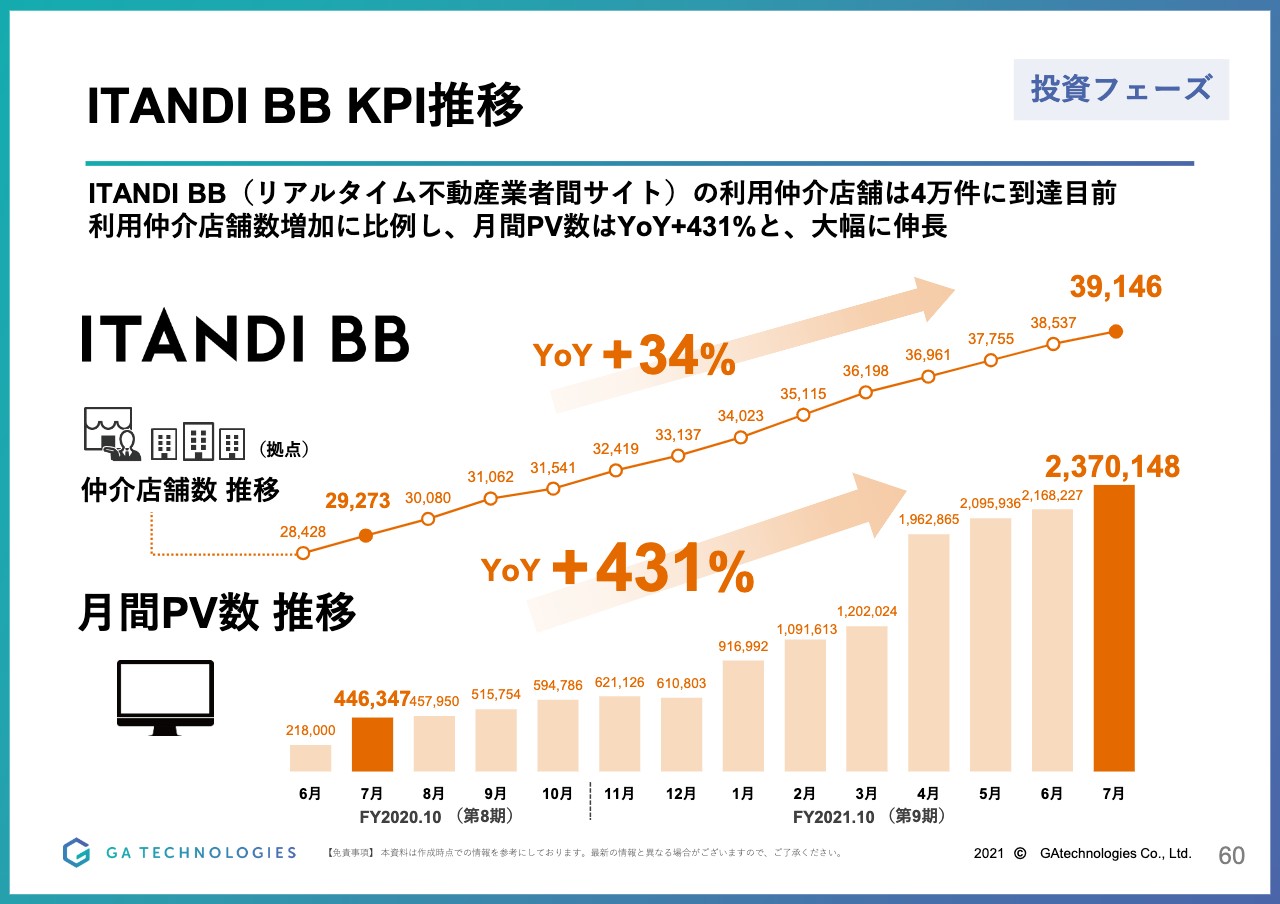

ITANDI BB KPI推移

「ITANDI BB」のKPIの推移に関しては、利用仲介店舗が4万店舗目前となりました。月間のPV数も、7月の水準で237万PV、YoYでプラス431パーセントと大幅に伸長しています。掲載物件数が増加し、仲介会社の登録数が増えたことにより、PV数が大きく増加しました。

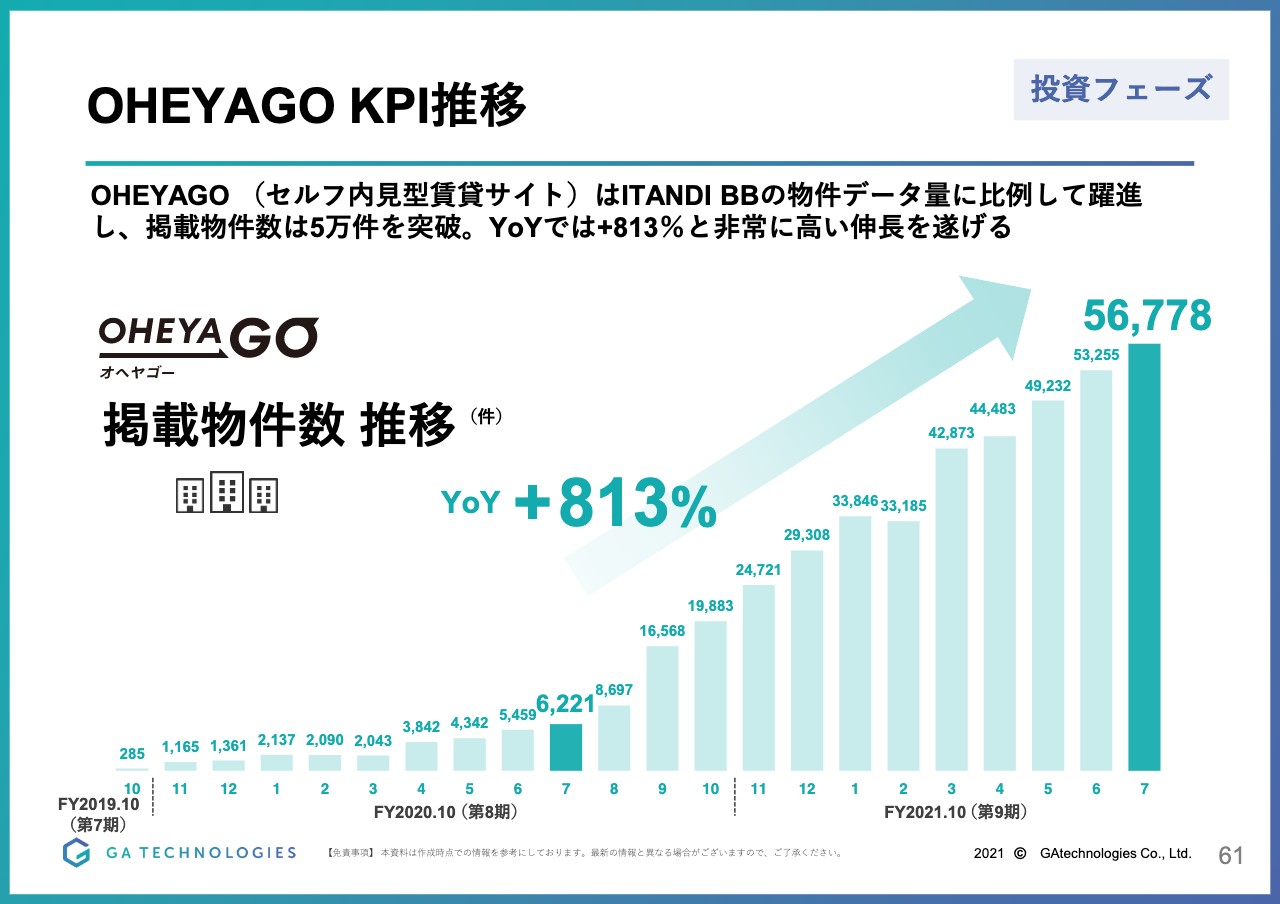

OHEYAGO KPI推移

「OHEYAGO」のKPIに関しても、掲載している物件数が大きく増大しており、昨年の7月と比較して813パーセントの増加となっています。掲載物件数は現在5万件を超えており、非常に高い水準で成長しています。

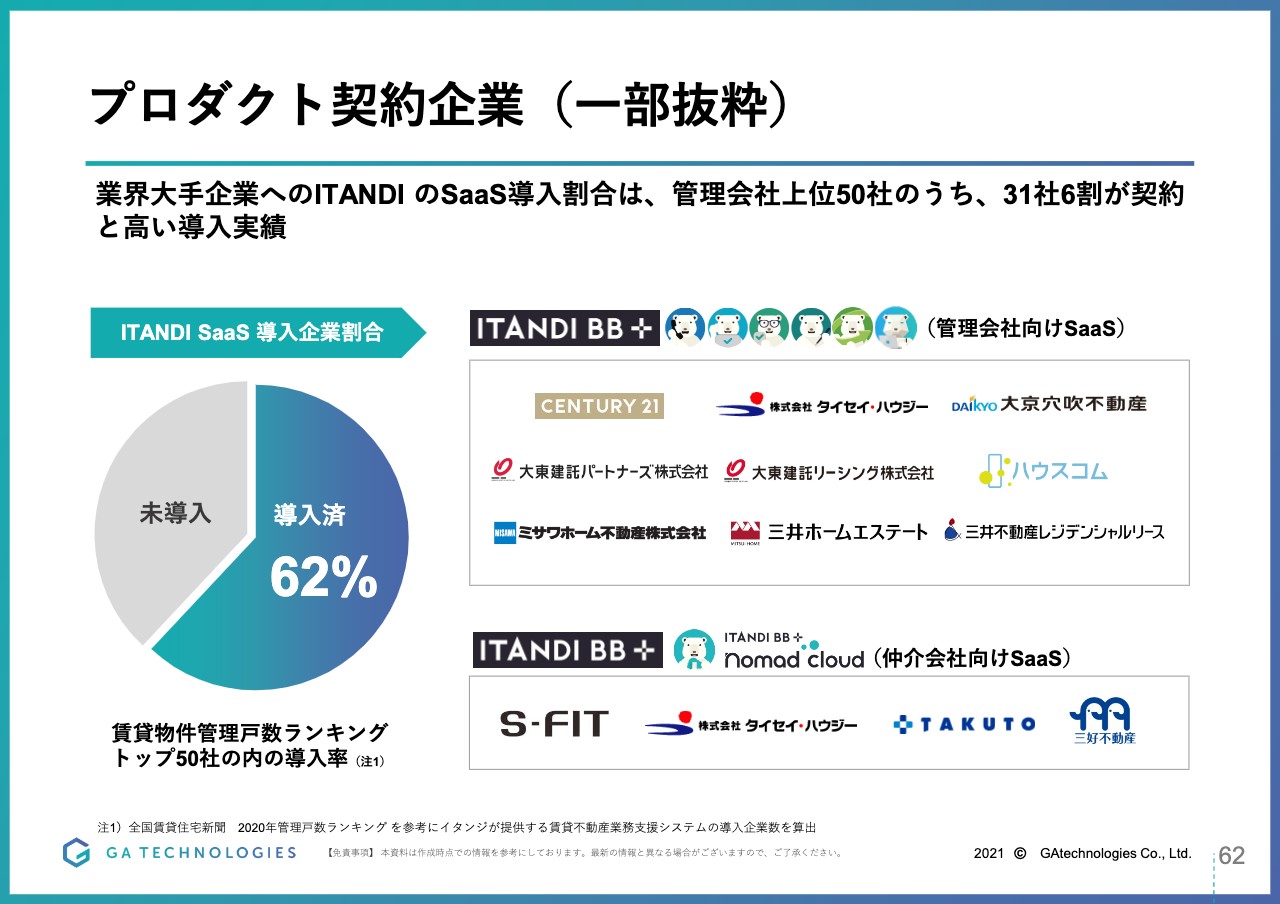

プロダクト契約企業(一部抜粋)

展開しているプロダクトの契約企業の抜粋です。管理戸数ランキングの上位50社のうち、31社に活用いただいていることが特徴です。約6割の大手企業に導入いただいていることによって、多くの物件数を掲載、ならびに活用でき、各サービスの事業成長を牽引しています。

不動産賃貸業務をワンストップ&オンライン化

今後のサービス展開に関しては、不動産賃貸業務の「ワンストップ&オンライン化」を実現していきます。特に、電子入居申込サービスの利用企業が非常に増加していますので、このサービスを切り口に、電子契約、電子更新と、1社あたりの利用サービス数を増やしていきます。

そして、サービスをワンストップで活用いただくことで利便性を高めて、チャーンレートを低下させていきたいと考えています。

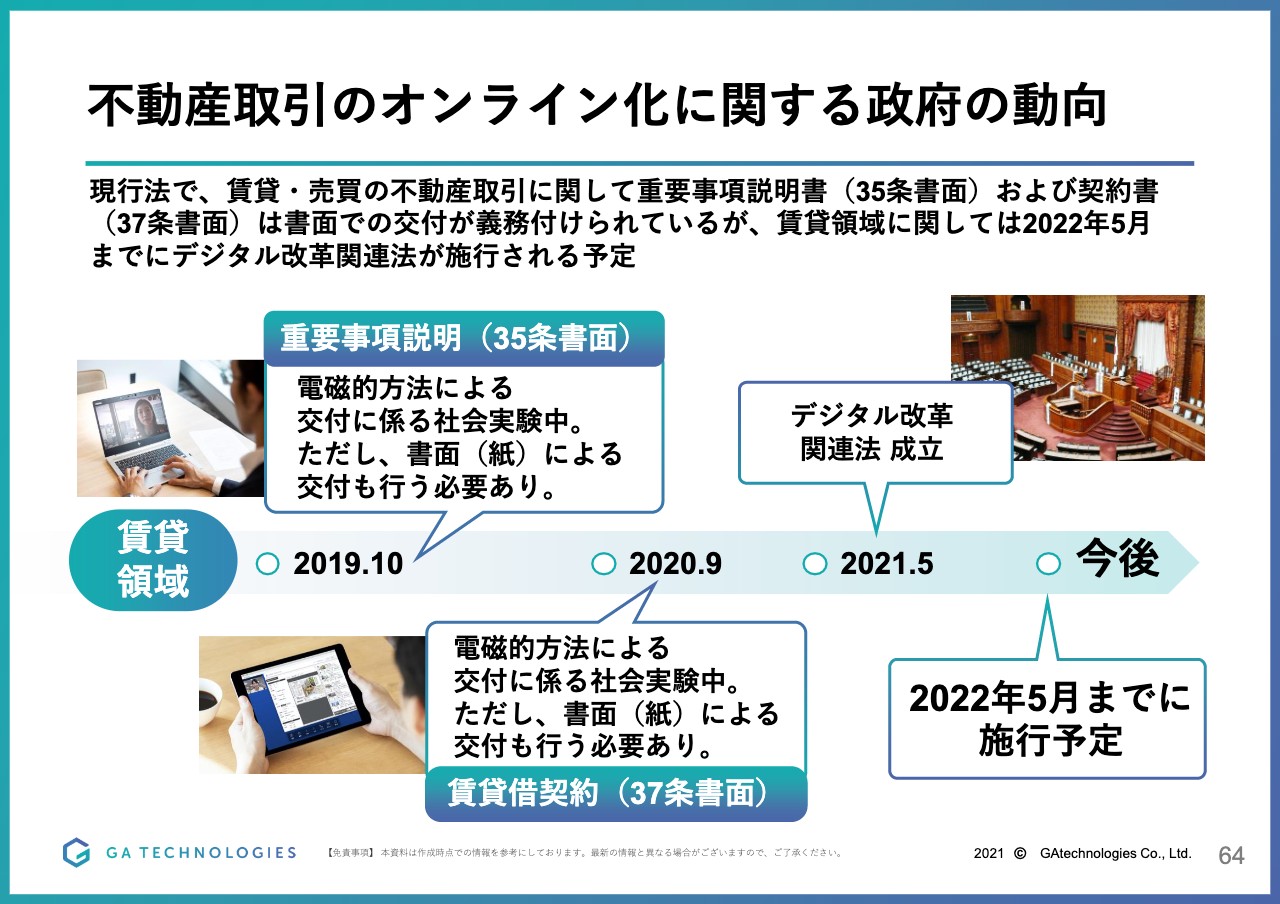

不動産取引のオンライン化に関する政府の動向

特に今、重要な局面となっているのが、来年5月に施行を控えている賃貸借契約の改革関連法です。これは、賃貸借契約の電子化、重要事項説明の電子化に関連した規制緩和で、来年5月から施行予定です。こちらをターゲットとして、既存企業や新規企業に向けて、電子入居申込だけでなく電子契約の導入準備を進めています。

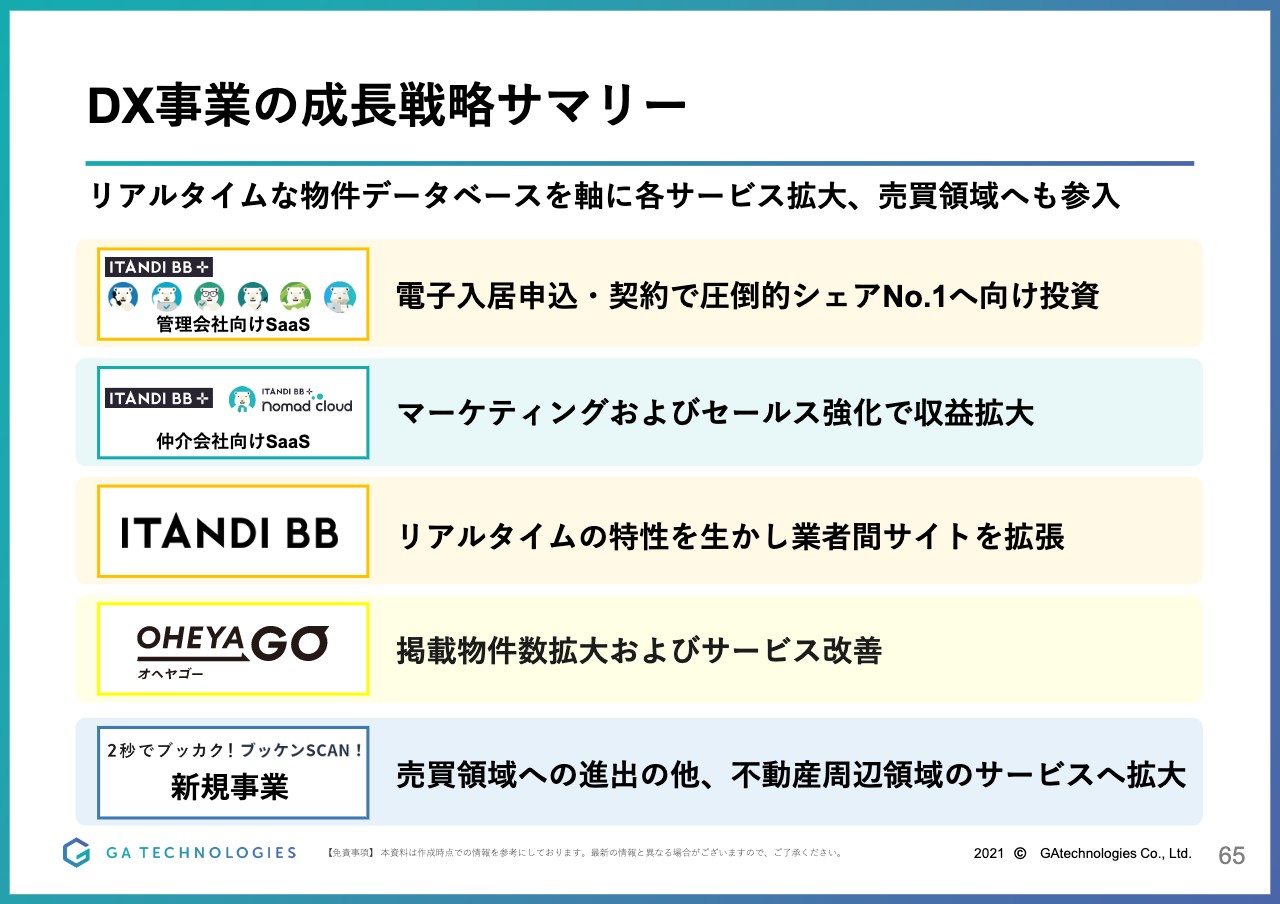

DX事業の成長戦略サマリー

今後のDX事業の成長戦略サマリーです。まず、管理会社向けSaaSは、電子入居申込、電子契約で引き続きシェアNo.1を獲得していきたいと考えています。こちらに関しては、特にこの2年から3年におけるシェアが非常に重要になっており、すべての事業シナジーに関連していきますので、引き続き投資を実施していきます。

仲介会社向けに展開している「nomad cloud」は、MRRの成長を牽引するサービスのため、マーケティングおよびセールスを強化して足元の収益拡大を図っていきたいと考えています。

「ITANDI BB」は、リアルタイムな物件データベースの特性を活かして、業者間サイトとしての市場のプレゼンスを高めていきたいと思います。

「OHEYAGO」は、引き続き掲載物件数を拡大し、サービスの改善を行って、ユーザーからの評価を高めていきたいと思います。

新規事業に関しては、売買領域におけるSaaSならびに不動産周辺領域へのサービス拡大を狙っていきます。

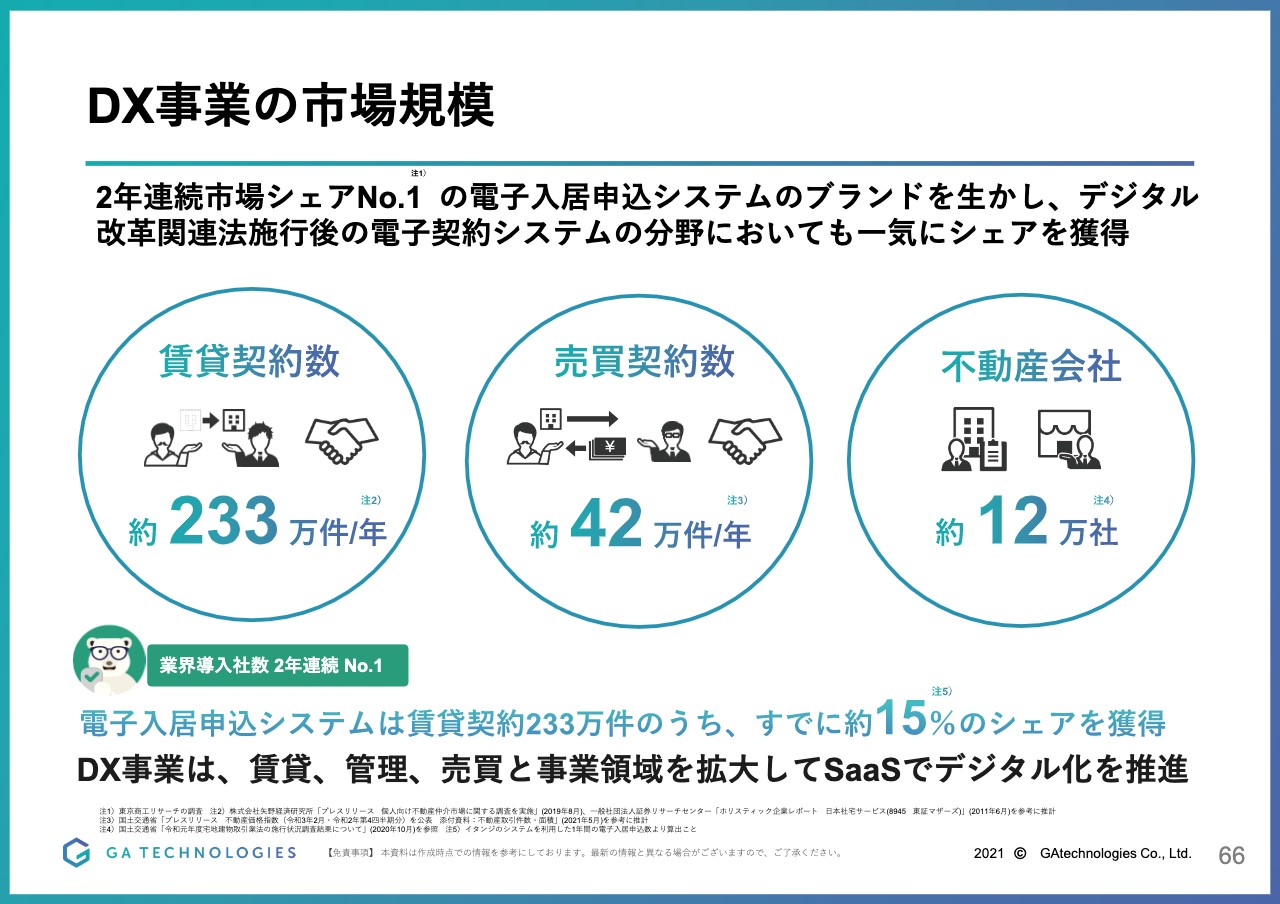

DX事業の市場規模

DX事業の市場規模に関してご説明します。現在、賃貸契約数は年間233万件程度あると言われています。また、売買契約数は年間約42万件、不動産会社は約12万社存在すると言われています。SaaS事業に関しては、これらの市場に対して直接的にサービスを展開することが可能です。

電子入居申込サービスは、すでに約15パーセントのシェアが獲得できています。今後、賃貸のDX化に伴って、当社が牽引して引き続きシェアNo.1を獲得していきたいと考えています。

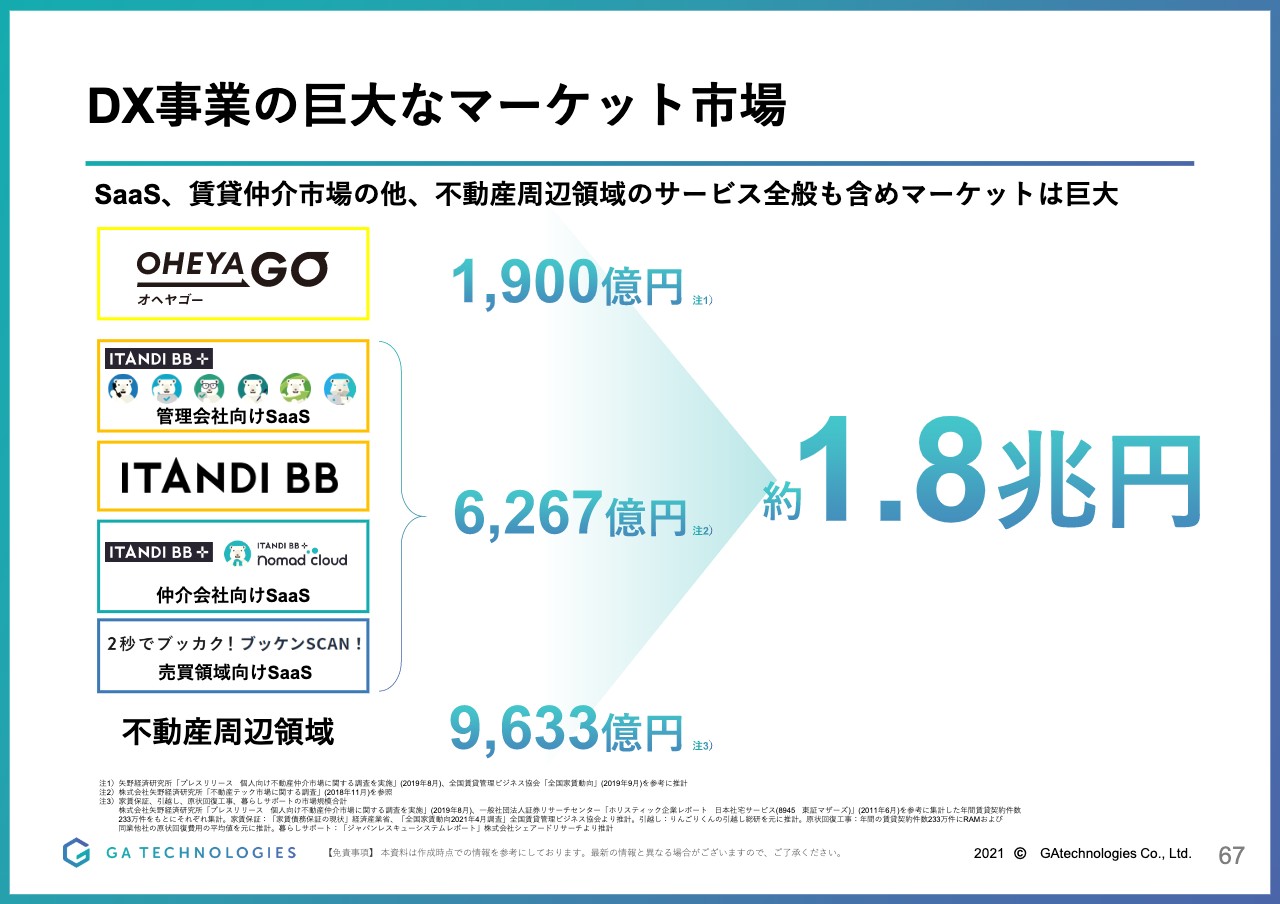

DX事業の巨大なマーケット市場

それ以外の市場も含めた全体の市場規模に関してご説明します。まず「OHEYAGO」が展開している仲介市場は、仲介手数料をはじめとした1,900億円の市場規模があります。

デジタル関連のシステム領域は6,267億円、不動産周辺領域は9,633億円で、この市場には現在展開している付帯事業も含まれます。合計で約1.8兆円の巨大な市場規模がありますので、この市場に対して引き続き投資を行っていきたいと考えています。

私からのご説明は以上となります。

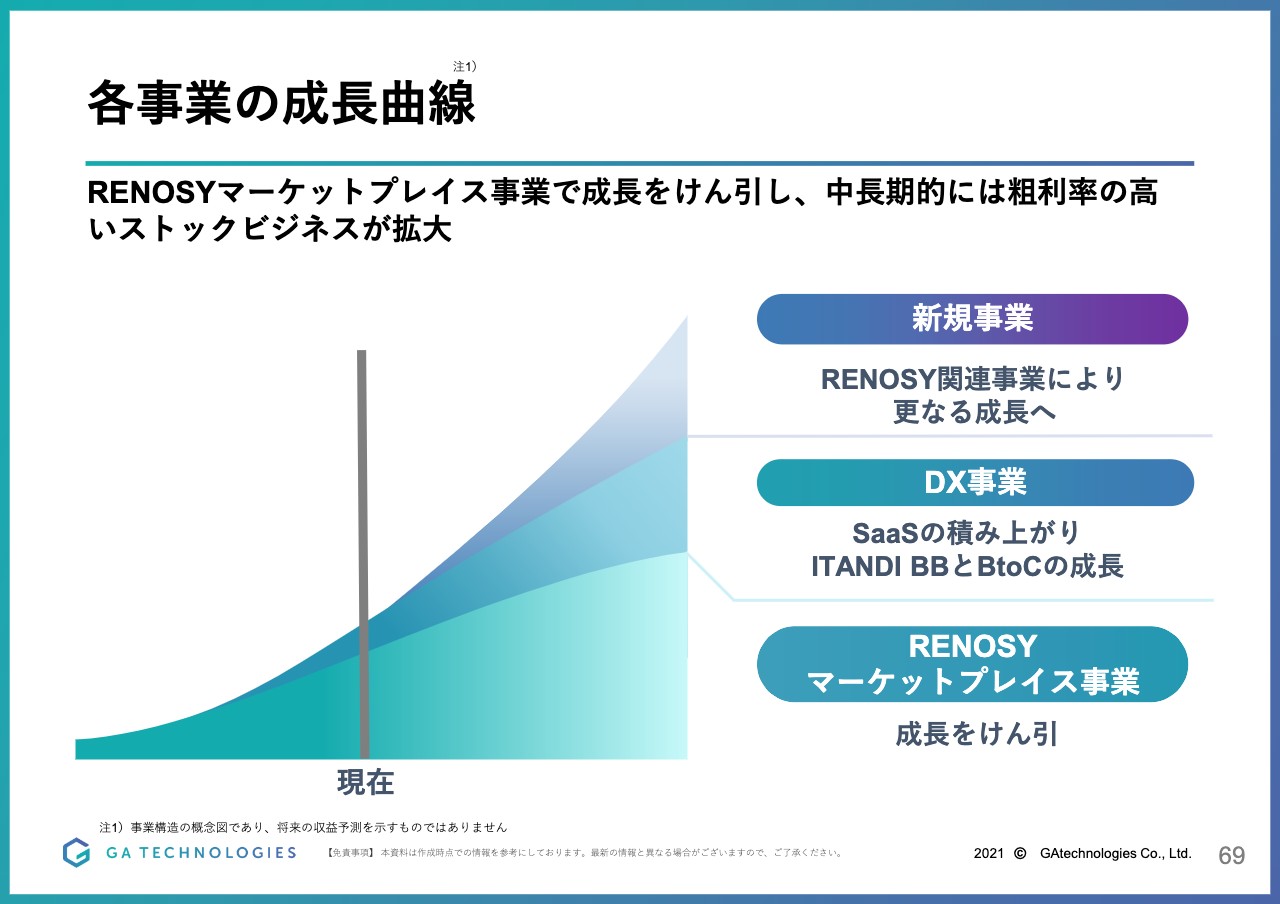

各事業の成長曲線

樋口:今後の各事業の成長戦略です。冒頭からお伝えしているとおり、まずRENOSYマーケットプレイス事業が、成長を牽引していきます。先ほどもお話ししましたが、年間で約1.5兆円の取扱高があります。取扱件数で見ると約7万件から8万件の取引が行われています。

この7万件から8万件の取引ですが、まずはファーストパーティーの我々が実業としてこの取引を取りにいくプロセスがあります。そして、サードパーティーの不動産事業者は12万社あります。その中には賃貸をメインにしている会社、管理をメインにしている会社、売買をメインにしている会社があります。

「RENOSY」のマーケットプレイスでは、12万社の中でも売買をメインとしている会社にマーケットプレイスを開放することによって、自社のファーストパーティーとしての不動産取引だけではなく、この12万社の方々にも「RENOSY」のマーケットプレイスを活用いただくことで、7万件から8万件のトランザクションを拡大していきます。その規模を10パーセント、20パーセント、30パーセントと拡大していき、インフラとなることを目指しています。

そのためには、まずは自社での購入と売却のオンライン取引におけるPDCAを回すことが必要です。そして、「簡単に買えて簡単に売れる」というノウハウをサードパーティーに提供することによって、この年間7万件から8万件のトランザクションの10パーセント、20パーセント、30パーセントを我々が取得することができます。これがRENOSYマーケットプレイス事業の戦略です。

また、DX事業は、賃貸仲介領域、賃貸管理領域が中心です。賃貸仲介、賃貸管理は非常にトランザクションが多く、先ほどご説明したとおり、1年間の取引数は約233万件です。この取引をDX事業が取得していくことによって、賃貸仲介領域、賃貸管理領域のインフラを目指します。

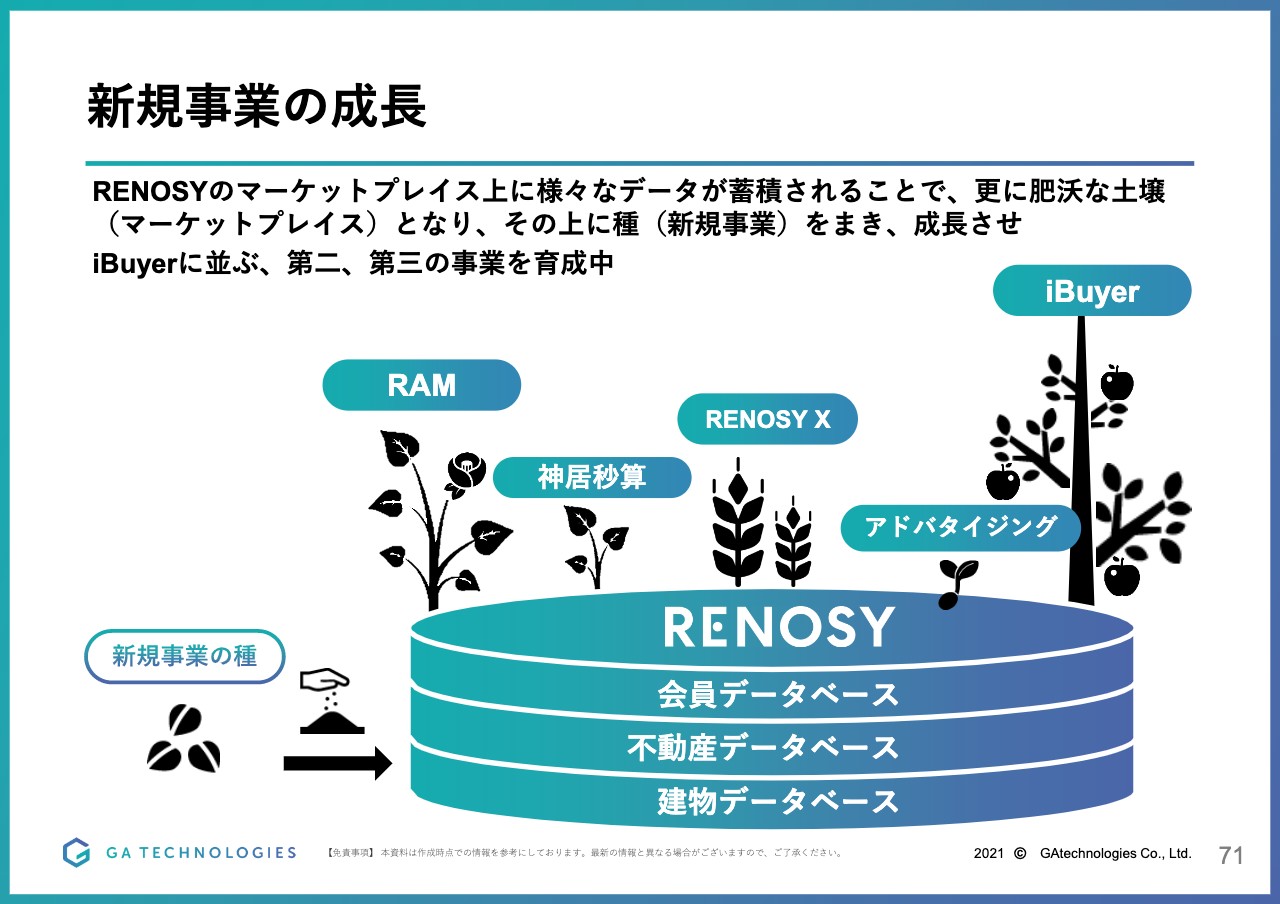

新規事業の成長

新規事業は、RENOSYマーケットプレイス事業、そしてDX事業とのシナジーが強い、関連領域における新規事業がメインです。

先ほど新型コロナウイルスの影響があったとお伝えしました。例えば「神居秒算」では、中国、香港、台湾の方々が海外の物件を購入しますが、中華圏の方が日本の不動産を買いたいといった際の最大のプラットフォームが「神居秒算」です。

すでに中国国内では新型コロナウイルスが落ち着き、さまざまなアンケートでも、(今後やりたいこととして)旅行や海外不動産への投資が非常に伸びています。そういったニーズを、RENOSYマーケットプレイス事業と絡めていくことで、国内の買い手だけではなく、海外の買い手にもターゲットを広げていきます。

また、日本だけではなく、今伸びている地域である東南アジアの8億人の方々に対して、クロスボーダーで我々のファーストパーティーの不動産取引体験を提供していきたいと考えています。

他に、今はDX事業のトランザクションのデータを活用した関連領域ということで、付帯サービス事業に取り組んでいますが、そういったDX事業のトランザクションに関連した領域をさらに展開していくことによって、より勝ち筋があり、ROIが高い事業を、新規事業として積極的に取り組んでいきます。

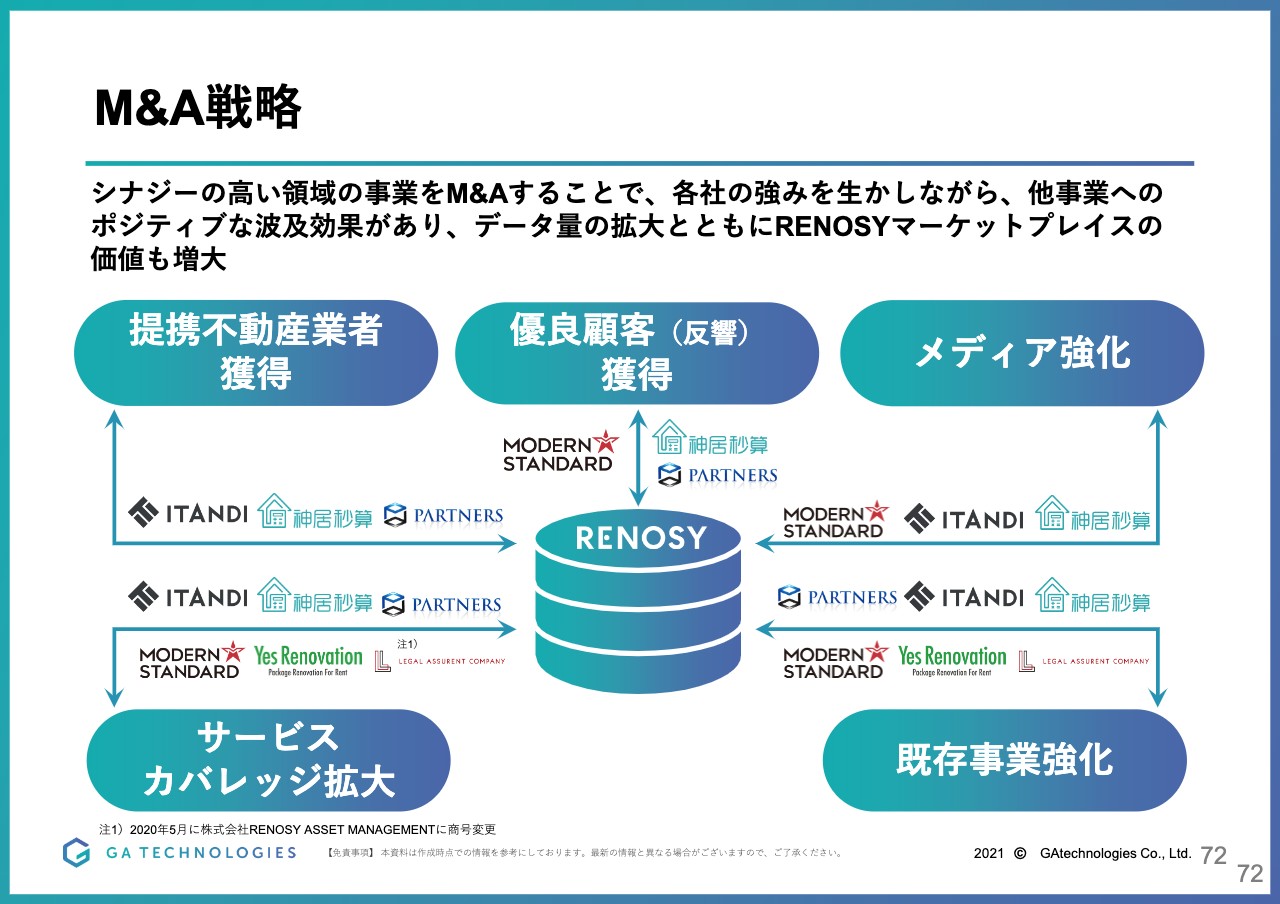

M&A戦略

積極的にM&Aを行うという方針も変わっていません。どのような会社をM&Aするかについてですが、我々はBtoBでSaaSの事業を行っているため、すでに不動産事業者の顧客を獲得している企業はシナジーが見込めます。また、我々はワンストップで実業を行っているため、サービスカバレッジが拡大する企業も対象です。

そして、会員の獲得に関しても、例えば、神居秒算という会社であれば、中華圏の顧客を持っています。また、1年半前にM&Aした高級賃貸の会社であるModern Standardは、高属性の会員を持っていました。このように、我々の既存事業にダイレクトに効果がある企業が対象となります。

また、我々は「RENOSY」「OHEYAGO」というBtoCのサイトを運営しているため、メディアを強化するような企業も対象です。

そして、既存事業を強化できる企業です。その中でもテクノロジーの強化、そして我々は自社でリアルのオペレーションも持っているため、リアルの強化という大きな2つの観点でも常にM&Aを検討しています。

まとめさせていただきますと、我々は規模を拡大していく上で、既存領域の新規事業を立ち上げたり、関連する領域に積極的にM&Aを実施することによって、今後の大きな成長を目指していきたいと考えています。

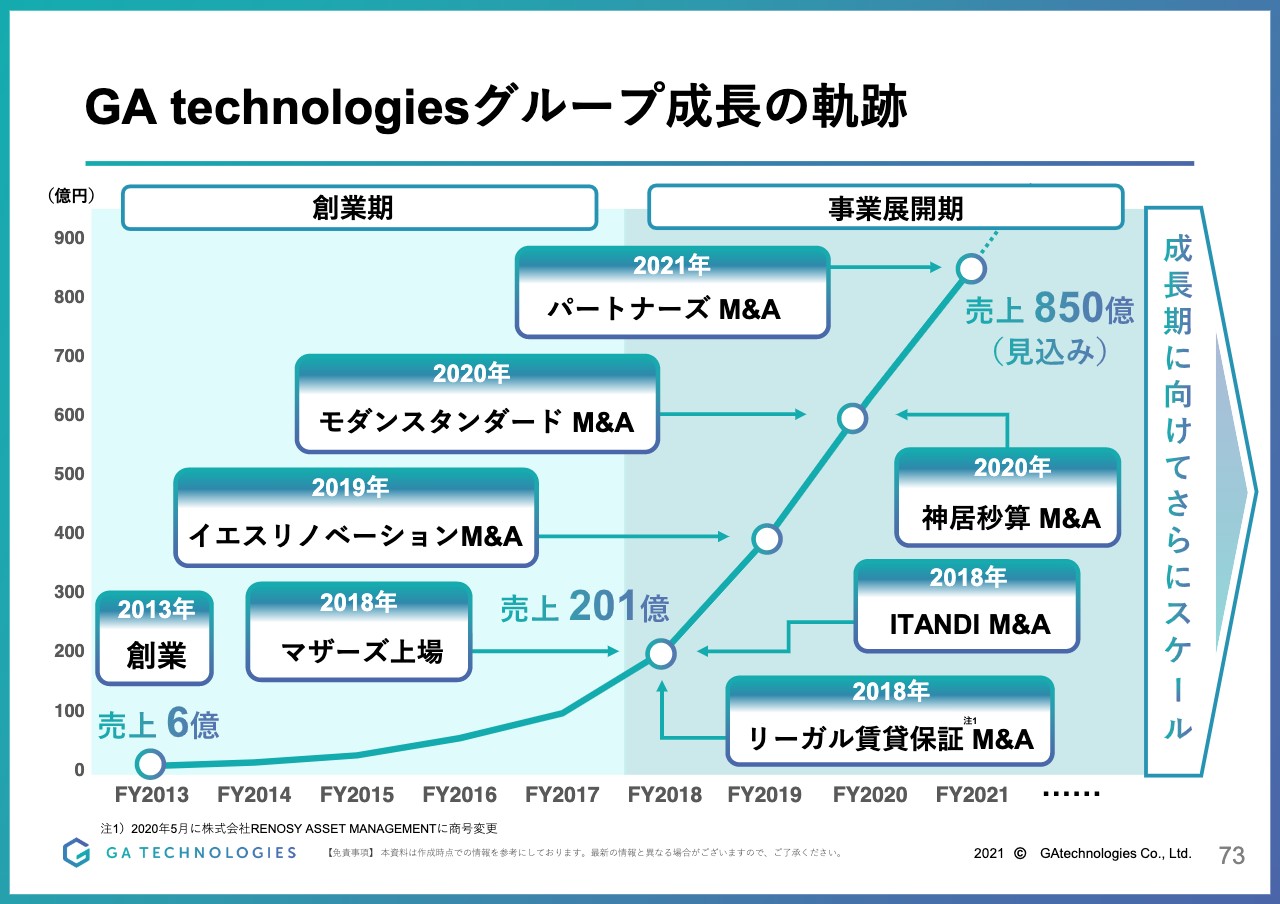

GA technologiesグループ成長の軌跡

このスライドは、我々が上場してからM&Aした企業の一覧です。今回、期初予想に対して下方修正という結果で、みなさまに大変ご心配とご迷惑をお掛けしている部分もありますが、今後に関して、改善すべき部分に関しては規律を持って改善を実施します。また、マーケットシェアを拡大できる領域では、来年、再来年と積極的に新規事業ならびにM&Aを行っていきます。

一方で、投資すべきかどうかが不明瞭な領域や、勝ち筋がなかなか見えない領域に関しては、当然規律を持ってコストコントロールしていきます。しかし、ROIが合っている事業には、変わらず大きく投資していきたいと考えています。

今回、下方修正というかたちになりましたが、「世界のトップ企業を創る」というビジョンを掲げる我々に対して、みなさまが期待を持って投資してくださっていることについて、社員一同、役員一同、その責任を強く感じているため、挽回していきたいと考えています。第3四半期の決算説明は以上とさせていただきます。ありがとうございました。

新着ログ

「不動産業」のログ