ログミーFinance 第23回 個人投資家向けIRセミナー Zoom ウェビナー 第1部・株式会社ディジタルメディアプロフェッショナル

ディジタルメディアプロフェッショナル、AI関連注力分野の事業拡大により、売上高25億円を目指す

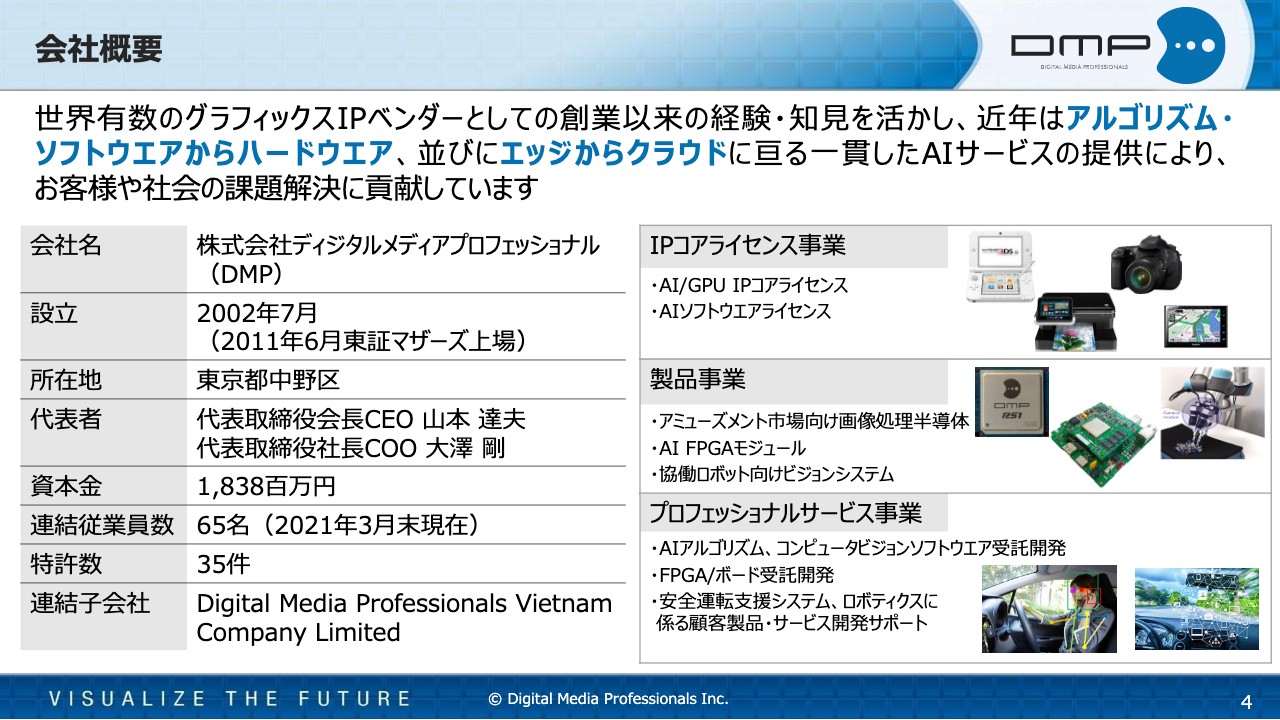

会社概要

大澤剛氏(以下、大澤):みなさま、こんにちは。みなさまにはよくDMPと呼ばれている、株式会社ディジタルメディアプロフェッショナル代表取締役社長COOの大澤でございます。

本日は、当社のIRセミナーにご参加いただき、誠にありがとうございます。リモートでの参加ということで、中野のオフィスからお送りいたします。

はじめにDMPの概要について、その後、当社が5月に発表している中期経営計画の概要をご説明したいと思います。後半では動画も用意しています。最後までお付き合いいただければ幸いです。

DMPの会社概要ですが、当社は2002年の7月に大学発のベンチャー企業として発足して以来、グラフィックス技術を核に事業を行ってきました。任天堂のゲーム機「3DS」にグラフィックス技術が採用されるなど、高度なグラフィックス技術をベースに、ビジュアルコンピューティングとAIの分野で、3つの事業を展開しています。

1つ目はIPコアライセンス事業です。IPコアとは、半導体のある機能に特化した設計情報、設計ノウハウのことを言います。

当社は、特に3Dグラフィックスを描画する際に必要な計算処理を行うグラフィックス半導体であるGPU(グラフィックス・プロセッシング・ユニット)に特化したIPコアの開発やライセンス販売を行ってきました。最近では、AIのソフトウエアや、AIのIPコアに軸足を移しつつあります。

2つ目は製品事業です。アミューズメント市場向けの画像処理半導体や、AI FPGAモジュールなどの開発・販売を行っています。アミューズメント市場向けの画像処理半導体としては、現在「RS1」の量産・販売を行っています。

3つ目はプロフェッショナルサービス事業です。こちらは、主にAIに関わるお客さまの課題を解決する、受託開発サービスのようなものを行っています。

以上の3つの事業において、アルゴリズム・ソフトウエアからハードウエア、もしくはエッジからクラウドと、一貫したAIサービスを提供しています。

当社の強みは、アルゴリズム・ソフトウエア、そしてハードウエアを統合的に一貫して開発し、お客さまや社会の課題解決に貢献できるところです。このような一貫した開発体制を持っているAI企業は、実はあまりないと自負しています。そのため、ここでは「アルゴリズム・ソフトウエアからハードウエア」「エッジからクラウド」というキーワードを覚えてください。

また、当社はベトナムのホーチミンに連結子会社を持っており、約65名の体制で事業を行っています。

AI(人工知能)とは

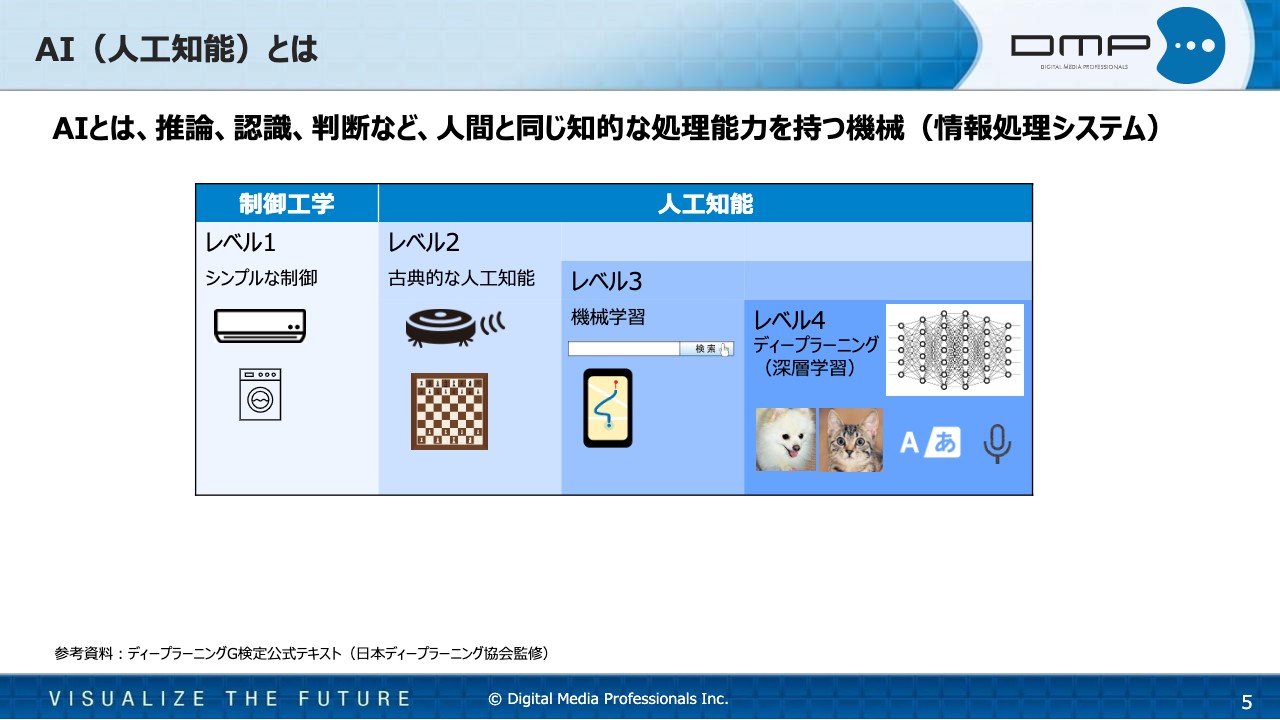

大澤:このスライドでは、AI(人工知能)とは何かということを説明します。いろいろな学者がさまざまな定義をしており、百家争鳴の状況です。ここでは「AIとは推論、認識、判断など、人間と同じ知的な処理能力を持つ機械(情報処理システム)」としています。

AIは、レベル1からレベル4までに分かれていると言われています。レベル1は、エアコンの温度調整や洗濯機の水量調整など、あらかじめ決められたものを決められたとおりに行うもので、制御工学の範囲になります。こちらは「なんちゃってAI」と言えると思います。

レベル2は、古典的な人工知能とされるもので、少し複雑です。探索・推論、知識データを利用して、状況に応じて非常に複雑な振る舞いをします。人間がルールを決めるため、「ルールベースのAI」とも言われています。

レベル3以降が、みなさまが通常AIと言っているもので、レベル3は機械学習を取り入れた人工知能です。大量のデータをコンピュータに与え、ルールやパターンを学習させます。

スライド中央には検索エンジンの画像があります。例えば、検索エンジンに入力する際、誤入力してしまうことがありますが、それを正しいものに自動的に修正してくれるプログラムです。これはよく見かけると思いますが、そのようなものも機械学習で行われています。

レベル4は、いわゆるディープラーニングを取り入れた人工知能です。ディープラーニングは、よく聞かれる用語かと思います。これは、人の脳の仕組みであるニューロンというネットワークを模した、ニューラルネットワークを非常に深く多層にしたものです。特徴量、説明変数という、データをよく表す特徴を数値にしたものを自動的に抽出するところにディープラーニングの特徴があると思っています。

スライドにもありますが、画像の認識や自然言語の処理、翻訳や音声認識、音声合成といったところに利用されており、将棋や囲碁のAIソフトにも使われています。当社は画像認識の領域を中心に活動しています。

ディープラーニングのアルゴリズム自体は1960年代に考案され、約30年前には現在の構造に近いものが考えられていました。現在、これが実用に足るようになったのは、さまざまな工夫を加えたことと、大きなところではハードウエアの進歩があると思っています。

ディープラーニングには非常に膨大な計算量が必要ですが、そこで、先ほどお伝えしたGPUがフィーチャーされます。GPUは、コンピュータの頭脳であるCPUとは少し違い、非常に優れた並列演算処理性能を持っています。その演算資源を、先ほどは画像やグラフィックス処理に使用するとお伝えしましたが、画像処理以外の目的に応用したものもあり、それを「GPGPU」と言っています。

正式名称は「General-purpose computing on GPU」と、少し長いのですが、こちらの進化がディープラーニングの今の隆盛を支えていると思っています。そして、みなさまもご存知のとおり、GPUの分野で強いのは、NVIDIAです。

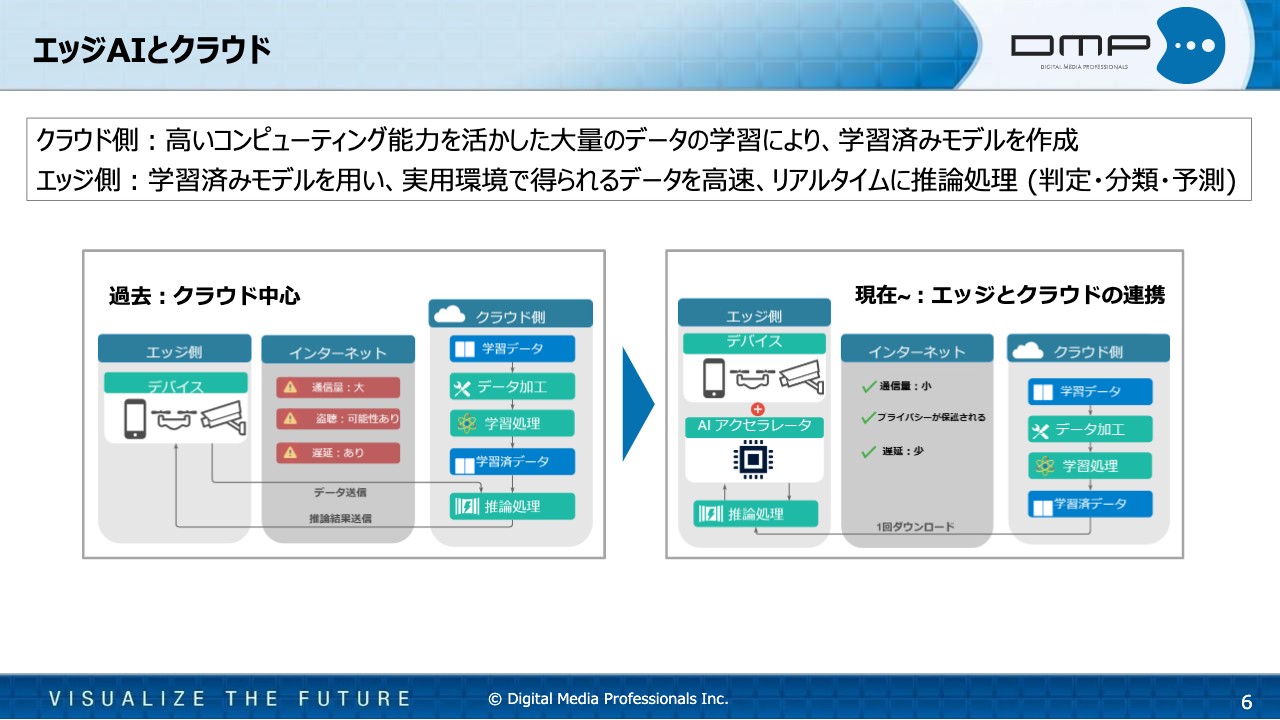

エッジAIとクラウド

大澤:冒頭で、「当社はエッジからクラウドまで一貫したAIサービスを提供する」とお伝えしましたが、まず、クラウドについてご説明します。スライド左側の図をご覧ください。クラウドはインターネット上に存在しており、ユーザーがインターネットを介してアクセスすることで、ソフトウエアやストレージを使用できるサービスです。みなさまが使っているものでは、Googleの「Gmail」や「Googleドライブ」などがあります。

一方のエッジは「端」という意味で、末端の端末機器を意味しています。スライドには、スマートフォンやドローン、監視カメラなどがデバイスとして出てきていますが、例えば、自動運転車もエッジデバイスと言えると思います。

例えば、時速40キロで走っている自動運転車は、1秒間に約11メートル走ることになります。この場合、エッジ側の画像をクラウド側に移して処理し、またエッジ側に返すと、インターネットの遅延などが、重大事故につながる可能性もあります。したがって、スライド右側の図にある「エッジとクラウドの連携」によって、対処します。

クラウド側で学習した結果である学習済みモデルをエッジ側にダウンロードし、エッジ側では画像を見て「これはどういうことが起きているんだ」と推論処理します。これにより、「遅延が生じると、自動運転車が事故を起こす可能性がある」ような処理を、リアルタイムで行うことができます。

一方、クラウド側は高いコンピューティング能力を持っているため、こちらを活かした大量のデータ学習を行えるのは非常によいことです。

また、リアルタイム性がそれほど要求されない分野では推論も行えます。エッジAIとクラウドはそれぞれ長所がありますので、それらの連携によりAIプロセスを最適化することが重要になってくるのではないかと思っています。

DMPテクノロジーの進化

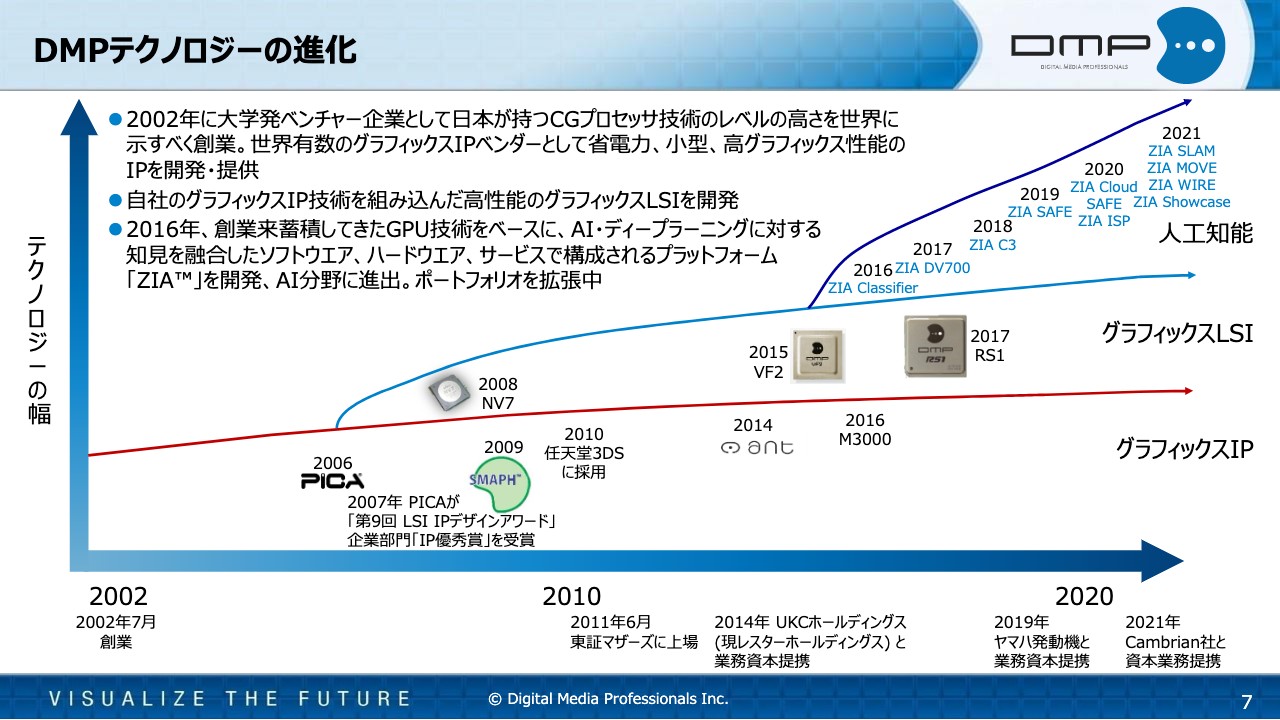

大澤:当社のテクノロジーの進化についてご説明します。スライドでは、縦軸にテクノロジーの幅を、横軸には時間軸を取っています。

先ほどお伝えしたとおり、当社は2002年に大学発のベンチャー企業として発足し、グラフィックス技術を核として事業を行ってきました。図の右下に「グラフィックスIP」とありますが、当社が最初に始めた事業で、省電力、小型、高グラフィックス性能のIPの開発・提供を行ってきました。

当社のグラフィックスIPは、2010年に任天堂の「3DS」に採用されており、累計約8,000万台のゲーム機に搭載されています。DMPのIPが採用された理由として、当時任天堂の社長だった岩田さまからは、消費電力と表現力のバランスがよかったというお言葉をいただいています。このようなこともあり、その後もグラフィックスIPを開発しています。

グラフィックスIPの上には、「グラフィックスLSI」とありますが、ここでは、当社のグラフィックスIP技術を組み込んだ、アミューズメント機器向けの高性能のグラフィックスLSIを開発しています。現在は、2017年に開発した「RS1」を量産販売しています。

図の右上にAIとあります。先ほど、GPUはAIと非常に密接な関係があるというお話をしました。創業以来、蓄積してきたGPU技術をベースに、2016年にAI・ディープラーニングに対する知見を融合したソフトウエア、ハードウエア、サービスで構成されるプラットフォーム「ZIA(ジア)」を開発して、AI分野に進出しています。さまざまな「ZIA」シリーズを出していますが、現在もそのポートフォリオを拡張中です。

時間軸の下には、業務資本提携について記載しています。2014年にUKCホールディングス(現・レスターホールディングス)と業務資本提携を行いました。実は、私はUKCホールディングスの出身で、2014年時点では、UKCホールディングス側でDMPとの業務資本提携をまとめていたという経緯があります。

2019年にはヤマハ発動機と業務資本提携を行いました。ヤマハ発動機が筆頭株主として株式を約10パーセント、レスターホールディングスにも約9パーセント保有していただき、良好な関係のもと、業務提携を進めています。

2021年は、Cambrian社に少数株主として資本参加しています。Cambrian社は本社は米国、開発拠点は英国にあり、協働ロボット向けの画像認識システムである「ビジョンシステム」の開発・販売を行っています。当社はこの「ビジョンシステム」の日本での独占販売権を持っており、マーケティングを行っているところです。

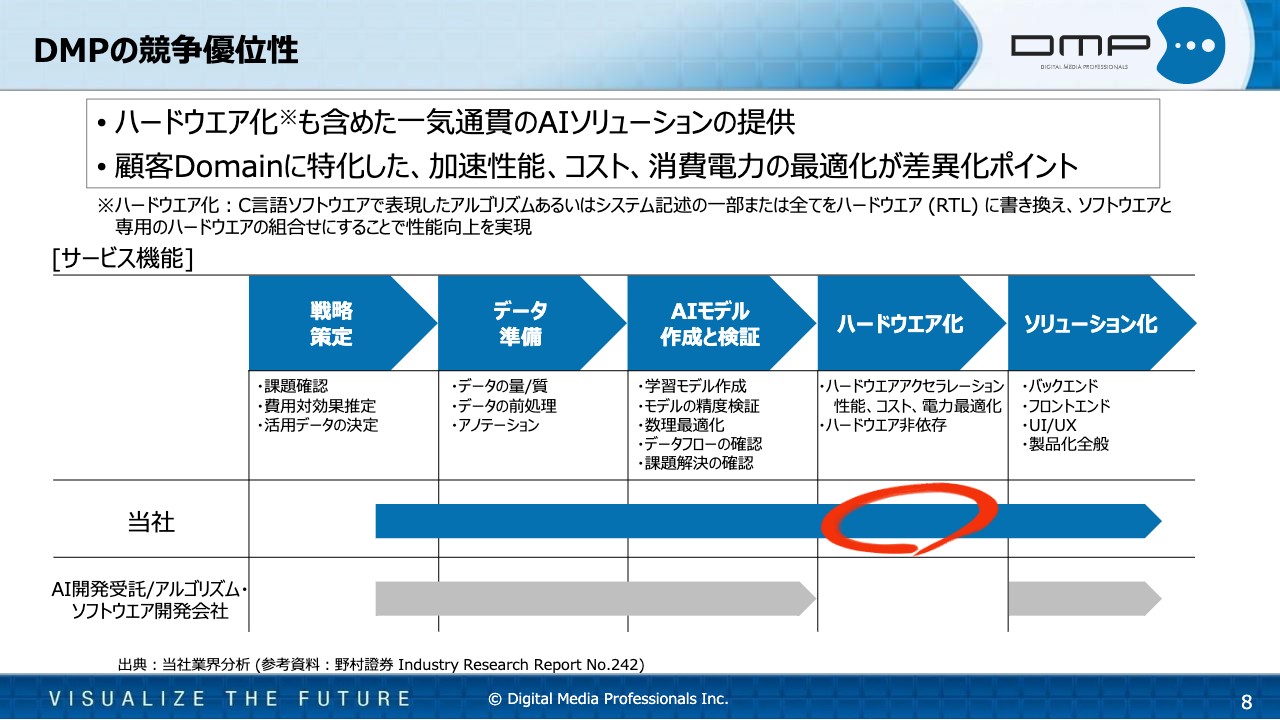

DMPの競争優位性

大澤:DMPの競争優位性についてお伝えします。スライドの図は、AIサービスの機能の流れを表しています。当社と、AI開発受託やアルゴリズム・ソフトウエア開発会社の違いは何なのかを赤丸で示していますが、それはハードウエア化にあると思っています。

図の上に簡単に定義を記載しています。ハードウエア化はC言語ソフトウエアで表現したアルゴリズム、あるいはシステム記述の一部、またはすべてをハードウエアに書き換えます。専用のハードウエアとソフトウエアの組み合わせによって、性能を向上するものと言えます。

リアルタイムで行う膨大な繰り返し処理などは、負荷が非常に高くなります。こちらをハードウエアで行うことによって、性能・コスト・電力消費を、顧客Domainに特化した最適化された状態にできるところが差異化のポイントではないかと思っています。

当社がGPUのIP開発に加えて、LSIやAI FPGAモジュールの開発で長年培ってきた経験・知見をベースとした強みですので、サステナブル、持続的な競争の優位性につながっています。

冒頭で、アルゴリズム・ソフトウエアからハードウエアまで、一貫したAIサービスを提供しているというお話をしましたが、まさにこのことです。事実、お客さまからは、当社にAIの相談をすると、他社と違ってアルゴリズムからハードの話まで1回で済むという評価もいただいています。

GPUからAI企業に発展するという流れはNVIDIAと同じですが、NVIDIAは総合デパートのような立ち位置です。一方で当社は、強みを発揮できる安全運転支援やロボティクスといった、Domainに特化した専門店と言えるのではないかと思っています。現在は小粒ですが、ピリリと辛い、AIテックカンパニーを目指しているところです。

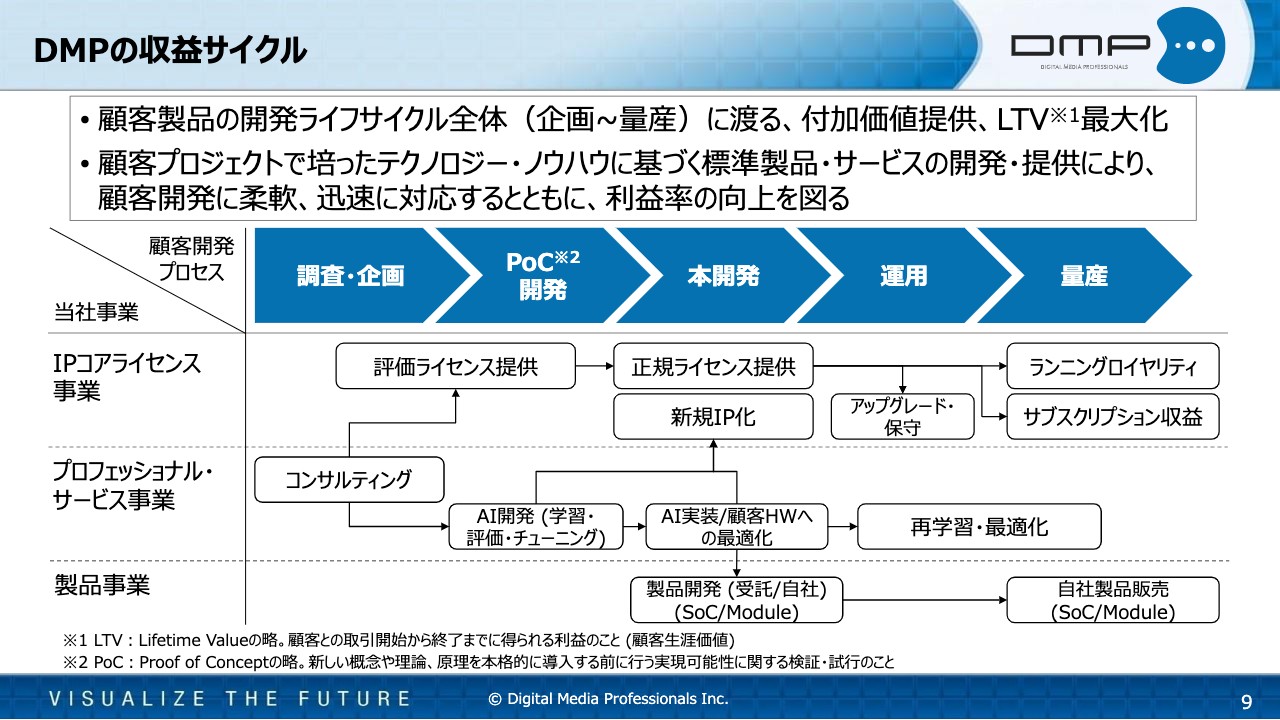

DMPの収益サイクル

大澤:スライドは、DMPの収益サイクルで、すなわち収益化はどのように行っているのかということを記載しています。

横軸はお客さまの開発プロセスです。まず調査・企画があり、次にPoC開発があります。PoCは「Proof of Concept」の略で、概念実証と呼んでいますが、実際の開発を行う前に、その実現可能性を検証する事前プロジェクトのことです。PoC開発の次に本開発を経て、運用、量産と進んでいきます。

縦軸には、IPコアライセンス事業、プロフェッショナル・サービス事業、製品事業の3つの事業をおいています。当社はお客さまの製品開発のプロセス全般にわたり付加価値を提供し、ライフタイムバリュー(顧客生涯価値)を高めていくことを目指しています。

代表的なケースでは、お客さまから「こんなことをやりたい」「こんなことはできないの?」といった相談を受けます。その場合、まずはコンサルティングから入り、「行けそうだな」という段階になると、評価ライセンスの提供や、プロフェッショナル・サービスにある学習・評価・チューニングなどのAIの開発を行います。

当社の強みであるハードウエア化で言いますと、AI開発の隣にあるAI実装で、ハードウエアの最適化を行います。そしてお客さまの製品開発の受託や、自社製品の開発といったプロセスで、当社の強みを活かしていきます。

同時に、お客さまが最終的に製品を量産した場合には、ランニングロイヤリティやサブスクリプション収益という、いわゆるリカーリング収益を計上します。このように、お客さまの開発プロセス全般にわたり、付加価値を提供していくことを目指しています。

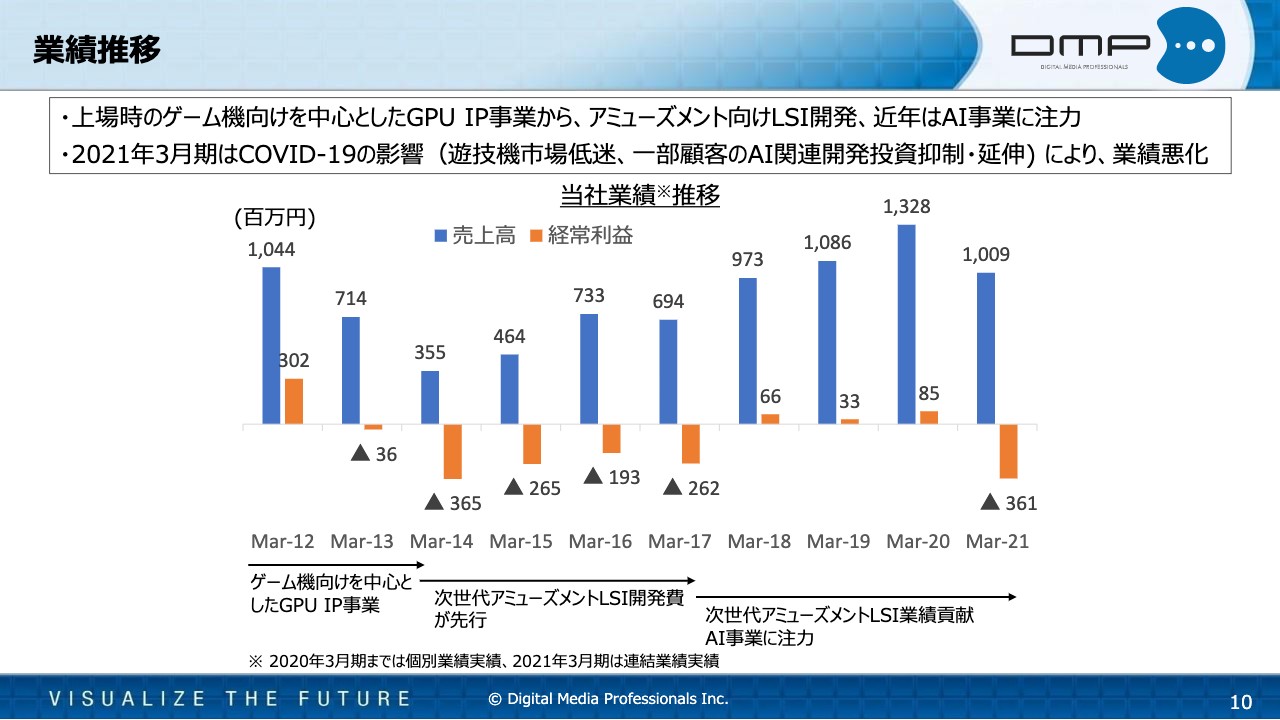

業績推移

大澤:当社の業績の推移です。当社は2011年6月に上場していますが、それ以降の業績推移です。「3DS」のお話をしましたが、当初はゲーム機向けを中心にGPU IP事業を行っていました。

さらに、アミューズメント向けのLSIも開発してきました。近年はAI事業に注力しているとともに、開発済みのアミューズメント市場向けLSIを量産・販売しています。

2018年3月期から2020年3月期まで、3期連続で黒字を達成しましたが、2021年3月期はコロナ禍の影響、具体的には遊技機市場の低迷や、一部のお客さまのAI開発投資の抑制・延伸があり、業績が悪化しました。

なお当社は、昨年度にベトナムに子会社ができた後は、連結決算を行っていますが、それまでは単体決算でした。

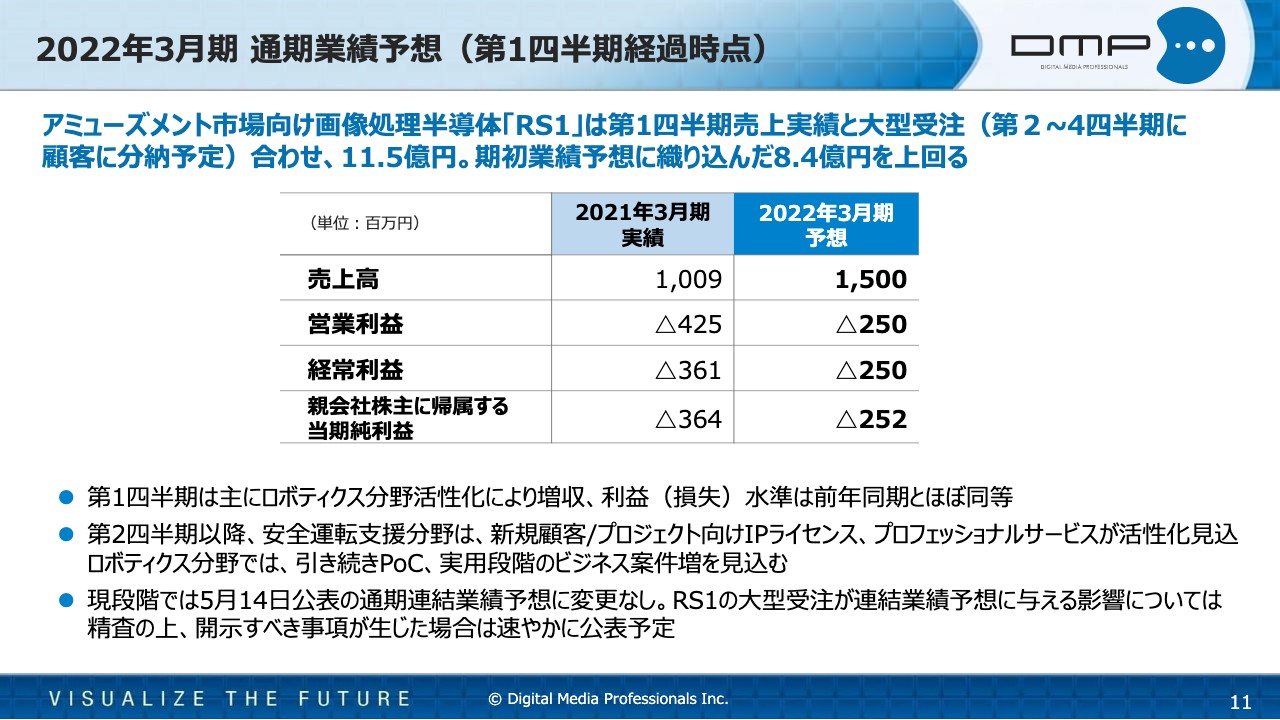

2022年3月期 通期業績予想(第1四半期経過時点)

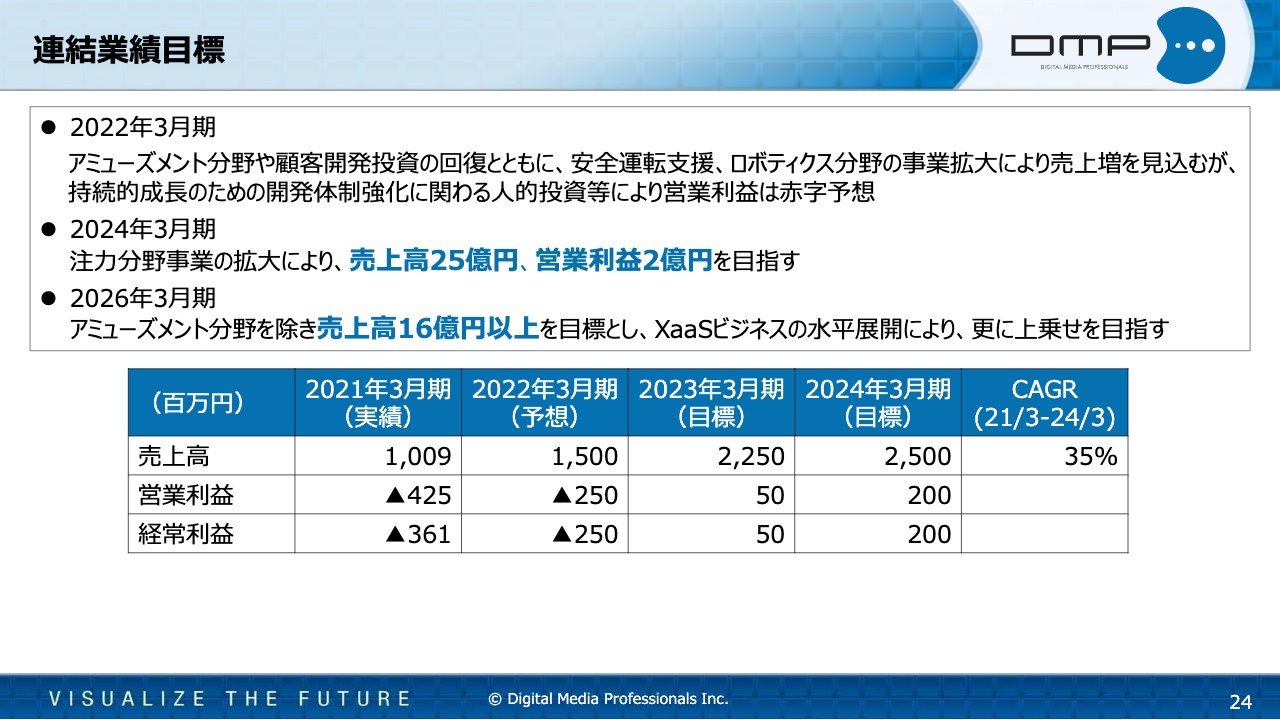

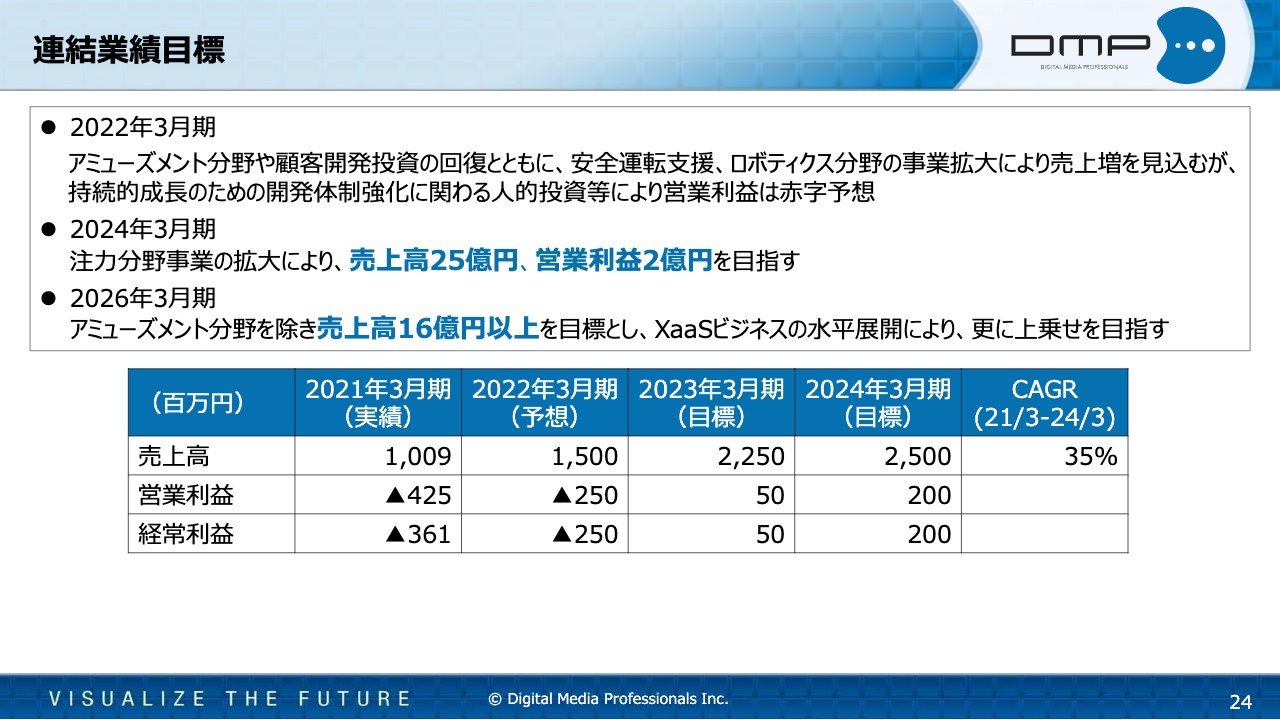

大澤:そして「今年度の業績はどうなるのか?」ということですが、売上高は15億円、前年同期比48.5パーセントの増収を見込んでいます。

中期的な競争力を保っていくという意味では、開発体制を強化しなければならないため、そこに関わる人的投資が必要です。それらを継続することにより、赤字幅は縮小しますが、赤字自体は継続すると予想しています。

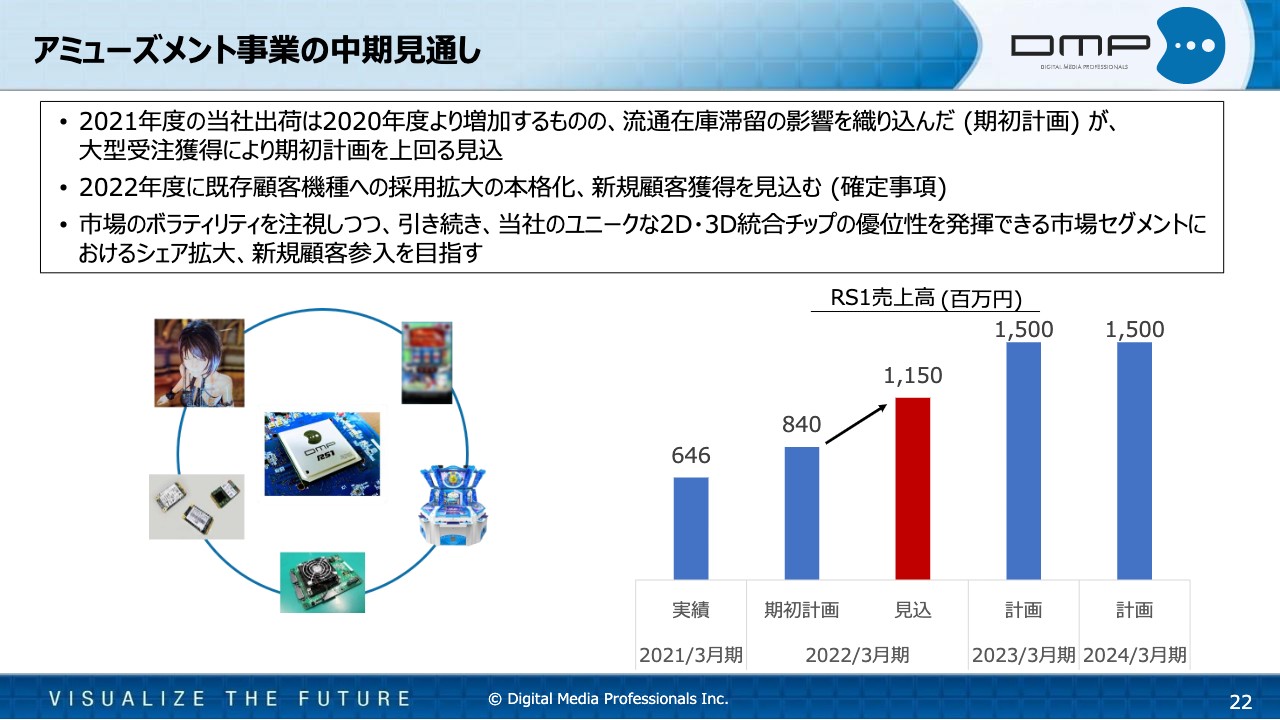

アミューズメント向け半導体「RS1」の売上は、売上高の15億円のうち8億4,000万円を見込んでいました。しかし、実際は第1四半期の売上に加えて、大型の受注をいただいたため、それを合わせると11億5,000万円となり、期初業績予想に織り込んだものを上回っています。

現段階では、5月14日に公表した通期連結業績予想は変更しません。しかし、この大型受注が連結業績予想に与える影響については、精査した上で、開示すべき事項が生じた場合は速やかに公表したいと考えています。

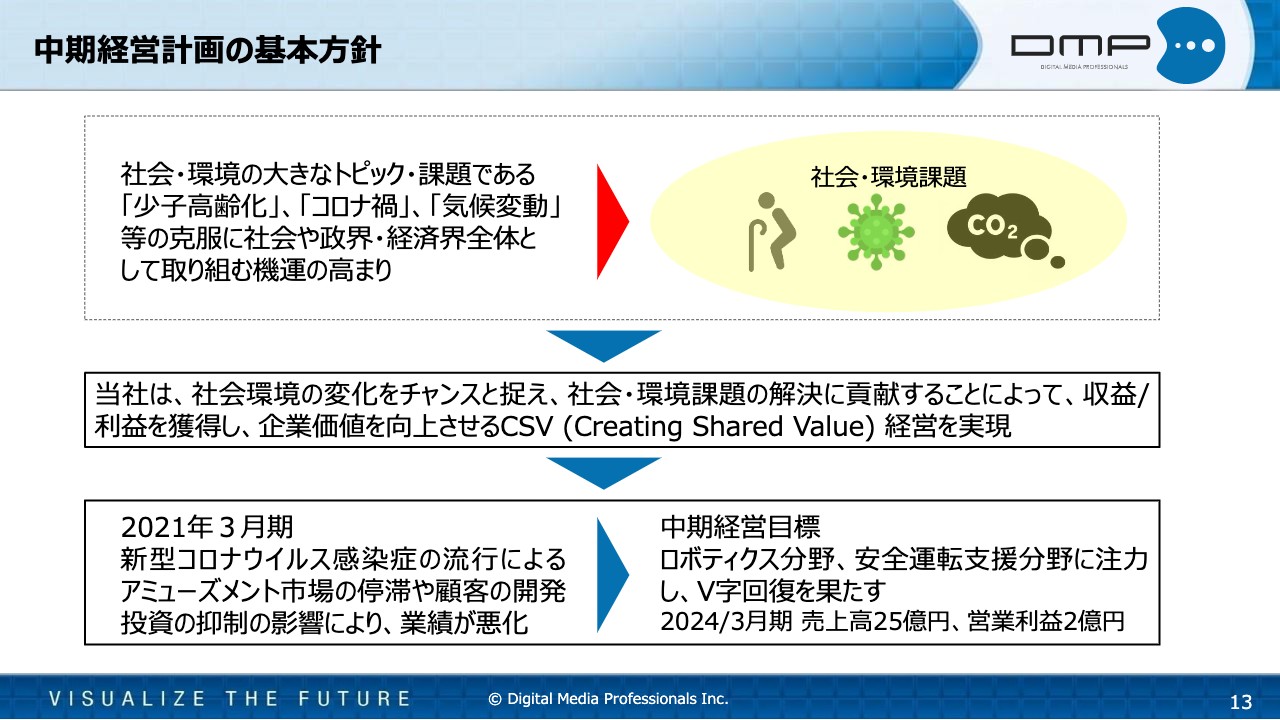

中期経営計画の基本方針

大澤:中期経営計画について、まずは基本方針です。日本でかなり進んでいる少子高齢化や、長期化しているコロナ禍、さらに非常にグローバルな気候変動といった社会・環境課題の解決への貢献と、収益・利益の獲得を両立し、企業価値を向上させる、すなわちCSV(Creating Shared Value)経営を実現していきたいと思っています。

少子高齢化に伴う農業、物流、製造現場での人手不足や、コロナ禍によるエッセンシャルワーカーの労働過多が起こっています。それらを補完するロボティクス分野や、交通安全を中心とした安心安全社会の実現に資する安全運転支援分野に注力することで、中期的に2024年3月期には売上高25億円、営業利益2億円を達成したいと考えています。

主力分野市場動向

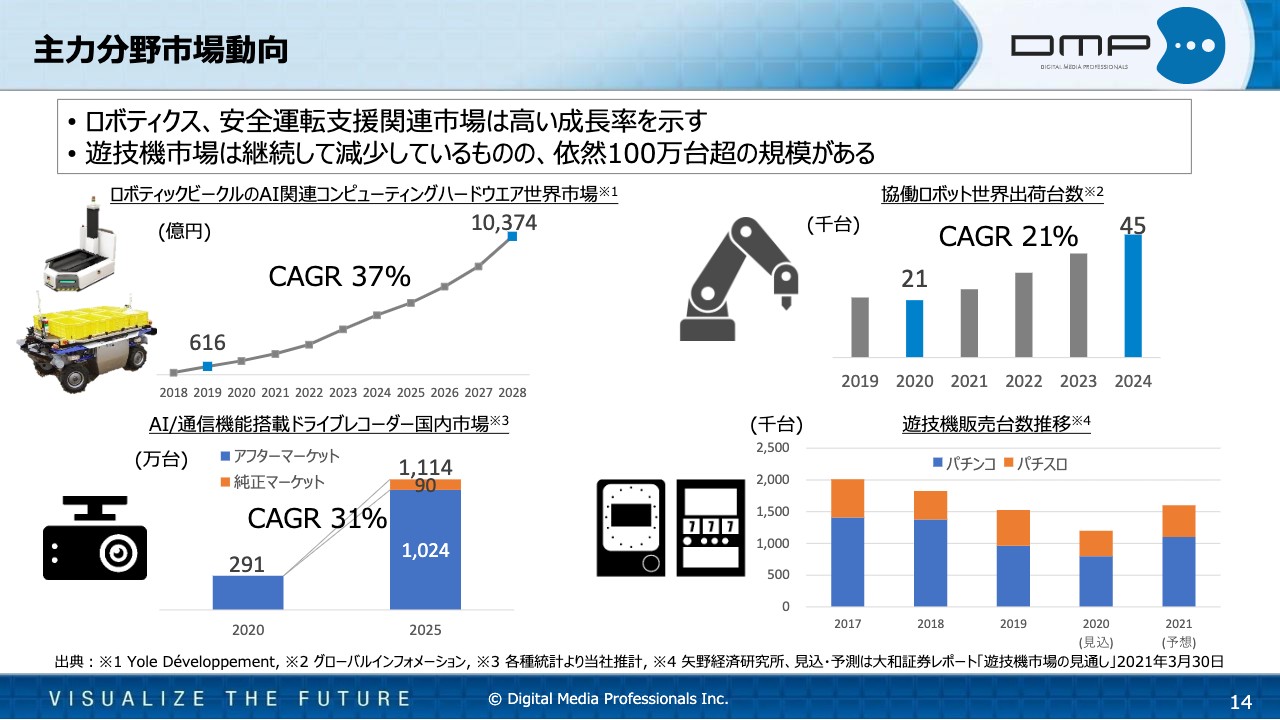

大澤:ここで少し、当社の主力分野の市場動向についてご説明したいと思います。スライド左上には「ロボティックビークル」の画像が載っていますが、上にあるのは「AGV」と呼ばれるものです。これは「Automatic Guided Vehicle」(無人搬送車)のことですが、こちらは工場や物流現場のような、室内で使われる自律走行ロボットです。そして、下にあるのは「UGV」です。これは「Unmanned Ground Vehicle」(無人走行車両)のことで、主に屋外で使う自律走行ロボットです。

このような、時速約20キロ以下の低速で自律的に走行するロボットのことを「ロボティックビークル」と言っています。この市場がCAGR37パーセントくらいで成長していくと予想されています。

スライド右上にある「協働ロボット」は、安全柵なしで人間と一緒に作業ができるロボットです。産業ロボットは人間との共同作業は不得意ですが、「協働ロボット」の利点は人と一緒に仕事ができるところです。こちらもやはり、CAGR20パーセントを超えて成長していくと見込んでいます。この2つを併せたロボティクス分野の市場は高い成長を期待できます。

スライドの左下に「AI/通信機能搭載ドライブレコーダー」と記載していますが、こちらの市場もCAGR約30パーセントです。安全運転支援分野でのインフラと言えるドライブレコーダーの成長も期待できるということです。

また、みなさまのご想像のとおり、遊技機の市場は減少傾向にあります。ただし、よく見ると年間でまだ100万台はあり、かなり大きな市場です。そして2022年3月期については、2022年1月に旧規則機から新規則機に完全移行するということで、市場が拡大すると予想されています。

以上のように、アプリケーションによっていろいろあるのですが、総じて、市場が大きく、市場の成長が期待できます。

安全運転支援分野

大澤:続いて、当社の注力分野の中で、安全運転支援分野についてお話ししたいと思います。スライドは、ドライブレコーダーが付いている自動車の画像です。

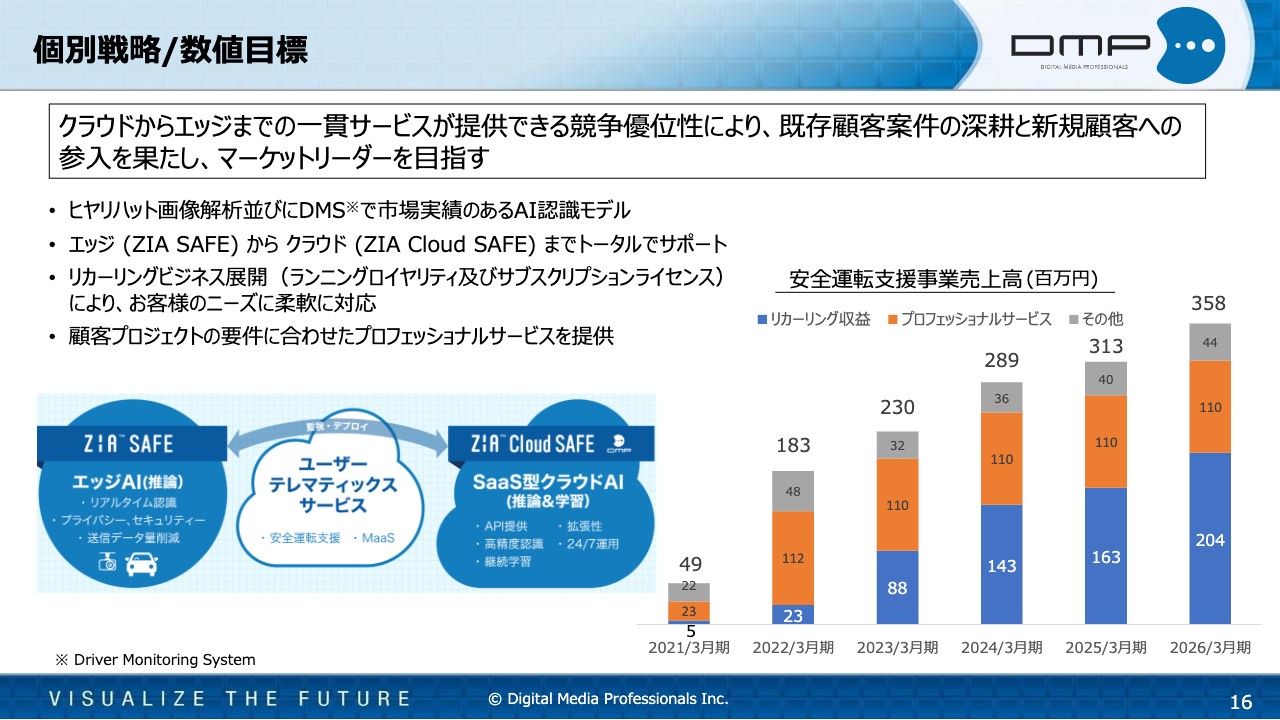

安全運転支援分野では、先ほども「エッジからクラウド」というお話をしましたが、エッジからクラウドまで、統合した安全運転支援システム開発のプラットフォームを提供できることが、当社の競争優位性ではないかと思っています。

これによって、既存のお客さまのプロジェクトをより深耕していくことや、新規のお客さまへの参入を果たしていくことで、マーケットリーダーを目指すことを基本方針としています。

個別戦略/数値目標

大澤:エッジ側の「ZIA SAFE」は、車線逸脱や、居眠り運転という危険事象のリアルタイムの検出と事故防止に活用されています。公表しているところでは、JVCケンウッドが「ZIA SAFE」を採用しています。

クラウドでは、「ZIA Cloud SAFE」がありますが、ヒヤリハット事象の画像を解析した結果が法人車両の安全運転教育などに活用されています。こちらは、デンソーテンが採用しています。

このような強みを活かして、2021年3月期の売上は4,900万円ほどだったものを、5年後の2026年3月期には3億5,800万円まで、年率49パーセントで、成長させていきたいと思っています。

リカーリング収益についてです。先ほど収益サイクルのところでお伝えしたとおり、ランニングロイヤリティや、サブスクリプション収益をリカーリング収益と言っています。こちらも2021年3月期は500万円と非常に小さかったのですが、5年後には2億円を超えるようにしていこうと考えています。リカーリング収益の割合は、2021年3月期は10パーセントですが、2026年3月期には57パーセントに拡大させていきます。

リカーリング収益は、クラウドのコストを除くと、収益イコール利益になります。こちらを伸ばしていくことで、利益も上げていきたいと考えています。

ヒヤリハット動画

大澤:ここで、ヒヤリハットの動画の例をご覧ください。右折信号になっているにもかかわらず、赤枠で示した対向車が直進してきました。事故につながりかねないヒヤリハット事象です。

大澤:こちらも、対向車線から今赤枠で示した車が出てきましたが、これは急に追い抜き車両が来たという、非常に危ないヒヤリハット事象です。

このようなヒヤリハット事象が、「ZIA Cloud SAFE」によって解析され、安全運転教育などに活用されています。

ロボティクス分野

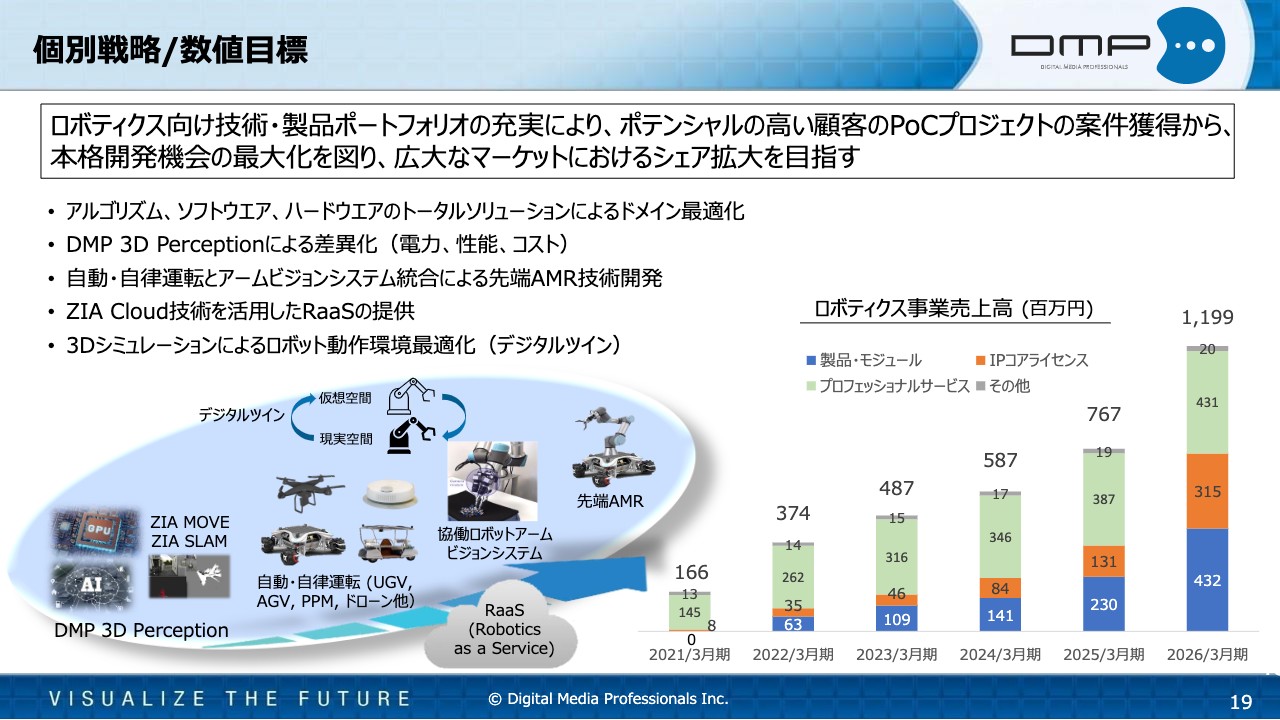

大澤:続いて、もう1つの注力分野であるロボティクス分野についてご説明します。こちらも当社の強みである、アルゴリズム・ソフトウエアからハードウエアのトータルソリューションを提供することで、広大なマーケットでのシェア拡大を目指すことを基本方針としています。

個別戦略/数値目標

大澤:スライド左下の図には、「ZIA MOVE」「ZIA SLAM」とあります。SLAM技術は、例えばロボットなどの自律運転に欠かせないもので、自己位置を推定すると同時に、自分の周りのマップを作成する技術です。当社は、カメラを用いたVisual SLAM技術によるソフトウエアの「ZIA SLAM」を開発しています。その他、LiDAR(ライダー)を用いたSLAMも持っています。

そして、SLAM技術を内包し、自動自律運転に必要なトータルパッケージとして、センシングや認知、判断、操作機能まで組み込んだものが「ZIA MOVE」です。

これは自律運転向けの統合ソフトウエアプラットフォームと言えると思いますが、そのような製品群を充実させていきます。右側にある「UGV」「AGV」、さらに「PPM」は「Public Personal Mobility」のことですが、こちらも観光地で自動運転したり、交通事情が悪い地域で使われるものです。このようなものや、お掃除ロボットなどに当社の技術を搭載していくことを狙っています。

図の一番右側には、「先端AMR(Automonous Mobile Robot)」があります。これは「UGV」にロボットアームがくっついたようなものです。これらの開発への関与や、前半で少しお話しした、協働ロボット向けのCambrian社のビジョンシステムのソリューションも含め、売上高は1億6,600万円から約12億円まで年率で48パーセントの成長を目指していきます。

お客さまの製品開発は、年次が増えていくにつれて本格化していきます。スライド右側のグラフのとおり、オレンジ色の「IPコアライセンス」や、青色の「製品・モジュール」の売上が伸びていくと考えています。

まだまだ市場としては伸びつつあるというところですが、今後非常に大きく伸びるマーケットですので、この中でシェアを拡大していきたいと考えています。

当社は先ほど「ベトナムに連結子会社があります」とお伝えしましたが、ベトナムの子会社の従業員を含め、世界各国から優秀なエンジニアが集まっています。6割くらいは「外国籍のエンジニア」ということで、非常に国際色豊かな職場環境です。

動画の中で、「ZIA SLAM」、「ZIA MOVE」を搭載したロボカーがDMPのオフィスの中を自動・自律運転しています。

カメラからのセンサー情報から自己位置を推定してマップを作り、周辺の障害物も認識して、目的地までの経路をリアルタイムで更新していきながら自律運転しています。

ヤマハ発動機様ブドウ収穫実験動画

大澤:業務資本提携先のヤマハ発動機のブドウの自動収穫実験の動画で、長野県のブドウ園で行った実験の様子です。

ヤマハ発動機はモビリティとロボティクス技術の双方を持っている、世界でも有数な会社だと思います。

動画では「UGV」が動いています。「UGV」の上にロボットアームがあるということから、これも先ほどお話した「先端AMR」の1つと言えると思います。この動画で使われている「UGV」は、あらかじめ設定したGPSマップに従って自動で動いていますが、将来的にはAI技術と融合させて、ロボット自身の自律的走行を目指されています。

この本当の意味での自律運転に向けたAI技術の開発、実装というところで当社が協力しています。

また、ディープラーニングを使って、ブドウの房や場所、障害物や穂軸の検出を行っているのですが、こちらにも当社のAIモデルが活用されています。

ヤマハ発動機とはこれに限らず、同社の陸海空にわたるさまざまな製品群のAI化、知能化で協業をしています。

アミューズメント事業の中期見通し

大澤:アミューズメント事業の中期見通しは、今期は、大型受注によって、期初見込んでいたものより数字が大きくなりそうです。

来年度以降は、既存のお客さまへのシェア拡大や、新しいお客さまの獲得によって売上拡大を見込んでいます。ボラティリティは高い市場ですが、当社のユニークな2D・3D統合チップの優位性を発揮できるような市場セグメントでのシェア拡大を目指していきたいと思っています。

持続的成長に向けて

(注:セミナー当日は、時間の関係で23ページのスライドの説明が割愛されましたが、記事化に際して、企業から当スライドの趣旨を提供いただいたため追記しています。)

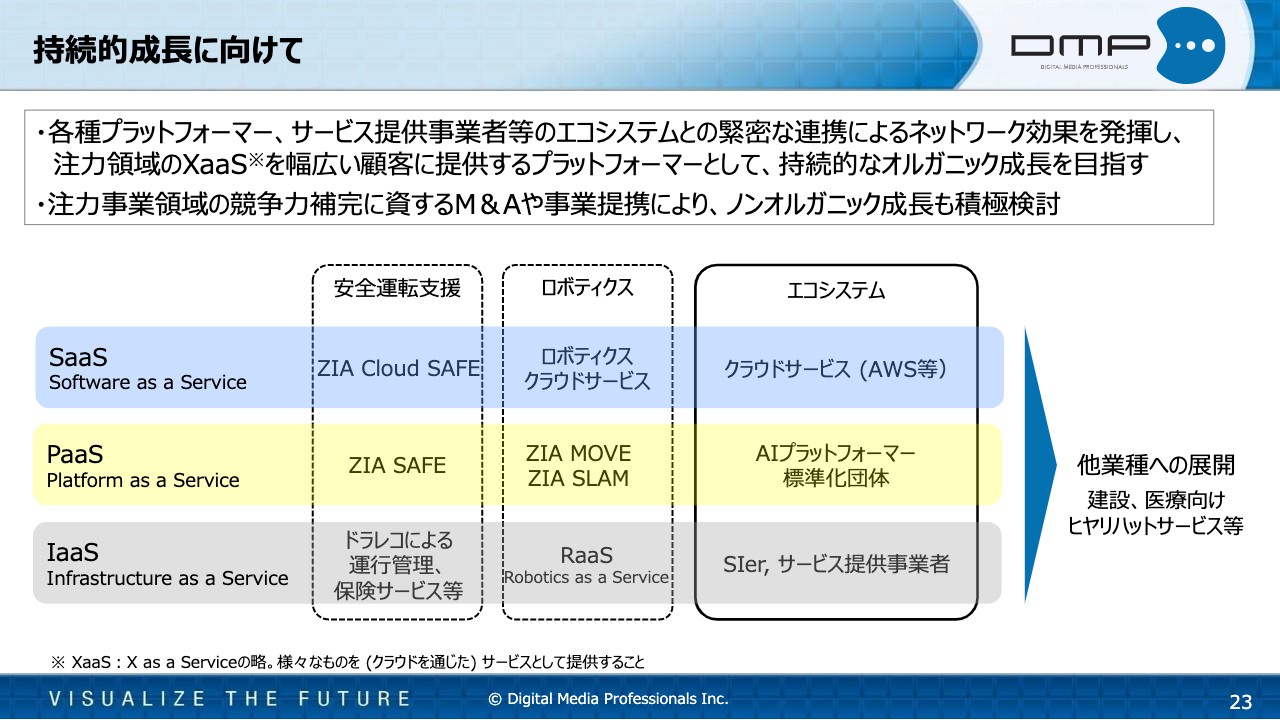

これまでお話ししたように、当社は注力分野における事業拡大を図っていきますが、より持続的な競争優位性の確保、持続的成長に向けた取り組みも行っていきます。

安全運転支援分野では、アマゾン ウェブ サービス(AWS)を利用したSaaS型安全運転支援サービスであるZIA Cloud SAFEによるSaaS (Software as a Service)、安全運転支援システム開発プラットフォームであるZIA SAFEによるPaaS (Platform as a Service)、および顧客のドライブレコーダーを活用したサービスをインフラとしたIaaS (Infrastructure as a Service)を展開しています。

当社は、同様の取り組みとして、ロボティクス分野やその他の成長が期待できる分野(建設、医療向けヒヤリハットサービス他)にXaaS(ザース、X as a Service:様々なものをサービスとして提供すること)を水平展開していきます。また、この取り組みでは、エコシステムとの連携が重要で、例えば、AWSのクラウドサービスを活用していたり、AIプラットフォーマーであるNVIDIAと提携するなど、各種プラットフォーマーやサービス提供事業者等のエコシステムとの緊密な連携により、顧客へのリーチを広げ、持続的でオルガニックな成長を目指します。

また、Cambrian社との資本業務提携のように、注力事業分野におけるサービスの競争力の強化・補完に資するM&Aや事業提携により、ノンオルガニックな成長も積極的に検討していきます。

連結業績目標

大澤:連結業績目標についてです。今期は赤字が続きますが、来期には黒字化、そして、2024年3月期には、注力分野の拡大によって売上高25億円、営業利益2億円を目指していきます。2026年には、アミューズメント分野を除いたところで、売上高16億円以上を目指していきます。

最後は駆け足になってしまいましたが、以上で当社のプレゼンを終了いたします。ありがとうございました。

質疑応答:今後の利益について

坂本慎太郎氏(以下、坂本):スライド14ページから19ページあたりの中計の部分です。今後の成長で、安全運転支援とロボティクスのところで注力されるというお話があり、数値目標を出されていますが、利益はどれくらいついてくるのかを教えていただけたらと思います。

大澤:利益について、具体的なお話はなかなかしづらいのですが、やはりIPコアライセンス事業がメインになってくると思います。例えば、安全運転支援分野では、リカーリング収益が上がってくることや、ロボティクスでもIPビジネスが増えてきます。

IPコアライセンス事業は、「売上イコール粗利」とまでは言いませんが、かなり利益率が高いため、その部分が顧客の製品化に伴い上がっていくにつれて、だんだんと利益が拡大するとご理解いただければと思います。

プロフェッショナル事業は、やはり人がかかる事業です。こちらを足がかりとしていろいろな最適化をしつつ、最終的にはIPのビジネスを増やしていくことで利益を上げていくというのが、当社の方針です。

質疑応答:ロボティクス需要の伸びと利益について

坂本:スライドの24ページについてです。御社が扱っている分野は、業界や投資家の注目も非常に高いと思っています。24ページを見ていると、売上はある程度均等に伸びており、車載市場など、ロボティクス部分の需要は少しずつ増えていくと思います。

この部分の爆発的な伸びはいつくらいにあるのかということと、さらに市場の成長があれば御社の利益が付いてくるという構造なのか、それとも人材が必要で、市場が伸びてきても利益率はあまり伸びないのかを教えていただけたらと思います。

大澤:優秀な人材は必要だと思っています。世の中ではデータサイエンティストのようなバズワードもありますが、当社は地に足がついた、ハードウエアもよくわかる優秀なエンジニアがいれば、採用したいと思っています。

先ほどお伝えしたように、市場が膨らんでくるとお客さまの製品開発も進みます。繰り返しになるのですが、それとともにIPビジネスが増えてくると、利益もそれにつれて伸びてくるという感覚です。

質疑応答:競合企業への優位性について

坂本:今後注力されるロボティクスや安全支援の分野で、競合する企業と御社の優位性についてお話しいただけたらと思います。

大澤:安全運転支援のところでは、上場しているフィーチャという会社がコンペティションというか、同業と言えると思います。他にはイスラエルのベンチャーなども、このような分野に入ってきています。

ロボティクスは、ベンチャーからそれなりの規模まで本当にさまざまな企業がありますが、当社はハードウエア化で差異化していきます。

アルゴリズム・ソフトウエアからハードウエアまで対応でき、お客さまの機器である、ハードウエアに対して最適化していくことができます。電力や機能を最適化するといったところは、当社のGPU開発に基づく長年の経験や知見が活かせる分野のため、そこで持続的な競争優位性を保っていけたらと思っています。

質疑応答:半導体の状況について

坂本:半導体の市況については、投資家の方もかなり気にしていると思っています。御社が使っている半導体は、かなり不足しているというニュースが出ていますし、セミナーの中で分納予定という表現もありました。

これは、ユーザーから生産台数の関係で「このようなかたちで分納で納入してください」と求められたのか、半導体の部分が逼迫していて、しっかりと納品できるかわからないため分納になっているのかを教えていただけたらと思います。

大澤:アミューズメント向けのLSIは、半導体不足の影響は今のところありません。そのため、分納はお客さまの都合とご理解ください。

ただし、AI FPGAモジュールを作っているというお話をしましたが、やはりFPGAの納期は長期化しています。こちらは商社を通じて早めに発注することによって、影響を最小化しようとしています。

また、お客さまも半導体不足で機器が作れない状況があります。例えば、「ドライブレコーダーがなかなか作れない」ということもあるため、そのような影響は若干あると思っていますが、いろいろとウォッチしながらリスクを解消していきたいと考えています。

坂本:今日もこの後商社が登壇されるのですが、やはり商社を使うと、ネットワークがあるという意味で、きちんと数量を確保できるという部分もあるのでしょうか?

大澤:FPGAの代理店をされている商社に早めに相談すると、できるだけ確保していただけると思っています。

坂本:そのような構図になっているのですね。勉強になりました。

大澤:このセミナーで少しでも当社に興味を持っていただけたら幸いです。本日はありがとうございました。

新着ログ

「情報・通信業」のログ