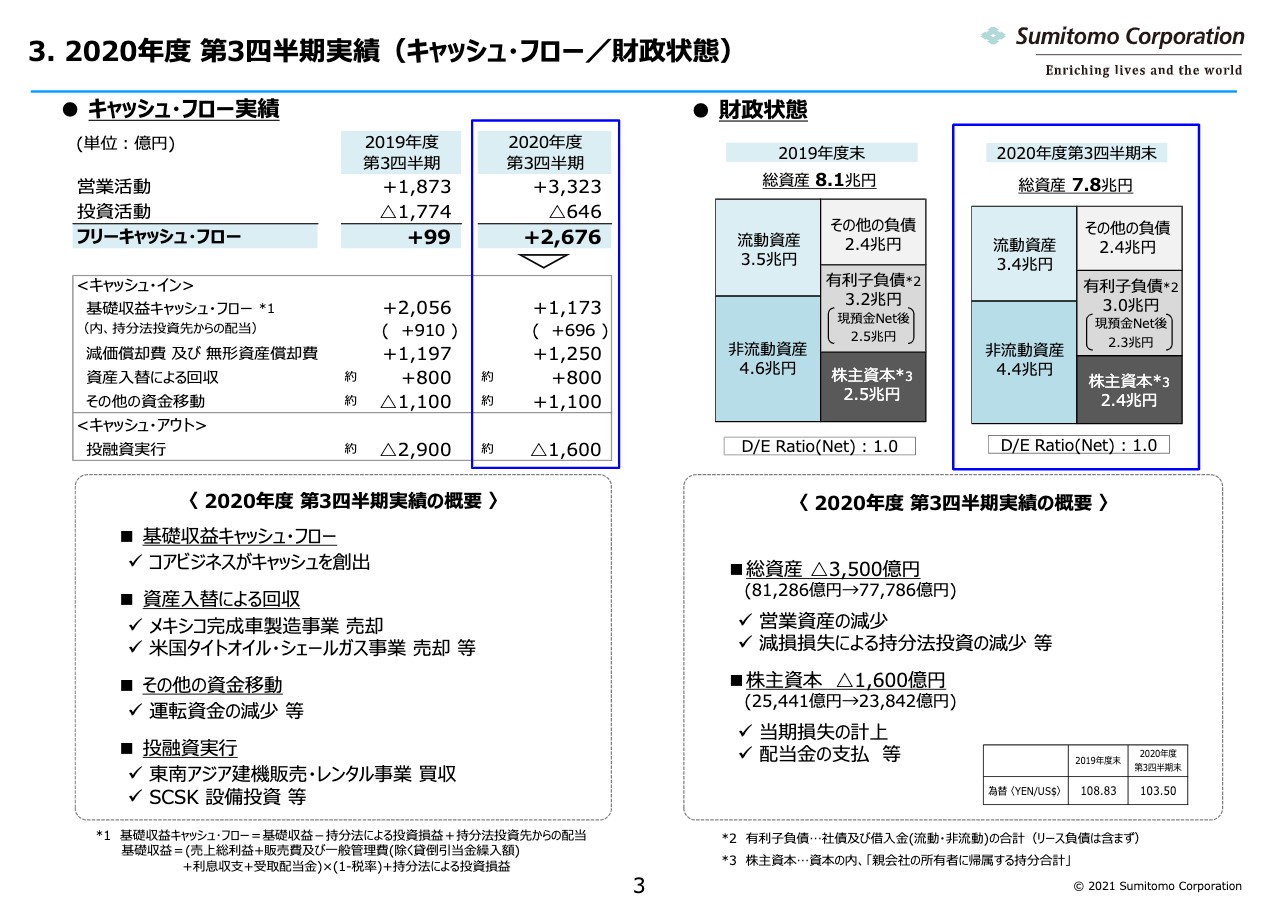

住友商事、3Qは1,137億円の損失も一過性を除く業績は着実に回復 当期利益の見通しを−1,200億円に修正

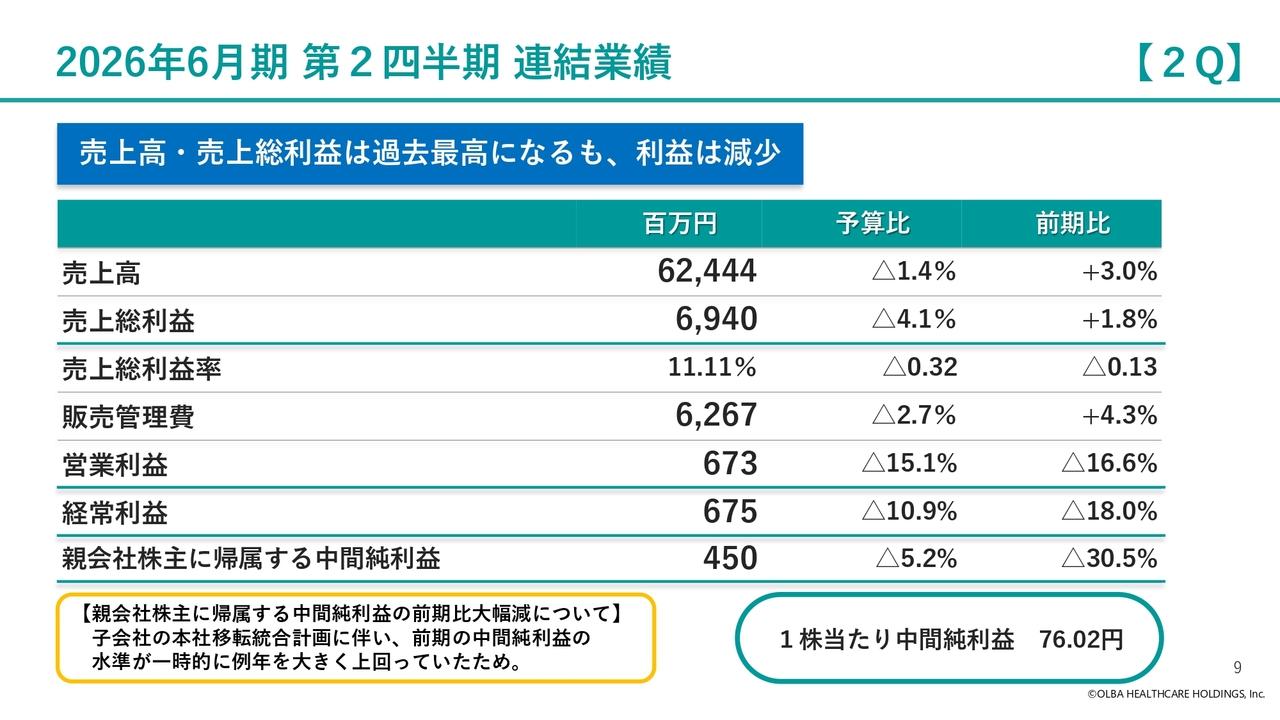

1. 2020年度 第3四半期実績(当期利益⼜は損失)

塩見勝氏:塩見でございます。本日は弊社説明会にご参集いただきまして、誠にありがとうございます。それでは早速私から、2020年度第3四半期決算の概要について、ご説明申し上げます。ホームページに掲載しております、プレゼンテーション資料をご覧くださいませ。

まず、資料1ページ目でございます。当第3四半期の実績は、複数の案件において減損損失を計上するなど、一過性損失を累計で2,440億円計上したことにより、1,137億円の損失となりました。第3四半期単独に一過性損失を計上したおもな案件は、右に記載のとおりですが、のちほど詳細を説明申し上げます。

一過性を除く業績は、当期は1,300億円となり、前年同期と比べて650億円の減益となりました。資源ビジネス・非資源ビジネス、いずれも前年同期比で減益となっていますが、四半期のトレンドで見ますと、事業環境の緩やかな回復もあり、当第1四半期の260億円を底に、回復基調が継続しています。

資源・非資源の内訳で見ますと、資源ビジネスは、第3四半期は40億円の赤字となりました。当第2四半期との比較で90億円の減益となっていますが、これは、資源価格は全体的に上昇しましたものの、第2四半期に計上した、南アフリカ鉄鉱石事業の持ち分利益約80億円の反動や、中下流ビジネスが低調に推移したことによるものです。

一方、非資源ビジネスは、第3四半期は590億円となりました。当第2四半期との比較では、電力・EPC案件の工事進捗減などにより、インフラ事業部門は減益となったものの、第3四半期に不動産事業で複数の引き渡しがあったことに加え、事業環境の改善に伴い、その他のセグメントでも増益となっています。

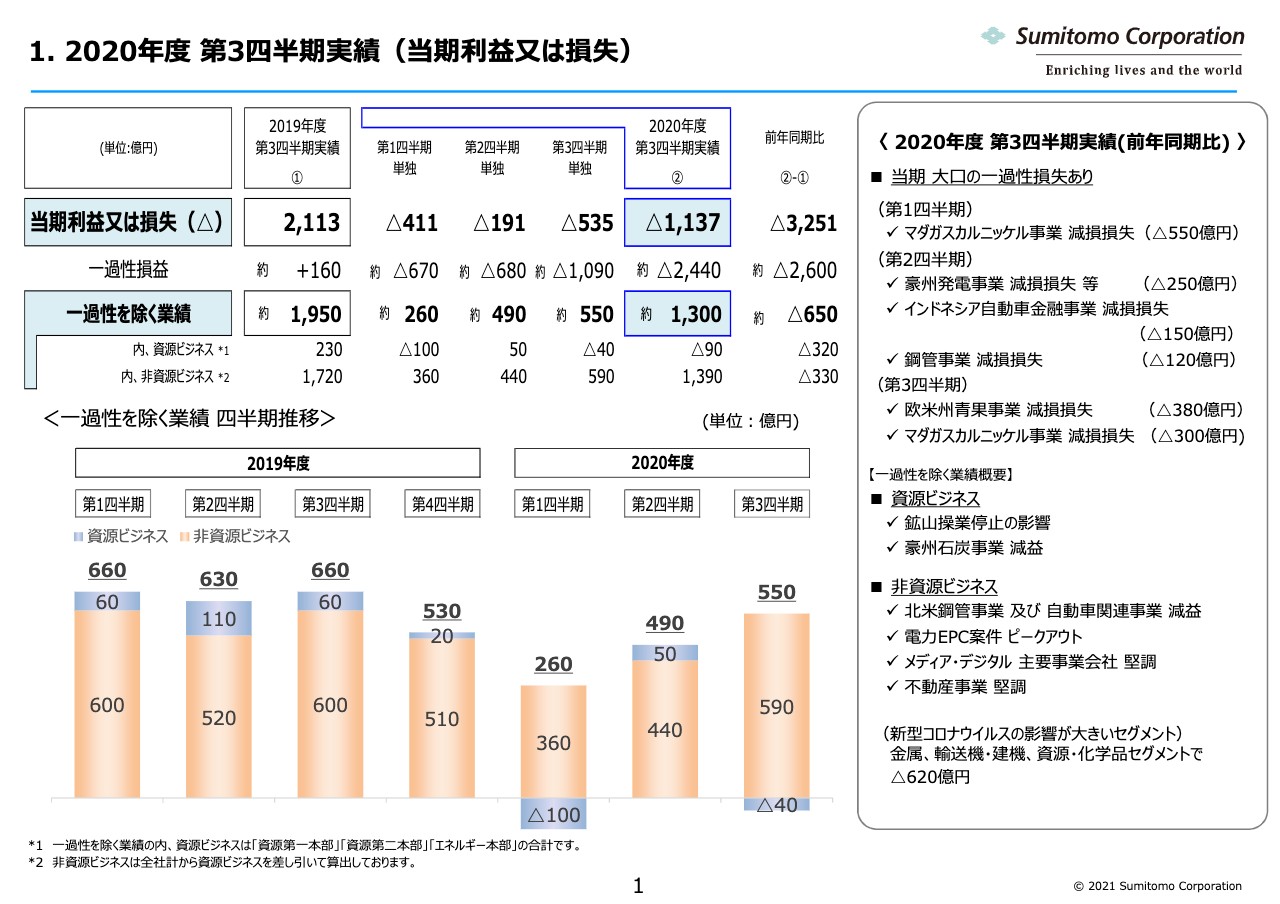

2. 2020年度 第3四半期実績(セグメント別 当期利益⼜は損失)

次の資料2ページ目をご覧ください。セグメント毎の業績ですが、「金属」「輸送機・建機」「インフラ」「資源・化学品」は、第2四半期に続き赤字となっています。また、「生活・不動産」では、不動産事業は堅調に推移しておりますものの、欧米州青果事業(Fyffes)の減損により、第3四半期で赤字となりました。

この資料右側に、各セグメントの業績概要を記載していますので、後ほどご参照ください。

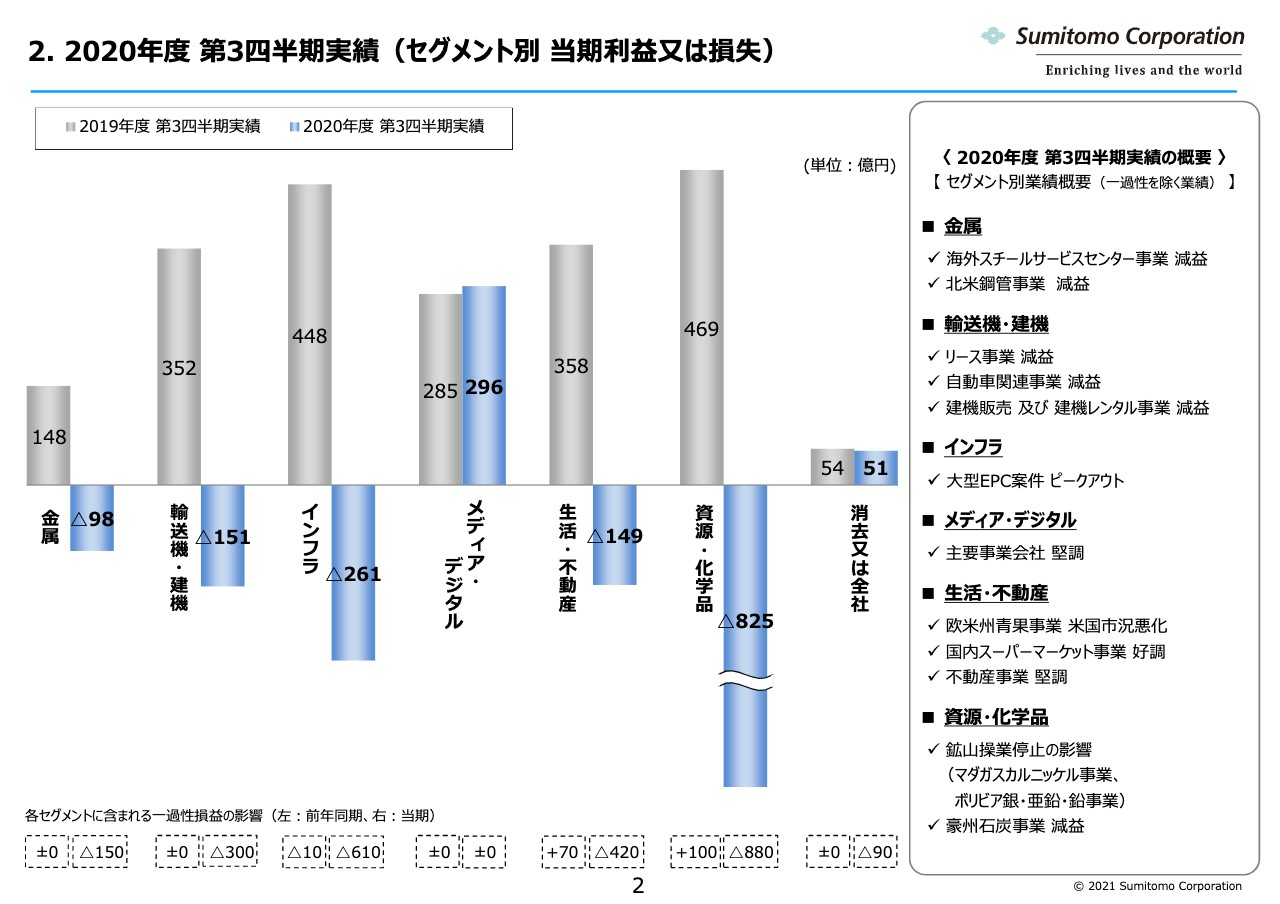

3. 2020年度 第3四半期実績(キャッシュ・フロー/財政状態)

次に、キャッシュ・フローおよび財政状態について、説明申し上げます。資料3ページ目をご覧ください。当第3四半期のフリーキャッシュ・フローは、2,676億円のキャッシュインとなりました。主な内容ですが、基礎収益キャッシュ・フローは、1,173億円のキャッシュインとなりました。

続いて資産入替では、メキシコ完成車製造事業や米国タイトオイル・シェールガス事業の売却などにより、800億円の資金を回収しました。その他の資金移動は、運転資金の減少などにより、1,100億円のキャッシュインとなっております。投融資は、東南アジア建機販売・レンタル事業の買収などにより、1,600億円のキャッシュアウトとなりました。

次に、資料右側の財政状態についてですが、総資産は前期末と比べ3,500億円減少し、7兆8,000億円となりました。営業資産が減少したことに加え、減損損失の計上により、持分法投資が減少したことなどによるものです。株主資本は1,600億円減少し、2兆4,000億円となりました。当期損失の計上があったことに加え、配当金の支払いがあったことなどによるものです。

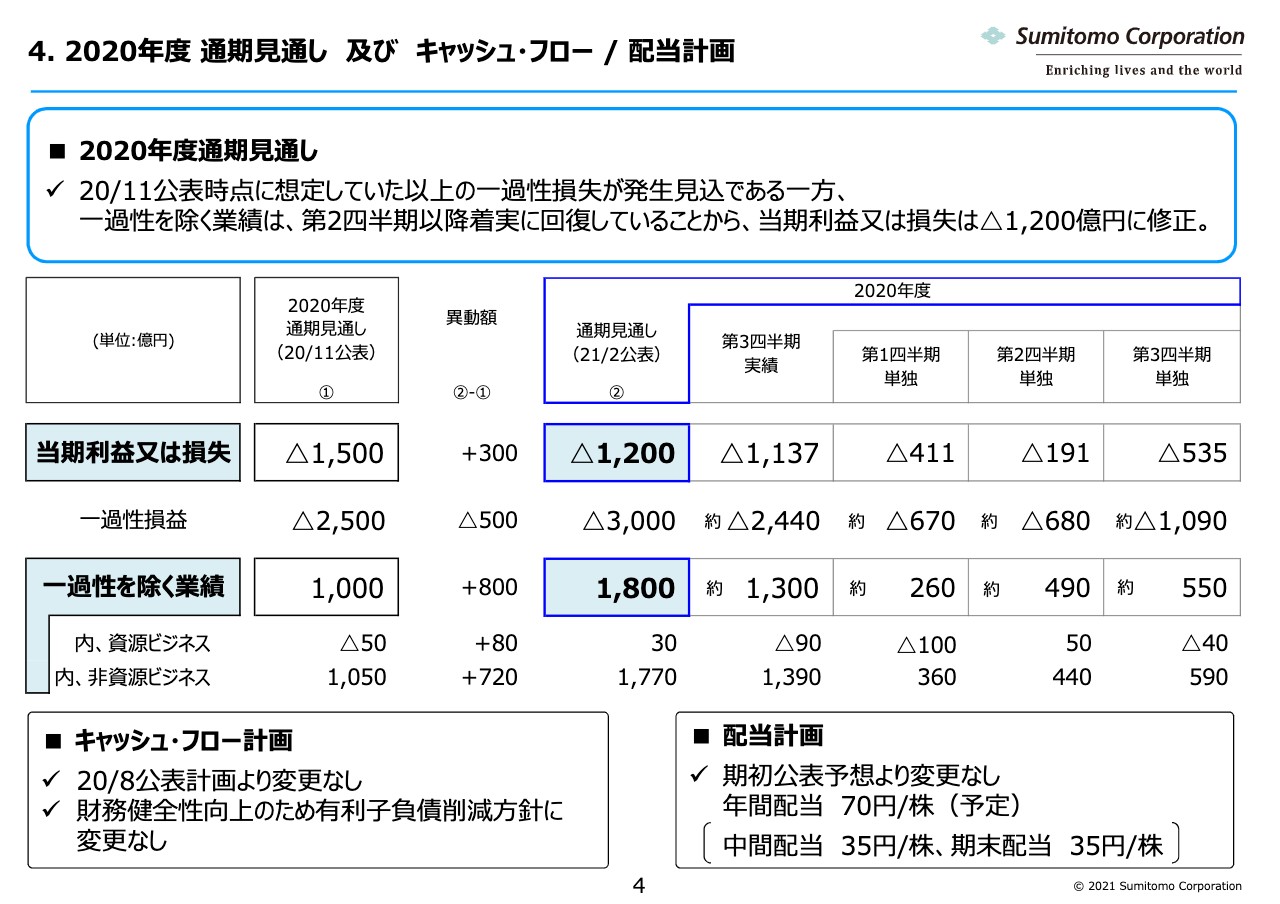

4. 2020年度 通期⾒通し 及び キャッシュ・フロー / 配当計画

次に、2020年度通期見通しにつきまして、説明申し上げます。資料の4ページ目をご覧ください。当期利益の見通しは、第2四半期に公表した1,500億円の損失から300億円上方修正し、1,200億円の損失としております。内訳としては、一過性を除く業績で800億円の上方修正。一過性損益で500億円の下方修正をしています。

一過性を除く業績は、事業環境の改善などを取り込み、第3四半期単独で550億円。第3四半期までの累計で1,300億円と、回復基調となっていることを踏まえ、通期見通しを1,800億円としています。

一方、一過性損益につきましては、第3四半期までに2,440億円の一過性損失を計上していますが、第4四半期にも一部減損懸念案件があることや、引き続き構造改革を推進することに伴う損失の発生が見込まれますことから、通期では3,000億円近くまで積み上がる可能性があります。

なお、下段に記載のとおり、キャッシュ・フロー計画、配当計画ともに、従来公表の内容から変更はございません。

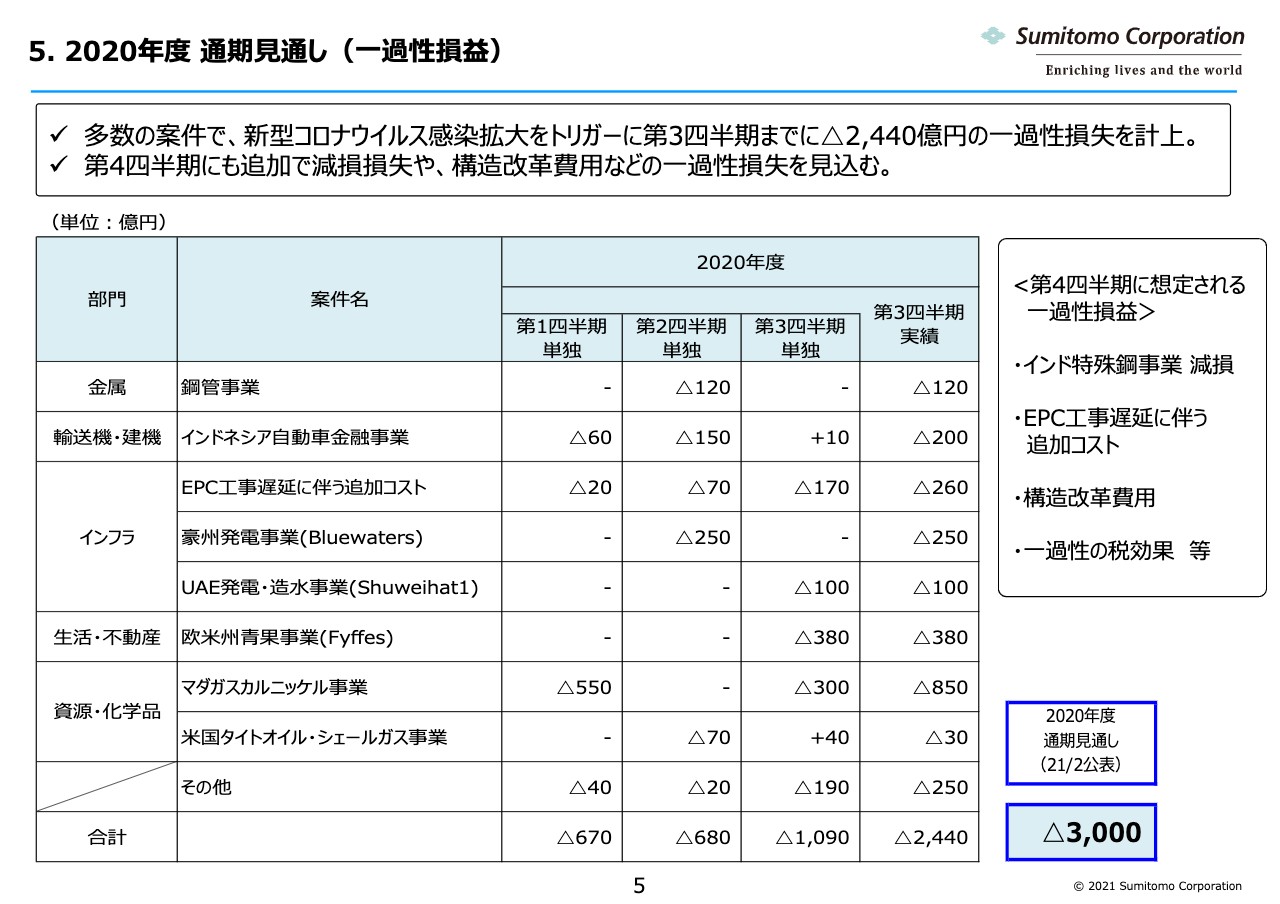

5. 2020年度 通期⾒通し(⼀過性損益)

一過性損益の状況について、次のスライドでご説明します。資料5ページ目をご覧ください。「生活・不動産」の欧米州青果事業(Fyffes)、「資源・化学品」のマダガスカルニッケル事業は、次のスライドでご説明します。

それでは上、インフラにおきましては、複数の大型EPC案件で、工事進捗の遅延に伴う追加コストとして、第3四半期単独で約170億円。第3四半期までの累計で、約260億円の一過性損失を計上しています。

加えて、UAE発電・造水事業、その2つ下でございますが、客先が新型コロナウイルス感染拡大などの影響により、将来需要計画の見直しを発表したことを受けまして、事業計画を弊社サイドで見直しました。

その結果、減損損失として、約100億円の一過性損失を第3四半期において計上しております。第4四半期にも、資料右側に記載のとおり、金属のインド特殊鋼事業における減損損失などの一過性損失が発生する見込みとなっています。

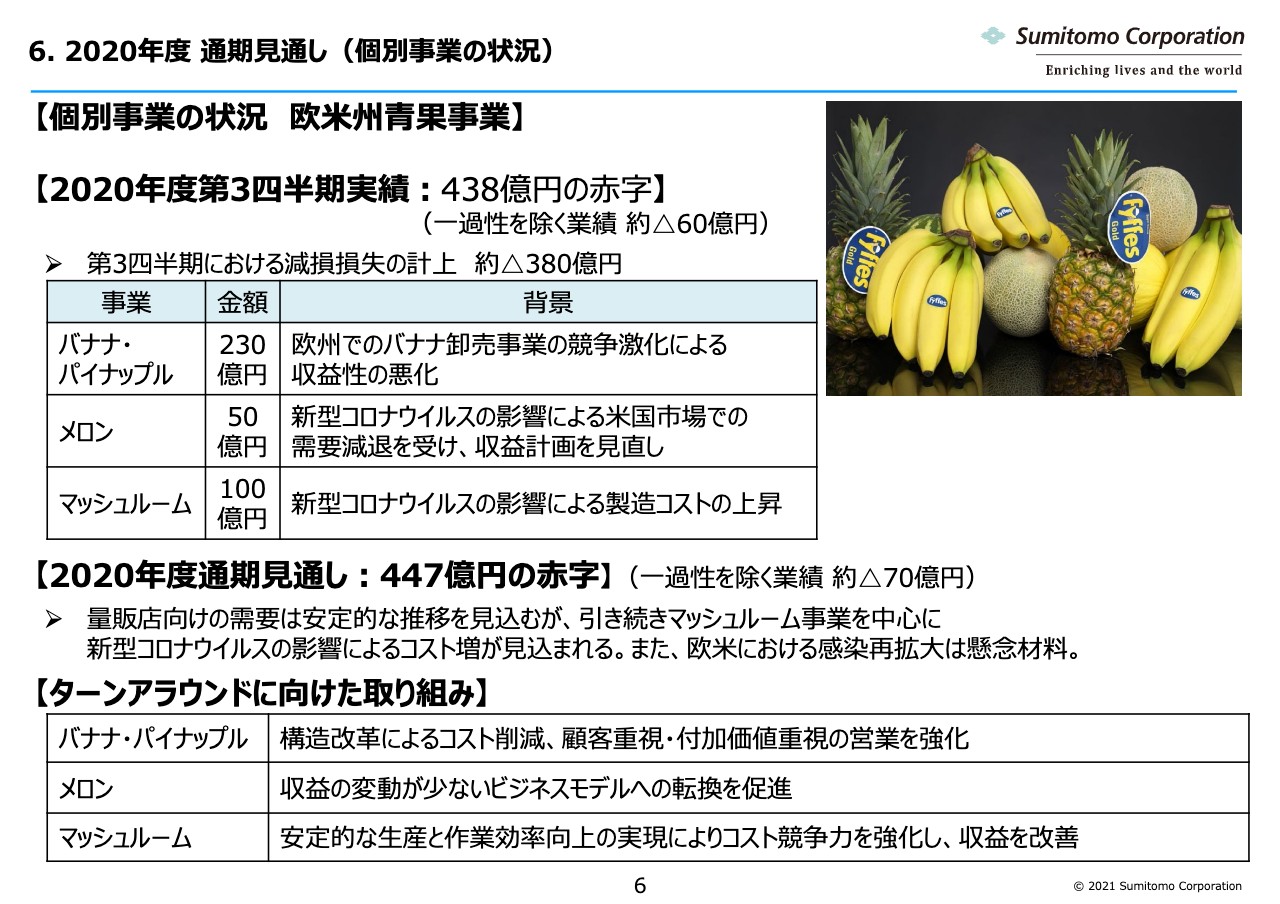

6. 2020年度 通期⾒通し(個別事業の状況)①

続いて、今回大型の減損が発生しました2件に関して、説明申し上げます。次の資料6ページをご覧ください。欧米州青果事業(Fyffes)は、これまで約350億円ののれんがありましたが、今般減損テストの結果、のれん約260億円に加え、主に顧客との関係を評価した無形資産約120億円、合計で約380億円の減損損失を計上しました。

それぞれの商材において減損を計上していますが、バナナ・パイナップルの減損金額が大きく、欧州での量販店市場における競争の激化や、新型コロナウイルス感染拡大の影響による収益性精査を背景に、事業計画を見直した結果となります。メロンやマッシュルームにおきましても、新型コロナウイルス感染拡大の直接・間接の影響に起因しています。

今回の減損を受け、年間見通しは447億円の赤字となる見込みです。今後のターンアラウンドに向けた取り組みですが、不採算事業の整備など、構造改革によるコスト削減。また、収益の変動が少ないビジネスモデルへの転換を促進してまいります。

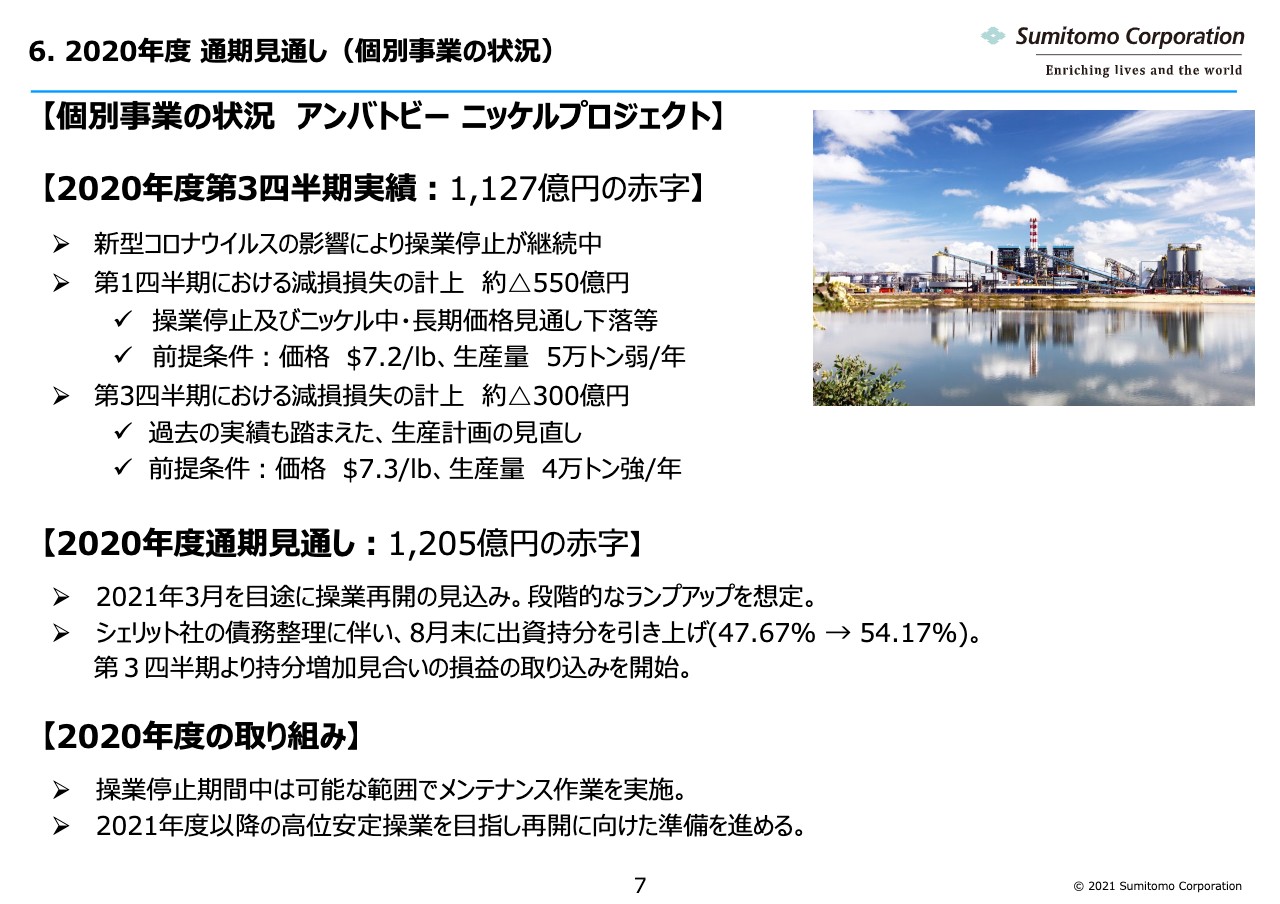

6. 2020年度 通期⾒通し(個別事業の状況)②

次に、アンバトビーです。資料7ページをご覧ください。既に1月25日に開示しましたとおり、当第3四半期にて約300億円の追加減損を計上しています。これは、今回の操業停止を含む過去の生産実績等を踏まえ、あらためて将来の事業計画を見直した結果、プロジェクト会社が保有する固定資産を追加で減損したものです。

この3月を目途に操業再開の予定ですが、円滑な再稼働に向けて、現場には人材が戻りつつあります。早期に高位安定操業になりますよう、準備を鋭意進めているところです。

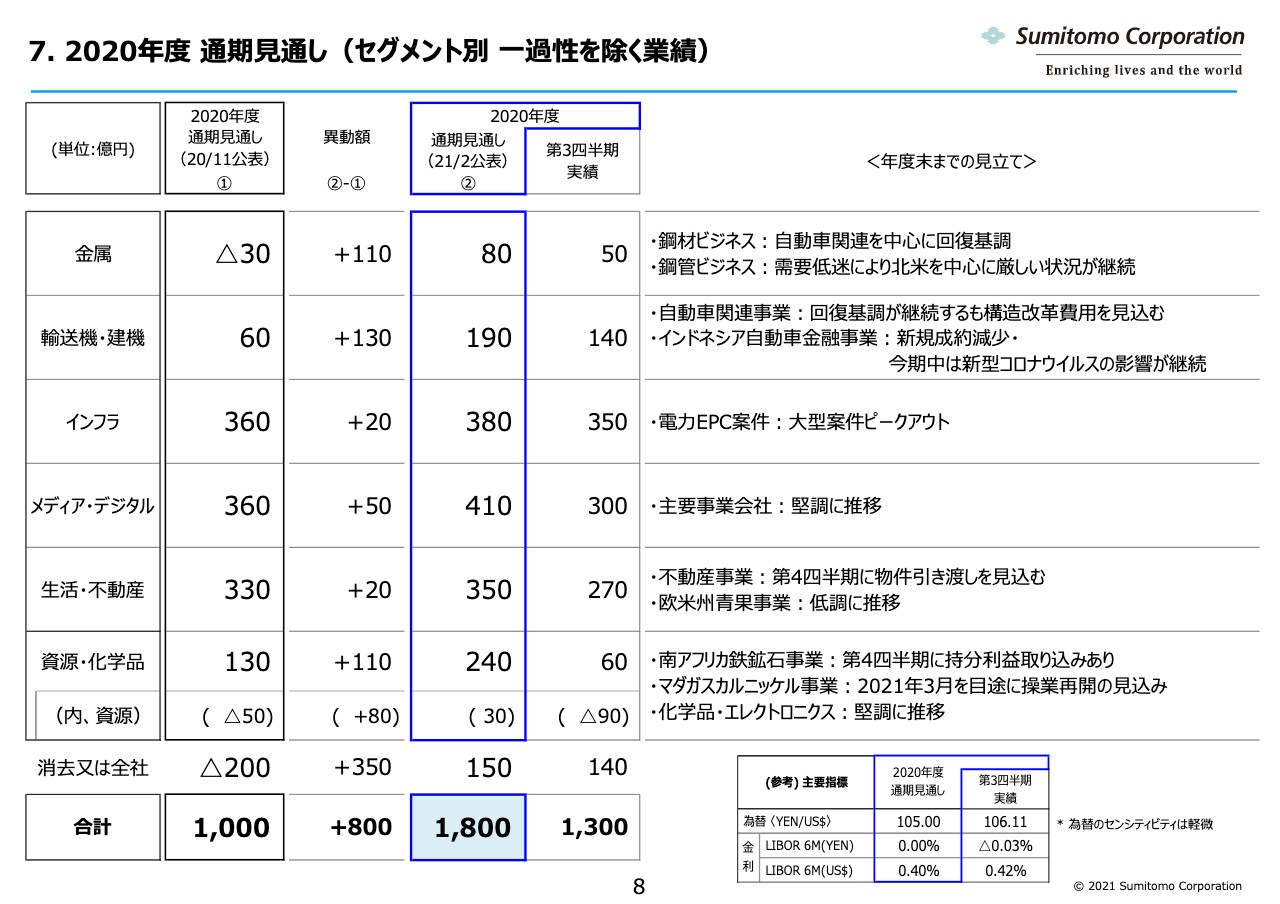

7. 2020年度 通期⾒通し(セグメント別 ⼀過性を除く業績)

次に、セグメント別の一過性を除く業績について説明します。資料8ページ目をご覧ください。第3四半期までの進捗を踏まえ、セグメントごとに見直しを行いました結果、すべてのセグメントで上方修正しています。

特に、当初新型コロナウイルス感染拡大の影響を大きく受けると見ておりました、「金属」「輸送機・建機」「資源・化学品」におきまして、改善幅が大きく出ています。各セグメントの年度末までの見立てにつきましては、資料右側に記載しておりますので、後ほどご参照ください。

8. 2020年度における取り組み状況

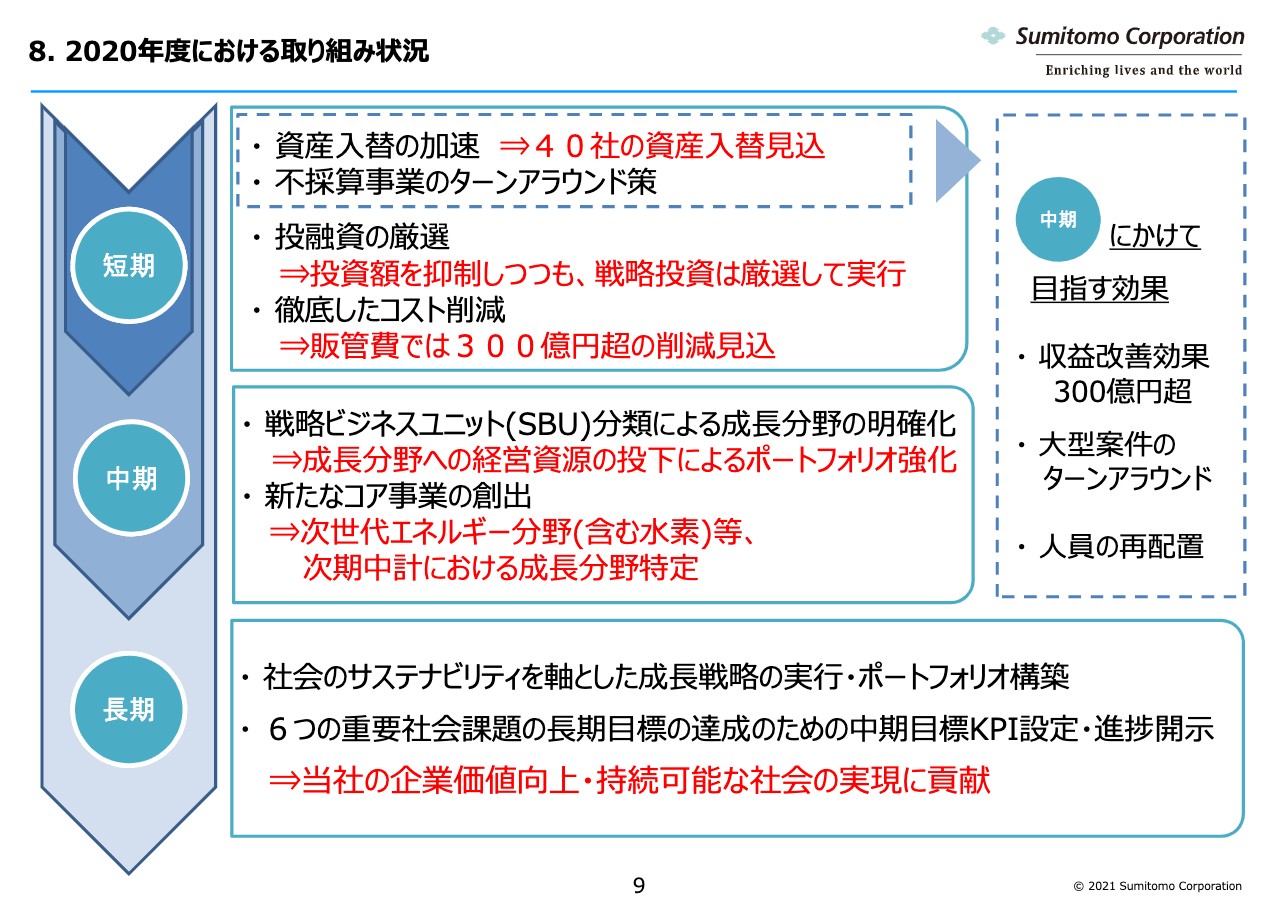

最後に、2020年度における取り組み状況につきまして、説明申し上げます。資料9ページ目をご覧ください。短期・中期・長期に分けて、ポイントを説明申し上げます。

一番上、短期的にはでございますが、当第3四半期までに売却しました、メキシコ完成車製造事業、豪州穀物事業、米国タイトオイル・シェールガス事業なども含めて、今年度中に40社程度の資産入替を実現し、在庫水準の適正化などによるワーキングキャピタルなどの改善と併せて、2,200億円のキャッシュを回収する予定です。

また昨年来、収益性改善、資産入替を推進しており、約400の会社分の収益性を分析し、そのうち約100社を撤退方針先として特定しました。

2つ目にも記載しておりますとおり、不採算事業の立て直しプランの実行も併せまして、収益改善効果は、今後2~3年の中期で、2019年度対比で300億円超を目指し、人員の再配置も実現してまいります。加えて、大型案件のターンアラウンドを実現させることで、500億円を超える収益の上積みを期待しております。

並行して、3点目の投融資の厳選、4点目のコスト削減も徹底して実施してまいります。次に、真ん中の中期的な取り組みについてでございます。全社のビジネスを戦略ビジネスユニット、この先SBU(ストラテジックビジネスユニット)という略称で呼ばせていただきます。

こちらに分けまして、今後成長が見込まれるSBUを明確にし、経営資源を集中的に投下。当社グループのビジネスポートフォリオの強化に繋げてまいります。また、新たなコア事業の創出に向けて、検討を重ねています。

次期中期経営計画では、次世代エネルギー分野などを成長分野として特定する予定であり、当社としましても体制の強化を進めているところです。最後に、一番下段の長期的な取り組みです。

当社は、社会のサステナビリティを軸とした成長戦略の実行により、ポートフォリオの転換を図ります。先般発表いたしました、6つの重要社会課題の解決のための中期目標KPIを設定・モニタリングし、課題解決に向けた進捗を適宜開示してまいります。

当社グループは今後もサステナビリティ経営を推進し、当社グループの持続的成長のみならず、持続可能な社会の実現に貢献してまいります。以上、私からの説明でございました。ご清聴ありがとうございます。

司会:続きまして、社長からの説明ということで、兵頭さん、お願いいたします。

兵頭誠之氏:はい。1点補足させていただきます。只今の塩見からご説明申し上げましたとおり、通期見通しについては、一過性を除く損益が1,800億円まで改善はしてきているのですけれども、他方一過性損失も3,000億円レベルまで膨らむ見通しとなっております。

非常に残念ですが、結果として、ボトムラインで1,000億円を上回る赤字を見込まざるを得ない。こういう事態になっておりますことを、私は社長として、責任を重く受け止めている次第でございます。この通期の見通しを踏まえまして、残り今年度あと2ヶ月足らず、見通しが立ったという状況もありますし、ここで襟を正すということも込めて、すべての執行役員について、来年度の報酬の方針について、簡潔にご説明申し上げます。

すべての執行役員につきましては、まず今年の6月に支給予定でありました賞与はゼロといたします。これに加えまして、今回の業績結果を招いた、これまでの経営に対する責任として、社内執行部隊の最高意思決定機関である、経営会議のメンバー、来年度からは、全部で私を含めまして9名で構成されている経営会議ですけれども、このメンバー9名については、4月以降の6ヶ月間の月例報酬の減額を実施いたします。

減額幅については、社長・副社長・専務・常務ということで役によって異なりますけれども、例えば私の例で申し上げますと、4割カット。現金報酬で見ますと、想定する総額に比べて半分以下になると。こういうレベル感でございます。

また、もともと執行責任を負わず、賞与支給設定のない会長ですけれども、取締役報酬の一部を自主返納するということで取り進めます。

こういった事態を踏まえて、執行役員全員、これを機に改めて気を引き締めて、全従業員とともに現在取り組んでいる事業ポートフォリオの再構築ならびに構造改革を何としても成し遂げまして、来期以降のV字回復と成長軌道への回帰を目指してまいります。私からは以上です。

新着ログ

「卸売業」のログ