マルハニチロ、巣ごもり需要による海外セグメント等の増益が寄与し通期営業利益は前年比5%増

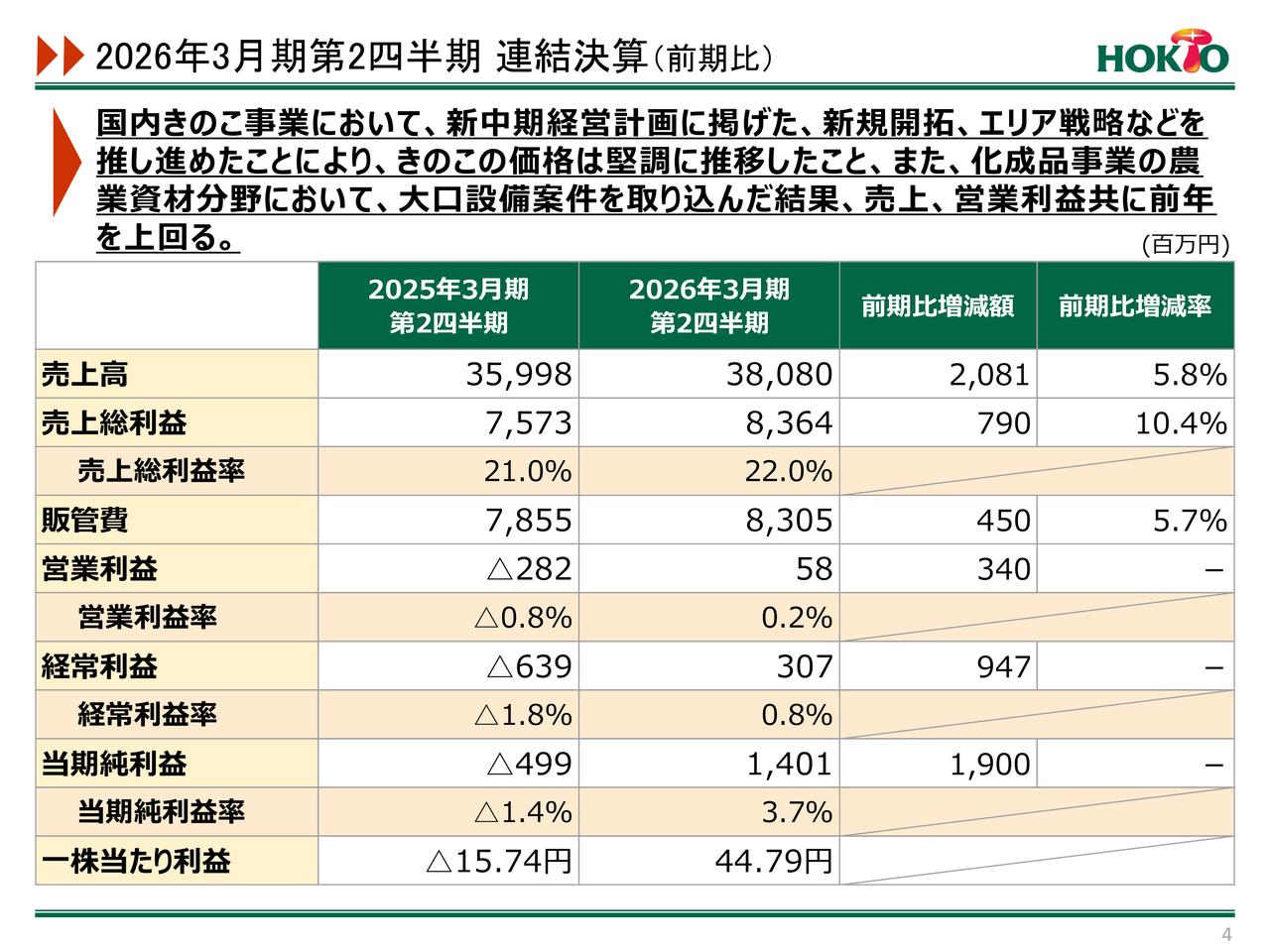

1.連結損益計算書

武田信一郎氏:経理財務を担当しています武田です。よろしくお願いします。私からは2020年9月期決算の連結損益計算書、セグメント別事業概況、連結貸借対照表についてご説明します。

まず連結損益計算書についてご説明します。2020年9月期の売上高は4,158億円で、前年同期より312億円、7パーセントの減収となりました。営業利益は104億円で、前年同期より5億円、5パーセントの増益です。経常利益は120億円で、前年同期より5億円、4.3パーセントの増益となりました。

前年に特別利益に計上した受取賠償金19億円がなくなった一方で、先般公表した北米子会社のPeter Pan Seafoodsの事業整理損失引当金30億円を特別損失に計上した結果、親会社に帰属する四半期純利益は前年同期より45億円の減益となる37億円となりました。

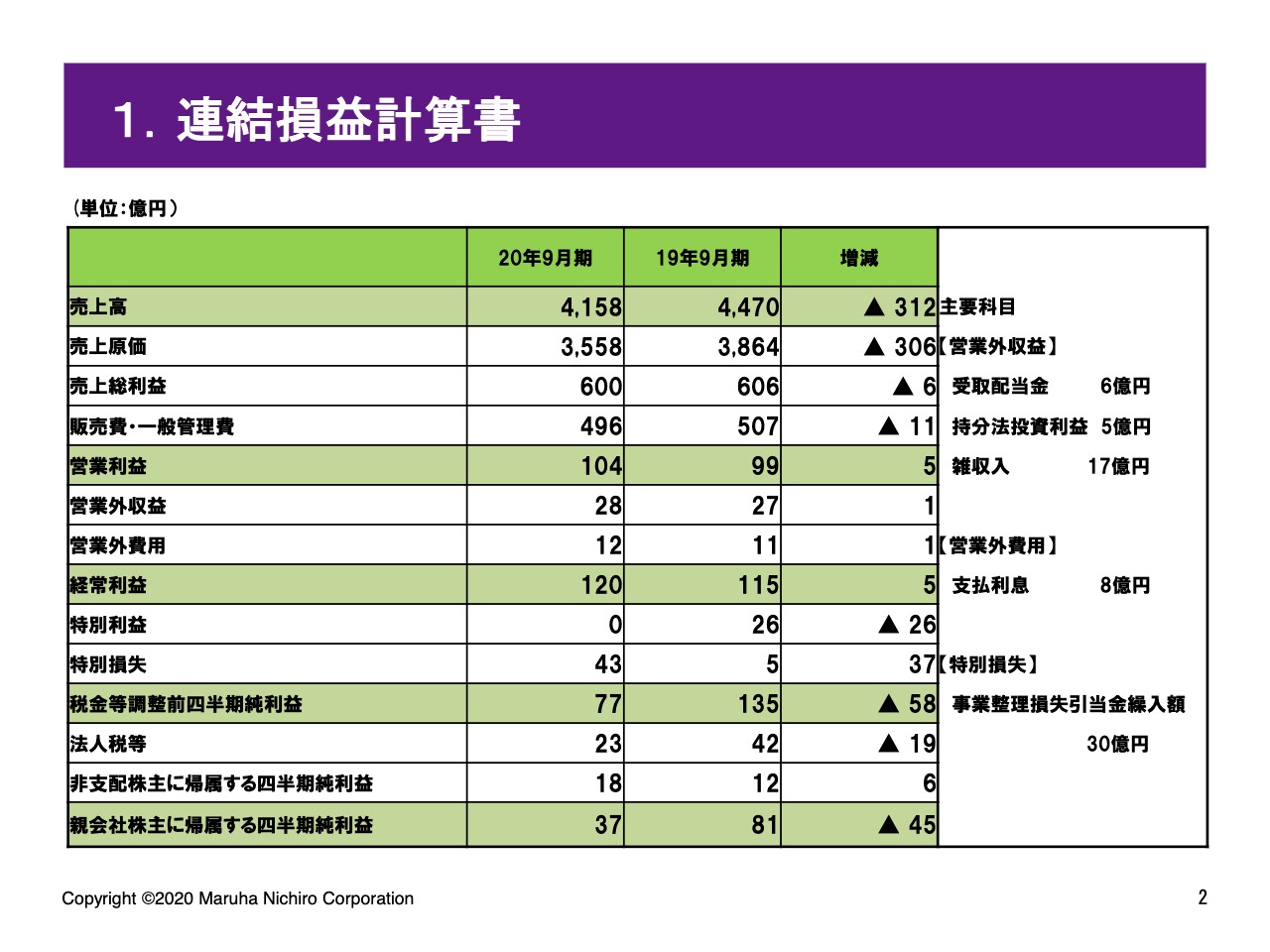

2.セグメント別 売上高/営業利益

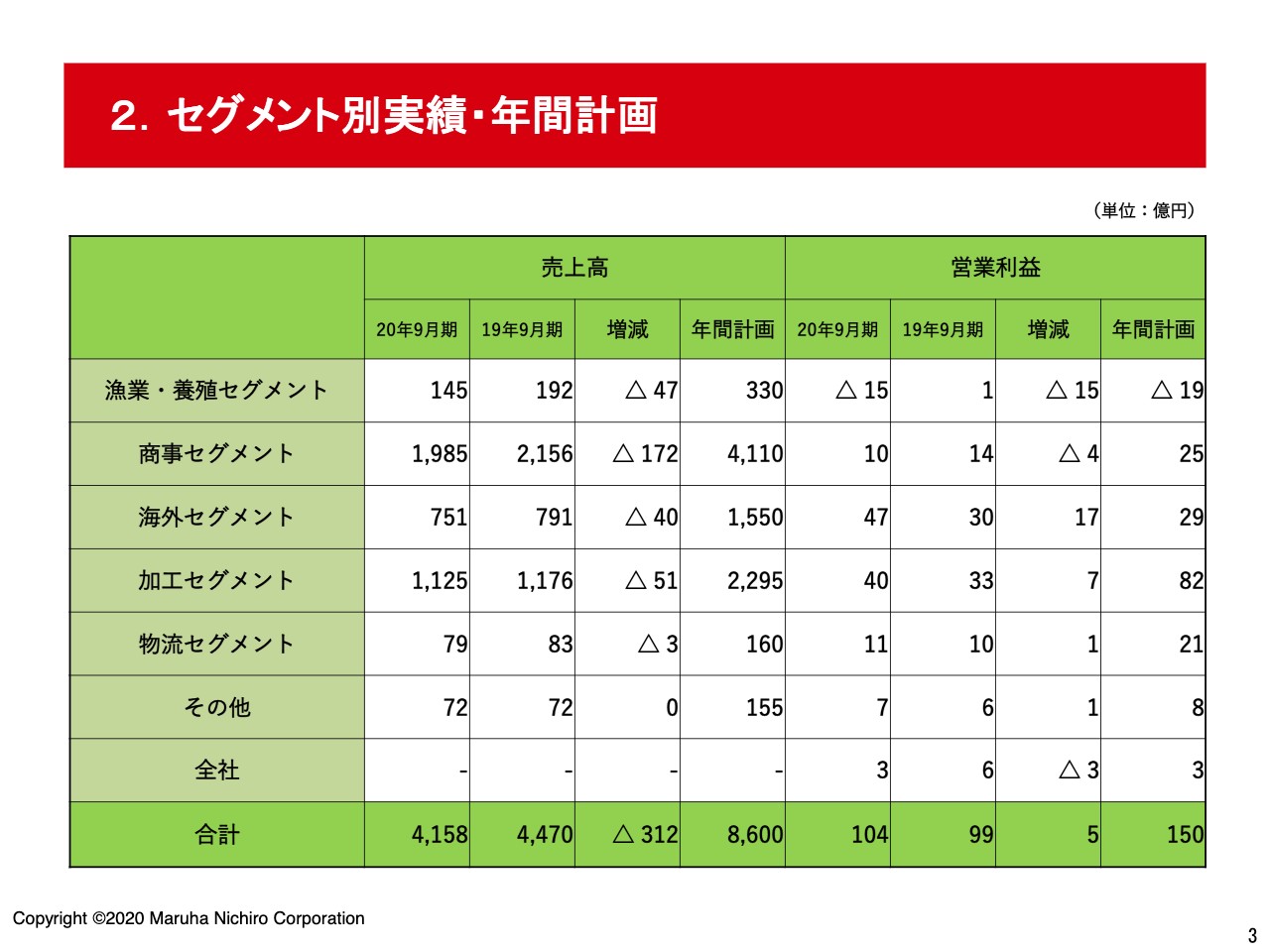

セグメント別の売上高、営業利益についてはご覧のとおりです。売上高は、新型コロナウイルスの影響による販売減少や相場下落により、すべてのセグメントにおいて減収となりました。

営業利益は、新型コロナウイルスの影響による水産物の販売数量減少や相場下落により、漁業・養殖セグメント、商事セグメントが減益となる一方、新型コロナウイルスによる巣ごもり需要を取り込めた海外セグメント、加工セグメント、物流セグメントが増益となりました。

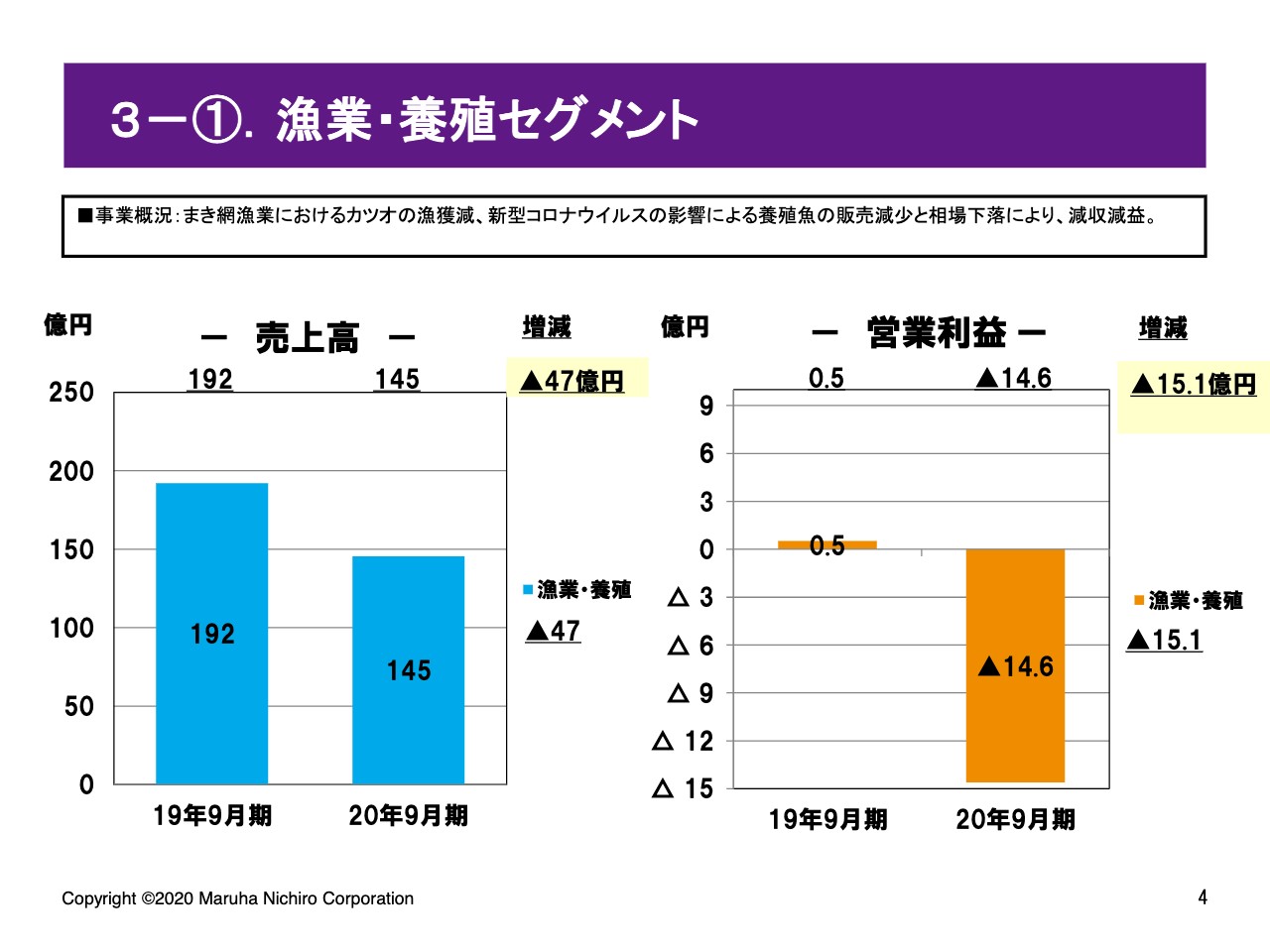

3‐①.漁業・養殖セグメント

ここからセグメント別にご説明します。漁業・養殖セグメントです。海外で行っている一部の漁業は、都市封鎖、乗船員の移動制限等によりほとんど操業できない状況となり、操業自体はできた漁業も漁獲不振となりました。

マグロ、カンパチ等の養殖魚は、新型コロナウイルスの影響による販売数量減と相場下落により、売上高は47億円の減収、営業利益は15億1,000万円の減益となりました。

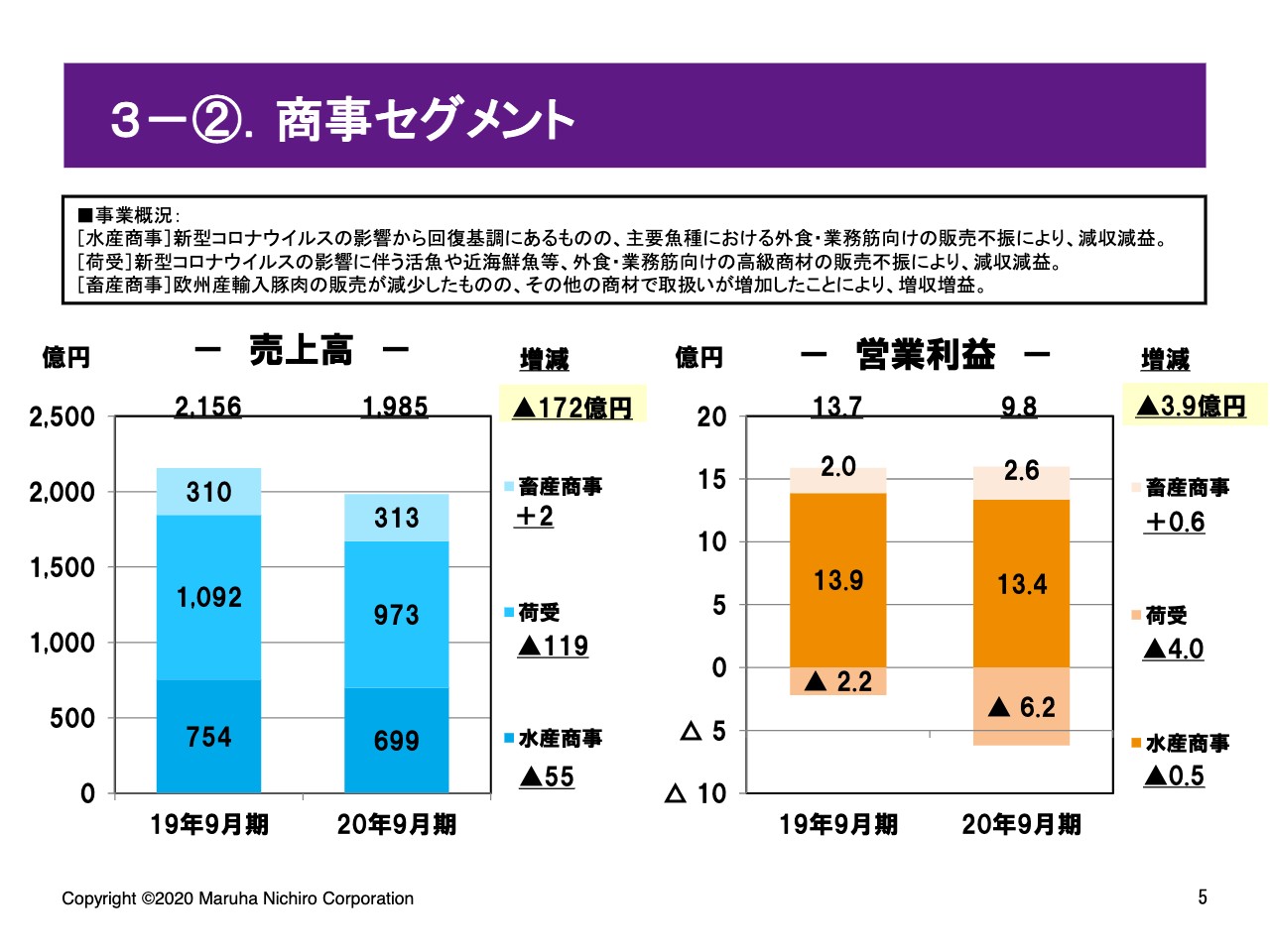

3‐②.商事セグメント

商事セグメントは「水産商事」「荷受」「畜産商事」の3ユニットから構成されています。水産商事ユニットは、新型コロナウイルスの影響から量販店向けの低価格魚種を順調に販売できたものの、外食・業務筋向けの販売が低迷したため、減収減益となりました。

荷受ユニットは、活魚や近海鮮魚の入荷減、外食・業務筋向けの高級商材の販売不振により、減収減益となりました。畜産商事ユニットは、欧州産輸入豚肉の販売が減少したものの、その他の商材でカバーし、増収増益となりました。

以上の結果、商事セグメントの売上高は172億円の減収、営業利益は3億9,000万円の減益となりました。

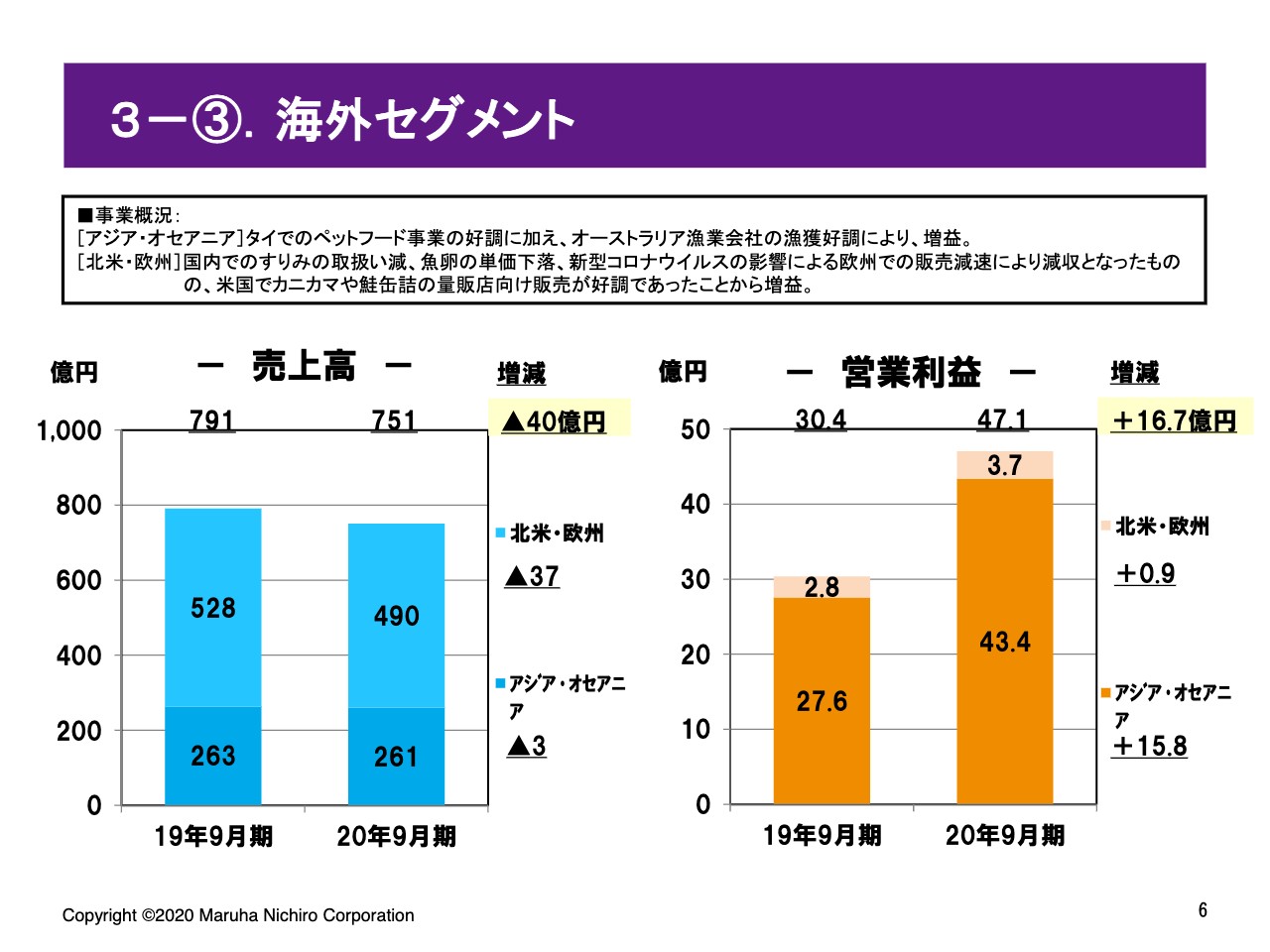

3‐③.海外セグメント

海外セグメントは「アジア・オセアニア」「北米・欧州」の2ユニットから構成されています。アジア・オセアニアユニットは、タイでのペットフード事業の好調に加え、オーストラリア漁業会社のメロの漁獲好調により、売上は小幅な減収ながら増益となりました。

北米・欧州ユニットは、国内でのすりみ取扱い減、魚卵の単価下落、欧州での販売減により減収となりましたが、米国でカニカマや鮭缶詰の量販店向け販売が好調だったことから増益となりました。

以上の結果、海外セグメントの売上高は40億円の減収となりましたが、営業利益は16億7,000万円の増益となりました。

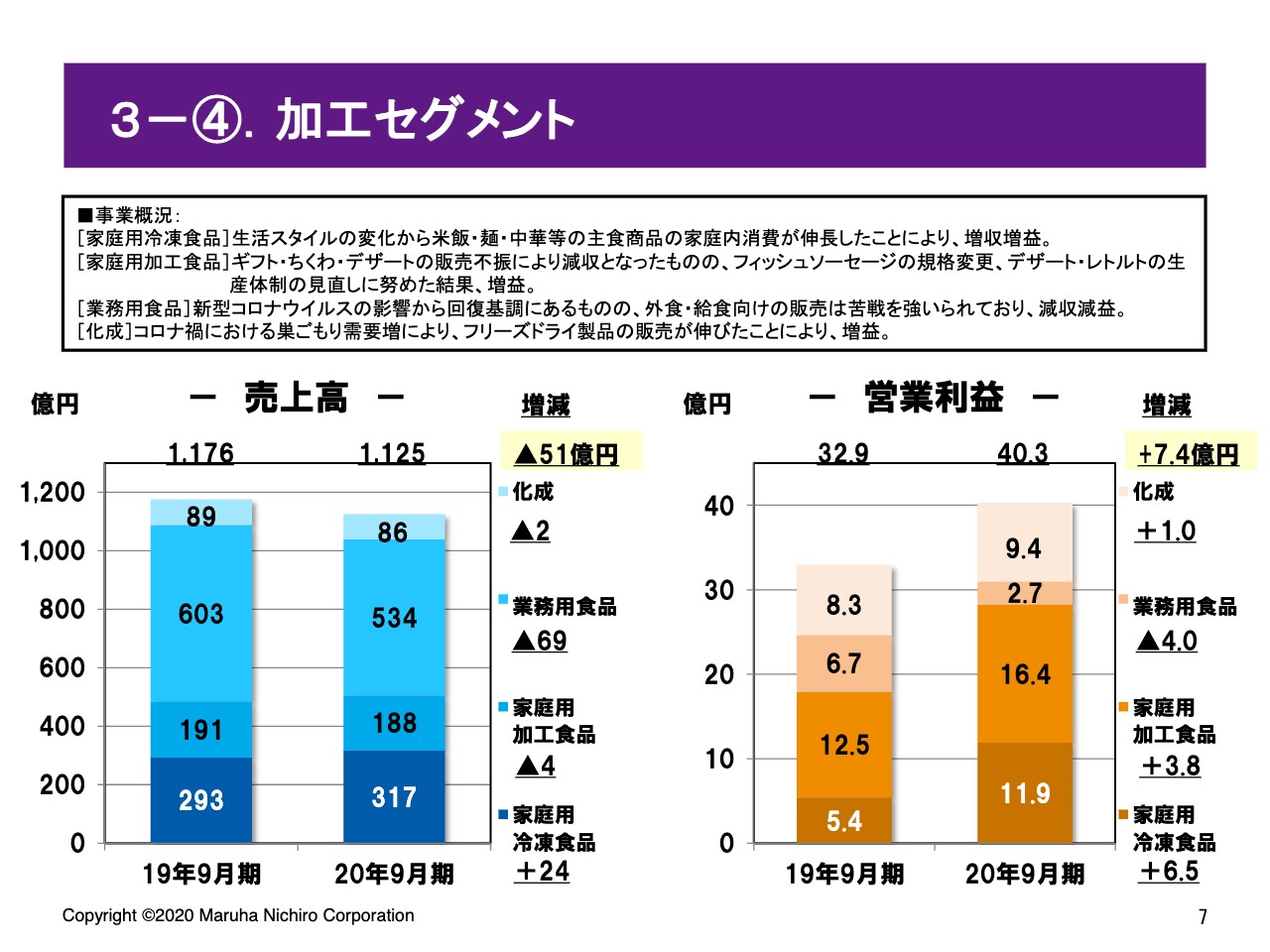

3‐④.加工セグメント

加工セグメントは「家庭用冷凍食品」「家庭用加工食品」「業務用食品」「化成」の4ユニットから構成されています。

家庭用冷凍食品ユニットは増収増益です。巣ごもり需要から、米飯・麺等の主食アイテムが伸長し工場もフル稼働となりましたが、主力の弁当向けアイテムが振るわず、全体としては10パーセント程度の増収になりました。

家庭用加工食品ユニットは、ギフト・デザートの販売不振により減収となりましたが、缶詰・フィッシュソーセージの販売が好調に推移し、生産体制の見直し効果も寄与して増益となりました。

業務用食品ユニットは、外食、業務筋、ホテル、旅館、産業給食、コンビニの販売が苦戦し、生協、宅配向け介護食は好調に推移したものの全体をカバーするには至らず、減収減益となりました。

化成ユニットは、インバウンド需要の消滅によりヒアルロン酸等の医薬品原薬の販売が低調に推移し減収となりましたが、巣ごもり需要の増加によりフリーズドライ製品の販売が伸び、増益となりました。

以上の結果、加工セグメントの売上高は51億円の減収となり、営業利益は7億4,000万円の増益となりました。

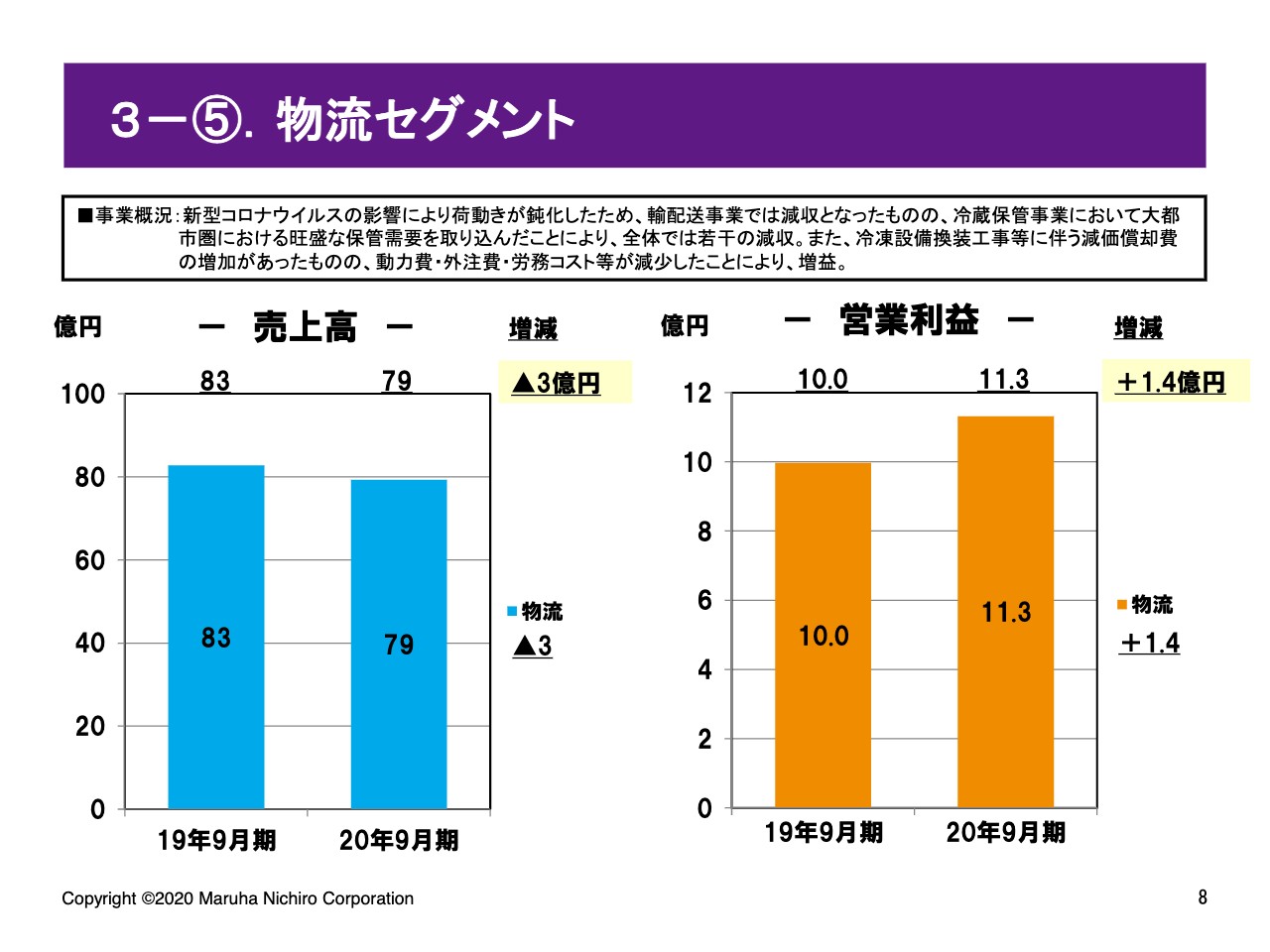

3‐⑤.物流セグメント

最後は物流セグメントです。売上高は新型コロナウイルスの影響により荷動きが鈍化したため減収となりましたが、大都市圏における保管需要は依然として旺盛で、コスト削減効果も寄与して増益となりました。

4.連結貸借対照表

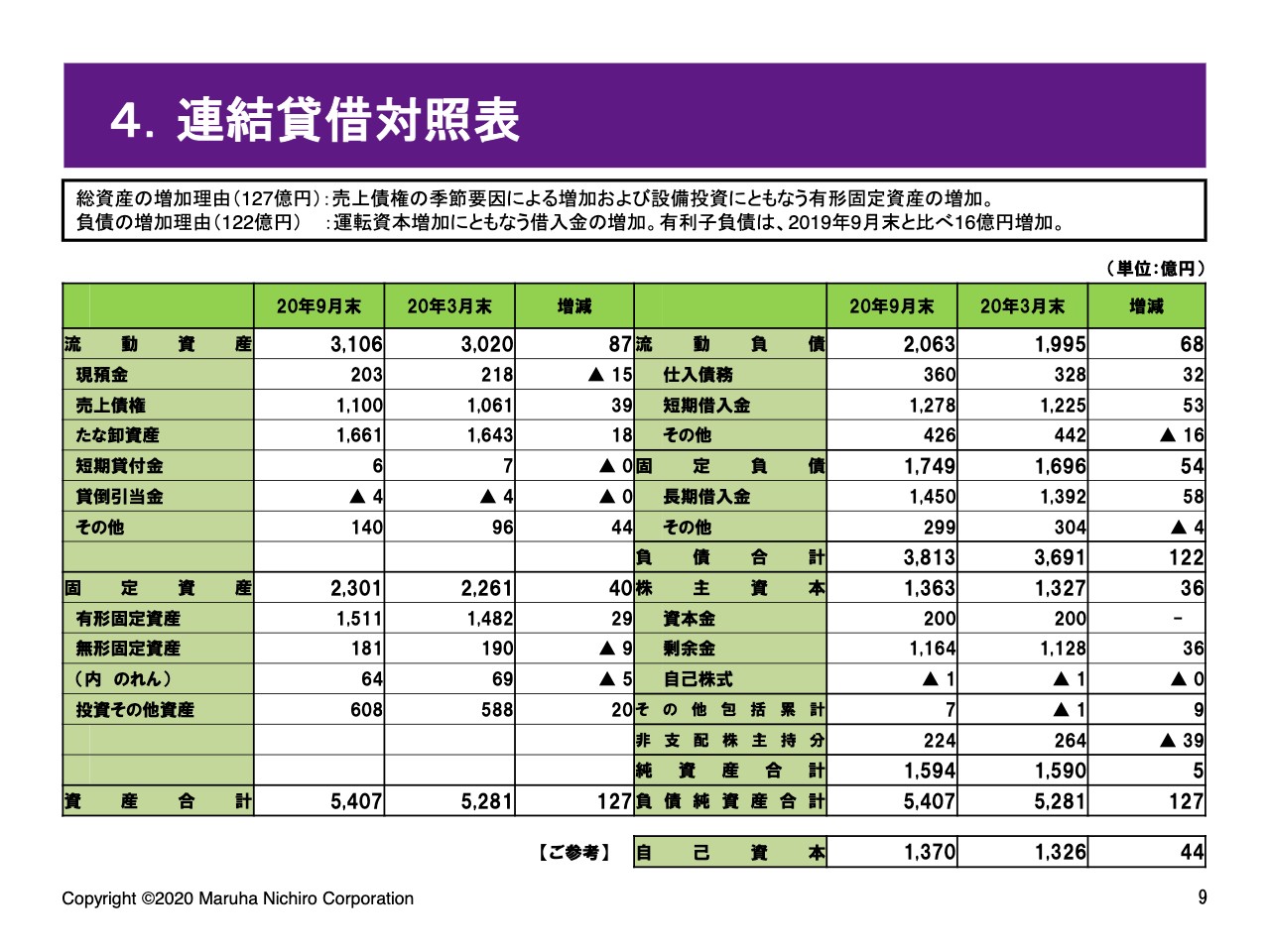

連結貸借対照表に移ります。総資産は5,407億円となり、2020年3月末に比べ127億円増加しました。こちらは売上債権の季節要因での増加と気仙沼の新冷食工場、名古屋の新冷蔵庫等、積極投資にともなう有形固定資産の増加によるものです。

負債は3,813億円となり、2020年3月末に比べ122億円増加しました。こちらは運転資本の増加にともなう借入金の増加によるものです。なお、有利子負債については2020年3月末に比べ111億円増加していますが、前年同期比では16億円の増加となっています。

自己資本は剰余金の増加により1,370億円となり、2020年3月末に比べ44億円増加しました。以上で私からのご説明とします。ご清聴ありがとうございました。

1.2021年3月期年間計画

池見賢氏:マルハニチロ社長の池見です。私からは、通期の年間計画に至る下期の事業施策についてご説明します。

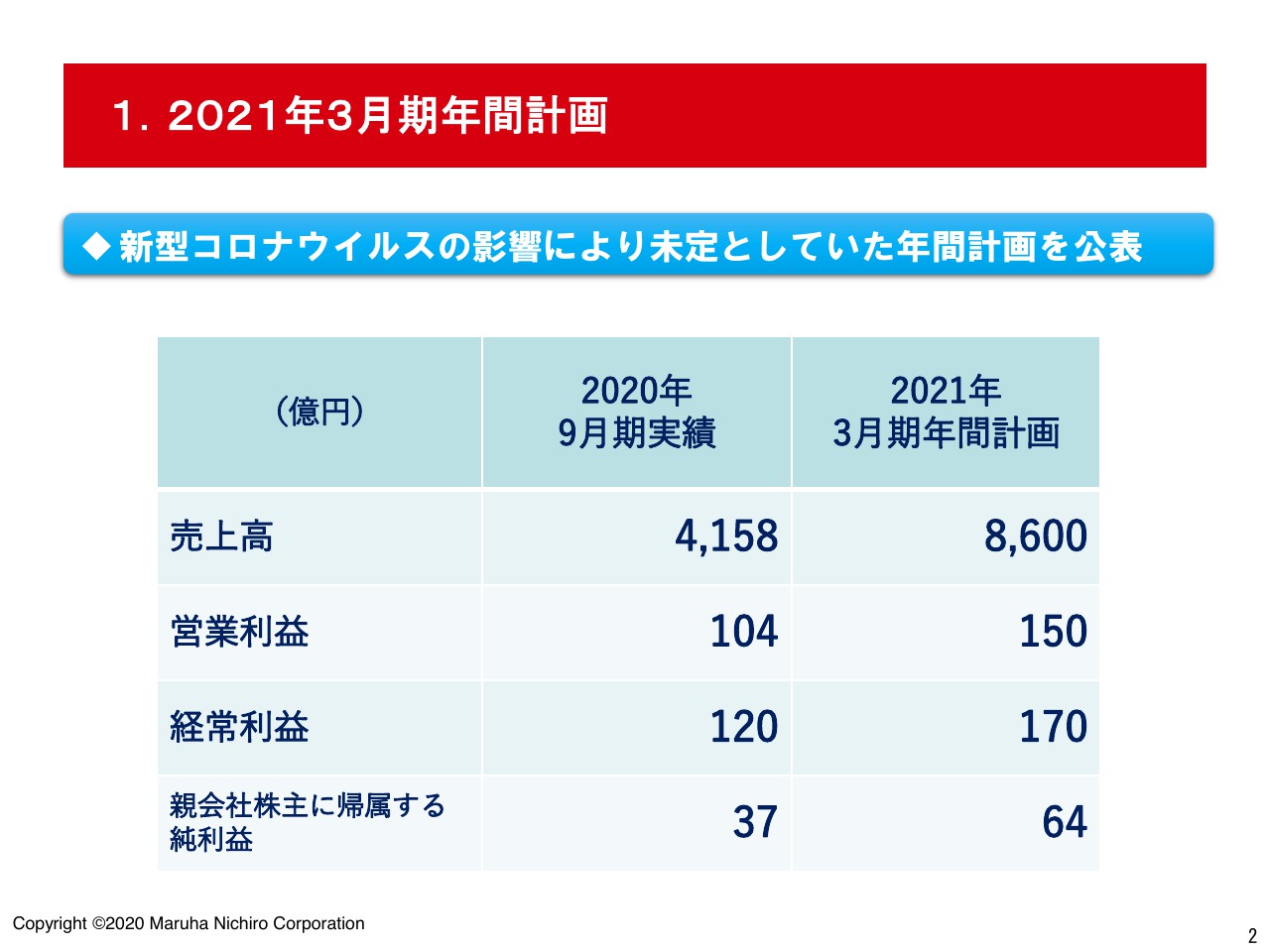

2021年3月期の年間計画は、これまで新型コロナウイルスの影響により業績予想が困難なため未定としていました。しかし、新型コロナウイルスの影響からの回復は2021年度以降になるとの仮定のもと、3ヶ月の期ズレにより2020年度業績がほぼ固まったことを踏まえ、公表させていただきました。

年間計画の売上高は8,600億円、営業利益は150億円、経常利益は170億円、親会社株主に帰属する純利益は64億円です。

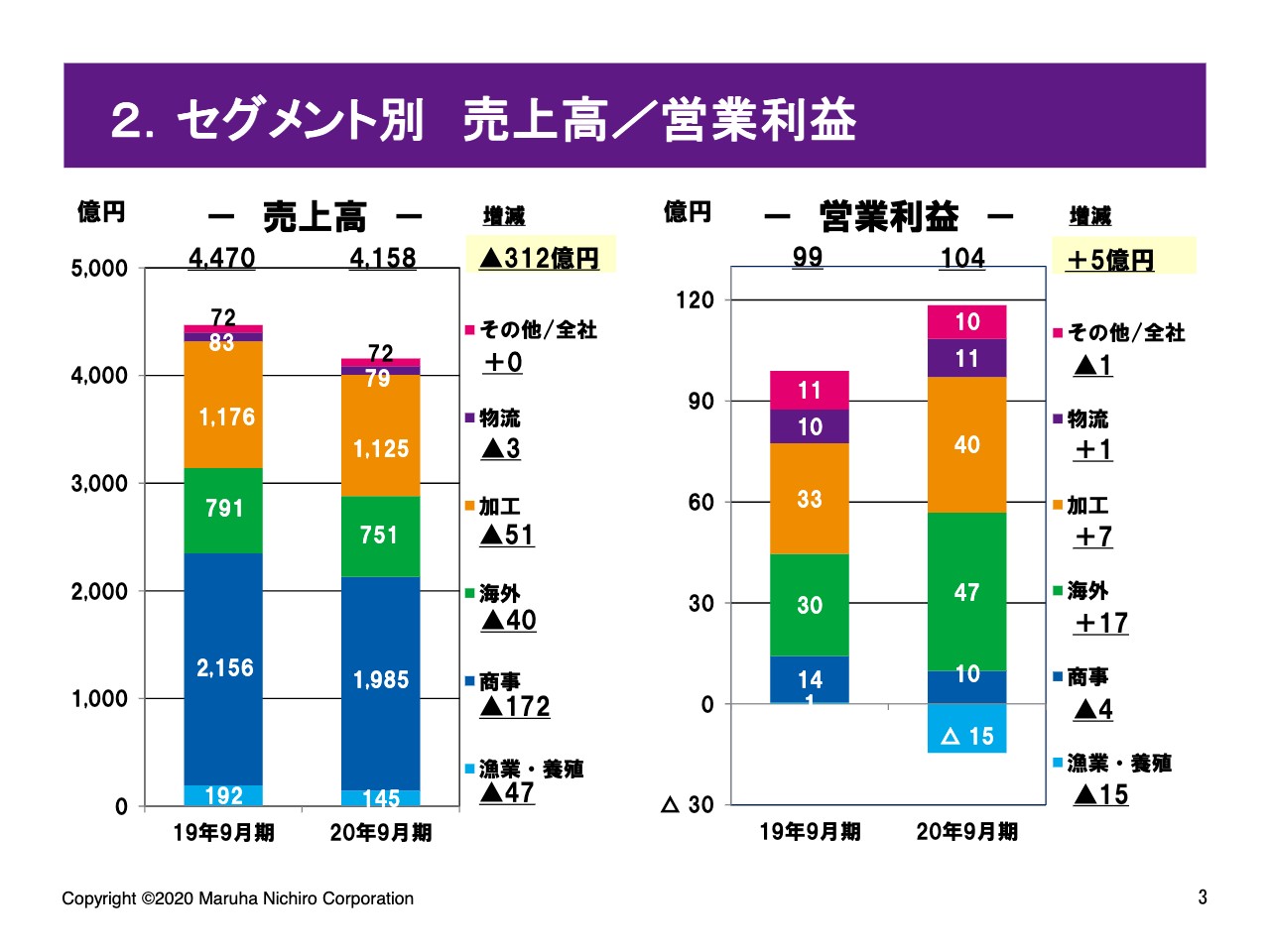

2.セグメント別実績・年間計画

セグメントごとの実績と年間計画です。営業利益は9月期累計で104億円で、当初予想の83億円と前年実績の99億円の双方を上回りましたが、今回公表した年間計画は150億円で、前年実績の171億円からは減益となります。

したがって、下期としては前年が71億円の営業利益だったのに対し本年は46億円と、25億円の減益予想となります。

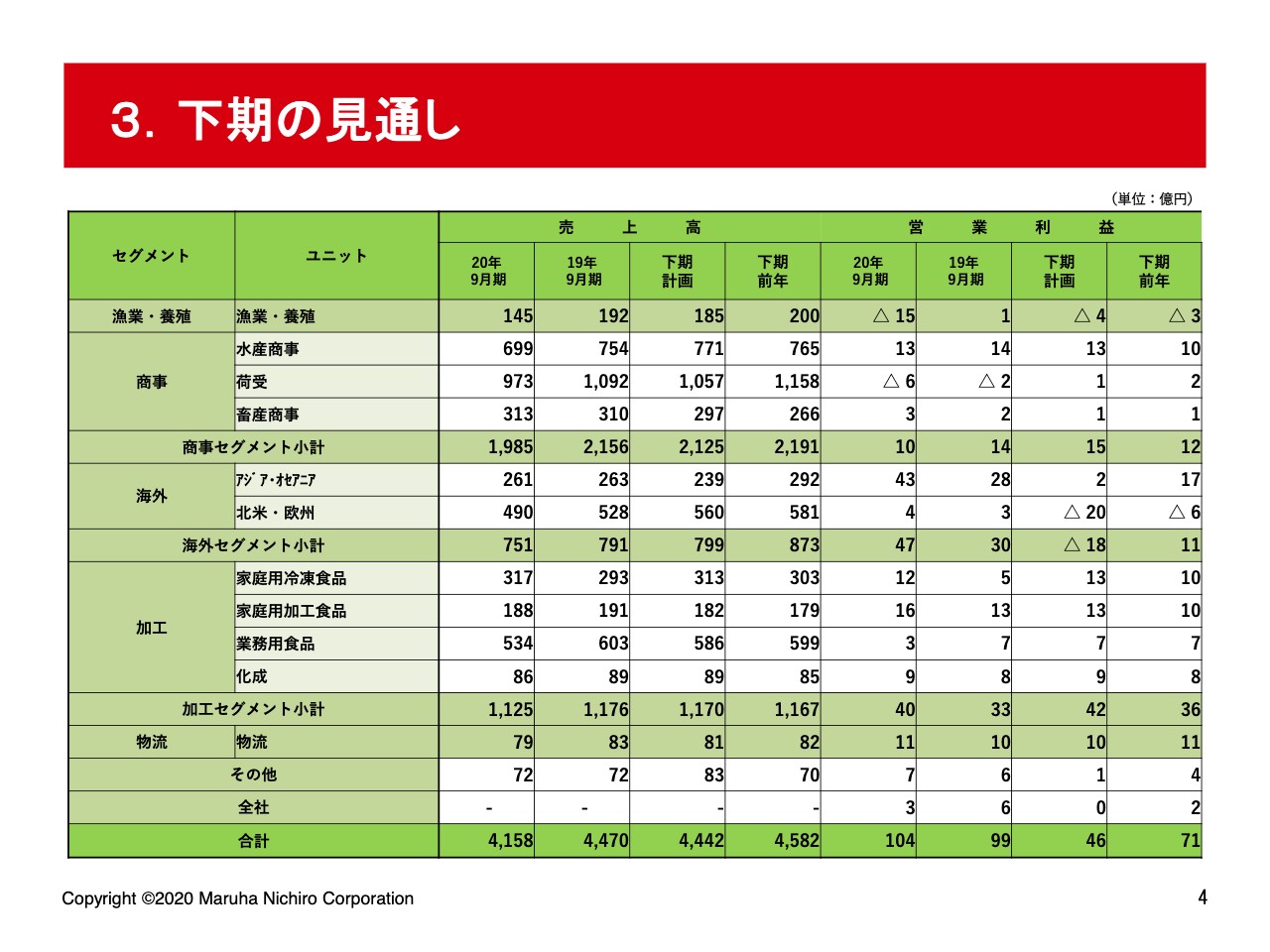

3.下期の見通し

下期のみをセグメントとユニット別に示しています。前年の下期と比べた場合、加工セグメントと物流セグメントは引き続き順調です。一方、漁業・養殖セグメントは前年同様、営業利益がマイナスとなり、上期まで増益だった海外セグメントは一転して大幅な減益となります。

特に海外セグメントは、アジア・オセアニアと北米・欧州のどちらのユニットも前年対比で減益となり、セグメントとしては18億円の赤字、前年からは29億円の減益予想です。

大きく減益となる2つのセグメントのそれぞれのユニットの下期環境ですが、漁業・養殖ユニットのうち、漁業では新型コロナウイルスの影響による都市封鎖や渡航制限によって十分な操業ができなかった状況が緩和されました。現在は全船が操業を開始しており、下期は若干の回復を想定しています。

ただし、相場の低迷については当面回復が期待しづらく、下期も苦戦を予想しています。養殖では、年末商戦に向けての販売強化に努めますが、新型コロナウイルスの影響によるクロマグロやカンパチ等の高級魚の需要と相場の低迷が継続するものと見込んでいます。

海外セグメントのアジア・オセアニアユニットは、タイのペットフード加工事業で上期にあった輸出先各国からの特需が一巡し、下期は利幅の低下が見込まれます。ニュージーランド漁業は、新型コロナウイルスの影響による乗組員の減少や不稼働日数の増加が見込まれます。

オーストラリアの漁業会社は、上期は漁獲の好調により増益だったものの、下期はメロと漁獲物が、新型コロナウイルスの影響により需要減退からの相場下落の影響を受けるため状況は大きく悪化します。

北米・欧州ユニットは、スケソウダラの魚体小型化による製品歩留まりの悪化とともに製品市況も頭打ちとなり、下期収支は厳しい見通しです。また、アラスカの鮏鱒加工、販売の事業はすでにシーズンを終えていますが、不漁の上、原料加工の競争が一段と激化し、20億円を超える営業損失が見込まれます。

ヨーロッパの水産物販売は、新型コロナウイルスの影響によりさらに減速するものと思われます。なお、上期増益で推移した加工セグメントは、下期も引き続き増益を見込んでいます。

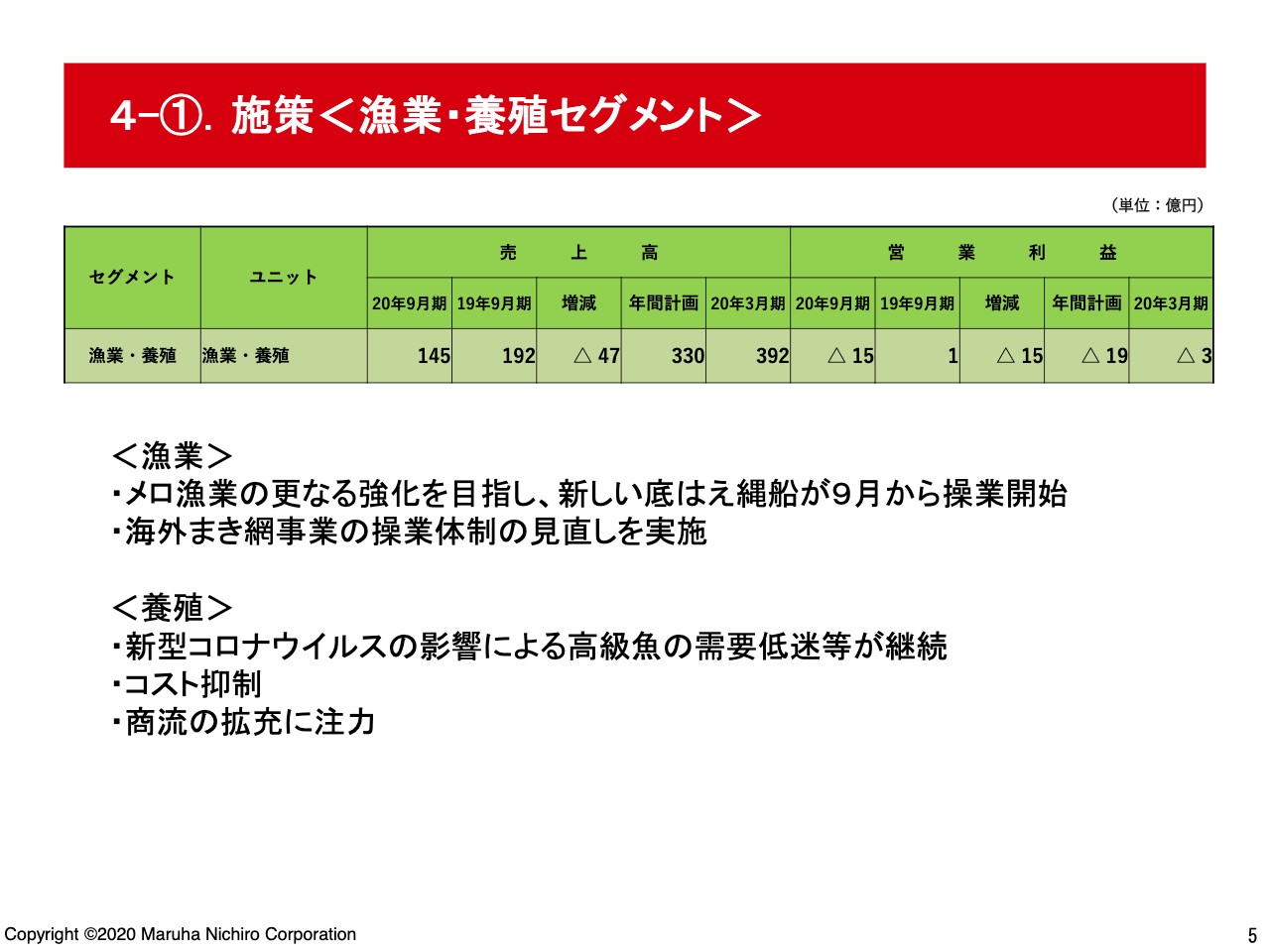

4‐①.施策<漁業・養殖セグメント>

ここからは、今後の収益改善に向けて行っていく施策についてご説明します。漁業・養殖セグメントです。

漁業では、グループ会社の大洋エーアンドエフが南氷洋で行っているメロ漁業の更なる強化を目指し、2020年2月に竣工した新しい底はえ縄船が9月から操業を開始しています。安定したメロ漁獲、収益の確保を目指していきます。また、海外まき網事業については、収益確保に向けて操業体制の見直しを行っていきます。

養殖では、新型コロナウイルスの影響による高級魚の需要低迷や相場下落が継続することが見込まれますが、商事セグメントの協業を進め、販路の開拓に努めます。

当セグメントは当面、外部環境による影響を無視できない状況が続きますが、環境にかかわらず操業の効率化とコスト低減を継続し、高収益事業への再生を図ります。

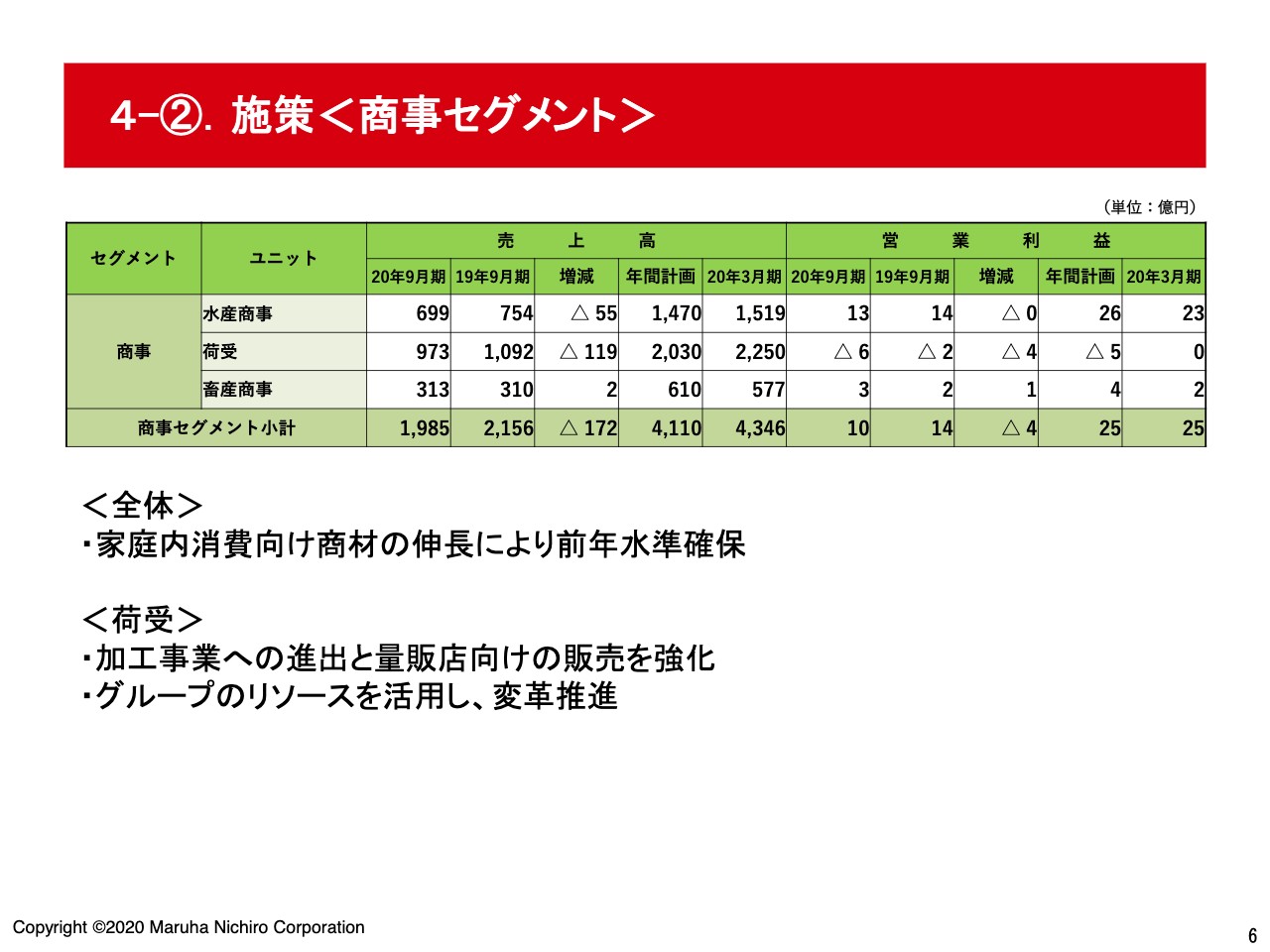

4‐②.施策<商事セグメント>

商事セグメントです。上期に見られた高額商品の販売不振の傾向は下期も継続するものと想定しています。したがって下期のセグメント全体としては、家庭内消費向け商材の伸長を取り込み、前年水準の確保を目指していきます。

中長期的には、特に荷受ユニットの再生に注力します。水産物流通において、当社グループの荷受事業の卸売市場以外での存在感を高めることでその収益力を向上させるべく、グループのリソースを最大限に活用して変革を推進していきます。

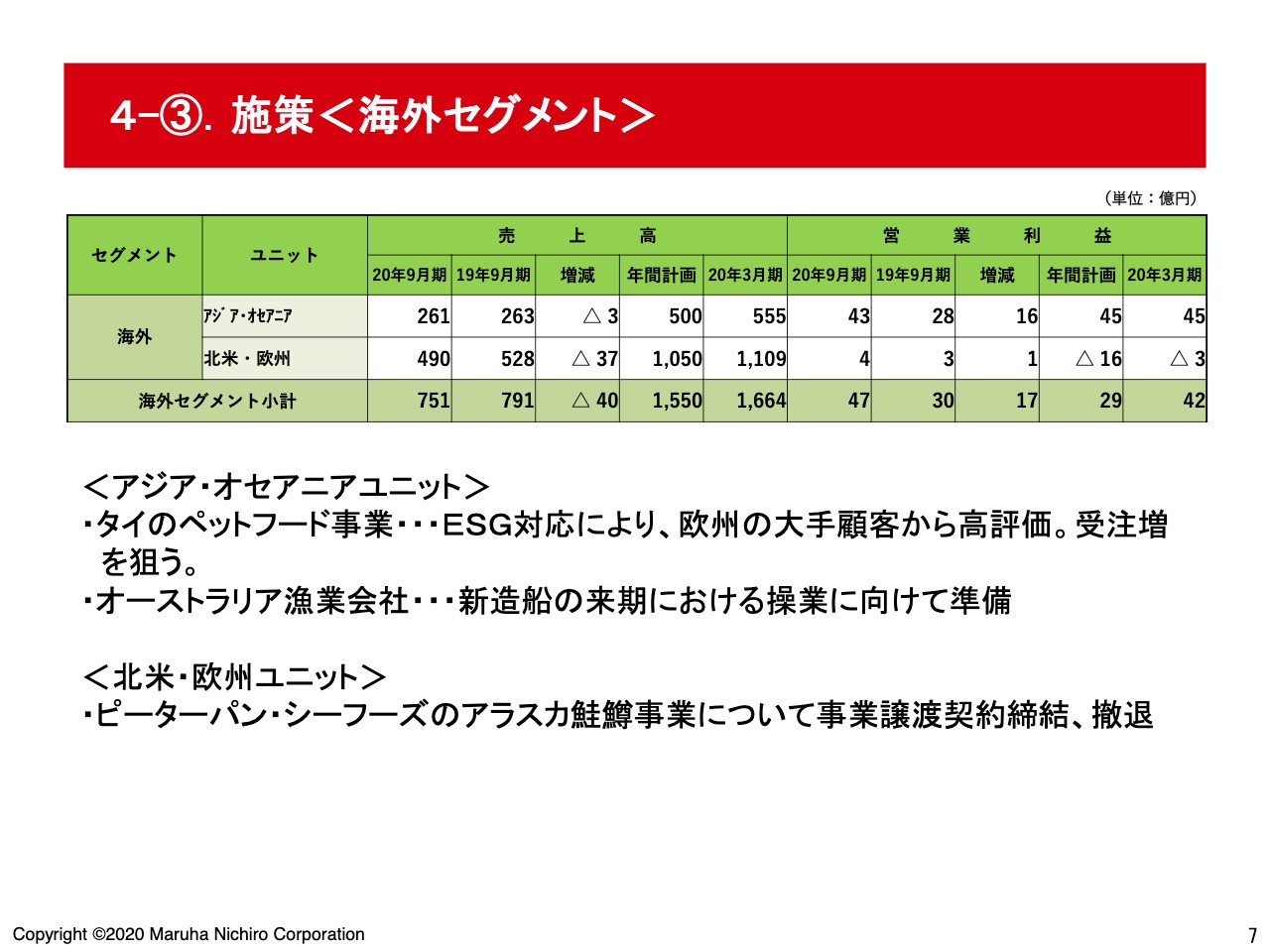

4‐③.施策<海外セグメント>

海外セグメントです。タイのペットフード事業では、IUUや環境、人権問題等のESG対応により欧州の大手顧客から高い評価を得ています。原料や労務費等のコストが上昇する中、近年整備した生産体制を最大限活用し、販売拡大によるオーガニックな成長を期待します。また、オーストラリアの漁業会社は、メロを漁獲する新造船の来期における本格操業に向け、準備を整えていきます。

北米では、今般アラスカ鮏鱒事業の売却を決めました。12月の譲渡を予定しており、前年は23億円、今期も20億円を超える営業損失が見込まれていた当該事業の譲渡、撤退により、来期以降は北米・欧州ユニットの大きな収益圧迫要因が解消されます。

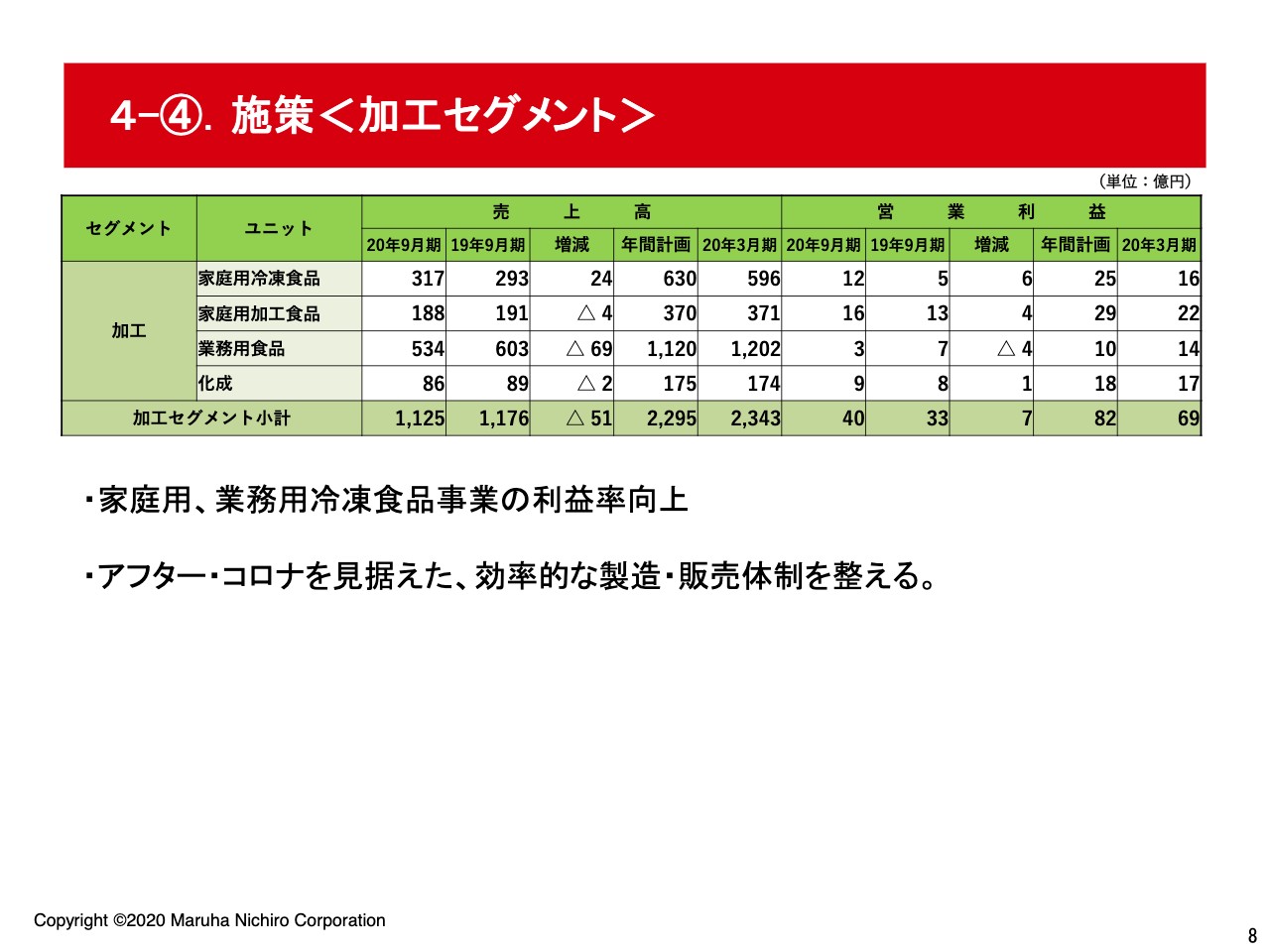

4‐④.施策<加工セグメント>

加工セグメントです。当セグメントは、新型コロナウイルスの影響により業務用食品が苦戦を強いられていますが、全体としては巣ごもり消費の増加により引き続き順調に推移する見込みです。

しかし当社としては、かねてよりこのセグメントの営業利益率の向上を中長期的課題として認識しています。特に家庭用および業務用の冷凍食品分野の利益率向上が課題です。本件はアフターコロナを見据え、中長期的視線で継続して取り組んでいきます。

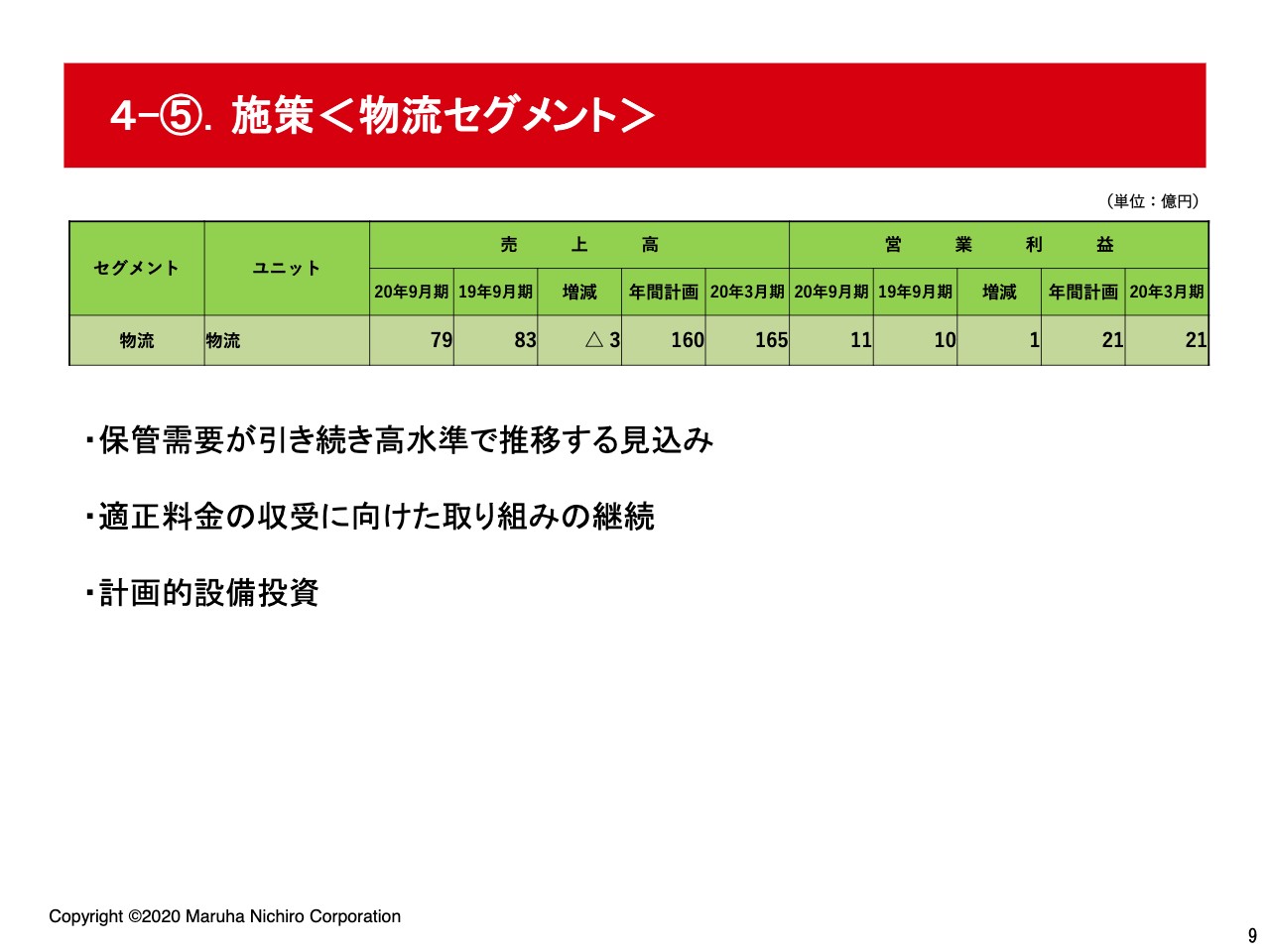

4‐⑤.施策<物流セグメント>

最後に物流セグメントです。保管需要は引き続き高水準を予想しており、今後も適正料金の確保に努めます。また、計画的な設備投資を継続し、利益確保と適正なビルド&スクラップを進めます。

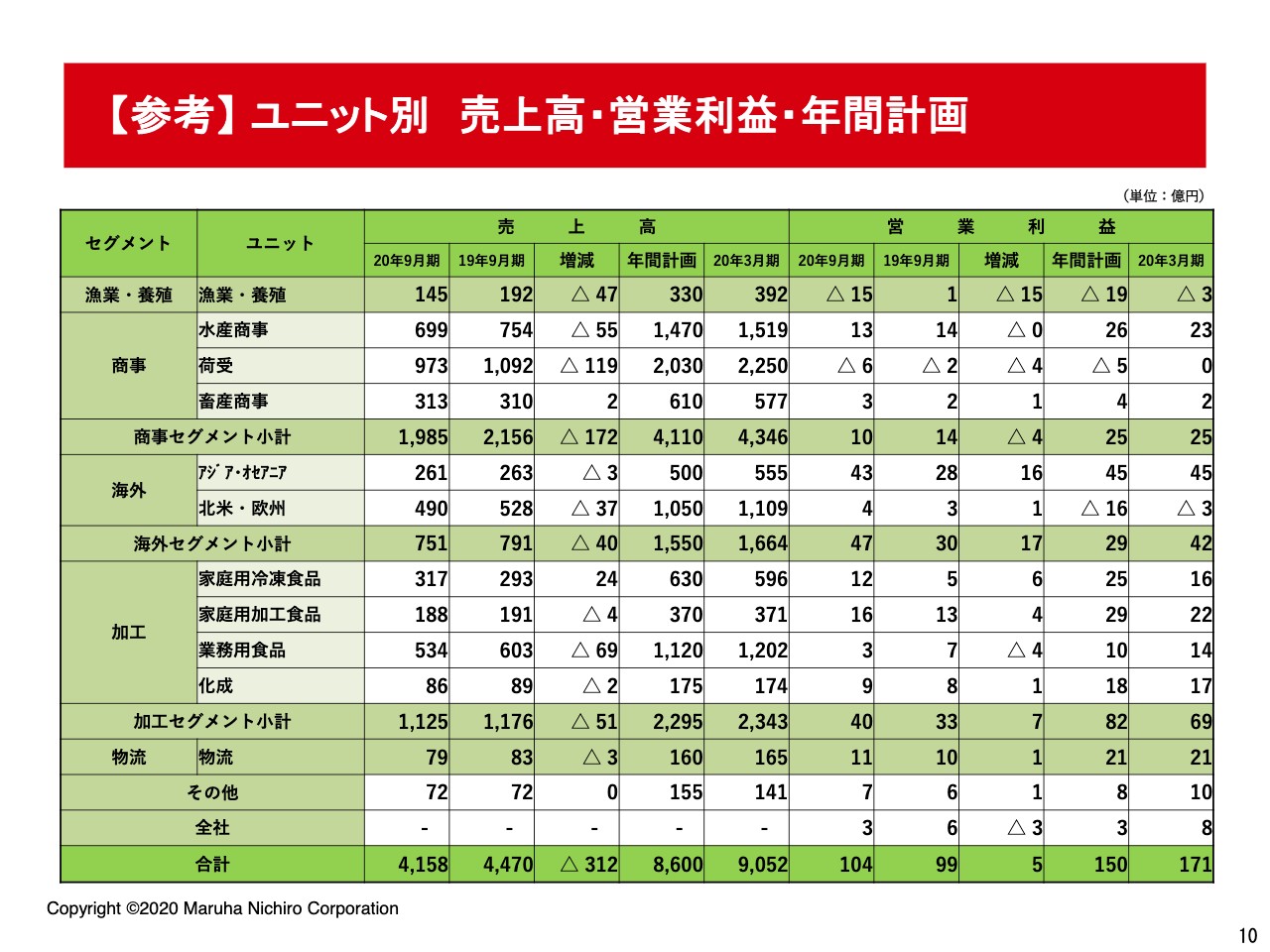

【参考】ユニット別 売上高・営業利益・年間計画

最後のページに、セグメント、ユニット別の実績と年間計画を示した表を掲載していますのでご参照ください。新型コロナウイルスの影響は事業や地域によって程度が異なるものの今期末まで継続し、来期以降徐々に回復していくものと思われますが、不確実性が大きく、先行きが不透明な状況が続くと考えられます。

このような状況の中、当社にとって第3四半期は年末商戦に向け、1年のうちで最大の売上と利益を稼ぐかき入れ時となりますので、計画を達成すべく全力を尽くす所存です。ご清聴ありがとうございました。

新着ログ

「水産・農林業」のログ