住友金属鉱山 IR-Day 2020|電池材料事業、資源・製錬・材料の一貫したサプライチェーン リサイクルも注力

1.COP21(2015年パリ協定)合意における⽬標

阿部功氏(以下、阿部):電池材料事業本部長の阿部です。それでは電池材料事業につきまして、「自動車の環境規制と電動化」、「電池材料事業の戦略」の2つについてご説明いたします。

まず、電池の環境規制についてご説明します。まず、現行のバッテリーは「⾃動⾞⽤」と「⺠⽣⽤」、大きく分けてこの2つがあるのですが、昨今、電池の需要が増大しているのは主に自動車用です。自動車用の材料において、なぜここまで電池が伸びているのかという背景をまずご説明します。

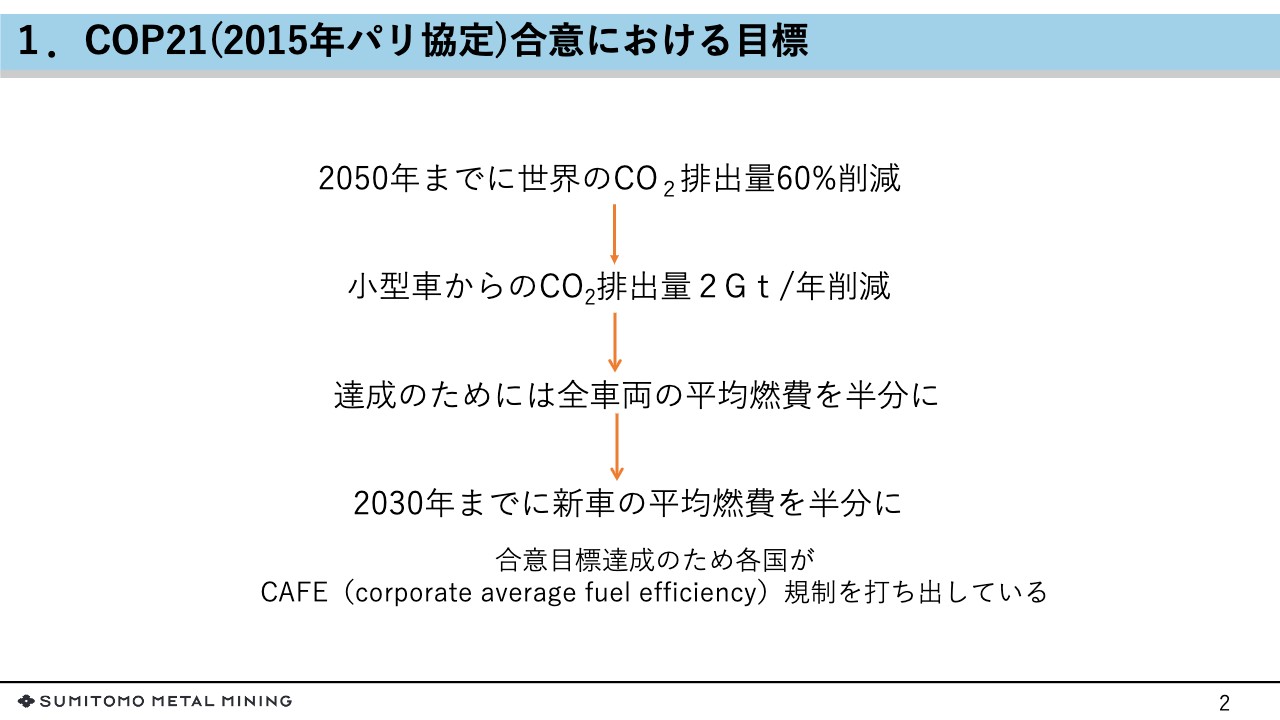

背景としては、COP21(2015年のパリ協定)の合意が根本にあります。COP21には、2050年までに世界のCO2の排出量のうち60%を削減するという大きな目標があるのですが、その目標を達成するために、小型車からのCO2排出量を年間で2ギガトン削減するという国際的な取り決めになっています。

こちらを達成するためには、全車両の平均燃費を半分に減らす必要が出てきます。「CO2排出量の削減のために、燃費を半分にする」ということを達成するためには、2030年までに新車の平均燃費を半分にするということが、COP21で決められた目標です。

この合意目標の達成のために、各社がCAFE規制を打ち出しているというのが足元の状況になっています。

2.各国の規制状況

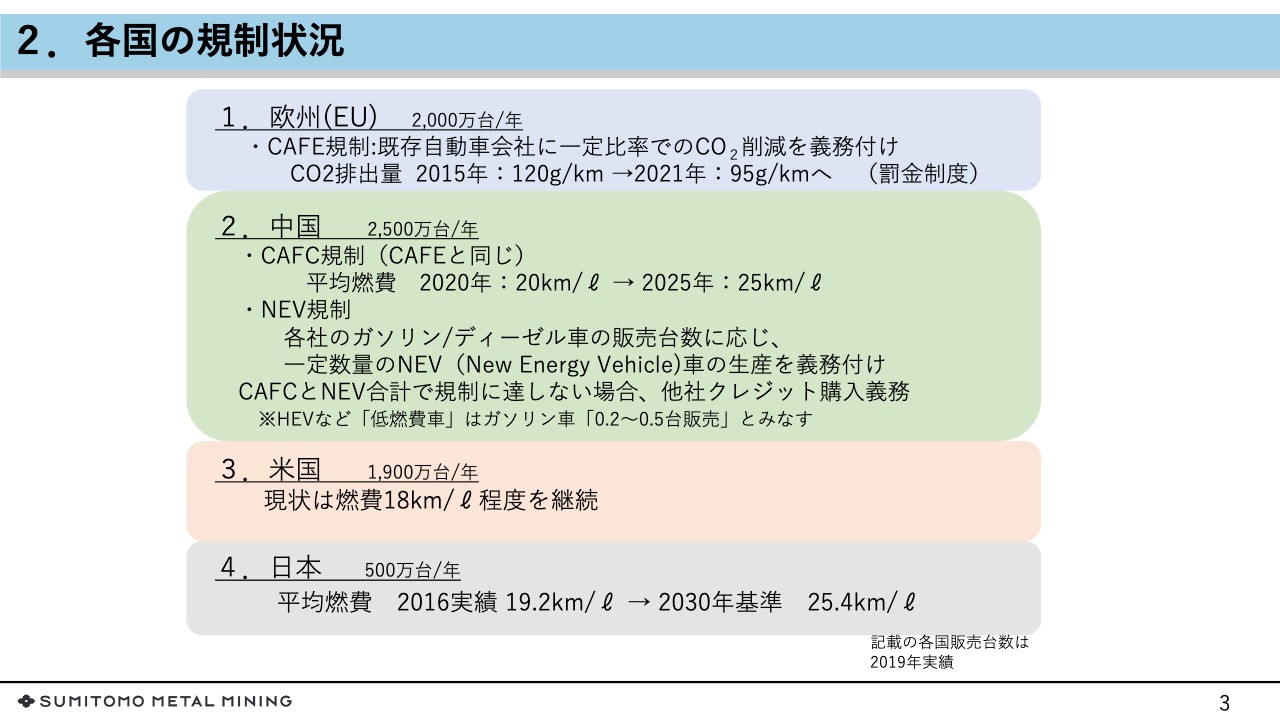

次に、各国の直近から2025年頃までの規制です。まず、欧州のCAFE規制が多く報道されています。欧州では、年間で約2,000万台の新車が販売されているのですが、CAFE規制ということで、欧州の自動車会社に一定比率でのCO2削減を義務付けています。2015年にはCO2の排出量として、車が1キロメートル走るのに排出するCO2量が120グラムだったところを、2021年には1キロあたり95グラムへ削減しようと動いています。

この裏には罰金も絡んでおり、2021年度の販売では会社によっては数千億円の巨額の罰金が発生するような罰金制度を強いています。2015年にはヨーロッパでいわゆるディーゼル不正があったことを背景に、この規制を達成するためにそれまでのディーゼルからEV、電動車へと舵を切ったというのが欧州の今の状況です。

続きまして中国ですが、今や世界で新車の販売台数が1位ということで、年間2,500万台の新車が販売されています。中国はCAFE規制とNEV規制という2本立ての規制を強いています。

CAFE規制は「2025年には会社の平均燃費をリッター25キロまで上げなさい」というもので、NEV規制は、各社のガソリン・ディーゼル車の販売台数に応じて、一定数のNew Energy Vehicleと呼ばれる新エネルギー車の生産、販売を義務付けることになっています。

こちらも、CAFE規制とNEV規制の合計で規制値に達していない場合は、他社クレジットの購入義務が発生することになっており、他社からクレジットを買わなければならない会社も多数存在するという状況になっています。中国でEV専業企業が有利なのは、このクレジット販売にも寄与しているというところがあります。

米国は、共和党のトランプ大統領のもと、パリの合意からも脱退するという動きがあり、米国だけが、全世界的なCO2削減に逆行しているというのが現状です。燃費は18キロ/リッターをずっと継続するということで、それ以上厳しい規制は今のところ発表されていません。

しかしながら、大統領が民主党に変わることにより、米国についても、これからCO2に関する規制は厳しくなっていくものと考えられています。

共和党時代において、米国産の部品を使わなければならない、USMCAという法律がカナダ、米国、メキシコの間で結ばれたのですが、米国にメキシコから自動車部品が大量に入ってくるのを止めるということで、米国で作る車のバッテリーを米国内で作る比率を上げるという話が出てきています。

環境規制とは別に、そのような規制が米国に出てきて、米国内でバッテリーを作らないといけないという圧力が強まっているところが、欧州や中国とは違う動き方になっていると思います。

最後に日本です。日本も年間500万台の新車が販売されています。国別で見ると、日本はいまだに世界3位の新車販売台数を誇っており、2016年の実績値でリッター19.2キロの平均燃費を、2030年基準で25.4キロまで上げるという目標が掲げられています。

先日、政府の発表といいますか、リーク記事において、経産省が2030年代半ばまでにガソリン車を撤廃する……新車販売はすべて電動車にするというような政策を発表したと出ていますし、菅総理大臣が、2050年にはカーボン排出量を0にする「カーボンニュートラル」を目指すと発表していますので、欧州、中国には一歩遅れていた感のある日本も、政策としてCO2の削減に動き始めたというのが現状となっています。

3.電池主要部材の市場規模

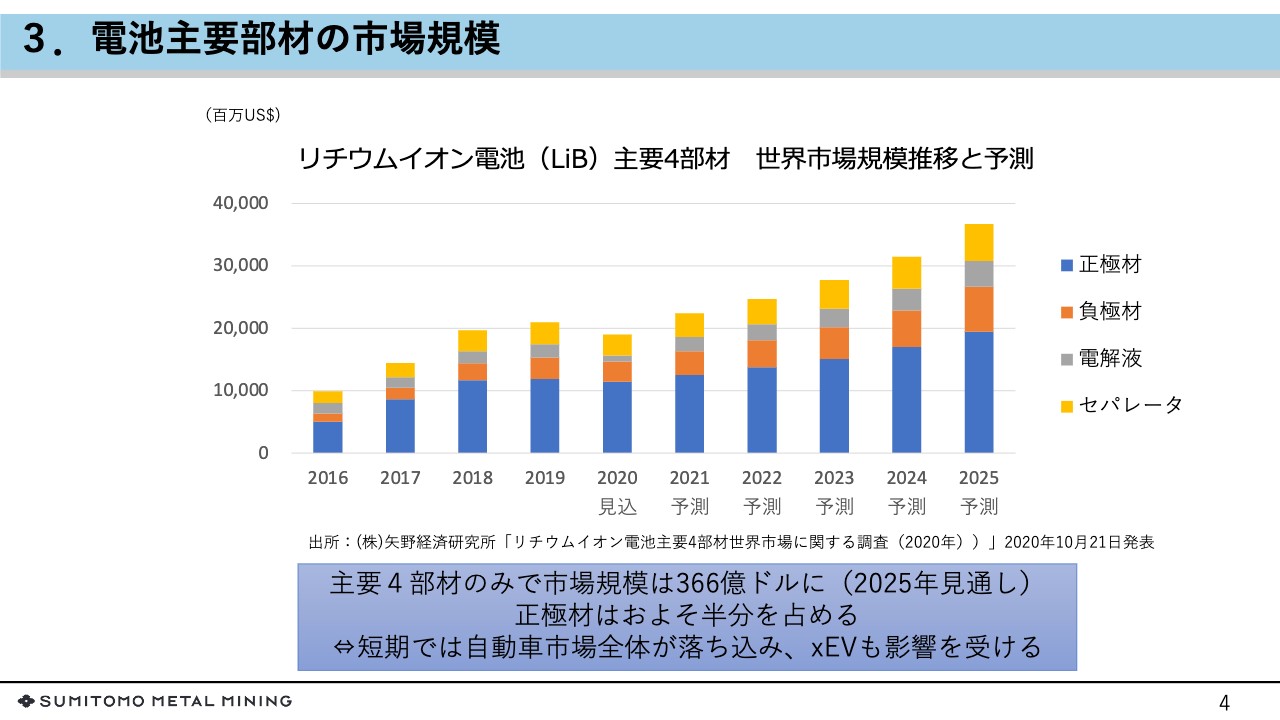

次に、電池主要部材の市場規模です。電池主要部材の市場規模については、株式会社⽮野経済研究所が予測している数値を使わせていただいています。2020年の特に前半は新型コロナウイルスの影響で⾃動⾞市場全体が落ち込んでおり、その影響で部材の販売も落ち込みました。

正極材が電池部材の半分を占めており、2025年に向けてさらなる伸びが予測されています。世界市場は現在の1.2兆円から約2兆円へと、⾮常に⼤きな伸びが⾒込まれています。

また、電池部材は特に、⽇本の素材メーカーの強さがあるところです。正極材料は我々や日亜化学工業株式会社、負極材料は昭和電工マテリアルズ株式会社(旧日立化成株式会社)、電解液は三菱ケミカル株式会社、セパレーターでは旭化成株式会社や住友化学株式会社など、電池の各主要部材については日本のメーカーが非常に強いという状況です。

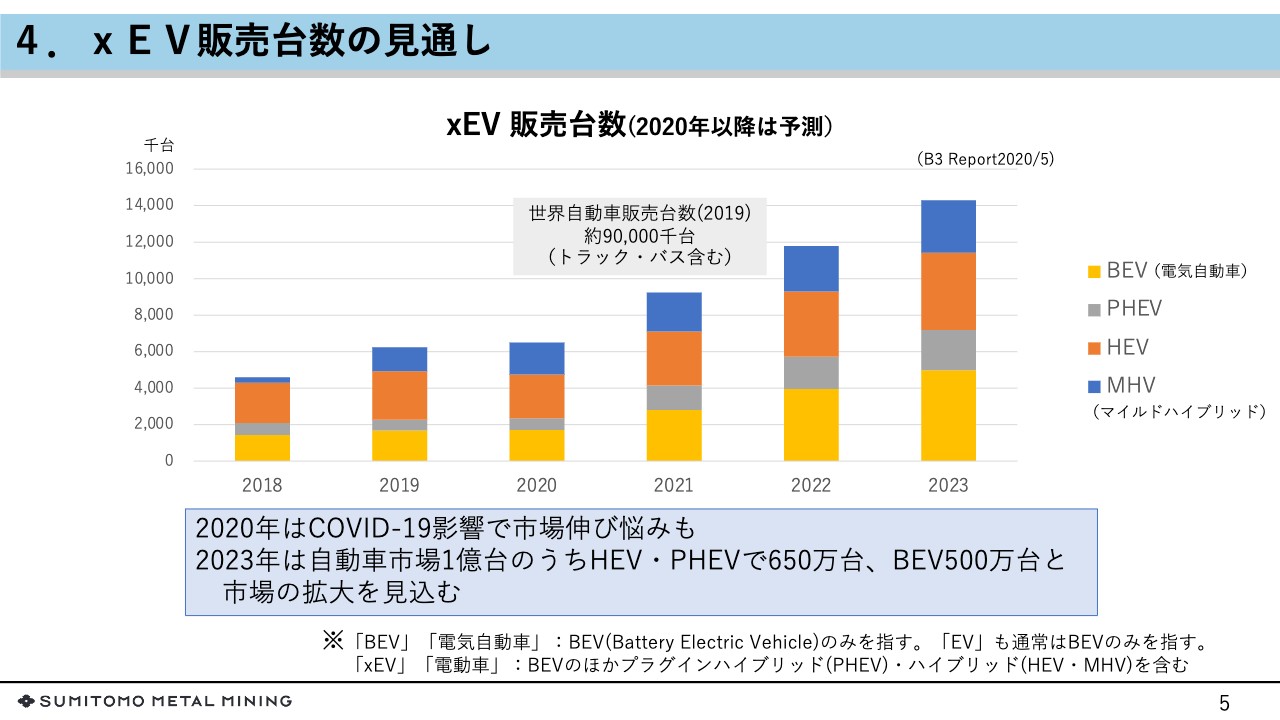

4.xEV販売台数の⾒通し

次に、xEVの販売台数の見通しを示しています。図にもありますように、マイルドハイブリッド、ハイブリッド、プラグインハイブリッド、それから純粋な電気自動車の4つをまとめてxEVと呼んでいます。報道等で「ガソリン車禁止」「全電動」という内容をご覧になった場合、日本政府が言った「全電動化」はxEVの4つを指しているということになります。

2019年は全⾃動⾞の販売台数が世界で9,000万台、そのうち約600万台がxEVの新車となっており、2019年は7パーセントをxEVが占めていたということになります。EVが大きく伸びると言われる中、ガソリン車に比べるとシェアはまだわずかになっています。

xEVについては、ここ数年でさらに倍単位で伸びる余地がある市場というのが一般的な見方だと考えています。なお、2020年は自動車市場全体が大きく縮んでいるのですが、EVは比較的好調でBEVも前年並みという水準になっています。

EVの顧客層が早く市場に戻ってきたということと、欧州および中国において、積極的にEVに対しての補助金が出たというところも、EV販売が自動車全体の販売に比べて落ちが少なかった理由の1つではないかと考えています。現時点では、特にBEVの普及について、各国政府の補助金が非常に大きな販売のインセンティブになっていると考えています。

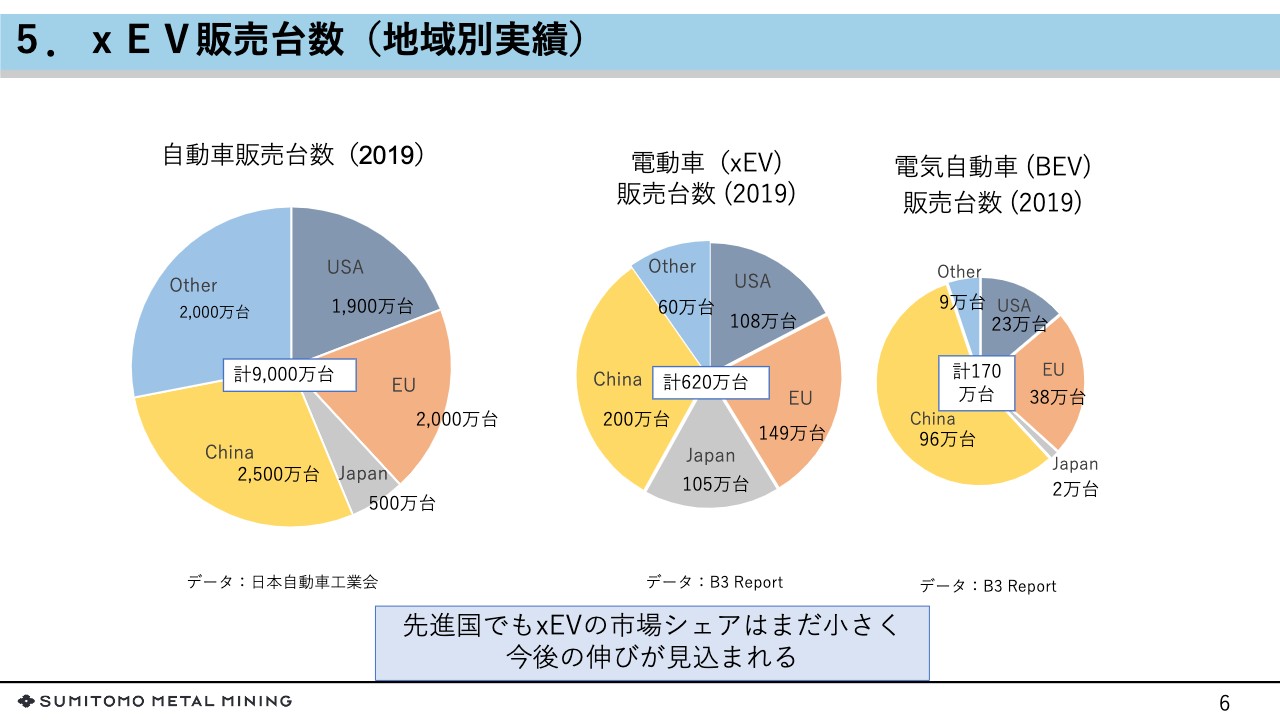

5.xEV販売台数(地域別実績)

こちらは国ごとの自動車販売台数です。データ元が一番左と右2つでは違うため、純粋に対比はできないのですが、参考ということでここに示しています。中央のグラフにおいて、電動車の中で日本の占める台数が非常に多いのですが、これはハイブリッド車が日本で非常によく売れているためです。

純粋な電気自動車という点を見ると、やはり、中国、欧州、米国に比べると日本は非常に小さいと見て取れると思います。また、xEVの販売として「Other」の部分、要は米国、欧州、日本、中国以外のところの販売台数が非常に少ないということで、その4つ以外の国はまだまだこれからだということが見て取れると思います。

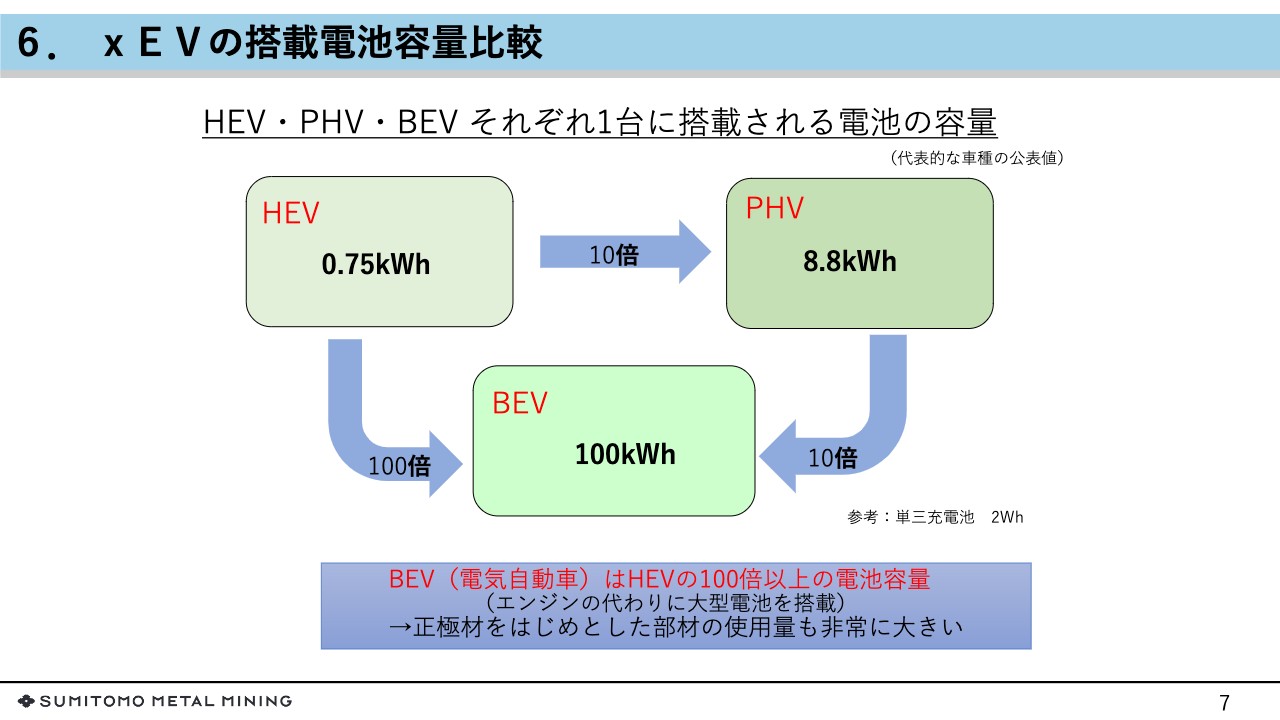

6. xEVの搭載電池容量⽐較

次に、電池材料事業として非常に大きな影響が出るのがこの図です。こちらはなにを示しているかというと、ハイブリッド車、プラグインハイブリッド車、それから純粋なEVに積まれる電池の容量を示しています。

そちらに書いてあるとおり、ハイブリッドでは0.75キロワット、プラグインでは8.8キロワット、BEVは100キロワットということで、ハイブリッドとプラグインで10倍の容量差、ハイブリッドと電気自動車でいうとほぼ100倍の容量差があり、1台あたりに積まれる正極材料がこの比率で増えるということから、ハイブリッドよりも電気自動車のほうが圧倒的に正極材料の使用量が多いということが見て取れると思います。

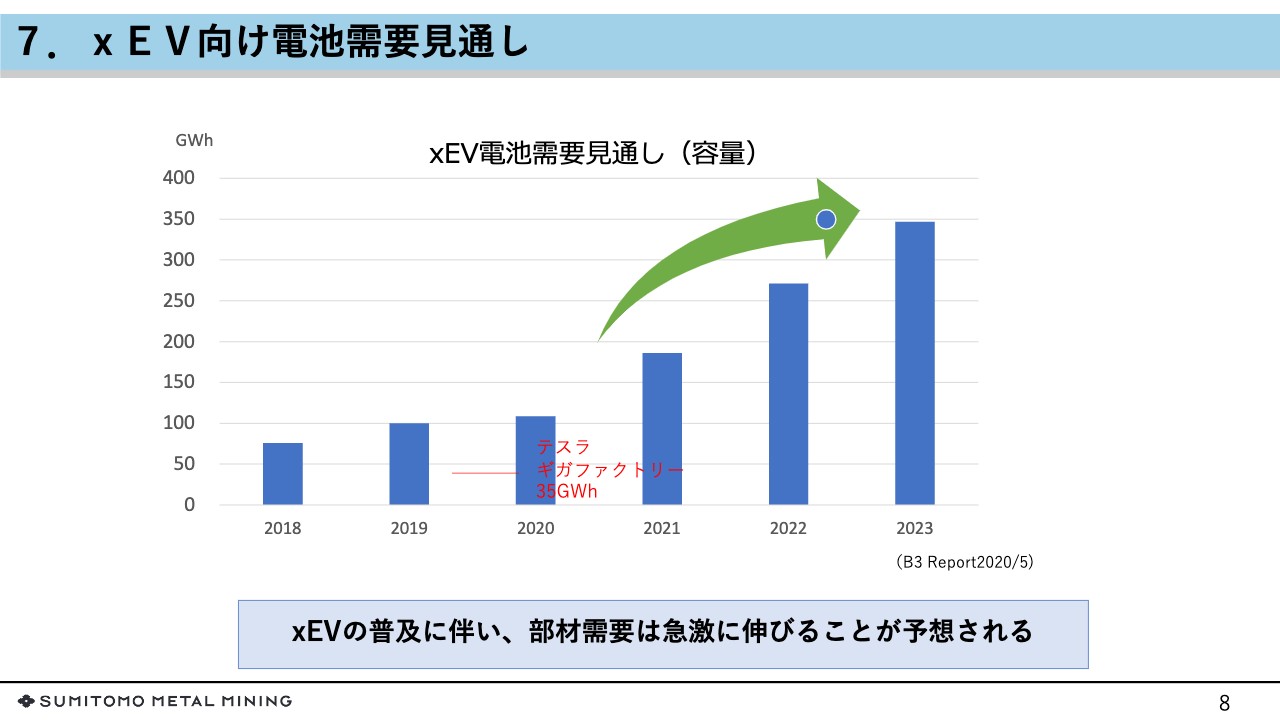

7.xEV向け電池需要⾒通し

xEVの電池需要の見通しです。xEVの普及に伴い、部材需要は急速に伸びることが予想されています。これが2020年のところですが、テスラが35ギガワット、世界全体で100ギガワットということで、30パーセントくらいがテスラの需要で成り立っているということです。欧州各社が発表しているとおり、これからさまざまな電気自動車が発売されていきますので、2023年に向けてこのような量の電池の需要が発生すると見ています。

1.電池材料事業の戦略

当社の電池材料事業についてご説明します。当社の強みは、資源、製錬、材料を一貫したサプライチェーンを保有していること、1990年代から金属粉体技術を活かして電池材料を製造し、現在では専門の研究所も保有していること、その研究体制とサプライチェーンを活かしてリサイクルまで手掛けられることが挙げられます。

現在の正極材はニッケル系が中心となっています。リチウムイオン電池や全固体電池という言葉から、従来の「ニッケル水素」と違いニッケルが減っている印象を持たれているかもしれないのですが、実際には中心となる正極材はニッケルで、電池容量を決める重要な役割を果たしています。

先ほど、金属事業本部から説明がありましたが、当社は高純度ニッケルの精錬を長年行っており、ニッケルに関しては資源や技術に関するさまざまな知見を持っていることが最大の強みと考えています。

また、お客様である自動車メーカーは、比較的長期スパンで将来を見通した開発を行っていることから、次世代に向けた研究開発にあたっても有利な位置にいると言えます。全固体電池向けについても、電池研究所で既存のニッケル系正極材料の進化型として研究開発を行っています。

2.安定供給(サプライチェーン)

当社のサプライチェーンは、出資するフィリピンの鉱⼭会社から低品位ニッケル鉱⽯を受け⼊れ、フィリピンの製錬所でHPAL技術で製錬するところから始まります。このあたりは先ほど金属事業本部の説明にもありましたが、フィリピンで製錬されて生成したニッケル・コバルト混合硫化物を日本に持ってきて、電池材料の大本の原料である硫酸ニッケルに生成します。

その硫酸ニッケルを愛媛県の磯浦工場等に持っていき、そこでプリカーサ、それから電池材料に仕上げて販売するという、鉱石から金属・材料まで一貫したサプライチェーンを保有するというところが強みと言えます。

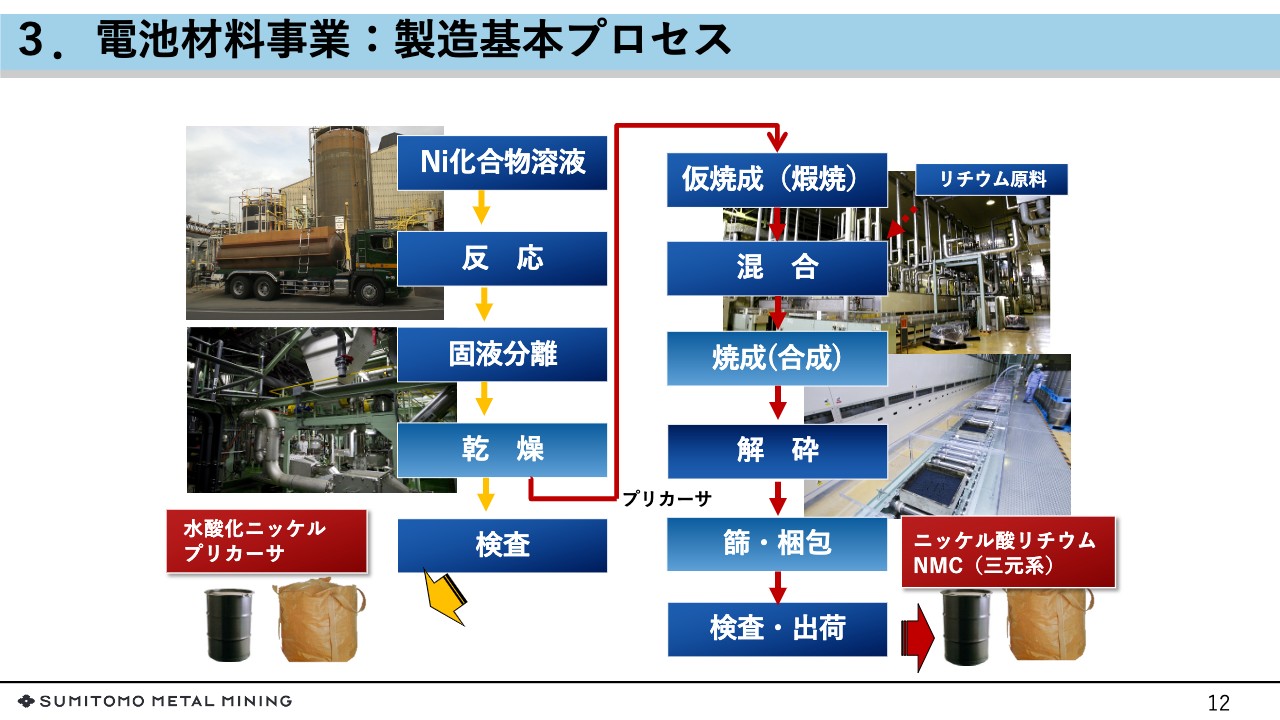

3.電池材料事業:製造基本プロセス

電池材料の製造基本プロセスです。先ほど示した硫酸ニッケル等のニッケル化合物を磯浦工場等に持ち込み、そこで反応、固液分離、乾燥して、まずはそこで水酸化ニッケルのプリカーサを製造します。このプリカーサを煆焼し、リチウムと混合して焼成、粉砕することでニッケル酸リチウムもしくはNMC、三元系の材料を製造しています。

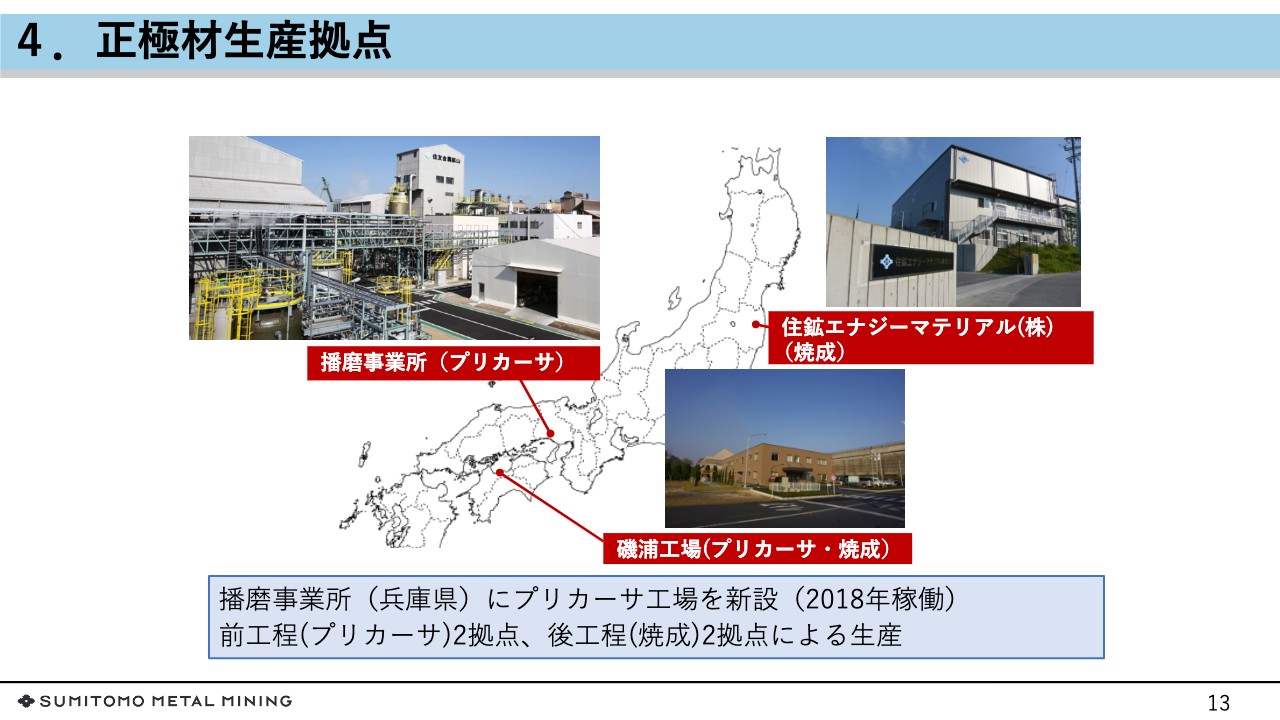

4.正極材⽣産拠点

正極材の生産拠点としては、播磨事業所でのプリカーサ製造、磯浦工場でのプリカーサと焼成工程、それから福島楢葉町にある住鉱エナジーマテリアルでの焼成ということで、全国で大きく3拠点を有して生産しています。

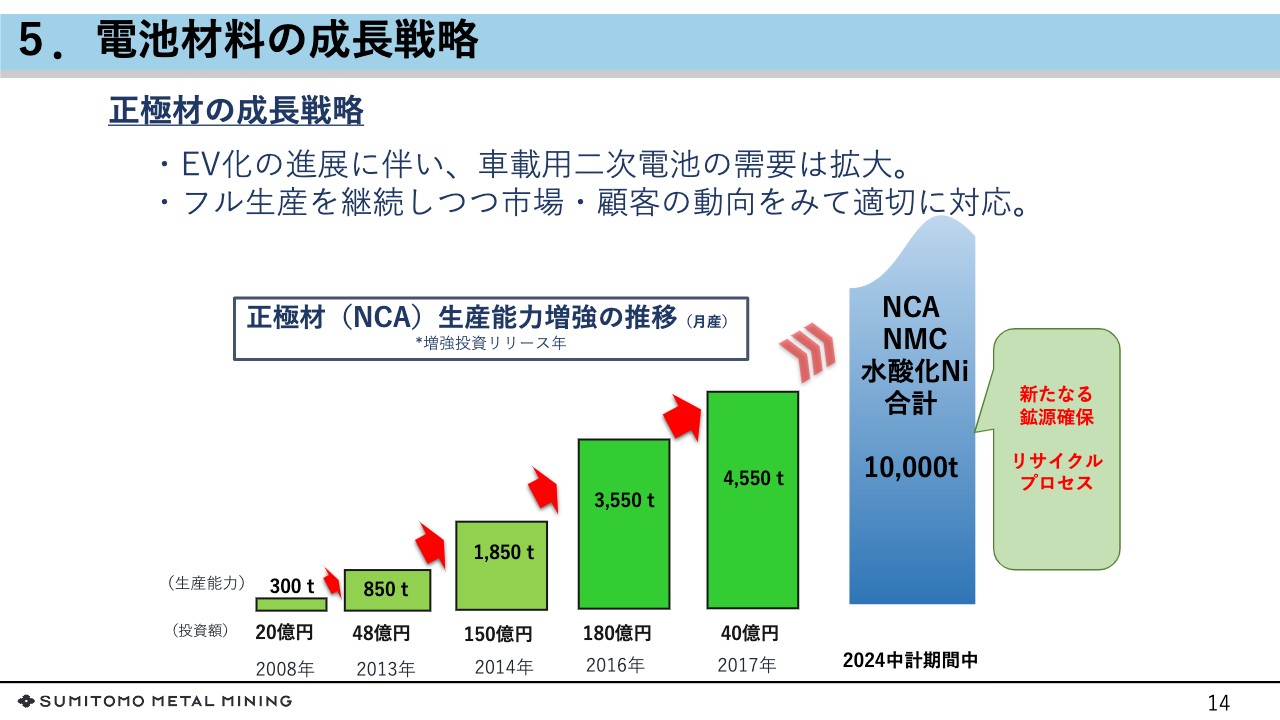

5.電池材料の成⻑戦略

電池材料の成長戦略ですが、正極材料はEV化の進展に伴い、車載用の二次電池の需要が増大してきており、2013年にNCAで月産300トンを始めに月産850トンへ増産を決定、急速に生産能力を拡大して6年で15倍に拡大してきました。これらは、これまでご説明してきたとおり、電気⾃動⾞の急速な伸びに対応してきたものです。今後も中期的に⽣産能⼒の拡⼤を検討していくこととしています。

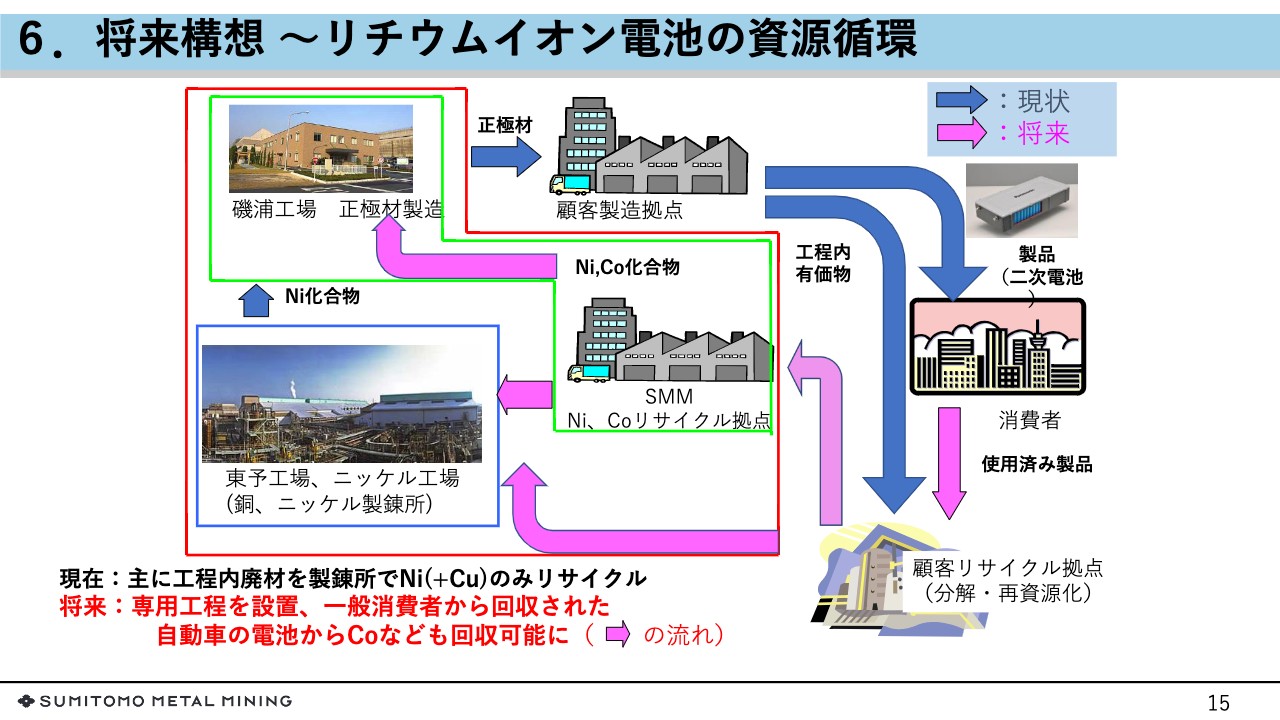

6.将来構想 〜リチウムイオン電池の資源循環

将来構想として、⾞載電池のリサイクルも研究しています。現在は⼯程内で発⽣した分が中⼼ですが、将来的に電動⾞の廃棄が増えることを⾒込み、⼀般消費者からのリサイクル、各資源のリサイクルができる体制の検討を⾏っています。

当社は愛媛県の電池材料⼯場の付近に、銅、ニッケル製錬所を有しており、さまざまな⼯程を利⽤して、有利な⾦属回収ができるという強みを持っています。 この図にも出ていますが、トヨタ自動車株式会社と共同で一部ハイブリッド用のニッケル水素電池のリサイクルを始めており、これからリチウムイオン等の化合物のリサイクルも一部始めているというところです。

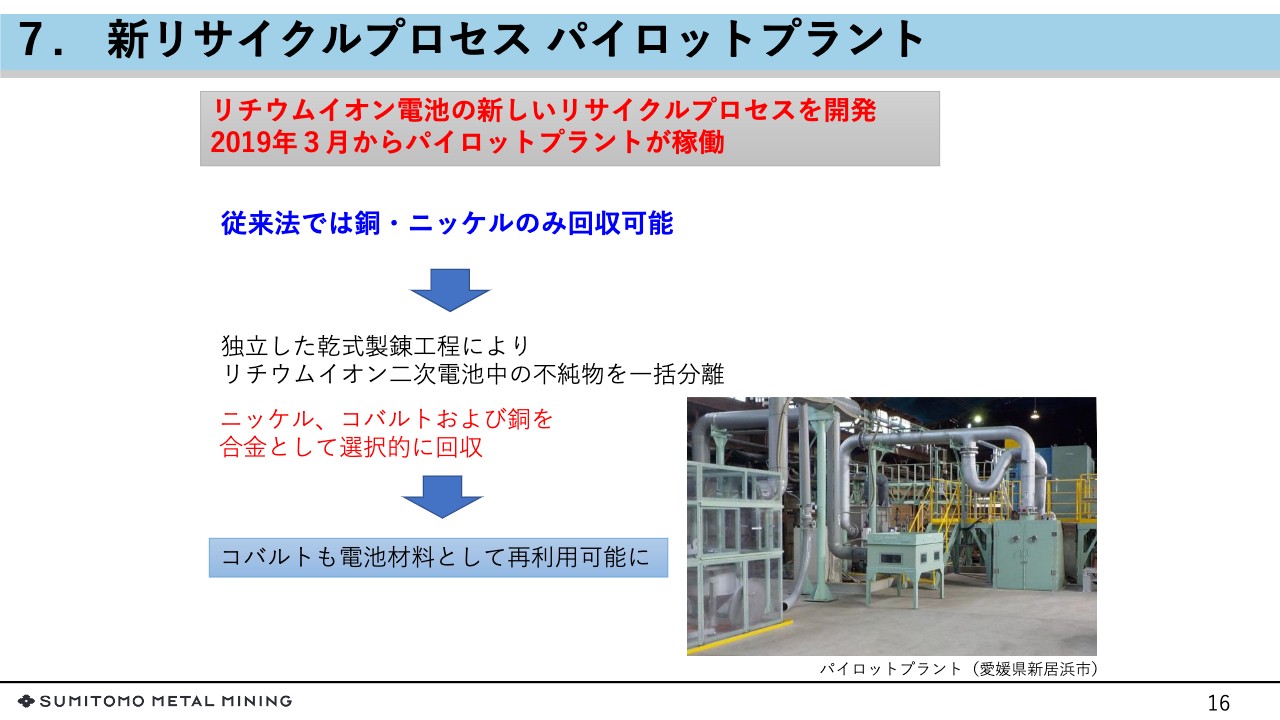

7. 新リサイクルプロセス パイロットプラント

これまでのリサイクルのプラントはコバルトが回収できないため、現在、コバルトを回収できる新しいリサイクルプロセスの開発を行っています。パイロットプラントを作って、銅やニッケルだけでなくコバルトも回収できる、総合的に電池から有価金属が回収できるようなプラントの研究開発を進めているところです。以上で電池材料事業の説明を終了いたします。

質疑応答1:新工場の建設および全固体電池について

司会者:「11月の説明会の資料では『新工場の建設も視野に』と言及されていましたが、日本以外での建設の可能性はありますか? あり得るとしたら、その理由を教えてください。また、全固体電池用途の正極材料の開発について、既存のニッケル系材料の進化系というお話でしたが、具体的にはどのようなものが要求されるのでしょうか? 液系と異なる要素はありますか?」という、2つのご質問です。

阿部:まず、1つ目の質問にお答えします。新工場の建設も視野に入れているという発表をしており、日本以外も視野に入れているのかというご質問ですが、日本以外も当然検討は進めています。

その最大の理由は、やはり先ほどお伝えしたとおり、米国ではUSMCA、欧州もやはり地産地消というようなところで、政治がそのような志向をして各国が動いていますので、それに合わせて拠点を海外に持つということも選択肢の1つと考えています。完全に政策的なものに追随するため、候補の中に入っています。

2つ目の全固体の正極材料について、液系とどこが違うのかという話ですが、やはり電解液、電解質が違います。液系は、電解液と正極材料が反応する化学反応で、全固体では固体電解質が正極材料と反応する化学反応になります。やはり、その化学反応の違いを考慮し、表面処理などの技術について、固体電解質においては液系とは違うものを見つけ出していく必要があります。

質疑応答2:顧客拡大の構想について

司会者:「現在のお客さま以外に、拡販する構想はありますか? 月産1万トン体制になった時ですか?」というご質問をいただいています。

阿部:現在の顧客以外のところに拡販するというお話ですが、今のところ、現在の顧客以外に販路を広げることは現時点では考えていません。基本的にトヨタ自動車株式会社、パナソニック株式会社を軸足に事業を拡大していくというところは変わっておらず、月産1万トン体制を構築する時も、やはりこの軸足は崩さないというのが今のところの基本姿勢です。

質疑応答3:全固体電池の商用化などについて

司会者:「先般、電池研究所の拡張、設備拡充について、2022年7月の完成を目途としていると発表されました。全固体電池用正極材の開発にも関わってくると思うのですが、全固体電池商用化への御社の考える時間軸についてのお考えをお聞かせください。また、民生用途が自動車用に先行するとのことですが、御社はそれぞれどのように関わっていくのでしょうか?」というご質問をいただいています。

阿部:2022年に電池研究所の拡張を、全固体の研究開発をメインに行うと発表していますが、正極材料という観点で見ると、全固体についての難易度はそれほど高くないのですが、何といいましても、メインの固体電解質の難易度が非常に高いと考えています。

コストや製造の安定性など、諸々の高い障壁があると思っていますので、自動車用に普通に普及し始めるには、まだまだ10年単位で時間がかかるのではないかと考えています。

民生のほうが先行するのではないかということについては、民生のほうが先行すると思います。自動車用に開発されている硫化物系ではなくて、セラミックコンデンサのメーカーの各社が扱っている酸化物系の固体電解質が民生で先にウェアラブルなどの非常に安全性が必要な用途に使われていくのではないかと考えています。

ただ、今のところ、この酸化物系については、貯めることのできる電気が非常に少ないため、自動車用まで発展する可能性は現時点ではないと考えています。

質疑応答4:正極材における競争優位性と電池材料の利益率確保について

司会者:「1つ目は中国でのリン酸鉄普及や韓国で開発されるNCMAなどを踏まえた上で、御社は正極材の今後の競争優位性をどのように評価されますか? というのが1つ目、2つ目はテスラを含めて、電池コスト低減の取り組みが加速していると思うのですが、電池材料1万トン体制になった際に高水準の利益を計上することは可能でしょうか? 利益率を維持するための取り組みとしてどのようなものが考えられるでしょうか?」というご質問です。

阿部:まず、LFPやNCMAを踏まえた上での、当社の材料における今後の優位性というお話についてです。LFPは、我々の作っているニッケル系の材料に比べて圧倒的に容量が低いということがあります。ただ、電気自動車の用途という点ではLFPも低価格ですので、シティーコミューターなどのようなところのEVにはどんどん使われていくのではないかと思います。

我々としては、LFPについては我々の材料と棲み分けが可能ではないかと考えています。LFPもありハイニッケルの材料もありというところで、EV全体として棲み分けがなされていくかと考えていますので、現時点で大きく競合するとは考えていません。

NCMAは基本的にハイニッケルの中の1品種であり、はっきり言えば我々が作っているNCAとほぼ同じものと考えています。そのため、こちらは性能と価格でどのようなかたちで勝っていくのかというところですが、今のところは容量、その他は我々のほうが性能の面で優位に立っていると感じています。コストや性能で、これからもどんどん厳しい競争がなされると考えています。

2番目の、電池自身の低価格化ということで、特にどんどん安い目標を掲げられている電池材料において、どのように利益率を確保していくのかというところについては、我々としても非常に難しい問題だと考えています。

生産の革新、それから有利原料の使用というところで、特に有利原料の使用等については我々は製錬技術も有していますので、他のメーカーが例えば使いづらい原料を電池の原料にするなど、先ほど発表の中でもありましたリサイクルで得られるものを有効に活用していくというようなところで、利益率を確保していきたいと考えています。

新着ログ

「非鉄金属」のログ