エヌ・シー・エヌ、上期は減収も物件受付・見積出荷数は高水準で推移しており通期は増収増益見通し

2021年3月期第2四半期決算説明会

田鎖郁男氏(以下、田鎖):本日は、2021年3月期第2四半期における経営状況について、投資家のみなさまを中心にご説明させていただく機会を設けさせていただきました。

世界では、まだ新型コロナウイルス感染者数が継続的に増加しており、予断を許さない経済状況ではありますが、このような中、エヌ・シー・エヌも、ウィズコロナ時代に即した営業戦略、経営を行ってまいりたいと思っています。

まずは投資家のみなさま方に説明させていただき、後に、またWebによる説明会を開催させていただきたいと考えています。それでは、説明に入らせていただきます。

今日のご説明の内容は4項目です。会社概要・事業概要、業績ハイライト、連結業績見通し、そして今後の取り組みの変化についてご説明したいと思っています。

会社の目標

本日、初めてお越しいただいた方もいらっしゃるため、当社がどのような業務を行っているかにも簡単に触れながらご説明したいと思っています。

エヌ・シー・エヌは、日本に安心・安全な木構造を広めることを目的に設立されました。そして、この日本における住宅の資産価値が非常に低いことに鑑みて、資産価値を上昇する仕組みを、全国の供給者と一緒に、ネットワークして広めていくということで、この2つの経営目標を持って、現在、そして未来も進めていきます。

日本に安心・安全な木構造を普及させる。

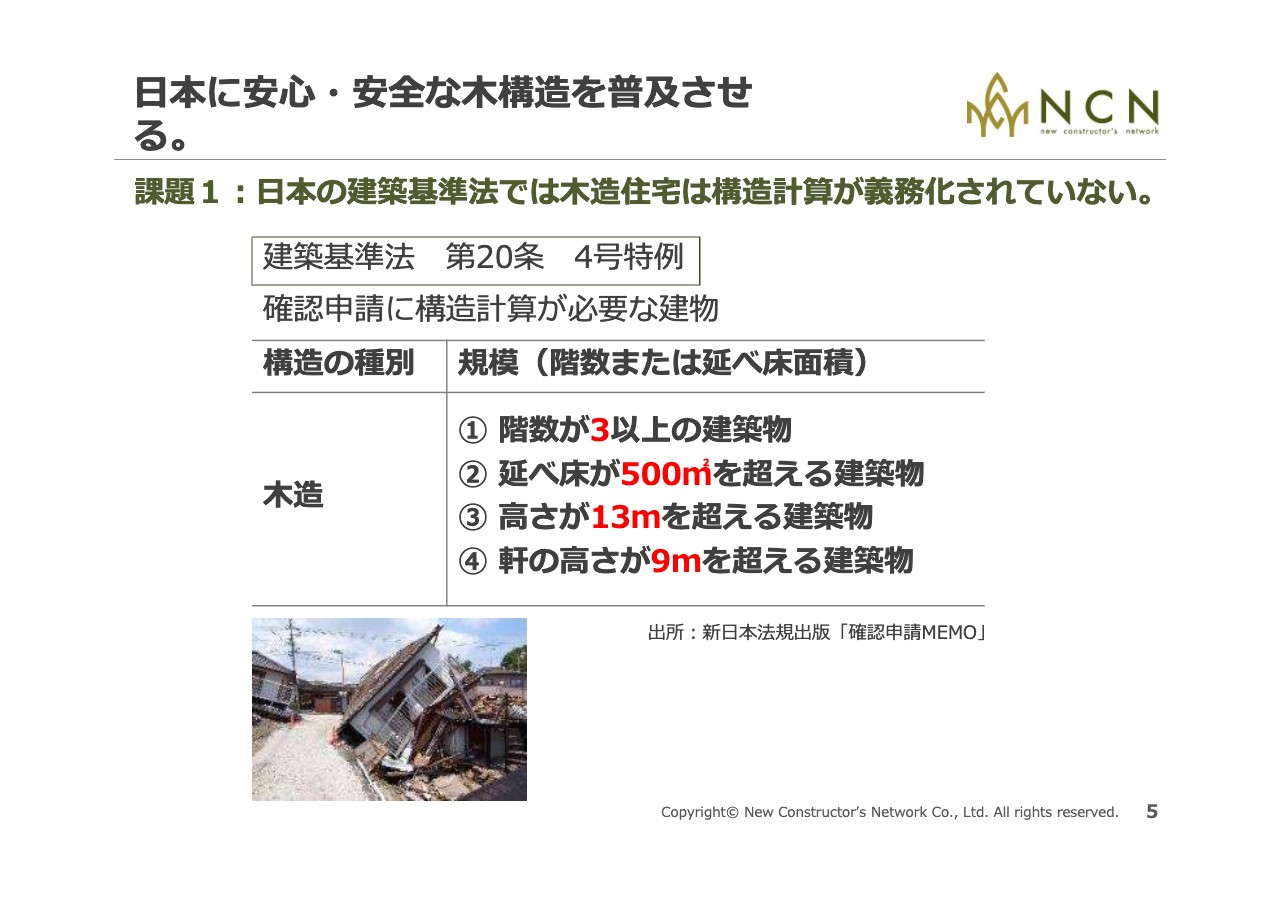

これまでに聞いていただいた方は少し重複してしまいますが、この国の木造の住宅は、これだけ地震がある国にもかかわらず、構造計算しないという慣例を持っています。

資料にあるとおり、建築基準法の中では「安全な建物をつくるように」という条文が入っているのですが、現在、木造では3階建未満や500平米を下回る小さなもの、つまり多くの木造の戸建住宅は構造計算されていないという現状があります。

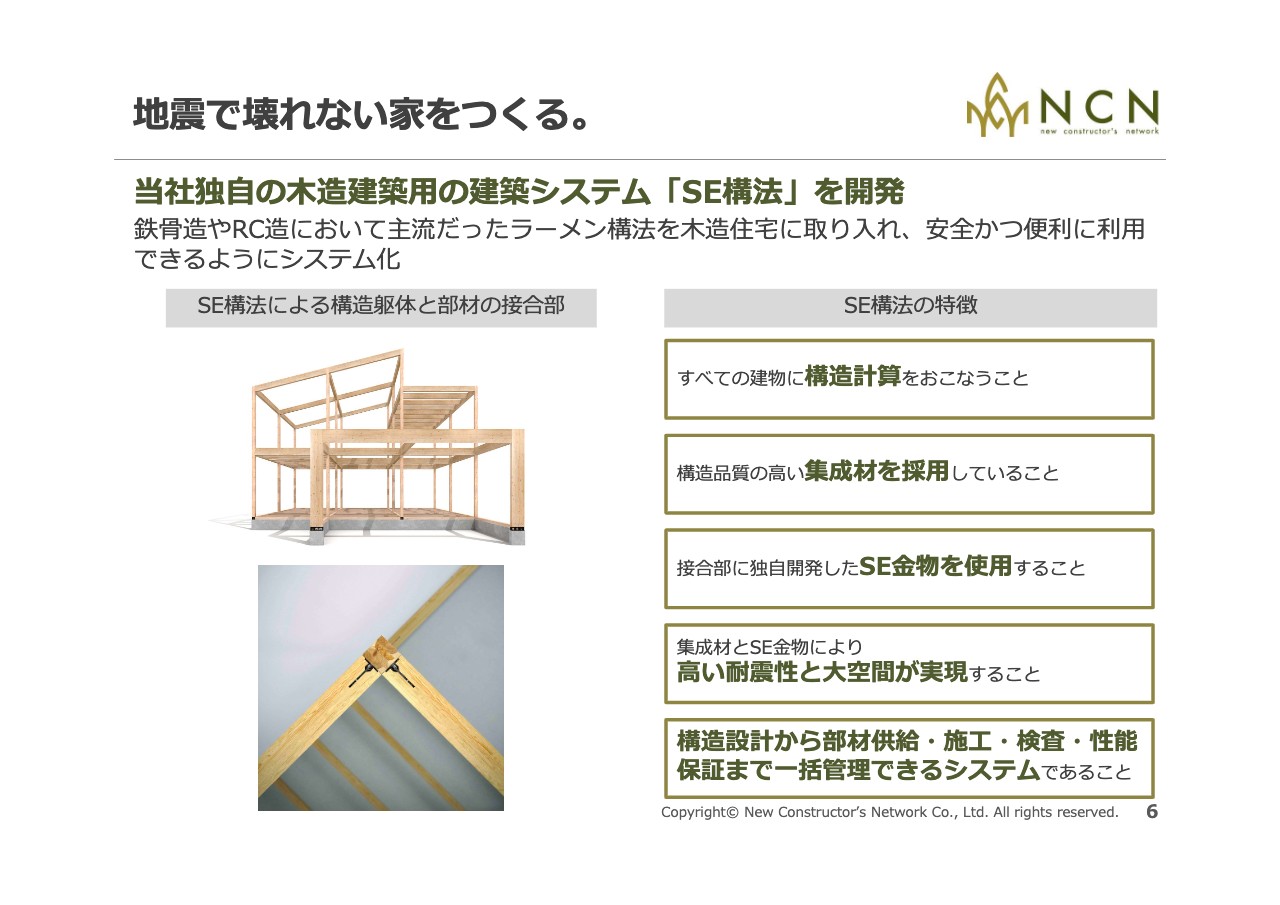

地震で壊れない家をつくる。

そのような状況を打破するため、当社はすべてに構造計算を行って、耐震性を確保した建物を1棟でも多くみなさま方に供給することを目的としています。

日本に資産価値のある住宅を提供する仕組みをつくる。

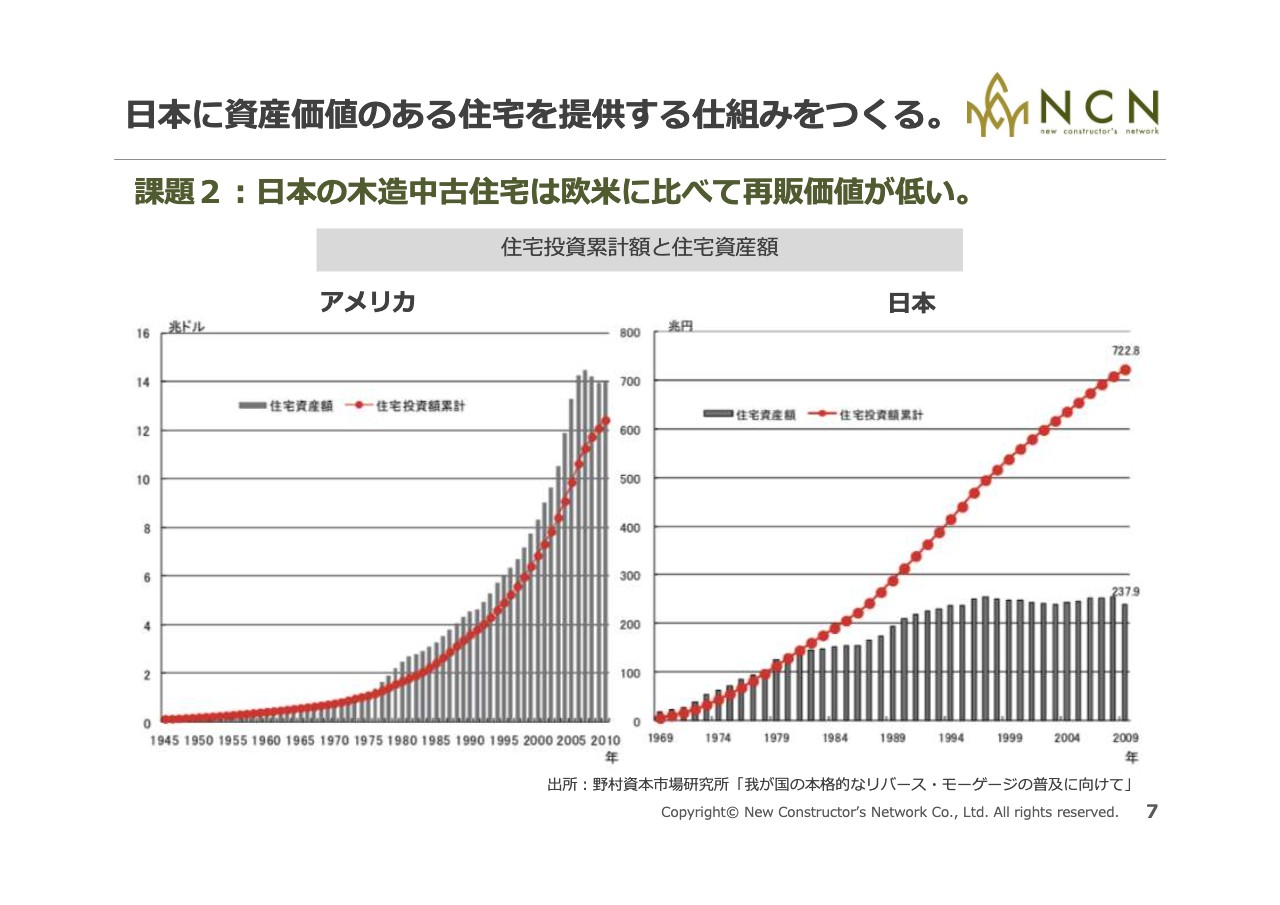

また、投資家のみなさまにとっては「釈迦に説法」になってしまうかもしれないのですが、住宅の資産についてお話しします。アメリカにおいては、建物と土地を一緒に評価して中古で流通させることで、買った時の金額とほぼ変わらない値段で住宅が流通するため、住環境の充実が図られています。

一方日本では、構造計算をしないなどいろいろな状況の中で、中古住宅が流通しません。日本の木造住宅は、買ったすぐ後に資産価値が減少するという、非常によくない状況にあります。そこで現在、全国500社と「登録施工店制度」という制度を用いて、この2つの課題に取り組んでいます。

当社の名前は「New Constructor's Network」です。構造計算しない常識、そして中古住宅の資産価値が減ってしまうという常識に立ち向かい、新しい供給者をネットワークするという意味で「New Constructor's Network」という名前で業務を行っています。

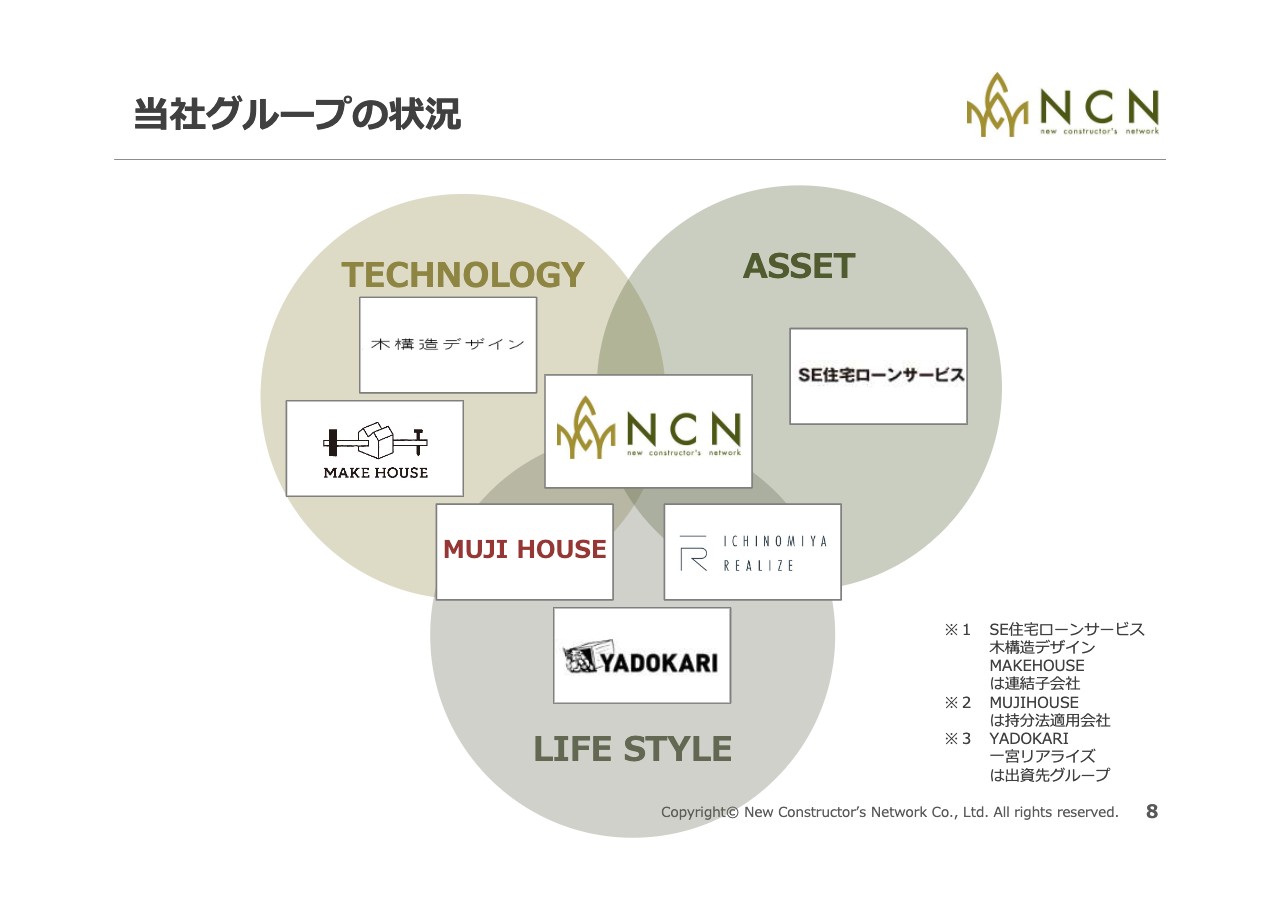

当社グループの状況

昨年に株式を公開させていただいた後、資料にあるように、それぞれの取り組みを関係会社をもってさらに進めていこうということで、テクノロジーの分野と、中古流通または資産価値に対して取り組むアセット分野、そして、今の状況でかなり変わってきていますが、ライフスタイルの変化に対してどのように考えていくかというライフスタイル分野に対する事業の3つを柱として進めています。

2021年3月期 上期連結業績

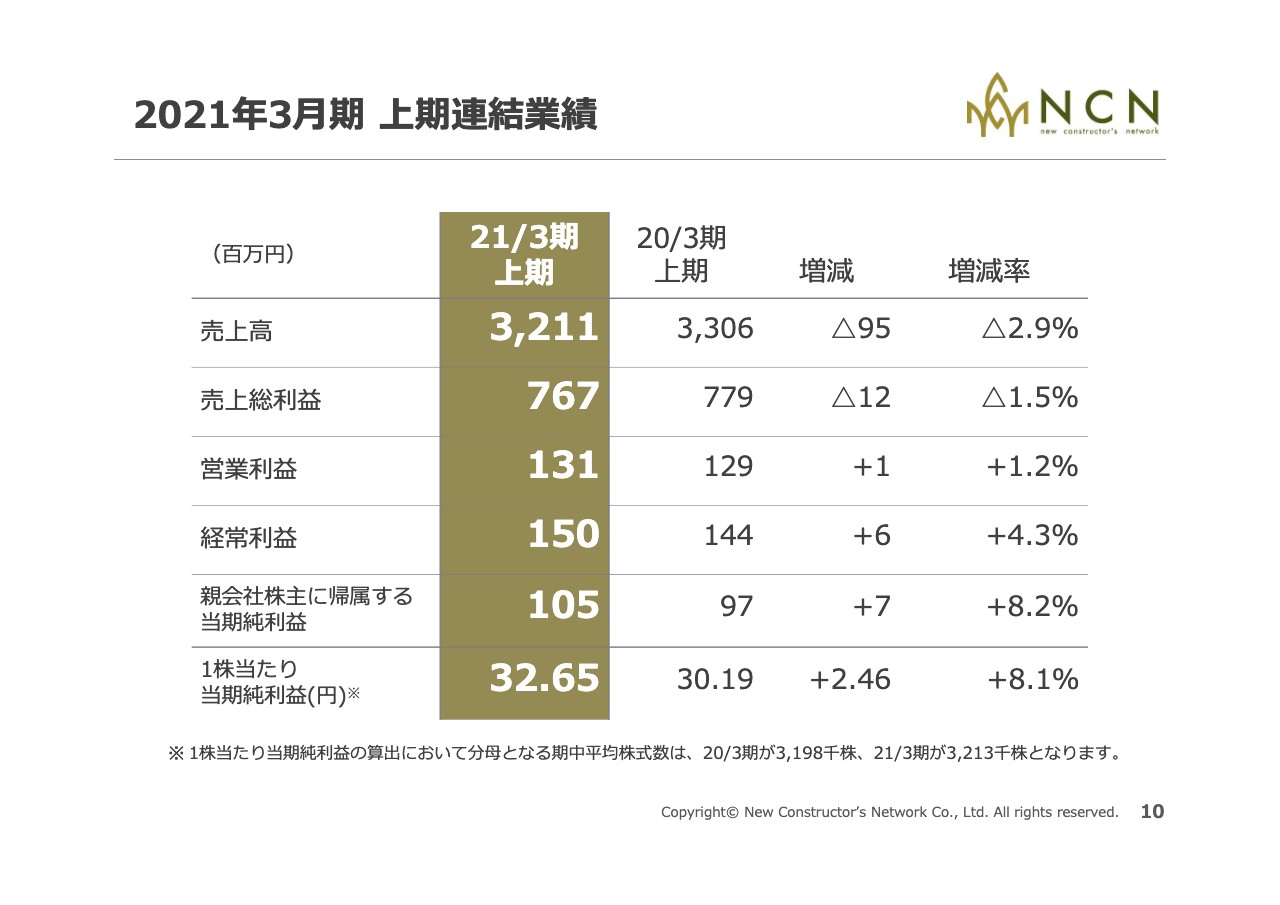

今期の業績のハイライトですが、すでに上期の決算については、11月12日に修正を発表させていただいたところです。

その内容ですが、上期の売上高は32億1,100万円で、前期比マイナス2.9パーセントです。売上総利益は7億6,700万円で、マイナス1.5パーセントです。一方、営業利益は1億3,100万円で、プラス1.2パーセントとなり、経常利益は1億5,000万円で、プラス4.3パーセントです。そして親会社株主に帰属する当期純利益は1億500万円で、プラス8.2パーセントです。

このように、上期は新型コロナウイルスの影響を多く見積もって業績を予想していましたが、売上高、売上総利益は減少しているものの、その他の項目は前期を上回る実績を上げることができました。

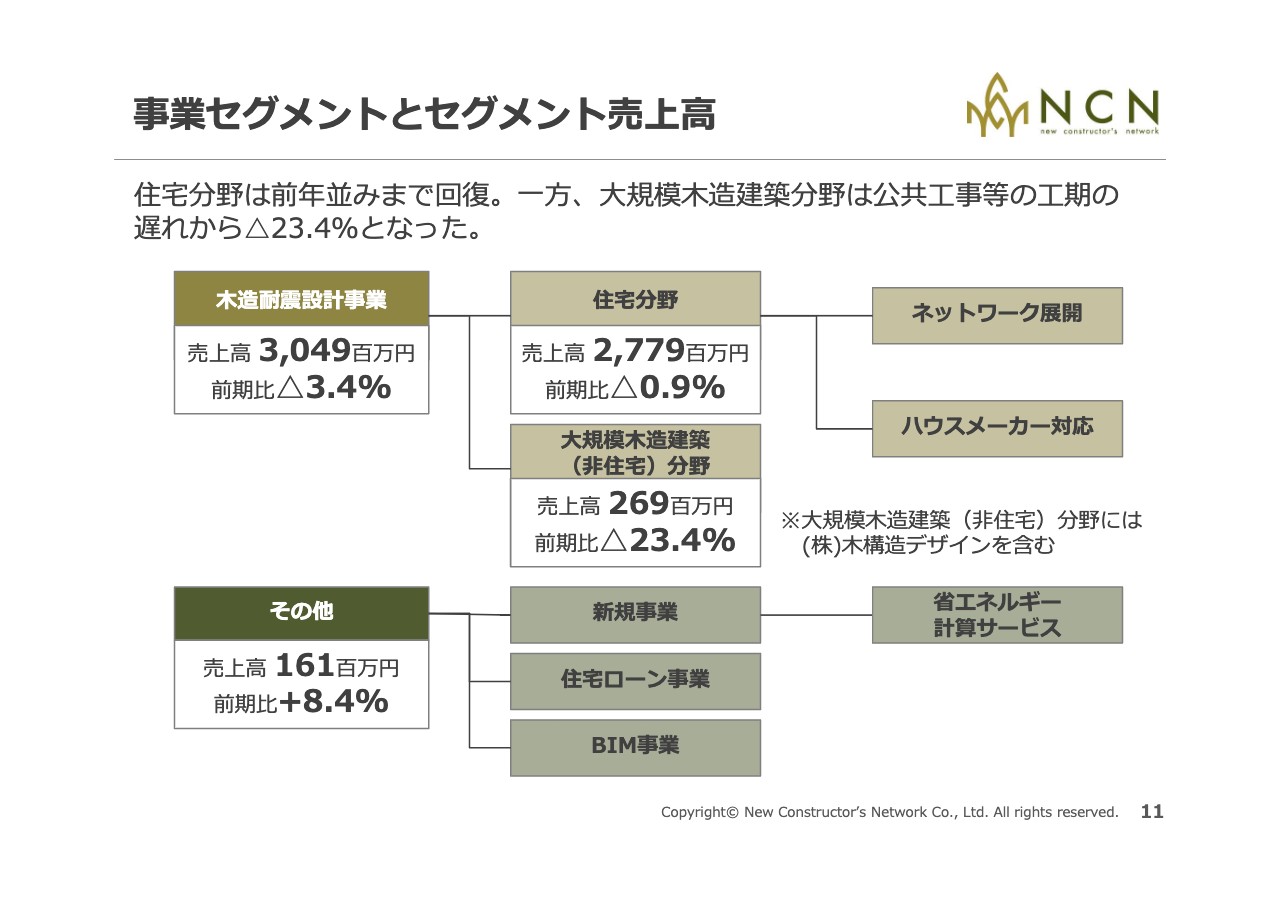

事業セグメントとセグメント売上高

セグメントごとの業績になります。先ほど、当社の目的の部分でお話ししたように、当社事業は耐震設計を重視しており、木造耐震設計事業とその他という分野に分けて説明しています。

木造耐震設計事業は、売上高が30億4,900万円、前期比マイナス3.4パーセントです。その中でも、住宅分野と、最近施設建築に木造が使われていますが、木造の非住宅分野に分けてご説明すると、住宅分野は27億7,900万円、前期比マイナス0.9パーセントとなった一方、大規模木造建築(非住宅)分野は2億6,900万円となり、前年を大幅に下回る結果となっています。

その他の売上については、新規事業、住宅ローン事業、BIM事業の進捗により1億6,100万円と、前期を上回る成績となっています。

資料に記載のない内容ですが、住宅分野は、4月以降新型コロナウイルスの影響を大きく受けていましたが、その後の回復で今回のような成績になっています。実は新型コロナウイルスの影響は、施設建築(大型建築物)の分野に大きく影響しています。こちらは、受注または需要が減少していることによる減少ではありません。

実際に、住宅であれば現場は2名から3名の工事職人によって進捗しますが、大型建物になると数十人単位の現場になります。新型コロナウイルスによる自粛、感染予防対策が進む中、特に大型工事については、全国的に進捗が遅れている状況となっています。この遅れをどのように取り戻すかは、下期の見通しを説明する中で触れたいと思います。

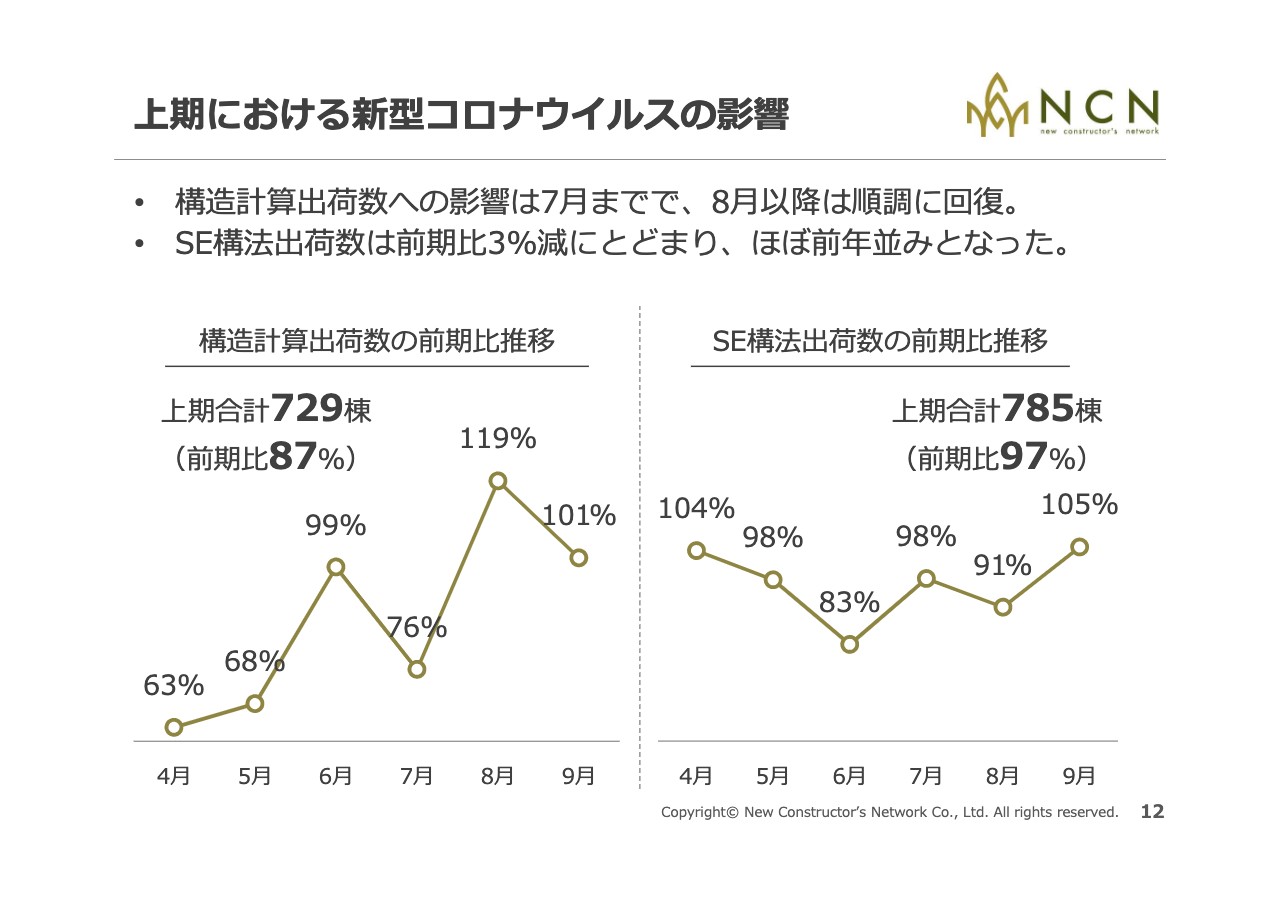

上期における新型コロナウイルスの影響

新型コロナウイルスの影響についてですが、我々は受注数をKPIとして一部公表していますので、その内容に沿ってご説明します。

当社はまず、受注が行われると先に構造計算を行います。建物の構造計算が先に行われ、確認申請という作業があり、後に構造の出荷を行います。住宅であれば「上棟(棟上式)」というものでおわかりいただけるかと思いますが、その時に当社の売上が立つことになっています。

構造計算の出荷において、4月や5月は、多くのハウスメーカー、工務店は自粛によってお客さまと面談できず、直接はんこがもらえない状況に陥りました。政府がはんこ不要の施策を進めていますが、まだ現時点では、建築請負契約においてははんこが必要で、直接面談して説明しなければならない状況です。ですので、4月や5月は前年を大きく下回る結果となりました。しかし、自粛規制解除後は順調に推移してきています。

また、構造計算の後に構造の出荷、棟上式になるのですが、そちらは現場としては非常に少人数で、新型コロナウイルス対策も十分に行いながら現場の進捗を図れることから、このような出荷状況まで回復してきたということです。

このグラフの「ズレ」は、前半に構造計算、つまり工務店やハウスメーカーの受注活動がかなり停滞したことによって構造計算の出荷が減ったこと、そして2ヶ月から3ヶ月後に、材料の出荷に影響が出たためであり、これが上期の推移です。

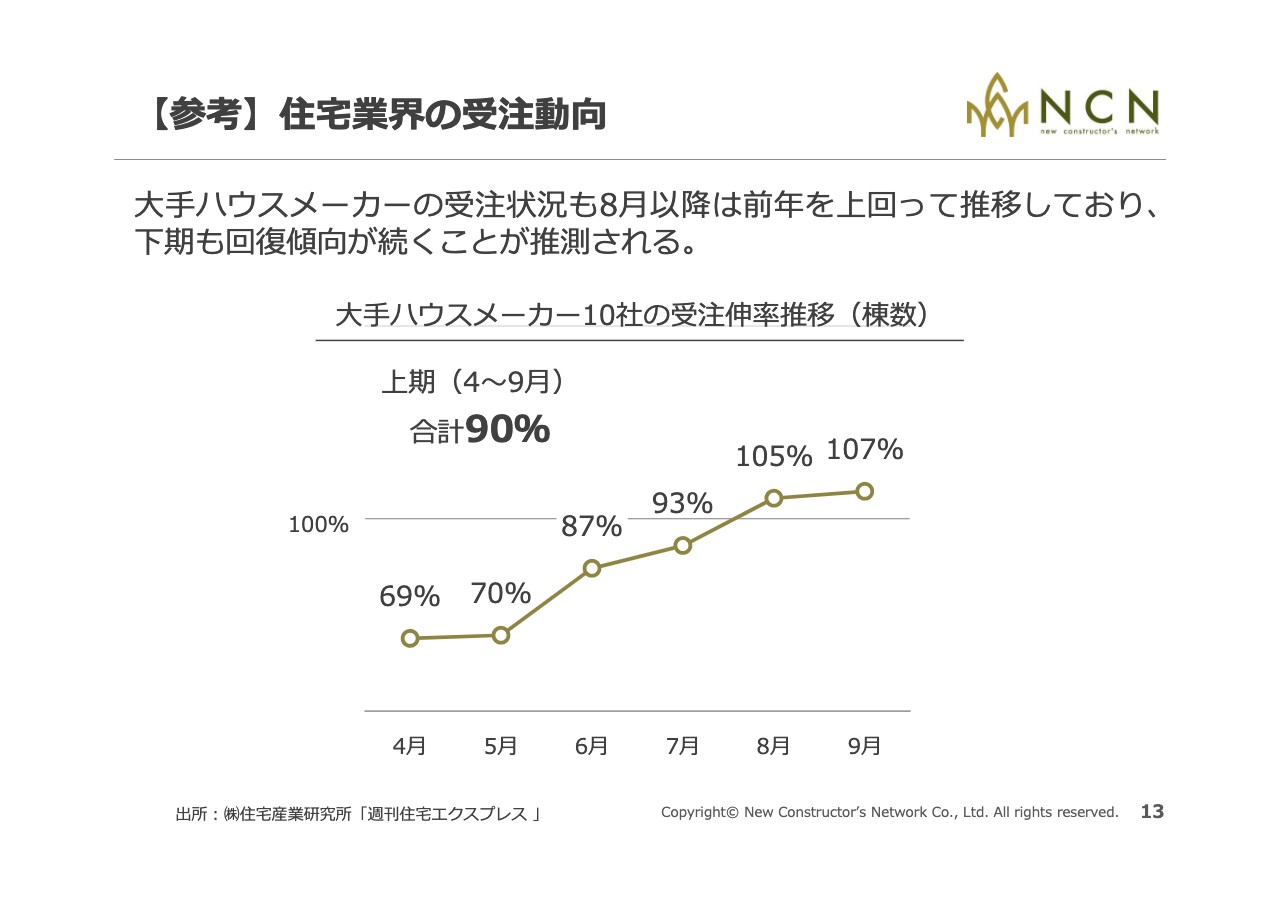

【参考】住宅業界の受注動向

ご参考までに、上場会社の大手ハウスメーカー10社の受注状況が1社ずつ発表されたため、そちらをすべて集計した結果をご紹介します。こちらは住宅産業研究所が発行している「週刊住宅エクスプレス」の中で発表されている数字ですが、資料のような受注推移となっています。

9月までについては非常に順調に取り戻してきているというのが、現在の住宅業界の状況だと考えています。当社もこの例に漏れず、このような状況であると考えています。

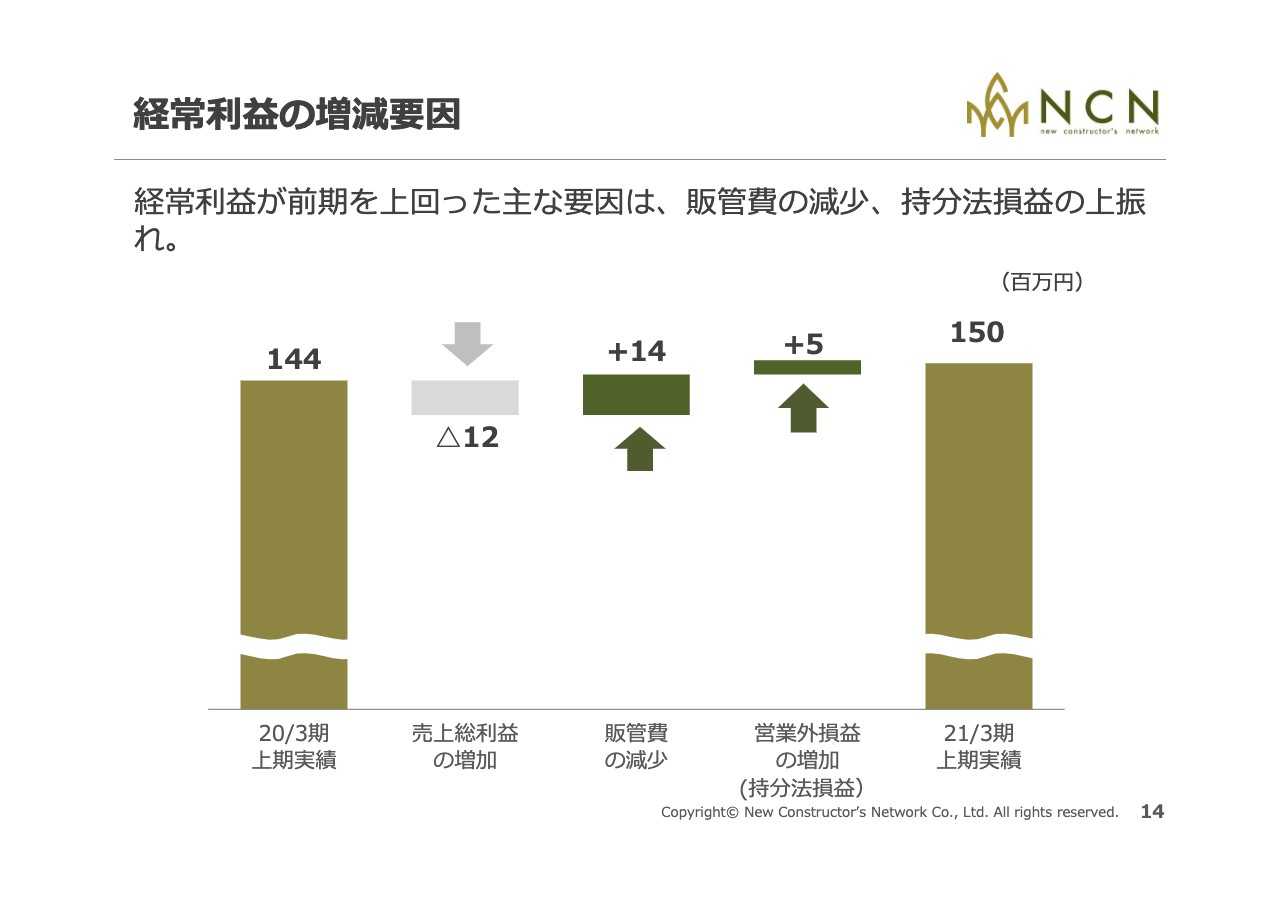

経常利益の増減要因

売上は若干減少したものの利益が増加したその要因についてですが、売上の減少によって、粗利、つまり売上総利益は若干減少したものの、実は販管費が減少しています。

また営業外損益についてですが、関係会社としてMUJI HOUSEという会社があり、関係会社のほうが業績が早く回復した結果、1億5,000万円となりました。営業利益、経常利益は、それらの要因で増加しています。

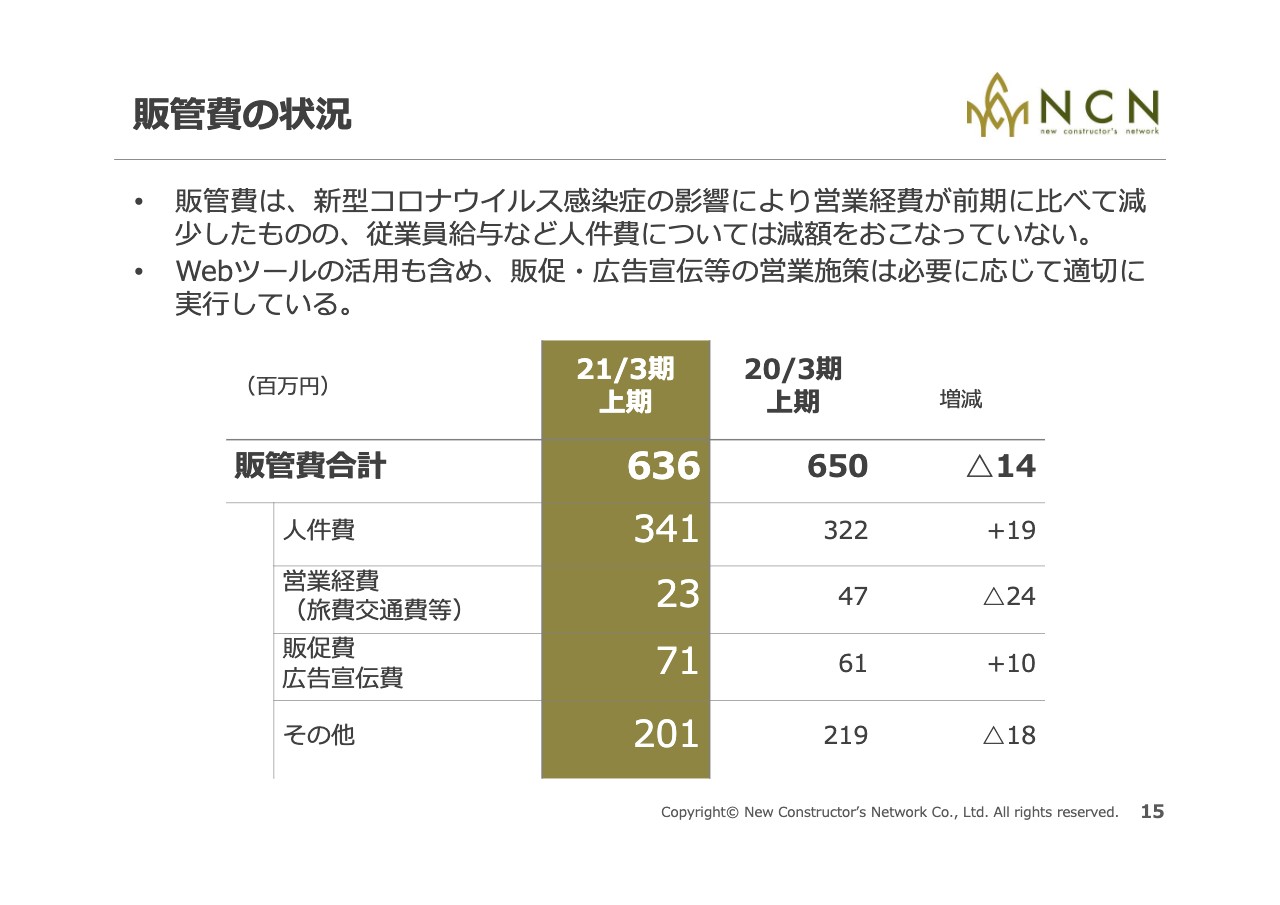

販管費の状況

「販管費の減少」というかたちでお見せすると若干誤解される傾向にあるため、当社の販管費について簡単にご説明します。

このような状況で、リストラや営業拠点の改修といった政策をとる会社も多くありますが、当社ではそのようなことは一切行っていません。人件費は、営業職員増も含めて増加させています。

またプロモーションについてですが、セミナー形式等のプロモーションや直接面談するプロモーションは減ったものの、広告宣伝ほか、そのような取り組みについては一切手を緩めていませんので、このような数字になっています。

一番減っているところが交通費です。当社には30名に及ぶ営業マンがいますが、上期はすべてリモートに切り替え、現在も直接の営業からリモート営業へ切り替えたことにより、多くの旅費交通費の削減を行うことができています。つまり、この新型コロナウイルスによって営業の効率化が進んだと見ていただけるのではないかと考えています。

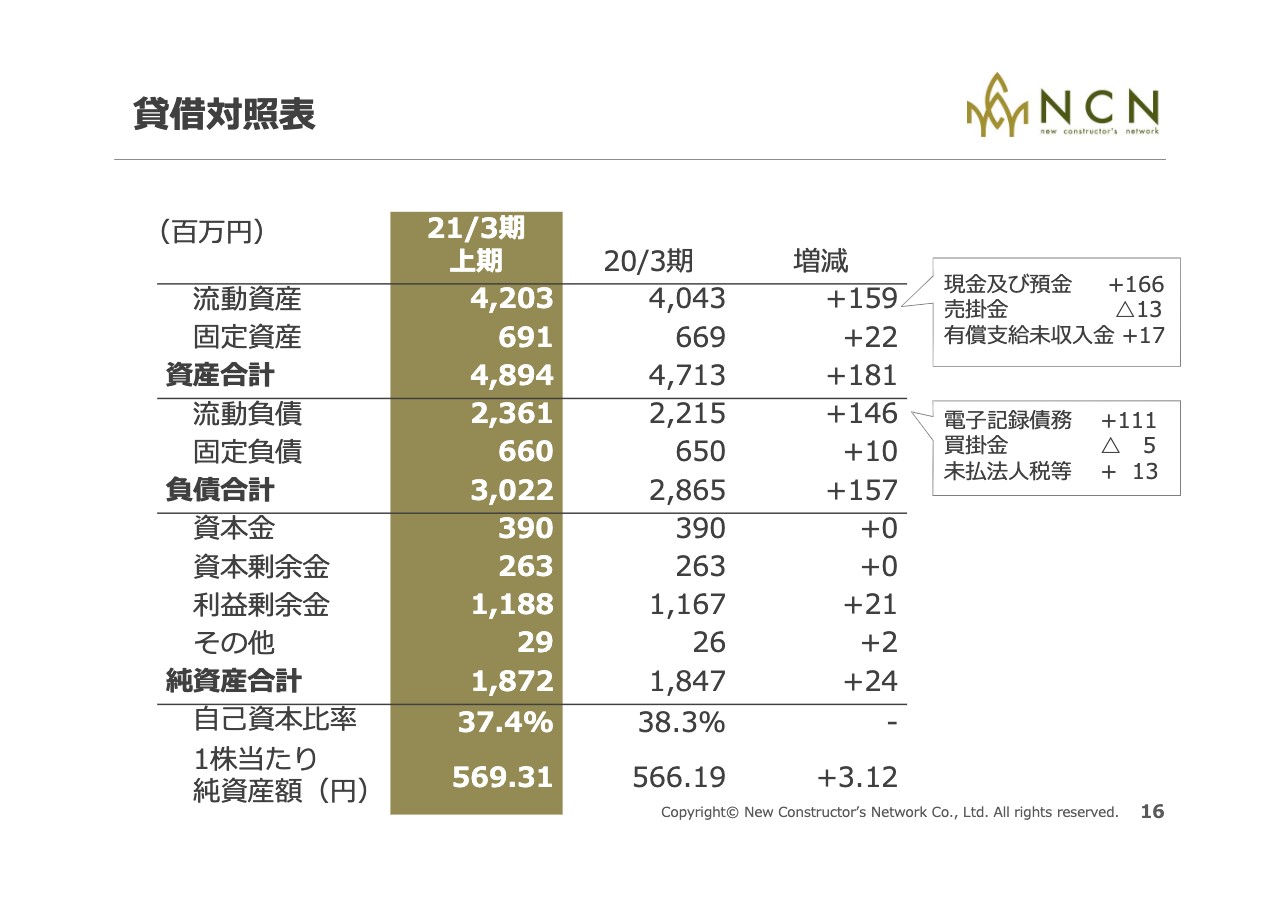

貸借対照表

貸借対照表についてご説明します。総資産が増加していますが、増加の要因は現預金、そして利益の増加に他なりません。

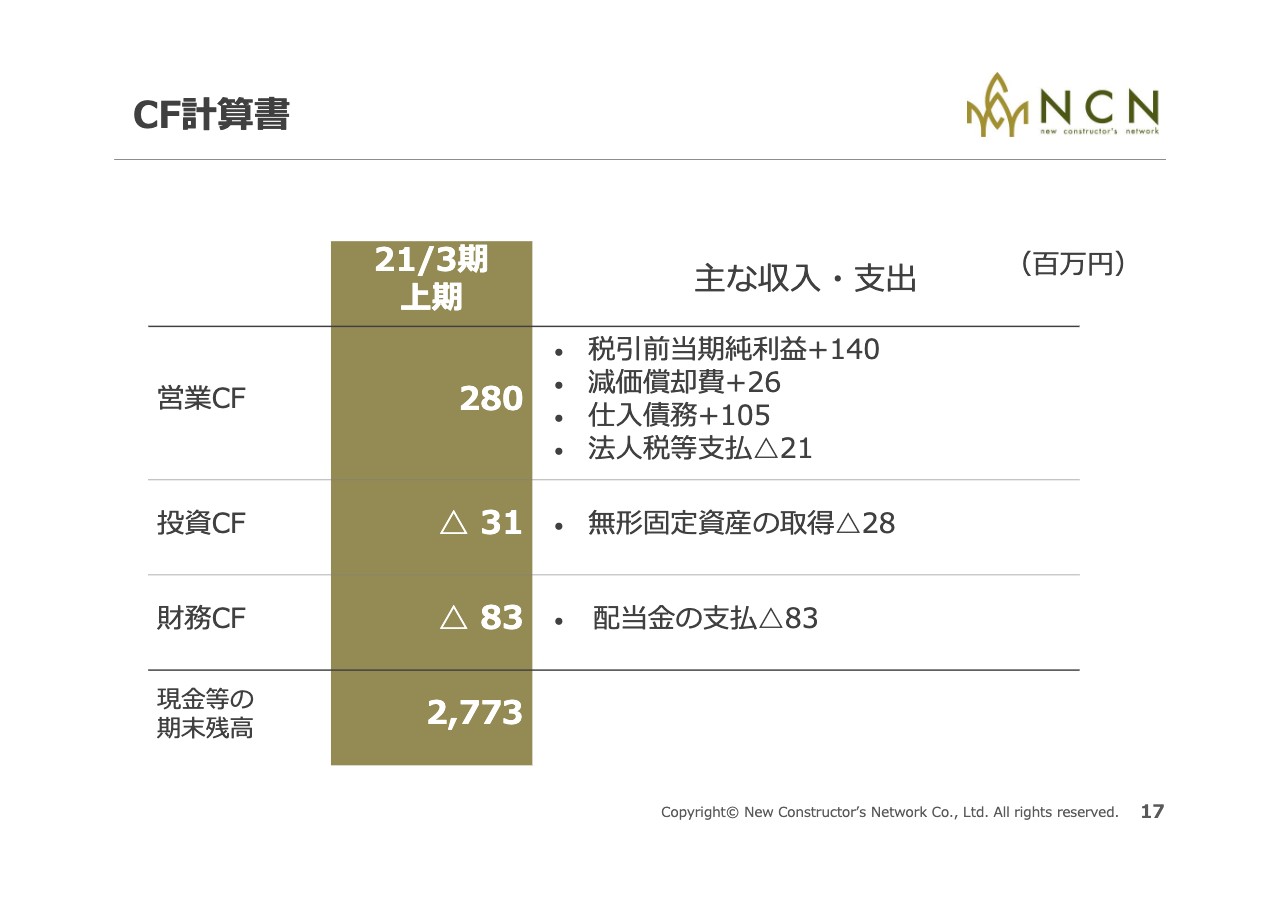

CF計算書

キャッシュ・フロー計算書についても簡単にご説明します。営業キャッシュ・フローは2億8,000万円の増加で、投資キャッシュ・フローはマイナス3,100万円です。財務キャッシュ・フローは配当ということで、このキャッシュ・フローを見ていただくと、当社の営業では利益をしっかりと上げています。

一方、このコロナ禍において、無形固定資産の取得が約2,800万円になっていますが、こちらはソフトウェアへの投資です。上場来、社内の顧客管理システムほか、多くのソフトウェアの投資を行っていましたが、この上期、下期においてもソフトウェアの投資には一切余念がありません。

健全な財務体質

当社は、現在も健全な財務体質を確保していると考えています。現預金は約28億円で、当社売上高からするとかなり高い現預金保有率です。また流動資産も非常に多く、資産の固定化がされていない、非常にフットワークの軽い経営ができる状況になっています。

今後、この資産をどのように使っていくかを、のちほど説明させていただきたいと思います。このコロナ禍においても、非常に安全な経営体質であるとご理解いただければと考えています。

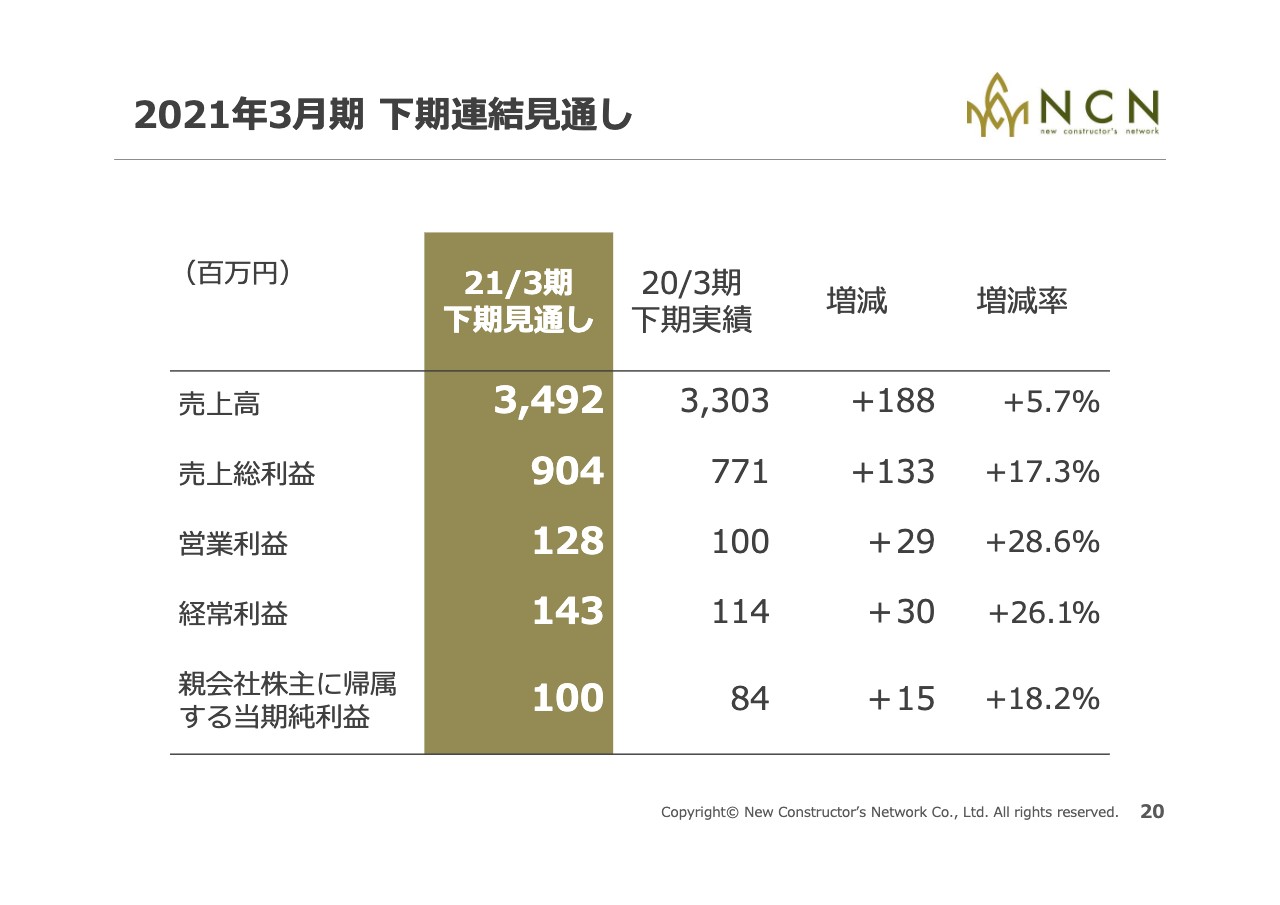

2021年3月期 下期連結見通し

下期の業績見通しについてご説明します。あらかじめ申し上げておかなければいけないのですが、この下期の業績見通しについては、今後大幅な政策変更、また日本においてロックダウンはないと想定されていますが、ロックダウンといった状況は織り込んでいません。現在のような営業状況であることが前提になっていることを、まずはご説明します。

2021年3月期下期の連結の見通しですが、売上高は34億9,200万円で、前期比を上回る業績を見通しています。また売上総利益も9億400万円で、前期比約17パーセント、つまり売上高の増加を上回る粗利率を確保しています。

営業利益は1億2,800万円で、その粗利率をさらに上回る増加率をもって、この下期を計画しています。当然、経常利益も同様の結果になると予想しています。

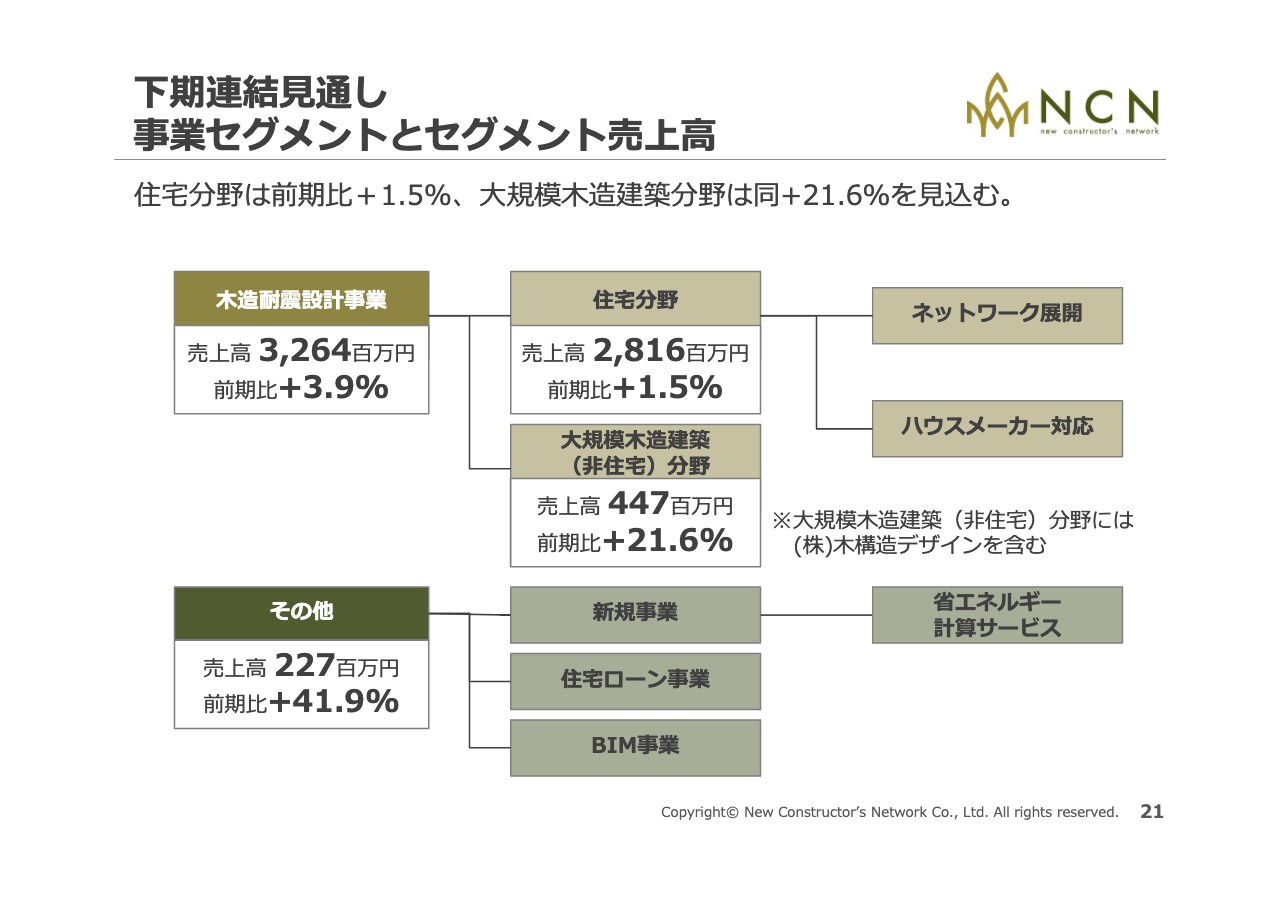

下期連結見通し 事業セグメントとセグメント売上高

先ほどご説明した上期から一転して、下期の木造耐震設計事業は32億円6,400万円で、前期から3.9パーセント上回る計画です。住宅分野はプラス1.5パーセント、非住宅分野は4億4,700万円で、プラス21.6パーセントです。

通常、当社の木造非住宅分野の成長率は80パーセント、つまり常に180パーセントを計画していましたが、こちらも新型コロナウイルスの影響による遅延から減少ということで、当社が従前計画していたものよりも低い成長率となっています。今年の建設遅延ということで、次年度以降にずっと溜まっている状況であると考えています。また、その他の分野は非常に順調に成長しています。

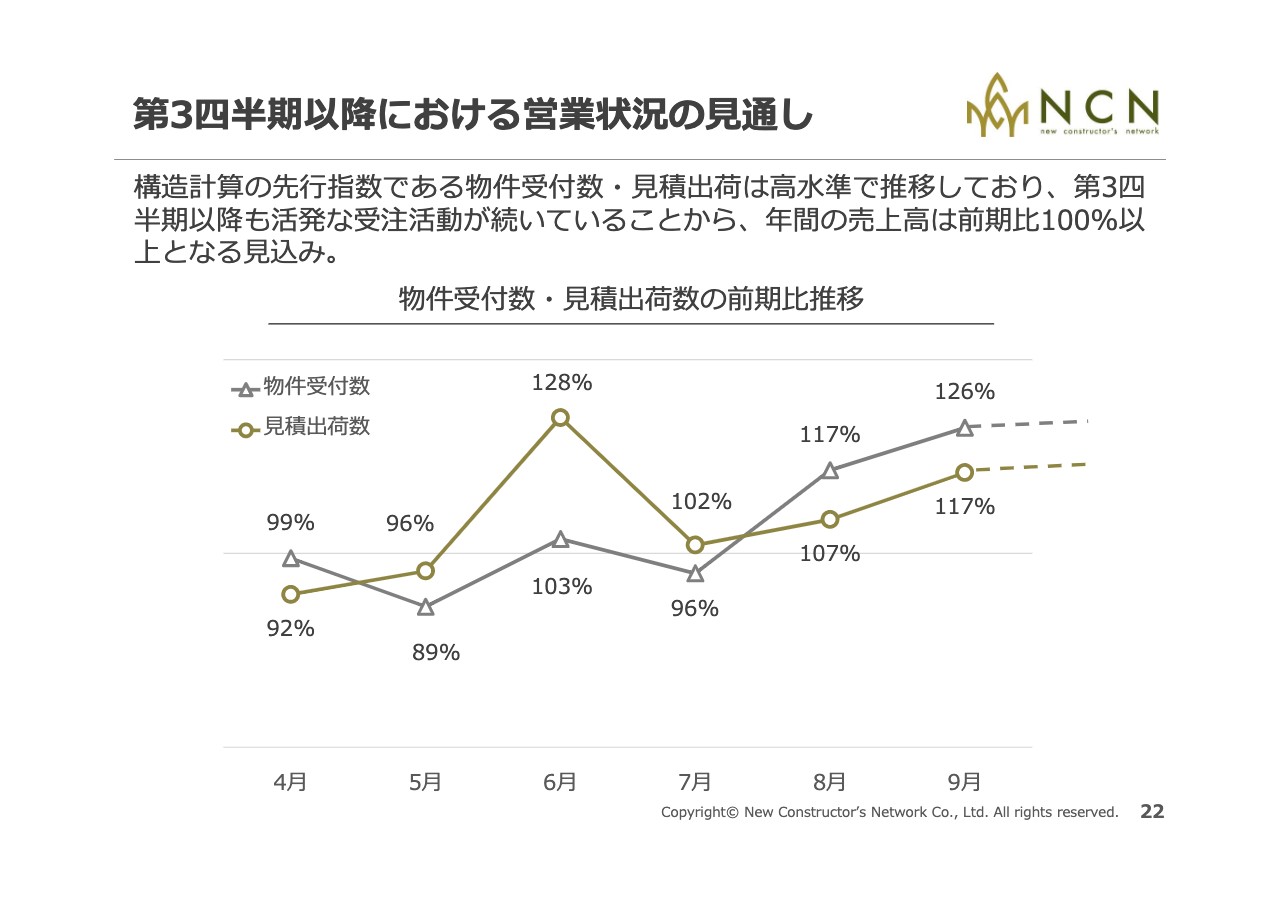

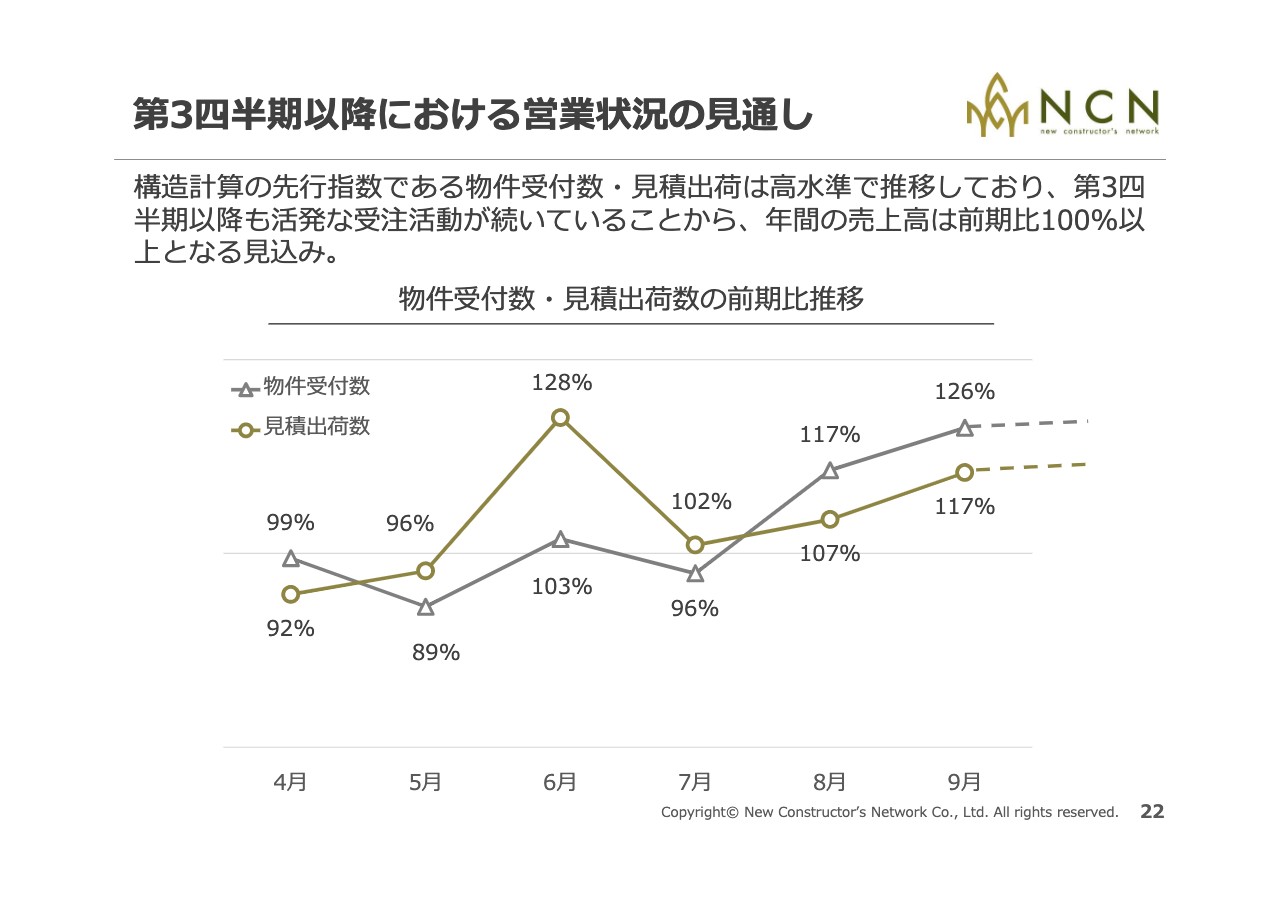

第3四半期以降における営業状況の見通し

上期にもご説明しましたが、この営業の見通しを、KPIによってご説明したいと思います。当社のKPIの1つは、構造計算という売上のタイミングでのKPIです。また、それ以前にハウスメーカー及び工務店の受注、または「見積もりをお願いします」という行為が行われますが、その受注前の行為もKPIの1つです。このKPIの上期の状況をご覧いただくと、資料のような状況になっています。

物件受付数は、新型コロナウイルスの影響でゴールデンウィークは非常に苦しい状況にありましたが、順調に回復しています。灰色のグラフが物件受付数ですが、大手ハウスメーカーの受注動向のカーブと比較していただくと、当社に帰属する登録施工店、工務店の営業状況は、大手ハウスメーカーよりも非常に大きく上回っていることがご覧いただけるのではないかと考えています。

一般的なハウスメーカーや従前の営業をしている工務店と比べ、「New Constructor」、つまり当社の登録施工店の営業状況は非常に活発であるとご覧いただけると考えています。

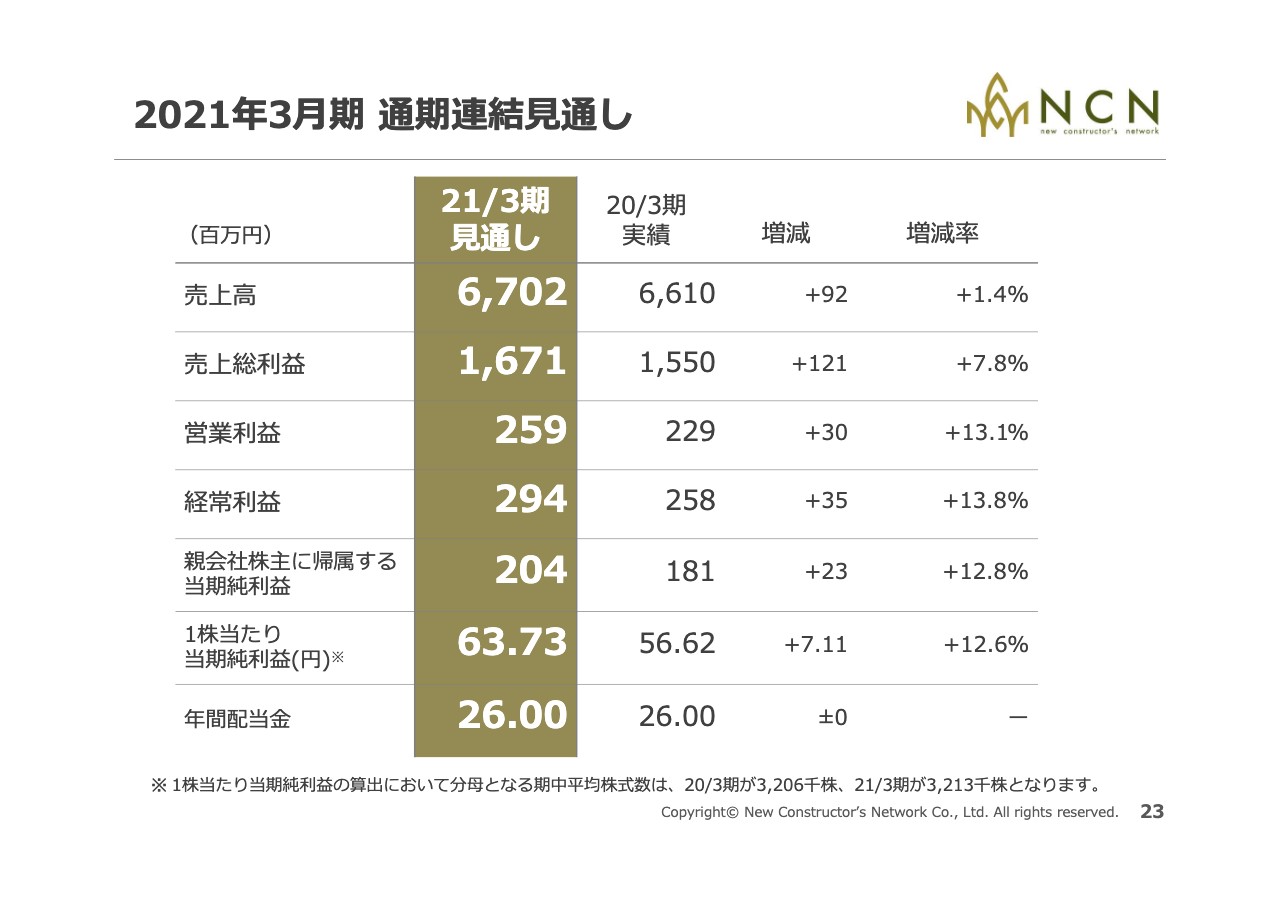

2021年3月期 通期連結見通し

当社の通期売上高が約67億円、売上総利益が約16億円ということで、上期と下期を合わせた結果も、下期の大幅な増加によって、売上高は上期の減少分を取り戻し、通年ではプラス1.4パーセントの増収という結果を予想しています。

営業利益は2億5,900万円ということで、下期は順調に推移して、そのような結果になると予測を立てています。通期連結見通しは、1株当たり利益も63円73銭という結果を予測するに至っています。

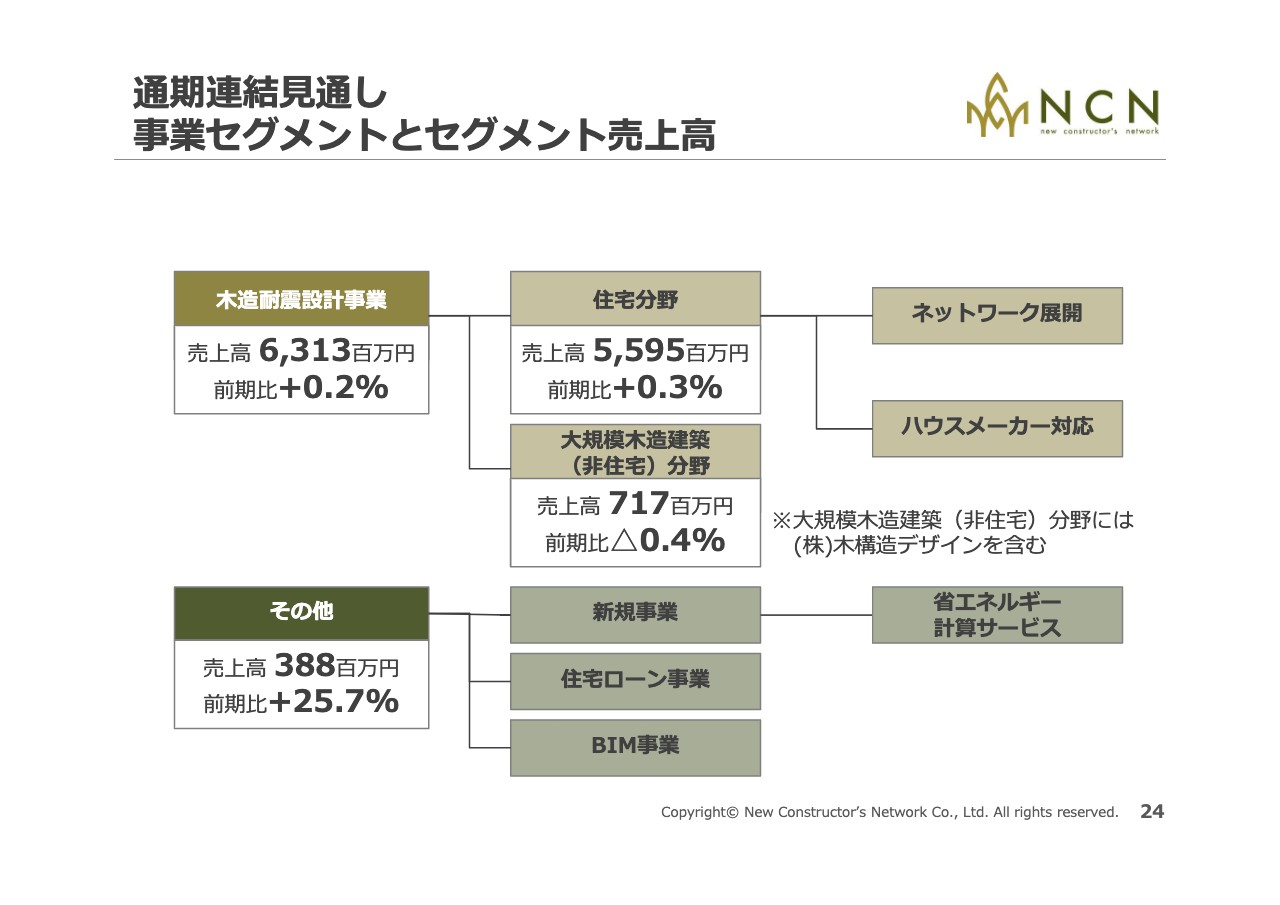

通期連結見通し 事業セグメントとセグメント売上高

上期はだいぶ落ち込みましたが、大規模木造建築も下期を終えるとようやく昨年並みという結果までもってきました。ここだけを見ると、前年と比較して遜色ない業績まで回復していくと考えています。

こちらだけを見ると「なんだ、NCNは通期で全然変わらない会社じゃないか」と見られることもあるかと思いますが、上期の落ち込みを減して通期をプラスにもってくる、この上昇曲線は今後も継続的に続くため、来期以降、みなさまにしっかりとした業績をご報告できる基盤ができていると考えていただいてよいのではないかと考えています。

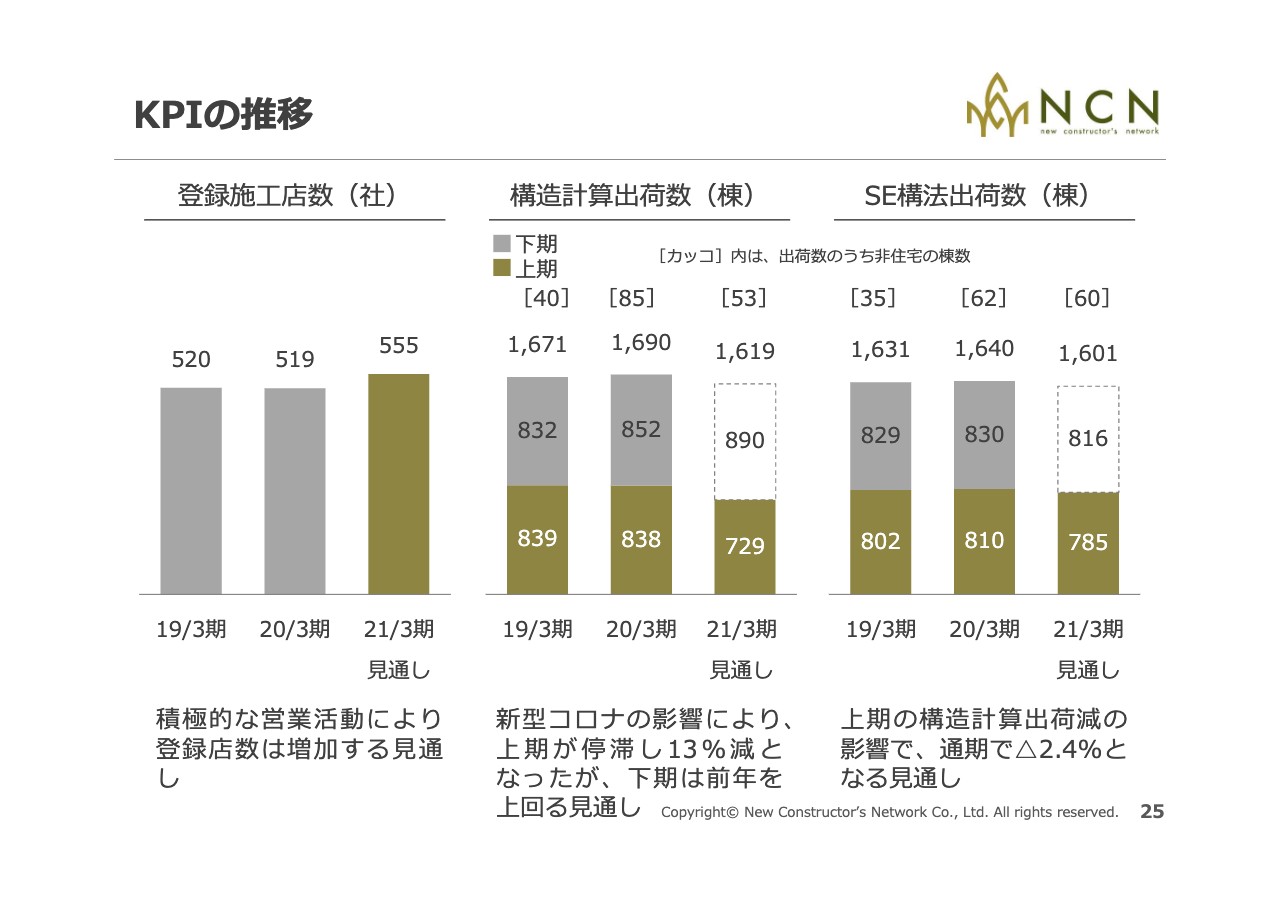

KPIの推移

KPIの通期の予測についてです。今期はこのような状況下でも、新しい仲間、つまり登録施工店は計画どおり50社以上入れて、退会数も加味して36社の増加を予測しています。状況が不安定な中、当社のビジネスモデルに関心を寄せている工務店、ハウスメーカーも多く、登録施工店数は非常に順調に推移しています。

一方、上期の構造計算は非常に苦しい結果となりました。13パーセント減となりましたが、下期は前年を上回る結果になる予定です。こちらの根拠は、先ほどご覧いただいた物件受付数、見積出荷数の推移から機械的に算出したものです。

その結果、構造の出荷、つまり当社にとっては売上の非常に大きい部分を占めるものですが、SE構法の出荷棟数もなんとか前年並みに近いかたちまで戻していく計画です。

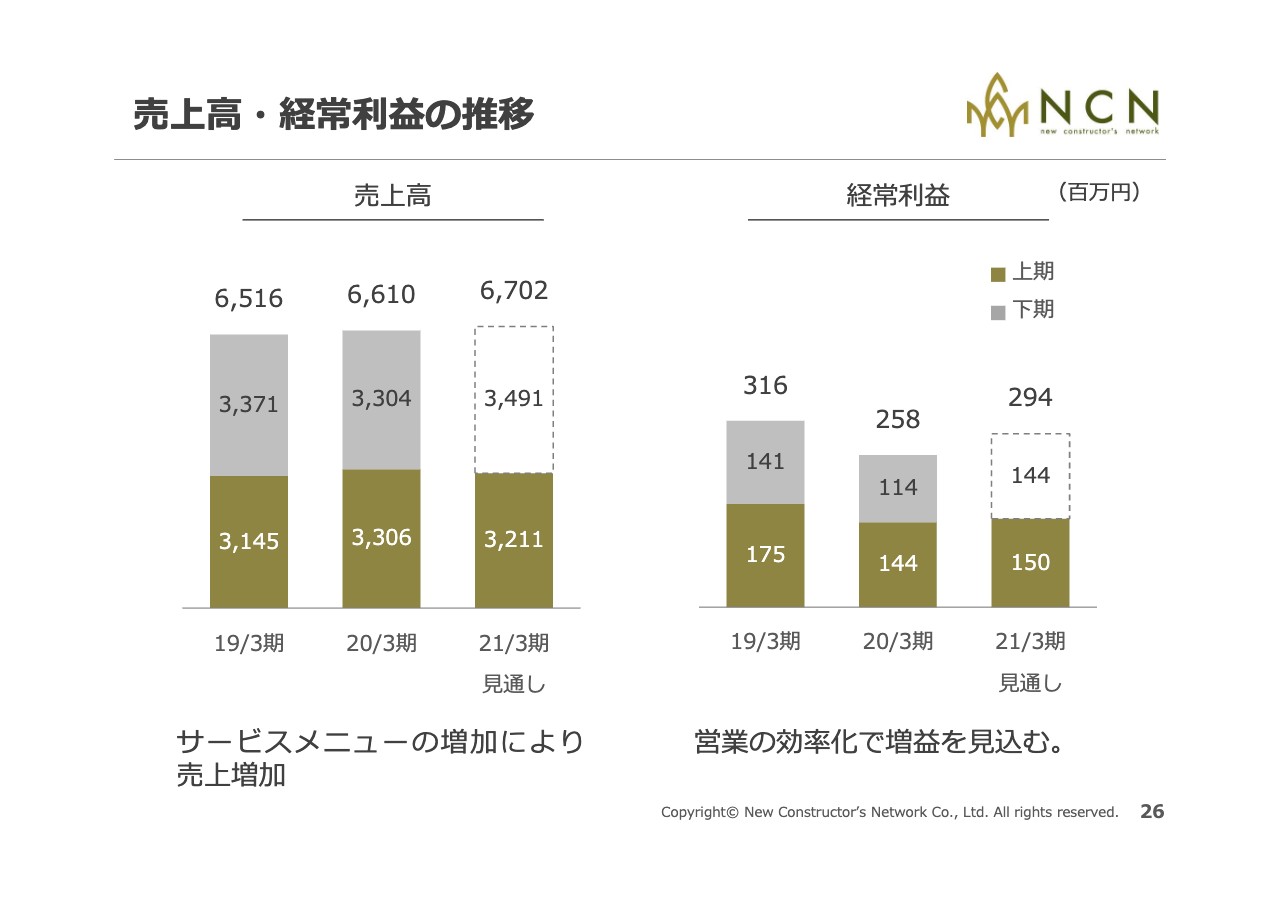

売上高・経常利益の推移

こちらが売上高、経常利益の推移になります。「棟数が減ったのに、なぜ売上高が伸びるのですか?」というご質問もあろうかと思います。のちほどご説明しますが、サービスメニューの増加と1つ当たりのサービス内容が変化してきているため、売上高が増加傾向となっています。

営業の効率化については先ほどお伝えしましたが、販売管理費の抑制ではなく行動の変化による経費の減少が見られるため、このような経常利益となっています。

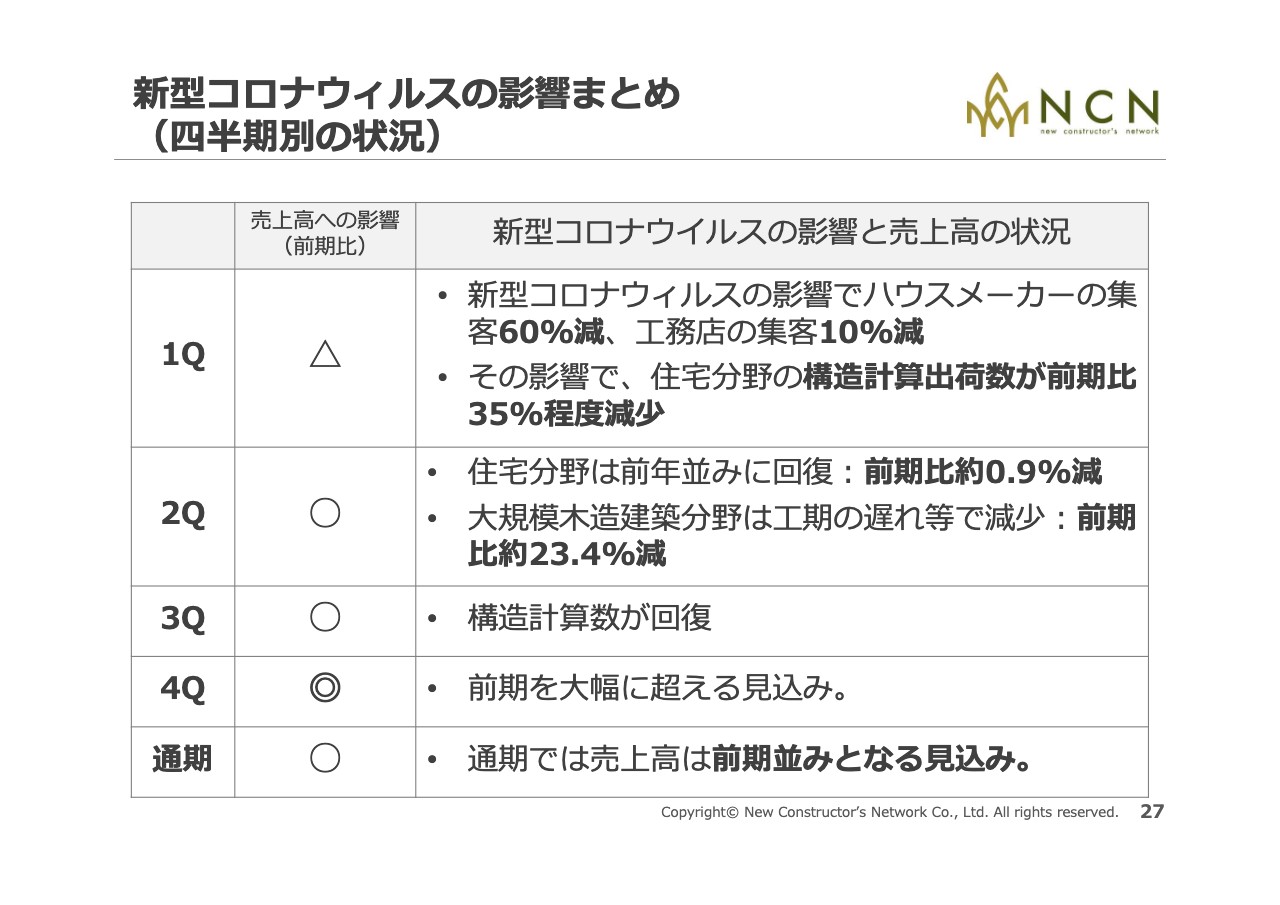

新型コロナウィルスの影響まとめ

まとめると、第1四半期は新型コロナウイルスの影響が非常に大きく、住宅分野では構造計算数も減少していきました。

しかし第2四半期、第3四半期からは順調に推移しており、第4四半期は構造出荷の受注残が大幅に溜まっており、そちらが第4四半期に実現されると考えています。以上が、当社通期業績見通しについてのご説明です。

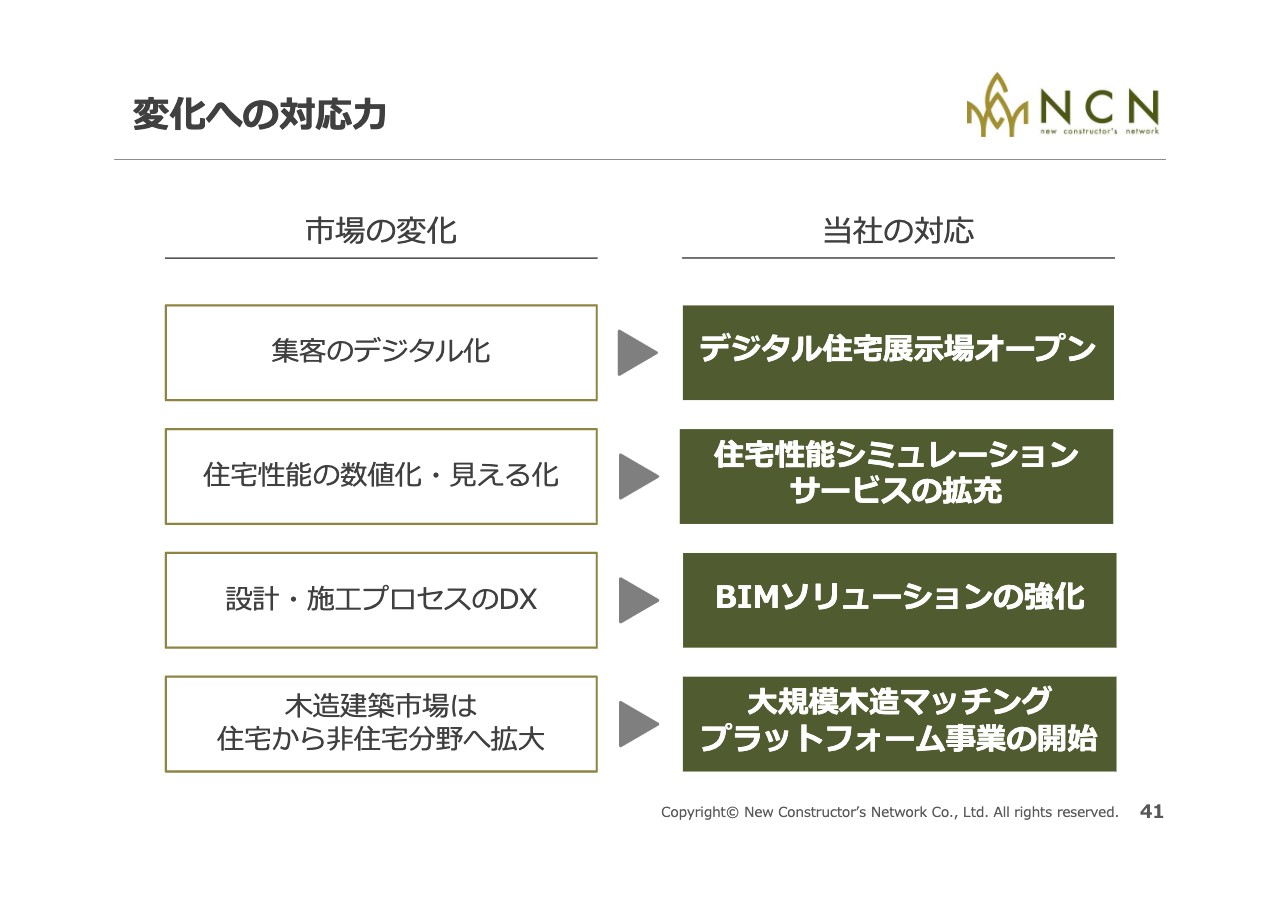

環境の変化

最後に、当社が今後、このウィズコロナ時代にどのようなことを考え、どのように進めていくのかについて、簡単にご説明したいと思います。このコロナ時代に業界の中で何が変化しているかというと、一番大きいところはお客さまを集める、集客方法の変化が非常に大きいと思います。

集客数についてですが、当社関係会社のMUJI HOUSEの状況を見ても、展示場にお客さまを集める従来型の営業形式が取りにくい時代であり、ここに変化があります。また、営業上はお客さまと面談する行為になるわけですが、その面談という行為が変化しているということです。

そして、話題のDX(デジタルトランスフォーメーション)がもたらすものとして、住宅業界の中にどんどん「見える化」という現象が起こってきています。今までの住宅は、買うまで性能がわからない、見積もりを取るまで値段がわからないのが当たり前でしたが、DX化の中では、その改善が急速に進んでいる状況だと考えています。

2020年以降の取り組みの変化

その中で、当社ではデジタル展示場の展開をいち早くスタートさせています。また、性能のシミュレーションサービスを拡充しています。「BIM=ビルディングインフォメーションモデリング」という、建築におけるデジタル化の最先端分野を手掛ける子会社を以前から有しており、いよいよこの子会社が脚光を浴びる時代だと思いますので、そちらに経営資源を投資していきたいと考えています。

また、この大型建築が、今後どうなっていくのかということ、前回発表した子会社の進捗についてご説明します。

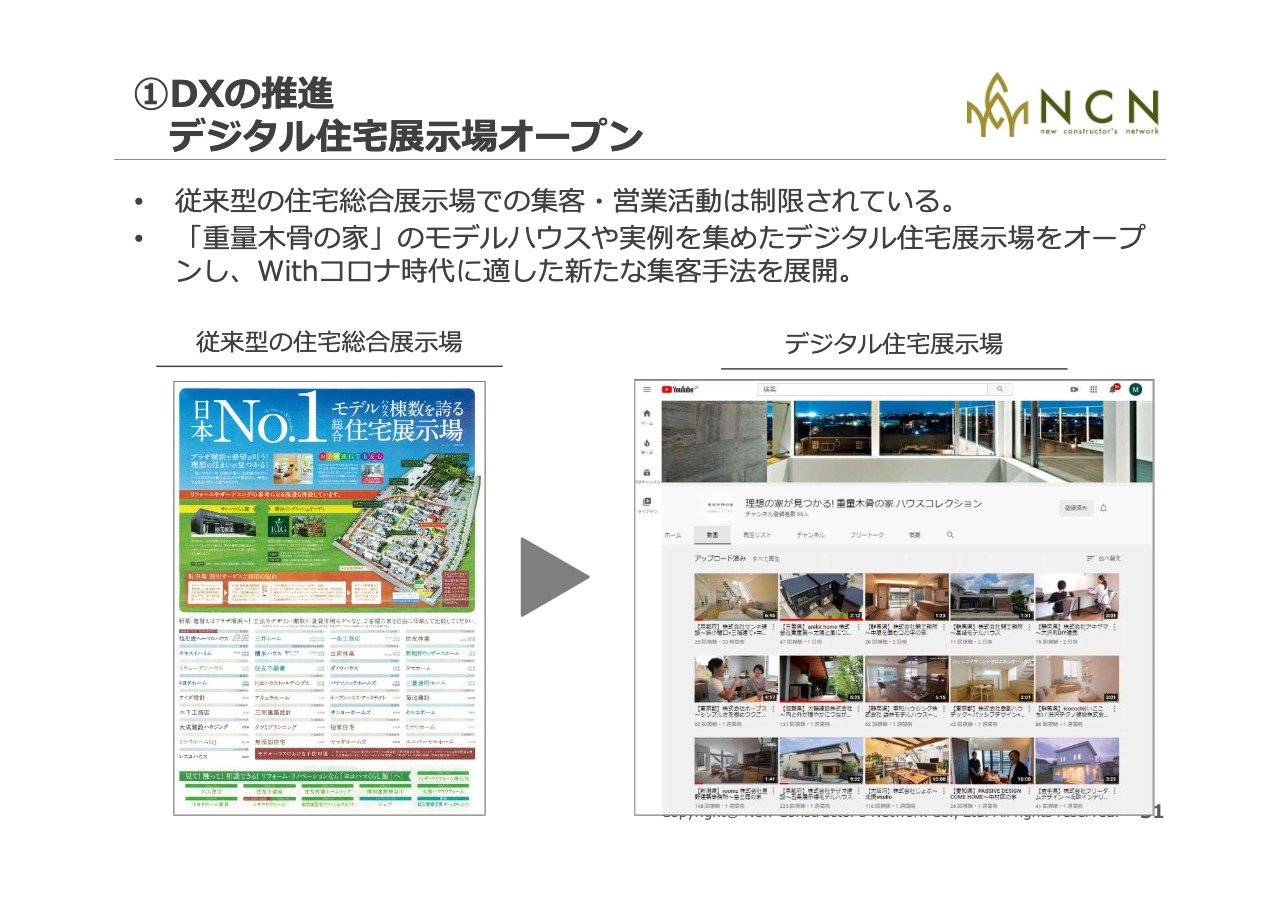

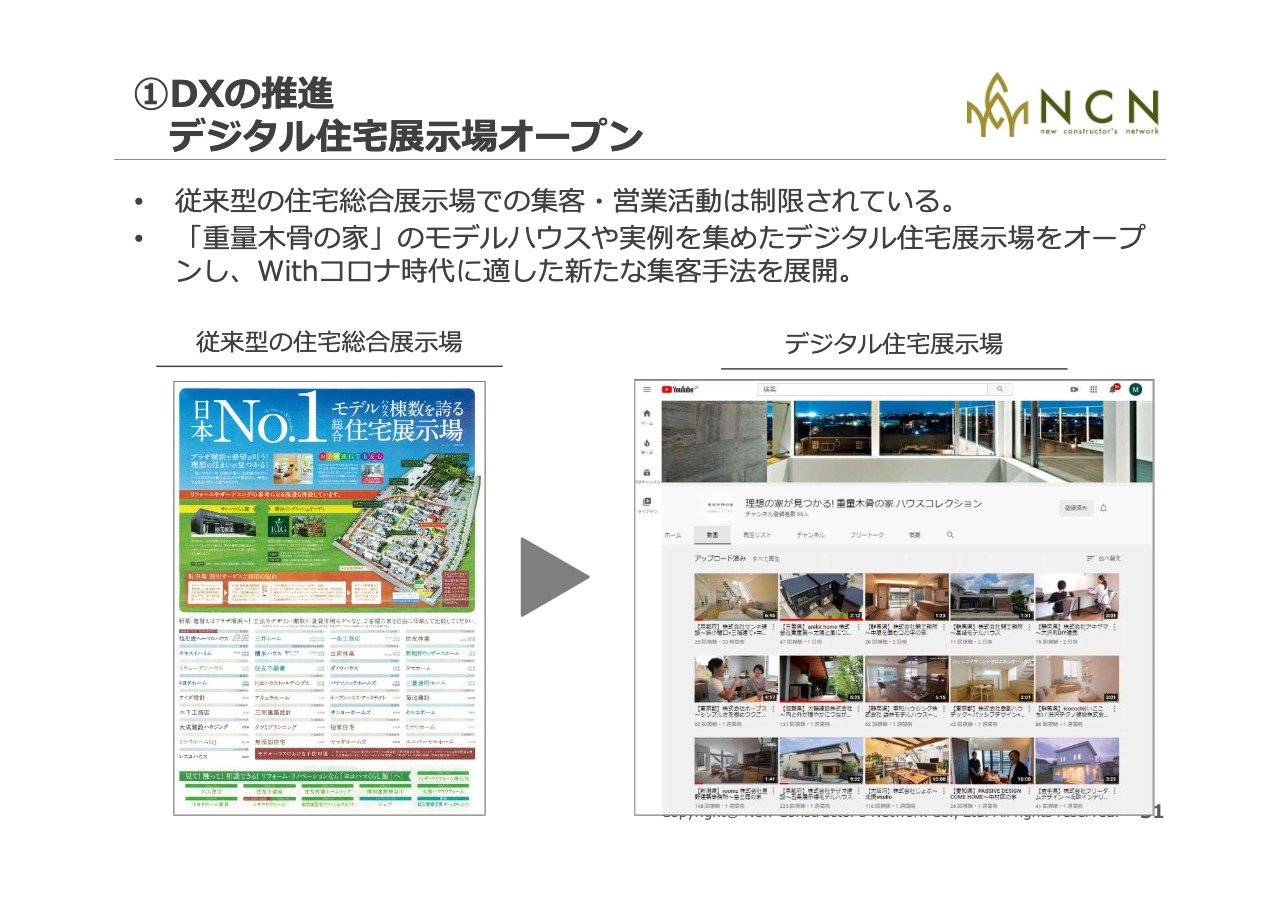

①DXの推進 デジタル住宅展示場オープン

デジタル住宅展示場オープンの理由は記載のとおりですが、資料に掲載しているのが横浜の日本最大の住宅展示場のチラシです。今までは、「30社」であったり「60棟」といった数字が並んでいることが、ハウスメーカーや展示場の優位性を表すものでした。現在、このコロナ禍においては「人が集まっている」「たくさん人が来ている」という宣伝は、マイナスでしかないという状況に変わっています。

一方で、当社は地方に展開する工務店を多く仲間に持っていますので、その方々と、まずは高級住宅を中心としたデジタル展示場をオープンさせたところです。現在も、アクセス数また問い合わせは非常に良好な状況です。

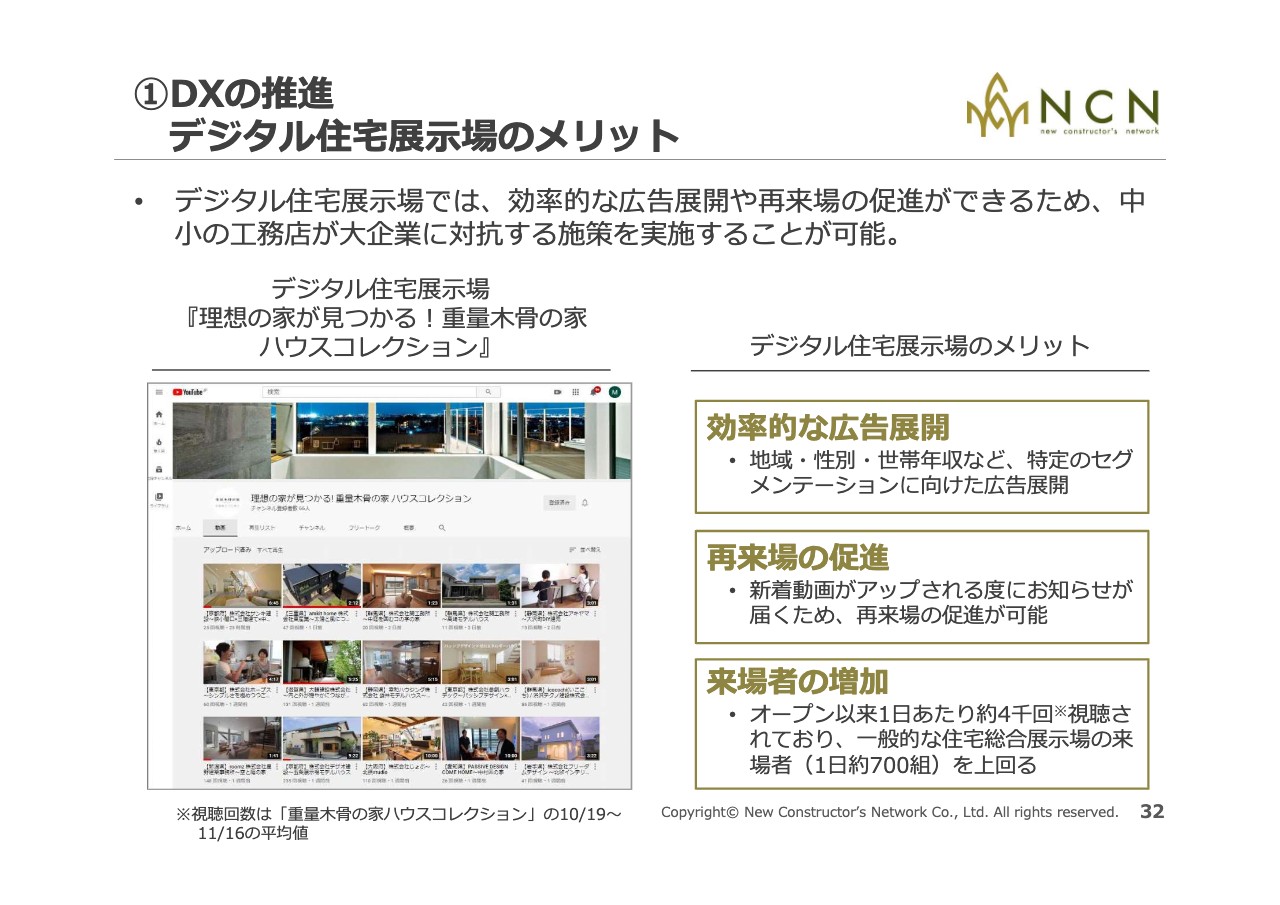

①DXの推進 デジタル住宅展示場のメリット

効率的な広告が打てるYouTubeをはじめとしたGoogleの広告は、「地域」によるセグメント、「年収」によるセグメントなど、すべてのセグメントについて細かく広告宣伝できる機能を有しています。

新聞やチラシは属性もわからず、また、新聞は高齢者にしか読まれていない状況ですので、そうなると来場の接点が変わっているということになります。

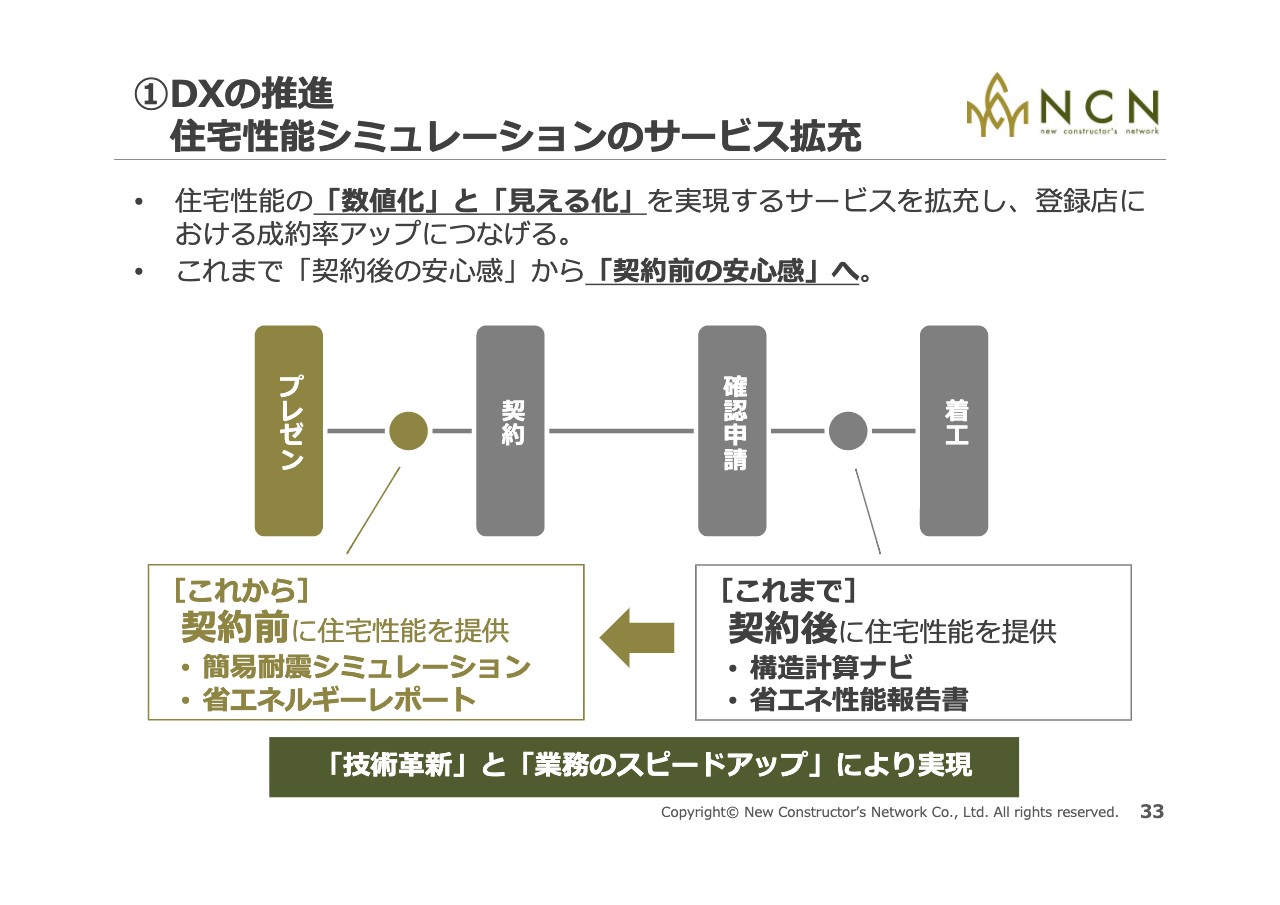

①DXの推進 住宅性能シミュレーションのサービス拡充

もう1つ、DXへの対応についてです。これまで構造計算や省エネ計算は、受注した物件に対して行っていました。

みなさま方が住宅を建てる場合、設計図が完成します。設計図が完成すると、その完成した設計図に対して構造計算を施します。つまり、受注しなければ構造計算をしなかったのです。しかし当社では、受注する前に、まずはお客さまにお持ちいただいたプランに対してすべてシミュレーションを行うサービスをスタートさせます。

資料のように記載してしまうと「ああ、そうなの」ということになるのですが、住宅業界においてはまずありえないサービスです。これは、当社が長年行ってきたソフトウェアへの投資によって行える内容となっています。

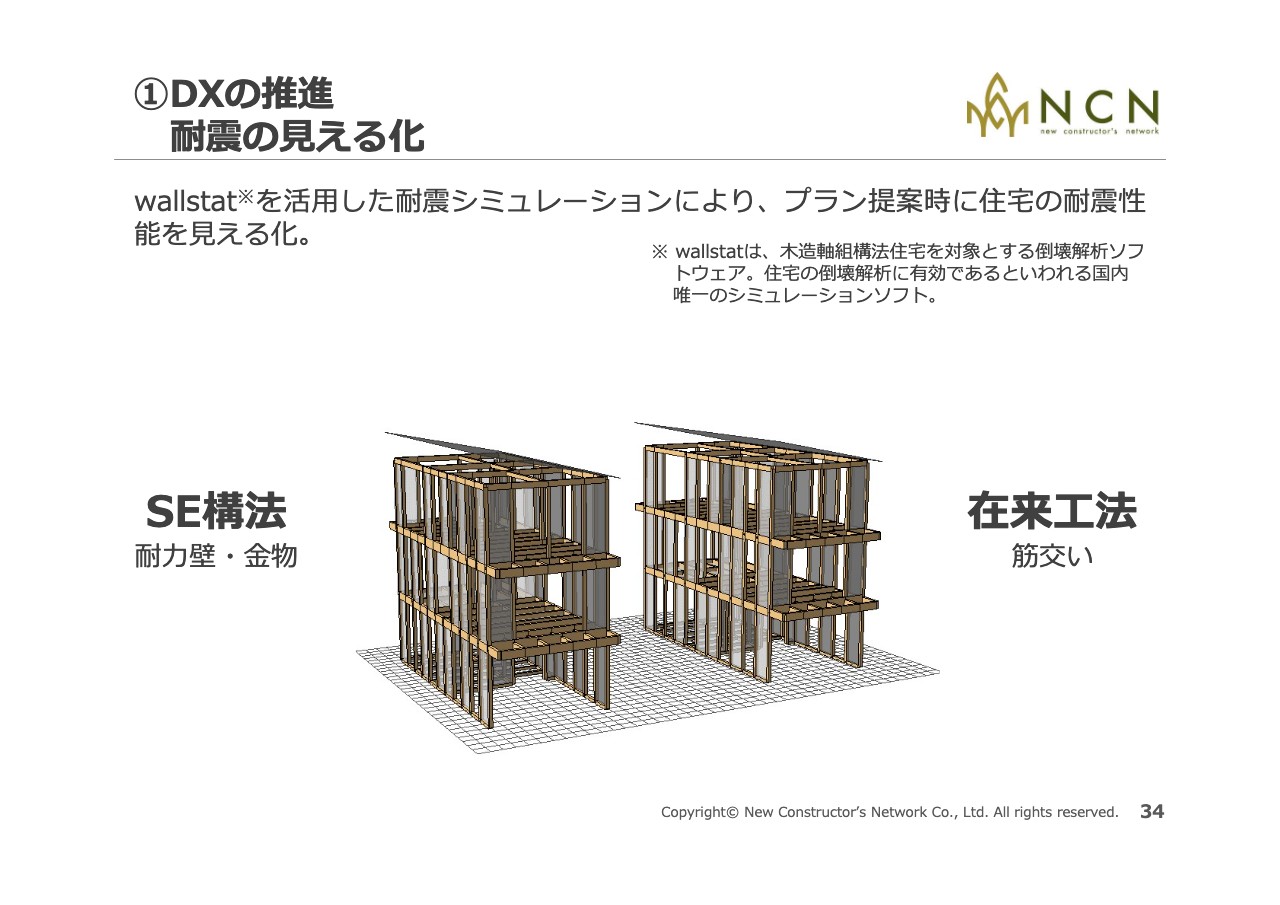

①DXの推進 耐震の見える化

(会場で画面を)ご覧いただくと、揺れているのがわかりますでしょうか? 在来工法とSE構法を並べています。現在、国総研という国の機関がつくった「wallstat」というオープンソフトがありますが、当社の構造計算はそちらに連動しています。

したがって、このようなシミュレーションを、より早く、受注する前のすべてのお客さまの家で行っていただくことができます。そして、今までわかりにくかった耐震性をしっかりとシミュレーションした上でご契約いただくというサービスを開始します。

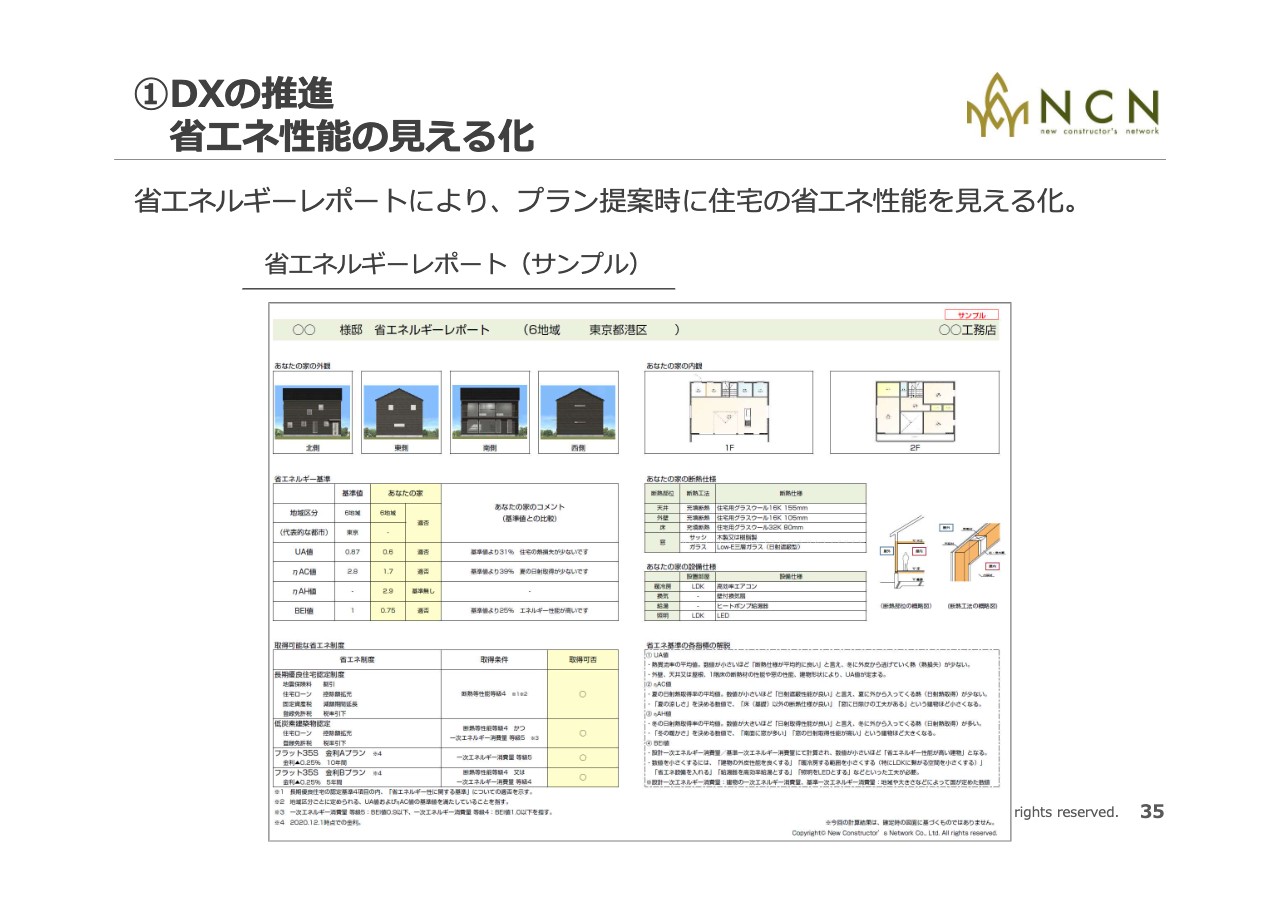

①DXの推進 省エネ性能の見える化

省エネルギー性能についてです。家を建てる前に、住宅の方位や日射量など、すべてのエネルギー消費量の説明をして、それからご契約いただくためのシステムを完成させましたので、10月からこちらも実装しています。

①DXの推進 BIMへの需要拡大

BIMについてです。木材新聞でも大きく取り上げていただきました。現在、BIMというCADの有り様が世界的な標準になっていますが、日本ではこちらのソフトウェアのBIM化が進んでいません。

多くのゼネコン、スーパーゼネコンはすでにBIMが標準になっていますが、住宅業界においてはまだほとんど使われていないのが現状です。そのような中、当社関連会社のMUJI HOUSEを中心に、建築のBIM化を推進しています。

こちらのトップランナーとして、現在「MAKE HOUSE」には非常に多くの引き合いをいただけている状況になってきています。以上が、この時代の変化に対する当社の施策です。

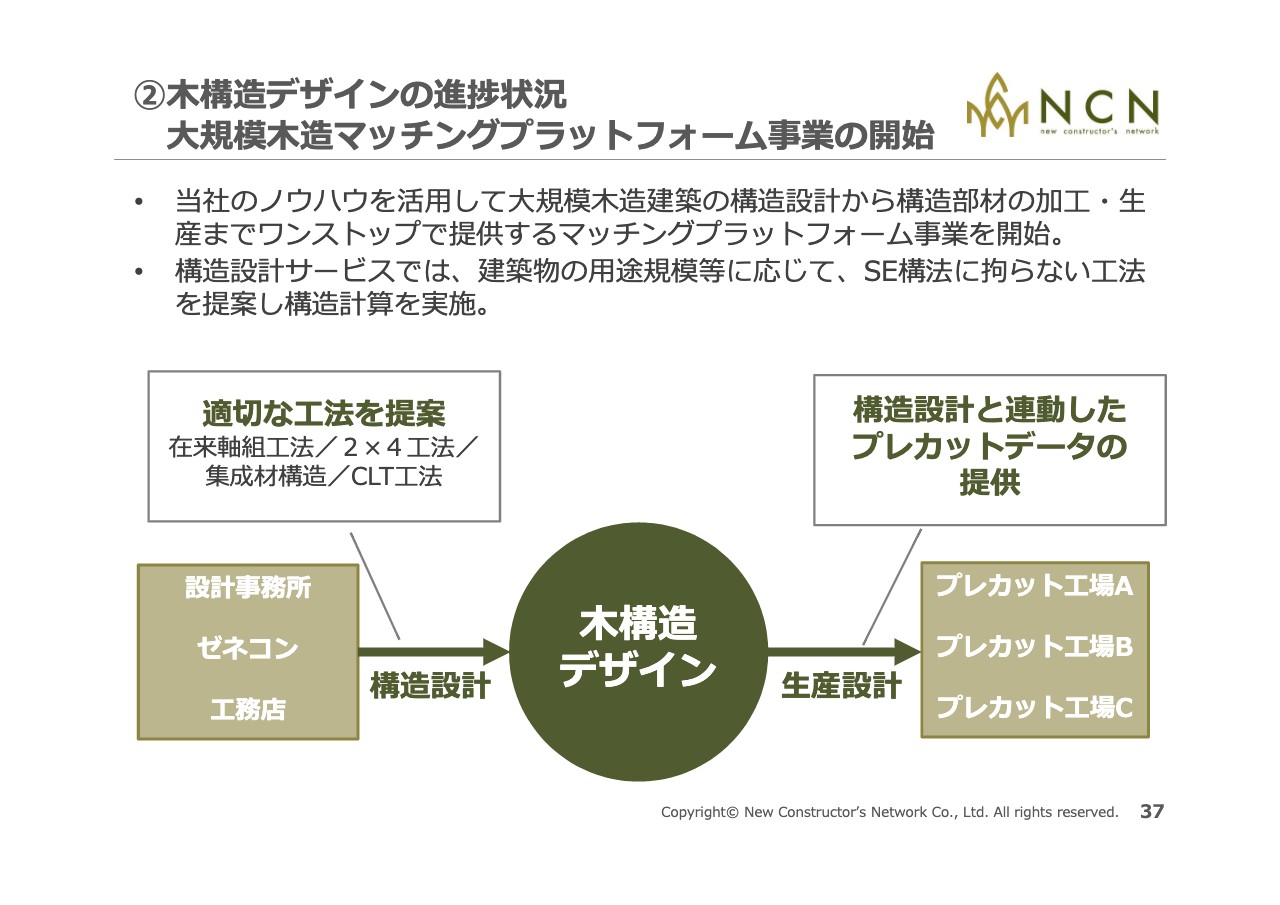

②木構造デザインの進捗状況 大規模木造マッチングプラットフォーム事業の開始

一方、最近やや伸び悩んできた非住宅については、木構造デザインという新会社を設立して、SE構法以外の物件に取り組む施策を行っています。大きい物件の受注、出荷までは至っていませんが、非常に引き合いが増えている状況です。

日本においては木造の構造計算をする人材、そして木造のテクノロジーを持つソフトウェアが非常に足りないという中で、当社はSE構法を使うことで培われてきたその技術をもって、在来軸組工法、2×4工法、CLT工法といった新たな領域へ踏み込んでいこうと考えています。

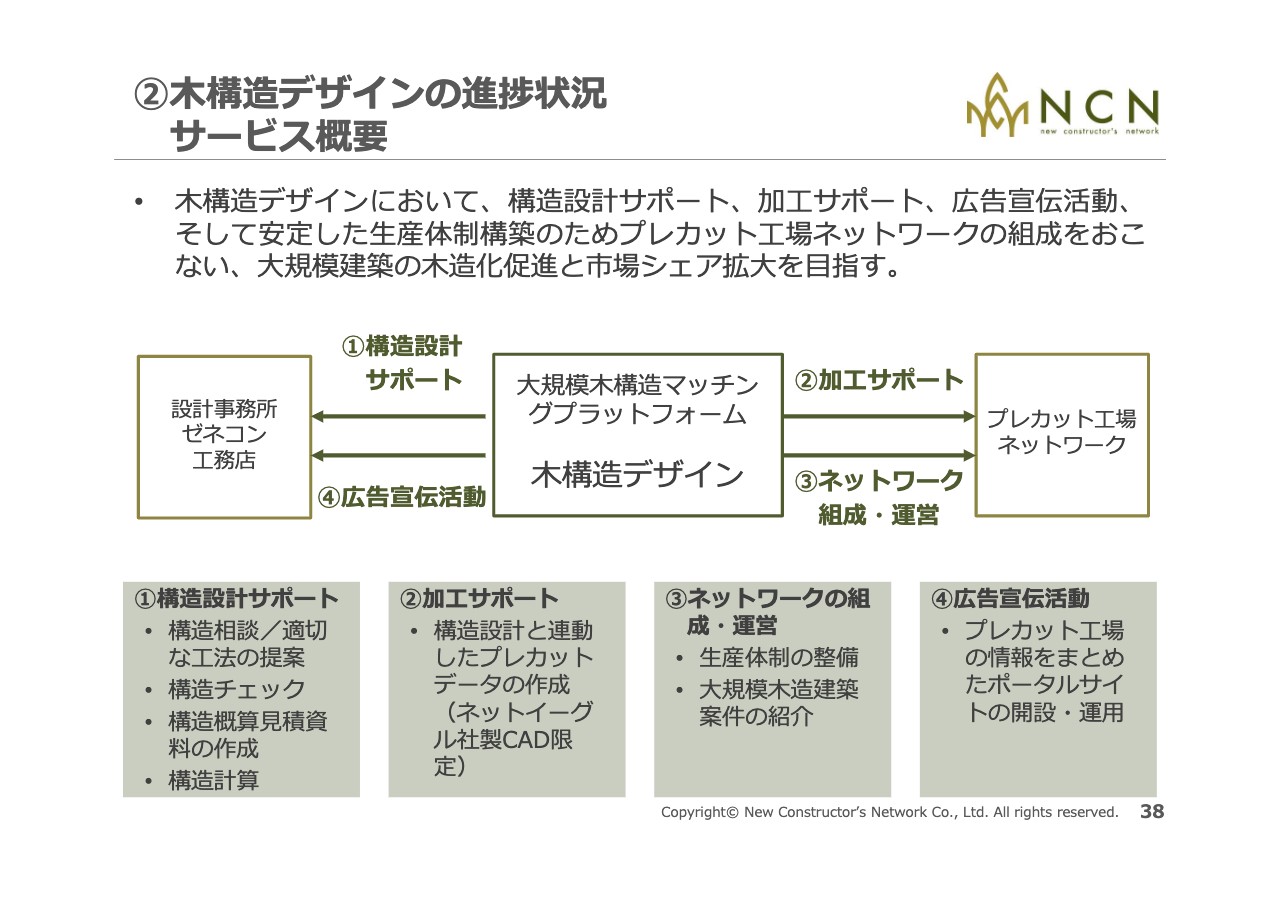

②木構造デザインの進捗状況 サービス概要

最近の進捗で大きいところはプレカット工場で、ゼネコンや設計事務所からの問い合わせがたくさん来ています。どこで加工するかということで、地域に根付いた加工工場とのネットワークをしっかり結ぶ施策を行っていましたが、こちらがいよいよ結実している状況になってきています。

当社は、このプレカット工場に対して加工図構造計算といったサービスを行うと同時に、全国に広告宣伝も行って、流行しているサブスクリプションモデルでサービスを展開しています。

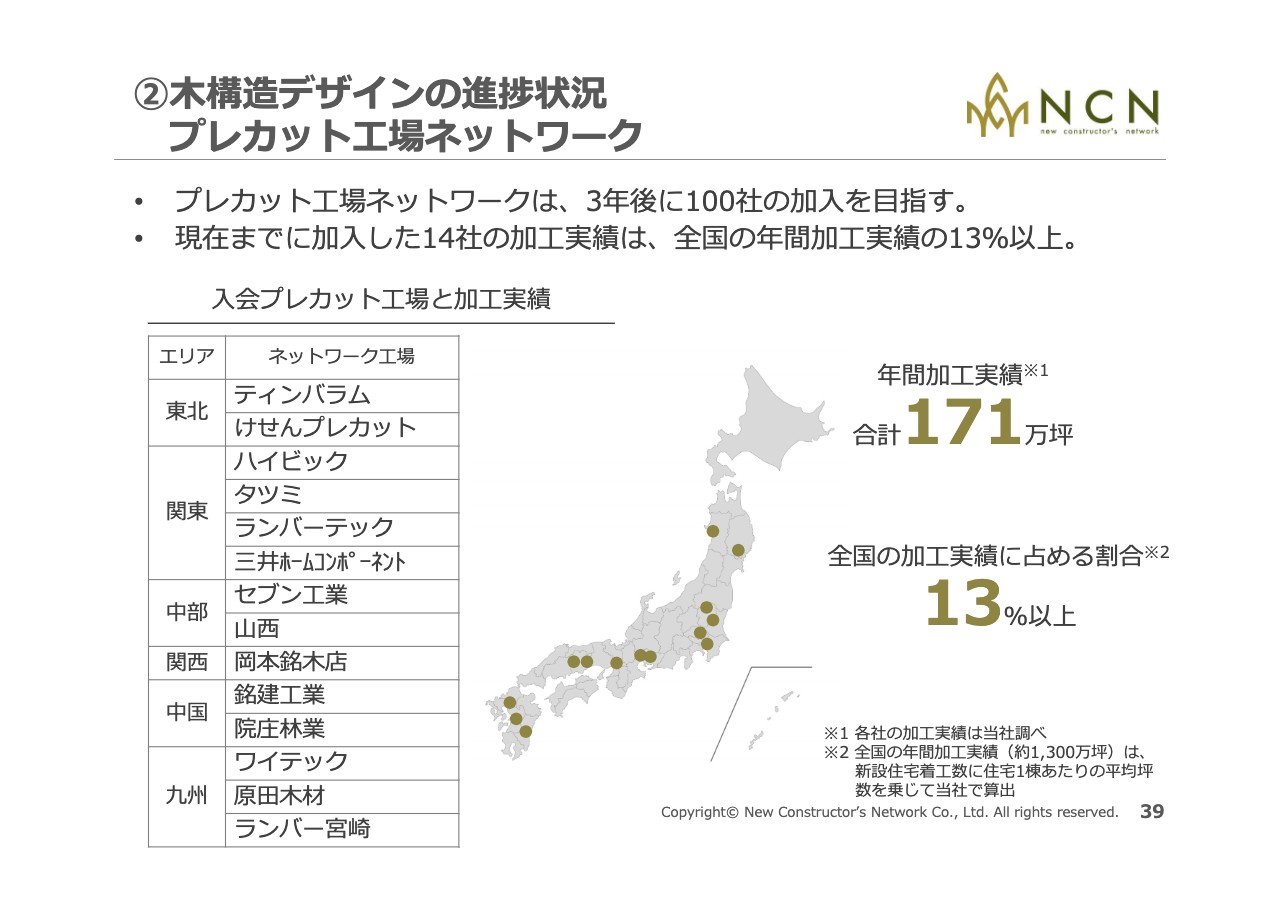

②木構造デザインの進捗状況 プレカット工場ネットワーク

9月末までに入会いただいたプレカット工場は資料に記載のとおりとなっています。みなさまにとっては馴染みの薄い会社が多いと思いますが、業界を知る人からすると、業界大手だけが並んでいます。

全国600社のプレカット工場がある中で、この14社で全体の約13パーセントのシェアを占めています。地域ではほぼNo.1と言ってもよい会社のみの加盟となっており、これによって現在8,000億円の木造非住宅マーケットに供給する業者の13パーセントと提携できたという状況です。

木造非住宅を語る上で、まずは営業、そして供給という2軸をプラットフォームでつなぐという事業がようやくスタートしています。その進捗のご報告でした。

住宅業界のパラダイムシフト

住宅業界のパラダイムシフトは、総合展示場からデジタルへ、二次元のプレゼンテーションから三次元へ、そして性能は見える化へと進んでいます。時代の変化に対して、当社が蓄積してきた従前の技術を用いて表現を変えることで、今後の成長を約束できるビジネスモデルへと変革していきたいと考えています。

変化への対応力

変化については、資料のようにまとめさせていただきました。

チャールズ・ダーウィンの言葉

当社社員、そして関係者のみなさまにも共通する認識として、このダーウィンの言葉があります。強い者が生き残るのではなく、最も賢い者が生き延びるのでもなく、唯一生き残ることができるのは「変化できる者」であるという進化論は、この住宅業界、木造業界、非住宅分野のすべてに共通する認識だと考えています。

総合展示場から撤退できない状況にある大手ハウスメーカーや、すでにインフラとして巨大な投資を行っているみなさまからすると、当社、また関係者である地方の有力な工務店は、十分に変化できるお客さまです。

その顧客を増やし、当社のプラットフォーム事業をいち早く進めることによって、この下期、そして来期、中期経営計画に対して確実に進捗していこうという計画です。当社の事業計画及び決算内容のご説明は以上になります。

質疑応答:下期の営業状況の見通しについて

質問者1:今期の数字を考えた時に、上期が新型コロナウイルスの影響があり、下期がかなり好調に推移して、通期でよい数字に収まるとご説明いただきました。

1つだけ確認させていただきたいのですが、上期は新型コロナウイルスの影響で少し出遅れていると言いますか、本来あるべきお客さまが来られなかった状況で、それが8月、9月以降に戻ってきて、伸び率が余計高く見えるといったことはあるのでしょうか? そうではなく、実感的に、下期の実態が来期も続くと見てよいのでしょうか?

田鎖:私自身もその疑問を持っています。新型コロナウイルスの影響で、工務店やハウスメーカーに行きたかったのに行けなかった、その分が後ろに来た、つまり来期はいつもどおりに戻ってしまうのではないかというご質問ですよね。

現在、来場者等の数字を見ていますが、お客さまのアンケートからは、もともと来たかったのかどうかのデータは読み取れずにいます。6月の来場については明らかにその傾向があると思っていますが、まずグラフを出します。

こちらをご覧いただくと、6月だけ伸びています。この「128パーセント」という数字は、実力以上の来場と言いますか、今まで問い合わせできなかったものが来ていると考えています。一方で、8月、9月においては、ハウスメーカーの上昇が105パーセントから107パーセントだったため、この差は当社の力量ではないかと解釈しています。

「お客さまの動きは確実にそうだ」というところまでリサーチできていませんが、スライドのようなかたちです。6月を見ると、4月や5月には来られなかったため、そのぶんが上に乗っかっただけと見ています。7月から後ろの増加傾向は、当社サービスによる変化ではないかと、切り分けて考えています。

質疑応答:登録工務店の営業状況が大手ハウスメーカーを上回っている要因について

質問者1:今の質問の答えだったのかもしれないのですが、先ほどの社長の説明の中で、御社の登録工務店が大手ハウスメーカーを上回って推移してきているということでした。その要因をどう分析されていますか?

田鎖:大手ハウスメーカーと中小工務店との営業形態の違いを説明させていただきます。大手ハウスメーカーは、総合展示場にお客さまを集めるのが主なビジネスモデルになっています。

営業拠点の多くは、資料のような総合住宅展示場にあります。そして営業マンも、この総合展示場の中に一定数以上います。1つの展示場当たり、8名から10名くらいの営業マンがいるのですが、これは非常に「密」な状態を意味するため、ハウスメーカーは展示場への来場者数を制限せざるを得ませんでした。

一方で、年間20棟程度を手掛ける地方の工務店は、1ヶ月の来場者が10名または20名ということで、非常に少ない人数でオペレーションしているため、今回の新型コロナウイルスの状況下で「密」になることが一切ありませんでした。

また営業マンの数も、1社あたり、または1拠点あたり2名から3名で、「密」を生む状況を作らずに済んでいます。

当社の工務店は90パーセント以上が中小の工務店のため、影響度が非常に低く抑えられていると考えています。

質疑応答:大規模木造建築(非住宅)分野でのコロナ影響について

質問者1:大規模木造建築(非住宅)分野の動向についてです。工事現場は人が多くて密になるというお話がありました。一方で、少し気になる部分として、発注者は「いつまでに完成させて、それでオペレーションをしていく」というある程度の計画が社内的にあり、それで進めていった場合、例えば今回の新型コロナウイルスの影響などによって計画そのものがなくなってしまうといったことはあるのでしょうか?

田鎖:業界全体ではなく、当社の場合のみのご説明になります。木造で非住宅の建物ということで、当社の場合は保育園、特養、道の駅など、いわゆる公共性の高い建物を多く受注していました。どちらかと言うと公共性が高く、地方の行政からの要請物件が非常に多かったのですが、今回の新型コロナウイルスでの着工、工事の遅れによる違約金が発生しにくいクライアントが多いわけです。

また当社は、ホテルや宿泊施設の木造での受注はほぼなかったため、失注となった物件は数件にとどまっています。具体的な数字は持ちあわせていないのですが、オリンピック関連のものは一切なかったため、キャンセルという大きなニュースも現在は入ってきていません。

今後は、地方行政の中でも予算等によって計画変更がある可能性もありますが、現在当社には影響は出ていません。

質疑応答:DXを推進するための戦略について

質問者1:今後の戦略の中で、DXの推進についてお話をいただきましたが、住宅シミュレーションサービスの拡充が非常におもしろいなと思いました。こちらは一般消費者が対象になってくると思いますが、一番大切なのは、このようなサービスを提供できるということをいかに周知して、これから住宅を建てる人にいかにリーチさせるかであり、それがかなりのポイントになると思います。このあたりの戦略をどのように進めるのか、可能な範囲で教えていただけますか?

田鎖:そちらについては「YouTube」などのメディアや、「Instagram」などのSNS等を使った戦略を考えています。従来型のテレビCMや新聞チラシ等を利用するのは非常に効率が悪いわけです。

すでにご覧いただけるものとして、私がYouTuberとして「耐震住宅に住もう『教えて! 田鎖さん』」という番組を持っており、現在6万回くらい再生されています。また、大手YouTuberとの提携であったり、無印良品でもSNSによる拡散を行っているため、そちらを中心に広めていきたいと考えています。

質疑応答:キャッシュの使いみちについて

質問者1:足元は新型コロナウイルスの影響があり、これがどこまで長引くのかはまったくわからない状況です。その中で、かなり優劣がはっきり出てくると思っていますが、御社のキャッシュポジションが高くなっているため、その投資先として、今の時期に何をするのかが重要になってくると考えています。

「DXやソフトウェアにお金をかける」というお話は出てきましたが、「他のキャッシュの有効な使いみちとして、戦略的にはこのようなものがありそうだ」といったアイデアがあれば教えてください。

田鎖:業界の二極化という局面は、今までも数多くありました。例えば直近であれば、リーマンショックのような状況がありました。その時に二極化が生む結論として、今まで強者だったものがマイナスになっていき、弱者の順位が入れ替わるという状況です。その時に何が行われるかと言うと、M&Aや事業提携です。今まででは考えられないところとの驚くような提携はよくある話です。

現在、日経平均など株価が非常に高く推移している状況ではありますが、今後、住宅分野の二極化において、当社が持ち得なかった生産、人員など、多くの経営資源を入手するのは、二極化によってはっきりと優劣がわかれた時です。それまではしっかりと現金を持って、フットワークよく、いかなる判断も迅速に行えるような体制で臨みたいと考えています。

質疑応答:大規模木造建築の売上計上のタイミングについて

質問者2:大規模木造建築の売上計上はどのタイミングなのでしょうか?

田鎖氏:構造計算料は確認申請時に資料を提出するため、そのタイミングで計上いたします。また、構造加工品については、上棟工事が終わるタイミング、基本は完納ベースで計上しています。

新着ログ

「サービス業」のログ