ジョイフル本田、コロナ下で利益率の高い住まい分野の売上が伸長 通期は上場来最高益を達成

新型コロナウイルス感染症に対する取り組み

細谷武俊氏:それでは、株式会社ジョイフル本田、2020年6月期の決算について、ご説明します。私は代表取締役 社長執行役員の細谷武俊です。

まず、説明に先立ち、この度は新型コロナウイルス感染症、そして令和2年7月豪雨によりお亡くなりになられた方々、そのご家族、関係者のみなさまに謹んでお悔やみするとともに、感染症に罹患された方々、また豪雨により被災された方々に心よりお見舞いします。さらに、医療従事者、行政当局をはじめとする感染症拡大抑止にご尽力されているみなさま、また豪雨被災の救援や復興支援活動にご尽力されているみなさまに深く感謝します。

当社では、新型コロナウイルス感染症に対する取り組みとして、厚生労働省、各都道府県、自治体等の指針に準じ、感染拡大の防止に向けた対応を強化しています。お客様と従業員の安全を第一に考え、安心してお買い物をお楽しみいただける環境づくりに、今まで以上に努めていきます。

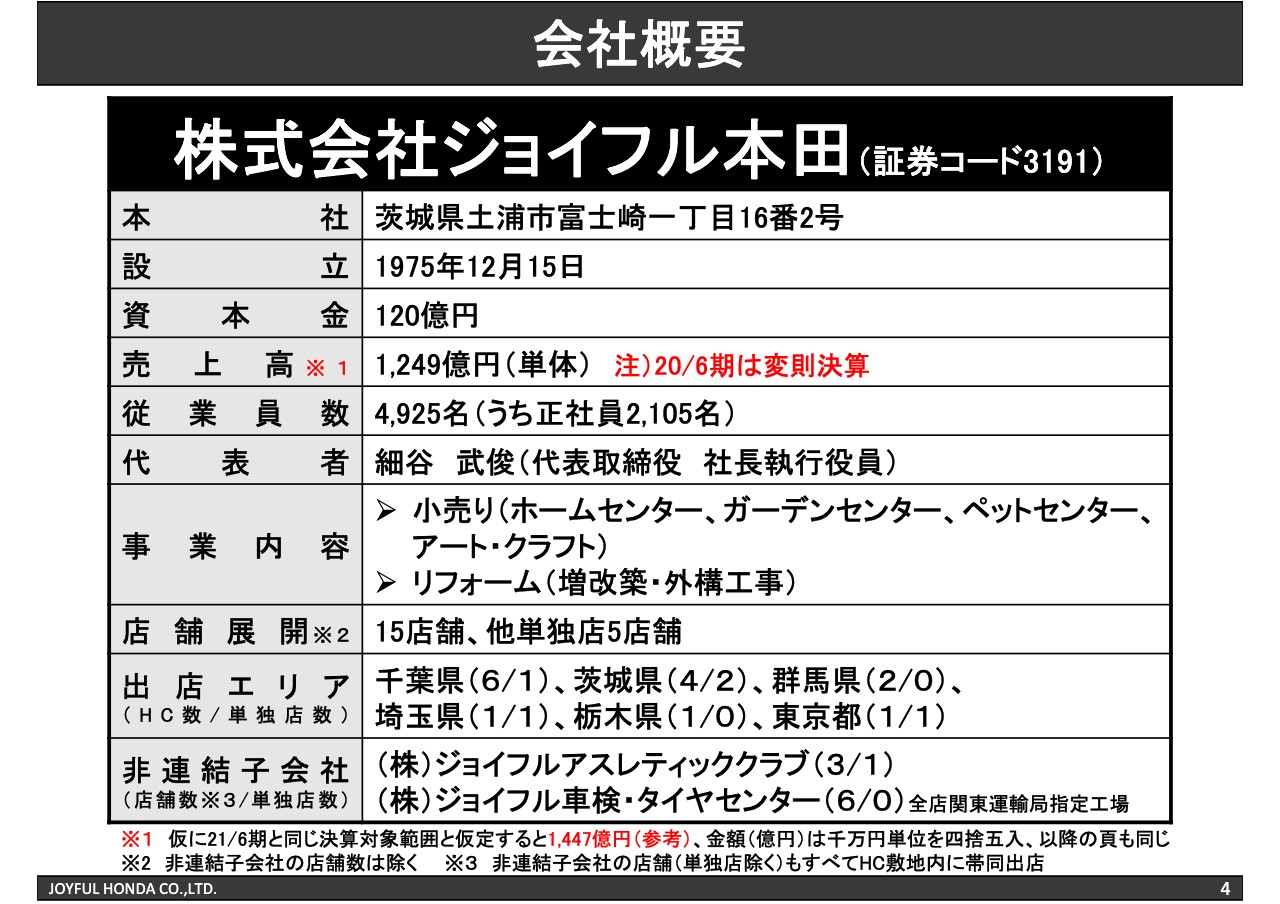

会社概要

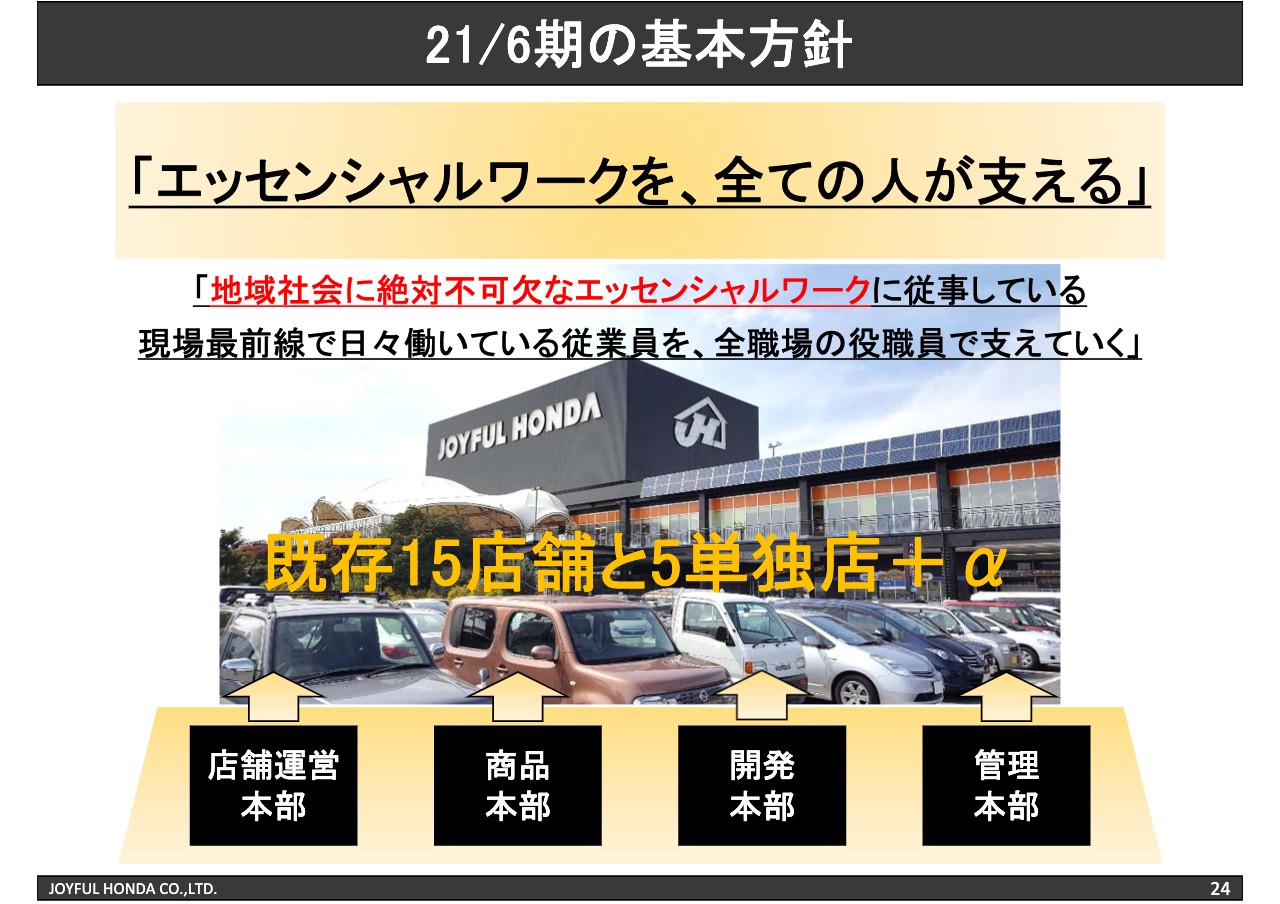

それでは、まず、当社の会社概要についてご説明します。株式会社ジョイフル本田は1975年に創業し、46期目を迎えました。当社は関東一円に大規模なホームセンターを15店舗展開しています。また、プロショップ等の専門単独店も5店舗展開しています。

全従業員数は約4,900名です。2020年6月期の売上高は、単体で1,249億円です。この決算期は子会社の吸収合併と非連結化を実施したため、変則決算となっています。今年度 の2021年6月期と同じ決算対象範囲と仮定した場合には、売上高は1,447億円になります。

当社のミッション&ビジョン

次に当社のミッションとビジョンについてご説明します。当社は「『必要必在』と『生活提案』で地域社会の喜びと夢を共創する」を新たなミッション、企業の使命として今期から掲げています。また、当社のビジョン、目指す姿ですが、国内ナンバー1の「暮らしと住まいのイノベーター」企業となることです。

当社の運営するホームセンター15店舗の中には、30年以上営業している店舗が6店舗あります。地域のお客様の声にお応えするかたちで品揃えを増やし、売場を拡張し、時代の変化に対応するべく取り組んできました。今後はさらに、お客様に新たな発見を提供し続けるような企業になるべく、取り組んでいきます。

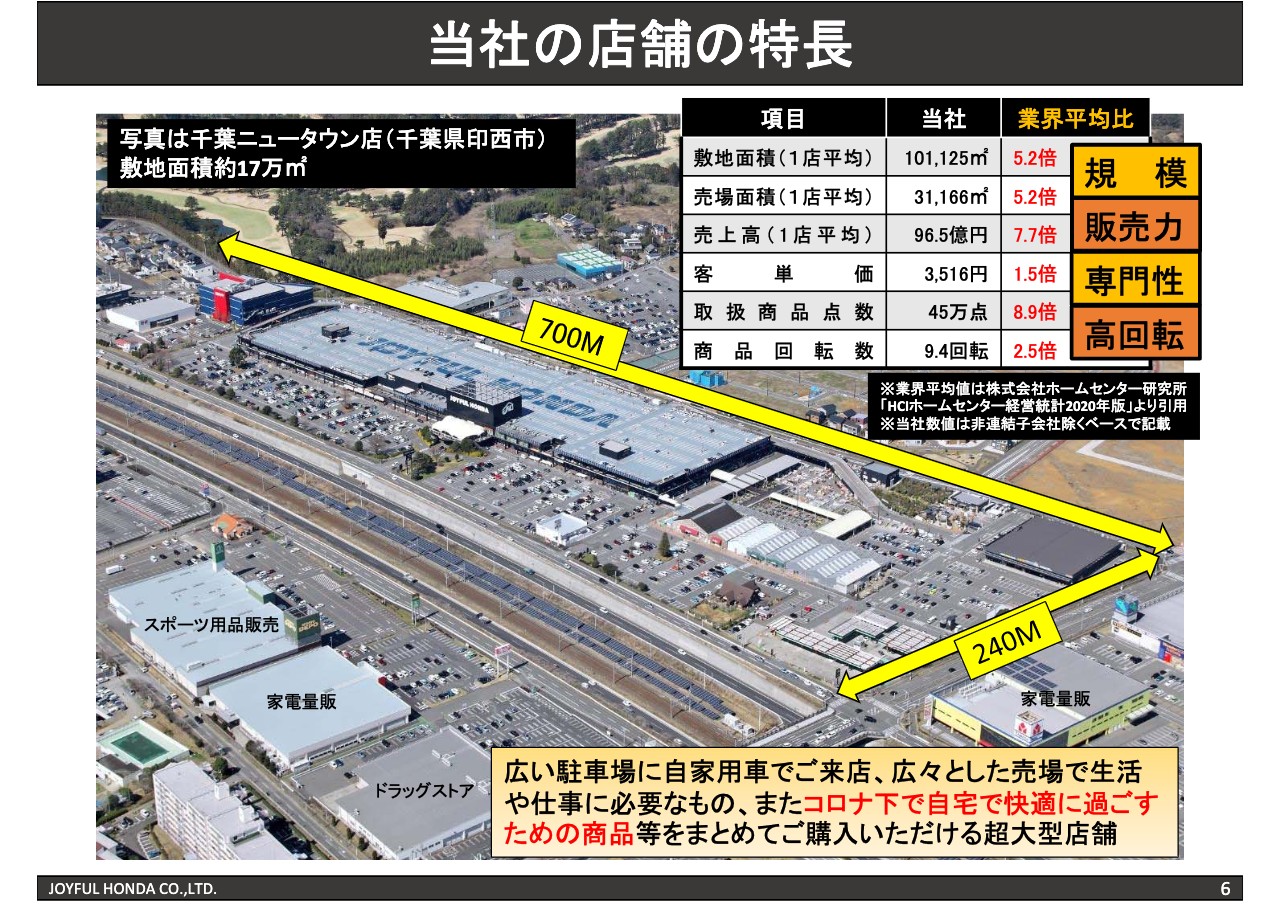

当社の店舗の特長

次に、当社の店舗の特長についてご説明します。端的に言うと、当社の店舗は大規模で販売力があること、また専門性と効率性とを両立しているという2つの大きな特長があります。

業界平均と比較して、いくつか指標を記載していますが、売場面積は業界平均の5.2倍、売上高は7.7倍、また、取扱商品点数は8.9倍と圧倒的に上回る実績を持ちながら、商品回転率においては業界平均の2.5倍という高回転の商いを行っています。昨今のコロナ禍において、こうした広い店舗で、ご自宅で、快適に過ごすための商品等をまとめてご購入いただくお客様にも数多くご利用いただいています。

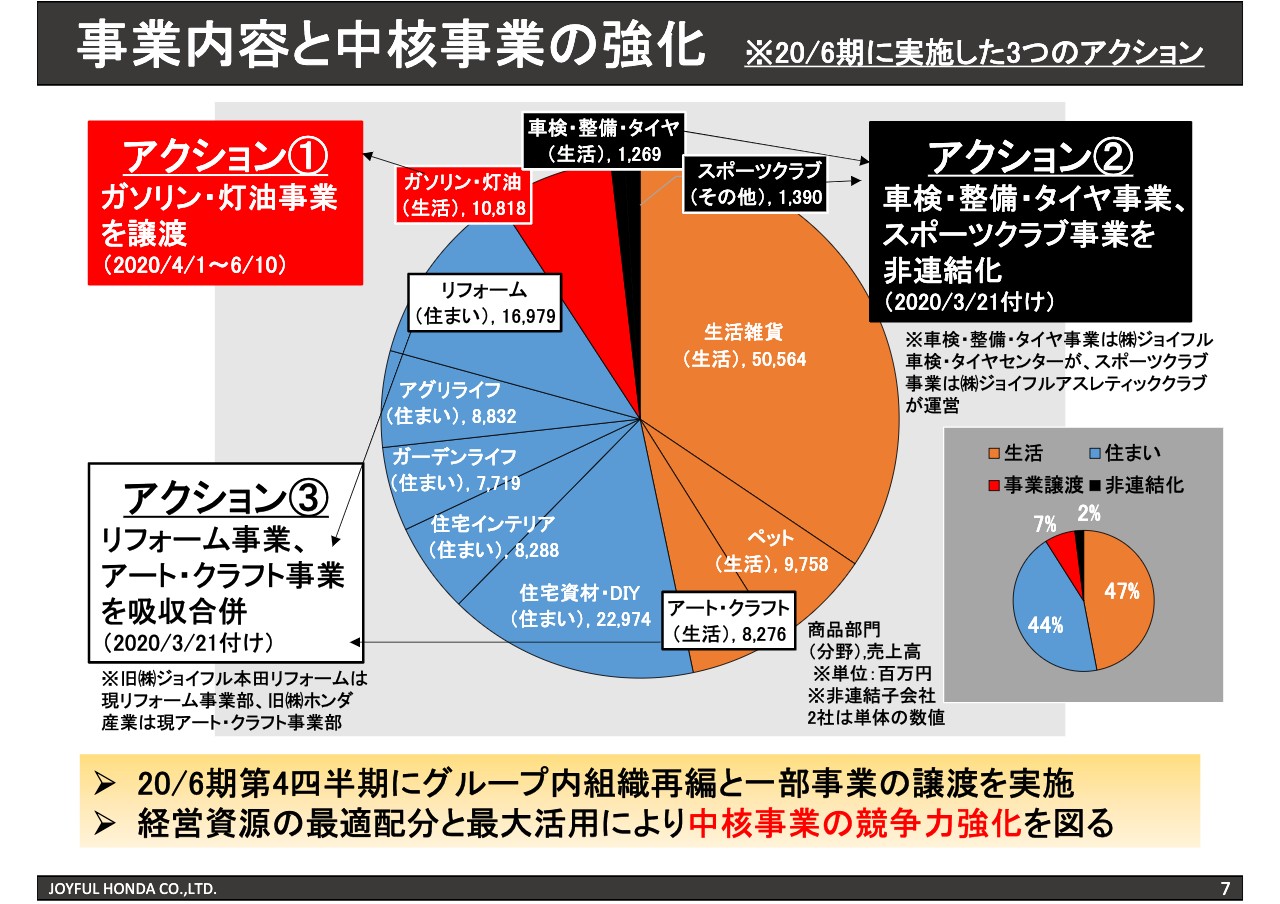

事業内容と中核事業の強化

続いて、2020年6月期に実施しました、グループ内組織再編と一部事業の譲渡についてご説明します。当社は経営資源の最適配分と最大活用により、中核事業の競争力強化を図るため、3つのアクションを実施しました。

まず、1つ目はガソリン・灯油事業の出光興産株式会社への事業譲渡です。2つ目は、車検・整備・タイヤ事業とフィットネスクラブ事業の子会社2社の非連結化です。そして3つ目は、リフォーム事業とアート・クラフト事業の子会社2社の吸収合併です。

これら3つのアクションにより、今後は中核事業の競争力のさらなる強化に努めていきます。

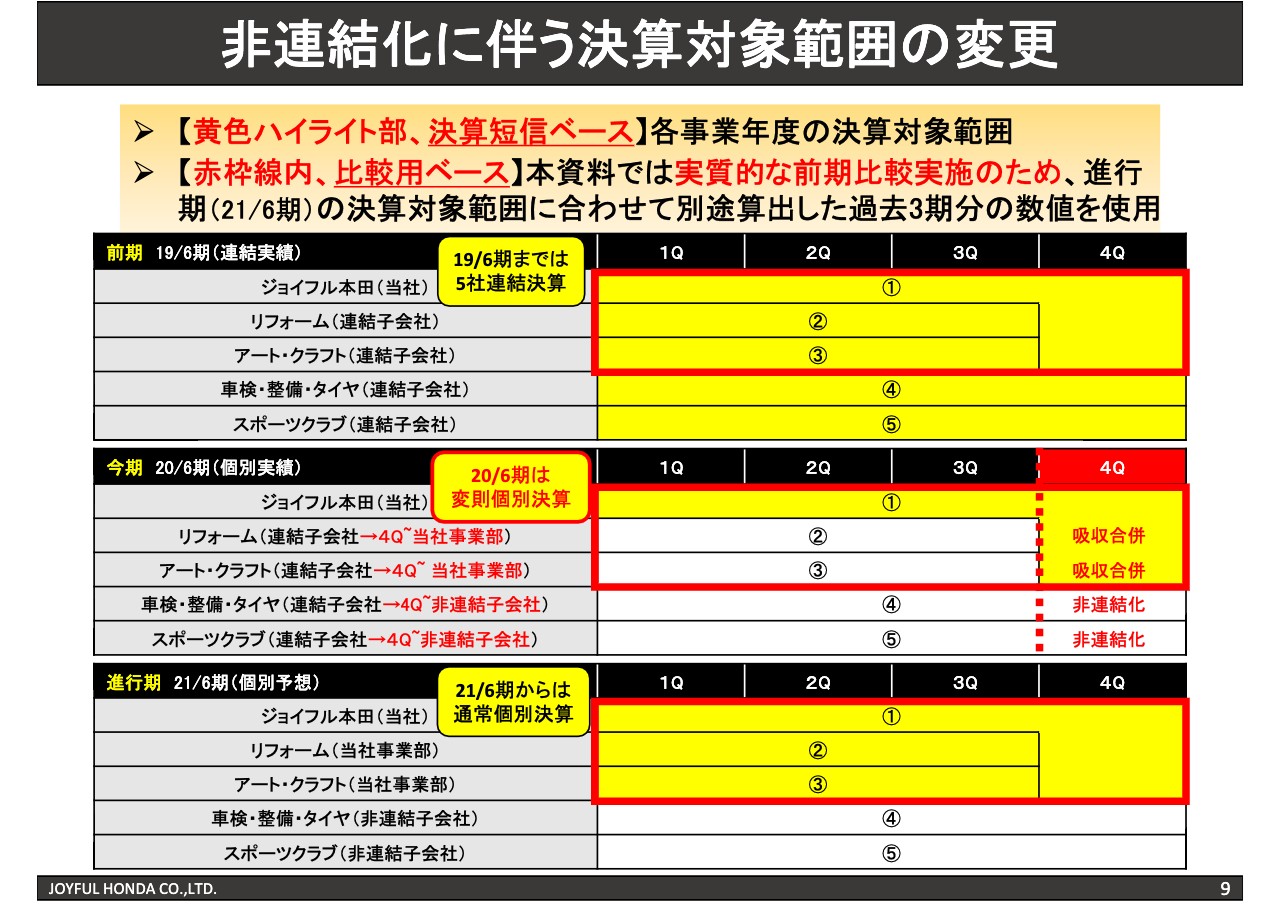

非連結化に伴う決算対象範囲の変更

続きまして、2020年6月期の決算内容についてご説明します。決算内容のご説明の前に、2020年6月期が変則決算であったため、こちらの表で具体的にこれまでの決算との違いをご説明します。

表の黄色のハイライト部は、それぞれの年度の決算短信ベースの決算対象範囲を示しています。2019年6月期までは当社と連結子会社4社の、計5社での連結決算でした。

一方、2020年6月期は、第3四半期末までは当社のみ、そして第4四半期は当社と吸収合併した旧子会社2社分のリフォーム事業とアート・クラフト事業を足した分が決算対象範囲となっています。

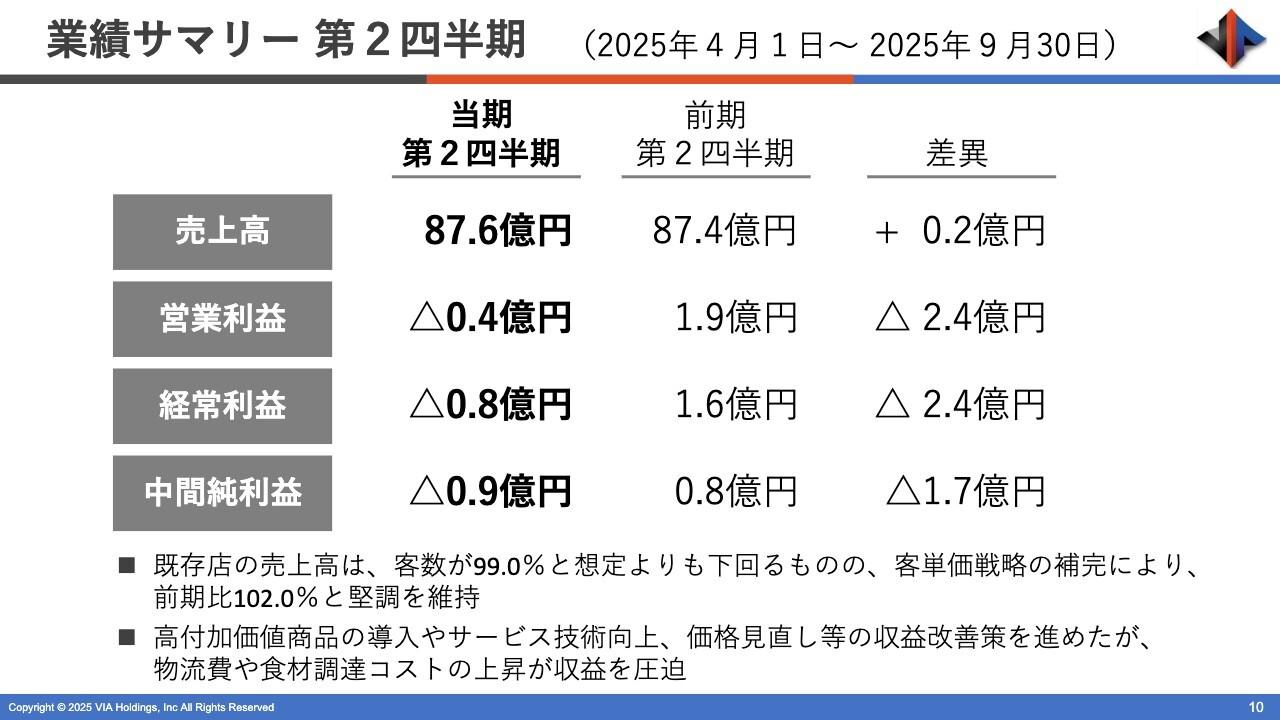

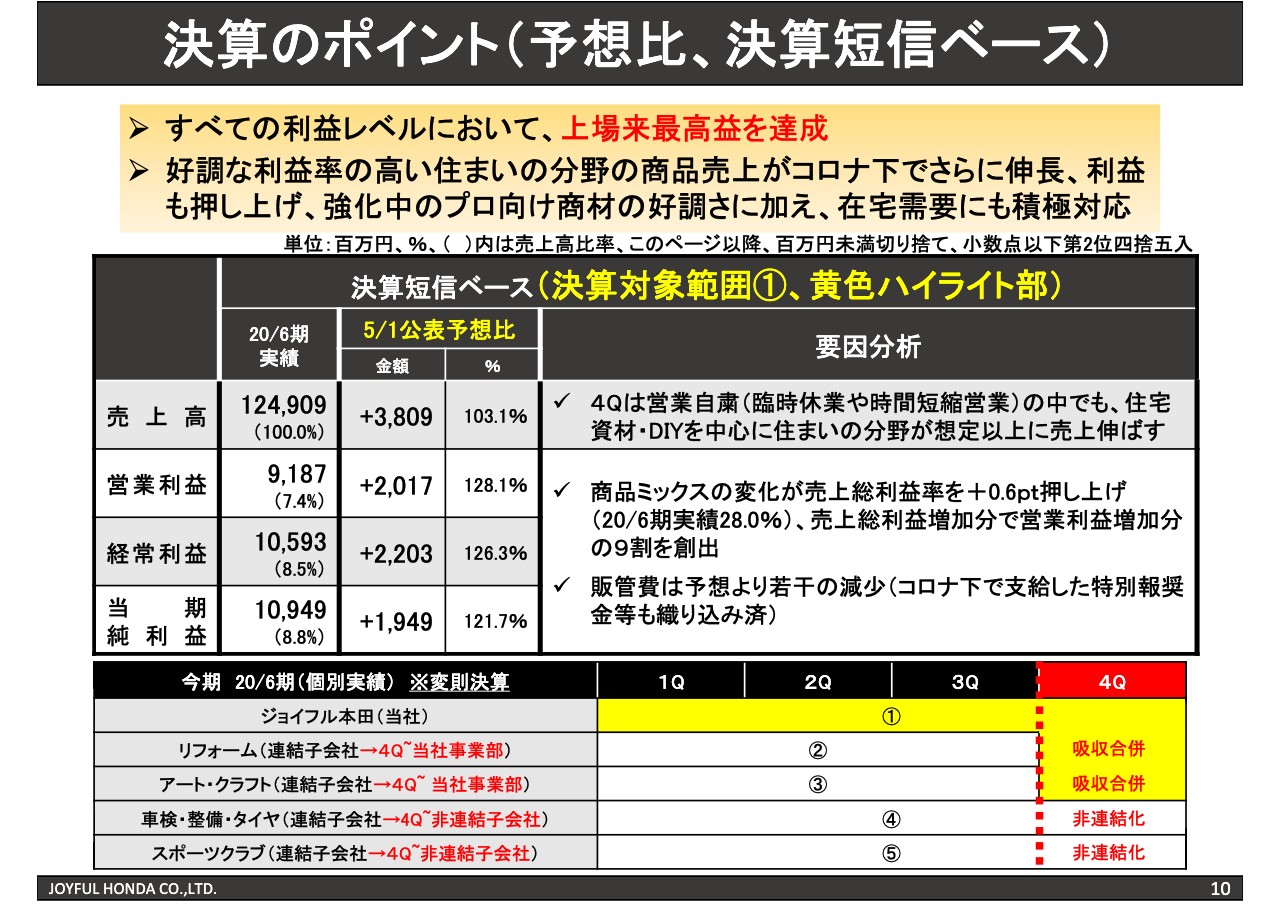

決算のポイント(予想比、決算短信ベース)

まず、予想比について、決算短信ベースの数値でご説明します。2020年6月期は、営業利益、経常利益、そして当期純利益のすべてにおいて、おかげさまで上場以来の最高益を達成することができました。

当社調べで、すでに直近決算を発表している上場ホームセンター企業各社との比較において、本業で稼いだ指標である営業利益率では業界第2位の7パーセントを上回る結果となりました。

緊急事態宣言下、第3四半期の決算発表と同時に5月1日の時点で公表しました業績予想については、営業自粛に伴う下振れリスクを見込んでいましたが、第4四半期は住宅資材・DIYを中心に、利益率の高い住まいの分野の商品の売上が想定以上に伸長したこともあり、結果的には予想に対して3割近い増益となりました。

強化中のプロ向け商材や、外出自粛による需要にも積極的に対応し、住宅資材・DIYやガーデンライフなどが大きく伸長しました。結果として売上総利益率も予想比で0.6ポイント上回り、営業利益の増加分20億円の約9割を粗利の増分で創出しました。

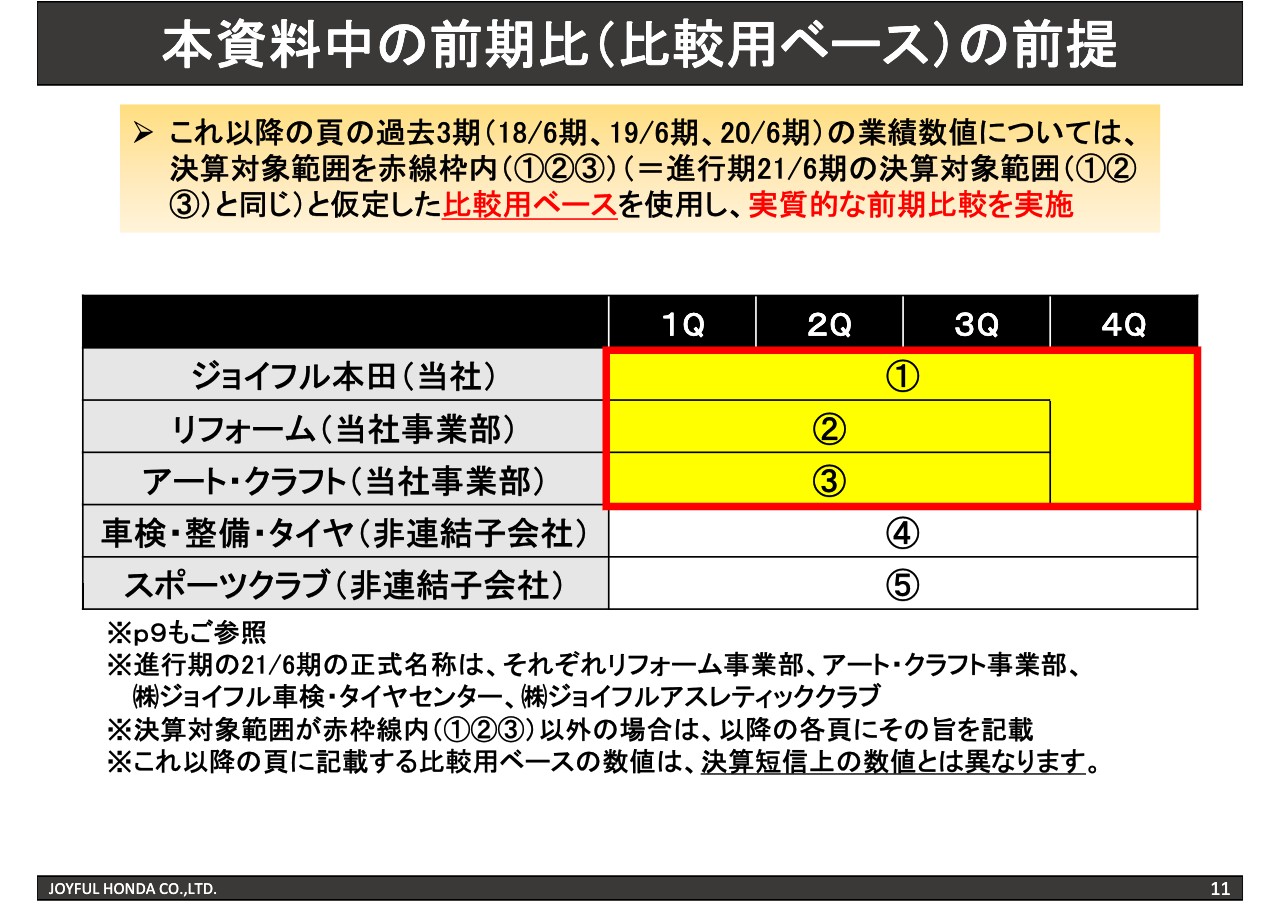

本資料中の前期比(比較用ベース)の前提

ここからは前期比でのご説明に入ります。前期比のご説明は、実質的な比較を行うために、表の赤枠線内の比較用ベースで行います。比較用ベースとは、端的には3月に非連結化した車検・整備・タイヤ、フィットネスクラブの2つの事業を除いた数値で、表の当社、リフォーム、アート・クラフトの合算値になります。決算短信ベースの数値とは一部を除き異なりますので、その点をご留意ください。

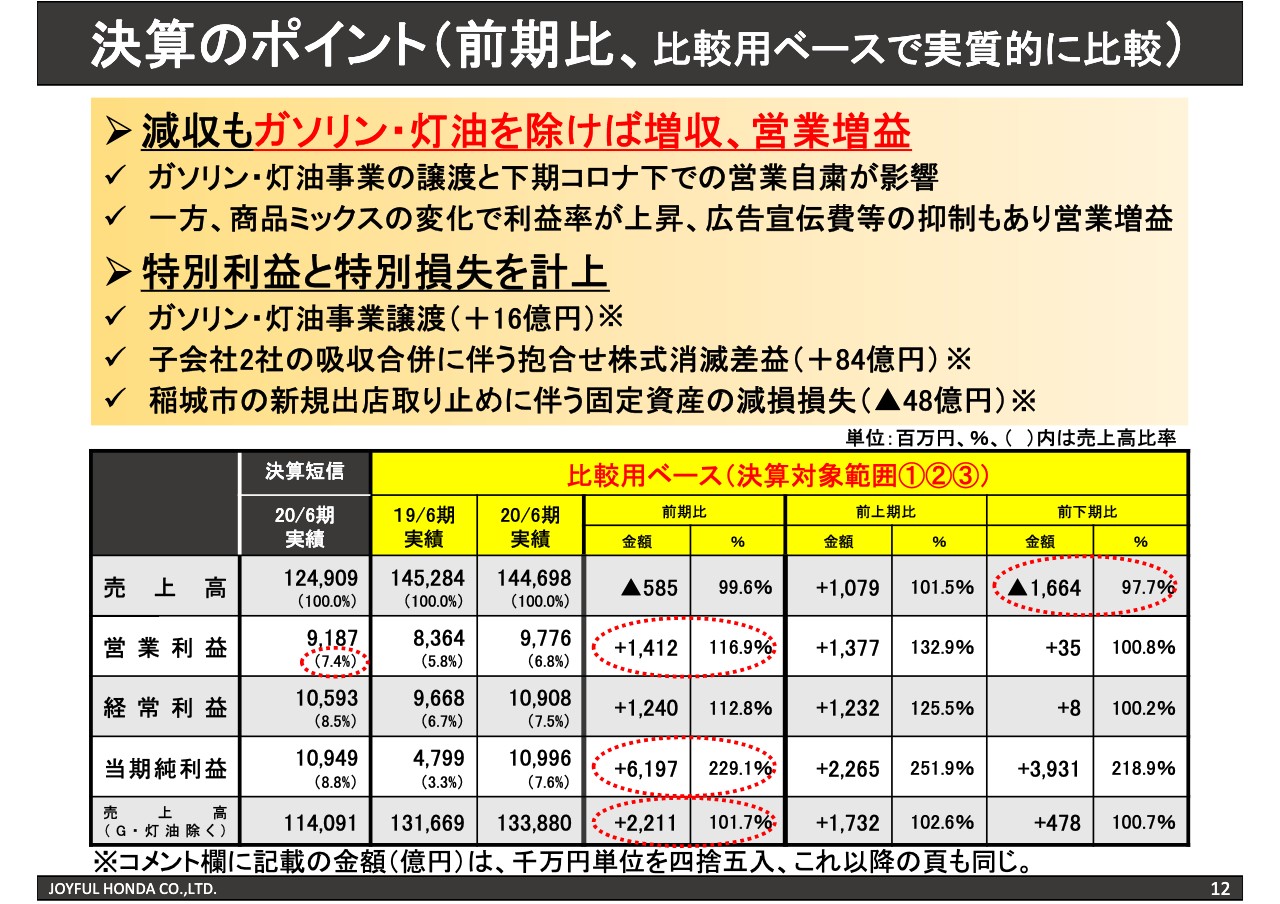

決算のポイント(前期比、比較用ベースで実質的に比較)

黄色ハイライト部見出しの、比較用ベースの下に記載の数値をご覧ください。全体ではおよそ6億円の減収でしたが、ガソリン・灯油を除けば22億円の増収となり、営業利益においても14億円の増益となりました。

売上高全体の減収については、第4四半期に実施したガソリン・灯油事業の譲渡と、下期のコロナ禍の営業自粛が影響しました。しかしながら、利益率の高い住まいの分野の商品の販売が大きく伸長したこと、また、コロナ禍で広告宣伝費を抑制したことなどで、営業増益となりました。

当期純利益は、62億円の増益となっています。ガソリン・灯油事業の譲渡に伴い16億円の特別利益を計上したこと、また、子会社2社の吸収合併に伴い抱合せ株式消滅差益84億円を特別利益に計上したこと。一方、東京都稲城市での新規出店の中止に伴い、固定資産の減損損失48億円を計上したことなど、いくつかの特殊要因によるものです。

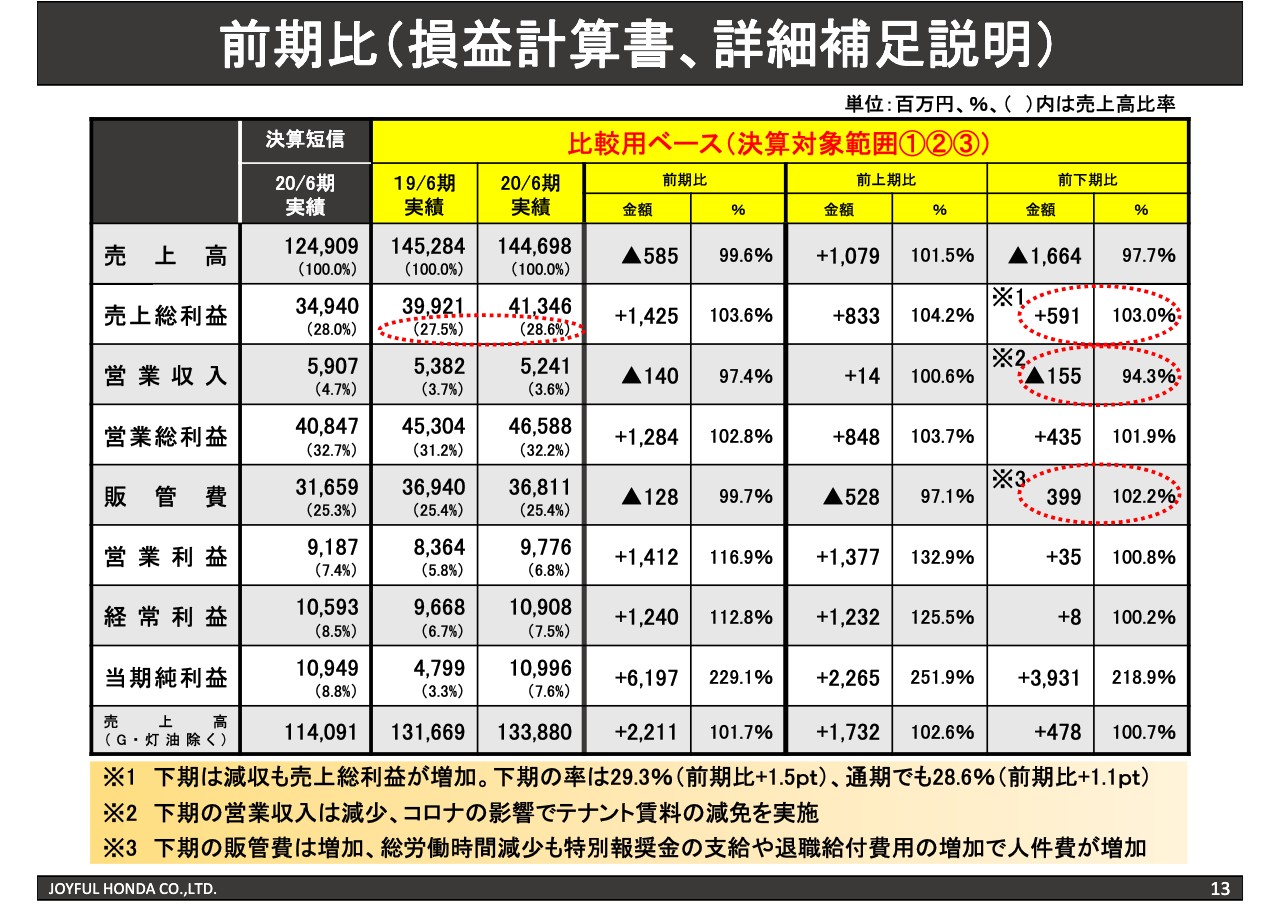

前期比(損益計算書、詳細補足説明)

こちらは比較用ベースの損益計算書の詳細資料です。3点、補足説明します。1点目、下期は全体で16億円の減収となりましたが、売上総利益はおよそ6億円の増益となりました。下期の売上総利益率は29.3パーセントと、前期に比べて1.5ポイント上昇し、通期でも28.6パーセントと前期比で1.1ポイント上昇しました。2点目、下期の営業収入は減少に転じました。コロナの影響で、テナント賃料の減免を実施したためです。3点目、下期の販管費は増加に転じました。総労働時間は減少しましたが、特別報奨金の支給や退職給付費用の増加等で、主に人件費が増加したためです。

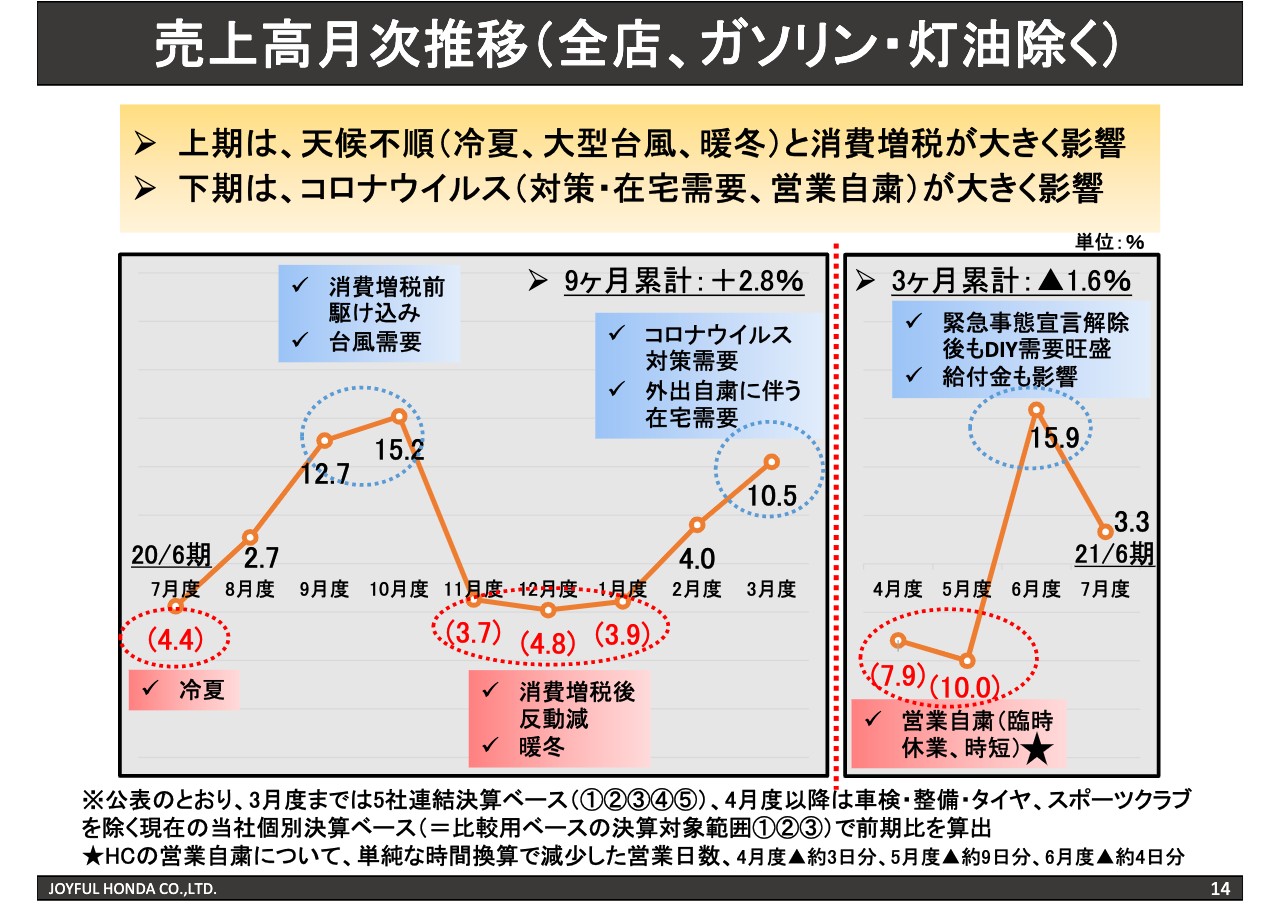

売上高月次推移(全店、ガソリン・灯油除く)

続いて、ガソリン・灯油を除く、月次売上高推移についてはご覧のように年間で大きく増減しました。上期は、冷夏、大型台風、暖冬などの天候不順と、10月の消費増税が大きく影響しました。下期は、コロナウイルスに関係してその対策需要、さらには外出自粛による在宅関連需要が発生しました。また、4月からの3ヶ月間で、時間換算で約16日分に相当する臨時休業や、時間短縮営業などの営業自粛を実施したことは業績に少なからぬ影響を及ぼしました。

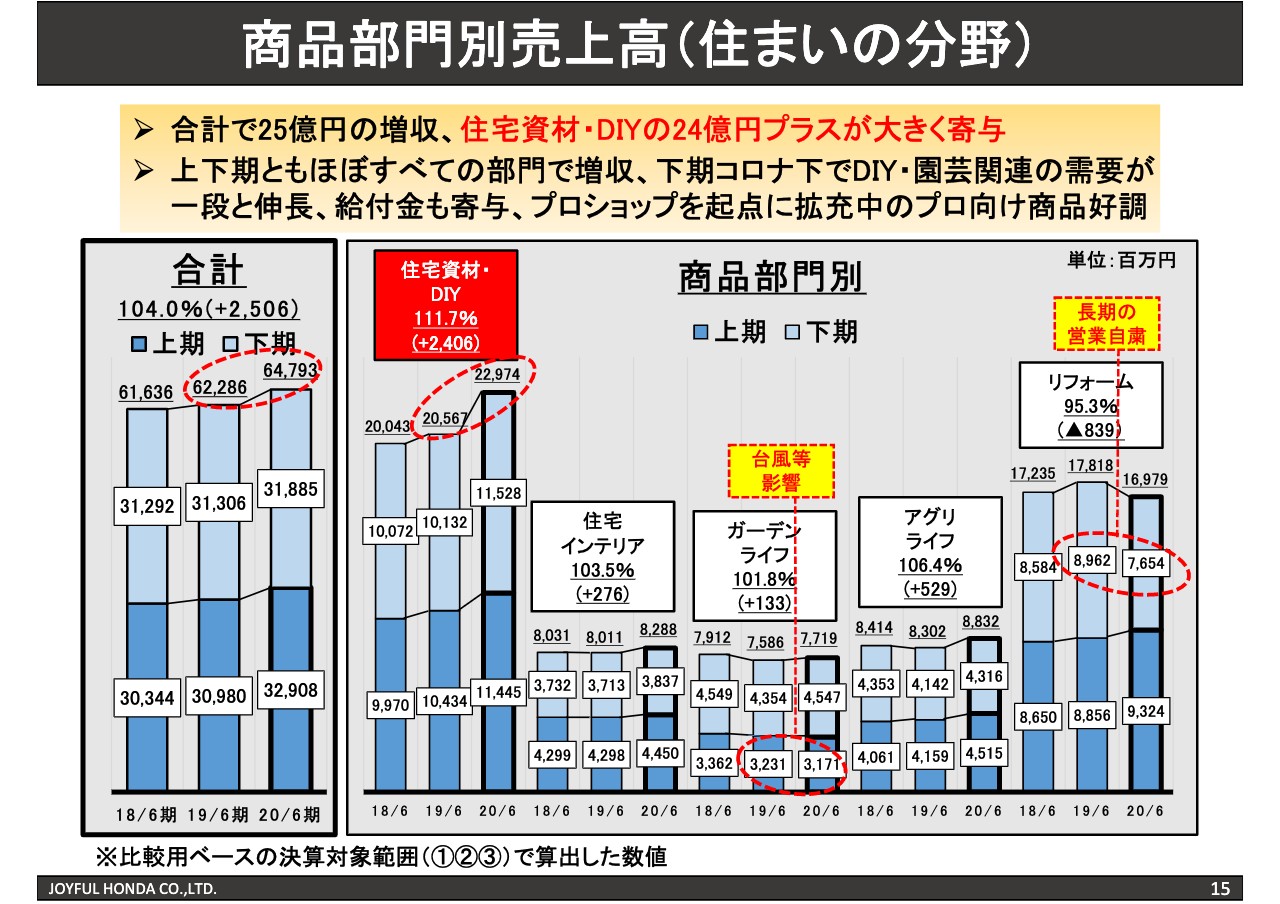

商品部門別売上高(住まいの分野)

商品部門別の売上高についてご説明します。まず、住まいの分野については全体で25億円の増収となりました。特に住宅資材・DIYが24億円の増収となり、大きく寄与しました。下期のコロナ禍で、DIY、園芸関連の需要が一段と伸長し、また、プロショップからスタートした後に全店舗に拡充しているプロ向けの各種商材も好調に推移しました。

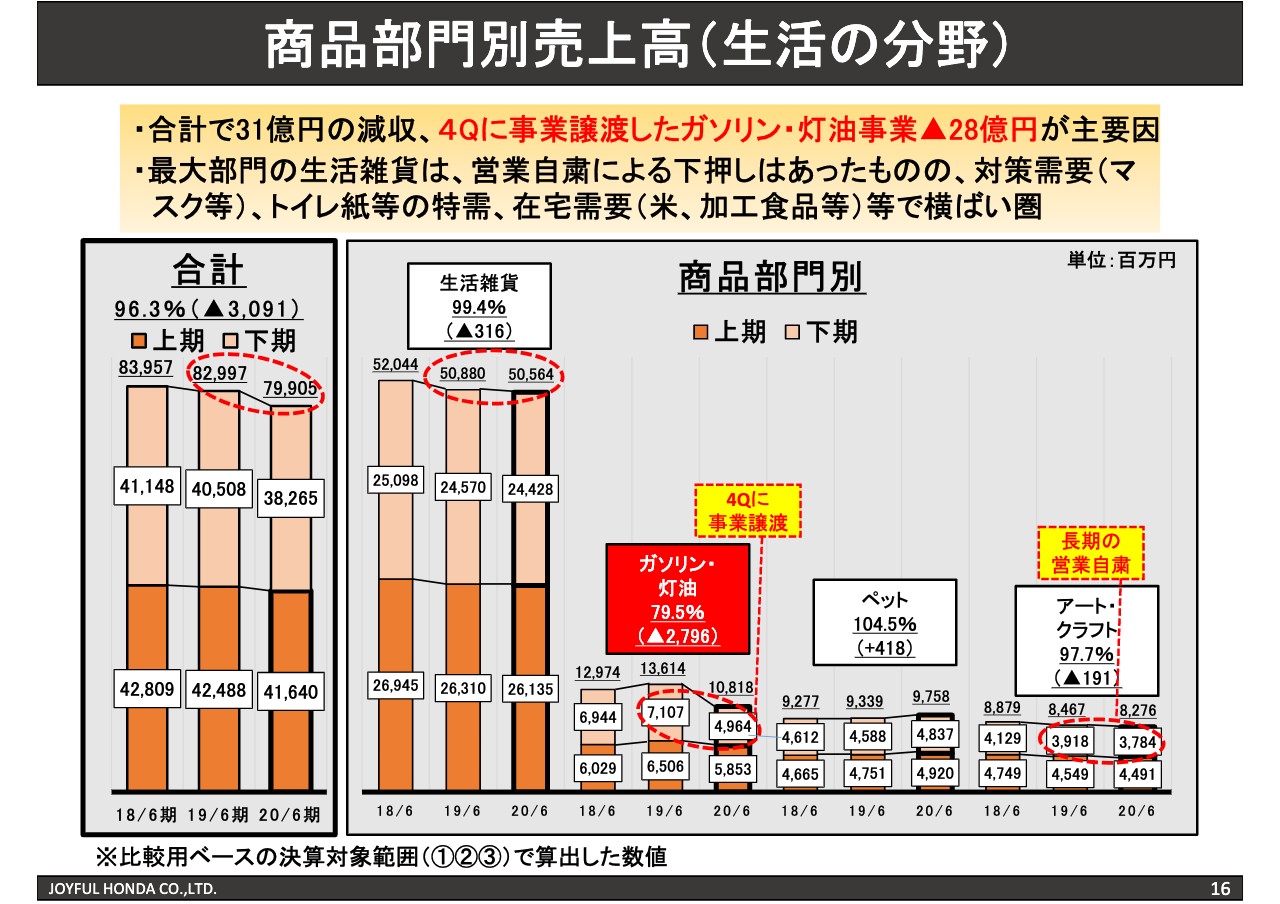

商品部門別売上高(生活の分野)

次に、生活の分野では合計で約31億円の減収でしたが、その内訳はガソリン・灯油事業の事業譲渡分である28億円が主たる要因です。最大部門である生活雑貨は営業自粛による下振れはありましたが、マスク等の対策需要、紙製品の特需、また、お米や加工食品等の在宅関連需要もあり、横ばい圏での着地となりました。

売上総利益・販管費

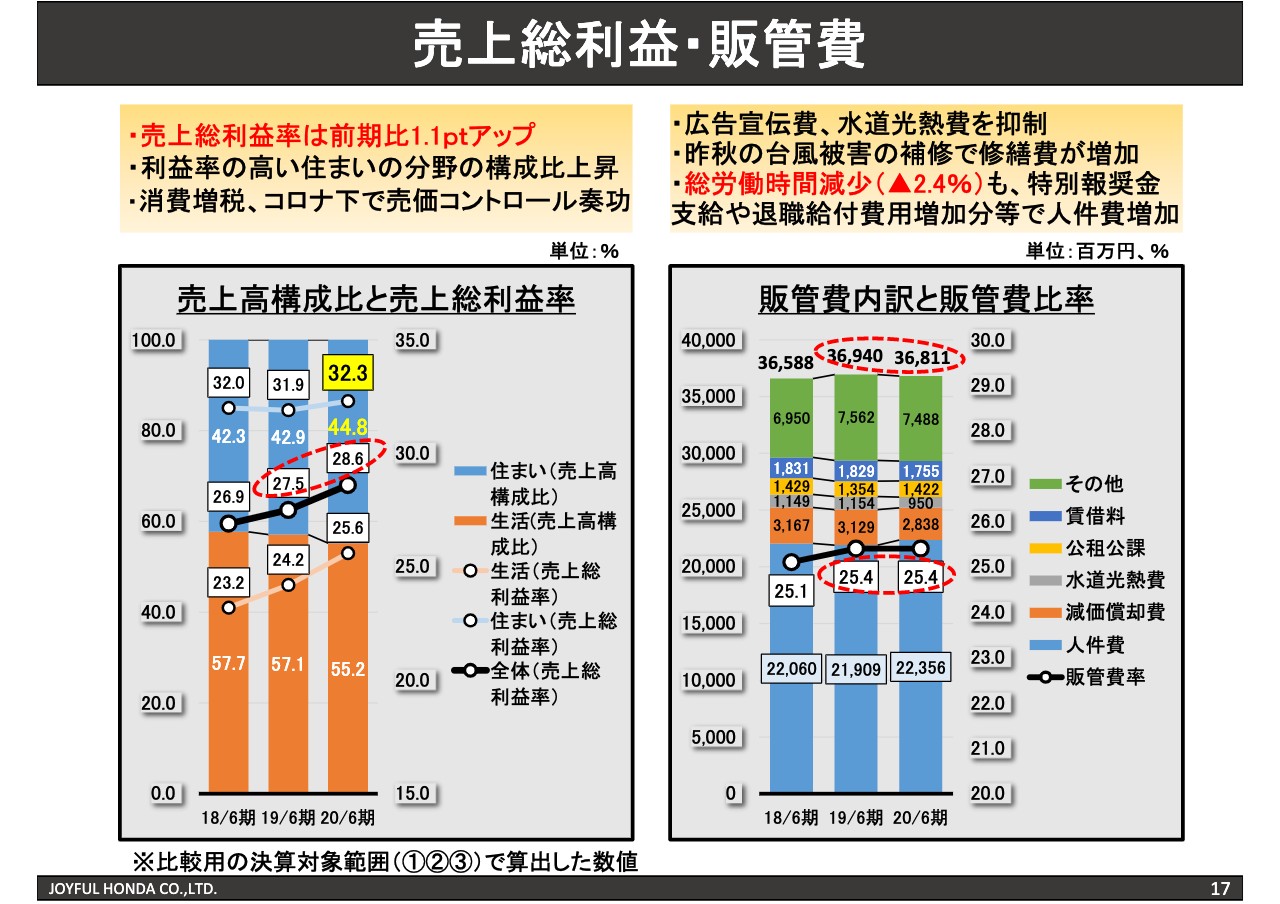

売上総利益について、左のグラフは売上高構成比と売上総利益率の相関を示すものです。売上総利益率32.3パーセントの住まい分野の構成比が44.8パーセントと、前期比で1.9ポイント上昇し、結果、全体の売上総利益率も28.6パーセントと前期比で1.1ポイント上昇しました。そして右のグラフは、販売費および一般管理費の内訳と販管費比率を示すものです。販管費は額・率ともに前期比横ばいでした。広告宣伝費や水道光熱費は抑制できましたが、昨秋の台風被害による修繕費が増加しました。また、人件費については先にご説明のとおりの理由で2パーセント程度増加しました。

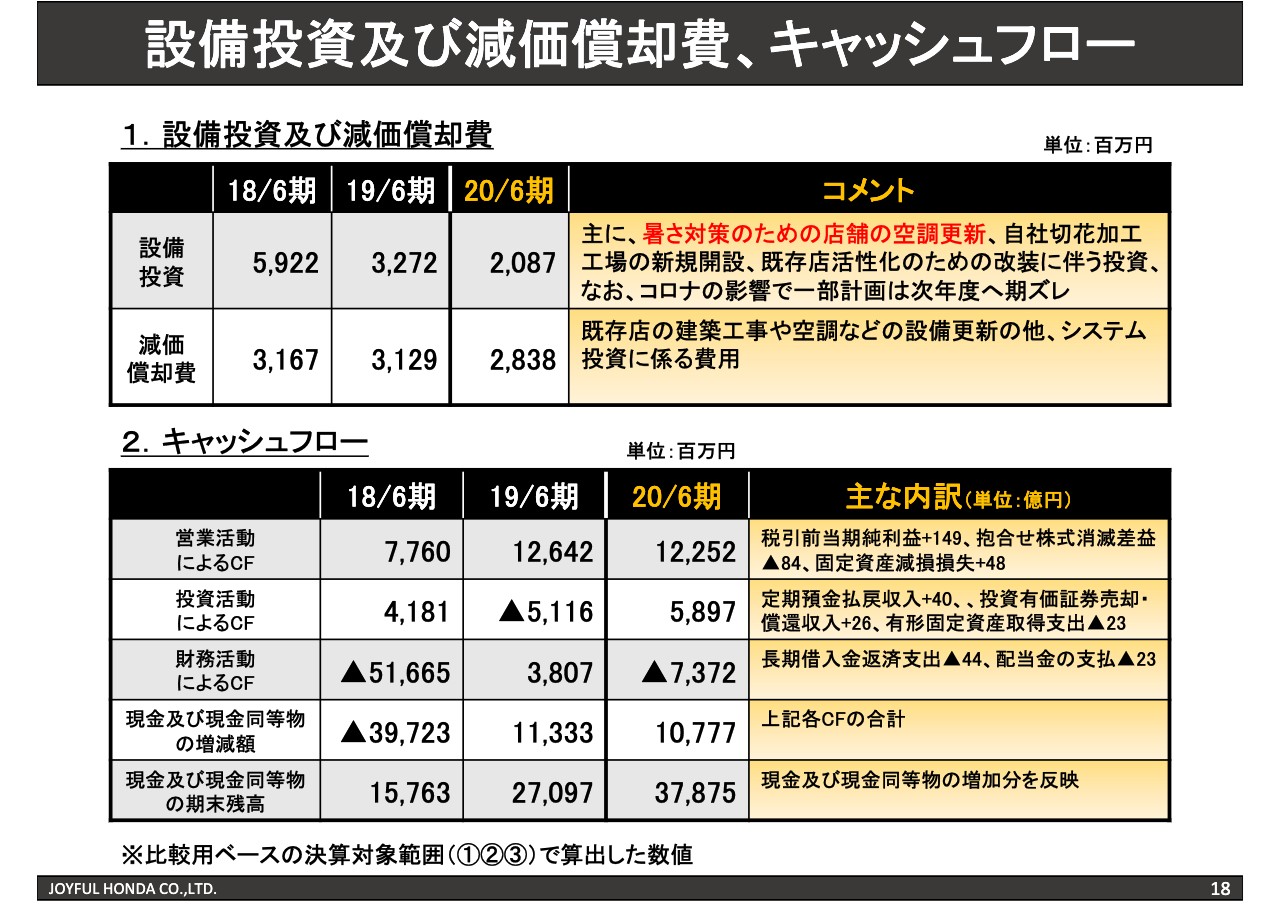

設備投資及び減価償却費、キャッシュフロー

続いては、まず上の表の設備投資と減価償却費についてですが、夏の猛暑対策としての空調設備の更新や、自社の切花加工工場の新規開設、また本年の年初に実施した既存店2店舗の大規模改装に伴う投資などが主なものです。下の表のキャッシュフローについては、2020年6月期においても前期同様におよそ120億円程度の営業キャッシュフローを創出した結果などにより、現金及び現金同等物は108億円増加しました。

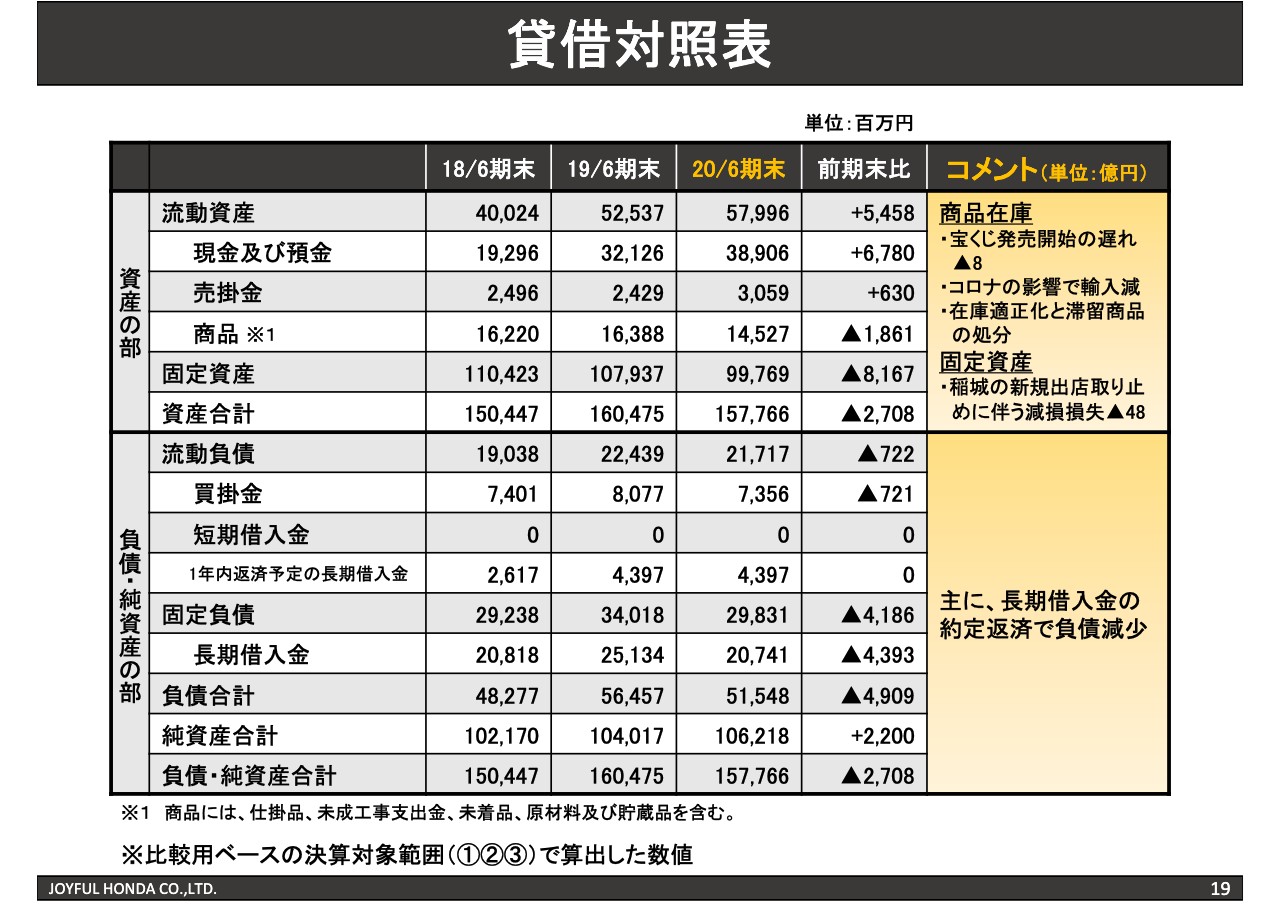

貸借対照表

続いて、貸借対照表についてご説明します。資産の部では稲城の新規出店取りやめに伴う減損損失の計上等で固定資産が82億円減少。また、宝くじの発売開始の遅れなどもあり、商品在庫も19億円減少するなど、資産合計では27億円減少しています。また、長期借入金の約定返済で負債合計も49億円減少しています。一方、純資産は22億円増加しています。

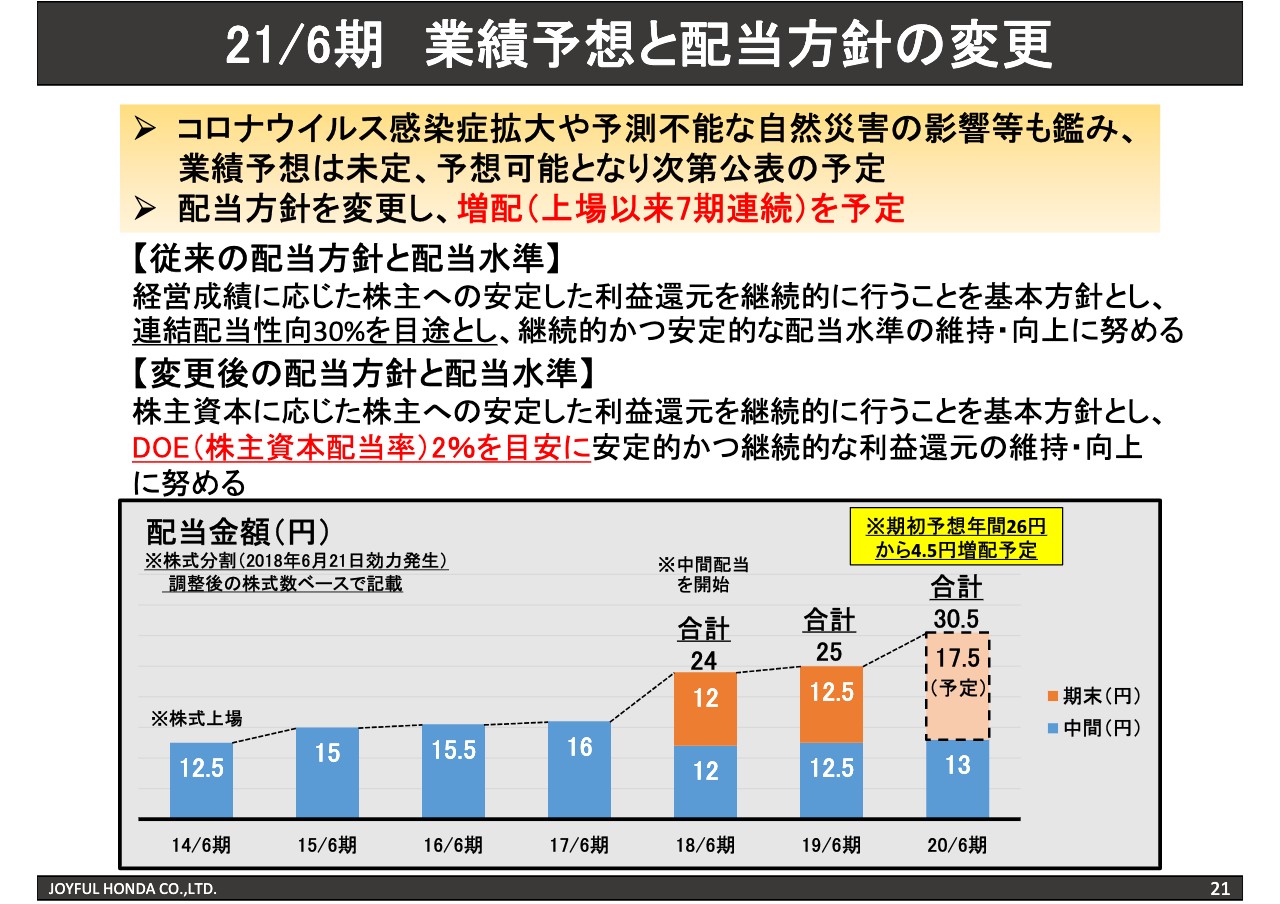

21/6期 業績予想と配当方針の変更

次に、2021年6月期の業績予想と配当方針の変更についてご説明します。まず、業績予想については、現時点では予想を未定とします。先月から再び新型コロナウイルス感染拡大が大都市を中心に全国で発生しており、また、このところ毎年のように自然災害に関東地方をはじめ全国が見舞われているという状況も鑑み、予想は可能となり次第、速やかに公表する予定です。次に、配当に関しては、上場以来の方針をはじめて変更することとしました。これまでの業績に応じた配当性向にもとづく利益還元から、DOE、株主資本配当率2パーセントを目安とした利益還元へと変更しました。株主のみなさまには、今まで以上により安定した利益還元になる変更です。この新方針により、期末の1株あたりの配当予定金額は予想の13円から17円50銭へと4円50銭の増配。通期では、中間配当の13円と合わせて合計で30円50銭となり、上場以来7期連続での増配を予定しています。なお、次年度の配当予想の金額は未定としていますが、この新方針にもとづき実施をする予定です。

取り巻く環境の変化とリアル店舗の存在意義

それでは最後に、2021年6月期の方針をご説明します。コロナ禍においては、消費者の購買行動も大きく変化しています。生活や仕事に必要なものについては、時短・まとめ買いなどの傾向が顕著となり、自宅で快適に過ごすための商品や癒しを提供するような商品・サービスに注目が集まっています。このように、DIYやガーデニングなど関連商材を数多く扱っているホームセンター業態へのニーズが非常に高まっています。

当社、ジョイフル本田は必要必在な商品とサービスを提供する実店舗として、ご愛顧賜っていますが、単なる小売業から地域密着の生活提案の担い手と飛躍していくことが今まさに求められています。

21/6期の基本方針

現在、激変した環境の中で、当社は「エッセンシャルワークを、すべての人が支える」を本年度の基本方針として掲げました。当社の店舗スタッフは地域社会に絶対不可欠なエッセンシャルワークに従事しており、日々現場の最前線で働いている従業員を全職場・全本部の役職員が支えていくという趣旨の方針であり、意思表明でもあります。

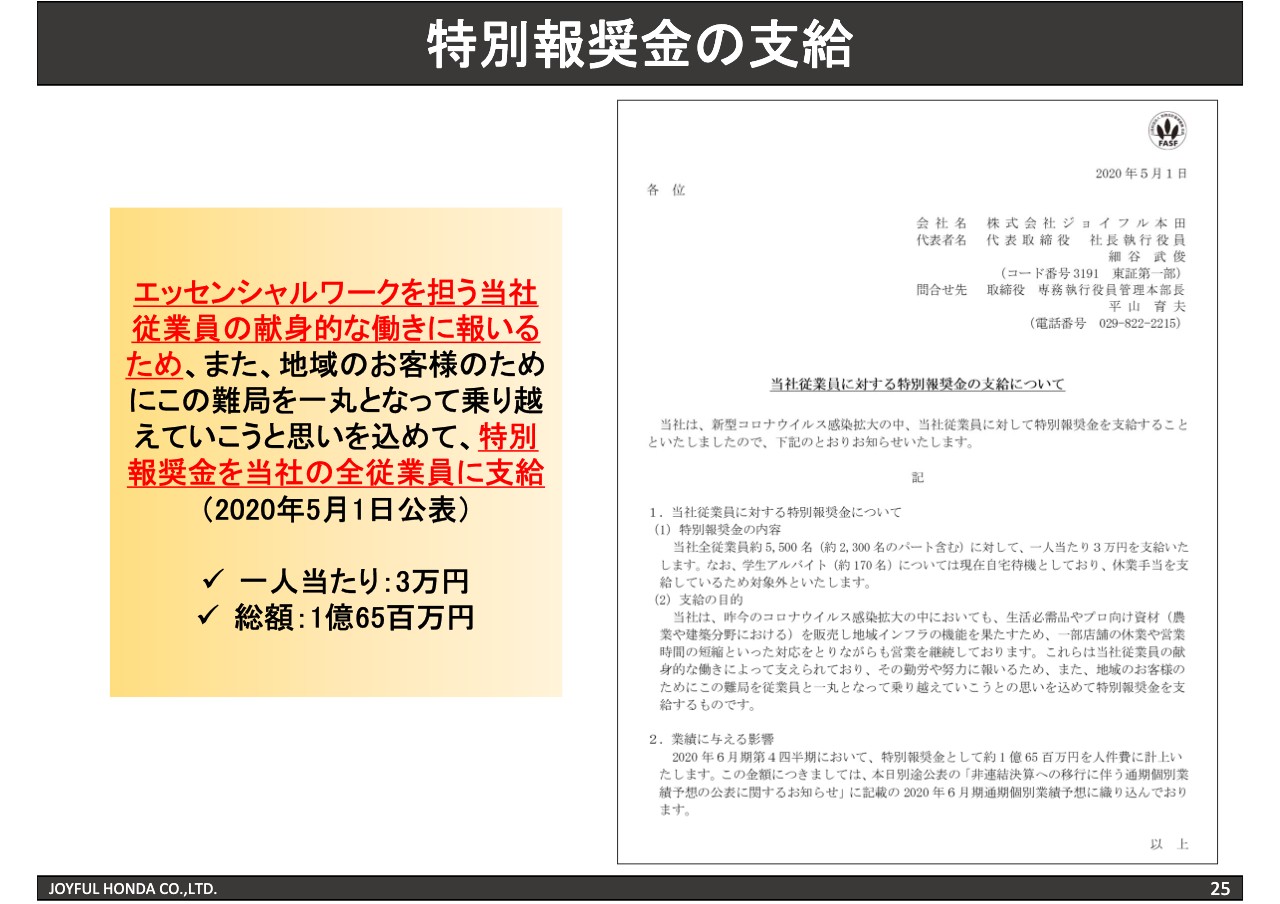

特別報奨金の支給

こちらは、エッセンシャルワークを担う当社の従業員の献身的な働きに報いるために、全従業員に支給した特別報奨金に関する開示文書を添付しました。総額で1億6,500万円を支給しています。

21/6期の重点方針と実行施策

最後に、本年度の方針にもとづく重点方針と実行施策についてご説明します。まず、重点方針です。コロナ禍や自然災害が頻発する中においても、継続的に収益構造の改善を図り、将来の成長に資する投資を力強く推進していきます。そのための実行施策の3つの大きな柱として、「1.マーチャンダイジングの強化」「2.コストコントロールの最適化」「3.新店と既存店への積極投資」の3点に取り組んでいきます。

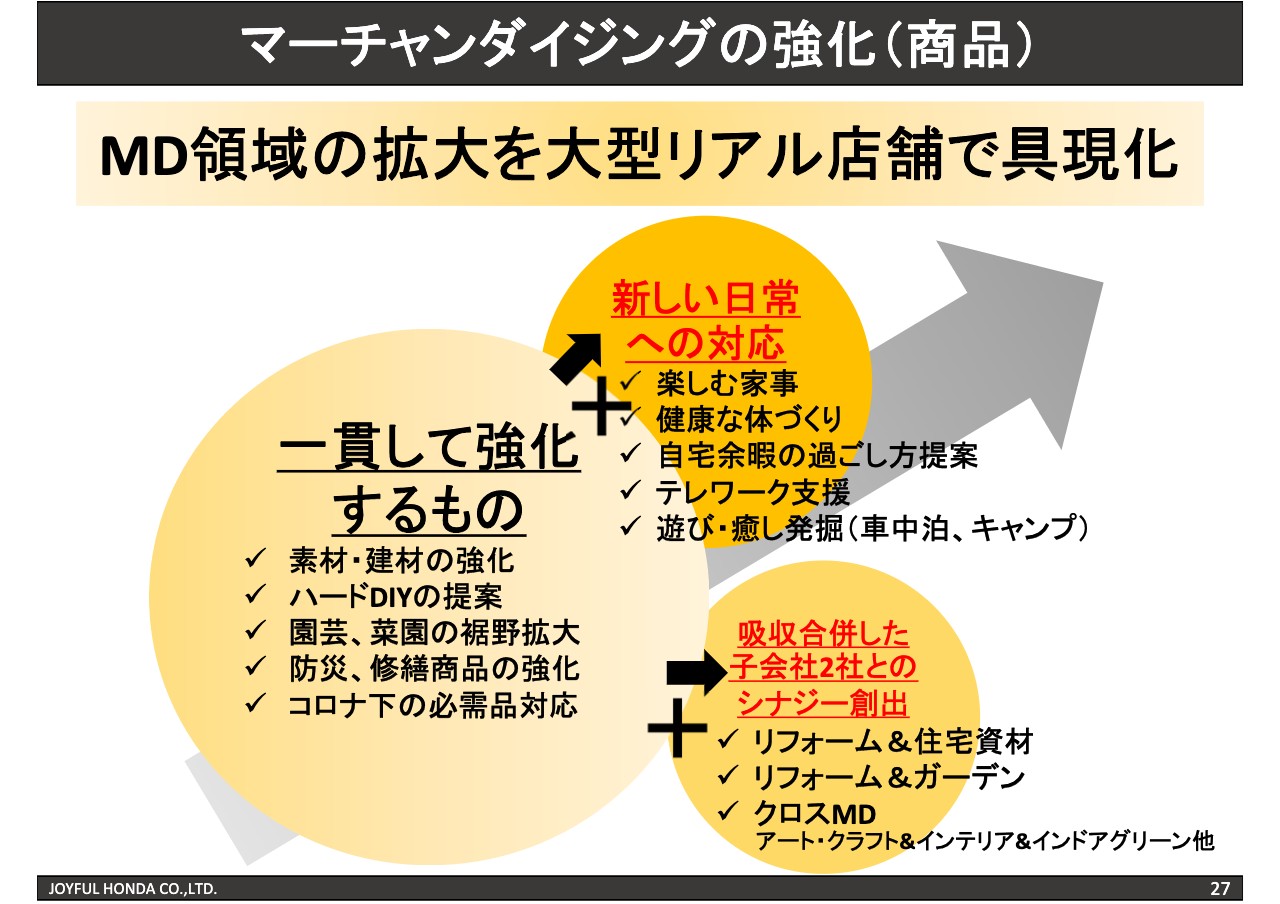

マーチャンダイジングの強化(商品)

実行施策の1点目、マーチャンダイジングの強化について、商品面におきましてはマーチャンダイジング領域の拡大を当社の大型リアル店舗において具現化していきます。これまでも強化し続けてきた領域である建材などのハード商材や、防災に関わる商品などの品揃えと品質の強化については、引き続き一貫して取り組んでいきます。さらに、コロナ禍での新しい日常を支援し、生活提案をするための商品の品揃えを積極的に付加していきます。また、3月に吸収合併した子会社2社のリフォーム事業とアート・クラフト事業とのシナジー創出にも総力をあげて取り組みます。これまでのホームセンターの領域にとらわれることなく、新たな領域の商品・サービスにもチャレンジをしていきます。

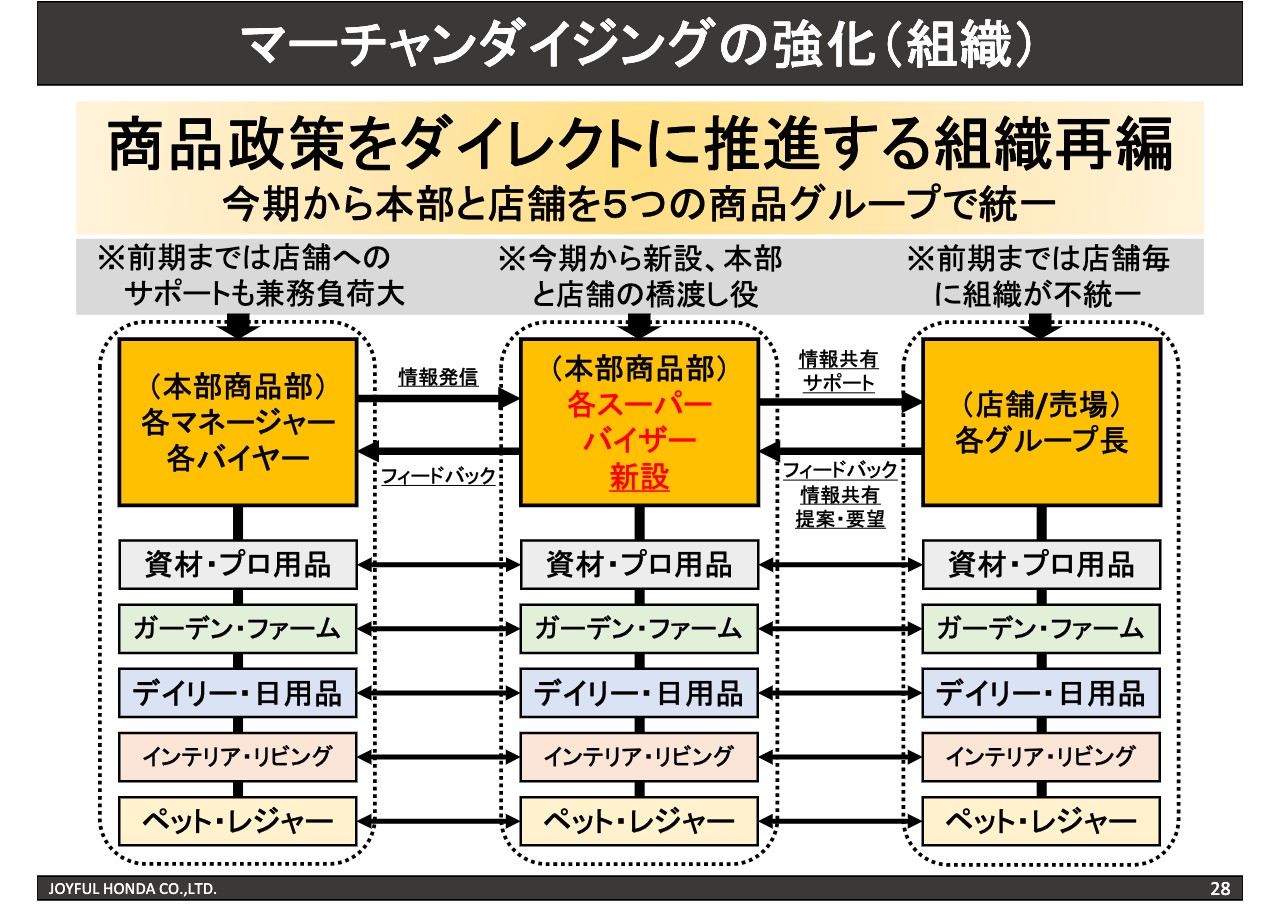

マーチャンダイジングの強化(組織)

続いて、マーチャンダイジングの強化のため実施した組織の再編についてご説明します。お示しした図のように、今期から本部と店舗を5つの商品グループに統一しました。これまでは店舗によって組織はバラバラであったこと、また、バイヤーがスーパーバイザーの機能も兼務して十分見きれないような部分があった反省から、スーパーバイザー職を新設しました。この結果、本部と店舗とが情報をより密接に共有できるようになり、商品政策をダイレクトに現場で推進できる体制となりました。

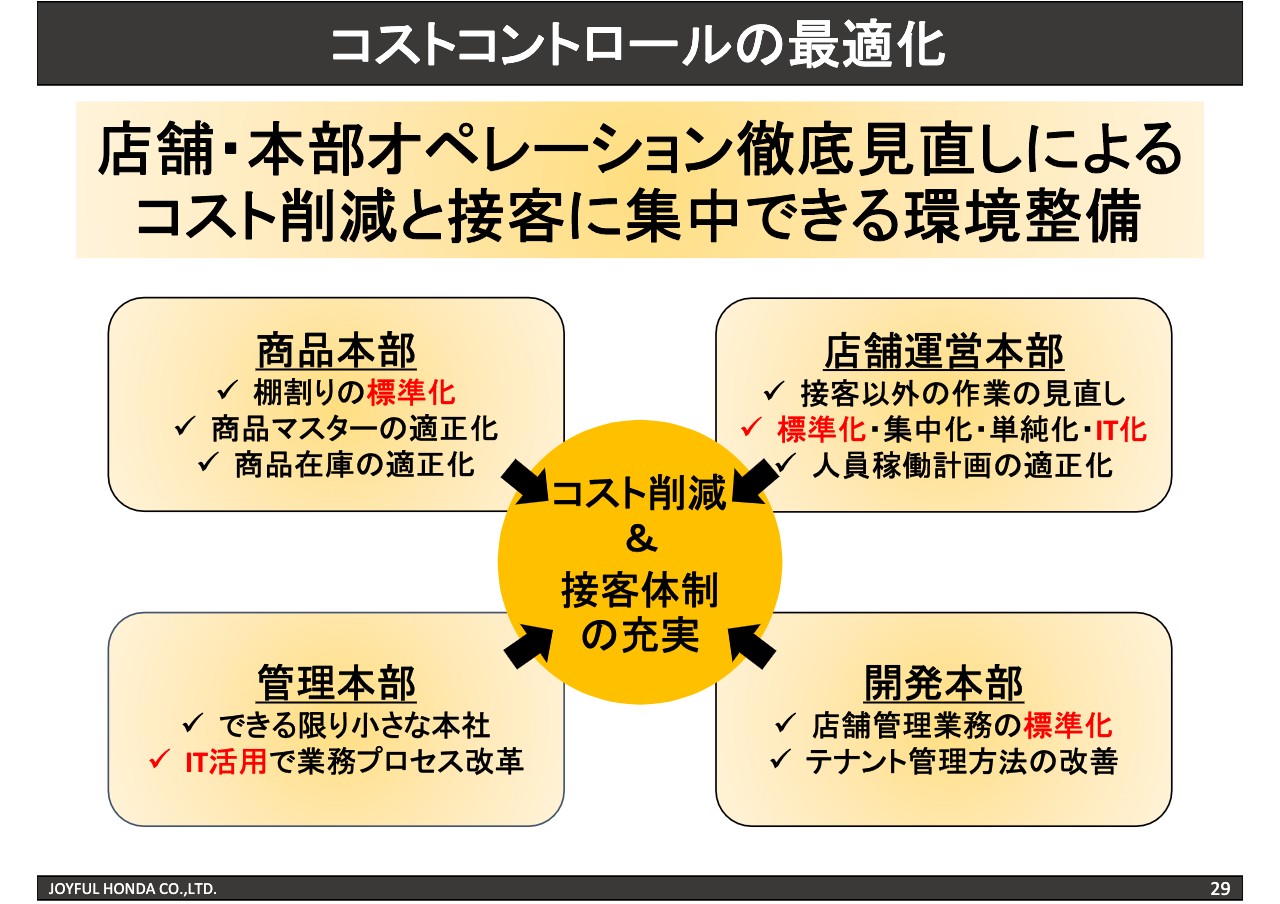

コストコントロールの最適化

次に、コストコントロールの最適化についてご説明します。現在の環境下において、固定費削減を含むコストコントロールの最適化は企業の最重要課題の1つです。4つの本部において、それぞれの課題を明確化し、全社的にオペレーションの徹底見直しを図り、コストの削減と接客に集中できる環境の整備に取り組んでいきます。

棚割りの標準化、接客以外の作業の見直し、できる限り小さな本社の実現、そして店舗管理業務の標準化など、標準化・適正化・合理化をキーワードにITをフル活用してコストコントロールの最適化を推進していきます。

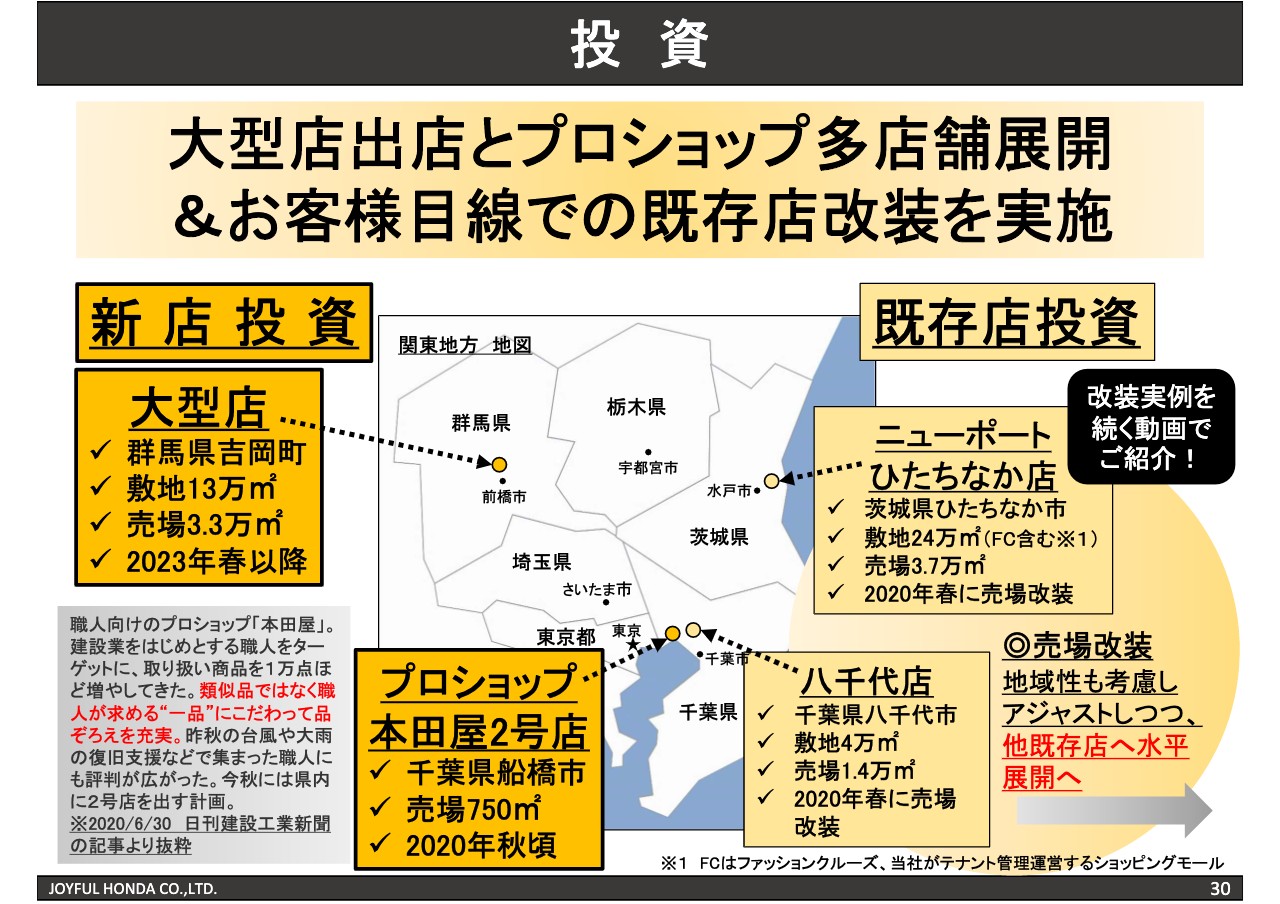

投 資

最後になりましたが、実行施策の3点目、新店と既存店への投資についてご説明します。新店投資に関しては、先に公表のとおり、2店舗を計画しています。まず、プロショップ本田屋の2号店を千葉県船橋市に、今年秋オープンします。この業態は今後の多店舗展開も見据えていきます。そして、敷地13万平米、売場3万3,000平米の大型店を群馬県吉岡町に2023年春以降のオープンを目指し、準備を進めていきます。群馬県下では3店舗目の出店となります。

既存店投資に関しては、標準化と個店強化のモデル店として茨城県のニューポートひたちなか店と千葉県の八千代店の売場改装を今年の春に実施しました。今後は、地域性も考慮しながら、他の既存店でも同様に改装を進めていきます。改装の実例については、この後に続きます5分程度の動画にてご覧ください。以上、私からの説明は終わります。ご清聴ありがとうございました。

新着ログ

「小売業」のログ