大塚商会、2Qは減収減益 大企業によるPC大量導入の特需が一巡したことから粗利率は0.3ポイント改善

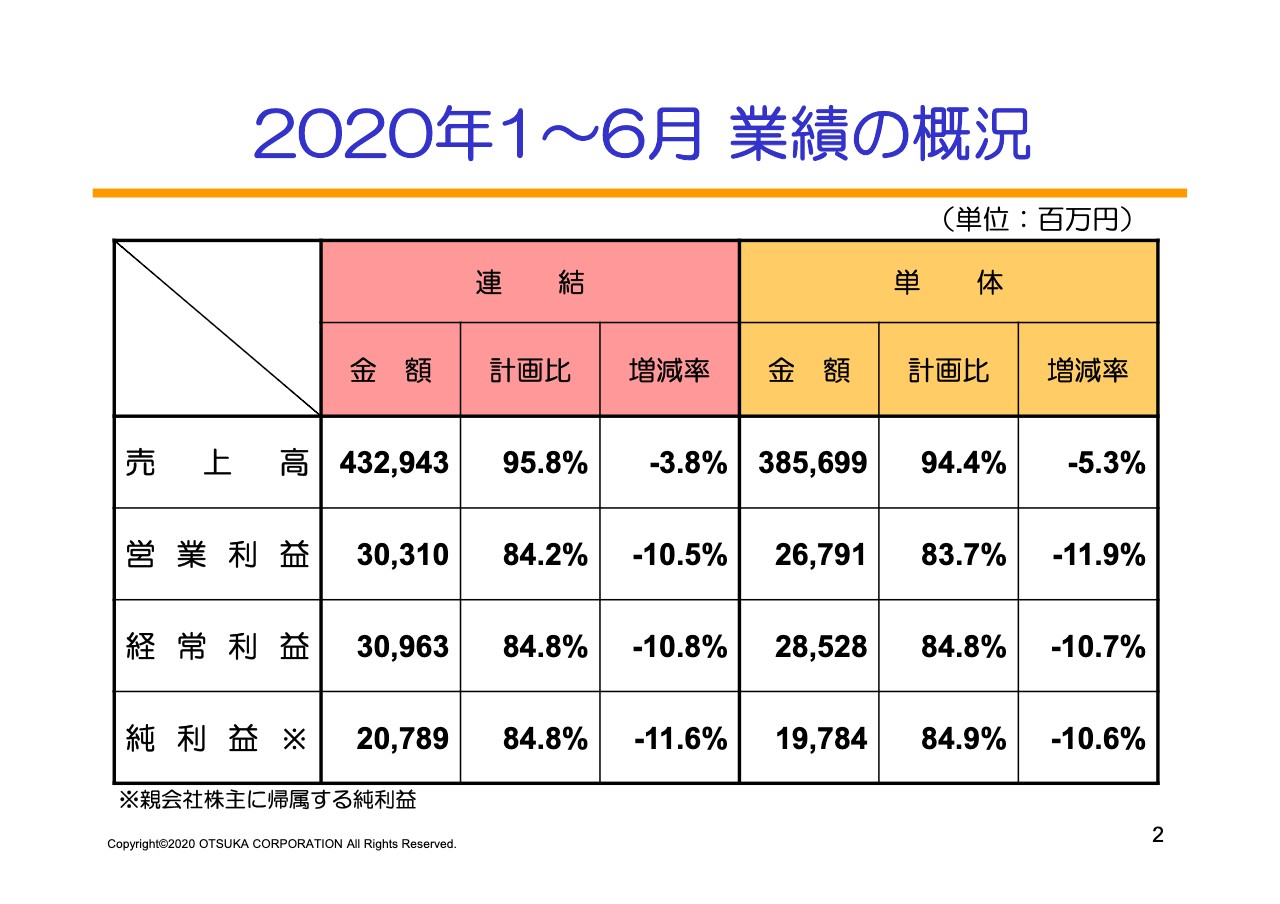

2020年1~6月 業績の概況

大塚裕司氏:本日はお忙しい中、またコロナ禍、そして猛暑の中、私どもの決算説明会にご参集いただき、ありがとうございます。また、Webでご覧いただいているみなさま、私どもはライブ配信は初めてになりますので、何か不具合がありましたら遠慮なくお知らせください。では、進めさせていただきます。

まず上期の業績ですが、ご覧のように、第1四半期は順調にまいりましたが、第2四半期をあわせると、残念ながら上期としては、各項目とも計画に対して未達となっています。

前年の特需により、今年はハードルが高いということもありますが、とくに第2四半期はコロナの影響を受け、連結の売上高は172億円減少し、4,329億4,300万円で終了いたしました。

とくに2020年3月後半から、首都圏を中心に、これは弊社もそうですが、お客さまの在宅シフトが進みました。現在でも外資系のお客さまなどでかなり、在宅でというところもあります。

2020年4月、5月の緊急事態宣言がありまして、1企業当たりの売上高が第1四半期はほぼ前年並み、0.6ポイントの増でありましたが、第2四半期はマイナスの13.2ポイントと下がっています。この辺につきましては、またご説明したいと思います。

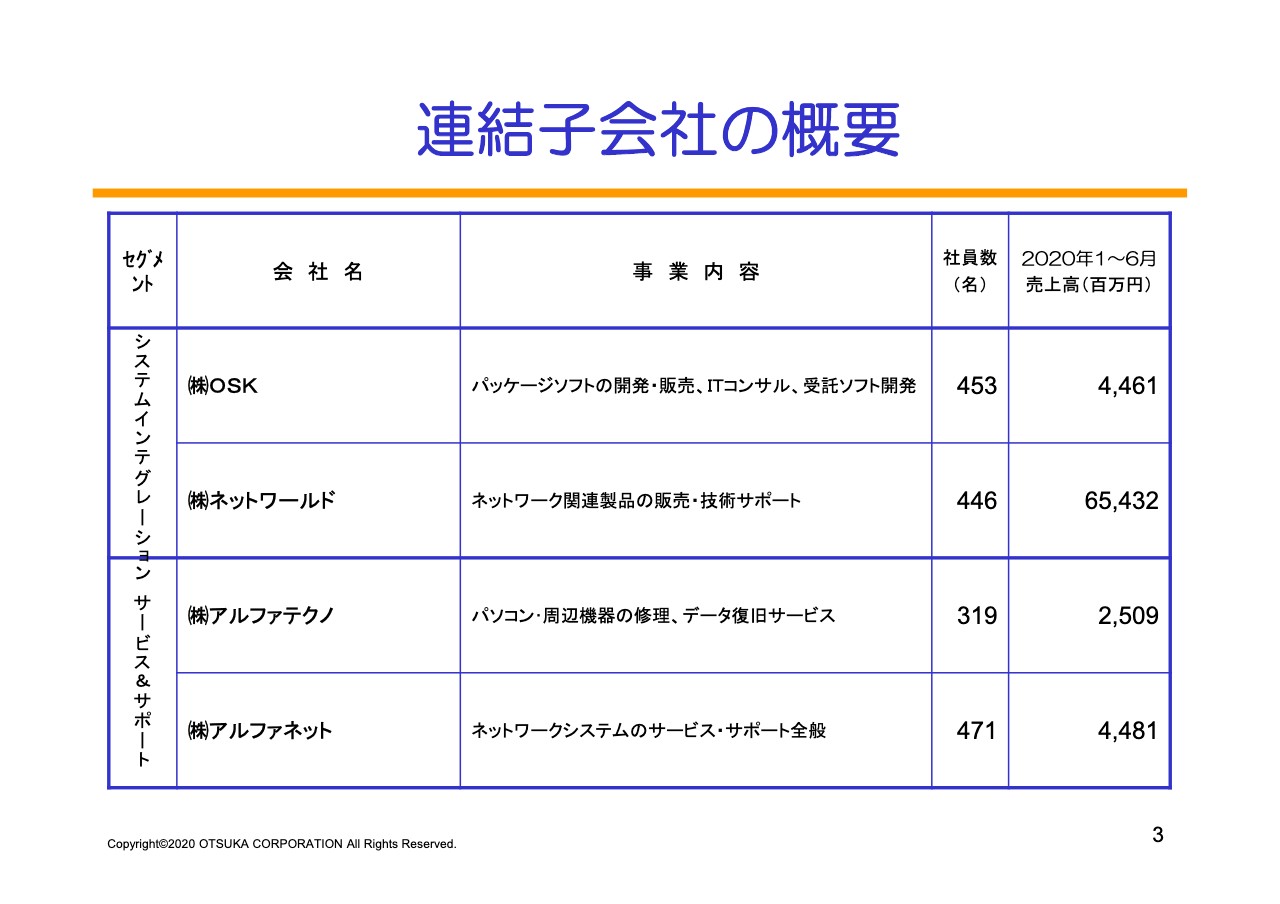

連結子会社の概要

連結4社でございます。連単倍率は売上高で1.12倍、営業利益で1.13倍、経常利益1.09倍、純利益で1.05倍となります。ほぼほぼ、それぞれ順調に動いています。

このなかで一番影響力のあるのはネットワールドです。5.9パーセント増、654億3,200万円となります。これはハイパーコンバージドインフラ、ストレージ、セキュリティと新しいネットワーク環境の構築等々で、順調に推移いたしました。

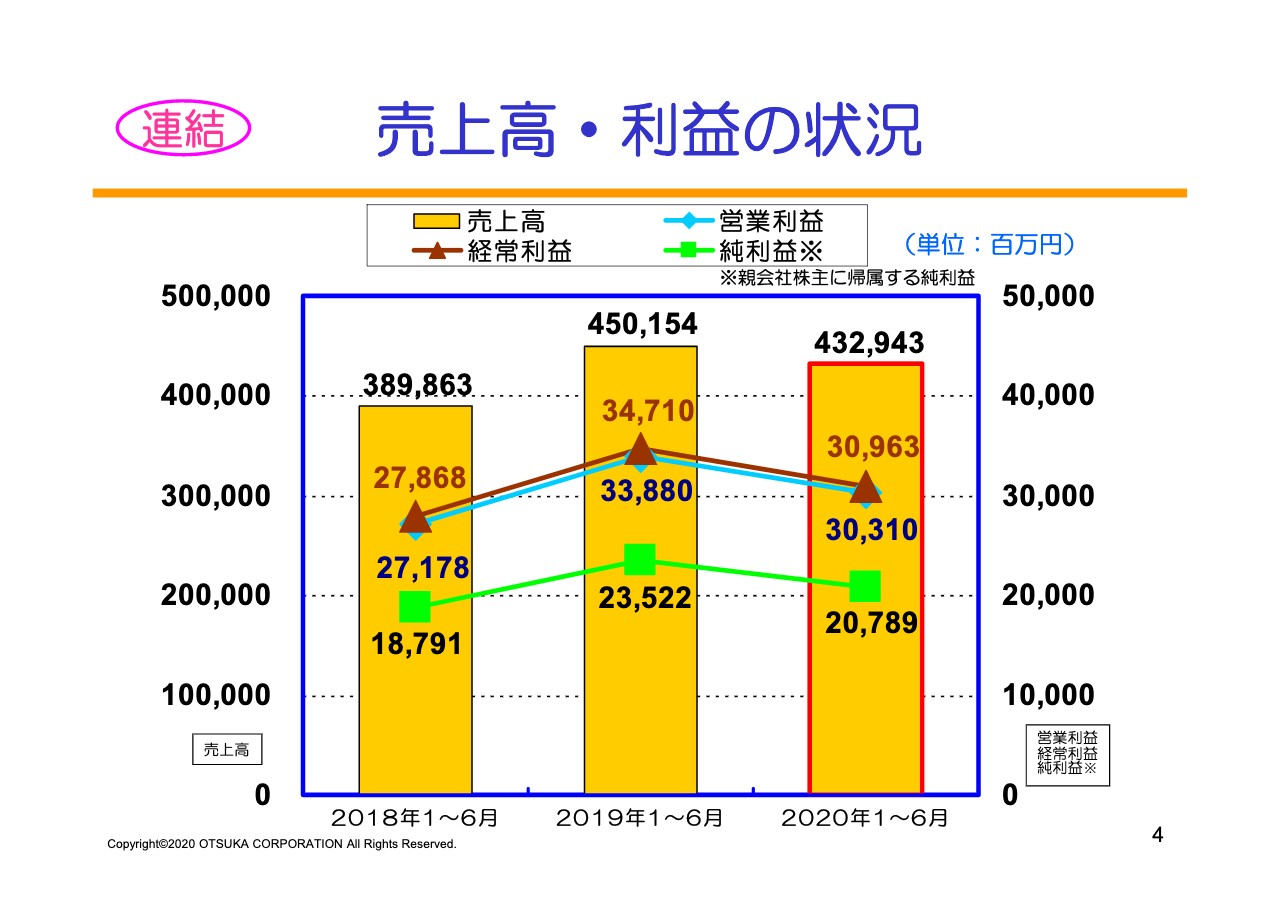

売上高・利益の状況

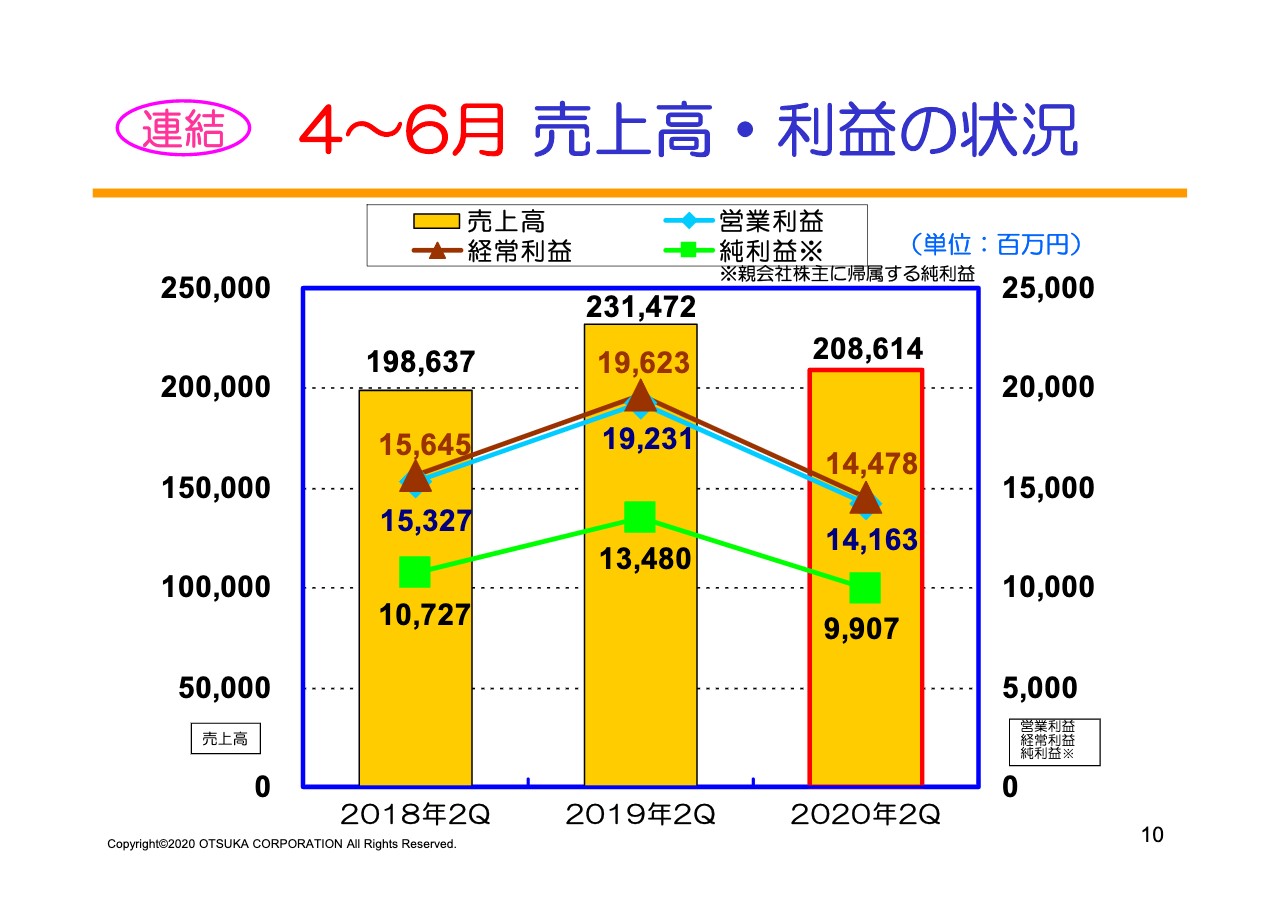

こちらのグラフは、ご覧のとおりです。この中で、実は上期の売上高は3.8パーセント減、粗利2.5パーセント減となっていますが、粗利率については0.3ポイントアップとなっています。

その要因としては、ここ2年くらいじわじわと進んでいたPCの特需です。その中で昨年は、大企業を中心としたPC特需に、すごく恩恵も受けましたが、当然ながら、大企業系の大量導入の場合は粗利率が低い。そちらの大量導入が一巡したことを含めて、逆に大手向けのパソコンが減少したことによって、粗利率がアップしているということになります。

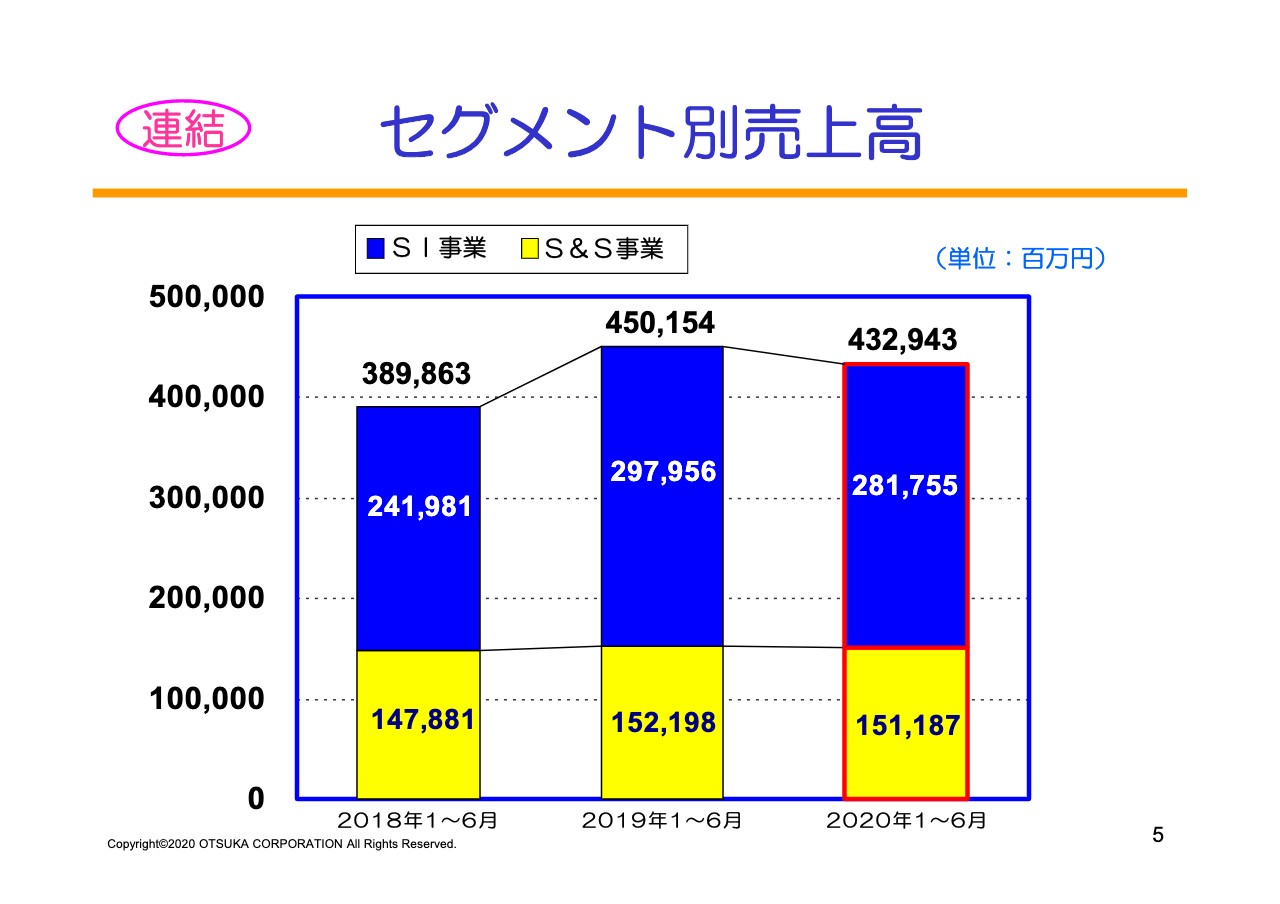

セグメント別売上高

セグメント別も見てのとおりです。後ほどのグラフで、もう少しご説明したいと思いますが、サービス&サポートが残念ながら約10億円減で、こちらは、もう少しプラスに出したかったと思っています。

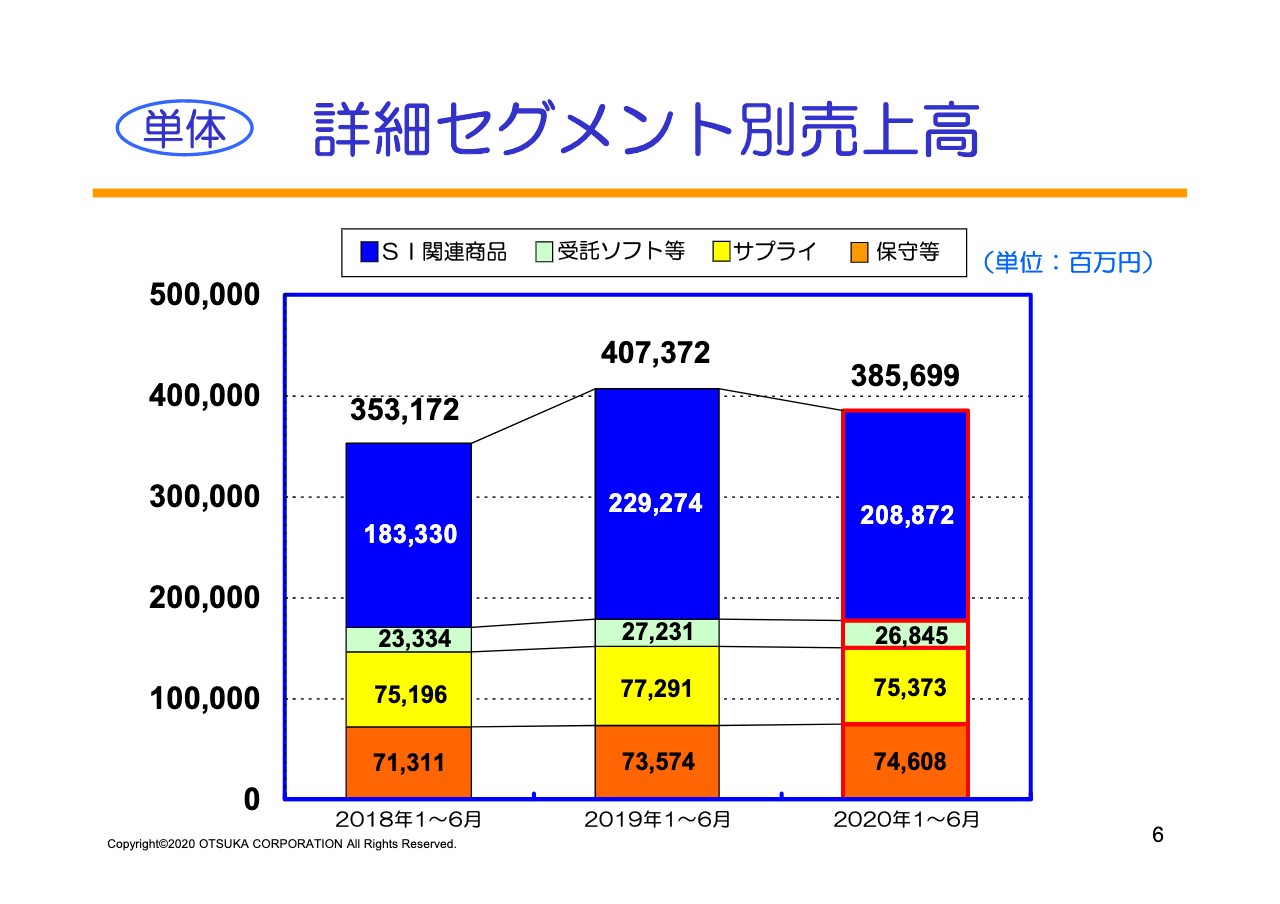

詳細セグメント別売上高

単体につきましても同様ですが、SI関連商品が約204億円減、8.9ポイント。受託ソフトが約3億円減、1.4ポイント。サプライが、意外と影響を受けまして約19億円、2.5ポイント減。保守等につきましては、先ほど申し上げた約10億円、1.4パーセント増となっています。

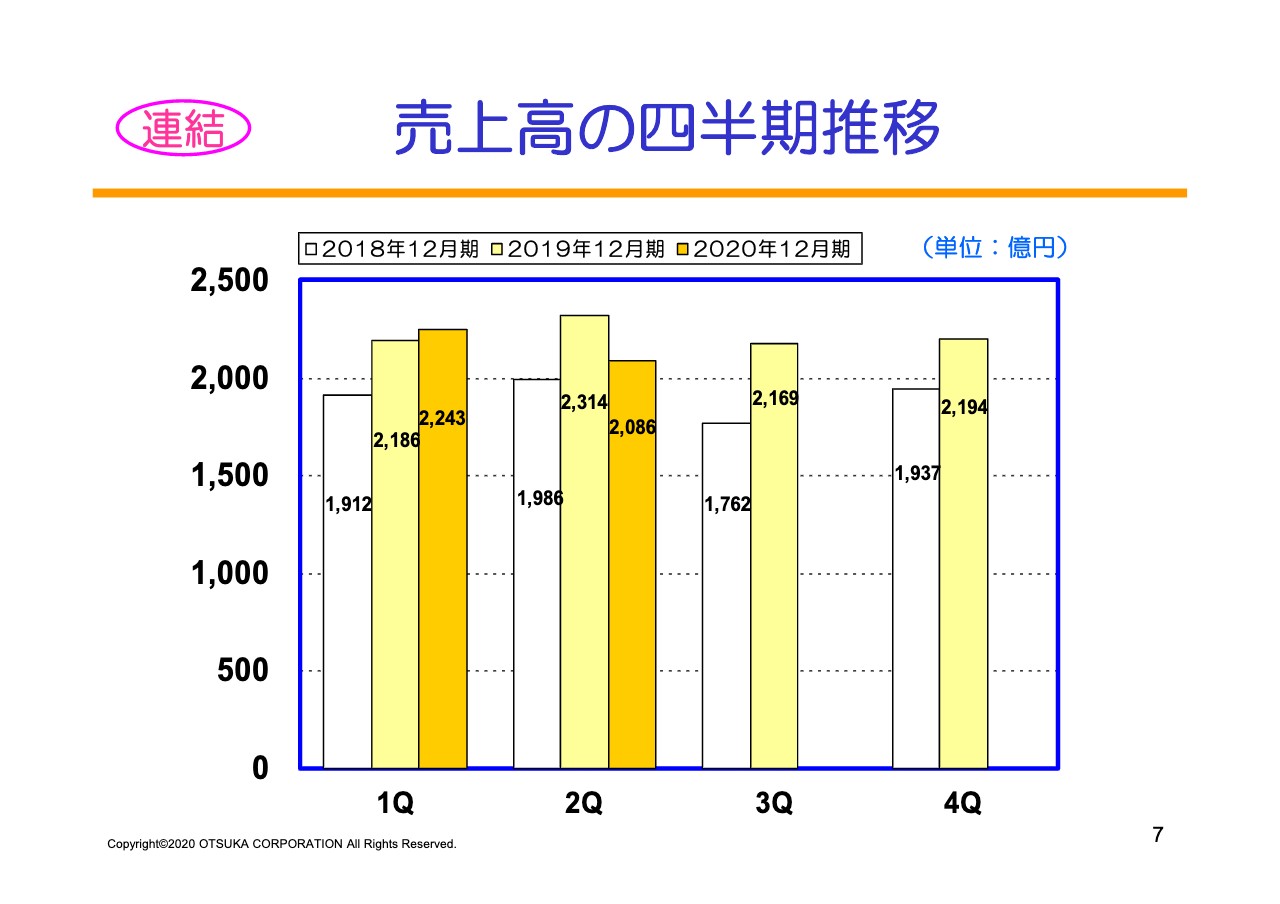

売上高の四半期推移

売上高の推移ですが、第1四半期は順調に進んだと思っています。ただ、第2四半期は大きく減収していますが、去年の特需を考えますと、一昨年の段階よりは伸びている状況です。

大塚商会は6,000億円、7,000億円、8,000億円と、わりと短期間に業績を伸ばしてきました。そんな意味では、一昨年の数字を超えているという状況については、大きく崩れているとは考えていません。

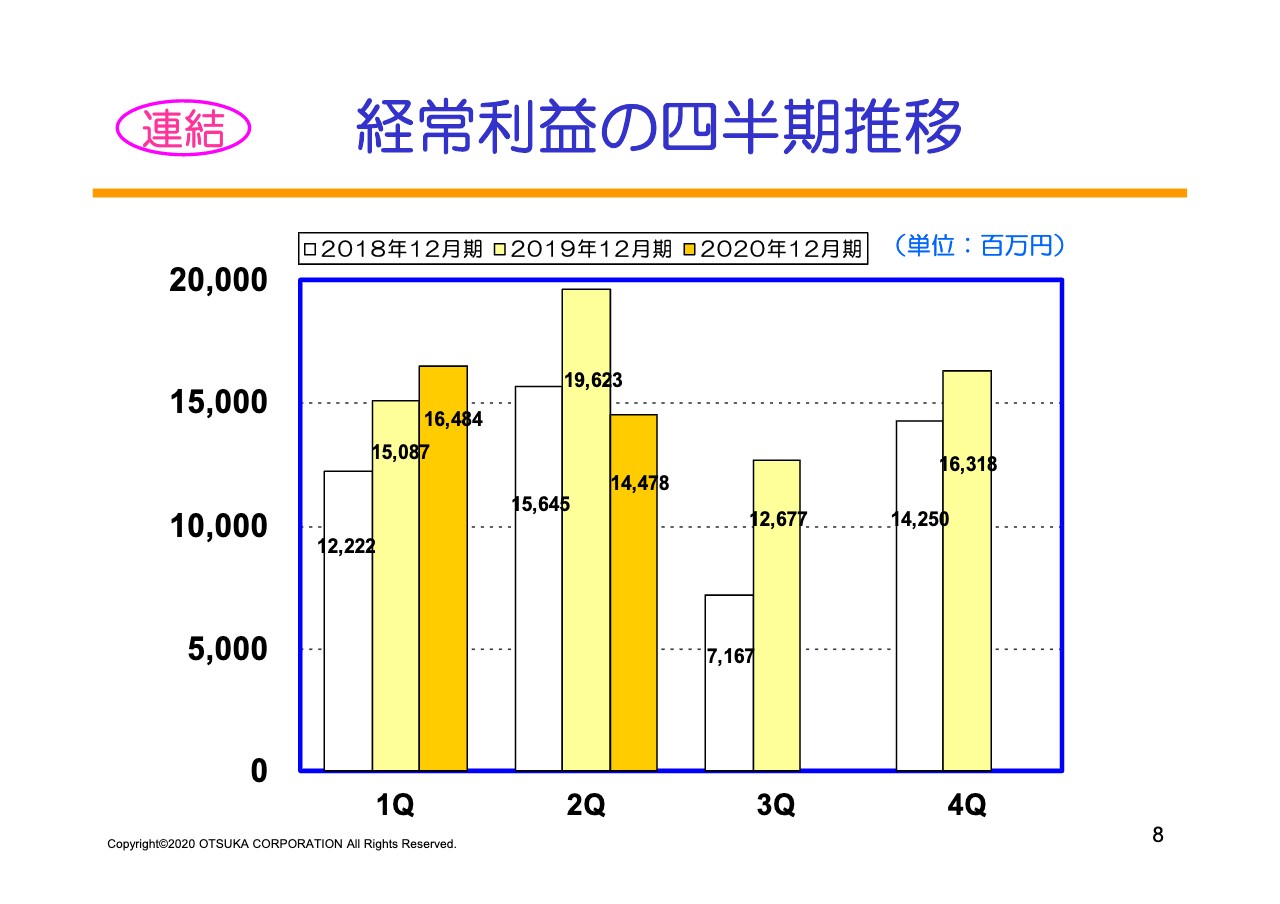

経常利益の四半期推移

経常利益については、残念ながら減益となっています。

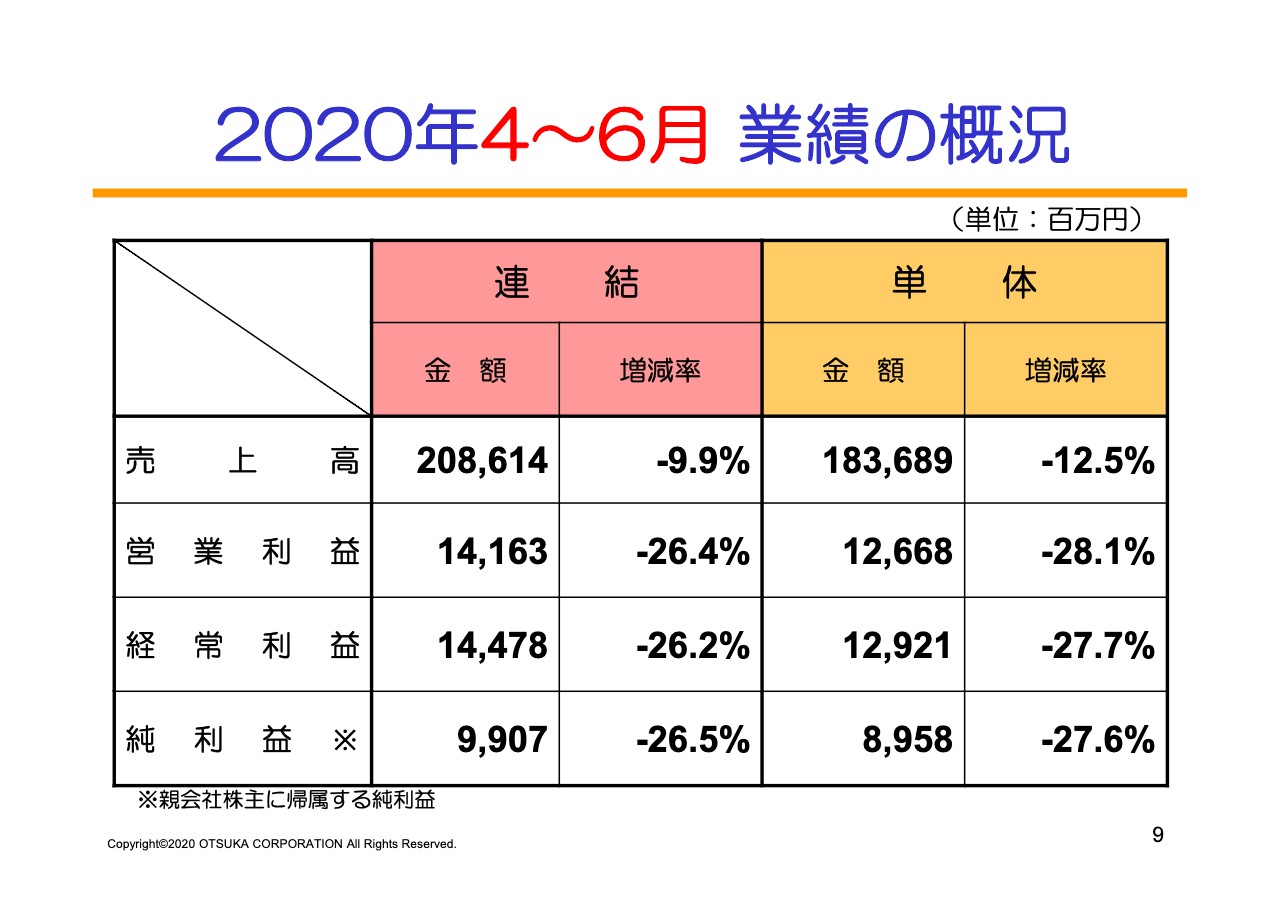

2020年4~6月 業績の概況

2020年4~6月の業績はご覧のとおり、連結・単体とも各項目前年減で、コロナの影響をまともに受けたと思っています。好調だった前年に対して、売上で9.9パーセントの減、粗利は11.4パーセントの減です。第2四半期での売上前年減は2008年の秋のリーマン・ショック以来ですので、2009年の第2四半期以来、11年ぶりのマイナスになりました。なぜ、そうなったかという要因は、やはり緊急事態宣言によって、対面での営業活動が減少したこと。

オンライン、またはセンター対応でカバーをしつつ、新規のお客さまへの商談、またはソリューション提案のように、いろいろなお客さまと打ち合わせをしなければいけないような商談については、いったん中断したということがあります。

また、お客さまからのニーズは3月後半から急激にテレワークの要望が増え、そちらの対応にも、かなり忙しく動いたこともございます。目の前の課題解決を優先しつつ、従前のソリューション提案のところが少し止まった。こんな印象でした。4月、5月はとくにそのような関係で、ちょうど一月ほど、全体の活動が落ちたようなイメージです。

2020年4~6月 売上高・利益の状況

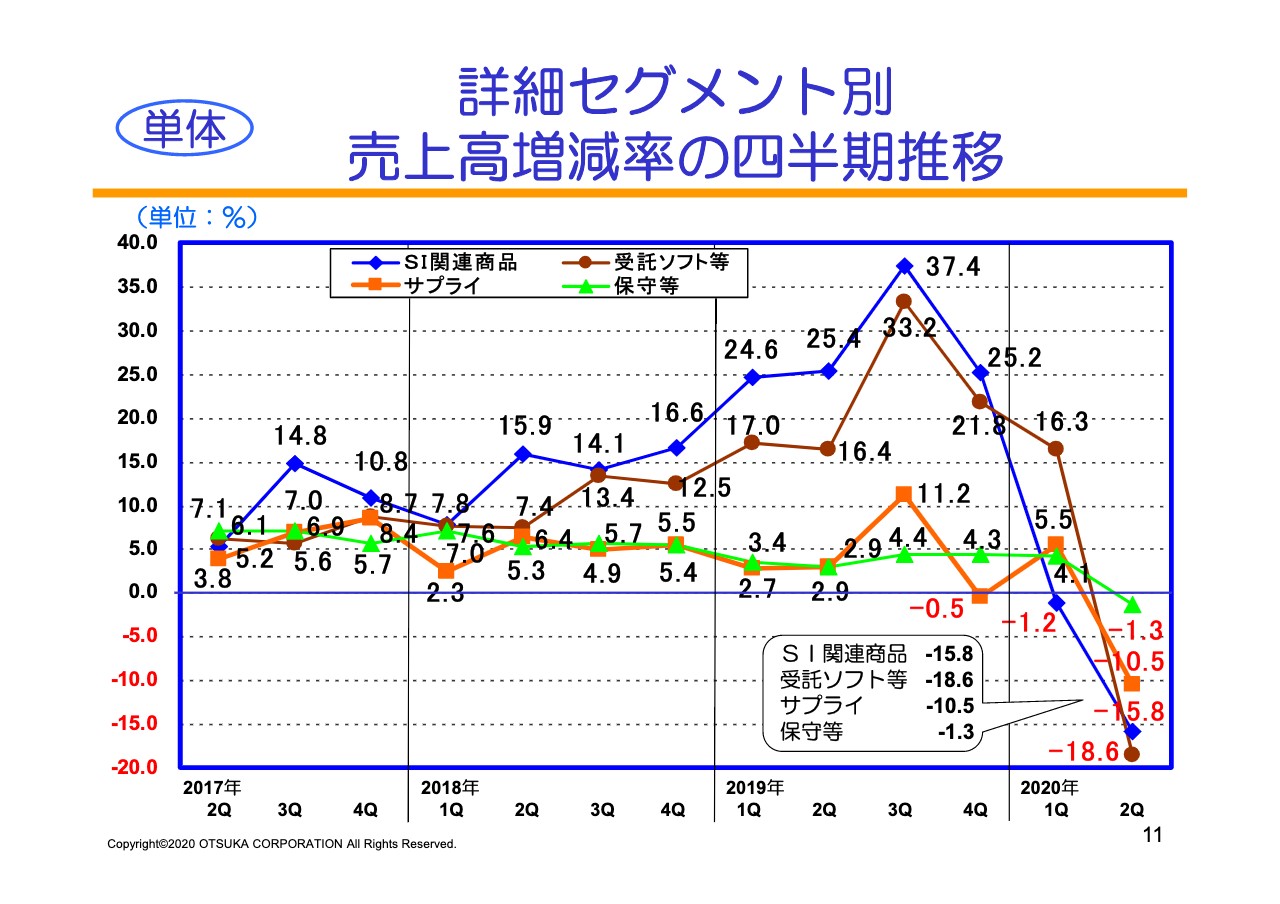

詳細セグメント別売上高増減率の四半期推移

セグメント別はご覧いただいているとおり、各項目ダウンしています。このなかで保守等ですが、1.3パーセント減、金額で言うと8,000万円減になります。この期間のコピー保守が、一番影響を受けました。お客さまがオフィスにいないということは、コピー機も稼働がミニマムしかありません。コピー用紙も売れず、コピーの保守料も入ってこないため、ボディブローのように効いてきたということです。

4月に第1四半期の決算発表をする段階でも「10億円くらい影響するのかな」というイメージは持っていたのですが、もう少し内実は重かったというのが、今の捉え方です。その時点では10億円強で、どうなのかなという感覚でしたが。結果としては、コピー保守が21億3,000万円減少いたしました。

その部分は、システム保守である程度カバーできたとは思っています。コピー以外の保守で、いろいろな、テレワークに関連するサービスメニューも含めたものが、システム保守に入ってきます。こちらが20億5,000万円増加しています。

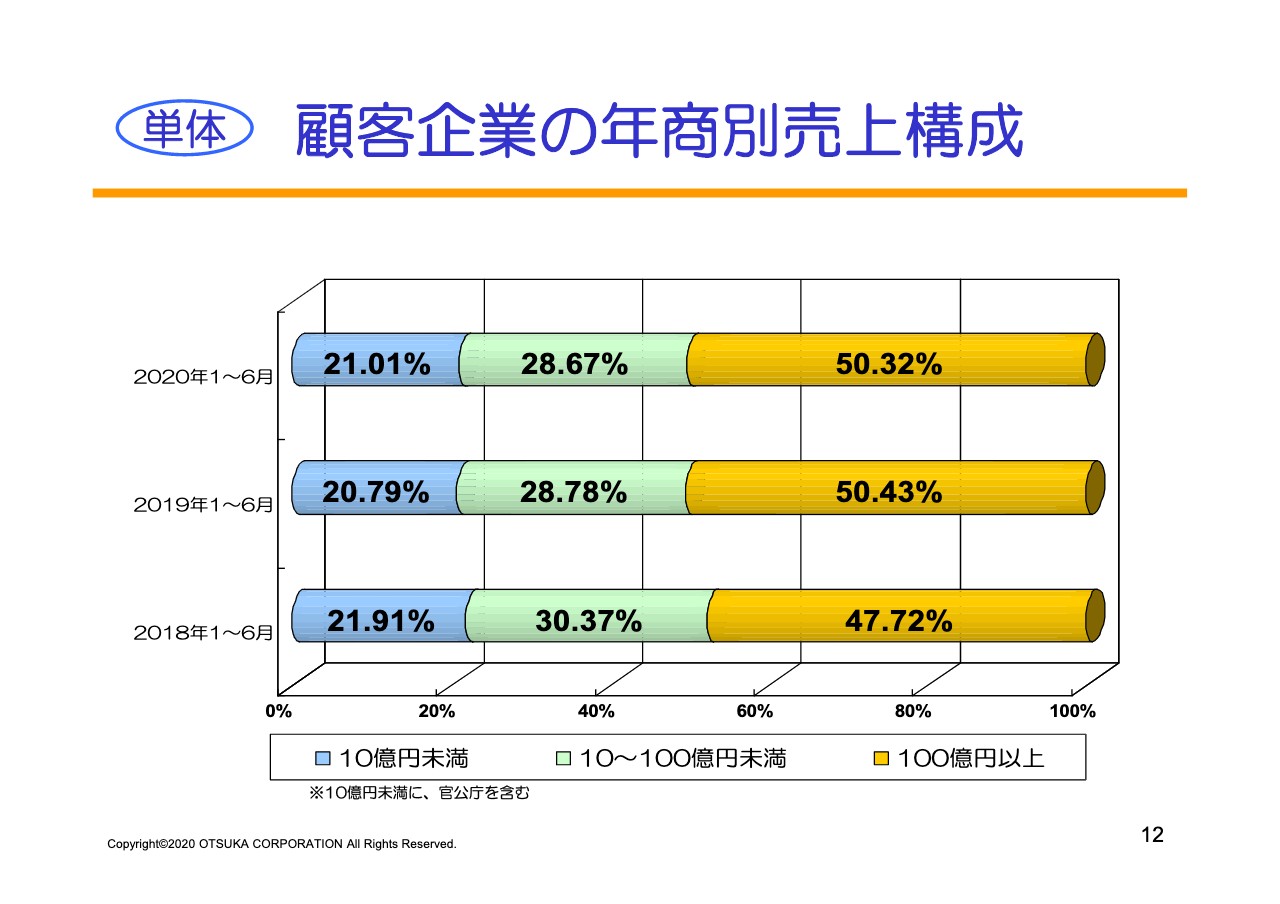

顧客企業の年商別売上構成

お客さまの年商区分別では、シェアがそれほど大きく動いているわけではありません。100億円以上のところで売上113億円の減、ミドル層で67億円、10億円未満で36億円減と、各層とも減少いたしました。これは、大企業のほうが購買力があって、影響力があったということもあります。

直近の7月などを見ても、ある意味では中小企業のお客さまの購買力は、大企業がすぱっと止まっているのと比較すると、意外と手堅く残っていると思っています。ただこの4月から6月については、ご覧のような数字で終了しています。

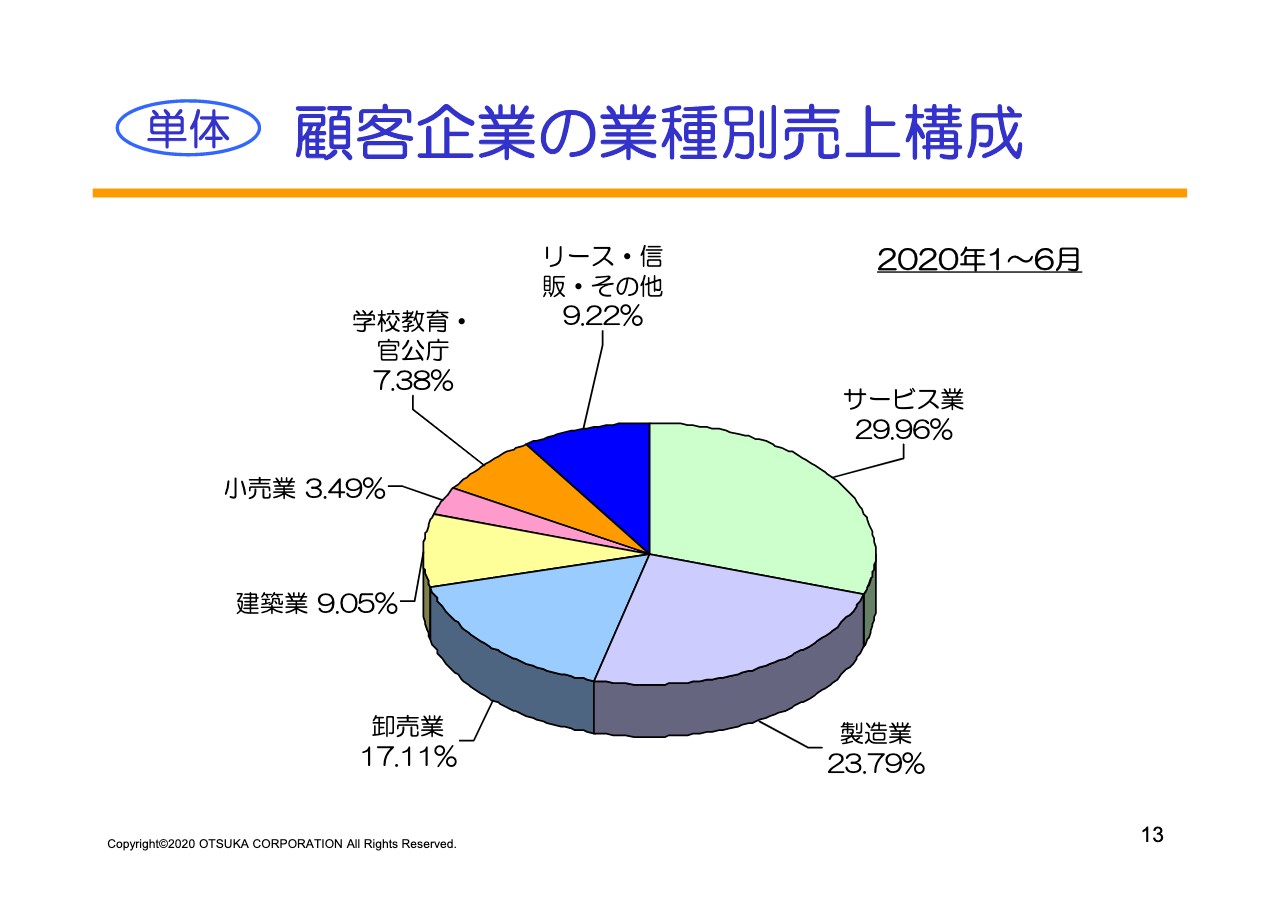

顧客企業の業種別売上構成

顧客の業種別は大きな変化はありませんが、金額ではほとんどのところでマイナスです。唯一、学校教育・官公庁の関係だけは金額が伸びています。

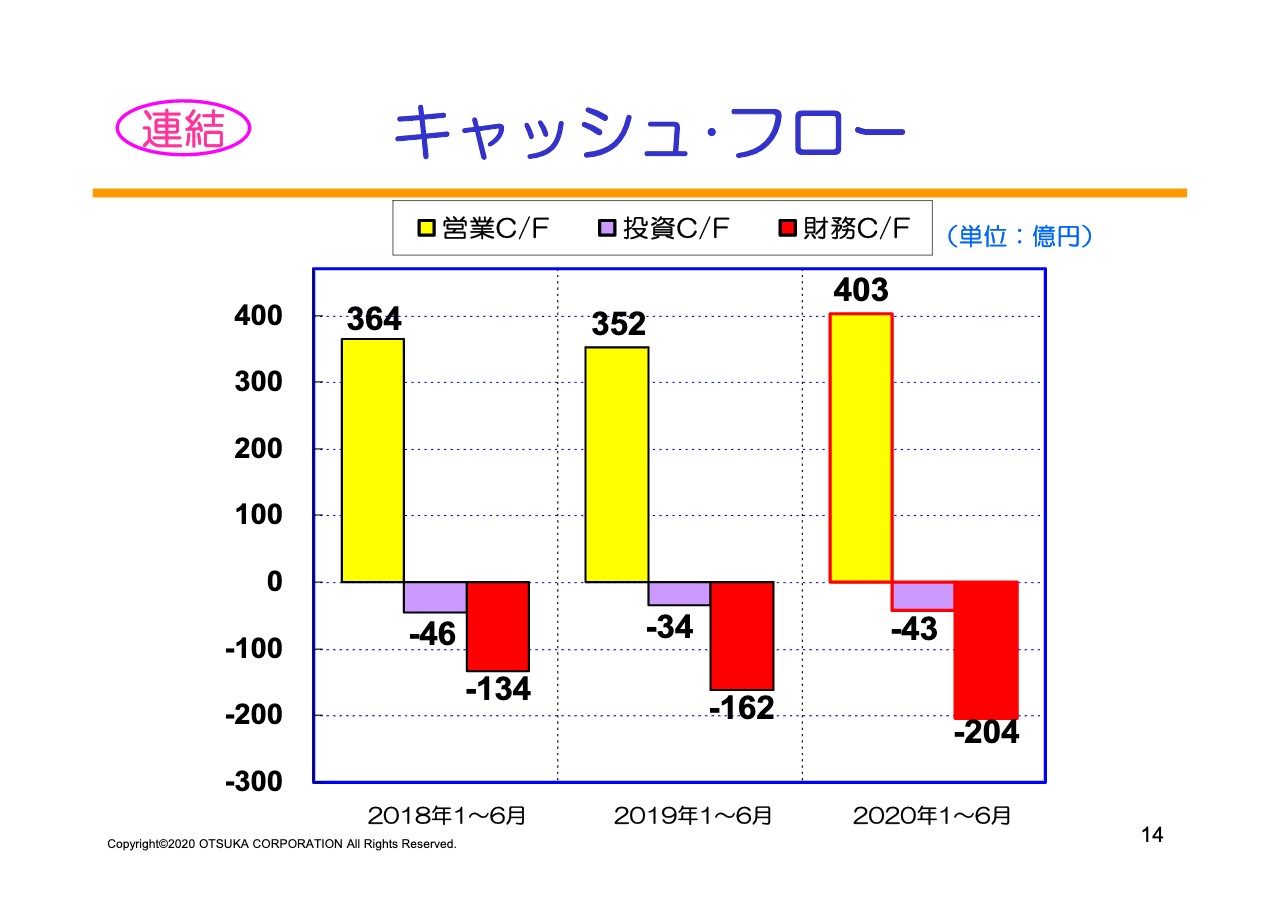

キャッシュ・フロー

そういう厳しい数字の状況ですが、財務的には非常に安定しています。営業キャッシュ・フローで51億円のプラス、投資キャッシュ・フロー9億円、財務キャッシュ・フローは42億円増、この42億円増は、配当金の増加とイコールです。現金および現金同等物の残高は1,917億円、前年対比で245億円プラス、財務的には、リーマン・ショックの時と同様、業績で減収減益でしたが、キャッシュ・フロー上では逆にプラスで動いている、という仕組みで全社の構造ができています。会社の構造的に、財務的には堅調とご理解いただき、その面ではご安心いただければと思います。

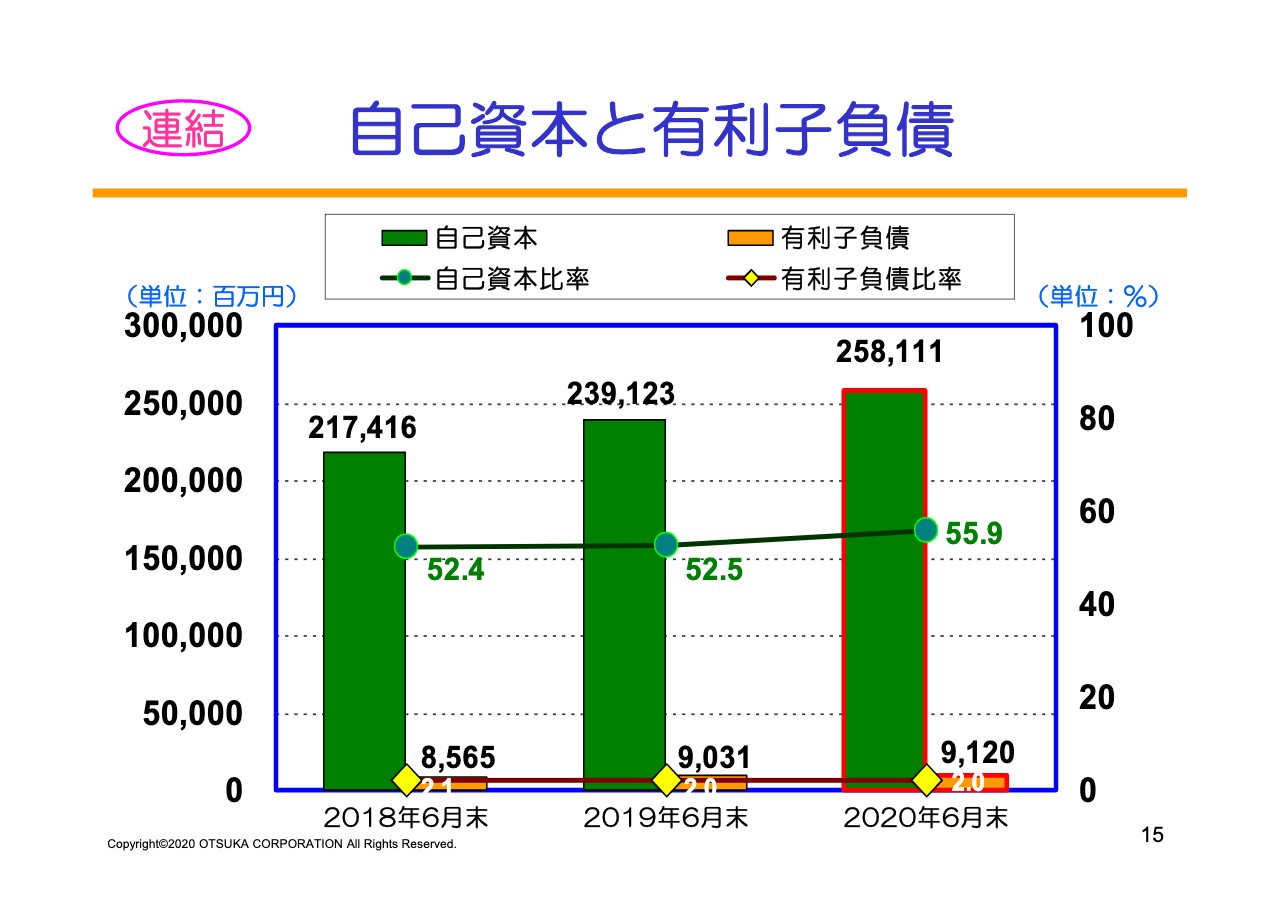

自己資本と有利子負債

自己資本・有利子負債についても同様に、自己資本比率は3.4ポイント、流動比率は206.1パーセント、16ポイントアップです。有利子負債は約91億円、低水準を継続しています。

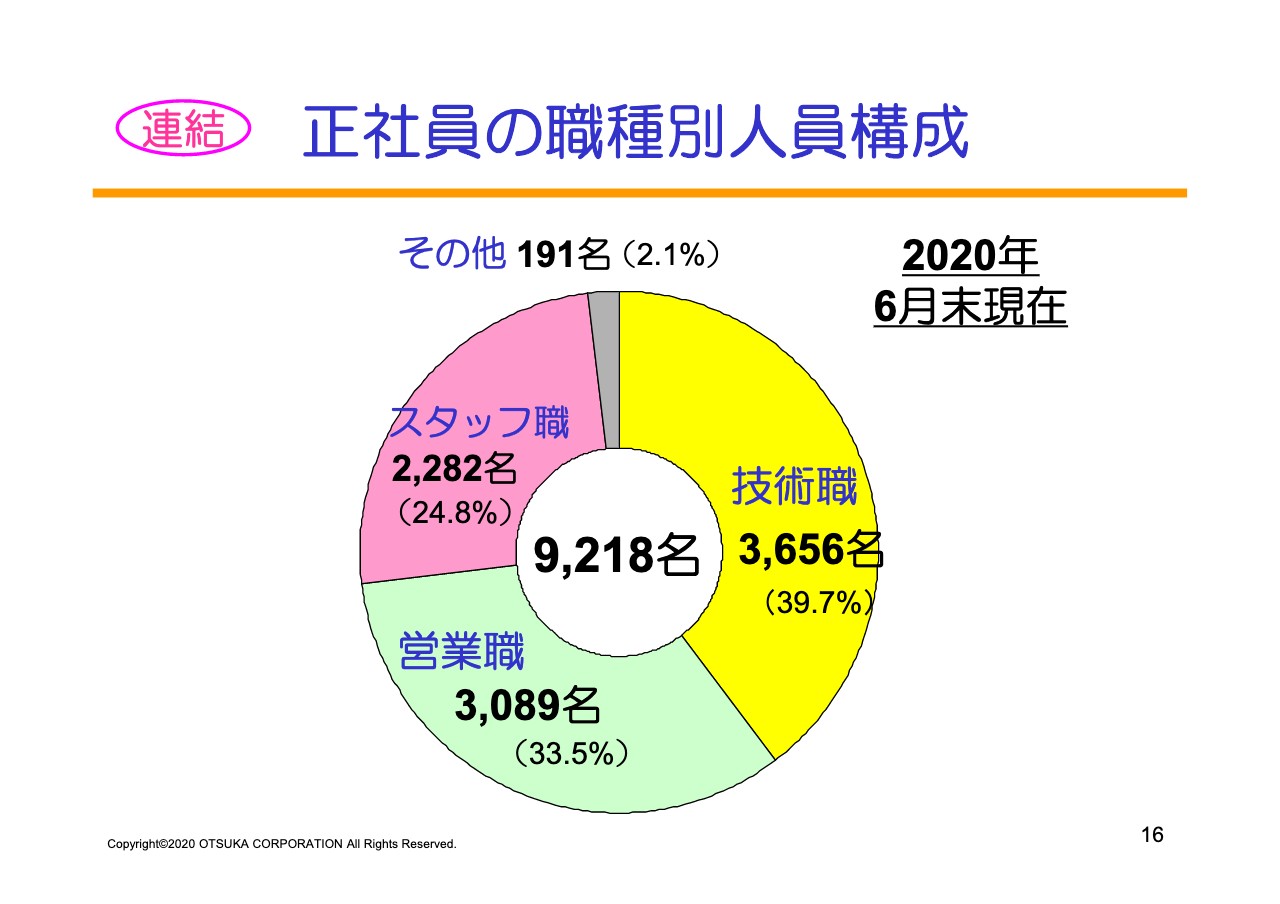

正社員の職種別人員構成

正社員の社員数9,218名。191名のプラスで、伸長で2.1ポイントになります。1人頭の売上高4,696億円。290万円減少となります。これは今後、努力していきたいと思いますが、人員の状況はほぼほぼ変わらないとお考えください。

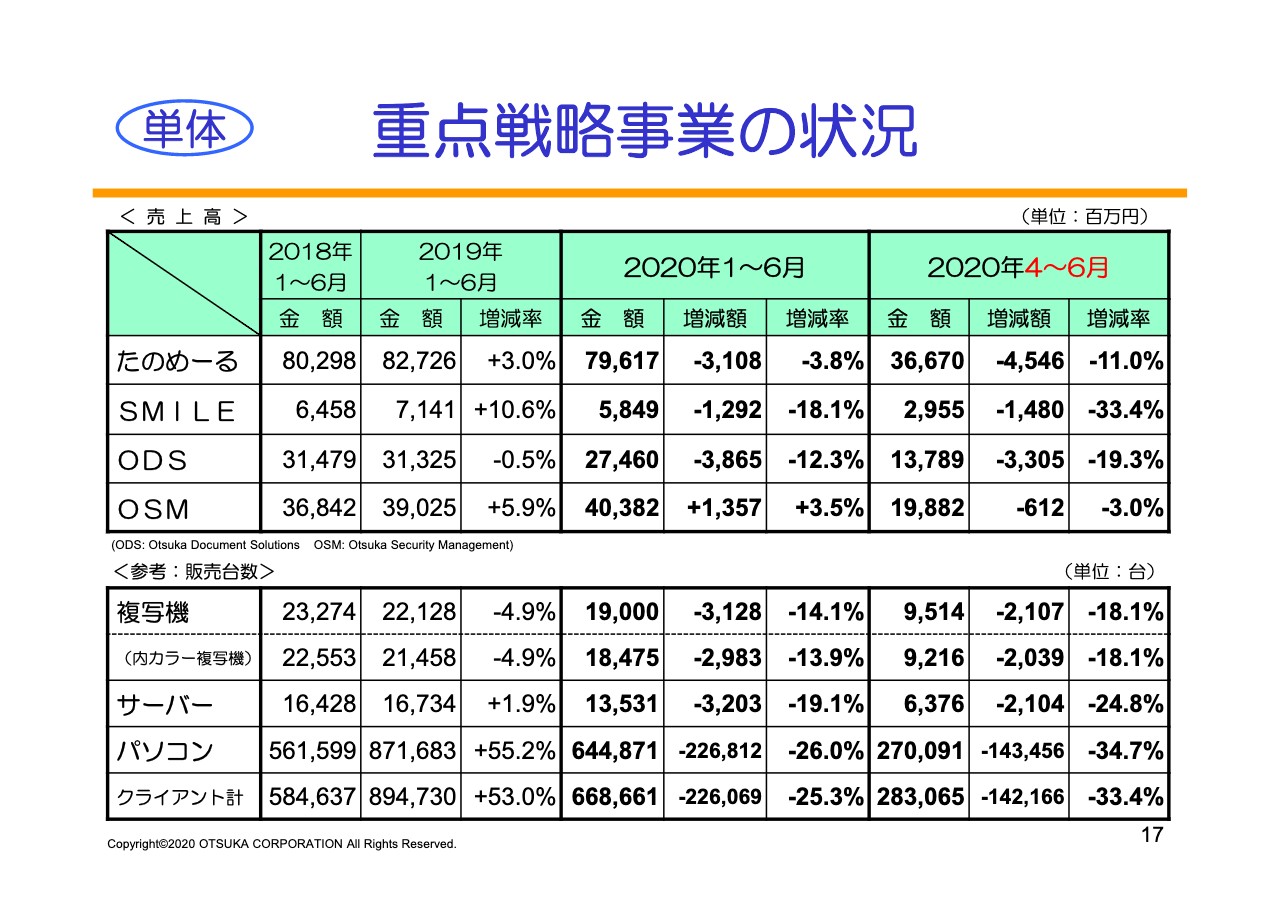

重点戦略事業の状況

重点戦略もご覧のとおりですが、前年が特需があったということもあり、各項目は増減で言うとマイナスが多くなっています。その中でも、在宅およびテレワークで、タブレットは43.1パーセントとけっこう伸びました。そういう意味で、テレワーク関係以外のところはマイナスが多くなっています。それから、OSMと書いているのは、「Otsuka Security Management」という名称を大塚で付けているもので、これはセキュリティ関係になります。例えば、会社の機械、端末を使って、VPNで入っていくためのセキュリティ商材もこちらに入ってきます。テレワーク等々を在宅で仕事を行なうときに、その中のシステムの一部として、タブレットと併せて、セキュリティ系のものも販売が進んだ、と見ていただきたいと思います。

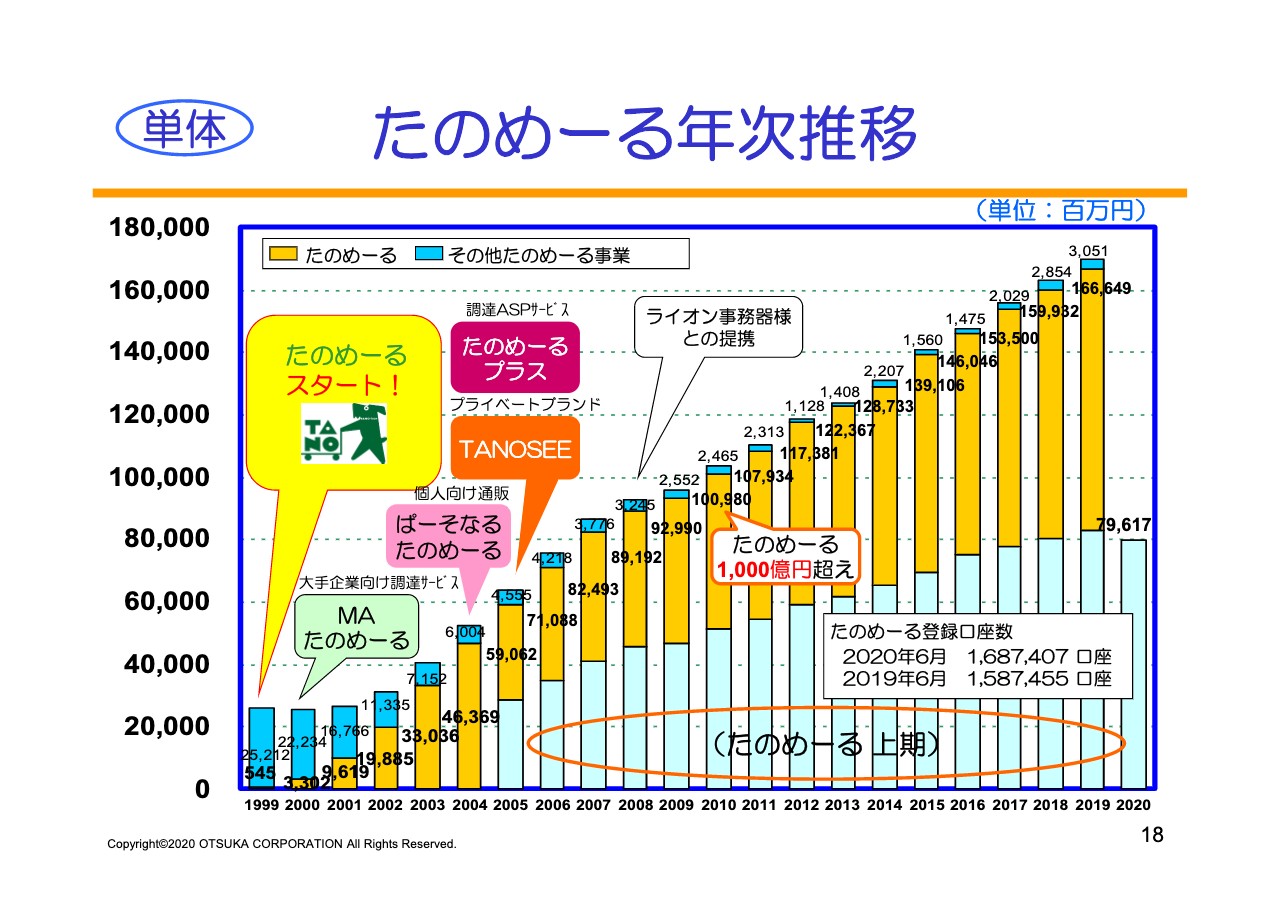

たのめーる年次推移

「たのめーる」も第1四半期は巡航速度で、3.5パーセント増ですが、第2四半期はマイナスの11ポイントになります。これは在宅勤務で市場にお客さまがいない、つまりオフィスサプライ需要が減少したということになります。しかし、接点活動という点で「たのめーる」の口座については、前年対比で6.3パーセントの9万9,952口座で約10万件口座が増えています。接点活動は今後、企業の活動がある程度戻ってくる段階で生きてくると思います。

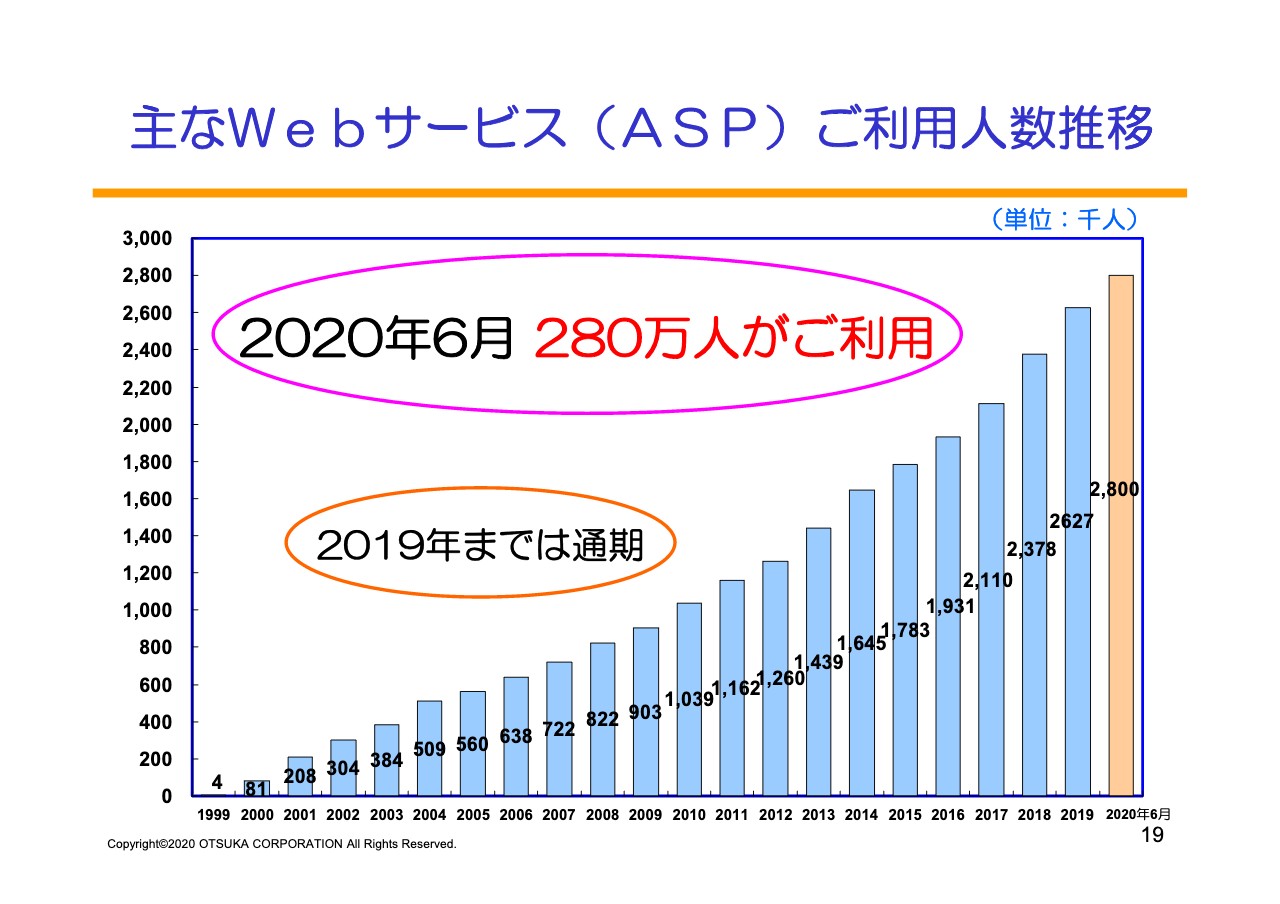

主なWebサービス(ASP)ご利用人数推移

こちらのWebサービスは、280万人の方にご利用いただいています。前年比でプラス17万人です。例えば在宅のときに、「たよれーる Office365」「どこでもキャビネット」というような、会社で使っているものをどこからでも見られるサービス、ソリューションがあります。「たよれーる Office365」で46万人、「どこでもキャビネット」で22万人というユーザーを持っています。こちらで着実に増加を図りました。

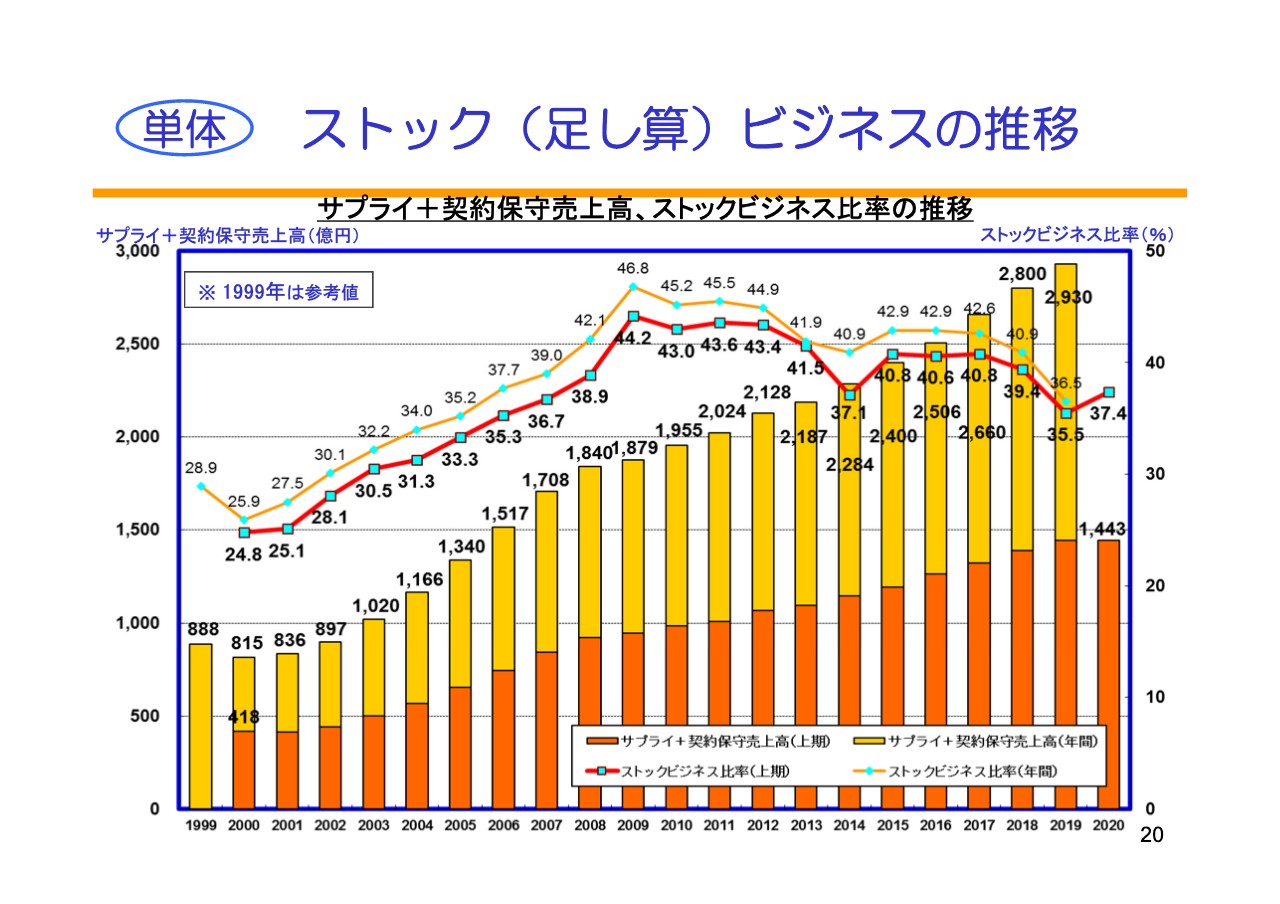

ストック(足し算)ビジネスの推移

ストックにつきましては、ストック比率37.4パーセント、1.9ポイントアップとなりますが、額としては残念ながら3億円減となっています。やはり新型コロナの影響で、サプライとコピー保守が減少したことが要因になりました。

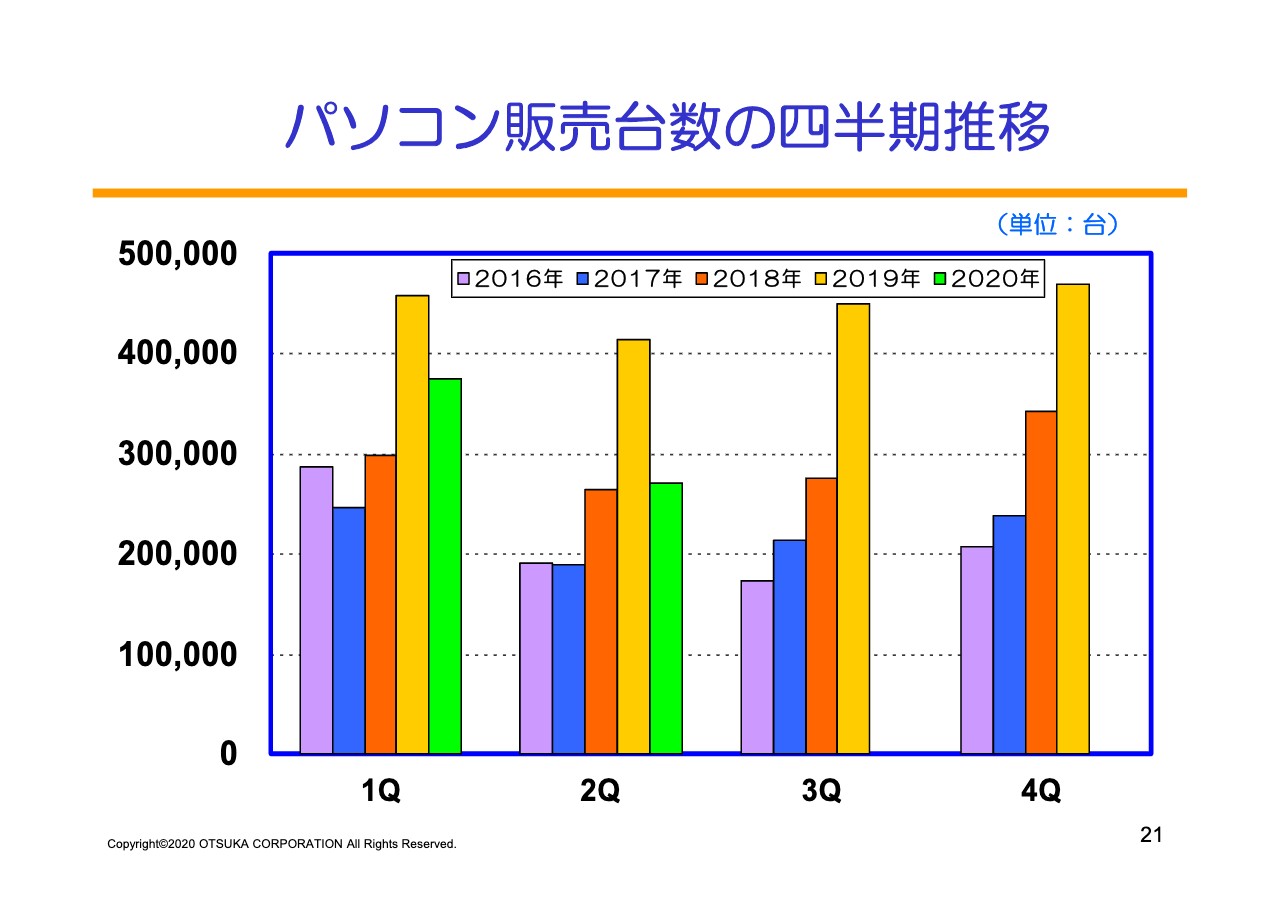

パソコン販売台数の四半期推移

パソコン台数の推移です。前年の特需の反動となりますが、第1四半期入った段階では、「特需が終わったらパソコンは、『Windows XP』のときのように前年比半分になる」あるいは「もっと落ちるのではないか」と言われていました。テレワーク等が市場で進み、厳しかった第2四半期でも一昨年を超えているため、パソコンの需要は2台目需要としても手堅かったかと思っています。

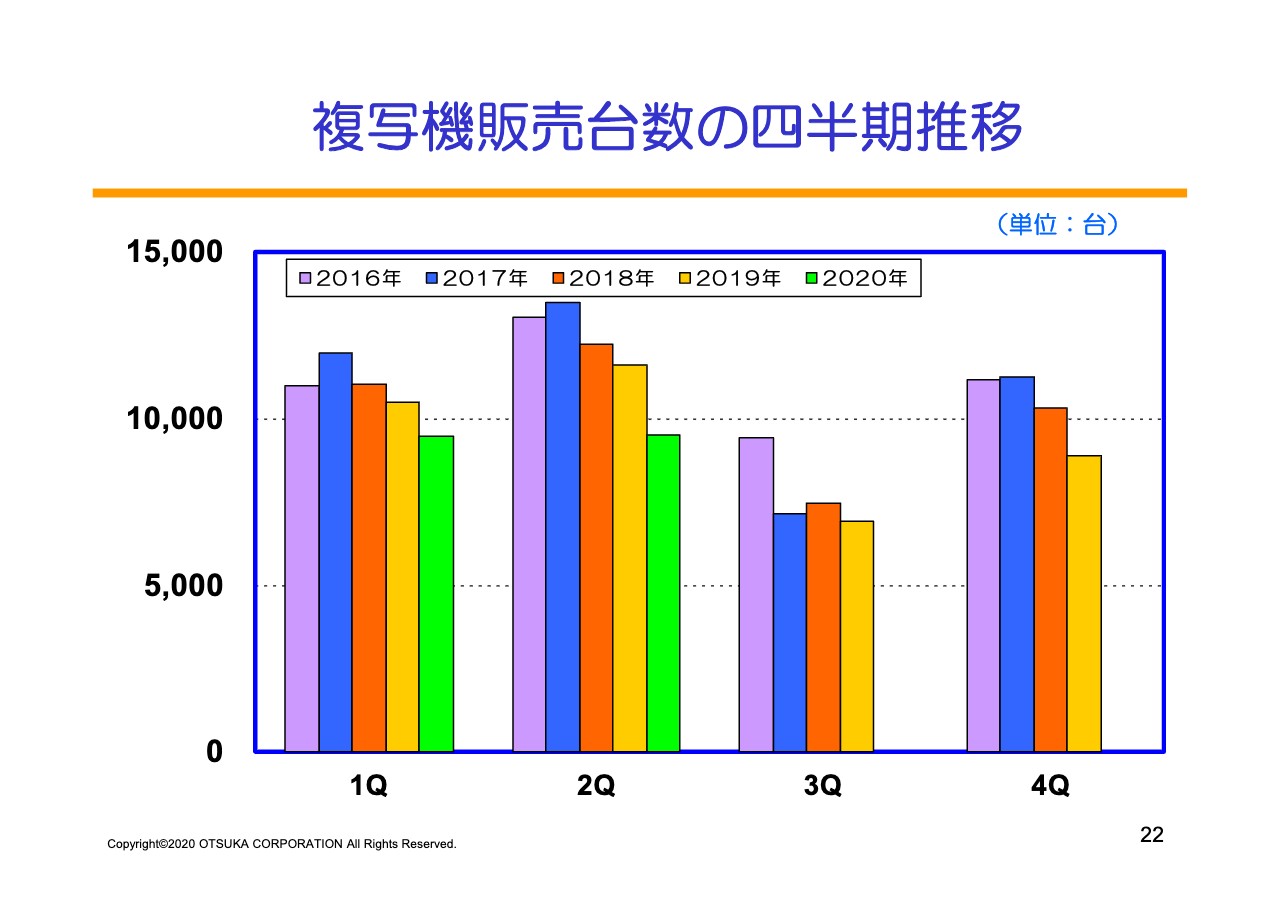

複写機販売台数の四半期推移

複写機は、第2四半期として18.1パーセント減となります。新規が難しい中で、在宅勤務の増加で新規活動もできず、また、複写機のリプレース需要も減少したことが、一番の要因になります。

ただ、内容的には文書の電子化、または「会社に届いたFAXを外から見たい」など、そういうソリューション提案が進んでいます。台数は課題ですが、例えばコピーのここ3年間の粗利率の推移は、2018年が39.0パーセント、2019年が42.5パーセント、2020年は45.1パーセントと、台数は減少していますが、実質の粗利率は逆にアップしています。かつての単品の価格勝負という傾向から、ソリューション型に変わっていると思っています。

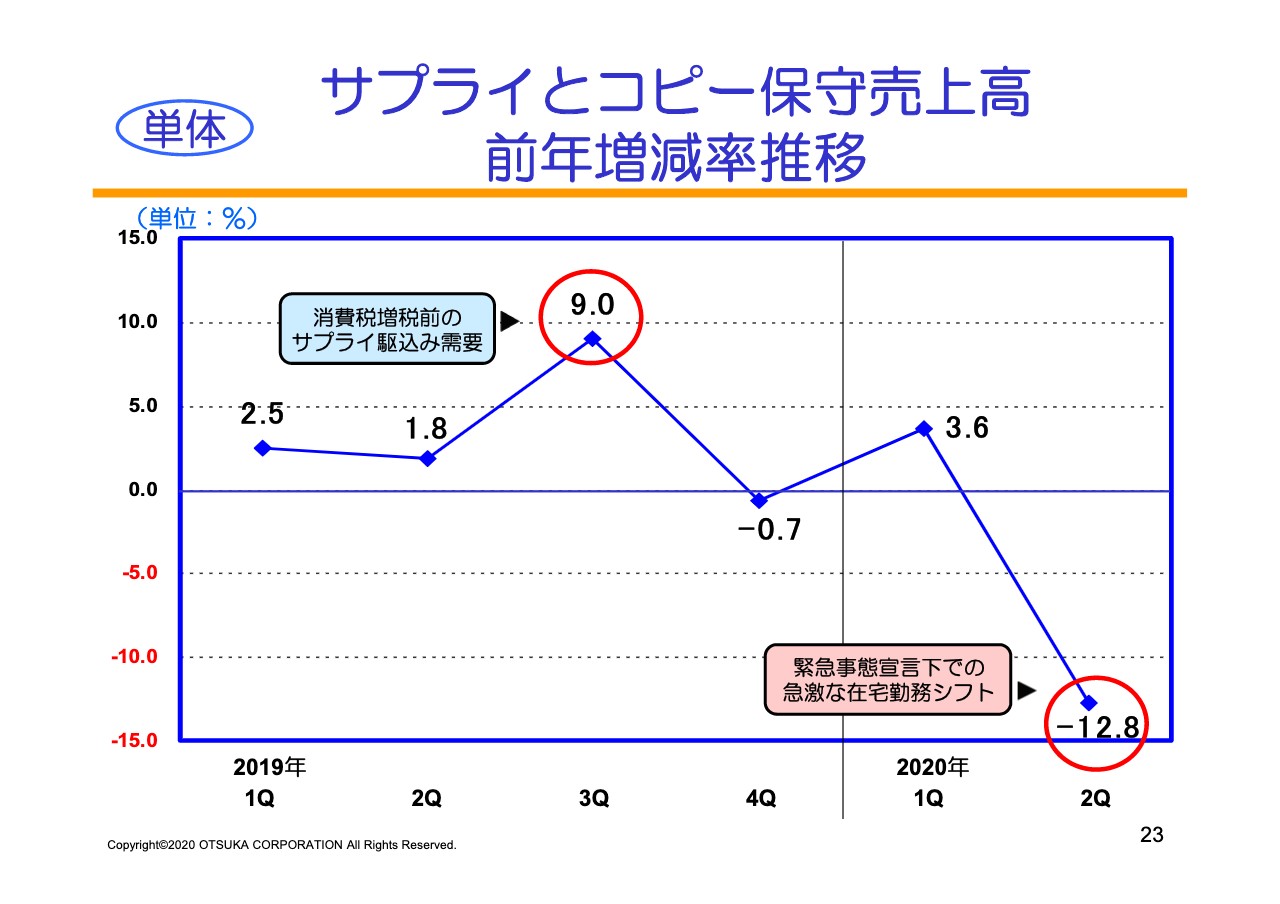

サプライとコピー保守売上高前年増減率推移

こちらはサプライとコピー保守の前年増減です。先ほどお伝えしたように、やはり緊急事態宣言でオフィスに人がいなくなったことが一番影響しています。月別では、4月が11.1パーセント、5月21.7パーセント、6月は3.5パーセント減と、とくに5月の落ち込みが想定以上に大きくなりました。直近の状況も含めて、緊急事態宣言後は上向き傾向となります。

また、コピー用紙・コピー保守等々も含めて、V字回復とはいきませんが、少しずつ回復しているなと。前年比8掛け台くらいから9掛けくらいに戻ってくるのかな、とは思っています。

その不足する部分については、ペーパーレス化も含めて、他のソリューションでカバーしたいと思っています。

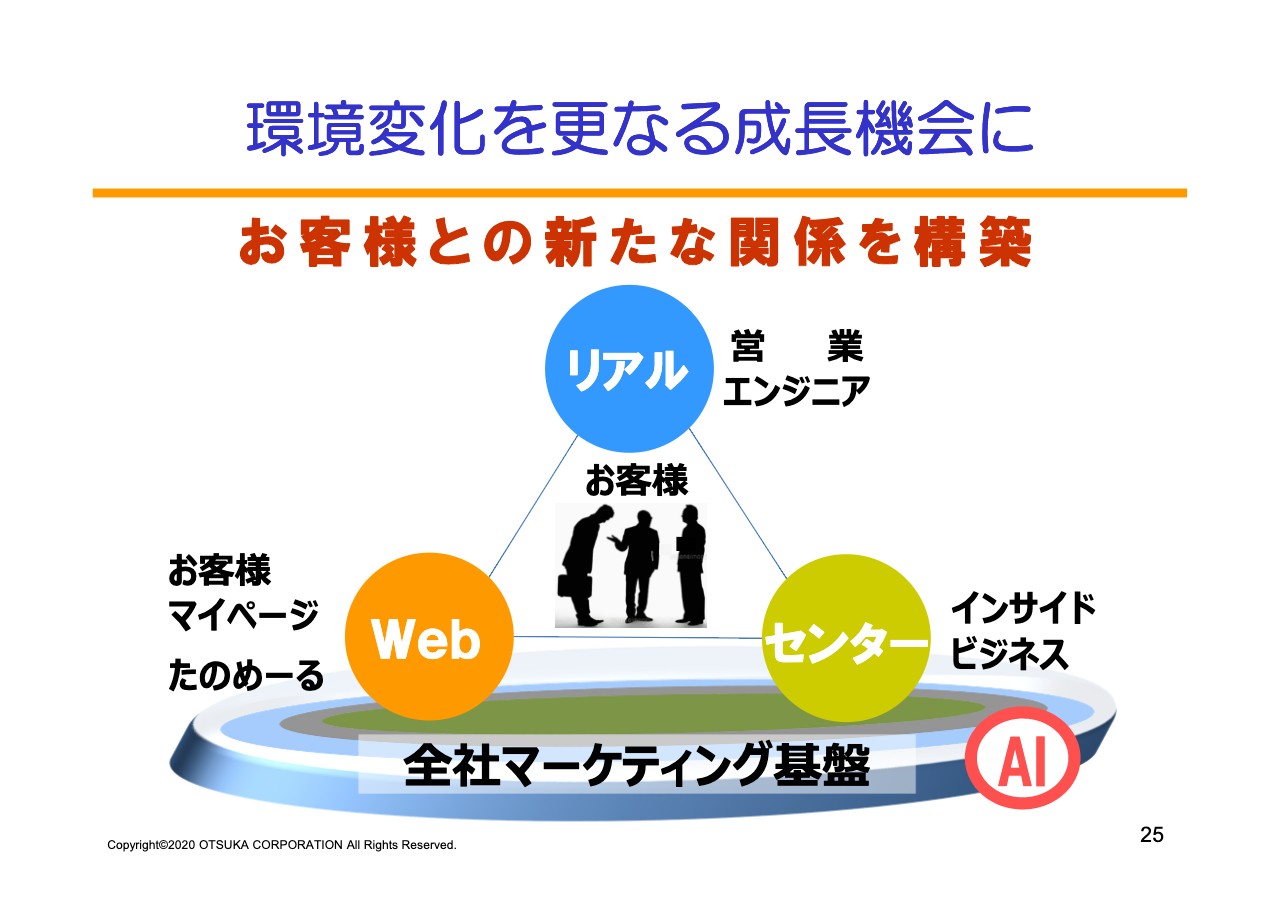

環境変化を更なる成長機会に

ちょうど前期の決算説明会で、「大戦略Ⅱ」のお話をいたしましたが、そちらのいろいろなシステムが上期に、実際に現場で使われるようになり始めています。これによってリアルな部分、それからWebとセンター、あとAIを使って、お客さんとの関係を密にするという計画を立てていました。

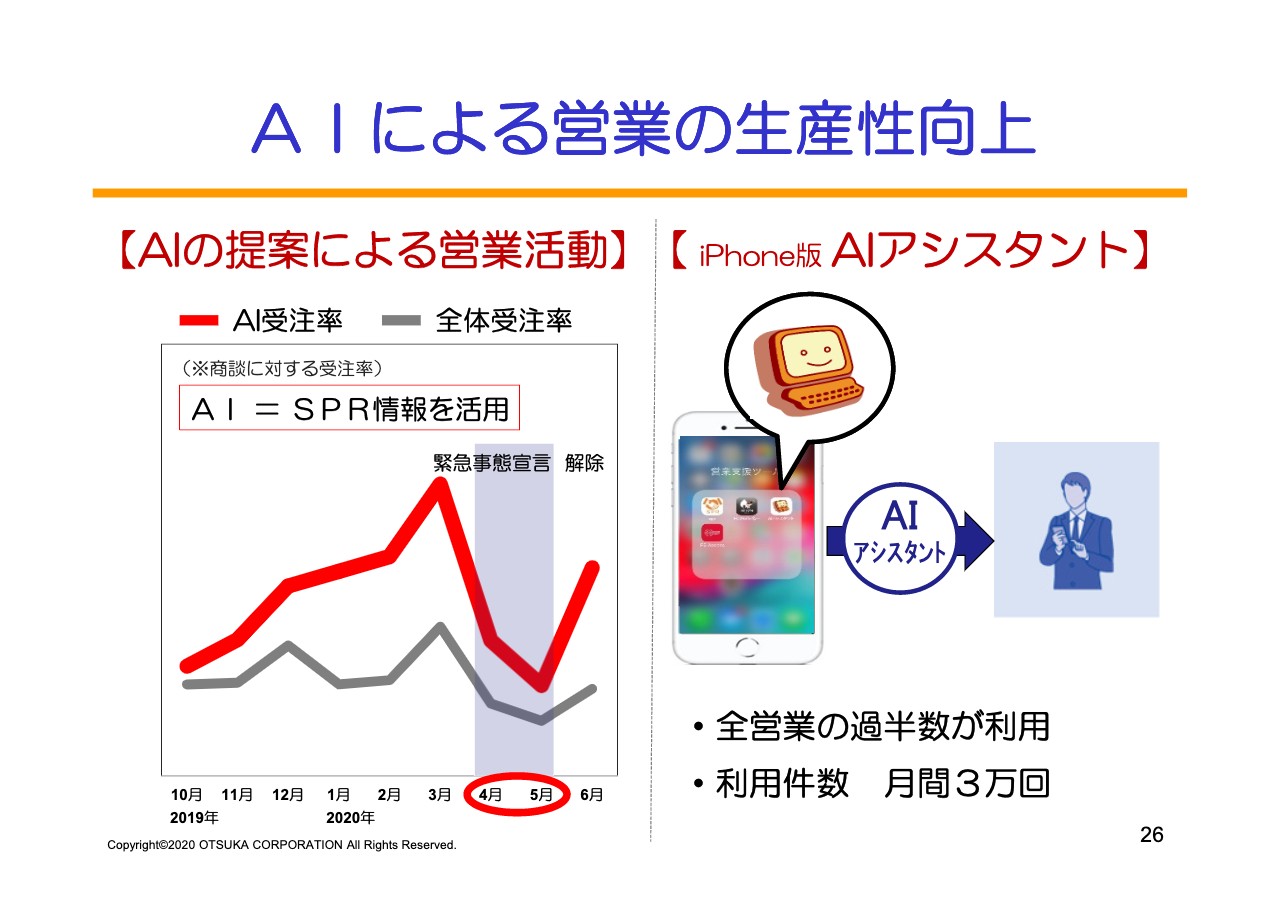

AIによる営業の生産性向上

厳しいなかでも、AIによる営業の生産性向上は進めており、まだ部門では3部門ほどしか使っていないですが、トライアルの段階から経験を積みつつ、それぞれいろいろノウハウを溜め込んでいる状況です。AIを使ったものについての受注率と全体の受注率を見ると、折れ線のところにやはり格差があります。

AIの提案で営業活動というのは、私どもの営業は1日の予定をシステム上に入れてありますので、今日のアポイントの中で、例えば2時間以上間が空いてアポが入っていないところに対して、AIから「ここに行ってみたら?」というリコメンドをして、自動的に登録します。それを見て、営業が判断しながら、そのお客さまに対応していくという動き方になります。

提案商材も自部門ということではなく、全商材からの提案をリコメンドしますので、AIを活用したもののほうが受注率が高く、営業が気付かなかったニーズに対してリコメンドしていくという意味では、従前の営業だけのものよりも、上期の業績を見ても10パーセントくらいはAI関係のものによって底上げされる見込みです。これからが本格化していくということになりますが、少しずつこういうノウハウをためています。

また、iPhoneをそれぞれの営業が持っていますので、それぞれの営業の秘書がiPhoneにいるようなかたちで、例えば、「このお客さまの過去の訪問履歴はどうだった?」「何を提案してきた?」「どういうお客さんだった?」など、チャットボットに商談前に確認したうえで、お客さまのところに行けるということです。今、全営業の中で53パーセントの人間がこれを活用し始めています。月間で3万回ほど、全体の営業を直接データを確認して、すぐお客さまのところに行けるという意味では、科学的な営業につながっているし、今後の生産性向上にも貢献すると思っています。

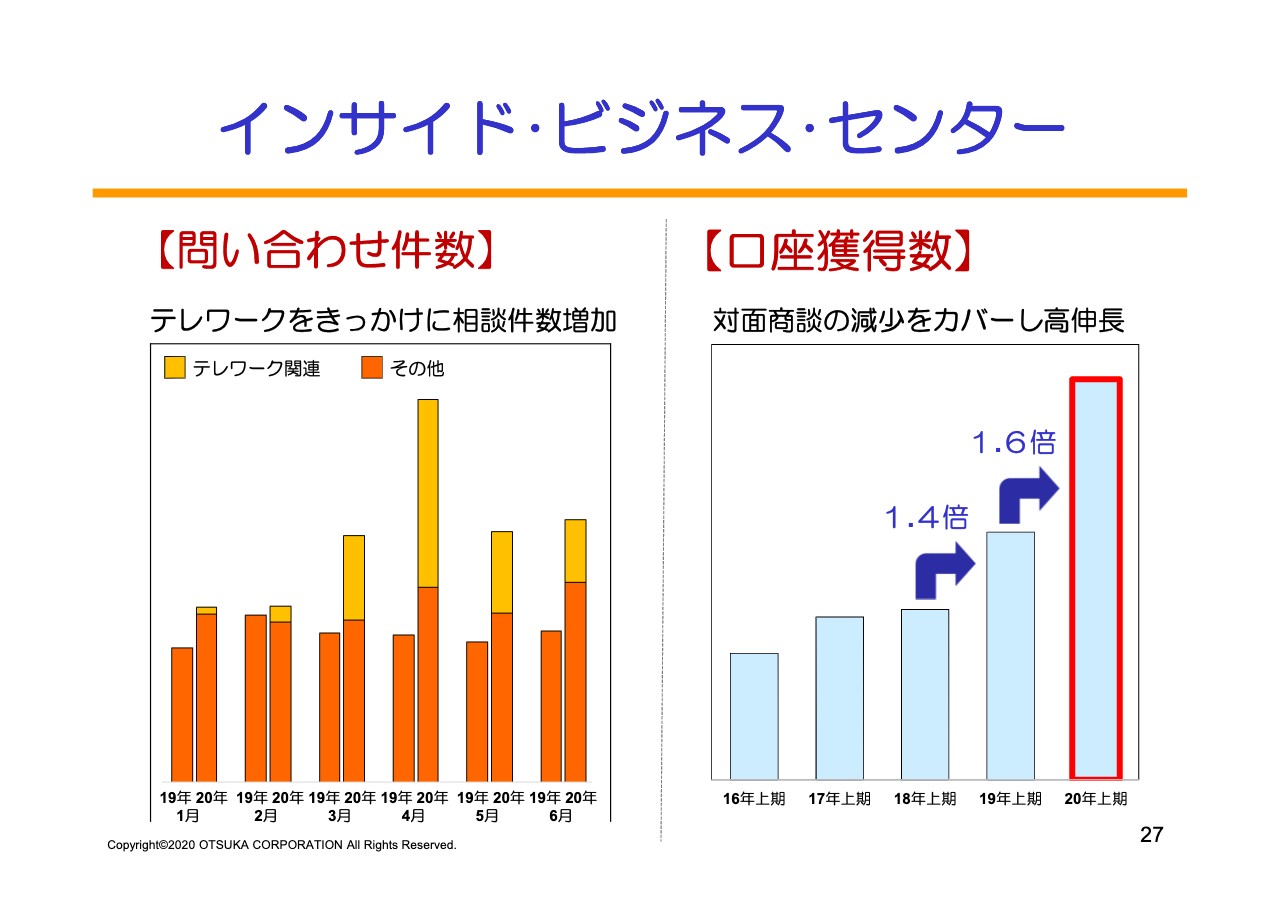

インサイド・ビジネス・センター

インサイド・ビジネス・センターは、テレワークを中心としたいろんな問い合わせを受ける立場、また、そういうものを流していく立場です。問い合わせ件数は、ご覧のようなかたちで進んでいます。

新型コロナウイルスで面談が厳しい中、インサイド・ビジネス・センターに商談やお問い合わせが多く入ってきました。そちらが、厳しい中でも少し底上げの部分で、プラスになっているかと思っています。

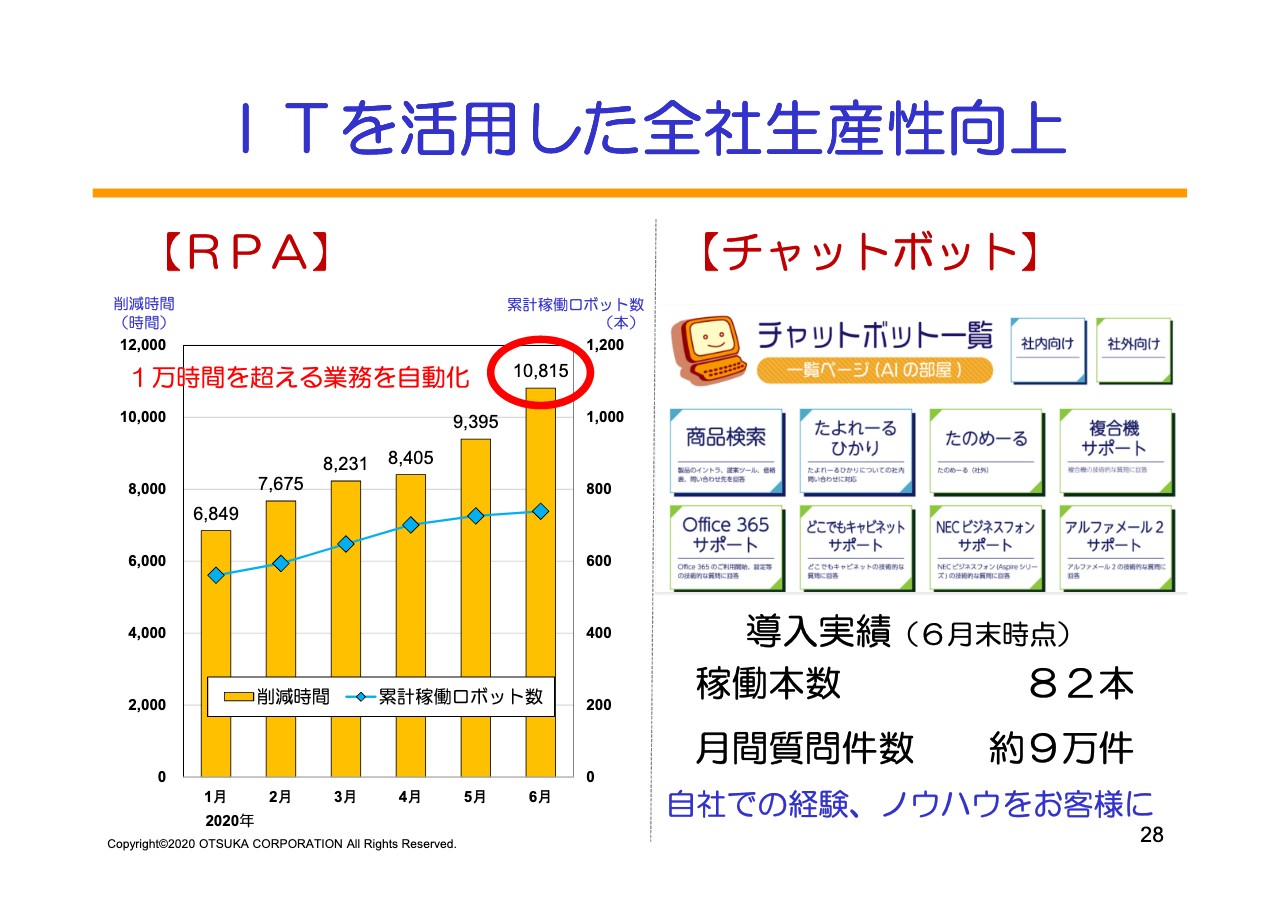

ITを活用した全社生産性向上

続いて、同じようにITを活用した生産性向上としては、社内でRPAを739本置いています。こちらは6月時点ですが、業務削減時間では1万815時間削減の取り組みを継続して、削減時間を着実に増加させたいと思っています。

それから、チャットボットですが、社内外のさまざまな問い合わせにAIが回答してくれています。弊社の本部を含め、社内用のチャットボットが、現在82本動いており、月間約9万件の質問に答えています。その分、リアルな人間の部分の工数が別のほうへ使えるということになっています。

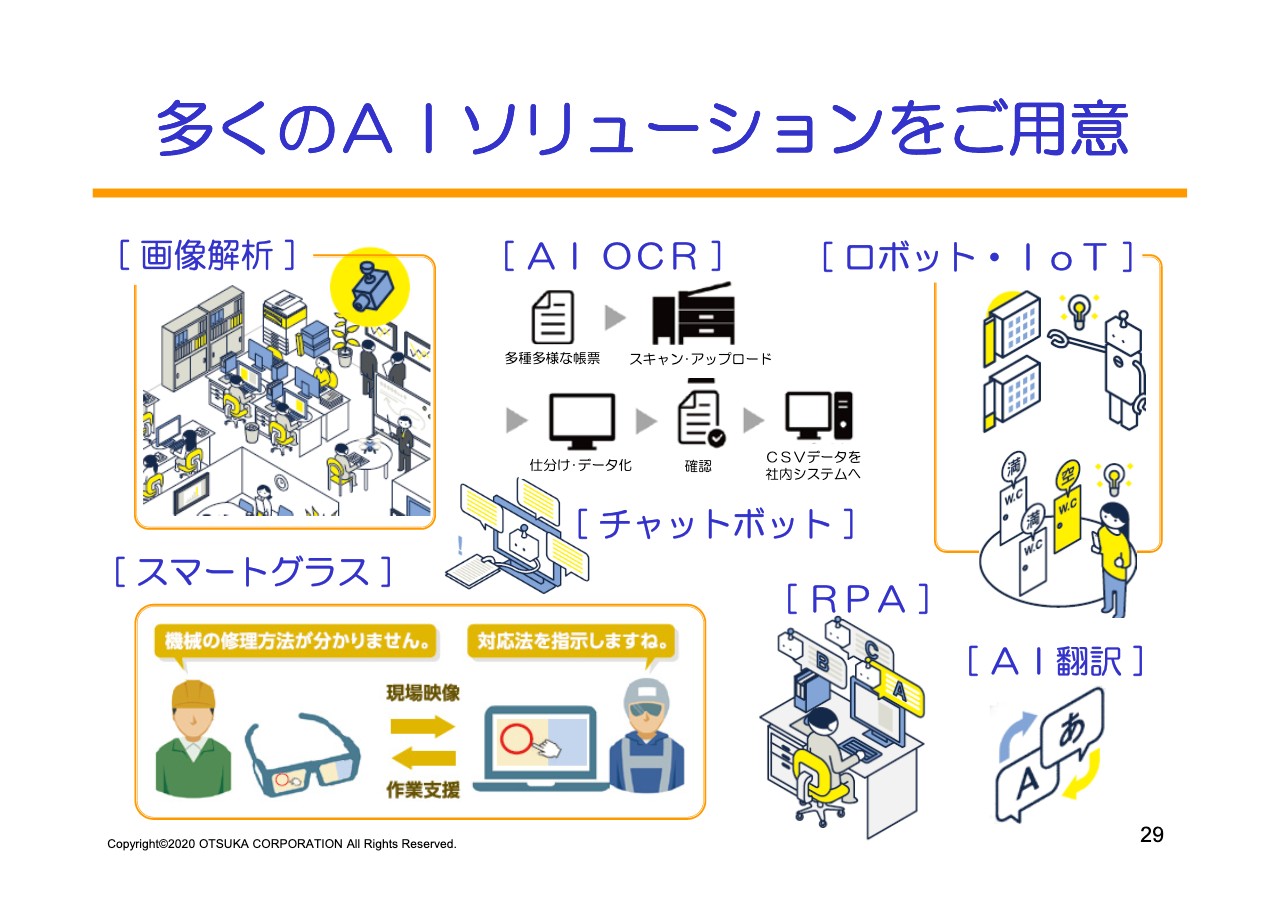

多くのAIソリューションをご用意

このようなノウハウ、画像解析やAI OCR、ロボット・IoT、RPA、AI翻訳などなど、コロナによって対人活動にいろいろ制約はありますが、省人化に役立つAIソリューションを今、販売し始めています。

自社で活用しながら、そのノウハウをお客さまに提供するというかたちです。AIで効果が発揮できるか、テーマ設定なども含めて、初めてのAIを大塚商会におまかせいただけるように、というご提案をしています。

経営支援サービス

同じように、先だってテレビでも少しご案内しましたが、中小企業の経営課題を解決するという意味で、中小企業診断士、または税理士、社会保険労務士などの専門家のみなさまと多角的に協業しながら、お客さまにそのサービスを提供するというご相談も受けています。

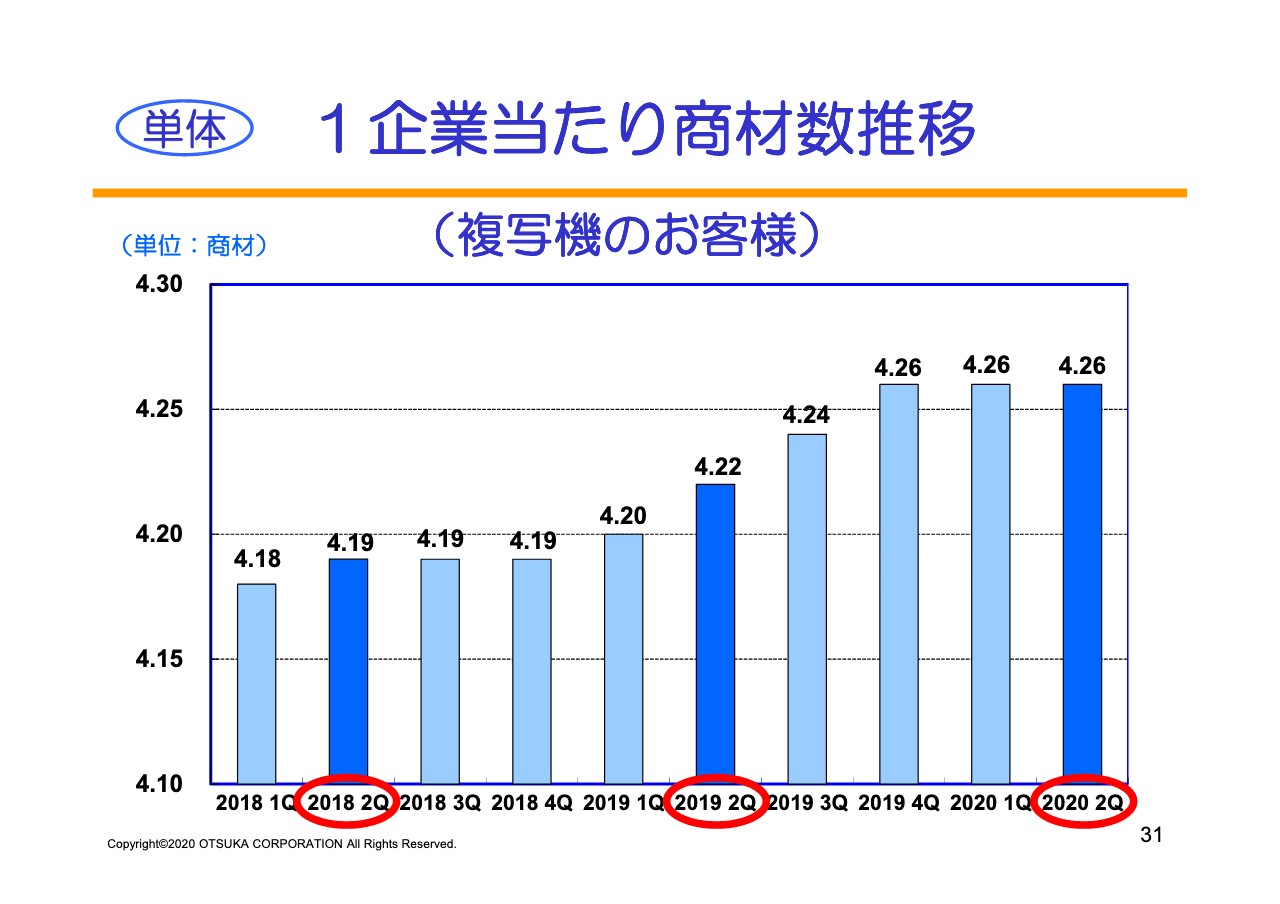

1企業当たり商材数推移

以前から出している1企業当たりの商材数の推移です。先ほど粗利の話もしましたが、ご覧いただきますように、複写機も、昨年第4四半期以降の水準を維持できている。

過去、コピーに走りすぎて業績を落とした経験がありますが、それから見ると、オフィスまるごとソリューション提案・複合化という面では順調に、厳しい中でも、きちんとこの部分は守っていると思っています。

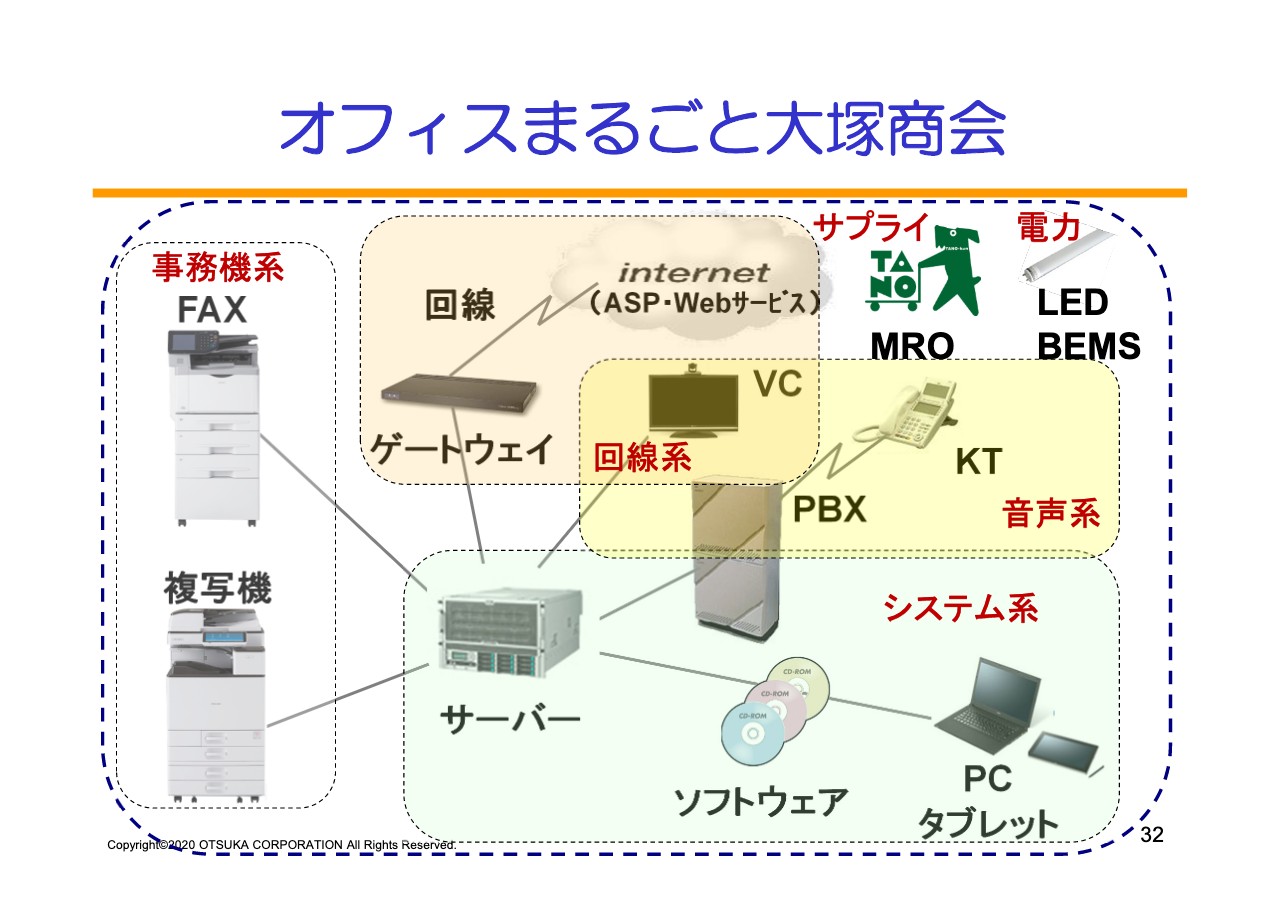

オフィスまるごと大塚商会

あらためて「オフィスまるごと」の環境です。大塚商会は事務機系・回線系・システム系・音声系と、いくつかの会社が重なり合った、複合化されたような会社です。

緊急事態宣言後、テレワークを支援してきましたが、1月から6月の実績は延べ1万9,000社で、22万7,000IDのテレワークをお手伝いいたしました。

お客さまの規模は1社当たり12名。中小企業の活用はこれから本格化だなと思います。1社当たり12名とは、小の大か、中の小くらいのところになりますので、まだまだピークはこれからと思います。

テレワーク関係の内容は、複写機、またはシステム系、回線系が絡み合ったシステムとなります。「外から会社の書類が見たい」「会社に届いたFAXを取りに行かなければいけない」「ワークフローが欲しい」「回線環境が悪い」「会社にかかった電話を転送してもらいたい」などのような、いろいろなニーズが出ています。

それを解決するという意味では、大塚商会のような、さまざまな商材を同時に扱ってサポートしていることが、唯一の武器かなと思っています。ただつなげるだけではなく、お客さまのニーズに合わせて複合的な提案ができる。

それを「ワンストップソリューション」「ワンストップサポート」と言っていましたが、まさに「オフィスまるごとテレワーク」というかたちが取れるのは、弊社の強みだと思っています。

売上企業数として、第1四半期は1.7パーセントの増、第2四半期の業績としてはご覧いただいた状況ですが、1.0パーセント増加しています。

テレワークの商材だけ販売しても、正直それだけでは会社の予算はできないので、もう少し大きなものも売れていかなければいけないのですが、お客さまとの関係という意味では、売上企業数が増えているのは、非常にベースとしては良い内容だと思っています。

基本方針と中期計画

基本方針と中期計画はいつもと同じですので、省かせていただきます。

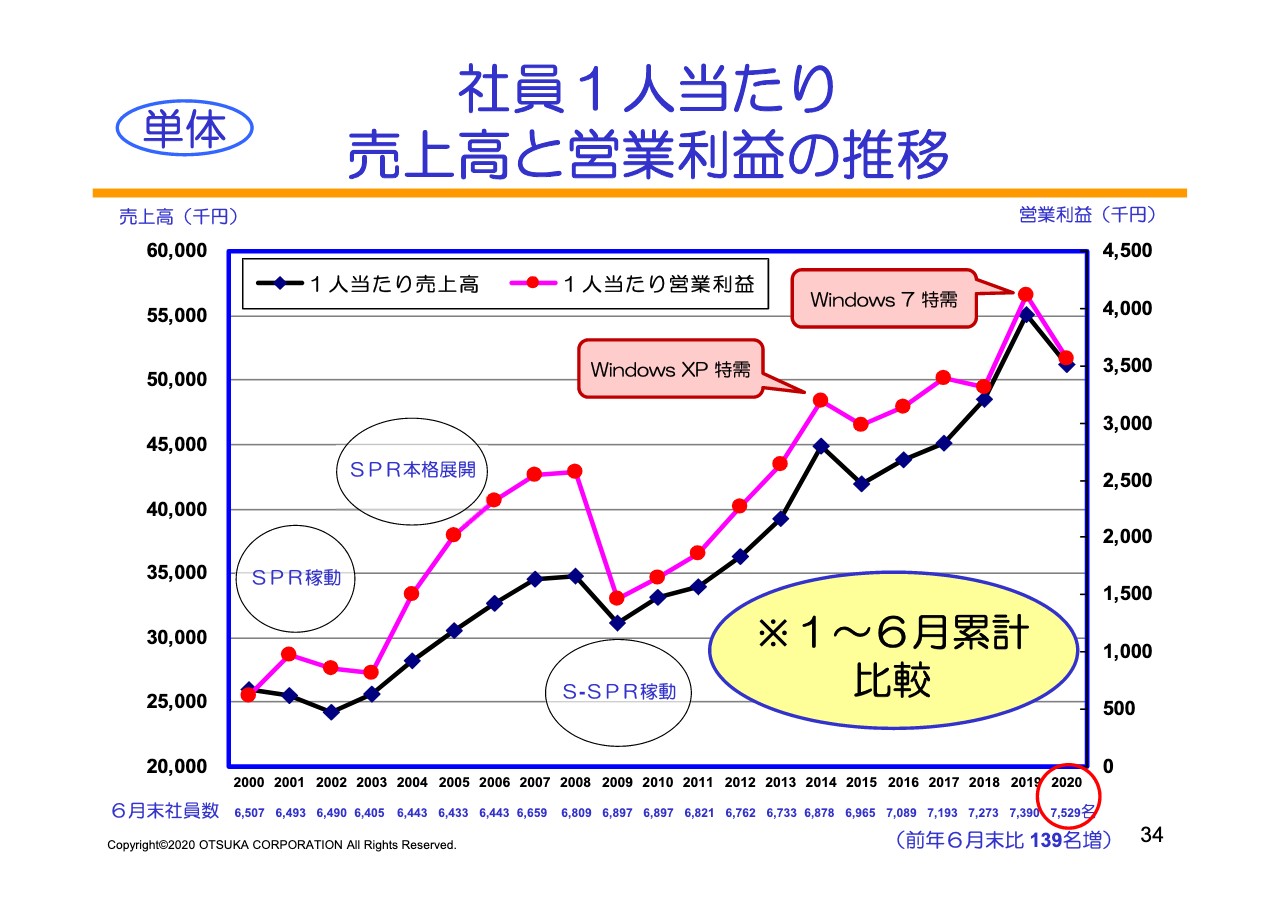

社員1人当たり売上高と営業利益の推移

社員1人当たりのところも、残念ながら下がっていますが、一昨年よりは少しまだキープしています。今期中にはこれをさらに上に、少しでも上げられるよう努力していきたいと思っています。

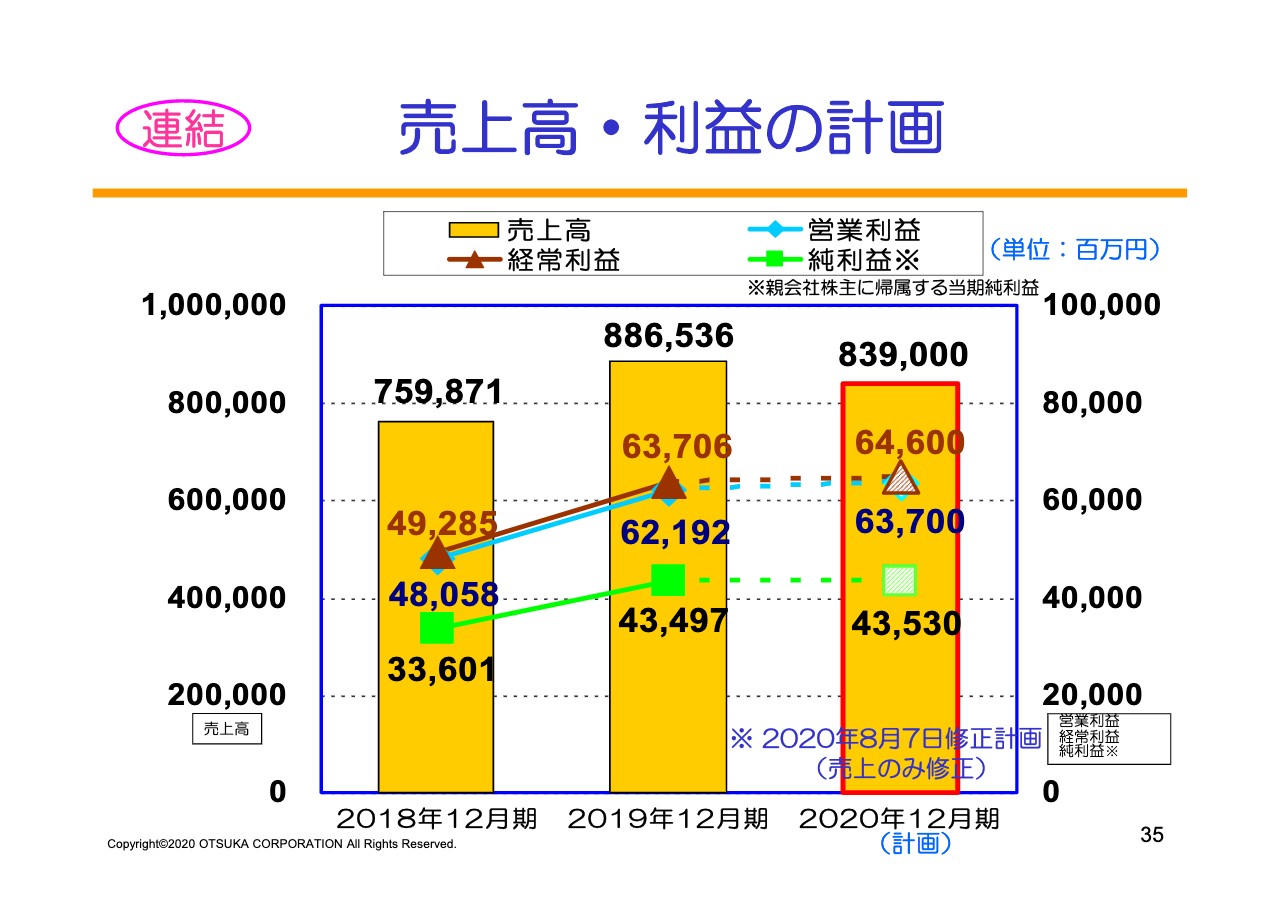

売上高・利益の計画

計画ですが、年初の公表計画では、コロナの影響はまったく考えていませんでした。今回、売上を修正させていただき、利益は据え置きといたしました。4月、5月は活動にブレーキがかかっていますが、徐々に回復しており、6月単月では商談が終わらないということです。

大塚商会は決算が12月決算ですが、創業が7月ですので、営業の評価は7月から翌年の6月までの1年間で、1位から順番を付けて評価していく仕組みを持っています。

ただ、今年は4月、5月に緊急事態宣言があり、社外の打ち合わせも含めて、1ヶ月ほど活動ができなかったため、13ヶ月で1年間を締めることにしました。創業以降初めて、6月での営業年度締めではなくて、7月の営業年度締めになります。

変則ですが、今期については、今度は11ヶ月で1年間を戦ってもらう。決算とは関係ないので、7月を年間の締めにいたしました。そのことで、6月商談で決めきれなかったものも含めて商談も進み出し、下期のスタートの励みにもなりました。

IT導入助成補助金、テレワーク関係の助成金、GIGAスクールの実現など、さまざまなニーズを具体的に捉えながら、後半がんばっていきたいと思っています。

修正公表計画について

もう少し補足させていただきます。まず売上ですが、主にサプライとコピー保守の売上を見直して、250億円下方修正しています。実際はここまでいかないかもしれませんが、少し固めに見たつもりです。

企業努力のみでコロナの下振れ、またはコピーの従来の100パーセントのところまでにはなかなか戻らないとは思いますので、下期の部分も少し減額をして、ここに勘案しています。

営業利益、経常利益、純利益については、年初計画をそのまま持ってきています。ご覧いただきましたように、営業利益の上期不足分は57億円です。先ほどお伝えした7月まで年度を逆に伸ばしたことも含めて、7月単月での営業利益は計画比約30億円上回っています。上期57億円の不足のうち30億円ほどは、だいたいカバーしてきたのかなと、現在見ています。

大塚商会のボリューム感でいきますと、まだ20億円くらいの規模ですと、ある程度誤差のところで動いていきますし、この夏場にどれくらいの数字で着地できるかも含めながら、トライしていきたいと思います。

上期の数字だけではご説明しづらいですが、7月のカバーを入れると、ある程度努力すれば下方修正しなくて済むというところで、今回トライしていきたいと思っています。

今後の動き次第ですが、十分達成可能ということで、年初の公表計画を据え置かせいただきました。また、配当につきましても、財務状況は非常に堅調でありますので、下げる理由はないということで、年初計画の配当を据え置きます。

全体的に第3四半期(7月から9月)の状況を見ながら、もし修正が必要でしたら、またそのときには速やかに発表をしていきたいと思います。現状、7月でかなりカバーをしてきましたので、この分で年初計画を挑戦していきたいと思います。

また、社内予算につきましては一切下げません。社内予算の旗は降ろさず、目線は下げずに、できれば年初計画は、当初計画にトライできるような状況を作っていきたいですし、それだけの市場環境はあると思っています。

2020年4月から6月は、なかなか厳しい環境だったと思いますが、先へつながるところまで一つ、7月中では手応え感を感じています。その中で精一杯またがんばりたいと思っています。以上でございます。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ