マクニカ・富士エレHD、産業機器向け中心に景気減速の影響を受け通期売上高は前年比−0.6%で着地

連結業績ハイライト(前年比)

佐野繁行氏:本日はお忙しいなか、当社の決算説明会動画をご覧いただき誠にありがとうございます。今回は新型コロナウイルス感染拡大予防のため、決算説明会の開催に代えて動画をインターネット配信いたします。投資家、アナリストのみなさまには、何卒ご理解賜りたく、よろしくお願い申し上げます。

本日ですが、まず第一部は私、佐野から、2020年3月期実績、2021年3月期予想についてご説明いたします。第二部では、昨年代表取締役社長に就任しました原より、中期経営計画の進捗に関しまして、お話させていただきます。

それでは、はじめに2020年3月期実績に関してです。まず今期の実績ですが、詳細は決算短信、ならびに決算説明会資料データをご参照ください。

売上高は、ネットワーク事業のセキュリティ関連商品が伸長したものの、半導体事業は米中貿易摩擦や、それに伴う景気減速の影響を受け、前年比0.6パーセントダウンの5,212億円となりました。

売上総利益は、主に半導体事業の産業機器向け販売の減少に伴い、売上総利益率が減少したことにより、前年比1.9パーセントダウンの599億円。そのため、営業利益は、前年比5.7パーセントダウンの144億円となりました。

経常利益は、支払利息及び持分法による投資損失の計上により、前年比15.5パーセントダウンの111億円。

親会社株主に帰属する当期純利益は、新型コロナウイルス感染拡大を背景とした株式市場の下落に伴う投資有価証券評価損の計上により、前年比36.6パーセントダウンの56億円となりました。

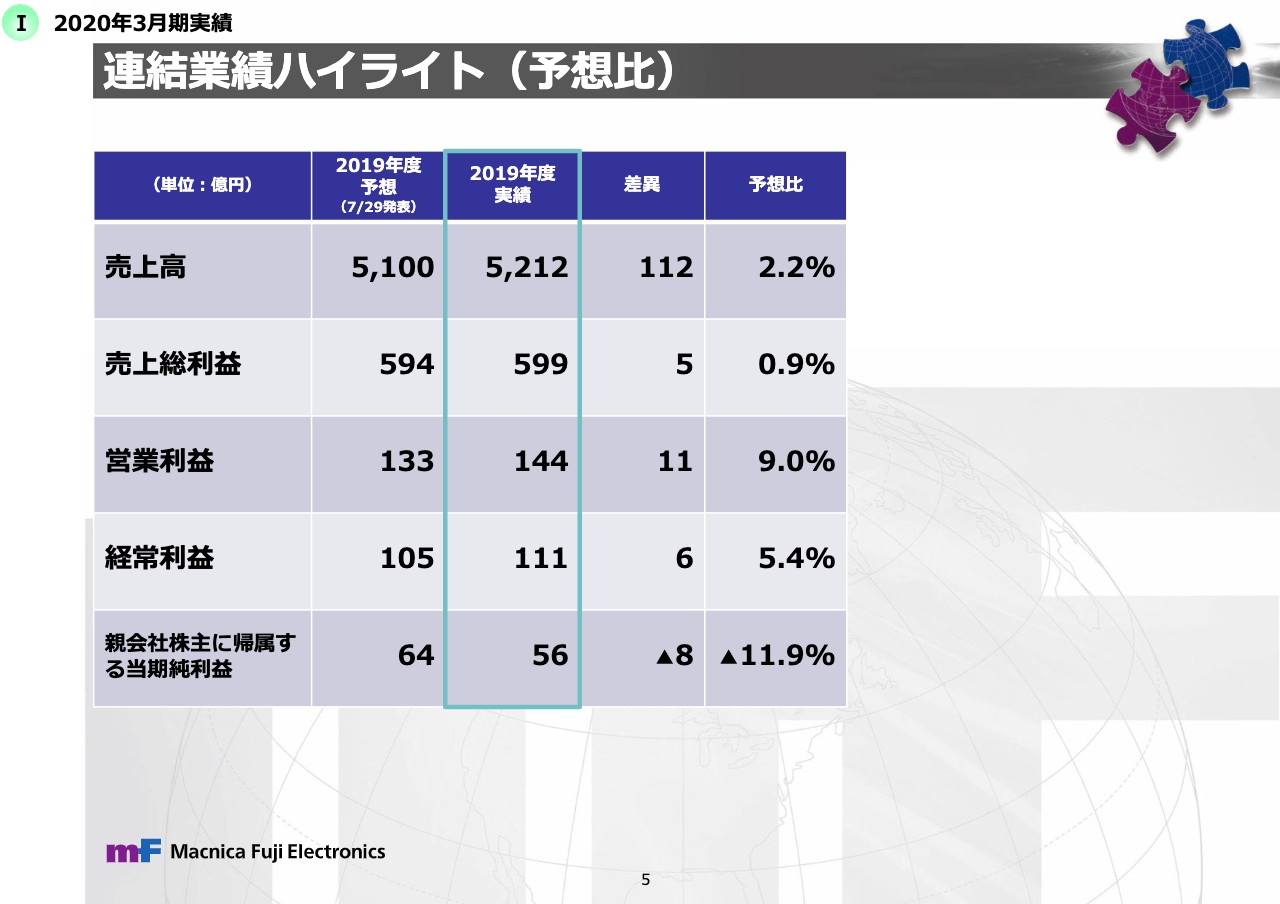

連結業績ハイライト(予想比)

続きまして、予想比です。昨年7月29日に発表した修正予想との比較になります。ご覧のように、売上高、売上総利益、営業利益、経常利益は予想を上回りましたが、親会社株主に帰属する当期純利益は予想を下回っております。

連結貸借対照表

貸借対照表です。2020年3月末における流動資産は、2019年3月末に比べ、売上債権が43億円増加したものの、商品が295億円、その他流動資産が156億円減少したことにより、405億円減少の2,364億円となりました。

固定資産は、関係会社株式の取得により、投資有価証券が47億円増加し、269億円となりました。以上の結果、資産合計は2,632億円と、2019年3月末に比べ、361億円減少しました。

流動負債は、仕入債務が70億円、短期借入金が279億円減少したことにより、325億円減少の1,170億円となりました。固定負債は、長期借入金が30億円減少したことにより107億円となりました。以上の結果、負債合計は、2019年3月末に比べ、362億円減少の1,277億円となりました。

純資産は、自己株式が19億円増加、譲渡制限付株式報酬として新株を発行したことにより、資本金及び資本剰余金がそれぞれ2億円増加し、2019年3月末に比べ2億円増加の1,356億円となりました。

連結キャッシュ・フロー計算書

次に、キャッシュ・フロー計算書です。2020年3月末における営業活動によるキャッシュ・フローは、売上債権の増加、仕入債務の減少があったものの、税金等調整前当期純利益97億円の計上、たな卸資産が大幅に減少したことにより、前年度302億円の減少だったものが、458億円の増加と、大きく改善しました。

投資活動によるキャッシュ・フローは、投資有価証券及び関係会社株式の取得による支出があったことにより、89億円の減少となりました。

財務活動によるキャッシュ・フローは、短期借入金、長期借入金の返済による支出、配当金の支払い及び自己株式取得による支出があったことにより、358億円の減少となりました。

以上の結果、現金及び現金同等物の期末残高は、前年度の140億円に比べ7億円増加し、147億円となりました。

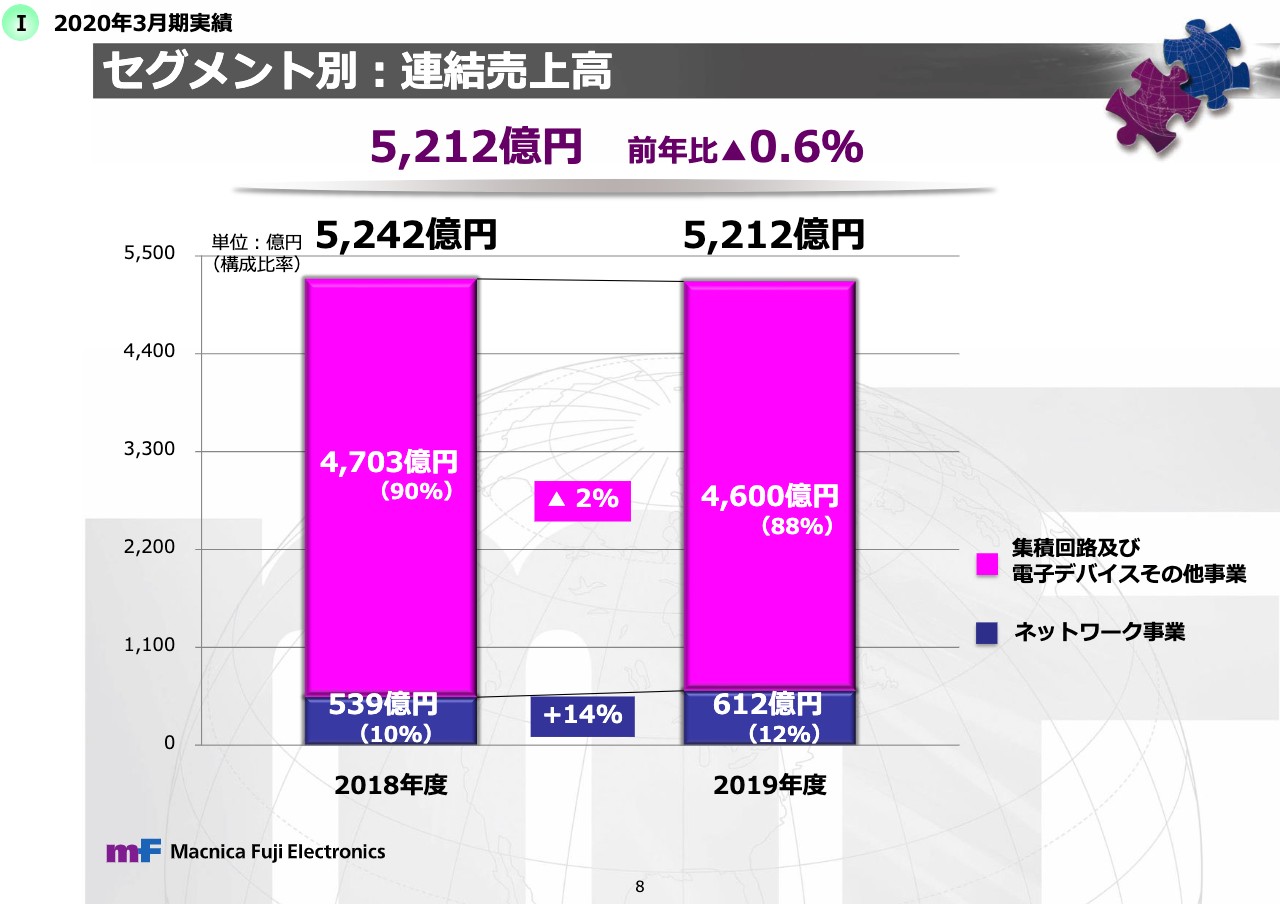

セグメント別:連結売上高

セグメント別の連結売上高を示しております。集積回路及び電子デバイスその他事業は、前年比2パーセントダウンの4,600億円。ネットワーク事業は、前年比14パーセントアップの612億円となりました。

構成比率は、半導体事業が88パーセント、ネットワーク事業が12パーセントとなり、ネットワーク事業の構成比が、前年に比べ2パーセント増えております。

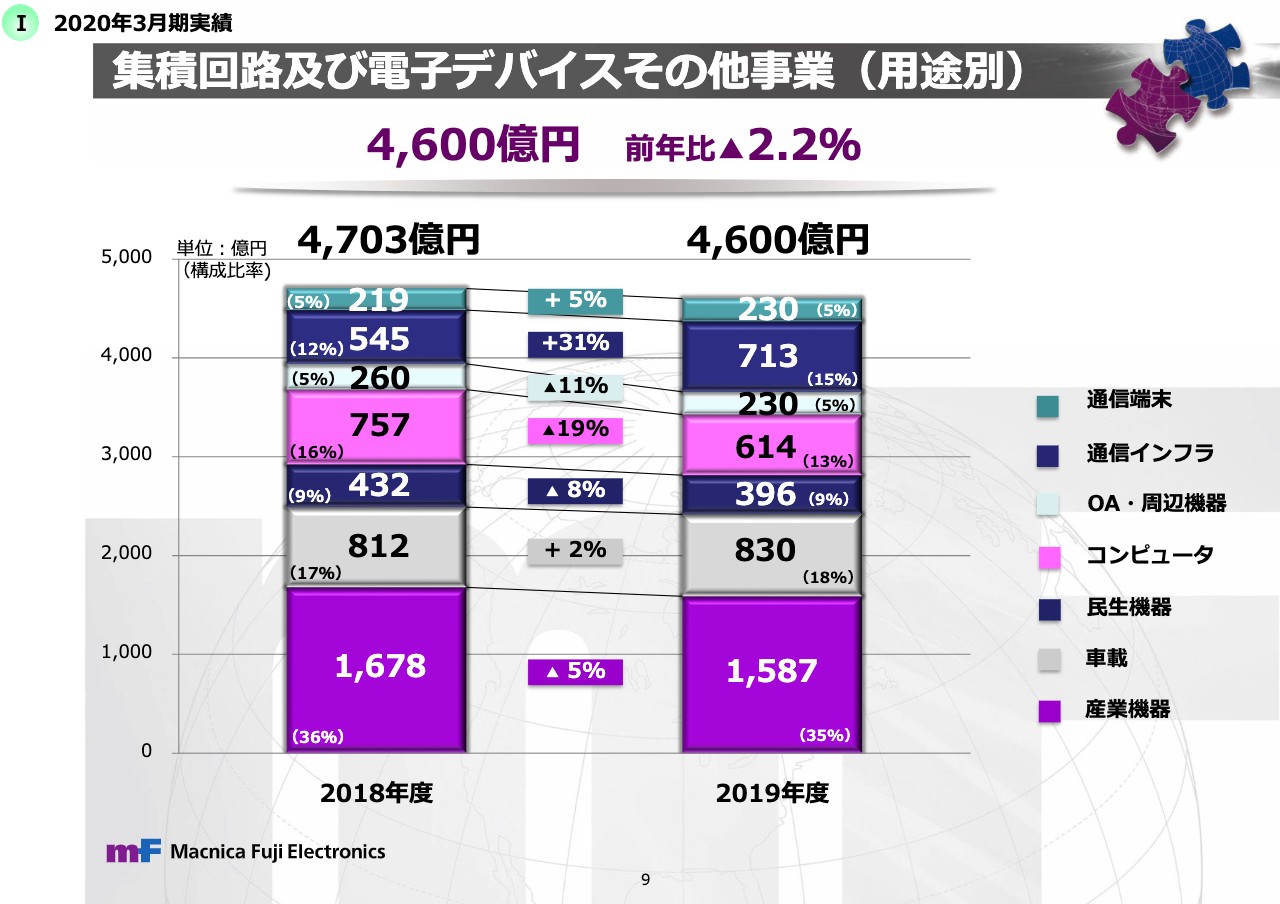

集積回路及び電子デバイスその他事業(用途別)

続きまして、集積回路及び電子デバイスその他事業(用途別)売上高の前年比と構成比です。通信端末は、既存ビジネスの需要は弱かったものの、中国での新規ビジネスの獲得などから、前年比5パーセントアップの230億円。

通信インフラは、国内通信キャリアの投資抑制傾向が継続したものの、中国の5G設備投資や特需ビジネスにより、前年比31パーセントアップの713億円。

OA・周辺機器は、インクジェットプリンターなど、モデルが一巡したことにより、前年比11パーセントダウンの230億円。

コンピュータは、中国のサーバー、ストレージ向けに一部回復が見られたものの、本格回復には至らず、前年比19パーセントダウンの614億円。

民生機器は、デジカメ・ワイヤレス・オーディオ向けなどの需要減少により、前年比8パーセントダウンの396億円。

車載は、米中貿易摩擦等の影響により、中国向けが減少しましたが、新規ビジネスの立ち上げなどにより、前年比2パーセントアップの830億円。

産業機器は、半導体製造装置が回復傾向となり、また部材調達不足懸念から前倒し受注が発生するなど改善基調となりましたが、FA関連をはじめとして、全体的には景気減速の影響を受け低調となり、前年比5パーセントダウンの1,587億円。

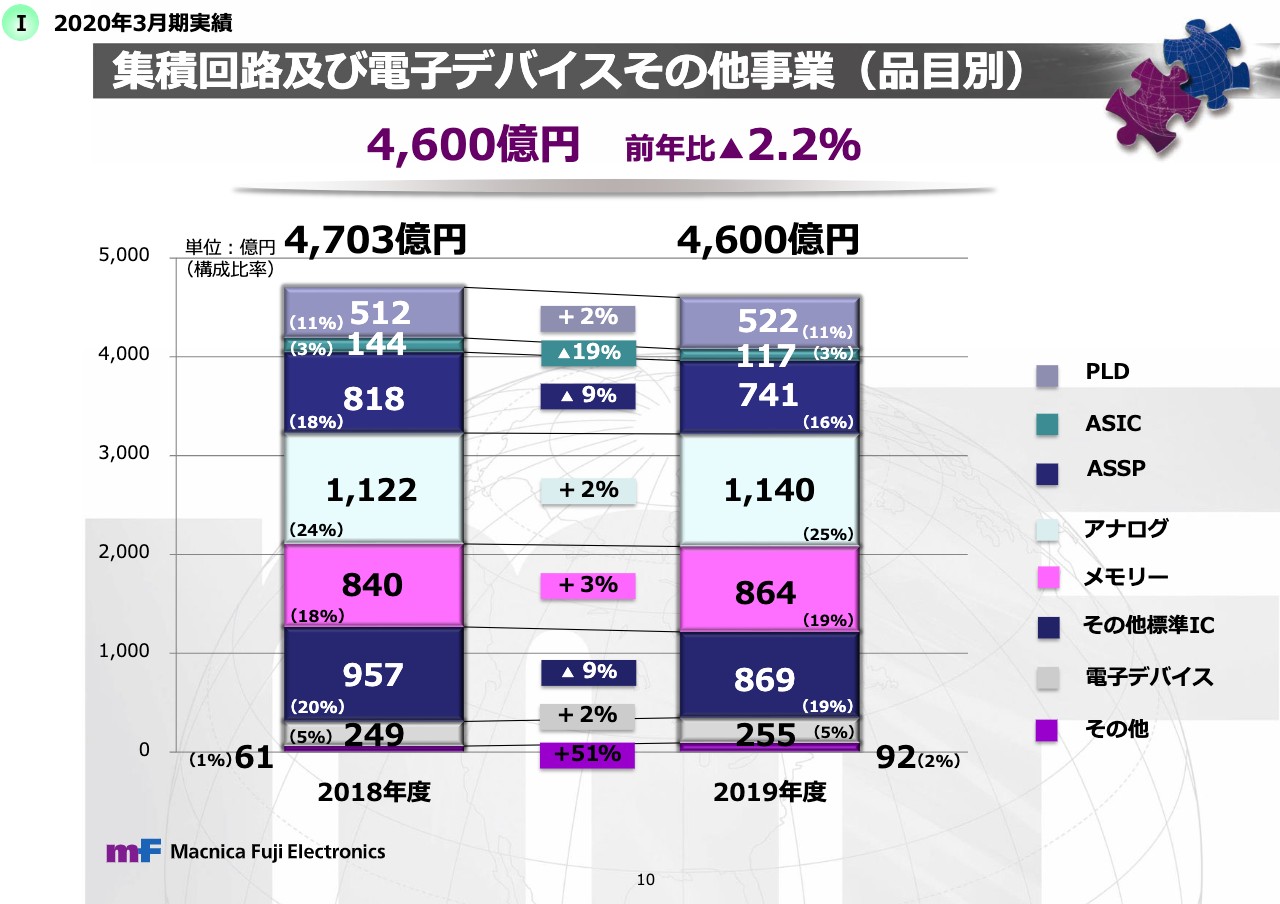

集積回路及び電子デバイスその他事業(品目別)

続きまして、集積回路及び電子デバイスその他事業の品目別売上高の前年比と構成比です。PLDは車載向けや、中国の産業機器向け新規ビジネスの獲得などから、前年比2パーセントアップの522億円。

ASSPは、コンピュータ向けやワイヤレス・オーディオ向けなどの需要が低迷し、前年比9パーセントダウンの741億円。

アナログは、車載向けなどが好調に推移し、前年比2パーセントアップの1,140億円。メモリーは、5G関連向けなど中国市場で好調に推移し、前年比3パーセントアップの864億円。

その他標準ICは、産業機器向けで設備投資抑制の影響を受け、前年比9パーセントダウンの869億円となっております。

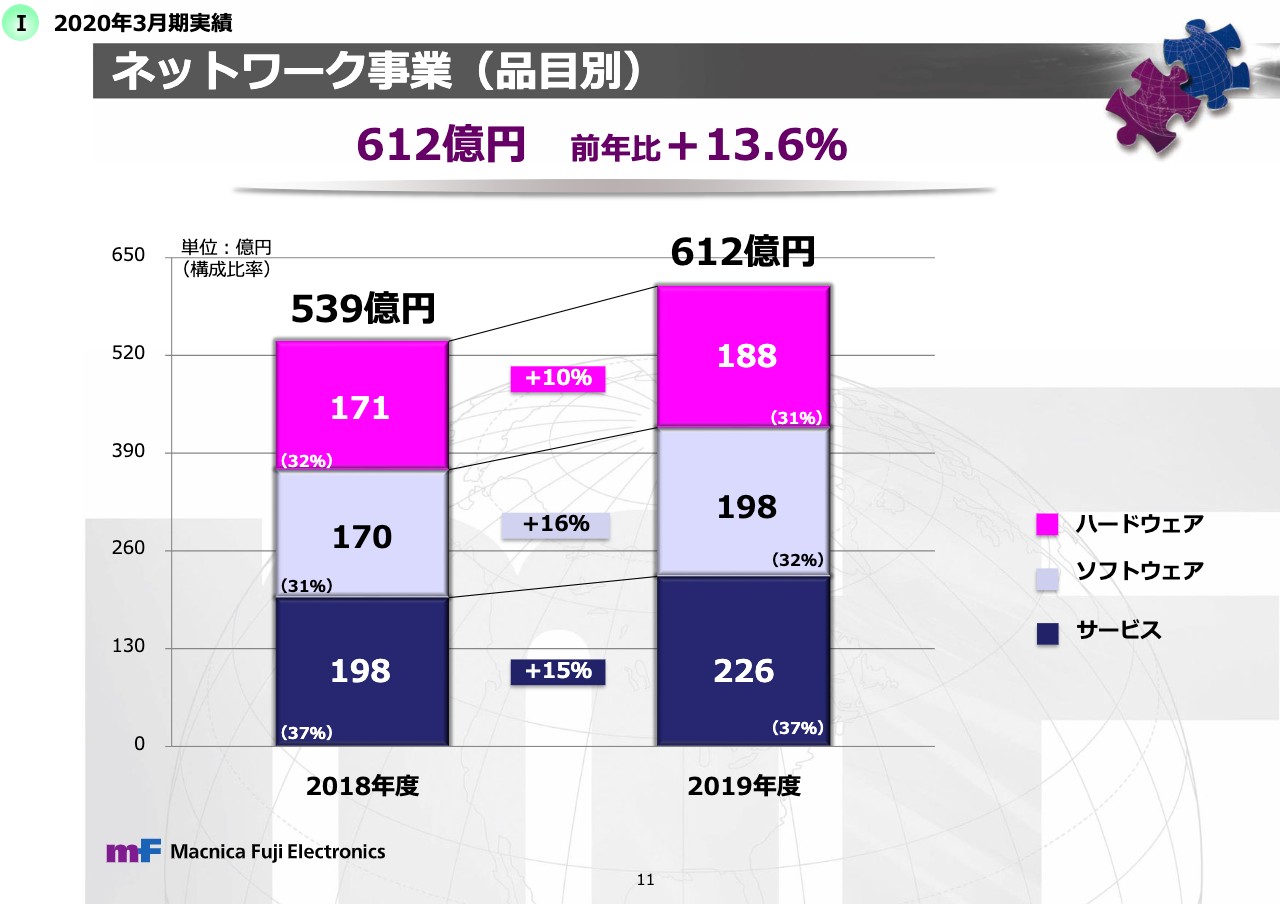

ネットワーク事業(品目別)

続きまして、ネットワーク事業の品目別売上高の前年比と構成比です。

ハードウェアは、働き方推進によるモバイルデバイス活用のリモートワークの浸透により、無線LANやリモートアクセスなどのネットワーク関連商品の導入が進んだほか、官公庁をはじめ、金融機関や通信事業者などの大手企業向けにセキュリティ関連商品が大きく伸長し、前年比10パーセントアップの188億円。

ソフトウェアは、高度化したサイバー攻撃が継続するなか、エンドポイントセキュリティ商品が成長したことに加え、デジタルトランスフォーメーションの関心の高まりにより、同関連商品やモバイルクラウド関連商品を中心とした商品の導入と継続利用が進み、前年比16パーセントアップの198億円。

サービスは、案件の増加により好調に推移し、前年比15パーセントアップの226億円となりました。

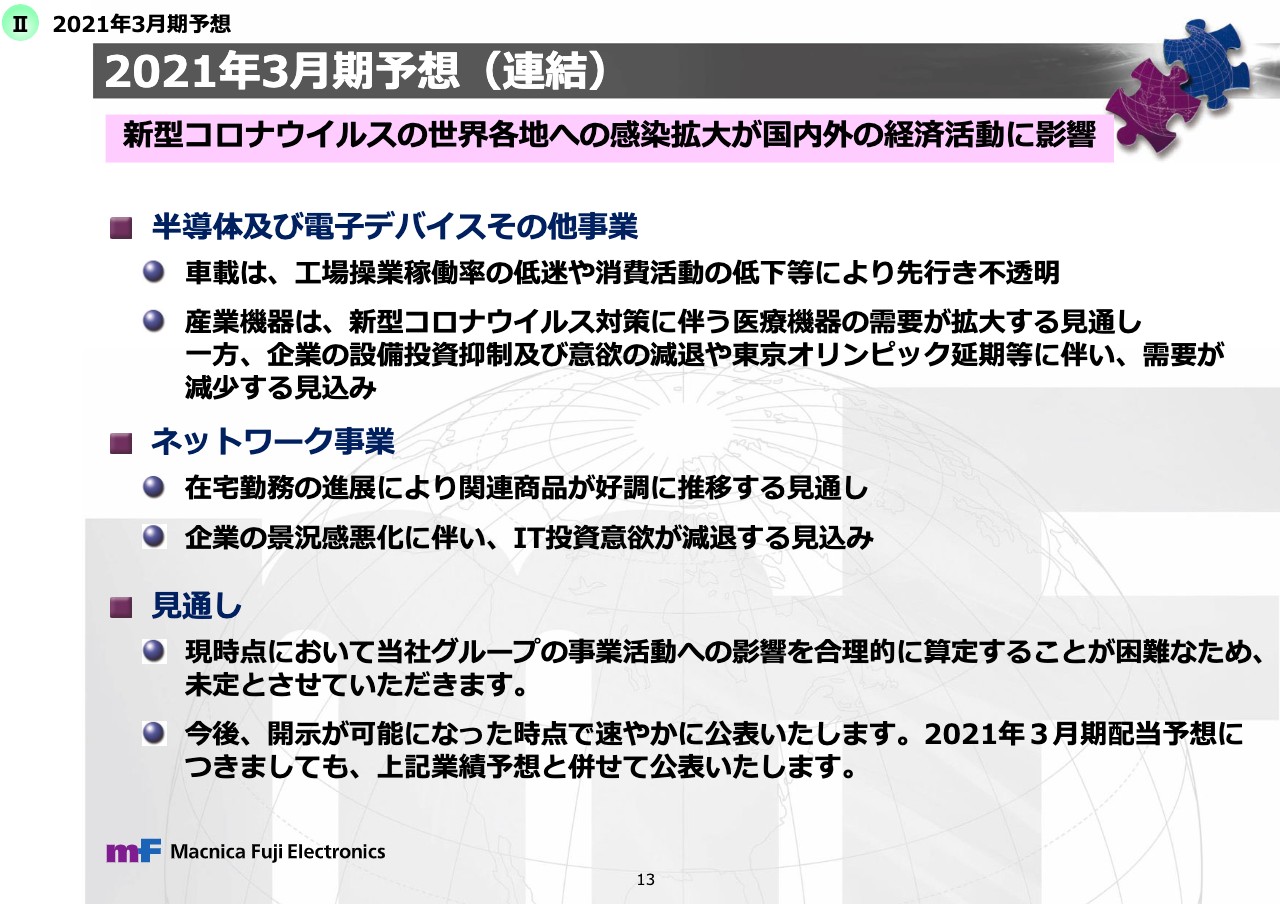

2021年3月期予想(連結)

2021年3月期の予想については、新型コロナウイルスの世界各地への感染拡大が、国内外の経済活動に大きな影響を及ぼしております。

日本国内においては、政府から緊急事態宣言発令に伴い、全従業者の在宅勤務を実施しております。ビジネスに影響がないようICTをフル活用し、オペレーションを続けておりますが、十分な営業活動ができる状況ではありません。

このような環境のなか、感染拡大の影響ははかりづらく、特に当社グループの半導体及び電子デバイス、その他事業は、さまざまな用途に半導体を販売しております。

なかでもメインとなる車載市場は、北米では工場操業の停止状態が続き、中国は操業が再開はされましたが、稼働率は低迷したままであり、さらに経済環境の不透明感と外出自粛に伴う消費活動の低下は、先が見えません。

また産業機器市場についても、新型コロナウイルス対策に伴う医療機器の需要拡大など増加要因も見込まれますが、一方、企業の設備投資抑制及び意欲の減退、東京オリンピック延期の影響などにより、これらに関連する機器からの需要は厳しい状況が予想されます。

さらに、2020年3月期末には、部品調達不足懸念からお客さまからの前倒し受注も発生しており、それによる次連結会計年度への影響もはかりづらい状況です。

ネットワーク事業においては、在宅勤務の拡大の影響から、無線装置関連、SSL-VPN装置、ファイル共有クラウドサービスなどの一時的な拡大も見込まれますが、企業の景況感悪化に伴うIT投資意欲の減退も予想されます。

以上のことから、次連結会計年度の見通しにつきましては、現地点において当社グループ事業活動への影響を合理的に算定することが困難なため、未定といたします。

今後、開示が可能になった時点で速やかに公表をいたします。なお、2021年3月期配当予想につきましても、業績予想と併せて公表いたします。以上、私からの説明を終わります。ありがとうございました。

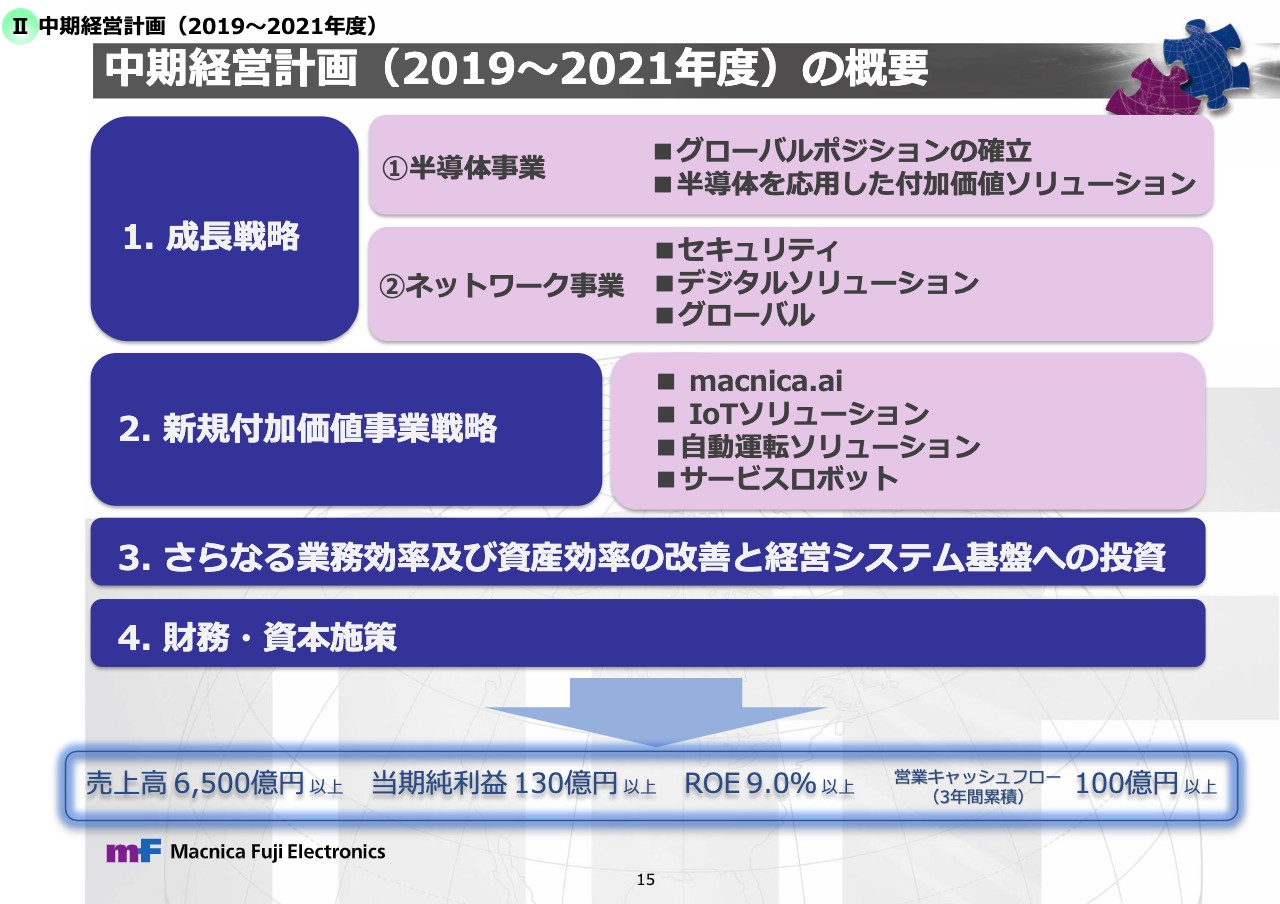

中期経営計画(2019~2021年度)の概要

原一将氏:本日は貴重なお時間を頂戴しまして、誠にありがとうございます。これまでは会長の中島が説明しておりましたが、今回から私原より、中期経営計画の進捗についてご説明申し上げます。

スライドは昨年5月7日に発表した、2019年から2021年度の中期経営計画の概要です。マクニカと富士エレクトロニクスは2015年に経営統合を行ないました。10年後の2025年を長期の節目としますと、今中期経営計画はその中間となります。

中期経営計画2年目となる今期からは、マクニカと富士エレクトロニクスを1社に完全統合し、組織の最適化とグループの資源を最大活用することで、成長戦略と新規付加価値事業戦略をさらに加速してまいります。

1 成長戦略:①半導体事業(1)

各々の進捗状況につきまして、ご説明いたします。1つ目は成長戦略に関して、半導体事業におけるグローバルポジションの確立についてです。

当社の半導体事業にとって、アジア地域の重要性は年を追うごとに増してきています。前年度のアジア地域での売上高は、約2,000ミリオンドルで、2008年からのCAGRは21パーセントとなっています。

濃い紫の棒グラフは、アジア地域におけるローカル企業向けビジネスの売上高推移を示しています。前年度は約1,400ミリオンドル、ローカル企業向けビジネスの比重が70パーセント近くと、年々高まってきております。

2008年から開始したアジア市場におけるM&Aは、その成果を十分に発揮してきていると言えます。昨年8月に発行株式の50パーセントを取得したANStek社の業績は、順調に推移しております。

また、投資完了後にいち早く取り組んだプロダクトラインの強化活動により、主要アナログラインのシェアの拡大、新たなフランチャイズ獲得。そういったアジア地域における、APJに次ぐ主要アナログラインの強化といった大きな成果を上げることができました。

台湾における事業は、アジア全体の売上の約20パーセントですが、利益率が高いブロードベースの産業機器や、航空宇宙などのアプリケーションに深く入り込んでおります。

また、当社のオリジナルIPやモジュール製品も受け入れやすい素地があることなどから、今後も当社にとって中国と並んで重要な成長エリアと位置づけ、活動を強化していきます。

アジア地域における事業のさらなる拡大により、半導体事業のグローバルポジションの確立を図ってまいります。

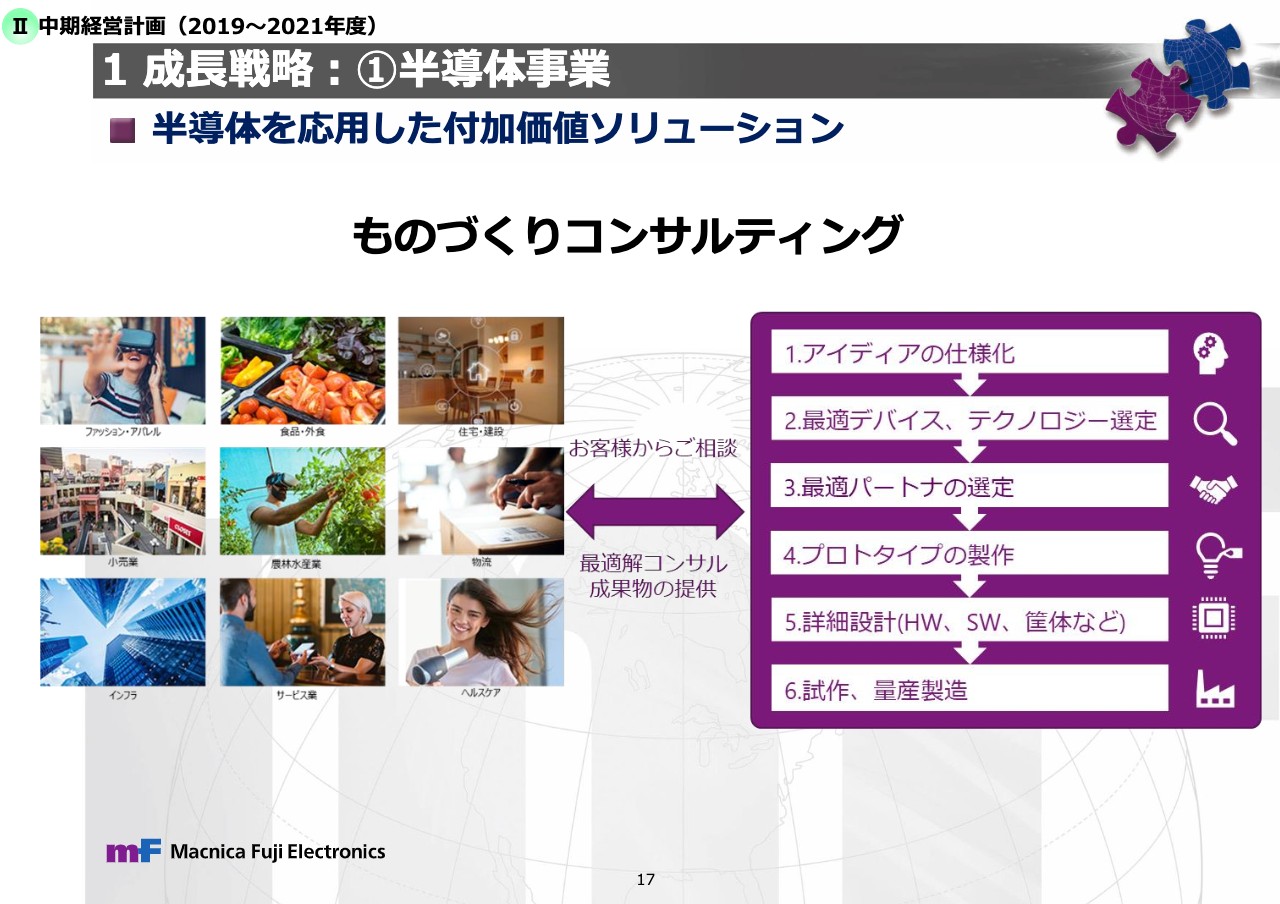

1 成長戦略:①半導体事業(2)

次に、半導体を応用した付加価値ソリューションについてお話します。前回、電気設計部門を持たないさまざまな新しい業種や、新興企業のお客さまにおける、商品・サービスのデジタル化、IoT化などの商品企画アイデアに向けたトータルソリューションサービスを、レボーンさまの事例でご紹介させていただきました。

当社の半導体事業の経験を生かした、部品選定から、ハードウェア、ソフトウェアの仕様化、設計、開発、そしてその製品のものづくりやネットワークの構築までを支援するトータルソリューションサービスです。

同様のご依頼を数多くいただいており、このモデルをものづくりコンサルティングとしてブランド化し、さらに強化、拡大していくことにいたしました。

1 成長戦略:①半導体事業(3)

いくつか事例をご紹介します。1つ目が、大手ゼネコンさま向け火災予知センサーと、それを無線でつなぐ基地局の開発事例です。建物の火災を未然に防ぐために、燃焼の初期段階で発生するガス、異臭を早期に検知することで、被害を最小化するシステムとなります。

当社の技術的知見を生かし、自己再生型の無線方式であるBLEメッシュの提案、半導体電子部品のコンサルティング、さらには、センサーモジュールのハード、ソフトの設計から、量産対応までのトータルサポートを実現し、お客さまのアイデアを製品化することができました。

2つ目は、大手化学製品メーカーさま向け、消毒用ハンドディスペンサの事例です。お客さま社内には、エレクトロニクス設計部門がないため、外部発注にて対応してきたのですが、電池がすぐ切れる、動作が安定しないといった問題がありました。

そこで、当社コンサルタントが丁寧にお話をお伺いし、エンジニアが分析を行なった結果、部品の設定に課題があることがわかりました。課題解決に向け、コストや量産リスクの提言を含めたプラスアルファの回路提案を行ない、製品の大幅な改良化を実現することができました。

1 成長戦略:①半導体事業(4)

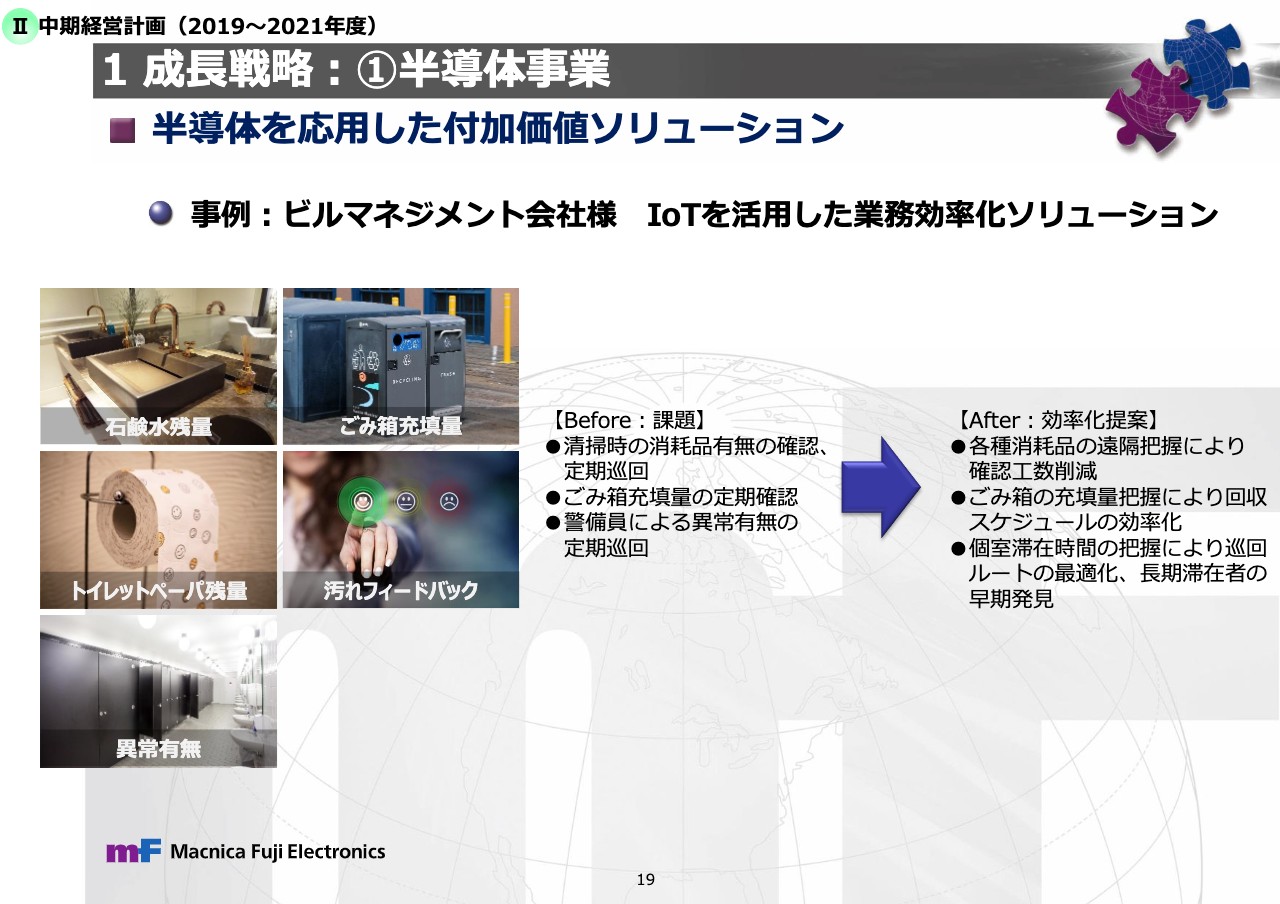

3つ目は、ビルマネジメント会社さま向けのIoTを活用した業務の効率化です。ビルマネジメント業界における慢性的な人材不足という重要課題に対し、当社がIoTを活用したソリューションを開発した事例です。

警備員、作業員の方が行なっている、トイレやゴミ箱の定期巡回におけるさまざまな確認事項を、各所にセンサーを設置し、遠隔地からリモート監視することで、効率的、かつタイムリーな対応ができ、省力化、省人化、さらにはCS向上を実現するソリューションを提供しました。

このように、デジタル化を目指すあらゆる分野のお客さまの課題解決、価値向上、アイデアの実現に対し、当社ならではの強みや経験を生かしたものづくりコンサルティングモデルにて、独自のソリューションを新たな市場に提供することで、半導体事業のさらなる収益の拡大を図ってまいります。

1 成長戦略:②ネットワーク事業(1)

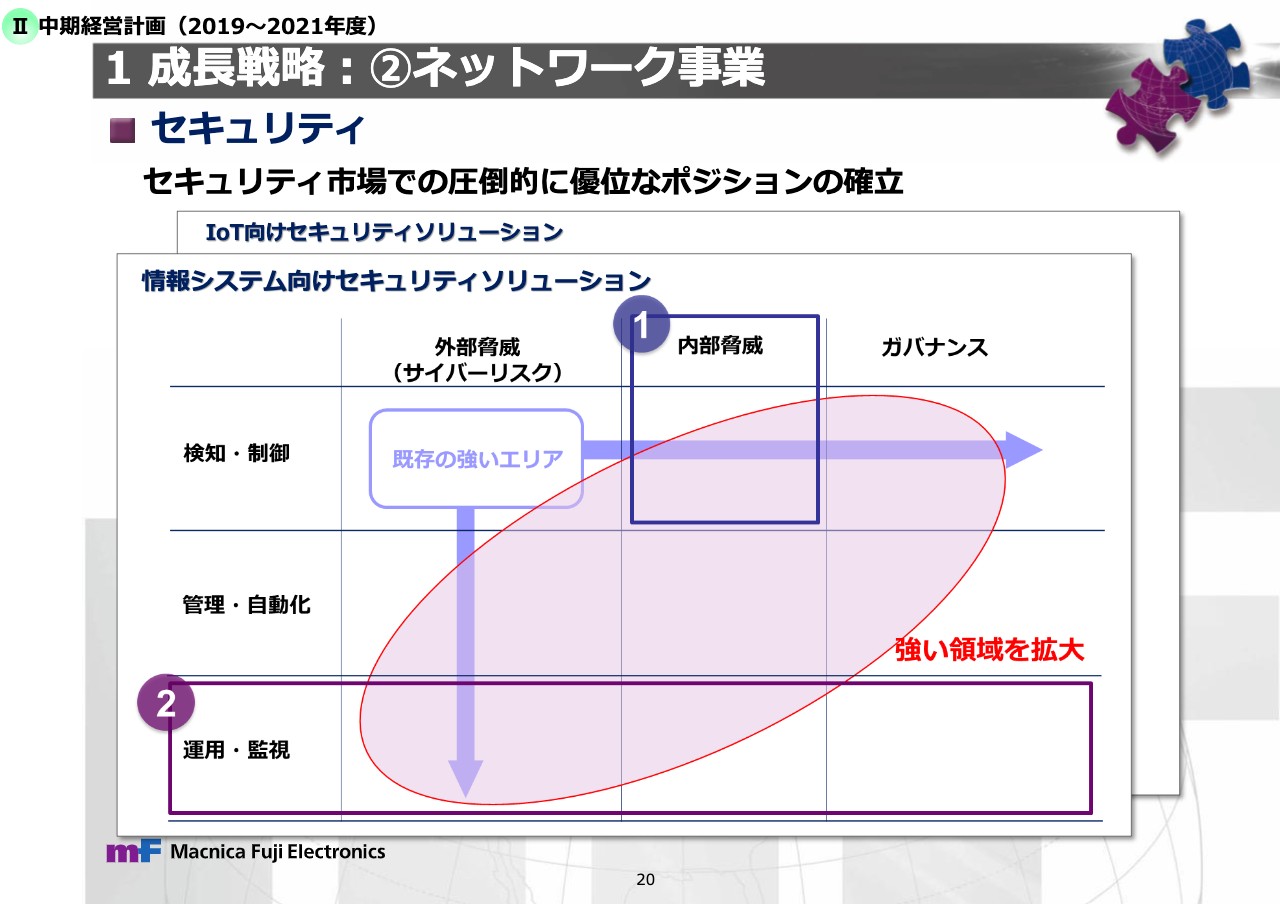

続きまして、2つ目の成長戦略に関して、ネットワーク事業におけるセキュリティ市場での圧倒的優位なポジションの確立についてです。

セキュリティビジネスについては、従来からの強みである外部驚異の検知・制御から、より広い領域において拡大していく戦略を遂行しております。

縦軸は顧客課題、横軸はソリューションを表しております。ソリューションについて、前回ご説明した検知・制御、管理・自動化に加え、2020年2月に関係会社化を発表したS&J株式会社により、運用・監視まで拡張しました。

そして、対象となるビジネスについても、情報システム部門向けのセキュリティソリューションのみならず、IoT向けセキュリティといったかたちでビジネスを拡大しております。

本日はそのなかから、内部不正対策、そして運用・監視についてお話いたします。

1 成長戦略:②ネットワーク事業(2)

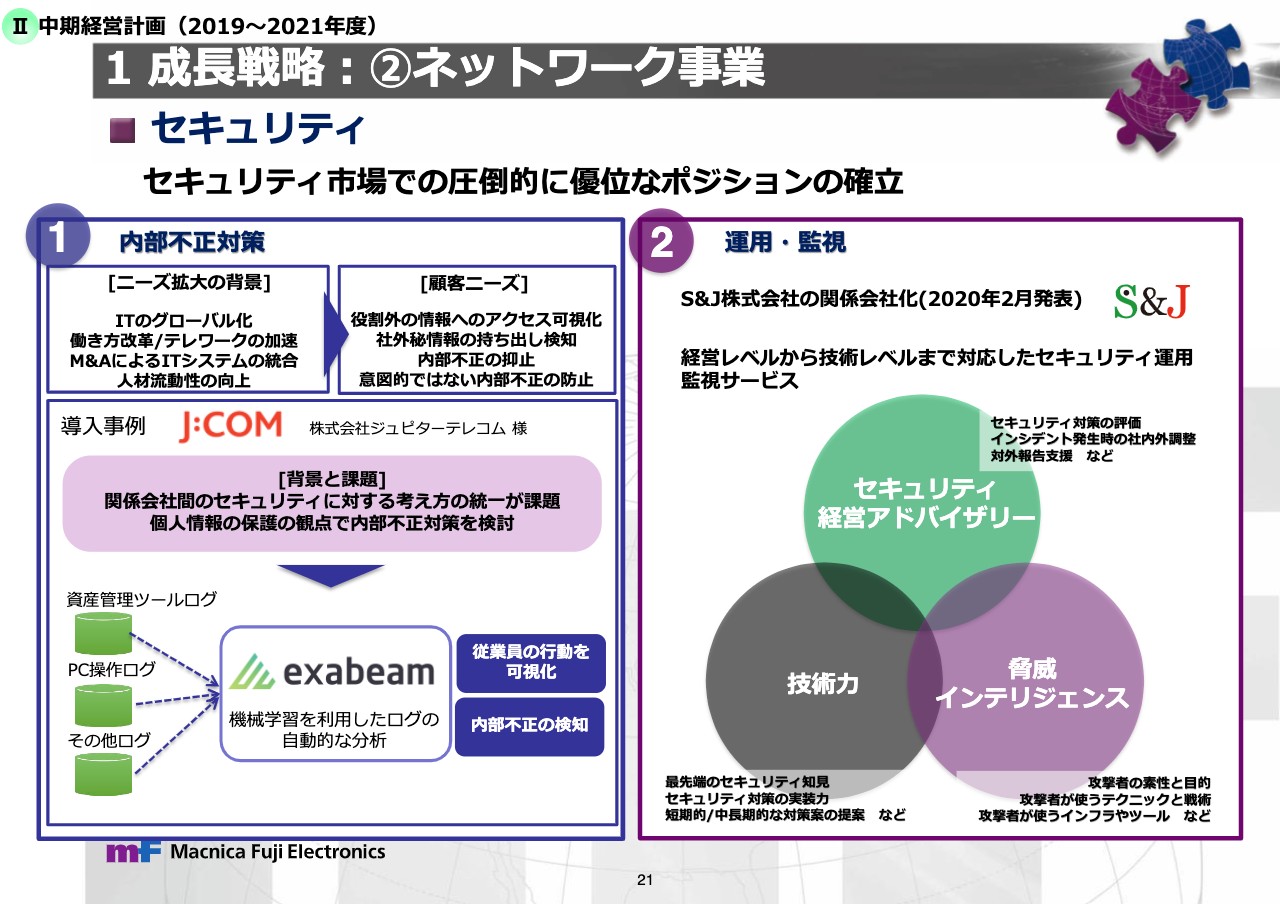

まずは内部不正対策です。IoTシステムのグローバル化、働き方改革、テレワークの推進、M&AによるITシステムの統合といった背景から、日本市場においても、職務外への情報アクセスの可視化や社内秘情報の持ち出し検知といった、内部不正対策のニーズが高まりつつあります。

国内最王手のケーブルテレビ事業会社のジュピターテレコムさまでは、M&Aによりビジネスの拡大を図っておられましたが、統合した企業間のセキュリティレベルに対する考え方の相違に課題を感じておられました。

数百万というご契約者さまの個人情報を保持されているなかで、関係会社間のセキュリティレベルにばらつきがあったため、外部驚異対策に続いて内部不正対策を検討されていました。

そこで、すでに保有しているPC操作や資産管理ツールのログを活用し、従業員の不正な行動を検知する目的で、当社取り扱いの機械学習を利用したログ分析ソリューションであるexabeamをご採用いただきました。

昨今の新型コロナウイルスの感染拡大を背景に、一層のテレワーク化が進み、働き方改革が一気に加速すると予想されますが、内部不正対策のように、これまでの対策ではカバーできないセキュリティリスクも指摘されはじめています。

当社では、このように常に新しいテクノロジーや商品を発掘し、独自のサービスを開発することで、お客さまを支援してまいります。

次に、運用・監視についてご説明いたします。今年2月に、S&J株式会社を関係会社化することを発表いたしました。

S&Jは情報セキュリティの責任者であるCISOが取り組むべき活動、例えば、組織づくりやガバナンスといった社内向けの活動や企業価値の維持、さらには、監督官庁との連携といった社内向け活動を支援できる、経営的な知見を多数保有している会社です。

当社が保有する世界中から収集したセキュリティに関する技術的、専門的な知見と融合することにより、経営レベルのリスクマネジメントから、技術的なソリューションの実装、運用までをトータルにサポートすることが可能となりました。

このように、セキュリティ対策ソリューションを外部驚異から内部驚異へと拡大し、商品ラインナップを強化するとともに、運用・監視サービスを提供することで、セキュリティビジネスの圧倒的優位なポジションの確立と、お客さまとのより広域で持続的な関係構築を目指してまいります。

1 成長戦略:②ネットワーク事業(3)

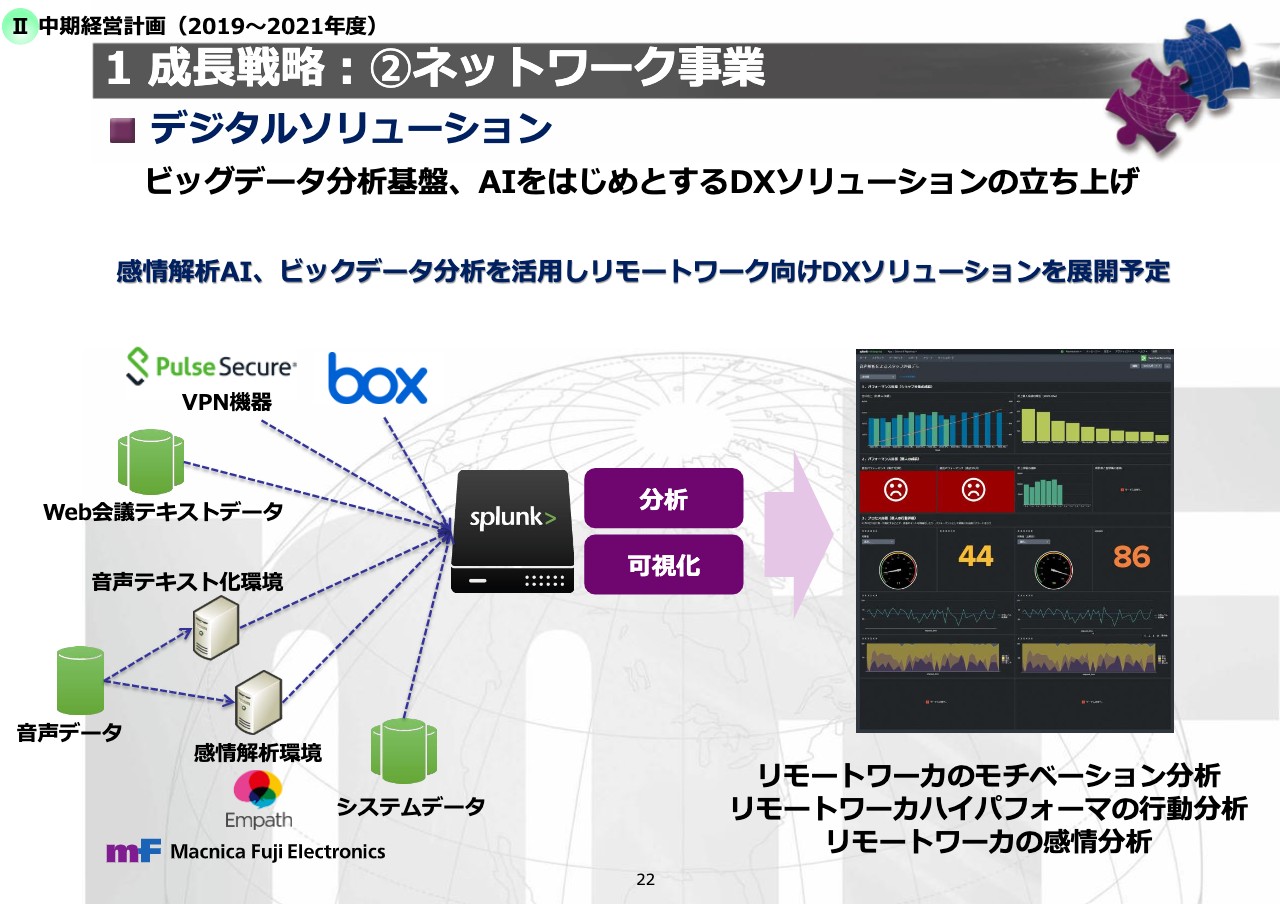

続いて、デジタルソリューションについてです。デジタルソリューションは、パートナーと協業しながら、当社主体でソリューション開発提供を推進しており、前回ご説明しました次世代コンタクトセンター向けソリューションは、お客さまでの採用や提案活動が進んでおります。

現在、実現しているソリューションは、モチベーションの分析とハイパフォーマの分析です。モチベーションの分析は、コールセンターで録音している音声データをもとに、音声データから感情解析AIエンジンを使うことで、喜び、平常、悲しみ、怒り、元気度などを分析します。ハイパフォーマの分析は、同じく音声データをAIを使ってテキスト化し、ハイパフォーマがどのような表現、メッセージを使っているのかを分析します。昨今の新型コロナウイルスの影響により、あらゆる企業がテレワークの促進を優先課題として取り組んでいます。

テレワーク環境においては、社員の心理的安全性のモニタリングや、従来のフェイス・トゥ・フェイスと異なるデジタル営業スタイルの確立が重要になってくると考えております。次世代コンタクトセンターで実現したソリューションを、テレワークの促進に取り組む企業にも展開してまいります。

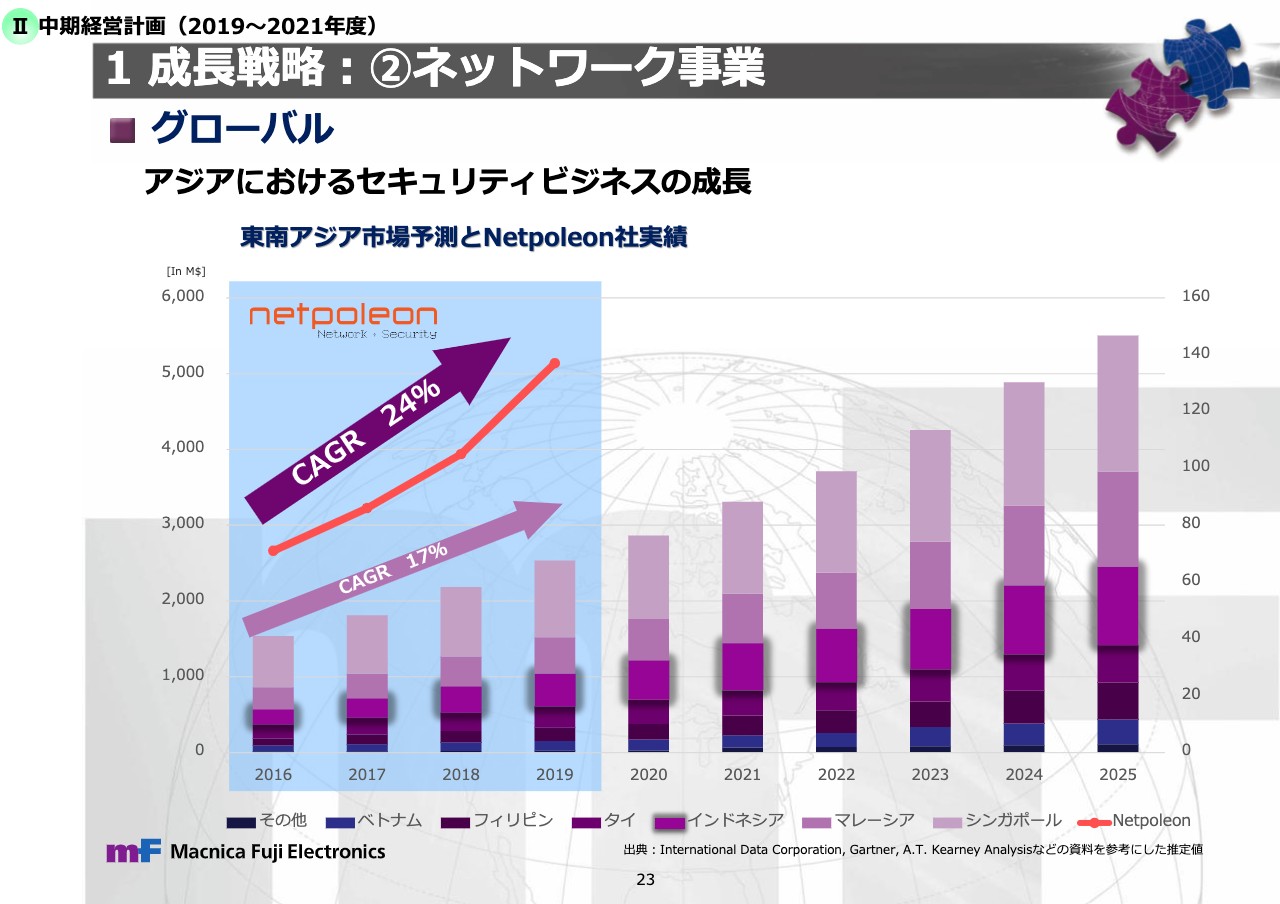

1 成長戦略:②ネットワーク事業(4)

最後に、グローバルについてです。2019年度のNetpoleonの業績は140ミリオンドルとなり、前年比18パーセントの成長を遂げました。グループ化した2016年から成長は著しく、2019年度までのCAGRは24パーセントを超える成長になっています。

これは東南アジアのセキュリティ市場の成長率を大きく上回っております。また、さらなる拡大に向けて、前年度はインドとオーストラリアに拠点を拡大しました。

今年度はこれらの進出国を含め、主要マーケットであるシンガポール、マレーシアへ継続的にフォーカスしていくとともに、2016年から2025年のCAGRが20パーセントと、ASEANのなかで最も高いインドネシアへも注力してまいります。

具対的には、大型仕入先の獲得、リソースの大幅な増強、国内の技術ノウハウの共有による技術力の向上を主軸の打ち手として収益を拡大していき、日本を含むアジアパシフィックジャパンのなかで確固たるポジションを確立していきます。

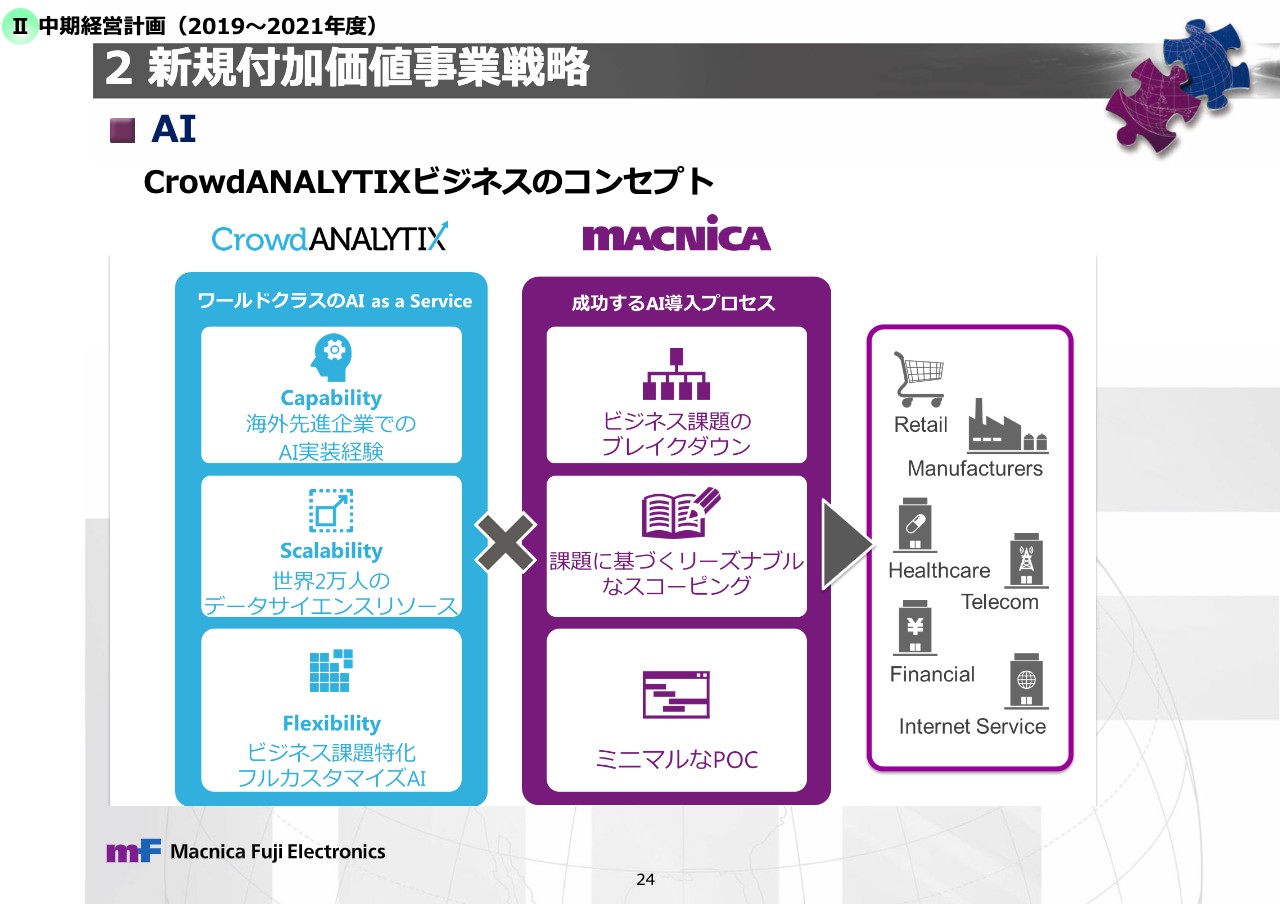

2 新規付加価値事業戦略(1)

続きまして、新規付加価値事業戦略、1つ目のAIについてです。昨年1月に関係会社化したCrowd ANALYTIX社の、ビジネスAIプラットフォームを中心に進めた事例をご紹介します。

Crowd ANALYTIX社のビジネスは、お客さまのAI活用ニーズに対して、同社の持つクラウドプラットフォームを通じたフルカスタマイズのAIサービスとして提供しています。

前回の発表でご紹介した、小売業、介護業でのお客さまとのプロジェクトを皮切りに、新たなプロジェクトが複数立ち上がってきています。特に、同社がグローバルのお客さまとのビジネスで培った経験や強みを、日本のお客さまのプロジェクトにうまく結びつけることができています。

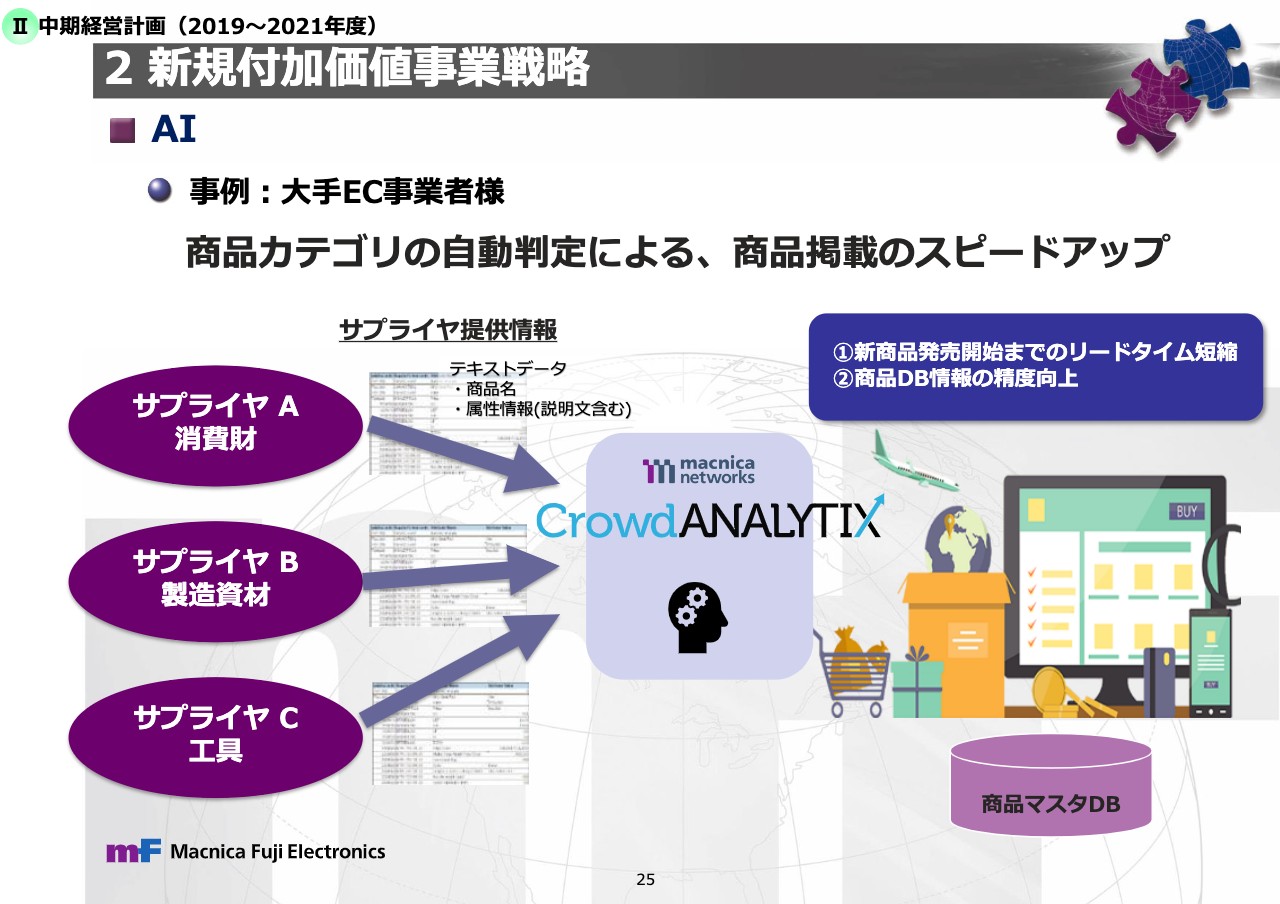

今回はこれらのなかでも、海外の大手EC事業さまとのプロジェクトを通じて得た経験やノウハウをもとに、国内のお客さまの課題解決に結びつけた事例をご紹介します。

2 新規付加価値事業戦略(2)

最初に、大手EC事業者さまとのプロジェクトです。このプロジェクトでは、サプライヤからテキストデータとして提供される商品情報をもとに、それぞれの商品のカテゴリをAIで判定しています。eコマースビジネスの拡大においては、品揃えを増やすことが非常に重要になります。

そのためこのお客さまでは、多種多様なカテゴリにまつわる新商品を、年間数十万アイテムにのぼる規模で取り扱いをされています。さらなる新商品の拡大に対応するとともに、登録作業にかかる時間を削減し、Time to marketのスピードを上げることが課題でした。

新商品は、一般的な品物から産業資材に至るまで多岐にわたっており、これらのカテゴリを判定するには専門的な知識が必要なことも多く、現在は経験のある人員を配置して対応にあたっています。

このプロジェクトでは、型番や商品説明など、さまざまな商品情報をAIで分析し、新しい商品情報に対して自動的にカテゴリ分析を行なうPOCを実施しました。

期待どおりの成果を得ることができたため、本番稼働へ向けたプロジェクトを推進していきます。本番稼働後は、新しい商品データを学習していくことで、継続的にAIの精度を向上させていき、お客さまのビジネススピードのさらなる向上を目指してまいります。

ECのお客さまにおいては、このように、これまで人手に頼っていた商品マスタへの登録作業をAIを用いて自動化する、というご相談が増えています。

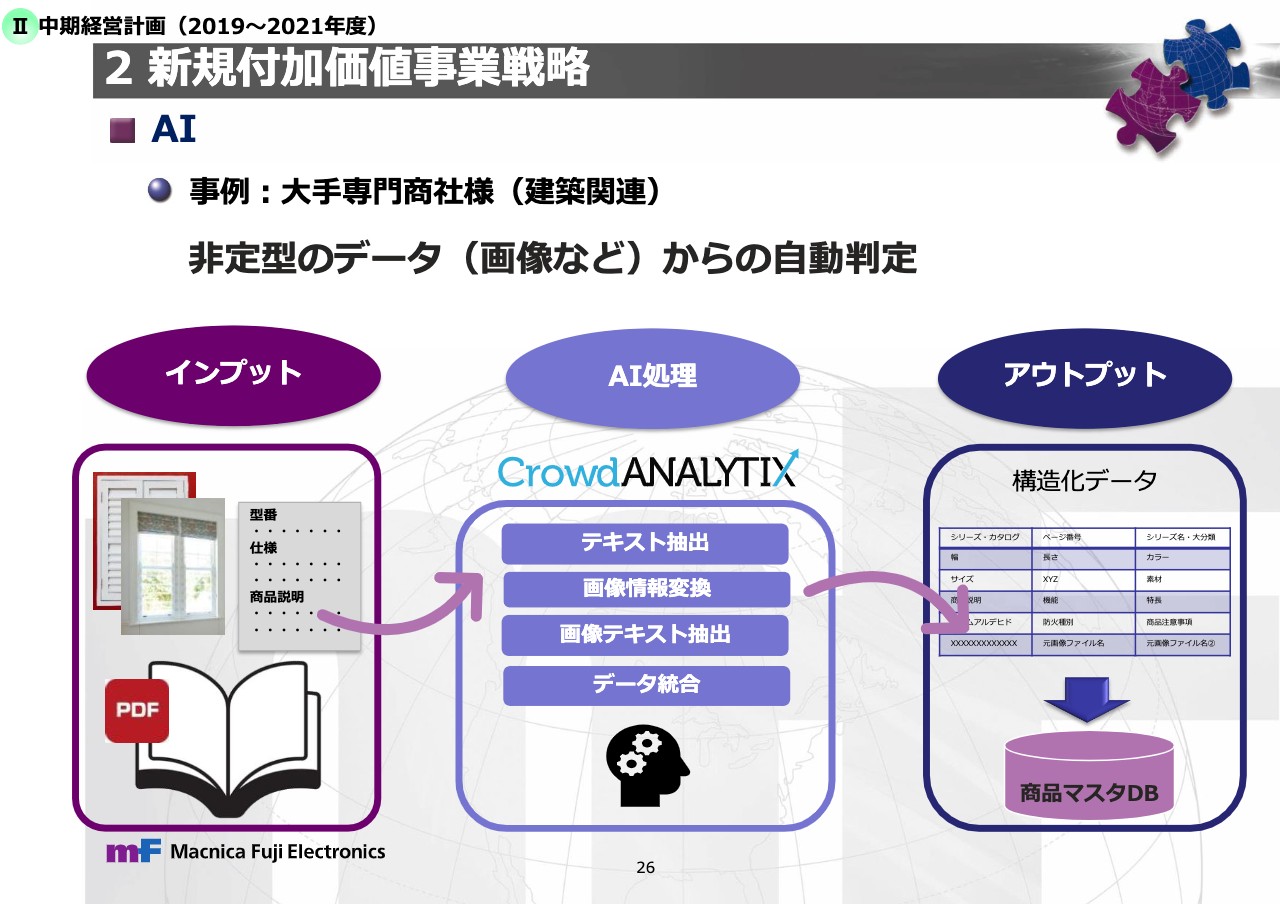

2 新規付加価値事業戦略(3)

よく似た事例として、建設資材を専門に取り扱うECサイトを運営されているお客さまとのプロジェクトをご紹介します。

このお客さまでは、商品マスタへの登録にあたっては、サプライヤから提供される数百ページにも及ぶカタログの情報を、1つ1つ手作業でデータ化を行なっており、この作業をAIで自動化することがテーマでした。

先にご紹介したプロジェクトでは、テキストデータからカテゴリの自動判定を行なっていましたが、このプロジェクトでは、サプライヤからPDFにて提供されるカタログのテキスト、画像及び画像化されている文字から商品マスタの登録に必要なさまざまな属性情報、例えばスペックやサイズなどを判定します。

サプライヤのカタログは、多様かつ複雑なフォーマットで提供されますが、文字認識や画像認識など、複数のAIモデルを組み合わせることで、必要な情報を高い精度で抽出し、商品マスタに登録できるフォーマットに変換するPOCを行なっています。

商品マスタの登録作業の自動化は、EC事業者はもちろん、小売業全般に大きな課題となりつつあります。当社ではこれらのプロジェクトで獲得したノウハウを生かし、小売業界に横展開していきたいと考えています。

2 新規付加価値事業戦略(4)

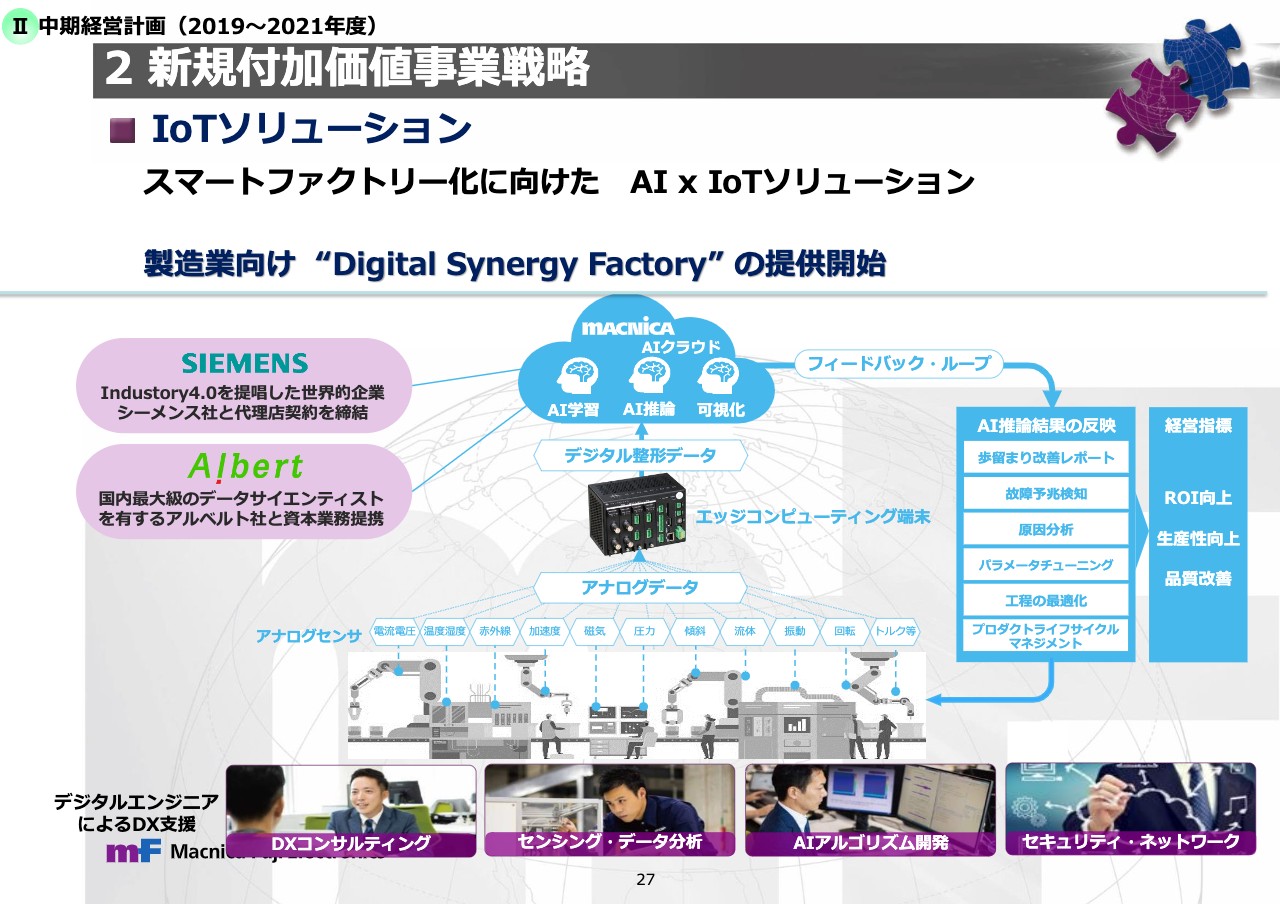

続きまして、新規付加価値事業戦略2つ目の、製造業向けAI、IoTのトータルソリューションについてです。ここでは、前回からのアップデートとして3つの新しい取り組みをご紹介します。

1つ目は、これまでのスマートファクトリー事業で培ってきた知見、サービス、テクノロジーをわかりやすく整理・統合し、Digital Synergy Factoryという新しいブランドを先日リリースしました。

アナログセンシングからデータ分析、エッジコンピューティング、クラウドによるAI学習、推論、可視化に至るまでのシステム構築やサービスを、お客さまのニーズに合わせてモジュール単位で販売したり、あるいは、それらを組み合わせたトータルシステムとしても提供します。

お客さまはDigital Synergy Factoryの導入によって、工場の経営指標である生産性向上や、品質改善に向けたフィードバックループと呼ばれるPDCAサイクルを回すことが可能になります。

2つ目は、Industory4.0を提唱してきた世界的企業シーメンス社との戦略的パートナー契約を締結したことです。IoTクラウドプラットフォームのマインドスフィアや、製造工程のデジタル化を支援するソフトウェア製品を、Digital Synergy Factoryのアイテムとして統合販売していきます。

そして3つ目は、国内最大級のデータサイエンティストを有するAlbert社との資本業務提携を締結したことです。当社が得意とする最先端技術によるシステム構築力と、Albertが得意とするAI開発力の2つを掛け合わせて、データ分析やAIアプリケーション開発でのシナジーを発揮していきます。

このようなスマートファクトリーに関するサービス拡充や、業界トップレベルのエコシステムパートナーとの連携によって、今後、その活用事例がますます拡大していくAIのビジネス領域へのソリューション強化を図ってまいります。

2 新規付加価値事業戦略(5)

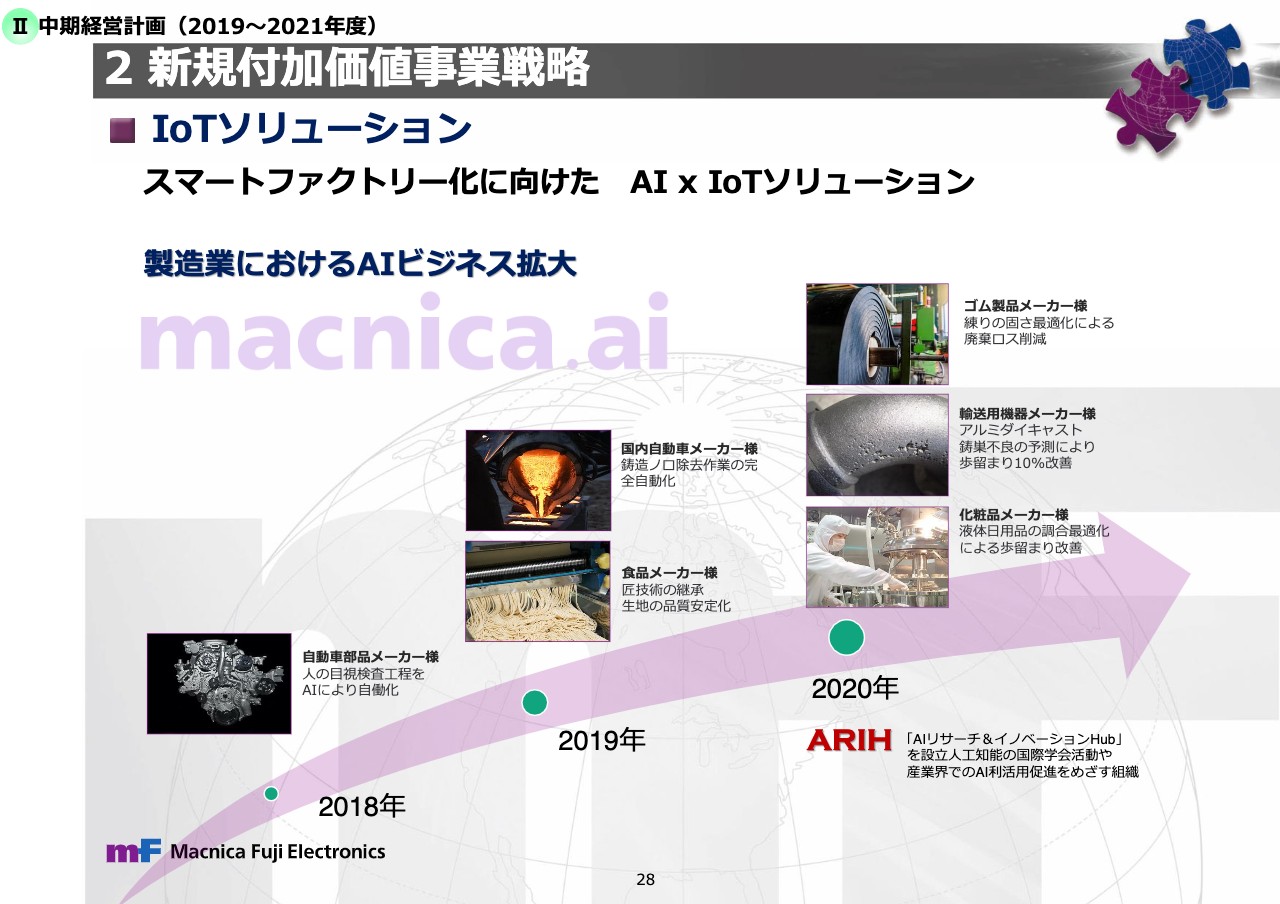

スライドは当社の製造業におけるAIビジネスの取り組みについてです。ご覧の通り、事業を発足した当初は、自動車部品の目視検査をAIが判定するなど、業界と利用目的が限定的でした。

最近では、鉄の鋳造工程で発生するノロという不純物を、撮像データをもとにAIが自動判定、除去することによって、大幅なコスト削減と安全確保に成功したユニークな事例が出てきています。

また、食品やゴム原料、液体化粧品といった、私たちの生活に身近な商品の製造過程においてもAIの活用が進んでいます。これらのケースでは、練りの硬さや調合データなどをAIに学習させ、最適な値を導き出すことによって、ベテラン作業員の品質を確保しながら、AIによる技能継承と人件費削減を両立させることに成功しています。

このようなAI市場における需要の高まりを背景に、「AIリサーチ&イノベーションHub」ARIHと呼ばれる専門組織を設立し、産業界におけるさらなるAI利活用に向けた活動をスタートさせました。

今後、製造業向けAI、IoTビジネスでは、当社のデジタルエンジニアと業界トップレベルのエコシステムパートナーとの共創活動によって、Digital Synergy Factoryをさらに市場に広め、お客さまのデジタルトランスフォーメーションをより一層支援していきたいと考えています。

2 新規付加価値事業戦略(6)

次に、自動運転モビリティソリューション事業についてです。こちらもアップデートが3つあります。

1つ目は、従来の開発者向け自動運転実装車両の「MacniCAR」、これに次いで新たに自動運転シャトルバス「NAVYA」をラインナップに加えました。これは国土交通省が提唱する、グリーンスローモビリティの3要素である、低速、安全、エコロジーに対応した完全自立走行型の電気自動車です。

茨城県堺町という自治体が、高齢者などの交通弱者問題の解決に向けて日本で初めて導入し、話題を集めています。このほか、インバウンド観光の促進や、ショッピングモールでの交通誘導性向上など、さまざまな需要に対して展開していく予定です。

2つ目は、大型特殊車両をはじめとした、いわゆる働く車を自立走行させるためのインテグレーションビジネスです。これまでの工場やプラントなど、限られた敷地内を走行する大型トレーラーに次いで、新たに鉱山マイニングサイトなど、より過酷な環境で物資を運搬する大型リジットダンプトラックのインテグレーションビジネスを開始し、すでに量産計画がスタートしています。

いずれのケースも、危険な作業環境における安全性と正確性、またドライバーの人員不足問題を解決するソリューションです。今後は、建設現場や災害復興などの領域においても、働く車の自動運転化の需要が見込まれています。

そして3つ目は、これらの自動運転技術を支えるセンシング・データ、ソフトウェアなどの最新テクノロジーが拡充されたことです。データ領域では、前回お話したKudanとの業務提携がさらに進み、自立走行に必要な道路や障害物などのデジタルデータを加工、販売するビジネスモデルをスタートさせています。

ライダーセンサー領域では、安価なエントリーモデルから、高価なハイスペックなモデルまで、ラインナップを拡充させました。

ソフトウェア領域においては、自立走行アルゴリズムのバージョンアップや、車両のチューニングに磨きをかけるといったことによって、より高度でスムーズなレベル4相当の自立走行に成功しています。

今後はこのようなテクノロジーの拡充と、それらをインテグレーションし仕上げる技術力の進化によって、自動運転シャトルバスや自立走行の働く車などの運行サービスを見据えた、当社オリジナルモビリティ・アズ・ア・サービスの実現に向けて積極的に取り組んでいきたいと考えております。

2 新規付加価値事業戦略(7)

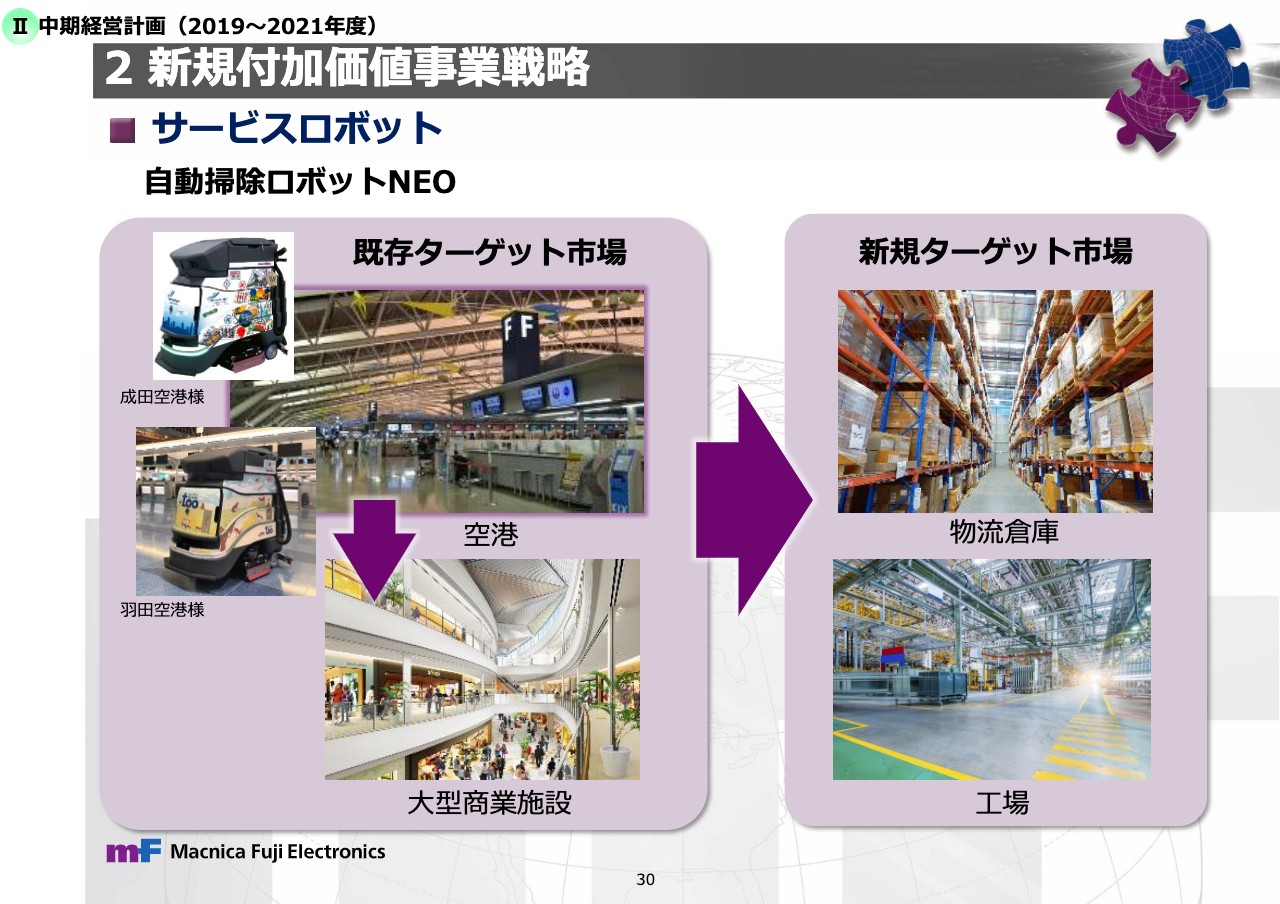

新規付加価値事業戦略の4つ目は、サービスロボットについてです。公共施設での導入が加速しています。昨年度下期には、関西国際空港に続き、成田空港、羽田空港と、国内主要3空港において、自動清掃ロボットの採用、導入が決まりました。

空港では、当社が提供する自動掃除ロボットNEOの圧倒的なパフォーマンスが高く評価されており、導入空港での拡張や、その他空港への採用拡大、駅といった新たな公共施設や商業施設への展開を進めてまいります。

現在、自動化、省人化、新型コロナウイルスに対応した働き方改革などが求められているなかで、清掃作業の効率化が求められております。空港、商業施設に加えて、工場、倉庫といった市場への採用を拡大していきたいと考えております。

以上の新規付加価値事業戦略は、収益性の高い企業へと転換していくために重要な位置付けとなっています。これまでの半導体事業とネットワーク事業で培ってきた技術力やノウハウを融合することで、これらの新規分野を開拓してまいります。

3 さらなる業務効率及び資産効率の改善と経営システム基盤への投資(1)

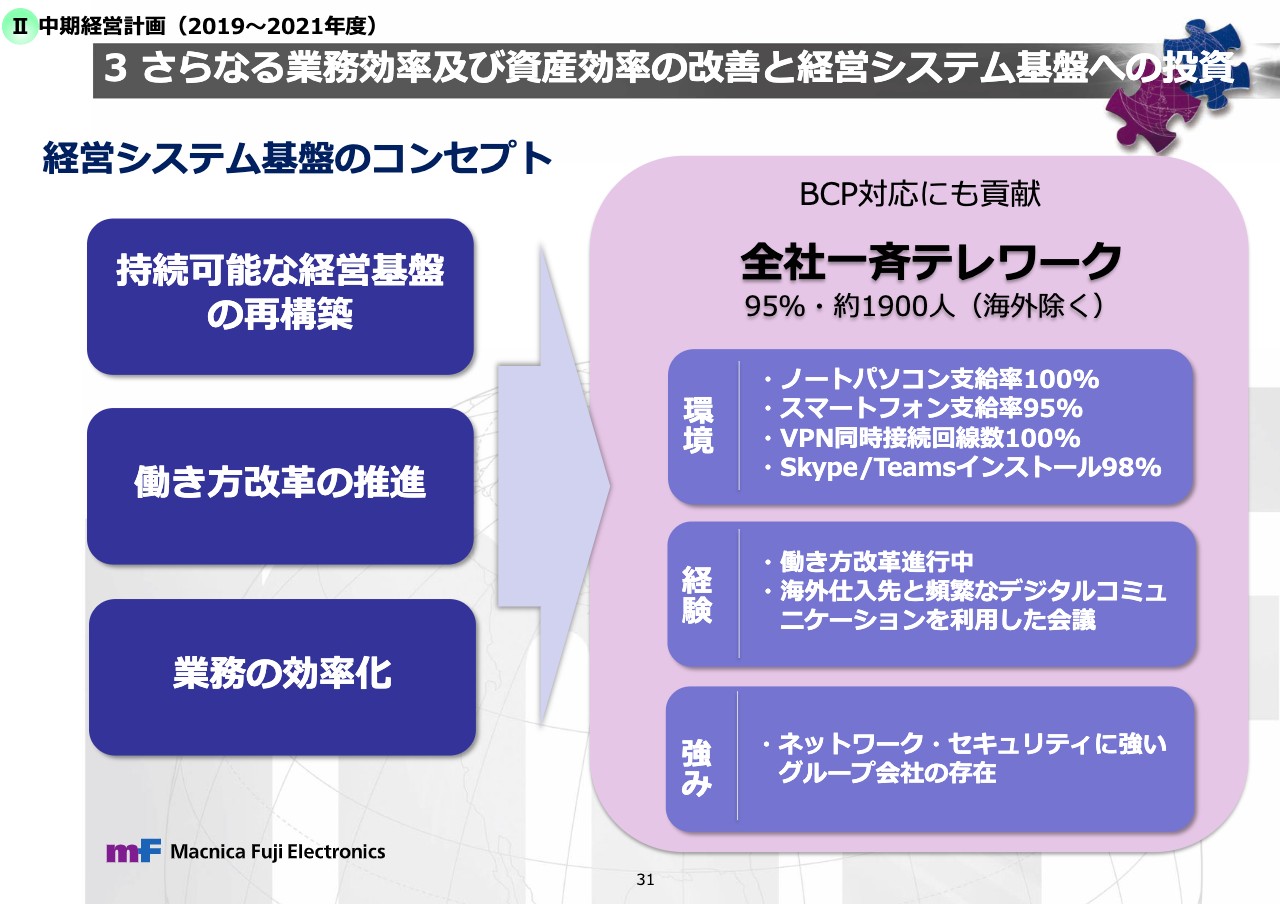

中期経営計画の3つ目は、さらなる業務効率及び資産効率の改善と経営システム基盤への投資です。経営システム基盤の全体像については前回ご説明させていただきましたが、そのコンセプトは、持続可能な経営基盤の再構築、働き方改革の推進、業務の効率化となっております。

経営基盤の再構築に関して、SCM、CIMは稼働を開始し、現在、対象範囲を拡大中です。AR基盤システムはすでに検討を開始しています。働き方改革の推進、業務の効率化の実現に際しては、モバイル対応、テレワークなどのインフラを整備してまいりました。

それにより、今回の新型コロナウイルス感染拡大にあたって、当社はいち早く営業拠点一斉テレワーク体制に移行することができました。

これは社員に対するノートパソコン支給率100パーセントや、スマートフォン支給率95パーセントなどの環境が整っていたことに。

それに加えて、業務上、多くの社員が、海外仕入先とのデジタルリモートツールを活用したコミュニケーションやウェブ会議を以前から頻繁に行なってきた経験。

さらには、当社が長年、ネットワーク・セキュリティを取り扱ってきた会社であり、リモート化、モバイル化に向け、セキュリティの担保やクラウド対応がしっかり実現してきていたという点が、スムーズに移行できた背景であり、結果、日本国内において95パーセントのテレワークを実現することができました。

今後、さらなるペーパーレス化や、電子証明などのデジタル化に向けた対応を積極的に行なっていきたいと考えております。そのなかで、先日プレスリリースいたしました、当社子会社であるマクニカネットワークスのBCP対策支援ソリューションをご紹介させていただきます。

3 さらなる業務効率及び資産効率の改善と経営システム基盤への投資(2)

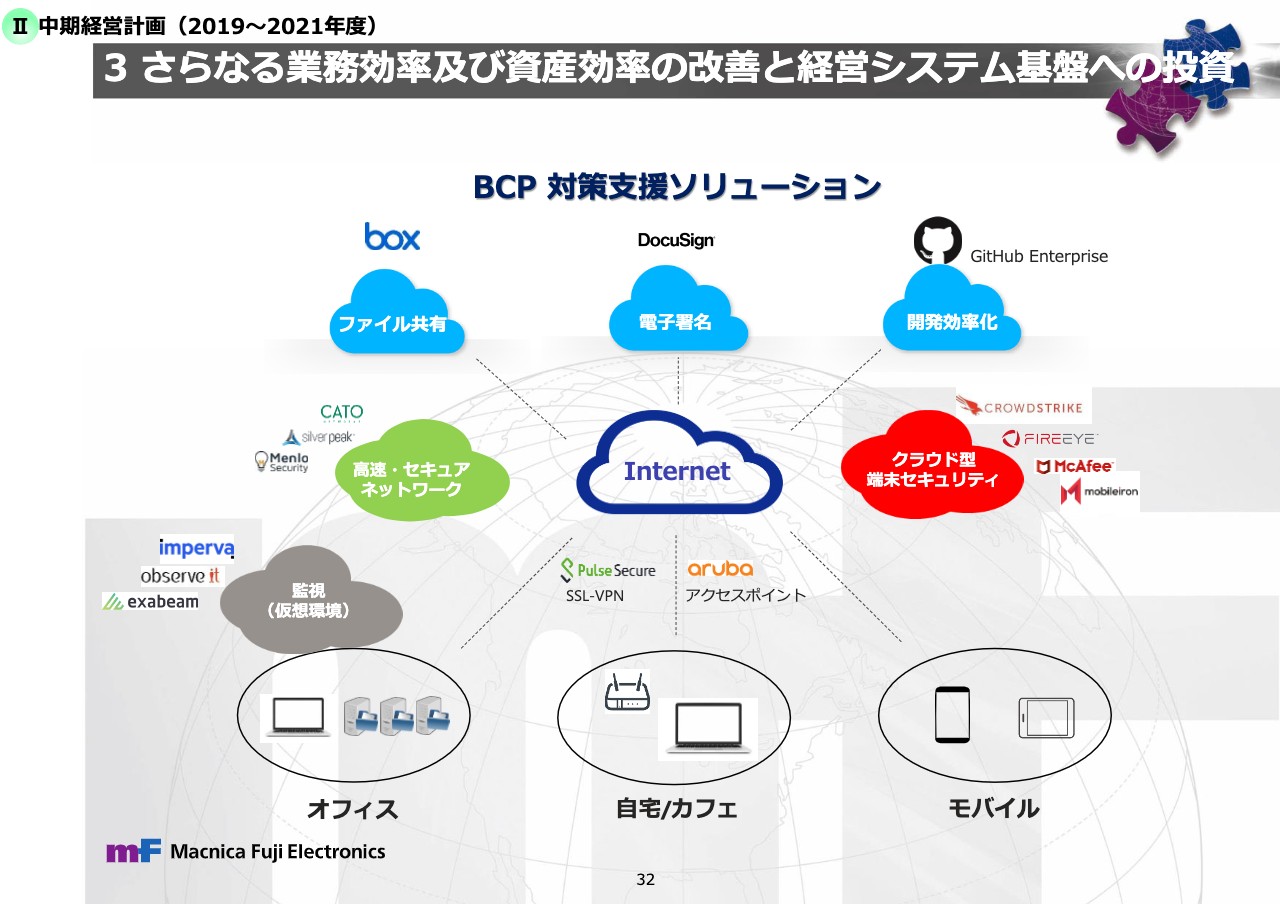

スライドにありますとおり、当社では、デジタル技術を活用して、セキュアに企業のBCP対策を支援するソリューションの提供を開始しました。

今回の新型コロナウイルスなど感染症をはじめ、自然災害や大地震、テロ攻撃などの緊急事態は突然発生します。

これらの状況下において、急遽、IoT構築の対応を迫られている企業もあれば、すでに充実したインフラを持ちスムーズな運用ができている企業もあるなど、そのレベルはさまざまです。

3 さらなる業務効率及び資産効率の改善と経営システム基盤への投資(3)

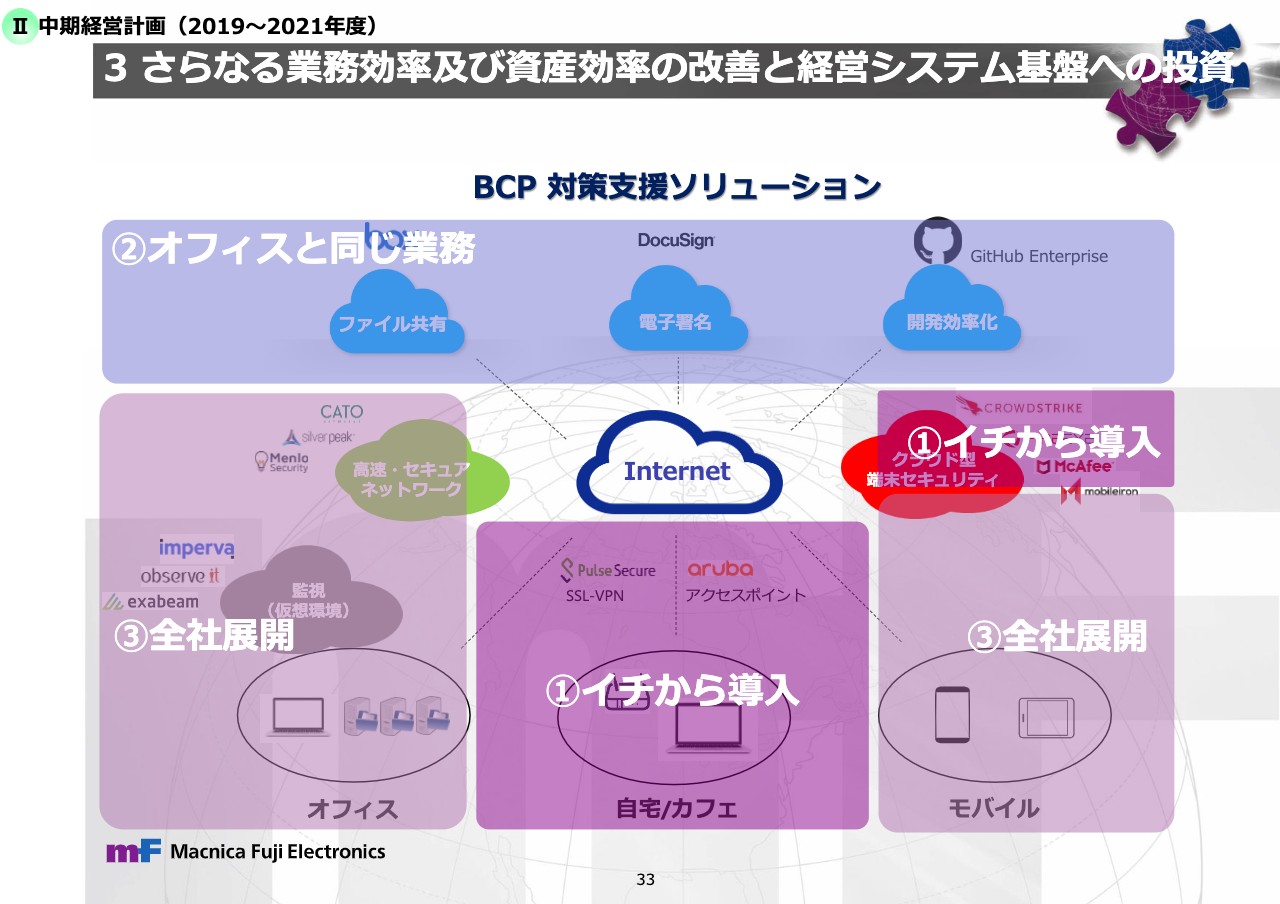

そこで、企業のBCP対策におけるITインフラの取り組みレベルを、①イチから導入したい企業、②現在のオフィスと同等レベルの業務を自宅でも行ないたい企業、③全社グローバル展開をしたい企業と3段階に分けて、それぞれのレベルに応じたソリューションメニューを提供します。

①のイチから導入したい企業に対しては、無線LAN、SSL、VPN、PC端末のセキュリティといったベーシックな環境を整えます。図にありますPulse Secureという製品は、今回のようにパンデミックが発生した際に急増するテレワークユーザーに対してのリモートアクセス環境を提供します。

②のオフィスと同等レベルの業務を自宅でも行ないたい企業に対しては、boxというクラウド型ファイル共有や、DocuSignという電子署名が可能になるサービスを提供しています。DocuSignは、まだ多く残る紙ベースでの押印書類のデジタル化の推進が可能で、テレワーク範囲の拡大、徹底に大きく貢献します。

③の全社グローバル展開をしたい企業に対しては、よりセキュアで効率的なインフラを構築します。オフィス環境にあるinperve、observe it、exabeamといった製品は、重要なデータベースファイアウォールを構築したり、従業員のPC操作や行動を監視するソリューションです。

コロナウイルスの影響により、多くの企業がテレワークへの移行を最優先として取り組んでいますが、このような環境下でのサイバーセキュリティ対策も忘れてはいけません。社内にいる時と同等のセキュリティを実現していきます。

以上のサービスやテクノロジーは、当社自身が長年、ユーザーとして利用しており、ノウハウが蓄積されています。これらのサービスを、安心・安全、かつスピーディーに導入いただけるよう、ワンストップのお客さま相談窓口を用意し、お客さまの環境状況に合わせたご提案を進める体制を構築していきます。

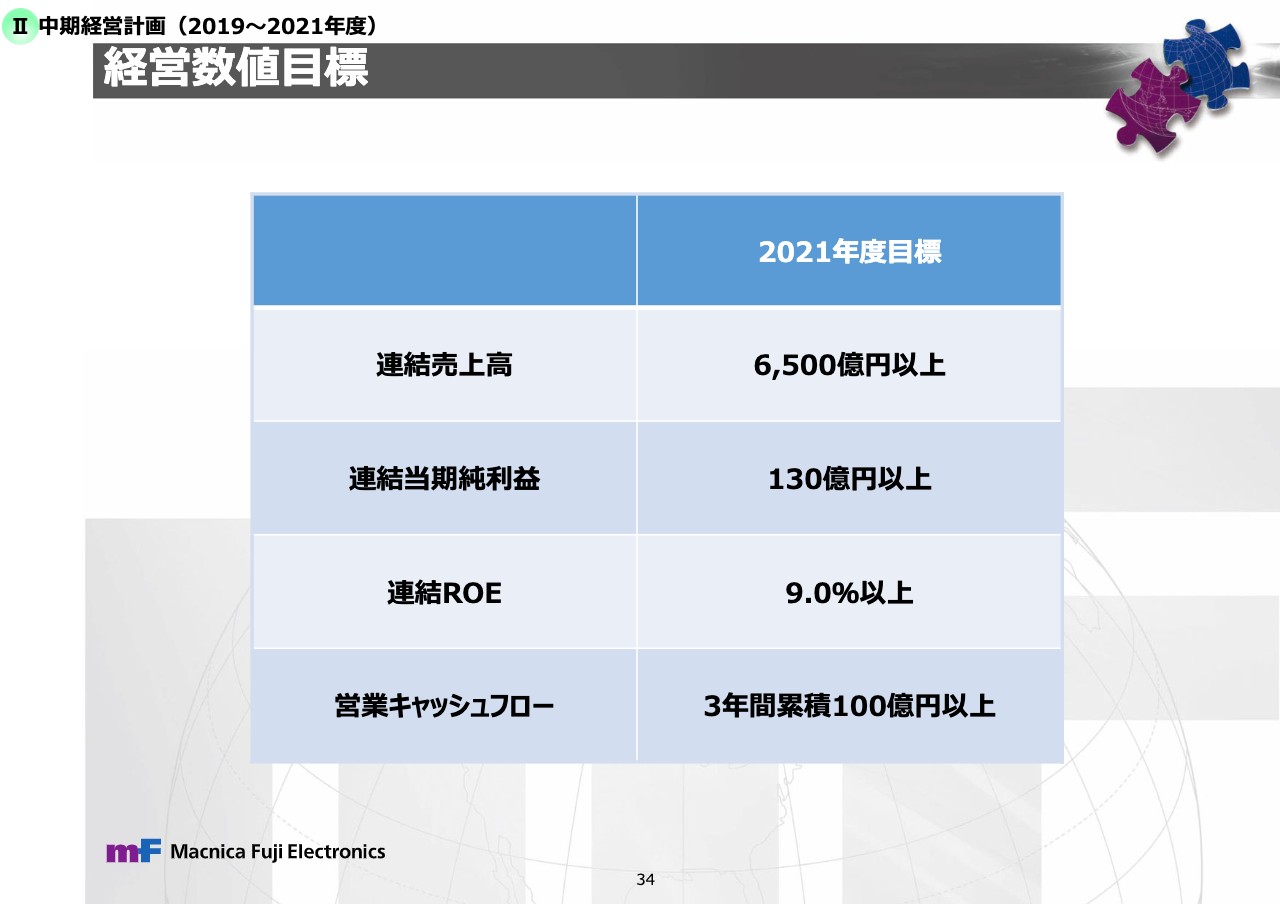

経営数値目標

最後に、中期経営数値目標についてです。新型コロナウイルスの影響など、先行きが非常に見通しづらい状況ではありますが、現時点では、昨年5月7日の発表内容に変更はございません。以上をもちまして、私からの説明を終わります。ご清聴ありがとうございました。

新着ログ

「卸売業」のログ