カチタス、通期は増収増益 売上高は販売数の増加により前年比110.6%と安定して成長

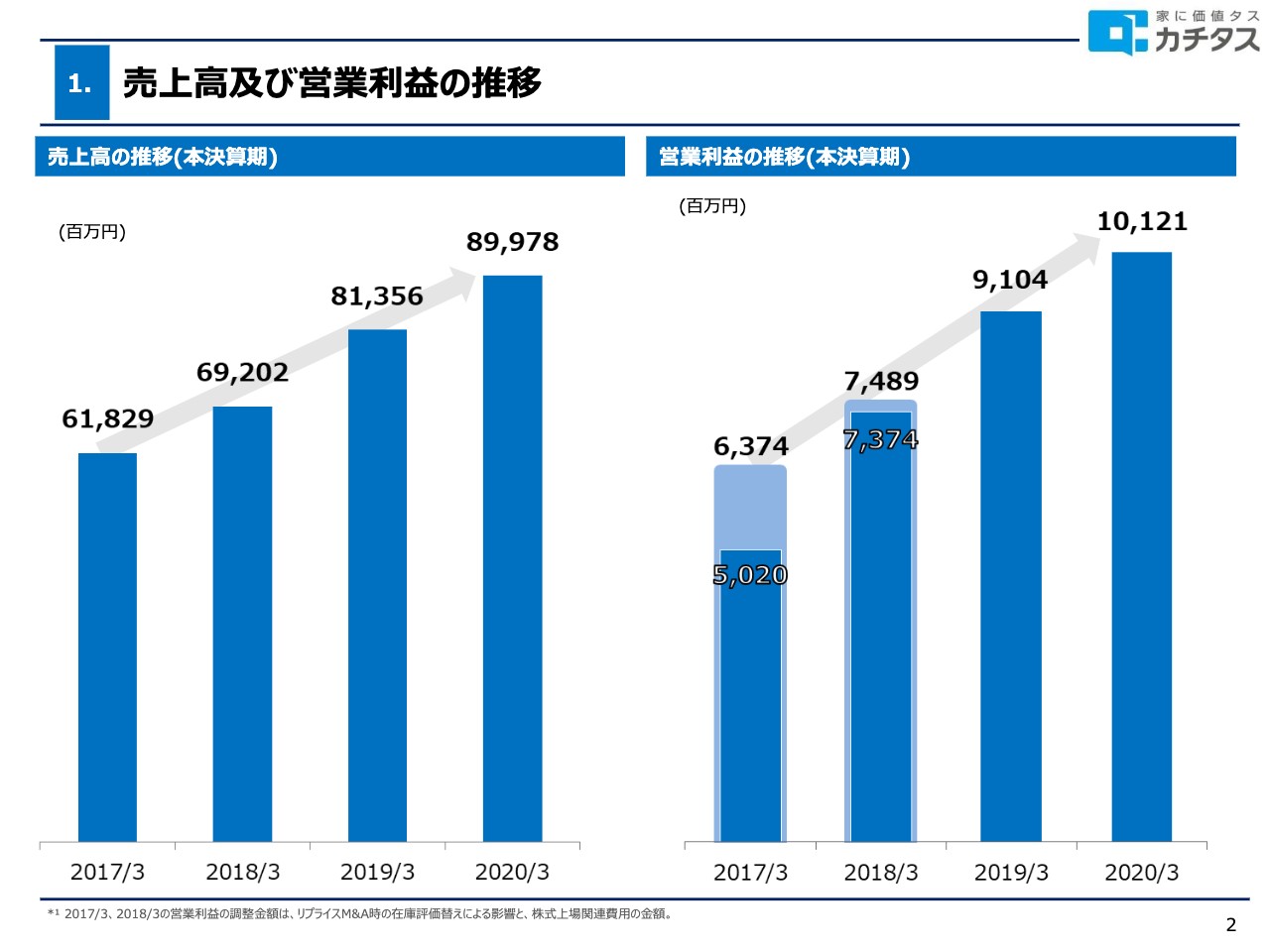

1. 売上高及び営業利益の推移

新井健資氏:本日は、2020年3月期の決算概要、本年度2021年3月期の計画について、新たにアップデートしたビジネスモデルの順にご説明したいと思っています。

2ページ目をご覧ください。過去4年間の連結の売上高及び営業利益の推移です。上場後、順調に毎年、売上高及び営業利益ともに10パーセントと二桁を超える安定した成長をしています。昨年度は売上高が約899億円、営業利益は約101億円を実現しています。

1. 2020年3月期 決算のポイント

3ページ目をご覧ください。こちらは2020年3月期の決算のポイントを3点載せています。まず1点目は、2019年10月の消費税増税及び大型台風の影響による消費者マインドの減退、リプライスの進捗遅延により年間の計画には残念ながら届きませんでしたが、営業利益においては100億円を超過し、前年比で10パーセントの水準を安定して成長しています。

売上高は前年比110.6パーセント、営業利益は前年比111.2パーセントとなっています。年間予想の達成率については、売上高が前年比100.1パーセント、営業利益は前年比99.7パーセントになっています。

2点目の第4四半期の会計期間においては、前年比で売上高、営業利益ともに伸びています。第4四半期は、売上高が前年比116.1パーセント、営業利益が前年比132.9パーセント。第4四半期においては、昨年度、決算賞与などの一過性の費用が発生していないことも利益成長の要因になっています。

新型コロナウイルスの影響についてはのちほど詳しく述べますが、今期、第1四半期以降の影響するものと見込んでこのような決算になっています。

3点目は、国税当局からの指摘による消費税等差額を特別損失に計上しています。すでに適時開示していますが、当社としては、不服の申し立てを行なうとともに、今後も従来これまでどおりの会計・税務処理を継続していく予定です。

税務調査の指摘を受け、消費税等差額として特別損失に20億1,400万円、法人税額還付として5億6,200万円を計上しています。当社が採用している従来の会計・税務の処理については、当社のビジネスフローで採用できる合理的な計算方法であると判断し、今後も同様の計算方式を用いていきます。

1. 新型コロナウイルス(COVID-19)による当社ビジネスへの影響について(1/2)

コロナウイルスの影響について私からご説明します。2020年2月以降から、反響数、お客さまからのメール、電話の問い合わせ数が減少トレンドになっており、特に4月の緊急事態宣言以降は、前年同月比、約10パーセント減少しています。

2020年1月の月間では、むしろお客さまからの反響は前年同月比で約20パーセント増加していますが、こちらは消費税の影響からの回復の基調が見えてきたのが昨年の1月の状況になります。

しかしながら、2020年2月の第2週あたりから、日本での新型コロナウイルスの報道が強まり、イベントの自粛、それから外出自粛等の自粛が強まることに連動して、お客さまからの反響数が減少トレンドに転化しています。

2月、3月は、前年同月比横ばいで推移しましたが、緊急事態宣言が発令された2020年4月には、反響数が前年同月比で約10パーセント減少しています。とはいえ、実需としての比較的低価格帯の住宅の購入に対するニーズは依然として底堅いものがあります。

都心部においては、値下がりを期待した買い控えの傾向も一部あるとは聞いていますが、われわれのマーケットである地方の市場においては、そもそも住宅土地の価格の変動が低いため、お客さまが買い控える必要性も低いことから、引き続き大きく落ち込むことがなく販売できています。

2点目ですが、トイレ等の水回りの調達品の納期遅延が生じています。コロナウイルスの影響により、当社が外部で調達しているトイレ等の水回り製品が、2020年2月以降、一旦受注が停止になったことがありました。その後、2020年3月下旬に受注が再開になったものの、納品まで2週間から1ヶ月かかる状況になっていました。

買主さまと合意の上で、1階と2階にトイレがある等、複数のトイレがある場合には、一部を交換しないままクリーニングした状況でも引き渡しを行ったり、もしくは、トイレが現場に納品されたものを設置しないでそのままの状態で保管し、契約された物件を優先して、そちらにまだ設置していないものを設置するなどの対応を臨機応変に行なうことにより、実際にトイレの調達については納期が遅れていますが、お客さまへの引き渡しの遅延による業績の影響を限定的にするよう工夫しています。

3点目、金融機関による住宅ローンの審査の遅延が一部生じ始めています。住宅ローンを利用する買主がお客さまの約80パーセントであり、住宅ローンの審査の承認後にお客さまへ引き渡しを行っていることから、審査の遅延はそのまま引き渡しに影響を与えています。

金融機関そのものも、在宅勤務もしくはシフトなどの勤務体制になっていることから、通常の審査よりも遅れが生じています。その結果、一部の物件は、上記により引き渡し、つまり売上の計上が遅延し始めていることが一部において生じています。

1. 新型コロナウイルス(COVID-19)による当社ビジネスへの影響について(2/2)

続きまして、5ページ目をご覧ください。引き続き新型コロナウイルスによる当社ビジネスへの影響について3点ご説明します。2020年4月末現在、カチタス112店舗のうち3店舗、リプライス15店舗のうち5店舗が在宅を中心とした勤務になっています。その他の大多数の店舗については、お客さま等と対面する業務を削減しながら営業活動を継続しています。

基本的に地方拠点においては、東京とは違い、営業担当が通勤もすべて自動車で完結するため、そのような意味では、在宅ではなく自動車を中心としながら、お客さまのところに伺う場合も空き家の現場に自動車で行き、物件案内の場合も自動車で移動するため、通勤だけではなくて、非常に接触頻度が少ない事業モデルになっています。

不動産仲介会社への電話営業、リフォームの協力会社への電話の打ち合わせ、販売の案内自体も、すべてのお客さまをご案内するというよりも、事前にヒアリングした上で限定してご案内する等、対面の機会を極力絞りながら生産性をアップして営業活動を行なっています。

リプライスにおいては、都市郊外で販売力の強い大手の仲介会社が一部休業していることもあり、影響が比較的大きくなっています。カチタスは70パーセントが自社販売であるため、継続して対面を限定しながらも販売ができており、影響が限定的となっています。

従来、一部折り込みチラシを配布して行っていたオープンハウスについては、新型コロナウイルスの影響を受けて、WEBを通じた完全予約制の見学会としてお客さまの不安を払拭しつつ、WEBで集客し、ご予約があった場合には1組ごとに限定した状態でご案内することで、営業活動に大きな影響なく、同時に営業の生産性も向上しています。また、物件の清掃やPOP設置等の物件管理のほか、お客さまへの情報の伝え方も工夫しながら営業活動に注力しています。

2020年5月現在、運転資金については確保が見込まれており、フレキシブルな事業運営を行なうことで、資金繰りについては大きな問題なく引き続き運営が可能な状況です。そもそも固定費が少ないビジネスモデルのため、このような景気後退の局面においても強い財務体質を維持しています。

新規に36億円の運転資金としての借入は確保済みです。また、当社の物件は、1物件あたり数百万から、大きくても1千万円台であり、1物件当たりの額が少ない住宅になっています。仕入を厳選することで支出を抑制し、資金繰りに大きな問題が生じないように、コントロールがしやすいビジネスモデルとなっています。

また大きな設備投資も必要とせずに、地方に展開しているため、テナント費用とか広告宣伝費の固定費も少なく、損益分岐点が低いビジネスモデルですので、仮に売上高が大きく減少したとしても利益が創出ができる、景気の後退局面にも強いビジネスモデルであり財務体質になっています。

最後に、こちらはむしろポジティブな影響もあると思っていますが、新型コロナウイルスの影響については、中長期的に見れば、当社のビジネスにポジティブに働くことも想定できると考えています。

まず第一に、このような先行きが不透明な経済環境が続く状況におきましては、高額な住宅ローンを支払う物件を買うよりも、今支払っている賃貸の賃料と同程度で住宅ローンが組める、わが社のような中古でリフォーム済みの住宅を選ぶお客さまが増えると想定しています。

また、在宅によるテレワーク等が増えていますが、このような仕事の仕方が増えてくると、都心部、もしくは都心に近いところで高額な住宅を選ぶよりも、地方もしくは都市の郊外で安くて品質のよい、1戸建て庭付きの広い住宅を選ぶ層が増えることが想定できるとわれわれは見立てています。

このように、マイナスの状況もありますが大きな影響はなく、比較的限定的であり、むしろ中長期的にはポジティブに働くと見立てています。

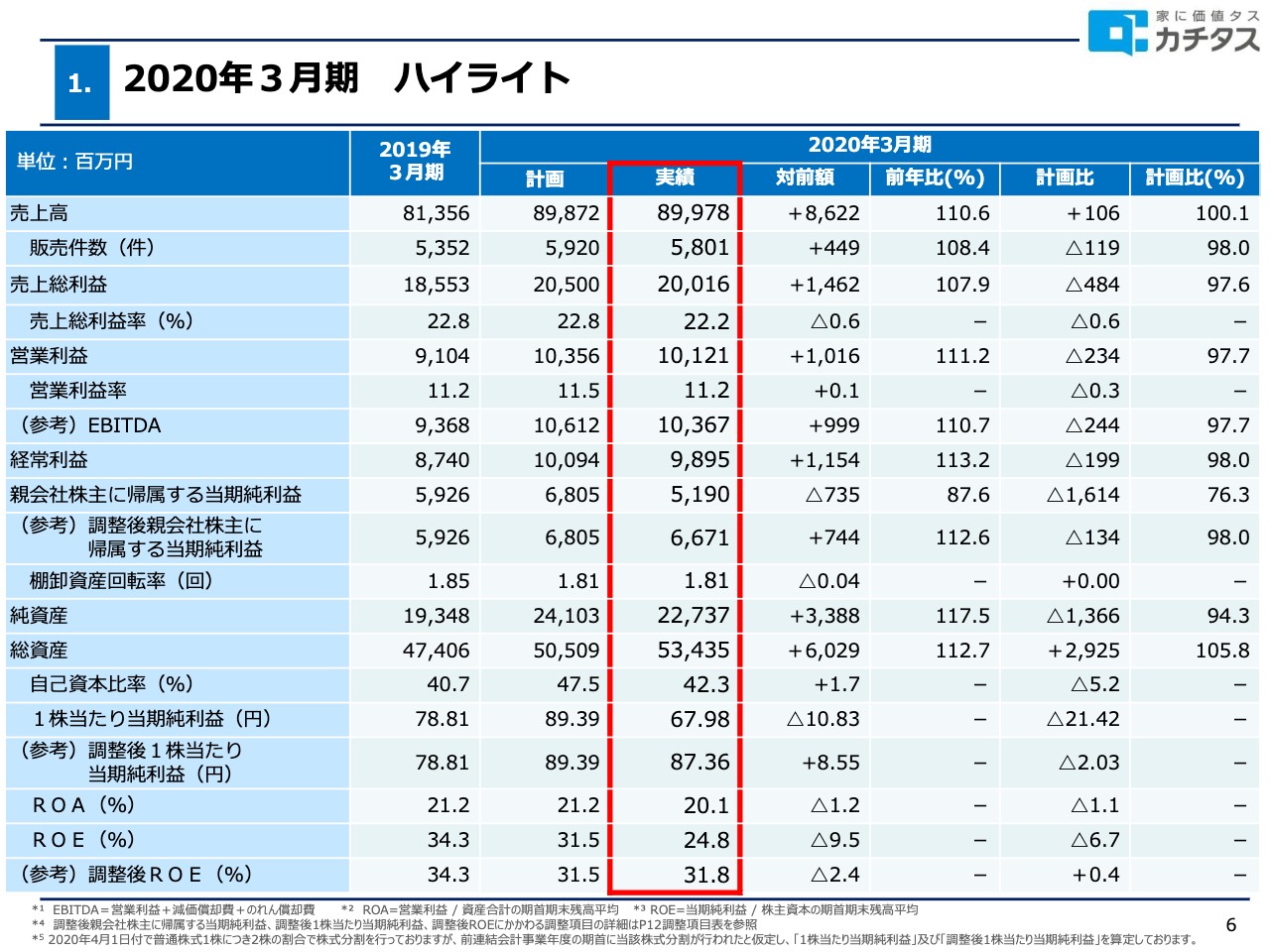

1. 2020年3月期 ハイライト

こちらは決算のハイライトになっています。一部、重複するところもありますので詳しくは述べませんが、売上については899億円で前年比110パーセント、計画比100パーセントとなっています。営業利益については101億円、前年比111.2パーセント、計画比99.7パーセントです。

当期純利益については、51億9,000万円というかたちで、前年比87.6パーセント、計画比76.3パーセントとなっていますが、こちらは冒頭にお伝えした国税の影響ですので、そちらの影響値をなくした調整後の当期純利益に関しては、参考値として66億7,100万円、前年比で111.6パーセント、計画比98パーセントになっています。自己資本比率についても、42.3パーセントで前年よりも1.7ポイント向上しており、引き続き強い財務体質になっています。

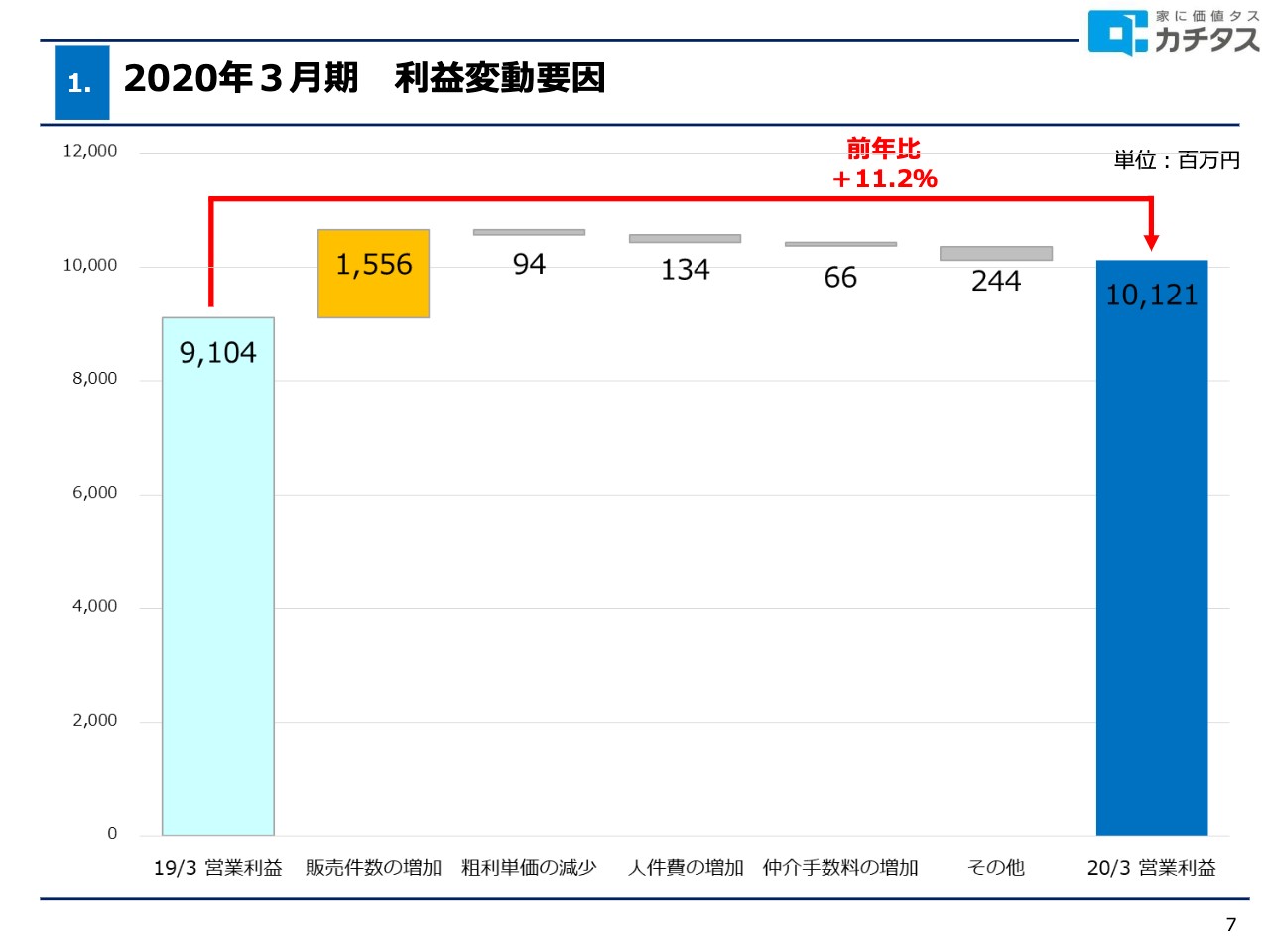

1. 2020年3月期 利益変動要因

続いて7ページ目をご覧ください。こちらは営業利益の利益変動要因になっています。主に営業利益が前年比で伸びた要因としては、販売の件数が増加したことが大きく影響しています。その他の経費については、特に大きく増えることもなく、引き続きコントロールできた状況で売上、利益ともに成長しているとご理解ください。

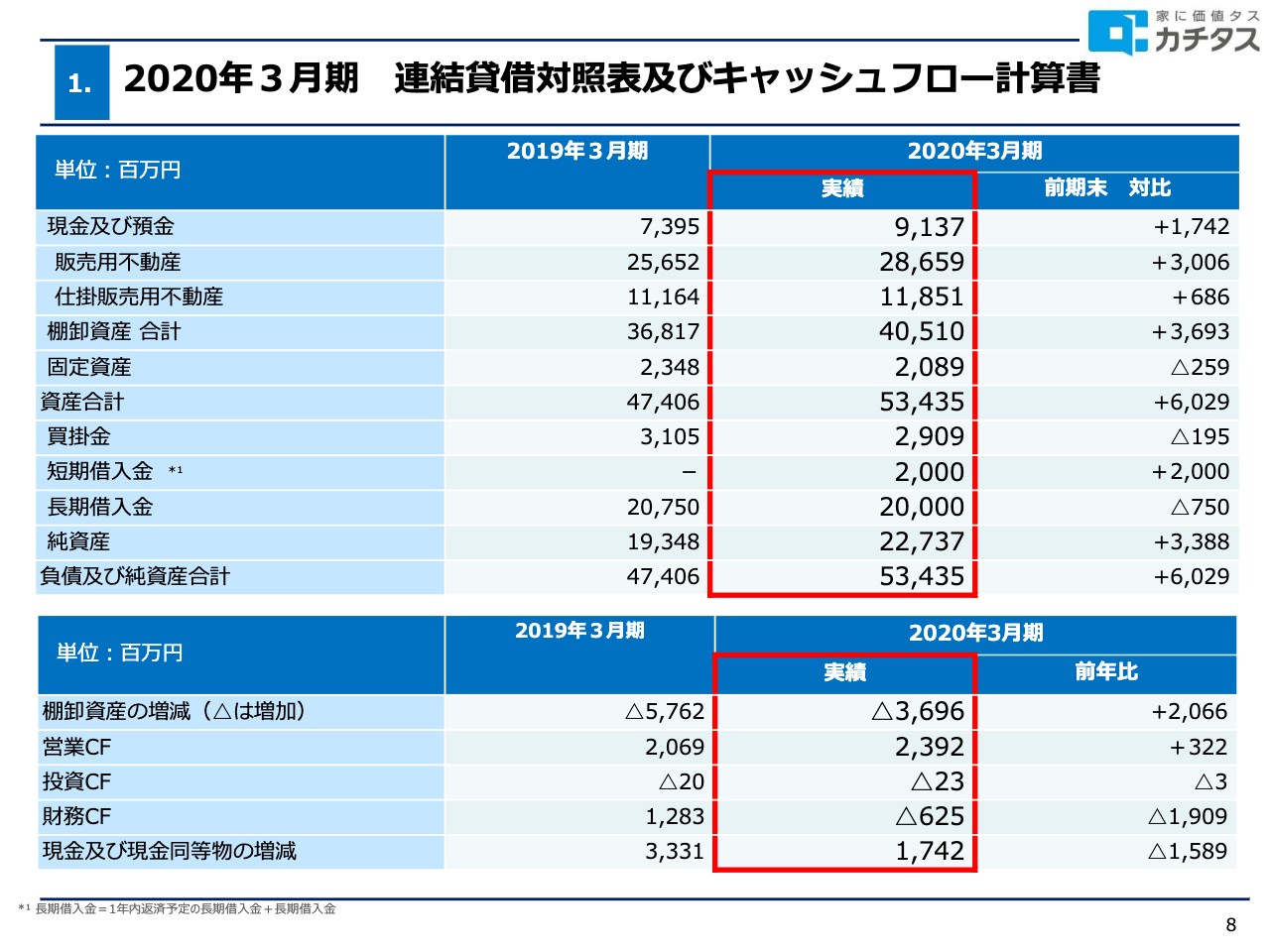

1. 2020年3月期 連結貸借対照表及びキャッシュフロー計算書

続きまして8ページ目のBSとキャッシュフローをご覧ください。バランスシートについては大きな変更はありません。棚卸資産の合計は、405億円であり、前年から36億9,300万円増えていますが、こちらはほぼ前年比110パーセントとなっていまして、売上の伸びとほぼ同じくらいの在庫が増えているという健全な状況であるとご理解いただければと存じます。

営業キャッシュフローについては、23億9,200万円のプラスで、前年に引き続きまして20億超の黒字の営業のキャッシュフローになっています。

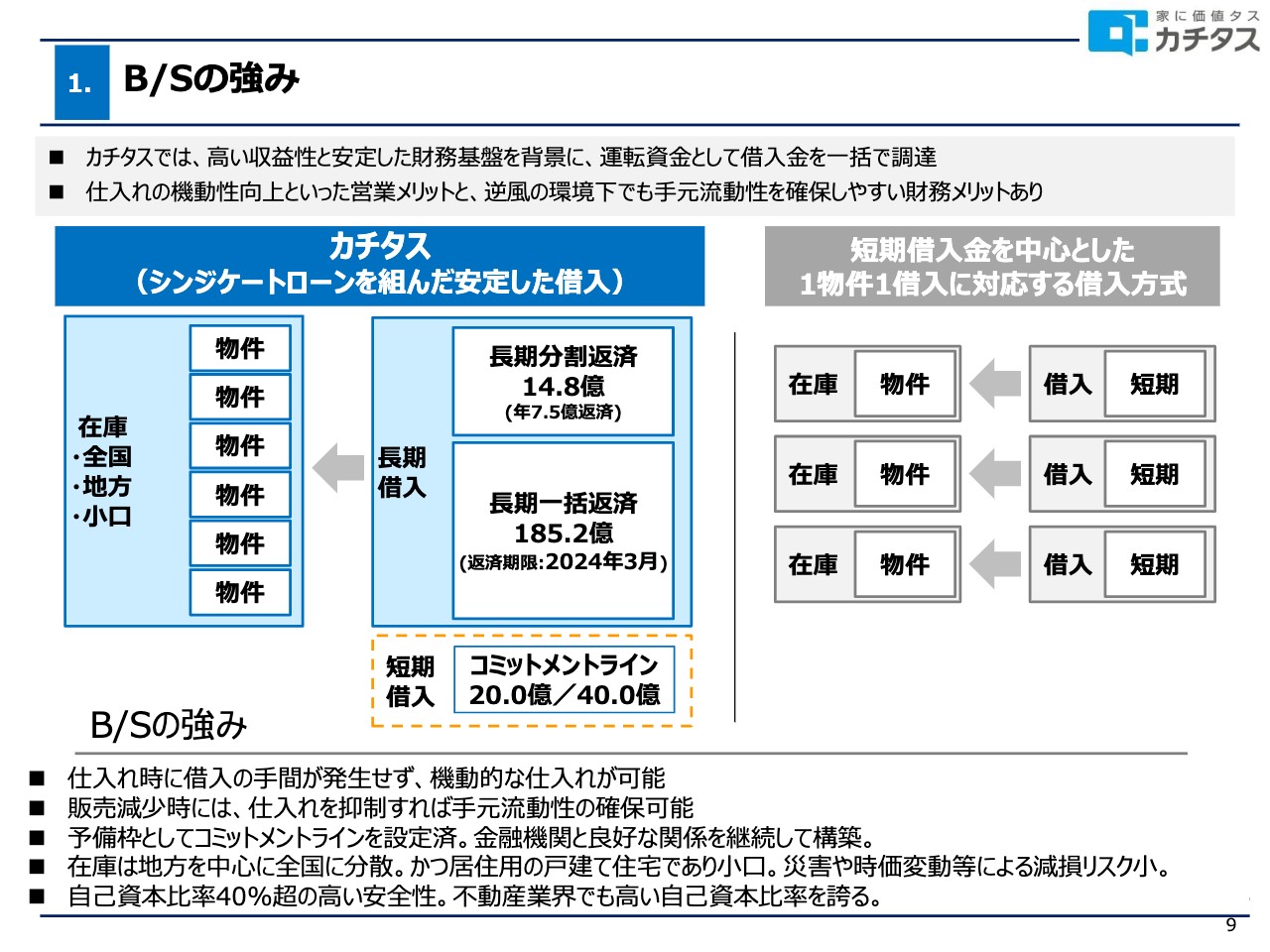

1. B/Sの強み

9ページ目をご覧ください。あらためてバランスシートの強みについていくつか図示しながら、ご説明したいと思います。そもそも当社は、高い収益性と安定した財務基盤を背景に、運転資金として借入金を長期で一括して調達することが可能になっています。仕入の機動性の向上といった営業上のメリットと、このような逆風の環境下でも手元流動性が確保しやすい財務メリットがあります。

下にB/Sの強みと書いていますが、仕入れ時には、毎回毎回、物件ごとに借入をする必要がありませんので、機動的な仕入れが可能になっています。万が一、販売が減少した時にも、仕入れを抑制することによって手元の流動性の確保が可能になっています。在庫は1年に2回改定しますが、借入は長期の借入というかたちですので、返済は気にすることなく在庫の調整をしていくことで手元流動性が確保できるようになっています。ちなみに、長期借入についての返済の期日も、上の図にあるとおり、2024年3月になっているため、かなり時間の余裕もあります。予備の枠としてコミットメントラインも設定済ですし、金融機関と良好な関係を継続して構築しています。

在庫においては、地方を中心に、全国120拠点以上に分散しており、かつ居住用の戸建てで小口に分散していることから、引き続き災害や価格の変動といった減損のリスクが非常に少ない在庫になっています。

自己資本比率については、先ほどお伝えしたとおり、40パーセントを超える高い安全性と、不動産業界においても高い自己資本比率を誇っています。

1. 2020/4/28 適時開示内容の抜粋(1/2)

1. 2020/4/28 適時開示内容の抜粋(2/2)

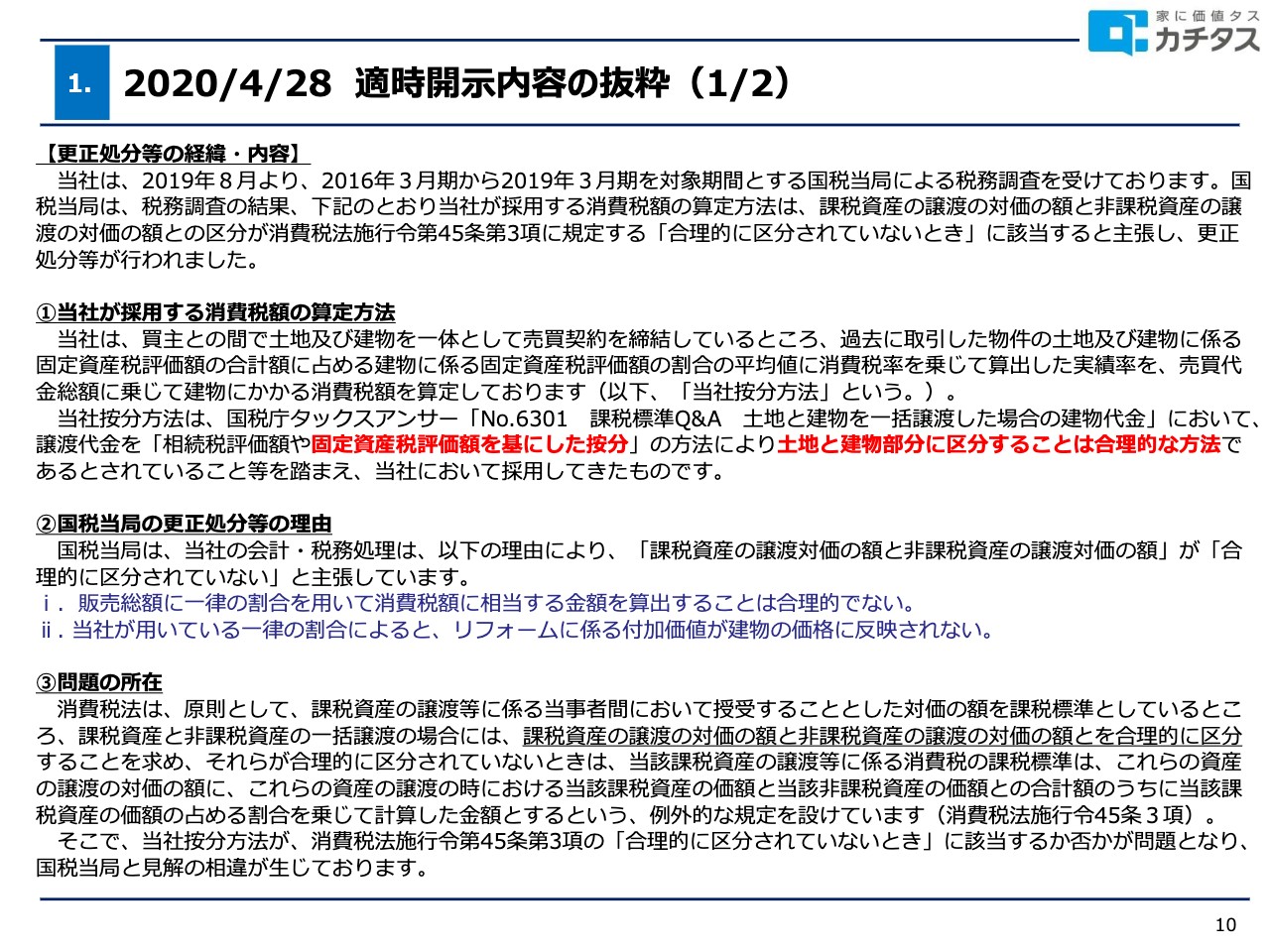

10ページ目、11ページ目は、すでに適時開示を4月28日に行なっており、冒頭にお伝えした国税の更生処分について、そのまま抜粋した文章を掲載しています。

「①当社が採用する消費税額の算定方法」をご覧ください。あくまで当社が行なっている当社の按分方法は、国税当局による国税庁のタックスアンサーに基づいて、譲渡代金の固定資産税評価額において按分した方法であり、国税庁そのものが推奨している1つの方法です。こちらの方法により、土地と建物部分に区分することが合理的な方法であると国税庁が述べていることに基づいて行なったものであることを踏まえて、当社においては継続して採用を行なってきたものです。

しかしながら、今回、国税庁から指摘を受けたこともあり、当社としては、この結果については承服できないということで、冒頭にお伝えしたとおり、不服申立てを行なうとともに、今後も引き続き会計の方針については変更なく継続して行なっていく所存です。

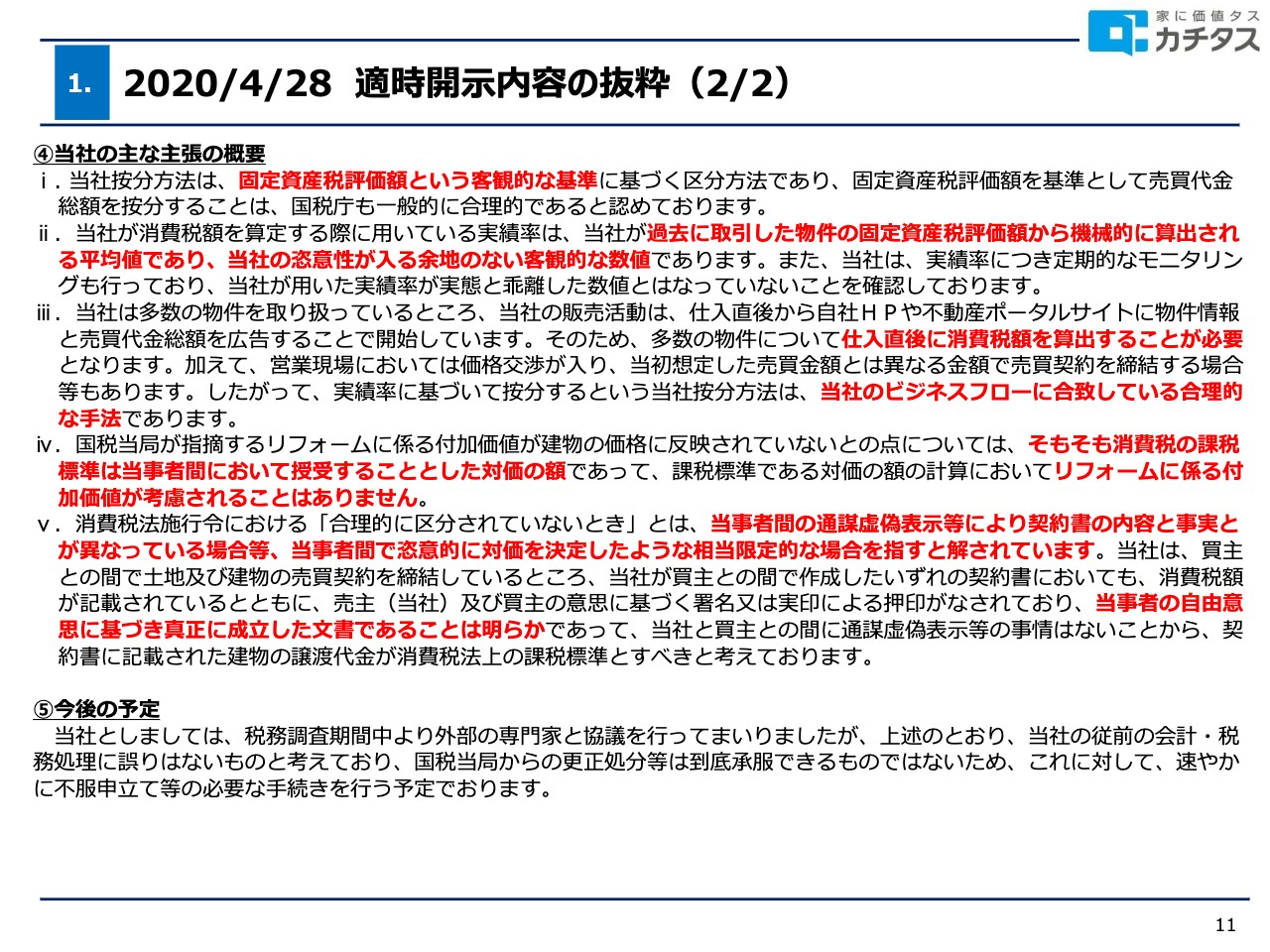

1. 調整項目表

12ページ目をご覧ください。こちらは今お伝えした国税等の調整項目です。冒頭にお伝えしたとおり、今回、当期純利益については、51億9,000万円となっていますが、国税の指摘による特別損失の20億1,400万円、一方で、戻りによる5億6,200万円がない場合、66億7,100万円が通常の当期純利益の結果になるため、こちらについては一度お時間がある時にご覧いただき、ご理解いただければと思っています。以上が前期の決算の概要になります。

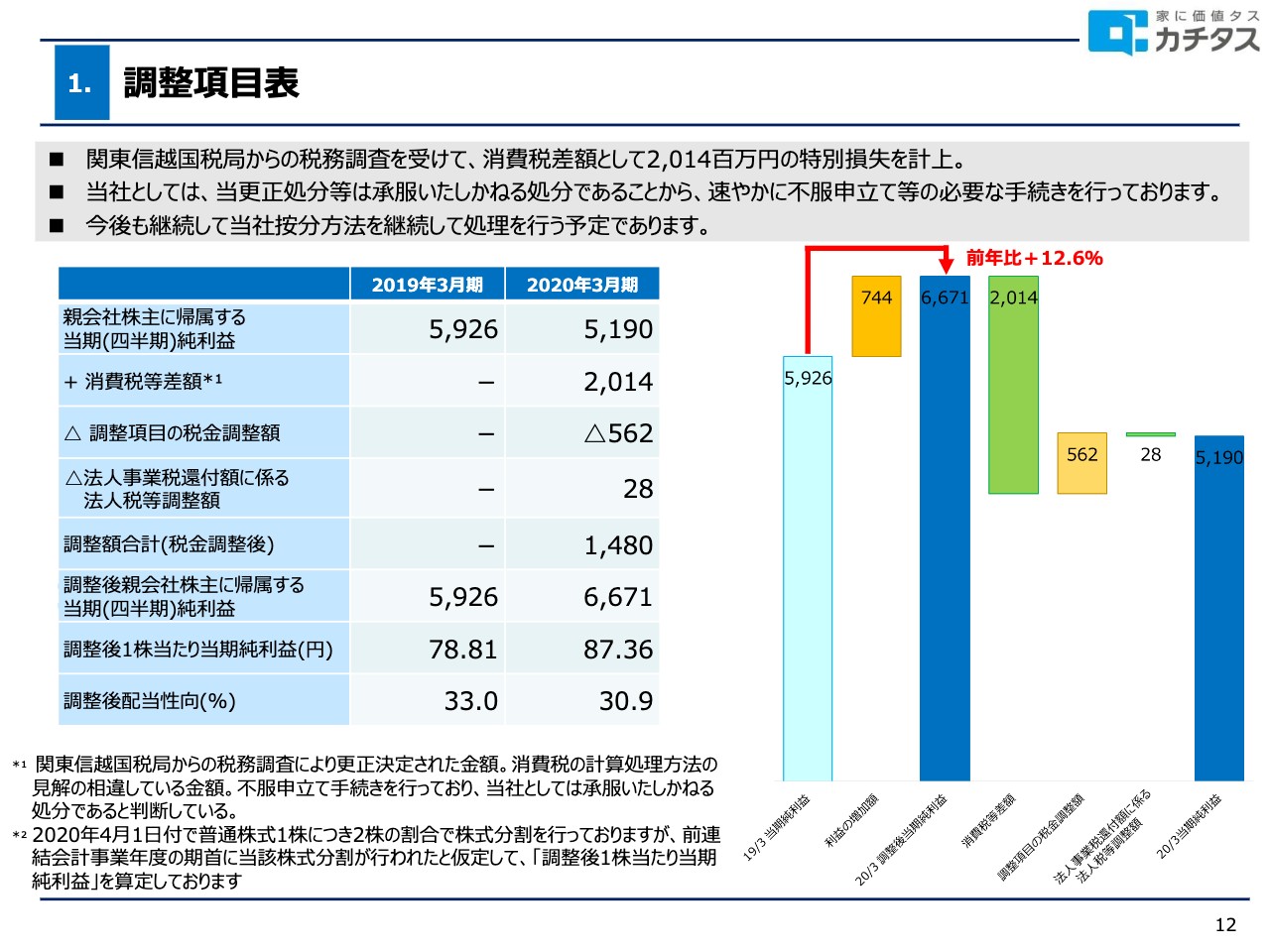

2. 中期経営計画(2019年度-2021年度)

14ページ目はすでに発表している中期経営計画になります。

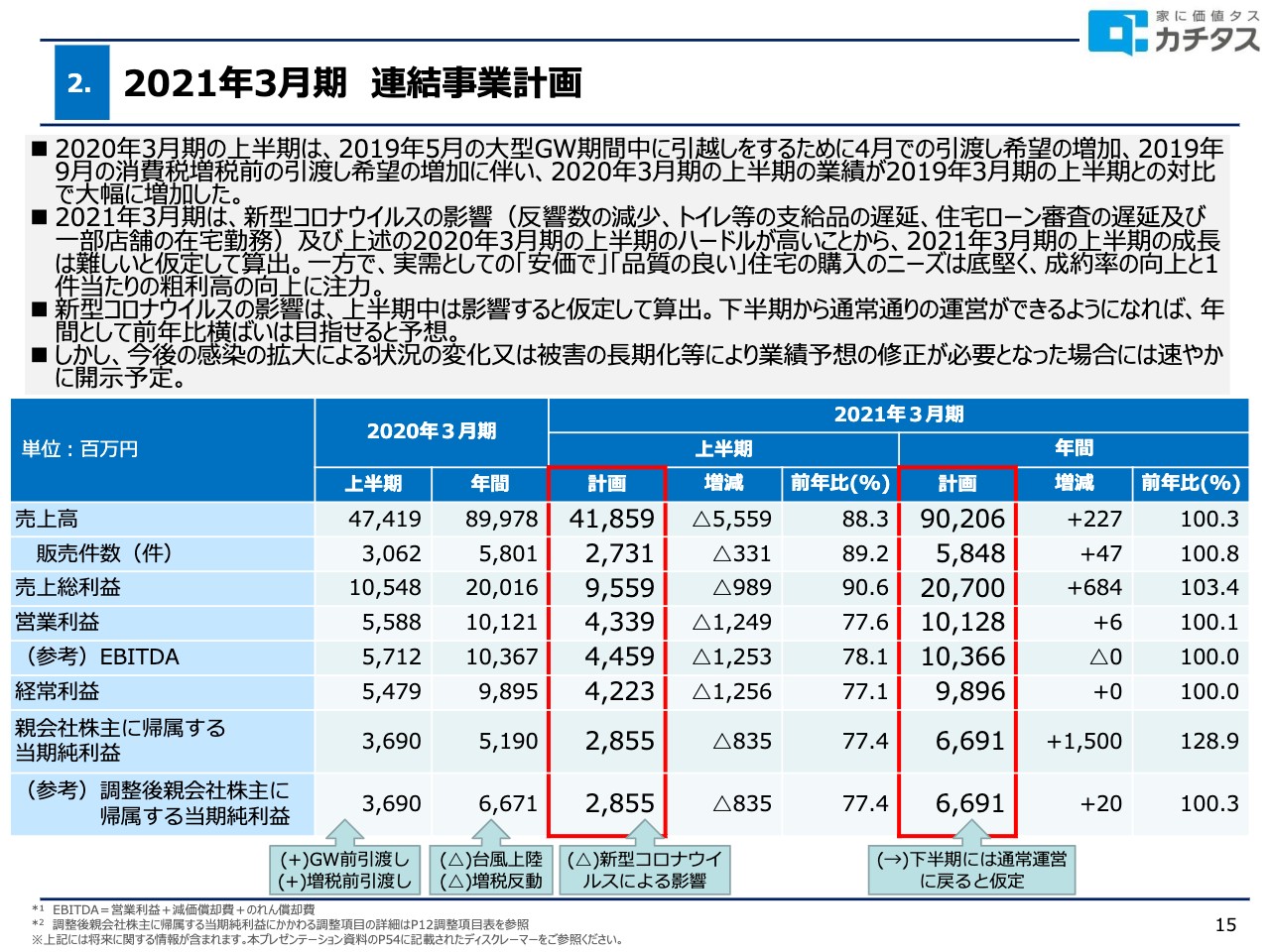

2. 2021年3月期 連結事業計画

15ページ目をご覧ください。2021年3月期、今期の連結の事業計画になっています。こちらについては、2020年3月期、去年の上半期については、2019年度5月の大型ゴールデンウィークの期間中に引っ越しをするために、4月引き渡しのご希望のお客さまが非常に多かったこと、それから9月の消費税の上がる前に引き渡しをご希望されたお客さまが非常に多かったこともあり、2020年、今期の3月期の上期の業績については、2019年3月期の上期の対比において大幅に増加しています。

2021年3月期については、新型コロナウイルスの影響により、反響数が減少し、設備等の納金および住宅ローン審査の遅延、在宅勤務等の影響および2020年3月期が、先ほどお伝えしたとおり、ハードルが高くなっていることから、2021年3月期の上半期の成長は難しいと仮定して算出しています。

一方で、実需としての「リーズナブルで」「品質の良い」住宅の購入のニーズは引き続き底堅く、成約率の向上と1 物件あたりの粗利高の向上に注力していきたいと思っています。

新型コロナウイルスの影響については、上半期中は影響があるという過程のもとに算出しています。下半期からは通常どおりの運営ができるようになれば、年間としては、前年比横ばいは目指せると予想しています。しかしながら、今後の感染の拡大による状況の変化、または被害の長期化等により、業績予想の修正が必要となった場合には、速やかに開示を行っていく予定です。

下の表をご覧ください。2021年、今期の3月期においては、年間で売り上げ902億円、前年比103パーセント、営業利益については、101億2,800万円、前年比100.1パーセントというかたちになっています。当期利益については、66億9,100万円、前年比128.9パーセントとなっています。

上半期については、先ほど述べたとおり、前年比で売上高88.3パーセント、営業利益については77.6パーセントを計画として出させていただいています。上半期が前年比を大きく下回る要因については、下の吹き出しをご覧いただければと思います。

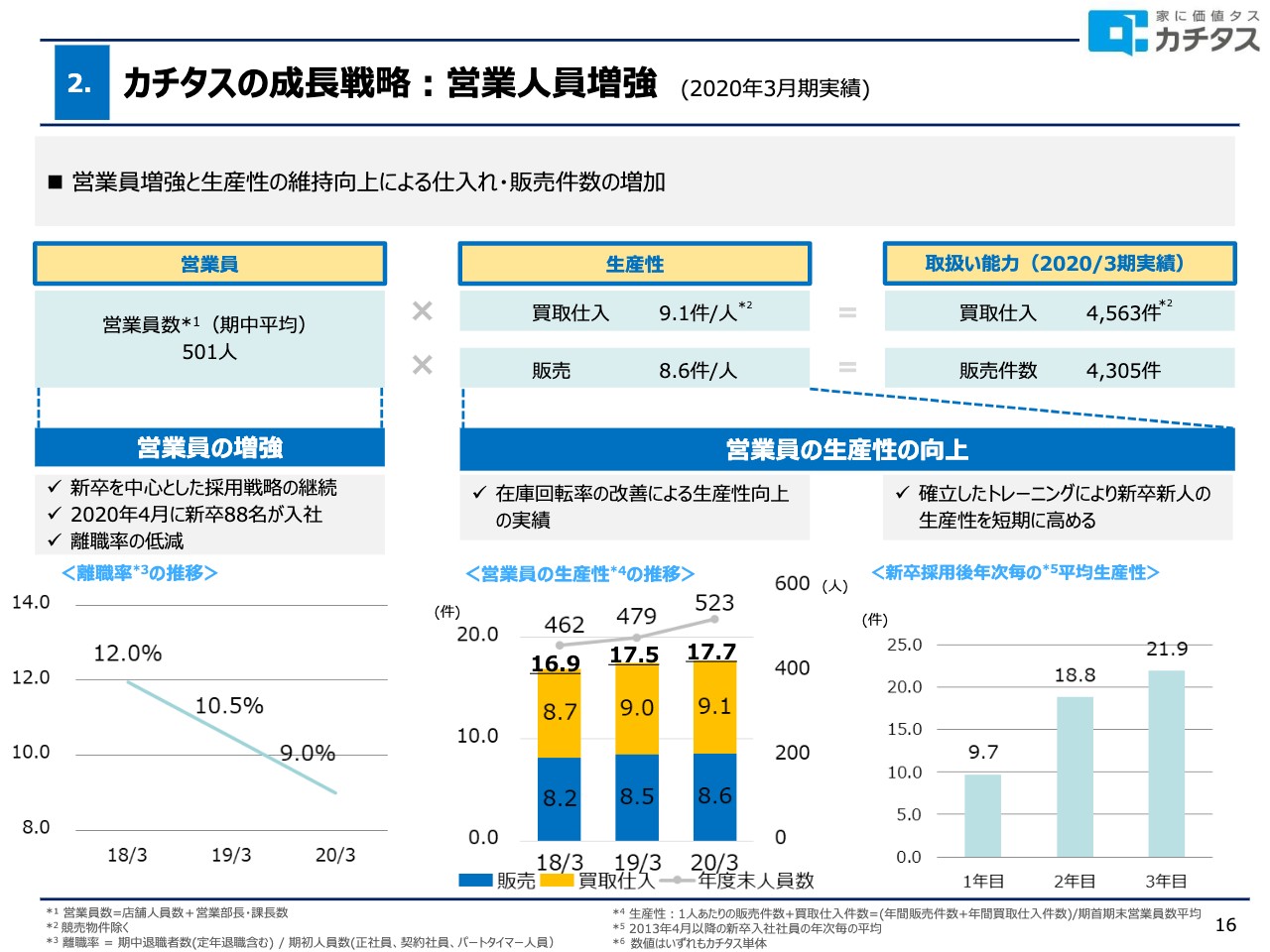

2. カチタスの成長戦略:営業人員増強(2020年3月期実績)

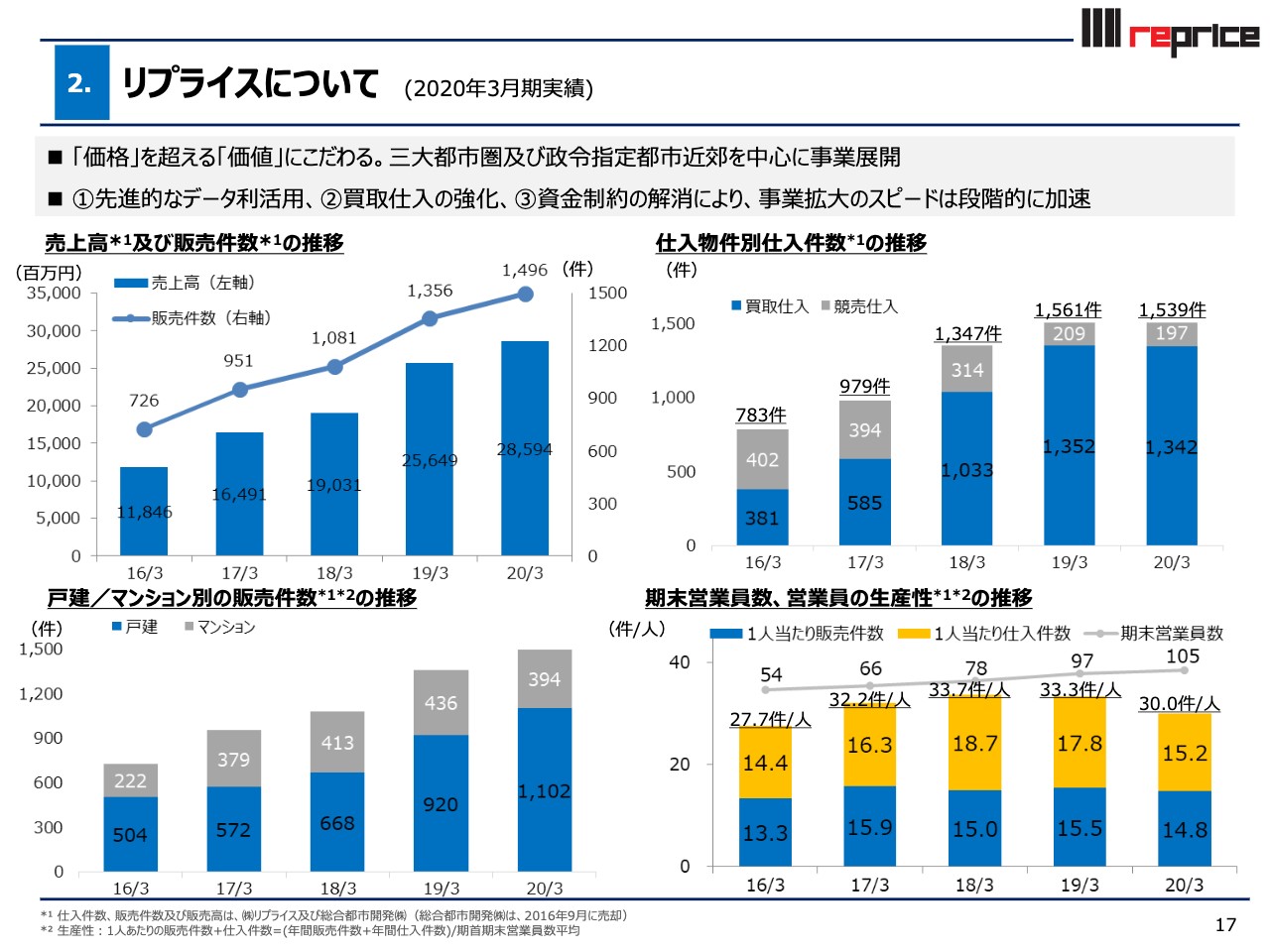

2. リプライスについて(2020年3月期実績)

カチタスの営業戦略営業人員を中心にした戦略についての推移、リプラスについて、データがアップデートされていますので、適宜ご覧いただければと思います。

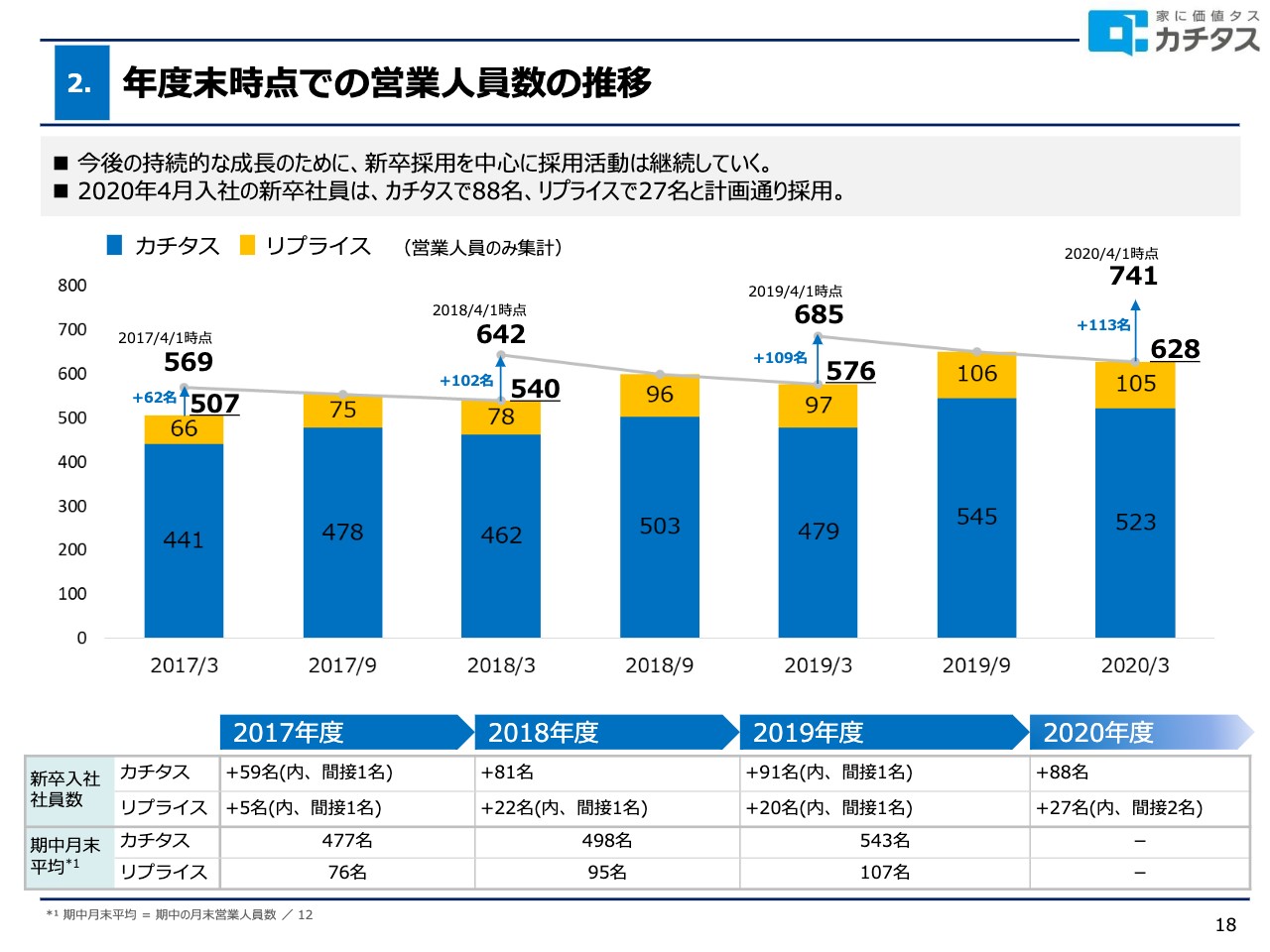

2. 年度末時点での営業人員数の推移

重要な営業戦略であり成長戦略の中心でもある営業人員の採用ですが、こちらについても新卒を中心に、本年度も順調に進んでいることを18ページ目からご覧いただければと思います。

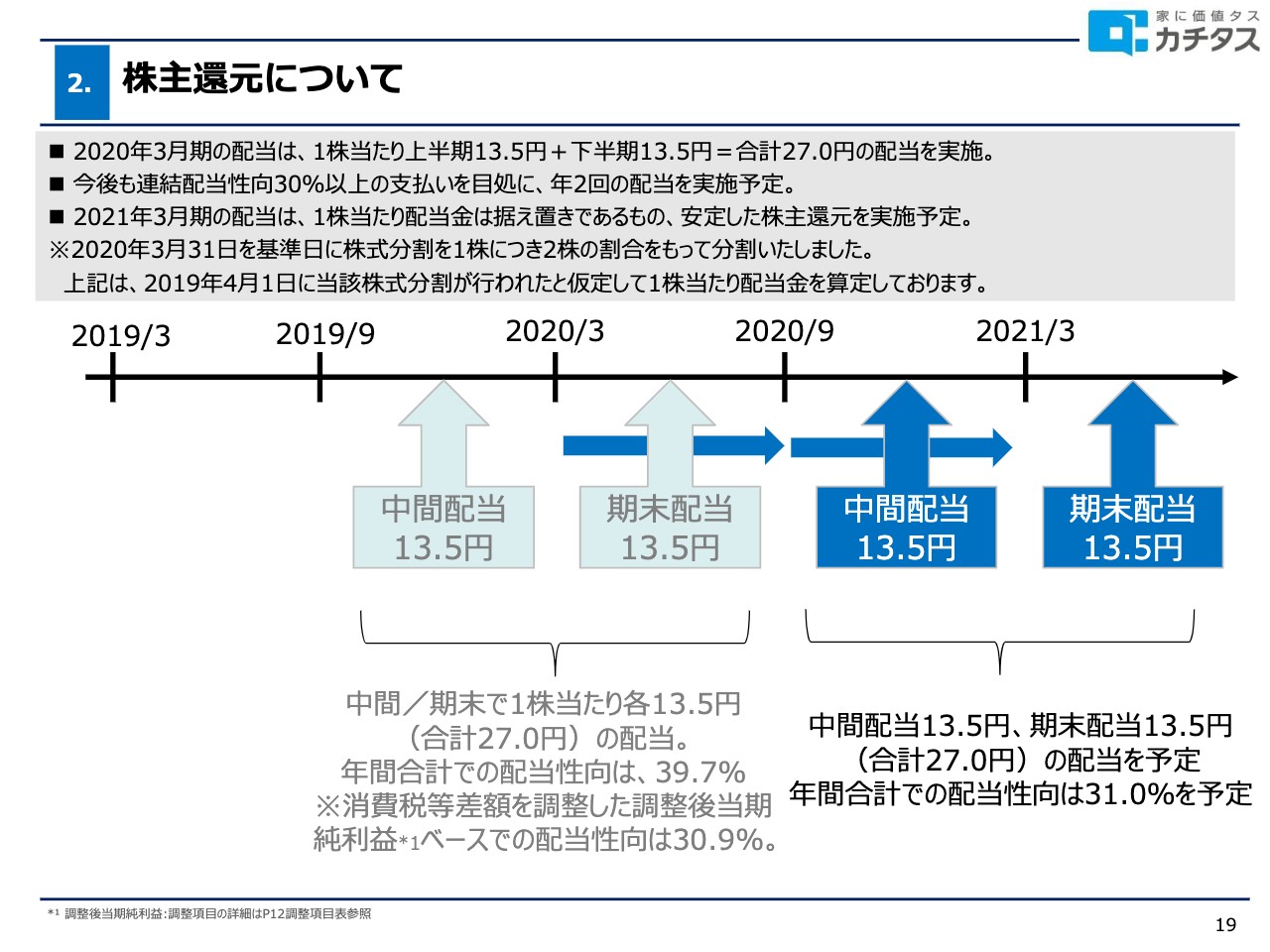

2. 株主還元について

19ページ目は株主への還元になっています。2020年3月期の配当については、1株あたり上半期で13.5円、下半期13.5円、合計27円の配当を実施しました。今後も連結配当性向30パーセント以上の支払いを目処に、年2回の配当を実施予定しています。

2021年3月期の配当については、1株あたりの配当金は据え置きではあるものの、引き続き安定した株主の還元を実施する予定です。なお、すでにご存知かと思いますが、2020年3月31日を基準日に、株式分割を1株につき2株の割合に分割していることをあらためて共有します。

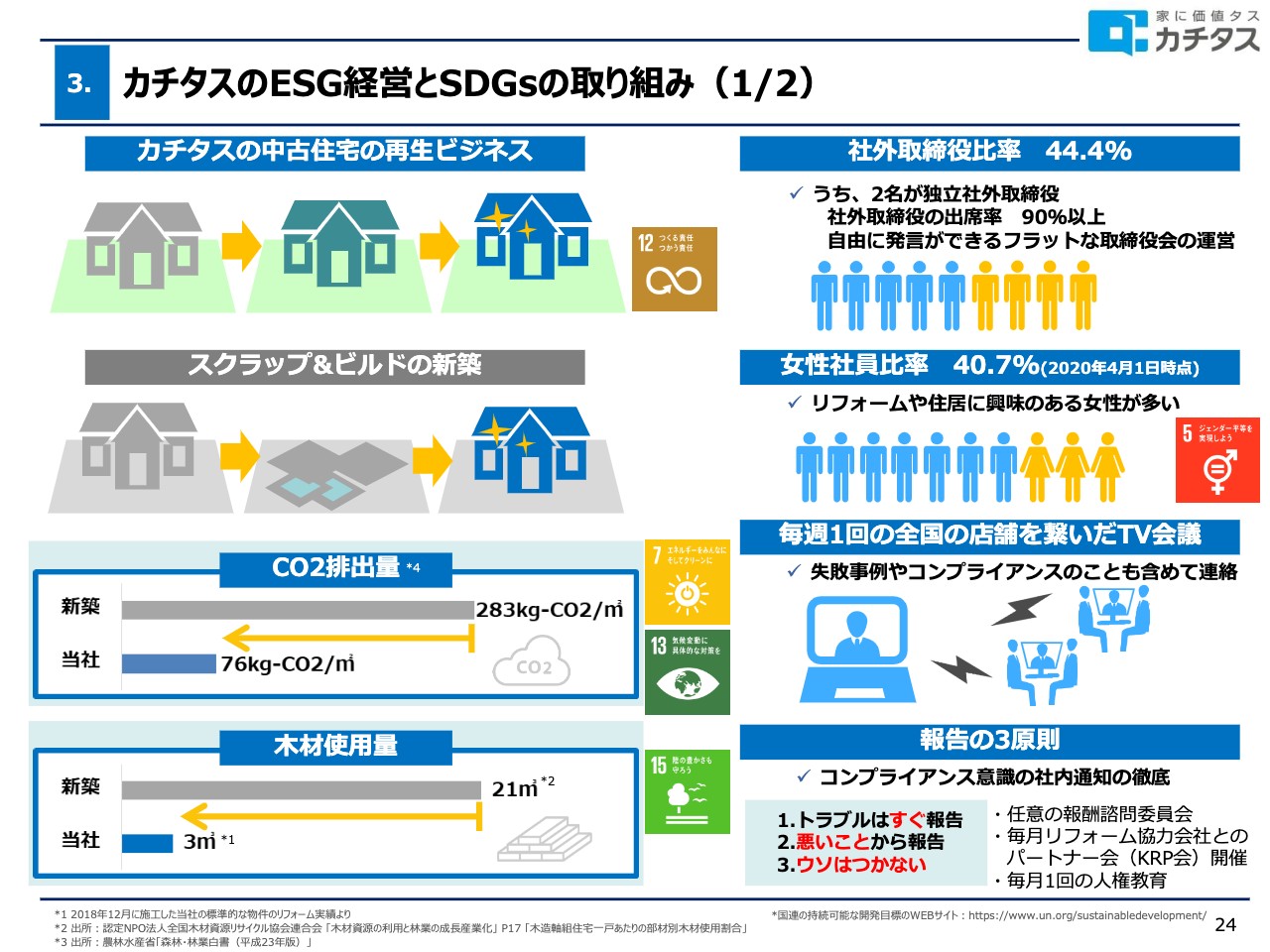

3. カチタスのESG経営とSDGsの取り組み(1/2)

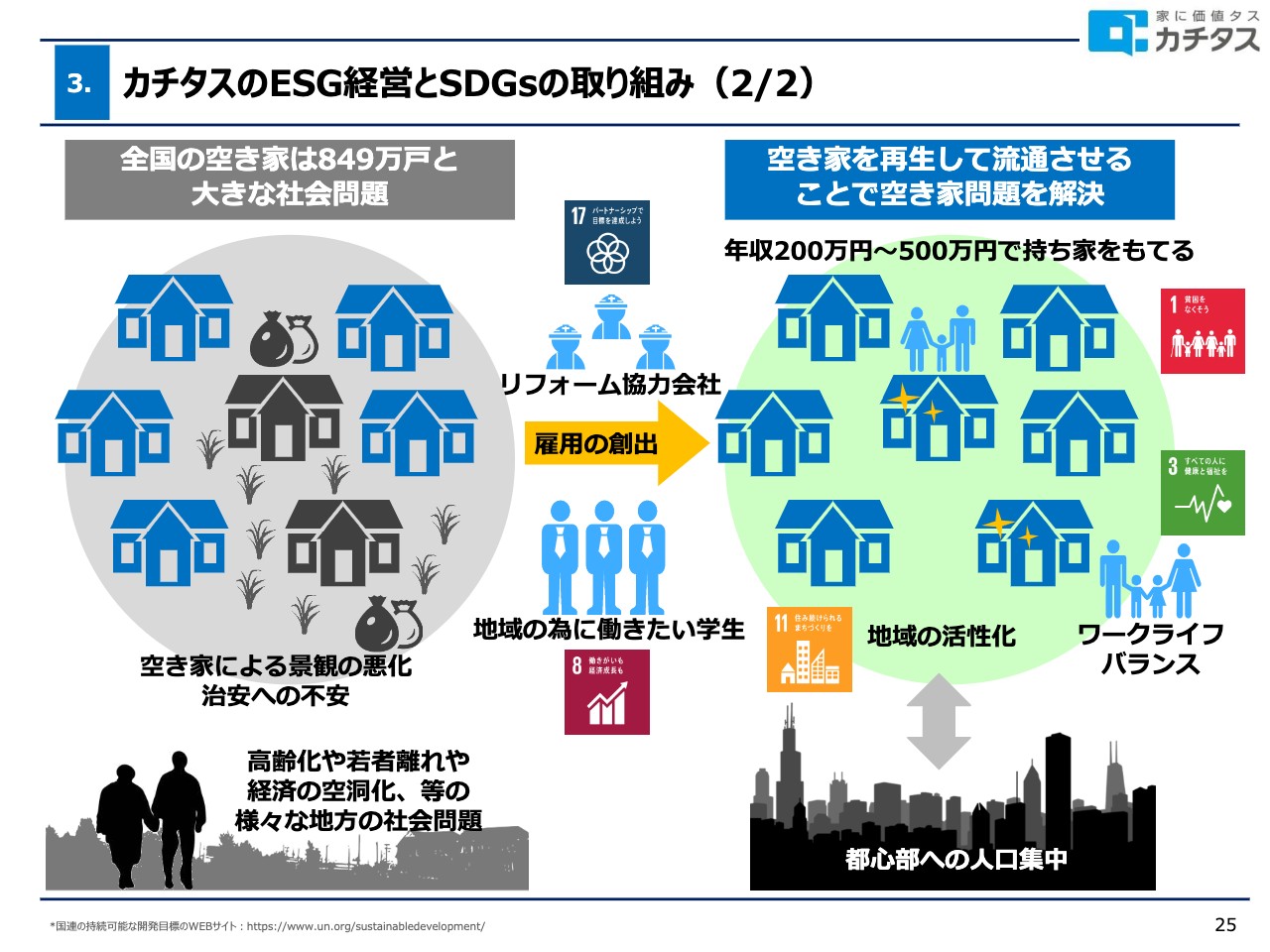

3. カチタスのESG経営とSDGsの取り組み(2/2)

まずはESGそれからSDGsに関するところをご覧いただければと思います。24ページ目、25ページ目は特に大きなアップデートはありません。引き続き、カチタスの事業そのものがESG、SDGsに大きく該当するというところは変わっていません。

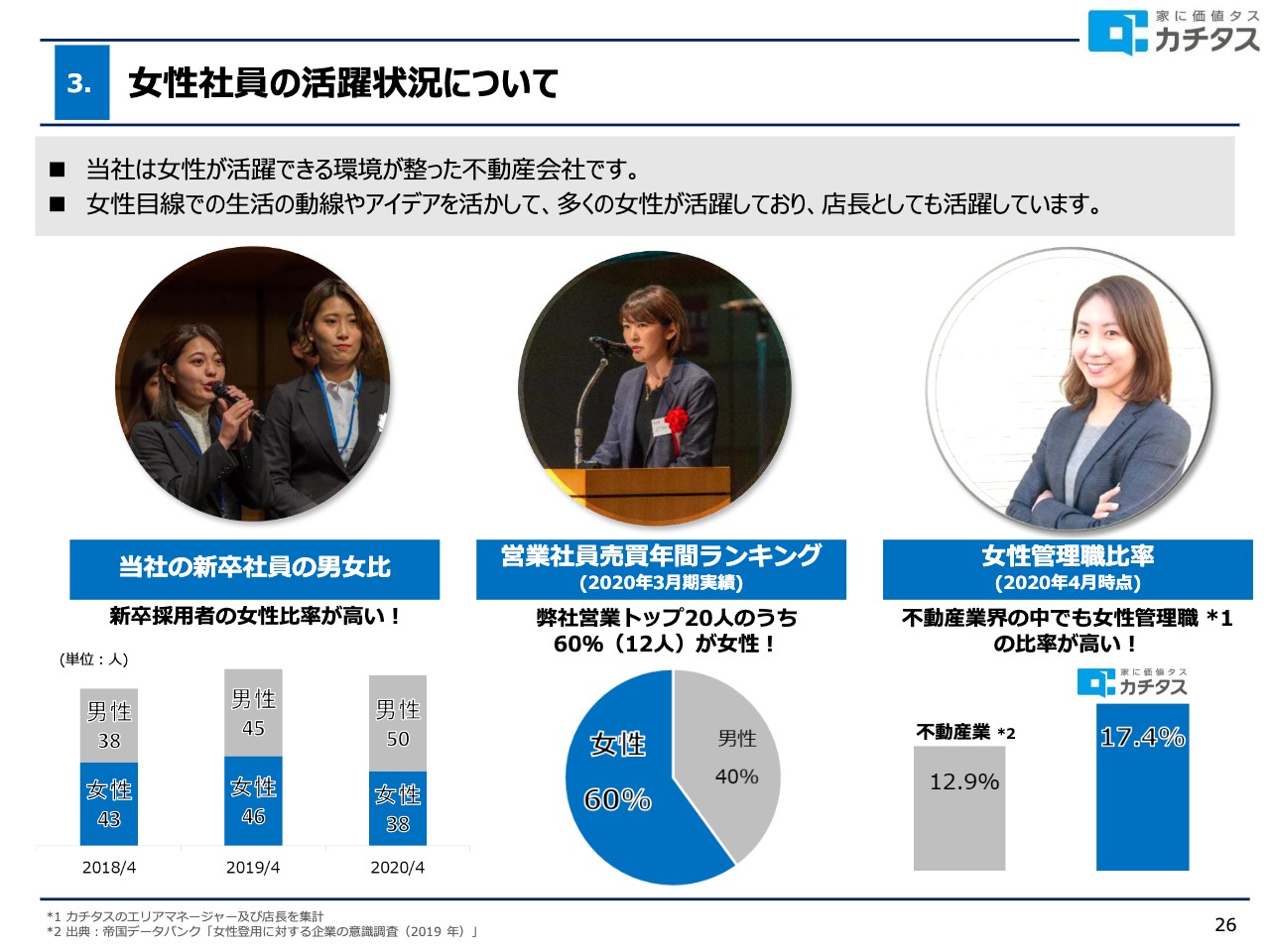

3. 女性社員の活躍状況について

26ページ目に今回新しく女性社員の活躍を加えています。当社は、女性が活躍できる環境が整っている不動産会社だと自負しています。

リフォームですので、女性目線での生活の動線とかアイデアを生かして多くの女性が活躍しており、また店長といった管理職としても活躍をされています。当社の新卒社員の男女比、左下のところを見ていただくと、半分以上が女性になっていることがわかりますし、採用の応募のうち60パーセントから70パーセントが女性になっています。

また、中央のパイチャートを見ていただくと、営業社員の年間の成績優秀者のランキング、トップ20人を見てみますと、女性が12人と60パーセントを占めるかたちで、女性が非常に活躍している組織になっています。

女性の管理職の比率においても、不動産業界の平均が12.9パーセントとなっているところ、カチタスでは17.1パーセントとなっており、今後もどんどんこの数字が伸びてくることを期待していますし、そのように後押ししていきたいと思っています。

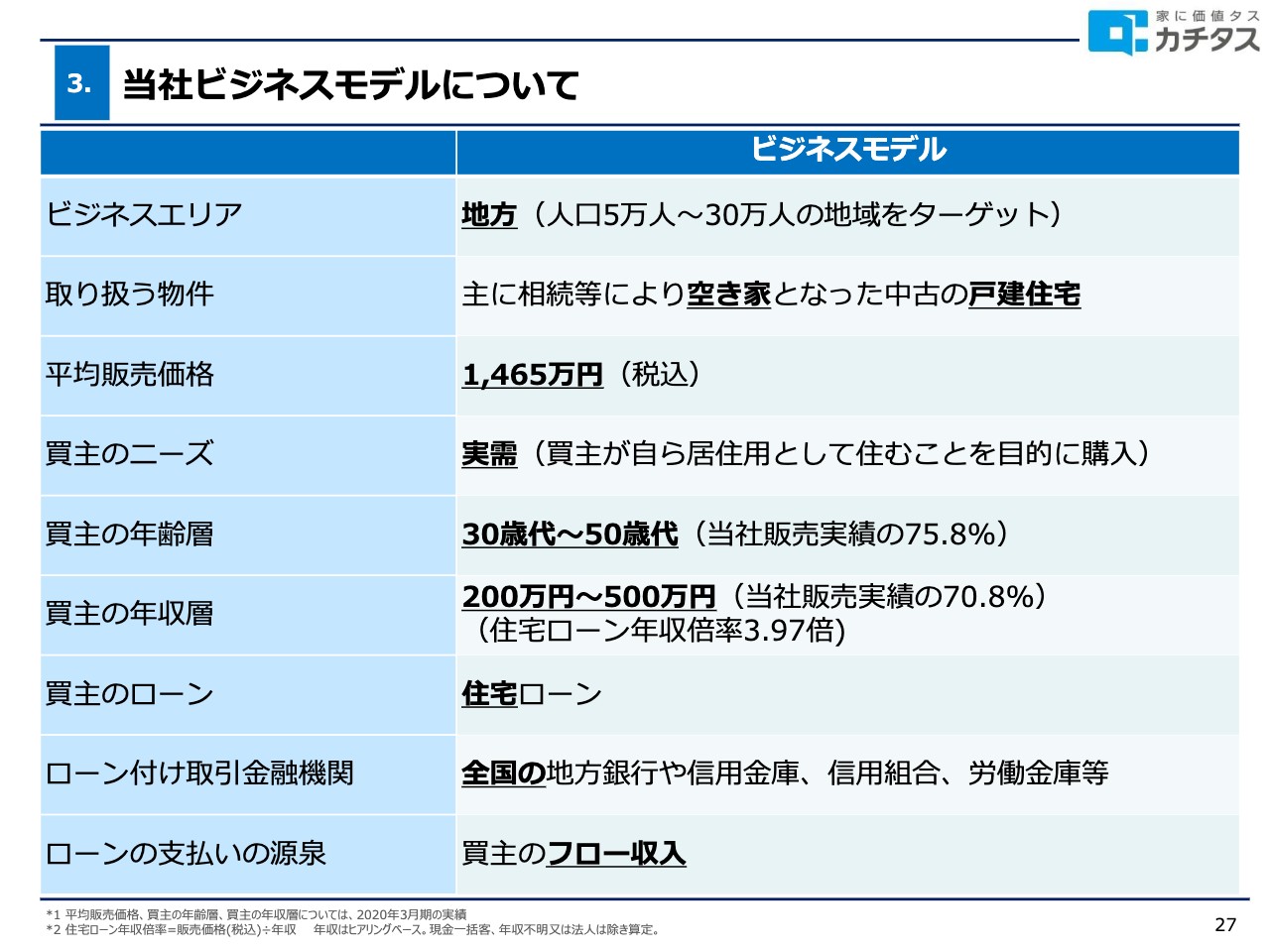

3. 当社ビジネスモデルについて

その他の資料については、特にアップデートはありませんので、後ほど時間のある時に参照していただければと思います。

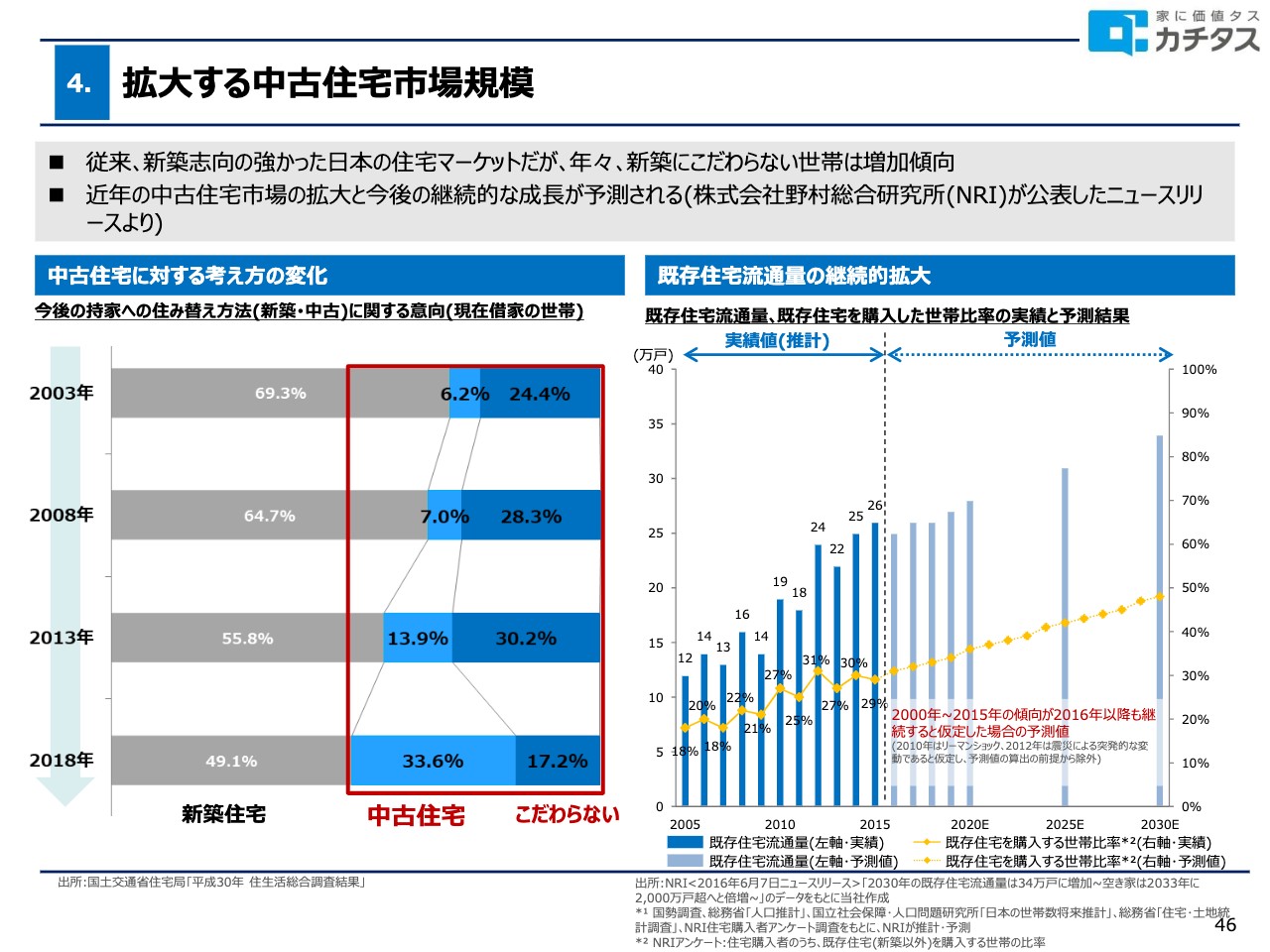

4. 拡大する中古住宅市場規模

最後に46ページ目をご覧ください。こちらは拡大をする中古住宅の市場規模で、データとしては数ヶ月前に発表されたデータではありますが、決算発表の場としては初めて共有するものです。

左のほうに中古住宅に対する考え方の変化が棒グラフで変化の推移が書いています。こちらは国土交通省の住宅局が5年に1回大規模に行なっている住生活の総合調査で、現在、賃貸や貸家にお住まいの世帯の方に、持ち家を持つとしたら新築がいいですか、中古住宅がいいですか、どちらにもこだわらないですかという質問を2013年から15年間にわたり行なっています。

2018年と書いていますが、実際に公表されたのは数ヶ月前です。今回特筆すべきは、今までは新築志向と言われていましたが、新築を求める割合が半分を切っているところが大きな変化を表していると思いますし、当社は、中古住宅が当たり前になっていき、流通が増えていくのを目指していくことに少しでもお役に立てていると思います。今後、ますますこの傾向は増えていくのではないかと期待をしているところです。

以上をもちまして、私から2020年3月期の決算の説明および今期の予算の説明とします。ありがとうございました。

新着ログ

「不動産業」のログ