大和ハウス工業、通期の売上・営業益・経常益は過去最高を記録 商業施設・事業施設事業が堅調

決算ハイライト

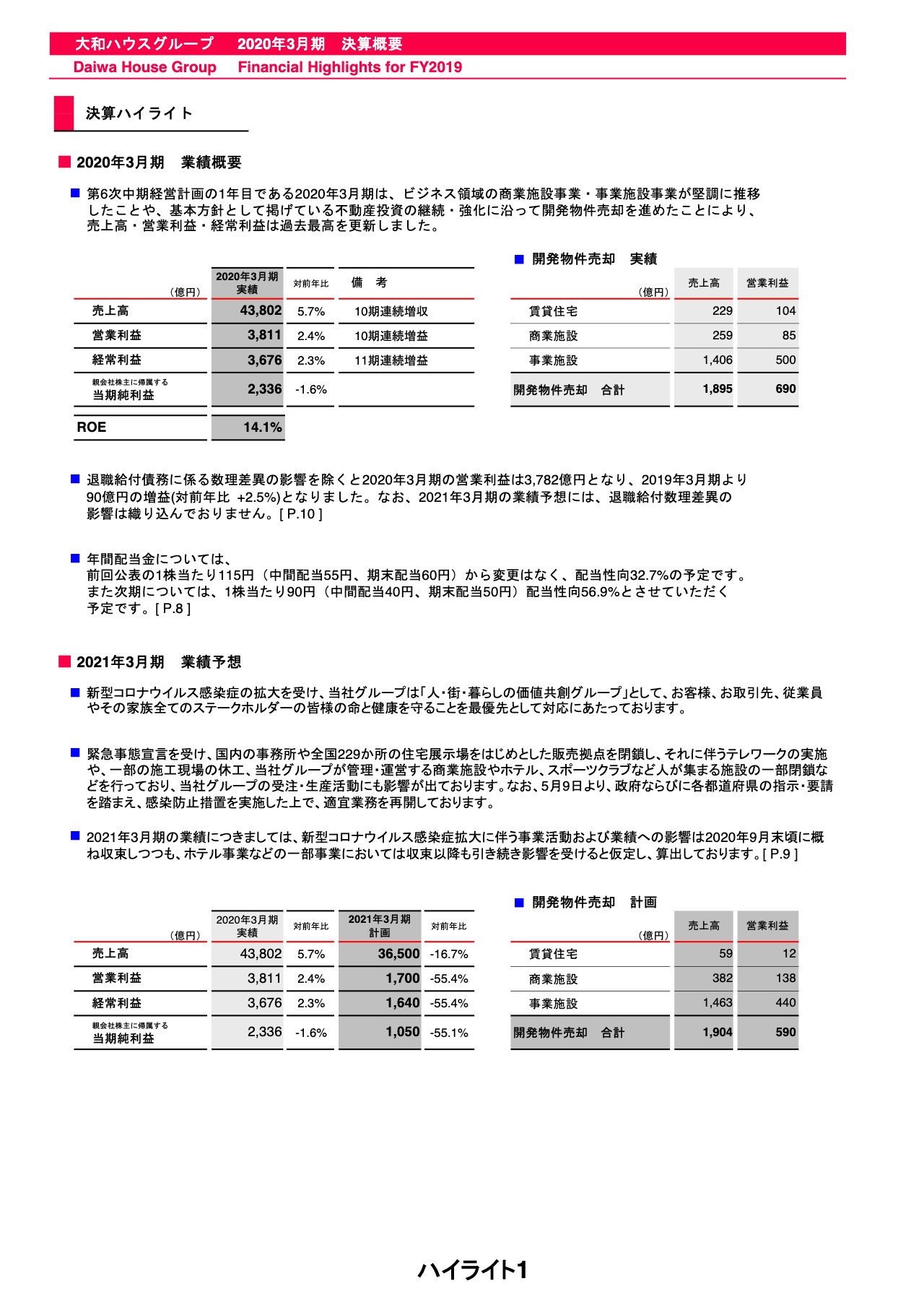

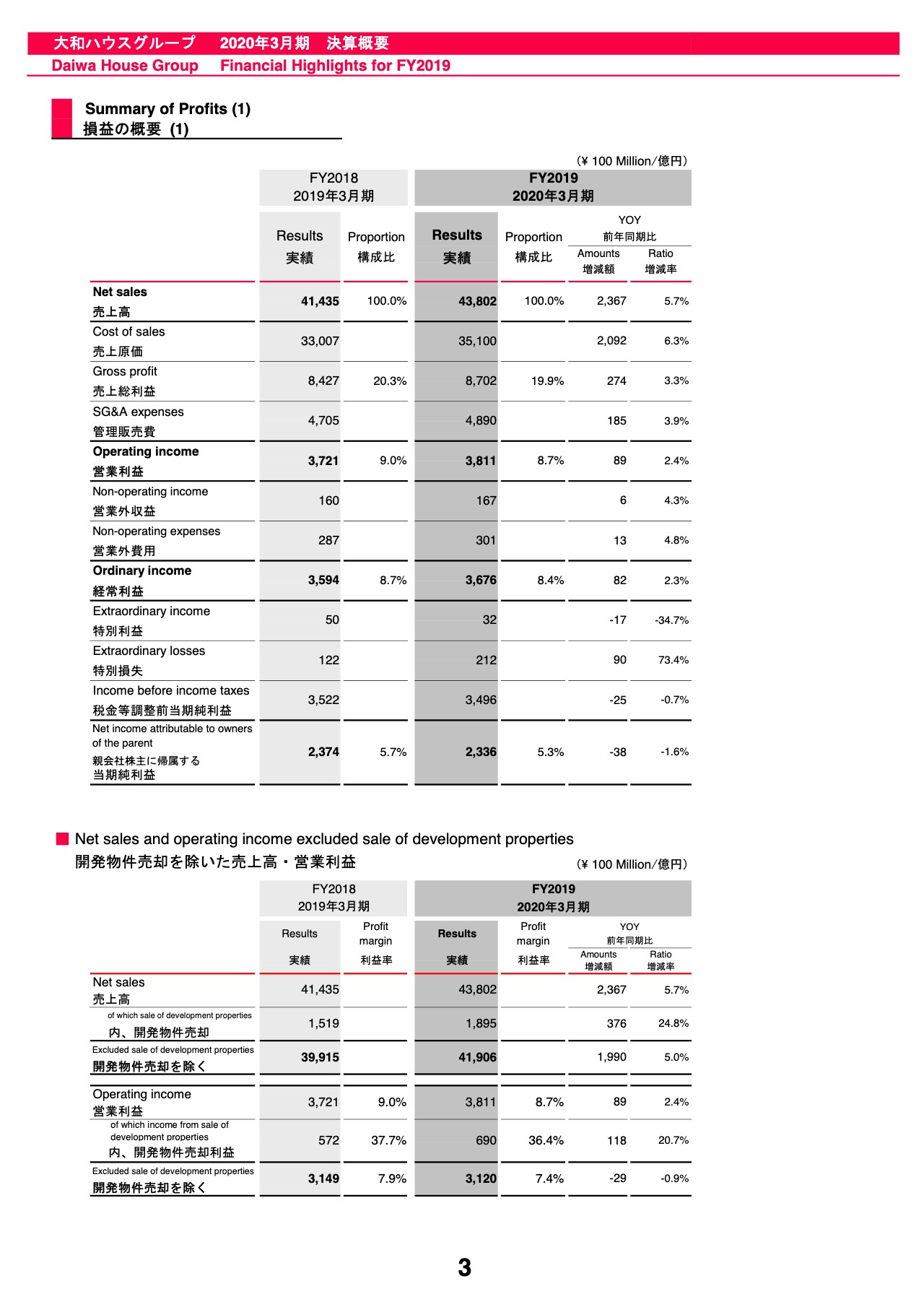

IR担当者:資料、2020年3月期、決算概要にもとづきご説明します。まず、ハイライトです。第6次中期経営計画の初年度である2020年3月期は、売上高は4兆3,802億円、前期比5.7パーセントの増収。営業利益は3,811億円、前期比2.4パーセントの増益。経常利益は3,676億円、前期比2.3パーセントの増益。親会社株主に帰属する当期純利益は2,336億円、前期比1.6パーセントの減益となりました。

商業施設事業、事業施設事業が堅調に推移したことや開発物件売却を進めたことにより、売上高、営業利益、経常利益は過去最高を記録しました。

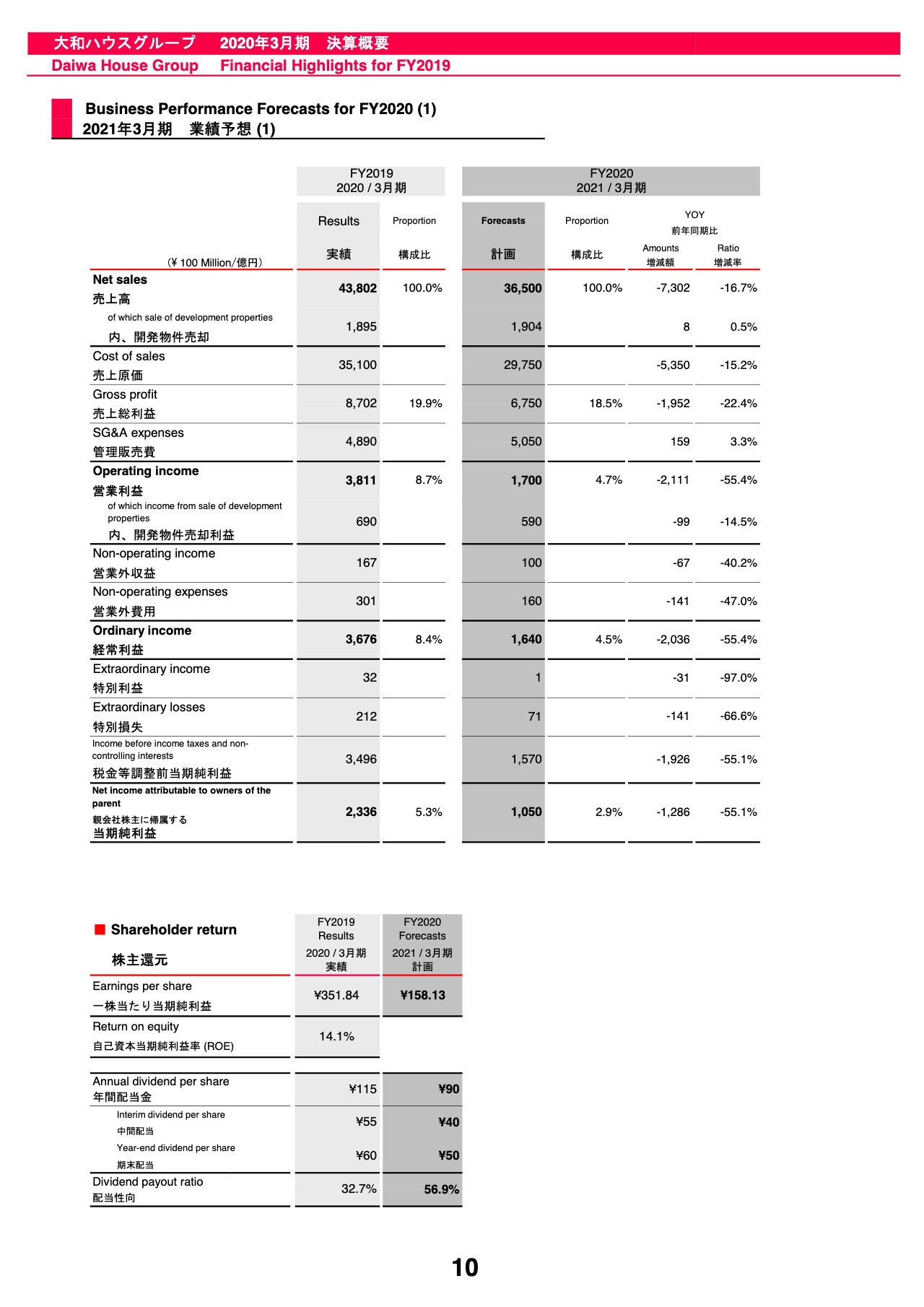

年間配当金については、前回公表の1株あたり115円から変更はなく、配当性向は32.7パーセントの予定です。なお、次期については1株あたり90円、配当性向は56.9パーセントとさせていただく予定です。

2021年3月期の業績予想は、新型コロナウイルス感染症拡大に伴う事業活動および業績への影響は2020年9月末ごろにおおむね収束しつつも、ホテル事業などの一部事業においては収束以降も引き続き影響を受けると仮定し、売上高は3兆6,500億円、営業利益は1,700億円、経常利益は1,640億円、親会社株主に帰属する当期純利益は1,050億円としています。

新型コロナウイルス感染症拡大の影響について

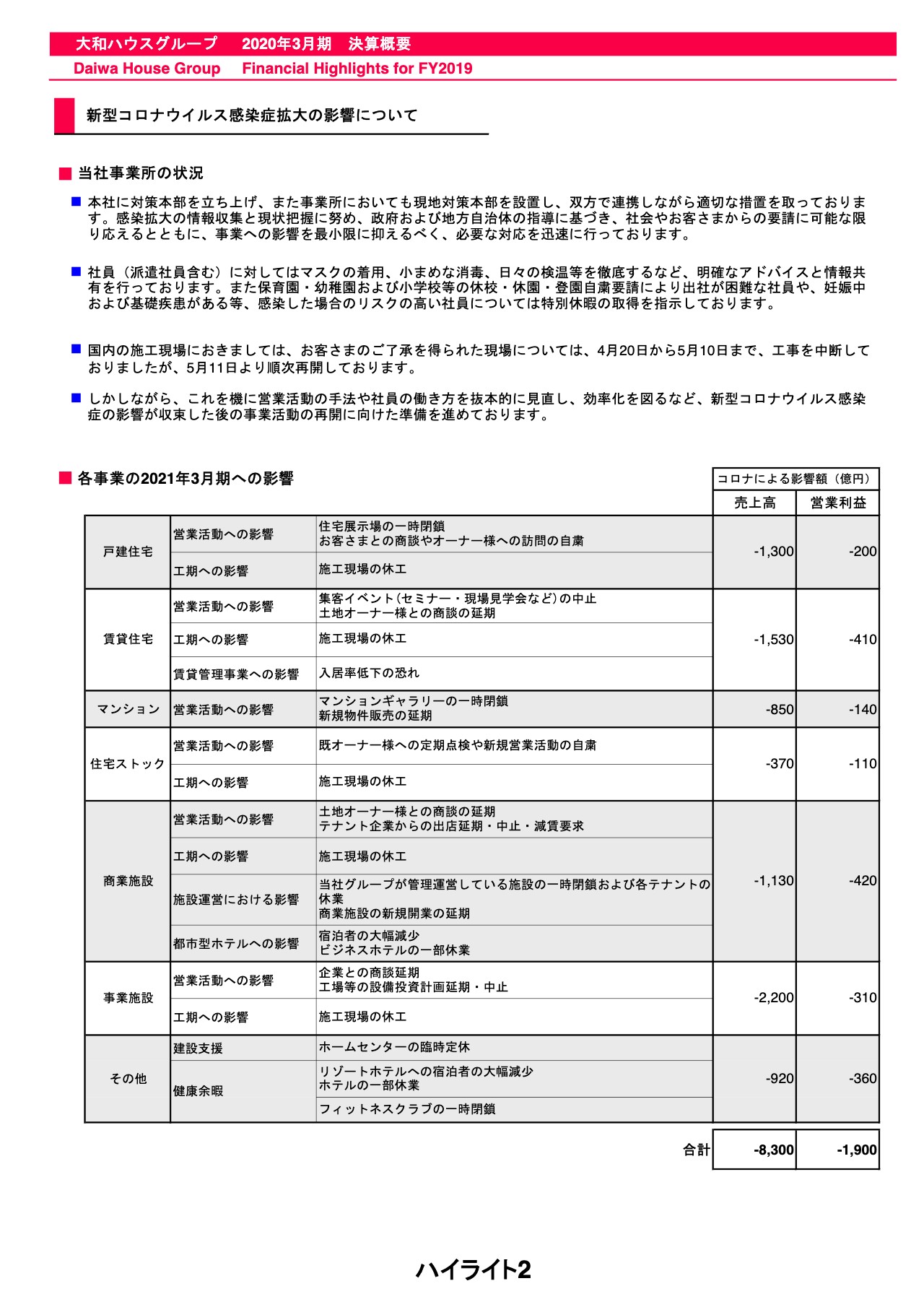

また、新型コロナウイルス感染症の拡大が2021年3月期の業績に与える影響として、売上高8,300億円の減収、営業利益1,900億円の減益を見通しています。各事業の影響額については、記載のとおりです。

決算概要 総括 (1)

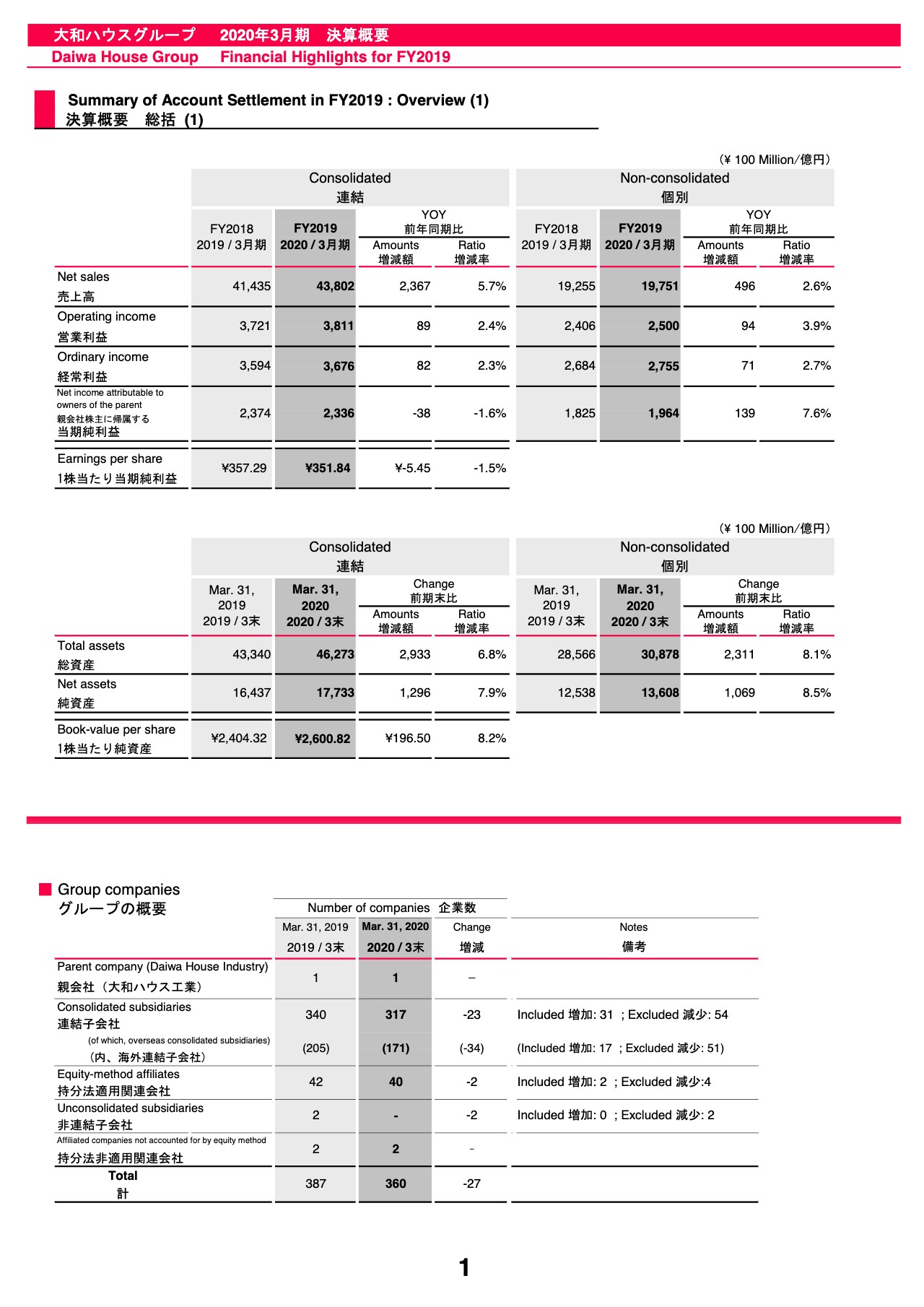

1ページです。上段、業績は先ほどお伝えしたとおりです。1株あたり当期純利益は351円84銭となり、前期比1.5パーセントの減少となりました。下段、グループ会社の概要です。2020年3月末は、グループ全体で360社となっています。

決算概要 総括 (2)

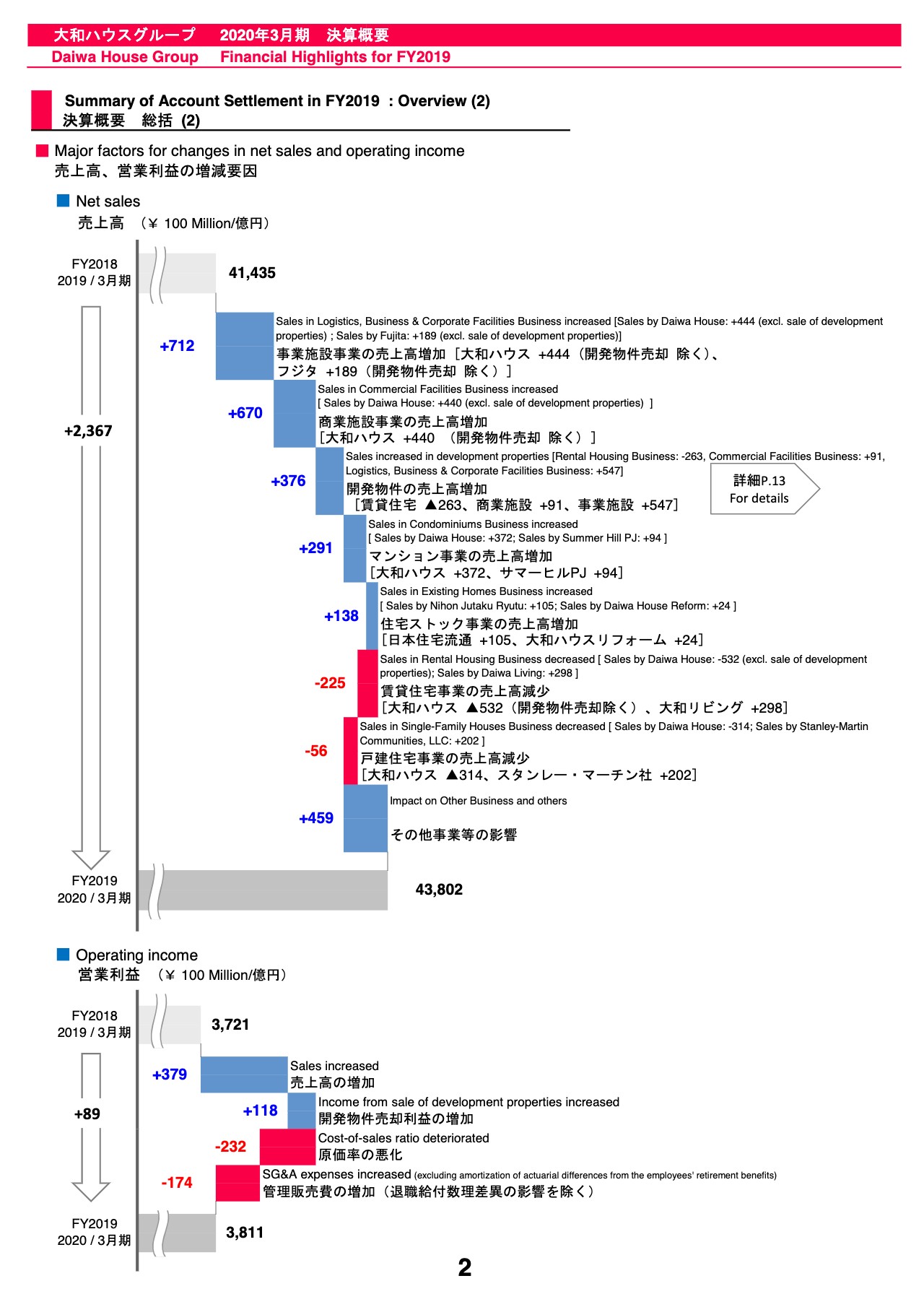

2ページは、売上高と営業利益について増収増益要因の分析です。上段、売上高の前期比2,367億円の増収要因を分析しています。主な要因は、事業施設事業で712億円、商業施設事業で670億円、開発物件売却の売上高で376億円、マンション事業で291億円、住宅ストック事業で138億円の増収となっています。

一方で、賃貸住宅事業は225億円、戸建住宅事業は56億円の減収となっています。また、その他事業等の影響について主な内訳は、環境エネルギー事業で276億円、建設支援で178億円の増収などとなっています。

下段は、営業利益の前期比89億円の増益要因です。主な要因は、売上高の増加により379億円、開発物件売却利益の増加であり、118億円の増益となっています。

一方、開発物件売却を除いた原価率が0.5ポイント悪化しており、232億円の減益。また、販管費は174億円増加しています。

損益の概要 (1)

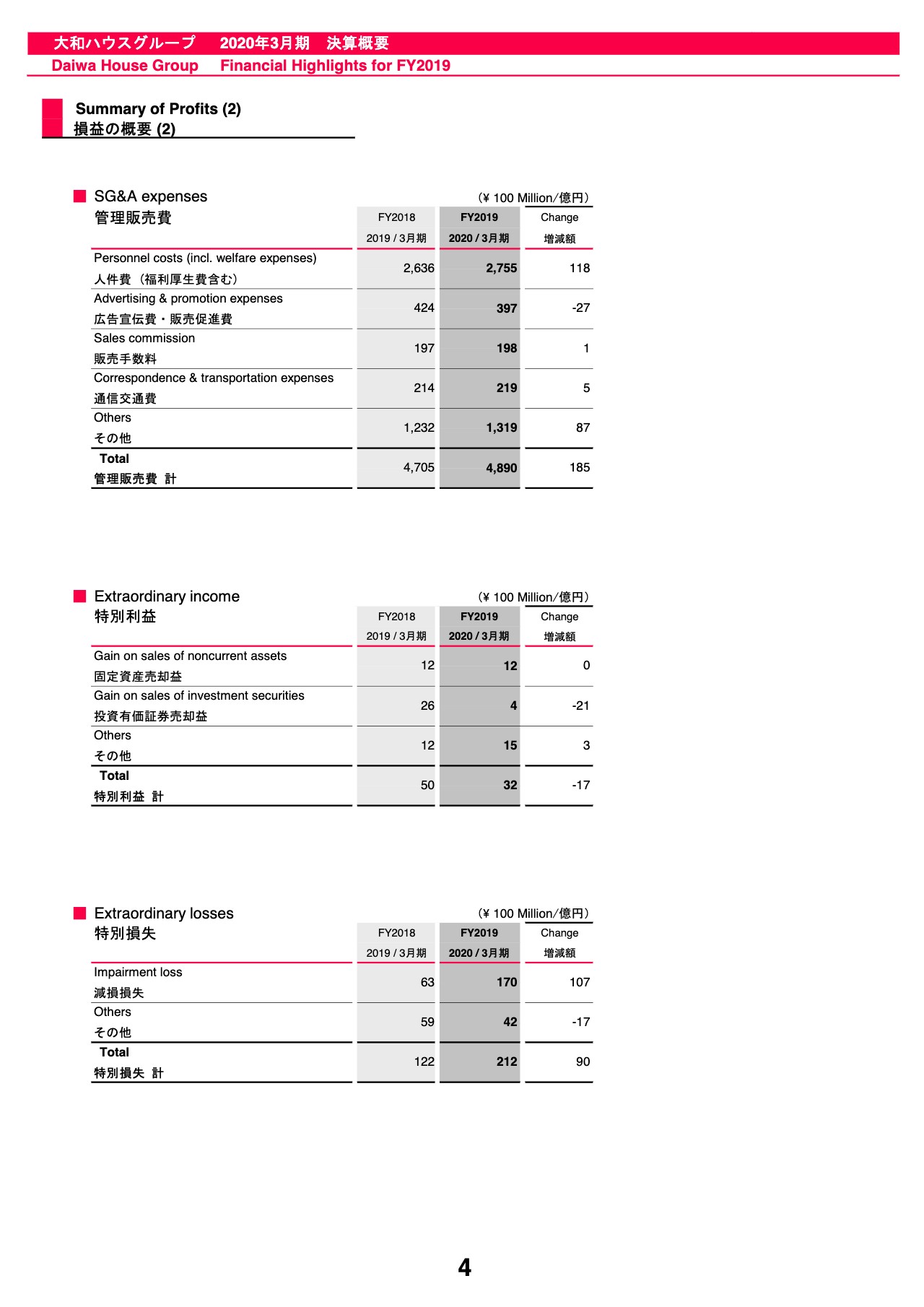

損益の概要 (2)

3ページ、4ページは損益の概要です。数字は先ほどご説明したとおりです。営業利益率は9パーセントから8.7パーセントと、0.3ポイント悪化しています。なお、売上高の増加に寄与した主な会社は、大和ハウス単体が前期比496億円、大和リビンググループが298億円、スタンレー・マーチングループが202億円などとなっています。

また、営業利益の増加に寄与した主な会社は、大和ハウス単体が前期比78億円、大和リビンググループが61億円などとなっています。

4ページ下段、特別損失については170億円の減損損失を計上しています。

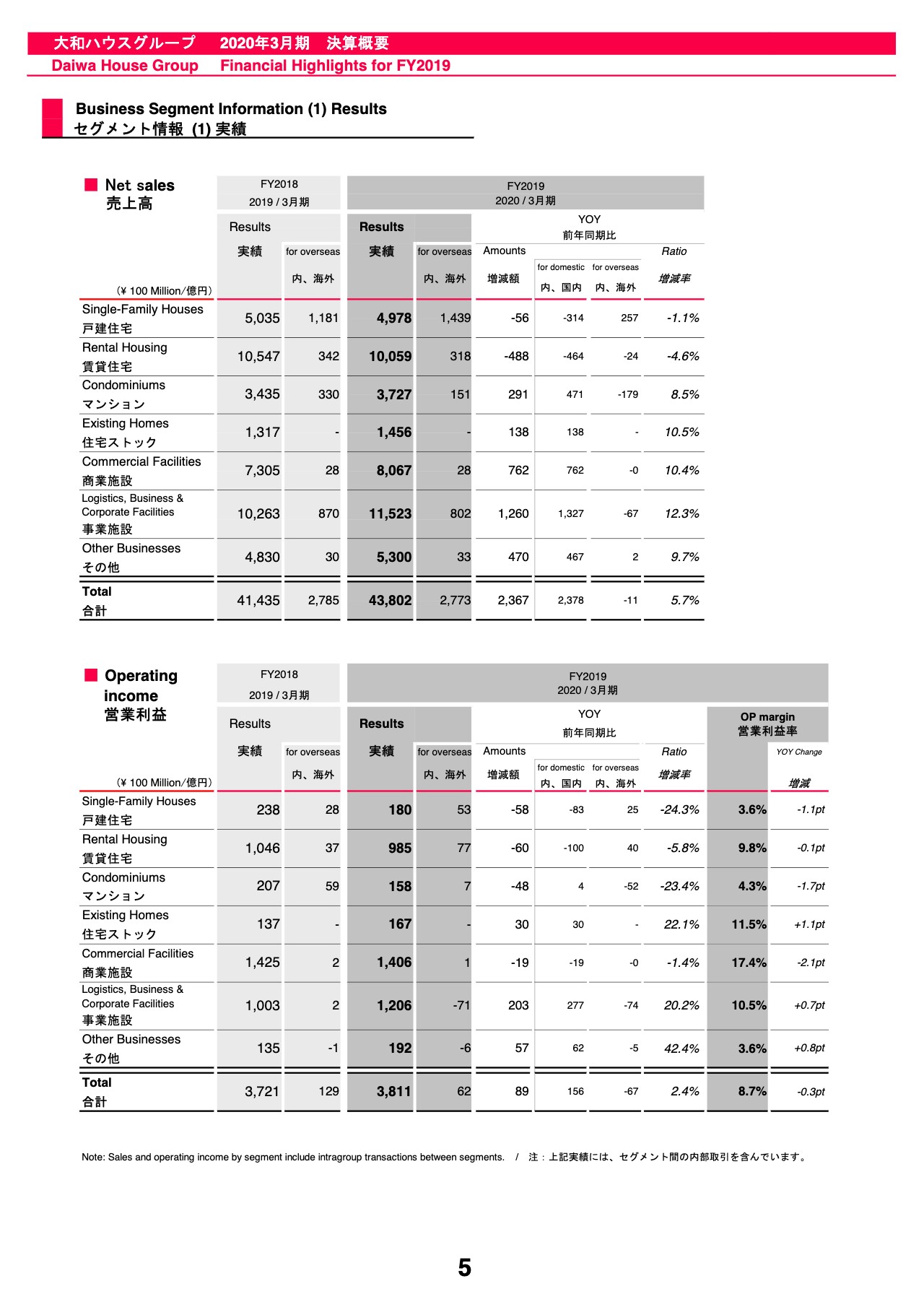

セグメント情報 (1) 実績

5ページは、セグメント情報です。上段は売上高、下段は営業利益の実績です。売上高については戸建住宅事業、賃貸住宅事業を除く各セグメントで増収。営業利益については、住宅ストック事業、事業施設事業、その他事業で増益となりました。

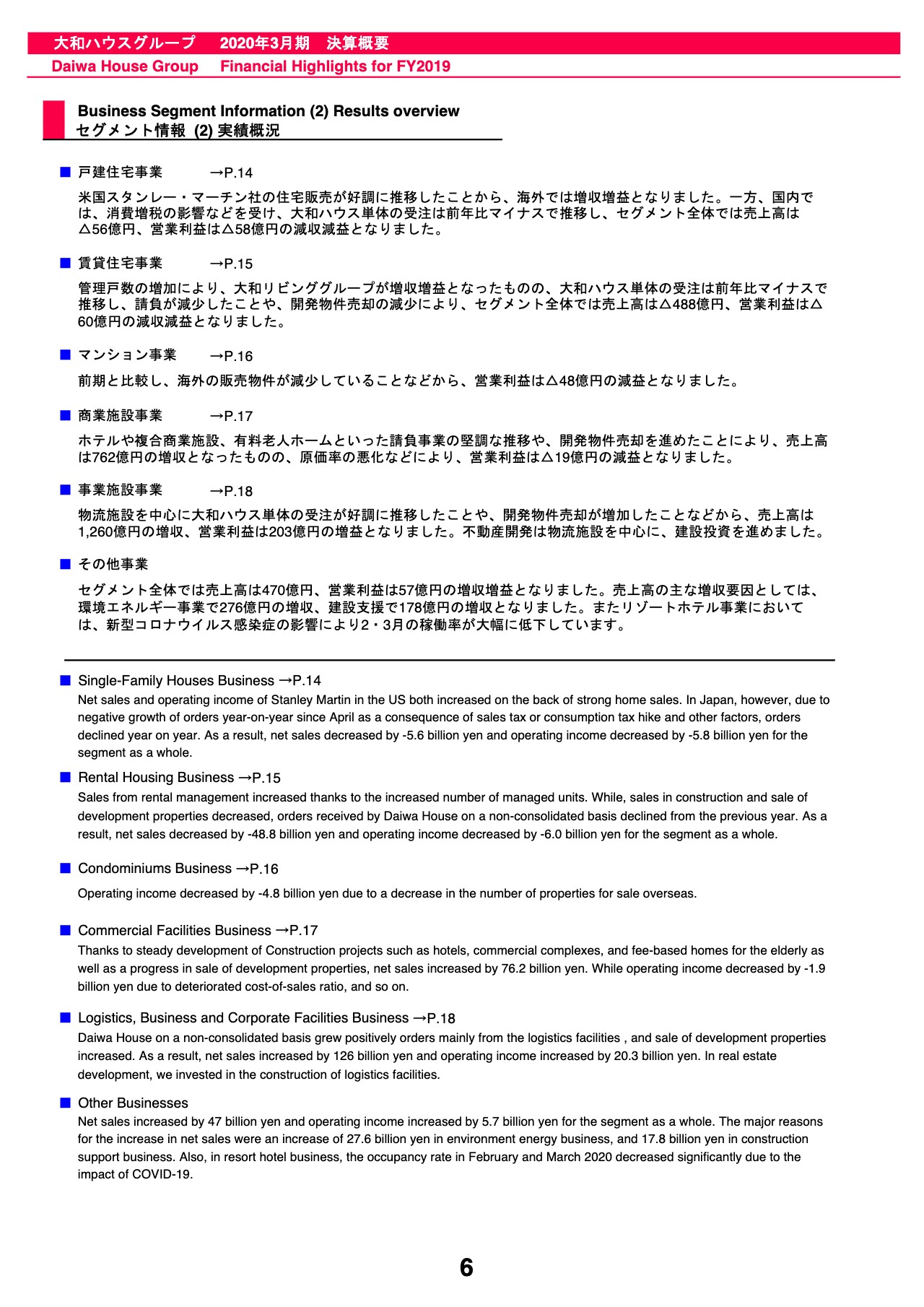

セグメント情報 (2) 実績概況

6ページは、各事業の概況をまとめています。のちほどご説明します。

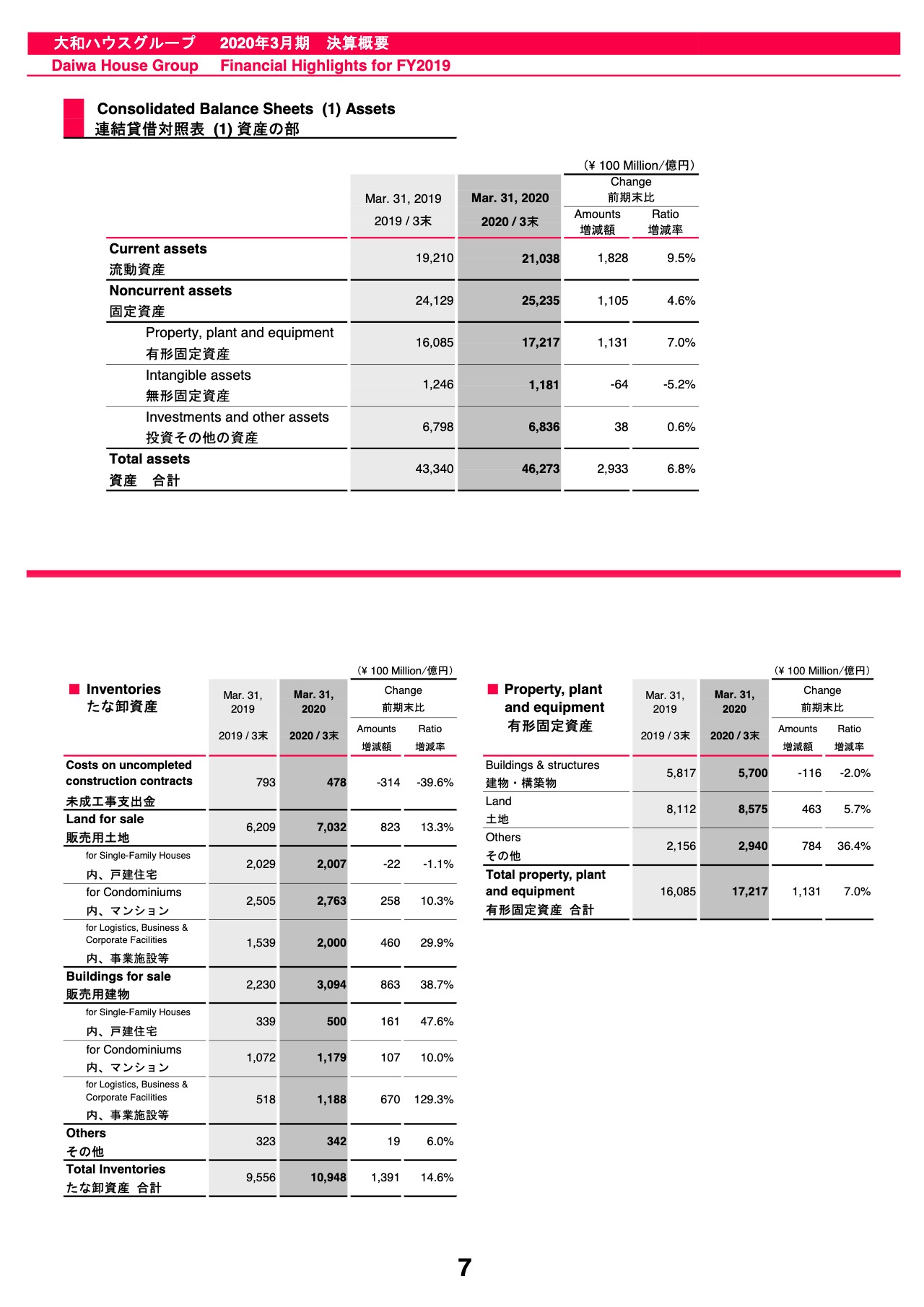

連結貸借対照表 (1) 資産の部

続いて、貸借対照表をご説明します。7ページ上段の表をご覧ください。資産は2019年3月末より、2,933億円増加し、4兆6,273億円となりました。

流動資産は1,828億円増加し、2兆1,038億円となりました。主に、たな卸資産の増加によるものです。

固定資産は、1,105億円増加し、2兆5,235億円となりました。

下段左、たな卸資産は1,391億円増加し、1兆948億円となりました。下段右、有形固定資産は不動産開発投資が進んだことなどにより、1,131億円増加しています。

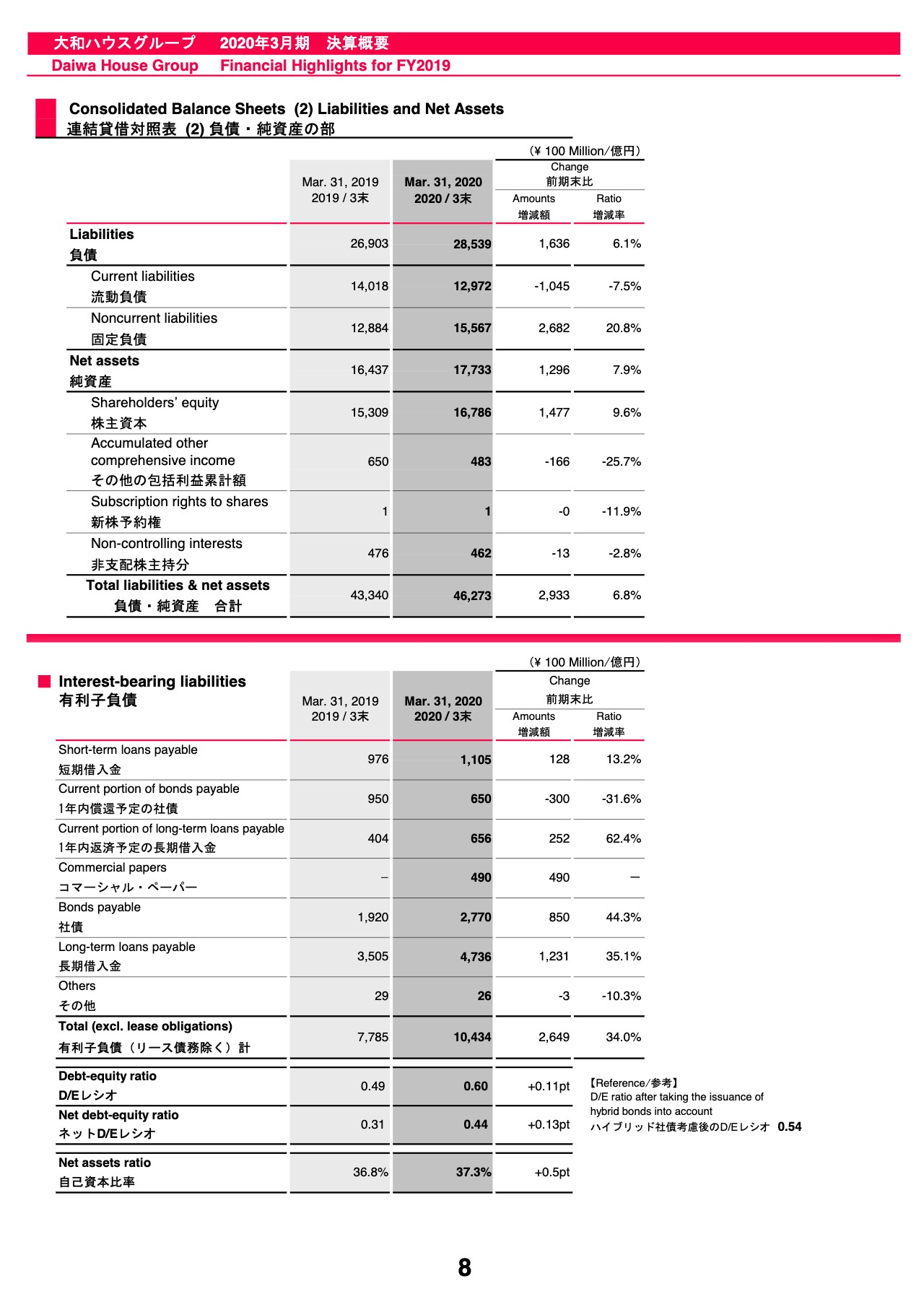

連結貸借対照表 (2) 負債・純資産の部

8ページは負債と純資産です。負債は2019年3月末より、1,636億円増加し、2兆8,539億円となりました。純資産は1,296億円増加し、1兆7,733億円となりました。

下段、有利子負債については、2,649億円増加し、2020年3月末は1兆434億円となりました。また、D/Eレシオは0.6倍、ハイブリッド社債の資本性考慮後は0.54倍となりました。

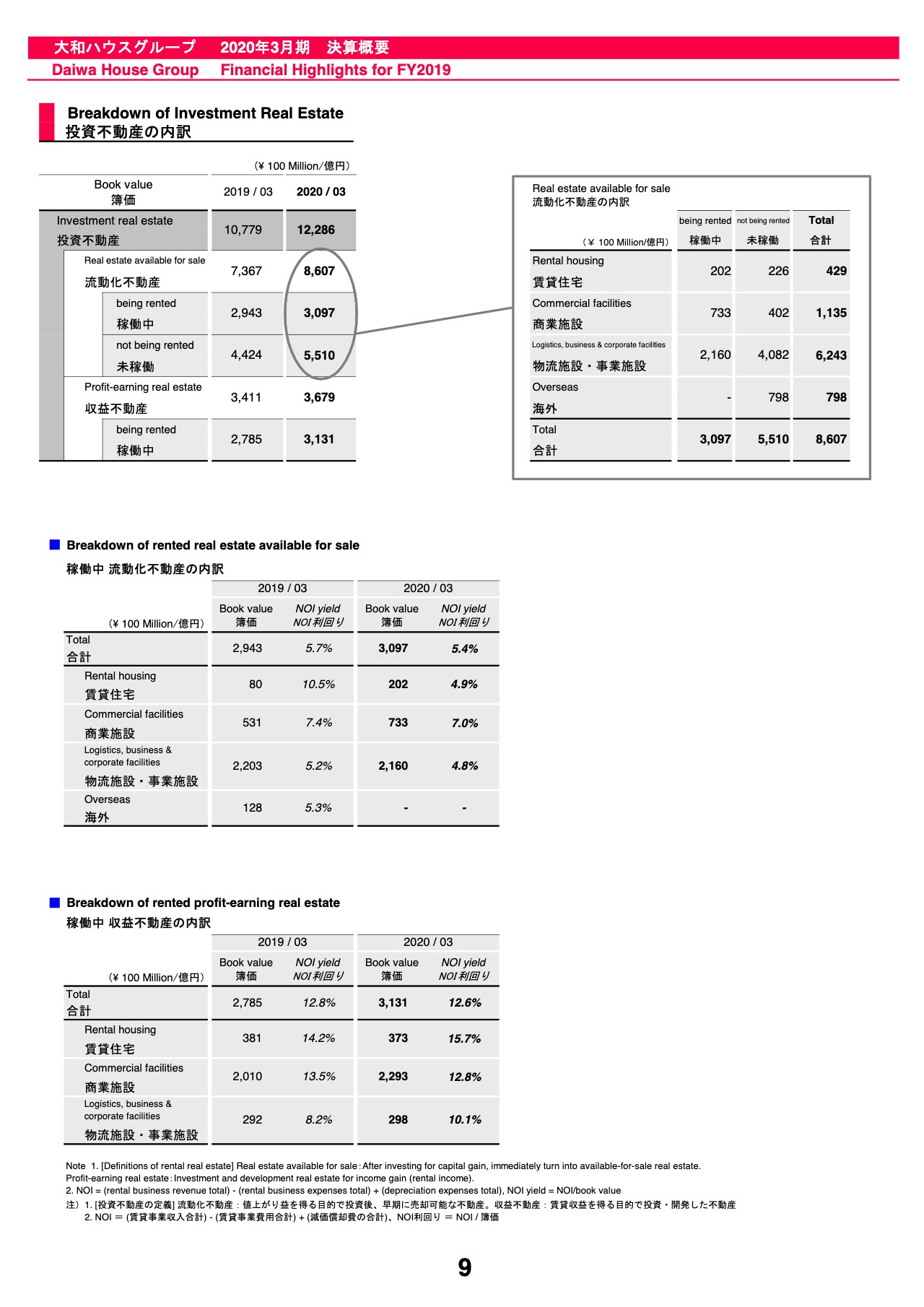

投資不動産の内訳

9ページは投資不動産の内訳です。投資不動産は2019年3月末が1兆779億円、2020年3月末は1兆2,286億円となり、1,507億円増加しました。

流動化不動産については、8,607億円、うち稼働中の不動産が3,097億円、未稼働が5,510億円となっています。

収益不動産については3,679億円、うち稼働中の不動産が3,131億円となっています。

右上段は流動化不動産の施設別の内訳です。物流施設が6,243億円と、引き続き投資の中心となっています。

下段は、稼働中の流動化不動産および収益不動産の内訳、NOI利回りを記載しています。流動化不動産については、NOI利回り5.4パーセントと、2019年3月末より0.3ポイント悪化しています。収益不動産については、NOI利回り12.6パーセントと、2019年3月末より0.2ポイント悪化しています。

2021年3月期 業績予想 (1)

10ページは、2021年3月期、通期の業績予想です。業績は冒頭ハイライトにてご説明したとおりです。

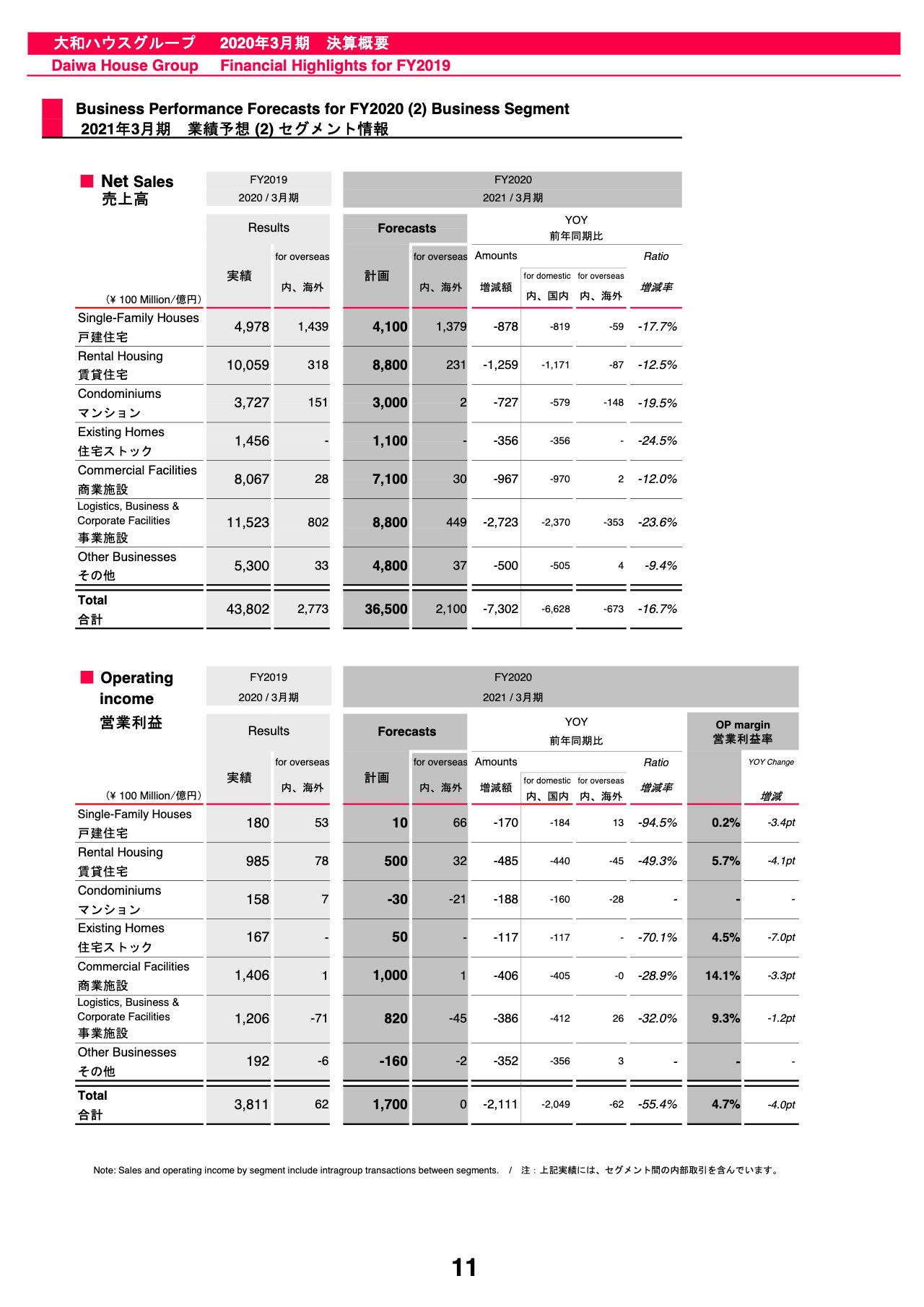

2021年3月期 業績予想 (2) セグメント情報

11ページは通期の業績予想をセグメント別にお示ししています。

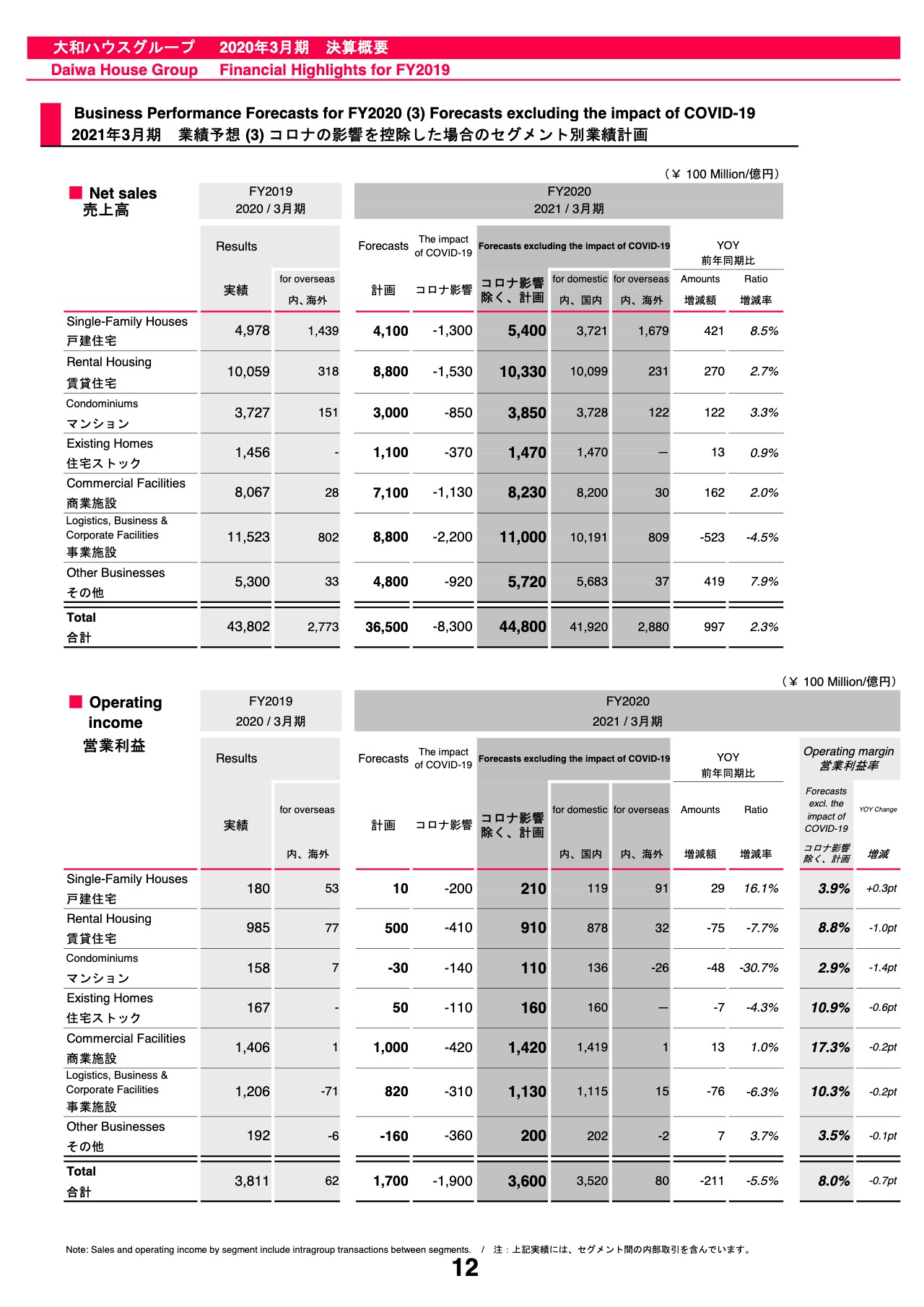

2021年3月期 業績予想 (3) コロナの影響を控除した場合のセグメント別業績計画

12ページは新型コロナウイルス感染症の影響額をセグメント別に記載しています。新型コロナウイルス感染症の影響を考慮した場合、2021年3月期の業績予想は、売上高997億円の増収、営業利益211億円の減益となります。

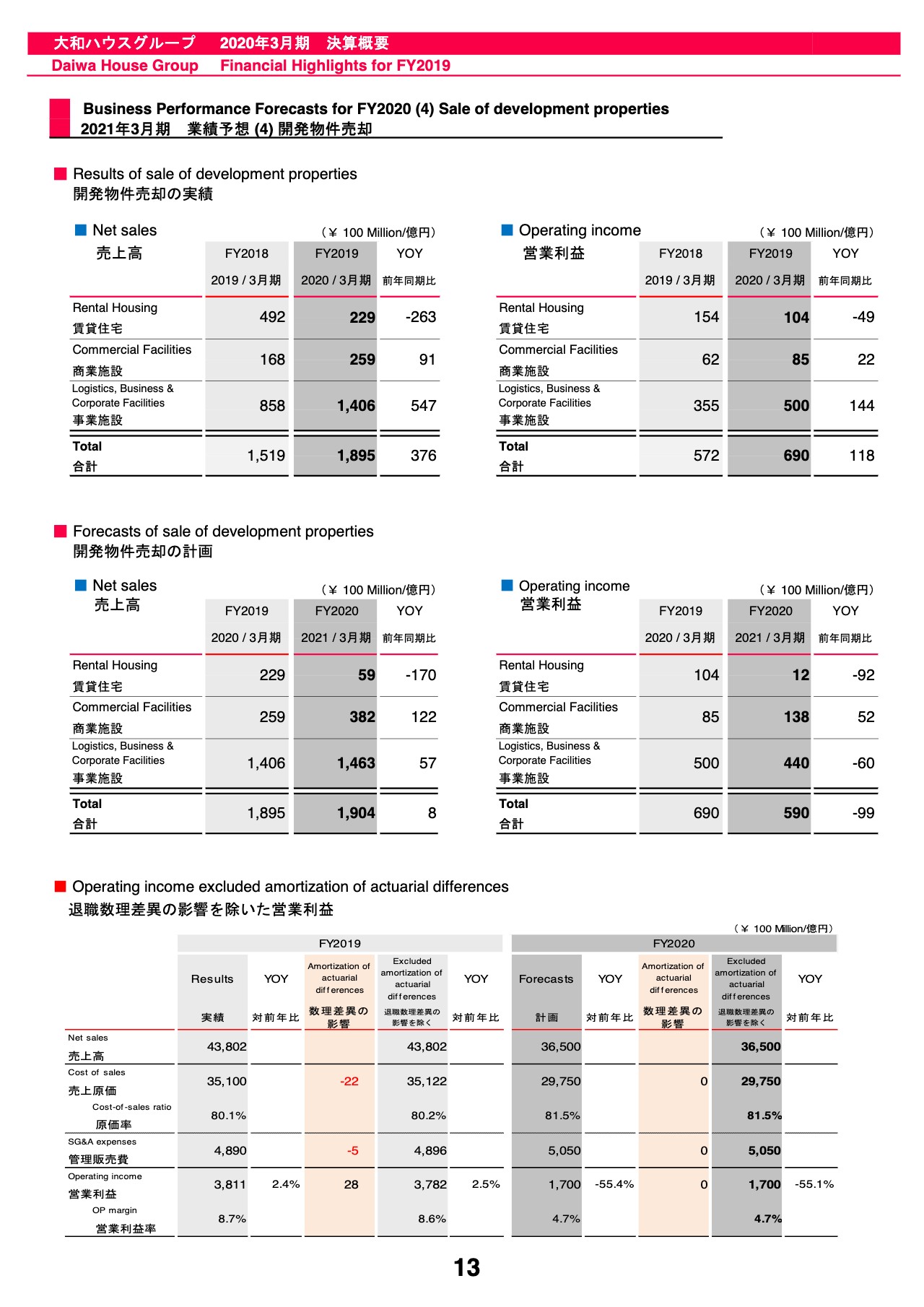

2021年3月期 業績予想 (4) 開発物件売却

13ページは、開発物件売却の実績および通期計画を記載しています。2021年3月期は、売上高1,904億円、営業利益590億円を計画しています。

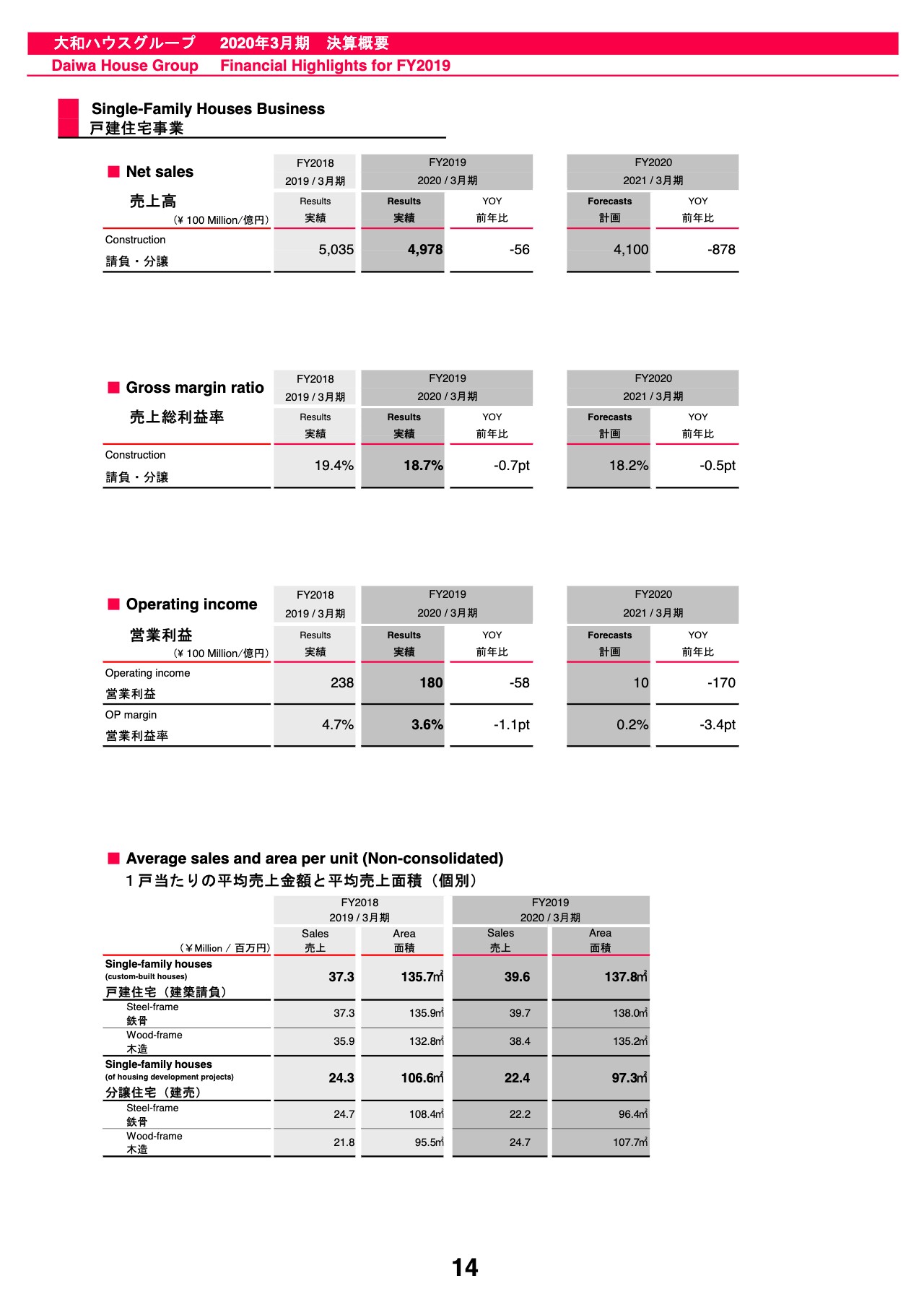

戸建住宅事業

14ページからは各セグメントの実績についてご説明します。まず、戸建住宅事業です。アメリカ、スタンレー・マーチン社では住宅販売が好調に推移し、増収増益となりました。

一方、国内では消費増税の営業などを受け、2019年4月以降受注が前年比マイナスで推移していることもあり、大和ハウス単体では売上高は314億円の減収。営業利益は88億円の減益となりました。セグメント全体では、売上高は56億円の減収、営業利益は58億円の減益となりました。

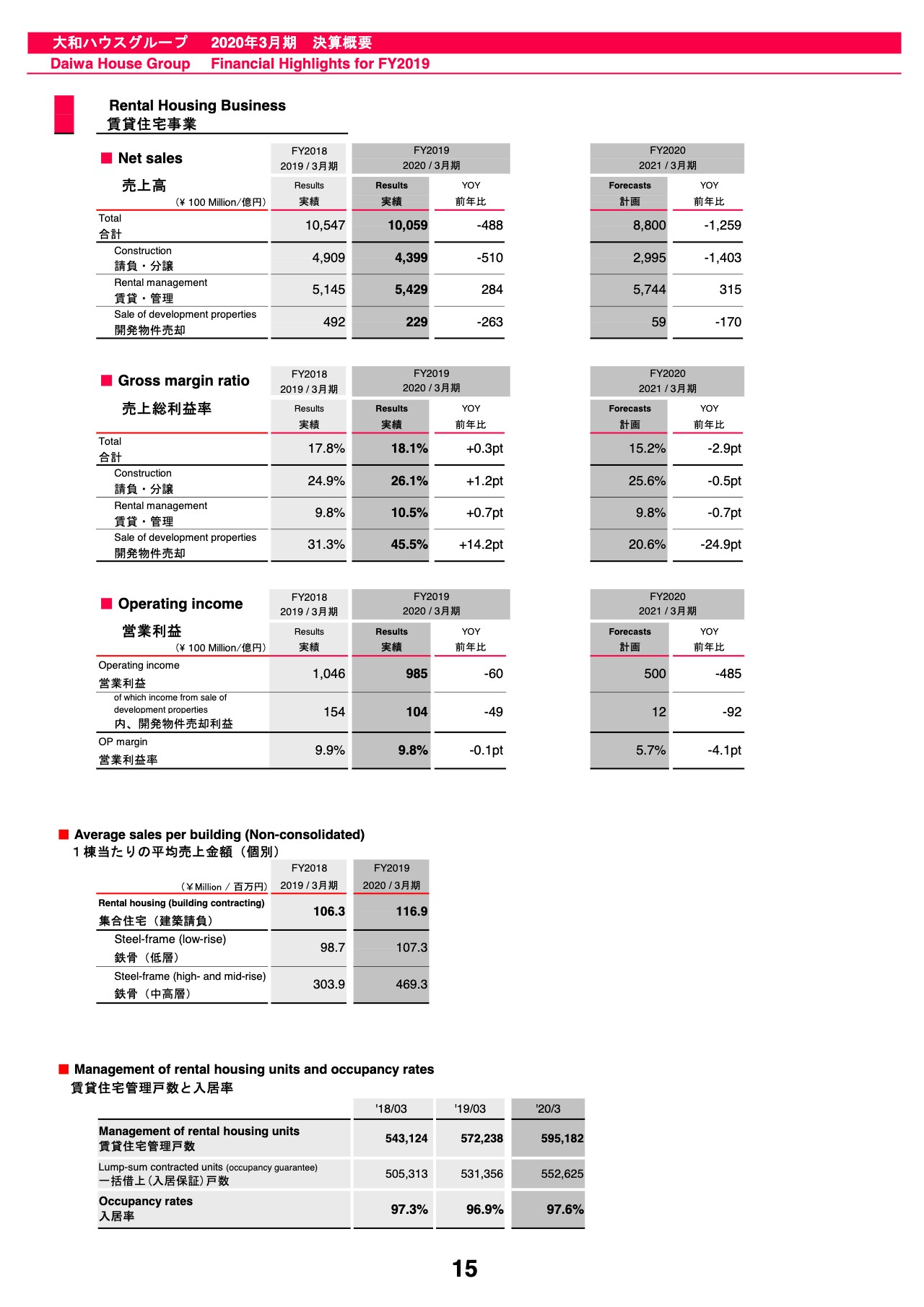

賃貸住宅事業

15ページは賃貸住宅事業です。管理戸数の増加により、賃貸・管理の売上高は284億円の増収となったものの、請負および開発物件売却の減少により、セグメント全体では売上高は488億円の減収。営業利益は60億円の減益となりました。

下段は、賃貸住宅の管理戸数と入居率です。管理戸数は59万5,000戸となり、そのうち一括借上げ55万2,000戸に対する2020年3月末の入居率は97.6パーセントとなっており、昨年から0.7ポイント改善しました。

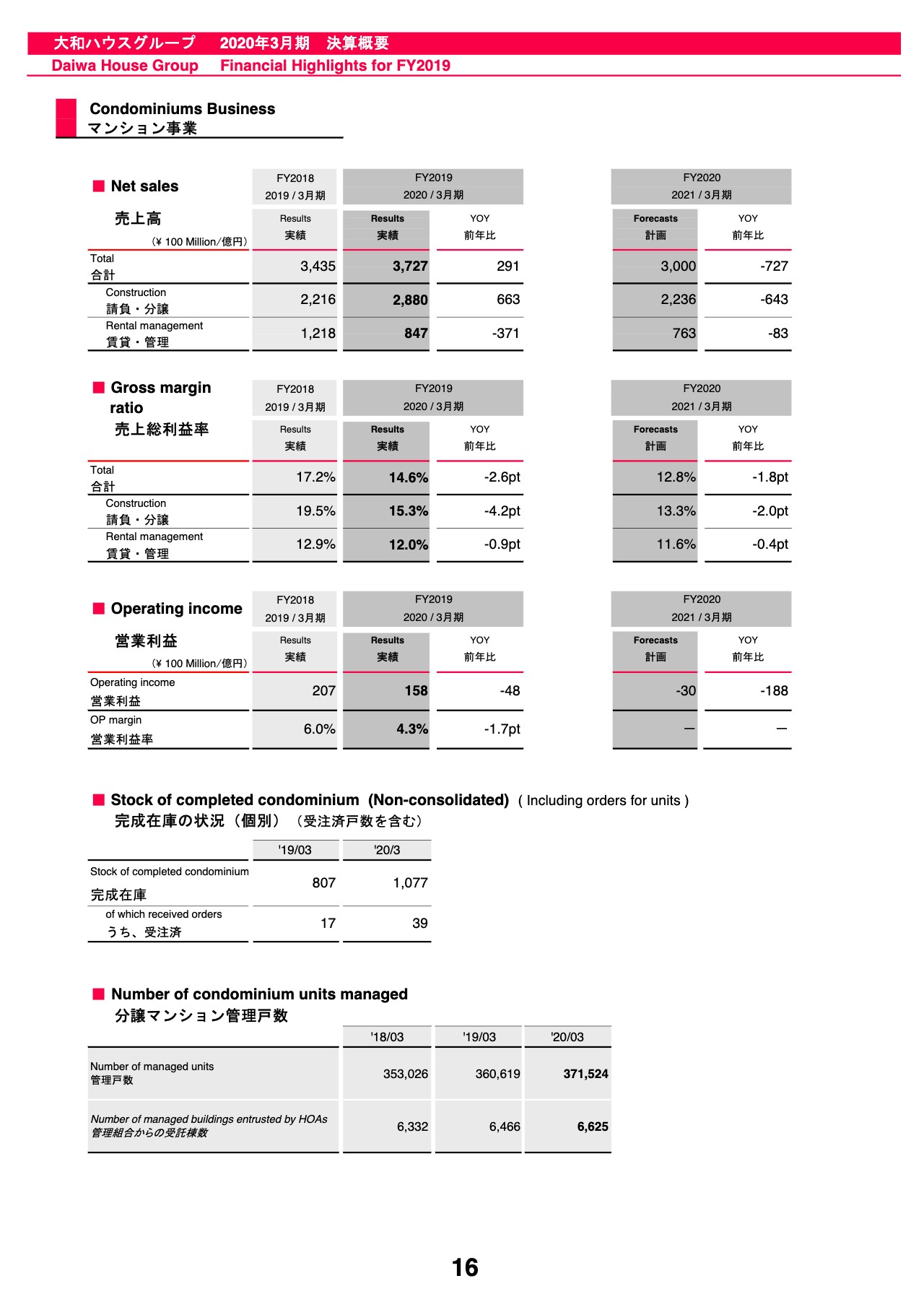

マンション事業

16ページはマンション事業です。前期と比較し、海外の販売物件が減少したことなどから営業利益は48億円の減益となりました。

下段は完成在庫の状況です。2020年3月末における大和ハウス単体の新築分譲マンションの完成在庫は1,077戸。うち39戸が受注済みです。

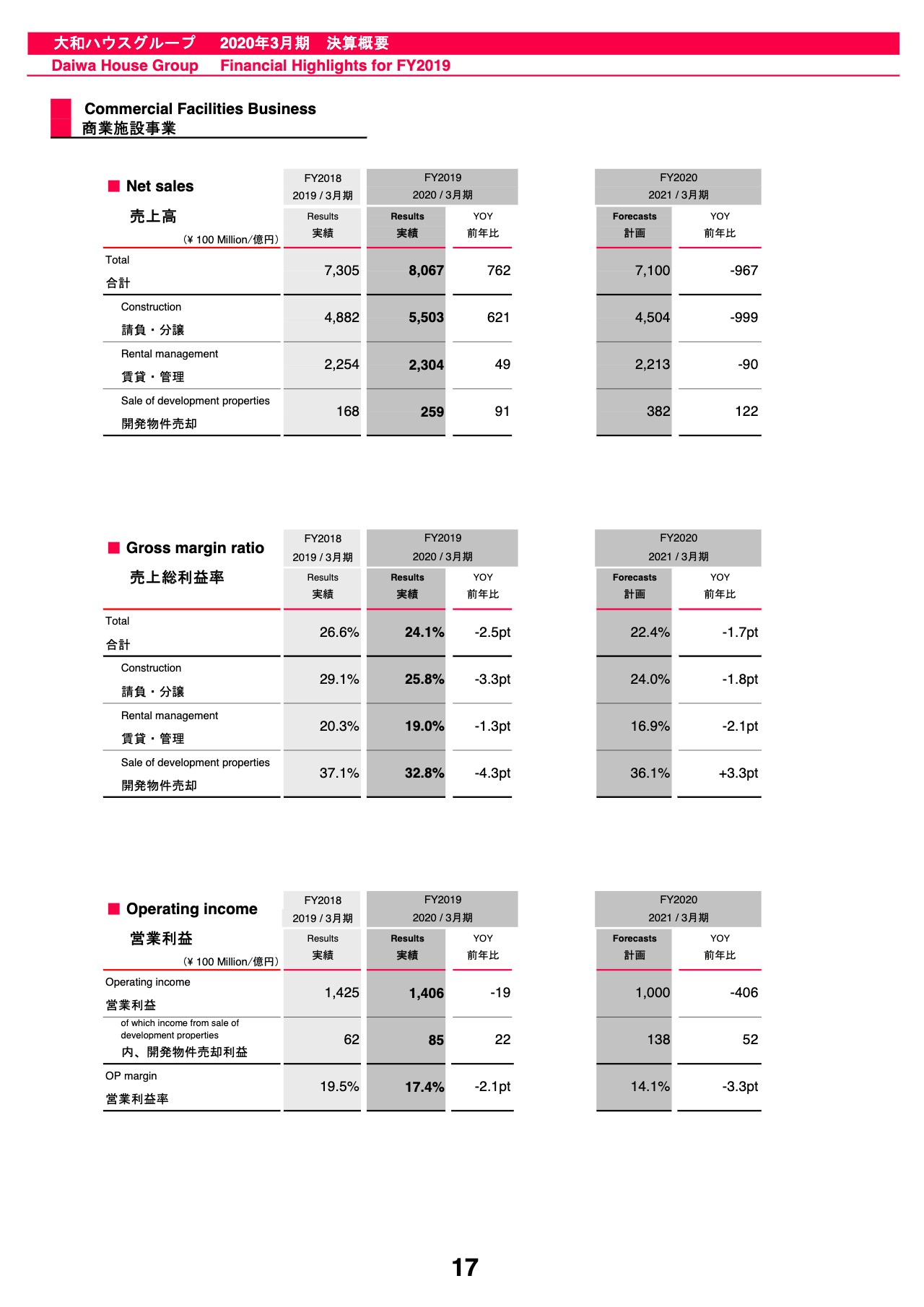

商業施設事業

17ページは商業施設事業です。ホテルや複合商業施設、有料老人ホームといった請負事業の堅調な推移や、開発物件売却を進めたことにより、売上高は762億円の増収となりました。しかし、原価率の悪化や都市型ホテル事業における2月および3月の稼働率悪化の影響などにより、営業利益は19億円の減益となりました。

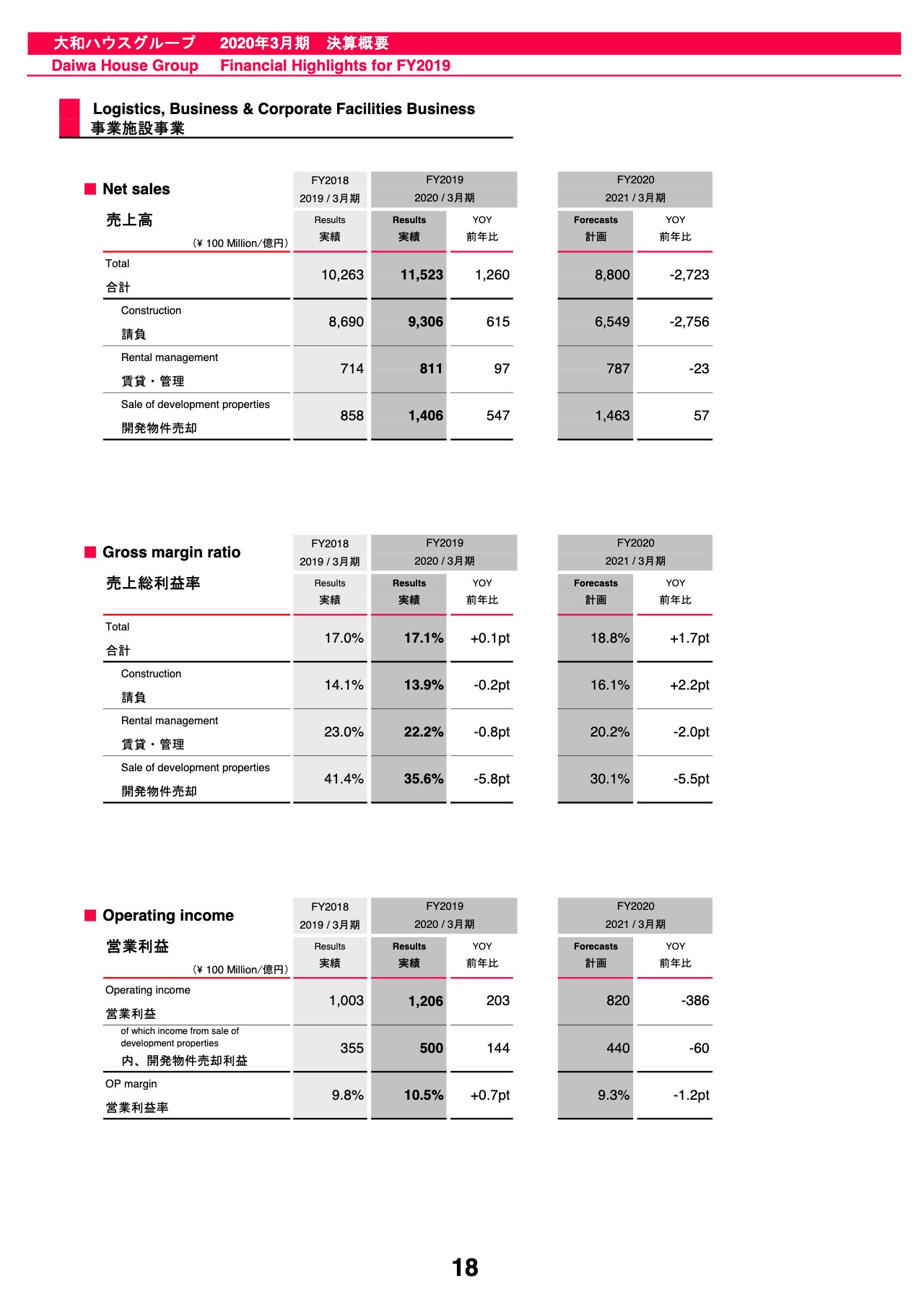

事業施設事業

18ページは事業施設事業です。物流施設を中心に、大和ハウス単体の受注が好調に推移したことや開発物件売却が増加したことなどから、売上高は1,260億円の増収、営業利益は203億円の増益となっています。

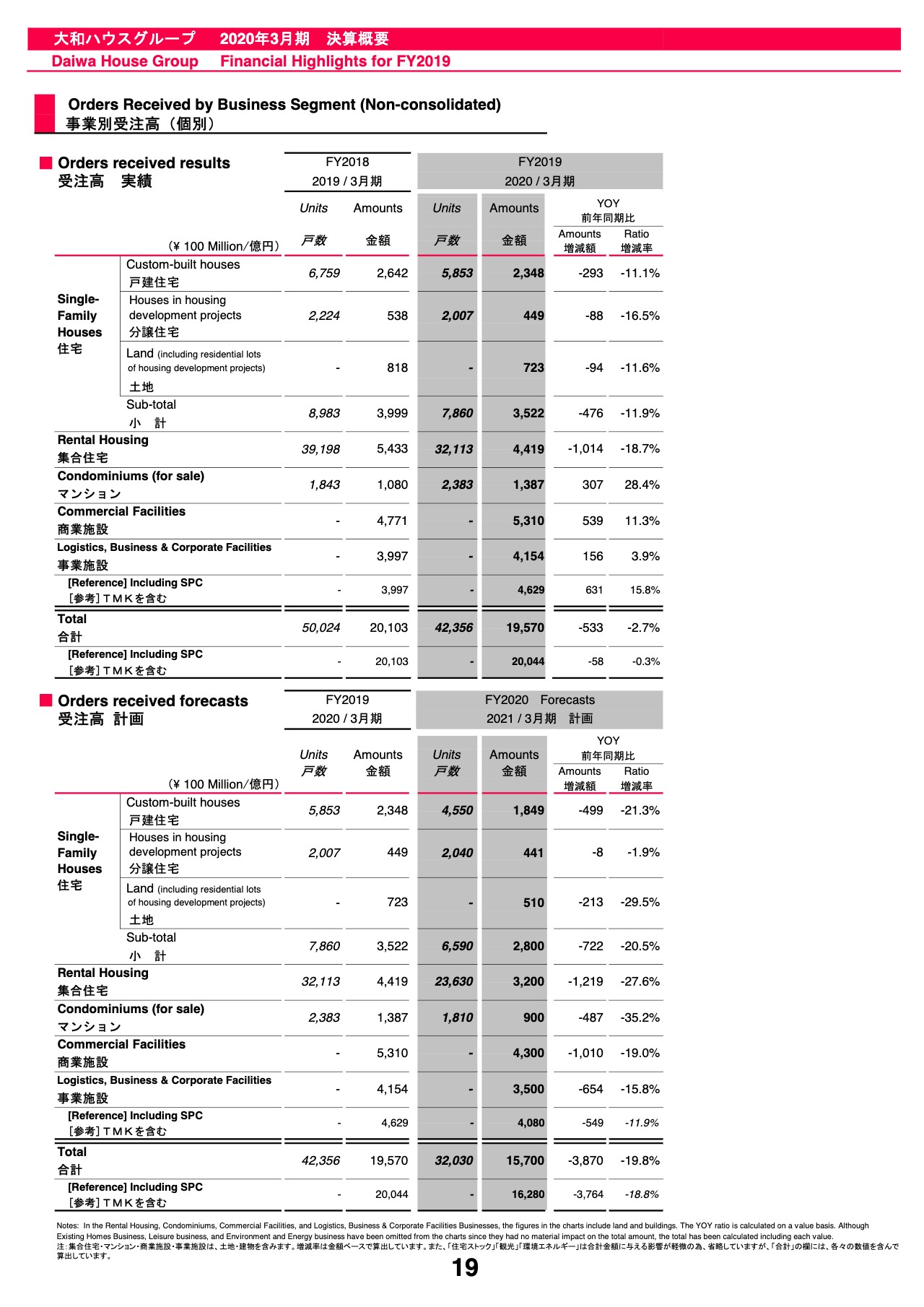

事業別受注高(個別)

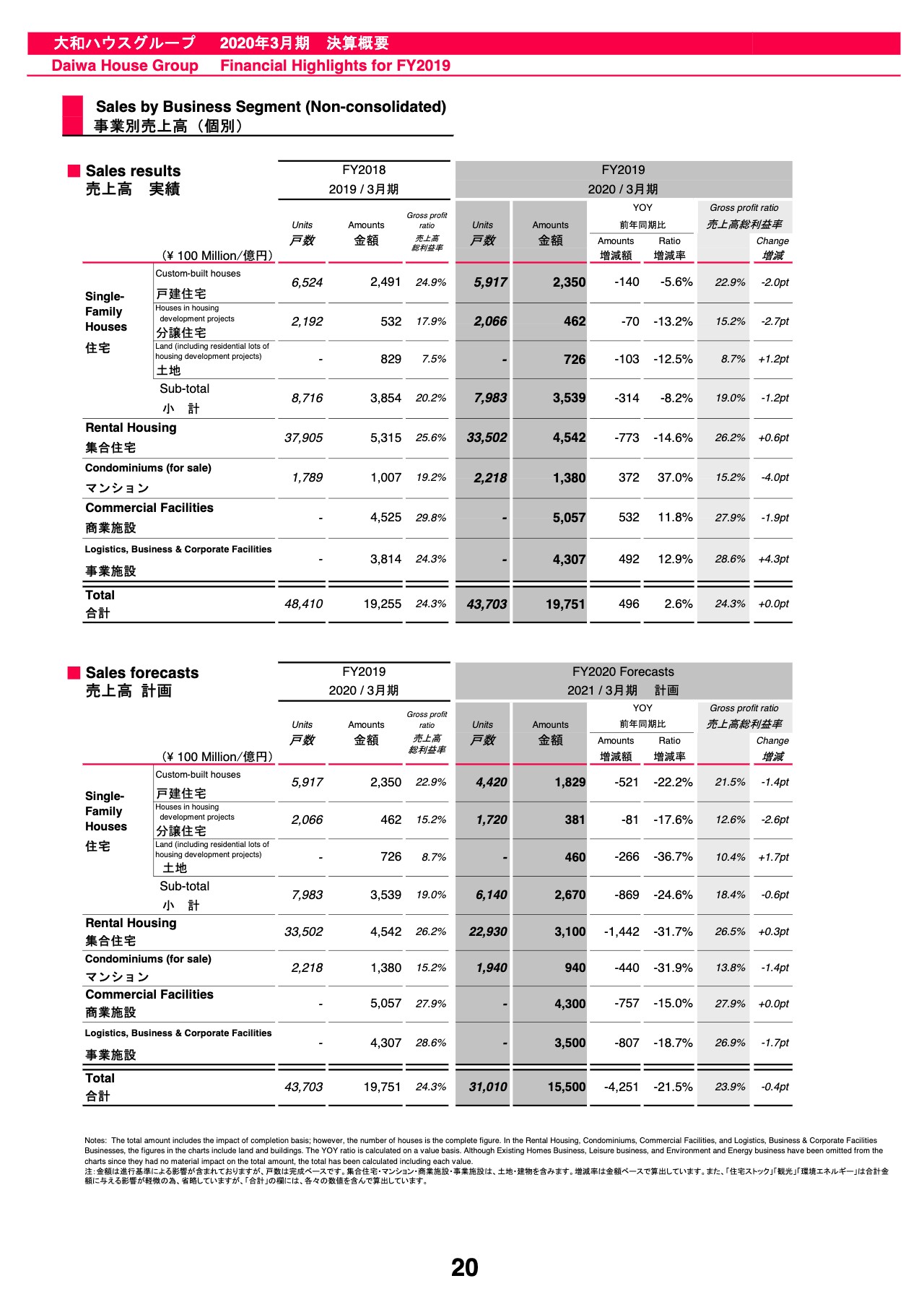

事業別売上高(個別)

19ページ、20ページは大和ハウス単体の受注高、売上高をセグメント別にお示ししています。

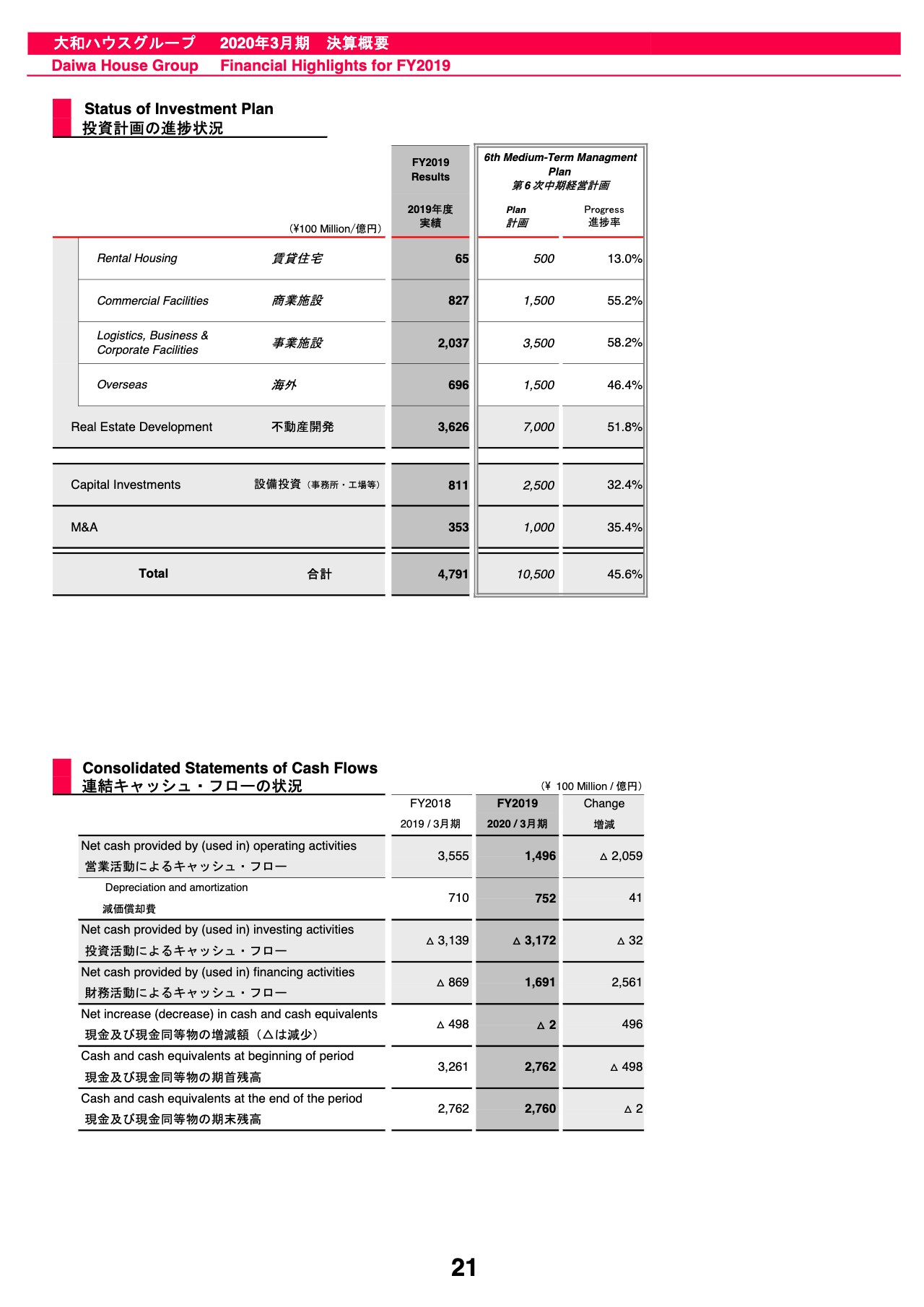

投資計画の進捗状況

21ページ上段は投資計画の進捗状況、下段はキャッシュ・フロー計算書です。

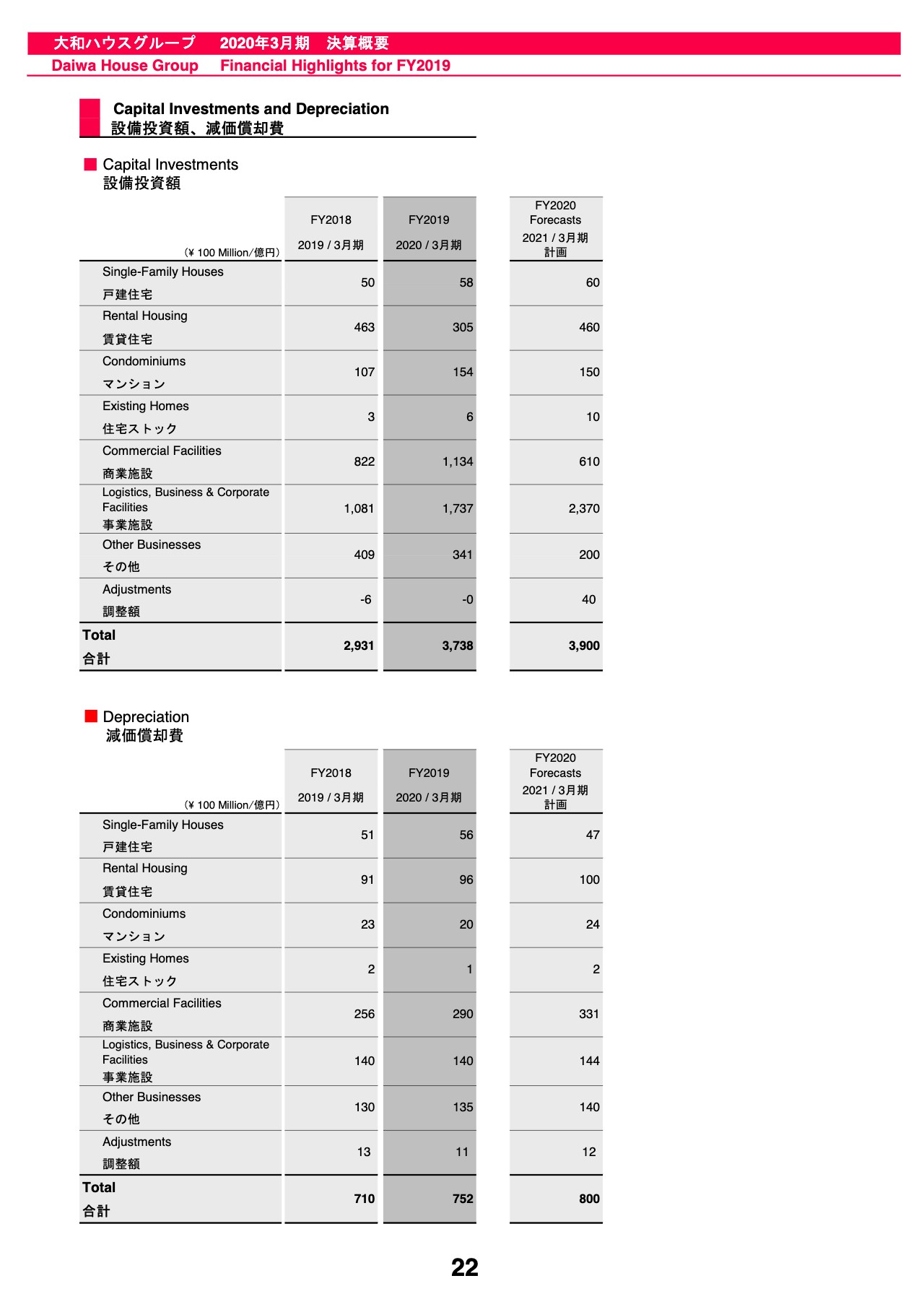

設備投資額、減価償却費

22ページは、設備投資額と減価償却費をお示ししています。

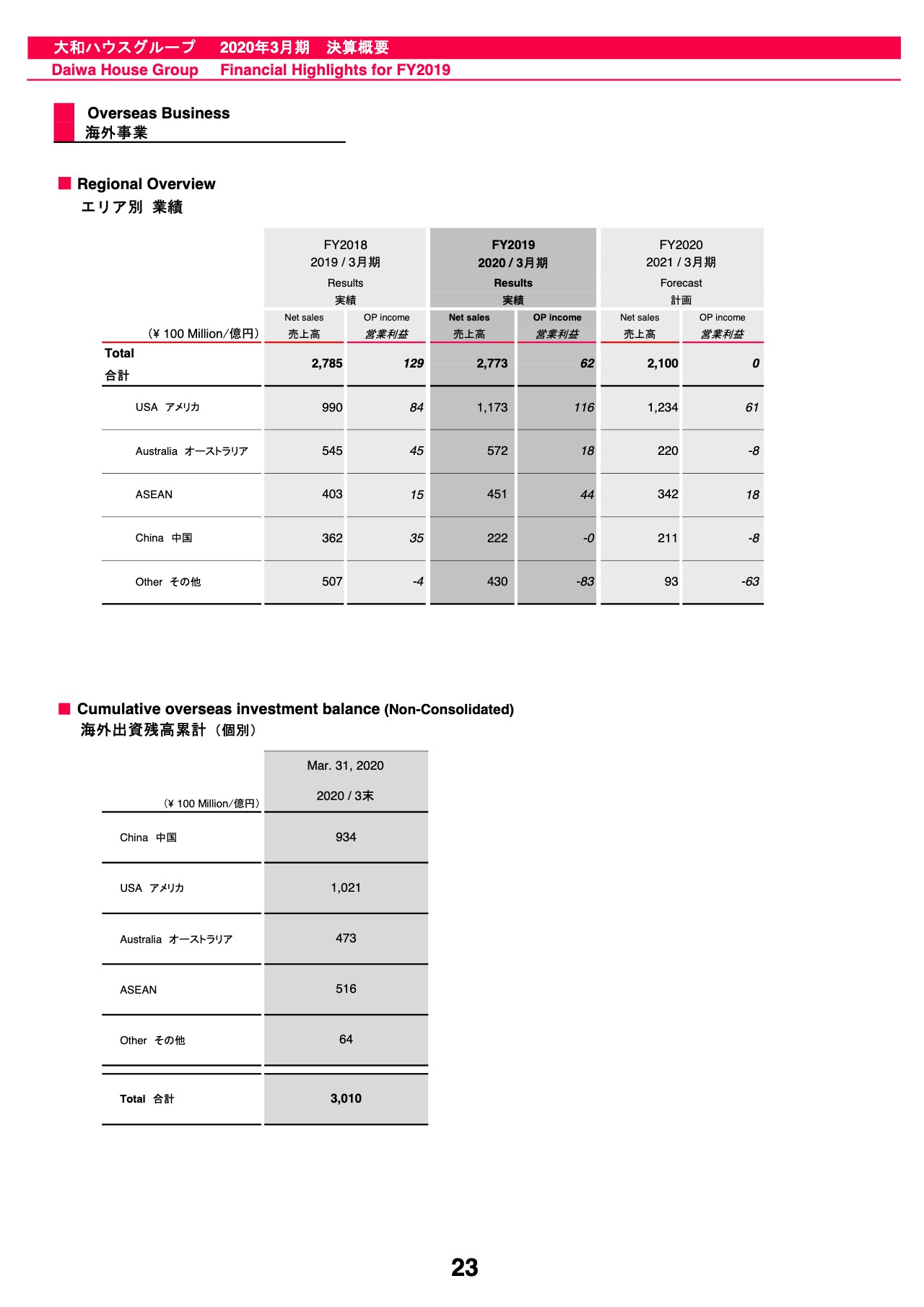

海外事業

23ページは海外事業についてです。エリア別の業績および出資残高を記載しています。

2021年3月期の業績予想は、海外での事業活動においても営業活動の制限や工期の遅れといった影響を受けていることを折り込み、減収減益を計画しています。以上で、ご説明を終わらせていただきます。

新着ログ

「建設業」のログ