三菱UFJフィナンシャルG、通期の純利益は前年比で約40%減 のれんの一括償却が大きく影響

キーメッセージ

亀澤宏規氏:おはようございます。本年4月にグループCEOに就任しました亀澤です。本日はお忙しい中、私どもの説明会にご参加いただきましてありがとうございます。私もそうですし、CFOの米花にとりましても初めての決算説明会ということで、本来であれば、ぜひともみなさまと対面でお会いしたいと思っていたのですが、残念ながらこのような状況ですので、今回は電話会形式で実施いたします。

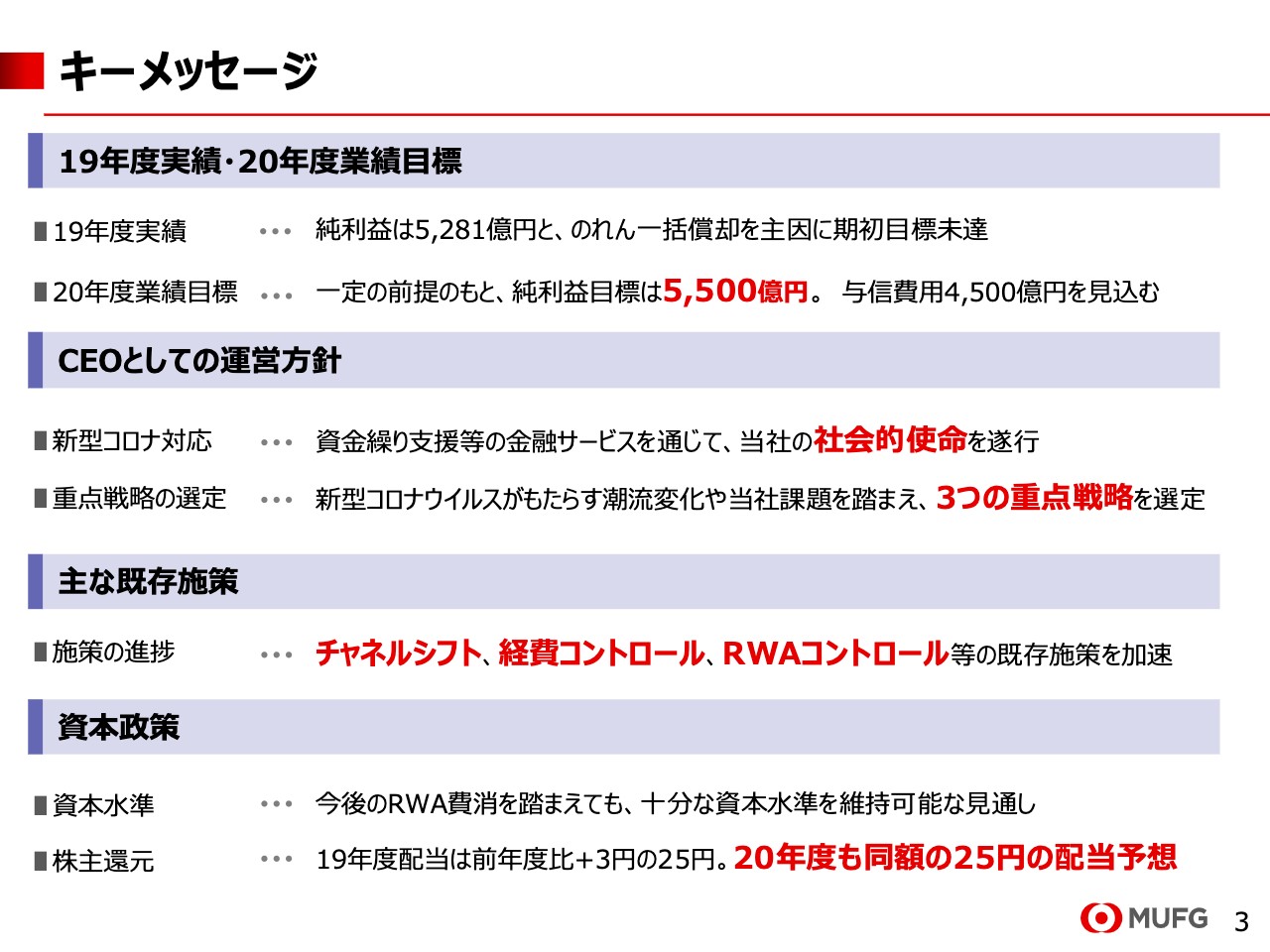

まず、3ページをご覧ください。本日私からご説明したいキーメッセージをここに載せています。1つ目は業績です。2019年度純利益は、海外出資先、のれんの一括償却等を主因に期初の目標を立てましたが、誠に遺憾ながら1年前に公表した業績目標は未達で終わりました。2020年度の業績目標は、あとでご説明しますが、経営環境に一定の前提をおいて5,500億円の目標を立てています。

CEOとしての運営方針については、今回就任して初めてということもありますので、現在CEOとして考えていること、それから今後の方針についてご説明したいと思っています。まずは新型コロナ対応ということで、資金繰り支援、決済等の金融サービスの提供という、社会的使命の遂行に全力を尽くすことであり、資金需要に十分応えられるために、資本の健全性維持を図りたいと考えています。

それから重点戦略の選定と書いてありますが、新型コロナウイルスがもたらす今後の世の中の変化や潮流の加速を踏まえて、重点戦略等についてご説明したいと思います。また、主な既存施策である、チャネルシフト、経費コントロール、リスクアセットコントロール等については、我々の強靭性を担保するという意味でも重要ですので、今後加速していきたいと考えています。

資本政策ということで、2019年度配当は1年前に公表しました配当予想のとおり、前年度比3円増配の25円とします。2020年度の配当予想は2019年度と同額の25円です。

19年度実績

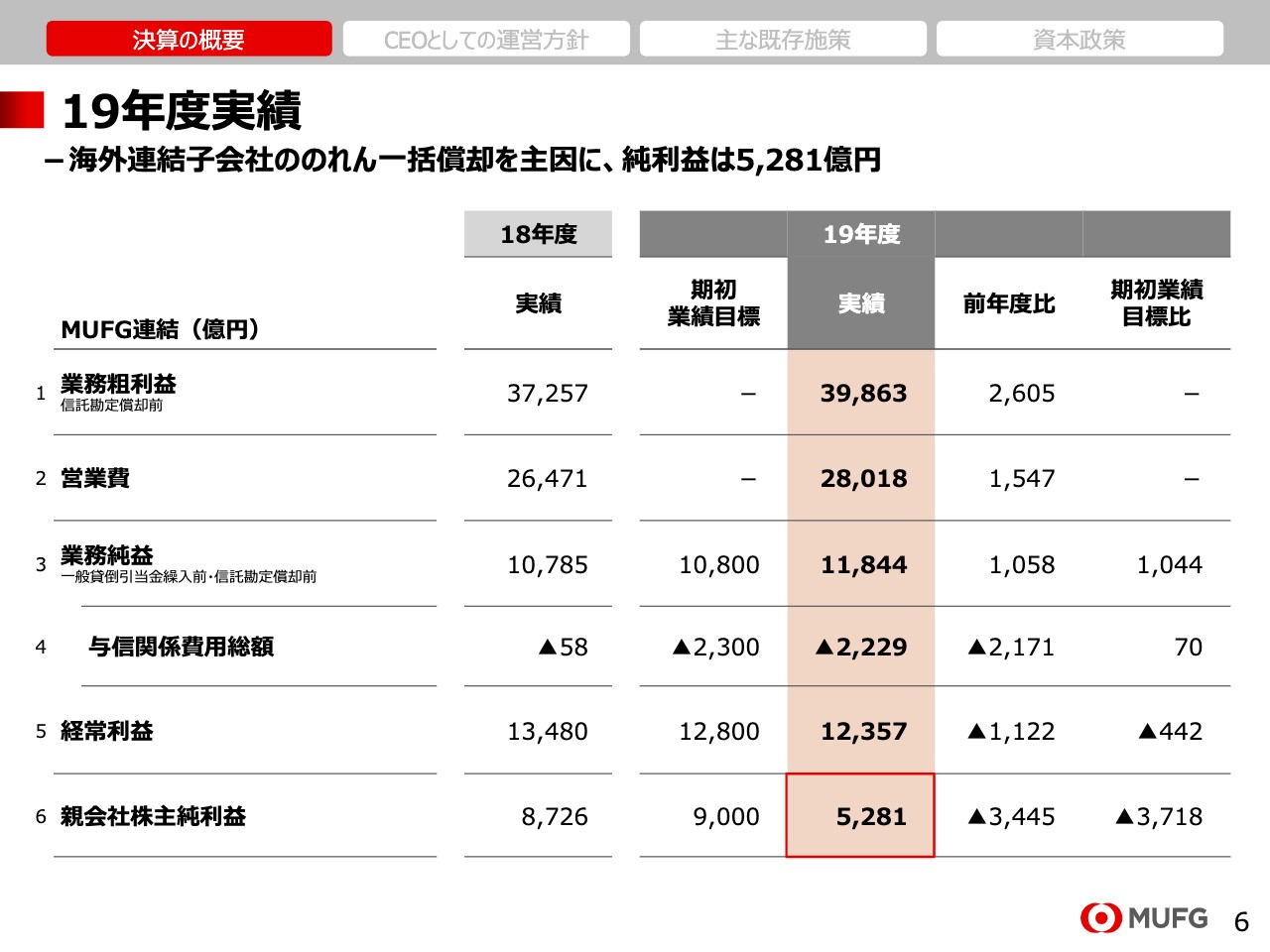

それでは6ページをご覧ください。2019年度決算の実績についてご説明します。1行目、業務粗利益は、前年度比2,605億円増加の3兆9,863億円です。大きな要因は、市場関連収益の増収、バンクダナモンの連結化、オーストラリアの資産運用会社ファースト・センティア・インベスターズ(FSI)の連結化による増収の3つです。

2行目の営業費もプラスで、先ほどお伝えした2社の連結化を主因に、1,547億円の増加になっています。その結果、業務純益は前年度比プラス1,058億円で、1兆1,844億円となっています。日銀のマイナス金利導入以降、しばらく減少が続いてましたが、業務純益は5年ぶりに増加し、反転することができました。

バンクダナモン、それからアユタヤ銀行ののれんの一括償却があったこと、また、前年までの貸倒引当金戻入が多かった反動などもあり、純利益は前年度比3,445億円減益の5,281億円となりました。

財務目標

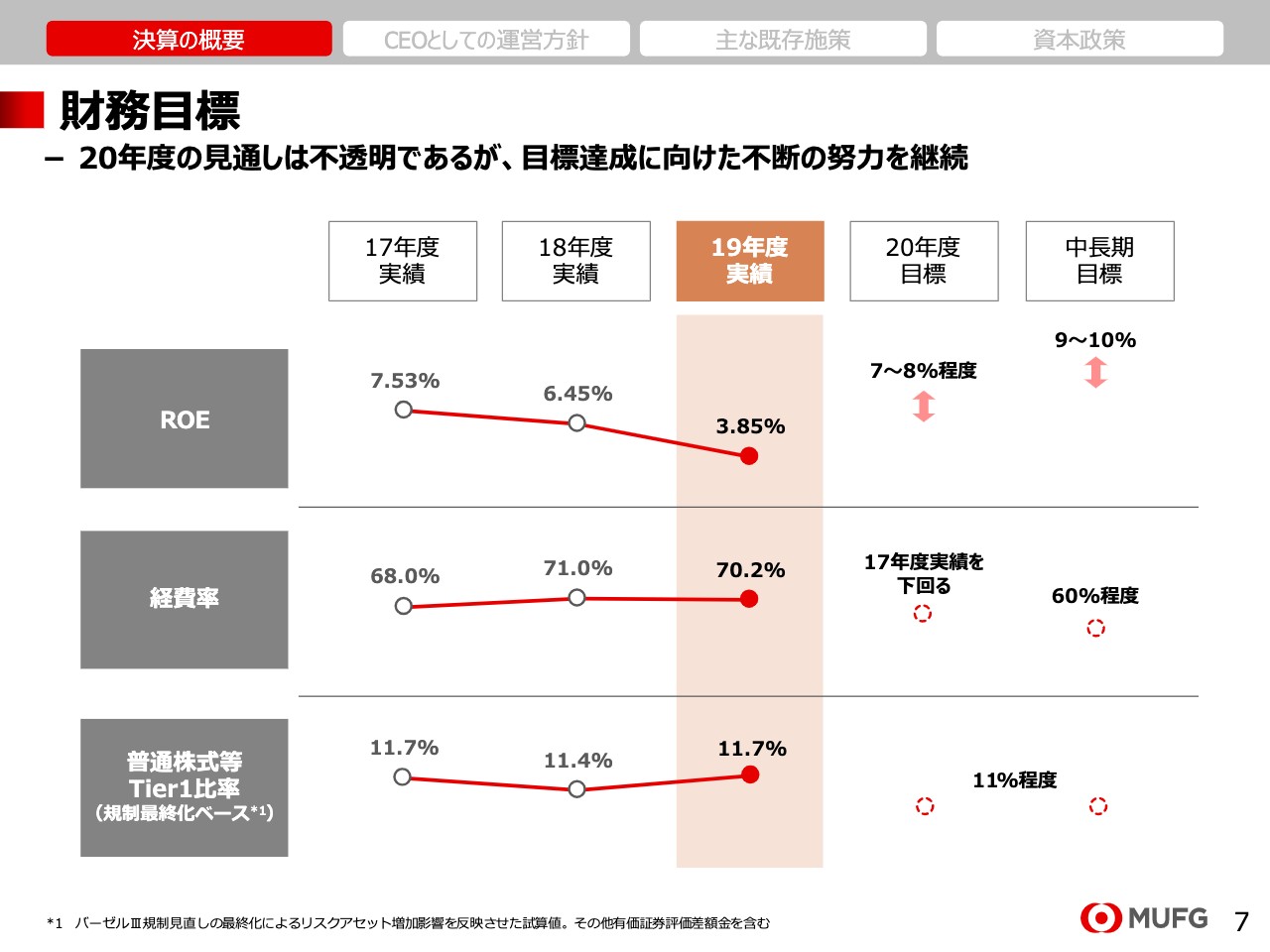

7ページは財務目標についてです。2019年度ROEは、大変低い3.85パーセントとなりました。経費率は70.2パーセント、規制最終化ベースのCET1比率は11.7パーセントとなりました。2020年度の目標を先ほどお伝えしましたが、ROEを含めて目標達成が非常に厳しい状況です。

今年は現中期経営計画の最終年ということで、次期中経の策定の年です。新型コロナウイルスの影響もあり、今後の見通しは非常に不透明ですが、目標に向けて不断の努力を継続していきたいと考えています。

親会社株主純利益

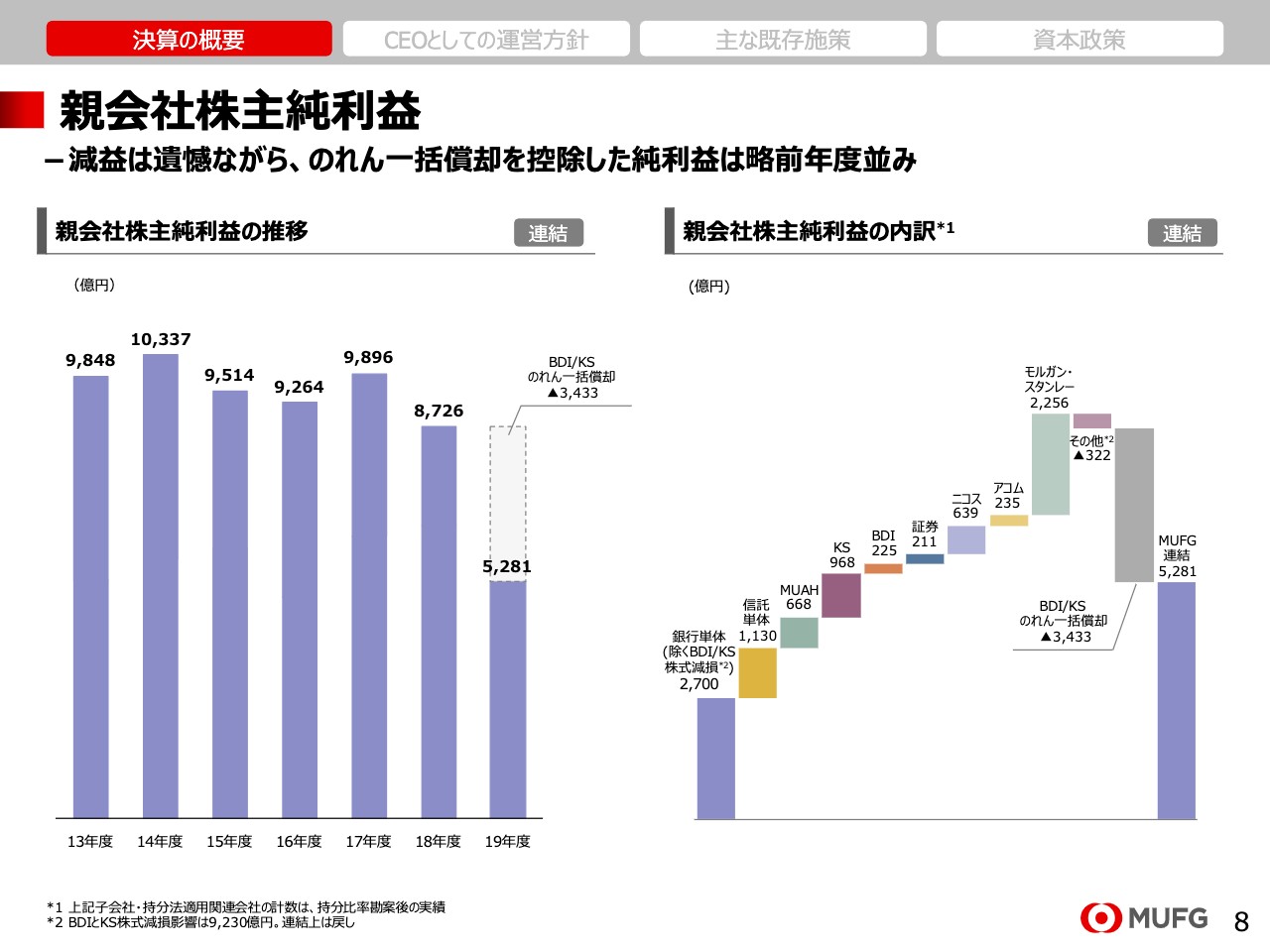

続いて、8ページの純利益の推移をご覧ください。左側の棒グラフのとおり、2019年度の実績が大きく減少していますが、ここはのれんの一括償却が大きく影響している状況です。

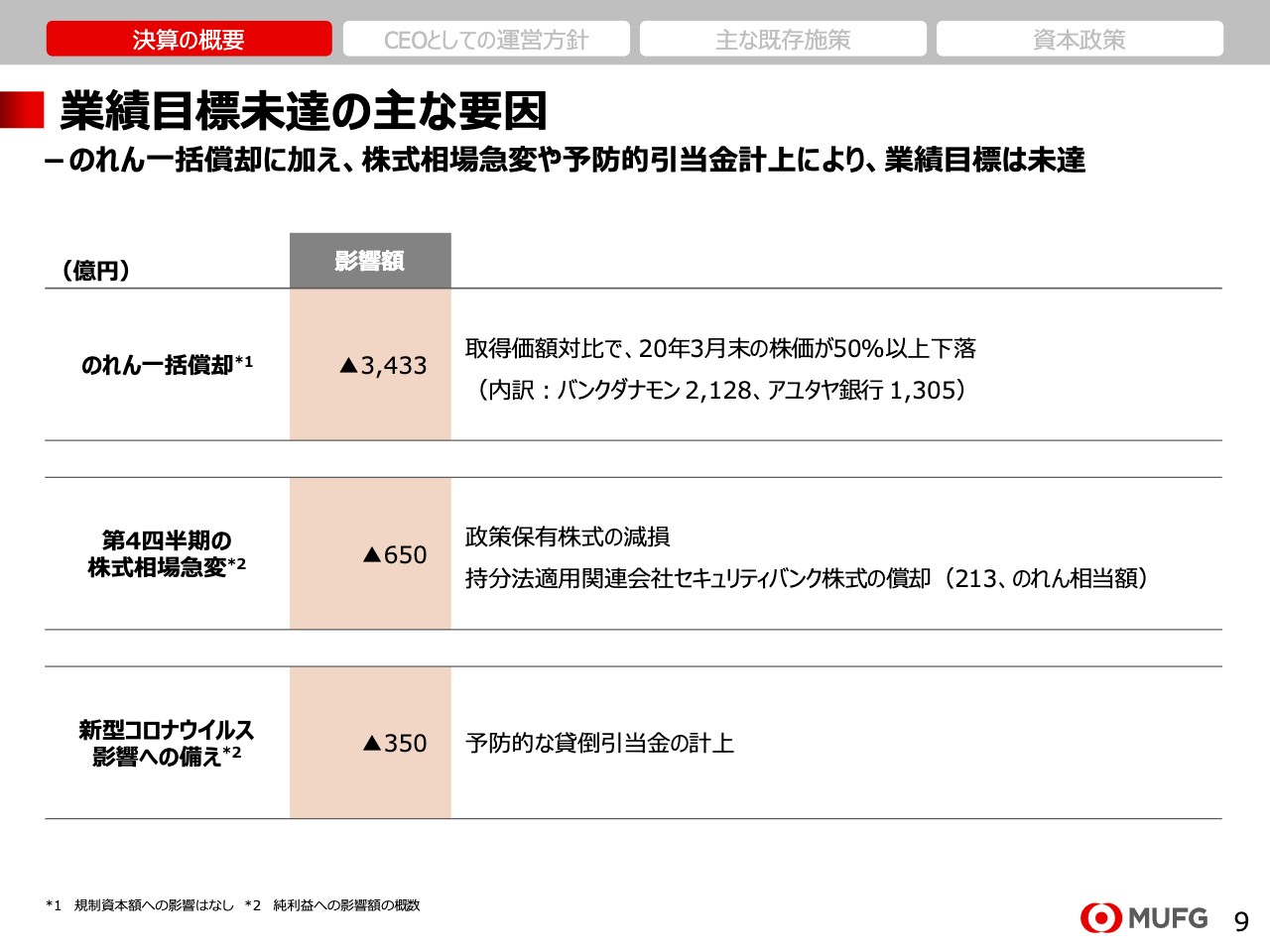

業績目標未達の主な要因

業績未達の要因ということで、3つ掲げていますが、まず1つ目がのれんの一括償却は3,433億円です。内訳はそこに書いてあるとおりです。2つ目については、年度末の株の急落により、政策保有株式が減損となりました。またセキュリティバンク株式の償却もあり、合計約650億円の損失を計上しています。3つ目は与信費用です。コロナウイルス予防的与信費用ということで、新型コロナウイルスの影響が大きいと想定される業種等に対する、予防的引当金を行なっています。

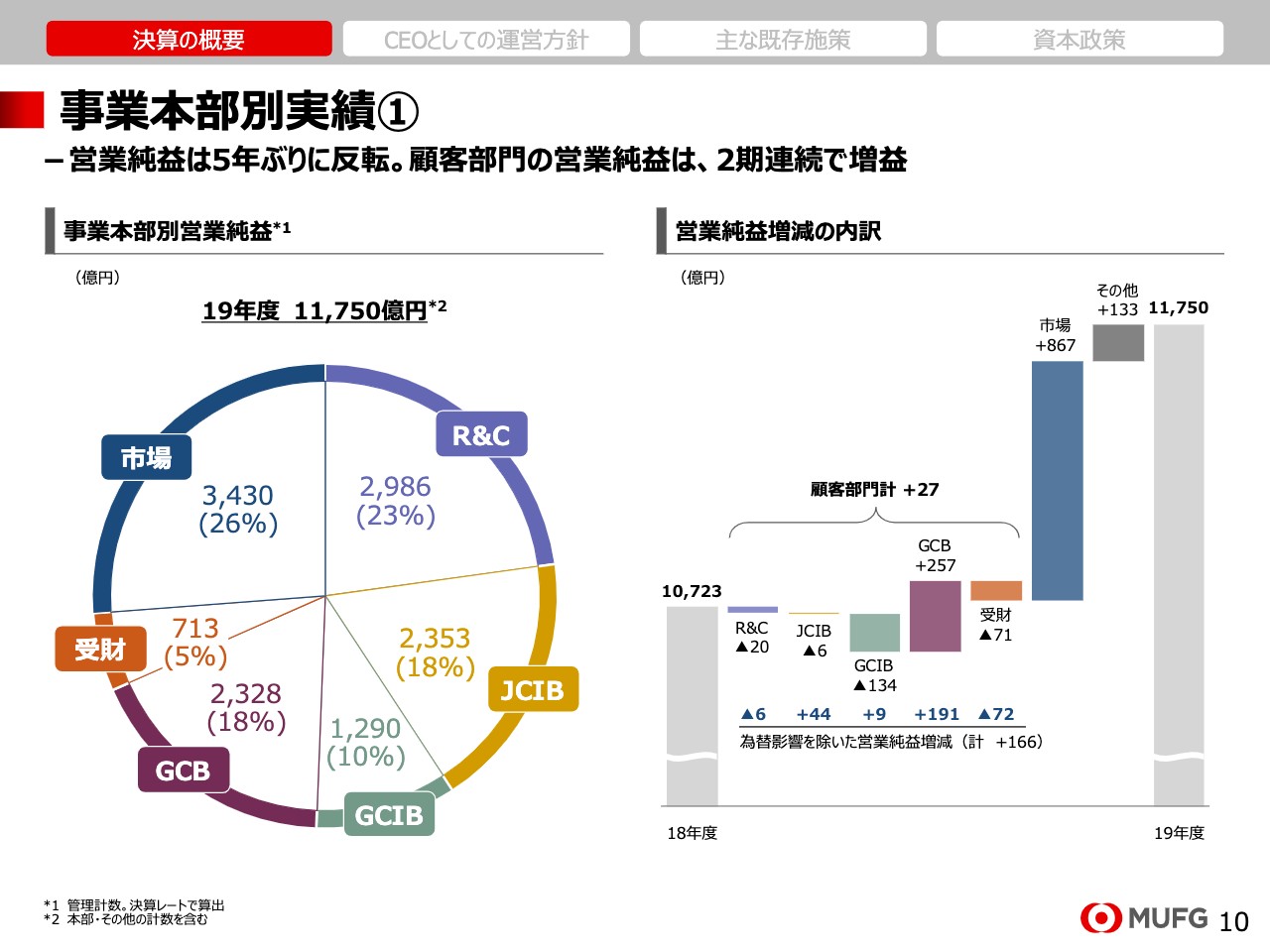

事業本部別実績①

続いて10ページ、事業本部別の営業純益です。スライド右側のステップチャートをご覧いただくとおわかりのとおり、顧客部門収益は2期連続の増益となりました。一番大きいのはバンクダナモンの連結化であり、グローバルコマーシャルバンク(GCB)の牽引ということになります。

ただ、為替益を除いた営業純益ではJCIB、それからGCIBもプラスになっています。各事業本部の詳細については、スライドの後ろのアペンディクスに掲載していますので、お時間のあるときにご覧いただければと思います。

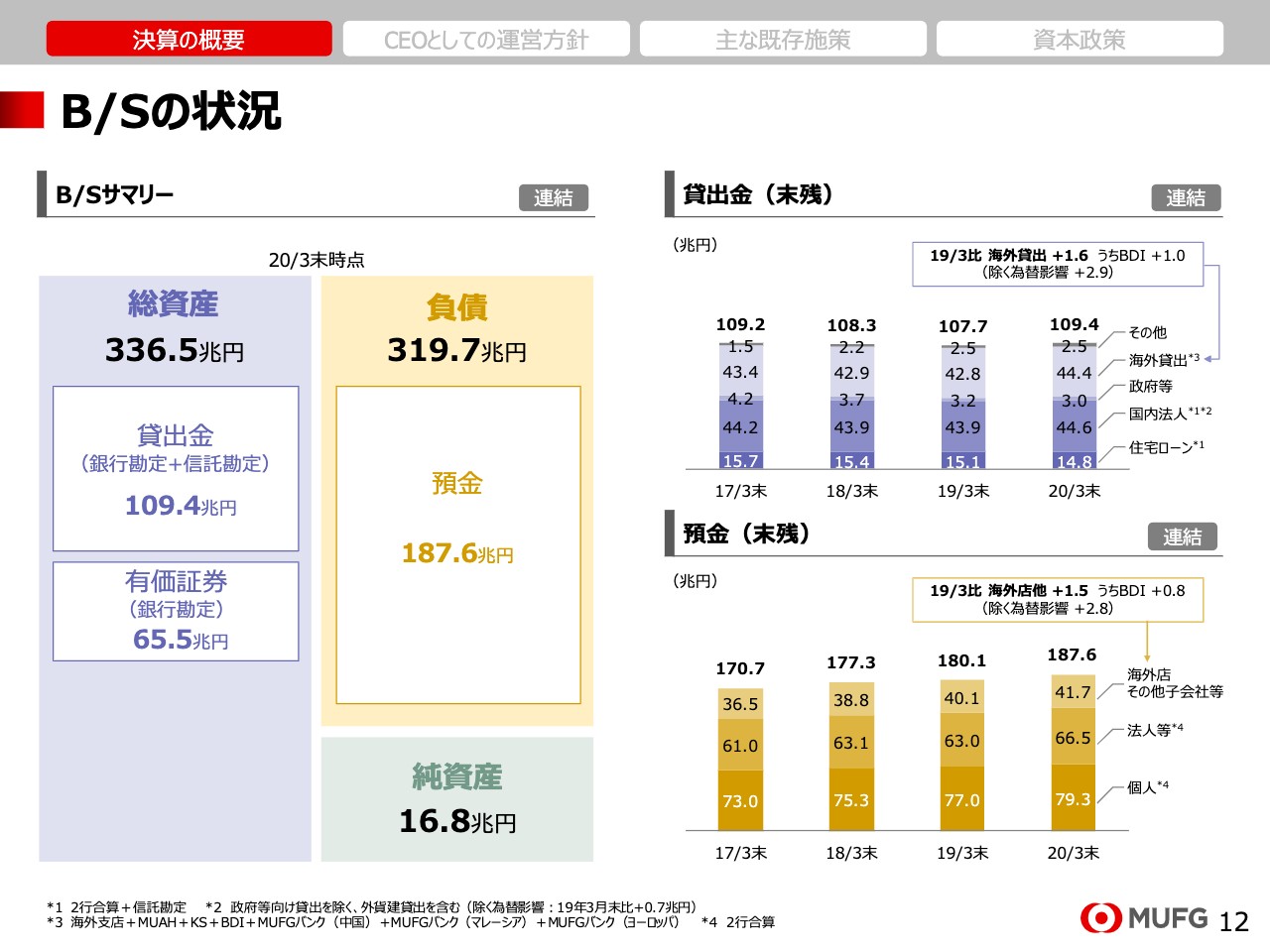

B/Sの状況

12ページ、バランスシートの状態です。スライド右上の紫の棒グラフが貸出です。3月末にかけて新型コロナウイルスの影響での資金繰り支援もあり、増加しています。スライド右下の黄色い棒グラフは預金です。国内の法人、個人、それから海外ともに増加傾向が継続している状況にあります。

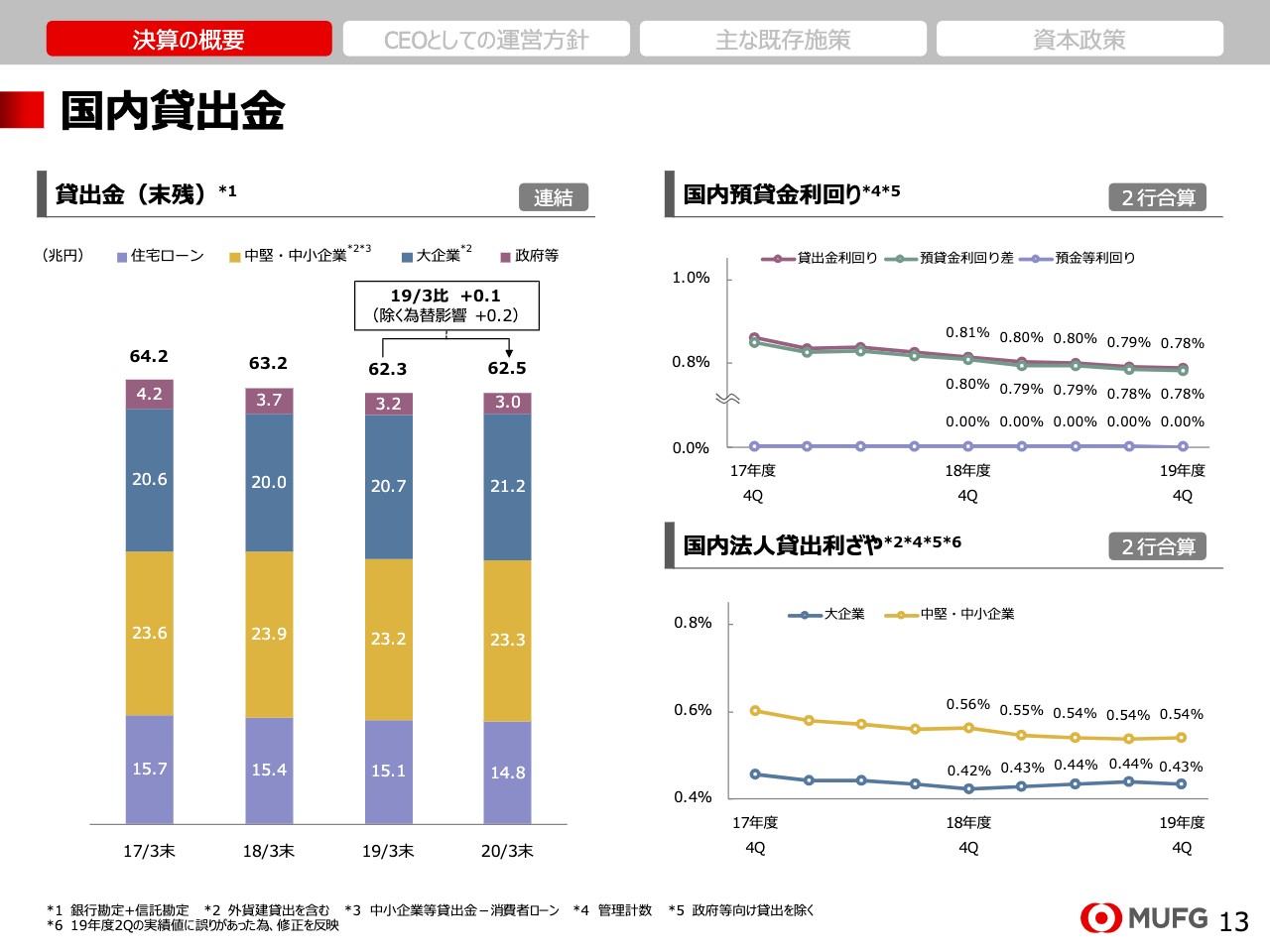

国内貸出金

13ページ、国内の貸出金です。スライド右上の折れ線グラフの預貸金の利回り差については、低金利環境が継続するということで、緩やかではありますが、減少が続いてる状況は不変です。

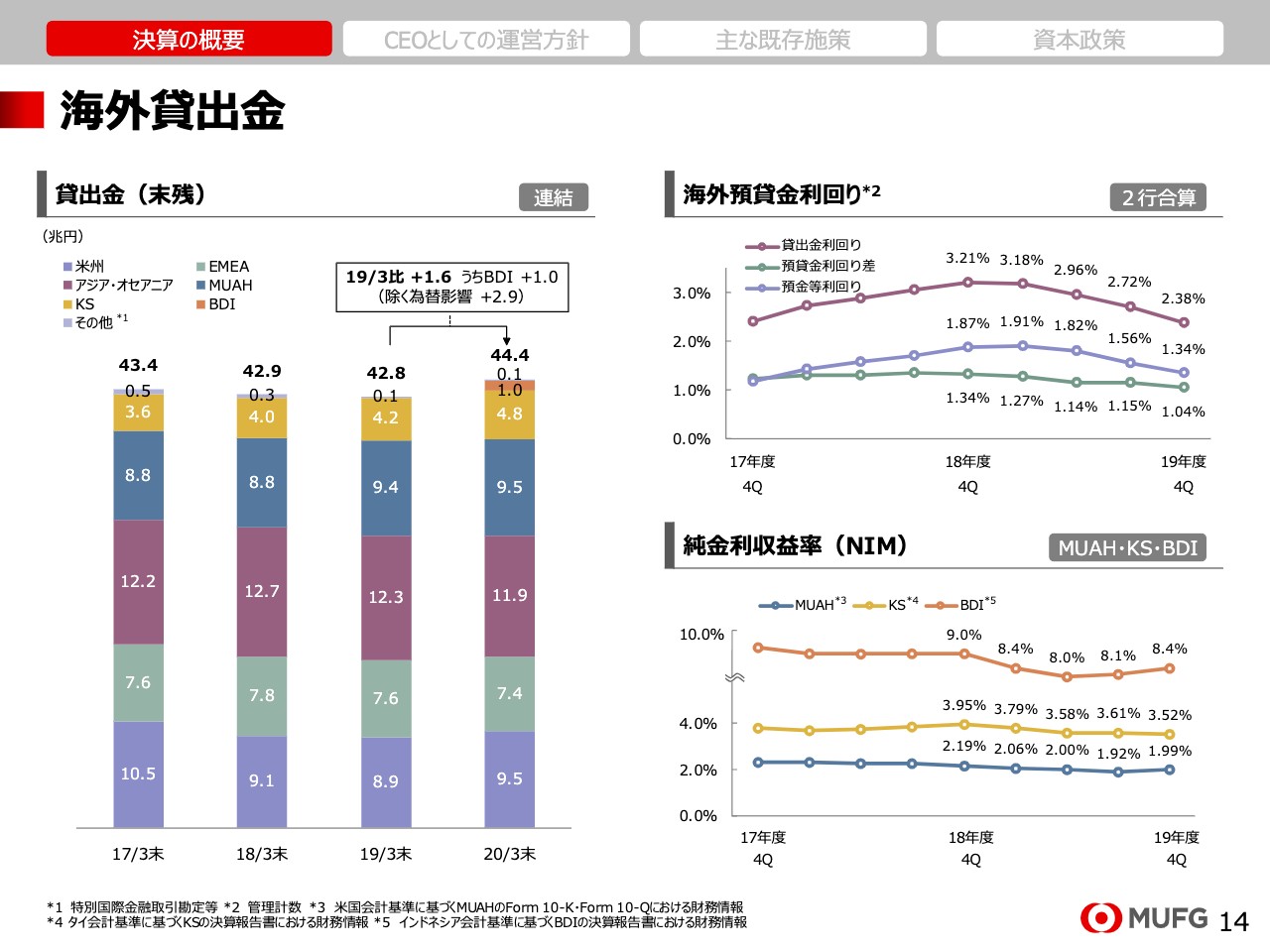

海外貸出金

それから14ページ、海外の貸出金です。スライド左の棒グラフの貸出の残高自体は、もちろんバンクダナモンで増えているのですが、その分を除いても増加した状況にはなっています。また、右上の折れ線グラフの緑色の線、銀信2行合算ベースの預貸金の利回り差ですが、年初からの緊急利下げ等もあったアメリカの金利の低下を受けて縮小しています。これは、金利の反映が貸出を先行するためです。

右下の折れ線グラフは、パートナーバンクのNIMの状態をスプレッドで示しています。オレンジ色のバンクダナモンは、低金利の預金の獲得が増えたことによって上昇しています。黄色のアユタヤ銀行は、中銀の値下げがありましたので、それを受けて若干低下しています。青色のMUAHは、高収益アセットへの入替等のポートフォリオのNIMの改善への取り組みが少しずつ効いており、上昇してきています。

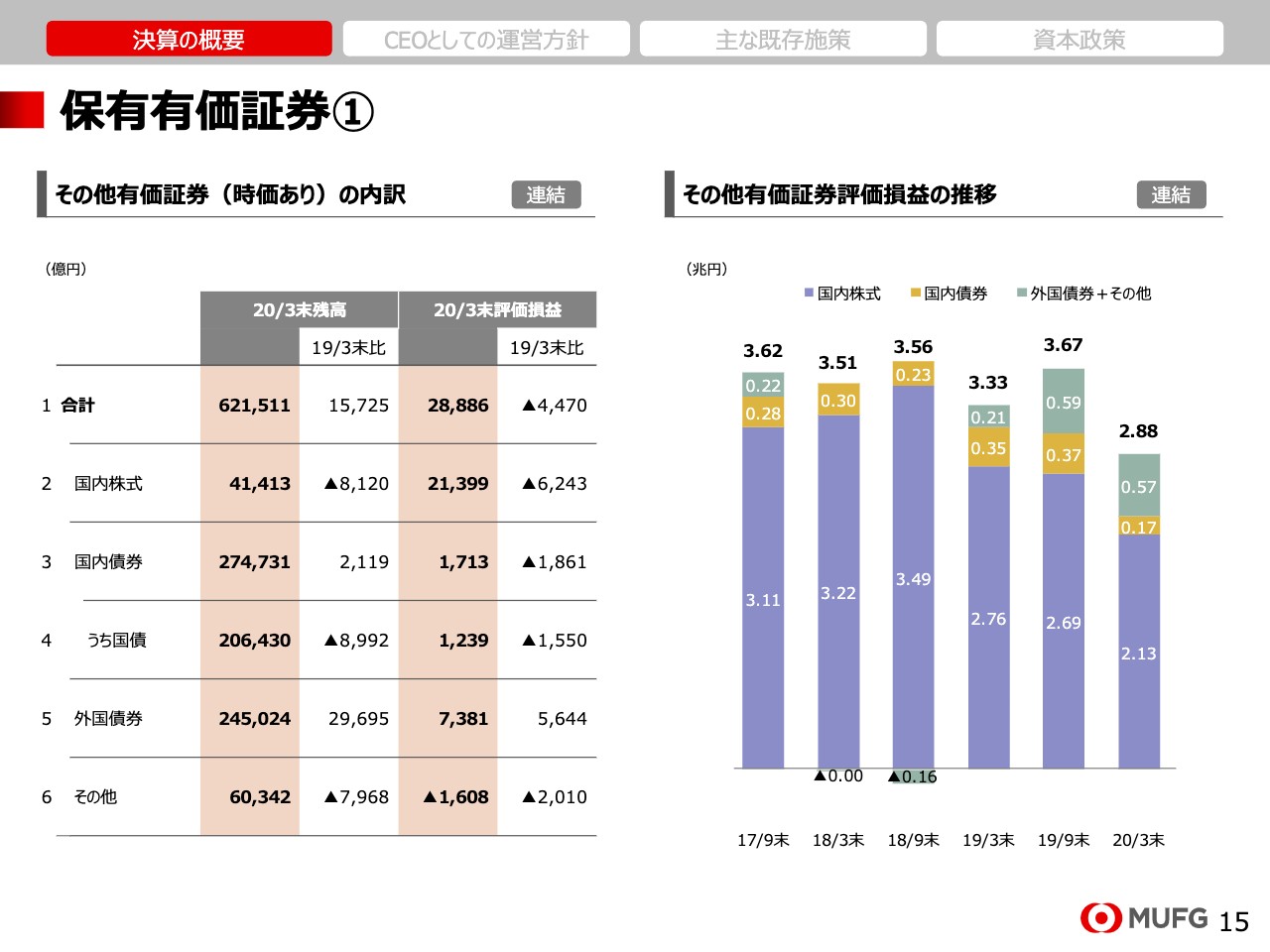

保有有価証券①

15ページは保有有価証券です。スライド左の表をご覧ください。左の合計残高は全体で1兆6,000億円増えています。主因は外国債券の増加です。評価損益は、国内株式の下落によって約6,200億円の減少になっています。一方、外国債券は5,600億円程度の増加ということで、国内債券と合わせますと、債券全体の評価損益は9,000億円を超えている状態は保っています。

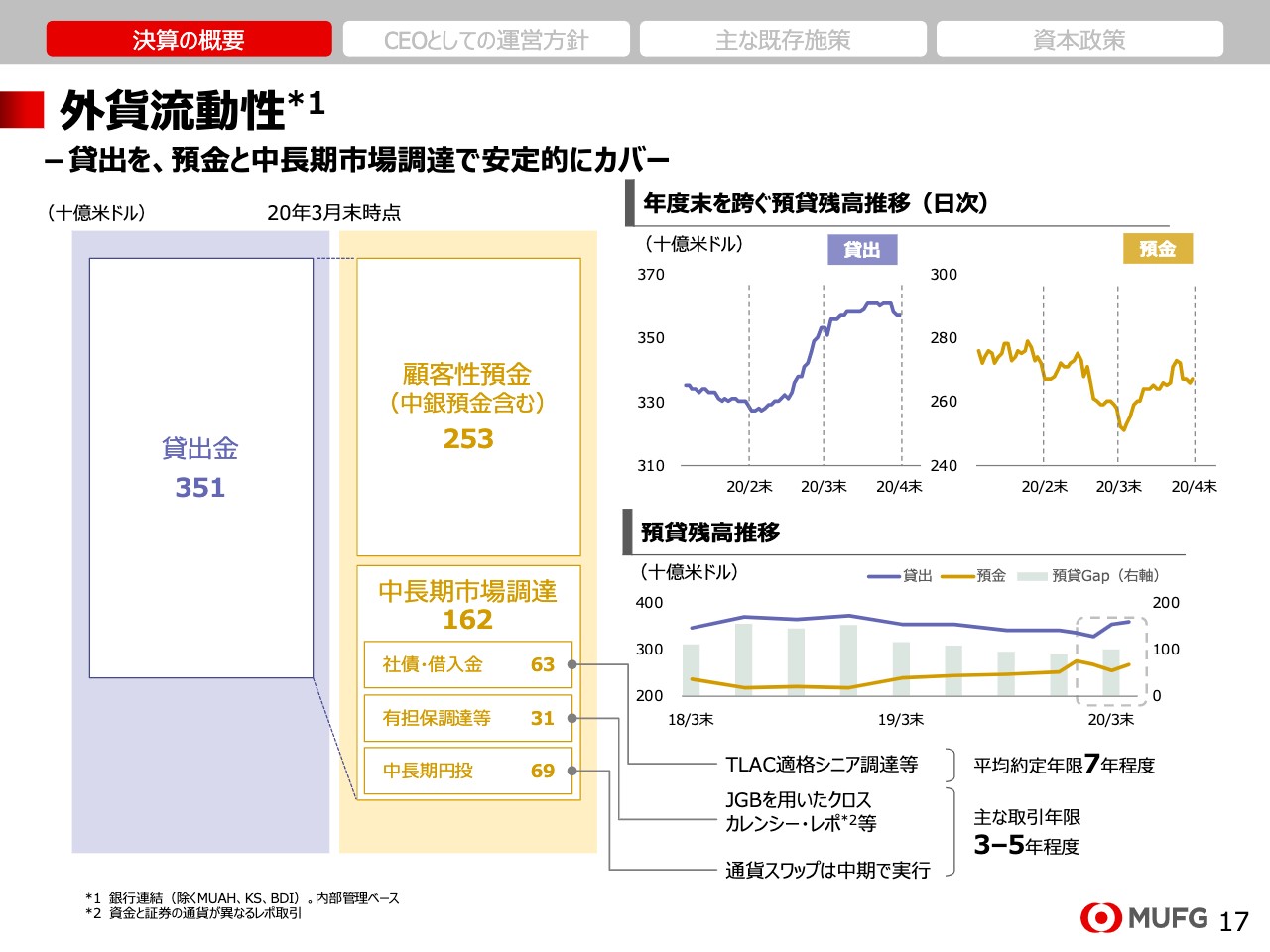

外貨流動性

17ページ、外貨流動性です。バランスシートでお示ししていますが、貸出金に対して、顧客性の預金と中長期の市場調達で安定的にカバーできています。

少し足元の動きもご説明します。スライド右上の折れ線グラフをご覧ください。年度末を跨ぐ貸出と預金の動きですが、年度末にコミラインの引出等がありましたので増えていますが、足元は落ち着いて横ばいで推移している状態です。預金も3月末に向けて一時的に減少したのですが、4月以降は復活し、増加に転じているということで、預貸ギャップについては縮小傾向ということもあり、外貨流動性に大きな懸念はない状態です。

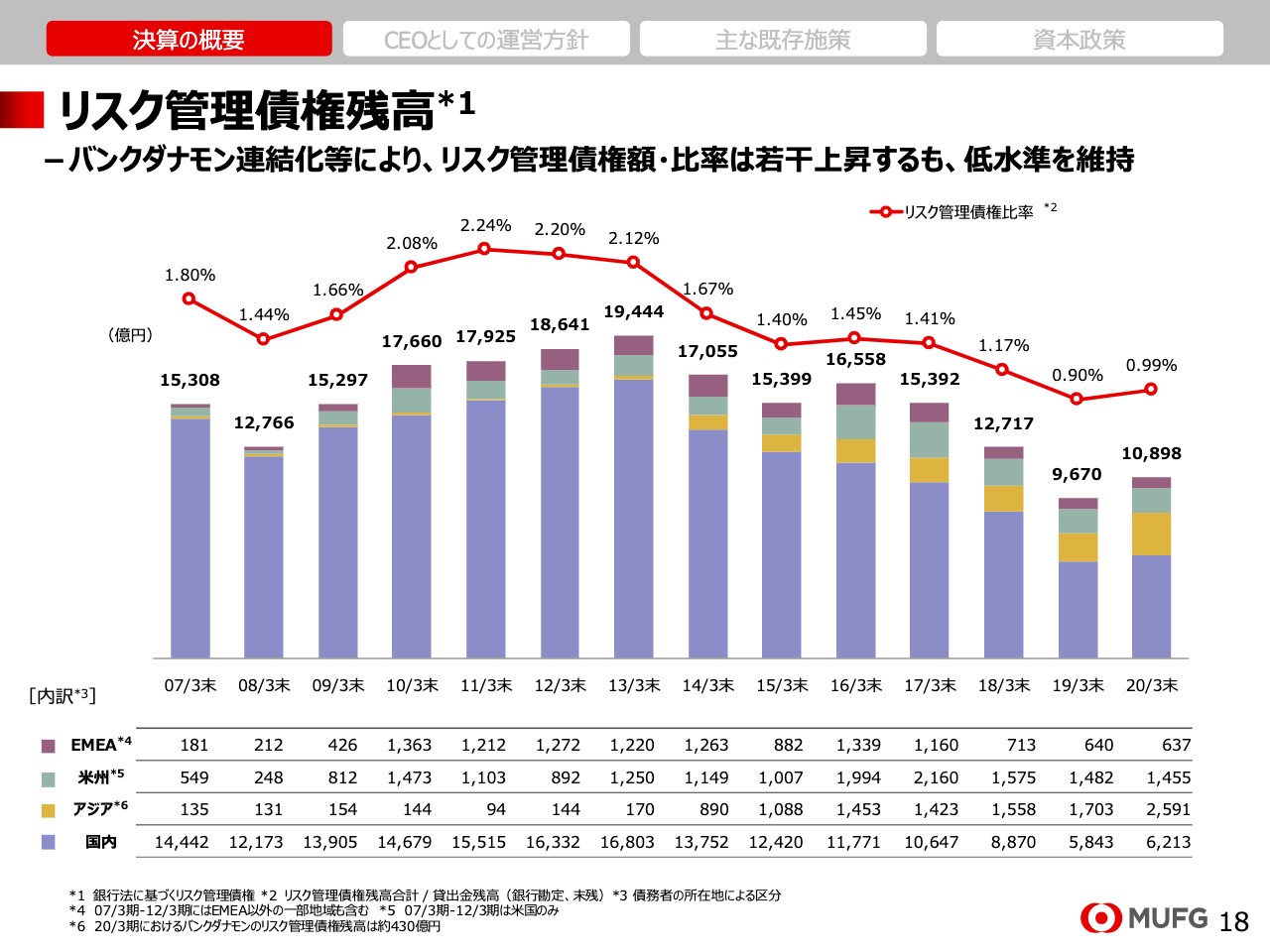

リスク管理債権残高

18ページ、リスク管理債権の残高です。グラフのとおり、バンクダナモンの連結化がありましたので若干全体の残高比率は上昇していますが、リーマンショックの頃の3分の2程度の残高、国内では半分以下の残高ということが確認できるかと思います。

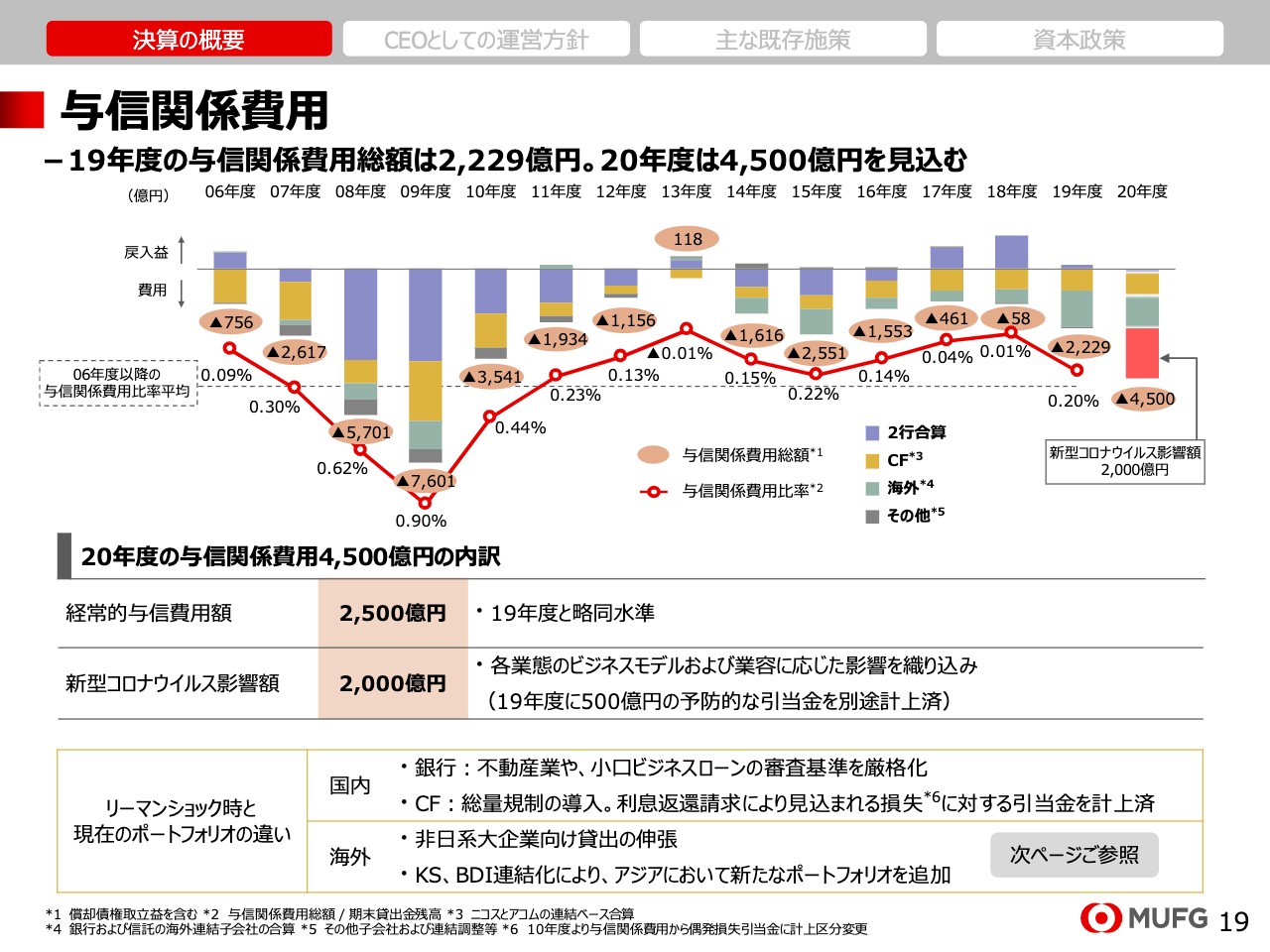

与信関係費用

19ページ、与信関係費用です。グラフの右から2列目が2019年度で2,229億円であり、それが2020年度の与信費用ですが、新型コロナウイルスの影響を2,000億円ほど見て、全体では4,500億円です。国内外で言うと半々ぐらいであると考えていただければと思います。

リーマンショック時との差を上げていますが、これもご質問の多いポイントですので、ここに記載しています。リーマンショック時と大きく違うのは、まず国内は不動産業について、かなりポートフォリオの質が改善しているということ、それから小口ビジネスローン、いわゆるモデル審査と呼ばれるものも大幅に減り、残高が10分の1程度になっています。

CFと書いていますコンシューマーファイナンスは、総量規制が導入されていますので、いわゆる利返と言われているものについては、利息返還請求に対する損失は引当済みということで大きく変わっています。

一方で海外は、このあとご説明しますが、我々のアジア戦略の出資先のポートフォリオも含めて、与信残高が増加しています。全体としてはリーマンショックのような規模感での与信費用は出ないということです。上のグラフの2008年度、2009年度あたりの5,700億円、7,600億円まではいかない、というのが我々の見立てです。

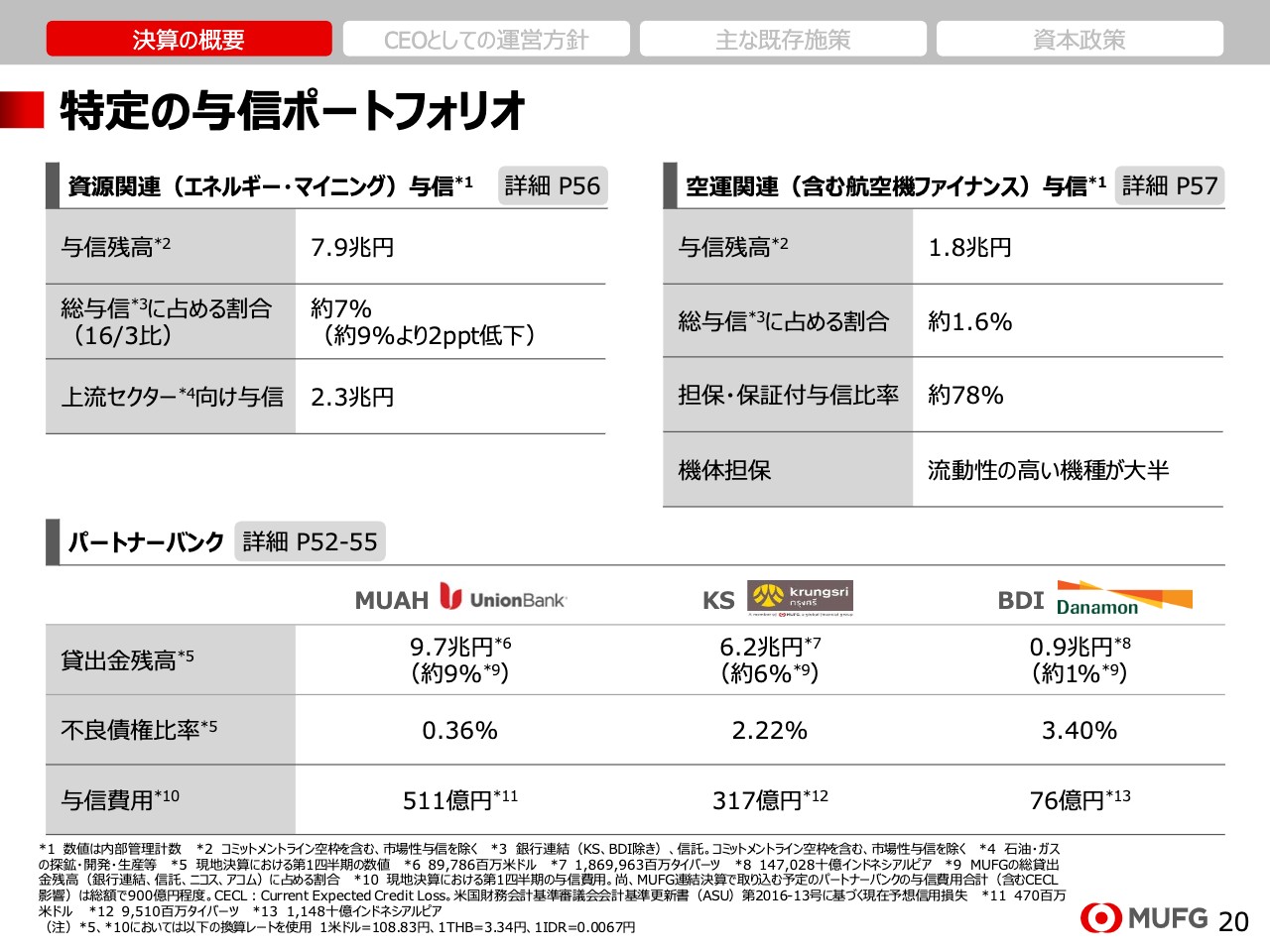

特定の与信ポートフォリオ

20ページ、特定の与信ポートフォリオです。先ほどご説明した海外や、その他主なものということで挙げています。もちろんこれ以外にコロナウイルスの影響がある業種はありますが、ここでよくご質問があるということで挙げています。

まず、エネルギーの資源の足元の残高は、4年前は10兆4,000億円でしたが、7兆9,000億円に減少しています。ポートフォリオの質も改善したということです。それから空運関連は、昨年11月にDVBバンクから資産買収していますので、全体の残高は増加しています。ご存知のように航空機ファイナンスについては、担保・保証付きの取引が大半であるということと、その担保価が下がるということが一番のリスクですので、ここについてはよく注意していきたいと思っています。

パートナーバンクの残高等については、第1四半期決算の数字ということで、不良債権比率については、現地の競合他行比では概ね優位な状況を維持しています。与信費用は、今回からCECLという新しい予想損失モデルの導入が始まっており、アメリカの決算の新しいものを加味した与信費用を出しています。合計しますと900億円です。これはいつもと比べて非常に大きい数字ですが、将来の予想を入れた与信費を出すやり方ですので、この部分は今年度の与信費用の見通しにも反映している状態です。

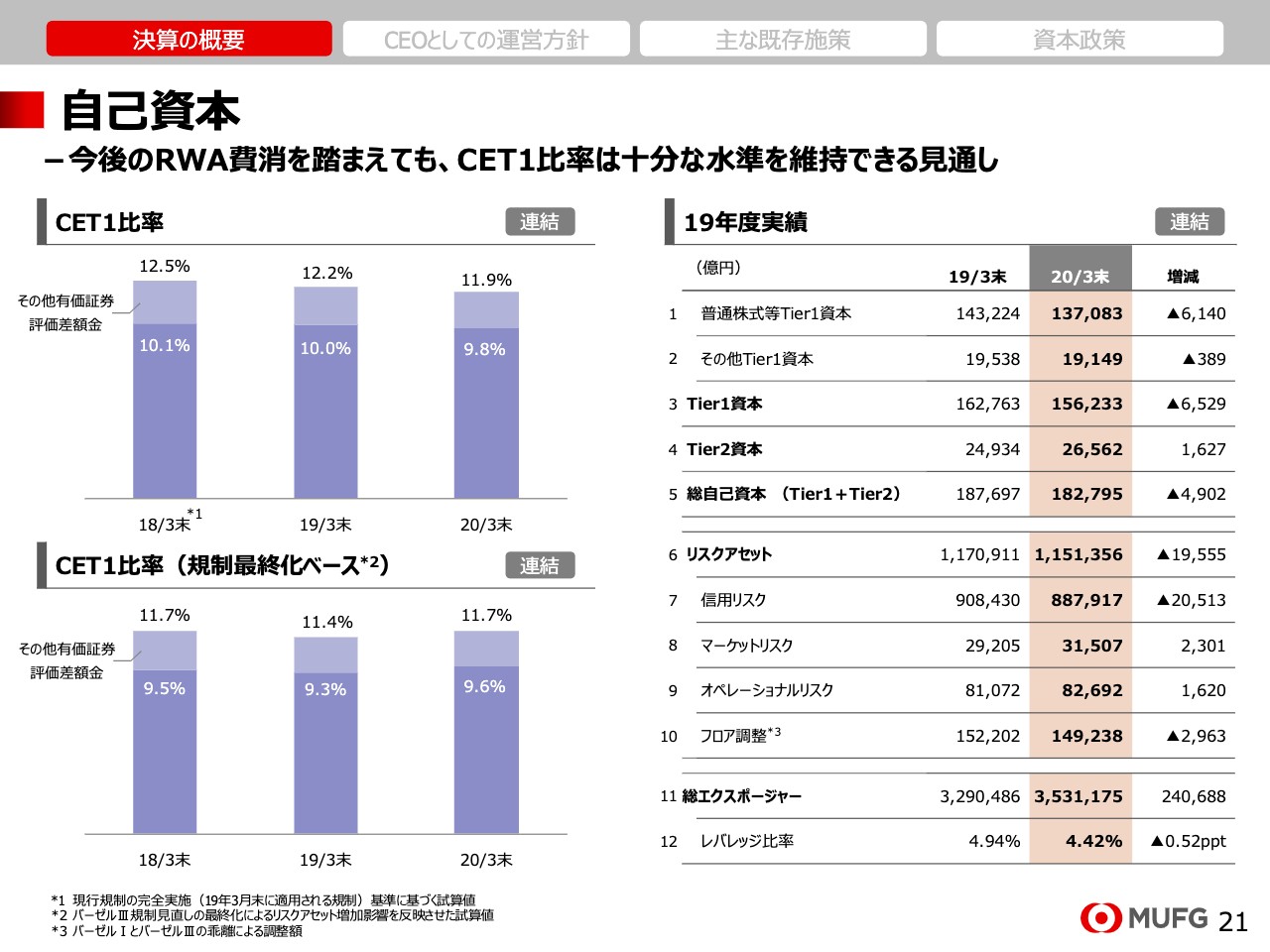

自己資本

21ページは資本です。お客さまの資金繰り支援、それから格下げの影響もありますので、今後のリスクアセットの縮小がありますが、十分な資本数字を維持できると考えています。

20年度業績目標

22ページ、2020年度業績目標です。新型コロナウイルスの影響によって非常に難しいのですが、一定の前提を置き、5,500億円としています。業務純益の影響額は約3,000億円と見ていますが、これは金利の下げ、いわゆる市況の変化によるものです。それから、経済活動の落ち込みによる業務量の変化で概ね半々ぐらいを見ており、あわせて3,000億円ということです。

また、与信費用はマイナス2,000億円を見込んでおり、結果として純利益全体の影響額はマイナス4,200億円です。今後が不透明な状況ではありますので、業績目標を修正する必要があると考えた場合には速やかに公表したいと思います。

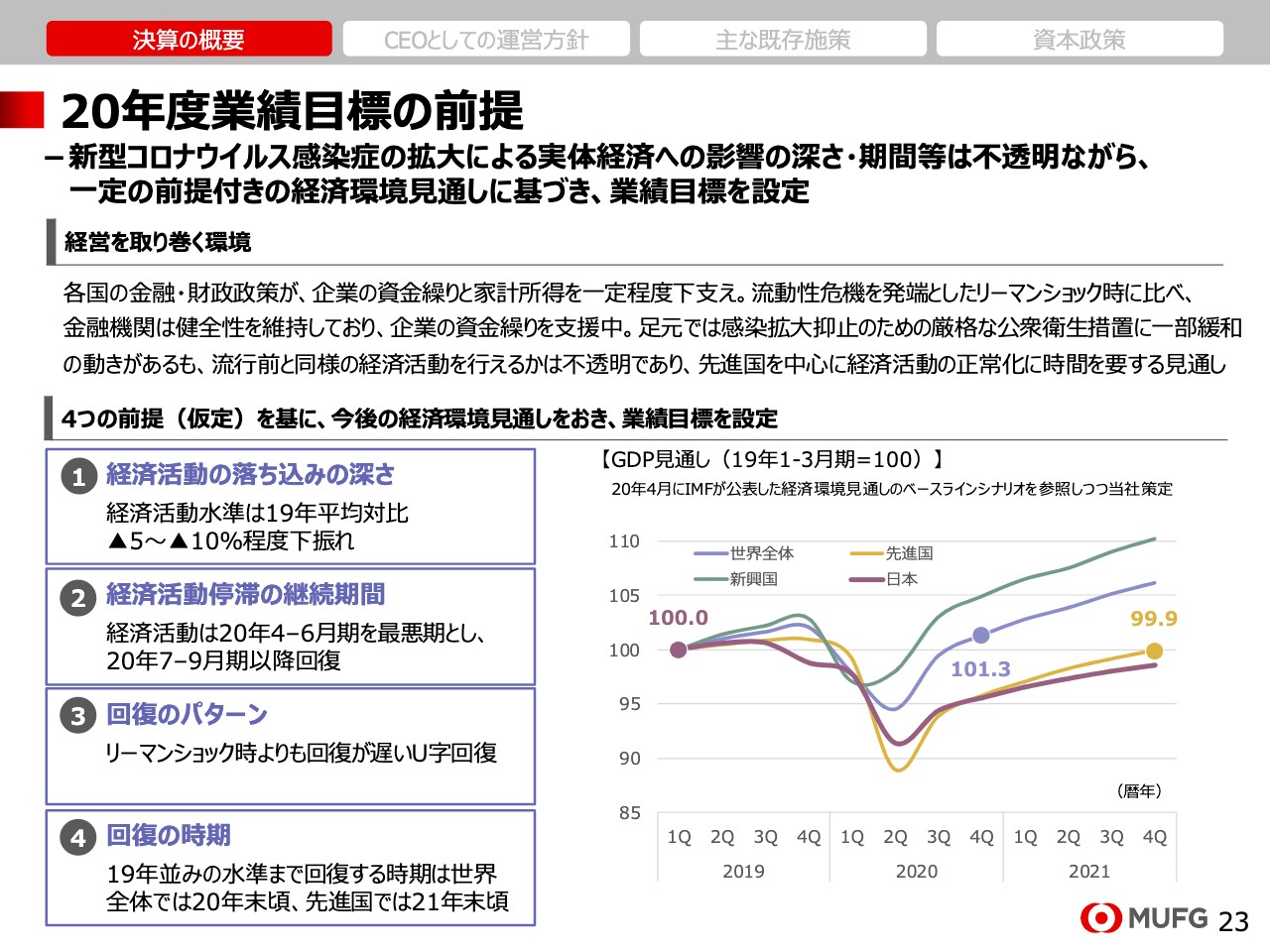

20年度業績目標の前提

23ページをご覧ください。目標を出した前提についてですが、もちろん現在非常に見通すことが難しい状況であり、我々としては、IMFが4月に出しました経済見通しのベースラインを1つの参考として一定の前提を置きました。

ポイントは、活動落ち込みの深さ、それがどのぐらい継続するかという期間、その回復のパターン、それから回復の時期の4つです。我々は今回、スライド右にあるグラフの想定で数字を出しました。しかしながら、不透明な状況は続くということですので、下振れリスクも強く意識しながら、引き続き危機感をもって経営にあたっていきたいと思います。以上が業績関係です。次にCEOとしての方針を少しご説明したいと思います。

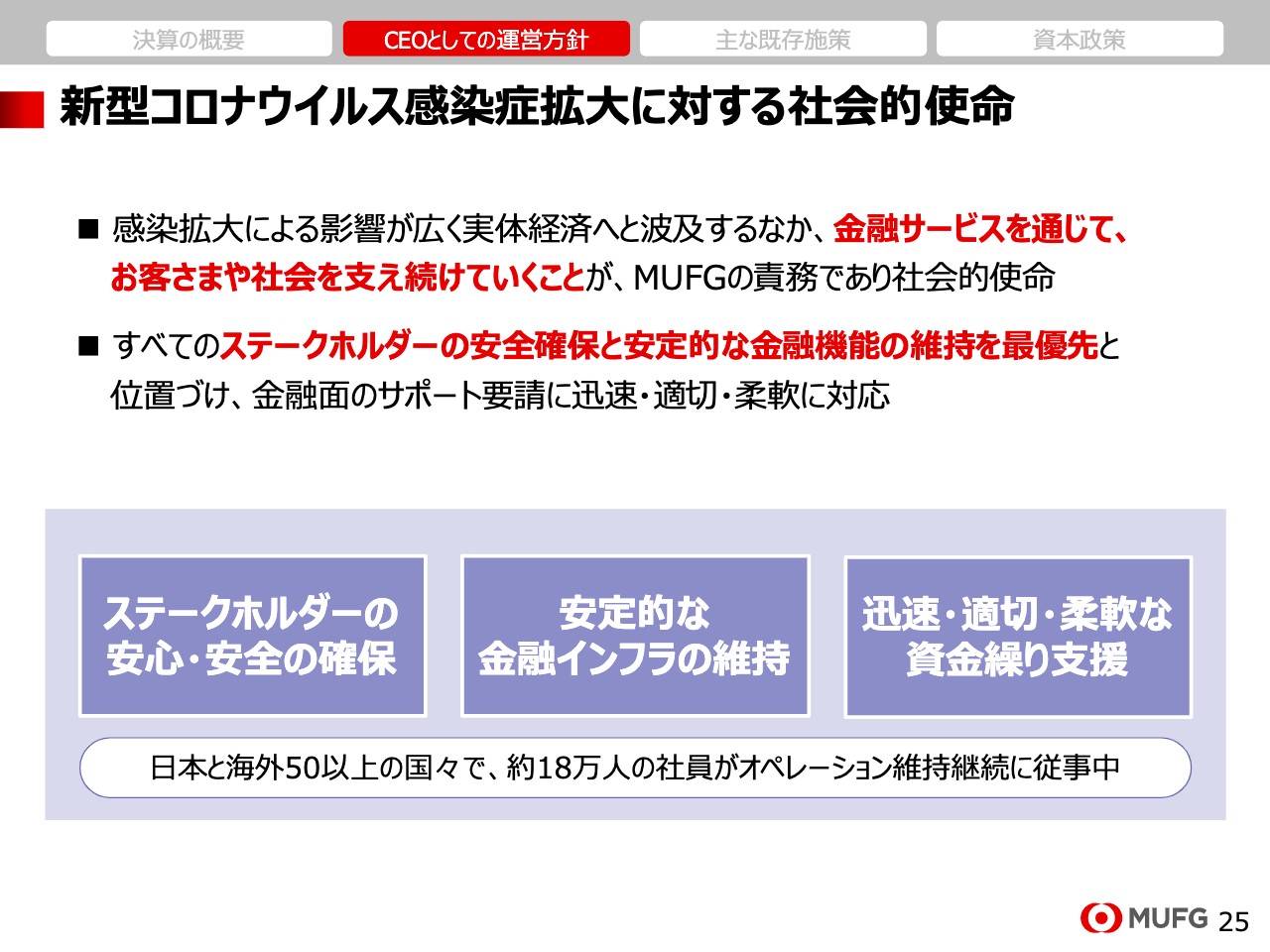

新型コロナウイルス感染症拡大に対する社会的使命

25ページをご覧ください。まず、新型コロナウイルスの影響が非常に大きいということで、金融サービスを通じてお客様や社会を支えていくことが、我々の責務であるということをまず再確認しています。

それにあたって、すべてのステークホルダーの安全確保、それから安定的な金融機能の維持を最優先し、50以上の国々、約18万人の社員が、工夫をしながら業務運営にあたっている状況です。私自身今回の対応を通じて、我々の社会的責任の重さを改めて感じているところです。

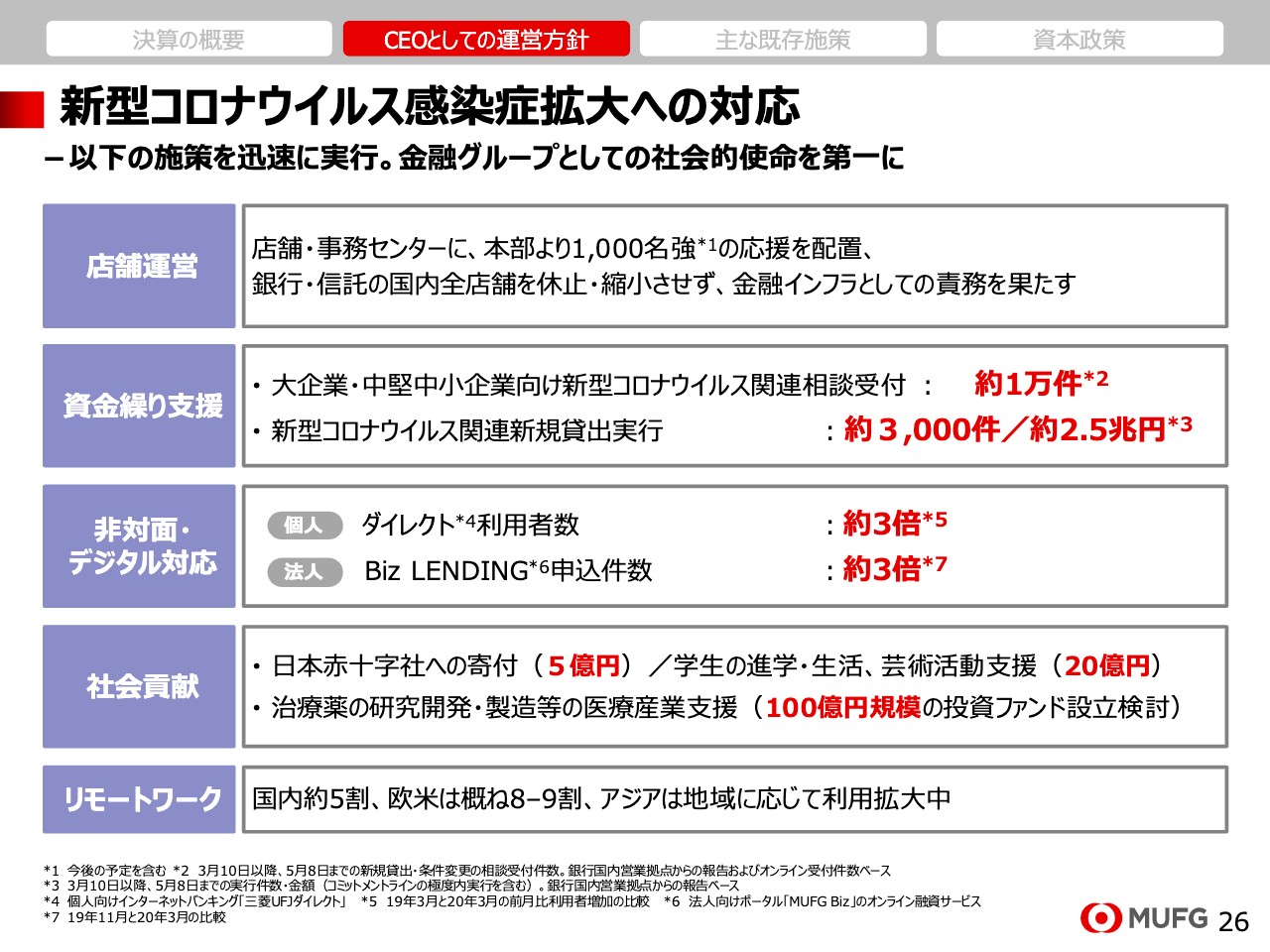

新型コロナウイルス感染症拡大への対応

26ページです。ご覧のような対策を打っています。まず1つ目の店舗運営ですが、本部から1,000名強の応援を配置し、銀行・信託全店舗閉めずに運営を続けています。2つ目、資金繰り支援については、1万件の関連融資の相談を受け、2兆5,000億円の融資を迅速に行なっています。

3つ目の非対面・デジタル対応については、後ほどご説明しますが、やはりお客さまとの非対面チャネルが急速に拡大している状況にあります。それから4つ目の社会貢献ですが、やはり社会貢献が重要だということで、医療関係への寄付、それから学生のみなさまや芸術活動に対する寄付支援に取り組んでいます。

以上が、CEOとしてまず最優先に取り組んできた具体的事項ですが、次ページ以降で今後の経営方針等について少しだけご説明します。

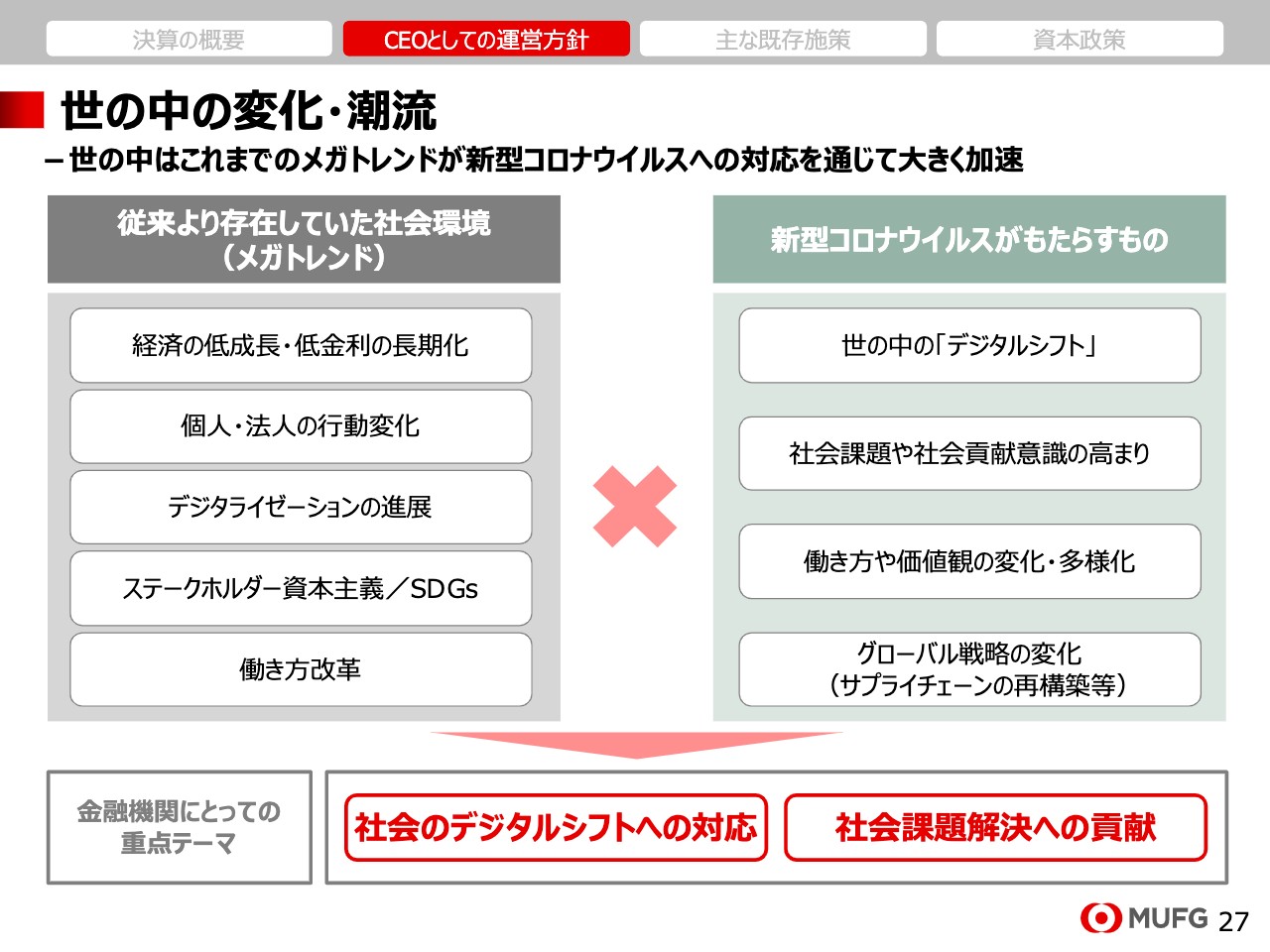

世の中の変化・潮流

まず私どもなりの世界観をご説明したいと思います。社会構造の大きな変化は、コロナウイルス感染拡大の前からすでに進んでいたと思っています。低金利やデジタル、ステークホルダー資本主義、働き方改革などがあったわけですが、今回のコロナウイルスにより、それが加速しているということが我々としての認識です。

先ほども触れました非対面、それからリモートワークについては、今まで以上のスピードで世の中へ浸透していきますし、人々の働き方、価値観も多様化させつつあると思っています。いわゆるESGのSという社会課題についても、かつてない貢献意識の高まりが生まれてきていると感じています。

このような大きく社会構造が変化するということにおいては、我々金融機関にとってもさまざまなことが求められるわけですが、あえて自分としてはシンプルに、社会のデジタルシフトへの対応と、社会課題解決への貢献の2つにテーマを絞りたいと思います。

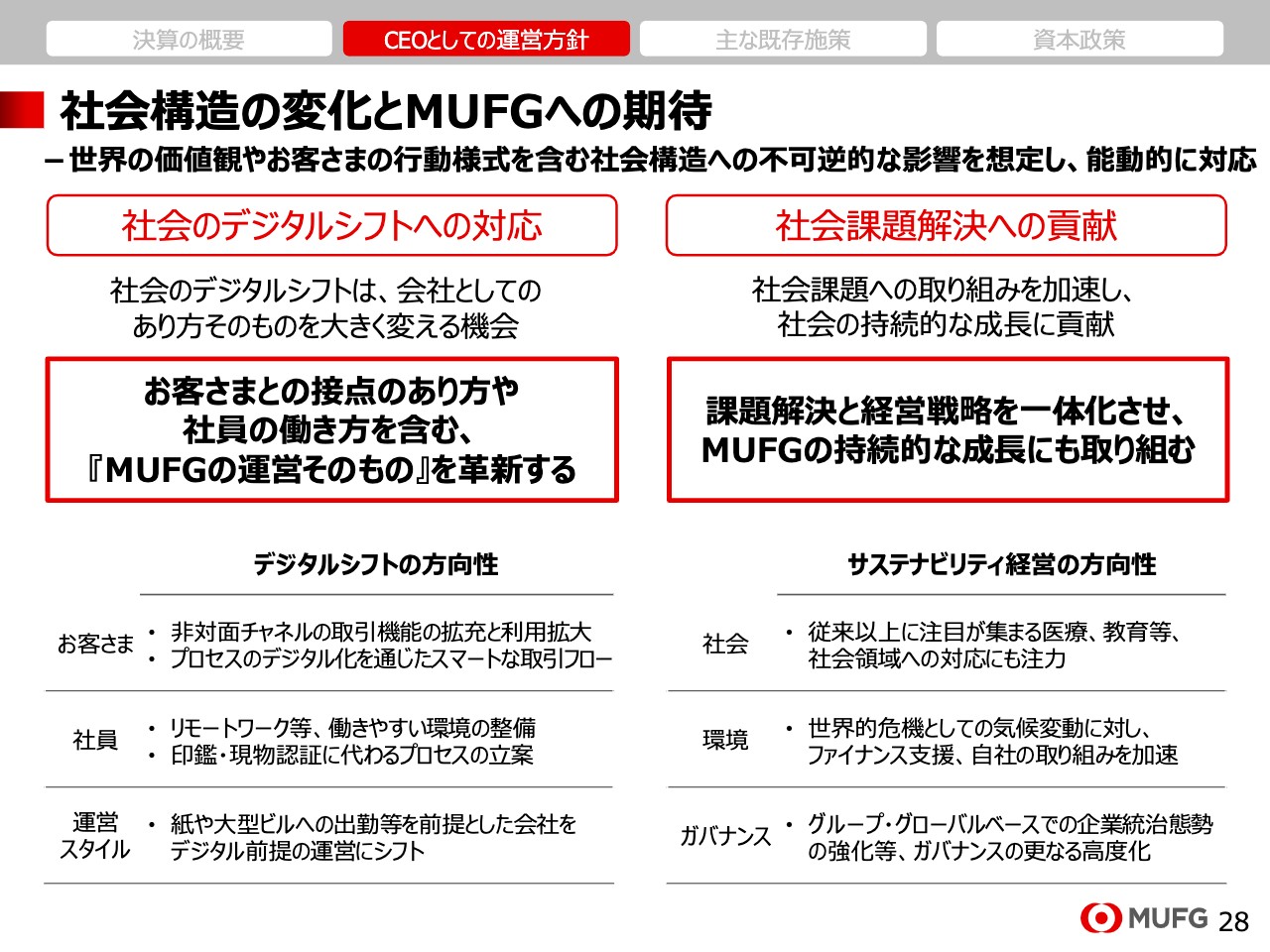

社会構造の変化とMUFGへの期待

28ページをご覧ください。今お伝えした2つについて少しご説明します。社会のデジタルシフトへの対応については、コロナウイルスの影響もあり、不可逆的かつ加速する大きな変化と捉えています。非対面、ペーパレス、印鑑レスへの対応、それから物理的にオフィスに出勤するというスタイルを含めた、MUFGの運営体制そのものの革新が必要だと考えています。

社会課題解決への貢献については、社会課題解決とその経営戦略の一体化をより進めていくことが大切だと思っています。また、デジタルとも重なるのですが、社会インフラを担う企業として、認証や印鑑レスといった、いわゆる日本社会全体の構造、もしくはその貢献というものを変えながら、我々自身の成長とも同期させることが非常に重要だと考えています。

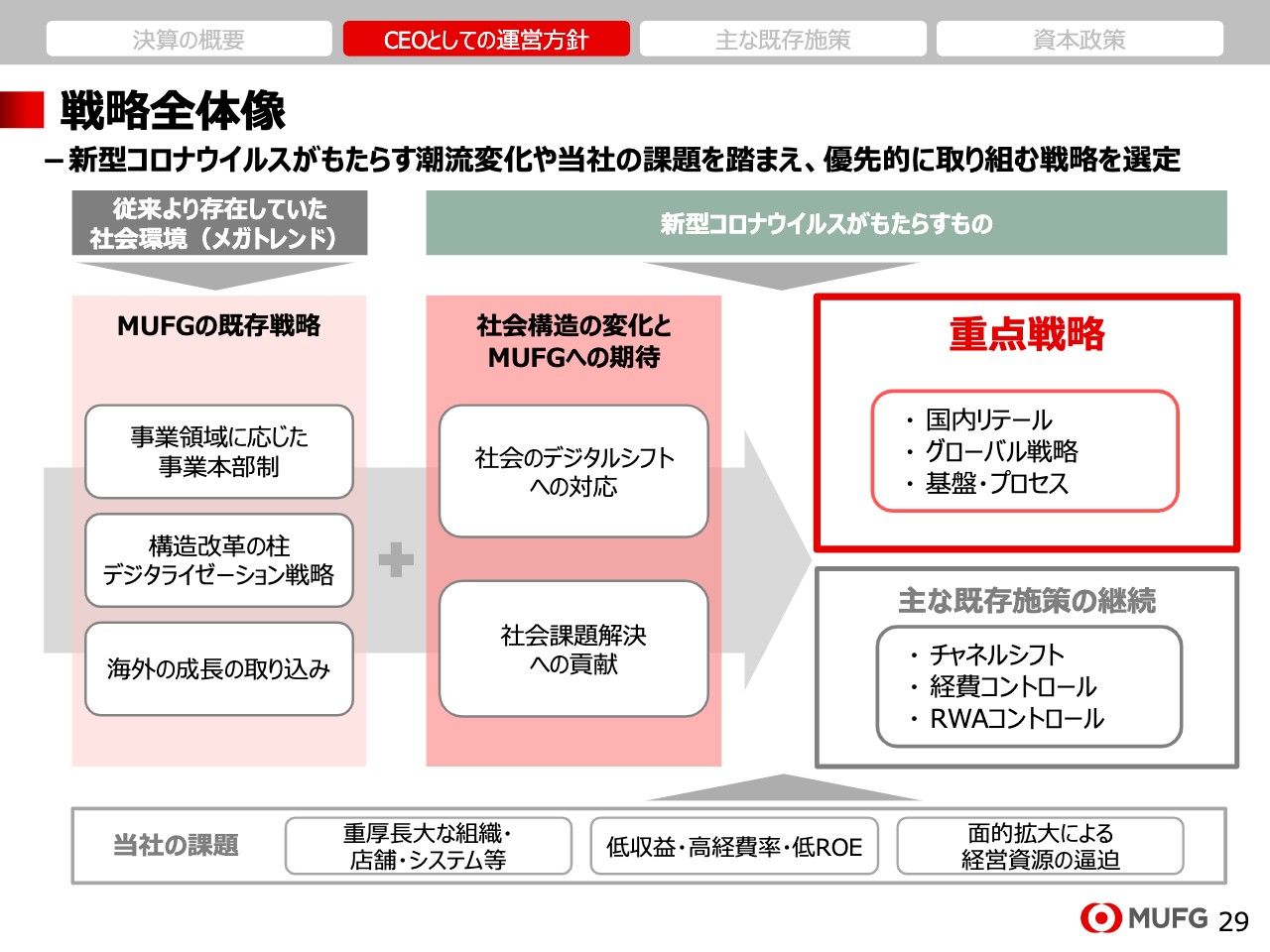

戦略全体像

29ページは今後の戦略の全体像についてです。今お伝えしたようなことを前提にしていますが、従来から、事業本部制、デジタル、それから海外において、社会環境を受けた既存戦略を行なっていました。ここに、世の中の大きなうねりや金融機関にとってのテーマが出てきたこと、それから我々自身が抱えている課題を総合して、重点戦略や既存施策の継続を進めていきたいと考えています。

2020年度については、これまでの既存の戦略がたくさんあります。もちろん、進めていかなければならないものもたくさんありますが、中長期的にどういうポイントを見ていくかということは、この重点戦略を中心に戦略を練っていきたいと考えています。

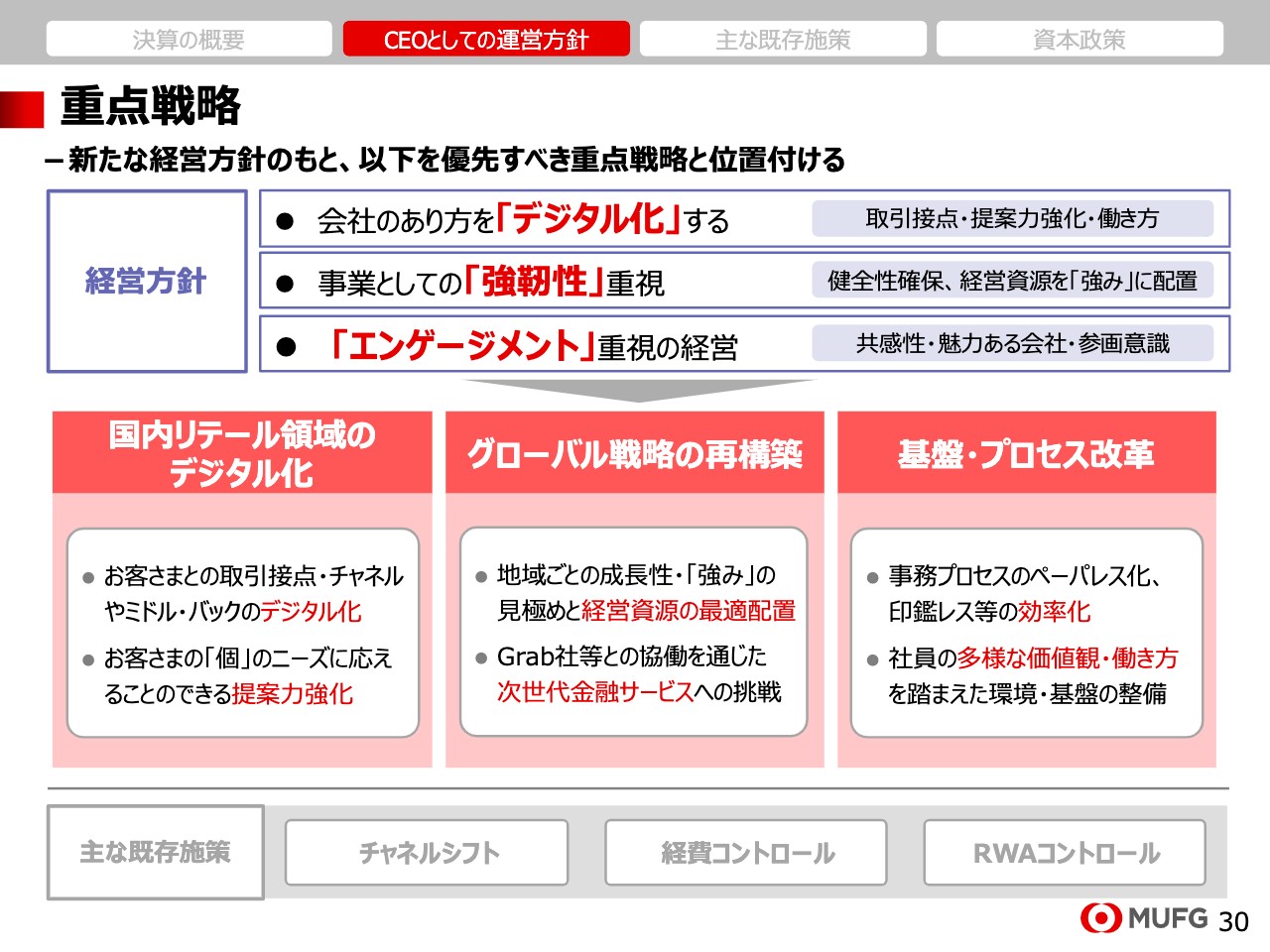

重点戦略

重点戦略について30ページで少しご説明します。また、この社会構造変化を当社の成長機会へとつなげるための経営方針についても少しご説明します。キーワードは、スライドに赤で書いてあります「デジタル化」「強靭性」「エンゲージメント」の3つです。

まず1つ目、会社のあり方を「デジタル化」するということで、リアルとのバランスは必要になってくると考えていますが、社会のデジタルシフトへの対応ということで第一に掲げています。

2つ目は事業としての「強靭性」重視ということで、今回の危機でも再確認されたのですが、どんな環境においても信頼され続ける存在でありたいと考えており、金融機関として健全性を確保し、経営資源を当社の有する強みのある領域へと重点配置したいと思っています。

3つ目は「エンゲージメント」重視ですが、これは大きな変化が会社、ひいては社員一人ひとりに求められるという中において、変革の方向性に対する共感性を大切にしたいというものです。社員間、組織間、お客さまとの間、それから社会とも共感できる、みなさまが参画意識を感じられる……そのような魅力的な会社にしていきたいと考えています。

以上の経営方針に基づき、私自身、実践的で具体的なものを重んじていきたいと考えていますが、優先してハンズオンで今後取り組んでいきたいと考えているものが3つあります。

まずリテール領域のデジタル化ということで、経営方針の1つ目の「デジタル化」とも関係が深いわけですが、お客さまとの取引接点・チャネルやミドル・バックのデジタル化、スマート化……結果として我々にとっての大きな塊である国内リテールの損益分岐点を引き下げることが目標です。もちろんこれは社会のデジタル化、デジタルシフトへの対応でもあります。

2つ目はグローバル戦略の再構築ということで、経営方針の「強靭性」とも関連しますが、今般のコロナウイルスを受けて、再度地域ごとの成長性や強みを見極め、経営資源を最適に配置していきたいと思っています。またアジアにおいては、Grab社との協働を通じた次世代金融サービスへも挑戦していきたいと考えています。

3つ目、基盤・プロセス改革については、会社のカルチャー改革とも通じるものではありますが、事務プロセスのペーパレス、印鑑レスの効率化や、社員の多様な価値観・働き方を踏まえた環境・基盤の整備をより一層進めていきたいと思っています。

それから、スライドの下段に書いてあります既存施策について、チャネルシフトはデジタル化に関連しますし、経費とリスクアセットについては強靭化に関するものということで、引き続き重要な注力施策として推進していきたいと思っています。以上が私のCEOとしての運営方針です。

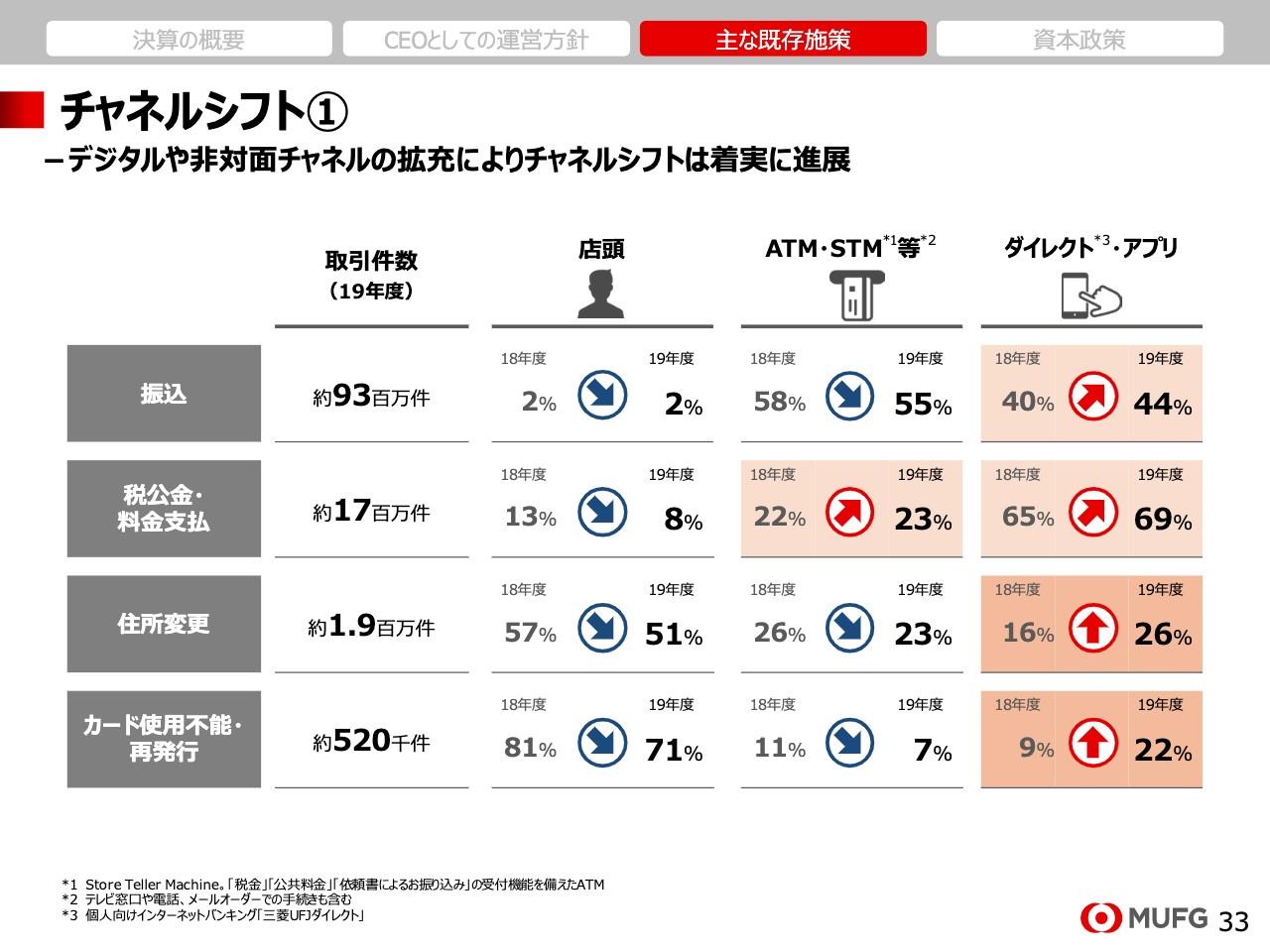

チャネルシフト①

続いて、既存施策についてご説明します。33ページをご覧ください。近年力を注いでいたスマートフォンアプリの機能拡充等々については、いわゆるオンライン化が進んでいる状態です。とくに住所変更やカード再発行などでシフトが大幅に起きています。

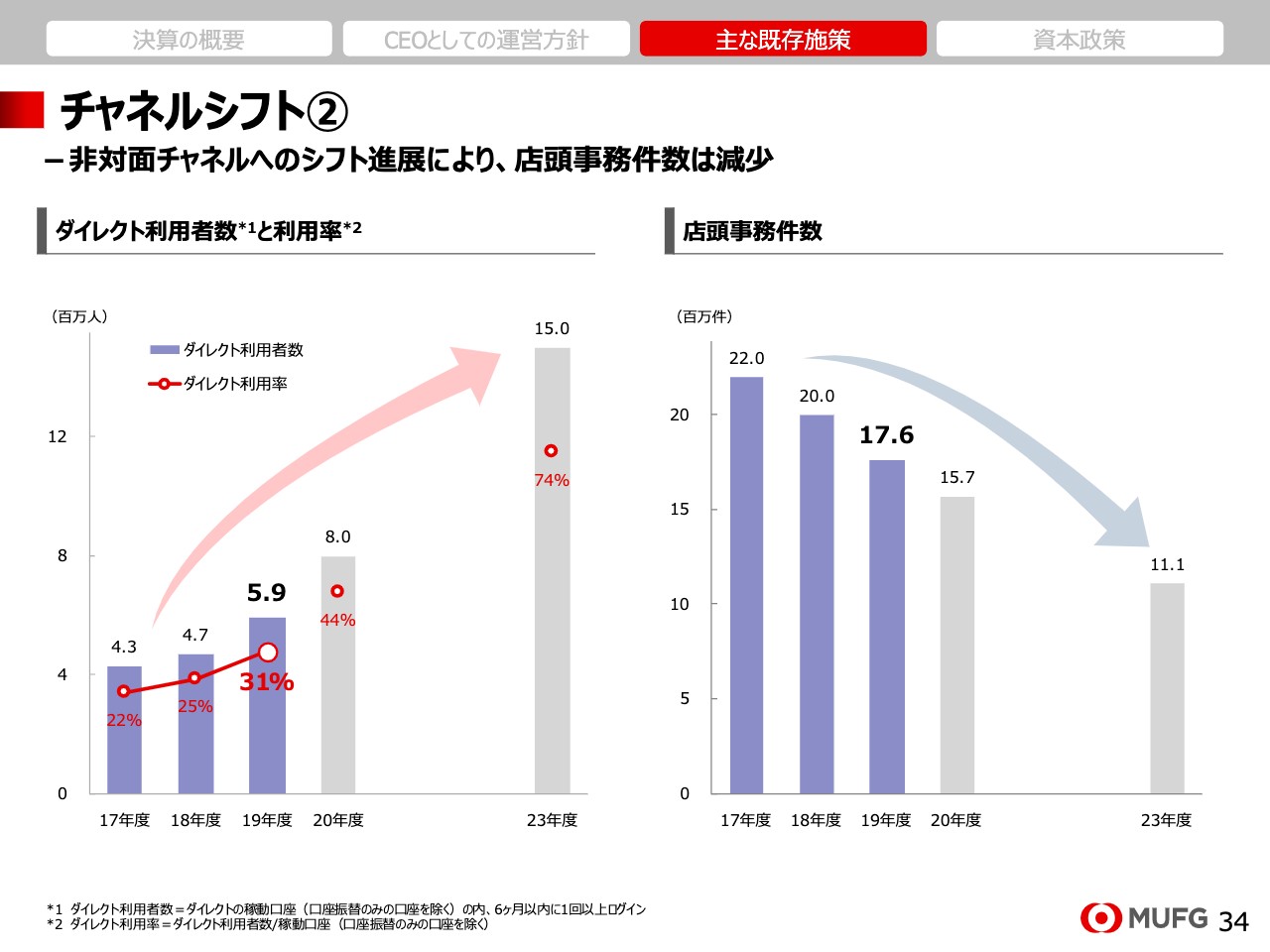

チャネルシフト②

34ページをご覧ください。ダイレクトの利用増加や非対面チャネルシフトの進展に伴い、店頭の事務の件数は着実に減少しています。

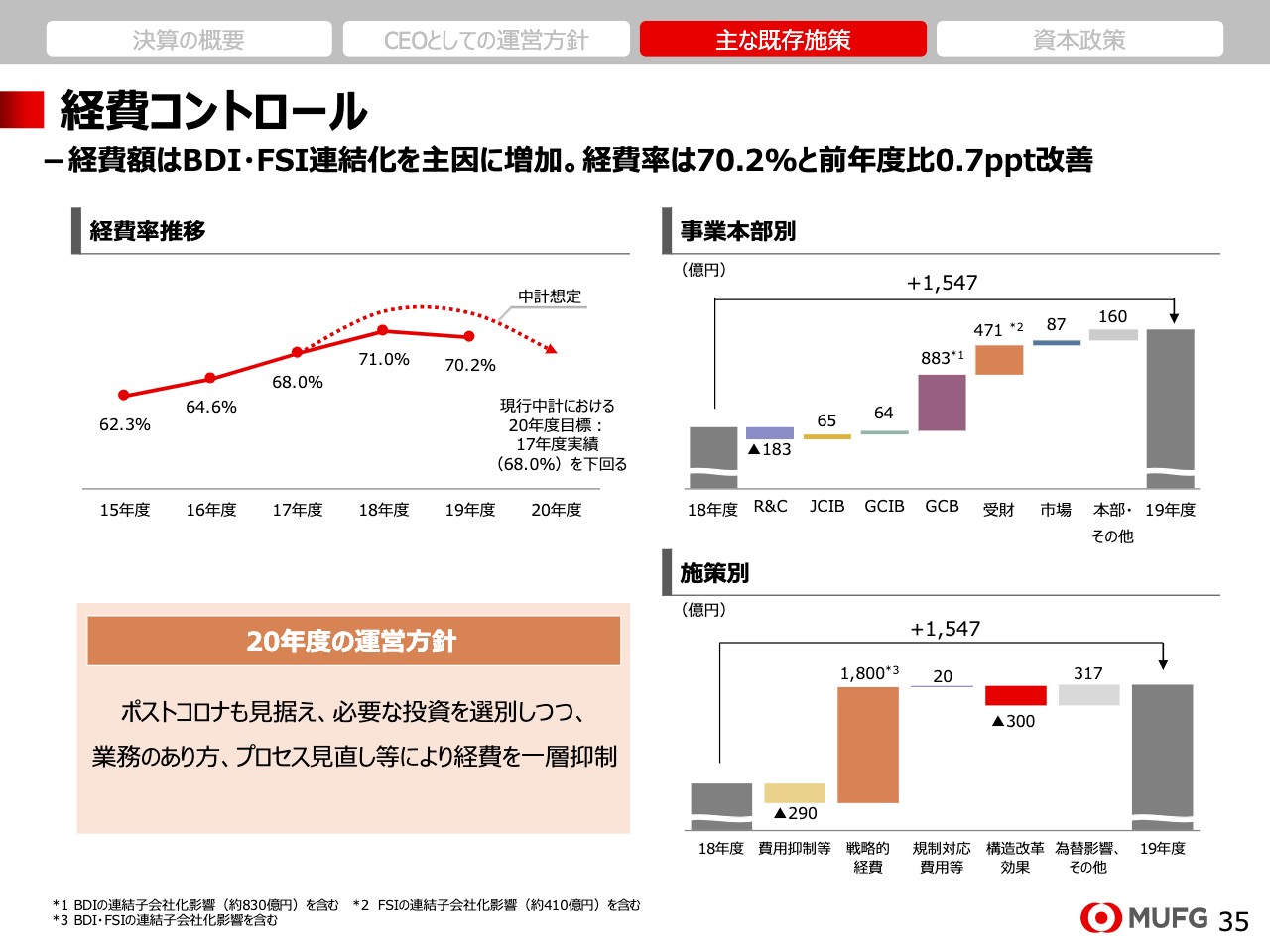

経費コントロール

35ページの経費コントロールは、我々にとっても非常に重要なポイントになります。スライド左上の折れ線グラフは2019年度の経費率で、点線は2年前に公表した想定です。ご覧のとおり足元の経費率は、1つは粗利が増加していること、それからもう1つは国内外の費用抑制の努力があり、下回っている状態で推移していますが、引き続き一層の抑制が必要と考えています。

スライド右上の棒グラフの事業本部別に見ますと、バンクダナモンとFSIの連結化がありましたので、GCBと受財で伸びていますが、国内のR&C、法人リテール部門では経費削減が進んでいるという構図です。2020年度の運営方針はポストコロナを見据えて、必要な投資を選別し、業務のあり方やプロセスを見直して一層抑えていきたいと思っています。

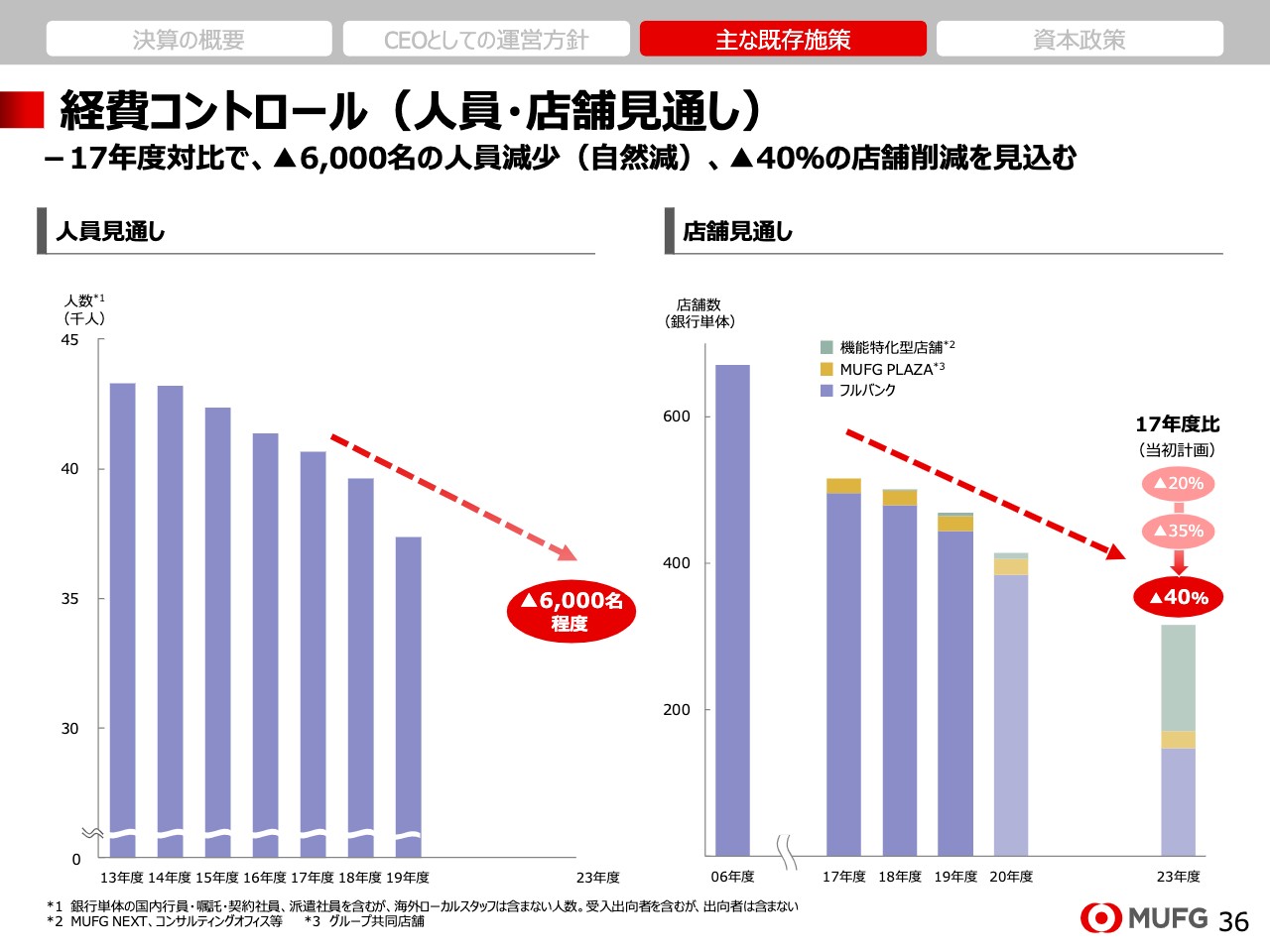

経費コントロール(人員・店舗見通し)

36ページは国内の人員・店舗の見直しということで、人員は以前からお伝えしている採用数のコントロールや、大量採用期の社員の段階的な退職等があり、見込みどおりで推移しています。店舗については、ネットワークの見直しが進展しています。2023年度までの計画はもともと35パーセントだったのですが、40パーセントということで積み増しています。

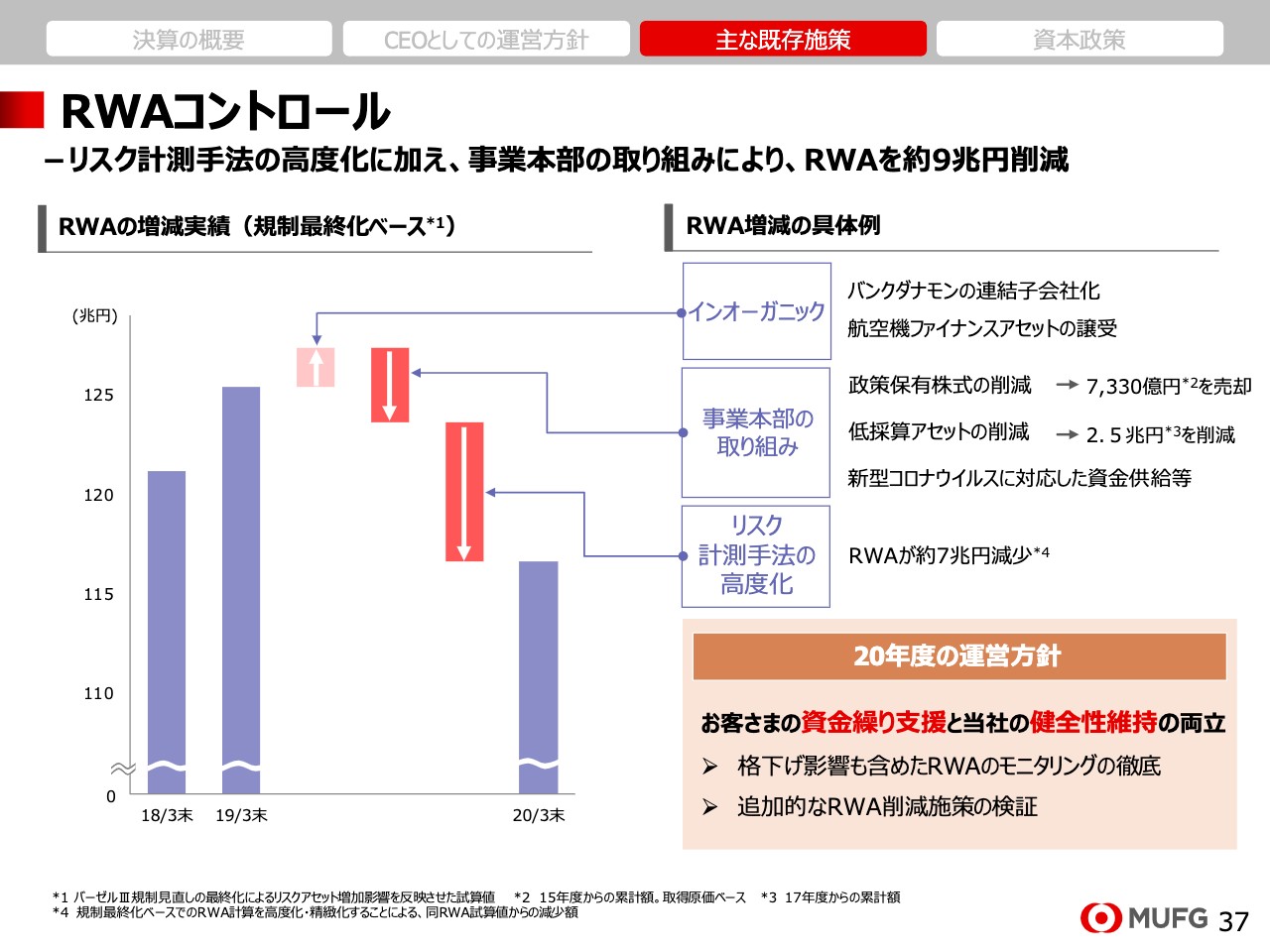

RWAコントロール

37ページをご覧ください。リスクアセットコントロールについては、スライド左側のチャートのとおり、事業本部と営業フロントの地道な取り組みもあり、低採算アセットと政策保有株式の削減が進んでいます。

また、リスク計測手法の高度化にも取り組んでおり、全体で9兆円の削減ができています。2020年度の運営方針は、足元での最優先課題であるお客さまの支援、それからリスクアセットコントロールによる健全性の維持の両立を図っていきたいと考えています。

基本方針(“資本の三角形”)

39ページは資本政策です。資本の三角形というこの基本方針は、私がCEOに就任してからも今までと変わりません。

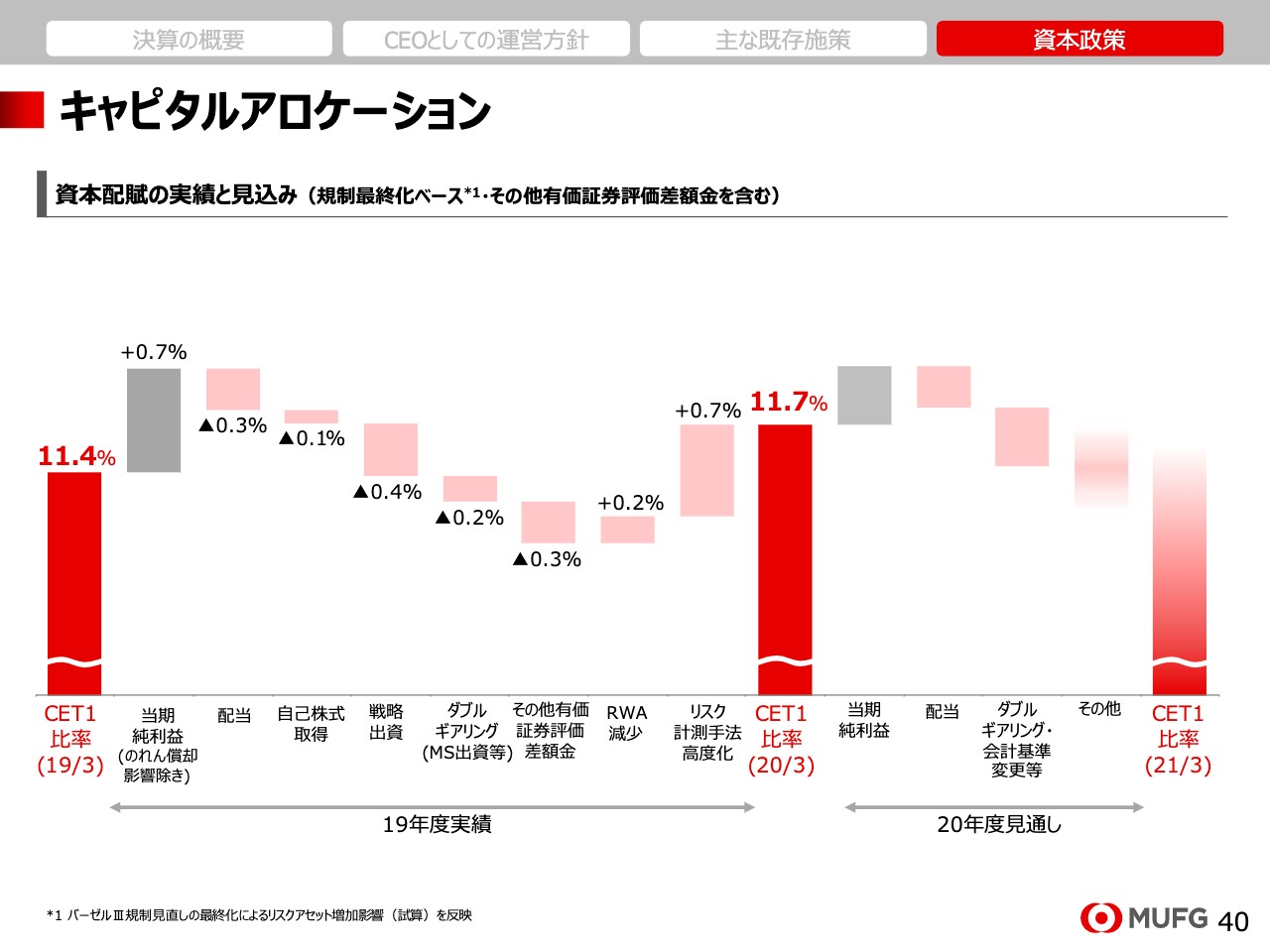

キャピタルアロケーション

40ページをご覧ください。2019年度のキャピタルアロケーションの実績と2020年度見通しです。規制最終化ベースのCET1比率の増減を示しています。2019年度は、バンクダナモン、FSIという2つの大きな戦略出資に資本を活用しました。ただ、リスクアセットコントロールを行なってきたということで、リスク計測手法の高度化によるリスクアセット減少効果もあり、資本増加を生み出した状況です。その結果、規制最終化ベースのCET1比率は11.7パーセントで、30ベースほど改善しています。

2020年度はモルガンスタンレーの出資の特例の解除の影響もありますので、一部資本を使えます。加えて、新型コロナウイルスへの対応の資金繰り支援による貸出の伸び、それから格下げ等の影響でリスクアセットが増加する可能性がありますが、引き続き効率的なリスクアセット運営を行ない、資本の健全性を維持していきたいと思います。

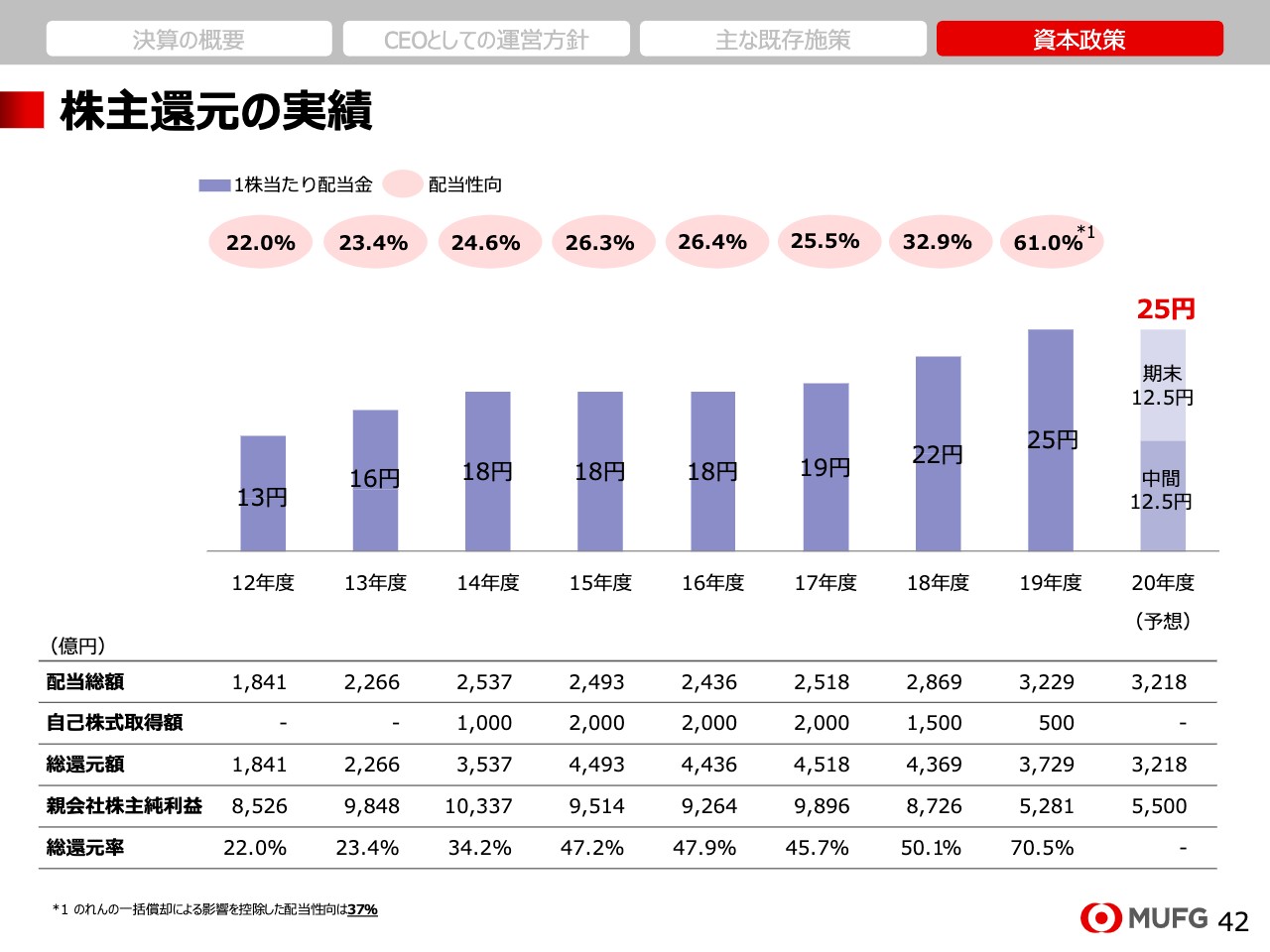

株主還元の実績

42ページは株主還元です。配当を基本として株主還元の充実に努めるという方針に変わりなく、配当性向40パーセントでいきたいと思っています。2019年度の期末配当は12.5円ということで、年度期初予想どおりであり、年間で25円、3円の増配です。

2019年度の配当性向は61パーセントですが、規制資本に影響を与えないのれんの一括償却を控除した実質的な配当性向は37パーセントになります。2020年度の配当予想は、業績予想5,500億円を前提にしますが、安定配当を堅持するという観点で、この一定の前提のもとで増額の25円の方針です。

なお、自己株取得については今回は見送りにしたいと思います。当面はお客さまの資金繰り支援を最優先に取り組んでいきますが、同時にリスクアセットのコントロール等も徹底し、資本余力の確保に努めていきたいと思っています。

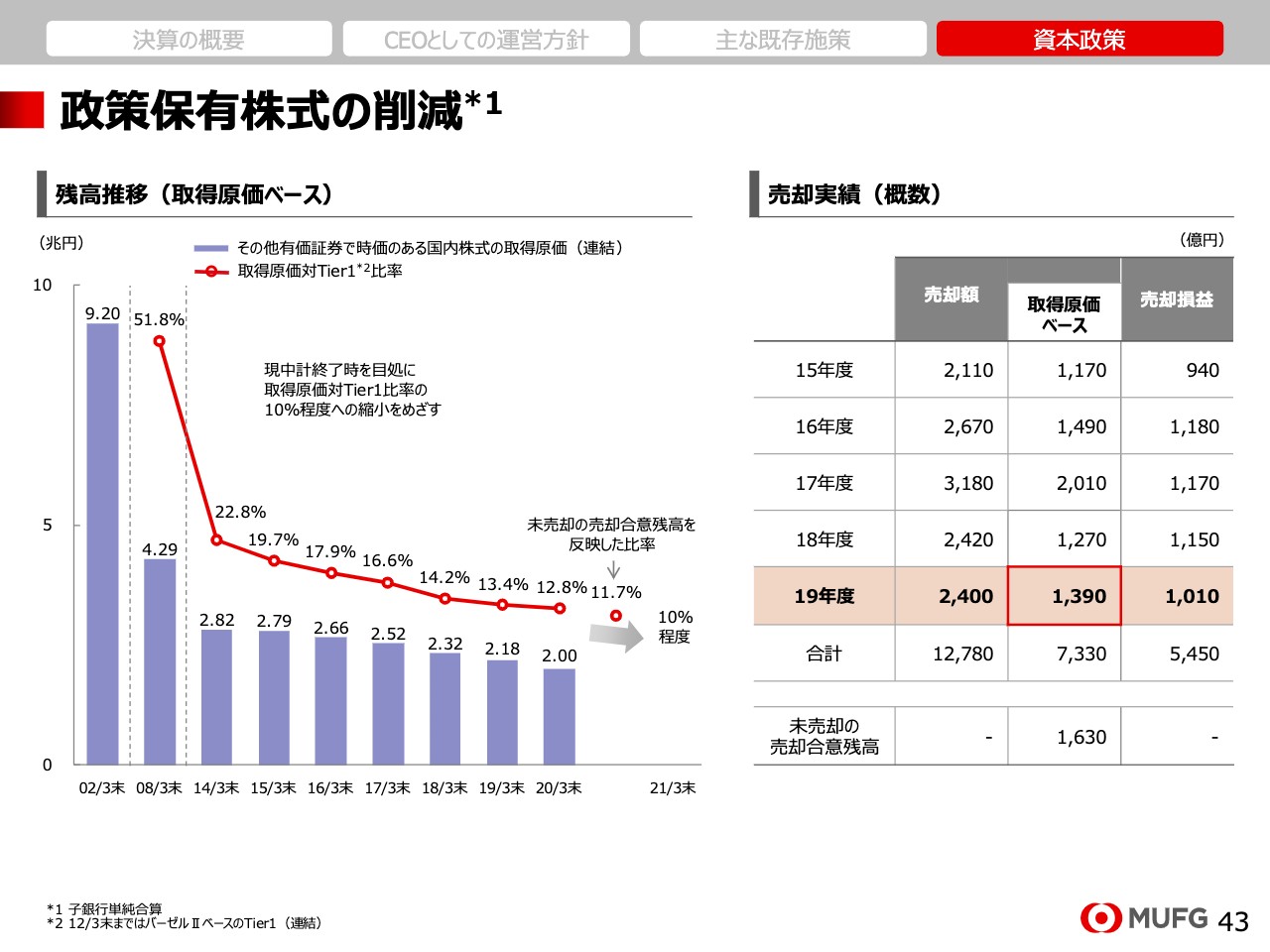

政策保有株式の削減

43ページ、政策株式です。スライド右側の表にあるように、2019年度取得原価ベースで1,390億円の削減をしました。これに伴い、1,010億円の売却益を計上しています。これにより、売却計画開始時からの累積の売却簿価は7,330億円で、未売却の売却合意残高の約1,630億円と合わせますと、全体で約9,000億円になります。目標としています、2020年度までの5年累計簿価8,000億円の売却は実現できる見通しです。合わせて、2020年度以降の新たな目標設定については今後検討していきたいと考えています。

最後に、前CEOの三毛の在任期間中は、MUFGでは海外における一連の買収完了、それから国内では銀・信・証一体でのビジネスモデルが加速しました。さらに5年ぶりに営業純益反転を実現するということで、次のステージへと大きく前進したと考えています。

あとを引き継ぎます私の役割は、果断にかつ憂えることなく変革に取り組み、変化の激しい時代においても、常に世の中に必要とされ続けるMUFGをつくり上げることに他ならないと考えています。未曾有な難局を乗り越え、どんな環境であっても常にお客さまや社会から信頼され続けるMUFGを目指し、全力を尽くしていきたいと思っていますので、投資家のみなさま、それから格付け機関のみなさまにおかれましては、一層のご理解、それからご支援を賜りますよう、引き続きよろしくお願い申し上げます。私からは以上です。

新着ログ

「銀行業」のログ