東京海上HD、連結純利益は148億円減 連年の自然災害に加え新型コロナに伴う保険金が影響

2019年度 実績

石黒大蔵氏:本日はありがとうございます。IRグループの石黒です。これより、本日発表いたしました東京海上ホールディングス株式会社の2019年度決済に係る電話会議を始めさせていただきます。

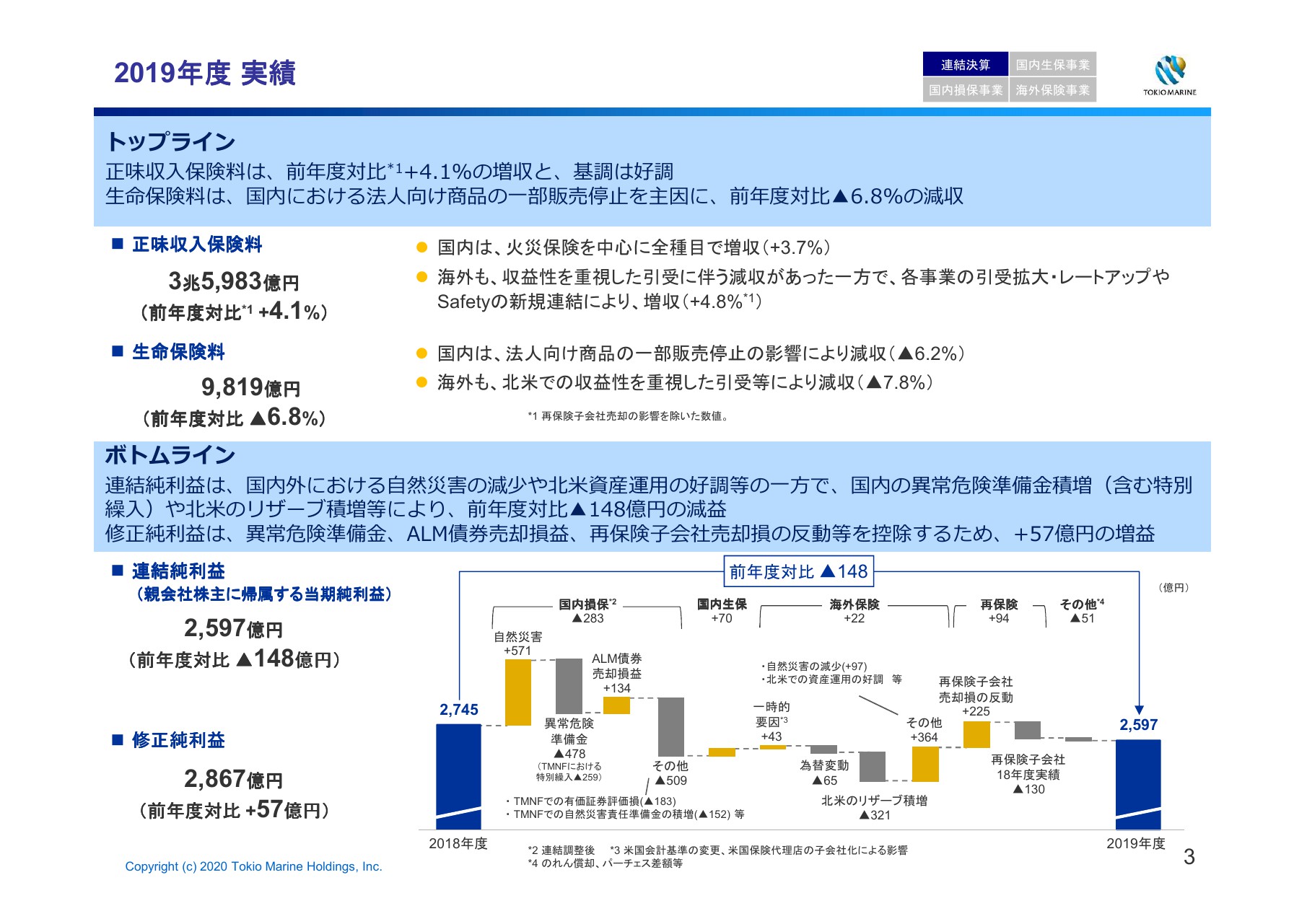

それでは、決算のポイントにつきましてご説明いたしますので、資料の3ページをご覧ください。まず2019年度のトップラインにつきましてご説明いたします。再保険事業TMRの売却の影響を考慮した実力ベースの正味収入保険料は、前年度対比、プラス4.1パーセントの増収となりました。

この内訳ですが、国内損保が火災保険を中心に全種目で増収した結果、前年度対比、プラス3.7パーセントの増収となりました。海外保険も収益性を重視した引き受けに伴う減収を、各事業の引き受け拡大やレートアップで打ち返したほか、タイ・Safetyの新規連結もあり、前年度対比プラス4.8パーセントの増収となっています。

生命保険料は、あんしん生命における法人向け商品の一部販売停止の影響や、TMHCCのメディカルストップロス事業における引き受け期日の強化などにより、前年度対比、マイナス6.8パーセントの減収となりました。

次に、ボトムラインであります財務会計上の連結純利益についてご説明いたします。2019年度は、国内損保の減益を主因として、連結ベースで前年度対比マイナス148億円減益の2,597億円となりました。

主要3事業につきまして、そのポイントをご説明しますと、国内損保では、増収基調は続いているものの、2年連続で大きな自然災害にみまわれています。それでも前年度対比で見れば、その影響は減少したわけですが、一方で、自然災害責任準備金の積み増し負担が増加したこと、新型コロナウィルスに伴う保険金お支払い、有価証券の減損の影響を受けたことから、前年度対比マイナス283億円の減益となっています。

国内生保ですが、法人向け商品の一部販売停止による責任準備金負担の減少を主因に、前年度対比、プラス70億円の増益となりました。

海外保険は、ソーシャルインフレーションに伴うPhiladelphiaでのリザーブ積み増し、TMHCCにおける農業、メディカルストップロスのリザーブ積み増しの影響を、自然災害の減少や、北米資産運用の好調で打ち返し、前年度対比、プラス22億円の増益となりました。

なお、株主還元の原資であります修正純利益につきましては、財務会計利益から異常危険準備金、のれん等の影響を考慮し、前年度対比、プラス57億円の増益となっています。

2020年度 業績(補正ベース)

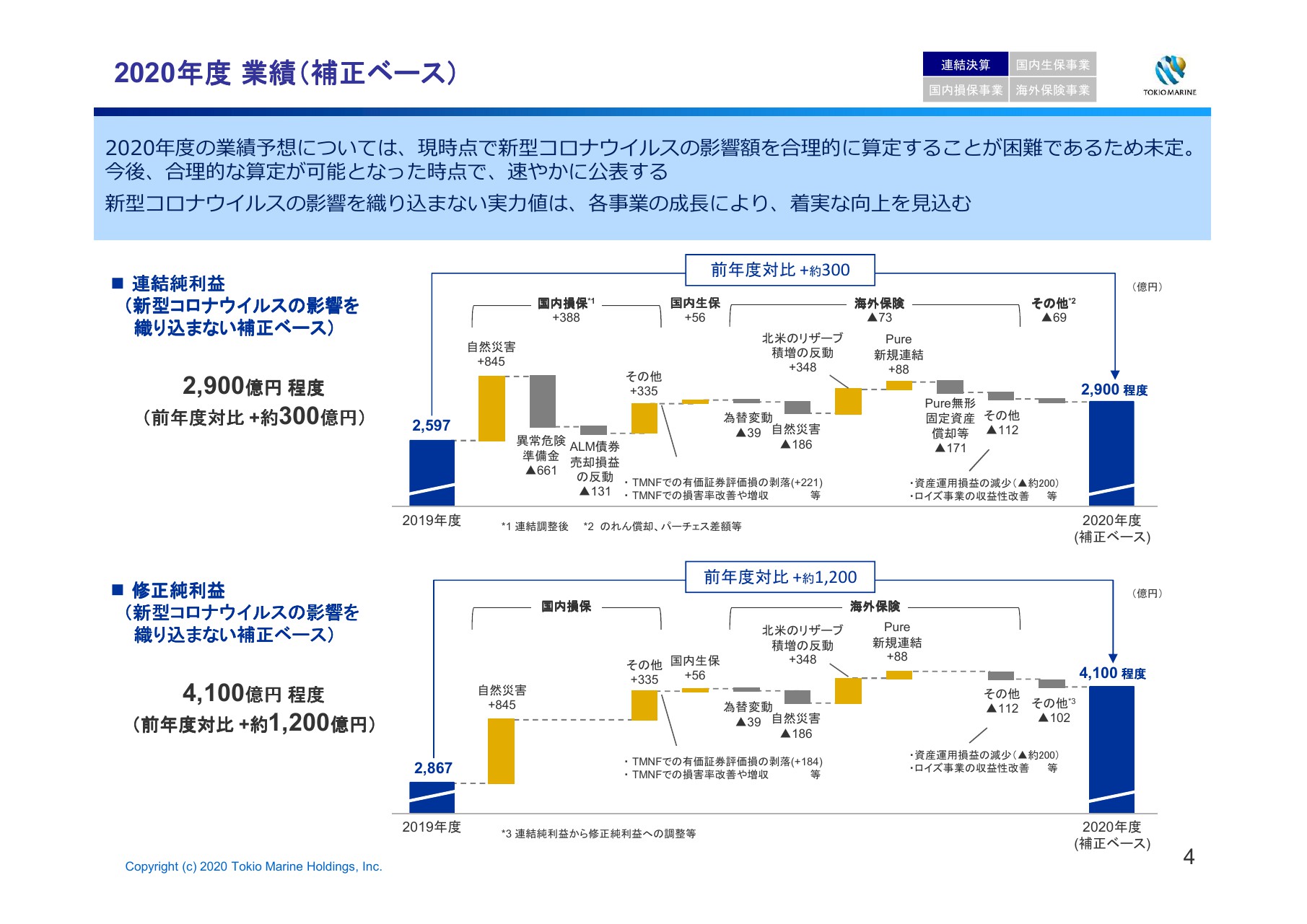

続きまして、資料の4ページをご覧ください。既に発表しておりますが、2020年度の業績予想につきましては未定とさせていただきました。新型コロナウィルスがいつ収束するのか、経済活動がどのようなパスで回復するのか、その影響の深さがどの程度となるのか、そして欧米における法制、あるいは政治の動向など、不確実、不透明な部分が非常に多いと考えています。そのなかで、コロナが当社業績に与える影響額を現時点で合理的に算定することが難しいと考えているという理由からです。

この点は、合理的な算定が可能となった時点で速やかに公表させていただく予定です。従いまして、ここでは当社の新型コロナウィルスの影響を除いた実力値と、当社がコロナの影響をどう見ているかにつきましてご説明させていただこうと思います。

まず財務会計上のコロナを織り込まない連結純利益ですが、前年度対比プラス300億円の2,900億円程度を見込んでいます。主要3事業につきましてそのポイントをご説明しますと、国内損保では、引き続きの増収基調や、損害額改善の取組みに加えまして、自然災害を平年並みに見込むこと、前期の有価証券の減損の剥落などにより、大幅な増益を見込んでいます。

国内生保につきましても、前期に発生した死亡保険金の増加の反動や、物件費の減少などにより増益を見込んでいます。海外保険は、Pureの無形固定資産の償却が初年度大きくなるといった特殊要素があるため、結果の利益こそ減益とはなりますが、北米の保険引き受けや同一事業の収益性改善、Pureの新規連結など、基調は好調と申し上げてよろしいかと思います。

コロナを織り込まない修正純利益、つまり当社の実力ですが、異常危険準備金やPureの無形固定資産償却の影響などを考慮し、前年度対比プラス1,200億円の4,100億円程度を見込んでいます。

現中計における修正純利益のターゲットは4,000億円から4,500億円としていますが、出力値は計画どおりに高まっていると申し上げてよろしいかと思います。

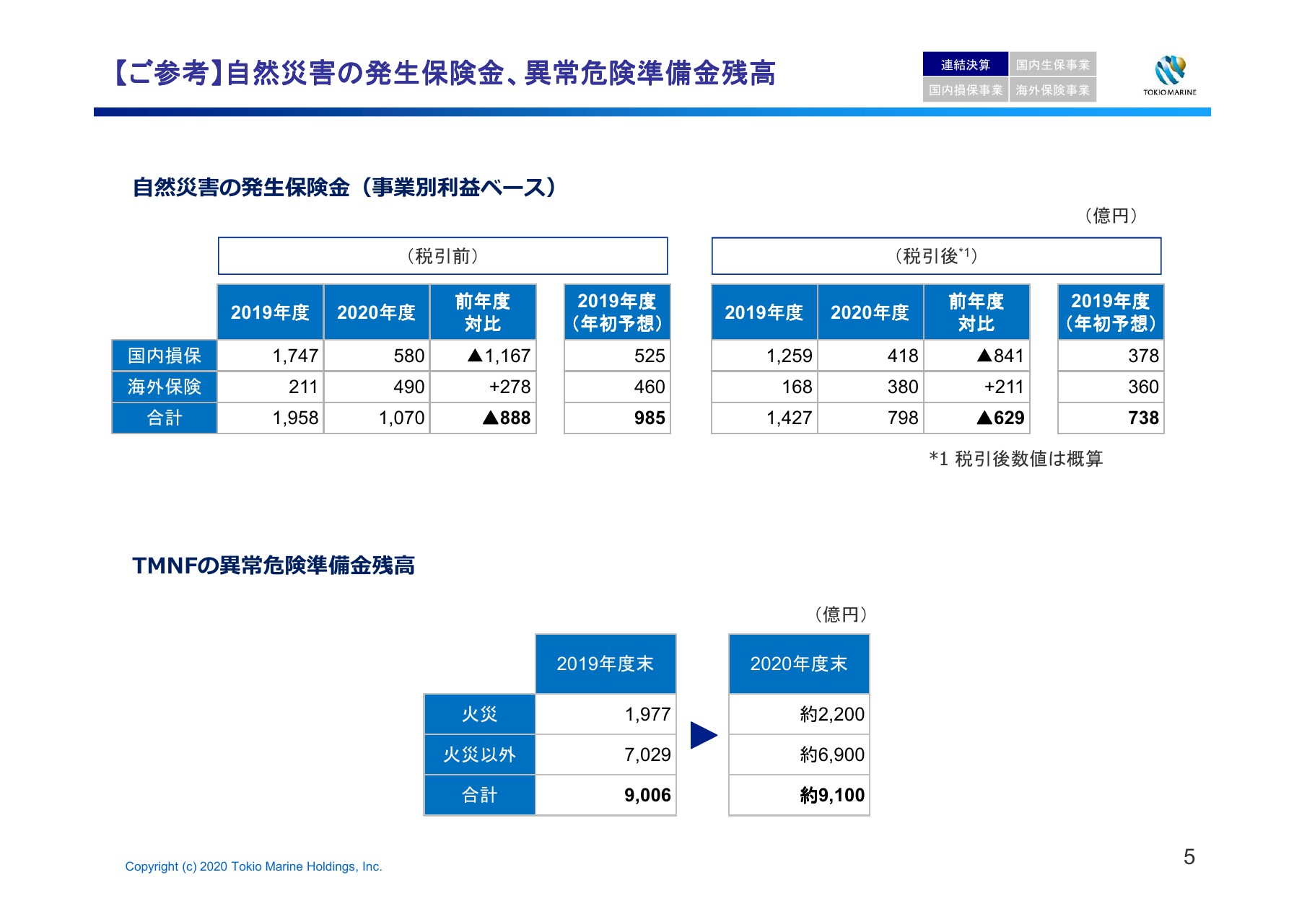

【ご参考】自然災害の発生保険金、異常危険準備金残高

なお5ページには2020年度の自然災害予算等を掲載しておりますので、後ほどご確認ください。

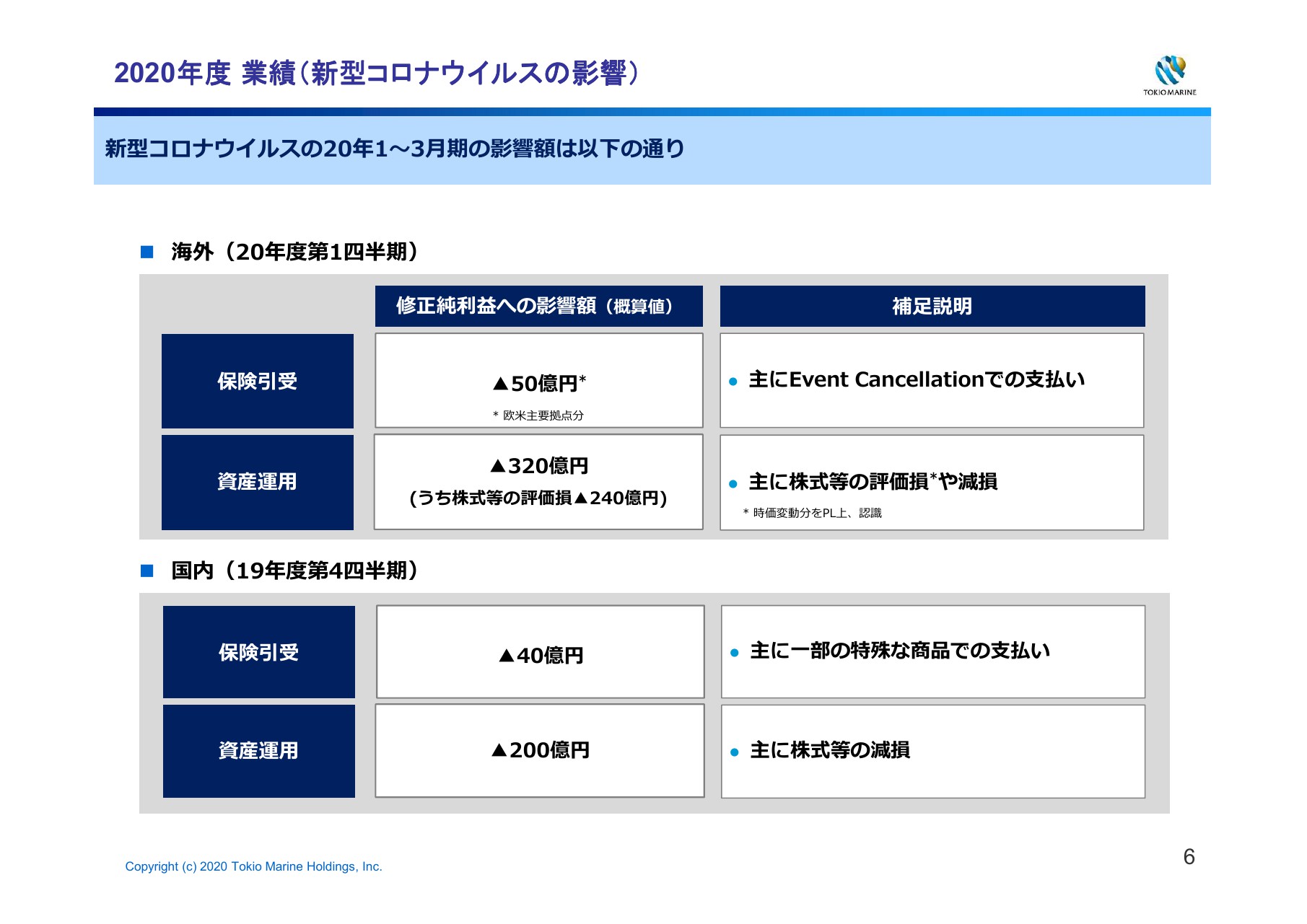

2020年度 業績(新型コロナウイルスの影響)

続いて6ページをご覧ください。コロナの影響ですが、既に今年の1月から3月に海外でマイナス370億円、国内でマイナス240億円の影響が生じています。

その内訳を見てみますと、海外の保険引き受けでは主にEvent Cancellationでのお支払い、資産運用では主に米国株式の評価損、これは売買目的有価証券の時価変動によるものですので今後も影響額は上下に変動しますが、これが主に発生しておりまして、これらは当社の2020年度第1四半期決算に反映されることになります。

国内の保険引き受けでは、一部の特殊な商品でのお支払いがありましたほか、資産運用で株式の減損が発生しており、これらの合計マイナス240億円が当社の2019年度第4四半期決算にて計上されています。

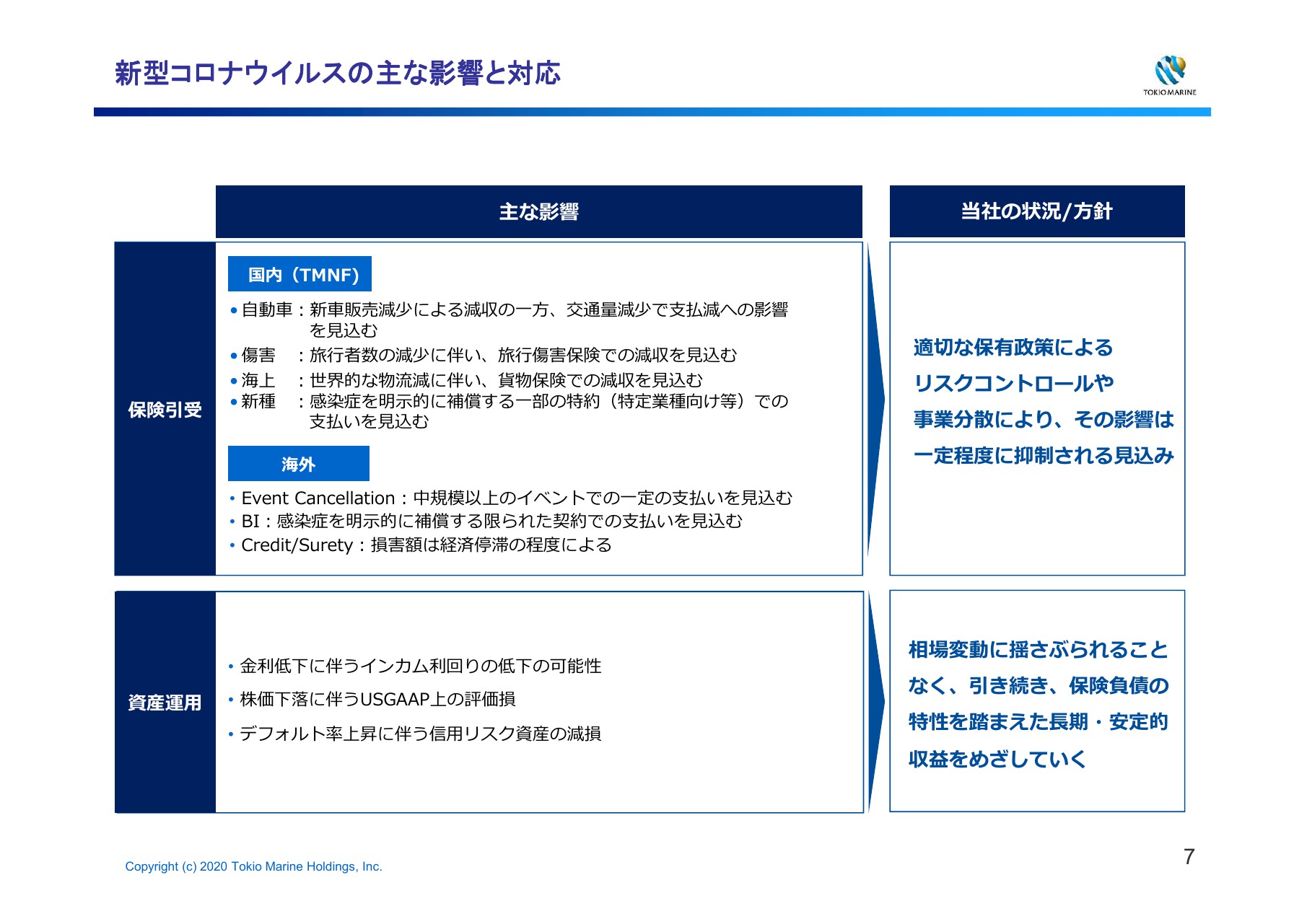

新型コロナウイルスの主な影響と対応

コロナが当社に与える主な影響や当社の状況、方針をお示ししたのが7ページです。保険引き受けでは、国内において人とモノの移動が制限されることに伴い、旅行者数や物流、新車販売の減少が見込まれていますが、これらは当社のトップラインに影響を与えますし、交通量減少に伴う自動車事故の減少、企業倒産に伴う保険金のお支払いなどは、ボトムラインに影響を与えます。海外では、主にはEvent Cancellationですが、このほか、ビジネスインターラプション、Credit、あるいはSuretyにおいて保険金の増加が見込まれます。

コロナの影響を推し量ることは非常に難しいことは先ほどのご説明のとおりですが、そのなかでも一定のシナリオである、仮に6月末まで現在の状況が続き、以降、年末にかけて段階的に経済活動が回復していくといったシナリオを置いた場合、保険引き受けでは、海外のEvent Cancellationを中心にマイナス300億円から400億円のインパクトを想定しています。

ただし、コロナの影響は不確実、不透明ですので、この数字も上にも下にも振れますし、シナリオ自体が違う可能性もあります。そして、コロナは当社の資産運用、とりわけ信用リスク運用にも影響を与えることになります。

この運用自体はDelphiで、運用資産は当社総資産の16パーセント、約4兆円となりますが、Delphiでは、早期安定的でキャッシュ・フローの予見可能性が高い保険負債を裏付けに、短期的な市場の振れに惑わされない資産運用を行っているということは皆さまご存知のところかと思います。

Delphiは、平時には毎年5パーセントほどの安定した収益を上げてきましたが、それでもリーマンショック時にはそのリターンが2パーセント程度まで落ちています。今回のコロナが金融市場にとってリーマンショック以上なのかどうかは、中央銀行の対応やクレジットスプレッドの水準、例えばリーマンショック時のインベストメントグレードのクレジットスプレッドは600ベース程度でしたが、足元は200ベース程度と、3分の1の水準であるなど、参考となるものはあります。

ただ、どこまで行っても見方はそれぞれなのだと思います。以上、ご説明のとおり、コロナの影響を推し量ることは難しい、従いまして、業績予想を未定とさせていただいたわけですが、その上で申し上げられることは、当社はグローバルに事業を展開する保険グループですので、当社もその影響を一定程度受けることは間違いないです。それでも、本件は当社にとってキャピタルに影響を与えるようなイベントではないということかと思います。

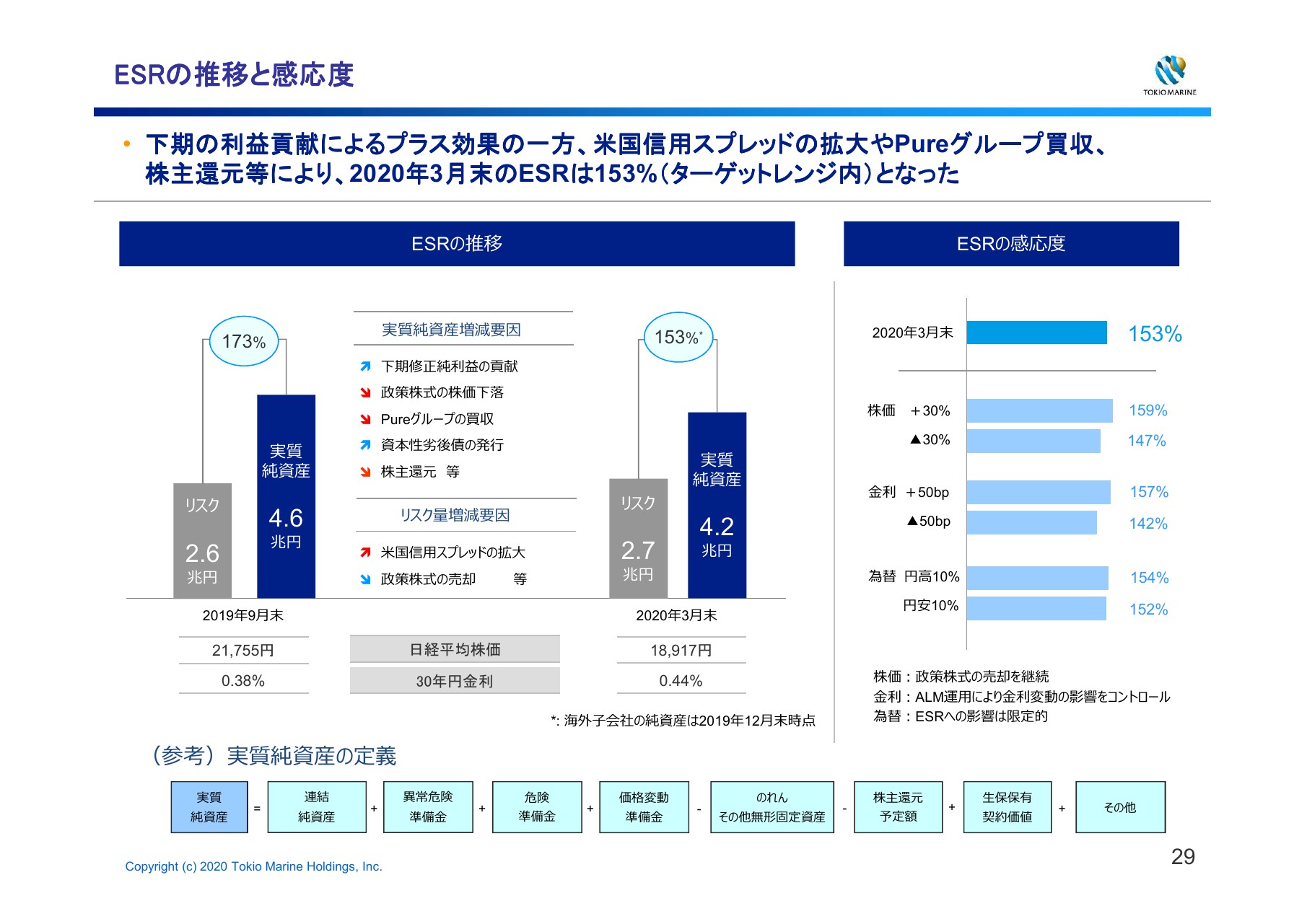

ESRの推移と感応度

最後に、株主還元とESRについてご説明いたします。まず普通配当ですが、本日リリースしましたとおり、2019年度は計画どおり1株当たり190円とし、2020年度はプラス10円増配となります1株当たり200円で、9期連続の増配としております。

ご説明のとおり、2020年度の業績予想は未定としたわけですが、コロナを織り込まないで考えると当社の実力値は着実に向上しています。当社の株主還元方針は、持続的な利益成長を実現し、配当総額を高めていくというものですが、まさにこの方針に基づき、プラス10円の増配を判断したものです。

次にESRです。2020年3月末のESRは、コロナの感染拡大による市場環境の悪化の影響を受け、153パーセントとなりました。この水準はターゲットレンジの範囲内であるため、資本政策の考え方はこれまでと変わりません。

しかしながら、コロナにより、今後の市場環境の見通しが不透明であること、また今後の成長増資のための資本を確保するといった観点からも、今回の資本水準の調整につきましては見送ることといたしました。

株主還元につきましては、来週の上期IR説明会で詳しくご説明します。最後になりますが、昨年の2年連続の大きな自然災害や、北米でのソーシャルインフレーション、そして足元の新型コロナウィルスと、事業環境はチャレンジングであります。

その中で当社が行なっていかなければならないのは、実力、安定的にグループの稼ぐ力を高めていくことにほかなりません。これらにしっかりと取組み、コロナの影響から抜けだすことはもちろん、持続的な利益成長を図っていくことで、皆さまの期待に応えていきたい、そのように考えています。私からの説明は以上となります。

新着ログ

「保険業」のログ