日本証券金融、通期は貸株残高増加で営業収益増 第6次中計は基礎収支額の増加を経営目標と設定

1.エグゼクティブ・サマリー

本日は、 2020年3月期の決算、株主還元、第6次中期経営計画の3点についてお話しします。

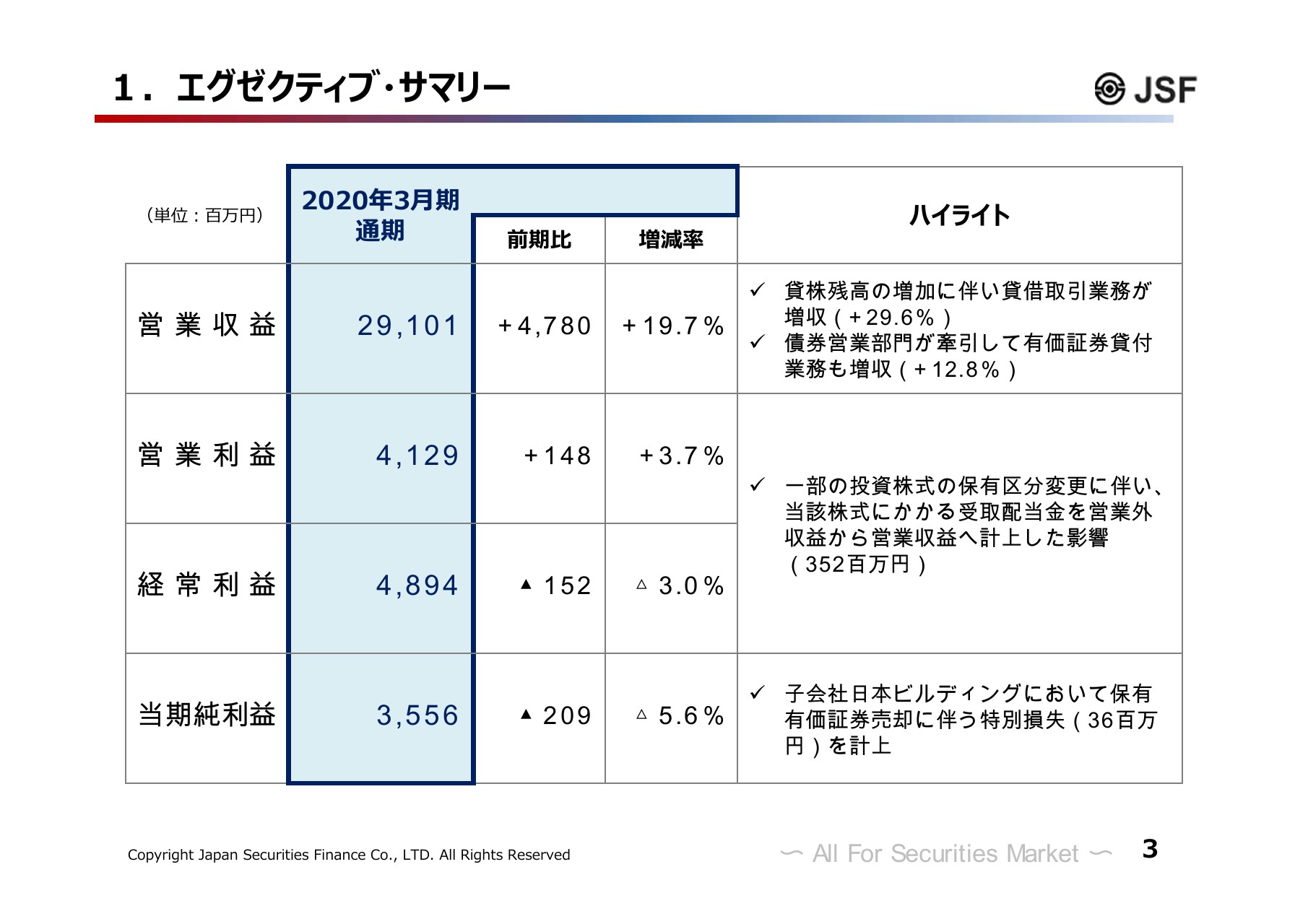

3ページには「エグゼクティブ・サマリー」ということで、2020年3月期連結決算の概要を掲載しています。

2020年3月期における当社連結の業績は、営業収益が291億100万円で前期比19.7%増、営業利益が41億2,900万円で前期比3.7%増、経常利益が48億9,400万円で前期比3.0%減、当期純利益は35億5,600万円で前期比5.6%減となりました。

営業収益の増加については、貸株残高が増加した貸借取引業務や好調な債券営業部門が牽引した有価証券貸付業務などの増収が寄与しました。

一方、一部の投資株式の保有区分を変更したことに伴い、当該株式にかかる受取配当金を「営業外収益」から「営業収益」に計上することとしました。

この影響により営業利益段階では増益となりましたが、経常利益では減益となり、当期純利益についても子会社の日本ビルディングが保有有価証券の売却に伴う特別損失36百万円を計上した影響もあり、減益となりました。

2.2020年3月期 通期 決算サマリー(連結・個別)

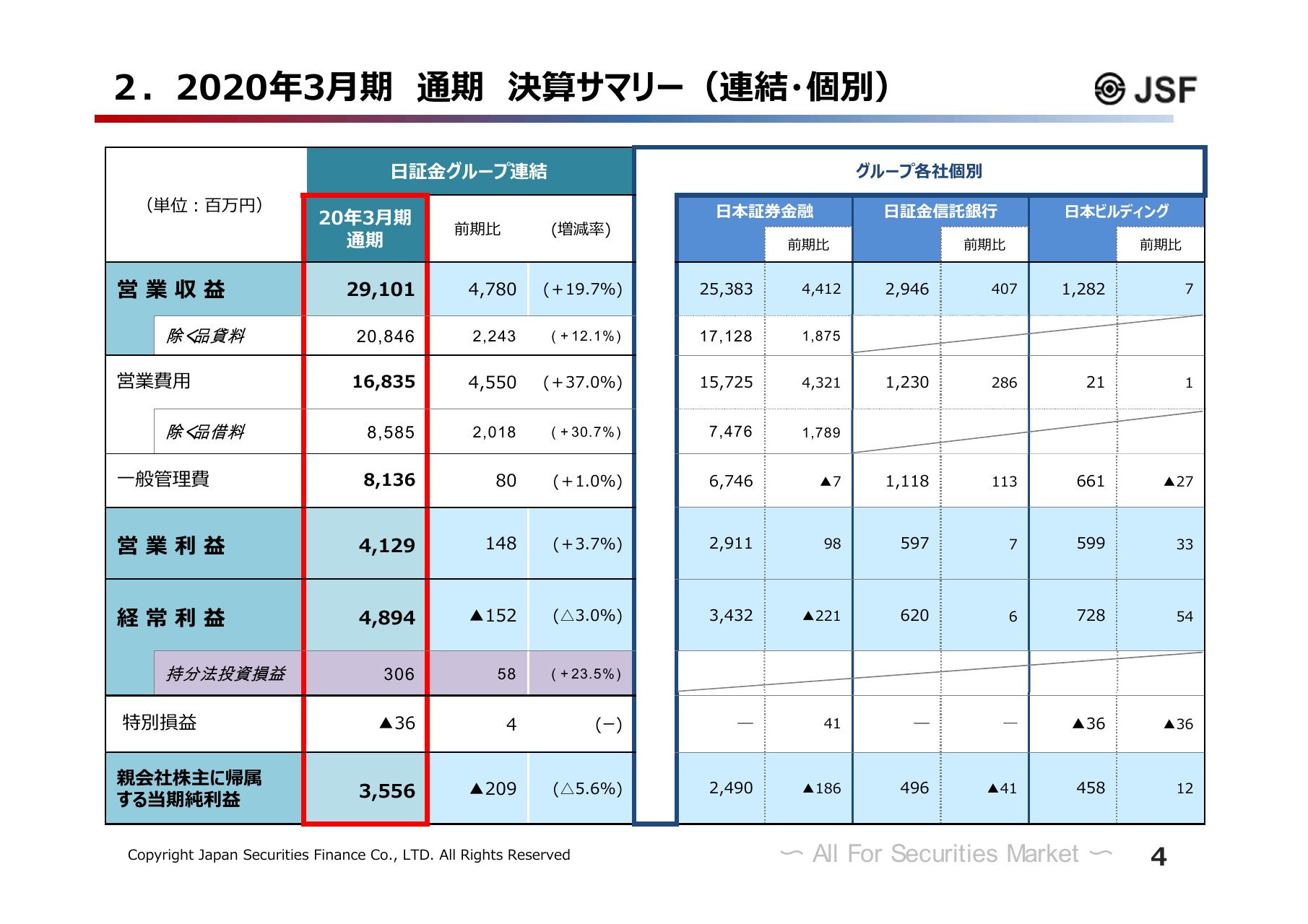

4ページでは日証金グループの連結業績のサマリーを掲載していますが、主なポイントについてご説明します。

営業収益と営業費用については、利益に影響を与えない貸借取引の「品貸料」「品借料」を除いた「除く品貸料」および「除く品借料」の欄をご覧ください。

「営業収益」は12.1%増加の208億4,600万円、「営業費用」は30.7%増加の85億8,500万円となりました。

主な動きとしては、近年注力している国債や株券の有価証券の貸付の伸長に伴い、収益・費用がともに増加した一方、貸借取引における融資残高の減少により貸付金利息等が減収となりました。このほか「営業収益」には先ほどご説明した投資株式の保有区分変更の影響が含まれています。

「一般管理費」は、貸倒引当金の戻入が減少し費用増となった一方、人件費等の減少により前期並みの81億3,600万円となりました。

「経常利益」の下の段に記載している「持分法投資損益」ですが、主として関連会社の日本電子計算の増益を受け、23.5%の増加の3億600万円となっています。

3.2020年3月期 通期 日証金(単体)決算サマリー

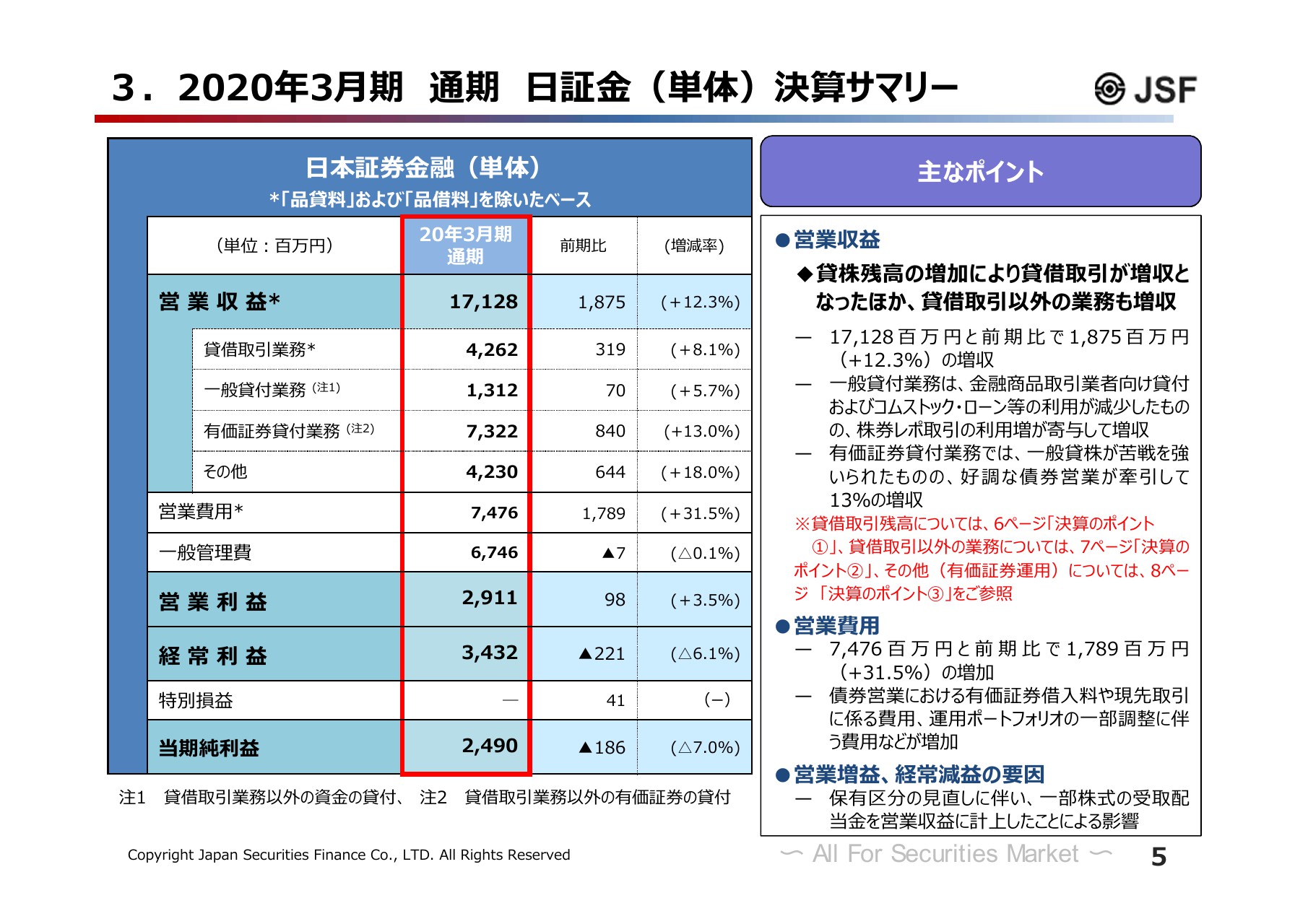

5ページには日証金単体の業績について掲載しています。

資料上では、実勢をご理解していただきやすくするため、先ほどご説明した「利益」に影響を及ぼさない貸借取引の品貸料・品借料(逆日歩)を除いたベースで資料を作成しています。

貸借取引業務については貸株残高が前期を上回ったことから約3億円の増収となったほか、貸借取引以外の資金の貸し付けを行っている「一般貸付業務」、国債や株券の貸し付けを行っている「有価証券貸付業務」、主に有価証券運用である「その他」についても前期を上回りました。

営業費用については、有価証券貸付業務の取引増加に伴い調達費用が増加したことなどから営業利益は小幅な増益を確保しました。

一方、保有区分の見直しに伴い、一部株式の受取配当金を営業収益に計上した影響により、経常利益および当期純利益はいずれも約2億円の減益となりました。

4.決算のポイント ①貸借取引残高の状況

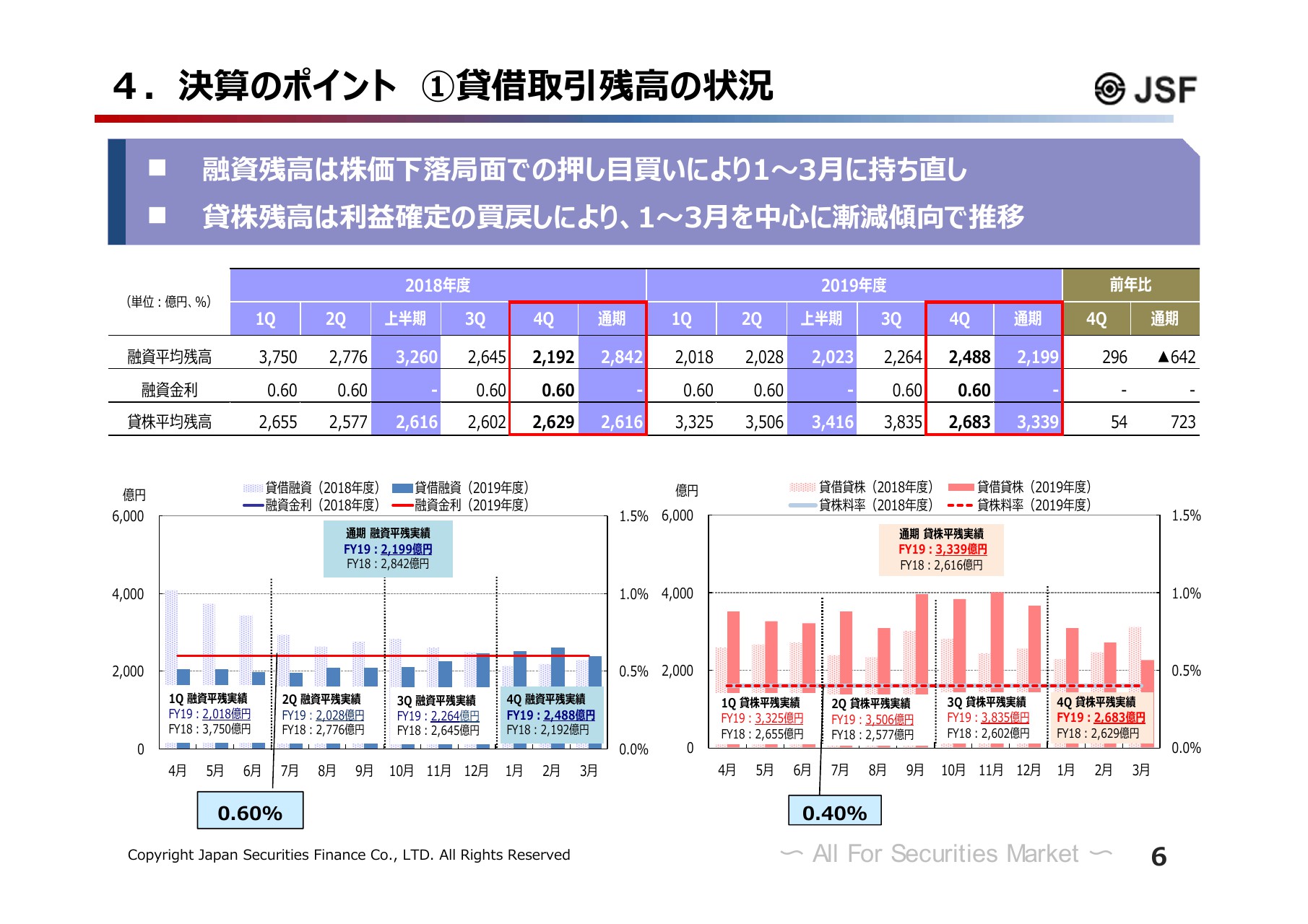

2020年3月期決算の主なポイントとして、6ページには貸借取引の動向について掲載しています。

下のグラフでは、2018年度および2019年度について、融資残高および貸株残高の月ごとの平均残高の推移をお示ししています。左側の青色のグラフが融資残高、右側の赤色のグラフが貸株残高です。それぞれ薄い色が2018年度、濃い色が2019年度を表しています。

線で表しているのが融資金利と貸株料率で、現在は融資金利が0.60%、貸株料率が0.40%です。

2020年3月期の市場環境を振り返りますと、日経平均株価は夏場にかけて21,000円を中心としたレンジで推移した後、米中貿易協議の進展期待から年明けには24,000円台まで上昇しましたが、1月下旬以降は新型コロナウイルスの感染が世界的に拡大するなかで急速に投資家心理が悪化し一時16,500円台まで急落しました。

こうしたなかで、1月から3月は融資残高が個人投資家による押し目買いにより前年を上回る水準で推移したものの、通期で見ると平残ベースで2,199億円と、前年比で642億円の減少となりました。

一方、貸株残高は、1月下旬以降の相場下落局面で利益確定の買戻しが入り、3月末にかけて漸減基調となった以外は前年を上回る水準で推移した結果、平残は3,339億円と前期比で723億円の増加となりました。

なおご参考までに、5月1日に公表した直近4月の平均残高では貸株が2,572億円と3月に比べて若干の回復傾向が見られる一方、融資の4月平均残高は1,795億円と低調に推移しています。

5.決算のポイント ②セキュリティ・ファイナンスの状況

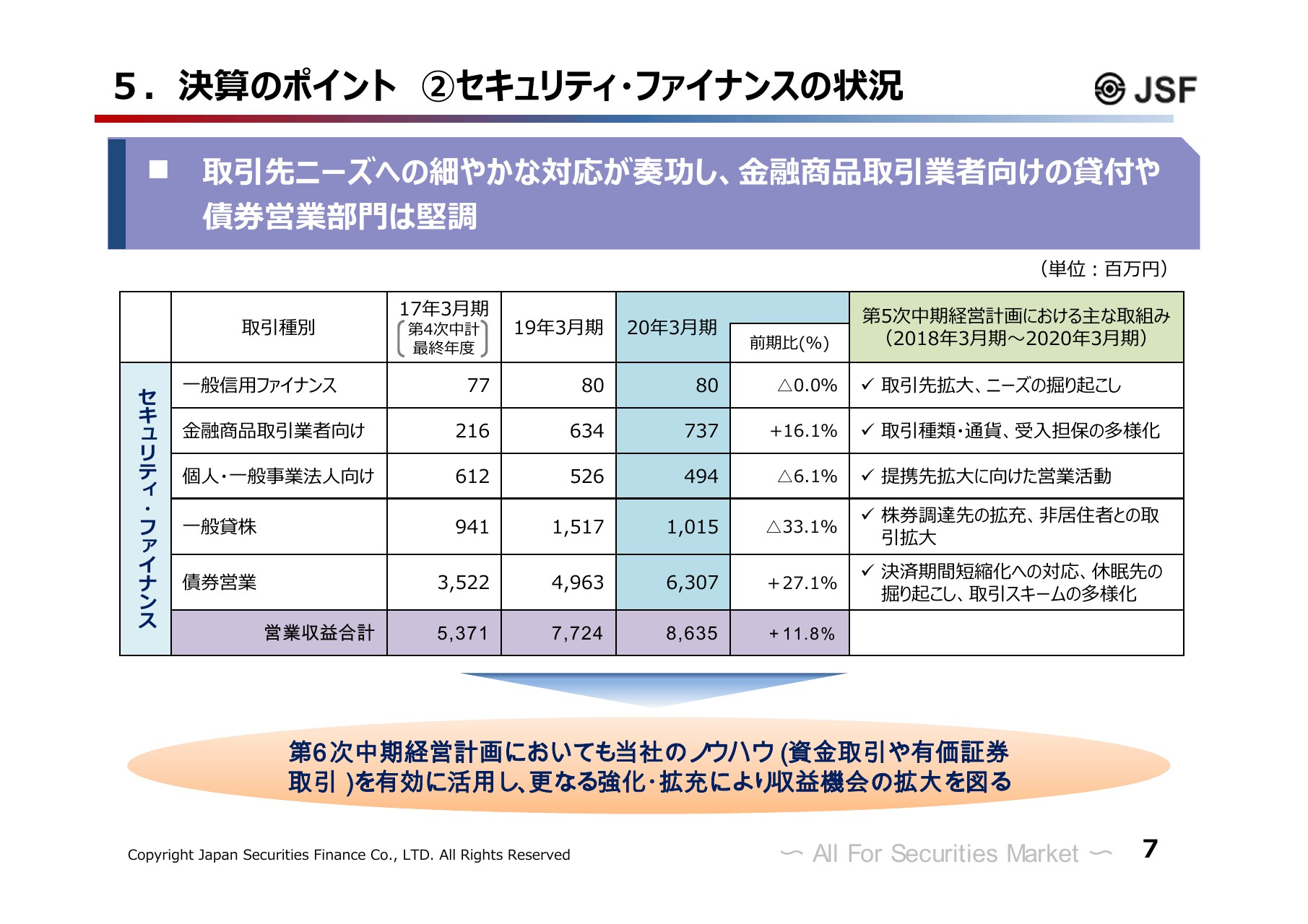

7ページには、貸借取引以外の資金および有価証券の貸付業務について掲載しています。

2018年3月期から2020年3月期を対象期間とする第5次中期経営計画では、超低金利が継続するとの想定から、貸借取引以外の業務に関して、内外の新たな取引ニーズを積極的に取り込むことなどを通じて収益基盤の強化に取組んできました。

2020年3月期については、金融商品取引業者向けの貸付および債券営業部門が前期に比べて2桁の伸びを達成した一方、主にコムストックローン等の個人・一般事業法人向けの貸付および一般貸株部門は苦戦を強いられました。

第4次中計の最終年度である2017年3月期と比べても、個人・一般事業法人向けの貸付を除いて増収となっており、収益基盤の多様化が着実に進展していると考えています。

なお、2021年3月期から2023年3月期を対象期間とする第6次中期経営計画のスタートにあわせ、貸借取引以外の業務である「一般信用ファイナンス」「金融商品取引業者向け貸付」「個人・一般事業法人向け貸付」「一般貸株」「債券営業」の5つの業務を「セキュリティ・ファイナンス業務」と総称することとしました。

当社がこれまで培ってきた資金取引や有価証券取引に関するノウハウを有効活用し、セキュリティ・ファイナンス業務の更なる強化・拡充によって収益機会の拡大に取組んでいきます。

6.決算のポイント ③有価証券運用の状況(日証金単体)

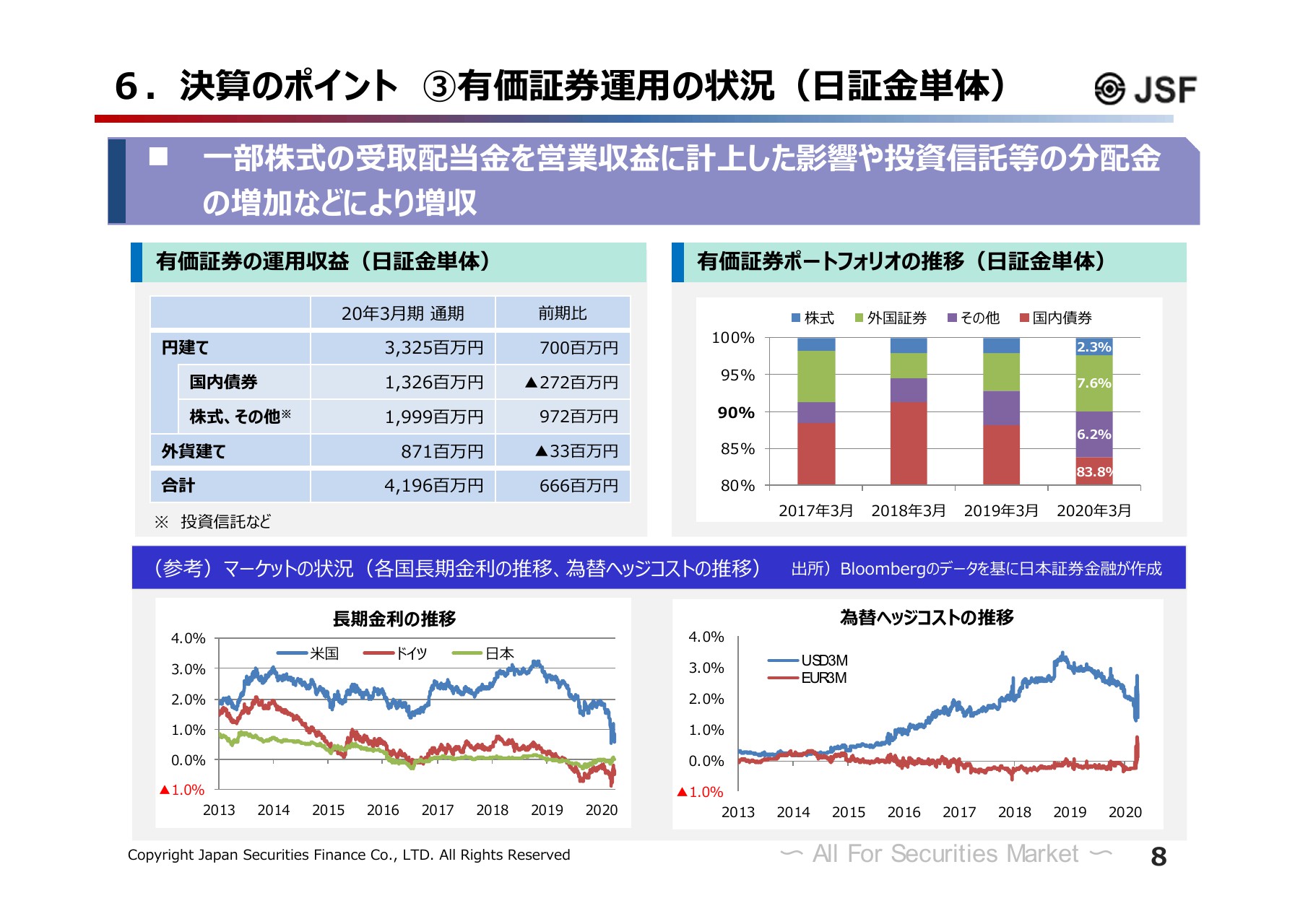

8ページには有価証券運用の状況について掲載しています。

右上の棒グラフは当社の運用ポートフォリオにおける投資配分の推移を表しています。運用効率を高めるという観点から有価証券運用の多様化に取り組んでいます。

2019年3月期までは全体の9割以上を日本国債が占め、残り1割程度を外国国債・株式・投資信託等に配分する状況となっていましたが、2020年3月期については日本国債の割合が8割程度まで低下した一方、日本国債以外(外国国債・株式・投資信託等)の割合が2割程度に上昇しています。

2020年3月期における当社単体での有価証券等の運用収益は、一部株式について保有区分を見直した結果、当該株式にかかる受取配当金を営業収益に計上した影響や投資信託等の分配金収入の増加などにより、41億9,600万円と前年を6億6,00万円ほど上回る結果となりました。

なお、当社では四半期毎に運用計画の見直しを行なっています。また、後ほど第6次中期経営計画の所で改めてご説明しますが、今期よりリスクアペタイト・フレームワークを導入し、その下で適切なリスクテイクに取り組むことで安定的な収益の確保に努めていきます。

7.2020年3月期 通期 日証金信託銀行 決算サマリー

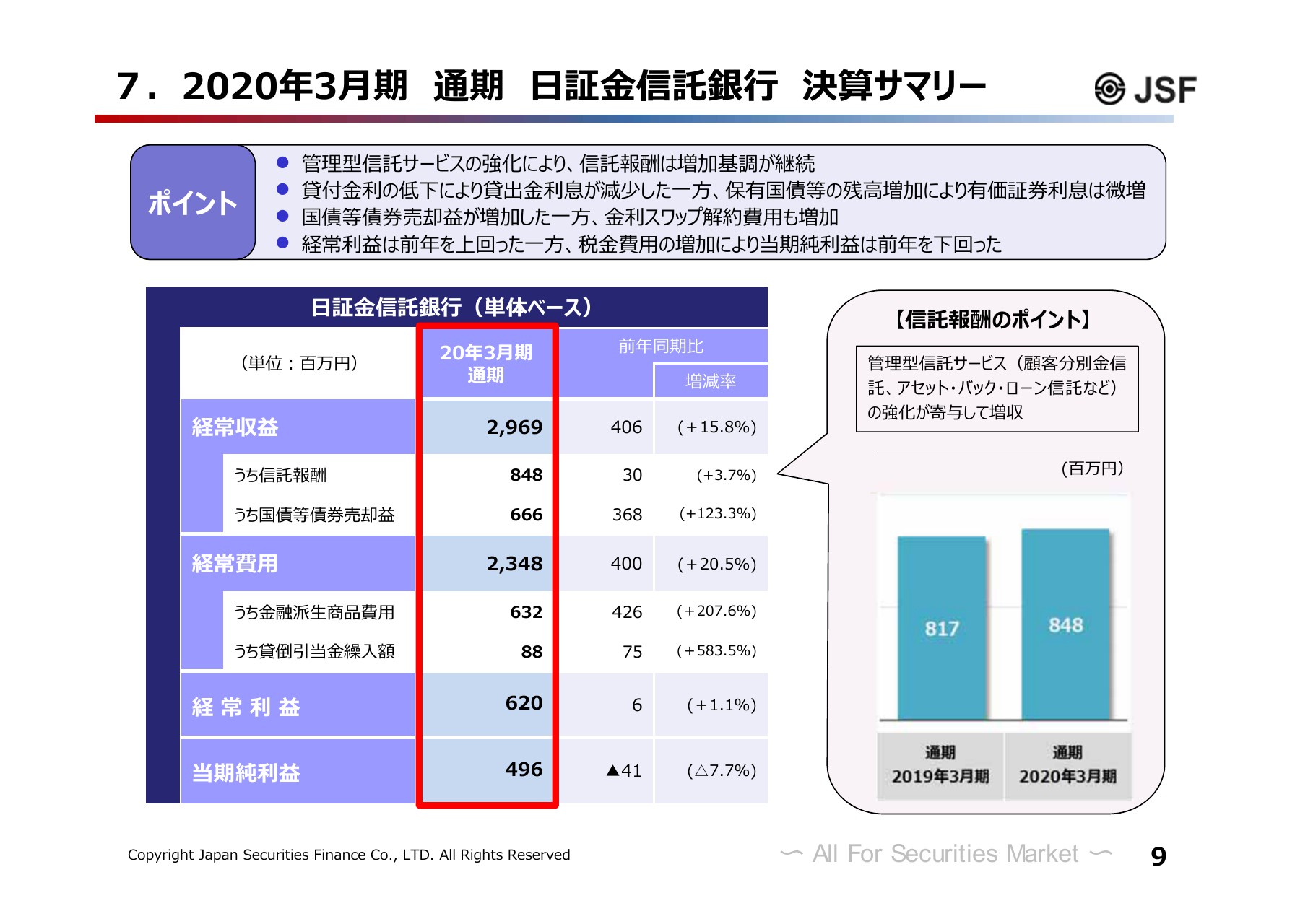

9ページには当社の100%子会社である日証金信託銀行の決算概況について掲載しています。

信託業務は、顧客分別金信託やアセットバックローン信託などの管理型信託サービスに注力しています。

2020年3月期の信託報酬は前期を上回り、過去最高を更新しました。顧客分別金信託については、株式市況の影響を受けて前期を下回る水準となりましたが、超低金利の厳しい環境下で運用多様化に対するニーズは強く、アセットバックローン信託については取引先ニーズへのきめ細かな対応に努めたことが受託増加につながり、信託報酬の増加に寄与したと考えています。

銀行業務においては、国債等の売却益が増加したことなどから、経常収益全体としては29億6,900万円と前期を上回る結果となりました。経常費用についても国債等の売却に伴って金融派生商品費用が増加したことにより、23億4,800万円と前期を上回りました。

経常利益段階では6億2,000万円と前期をわずかに上回りましたが、税金費用の増加により、当期純利益は4億9,600万円と若干減益での着地となりました。

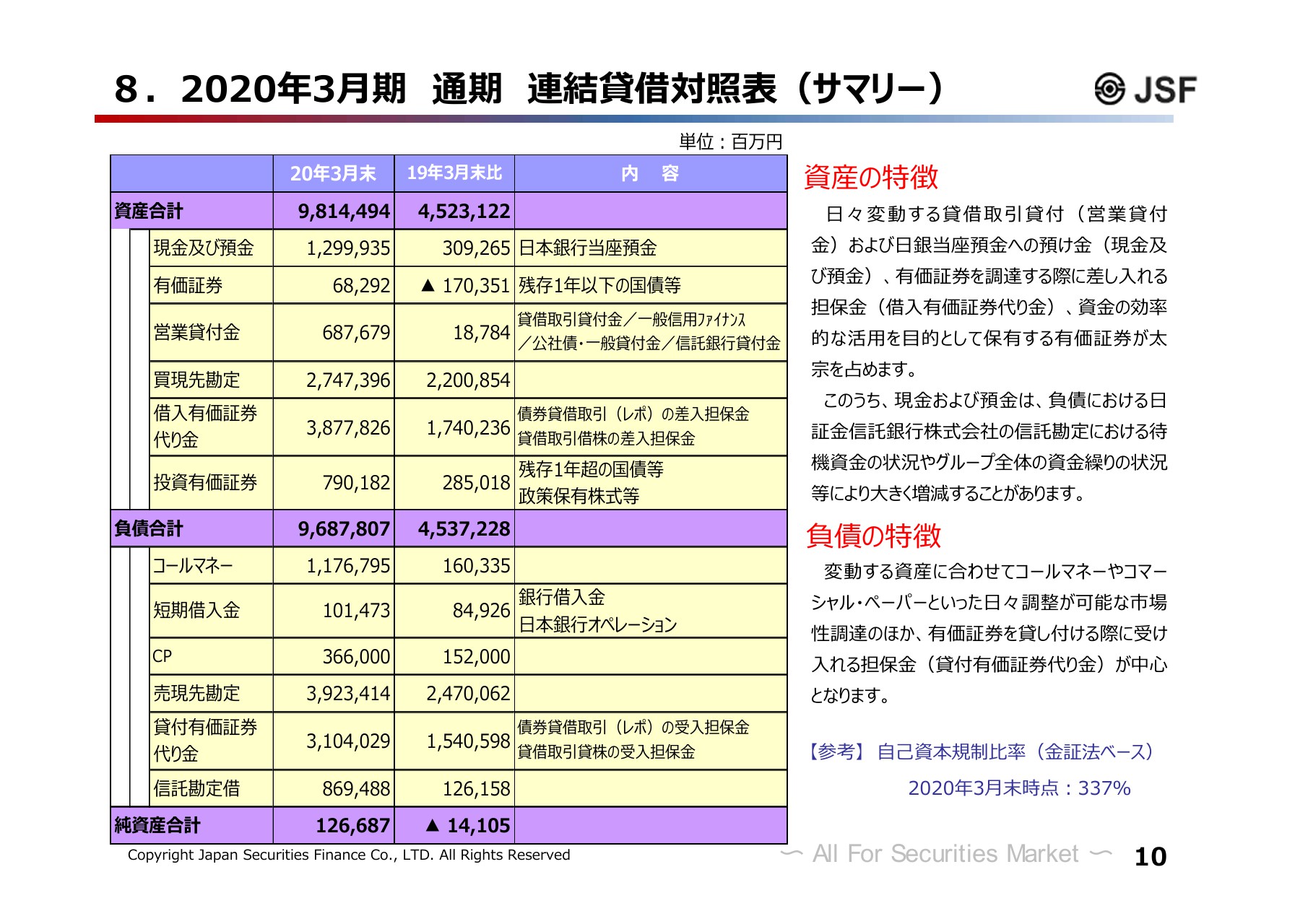

8.2020年3月期 通期 連結貸借対照表(サマリー)

10ページには2020年3月末時点での当社のバランスシートの状況を掲載しています。

2019年3月末と比較しますと、資産サイドでは「現金及び預金」「買現先勘定」「借入有価証券代り金」が増加した一方で「有価証券」が減少しました。

「現預金」については、資金繰りの関係などで一時的に増加したものです。

「買現先勘定」および「借入有価証券代り金」については、主に債券営業部門における現先取引および現金担保付債券貸借取引(債券レポ取引)の残高増加によるものです。

一方、これに連動して負債サイドにおいても「売現先勘定」および「貸付有価証券代り金」が増加しました。

なお、信託勘定における待機資金として計上している「信託勘定借」についても、前期末に比べて増加しました。

また今回から、当社の自己資本の状況に関するデータとして、自己資本規制比率を記載しています。

当社は業務運営上の必要から清算機関等の決済インフラや中央銀行のオペレーションなどへの参加資格などを有していますが、その際、参加者の健全性確保の観点から、証券会社ベースでの自己資本規制比率について一定水準以上を維持することが求められています。

このため、従来より当社では「自己資本規制比率」を経営上の重要な指標として認識してきましたが、後述のとおり、今般はリスクアペタイト・フレームワークにおいて核となるリスクアペタイト指標として位置づけ、原則として300%以上を維持することとしています。なお、2020年3月末時点では337%となっています。

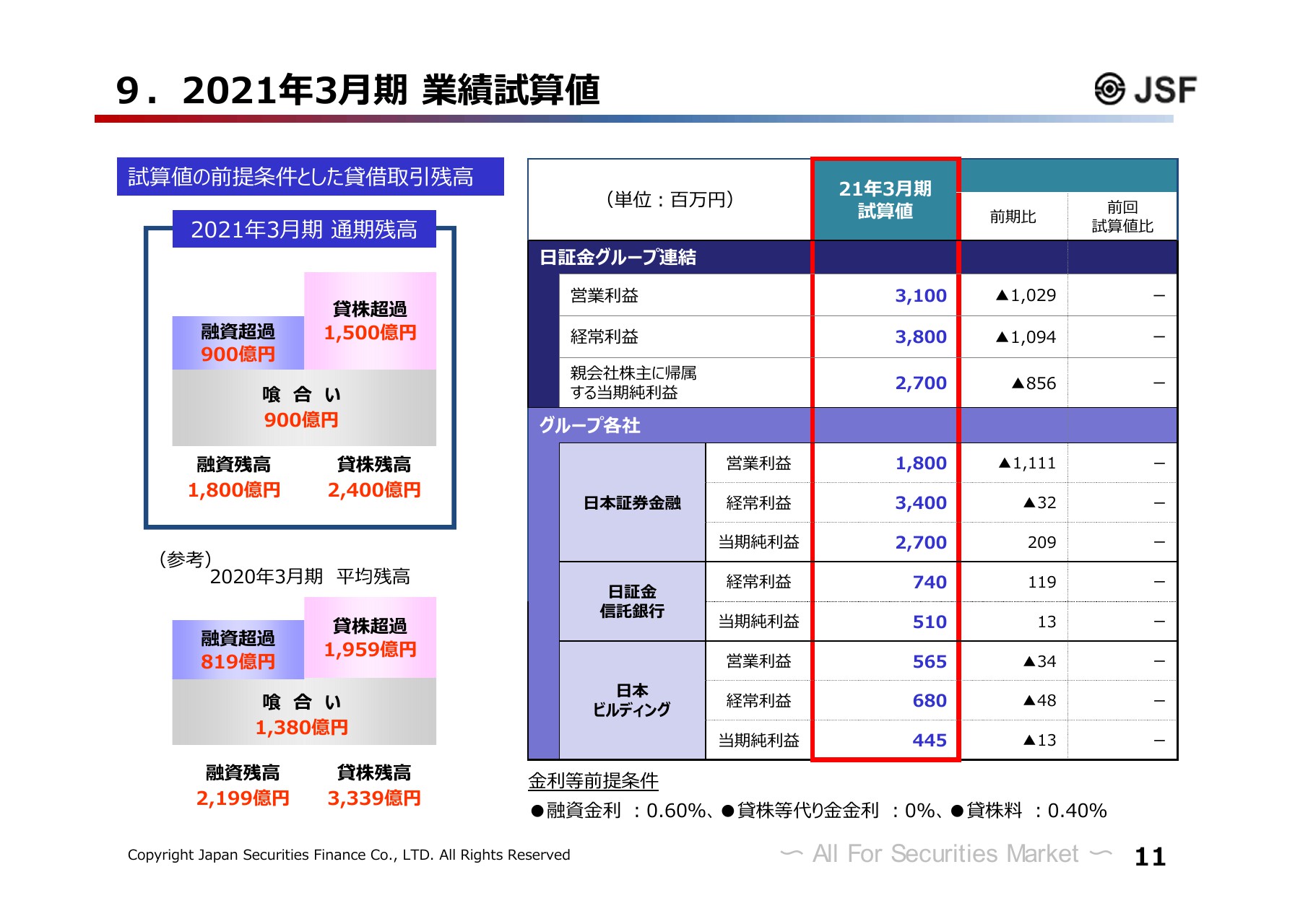

9.2021年3月期 業績試算値

11ページには2021年3月期の試算値について掲載しています。

まず単体の試算値についてです。試算の前提とした貸借取引平均残高は、最近の市場動向をもとに融資を1,800億円、貸株を2,400億円と置いています。

右側表の中ほどの「日本証券金融」の欄をご覧ください。この前提条件に基づいて計算した2021年3月期の試算値は、営業利益18億円、経常利益34億円、そして当期純利益が27億円となります。

貸借取引業務においては、融資残高および貸株残高がいずれも2020年3月期と比べて低調に推移することを見込んでいることが主因です。

なお、経常利益の減少幅が営業利益に比べて小さいのは、子会社2社(日証金信託銀行および日本ビルディング)からの配当を見込んでいることが主な要因です。

一方、日証金信託銀行については信託業務が引き続き底堅く推移することなどから、小幅な増益となる見込みです。また、日本ビルディングについては前期並みとなる見込みです。

以上の結果、連結の試算値ですが、営業利益31億円、経常利益38億円、当期純利益27億円と、いずれも2020年3月期を下回る見込みです。

なお、試算値は四半期ごとに見直しを行ない、決算の発表の際に公表しています。

また、当社の収益動向を見ていただく際の指標となる貸借取引の残高については月次の平均残高を翌月のはじめに東証において開示しているほか、当社ホームページにおいても掲載していますので、ご参考にしていただければと存じます。

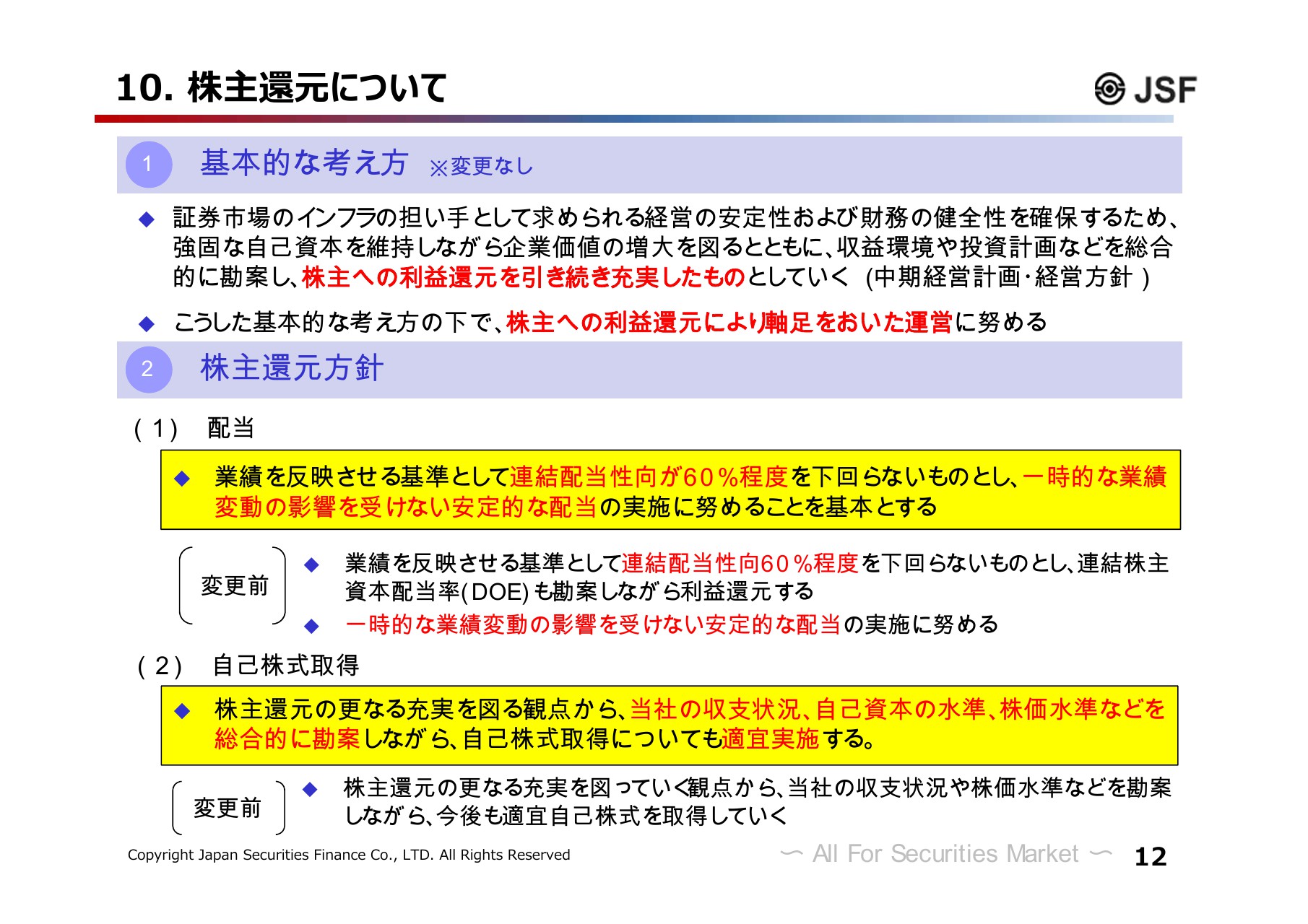

10. 株主還元について

次に「株主還元」についてご説明します。

当社は「証券市場のインフラの担い手として求められる経営の安定性および財務の健全性を確保するため、強固な自己資本を維持しながら企業価値の増大を図るとともに、収益環境や投資環境などを総合的に勘案し、株主への利益還元を引き続き充実したものとしていく」との考えのもと、株主のみなさまへの利益還元に軸足を置いた運営に努めています。

これは第6次中期経営計画においても経営方針の一つに掲げています。

このように「基本的な考え方」については変更ありませんが、「配当」および「自己株式取得」の具体的方針については一部表現を変更しました。

まず「配当」については、「連結配当性向60%程度を下回らないこと」と、「一時的な業績変動の影響を受けない安定配当の実施」を柱としています。

この考え方自体に変更はありませんが、従来の方針にあったDOEに関する記載については、配当性向との関係が分かりにくいとのご指摘を受けることがあったため、「一時的な業績変動の影響を受けない安定的な配当の実施」をより明確化させるべく、二つの項目に分かれていたものを一つの文とすることとしました。

「自己株式取得」についても考え方自体に変更はありません。これまでも、株価などさまざまな要素を総合的に勘案して実施について決定してきました。「自己資本の水準」についても重要な要素の一つでしたので、これを明確にするために追加しました。

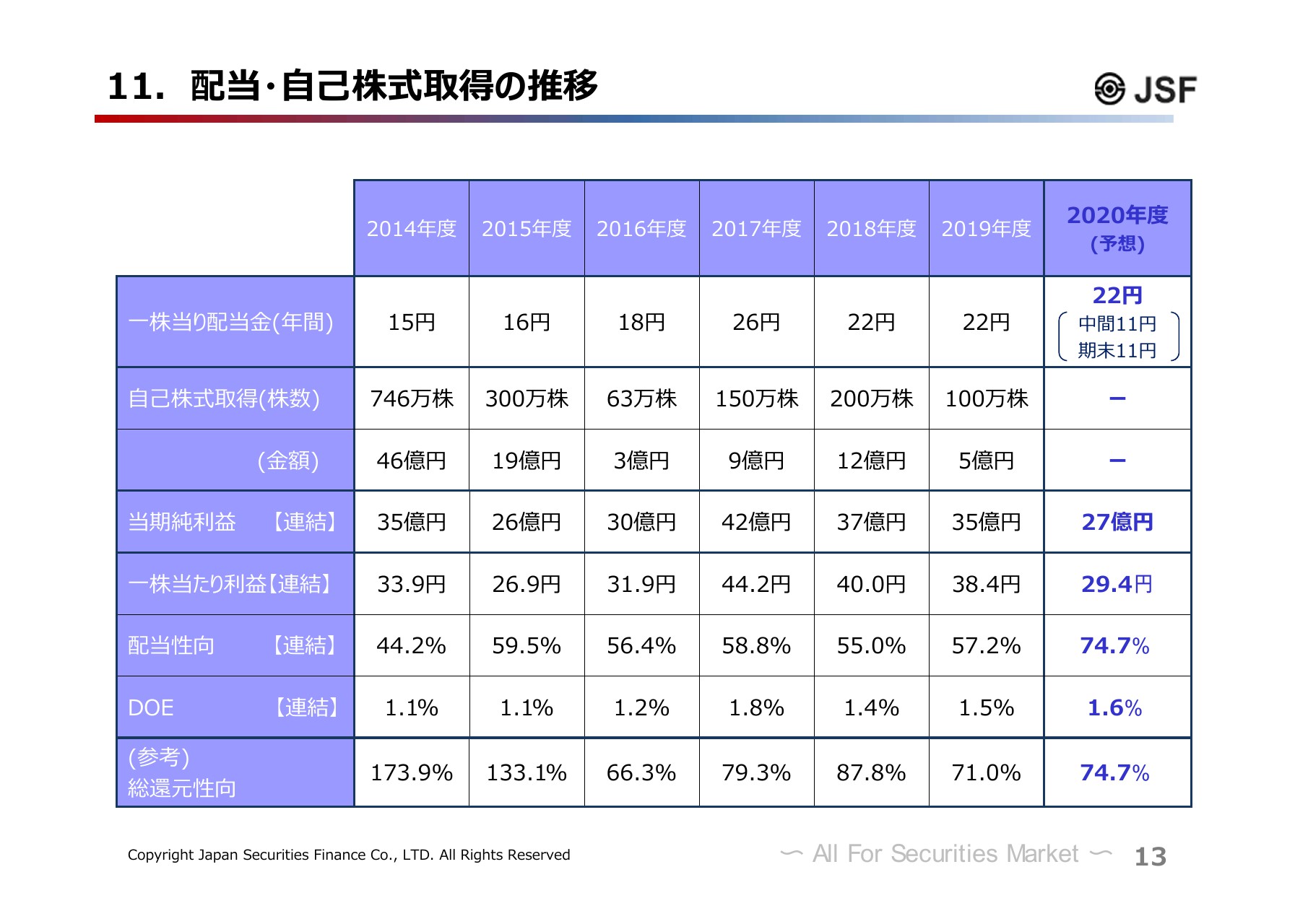

以上の方針のもと、2020年3月期の期末配当、2021年3月期の配当予想については13ページをご覧ください。

11. 配当・自己株式取得の推移

表の一番右の列をご覧ください。

配当予想については2019年度と同じく年間22円としました。現時点での試算値をもとに計算すると、配当性向は下から3行目にあるとおり74.7%となります。

自己株式取得については例年このタイミングで枠を設定していましたが、今回は見合わせています。

その理由は、新型コロナウイルスの世界的な感染拡大により世界経済や金融・証券市場がどの程度マイナスの影響を受けるのか現段階で予測が難しいことから、当社が業務を安定的に運営するために必要な自己資本の水準について保守的にみているためです。

また、2013年7月の旧大阪証券金融との合併により追加発行した株式については2020年3月期までにその分の買付けが終わっています。

12ページの方針にあるように、現時点では枠の設定を見合わせましたが、今後は状況によって適宜実施することもございます。株主還元についてのご説明は以上です。

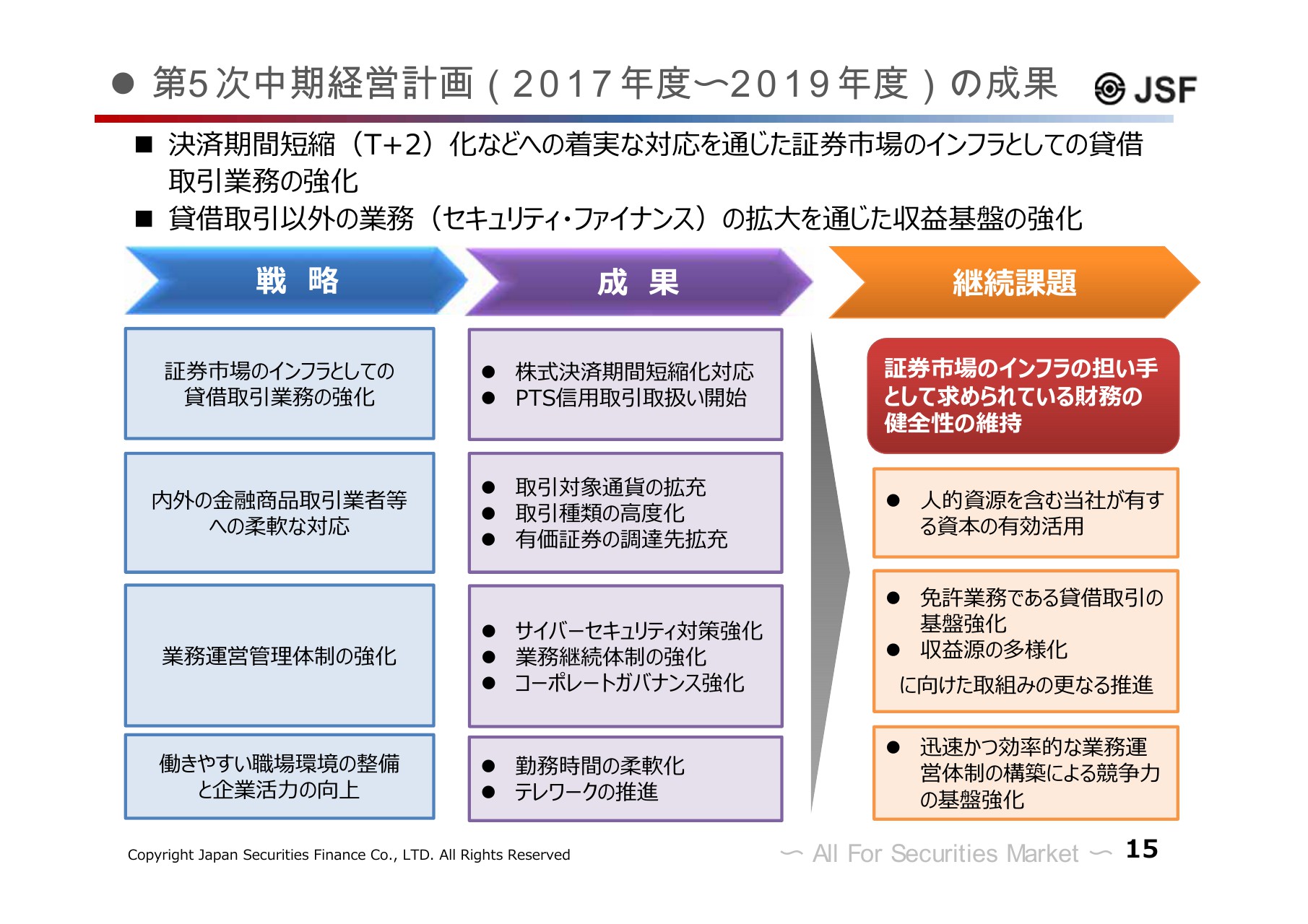

第5次中期経営計画(2017年度~2019年度)の成果

続きまして、2020年3月に公表した第6次中期経営計画についてご説明します。

まず、第5次中期経営計画の成果について振り返ります。15ページをご覧ください。

当社グループは2017年3月に策定した第5次中期経営計画のもとでこれまで培ってきた資金・有価証券関連業務の運営能力と高い信用力、市場における中立性を活かし、既存ビジネスの強化に取組むとともに、内外の新たなニーズを取り込むことにより、収益基盤の強化に努めてきました。

また、この間、当社においては指名委員会等設置会社への移行を通じ、ガバナンス体制の更なる強化に取組んできました。

その成果として、まず貸借取引業務においては決済期間短縮化に対応するとともに、PTSにおける信用取引解禁を受けて当社でもその取扱いを開始しました。

次に内外の金融商品取引業者のニーズへの対応です。当社の業務は株式や債券といった有価証券が軸となっており、取引仕法としては様々なものがありますが、資料に記載のように「取引対象通貨の拡大」や「取引種類の高度化」「有価証券の調達先拡充」を通じて、収益基盤の強化につなげてきました。

内部管理的な面では、サイバーセキュリティ対策や大規模災害時の業務継続体制を強化し、働きやすい職場環境の整備についても勤務時間の柔軟化やテレワークの推進などに取組んできました。

ESGへの取組みに関しては、先ほども申し上げたように証券市場のインフラとしての貸借取引業務の強化や働きやすい環境の整備に加え、 インドネシアにおける証券金融会社の設立支援などにも取組んできました。

今後も、当社グループは、証券市場のインフラの担い手として求められている財務の健全性を維持することを前提に、人的資源を含め当社が有する資本をより有効活用することにより、免許業務である貸借取引の基盤強化と収益源の多様化への取組みを更に推進するとともに、迅速かつ効率的な業務運営体制の構築による競争力の基盤強化を図り、市場や投資家の信頼に応えていきたいと考えています。

こうした考え方に立って策定した2020年度を初年度とする第6次中期経営計画についてご説明します。

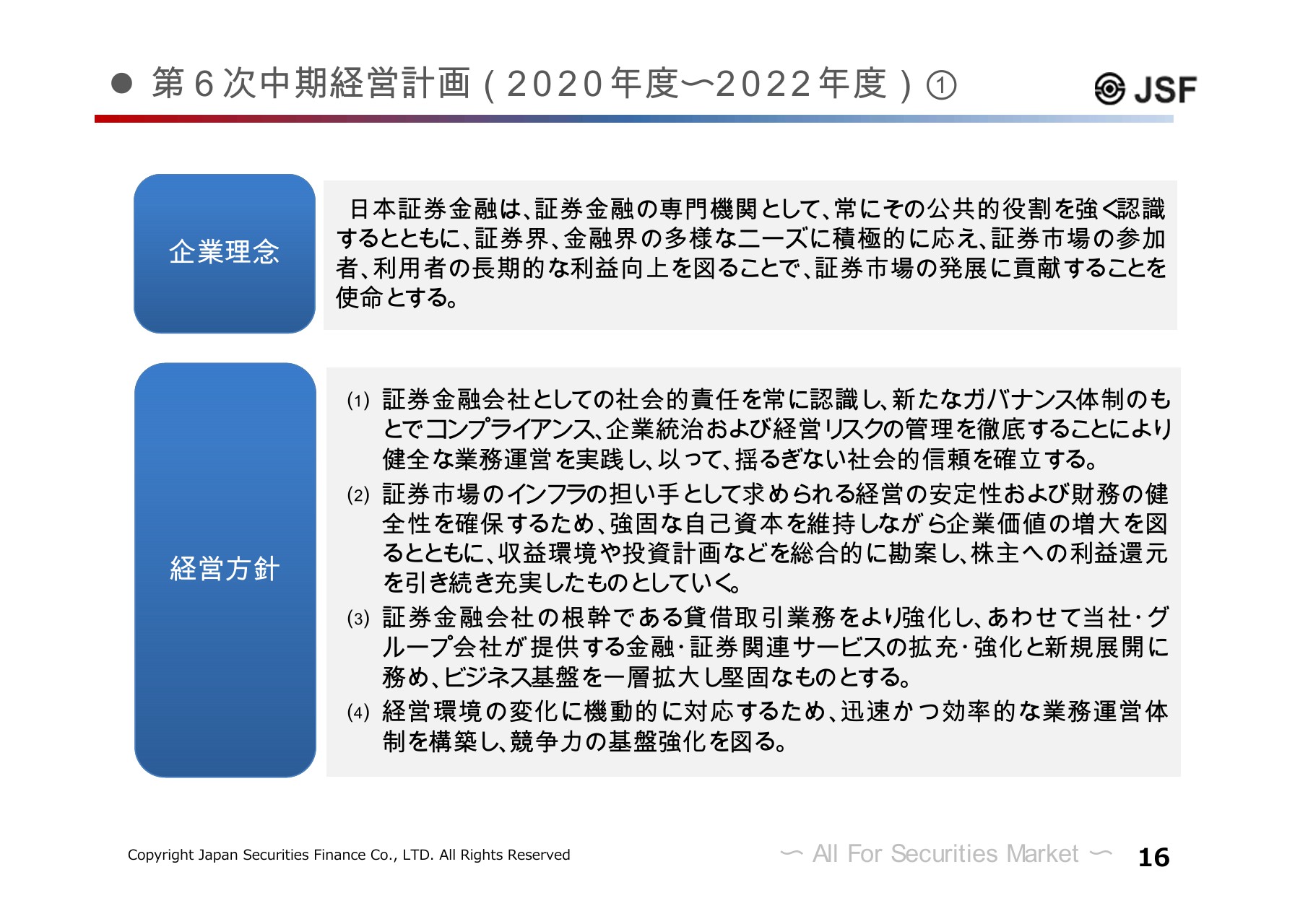

第6次中期経営計画(2020年度~2022年度)①

第6次中期経営計画についてご説明します。16ページをご覧ください。このページでは「企業理念」と「経営方針」について記載しています。

「企業理念」は変更ありません。公共的役割を強く認識すること、証券界・金融界の多様なニーズに積極的に応えること、そして証券市場の発展に貢献することを私たちの理念としています。

「経営方針」についても、一部表現を変更してはいますが、考え方はこれまでと変わりません。

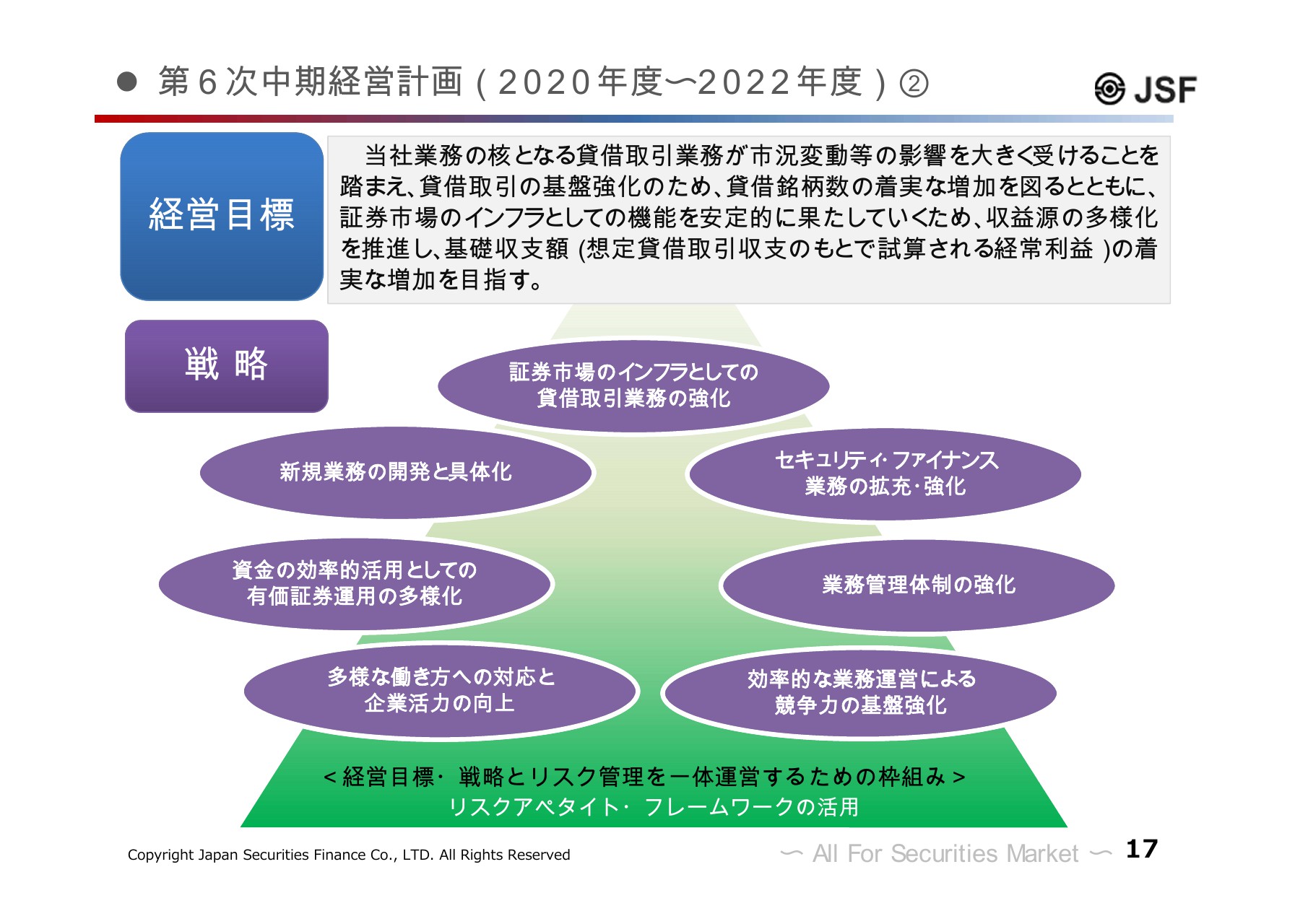

第6次中期経営計画(2020年度~2022年度)②

次に17ページをご覧ください。第6次の計画においては「経営目標」を新たに公表することとしました。これは、当社の中計期間中の取組み努力をステークホルダーのみなさまにより理解いただくために公表することとしたものです。

目標は、当社業務の核となる貸借取引業務が市況変動等の影響を大きく受けることを踏まえ、貸借銘柄数と「基礎収支額」の着実な増加としました。まずこれらを目標とした考え方についてご説明します。

当社は貸借取引業務を行うことについて免許を受けている会社です。そのため、貸借取引業務を強化していくということは当社が常に取り組んでいかなければならない課題ですので、その業務の裾野拡大の観点から貸借銘柄数の増加を目標の一つに設定しました。

次に「基礎収支額」の増加ですが、その定義は、想定される貸借取引収支(具体的には過去3年の平均値)のもとで試算される経常利益の増加です。

平均的な貸借取引収支をベースに当社の基調的な収益力を可視化し、貸借取引以外の業務による収益拡大努力(=収益源の多様化)と当社の基調的な収益の推移をより分かりやすくお示しするために目標として設定したものです。

この経営目標を実現するための取組みである戦略については、基本的な方向性についてはこれまでと大きな変化はありません。貸借取引業務の強化を筆頭に、各戦略を着実に推進していきたいと考えています。証券市場のインフラ機能を安定的に果たしていく観点からセキュリティ・ファイナンス業務の拡充・強化による収益源の多様化をさらに推進するとともに、効率的な業務運営体制の構築による競争力の基盤強化に一層注力していきたいと考えています。

また、新中計では新たにリスクアペタイト・フレームワークを活用することを掲げました。これは、経営方針の実現に向けて経営目標・戦略とリスクアペタイト(経営としてとるリスクの種類・水準)を一体として検討し、計画全体の整合性の確保を図りながら運営していくための枠組みです。今回新たに導入したものであり、6次中計期間において社内への浸透を進め、内容の高度化を図っていきたいと考えています。

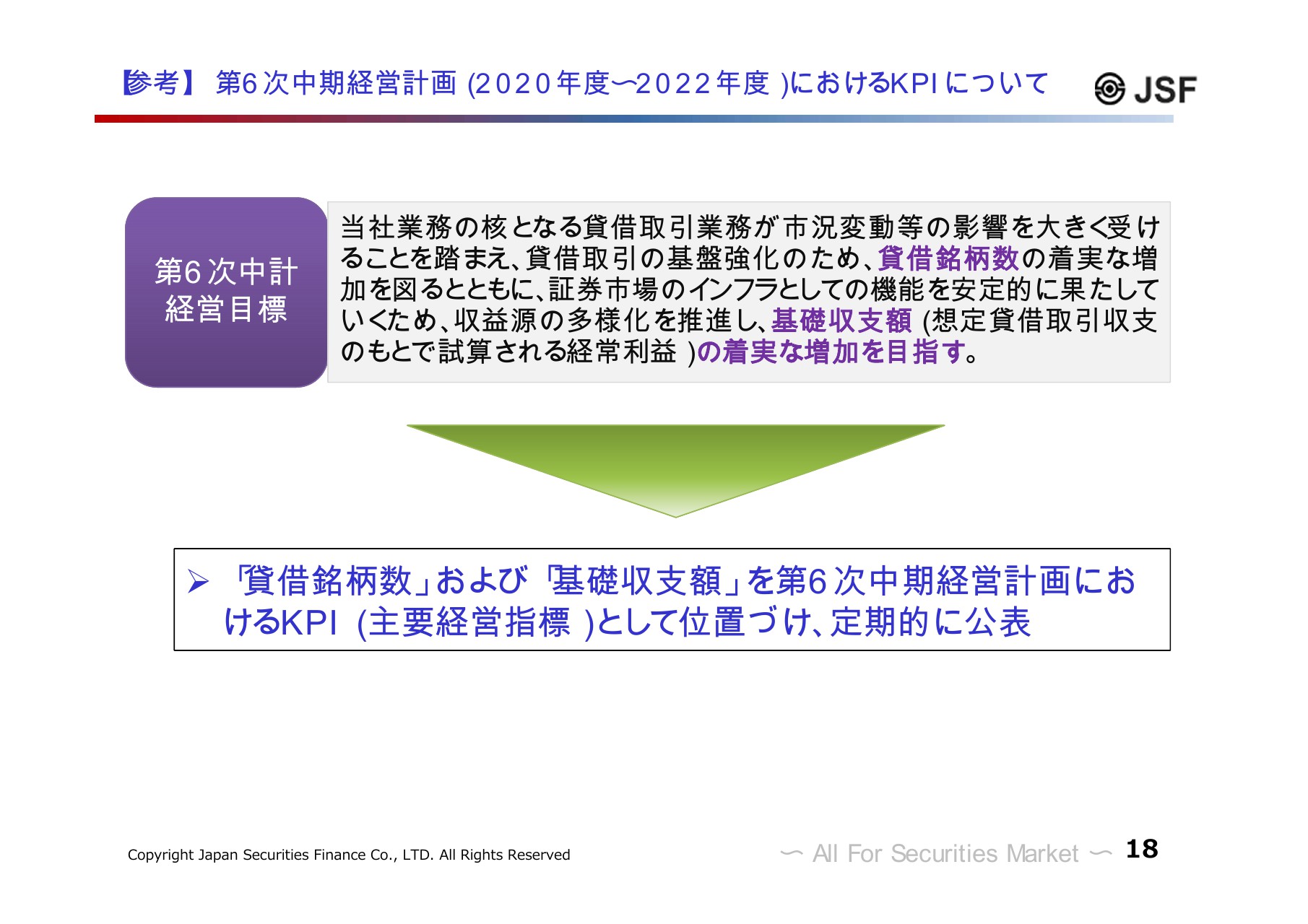

【参考】 第6次中期経営計画(2020年度~2022年度)におけるKPIについて

第6次中期経営計画の初年度は、新型コロナウイルス感染拡大により、現状および先行きともに金融・証券市場の動向が極めて不安定かつ不透明ななかでのスタートとなりました。

現時点における貸借取引残高は2021年3月期試算値の前提(融資1,800億円、貸株2,400億円)をやや上回る水準で推移しています。

当社を取り巻く環境は不透明感の強い状況が続きますが、第6次中期経営計画の経営目標の実現に向けて最大限の努力を行っていく所存です。どうぞよろしくお願いします。

新着ログ

「その他金融業」のログ