野村総研、3Qは引き続き増収増益し過去最高益達成 リソースの適正配置が奏功し稼働率上昇

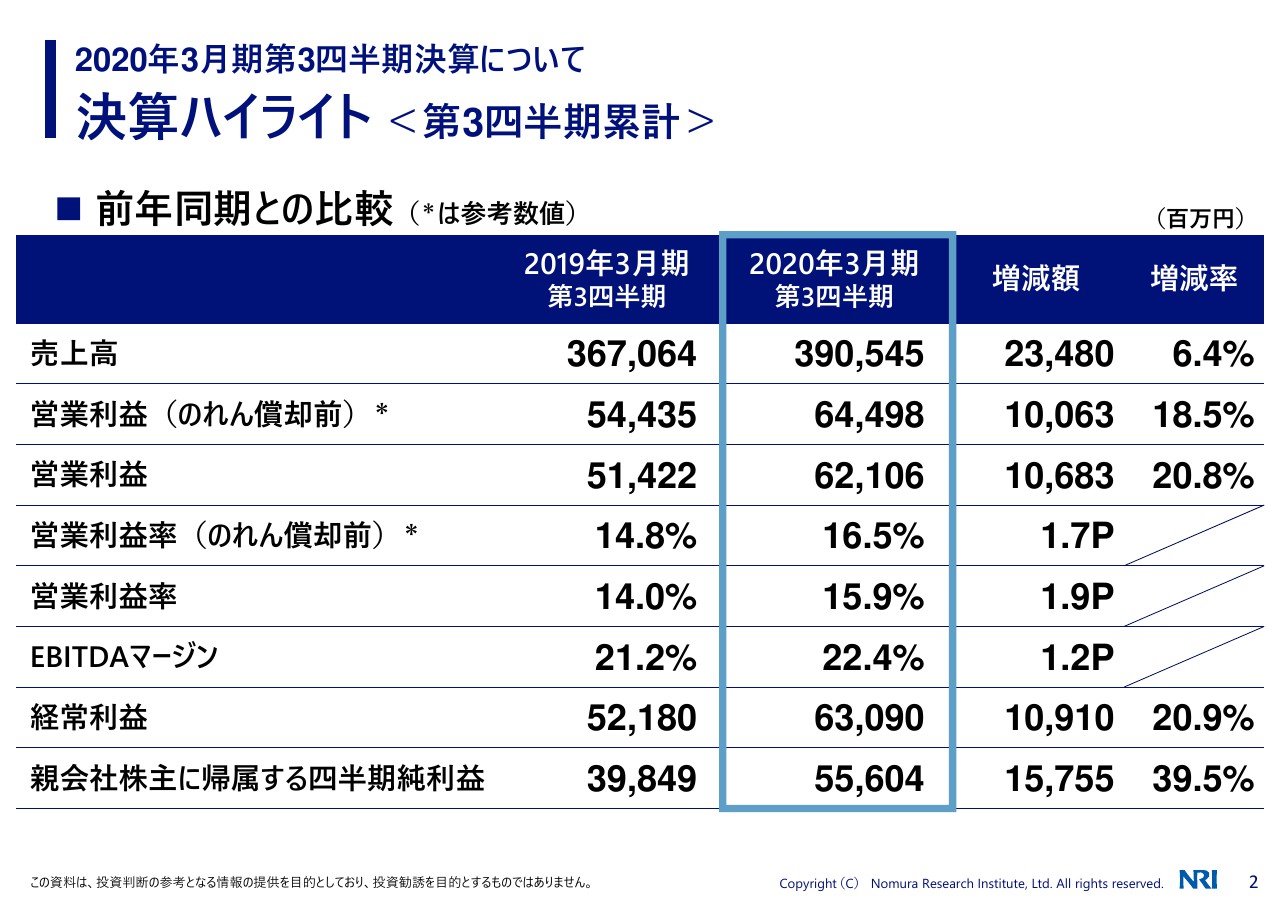

決算ハイライト <第3四半期累計>

深美泰男氏:それでは、2020年3月期第3四半期の決算をご報告いたします。よろしくお願いします。

ハイライトですが、売上は約3,905億円となり、約234億円増加して6.4パーセントの増、営業利益は約621億円となり、20.8パーセントの増となりました。営業利益率は15.9パーセント、四半期純利益は約556億円となり、第1四半期、第2四半期に引き続き、数字は過去最高を達成しております。

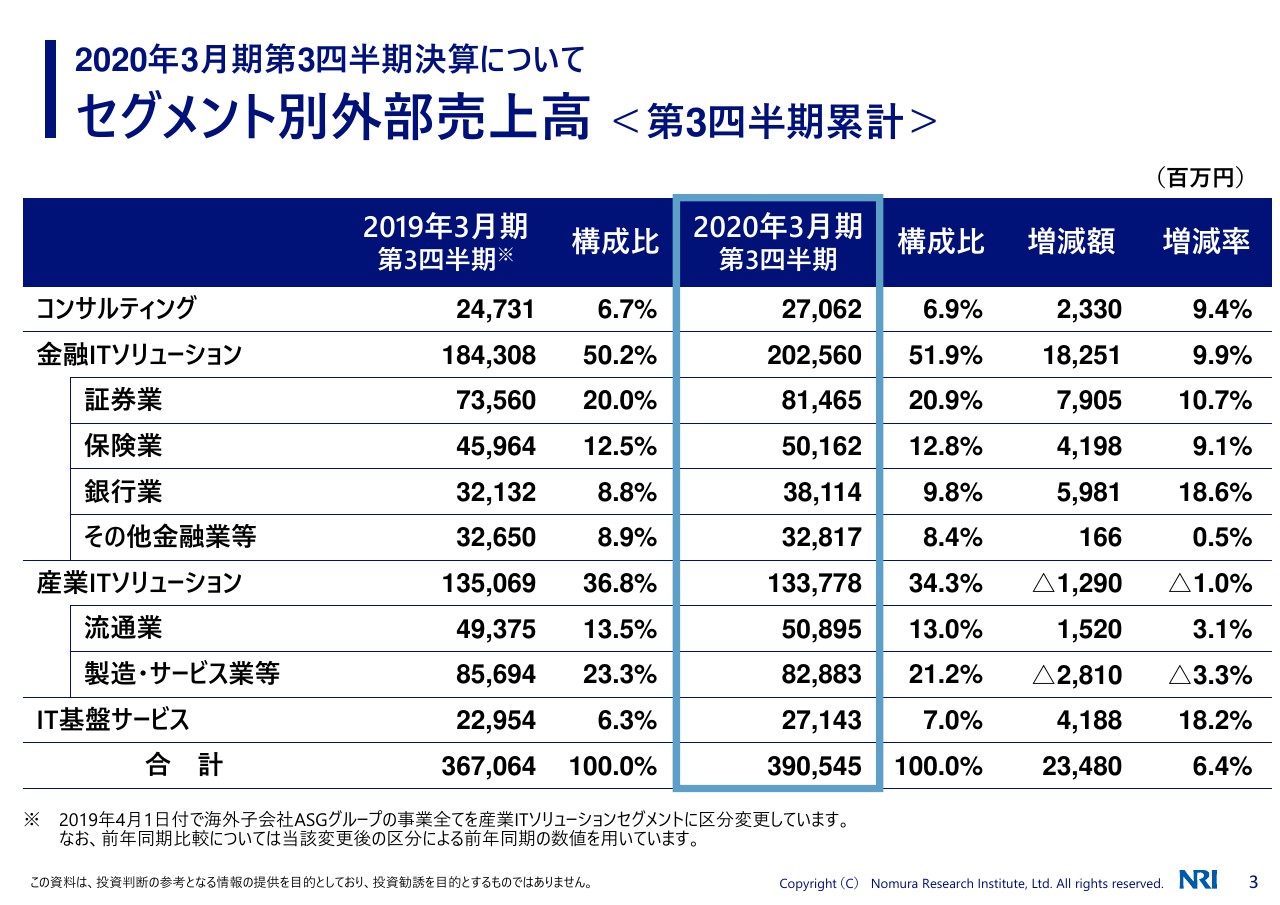

セグメント別外部売上⾼ <第3四半期累計>

セグメント別の外部売上高でございます。コンサルティングは非常に好調が続いておりまして、23億円の増となっております。DXの関連の案件が、かなり引き合いが強いということでございます。

金融ITも非常に好調が続いており、証券・保険・銀行それぞれのセクターで増収を達成しております。証券業はアナウンスもしておりますが、みずほ証券さまへ「THE STAR」の導入が決まっており、この導入の案件が動いております。

保険では、大手生保さんの減収はありますが、損保向けを中心にリカバリーしてさらに上をいっているという状況でございます。

銀行業は複数のお客さんでシステムの更改案件が本格化しており、ピークが少し重なっているというところもありますが、好調が続いております。

産業ITについては、流通は第2四半期で消費税対応が一段落しております。その後、かなり高稼働が続いており、EC関係の需要等も引き続き好調で増収を確保しております。

一方で製造・サービス業は28億円減収ですが、これはおもにオーストラリア事業での減収の影響が大きくなっております。それを除いて国内だけを見ますと、ほぼイーブンというような数字になっております。

IT基盤も好調が続いております。おもにはオフィス環境の刷新、Windows7のサポート切れ等にもWindows10対応、オフィスの引越し等といったものをひっくるめて、デジタルワークプレイス事業という言い方をしておりますが、ここは好調です。

情報セキュリティやクラウドも、相変わらず好調でございます。

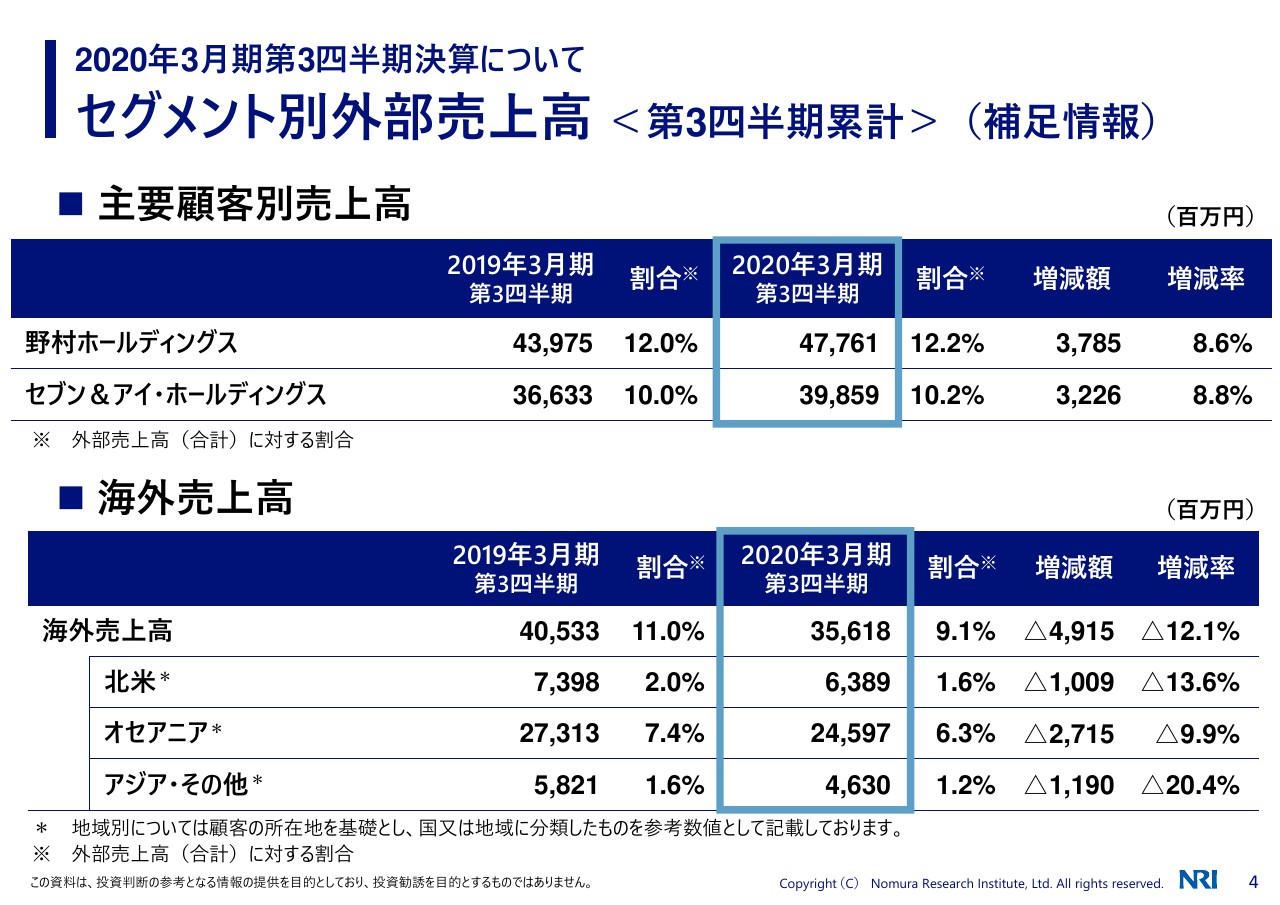

セグメント別外部売上⾼ <第3四半期累計>(補⾜情報)

まず主要顧客です。野村ホールディングスさま向けも増収となっておりますが、ここはおもにデジタルワークプレイス事業ということで、オフィス環境の刷新などの一時的な案件があったことで増収になっており、本業のところは横ばいが続いております。

セブン&アイ・ホールディングスさま向けは、先ほども申しましたが、消費税対応が上期にあった影響がまだ残っているということでございます。

海外事業は全部で約49億円の減収でございますが、この半分は為替の影響ということで説明がつこうかと思います。残り半分は事業が期待どおりではなかったということがございます。

オーストラリアは金額は非常に大きいのですが、為替の影響を非常に受けており、8割は為替の影響、2割が事業と見ております。

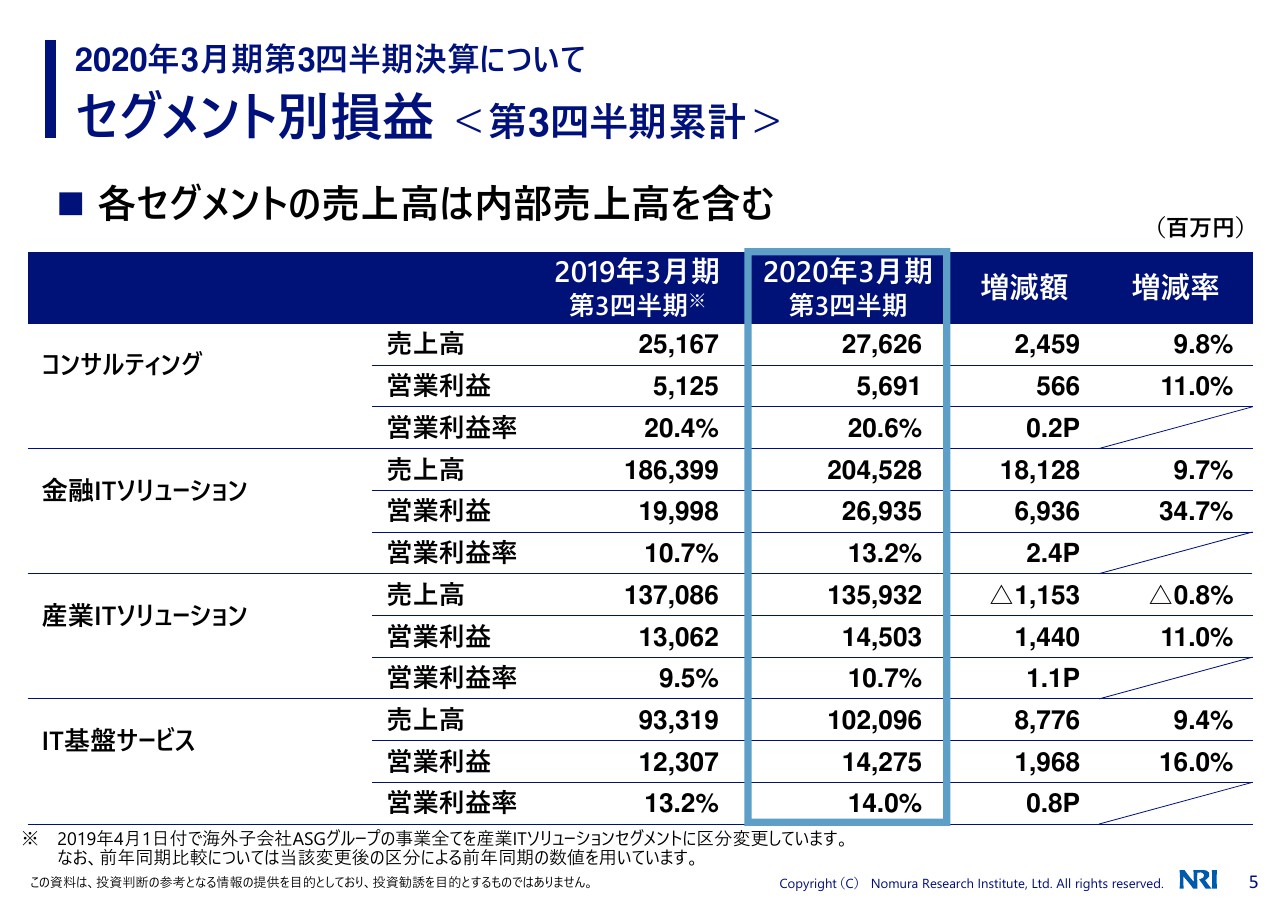

セグメント別損益 <第3四半期累計>

損益でございます。全体で非常に利益率が向上したことで好調でございました。コンサルティング事業も、利益率としては非常に高い水準をキープしております。

金融ITは約181億円の売上増に対して、営業利益が約270億円となっております。非常に利益の改善が大きかったわけですが、これまでに打ってきたリソースのシフトが2年から3年不調な時期がございました。その間にリソースを産業に振り向けたことをきっかけに生産性の向上等にも取り組んでおり、その効果がかなりありました。全体的な利益率は高まっているところに増収の効果がございまして、全体で約69億円となっております。

ざっくりとした言い方ですと、増益の内訳は生産性の向上の効果が3分の2で、売上増の効果が3分の1、といったいう感じかなと見ております。

産業ITはDX案件、とくにECサイトをつくるような需要が多くあり、そういった開発に向けての標準化等々を進めており、生産性が上がっています。とくにSIの案件についてはオフショア活用が進められており、これも利益の増大に貢献しております。

全体での営業利益率は10.7パーセントですが、国内事業に限りますと14パーセントぐらいの利益率が出ており、産業についても非常に利益体質は強化されたかなと思っております。

IT基盤も非常に好調な状態で、14パーセントの利益率を確保しております。クラウドやセキュリティの案件が増益効果に貢献しております。

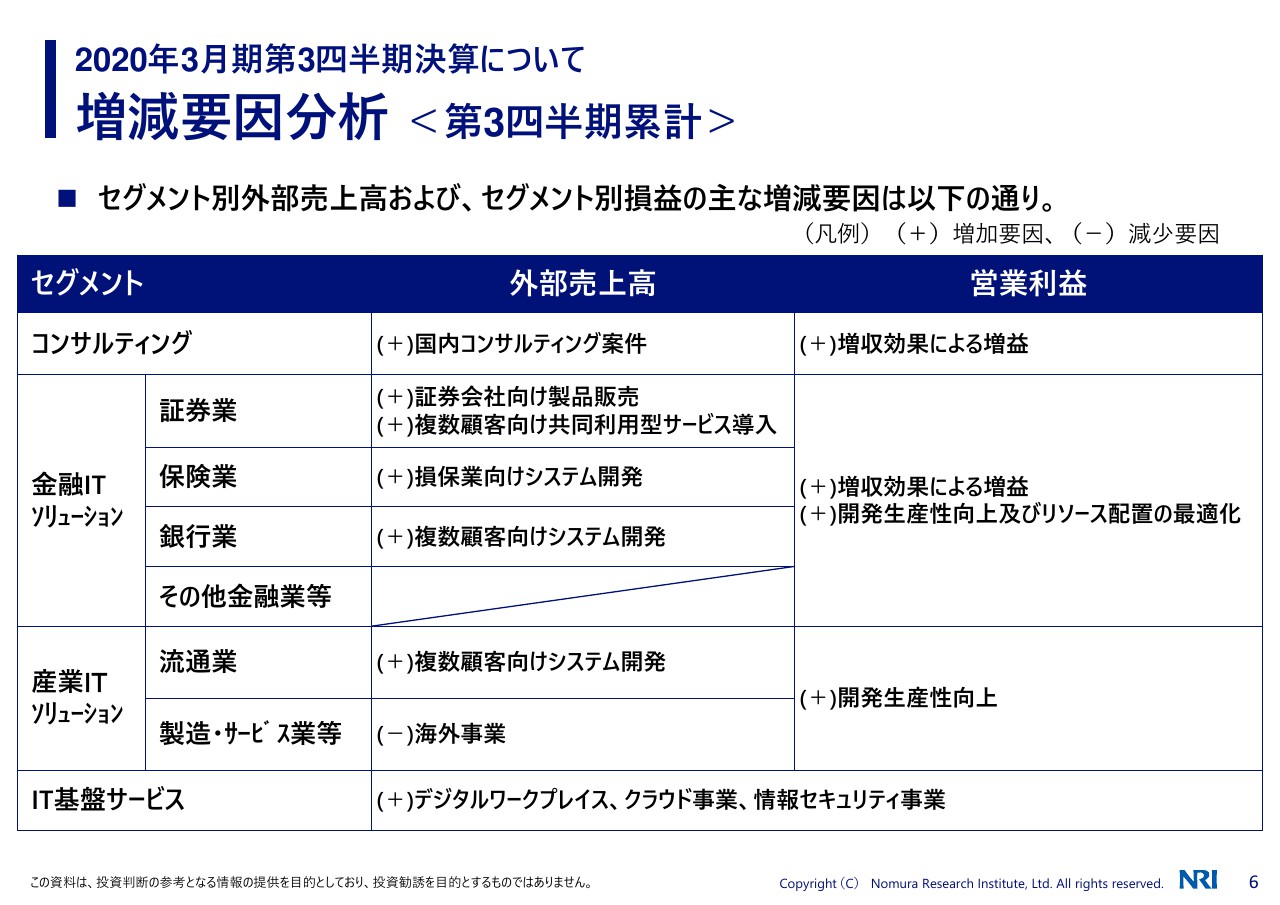

増減要因分析 <第3四半期累計>

ここはまとめということで飛ばします。

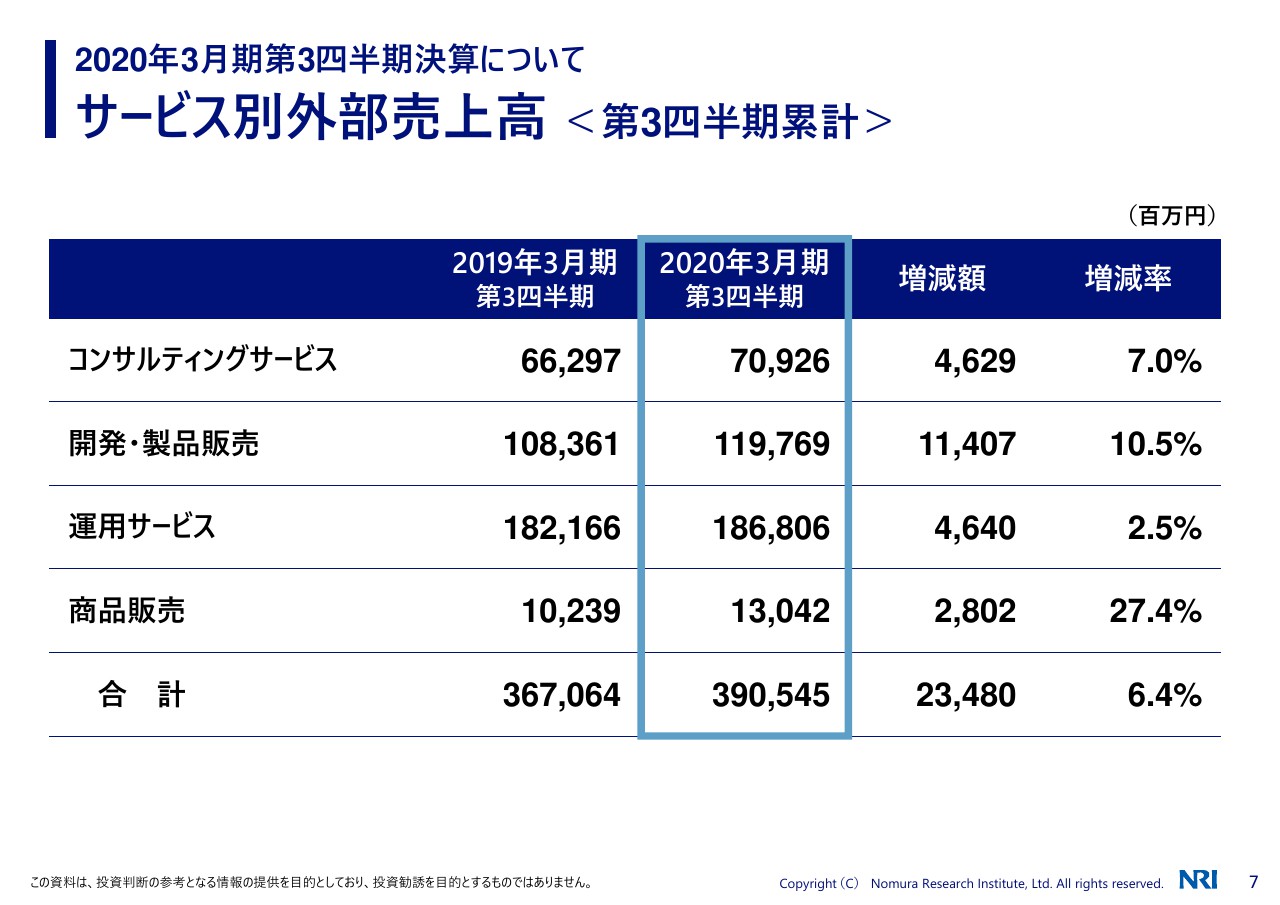

サービス別外部売上⾼ <第3四半期累計>

サービス別の売上でございます。

コンサルティングサービスは約46億円の増収でございます。半分がいわゆるコンサルティングに特化した部門の売上で、残りの半分がITソリューションの上流工程としてのコンサルティングということでございます。このITソリューションの上流工程は、のちのちその下のITソリューションの仕事に繋がってくるので、大規模な案件になることが期待でき、非常に希望を持って見ている部分でございます。

開発・製品販売は約114億円の増収でございますが、これは金融ITが非常に増収効果を出しているということでございます。

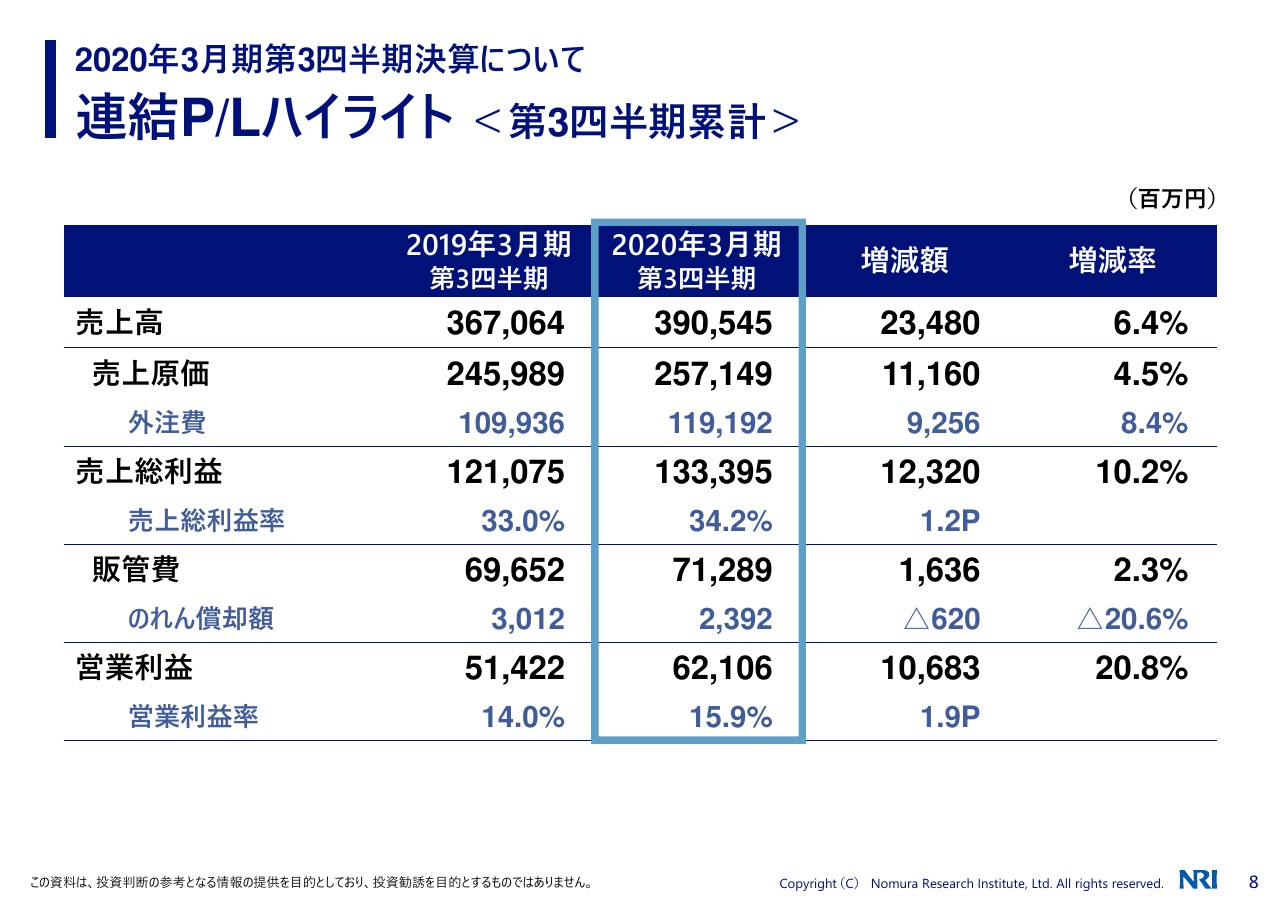

連結P/Lハイライト <第3四半期累計>

P/Lのハイライトでございます。売上高が6.4パーセントの増に対して、外注費は8.4パーセントの増となっており、外注を増やして売上をつくっていることが見て取れるかと思います。

約92億円外注費が増えており、私どもの仕事で言いますと、社員がかかるよりはなるべく外注に出していくほうが利益が確保でき、これも含めて生産性の向上と考えております。

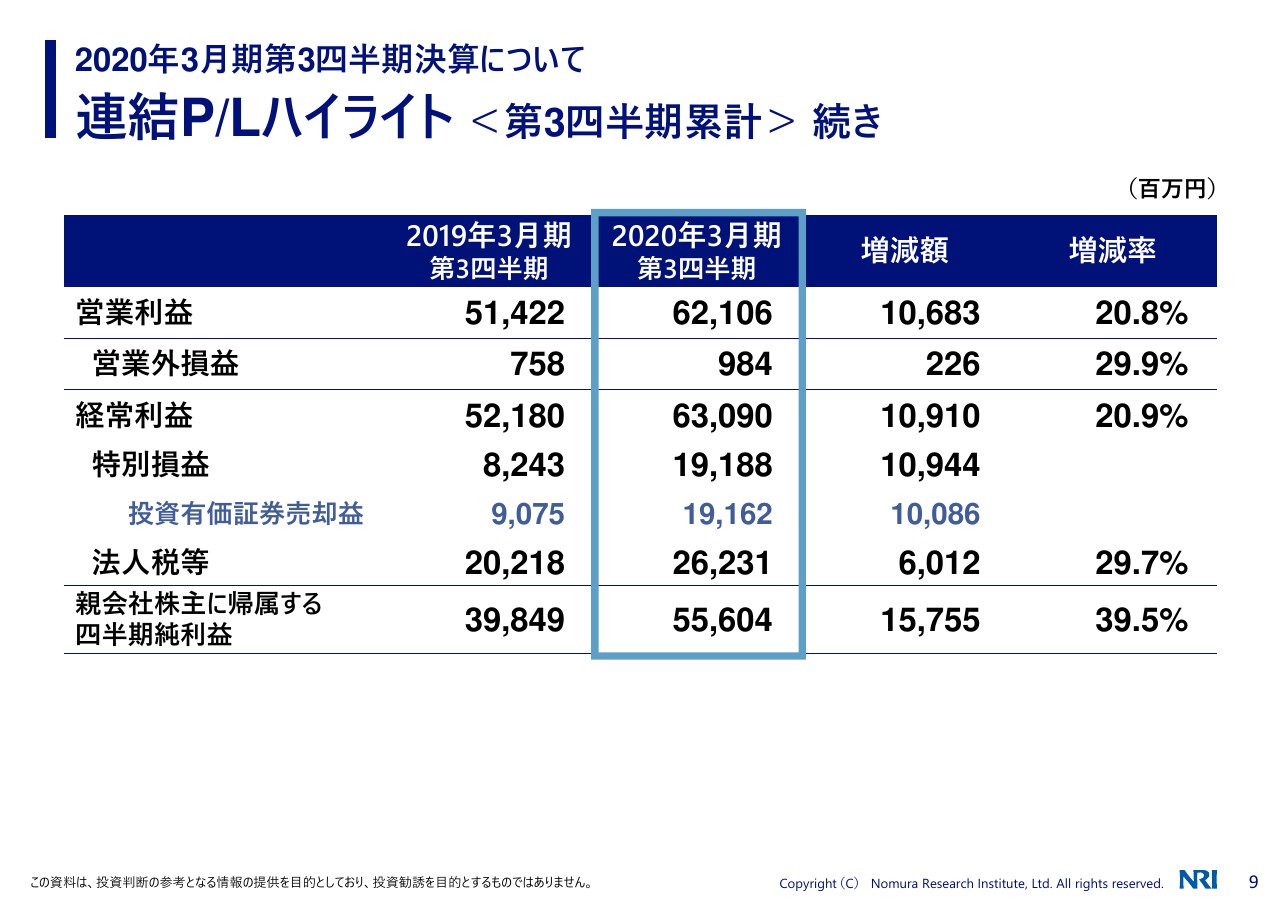

連結P/Lハイライト <第3四半期累計>続き

投資有価証券は、上期に行ったものの数字がそのままということでございます。

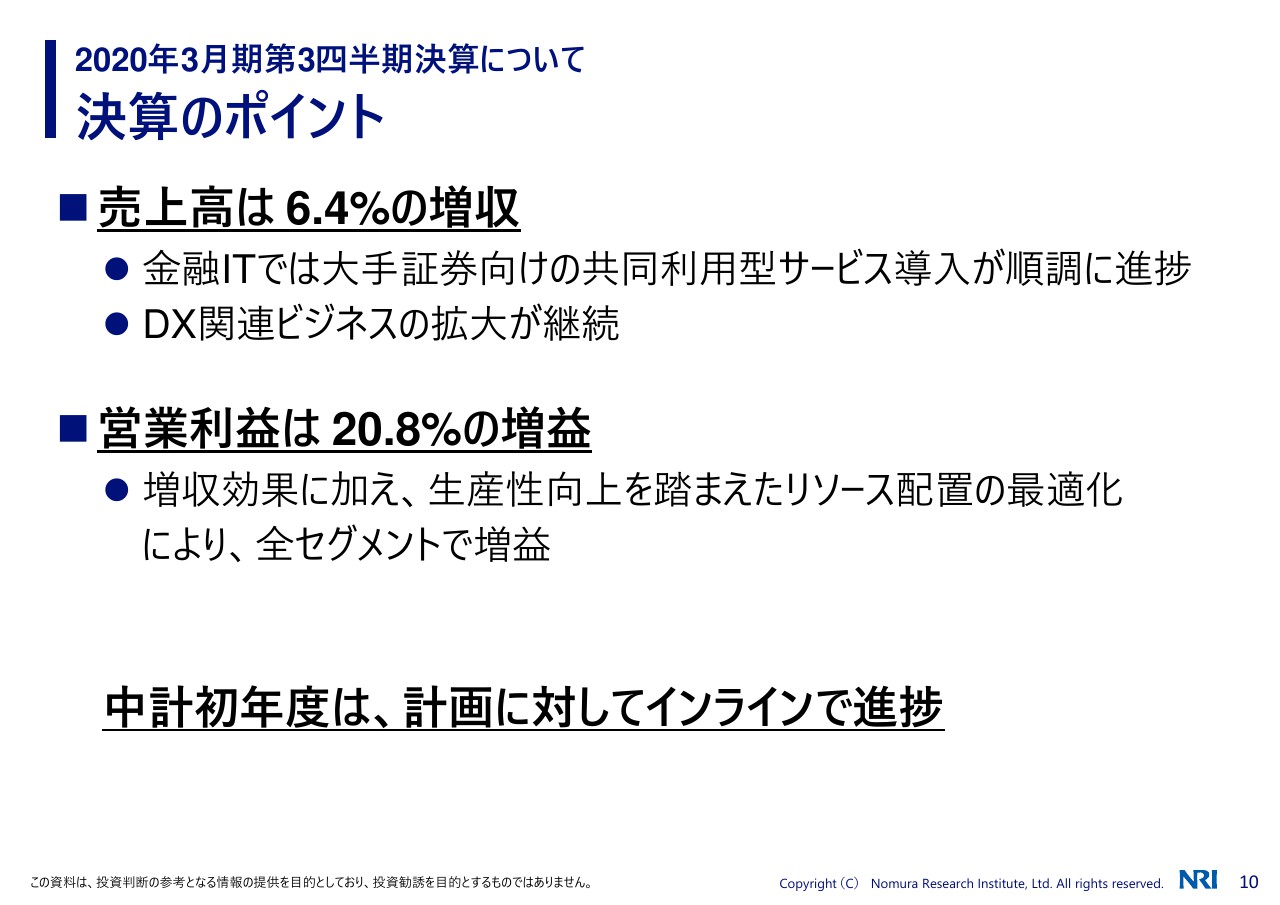

決算のポイント

ポイントをまとめております。売上については、おもに大手証券さん向けの共同利用型のサービス導入、「THE STAR」導入が順調に推移しており、そういった案件を複数持っていることが大きな増収効果になっているかなと(思います)。コンサルを中心にDXのビジネス拡大が継続していることも増収のポイントかなと思います。

利益は増収に伴う増益もございますが、それよりも生産性の向上が功を奏してきているのが現状かなと(考えています)。リソースの適正配置ということで、苦労している部署から案件の多いところへリソースを適切に配置換えするといったことで、稼働率を全体的に上げていることが効果として表れているかなと見ております。

中計4年計画の初年度であるわけですが、計画に対してはインラインで進捗していると評価しております。

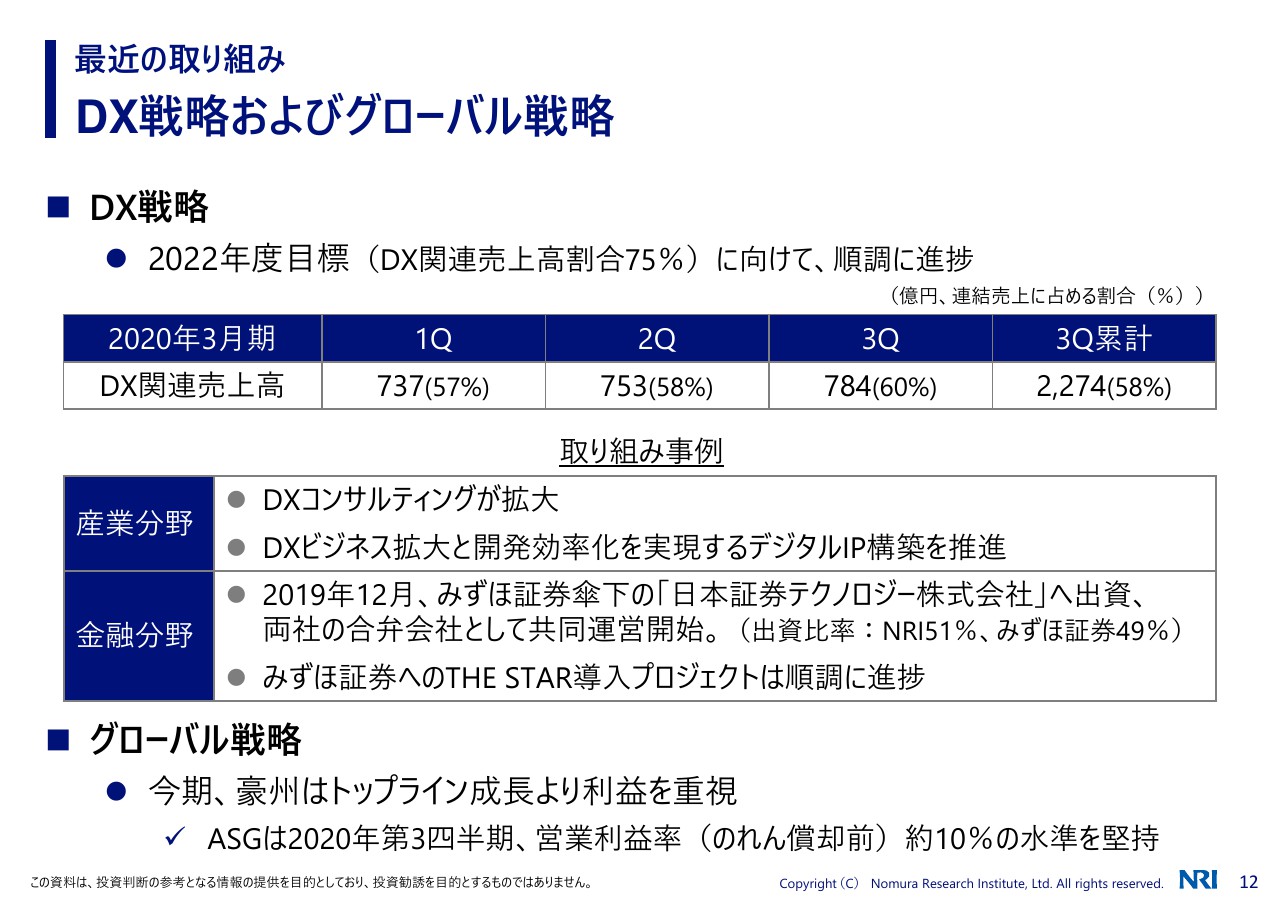

DX戦略およびグローバル戦略

最近の取り組みということで、中期計画の柱になっている戦略についてどんなことを行っているかでございます。一番の柱はDX戦略でございますが、今期から四半期ごとにDX関連売上をお示しするようにしております。

徐々にDX関連売上の比率が上がっているということが見て取れると思います。第3四半期で見ますと60パーセントとなっており、4年計画の最後は75パーセントをDX売上で上げたいと言っておりまして、それに向けて少しずつ着実に(進捗していく)ということでございます。

産業分野は、DXのコンサルティングから入ってソリューションに繋いでいくということで、うまく流れております。先ほども申しましたが、開発の効率化がだいぶ功を奏してきているのかなということでございます。

一方、金融は既存の共同利用型のサービスにクラウドで提供しており、これにどんどん乗ってきていただくというかたちになっております。証券会社さん個社は、現在は非常に事業環境が厳しくて大変な時代になっているわけですが、バックオフィス側のコストはそういう意味では削減したいと(考えており)、それに共同利用型のサービスが貢献できるということで、我々への需要が高まっているのかなと思います。

2本目の柱のグローバルでございますが、オーストラリアはかなり苦労しております。事業環境・経済環境ともにあまりよくなく、少し腰折れしていたのが今期かなと思います。従いまして事業の方針としては、あまり売上を大きく追わず、利益を確保できる案件に注力して利益率水準を維持するといったかたちになります。

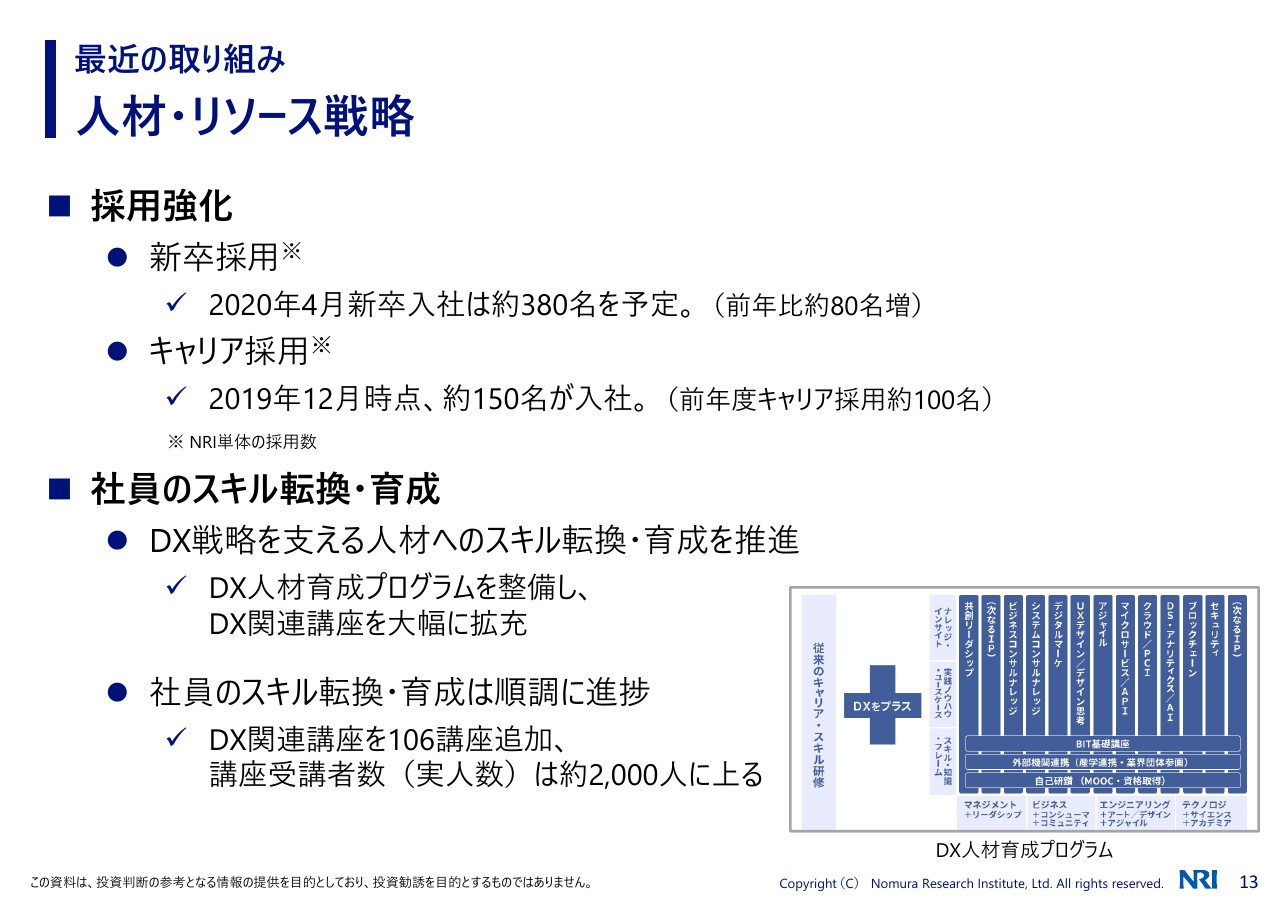

⼈材・リソース戦略

成長を支えるための人材・リソースも、これまでご説明しておりますが、新卒・キャリアの採用は計画どおりで順調でございます。今年の4月入社予定の新卒は、昨年比で80名の増ということで、かなり大勢入ってくれることになっております。

新しく入ってくる人だけではなく、既存の社員のスキルの転換・育成については、既存のスキルに加えてDXのスキルをつけていただく育成を推進しております。

社内での講座を増やし積極的に参加してもらうということで、ここにも少し書いておりますが、DXに関連する講座を全体の4分の1ぐらいの講座数である106講座と、かなりDXの講座を増やして受けさせています。

実際に受けた人間が約2,000人となっており、ポピュレーションとしてもDXはかなり浸透してきたかなと思います。

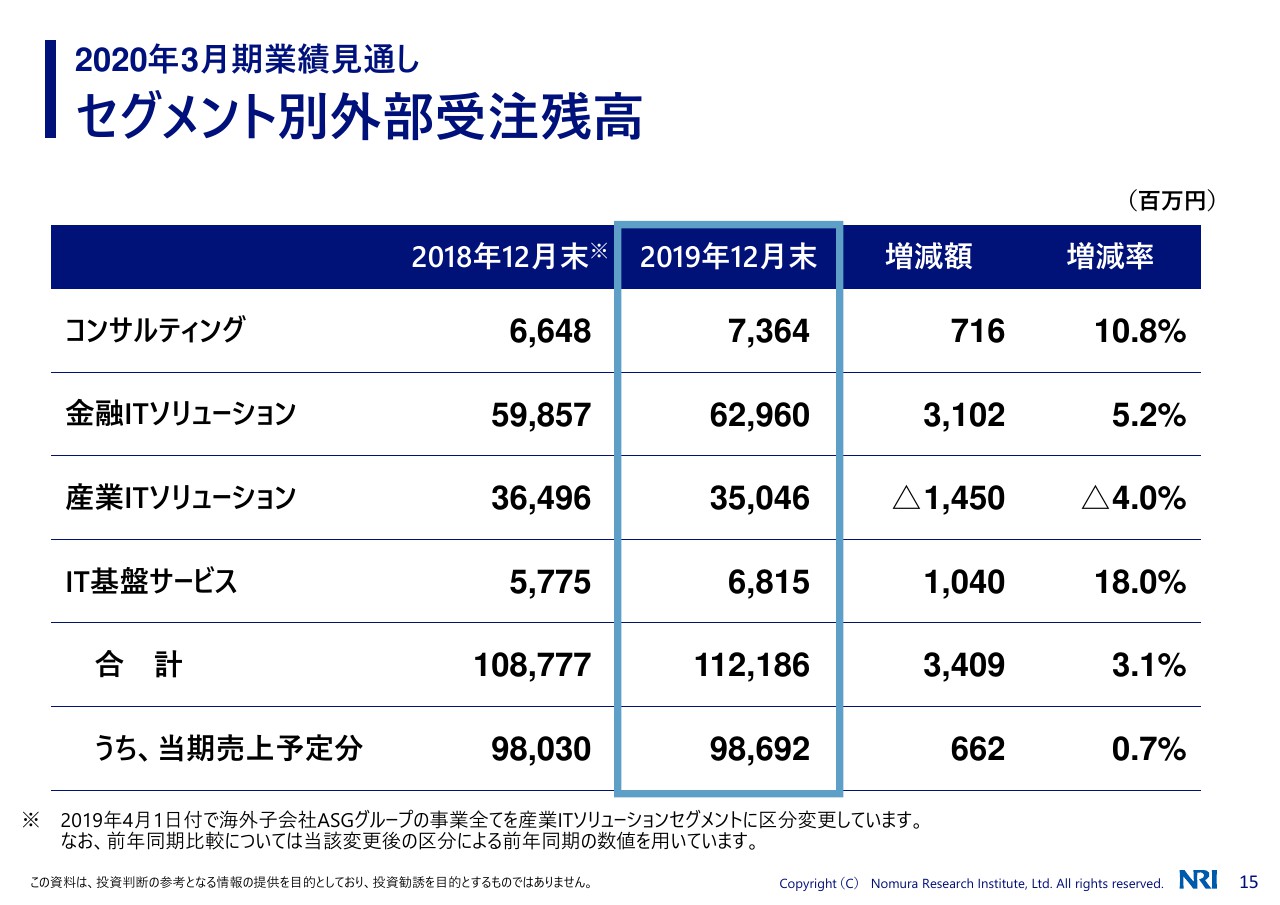

セグメント別外部受注残⾼

通期の業績見通しに入りたいと思います。まず受注残高の確認でございます。

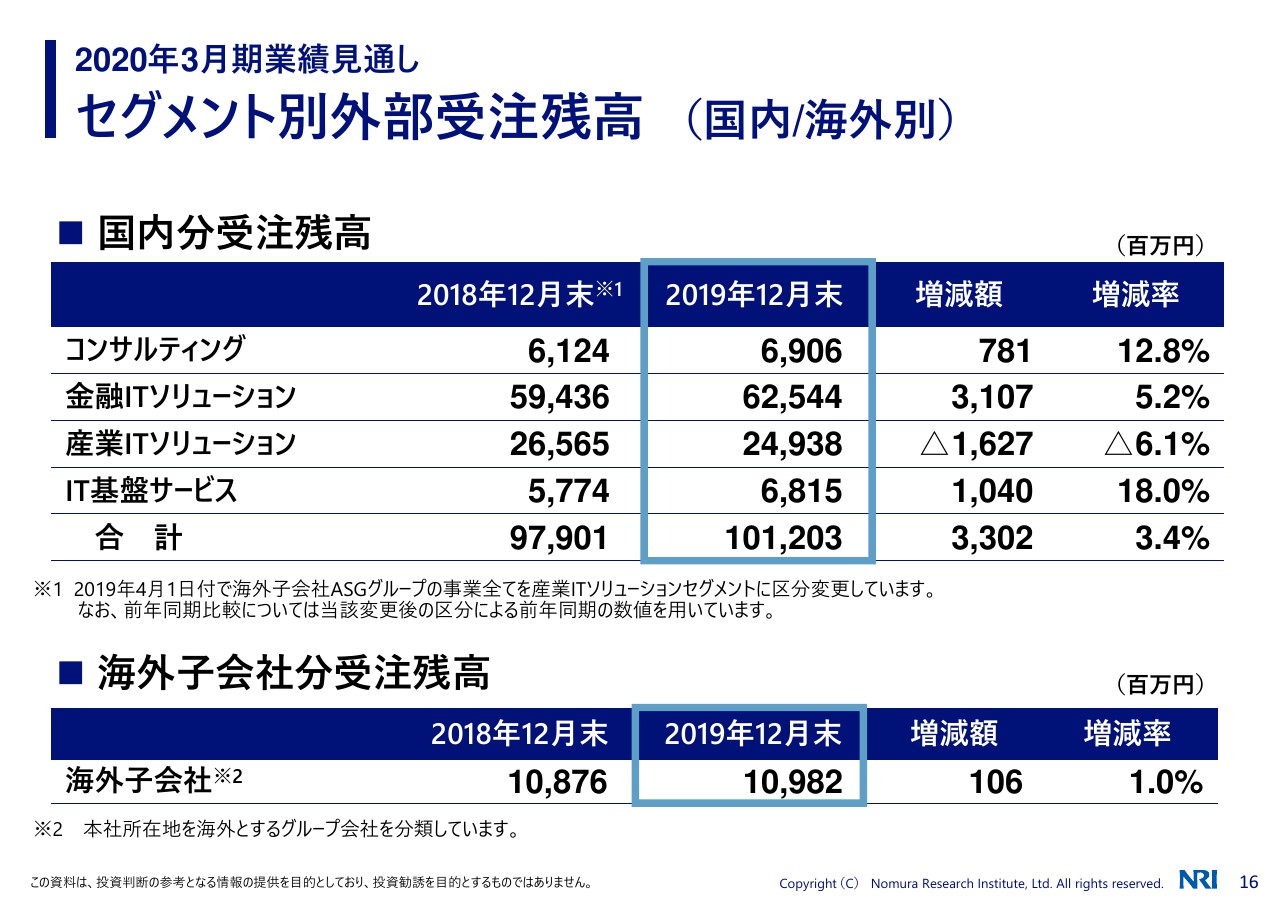

セグメント別外部受注残⾼ (国内/海外別)

国内外で分けて説明します。受注残高としても好調な状態は続いていますが、産業が昨期に比べて国内でも若干マイナスということにはなっております。

ただ、ほかのセグメントについては非常に引き合いの強い状態も続いており、コンサルティングも、マネジメントコンサルとシステムコンサルの双方とも、非常に強い引き合いがあります。

金融も、先ほど申しました大手の生保さんの案件が減少してはいますが、「THE STAR」導入等々でまだ活況が続いております。とくに金融では来期以降の売上に繋がるような案件が受注できており、来期の業績にとってもプラスで見ております。

産業は非常に苦労している状態でございます。稼働率が非常に上がっており、利益率が上がっているのはいいですが、仕込みといいますか、なかなか営業にリソースが振り向けられていないという状態にあり、大型の案件の端境期ということもございます。

昨期に比べれば受注は若干弱いですが、今は目先の案件を取りまくるという営業ではなく、来期以降の売上に繋がるような仕込み、お客さまへの入り込みということで、あまり目先の売上にとらわれない受注活動をさせているところでございます。

IT基盤はセキュリティ事業を中心に非常に活況が続いている状態かと思います。

海外はここで見ていただけるように、昨年比で非常にフラットな状態でございます。オーストラリアが為替でマイナスになっているのをほかの地域でカバーしておりますが、豪ドルで言いますとフラットで、事業環境としてはずるずると昨年割れをしている状態ではなく、なんとか昨年の水準をキープしている状態かと思います。

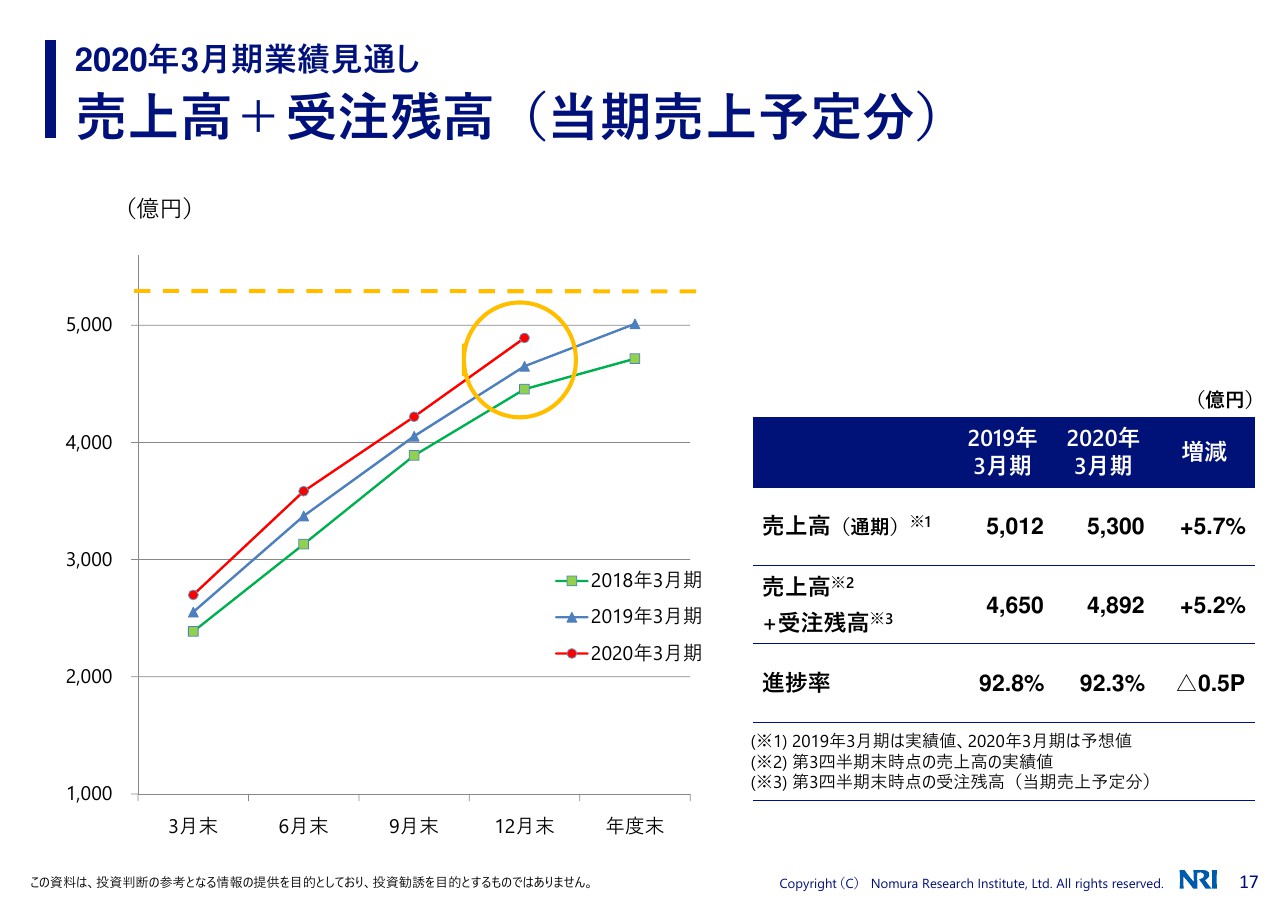

売上⾼+受注残⾼(当期売上予定分)

通期の売上の予測としてはこのようなかたちになっております。もう1月になってあと残り2ヶ月ということで、今の状態でなんとかがんばれば、売上については目標にしている5,300億円が見えている、ということです。

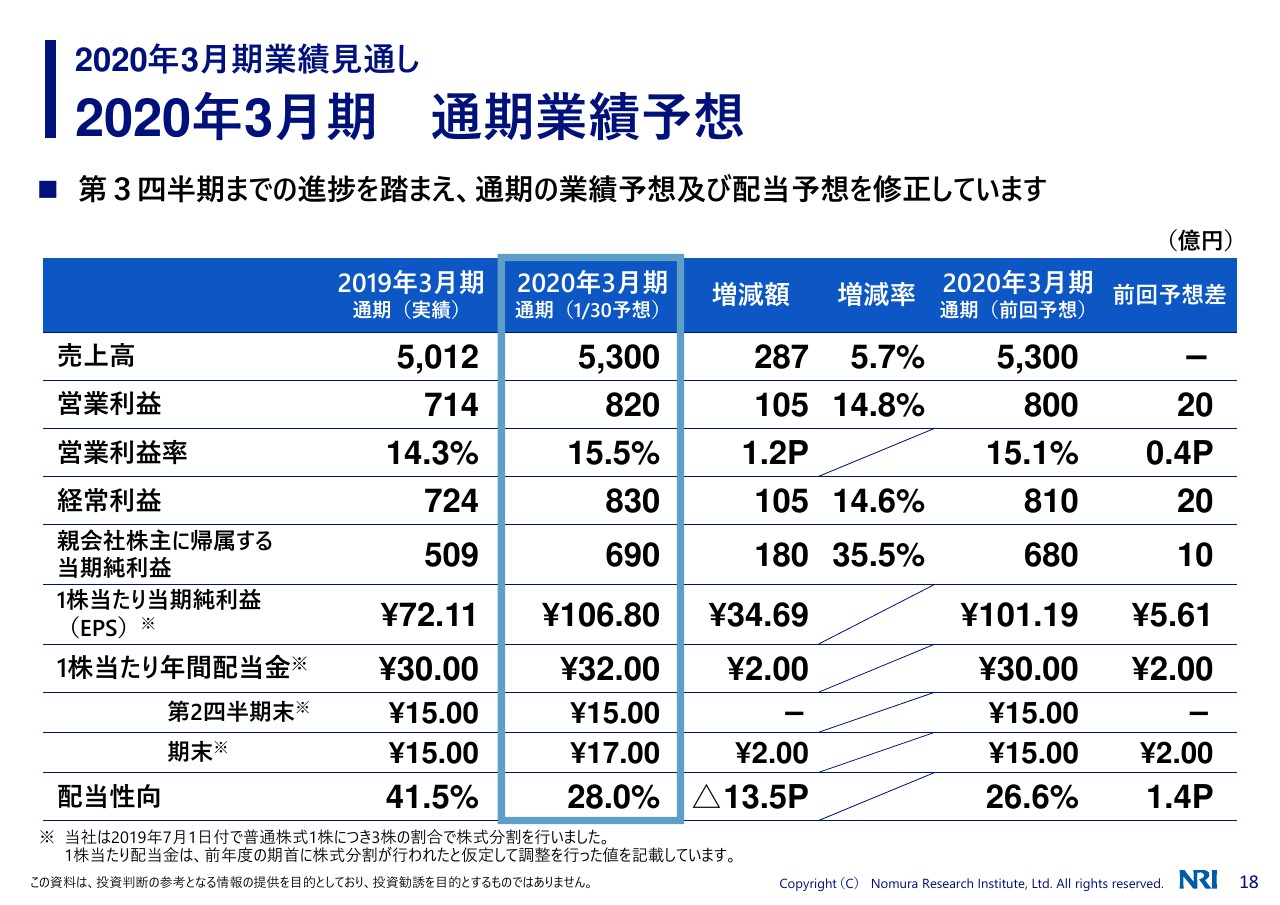

2020年3⽉期 通期業績予想

結局、通期予想としては、このようなかたちで見ております。売上高目標は変えずに5,300億円とし、営業利益は800億円という従来の予想を820億円と上方に修正します。それに伴って、経常利益等を変えております。

最後に配当でございますが、期末配当を2円増配して17円で考えております。配当性向は28パーセントになります。

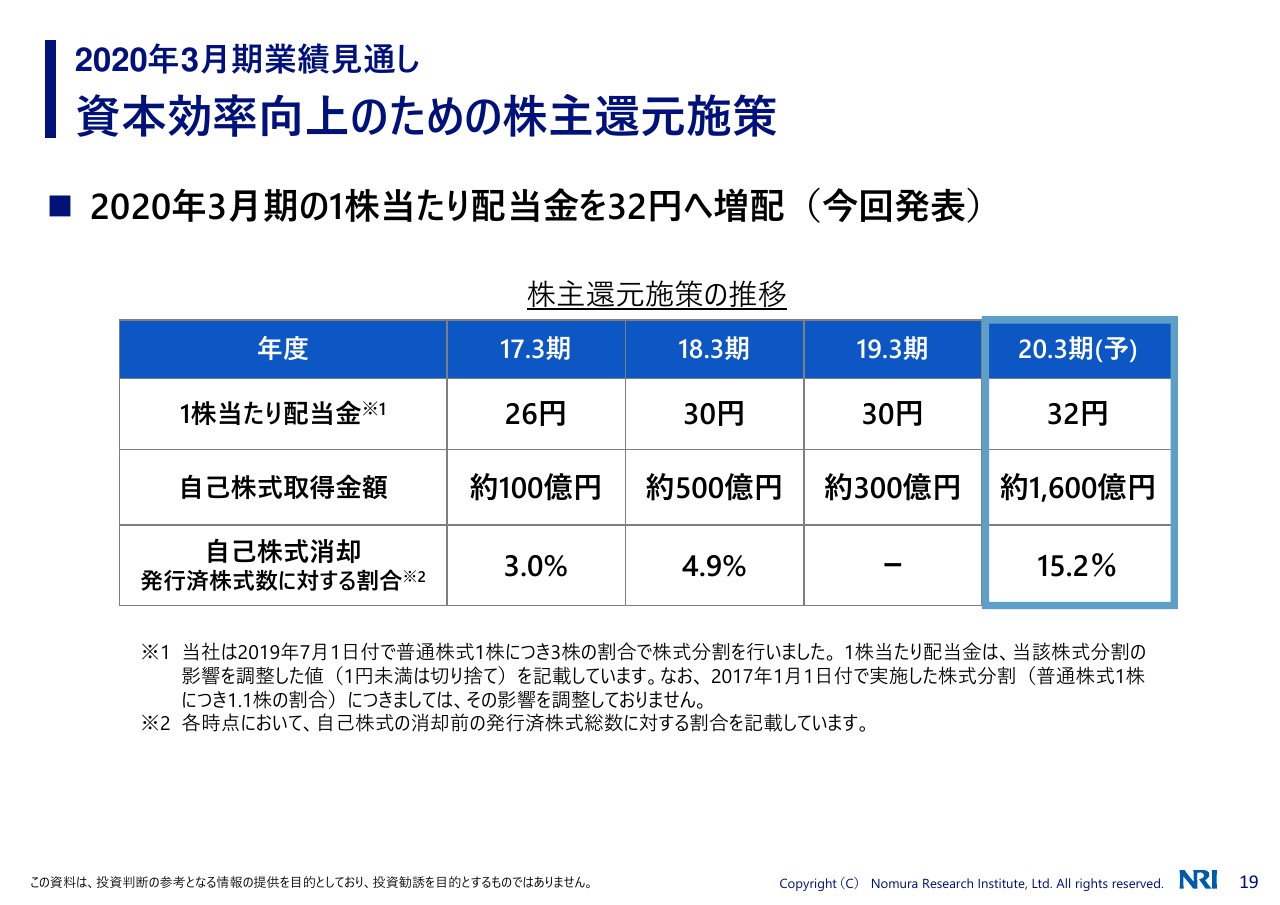

資本効率向上のための株主還元施策

株主還元の考え方については若干補足の説明をしております。

自己株買い等、大型の自己株買いを上期に実施したこともあり、これ以上どうするかということがありました。配当性向35パーセントを目標に、安定的に配当することを我々は方針にしており、それに比べれば配当性向は低いのではないかというご意見もあろうかと思います。

ですが、有価証券の売却による特益があり、これを除いて本業の稼ぐ力で稼いだお金を配当に回すことを考えますと、特益を除いた金額に対しては34.6パーセントという率になって、おおむね我々が日頃お約束している配当性向に近づくのではないかといった考え方の増配でございます。

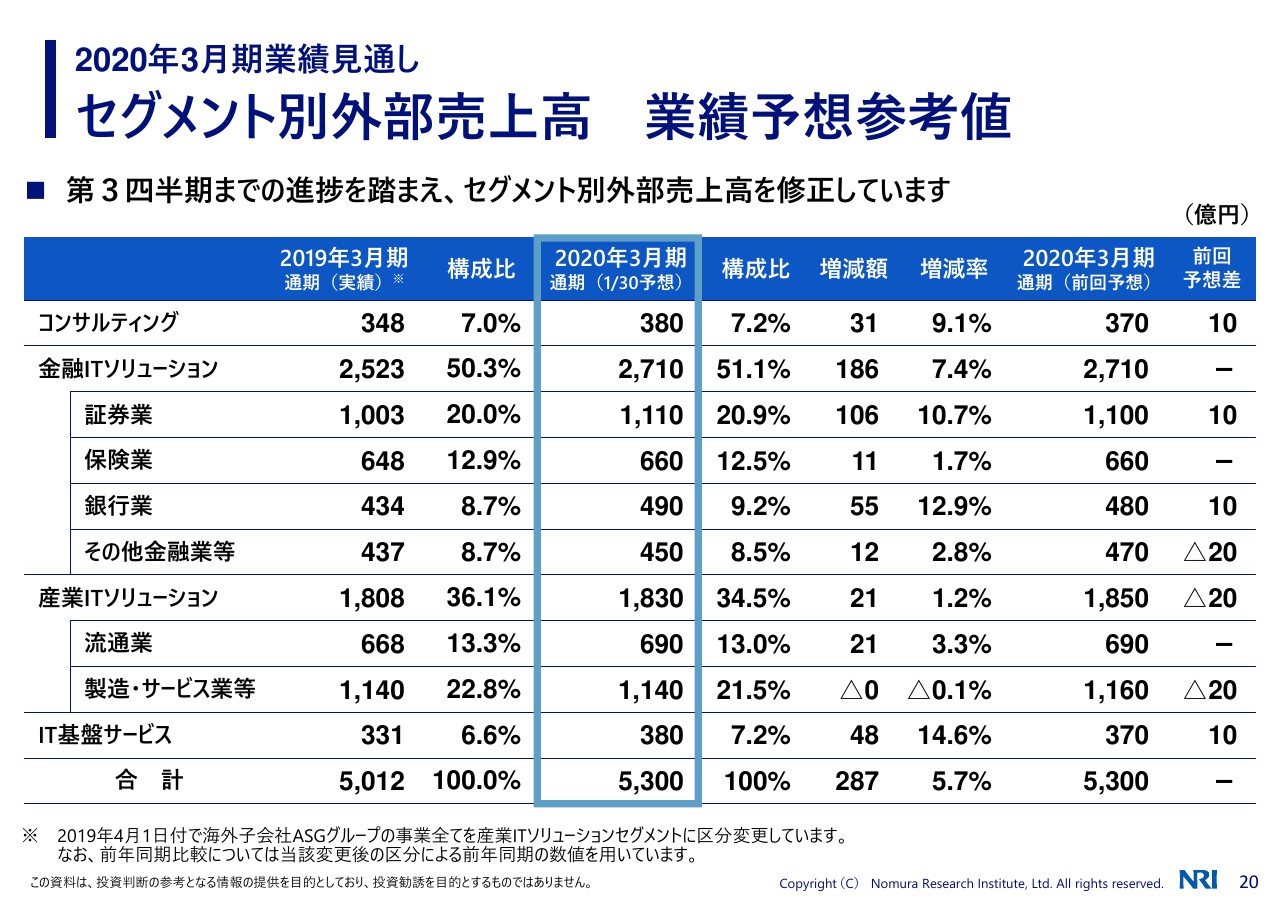

セグメント別外部売上⾼ 業績予想参考値

セグメント別には若干の入り繰りをしております。産業ITがオーストラリアの事業のマイナスを挽回できないだろうということで20億円下げ、それを好調なコンサルティングとIT基盤でカバーいたします。金融ITのなかは、それぞれのセクターごとの入り繰りはありますが、全体としては変えないと考えております。

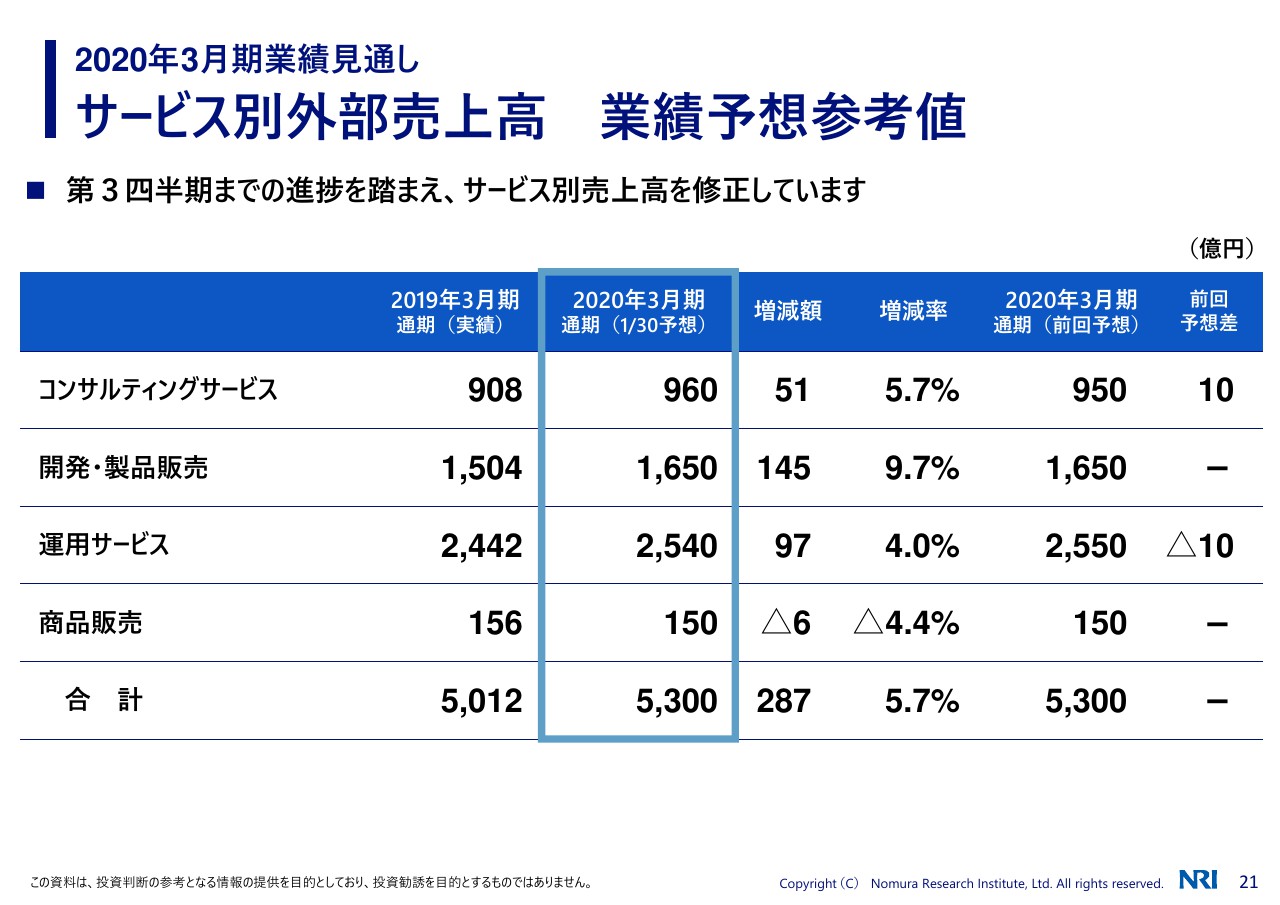

サービス別外部売上⾼ 業績予想参考値

こちらはいいと思います。

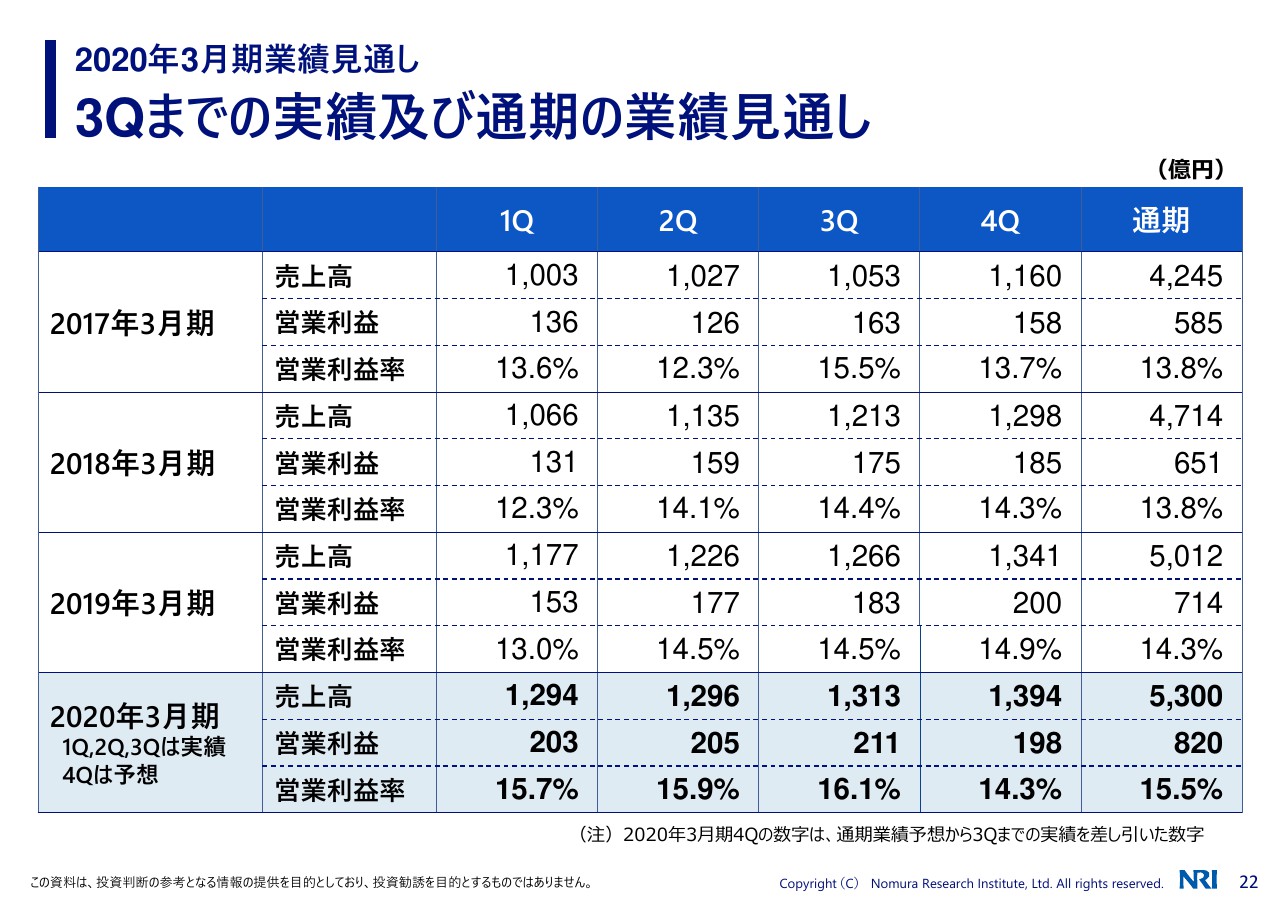

3Qまでの実績及び通期の業績⾒通し

第4四半期を含めてみるとどういうふうに見えるかがこの表かと思います。第4四半期の利益率が若干低く見えるかと思いますが、第1四半期、第2四半期、第3四半期となにも不測の事態が起こらず、極めて順調に来たというのが実感でございます。

その第1四半期、第2四半期、第3四半期で思っていたバッファは先送るとこんなかたちに見えますということで、なにか第4四半期に悪い材料があるかということではございません。

ということで、以上、私からのご説明といたします。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ