三菱ケミカルHD、上期は減収減益 MMA市況下落による製品原料間の価格差縮小が営業利益に影響

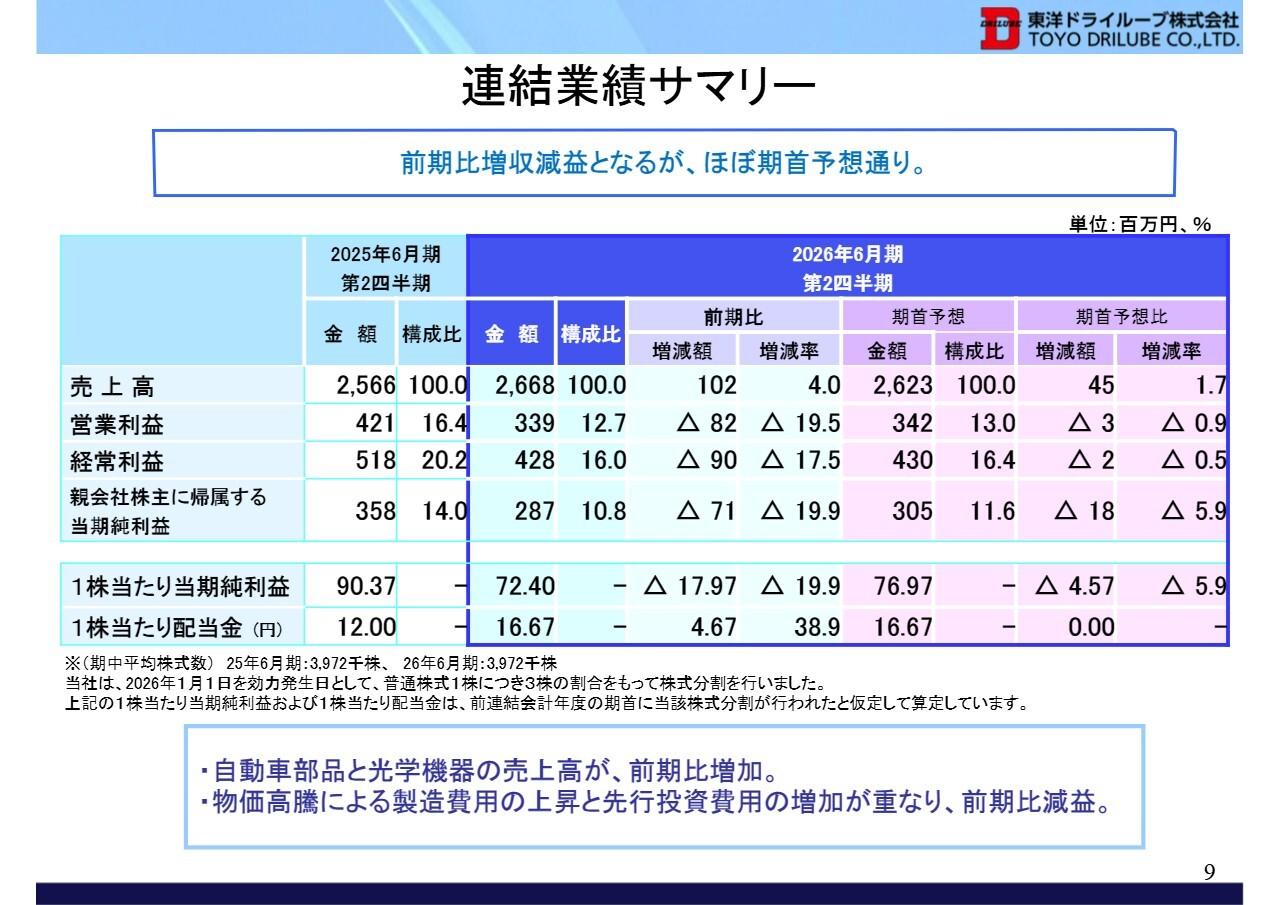

連結損益計算書

大木基裕氏:三菱ケミカルホールディングスの大木でございます。常日頃、大変お世話になっております。また、本日はみなさまご多忙のところ、当社のネットカンファレンスにご参加いただき、ありがとうございます。それでは2020年3月期第2四半期の決算についてご説明いたします。

まず、説明に先立ちまして、第1四半期決算時にもご説明しましたが、生命科学インスティテュート社と国内外でヘルスケア関連事業を展開するPHCホールディングス社との間での戦略的資本提携により、LSIメディエンス社の全株式と、PHCホールディングス社の株式の一部との株式交換を、本年8月に実施いたしました。

この結果、LSIメディエンス社及びその子会社等については、弊社連結から除外することとなったため、非継続事業に分類しており、当該事業にかかわる数値を継続事業の当期及び前年同期の数値より控除しておりますので、この点にはご留意願いたいと思います。

それでは連結損益計算書の説明に入ります。

2020年3月期上期については、為替レートは108円70銭と、前年同期と比べ2円円高となりました。また、ナフサ価格については、当期の価格は42,800円と、前年同期と比べ8,300円ほど下落いたしました。

売上収益は、前年同期に比べ542億円減収の1兆8,277億円となりました。売上減少の要因は、為替の影響がマイナス240億円、価格面でマイナス860億円、数量面でプラス560億円でございます。

価格面での860億円のマイナスは、ナフサ価格の下落に伴う石化製品価格の低下に加え、MMAやフェノール・ポリカーボネートチェーンの市況下落によるものでございます。

数量面でのプラス560億円は、産業ガス欧州事業の買収効果でプラス850億円、医薬品「ジレニア」のロイヤリティ売上減少でマイナス260億円、その他でマイナス30億円となっており、石油価格における定期修繕影響の縮小はあるものの、MMAやニードルコークスの減販、機能商品での半導体、自動車向け減販などによるものでございます。

コア営業利益については1,308億円となり、MMAの市況下落に伴う原料と製品の価格差縮小等により、前年同期に比べ564億円減益となりました。事業セグメント別の概況については、のちほどご説明いたします。

非経常項目については、当期は2億円の費用であり、のちほどこの内容についてもご説明いたします。

IFRSベースの営業利益は1,306億円となりました。

金融収益費用は82億円となり、前年同期に比べ56億円の費用増となりました。主な内容は、大陽日酸社における欧米ガス事業買収に伴う借入金の増加により、支払利息が前年同期に比べ44億円増加したことや、受取配当金が前年同期に比べ7億円減少したこと、為替差益が前年同期に比べ4億円減少したことなどによるものでございます。この結果、税引前利益は1,224億円となりました。

法人所得税については、376億円の費用であり、継続事業からの四半期利益は、848億円となりました。

冒頭でご説明した非継続事業からの四半期利益は、税引後の株式交換差益である158億円を含め、169億円となりました。なお、株式交換差益とは、交換で受け入れたPHCホールディングス社株の公正価値と、交換で連結除外したLSIメディエンス社グループの連結純資産価値との差額でございます。

最終的な当期利益は1,017億円、ボトムラインである親会社の所有者に帰属する四半期利益は813億円となり、期初予想並みではありますが、前年同期に比べ389億円の減益となりました。

なお、コア営業利益に含まれる持分法投資損益は81億円となり、前年同期に比べ81億円減益となりました。主にMMA事業やフェノール・ポリカーボネートチェーン事業を行っている、関連会社の業績が減益となったことによるものでございます。

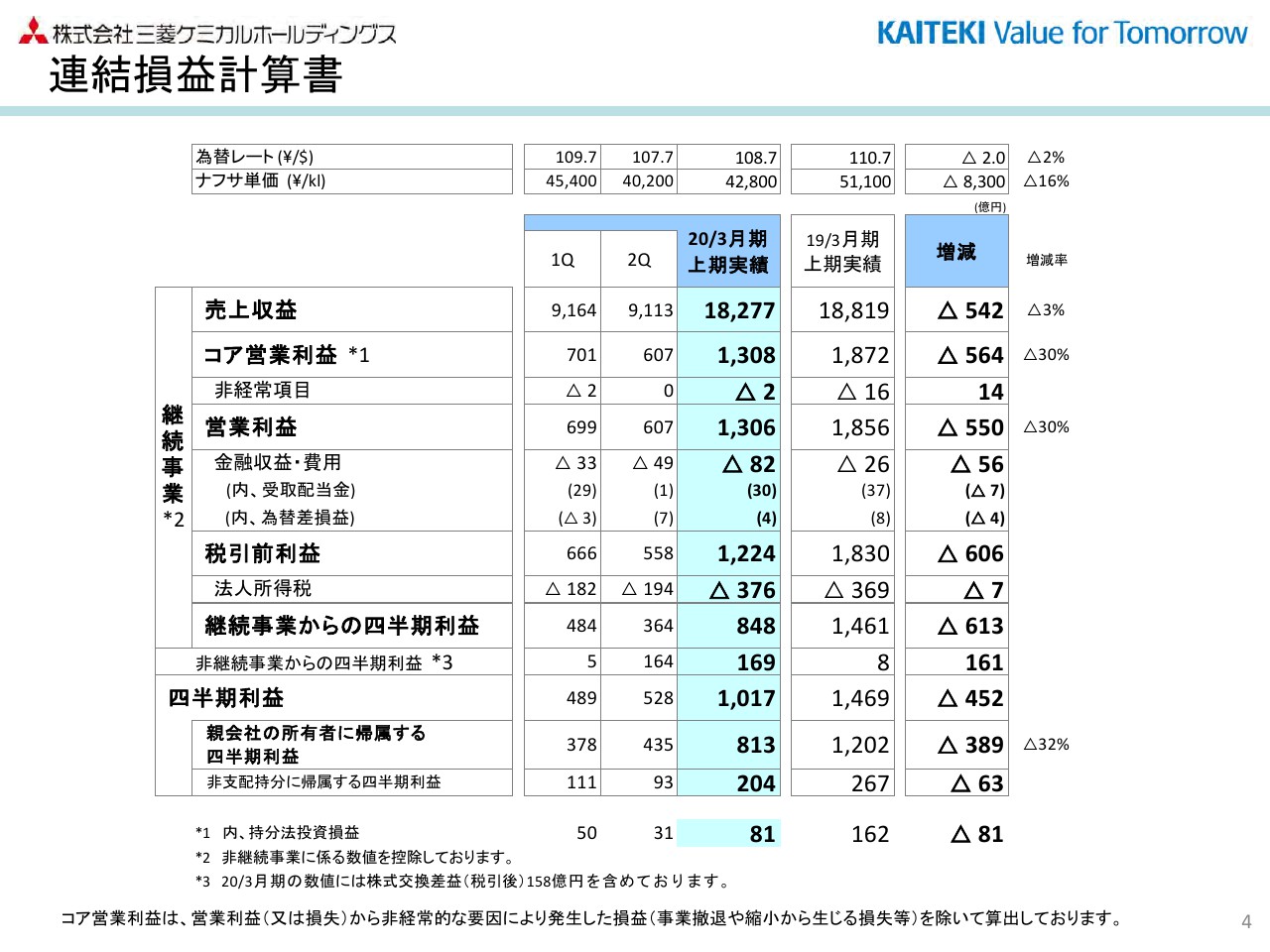

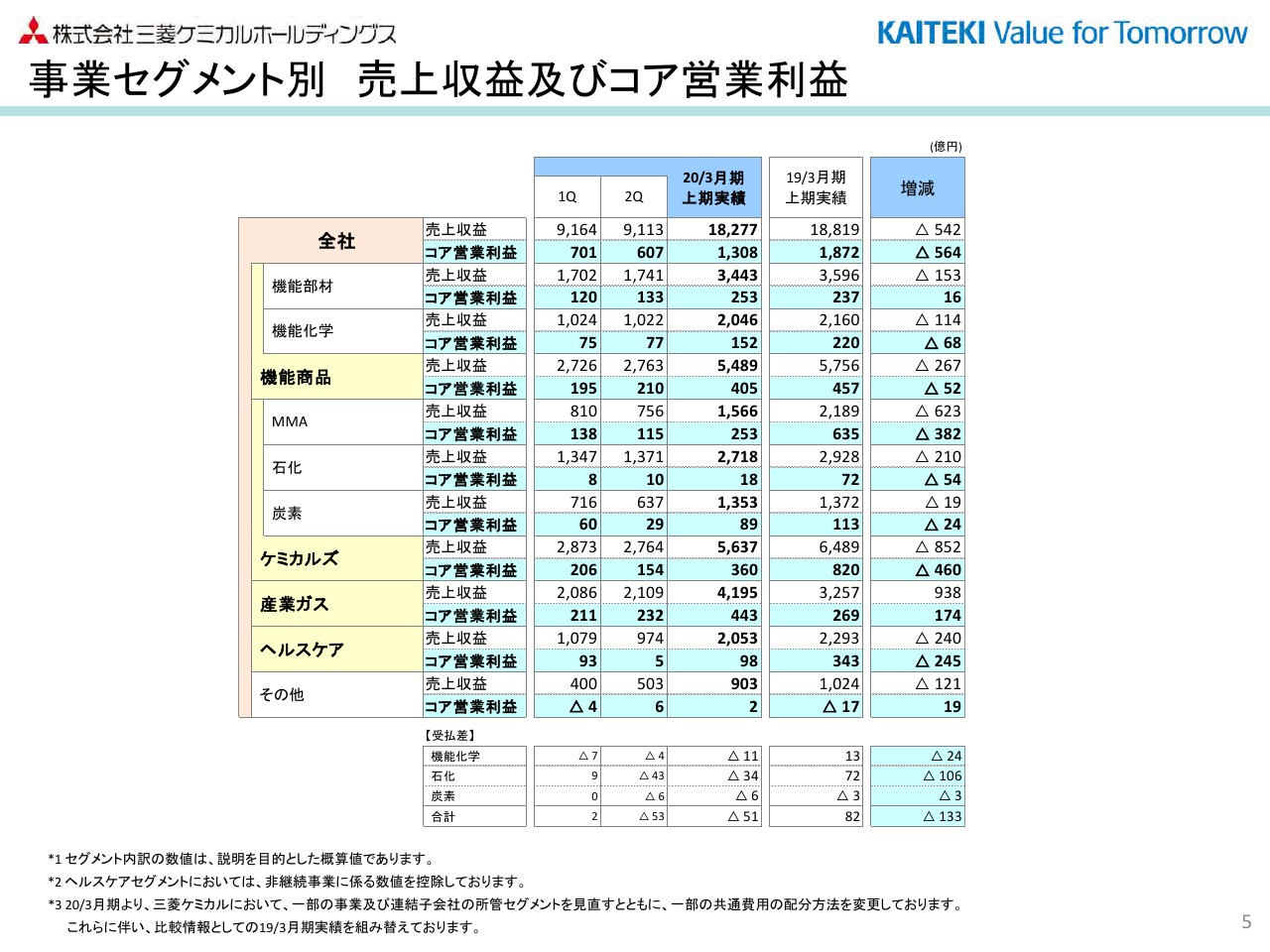

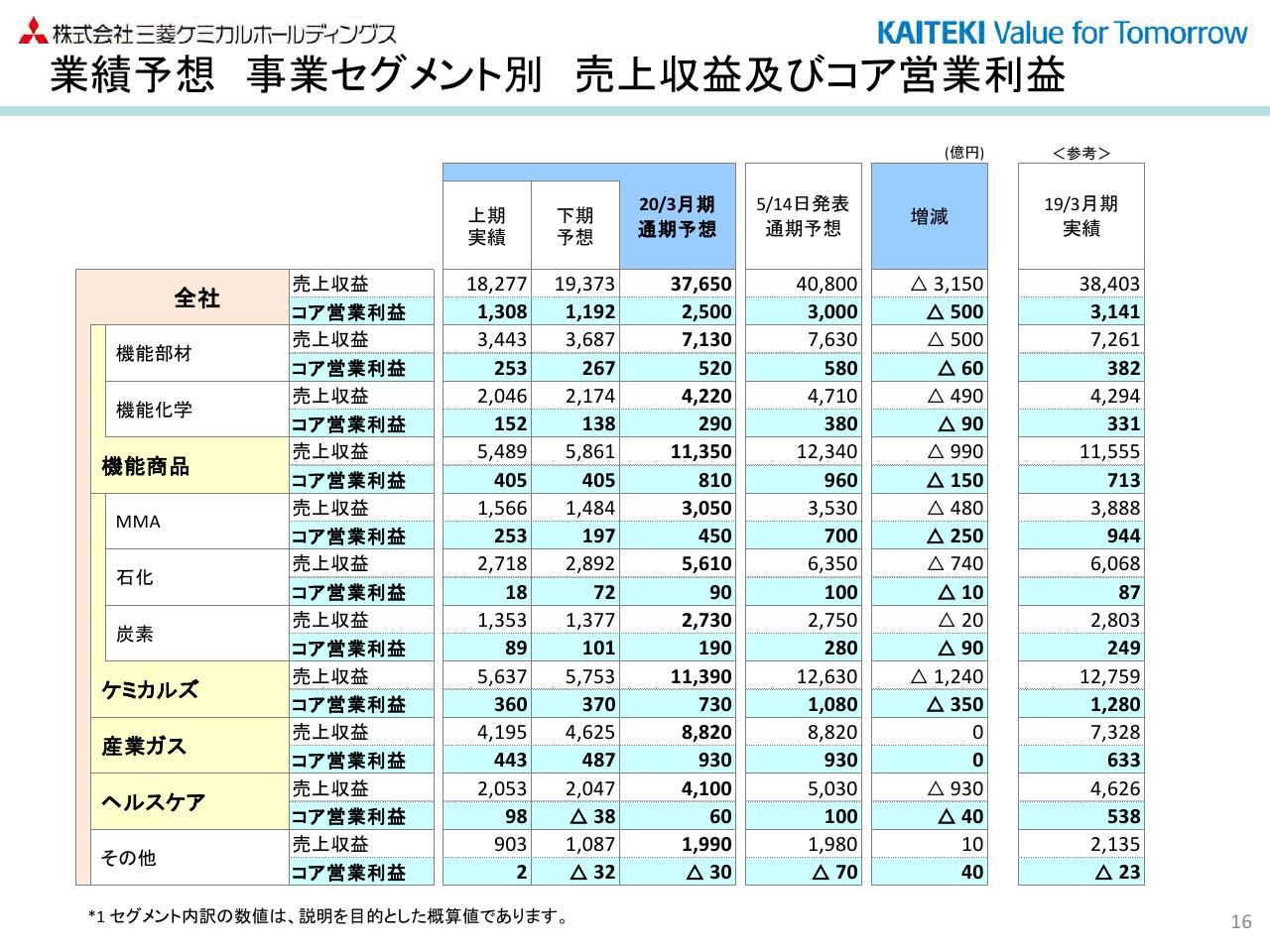

事業セグメント別 売上収益及びコア営業利益

事業セグメント別の売上収益及びコア営業利益の状況ですが、セグメント別では産業ガスを除き減収減益となりました。サブセグメントの状況も踏まえ、詳細についてはのちほどご説明いたします。

当期の在庫の受払差による損益への影響でございますが、前年同期と比較しますと、機能商品で24億円のマイナス、ケミカルで106億円のマイナス、炭素で3億円のマイナスであります。

ナフサ価格の推移は、前年同期については第1四半期の48,700円から第2四半期の53,500円と上昇局面でありましたが、当期は下降局面にあり、第1四半期が45,400円、第2四半期が40,200円であり、受払差の影響がケミカルズ、とくに石油化学において損益の増減に大きく影響しております。

また、第2四半期と第1四半期との比較について若干補足説明いたしますが、機能部材は13億円ほど改善しております。主に原料価格の低下や、ポリエステルフィルムの火災トラブルの影響が解消したことなどによる増益でございます。

機能化学については、フェノール・ポリカーボネートチェーンの市況は下落したものの、サステイナブルリソースの一部製品の販売が増加したことなどにより、前期並みとなりました。

MMAについては23億円の減益となりましたが、主には市況下落が要因でございます。

石化については、水島のエチレンセンターでの臨時修繕の影響は解消したものの、ナフサ価格の下落に伴う受払差等により、前期並みとなりました。

炭素については、第1四半期比で31億円の減益となりましたが、コークスでは販売数量の減少に加え、原料炭価格の急落による受払差や、輸出コークスのスプレッド悪化等により、前期比で減益となりました。また、ニードルコークスは、電極メーカーの在庫調整による販売数量減に加え、第2四半期で2年に一度の定期修繕を行った関係もあり、前年同期比で減益となっております。

産業ガスについては、炭酸ガスの需要期に加え、米国ガスが順調に推移したこともあり、前期比で21億円の増益であります。

ヘルスケアについては、10月1日に消費税増税に伴う薬価改定の買い控え影響等があり、前期比で88億円の減益となっております。

コア営業利益(全社)増減要因

コア営業利益(全社ベース)の増減要因をご説明いたします。

全社ベースで申し上げますと、前年同期比で564億円の減益となっています。その要因は、売買差でマイナス337億円、数量差でマイナス76億円、コスト削減でプラス80億円、その他差がマイナス231億円となっています。

売買差は全社ベースで337億円となっておりますが、主にケミカルズでMMAの市況下落等によりマイナス310億円、機能商品でフェノール・ポリカーボネートの市況下落に伴うマイナスで19億円などが主な内容でございます。

数量差については、ヘルスケアは国内重点品の販売は伸長したものの、「ジレニア」のロイヤリティ収入の減少等でマイナス261億円、産業ガスでは、欧米事業買収影響等でプラス172億円となりました。ケミカルズでは、MMAで米国ボーモント工場でのトラブルによる減販や、炭素でコークスやニードルコークスの減販はあったものの、定期修繕の規模差や鹿島ポリプロピレンのトラブルの影響の解消等もあり、プラス16億円となっています。

機能商品では、フェノール・ポリカーボネートチェーンで定期修繕の影響が解消されたものの、半導体関連の需要減少の影響などで14億円となり、全社ではトータルでマイナス76億円の減益となっております。

コスト削減については80億円となっており、着実に進めてきております。

その他差はマイナス231億円ですが、先ほどご説明しましたとおり、受払差の影響でマイナス133億円、持分法投資損益の悪化で81億円、その他修繕費や研究費の増加等によるものでございます。

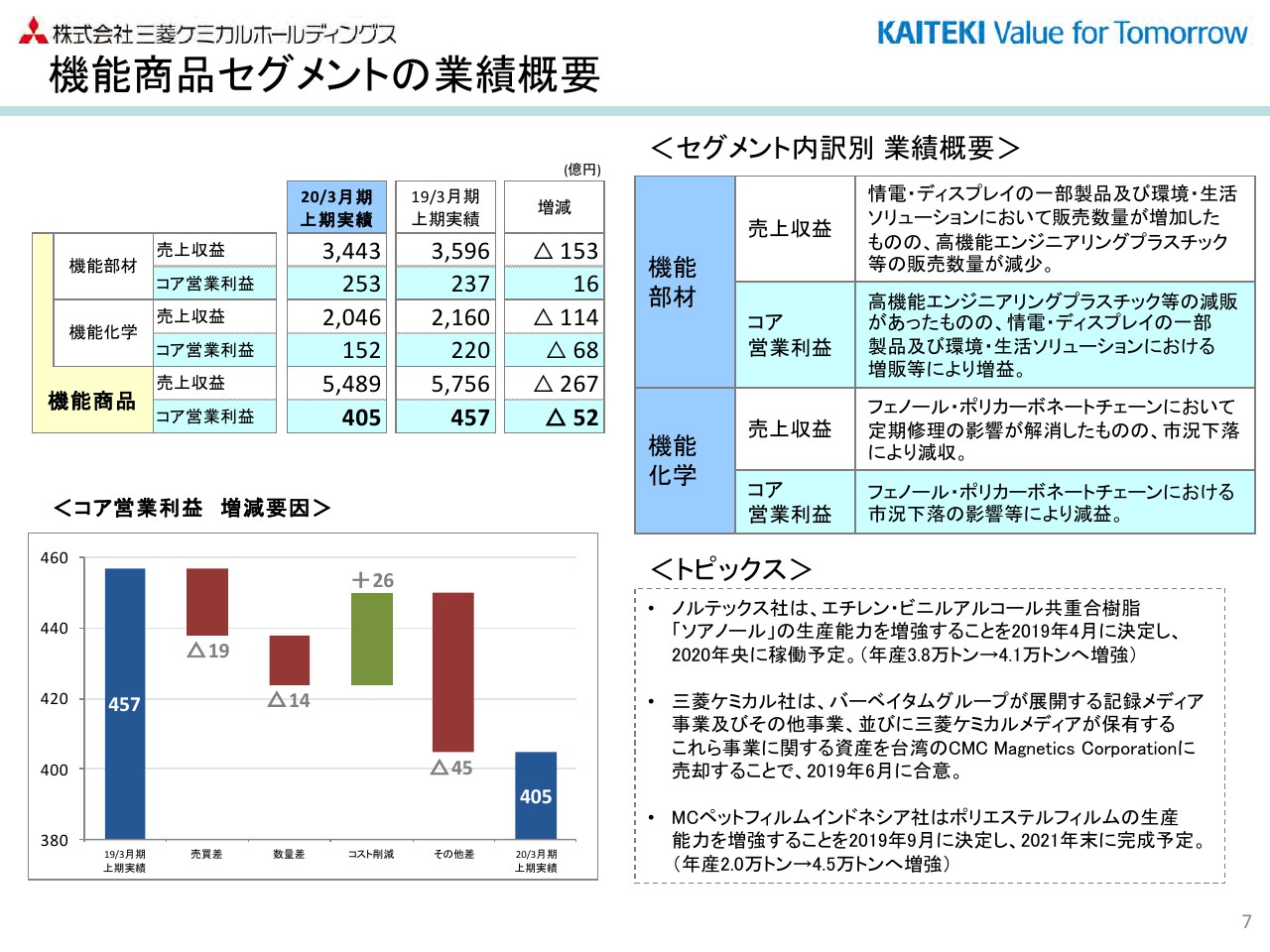

機能商品セグメントの業績概要

機能商品セグメント全体では、売上が5,489億円となり、前年同期比で267億円の減収、コア営業利益は405億円となり、前年同期比で52億円の減益となりました。

サブセグメント別では、機能部材は売上が3,443億円、コア営業利益が253億円と、前年同期比で153億円の減収、16億円の増益となりました。

前年同期と比べますと、高機能エンジニアリングプラスチックなどで半導体や自動車用途の需要が減少したものの、光学用フィルムの一部製品、イオン交換樹脂等の環境・生活ソリューション関連製品の販売が好調に推移したことや、コスト削減等も寄与し、増益となっております。

なお、火災トラブルで停止していたポリエステル工場の状況でございますが、インドネシアは4月より稼働再開、5月より営業生産を開始しており、中国については7月より生産を再開しております。

機能化学については、売上が2,046億円、コア営業利益が152億円となり、前年同期比で114億円の減収、68億円の減益となりました。ポリカーボネートチェーンにおいて、前年同期に実施した定期修繕の影響が解消したものの、前年同期に好調であった市況が下落したことや、半導体需要の減速に伴うエポキシ樹脂等の機能材料の販売減少などもあり、前年同期比で減収減益となりました。

なお、商品セグメントにおけるコア営業利益の増減グラフについて若干補足説明いたしますと、売買差の19億円については、主にフェノール・ポリカーボネートチェーンにおける市況下落に伴う売買差の縮小でございます。

数量差についてのマイナス14億円は、主に機能化学のフェノール・ポリカーボネートチェーンの定期修繕の影響は解消したものの、半導体や自動車用途向けの減販等によるものであります。

その他差は、受払差や持分法投資損益の悪化でございます。

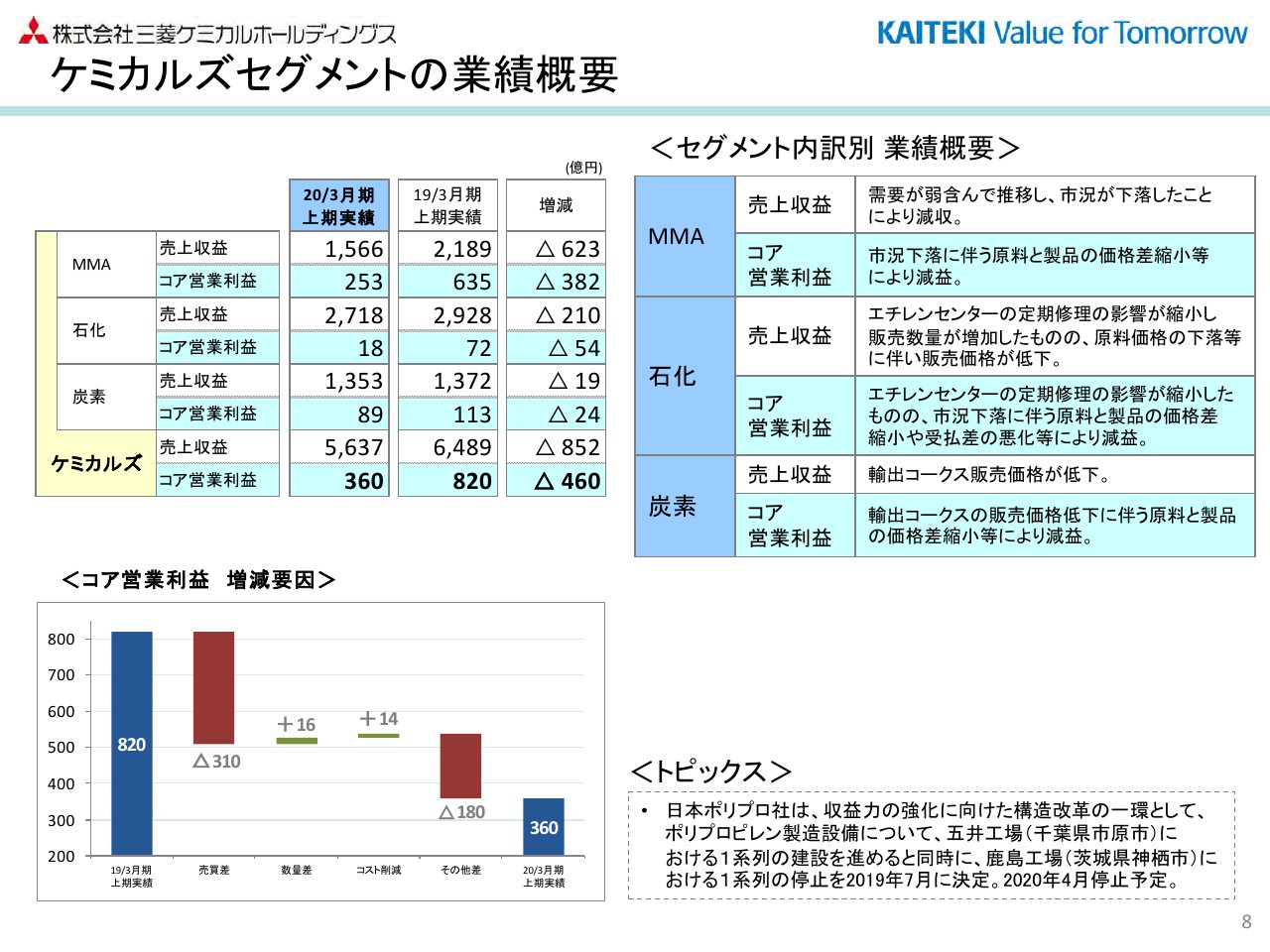

ケミカルズセグメントの業績概要

ケミカルズセグメントの業績概要についてご説明申し上げます。ケミカル全体の売上収益は5,637億円、コア営業利益は360億円となり、前年同期比で852億円の減収、460億円の減益となりました。

サブセグメント別ですと、MMAは売上が1,566億円、コア営業利益が253億円となり、前年同期比で623億円の減収、382億円の減益となりました。この主な要因は、需要が弱含みで推移し、MMAの市況が下落したことによるものでございます。

MMAの市況については、前年同期は平均2,650ドル、当上期は平均1,750ドル、足元については1,550ドル前後で推移しております。なお、3月8日に発生した設備トラブルで稼働を停止した米国ボーモント工場でございますが、9月20日に再稼働いたしました。

石化については、売上が2,718億円、コア営業利益が18億円となり、前年同期比で210億円の減収、54億円の減益となりました。売上については、エチレンセンターでの定期修繕の影響が縮小して販売数量が増加したものの、ナフサ価格の下落等により、前年同期比で減収となりました。

コア営業利益については、定期修繕の影響が縮小したことや、一昨年に鹿島工場で発生したポリプロピレン製造設備のトラブルの影響は解消されたものの、エチレングリコールの市況の低下と受払差による損益影響は大きくマイナスとなり、減益となっております。

炭素については、売上が1,353億円、コア営業利益が89億円と、前年同期比で19億円の減収、24億円の減益となりました。

コークスにおいては、販売数量の減少に加え、9月にかけて原料炭価格が急落したことによる受払差や、輸出スプレッドの悪化等もあり、減益となりました。ニードルコークスにおいては、電極メーカーでの在庫調整による販売数量は減少しましたが、価格面では前年同期に比べて高めに推移しました。そのため、上期としては前年同期比でプラス要因・マイナス要因が減殺されたかたちとなっており、当第2四半期においては、2年に一度の定期修繕を行ったこと等もあり、前年同期比で減益となっております。

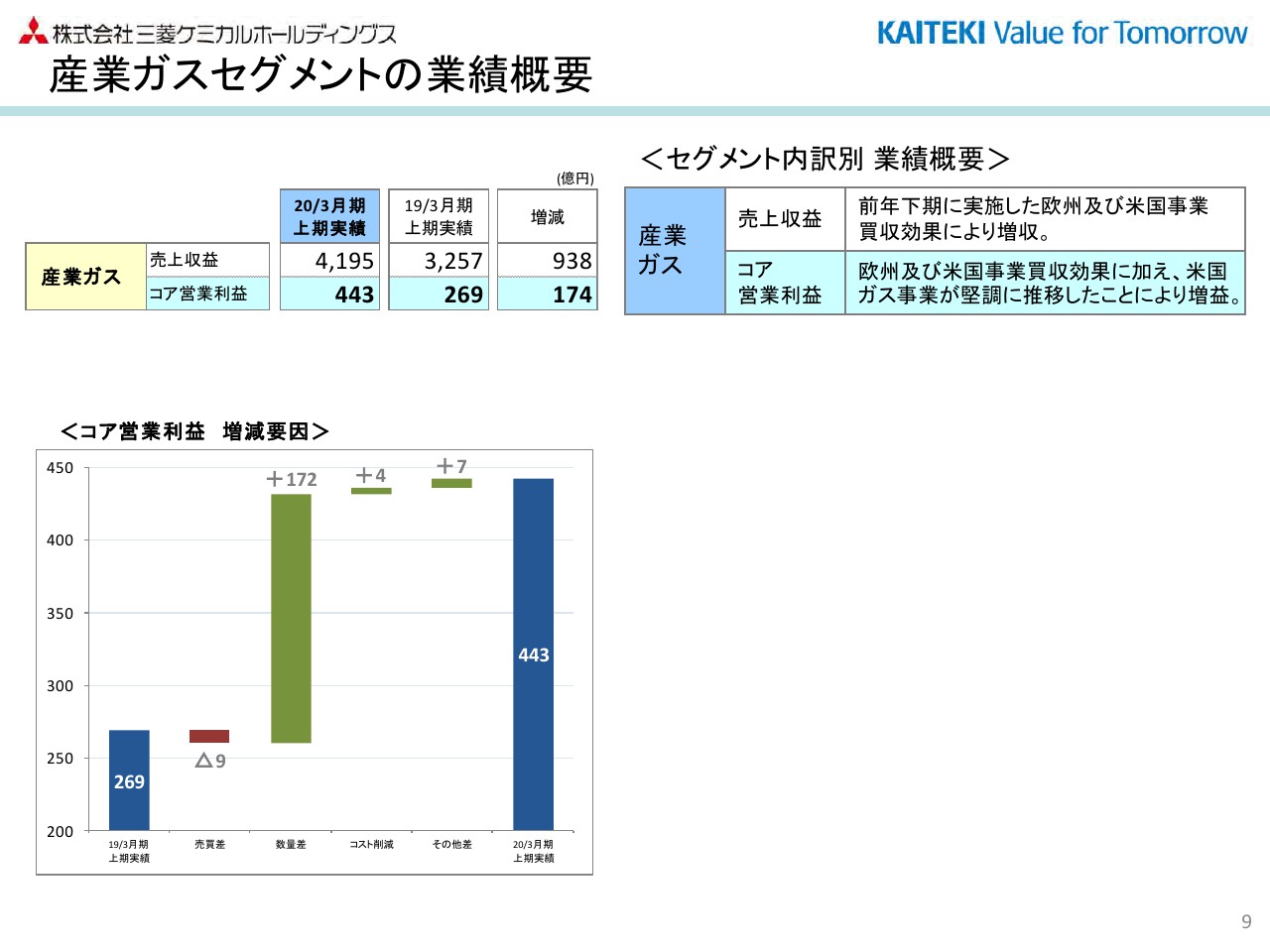

産業ガスセグメントの業績概要

産業ガスセグメントにおいては、売上が4,195億円、コア営業利益が443億円となり、前年同期と比べて938億円の増収、コア営業利益は174億円の増益となりました。

増収増益の主な要因は、前下期に実施した欧米事業買収効果に加え、米国ガス事業が堅調に推移したことによるものであります。なお、買収により新たに加わった欧州のガスの事業の業績としては、売上が853億円、コア営業利益が132億円であります。

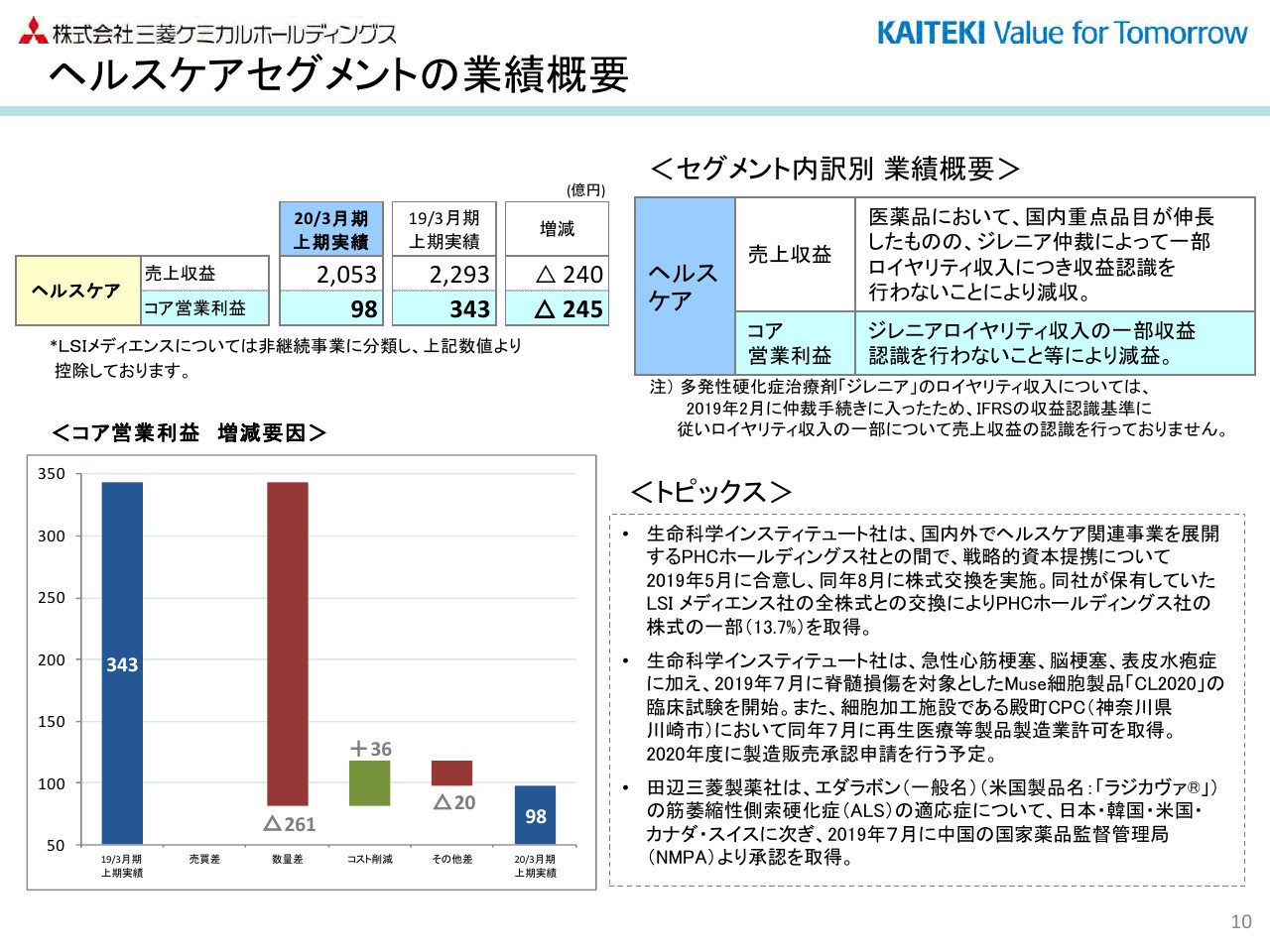

ヘルスケアセグメントの業績概要

ヘルスケアセグメントの業績概要についてご説明いたします。売上は2,053億円、コア営業利益は98億円となり、前年同期と比べて240億円の減収、245億円の減益となりました。

国内重点品目の販売は伸びたものの、「ジレニア」のロイヤリティ収入については引き続き仲裁中であり、疑義が生じる部分については売上収益の認識を行っておりません。その減少も含め、前年同期に比べて減収減益となっております。なお、当四半期も売上収益の認識は行っておりませんが、キャッシュについては疑義が生じている部分を含めて、ノバルティス社から受領しております。

また、Muse細胞を用いた再生医療製品に関するトピックスでございますが、資料にも記載してあるとおり、本年7月より4番目の対象疾患として、脊髄損傷を対象とした臨床検査を開始いたしました。

また、同じく本年7月に、2021年の製造販売承認申請に向けて、細胞加工施設である殿町CPCにおいて、再生医療等製品製造業の認可を取得いたしました。

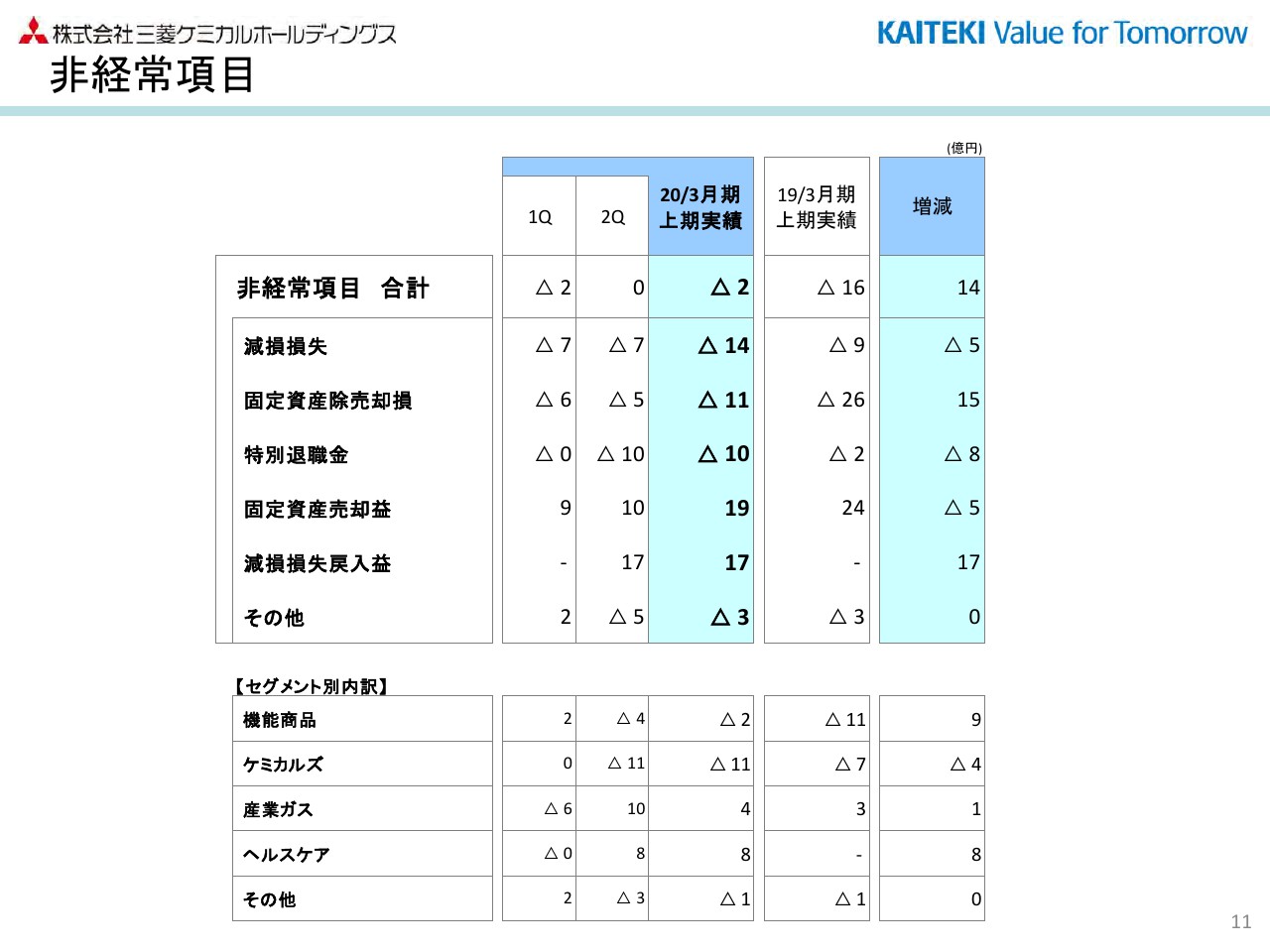

非経常項目

当上期の非経常項目は、2億円の費用となりました。大きなアイテムはありませんが、減損損失である14億円の主な内容としては、ポリプロピレン事業における収益力強化に向けた構造改革に伴い、鹿島工場1系列の停止を意思決定しましたので、これの減損損失であります。

その他固定資産売却損や固定資産益については、不要設備の撤去や遊休土地の売却等でございます。

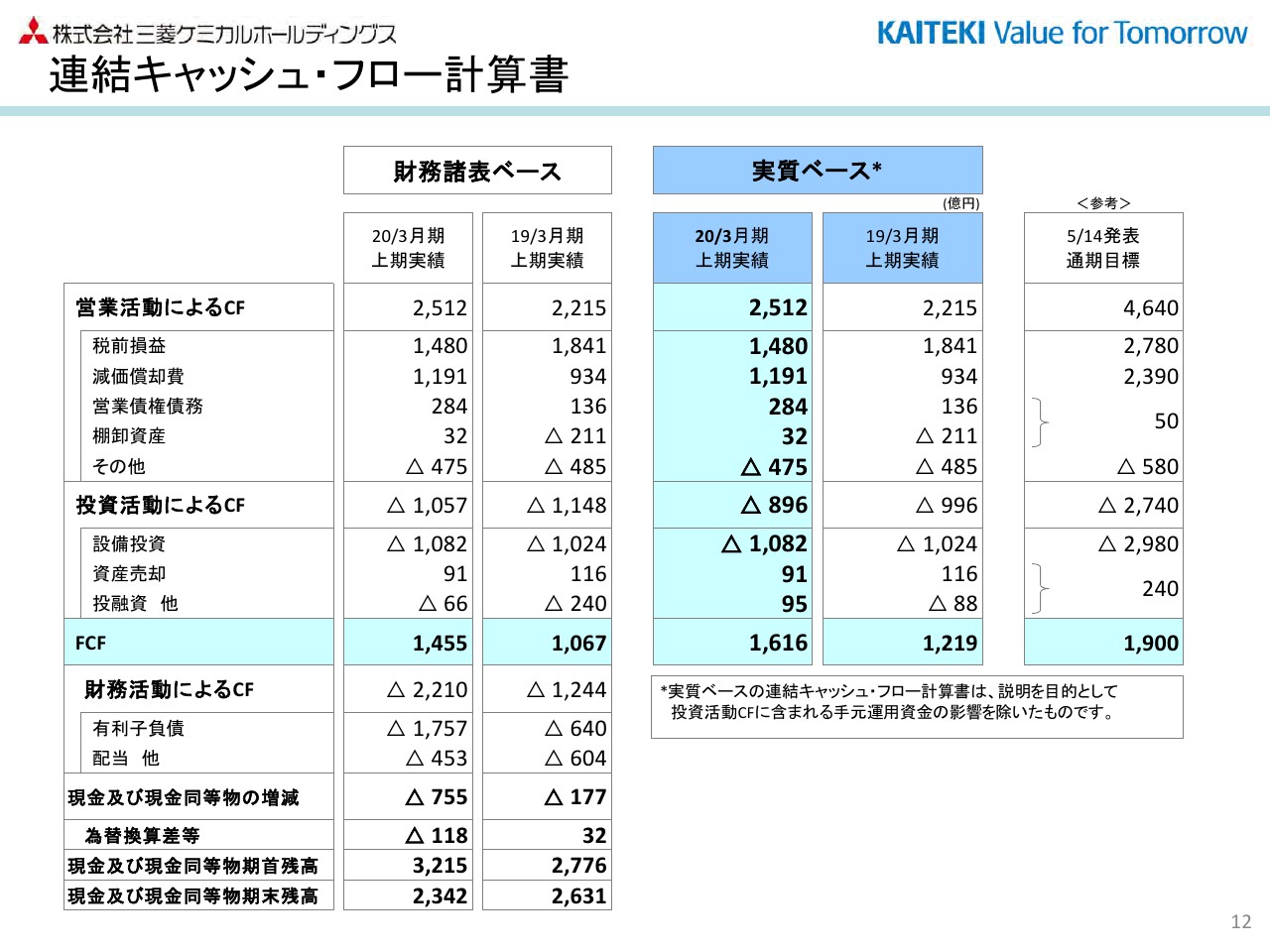

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書についてご説明申し上げます。

実質ベースでご説明しますと、当上期の営業キャッシュ・フローは、2,512億円のキャッシュインとなりました。税前利益や減価償却費以外では、前期末が期末休日だった影響に加え、原料価格低下により、営業債権債務で284億円のキャッシュイン、その他の475億円のキャッシュアウトについては、税金の支出等によるものでございます。

投資キャッシュ・フローは、896億円のキャッシュアウトでございます。内容は設備投資で1,082億円のキャッシュアウトですが、大型の設備投資はなく、生産確保や合理化の投資が主なものでございます。

資産売却である91億円のキャッシュインについては、遊休土地の売却や、政策保有株式の売却などによるものであります。

この結果、当上期のフリー・キャッシュ・フローは1,616億円のキャッシュインとなり、加えて手元キャッシュの圧縮を進めており、それと合わせて有利子負債の返済を1,757億円、期末配当金の支払い等を453億円に充当しております。

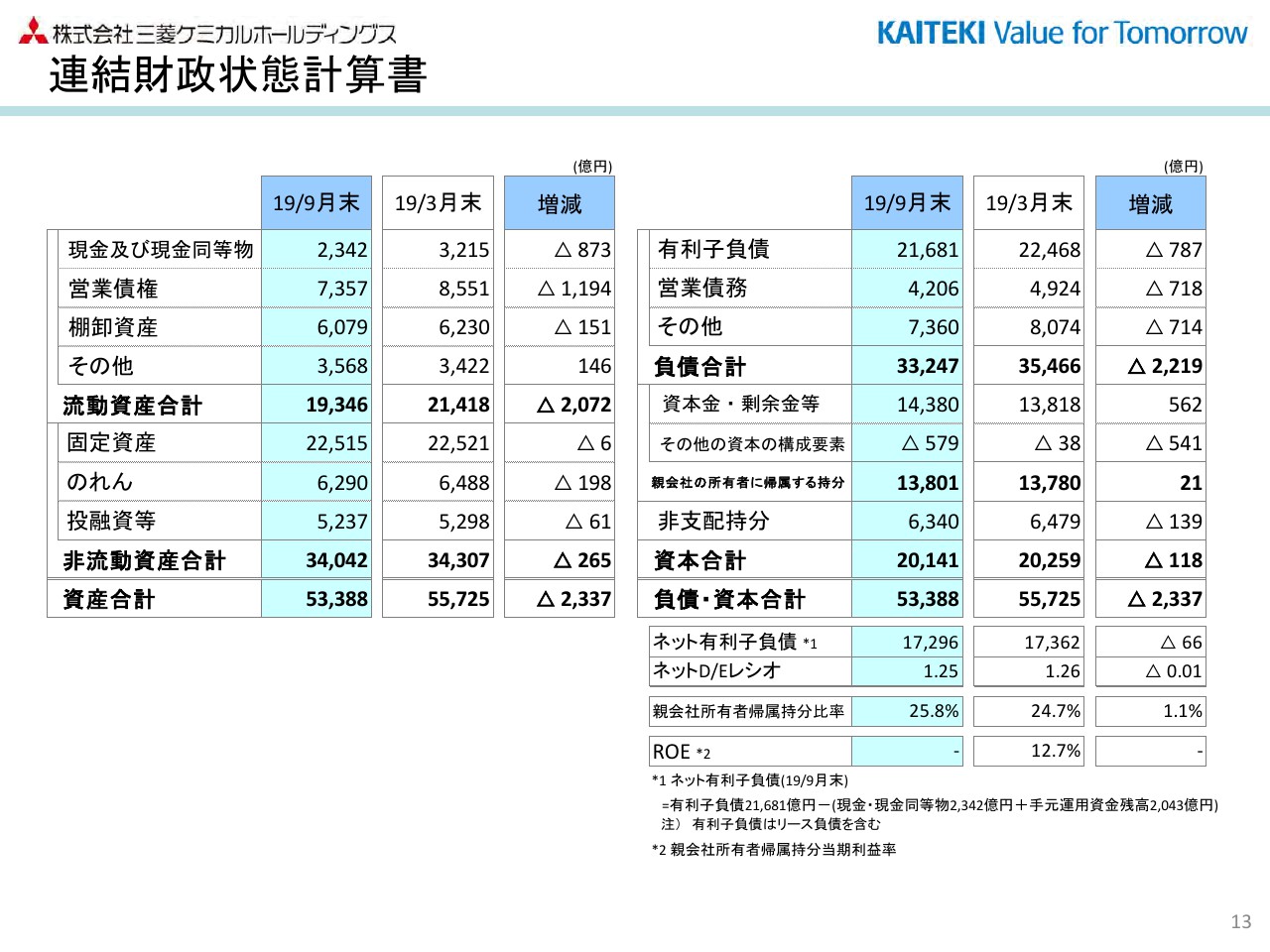

連結財政状態計算書

連結財政状態計算書でございますが、当上期末の総資産は5兆3,388億円と、前期末に比べ2,337億円減少しております。

総資産減少の主な要因は、IFRS16号新リース会計の適用開始に伴うリース関連資産の計上でおよそ1,000億円増加した一方で、為替の影響で円高による影響がマイナス960億円、原料価格の低下や期末休日の影響に伴う営業債権の減少等でマイナス960億円、先ほどもご説明しましたが、現預金の圧縮によるマイナス760億円等があり、トータルで2,337億円の減少となっております。

貸方に目を転じて、当上期末のネット有利子負債は1兆7,296億円と、前期末に比べ66億円減少しておりますが、先ほどご説明したIFRS16号適用開始に伴うリース負債1,000億円を、新たに有利子負債として認識しておりますので、これを含んだ数字となっております。

この結果、当上期末時点でのD/Eレシオは1.25と前期並みとなり、親会社所有者帰属持分比率は25.8パーセントと、1.1パーセントほど向上いたしました。

以上が2020年3月期第2四半期の決算の概況の説明でございます。引き続き、2020年3月期通期業績予想についてご説明いたします。

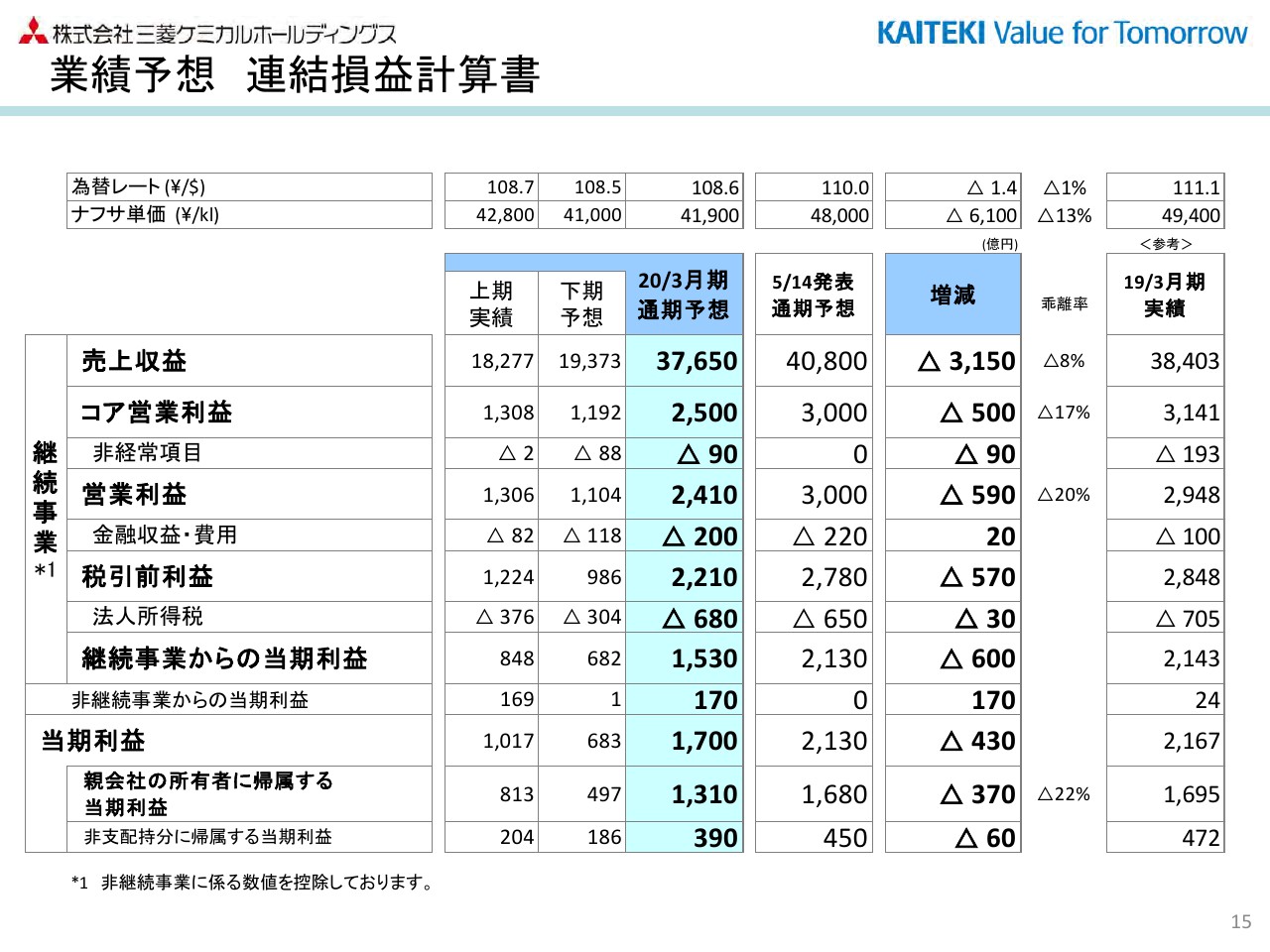

業績予想 連結損益計算書

今回修正した2020年3月期通期業績予想について説明いたします。

今回の予想の前提ですが、下期の為替レート及びナフサ価格ともに足元並みを予想しております。為替は108円50銭、ナフサは41,000円の前提となっております。

売上については3兆7,650億円と、期初予想に比べて3,150億円の減収を見込んでおります。ナフサ価格の下落や、MMAモノマー、フェノール・ポリカーボネートチェーンの市況が期初予想を下回ること、LSIメディエンスの連結除外等がありますので、下方に修正しております。

コア営業利益については2,500億円となり、期初予想に比べて500億円の減益を見込んでおります。のちほどセグメント別にご説明いたします。

非経常項目については90億円の費用となり、期初予想に比べて90億円費用の増加を見込んでおります。これは期初予想時点では、株式交換関連の収益を非経常項目に織り込んでおりましたが、今回は非継続事業からの当期利益に振り替えたことによるものでございます。90億円の費用の主な内容としては、主に計画的に行ってきている不要設備の撤去費用等でございます。

金融収益費用ならびに法人所得税については、上期実績を踏まえて見直しております。この結果、ボトムラインである親会社の所有者に帰属する当期利益は1,310億円となり、期初予想に比べて370億円下方に修正しております。

業績予想 事業セグメント別 売上収益及びコア営業利益

事業セグメント別売上収益及びコア営業利益の通期予想です。

サブセグメント別に見ますと、機能部材については、下期はアルミナ繊維の自動車用途向け排ガス規制強化に伴う増販予想を若干織り込んでおります。基本的には下期も足元の事業環境が続くと見ており、期初予想時には下期以降で需要の回復を見込んでおりましたので、この点を下方に修正しております。

機能化学についても機能部材同様、下期は足元の事業環境が続くと見ており、加えてサステイナブルリソースで下期に研究開発を加速すべく、施策費を集中すること等もあり、下期は上期より若干の減益を見込み、期初予想を下方に修正しております。

MMAは期初予想に比べて市況が大幅に下落したことや、想定外の米国ボーモント工場のトラブル等もあり、期初予想から大幅に下方修正しております。なお、MMA市況については、中国市況が反転上昇傾向にはあるものの、依然として1,550ドル前後で推移しており、下期の市況についても1,600ドル前後で推移するものと想定しております。

石化については受払差の影響等もあり、期初予想から若干下方に修正しております。

炭素については、コークス・ニードルコークスともに足元の事業環境が下期も続くと見ており、期初予想に比べて販売数量が減少すると見込まれることから、期初予想を下方に修正しております。なお、国内電極メーカー向けニードルコークスの価格については、2020年3月まで現行価格を維持することでメーカーと合意しております。

産業ガスについては、地域別では期初予想より状況は変わってきておりますが、全体では期初予想と同様の業績を見込んでおります。

ヘルスケアに関しては、医薬品が販管費が足元に期ズレしたことから期初予想と同様の業績を見込んでおりますが、ライフサイエンスについては、LSIメディエンスグループが連結から外れたことから、それに沿って下方に修正しております。

以上が業績修正の内容でございます。最後に配当についてご説明いたします。

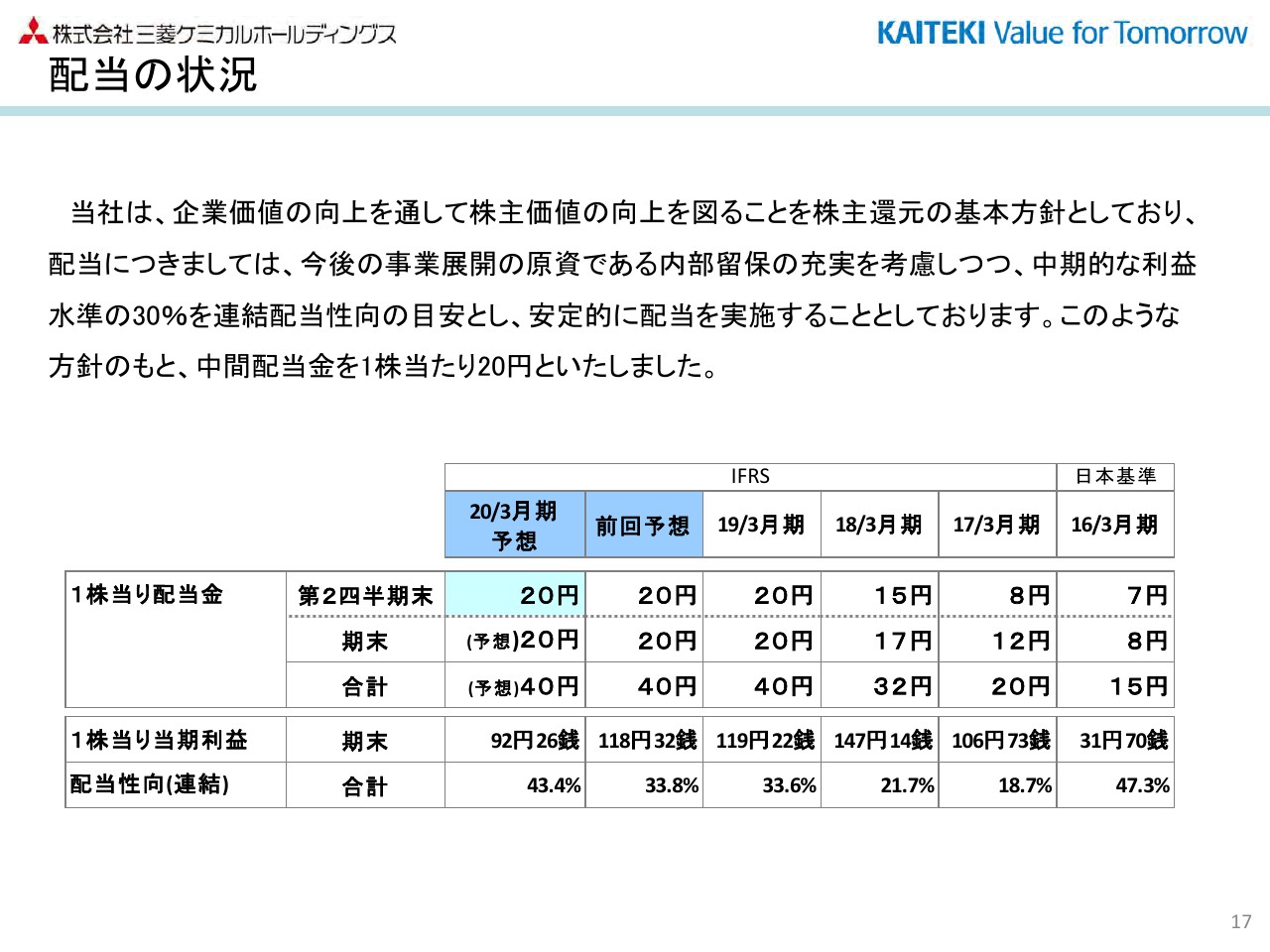

配当の状況

当社の株主還元に関する基本方針としては、中期的な利益水準の30パーセントを連結配当性向の目安としており、安定的に配当を実施することとしております。これまでご説明しました業績の状況や当社の配当方針、今後の事業展開等を総合的に勘案し、この中間配当については、期初予想と同様の1株20円といたしました。

また、期末の配当予想についても期初予想同様、1株20円としております。これにより、年間の配当予想金は40円となる見込みであり、今回修正した、業績予想値をベースとした連結配当性向は、43.4パーセントとなる見込みであります。

以上でご説明を終わります。

新着ログ

「化学」のログ