三菱ケミカルHD、通期コア営業利益は前年比17%減 産業ガスを除く全セグメントで減益に

連結損益計算書

大木基裕氏:三菱ケミカルホールディングスの大木でございます。常日頃より、たいへんお世話になっております。また本日は、みなさまご多忙の中、当社ネットカンファレンスにご参加いただきありがとうございます。それでは、2019年3月期決算についてご説明申し上げます。

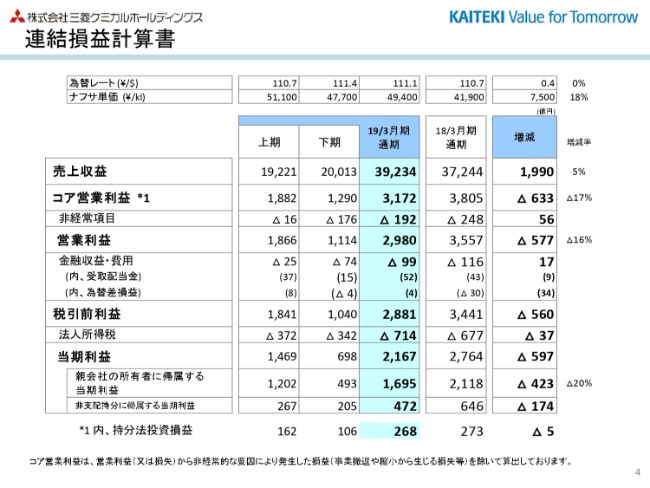

まず、連結損益計算書です。2019年3月期は、為替レートは前期に比べ40銭円安の111円10銭となりました。また、通期のナフサ価格は前期に比べ7,500円上昇し、4万9,400円となりました。

この結果、売上収益は3兆9,234億円と、前期比で1,990億円、5パーセントの増収となりました。増収の主な要因は、価格面で約1,100億円のプラス、数量面で約900億円のプラスです。

価格面につきましては、ナフサ価格の上昇に伴う販売価格の上昇や、MMAモノマーの市況が前期を上回ったことによるものです。また、数量面につきましては、定期修繕の影響や光学用フィルムの販売減はあったものの、高機能エンジニアリングプラスチックや電池材料が伸長したこと、ならびに産業ガスでの欧州ガス事業買収の影響等によるものです。

コア営業利益は3,172億円と、前期に比べ633億円、17パーセントの減益となりました。事業セグメント別の概況につきましては、後ほどご説明申し上げます。

非経常項目は192億円の費用で、前期に比べ56億円の費用減となりました。こちらも、主な内容につきましては後ほどご説明いたします。この結果、営業利益は2,980億円と、前期に比べ577億円の減益となりました。

金融収益・費用は99億円の費用で、前期に比べ17億円の費用減となりました。この主な内容は、大陽日酸社での大型M&Aに伴う支払利息の増加はあったものの、前期は為替差損益が30億円のマイナスだったところ、当期はプラス4億円ということで、為替差益であったこと等によるものです。この結果、税引前利益は2,881億円となりました。

法人所得税は714億円の費用となり、前期に比べ37億円ほど税金費用が増加しています。前期に比べて減益となったことにより税金費用が減少したものの、前期には大陽日酸社における米国減税効果125億円がありましたが、これがなくなったことで、税金費用が増加いたしました。

この結果、当期利益は2,167億円となりました。ボトムラインである親会社の所有者に帰属する当期利益は1,695億円と、前期に比べ423億円の減益となりました。

なお、非支配持分に帰属する当期利益は(前期比で)174億円減少していますが、これは、先ほどご説明申し上げた大陽日酸社による税金費用の増加による減益や、田辺三菱製薬株式会社での減益等によるものです。

コア営業利益に含まれる持分法投資損益は268億円と、概ね前期並みとなりました。

事業セグメント別 売上収益及びコア営業利益

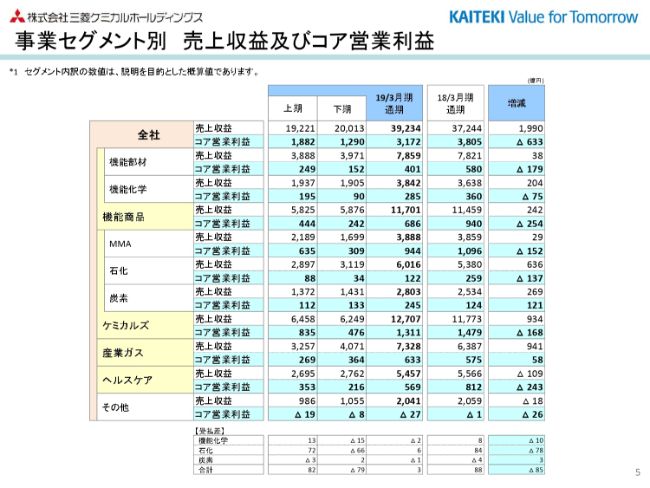

事業セグメント別の売上収益・コア営業利益のご説明を申し上げます。売上はヘルスケアを除き、前期に比べ増収となりました。一方、コア営業利益は、炭素・産業ガスを除き、前期に比べ減益となっています。

なお、セグメント別の概況につきましては、後ほどご説明いたします。

コア営業利益 (全社)増減要因

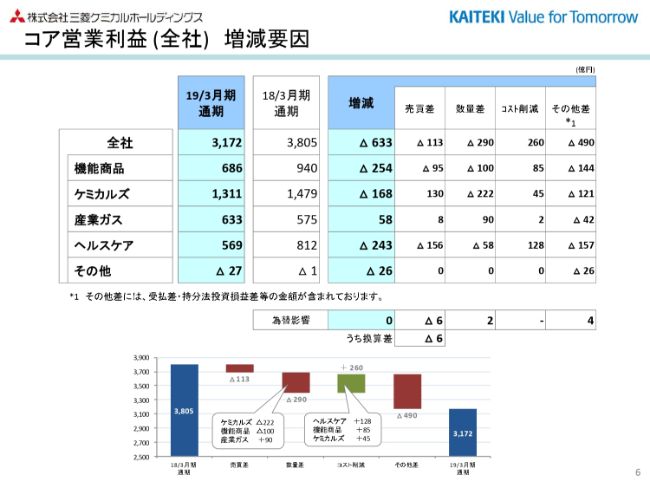

コア営業利益の増減についてご説明申し上げます。2019年3月期のコア営業利益は3,172億円と、前期に比べ633億円減益です。この主な要因は、全社的には売買差でマイナス113億円、数量要因でマイナス290億円、コスト削減でプラス260億円、その他差でマイナス490億円です。

売買差につきましては、ケミカルズにおいて、MMAが通期では前期に比べて市況が高かったことや、ニードルコークスの値上げ等があり、プラス130億円となったものの、ヘルスケアにおいて薬価改定の影響でマイナス156億円、機能商品において原料価格上昇に伴う売買差の縮小等でマイナス95億円となり、トータルではマイナス113億円となりました。

数量差につきましては、ケミカルズにおいて、石化で上期に定期修繕の規模差があったことに加え、MMAで第3四半期以降に中国を中心とした急速な需要の減速等があり、マイナス222億円となりました。

また、機能商品では、ポリエステルフィルムでの火災の影響や、アセチルでの定期修繕期間の延長など、生産面でのトラブルによる減産減販に加え、米中貿易摩擦等を背景として、光学用フィルムを中心に年後半から需要の低下等があり、マイナス100億円となっています。

コスト削減は、ヘルスケアにおける業務生産性改革に伴う販売費の削減等を中心に、当期の目標200億円を超える削減を行い、プラス260億円となりました。

その他差は490億円と大きくなっていますので、セグメント別にご説明申し上げます。機能商品のマイナス144億円の主な要因は、フェノール・ポリカーボネートチェーン他での定期修繕に伴う修繕費の増加や、電解液での米国・英国における生産対応費用の増加、労務費・委託費などの固定費の増加等によるものです。

ケミカルズのマイナス121億円は、ナフサ価格急落に伴う受払差損に加え、プラント経年劣化対応の修繕費が増加したこと等によるものです。産業ガスのマイナス42億円は、欧州事業買収関連費用の計上によるものです。ヘルスケアのマイナス157億円は、主に新製品や次世代事業の創出のための研究開発費の増加によるものです。

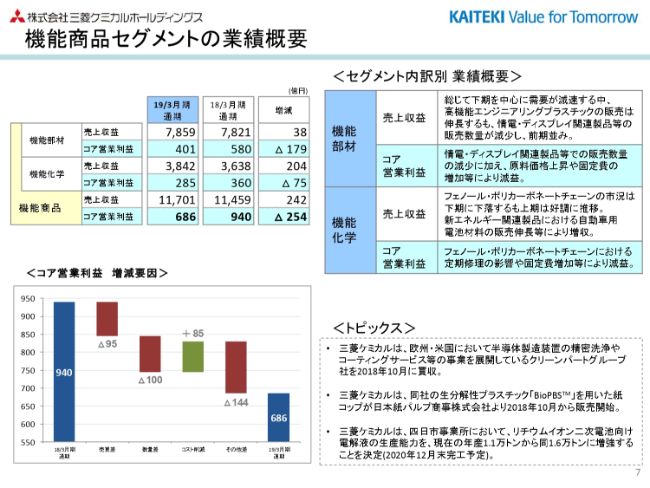

機能商品セグメントの業績概要

続きまして、機能品商品セグメントの業績概要についてご説明申し上げます。機能商品セグメントは、全体では売上が1兆1,701億円と前期比で242億円の増収。コア営業利益は686億円と、前期比で254億円の減益となりました。

サブセグメント別では、機能部材は売上が7,859億円、コア営業利益が401億円と、前期に比べ38億円の増収となったものの、コア営業利益はマイナス179億円の減益となりました。

機能部材の概況は、総じて下期を中心に需要が減速する中、高機能エンジニアリングプラスチックの販売数量は増加したものの、情電・ディスプレイ関連製品等の販売数量が減少したことに加え、原料価格上昇による売買差の縮小や固定費の増加、また、ポリエステルフィルムでのインドネシアおよび中国無錫における火災トラブルの影響や、アセチルでの定期修繕期間の延長等、生産面でのマイナス要因等もあり、前期比で減益となりました。

なお、ポリエステルフィルムの火災事故について補足説明いたしますと、インドネシア・中国無錫ともに、第1四半期内の再稼働に向けて取り組み中です。

次に機能化学です。売上は3,842億円、コア営業利益は285億円と、前期比で204億円の増収、コア営業利益は75億円の減益となりました。

機能化学の概況としては、フェノール・ポリカーボネートチェーンの市況が、上期は好調に推移したものの、下期に入って急激に下落いたしました。通期での減益の主な要因は、フェノール・ポリカーボネートチェーンにおける定期修繕の影響、ならびに固定費の増加によるものです。

機能商品セグメントにおけるコア営業利益の増減要因グラフについて、若干補足説明いたします。売買差95億円は、主に機能部材における原料価格上昇に伴う売買差の縮小です。

数量差100億円の内訳は、概ね機能部材で70億円のマイナス、機能化学で30億円のマイナスです。

機能部材につきましては、先ほどから申し上げているとおり、ポリエステルフィルムでの火災トラブルの影響や、アセチルでの定期修繕期間の延長等、生産面でのマイナス要因に加え、スマホ需要の減速や、米中貿易摩擦を背景とした年後半の中国市場の低迷による数量減です。

また、機能化学は、フェノール・ポリカーボネートチェーンにおける定期修繕の影響等による数量減です。

その他差につきましては、先ほどご説明したとおりです。

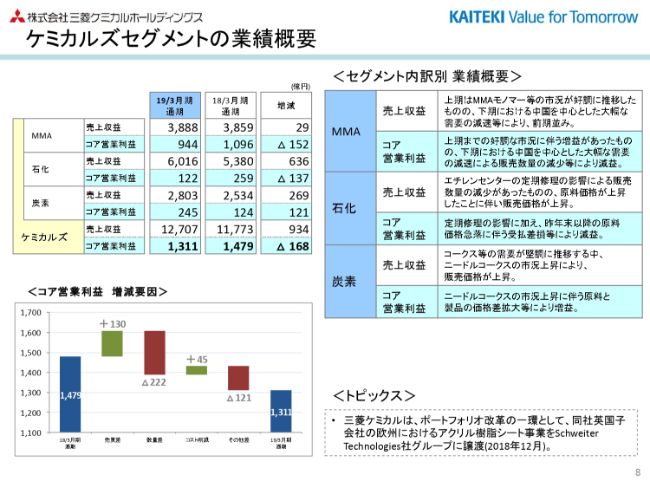

ケミカルズセグメントの業績概要

続きまして、ケミカルズセグメントの概況についてご説明申し上げます。ケミカルズセグメント全体で、売上は1兆2,707億円、コア営業利益は1,311億円と、前期比で934億円の増収、168億円の減益となりました。

サブセグメント別では、MMAは売上が3,888億円、コア営業利益が944億円と、前期比で29億円の増収、152億円の減益となりました。この主な要因は、上期までは市況が好調に推移したものの、下期において中国を中心とする大幅な需要減速による減産減販があったことや、定期修繕の規模差等によるものです。

MMAの市況は、前期は平均2,345ドル、当期は平均2,456ドルでした。足元の市況につきましては、春節明け以降、底打ち感もあり、1,950ドル前後で推移しています。

第4四半期の稼働状況は、定期修繕を除き、第3四半期に引き続き7割程度の稼働でした。

続いて、石化です。売上は6,016億円、コア営業利益は122億円と、前期比で636億円の増収、137億円の減益となりました。

増収の主な要因は、鹿島エチレンセンターでの定期修繕の影響による販売数量の減少はあったものの、ナフサ価格の上昇に伴う販売価格の上昇等によるものです。また、減益の主な要因は、定期修繕の規模差に加え、昨年末以降のナフサ価格急落による受払差損等によるものです。

最後に、炭素です。売上は2,803億円、コア営業利益は245億円と、前期比で269億円の増収、121億円の増益となりました。この主な要因は、コークスの需要が非常に堅調に推移する中、ニードルコークスの市況が上昇したこと等によるものです。

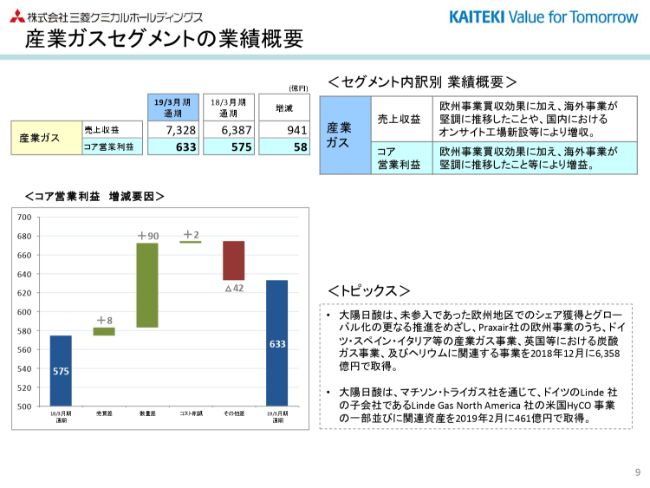

産業ガスセグメントの業績概要

続きまして、産業ガスセグメントの業績概要についてご説明申し上げます。産業ガスセグメントにつきましては、売上が7,328億円、コア営業利益が633億円と、前期に比べ941億円の増収、コア営業利益は58億円の増益となりました。

売上収益は、欧州事業買収効果に加え、海外事業が堅調に推移したことや、国内オンサイト工場の新設等により増収となりました。コア営業利益は、欧州事業買収効果に加え、こちらも海外事業が堅調に推移したことにより増益となりました。

なお、当期における欧州事業の業績について補足説明いたしますと、当期については12月から3月までの4ヶ月分の業績を連結しており、売上の影響としては551億円、コア営業利益としては65億円が連結されています。

また、当期における米国HyCO事業の業績につきましては、3月1ヶ月分の業績を連結していますが、影響は軽微です。

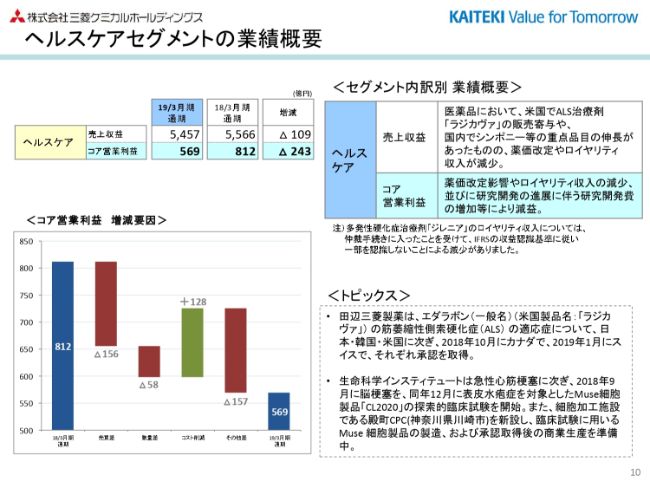

ヘルスケアセグメントの業績概要

続きまして、ヘルスケアセグメントの概況についてご説明申し上げます。売上高は5,457億円、コア営業利益は569億円と、前期と比べ109億円の減収、243億円の減益となりました。

売上につきましては、米国での「ラジカヴァ®」の販売寄与や、国内で「シンポニー®」等の重点品目の販売が伸びたものの、やはり薬価改定の影響やロイヤリティ収入の減少があり、また前期ジェネリック医薬品事業の譲渡等を行った関係で、減収となりました。

コア営業利益につきましては、「ラジカヴァ®」「シンポニー®」等の販売数量増や、生産性改革に伴うコスト削減のプラス要因はありましたが、薬価改定等による影響やロイヤリティ収入の減少に加え、VLPワクチンやMuse細胞等のR&Dの進展に伴う研究開発費の増加等により、減益となりました。

なお、多発性硬化症治療薬「ジレニア®」のロイヤリティ収入については、ノバルティスファーマ株式会社が、田辺三菱製薬株式会社に対して契約の有効性について疑義を提起し、仲裁を申し立て、現在仲裁手続き中です。

このため、IFRSにおける収益認識基準に従い、疑義を提起されている部分について、売上収益の認識を行っておりません。なお、売上収益の認識を行わない部分につきましては、仲裁終了時に、その結果に応じて一括して収益に認識されることになります。

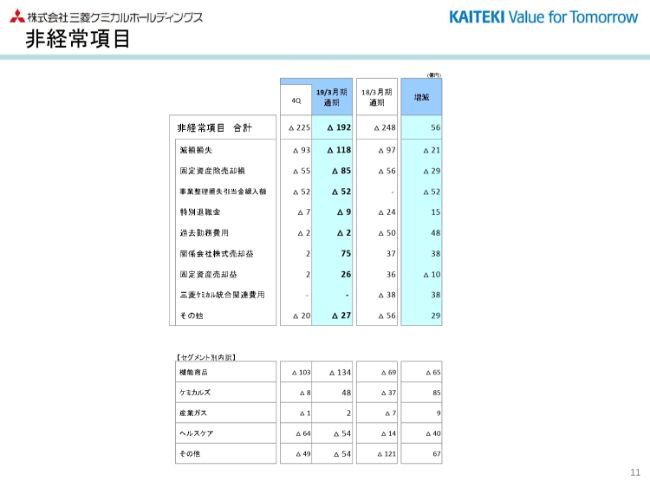

非経常項目

続きまして、非経常項目についてご説明申し上げます。当期の非経常項目は、192億円の費用となり、前期に比べ56億円費用が減少しております。これは主に、前期にはケミカル3社統合による関連費用等の計上があったことによるものです。

当第4四半期で発生した非経常項目225億円の主な内容についてご説明申し上げますと、まず減損損失でマイナス93億円、固定資産除売却損でマイナス55億円、事業整理損失引当金繰入額でマイナス52億円です。

減損損失のマイナス93億円につきましては、主に田辺三菱製薬における、戸田事業所閉鎖にかかわる減損等です。また、固定資産除売却損のマイナス55億円につきましては、主に三菱ケミカル社において計画的に進めている不要設備の撤去にかかわる費用です。

事業整理損失引当繰入額のマイナス52億円につきましては、構造改革の一環として、三菱ケミカル社において、機能商品事業の一部を整理することを意思決定したことに伴う整理損失の引当です。

このほか、通期では、構造改革に伴う関係会社売却益として、欧州におけるアクリル酸シート事業の売却等でプラス75億円の収益。また、アセットライトの観点から、遊休土地等の売却に伴う固定資産売却益プラス25億円などがありました。

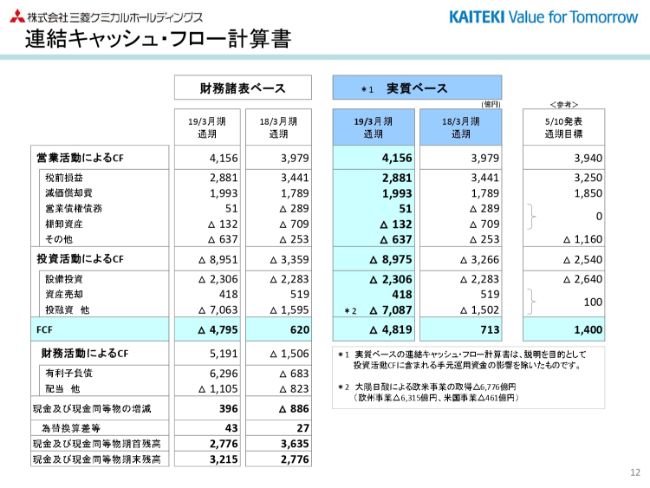

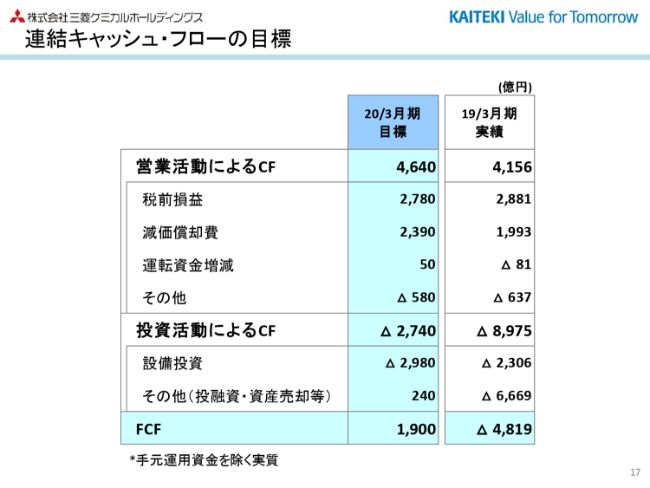

連結キャッシュ・フロー計算書

連結キャッシュ・フローです。(スライドの表に)青色で示している、実質ベースについてご説明申し上げます。営業キャッシュ・フローは、当期は4,156億円のキャッシュインとなりました。税前利益や減価償却費以外では、棚卸資産の在庫の増加で132億円のキャッシュアウト、その他で637億円のキャッシュアウトがありますが、その他の内訳は主に税金の支出です。

投資キャッシュ・フローにつきましては、当期は8,975億円のキャッシュアウトとなりました。設備投資は2,306億円のキャッシュアウトで、大型の設備投資案件はございません。生産確保や合理化投資が中心です。

資産売却は418億円のキャッシュインで、これは政策保有株式の売却や遊休土地の売却等によるものです。投融資は7,087億円のキャッシュアウトで、ここには大陽日酸社における欧米ガス事業取得による6,776億円が含まれております。

この結果、当期のフリー・キャッシュ・フローは4,819億円のキャッシュアウトとなりましたが、先ほどご説明申し上げたとおり、大陽日酸社における欧米ガス事業取得にかかわる支出6,776億円を含んでおり、これを除くと1,957億円のキャッシュインとなり、年初目標であった1,400億円のフリー・キャッシュ・フローを上回る結果となっております。

財務キャッシュ・フローにつきましては、大陽日酸社による欧米ガス事業の取得等により、有利子負債が6,296億円増加いたしました。また、配当他につきましては、前期末および当期中間配当による支出に加え、昨年の自己株式取得に伴う200億円の支出等が含まれております。

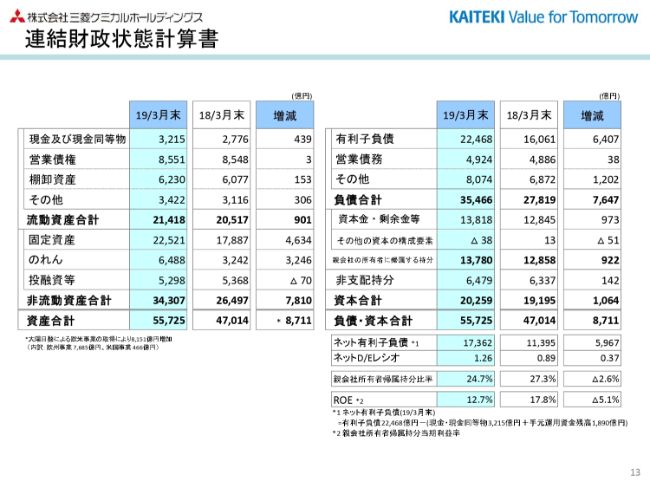

連結財政状態計算書

続きまして、連結財政状態計算書についてご説明申し上げます。当期末の総資産は5兆5,725億円と、前期末に比べ8,711億円増加しております。

増加の主な要因は、大陽日酸社における欧米ガス事業取得による増加8,151億円です。固定資産で4,381億円、のれんで3,176億円が、欧米ガス事業の取得によるものです。このほか、三菱ケミカル社におけるクリーンパート社株式の取得による増加や、現預金・棚卸資産の増加、為替の影響等がございます。

貸方に移ります。当期末のネット有利子負債残高は1兆7,362億円、ネットD/Eレシオは1.26となり、前期末に比べ0.37悪化しております。純資産は1兆3,780億円と、前期に比べ922億円増加しているものの、有利子負債の増加が多かった関係もあり、数値的には悪化しております。

自己資本比率は24.7パーセントと、前期末に比べ2.6ポイントの低下です。なお、当期のROEは12.7パーセントです。

以上が、2019年3月期の決算の概況です。

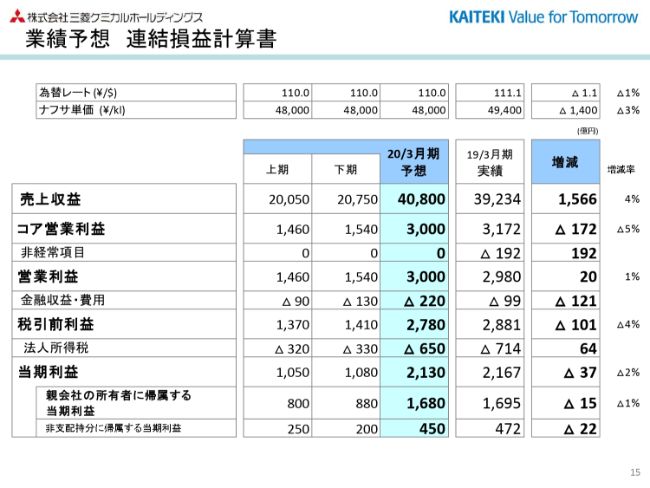

業績予想 連結損益計算書

続いて、2020年3月期通期業績予想です。まず、2020年3月期通期業績予想の損益計算書についてご説明申し上げます。今回の予想の前提として、為替レートは110円/ドル、ナフサ単価は4万8,000円を想定しております。

売上収益は4兆800億円と、終わった期に比べ1,566億円の増収を予想しております。これは主に、産業ガスでの欧米ガス事業取得効果が通年で寄与すること等によるものです。

コア営業利益は3,000億円と、終わった期に比べ172億円の減益を予想しております。事業セグメント別の概況につきましては、後ほどご説明いたします。

非経常項目につきましては、計画的に進めている固定資産除売却損の費用の発生が予想されますが、一方で、ポートフォリオ改革やアセットライト等に伴う収益等も予想されるため、現時点においてはネットで0と予想しております。

営業利益はコア営業利益と同額の3,000億円の予想で、終わった期と同水準を予想しております。また、金融収益・費用は、大陽日酸社による欧米ガス事業の取得に伴う有利子負債の増加に伴い、支払い利息の増加を見込んでおります。

ボトムラインである親会社の所有者に帰属する当期利益は1,680億円と、終わった期とほぼ同水準の利益を予想しております。

事業セグメント別の概況を、次のページにてご説明申し上げます。

業績予想 事業セグメント別 売上収益及びコア営業利益

事業セグメント別の売上収益・コア営業利益の通期予想です。サブセグメント別にご説明申し上げます。

なお、2020年3月期より、三菱ケミカル社における日本合成化学工業株式会社との合併も関連しまして、一部の事業および連結子会社の所管セグメントを見直すとともに、一部の共通費の配分方法を変更しております。これに伴い、比較情報としての2019年3月期の実績を組み替えております。

まず、機能部材です。コア営業利益は580億円で、終わった期に比べ200億円ほどの増益を予想しております。先ほどもご説明申し上げましたが、ポリエステルフィルムでの火災事故や、アセチルでの定期修繕期間の延長などの生産面のトラブルの解消等で、40億円ほど改善すると見込んでおります。

加えて、新増設ラインや、昨年買収した半導体洗浄事業の通年寄与による損益影響で30億円ほど。また、米中貿易摩擦が非常に深刻化してきており、これを背景とする中国市場の需要の落ち込みや、欧州排ガス規制の影響等で、(前年度の)第4四半期にはかなり需要が低下しましたが、本年後半には多少明るくなると見ておりまして、このあたりの影響で40億円のプラス。そのほか、生産性改善やコスト削減等での40億円ほどのプラスもあり、増益を予想しております。

機能化学については、終わった期に比べ50億円ほどの増益となる、コア営業利益380億円を予想しております。フェノール・ポリカーボネートチェーンの売買差は、前期に比べ悪化するものの、鹿島(エチレンセンター)での定期修繕がなくなることによる影響解消や、自動車向け需要の回復・伸長、ならびにコスト削減効果等もあり、増益を予想しております。

MMAについては、市況下落による売買差の悪化はあるものの、トラブル解消や、定期修繕の規模差等といったプラス材料もあり、250億円ほどの減益に留まり、700億円ほどのコア営業利益を計上できるものではないかと予想しております。

なお、MMA市況については、春節が終わってから極端な買い控えはなくなり、市況は底を打った感がございます。今後の市況については、足元並みで推移するものと予想しております。

石化については、エチレンセンターでの定期修繕の規模差や、ポリプロピレンでのトラブル解消といったプラス材料はあるものの、エチレングリコールやベンゼン等の売買差の悪化もあり、終わった期と同水準の利益を予想しております。

炭素につきましては、コークス需要が引き続き堅調に推移し、好調なニードルコークスの市況についても、現状が維持されると見込んでおります。

産業ガスについては、欧米ガス事業が通年で寄与することや、米国やアジアでの増販等もあり、増益を予想しております。

ヘルスケアにつきましては、全体で年間100億円のコア営業利益ということで、終わった期に比べ470億円ほど減益の予想です。現在仲裁手続中である「ジレニア®」のロイヤリティの売上収益の計上を見送っていることに加え、消費税増税に伴う薬価の改定や、研究開発の進展に伴う研究開発費の増加等もあり、大幅な減益を予想しております。

その他につきましては、次世代事業創出のための研究開発費の増加を織り込んでおります。

連結キャッシュ・フローの目標

連結キャッシュ・フローについては、今年度もフリー・キャッシュ・フロー1,900億円超という目標を掲げ、事業活動を推進してまいります。

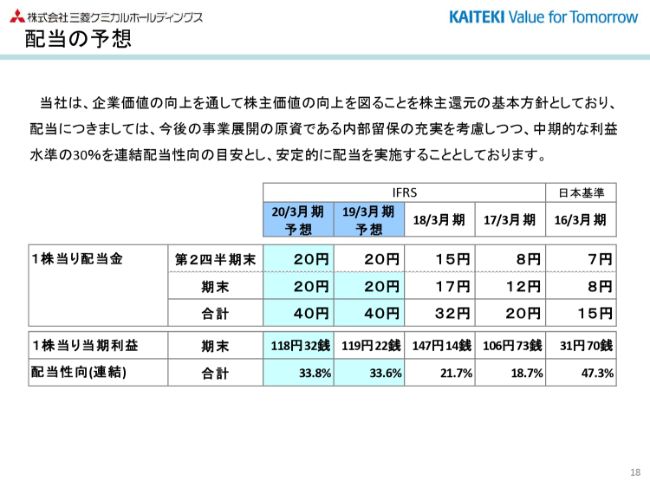

配当の予想

配当の予想です。2019年3月期の期末配当につきましては、前回予想と同様に20円とし、年間の予想配当金は、前年実績から8円増配の40円といたします。これにより、2019年3月期の配当性向は33.6パーセントとなります。なお、期末配当につきましては、(2019年)5月22日開催予定の取締役会で決議いたします。

また、2020年3月期の予想配当金につきましては、2019年3月期と同じく年間40円としております。配当性向は33.8パーセントを見込んでおります。

以上で、2019年3月期決算、ならびに2020年3月期業績予想についての説明を終わりますが、最後に、第4四半期の実績について補足説明いたします。第3四半期決算時のネットカンファレンスにおいて、第4四半期の見通しについて若干コメントいたしましたが、第4四半期の実績が、第3四半期決算時に見通した数値に対してどうだったかご説明いたします。

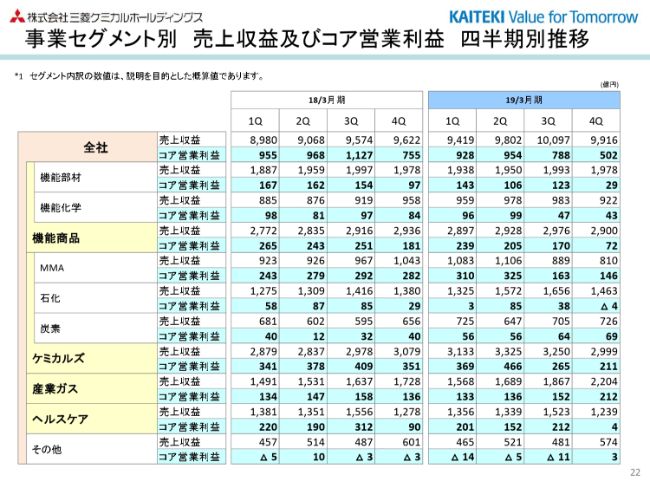

事業セグメント別 売上収益及びコア営業利益 四半期別推移

22ページをご覧ください。まず、サブセグメント別にご説明申し上げます。

機能部材につきましては、前回ご説明時には第3四半期並みの利益水準と見込んでおりましたが、先ほどもご説明したとおり、アセチルでの定期修繕期間の延長による生産面でのマイナス事象が起きております。また、光学フィルムで、想定を上回る顧客側での在庫調整に伴う需要の下振れ、半導体向け需要の減速、および欧州での自動車向け需要下振れといった、販売面でのマイナス要素もございます。

加えて、期末決算整理において、足元の非常に厳しい事業環境をベースに将来見込み見直した結果、一部の事業において、収益性の低下による減損損失を40億円ほど計上しております。この関係もあり、機能部材につきましては、第4四半期想定より大きく下振れました。

機能化学につきましては、前回ご説明時には第3四半期に比べて20億円ほど利益が改善するとコメントしましたが、期末での固定費の発生集中が思いのほか多かったことや、機能材料における中国市場の低迷、パフォーマンスポリマーや機能化学品における自動車向け減販等もあり、第3四半期並みの利益水準に留まりました。

MMAにつきましては、前回ご説明時には第3四半期並みの利益水準と見込んでおりましたが、実績は、春節が終わると極端な買い控えがなくなり、市況が底を打った感もあり、ほぼ見込みどおりの推移をいたしました。

石化につきましては、前回ご説明時には第3四半期より減益になるものの、黒字は維持できるのではないかと見込んでおりましたが、実績は概ね見込みどおりに推移したものの、若干の赤字となりました。

炭素につきましては、前回ご説明時には第3四半期よりもう一段利益水準が上がると見込んでおりましたが、実績はほぼ見込みどおりに推移しております。

産業ガスにつきましては、前回ご説明時には、大陽日酸社が公表したとおり、第3四半期に比べて70億円ほどの増益を見込んでおりましたが、実績はほぼ見込みどおりとなっております。

ヘルスケアにつきましては、前回ご説明時には田辺三菱製薬社が業績修正を行っていませんでしたので、第4四半期は第3四半期に比べて、季節要因による60億円ほどの減益を見込んでいると申し上げましたが、最終的には、「ラジカヴァ®」の減販に加え、「ジレニア®」ロイヤリティの売上計上見送り等のマイナス要因も加わり、大幅な減益となりました。

決算関係の説明は以上でございます。

新着ログ

「化学」のログ