アリアケジャパン、米国子会社売却影響を除外すると増収増益 PB製品が想定を上回る売れ行き

岩城勝利氏:九州工場から参りました岩城でございます。どうぞよろしくお願いします。

中間の決算ということで、当社は国内および海外がおおむね順調に推移しています。国内においては、特筆すべき箇所はCVS関係が予定よりも良く推移している状況でございます。このことにも特別な要因がありますので、これがいつまでも続くということではありません。ただ、今年はCVS関係の調子が良くて、国内の売上が計画よりも高めに推移しているという状況です。

海外において牽引力となっているのがヨーロッパでございます。当社の創業者岡田が、このたび自ら社長を引き受けて、去年から大改革を推進しています。そのような関係があり、今年に入ってからベルギーについてかなり大幅な改善が見られています。これからフランスも手掛けていこうという段階にきています。おしなべて全体的、国内・海外ともに順調に推移しているところです。

ただ、当社は天然調味料をベースにしていまして、その部分では黒子的な役割もあり、これで大幅に業績が上がったりするということもありません。その代わりベースで幅広く使われているため、そこまで大きなマイナスもないということです。大きくなくとも、順調に前年増を続けていくという体質です。今年の中間期の状況からすれば、おおむね順調になるかと思います。以上です。

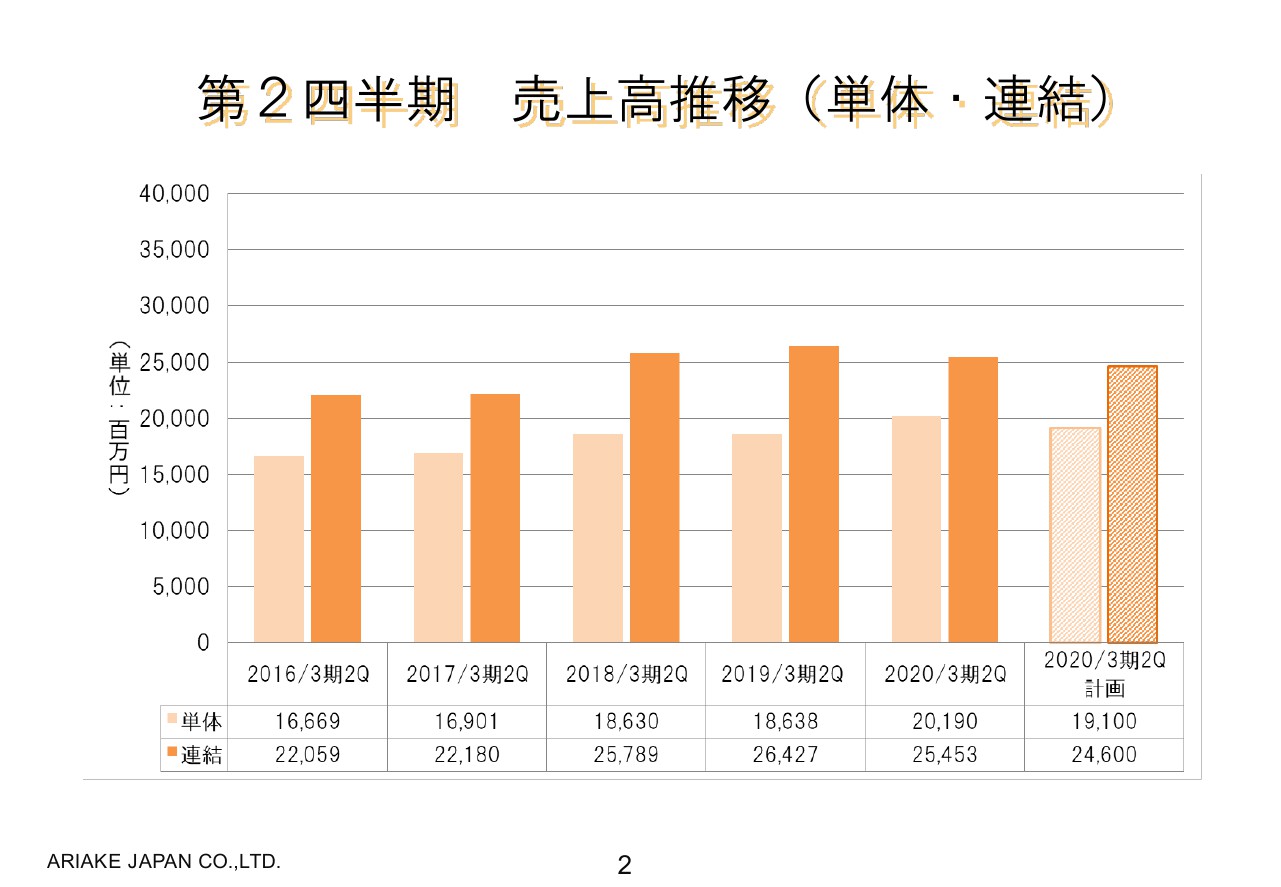

第2四半期 売上高推移(単体・連結)

藤田和裕氏:それでは藤田から2020年3月期第2四半期の決算を説明します。中間決算の内容につきましては、一言で申し上げますと、連結業績につきましては、2019年3月末に米国の子会社を売却したため減収減益とはなりますが、前年の米国を除いたベースで勘案すると増収増益となります。また、単体の業績についても増収増益で、中間決算として過去最高売上高、また、過去最高の利益を実現いたしました。

2ページに、売上高の推移を連結と単体の棒グラフで示しています。今年度の中間決算の実績は、右から2つ目のブロックです。右側の濃い茶色の連結の売上高は254億5,300万円、対前年マイナス3.7パーセント、為替中立ベースではマイナスの2.7パーセントです。一方、計画の246億円に対しましては8億5,300万円上回りました。

左側の薄い茶色で示した単体は201億9,000万円です。過去最高売上高で前年比プラス15億5,100万円、8.3パーセントの増収です。計画の191億円に対して10億9,000万円上回りました。これはひとえに、中食において、当初想定していなかったプライベートブランド製品の売れ行きが、思いのほか好調だったことが主な要因となります。

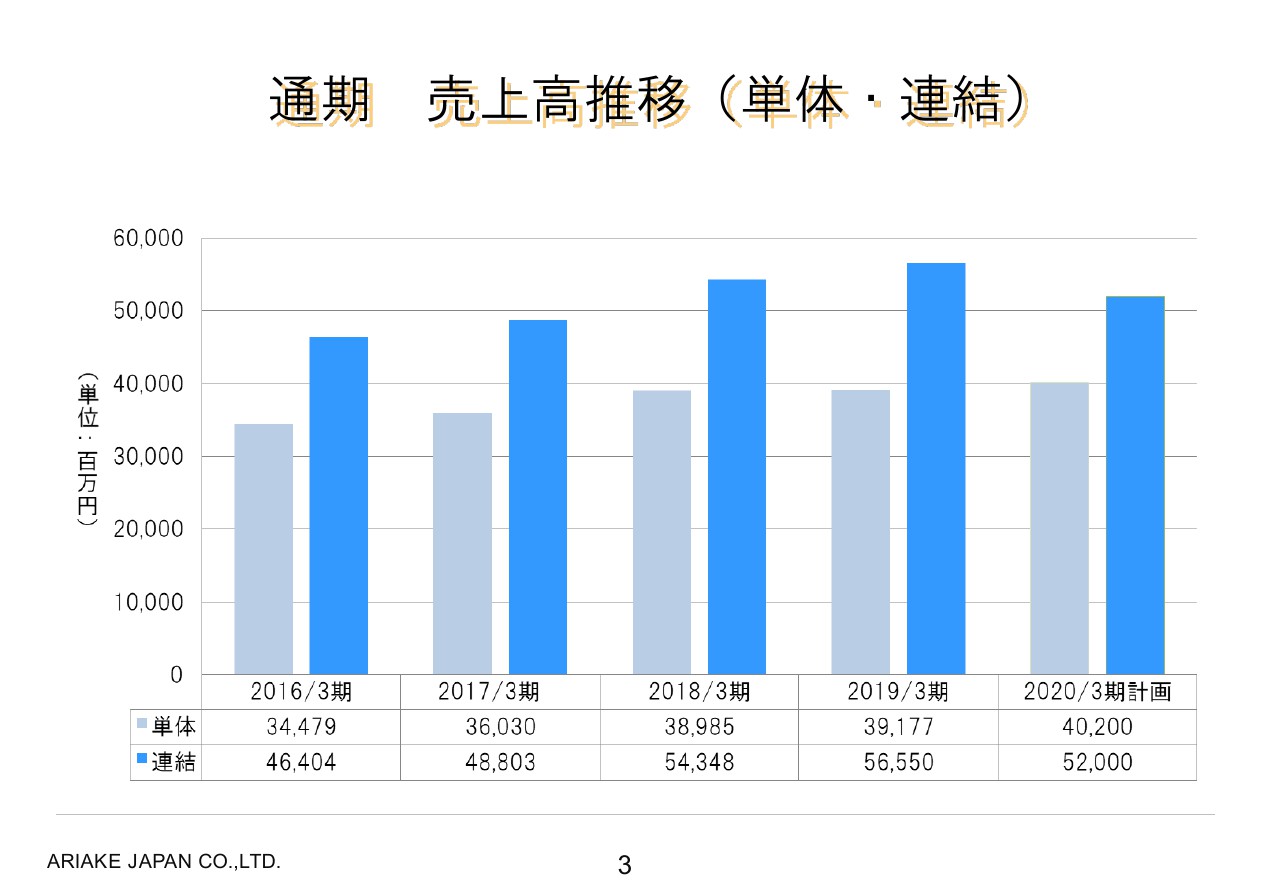

通期 売上高推移(単体・連結)

3ページの青色の棒グラフは、通期の売上高の推移を示しており、今年度の通期予想は単体・連結ともに据え置いています。

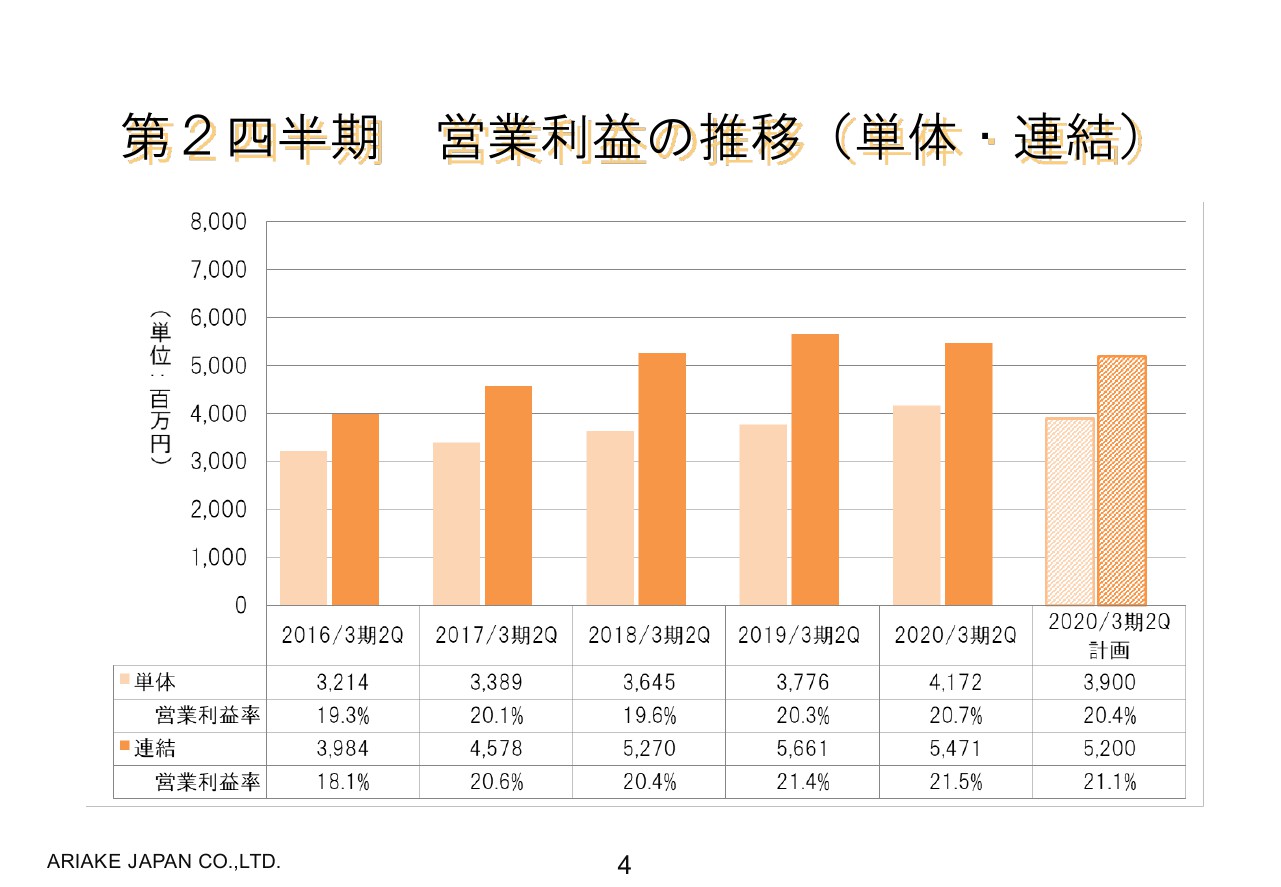

第2四半期 営業利益の推移(単体・連結)

次に、4ページの営業利益をご覧ください。同じく右から2つ目のブロックが、今期の中間決算の実績です。連結の営業利益は54億7,100万円で、対前年マイナス3.3パーセント、為替中立ベースではマイナスの2.2パーセントです。計画の52億円に対しては2億7,200万円上回り、利益率は21.5パーセントとなって、対前年で0.1ポイント増加しています。

一方、単体の営業利益は41億7,200万円と過去最高で、前年比で10.5パーセントの増益となりました。計画に対しては2億7,300万円上回りました。営業利益率は20.7パーセントで、対前年0.4ポイント上がりました。引き続き、採算面を重視したことが寄与しています。なお、単体の業績については後ほどご説明いたします。

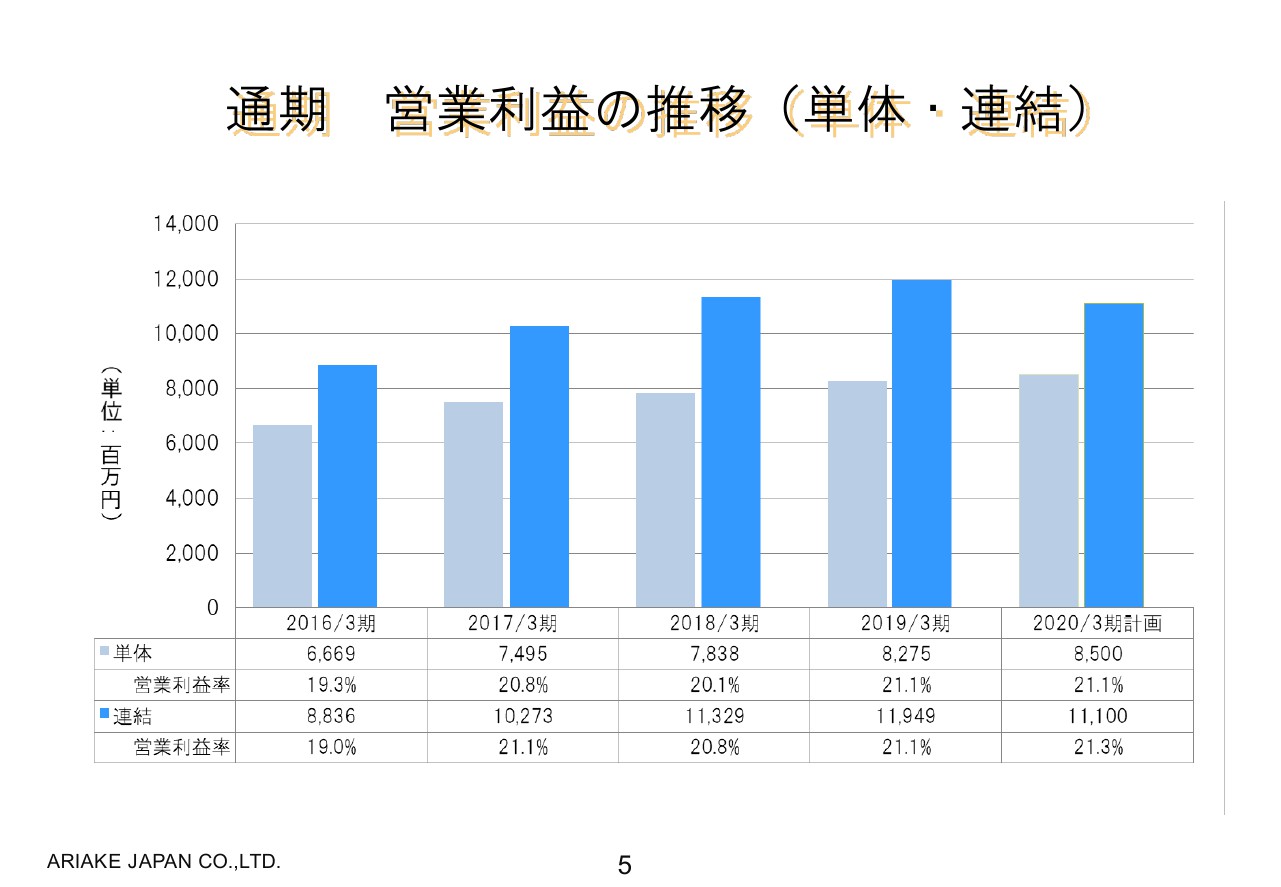

通期 営業利益の推移(単体・連結)

5ページの、通期ベースの営業利益の推移につきましても、売上高同様、通期で収益力が堅調に高まってきており、連結子会社の利益貢献が確認できます。

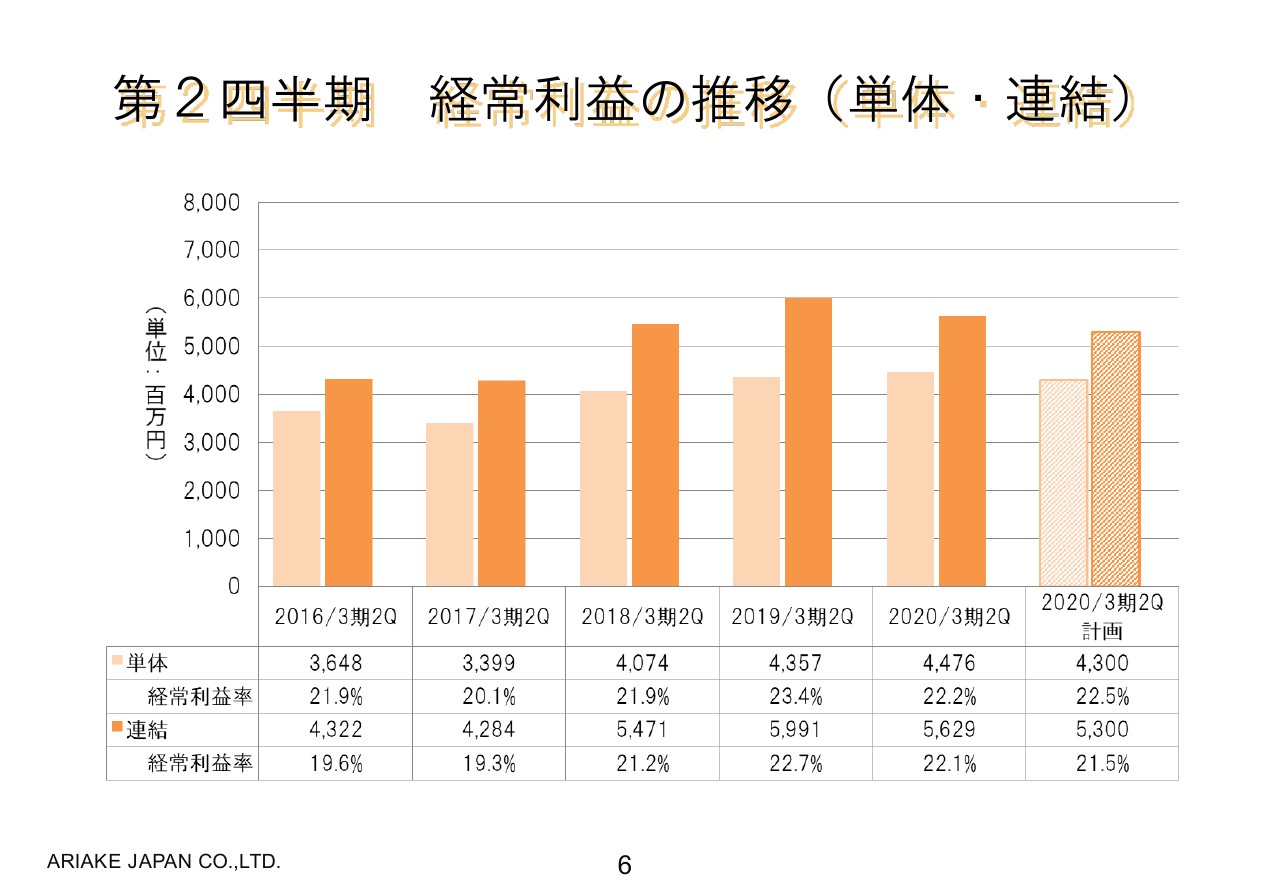

第2四半期 経常利益の推移(単体・連結)

6ページは経常利益、8ページは四半期純利益でございます。経常利益につきましては、連結は56億2,900万円で、対前年マイナス6パーセントです。計画の53億円に対しては3億2,900万円上回りました。一方、単体は44億7,600万円、対前年2.7パーセントの増益、計画に対しましては1億7,600万円上回りました。

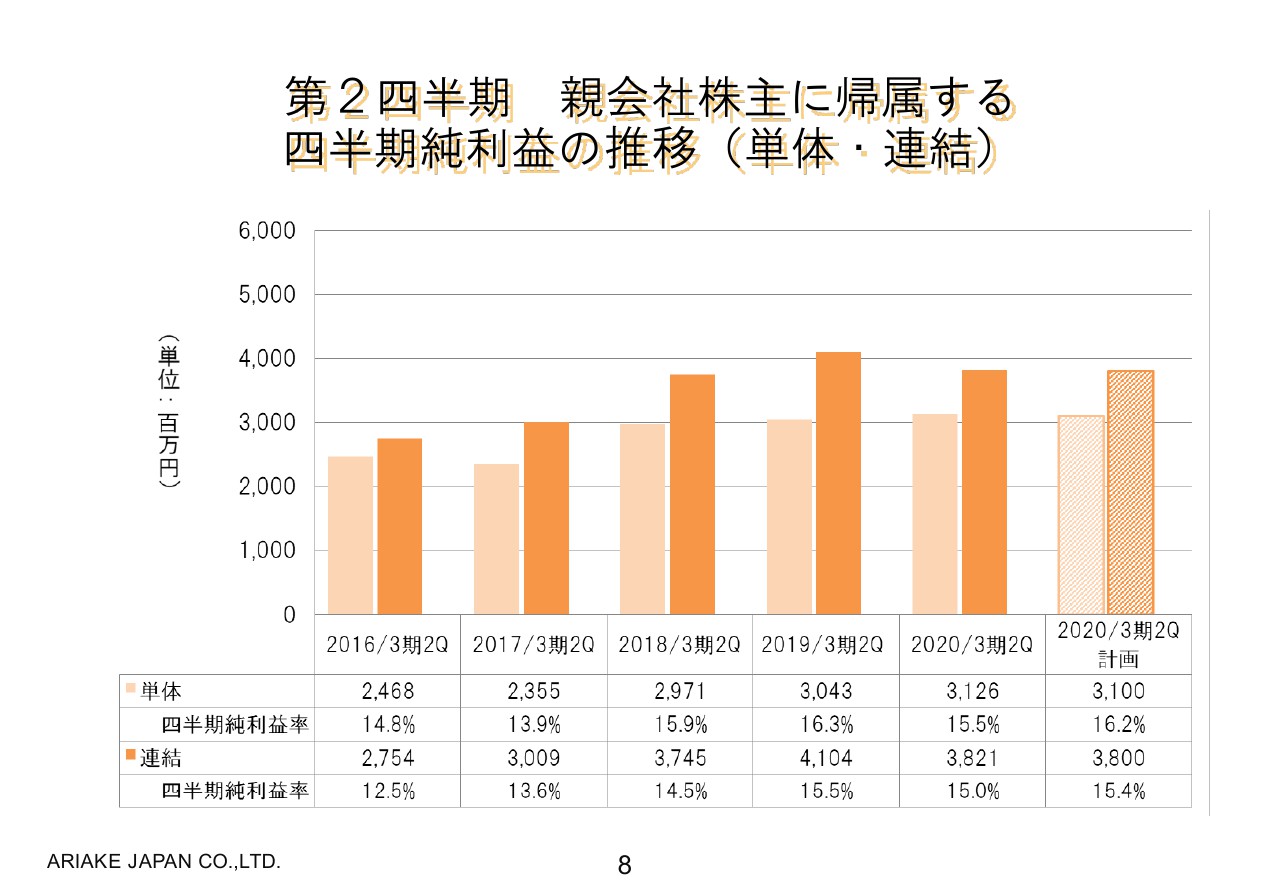

第2四半期 親会社株主に帰属する四半期純利益の推移(単体・連結)

8ページの純利益につきましては、連結は38億2,100万円で、対前年マイナス6.9パーセントです。計画に対しては2,100万円上回り、ほぼオントラックです。一方、単体は31億2,600万円で、前年比2.7パーセントの増益、計画に対しましては2,600万円上回りました。以上、売上から純利益についてでございます。

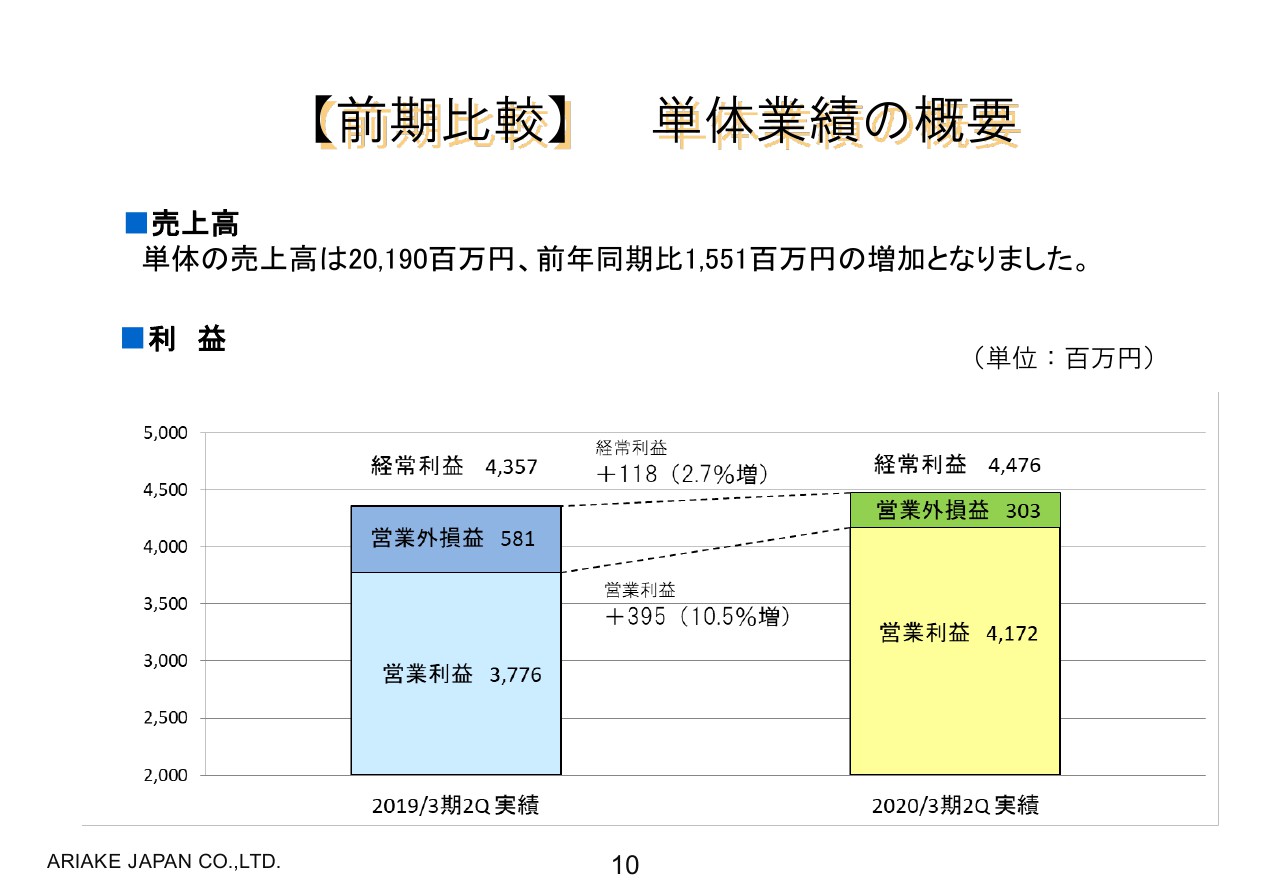

【前期比較】 単体業績の概要

では、次に単体の業績について、10ページから13ページにわたりご説明します。まずは10ページの単体業績の前年との比較についてです。単体の売上高は、前年比で15億5,100万円増加しました。今期はすでに4月から6月の第1四半期で対前年プラスの7億2,000万円、7月から9月の3ヶ月で対前年プラスの8億3,000万円、合計でプラス15億5,100万円となりました。

先ほどから申し上げているとおり、中食において、当初想定していなかったPB製品の売れ行きがすこぶる好調だったのが、主な要因となります。

当社の取扱製品が天然調味料という素材であること、つまり、食材の部品です。製品が多品種にわたること、景気や天候、最終消費者の動向等、さまざまなマクロ的要因で左右されることもあり、アリアケの事業性格上、売上の伸びに月次、あるいは年次で凹凸があるので、販売予想を的確に捉えることは容易ではありません。

営業利益は41億7,200万円で、前年比でプラス3億9,500万円、プラス10.5パーセントの増益です。一方、経常利益は44億7,600万円で、前年比でプラス1億1,800万円、プラス2.7パーセントの増益です。

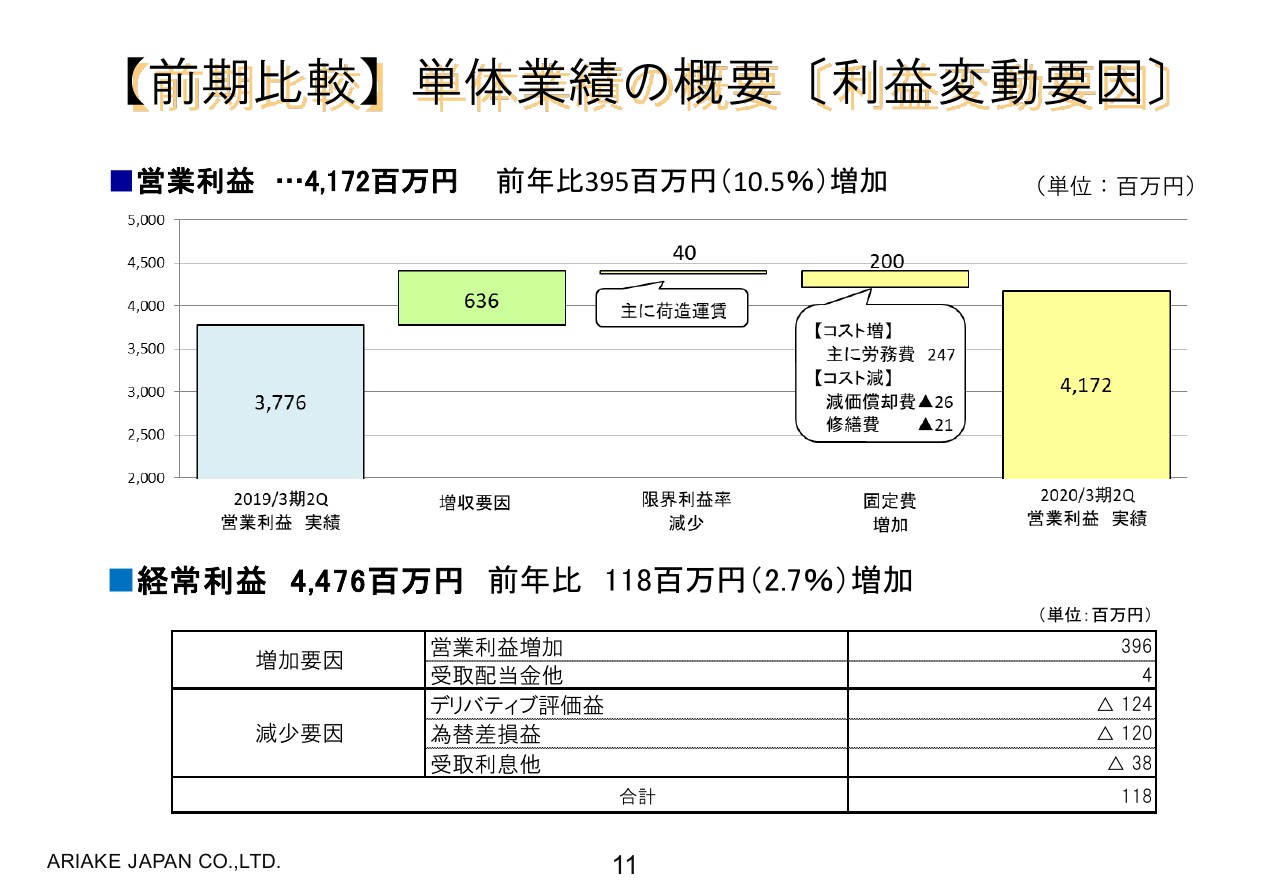

【前期比較】単体業績の概要〔利益変動要因〕

利益の増加の要因につきましては、11ページをご覧ください。営業利益の増益分3億9,500万円の内訳は、グラフの左から見ていただくと、利益押し上げ要因として、売上増による6億3,600万円の増益となりました。これが、荷造運賃や労務費等のコスト増加を吸収した結果でございます。

次に経常利益の1億1,800万円の増益についてです。利益押し上げ要因としては、ご説明した営業利益の増加3億9,600万円が、デリバティブ評価益の減少や為替差損などでオフセットされた結果でございます。

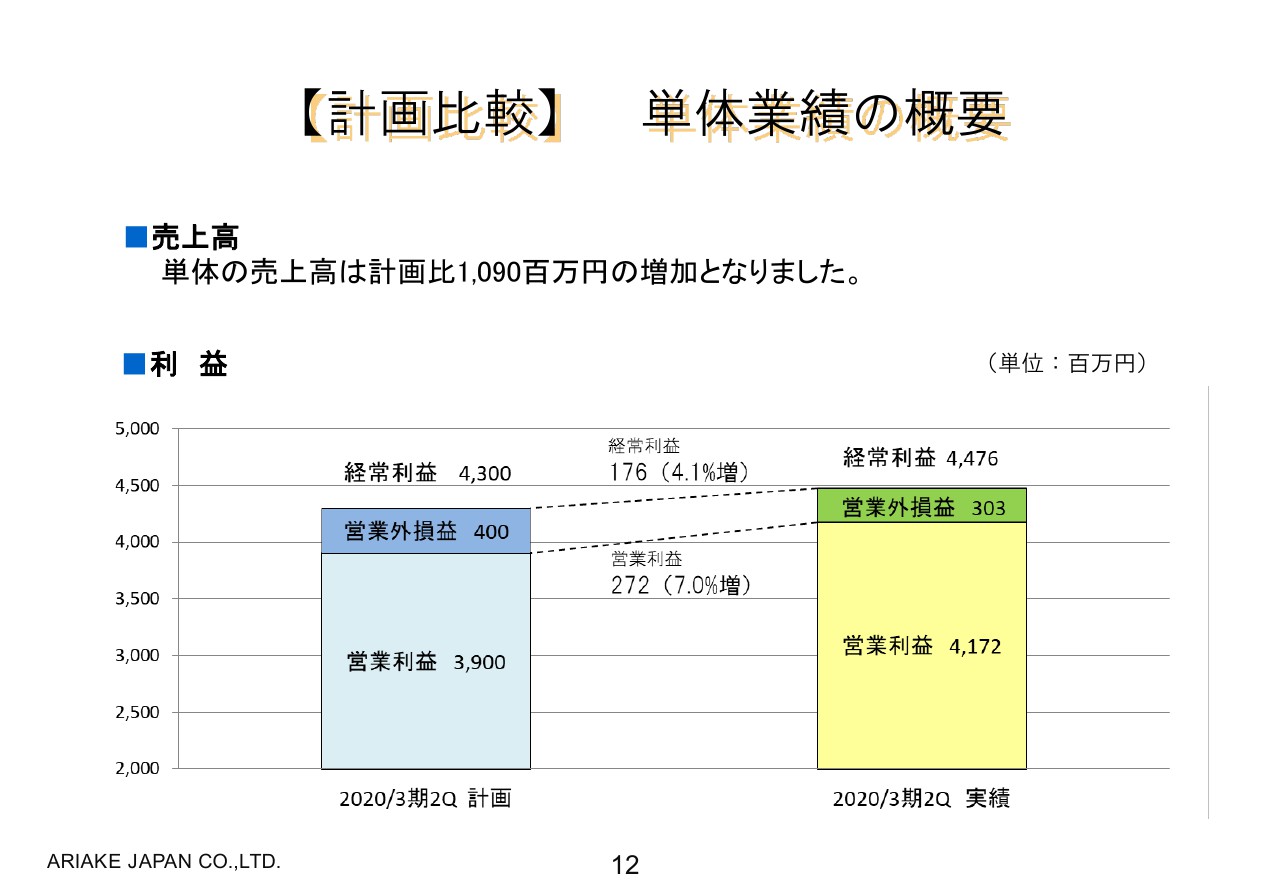

【計画比較】 単体業績の概要

単体の売上高が計画に対し10億9,000万円上回ったのは、再三申し上げていたとおり、想定外の売れ行きが功を奏しました。営業利益につきましては、計画比プラス2億7,200万円上回りました。これは計画に対する増収による増益が、荷造運賃など想定以上のコストがかさみ、オフセットされたものです。経常利益につきましては、計画比1億7,600万円上回りました。

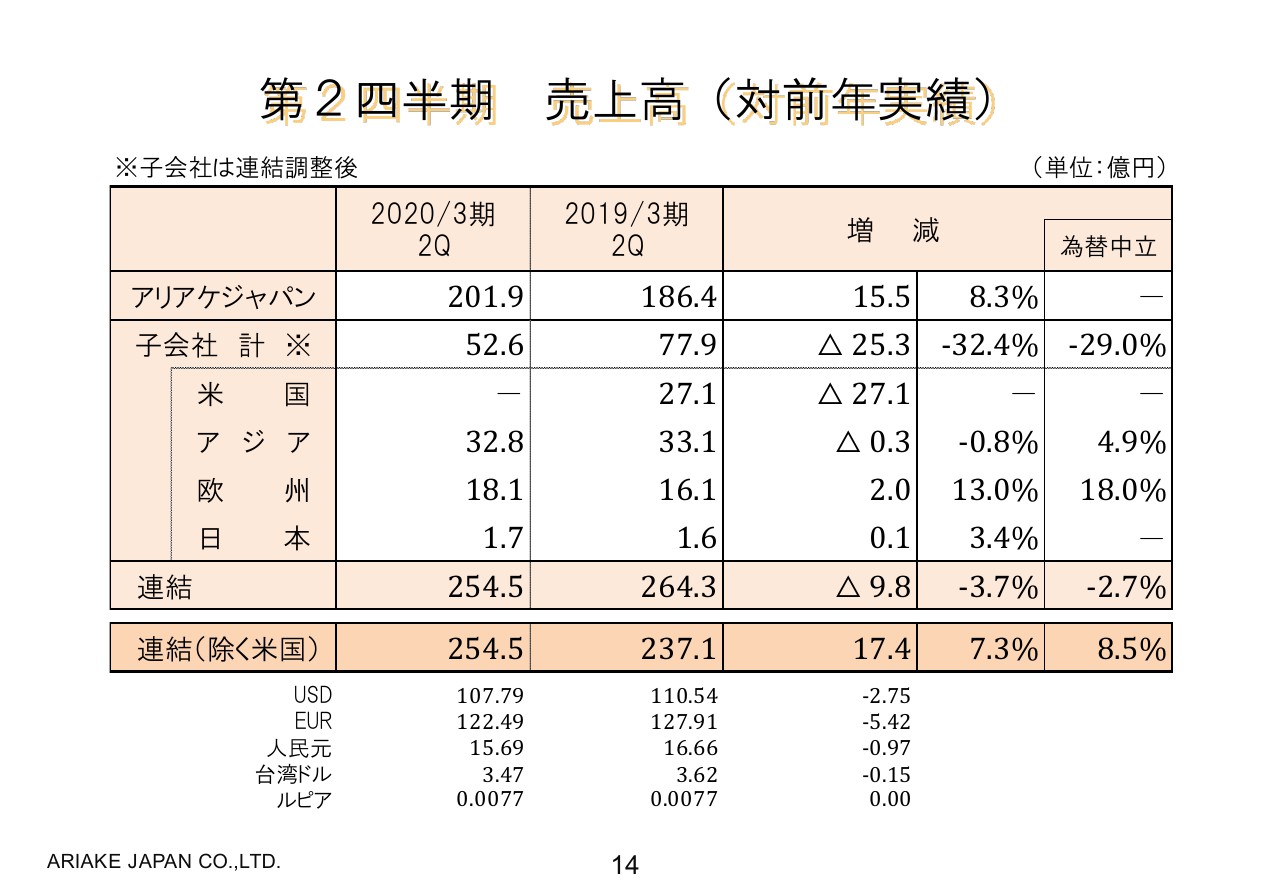

第2四半期 売上高(対前年実績)

次に、アリアケグループの海外事業について見ていきたいと思います。それではページをおめくりください。地域別の売上高および営業利益の実績の概要でございます。ご存知のとおり、海外は12月決算ということで、第2四半期の対象期間しては、1月から6月までの累計となっています。

お示ししている海外地域の数字は、従来同様、6月末の為替レートを適用しています。円建てのベースで、連結調整後の数字でございます。ほぼ全通貨で円高となっており、連結の際にはその影響を受けます。今回より参考までに、売上高および営業利益の表の一番右に、為替中立ベースの増減率を記載しています。

まずは米国ですが、今年の3月末に米国の子会社をKerry Holding社へ譲渡したので、当然ながら売上は発生しません。なお、営業利益で計上されている1億円は、会計ルールに沿った経理処理で、昨年度末の未実現利益の戻りが第1四半期に計上されたものです。一過性の計上なので、今年度中は増えもしなければ減りもしません。

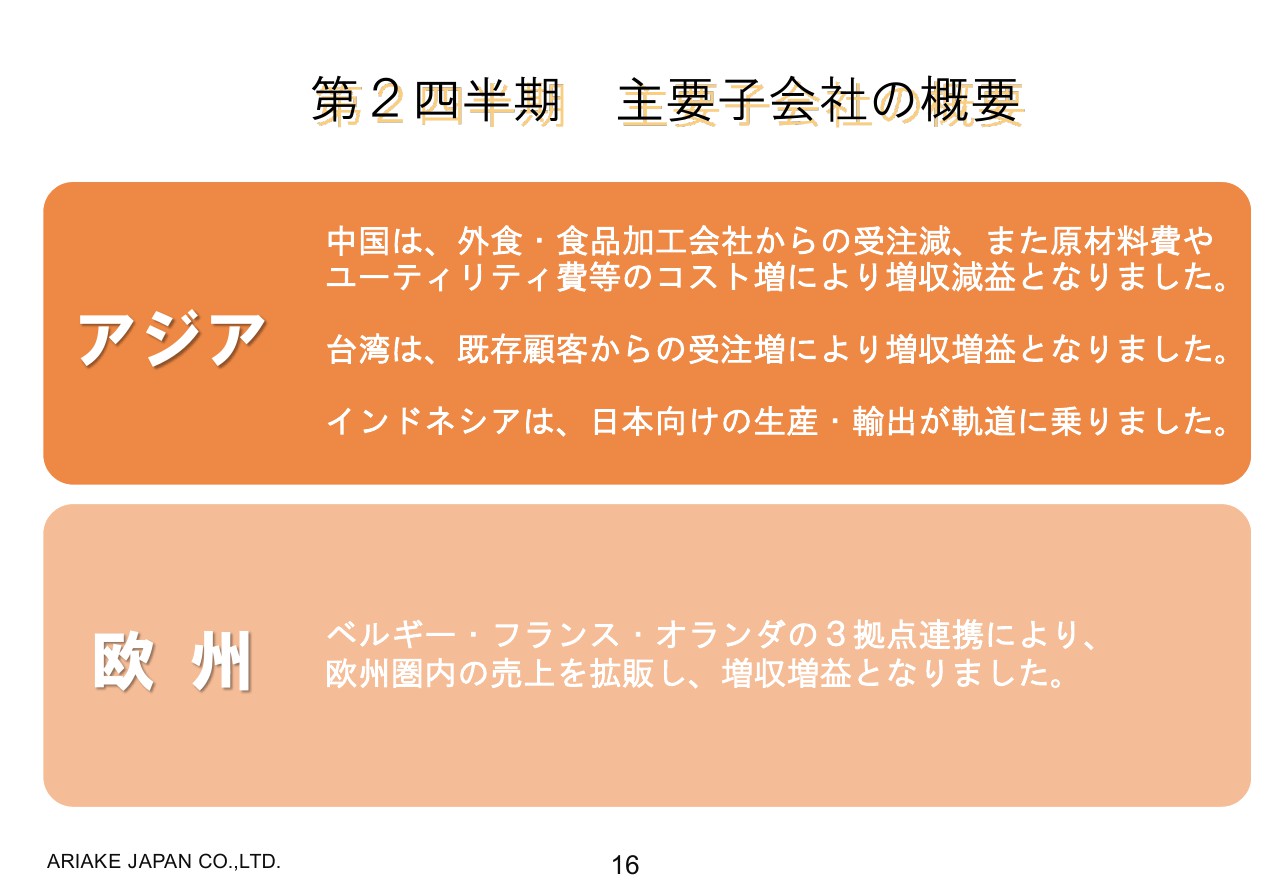

第2四半期 主要子会社の概要

次に、アジアです。中国・台湾・インドネシアがここに含まれます。アジア合計で円高の影響を受け減収減益となりますが、為替中立ベースのアジア合計は増収増益です。

中国は、米中貿易戦争を背景として国内景気減速がお客さまの事業に影響を与えました。そのため、好調だった前年と比べると、外食および既存の食品加工会社からの受注がダウンしたことと、原材料費や中国環境問題を背景とするユーティリティの単価アップがコストの増加の主な要因となり、為替中立ベースで増収減益となりました。

台湾は、既存顧客からの受注が増えたことと、日本への輸出も増加して、稼働率もアップしました。それによってコストが改善し、利益も伸びた結果、為替中立ベースで増収増益となりました。

インドネシアは、エビ関連原材料の日本への輸出も軌道に乗ってまいります。操業1年未満にて、減価償却費などのコストがかさみ、赤字は続きますが、来年度の収支とんとん、また、再来年度の黒字化を目指してまいります。市場の拡大が期待できる東南アジア市場に対して、中期的にインドネシアを拠点とし、販路を拡大していくことに注力していきます。

次に、欧州です。フランス・ベルギー・オランダの3国がここに含まれています。ユーロ通貨は前年比5円強の円高影響を受けますが、欧州合計は増収増益となりました。増収の要因は、オランダおよびその他の2つの国において、現地顧客からの受注が増加したことです。また、ベルギーおよびオランダの利益が著しい増加となりました。

とくに、ベルギーにおいては日本への輸出が増えたことと、それによって生産がアップしたことも加えて、工場稼働率が上がったことと、コストダウンの効果により、大幅な利益の増加につながっています。引き継ぎ、日本への原材料の供給強化のため、ベルギーおよびフランスを再整備しています。日本国内の原材料不足を補うために、アリアケジャパンは戦略的な原料調達力の強化に努めてまいります。

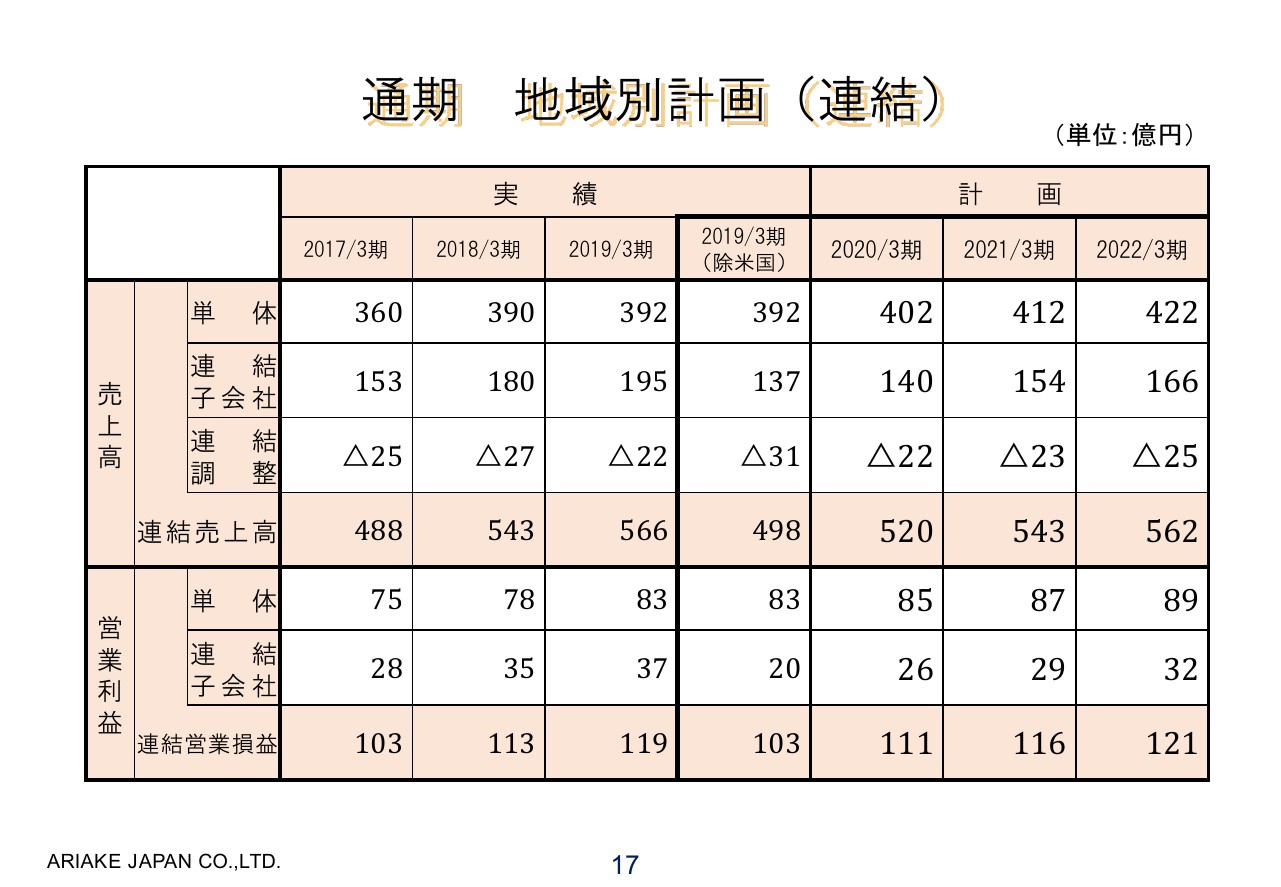

通期 地域別計画(連結)

なお、17ページにある2020年3月期の通期計画につきましては、期初に設定した計画を据え置いています。

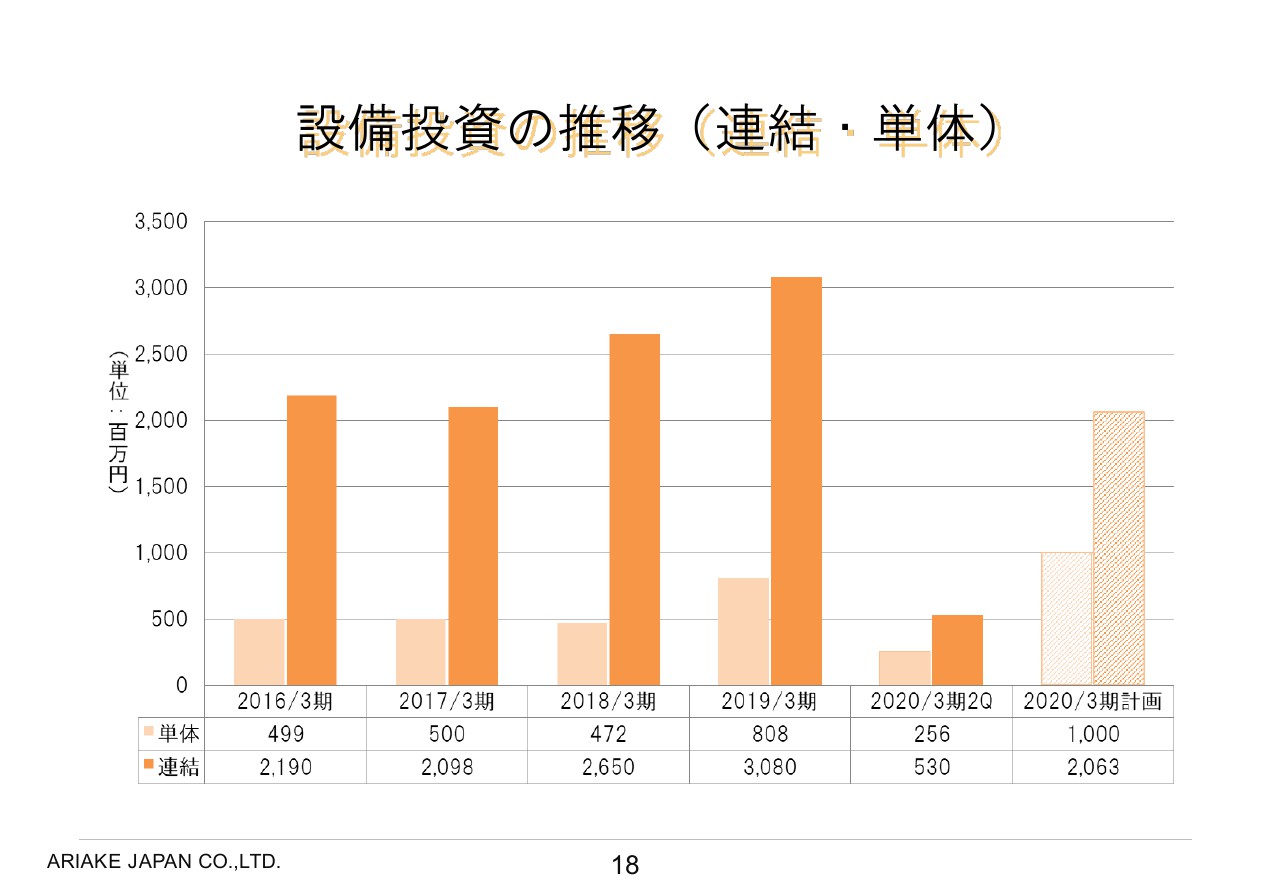

設備投資の推移(連結・単体)

では最後に、設備投資と減価償却費についてです。第2四半期までの国内の単体の設備投資は、主に九州第2工場を中心に、合計2億5,600万円投資しました。海外は合計2億7,400万円投資しました。連結合計で5億3,000万円実施いたしました。海外は、主にベルギーの増設で1億9,100万円、中国では7,400万円の投資でした。

今後、国内の九州工場において、売上増に伴う包装設備の増設計画や、将来を見据えた新たなR&D設備の建設計画なども検討していますが、具体的金額や時期などは現時点では決まっていません。よって、今年度の単体の設備投資総額は、計画値の範囲内で収まる見込みです。

海外の下期におきましては、ベルギー工場で約3億円強、フランス工場で約2億円を予定しています。上期とそれを合わせて、海外の年度計画10億円に近づく見込みです。なお、中国での新たな設備投資計画においては、現地情勢の不透明感が増してきたため、当面、状況を慎重に注視していく方向となっています。

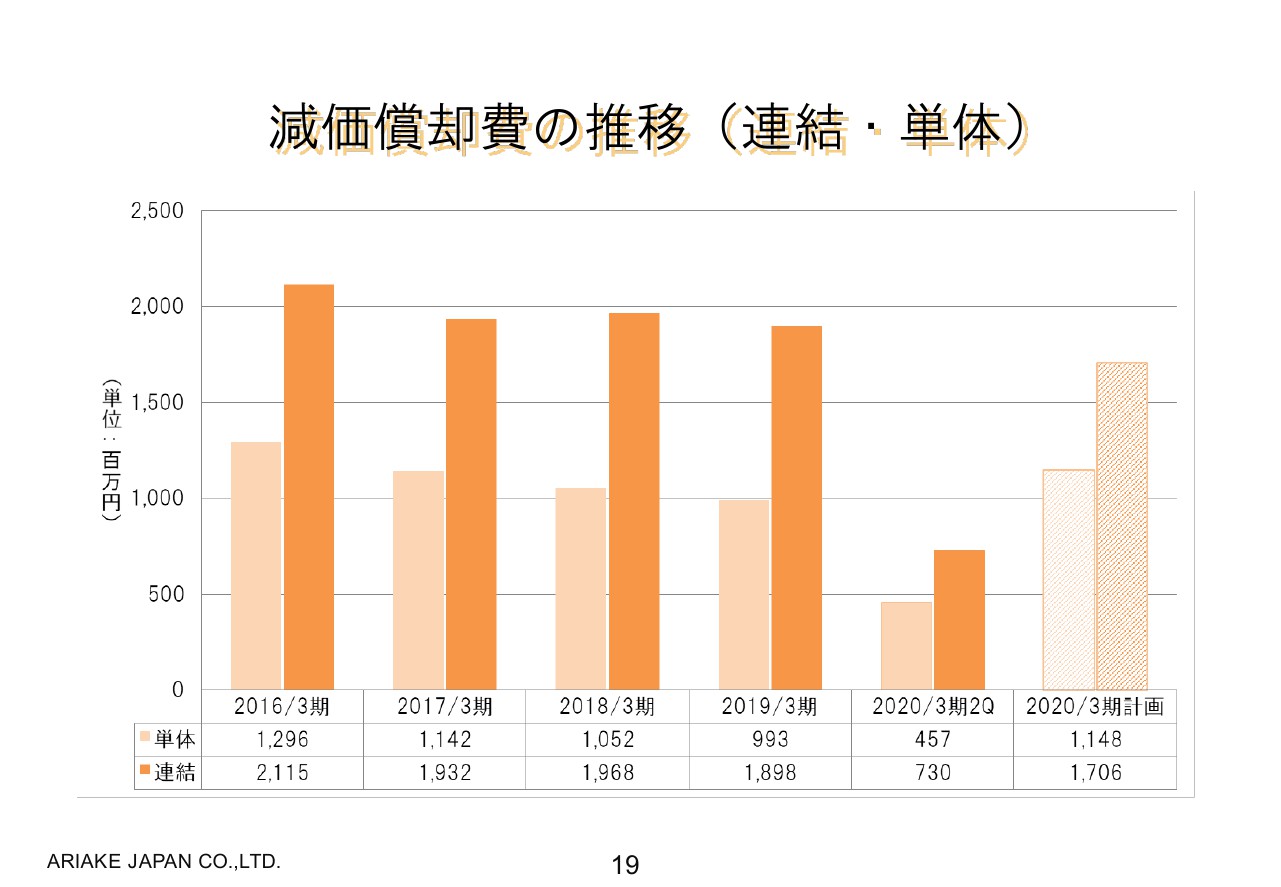

減価償却費の推移(連結・単体)

一方、減価償却費ですが、昨年度の年間では単体9億9,300万円、海外9億500万円、合計の連結で18億9,800万円でした。通期の計画は、単体は11億4,800万円、海外は5億5,800万円、合計の連結で17億600万円を計画しています。以上にて、駆け足ではございましたが、2020年3月期第2四半期決算を説明させていただきました。

あらためまして、国内市場を展望しますと、人口減少を背景とした日本の市場の飽和感は否めません。また、グローバル市場はますます不確実性・不透明性が増し、景気低迷リスクが高まる厳しい事業環境の中で、食材の部品を提供する弊社グループの運営は容易いものではありません。とは言え、このような環境下において引き続き海外事業を推進することがアリアケの持続的成長にとって重要な鍵であることには変わりありません。

したがって、さまざまなリスクを見極め、近視眼的な短期的成長を目指すのではなく、長期的視野に立って企業価値の向上を図り、未来志向で推進してまいります。引き続き、みなさまの変わらぬご理解とご支援をよろしくお願いいたします。ご清聴ありがとうございました。

新着ログ

「食料品」のログ