インテリジェント ウェイブ、通期売上高は前年比微減も100億円超を継続 営業益は+68.4%と伸長

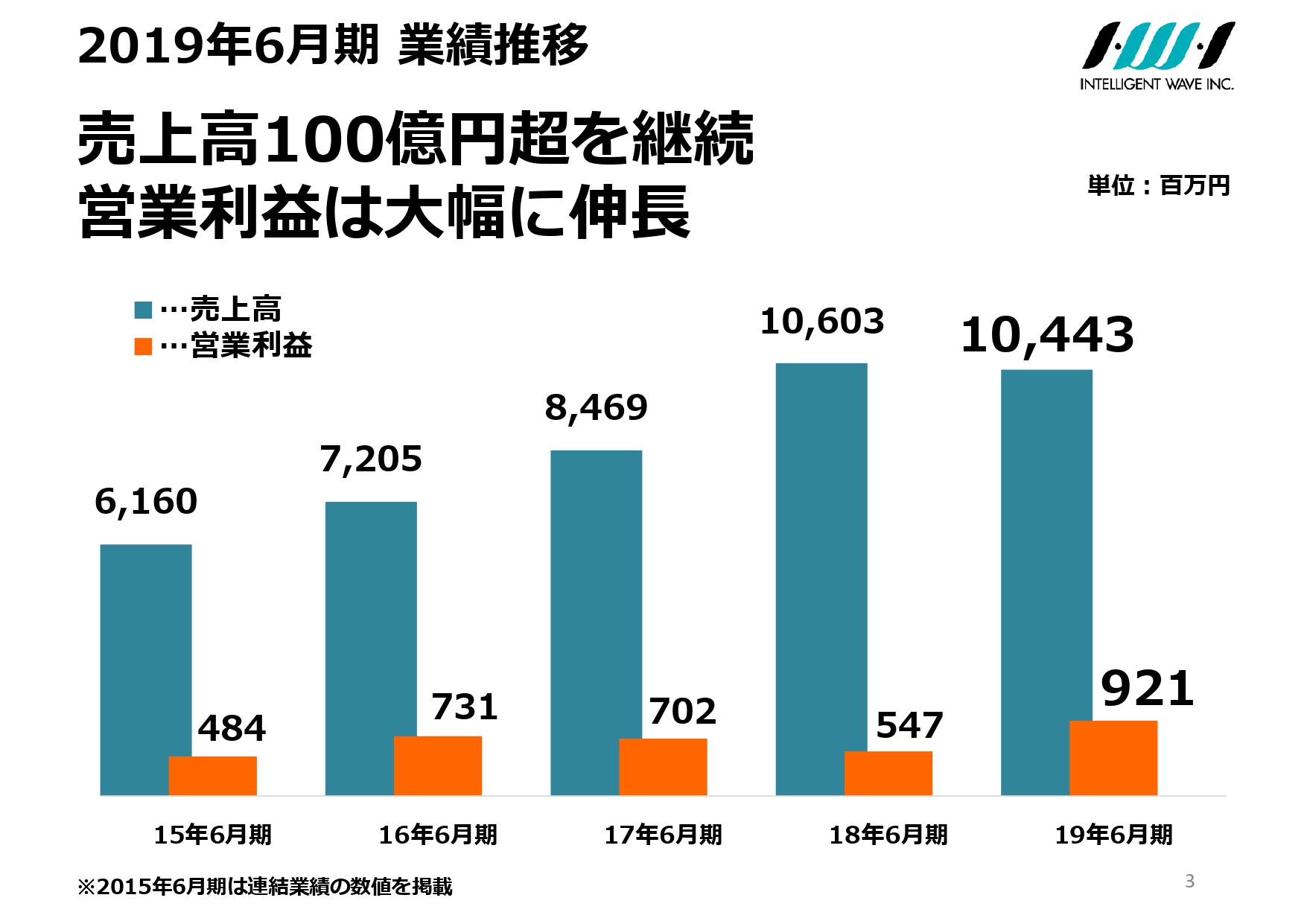

2019年6⽉期 業績推移

井関司氏:おはようございます。インテリジェント ウェイブの井関でございます。猛暑のなかお集まりいただき、ありがとうございます。それでは、2019年6月期通期決算の説明を行いたいと思います。

まずサマリーです。おかげさまで前期に引き続き、2019年6月期も売上高は100億円を超えることができました。営業利益は前期に若干の減益もありましたが、今期は大幅に伸ばすことができました。

業績については、後ほど詳しくご説明いたします。

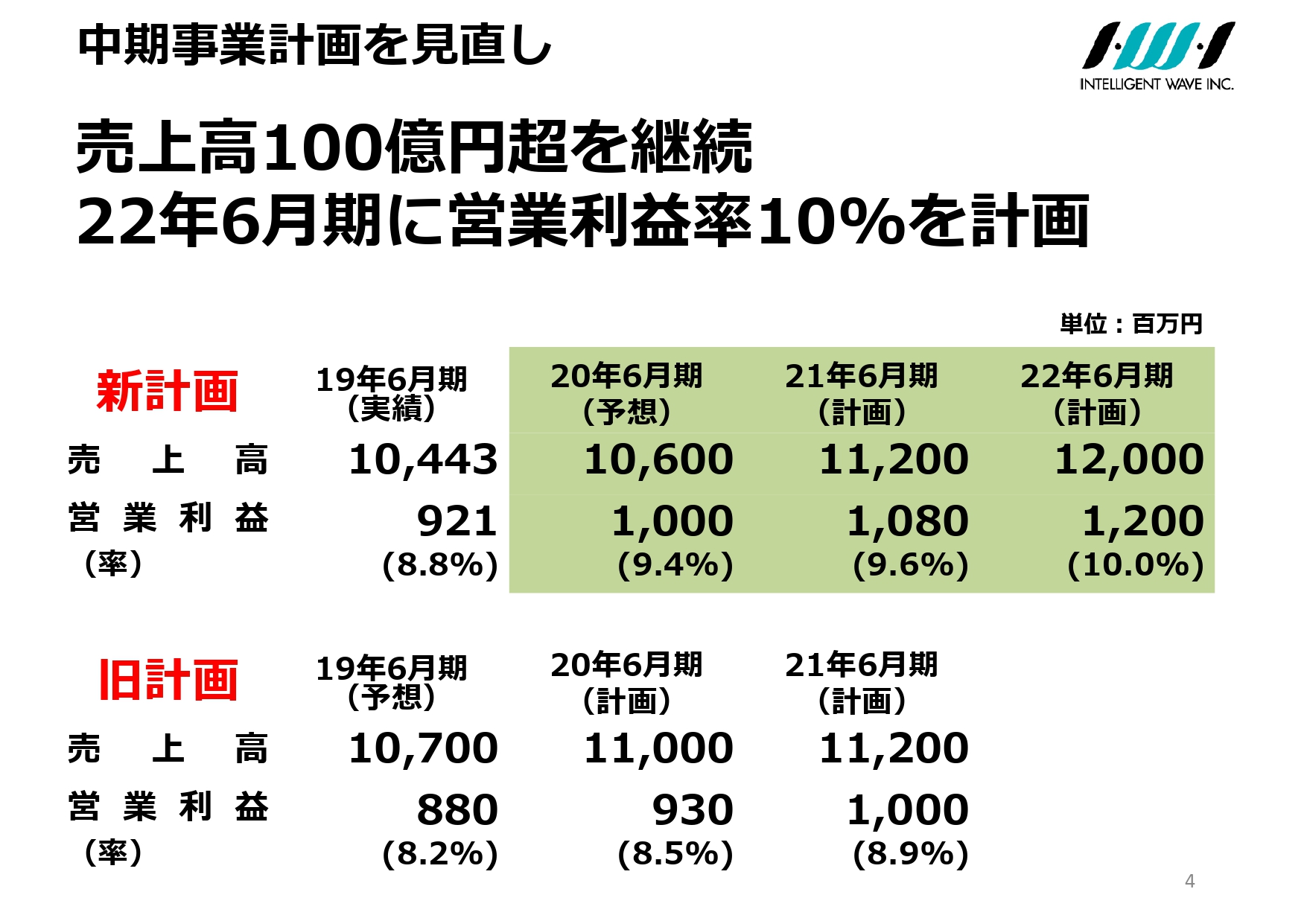

中期事業計画を⾒直し

中期事業計画も増益を含めて見直しておりまして、とくに営業利益が2019年6月期も売上高営業利益率8.8パーセントで終了しています。

なんとか業界では珍しい営業利益率10パーセントを(達成することを)私は中期の目標にしております。遅くとも2022年6月期には、営業利益率10パーセントを達成したいと考えております。

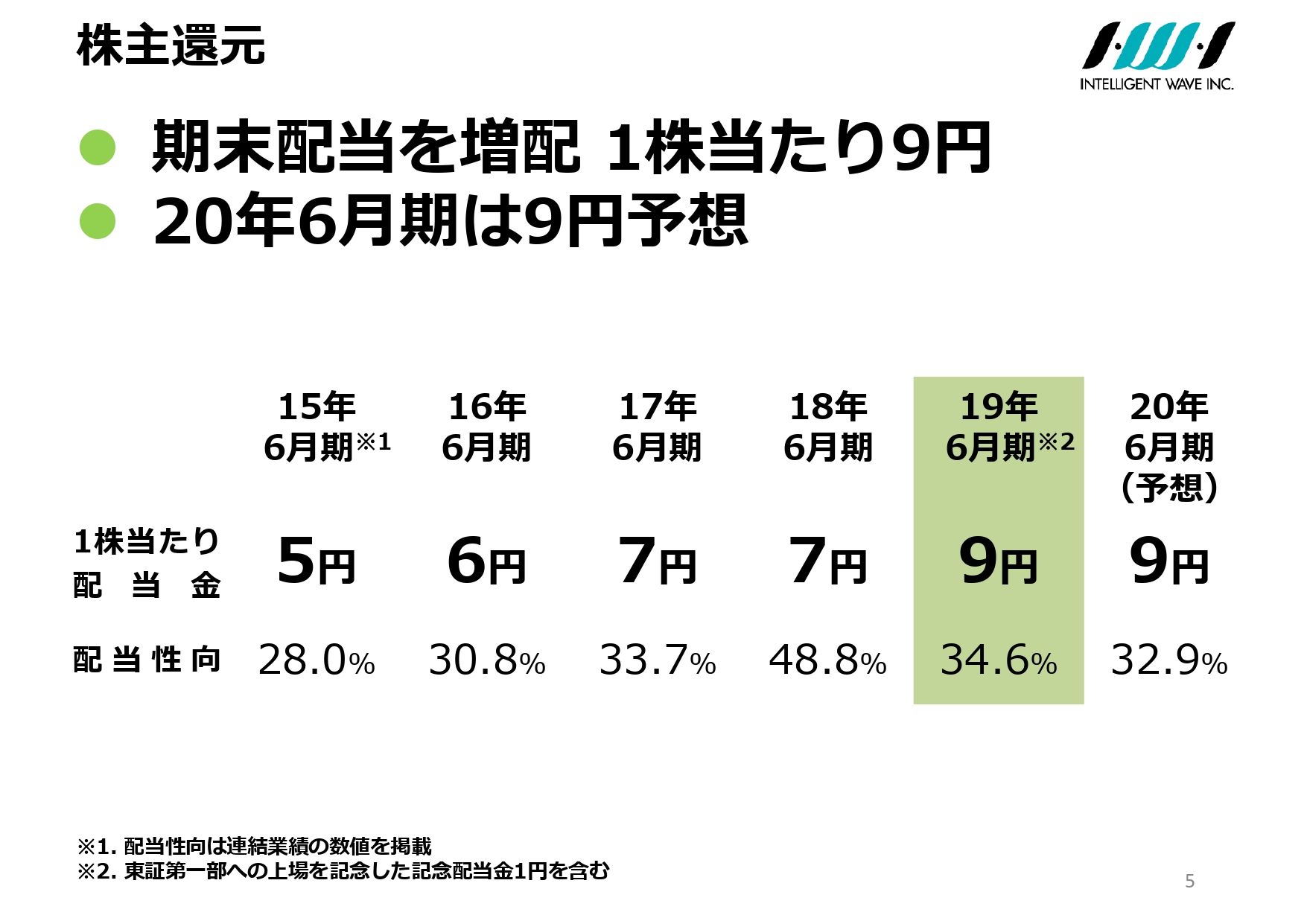

株主還元

そして当然、利益が非常に好調だった背景を受けて、昨年7円だった配当金を今年は9円と、株主のみなさまに2円増配を今検討しております。

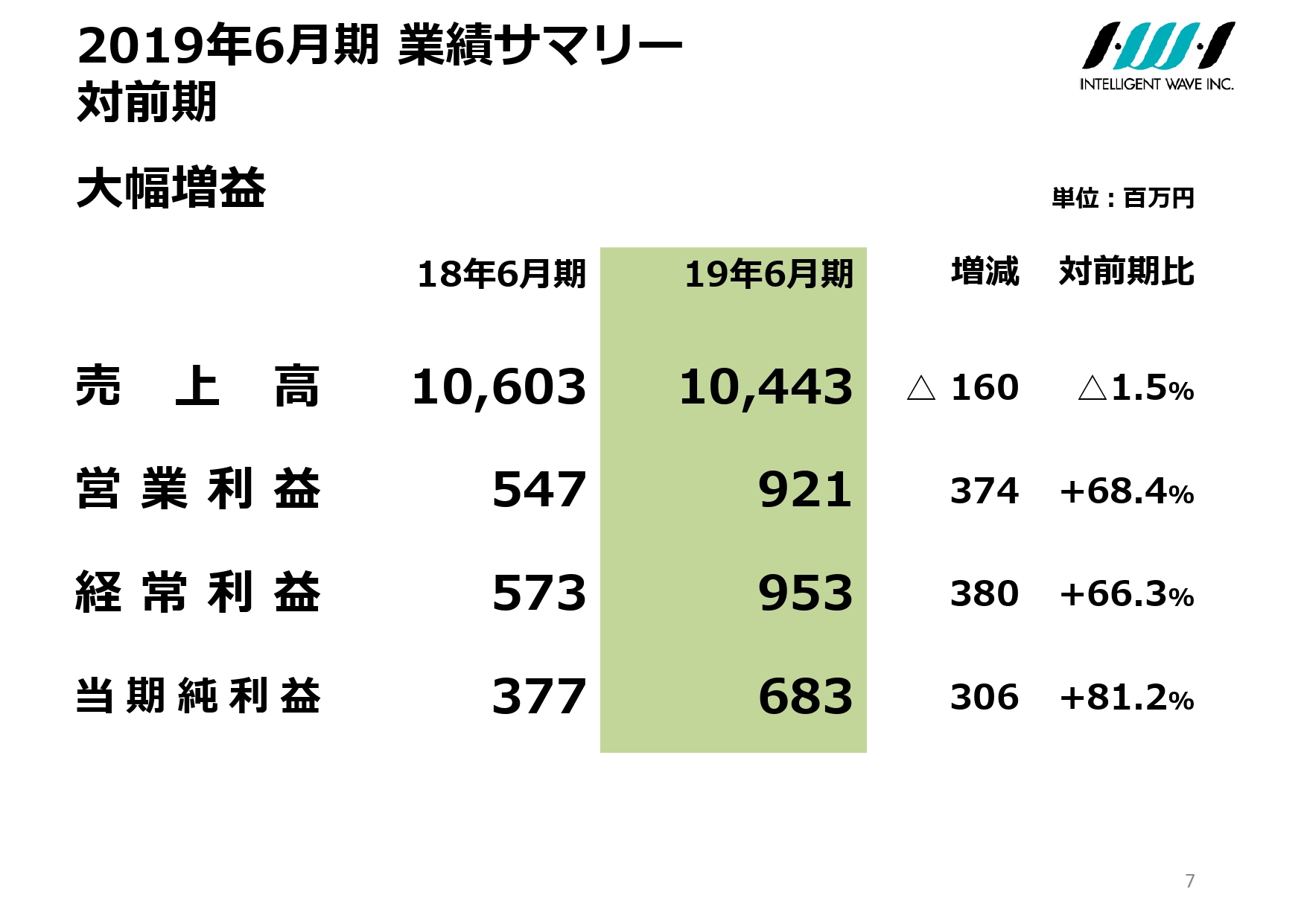

2019年6⽉期 業績サマリー 対前期

2019年6月期について、少し詳しくご説明します。売上高は、対前期1.5パーセントの減収。これは後ほど原因についてお話します。

営業利益、経常利益、当期純利益はともに、60パーセント以上の非常に高い伸びを上げることができました。

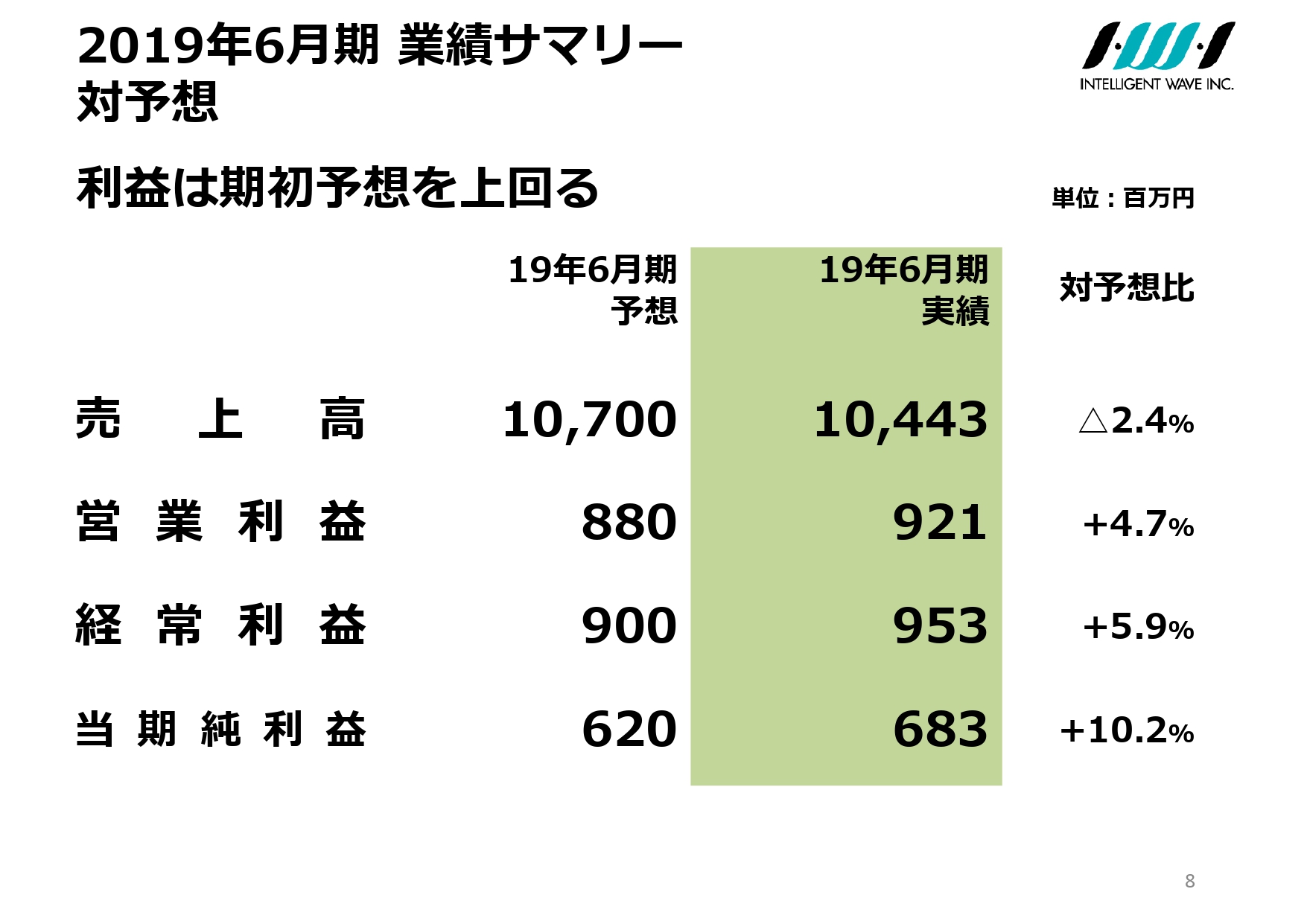

2019年6⽉期 業績サマリー 対予想

前年の目標も大きく上回っています。予想に対しても営業利益は5パーセント近く、経常利益、当期純利益も約6パーセントと約10パーセントのプラスで、前年はもちろんのこと、予想もやや上回る好業績を残せたと思っております。

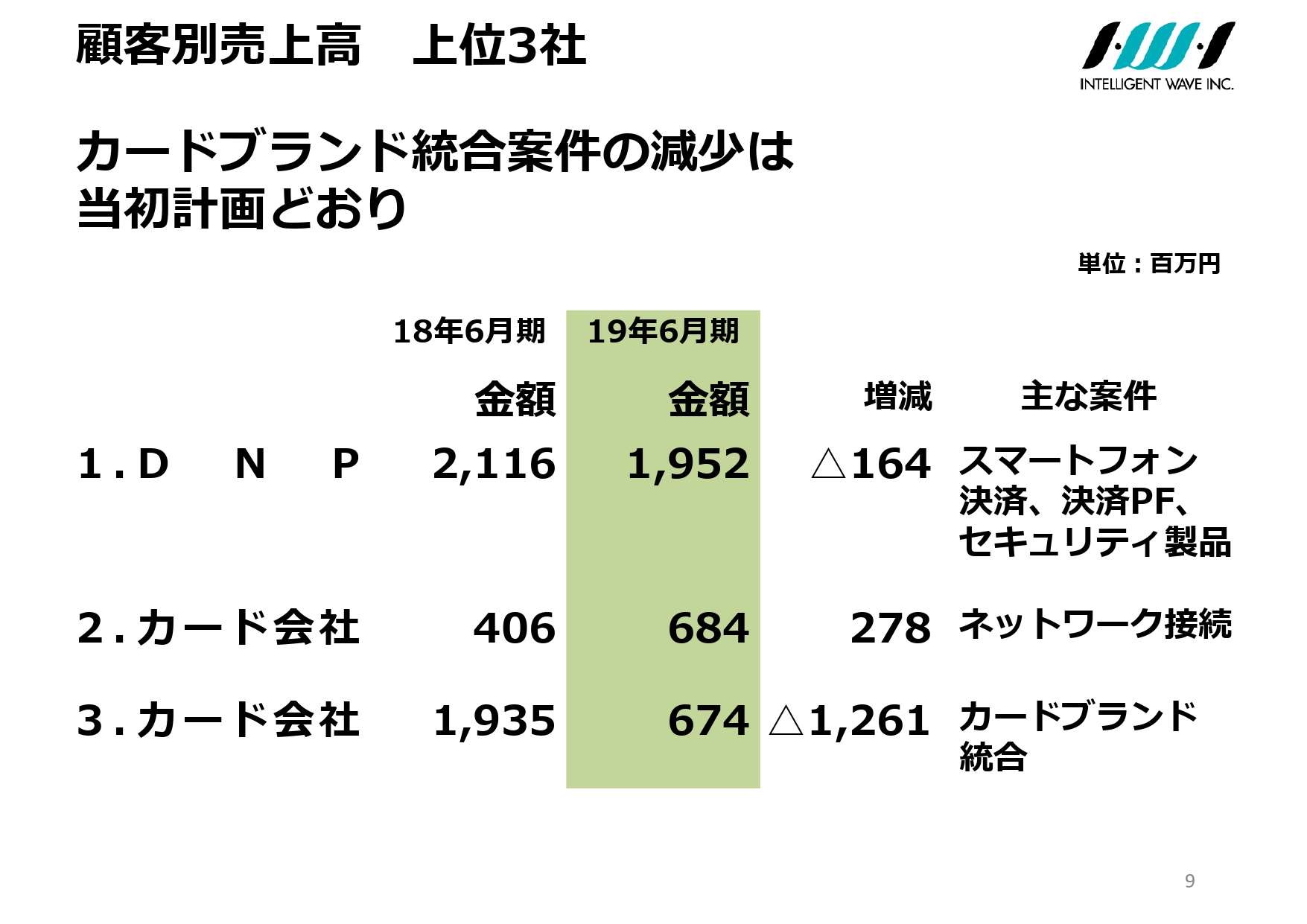

顧客別売上⾼ 上位3社

上位得意先については、親会社DNPとの取引、もしくは3番目の非常に大きなプロジェクトであるブランド統合プロジェクトが終了いたしましたので、その分大きく売上が減っていて、これが減収要因になっています。

2位のカード会社のネットワーク接続の新しいプロジェクトを含め、その他のプロジェクトが全般的に非常に好調に推移し、ブランド統合プロジェクトの終了による売上のマイナスを大きく補うことができたことが、若干の減収結果を導いております。

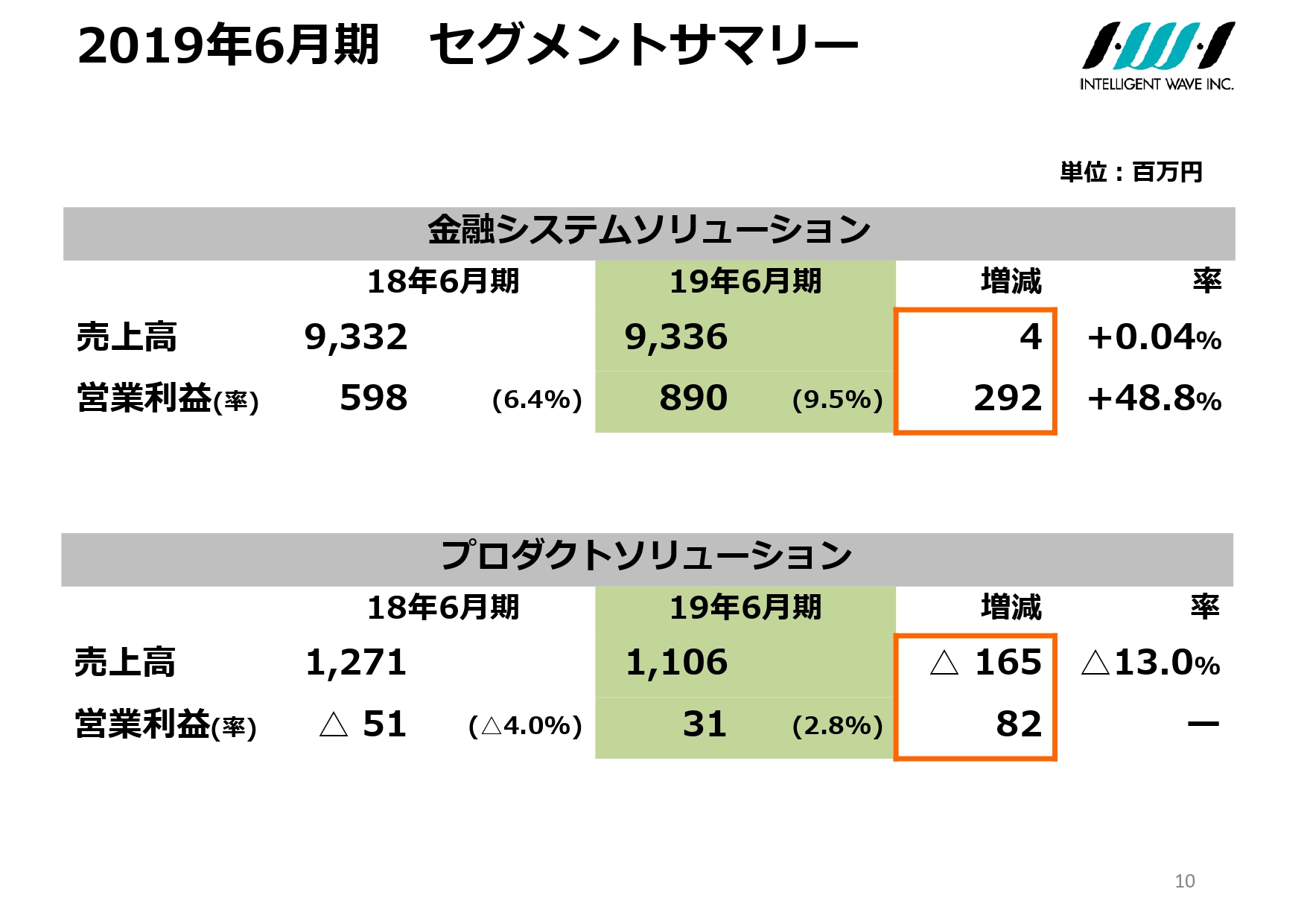

2019年6⽉期 セグメントサマリー

セグメントにおきましても、⾦融システムソリューションは先ほど申し上げた大プロジェクトの終了にともないながらも、売上高はなんとか維持し、なおかつ営業利益は約50パーセント伸ばすという好結果を得ました。

かたやプロダクトソリューションにつきましても、売上高はやや減収ながら、営業利益は2018年6月期の営業赤字から、2019年6月期については3,100万円という営業黒字を導き出し、増減率は非常に多く伸ばすことができたと言えます。

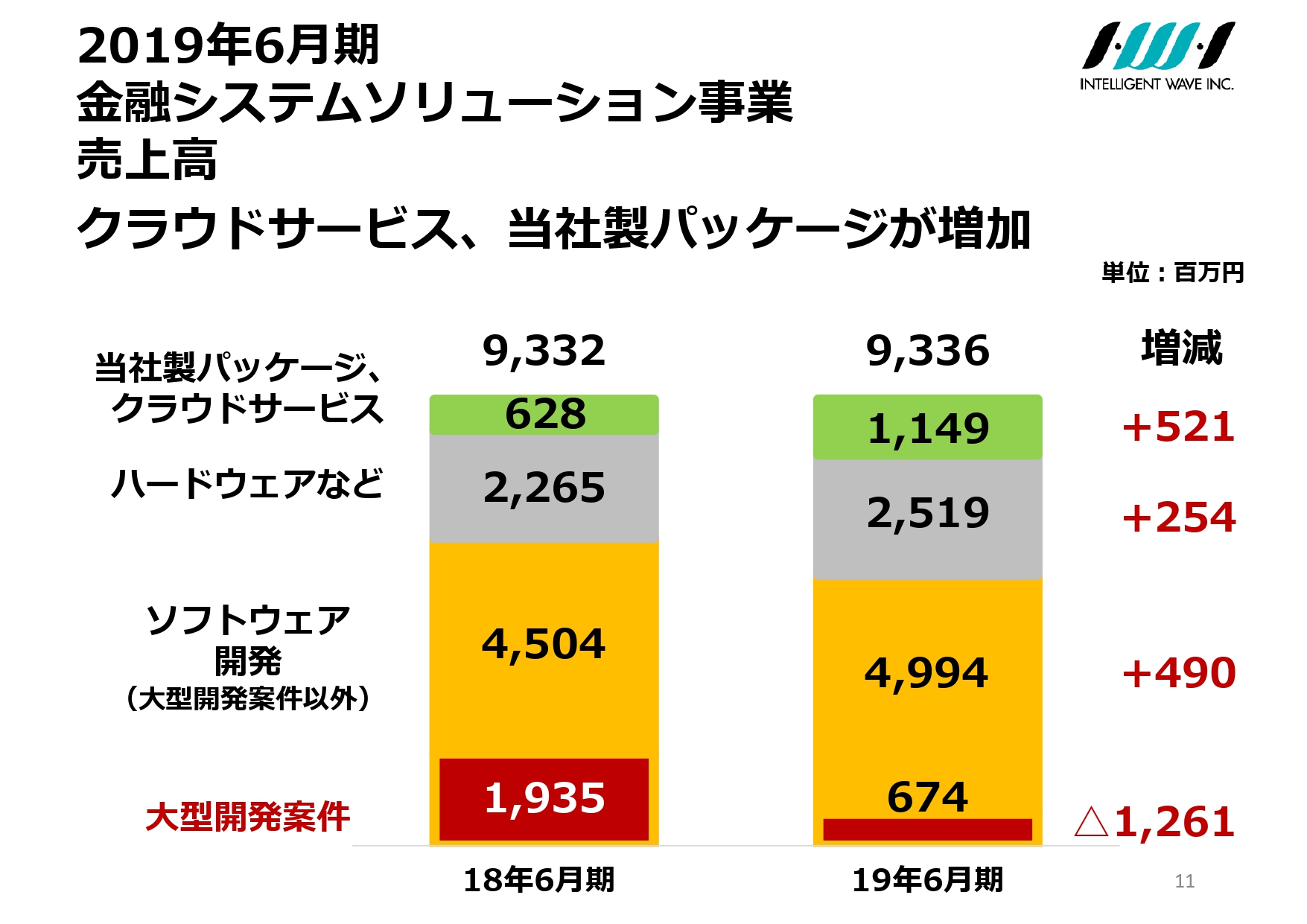

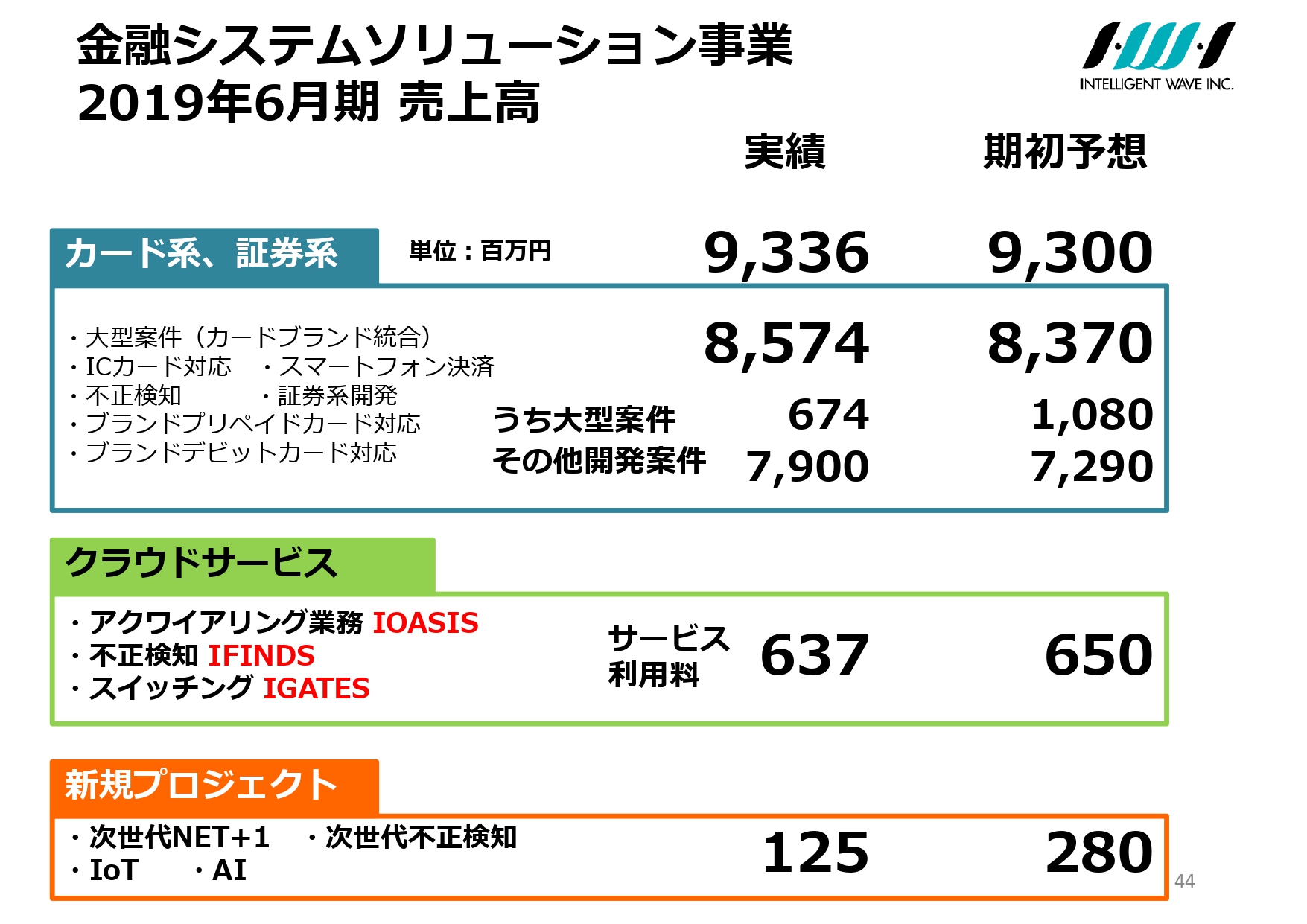

2019年6⽉期 ⾦融システムソリューション事業 売上⾼

⾦融システムソリューションの売上高について少し補足しておきますと、スライドのグラフ、1番下の赤いところの大型開発案件で12億6,100万円の売上減収となりながら、その他のソフトウェア開発ではプラス、ハードウェアなどもプラスになっています。

私どもの「NET+1」のパッケージや、クラウド系のさまざまなサービスが好調に推移しまして、こちらも大きくプラス。

したがって、金融システムソリューション事業については大型の開発案件のマイナス分を十分に補い、なんとか2019年6月期を終えられたと思っています。

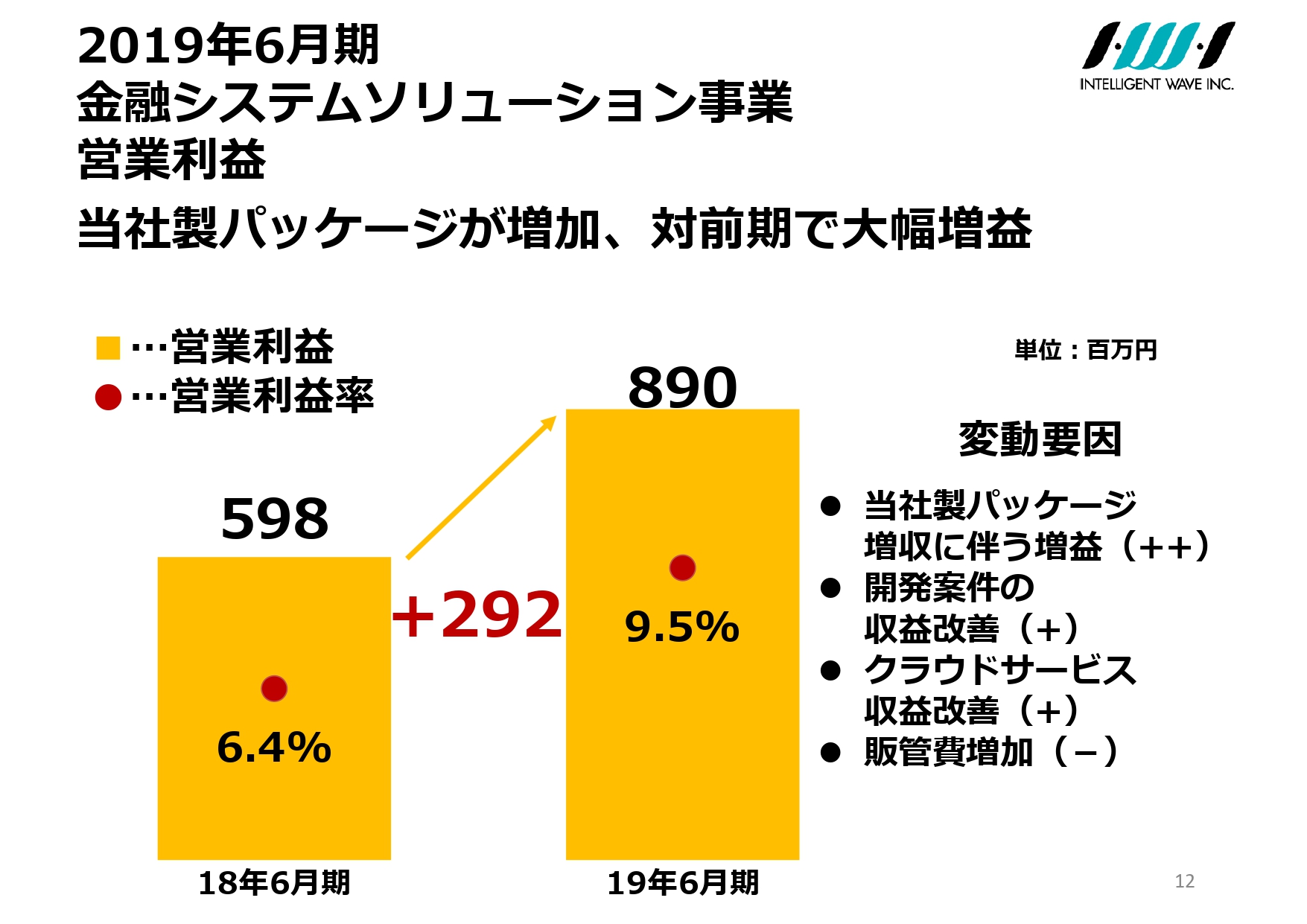

2019年6⽉期 ⾦融システムソリューション事業 営業利益

営業利益につきましても大きく伸ばしております。2億9,200万円(のプラスです)。変動要因はスライドの右側に記載しています。

パッケージ系のものは非常に利益率が高いですから、パッケージの売上が伸びたこと。とくに不採算のプロジェクトも見当たらなかったこともあり、開発の収益改善も非常に順調です。

クラウドサービスの収益も、おかげさまでどんどん契約を増やしている分、収益が改善されています。社員の数は増えていますので、販管費は増加しています。しかし、それを補ってあまりあるいろいろな増益要素が出て、今期は前期に比べて大幅な増益になったことが言えると思います。

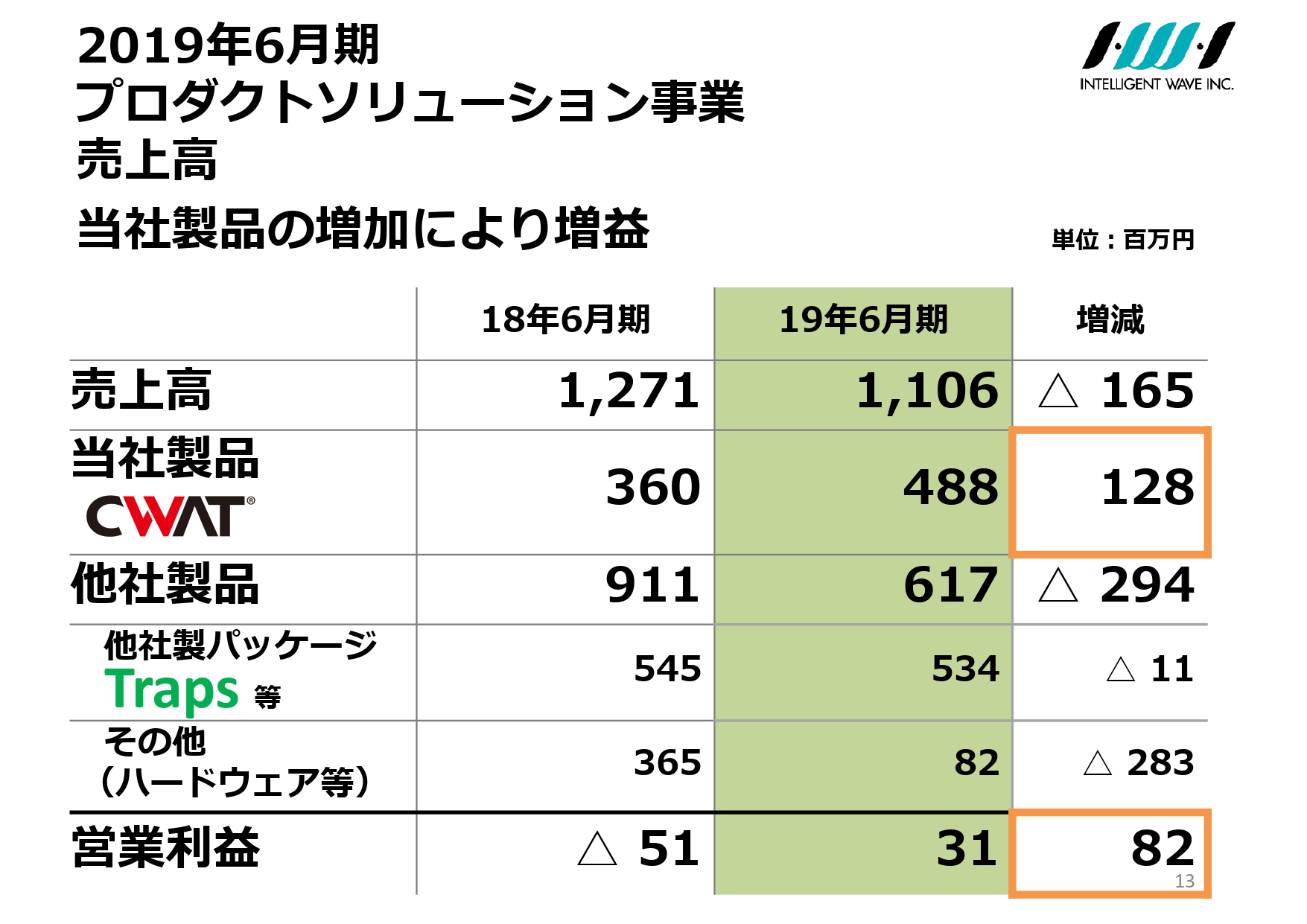

2019年6⽉期 プロダクトソリューション事業 売上⾼

プロダクトソリューション事業に関しましては、当社製品で純正品のCWATが、日本の大手インフラ企業に採用が決まりまして、10万台におよぶエンドポイント、PCにインストールできることで、非常に大きな増益要素になっています。

かたや他社製品、イスラエルの製品群については、やはり競争の激化やサイバーアタックの高度化もあり、売上面では非常に伸び悩み、売上高は減収になります。

しかし、当社製品CWATは非常に利益率が高く、大手のインフラ企業に導入が決まって大幅な利益を上げることになり、減収ながら、営業利益につきましては増益結果に導いております。

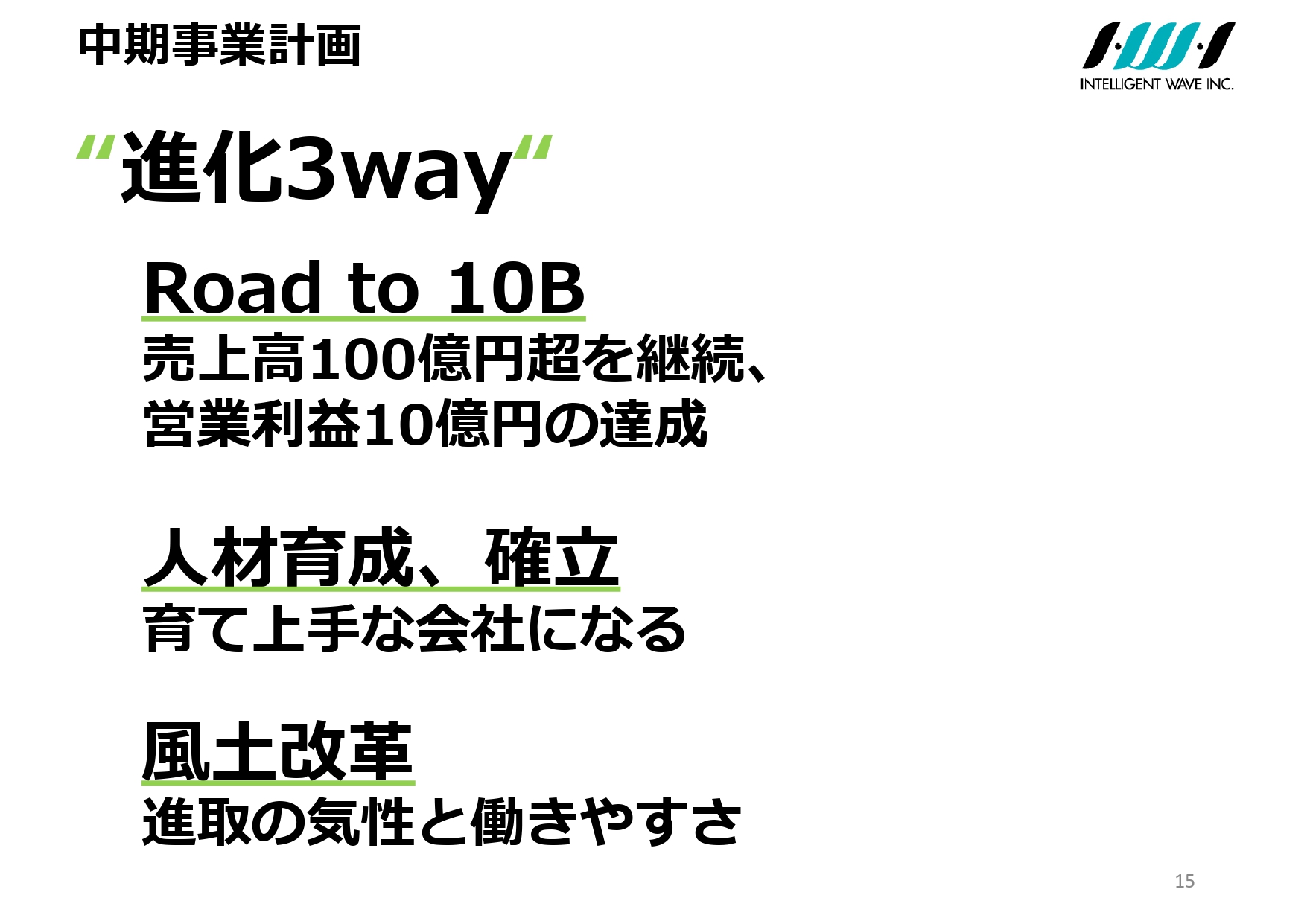

中期事業計画①

2020年6月期から2022年6月期の中期事業計画、要するに今後のことについて少しご説明いたします。

私は「進化3way」という造語で戦略を社内に浸透させております。1つは「Road to 10B」、安定的な売上高100億円(の継続)と、まだ達成できてない営業利益10億円(の達成です)。

また、営業利益率10パーセントを達成したい、そのためには⼈材育成(が大切になります)。工場がモノを作っているのではなく、ヒトが開発をしていくわけですから、技術者を育てることが結果としては非常に業績を上げることになります。

そして、育てた人材が働きやすい職場、働きがいのある職場(づくりです)。常に新しい開発を目指そうという進取の気性をできるだけ養って、会社の風土を変えていかなければいけない。それが結果として、中期的な事業を達成できることになります。

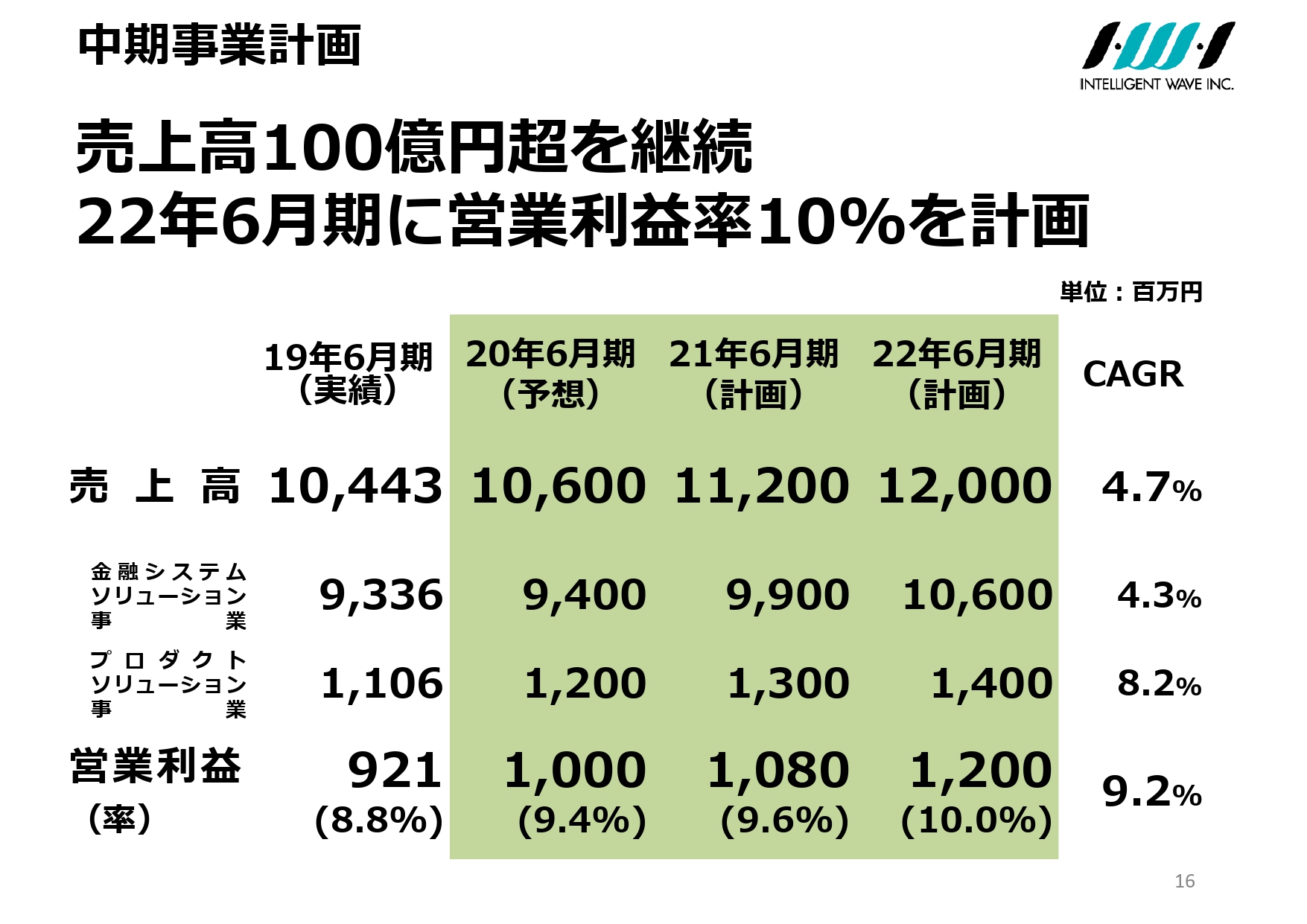

中期事業計画②

事業計画につきましては、2022年6月期には120億円の売上と営業利益12億円、つまり営業利益率10パーセントをなんとか達成したい。

この業界で営業利益率10パーセントはほとんどありません。私はITの開発業界において営業利益率10パーセントを1つの目標として掲げておりまして、なんとか2022年には達成できないかなと期待しております。

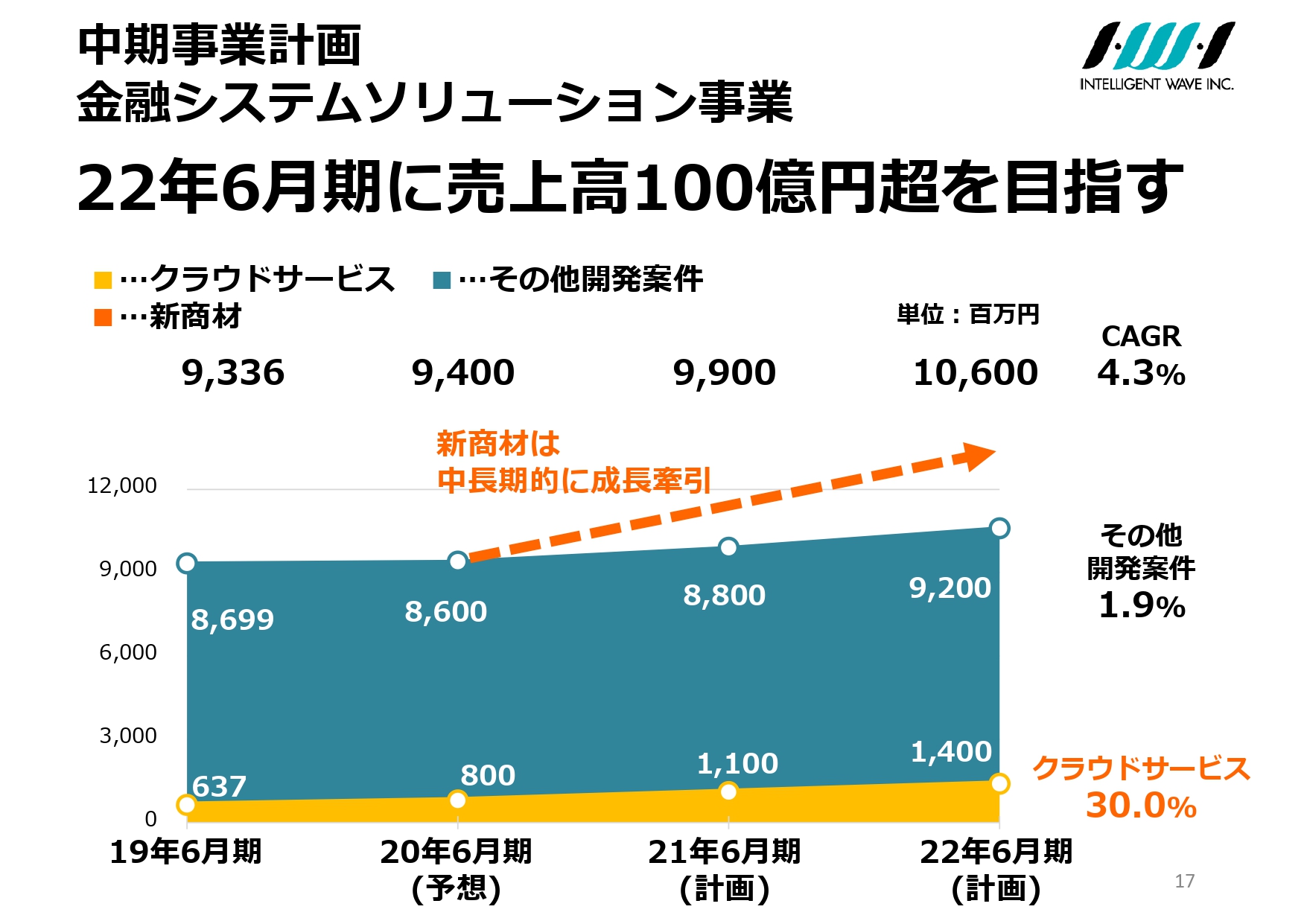

中期事業計画 ⾦融システムソリューション事業①

⾦融システムソリューション事業は、開発案件は安定的に、とくにネットワークゲートウェイ専門会社として確実に伸ばしていけるのですが、クラウド系のサービスにも大きな期待をしております。

スライドの黄色い部分ですが、2~3年は大きな成長を望めて、金融システム事業の成長に貢献してくるのではないかと考えています。

また、これも後ほどご説明しますが、ここのところ相次いで(新商材の)ニュースリリースをしております。そういった新しい商材が、新たな成長を牽引してくれるのではと期待しております。

まだ確実に売上利益には貢献しておりませんので、スライドに点線で示しておりますが、こういう期待もあります。

中期事業計画 ⾦融システムソリューション事業②

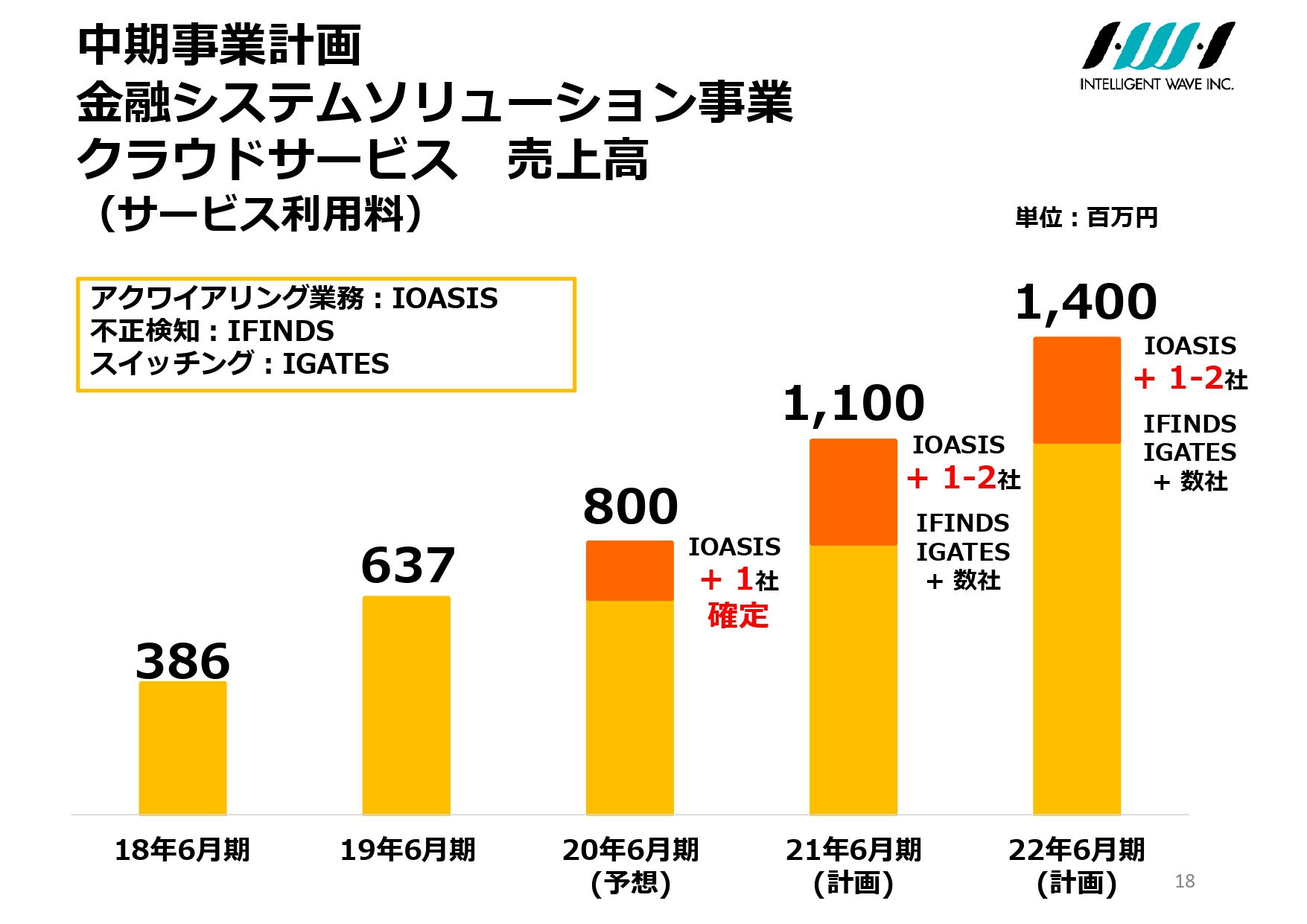

⾦融システムソリューションのなかでも、ASPで、クラウドでいろいろな私どものシステムを提供しておりますが、2019年6月期も6億円強の売上を上げています。2020年も8億円ことによると10億円に近い売上を上げるかもしれません。

ここは順調に伸ばしておりまして、とくにIOASISというアクワイアリング、要するに加盟店契約システムは、毎年のように1社2社と(新しい)契約があります。

2019年6月期も、非常に大手の地銀さん1社との契約が成立し、これで5社目になっています。3年前に始めてからもうすでに5社の契約。このあと今の引き合い状況から考えますと、毎年1社ずつ、もしくは1社2社と増えていのではないかと思います。

不正検知のIFINDSについても、おかげさまで非常に多彩な引き合いをいただいております。

これも後ほど申し上げますが、不正検知も新しい不正検知の開発を完了しています。それを今、とくにカード会社中心にご提案を差し上げていますので、IFINDSも今後1社2社と(契約が)決まっていくのではないかと思います。

そしてIGATESは、ネットワークスイッチングをクラウドでサービスするものです。ユーザーがクラウドでいろいろな金融サービスをするときに、ネットワークスイッチングも当然オンプレではなく、クラウドでサービスを請け負うと考えます。そのため、このIGATESについても、大きな売上ではないのですが、確実に契約者の数を伸ばしていくと言えます。

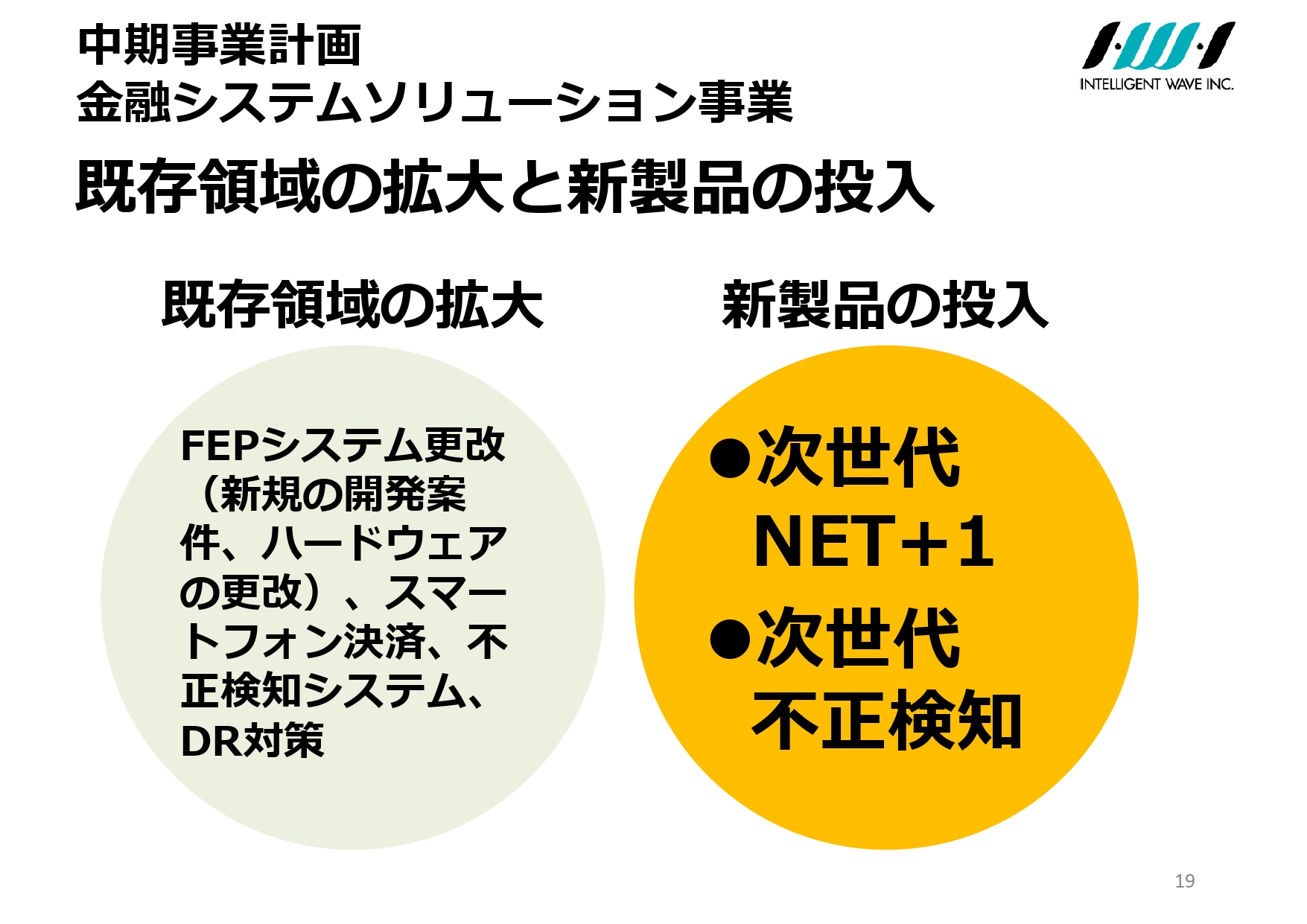

中期事業計画 ⾦融システムソリューション事業③

もともと私どもが、30年以上ずっと手がけていましたフロントシステムについては、おかげさまで、各カード会社さんを中心に公開も順調に進んでおります。

これはどちらかというとカードの決済が主に使われるわけですが、最近はスマートフォンやQRコードによる決済など、入口が多彩になってきています。どういう入口であれ、ネットワーク接続はインテリという私どもの仕事ですから、多様な入口に対応したネットワーク接続の開発案件は順調に進んでおります。

そして不正検知も、後ほど申し上げますが、非対面、EC取引での不正が増えており、それに対応する新たな不正検知も考えています。既存の不正検知に非対面用の機能として、専門用語ですが、スコアの不正検知をオプションでつないでいくことも、今少しずつ進んでおります。

スライド黄色の部分、新製品では、従来のフロントシステムから新たな「NET+1」ネットワーク接続のシステムを、年内には完成します。

もちろん、既存のお取引は従来の「NET+1」でそのまま公開するほうが、お客さまの要望はまだまだ高いですが、これからは開発がどんどんオープン系に進み、ネットワークも従来の既存のネットワークではない、または未知のネットワークということも考えられます。

そういったものにも対応するために、次世代の「NET+1」の開発も進んでいます。

先ほど触れました、次世代の不正検知ですが、非対面の、つまりEC取引での不正は、従来の不正検知製品では抑えがたいところがあります。EC取引は、要するに膨大な取引が一瞬で行われますから。インターネットでお買い物されると、カードで決済などはあっという間に成立します。

それが、新しい不正検知では瞬時に「これは不正じゃないか?」などの警告を流せるシステムです。これも、もう完成しております。実は一部のカード会社さんで実証実験が始まっています。

今後、今までの「ACEPlus」という10数年前にできた不正検知に合わせて、今回非対面取引用の不正検知もどんどん普及していくのではないかと期待をしております。

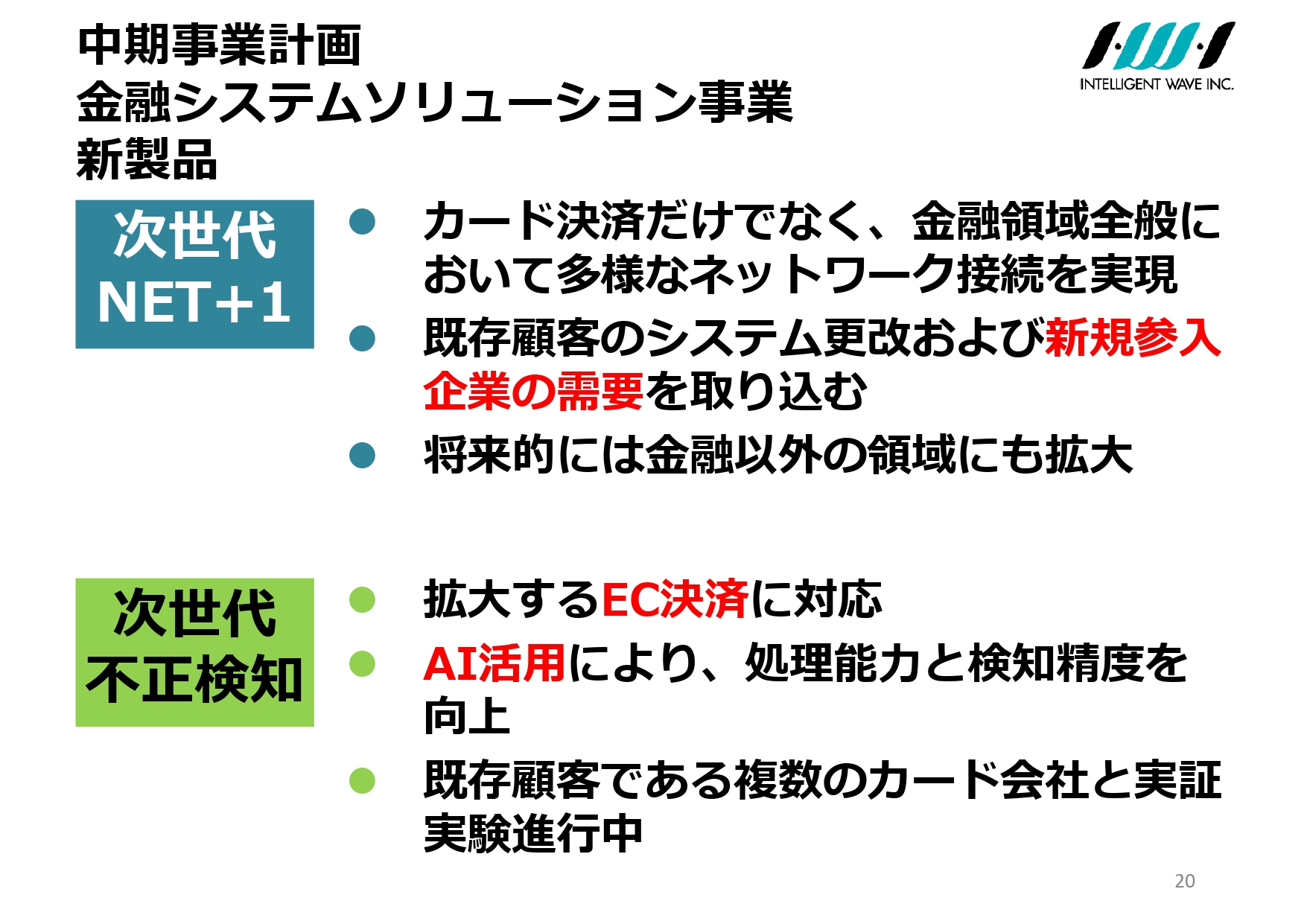

中期事業計画 ⾦融システムソリューション事業④

少し申し上げましたが、次世代の「NET+1」ネットワーク接続のシステムは、カード決済だけではなく、多様な決済手段に対応するネットワーク接続の基盤であります。

従来は金融決済事業は、カード会社さんや銀行さんなどに限られていました。実はここへきて、全然異業種がカード事業を始めようという傾向が出ています。

新規参入企業がそういう決済の事業を行うとき、やはりネットワーク接続は私どもの専門の領域ですし、従来の企業さんと違って、新しいネットワークでデータを送受信することも十分に考えられて、「NET+1」は今後活用の機会が増えるのではないかと思います。

将来的には金融機関以外の事業者、例えば、流通業であったり通信業であったり、そういうところが新規にカード事業を独自でやろうというときに、対応できる次世代「NET+1」の活用は、今後すぐ(に始まるの)だと思います。

年内はまだ開発にかかりますので、具体的には来年以降もしくは来期以降になるかもしれません。

それよりも早く、次世代不正検知は進んでいます。これは非対面のインターネット取引による不正を検知するシステムですが、過去の膨大なデータを短時間でAIを使った分析をして、この手口は不正じゃないかと導き出すシステムです。

今、すでに複数のカード会社さんとPoCを始めています。今のところ、だいたいこれぐらいの検知率で、これくらいの正解率で、年間で何億円の被害、不正を防ぐことができます、という具体的な数値を掲げています。

それがカード会社さんとのあらかじめ決めておいた目標に達成すれば採用していただくような考え方で、今までにない実証実験を進めております。

今のところ順調に数値を導き出しているので、2022年6月期には、何社かと新しい不正検知の契約を果たすことができると期待しております。

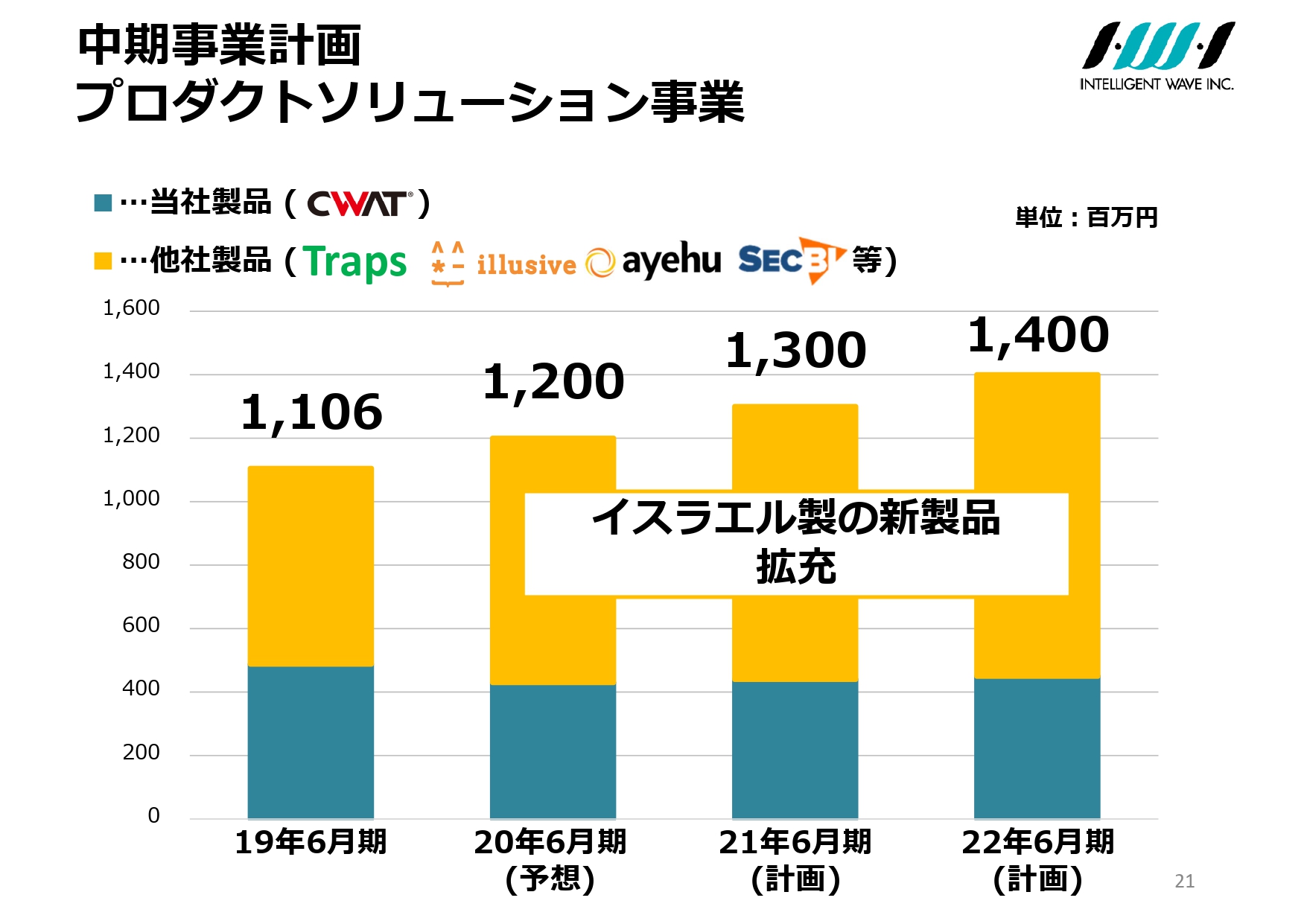

中期事業計画 プロダクトソリューション事業

かたやセキュリティの事業ですが、プロダクトソリューション事業については、若干低成長を計画せざるを得ません。サイバーアタックも非常に高度化していますし、多様化しているので、それに対応するセキュリティ製品は本当にたくさん持たないといけない。

なおかつ、競合他社もたくさん出ていますので、こういう仕事を十数年続けてきて、老舗ではあるのですが、現実はなかなかご採用は厳しくなってきております。

現在もセキュリティ本部の人間が、4~5名イスラエルに出張しております。新たなセキュリティ製品をいろいろ調査したり、もしくは現地のイスラエルはテルアビブに事務所を開いていますので、そこでいろいろ実証実験を重ねて、これは大いに日本でも活用できるとなったら、契約をして日本に持ち込むことも考えています。

中期事業計画 プロダクトソリューション事業

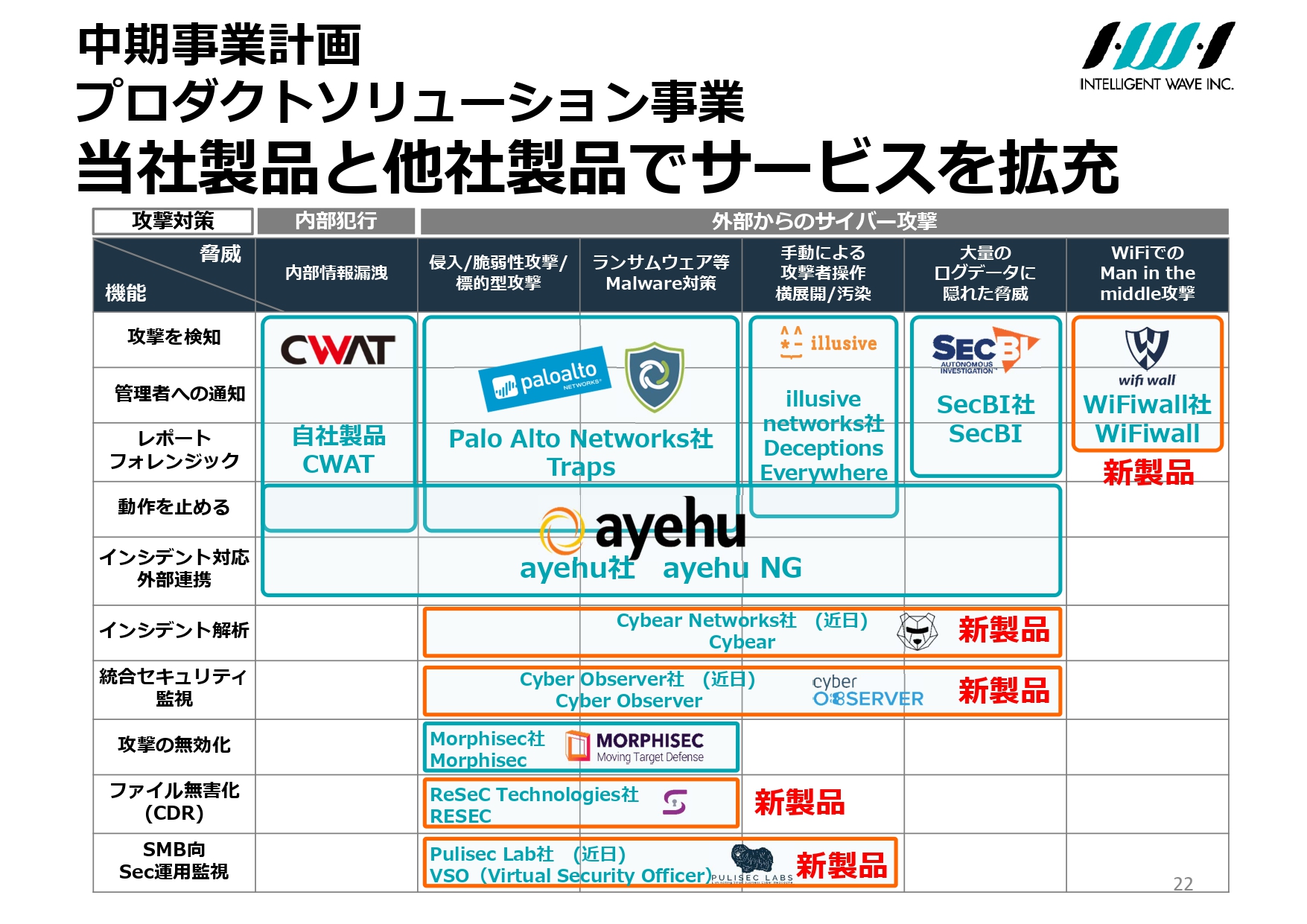

ちょっと見ただけではわかりにくいのですが、いろいろな脅威や機能に対応した、私どものセキュリティ本部の製品群です。

CWATを除くほとんどのものがイスラエル製品です。スライドにも新製品が5製品入っていますが、今現在もまた新しい製品がないかと、イスラエルに出向いております。

国内のいろいろな企業のセキュリティ対策に「求められているものはこういう製品があります」ということを、効率的に効果的にご提案するために、今製品群についてはこのようにマップにできるぐらいに揃えております。

今後、こういったことがもっと盛んに行われるのではないかと考えています。

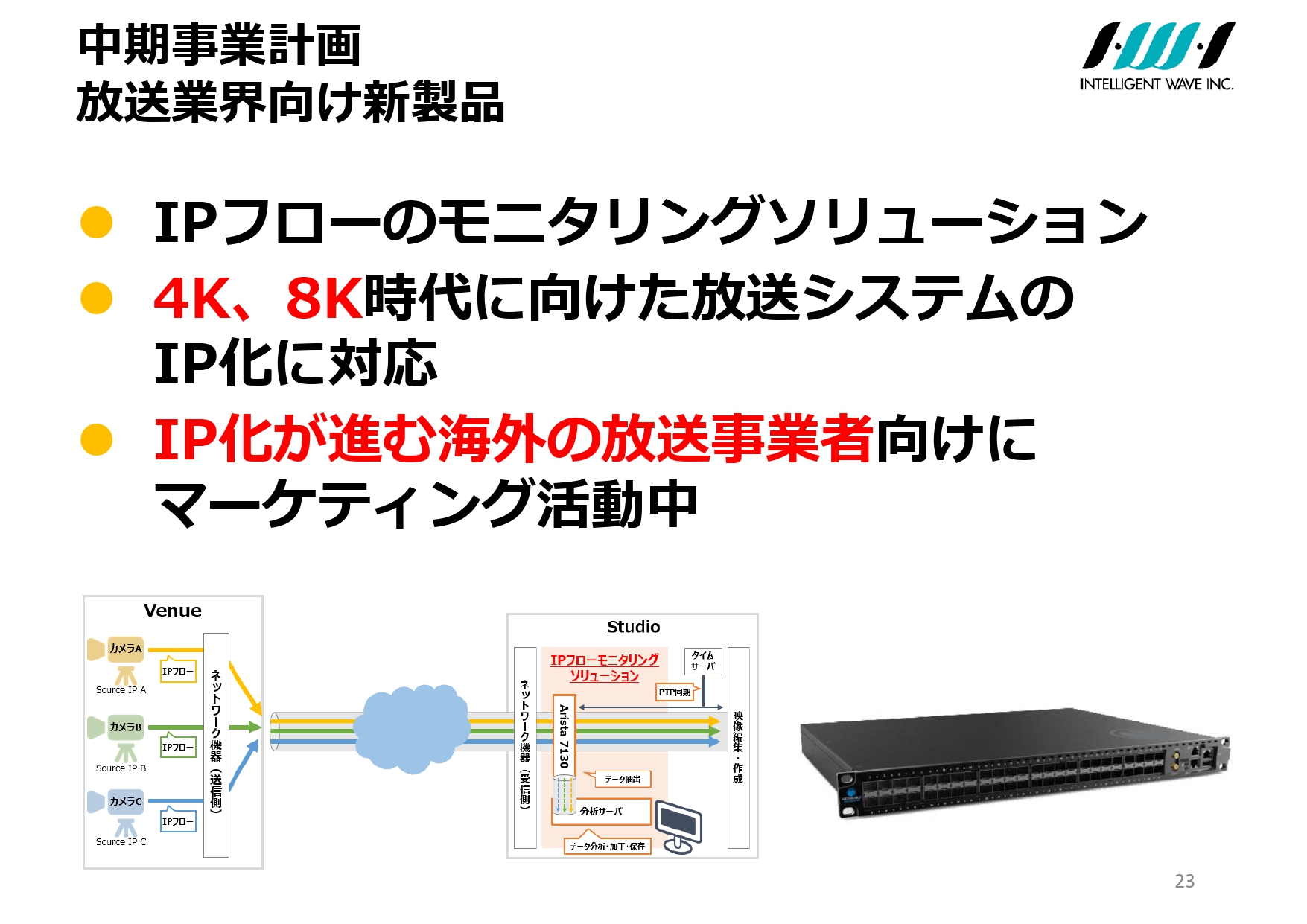

中期事業計画 放送業界向け新製品

新製品は、私どもの得意な金融機関ではなく、これも前回も少し触れたと思いますが、放送業界向けの新製品です。4K8K放送に向けたものです。

今回の中元も家電量販店では4K対応のテレビの販売が好調だったようです。今までのハイビジョンの4倍の高精度の放送システム。これはIPフローとなっていますが、映像や音声がインターネットプロトコル化にされれば、デジタル化されれば、私どもの放送事業者向けのシステムの採用の可能性が高まります。

これは4K8Kの高精細なデータを確実に、例えばスタジオの編集する場所に届けるとか、もしくはファイルの落ちがないか、途中でいつファイルを損失したのかモニタリングできる。

IPフローのモニタリングソリューションと書いていますが、そういうことが瞬時で分かるようなシステムで、国内最大手の放送事業者と実験を重ねております。

今のところ非常に手応えが良いですから、来年以降4K8Kの番組制作が進み、なおかつ家庭に4K8Kのテレビがどんどん入り込んでいけば、私どもで提供しているパッケージも販売が急激に伸びる可能性を秘めております。こちらはつい最近、ニュースリリースもしております。

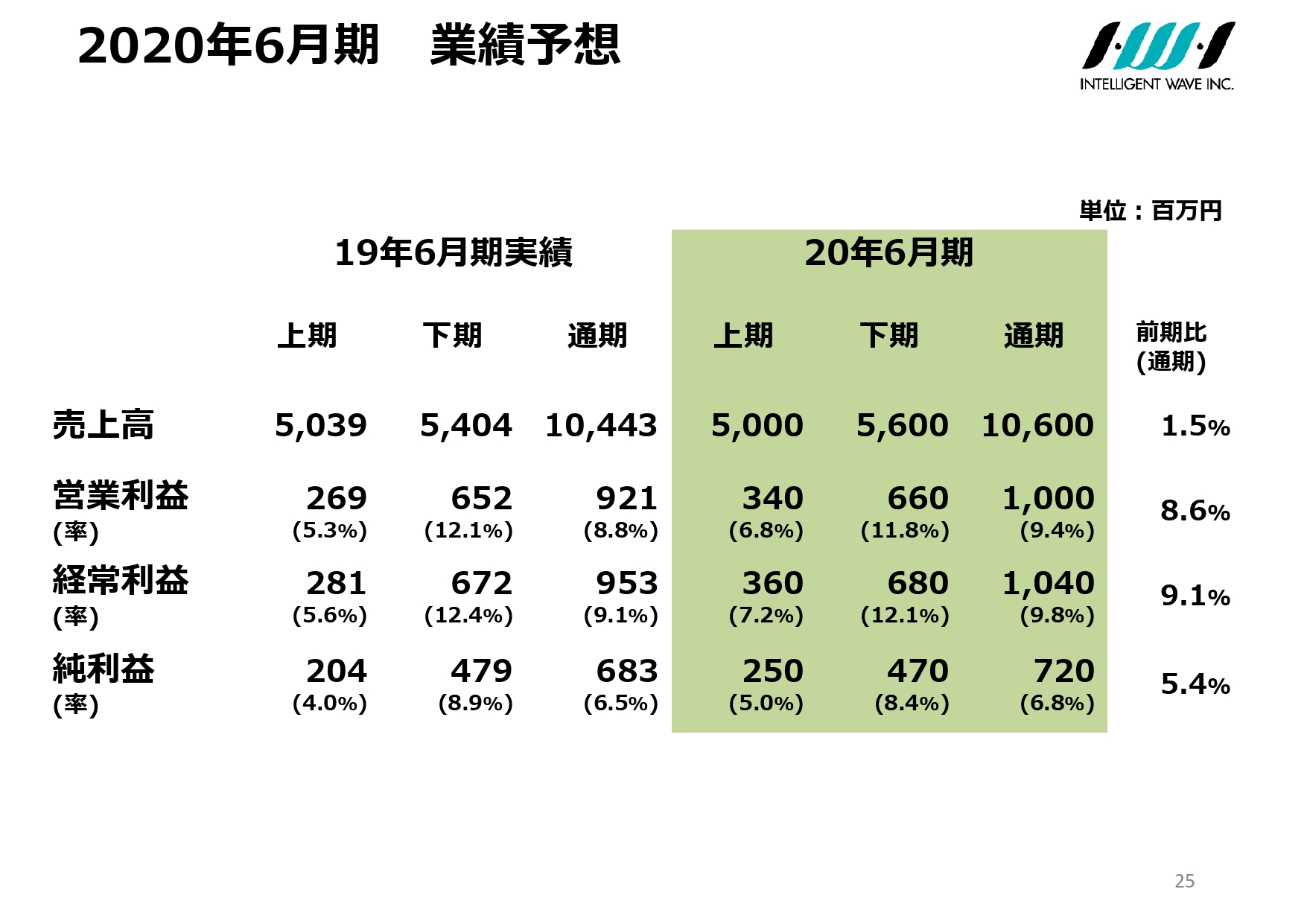

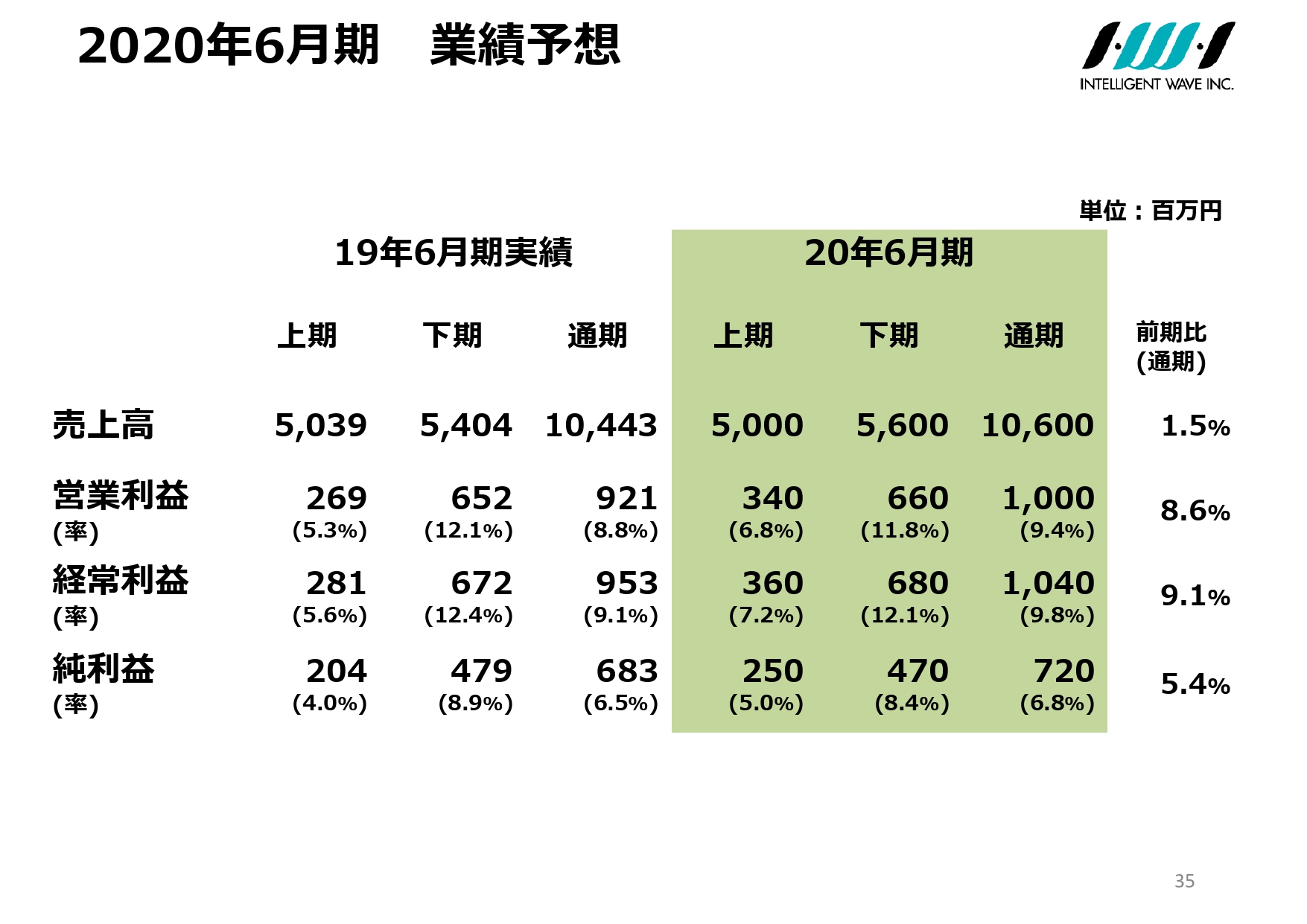

2020年6⽉期 業績予想①

2020年6月期の業績予想をご説明したいと思います。

2019年6月期が非常に好業績であったこともあり、2020年6月期はそんなに大きな伸びは期待できないかもしれません。しかし、前期比で売上高は1.5パーセント、営業利益は8.6パーセント、純利益も5.4パーセント伸ばす予想を立てております。

大型のプロジェクトが2019年6月期にいったん終了していて、その影響がとくに売上面で若干あります。利益面ではこのところ不採算案件もありませんし、まだまだ伸ばせるのではないかとは考えていますが、売上面での伸びは、2019年より2020年6月期は少し鈍るかもしれません。

しかし、先ほど申し上げたクラウドサービスなどの引き合いは大変豊富なので、そのあとまた一気に新たな成長を遂げていけるのではないかと期待をしております。

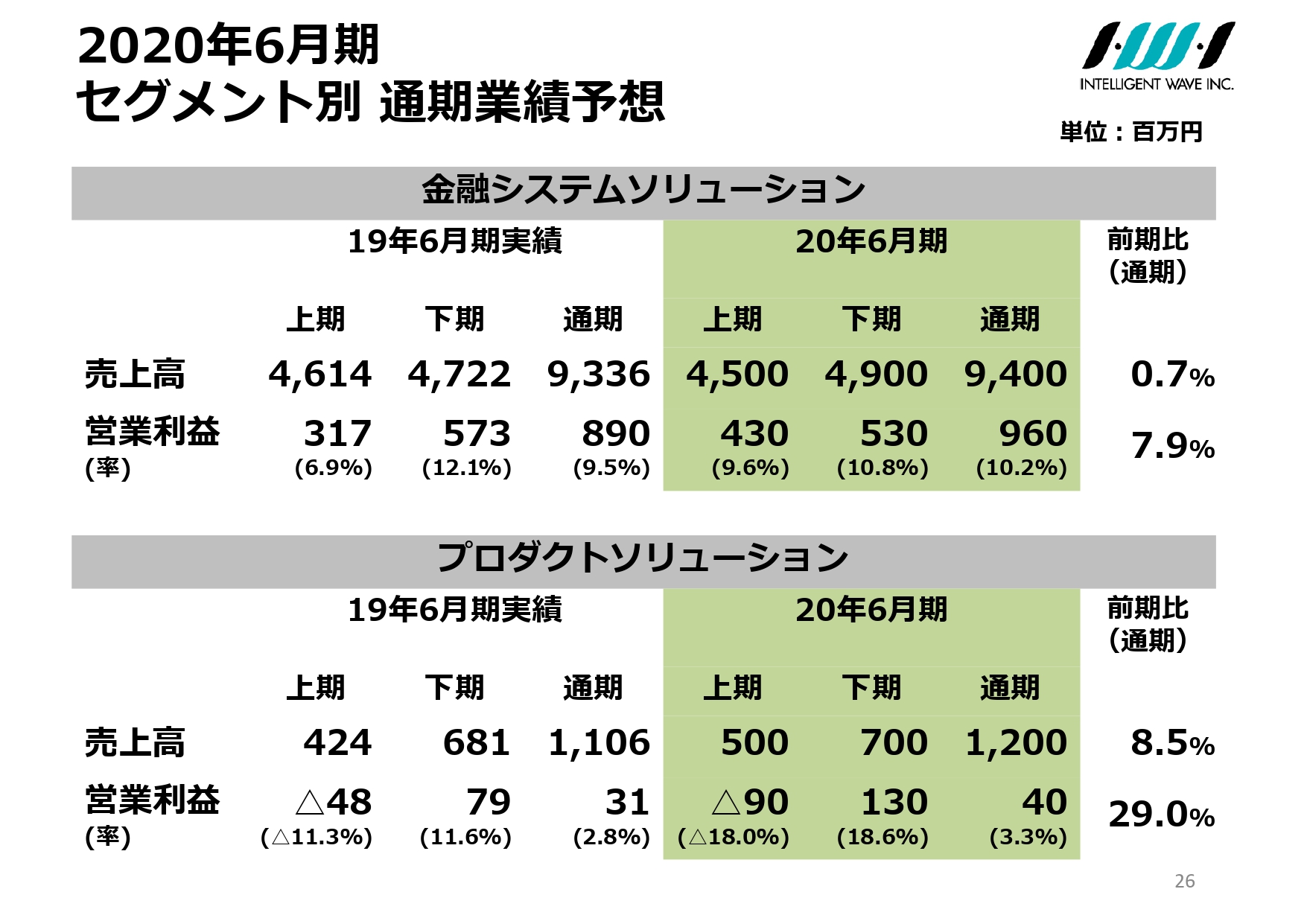

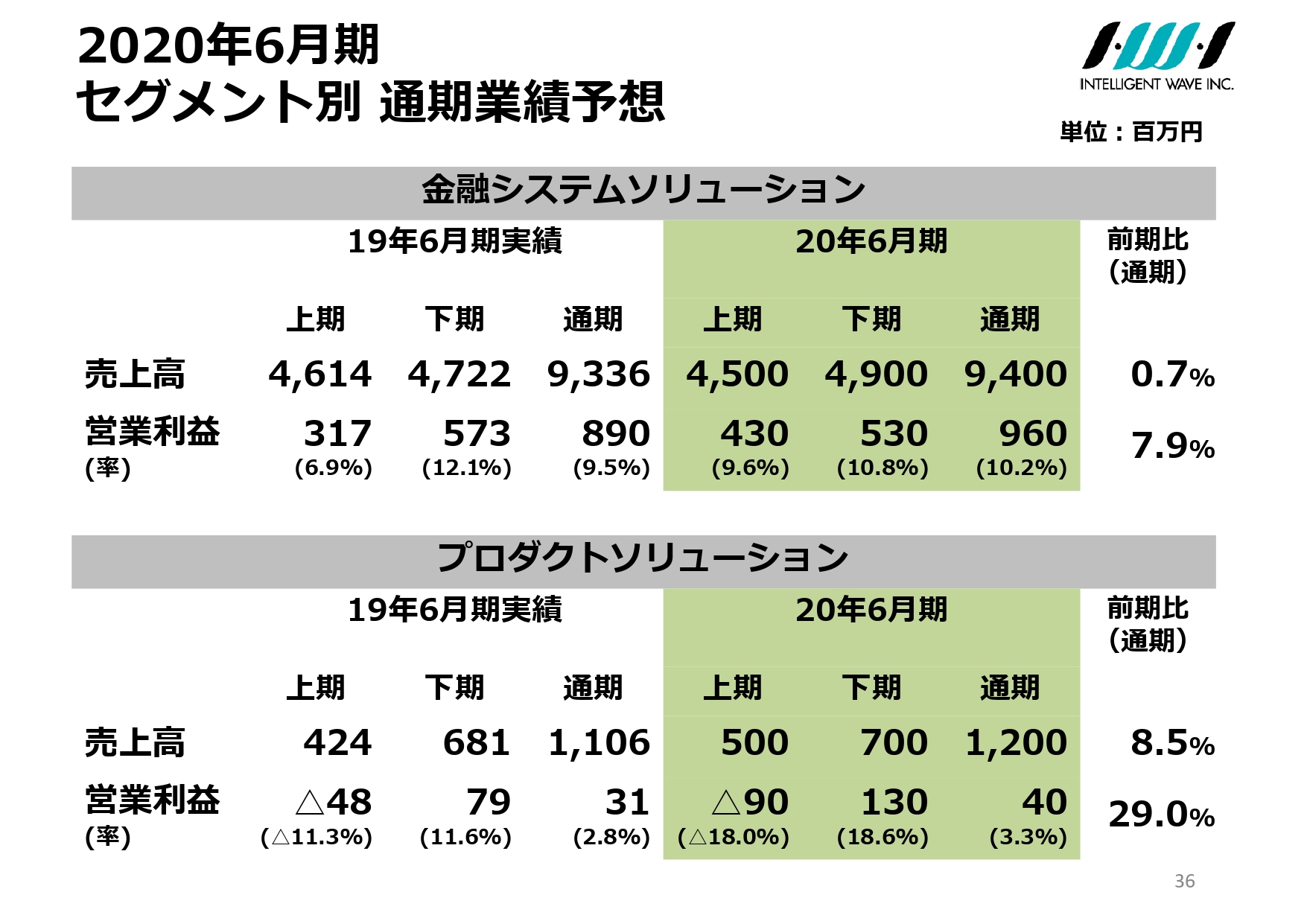

2020年6⽉期 セグメント別 通期業績予想①

セグメント別についても、金融システムソリューションの2020年については、当然売上高の伸びは少し厳しいかなと。私は2021年、2022年とまた新たな著しい成長を見込んではおりますが、2020年については若干踊り場の傾向があるかもしれないと予想しています。

プロダクトソリューションについては、2019年に若干の減収になりまして、それを回復して、なんとか売上高も伸ばし、営業利益についても黒字を継続したいと考えております。

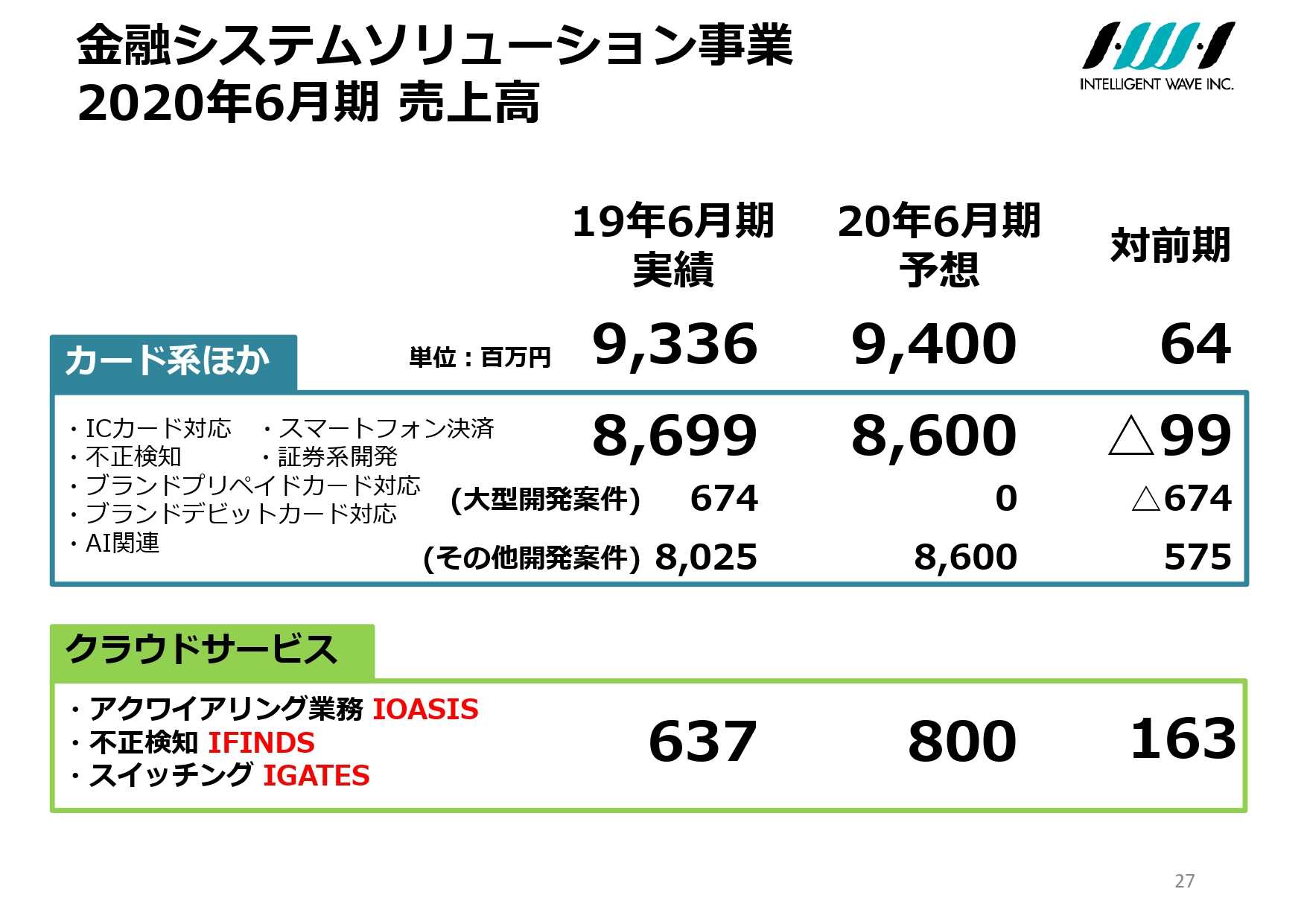

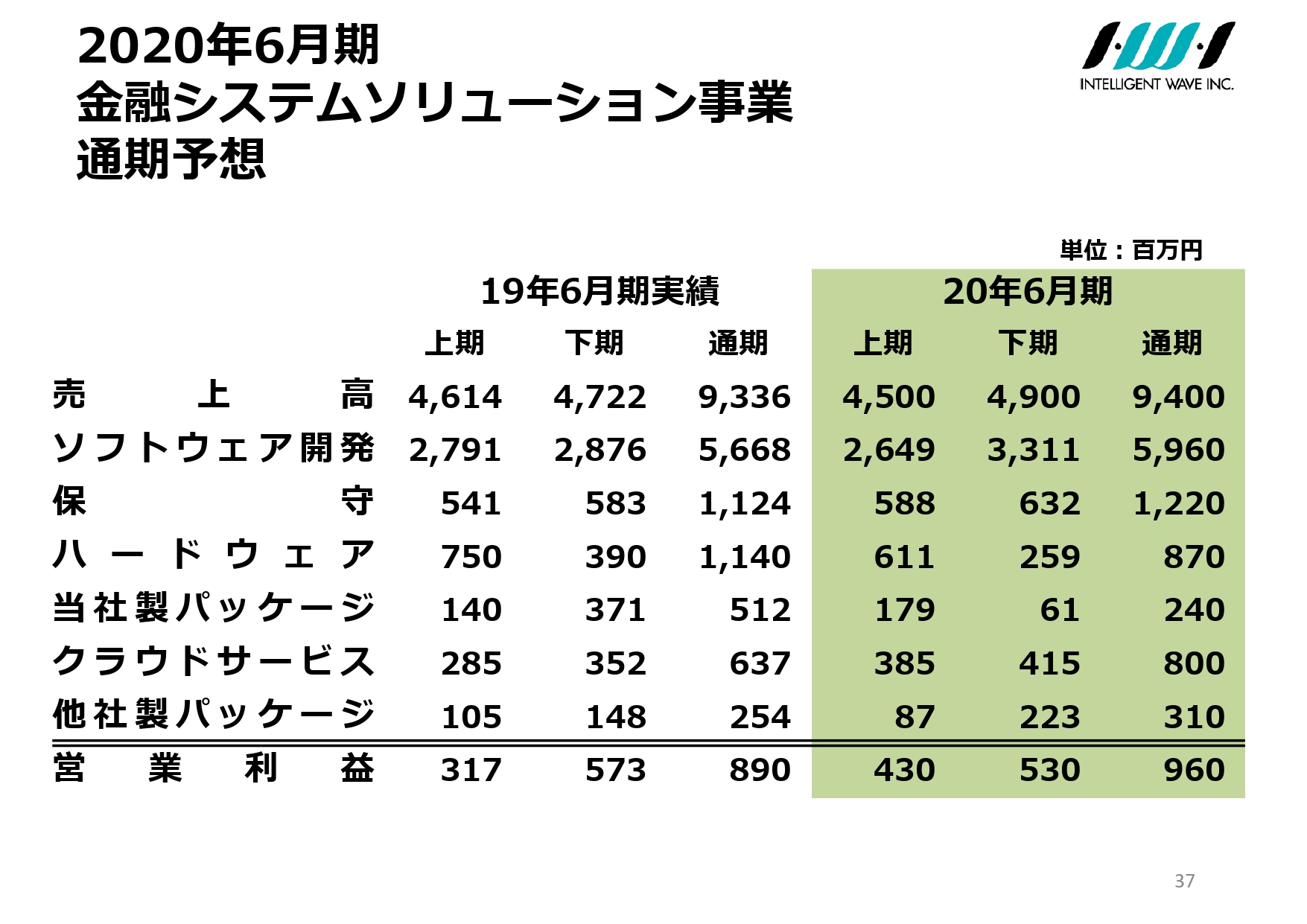

⾦融システムソリューション事業 2020年6⽉期 売上⾼

金融システムソリューション事業については、繰り返すようですが、本来の開発案件が大型のプロジェクトの終了に伴って、予想はやや堅めに考えております。

クラウドサービス、要するにASPで提供しようというサービスについては、加盟店契約システムのアクワイアリングも、不正検知のIFINDSも、スイッチングのIGATESも、非常に順調に契約社数を伸ばしておりますので、こちらは大きく伸ばせるのではないかと考えております。

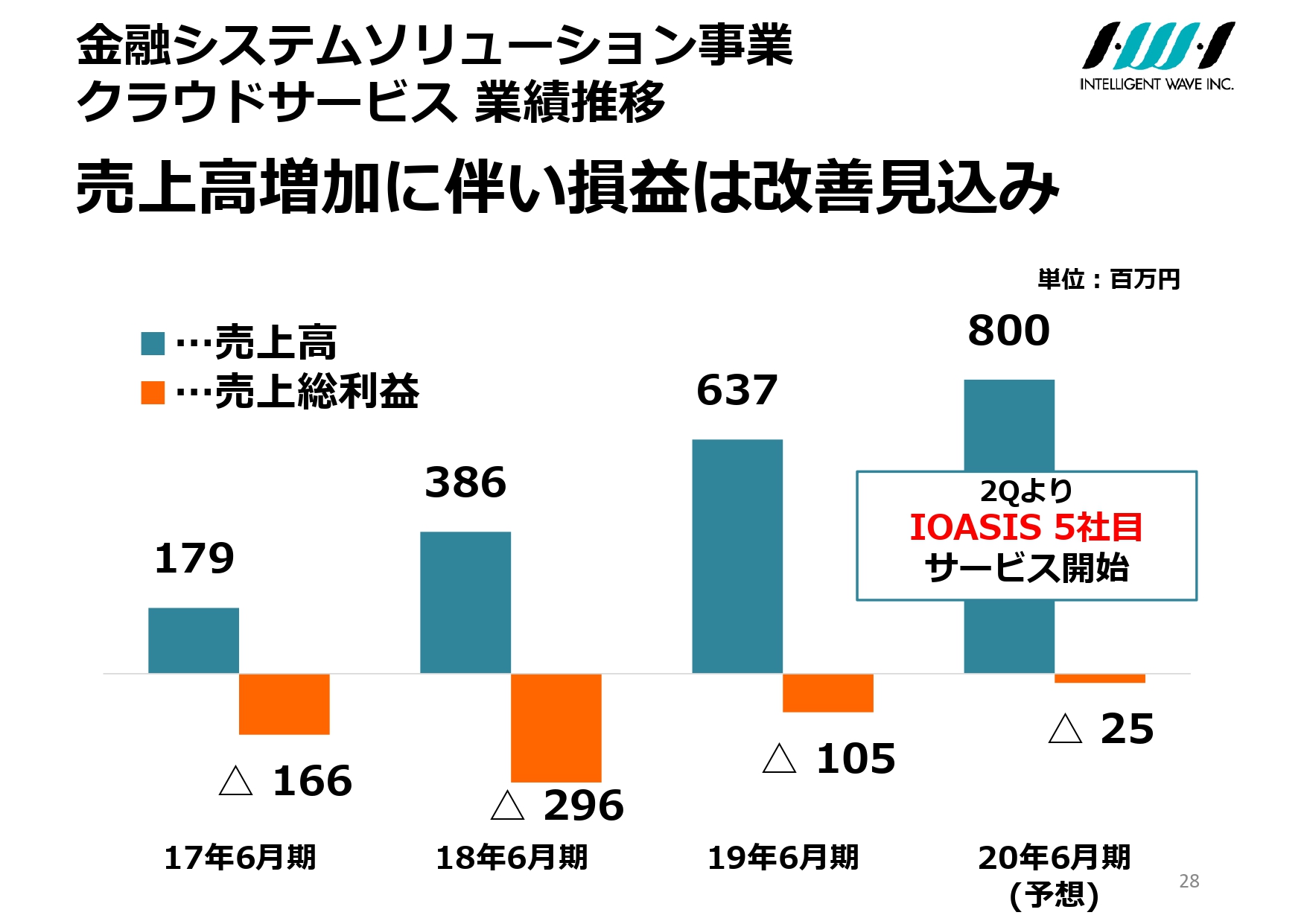

⾦融システムソリューション事業 クラウドサービス 業績推移

くどいようですが、クラウドサービスについては売上が大きく伸び、まだまだ利益面では完全に黒字に達していませんが、年を追うごとに収益の改善は進んでおります。うまくすれば、2020年6月期に累計で黒字ということも十分に考えられるぐらいに、今このクラウド系のサービスの伸びは著しいということを申し上げておきます。

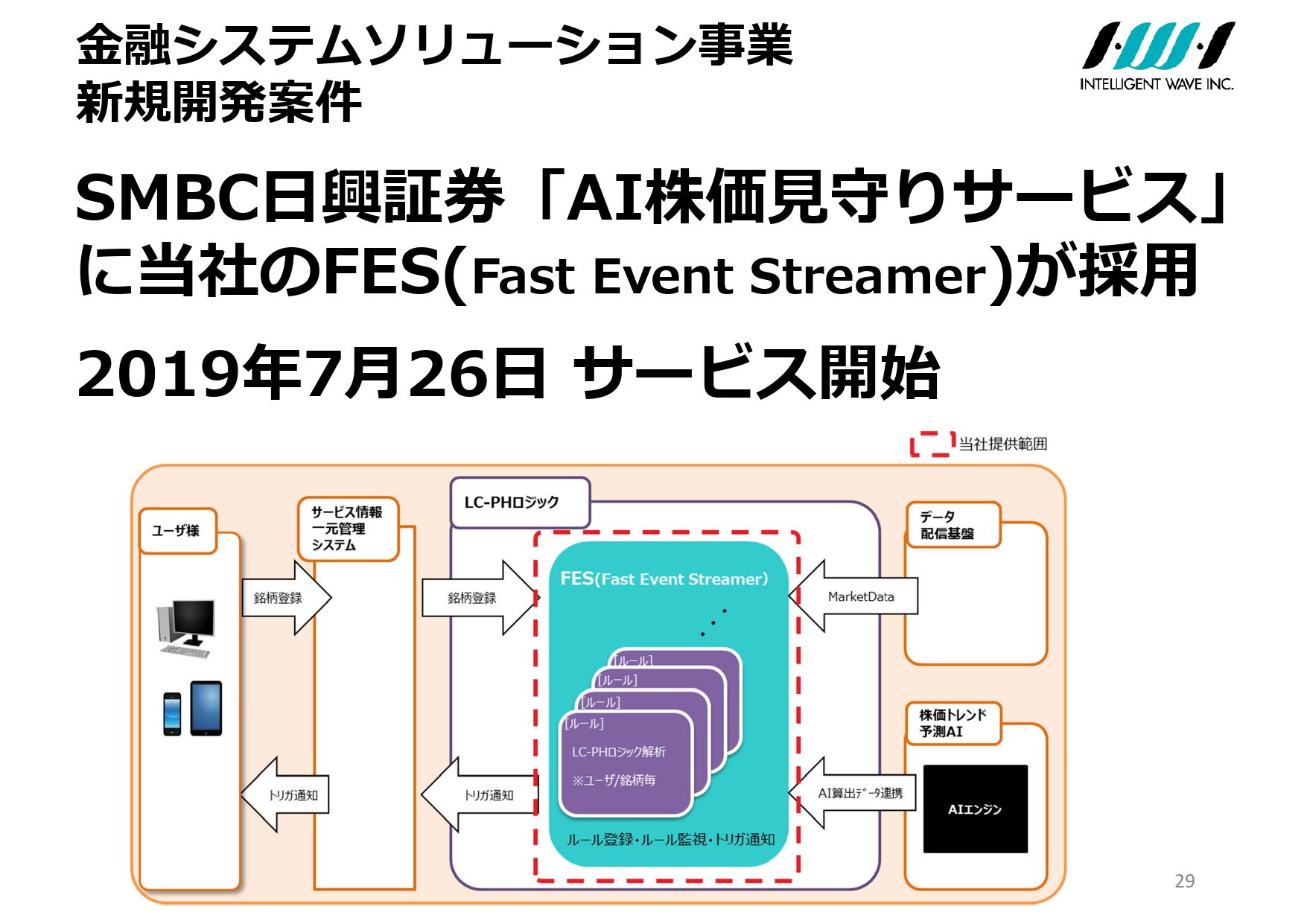

⾦融システムソリューション事業 新規開発案件

これも本日ニュースリリースをしておりますが、SMBC日興証券さんの「AI株価見守りサービス」は、私どもの「FES」という、SMBC日興証券さんで口座を開いている方の、いろいろな銘柄をこういうレベルにきたら売りたいとか買いたいとか、設定しておくためのシステムを採用しています。

SMBC日興証券さんは、AIのエンジンを自社で開発されています。予測をAIでどんどんやっていって、「FES」で設定しておいた銘柄のいろいろな伸び率をある程度予測しておいて、これは売り時・買い時ですということを、口座を持っている方たちに事前に情報提供しようというのが、この「AI株価見守りサービス」です。

すでにサービスは開始されており、たくさんの口座開設者の方のご利用が、これから進んでいくと思っています。この手のニュースリリースをできるだけたくさんして、私どもの新たな業績に貢献できる新サービスになればいいなと考えています。

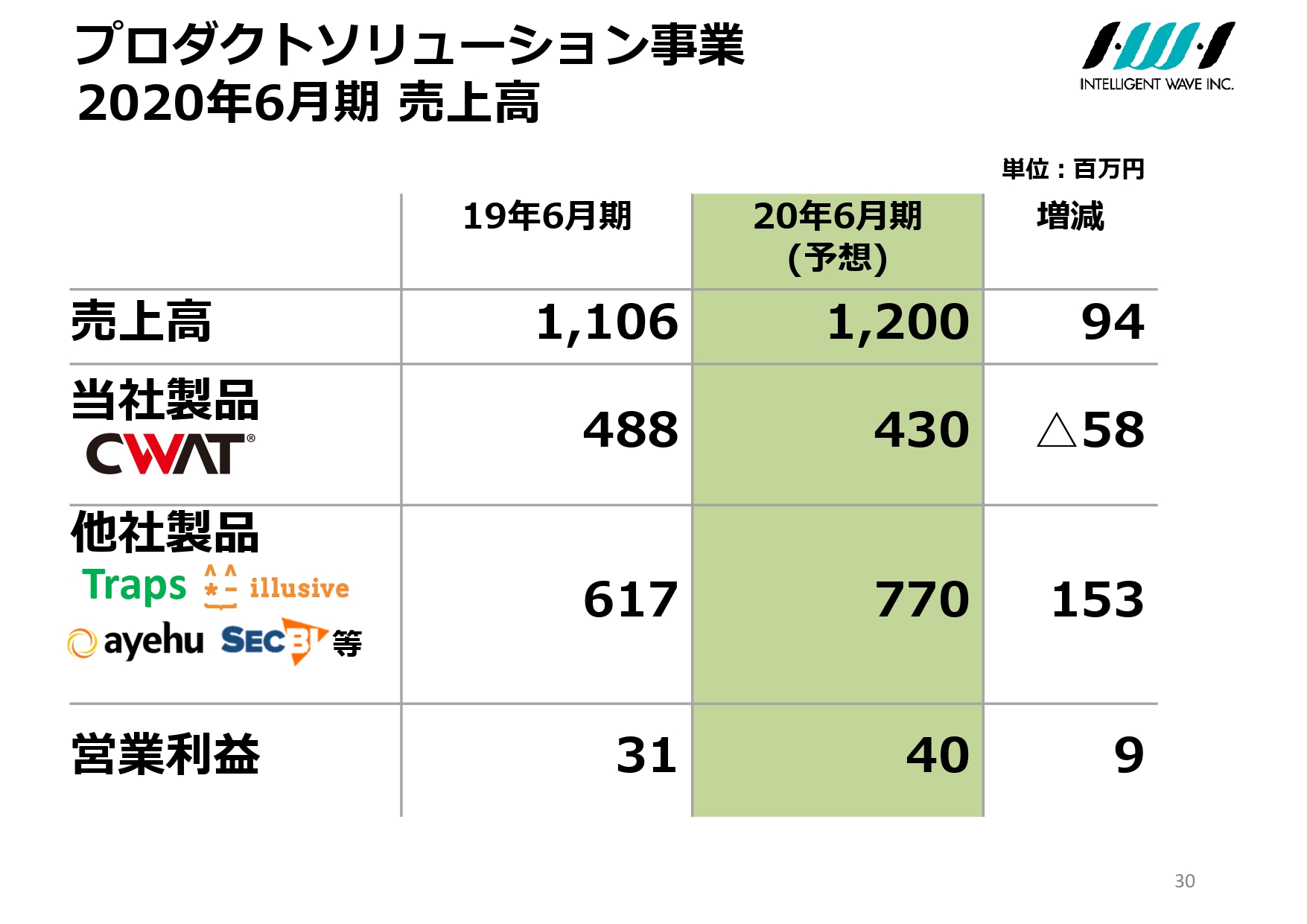

プロダクトソリューション事業 2020年6⽉期 売上⾼

そしてプロダクトソリューション事業に関しましては、イスラエルでどんどん新しいサイバーセキュリティ製品を購入し、日本での導入を果たしておりますので、そのあたりからそろそろご採用がこれから進んでくるのではないかという予想を立てております。CWATについては、2019年6月期に大手インフラ企業に導入が決まり、その影響で2020年6月期は若干減収(の予想)になります。

他社製品については、先ほども申し上げましたソリューションマップにのっとってのご提案の感触も非常に良いので、この2020年6月期についてはイスラエル製品をなんとか伸ばすことができるのではないか、そして、結果として営業利益も2期連続プラスにもっていきたいと考えております。

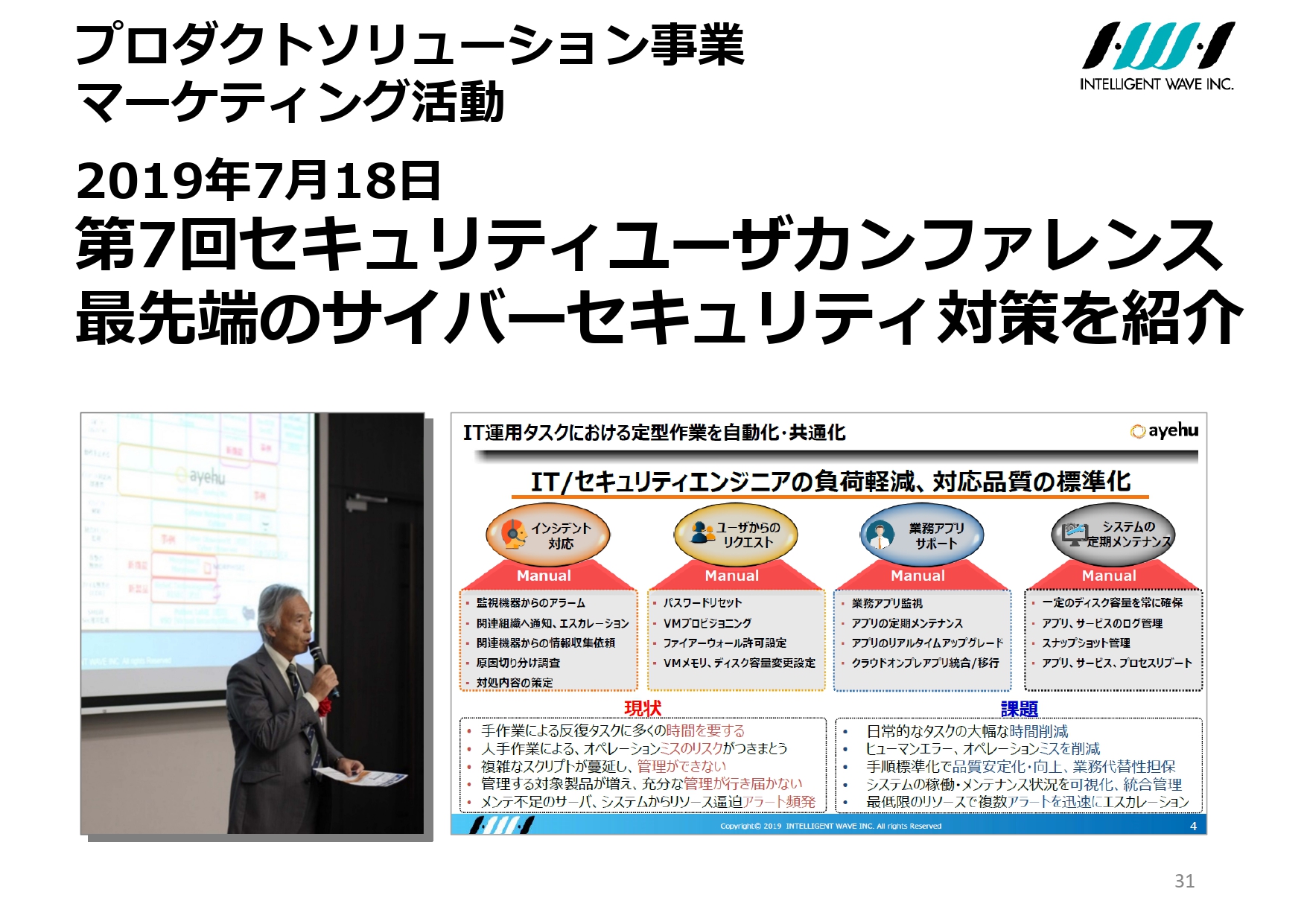

プロダクトソリューション事業 マーケティング活動

先月、私どもでユーザカンファレンスを日本橋で行いました。スライドの写真は冒頭私が挨拶しているところです。

いろいろな企業さまのセキュリティ担当者の方が100名ほど聴講にいらっしゃいまして。午後1時ぐらいから5時ぐらいまで、イスラエルの製品群を中心に次々、8つ9つと紹介しました。

もうみなさん全然帰らずに聞いていただき、これは自分たちが考えているセキュリティ対策にふさわしい製品群ではないかということで、居残って詳細を聞きたいということも起きました。

プロダクトソリューションについては、2020年6月期は楽しみにできるのではないかと考えています。

働きやすい環境の整備①

そして、進化する上での働きやすい職場、働きがいのある職場というものを実現していきたいと。

よく時短ですとか、労働時間の問題が取り上げられますが、目的は生産性を上げるということです。やはり定められた時間で最もいい成果を上げるということが、生産性を上げることになります。

昨年の国会で決議されました働き方改革の法案、法制度というのは、残業時間の上限ですとか、有給の取得義務ですとか、さまざまな法律が設けられています。

もちろん法律ですから、それは守っていきたいのですが、こういったことを実現するために、私ども独自の制度を設けています。テレワーク、自宅で仕事をやる、これもすでに女性を中心に10名以上の方が登録しています。

勤務間インターバル制度は、いったん退社したら、一応今のところ私どもは、10時間というインターバル、つまり10時間は出勤しなくていいという制度も設けています。

裁量労働制については、一定の時間外の手当は出しながら、あとは自由に働いてほしいという制度であります。

従業員が自由に選択をして、自分なりの働き方を決めていくために、新しい制度をどんどん導入し、結果としてそれが法制度にも対応できるということが望ましいと考えています。

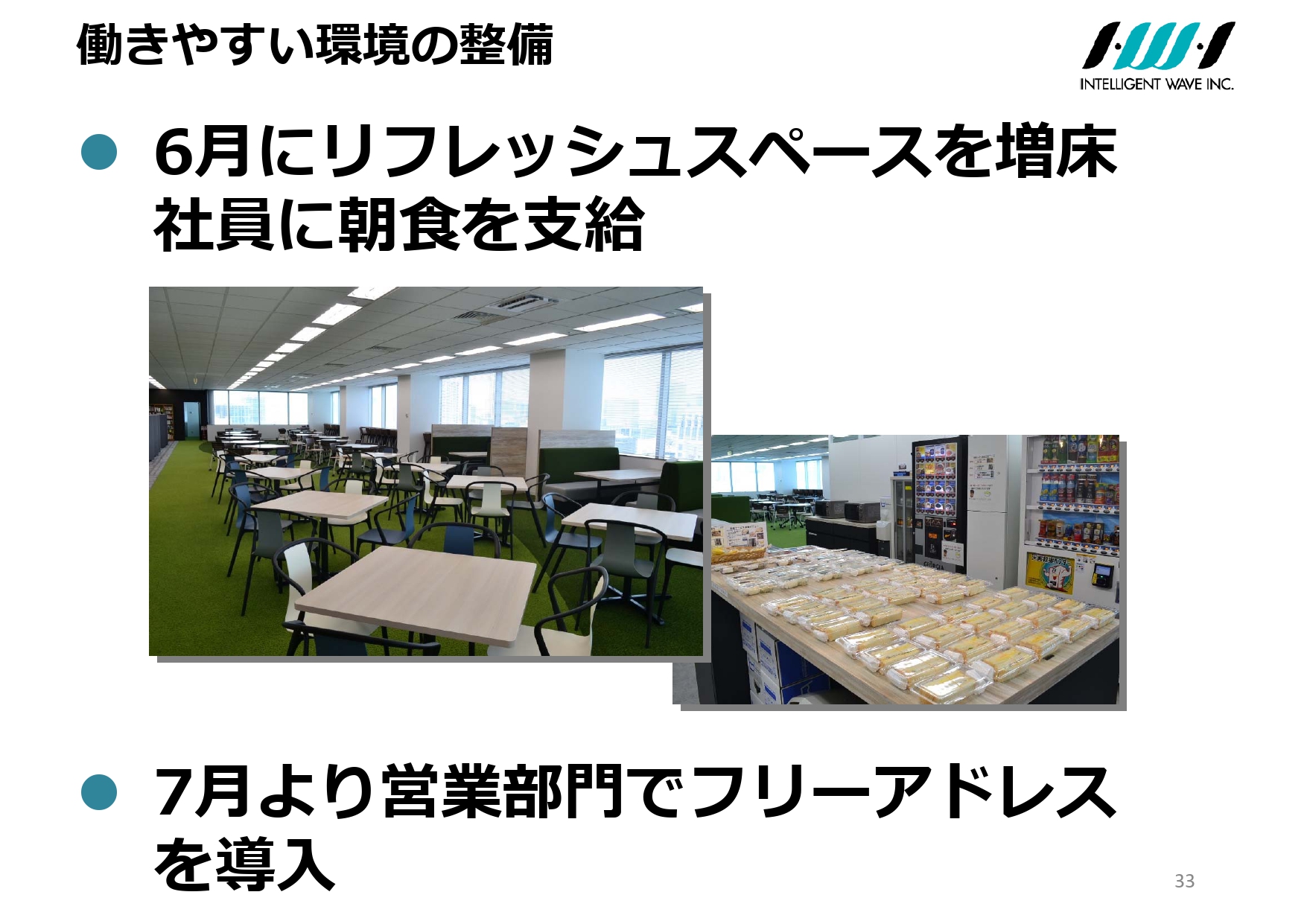

働きやすい環境の整備②

職場についても、私どものビルの1フロアを新たに借り、スライド左の写真にあるようなリフレッシュスペースを設けています。200坪以上あります。

ここでは、お昼をこういう場所でとっていただこうとか、簡単な会議であればこういうところでやってもらおうとか(考えています)。

1ヶ月前から8時~9時半まで、朝食のサービスが始まっています。当然無料ですよ。そういうことでお金を取ろうなんて気は全然ありませんからね。おにぎりとかサンドイッチとかヨーグルトとかジュースとかコーヒーを、100食・200食用意して、毎日確実になくなっています。好評ではないかと思っております。

営業部門はフリーアドレス、要するにノートパソコンを持っていれば、自分の席ではなくても外でもどこでも仕事ができる、共通のサーバーにアクセスできるような状態です。営業部門は一応実験台として先月から導入しており、これがある程度、非常に働きやすい、もしくは働き方改革に役立つのであれば、他の本部にも広げていきたいと思っております。

業績を上げることも大事ですし、業績を上げるために社員・従業員が働きやすい、働きがいのある職場にしていくことがやはり大事だと考えています。

私からのご説明は以上になります。

2020年6⽉期 業績予想②

藤沢由裕氏:では、続いて少し補足をさせていただきたいと思います。

まず業績予想についてですが、2020年6月期の売上は106億円、営業利益を10億円と予想しております。

営業利益の上期・下期に分けての出方ですが、これは2019年6月期と同様で、2020年6月期も下期偏重といいますか、今のところ下期に利益が偏るような想定をしております。

2020年6⽉期 セグメント別 通期業績予想②

その内訳、セグメント別に見ていきます。まず金融システムです。売上については先ほど少しお話があったかと思いますが、2020年6⽉期は若干踊り場と言いますか、ほぼ横ばいの売上を今のところ予想しております。

従来の中期計画のなかには、この期においても大型案件が見込まれておりました。それが2019年6⽉期でプロジェクト自体が中断ということになりましたので、中期計画を見直し、その材料をいったん外すといったかたちで、2020年6⽉期の売上の予想を組んでおります。

今のところは少し堅めにと言っていいのではないかと思いますが、94億円の金融システムソリューションの売上という予想をしております。

プロダクトソリューションについては、売上は増収の予想をしております。2019年6⽉期上期に続きまして、2020年6⽉期も上期は利益が赤字の予想になっています。先ほど全体としても利益は下期偏重と申し上げましたが、そういったかたちでこの影響が出ていると、今のところそういう予想をしております。

2020年6⽉期 ⾦融システムソリューション事業 通期予想

金融システムソリューションの通期予想についてですが、これは前年対比で少し解説します。まず上期の比較においては、3億1,700万円から4億3,000万円ということで、2020年6⽉期は増益の予想をしております。

売上の規模としては46億1,400万円が45億円ということであまり変わらないのですが、内容的にはクラウドサービスの損益の改善や、開発業務そのものの損益の改善、粗利率が向上している傾向が最近ありますので、そういった条件を織り込んで、対前年、上期の比較においては増益の予想を立てています。

一方で、下期については5億7,300万円の営業利益が5億3,000万円ということで、減益の予想になっています。こちらは2019年6⽉期下期の当社製パッケージの売上が3億7,000万円ということで、例年になく大きな売上が立っています。こちらは利益率が高い商材ですので、これによって利益が伸びたかたちになっています。

しかし、2020年6⽉期下期についてはそういった特殊な材料は今のところ予想しておりませんので、減益ということであります。ただ、減益と言いながらも、利益の水準としては適正な予想ではないかと考えています。

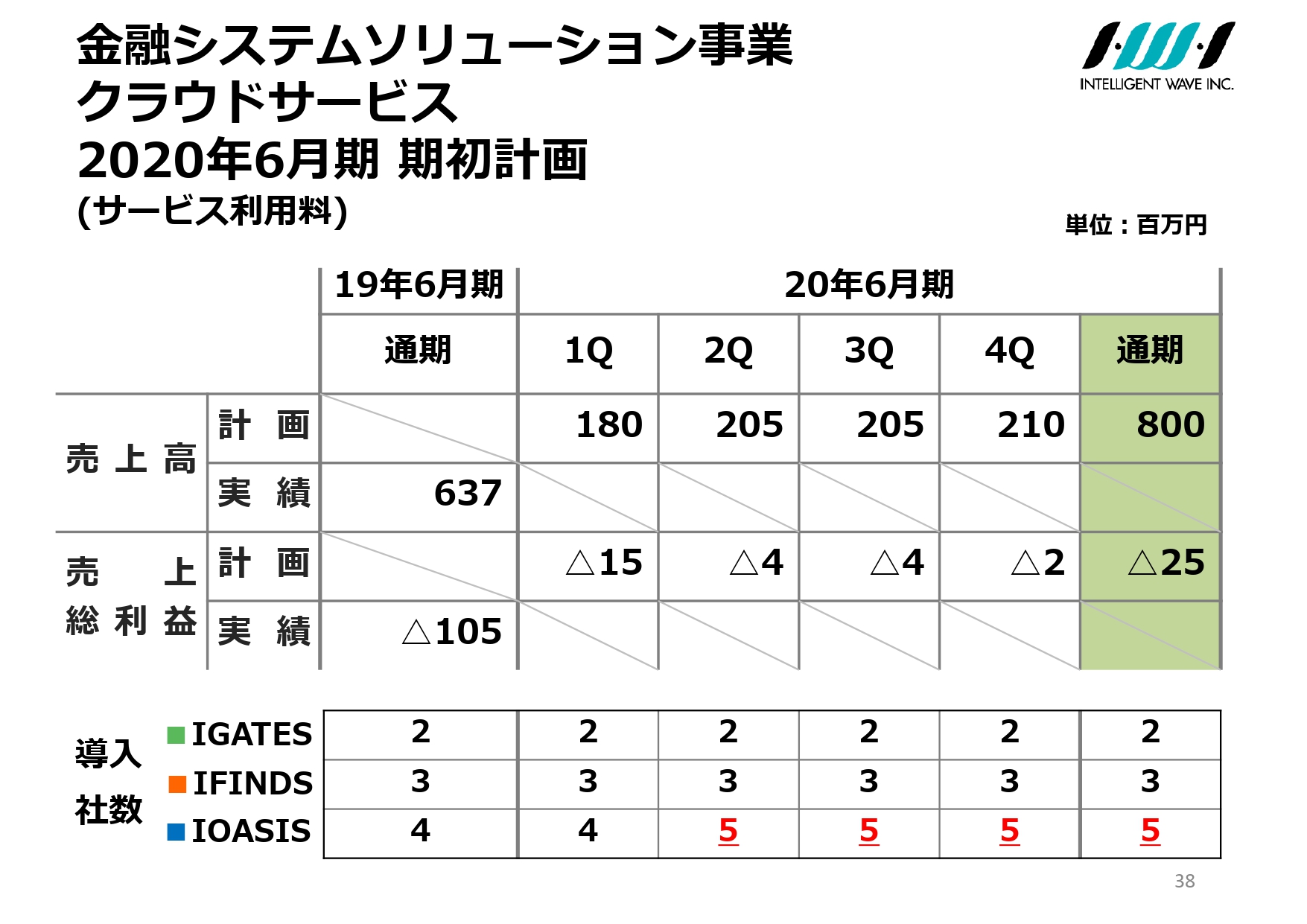

⾦融システムソリューション事業 クラウドサービス 2020年6⽉期 期初計画

クラウドサービスの売上について言いますと、2019年6⽉期は6億3,700万円、2020年6⽉期は8億円と、継続的に増収の予想を持っています。

増収率と言いますか、伸び率としては少し鈍化する傾向になります。1年前の期初においては、約6億5,000万円という予想を立てていたのですが、その当時は特定の複数の案件が、内示まではいきませんがほぼできるという前提で予想を組んでおり、逆に少し強めの数字が出ていたということであろうかと思います。

2020年6⽉期についても、ある程度内示が見込めるというものを含んで8億円の予想をしております。しかし、この事業も発注をいただいてからスタートするまでに多少リードタイムがかかりますので、期中に仕上げられるものとある程度見込んで数字をつくっている状況になります。

一方、損益については、2020年6⽉期にも黒字に転換するかもしれませんというお話をしたと思います。8億円に対してでは若干赤字が残るような予想をしておりますが、2019年6⽉期の実績に比べますと、大きく損益が改善すると言っていいと思います。そのように期待をしております。

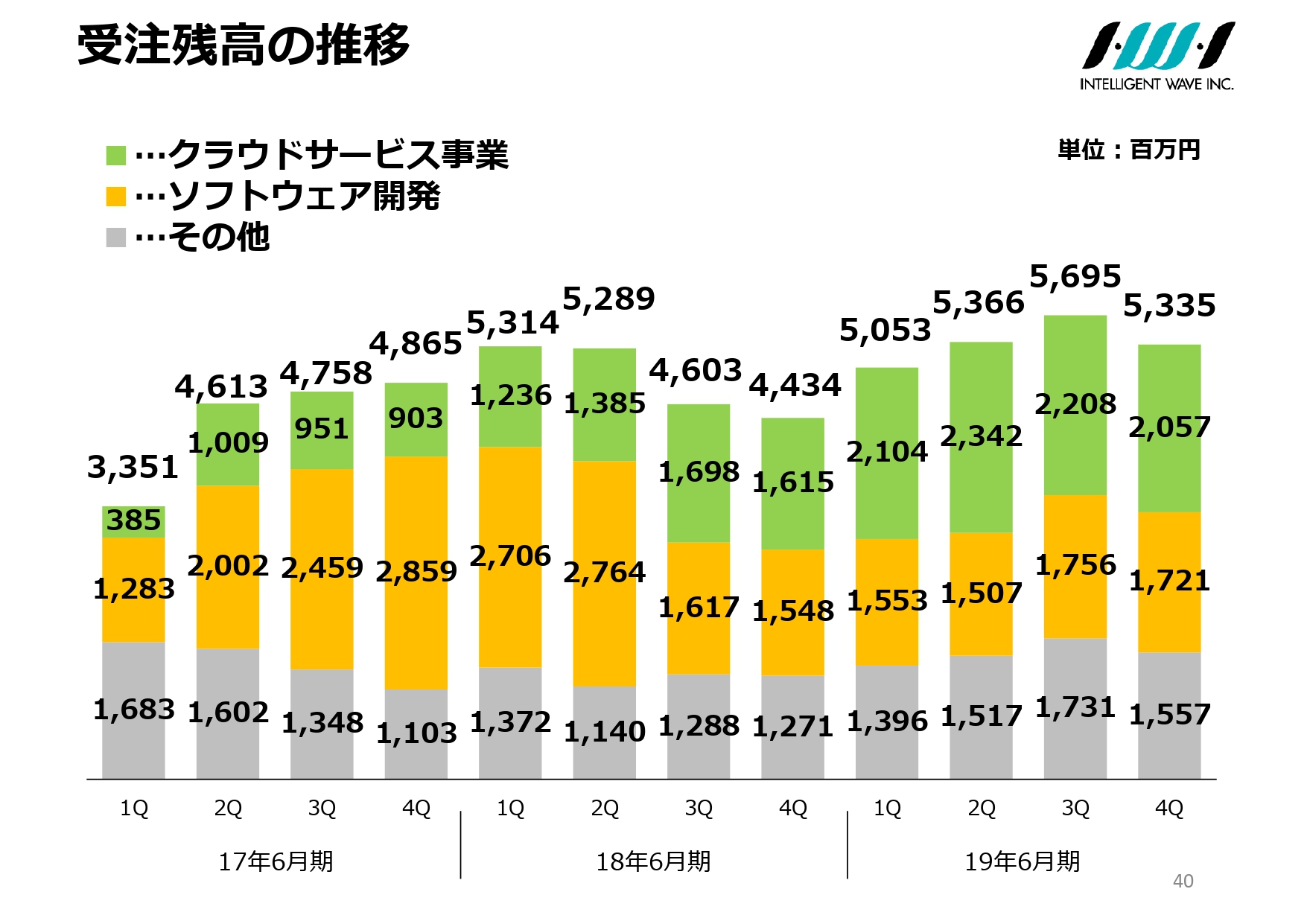

受注残⾼の推移

少し飛ばしまして、受注残高の推移をご覧ください。受注残高も53億3,500万円ということで、低くない水準であると考えております。

とくにソフトウェア開発の受注残高は17億2,100万円ということで、これも非常に高いということではないですが、低くない水準です。大型の案件もありませんし、当社の場合、契約の案件ごとというのは、工程ごとに契約を切って受注しているものですから、極端に伸びることはあまりありません。

例えば2019年6⽉期第2四半期までの開発の残高はすごく大きいのですが、これはまさに大型の開発案件のかたまりが入っているから、ということになります。しかし、足元ではそういったものはないわけです。

2019年6⽉期第1四半期、第2四半期あたりと比べていただきますと、低くない水準というのがご理解いただけると思います。当社としてはこのあたりが、環境面での基調はあまり変わっていないという判断の1つの根拠となっています。

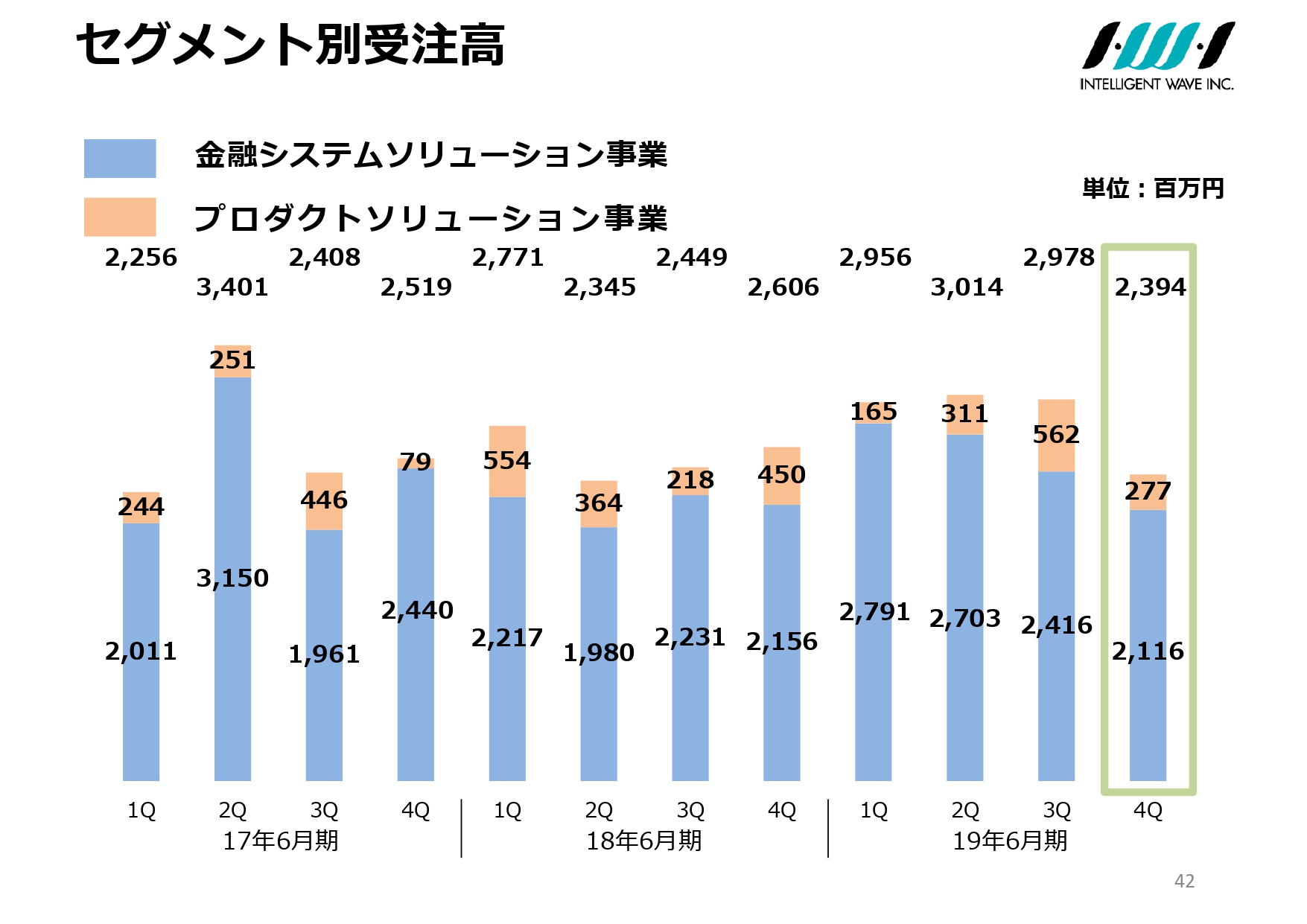

セグメント別受注⾼

これは受注の実績ですが、ご覧のとおり2019年6⽉期では第4四半期で23億9,400万円の受注の実績になっています。

金融システムソリューションについてだけ言いますと、21億1,600万円ということで、ちょうど1年前の2018年6⽉期第4四半期の21億5,600万円とほぼ同じ水準の受注の実績でした。

振り返って、この2019年6月期の受注の実績を見ていきますと、第2四半期までは先ほど来お話ししています大型案件の受注が含まれていますので、受注実績も大きくなった傾向があるわけですが、第3四半期からはその案件がなくなったために、受注の実績が少し減っているわけです。

第3四半期においては、24億1,600万円の受注の実績のなかに、これも先ほどお話しましたいわゆる自社パッケージの売上のかたまりが相当部分含まれています。

そのために受注の実績も少し伸びた結果になっており、第4四半期の受注実績21億1,600万円というのは、2018年6⽉期の実績と比べてもほぼ同水準ではありますので、極端に目減りしているとか、変化があったわけではないということをお伝えします。

ちなみに、1年間の受注実績ということで考えますと、2019年6⽉期では約113億円の受注実績がありました。これはその前の年の約101億円に比べますと、やはり大きく伸びているという実績になります。このあたりも、環境面での1つの材料になるのではないかと考えております。

⾦融システムソリューション事業 2019年6⽉期 売上⾼

これも若干補足ではありますが、スライドは金融システムソリューション事業の売上の中身です。

期初計画との対比ですが、いわゆる大型案件が、実は期初では約10億円を予想していました。それが途中で終わったことで、7億円弱の実績になってしまい、結果的に3億円ほど売上が計画よりも抜けてしまいました。しかし、実績としてはほぼ計画どおりということで、他の案件でうまく補うことができたという実績になっています。

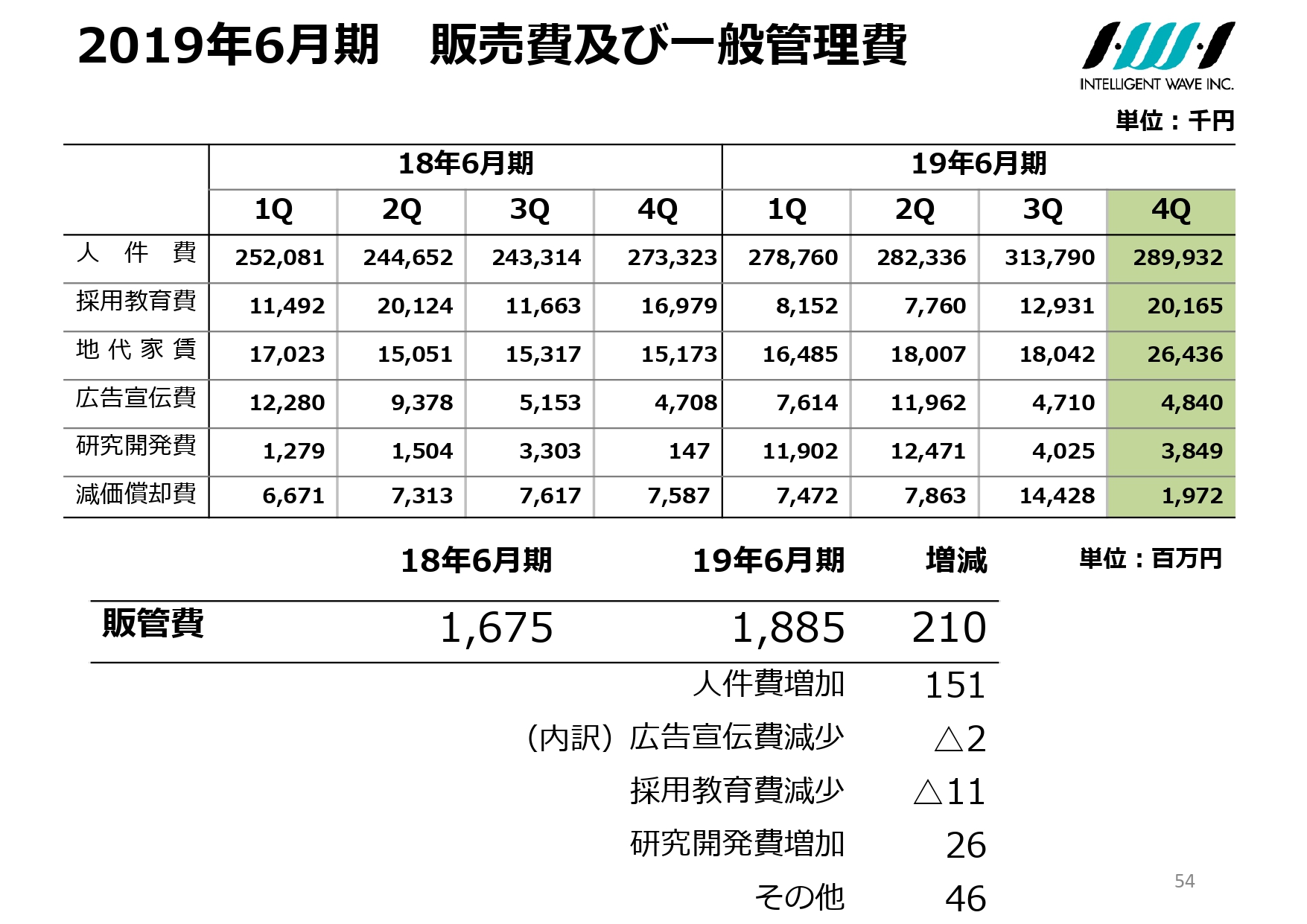

2019年6⽉期 販売費及び⼀般管理費

少し飛びますが、販管費をご覧ください。研究開発について少し補足したいと思います。研究開発費はスライドの通り四半期では推移していますが、2019年6⽉期では、約3,200万円の研究開発費を損益計算書に計上しております。

しかし、当社は新製品の開発を順次進めており、実績としては約4億円程度の研究開発を昨年は行いました。そのうちの一部が研究開発費という品目で計上されているに過ぎず、残りの多数はバランスシートに無形固定資産というかたちで計上されております。

そういうかたちで新製品の開発や準備もしっかり進めておりますということを、ここでお伝えしたいと考えます。

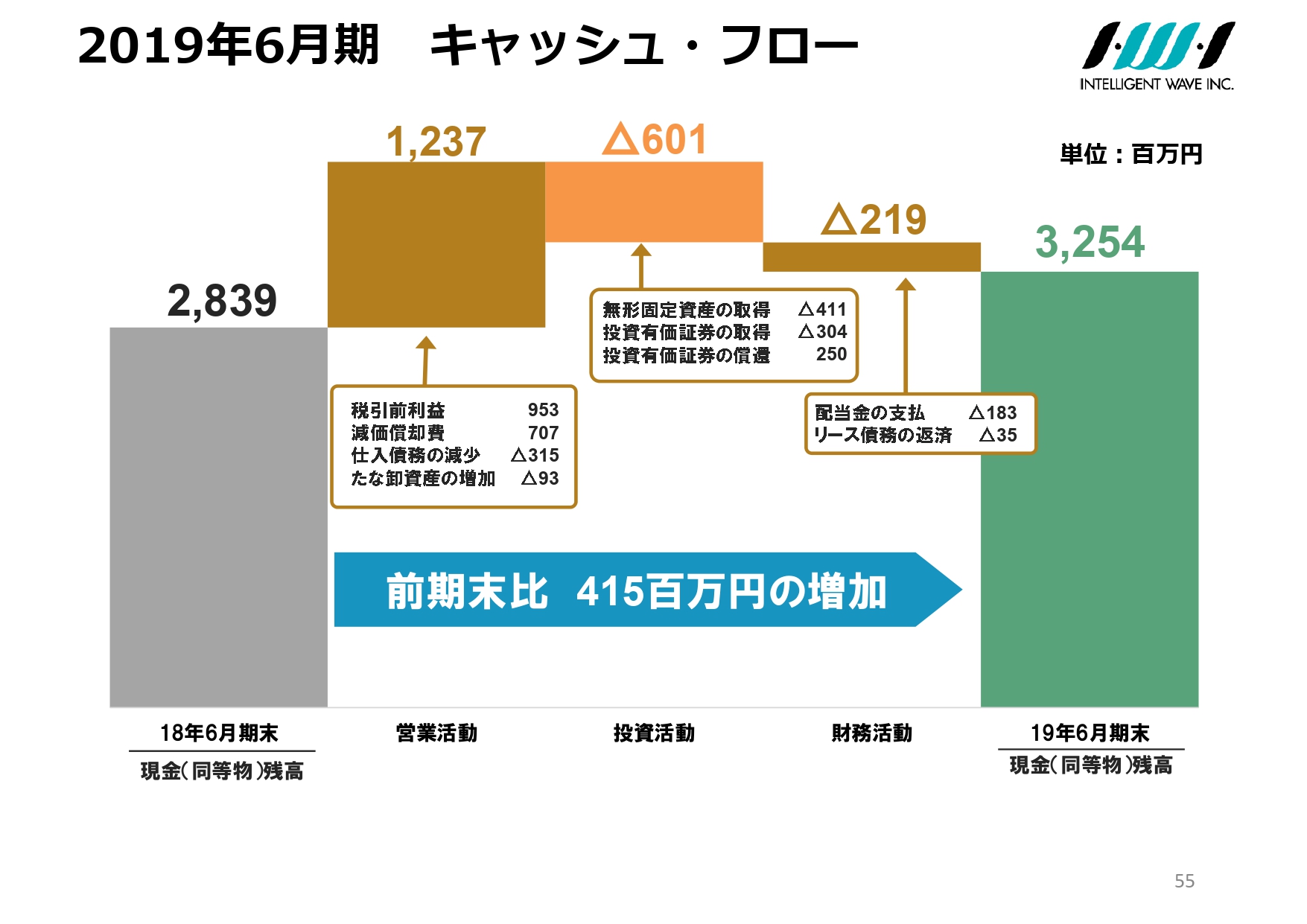

2019年6⽉期 キャッシュ・フロー

最後にキャッシュ・フローについてです。スライドのとおり、1年前に比べますと大変残高が伸びています。いろいろな要因がありますが、利益が出ているということが1つの大きな要因です。

例えば大型の開発案件が終了したために、私どもは外注費を多く使いましたので、その外注費の支出が抑えられたということもあり、キャッシュ・フローはより安定性が高まってきている状況かと思います。

以上が私からのご説明です。どうもありがとうございました。

新着ログ

「情報・通信業」のログ