日本コンピュータ・ダイナミクス、通期は増収増益 中期経営計画の最終年度に向け積極的に投資

日本コンピュータ・ダイナミクス株式会社

下條治氏:まず、当社はこのようなかたちでIRミーティングを開くのは初めてのことになりますので、最初に概要を簡単にご説明いたします。

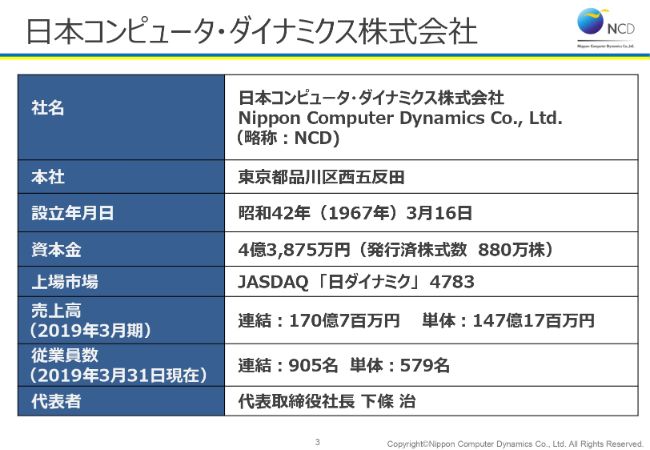

日本コンピュータ・ダイナミクス株式会社という名前は、大変長い歴史を持ちます。このスライドにあるように、当社は1967年3月に設立いたしました。2019年3月で満52歳を迎えた会社で、設立以来同じ社名でございます。当社は「Dynamic Use of Computer」という言葉から、日本コンピュータ・ダイナミクスという名前を命名いたしました。資本金は4億3,875万円で、JASDAQには2000年9月に上場しております。

2019年3月期の連結売上高は約170億円となりました。従業員数は2019年3月末で連結で905名、単体で579名となりました。単体ベースでは、社員の平均年齢は38.8歳ほどの会社です。

グループ企業のご紹介

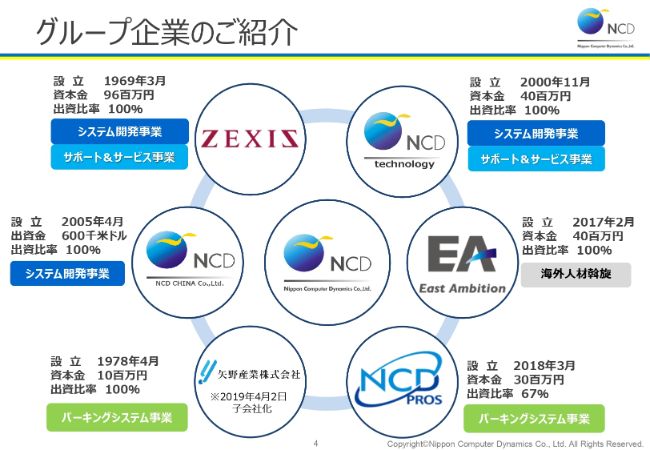

当社のグループ企業は全部で7社ございます。スライドの左上にある株式会社ゼクシスは、10年ほど前に100パーセント子会社化した、大阪を本社とする会社でございます。従業員数は約200名で、売上は約20億円弱の規模です。

スライドの項目で色分けしておりますが、当社の事業は青色で塗りつぶした項目の「システム開発事業」、水色で塗りつぶした項目の「サポート&サービス事業」、緑色で塗りつぶした項目の「パーキングシステム事業」と、3つのセグメントに分かれております。セグメントごとにそれぞれグループ会社が存在します。

まずスライドの一番右側にあるEAはEast Ambitionという会社ですが、こちらは海外の人材斡旋を行なっている会社です。現在、アジア、とくに韓国の大学を卒業した日本語の堪能な学生を、おもに当社をはじめとしたIT企業にむけて斡旋しています。

スライド左下にある矢野産業株式会社は2019年4月に子会社化いたしました。自転車の駐輪場、パーキングシステム事業を九州の福岡県でながく展開している会社です。

私どもの事業を住宅建築にたとえると

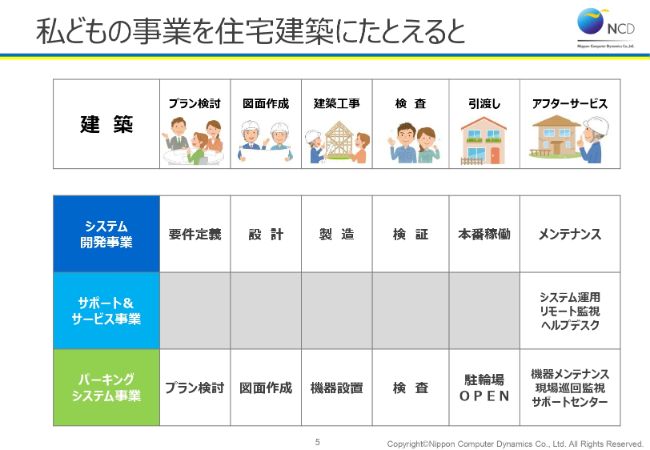

みなさまには釈迦に説法だと思いますが、当社の3つのセグメントを簡単に、建築に例えて説明いたしますと、まずプラン検討としてデザインを起こし、設計を行い、製造したのちに、本番の引き渡しを行うという流れになります。引き渡しですが、パーキングシステム事業であれば駐輪場のオープンとなります。

そして、最後になるのがアフターサービスです。当社はどの事業の場合でも最後のアフターサービスに力を入れております。アフターサービスに力を入れると、様々なメンテナンス等を通じて直接お客様の声を吸い上げることができます。また、当社はお客様の声を事業の改善や新たなサービスに結びつけるといったコンセプトをもっております。

2019年3月期 主要セグメント別構成比率

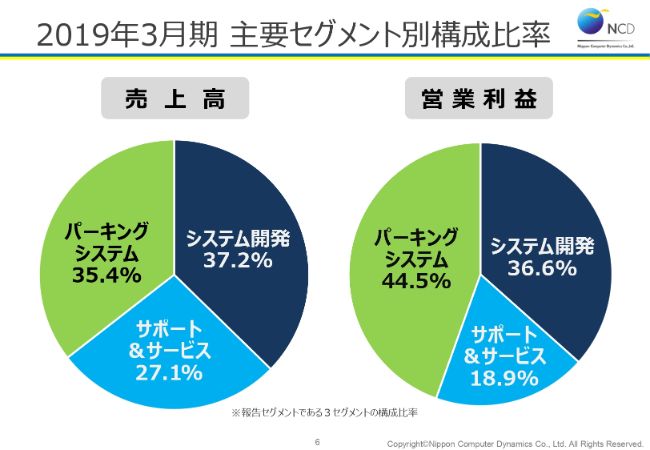

このスライドは2019年3月期のセグメント別の売上と営業利益の構成でございます。 近年、当社では「システム開発事業」「サポート&サービス事業」と称していますが、この2つがいわゆるIT関連の事業です。

まず、システム開発事業は文字通り、おもに企業向け基幹システムの開発を行なう事業です。会計・人事・販売管理といった基幹システム業務のアプリケーション開発およびアプリケーションの保守はこのシステム開発に含まれます。

次に、サポート&サービス事業はどちらかといいますと稼働後の様々なインフラのメンテナンス、障害対応、ヘルプデスクなどを担当し、システムを安全に運用・稼働したりするためのサービスでございます。

最後に、パーキングシステム事業はおもに駐輪場の事業であり、国内の自転車の駐輪場システム運営を担っているセグメントとなります。近年、サポート&サービスの売上が伸びてきたこともありますが、3つのセグメントは比較的バランスよく構成されております。

一方、営業利益に関しては駐輪場のパーキングシステムがかなりの部分を稼いでくれているかたちになります。

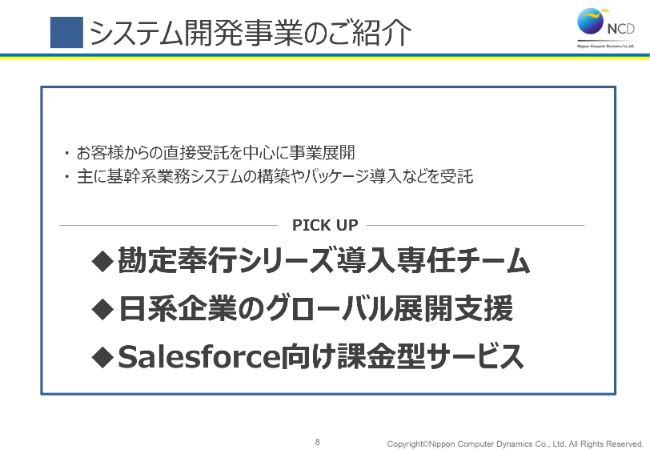

システム開発事業のご紹介①

それぞれの事業概要、特徴をご説明いたします。まず、システム開発事業は創業以来続けている事業ですが、エンドユーザーからの直接取引が8割以上を占めているのが特徴です。

近年、基幹系業務システムにはパッケージやクラウドといったものを用いておりますが、このスライドにあるOBCの勘定奉行シリーズは十数年前より取り組んでおります。最近、このソフトは比較的大手のお客様からも採用されるケースがかなり増えております。

それから、中国や東南アジア等の海外に進出している日系企業、いわゆる現地法人向けのシステム導入を展開しております。最近はSalesforce向け課金型サービスとして、当社独自のサービス・製品の提供も行なっております。

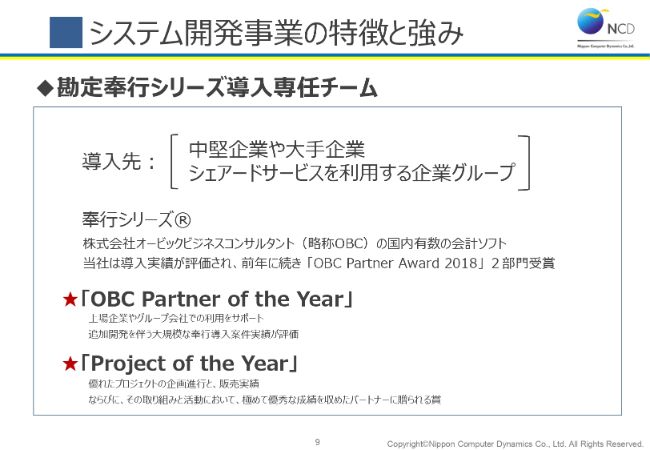

システム開発事業のご紹介②

まず、勘定奉行シリーズについてご説明します。「勘定奉行」と聞くと中小企業で使うものだというイメージも少しはあるかとは思いますが、近年は中堅企業、大手企業、グループ子会社等で盛んに採用されております。

いわゆる会計パッケージとなりますが、子会社間でシェアードするサービスも非常に増えております。当社は勘定奉行サービスを長年扱っている関係で、OBCから 「OBC Partner Award 2018」等をいただいております。

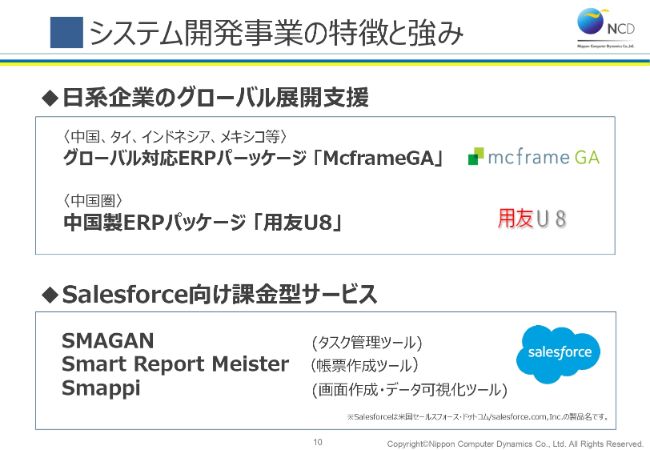

システム開発事業の特徴と強み

また、日系企業(向けの話)ですが、当初は中国を皮切りにインドネシア・メキシコで、中国製ERPパッケージ「用友」という中国版の勘定奉行のようなパッケージを展開してまいりました。

当社は2017年頃から東洋ビジネスエンジニアリングの「McframeGA」を扱い始め、現在は「用友」と「McframeGA」の双方を展開しております。

Salesforce向け課金型サービスは3つございます。タスク管理ツールである「SMAGAN」、帳票作成ツールである「Smart Report Meister」、画面作成・データ可視化ツールである「Smappi」といったツールを当社オリジナルで開発しておりまして、こちらもSalesforceのユーザにご利用いただいております。

サポート&サービス事業の紹介

次に、サポート&サービス事業についてご説明します。当社はアウトソーシングされたアプリケーション運用の受託事業をしており、このような事業を手がけてから、約20年以上は経過しております。

スライドの下側の項目にマネージドサービスセンターとありますが、これはお客様のシステム等とサービスセンターを回線でつなぎ、24時間365日にわたって自社内でお客様のシステムの監視等の業務を行うサービスになります。

また、各種クラウドサービスについてですが、現在当社で1番利用しているのがAmazonのWebサービスであるAWSです。当社はこちらを用いてコストメリットを出しております。

サポート&サービス事業の特徴と強み①

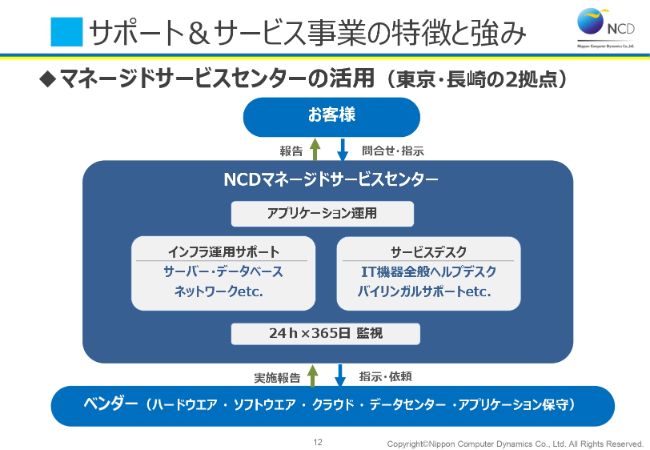

続いて、マネージドサービスセンターについてご説明します。スライドの表の上側にお客様がありますが、真ん中にある部分が当社のNDCマネージドサービスセンターとなります。NDCマネージドサービスセンターでは24時間365日体制で監視・障害対応を行なっております。

スライドの表の真ん中に「アプリケーション運用」「サービスデスク」とありますが、これはいわゆるお客様・ユーザ様の様々なお困りごと、例えば操作方法やトラブルの相談等を行うヘルプデスクとなります。

また「インフラ運用サービス」ではサーバー等のネットワーク構築からサポートまでを行なっております。常駐するほどの利用料はないが、常にしっかり見守ってもらいたいといったお客様からのご希望に沿うべく、当社では担当者が複数のお客様を兼務することによって対応し、コストメリットも出しております。

サポート&サービス事業の特徴と強み②

当社のマネージドサービスセンターは東京を皮切りにスタートいたしましたが、もともとあった長崎の営業所にも開設いたしました。東京と長崎を絶えず24時間365日つないでおりまして、お互いに両側・2拠点で業務を行っております。

シェアできるところはシェアをするといった、BCP的な要素もございます。東京で何かあった場合にも長崎でバックアップができます。最近は生保会社のヘルプデスク・インフラサポートサービスもこちらで担わせていただいております。こちらは近年、非常に注目を浴びているサービスでございます。

IT関連事業の特徴と強み①

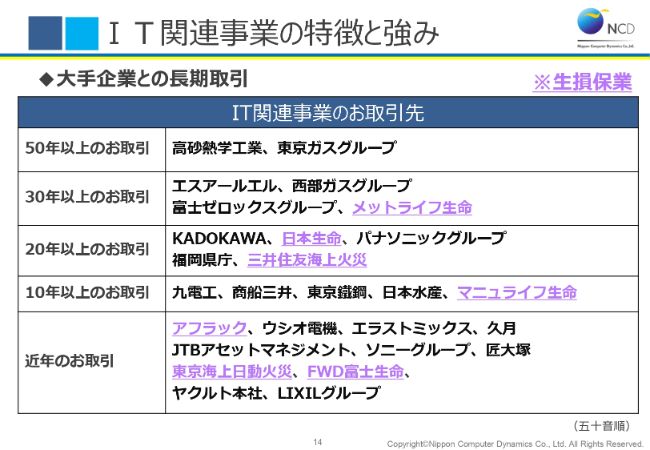

続いて、IT関連事業についてご説明します。このスライドの表にあるのはシステム開発とサポート&サービスを含めた主なお客様でございます。先ほど申し上げましたように、エンドユーザーからの直接取引が8割以上を占めているのが特徴です。

当社には50年以上取引をしている数々のお客様がございます。表の中では文字で色分けをしていますが、近年は生損保業のお客様の割合が非常に高くなっておりますので、水平展開を図っているところでございます。

IT関連事業の特徴と強み②

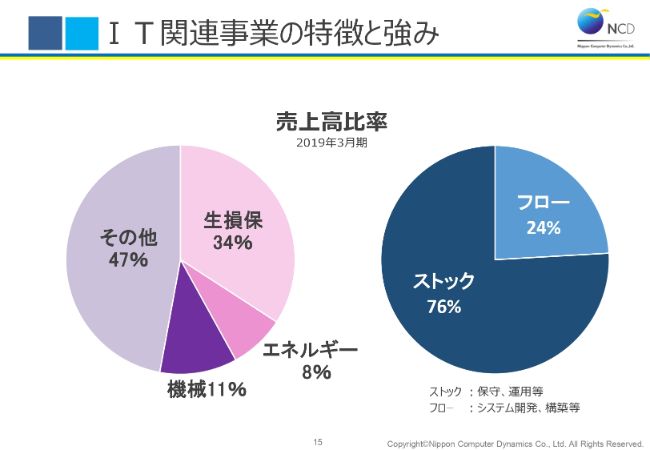

こちらのスライドのグラフはIT関連事業の売上比率でございます。スライドの左側の円グラフで見ると「生損保」のお客様は全体に対して34パーセントの売上を占めております。「エネルギー」は東京ガスや九州の西部ガスといったお客様になります。「機械」は富士ゼロックス・ソニーグループ・パナソニックグループといったお客様になります。

スライドの右側のグラフでは「ストック」と「フロー」の項目で分けておりますが、新規開発がフローとなり、そのあとのシステムのアプリケーション、基盤の運用・保守をストックとしております。当社はストックの割合が非常に高いことが特徴となります。

古い話になりますが、バブル経済が崩壊した1991年で大きく落ち込んだものの、そのときから売上高に占めるストックの割合がかなり多かったおかげで持ちこたえることができ、(経営が)かなり助かったという経緯もございます。

パーキングシステム事業のご紹介

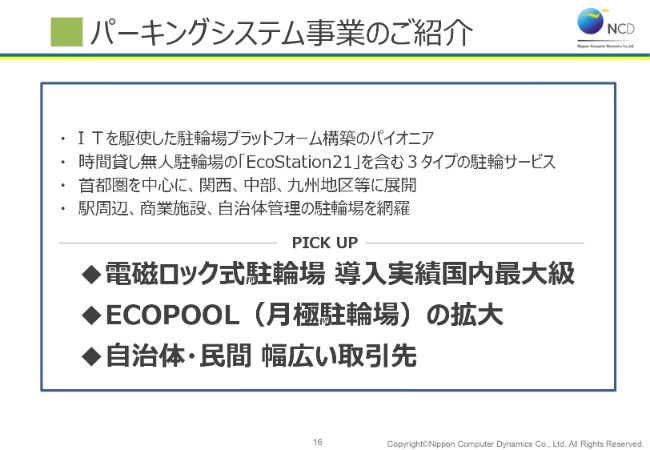

次に、パーキングシステム事業について簡単に説明すると、自転車の駐輪場のシステムを構築したり、そのあとの管理・運営をする事業となります。特徴として「ITを駆使した駐輪場プラットフォーム構築のパイオニア」とスライドに書かせてもらってます。

皆様も今は当たり前のように目にすると思いますが、前輪をガシャンとロックするタイプの駐輪システムを「電磁ロック式」といいますが、当社はその電磁ロック式駐車場を早くから手がけております。

まだ電磁ロック式駐輪場がメジャーでなかったころからメーカーとジョイントし、機器の開発をともに手がけたところからスタートしております。

こちらは基本的には無人の駐輪場となります。1台1台ロックして、利用者様には使った分だけ精算機で精算していただきます。当社は早くから精算機を回線で結んでおり、サポートセンターも立ち上げました。

この駐輪場は24時間365日無人となりますので、利用者様に何か困ったことが起こった場合には精算機を通じて対応することになります。例えば、間違ったところにお金を入れてしまった、番号を押し間違えた、ロックが解除されないといったトラブルに対してサポートを行います。

現在、このようなモデルの駐輪場はメジャーなものになりますが、当社が手がけた当時はオリジナルの事業であり、新たなビジネスモデルというかたちでスタートしたものになります。

こちらは首都圏を中心に関西・中部・九州地区等で展開しております。関西・中部地区の事業はパートナーに運営をお任せしております。九州地区は矢野産業に委託しておりましたが、今は子会社化しております。

駅周辺を中心にスーパーなどの商業施設や、今は自治体管理の駐輪場も多くございますが、そういったところを様々なかたちで網羅しております。電磁ロック式タイプの駐輪場の規模シェアでは、全国で1番多いのではないかと自負しております。

近年「ECOPOOL」というものがございますが、こちらは月極タイプの駐輪場となります。「EcoStation21」というブランド名でスタートしたこの駐輪場は、基本的に時間貸しで、空いているときにはどなたでもお使いいただけるタイプの駐輪場です。

当然ですが、月極タイプの駐輪場は3ヶ月・6ヶ月・1年等の契約でお使いいただくことになり、通勤通学のお客様をおもな相手としております。当社はそのようなかたちで事業を展開しております。

パーキングシステム事業開始のきっかけ

続いて、当社のパーキングシステムの駐輪場がスタートしたきっかけについてご説明します。

当社は早くから「2次元コード」のシステムのひとつであるQRコードの様々なソリューションを手がけておりました。

契約している利用者様の自転車にQRコードを貼り付けて、出入口で係員がリーダーで読み取り、契約している利用者様かどうかチェックをするソリューションを手がけたのが駐輪場との出会いとなります。事業を手がけているうちに、先ほど申し上げた電磁ロック式の駐輪システムを開発している企業とコラボレーションをして今に至ります。

当初は機器を販売することが中心で、販売して終わり・設置して終わりといったかたちでしたが、その後、管理・運営もやって欲しいというリクエストが多かったこともあり、今は作って終わりという売り切りではなくその後の管理・運営まで請け負っています。

現在は当社の持ち込みといったかたちで駐輪場をつくり、その後の管理・運営を通じて利用料で賄うスタイルが中心となってきております。

当社は2009年にコミュニティサイクルを始めました。いわゆるシェアサイクルというもので、非常に早い段階での取り組みでした。今でも中央区・千代田区・江東区・港区等で赤い自転車を見かけたことがあるかと思いますが、あちらは当社のものではなくNTTドコモが手がけているものになります。

当社の取り組みは非常に早いものでしたがなかなか定着せず、採算に合わないこともあり、今でも数ヶ所でやっておりますが残念ながらあまり大きなビジネスにはなっておりません。

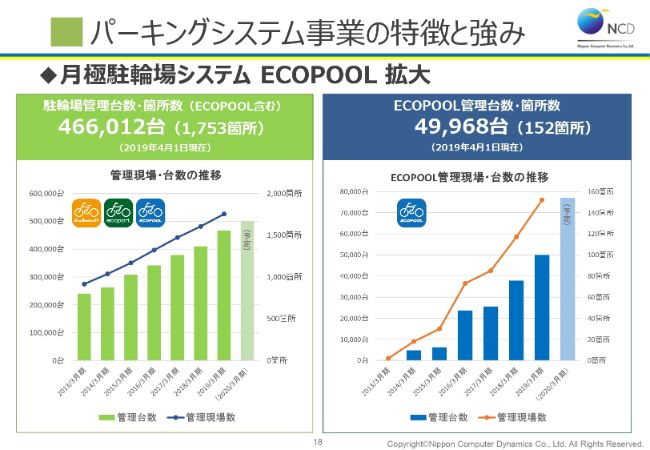

パーキングシステム事業の特徴と強み①

それから、パーキングシステム事業の特徴についてご説明します。スライド左側の緑色で示した表が「駐輪場管理台数・箇所数」で、(グラフで)全体の伸び率を示しております。現在、当社は約46万6,000台規模を管理・運営しております。駐輪場の箇所数では1,750ヶ所ぐらいです。

スライド右側の表が「ECOPOOL管理台数・箇所数」で、月極タイプの駐輪場となりますが、台数規模では約5万台弱、箇所数では152ヶ所となります。現在、こちらが非常に伸びてきております。

パーキングシステム事業の特徴と強み②

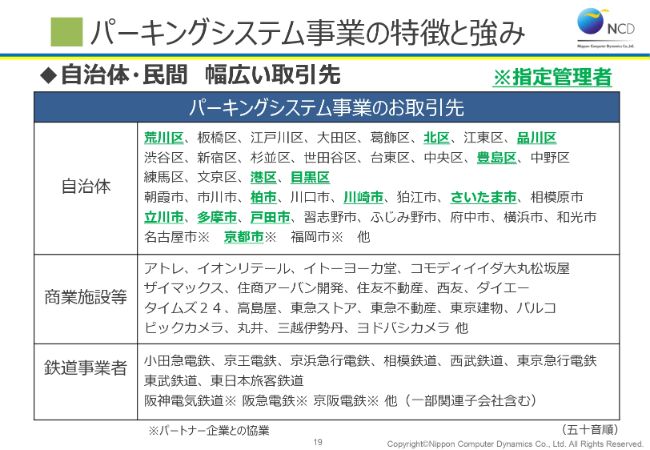

最後に、パーキングシステム事業のお客様についてご説明しますと、東京を中心とした自治体、市区町村、商業施設、それから鉄道事業者がお客様でございます。ほとんどのメジャーなところが当社のお客様になっております。

スライドの表で緑色の文字で表記されているのは、いわゆる指定管理者として自治体から5年間等の期間で設営から管理・運営をアウトソースというかたちで任される契約でございます。

パーキングシステム事業の特徴と強み③

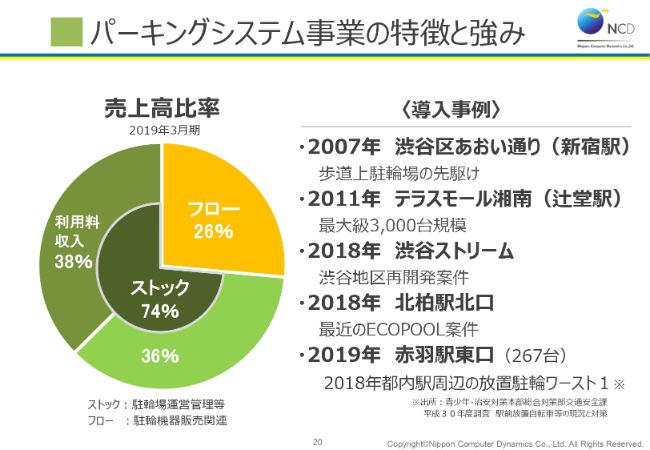

このスライドの左側にはパーキングシステム事業の売上比率の円グラフがありますが、このグラフの中で全体のうち約26パーセントを占めるフローは、どちらかというと売り切りとなり、地主やオーナーから「ここに駐輪場を作ってください」というかたちで依頼を受けるものです。

それ以外のストックが全体のうち約74パーセントを占めております。そのうち、全体でいうと約3割以上となる約38パーセントが利用料収入でございます。100円、200円の売上を積み重ねた結果、2019年3月期の売上は初めて20億円を超えました。全体では約60億円強の売上となります。

ストックのうち残りの約36パーセントは自治体からの指定管理やサポートセンターでの業務のみを請け負うといった管理運営部門となります。(こちらの売上は)ストックが非常に多くの部分を占めているというのが特徴になります。

スライドの右側にあるのが最近の導入事例となります。一番最近の導入事例は2019年の赤羽駅東口267台の駐輪場ですが、赤羽駅は都内の放置自転車数ワースト1だったところです。

導入事例一覧の上から2番目にある辻堂駅のテラスモール湘南ですが、こちらの規模は3,000台となり、いままでのなかでも非常に大型の案件となります。

連結業績(2019年3月期)

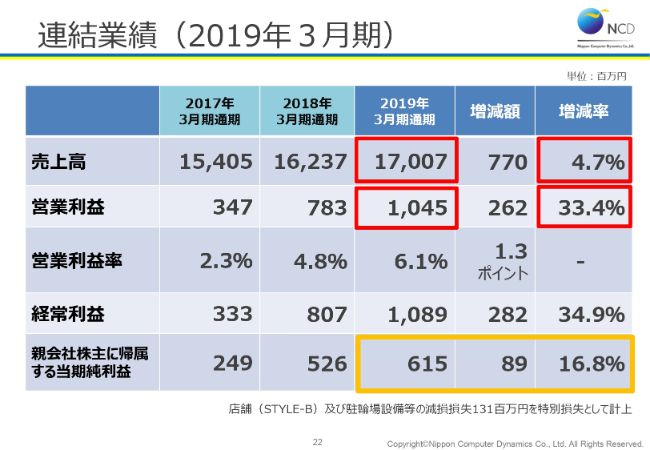

ここまでは様々な事業を紹介しておりましたが、ここからは2019年3月期の決算について概要を説明させていただきます。

スライドの表は過去3年間の売上・営業利益・営業利益率経常利益・純利益といったものの推移でございます。おかげさまで増収増益を続けることができております。

売上についてはITの需要・現在の人手不足・働き方改革といったところから潜在的な需要があり、そのあたりをうまく取り込めているためとても堅調に推移しております。また駐輪場事業も、おかげさまで右肩上がりで伸びております。

それから、近年は利益率がたいへん改善しております。2019年3月期は3ヶ年計画の2年目ですが、3ヶ年計画の一番の目的として収益力をつけることを掲げており、そのための効率化に取り組んだことが大変奏功したといえると思います。

スライドの表の一番下にある当期純利益ですが、2019年3月期は6億1,500万円となります。実は当初の公表値は6億4,000万円でしたが、これに対して少しマイナスとなりました。

この原因は表の下にも小さく書いていますが、約1年半前に自転車関係を扱う店舗(STYLE-B)を大崎広小路というところに開設したことと、最近ではあまり起こらなかったことですが、新設の駐輪場で収益の悪いところがあったためであると考えております。以上の固定資産を1億3000万円ほど減損処理した影響で、純利益が当初の公表値より下回ってしまいました。

連結業績

こちらのスライドは連結業績の推移でございます。売上高は右肩上がりを続けて常に増収となっておりますが、2017年3月期までの営業利益・営業利益率はご覧のグラフのように低迷しておりました。営業利益・営業利益率をなんとかして伸ばすために3ヶ年計画を立てた結果、こちらもまずまず順調に推移していると思います。

セグメント売上高

こちらのスライドがセグメント別の売上推移でございます。2018年3月期と2019年3月期を比較すると、システム開発事業で10.3パーセントという2桁の伸びを示すことができました。

こちらはさまざまな潜在的IT需要が多いといったこともあります。当社のレイヤー・規模の話にもなりますが、近年では1件あたり2桁億円の案件を受託するというのはまずありませんので、1桁億円、場合によっては1億円を切るぐらいの案件といったものが主流となります。

ただ、そういったものをできるだけ多く受注し、そしてそれぞれの案件できちんと利益を出すための取り組みが高い効果を出してきております。クラウドであったり、勘定奉行であったり、高速開発ツールといったものであったりを駆使することによって多くの受注が可能になりますし、最近は比較的新規のお客様が増えてきております。

それから、サポート&サービス事業は3年ほど前までは大きく増収することができておりましたが、2019年3月期は前期と比較して1.9パーセントという微増にとどまっております。後ほどにも説明しますが、利益率自体はとても向上しております。

また、パーキングシステム事業も2018年3月期に自治体の大型スポット案件が1つあった関係から、売上高は前期並みに到達するかどうかといったところでしたが、前期をなんとか超えることができたといった結果になります。

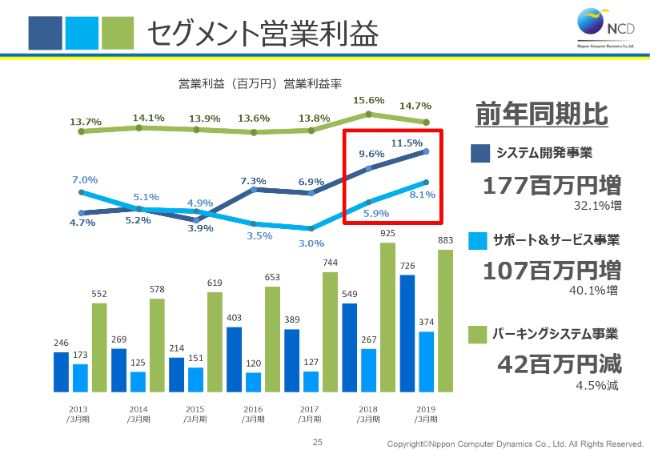

セグメント営業利益

こちらはセグメント別の営業利益でございます。パーキングシステムは比較的安定していますが、2018年3月期の営業利益率は15.6パーセントで、今期の利益率は14.7パーセントとなり、多少減少しました。利益額も4,200万円ほどの減少となりますが、先ほど申し上げたように、こちらが2017年にあった自治体の大型スポット案件の反動となります。

一方、IT関連のシステム開発事業とサポート&サービス事業は利益率・利益額とも非常に上昇しております。

とくにサポート&サービスは少し低迷しておりましたが、原因はかなり大口のお客様の業務を当社で受注するという取り組みをしているなかで、工数的なエンジニアのダブルコースの発生、業務の巻き取りや引き継ぎでロスが発生していたことがあったことです。そのあたりが2018年頃から回収局面に入ってきて、利益も上がってきたということができます。

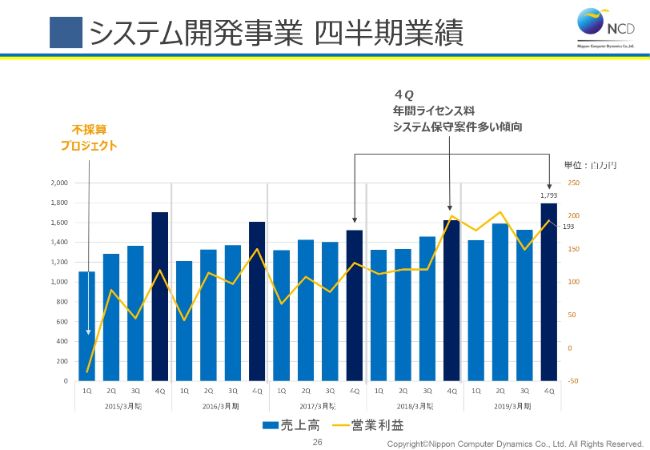

システム開発事業 四半期業績

こちらは四半期別業績でございます。こちらのスライドは、システム開発事業の四半期単位の数値のグラフとなります。

グラフのなかで一番左にある2015年3月期の第1四半期の業績ですが、大きく下がっております。これは、赤字を出した不採算プロジェクトがあったのが原因です。これ以降は目立って赤字を出したプロジェクトはそれほどありませんでした。

それから、売上高が第4四半期に偏る傾向がありますが、これはどうしても年間契約している売上が3月あたりに集中して計上される傾向にある結果でございます。

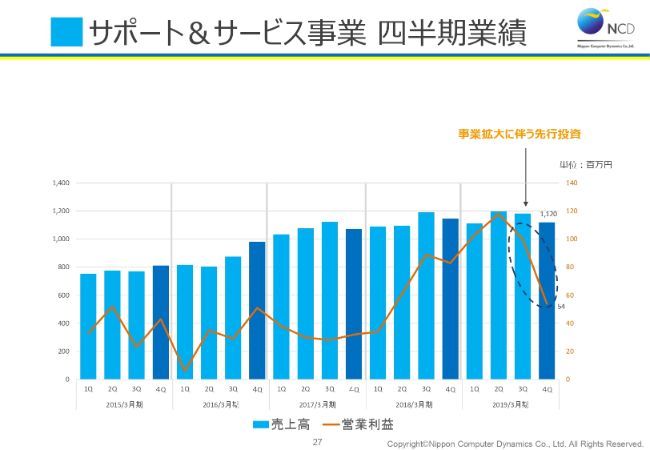

サポート&サービス事業 四半期業績

それから、サポート&サービス事業についてご説明します。先ほど申し上げたように増収を狙って新規案件を取りにいったことでのロス発生があり、利益は非常に低迷しておりましたが、それが回収されてきました。

ただ、この2019年3月期の第4四半期でも、次に向けてのリソース、ファシリティ等の先行投資があり、利益は少し下がっております。

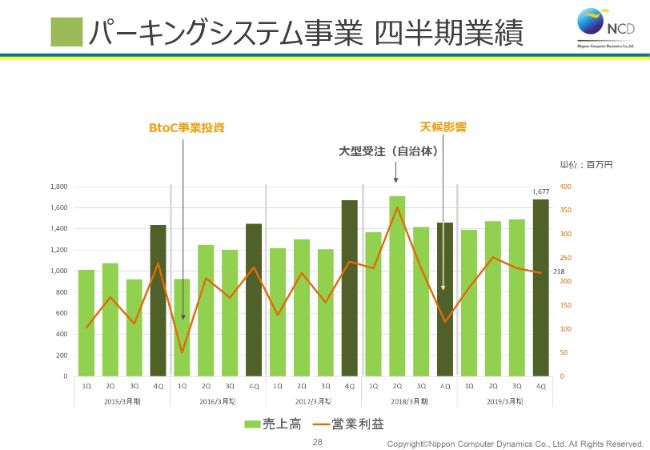

パーキングシステム事業 四半期業績

次に、パーキングシステムについてご説明します。こちらは比較的安定していますが、四半期単位でみると、やはり増減はございます。

スライドのグラフの左側にある2016年3月期の第1四半期の利益は少し落ちていますが、グラフの上側に「BtoC事業投資」と記載してあるように、つくっていた新製品をとりやめ、損失を出したのが原因です。

そして先ほどにも申し上げたように、2018年3月期の第2四半期には自治体の大型スポット案件の受注がありました。

そのあとの2018年3月期の第4四半期に「天候影響」とありますが、雨や雪などが多い月は駐車場の利用が減少し、その分売上が減少するということはあります。1年間を通せば年によって売上が大きく変動することはそれほどありませんが、やはりどうしてもそういった月があれば売上が少し落ちるといえます。

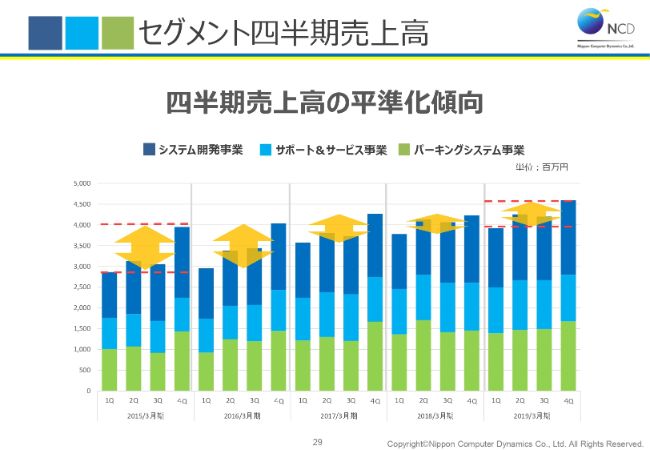

セグメント四半期売上高

こちらは、それぞれのセグメントでの四半期単位の売上を並べたスライドとなります。

ここでいえるのは、四半期ごとの売上高の増減、とくに第4四半期に集中していた売上が平均化されてきているということです。IT関係事業・パーキングシステム事業の売上におけるストックの割合が増えてきているといったことがこのような1つの特徴につながったと思います。

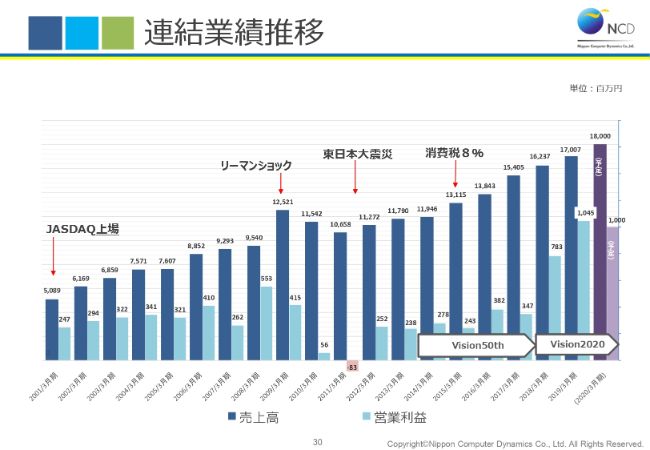

連結業績推移

こちらのスライドはJASDAQに上場した2000年からの連結業績推移を続けて並べた表でございます。

まず、2009年3月期のリーマンショックのところですが、2008年に大阪のゼクシスという会社を子会社化した影響もあり、売上が非常に伸びております。ただ、リーマンショックと重なっており、そのあと少し減収減益になりました。

また、2011年3月期では営業損益を出しております。こちらはリーマンショック等の影響もありましたが、多くの駐輪場をつくった反動で多くの赤字の駐輪場も抱えたことが影響し損失をかなり出しているということもあります。

その後、赤字の駐輪場ではやめるなり料金改定をするなりといった取り組みを行いました。もちろん今でも赤字の駐輪場はゼロではなく、先ほど申し上げたように今期もその関係で少し減損処理をしておりますが、駐輪場の収益管理・収益改善の施策が大きく効果をあげております。

中期経営計画 Vision2020

当社は50周年に向けて「Vision50th」という4ヶ年計画を立てておりました。そののち、現在は「Vision2020」という中期経営計画を立てております。

ちなみに4ヶ年計画となる「Vision50th」で最終年度売上150億円、営業利益10億円という目標を掲げましたが、売上は達成したものの、10億円という利益目標には遠く届かない結果になりました。

それから将来に向けて「Vision2020」に取り組み、先ほど述べたように現在は中計の2年目が終わり、最終年度に入っております。

以前に発表しているとおり、2020年3月期の計画は連結売上高が180億円、営業利益は10億円となります。後ほども触れますが、2019年3月期の営業利益は10億4,500万円まで伸びたのに、2020年3月期はダウンとなる目標となるので、投資家から失望されたのではないかと想像しております。

現在はこのようなかたちで公表しておりますが、まずはこの目標の達成に向けて取り組んでいるところでございます。

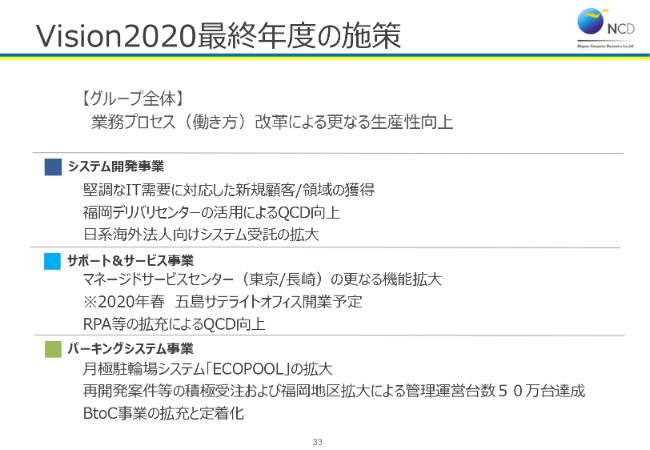

Vision2020最終年度の施策

続いて「Vision2020」最終年度の施策についてご説明します。短信でも少し書かせていただきましたが、営業利益がダウンすることになるのは、次の拡販に向けてリソース・ファシリティを充実するための投資および働き方改革等のための設備等の支出を計画しているためです。

これらが計画どおりに実施されると、一時的にではありますが2020年3月期の利益の足を引っ張ることになるということを理由として発表させていただきます。

2020年3月期は引き続き3ヶ年計画にある業務プロセス改革によってさらなる生産性の向上を実行いたします。また、収益力をさらにつけることを全体の施策としております。

システム開発については、堅調なIT需要に対応して新規顧客を獲得し、1つのお客様に対しても領域を広げるといった取り組みをしております。

それと、2018年に福岡にデリバリセンターを発足いたしました。必ずしも東京で行う必要のない開発・保守といった業務をできるだけ福岡デリバリセンターに移管し、コストメリットや福岡での人材活用といった面で用いて、一層のQCD向上を目指しております。

それから先ほども触れましたが、日系企業の海外法人向けのシステムの受託を拡大させる取り組みもしております。

また、サポート&システム事業については先ほど述べたマネージドサービスセンターの機能をさらに拡大し、長崎でできるものはできるだけ長崎で行い、コストメリットを出していこうとしております。それにより、新規案件の獲得も目指しております。

また、長崎県の五島列島の西側にある五島市のなかで一番大きな島である福江島で2020年春に五島サテライトオフィスを立ち上げる予定を立てております。

五島サテライトオフィス立ち上げのために先行投資をする必要はありますが、実を申し上げるとこちらには県や市の助成金がつきます。

地元の学校を出た卒業生を採用し、トレーニングをしたのちに、東京のお客様の様々なオペレーション・運用系といった業務を五島サテライトオフィスで受け持つという計画を立てております。現在、RPA等の施策は積極的に取り入れているところです。

それから、パーキングシステム事業では月極駐輪場システム「ECOPOOL」をさらに拡大させていきます。

また、現在は渋谷等で盛んに再開発工事をしておりますが、その再開発案件を積極的に受注しております。

さらに、福岡にある矢野産業を子会社化いたしました。これによって、九州地区でも一層の業務拡大を図り、当初掲げた管理運営台数50万台の達成を目指しております。

それと、店舗事業は採算的になかなか結果は出せていませんが、自転車関連のコンシューマー向けのビジネスも続けていき、1つの柱にしたいと考えております。

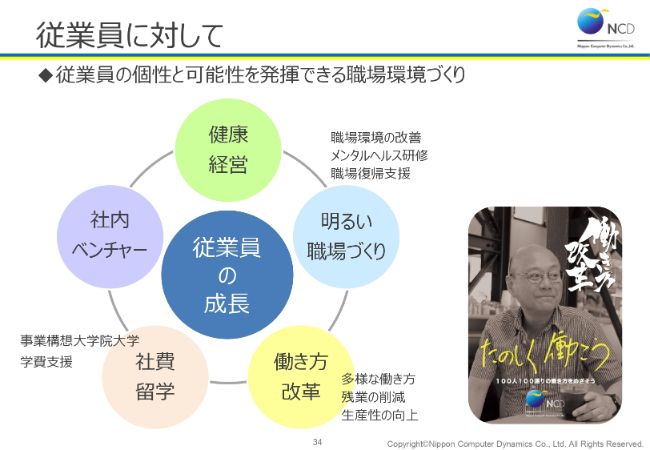

従業員に対して

ここからは「従業員に対して」ということについて、ご説明します。会社の成長は従業員の成長があってこそというコンセプトから「健康経営」「明るい職場づくり」「働き方改革」(を掲げております)。

それから「社費留学」ですが、毎年1人か2人を事業構想大学院大学に送り込んでおります。2年間業務後に通学を続けるということはとても大変なことですが、挑戦する社員に対してはこのような機会を与えております。

続いて「社内ベンチャー」ですが、今のビジネスモデルにしがみつくのではなく新たなものに挑戦するため、経営層のみならず社員・従業員のなかからいろいろなアイデア・意見を吸い上げ、チャレンジさせるといったことにも取り組んでおります。

社会とともに

続いて、「社会とともに」ということについて、ご説明します。スライドの右上と左上にある2つのヘッドホンは、骨伝導のヘッドホンとなります。

これらは少しタイプが違いますが、スライド左上にあるのが「DenDen」という商品です。こちらは比較的高齢の耳が遠くなった方には好評を得ております。骨伝導ヘッドホンは、こめかみのところに当てるように装着しますが、非常によく聞こえます。当社はこのような取り組みをしています。

スライドの右下に記載しましたが、2017年9月に東京都知事から駅前放置自転車対策事業に関する感謝状を会社として頂戴しております。

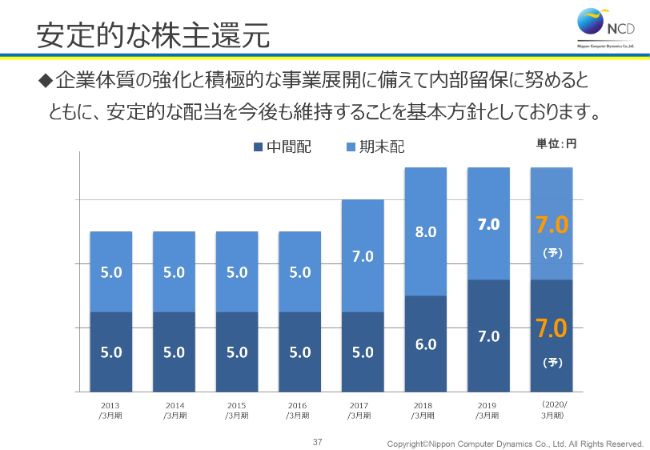

安定的な株主還元

ここからは株主還元ということについてご説明します。まず、安定的な還元ということで、株主配当自体も安定をコンセプトにしております。

ただ、この2019年3月期は前期と同じ14円の配当となります。こちらも投資家には少し失望されたのではないかと想像しておりますが、配当に関してもできるだけ株主に対してある程度の配当を安定して出すといったことを考えております。

新着ログ

「情報・通信業」のログ