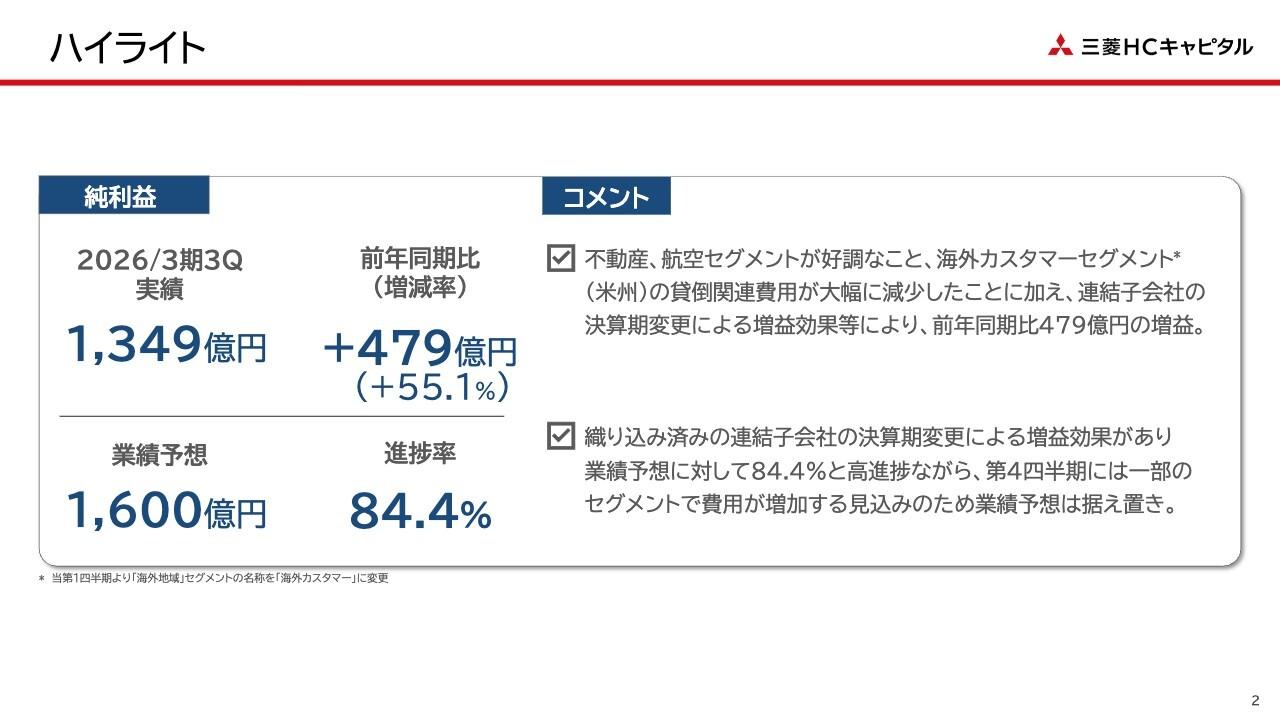

プレミアグループ、ストック型のクレジット事業で着実に収益積み上げ 将来収益として約202億円をストック

第3回 個人投資家向けIRセミナー&講演会(第4部)

柴田洋一氏(以下、柴田):プレミアグループ代表の柴田です。よろしくお願いします。早速ですが、弊社の会社説明を行わせていただきたいと思います。

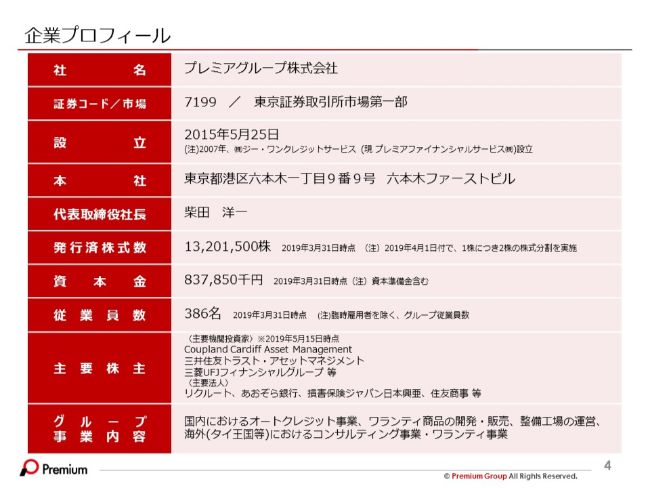

企業プロフィール

まず、当社の企業概要です。社名はプレミアグループ株式会社、証券コードは7199で、東証一部に上場させていただいています。設立は2015年となっていますが、実態としては、中核子会社であるジー・ワンクレジットサービス(現・プレミアファイナンシャルサービス)が2007年に創業を開始していますので、今年で12年という、まだまだ若い会社です。

発行済株式数は4月1日に株式分割をさせていただき、現状が約1,320万株になっています。従業員数は386名でグループを構成しています。

主要株主の構成として、法人としては、リクルートさま、あおぞら銀行さま、損害保険ジャパン日本興亜さま、住友商事さまなどで、4社で約10パーセントを保有していただいています。

そして、個人株主さまの所有比率が約30パーセント強で、その内の15パーセント程度が当社の役職員・従業員等が所有しているという状況です。

グループの事業内容は、国内において、オートクレジット事業、ワランティ事業の2つをコアとして事業を行っています。後ほど、詳細にご説明します。

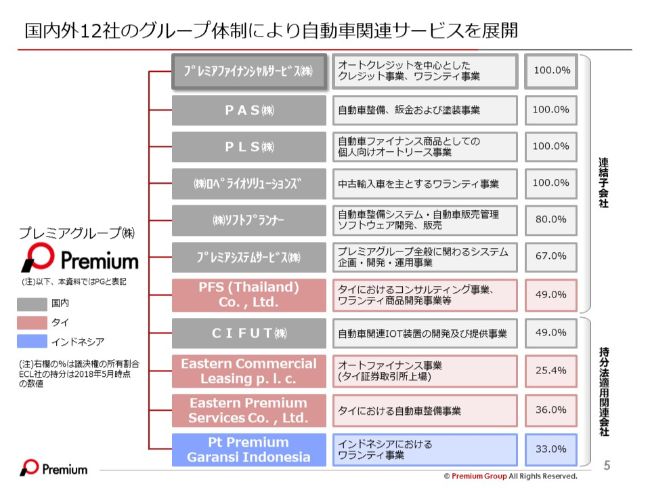

国内外12社のグループ体制により自動車関連サービスを展開

当社のグループ構成です。現状、連結子会社が7社、持分法適用関連会社が4社で、当社を含め計12社の構成で、自動車関連サービスを国内外で行っています。

ガリバーインターナショナルの孫会社として設立、株主と成長機会を自ら選択

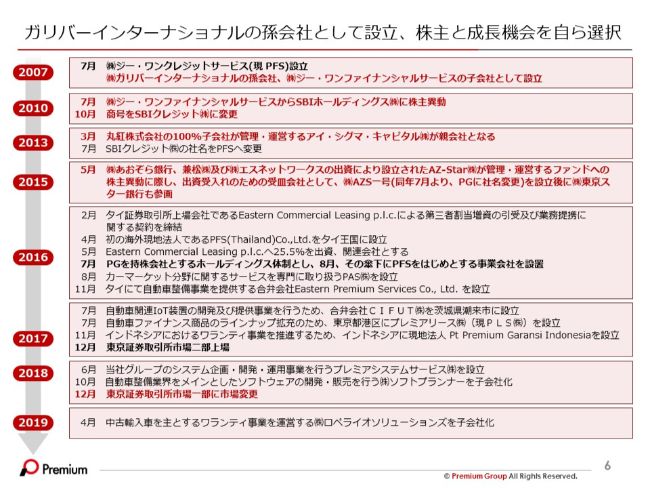

沿革ですが、先ほど申し上げましたとおり、2007年にこの会社がスタートしているわけですが、当時はガリバーインターナショナルさまで、現在はIDOMさまの金融事業部を独立させた金融子会社からスタートしています。

その関係で、中古車のファイナンスや金融まわりに強みを持った会社としてスタートさせていただいています。

2007年といいますと、翌年にリーマン・ショックがあり、金融自体が非常にピンチという状況だったわけですが、当社の事業自体はまったく問題ありませんでした。ただ、親会社が金融事業は外部へ出したいということで、2010年にSBIホールディングスさまの傘下で、あらためてSBIクレジットという社名に変更しています。

その後、二回ほどファンド会社を経由し、2017年12月に東証二部に上場させていただきました。創業からちょうど10年で上場できたということです。ガリバーさまの傘下から出たあと、当社の強みを発揮するには上場が必要だったこともあって、東証二部に上場した約1年後、2018年12月に東証一部へ市場変更させていただいたという経歴を持った会社です。

非常に歴史の浅い会社であり、どちらかというと若手で構成されているような状態です。

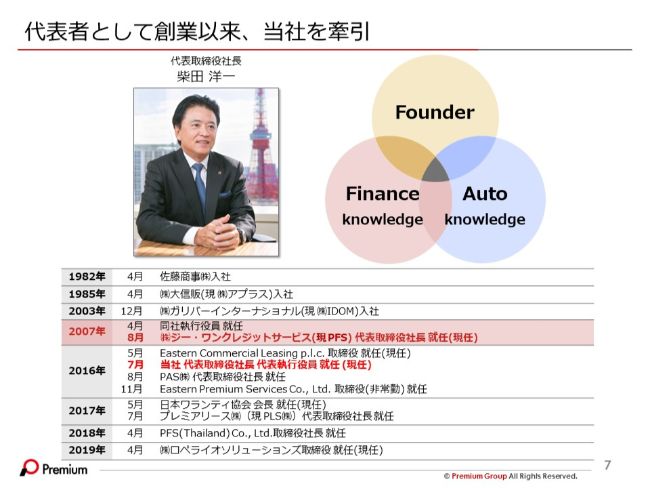

代表者として創業以来、当社を牽引

私自身のプロフィールです。実は大学を卒業してから商社に3年ほどいて、その後に株式会社アプラスに在籍しました。そこからガリバーに転職し、この会社を設立しています。

ある意味ではコンシューマーファイナンス……個人に対する金融と、車というキーワードで、車の個人金融という意味で、この業界に35年ぐらいずっと携わっています。多分、国内ではそこまで長く同じようなコンシューマーファイナンスと車に関わってきた人間はあまりいないのかなと思っています。

とくに、個人に対するファイナンスや車の流通まわりに関してのナレッジを持ちながら経営しており、この会社の創業者として、代表を務めさせていただいている状況です。

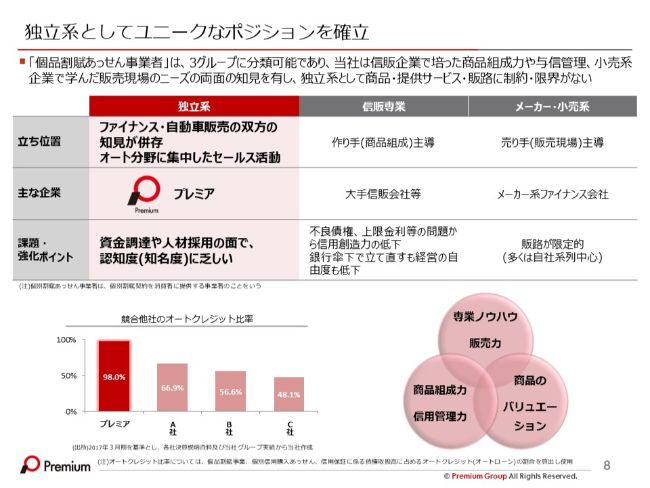

独立系としてユニークなポジションを確立

当社はあまり馴染みがない会社で、またそうした業界かと思います。「オートクレジットって何?」「ワランティって何?」といったように、商品自体がメジャーになっていないところがあります。また、オートクレジットを扱っている業界では、独立系の会社は当社のみで、競合他社は銀行の子会社や関連会社ばかりです。

20年間で、この業界へ新規参入できた会社は、実は当社しかありません。そういう意味で、当社は業界の中では非常にユニークなポジションにあると思っています。

例えば、同業で上場されている企業では、オリコさま、ジャックスさま、アプラスさま、また上場していませんが、セディナさまといった会社がコンペティターとなりますが、これらのコンペティターと比べて、当社は独立系のため法規制に縛られずファイナンス以外の商品・サービスを提供できるという意味で、非常に強みを持っている会社です。

車に特化しているところも、会社のユニークなポジショニングを確立している要因です。

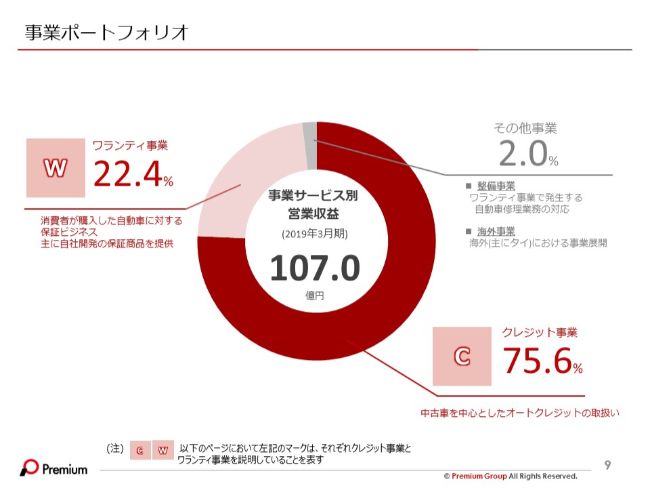

事業ポートフォリオ

事業ポートフォリオですが、前期の営業収益は107億円です。そのうち、75.6パーセントがクレジット事業で、残りの22.4パーセントがワランティ事業です。

クレジット事業では、主にお客さまが車を購入されるときに、分割払いで車を購入できるオートクレジットを提供しています。国内では約35パーセントの方が、このオートクレジットを利用されて、分割払いで車を購入されている状況です。

ワランティ事業は、同じようにお客さまが車を購入された後、その車が故障したら、保証適用範囲内において、無償で修理を受けられるサービスです。

新車の場合は、メーカー保証が3年間付いていますので「車には保証が付いているじゃないか」と思われるかもしれません。新車を購入された場合、メーカーがしっかり3年間保証してくれます。延長保証などの商品もありますが、3年を経過すると、基本的には保証がなくなります。

ですから、故障した場合は自分で費用を払って修理しなければいけないということです。例えば、パワーウィンドウが開かなくなったり、スライドドアが自動で開かなくなったりすると、高額な修理費用が突然発生します。

そういう意味で、万が一故障が発生した場合、当社の保証に入っていただければ、修理代無料で直せますといった商品です。

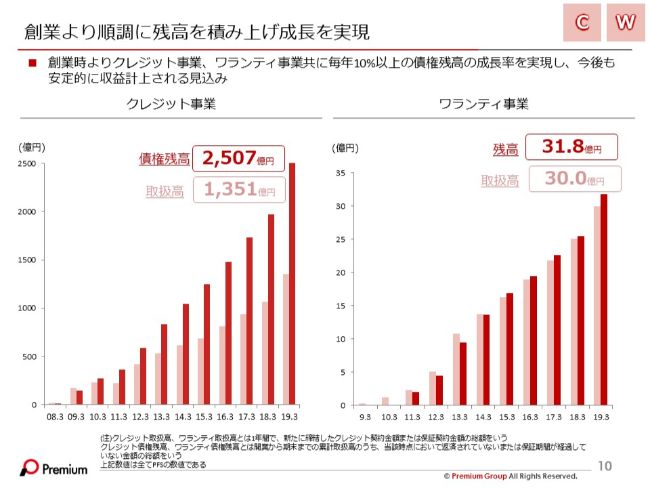

創業より順調に残高を積み上げ成長を実現

当社は創業12年ですが、おかげさまで、この2つのコア事業は両方とも、毎年順調に成長をしています。前期は、クレジット事業の債権残高が2,500億円を突破しまして、2,507億円となりました。新規の取扱高は1,351億円です。車のマーケット自体はそれ程大きく伸びてはいないのですが、当社のオートクレジットに関しては、毎年大きな成長を示しています。

一方のワランティについても、毎年2桁成長をしており、創業以来、しっかりと成長軸を歩んでいます。

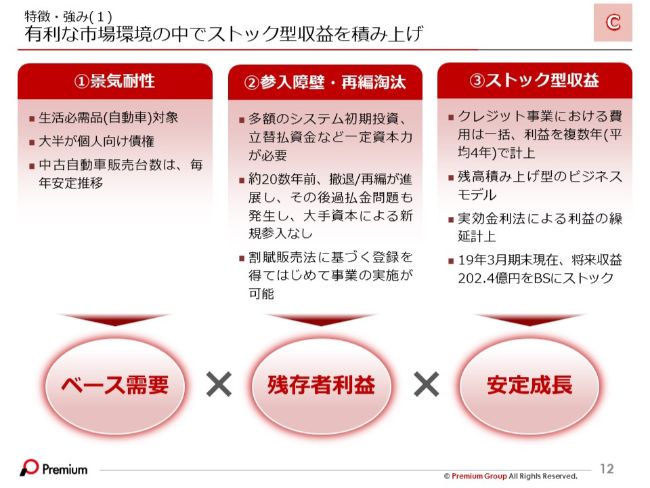

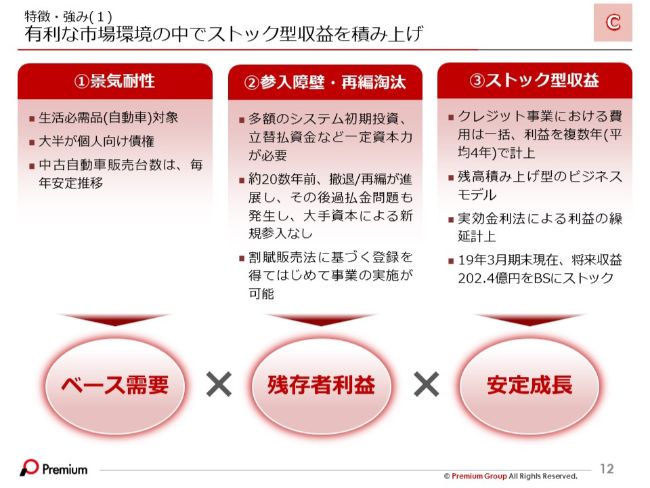

有利な市場環境の中でストック型収益を積み上げ

なぜ当社がここまで大きく伸びたかということで、特徴・強みを説明させていただきたいと思います。

まず、「車自体は成熟マーケットで、これからは伸びないんじゃないか」というところもあるのですが、日本国内だけでも約8,000万台の車が走っていますので、しっかりとしたベース需要があり、それなりに大きなマーケットです。その意味で、毎年ある一定の、かなり大きな規模でベースの需要があるのです。

当社のようなクレジット会社は、実はこの20年間でどんどん淘汰されています。20年前は、オートクレジットのプレイヤーが10社から15社ぐらいありました。そういう意味では競争が激化していたのですが、今は当社を入れて5社しかない。非常に大きいマーケットなのに、5社しかプレイヤーが存在しないのです。

かつ、この20年間で新規参入してきたのは当社だけですので、ある意味では大手による寡占化が進んだマーケットで、残存者利益が非常に大きいのが特徴でもあります。

もう1つの当社の大きな特徴は、利益計上の仕方で、ストック型収益で計上しています。現状、実は将来収益として約202億円を持っており、しっかりBSにストックしています。

オートローンは、3年から5年でお客さまがお支払いされます。このお支払い期間に応じて収益を計上しており、これから当社が収益計上できる金額が202億円あるということです。このように、当社では安定的に利益を出すことができる仕組みになっています。

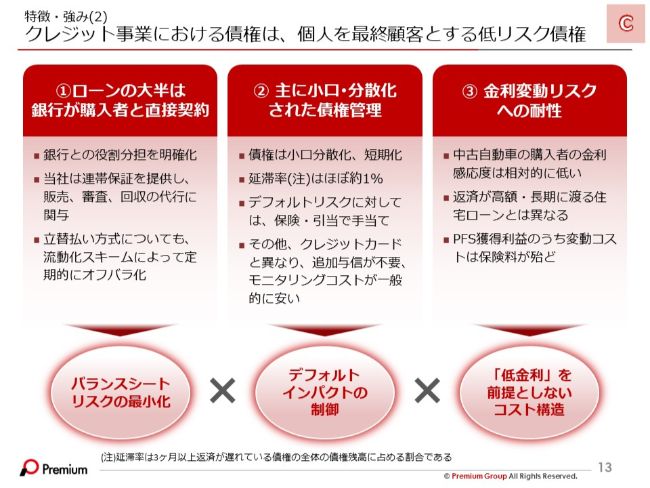

クレジット事業における債権は、個人を最終顧客とする低リスク債権

金融の場合は、どんどんクレジット事業を推進していくと、アセットが積み上がっていき、バランスシートがどんどん膨らんでいきます。先ほどあったとおり、(債権である)2,500億円は調達しなければいけないため、非常にバランスシートが重くなります。しかし、当社のオートローンは非常に面白いスキームを使っており、アセットはすべて銀行に持ってもらっています。そして当社は、その債権を保証しているだけになりますので、バランスシートを軽くすることができるのが特徴です。

本来であれば、当社が銀行から借入をして、そのお金をお客さまにクレジットとして提供します。しかし当社のスキームの場合、銀行がお客さまに直接オートローンを提供します。銀行としてはリスクがありますので、銀行の審査が必要になるのですが、銀行の代わりに当社が審査し、債権のリスクは当社が負います。

そうすると銀行としては当社が保証会社になり、当社は一切債権を持たないわけです。そして銀行は、個人に対して債権を持ちません。こうした提携ローン……「キャプティブ」というスキームを使っています。これは、日本ではかなり独特な方法です。

当社はオートローンを伸ばしても、銀行の借入はほとんどしていませんので、そういった意味でバランスシートは軽いということです。ただし、当社はもちろん債権のリスクは負っています。その部分がどういう状況なのかというと、1件1件が130万円ぐらいの債権です。

ほとんどが個人に対する債権ですので、一気に景気が悪くなって債権の塊がドンと出てくることはありません。小口化されていますので、デフォルト・インパクトは非常に制御されています。かつ、当社はその債権に関して保険会社・損保会社に保険をかけ、すべてリスクヘッジしています。そういった債権リスクが非常に低いところも当社の特徴になります。

また、金利変動リスクも少ないです。これがどういうことかを説明します。住宅ローンを例にすると、各銀行が住宅ローン競争をしていて、金利が低くなっていますが、銀行は収益を圧迫しています。お客さまも、どんどん安い金利へ流れます。

ただ、当社の車のローンはあまり金利が下がっていません。中古自動車の購入者の金利感応度は相対的に低いのが特徴で、ある一定の金利競争に陥らないビジネススキームを持っています。

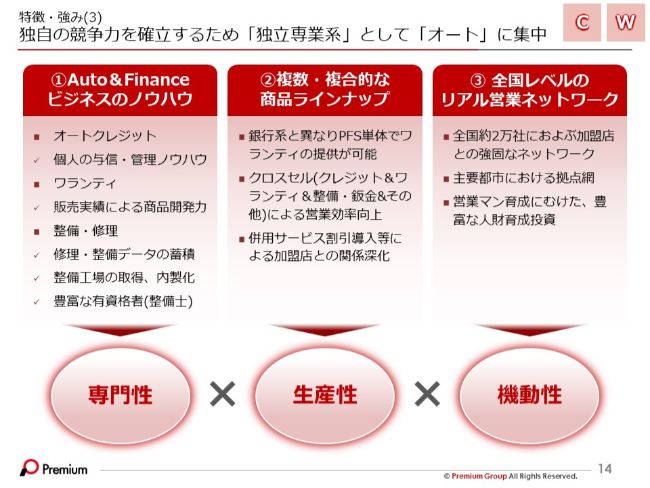

独自の競争力を確立するため「独立専業系」として「オート」に集中

それらのマーケット特性、または商品特性に加えて、当社独自の車に対する専門性、生産性、営業力もしっかりと持っています。先ほどワランティ事業で「修理代を保証します」と言いましたが、実は、データがなければ保証できないのです。

当社では、どの車のどの部分が壊れやすいかというデータを持っているため、ワランティを提供できるということです。また、当社には整備士のライセンスを持った人間が約20名近く、社員として所属しており、ファイナンス会社でありながら、車に対するノウハウ、専門性をかなり持っています。

また生産性は何かと申しますと、いろいろな商品を提供できるということです。何が競合会社と違うかというと、競合会社は銀行の子会社、関連会社ですので、銀行法という規制が入ります。例えば、何か新たなビジネスをやりたくても、法規制がありますので、新たにビジネスを生むことはそう簡単ではありません。

しかし当社は唯一の独立系ということで、その強みを発揮して、いろいろなビジネスを提供できるという強みを持っています。

そして当社は、リアルの営業ネットワークを全国に持っています。北海道から九州まで営業拠点を設けて、その拠点に営業を配置しています。当社のオートクレジット、またはワランティを取り扱っていただいている加盟店が約2万社ありますので、この2万社に対してリアルの営業やアウトバウンド営業がしっかりとサポートします。こうした機動性も持ちあわせているのが特徴です。

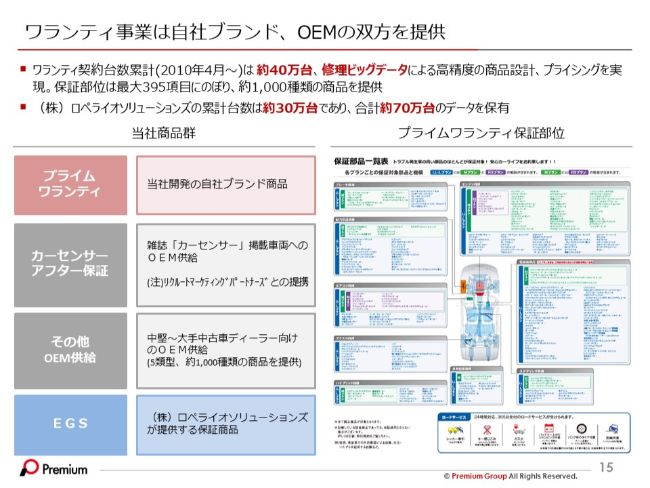

ワランティ事業は自社ブランド、OEMの双方を提供

ワランティについてですが、先ほど「データを持っている」とお伝えしましたが、4月1日に、これまで業界第2位のシェアを持っていたワランティ会社を100パーセント買収しました。この会社が、約30万台の過去データを持っています。

当社は40万台のデータを持っているので、合計で70万台の修理データを保有していることになり、それがワランティの強みになります。このデータベースがあるからこそ保証を提供できるということで、400項目近い部位を保証しているのが、ワランティの特徴的なところです。

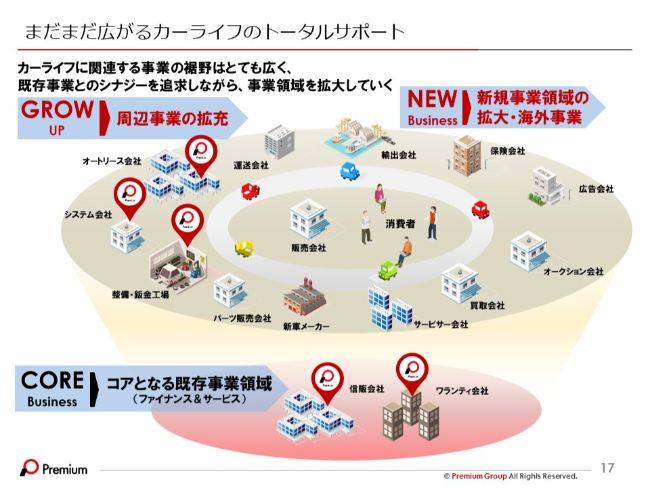

まだまだ広がるカーライフのトータルサポート

成長戦略になります。コア事業は、スライドの下にありますとおり、信販会社としてのクレジット事業とワランティ事業です。これで100億円近い営業収益を上げています。ただし、当社が対象にしている車のマーケットでは、周辺事業としていろいろな事業分野があります。

整備のマーケット、それに対するシステムのマーケット、オートリース、流通、オークション、保険といった大きなマーケットがありますので、当社は今後、このコア事業をしっかりとベースにしながら、車の事業領域全般に向けてビジネスを成長させていきたいと考えています。

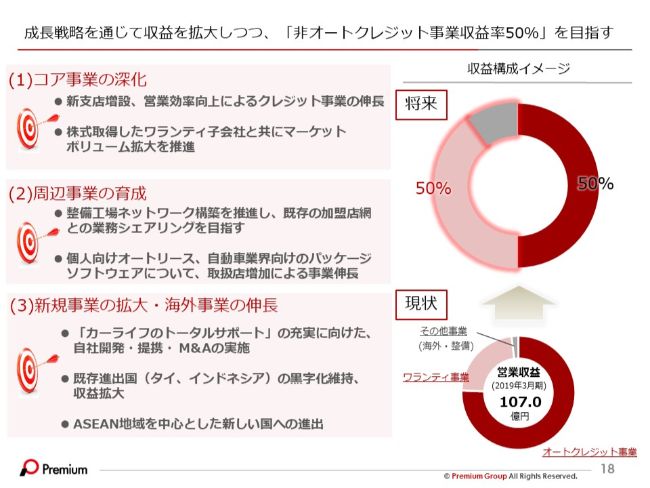

成長戦略を通じて収益を拡大しつつ、「非オートクレジット事業収益率50%」を目指す

コア事業であるクレジット、ワランティに関してはしっかりと深化させていきます。周辺事業に関しては、整備ネットワークといったものを構築していくことによって、この事業領域を広げていきたいです。

整備自体は、国内だけで6兆円近いマーケット規模になっていますので、そういう大きいマーケットで事業を展開していきたいと考えています。また、今後の車領域に関しては「CASE」とよばれているように、自動運転などいろいろありますが、今後も新規事業は検討していきたいと考えています。

そうはいっても、国内の需要はこれ以上伸びることは考えにくいということで、今後はまだまだ車のマーケットが伸びるASEAN地域を中心に、海外事業も展開している状況です。

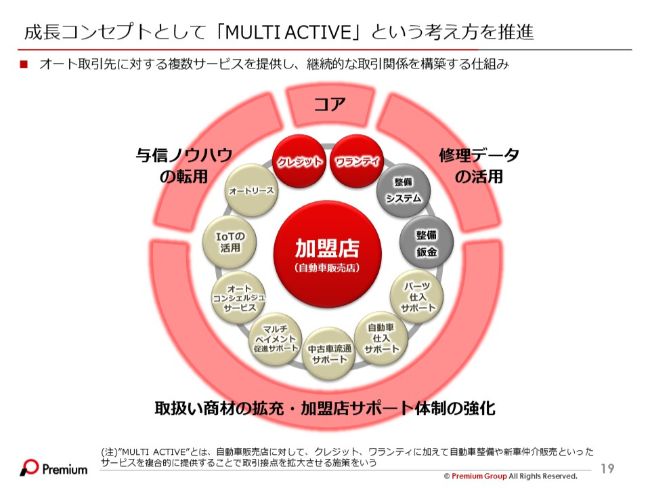

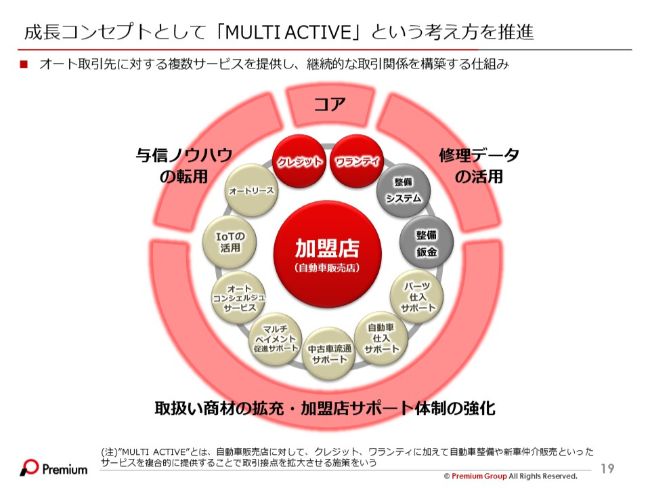

成長コンセプトとして「MULTI ACTIVE」という考え方を推進

当社では成長コンセプトとして、クレジット、ワランティなどの複数サービスを加盟店である自動車販売店に提供しているわけですが、特徴的なのは、お客さまにダイレクトに商品を提供していないということです。あくまで車を販売される加盟店を通して商品を提供しています。

当社にとってのエンドユーザーというかたちで、車を購入される消費者の方が最終のお客さまになるのですが、当社のビジネスはBtoBのビジネスですので、加盟店が最大のお客さまになります。

ここに対してあらゆる商品を提供していき、クロスセル、アップセルを図っていくのが国内戦略の大きな目的です。これを当社では「MULTI ACTIVE」といっているのですが、ここ5年ぐらいでかなり根付いてきまして、いろいろな商品を矢継ぎ早に提供しています。そして、この「MULTI ACTIVE戦略」は、事業収益拡大につながってきていると思います。

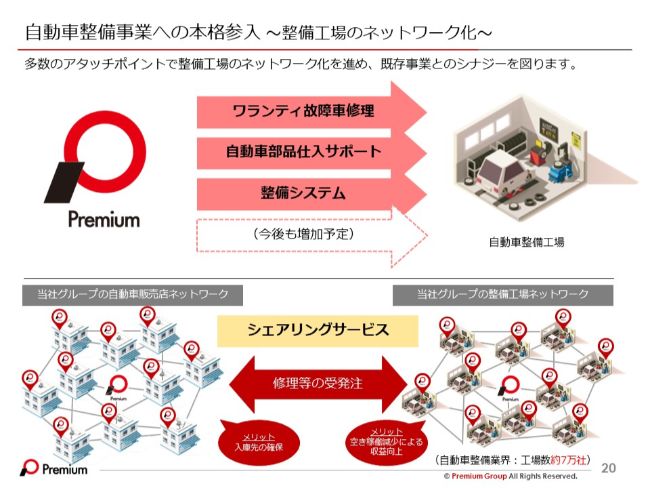

自動車整備事業への本格参入 ~整備工場のネットワーク化~

今後、整備工場に関しては、当社でしっかりとネットワークを作っていきたいと考えています。

ワランティ事業ですが、修理代は当社が負担するわけですが、修理代だけで年間20億円ぐらい出ています。それだけマーケットも大きくなってきていますので、今後、しっかりと整備工場のネットワークを作っていきながら、修理代のコスト削減を進めていきます。

自動車を修理する場合、必ずといっていいほど部品が必要になり、部品を仕入れますが、自動車販売・整備会社に対してシステムを販売するソフトプランナーという会社も買収させていただきました。そこで、このネットワークに対して整備システムを販売していきます。すると、当社は2万社のネットワークを持つことになります。

この整備工場に関しても、早期に3,000社のネットワークを作りたいと思っています。それによって、自動車販売の会社と整備の会社をシェアリングしながら、ネットワークしてプレミアグループの構成をしっかり作っていきたい。それが成長戦略になっています。

タイ王国における海外展開について

タイに進出して、5年ほどになります。タイでは、当社が約25パーセント出資させていただいているECLという会社があり、この会社がタイでクレジット事業を行っています。約3年前に出資させていただいて、大きく成長してきています。タイにおいては、整備工場も4店舗展開していますので、今後はタイを1つのモデルケースとして、他のASEAN地域でも整備工場を展開していきたいと考えています。

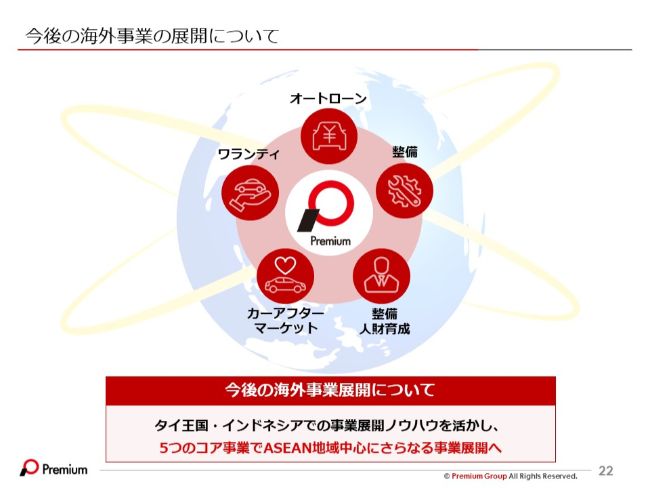

今後の海外事業の展開について

当社が持っている経営資源、オートローン、ワランティ、整備など、国内で展開してきたものは、今後車のマーケットが拡大するであろうといわれているASEAN、タイ、インドネシアでも十分に展開可能だと思っています。

例えば、タイであれば走っている車の約80パーセントが日本車です。インドネシアも同様で、非常に日本車の比率が高いので、当社が持っている国内でのノウハウは十分使えると考えています。

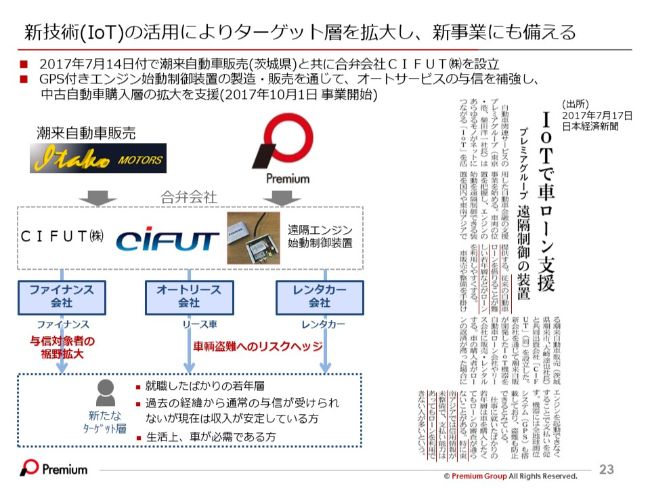

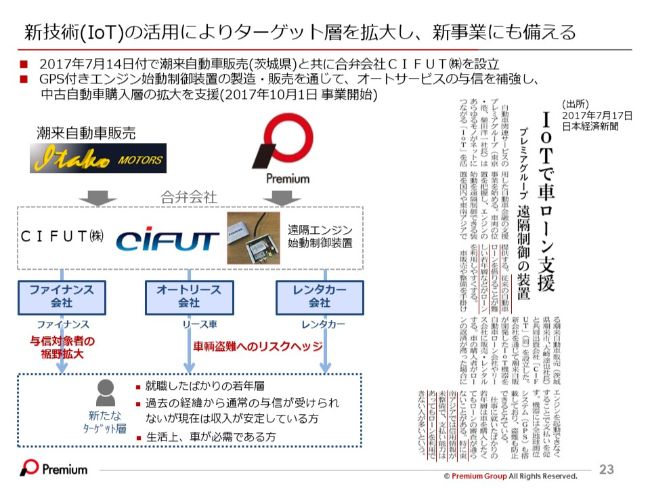

新技術(IoT)の活用によりターゲット層を拡大し、新事業にも備える

以前、リリースさせていただきましたが、IoTの機械を製造・販売している会社であるCIFUTという会社を合弁会社として設立しました。(スライドの写真は)何かといいますと、遠隔エンジン始動制御装置という機械です。この機械を車に取り付けて信号を送ると、エンジンがかけられなくなります。そして、再度信号を送るとまたエンジンがスタートします。

例えば、ローンが不払いになった場合や、盗難に遭った場合に、この信号を送ることによってエンジンがかけられなくなります。また今後、民法改正などで保証人が付きにくくなったり、核家族化の影響もあったり、なかなか保証人をお願いしにくくなってくるかと思います。そうしたクレジットを組む際に保証人が必要なお客さまが、こういう機器を付けることによって車を活用いただけるような社会を作ることにも貢献していきたいと思っています。

Exective Summary

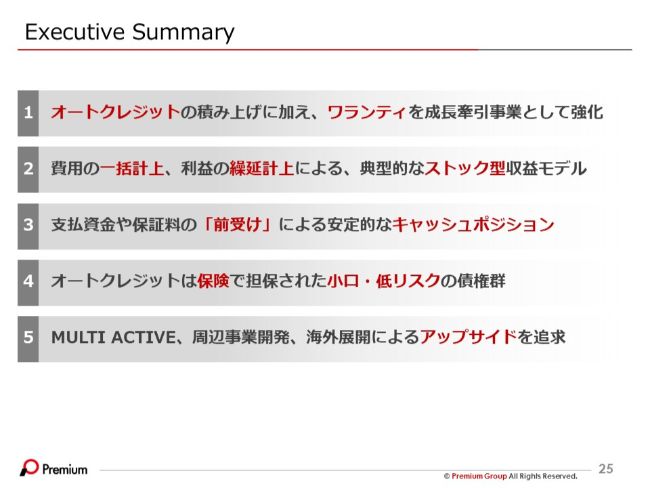

最後に、まとめになります。

当社のコア事業の営業収益の75パーセント以上がクレジット事業ですので、しっかりと残高も積み上げていき、ワランティもプラス成長を牽引するものとして強化していきたいということです。

また、収益を繰延で計上しており、将来において安定的に成長できます。加えて、当社はアセットを持っていないということで、BSがスリムであり、クレジットもワランティも基本的に前金ビジネスなのでキャッシュポジションも安定的だという考え方です。

そして、債権のリスクも保険でリスクヘッジしており、かつ小口・低リスクの債権群になっているということで、いわゆる優良債権で構成されています。

「MULTI ACTIVE」の戦略については、今後の成長戦略として周辺領域へ事業を拡大し、日本だけでなく海外にも展開することで、アップサイドを追求していきたいと思います。

経営理念

当社では、創業時に経営理念を作りました。「真に豊かな社会を目指して」ということで、正しいことを行うことを会社の理念として、今後もしっかりと成長戦略を推進していきたいと考えています。

以上が、プレミアグループの会社説明となります。ありがとうございました。

坂本慎太郎氏より質問①

叶内文子氏(以下、叶内):質疑応答に移らせていただきます。まずは、坂本さんから、機関投資家的に気になる点をお願いします。

坂本慎太郎氏(以下、坂本):ご説明ありがとうございました。機関投資家もけっこう注目株ということで……たぶん、ミーティング等々の予約なども入られるのではないかなと思っているのですが、個人投資家と機関投資家の見方の違いとして、個人投資家はどうしても、最終利益ベース、PERで見てしまいます。

12ページでご説明がありましたが、ストック型収益での将来収益についてです。202億4,000万円がBSにストックされているというところが、やはり評価が高いのかなと思います。当然、シェアであったり、事業環境や参入障壁などもあると思うのですが、この部分の評価をどう考えるかというところで、「今のバリュエーションよりも高く買えるよね」というところも注目かなと思っていますし、今後も、持続的な成長は可能だと思います。

質問として、成長戦略の部分で「海外」に関するお話があったのですが、海外はタイ、インドネシア、ASEANでということで、それ以外の有望な国はありますか?

柴田:ASEANが一番大きいところになってくると思うのですが、今後であれば、例えばアフリカやインドといった地域は、比較的日本車が出ていて、いくつか引き合いも頂戴しています。ただ、カントリーリスクも考えていかなければなりません。ASEAN地域では、当社が進出しているのはまだタイとインドネシアだけですので、今後もASEAN地域の中で十分対応できるかなと考えています。

坂本:国内の新規事業の推進の部分についてです。

「MULTI ACTIVE戦略」ということでご説明いただきました。整備工場等々をネットワーク化するという話で、日本の整備工場でフランチャイズ化したところは、ある程度IT化が進んでいると思うのですが、ネットワークを構築していくには、それなりのITの地盤がなければいけないと思います。

未だに、町の整備工場はそこがあまり発達していません。車検に出すと、未だにクレジットカードを「カーボンで切る」ところがあったりもします。そのあたりも含めて、全部をサポートできるシステム、施策は考えていますか?

柴田:おっしゃるとおり、非常にIT化が遅れている業界です。整備業界もそうなのですが、中古車業界もすごく遅れています。未だに申し込みがFAXなど「紙でお願いします」というところが残っています。私も、この業界に35年くらいいるのですが、昔は電話で受付していました。それがやっとFAXになって、ようやくネットで申し込めるようになりました。

しかし、まだPCがない自動車販売店や整備工場もけっこうあります。その意味で、プラットフォームをどう作っていくかが、今の当社の経営課題になっています。今期中にある程度のプラットフォームを作って、それを使ってもらうように、加盟店・整備工場に入れていきたい。そのプラットフォームを使うと、ある程度、自動的に何でも申し込みができるというかたちにしていきたい。

そこで前期、ソフトプランナーという会社を買収しました。この会社はプラットフォームを作れるノウハウを持っていますので、そのノウハウも活用しながら、プラットフォームを作って、無償で配布したいと考えています。これが実現できれば、例えば「今、在庫がどういう状況になっているか」「今、整備中の車がどうなっているか」といったこともわかるようになります。

当社自身でも、直営の整備工場を1つ持っていますが、おっしゃるとおり、こちらもなかなか難しくて…。

(一同笑)

昔からの職人さん(がいる業界)ですから、なかなかIT効率化されません。当社自身がそこを変えたり、いろいろな仕組みを作っていけるということが、直営で整備工場をやっている強みでもあると思います。

坂本:最後に、オートローンについてです。1人あたりの平均残高が130万円くらいで、金利が比較的高いと、非常に魅力的なビジネスだと思います。平均の残存年限はどのくらいでしょうか?

柴田:オートクレジットの場合、残存平均は4年くらいになります。

坂本:個人的な興味で申し訳ないのですが、最近、その期間が延びる傾向はありますか?

柴田:延びていますね。これは、月々が安いほうが売れやすいということで、マーケティングサイドが年数を延ばしているところもあります。ただし、前倒しでお支払いされてしまう方がいらっしゃいますので、(ローンを組んだ)当初は(残存年限は)5年くらいですが、最終的には4年くらいになっている状況です。

坂本:残高が130万円程度ということで、過去に比べると車の値段は高くなっているため、1人あたりの平均残高は増える傾向にあるということでしょうか?

柴田:実は、車の値段が高くなっているのです。みなさま、あまりお気付きにならないと思うのですが、例えば今、軽自動車でも200万円するものもあります。昔のイメージだと、軽自動車はだいたい100万円くらいで買えたと思います。

今、軽自動車を買いに行かれるとわかるのですが、180万円とか、びっくりするような価格になっています。例えば、ブレーキの先進機能等がついてきていますので、車の価格はどんどん上がっています。その分、台数は伸びていないのですが、価格は上がっているというのが、中古車の現状です。

叶内:それでは、みなさまからもご質問を受けたいと思います。ご質問がある方、いらっしゃればお手をお挙げください。

質疑応答:海外進出のための資金調達方法について

質問者1:今後、海外進出を進めていかれるということで、かなり大きな投資が必要になるフェーズもあると思います。そういうときに、例えば自己資金だけでは足りない場合、どのように資金調達されるご予定ですか?

柴田:去年の12月に、いったん新株予約権を発行しました。株価の低迷もあって、本新株予約権に関してはすべて消却しまして、今は新株予約権を出していない状況です。当面の成長戦略に関しては、いわゆる銀行借入で対応していく予定です。

おかげさまで、毎年増収増益していることや、上場できたこともあり、金融機関からのサポートもかなり強力ですので、十分にデットで対応できると考えています。ただし、そこは財務戦略ですので、財務バランス等々を考えて、案件によってしっかり検討していきたいと思っています。

現段階では、成長戦略資金に関しては、銀行借り入れで十分対応できると考えています。

質疑応答:海外で事業を展開する際の資金の調達方法について

質問者2:貴重なお話をありがとうございました。海外に進出するということですが、お客さまの残高分を御社が持つ際に、どのようにしてその資金を調達するのでしょうか?

例えば、日本はすごく低金利なので、すごく有利だと思うのですが、現地法人だった場合、もしかしたら新興国では金利が高く付いて、少し不安定だったりすることもあるのかなと……。そうしたリスクをどうやって取っていくのでしょうか?

柴田:海外の場合、銀行の金利は非常に高いです。タイの借入金利は、だいたい平均で4パーセントから5パーセントくらいですが、顧客の手数料も18パーセントなどと非常に高いため、取れているスプレッドも非常に高くなります。もちろん、日本と違ってデフォルトコストも高いです。

当社は、クレジット事業で海外に出る場合、しっかりと自分たちで調達できる会社をベースにして出資させていただいています。現在出資しているECLという会社は、タイの証券取引所に上場しており、自力で現地の銀行から調達できて、デフォルトコストも抑制できており、パートナーを組みながらタイで事業を進めています。

海外に関しては、当社が100パーセント単独で出ていくのはまだ難しいので、現地や日本の強力なパートナー……例えば、インドネシアでは住友商事さまと一緒にジョイントベンチャーを作って進出しているのですが、そうしたパートナー方式でリスクヘッジしながら、海外へ進出していきたいと考えています。

質疑応答:車離れが進むなかで検討している別のビジネスモデルについて

質問者3:本日はありがとうございました。とても力強いメッセージで、すごくワクワクしながら聞いていました。

今後の成長戦略に関して、ネガティブなことを言うのは申し訳ないのですが、とくに日本国内は車離れということで、若年層の方は車を所有するよりもシェアリングという意識です。素人考えなのですが、マーケットとしては縮小していくのかなと思います。

プレゼンテーションの後半にありましたが、IoTの技術を使った与信など、いろいろ考えていらっしゃいますよね。車の世界で100年に1回の大きな変革が起こっている中で、御社としてはファイナンスと車に強みがあるということで、ファイナンスで個人データを活用していくなど、そうした別のビジネスモデルはお考えでしょうか?

柴田:おっしゃるとおり、国内の自動車ビジネスは完全に成熟していて、これ以上大きく伸びることは考えにくいと思います。その意味で、当社がオートクレジットやワランティだけに頼っていると、成長が止まってしまうと考えています。よって、事業領域を広げていかなければいけません。

シナジーも発揮させながらやらなければいけないところで、事業領域は車というドメインに限定しながらも、車のマーケット自体はいろいろなビジネスモデルが今後も出てくるでしょうから、車というドメインの中で事業領域を広げて、クレジットとワランティだけに頼らないビジネスモデルをしっかりと構築していきたいです。まだまだ、当社が持つ車の故障データも活用できていません。これをどう活用するかも今後の経営課題だと思います。

与信についてのお話ですが、当社では、まったく見ず知らずのお客さまに対して、だいたい7分で与信しています。仮に300万円の申し込みがあったとすると、当社ではだいたい7分で貸せるのか貸せないのかをジャッジします。これができる会社は、日本国内でも少ないと思います。そうした与信の技術も活用できると思っています。

もう1点付け加えたいのは、とは言え、当社のオートクレジットのシェアはまだ10パーセント。このシェアが30パーセント、40パーセントになってくると、マーケットの影響を受けるのですが、コア事業でしっかりと土台を築きながら、次の成長戦略について、今からしっかり手を打っていきたいと思います。

叶内文子氏より質問①

叶内:では、私からも質問させてください。それこそ、自動車業界は100年に1度の変革で、EVや自動運転などが普及していくと、整備も変わりそうな気がしています。整備工場をネットワーク化するというお話もありましたが、そのあたりはいかがでしょうか?

柴田:当社でも、そこは変わってくると考えていますので、自社で整備工場を持っている強みを活かせるかなと思います。そのデータがマイニングされていきますし、どういう傾向で変わってくるのかもデータで出てきますので、新しいノウハウを蓄積していきたいです。

今、だんだんEV化が進んでいますが、すべての先進機構はほとんどがカメラ(が重要な要素)です。よって、車を直すというよりも、カメラを直すようなイメージです。ぶつからない車というのは、カメラの機能によるものですので、そうした(衝突回避の)機能が壊れるのであれば、カメラを直すということになります。

その意味で、今の故障データを溜め込むことが重要で、当社は自社でデータの蓄積ができていますし、自社の整備工場で車を直すこともできています。整備も新たな転換期になると思いますので、そこをしっかりキャッチアップしていきたいと考えています。

叶内:ありがとうございます。坂本さんは、追加で質問はありますか?

坂本慎太郎氏より質問②

坂本:自動車販売店への紹介料の部分ですが、これは1年限りなのですか? それとも、ローンが続く限りずっと払われるものでしょうか?

柴田:最初に、アップフロントで全部払ってしまいます。

坂本:では、そこの部分が翌年度から利益になるということですね。

柴田:そうです。

叶内文子氏より質問②

叶内:今は、金利上昇はだいぶ考えにくいとは思うのですが、金利が上昇した場合の影響はいかがでしょうか?

柴田:当社は、残高に関しては全部固定レートですので、収益は一切影響を受けません。新規貸出分に関しては、銀行金利が高くなってきますので、もちろん借入は高くなります。銀行金利が高くなってくると、少し時間軸で差はあるかもしれませんが、顧客のクレジット金利も高くなってきますので、基本的には当社の収益ポートフォリオは、金利が上下してもさほど変わらないと考えています。

質疑応答:合弁会社CIFUTの状況について

質問者4:今日は、いろいろなお話をありがとうございます。本業からずれるかもしれないのですが、先ほどご紹介いただいた「IoTでエンジンの遠隔操作をする」というところについてです。

御社の場合は、オートクレジットの与信の際、保証人の付帯が難しい人に対してのものということですが、自分の近所でも「けっこう高額な車が、自宅の駐車場から盗まれた」みたいな話も聞くため、そういったニーズもあるのかとも思いました。この合弁会社での利益などはどのような状況でしょうか?

柴田:実は、合弁会社を設立したのが2017年で、まだ十分に浸透していないところがあります。今はまだ、年間で100台ぐらいしか出ていない状態です。しかし、今後いろいろなニーズが出てくると思いますので、そうしたニーズにしっかりと応える。あとは、マーケティングをどう行っていくかが重要です。

例えば盗難の場合、その予防でしたら、保険会社さまとパートナーを組むのも1つの考え方です。とにかくマーケティングをしっかりやっていきたいと考えており、まだまだこれからの事業だと思っています。

新着ログ

「その他金融業」のログ