日立造船、通期は受注高が4,500億円を超え、増収増益で着地 今期は子会社の収益改善等で増益へ

2018年度決算のポイント

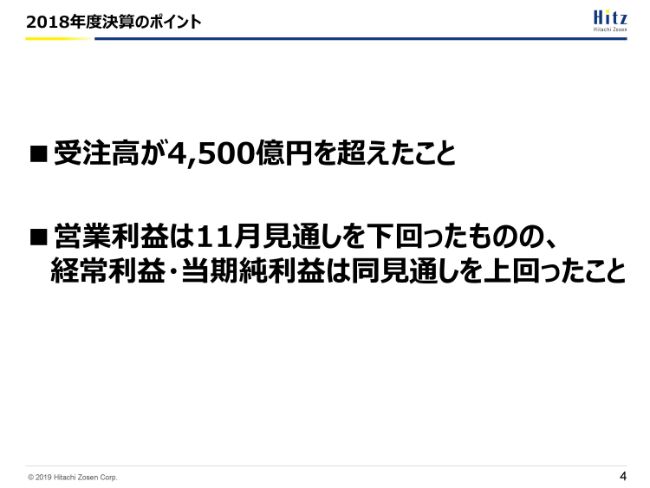

谷所敬氏:お忙しい中、日立造船の決算発表会にご参加いただきまして、ありがとうございます。まず、2018年度連結決算の概況をご説明いたします。決算のポイントを2点挙げております。1点目は、受注高が4,500億円を超えたことです。

2点目は、利益項目についてです。第2四半期の決算発表時に、営業利益・経常利益などを少し下方修正いたしました。「11月見通し」とは、その数字のことを申し上げております。営業利益は、その見通しについても下回りましたが、経常利益・純利益はその見通しを上回りました。とくに純利益については、期初の予算を上回ることができました。

2018年度決算 実績サマリー

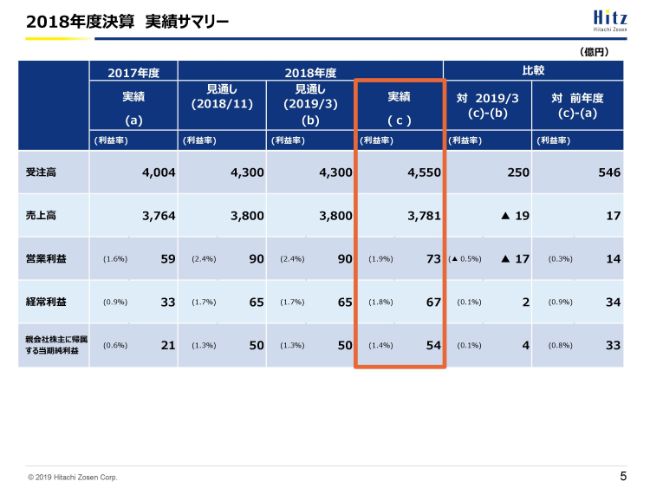

実績サマリーです。この(スライドの)表は、2017年度実績、2018年度の見通しおよび実績、そしてその比較となっております。主として2018年度の実績について、2017年度との比較を入れながらご説明いたします。

まず、受注高は4,550億円で、前年度との比較で546億円の増加です。この4,550億円という数字は、2000年代では一番大きな数字です。当社は2002年に造船事業を分離していますが、2000年代で一番大きな数字となりました。2014年度は4,527億円でしたが、それも超えて、ここ20年で最大の受注高です。要因については、後ほど申し上げます。

売上高は3,781億円ということで、前年度と比べて17億円の増加です。営業利益は73億円で、(前年度比で)14億円の増益。経常利益は67億円で、(前年度比で)34億円の増益。親会社株主に帰属する当期純利益は54億円で、(前年度比で)33億円の増益です。

単純な比較について少し説明いたしますと、見通しに対しては、売上高と営業利益が少し下回り、ほかの項目は上回りました。対前年度では増収増益です。

ただし、増収増益といいましても、営業利益率はわずか1.9パーセントと、ものすごく低い状況です。当期純利益は54億円で、ROEにすると4.6パーセントということで、いろいろな基準となる5パーセントにも満たず、収益的にはまだまだ厳しい状況です。

2018年度決算 受注高 セグメント別

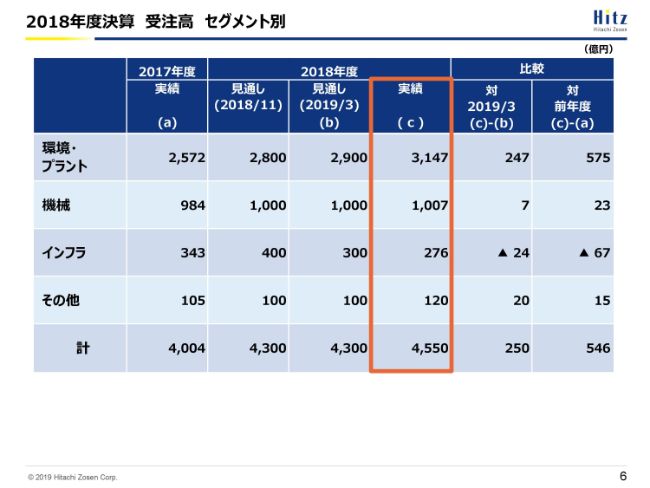

受注高は、先ほど申し上げましたとおり4,550億円で、前年度比で546億円増えました。セグメント別に見ていただきますと、環境・プラントが圧倒的で、575億円増え、大きく寄与しています。

環境・プラントが増えた要因は、海外では、Inova社がルーカリーという大型の案件を受注したこと。そして、国内では2つありました。1つはエネルギーで、バイオマス発電のEPCの受注。そしてもう1つは、水処理……し尿処理ですけれども、これのDBO案件ということで、運営まで含めた一括案件の受注がありました。

このように、海外・国内とも増えたということで、(環境・プラントは前年度比で)575億円増加の3,147億円となりました。

機械につきましては、(前年度比で)23億円の増加ということで、1,007億円となりました。機械につきましては、化学関係のプロセス(機器)で非常に苦戦した一方、舶用エンジン等がごくわずかながら増えたということで、(前年度比で)増加となりました。

インフラは、前年度比でマイナス67億円で、276億円にとどまりました。インフラには、2つの大きな製品がございます。1つはシールド機械で、こちらにつきましては増えております。一方で、橋梁を中心とする鉄鋼において、昨年度は大きな受注案件がなく、また失注もしたということで、マイナス部分がございました。受注未達ということで、大きく下がりました。

その他は、(前年度と比べて)大して差がありません。受注高においては環境・プラントが大きく貢献し、(合計で)4,550億円となりました。

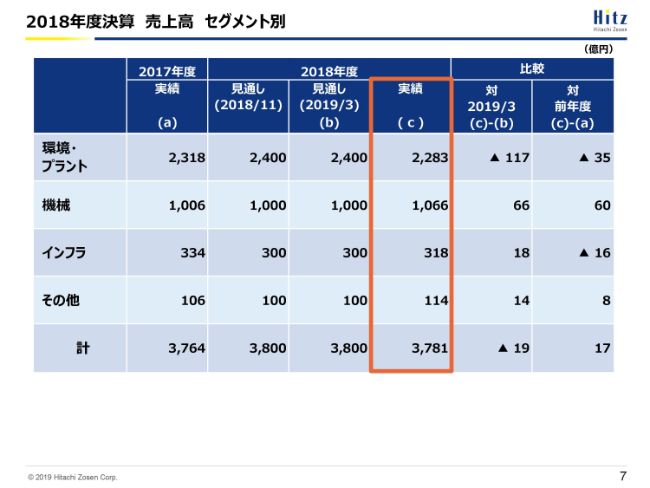

2018年度決算 売上高 セグメント別

続いて、売上高をセグメント別にご説明いたします。数字としては3,781億円ということで、前年度から17億円増えています。

環境・プラントでは、(前年度比で)35億円減少し、2,283億円となりました。減少の最大の要因は、カタールの大きな海水淡水化のプラントです。2017年度と2018年度を比べると、この大型の海水淡水化だけで売上規模が約110億円減っており、非常に大きなマイナス要因となりました。国内はプラス要因がありましたが、その海水淡水化のマイナスを補いきれませんでした。

機械は、(前年度比で)60億円増え、1,066億円になりました。増加の要因は、プロセス(機器)において、当社の有明工場が得意とするEOリアクターが増えたことです。

インフラは、(前年度比で)16億円減り、318億円でした。減少の要因は、2017年度と比べて、大型の橋梁の案件がなかった、あるいは海洋の案件もほとんどなかったということです。

その他は(前年度と)差がなく、結果として(合計で)3,781億円という売上規模になりました。

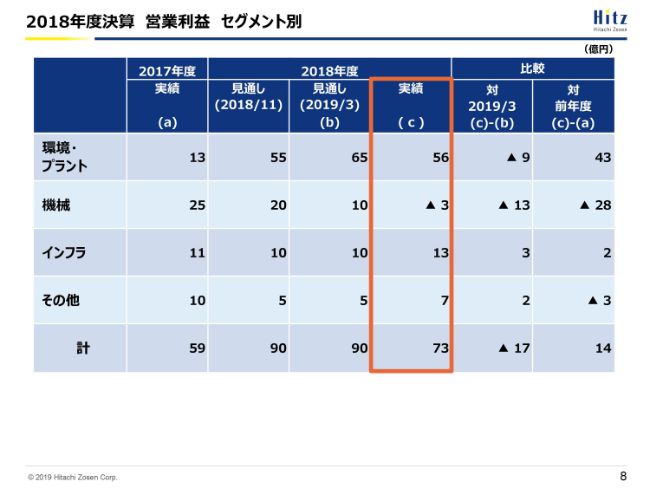

2018年度決算 営業利益 セグメント別

続いて、営業利益をセグメント別に説明させていただきます。73億円ということで、前年度比で14億円の増益です。

(スライドの表の)一番上の環境・プラントが一番大きく増益しております。(前年度比で)43億円の増益で、56億円となりました。この43億円の増益のうちの半分は、子会社であるInova社の赤字が減ったことによります。まだ赤字ですが、(赤字が)減った分が、改善要因の約半分にあたります。残り半分は、国内の増益が寄与しました。

一方、機械につきましては、赤字転落ということで、3億円の営業損失になり、前年度比で(マイナス)28億円と、約30億円悪化しております。これは、舶用エンジンの構造改革の遅れ、そしてプロセス(機器)とプレス(機器)が前年度比で悪化いたしました。これら3つの要因がいずれも約10億円ずつの減少ということで、あわせて約30億円となりました。

セグメント別でいきますと、2016年度および2017年度は、2年続けて全セグメント黒字になりました。ところが、残念ながら2018年度は機械セグメントが赤字ということで、全セグメント黒字にはなりませんでした。

インフラにつきましては、(前年度比でプラス)2億円ということで、ほぼ同じでございます。その他項目も、(前年度と)大して差はありません。

結局、環境・プラントでよくなった部分が、機械で悪くなり、その相殺もあって14億円の改善にとどまり、営業利益は(合計で)73億円という結果です。

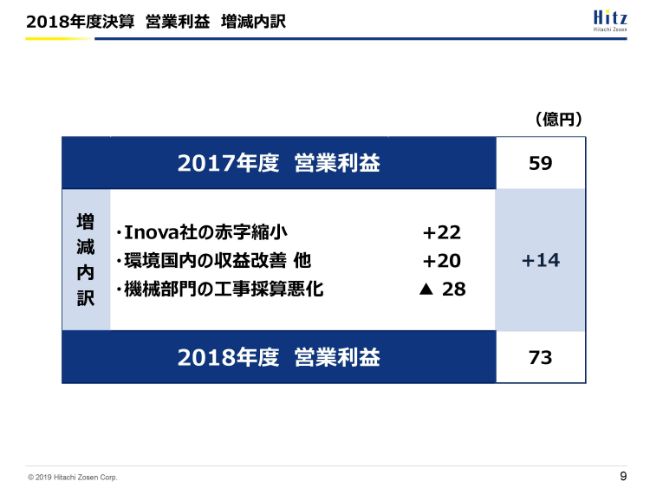

2018年度決算 営業利益 増減内訳

営業利益の2017年度と2018年度の差の要因分析をいたしましたが、いろいろな要因があり、(前年度から)14億円改善して73億円になりました。

そのうち、Inova社の赤字縮小が22億円です。Inova社単体で、2017年度は約84億円の営業損失を出しました。2018年度は(営業損失が)62億円ということで、赤字幅が22億円縮小しています。

また、国内の環境の収益改善他ということで、ほかのプラントもあるわけですが、この部分で20億円改善いたしました。

一方、先ほど申し上げましたとおり、機械で悪化した部分があり、(全体としては前年度比で)14億円の増益にとどまりました。

2018年度決算 営業外損益・特別損益内訳

続いて、営業外損益について説明いたします。金利負担については、前年度とまったく変わっておりません。

持分法による投資損益につきましては、(前年度比で)2億円増えております。これは、当社はスチールプランテック株式会社の3分の1ぐらい株を持っているのですが、そこの収益がよくなったことで増益になっております。

その他営業外損益は、(前年度比で)18億円改善し、7億円の損失にとどまりました。これにつきましては、過年度に納めましたシールド機械についての弁護士費用が下がったことで、7億円の損失にとどまりました。

この2つの要因により、営業外損失としては20億円改善し、6億円の損失にとどまりました。

特別損益につきましては、2017年度も2018年度も特別損・特別益はございません。

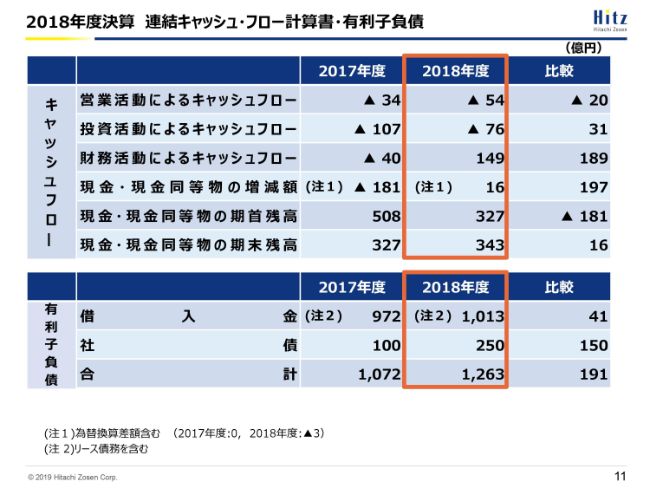

2018年度決算 連結キャッシュ・フロー計算書・有利子負債

続いて、連結キャッシュフローおよび有利子負債についてご説明いたします。

まず、営業活動によるキャッシュフローは、2年続けてマイナスとなりました。2016年度以前はずっとプラスでしたけれども、(2017年度から)マイナスになりました。(2018年度は前年度比で)20億円悪化し、営業活動(によるキャッシュフロー)は(マイナス)54億円となりました。

要因は、Inova社のイスタンブール案件です。こちらは非常に高採算案件なのですが、もともと契約時からの支払い条件が悪いといいますか、入金が遅いということで……契約どおりにお金は入ってきているのですが、支払いの方が先になるということで、売掛債権ばかりが増えて、現金化が遅れてきています。

投資活動によるキャッシュフローは、基本的には設備投資です。2017年度はとくに設備投資が多く、2018年度は2017年度よりも少し設備投資が少なかったというだけのことです。

結局、この営業活動によるキャッシュフローと投資活動によるキャッシュフローでお金が出ていったものですから、逆に財務活動によるキャッシュフローとしては、189億円お金を手当てしたというところです。

それが、この(スライドの表の)下段の有利子負債に出てきておりまして、有利子負債は(前年度比で)合計191億円増えています。借入金現金が(前年度比でプラス)41億円、社債が(前年度比でプラス)150億円ということで、有利子負債が合計191億円増え、1,263億円になりました。

なお、昨年度はグリーンボンドの発行があったため、社債(のプラス)150億円の中にはグリーンボンドが50億円含まれているということを申し添えておきます。

以上が2018年度の決算の概況です。これより、2019年度の業績見通しについてのご説明に移らせていただきます。

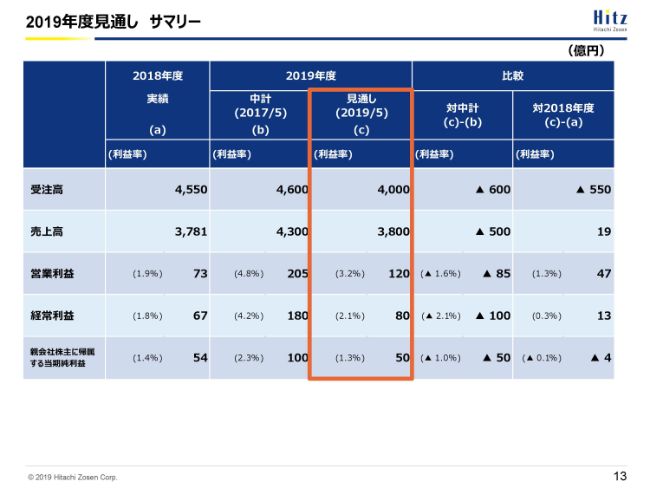

2019年度見通し サマリー

まず、見通しのサマリーです。(スライドの表は)2018年度の実績、2017年度当初に立てた2019年度の中期経営計画の数字、2019年度の見通し、そして比較となっております。

比較の中でも中期経営計画との比較をいたしますと、ご覧のとおり、残念ながら(2018年度実績は)中期経営計画に対して、受注・売上・収益項目のいずれも下回っているのが現状です。

以降の説明では、主に2019年度見通しと2018年度実績との比較を交えながらご説明させていただきたいと思います。

まず、受注高は4,000億円ということで、昨年度よりも550億円減る見通しです。この減少の要因につきましては、昨年度非常に好調であった国内の環境において、2019年度は少し案件が少ないということで、どうしてもその部分が下がってくるというところです。

売上高は3,800億円で、昨年度とほぼ同じです。昨年度も、期初の見通しでは3,800億円と立てておりましたから、まったく同じ数字ということになります。

営業利益は120億円ということで、昨年度比で47億円増えています。経常利益は(昨年度比で)13億円増えて80億円でした。純利益につきましては、2018年度は54億円でしたが、(2019年度は)50億円という見通しを立てております。

昨年度と比べて、営業利益・経常利益は増えておりますが、純利益については、昨年度の期初見通しと同じ50億円を据え置いております。2018年度は第2四半期で、2017年度は第3四半期で、業績の下方修正をしたために市場の信頼を失ったかと思いますが、2019年度からは、どうしてもコミットメントは守るんだということで、少し保守的な数字を立てているというのが現状です。

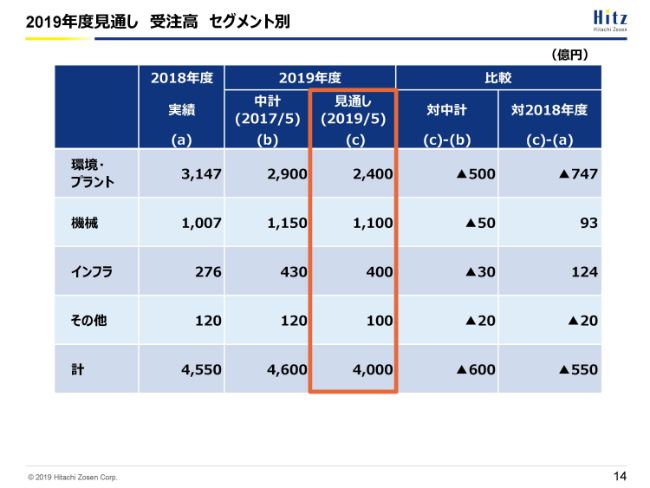

2019年度見通し 受注高 セグメント別

まず受注高について、セグメント別にご説明します。(全体で)4,000億円という受注金額を見通しておりますが、これは昨年度実績からは550億円の減となります。大きな減少は、環境・プラント部門の(マイナス)747億円です。

先ほど申し上げましたように、2018年度はエネルギーにおいて大きな受注がありましたし、国内の水処理も非常に好調でした。また、当社の主力であるゴミ焼却もよかったです。ところが、2019年度はいずれも案件が少ないということで、2,400億円となる見通しです。

環境・プラントで減少する一方、機械とインフラでは増えております。機械につきましては、昨年度実績から93億円増えて1,100億円となる見通しです。2018年度は、精密機械やプロセス(機器)で非常に苦戦したのですが、一部戻ってきたり、あるいは舶用エンジンについてもまだ増えてくるということで、93億円増えて1,100億円を見通しております。

インフラにつきましては、(2018年度実績から)124億円増えて400億円となる見通しです。インフラでは、2018年度、橋梁を含む鉄鋼で苦戦しましたが、鉄鋼につきましては2019年度は大型案件がございます。シールドにつきましても、2019年度には大型案件が見込めるということで、124億円増えて400億円という見通しを立てております。

環境・プラントで減った分を、機械・インフラで補っているものの、補いきれず、(全体の受注高は)昨年度比で550億円減の4,000億円となる見通しです。

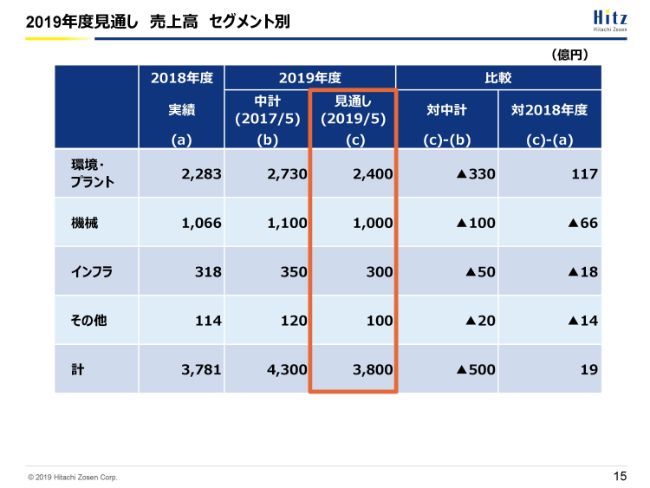

2019年度見通し 売上高 セグメント別

続いて、売上高をセグメント別にご説明いたします。売上高は3,800億円ということで、昨年度とほぼ同じような金額でございます。ただ、内訳は相当違っております。

まず、環境・プラントの売上高は(2018年度比で)117億円増えるということですが、増加の要因の1つはInova社の売上が増えることです。そしてもう1つは、2018年度、非常に受注が好調であった国内の水処理です。こちらが、一部売上に上がってくるということで、117億円増えて2,400億円になるという見通しになっています。

一方、機械の売上高は1,000億円ということで、昨年度比で66億円減ると見込んでおります。これは、2018年度、非常に受注に苦戦したプロセス(機器)が減ってくるということもありまして、66億円の減額で1,000億円になるということです。

インフラにつきましては、(2018年度比で)18億円減って300億円ということで、大して差はありません。インフラでは、橋梁の大型案件等がだんだん減ってきたということで、売上規模も少し減ってくるということです。その他については、大した変動はございません。

以上の結果、(全体の売上高は)3,800億円ということで、環境・プラントで増えた分、機械とインフラで少し減額があって、全体的にはほぼ同額ということが売上高の概況です。

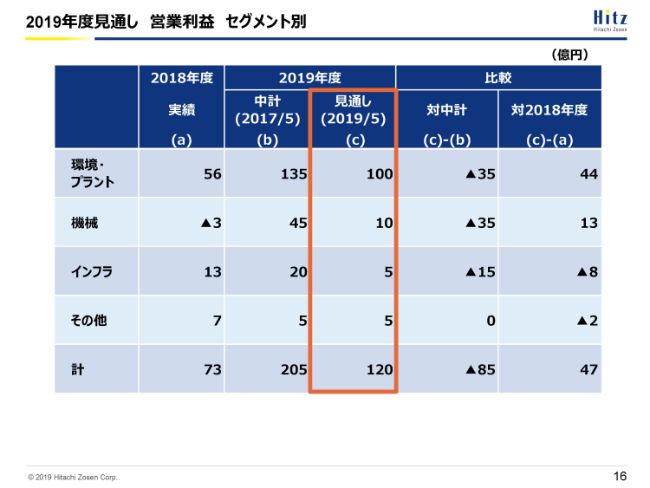

2019年度見通し 営業利益 セグメント別

続いて、営業利益をセグメント別にご説明いたします。(全体の)営業利益は120億円ということで、昨年度比で47億円増える見通しです。増加の最大の要因は、ご覧のとおり、環境・プラントです。

環境・プラントは、44億円増える見通しです。2018年度実績の56億円の中には、Inova社の営業損失が62億円入っておりますが、その営業損失が2019年度はなくなるということで、Inova社だけで62億円改善することになります。

一方、44億円しか増えないというのは、国内の環境の収益が2018年度ほど上がらず、国内の環境において少し減益を見込んでいるためです。その結果、(環境・プラントは)100億円の営業利益となる見通しです。これでも、2018年度比では44億円増えるというところです。

続いて、機械です。2018年度は赤字転落となりましたが、2019年度はプラスの10億円となる見込みです。この増益につきましては、機械の中でエンジンの構造改革が進んでくるということ、また、苦戦いたしましたプロセス(機器)やプレス(機器)も少し改善するということを織り込み、(前年度比で)13億円増益して10億円の益が出る見込みです。

インフラにつきましては、(前年度比で)8億円減少して5億円となる見込みです。インフラは、売上高が少し減ってくるというのが一番大きな要因です。そのほかにも、2019年度には高収益案件が少ないということで、売上が下がる分と両方の要因で少し益が下がりますけれども、黒字は確保するというところで、トータルで120億円の営業利益となる見込みです。

2019年度見通し 営業利益増減内訳

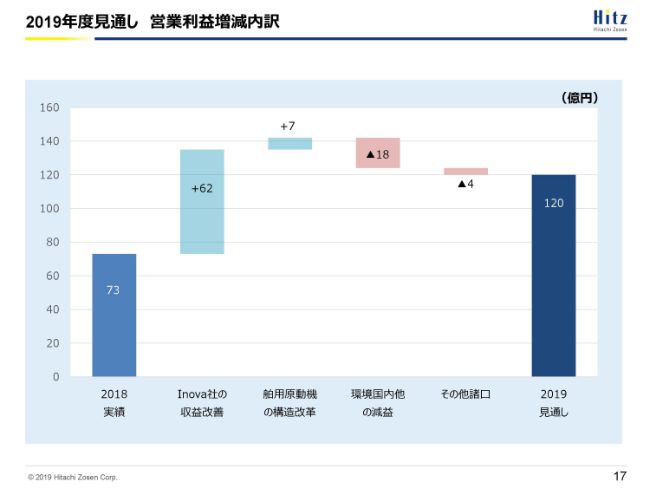

ウォーターフォールというグラフで、2018年度実績と2019年度見通しとの差をご説明させていただきます。

まず、2018年度の中にはInova社のマイナス62億円が入っておりましたが、これが0になるということで、62億円の増益です。また、舶用原動機の構造改革が進むということで、7億円の増益です。

一方、2018年度には国内の環境が非常によかったわけですが、少しその益が減ってくるということで18億円の減益です。これらをあわせまして、120億円という見通しです。

新着ログ

「機械」のログ