ホンダ、3Q累計売上収益は11.8兆円 「Honda歩行アシスト」が米国で医療機器認証を取得

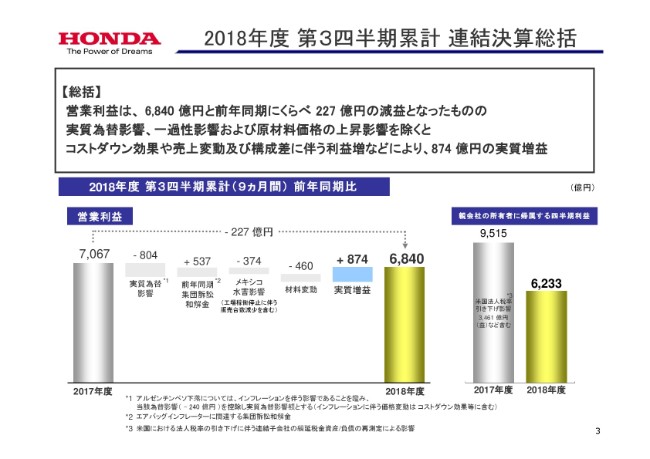

2018年度 第3四半期累計 連結決算総括

IR担当:それでは、2018年度第3四半期決算についてご説明します。

まず、2018年度第3四半期決算を総括しますと、営業利益は6,840億円と前年同期に比べ227億円の減益になったものの、実質為替影響、一過性影響及び原材料価格の上昇影響を除くと、コストダウン効果や売上変動及び構成差に伴う利益の増加などにより、874億円の実質増益となりました。

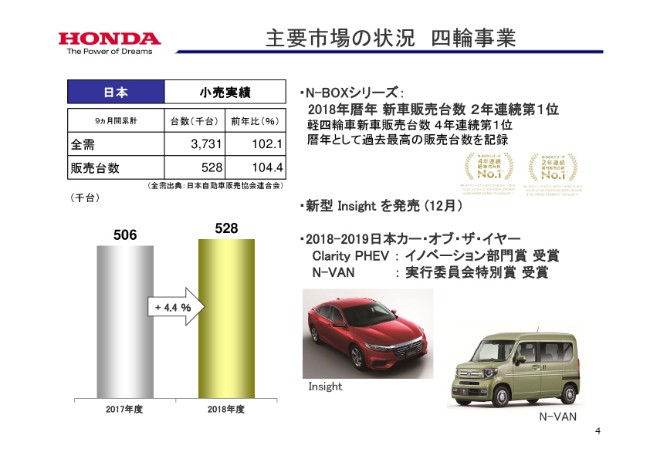

主要市場の状況 四輪事業 日本

次に、主要市場の状況についてご説明いたします。

まず四輪事業では、日本で「N-BOX」シリーズの暦年での新車販売台数が2年連続で第1位となりました。(2018年)12月には新型ハイブリッド車の「Insight」を発売しました。また、日本カー・オブ・ザ・イヤーにおいて、「Clarity PHEV」がイノベーション部門賞を、「N-VAN」が実行委員会特別賞を受賞しました。

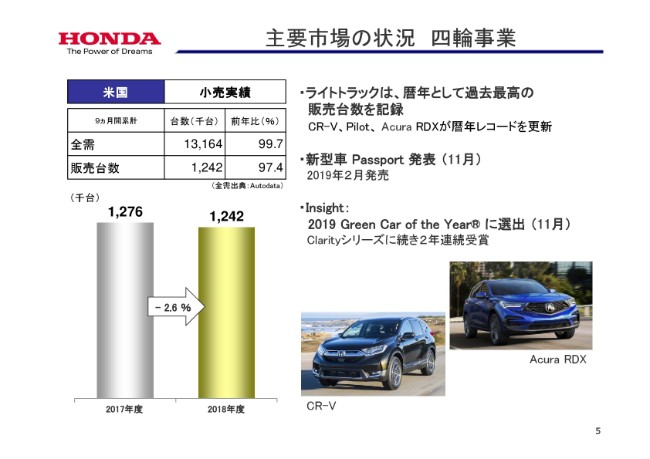

主要市場の状況 四輪事業 米国

続いて米国では、ライトトラックの販売台数が暦年として過去最高を記録し、「CR-V」「Pilot」「Acura RDX」は暦年レコードを更新しました。(2018年)11月には新型ライトトラックの「Passport」を発表し、2019年2月に発売します。

また、「Insight」が2019 Green Car of the Year®に選出されています。

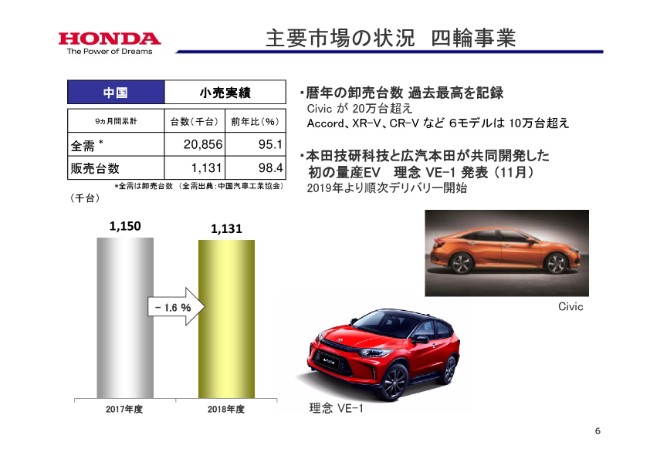

主要市場の状況 四輪事業 中国

次に中国では、暦年の卸売台数が過去最高を記録。「Civic」の販売台数が20万台を超え、「Accord」「XR-V」「CR-V」などの6モデルは、10万台を超えました。

また、本田技研科技と広汽本田が共同開発した初の量産EVの「理念VE-1」を(2018年)11月に発表、2019年より順次デリバリーを開始します。

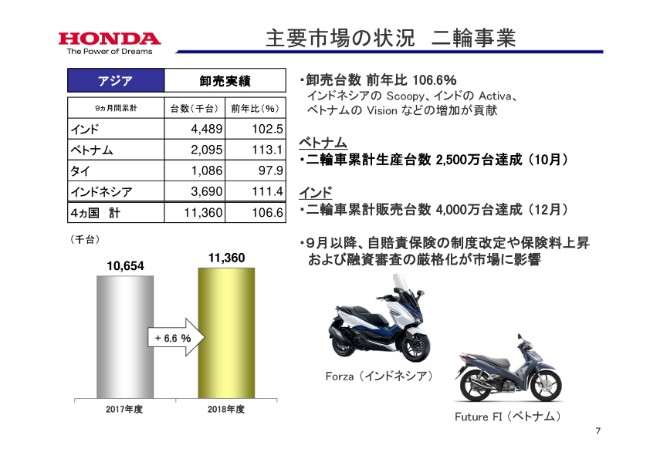

主要市場の状況 二輪事業

次に、二輪車の主要市場であるアジアでは、インドネシアの「Scoopy」、インドの「Activa」、ベトナムの「Vision」などの増加により、二輪車販売実績は1,136万台と、前年同期に比べ6.6パーセントの増加となりました。ベトナムにおいては(2018年)10月に二輪車累計生産台数2,500万台を達成、インドでは12月に二輪車累計販売台数4,000万台を達成しました。

一方、足元では、9月以降の自賠責保険の制度改定や保険料の上昇、及び融資審査の厳格化などが市場に影響しており、状況を注視しています。

トピックス

続きまして、直近のトピックスについてご紹介します。

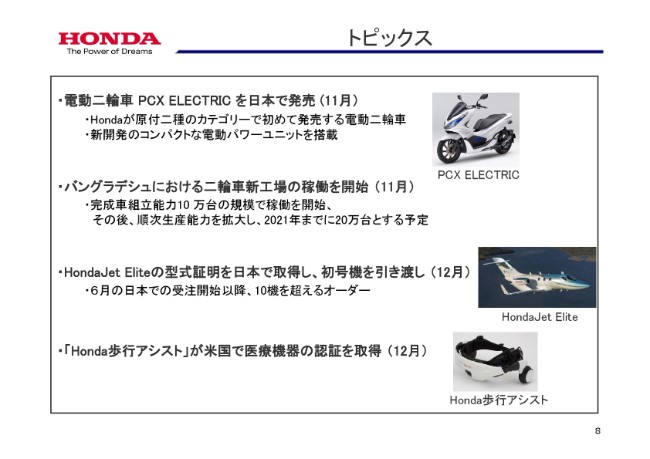

(2018年)11月に、日本で電動二輪車「PCX ELECTRIC」を発売しました。Hondaが原付二種のカテゴリーにおいて初めて発売する電動二輪車で、新開発のコンパクトな電動パワーユニットを搭載しています。

また、バングラデシュにおいて、二輪車新工場の稼働を開始しました。完成車組立能力10万台の規模で稼働を始め、その後順次生産能力を拡大し、2021年までに20万台とする予定です。

12月には「HondaJet Elite」の型式証明を日本で取得し、日本における初号機の引き渡しを行いました。また、歩行訓練機器の「Honda歩行アシスト」が、米国で医療機器の認証を取得しました。

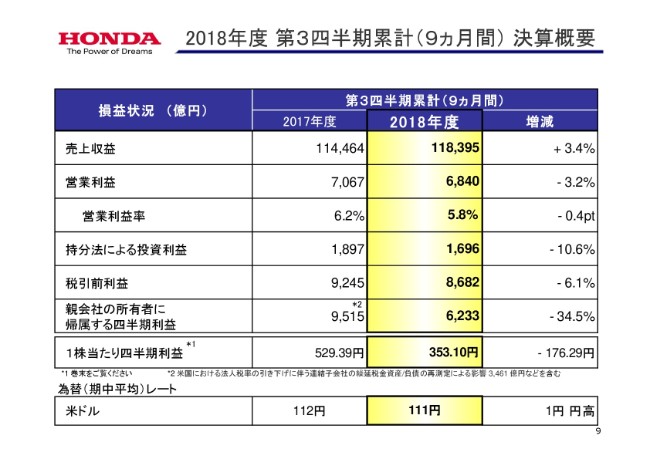

2018年度 第3四半期累計(9ヵ月間) 決算概要

次に、9ヶ月間累計の損益状況ですが、売上収益は11兆8,395億円、営業利益は6,840億円、持分法による投資利益は1,696億円、親会社の所有者に帰属する四半期利益は6,233億円となりました。

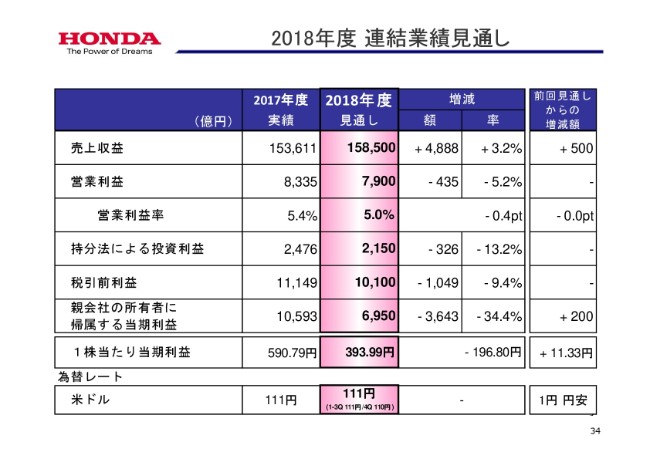

2018年度 連結業績見通し①

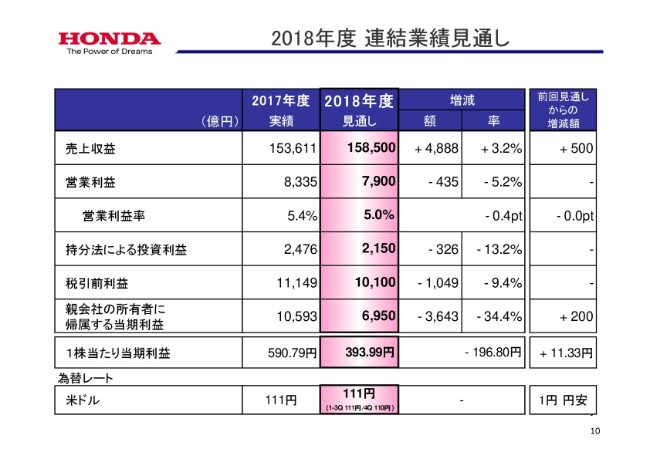

続きまして2018年度の連結業績見通しですが、為替影響などを反映し、前回公表しました見通しを修正しています。

売上収益は15兆8,500億円、営業利益は前回見通しから変更なく7,900億円、持分法による投資利益は2,150億円、親会社の所有者に帰属する当期利益は6,950億円を目指してまいります。

見通しを算出するにあたっての為替レートですが、第4四半期の為替レート前提は、1米ドル110円、通期平均では1米ドル111円としています。

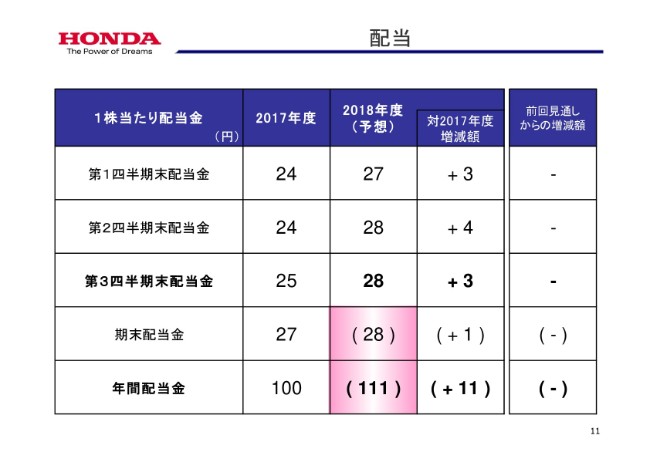

配当

次に、配当金についてです。

2018年度の年間配当金の予想は、前回公表しましたとおり、1株当たり111円とし、当第3四半期末配当金は1株当たり28円としました。

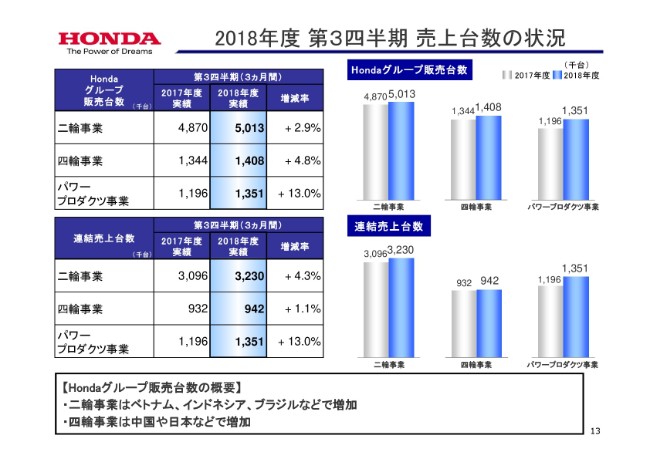

2018年度 第3四半期 売上台数の状況

続きまして、決算及び見通しの詳細をご説明します。

まず、Hondaグループ販売台数についてですが、二輪事業は501万3,000台、四輪事業は140万8,000台、パワープロダクツ事業は135万1,000台となりました。

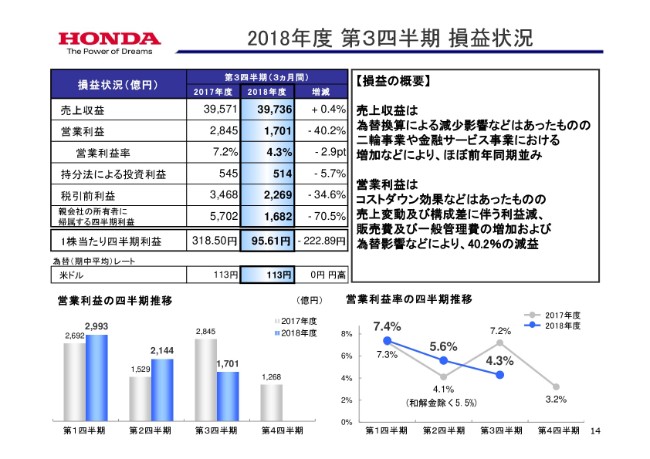

2018年度 第3四半期 損益状況

続きまして、損益の状況です。

売上収益については為替換算による減少影響などはあったものの、二輪事業や金融サービス事業における増加などにより3兆9,736億円と、ほぼ前年同期並みとなりました。

営業利益は、コストダウン効果などはあったものの、売上変動及び構成差に伴う利益の減少や、販売費及び一般管理費の増加及び為替影響などにより1,701億円と、前年同期に比べ40.2パーセントの減益となりました。営業利益率は、4.3パーセントとなっています。

持分法による投資利益は514億円、税引前利益は2,269億円、親会社の所有者に帰属する四半期利益は1,682億円と、前年同期の米国税制改革影響などにより、前年同期に比べ70.5パーセントの減益となりました。

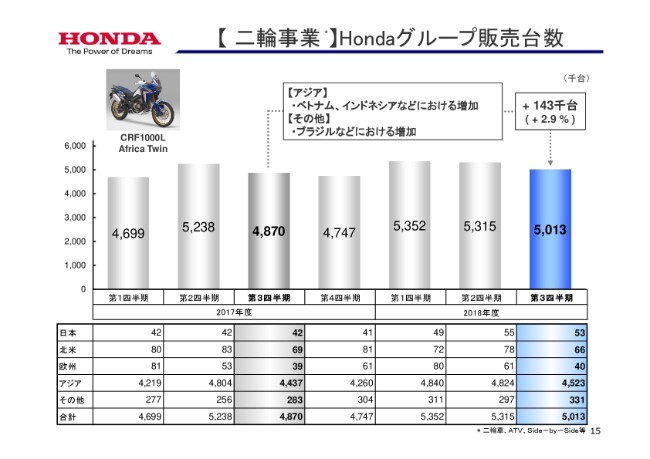

【二輪事業】Hondaグループ販売台数

続きまして、事業別のHondaグループ販売台数についてです。

二輪事業はベトナム・インドネシア及びブラジルにおける増加などにより501万3,000台と、前年同期に比べ2.9パーセントの増加となりました。

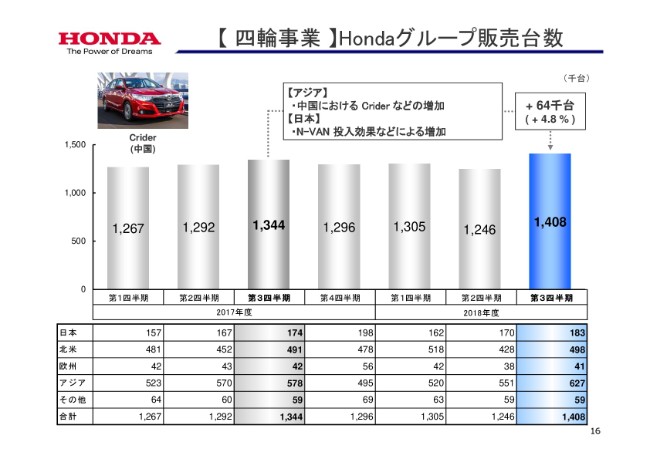

【四輪事業】Hondaグループ販売台数

次に四輪事業は、中国における「Crider」の増加や日本における「N-VAN」の投入効果などにより140万8,000台と、前年同期に比べ4.8パーセントの増加となりました。

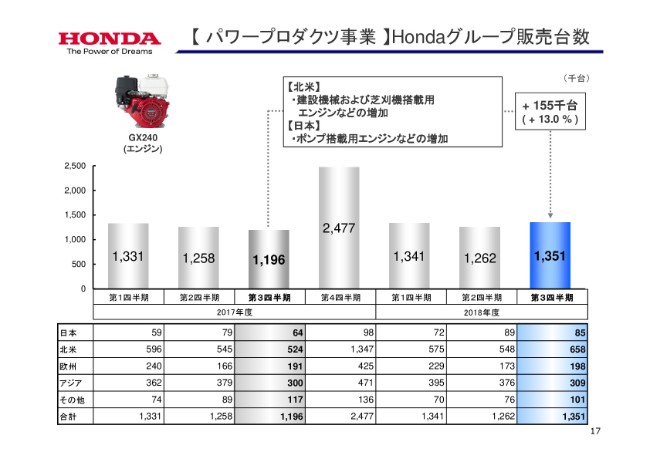

【パワープロダクツ事業】Hondaグループ販売台数

また、パワープロダクツ事業は、北米における建設機械及び芝刈機搭載用エンジンや、日本におけるポンプ搭載用エンジンの増加などにより135万1,000台と、前年同期に比べ13パーセントの増加となりました。

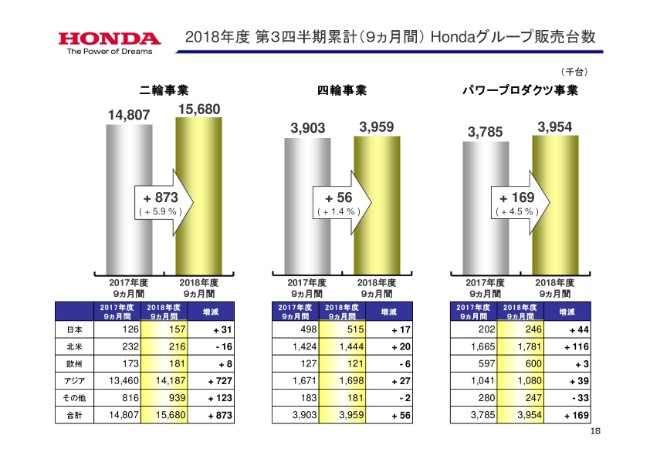

2018年度 第3四半期累計(9ヵ月間) Hondaグループ販売台数

なお、9ヶ月間累計のHondaグループ販売台数はご覧のとおりです。

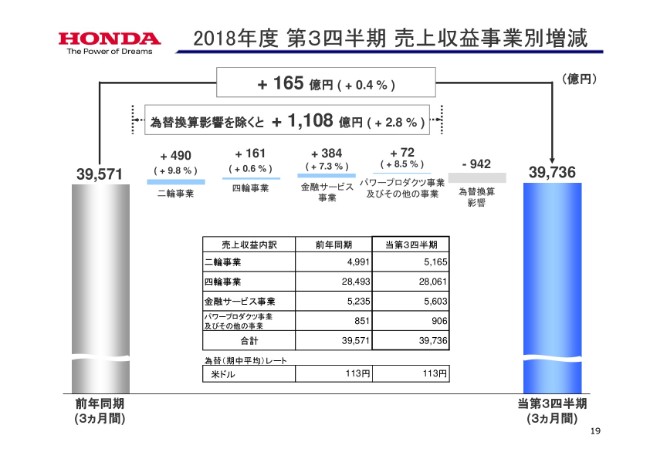

2018年度 第3四半期 売上収益事業別増減

続きまして、当第3四半期の売上収益についてです。

為替換算による減少影響などはあったものの、二輪事業や金融サービス事業における増加などにより3兆9,736億円となりました。

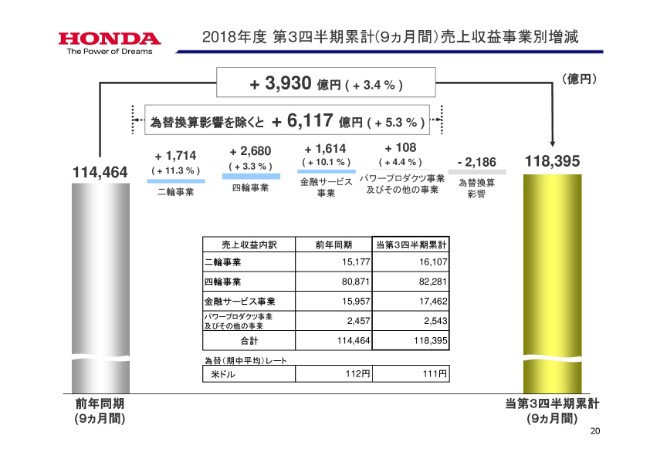

2018年度 第3四半期累計(9ヵ月間)売上収益事業別増減

なお、9ヶ月間累計の売上収益はご覧のとおりです。

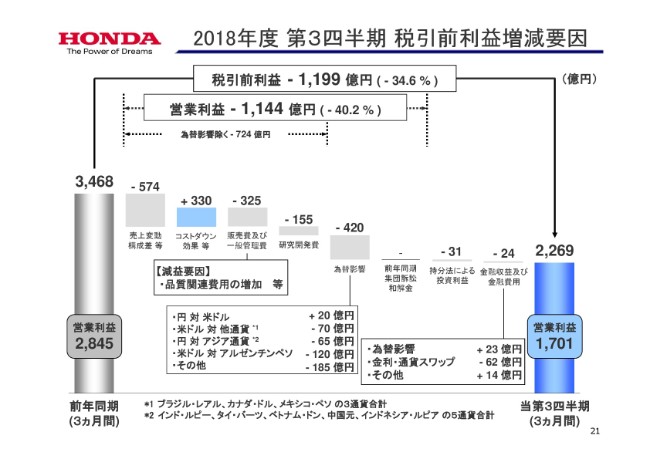

2018年度 第3四半期 税引前利益増減要因

次に、税引前利益の増減要因についてご説明します。

当第3四半期の税引前利益は2,269億円と、前年同期に比べ1,199億円の減益。営業利益は1,701億円と、前年同期に比べ1,144億円の減益となりました。

その増減要因ですが、為替影響を除く営業利益では、コストダウン効果などはあったものの、売上変動及び構成差に伴う利益の減少や品質関連費用の増加などにより、724億円のマイナス。営業利益段階での為替影響は、420億円のマイナスとなっています。持分法による投資利益の減少により31億円のマイナス、金融収益及び金融費用により24億円のマイナスとなっています。

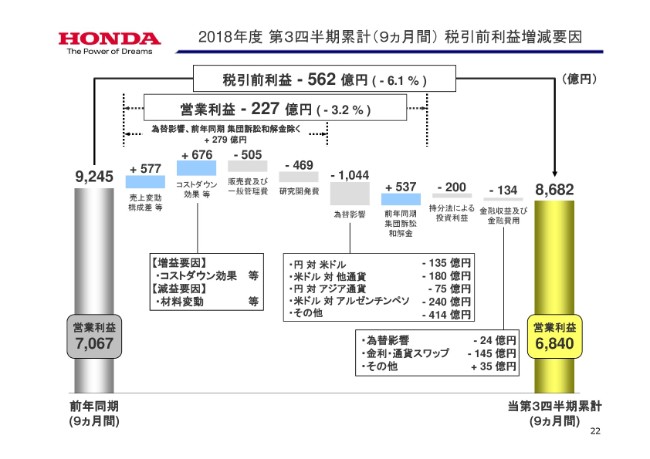

2018年度 第3四半期累計(9ヵ月間) 税引前利益増減要因

また、9ヶ月間累計の税引前利益です。

コストダウン効果や売上変動及び構成差に伴う利益の増加などはあったものの、為替影響や販売費及び一般管理費の増加などにより8,682億円と、前年同期に比べ562億円の減益となっています。

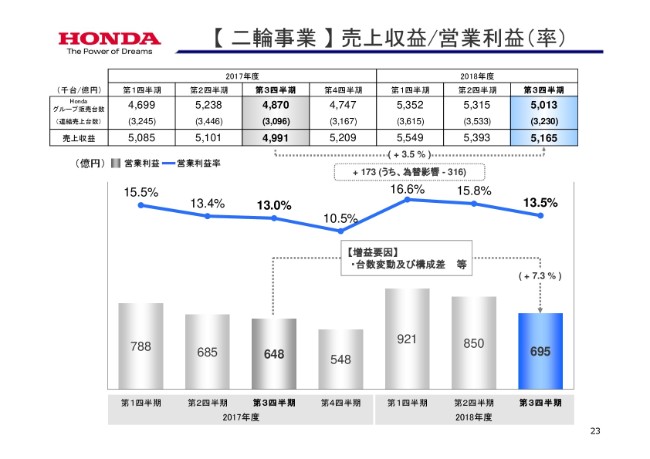

【二輪事業】 売上収益/営業利益(率)

次に、事業別の業績についてご説明します。

二輪事業の営業利益は、台数変動及び構成差に伴う利益の増加などにより695億円と、前年同期に比べ7.3パーセントの増益となりました。

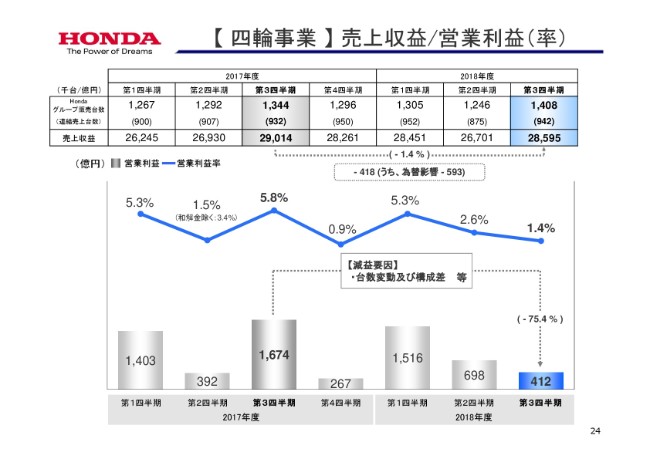

【四輪事業】 売上収益/営業利益(率)

続きまして、四輪事業の営業利益は、台数変動及び構成差に伴う利益の減少などにより412億円と、前年同期に比べ75.4パーセントの減益となりました。

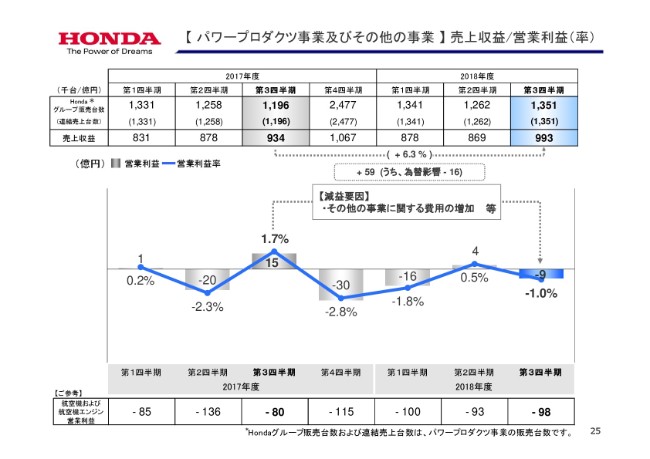

【パワープロダクツ事業及びその他の事業】 売上収益/営業利益(率)

また、パワープロダクツ事業及びその他の事業の営業損失は、その他の事業に関する費用の増加などにより9億円と、前年同期に比べ25億円の減益となりました。なお、パワープロダクツ事業及びその他の事業に含まれる航空機及び航空機エンジンの営業損失は98億円と、前年同期に比べ17億円の悪化となりました。

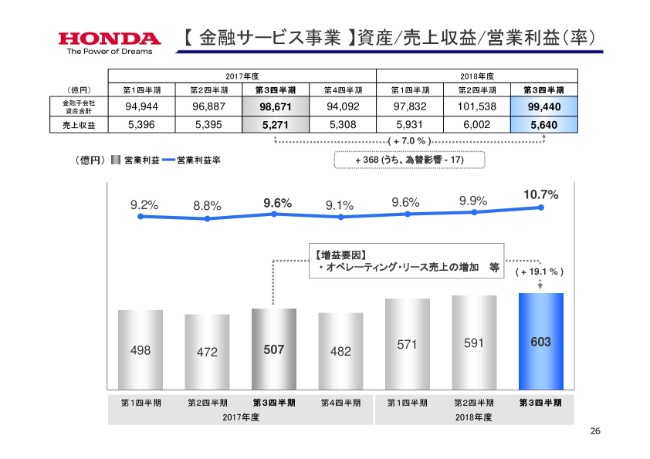

【金融サービス事業】資産/売上収益/営業利益(率)

次に、金融サービス事業の営業利益は、オペレーティング・リース売上の増加などにより603億円と、前年同期に比べ19.1パーセントの増益となりました。

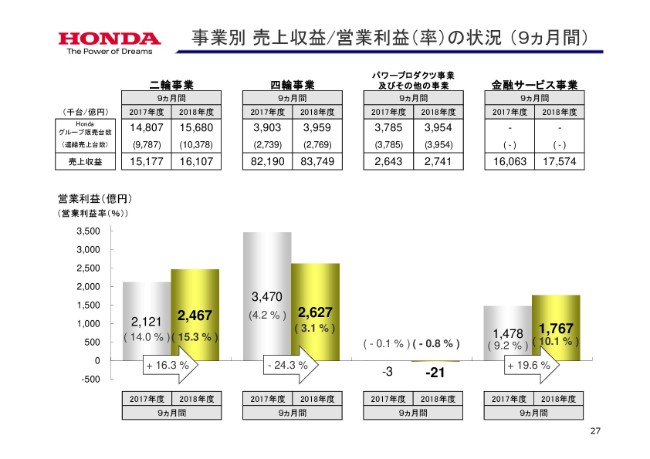

事業別 売上収益/営業利益(率)の状況 (9ヵ月間)

なお、9ヶ月間累計の事業別の業績はご覧のとおりです。

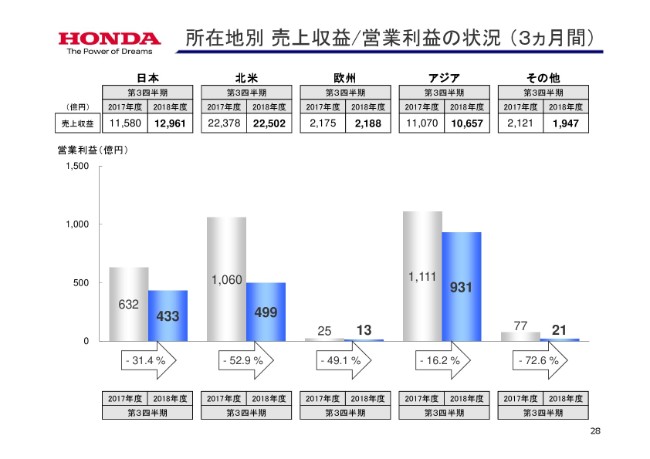

所在地別 売上収益/営業利益の状況 (3ヵ月間)

続きまして、当第3四半期の所在地別セグメントの業績についてご説明します。

まず、日本についてですが、売上変動及び構成差に伴う利益の増加などはあったものの、為替影響や販売費及び一般管理費の増加などにより、営業利益は433億円と、前年同期に比べ31.4パーセントの減益となりました。

北米の営業利益は、コストダウン効果などはあったものの、売上変動及び構成差に伴う利益の減少などにより499億円と、前年同期に比べ52.9パーセントの減益となりました。

欧州についてですが、コストダウン効果などはあったものの、為替影響などにより営業利益は13億円と、前年同期に比べ49.1パーセントの減益となりました。

アジアの営業利益は、コストダウン効果などはあったものの、為替影響や売上変動及び構成差に伴う利益の減少などにより931億円と、前年同期に比べ16.2パーセントの減益となりました。

南米・中東・アフリカ・大洋州などのその他の地域ですが、コストダウン効果などはあったものの為替影響などにより、営業利益は21億円と、前年同期に比べ72.6パーセントの減益となりました。

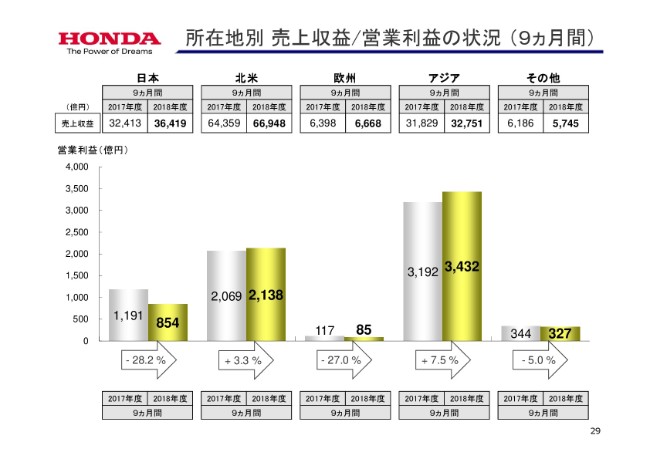

所在地別 売上収益/営業利益の状況 (9ヵ月間)

なお、9ヶ月間累計の所在地別セグメントの業績につきましては、ご覧のとおりです。

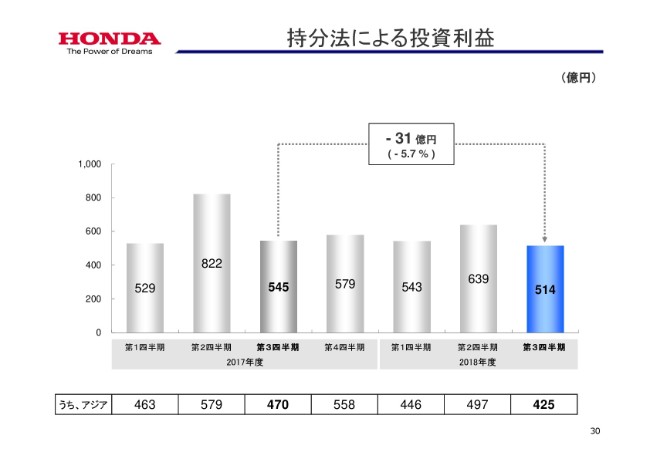

持分法による投資利益

また、持分法による投資利益は514億円と、前年同期に比べ5.7パーセントの減益となりました。

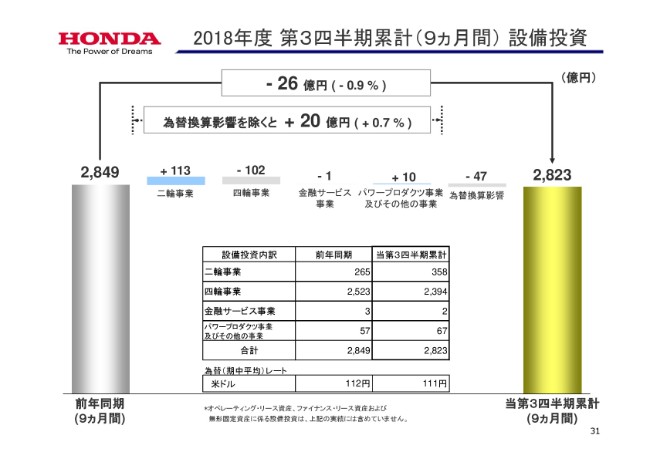

2018年度 第3四半期累計(9ヵ月間) 設備投資

次に9ヶ月間の設備投資の実績ですが、2,823億円と、前年同期に比べ26億円減少しました。

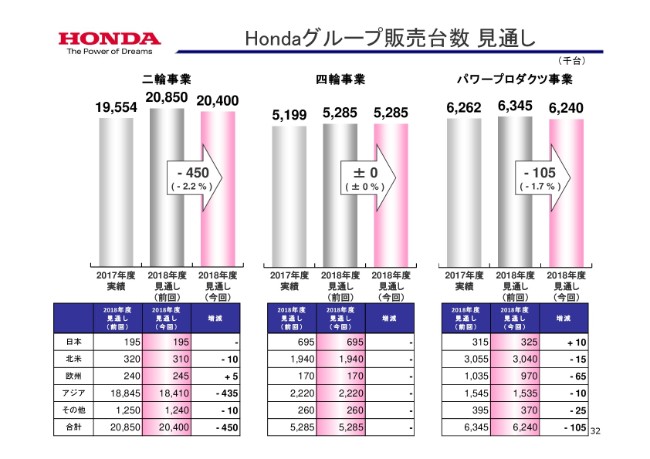

Hondaグループ販売台数 見通し

続きまして、2018年度の連結業績見通しについてご説明します。

まず、Hondaグループ販売台数は、二輪事業はアジアにおける減少などを織り込み2,040万台と、前回公表しました見通しより45万台の減少。

四輪事業は、前回公表しました見通しから変更なく528万5,000台。

パワープロダクツ事業は624万台と、10万5,000台の減少を見込んでいます。

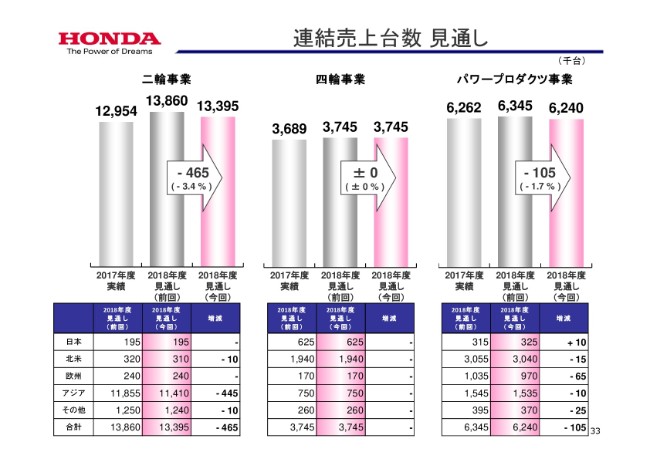

連結売上台数 見通し

なお、連結売上台数の見通しはご覧のとおりです。

2018年度 連結業績見通し②

続きまして、先ほどお話ししました通期の連結業績見通しは、ご覧のとおりです。

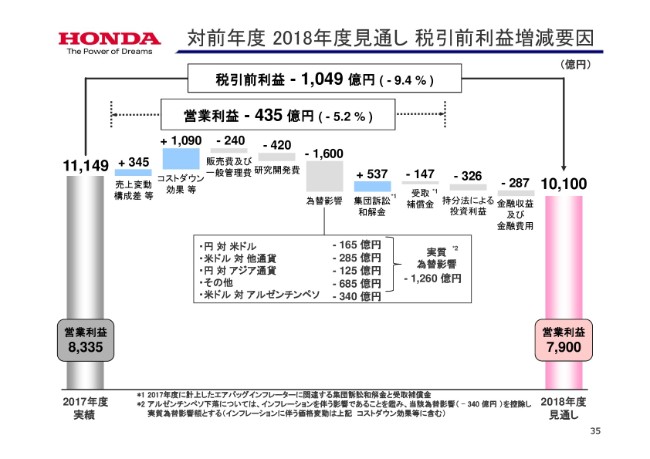

対前年度 2018年度見通し 税引前利益増減要因

次に、連結業績見通しの前年度実績からの増減要因です。

営業利益は435億円のマイナス、持分法による投資利益は326億円のマイナス、金融収益及び金融費用は287億円のマイナスを見込んでいます。

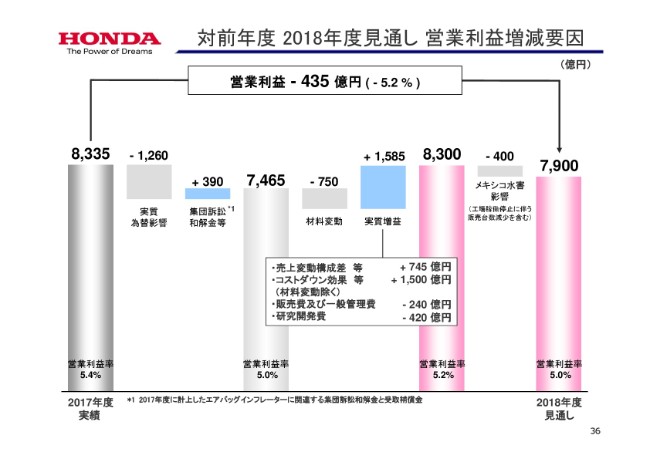

対前年度 2018年度見通し 営業利益増減要因

次に、営業利益の増減要因を組み替えて、実質為替影響・一過性影響・材料変動を除くと、1,585億円の実質増益を見込んでいます。

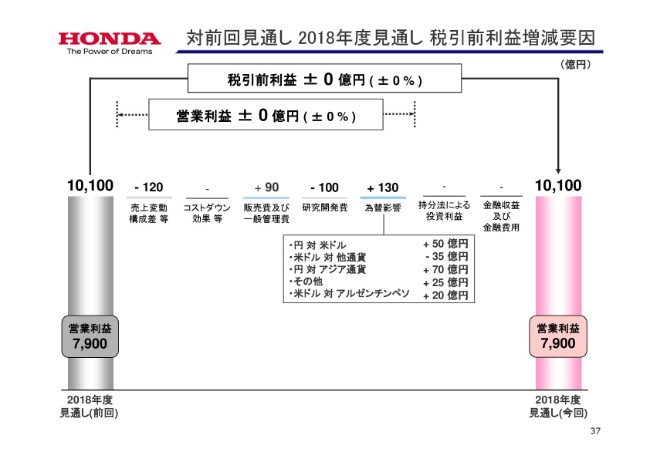

対前回見通し 2018年度見通し 税引前利益増減要因

続きまして、前回公表しました通期見通しに対しては、為替影響や売上変動構成差などを反映しましたが、営業利益としては変更なく7,900億円としました。

2018年度 設備投資・減価償却費・研究開発支出 見通し

最後に、2018年度の設備投資・減価償却費・研究開発支出の見通しにつきましては、ご覧のとおりです。

説明は以上でございます。ありがとうございました。

新着ログ

「輸送用機器」のログ