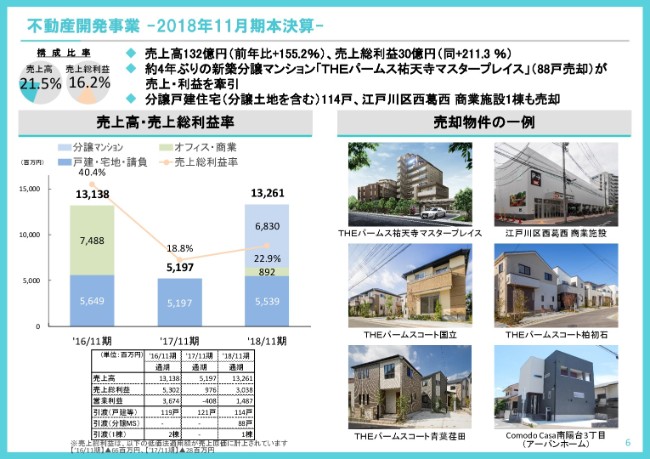

トーセイ、通期は過去最高の売上高・利益 約4年ぶりの新築分譲マンションがけん引

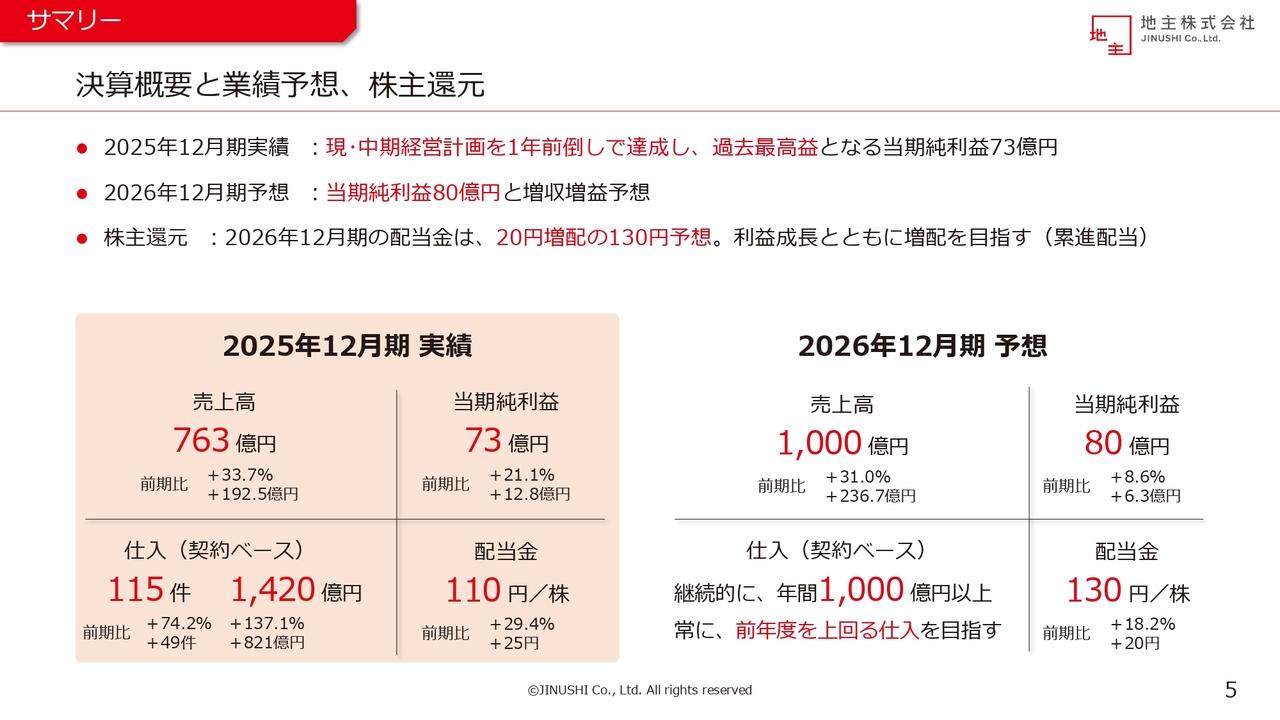

2018年11月期本決算 連結決算 業績ハイライト

平野昇氏:平野でございます。新年が明けてまだ10日目でございますが、お忙しい中多数の方にお集まりいただきまして、ありがとうございます。毎年、トーセイは新年早々が本決算の発表(時期)ですので、本日もお付き合いいただければと思います。

まず、私から2018年11月期の業績についてご説明を申し上げます。資料の3ページをお開きください。2018年11月期本決算の業績ハイライトということで、棒グラフを多数用意してございます。

まず売上でございますが、前年対比で6.6パーセント増の615億円ということで、業績が確定いたしました。

利益は、一番右端の税引前利益が、前期比12.4パーセント増の101億7,100万円でございます。一番右下の当期利益は前期比11パーセント増の68億円で、折れ線グラフを載せておりますが、ROEは14.0パーセントで終了しております。

後ほどセグメント別に詳細を申し上げますが、売上は昨年度の当初計画に対しまして約62億円ほど下回るところで着地いたしましたが、主には流動化で46億円、開発で16億円の当初計画比でのマイナスでございました。

内容的には、すべて物件の販売時期を見直した結果……つまり、昨年に売らず、今期以降に売ると変えた結果でございます。その他利益は、計画どおりに計上することができた1年でございました。

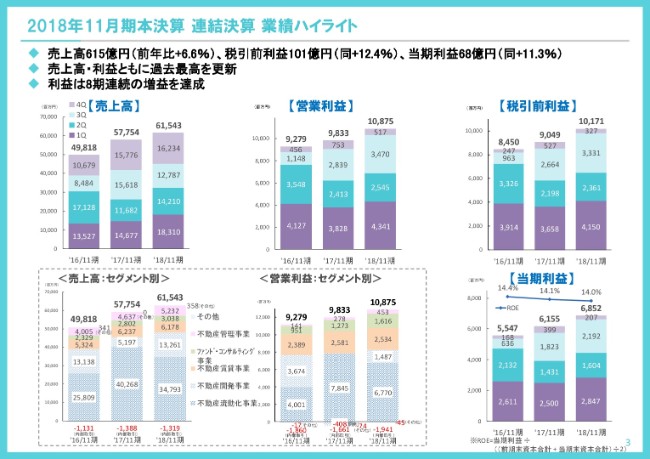

不動産流動化事業 -2018年11月期本決算-

続いて、セグメント別に申し上げます。5ページ、流動化事業でございます。

流動化の売上高は347億円ということで、前期比ですと13.6パーセントのマイナスで終わりました。売上総利益は82億円でございます。左側の棒グラフの中に折れ線グラフで書いてございますが、売上総利益率は23.6パーセントで、前期よりも上回って着地しております。

主な販売物件は、右側に記載しているようなビルや賃貸マンション等でございますが、左側の棒グラフの色分けで言いますと、一般の投資家向けに売った物件が251億円。濃い水色でございます。そして「8,889」というのが、トーセイ・リート向けに物件を売却したものでございまして、88億円で売却しております。

また、さらに左下の表の一番下に小さく書いてあるんですが、低価法による評価損としてマイナス4億5,600万円ほど、期末に保有している物件の販売価格を見直しまして、低価法の損を計上しております。損の計上がなければ、終わりました粗利率は3.6パーセントではなくて、24.9パーセントでございました。

評価損を出した物件は、全部で14物件ございまして、ほぼすべて郊外型のレジ物件でございます。昨今、とくに収益アパート等におきまして、販売スピードが若干落ちていたりして。あるいは、販売事例を見ましても、売上想定が若干下がっておりますので、そちらについて評価損を計上し、今後それについては売ってもあまり利益が出ないことを覚悟の上で、売却していく予定でございます。

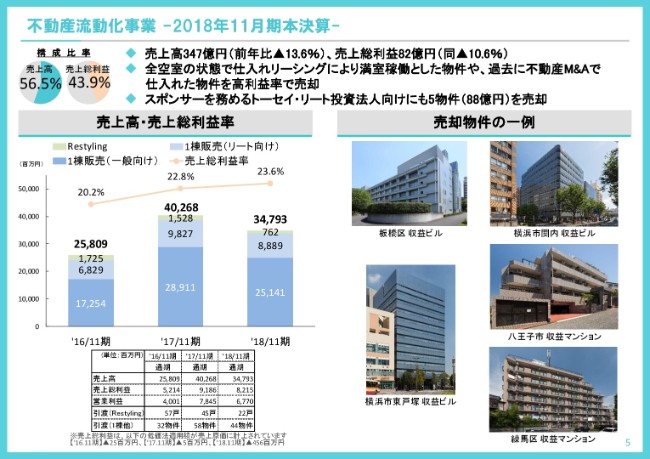

不動産開発事業 -2018年11月期本決算-

続きまして、開発事業。6ページでございます。

こちらは、売上高が132億円ということで、前期比で2.5倍になりましたが、主な販売物件は写真のとおりでございます。左側の棒グラフを見ていただきまして、2017年11月期はいわゆる戸建住宅のみでございましたが、終わりました2018年11月期は戸建住宅に加え、商業物件を1件(売却しました)。そして、この写真にもあります「THEパームス祐天寺マスタープレイス」というマンションを88戸ほど売却いたしまして、売上を大きく伸ばしました。

また、利益率も22.9パーセントということで、戸建だけを見ますと17パーセント程度で前期並みでございますが、分譲マンションが大きく利益率を向上させた結果でございます。

先ほど冒頭でも申し上げましたように、当初計画に対しまして売上高は16億円ほど減少いたしましたが、開発を終えてテナント付けの商業物件の先送りと、あと戸建物件で若干着工時期の見直し等をした結果、ちょっと後ろにズラしたものもあります。全体としては、問題なく終わったと認識しております。

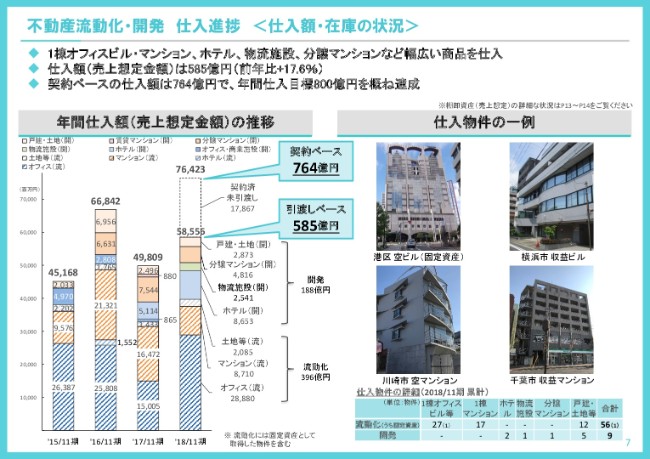

不動産流動化・開発 仕入進捗 <仕入額・在庫の状況>

続きまして、7ページでございます。

流動化と開発の仕入の状況でございますが、終わりました期は左の棒グラフにありますとおりで、引渡しベースで585億円ということです。プロジェクト数は、右下に表で書いてございますが、流動化で56物件・開発用で9物件の、合わせて65物件の仕入れをしております。

65物件で585億円ですので、単純に割り算いたしますと、1物件当たり9億円です。ちなみに、昨年の2017年11月期は498億円で68件を仕入れておりました。当時の単価で見ますと7億3,000億円ということで、若干大型化が進んでいます。

そして、また期末までに契約はできていて、引渡しが昨年(2018年)の12月あるいは今年(2019年)の1月にずれ込んでいる物件が、178億円ほどございます。それを単純に合算いたしますと、契約別で764億円まで仕入れることができたという状況でございます。

また、内訳的にも……棒グラフの真ん中あたりに書いてありますが、開発で188億円、流動化で396億円ということで、開発がだいたい3割強、流動化が7割弱という結果でございました。主な仕入れ物件は、写真のようなものでございます。

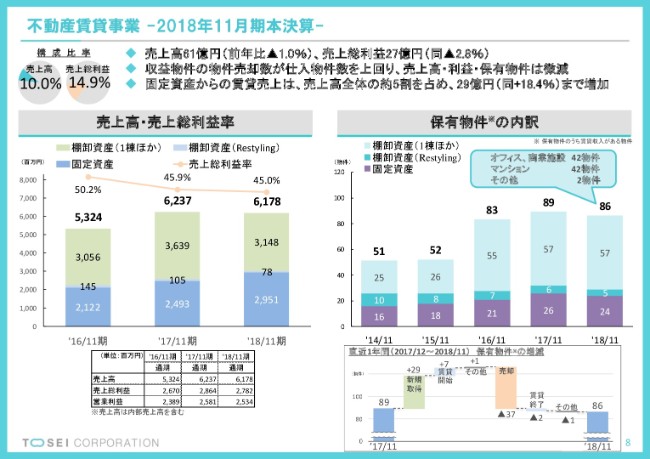

不動産賃貸事業 -2018年11月期本決算-

続きまして、8ページの賃貸事業にまいります。

賃貸でございますが、こちらの売上が、左側の棒グラフを見ていただきまして(おわかりのように)、薄い緑(棚卸資産)が前期に比べて減っております。販売用不動産から入る家賃が前期よりも下回りまして、結果として売上高は61億円と、微減で終わりました。利益率は45パーセントということで、おおむね前期並みで終了しております。

特筆すべきは、左側のブルーの色の固定資産から入る家賃でございます。3年(間)の棒グラフを見ていただいても、2016年から2017年にかけて17パーセント増やしまして、2017年から2018年にかけても18パーセント増やすということです。会社では今、中期計画の中でも固定資産の比率を高めて家賃収入を増やす期としておりまして、その表れが、固定資産の家賃収入には出ております。

ただし、棚卸は毎期毎期売却したり新たに仕入れたりするということで、デコボコがございますので、一応固定資産は増やしている状況でございます。

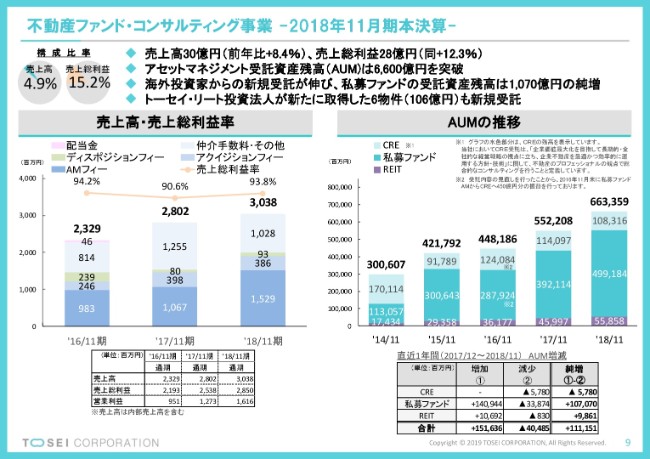

不動産ファンド・コンサルティング事業 -2018年11月期本決算-

続きまして、9ページは不動産ファンド・コンサルティング事業でございます。

売上高が30億3,800万円ということで、前期比では8.4パーセント増となりました。売上総利益も、12パーセントほど伸びました。こちらは、期初の計画に比べまして、約3億円強売上が上回りました。

AUMの状況でございますが、右側を見ていただきまして(おわかりのように)、終わりました時点で6,633億円で、1年前に比べまして1,110億円ほど増えております。

増減の内訳は、右下で表にして整理いたしました。私募ファンドのところを1,400億円増やし、売却により338億円減少しましたが、ネットで1,070億円増やしました。また、リートは増加と減少によるネットで98億円。こちらも、トーセイのAUMの残高が増えて、合計して1,111億円増えました。

1つ(補足で申し上げると)、どこにも記載していないんですが、左側の収益の(棒グラフの)中の薄い水色で、「仲介手数料・その他」が今期は10億円ほど計上されております。こちらは、私どもで預かっているお客さまからの仲介が1つできまして、こちらで収益が上がりました。これは一過性のものと認識しておりますので、来期はその分が減る予定で考えております。

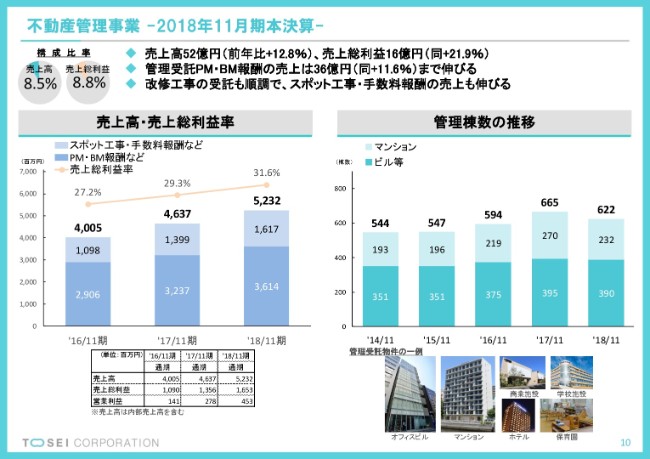

不動産管理事業 -2018年11月期本決算-

続きまして10ページ、管理事業でございます。

まず左側の収益の棒グラフですが、売上高は52億3,200万円で、前期比で12.8パーセント伸びました。また、売上総利益は21パーセントぐらい伸びていると一番上に書いてございます。

その内訳で(棒グラフの)色が2色になっておりますが、濃いほうが「PM・BM報酬など」と書いてあります。こちらは、契約ベースで毎月定額でいただくような報酬でございます。

スポット工事とかは、若干水物でございますので、安定的に入ってくるPM・BM報酬を伸ばすことを考えておりまして、こちらも過去3年を並べて見ますと、毎年10パーセント以上の伸びを示している状況でございます。

それから、また利益率も向上させておりますが、こちらで1つだけ(申し上げると)終わりました期で一過性の手数料収入を計上することができまして、これが1億円強入っております。この31.6パーセントの売上総利益率は、それを除きますと30パーセント程度で、終わった期はその部分がプラスに入っています。

また、右側の管理棟数の推移でございますが、前期に比べて40棟ほど減っています。一括受託しておりましたマンションの約30棟が同じオーナーさんだったんですけど、そちらでちょうど切り替えの時期におきまして、受注が継続できませんで、その減少が響きました。

こちらは、1件ごとは非常に少額の取引でございましたので、それの失注にともなうマイナスは、売上的にはそれほど大きなものではないです。

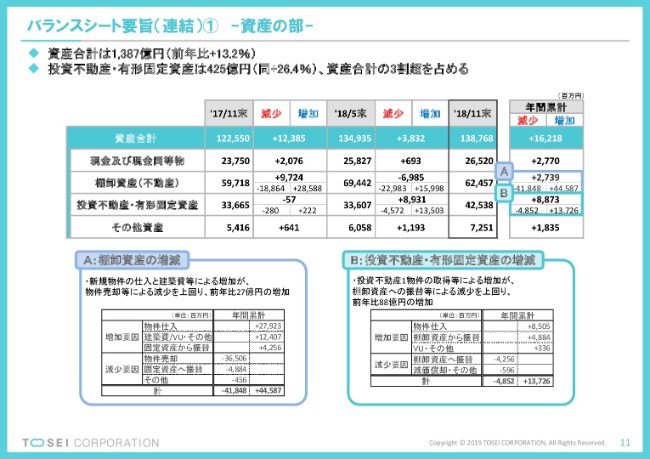

バランスシート要旨(連結)① -資産の部-

続きまして、バランスシートのご説明にまいります。11ページでございます。

終わりました時点での総資産は1,387億円ということで、前期末比で13パーセント程度増加しております。前期末に比べまして162億円増えておりますが、内訳は現預金等が27億円、棚卸資産は27億円の増加で、投資不動産・有形固定資産が88億円増えた結果でございます。

そこを、ちょっとご説明申し上げます。「B」と書いてありますが、投資不動産・有形固定資産が88億7,300万円増加したのは、下の欄に書いてあるとおりです。棚卸資産からの振替とか、逆に固定資産から棚卸資産への振替が、それぞれ40億円程度ずつのプラスマイナスがございます。物件仕入と書いていますが、新たに取得した固定資産物件で、85億円ほど増えた結果でございます。

そして、左側の「A」の欄でございますが、こちらは棚卸資産の増減について書いてございますけれども。新たな仕入にともなう簿価の増加は279億円で、建築費等で124億円。開発案件を、だいぶ会社としては注力しておりますので、期中における追加建築費等が、けっこうな額で期中に増加するかたちになっております。一方、売却したほうは、簿価で365億円ほど売却している状況でございます。

バランスシート要旨(連結)② -負債・資本の部-

続いて12ページは、負債・自己資本のサイドでございます。

全体で増加しました162億円は、負債で103億円、自己資本で58億円の増加という結果でございました。負債は、主に借入金が79億円増えたところで、全体の棚卸資産と有形固定資産等を合わせて、増加している分に見合う借入を増やした状況でございます。

自己資金は、当期の利益マイナス配当金でございます。58億円増えまして、結果として、終わって見ました自己資本比率は37.5パーセントで、おおむね前期末程度。ネットD/Eレシオも0.93倍ということで、こちらも前期末程度の水準を維持している状況でございます。

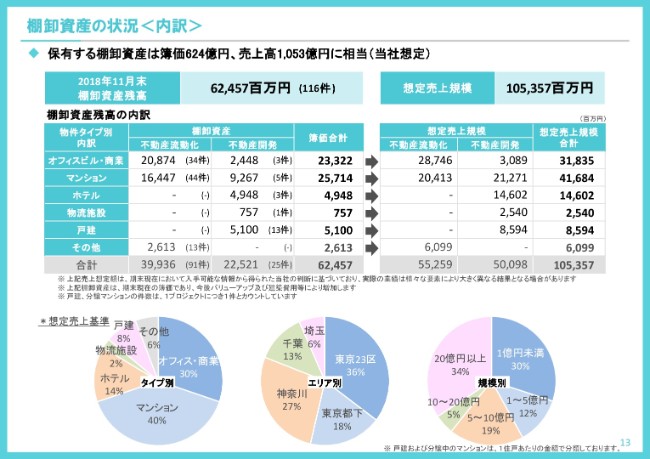

棚卸資産の状況<内訳>

続きまして13ページ、棚卸資産の状況のご説明でございます。

期末に保有している棚卸資産を上のところに書いてございますが、簿価で624億円、件数で116件ございます。前期末から見ますと、件数で14件ほど増えております。前期は102件でした。これの内訳は、その真ん中あたりの表に書いてあるとおりでございまして、流動化が91件、開発用の案件が25件でございます。

これは、将来の売上想定でございます。右上のところでございますが、1,053億円という計算をしております。前期末はほぼ1,000億円でしたから、53億円ほど増えたという状況です。内訳は、ご覧のとおりでございます。

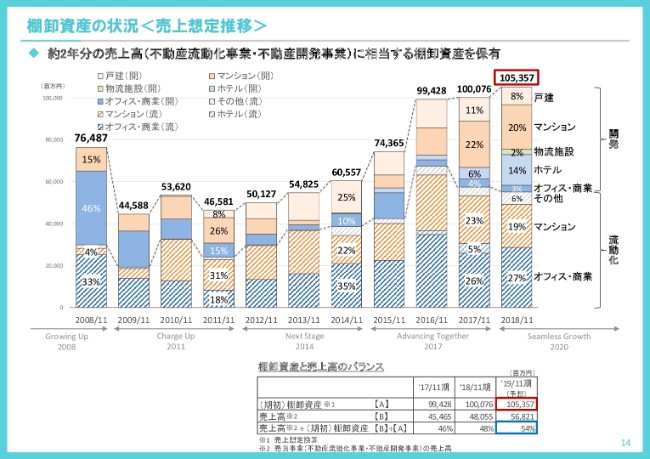

棚卸資産の状況<売上想定推移>

次の14ページに、従前はこの売上想定を、過去の2008年以降を数字で羅列していたんですが、もう少しわかりやすくということで、こういう棒グラフに表してみました。

ちょっと似たような色で見にくいですが、斜め線が入っているものがすべて、流動化用の在庫の推移でございます。一方、線が入ってないものは開発。色的に見てブルーっぽいのが、オフィス系。住居系がオレンジ色の線であったり、オレンジ色のものでございます。

下に、我が社の中期経営計画が矢印で(示されており)一番左が「Growing Up 2008」。そのあと(2011年までの)「Charge Up 2011」から2014(年まで)・2017(年までと続き)、そして今の「Seamless Growth 2020」と書いております。

一番左端は、リーマン・ショックが起こった直前直後の頃でございまして、そのあとの「Charge Up 2011」が、リーマン・ショックの後遺症があった頃でございます。そのあとに、徐々にまた在庫を増やしてきて、直近の売上想定では1,000億円を超える規模になりました。

申し上げたいのは、昔に比べましてメニューが……アセットタイプが複数になってきておりまして、右端を見ていただいておわかりのとおり、戸建・マンション・物流施設・ホテル(とございます)。とくに物流施設は、今回初めて出ました。

ということで、全体のポートフォリオを意識して、ほどよいバランスで在庫をもっています。開発と流動化も、今はだいたい50対50ぐらい(のバランス)でもっております。

一番(左)端のリーマン・ショック直後ぐらいの頃は、新築・中古のオフィスの両方を合わせまして、約80パーセントのブルー(の部分)をもっておりました。すべて投資家向けの商品だったんですが、リーマン・ショックの経験を踏まえまして、その後エンドユーザー向けの商品を増やしたり、あるいはアセットタイプをいろいろと拡充したりしている状況でございます。

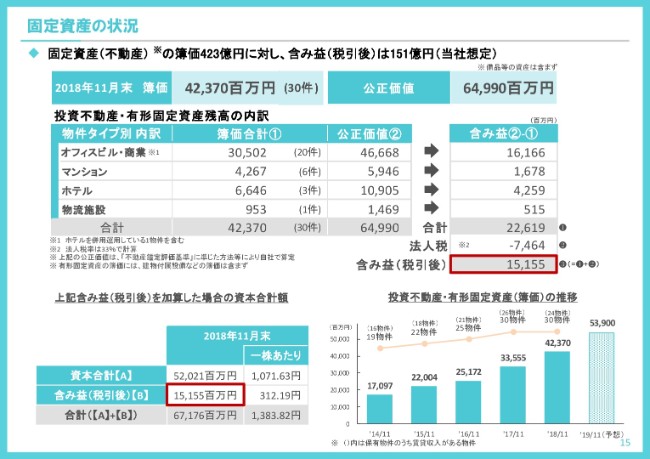

固定資産の状況

では、続きまして15ページです。一方、今度は「固定資産にある資産はどうなのか?」というご説明でございます。

期末の簿価が……これは、固定資産は有形固定資産と投資用不動産と両方の合算ですが、簿価で物件数が30物件、423億円の簿価がございます。前期末も件数は30件でしたが、前期末は335億円でしたので、約88億円ほど増えております。

公正価値を会社で見積もりまして、監査法人の監査も受けております。こちらが、今は649億9,000万円ということで、含み益として②引く①と書いてございますが、226億円の含みがあると会社では認識しております。ちなみに、1年前の含み益は213億円ということで、物件の入れ替えあるいは新たに取得した物件がございましたが、含み益はおおむね前期末並みのものがあると認識しています。

金融機関借入の状況

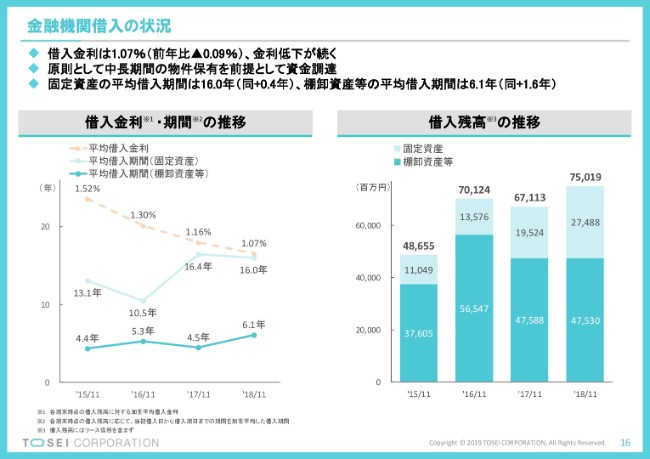

最後に、16ページ。今度は、金融機関借入の状況でございます。

左側の点線が平均借入金利、そして水色の線とブルーの線が(それぞれ)固定資産と棚卸資産の平均借入期間……「期限まで何年あるか」ということで、書いてございます。

固定資産は、(2018年11月期が)終わった時点で16.0年。もう1年前が16.4年だったんですけど、「縮んだのか?」ということに関しては、今期は新たに取得した物件を15年で調達いたしましたので、その分の差が若干の減につながっております。

一方、棚卸資産は昨年末で4.5年だったものが、今回は6.1年と伸びております。一般的に、棚卸資産はだいたい5年で調達しておりますが、最近の我が社ではホテル開発あるいはロジスティックス等、開発案件が増えておりまして、こちらはそれなりの期間を要するので、それなりの期間を想定して長期で組んだりしております。その結果、全体の年数が伸びた状況でございます。

最後に、右端の借入の固定資産、棚卸資産の対応する借入で(全体の)750億円のうち、固定資産で借りているのが274億円ですが、これは別のページのバランスシートの固定資産の残高・簿価等をもし計算していただければ、LTVが65パーセントでございます。

一方、棚卸資産は475億円借りていますが、こちらのLTVは76パーセントの水準でございまして、健全な借入を継続していると認識しております。

私からのご説明は、以上でございます。どうもありがとうございました。

新着ログ

「不動産業」のログ