旭硝子、1Qは増収増益で着地 全セグメントで製品出荷数量が好調に増加

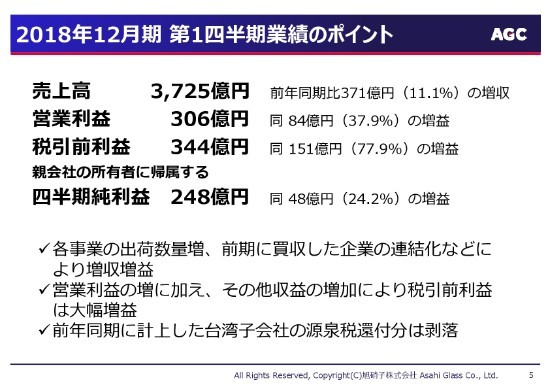

2018年12月期 第1四半期業績のポイント

宮地伸二氏:CFOの宮地でございます。ただいまより、2018年第1四半期業績について、ご説明いたします。

まずは5ページをご覧ください。2018年第1四半期決算の、概要をご説明いたします。

売上高は、前年同期比で371億円増収の3,725億円となりました。ガラス・電子・化学品のすべてのセグメントで、製品出荷数量が増加したことによるものでございます。

営業利益は、前年同期比で84億円増益の306億円となりました。全セグメントで増益となりまして、とくに化学品セグメントが大きく伸びました。増益要因につきましては、後ほど詳しくご説明いたします。

税引前利益は、前年同期比で151億円増益の344億円となりました。営業利益が増加したことに加えまして、その他収益が増加したことによるものでございます。

親会社株主に帰属する四半期純利益は、前年同期比で48億円の増益の248億円となりました。

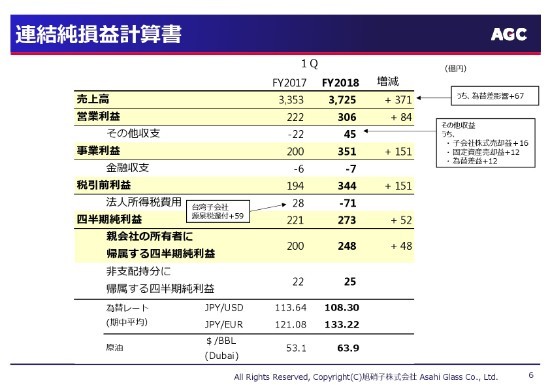

連結純損益計算書

6ページへお進みください。損益計算書はご説明した通りでございます。

為替は、対ユーロで10パーセント程度の円安となりまして、ドバイ原油は10ドル以上上昇いたしました。また売上高における為替差影響は、プラスの67億円でございました。

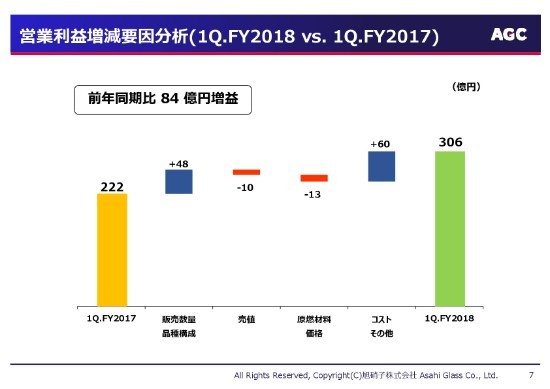

営業利益増減要因分析(1Q.FY2018 vs. 1Q.FY2017)

7ページをご覧ください。ここからは、営業利益の増減要因をご説明いたします。

まずは、2017年と2018年の第1四半期比較となります。先ほどご説明しました通り、2018年は前年同期比84億円の増益となりました。(販売)数量(品種)構成差は、プラス48億円となりました。

全セグメントで好調な出荷となり、とくに自動車用ガラス、ディスプレイなどの出荷が増えました。売値差はマイナス10億円です。液晶用ガラス基板の価格は下落いたしましたけれども、苛性ソーダなどのクロールアルカリ・ウレタン製品の売値改善が貢献いたしまして、全体としては若干の下落となりました。

原燃材料価格差はマイナス13億円で、主に燃料価格が上昇したことによるものでございます。

コスト・その他差は、プラス60億円で主な要因は、液晶用ガラス基板のコスト改善、および2017年第1四半期途中から新規連結しました会社が、今期はフルで寄与するということでございました。

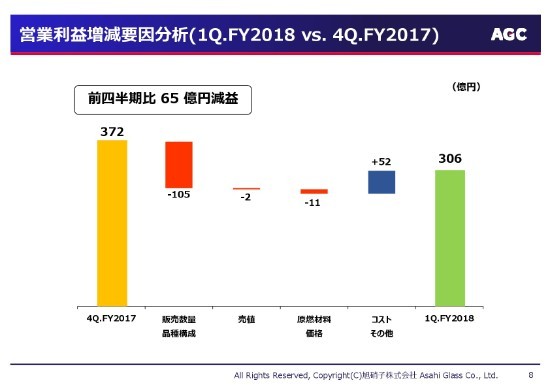

営業利益増減要因分析(1Q.FY2018 vs. 4Q.FY2017)

8ページをご覧ください。続きまして、2017年第4四半期と2018年第1四半期の、対前期比較となります。

2018年第1四半期は65億円の減益となりました。数量構成差はマイナス105億円で、これは主に季節要因によりまして、電子部材の出荷が減少したことですとか、国内外の定期修理によりまして、クロールアルカリ・ウレタンの出荷が減少したことによるものでございます。

売値差はマイナス2億円で、液晶ガラス基板の価格は若干下落いたしましたけども、苛性ソーダなどのクロールアルカリ・ウレタン製品の売値改善により、ほぼ前年(2017年)第4四半期並みになりました。

原燃材料価格差はマイナス11億円で、主に減量価格が上昇したことによるものです。コスト・その他差は、プラス52億円です。ポートレート費用が減少したことや、ガラスセグメントの欧州での販管費が減少したことによりまして、大きく改善いたしました。

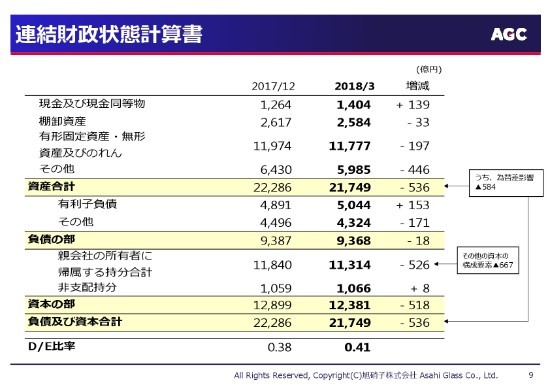

連結財政状態計算書

9ページをご覧ください。バランスシートでございます。これは2017年12月末との比較です。

その他の資本の構成要素は、主に為替影響が減少したことによりまして、資本の部は518億円減少いたしました。

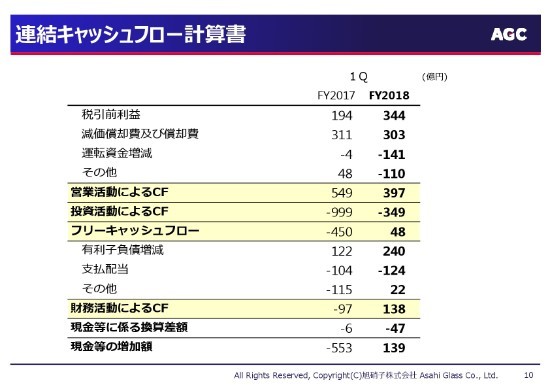

連結キャッシュフロー計算書

10ページをご覧ください。キャッシュフロー計算書でございます。

営業キャッシュフローはプラス397億円、投資キャッシュフローはマイナス349億円、フリーキャッシュフローはプラス48億円になりました。

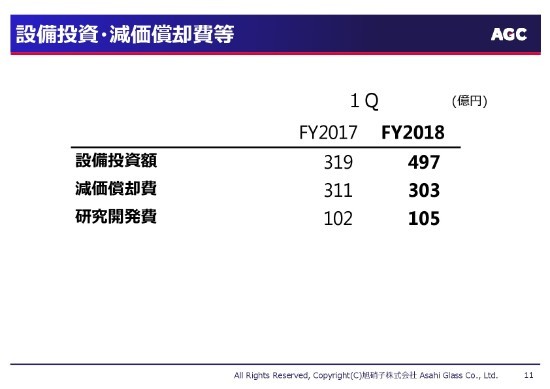

設備投資・減価償却費等

11ページは設備投資・減価償却費等でございます。

設備投資額は497億円となりまして、前年比で増加しております。これは(主に)インドネシア化学品の自家発電設備ですとか、中国での第11世代液晶ガラス基板への投資などによりまして、前年第1四半期比で金額が増加になっております。

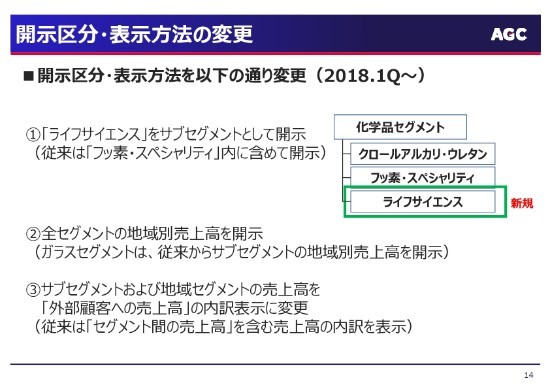

開示区分・表示方法の変更

14ページをご覧ください。セグメント別、地域別の状況をご説明する前に、開示区分・表示方法の変更についてご説明いたします。

今期(2018年第1四半期)から戦略事業であります、「ライフサイエンス」の売上高を、(従来はフッ素・スペシャリティ内に含めて開示しておりましたが)化学品セグメントの中のサブセグメントの位置付けとして、個別に開示することにいたします。

また、サブセグメントと地域セグメントの売上高につきましては、(従来は「セグメント間の売上高」を含む売上高の内訳を表示しておりましたが)「外部顧客への売上高」の内訳表示に変更してございます。

加えまして、(ガラスセグメントは、従来からサブセグメントの地域別売上高を開示しておりましたが)すべてのセグメントの地域別売上高を開示しております。以上が変更点でございます。

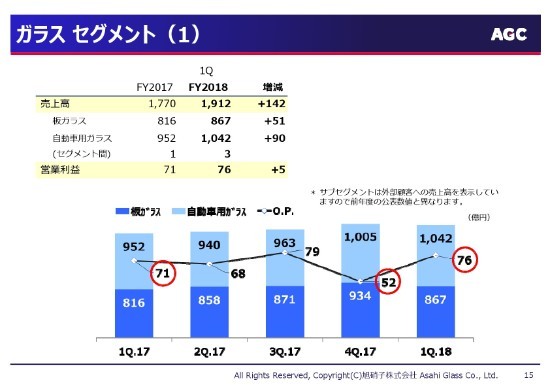

ガラス セグメント(1)

15ページをご覧ください。ではここから、セグメント別地域別の状況をご説明いたします。

まず、ガラスセグメントでございます。2018年第1四半期の売上高は1,912億円、営業利益は76億円となりました。2017年の第1四半期比で142億円の増収、5億円の増益でございました。

建築用は欧州を中心に、また自動車用ガラスはすべての地域で、出荷が堅調に推移したことが増収に寄与いたしました。出荷増に加えまして、円安ユーロ高の増収に貢献しております。

今期は、建築用ガラス窯の小規模補修工事や自動車用ガラスの一時費用増等によりまして、コストが増加しておりますが、好調な出荷に支えられまして、前年同期比で5億円の増益となりました。

また、2017年第4四半期との対前四半期比較では、24億円の増益となりました。コーポレート費用が減少しましたことや、欧州での販管費の減少などが主な増益要因となっております。

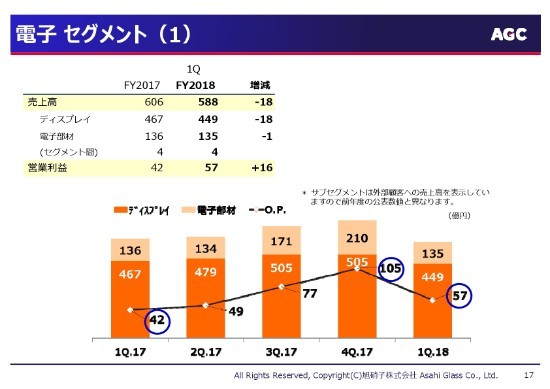

電子 セグメント(1)

1ページ飛ばしていただきまして、17ページをご覧ください。電子セグメントでございます。

2018年第1四半期の売上高は588億円、営業利益が57億円となりました。これは2017年第1四半期比18億円の減収で、16億円の増益となりました。

液晶ガラス基板では、価格は下落しましたけども販売数量が13パーセント増加しまして 総量が改善いたしました。

電子部材につきましては、前年同期に比べまして、オプトエレクトロニクス用部材の出荷が減少いたしましたけども、半導体関連製品の出荷が増加いたしました。

また、車載ディスプレイ用カバーガラスにつきましては、引き続き出荷が増加しております。

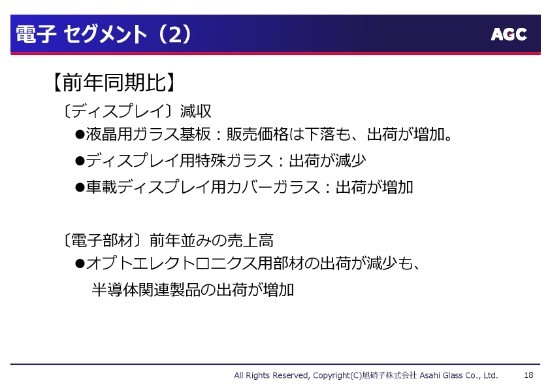

電子 セグメント(2)

2017年第4四半期との対前四半期比較で、47億円の減益となりました。季節要因によりまして、液晶用ガラス基板・電子部材ともに出荷が減少しております。

液晶用ガラス基板の数量価格の動向でございますけれども、対2017年第4四半期比では, 数量は1桁半ば(ぐらいの)パーセントの減少、価格はゆるやかな下落になりました。

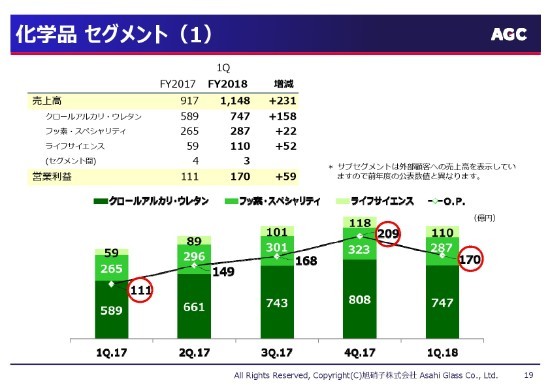

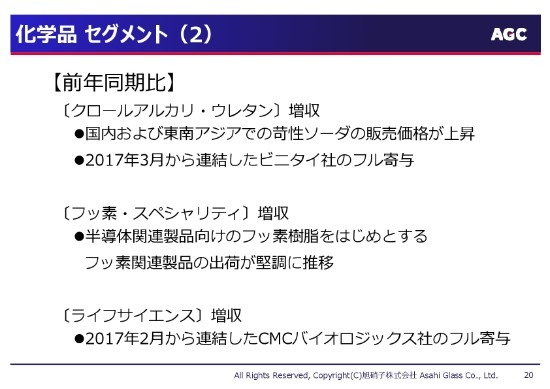

化学品 セグメント(1)

1ページ飛ばしていただきまして、19ページをご覧ください。

化学品セグメントでございますけども、化学品セグメントの2018年第1四半期の売上高は1,148億円。営業利益は170億円となりました。2017年第1四半期では231億円の増収、59億円の増益となりました。

前事業の出荷が好調に推移したことに加えまして、苛性ソーダの販売価格の上昇と、昨年第1四半期に買収いたしました、ビニタイ社ならびにCMC社を今期はフルで取り込んだことによりまして、大幅増益を達成しております。

フッ素・スペシャリティ分野では、半導体関連製品向けのフッ素樹脂をはじめとする、フッ素関連製品の出荷が堅調に推移しております。

化学品 セグメント(2)

次に2017年第4四半期との対前四半期比較でございますけれども、前年比39億円の減益となりました。これは国内外の定期修理によりまして、クロールアルカリ・ウレタンの出荷が減少したことが主な減益要因でございます。

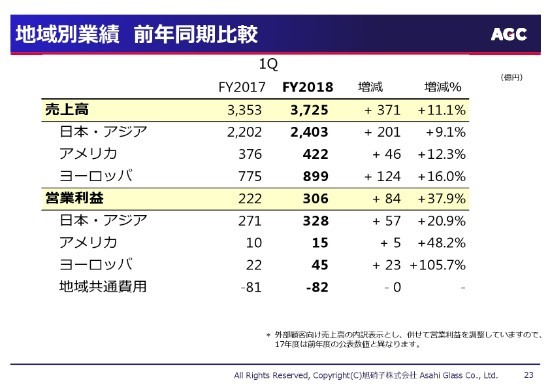

地域別業績 前年同期比較

3ページ飛ばしていただきまして、23ページをご覧ください。地域別の業績でございますけれども、アメリカとヨーロッパについてご説明いたします。先ほどご説明しました通り、売上高の表記は今期より、外部顧客への売上に変更しております。

まず対2017年第1四半期比について、ご説明いたします。アメリカは15億円の営業利益となりまして、5億円の改善となりました。自動車用ガラス事業の改善に加えまして、昨年買収しましたCMC社が増益に寄与しております。

ヨーロッパは建築用ガラス、自動車用ガラスともに販売が好調なことに加えまして、アメリカと同じくCMC社も増益に寄与いたしました。結果、45億円の営業利益となりまして、前年同期比23億円の改善になりました。

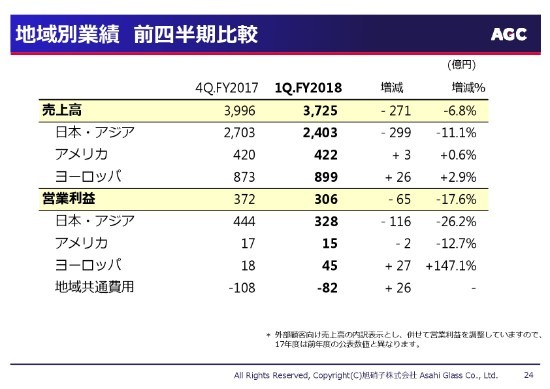

地域別業績 前四半期比較

24ページをご覧ください。対前四半期との比較になります。

アメリカは前四半期並みになりました。ヨーロッパは建築用ガラス、自動車用ガラスのコストが改善したことなどによりまして、17億円増益の45億円になりました。

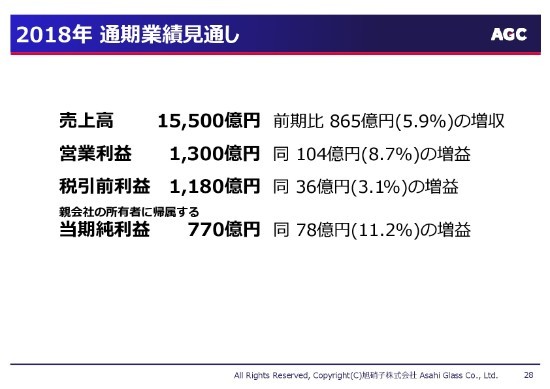

2018年 通期業績見通し

続いて28ページをご覧ください。今期の見通しでございます。

今期の予想につきましては、本年(2018年)2月に発表したものから変更しておりません。売上高は1兆5,500億円、営業利益は1,300億円。親会社の所有者に帰属する当期純利益は、770億円を見込んでございます。

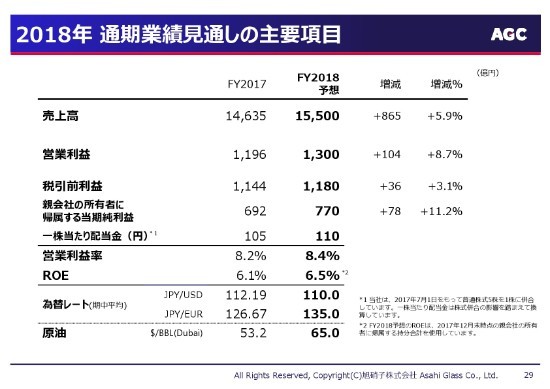

2018年 通期業績見通しの主要項目

29ページをご覧ください。営業利益の上下(かみしも)でございます。

上期は550億円、下期は750億円を見込んでおりまして、これも(2018年)2月の発表時から現時点では変更しておりません。為替レート、原油価格の前提についても変更しておりません。

2018年 通期業績見通しのポイント(1)

30ページをご覧ください。ここから各事業の通期見通しをご説明いたします。

まず、ガラスでございますけれども、基本的に見通しに変更はございません。建築用ガラスは、多くの地域で出荷が増加すると見ております。

売値についても、欧州は高い水準で推移することに加えまして、日本でも値上げを打ち出しておりまして、前年比での改善を見込んでおります。

燃料価格は上昇しておりますけども、高い出荷量を背景としました総量の改善によりまして、コストダウンでカバーすることが十分可能と考えております。

自動車用ガラスにつきましては、堅調な需要に支えられまして、引き続き高いレベルの出荷が継続すると見ております。欧州の生産性は改善いたしまして、昨年(2017年)かなり苦しみましたけども、かなり改善いたしまして、物流費を含めたコスト改善が期待できております。

また、(2017年の)アジアでの(インドネシアにおける新窯立ち上げ時の)生産トラブルもすでに解決しておりまして、安定生産の目処がついております。

2018年 通期業績見通しのポイント(2)

31ページをご覧ください。電子セグメントの見通しでございます。

こちらの見通しについても、変更はございません。液晶ガラス基板市場ですけど、堅調に推移いたしまして、出荷は1桁前半パーセントのプラスを見込んでおります。

また、価格の下落幅も昨年度よりもさらに縮小しまして、年間で1桁半ばパーセント程度に留まると見ております。

ディスプレイ用特殊ガラス、車載ディスプレイ用カバーガラスは、引き続き堅調な出荷が見込まれております。車載ディスプレイ用カバーガラスにつきましては、昨年後半から量産体制を確立いたしまして、安定生産が続いております。

2018年 通期業績見通しのポイント(3)

32ページをご覧ください。電子部材です。

電子部材事業では、ポストエレクトロニクス用部材市場では、若干の不透明感がございますけども、一方で半導体関連製品市場が引き続き活況のために、全体としては堅調に推移すると見ております。

また、EUV露光用フォトマスクブランクスなどの新しい製品も、順調に出荷を拡大しております。

2018年 通期業績見通しのポイント(4)

33ページをご覧ください。化学品でございます。

こちらも見通しに大きな変更はございません。引き続きすべての事業で好調な出荷を見込んでおります。

クロールアルカリ・ウレタンは、東南アジアでの旺盛な需要を背景にいたしまして、出荷は堅調に推移すると見込まれております。また、販売価格も高い水準で推移すると見ております。インドネシアにおけます自家発電所の立上げも、増益に寄与すると見ております。

フッ素製品につきましても、前年に引き続き高いレベルでの出荷が維持される見通しでございます。ライフサイエンスにつきましても、バイオ医薬、合成医薬ともに見込みを上回るベースで売上が伸びる見込みになってきております。

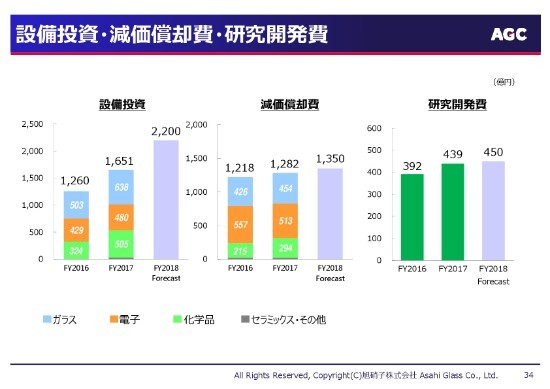

設備投資・減価償却費・研究開発費

では34ページをご覧ください。

私から、最後のページのご説明となりますけども、設備投資・減価償却費・研究開発費は、いずれも当初予定から変更はございません。設備投資は2,200億円、減価償却費は1,350億円、研究開発費は450億円となる見込みでございます。

私からの説明は以上でございます。

新着ログ

「ガラス・土石製品」のログ