【QAあり】オロ、クラウドソリューション事業営業利益が前年比+23.9%と大幅増 MRRも前年比+13.6%と安定的な成長

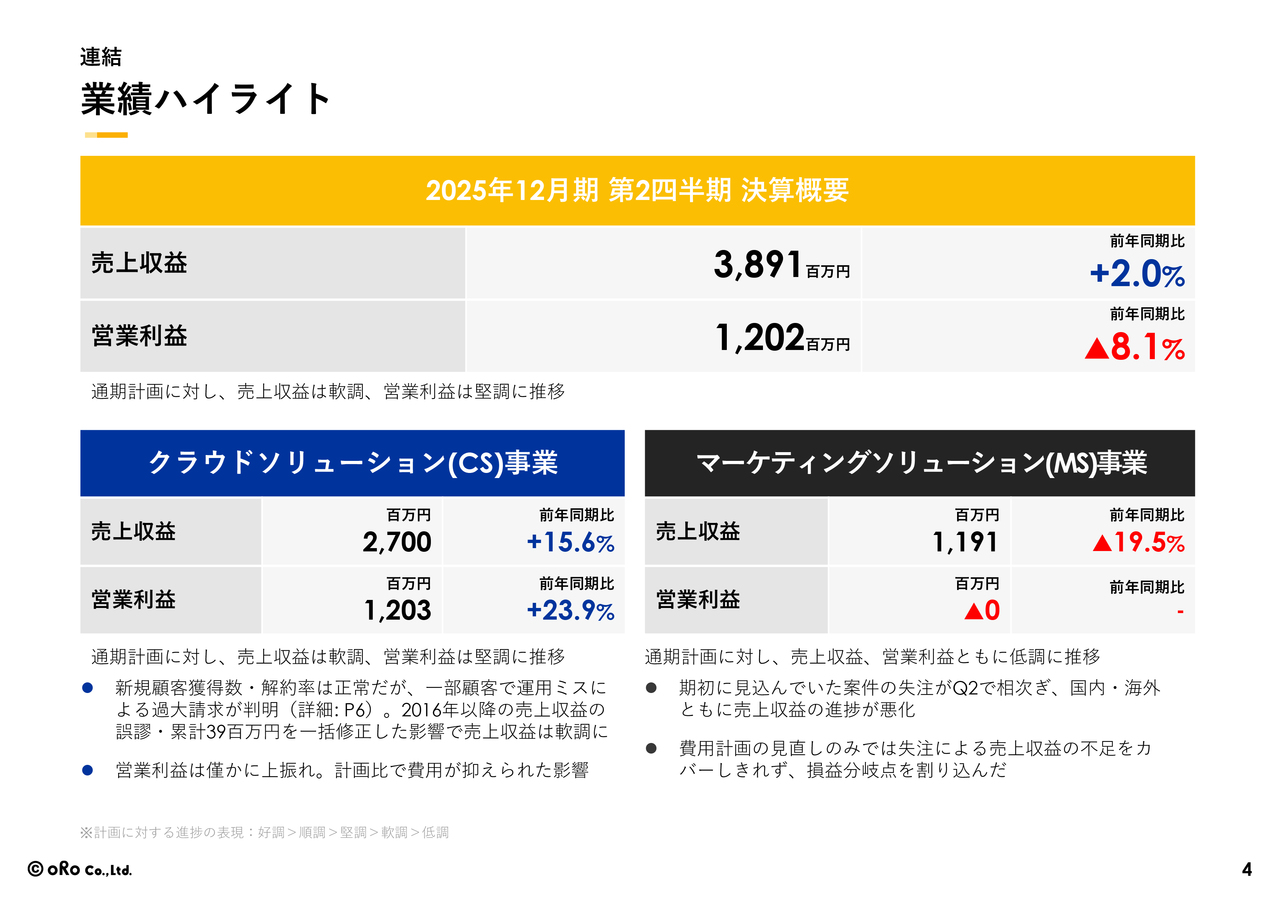

業績ハイライト

川田篤氏(以下、川田):代表取締役社長執行役員の川田です。本日は、2025年12月期第2四半期の決算概要についてご説明します。よろしくお願いします。

まずは業績ハイライトです。第2四半期終了時点で、全社での売上収益は38億9,100万円、営業利益は12億200万円となり、前年同期比では売上収益が2パーセント増加した一方、営業利益は8.1パーセント減少という結果になりました。

事業別の売上収益および営業利益については、スライド下段をご参照ください。クラウドソリューション事業では、売上収益が前年同期比で15.6パーセント増加し、営業利益も23.9パーセント増加しました。一部運用上のミスにより過大請求分のマイナスを計上しましたが、それ以外は順調に推移しています。

マーケティングソリューション事業では、売上収益が11億9,100万円で前年同期比19.5パーセント減少し、営業利益はプラスマイナスゼロという結果になりました。外部環境が厳しい状況にあるため、当初から前年同期比でかなり保守的な予想を立てていましたが、現状はその予想をさらに下回るかたちで推移しています。

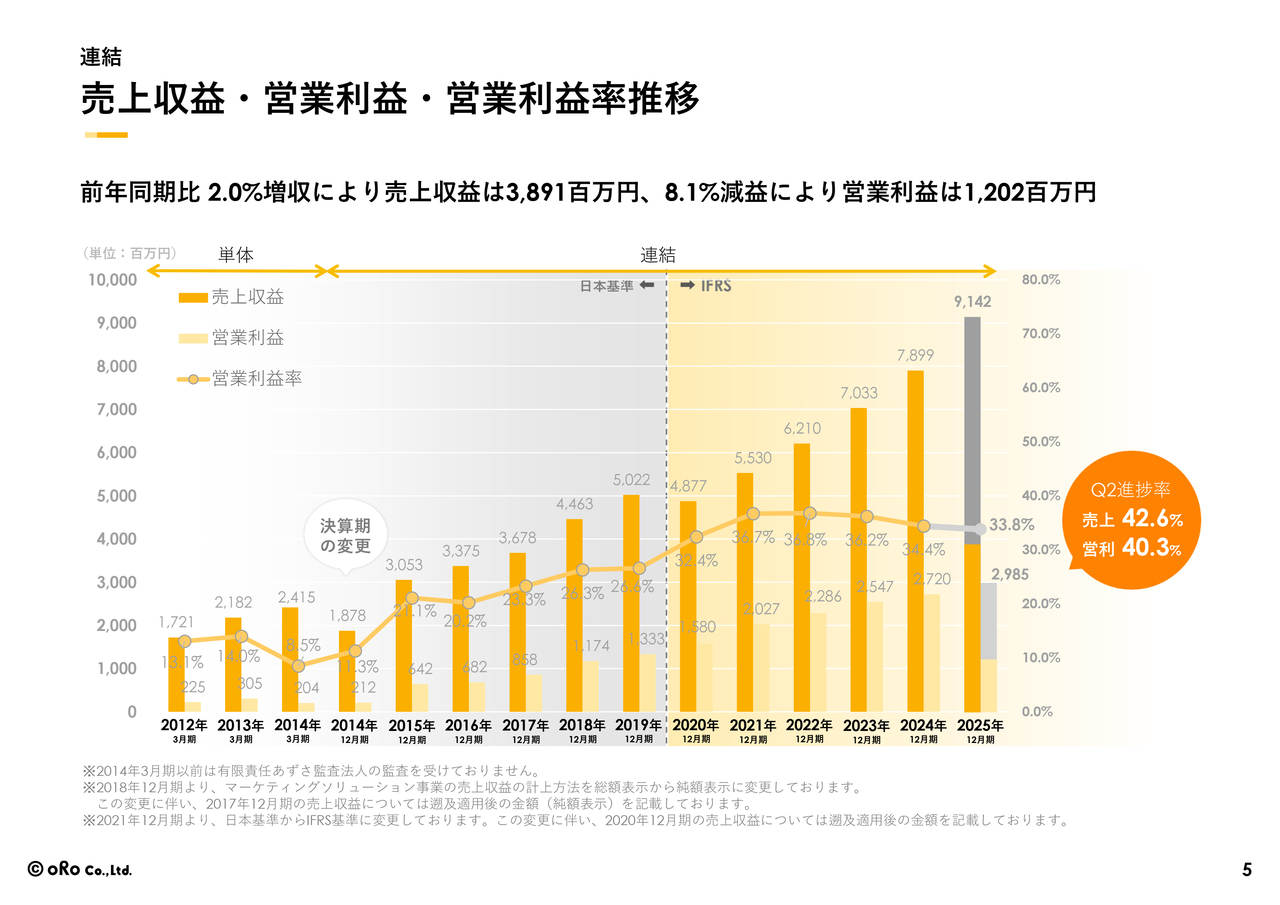

売上収益・営業利益・営業利益率推移

第2四半期終了時点での進捗率は、売上収益が42.6パーセント、営業利益が40.3パーセントとなっています。

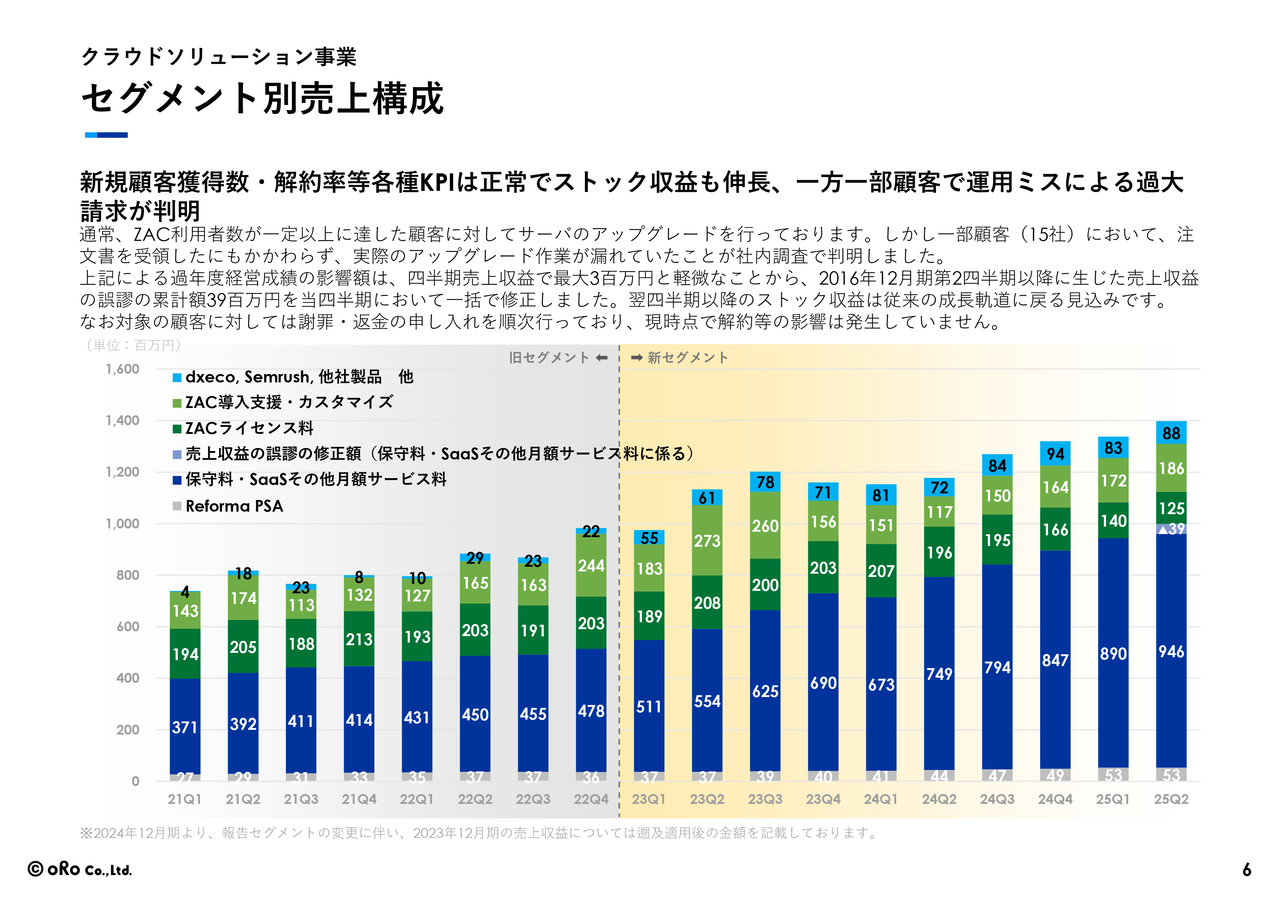

セグメント別売上構成

クラウドソリューション事業のセグメント別売上構成についてご説明します。

KPI上はストック収益が順調に伸びていますが、スライドに記載のとおり、一部顧客において運用ミスによる過大請求が判明しました。具体的には、全クライアントのうち15社で請求ミスが発覚しています。

経緯について簡単にご説明します。事の発端は、1社で請求漏れが発覚したことです。担当者が変更となり、新たな請求担当者が詳細に内容を確認していた際に、本来請求すべきAPIの料金において使用量に基づいて正確に請求すべき分と、前受金として受領していた分にずれがあることが発覚しました。

これを受けて、社内でそのクライアントの全請求内容を詳細に確認する業務を実施しました。契約上はライセンスの増加に伴ってお客さまからのアップグレード依頼を受け、アップグレード作業を担当者に連絡し、その作業結果を受けてアップグレードの請求を行うのが通常のフローです。

しかし、その連携における連絡漏れがあり、実際にはサーバーがアップグレードされていない状態で、アップグレード後の請求を行ってしまっていたという経緯が発覚しました。

こうした事態はあってはならないことです。そのため、全クライアントについて同様の事象が起きていないかを確認したところ、15社で起きていることが発覚しました。この15社に対しては、事象をご説明し、返金対応を行っています。

結果として、15社で累計3,900万円を過剰に請求していたことが判明しました。この金額を、この四半期決算でマイナス計上しています。

本来お客さまにとっては、アップグレードされた状況でシステムを利用することで、以前よりも快適なレスポンスが得られます。しかし、お客さまもその変化に気づきにくく、私たちも察知する手段がなかったため、今回のような事態が起きたものと考えています。

また、お客さまの数が非常に増えたことで請求業務が煩雑化しています。この対応として、自社で開発したサブスクリプションの販売管理システムをお客さまに提供し始めており、同時に私たち自身もこのシステムを導入することで、今後同様のミスが発生しないように対応を進めています。

したがって、今後はこのような事象は発生しないと考えていますが、今回は実際に発生してしまったため経緯をご説明した次第です。スライド一番右側の棒グラフに「▲39」という数字が表示されていますが、これを除いた状態で考えるとKPIは問題なく推移していますので、ご安心いただければと思います。

なお、この件に関して、15社のお客さまからは特に解約などのご要望は出ていません。お金はもちろん返金対応をしますが、現時点では特に大きな問題もなく対処できると考えています。

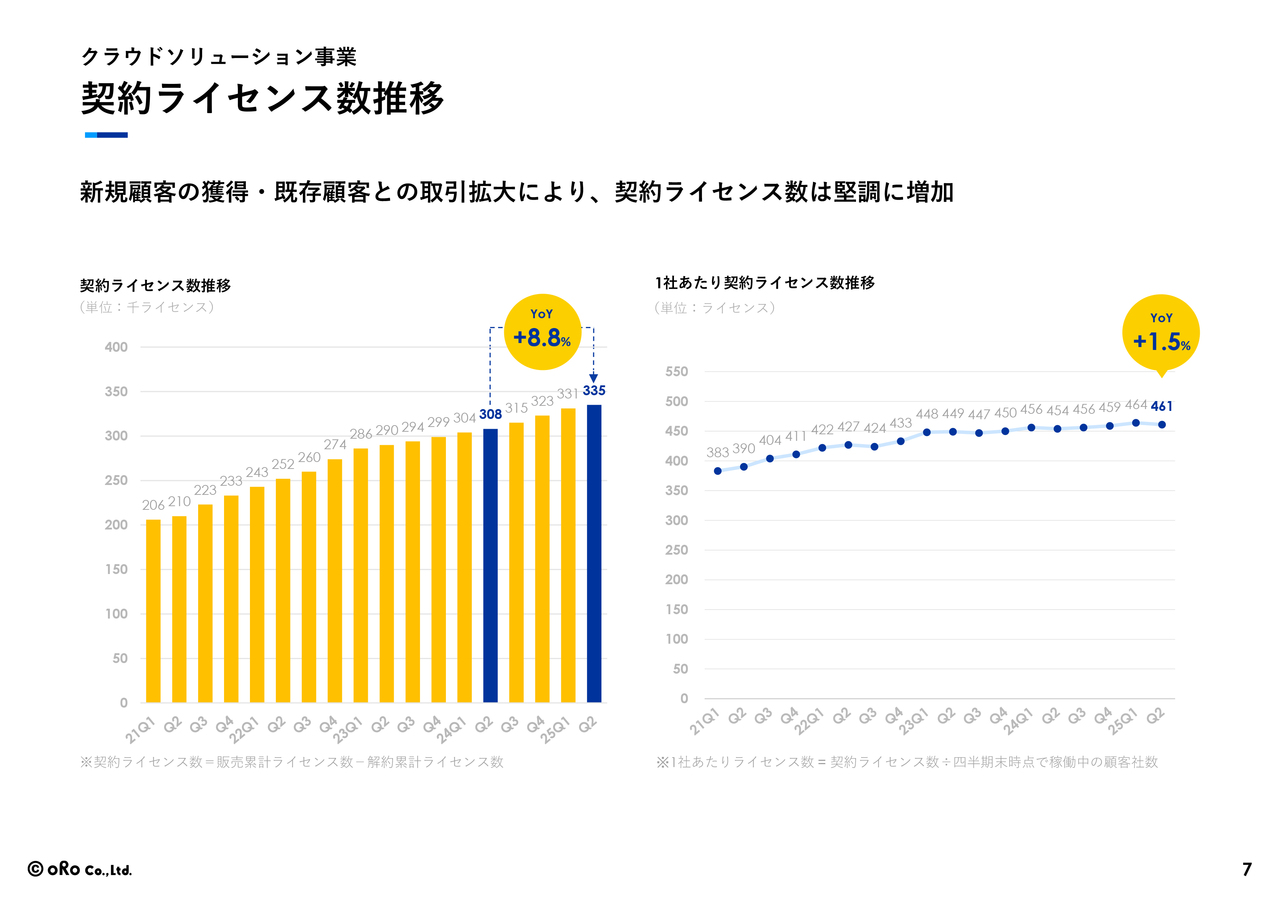

契約ライセンス数推移

契約ライセンス数の推移です。契約ライセンス数は前年同期比で8.8パーセント増加しました。

また、1社あたりの契約ライセンス数も徐々に増加しています。

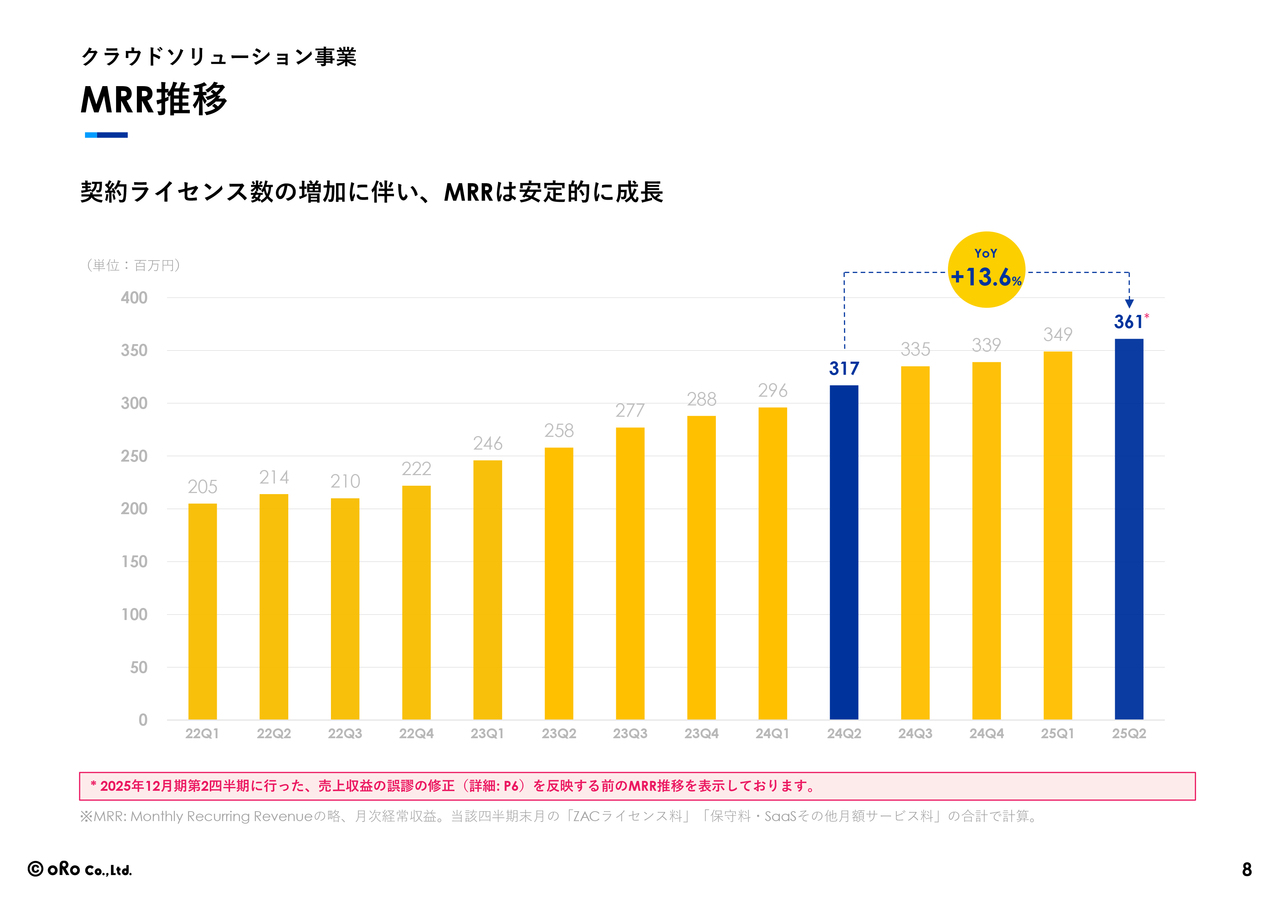

MRR推移

契約ライセンス数が増加していることに伴い、MRRも前年同期比で着実に伸びています。さらに伸ばしていけるように施策を展開しています。

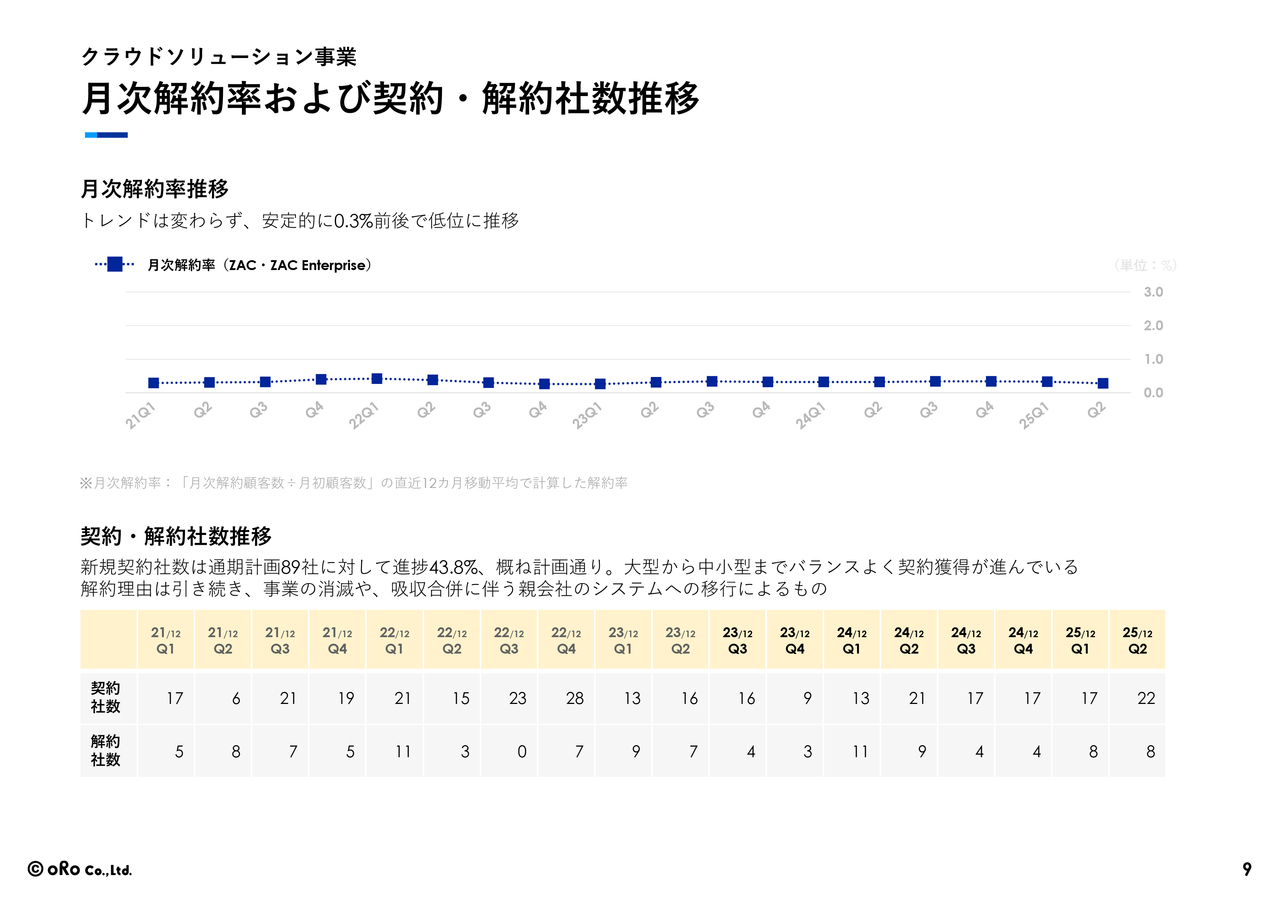

月次解約率および契約・解約社数推移

月次解約率は安定的に0.3パーセント前後で推移しており、大きな問題なく推移していると考えています。

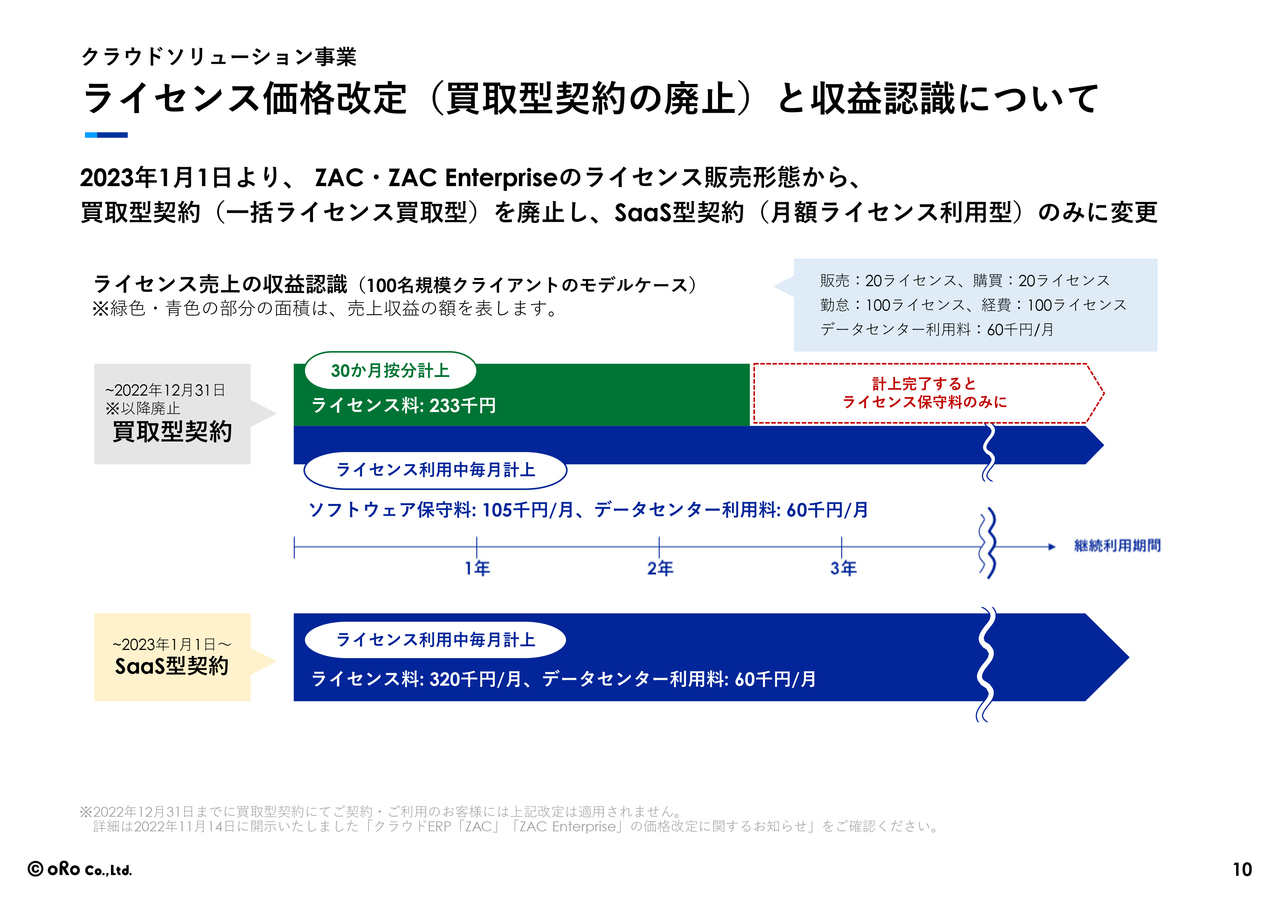

ライセンス価格改定(買取型契約の廃止)と収益認識について

こちらは何度もお話ししている内容ですので、簡単にご説明します。

2022年12月までは買取型契約を行っていましたが、その後は月額課金型のSaaS型契約に変更しました。そのため、今後はライセンス部分の売上がなくなり、毎月の利用料による売上が積み上がっていきます。

結果的に、当社にとっても成長の要因となるのではないかと考えています。

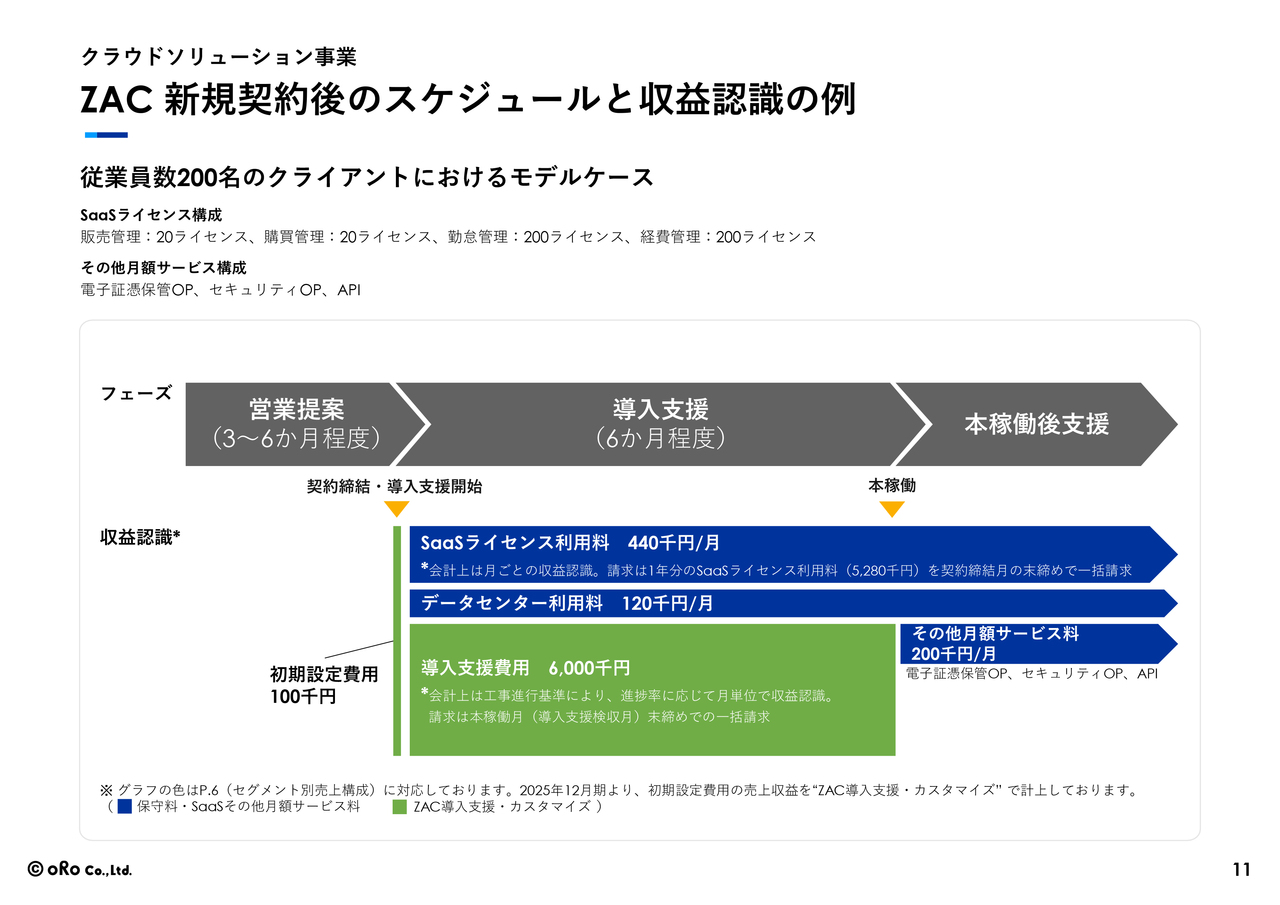

ZAC 新規契約後のスケジュールと収益認識の例

こちらはただいまのご説明のとおりです。

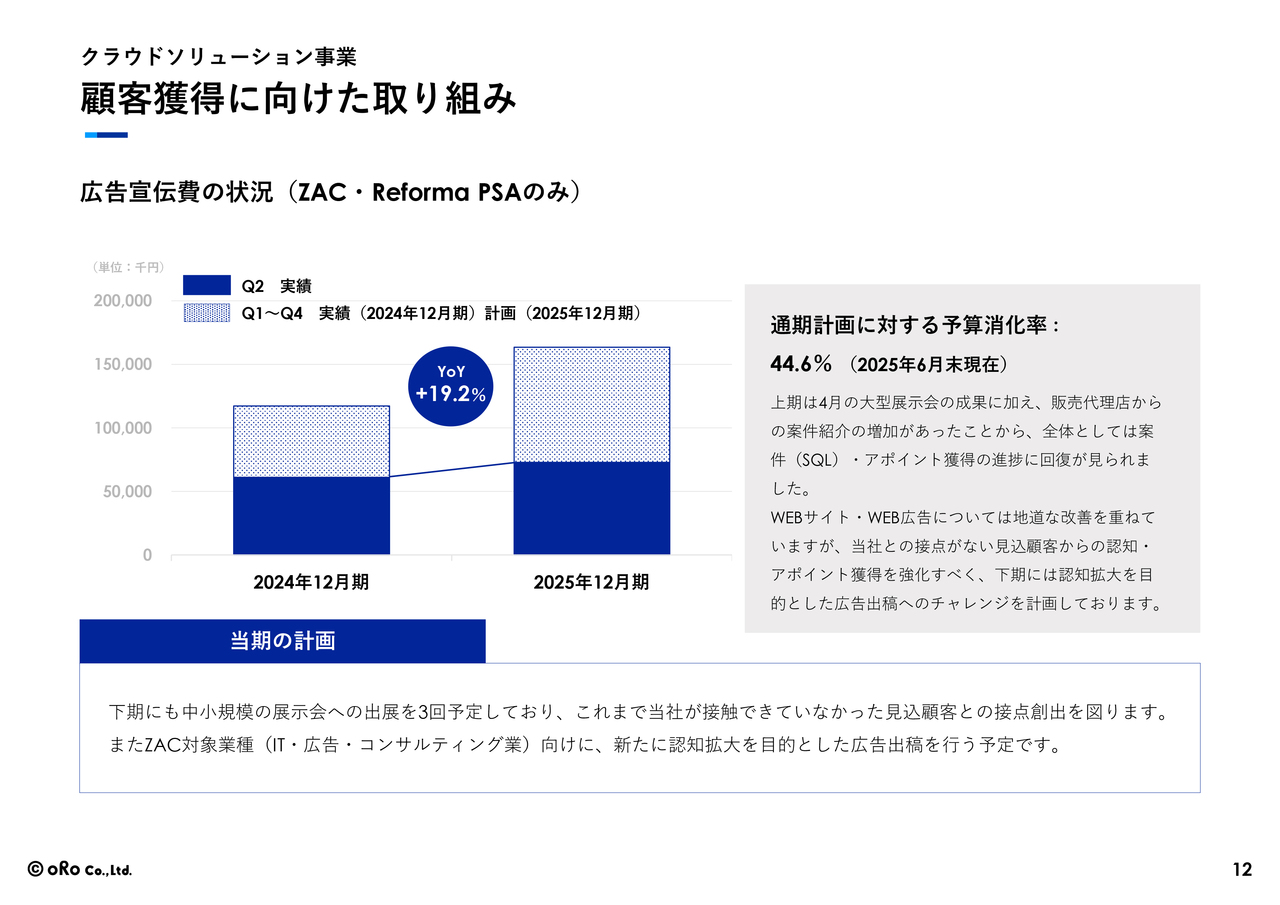

顧客獲得に向けた取り組み

広告宣伝費の状況についてです。今年に入ってからは比較的引き合いが順調で、昨年と比べても好調に推移しています。広告宣伝費は安定的に投入されており、いわゆるリード獲得型の直接的な広告宣伝費に多くを費やしています。

また、それ以外の広告手法については、スライド右側に「広告出稿へのチャレンジ」と記載されていますが、新たな施策のテストを始める予定です。数百万円程度の新たな広告出稿を予定しています。

展示会への出展は昨年から久しぶりに再開していますが、見込み顧客との効果的な接点を提供できています。そのため、今後1年から2年は展示会へ積極的に出展し、確実なリード獲得につなげていこうと考えています。

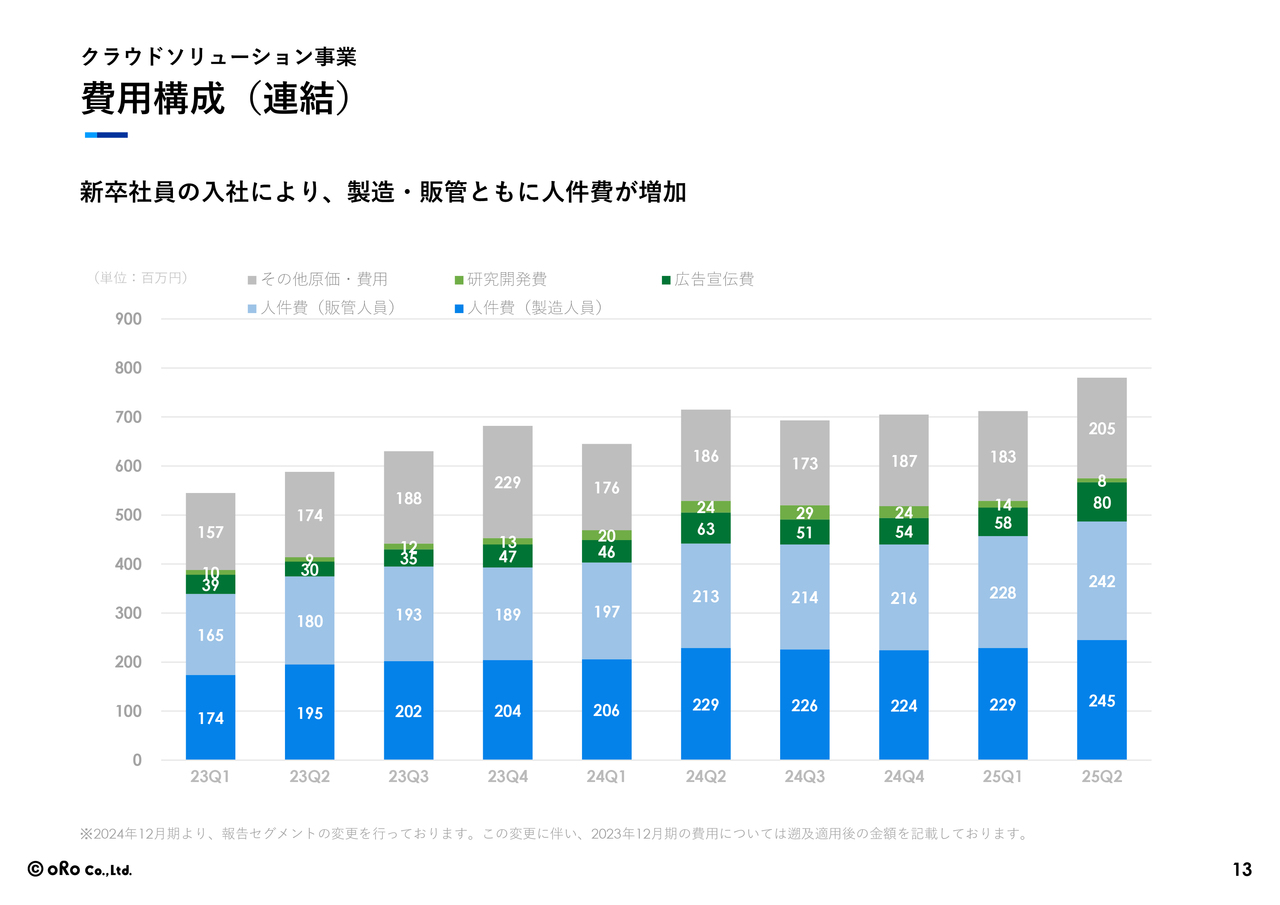

費用構成(連結)

新入社員が4月に入社したことで、第2四半期では人件費が少し増加しています。

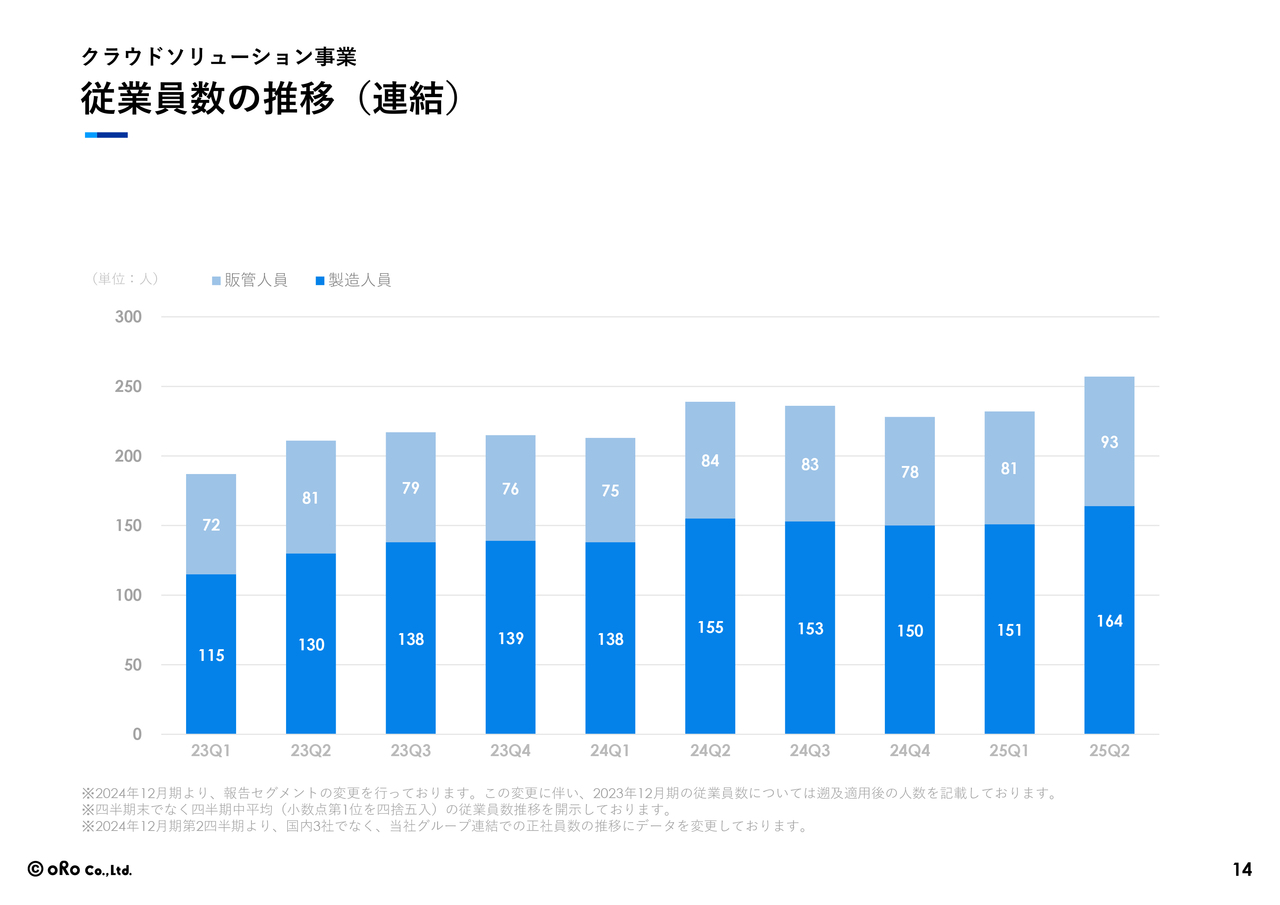

従業員数の推移(連結)

連結従業員数の推移については、スライドに記載のとおりです。

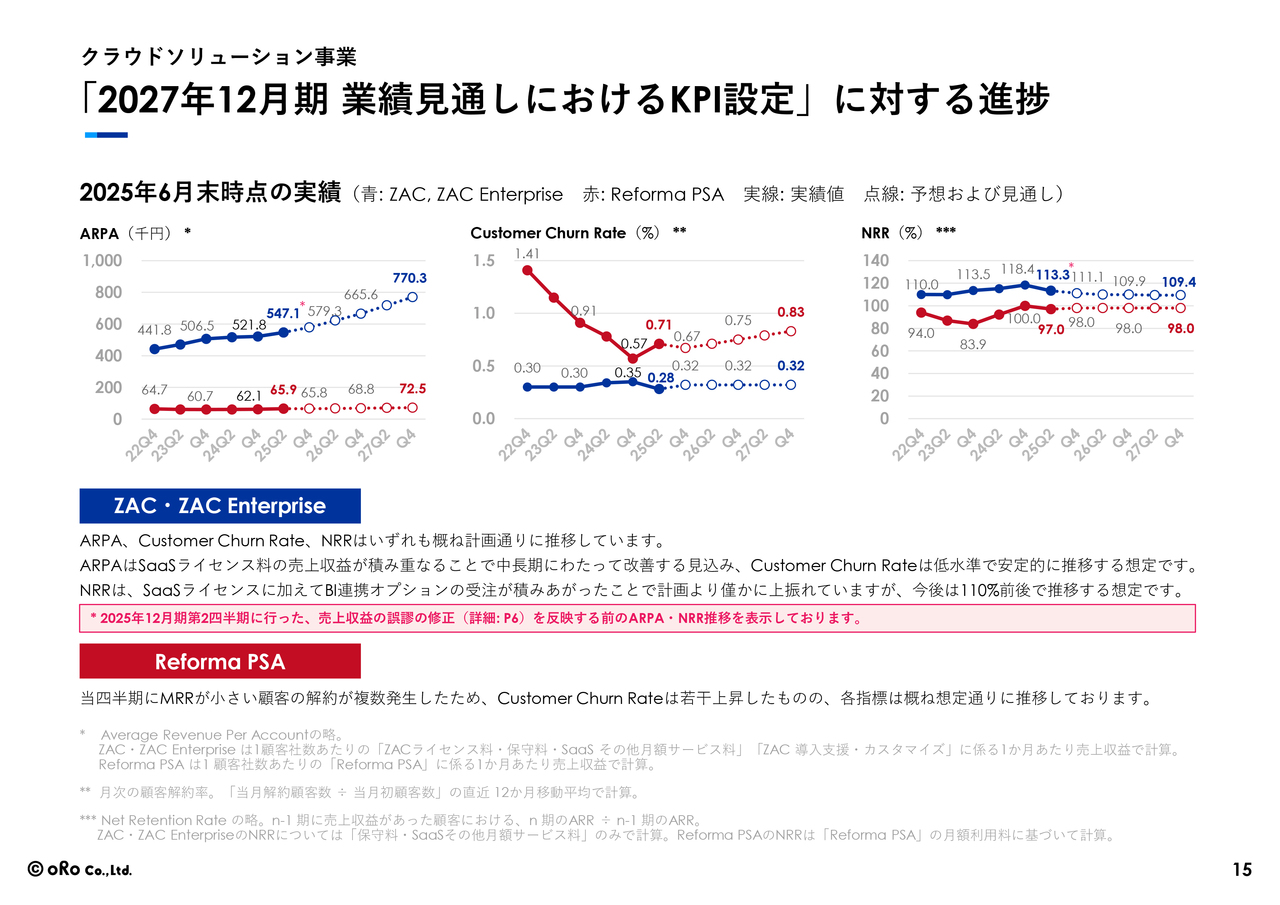

「2027年12月期業績見通しにおけるKPI設定」に対する進捗

KPIについてです。スライドには2025年6月時点の実績を記載していますが、特に大きな問題なく推移している状況です。

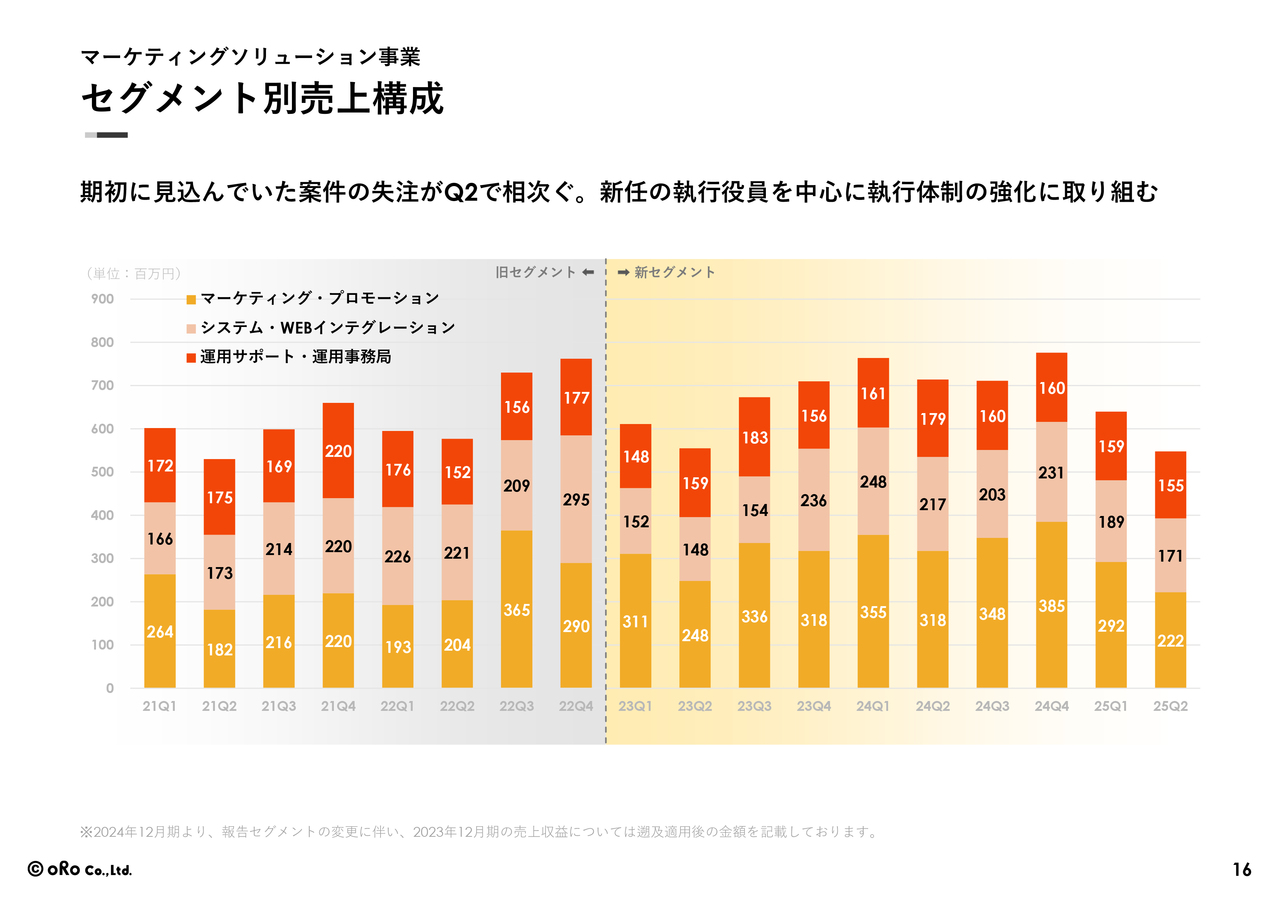

セグメント別売上構成

マーケティングソリューション事業についてです。以前から当社の主要クライアントである自動車メーカーさまとお付き合いしていますが、厳しい環境の中でプロモーションの抑制の影響を受けています。

期初より一定程度の影響を見込んでいましたが、さらに案件のずれや消滅が重なり、想定以上に厳しい状況が続きました。

1つのクライアントに依存するわけにはいきませんので、現在は新たなクライアントの獲得を図っております。また人員の異動による体制面の強化を行い、なんとか当期の売上を作っていこうと取り組んでいる最中です。

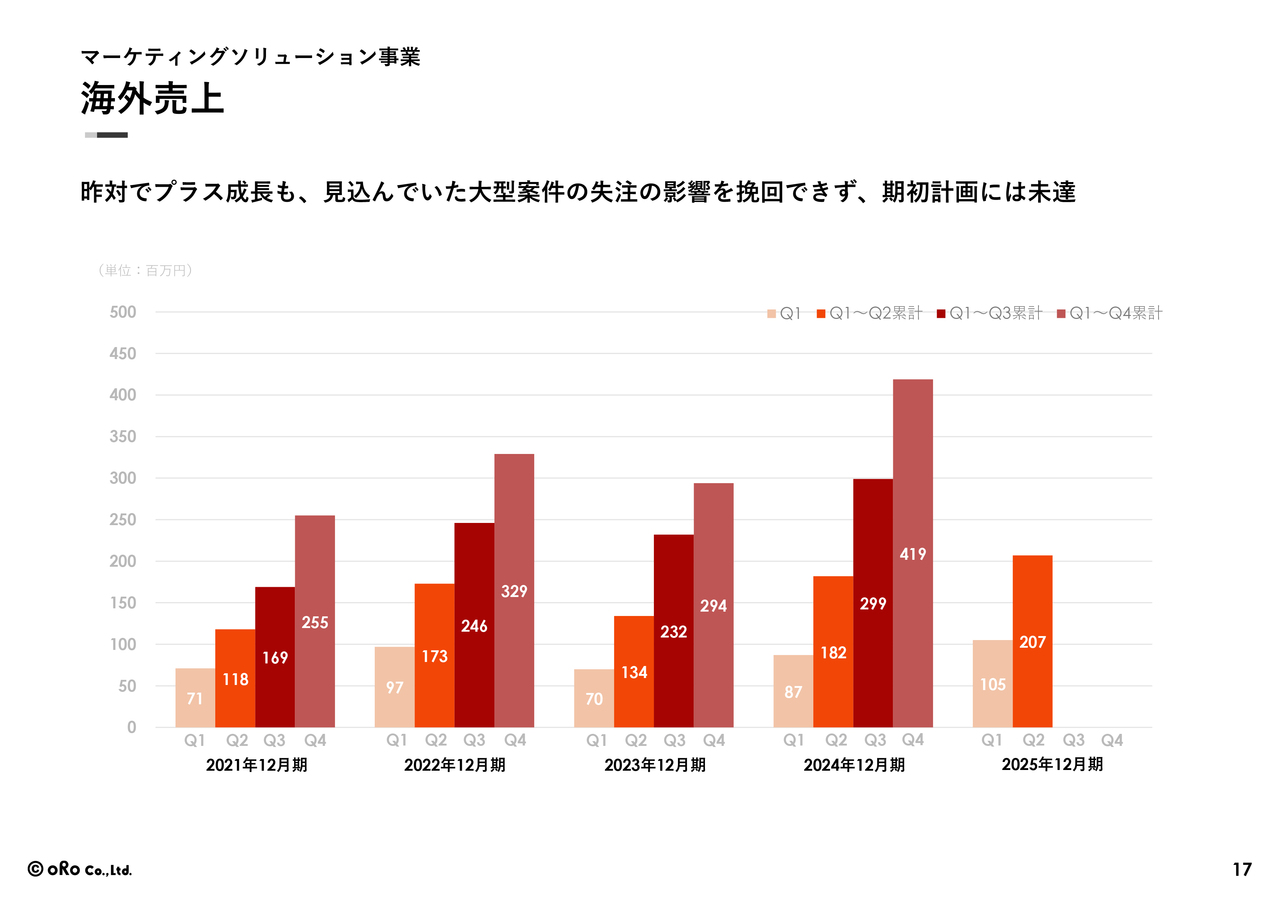

海外売上

海外売上についてです。スライドのグラフを見るとわかるように、前年同期比でしっかりと伸長しています。期初時点ではもう一段の伸長が期待できると考えていましたが、大きな案件が消滅した影響もあり、成長はしているものの、想定よりやや控えめな結果となりました。

第3四半期と第4四半期は、前年同期比で上振れの成長が見込めると考えています。今後もさらに成長を目指して進めていきます。

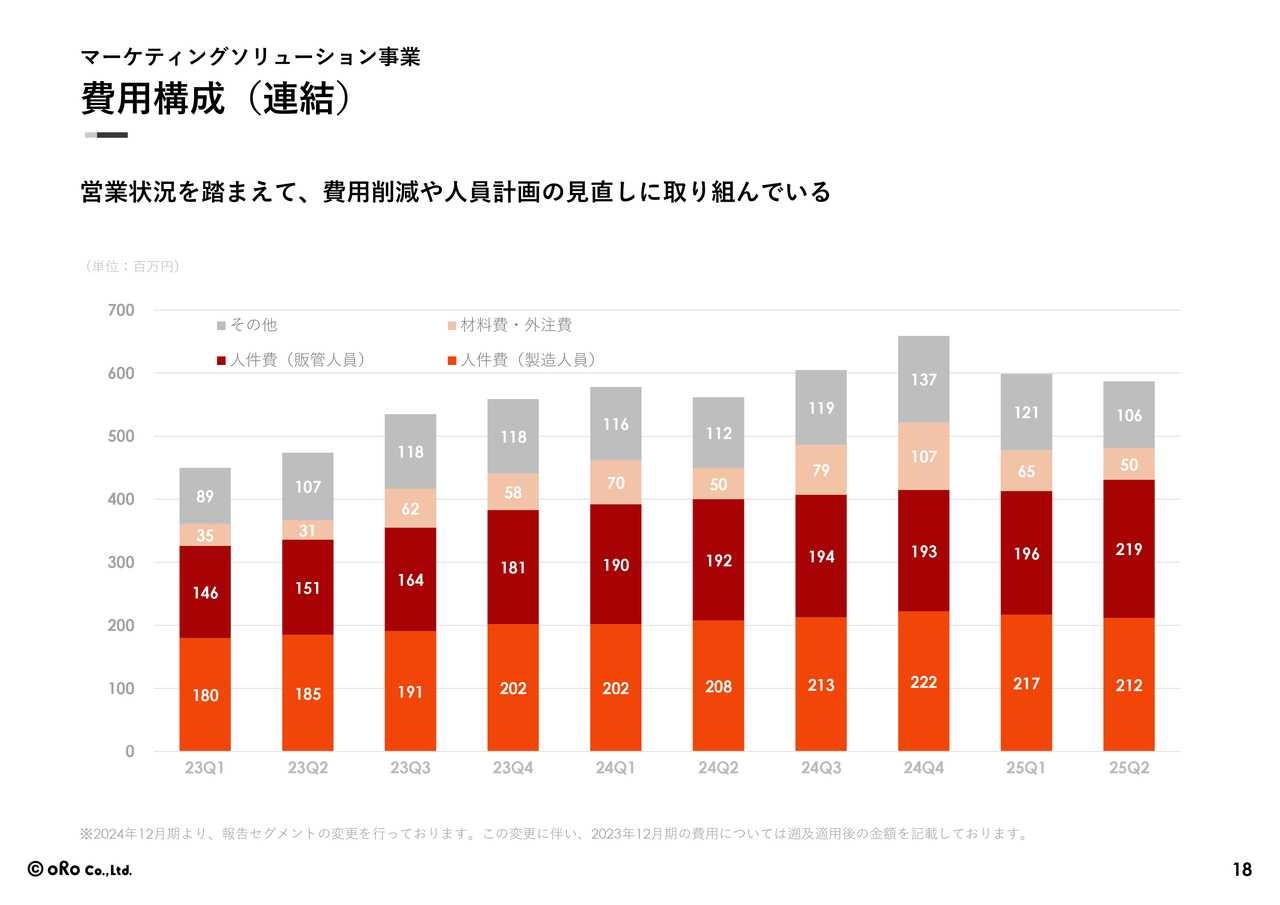

費用構成(連結)

売上が減少しているため、それに伴う変動費である外注費の抑制や、人員計画の見直しを進めています。具体的には、社内人員を調整し、一部を外側の販売管理部門へ異動させるなどの取り組みを行っています。

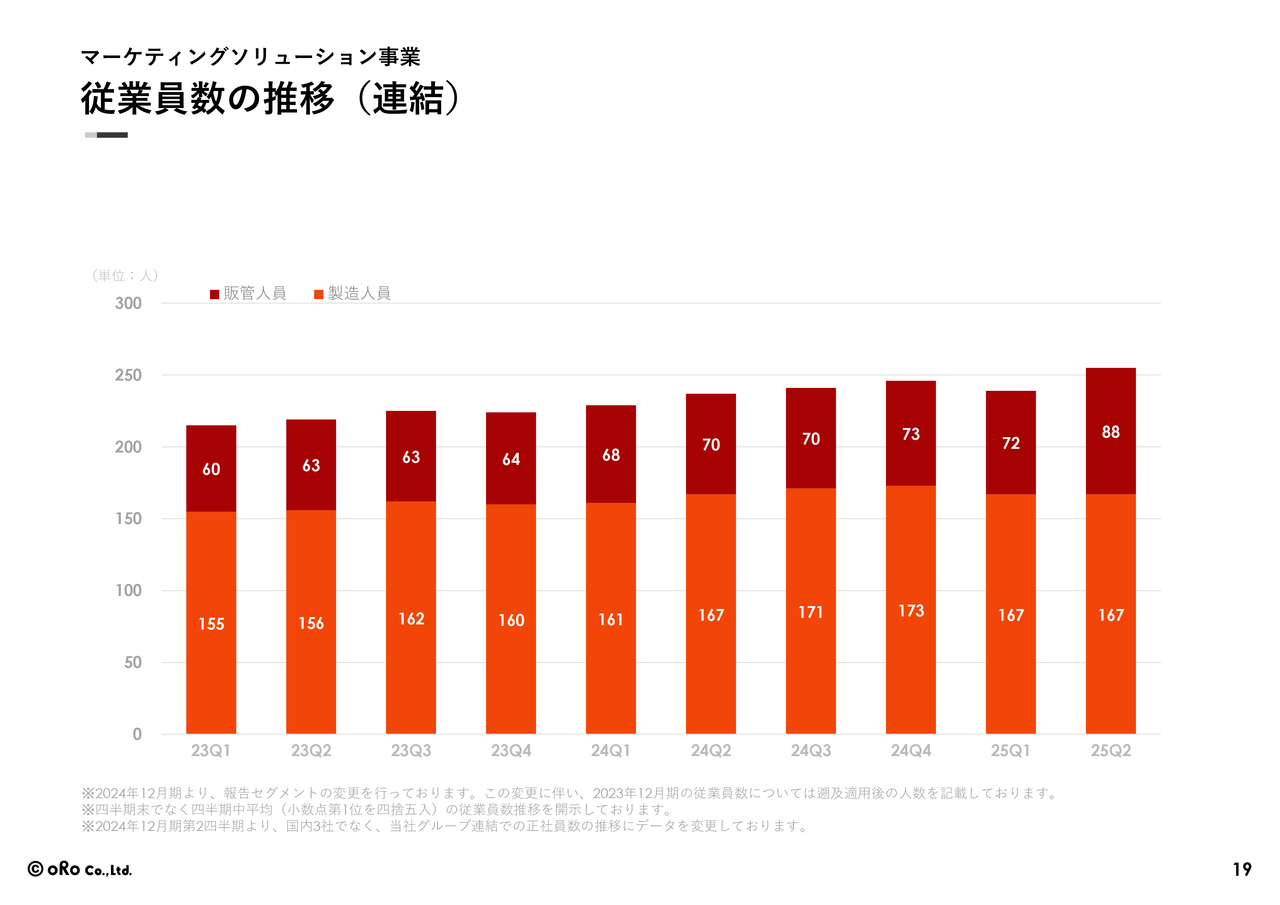

従業員数の推移(連結)

従業員の推移です。第2四半期に新卒の入社があり、人数が若干増加しています。

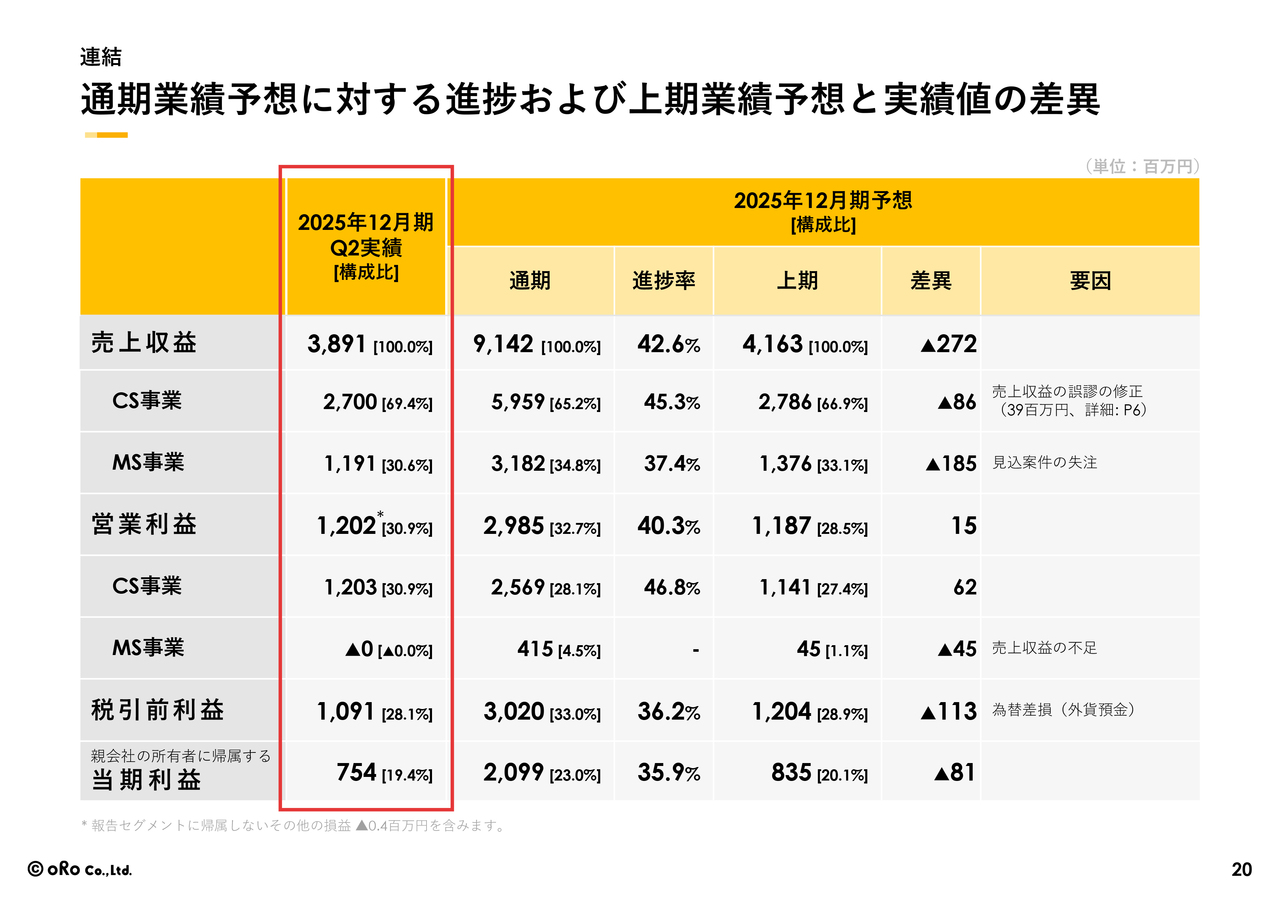

通期業績予想に対する進捗および上期業績予想と実績値の差異

通期業績予想に対する進捗と実績値の差異についてです。業績予想の修正が必要な状況ではないと考えています。足りていない部分は、下期で挽回できるよう進めていきたいと思います。

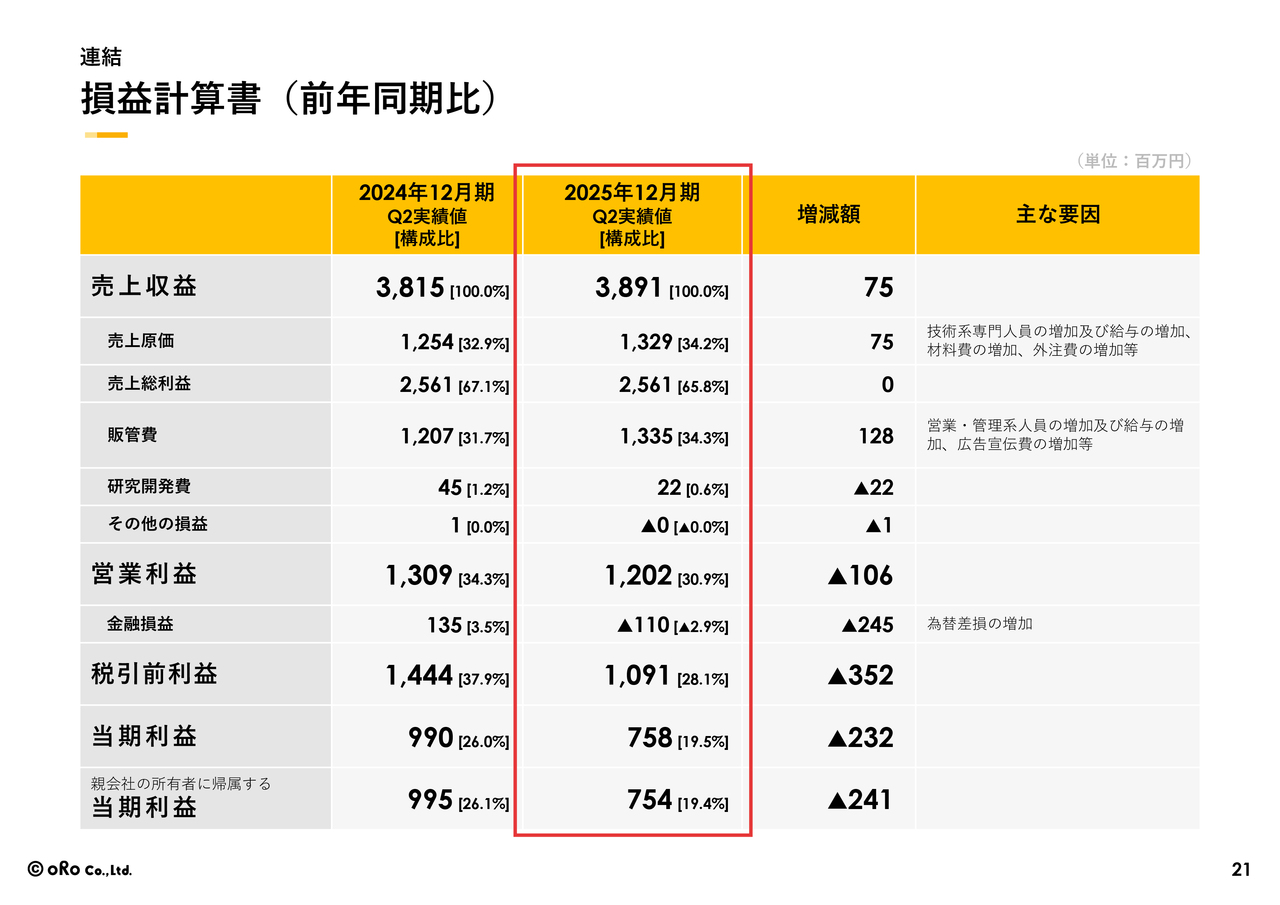

損益計算書(前年同期比)

損益計算書について、特に大きな要素はありません。一部で為替差損が発生していますが、これは外貨預金の影響によるものです。また、人員増加や広告宣伝費の増加に伴い費用が増えていますが、これらは毎年の傾向と変わりなく推移している状況です。

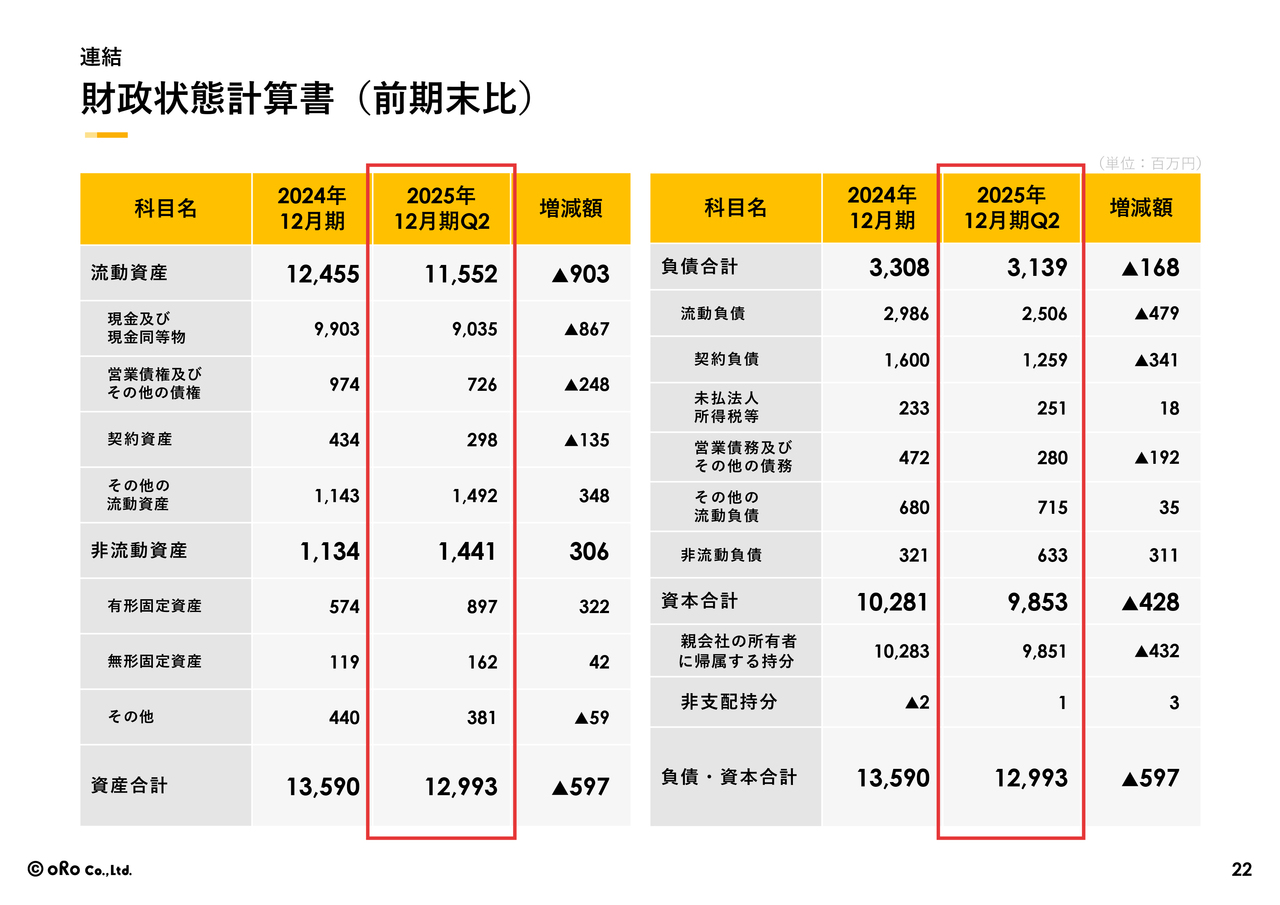

財政状態計算書(前期末比)

財政状態計算書についても、特に大きなご説明が必要な状況ではありません。

以上、駆け足ではありましたが、第2四半期決算の概要についてご説明しました。ありがとうございました。

質疑応答:クラウドソリューション事業の過大請求について

司会者:「クラウドソリューション事業

新着ログ

「情報・通信業」のログ