【QAあり】リンナイ、売上・各段階利益で過去最高達成 各種費用高騰による消費低迷が続く中、高付加価値商品を中心に伸長

浴室暖房乾燥機の使用中止と無償点検・修理のご案内

内藤弘康氏(以下、内藤):代表取締役社長の内藤です。2024年度期末決算に関するご説明の前に、4月15日に公表したリコールについてご説明します。

製造から10年以上経過した浴室暖房乾燥機において、経年劣化故障により、ごく稀に発火に至るおそれが判明したため、無償点検・修理を行うことを決定しました。対象台数は37万2,398台、業績への影響額は25億4,000万円となっています。業績の影響額は、リンナイ単体に営業費用として、2025年3月期に計上しており、つまり2024年度の決算に織り込んでいます。

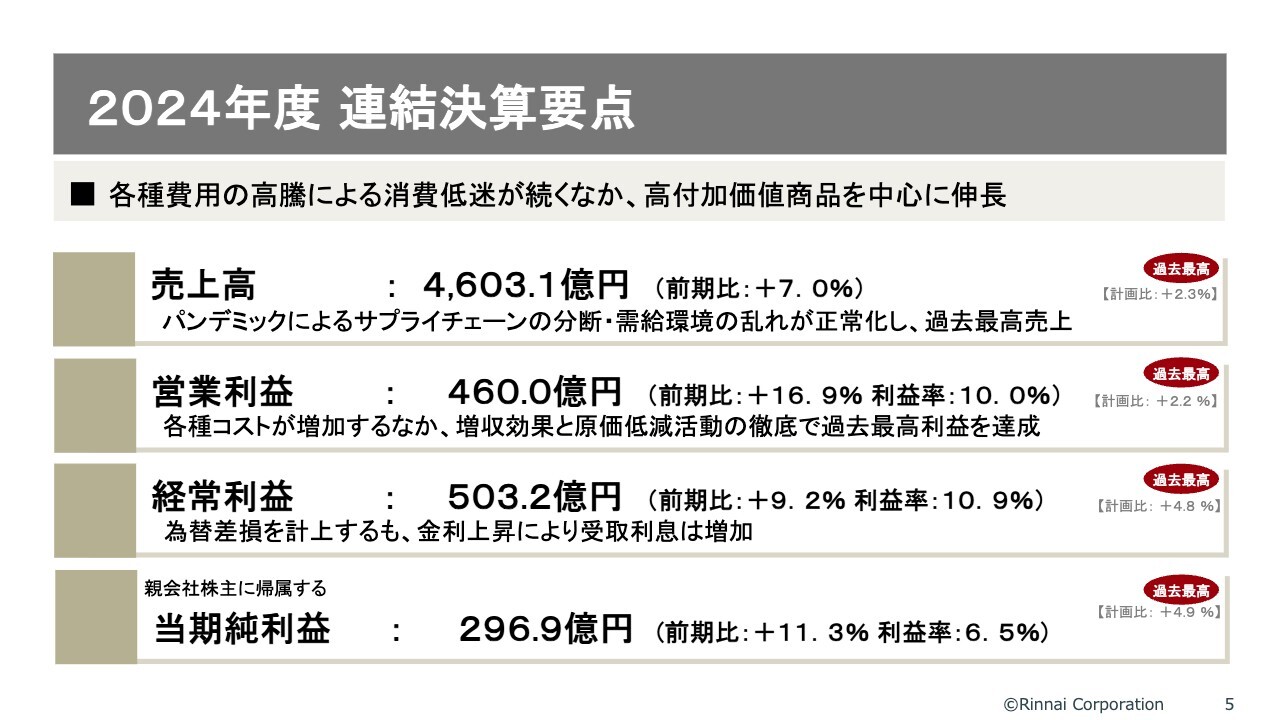

2024年度 連結決算要点

2024年度の連結決算要点です。各種費用の高騰による消費低迷が続く中、高付加価値商品を中心に伸長しました。売上高は、パンデミックによるサプライチェーンの分断や受給環境の乱れが正常化し、過去最高の4,603億1,000万円となりました。前期比プラス7.0パーセントとなり、こちらも過去最高です。

営業利益は、各種コストが増加する中、増収効果と原価低減活動の徹底により過去最高利益を達成しました。460億円で前期比プラス16.9パーセント、利益率10.0パーセントと、こちらも過去最高です。

経常利益は、為替差損を計上したものの、金利上昇により受取利息が増加しました。503億2,000万円、前期比プラス9.2パーセント、利益率10.9パーセントと、こちらも過去最高です。

当期純利益は296億9,000万円で、前期比プラス11.3パーセント、利益率6.5パーセントと、こちらも過去最高でした。売上高、営業利益、経常利益、当期純利益のすべてが過去最高となりました。

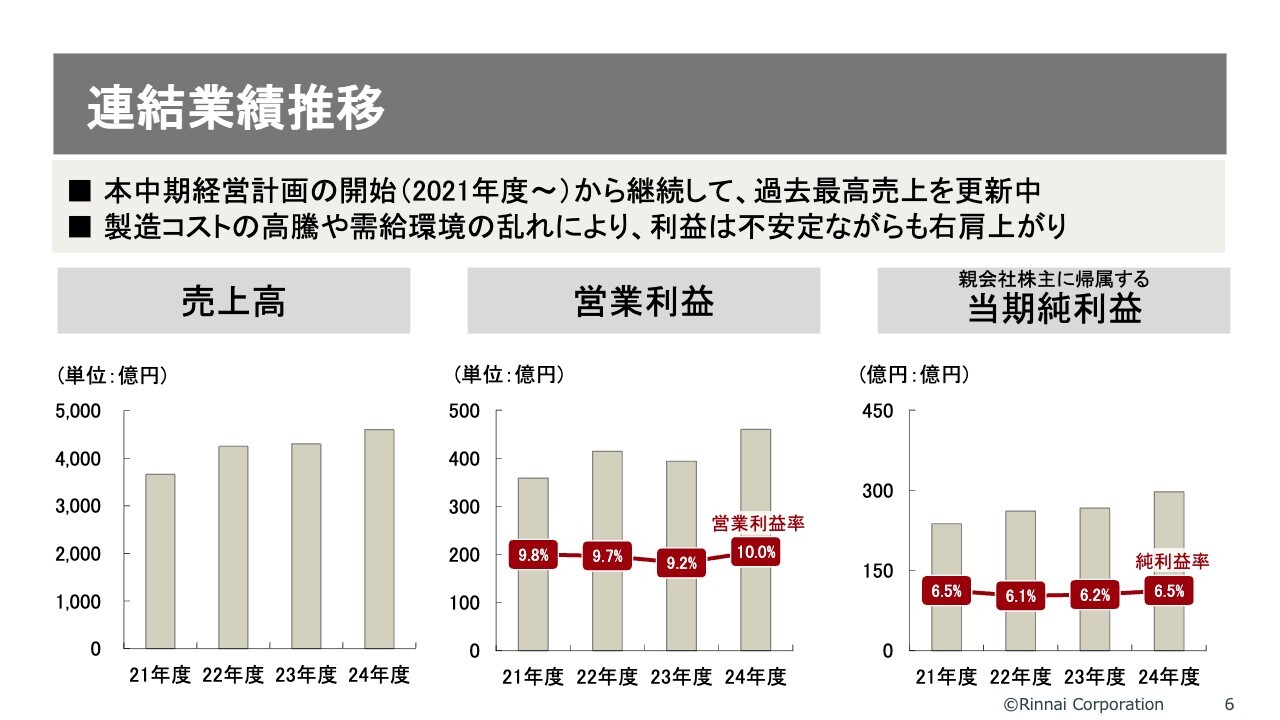

連結業績推移

スライドには、売上高、営業利益、親会社株主に帰属する当期純利益の推移を棒グラフで掲載しており、いずれも右肩上がりとなっています。

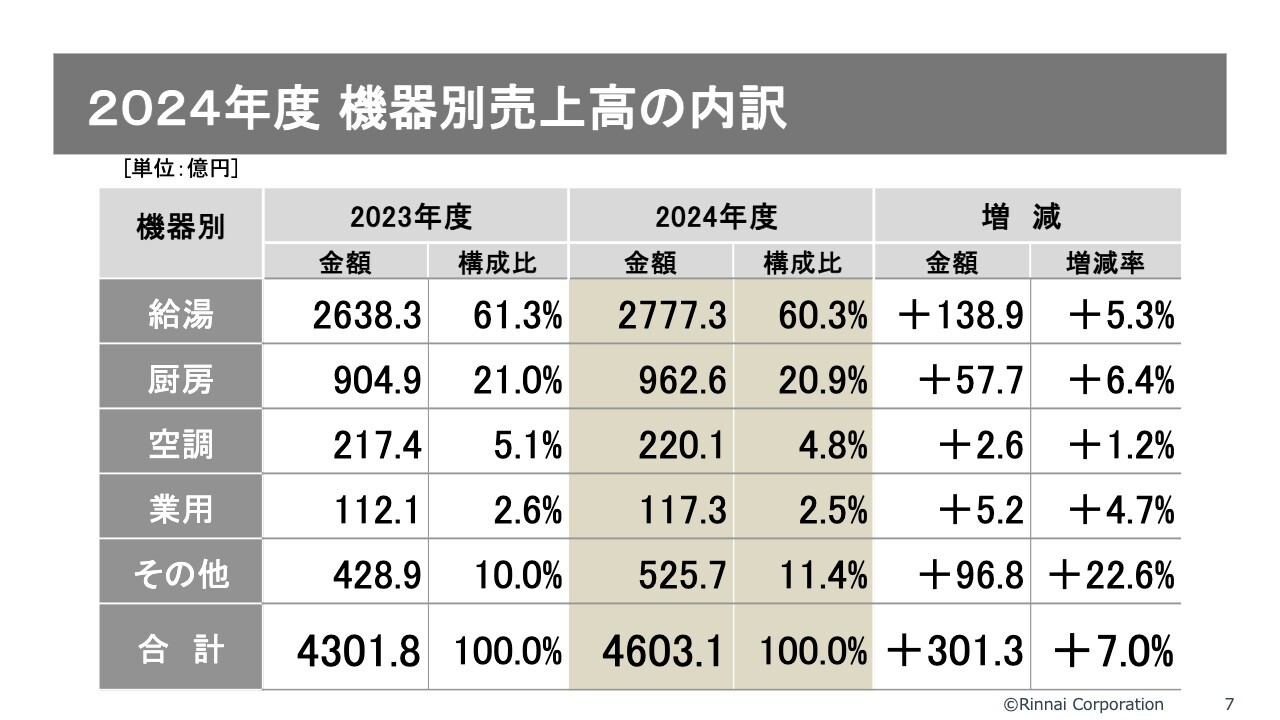

2024年度 機器別売上高の内訳

機器別売上の内訳です。一番大きなボリュームゾーンは、給湯です。構成比は全体の60.3パーセント、増加額はプラス138億9,000万円、増減率はプラス5.3パーセントとなりました。

厨房の構成比は20.9パーセントで、金額は962億6,000万円、増加額はプラス57億7,000万円、プラス6.4パーセントでした。

空調はボリュームが減り、構成比は4.8パーセント、売上は220億1,000万円でプラス2億6,000万円の増加、増減率はプラス1.2パーセントでした。業用は少ないため、割愛します。

その他は、525億7,000万円の売上で、構成比は11.4パーセント、プラス96億8,000万円で、増減率はプラス22.6パーセントです。その他にはガス衣類乾燥機の「乾太くん」が含まれており、こちらの伸びが非常に大きく影響しました。

合計は4,603億1,000万円、増加額はプラス301億3,000万円、増減率はプラス7.0パーセントとなりました。

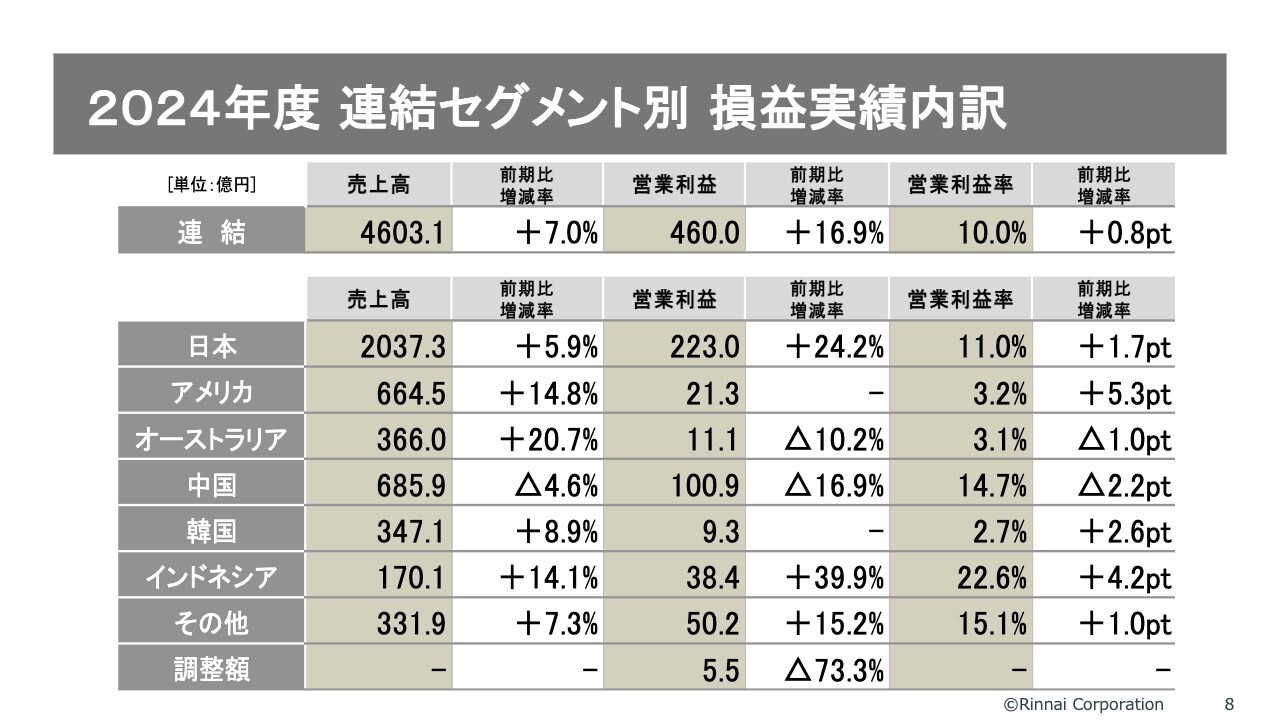

2024年度 連結セグメント別 損益実績内訳

地域ごとのセグメント別損益実績内訳です。日本は一番多く、売上高2,037億3,000万円、営業利益223億円、営業利益率11パーセントとなっています。

アメリカでの売上高は664億5,000万円となりました。一昨年までは在庫の問題があったことで非常に不連続な結果となり、数値的にあまり良くありませんでした。昨年は正常に戻ってきたため、売上高は前期比14.8パーセント増、営業利益は21億3,000万円、営業利益率は3.2パーセントとなっていますが、まだ物足りないと思っています。

オーストラリアは売上高が366億円、営業利益率が3.1パーセントとなっています。こちらは現在、電化の波が厳しくなっています。当社はガスだけでなく、ヒートポンプの給湯器も販売して対応を進めています。そのため、電化への対応として内製化を進めることで、利益率が上がってくるのではないかと期待しています。

中国は景気の動向が今ひとつで、売上高がマイナス4.6パーセント、営業利益がマイナス16.9パーセントとなっています。一方で営業利益率は10パーセントを大幅に超え、14.7パーセントです。売上高が減るなか、しっかりと利益を上げており、赤字からはほど遠い状況ではあるものの、前年よりは減益となりました。

韓国は売上高が347億1,000万円ですが、利益率が非常に少なく、2.7パーセントとなっています。こちらも巻き返しを図っていきたいと考えています。

インドネシアは、売上高自体は170億1,000万円と小さく見えますが、営業利益は38億4,000万円で前期比プラス39.9パーセント、営業利益率は22.6パーセントと、非常に稼いでいます。比較的安価なテーブルコンロが中心ですが、現在は高価格なビルトインタイプに移行していく時期のため、しっかりと対応していきたいと思っています。

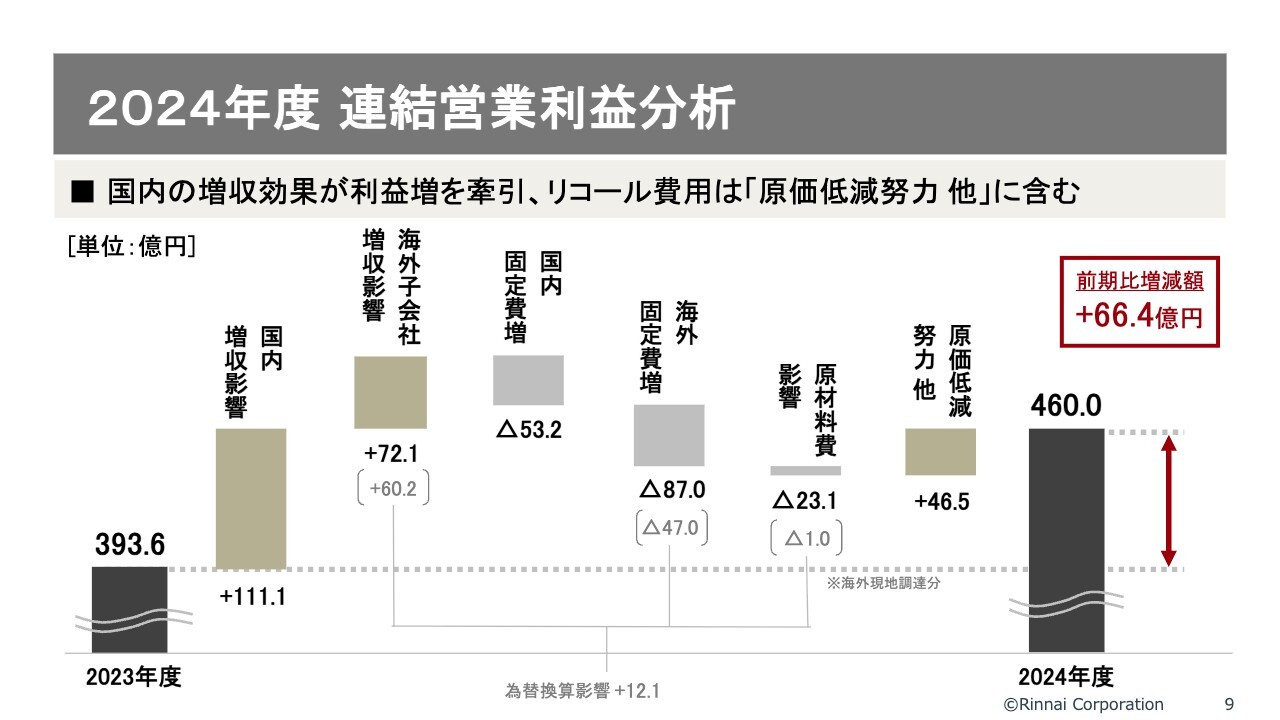

2024年度 連結営業利益分析

連結営業利益の分析です。前年度の営業利益は393億6,000万円でした。利益のプラス要素としては、国内増収影響のプラス111億1,000万円、海外子会社増収影響のプラス72億1,000万円がありました。

国内固定費増はマイナスに働き、マイナス53億2,000万円です。海外固定費増もマイナスに働き、マイナス87億円となっています。原材料費の影響は高止まりしているため、マイナス23億1,000万円でした。

また、原価低減努力によりプラス46億5,000万円となった結果、2024年度の営業利益は460億円、前期比増減額はプラス66億4,000円となりました。

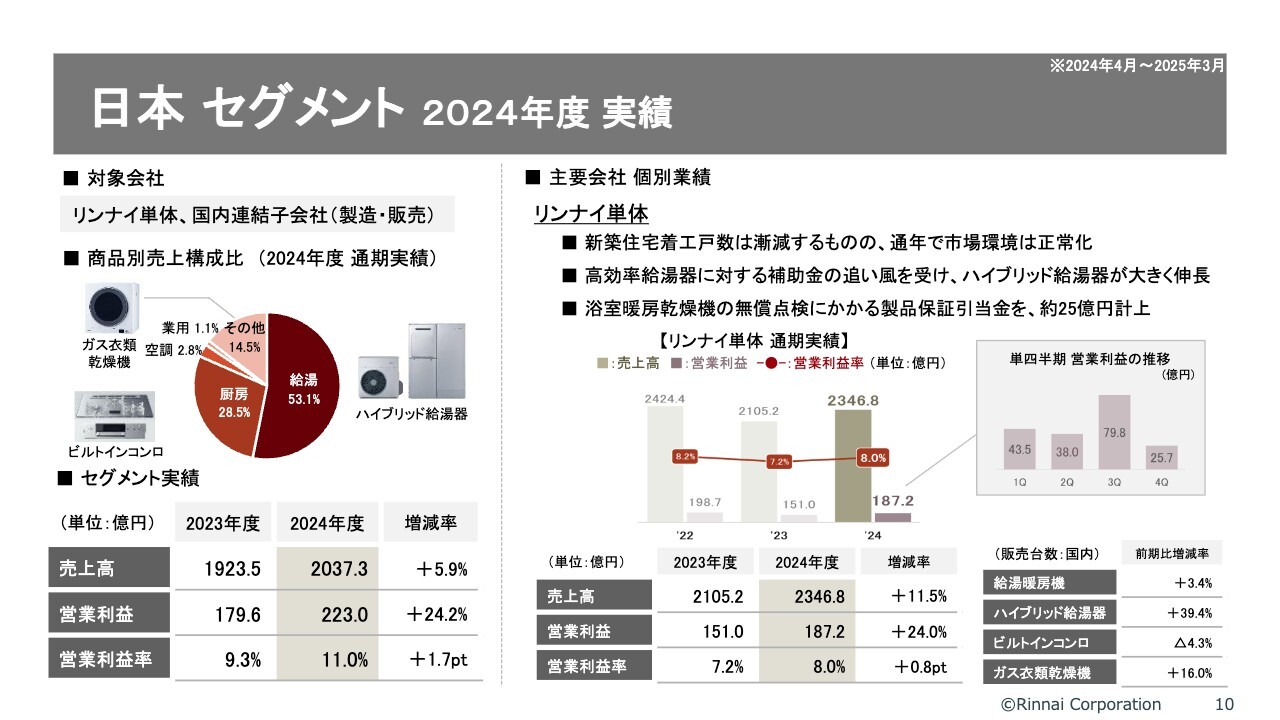

日本 セグメント 2024年度 実績

日本セグメントです。直近で大きく販売が伸長している商品としては、付加価値が非常に高いガス衣類乾燥機、ハイブリッド給湯器があります。特に、ハイブリッド給湯器は苦節15年ですが、付加価値が高い商品として伸びてきています。スライドには記載していませんが、ウルトラファインバブルの給湯器およびマイクロバブルの給湯器も付加価値が非常に高い商品であり、かなりの勢いで伸びています。

その結果、売上高は前年比プラス5.9パーセントの2,037億3,000万円、営業利益は223億円、営業利益率は11.0パーセントでした。

スライド右側のリンナイ単体の売上高は、2,346億8,000万円です。営業利益は187億2,000万円、営業利益率は8.0パーセントです。グループ間の売上の消去があるため、スライドの左右で数値が異なります。

スライドの右下には、国内の販売台数を記載しています。給湯暖房機は床暖房や浴室暖房乾燥機をつけられる非常に複雑な商品で、前年比プラス3.4パーセントとなっています。ハイブリッド給湯器は、プラス39.4パーセントです。これまでずっと付加価値を牽引してきたビルトインコンロは、直近ではあまり元気がありません。ガス衣類乾燥機も付加価値が非常に高い商品で、プラス16.0パーセントとなっています。

ハイブリッド給湯器とガス衣類乾燥機のほか、スライドには掲載していませんが、ウルトラファインバブルとマイクロファインバブルの給湯器は非常に付加価値が高くなっています。

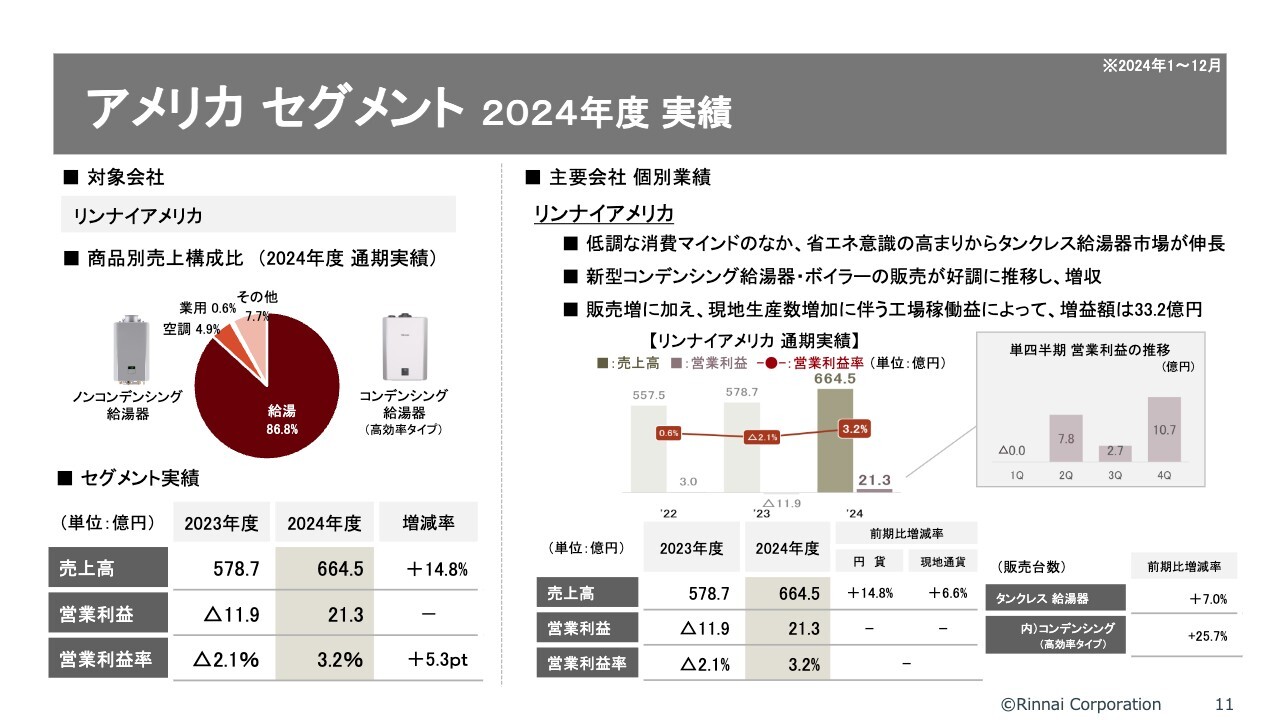

アメリカ セグメント 2024年度 実績

アメリカセグメントです。スライド左側のセグメント対象会社とスライド右側の主要会社の数字がほぼ同じのため、まとめてご説明します。リンナイアメリカは、昨年に新型コンデンシング給湯器を投入し、販売が非常に伸びました。従来型のノンコンデンシング給湯器は、現地で生産しています。コンデンシング給湯器に比べると少ないですが、それなりに増えています。

ご参考までに、DOEというアメリカのエネルギー省の長官がジョージア州グリフィンにあるリンナイアメリカの工場を訪問し、4局から5局のテレビで報道されました。ノンコンデンシング給湯器はアメリカで生産していますが、実はバイデン政権時はアメリカで販売できなくなるおそれがありました。しかし、トランプ政権になり、状況が一転しました。これは、非常に大きな影響があります。

日本から輸出している鉄とアルミを使う部品には各含有量に対して関税がつきますが、売価は3パーセントアップ程度に止めています。そのため、再び売れ始めるのではないかと考えています。コンデンシング給湯器はすべて日本から輸出しているため、24パーセントの関税がかかる可能性があります。しかし、関税に関する状況は流動的であるため、来期の計画は当初の予定どおりの数値を掲げています。

売上高は664億5,000万円で前年比14.8パーセント増、営業利益は21億3,000万円です。営業利益率はまだ3.2パーセントとなっていますが、早期に5パーセントを超え、将来的には2桁まで伸ばしたいと考えています。

販売台数は、タンクレス給湯器全体で前年比7.0パーセント増加しました。中でも付加価値の大きいコンデンシング給湯器は、プラス25.7パーセントの伸びでした。

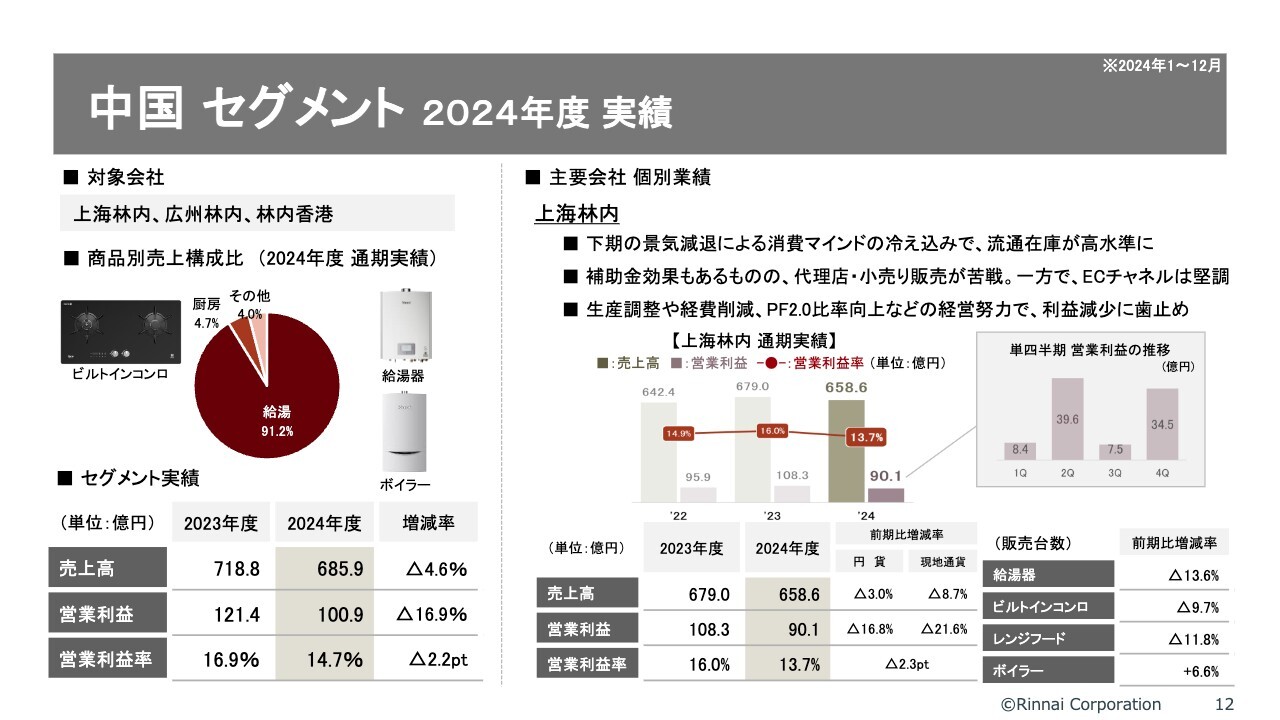

中国 セグメント 2024年度 実績

中国セグメントです。中国についても、対象会社と主要会社をまとめてご説明します。

2023年度は売上的には伸びましたが、景気停滞が続いており、不景気の波によって2024年度の売上高は658億6,000万円、前年比マイナス3.0パーセントとなりました。営業利益は前期比マイナス16.8パーセントでしたが、赤字になったわけではなく、営業利益率は13.7パーセントとなっています。

そのため、さらにコストダウン仕様を続けて赤字に突入することは、当面ないだろうと考えています。景気が上がって反転してくれば、利益が出てくると想定されることから、楽しみにしています。

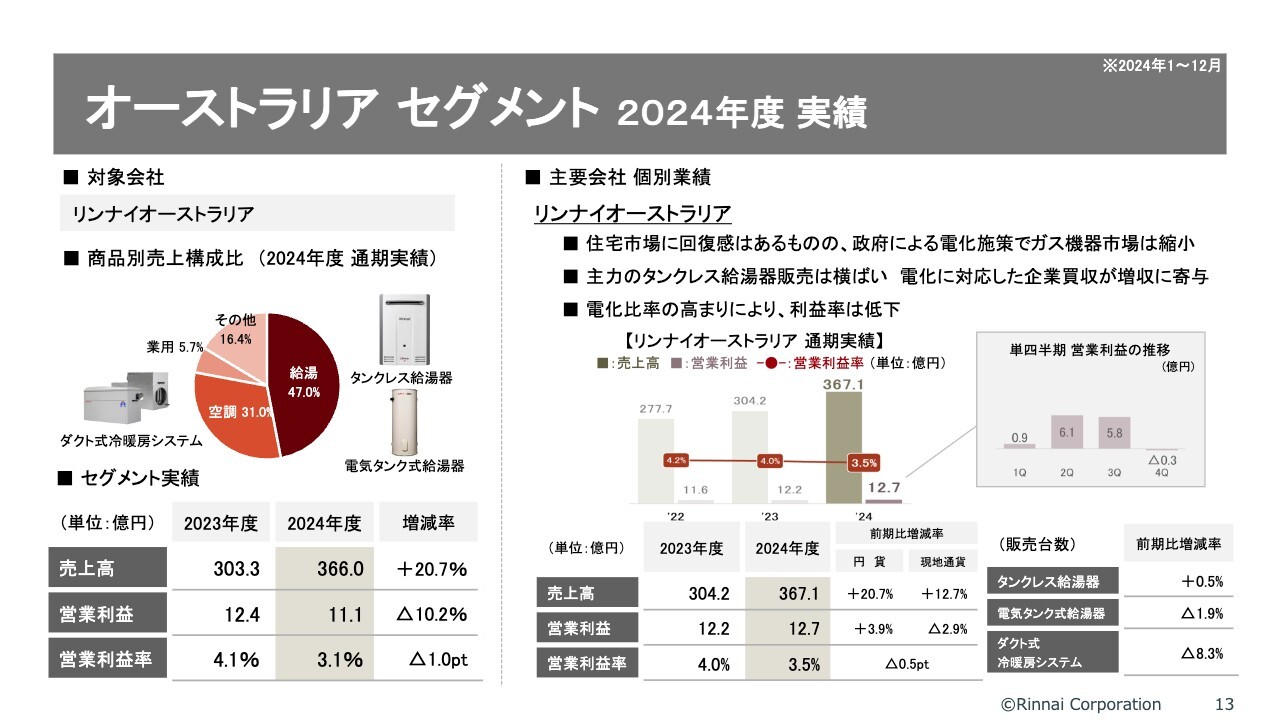

オーストラリア セグメント 2024年度 実績

オーストラリアセグメントです。オーストラリアは電化の波が厳しく、メルボルンのビクトリア州で家を新しく建てる時はガスの配管を敷設してはいけないという、とても厳しい法令が通りました。ガス機器市場は、間違いなく縮小していきます。

そのような状況のなか、主力のガスタンクレス給湯器販売は、厳冬であったため横ばいとなりました。気候変動・天変地異が起こると、過去に販売していたものが売れる傾向があります。大雨などの災害が発生するたびに若干復活しますが、大きな流れとしては電化の方向へと向かっているため、電化対策を行っていきます。

スライドに記載のとおり、電化に対応した企業買収が増収に寄与しました。具体的には、太陽光発電システムと蓄電池などを組み合わせ、エネルギーソリューションを提案・施工するSmart Energyという会社が増収に寄与しています。

電化比率の高まりにより、利益率は低下しています。オーストラリアの工場で内製率の高いヒートポンプ給湯器を生産できるようになると、利益率がもう少し上がってくるだろうと考えています。企業買収の影響もありますが、売上的には伸長を続けており、売上高が367億1,000万円、営業利益が12億7,000万円、営業利益率が3.5パーセントと、少し厳しい数字となっています。

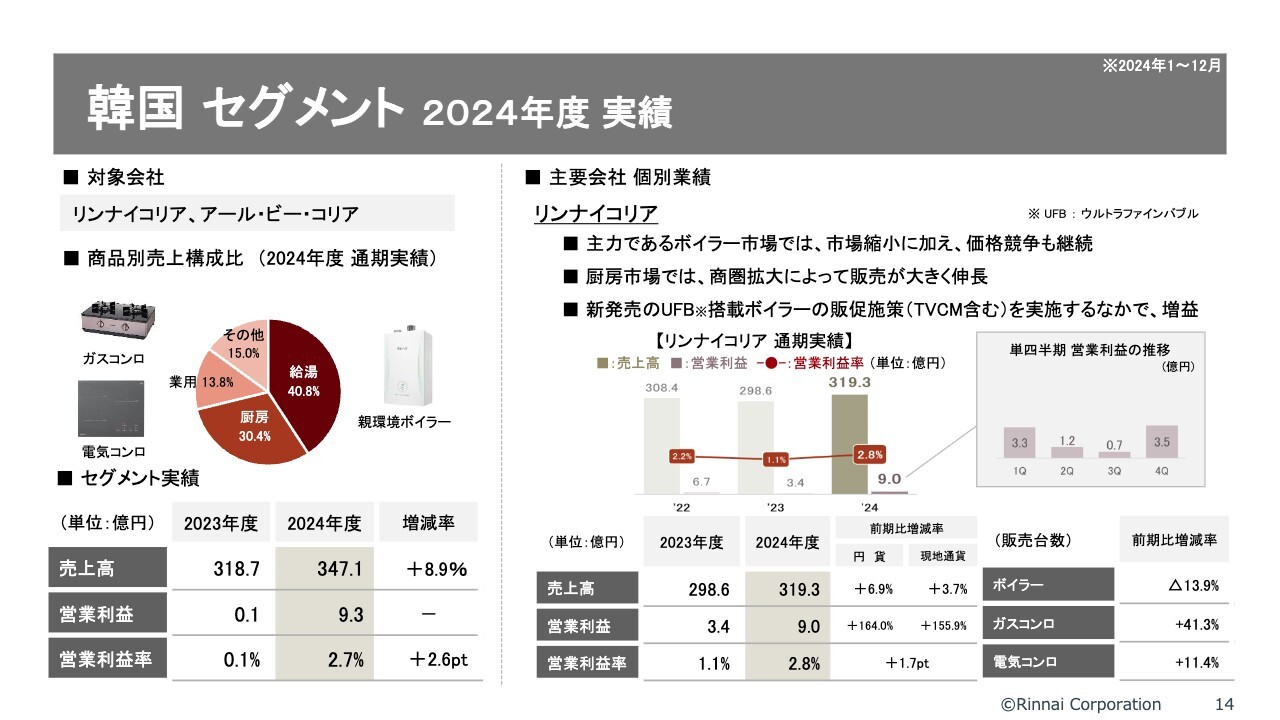

韓国 セグメント 2024年度 実績

韓国セグメントです。売上高は約350億円、営業利益は9億3,000万円、営業利益率は3パーセント弱と、非常に厳しい数字になっていますが、今期はボイラーの新製品の発売を予定しています。コスト的にかなり期待できるため、業績に寄与してくれるのではないかと考えています。

ガスコンロは、今までSKマジックという会社と競合していましたが、そちらを京東ナビエン社が買収し、厨房市場に参入しました。事業譲渡の隙を突いたことで、売上高が前期比で大きく伸びました。ガスコンロだけでなく電気コンロも展開しており、こちらも注力していきたいと思います。

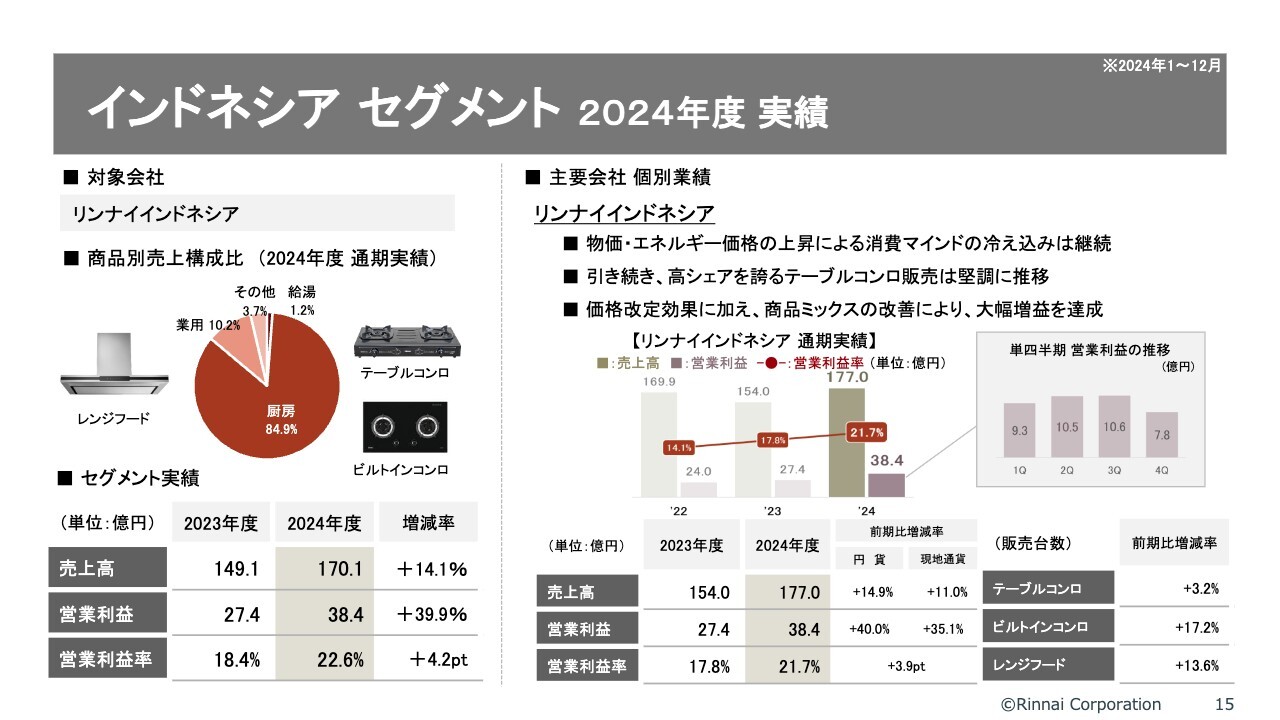

インドネシア セグメント 2024年度 実績

インドネシアセグメントです。インドネシアはテーブルコンロが売上の主体ですが、最近ではビルトインコンロが売れ始めました。テーブルコンロも利益率が高い商品でしたが、ビルトインコンロの利益率はさらに高いため、大事に育てていきたいと考えています。

売上高は177億円、営業利益は38億4,000万円、営業利益率は21.7パーセントと、しっかり稼いでくれています。スライドに記載のとおり、テーブルコンロはサチレートしており、前期比プラス3.2パーセントです。

ビルトインコンロは伸びており、前期比プラス17.2パーセントです。海外ではビルトインコンロが売れると、自動的にレンジフードも売れていきます。そのため、両方の伸びが大きくなっており、楽しみな市場だと考えています。

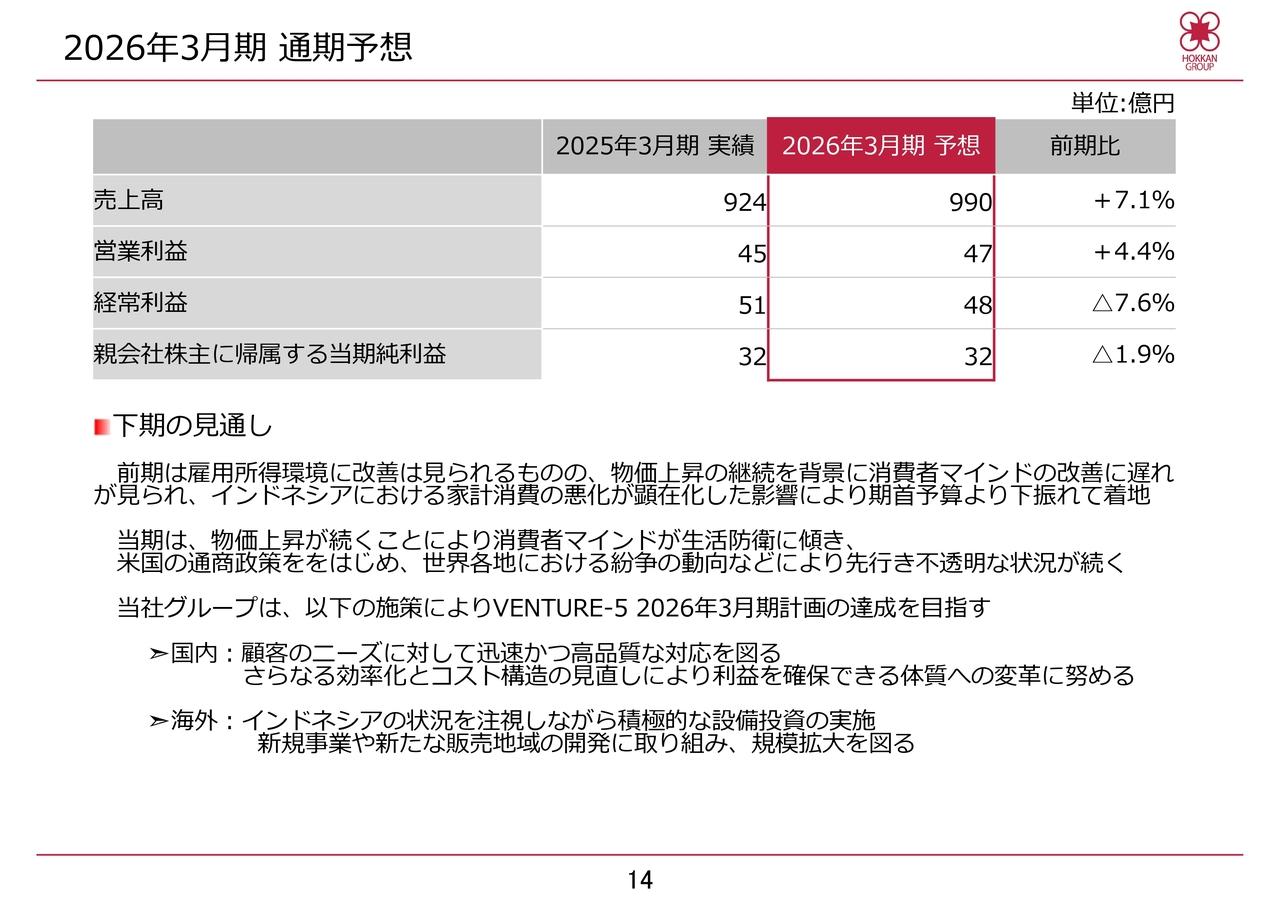

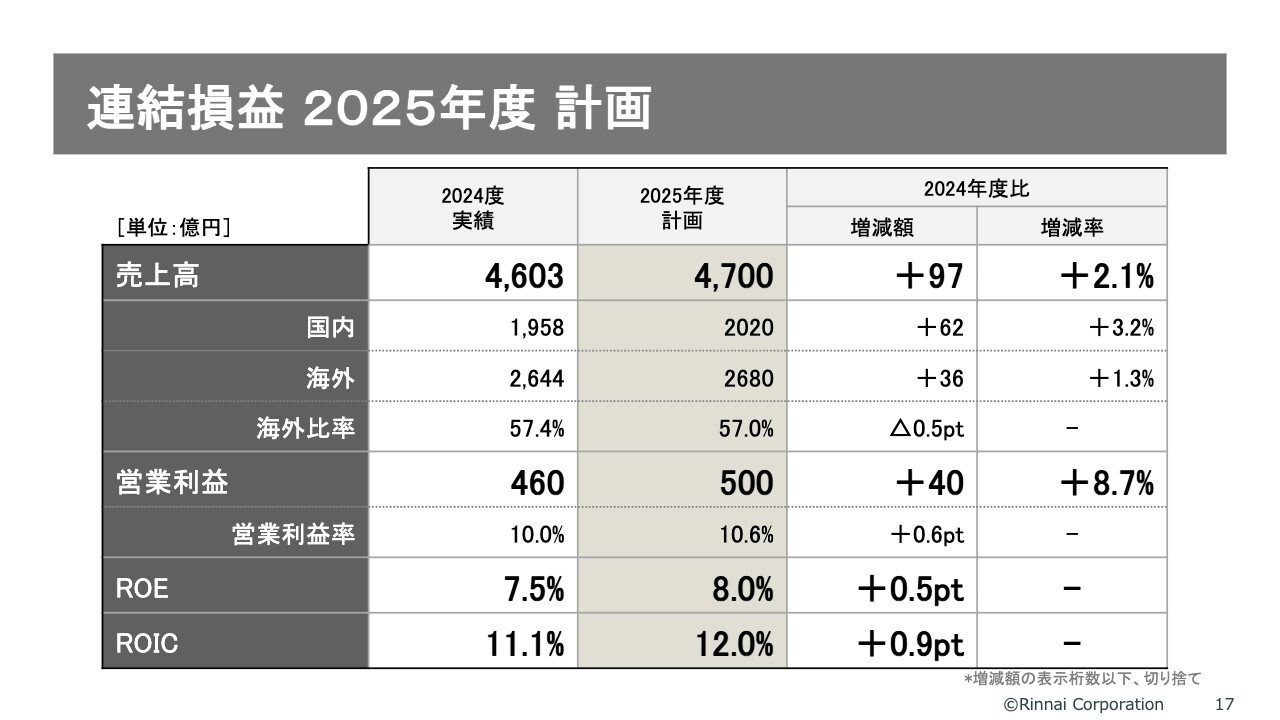

連結損益 2025年度 計画

2025年度の計画です。2024年度の売上高4,603億円に対し、2025年度の計画は4,700億円です。営業利益は460億円でしたが、2025年度は500億円を目指します。ROEは7.5パーセントでしたが、2025年度は8.0パーセントを目指します。

ROICは、12.0パーセントを目指します。こちらは、新型コロナウイルス感染症による世界的なサプライチェーンの分断によって、日本で2年前に納入遅延を発生させてしまい社会問題になったことがあったため、再び同じようなことが起こらないよう、部品在庫も商品在庫も多めに持っていることが影響しています。徐々に在庫水準は低くなっていますが、さらに減らすべく、最適な在庫管理をしていきたいと思っています。

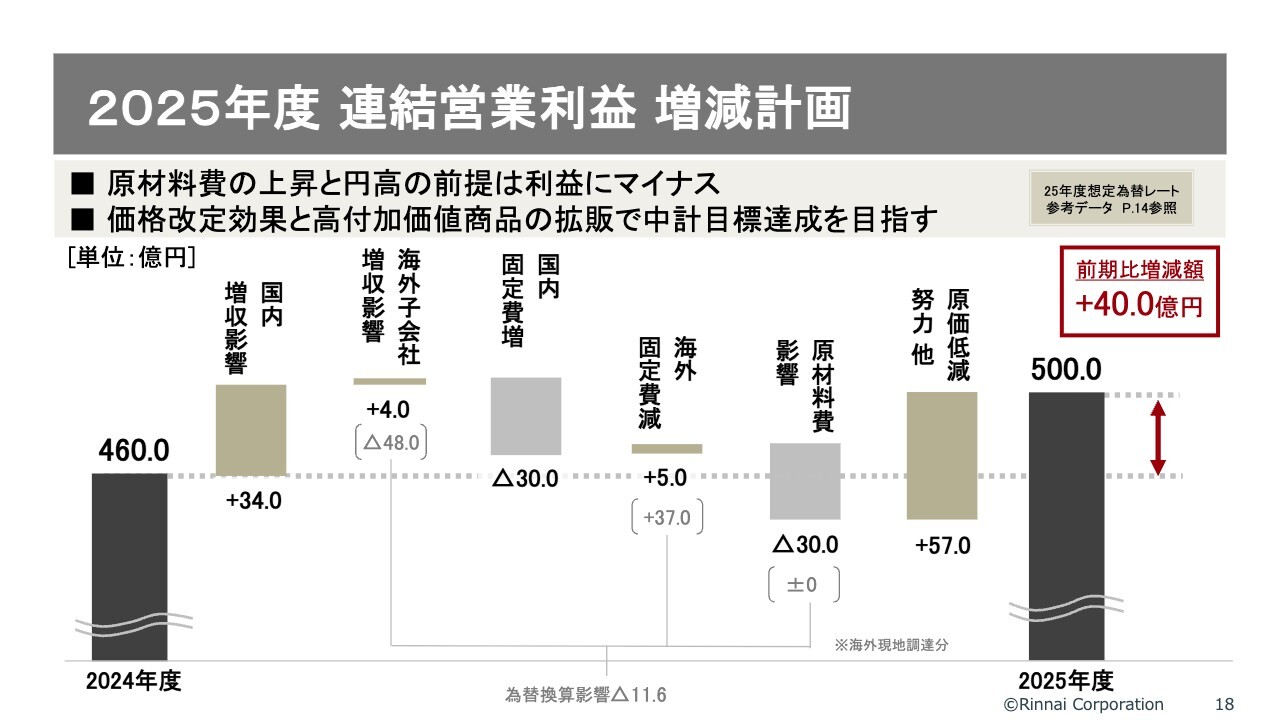

2025年度 連結営業利益 増減計画

スライドには、連結営業利益を460億円から2025年度に500億円を目指す、利益の配分について掲載しています。

国内増収影響がプラス34億円、海外子会社増収影響がプラス4億円、国内固定費増がマイナス30億円、海外固定費は減少を狙っており、プラス5億円となっています。また、原材料費はまた上がるだろうと予測してマイナス30億円、原価低減努力他でプラス57億円としています。

以上の結果、営業利益が500億円、前期比増減額がプラス40億円を目標にしたいと考えています。

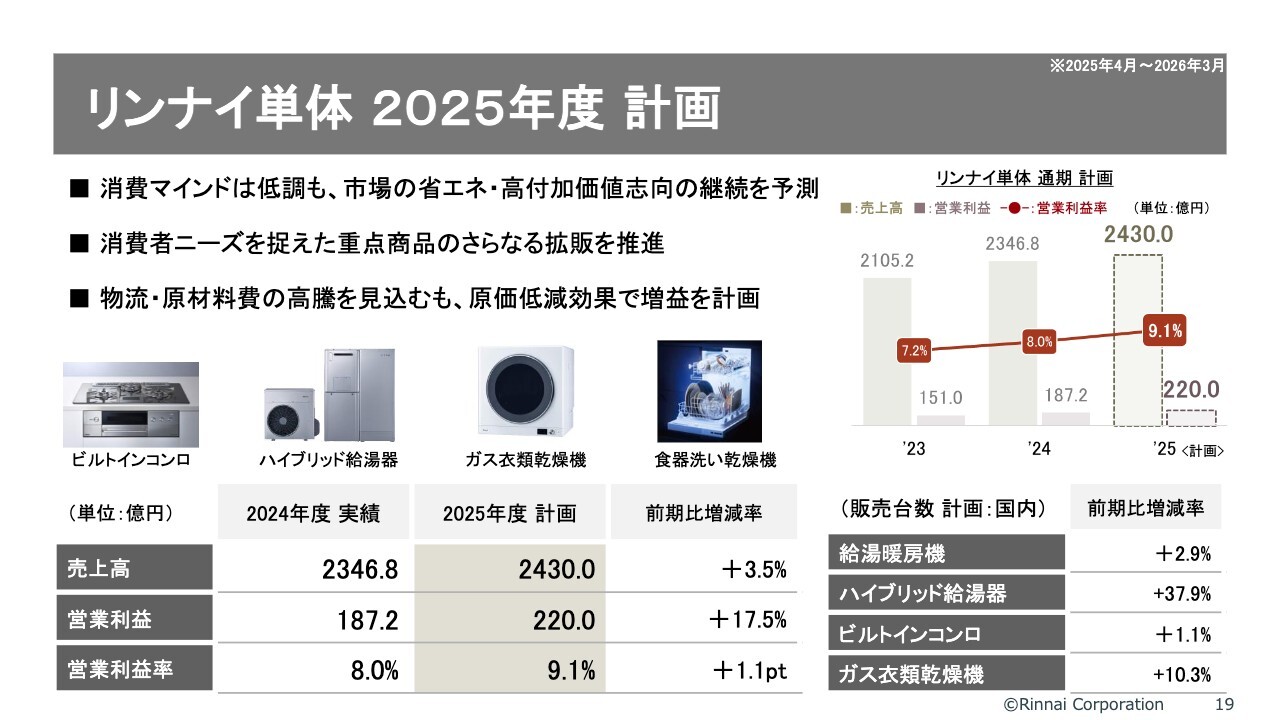

リンナイ単体 2025年度 計画

リンナイ単体の2025年度計画です。売上高は、前年比プラス3.5パーセントの2,430億円が目標です。営業利益はプラス17.5パーセントの220億円、営業利益率は9.1パーセントを目指したいと思っています。

販売台数の計画では、床暖房や浴室暖房乾燥機をつなげる熱源機となる給湯暖房機はプラス2.9パーセント、ハイブリッド給湯器はプラス37.9パーセント、ビルトインコンロは苦しく、プラス1.1パーセントです。ガス衣類乾燥機は、プラス10.3パーセントを目標としています。

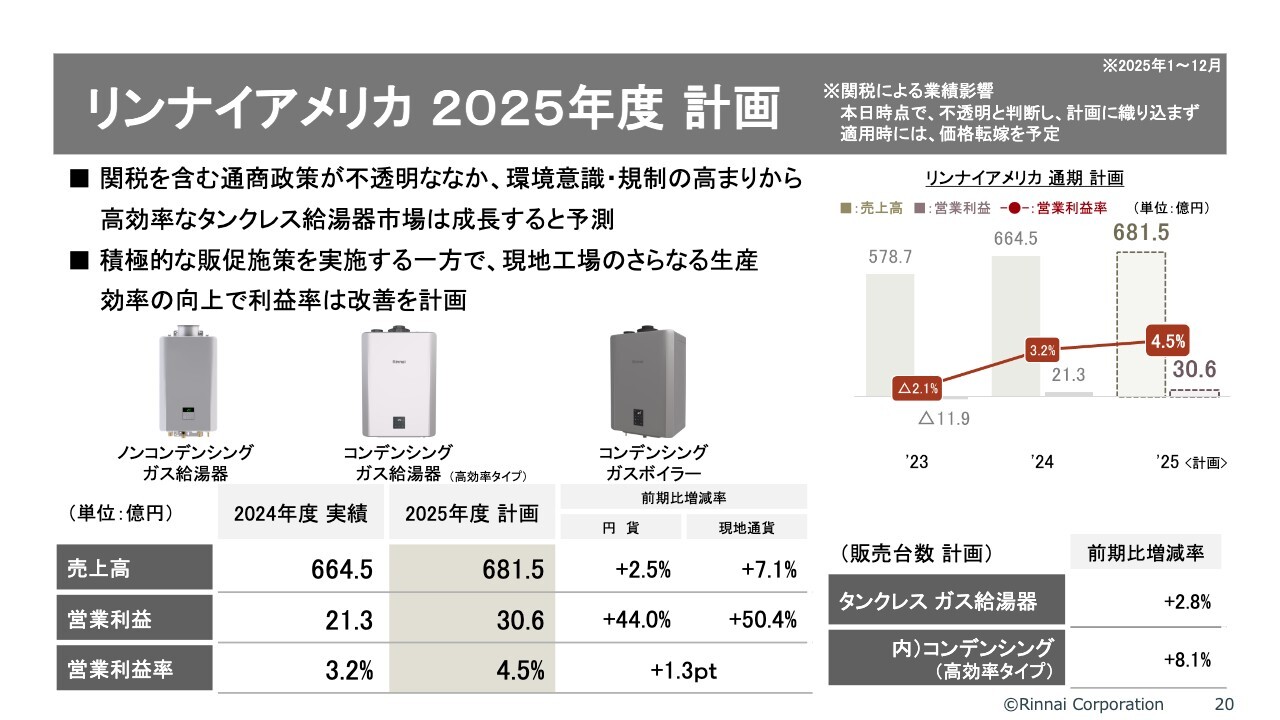

リンナイアメリカ 2025年度 計画

リンナイアメリカの2025年度計画です。関税を含む通商政策が不透明な中、環境意識・規制の高まりから、高効率なタンクレス給湯器市場は成長すると予測しています。また、積極的な販促施策を実施する一方、現地工場のさらなる生産効率の向上により、利益率は改善を計画しています。

2024年度の売上高は664億5,000万円でしたが、2025年度は売上高681億5,000万円、プラス2.5パーセントの計画です。営業利益は30億6,000万円、営業利益率は4.5パーセントを目指したいと思っています。

販売台数計画では、タンクレスガス給湯器はプラス2.8パーセントに加え、コンデンシングタイプを大きく伸ばす計画で、プラス8.1パーセントとしています。

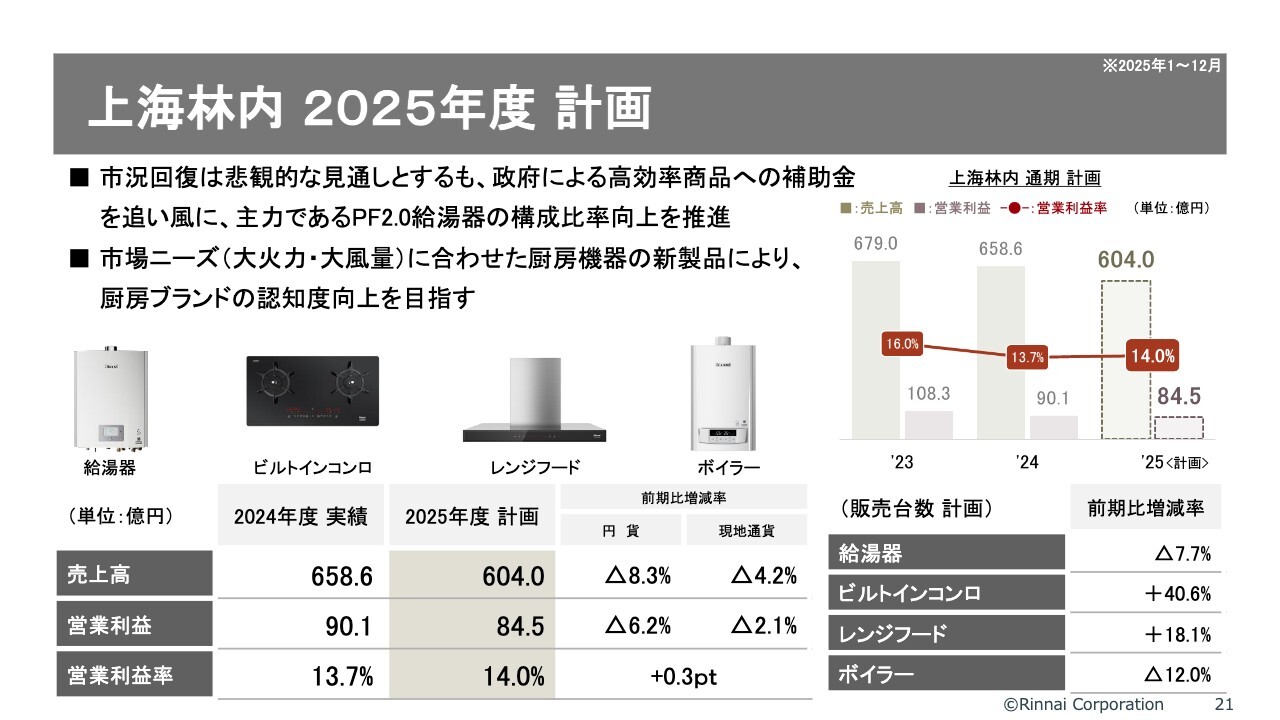

上海林内 2025年度 計画

上海林内の2025年度計画です。市況回復は悲観的な見通しですが、政府による高効率商品への補助金を追い風に、主力である「PF2.0給湯器」の構成比率向上を推進していきます。こちらは、コストダウン仕様のものです。

付加価値が高い商品が揃っており、販売比率をさらに引き上げていきたいと考えています。市場ニーズである大火力や大風量に合わせた厨房機器の新製品により、厨房ブランドの認知向上を目指します。厨房はまだ少ない状況ですが、新製品による再参入に尽力したいと思います。

売上高は、前期比マイナス8.3パーセントの604億円、営業利益はマイナス6.2パーセントの84億5,000万円、営業利益率は14.0パーセントを目指していきたいと考えています。まだ数が少なく偉そうなことは言えませんが、ビルトインコンロは前期比プラス40.6パーセントを目指していきます。

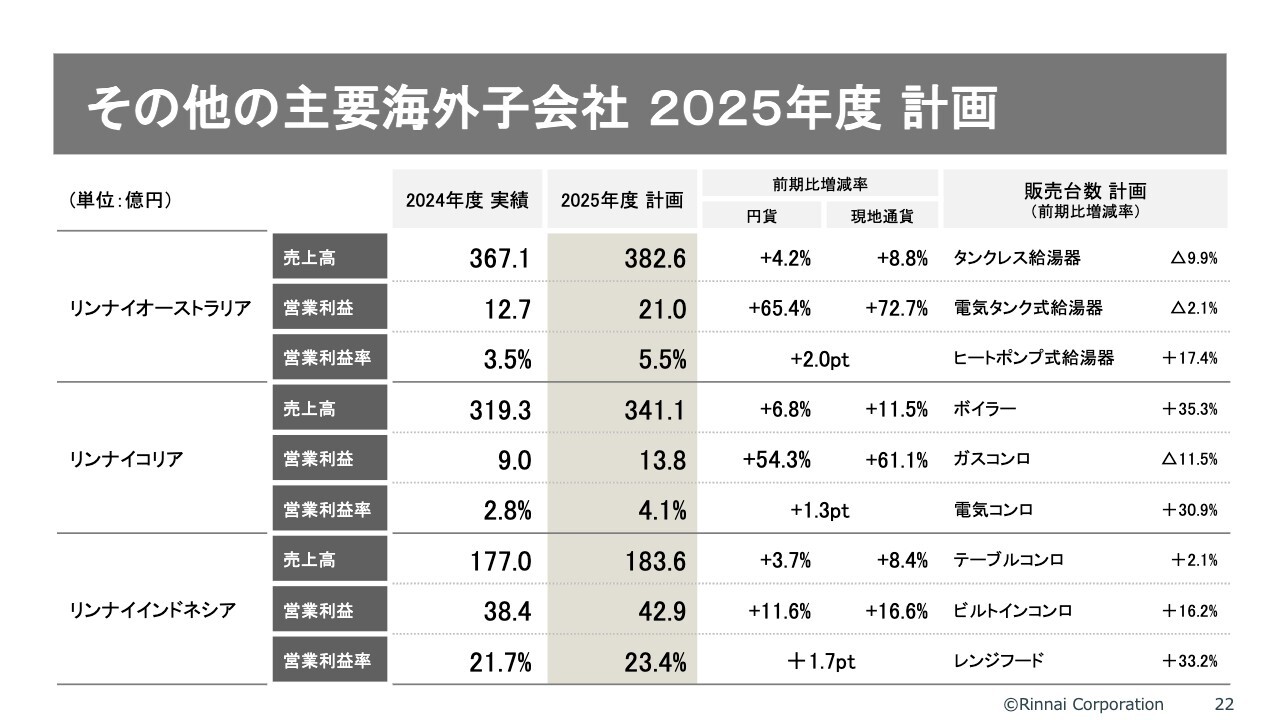

その他の主要海外子会社 2025年度 計画

その他の主要海外子会社の2025年度計画です。リンナイオーストラリアは売上高プラス4.2パーセント、営業利益率5.5パーセントの目標です。リンナイコリアは売上高プラス6.8パーセント、営業利益率は4.1パーセントを目指します。

リンナイインドネシアは売上高3.7パーセント増の183億6,000万円、営業利益42億9,000万円、営業利益率23.4パーセントを目指していきたいと考えています。

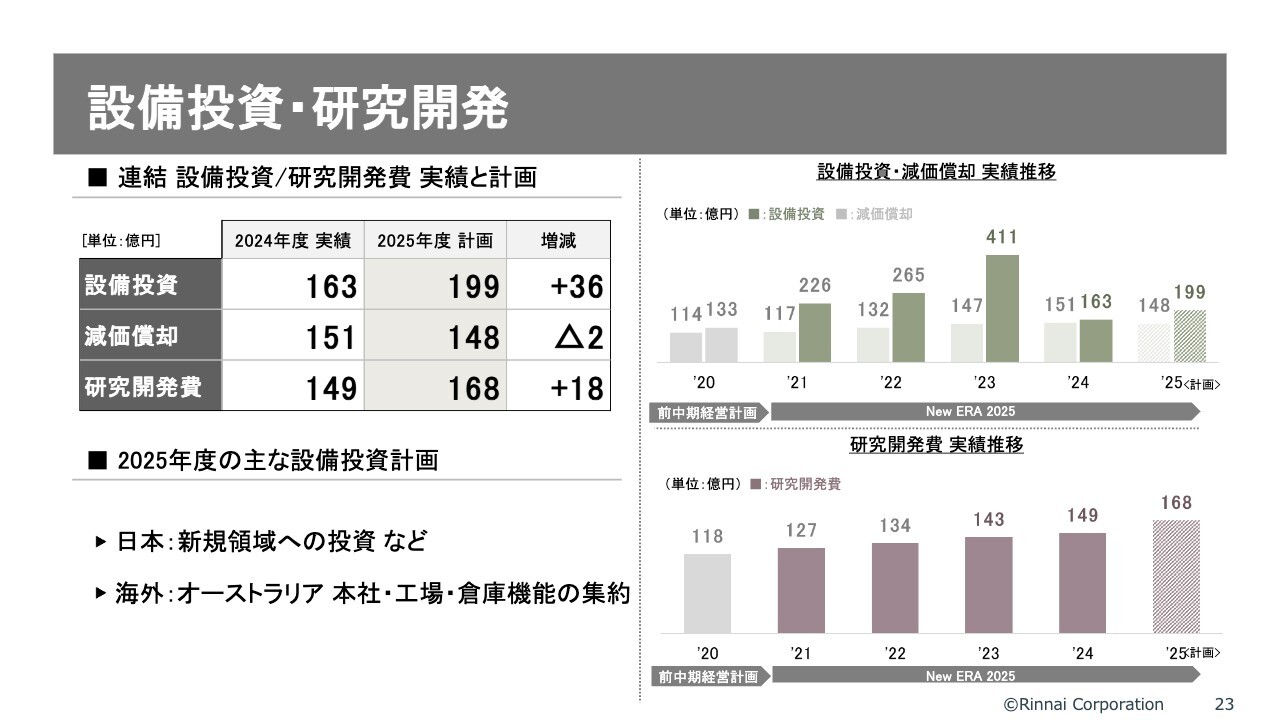

設備投資・研究開発

2024年度の設備投資実績は163億円でした。2025年度は、199億円の投資を行います。減価償却費は昨年よりも少なく、研究開発費をぐっと伸ばしていきます。

主な設備投資の計画について、日本では新規領域への投資となります。これからはヒートポンプ給湯器を伸ばしていかなければならないため、主にこちらへの投資です。

海外は、オーストラリアで本社・工場・倉庫機能の集約化を図っていきます。スライド右側に掲載した設備投資等の実績推移のグラフのとおり、研究開発費は一貫して伸び続けています。

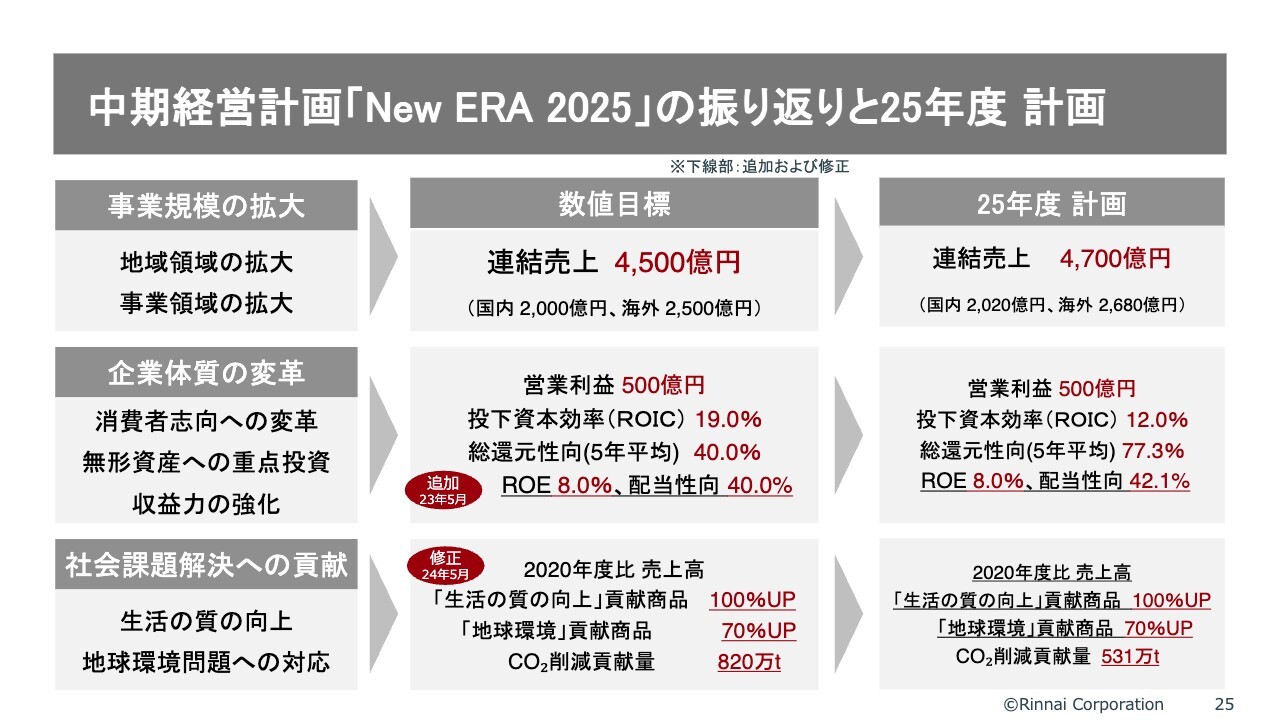

中期経営計画「New ERA 2025」の振り返りと25年度 計画

4年前に立てた中期経営計画「New ERA 2025」の振り返りと、次期中期経営計画に向けた計画についてご説明します。中期経営計画は、事業規模の拡大、企業体質の変革、社会課題解決への貢献の3つの柱で進めてきました。

当時掲げた連結売上目標は4,500億円、営業利益は500億円、投下資本効率(ROIC)は19.0パーセント、総還元性向(5年平均)は40パーセントでした。ROEは8パーセント、配当性向は40パーセントを、期間中に追加しています。また、「生活の質の向上」貢献商品は2020年度売上高比で100パーセントアップとなり、途中で目標を上方修正しました。「地球環境」貢献商品も70パーセントアップ、CO2削減貢献量は820万トンと、再度設定し直しています。

中期経営計画の最終年度となる2025年度は、売上は200億円をプラスし、4,700億円とし、その内訳は国内2,020億円、海外2,680億円の計画です。営業利益は、当初と同じ500億円を目標としています。

投下資本効率(ROIC)については先ほどもお伝えしたとおり、納入遅延を発生させることのないよう在庫を増やしたため、数値的には苦しくなっています。総還元性向(5年平均)は、直近の5年では非常に高く、77.3パーセントとなっています。

ROEは8.0パーセント、配当性向は42.1パーセントです。5年前の配当性向は微々たるもので、20パーセントから30パーセントでした。自画自賛するわけではありませんが、直近の5年で大きく増えています。

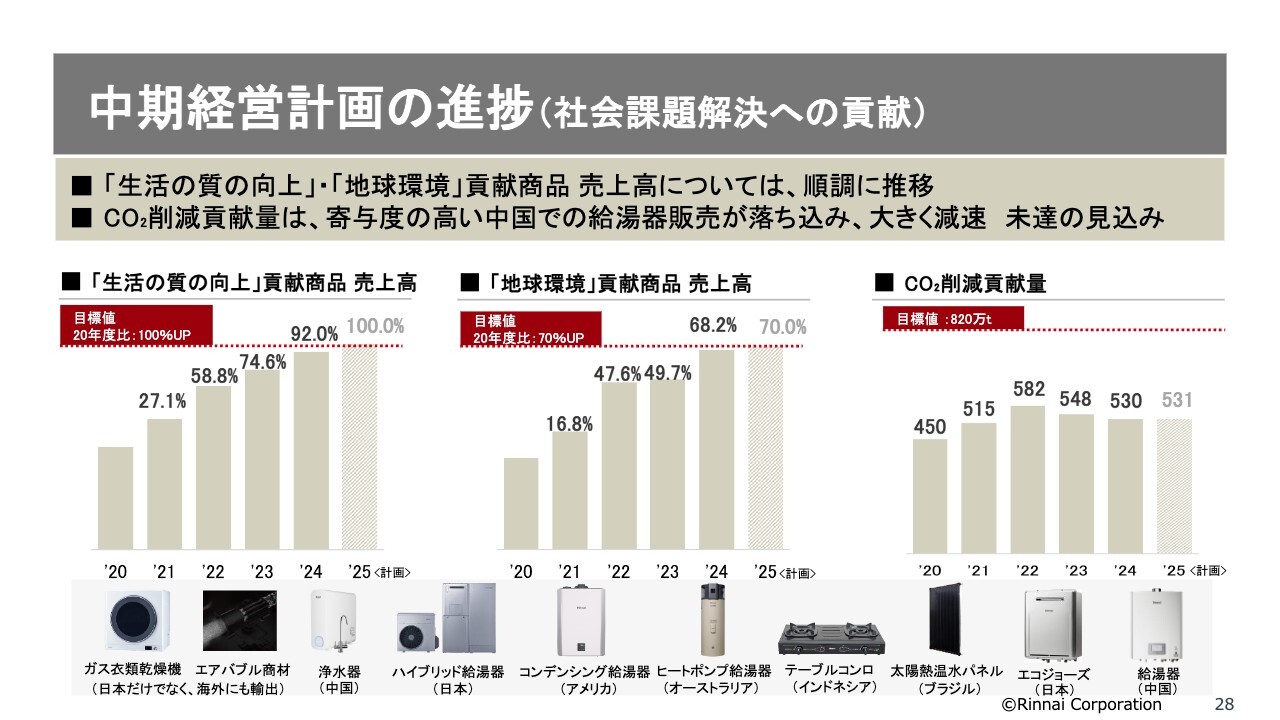

売上高については、「生活の質の向上」貢献商品が2020年度売上高比で100パーセントアップとなっています。こちらは「乾太くん」や「ウルトラファインバブル」「マイクロファインバブル」などの商品が牽引しており、おそらく計画を達成できる見込みです。

地球環境貢献商品も、2020年度売上高比で70パーセントアップとしました。ハイブリッド給湯器の伸びが顕著になり、途中で目標を50パーセントアップから70パーセントアップに変更しましたが、こちらも達成見込みです。

CO2削減貢献量も700万トンから820万トンに設定し直しましたが、中国における販売減少の影響が大きく、当初目標よりも減少した結果、531万トンの見込みとなってしまいます。

中国は、当初の予想ではかなり伸び、伸びた分だけ高効率のボイラーや給湯器がCO2削減に貢献するだろうと考えていました。しかし、中国市場での販売がぐっと減るにつれてCO2削減量も減ってしまいました。最終的には、531万トンを目標に取り組んでいきます。

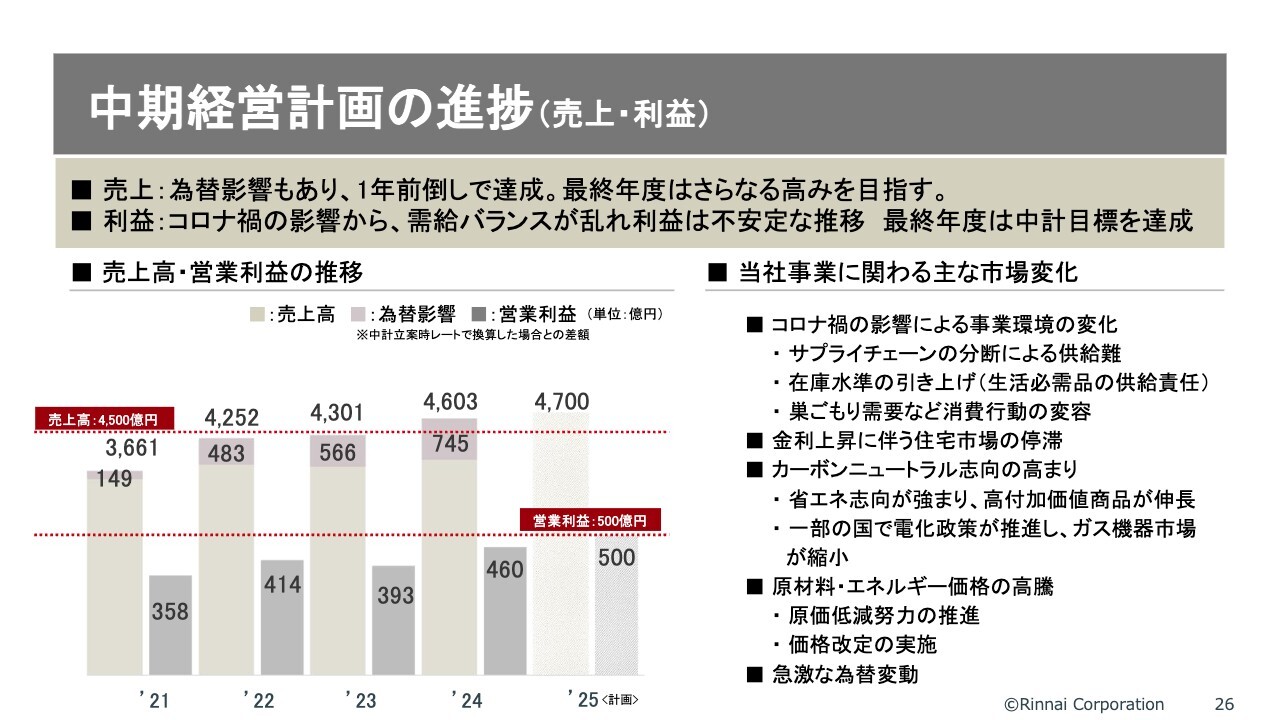

中期経営計画の進捗 (売上・利益)

中期経営計画の進捗状況です。売上については、為替影響もあり、1年前倒しで達成できました。最終年度はさらなる高みを目指します。新型コロナ禍の影響で需給バランスが乱れ、利益は不安定な推移となりましたが、最終年度は中期経営計画の目標を達成できると思っています。

当社事業に関わる、主な市場変化についてです。コロナ禍の影響による事業環境の変化では、先ほどもお話ししたとおり、サプライチェーンの分断による供給難に伴い在庫を増やしたことで、ROICが下がりました。つまり、在庫水準の引き上げがROICへの悪影響につながったということです。巣ごもり需要など、消費行動の変容も見られ、売れないのかと思えば寧ろ売れるなど、非常に読みづらい環境でした。

また、金利上昇に伴って住宅市場は停滞しました。一方でカーボンニュートラル志向の高まりにより、この5年でハイブリッド給湯器の「ECO ONE」が一気に注目されるなど、高付加価値商品が伸長しました。オーストラリアなど、一部の国では電化政策が推進され、ガス機器市場は縮小しています。全体的には原材料価格が上がってマイナスに作用したほか、急激な為替変動もありました。

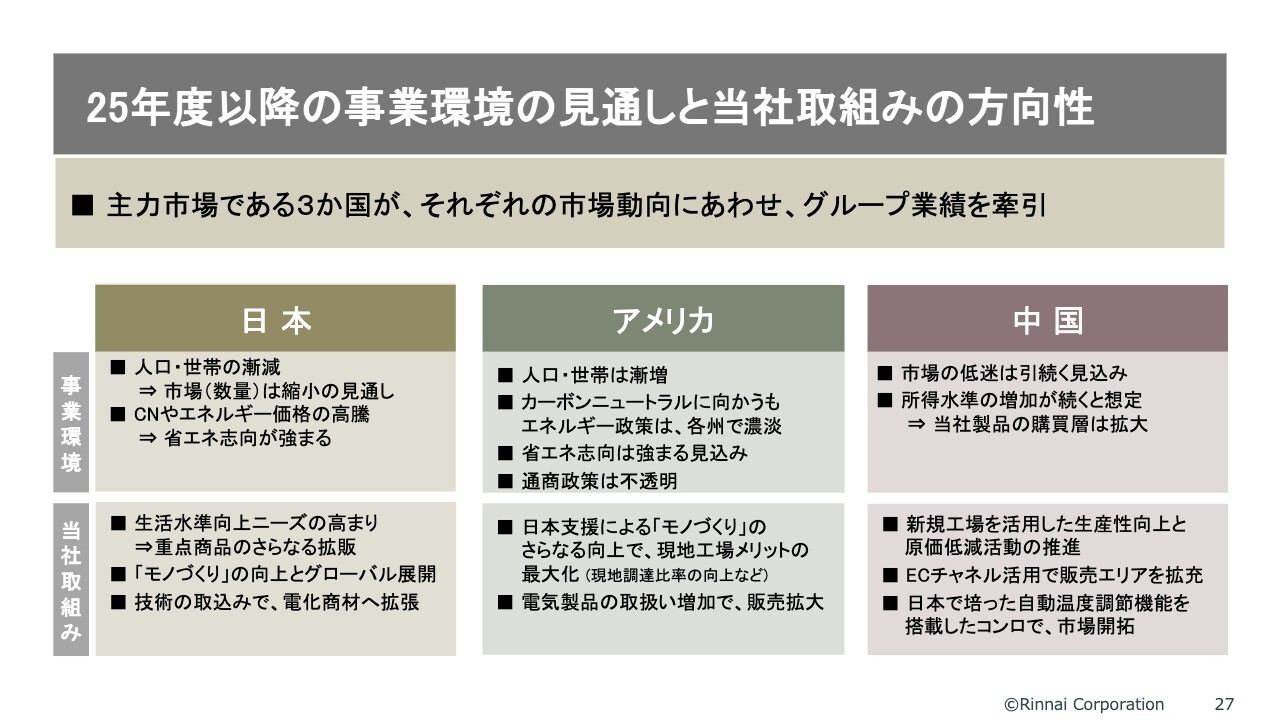

25年度以降の事業環境の見通しと当社取組みの方向性

2025年度以降の事業環境の見直しと、当社取り組みの方向性についてです。日本では、人口・世帯の漸減やカーボンニュートラル、エネルギー価格の高騰、省エネ志向の強まりなどが見られるようになっています。

当社としては、生活水準向上ニーズの高まりにはガス衣類乾燥機「乾太くん」が一番効くと考えています。重点商品のさらなる拡販でも、実は「乾太くん」が伸び続けています。現在、沖縄での普及率は15パーセントです。さらに、沖縄で新しい家あるいは集合物件が建つ際、どの程度「乾太くん」が採用されているかを示した率は70パーセントから80パーセントとなります。

ところが、沖縄を除く北海道、九州、四国を含めた日本本土での普及率は、まだ1パーセントから2パーセントです。したがって、今後さらに普及する余地はあります。最近では集合物件の全戸に「乾太くん」を採用するハウスメーカーも増えてきているため、楽しみにしたいと思っています。

「モノづくり」のさらなる向上とグローバル展開のほか、技術の取込みによる電化商材への拡張も行います。米国の人口・世帯は漸増しており、カーボンニュートラルに向かいますが、エネルギー政策の濃淡は州によって異なります。日本支援により、現地生産をさらに拡大していきたいと思います。

中国市場の停滞は続く見込みです。現時点では厳しいですが、がんばって売上を長期的に伸ばしていきたいと思います。

中期経営計画の進捗 (社会課題解決への貢献)

エアバブル商材やガス衣類乾燥機は、日本だけでなく海外にも輸出しています。地球環境貢献商品にはコンデンシング給湯器やハイブリッド給湯器があり、主にオーストラリア向けとなりますが、ヒートポンプ給湯器などがあります。

CO2削減貢献量は、伸長を見込んでいた中国で思ったよりも台数が伸びず、目標を達成できない見込みです。

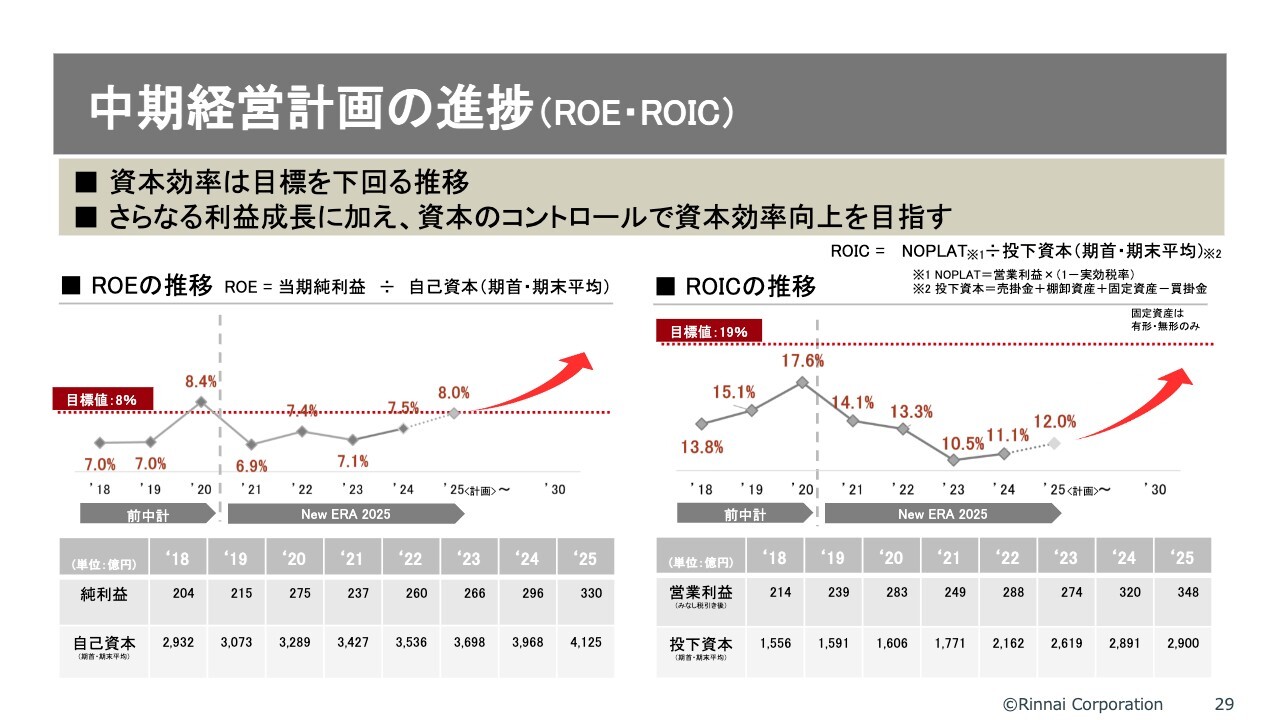

中期経営計画の進捗 (ROE・ROIC)

資本効率は、目標を下回る推移となっています。さらなる利益成長に加え、資本のコントロールによって資本効率向上を目指していきます。今期はROE8.0パーセント、ROICは12.0パーセントを目指したいと思っています。

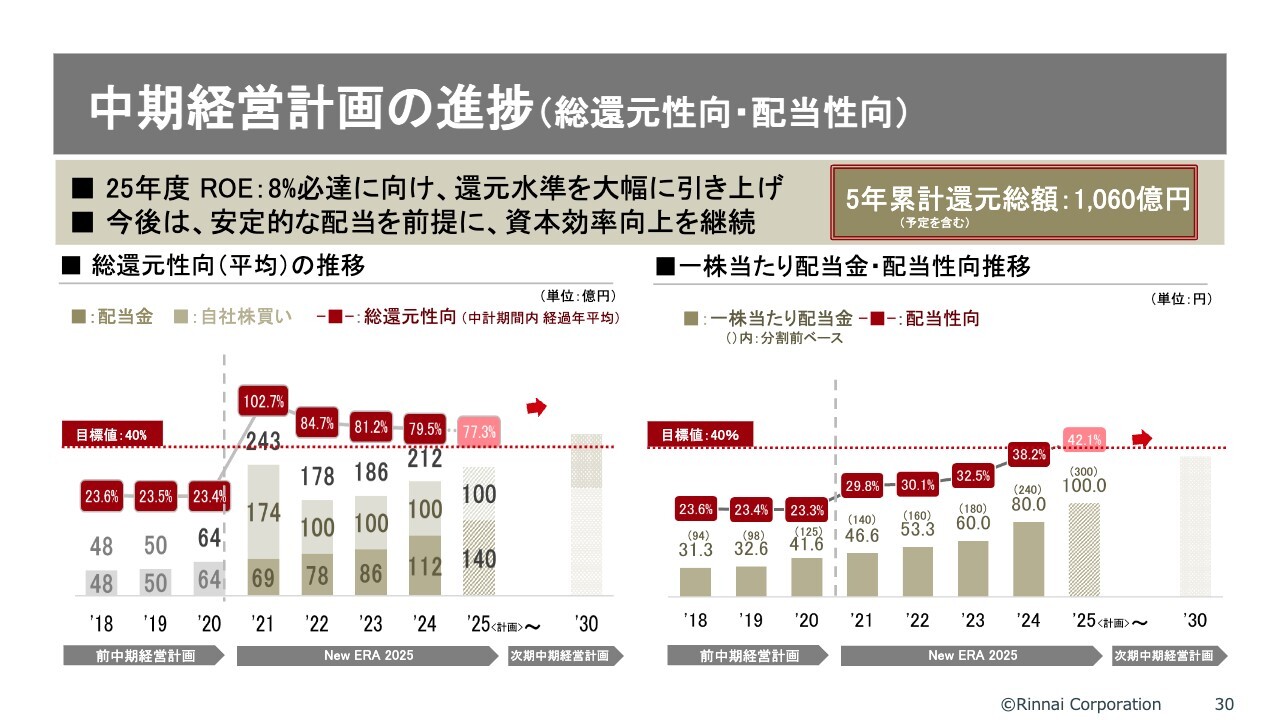

中期経営計画の進捗 (総還元性向・配当性向)

5年前からの還元に関する推移です。配当性向は5年前の20パーセントから30パーセント、40パーセントと、一気に跳ね上がりました。さまざまなご不満はあるかと思いますが、我々もがんばっていきます。1株当たり配当金および配当性向は、増加を続けています。

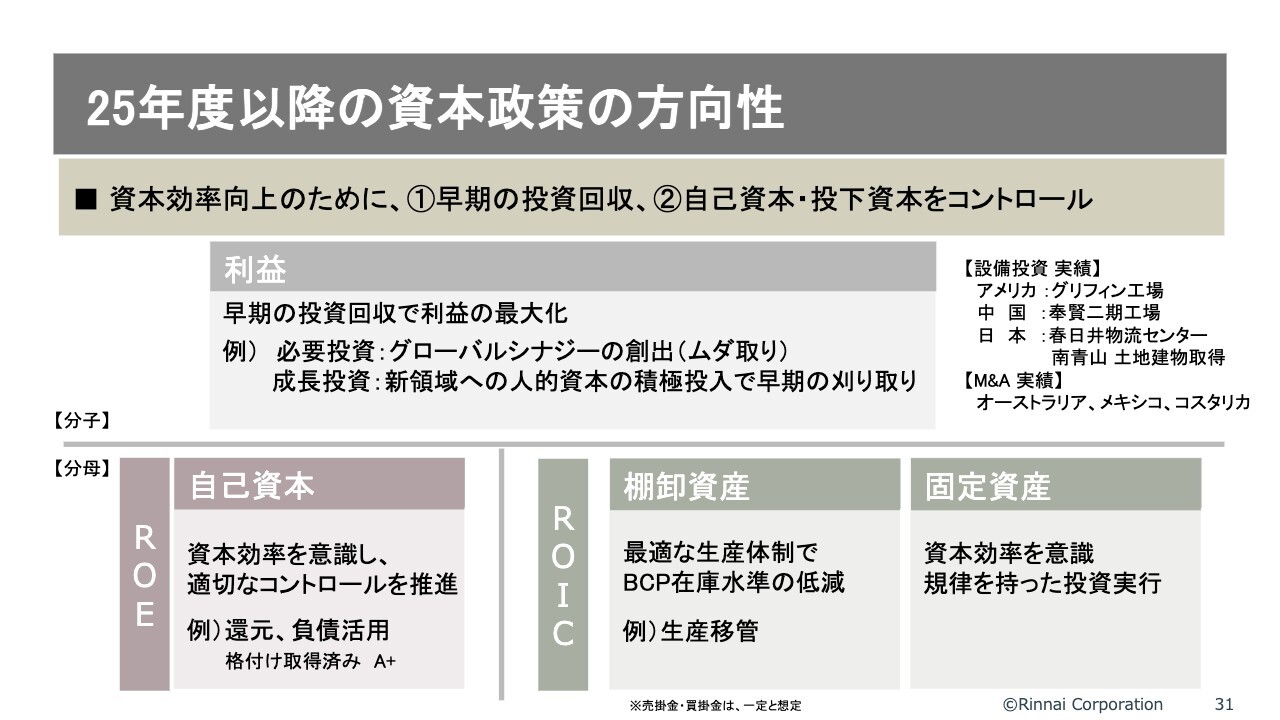

25年度以降の資本政策の方向性

資本政策の方向性です。資本効率向上のため、早期の投資回収による利益の最大化を図っていきたいと思っています。次の中期経営計画では、2桁のROEを目指していきます。ROICについては、まずは当初目標の19パーセントを目指していきたいと思います。

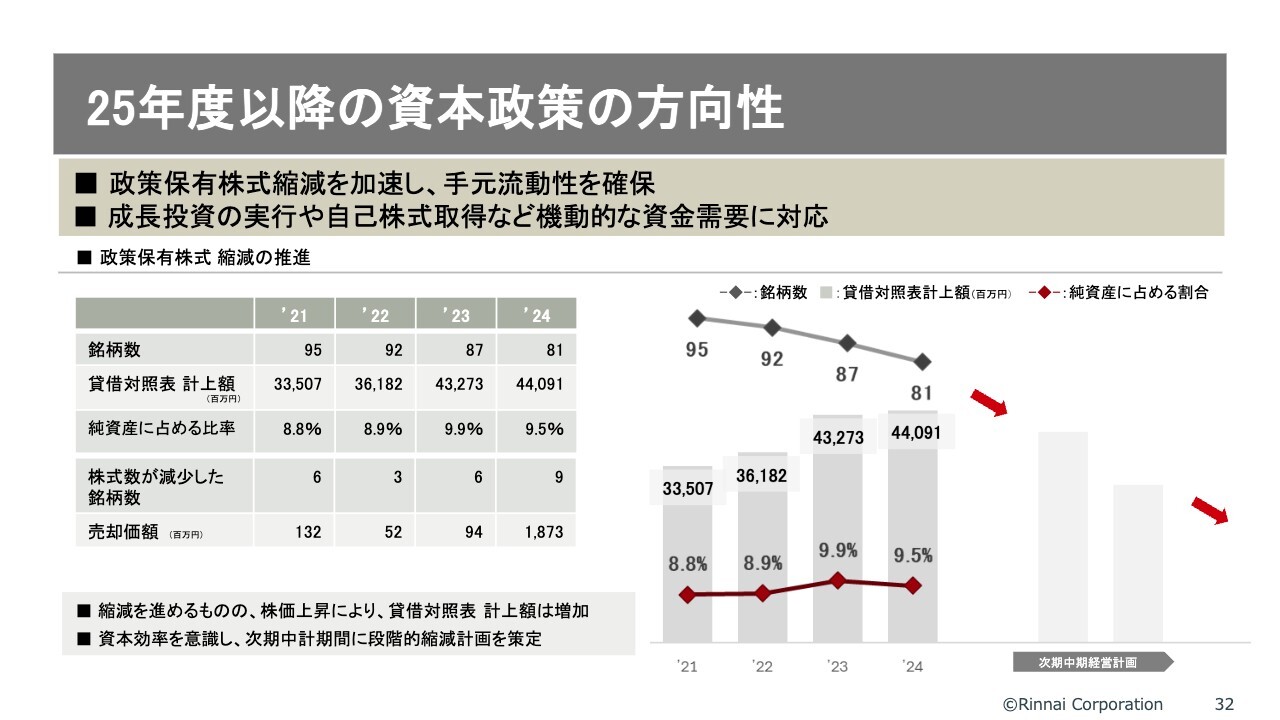

25年度以降の資本政策の方向性

政策保有株式縮減を加速し、手元流動性を確保していきたい考えです。成長投資の実行や自己株式取得など、機動的な資金需要にも対応していきたいと思っています。

私からの説明は以上です。ありがとうございました。

質疑応答:国内値上げ効果について

質問者:

新着ログ

「金属製品」のログ