【QAあり】森六、2026年3月期は大幅増益&10円増配へ 経営統合による新体制での第14次中計発表

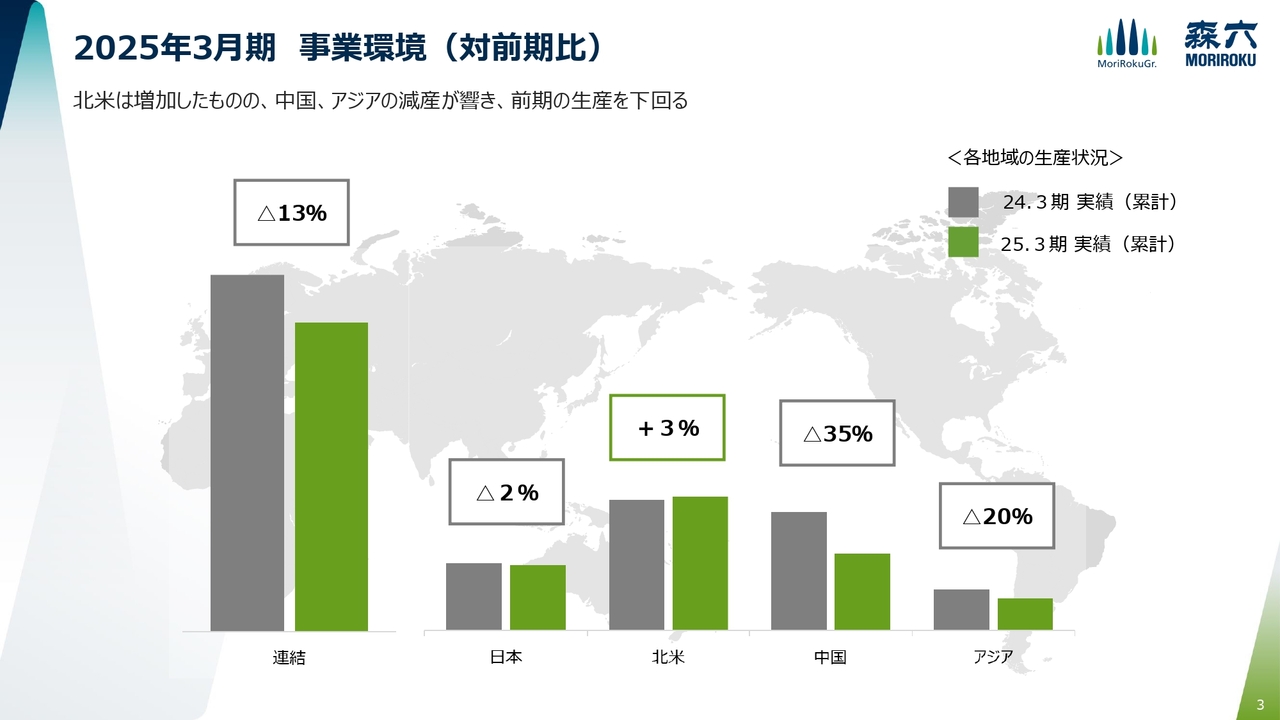

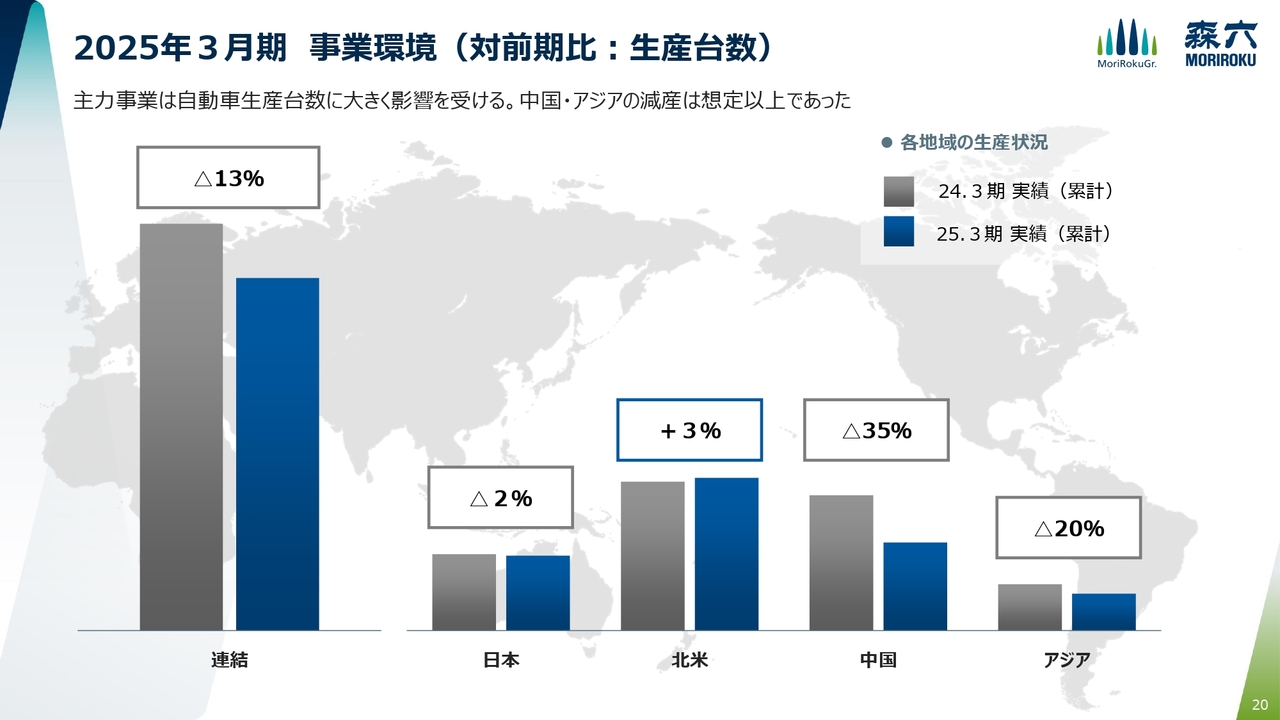

2025年3月期 事業環境(対前期比)

菊地耕一氏(以下、菊地):本日はお忙しい中、第14次中期経営計画および2025年3月期決算説明会にご参加いただき、ありがとうございます。代表取締役副社長の菊地です。それでは、2025年3⽉期の業績についてご説明します。

こちらは、⾃動⾞の⽣産状況を、前期⽐で⽰したものです。北⽶は増産となったものの、中国でマイナス35パーセント、アジアでマイナス20パーセントと⼤幅な減産となりました。

中国では、EV化の加速や、現地メーカーの台頭により、⽇系の苦戦が続いています。アジアにおいても、タイを中⼼に、販売が低迷した結果、グローバル全体では、マイナス13パーセントの減産となりました。

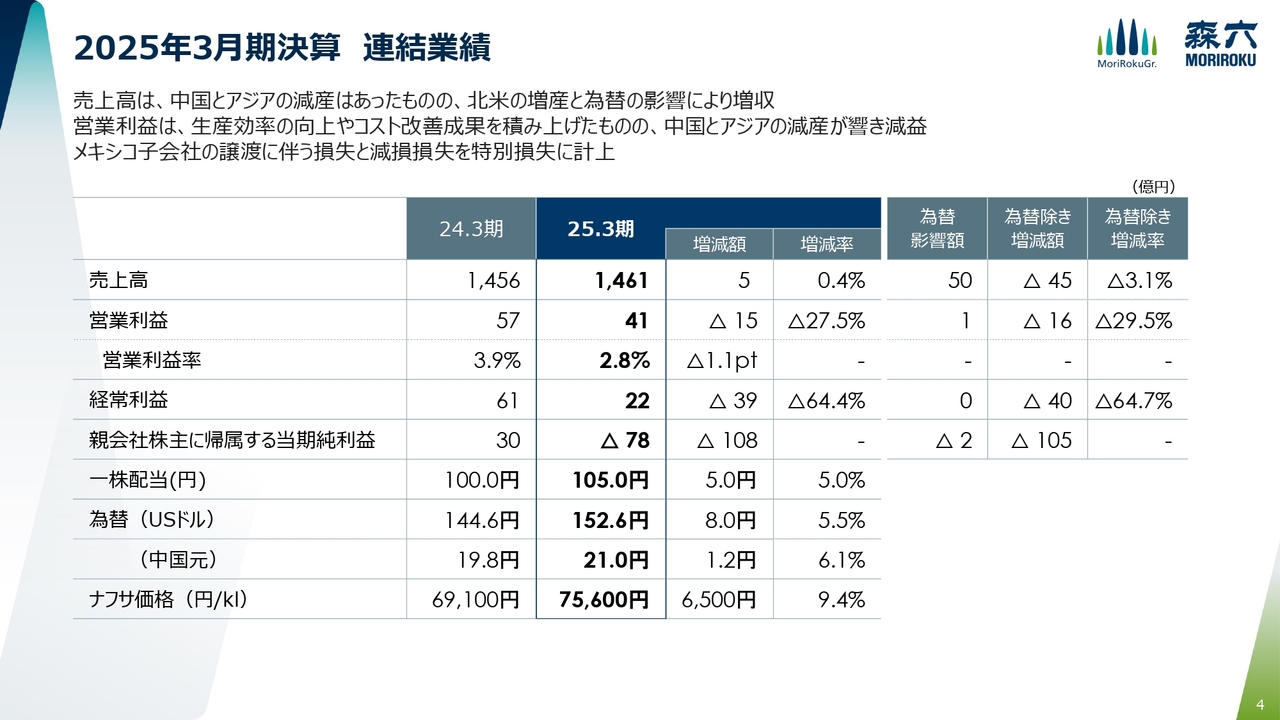

2025年3月期決算 連結業績

以上のような事業環境のもと、2025年3⽉期の連結業績は、ご覧のとおりとなりました。

売上⾼は、前期⽐プラス0.4パーセントの、1,461億円ですが、為替影響を除いた実質ベースではマイナス3.1パーセントとなりました。営業利益は、前期⽐マイナス27パーセントの41億円となりました。増減要因については後程説明します。

メキシコでの為替レート変動による損益が前期2024年3⽉期プラス11億円であったのに対し、当期はマイナス14億円に転じたことにより、経常利益は前期⽐マイナス64パーセントの22億円となりました。

第4四半期に、政策保有株式の売却益20億円を計上したものの、メキシコの⼦会社譲渡に伴う損失66億円と、中国⼦会社の減損損失42億円の計上により、最終利益はマイナス78億円と⼤幅⾚字となりました。

今期の業績は、⾮常に厳しいものとなりましたが、不採算部⾨の処理に⽬途がつき、今後の成⻑に向けた基盤整備ができたと考えています。

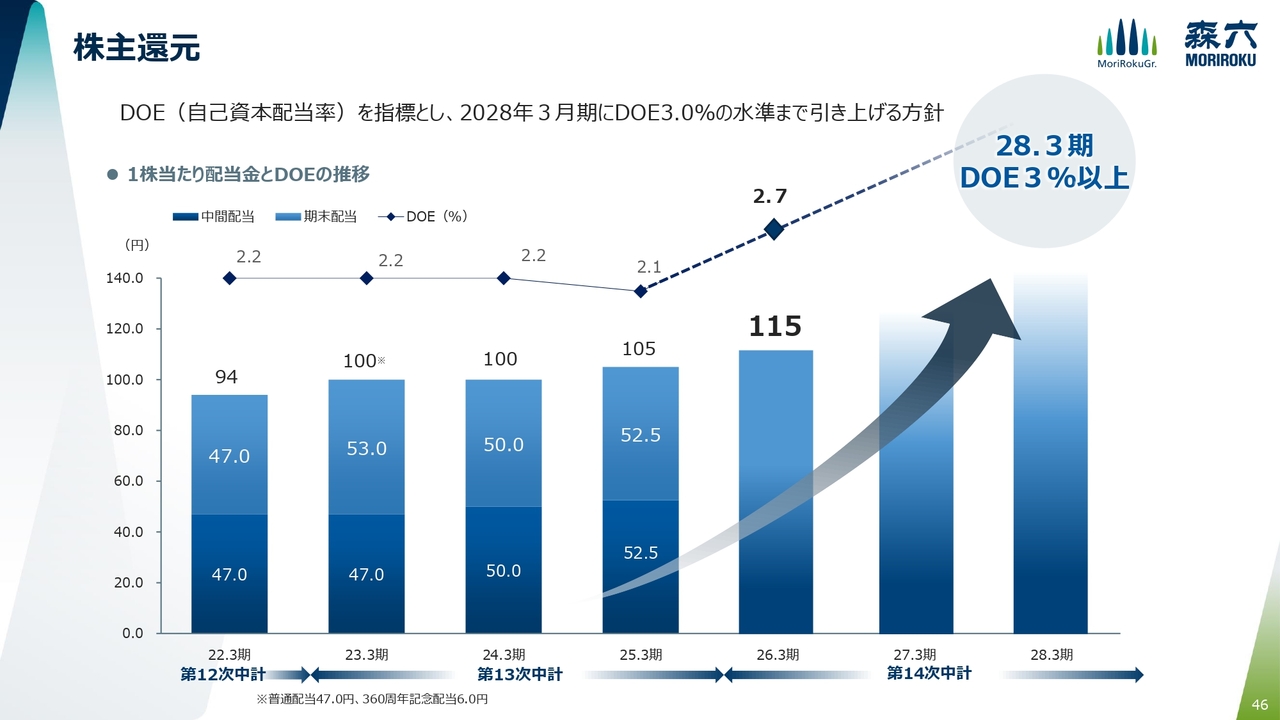

なお、年間配当については、安定配当の⽅針を堅持し、前期⽐5円増配の105円としました。DOEは2.1パーセントとなります。

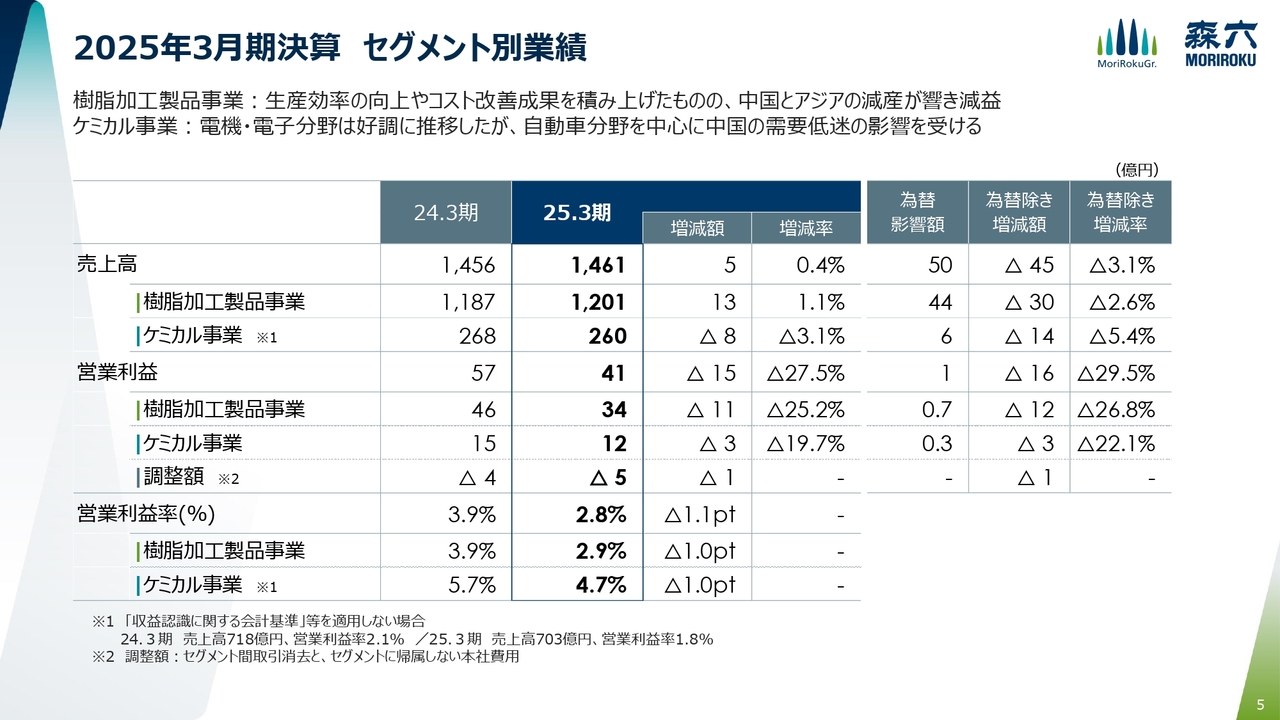

2025年3月期決算 セグメント別業績

セグメント別では、樹脂加⼯製品事業は、売上⾼が前期⽐プラス1.1パーセントの1,201億円となりましたが、中国とアジアの減産が響き、為替影響44億円を除く実質ベースでは、マイナス2.6パーセントの減収となり、営業利益も前期⽐マイナス25パーセントの34億円となりました。

ケミカル事業は、パソコン・スマートフォン市場の復調や、⽣成AI市場の拡⼤に伴い、電機・電⼦分野が好調に推移しましたが、⽇系⾃動⾞向け原材料や、医療向け⾼機能フィルムの販売が伸び悩み、売上⾼は前期⽐マイナス3.1パーセントの260億円、営業利益は前期⽐マイナス19パーセントの12億円となりました。

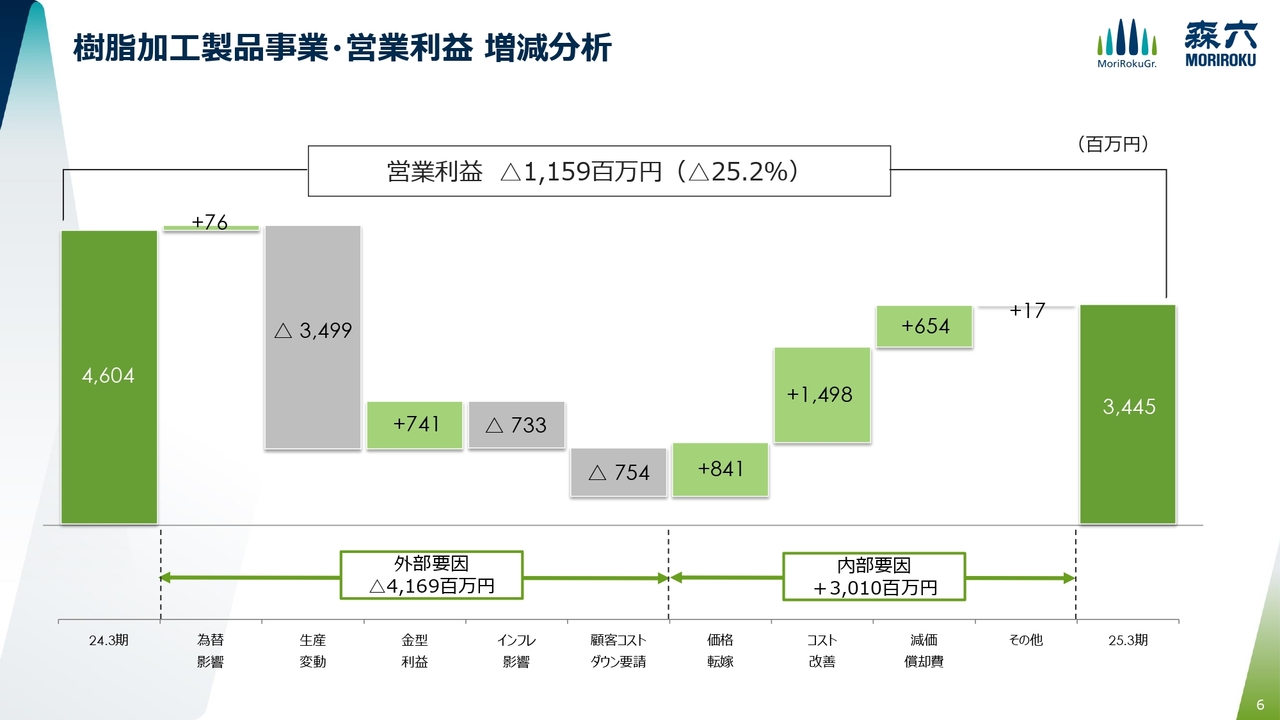

樹脂加工製品事業・営業利益 増減分析

樹脂加⼯製品事業の営業利益の増減分析です。

中国とアジアの減産により、⽣産変動がマイナスとなる中、ニューモデルやフルモデルチェンジのタイミングで発⽣する⾦型利益が、増加しました。

インフレ影響による、⽣産コストの増加については、顧客との価格交渉を通じて、影響を最⼩限に抑えることができました。

また、今期は、顧客からのコストダウン要請が再開されましたが、⽣産効率の向上や、原価低減を含むコスト改善の取り組みを強化することで、その影響を吸収し、さらにプラスの成果を得ることができています。

全体としては、⽣産変動によるマイナスの影響が⼤きく、コスト改善は進んだものの、前期⽐マイナス25パーセントの減益となりました。

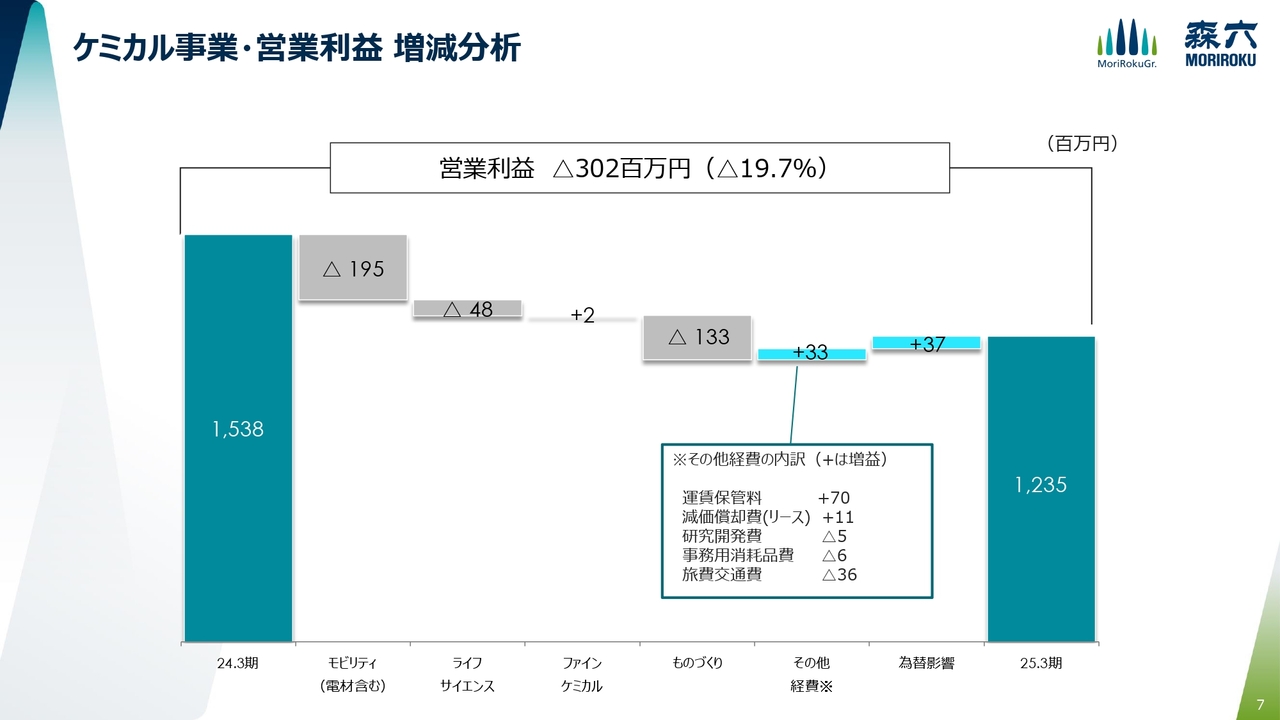

ケミカル事業・営業利益 増減分析

ケミカル事業の営業利益増減分析です。

モビリティ分野での、⽇系⾃動⾞メーカーの減産、ものづくり分野での、⾼機能フィルムの販売減少が響き、全体では前期⽐マイナス19パーセントの減益となりました。

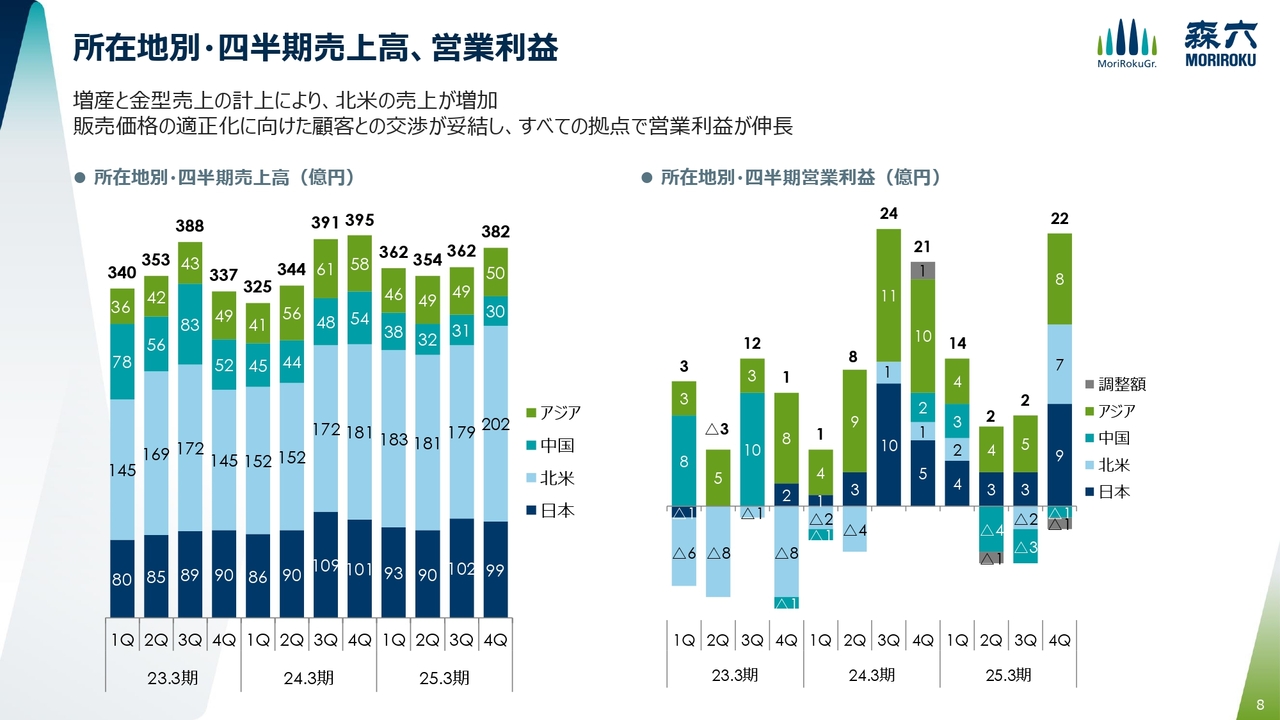

所在地別・四半期売上高、営業利益

所在地別の四半期推移です。

第4四半期は、増産と⾦型売上の計上により、北⽶の売上が増加したこと、および販売価格の適正化に向けた、顧客との交渉の多くが妥結したことで、営業利益が⼤きく伸びる結果となりました。

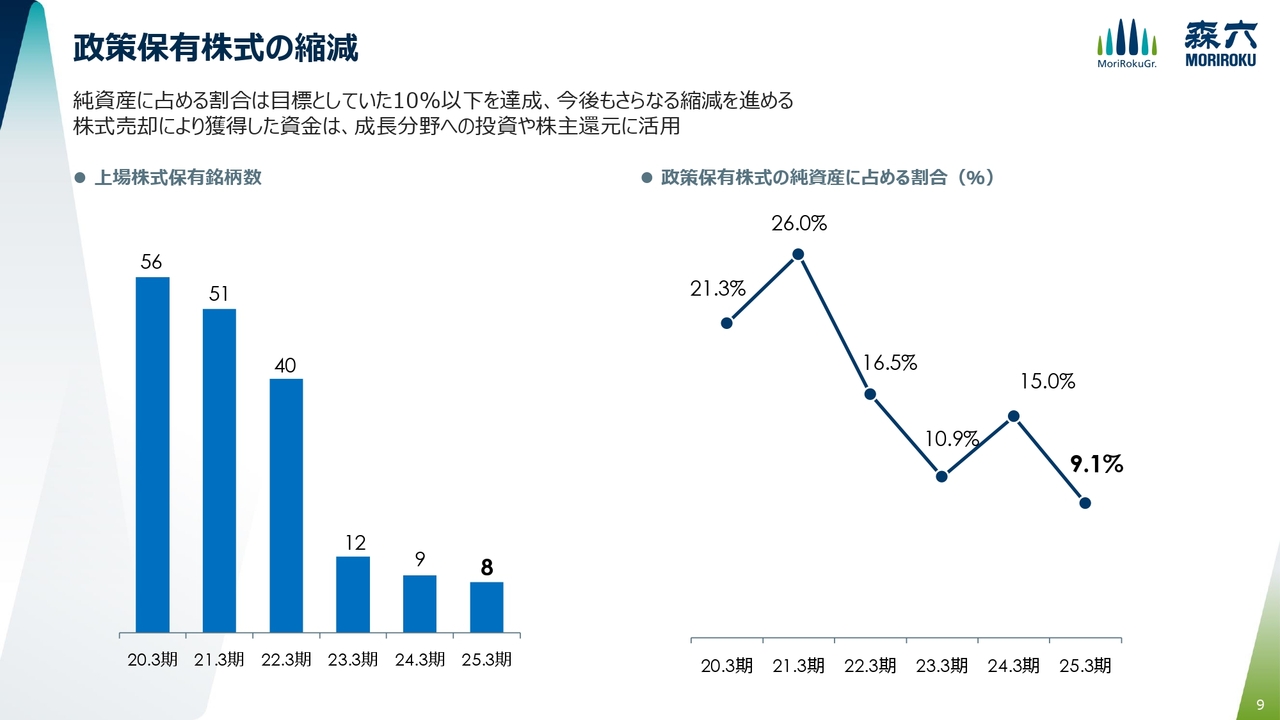

政策保有株式の縮減

政策保有株式については、対純資産⽐率10パーセント以下を⽬標に、縮減を進めてきましたが、2025年3⽉期末で9.1パーセントとなり、⽬標を達成しました。

今後もコーポレート・ガバナンスの質と資本効率性を⾼め、企業価値の向上を実現するため、政策保有株式の縮減を進めていきます。

売却資⾦については、成⻑分野への投資や⾃⼰株取得などの株主還元に活⽤していきます。

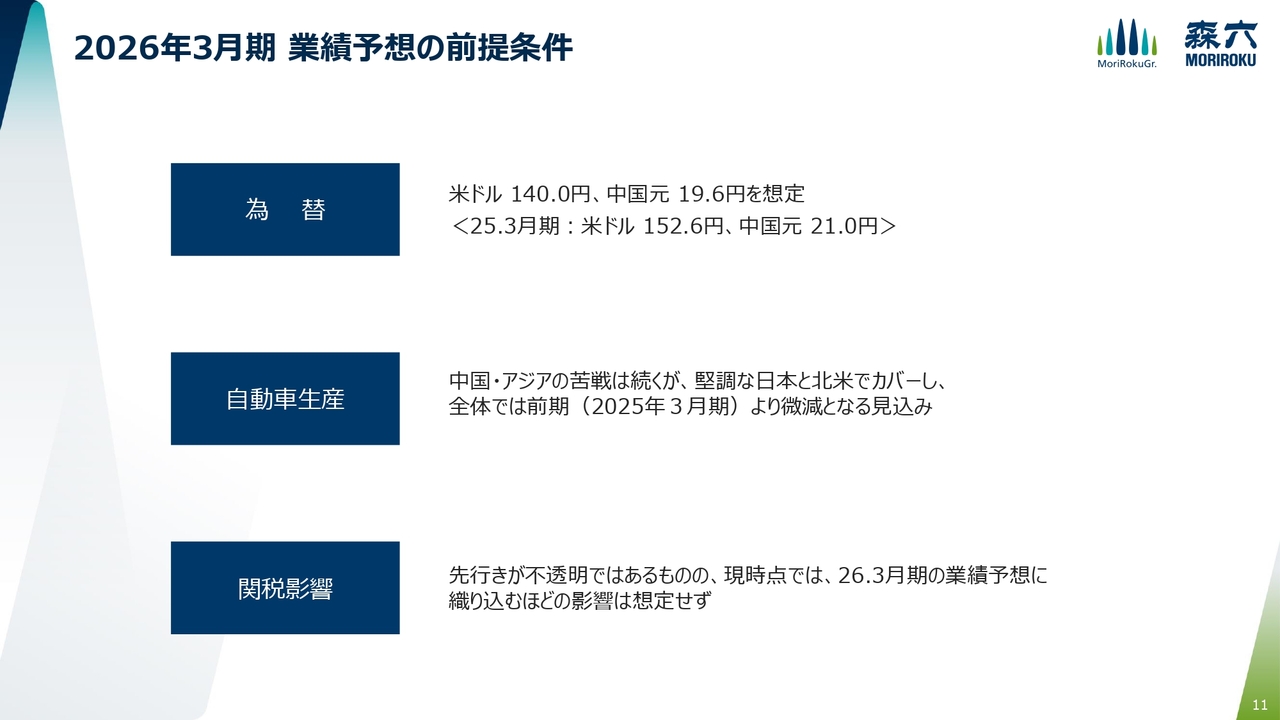

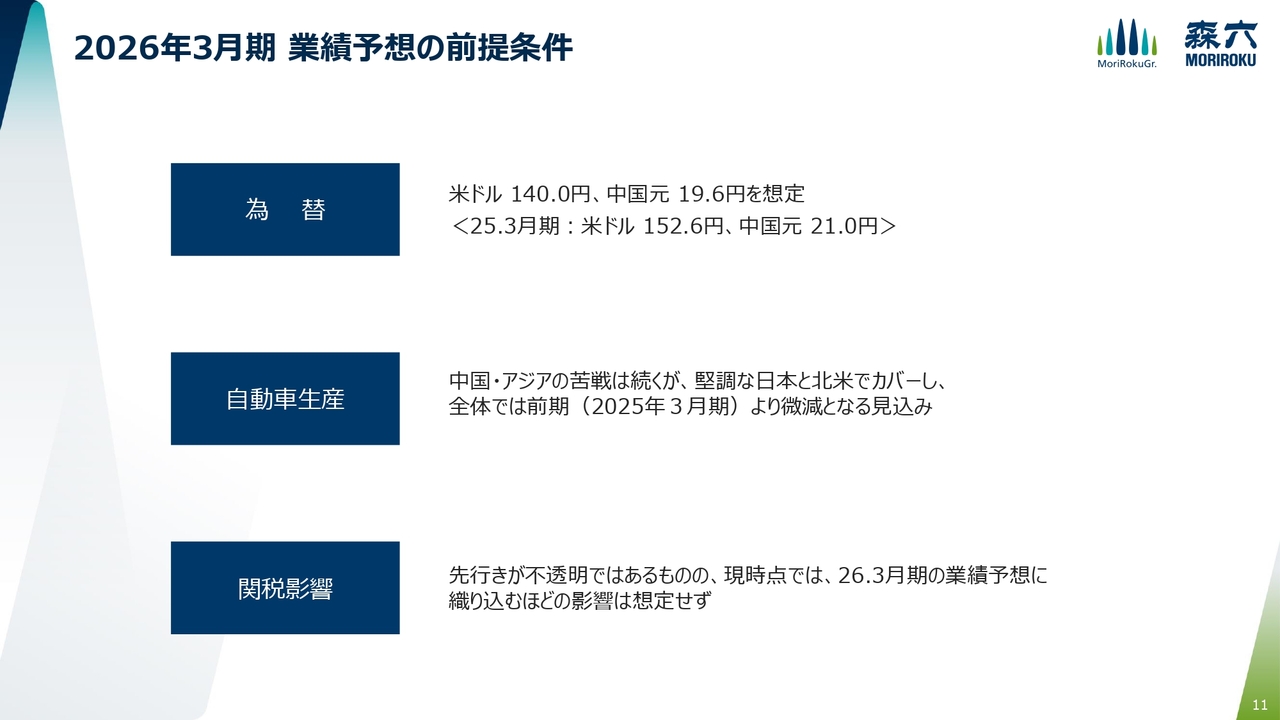

2026年3月期 業績予想の前提条件

続いて、2026年3⽉期の⾒通しです。

2026年3⽉期の業績予想の前提条件は、ご覧のとおりです。

為替レートは、⽶ドルで140円、中国元で19.6円、いずれも2025年3⽉期に⽐べて、円⾼⽔準を想定しています。

⾃動⾞⽣産については、中国とアジアの苦戦は続くものの、⽇本と北⽶でカバーし、全体として、前期からは微減となる⾒込みです。アメリカの追加関税の状況は、先⾏きが不透明ではあるものの、現時点では、業績予想に織り込むほどの影響は想定していません。

今後、アメリカにおける需要動向や、顧客による⽣産拠点の⾒直しなどが、明らかになり次第、顧客と連携しながら、柔軟に対応していきます。

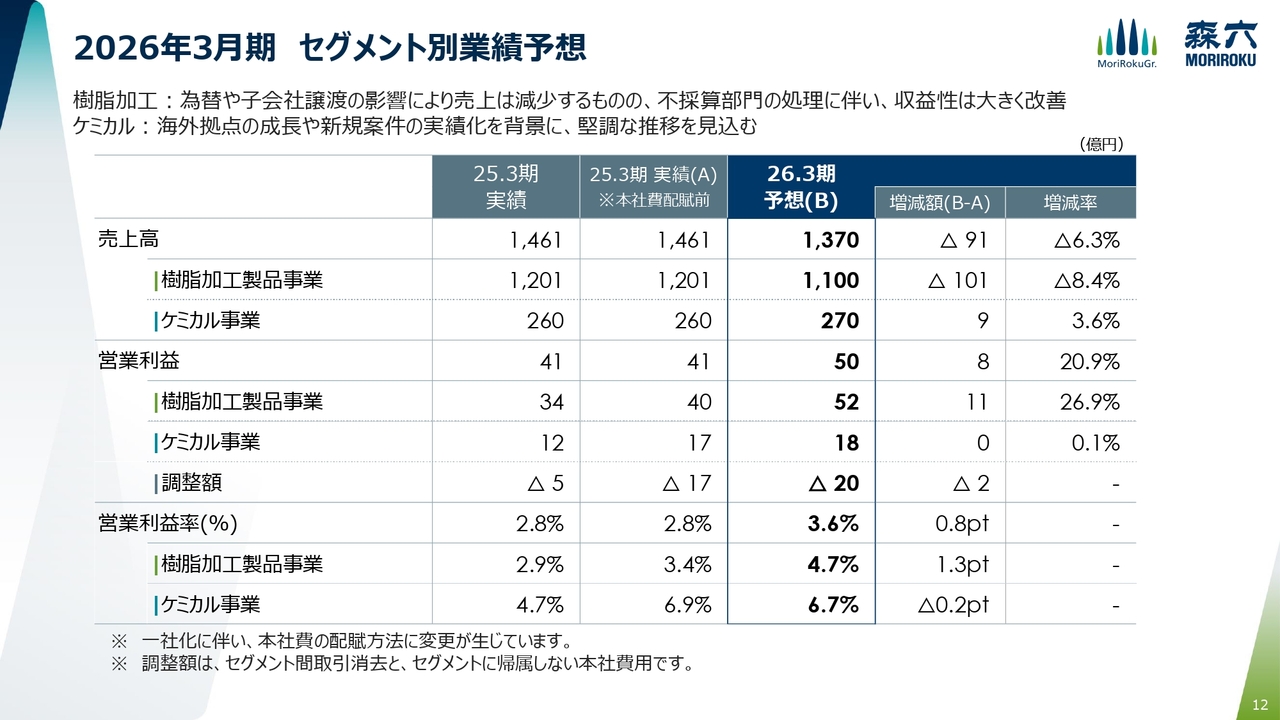

2026年3月期 セグメント別業績予想

セグメント別の予想は、ご覧のとおりです。

樹脂加⼯製品事業の売上⾼は、前期⽐マイナス8.4パーセントの1,100億円です。為替変動とメキシコの⼦会社譲渡の影響を除くと、実質的にはプラス1.8パーセントの増収となります。

前期の不採算部⾨の処理に伴い、利益は改善する⾒通しです。営業利益は前期⽐プラス26パーセントの52億円を⾒込んでいます。

ケミカル事業については、売上⾼が前期⽐プラス3.6パーセントの270億円、営業利益は前期⽐プラス0.1パーセントの18億円を⾒込んでいます。2021年に設⽴したインド法⼈のビジネスが拡⼤し、重要性が増したことから、当期から連結対象とします。

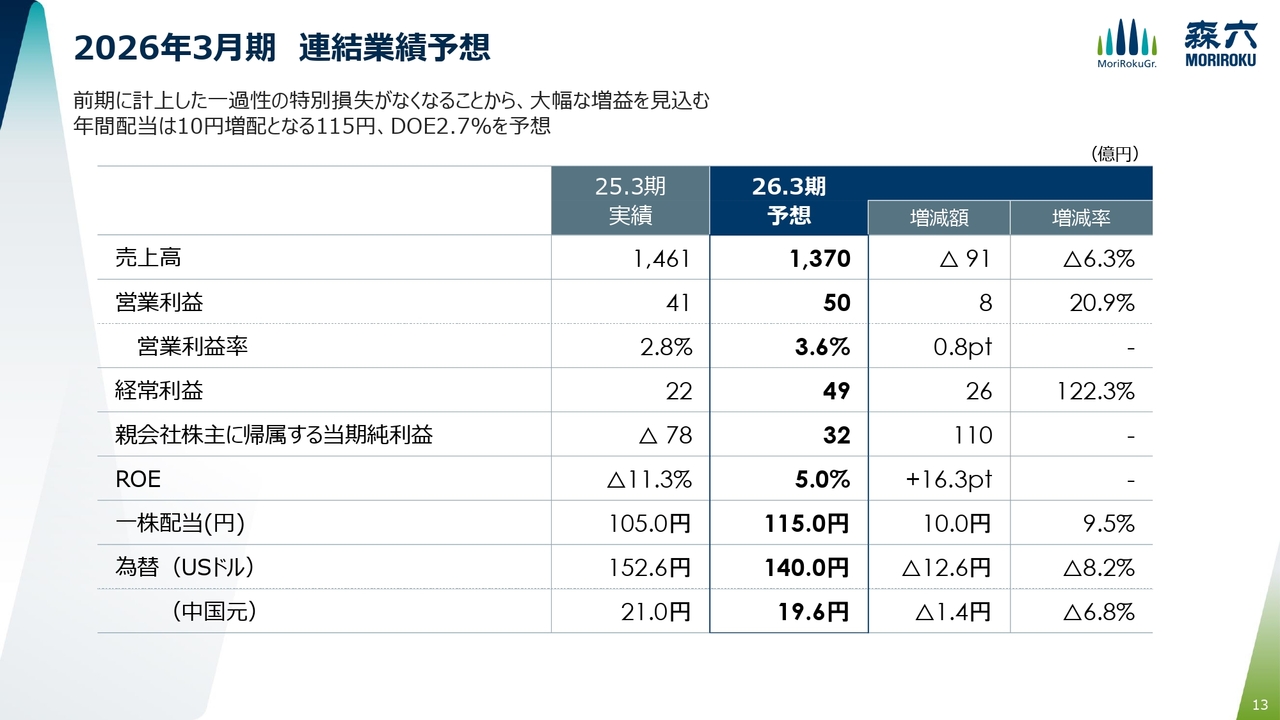

2026年3月期 連結業績予想

以上の計画を反映し、2026年3⽉期の連結業績予想については、売上⾼1,370億円、営業利益50億円としています。

最終利益についても、前期に計上した⼀過性の特別損失がなくなることから、当期純利益は32億円と⼤幅な増益を⾒込んでいます。

配当については、前期⽐10円の増配となる1株あたり115円を予定しており、DOEは2.7パーセントとなります。

以上で、私からの説明は終了します。

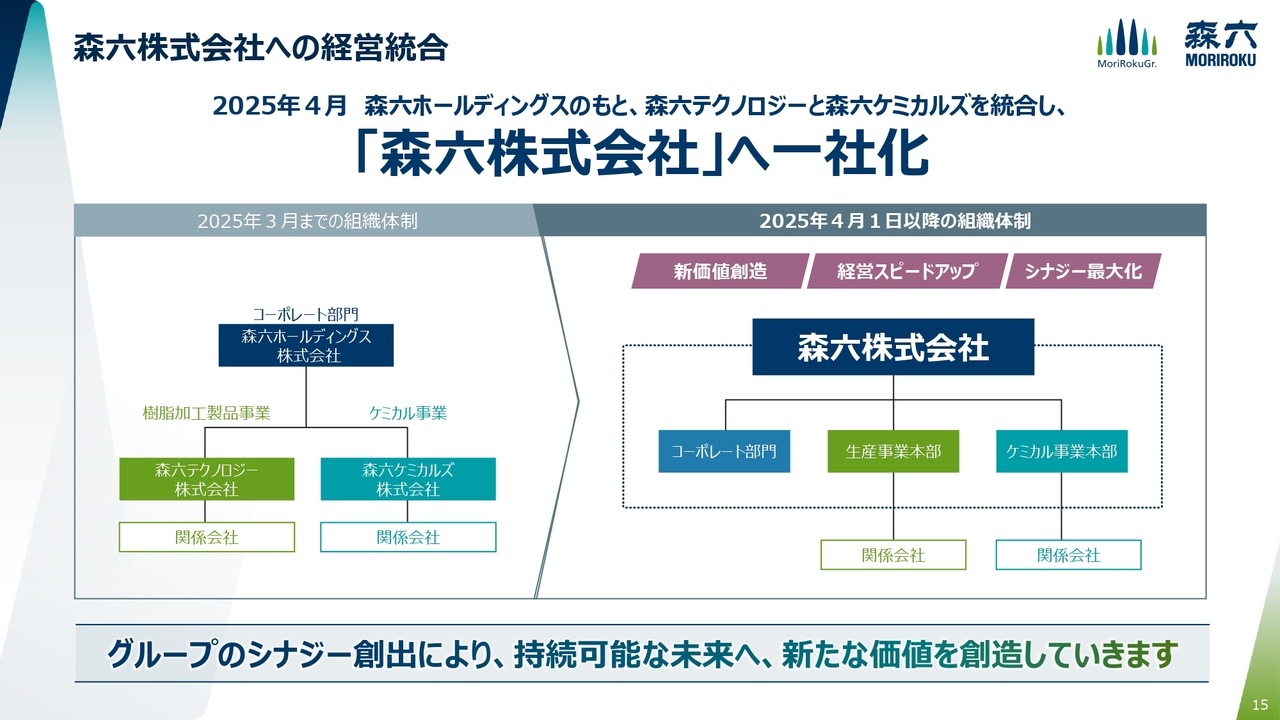

森六株式会社への経営統合

黒瀨直樹氏(以下、黒瀨):代表取締役社長の黒瀨です。それではここから、第14次中期経営計画(以下、14次中計)の説明をします。

当社は2025年4⽉、森六テクノロジーと森六ケミカルズを統合し、「森六株式会社」へ⼀社化しました。

グループの事業基盤を強化し、横断的な連携とシナジー創出を促進することで、経営資源を最適化し、成⻑戦略の加速を図ります。

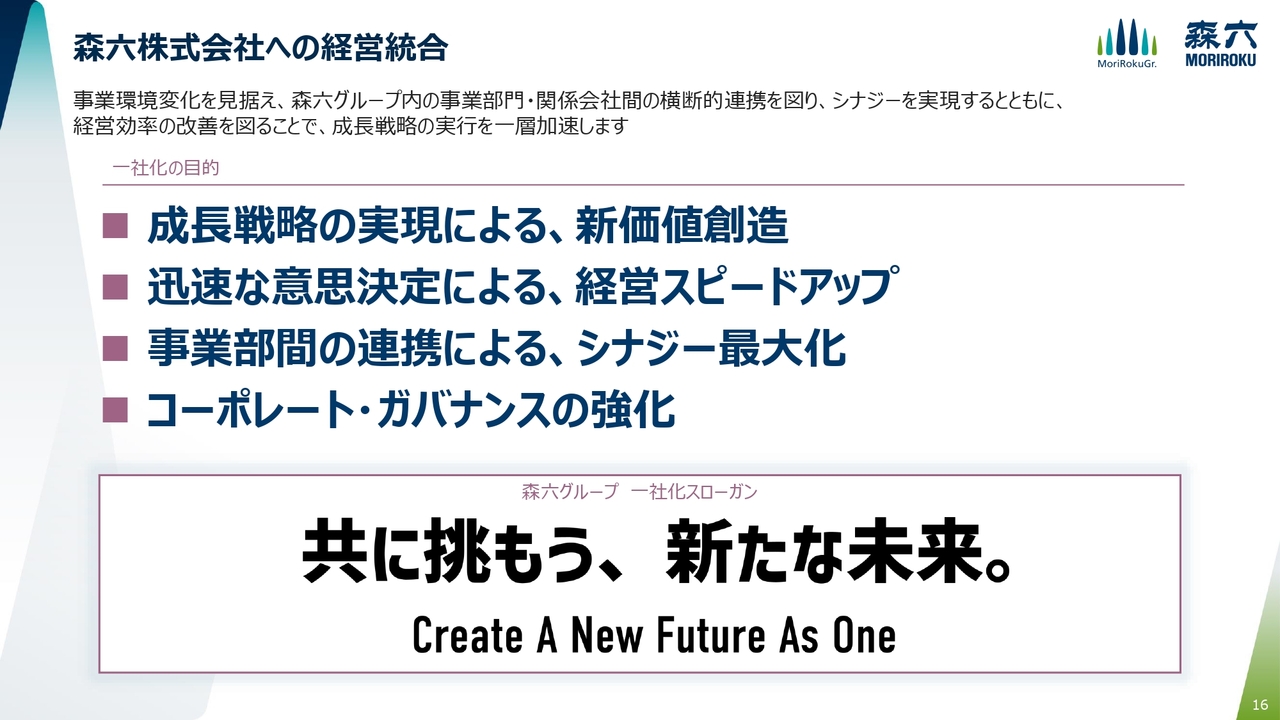

森六株式会社への経営統合

⼀社化の⽬的は、新価値創造、経営スピードアップ、シナジーの最⼤化、コーポレート・ガバナンスの強化です。

⼀社化のスタートを象徴するスローガンとして、「共に挑もう、新たな未来。」を掲げ、森六グループ全社員の⼀体感を醸成しています。

2035年 長期ビジョン

こちらは当社の2035年⻑期ビジョンとミッションです。

創業362年を迎えた今、あらためて我々の主⼒事業と⻑期的な在り⽅について考え、掲げたものです。

当社は、「ものづくりの技と化学の⼒で、社会に価値あるソリューションを提供する」ことをミッションとし、⻑期的な成⻑を⽬指します。

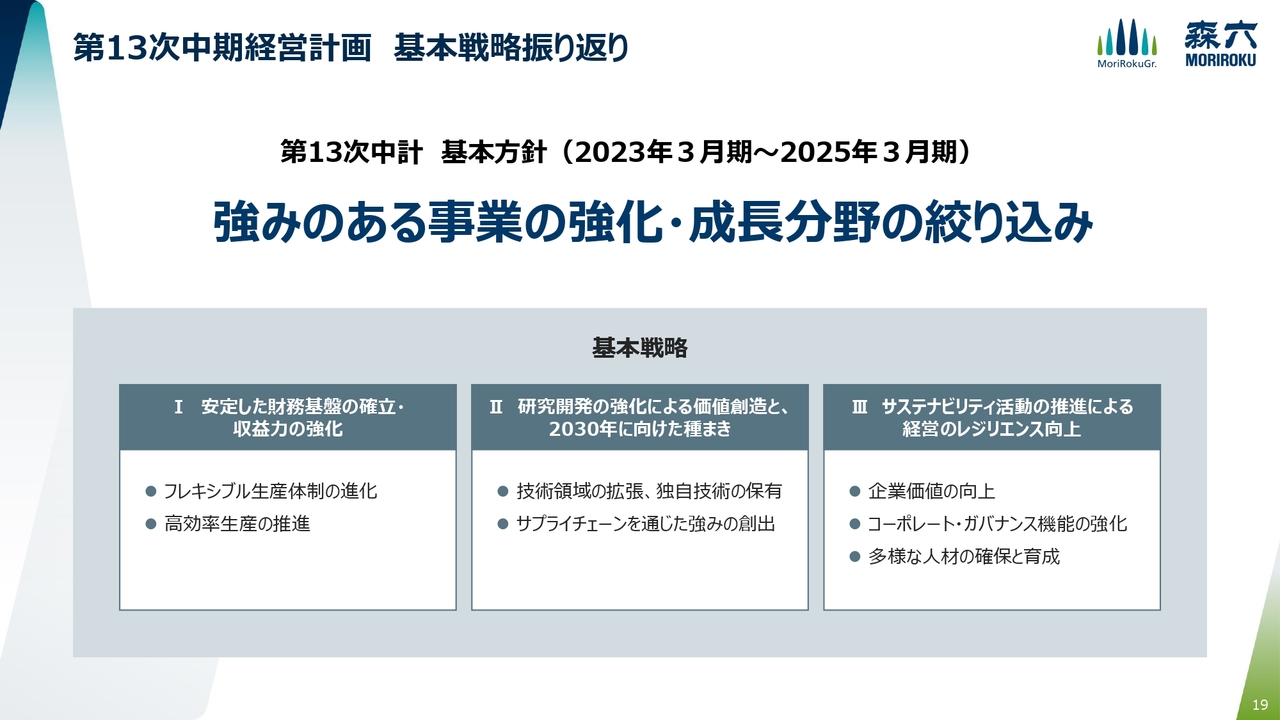

第13次中期経営計画 基本戦略振り返り

まずは、第13次中期経営計画(以下、第13次中計)の振り返りです。

第13次中計では、強みのある事業の強化・成⻑分野の絞り込み、という基本⽅針のもと、 3つの基本戦略を掲げて取り組みました。

2025年3月期 事業環境(対前期比:生産台数)

決算説明でもお伝えしたとおり、当社を取り巻く事業環境は依然として不透明であり、⾃動⾞の⽣産台数に⼤きく影響を受ける状況が続きました。

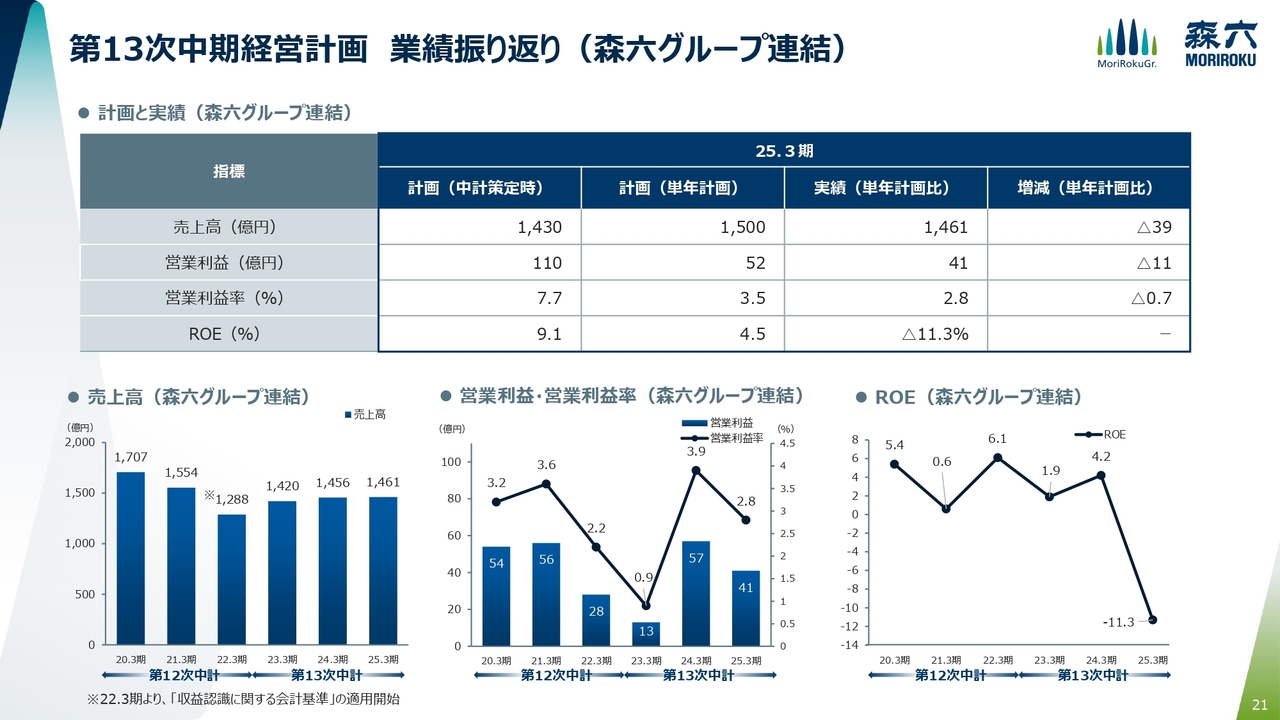

第13次中期経営計画 業績振り返り(森六グループ連結)

こうした事業環境の中、想定を上回る中国での減産やアジアにおける需要鈍化など、複数の外部要因が重なり、売上⾼・営業利益ともに計画を下回る結果となりました。

また、ROEについては、メキシコ⼦会社の譲渡損失と中国⼦会社の減損損失により、最終年度は⼤きく未達となりました。

これらの状況を踏まえ、第14次中計では、主⼒事業の強化や成⻑地域への注⼒に向けてリソースを重点的に配分し、収益性の向上を図る計画です。

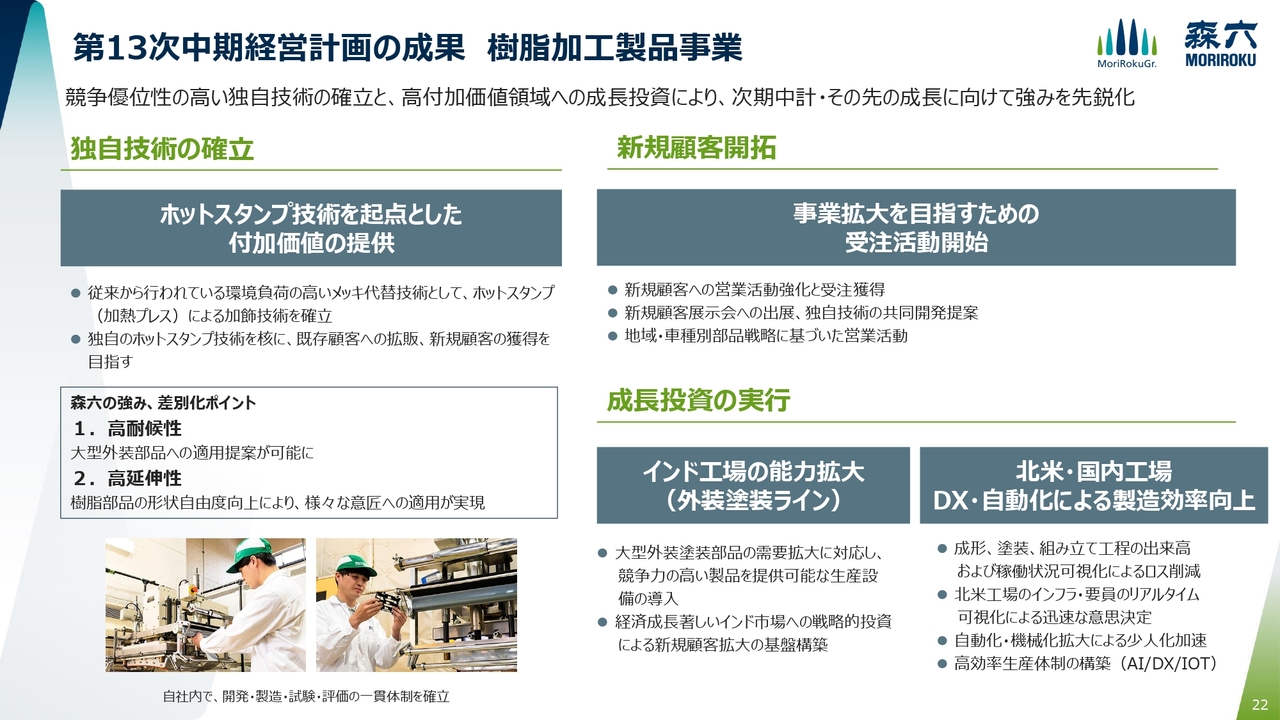

第13次中期経営計画の成果 樹脂加工製品事業

ここから、事業別の振り返りです。

厳しい事業環境ではありましたが、第14次中計につながる成⻑領域への布⽯を打ってきました。

樹脂加⼯製品事業においては、独⾃技術開発や新規顧客開拓、⽣産能⼒拡⼤に向けた⼤型投資などを行い、中⻑期的な収益拡⼤を⾒据えた取り組みを加速させました。

また、DXや⾃動化による製造効率の向上にも取り組んでいます。

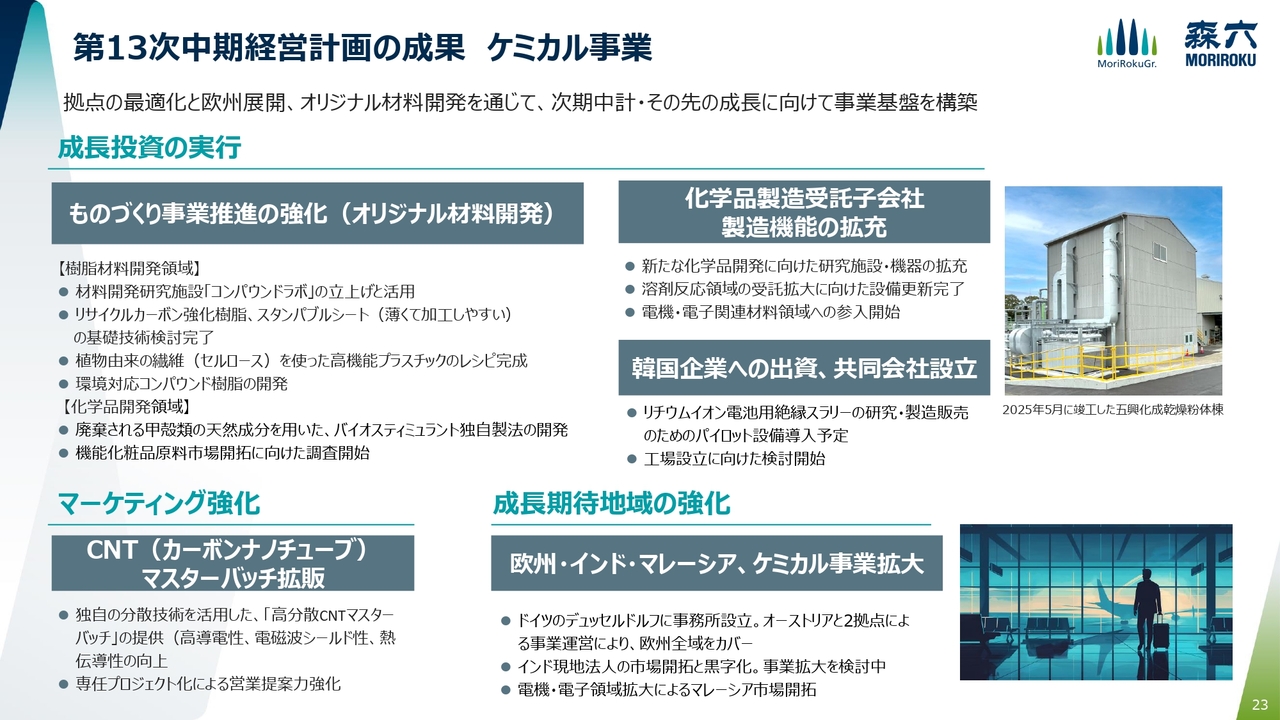

第13次中期経営計画の成果 ケミカル事業

こちらはケミカル事業です。

独⾃製品の拡販に向けた取り組みに加え、グローバル事業の拡⼤を視野に、新たな国への進出や、成⻑期待分野への出資も実施しました。

化学品製造受託事業においては、製造機能の拡充が完了し、新規受注に向けた体制が整いました。

さらに、オリジナル材料の開発にも着⼿しています。

第13次中期経営計画 成果と課題

こちらはグループ全体の振り返りです。

次期中計を⾒据え、安定基盤の確⽴、研究開発の強化、サステナビリティ経営の推進に取り組んできました。

しかしながら、主⼒事業における成⻑の鈍化が顕在化しており、安定的な収益源の確保と、次なる事業成⻑に向けた取り組みが喫緊の課題と認識しています。

第14次中計では、収益性のさらなる向上に加え、主⼒事業を核とした、新たな事業領域への進出、グローバル拡⼤により、「稼ぐ⼒」の強化に取り組みます。

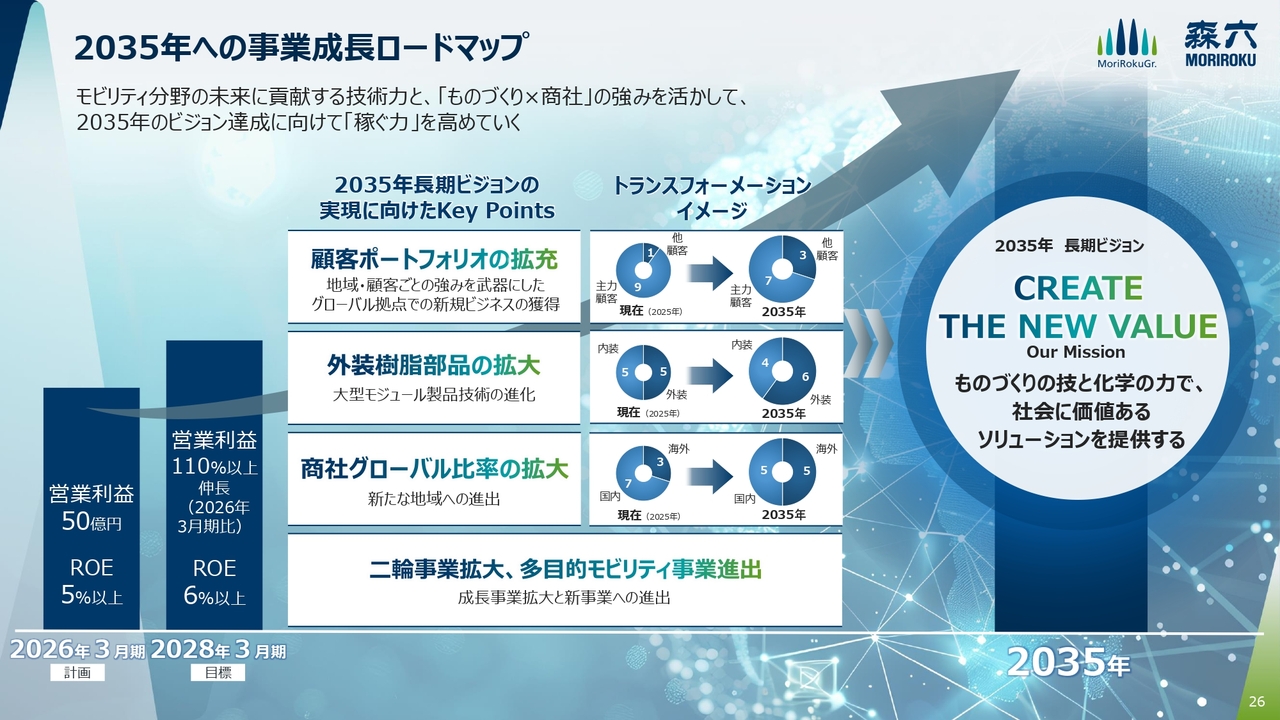

2035年への事業成長ロードマップ

ここから、2035年に向けた事業成⻑のロードマップについてご説明します。

森六グループ(以下、当社グループ)は、2035年ビジョンの実現に向け、第14次中計から戦略実⾏フェーズに⼊ります。

具体的には、顧客ポートフォリオの拡充、外装樹脂部品のシェア拡⼤、商社事業のグローバル⽐率向上、さらには、四輪⾞以外のモビリティ領域の拡⼤や新規参⼊に取り組みます。

グループ⼀体となって事業成⻑を加速させることで、2035年ビジョンの達成を⽬指します。

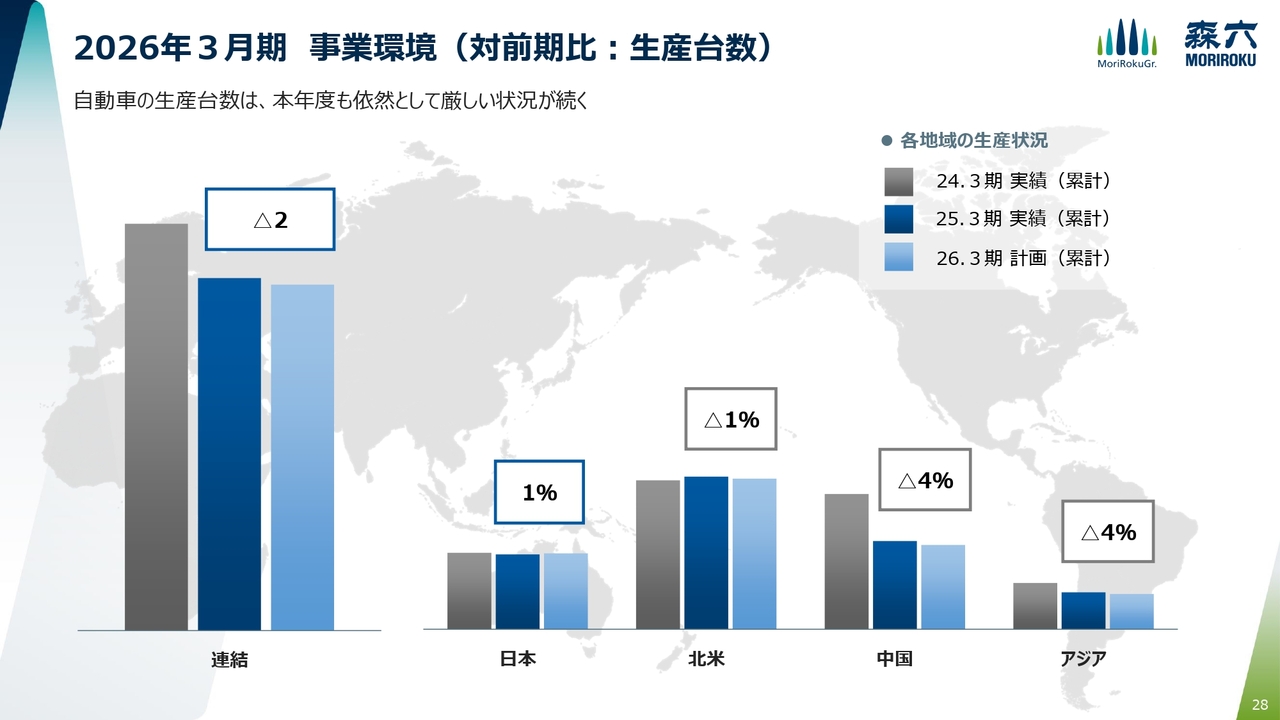

2026年3月期 事業環境(対前期比:生産台数)

ここから、第14次中計についてご説明します。

こちらは、26年3⽉期の⽣産台数計画と、過去2年間の推移です。

ご覧のとおり、26年3⽉期においても、⾃動⾞の⽣産台数は依然として厳しい状況が続いていますが、こうした事業環境下においても、変化へ柔軟に対応していきます。

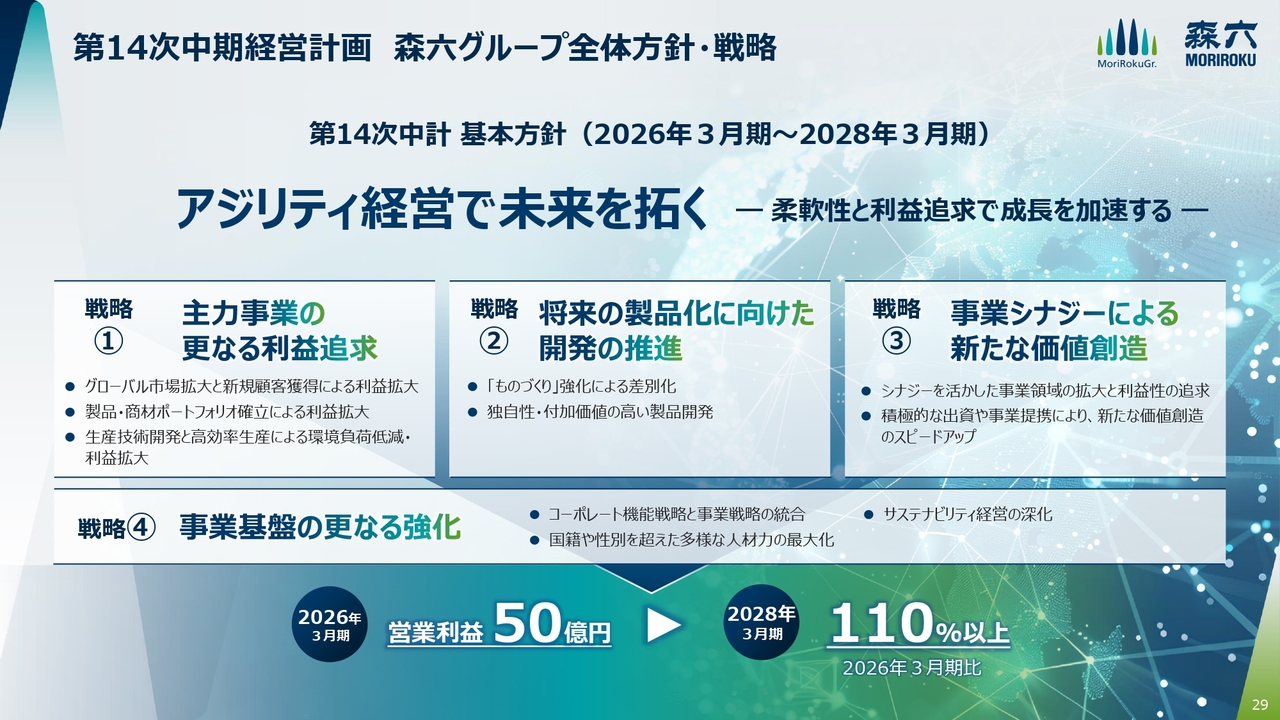

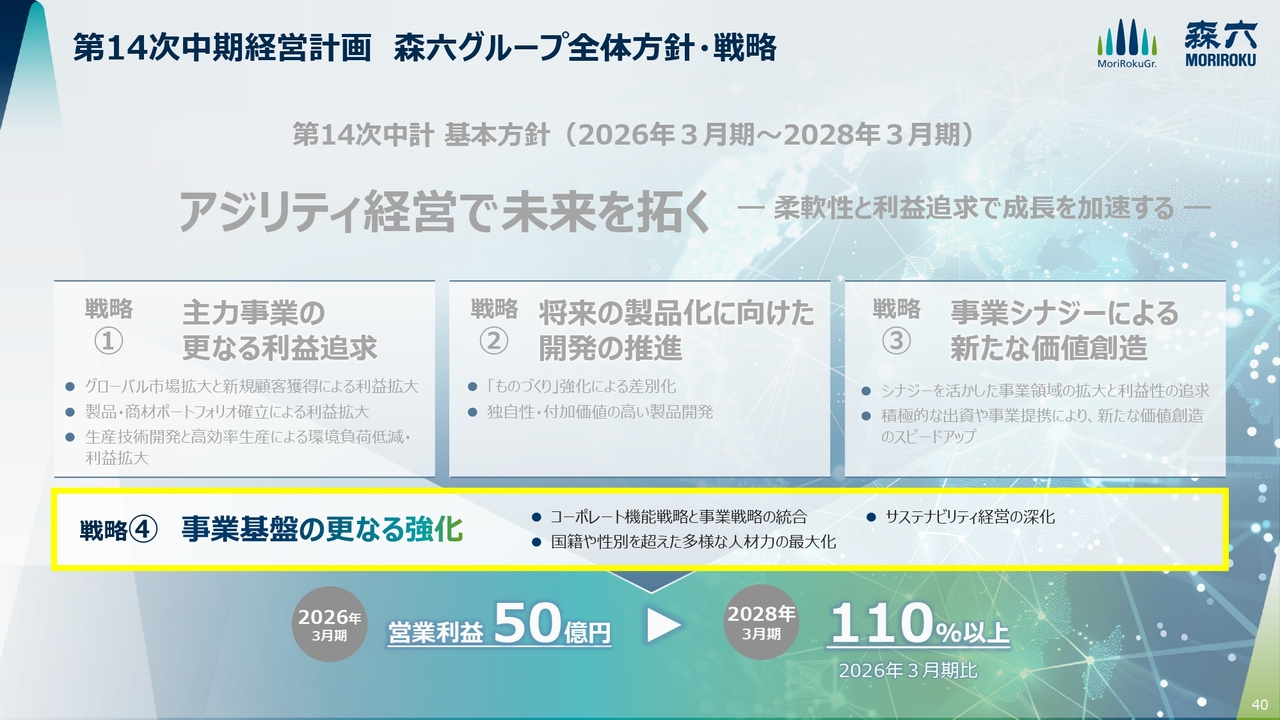

第14次中期経営計画 森六グループ全体方針・戦略

こちらが、第14次中計の基本方針と戦略です。

「アジリティ経営で未来を拓く」を基本⽅針に掲げ、変化に迅速かつ柔軟に対応するアジリティ経営により、組織の適応⼒と競争⼒を⾼めます。具体的には、主⼒事業のさらなる利益追求、製品化につながる開発の推進、事業シナジー創出を戦略の柱とし、事業成⻑を加速させます。

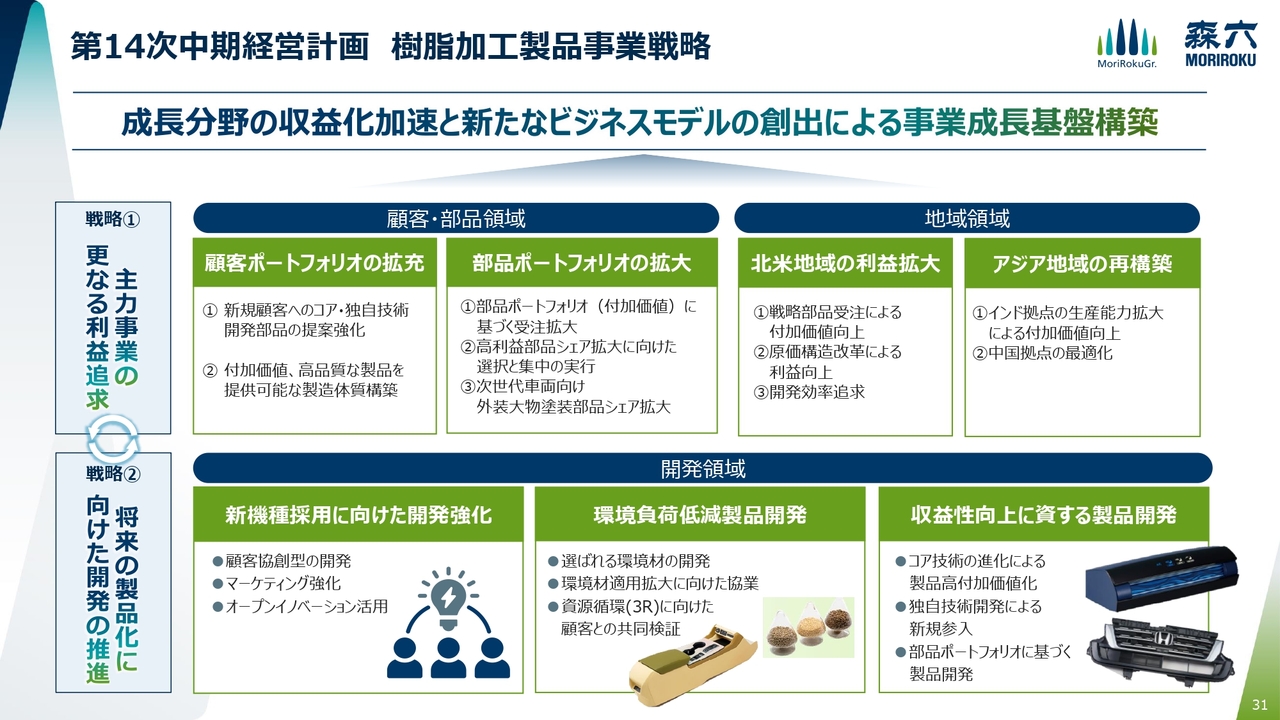

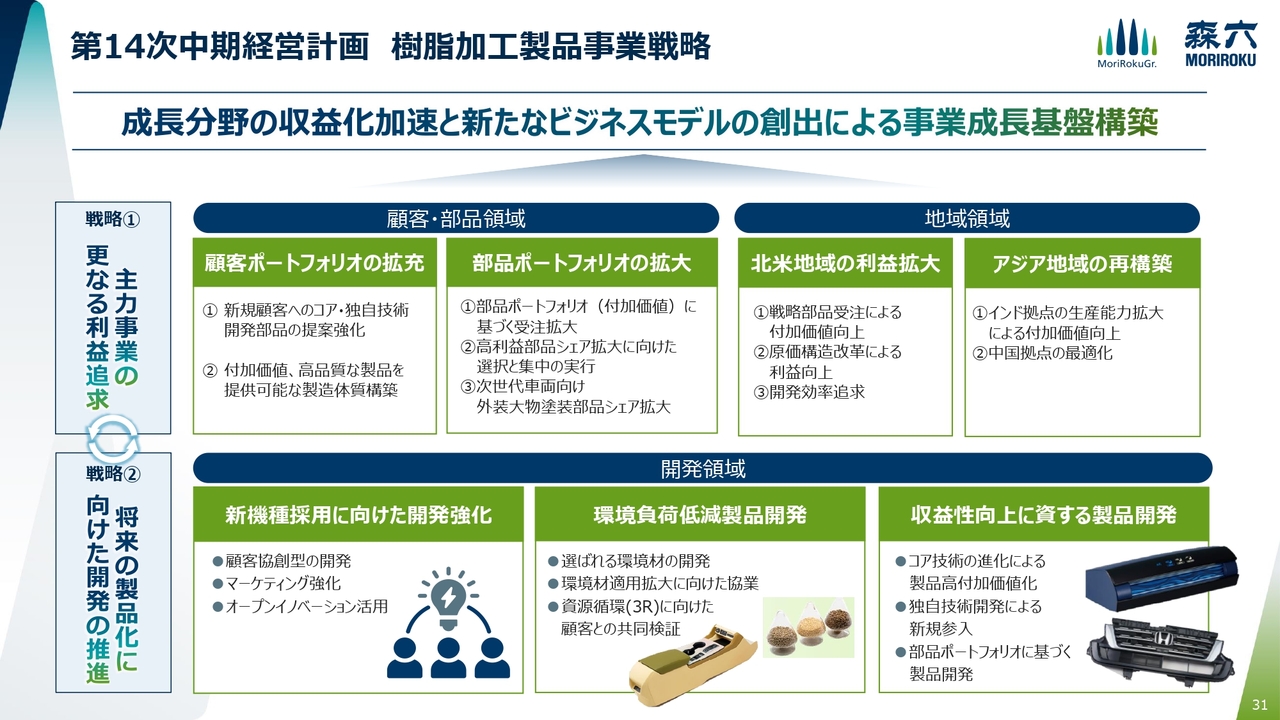

第14次中期経営計画 樹脂加工製品事業戦略

ここから、主⼒事業の戦略についてご説明します。

まずは、樹脂加⼯製品事業です。

第14次中計においては、顧客・部品・地域・開発領域で具体的な戦略を掲げます。

顧客および部品ポートフォリオに基づくさらなる利益追求、北⽶での利益拡⼤、アジア地域の最適化に取り組み、「稼ぐ⼒」を⾼める計画です。

あわせて、コア技術の進化や、将来の新機種採⽤に向けた開発も強化し、⻑期的に事業拡⼤を⽬指す取り組みも着実に進めていきます。

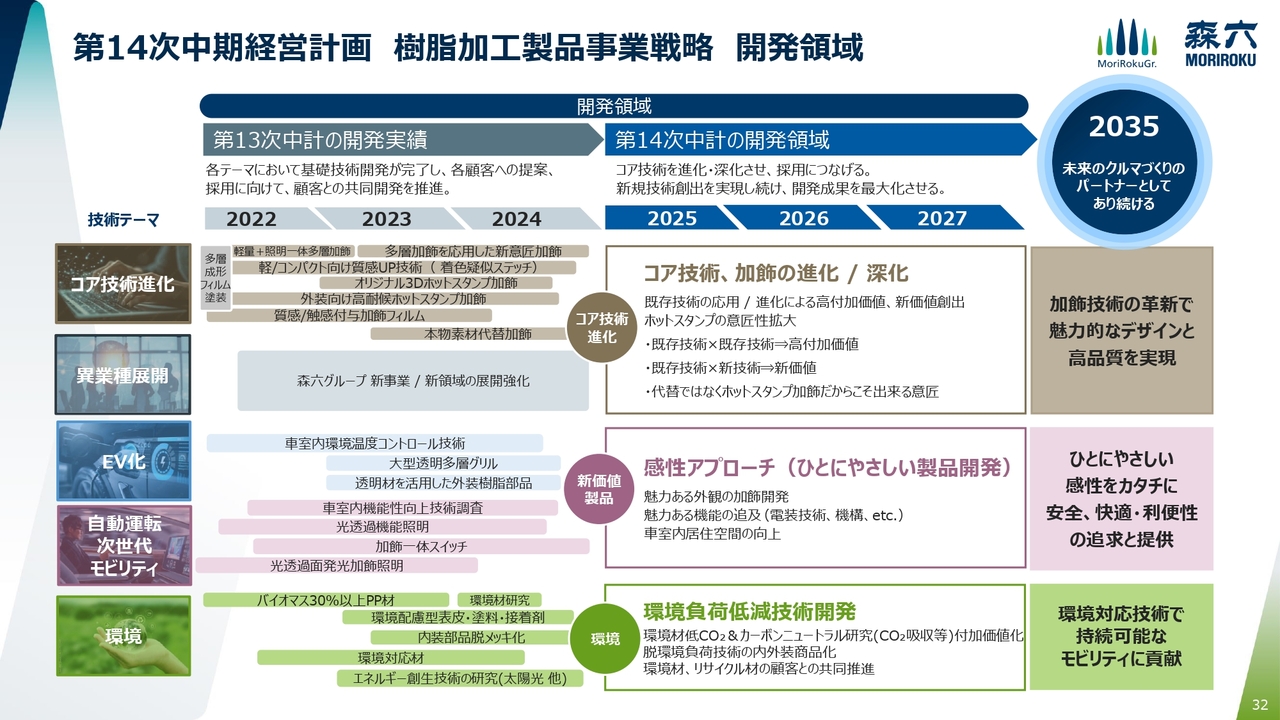

第14次中期経営計画 樹脂加工製品事業戦略 開発領域

こちらは開発領域の2035年に向けたロードマップです。

前中計で確⽴した独⾃技術を進化させながら、安全・快適・利便性の向上を追求し、より魅⼒的な⾞づくりに貢献します。

また、顧客との共同開発により、新規採⽤を⽬指すとともに、強みである樹脂加⼯技術を、四輪⾞以外のモビリティ領域にも積極的に展開していく計画です。

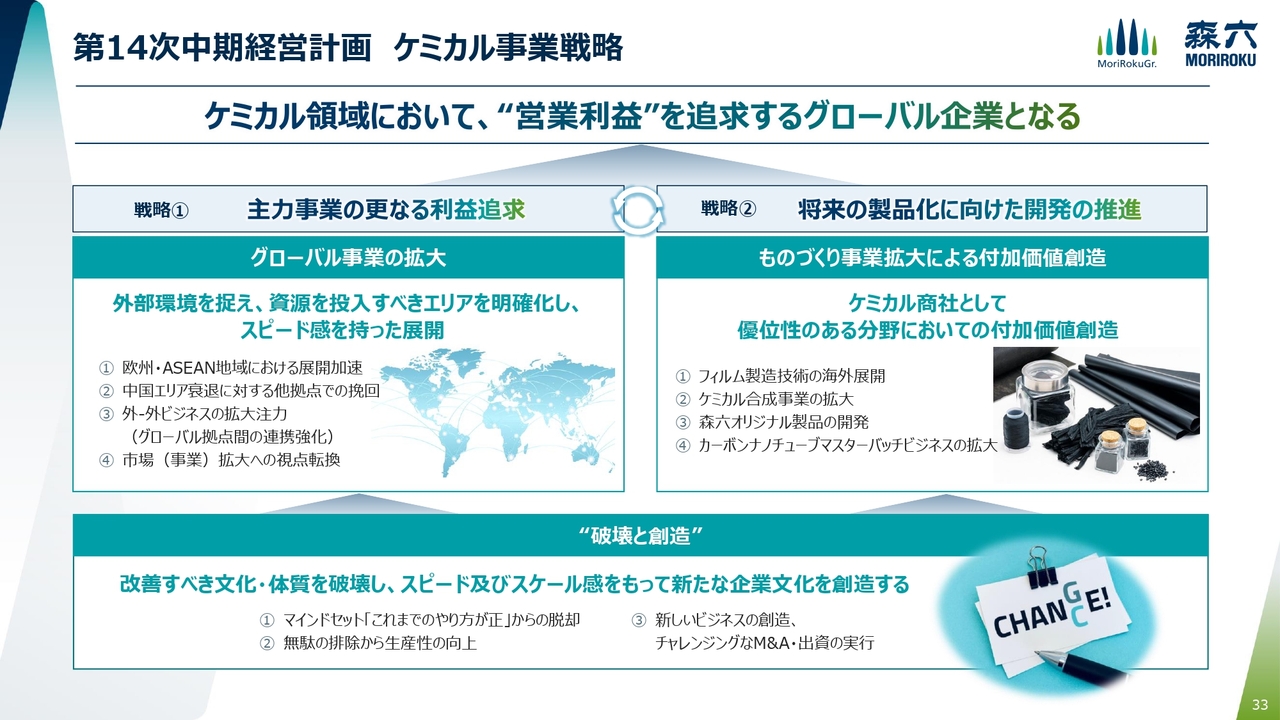

第14次中期経営計画 ケミカル事業戦略

続いてケミカル事業戦略です。

第14次中計では、グローバルでの事業拡⼤をスピーディーに推進していくとともに、ものづくり事業も拡⼤します。

あわせて、独⾃の技術を活かした製品の拡販に取り組み、競争優位性のある商材のシェアを向上させることで、「稼ぐ⼒」を⾼めていく計画です。

また、オリジナル材料の開発にも⼀層注⼒していきます。

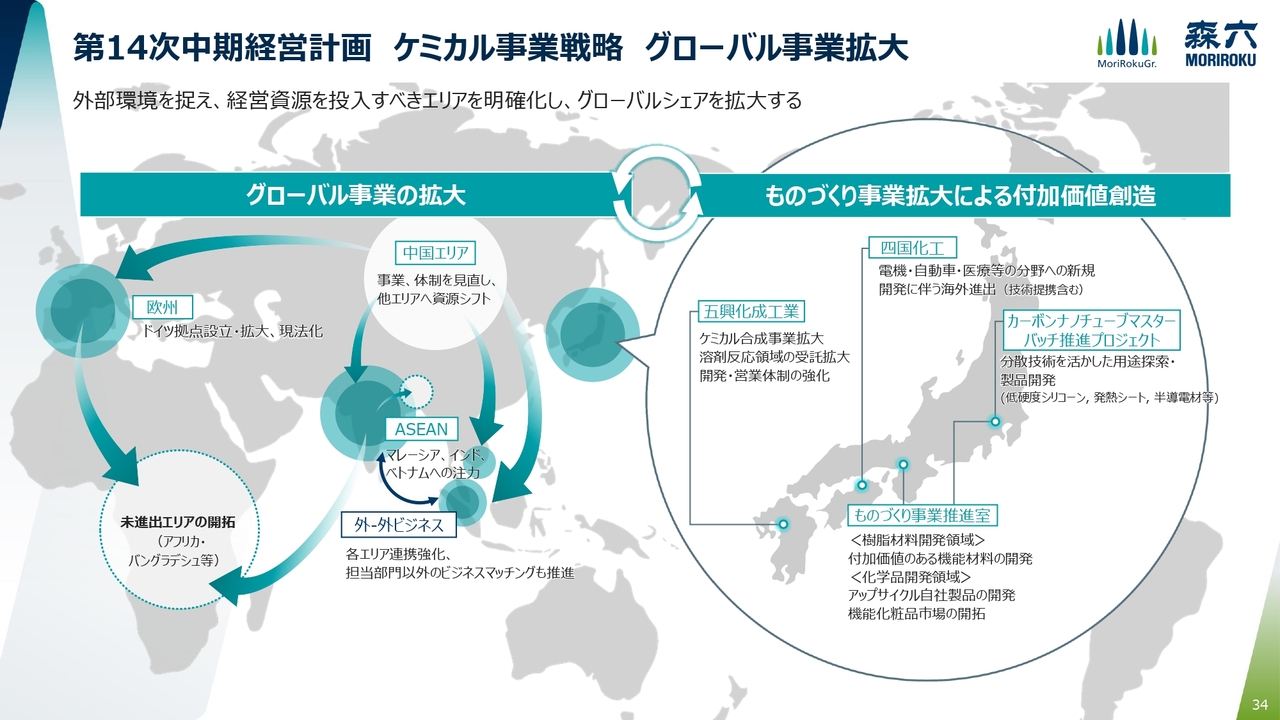

第14次中期経営計画 ケミカル事業戦略 グローバル事業拡大

こちらはグローバル展開とものづくり事業の全体像です。

欧州・ASEANでの事業拡⼤に加え、新興市場への進出の可能性も視野に⼊れた営業活動を展開します。

グローバル拡⼤とものづくり事業を⼀体で推進し、成⻑機会の最⼤化を図っていきます。

第14次中期経営計画(2026年3月期~2028年3月期) 業績目標

続いて、第14次中計の業績⽬標です。

財務⾯では、初年度に営業利益50億円、ROE5パーセント以上を⽬標に掲げます。以降は環境変化に即応するため、単年度ごとに精度の⾼い⽬標を設定し、最終年度にROE6パーセント超の達成を⽬指します。

⾮財務⾯では、社員エンゲージメントの向上、⼥性管理職⽐率の拡⼤、CO₂排出量の削減など、⼈材と環境に関する指標を定め、経営の質の向上に取り組みます。

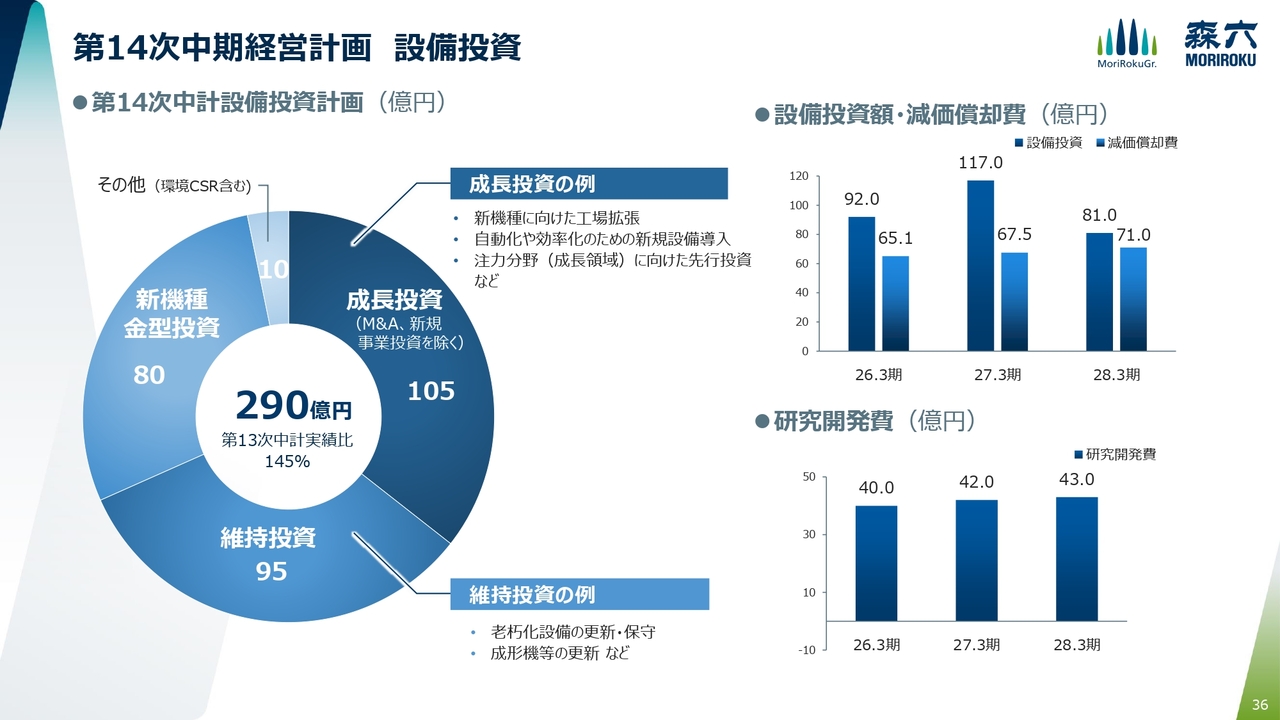

第14次中期経営計画 設備投資

こちらは、設備投資の内訳です。

新機種の⽣産に向けた⼯場拡張や、⾃動化を⽬的とした成形機の更新など、成⻑投資および維持投資として、290億円を計画しています。

また、将来の競争⼒強化と技術⾰新に向けて、研究開発にも継続的に取り組みます。

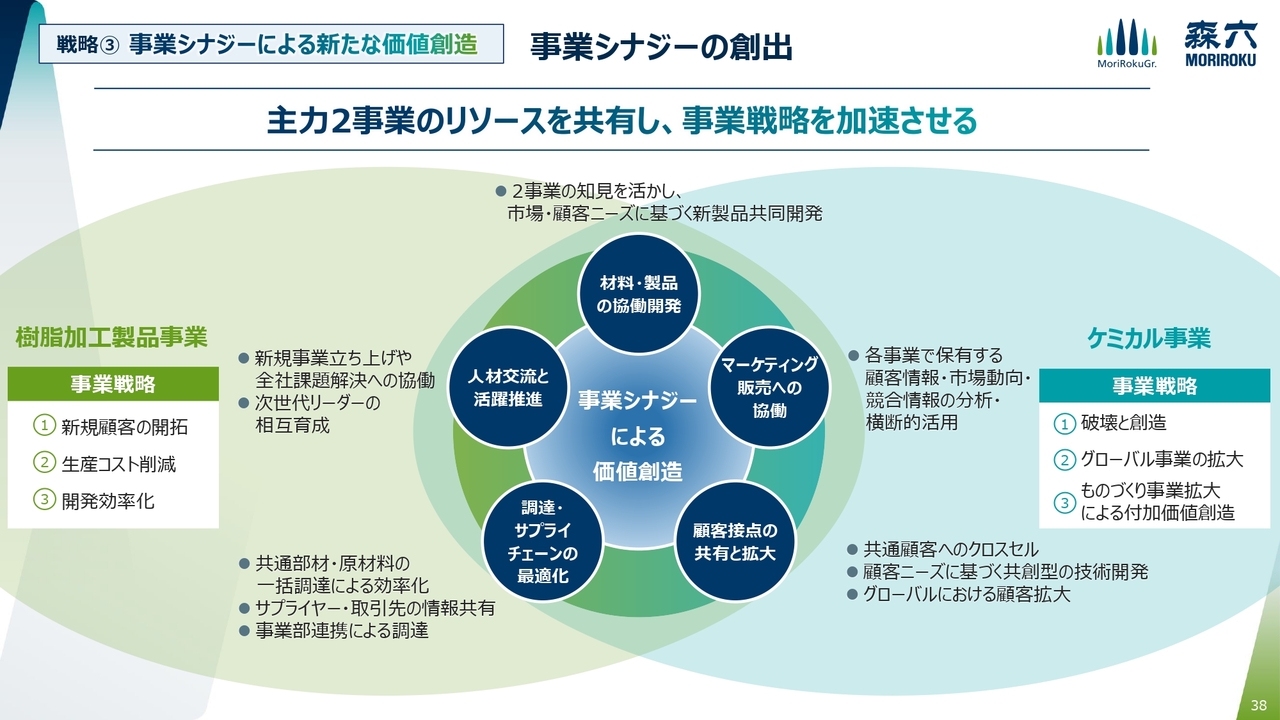

戦略③ 事業シナジーによる価値創造 事業シナジーの創出

続いて事業シナジーによる新たな価値創造です。

樹脂加⼯製品事業とケミカル事業の知⾒・経営資源の融合による価値創造を⽬指します。

すでに、ケミカル事業の販売ネットワークを活⽤した四輪⾞以外への展開や、材料加⼯の知⾒を活かしたオリジナル材料の開発など、具体的な成果も出始めています。

シナジーは、経営資源全体にわたって創出可能です。第14次中計では、新たな分野でのシナジー創出にも挑戦し、当社の⻑期的成⻑につなげていく考えです。

第14次中期経営計画 森六グループ全体方針・戦略

続いてコーポレート部⾨の戦略です。

事業基盤のさらなる強化についてご説明します。

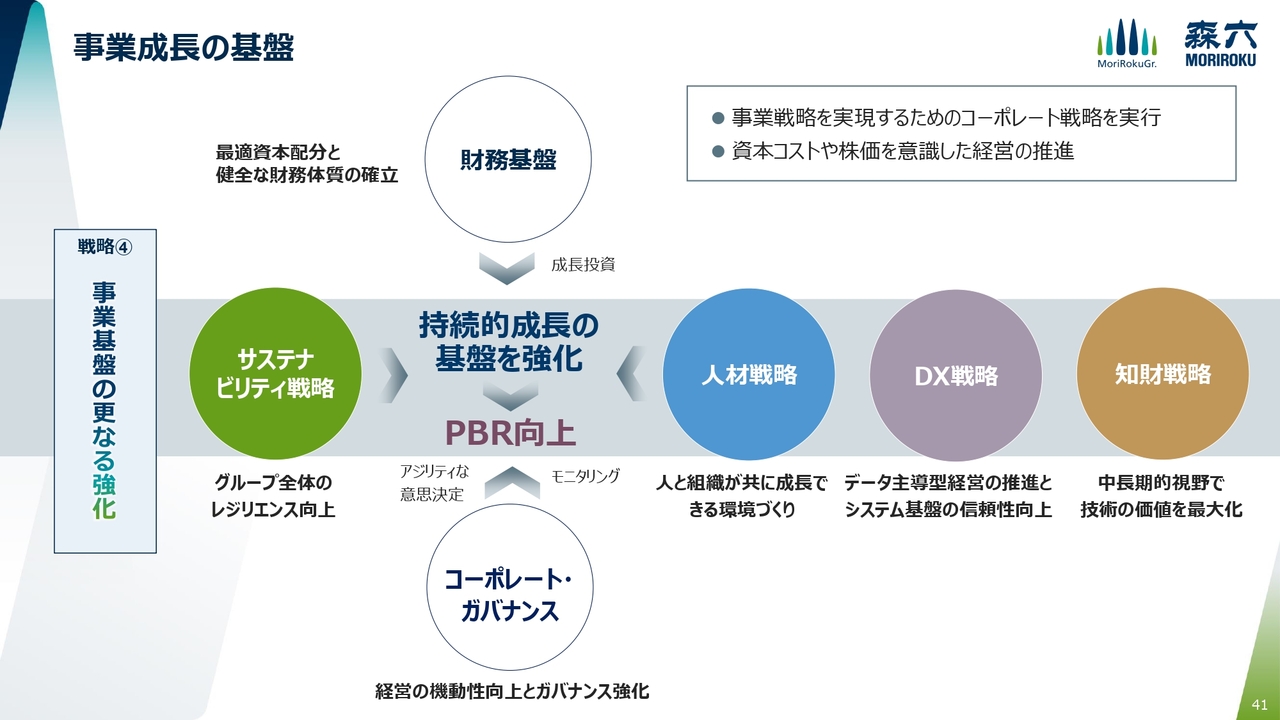

事業成長の基盤

こちらが全体像です。

事業戦略の着実な遂⾏に向けて、成⻑を⽀える基盤戦略を推進していきます。資本の最適配分と健全な財務体質の確⽴に加え、資本コストや株価を意識した経営を推進することで、迅速かつ柔軟な意思決定を可能とする経営体制を構築します。

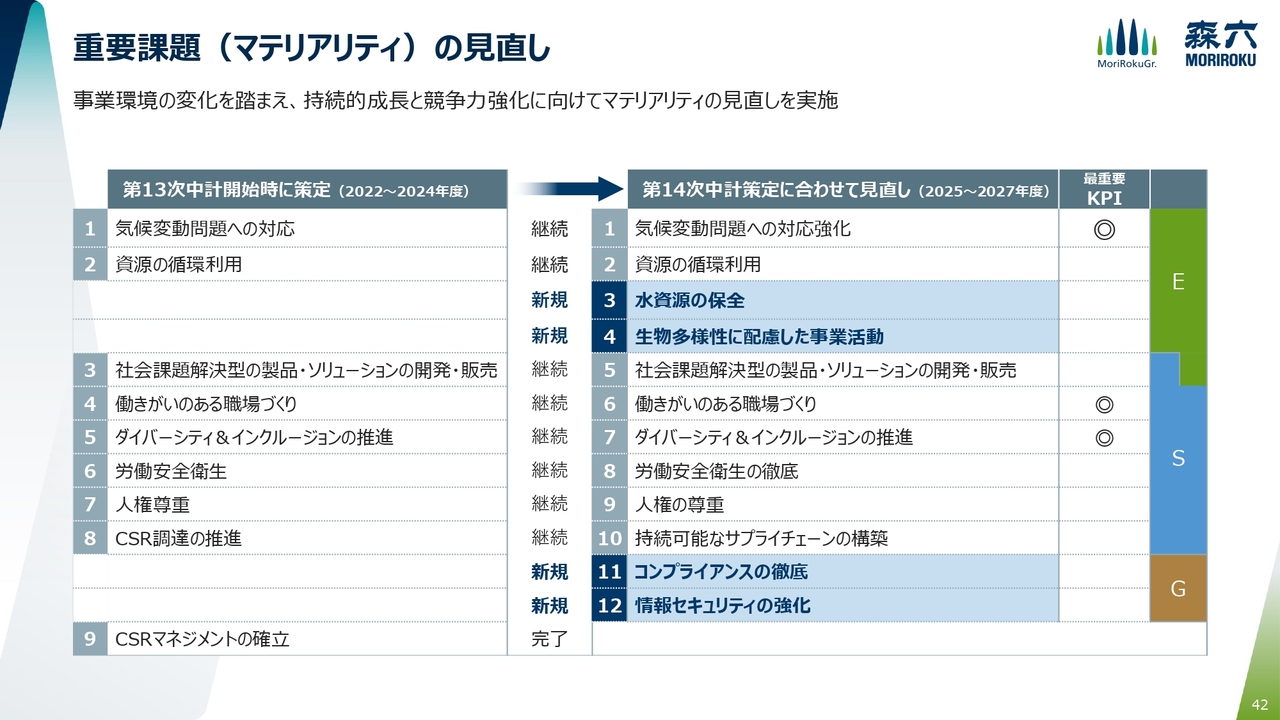

重要課題(マテリアリティ)の見直し

事業環境の変化を踏まえ、持続的な成⻑と競争⼒強化に向けてマテリアリティを⾒直しました。第14次中計と連動したサステナビリティ経営を、より実効性のある形で推進していきます。

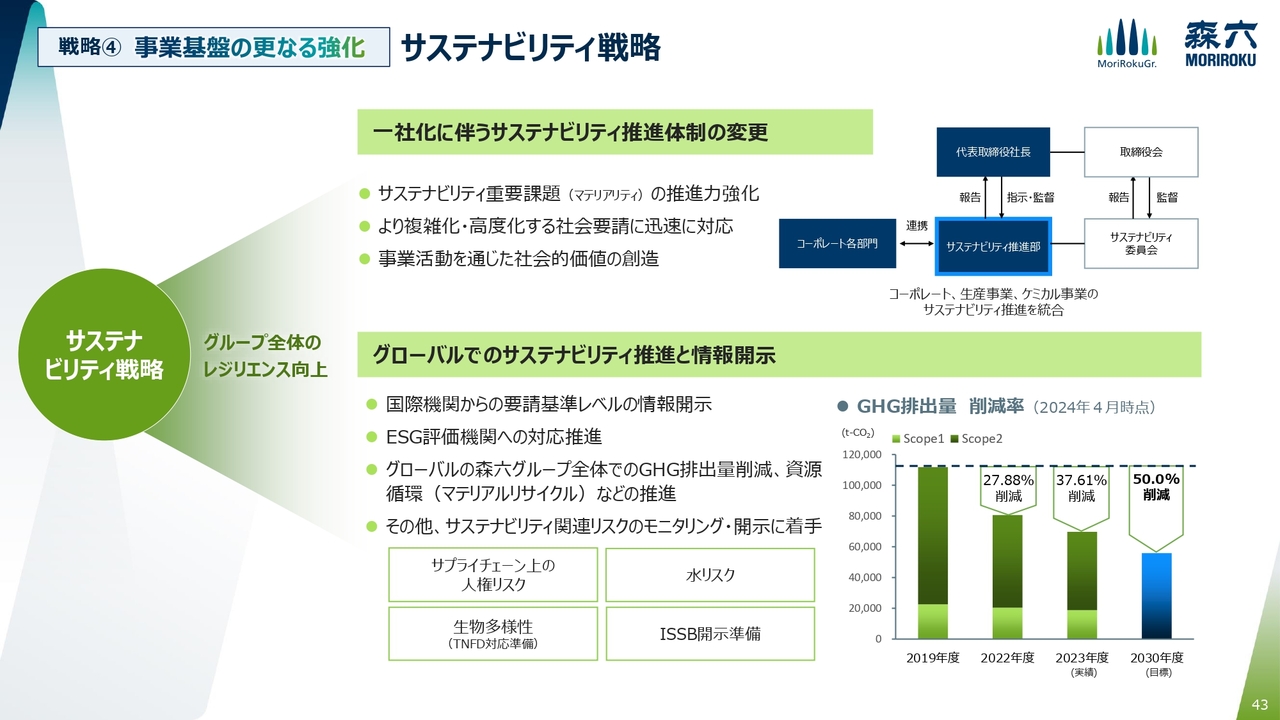

戦略④ 事業基盤の更なる強化 サステナビリティ戦略

サステナビリティ戦略は、マテリアリティの推進を担う中核機能です。12のマテリアリティへの着実な取り組みにより、社会的責任を果たすとともに、⻑期的な企業価値の向上を⽬指します。

⼀社化に伴い、サステナビリティ推進体制も統合し、経営との⼀体運営を強化しました。 これにより、社会要請、また当社グループの課題へ迅速かつ的確に対応していきます。

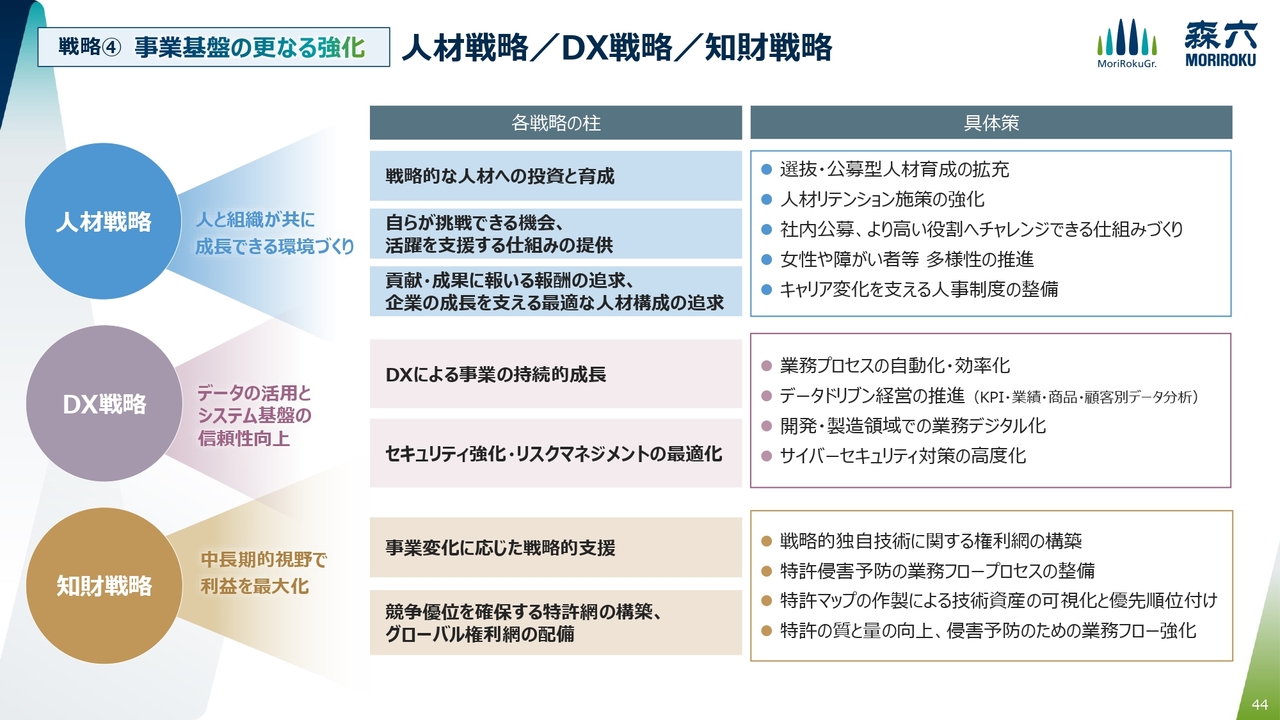

戦略④ 事業基盤の更なる強化 人材戦略/DX戦略/知財戦略

ほか、主要なコーポレート部⾨戦略です。

成⻑の原動⼒を⼀層⾼めるため、事業戦略と連動した⼈材戦略を強化し、また、それに伴う投資も拡⼤します。加えて、DXの加速と知的財産の戦略的活⽤により、事業の競争⼒を⾼め、持続的な成⻑を⽀える基盤を強化します。

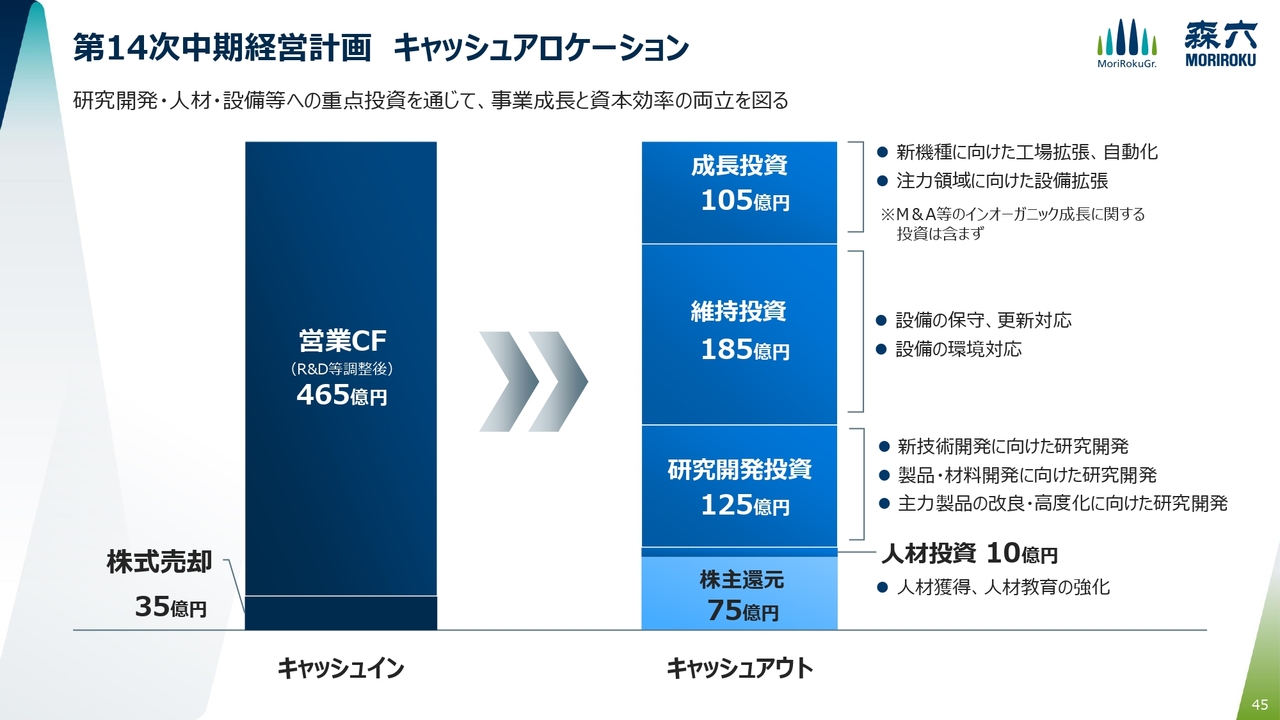

第14次中期経営計画 キャッシュアロケーション

続いて、キャッシュアロケーションです。

成⻑投資・⼈材投資・研究開発投資を重点領域とし、事業成⻑と資本効率の両⽴を⽬指す運⽤を推進します。中⻑期的な企業価値の向上を⾒据え、将来に向けた先⾏投資にも積極的に取り組んでいきます。

株主還元

最後に株主還元です。

第14次中計の最終年度に、DOE3パーセント以上を計画しています。事業成⻑に応じた増配も視野に⼊れながら、株主価値の向上に取り組んでいきます。

引き続き、株主・投資家のみなさまのご期待に応えられるよう、持続的な成⻑と企業価値の向上に努めていきます。

質疑応答:米国の関税政策が業績に与える影響について

司会者:まずは事前質問2問にご回答します。1問目は「米国の関税政策が2026年3月期の業績に与える影響を教えてください」というご質問です。

黒瀨:先ほど2026年3月期業績予想の前提条件のスライドでご説明したとおり、米国の関税政策については依然として先行きが不透明であることから、現時点では業績予想に織り込むほどの影響は想定していません。

しかし、仮に関税の影響が長期化した場合には、顧客による生産アロケーションの見直しによって、米国での生産が増加する可能性が考えられます。そちらについては、引き続き顧客と連携しながら最適な対応を進めていきます。

質疑応答:業績予想における上振れ余地や下振れリスクについて

司会者:2問目は「2026年3月期の業績予想において、上振れ余地や下振れリスクとして見ているポイントと、主要顧客の生産台数前提に対する追加リスクの織り込みについてご説明ください」というご質問です。

菊地:上振れの可能性については、当社の北米工場における生産性改善に以前から取り組んでおり、そこにさらなる改善余地があると見て、改善による上振れ効果を想定しています。加えて北米においては、足元で好調なハイブリッド車の台数のさらなる増加により、売上・利益の上振れはあるのではないかと期待しています。

下振れリスクについては、中国およびアジアでの減産を想定しています。この下振れリスクについては、業績予想の中で生産台数の前提にある程度織り込んでいますが、さらなる減産のリスクもあると見ています。引き続きお客さまと協議を重ね、売価の改定や生産調整も含めて柔軟に対応していきたいと考えています。

質疑応答:顧客ポートフォリオ拡充のターゲットについて

質問者:新中期経営計画の樹脂加工製品事業戦略の中で、「顧客ポートフォリオの拡充」という目標がありましたが、具体的にターゲットとしてすでに見えている顧客企業や拡販の対象製品などがあれば教えてください。

黒瀨:顧客ポートフォリオの拡充については、日系メーカーに向けて重点的に展開しています。まずトヨタについては、当社事業の実力を測るRFI(情報提供依頼書)のやり取りが進んでいる状況です。先方との交渉段階でまだ明言はできませんが、なんとか今年度中にRFQ(見積依頼書)まで持っていければと考えています。

また、現時点では社名をお伝えできないのですが、トヨタ以外にも日系メーカーのほか、今後はインド市場においても、日本以外のメーカーも含めて検討していく所存です。ただし、グローバルにおいては基本的に日系メーカーを対象に拡販していく考えです。

質疑応答:地域戦略における北米の拡大とアジアの再構築について

質問者:今回の新中期経営計画の地域戦略における北米の拡大とアジアの再構築について、具体的な取り組みを教えてください。

黒瀨:北米の拡大については、事業の拡大というよりも、収益性の拡大に向けて体質、利益を上げることがメインになります。

アジアの再構築に関しては、主に中国の最適化とインドの能力拡大です。これまで私どものインド市場は、付加価値の高い外装塗装部品ビジネスにおいて後手に回っていましたが、塗装設備を拡大し、今後の売上・利益を伸ばしていく計画です。

質疑応答:中国拠点の最適化について

質問者:地域戦略で中国拠点の最適化を挙げていたように、中国マーケットの厳しさは各社共通の悩みかと思います。御社は最適化によって引く方向に動くのか、逆に現地企業との協業などをうまく使いながら伸ばす方向なのか、考えをお聞かせください。

黒瀨:中国については、現地メーカーとアライアンスを組み、中国のOEMに向かっていくのではなく、現状を踏まえて、今の生産台数を下回っても着実に利益を出せる組織体制にすることがメインです。

新着ログ

「化学」のログ