【QAあり】GLM、四半期ごとの業績平準化により売上高は前年比3倍、経常利益は42.1倍に成長し過去最高 通期計画達成を見込む

AGENDA

金大仲氏(以下、金):株式会社グローバル・リンク・マネジメント代表取締役、金大仲です。2025年12月期第1四半期の決算について、ご報告します。どうぞよろしくお願いします。

本日はこちらのアジェンダに沿ってご説明します。まずは、第1四半期の決算ハイライトについてです。

グループ理念及びカンパニー理念

当社グループの企業理念体系です。グループミッションを「投資により未来価値を創出する」とし、人と事業に積極的に投資し、豊かな未来を実現していきます。

グループビジョンは「世界をリードするサステナブルな企業グループへ」、グループバリューは3つ「No.1・挑戦・共創」です。

グループカルチャーは4つです。当社グループが継承・醸成したい文化として「Respect・Speed・Open・Clean」としています。

グループ理念のもと、持続可能な企業成長をすべく経営に取り組んでいきます。

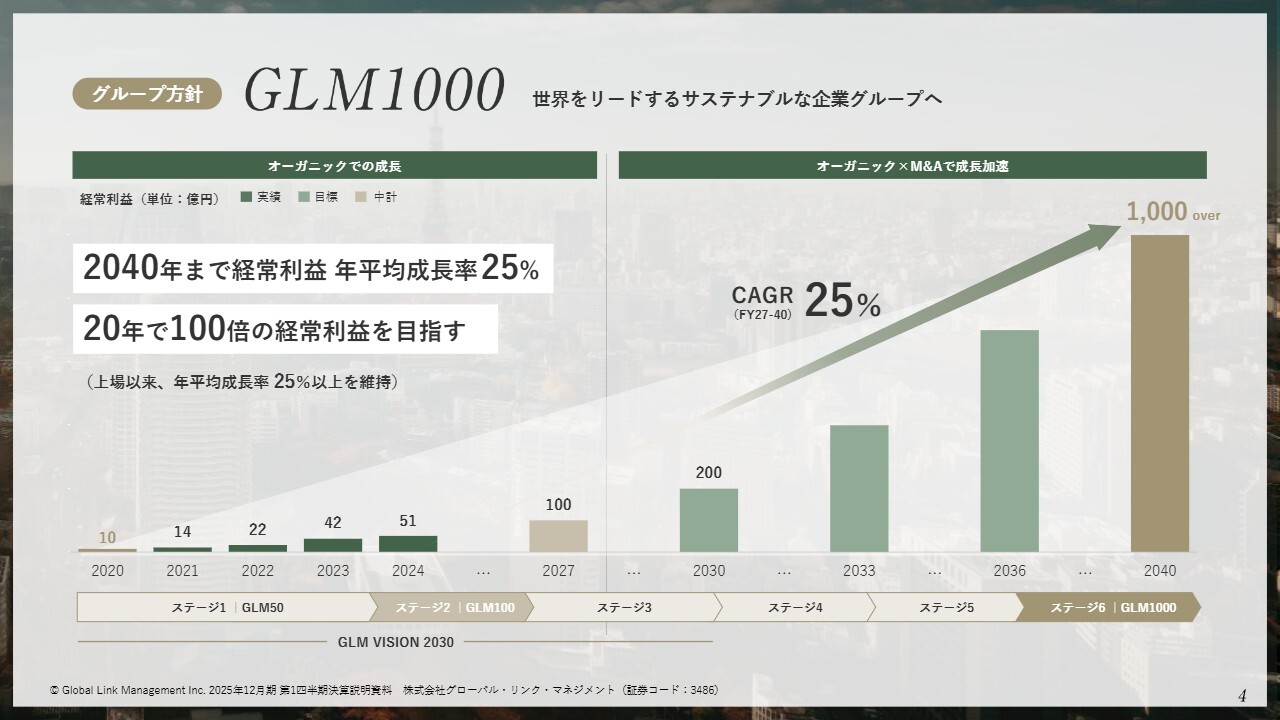

グループ方針 GLM1000 世界をリードするサステナブルな企業グループへ

グループ理念の実現を目指し、2040年に向け、グループ方針「GLM1000」を策定しました。「1000」は経常利益1,000億円超という目標金額を指しています。

当社は、上場した2017年から2024年にかけて、年平均成長率25パーセントを維持しています。中長期的にも、年平均成長率25パーセントを維持し、持続的な企業価値の向上を実現したいと考えています。

2025年12月期 第1四半期決算ハイライト

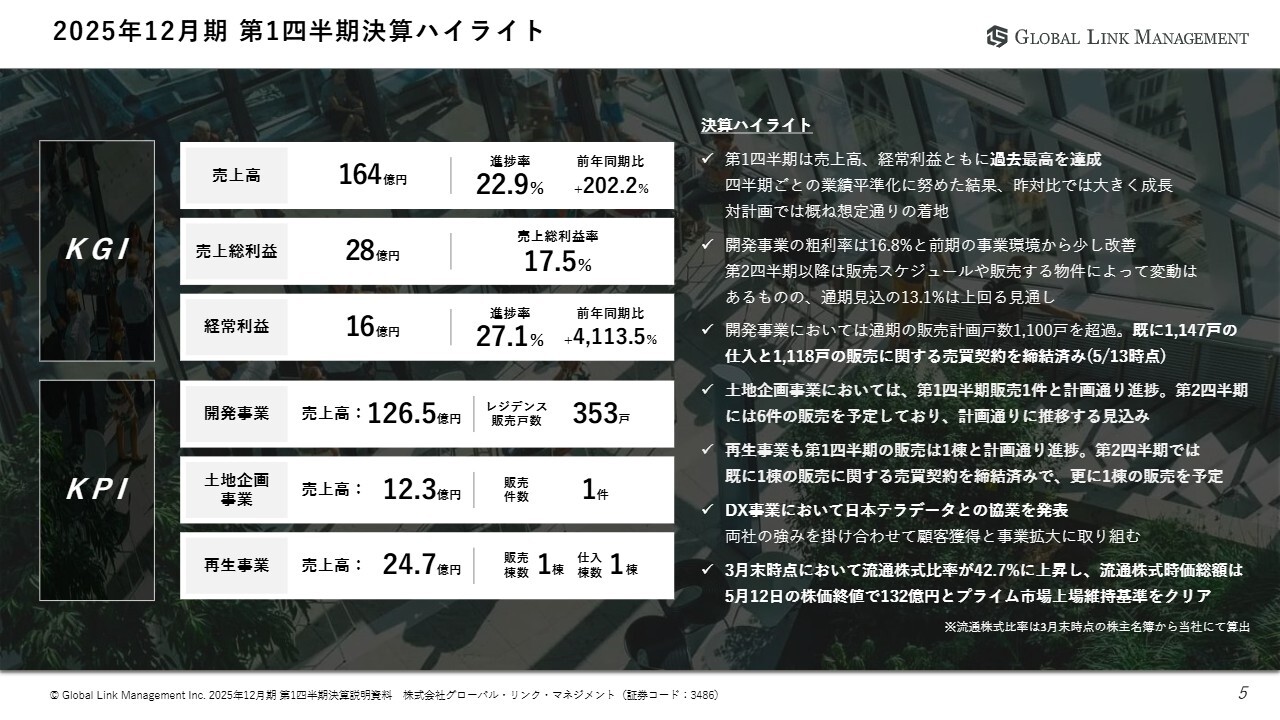

2025年12月期第1四半期の決算ハイライトです。第1四半期は、売上高、経常利益ともに過去最高を達成しました。また、今期より四半期ごとの業績平準化に努めた結果、社内計画に対しておおむね想定どおりに着地し、前年同期比では大幅な成長となりました。

開発事業の粗利率は16.8パーセントと、前期より事業環境が少し改善されています。第2四半期以降に販売を予定している物件により変動するものの、通期では期初に計画していた13.1パーセントを上回る見通しです。

また、販売については、5月13日時点で、すでに通期の販売計画戸数1,100戸を超過し、1,118戸の販売契約を締結済みです。

土地企画事業は、第1四半期に販売件数は1件と、計画どおり進捗しました。第2四半期も計画どおり6件の販売を見込んでいます。

再生事業に関しても、計画どおり1棟の販売を実施しました。第2四半期は5月13日時点で、すでに1棟の販売に関する売買契約を締結済みで、さらに1棟の販売を予定しています。

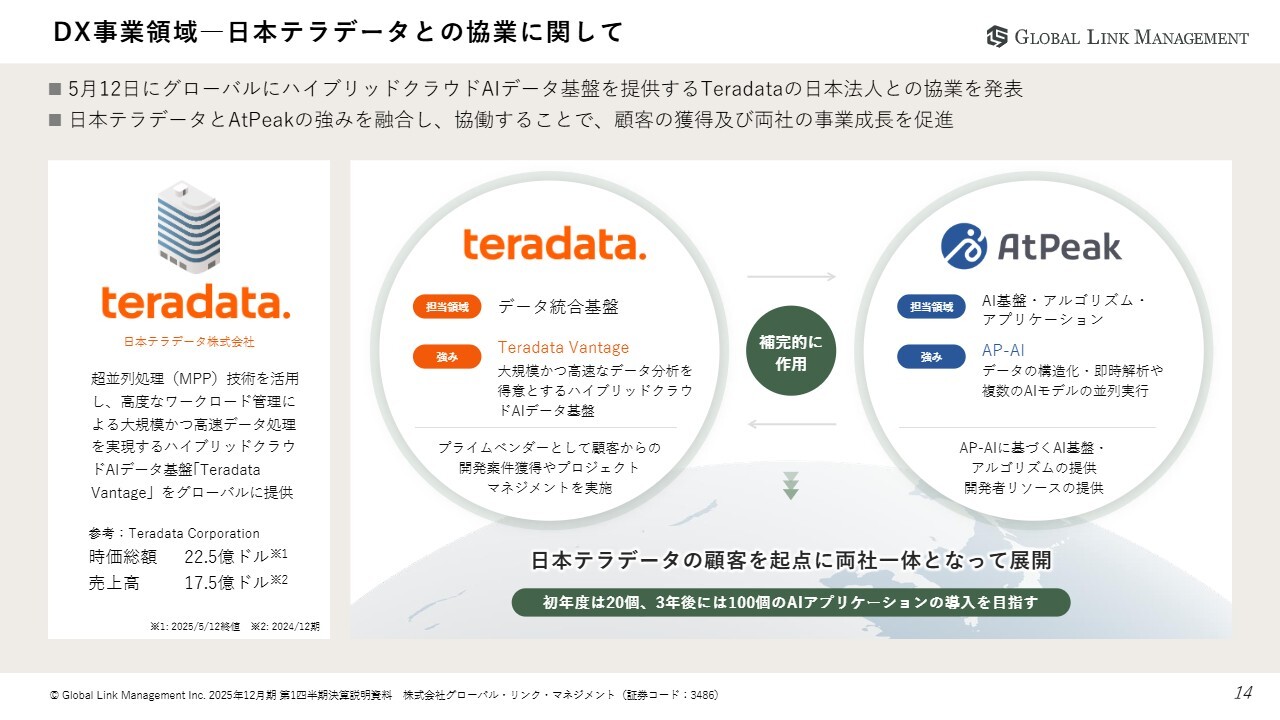

DX事業は、5月12日に日本テラデータ社との協業を発表しました。両社の強みを掛け合わせ、顧客獲得と事業拡大に取り組みます。

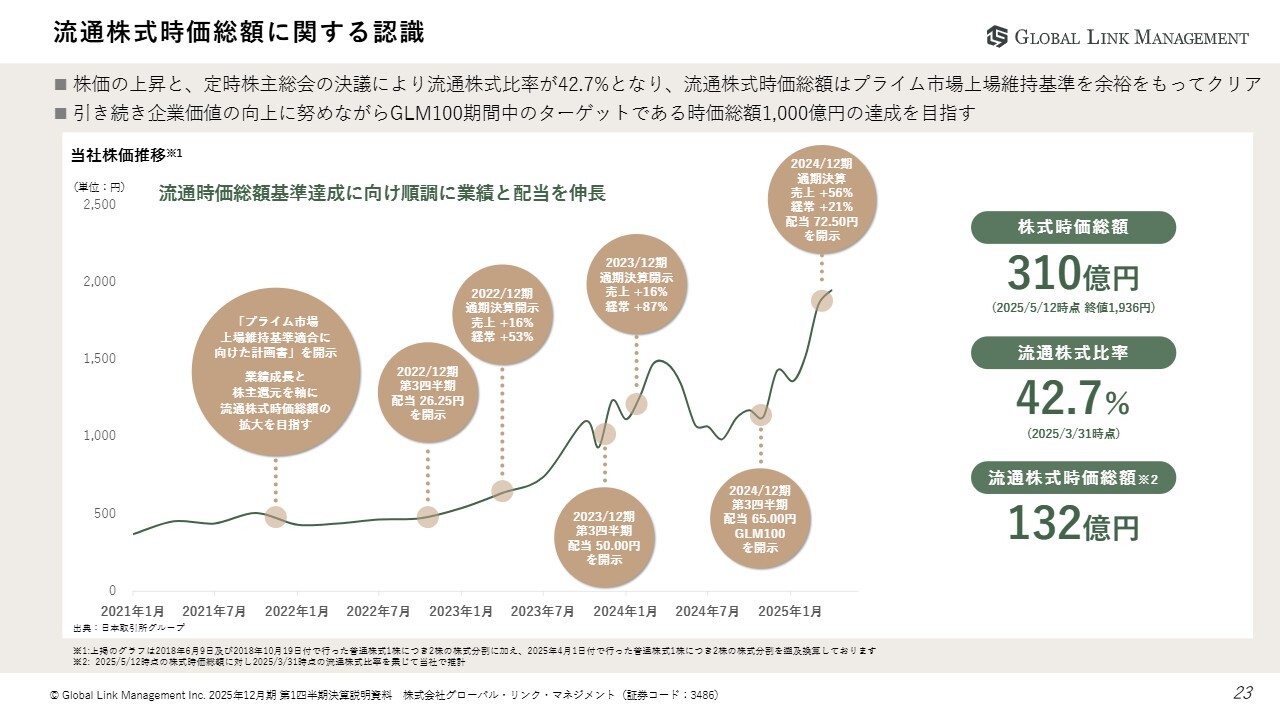

なお、3月末時点において、流通株式比率が42.7パーセントに上昇しました。その結果、流通株式時価総額は、5月12日の株価終値で132億円となり、プライム市場の上場維持基準をクリアしています。

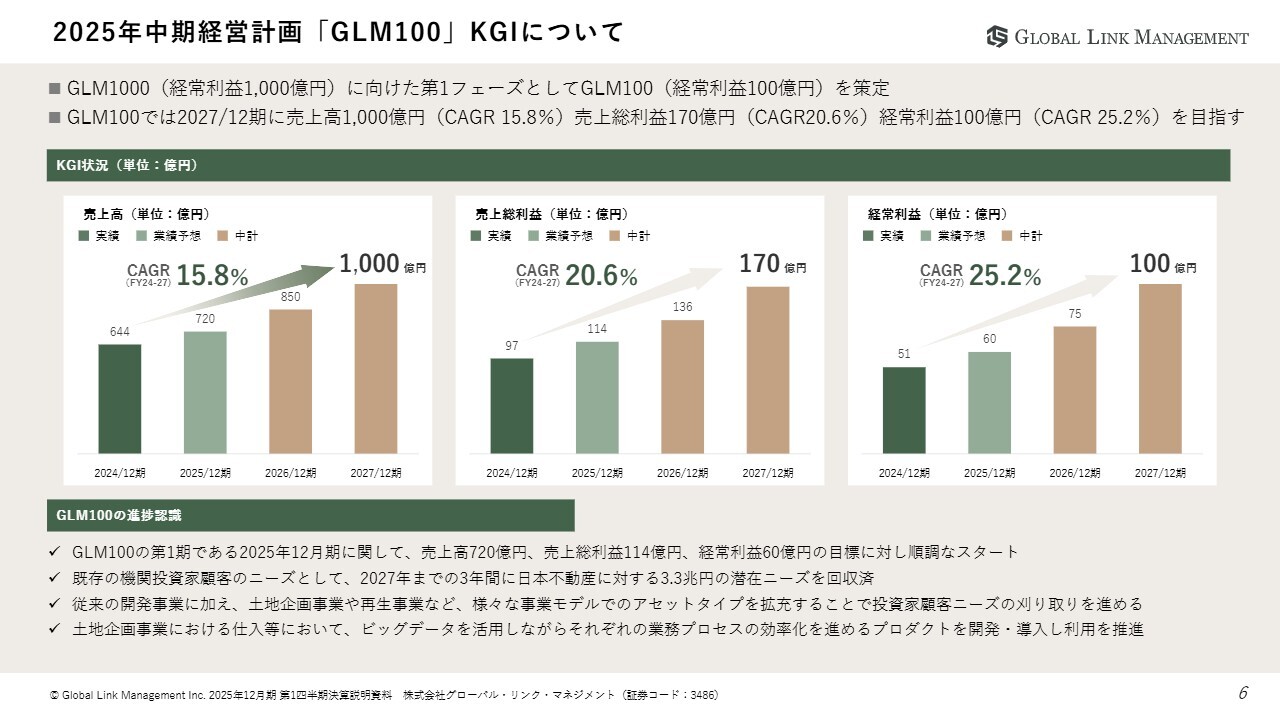

2025年中期経営計画「GLM100」KGIについて

2025年中期経営計画「GLM100」のKGIです。「GLM1000」に向けた第1フェーズとして「GLM100」を策定しています。「GLM1000」と同様、「100」は経常利益の目標額になっています。

「GLM100」では、2027年に売上高1,000億円、売上総利益170億円、経常利益100億円を目指します。

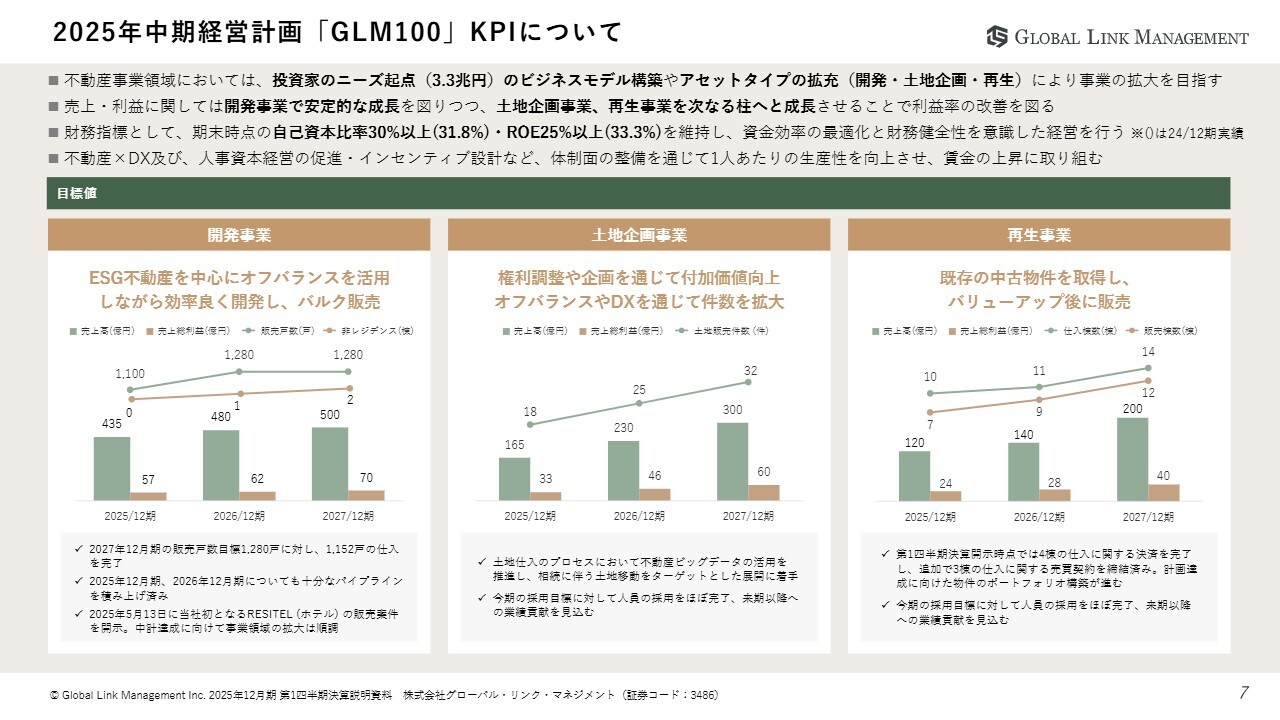

2025年中期経営計画「GLM100」KPIについて

「GLM100」のKPIについてです。不動産事業領域において、販売先投資家のニーズを起点としたビジネスモデル構築や、各事業のアセットタイプの拡充により、事業の拡大を目指します。

売上・利益は、開発事業を基盤に安定的な成長を図りつつ、土地企画事業と再生事業を次の柱へと大きく成長させることで、利益率の改善を図っています。

財務指標としては、期末時点の自己資本比率30パーセント以上、ROE25パーセント以上を維持し、資本効率の最適化と財務健全性を意識した経営を行っていきます。

また、DX事業とのシナジーや人的資本経営の促進により、1人当たりの生産性を向上させ、賃金の上昇に取り組みます。

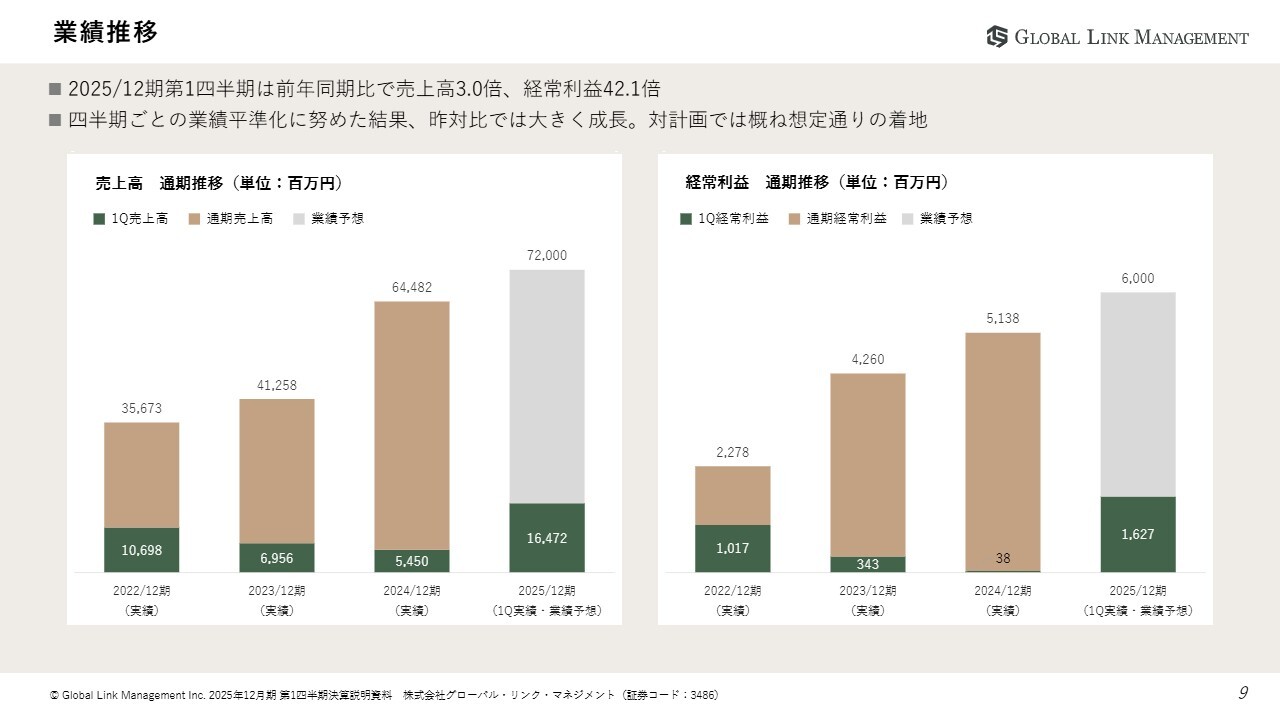

業績推移

第1四半期の決算状況についてご説明します。まずは、業績推移です。売上高は164億7,200万円と前年同期比で3倍、経常利益は16億2,700万円と前年同期比で42.1倍となりました。

決算ハイライトでもお伝えしたとおり、今期より四半期ごとの業績平準化に努めた結果、前年同期比で大きく成長しています。

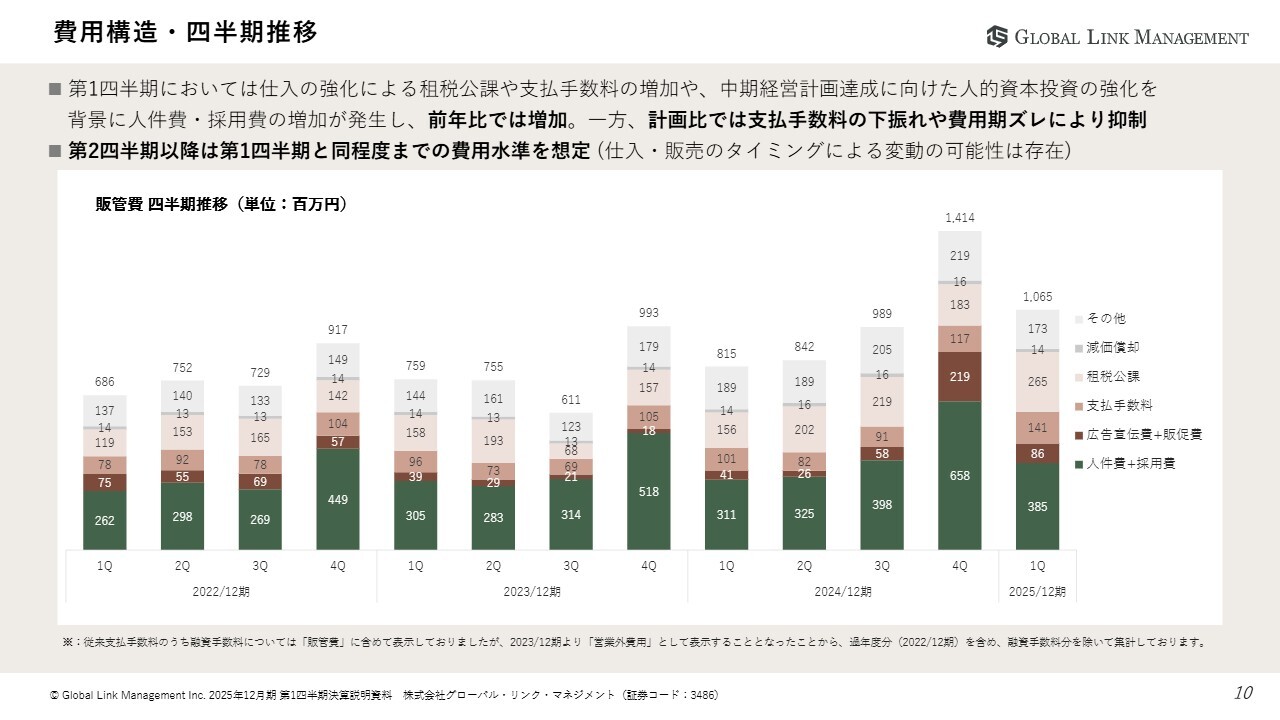

費用構造・四半期推移

費用構造についてです。第1四半期は前年比で増加となっています。これは仕入の強化による租税公課や支払手数料の増加に加え、「GLM100」達成に向けた人的資本投資の強化を背景に、人件費・採用費が増加したことによります。

一方で、社内計画比では、支払手数料等の下振れや費用の期ずれにより抑制が起きています。第2四半期以降においても、第1四半期と同程度の費用が発生する想定です。

不動産事業領域 開発事業―仕入・販売状況

不動産事業領域における、開発事業のパイプラインの仕入および販売状況です。スライドの資料は四半期ごとに更新しています。

今期販売を予定しているパイプラインについては、5月13日時点で、すでに計画を超過しています。24棟1,118戸の販売に関する売買契約が締結済みで、残すところ1棟29戸となっています。

赤字で記載したプロジェクトが、新たに追加したプロジェクトです。来期以降のパイプラインについても順調に仕入が進んでいます。

また、第2四半期は、2026年に竣工予定のホテルの販売を実施しました。今後はこちらにさまざまなアセットを追加していきます。

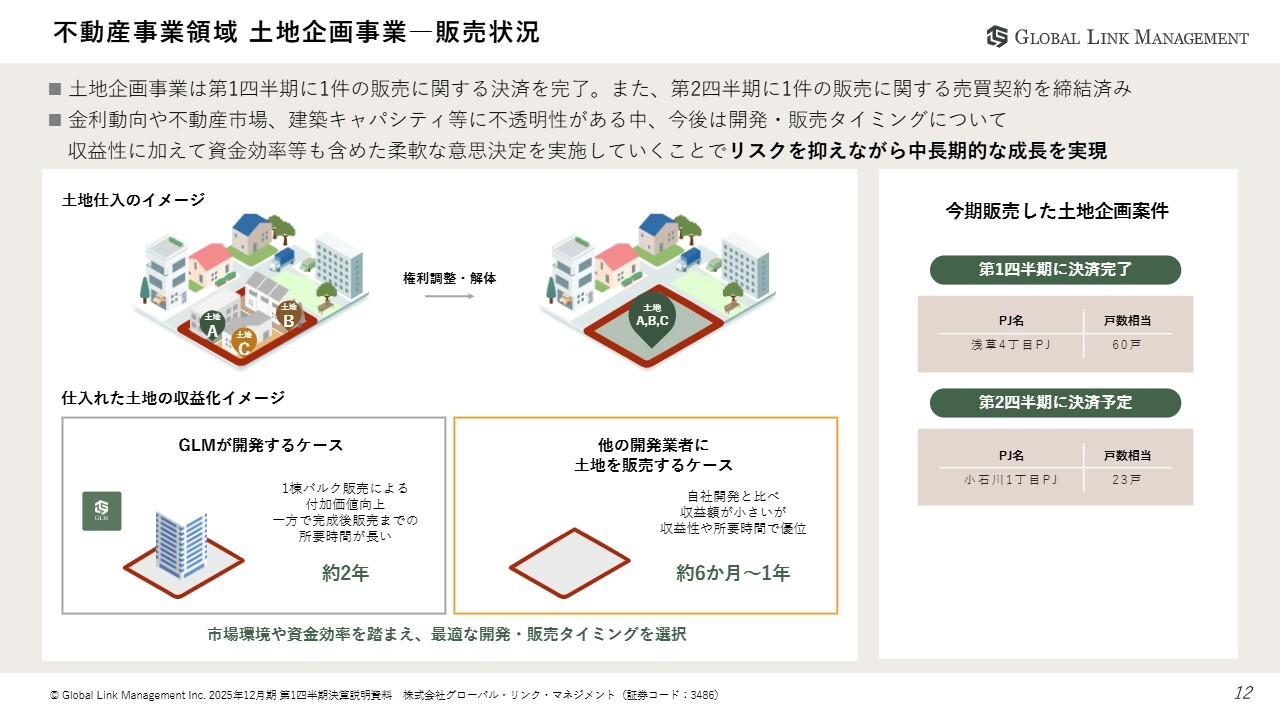

不動産事業領域 土地企画事業―販売状況

土地企画事業の販売状況です。第1四半期は1件の販売を実施しました。第2四半期においても、5月13日時点で、1件の販売に関する売買契約をすでに締結済みです。通期では18件の販売を計画しています。

今後も収益性や資本効率等を踏まえて柔軟な意思決定を行うことで、建築コストおよび金利上昇リスクを低減し、事業成長につなげていきたいと考えています。

不動産事業領域 再生事業―仕入・販売状況

再生事業の仕入・販売状況です。この資料も四半期ごとに更新する予定です。今期は10棟の仕入と7棟の販売を計画しています。

第1四半期には、1棟の販売と1棟の仕入を実施しました。第2四半期は、5月13日時点で、すでに1棟の販売に関する売買契約と3棟の仕入に関する売買契約を締結しています。

DX事業領域―日本テラデータとの協業に関して

DX事業領域は、5月12日に日本テラデータ社との協業を発表しました。両社の強みを融合し、協働することで、顧客の獲得と事業成長を推進していきます。

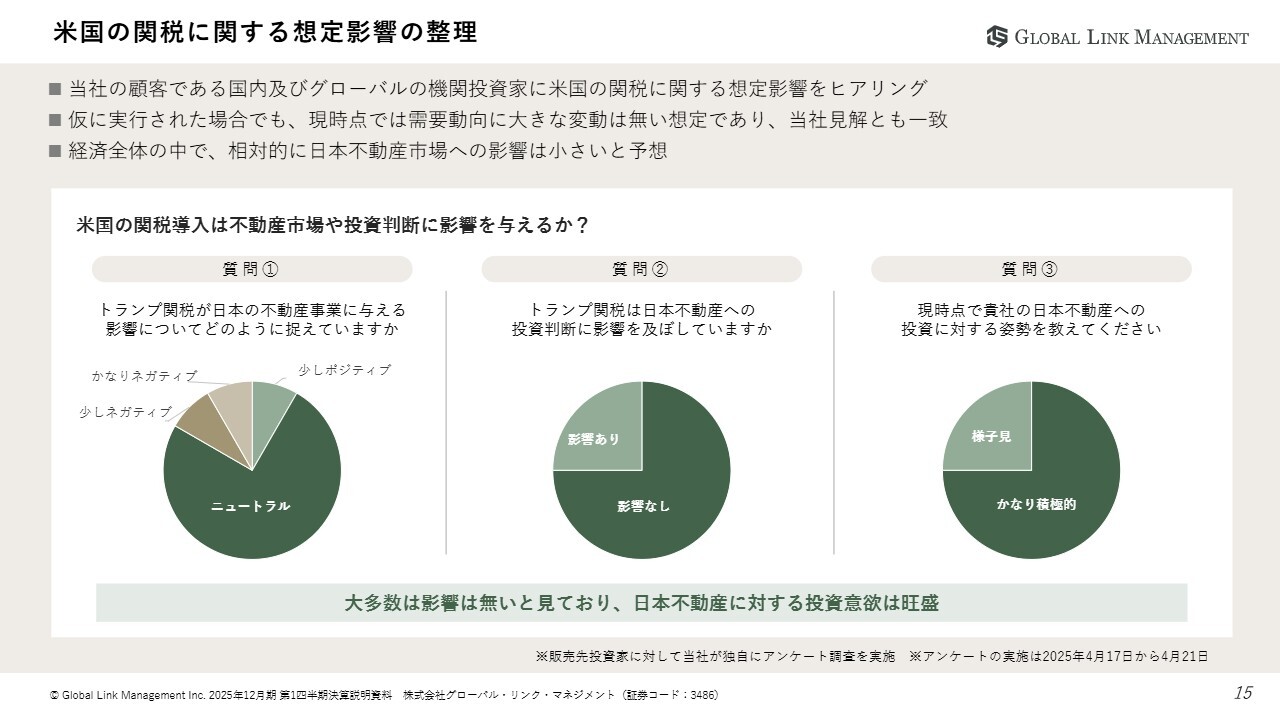

米国の関税に関する想定影響の整理

アメリカの関税に関する想定影響についてです。4月中旬に当社が関係を構築している国内外の販売先投資家に対して、米国の関税に関する想定影響をヒアリングしました。

回答からは、仮に関税が実行された場合でも、現時点では投資の需要動向に大きな変動はないと推測され、当社の見解とも一致しています。

2025年12月期 通期業績予想

2025年12月期の見通しについてです。業績予想の変更はありません。2024年12月期と比較すると、売上高は644億8,200万円から720億円、経常利益は51億3,800億円から60億円へと、成長を見込んでいます。

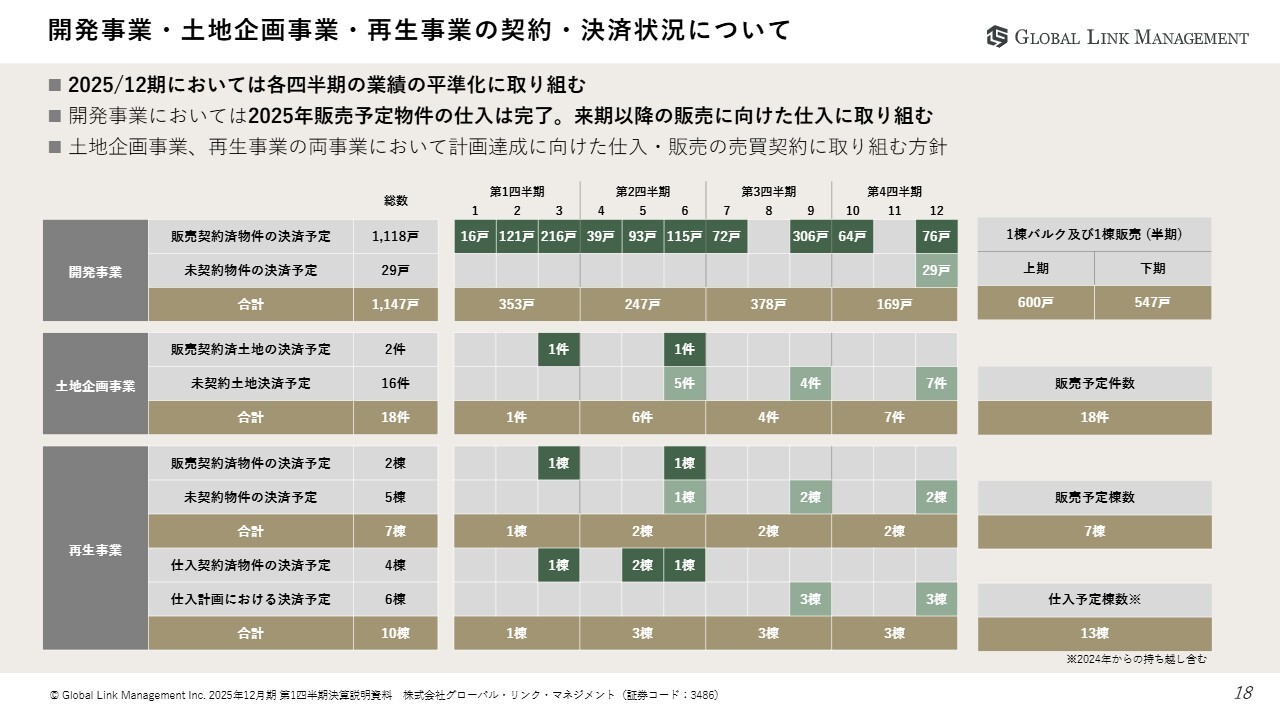

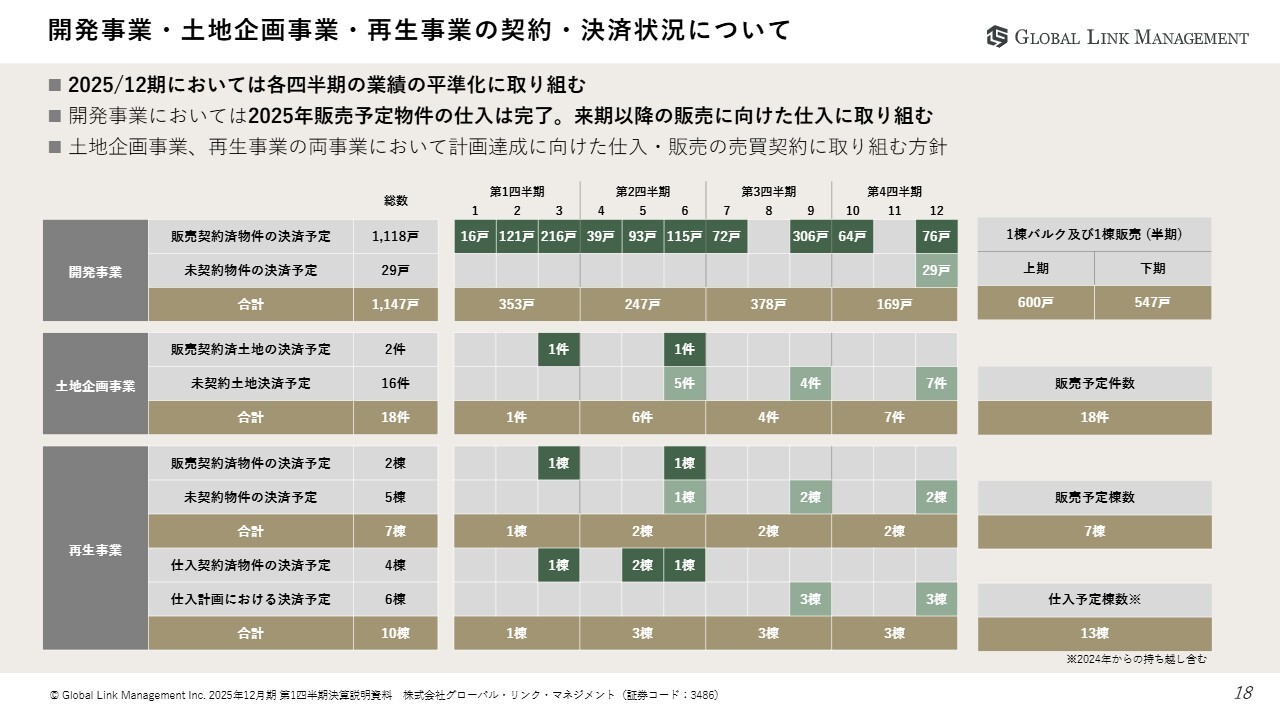

開発事業・土地企画事業・再生事業の契約・決済状況について

開発事業・土地企画事業・再生事業の契約・決済状況です。各事業のKPIの進捗を一目で確認できるスライドとなっています。

開発事業においては、計画の1,100戸を上回り、5月13日時点ですでに1,118戸の販売に関する売買契約を締結済みです。

土地企画事業においては、18件の販売を予定し、5月13日時点で2件の販売に関する売買契約を締結済みです。

再生事業においては、7棟の販売と10棟の仕入を予定し、5月13日時点では2棟の販売と4棟の仕入に関する売買契約をすでに締結済みです。

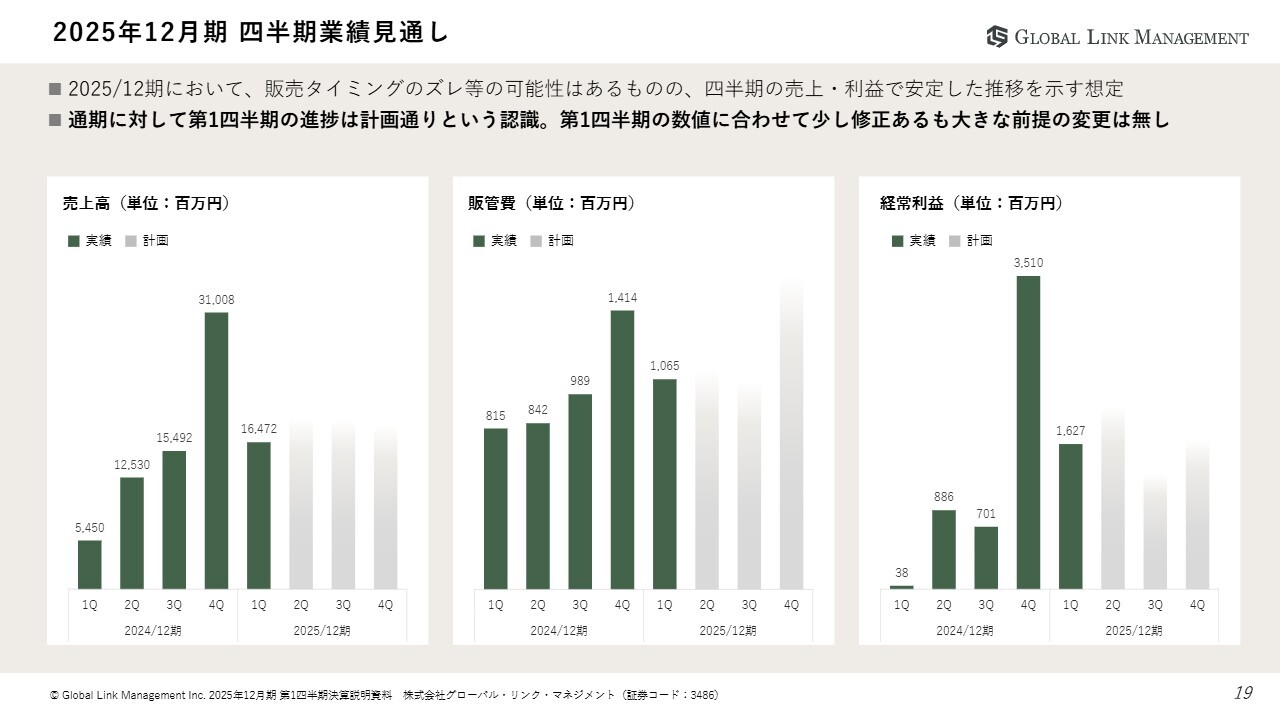

2025年12月期 四半期業績見通し

四半期の業績見通しです。前期の課題であった四半期ごとの業績の平準化に向け、販売計画を戦略的に策定した結果、2024年12月期と比べ、今期は四半期での業績がおおむね平準となる計画になっています。

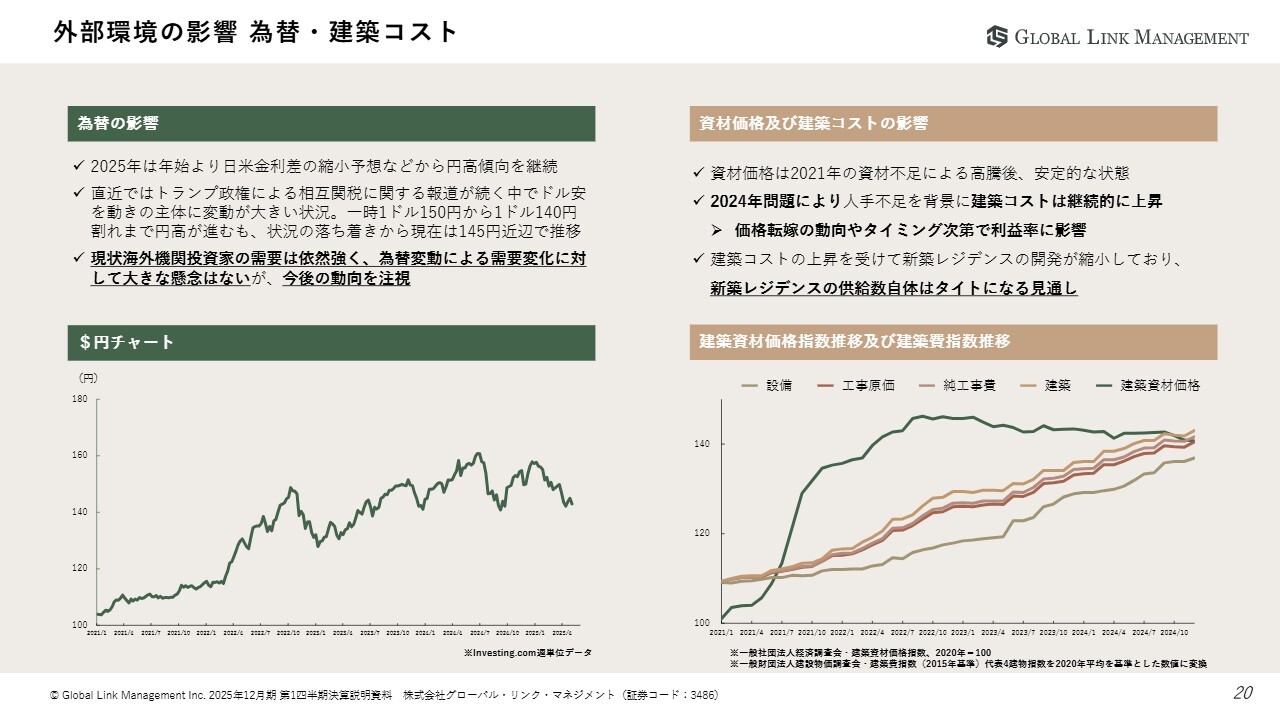

外部環境の影響 為替・建築コスト

外部環境の影響についてです。1つ目は為替の影響です。

2025年は年始より、日米金利差の縮小予想などから円高傾向を継続しています。

直近ではトランプ政権による相互関税に関する報道が続く中、ドル安を主体とする変動が大きい状況になっています。一時1ドル150円から1ドル140円割れまで円高が進みましたが、状況が落ち着いたことで、現在は145円近辺で推移しています。

現状、海外機関投資家の需要は依然強く、為替変動による需要変化に対しては大きな懸念はありません。しかしながら、今後も動向をしっかりと注視していきます。

2つ目は、資材価格および建築コストの影響です。資材価格は2021年の資材不足による高騰後、安定的な状態です。しかし、2024年問題による人手不足を背景に、建築費は継続的に上昇しているため、価格転嫁の動向や建築のタイミング次第で利益率に影響を及ぼす見込みです。

また建築コストの上昇を受けて、建築を遅らせる動きは一部で継続しており、新築レジデンスの供給数がタイトになると見通しています。なお、需要に対して供給がタイトになった場合は、当社のプレゼンスが上昇するといったポジティブな側面もあります。

外部環境の影響 金利動向について

金利動向についてです。2025年4月の日銀の金融政策決定会合において、経済の先行きに関し、不確実性の拡大と成長ペースの鈍化見通しが発表されました。

次の追加利上げに対する時期に対しては、外部環境等を慎重に注視する必要があるという認識を示す、慎重な姿勢がうかがえます。

3月頃には長期金利が1.6パーセント近くまで上昇したものの、現在は外部環境の変化や日銀の姿勢を踏まえて、1.3パーセント前後で推移しています。

これらが市場に与える影響として、金利上昇は不動産価格に対してネガティブな側面もある一方で、市場は長期的な金利上昇を投資の前提に織り込んでいるという印象です。

現在はインフレを見越して、賃料が大きく上昇傾向にあり、不動産価格に対しポジティブに働いています。販売先投資家へのヒアリングの結果からも、日本の不動産は、投資対象として依然魅力的であるという認識です。

当社グループにおける対応方針は、短期から中期的な対応としては、環境認証の取得や1棟バルク販売などを通して差別化・高付加価値化を図り、投資家にとっての魅力を最大化していきたいと考えています。また、販売タイミングの柔軟化により、金利上昇のリスクの低減を図りたいと考えています。

長期的な対応としては、ストック収益を積み上げることにより、固定費をカバーできる体制を目指し、景気変動等の外部環境の変化に対応可能なビジネスモデルの構築に取り組む方針です。

今期の業績については、直近の状況を踏まえて計画していますが、引き続き状況を注視し、必要に応じて計画を見直していきたいと考えています。

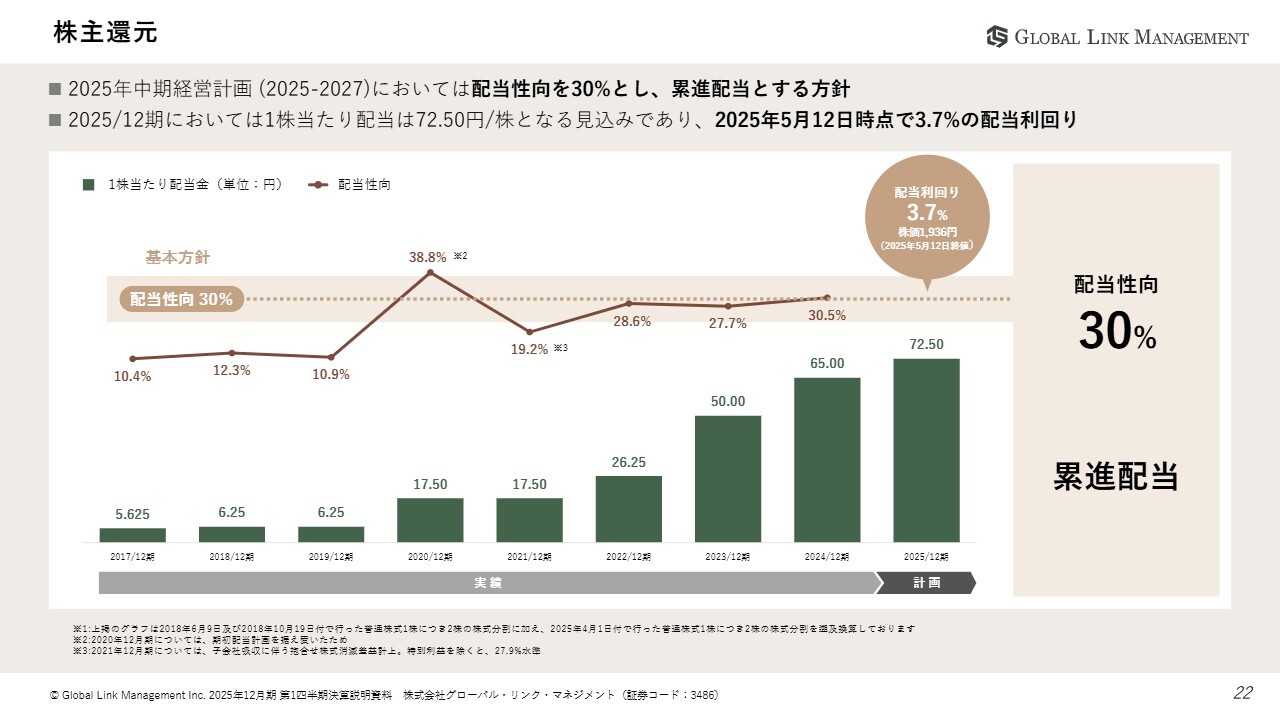

株主還元

株主還元・配当についてです。2025年12月期の配当予想は72.5円としています。4月1日に株式分割を実施したため、実質的には2024年12月期の配当金から7.5円の増配予想となります。

また、当社は配当性向30パーセントと累進配当を基本方針に掲げています。

長期方針「GLM1000」、中期経営計画「GLM100」を着実に達成し、企業成長とともに総合的な株主還元を実現していきます。

流通株式時価総額に関する認識

最後に、流通株式時価総額についてです。株価の上昇に加え、定時株主総会の決議により流通株式比率が42.7パーセントとなったことで、流通株式時価総額はプライム市場上場維持基準をクリアしています。

引き続き企業価値の向上に努めながら、「GLM100」期間中のターゲットである時価総額1,000億円を目指していきます。

また、グループ方針である「GLM1000」の達成に向け、持続的に利益成長し、企業価値を高め、株主のみなさまへの還元を実現していきます。

以上で、2025年12月期第1四半期の決算報告を終了します。ご清聴ありがとうございました。

質疑応答:土地企画事業の契約状況について

司会者:「土地企画事業の販売において、年間18件が目標のところ、販売契約済が2件とかなり出遅れて見えます。第2四半期以降どのように巻き返していくの

新着ログ

「不動産業」のログ