【QAあり】アクシスコンサルティング、人的投資強化で今期減益予想も、スキルシェアが大幅伸長 2Qは前期比+70.4%で売上が急拡大

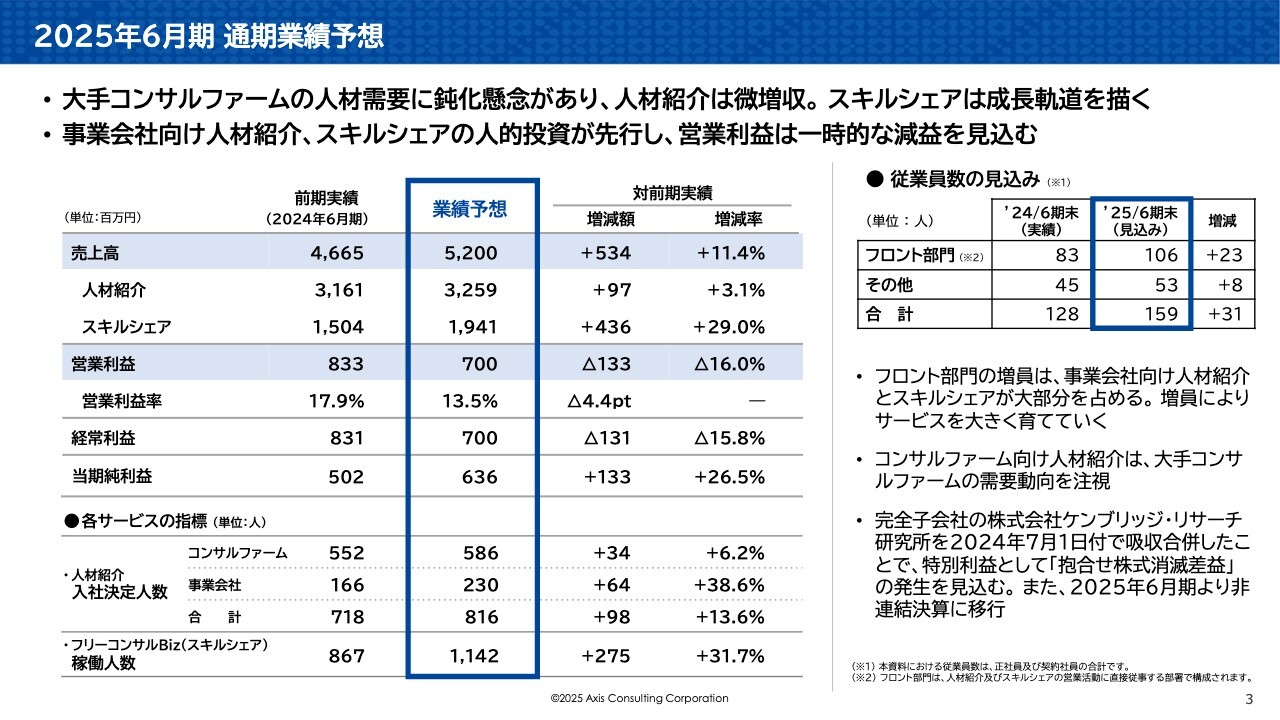

2025年6月期 通期業績予想

伊藤文隆氏:アクシスコンサルティング株式会社代表取締役社長COOの伊藤です。2025年6月期第2四半期決算についてご説明します。

通期の業績予想です。将来に向けた人員増強、人的投資を先行しているため、今期は営業減益予想と見込んでいます。人材紹介はコンサルティング業界を中心とした外部環境の影響で動きは鈍いと見込んでおり、成長戦略の柱であるスキルシェアを伸ばしていく予定になります。

ケンブリッジ・リサーチ研究所の吸収合併により、事業会社向けの取り組みを強化し、体制を整えていきます。

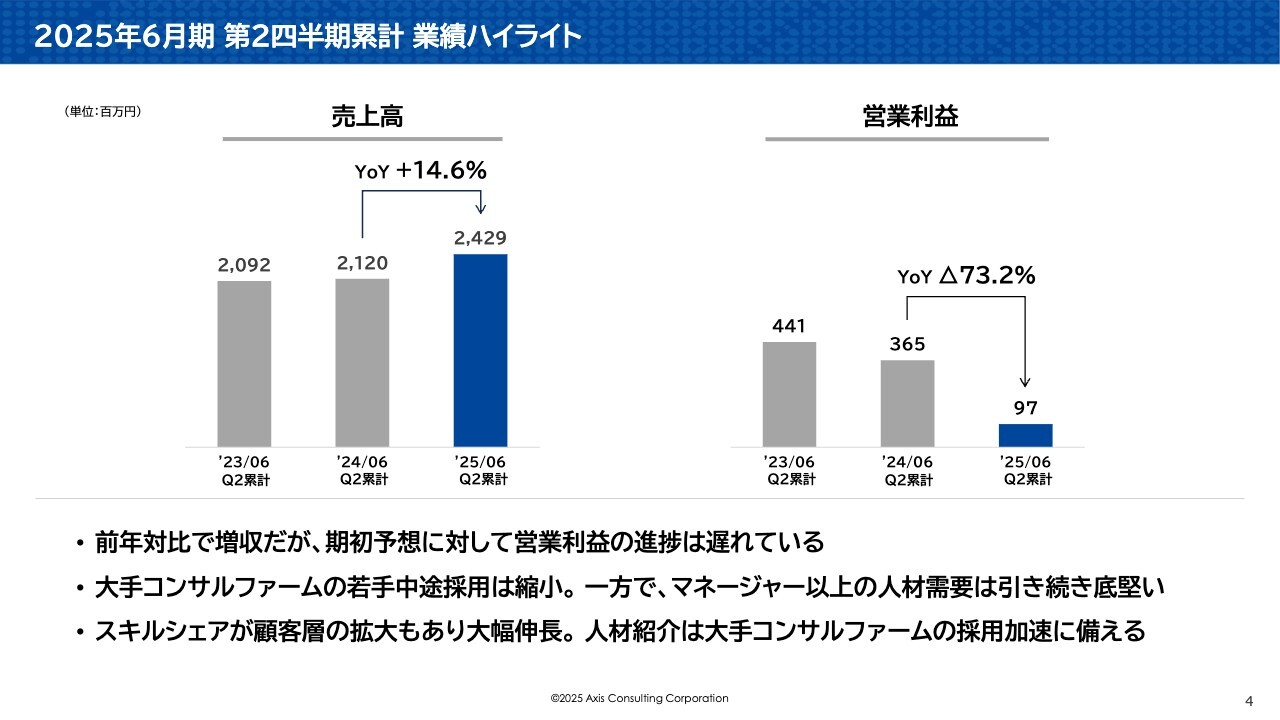

2025年6月期 第2四半期累計 業績ハイライト

業績ハイライトです。増収減益で、利益については進捗が遅れています。今期は営業減益予想になります。

スキルシェアに関しては、かなり好調に推移しています。利益貢献の高い人材紹介が、コンサルティング業界の動向もあり想定以上に苦戦しています。業績予想に対し利益面の進捗が遅れている状況です。

それぞれのサービスの詳細については後ほどご説明します。

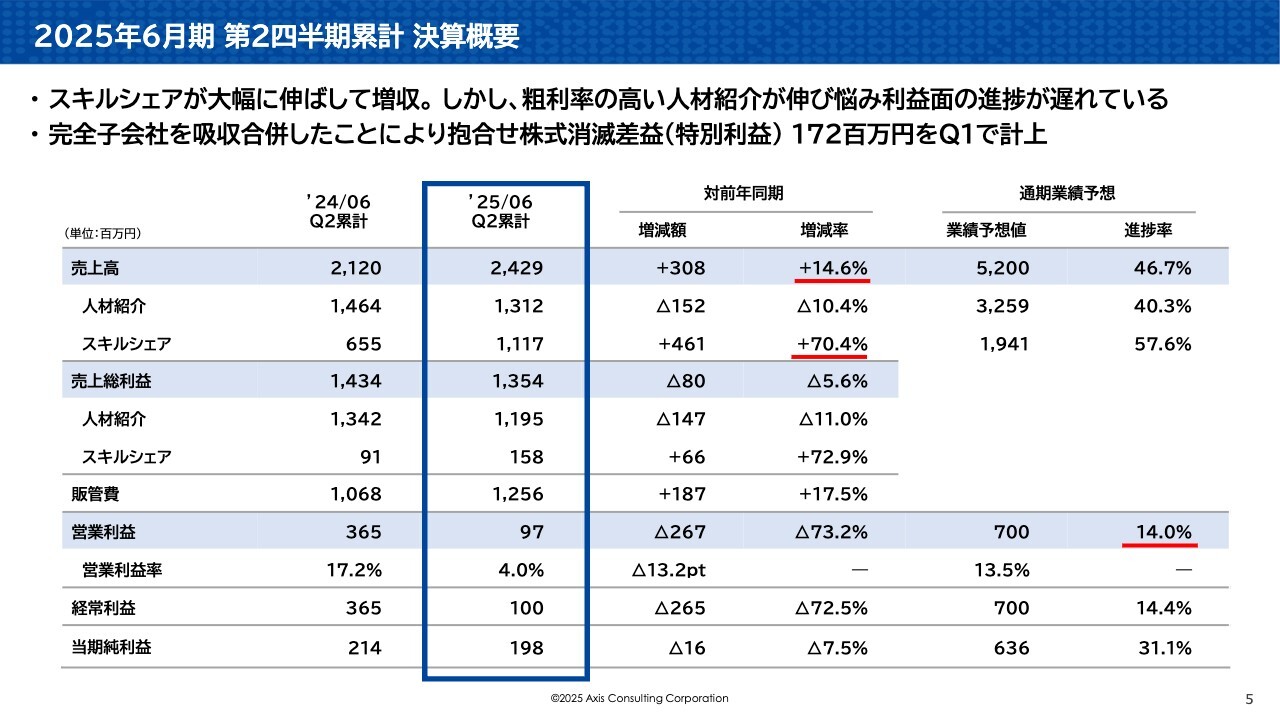

2025年6月期 第2四半期累計 決算概要

第2四半期までの損益状況について簡単にご説明します。全体として増収ですが、人材紹介が前年割れしています。一方で、スキルシェアが大幅に伸長しています。前年同期比でプラス70.4パーセントと高い成長を見せています。

業績予想に対して営業利益の進捗率が14パーセントと遅れています。粗利率の高い人材紹介が想定よりも伸びていないことが要因です。

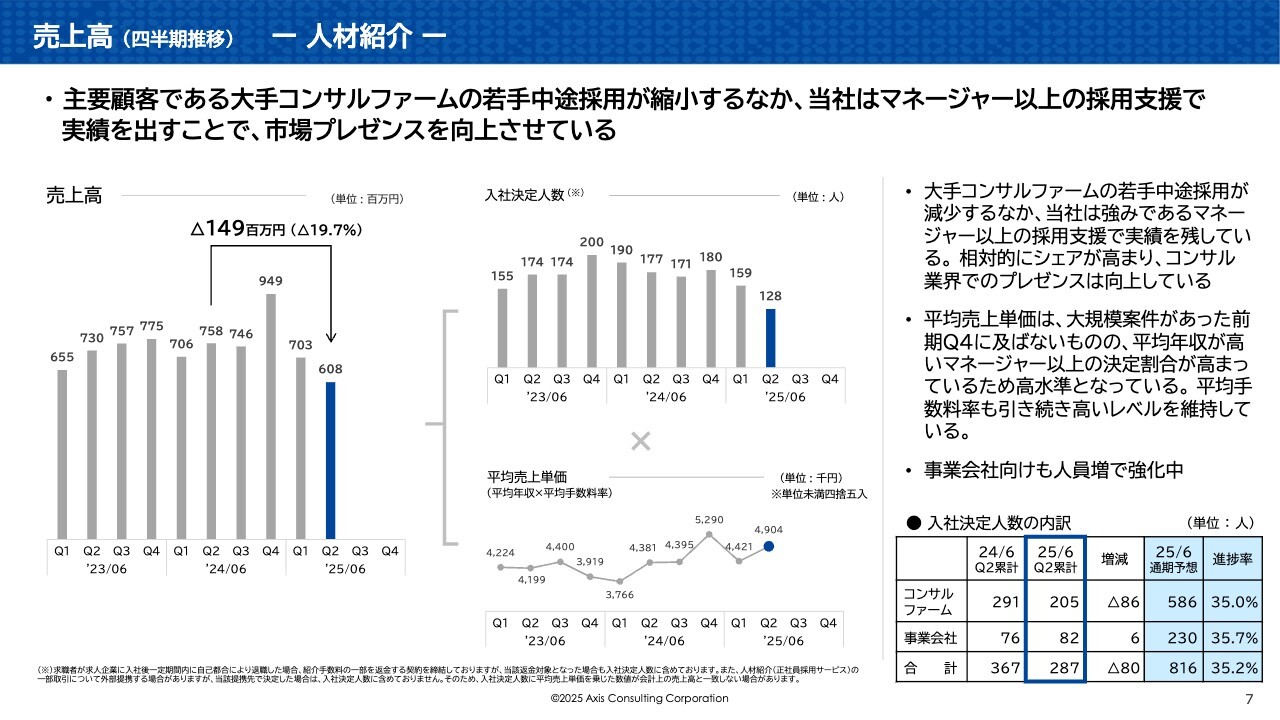

売上高 (四半期推移) ー 人材紹介 ー

人材紹介の詳細についてです。業界内での我々のシェアやプレゼンスが高まっています。

コンサルティング業界の採用状況について、業界では新卒で全体の約10パーセントを採用します。一方で、離職率は約10パーセントです。例えば、1,000人規模の会社であれば、100人ぐらいを新卒で採用し、100人ぐらいが離職します。

中途採用は、年間の平均成長率によって採用人数を決めています。例えば10パーセント成長の場合、1,000人規模の会社であれば100人採用する計画となります。

少し時間軸が戻りますが、コロナ禍の約3年間は「DXバブル」といわれ、DXプロジェクトが非常に増えました。この頃の年間平均成長率は15パーセントから20パーセントで、その分中途採用を採っていた期間になります。

一方で、コンサルティングファームの成長率は、一般的にコロナ禍前後が8パーセントから10パーセントといわれています。コロナ禍におけるDXバブルの時にかなり人を採用した経緯があり、若干available(非稼働)な人たちが増えていたのが、ここ1年ぐらいの傾向になります。

マネージャー層に関しては、採用ハードルはある程度上がっていますが、不足しているのが事実であり、我々が非常に注力している領域になります。人員の非稼働な状況は解消に向かっていると考えています。リサーチや我々の調べでも、コンサルティングファームの受注状況が堅調であるとヒアリングできているため、採用状況が戻る見込みに関しては、現在、細かく精査している状況です。

若手採用が縮小している影響により、我々の入社決定人数は減少しています。一方で我々はミドルハイを得意としているため、当社のシェアは高まっている状況です。試算になりますが、コンサル業界における我々の入社決定人数はトップシェアを獲得しており、我々の影響力もアップしています。

このような状況のため、大手のコンサルティングファームが採用を踏んだ時に、我々が最も果実を得られるポジションにいると総括しています。

事業会社向けです。ケンブリッジ・リサーチ研究所を合併した効果についてご説明します。業務の統合により、事業会社のアカウントや顧客について、昨年度対比ベースで30パーセント伸長しており、顧客の拡大ができた半年となりました。

我々は、非常に大きなコンサルタントのデータベースを持っていますが、コンサルタントの次の転職先の半分はコンサルティング会社、残りの半分は事業会社に転身するのが実態です。ポストコンサル、いわゆるコンサルタントのネクストキャリアを支援できるような事業会社のラインアップを揃えていった場合、理論上ではコンサルティング会社向けの決定人数と事業会社向けの決定人数がイコールになるため、今後期待ができる領域と認識しています。人材紹介においては、第2の収益の柱に育てていく途中ですので、ぜひご期待いただければと思います。

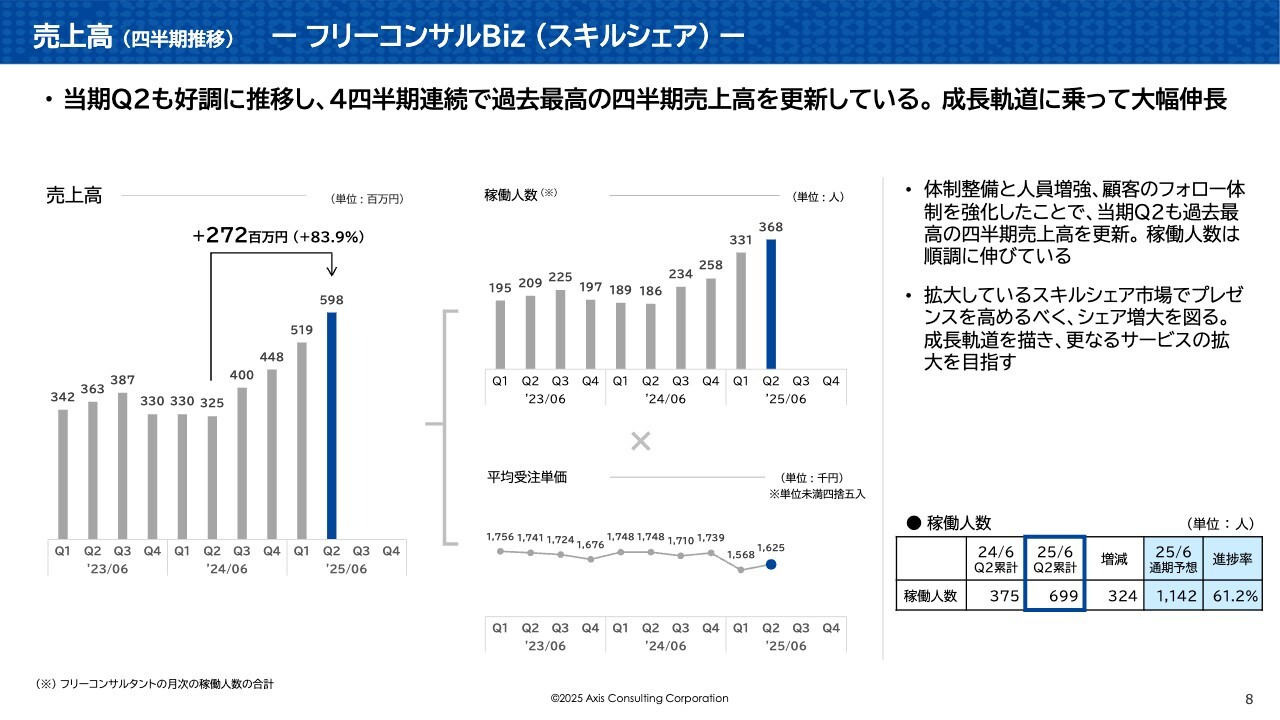

売上高 (四半期推移) ー フリーコンサルBiz (スキルシェア) ー

スキルシェアの状況についてご説明します。スキルシェア市場は大きく拡大しています。我々も体制強化を行い、顧客にかける時間をかなり割いているため、それが奏功し成長軌道に乗っています。

現在の主要顧客は、大手のコンサルティングファームです。昨年第2四半期までは、顧客と我々のマッチングのずれが多少あったため、時間をかけて修正してきた経緯があります。

現在、約3割が事業会社の案件であり、昨年は約1割だったので、事業会社の領域もかなり伸長していると考えています。

受注の単価が多少落ちていますが、事業会社案件が増えると稼働は若干減ります。コンサルティング会社の案件はだいたい100パーセントで稼働するのですが、事業会社の案件は50パーセントや、例えば週2日や週3日といった稼働が増えているため、単価が多少落ちています。ただし、時間の単価自体は、事業会社向けもコンサルティング会社向けも変わらない点を補足します。

スキルシェアが伸びている理由には、もちろん体制の強化もありますが、スキルシェアと人材紹介のビジネスを展開しているため、その優位性も一因であると考えています。例えば、人材紹介で「エグゼクティブが足りない」というご相談があった場合、エグゼクティブ採用の背景には、だいたいお客さまの事業や経営の課題があります。

事業や経営の課題を解決する手段として、まず我々のスキルシェアをご活用いただくことができます。プロジェクトが完了した後に、今度は人の採用のご支援ができるため、いわゆるプロジェクトの受注の形態が、一般的なスキルシェアの会社とは若干異なっています。

同じように、DXやIT領域に関するプロジェクトテーマを解決した後に、どのように社内で内製化していくかが大きなテーマになります。その責任者や正社員の採用も我々はご支援できるという点で、当社のプレゼンス、介在価値が高まっています。

このような背景もあり、スキルシェアに関しては昨年度対比で大きく伸長しています。

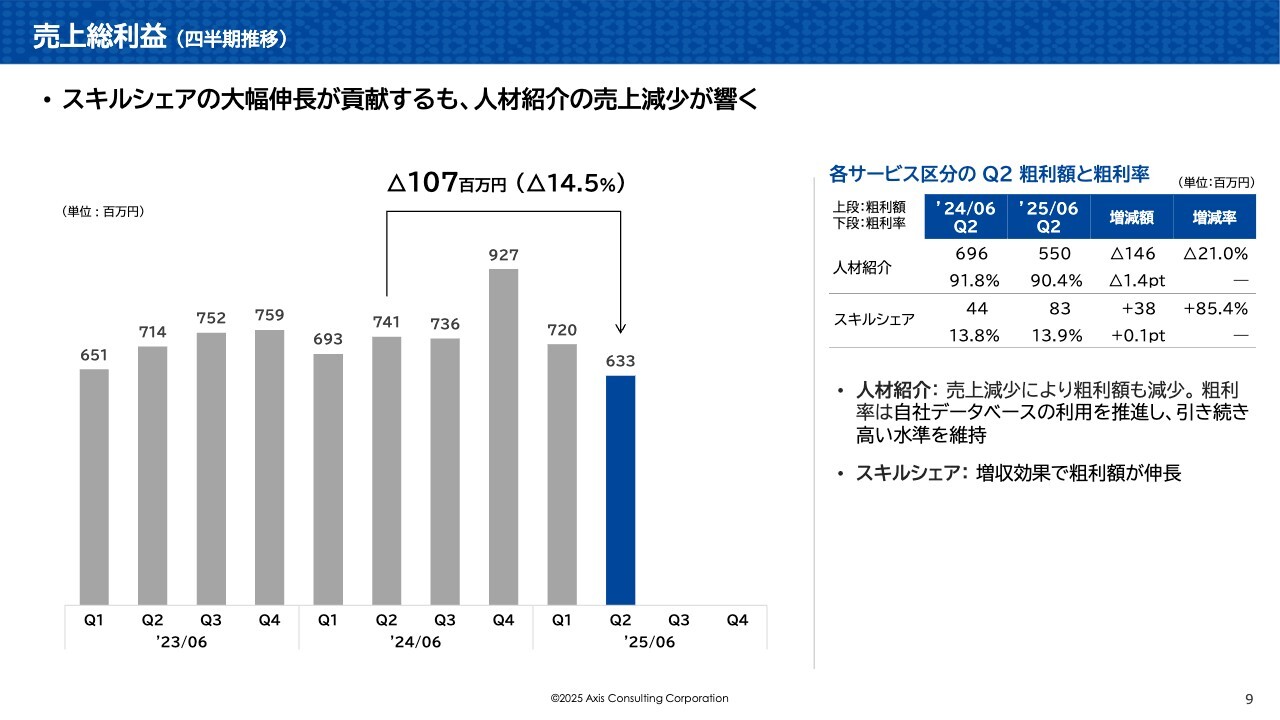

売上総利益(四半期推移)

売上総利益についてご説明します。全体の粗利額は前年同期比で落ちました。人材紹介の減収影響が大きな要因と考えています。

現状では、粗利率の高い人材紹介の利益貢献が大きいです。ただし、スキルシェアのフロント人員の1人当たりの生産性は、一般的な人材紹介業とほぼ同じぐらいのレベルです。スキルシェアの売上拡大に伴い、利益額の貢献度はこれから高くなってくる見込みです。

今は、事業規模の拡大を図るステージですので、成長が楽しみな事業です。

販売費及び一般管理費(四半期推移)

第2四半期の販管費の推移です。賞与の関係により、人件費および採用費が第1四半期より少し落ちて見えますが、基本的には今後も人員増加に伴い、人件費と採用費は増加傾向になります。

採用活動と退職者の関係についてもご説明します。人員増強は今期の大きなテーマです。そのため、減益予想となっています。採用活動については、順調に推移しています。ケンブリッジ・リサーチ研究所の統合による体制変更で、退職者が予想よりも多く出ましたが、フロント部門の人員は計画どおり確保できる見込みです。

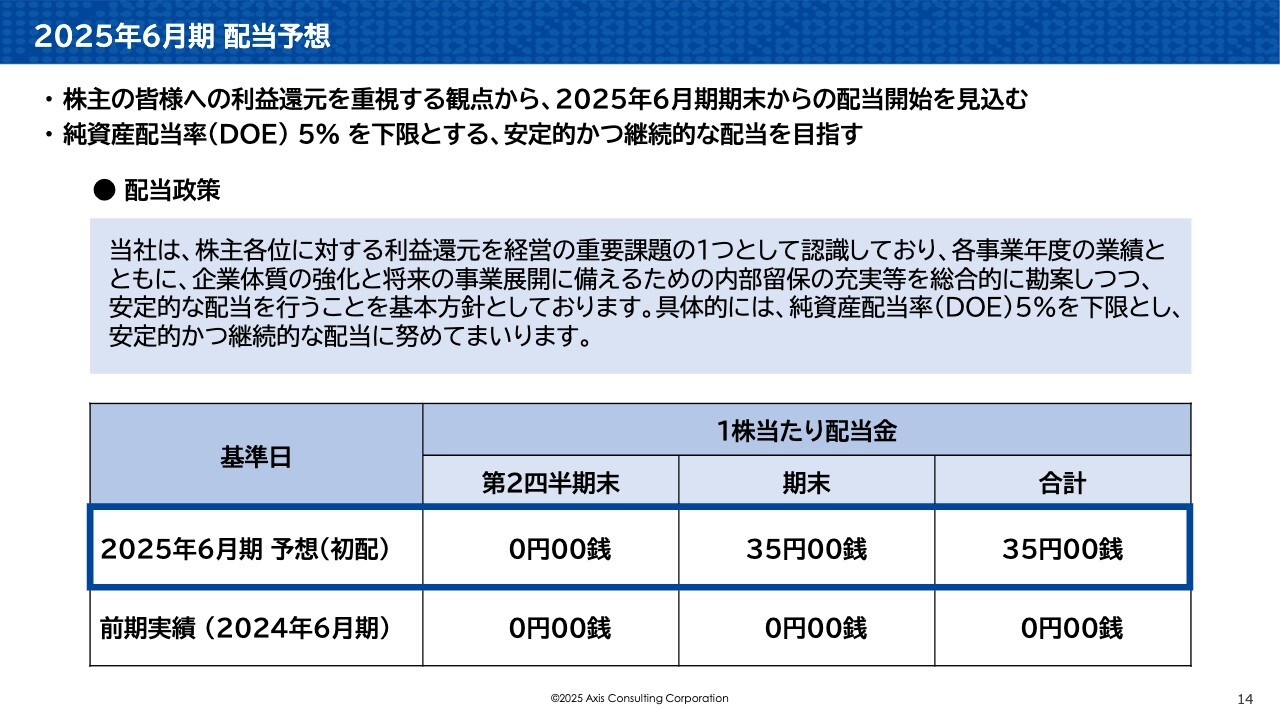

2025年6月期 配当予想

株主還元については、昨年8月にアナウンスした内容から変更はありません。2025年6月期末から配当を開始します。

決算のポイント (2025年6月期 第2四半期)

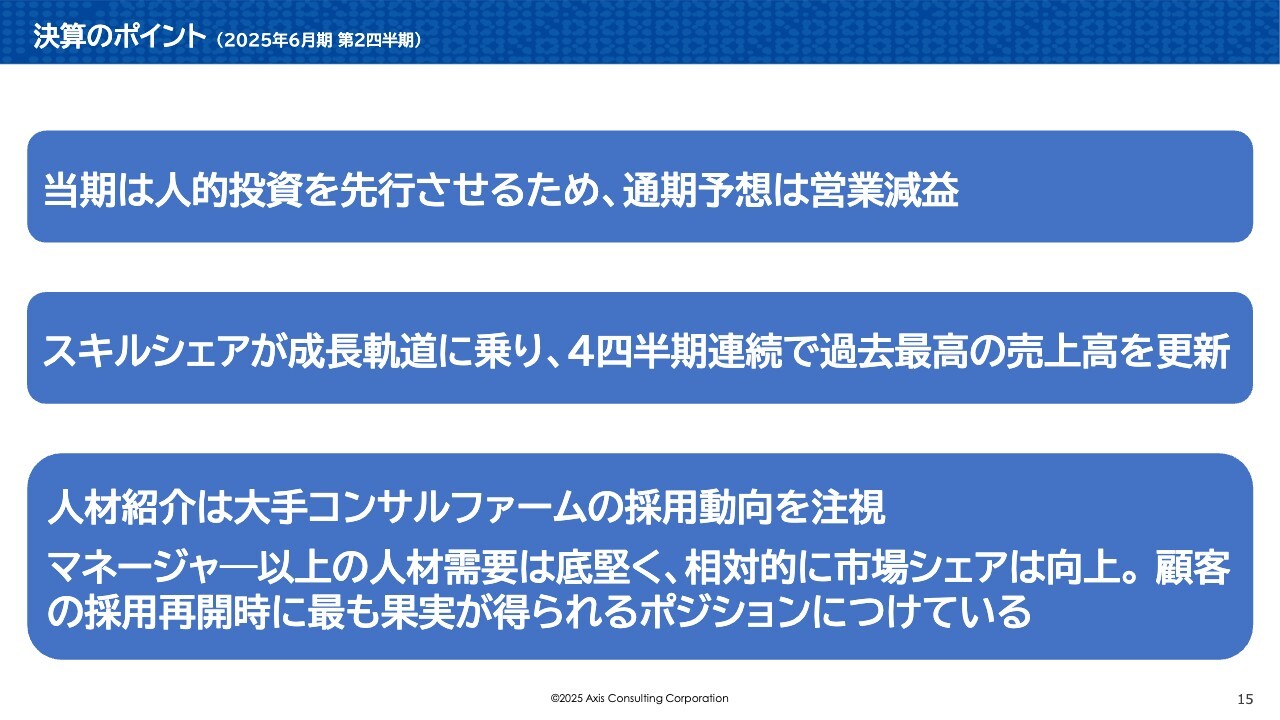

決算のまとめです。スキルシェアについては、組織面を強化し、大きく成長軌道に乗せることができました。人員を増加させ、さらなる成長が見込める領域と考えています。成長戦略は着実に進捗しています。

人材紹介においては、大手コンサルティングファームの採用動向に注目しているところです。コンサルタントの非稼働な状況もそろそろ解消するはずと見込んでいます。我々はプレゼンスを獲得しましたので、需要を逃さずにしっかりタイミングを捉えていきたいと考えています。事業会社向けも法人開拓件数が伸びてきているため、今後に期待できる状況になってきています。

業績進捗についてです。想定よりも人材紹介の回復が遅れているため、営業利益の進捗も遅れている状況です。一方で、人員増強は今期の大きなテーマであるため、採用は引き続きしっかり取り組んでいきたいと考えています。フロント部門は、予定どおり人員を確保していくつもりです。

質疑応答:大手コンサルティングファームの採用需要の回復について

「

新着ログ

「サービス業」のログ