【QAあり】ジェコス、売上高は減収も営業利益は増益 次期中計では財務健全性を維持した上で積極的な成長投資と株主還元を強化

INDEX

野房喜幸氏(以下、野房):本日は当社の個人投資家向けIRセミナーにご参加いただき、ありがとうございます。

このセミナーは6月に続いて2回目となります。一般消費者の方や個人投資家さまからの認知度がまだ高くないということで、前回は当社の概要を中心にご説明しました。今回は目次の2番目から4番目の、10月末に開示した「2025年3月期 第2四半期決算概要」「2025年3月期業績予想」「資本コストや株価を意識した経営」の3つを中心にご説明します。

今回が初参加の方もおられると思います。当社はまだまだ認知度が十分ではございませんので、前回のセミナーと少し重複する部分はありますが、会社の概要や事業紹介なども行った上で決算の説明に移りたいと思います。

会社概要

野房:まず、会社概要・事業紹介です。当社は1968年に創業し、2024年3月期の連結売上高は約1,300億円となっています。従業員の数は連結で約1,400名です。

営業拠点は支店・営業所を合わせて全国で23拠点、工場が11拠点あります。また、海外にはベトナムに100パーセント子会社のGECOSS VIETNAM、シンガポールに持分法適用関連会社のFUCHIの2社があります。

スライドには表記していませんが、株主としては約40パーセントがJFEグループ、約20パーセントがみずほリースとなっています。

ジェコスグループの概要

野房:ジェコスグループの概要です。我々の主体は地下工事を中心とした、いわゆる山留工事というものです。関連した部分で建設機械レンタル、運送、設計、施工管理、専門基礎工事会社など、我々が行っている仕事を取り囲むかたちでジェコスグループを構成しています。

これらをすべてあわせ、メインのお客さまであるゼネコン等にトータルでワンストップのサービスを提供しています。

増井麻里子氏(以下、増井):ご質問を挟みながら進めたいと思います。スライドの右下にFUCHIと協友リースがありますが、この2社が御社の持分法適用関連会社なのでしょうか?

野房:ご質問のとおり、国内の協友リースとシンガポールの重仮設の同業社であるFUCHIが、当社の持分法適用関連会社です。持分法の投資利益というかたちでこの2社の業績が、営業外損益に入ることになっています。今上期は前年同期比、営業利益は増益となっていますが、経常利益は減益です。これはシンガポールFUCHI社の物件遅延やコスト上昇等による収益減の影響によるものです。

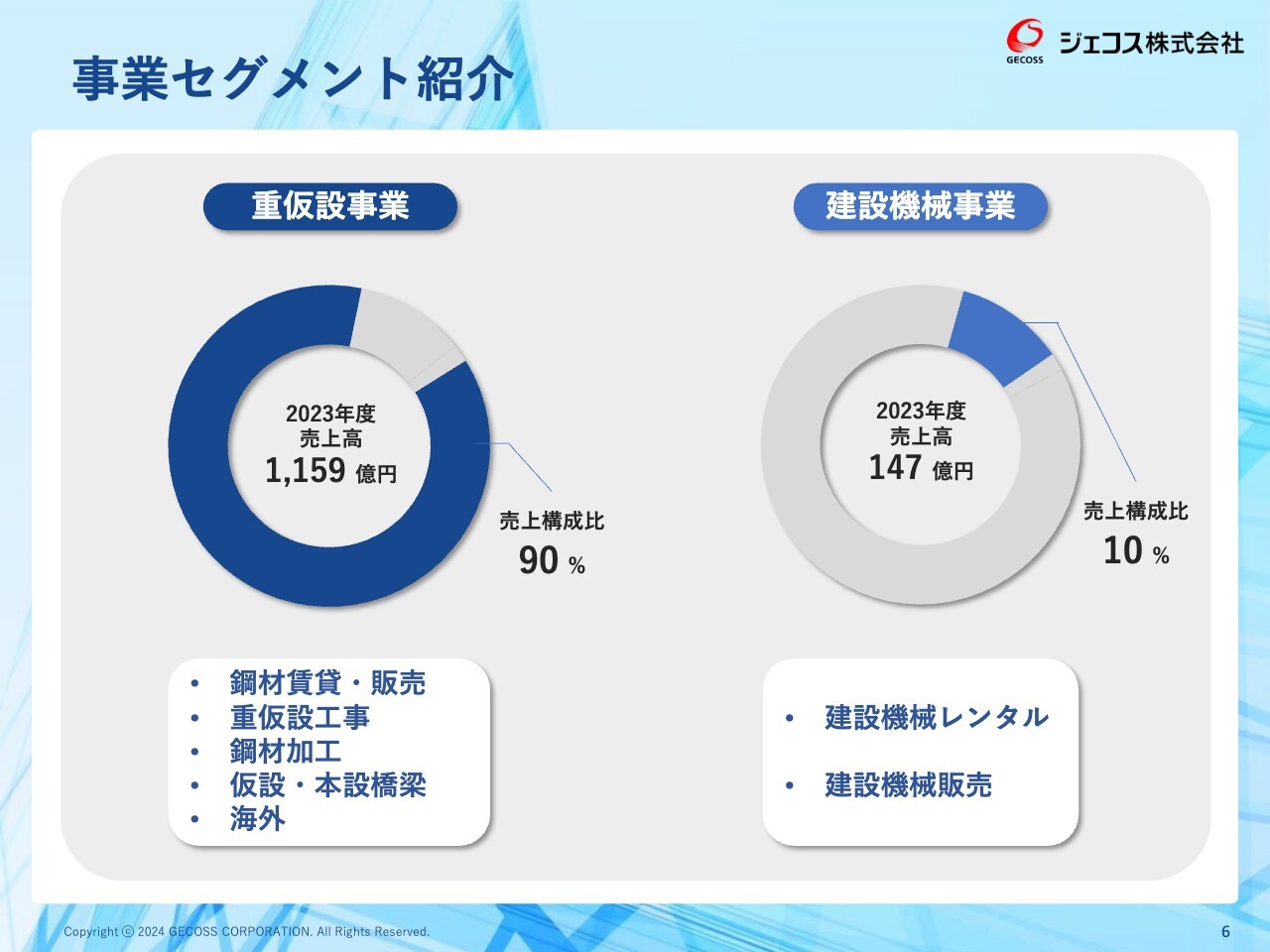

事業セグメント紹介

野房:続きまして、事業セグメントのご紹介です。重仮設事業と建設機械事業の大きく2つに分けられ、重仮設事業が全体の売上の90パーセントを占めています。重仮設事業の売上は約1,160億円、建設機械のレンタルを中心としている建設機械事業は約150億円となっています。

実は重仮設事業は、これまで祖業として行ってきた鋼材賃貸・販売に加え、最近は工事事業、加工事業、橋梁関係、さらには海外と、事業内容もかなり多岐に渡ってきています。

そのため、この2つのセグメントだけでは、当社の概要をつかみにくい部分があります。前回のセミナーでもお伝えしましたが、投資家のみなさまに当社の概要をさらにわかりやすくお伝えすべきであると考えています。次期中期経営計画が始まる2025年度からは、重仮設事業のセグメントを細分化し、セグメント情報をより充実させていきたいと考えています。

増井:売上高としては、鋼材の賃貸や販売が一番大きいと考えてよいですか?

野房:そのとおりです。売上高としてはほぼ半分を鋼材の賃貸と販売が占めています。次に大きいのは工事、加工となっています。

増井:利益構造はいかがですか?

野房:利益構造も概ね同様だと思っていただいて大丈夫です。

重仮設事業の特性

野房:みなさまはあまり聞き慣れないかと思いますが、重仮設事業についてご説明します。まず、スライド左側の図をご覧ください。建築や土木でもそうですが、大型の構造物を作るには、基礎の部分をしっかりと作ることがとても大事です。

地下を掘っていくにあたり、何もしないでただ掘っていくだけでは、周囲の土壌が崩壊したりビルが倒壊したりするといった事故につながりかねません。我々のメインの仕事は、地下を掘っていく時にまず壁を作り、その壁を支えるかたちで鋼材を入れ、崩壊等が起きないような安全な作業空間を確保する、ということです。

スライドの右側にあるとおり、まずは現場にいるお客さまのところに、我々の工場から鋼材を出荷します。鋼材は現場で使われますが、仮設材ですので、構造物が作られていくにつれて役割がなくなっていきます。そのため、最終的には仮設鋼材を現場から外し、我々の工場に戻すかたちとなります。

鋼材が工場へ戻ってきたら、使用期間中に傷んだ部分などを整備し、工場の在庫として保管します。そしてお客さまにその鋼材を再度出荷していく、というように、我々の事業は循環型のビジネスモデルとなっています。

傷んだ部分などを切り離す場合もありますが、全体でのリユース率は90パーセントを超えています。切り離した部分もスクラップとして高炉や電炉の鉄鋼メーカーの材料にリサイクルされるため、我々のビジネスモデルは、環境にとても優しいと言えると思います。

安心・安全な社会の建設にむけて

野房:「安心・安全な社会の建設にむけて」ということで、災害復旧に対しても我々の重仮設鋼材が多く使われています。昨今は地震や水害など、いろいろな災害が多く発生しています。災害がないことが一番望ましいことではありますが、災害が発生した時にできるだけ早く復旧することが重要です。復旧にむけて我々はいろいろな貢献をしています。

スライドの左側に載せているのは橋の写真です。左上の写真は、地震や水害などで道路が崩壊した部分の外側に仮設の橋をかけ、仮の通路として使うケースです。この上に重機を乗せ、崩壊した道路などを復旧する場合にも使われます。

左下の画像は、前回のセミナーでも動画でお見せしました「モバイルブリッジ」という橋です。トラックの荷台に積んで橋が落ちてしまった場所へ持っていき、マジックハンドを伸ばすようなかたちで仮設の橋を短時間で架けられるというものです。

スライドの右側は、地震などの被害を受けた部分の復旧に使われている鋼材の写真です。スライド右下の写真は地震で傷んだ城の補修に当社の鋼材が使われているところです。

重仮設資材・重仮設工事

野房:重仮設はスライドの図のような構造になっています。壁の芯材、杭として使われるH形鋼、主に壁として使われる鋼矢板、工事の現場全体に敷き詰めて重機などの作業をしやすくする敷鉄板、さらにその上を覆って作業する覆工板、壁と壁の間をつないで圧力を支える山留材などを、賃貸・販売しています。

最近はこれらの供給だけではなく、工事自体の請負も行っています。鋼材の賃貸・工事・加工事業が当社の3本柱と言えます。

増井:御社に匹敵するぐらいの資材のラインナップを持っている競合他社はあるのでしょうか?

野房:重仮設を扱う会社は中小も含めるとたくさんありますが、大手と言われている会社は5社です。我々ジェコスは全体の3分の1程度のシェアを有しています。我々と同規模の会社が1社あり、残り3分の1を大手5社のうち3社が担っているという構造です。

先人の努力による部分も大きいのですが、我々の特徴の1つとして、上位のゼネコン約30社ほぼすべてと取引があることが挙げられ、それが大きな強みになっています。

また、先ほどもご紹介しましたが、もう1つの強みは、JFEグループの一員であり、鋼材メーカーのグループに属する重仮設企業は当社だけであることです。

JFEからのみ鋼材を購入しているわけではありませんが、鋼材の供給という点でメリットがあります。JFEは大手の鉄鋼メーカーであるため、技術力を活かして商品の共同開発を行っており、人材供給の面でも連携しています。これらが他社にはない、我々の特徴ではないかと思います。

増井:御社はエンジニアを多く採用されているということでしたが、エンジニア関連でJFEとの交流もあるのですか?

野房:そのとおりです。当社独自でもエンジニアを採用していますが、JFEからエンジニアの供給を受けるなど、さまざまなサポートをしてもらっています。

加工製品(鉄道)

野房:我々のもう1つの特徴として、重仮設業の中で唯一、加工専門の工場を持っています。主に鉄道関係ですが、いろいろな加工製品を供給しています。

加工製品(その他)

野房:鉄道以外では、スライドにあるような人が渡る橋、防潮堤、トンネルを掘った後に内部を支えるトンネル用支保工など、さまざまな加工製品を供給しています。

仮設橋 EGスパン

野房:スライド左側の画像は仮設の橋梁です。スライド左下に橋の写真が3つありますが、当社の商品の「EGスパン」です。最近は認知度も高まり、事業としてかなり拡大してきています。

スライド右上の写真は、新しく橋をかけている現場の様子です。仮設であるため、写真のものが新しい橋になるわけではありません。幅の広い川などでは両岸から重機で作業できないなど、中央部分に橋桁を作る上で作業が難しい工程があります。そこで、写真のようにいったん仮の橋をかけて作業構台にし、その上に重機を乗せて橋の中央の橋脚などを作る、ということに当社の商品が使われています。

スライド右下にも小さな写真がありますが、これは橋が落ちてしまった、あるいは道路が崩れてしまった時の迂回路などにも使われている商品です。

本設橋梁 H形鋼橋梁 GHB

野房:次に本設橋梁の「GHB」です。先ほどは仮設の橋でしたが、こちらは長い期間使われる本設の橋です。これも仮設に続いて2年ほど前に商品化しました。

スライドの左下に小さい字で書いていますが、実は日本には道路橋が70万強以上あり、築50年を越える橋は10年後に全体の約6割に達すると言われています。橋を必要に応じて架け替えていくことは非常に重要です。このような現場に供給する目的で、この商品を開発しました。

緊急仮設橋 モバイルブリッジ

野房:冒頭でもお伝えした「モバイルブリッジ」です。前回のセミナーでも動画をお見せしましたが、軽い素材のアルミを使っています。トラックの荷台に乗せて現場まで運び、マジックハンドのように伸ばしていくことで、約1時間で橋をかけることができ、車もすぐに渡ることができます。

こちらも今後の災害時の初動緊急支援ツールとして、非常に多くの関心を寄せていただいている商品です。

建設機械事業

野房:建設機械のレンタル事業についてです。現場で必要なさまざまな機械の賃貸もグループ会社で行っています。

遠隔施工重機『BROKK』

野房:こちらも前回のセミナーでご紹介しました遠隔施工重機です。非常に狭い場所や高温の環境下、あるいは危険を伴う場所など、作業環境が良くない場所に人が入らずに無線で遠隔操作します。

これによって、危険な作業環境でも仕事が行えるという機械です。使用実績も増え、お客さまにもご好評いただいています。

2025年3月期第2四半期決算概要

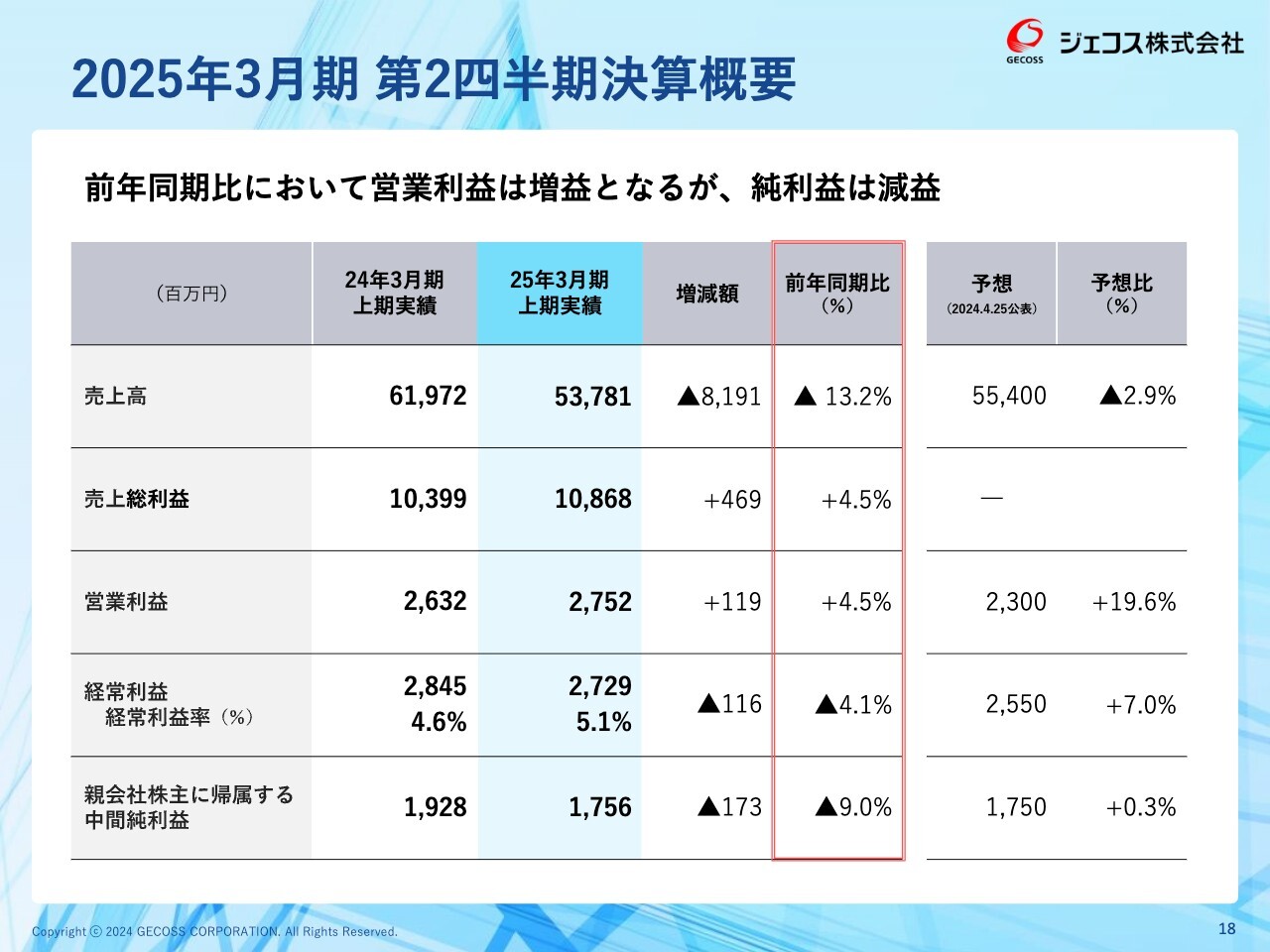

野房:次に、2025年3月期第2四半期の決算概要についてご説明します。売上高はマイナス81億9,100万円で大きな減収となっています。一方で、営業利益は増益となっています。後ほどご説明しますが、売上高が大きく減っているのは、マーケット規模の縮小などを表しているわけではありません。

要因としては、流通販売と称している利益率の低い物件の受注を意識的に抑えていった結果になります。したがって、営業利益についてはこの部分が落ちても確保できているという状況です。

しかし、営業利益はプラスであるものの、経常利益は前年同期比で若干のマイナスとなっています。こちらについては、先ほどご説明したとおり、持分法適用関連会社であるシンガポールFUCHI社の物件進捗遅れ等の影響によりマイナスとなっています。

スライド右側に、今年4月に公表した予想との対比を載せています。営業利益・経常利益・純利益ともに、当初予想よりプラスとなっている状況です。

荒井沙織氏(以下、荒井):売上高が減少しているにもかかわらず、売上総利益は増加しているということですが、こちらは継続するのでしょうか?

野房:我々は鋼材のリースや工事に加えて、一部商社のような機能を有しており、鋼材の販売なども行っており、それを流通販売物件と称しています。その中でしっかりと機能を果たして利益が出ているものに関しては、もちろんそのまま継続していきます。

しかし、中には、売上増にはつながりますが利益貢献が少ないものもあります。例えば、粗利ベースではありますが、その裏に隠れている与信コストやバックオフィスのコストなども考えると、ほとんど利益貢献がないものなどです。これについては、人的な資源の問題もありますので、あまり追わずに、あえて意識して抑制しています。

したがって、この売上高減については、利益貢献があまり大きくない分、利益減には直接結びついていません。反対に、その他の価格改善や効率化に向けた施策などが効き、結果的には売上が大きく減少した中でも営業利益はプラスとなっています。

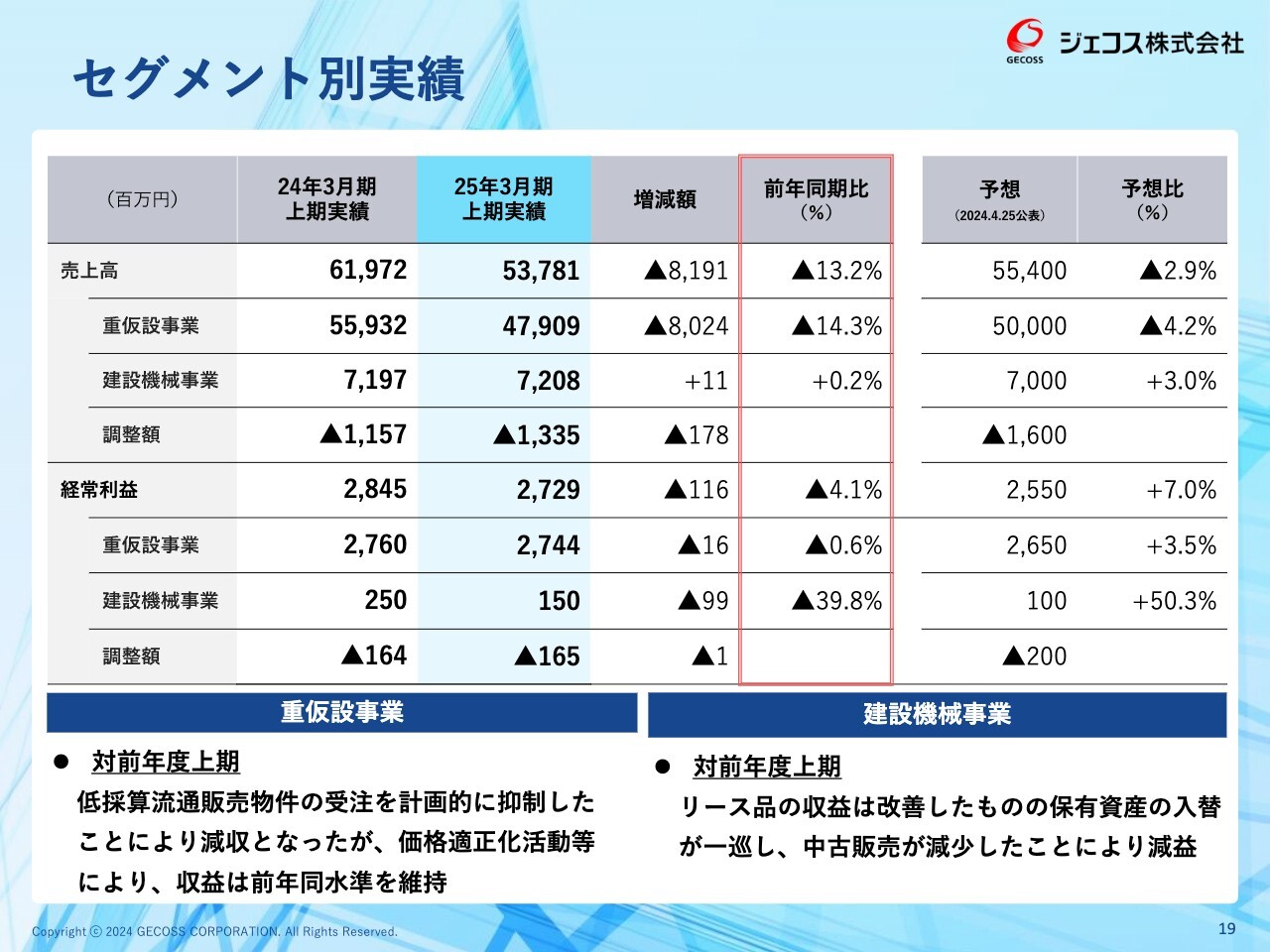

セグメント別実績

野房:セグメント別の実績です。重仮設事業については、前年同期比とほぼ同水準を維持しています。

建設機械事業については、昨年度の上期比ではマイナスになっています。しかし、中身を見てみると、昨年度上期は保有資産の入替をしたことにより中古品の販売がかなり多く、そのことで利益を押し上げていた部分がありました。

本業のリース品の収益を見ると、改善してきていますので、これについてはあまり心配する必要はないと思っています。重仮設事業と建設機械事業ともに、今年4月に発表した通期予想、半期予想からするとプラスの結果となっています。

増井:市場の全体的なお話になりますが、鋼材価格自体はやはりずっと高止まりしているようです。ただ、鉄スクラップに関しては、少し落ち着いているように見えますが、業績になにか影響はありますでしょうか?

野房:我々は、いわゆる鉄鉱石と石炭から作る高炉のメーカーと、スクラップを使って鉄を作る電炉のメーカーの両方から材料を仕入れています。鋼材価格は、基本的にはマーケットの需給のバランスが大きいのですが、加えて、原料価格が大きく影響してきます。

スクラップの価格はご指摘のとおり、足元で少し弱くなってきています。これがどのような影響を及ぼすかをご説明します。

電炉メーカーからすると、スクラップ価格が下がっているにも関わらず、製品の売値は変えない場合、マージンはよくなり、利益的にはプラスになります。しかし、そのような状況は長くは続きません。やはりスクラップ価格が下がるとどうしても製品の市況も下がってくる部分があります。

では、そのような状況下で、我々にどのような影響があるのかをご説明します。電炉材の原料は鉄スクラップであるため、スクラップ市況の変動は電炉材の仕入価格に直結します。購入する製品の価格は下がっていきますので、電炉材の売値が変わらなければ、我々にとって短期的な影響ではプラスということになります。

ただ、そのように鋼材価格が下がってきますと、お客さまとの賃貸価格改善に向けた交渉の中で、阻害要因になる部分もあります。したがって、中長期で見れば、価格が乱高下するよりは、安定した価格で推移することが一番良い状況なのではないかと思っています。

増井:そうすると利益率という面では、御社の業績はすごくマイナスが続くということはあまりなく、逆に言うと、ものすごくプラスが続くこともないため、安定しているということでしょうか?

野房:おっしゃるとおりです。

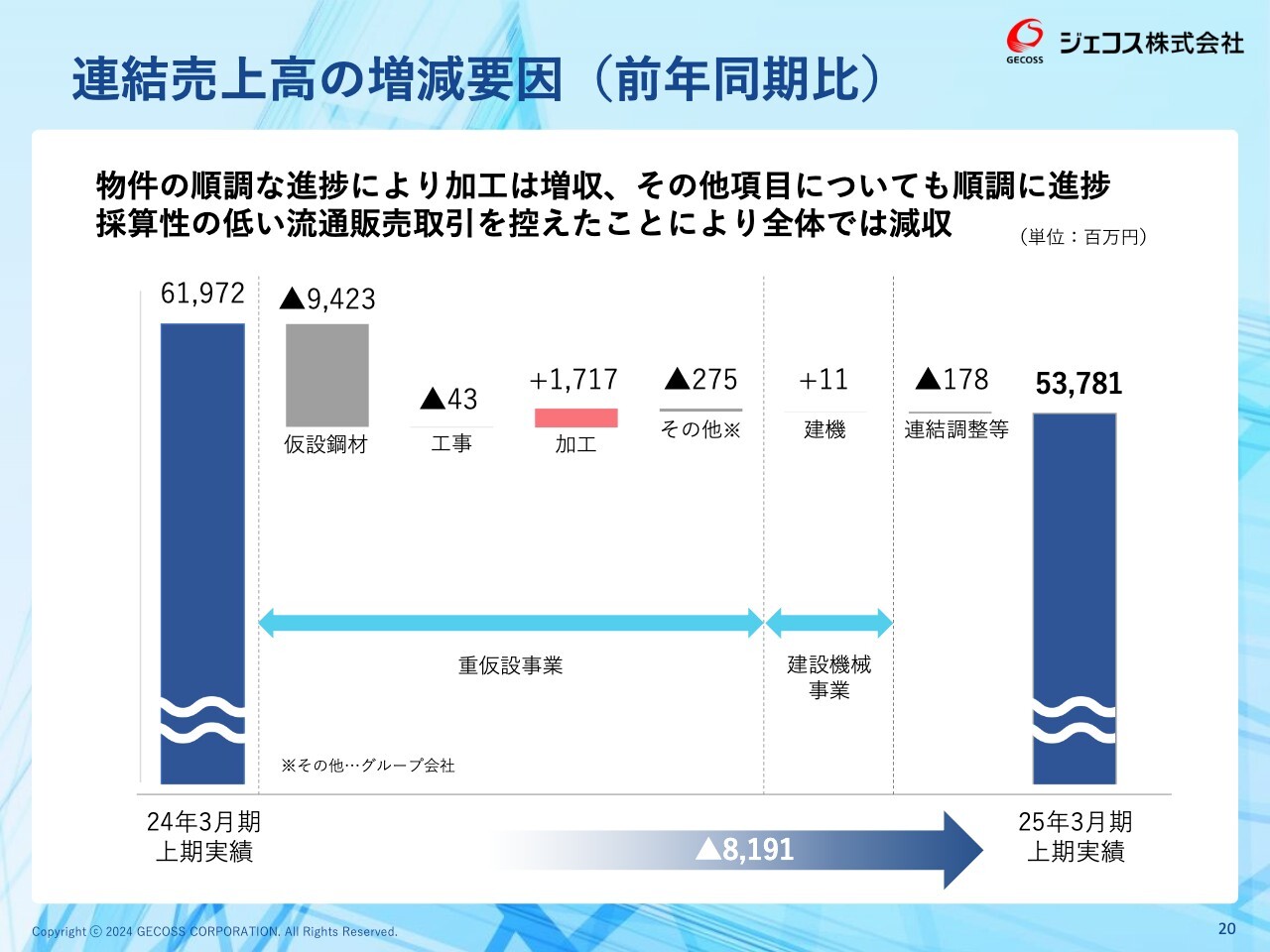

連結売上高の増減要因(前年同期比)

野房:連結売上高の増減要因です。ある程度ご説明しましたが、全体としては約82億円の減収となっています。

仮設鋼材はスライドに記載のとおり、約94億円のマイナスとなっています。このうち80億円を超える部分が、いわゆる商社の機能としての流通販売取引を控えたことによる減収になります。

仮設鋼材の中身を見てみると、賃貸の部分は、しっかり売上高として増加しており、また、加工事業も大きなプラスになっていますので、事業全体としては比較的堅調であると思っています。

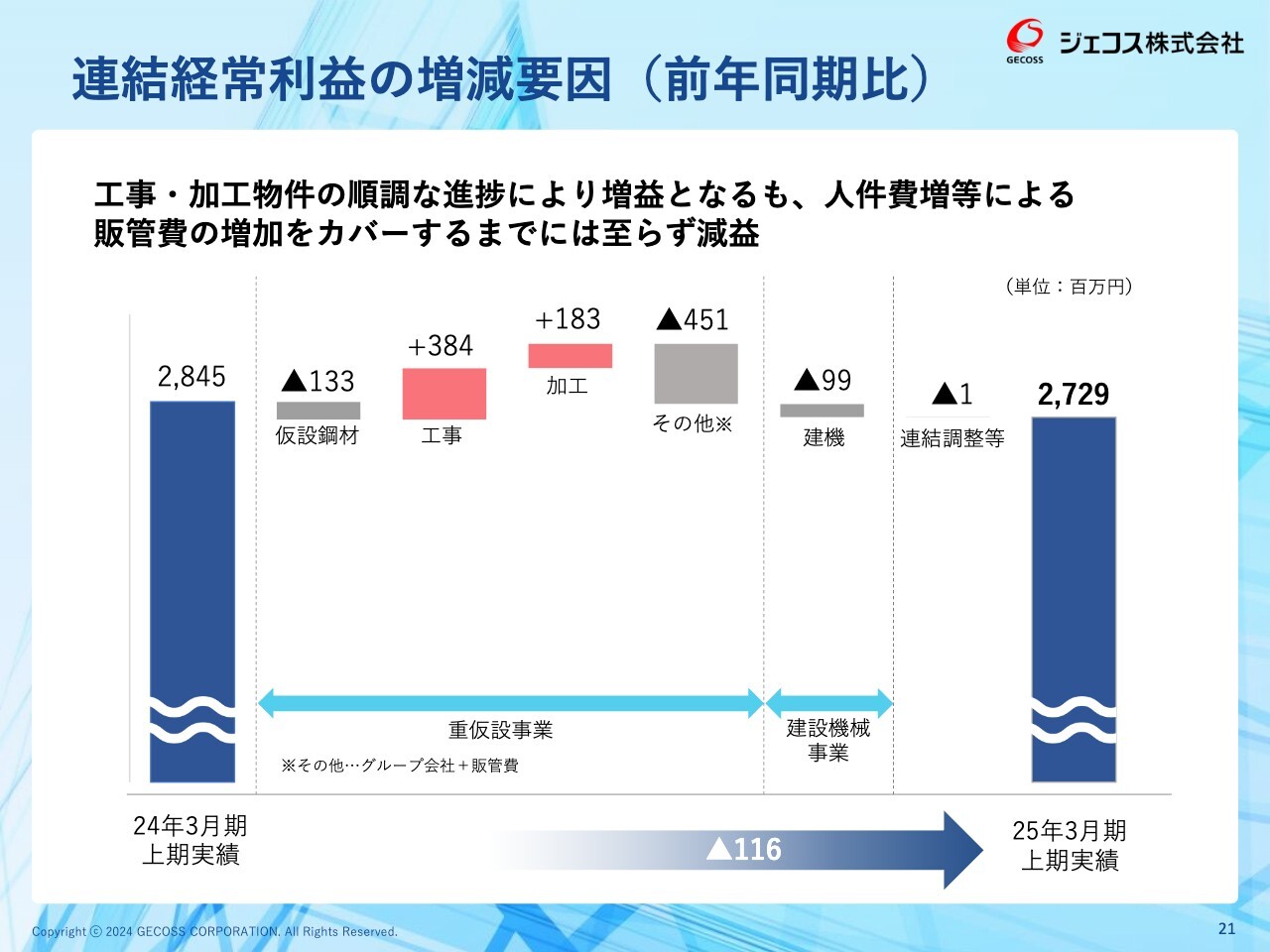

連結経常利益の増減要因(前年同期比)

野房:同様に、経常利益に関しても仮設鋼材はマイナスとなっていますが、在庫販売についてもある程度抑制したことにより、利益が減った部分があります。中身を見てみると、先ほど主要3部門とお伝えした賃貸・工事・加工ともに増益となっています。

しかしながら、人件費の増加や本社移転費用、また、シンガポールの持分法適用関連会社の一時的なマイナス要因などを、十分にカバーできなかったため、経常利益においては若干のマイナスとなりました。

増井:本社移転をされたということですが、どのような狙いがあったのでしょうか?

野房:以前の本社は人形町にあったのですが、企業の成長に伴い社員数も増えてきてかなり手狭になり、やはり環境自体も悪くなりつつありました。本当はそのビルの中で増床できればよかったのですが、それができませんでしたので、思い切って本社を移転し、広さを1.5倍程度にしました。

かつ、現在本社には400人程度の社員がいますが、壁のないワンフロアに全員が入ることができるという非常によい物件が見つかりました。

コミュニケーションエリアも作ることができ、そのような観点でもプラスになっていますので、結果的に本社を移転して非常によかったと思っています。

増井:賃貸料は少し上がったのでしょうか?

野房:広くなった分、やはり賃貸料は上がりました。したがって、前年同期比で見てみると、そこは少しマイナス要因になります。

しかし、今期・来期以降のこの部分に関しては、恒常的・定期的に出ていきますので、前期との比較におけるマイナス要因としては一過性のものであると言えます。

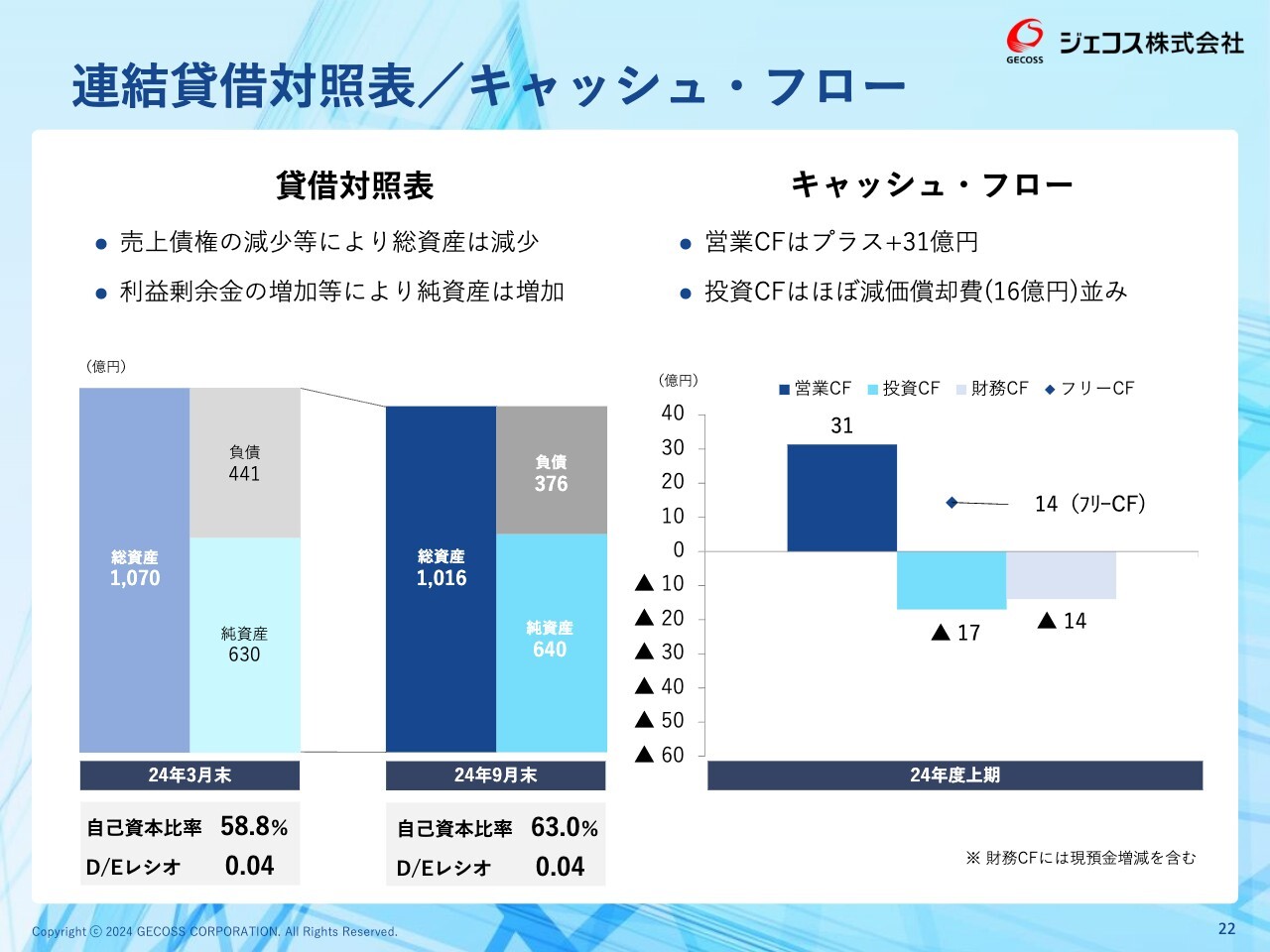

連結貸借対照表/キャッシュ・フロー

野房:財務の状況です。スライド左側の貸借対照表に記載のとおり、自己資本比率は63パーセントと、利益の増加に伴い、2024年3月末からの半年間でさらに改善しています。

D/Eレシオも0.04倍と非常に低い状況です。したがって、財務的には非常に健全かつ良好な体質であるといえます。

また、キャッシュ・フローについても、営業キャッシュ・フローでしっかりと稼いでおり、フリー・キャッシュ・フローも14億円ということで、全体的に見ても財務的にはなんら問題ない状況となっています。

増井:自己資本比率に関して、卸売業というと、総合商社なども入っており、いろいろな形態があるかと思います。平均的には40パーセントあれば高いほうだという中で、御社の場合は60パーセントとかなり高いと思うのですが、この水準を維持していく考えでしょうか?

野房:おっしゃるとおり、かなり高いと思っています。これまで安定的に出てきた利益を、主に財務体質改善に向けてきた結果がこのようなかたちであると思っています。

正直に言うと、若干行き過ぎたところもあります。残念ながら、結果として十分な成長投資を行えていなかったという反省点もあります。

後ほどもご説明しますが、今後は財務の健全性を維持しながらレバレッジも効かせて、借入もしながら成長投資をしていこうと思っていますので、自己資本比率については、ここからはある程度低下していくことになると思います。

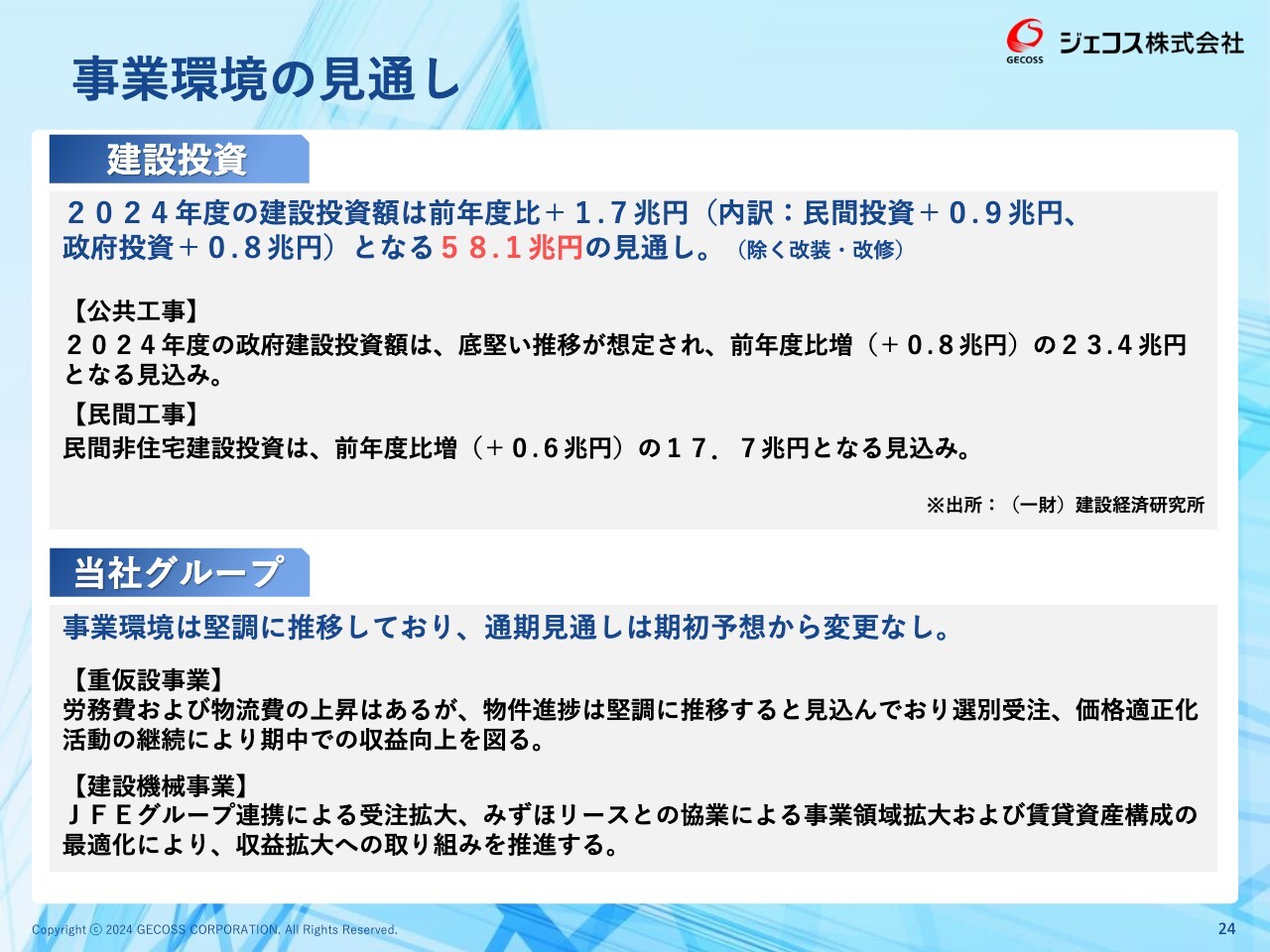

事業環境の見通し

野房:通期の業績予想です。まず、全体の事業環境についてです。一般的に言われているマクロの建設投資は、公共工事・民間工事ともに大変堅調です。そのことを受けて、当社の事業環境も堅調に推移しており、通期の見通しについても期初予想からの変更はありません。

また、昨今の報道などでは担い手不足が問題視されています。建設業は物件の遅れなども出てきており、少し動きがスローになっているという話もあります。しかし、現状、我々が見る限りでは、そのことがそれほど大きなリスク要因になっているとは思っていません。

一方で、我々も担い手不足から、工事などができる能力も限られていますので、部分的な物件の遅れもあるほうが、平準化という意味では良い部分もあります。したがって、基本的にはこの下期を通して大きなリスクはなく、事業環境は堅調ではないかと考えています。

増井:建設機械事業は、東日本大震災の需要でかなり伸びた市場かと思います。現在は少し頭打ちなイメージもありますが、どのようにお考えでしょうか?

野房:マクロの需要だけで見ると、東日本大震災以降もずっと右肩上がりで増えています。しかし、実はこれはいわゆる名目であり、実質のインフレなども考慮すると、おっしゃるとおり、それほど伸びていない状況です。

さらに、建設機械事業に関しては、東日本大震災の対応とオリンピックの需要もありました。各社とも、それに備えて機械の保有数を増やした部分があります。

その足元の需要が少し緩くなってきている中で、機械も余ってきており、価格が上がっていないことも、業績の足を引っ張っている要因になっている気がします。

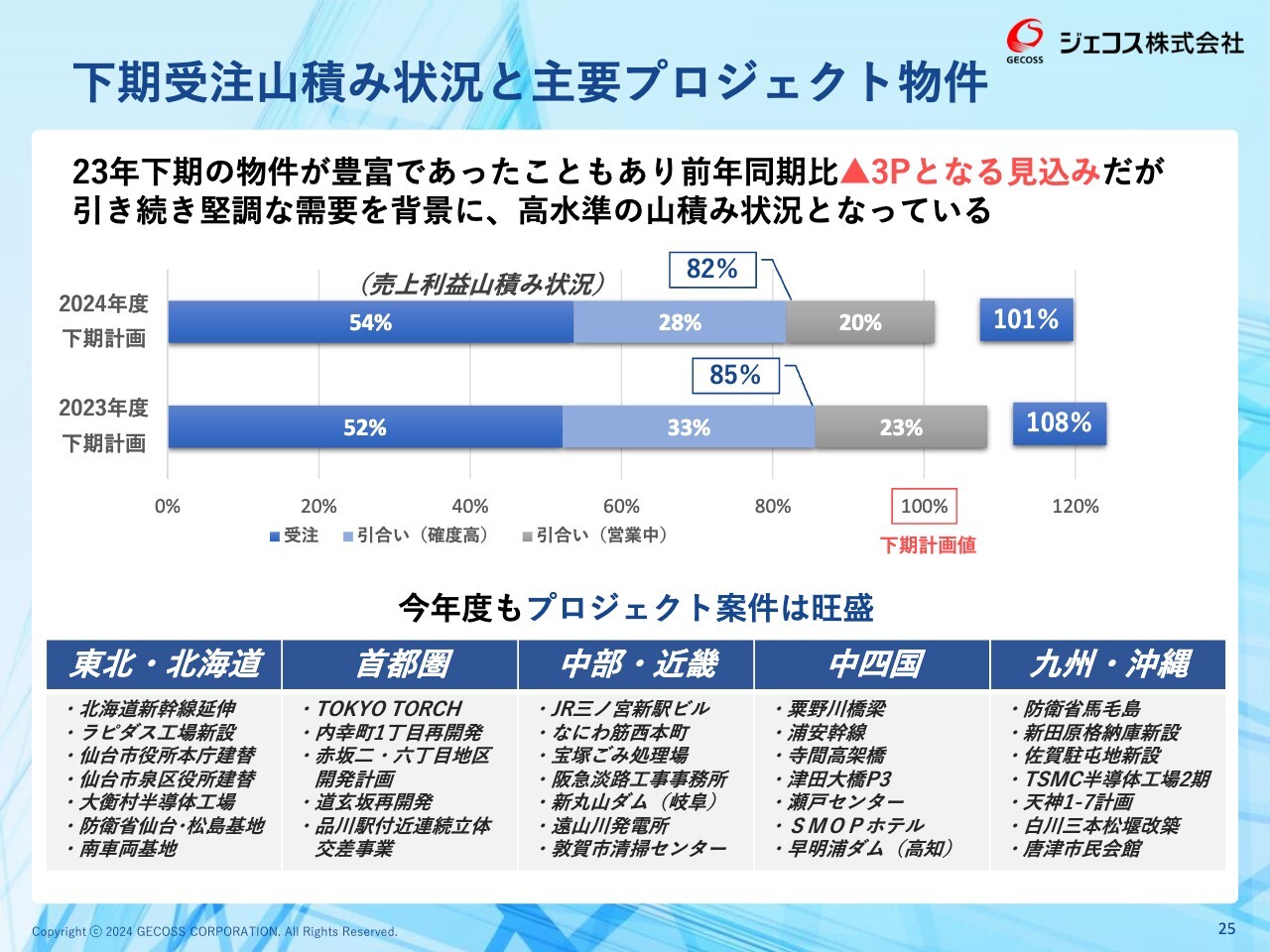

下期受注山積み状況と主要プロジェクト物件

野房:スライドには受注の山積み状況と記載がありますが、「これからの受注の確からしさ」を見る1つの指標として、掲載しています。

スライド上部が下期の計画になります。この下期の計画を100とした中で、どのくらい受注確度が高いのかということを表していますが、すでに決まっているものが54パーセントと、半分以上を占めています。

また、ほぼ受注が確実な部分が28パーセントと、全体の8割はすでに受注の確度が高いことになります。昨年度の物件が豊富であったことから、前年同期比3ポイント減となっていますが、それでも非常に高い需要が続いている状況です。

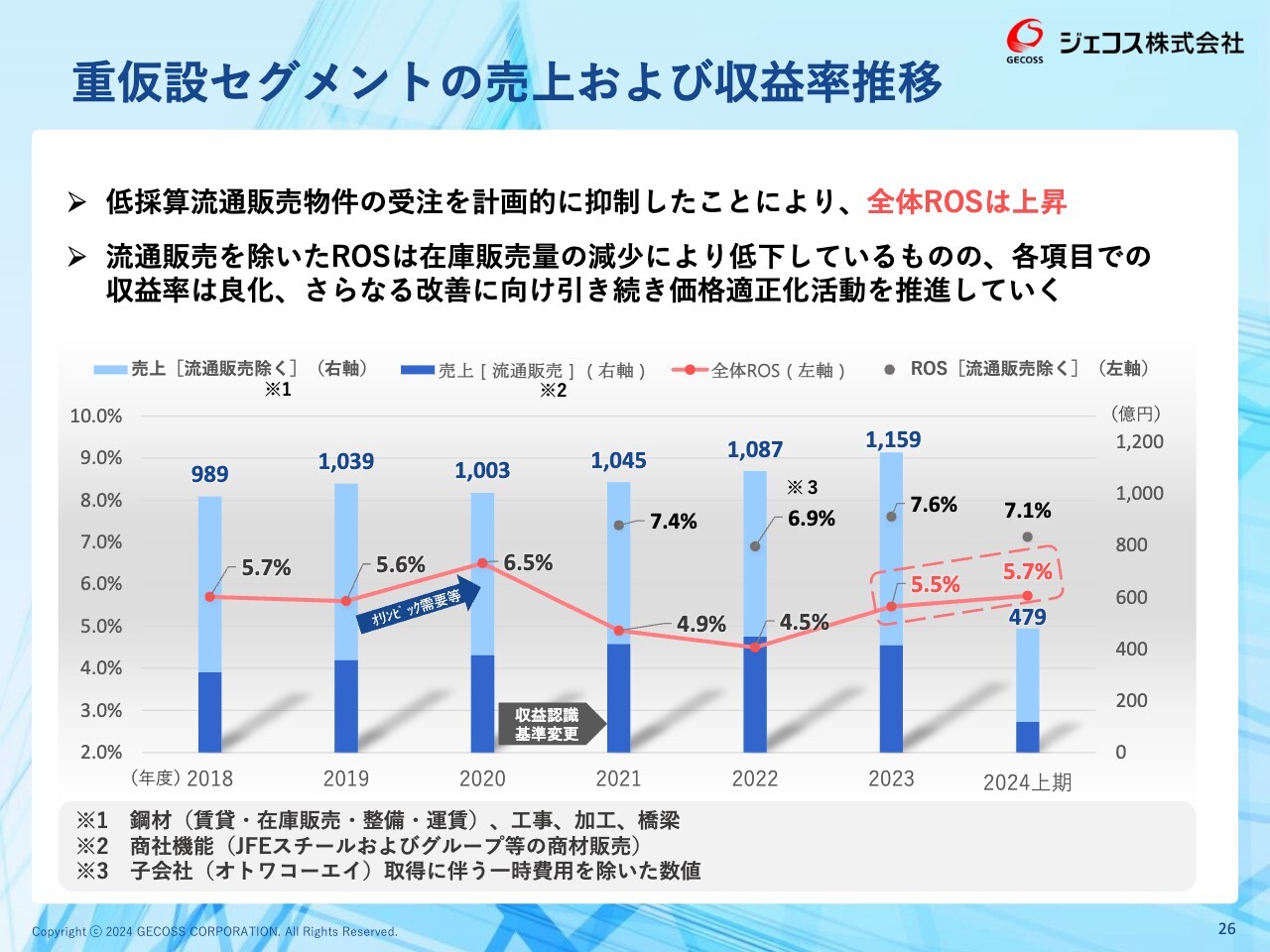

重仮設セグメントの売上および収益率推移

野房:重仮設セグメントの売上および収益率の推移です。スライドのグラフの濃い青色部分がいわゆる商社機能の流通販売を示しています。2024年度上期をご覧いただくとわかるとおり、比率として大きく減っています。

赤い折れ線グラフは全体のROSになりますが、価格の改善活動などを行った結果、6パーセント近くまで向上しています。したがって、引き続き価格の改善活動などを行っていけば、さらにこの利益率を押し上げていけるのではないかと考えています。

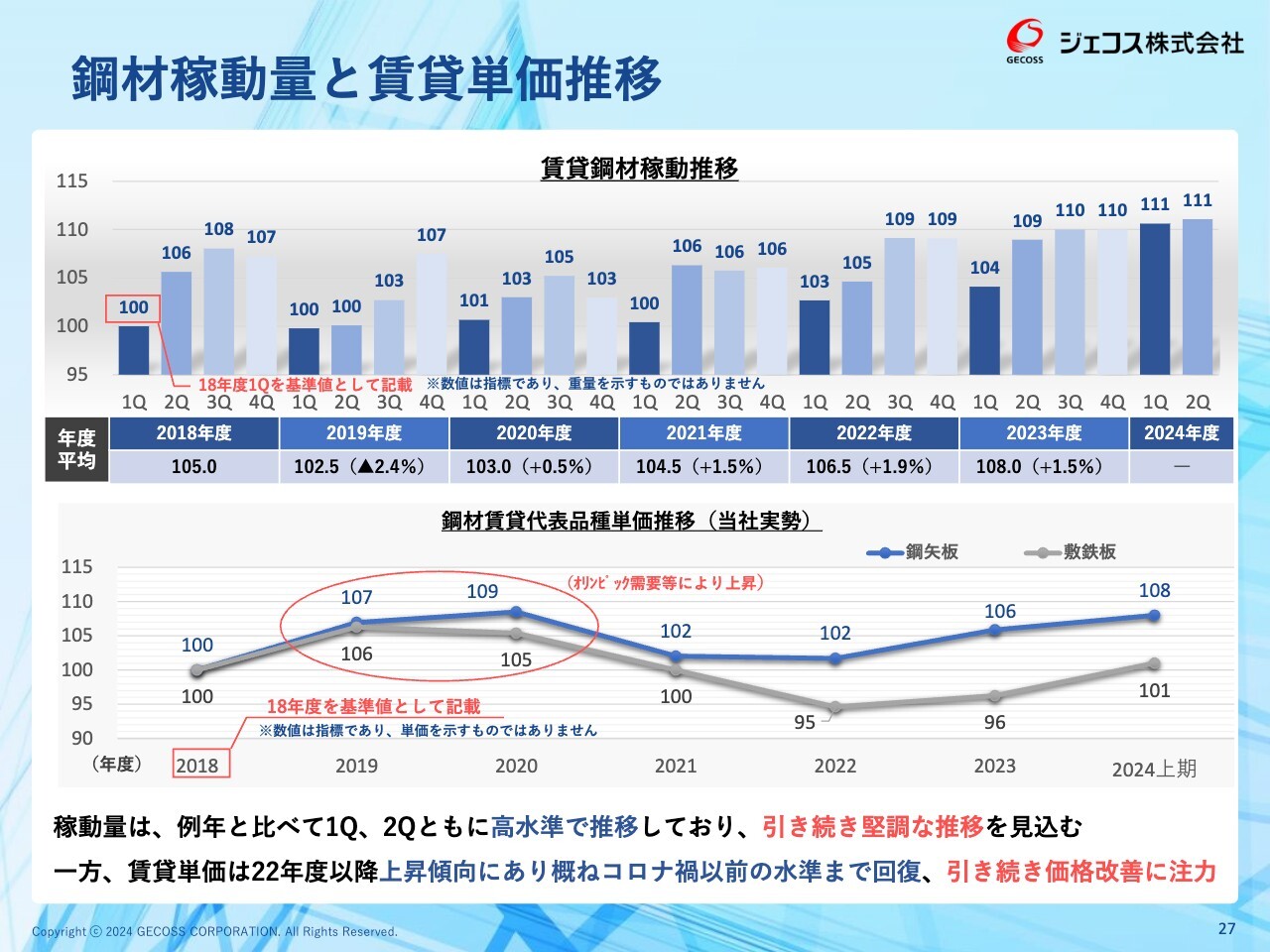

鋼材稼動量と賃貸単価推移

野房:同様に、事業の状況を表す指標の1つとして鋼材稼動量があります。2018年度からご覧いただくと、第1四半期・第2四半期は低い状況になっているのが見て取れるかと思います。

スライド上部の一番右側にある2024年度については、第1四半期・第2四半期ともに、昨年度の後半からまったく変わっておらず、逆に増えている状況です。このように高水準の需要が続いています。

また、もう1つ重要になってくるのが賃貸単価です。スライド下部のグラフは価格の推移を表しています。まだ2020年あたりのピーク時には達していませんが、2022年あたりを底として、2023年、2024年でグッと上がってきています。

この価格上昇はまだまだコストアップ分には十分に追いついていません。しかしながら、コスト上昇は一巡してきましたので、さらにこの価格改善を続けていけば、業績としてはプラスにもって行けるのではないかと思います。

2025年3月期業績予想

野房:2025年3月期の業績予想です。冒頭でお伝えしたとおり、上期については、営業利益は前期比でプラスでしたが、基本的には大きな変化もないため、4月に開示した通期予想をそのまま据え置いています。

セグメント別業績予想

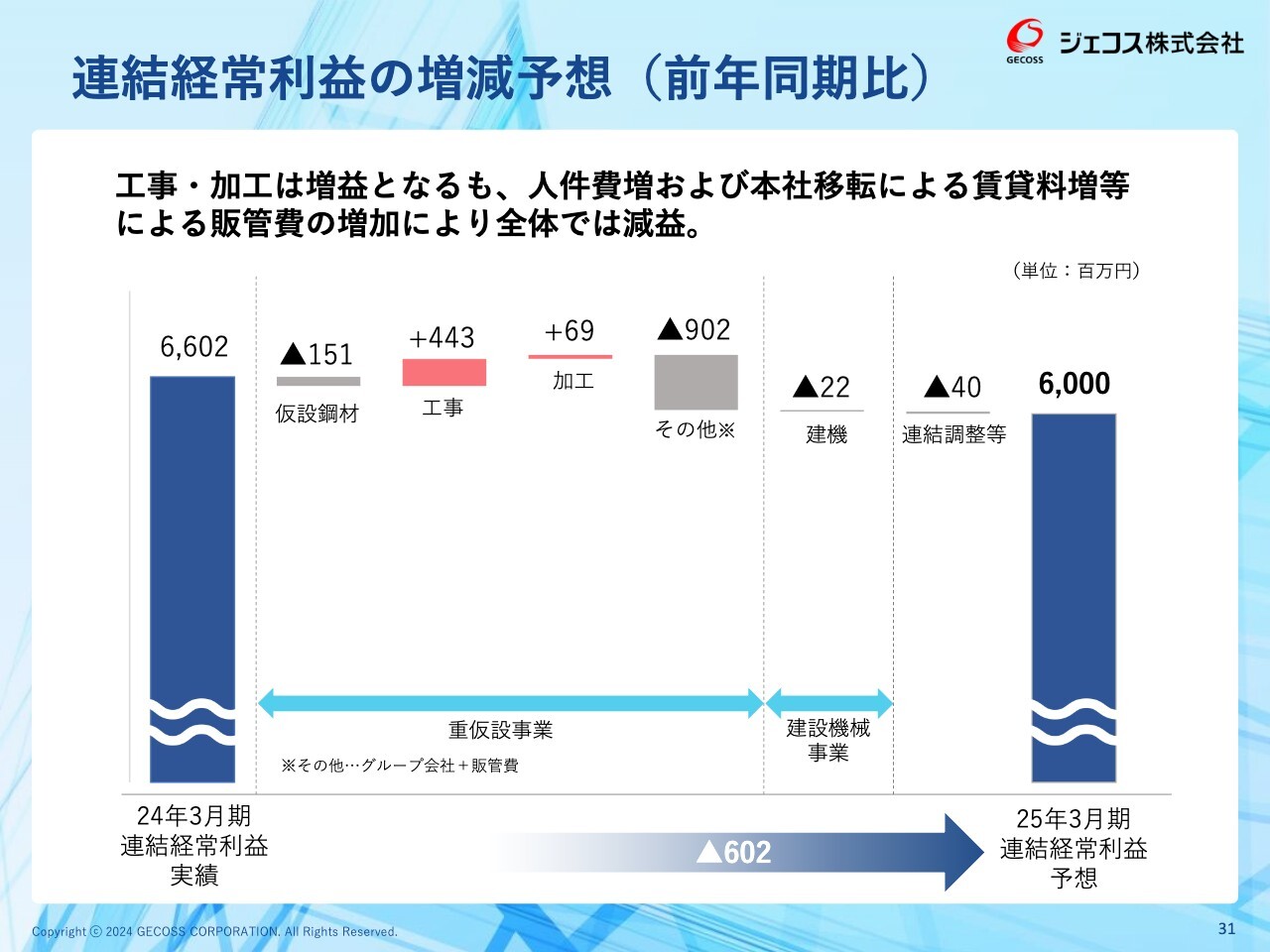

野房:セグメント別も同様に、基本的には通期予想からの変更はありません。経常利益を見ると、計画上はやはりコストのカバーができないかたちとなっており、前期比マイナス6億円ほどになっています。

先ほどお伝えしたとおり、下期については事業環境もかなり良く、価格改定なども進んでいます。そのため、なんとかここから上積みを目指したいと思っていますし、ある程度それができる環境にあるのではないかと思っています。

増井:御社の業績の一般的な傾向として、季節性はあるのでしょうか?

野房:基本的には公共工事も含めて予算の消化があるため、下期に向けて高まっていくのが一般的な季節パターンです。しかし、今年度は足元であまり落ちていません。これは首都圏などでかなり長期間にわたる大きなプロジェクトが継続して稼動していることが要因だと思います。

野房:ただし、基本的には下期のほうが高いのが一般的な状況です。例えば、営業利益で見ると上期は27億円となっており、下期もほぼ同様の計画になっています。しかしながら、先ほどのパターンから考えると下期はもう少し高く期待できるため、なんとかここから上積みを図りたいと思います。

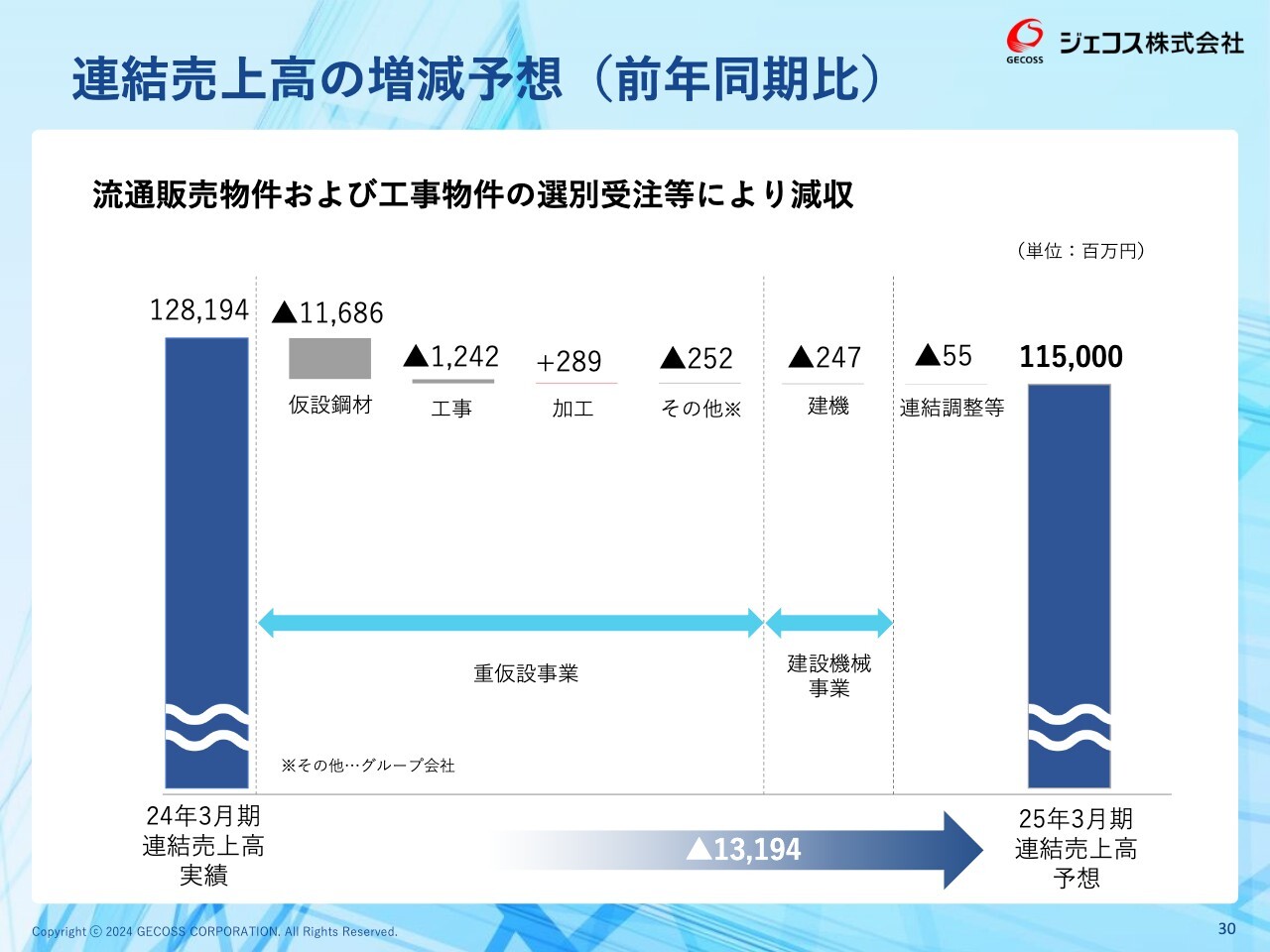

連結売上高の増減予想(前年同期比)

野房:連結売上高の増減予想です。特に気になるのは、工事の売上高がマイナスになっていることです。

連結経常利益の増減予想(前年同期比)

野房:ただし、利益ではプラスになっています。選別受注など、今まで行ったことが成果として出ており、下期の業績については堅調と言えると思います。

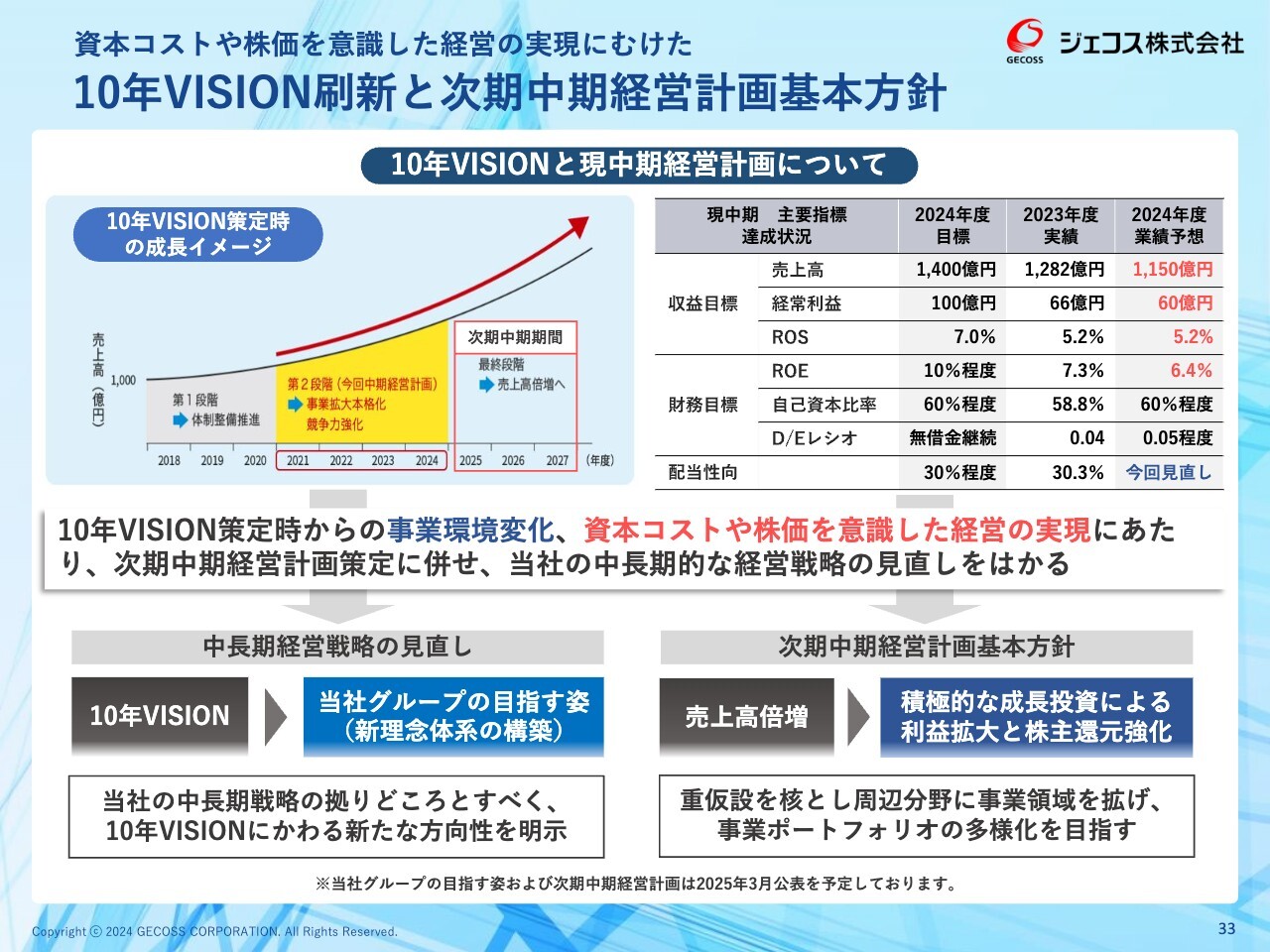

10年VISION刷新と次期中期経営計画基本方針

野房:資本コストや株価を意識した経営についてご説明します。前任者の時に策定した2018年からの「10年VISION」のうち、第2段階となる現中期経営計画は、新型コロナウイルスの影響や鋼材価格をはじめとする諸物価高騰などがあり、残念ながら目標に対して未達での着地を見込んでいます。

「10年VISION」は売上高倍増ということで売上に重きを置いたかたちですが、これからは資本コストや株価を意識した経営の実現に向けた取り組みを推進します。当社の中長期戦略の拠りどころとすべく、新たな方向性をご提示するために議論しているところです。

売上高をメインの指標とするのではなく、財務体制を維持しながら積極的な成長投資を行うことで利益を増やし、株主のみなさまや社員に還元することを基本方針として進めていきます。

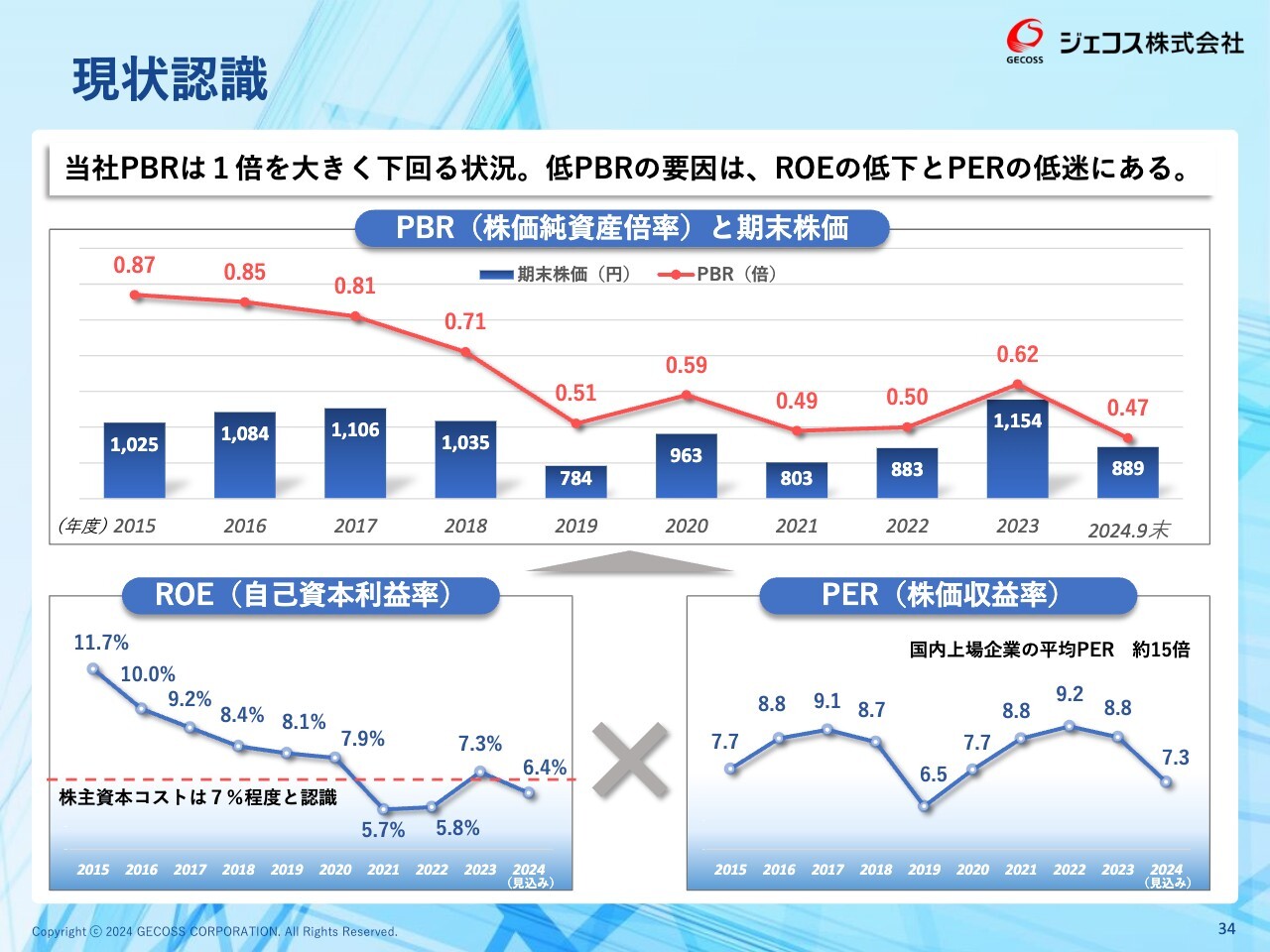

現状認識

野房:現状のPBRと、その構成要素のROEとPERの推移です。当社の株主資本コストは7パーセント程度と認識していますが、ROEの推移グラフのとおり、足元はそれを下回る状況が続いています。また、PERは国内上場企業の平均が15倍程度のところ、当社は10倍以下であり、不十分な状況です。

結果として、PBRは1倍を大きく下回っており、株主のみなさまには大変ご心配をおかけしている状況です。

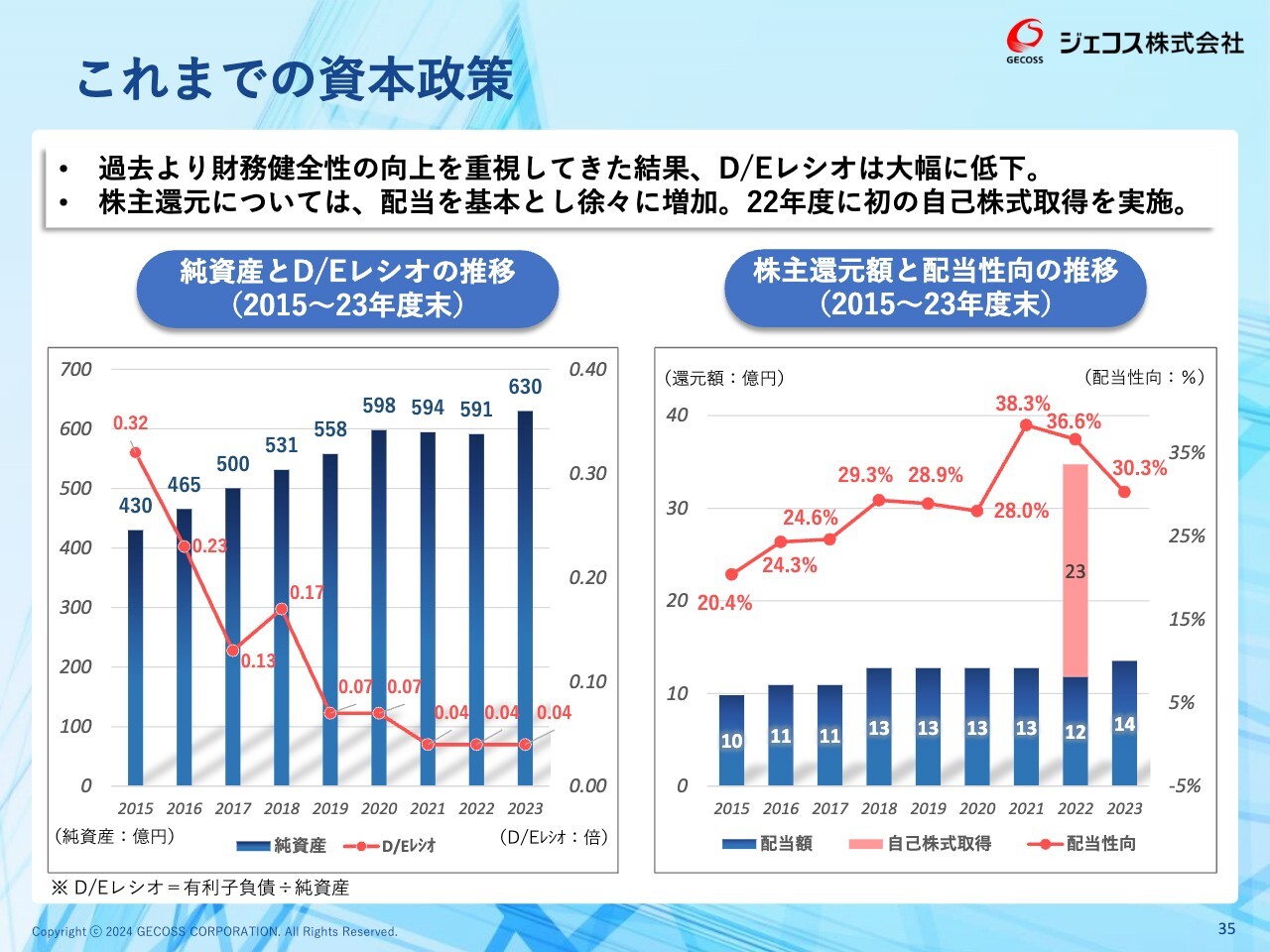

これまでの資本政策

野房:これまでの資本政策により、借入金の返済、財務健全性の向上を重視した結果として、D/Eレシオは大幅に低下し、ほぼ無借金の状態となりました。株主さまへの還元については、業績の高い低いにかかわらず、比較的安定した配当を続けてきました。

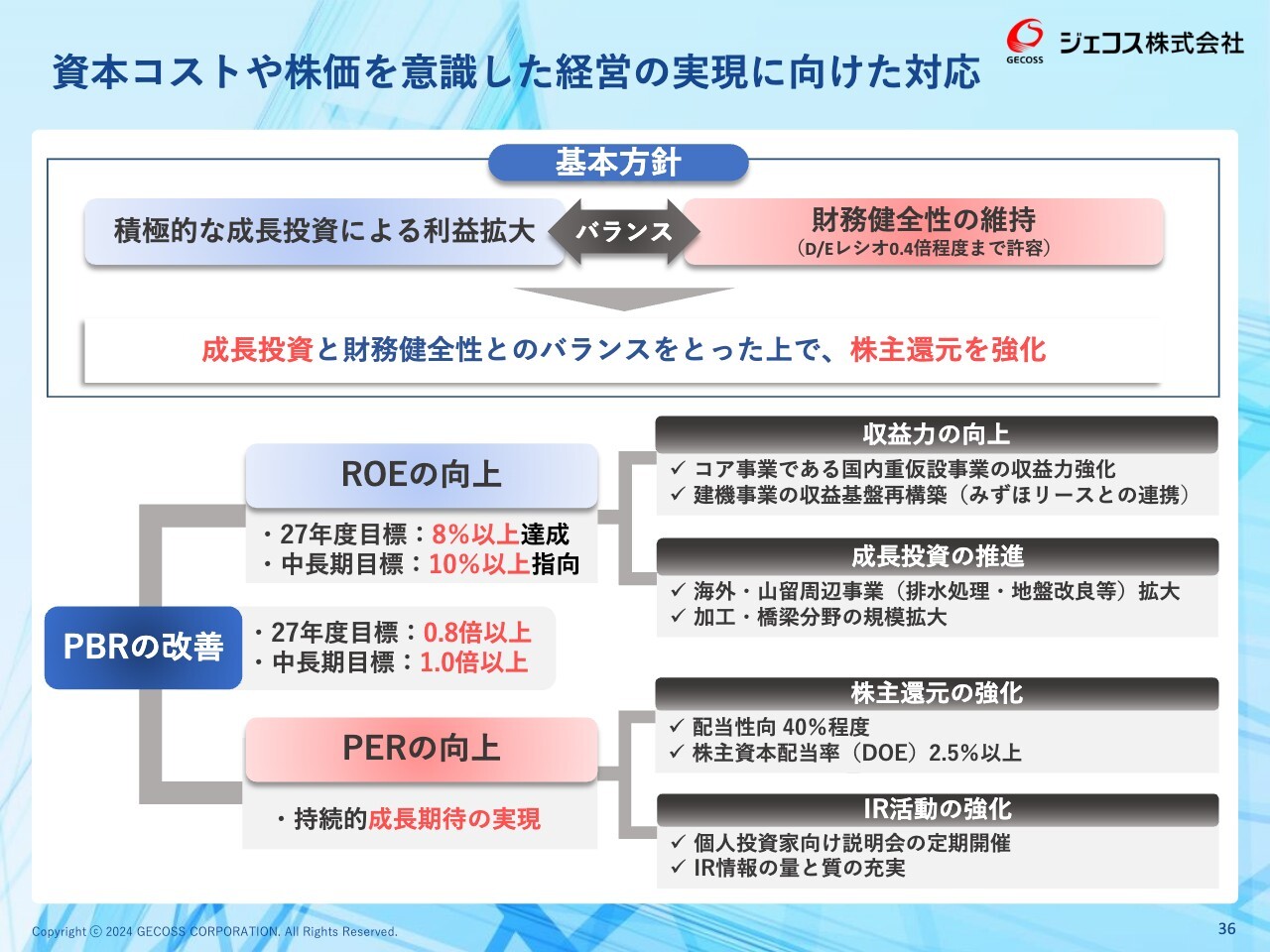

資本コストや株価を意識した経営の実現に向けた対応

野房:繰り返しになりますが、今後の基本方針は、成長投資と財務健全性のバランスをとった上で、株主さまへの還元を強化することです。

PBRについては、2027年度目標として0.8倍以上としていますが、ここで1倍を目指していくくらいの気持ちです。その構成要素であるROEについては、次期中期経営計画の3年間で株主資本コストを上回る8パーセントの達成を目指します。

現在、10年後、20年後はどのような環境でどのような会社でありたいかを議論し、そこからバックキャストしたかたちで今何を行うべきかという計画を練っています。2025年3月には中期経営計画としてまとめてご報告できる見込みです。

PERについては、配当性向40パーセント程度、DOE2.5パーセント以上ということで、株主さまへの還元を強化していきます。

PERは成長期待を反映する指標だと思っています。我々がこれまで行ってきたこと、あるいは成長性についてのご説明がまだ十分ではなかったという反省の上に立ち、本日の場のような個人投資家さま向け説明会を定期的に開催したいと思っています。みなさまのアドバイスもいただきながら、IR情報の量と質の充実を図りつつ、地道に進んでいきたいと思っています。

増井:これまで配当性向は30パーセント程度が下限のイメージで考えていたと思いますが、今回、配当性向40パーセント程度を目安と発表されました。このことに関する市場の反応はいかがでしたか?

野房:非常にありがたいことに、低迷していた株価は発表直後にかなり上昇しましたので、評価いただいたものと思っています。増配という直接的な要因もありますが、その他にも今回新たにDOEを導入したこと、財務体質の改善だけでなく成長投資により利益を増やし、株主のみなさまや社員に還元するという方針の変化を好意的に受け止めていただいたものと思います。

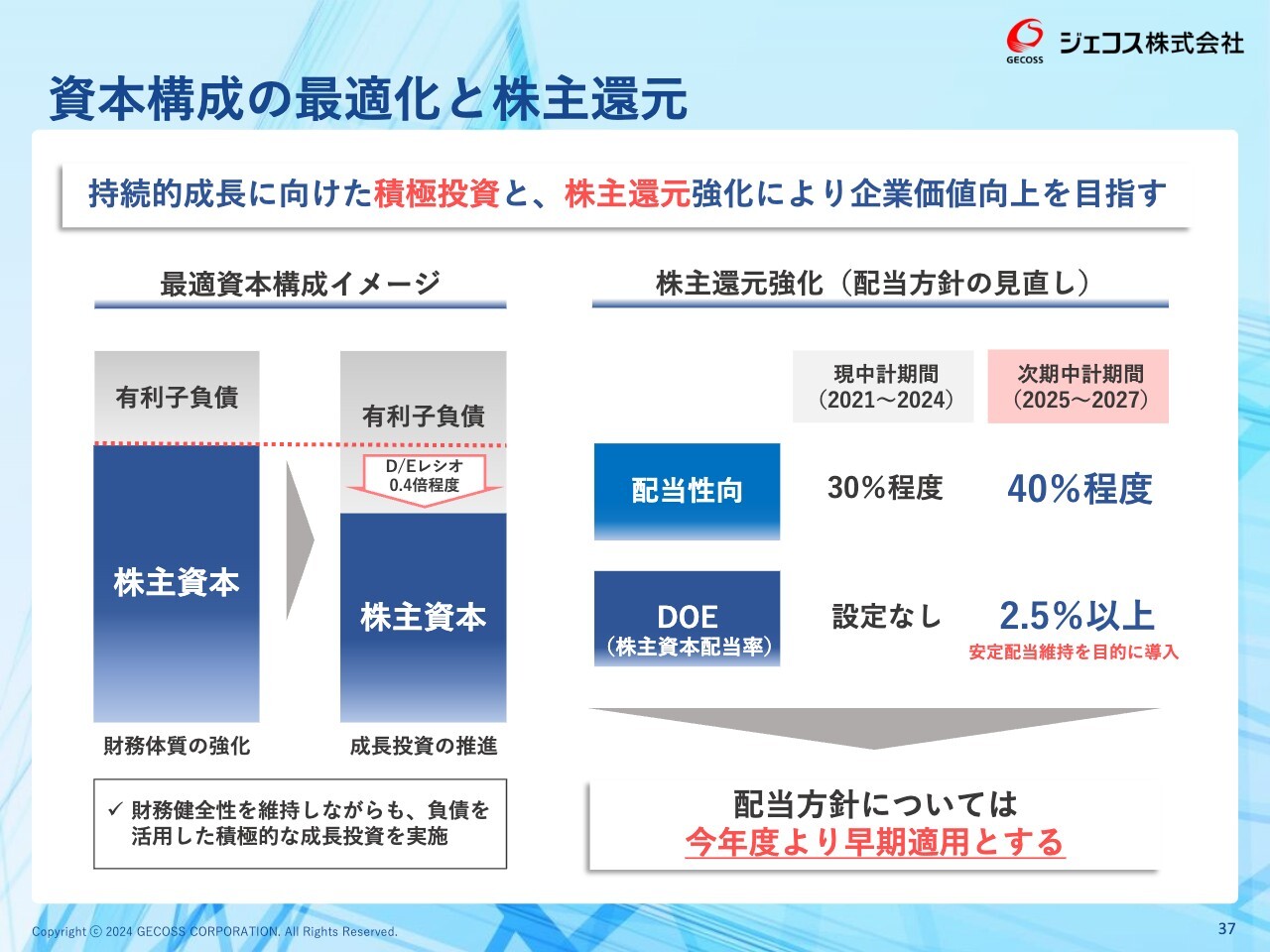

資本構成の最適化と株主還元

野房:繰り返しになりますが、有利子負債については、現在のD/Eレシオはほぼ無借金のところを0.4倍程度まで許容して、ある程度借入を増やし、レバレッジを効かせながら積極的な成長投資を行っていきます。

株主還元の強化については、これまでの配当性向30パーセント程度から、40パーセント程度まで引き上げます。

これまで設定していなかったDOEについては、一時的に業績が悪くなった時にも安定した配当をお出しできるように、導入を実施します。

配当方針については、次期中期経営計画からではなく、今年度より早期適用します。

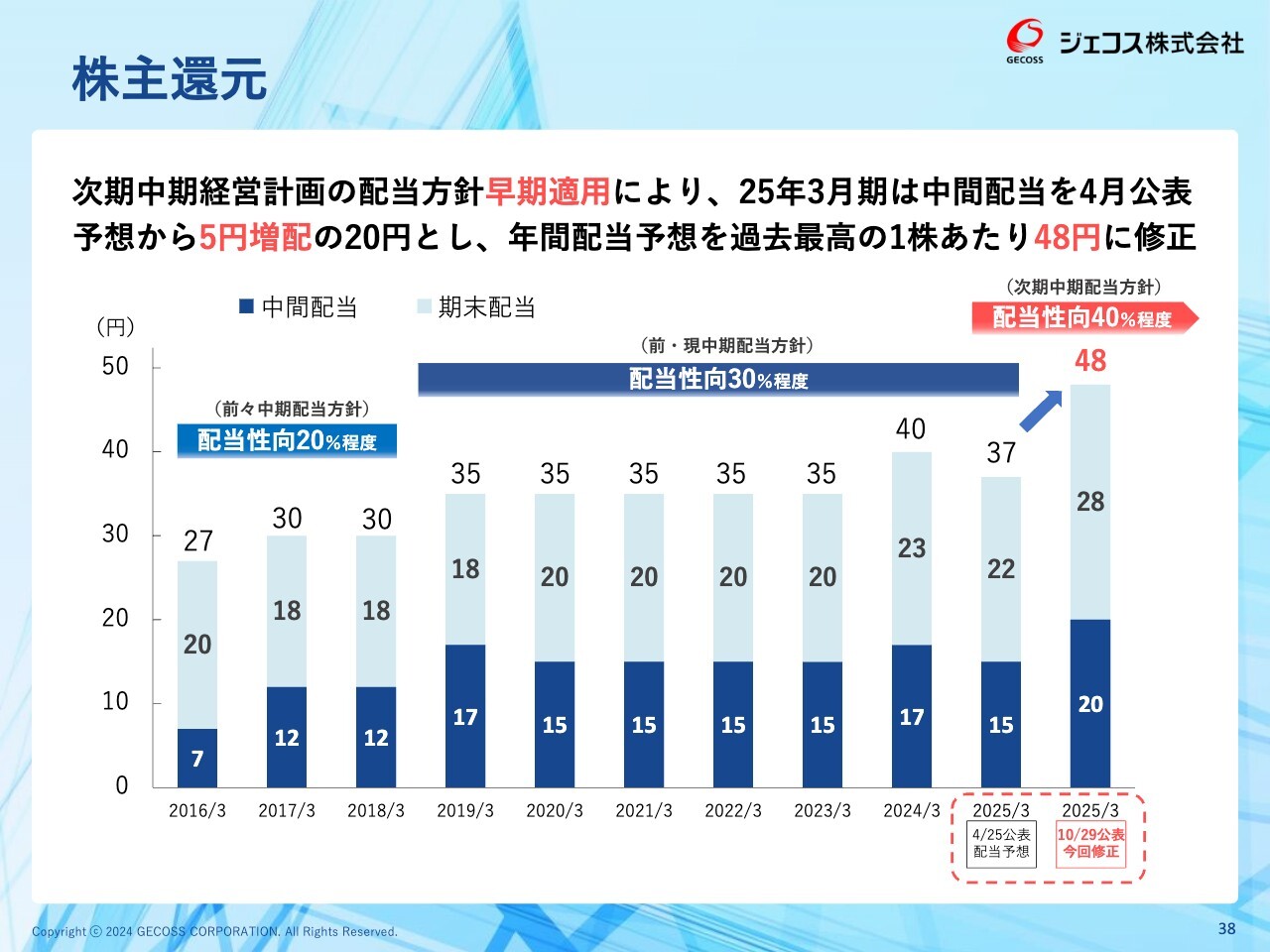

株主還元

野房:スライドのグラフは配当の推移を示しています。2025年3月期の中間配当を15円から5円増配の20円とし、年間配当予想を足元の37円から11円増の48円に修正します。新しい配当方針を早期に適用し、株主さまへの還元を強化する考えです。

質疑応答:みずほリースとの協業による影響に

新着ログ

「卸売業」のログ