【QAあり】日本触媒、上期は増収増益、中間配当は前年比+31.5円と大幅増、年間配当も増配を見込む

目次

野田和宏氏(以下、野田):代表取締役社長の野田です。本日は、スライドに記載されている内容についてご説明します。

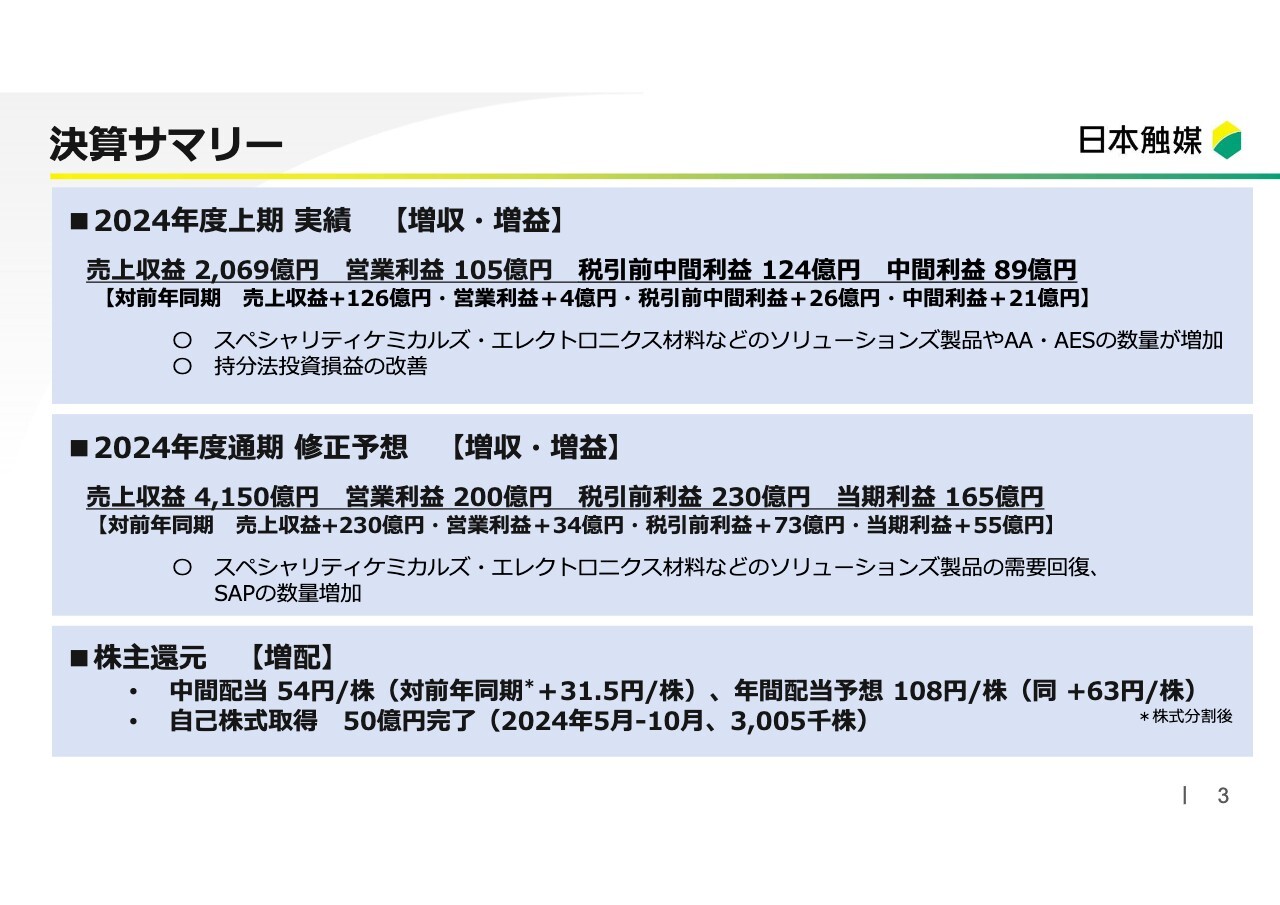

決算サマリー

決算サマリーです。2024年度上期の実績は、売上収益が2,069億円、営業利益が105億円と、対前年同期で増収増益となりました。主な増益要因は、スペシャリティケミカルズ・エレクトロニクス材料などのソリューションズ製品や、AA(アクリル酸)・AES(アクリル酸エステル)の数量が増加したことによるものです。また、持分法投資損益も改善しました。

2024年度の通期予想は、売上収益が4,150億円、営業利益が200億円と、こちらも対前年同期で増収増益を見込んでいます。上期と同様にスペシャリティケミカルズ・エレクトロニクス材料などの需要が回復したことと、SAP(高吸水性樹脂)の数量が増加する見通しとなっています。

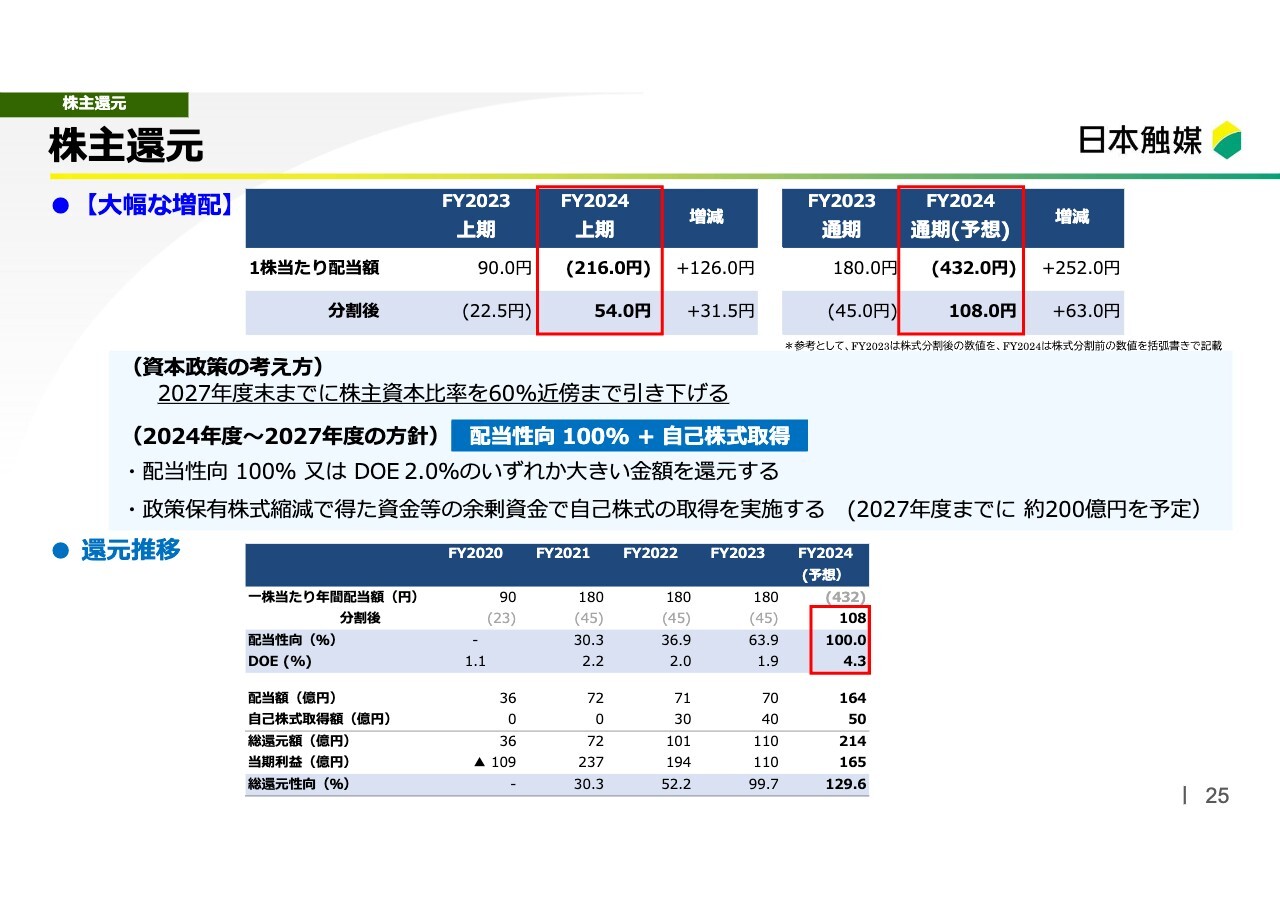

株主還元については、中間配当は1株あたり54円、対前年同期で1株あたりプラス31.5円と、大幅な増配になります。年間配当予想も1株あたり108円、対前年同期で1株あたりプラス63円と、こちらも増配を見込んでいます。

自己株式については、すでに予定どおり50億円の取得を完了しました。

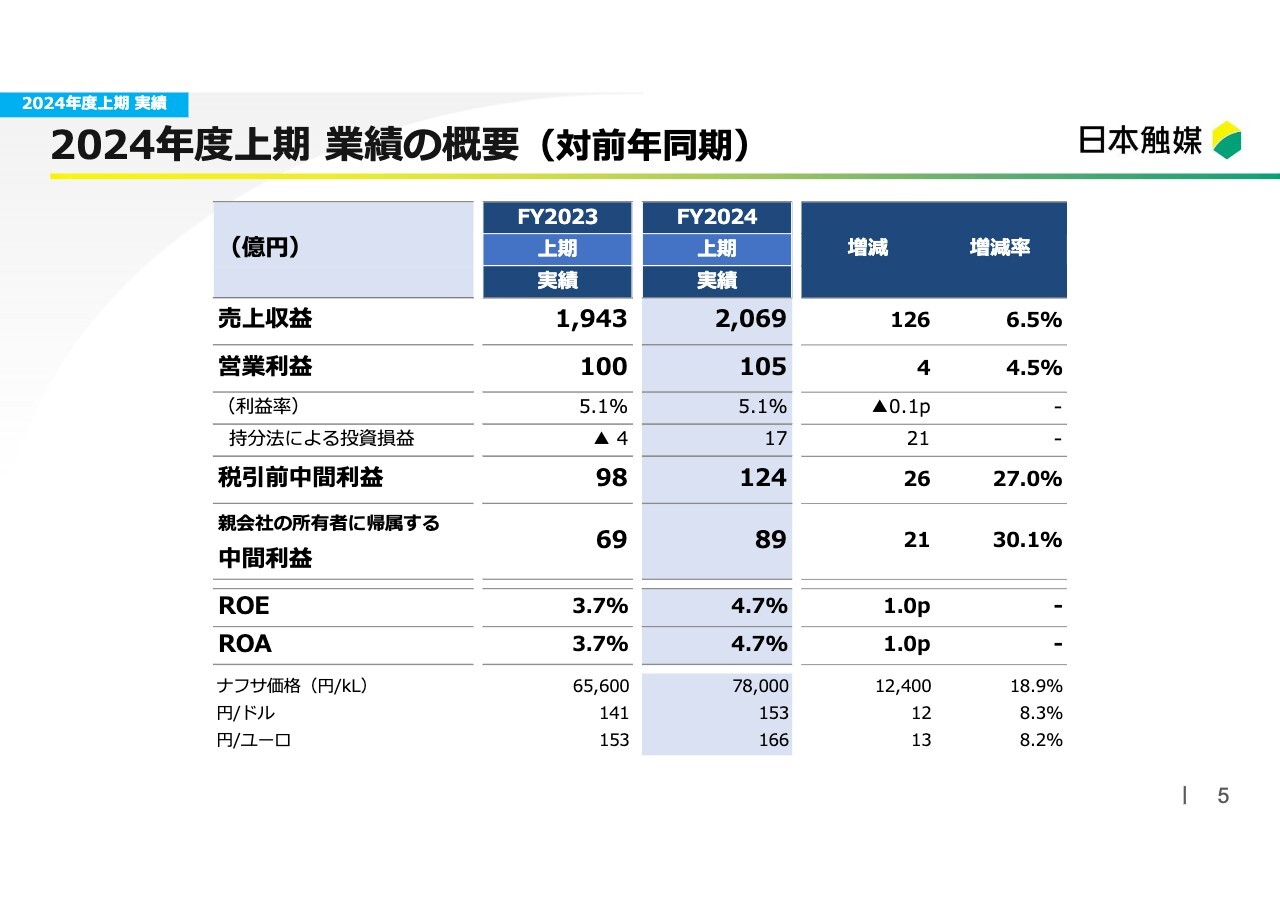

2024年度上期 業績の概要 (対前年同期)

2024年度上期の実績についてご説明します。業績の概要はスライドに記載のとおりです。売上収益は2,069億円と対前年同期で126億円の増収、営業利益は105億円と対前年同期で4億円の増益となりました。

また、MMAを作っている持分法適用会社の持分法投資損益が増加し、税引前中間利益、当期利益ともに対前年同期で増益となっています。

ROE、ROAはそれぞれ4.7パーセントとなり、対前年同期で1.0ポイント上昇しています。

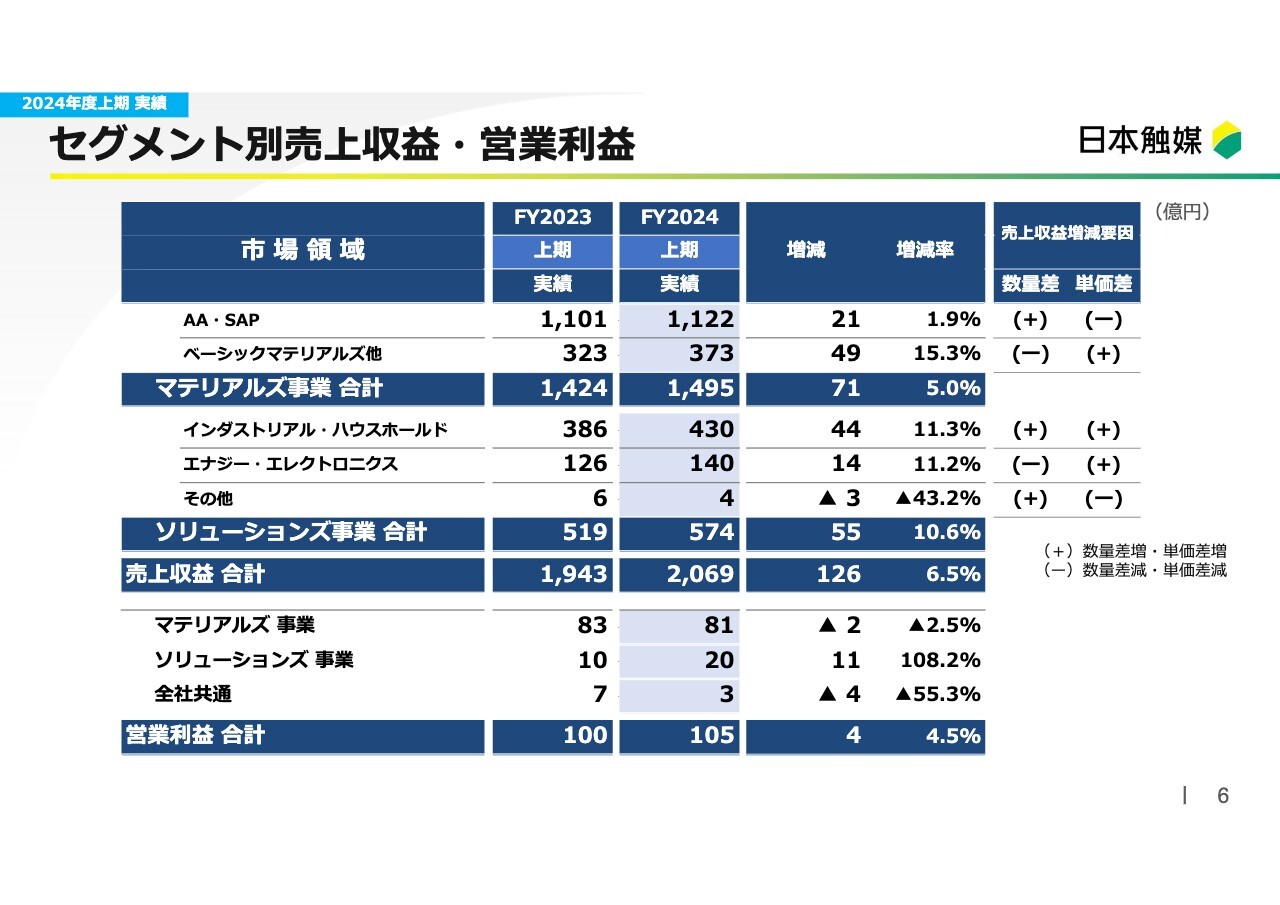

セグメント別売上収益・営業利益

セグメント別の売上収益・営業利益です。マテリアルズ事業の売上収益は1,495億円と、対前年同期で71億円の増収です。主にベーシックマテリアルズの単価の上昇や、AESなどの数量の増加によって売上が伸びました。

ソリューションズ事業の売上収益は574億円と、対前年同期で55億円の増収です。こちらも需要の回復や売価の上昇などによって増収となっています。

営業利益については、マテリアルズ事業が81億円と対前年同期で2億円の減益、ソリューションズ事業が20億円と対前年同期で11億円の増益となりました。

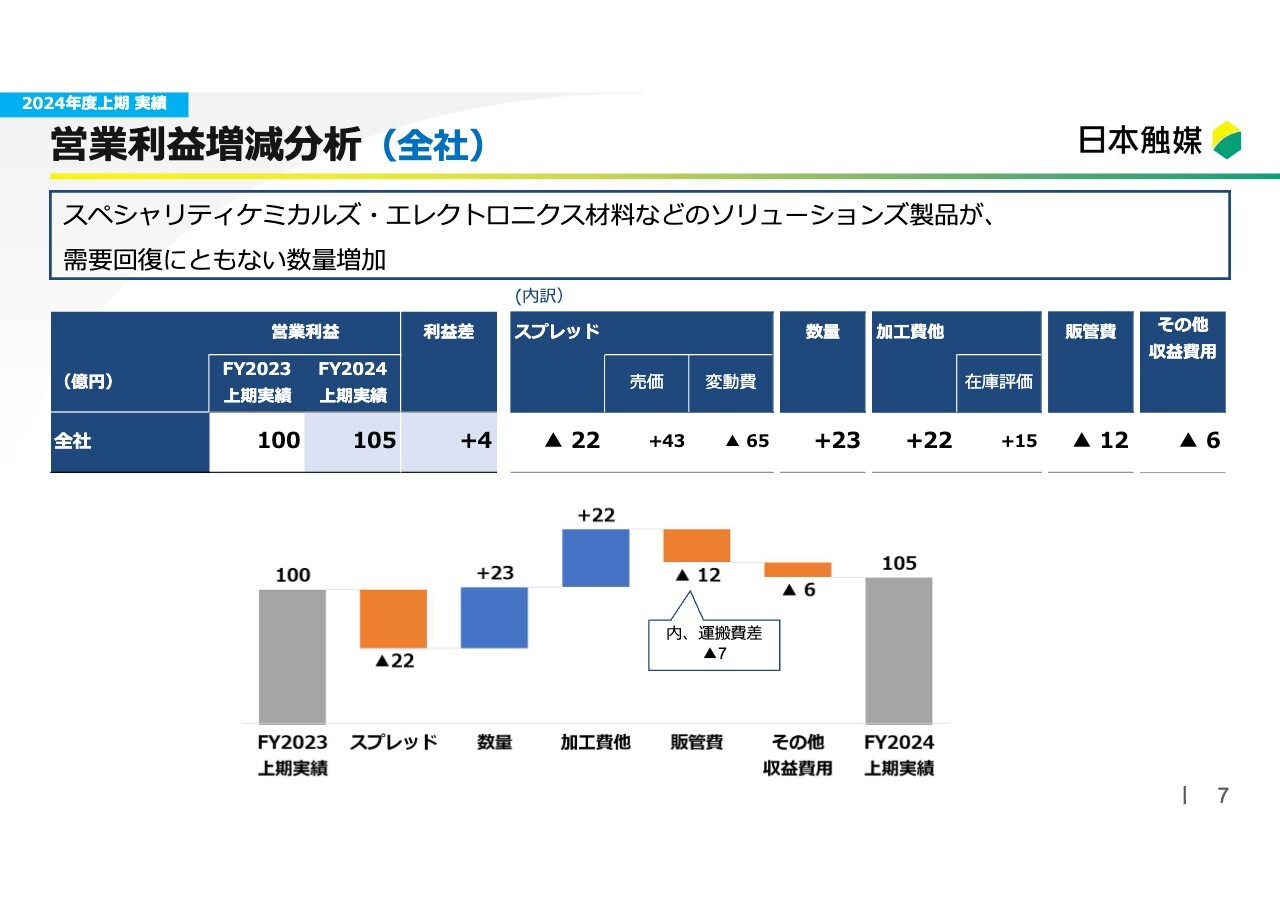

営業利益増減分析 (全社)

営業利益の増減についてご説明します。対前年同期4億円の増益について、内訳をスライド右側の表と、下のグラフで示しています。主な増益要因は、数量の増加や、在庫評価差を含む加工費の減少です。アクリルとともに、スペシャリティケミカルズ・エレクトロニクス材料などのソリューションズ製品の数量が増加してきています。

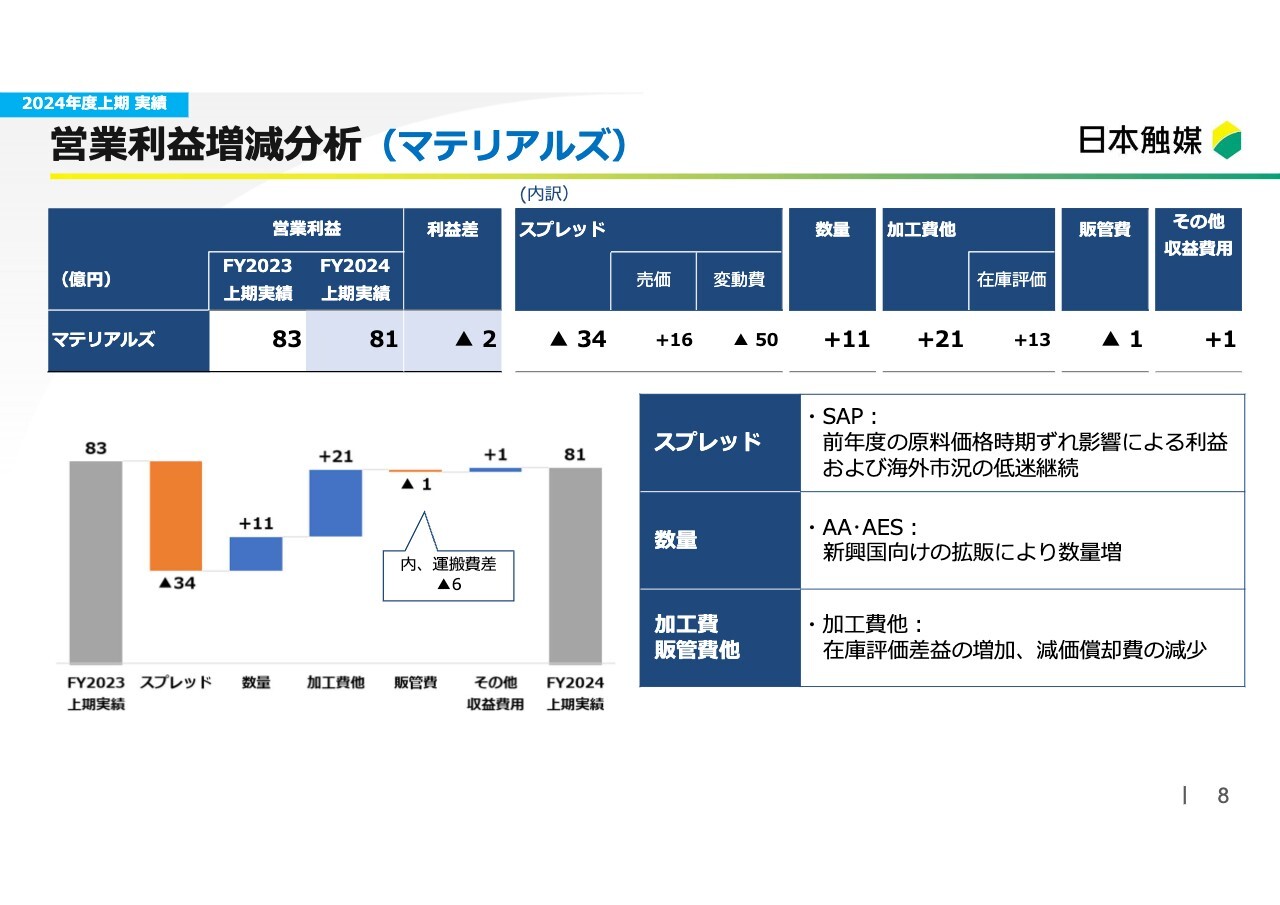

営業利益増減分析(マテリアルズ)

営業利益の増減について、セグメント別に見ていきます。マテリアルズ事業は、対前年同期で2億円の減益となっています。

主な減益要因はスプレッドの縮小です。2023年度上期は、SAPにおいて、原料価格の時期ずれの影響でかなりの利益がありました。当期はそれがなくなったこと、および海外市況が引き続き低迷していることにより、スプレッドが対前年同期でマイナス34億円となっています。

一方、数量については、AA・AESにおいて、新興国向けが好調であったことによりプラスとなっています。また加工費他の増加については、在庫評価差益の増加や減価償却費の減少によるものです。

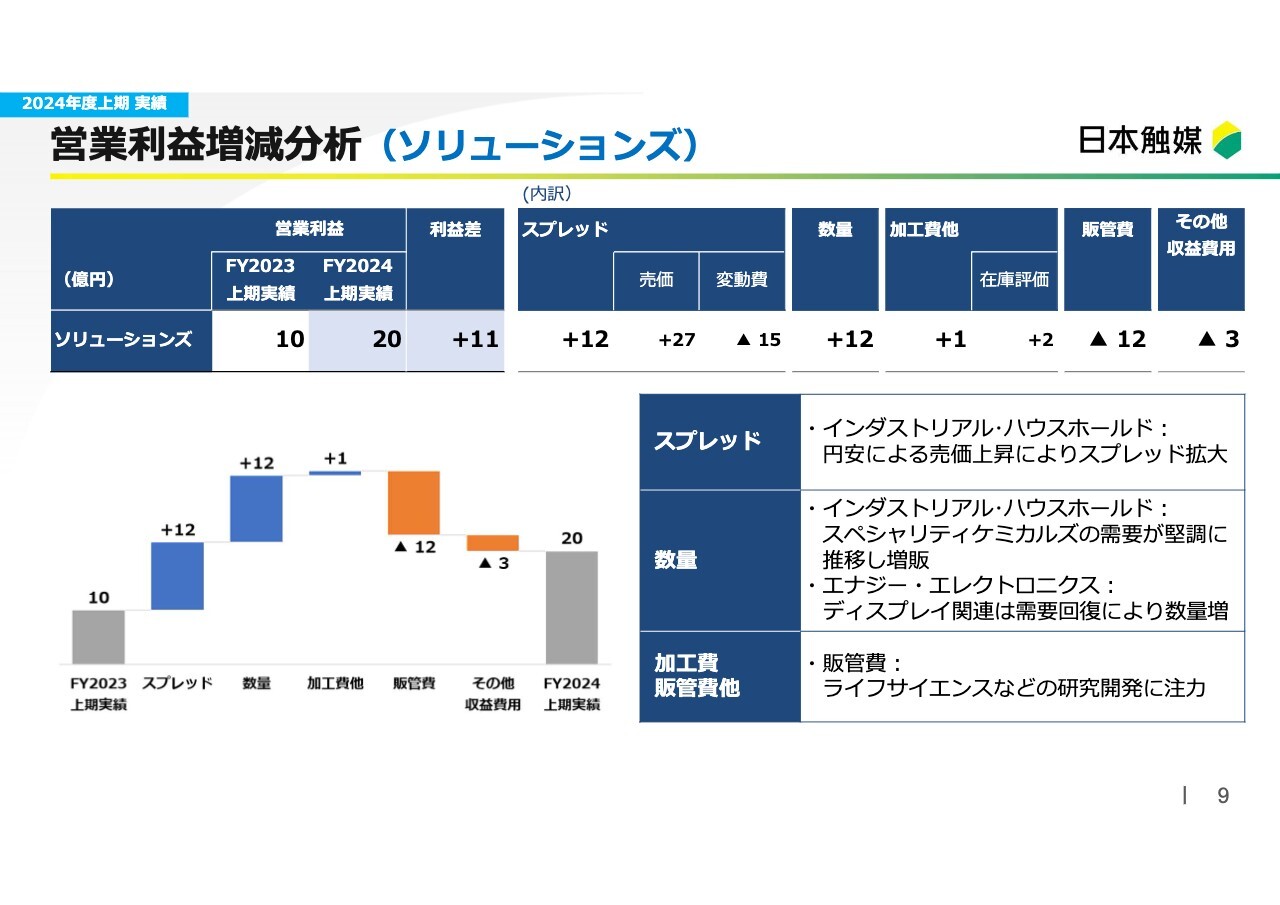

営業利益増減分析 (ソリューションズ)

ソリューションズ事業は、対前年同期で11億円の増益となっています。

主な増益要因は、スプレッド、数量ともにプラスとなったことです。スプレッドについては、円安による売価上昇により拡大してきています。数量はスペシャリティケミカルズ、特にポリエチレンイミンなどが好調だったことや、ディスプレイ関連の需要が回復したことにより伸びています。

販管費の増加については、ライフサイエンスなどの研究開発費などが増加した結果によるものです。

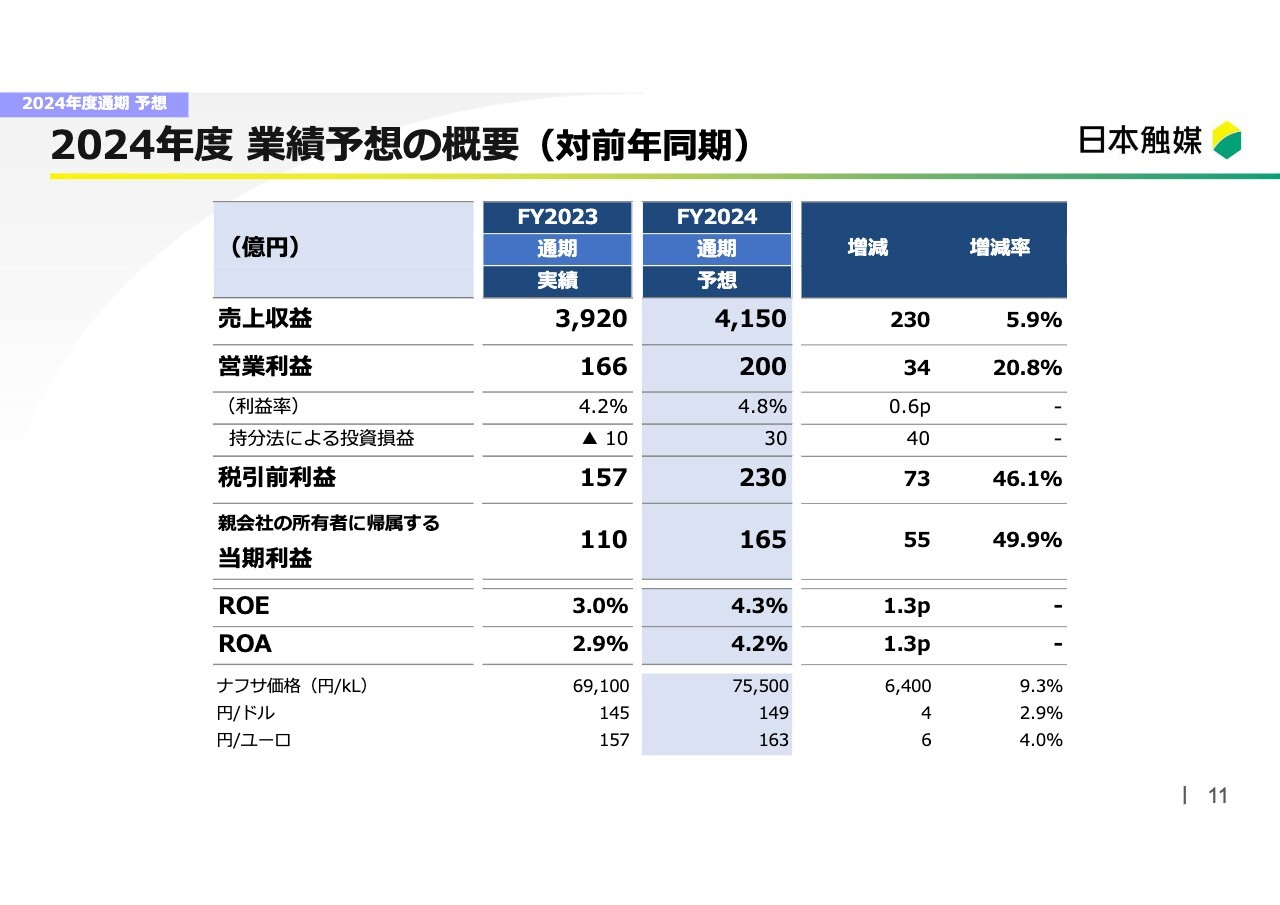

2024年度業績予想の概要 (対前年同期)

2024年度の通期予想についてご説明します。売上収益は4,150億円と対前年同期で230億円の増収、営業利益は200億円と対前年同期で34億円の増益となる見込みです。マテリアルズ事業、ソリューションズ事業ともに販売数量の増加を見込んでいます。

ROEは4.3パーセント、ROAは4.2パーセントと、それぞれ1.3ポイント改善しています。

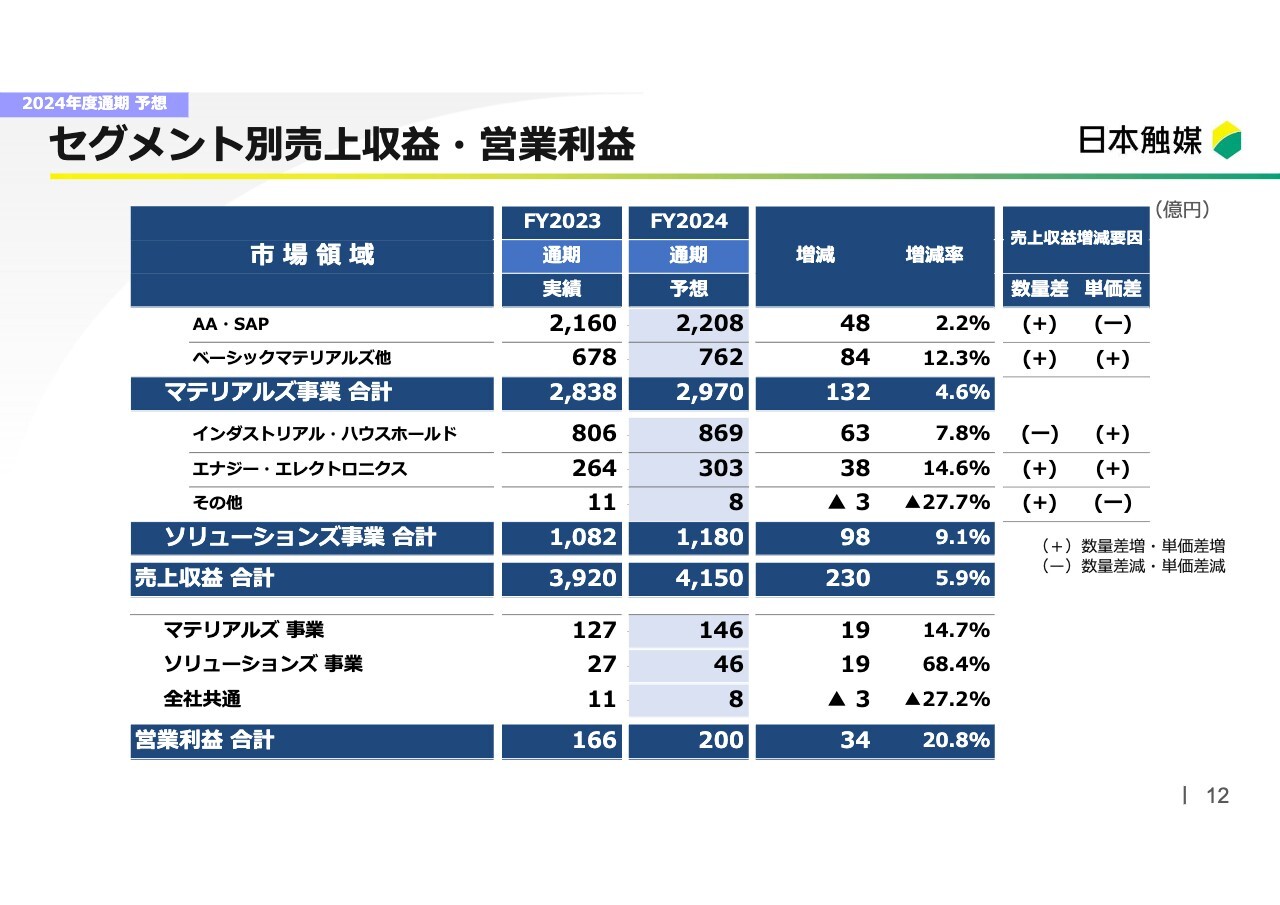

セグメント別売上収益・営業利益

2024年度におけるセグメント別の売上収益・営業利益の通期予想です。

マテリアルズ事業の売上収益は2,970億円、対前年同期で132億円の増収と予想しています。AA・SAP、ベーシックマテリアルズともに増収となる見込みです。

ソリューションズ事業の売上収益は1,180億円、対前年同期で98億円の増収を見込んでいます。インダストリアル・ハウスホールドでは、スペシャリティケミカルズを中心に伸びを見ています。エナジー・エレクトロニクスでは、ディスプレイ関連の回復が続くと見込んでいます。

営業利益は、マテリアルズ事業が146億円、ソリューションズ事業が46億円で、それぞれ対前年同期で19億円の増益となる見込みです。

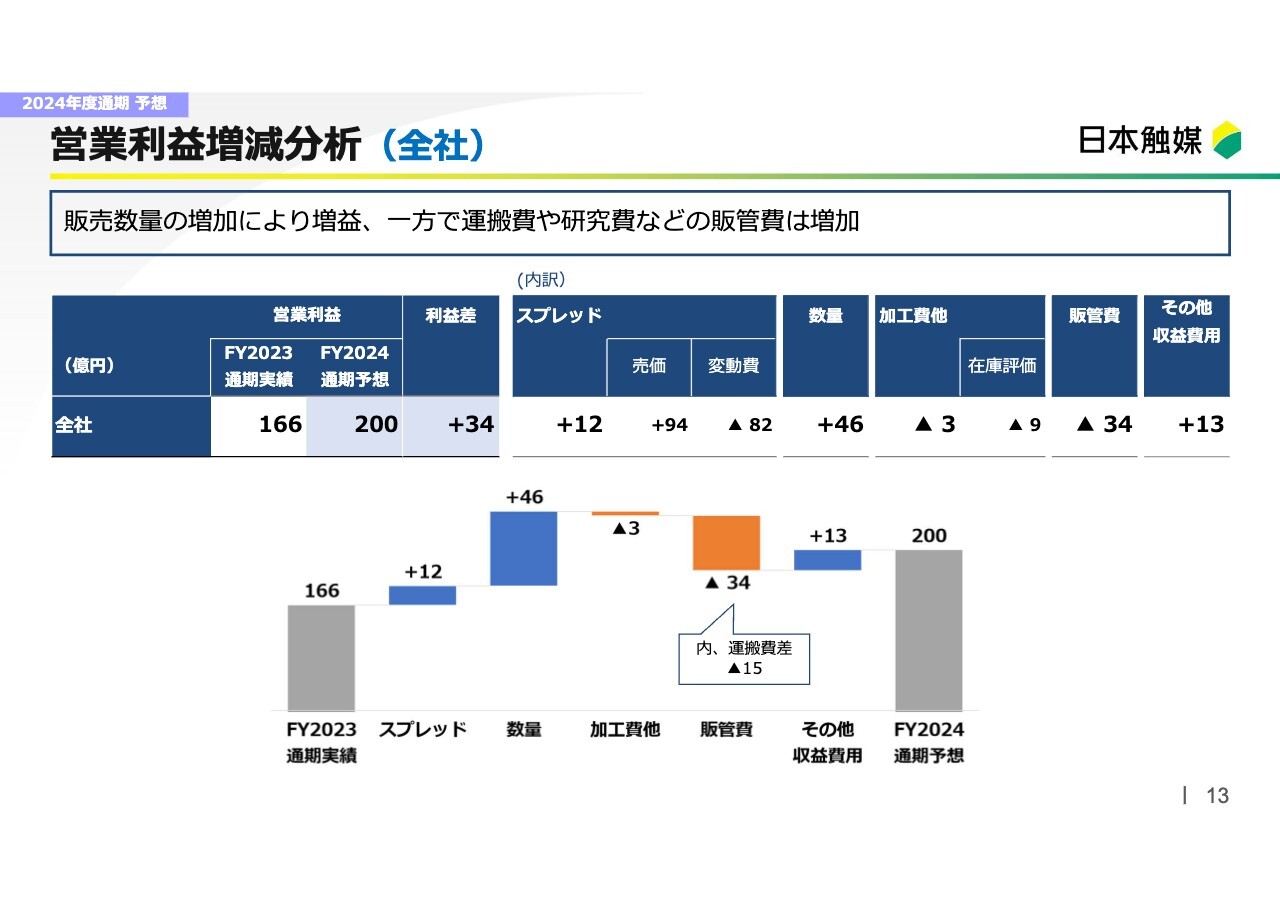

営業利益増減分析 (全社)

2024年度通期予想における営業利益の増減の要因分析です。対前年同期で34億円の増益を見込んでおり、主に販売数量の増加が大きく影響しています。一方で、運搬費や研究費などの販管費は、増加する見込みとなっています。

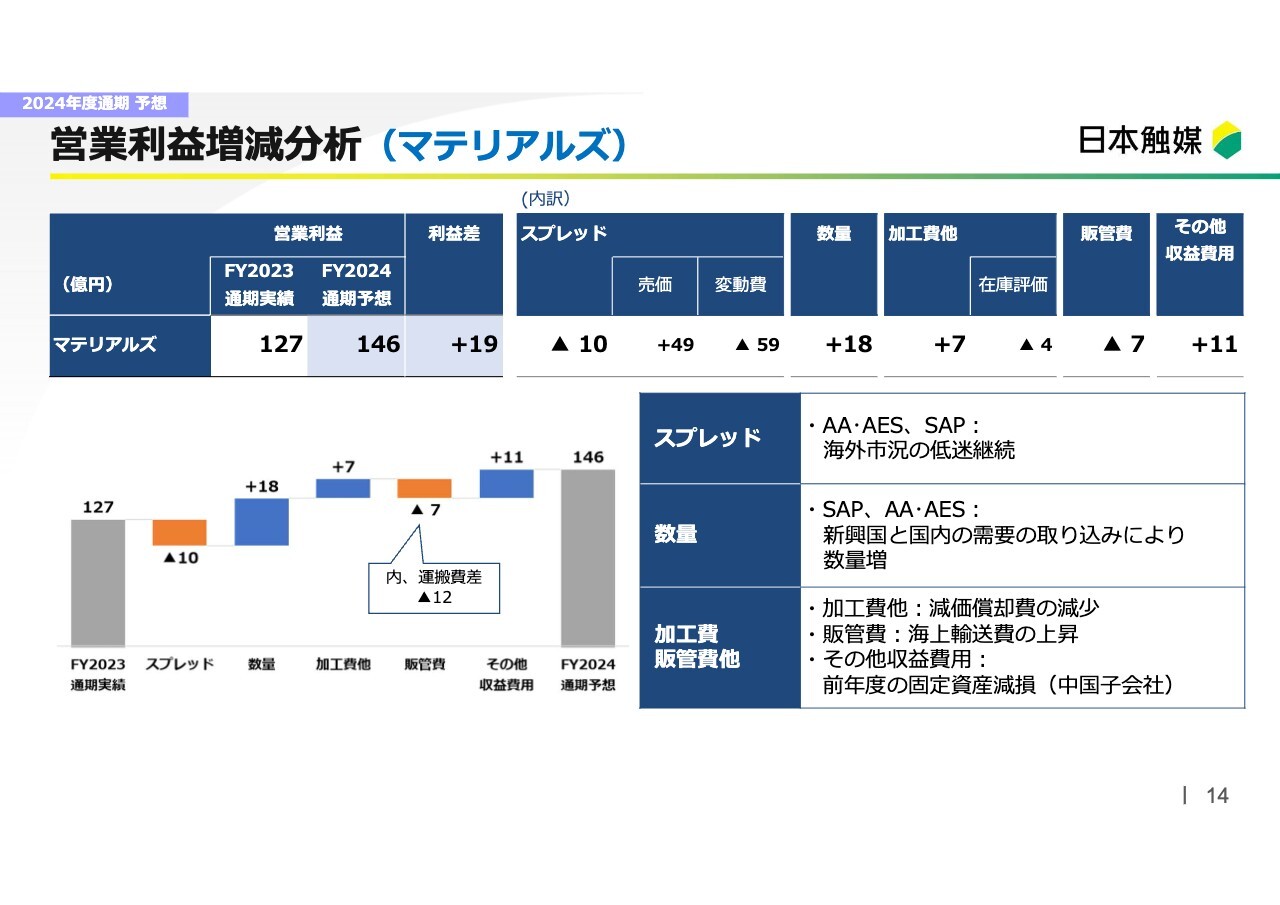

営業利益増減分析 (マテリアルズ)

2024年度通期予想における営業利益の増減を、セグメント別に見ていきます。マテリアルズ事業は、対前年同期で19億円の増益を見込んでいます。主な増益要因は数量の伸びで、新興国および国内の需要の取り込みにより数量増となる見込みです。

またスプレッドについては、海外市況の低迷等により、対前年同期で10億円の減益要因となっています。

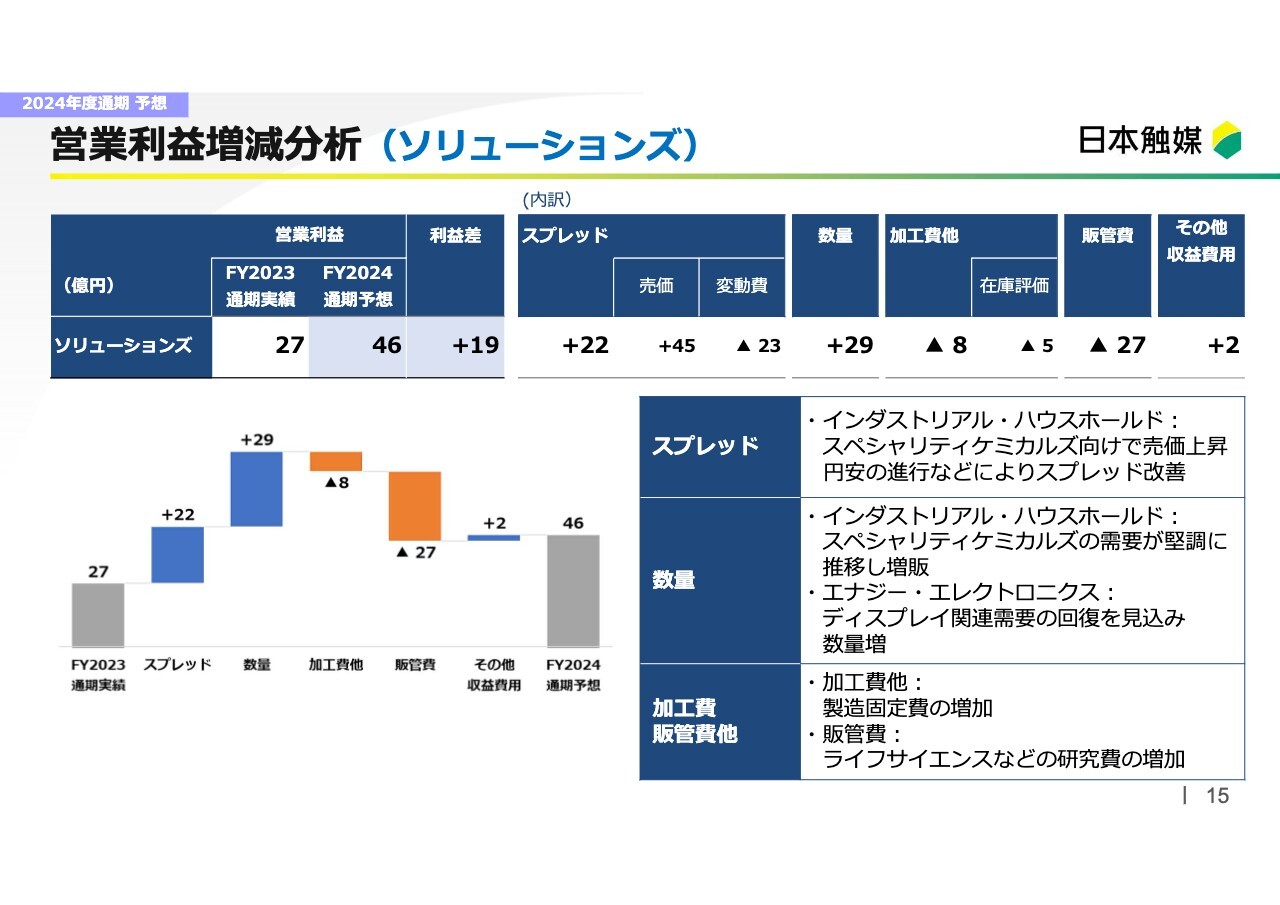

営業利益増減分析 (ソリューションズ)

ソリューションズ事業も、対前年同期で19億円の増益を見込んでいます。主な増益要因は、数量とスプレッドが改善したことによるものです。

数量については上期に続き、スペシャリティケミカルズやディスプレイ関連の回復を見込んでいます。

またスプレッドについては、売価上昇や円安などによる改善を見込んでいます。販管費の増加は、先ほどご説明した研究費などの増加によるものです。

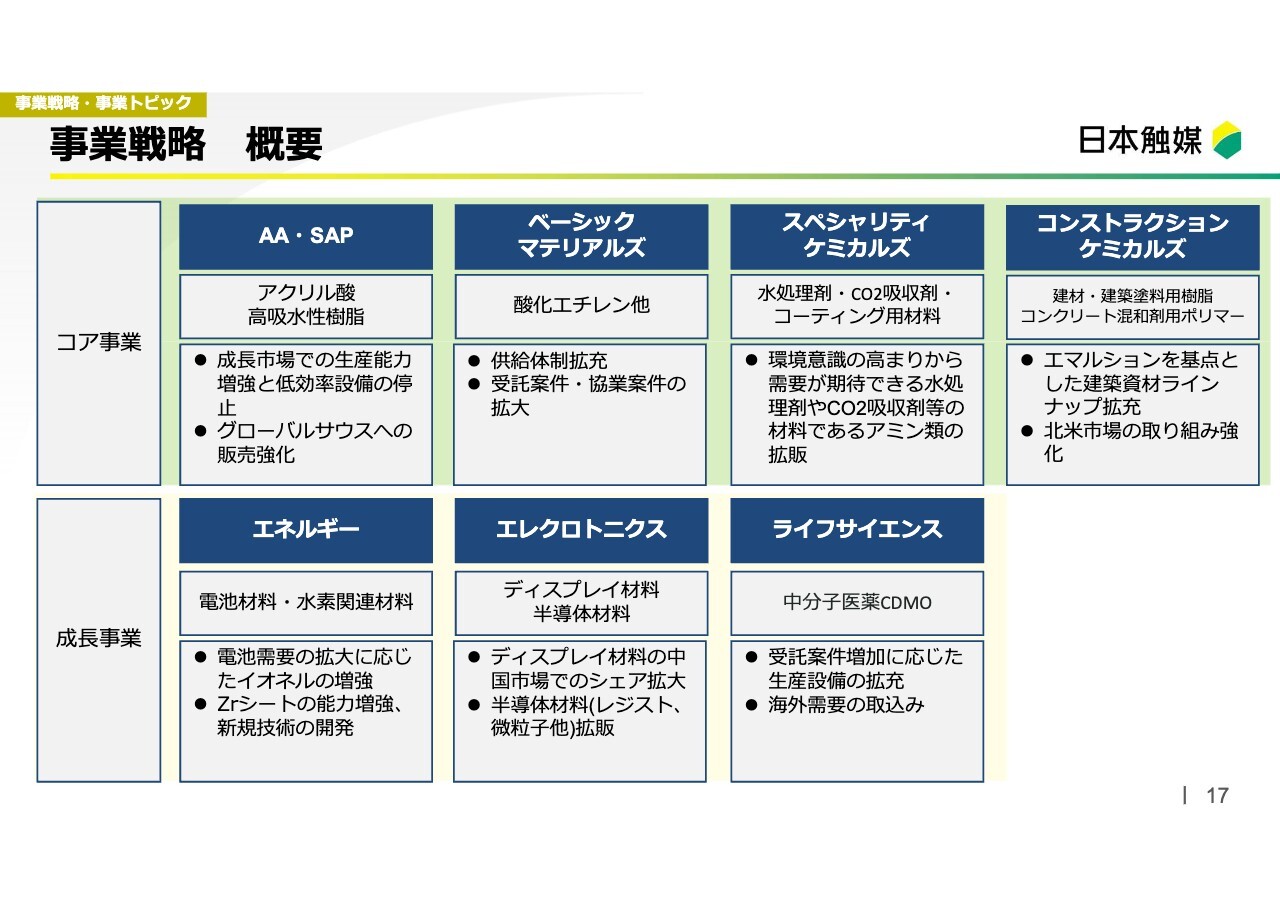

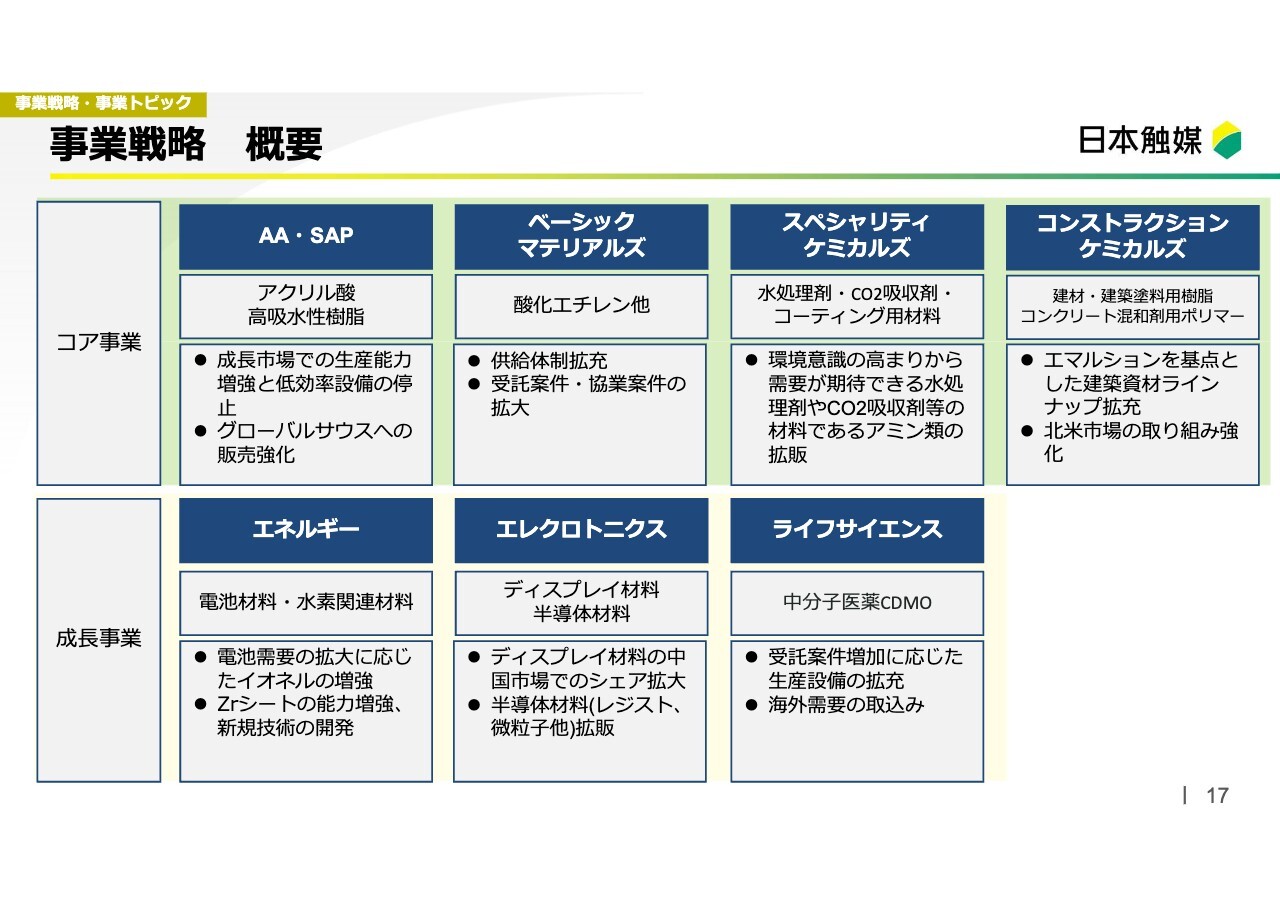

事業戦略 概要

事業戦略と事業トピックスについてご説明します。スライドではコア事業と成長事業に分け、事業分野ごとの戦略を示しています。

AA・SAPでは、成長市場、特にインドネシアでのSAPの設備増強、グローバルサウスへの販売強化を図っていきます。

スペシャリティケミカルズについては、水処理剤やCO2吸収剤などの材料であるアミン類の拡販を行っていきます。

エネルギーについては、「イオネル」やZr(ジルコニア)シートの設備増強を進めていきます。

エレクトロニクスでは、ディスプレイ材料や半導体材料の拡販を図っていきます。

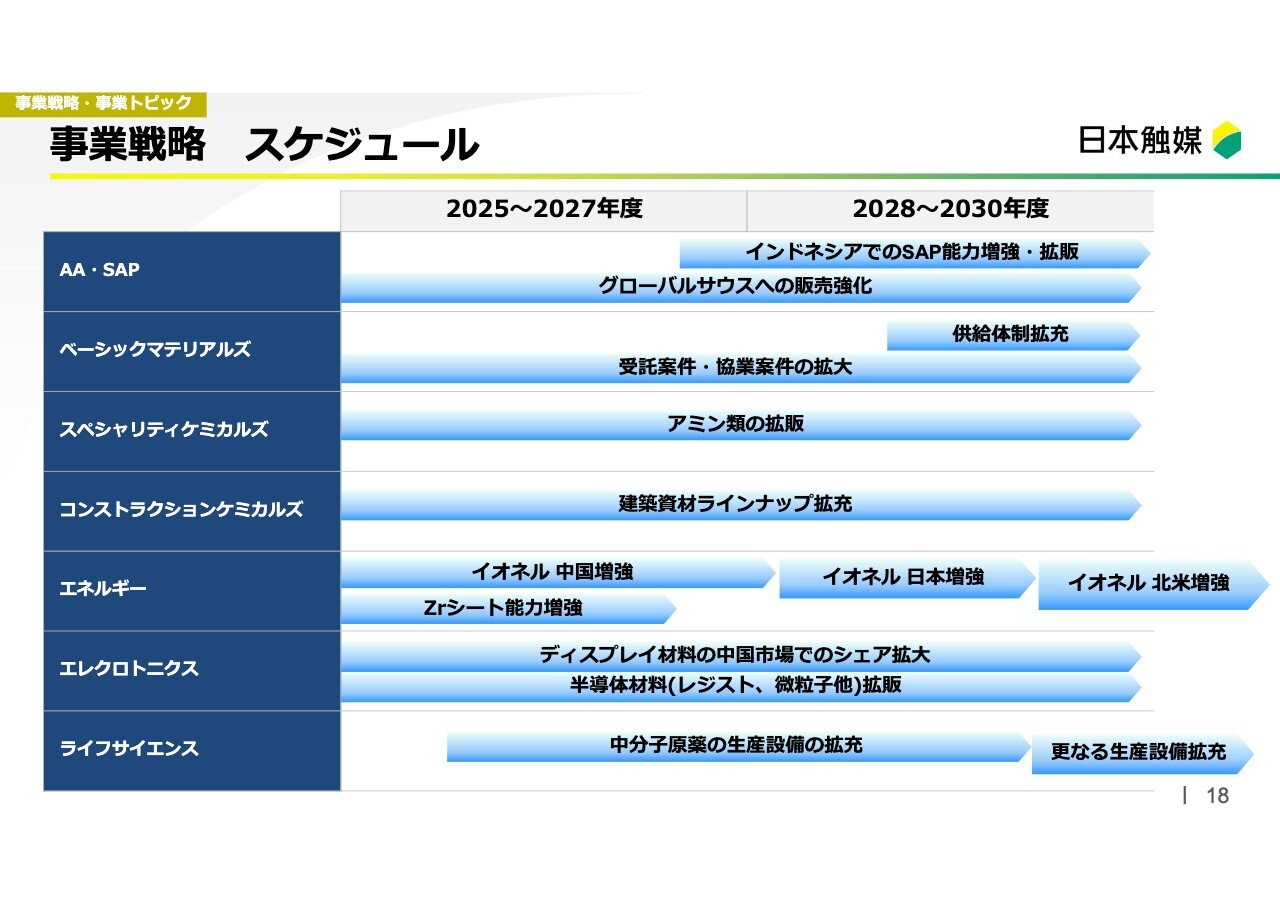

事業戦略 スケジュール

事業戦略のスケジュールについてご説明します。スライドの図は、2025年度から2027年度と、2028年度から2030年度に分け、それぞれの事業戦略のスケジュールを示しています。

AA・SAPでは、すでにグローバルサウスへの販売強化を行っています。2027年度にはインドネシアでのSAP増設が完了し、さらなる拡販を図っていきます。

スペシャリティケミカルズではアミン類の拡販、コンストラクションケミカルズでは建設資材ラインナップの拡充を、それぞれすでに図っています。

エネルギーでは、「イオネル」について現在中国での設備増強を図っており、2028年度からは日本が立ち上がり、その先に北米と考えています。

エレクトロニクスでは、ディスプレイや半導体材料(レジスト、微粒子他)を拡販しています。

ライフサイエンスについては、次期中期経営計画の途中から、中分子原薬の生産設備の拡充を進めていく計画です。

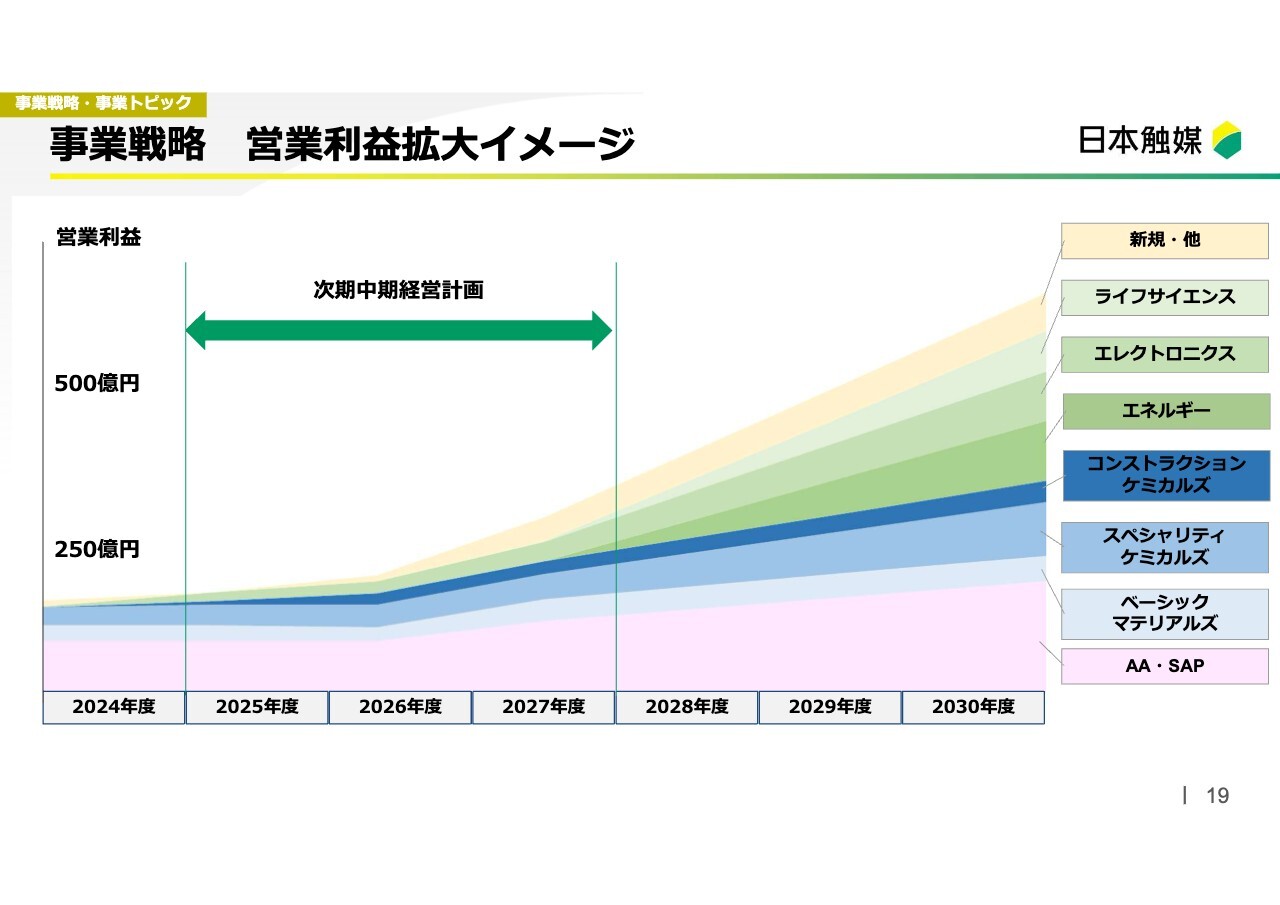

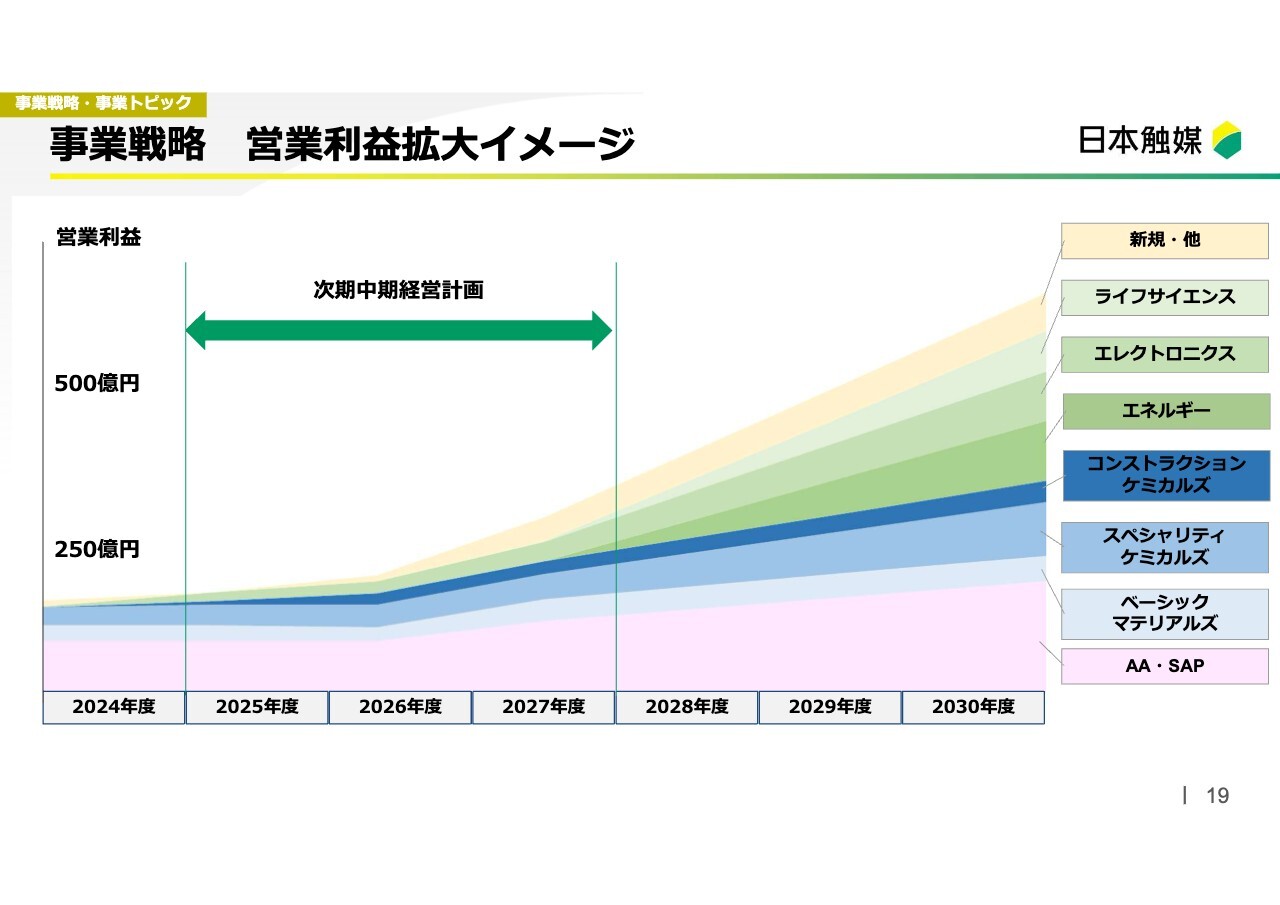

事業戦略 営業利益拡大イメージ

事業戦略における営業利益拡大イメージについてご説明します。スライドの図は、2030年度に向けて、分野ごとの利益をどのように伸ばしていくかを示したものです。

あくまでもイメージですが、次期中期経営計画期間(2025年度から2027年度)の後半から、より利益に貢献してくる分野が増えていきます。特に2027年度以降、ソリューションズ事業が成長し、2030年には営業利益が全体で500億円を超える想定で考えています。

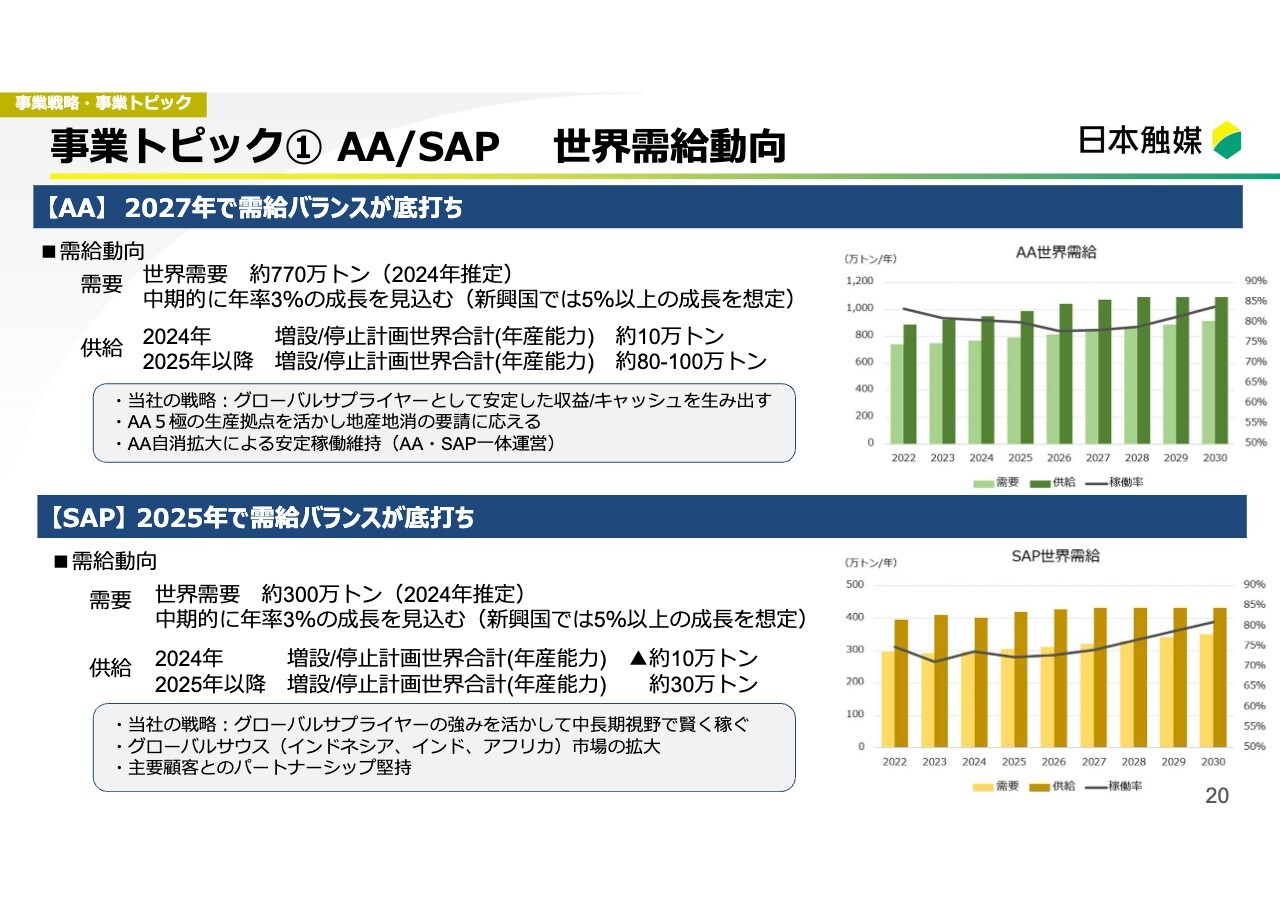

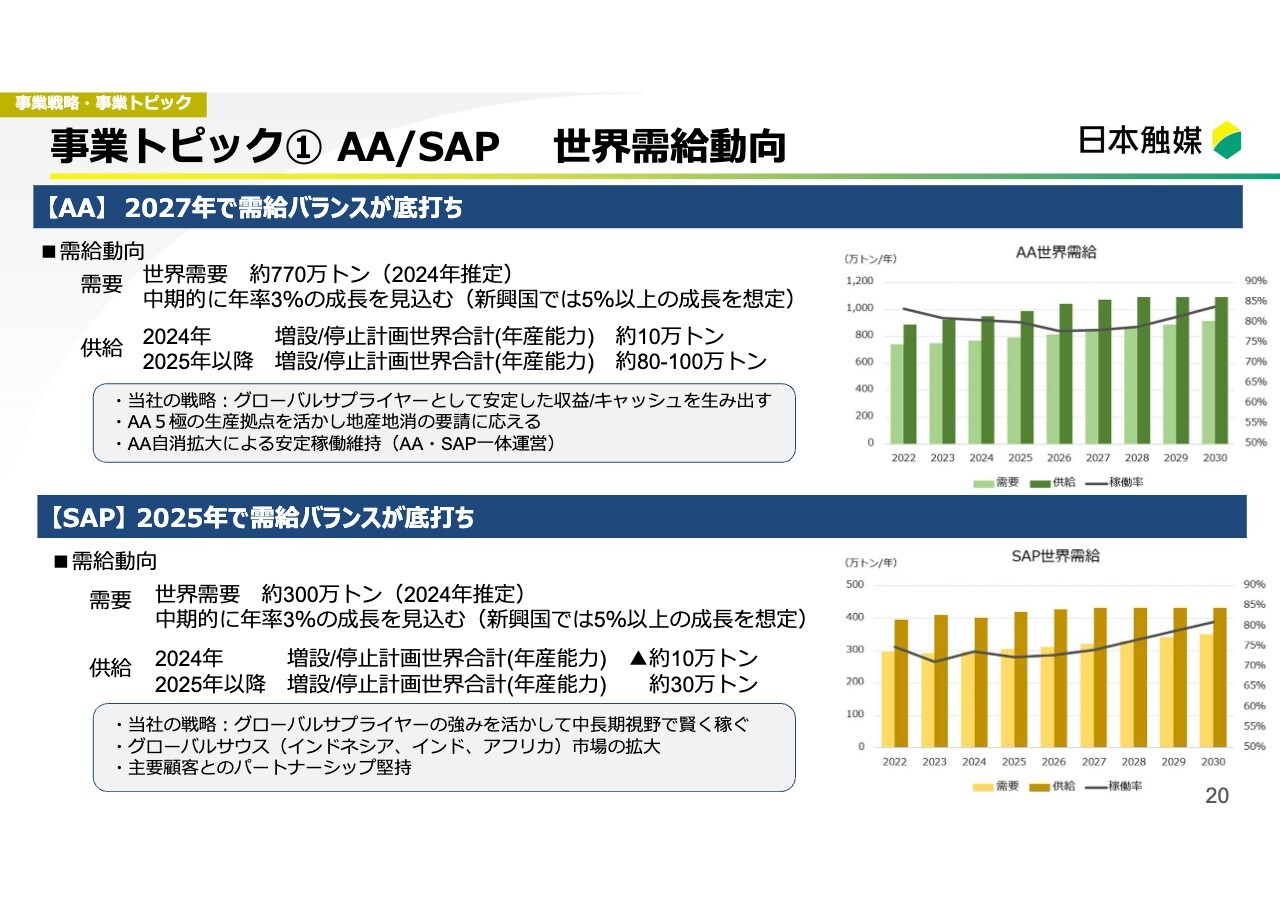

事業トピック① AA/SAP 世界需給動向

事業トピックとして、AA・SAPと「イオネル」の2点について、簡単にご説明します。

まずAA・SAPの世界需給動向ですが、AAに関しては、2027年で需給バランスが底打ちすると見ています。

世界需要は2024年想定で770万トン、年率3パーセントで成長しています。スライド上段に記載のグラフは薄い緑色の棒グラフが需要、濃い緑色の棒グラフが供給、折れ線グラフが稼働率を示しています。

中国を含め、AAはしばらく増設が続きますが、2027年に底を打ち、そこから徐々に稼働率が上昇してくるという見方をしています。

一方、SAPについては、それより少し前の2025年に需給バランスが底打ちすると見ています。世界需要は2024年想定で300万トン、年率3パーセントの成長を見込んでいますが、スライドに記載のとおり、だいたい2025年で底を打ち、2026年、2027年あたりから徐々に稼働率が上昇してくるという見方をしています。

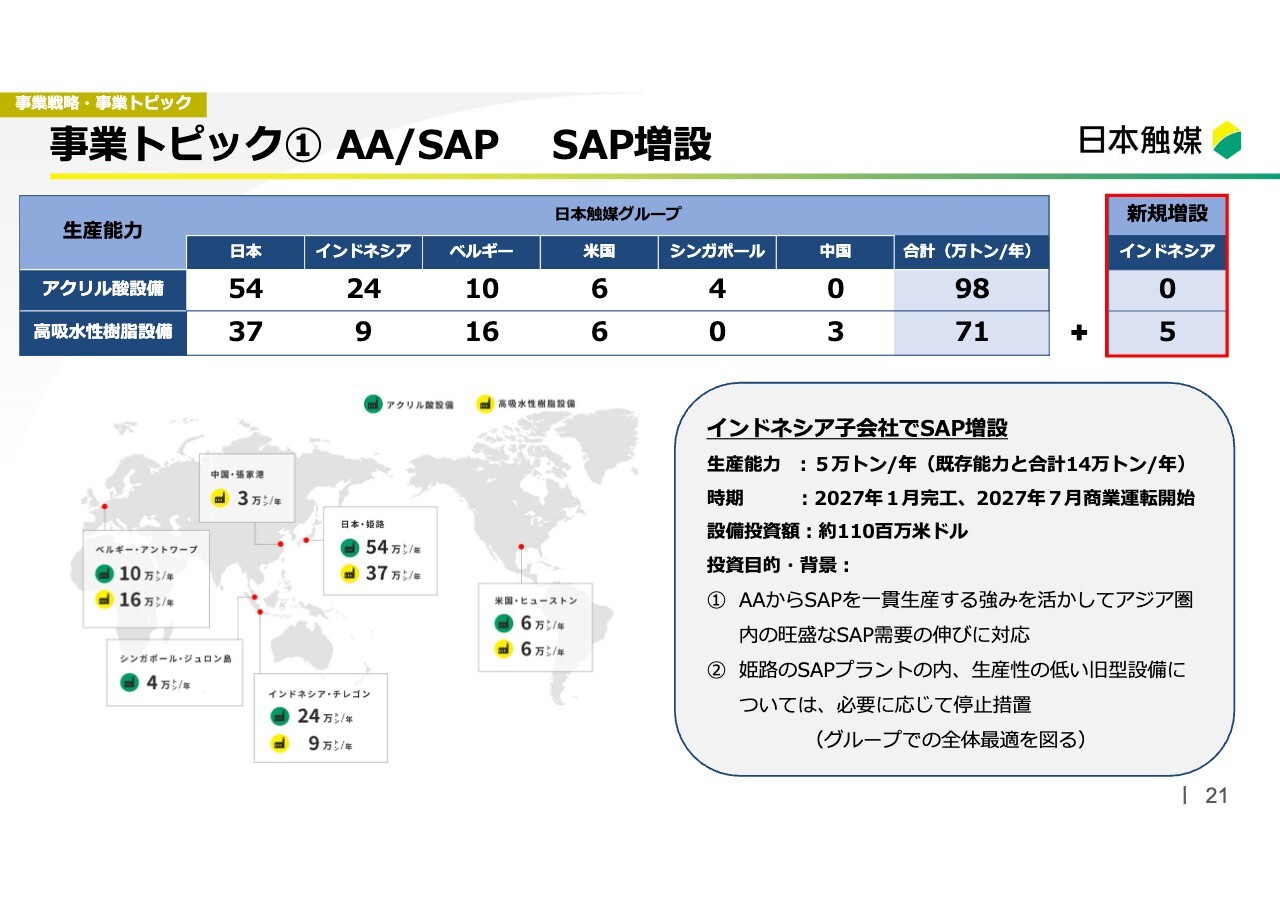

事業トピック① AA/SAP SAP増設

AA・SAPにおける、当社の世界全体での生産能力についてご説明します。現在の生産能力はAAで年98万トン、SAPで年71万トンです。

SAPについては、インドネシアで年5万トンを増設する計画としています。2027年7月に商業運転を開始し、インドを中心に、アジア・アフリカへの拡販を図っていきます。

また姫路のSAPプラントのうち、生産性の低い旧型設備については、必要に応じて停止措置をとることを検討しています。

事業トピック② イオネル 優位性と今後の展望

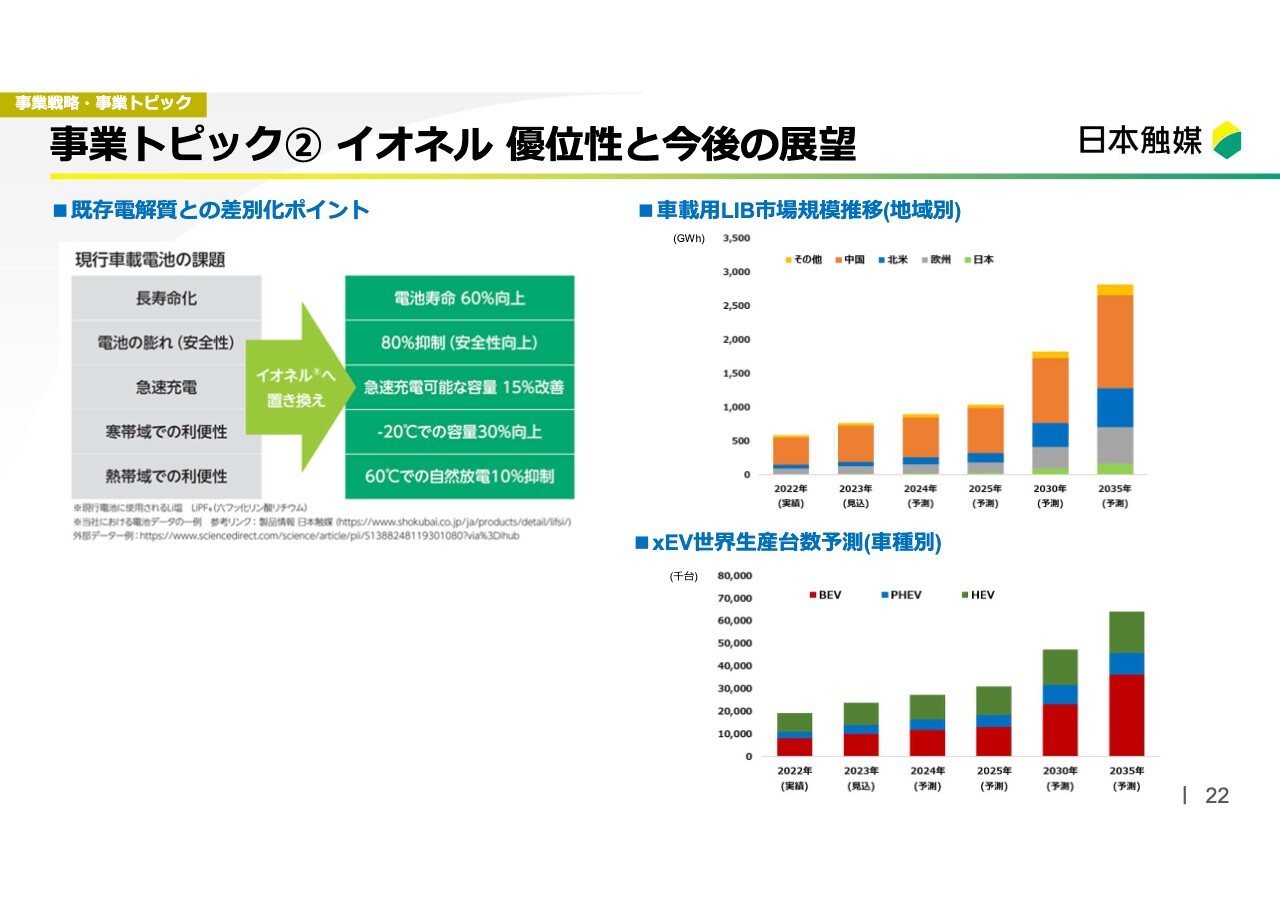

2つ目のトピックの「イオネル」です。「イオネル」はリチウムイオン電池(LIB)の電解質で、主な用途はEV用の車載電池です。スライドに現行車載電池の課題を記載しています。「イオネル」を使用することにより、製品寿命、充電時間あるいは低温・高温などの使用環境において現行品を改善するため、性能的優位性があります。

スライド右には、グラフで市場規模を表しています。上がリチウムイオン電池の市場規模の世界需要の伸びを示しており、世界需要は当初に比べると少し伸びが後ろにずれている感じがありますが、いずれにしても2030年、2035年に向けて大きく伸びることは確かだろうと見ています。

スライド下の図は、車種別のEV世界生産台数予測で、EV車を赤、ハイブリッド車を緑、プラグインハイブリッド車を青で示しています。通常のEVだけではなく、ハイブリッド車やプラグインハイブリッド車も伸びていきますので、2030年、2035年に向けて、今後「イオネル」の成長性に期待できるかと見ています。

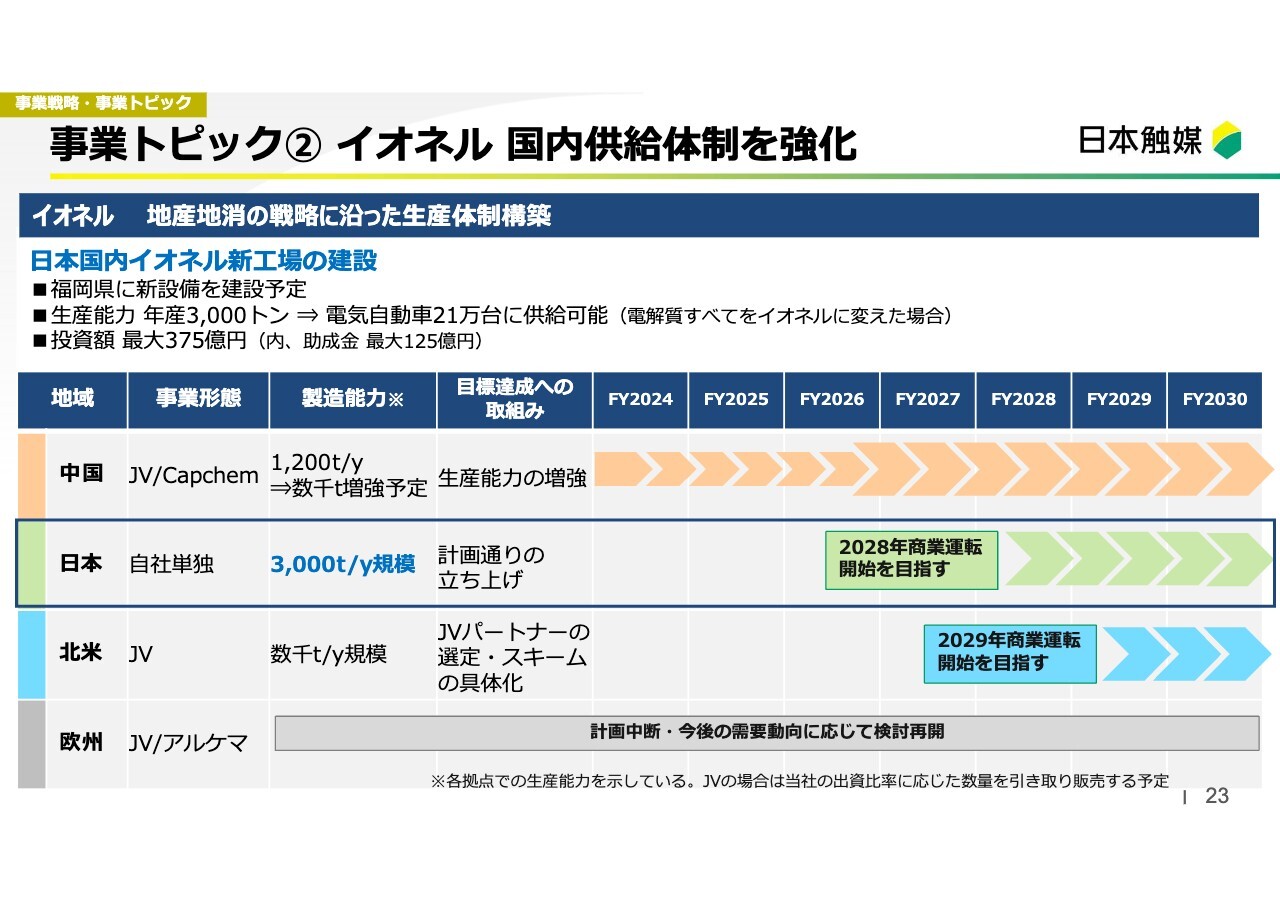

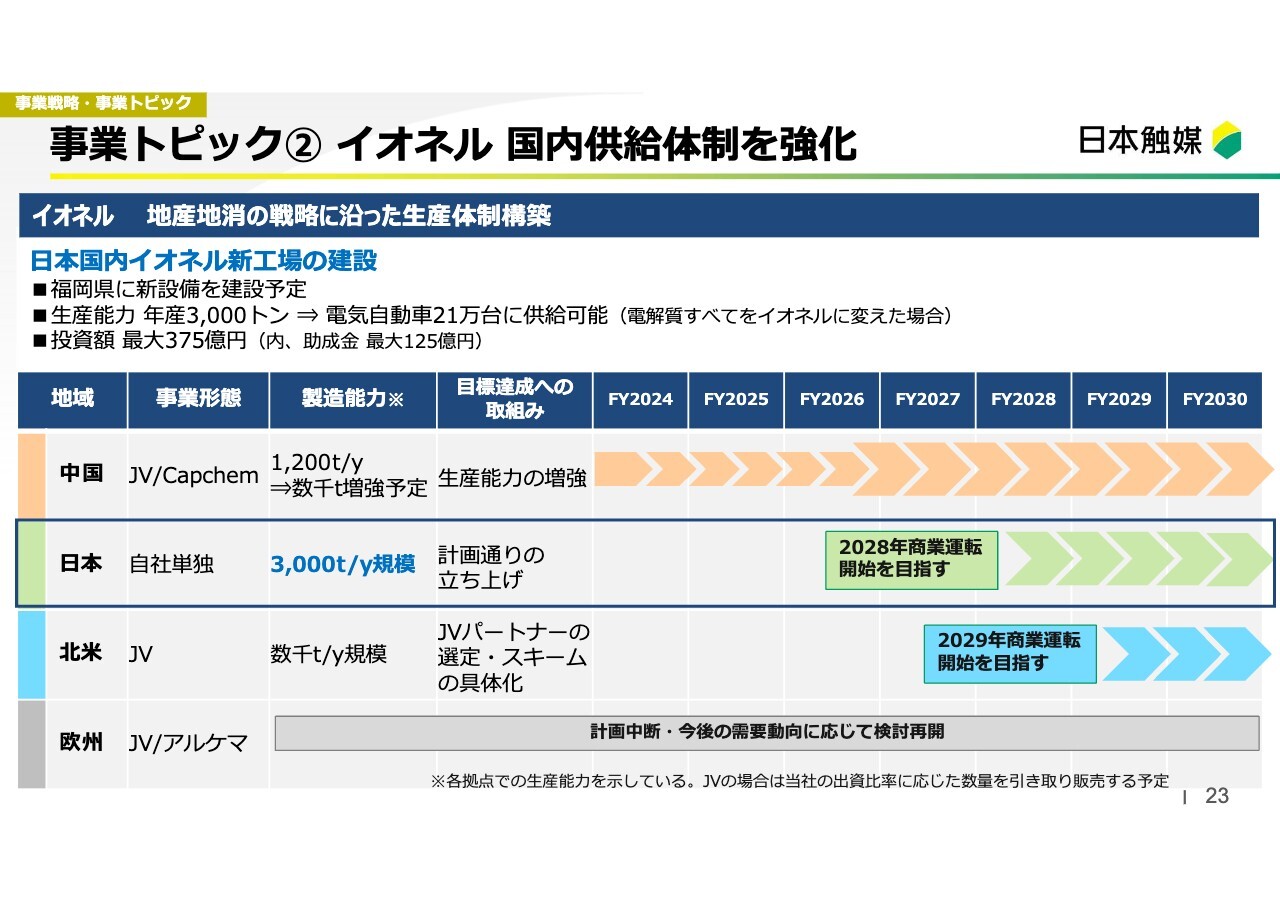

事業トピック② イオネル国内供給体制を強化

当社の地域ごとの供給体制を示したスライドです。

すでに公表したとおり、日本での新工場立ち上げを計画しています。福岡県に3,000トンの新設備を建設予定です。新工場は2028年の商業運転開始を目指しており、投資額は375億円です。そのうち最大125億円の助成金をいただく予定にしています。

また、中国においても引き続き増強を進めており、大きく増やす見通しです。そして、北米についても現在検討していますが、2029年頃の商業運転開始を目指して検討を進めていきたいと考えています。

株主還元

最後に株主還元についてご説明します。中間配当については1株あたり54円と、大幅な増配となります。スライド上部に記載しているのは、4分割の前の数字です。下部には分割後の数字を並べており、年間配当は大幅に増える見通しです。現時点での年間配当予想は1株あたり108円の予定にしています。

今後、株主資本比率を60パーセント程度まで引き下げ、今年度から4年間、配当性向100パーセント、あるいはDOE2パーセントのいずれか大きいほうの金額を配当する方針で進めています。

自己株式取得についても積極的に実施し、4年間で200億円を取得予定です。スライドに、推移の図を示しています。

質疑応答:ソリューションズの状況とスプレッドの見通しについて

質問者:第1四半期から第2四半期にかけてソリューションズが業績を伸ばしていると思うのですが、前年同期の比較でもあったように、全体観でスプレッド改善がメインと考えていいのでしょうか? もしくは、第1四半期から第2四半期にかけて、エナジー・エレクトロニクスおよびインダストリアル・ハウスホールドの数量が伸びたと考えればいいのでしょうか?

ソリューションズの足元の状況と、上期から下期にかけて一段と営業増益になる背景について、どのあたりで数量が拡大し、スプレッドは現状維持もしくはそれ以上が期待できるのかなどについて教えてください。

野田:まず、前年同期比較の改善点は、数量・価格ともそれぞれ伸びているところです。数量については、主にエレクトロニクスとスペシャリティケミカルズです。

エレクトロニクスでは電材関連、ディスプレイ関連の数量が伸びてきています。さらに、スペシャリティケミカルズも、水処理剤などに使用されるポリエチレンイミンなどの需要が活発になり、数量が伸びてきています。

スプレッドについても、それぞれもちろん値上げ等にも取り組み、改善してきています。製品ごとにさまざまありますが、生活用品類である洗剤関連などでスプレッドが改善してきている状況です。

質疑応答:洗剤関連の状況と、インダストリアル・ハウスホールドが伸びている要因について

質問者:洗剤関連は一時期、若干調整していたと思いますが、在庫調整やお客さまの設計などが一巡して再度、成長基調に戻ったと考えていいのでしょうか? また、世界的に住宅市場はあまり好調ではないようですが、その中でインダストリアル・ハウスホールドが伸ばしているのは、何か新規採用があったと理解していいのでしょうか?

野田:1つ目の洗剤関連は一時期、新型コロナウイルスなどで環境が悪化した時期もありましたが、ようやく回復の軌道に少し乗ってきたと見ています。

そのような中で、ご存じのとおり末端製品も値上げされています。これはもちろん、原料やエネルギーコスト、あるいは固定費も含めた諸々の要素による値上げなのですが、我々も価格転嫁が少しずつしやすい状況になってきたと見ています。

また、おっしゃるとおり住宅関連、建設はまだあまり環境が良くないと見ています。

しかし、日本では、エマルションなどの高機能なものは塗り替え需要があり、比較的数量が出ています。また、電材関連あるいは自動車向けなど機能性のものが比較的、数量としては出ていると見ています。

質疑応答:営業増益の見込みについて

質問者:上期から下期に営業増益を見込んでいるのは、今おっしゃったような状況が続くと理解すればよろしいでしょうか? 上期から下期にかけて販管費が減るようなイメージではないので、この分析なのでしょうか?

野田:おっしゃるとおりです。下期に向けても製品群、スペシャリティケミカルズやエレクトロニクスは伸びていくと見ていますし、これは2025年度も引き続きさらに伸びていく見方をしています。

質疑応答:ライフサイエンスの利益貢献時期について

質問者:1つ目の質問について、もう1点だけ確認させてください。ライフサイエンスについては定性的なお話、また事業戦略のスケジュールでしたが、スライドに記載のある受託案件増加は今期ではなく来期以降の貢献という理解でしょうか?

野田:ライフサイエンスは、スライド19ページの図の、薄い黄色で示しています。詳細はお伝えできませんが、さまざまな設備投資を行う予定があり、そのあたりがそろってきて、ようやく利益に貢献するという見方をしていますので、もう少々お待ちいただければと思います。

質問者:引き合いはすでにいただいていて、2026年、2027年の拡大に向けて設備投資をこれから行うというフェーズまできたという理解でいいですか?

野田:まだ決定はしていませんが、今の引き合いのスピードからするとこのままでは需要にお応えできないため、2026年、2027年あたりで設備投資もしっかり行うように持っていきたいと思っています。

質疑応答:マテリアルズの交易条件、現在の引き合い状況について

質問者:マテリアルズの交易条件が、上期もかなり厳しい状況で、下期も前年同期比で悪化、去年も悪く負けている状況だと思います。

これは、2025年、2027年のボトムアウトでようやく悪化が止まるので、2026年から2028年に向けての改善というイメージでしょうか?

そのような中で、インドネシアの増設が2027年1月完工ということで、ボトムアウトのあとではあるものの若干リスクもあるようにも思うのですが、現在の引き合いなどの状況について教えてください。

野田:こちらも、市況は厳しい状況がしばらく続くかと見ています。下期もそうなのですが、SAPの数量が出始めていることもあり、インドネシアで5万トンを作って需要にお応えしていこうという考えでいます。

市況はますます下がっているというわけではなく、SAPは昨年の後半ぐらいから悪化し、そこからは横ばい、つまり悪い状態が続いています。AESも、新興国向けを中心に数量はしっかり出ています。

したがって、この市況で少し悪くなる分を数量でどれだけ補うかというのが現在の状態だと思っています。今年から来年、再来年にかけて、なんとか数量で補い、利益が落ちないように、少しでも上がるように持っていければと思っています。その先にインドネシアの稼働がありますので、稼働後には利益はプラスに向いていくと見ています。

もう1、2年は厳しい時期が続くかもしれませんが、SAPについては2026年、2027年で若干良くなるという見方をしています。

質問者:スライド20ページのグラフでは、SAPのユーティリゼーション、設備充足率が75パーセント程度、AAも80パーセント程度と低迷していますが、数量が出ていてその数量効果を取るために増設も必要ということは、現在の稼働率は全世界の充足率より高いと理解してよろしいでしょうか?

野田:少なくとも吸水性樹脂については上であると見ています。AAについては、その時々でさまざまですが、8割台です。

質問者:吸水性樹脂は、全体の充足率より10パーセントポイントぐらい上のイメージでいいですか?

野田:そのような見方をしていただいてよろしいかと思います。

質疑応答:ディスプレイの詳細について

質問者:エレクトロニクス関連で、ディスプレイ関連が良かったというお話をされていたと思いますが、具体的に何が良かったのでしょうか? 大型ディスプレイなのか小型なのか、できれば地域もおうかがいしたいです。

加えて、新規採用のような感じで伸びたのか、それともなにか既存のところが伸びたのか、ディスプレイのところをもう少し詳細に教えていただけると非常に助かります。

野田:ディスプレイ関連については現在、中国市場での販売を拡大してきており、従来の「アクリビュア」に加え、微粒子関係なども伸びています。また、レジスト材料も中国、日本で伸びてきています。

特に微粒子関連は非常に特殊なものが多いため、性能的にもお客さまにより使われる方向にあるのかと見ています。

質問者:基本はテレビでいいのですか?

野田:大型のLCDが中心にはなりますが、それ以外にもスマホ等の小さいディスプレイ関連にも使用されていますので、全体的に伸びていると見ています。

質問者:中国の大型テレビ市場に関して、上期は市場全体が好調だったと思いますが、下期は確か在庫調整に入る局面だと思います。そこを踏まえても、ディスプレイ関連の売上は、御社では上期から下期の変動はあまりなく、減らないという見方でよいのですか?

野田:そのとおりです。当社製品を使っていただく計画があり、我々の売上は減らない、むしろ増える見通しです。

質疑応答:「イオネル」の国内外における供給体制増強見通しについて

質問者:「イオネル」に関しての質問です。事業戦略における営業利益拡大イメージで、2030年目標として確か、売上高500億円で、営業利益率10パーセント強という計画があったと思います。

このあとさらに、日本国内での供給体制の増強を発表されましたが、2030年目標の見方は今でも変わらないのでしょうか?

もう1つ、中国市場での数千トン増強とは、どの程度の増強幅なのでしょうか? あわせて、北米市場については、今どのような状況なのでしょうか? ずっと後ろずれになってきていますが、ようやく2029年に商業運転が開始できそうなのでしょうか? そのあたりの状況も教えていただければと思います。

野田:2030年の計画として、売上高500億円というのは今も変えていません。また、営業利益率は10パーセント程度を見ています。

中国に関しては、現在の1,200トンから、数百トン単位の小さい増強はすでに進めています。そこから数千トンという計画です。日本をご覧いただくと、規模感がだいたい想像可能かとは思うのですが、それを中国で、2026年度から2027年度あたりで行います。日本では、2027年度から2028年度にかけて行う予定です。

北米も同じような規模で、2029年度あたりで行う予定にしています。ただし、北米については、いろいろとEVや電池の計画も後ろにずれてきており、そのあたりの動きを見ながらにはなります。

我々としては、2029年に立ち上げたく、遅くても2030年までには商業運転開始と思っていますので、いずれにしても2030年の先ほどお話しした売上規模は、狙っていけると考えています。

質疑応答:「イオネル」の日本での立ち上がり後の見通しについて

質問者:日本では、「イオネル」を今回は3,000トン規模で立ち上げますが、その立ち上がりの規模感をもう少し知りたいです。すぐに埋まるような感じなのか、それとも需要面の立ち上がりは遅いかもしれないため、緩やかに上がっていくような感じなのでしょうか? 日本の立ち上がり後の、見方を教えていただけますか?

野田:さまざまな見方はできるのですが、2年から3年以内にはほぼフル運転に持っていけると思っています。すでにもう2027年度のあたりから、日本でも電池関連が立ち上がってくる予定のため、我々のものができてから切り替えていただいたり、あるいは、そのあたりで増設していただくところに最初から入る、ということを進めていく方針です。

我々のお客さまの計画によるというところもありますが、かなり確度の高い計画として、この2027年、2028年、2029年あたりで、日本の中でも需要が増えていくと見ています。

質疑応答:上期にマテリアルズ事業の利益が減った要因について

質問者:第1四半期から第2四半期でマテリアルズ事業の利益が、47億円から34億円と若干減っています。こちらについて、交易条件の観点で、もしくはアクリル、SAP、その他に分けていただいて、どのようなトレンドなのかという背景をうかがいたいです。

特にSAPに関しては、2024年に日系の企業が撤退されて、少し引き合いが、例えば日本とか東南アジアで増えたのかと思っています。このあたりの効果が具現化してくるのは下期以降なのでしょうか?

そこを含めて、あらためて下期の見通しを、在庫評価益のような一時的な要因ももし大きければ、あわせてご説明いただければと思います。

原田茂氏(以下、原田):第1四半期から第2四半期にかけて、マテリアルズ事業については、加工費の在庫評価差のマイナスが若干効いてきます。数量差も生じ、第1四半期に比べると第2四半期は若干数量が落ちてきます。そのあたりが、マテリアルズ事業では、第1四半期と第2四半期を比べた時のマイナスの要素になってきます。

このうち在庫評価差の部分が、全社ではほぼプラスマイナスゼロになってきますが、マテリアルズ事業ではマイナス側に、ソリューションズ事業ではプラス側に効いてくるという状況です。

質問者:第1四半期から第2四半期に数量が落ちるというのは、SAPでしょうか? あるいはAAでしょうか? 加工費などのマイナスというのは、どのあたりの製品なのでしょうか?

原田:いずれも、AAおよびAESがマイナスに効いてきています。

質疑応答:地域別のSAPの需給バランスについて

質問者:欧州などを含めた地域別のSAPの需給バランスの考え方について、なにかコメントがありましたら最後、補足でお願いします。

野田:SAPは、アジアでは非常に需要が旺盛で、数量は今後もどんどん伸びる見込みです。おっしゃるとおり、ヨーロッパが少し苦戦しているようには見えるのですが、我々としては、来年にかけて、欧州向けのSAPも、数量は増やしていく方向で考えています。

したがって、そこを実際の需要との兼ね合いで言いますと、我々としては欧州も数量を伸ばして、少しでも損益をよい方向に持っていきたいと考えています。

質問者:そうすると、2024年から2025年の考え方なのですが、基本的には下期に下がったスプレッドが来期維持されて、それを数量効果でカバーして、2024年から2025年にかけては、損益を維持するイメージでしょうか?

野田:SAPについては、損益は改善していきたいと思っています。マテリアルズ事業の中では、AA・AESが少し悪い分をSAPで改善しながらという考えでいます。

質問者:コストダウン効果も含めて、来期どれぐらい効いてくるかという改善の動きは、まだこれからですよね?

野田:おっしゃるとおりです。

質疑応答:SAPの出荷が世界需要の伸びに対してアウトパフォームする背景と日系の企業の事業撤退の恩恵を享受できる期間の見通しについて

質問者:SAPについて質問です。御社のSAPの状況を見ていると、世界的な需要に対して出荷が、上期の時点でもアウトパフォームしているのかと思います。この背景はどのように考えておけばよろしいでしょうか?

御社の顧客であるおむつメーカーの市場シェアが上がっているのか、日系の企業の事業撤退の恩恵を受けているのか、いかがでしょうか? 加えて、日系の企業の事業撤退の恩恵を今、受けているのであれば、それをいつからしっかりと継続的に受けることができる見通しでしょうか?

野田:おっしゃるとおり、SAPの出荷は、我々は通常の世界の平均需要よりは少し、伸ばしている認識です。内訳はなかなかお伝えしづらいのですが、私どものお客さまが伸びているという背景と、日系の企業の撤退の影響面もあります。これら全体の状況から、引き合いが一定規模当社に集まってきているという感じがしています。その需要に少しずつ今、お応えしています。

当然ながら、SAPは品質を合わせていかないと、すぐには切り替えられないところがありますが、品質を順次合わせながら売上を伸ばしていっています。今後も引き続き、今年から来年にかけても、SAPは伸ばしていけるかと思っています。

質疑応答:「イオネル」におけるバッテリーメーカー等の内製化リスク回避について

質問者:「イオネル」におけるリスク回避についての質問です。中国などのマーケットを見ていると、LiFSIの供給が増加していることに加えて、「CATL社や、Tinci Materials社など、具体的にはバッテリーメーカーとか電解液メーカーの内製化がけっこう進んでいる状況があり、LiFSIメーカーにとってはネガティブな状況」というコメントが、中国の地場メーカーでもされていると思います。

今後、御社が日本や北米で「イオネル」の商業運転を進める中で、中国マーケット同様に、日本もしくは北米で、他のバッテリーメーカーとか電解液メーカーが内製化させるような同類のリスクを、どのように考えているのか、お聞かせください。

野田:おっしゃるとおり、中国では、バッテリーメーカーが直接内製するという動きも、特に大手企業では出ています。ただし我々も、ジョイントベンチャーのパートナー会社を含めて中国市場にいっていますが、私どもの製品への引き合いもかなりあります。

したがって、中国市場は、おそらく内製する部分と外から買う部分が両立したかたちで、進むのだろうと見ています。日本や北米はなかなかすぐに内製ということはなくて、それぞれの部材メーカーが、それぞれのバッテリーメーカーにいろいろな部材を入れて、電池を立ち上げるというかたちをお考えのようです。それが、私どもに引き合いが集まっている理由の1つかと思っています。

もちろんリスクはありますが、立ち上げのところでは需要はしっかりとつかまえられるかと捉えています。

質疑応答:日本や北米で内製化が起きない背景について

質問者:今のお話をまとめると、おそらく中国市場だと内製化していますが、あまり日本や北米ではそのような内製化とかは起きないだろうという前提が、おそらくあると思います。

御社に聞くことではないとは思いますが、この前提の背景のところで、なぜそのような違いができているのかについて、ご教示いただけますでしょうか?

野田:日本は、産業そのものにおいて、いろいろな分業体制が確立しており、「強いところからより良いものを買う」という姿勢があるのだと思います。これは、自動車メーカー各社もそうですし、電池メーカーもそうです。

我々の製品は、電解質、あるいはその添加剤的な使い方もするため、それを化学品などの管理まで行って、自分たちで全部作るところまで内製化するのかといいますと、なかなか難しいのではないかという感じはします。立地とか、原料とかの条件もありますし、いろいろなノウハウ面でも制約がありそうです。

新着ログ

「化学」のログ