【QAあり】ブロードマインド、売上高は前年比+22.7%の2Q過去最高を更新 コンサルティングサービス関連売上高の高成長が牽引

Contents

伊藤清氏(以下、伊藤):代表取締役社長の伊藤です。お忙しい中、お集まりいただきまして、ありがとうございます。スライドに記載の順番にご説明をします。本日はよろしくお願いします。

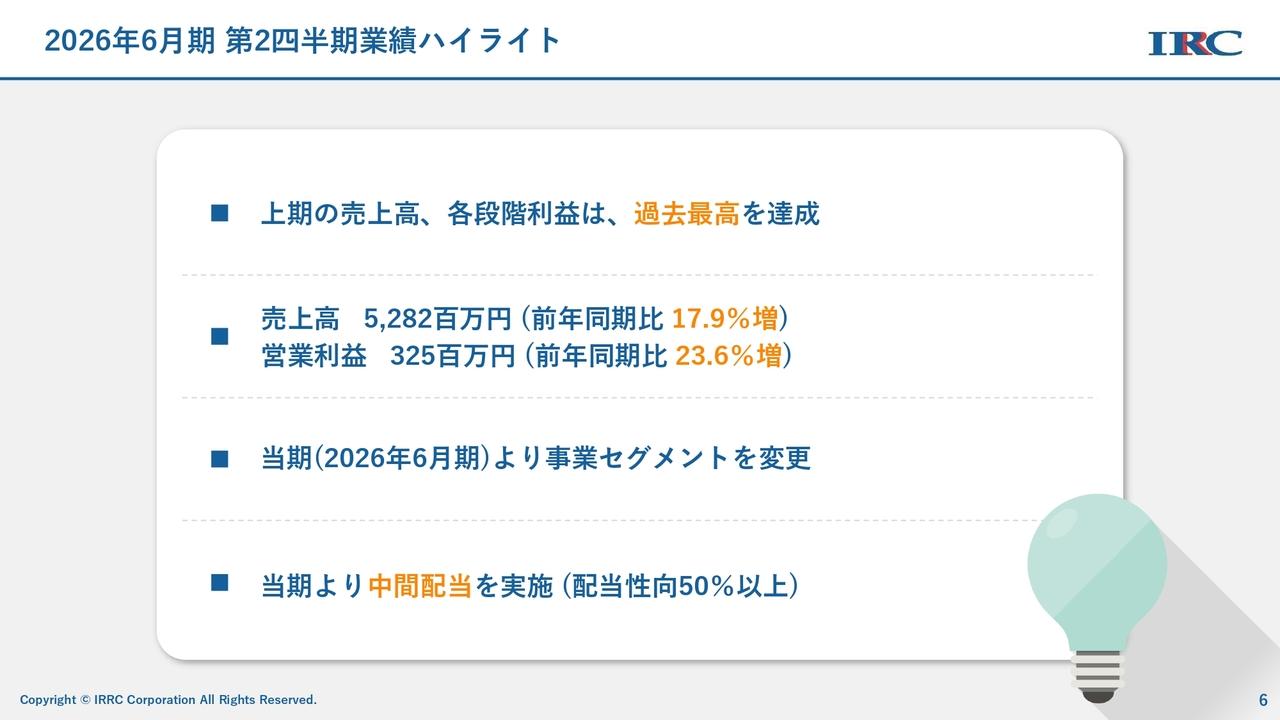

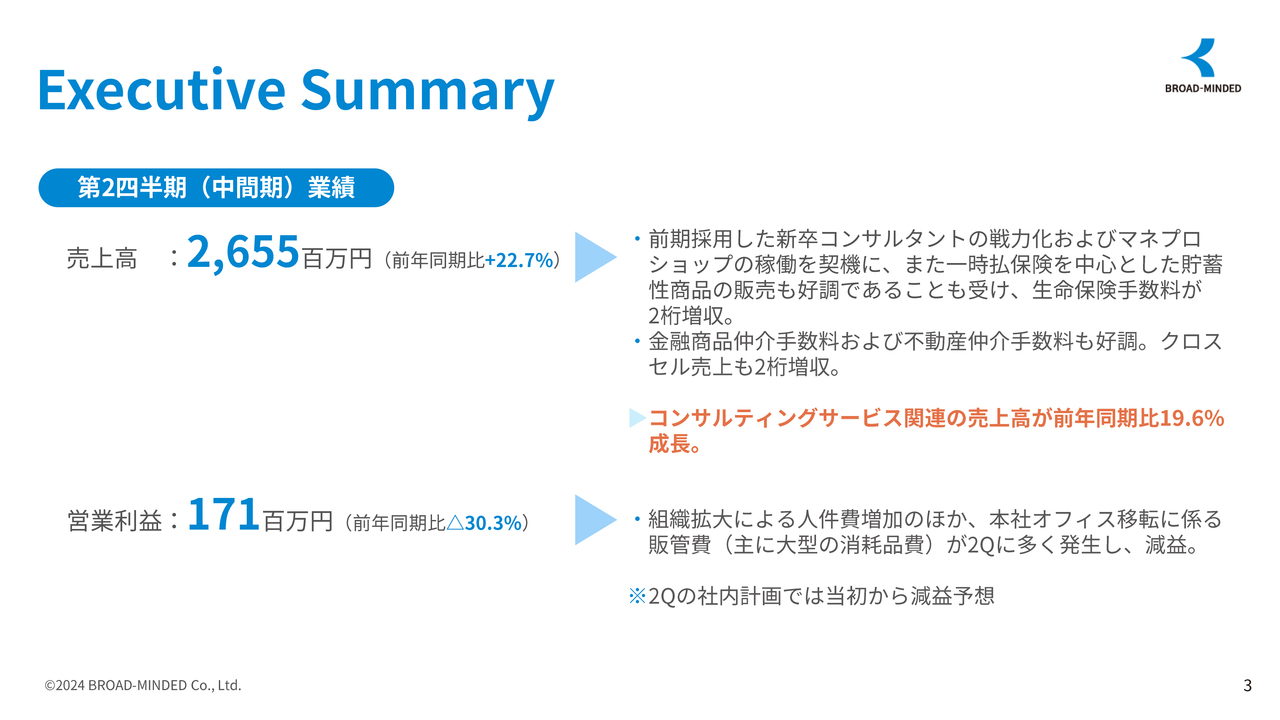

Executive Summary

第2四半期の業績からお話しします。売上高は前年同期比22.7パーセントプラスの26億5,500万円という結果になりました。要因としては、前期採用した新規の新卒のコンサルタントが戦力化してきていることです。

マネプロショップの稼働を機に、一時払いの保険を中心とした貯蓄性の販売も好調で、2桁増収となりました。金融商品仲介手数料および不動産の仲介手数料も好調でした。クロスセル売上も2桁で増収しました。

コンサルティングサービス関連の売上高は、前年同期比19.6パーセントと成長しています。 営業利益は、組織の拡大により人件費の増加のほか、本社オフィス移転にかかる販管費が第2四半期に多く発生し、減益となりましたが、第2四半期の社内計画では当初からの減益予想でした。

Executive Summary

業績に対する進捗は、第2四半期の9月に予定していた不動産開発案件が第3四半期にずれ込んだ影響もあり、上期業績に対して売上高・段階的利益ともにビハインドはしているもののKPIである新規相談受付と顧客獲得の状況、生産性指標は引き続き堅調です。事業基盤についてはまったく問題ありません。

通期業績予想は変更せず、下期業績の予想の達成を前提としながら、上期のビハインド分のキャッチアップを目指していきたいと考えています。

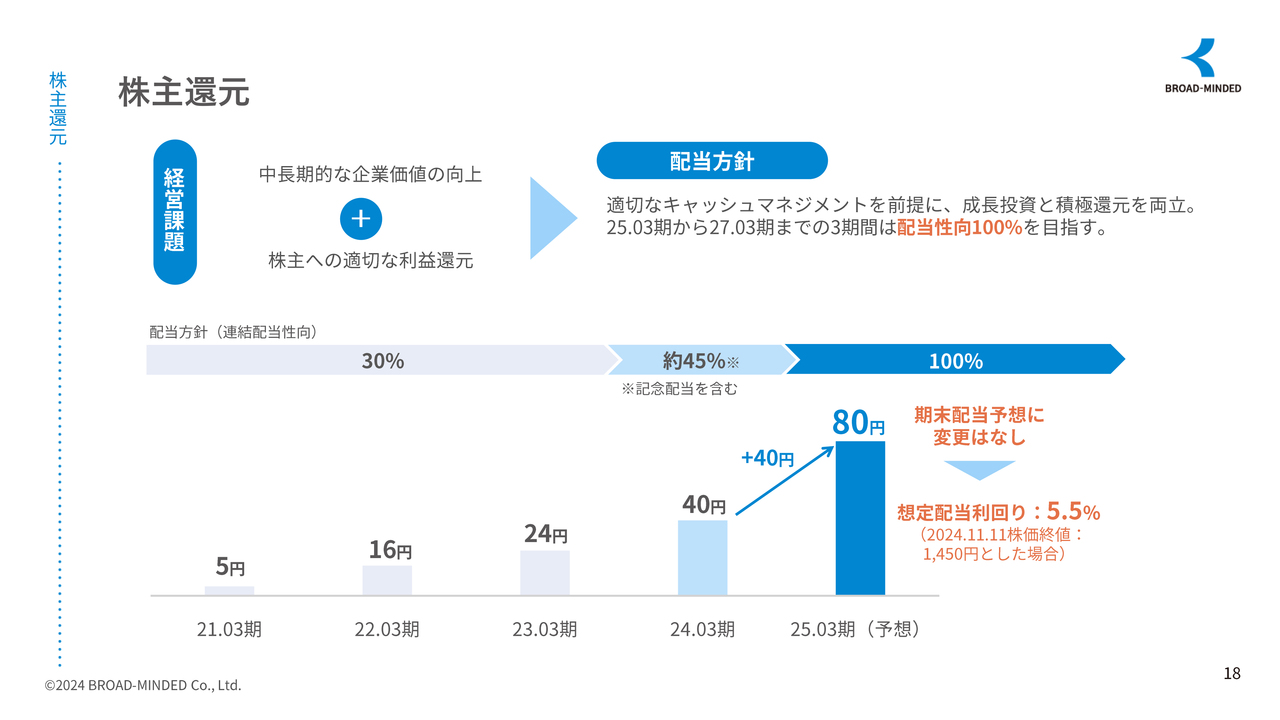

株主還元については、期末配当予想1株あたり80円から変更ありません。

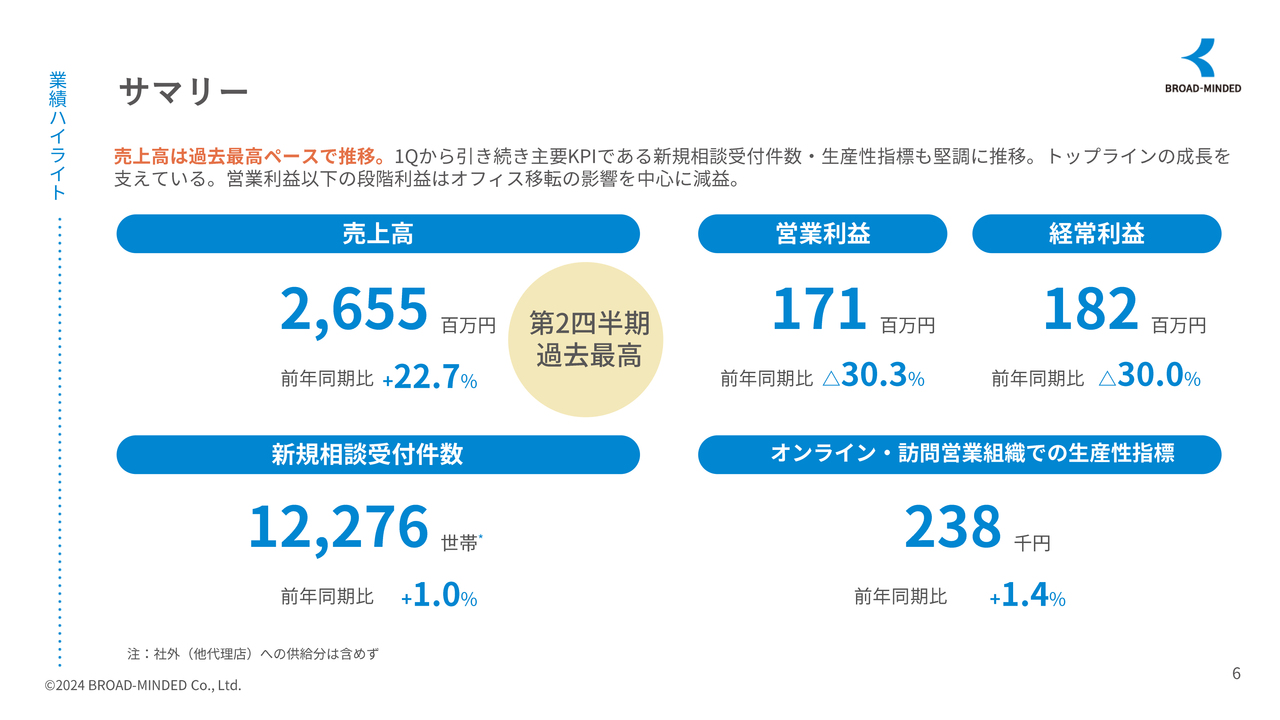

サマリー

水野啓介氏:経営企画室の水野です。私から中間期の業績概要について説明します。まずサマリーとして、業績および主要KPIについて状況を説明します。

売上高は前年同期比プラス22.7パーセントの26億5,500万円の増収となりました。

営業利益は前年同期比マイナス30.3パーセントの1億7,100万円で、経常利益は前年同期比マイナス30.0パーセントの1億8,200万円と、それぞれ減益となりました。

主要KPIとして、スライド左下の新規相談受付件数は前年同期比プラス1パーセントの1万2,276世帯で、オンライン・訪問営業組織での生産性指標は前年同期比プラス1.4パーセントの23万8,000円と、それぞれ進展しました。

堅調なKPIによっても裏打ちされるかたちで、トップラインは確実に成長しており、中間期の売上としては過去最高となりました。

一方、段階利益については、本社のオフィス移転もあった関係で、第1四半期に続き減益となりました。詳細については後ほどご説明します。

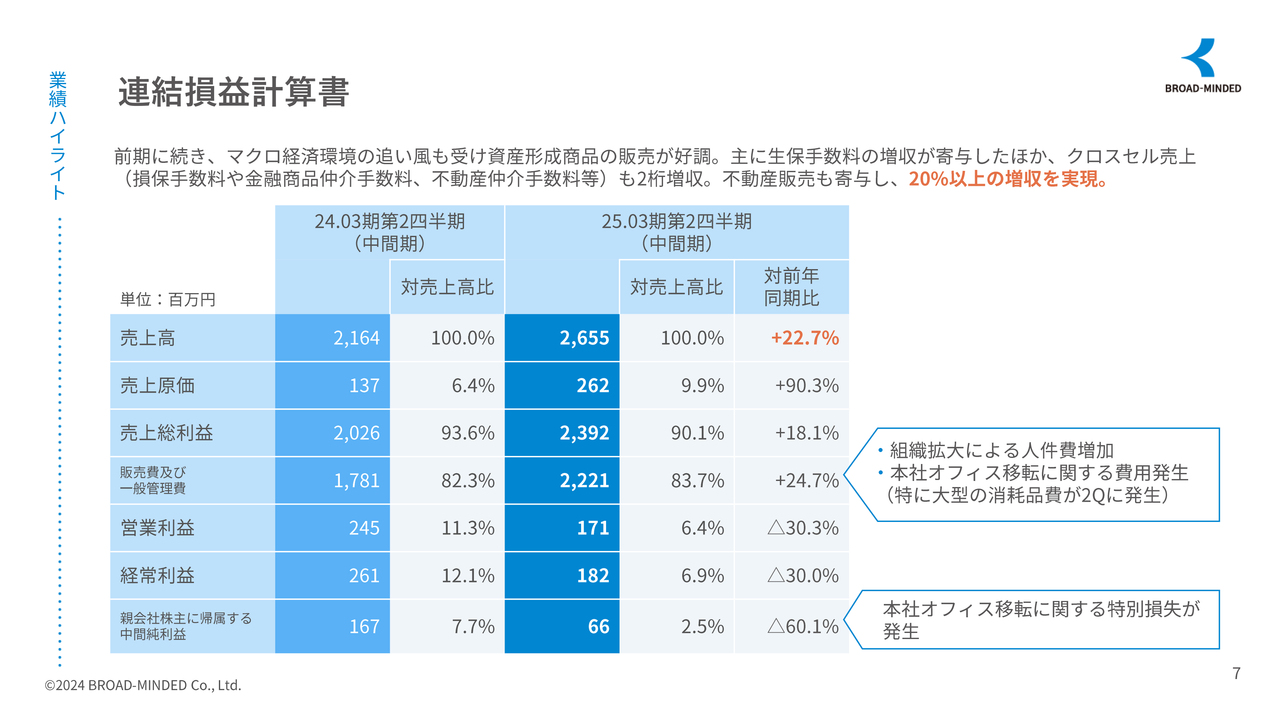

連結損益計算書

売上高および経常利益までの各段階利益については、サマリーでお伝えしたとおりです。

トピックスは販管費であり、さらなる業容拡大を見据え、本社のオフィスを移転しました。第2四半期中にオフィスで用いる備品類や什器類等を中心に、大型の消耗品費がスポットで発生しました。

昨年度から実施した採用ペースの加速化と合わせ、販管費がプラス20パーセント以上増加しました。

恵比寿の旧オフィスの減損損失等もあり、特別損失として約1億円以上計上しました。親会社株主に帰属する中間純利益については、前年同期比マイナス60.1パーセントで着地しました。

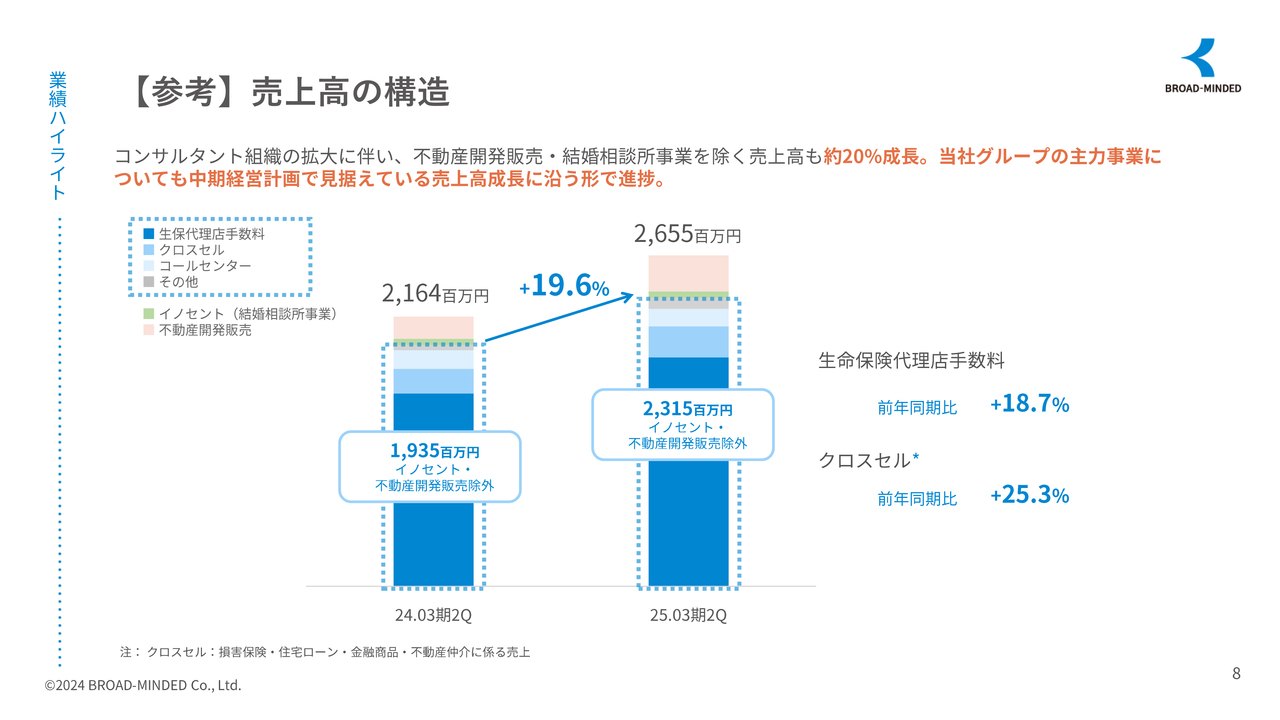

【参考】売上高の構造

売上高の構造を分解し、各カテゴリの成長度合いを詳しくご説明します。

スライドに記載の図で、青い点線で囲っている部分が当社の主力事業であるファイナンシャルコンサルティングサービスに付随するものです。主に、金融商品の販売に関する手数料が多くを占めており、前年同期比プラス19.6パーセントでした。

濃い青の部分は生命保険代理店手数料で、前年同期比プラス18.7パーセントでした。濃い水色は損害保険の手数料や住宅ローン、金融商品の仲介手数料、不動産仲介手数料の合計であるクロスセルで、前年同期比プラス25.3パーセントで成長しました。

特定のカテゴリに偏ることなく、全体的に20パーセント前後で成長している様子がおわかりいただけるかと思います。コンサルタントの純増やマネプロショップの拡大に代表されるように、営業体制を拡大したという点と、コンサルティングの質的な向上の両面が、実際にしっかりと図られたことが背景にあると考えています。

今年3月に公表した中期経営計画の中で、成長スピードは連結売上高のCAGR15パーセントで見据えています。こちらの成長速度に沿うかたちで今期、堅調なスタートが切れたと考えています。

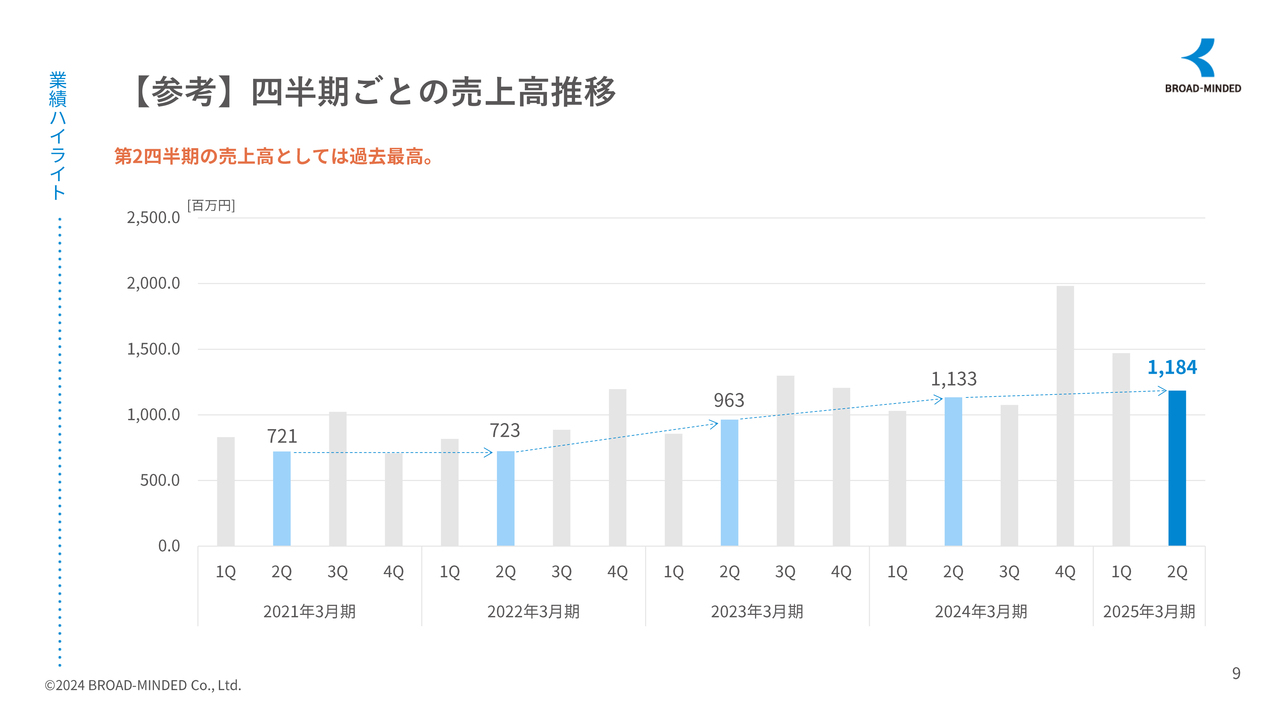

【参考】四半期ごとの売上高推移

ご参考に、四半期ごとの売上高の推移をスライドに表しました。

当社の事業は、事業特性に起因する季節性はそれほど大きくなく、不動産の開発販売の有無あるいはそのタイミングによって、四半期ごとの売上が上下する傾向があります。

したがって、四半期ごとの売上に分解すると、規則性のない若干でこぼこしたようなかたちになります。当第2四半期では不動産開発販売がありませんでした。そのような中でも、第2四半期単体の売上高は11億8,400万円と、過去最高になりました。営業体制の拡大がしっかりと成果となって現れた結果だと分析しています。

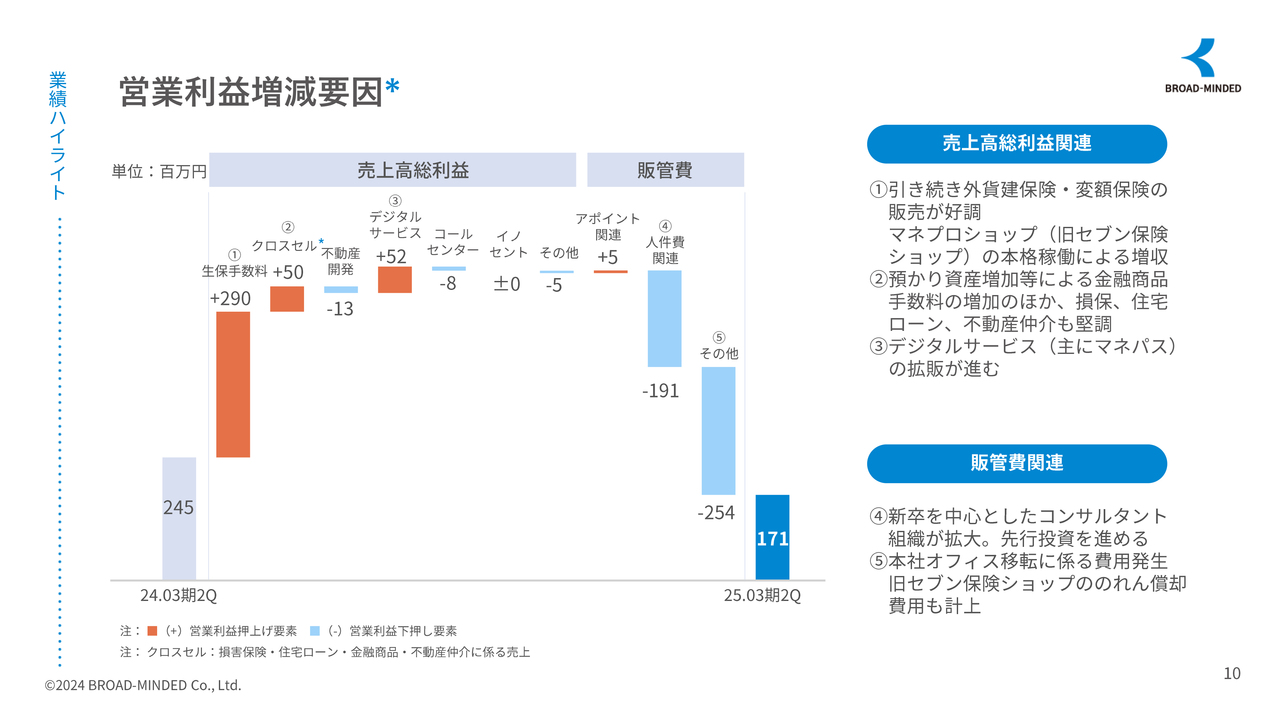

営業利益増減要因

営業利益増減要因をチャートでご説明します。

スライド図の左側に2024年3月期第2四半期の営業利益を、右側に2025年3月期第2四半期の営業利益を記載しています。その間、当期の売上高や販管費が、どのようなかたちで影響して今期の着地に至ったかを図示したものです。オレンジ色の部分が増収要因で、水色が減益要因として記載しています。

左から2番目の特に長いオレンジ色の部分は、「①」の生保手数料が大幅に進展していることを表しています。新卒採用の加速化に伴うコンサルタント組織の拡大およびマネプロショップの稼働による全体的な営業体制の拡大、強化によるものと、第1四半期から続く外部環境の影響により、一時払いの外貨建保険や変額保険の販売が好調だったことによるものです。

「②」のクロスセルは、損害保険、住宅ローン、金融商品の仲介、不動産仲介、こちらのすべてのカテゴリで前年から進展しています。

「③」のデジタルサービスの増加は、当社で企画開発したライフプランシミュレーターである「マネパス」の外部提供が進んだことによるものです。

一方、水色の減益要因は、営業体制の強化に伴う人件費の増加およびオフィス移転に伴う費用発生など、先行投資を進めた部分が大半を占めています。

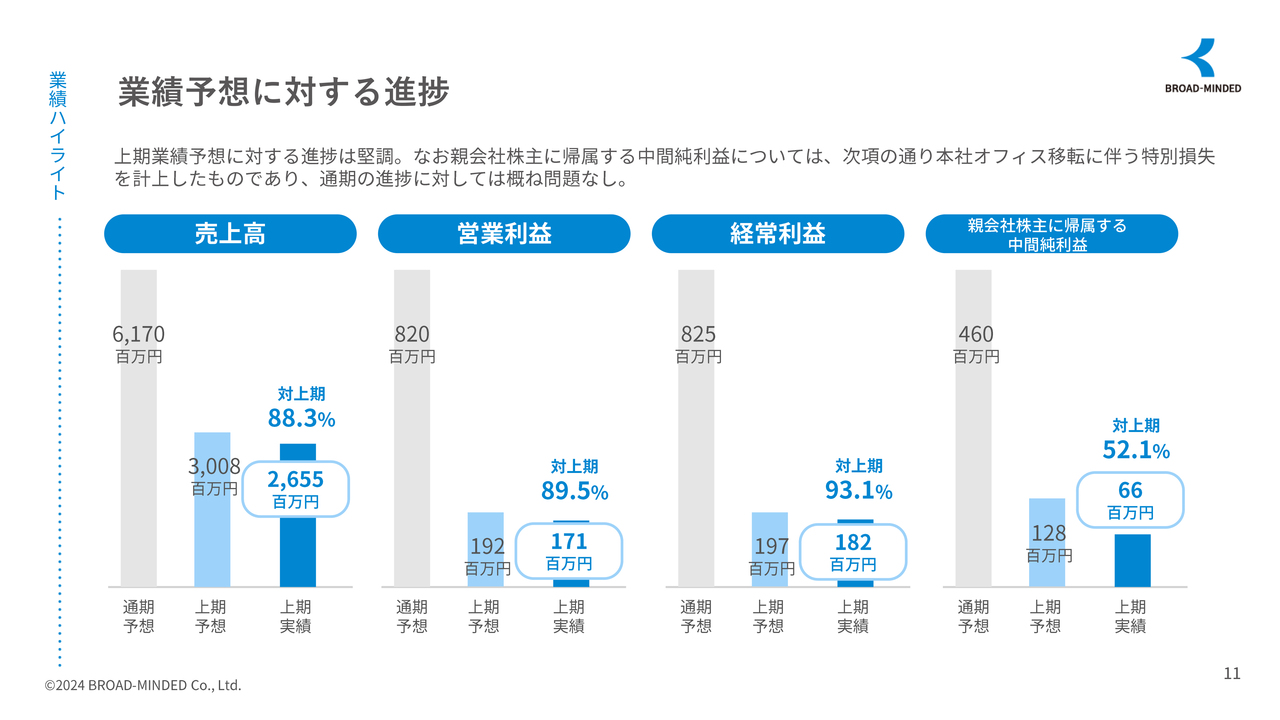

業績予想に対する進捗

通期業績予想のほかに、上期・下期に分けて業績予想を開示しています。スライドのグレーの棒グラフは通期業績予想、水色の棒グラフは上期の業績予想であり、下期偏重の予想となっています。

背景は2つあります。1つ目は4月に採用した新卒採用のコンサルタントの稼働が下期になることから、それに応じて売上高がやや下期に寄っている点です。

2つ目はオフィス移転にかかる費用はスポット分も含め、第2四半期まで重くなると予想していた点です。

今回は中間期ですので、上期の業績予想に対する進捗について詳しくご説明します。売上高から経常利益までについては、上期の業績予想に対する進捗で全体的に90パーセント前後と、おおむね堅調に推移をしています。

一方、右側の親会社株主に帰属する中間純利益については、オフィス移転に伴う特別損失の計上により、上期に対して52.1パーセントの進捗で推移しています。

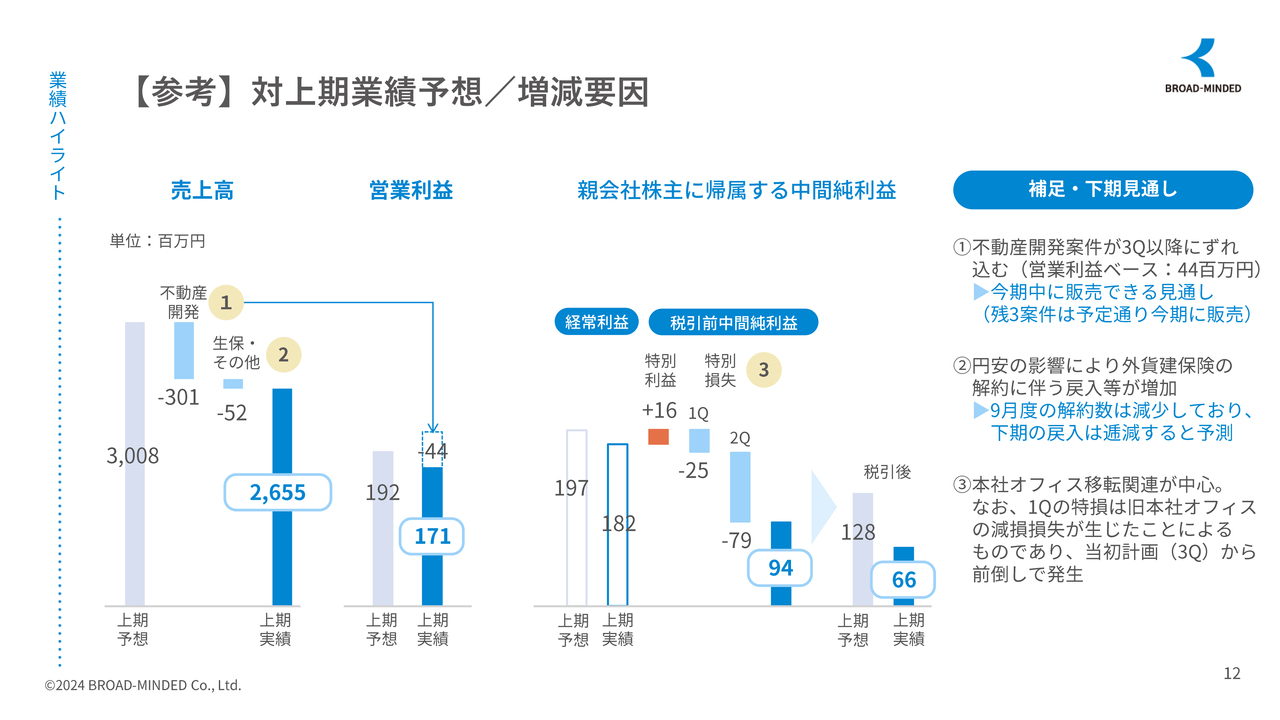

【参考】対上期業績予想/増減要因

スライド左側の売上高は、上期業績予想30億800万円に対して、26億5,500万円で着地しており、差額約3億5,000万円分ショートしています。

売上高減少の要因は、スライド右側の「①」にあるように、大部分は第2四半期で予定していた不動産開発販売が第3四半期以降に時期がずれ込んだことです。

スライド中央にある営業利益の棒グラフによると、不動産開発販売がずれ込んだ影響は営業利益ベースで約4,400万円です。実際の営業利益のショート部分は2,000万円ほどであり、こちらも不動産の販売の時期がずれたことが主な要因です。

不動産販売は、今回ずれ込んだ1件を含めて残り3案件あります。いずれも今期中に販売ができる見通しです。

売上高のトピックスとして、スライド左側「②」の生保・その他は生命保険の解約に伴う戻入の増加があり、減少要因の1つです。

今期も円安基調が続き、為替が160円台に進んだ時には、過去に成約した外貨建ての月払いの保険や年払いの保険の解約が一部進みました。

足元ではやや落ち着きを取り戻しており、実際に9月の解約数は減少に転じています。しかし、為替によるところが大きいため、今後も当然注視する必要があります。

下期の戻入については、円安の影響が上期である程度一巡したと見ている部分もあるため、現時点で、下期は逓減していくものと予想しています。

税引前利益についてです。オフィス移転の影響で、これまで1億円強の特別損失を計上していましたが、その中の一部で、もともと第3四半期に当初計画上予定していたものが、第1四半期に前倒しで発生しています。

具体的には旧本社オフィスの減損損失の部分が、第1四半期に先んじて計上されたこともあり、特別損失としては第2四半期までは約1億円強で、税前利益は9,400万円、税引後は6,600万円の着地でした。

以上のように、売上高および経常利益までの段階利益については、上期の業績予想から若干ビハインドしています。

しかし、営業体制の拡大やコンサルティングの質的な向上の両側面を、当初計画どおりに進められているという実感があるため、事業基盤自体は引き続き問題ないと考えています。

したがって、通期業績予想は変更せず、下期にキャッチアップすることで、あらためて通期での達成に向けて取り組んでいきたいと考えています。

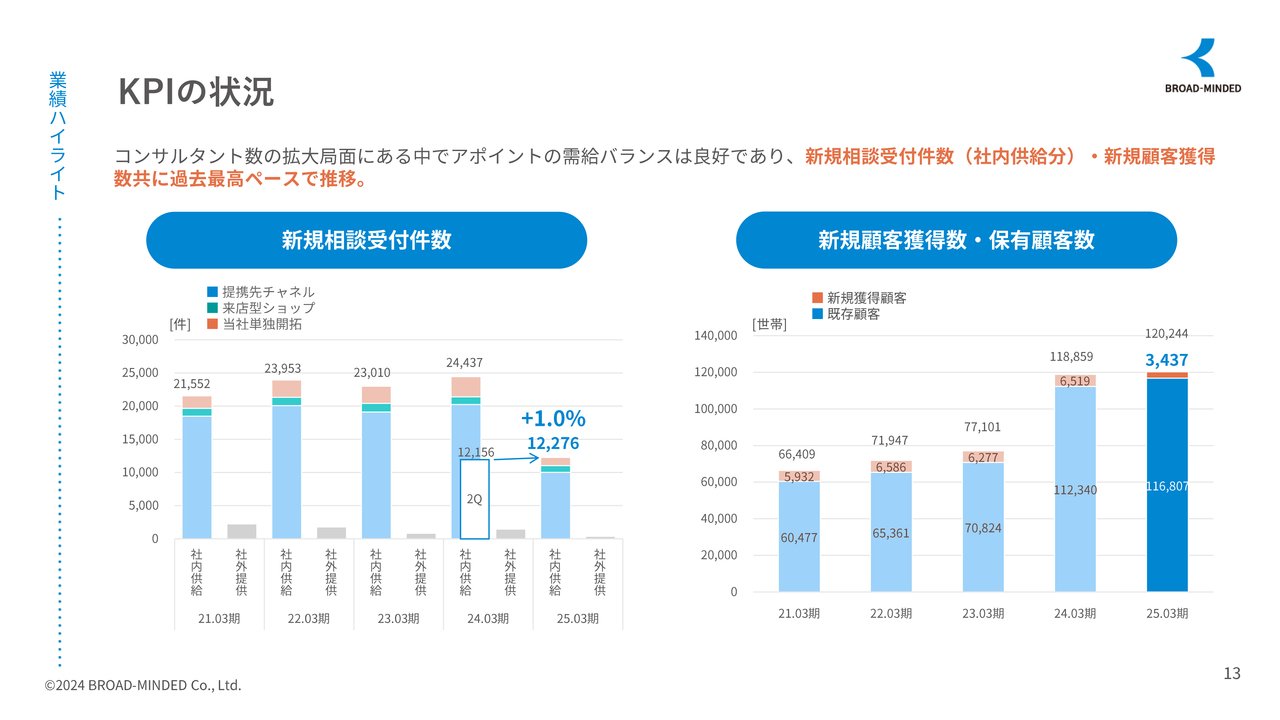

KPIの状況

KPIの状況について、3つのスライドを用いてご説明します。まず、フィナンシャルパートナー事業の成長性を表す基礎的な指標についてです。

スライドの左側に掲載しているグラフは、新規相談受付件数です。社内供給、つまり当社のコンサルタントに相談を申し込みいただいたお客さまの数が、第2四半期までの累計で1万2,276件とプラス1.0パーセントで進展しています。

やや伸びが弱いと感じられるかもしれませんが、提携先チャネルにおいて、生産性の低いチャネルからの流入を一部制限したことが結果として表れています。

スライドの右側の新規顧客獲得数・保有顧客数をご覧ください。新規顧客獲得数は3,437世帯と過去最高のペースで推移しています。

保有顧客数は、2023年3月期から2024年3月期まで大きく伸びています。前期末に旧セブン保険ショップの事業譲渡を受け、3万世帯以上の契約移管をいただいた影響によるものです。

今期の新規獲得分と合わせて、中間期は12万世帯以上の保有顧客を達成できています。

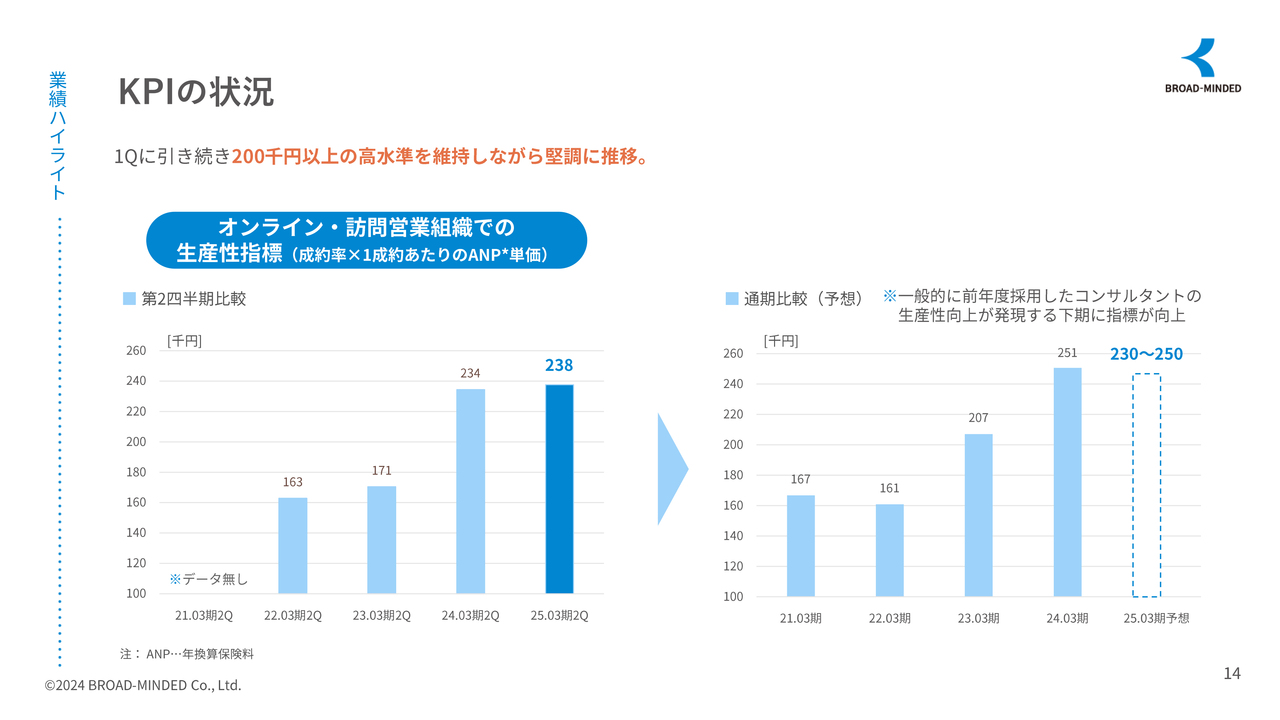

KPIの状況

コンサルティングの品質を表す指標として、オンライン・訪問営業組織での生産性指標についてご説明します。

生産性指標とは、成約率と1成約あたりの年換算保険料を掛け合わせたものです。1件の相談に対して、保険料ベースでの売上期待値に相当するものだとお考えください。

生産性指標は、基本的に下期に向かって伸びていく傾向があります。前年度に採用した新卒コンサルタントの生産性向上が発現するのが、1年後の下期からというところがあるため、下期に向かって伸びていきます。

スライドの左側の棒グラフは中間期における過年度の比較で、右側は通期比較(予想)と分けて記載しています。

左側の中間期の推移は、今期は過去最高を記録した前期を上回る23万8,000円で推移しています。主に単価の上昇が要因となっており、変額保険や一時払いの保険の販売が好調であったことが背景にあると分析しています。

右側の通期予想は、現段階では過去最高だった前期と同水準で着地するものと予想しています。

前期から新卒の採用数を拡大した結果、現場での教育負荷も当然上がっています。質の高いコンサルタント教育がより求められますが、教育の成果として、ライフプランニングをベースとした商品提案が、新卒1年目や2年目の若手のコンサルタントに対してしっかりと根づいた結果だと分析しています。

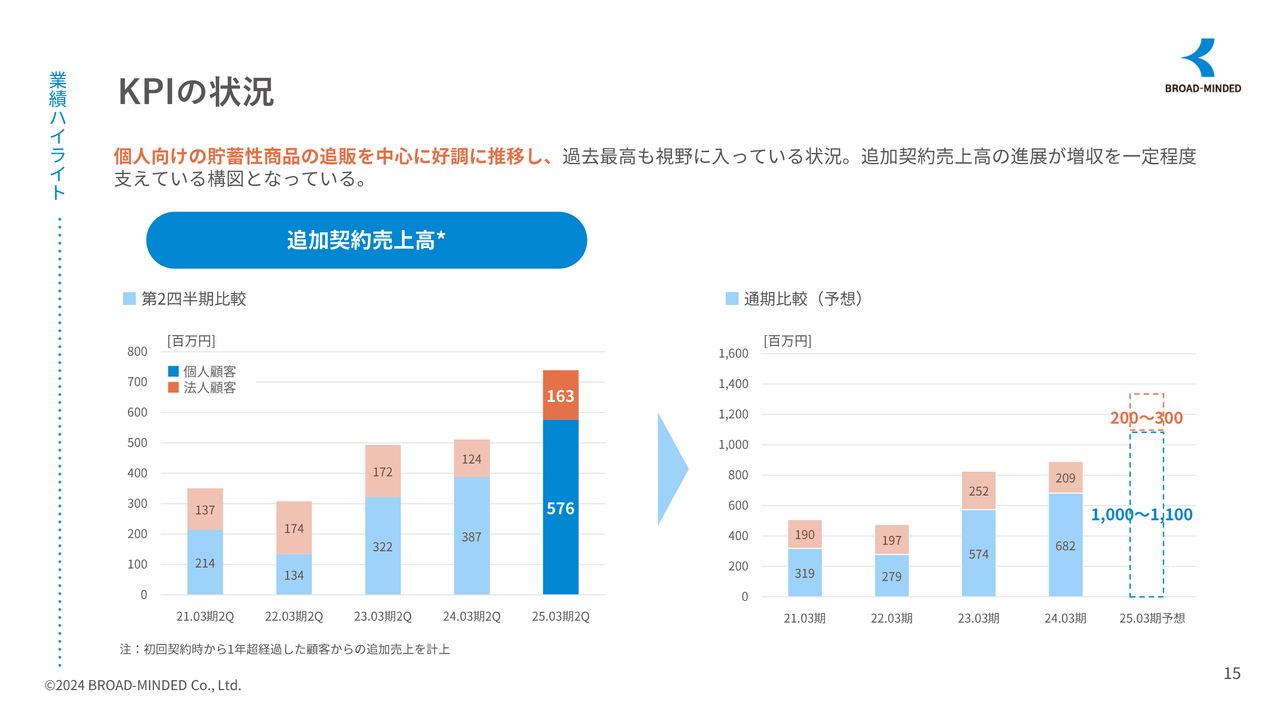

KPIの状況

今期から新たにKPIとして設定した、追加契約売上高についてご説明します。初回契約時から1年超経過したお客さまから、新規契約の売上が生じた場合に追加売上として定義して計上したものです。

当社の戦略上重要なポイントとして、顧客のライフ・タイム・バリュー(LTV)を高めること掲げており、LTVの向上に向けた取組の成果を表す指標として開示しています。

後ほど伊藤からLTVの向上戦略について詳しくご説明しますが、特にグラフの濃い青色と濃い水色の部分の個人顧客をしっかりと伸ばしていくことを目指しています。

スライド左側の第2四半期までの実績のグラフを見ると、今期は個人顧客から5億7,600万円、法人顧客から1億6,300万円、合計で7億3,900万円となっています。過去最高ペースで推移しており、今期の増収を支える大きな要因の1つとなっています。

右側のグラフに記載したとおり、通期はおそらく14億円から15億円程度で着地すると予想しています。

LTVの向上については、これまでコンサルタントの属人的な取組が中心でしたが、今期以降は組織的な取組に発展させることに注力しています。

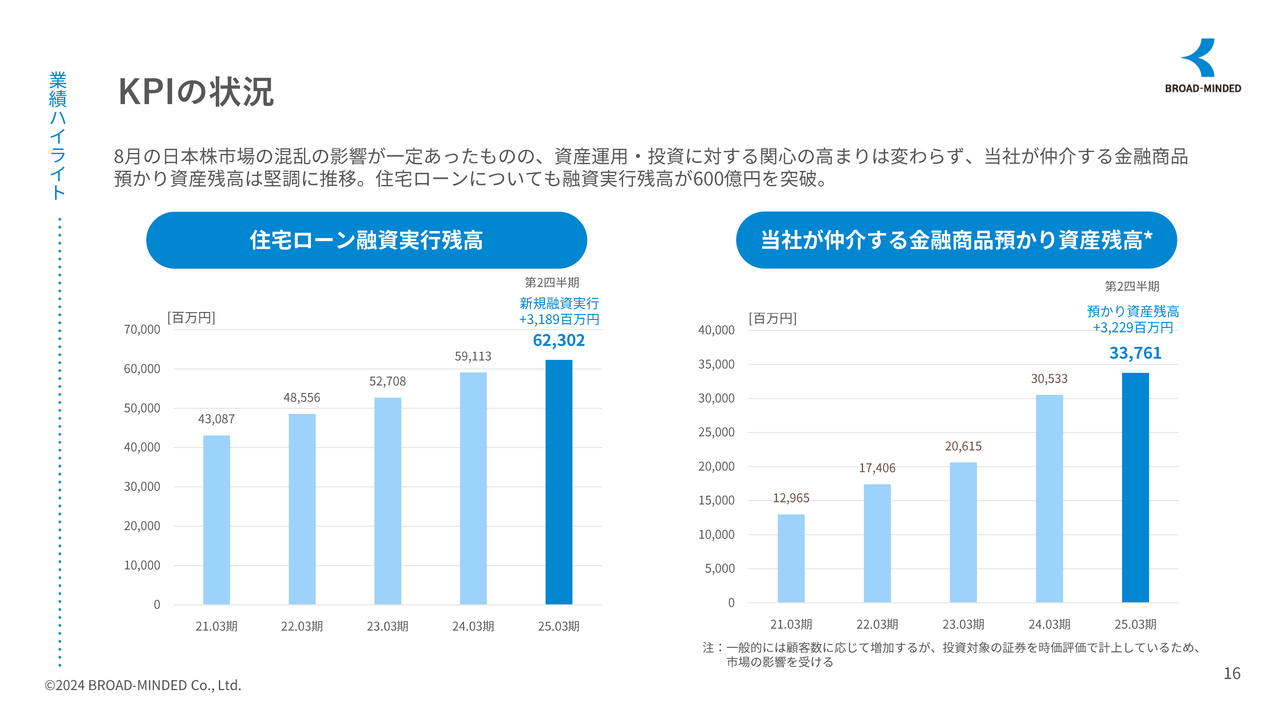

KPIの状況

クロスセルの状況についてご説明します。スライドの左側に掲載している、住宅ローン融資実行残高は順調に伸びています。右側の当社が仲介する金融商品預かり資産残高も、着実に伸びています。

当社が仲介する金融商品預かり資産残高について1点補足をすると、2023年3月期から2024年3月期にかけて約100億円伸びていますが、今期は中間期の段階で伸び幅が30億円強となっています。

残高の評価は、劣後債や投資信託などの証券を時価評価で計上しており、市場の影響を強く受けるかたちであり、8月に日本株が大きく下落したことによる影響により、このような結果となっています。

そのような中でも着実に進展しているのは、「新NISA」を契機に資産形成や資産運用のニーズが高まる中で、IFA領域の顧客を確実に増やしていることが結果として表れていると考えています。

株主還元

伊藤:株主還元についてです。期末配当予想である配当性向100パーセントの配当方針80円は変更ありません。想定配当利回りは5.5パーセントです。

金融教育への取組

事業トピックスです。当社は金融教育の取組を行っており、ゲーミフィケーションの要素を取り入れた、体験型学習プログラムを開発しました。

ESGへの取組の一環として、新しい金融教育のかたちを小中高生向けに展開しています。

金融教育への取組

単なるお金を増やすテクニックよりも、人生の練習ができる「ライフプロデュース」を開発しました。9月から提供をスタートし、非常に評判が良い状況です。小学校高学年から中学校、高校に提供しており、多くの問い合わせをいただいています。

「お金の大切さを考えて使わなければいけない」「将来どのような自分になりたいか」などを考えるきっかけになったと言われています。また、教育資金は非常に大きなものだということに気づき、親に対して感謝の気持ちが生まれるなど、単なる金融教育だけではなく、人間形成においていろいろな考え方について触れる機会となっています。

金融教育への取組

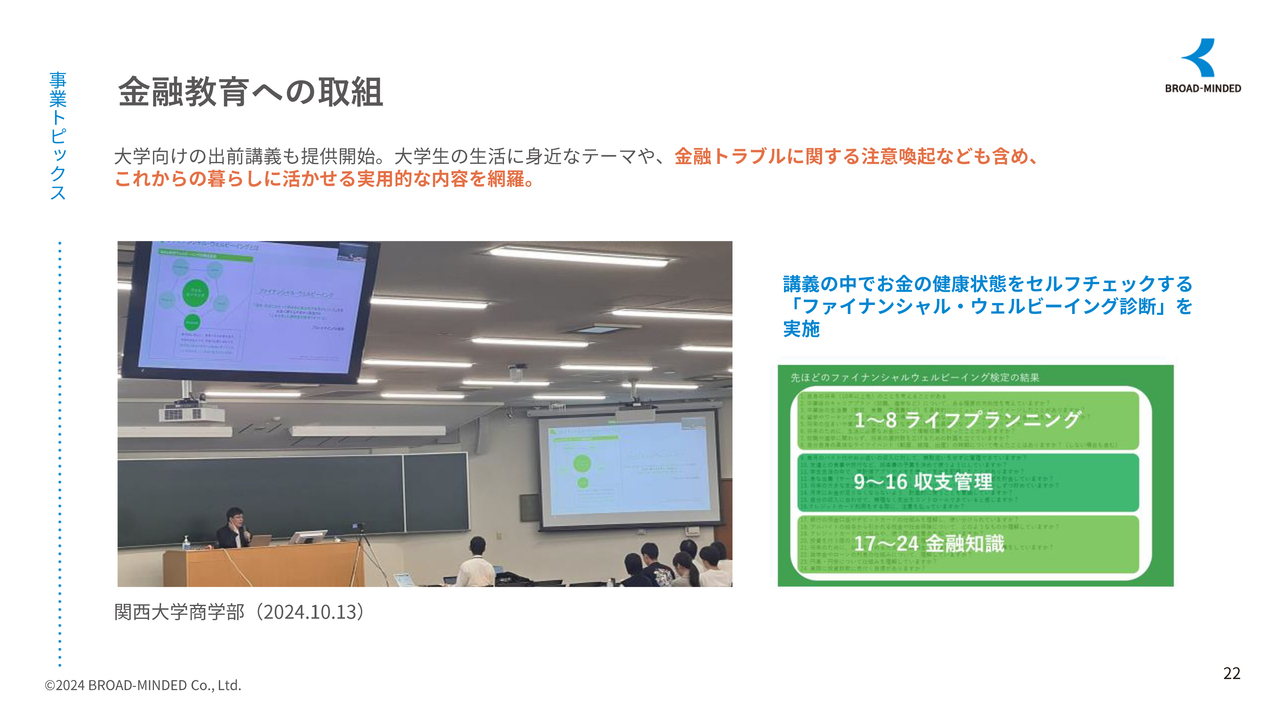

別メニューとして大学向けに出前講義も行っています。「ファイナンシャル・ウェルビーイング診断」を実施すると、若い学生が先々への不安を感じており、不安を解消するために何をしなければいけないのかも含めて、学生たちの不安な気持ちがよくわかりました。そのような部分では、非常に貢献できていると実感しています。

金融教育への取組

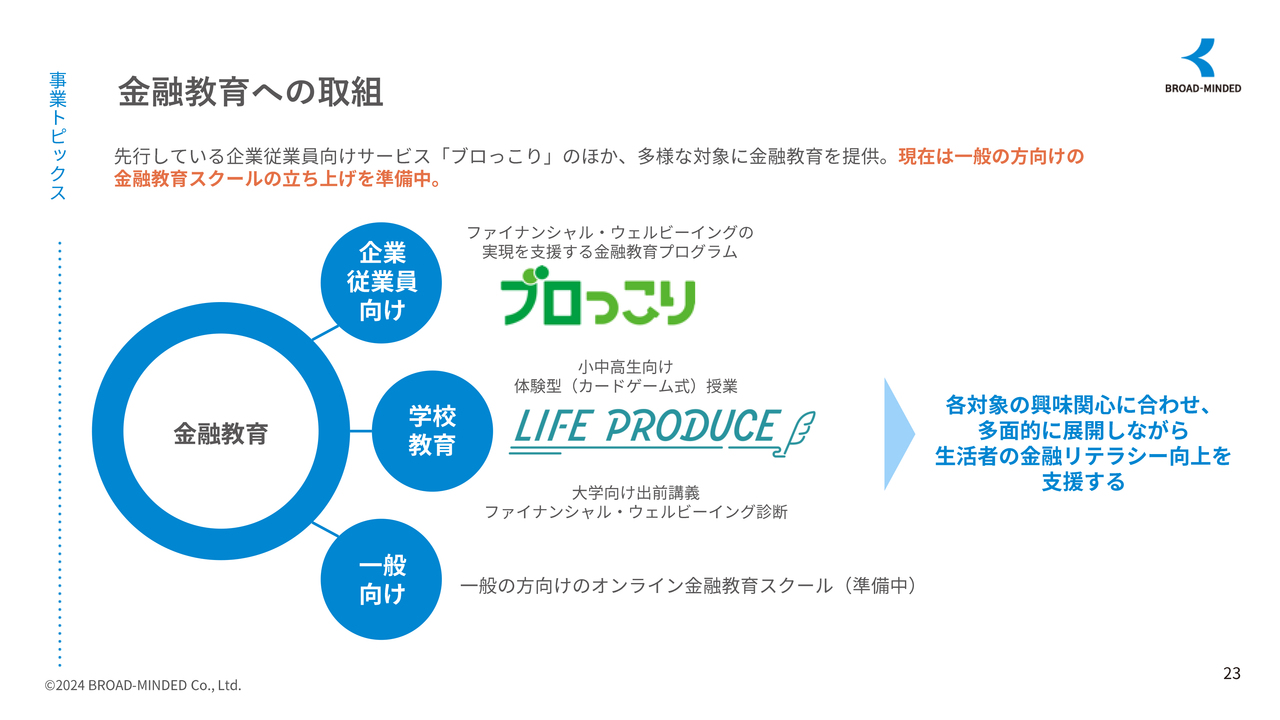

金融教育の取組については、3つの柱があります。

「ファイナンシャル・ウェルビーイング」を意識している「ブロっこり」は、企業に所属している社員に対して動画コンテンツを提供しています。相談がある場合は、伴走型でファイナンシャルプランナーがサポートしています。

企業従業員向けについても、基本的な内容の場合もあれば、出産後の教育資金の貯め方や定年退職前など、いろいろなテーマに応じてプログラムを作っています。

スライドの中央に掲載しているのは、「LIFE PRODUCE」です。来期に向けて、一般向けのオンライン金融教育スクールを準備しています。金融知識を得たいと考えている、働いている方や主婦、残りの人生のために勉強しておきたいと考えている定年退職前後の方などを対象に行います。

コースは一般向けだけではありません。アンケート結果によると、空いた時間に知識を活かして収入を得たい、本業にしたいという方も多数いるため、プロコースも考えています。

当社には、新卒採用して直前まで学生だった人材を短期間で育て上げるノウハウがあるため、ノウハウをフル活用して、プロコースを卒業後は当社のフランチャイズに加入してもらう、もしくは当社の仲間になってもらうなどの展開も考えています。

戦略➀新規顧客獲得

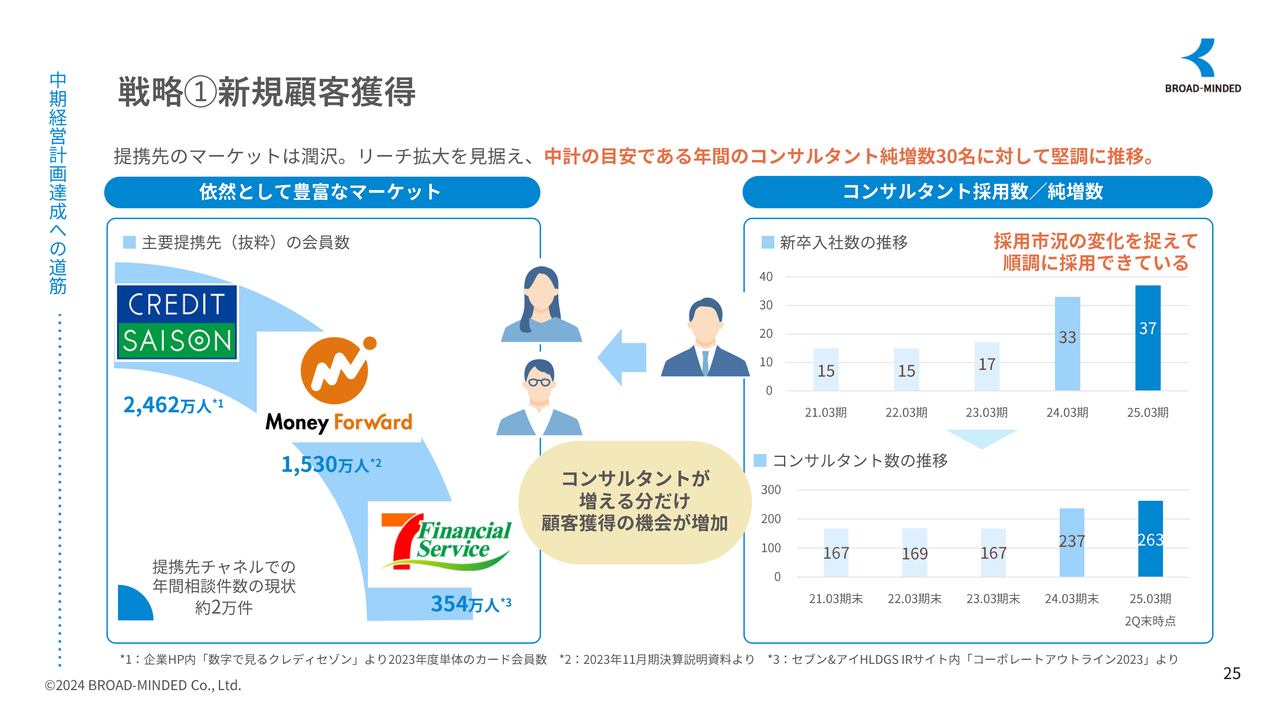

中期経営計画達成の道筋についてご説明します。まずは新規顧客獲得についてです。

中期経営計画の目安である、年間のコンサルタント純増数30名に対して、堅調に推移しています。依然として、カード会社やフィンテック企業を主として豊富なマーケットがあります。

「コンサルタントの純増=顧客獲得の機会が増える」ため、積極的に取り組んでいます。来年はすでに39名の新卒採用が決定しています。

戦略➀新規顧客獲得

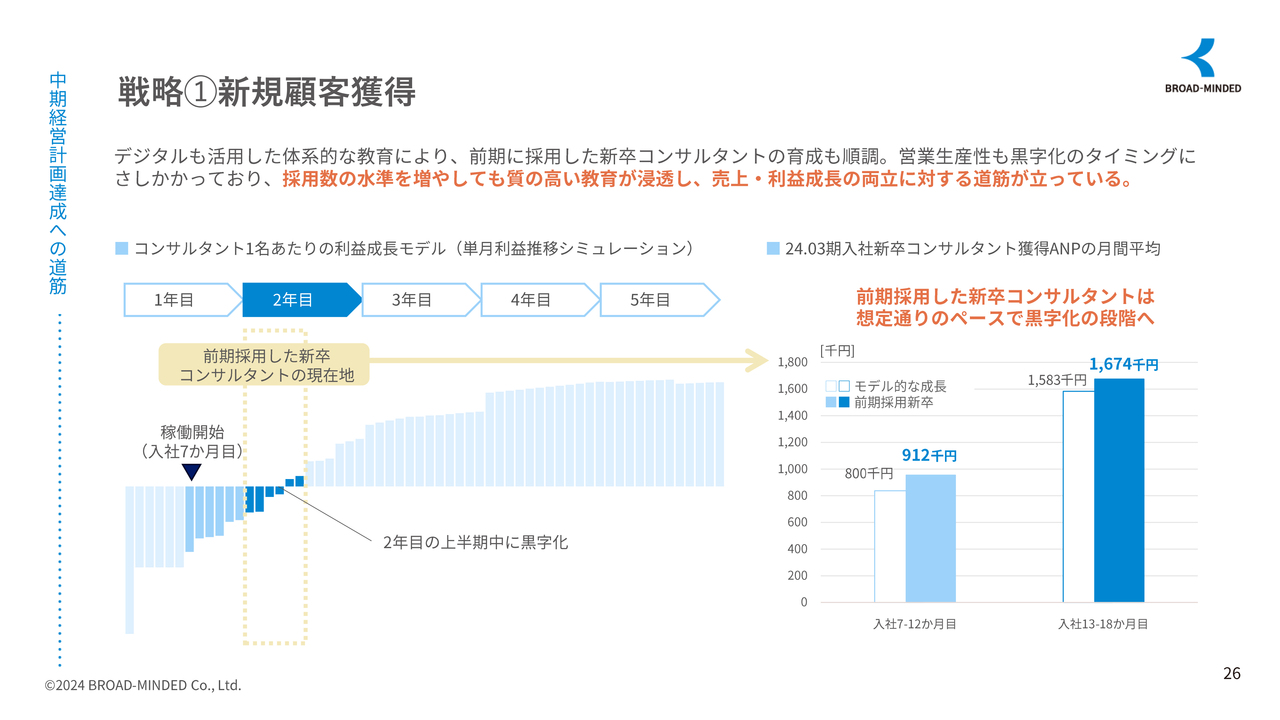

新卒のコンサルタントの育成も順調に進んでいます。2年目くらいから、上半期中に黒字化しています。スライドの右側に掲載しているグラフのとおり、入社7ヶ月から12ヶ月目に、月に約80万円の売上という見込みを立てていましたが、91万2,000円となりました。

13ヶ月から18ヶ月は約158万円と予想したものが、約167万円となっています。多くの人数が入社しましたが、採用して1年後には予定のとおりとなり、当社のコンテンツ化した教育体制は非常にうまくいっているという印象を受けています。

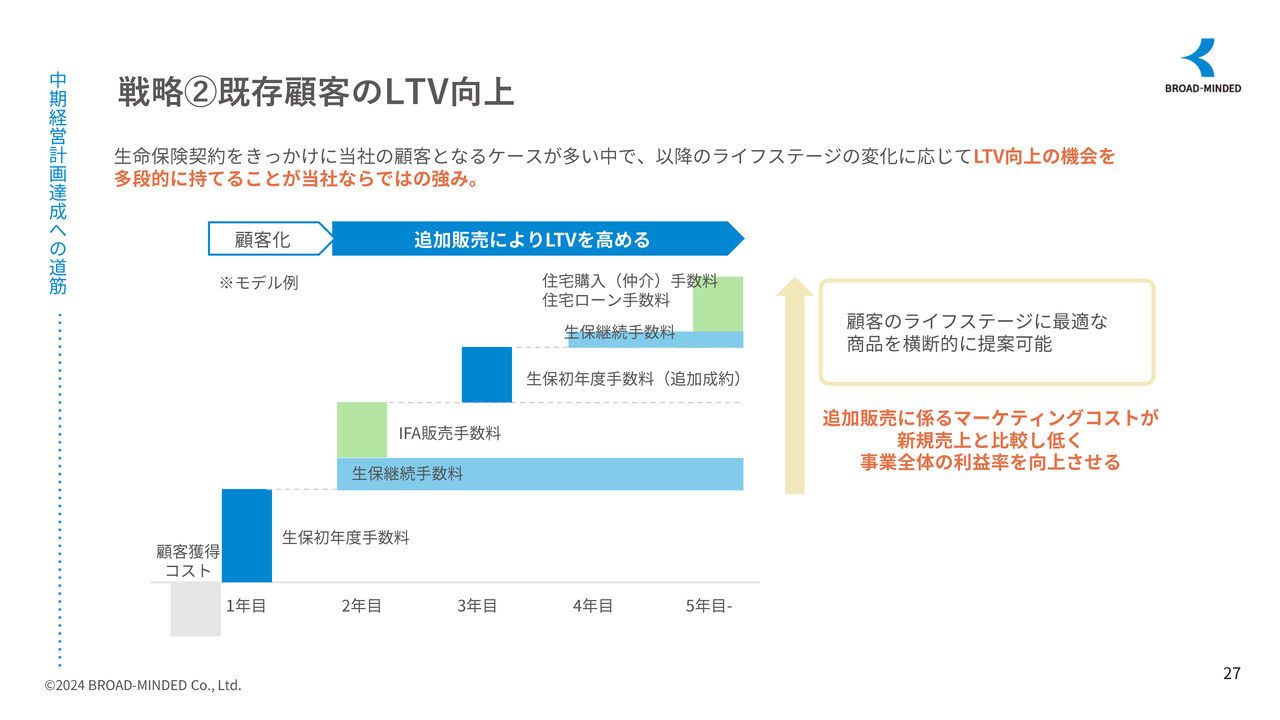

戦略②既存顧客のLTV向上

既存顧客のLTV向上についてご説明します。当社は生命保険、住宅ローンの相談や「iDeCo」「NISA」など、さまざまな窓口があります。特に生命保険をきっかけに顧客となるケースが多く、顧客接点を多段階的に持てるのが当社ならではの強みです。

スライドに掲載している表のとおり、契約後にも継続手数料が入ってきます。お金に対して投資をする、もしくは銀行に置いておくお金があるため劣後債の契約もあります。

ライフプランシミュレーションを作っているため、家を購入するタイミングで住宅ローンのお客さまに対するサービスや購入のお手伝いを行います。こちらは、当社にしかできないことだと思っています。

新規獲得などにおいて追加にかかるマーケティングコストも含めて考えると、事業全体の利益率の向上につながっています。

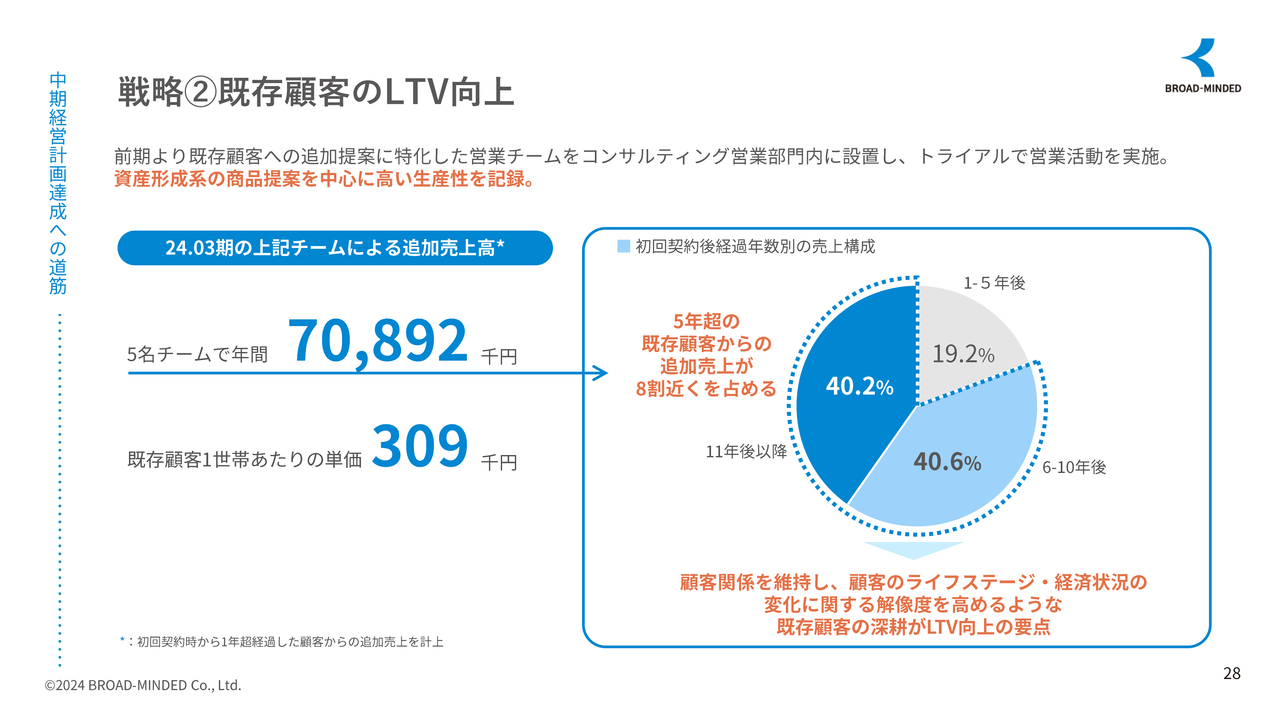

戦略②既存顧客のLTV向上

昨年、既存顧客への追加提案に特化した営業チームを設置し、トライアルで営業活動を実施しました。5名のチームで年間7,089万2,000円、既存顧客1世帯あたりの単価は30万9,000円、プラスボーナスを入れると約50万円の収益を上げるという、非常に高収益の結果が出ました。

現在、5年超の既存顧客からの追加売上は8割近くを占めています。時代の流れが早いため、例えば3年や4年で、お客さまとの接点を持ち、さらにLTV向上を図る可能性があると思っています。

特に生命保険の追加契約等も多く発生していますが、新規のお客さまとオンラインで面談すると、5回から6回ほどで契約となります。一方、LTVの施策に対しては、すでに当社の顧客で信頼関係ができているため、3回ほどで次の契約に至ります。非常に効率的な利益率の高い施策であるため、力を入れていきたいと思っています。

戦略②既存顧客のLTV向上

当社独自のライフプランシミュレーション「マネパスWith FP」というシステムを活用して、当社コンサルタントはお客さまと接しています。エンドユーザ数が外部提携も合わせて3万名以上となり、顧客へのアプローチが開始できる状況になっています。

また、「いつ頃に家を買いたい」「子どもをどう育てたい」など、さまざまなテーマが「マネパス」の中に情報が盛り込まれています。

お客さまと情報を共有できる環境があるため、お客さまが「マネパス」を操作すると、「どのような操作をしたか」「何に興味があるか」「転職する」などといった、すべての情報がわかる仕組みになっています。そのため、LTV向上の機会として、確実にタイムリーに対応できると思っています。

顧客接点の強化として、契約者向けの保全も含めたアプリ「FP Omusubi」を開発しています。アプリを活用し、さらにブラッシュアップしながら、顧客接点を持っていきたいと考えています。

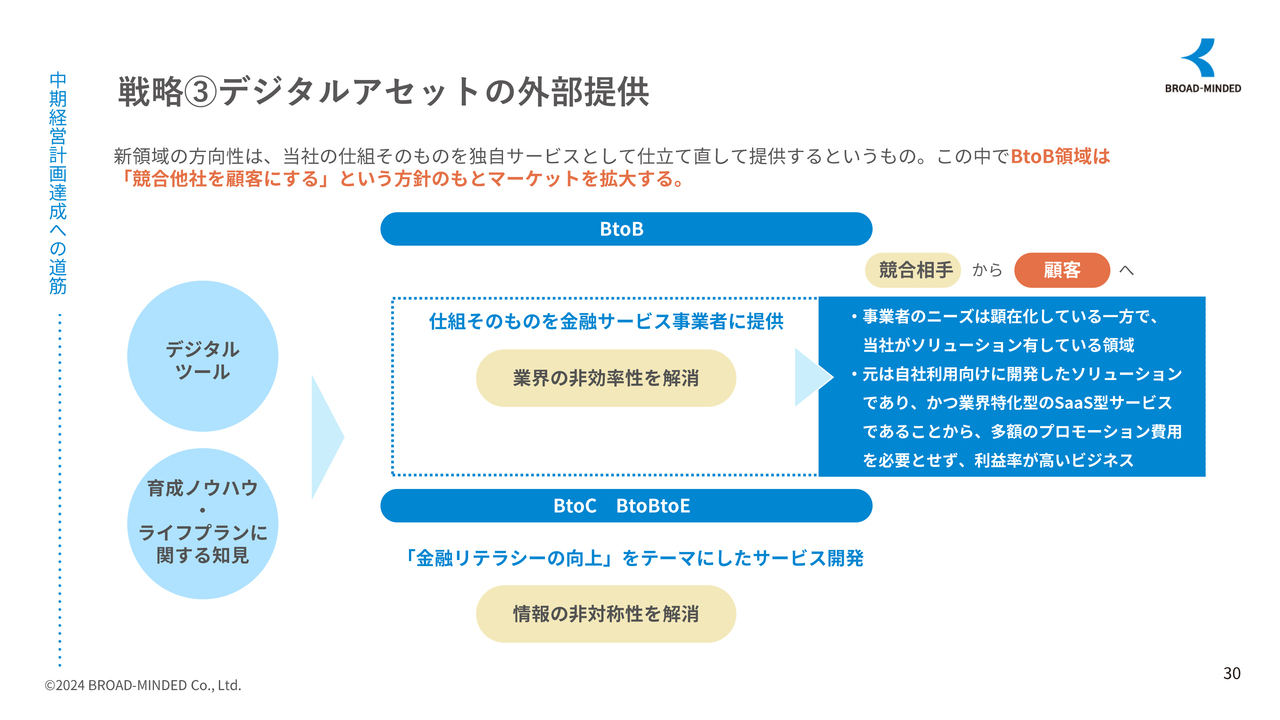

戦略③デジタルアセットの外部提供

デジタルアセットの外部提供を行います。さまざまな業界でニーズがあると思います。例えば「見込み客を作る」「もっと効率よく仕事したい」「オンラインで仕事ができるようにしたい」「どうしたらライフプランで単価を上げられるのか」など、さまざまなテーマを持っている競合他社があり、業界の非効率性を解消します。

我々がもともと独自でやってきたもの、現在やっていることをサービスとして提供し、競合他社を顧客にしていきたいと思っています。

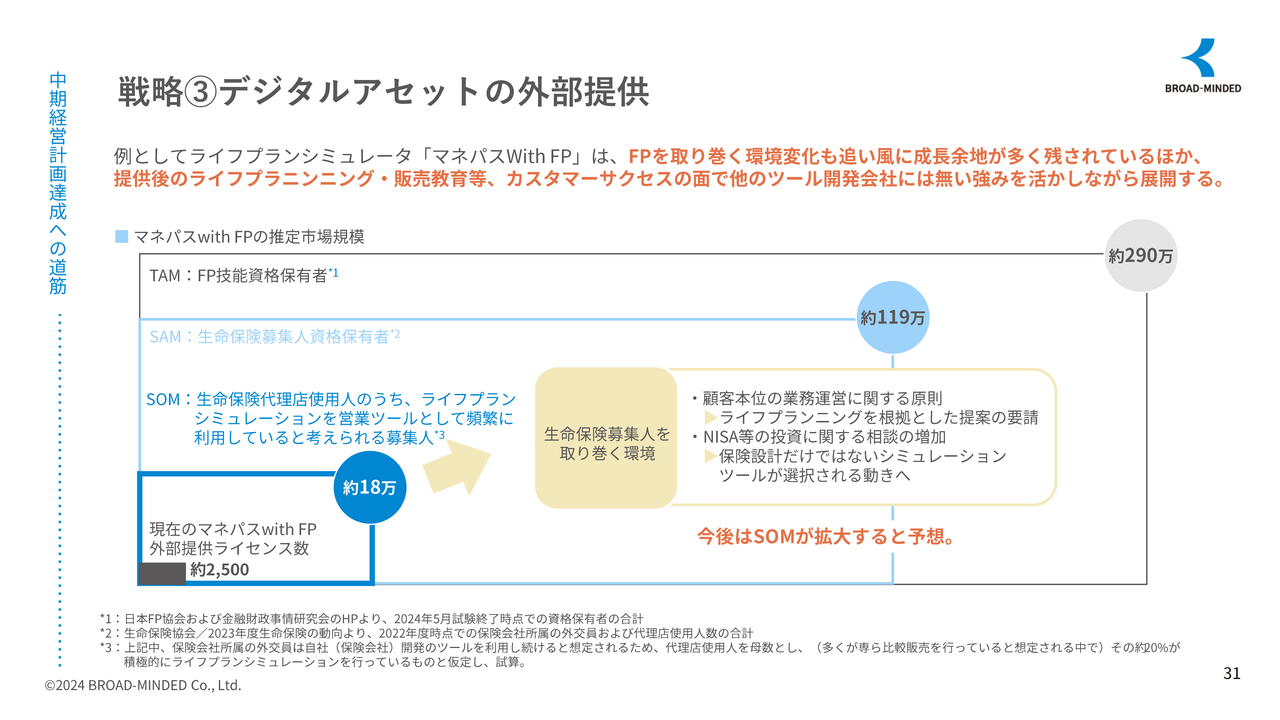

戦略③デジタルアセットの外部提供

マーケットは、非常に大きいと考えています。我々は保険会社や来店ショップ含め、現在約2,500IDを提供しておりますが、他方でライフプランシミュレーションを営業ツールとして頻繁に利用していると考えられる生命保険募集人資格保有者は約18万人と推測しています。

「マネパスWith FP」を導入いただいている代理店の中でも、以前からライフプランシミュレーションを使って活動をしていた代理店もありますが、我々は生命保険や投資だけではなく、すべての情報を含めたシミュレーションができるため、「マネパスWith FP」を利用いただけているという結果が出ています。

したがって、ライフプランシミュレーションを活用している代理店を対象にすると、約18万人の伸びしろがあり、まずはここを狙っていきます。

その後、約119万人の生命保険募集人資格保有者に対し、我々のファイナンシャルプランナーが常にお客さまと接点を持っているため、「マネパスWith FP」をさらにブラッシュアップしながら、提供していきます。

また、金融庁がフィデューシャリー・デューティー、つまり「顧客本位の業務運営に関する原則」として、ライフプランニングを根拠とした提案を要請しました。

「保険を『義理・人情・プレゼント』でただ売るのではなく、しっかりとした根拠のもと販売してください」ということです。したがって、ライフプランニングが非常に重要です。

「家を買いたい」など将来の生活像を積極的にライフプランニングして、「だからこの保険が必要です」と販売活動することが非常に重要になり、そのような理由を含めて我々はチャンスかと思っています。

足早となりましたが、説明は以上です。

新着ログ

「保険業」のログ