提供:日立建機株式会社 2025年3月期第2四半期決算説明

【QAあり】日立建機、厳しい市況下でも2Q売上収益は前年比で横ばい マイニング事業とバリューチェーン事業の堅調な推移が寄与

2025年3月期第2四半期決算説明会

先崎正文氏(以下、先崎):執行役社長 兼 COOの先崎です。事業決算のご説明に先立ち、目下の状況を総括して、一言ご挨拶します。

2025年3月期第2四半期の決算は、営業外の利益項目を除き、為替効果を含めるとほぼ想定内の結果となりました。注力するマイニングとバリューチェーンに関する事業は引き続き堅調です。独自展開を進める米州事業では、特に北米の一般建機市場の停滞や代理店の在庫縮減の影響により対前年で減収となる中、全社の売上や収益についてはほぼ同額を確保することができました。

営業外の利益項目については、9月末の一時的、かつ急激な円高もあり、前年同期比で減益となりました。しかし、総論としては、厳しい需要環境の中でも着実に中期経営計画の各施策を展開できています。為替の追い風もありますが、ほぼ想定内で進捗しているところです。

通期の見通しについては、投資意欲の停滞から、現時点では北米需要は年度内の回復を見通しづらい状況になっています。このような状況を踏まえ、2025年3月期下期は北米市場の売上収益予想を見直し、年度全体の業績予想を下方修正します。

しかし、北米市場においては、このような需要環境でも順調にリテールシェアを伸ばしています。独自の事業は現地通貨ベースでも伸長できる見込みであり、独自展開開始以降の取り組みが着実に実を結びつつあると考えています。また、注力してきたバリューチェーン事業も、期初の計画を上回るペースで拡大しています。

足元の状況は厳しいですが、米州、バリューチェーン、マイニングの長期的な成長により、収益構造の改善は着実に進んでいます。中期経営計画を締めくくる来年度とその先に向けて、この3つの分野にさらに注力します。逆風はありますが、それにひるまずさらに強靭な収益体制の実現を目指していきます。

このような進捗を背景に、株主還元についても期初の年間計画を維持し、増配を計画しています。みなさま、どうぞご支援よろしくお願いします。

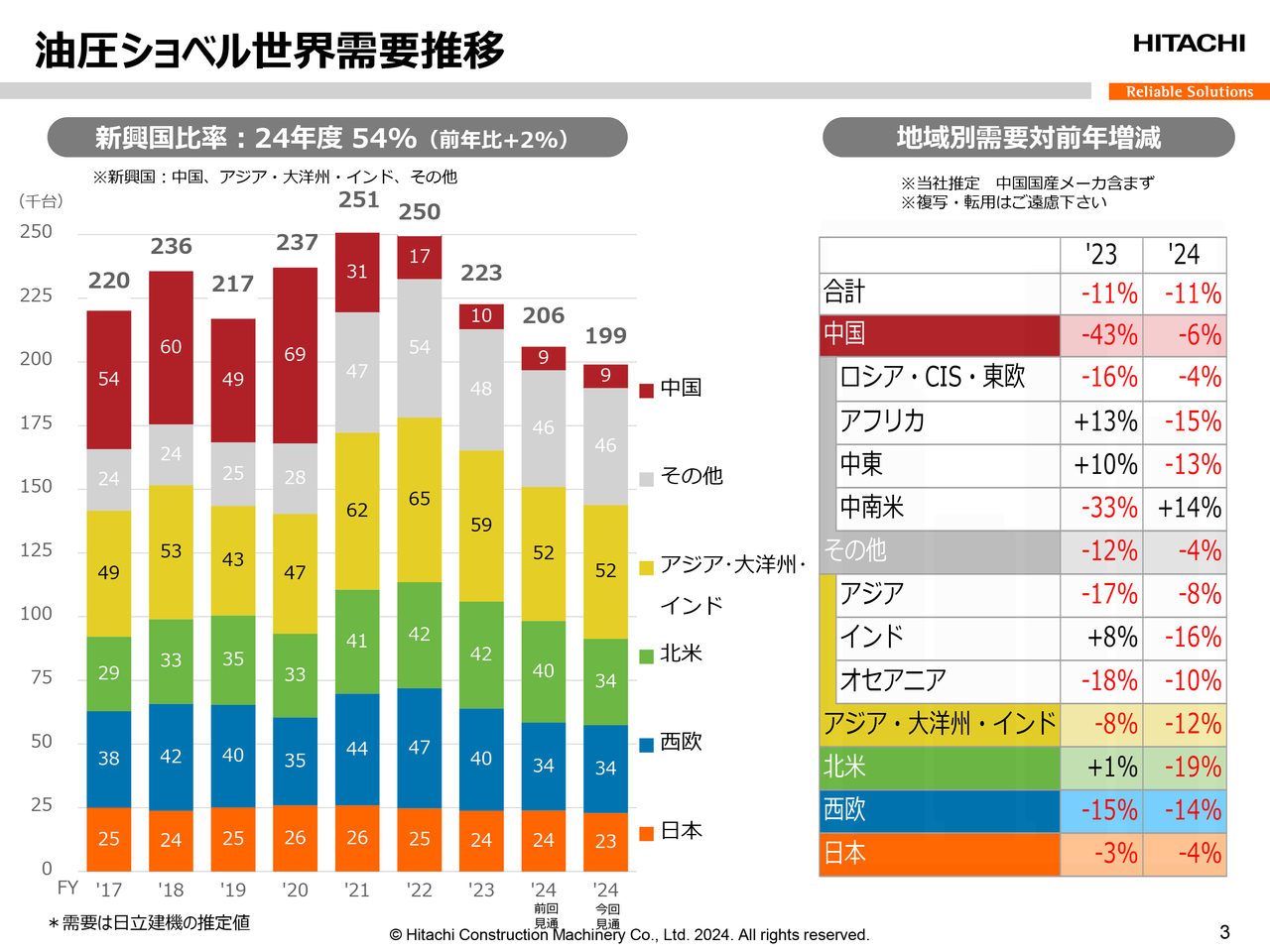

油圧ショベル世界需要推移

松井英彦氏(以下、松井):執行役常務 兼 CMOの松井です。私からは、地域別の市場環境と見通しについてご説明します。

まず、油圧ショベルの世界需要の見通しについてです。2024年度の需要は、北米と日本で7月の見通しから減少しています。2023年度に対し、西欧を中心に新興国・日本で引き続き減少、北米では大幅に減少し、全世界合計では前年比11パーセント減の19万9,000台となりました。

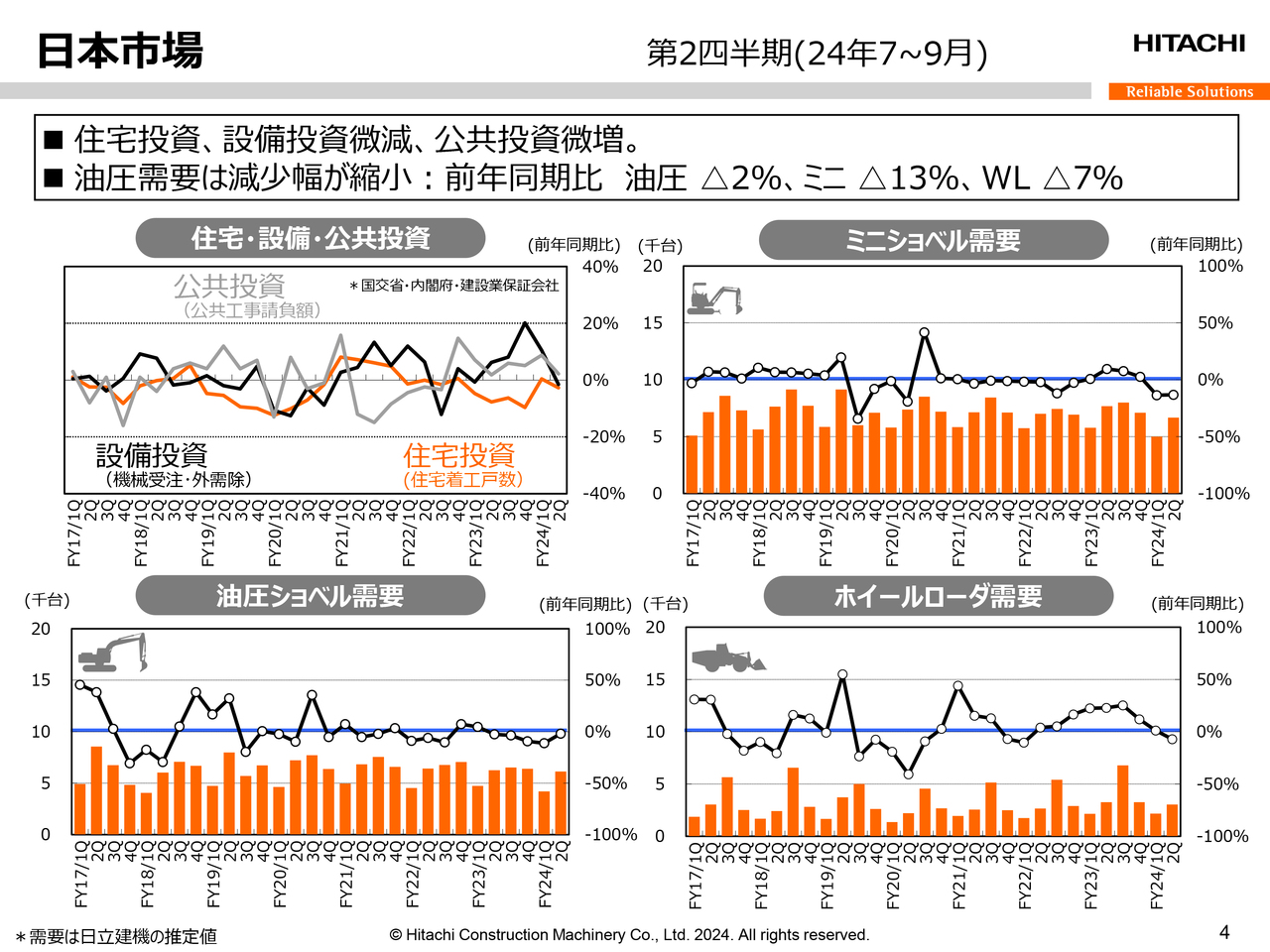

日本市場 第2四半期(24年7~9月)

第2四半期の結果について、地域別にご説明します。まず、日本市場です。

スライド左上の住宅投資と設備投資が微減、公共投資は微増となりました。左下の油圧ショベル需要は第1四半期と比べて減少幅は縮小したものの、前年同期比2パーセント減となります。右上のミニショベル需要は前年同期比13パーセント減、右下のホイールローダ需要は前年同期比7パーセント減となりました。

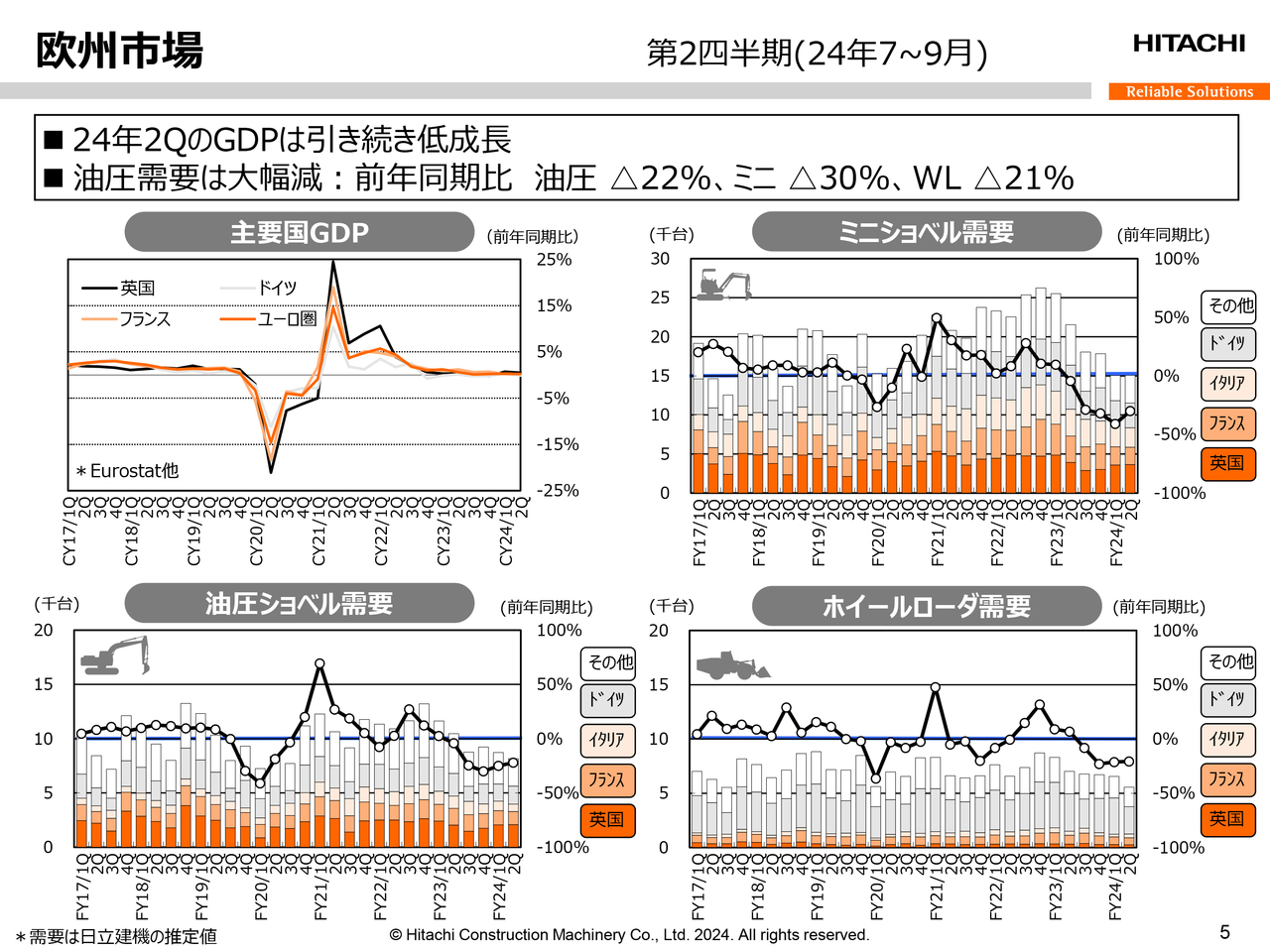

欧州市場 第2四半期(24年7~9月)

欧州市場です。スライド左上の主要国GDPはインフレ継続と金利高止まりの影響もあり、ユーロ圏全体で低成長が続いています。左下の油圧ショベル需要は継続する市場停滞により、前年同期比で22パーセントの大幅減となりました。

右上のミニショベル需要は前年同期比30パーセント減、右下のホイールローダ需要についてもドイツを中心に大幅減となり、前年同期比21パーセント減となります。

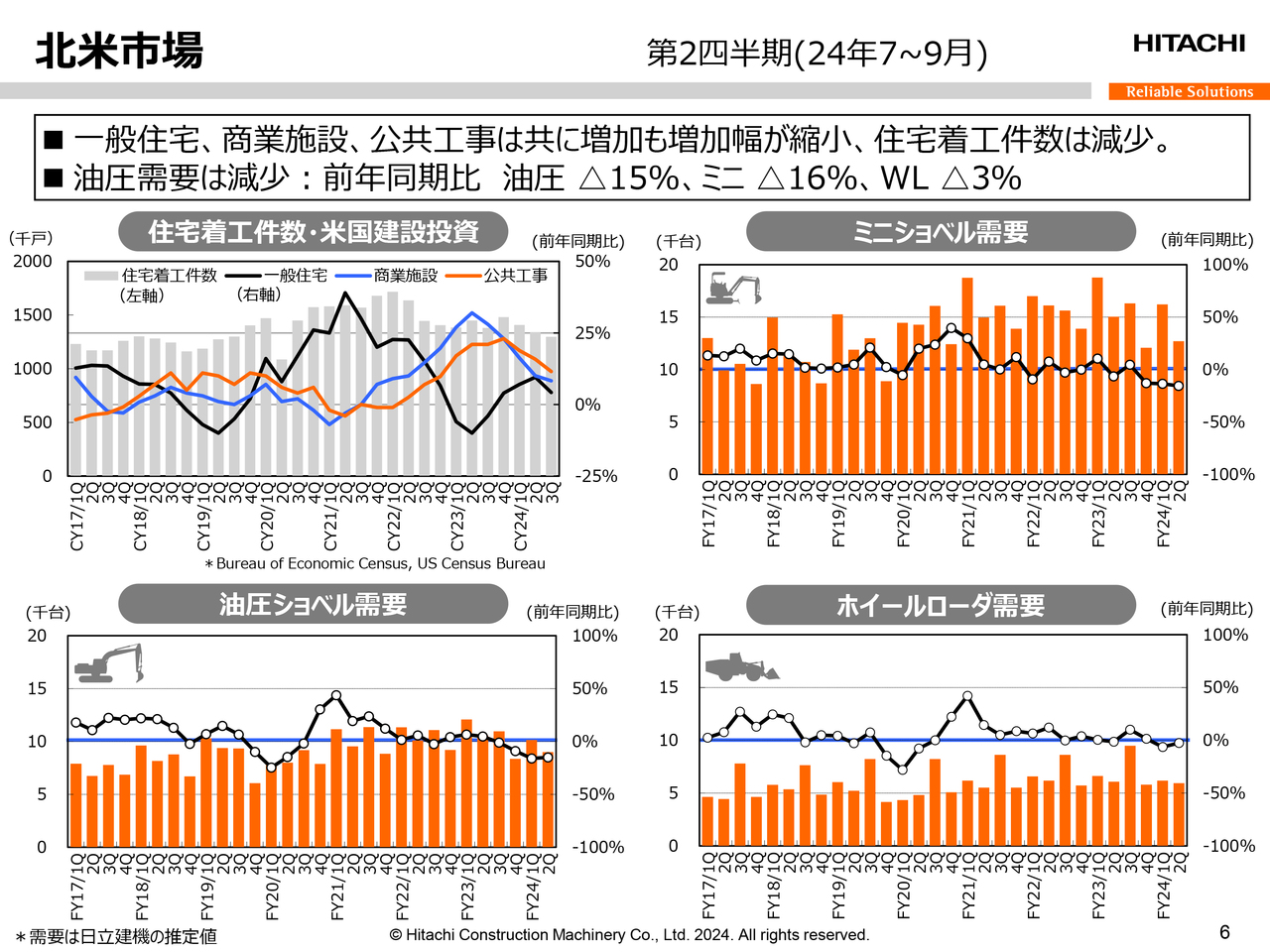

北米市場 第2四半期(24年7~9月)

北米市場です。スライド左上の住宅着工件数は第1四半期から減少し、一般住宅投資、商業施設投資、公共工事は前年同期比で増加したものの、増加幅は縮小しています。

左下の油圧ショベル需要は前年同期比15パーセント減となり、需要減が続いています。右上のミニショベル需要は前年同期比16パーセント減、右下のホイールローダ需要は前年同期比3パーセント減となりました。

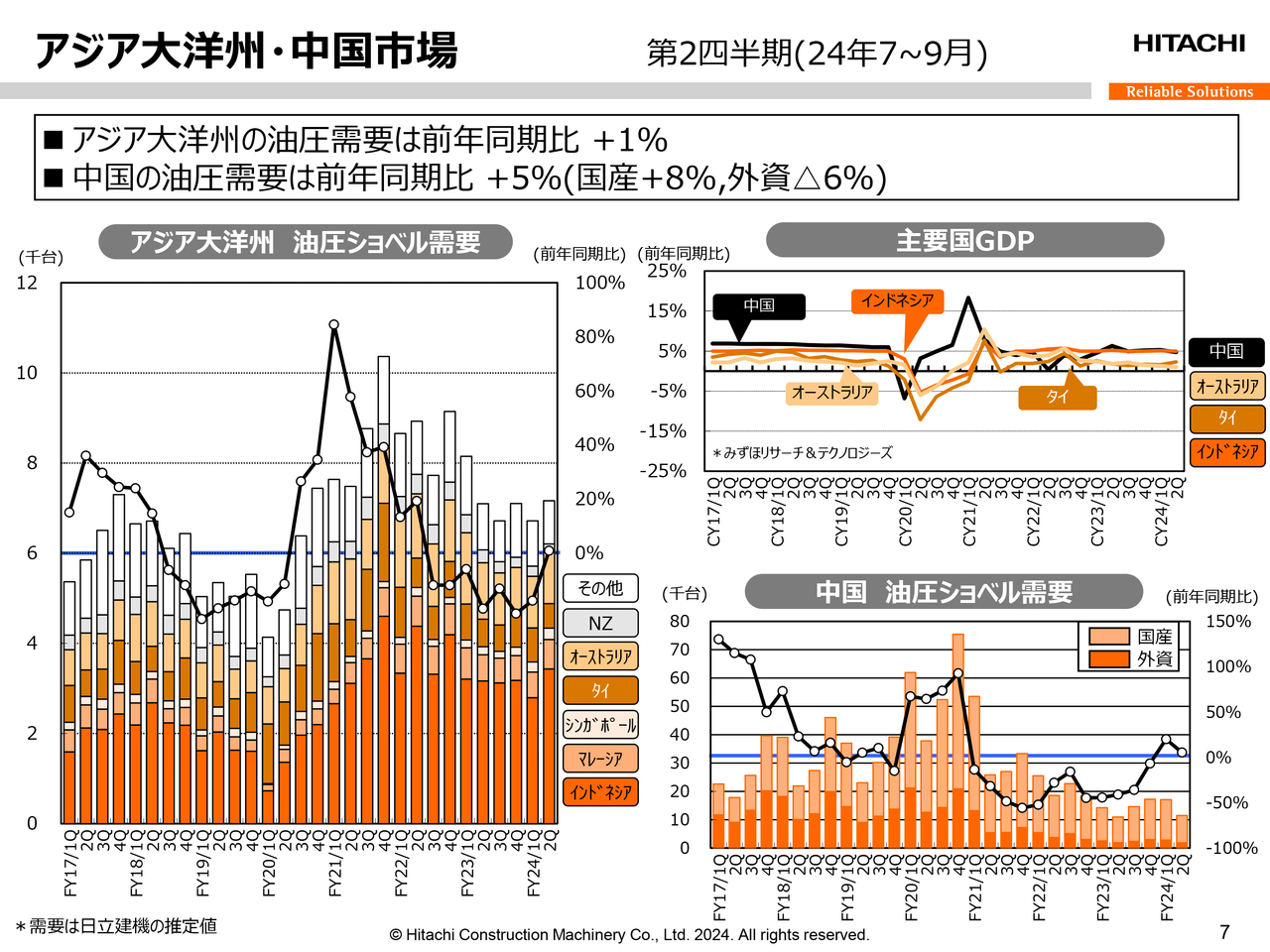

アジア大洋州・中国市場 第2四半期(24年7~9月)

アジア大洋州・中国市場です。スライド右上の主要国GDPについては各国ともプラス成長を維持しているものの、オーストラリア、タイは引き続き低成長となっています。中国も景気の回復は力強さを欠く状況です。

左側のアジア大洋州における油圧ショベル需要は、インドネシアでの需要増もあり、前年同期比1パーセント増となります。

右下の中国における油圧ショベル需要については、国産機を含めた全需要で前年同期比5パーセント増となりました。内訳として、国産機需要は8パーセント増、外資は6パーセント減です。

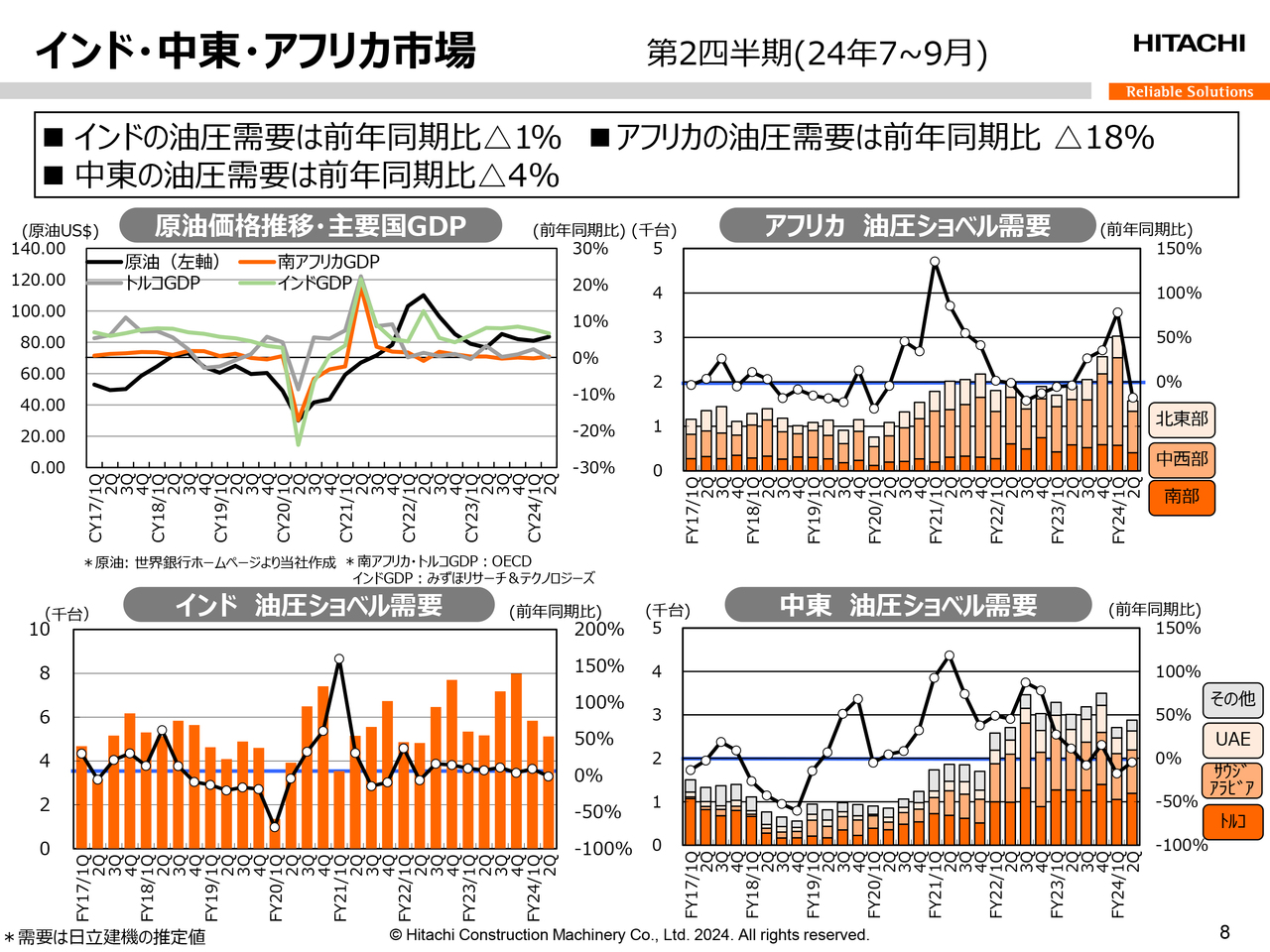

インド・中東・アフリカ市場 第2四半期(24年7~9月)

インド・中東・アフリカ市場です。スライド左上の原油価格推移は第1四半期から増加し、83ドルとなりましたが、足元では75ドル程度になっています。主要国GDPについては、インドは増加、トルコと南アフリカは微増となりました。

左下のインドにおける油圧ショベル需要は前年同期比1パーセント減、右上のアフリカにおける油圧ショベル需要は前年同期比18パーセント減となります。右下の中東における油圧ショベル需要は、高需要となっていた前年同期と比べて4パーセント減少しています。

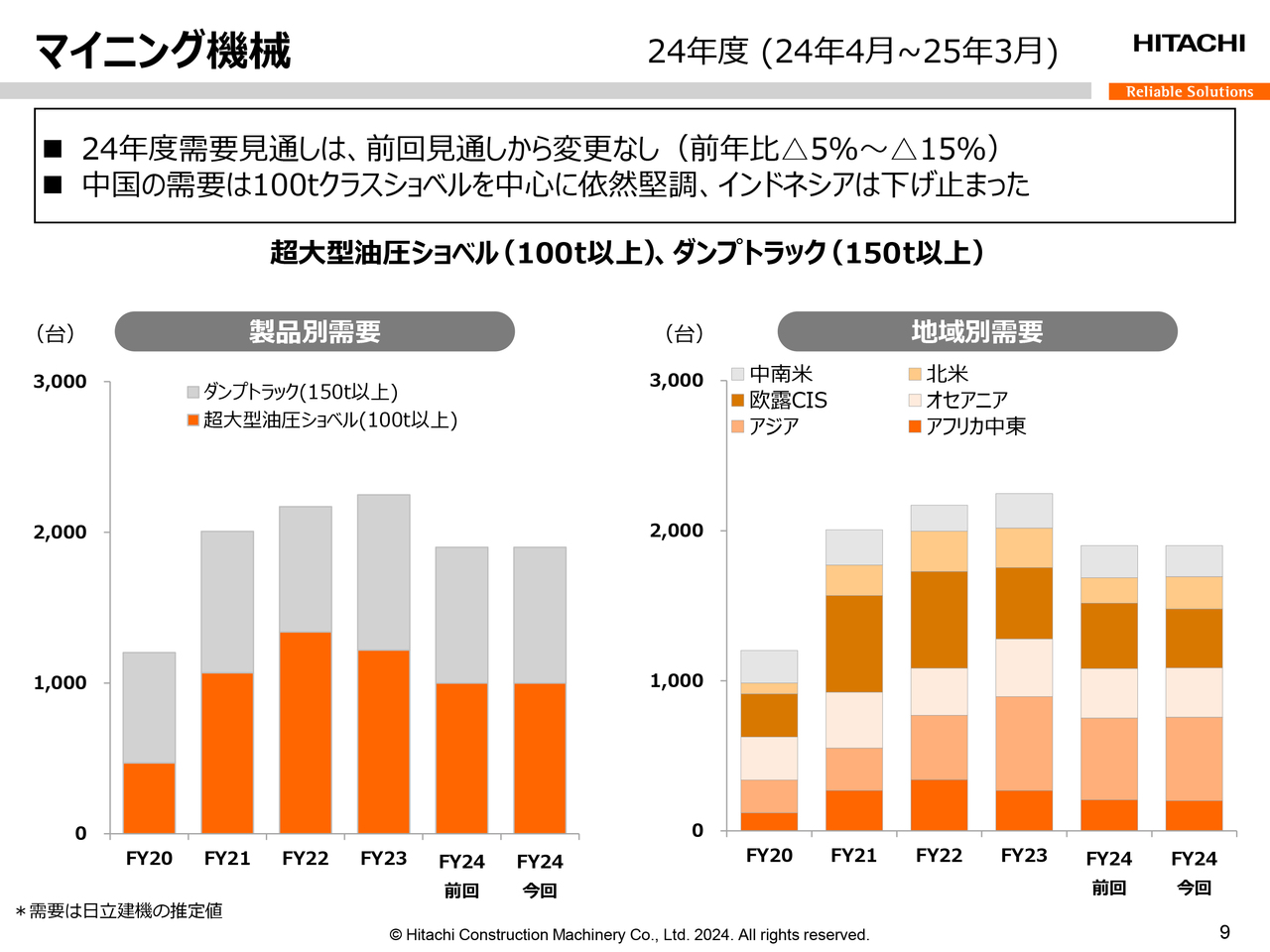

マイニング機械 24年度(24年4月~25年3月)

マイニング機械の需要見通しについてです。2024年度のマイニング需要見通しは、前回見通しからの変更はなく、前年比マイナス5パーセントからマイナス15パーセントとなっています。

地域別では、中国は100トンクラスショベルを中心に依然として堅調です。インドネシアは資源輸出企業への外貨預金引き上げ規制の影響により需要が停滞していましたが、各社対応が完了し、購入活動が再開されたことから需要は下げ止まりました。

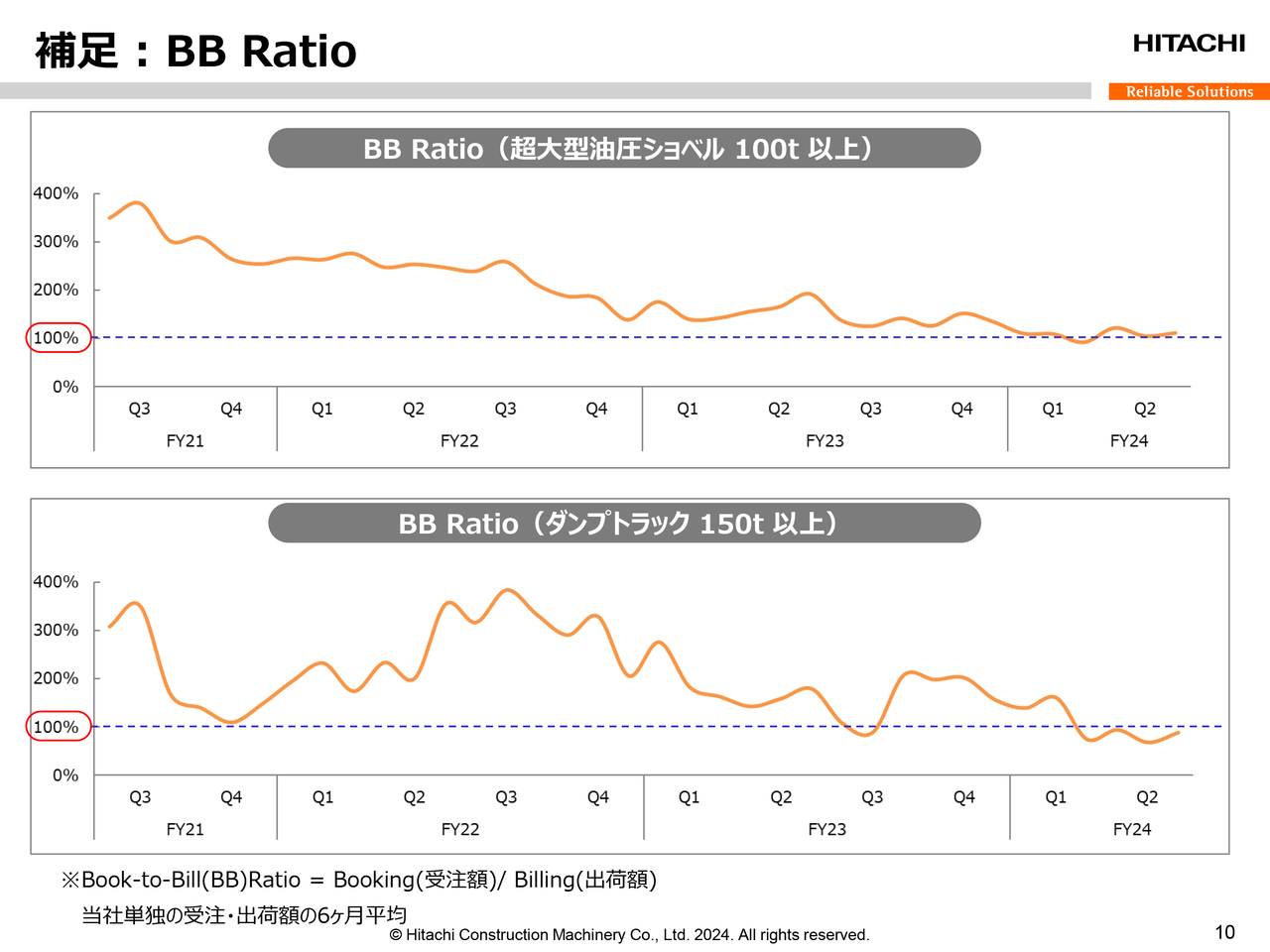

補足:BB Ratio

BB Ratioです。第2四半期の超大型油圧ショベルは、米州、オーストラリア、中央アジアを中心に新規受注があり、100パーセント以上を維持しました。

ダンプトラックは北米、オーストラリアで受注が進み、いまだ100パーセントを下回ってはいるものの、第1四半期から改善しています。現地在庫のエンド受注も進捗しており、今後は在庫用の機械の発注が進むと推測します。

トピック(1):米州事業体制の強化

トピックについてご説明します。まず、米州事業体制の強化についてです。

日立建機は、10月から北米の西部向けにソルトレイクシティ部品倉庫の稼働を開始しました。同倉庫では約3万点の部品を取り扱います。部品倉庫を最適な場所に設置することでリードタイムの短縮を図り、北米全体に迅速に供給します。

また、メイン倉庫である既存のジャクソンおよびマクドノーの部品倉庫については、来年1月をめどに2拠点分散体制からジャクソン部品倉庫に集約します。

一方、中南米ではマイニング事業の販売、部品サービス拡大に向けた施策の第1弾として、丸紅と共同で鉱山機械の販売サービス会社であるザマイン・ブラジル社を、2025年1月をめどにブラジルに設立する予定です。丸紅は2017年から日立建機の鉱山機械を取り扱っており、ブラジルでの超大型油圧ショベルの納入実績は約80台と豊富です。

丸紅のブラジルにおける長年の事業ノウハウ、顧客ネットワークに加え、日立建機の建設機械メーカーとしての万全な保守サービスを提供することで、超大型油圧ショベルの豊富な納入実績のあるブラジルを契機として、南米のマイニング事業を伸長させます。

トピック(2):マイニング事業

マイニング事業に関するトピックをご紹介します。1点目は、9月24日から26日にラスベガスで開催された「MINExpo」への出展です。「MINExpo」はマイニング関連で世界最大級の展示会であり、当社の米州事業の独自展開が始まってから初の出展となります。

ブースではゼロ・エミッション、ゼロ・エントリー、ゼロ・ダウンタイムの3つのゼロをテーマに展示をしました。展示した車体の運転室には、7月に制定したニューコンセプト「LANDCROS」のステッカーを貼り、普及促進に取り組みました。

2点目は、中央アジアにおける再生事業体制の強化に関するものです。10月に、ユーラシアン・マシナリー社はカザフスタンのカラガンダ地区にある鉱山機械修理センターの機能を強化し、日立建機認定の部品再生工場として稼働を開始しました。

中長期的な成長を見込める、中央アジア地区における再生部品を活用することで、リードタイムを短縮し、資源循環型ビジネスの確立を目指します。

トピック(3):中・小型建機の電動化を推進

コンストラクションコンパクトにおける電動化の取り組みについてご紹介します。今年9月から、日立建機は5トン、8トン、13トンのバッテリー駆動式ショベル3機種と、可搬式充電設備の国内販売を開始しました。バッテリー駆動式ショベルはいずれも欧州市場で展開しているモデルで、可搬式充電設備は九州電力と共同開発したものです。

当社は昨年、欧州市場における7トン以上のバッテリー駆動式ショベルでトップシェアとなりました。これらのノウハウを活用しながら、施工現場でのゼロ・エミッション化を実現すべく、ソリューションを提供していきます。

また、米州シリコンバレーのスタートアップ企業であるディマーグ社と、1.7トンのバッテリー駆動式電動ショベルの開発において協業します。日立建機製のミニショベルにディマーグ社の電動システムを組み込んだ試作機を年内に完成させる計画です。

ディマーグ社のバッテリーモジュールは交換式で汎用性が高く、芝刈り機などさまざまな電動製品にも活用可能です。今回の協業を通じて、電動建機のラインナップの拡充を図っていきます。

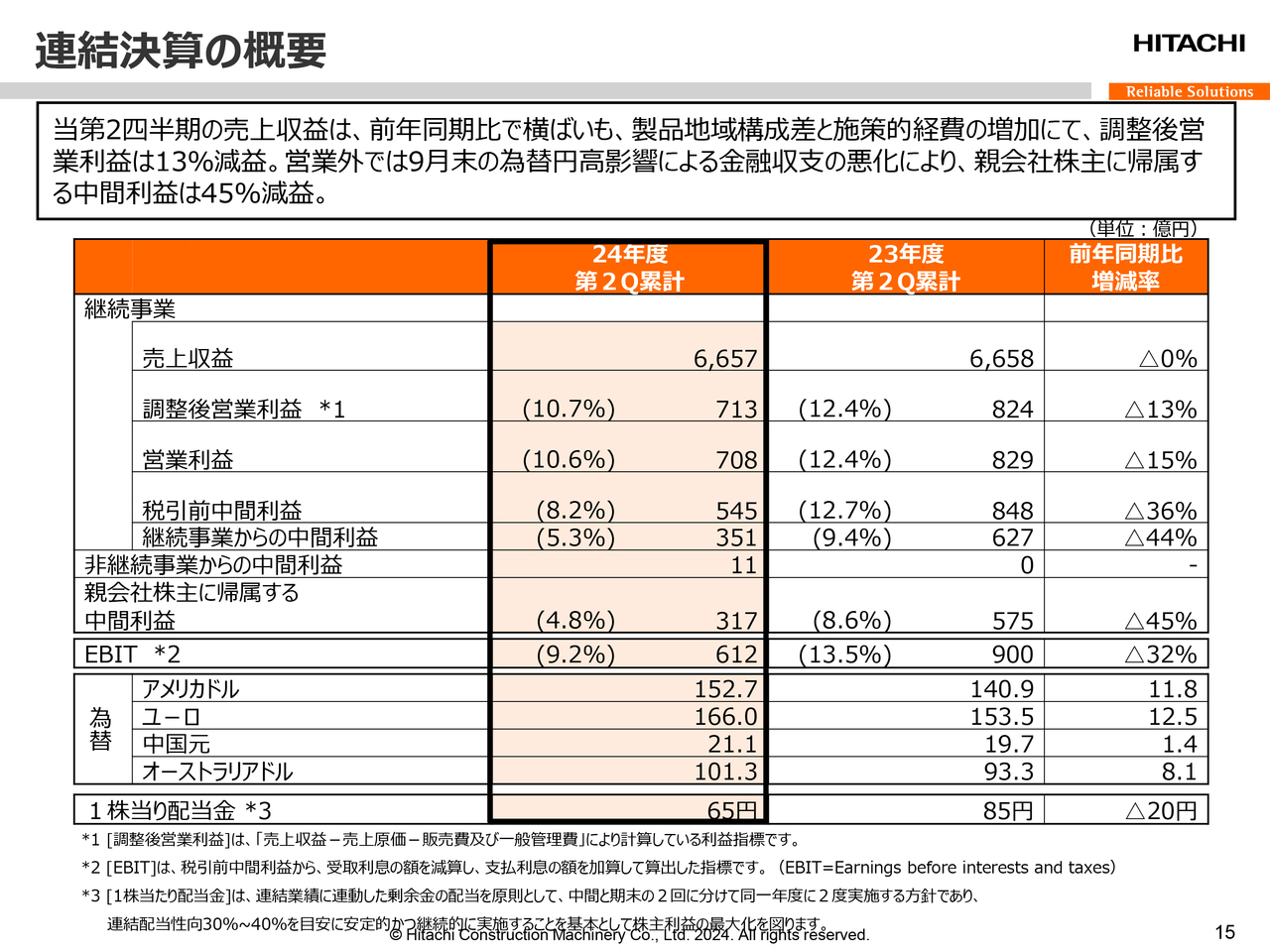

連結決算の概要

塩嶋慶一郎氏(以下、塩嶋):執行役常務 兼 CFOの塩嶋です。私からは、2024年度第2四半期決算、ならびに通期業績予想の概要についてご説明します。

まず、連結決算の概要です。当累計期間の売上収益は、各地域で需要が減少する中でも、前年同期とほぼ同額となる6,657億円を確保しました。利益面では、米州の市況不振の長期化が顕在化し、調整後営業利益は前年同期比13パーセント減の713億円で利益率10.7パーセント、営業利益は708億円で利益率10.6パーセントとなりました。

欧州、アジアに続き、米州も需要減となった厳しい環境下でしたが、マイニングならびにバリューチェーン事業は伸長し、売上収益は前年レベルを堅持しました。その一方で、物量減少、地域・製品構成差と施策的経費の増加により、調整後営業利益が悪化しました。

また、営業外では、期末の急激な円高進行により、新興国の債券を中心に一時的に為替の評価損を計上したことも税引前損益以下に大幅な減益影響を及ぼしました。これは一時的な特殊要因と考えており、下期には大きな影響はないものと見ています。

なお、中間配当については、4月時の予想に準じ、本日の取締役会にて1株当たり65円と決議しました。また、当累計期間の為替レートは前年比で米ドルが11.8円、ユーロが12.5円、元が1.4円、オーストリアドルが8.1円と、いずれも円安でした。

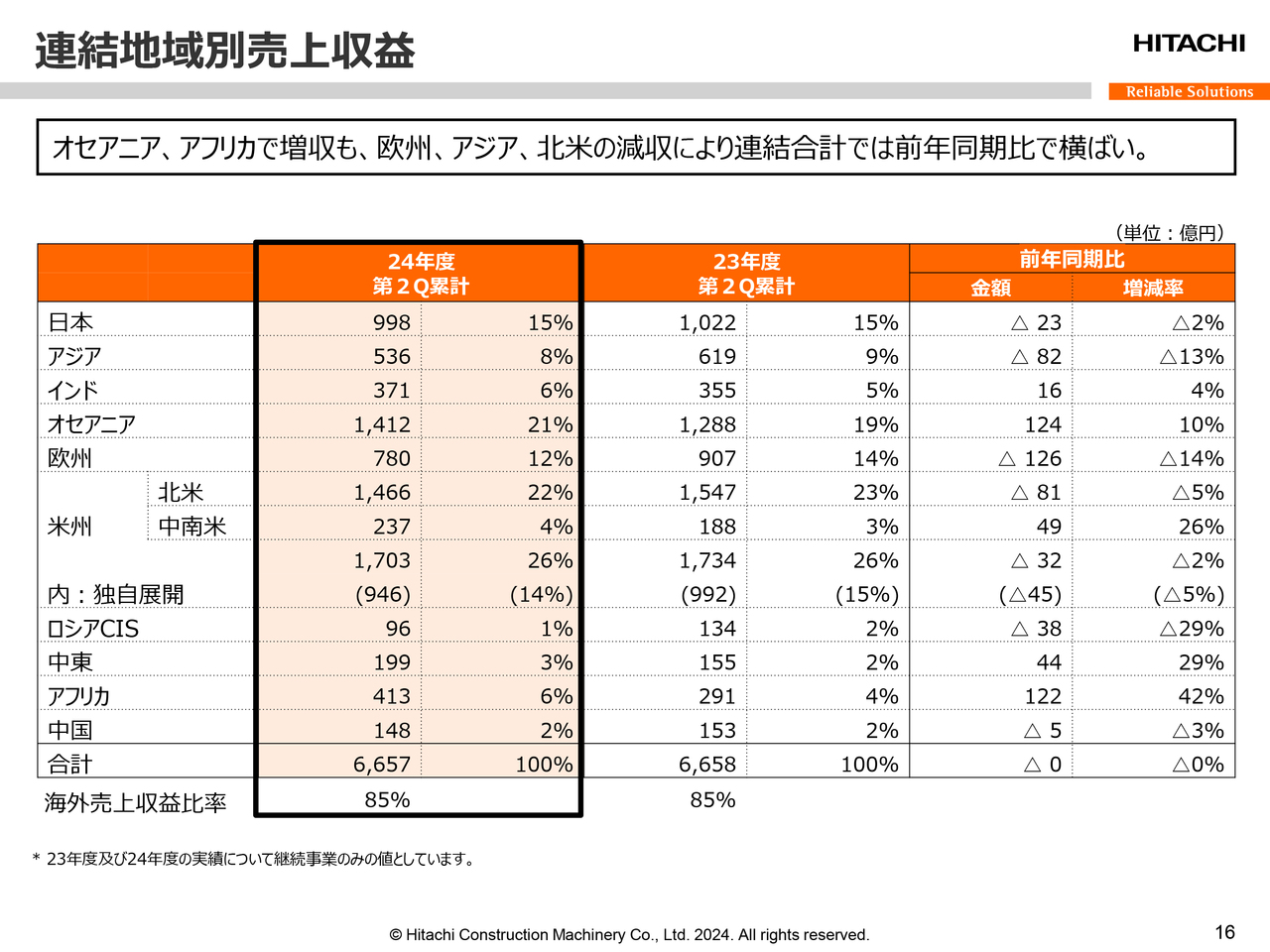

連結地域別売上収益

地域別の連結売上収益です。堅調なマイニング需要を背景に、オセアニア、アフリカにおいて前年同期比で増収を確保した一方、欧州、アジアならびに北米で減収となりました。

なお、為替円安の影響は393億円の増収と分析しています。海外の売上収益比率は前年同期比で同レベルの85パーセントで推移しました。

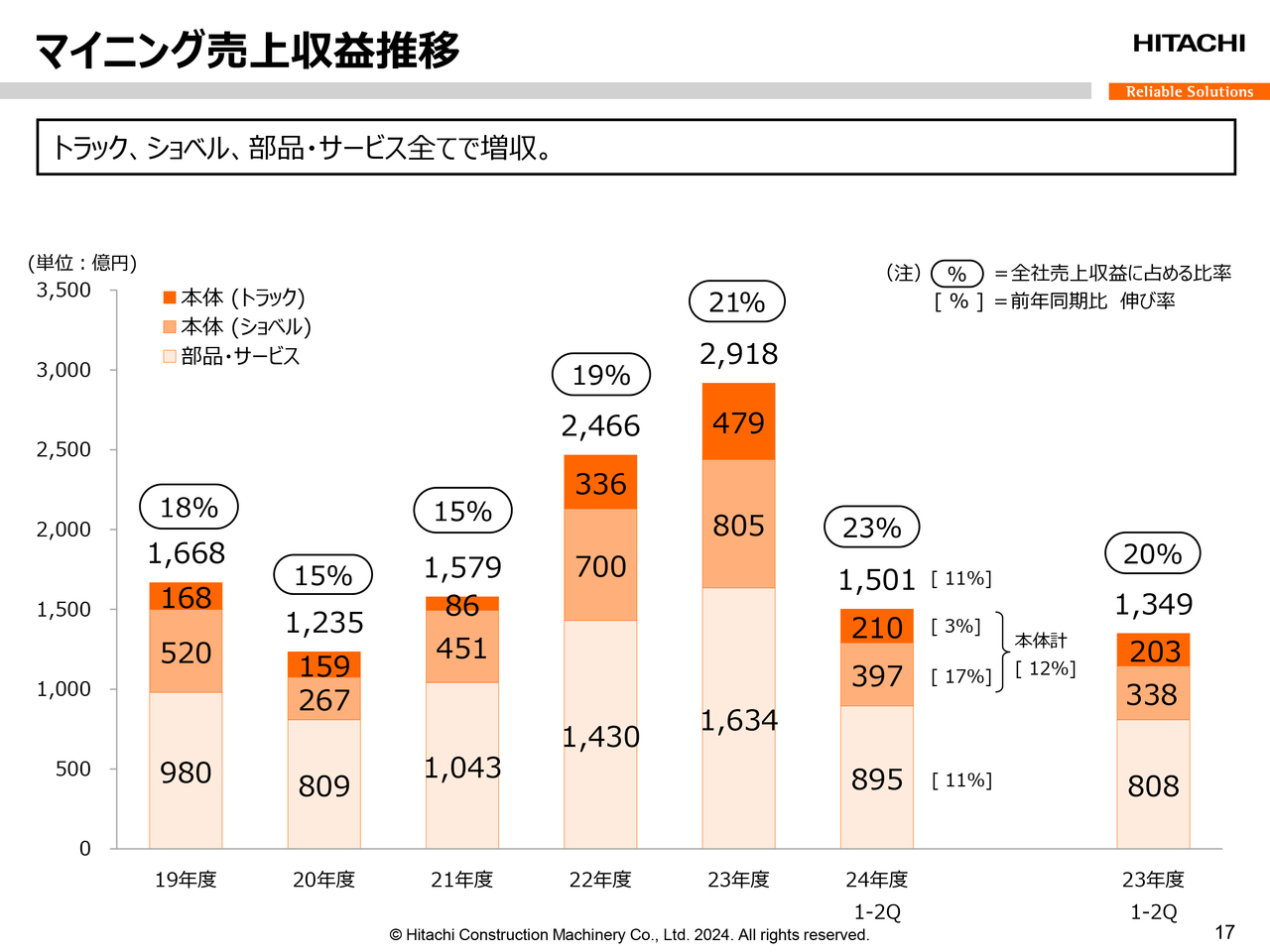

マイニング売上収益推移

マイニング売上収益の推移です。当累計期間のマイニング売上収益は、スライドでは右から2本目の棒グラフに示したとおり1,501億円と、前年同期比11パーセントの大幅な増収となりました。

本体売上においては、トラックが主にアフリカ、中南米の貢献で前年同期比3パーセントの増収、ショベルもオセアニア、中国、アフリカの貢献で前年同期比17パーセントの増収となっています。

また、部品・サービスも当社が得意とするオセアニア、アフリカに加え、注力している中南米での貢献が大きく、前年同期比11パーセントの増収となりました。これにより、上期実績として過去最高の収益を記録しました。中南米が伸長し始めたのはとても良い傾向であると見ています。

なお、連結売上収益に占めるマイニングの比率は23パーセントとなり、前年同期比では3ポイント増加しました。

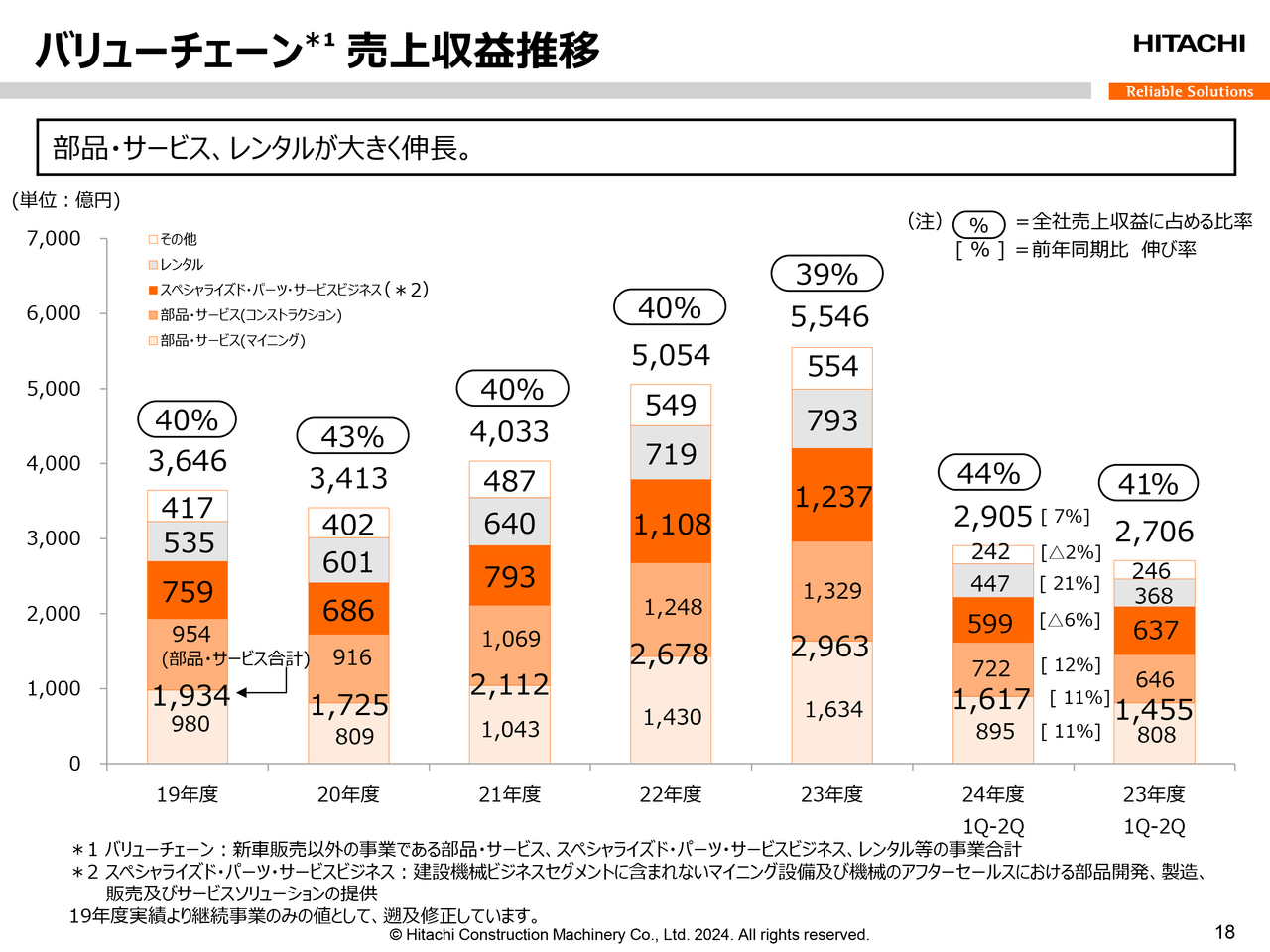

バリューチェーン売上収益推移

バリューチェーンの状況です。スライドの右から2本目の棒グラフをご覧ください。

当累計期間のバリューチェーン売上収益は、前年同期比7パーセント増の2,905億円でした。主力の部品・サービス収益が順当に前年同期比11パーセントの増収となったほか、注力している北米事業では、レンタルで新たに連結化した北米子会社の貢献等で前年同期比21パーセントの増収を確保しました。

これにより、バリューチェーン事業の上期実績として過去最高収益を記録しました。連結売上収益に占めるバリューチェーン比率も44パーセントと、前年同期比で3ポイント増加しており、新車販売が厳しい中、着実にバリューチェーン事業も貢献しています。

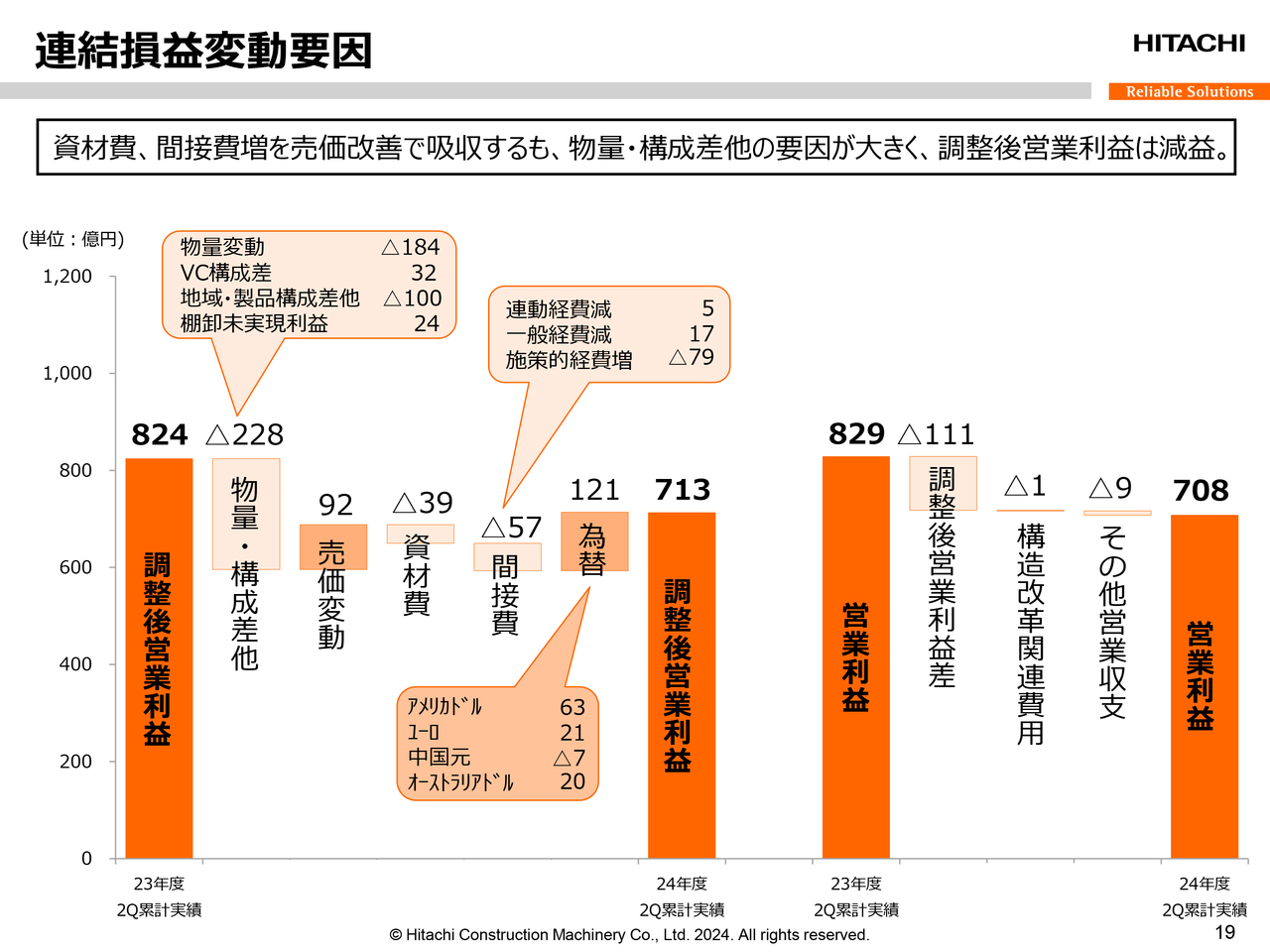

連結損益変動要因

当累計期間の連結損益変動要因について、調整後営業利益が前年同期比111億円の減益となった内訳をご説明します。なお、スライドに記載の物量変動・構成差等の吹き出しでは、今回から記載を変更し、従来は地域・製品構成差他に含んでいた棚卸未実現利益を別項目に区分していますので、ご了承ください。

左端から物量・構成差他として、228億円の減益要因と分析しています。吹き出し内に表記しているとおり、物量減が184億円の減益要因でした。バリューチェーン構成差で32億円の増益となった一方、利益率が比較的高い北米や欧州、アジアでの売上減により地域・製品構成差他が悪化し、100億円の減益となったことが大きな要因です。

一方、資材費増39億円、ならびに人件費・研究開発費等の間接費増57億円の減益要因を、92億円の売価アップでほぼ吸収することができました。これらの結果、調整後営業利益は前年同期比111億円減益の713億円となりました。

右側に記載している営業利益についても、調整後営業利益の減益により前年同期比121億円減益の708億円となっています。

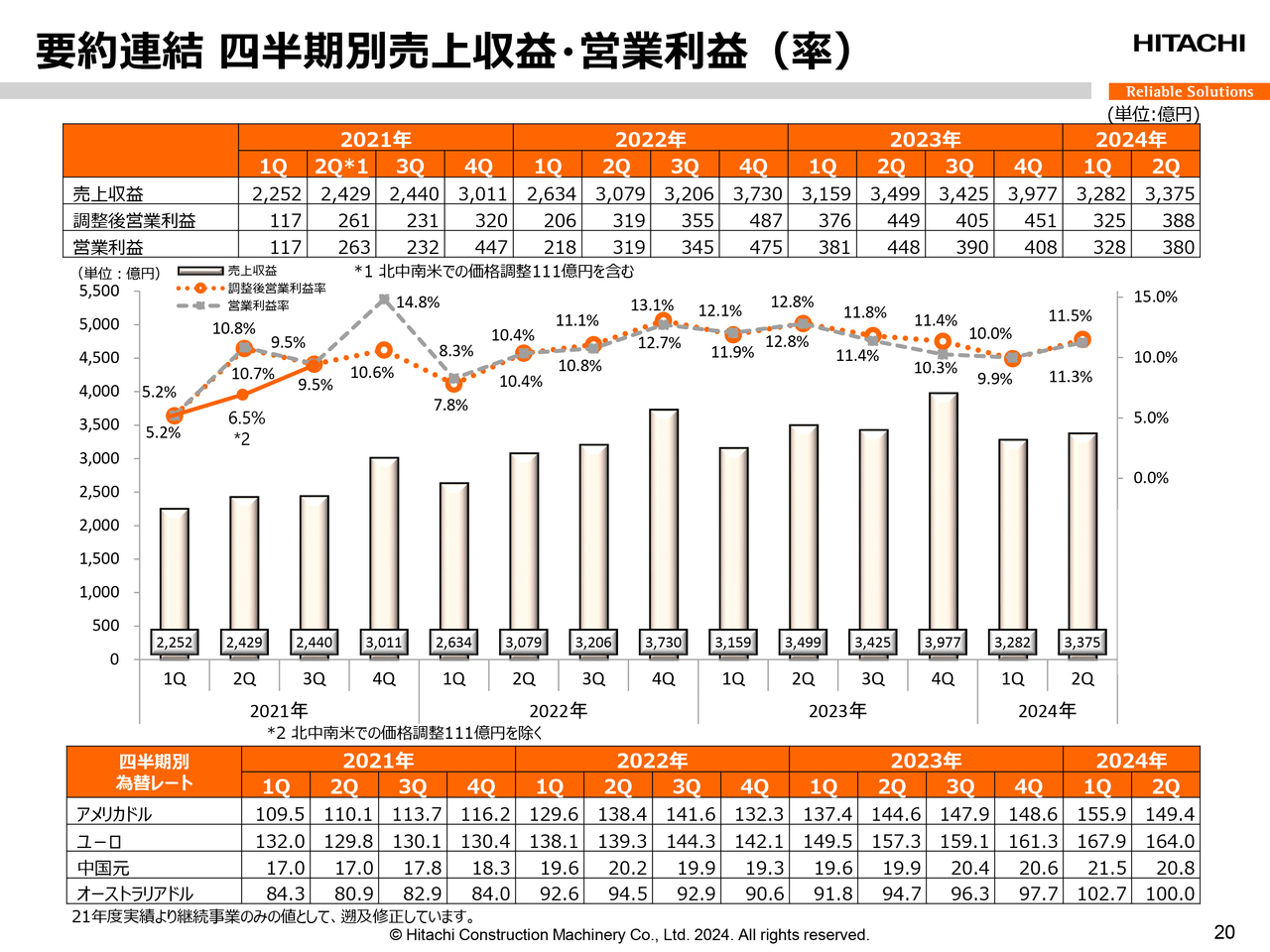

要約連結 四半期別売上収益・営業利益(率)

四半期別の業績推移です。スライド上段の表の右端をご覧ください。

2024年度第2四半期の売上収益は3,375億円、調整後営業利益は388億円となっています。コンストラクション主力市場の北米、欧州、アジアでの需要減による新車販売の物量減に伴い、前年同期比でそれぞれ124億円、61億円の減収減益となりました。

しかし、調整後営業利益率は11.5パーセントと、直近2四半期より改善しました。米州事業などの過去数年の注力事業拡大により、トップラインは3,000億円を超えてボリュームを享受でき、市況が不振の中でもそれなりに稼ぐ力がついてきたと自己評価しています。

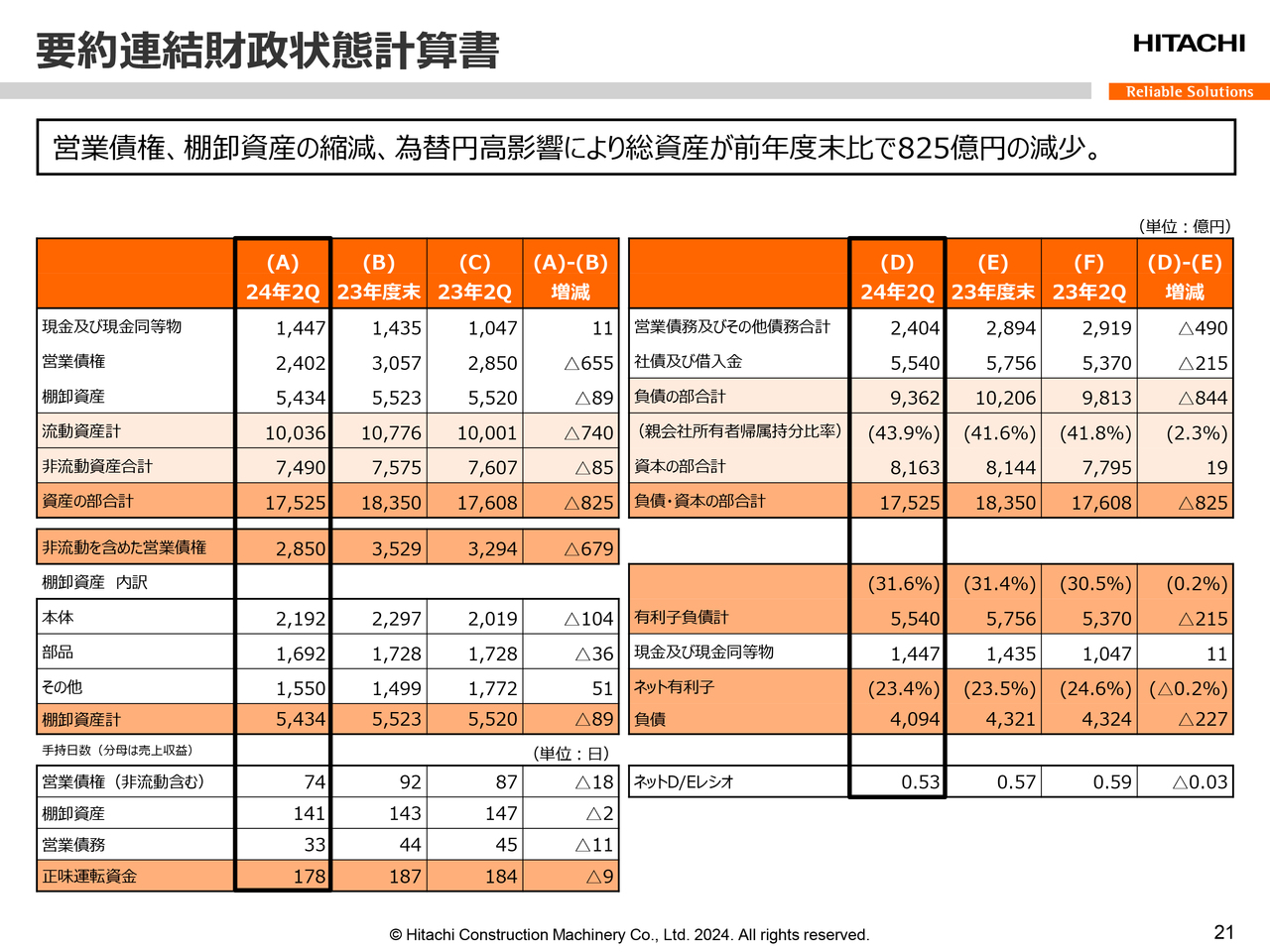

要約連結財政状態計算書

2024年9月末の連結貸借対照表です。前年度末にあたる2024年3月末比較では、営業債権を679億円、棚卸資産は89億円縮減しました。また、非流動資産においても、投資抑制に為替換算影響も加わり、85億円縮減したことから、総資産は1兆7,525億円となり、前年度末から825億円縮減しました。

在庫圧縮に注力し、工場の生産調整を進めたことから、2024年度第2四半期では577億円の削減が進んだ結果、手持日数では営業債権が74日となり、前年度末から18日の短縮、棚卸資産も141日となり、前年度末から2日短縮しました。したがって、正味運転資金手持日数は、前年度末から9日短縮した178日となっています。

有利子負債は、前年度末から215億円縮減し、ネット有利子負債も227億円縮減の4,094億円となりました。資本合計は8,163億円で、親会社所有者帰属持分比率は43.9パーセント、ネットD/Eレシオは0.53に改善しました。

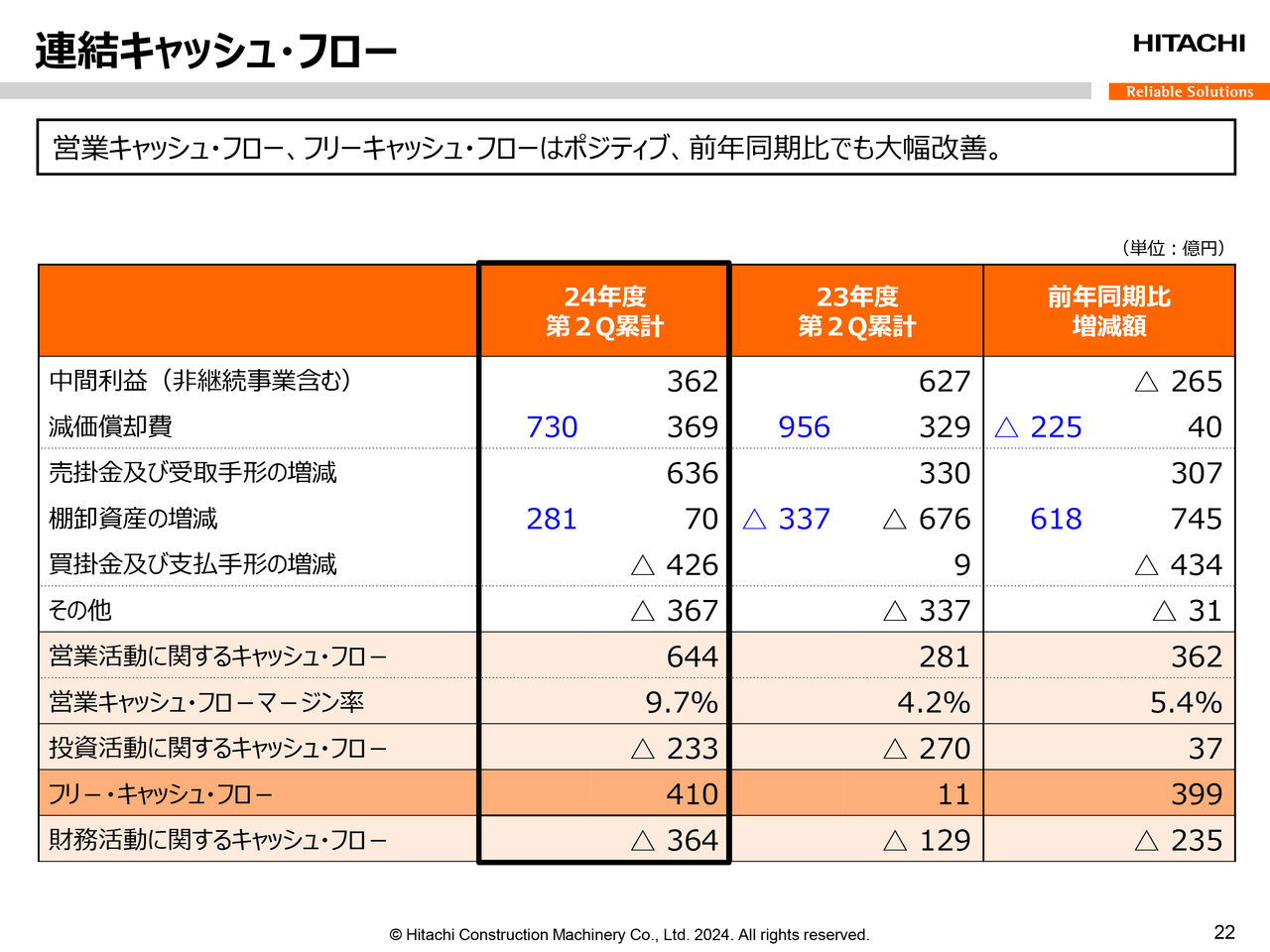

連結キャッシュ・フロー

連結キャッシュ・フローです。在庫圧縮などの取り組みが奏功し、当累計期間の営業活動に関するキャッシュ・フローは644億円のポジティブとなりました。売掛債権回収と棚卸資産減が進んだことから運転資本を縮減でき、前年同期比で362億円改善しています。

投資キャッシュ・フローにおいても、前年同期比で37億円低減となる233億円となりました。その結果、フリーキャッシュ・フローも410億円を確保しました。

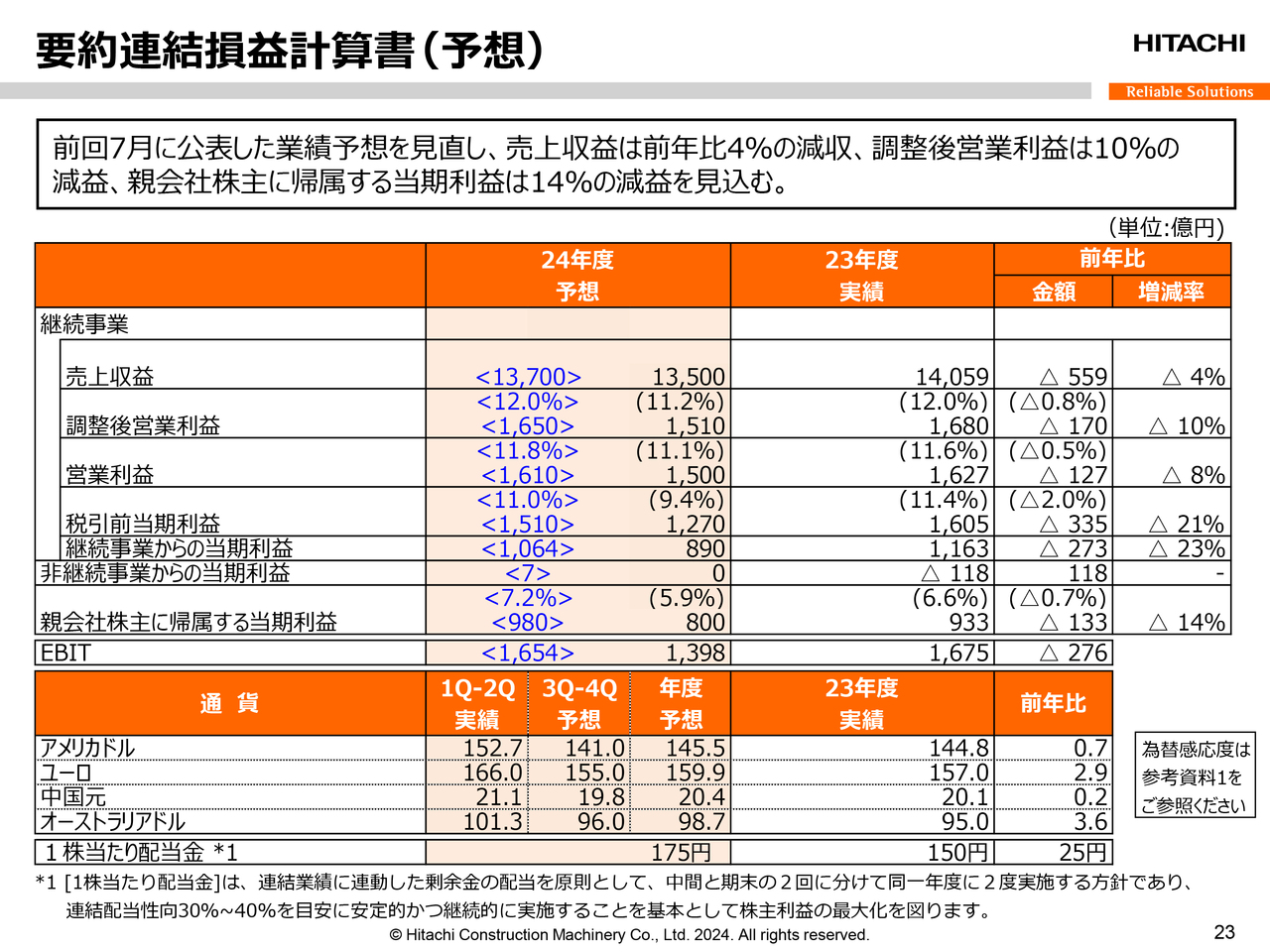

要約連結損益計算書(予想)

2024年度の業績予想についてご説明します。7月時点では業績予想を据え置きましたが、これまでご説明してきた上半期の需要環境・実績を鑑み、若干の下方修正を行います。

具体的にはスライドに記載のとおり、売上収益は前回予想と比べ200億円減の1兆3,500億円、調整後営業利益は140億円減の1,510億円とします。これらの結果、親会社株主に帰属する当期利益を800億円に修正し、調整後営業利益率は11.2パーセントを見込んでいます。

下期においては、当初見込んでいた市況回復が、北米を中心として翌年度以降に遅れたため、欧州、アジアも含めた主力市場の物量減少を慎重に織り込み下方修正するものです。

なお、前提となる下期予想為替レートについては、米ドルを141円に据え置く一方、ユーロ他の主要通貨は前回レートの一部を円安に修正しました。これらの為替レート設定により、下期には為替評価損は発生しない前提です。

その結果、親会社株主に帰属する当期利益も下方修正したものの、年間配当は175円と当初予想を維持し、株主のみなさまのご期待にお応えしたいと考えています。

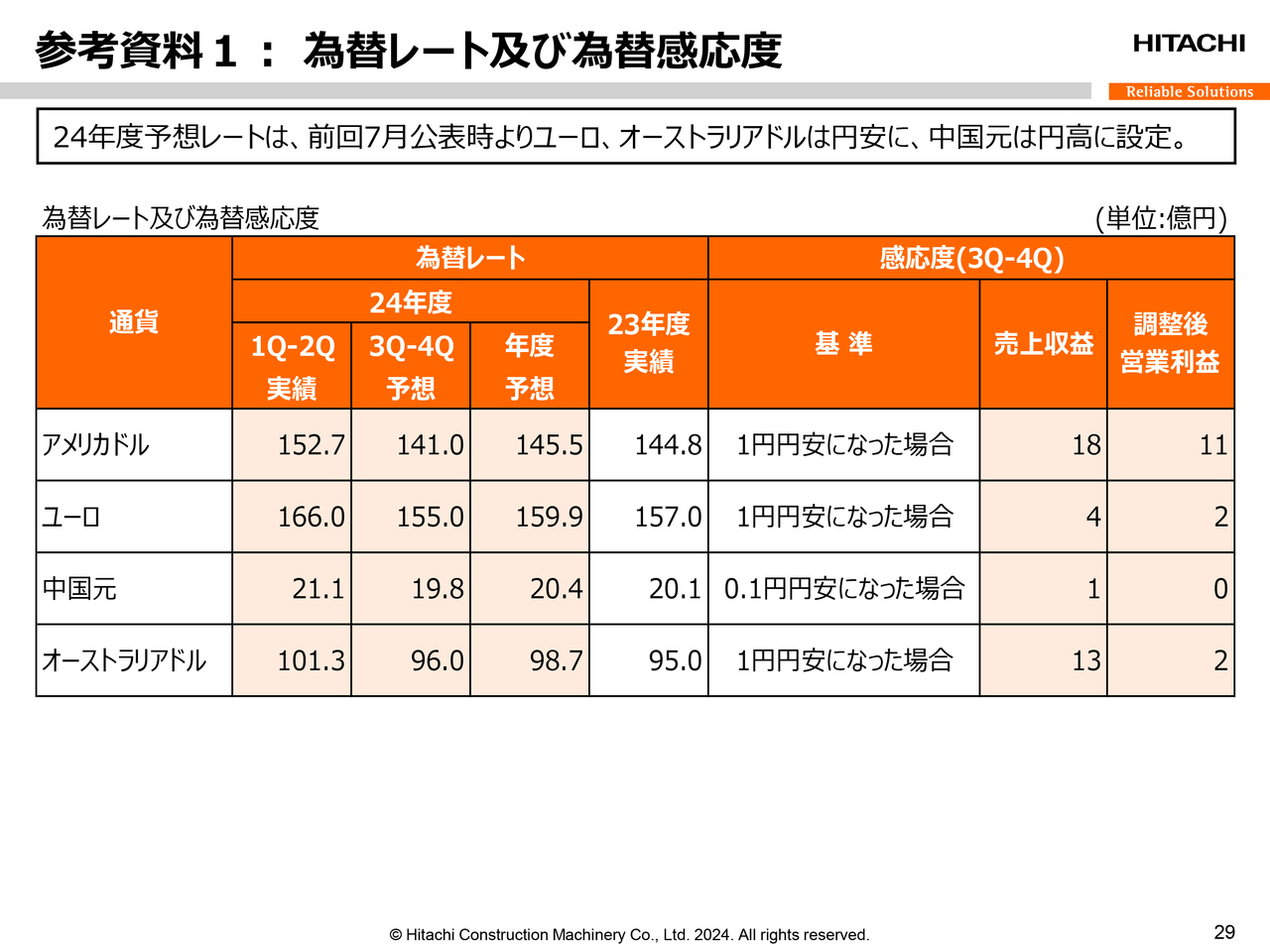

参考資料1:為替レート及び為替感応度

参考資料として、こちらのスライドに第3四半期以降の売上収益と調整後営業利益に影響する為替感応度を掲載しましたのでご参照ください。

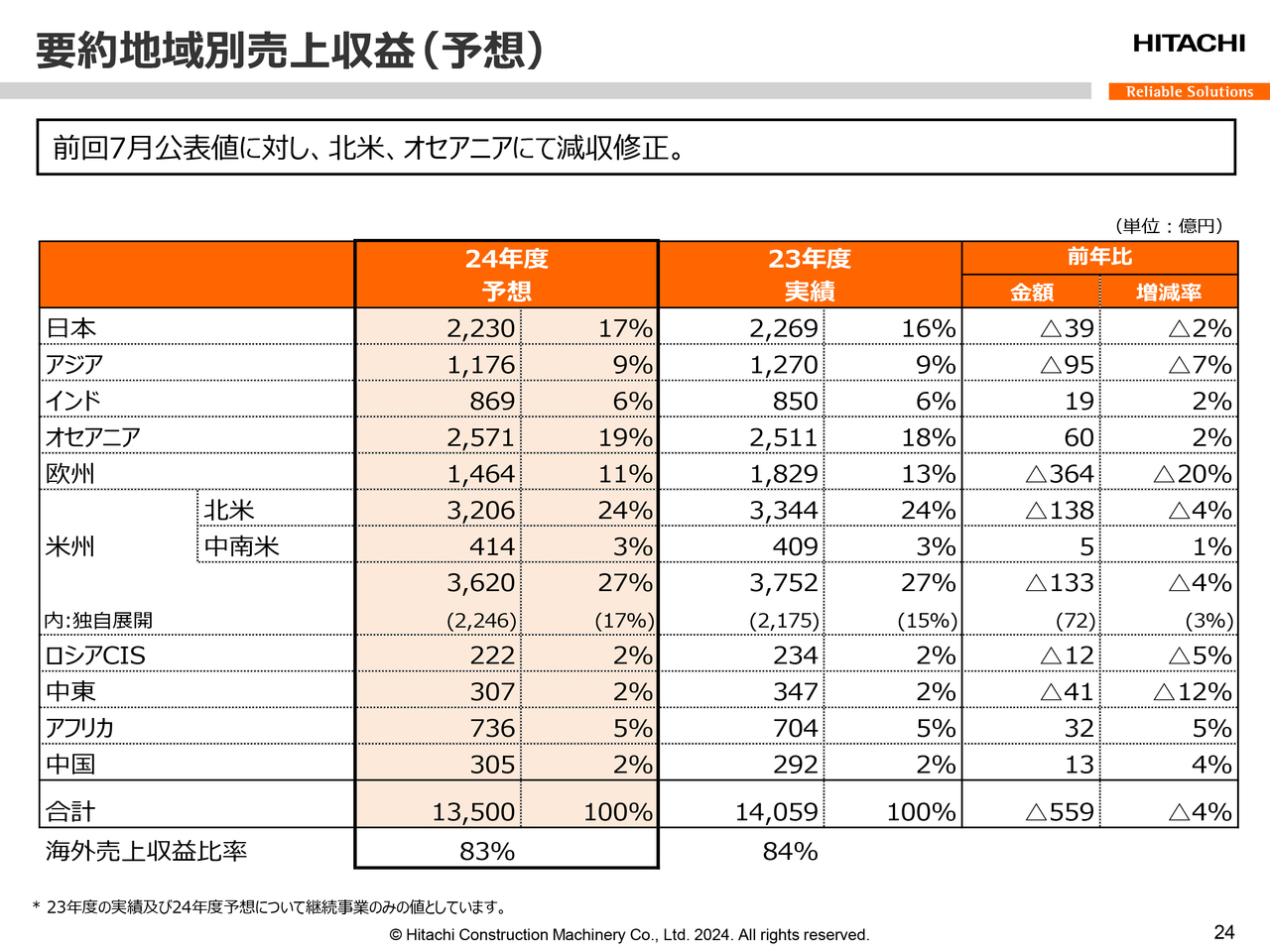

要約地域別売上収益(予想)

地域別売上収益の予想です。売上収益の見通しは、前回予想から200億円引き下げた1兆3,500億円とお伝えしましたが、これは前年に比べ559億円の減収となり、為替円安影響は152億円の増収要因となります。

アジア、欧州で大きく減少を見込むほか、北米はシェアが計画どおりに伸長しているものの、代理店在庫が充足したことから減収となる見込みです。一方で、オセアニア、アフリカ、インドでは増収を織り込んでいます。なお、海外売上収益比率は、前年比1ポイント減の83パーセントを見込みます。

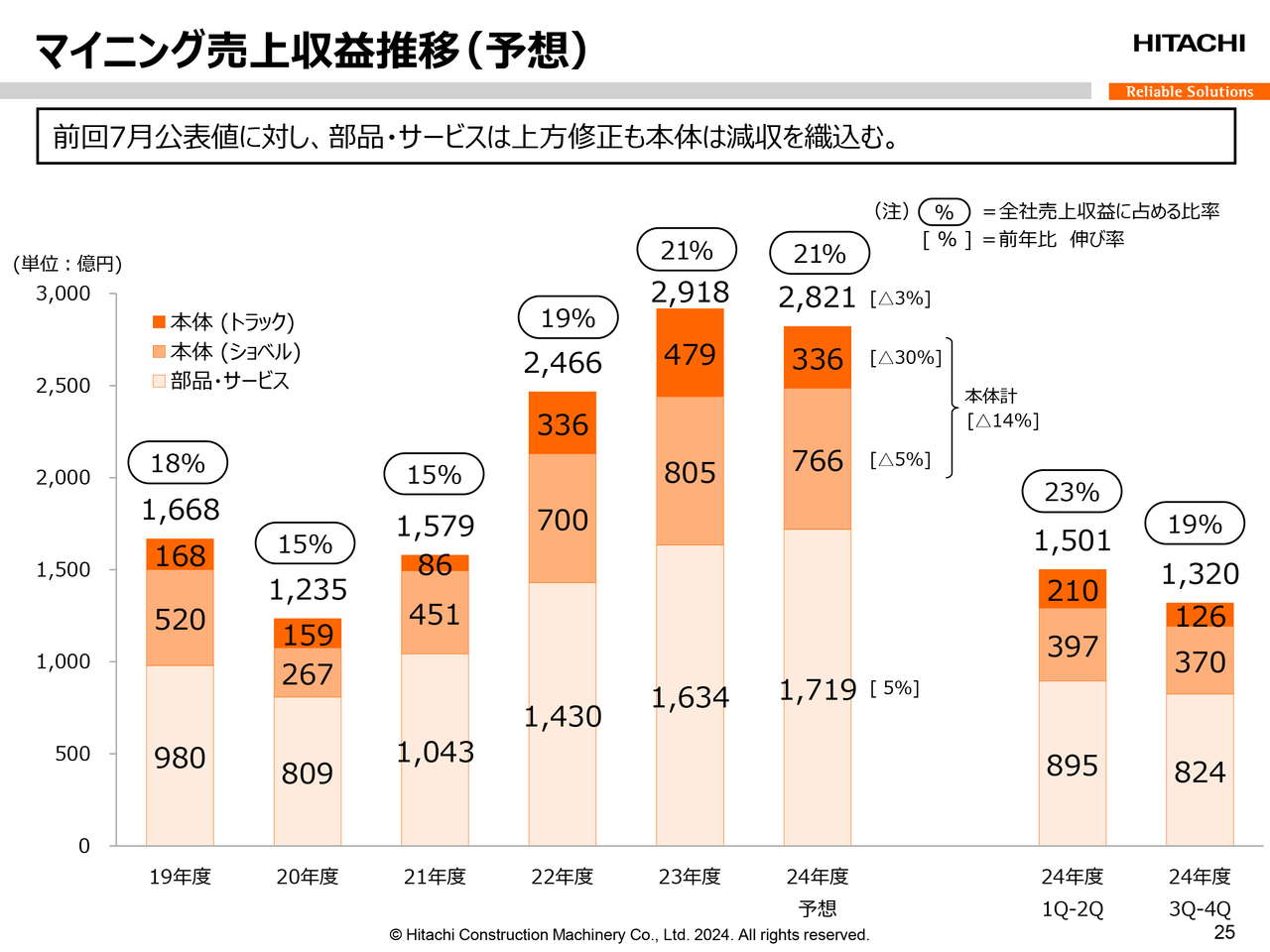

マイニング売上収益推移(予想)

マイニング売上収益の予想です。今年度のマイニング売上は、前年比3パーセント減の2,821億円を見込みます。7月時の見通しより24億円減となる修正を織り込みますが、引き続き高い水準での収益を維持します。

前回公表値との比較では、オセアニアにてトラック受注案件が販売からレンタル契約に変更となったことによる本体売上の減収と、アフリカ、中南米での部品・サービス増収を織り込みました。

機械本体はトラックとショベル合計で前年比14パーセントの減収を見込む一方、部品・サービスでは前年比5パーセント増収の予想です。売上構成比は、前年同様の21パーセントを見込みます。

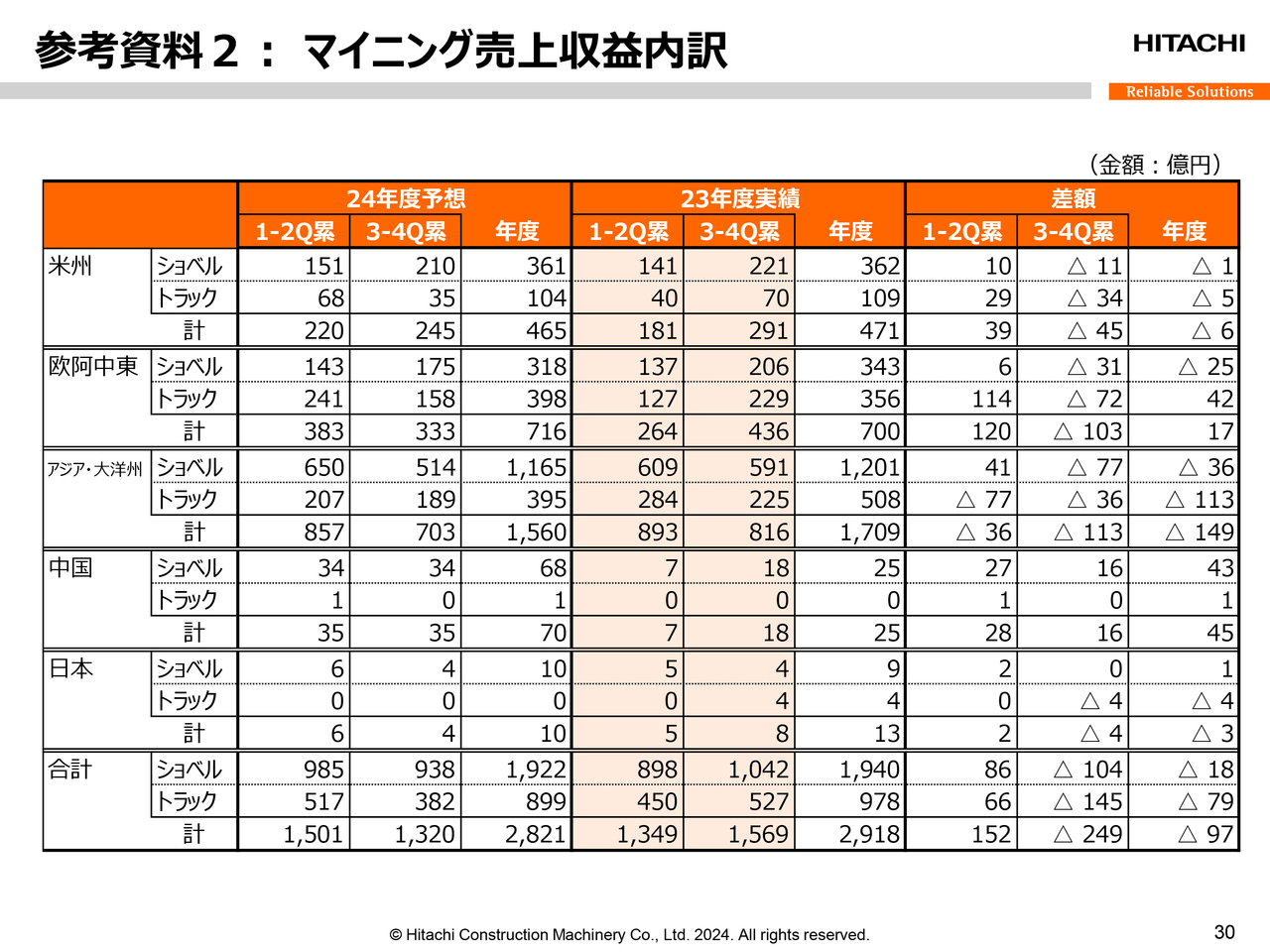

参考資料2:マイニング売上収益内訳

参考資料として、こちらのスライドに地域別のマイニング売上収益内訳を掲載していますのでご参照ください。

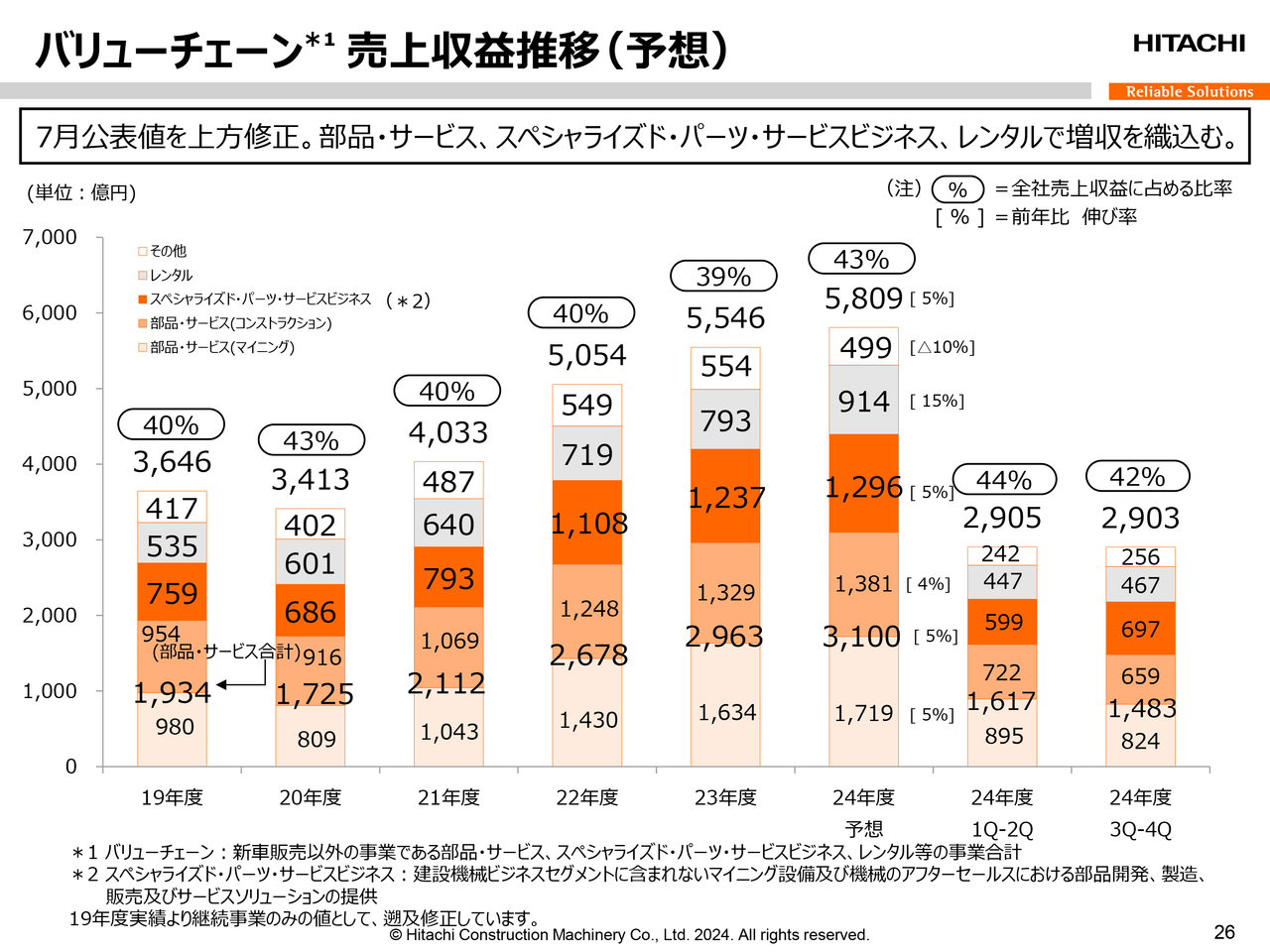

バリューチェーン売上収益推移(予想)

今年度のバリューチェーン売上収益は、前年比5パーセント増収の5,809億円を見込みます。前回見通しより、部品・サービス、スペシャライズド・パーツ・サービスビジネス、ならびにレンタルを主体に113億円の増収修正を見込むとともに、引き続き過去最高収益の更新を目指します。

個別では、部品・サービスはコンストラクション、マイニング向け合計で、前年比5パーセント増の3,100億円です。スペシャライズド・パーツ・サービスビジネスは前年比5パーセント増の1,296億円、レンタルは前年比15パーセント増の914億円をそれぞれ見込みます。

新車本体の売上収益が伸びない時でも、バリューチェーン事業が全体の業績を大きく底支えしていることは、我々の進むべき方向性を裏付けていると考えています。売上構成比は、前年比4パーセント増の43パーセントを見込みます。

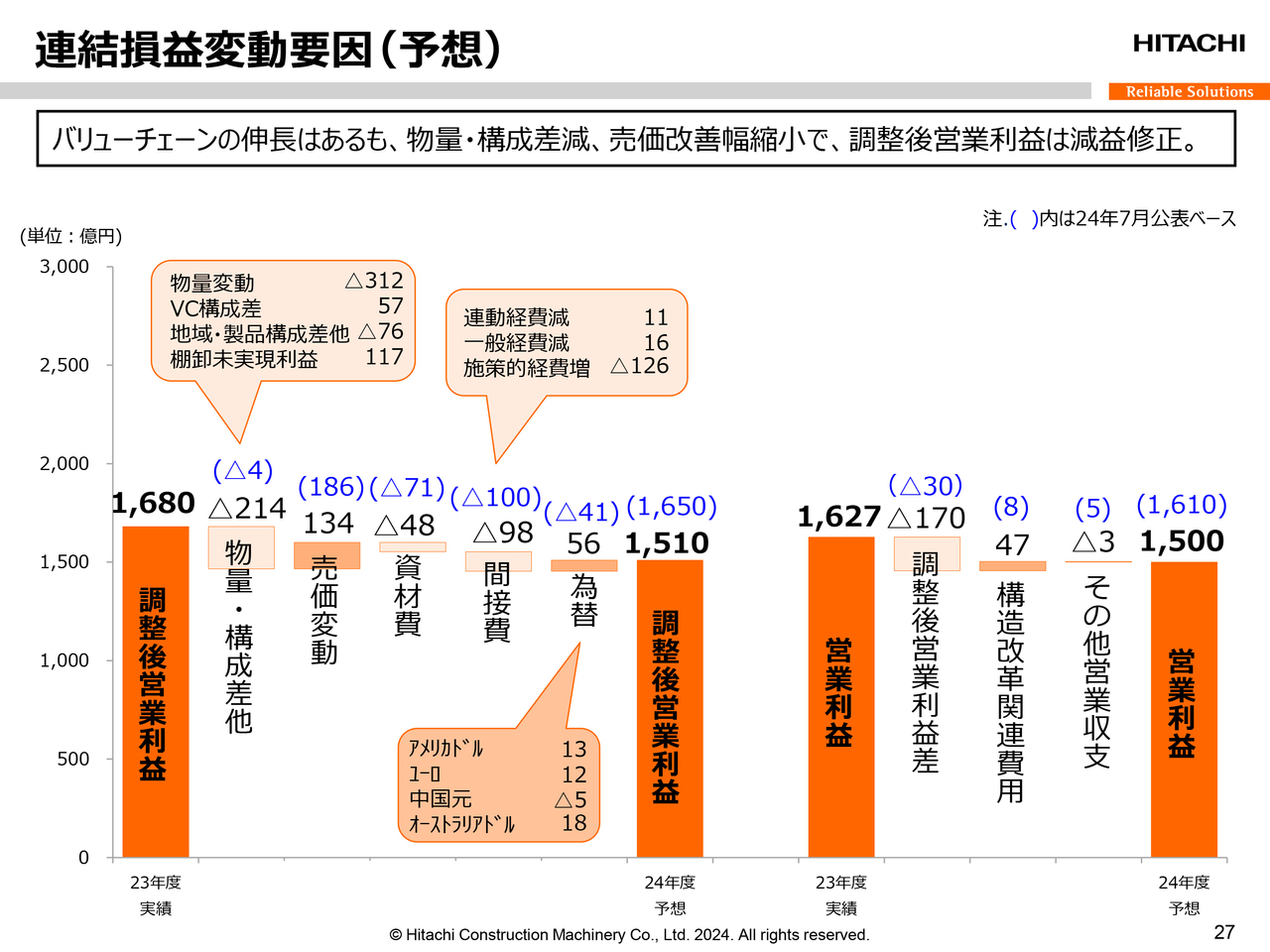

連結損益変動要因(予想)

調整後営業利益が前年比170億円減益の1,510億円となる要因をご説明します。

まず、物量・構成差他として214億円の減益を織り込みます。内訳として、物量変動312億円の減益が大きく、加えて、比較的高い利益率が見込める北米向け売上、ならびにマイニング本体の売上の減少による構成差悪化などで76億円の減益となる見込みです。一方、棚卸未実現利益では在庫縮減が進むため、117億円の利益押し上げを織り込んでいます。

売価変動については、134億円に改善幅を縮小しますが、資材費の48億円増、および間接費の98億円増を大方吸収すると見ています。上期の増益効果が大きく、通年で56億円の為替増益を見込みますが、これらの結果、調整後営業利益は前年比170億円の減益となります。

スライド右側のグラフに記載のとおり、営業利益については、現時点で大口の案件を見込まない構造改革関連費用で47億円の増益を織り込むものの、前年比127億円減益の1,500億円を予想します。

トピック(4):日立建機グループ 統合報告書2024の発行

9月に発表した「統合報告書2024」をご紹介します。当社グループが目指す成長ストーリーについて理解を深めていただく一助となるよう、情報開示の領域拡大に努めました。

CEO、COOメッセージに加え、今回は特に注力しているバリューチェーン事業と人的資本経営を特集し、当社グループが目指す「真のソリューションプロバイダー」に向けて推進している活動を紹介しています。私が担当した財務・資本戦略のパートでは、キャッシュ・アロケーションやROICツリーなどを初めて図示し、具体的な説明に努めました。

また、IR情報では新たに投資家のみなさまとの対話状況について掲載しました。ぜひご一読いただけますと幸いです。

なお、次ページ以降に参考資料が4枚ありますのでご参照ください。以上で、ご説明を終わります。ありがとうございました。

質疑応答:修正予想と地域・製品構成差の内容について

質問者:修正予想について、一般建機もマイニングも稼働が良いため、従来予想からバリューチェーンは引き上げ、新車販売は引き下げたように見えます。その理解でよいかを確認させてください。

その上で連結損益変動要因を見ると、第2四半期の実績では地域・製品構成差でマイナス100億円の影響が出ていたところが、通期予想になるとマイナス76億円となり、下期で取り戻すような想定となっています。どのような構成の

新着ログ

「機械」のログ