【QAあり】日本ビジネスシステムズ、経常利益で過去最高益を達成 2025年9月期も増収増益の見通し、業績拡大と配当性向の引き上げにより10円増配予定

2024年9月期 事業環境

牧田幸弘氏:日本ビジネスシステムズ代表取締役社長の牧田です。当社の置かれている市況概況や当社の今後の成長に向けた戦略について、概要をご紹介します。

当社が主にマーケットとしている大手企業、いわゆるエンタープライズの市場において、特に当社が中心としてビジネスを展開してきたコミュニケーション基盤は、「Microsoft 365」をメインとしてほぼ浸透しました。

そのような中で、今後の新しいサービスをクラウドによって作っていこうとしています。いわゆるDX(デジタルトランスフォーメーション)で、クラウドを活用した事業を新しく変革していくニーズが非常に高まってきています。

2つ目は、直近の2年間で一気に普及してきた生成AIです。生成AIの活用が、本当にいろいろな企業で進んできています。今まで検証段階で使用していたものが、実際の業務に使えると実感していただけるような環境になってきたと思います。

生成AIをもともと提供していたのは、OpenAI社です。マイクロソフトも先行したわけですが、今はいろいろなテクノロジーベンダーがサービスの提供を行っており、こちらを実案件で使っていこうという動きが出てきています。

クラウドを使っていくとなると、3番目に記載したセキュリティニーズが非常に求められてきます。すべての情報がクラウド上にあると、ゼロトラストの環境で企業内で使っていけるように環境を整える必要があります。セキュリティニーズが非常に高まっていることが、今の当社の置かれた市況概況での状況です。

こちらに対して、今後当社の成長をどのように加速していくかということで、5つの大きな施策を考えています。

1つ目は、採用強化です。直近の数年間は採用活動に力を入れており、人材の確保が順調に進んできています。顧客ニーズに応えるためには、まずはキャパシティを確保する必要があるのは間違いないことです。

特にいろいろなプロジェクト案件を受注するため、需要の高い分野でプロジェクトをまとめていくプロジェクトマネージャーの人材を強化していく必要があります。こちらは、当社としてはまだ人材の確保が必要なため、育成と獲得に力を注いでいます。

2つ目は、生成AI支援の体制強化です。すでにいろいろな事業のお客さまから大きな需要があり、実務で使っていこうというご相談をいただいています。こちらに対応できる体制を準備しました。

Data&AI事業本部を10月に発足し、専門に生成AIを導入するためのサービスを提供できる体制を作りました。こちらに100名のAI関連のエンジニアを集結しています。

マイクロソフトやOpenAI社を中心とした生成AI、特に「Microsoft Copilot for Microsoft 365」を企業内でどのように活用していくかについて、すでにサービスの提供を発表しています。

セキュリティに関しては、SOCと呼ばれている、クラウドを活用した新しい監視サービスのサービス化もすでに進めています。今後もソリューションを活用・拡大し、事業の収益向上につなげていきたいと考えています。

4つ目は、グループ経営の強化です。昨年度、当社の100パーセントグループ会社であるネクストスケープにおいて、不採算案件等があって業績が低迷しました。こちらは今までのプロジェクトの監視やガバナンス等をグループ会社にも展開できるように強化し、業績悪化に歯止めをかけていきます。

さらに、いろいろな企業で新しいデジタルのアプリケーションのニーズに対応できるサービスを展開しており、ネクストスケープにおいては新しいお客さまの需要がかなり増えています。当社とのグループシナジーを拡大し、今年のいろいろなプロジェクトをグループ企業として一体化させ、新しいビジネスを展開していきたいと思っています。

5つ目は、グローバルサービス提供開始です。当社が展開しているエンタープライズのお客さまは、海外売上の比率の高いお客さまが多いのが特徴です。当社のグローバルのグループ企業を活用し、グローバルでライセンスを提供できる体制を準備しました。支援体制も併せてお客さまに提供できます。

特に日本においては、世界中で均一にサービスが展開できるグローバルの支援体制がようやく準備ができました。お客さまには、すでにサービスを活用いただいています。こちらも、今後の成長に向けての重要な施策だと考えています。

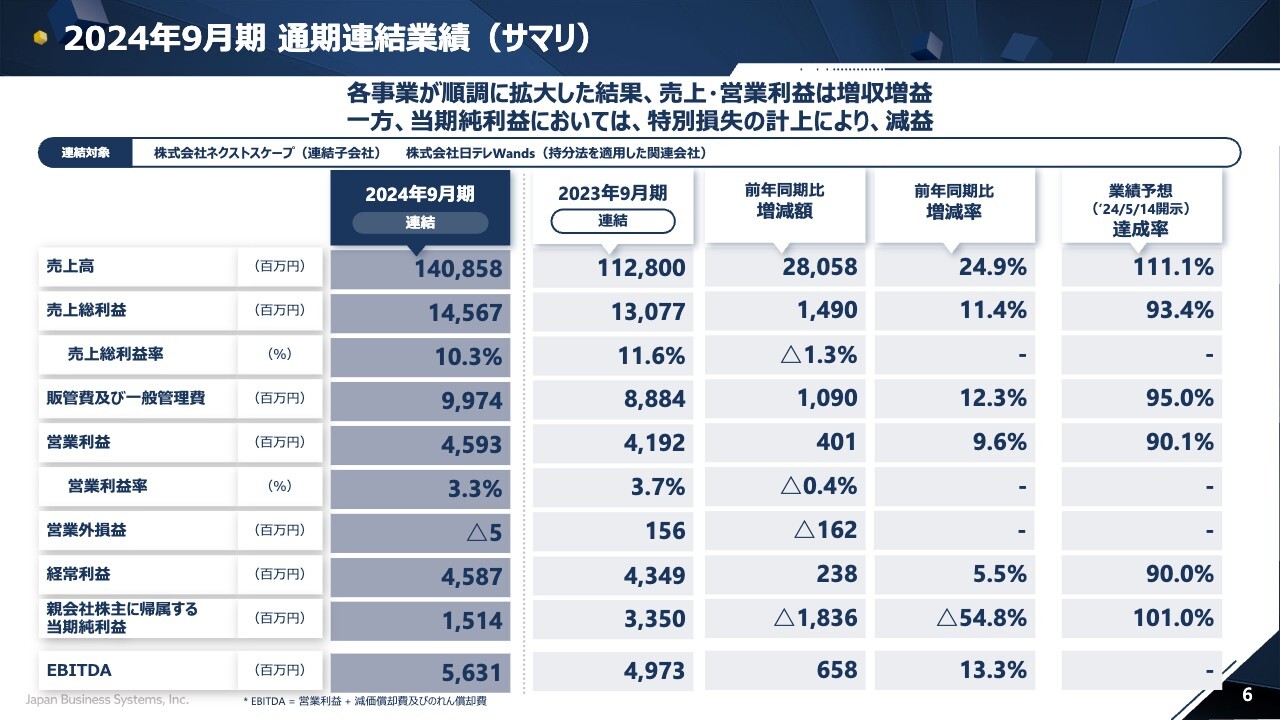

2024年9月期 通期連結業績(サマリ)

勝田耕平氏(以下、勝田):通期連結業績についてご説明します。まずは2024年9月期の通期連結業績です。売上高は前年同期比24.9パーセント増の1,408億5,800万円、業績予想達成率は111.1パーセントで落ち着いています。内容は後ほどご説明しますが、基本的にセグメントの中のライセンス&プロダクツ事業の売上高が予想を上回り、増加しています。

営業利益と経常利益はともに約45億円と前年同期比で増益ですが、業績予想達成率は約90パーセントとなっています。親会社株主に帰属する当期純利益は15億1,400万円で、業績予想どおりです。参考値として、EBITDAは前年同期比13.3パーセント増の56億3,100万円となっています。

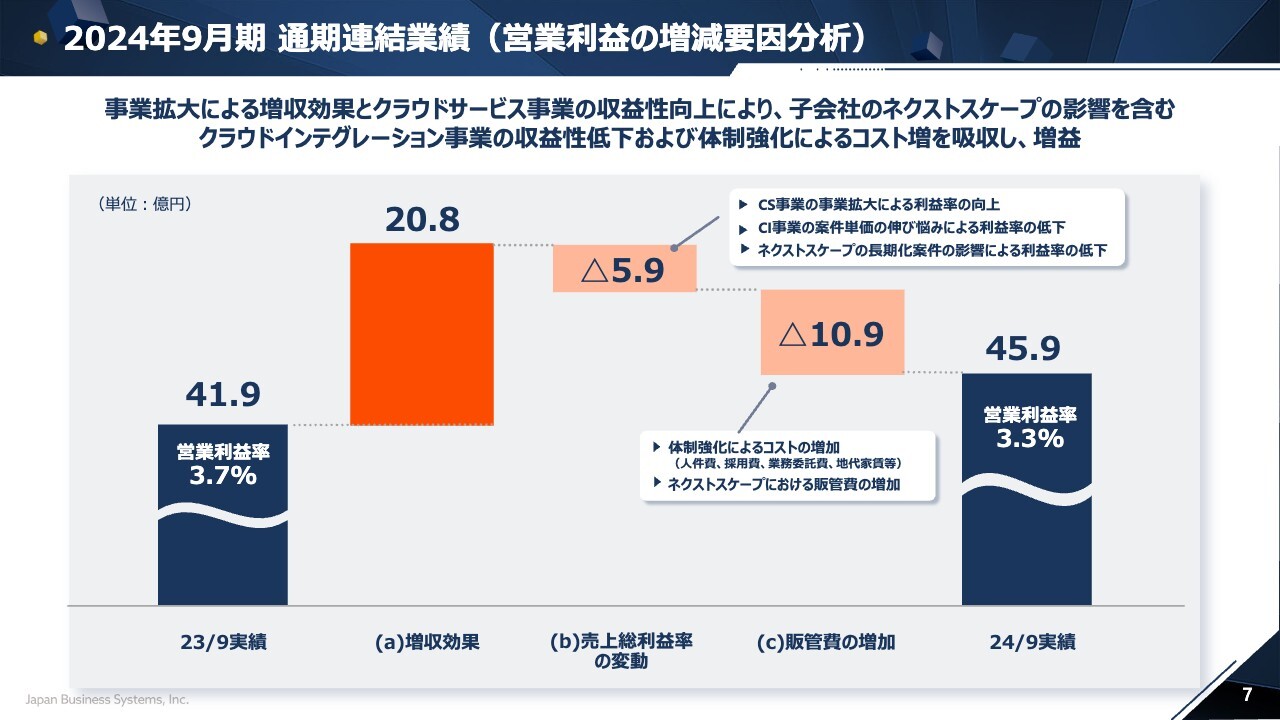

2024年9月期 通期連結業績(営業利益の増減要因分析)

営業利益の増減要因分析です。昨年の41億9,000万円から、2024年9月期は増収効果が20億8,000万円となり、売上総利益率がマイナス5億9,000万円と下がっています。中身としては、クラウドインテグレーション事業の伸び悩みと、先ほどお伝えしたネクストスケープの業績悪化が影響しています。

販管費の増加は10億9,000万円です。体制強化による当社本体の人件費の増加と、ネクストスケープの赤字が影響しています。最終的に、営業利益は45億9,000万円で着地しました。

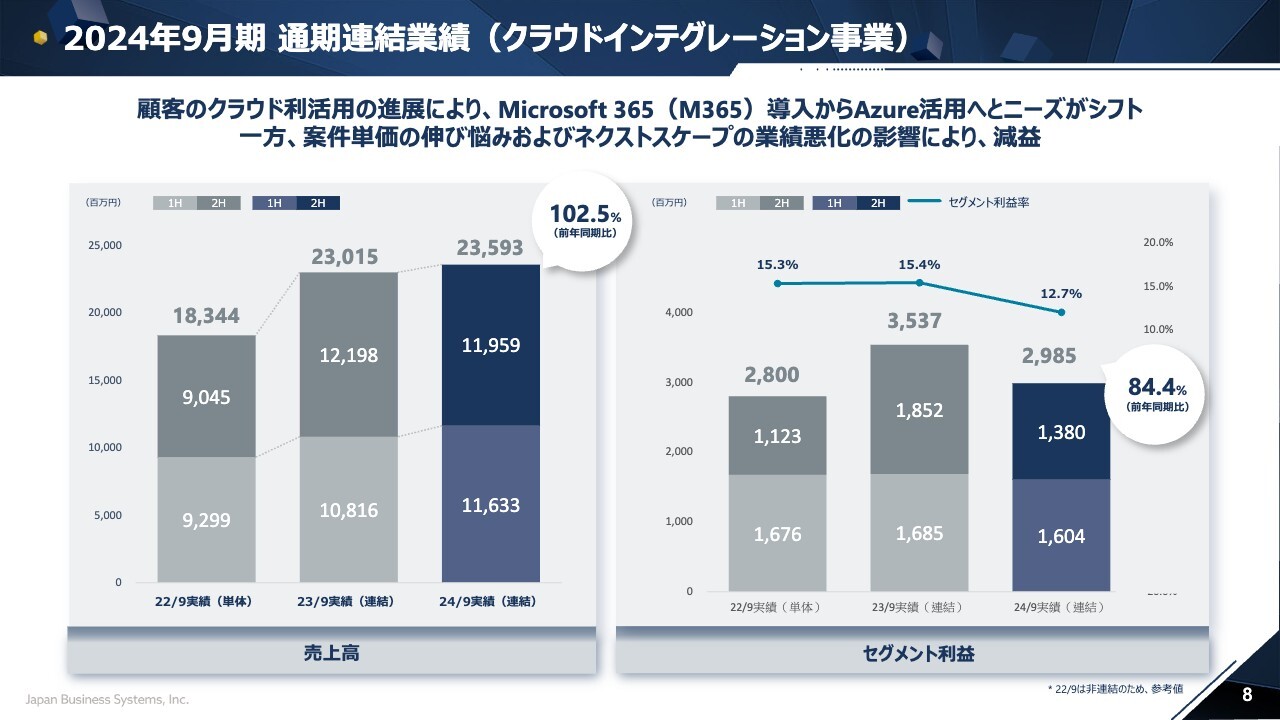

2024年9月期 通期連結業績(クラウドインテグレーション事業)

セグメント別の内容です。クラウドインテグレーション事業は、売上高が前年同期比2.5パーセント増の235億9,300万円となりました。

しかし、先ほどお伝えしたとおり利益率が伸び悩み、セグメント利益は29億8,500万円と前年同期比15.6パーセントの減少となっています。当社本体で一部期ずれがあった影響と、案件の単価が伸び悩んでいるのが要因です。

また、ネクストスケープのセグメント利益は主にクラウドインテグレーション事業に入っているため、こちらの業績の悪化も含まれています。

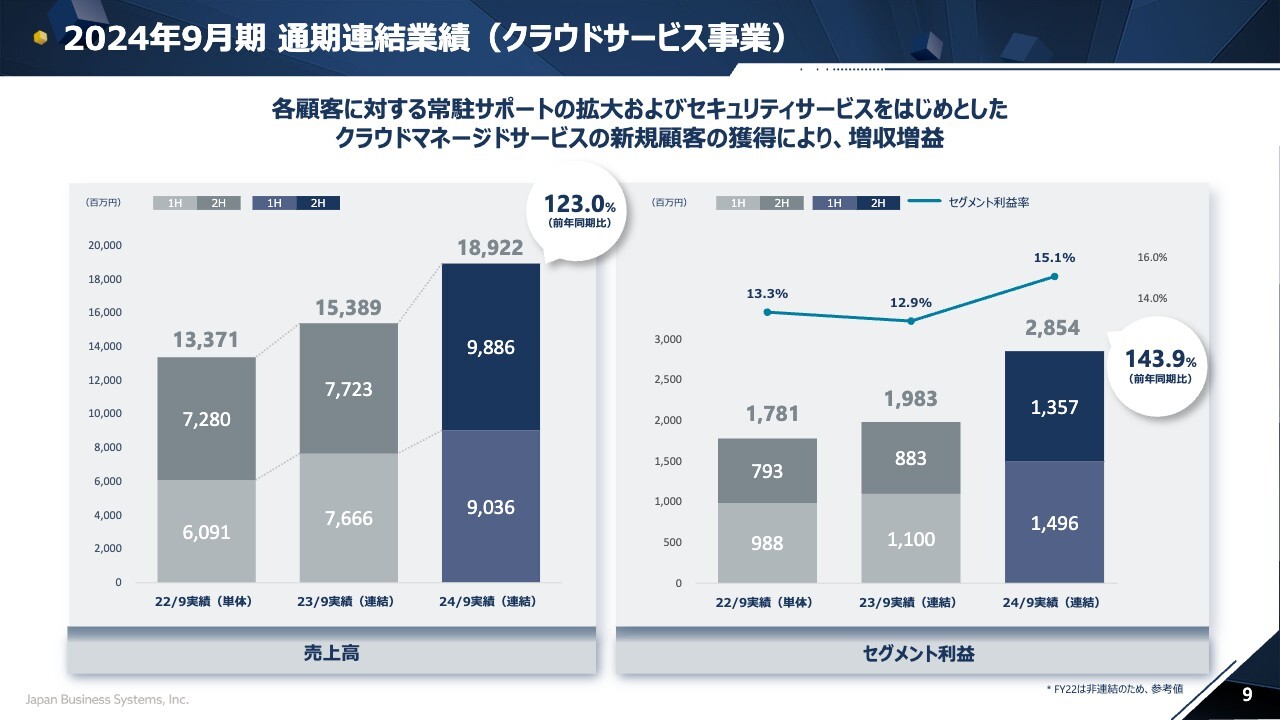

2024年9月期 通期連結業績(クラウドサービス事業)

クラウドサービス事業の売上高は、前年同期比23パーセント増の189億2,200万円となりました。セグメント利益は28億5,400万円で、前年同期比43.9パーセント増と大幅に増加しています。保守運用の常駐しているサービスと、リモートで提供しているクラウドマネジメントサービスの両方において、利益と売上高が順調に伸びている状況です。

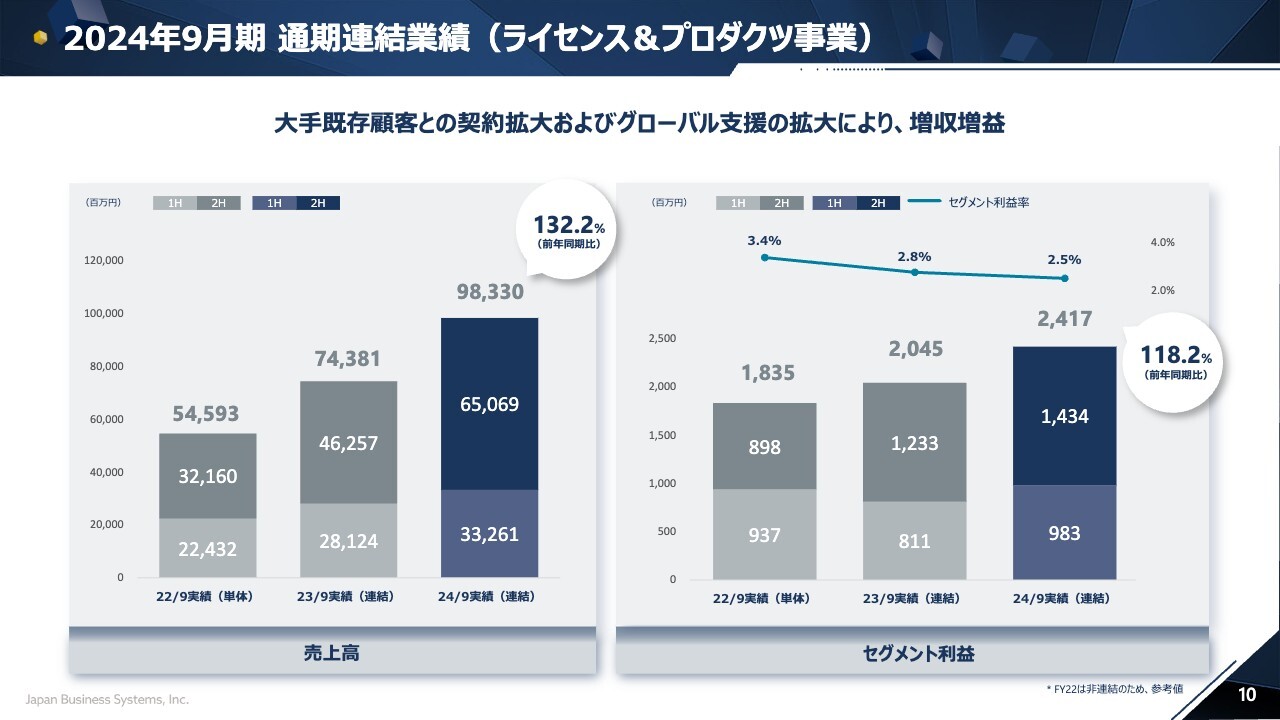

2024年9月期 通期連結業績(ライセンス&プロダクツ事業)

ライセンス&プロダクツ事業の売上高は、前年同期比32.2パーセント増の983億3,000万円と一番伸びています。「Microsoft 365」のライセンスは横ばいですが、単価が上がっていることに加え、「Azure」もかなり伸び、売上高の増加に寄与しています。

セグメント利益は、前年同期比18.2パーセント増の24億1,700万円です。

2025年9月期 通期連結業績予想

2025年9月期の業績予想です。売上高は前年同期比6.5パーセント増の1,500億円、営業利益は57億円、経常利益は55億円、最終的な親会社株主に帰属する当期利益は37億円と、増益の予想です。参考としてEBITDAは68億5,000万円と、こちらも前年同期比で増益を見込んでいます。

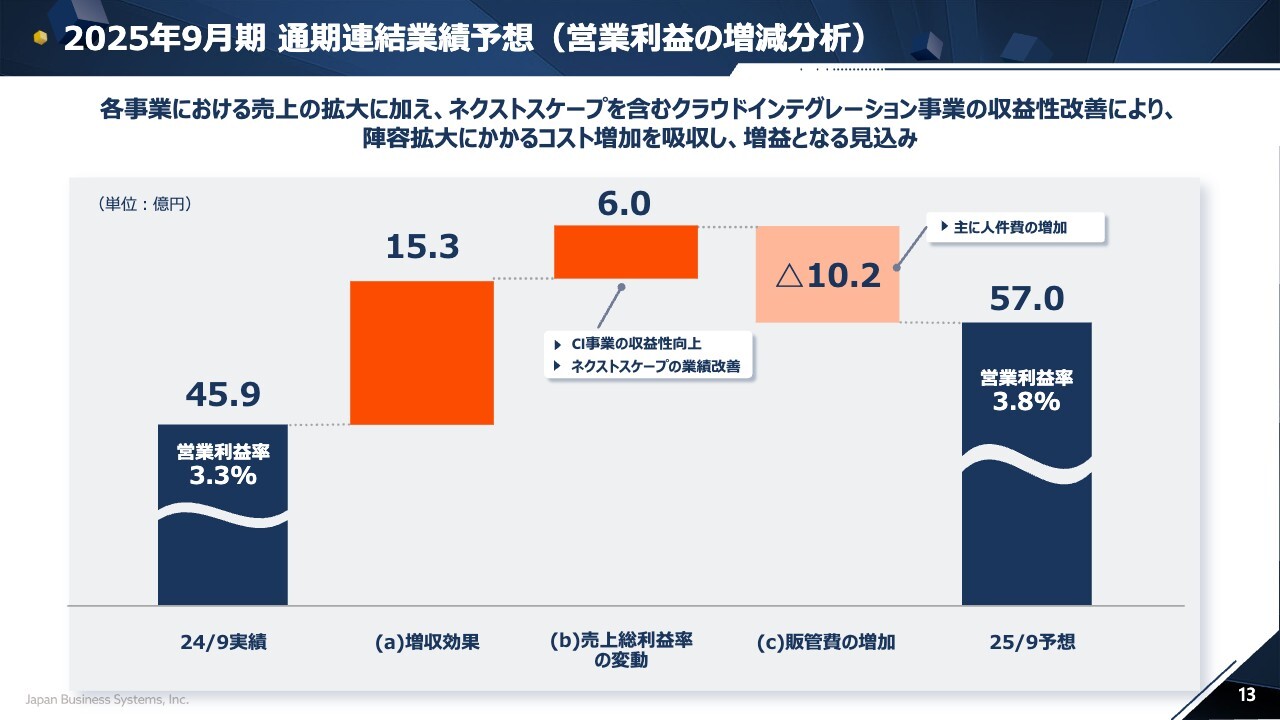

2025年9月期 通期連結業績予想(営業利益の増減分析)

営業利益の増減分析の予想です。売上高が上がる増収効果で15億3,000万円、クラウドインテグレーション事業とネクストスケープの業務改善による売上総利益率の改善で6億円を見込んでいます。

販管費は10億2,000万円増えていますが、主に人件費を想定しています。最終的に連結営業利益は57億円で着地すると予想しています。

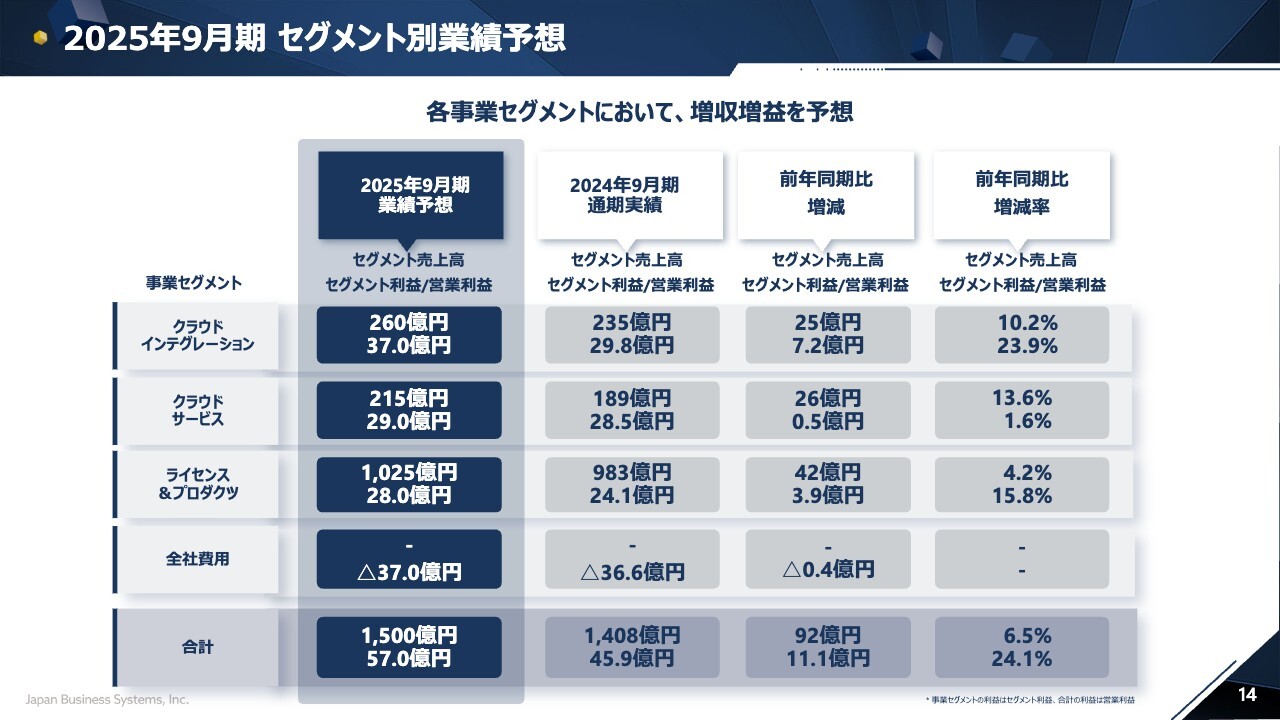

2025年9月期 セグメント別業績予想

セグメント別の業績予想です。クラウドインテグレーション事業の売上高は260億円、セグメント利益は37億円、クラウドサービス事業の売上高は215億円、セグメント利益は29億円、ライセンス&プロダクツ事業の売上高は1,025億円、セグメント利益は28億円を予想しています。全社費用は37億円です。合計で売上高は1,500億円、営業利益は57億円と予想しています。

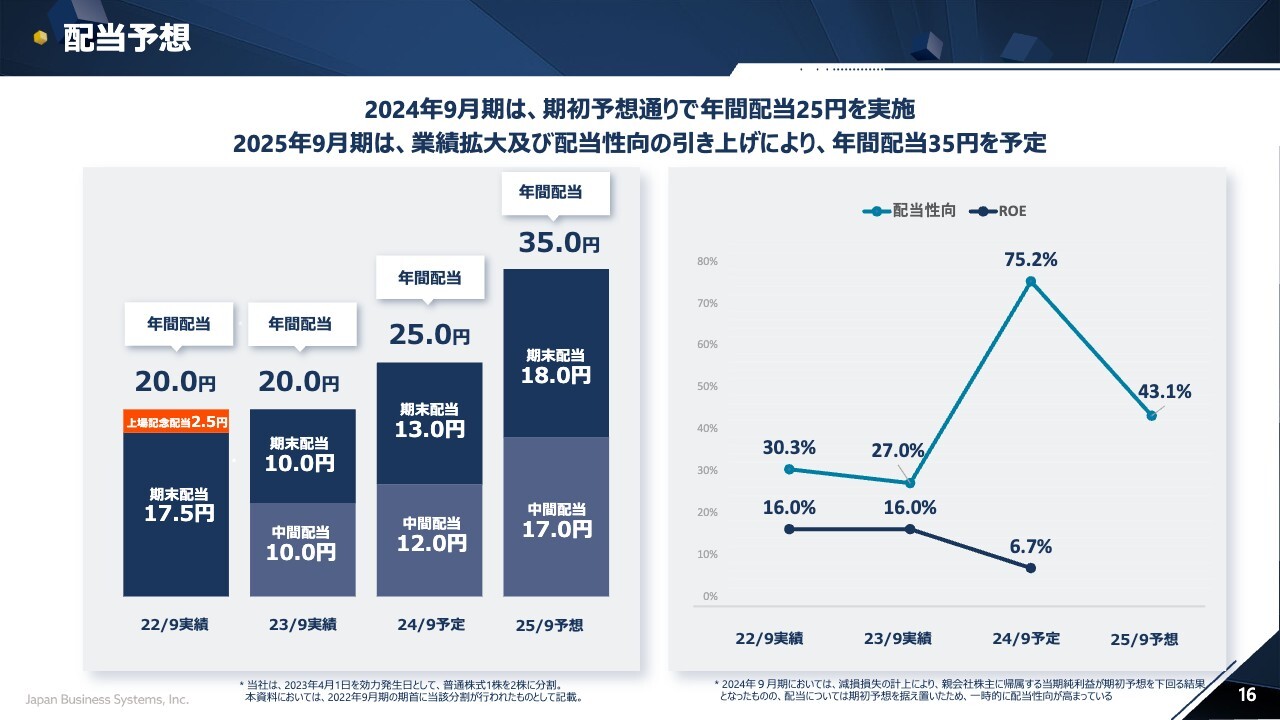

配当予想

株主還元についてご説明します。12月の配当は業績予想どおり13円で、年間を通して25円と考えています。2025年9月期は、現時点では1年間で35円、中間17円、期末18円と予想しています。予想の利益に対し、配当性向は43.1パーセントです。

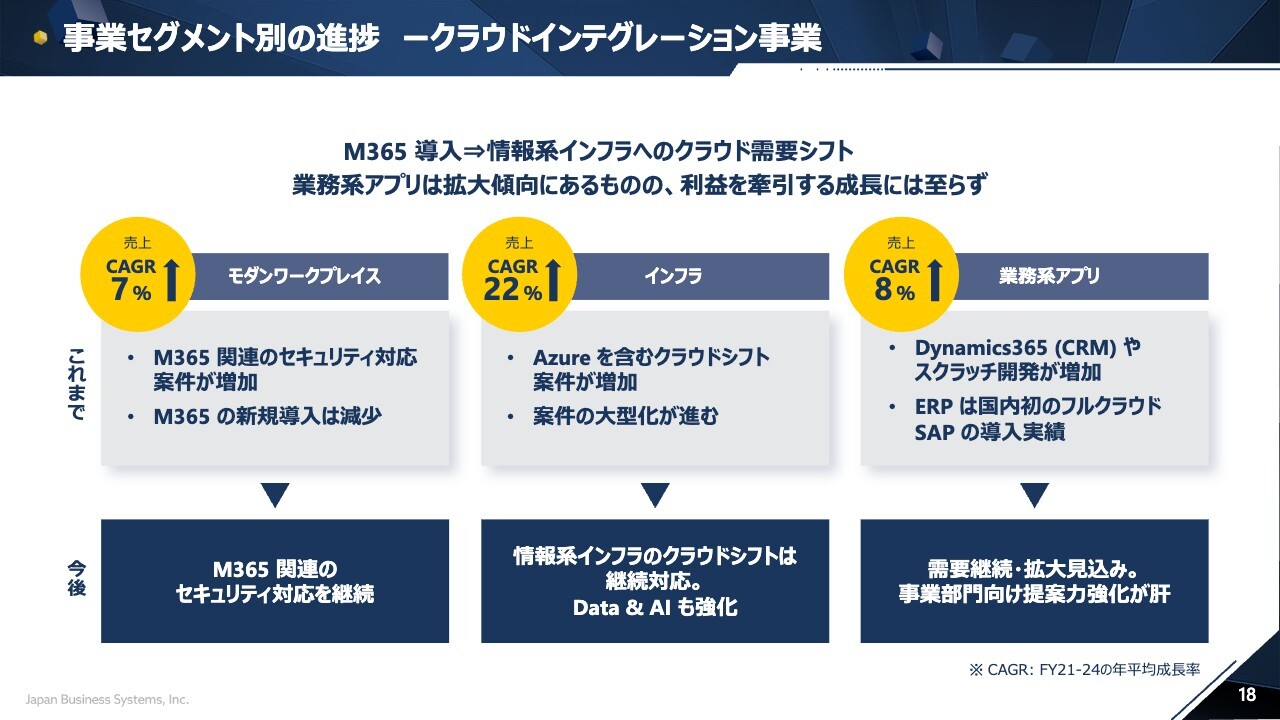

事業セグメント別の進捗 ークラウドインテグレーション事業

前田憲仁氏(以下、前田):事業の取り組み状況についてご説明します。クラウドインテグレーション事業は、全体的には「Microsoft 365」におけるモダンワーク、つまりリモートワークに対する需要から、情報系インフラへのクラウド需要がシフトしたことに対して我々のリソースをシフトさせて対応してきたことにより、直近3年間で特に成長しています。

業務系のアプリケーションは、計画の中ではより拡大していく見込みであり、実際に数字は伸びていますが、利益を牽引するほどの成長には至っていません。

モダンワークプレイスの直近の状況としては、スライド左側に記載のとおり、「Microsoft 365」の新規導入が足元では減少しています。一方で、関連するセキュリティ対応案件が増えており、売上の伸びは7パーセント程度の水準で推移しています。

インフラに関しては、「Azure」を含むクラウドシフトの案件が増えているとともに、案件の大型化も進んでいます。

業務系のアプリケーションに関しては、マイクロソフトのCRMのパッケージソリューションである「Dynamics 365」や、スクラッチの開発などが増えています。ERPに関しても、国内初のフルクラウドの「SAP」の導入実績ができ、実際の案件は増えてきています。

ただし利益面では、案件の大型化だけではなくアプリケーション領域も含め、より付加価値の高い提案やデリバリーを増やしていくことが今後必要になってくると考えています。

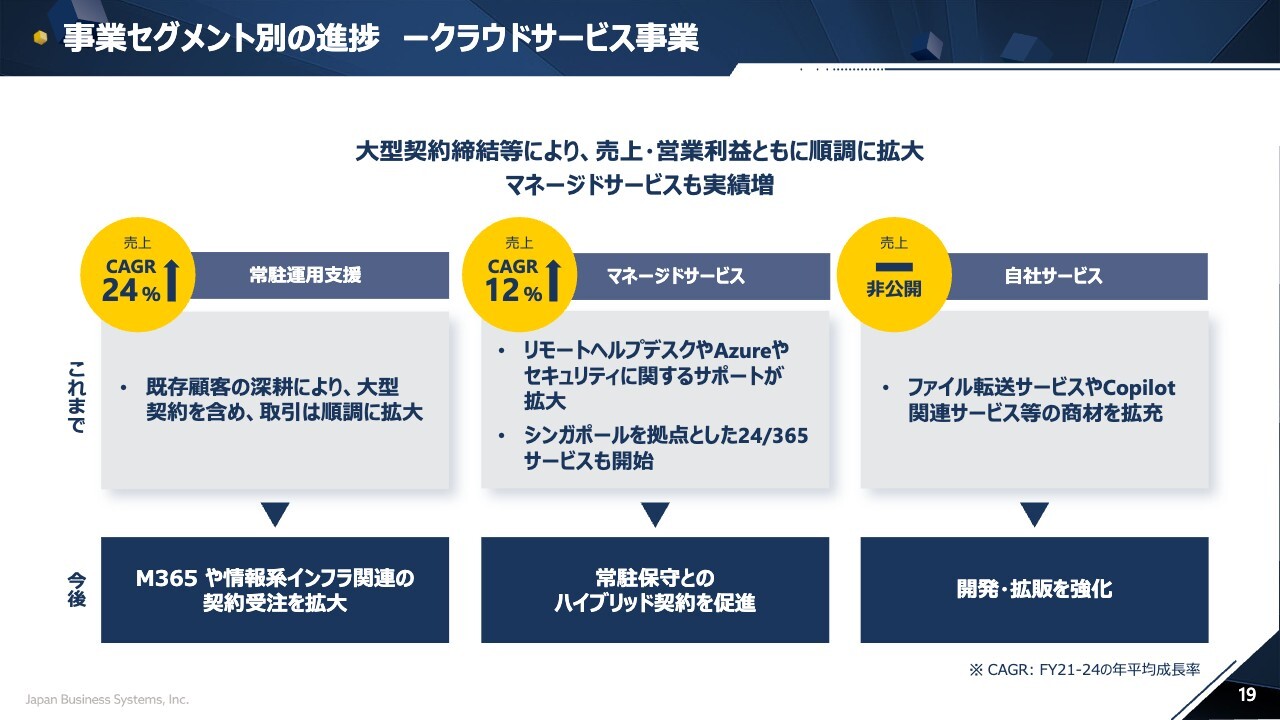

事業セグメント別の進捗 ークラウドサービス事業

クラウドサービス事業です。全体的には売上・営業利益ともに成長しており、特に常駐運用支援が既存のお客さまの大型契約等によって非常に拡大しています。

マネージドサービスは、常駐運用支援ほどではありませんが、リモートでのヘルプデスクや「Azure」、セキュリティに関するサポートが拡大しています。海外のシンガポールの拠点を活用した24時間365日体制のサポートも開始しており、伸びています。

自社サービスでは、いわゆるファイルの転送サービスや「Copilot」関連のサービスなどを開発し、提供を進めています。全体におけるパイはまだ小さいですが、このあたりを拡大していくことで、利幅の大きなサービス事業へと中身の転換を図っていきたいと考えています。

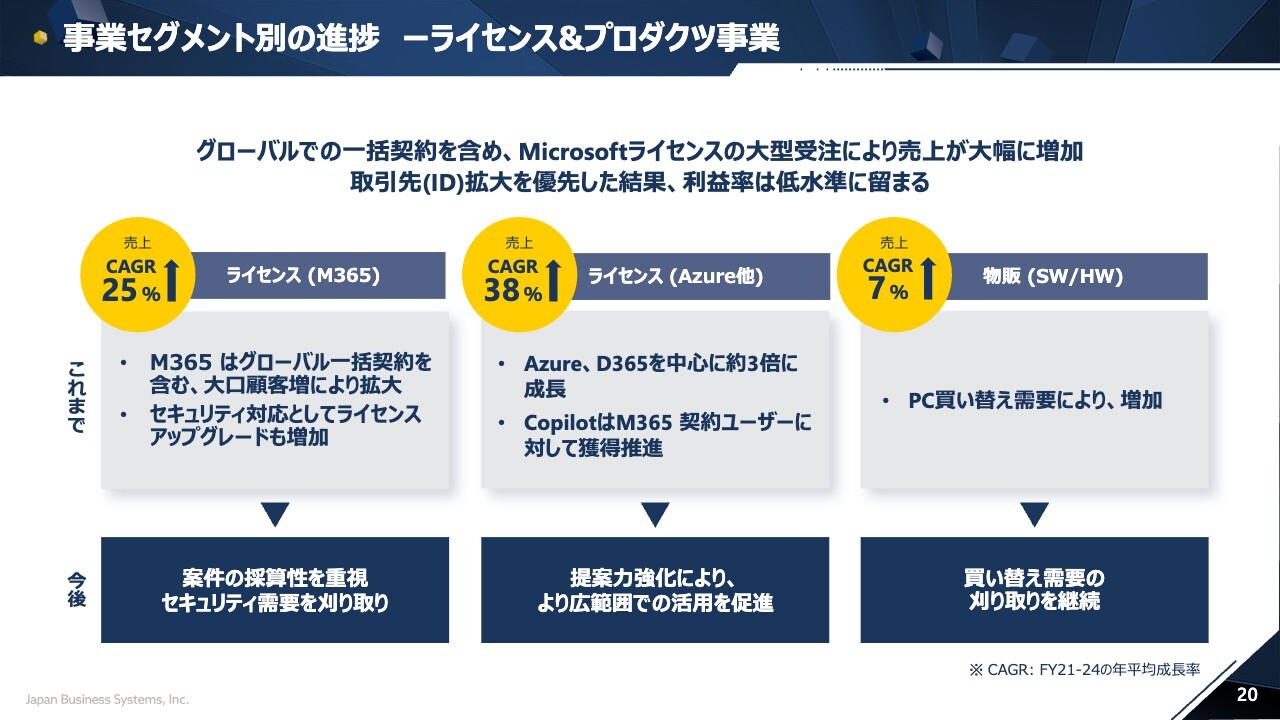

事業セグメント別の進捗 ーライセンス&プロダクツ事業

ライセンス&プロダクツ事業に関しては、従前からお伝えしているとおり、直近数年はグローバルでの一括契約を含め、「Microsoft 365」のライセンス取引が非常に増えています。このようなIDの獲得は、お客さまの間口を開拓していく意味で重視してきました。

一方で、リセールビジネスであるため、利益率の改善がお客さまとの契約交渉の中で進んでおらず、低水準でとどまっています。

ライセンスについては、「Microsoft 365」も伸びていますが、直近の傾向としてはそれ以上に「Azure」や「Dynamics 365」などが伸びてきているのが特徴です。我々としても、インテグレーション事業でこれらの領域により注力していきたいと考えています。加えて、「Copilot」のライセンス提供についてもここ1年間で獲得が進んでいます。

Microsoftライセンス以外のソフトウェアとハードウェアの物販については、特にPCの買い替え需要のおかげで売上は直近で増加しています。

ただし、総じてリセールのビジネスであるため、利益率を上げていくことがなかなかできていない状況です。

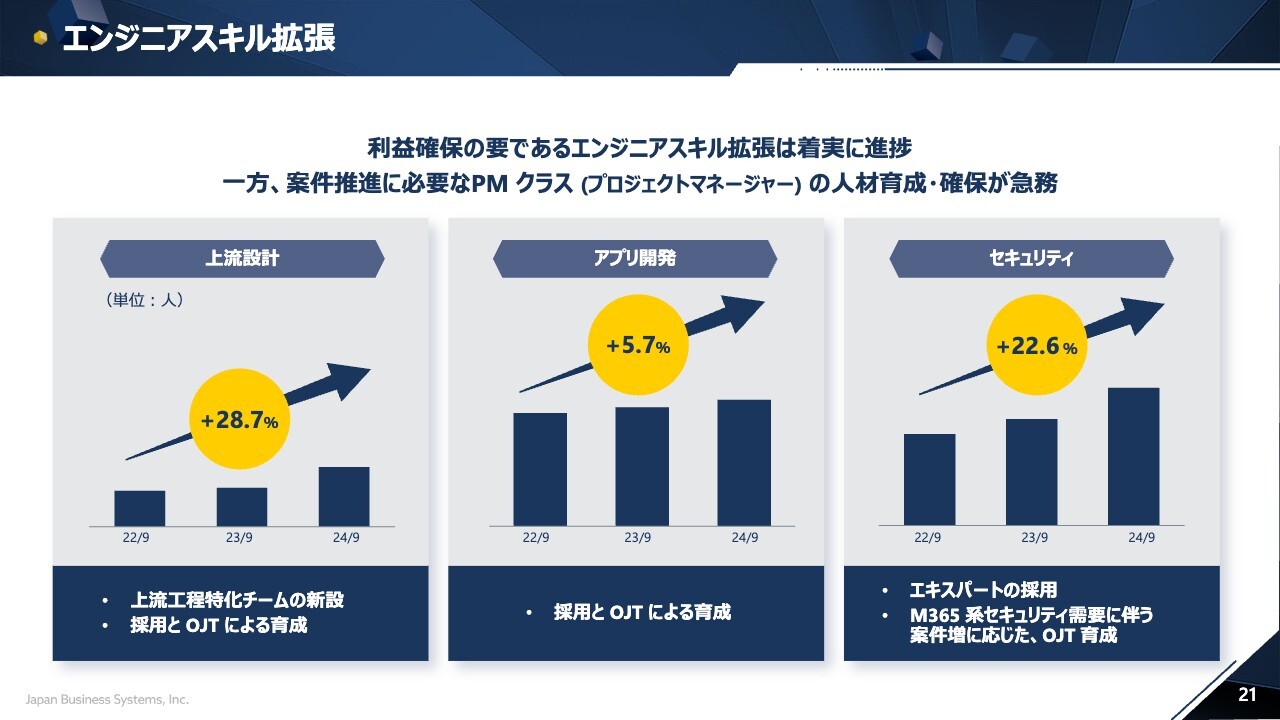

エンジニアスキル拡張

我々にとっての利益の源泉である、エンジニアのスキル拡張に向けた取り組みについてご説明します。スライドをご覧のとおり、上流設計、アプリ開発、セキュリティなど、我々が伸ばしていきたい各領域におけるスキルの拡張については、人数ベースでは順調に増えています。

ただし、冒頭で牧田からお話があったとおり、実際に案件を推進する上でプロジェクトのマネジメントを行うプロジェクトマネージャーのような人材が不足しています。

目の前の需要は非常に多くなってきている一方で、案件を実際に取って利益率の高いビジネスを推進していくためのキーとなるプロジェクトマネージャーの人材育成・確保が、引き続き課題となっています。

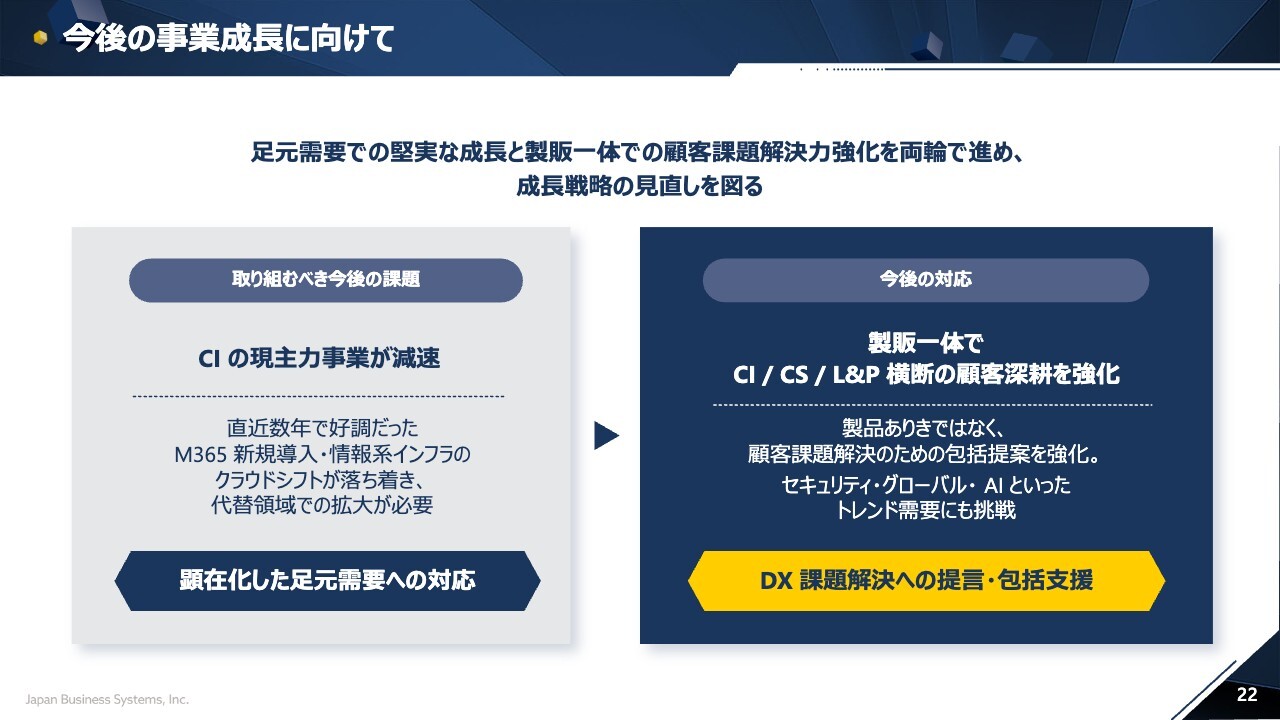

今後の事業成長に向けて

このような状況を踏まえ、今後の成長に向けて取り組むべき課題についてご説明します。スライド左側に記載のとおり、クラウドインテグレーション事業において、直近数年の主力サービスである「Microsoft 365」や情報系インフラへのクラウドシフトは、徐々に落ち着き始めている状況です。これに代わる需要をしっかり取っていかなければいけないと考えています。

そのような意味で、顕在化している足元の需要に対応したことが、ここ数年の成長を牽引してきました。

これに加えて今後は、製品というよりは、より広い範囲でお客さまの課題解決に資するような提案を、クラウドインテグレーション、クラウドサービス、ライセンス&プロダクツ事業を横断するかたちで届けていきます。お客さまのパートナーとしてより深くお付き合いしていけるよう、製販一体で取り組んでいくことが大きなポイントになると思っています。

さらに、セキュリティ・グローバル・AIなどの昨今のトレンドに関しても、我々の将来の収益につながる取り組みを続けていきたいと考えています。これらのトレンド需要への直近の取り組みについては、事業を統括している後藤からご説明します。

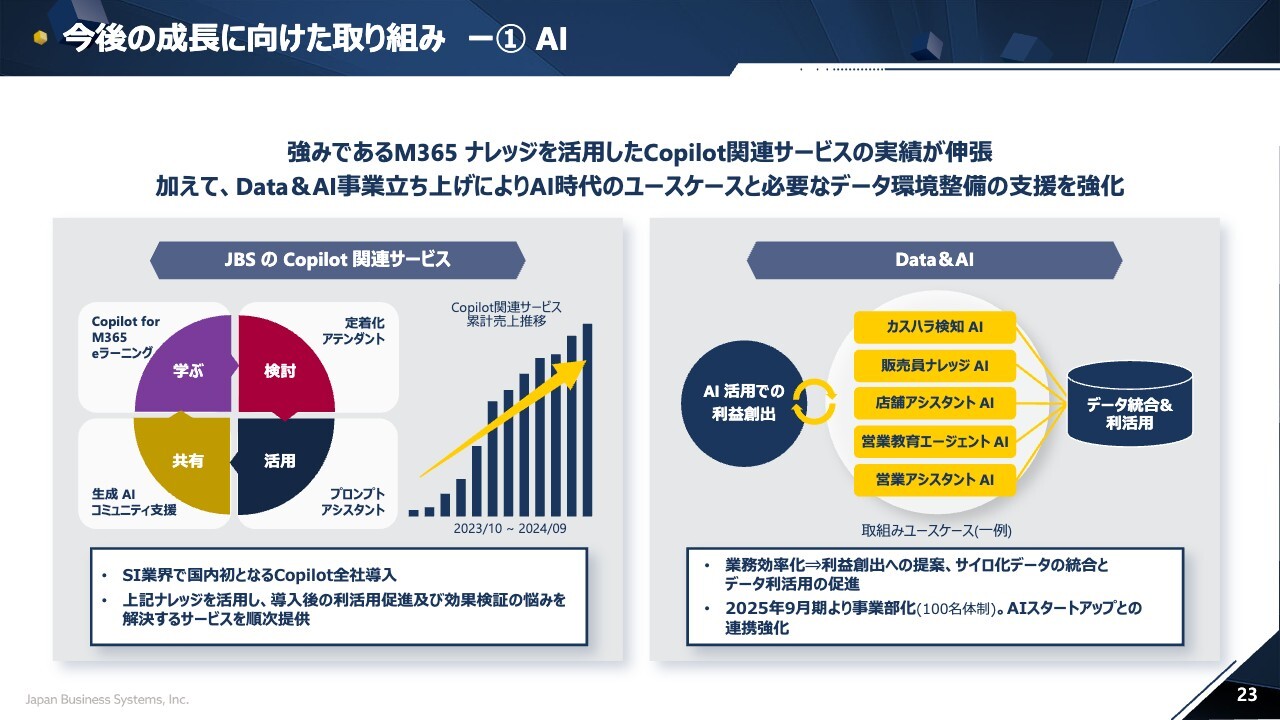

今後の成長に向けた取り組み ー①AI

後藤行正氏(以下、後藤):今後の成長に向けた取り組みについて、より具体的にご説明します。

先ほど前田からお伝えしたとおり、今後は製販一体の組織運営を行っていきます。それにより、特に「Microsoft 365」に代表されるマイクロソフト製品を中心に拡販していくHorizontalな領域から、お客さまの事業部門とパートナーとしてお付き合いさせていただけるようなVerticalな領域へ進み、お客さまとの親交をより深めていきたいと考えています。

その中で注力していく3つの領域についてご説明します。まずはAI領域です。当社はマイクロソフト製品に強みがあるため、OpenAIや「Copilot」を中心としたビジネスに注力していきます。

「Copilot」については業界内でいち早く全社で導入し、社内に多くのナレッジを有しています。それらをベースに「Copilot」のサービス化をリリースしました。おかげさまで順調にサービスの受注も増加しており、今後は活用・共有・学びへとつなげていきたいと考えています。

生成AI関連については、OpenAIを中心に活動しています。生成AIを活用する上で重要になってくるのは、生成AIで社内データを利用するためにデータを整備する、いわゆるRAGの構築です。

しかし、現在多くの企業においては、生成AIを活用するためのデータ整備が必ずしも十分ではないことから、AI活用を前提としたデータ整備の相談も増加しています。ユースケースとしては、店舗や営業ナレッジの伝承や、ハラスメント対応でAIを活用していくようなニーズが増えています。

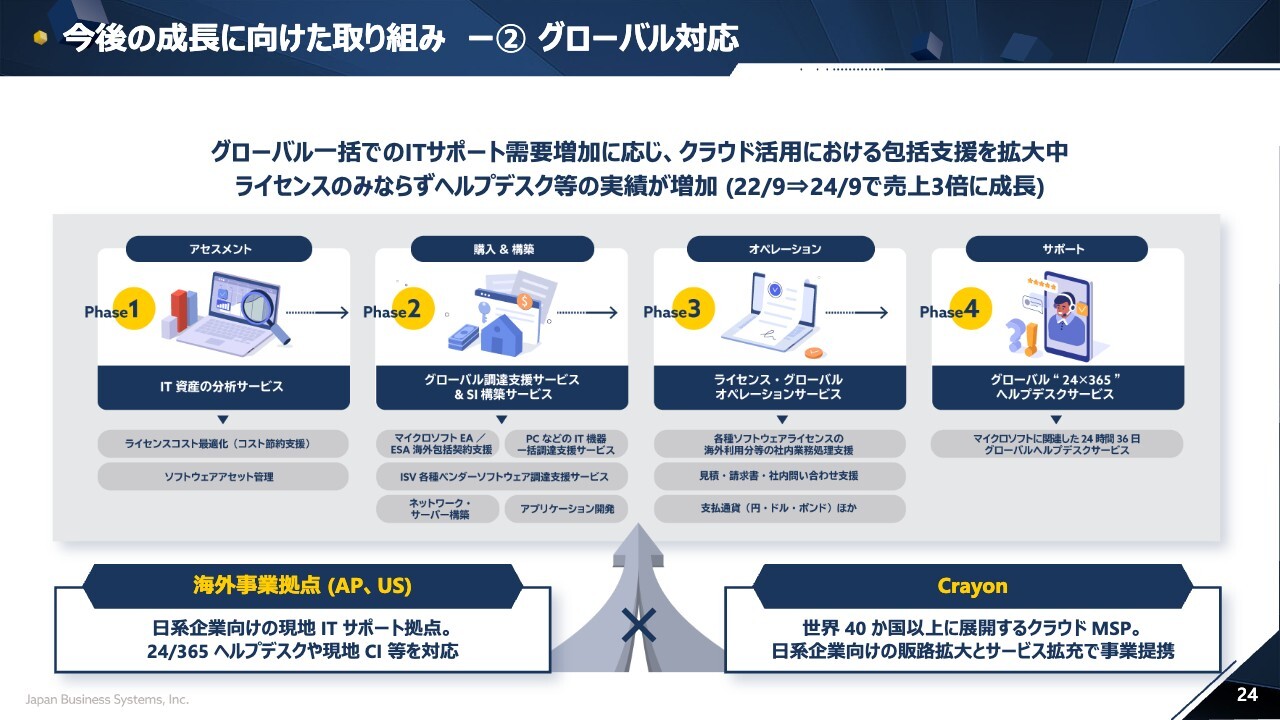

今後の成長に向けた取り組み ー②グローバル対応

グローバル対応についてご説明します。当社のお客さまは、インダストリー別では特に金融業、製造業のお客さまが多く、そのようなエンタープライズはグローバルに拠点を展開しています。

その中で、お客さまから「ガバナンスの観点からも、国内あるいはグローバルで、ライセンス購入と一括の保守運用をぜひ対応していただきたい」というご相談が増えています。現在は業務提携先のCrayonと、弊社のシンガポールとUSの拠点と連携しながら、マイクロソフト製品を中心にアセスメントから購入、構築、サポートまで一貫したサービスを提供しています。

さらにコストダウンの観点から、グローバルライセンスの適正化などについても付加価値として準備しています。

今後はライセンスの提供のみならず、海外の現地法人のインテグレーションや運用支援など、幅広いサポートを提供していく予定です。グローバルビジネスは、2022年度から2024年度まで売上が3倍に成長しているため、今後はさらに付加価値を高めてお客さまにサービスを提供していきたいと考えています。

今後の成長に向けた取り組み ー③セキュリティ

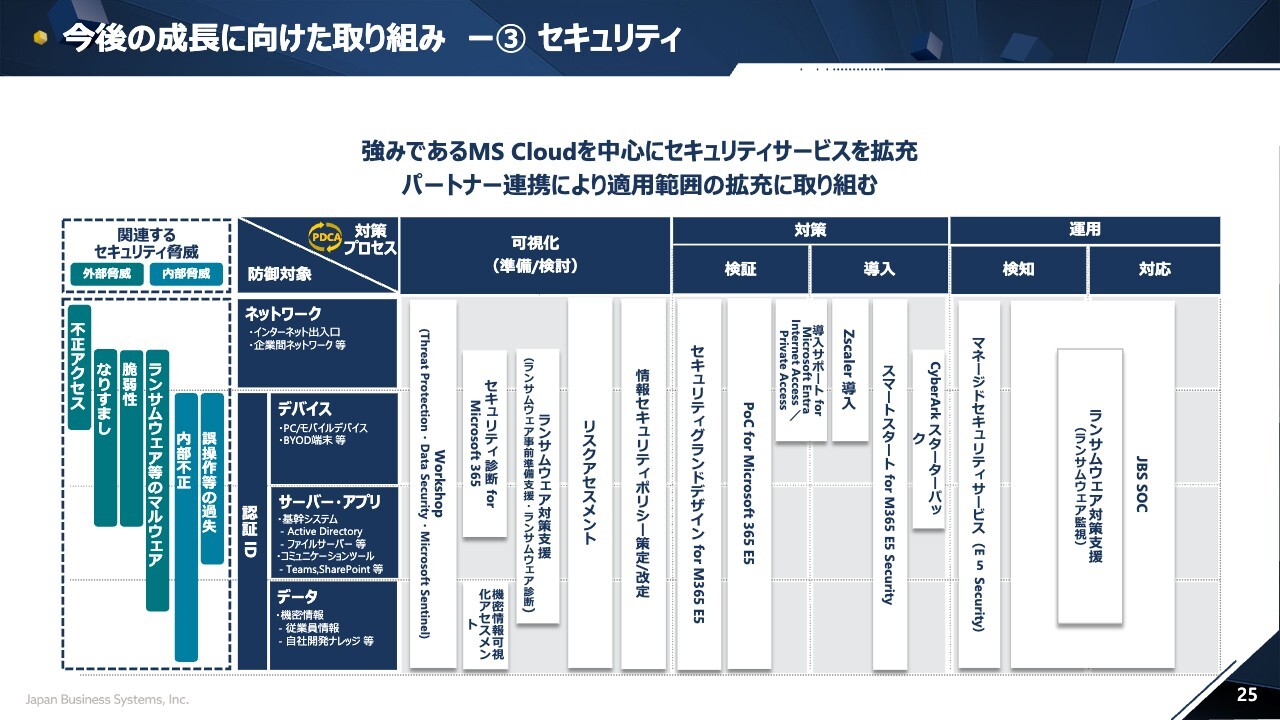

セキュリティビジネスについてご説明します。みなさまご存じのように、今年は国内においてもランサムウェアに代表されるような大きなセキュリティインシデントが多数発生しました。地政学的にも不安定な状況から、事業継続の観点でセキュリティに関する相談が大変増えています。

システムにはオンプレミス、クラウド、ハイブリッドがあり、デバイスもさまざまある中で、これらすべてが監視対象になるため、全体のセキュリティがますます複雑化しています。このような状況の中、当社はマイクロソフト製品を中心としたセキュリティサービスをリリースしてきました。

特に24時間365日監視するマネージドサービス、ならびにSOCサービスなどが必須になってくるため、当社は機能拠点である北海道を起点に、ネットワークの監視からセキュリティ監視まで一貫した監視業務を提供していきます。

今後も新たな領域にチャレンジし、当社の業績に寄与したいと考えています。今後ともよろしくお願いします。

質疑応答:「Azure」以外に取り扱っているIaaSに

新着ログ

「情報・通信業」のログ