【QAあり】アクシージア、売上高はYoY+7.5%で過去最高更新 「Douyin」が高い成長率を見せ中国EC売上全体を牽引

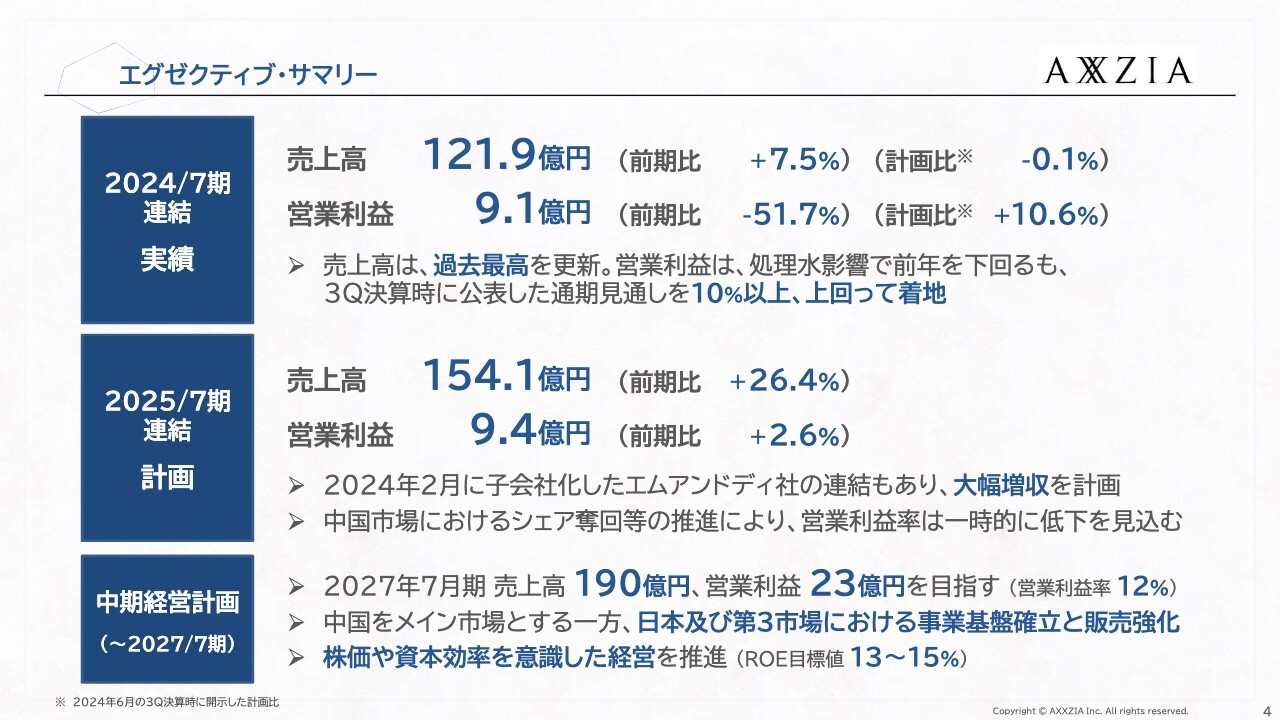

エグゼクティブ・サマリー

福井康人氏(以下、福井):アクシージア管理管掌取締役の福井です。よろしくお願いします。2024年7月期通期決算についてご説明します。

エグゼクティブサマリーです。2024年7月期の通期業績は、売上高は前期比プラス7.5パーセントの121億9,000万円、営業利益は前期比マイナス51.7パーセントの9億1,000万円で着地しました。

第3四半期決算時に修正した業績予想に対し、売上高はほぼ達成し、営業利益も10.6パーセント上回りました。

続いて2025年7月期の計画です。売上高は前期比プラス26.4パーセントの154億1,000万円、営業利益は前期比プラス2.6パーセントの9億4,000万円を計画しています。

売上高は2024年2月に買収したエムアンドディ社のM&Aを反映し大幅増収と予想しています。

一方、営業利益については前期における事業環境変化の要因として、特に中国のローカルメーカー躍進の影響があります。シェア奪回のために広告宣伝費等を使うことから、一時的に低下を見込みます。

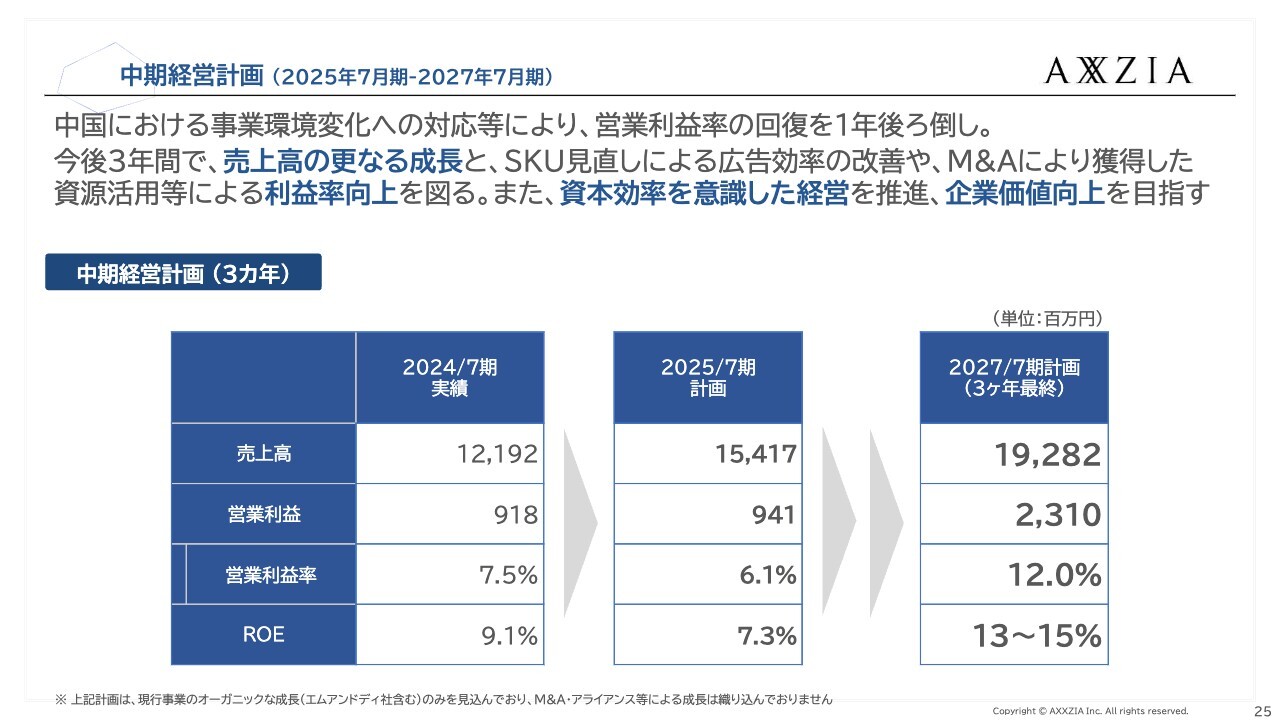

中期経営計画は後ほど詳細にご説明しますが、2027年7月期に売上高190億円、営業利益23億円を目指します。なお、営業利益率は12パーセントを予定しています。

中国をメイン市場にする基本方針は変わりませんが、この3ヶ年で日本および第3市場における事業基盤の確立と販売強化を着実に進めます。また、株価や資本効率を意識した経営を推進し、ROEの目標値を13パーセントから15パーセントに置いて運営します。

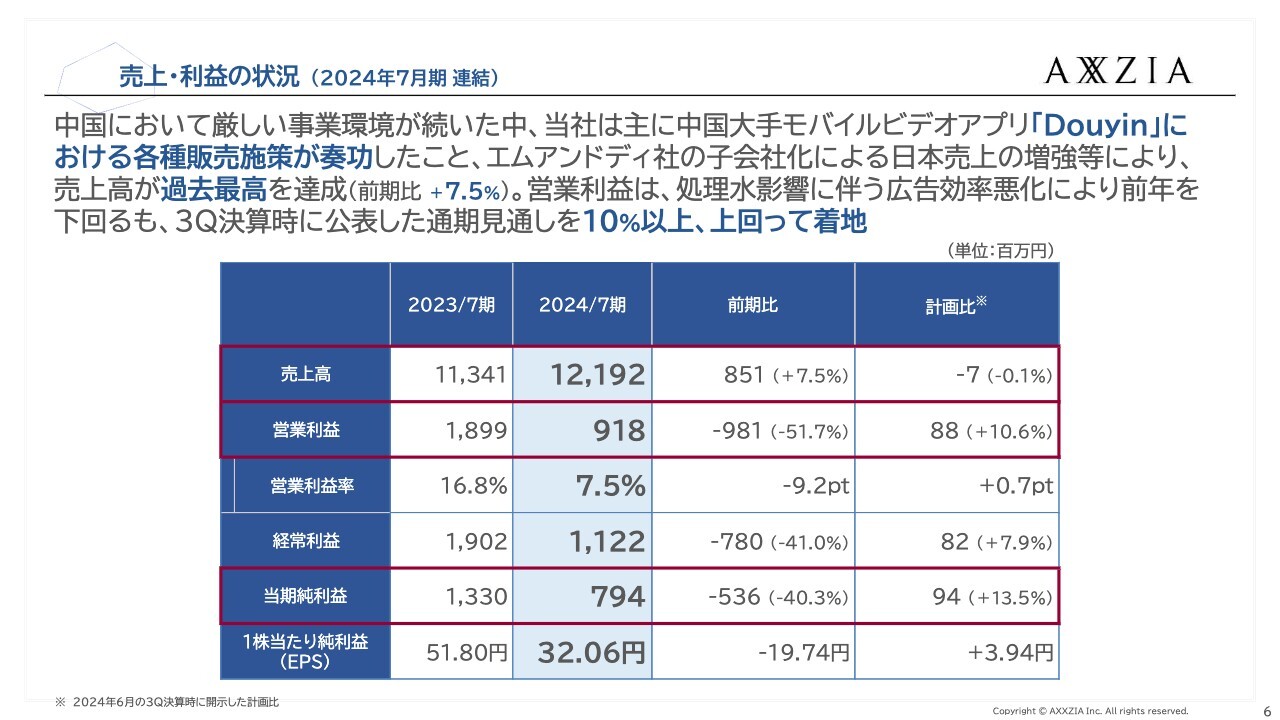

売上・利益の状況 (2024年7月期 連結)

業績ハイライトをご説明します。中国において厳しい事業環境が続く中、中国大手モバイルビデオアプリ「Douyin」における諸施策が奏功しました。さらにエムアンドディ社の子会社化による日本売上の増強により、売上高は過去最高を達成しました。

営業利益は処理水影響に伴う広告効率の悪化により前期を下回ったものの、第3四半期決算時に公表した通期見通しを10パーセント以上上回って着地しました。スライド下部の表に計数を示していますが、最終的な当期純利益は7億9,400万円、EPSは32.06円で着地しました。

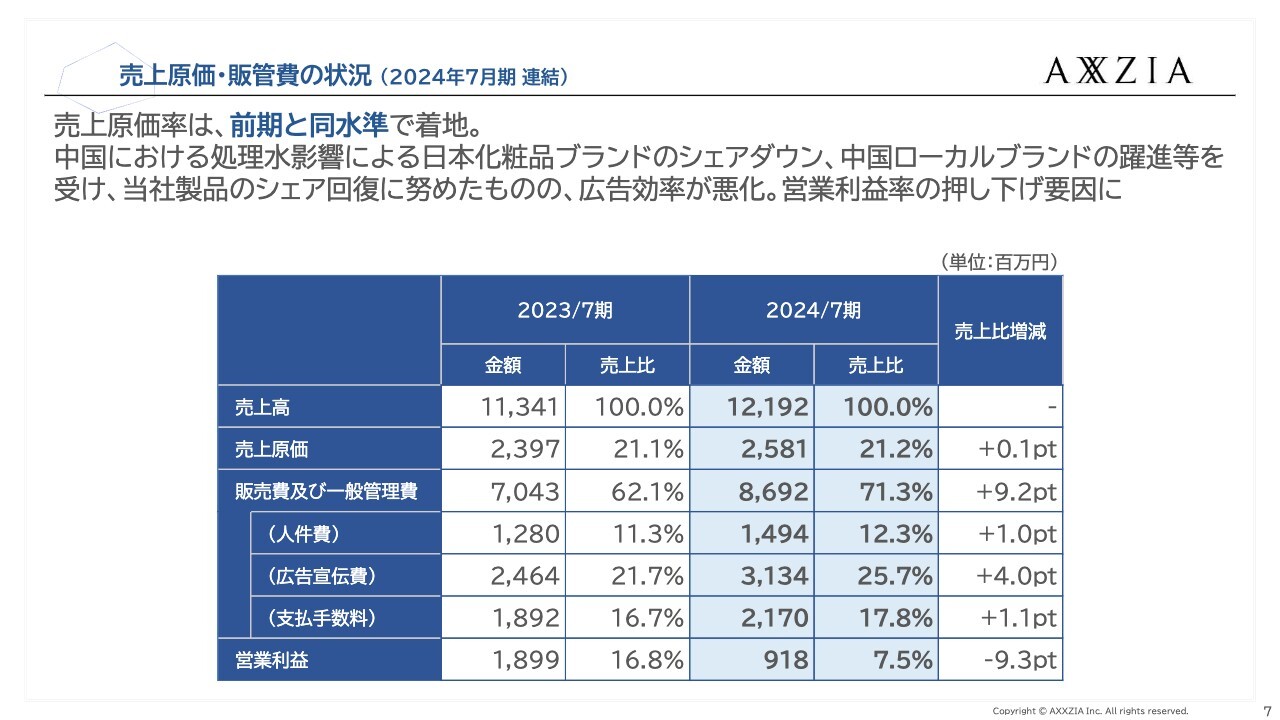

売上原価・販管費の状況(2024年7月期 連結)

売上原価、販管費の状況です。売上原価は前期と同水準で着地しました。販管費は多少上回っています。

中国における日本化粧品ブランドのシェアダウンや中国のローカルブランドの躍進に対し、我々もシェア回復に努めましたが、広告効率が悪化しました。

営業に力を入れた結果、支払手数料も増加し、営業利益率の押し下げ要因となっています。売上比の増減について販管費の項目を見ると、販売費及び一般管理費として9.2ポイント増加しており、その中で広告宣伝費が4.0ポイント、支払手数料が1.1ポイント増加しています。

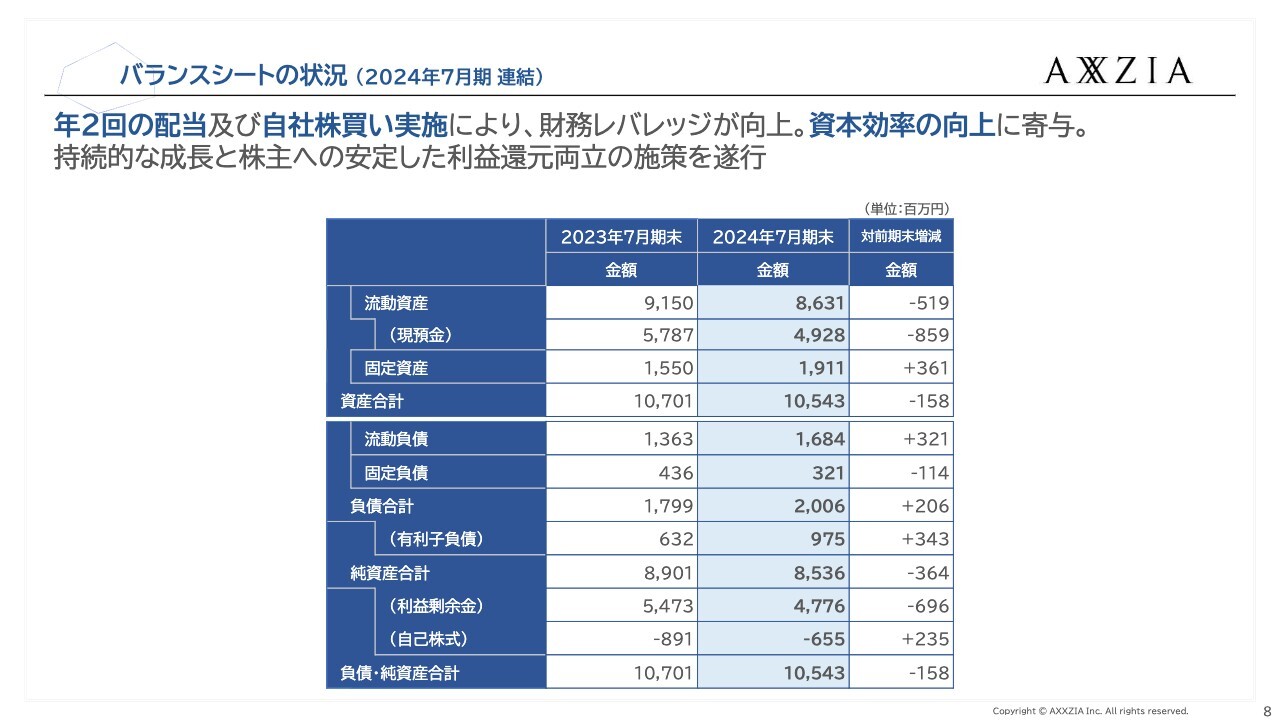

バランスシートの状況 (2024年7月期 連結)

バランスシートの状況です。

株主還元を施策として推進し、年2回の配当および自社株買いを実施したことにより、財務レバレッジが向上しました。これは資本効率の向上に寄与しています。今後も持続的な成長と株主への安定した株主還元の両立を遂行していきます。

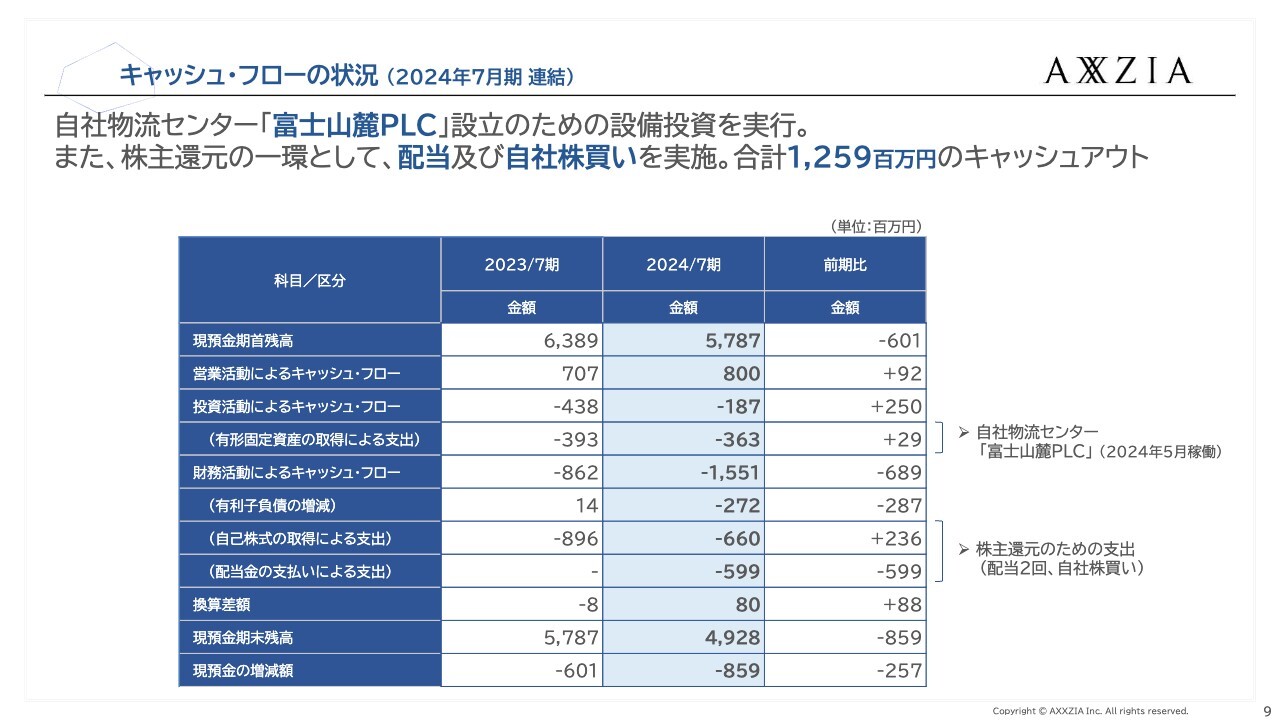

キャッシュ・フローの状況 (2024年7月期 連結)

キャッシュ・フローの状況です。前期は自社物流センター「富士山麓PLC」を設置しました。今後は効率化によるコストダウンに活用します。先ほどご説明したとおり、株主還元を実施し合計12億5,900万円をキャッシュアウトしました。

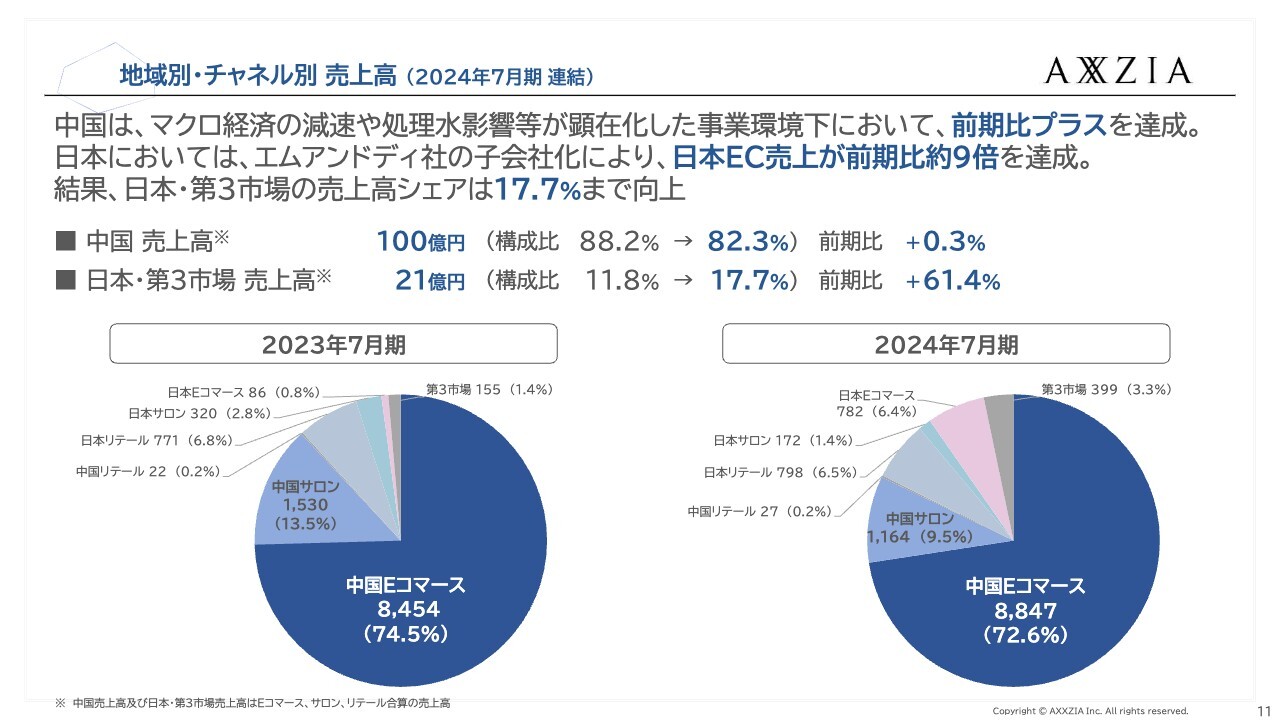

地域別・チャネル別 売上高 (2024年7月期 連結)

販売チャネルの状況です。スライドの円グラフは四半期ごとに出しています。前期は本格的に中国に偏ったポートフォリオを少しずつ是正する動きに取り組みました。

結果、前期売上高における中国の割合は88パーセントから82パーセントまで低下しています。日本および第3市場の売上高シェアが17.7パーセントまで向上し、前期比プラス61.4パーセントという結果になりました。

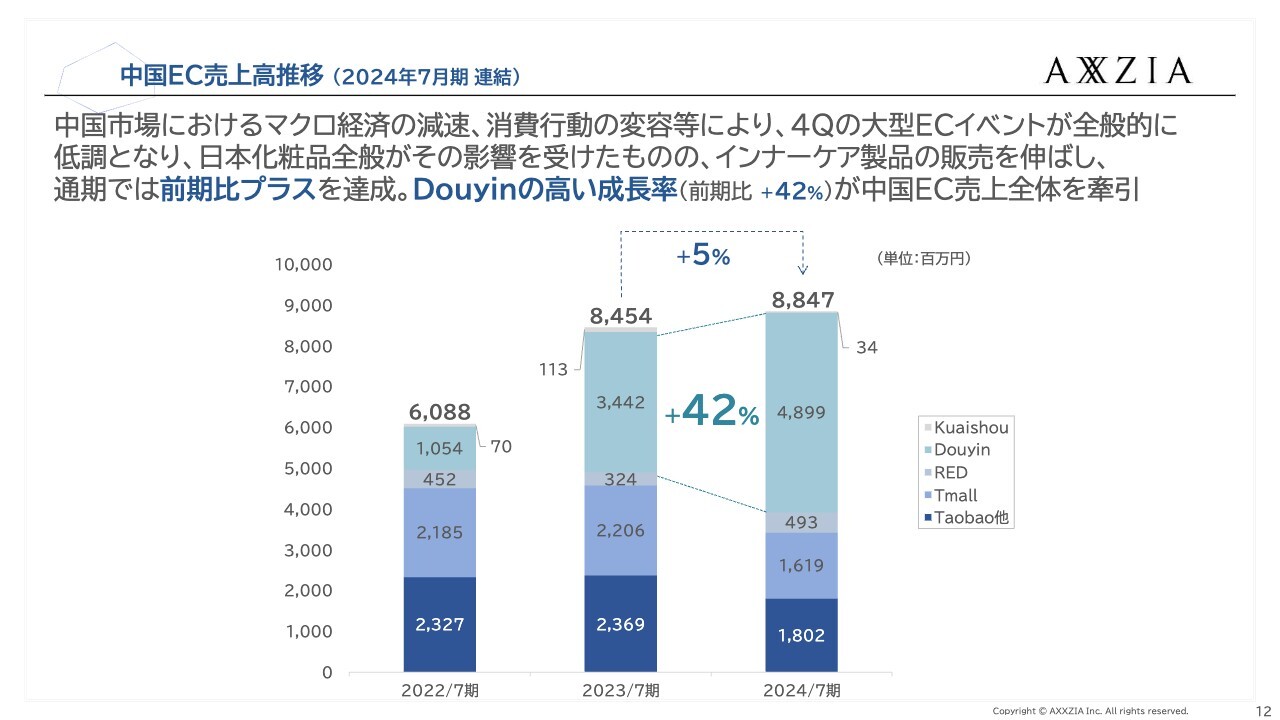

中国EC売上高推移 (2024年7月期 連結)

中国ECの売上高推移です。中国におけるマクロ経済の減速により、ECイベントの変容等、消費者の行動が少しずつ変わっており、我々を含め日本化粧品全体が影響を受けたと思います。そのような状況下で、当社はインナーケア製品を中心に前期比プラスを達成しています。

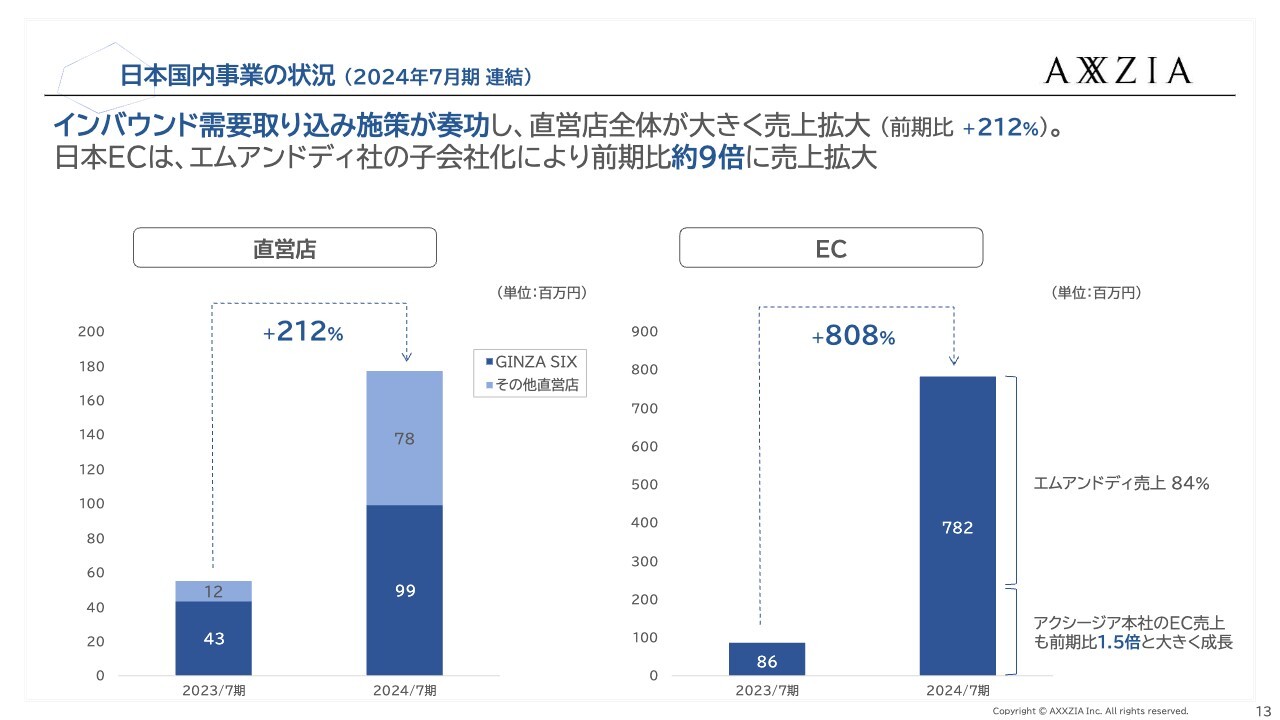

日本国内事業の状況 (2024年7月期 連結)

日本国内事業の状況です。インバウンド需要取り込み施策が奏功し、直営店全体の売上が大きく拡大し、前期比プラス212パーセントとなっています。

日本ECはエムアンドディ社の子会社化により、前期比約9倍に拡大しています。オリジナルであるアクシージア本体のEC売上も順調に拡大しました。

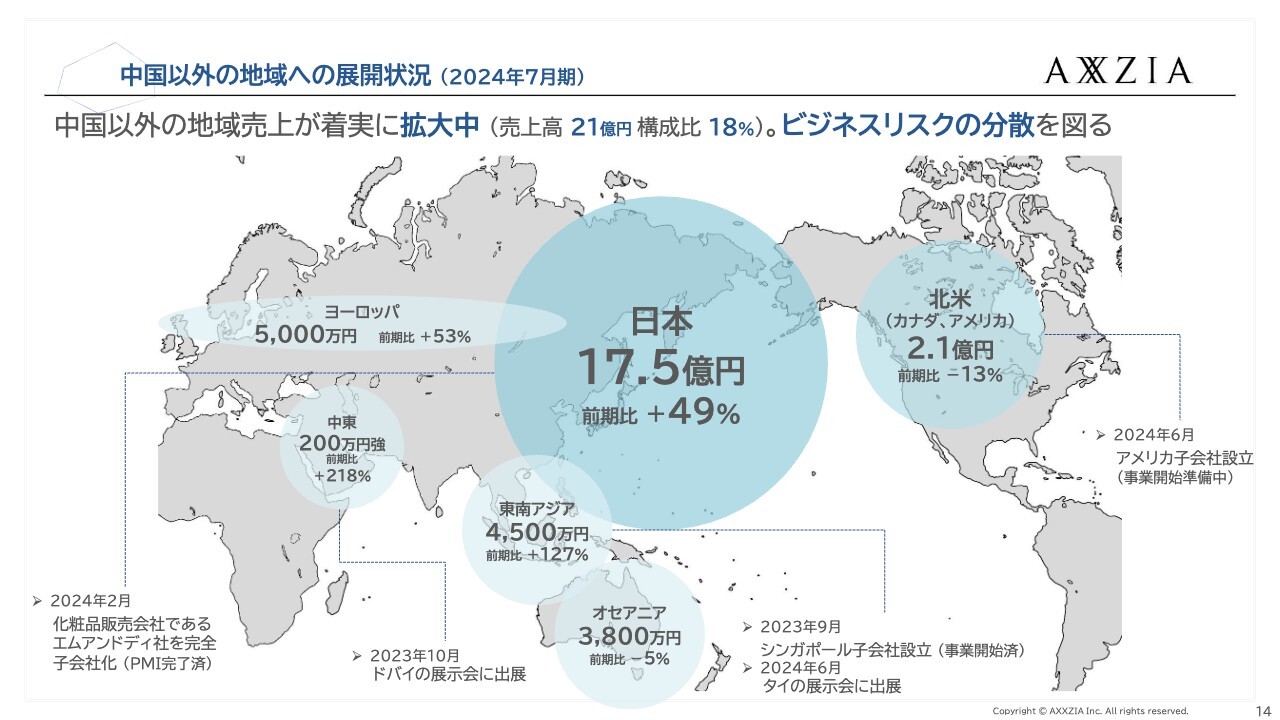

中国以外の地域への展開状況 (2024年7月期)

こちらのスライドでは、特に中国以外への地域の展開状況を示しています。これからは日本、北米、東南アジアを中心にポートフォリオを拡大していきます。

ブランド別 売上高 (2024年7月期)

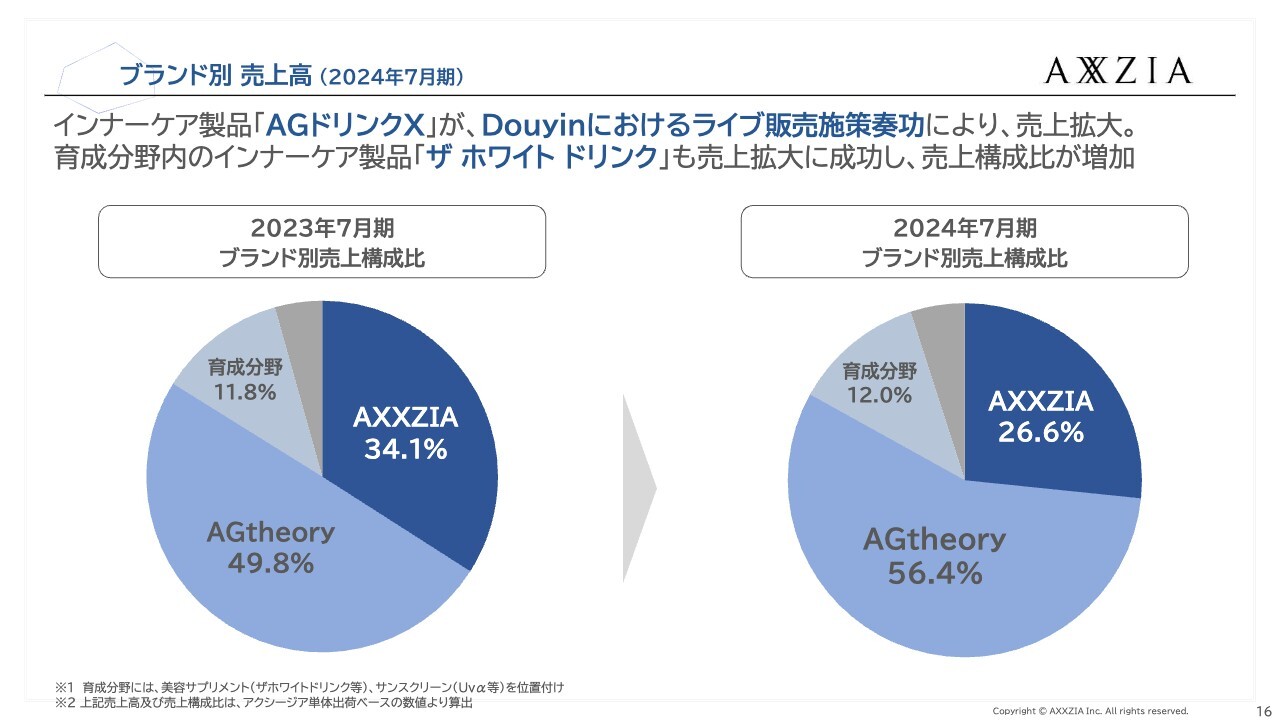

ブランド別の概況です。

中国大手モバイルビデオアプリ「Douyin」におけるライブ販売施策が奏功し、インナーケア製品「AGドリンクX」の売上を大きく伸ばすことができました。「AGドリンクX」と同じインナーケア製品である「ザ ホワイト ドリンク」の売上拡大にも成功しています。

結果、前期はAGtheory(エイジーセオリー)ブランドがシェアを大きく高め、AXXZIA(アクシージア)ブランドのシェアがやや小さくなりました。

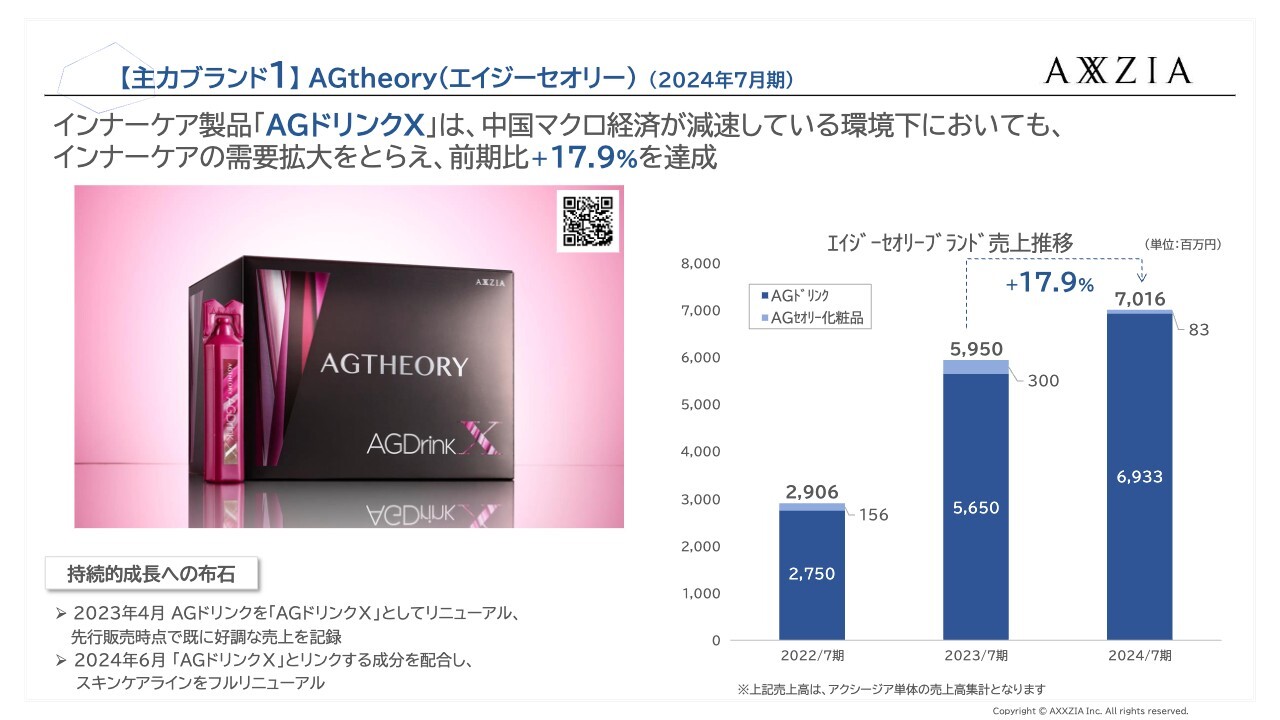

【主力ブランド1】AGtheory(エイジーセオリー)(2024年7月期)

各主力ブランドについて触れていきます。まずAGtheoryブランドです。中国のマクロ経済の減速にもかかわらず、健康食品の市場が大きく伸びている状況下をうまくとらえ、「AGドリンク」を中心としたインナーケア製品の売上を大きく伸ばすことができました。

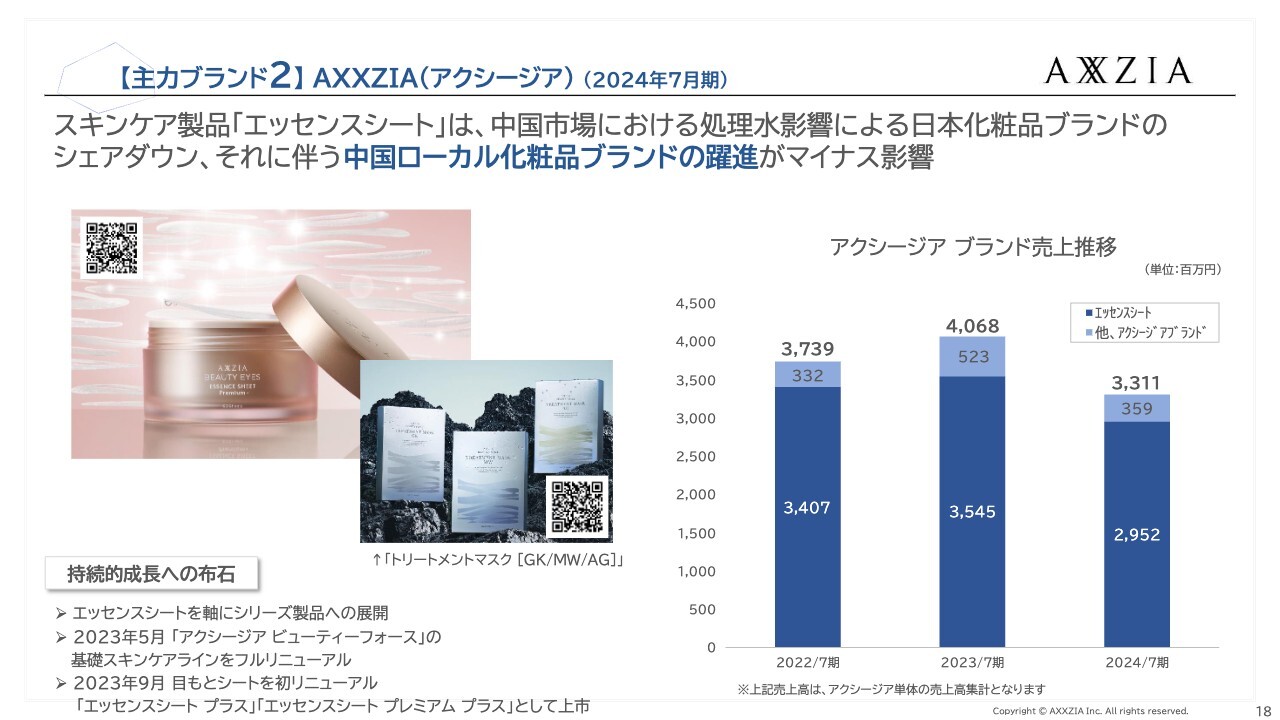

【主力ブランド2】 AXXZIA(アクシージア)(2024年7月期)

続いてAXXZIAブランドです。昨年は中国のローカルメーカーの躍進によるマイナス影響を受け、売上が若干落ちました。

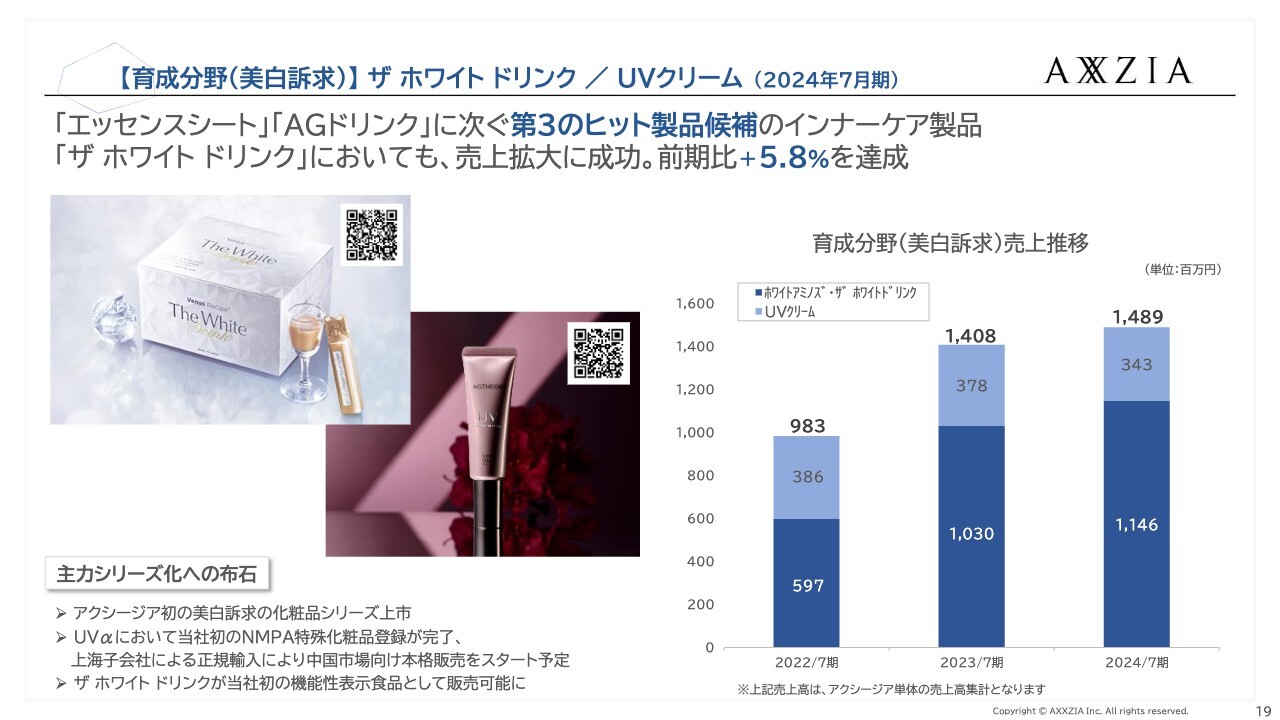

【育成分野(美白訴求)】ザ ホワイト ドリンク / UVクリーム (2024年7月期)

育成分野です。「エッセンスシート」「AGドリンク」に続く第3のヒット製品候補のインナーケア製品「ザ ホワイト ドリンク」は、売上を順調に伸ばしてきています。

2025年7月期業績予想

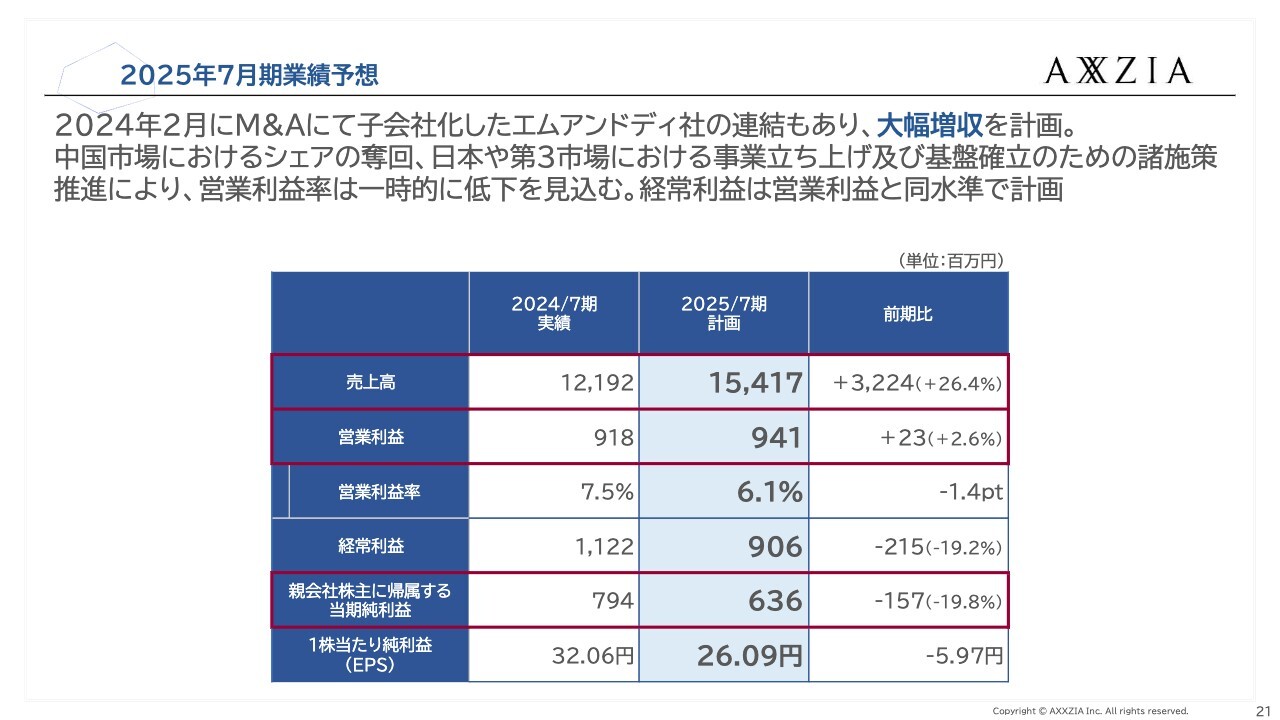

今期である2025年7月期の業績予想です。今期はM&Aによって買収したエムアンドディ社の連結もあり、大幅増収を計画しています。

また、中国市場におけるシェア奪回、日本第3市場における事業立ち上げ、そして基盤確立のための諸施策推進により、営業利益率は一時的に低下を見込みます。経常利益は営業利益と同水準の計画です。

スライド下の表のとおり、売上高は154億1,700万円、営業利益が9億4,100万円、経常利益が9億600万円、当期純利益が6億3,600万円、EPSは26.09円で計画しています。

2025年7月期の取り組み

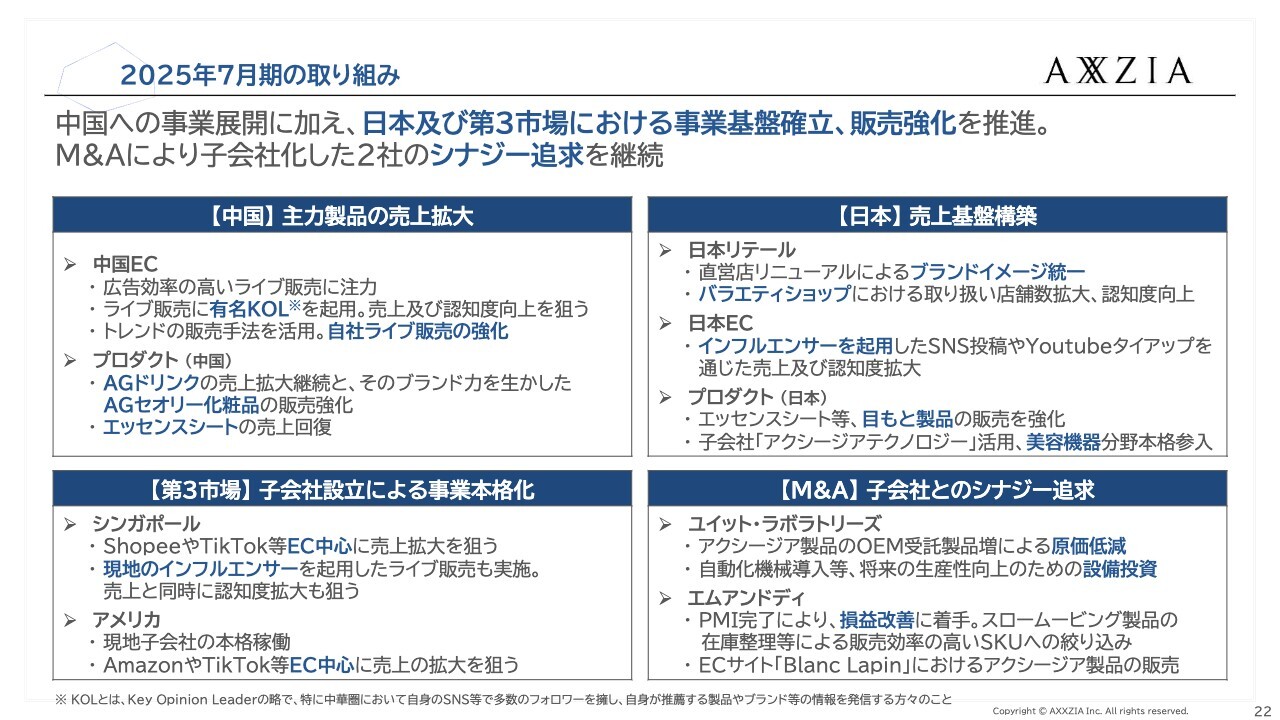

2025年7月期の具体的な取り組み事項を、4つのポイントに整理しながらご説明します。

1つ目に中国では、主力製品の売上拡大を引き続き図ります。

中国ECは有名KOL(Key Opinion Leader)の起用や、トレンドをとらえた手法を取り入れます。さらに、自社ライブ販売の強化も行います。

プロダクトでは、健康食品等のマーケット需要増加をとらえ「AGドリンク」「AGセオリー化粧品」を中心に推進します。また「エッセンスシート」のシェア拡大や売上回復も図ります。

2つ目に日本では、売上基盤を構築します。日本リテールでは前期に店舗を出店しました。今期はブランドイメージの統一や、直営店だけではなくバラエティショップといった販路、売上の拡大を図ります。

日本ECはインフルエンサーを起用したSNS投稿やYouTubeタイアップを通じ、引き続き売上や認知度の拡大に取り組みます。

プロダクトでは、AXXZIAブランドの目もとケア製品「エッセンスシート」のほか、最近設立した子会社のアクシージアテクノロジー社を活用し、美容機器分野へ本格的に参入します。

3つ目に第3市場では、前期に設立した子会社の事業を本格化させていきます。エリアはシンガポールとアメリカです。両方ともECを中心に売上拡大を狙います。

4つ目にM&Aでは、先行取得した子会社であるユイット・ラボラトリーズ社とエムアンドディ社のシナジーをさらに追求していきます。

ユイット・ラボラトリーズ社は生産委託を拡大します。要はグループの内製化による原価低減が目的です。さらに設備投資を行い、生産能力を上げていきます。

エムアンドディ社はPMIをスピーディに終えることができたため、現在は損益を改善する取り組みに着手しています。

中期経営計画達成に向けた基本方針 (2025年7月期-2027年7月期)

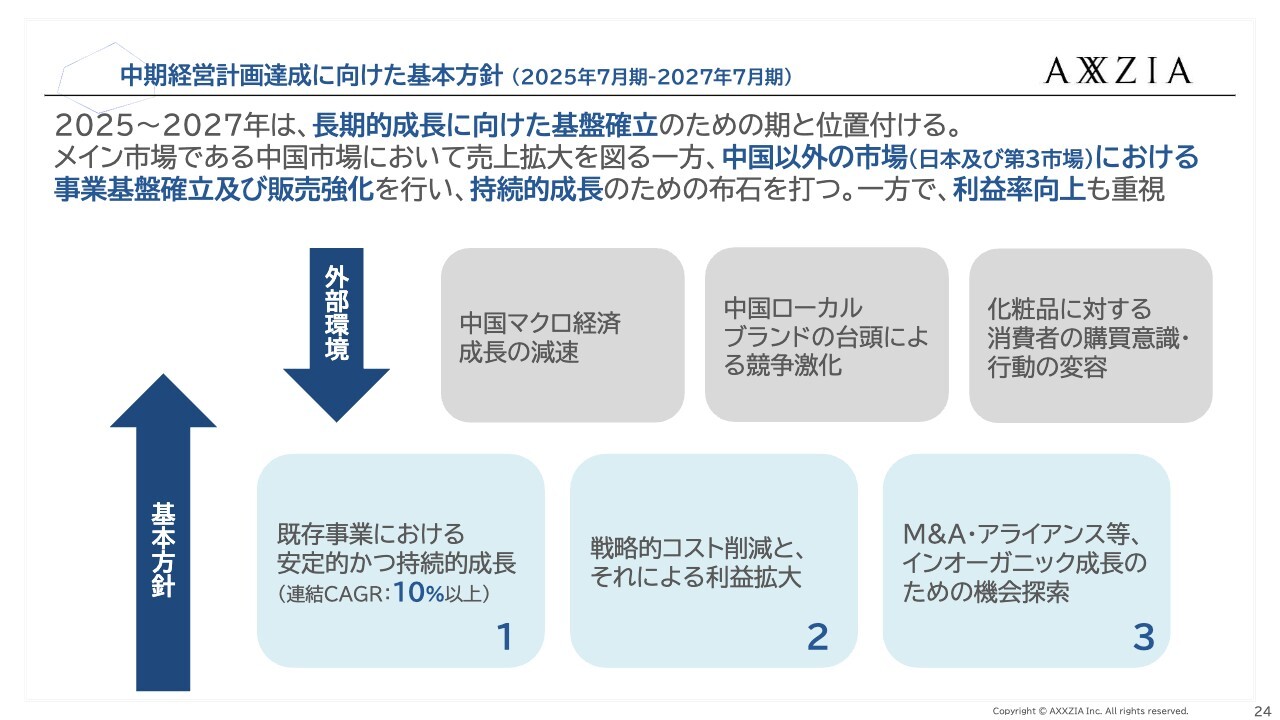

3ヶ年の中期経営計画をご説明します。我々にとって2025年から2027年の3ヶ年は、長期的成長に向けた基盤確立のための期と位置付けます。メインの中国市場においては、これまでと同様に売上拡大を図る一方、中国以外の市場である日本および第3市場における事業基盤確立と販売強化を行い、持続的な成長を成し遂げる布石を打ちます。

また、運営において利益率向上も重視します。外部環境について、中国マクロ経済の状況やローカルメーカーの躍進、消費者行動の変容など、事業環境の変化に対する我々の基本方針は3つあります。

1つ目は既存事業における持続的な成長、2つ目は戦略的なコスト削減と効率化による利益拡大、3つ目はM&A・アライアンスの活用によるインオーガニックな成長機会の探索です。

中期経営計画 (2025年7月期-2027年7月期)

3ヶ年の計画の数値です。2027年7月期の売上高は192億8,200万円、営業利益は23億1,000万円、営業利益率は12.0パーセント、ROEは13から15パーセントを目標とします。

利益率の向上を図り、資本効率を意識した経営を推進し、企業価値の向上を目指します。

成長戦略 (ハイライト)

成長戦略について、6つのポイントに絞ってご説明します。

1つ目は主力2ブランドおよび育成分野のさらなる成長、2つ目は日本市場におけるプレゼンスの向上、3つ目は第3市場における売上高の基盤確立と持続的成長のための布石、4つ目は競争力を生み出す収益構造への転換、5つ目はブランドイメージの再構築、6つ目はM&A・アライアンスの活用です。

【成長戦略1】主力2ブランド・育成分野の更なる成長

6つの成長戦略について詳しくご説明します。

成長戦略1つ目は、主力2ブランドのさらなる成長と、育成分野の成長の加速の2つのポイントがあります。

特に育成分野の成長においては、中国におけるインナーケアの需要の拡大状況を踏まえ、「Venus Recipe(ヴィーナスレシピ)」「RevWell(レヴウェル)」などの新しい製品の投入と認知度の拡大を図っていきます。

日本にはアクシージアテクノロジーという子会社を設立中で、今後は美容機器の販売を強化していきます。

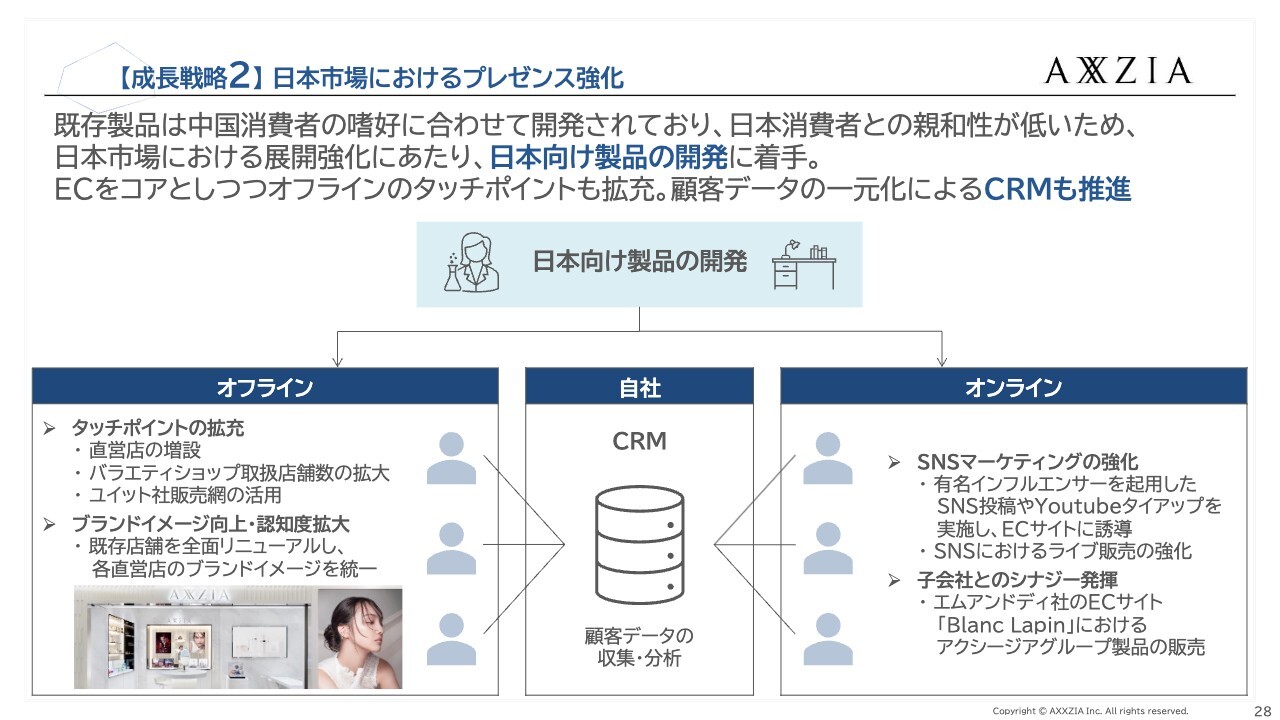

【成長戦略2】日本市場におけるプレゼンス強化

成長戦略2つ目は、日本市場におけるプレゼンスの強化です。我々のプロダクトは中国の消費者の嗜好に合わせて開発されているため、いかに日本消費者との親和性を高めていくかがポイントです。

そのため、日本市場の展開にいたっては、日本向けの製品の開発に着手します。

商流の面ではECをコアとし、オフラインのタッチポイントも拡充し、総合的にCRMを推進して売上の拡大を図っていく構想です。

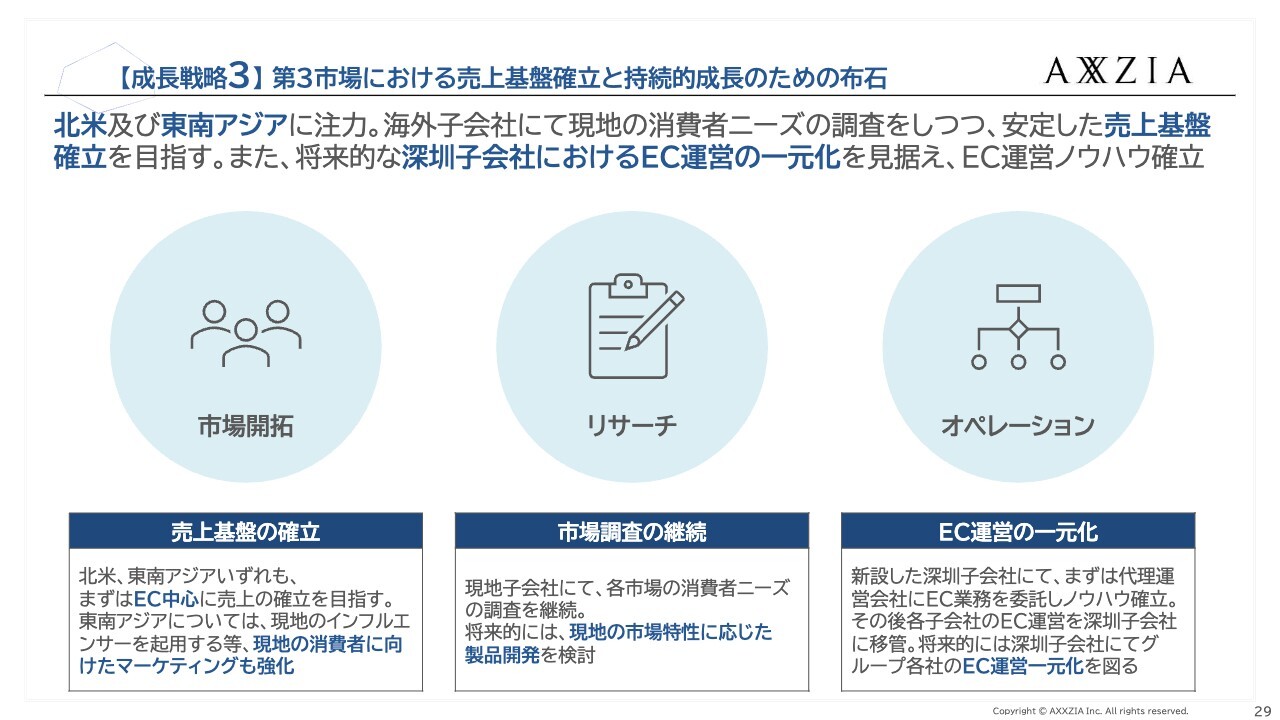

【成長戦略3】第3市場における売上基盤確立と持続的成長のための布石

成長戦略3つ目は、第3市場における売上基盤の確立と持続的成長のための布石です。まずは北米・東南アジアに注力します。少し時間がかかるとは思いますが、海外子会社において現地の消費者のニーズも調査しつつ、安定した売上基盤を目指します。

また、将来的な海外子会社におけるEC運営の一元化を見据えて、EC運営のノウハウを確立します。

これは、先日深圳にEC運営のための子会社を設立したことに関係します。第3エリアについては主にEコマースに取り組んでいきます。

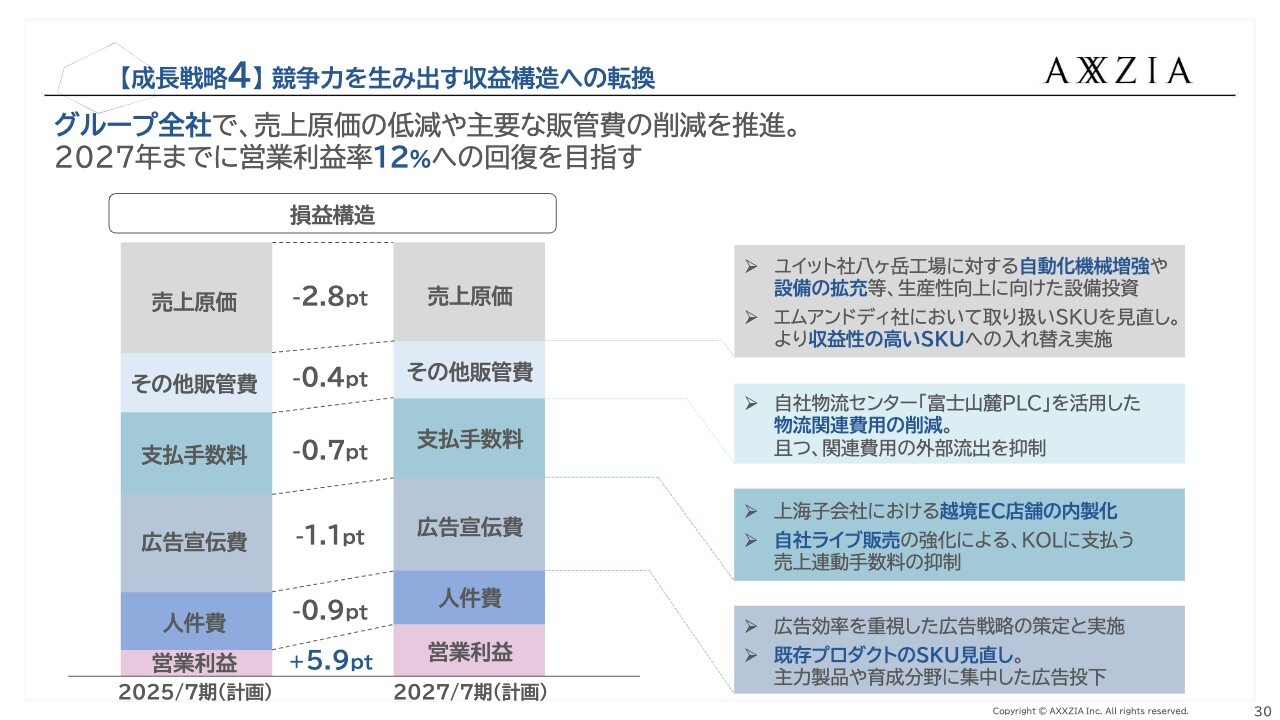

【成長戦略4】競争力を生み出す収益構造への転換

成長戦略4つ目は、競争力を生み出す収益構造への転換です。グループ全体で原価の低減と販管費の削減を推進し、2027年までに営業利益率12パーセントへの回復を目指します。

スライドにP/Lの構造を示していますが、売上原価で2.8ポイント、その他販管費で0.4ポイント、支払手数料で0.7ポイント、広告宣伝費で1.1ポイント、人件費で0.9ポイント削減することで営業利益率を5.9ポイント上げていくことを目標に、具体的な施策を取っていきます。

リストラというよりは、戦略的にコストをシェイプアップしていくイメージです。売上原価については、ユイットの内製化の向上や、エムアンドディ社の売上原価削減の施策を推進します。

支払手数料については、上海子会社におけるEコマースの内製化、自社ライブ販売の拡大を図ることで削減に努めます。また、物流に関しては「富士山麓PLC」を活用して物流コストを内製化することで削減していきたいと思っています。

広告宣伝費については、戦略的な広告をさらに追求するとともに、既存プロダクトのSKUを見直しシェイプアップすることで、メリハリをつけて活用していきたいです。

【成長戦略5】ブランドイメージの再構築

成長戦略5つ目は、ブランドイメージの再構築です。

スライドに掲載した画像は「AGTHEORY(エイジーセオリー)」のパッケージです。ブランドのターゲット層を見据えてデザインを刷新し、ブランドごとに製品画像や広告のイメージを統一することで、VIの確立やブランドイメージの向上、ブランド力の強化を図っていきます。

【成長戦略6】M&A・アライアンスの活用

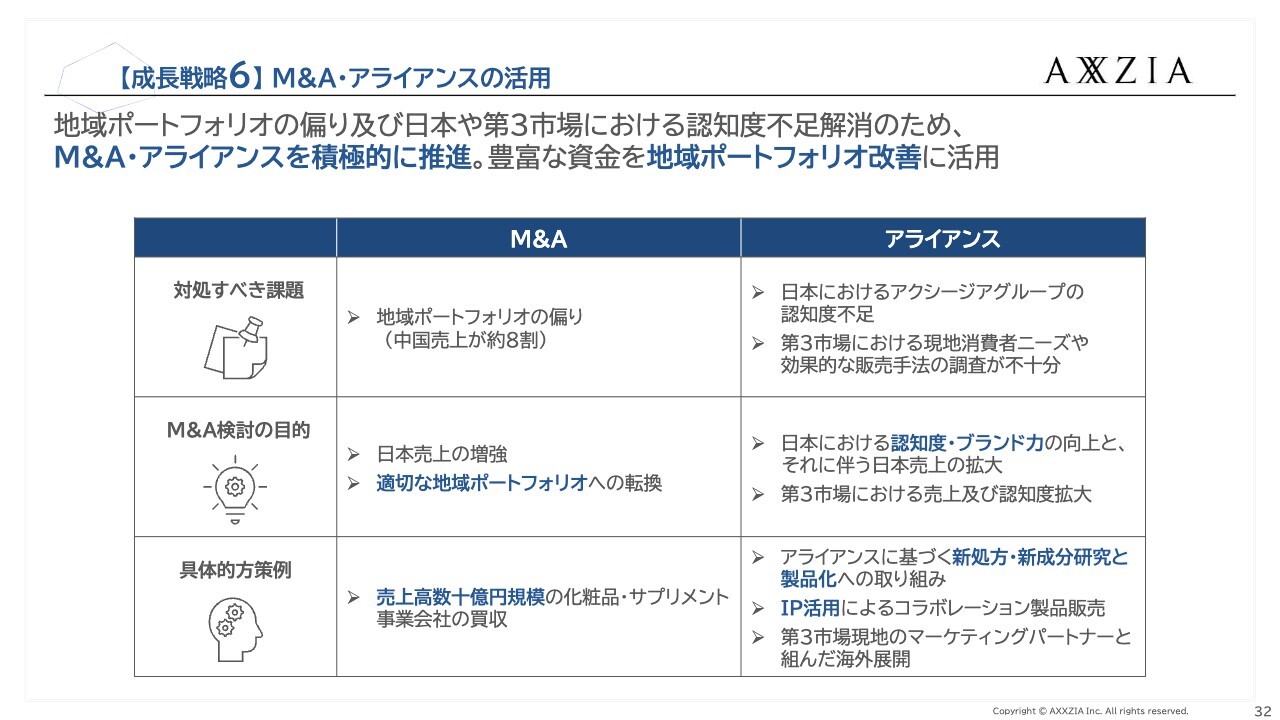

成長戦略6つ目は、M&A・アライアンスの活用です。スライドの表に3つのポイントをまとめています。対処すべき課題、M&A検討の目的、具体的方策例です。

対処すべき課題は、既存ポートフォリオの偏りの是正です。アライアンスにおいて「AXXZIA(アクシージア)」ブランドの認知度不足や第3市場における現地調査、消費者ニーズの不十分さを補っていきます。詳細はスライドをご覧ください。

【経営基盤強化】株主資本コストや株価を意識した経営に向けて

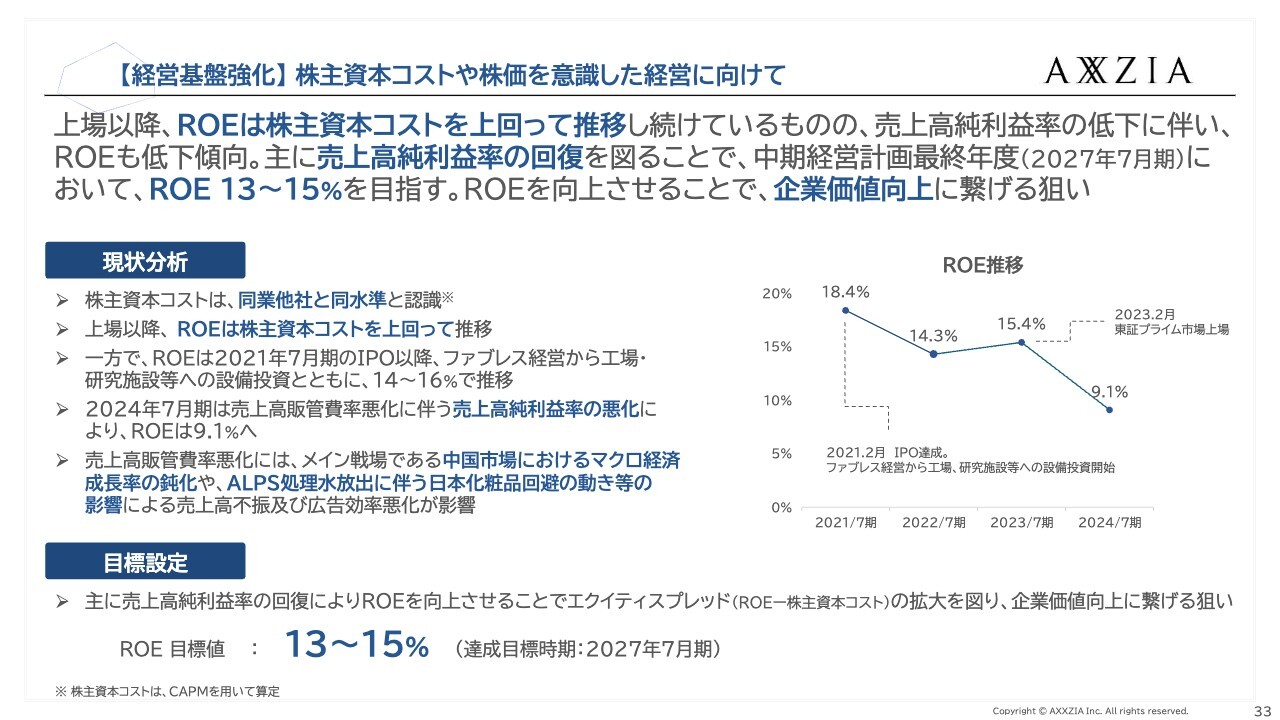

経営基盤の強化として、株主資本コストや株価を意識した経営についてご説明します。我々は2021年2月に上場し、以降、ROEは株主資本コストを上回って推移しています。

ただ、グラフで示しているとおりROEが下がっています。これは売上高純利益の低下によるものですが、それなりの理由があり後ほど詳細を説明します。中期経営計画においては、ROEを元の水準に戻し、企業価値を向上させていく考えです。

資本コストについては、同業他社とほぼ同水準です。グラフに示したとおり、2021年2月の上場時点で、ROEは18パーセントありました。

この時はファブレス経営を行っており、アセットライトで利益率の高い構造でした。ただ、ファブレス経営では化粧品事業会社としての成長上どこかで頭打ちになると考え、自前の生産設備や研究施設が欲しく、2021年2月にIPOにより40億円を調達した経緯があります。

それを使いながら工場を持つユイット社のM&Aを行ったり、「富士山麓PLC」に投資したり、工場設備の拡充を行ったりしてきました。今後のROEについては、2022年から2023年の水準に戻すことを目標にしていきます。

【経営基盤強化】資本効率向上のための取り組み

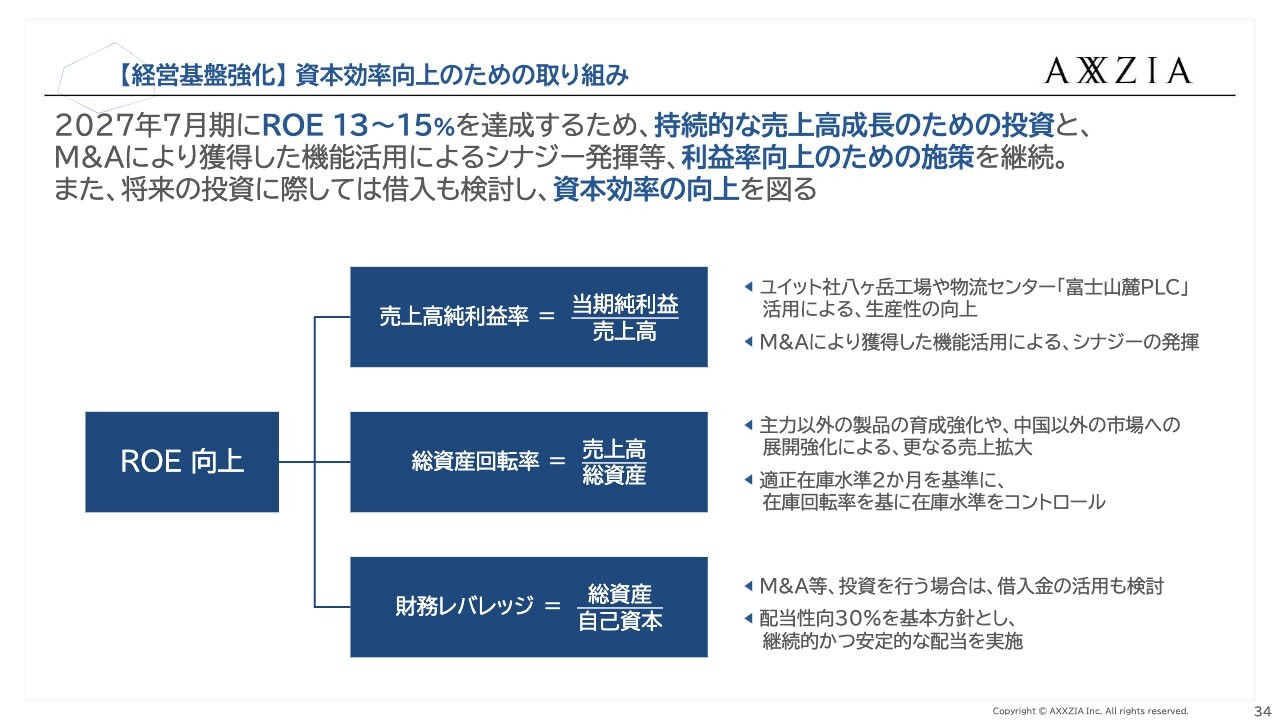

資本効率向上のための取り組みとして、ROEの向上を3つの指標で分けてご説明します。売上高純利益率の向上、総資産回転率、財務レバレッジです。

売上高純利益では、ユイットの工場と「富士山麓PLC」の活用を図ります。また、M&Aで取得した子会社のシナジーを追求していきます。

総資産回転率では、在庫管理をしっかりと行い、SKUを削減することでシェイプアップします。

財務レバレッジでは、我々には潤沢なキャッシュがありますが、成長投資の際には今後もM&Aなどで銀行借り入れ、または他の手段で調達を行います。

【経営基盤強化】サステナビリティ経営に向けて

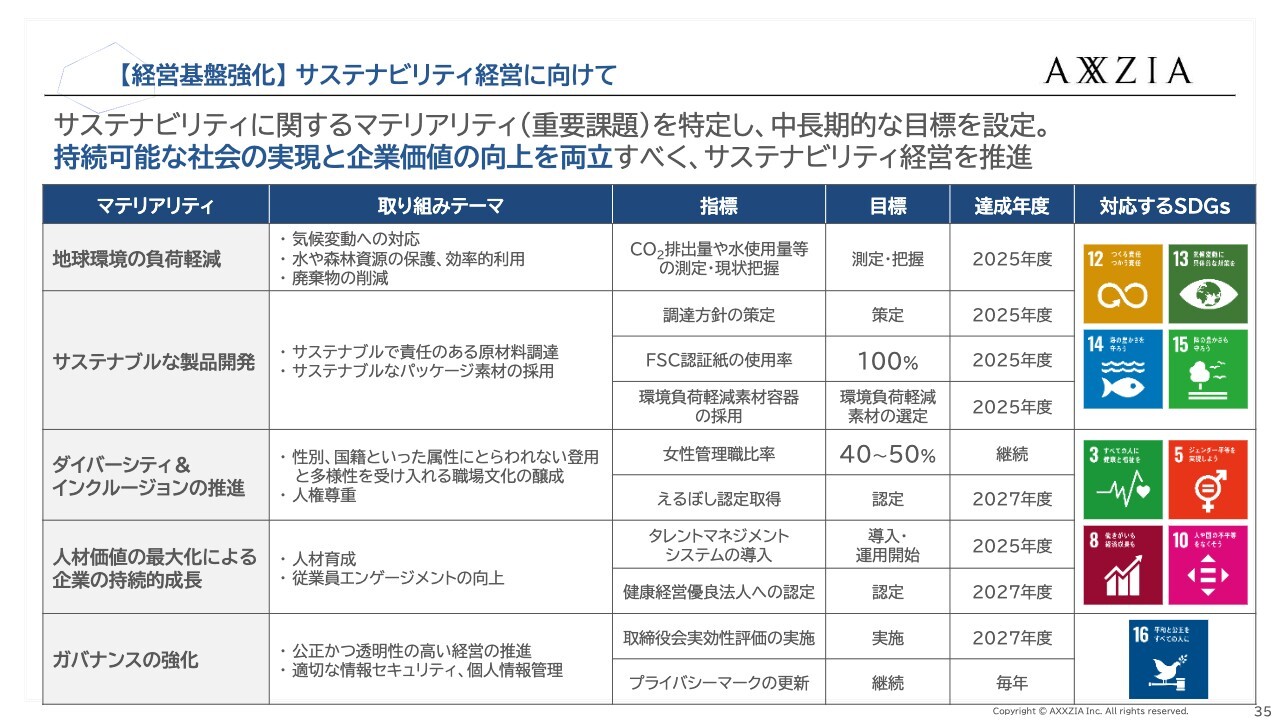

サステナビリティ経営についてです。2023年2月のプライム市場上場以降、サステナビリティへの取り組みを本格化しました。

スライドに記載したとおり、マテリアリティを5つに整理し、それぞれの課題について取り組みテーマ、KPI(指標)、目標、達成年度を定めています。今後、特に製造部門と管理部門を中心に、施策を着実に進めます。

長期VISION ~成長のための投資~

長期的なビジョンについて少しだけ言及します。我々がさらなる成長を遂げるには3つのポイントがあると考えており、ブランド、研究開発、システムに成長投資をしていきたいと考えています。

長期VISION ~総合ビューティーソリューションカンパニーへ~

また、長期的なビジョンとしては、総合ビューティーソリューションカンパニーを標榜し、目指します。「Beauty&Wellnessをコンセプトに、“美”に関する包括的なソリューション企業たることの追求を継続」していきます。スライドには、我々が考えるBeauty&Wellnessのイメージをまとめています。

私からの説明は以上です。

質疑応答:第4、第5の柱となる商

新着ログ

「化学」のログ